【QAリンクあり】クレオ、営業利益は前期高原価プロジェクトの反動増等により計画比で約1億円増を達成 対アマノ社売上高は前年比85%増

ハイライト

鳥屋和彦氏:おはようございます。本日はお忙しい中、クレオの決算説明会へご参加いただきありがとうございます。さっそく決算概要についてご説明します。

ハイライトです。まず上期業績について、売上高は若干計画値を下回りましたが、おおむね計画通りとなっています。

営業利益については、受託開発事業の早期検収や各事業の利益率向上により、計画比で約1億円増の達成となりました。こちらは売上総利益が1.6ポイント増の22.7パーセントとなったことが大きな要因です。

通期業績ガイダンスです。上期に引き続き、システム運用・サービス事業は厳しい状況が続くと予想されています。しかしながら上期同様に、ソリューションサービス事業と受託開発事業は前期を上回る案件状況があり、そちらが堅調に推移していけば通期で計画達成できる見通しです。

利益面についても、トラブルのない受注案件を拾うことで受注を良質化し、受注した後は、本社部門が第三者的にプロジェクトマネジメントの支援を行えるよう増員しています。下期も引き続きトラブルがないかたちで推移し、計画を達成していきたいと思っています。

連結:業績概要

連結の業績概要です。売上高は、前期比2.6パーセント減の69億8,300万円となっています。こちらはシステム運用・サービス事業の2億5,000万円の前期比減による影響によるものです。

営業利益は、前期比17.1パーセント増の4億2,900万円となりました。こちらは、前期にソリューションサービス事業で高原価プロジェクトが発生した反動減があったことと、受託開発を含めて受注が好調だったため、営業利益が増加しています。

経常利益は、前期比20.3パーセント増の4億3,700万円で、こちらは営業利益に基づくかたちとなっています。同じく純利益も、前期比31.1パーセント増の2億8,800万円となりました。

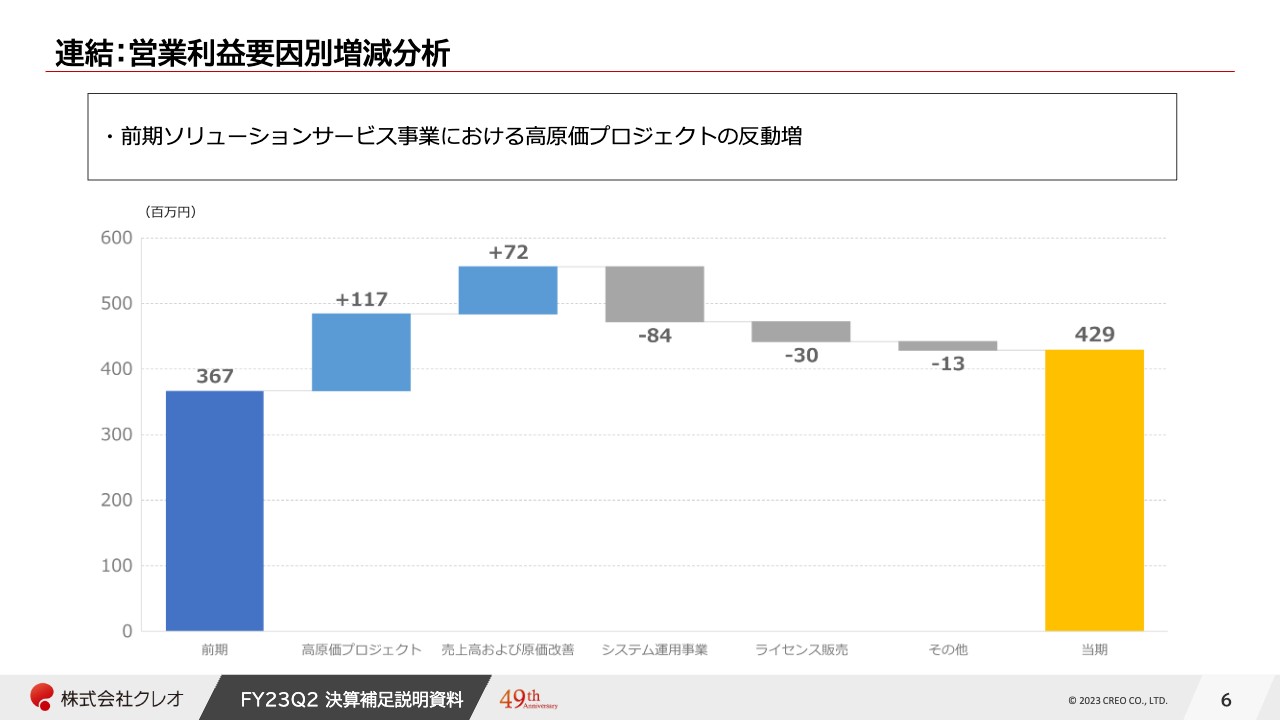

連結:営業利益要因別増減分析

連結営業利益の要因別増減分析です。前期は高原価プロジェクトが発生しましたが、今年はそれがなかったため、前期の3億6,700万円に対し1億1,700万円増のプラス要因となりました。

また売上高および原価改善の7,200万円増に対し、システム運用・サービス事業が2億5,000万円の売上減となった影響で、営業利益は8,400万円減となりました。

ライセンス販売については、従来のライセンス販売モデルから利用料モデルになり、1年目に売上・利益が大きく出る仕組みから、未来にかけて安定的な売上・利益を創出する仕組みへシフトした関係で、3,000万円減となっています。最終的な営業利益は、4億2,900万円となりました。

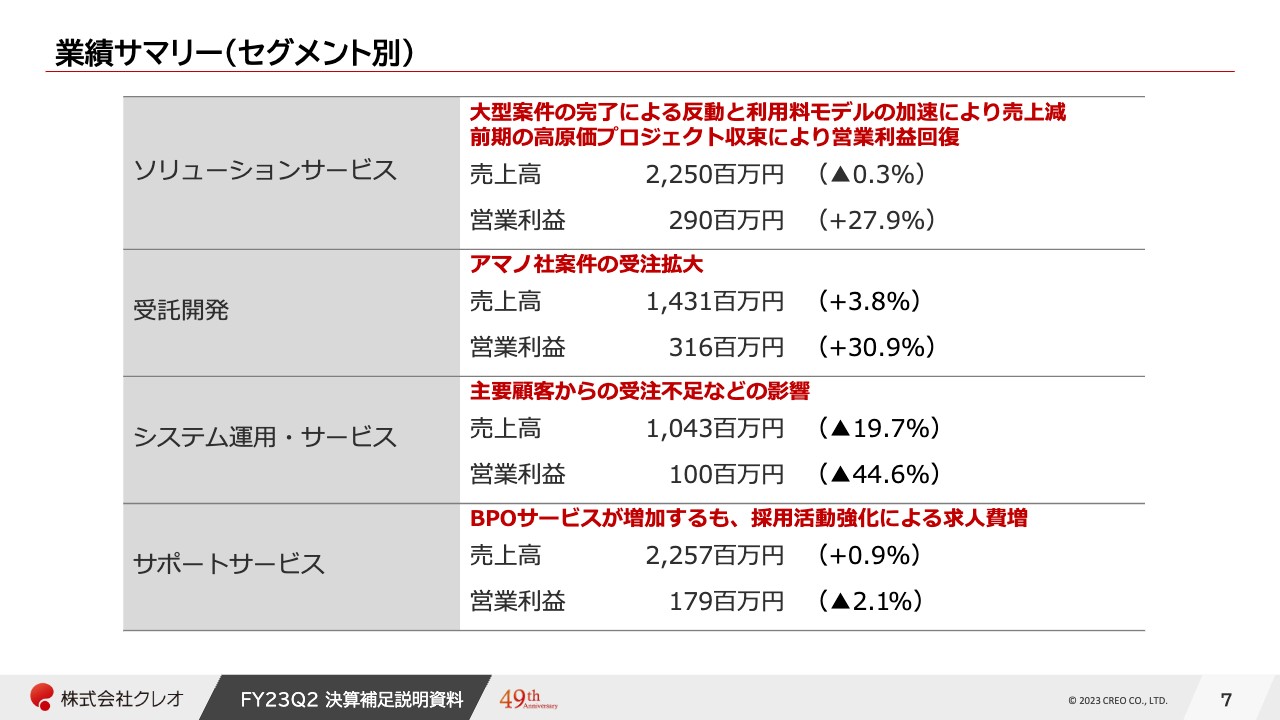

業績サマリー(セグメント別)

セグメント別の業績サマリーです。ソリューションサービス事業は売上高が0.3パーセント減、営業利益が27.9パーセント増となりました。

繰り返しになりますが、前期は高原価プロジェクトがあった関係で、そちらが回復したことと、利用料モデルへのシフトが予定より進んだため、売上高は若干減となっています。

受託開発事業については、売上・利益ともに増収増益となりました。従来は富士通関係の案件が多い取引構造になっていましたが、今年度に関しては、アマノ社の案件が今上期だけで約2億円増となり、大幅に増加しました。下期もそれ以上の推移を見込んでいます。

システム運用・サービス事業については、減収減益となりました。こちらはLINEヤフー社のコスト改善という経営方針に従い、当社もそれに起因するかたちで受注が減少しています。

サポートサービス事業については、おおむね前期並みですが、BPOサービスが若干増加したことに伴い、下期にその需要をさらに獲得するため、求人費を拡大しています。

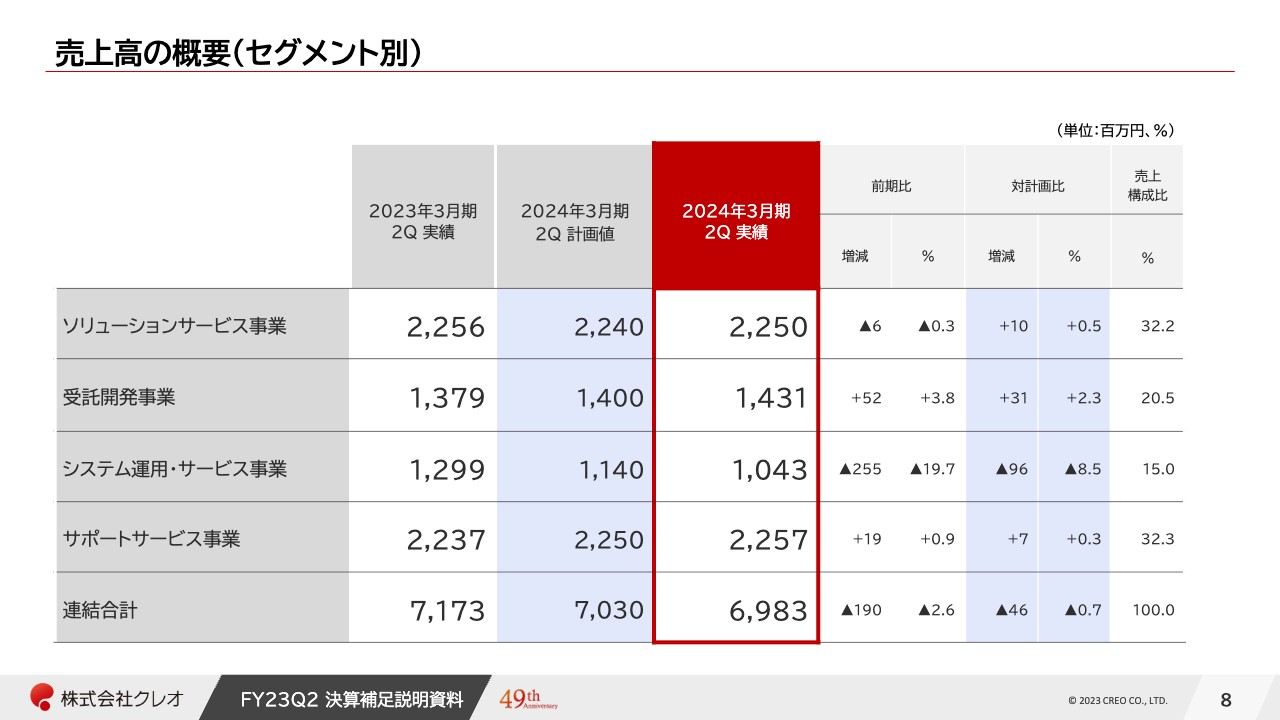

売上高の概要(セグメント別)

こちらのページの説明は割愛いたします。

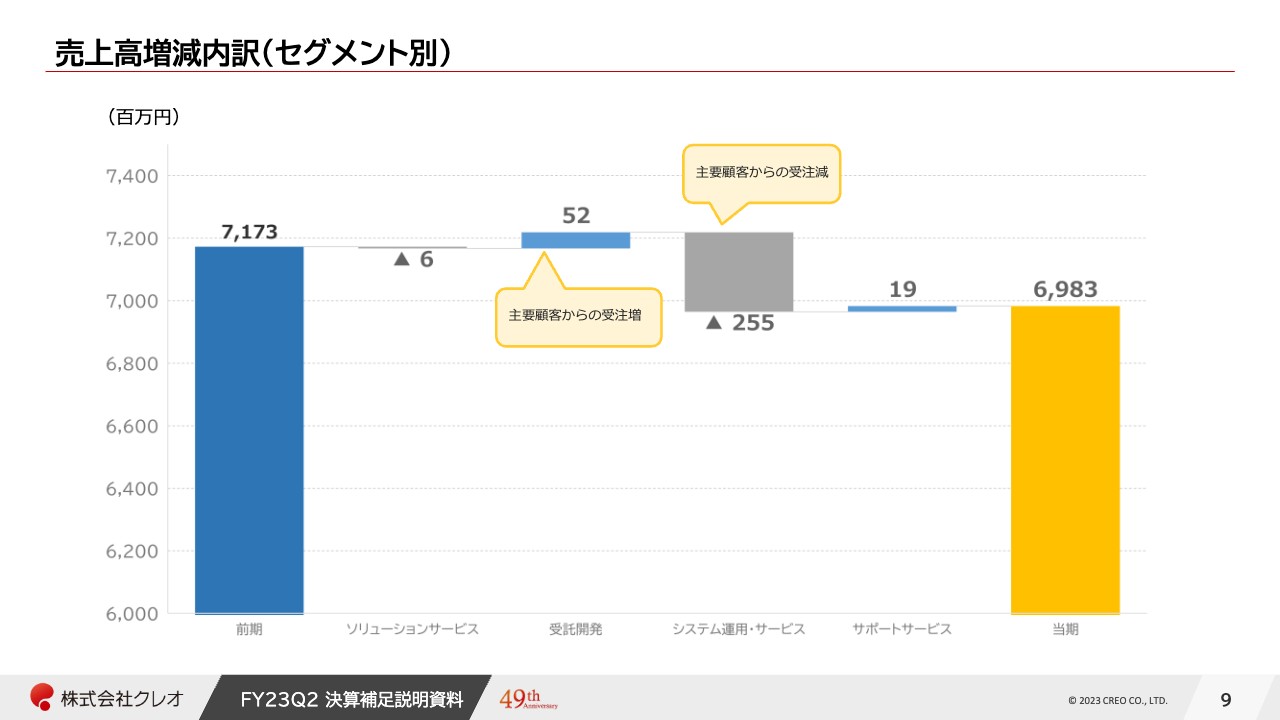

売上高増減内訳(セグメント別)

売上高の増減内訳です。前期が71億7,300万円だったのに対し、当期は69億8,300万円となっています。大きな要因はシステム運用・サービス事業の2億5,500万円の減収となっています。

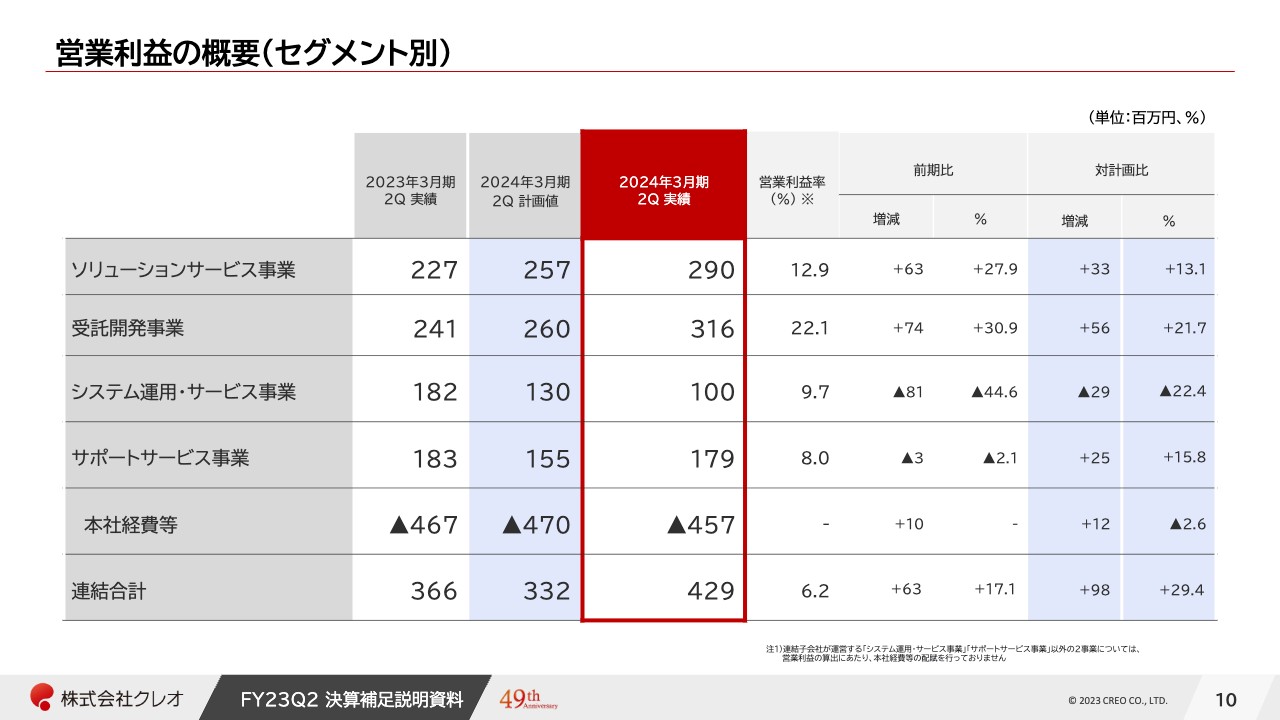

営業利益の概要(セグメント別)

こちらのページも説明は割愛いたします。

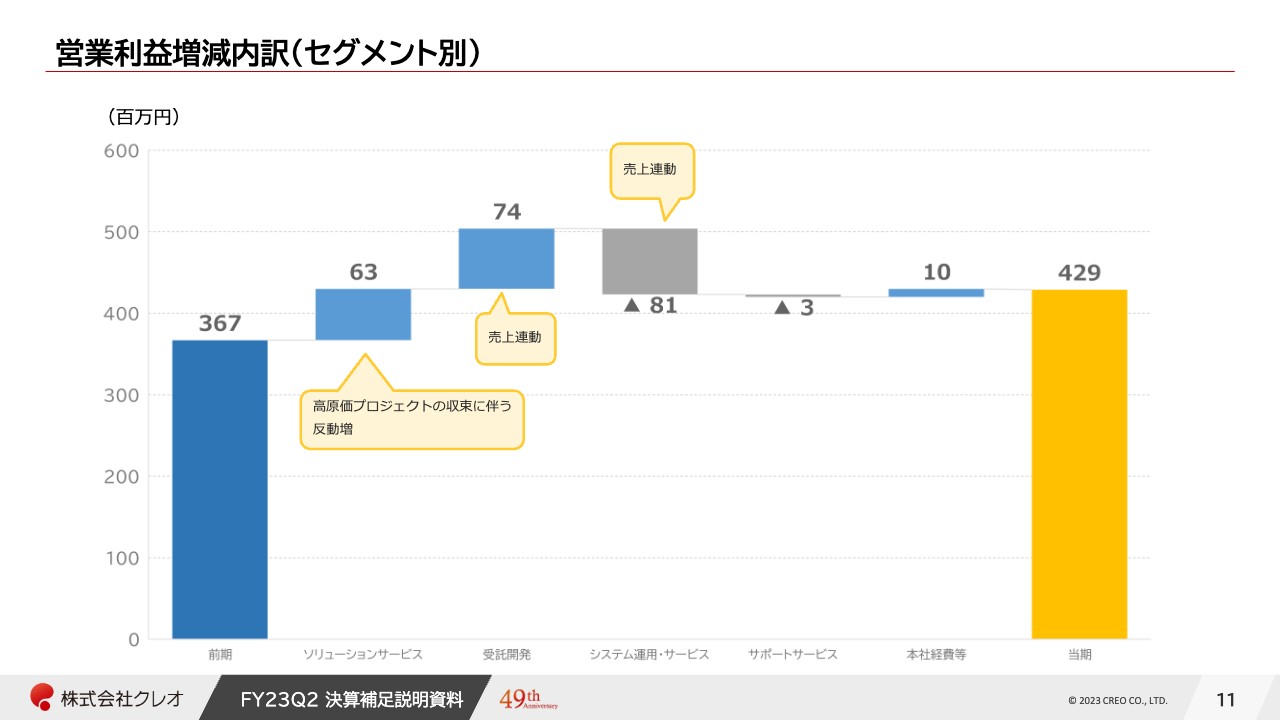

営業利益増減内訳(セグメント別)

営業利益の増減分析です。前期の3億6,700万円に対し、ソリューションサービス事業が6,300万円、受託開発事業が7,400万円と持ち上がったものの、先ほどのシステム運用・サービス事業の影響で島1つ分の減益となり、最終的に4億2,900万円の営業利益となっています。

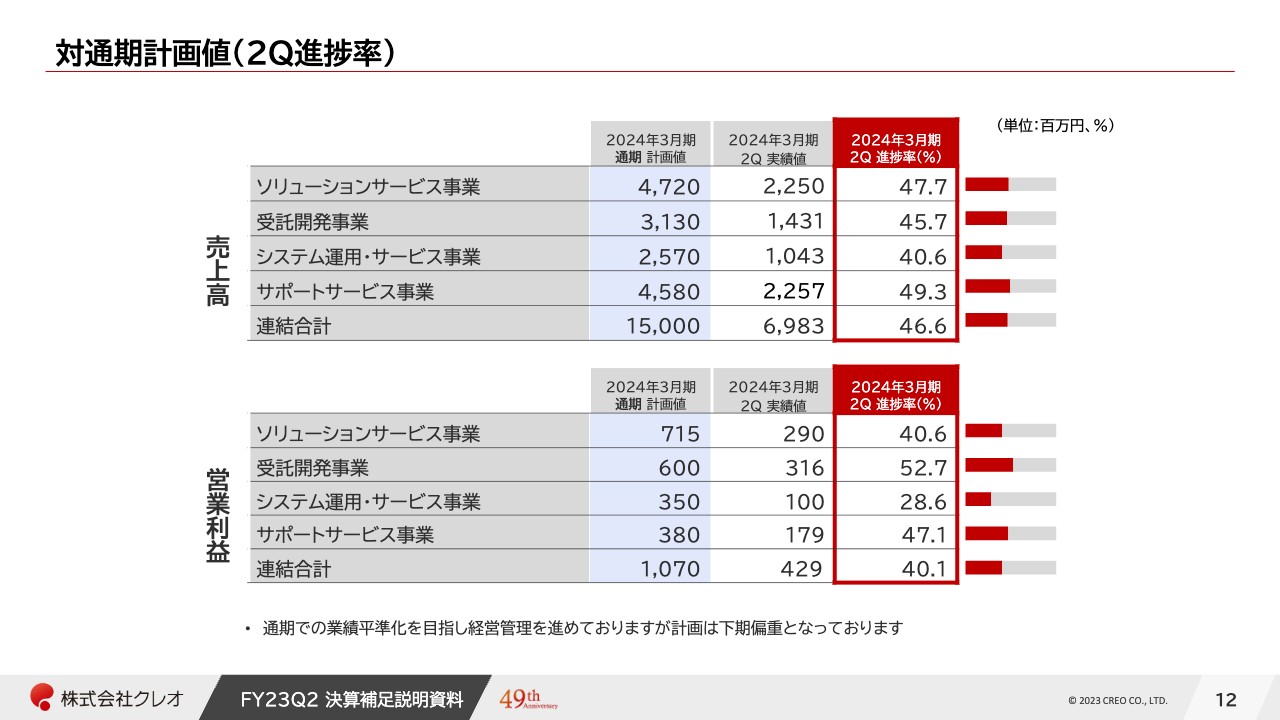

対通期計画値(2Q進捗率)

通期計画に対する第2四半期の実績進捗率です。先ほどご説明したとおり、システム運用・サービス事業の進捗が遅れている状況ではあるものの、全体的には売上高が46.6パーセント、営業利益が40.1パーセントとなっています。

過去5年間の実績を見ますと、売上高は47パーセントであり、ほぼ一致しています。営業利益は、過去5年間の平均が41パーセントと1パーセント少ないものの、連結合計ではおおむね今まで通り進捗しています。

以上で、決算概要の説明を終わります。ありがとうございます。

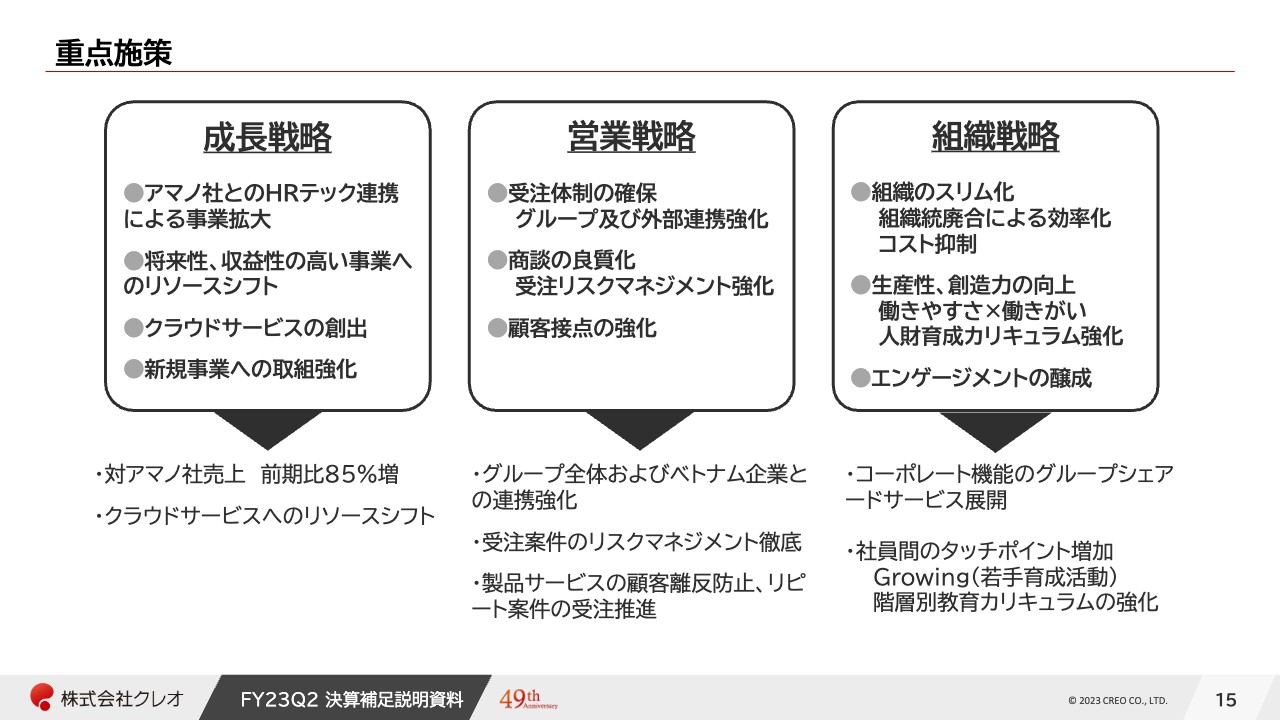

重点施策

柿﨑淳一氏:クレオの柿﨑です。私からは、今期の重点施策の進捗状況をご説明します。

スライドには、今期の重点戦略を、大きく3つのカテゴリーで記載しています。

1点目の成長戦略は、「アマノ社とのHRテック連携による事業拡大」です。先ほど鳥屋からも説明があったとおり、第2四半期累計で、対アマノ社の売上高は前期比85パーセント増となっており、今後、アマノ社とHRテックとのサービス連携強化により、事業拡大していく見通しとなっています。

「将来性、収益性の高い事業へのリソースシフト」「クラウドサービスの創出」に関しては、昨年度から受託開発のリソースを含め、よりシフトを進めていきます。特に「Microsoft Azure」「Amazon Web Services」を中心としたクラウド技術者や市場ニーズの高い技術者の育成に注力しています。

2点目は、営業戦略および事業戦略です。「受注体制の確保 グループ及び外部連携強化」「商談の良質化 受注リスクマネジメント強化」「顧客接点の強化」の大きく3つを挙げています。

「グループ及び外部連携の強化」については、さまざまな案件ごとに、ボーダーレスに個々で体制を作ってきたものを、人材不足等々を解消するため、グループ連携を強化していきます。提携先であるベトナムのオフショア会社との製品開発連携に対して、順次強く進めている状況です。

「商談の良質化 受注リスクマネジメント強化」については、現時点で不採算および高原価プロジェクトはゼロです。一昨年度、昨年度の戦略的受注による高原価プロジェクトは終息し、一部本稼働を迎えています。今後は、中期的な高収益プロジェクトとして、継続的な収益拡大を見込んでいます。

「顧客接点の強化」は既存顧客の離反防止だけではなく、クロスセル、または昨今のDX化の推進サポート等を積極的に行いながら顧客との関係を強化していき、顧客内シェアの拡大を順次図っていきます。

3点目は組織戦略です。「組織のスリム化 組織統廃合による効率化 コスト抑制」「生産性、想像力の向上 働きやすさ×働きがい 人財育成カリキュラム強化」「エンゲージメントの醸成」です。

「組織のスリム化」はコーポレート部門を中心に、グループシェアードサービスの展開を随時行い、コスト削減ないし組織の簡素化に努めています。

社員間のタッチポイント増加として、「Growing」という名称で若手の育成活動を行っています。特徴としては、協力先のベトナムオフショア会社への海外勤務を推進し、ベトナムの関係各社と技術交流や人材交流をしながら、よりグローバル的な視点での人材育成を進めています。

階層別教育カリキュラムについては、今まで以上に手厚く、エンゲージメントを高める上で充実化を図っています。

重点施策は以上となります。

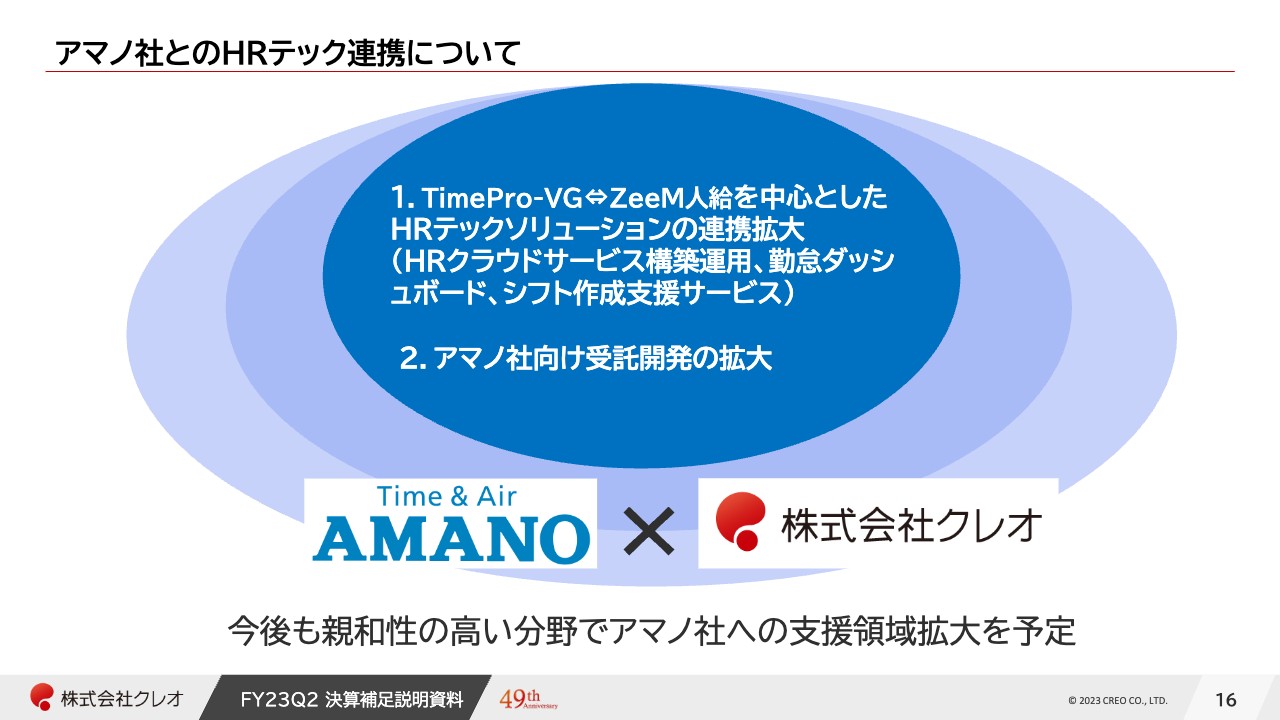

アマノ社とHRテック連携について

アマノ社とHRテックの連携についてご説明します。

昨年までは、アマノ社の勤怠管理「TimePro-VG」と、当社の「ZeeM人事給与」との連携による受注での収益拡大に留まっていましたが、今期よりHRテックソリューション、いわゆる周辺ソリューションとの連携拡大による実績が生まれています。

スライドに示したとおり、アマノ社製品のHRクラウドサービスの構築、運用監視、データの利活用をベースにした勤怠ダッシュボード、シフト作成支援サービス等々の、勤怠ないし人事給与サービス領域を中心とした周辺サービスでのサポート等々を、今期から行っています。

今後ますます拡大すると見込まれるアマノ社向けの受注、受託開発については、アマノ社の事業の中でもっとも重要な、時間情報事業の業容拡大に向けた開発体制の強化において、当社に対する期待が非常に高まっており、その流れで受注規模の拡大が図れている状況です。

結果、先ほどご説明したとおり、第2四半期累計で売上高が前期比85パーセント増となっています。今後も親和性の高い分野で、アマノ社への支援領域の拡大を予定しています。

以上が、2024年3月期第2四半期のトピックスおよび受注施策の進捗状況となります。

クレオは来年3月末に創業50周年を迎えます。今期は引き続き、次のステージに向けた足場固めをするとともに、先ほどからお話ししているクラウドシフトを推進していきます。そしてステークホルダーのみなさまにとって魅力ある企業となるべく、価値向上に努めていきたいと思います。

引き続き、ご愛顧のほどよろしくお願いします。ご清聴ありがとうございました。

Q&A

質疑応答に関しましてはこちらに掲載されております。

新着ログ

「情報・通信業」のログ