JESCOHD、太陽光発電設備工事が収益に寄与、売上高は前年比+7%、純利益は前年比+130%の着地

目次

深川裕季氏:本日はお忙しいところ、当社の2023年8月期決算説明会へお越しいただき、ありがとうございます。まず私から、2023年8月期連結決算概要と2024年8月期業績計画概要についてご説明します。

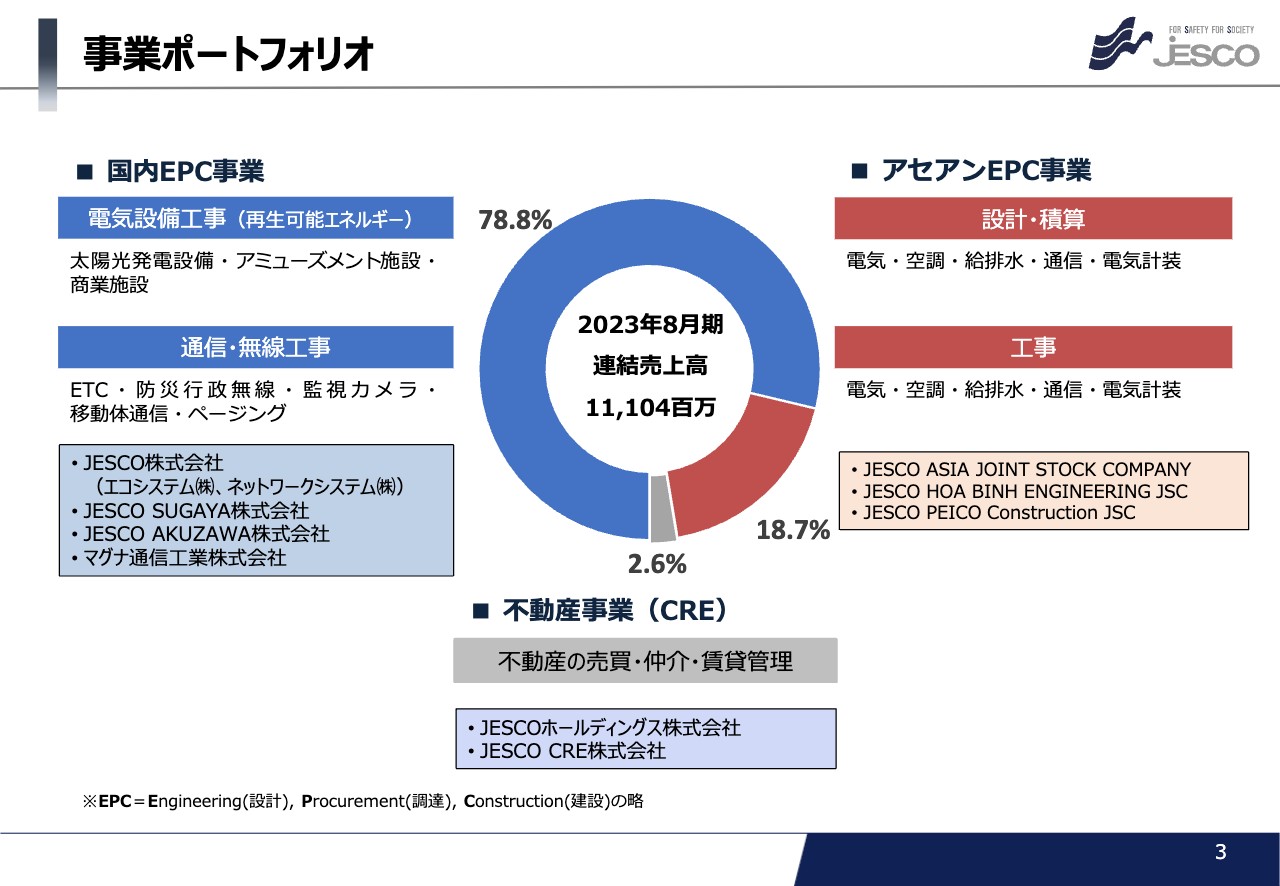

事業ポートフォリオ

事業ポートフォリオについてです。当社では、国内EPC事業、アセアンEPC事業、不動産事業(CRE)の3つを会計上のセグメントとし、事業を行っています。

スライド左下に小さくEPCと記載していますが、設計(Engineering)、調達(Procurement)、建設(Construction)の頭文字を取って、EPC事業と呼んでいます。これらをワンストップで提供できるのが我々の強みです。

2023年8月期の連結売上高は111億400万円で、そのうち78.8パーセントが国内EPC事業、18.7パーセントがアセアンEPC事業、2.6パーセントが不動産事業という構成になっています。

各セグメントの構成単位の会社は、スライドの枠内に示しました。国内EPC事業には4つの会社名を記載していますが、下の2社が今期から新規で連結した会社です。

アセアンEPC事業の3社のうち、2022年8月期末にPEICO社を取得しましたが、前期に連結したのはB/Sのみで、P/Lは今期からの連結となります。

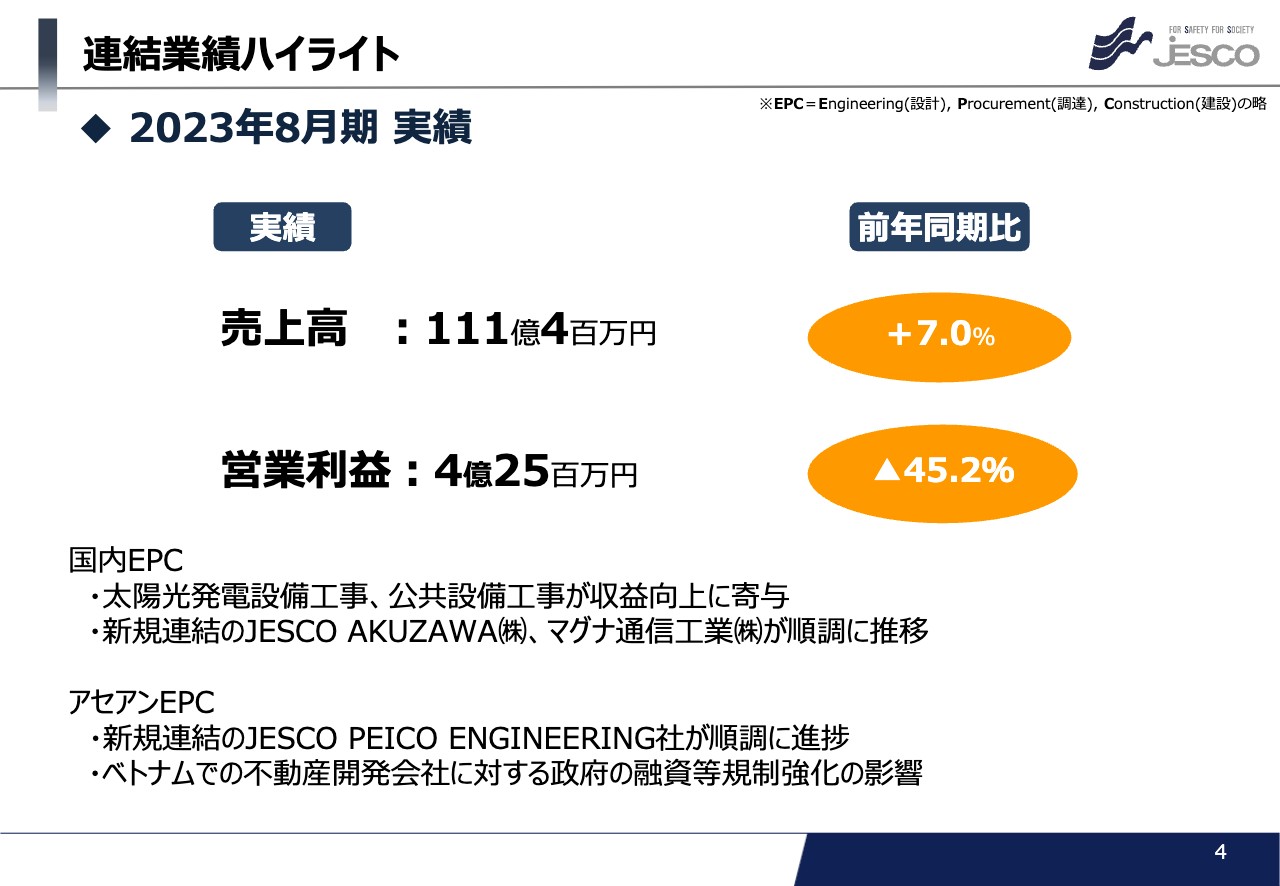

連結業績ハイライト

連結業績ハイライトです。2023年8月期の売上高は前年同期比7パーセント増の111億400万円、営業利益は販管費の増加によって前年同期比45.2パーセント減の4億2,500万円となりました。

セグメント別の詳細については、後ほどご説明します。

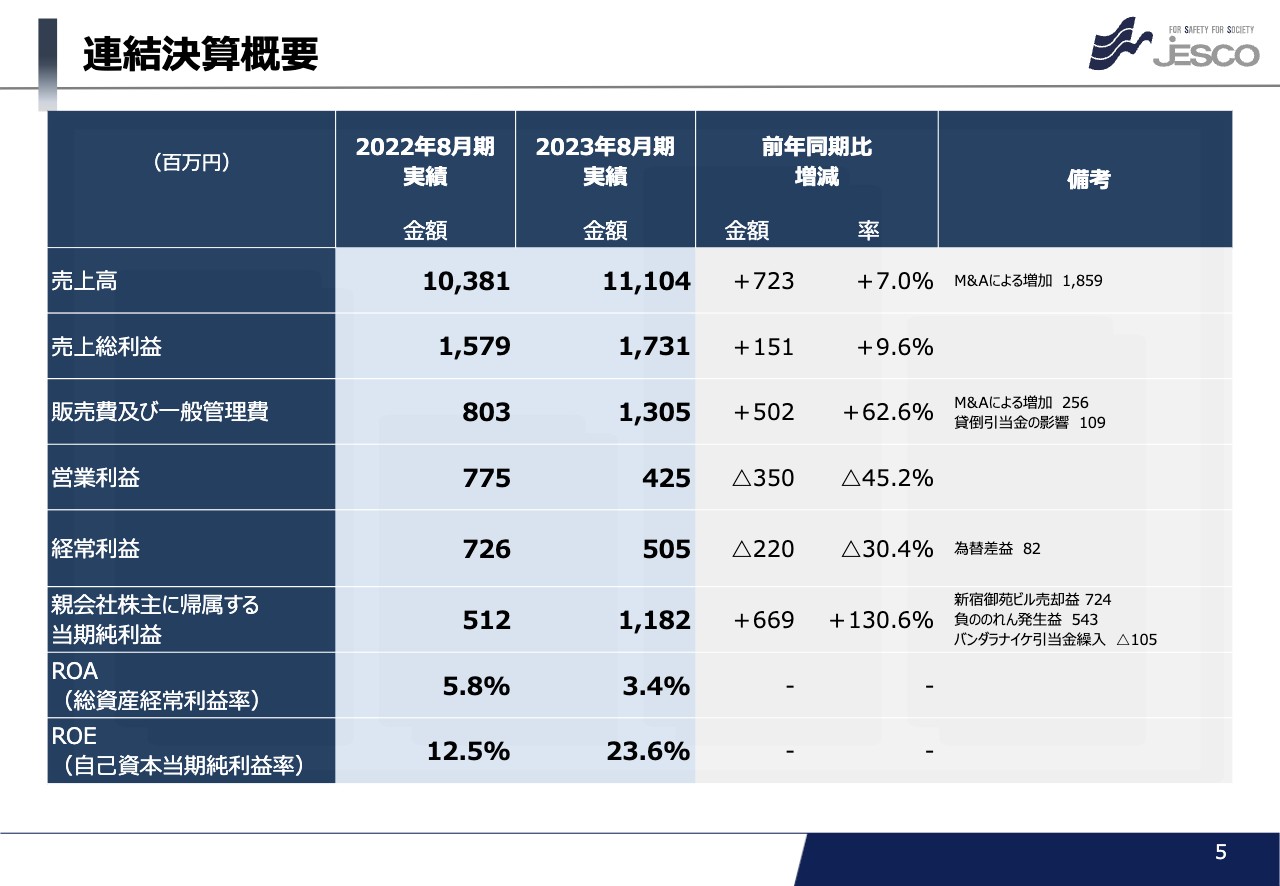

連結決算概要

連結決算概要です。スライドには、連結業績ハイライトを段階損益別に表した損益計算書を記載しています。

売上高は、3社のM&Aにより、前期の103億8,100万円から111億400万円と7億2,300万円増加しました。また、売上高の増加に伴い売上総利益も増加しています。

販売費及び一般管理費(販管費)は前期の8億300万円から5億200万円増加し、13億500万円となりました。営業利益については前年同期比で3億5,000万円減少しています。

販管費の増加要因は大きく2つあります。1つ目はM&Aによる増加です。売上の増加に比べて、新規で取得した会社の分の販管費も単純に増加しています。また、新規取得に関連するデューデリジェンスなどのコストや手数料などで2億5,600万円増加しています。

2つ目は貸倒引当金の影響です。詳細を要因分解すると、2022年8月期の販管費に、もともと貸倒引当金として立てていたものが戻ってきたため、貸倒引当金のマイナスとして計上されました。そのため、2022年8月期の実績が通常より約6,000万円低くなっていることが要因です。

また、2023年8月期は逆に約4,000万円追加で計上しています。つまり、2022年8月期は戻しの影響により通常よりも低く、一方2023年8月期には追加計上したため、これらを合わせて、販管費が1億900万円増加しました。

このほかにも、修繕などにより販管費が増加したことで、営業利益はマイナスとなっています。経常利益は、為替差益が発生したためマイナス幅がやや縮小しました。

親会社株主に帰属する当期純利益は、新宿御苑ビルの売却益として7億2,400万の特別利益が計上されています。また、マグナ通信工業社を取得した際、マグナ通信工業社の純資産より低い金額で取得したため、負ののれんが5億4,300万円発生しました。この2点が親会社株主に帰属する当期純利益の増加要因です。

このほかに、バンダラナイケ引当金繰入で約1億円計上しています。こちらは、スリランカのバンダラナイケ国際空港の工事が中断し、現在、事実上中止になってしまっていることによるものです。これまでにかかったコストを未収入金として請求しているのですが、中断してから1年ほど経過しているため、当社のルールとして引当金を繰り入れています。

その結果、親会社株主に帰属する当期純利益は11億8,200万円で着地しています。

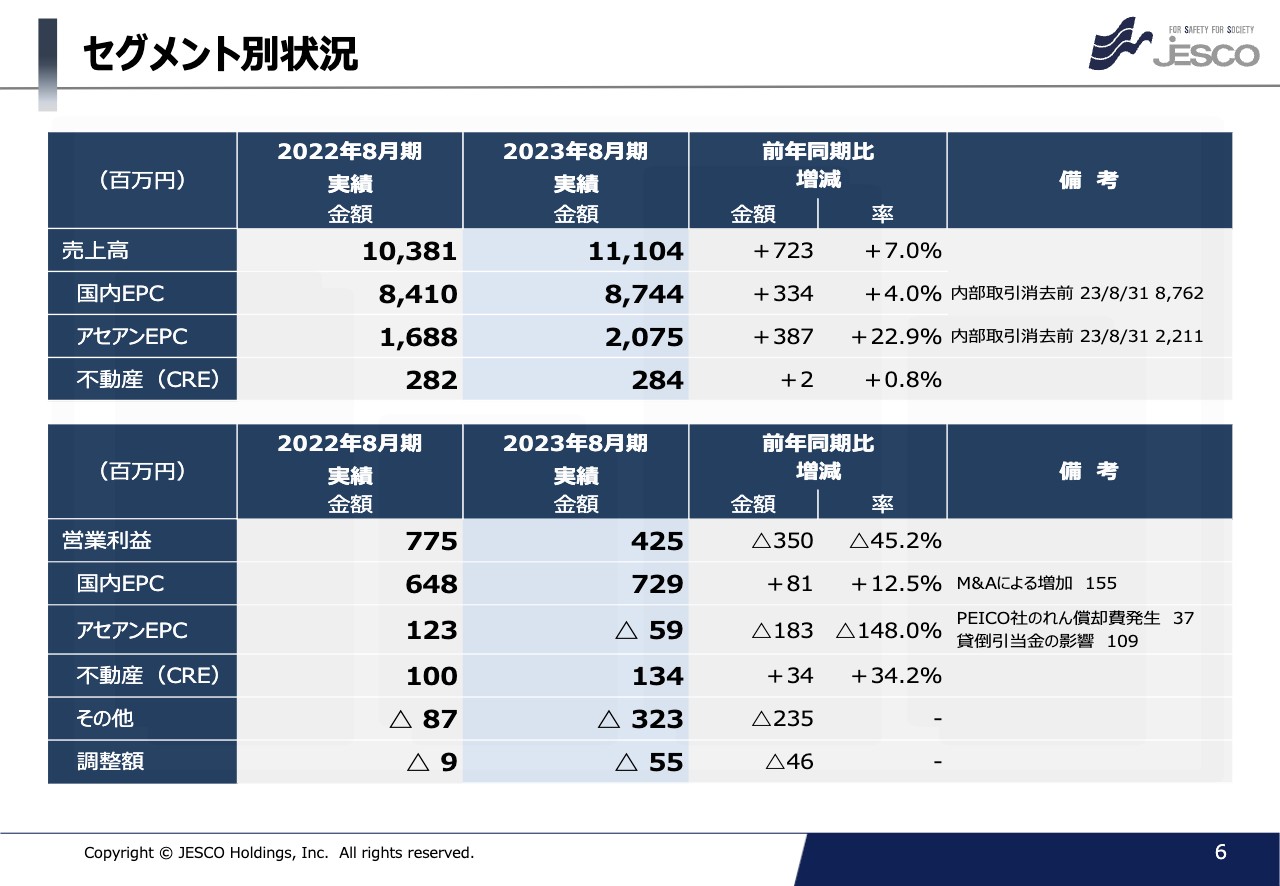

セグメント別状況

セグメント別の状況です。国内EPC事業、アセアンEPC事業、不動産事業それぞれの実績を記載しています。

売上高はすべてのセグメントにおいて前年同期比で増加しました。営業利益は、国内EPC事業および不動産事業において前年同期比で増加しましたが、アセアンEPC事業は前期の1億2,300万円からマイナス5,900万円と減少しています。これは、新しく取得したPEICO社の連結上ののれんの償却費や、貸倒引当金の繰入、戻入によるものです。

その他の項目は本社費用が発生しています。

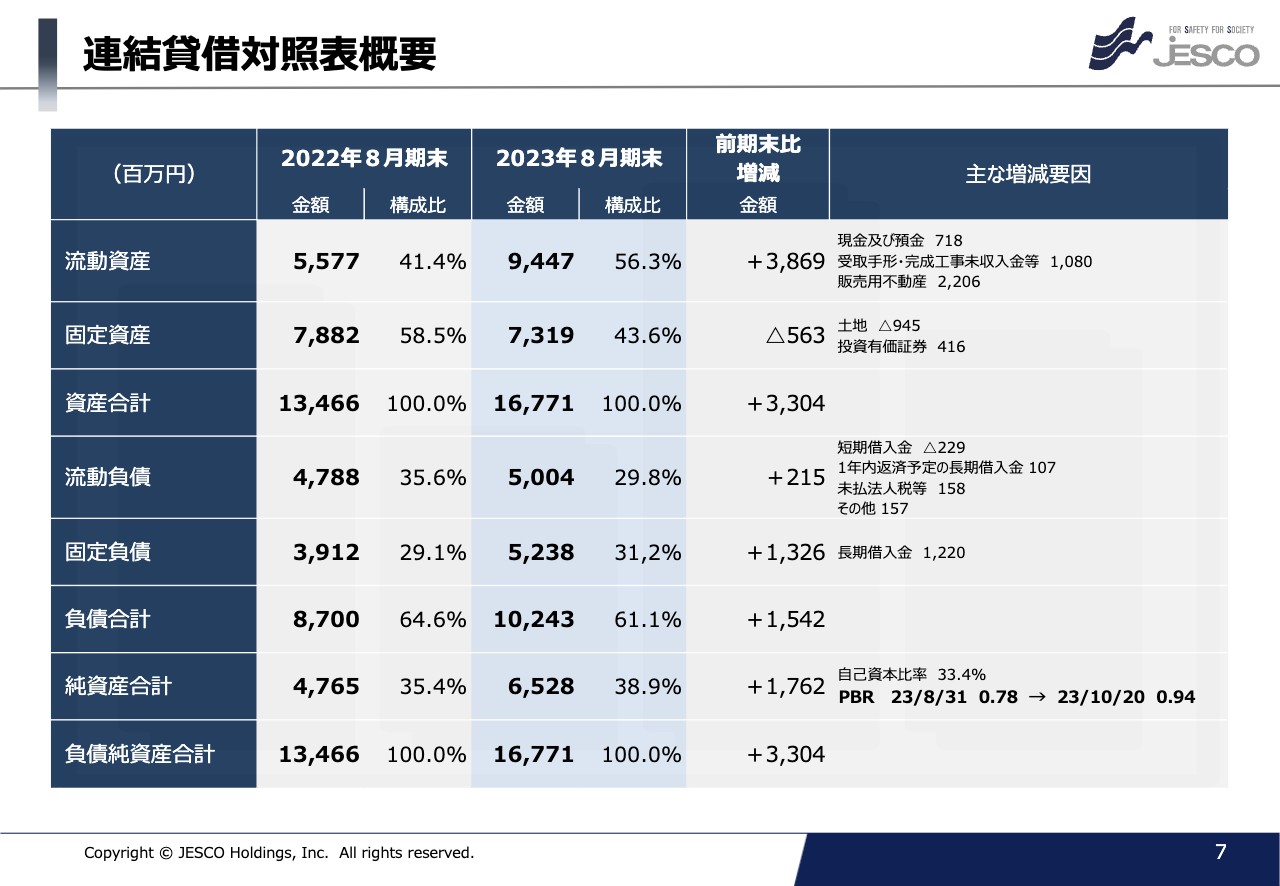

連結貸借対照表概要

連結貸借対照表の概要です。スライド中央に示した資産合計が総資産で、前期末の134億6,600万円から33億400万円増加し、167億7,100万円となっています。

このうち、流動資産の主な増減要因としては、現預金の増加、期末の工事関連の債権10億8,000万円の増加、不動産事業のJESCO CREが本格稼働したことにより、販売用不動産を取得したため流動資産が22億円増加したことが挙げられます。

固定資産としては、新宿御苑ビルを売却したため、土地がマイナス9億4,500万円となっています。

流動負債・固定負債については、新宿御苑ビルの売却により借入金を返済した一方、JESCO CREでの販売用不動産の取得のため借入金が増加しました。加えて、運転資本も考慮した結果、流動負債・固定負債が増加しています。

利益が出ていますので純資産も増加しており、自己資本比率は33.4パーセントとなっています。また、PBR1倍割れの是正が東京証券取引所でも話題になっていますが、2023年8月31日時点の0.78倍から10月20日時点では0.94倍まで上昇しており、もう少しで1倍を達成する見込みです。

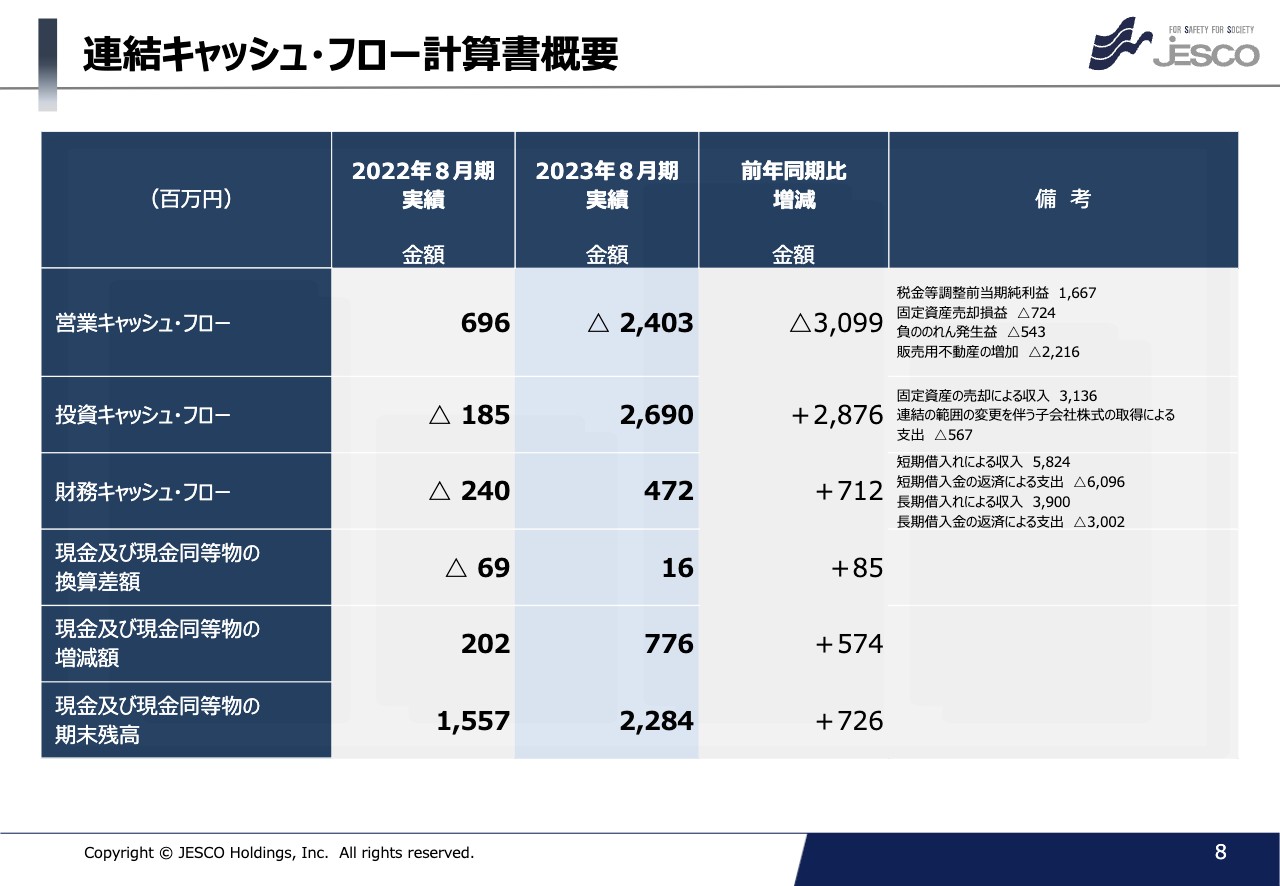

連結キャッシュ・フロー計算書概要

連結キャッシュ・フロー計算書の概要です。営業キャッシュ・フローがマイナス、投資キャッシュ・フローがプラス、財務キャッシュ・フローがプラスとなりました。最終的に資金は22億8,400万円とプラスになっています。

主な内訳として、営業キャッシュ・フローのマイナス要因は販売用不動産の取得によるものです。JESCO CREにとっては在庫になるため、営業キャッシュ・フローはマイナス24億300万円となっています。

投資キャッシュ・フローは、新宿御苑ビル売却による収入が発生したため、新たにM&Aを行った子会社株式取得のための支出を差し引いても、26億9,000万円となりました。

財務キャッシュ・フローは、新宿御苑ビルの売却によって返済した借入金と、JESCO CREで取得した販売用不動産に伴う借入金を足し引きすると増加傾向になり、4億7,200万円となっています。

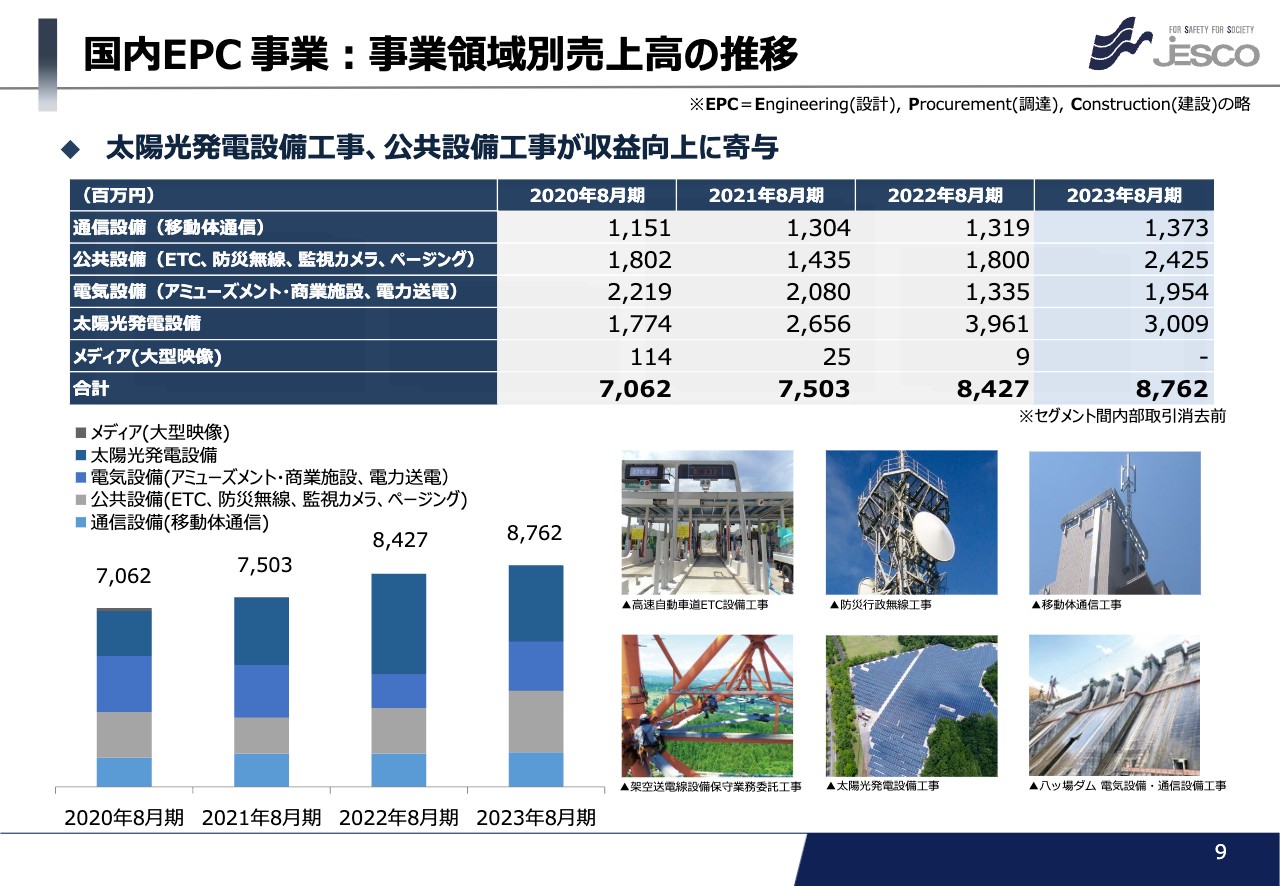

国内EPC 事業:事業領域別売上高の推移

国内EPC事業についてです。事業領域ごとの実績を記載しています。太陽光発電設備は前期に福岡県宗像市での大きめの工事を消化したため、前期の39億6,100万円から30億900万円と、減少しているように見えています。

一方、公共設備は、新しく取得したマグナ通信工業社が公共設備領域に含まれるため、前期の18億円から24億2,500万円に増加しています。

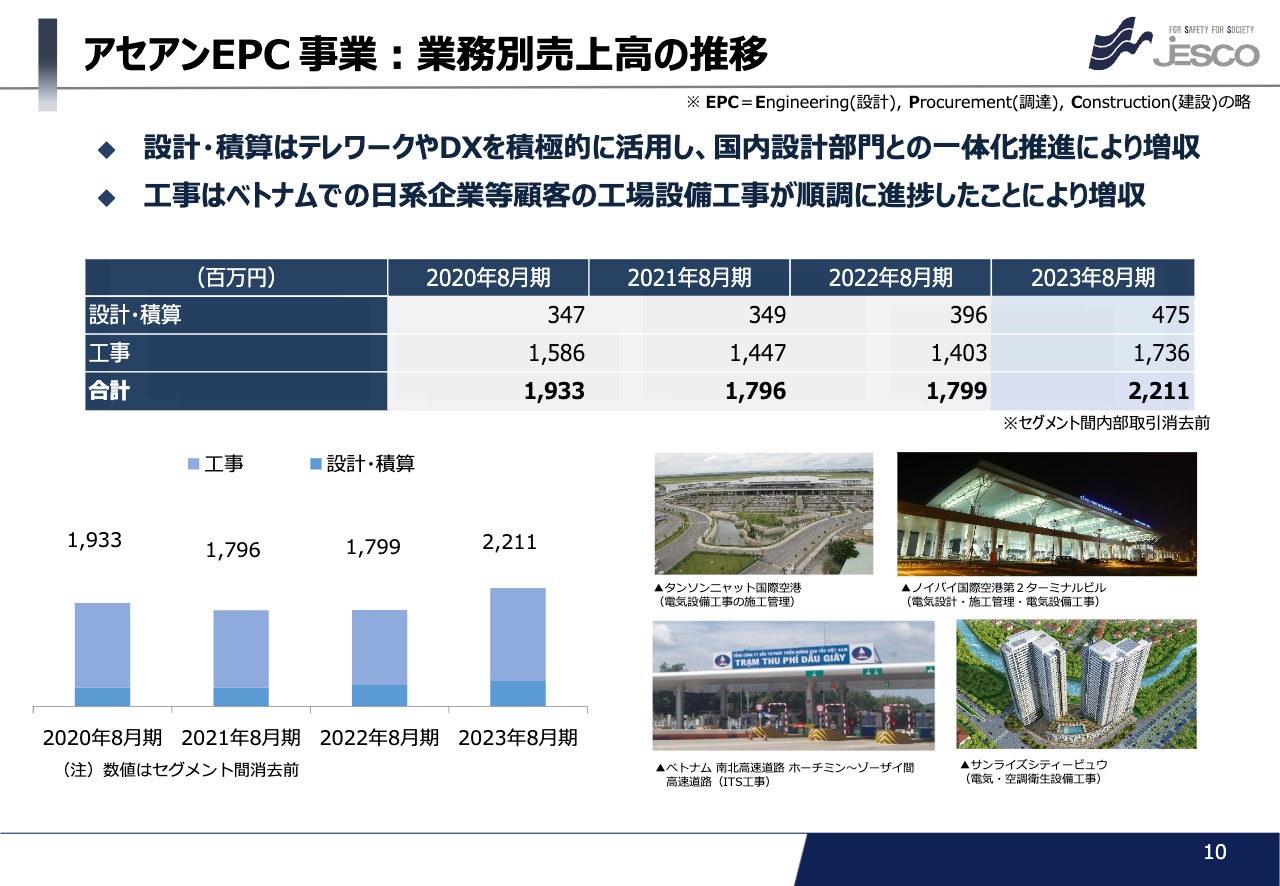

アセアンEPC 事業:業務別売上高の推移

アセアンEPC事業についてです。前期の17億9,900万円から今期は22億1,100万円で着地しました。一部、ベトナムの不動産市況がやや悪いという情報はあるものの、時系列で見るとまだ増加傾向にあります。

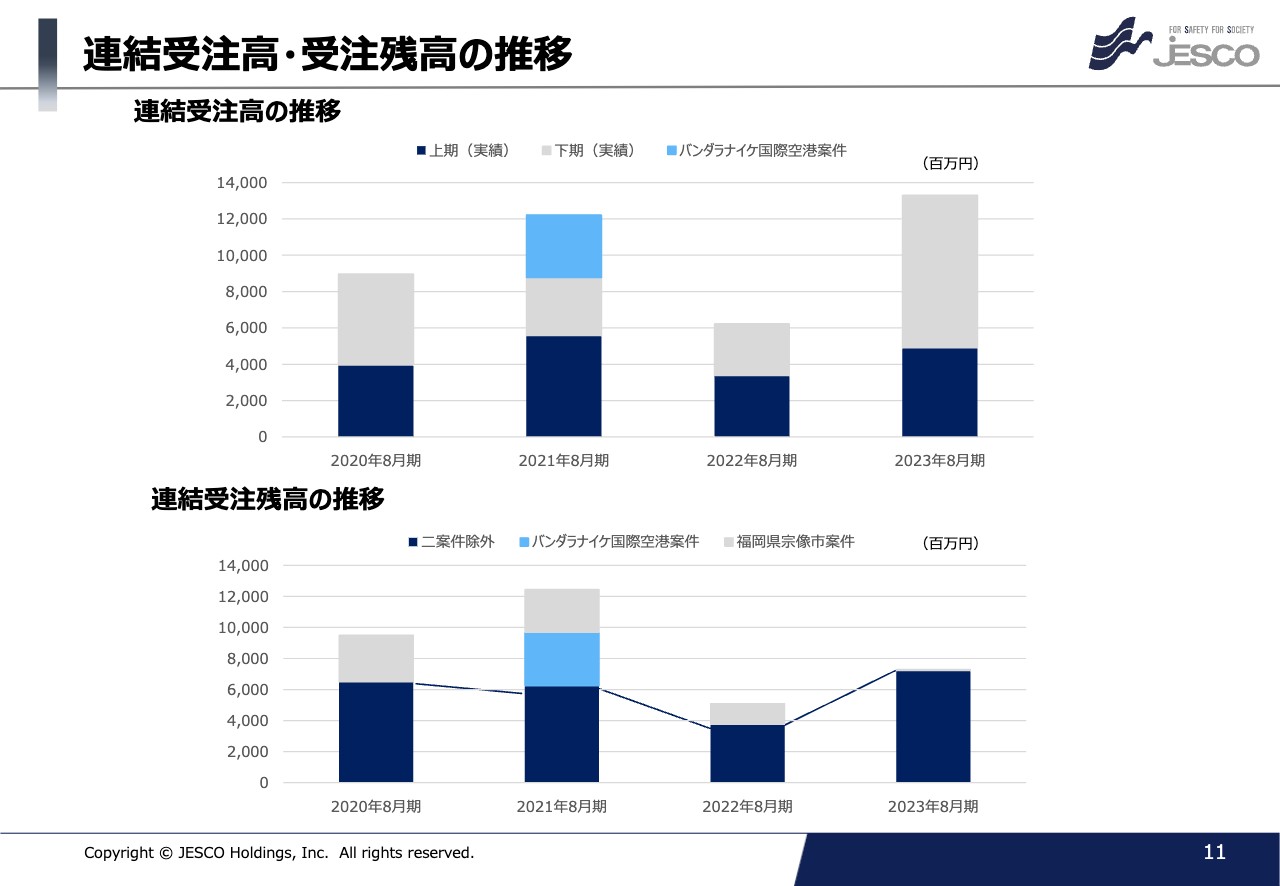

連結受注高・受注残高の推移

連結受注高・連結受注残高の推移です。スライド上段のグラフが1年間で受注したフローの数字を表しており、下段のグラフが2023年8月末にどの程度受注が積み上がっているかというストックの数字を表しています。

バンダラナイケ国際空港案件は、2021年8月期に30数億円で受注したものですので、特殊要因として切り離してブルーで記載しています。

バンダラナイケ国際空港案件を除いても、2023年8月期の受注は130億円程度と、大幅に増加していることが見てとれます。

連結受注残高についてもバンダラナイケ国際空港案件と福岡県宗像市案件の2つの大型工事を除外しても、2022年8月期と比べて見違える数字になっています。

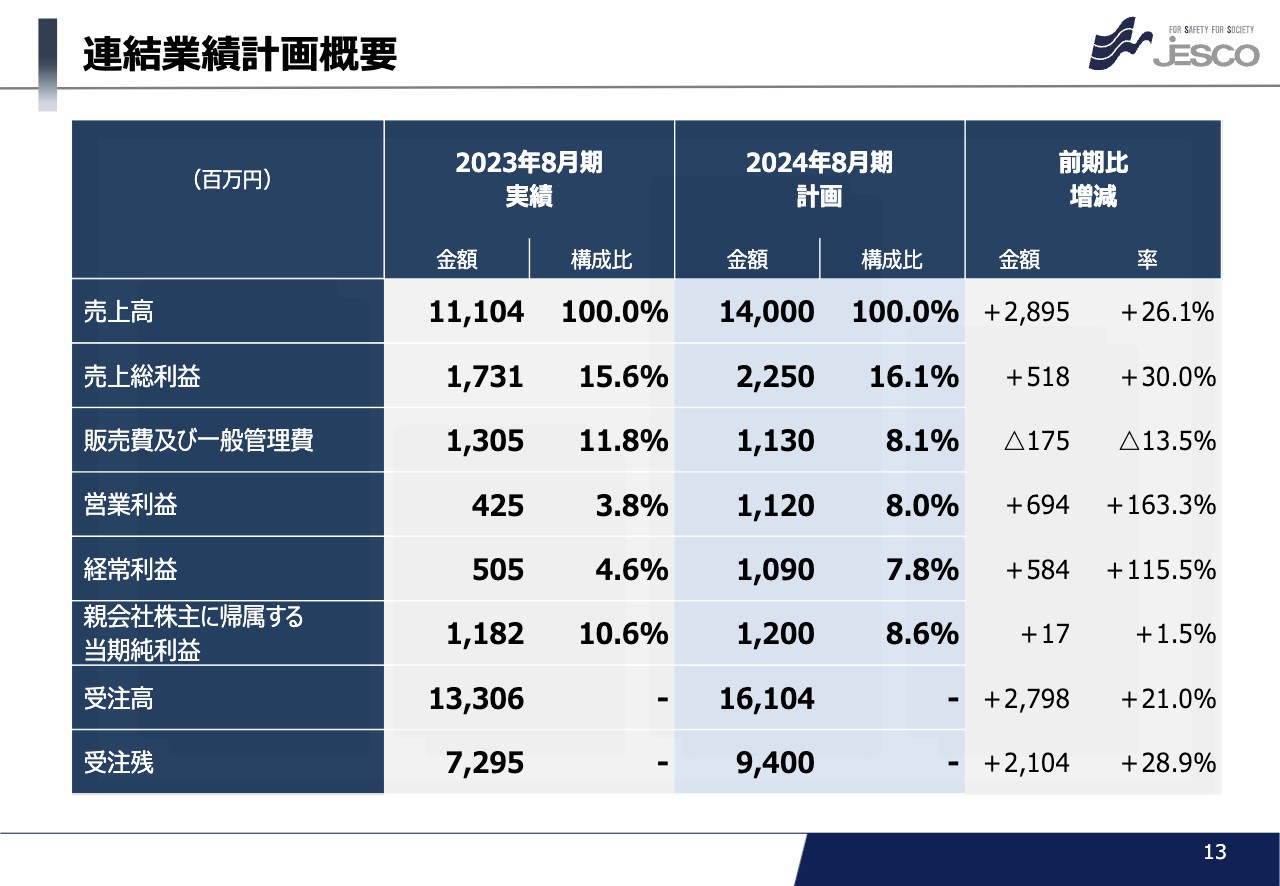

連結業績計画概要

2024年8月期の業績計画概要です。P/Lの右側が計画値となっており、売上高は111億400万円から140億円と、28億9,500万円の増加を見込んでいます。また、売上増に伴い売上総利益も増加する見込みです。

販管費は1億7,500万円減少の11億3,000万円と予想しています。2023年8月期にはM&Aにかかる一過性のコストや修繕費用が発生しましたが、2024年8月期はこの分が減るため、このような数字を見込んでいます。

それらを勘案して、営業利益は11億2,000万円、経常利益は10億9,000万円となる見込みです。

親会社株主に帰属する当期純利益も増加を見込んでいます。通常は、経常利益から法人税を引いた残りが当期純利益として下りてくるのですが、2024年8月期も特別利益を一部見込んでいることから、12億円と予想しています。

受注高と受注残高についてはスライドに記載のとおりです。

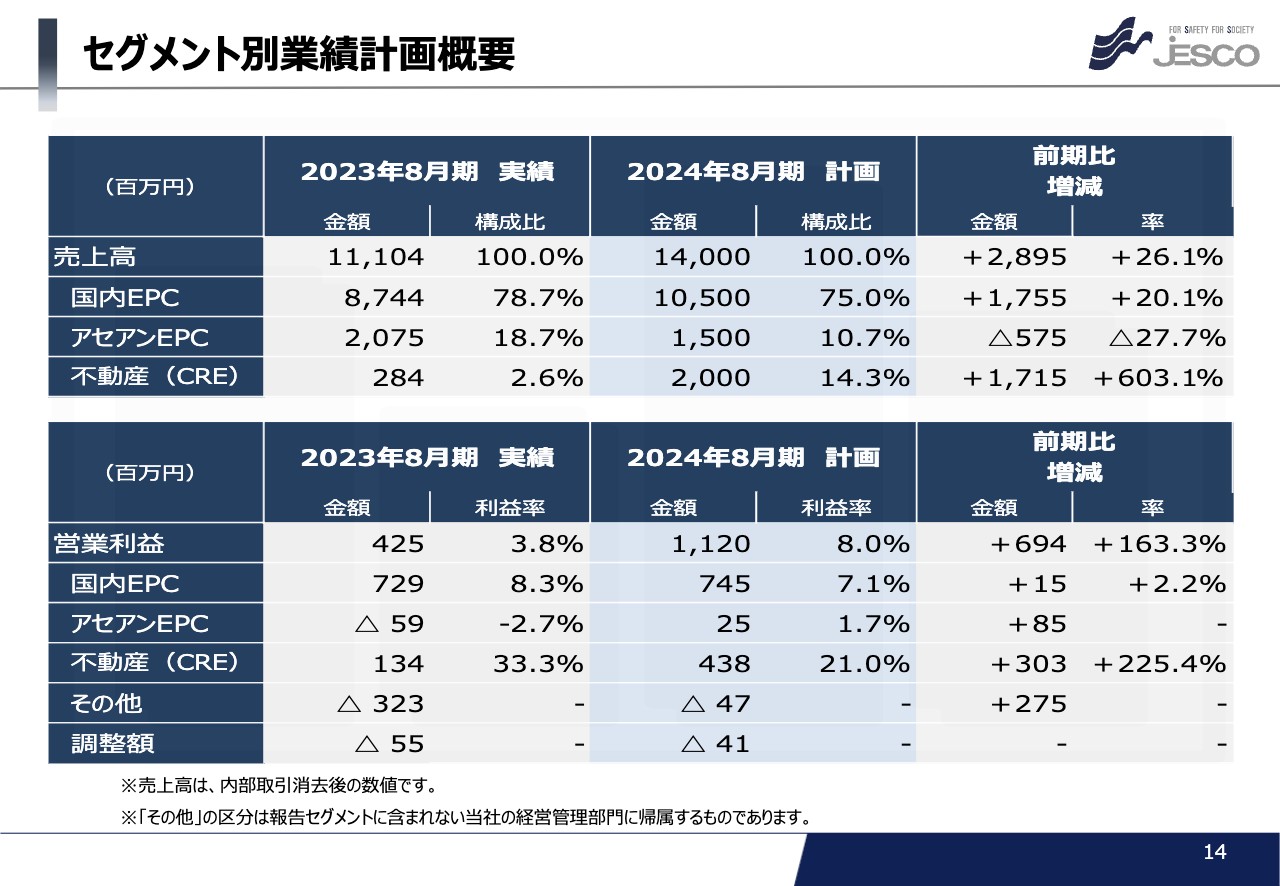

セグメント別業績計画概要

セグメント別の計画です。売上高は、国内EPC事業で105億円、アセアンEPC事業は不動産市況に鑑み15億円を見込んでいます。

不動産事業(CRE)については販売用不動産の取得も進み、これから本格稼働していきますので、売上高は20億円となる見込みです。これらを合わせて、全体の売上高は140億円を計画しています。

スライド下段は営業利益の計画を記載しています。

1. 社長就任について

柗本俊洋氏:久しぶりにお会いした方もいらっしゃるかと思いますが、どうぞよろしくお願いします。

ちょうど7年前に、経理を担当していた唐澤に社長を譲り、その4年後に古手川が社長に就任して3年が経ちました。ここにきてJESCOホールディングスという会社の良さをもっと出すべきだということで、戦略を大きく変更することにしました。

ホールディングス制度は、リスクの軽減とメリットの最大化を目的としていますが、重すぎて本来の持ち味が活かされていないと感じました。

ホールディングスは、もっと軽快に戦略的に動く立場でなければなりませんので、再度私が就任することになりました。

4.注力領域と成長戦略 ①M&A

当社は1年で3社のM&Aを実施しました。海外では、工業団地等の日本企業の仕事を請け負うハノイ近郊にあるPEICO社です。PEICO社は、当社がノイバイ国際空港を担当した時に施工を依頼した会社です。今回の話があった時に、「JESCOがM&Aしてくれたら、我々は安心だ」ということで、KOBELCOや日本の多くの企業からの強い要請もあり、当社がM&Aを行いました。

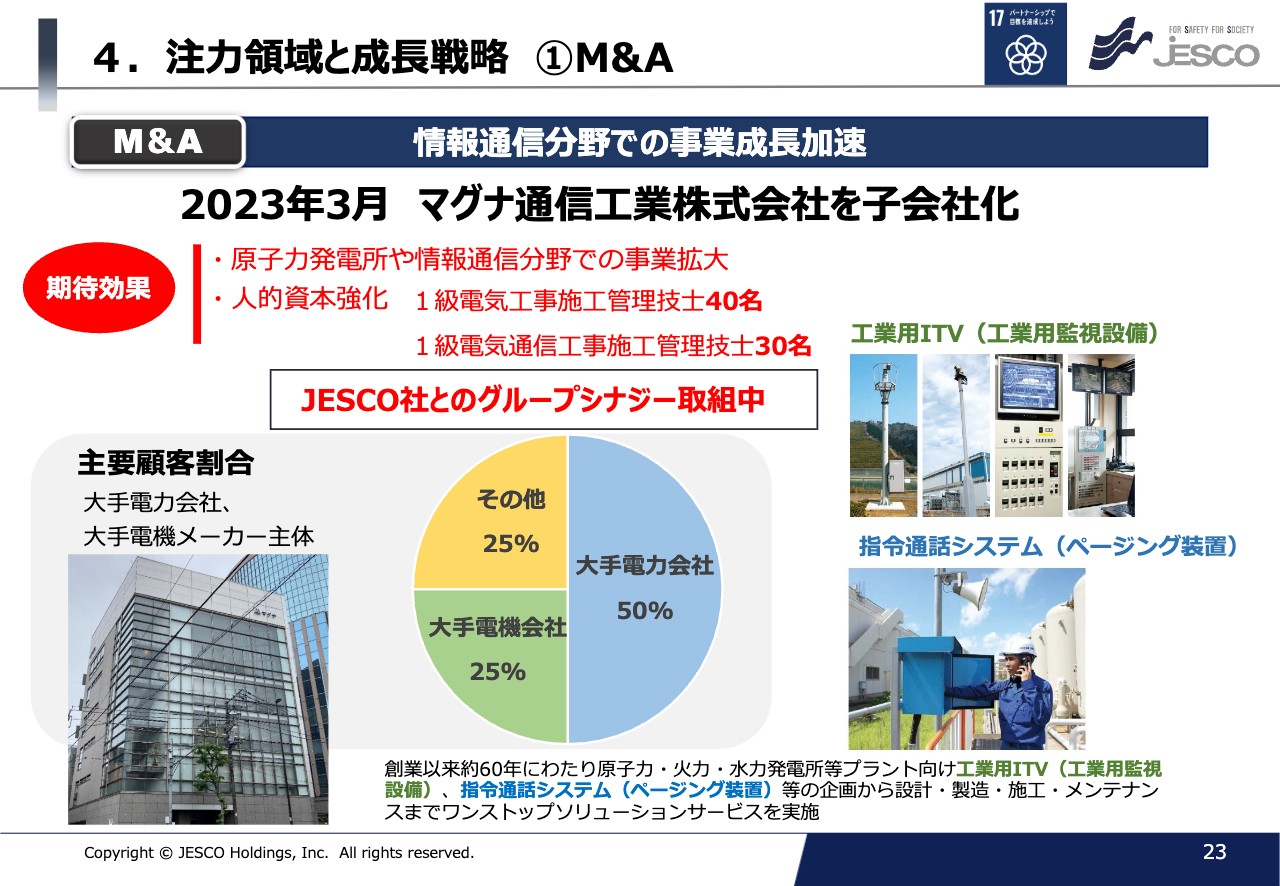

国内では火力発電所、原子力発電所に強く、ページング装置や工業用監視設備に定評があるマグナ通信工業社を子会社化しました。

世の中ではセキュリティを強化するため、これまで以上に監視カメラの導入が進んでいます。防衛の観点からも、より厳しい監視カメラシステムの導入を検討していますが、マグナ通信工業社はメーカーとしての役割も担っていますので、自ら監視カメラシステムを構築することができます。また、マグナ通信工業社の主要顧客は電力会社や大手の電機メーカーが主体です。

さらに、群馬県高崎市にある約100年の歴史を持つ阿久澤電機社を完全子会社化しました。

当社は10年以上前にもM&Aを実施しています。当時はJESCOのグループに吸収するようなかたちでのM&Aとなり、それがことごとくうまくいきませんでした。その反省も踏まえて、子会社化する会社のプライドや技術力、文化などを大事にしつつ、グループでの仕事をしていただければと考えています。

ホールディングスとはまさしくそのような組織であり、このような運営方法を使うべきです。おかげさまで菅谷電気工事(現・JESCO SUGAYA)を子会社化して約5年が経ちます。当時は非常に厳しい状況でしたが、翌年、翌々年から、売上は13億円、19億円、多い時には20億円、営業利益も1億5,000万円から3億円程度と、会社の成績は非常によくなりました。

阿久澤電機についてもM&A会社経由ではなく、群馬銀行から「ぜひJESCO SUGAYAと同じように立ち直らせてほしい」ということで、会社の建て直しを託していただきました。

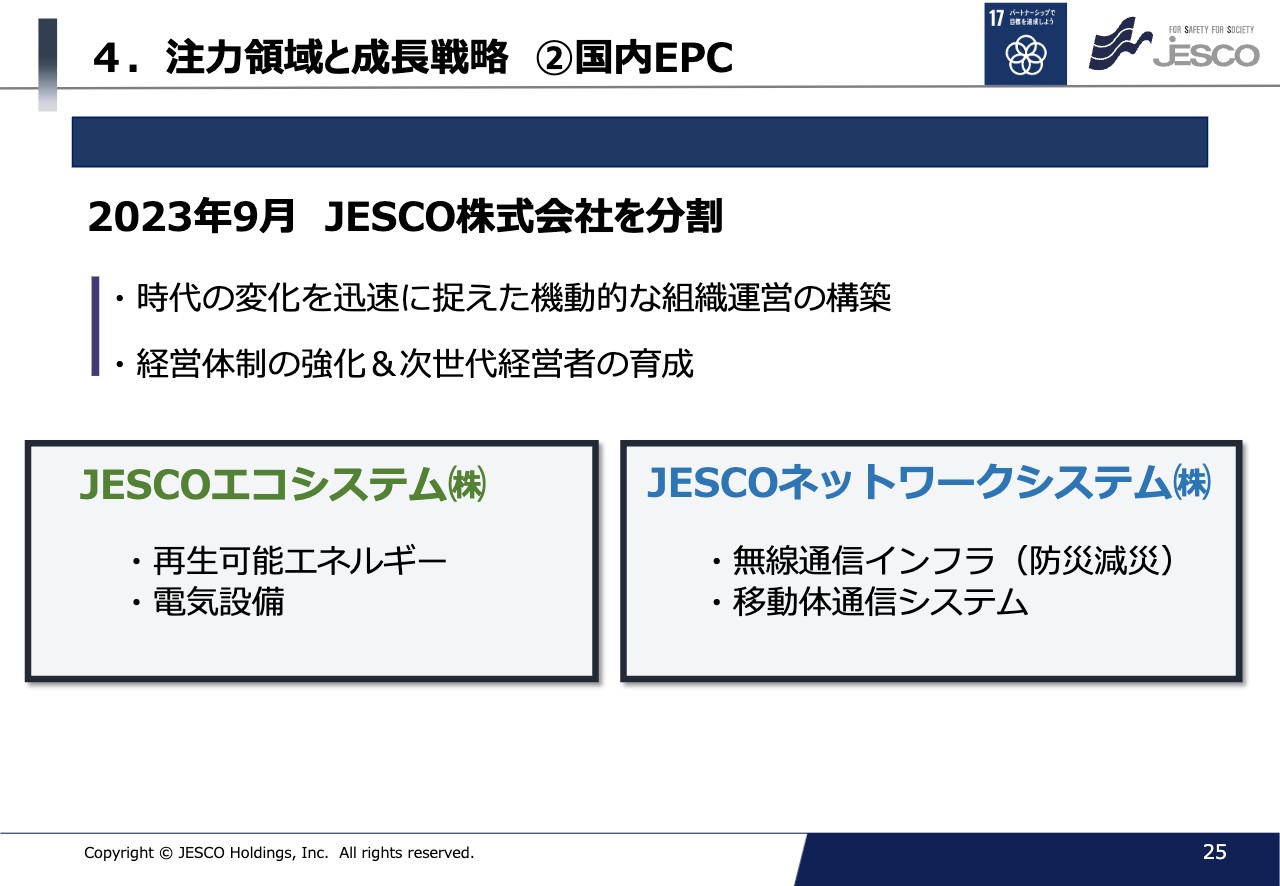

4.注力領域と成長戦略 ②国内EPC

当社は11社のグループ会社がありますが、この度、国内の基幹会社であるJESCOを、JESCOエコシステムとJESCOネットワークシステムに分けました。

JESCOエコシステムは太陽光発電を中心とする再生可能エネルギーや、風力、原子力発電関連の事業を行っています。

JESCOネットワークシステムは防災や減災のための防災行政無線等の通信工事を扱っています。また、今後スタートする5Gのネットワークを使った、自動化運転のためのシステム構築なども担っています。

現在は11社ですが、ホールディングス制で重たい会社を作るのではなく、グループ全体を通じて、工事や設計の課題なども含めて、軽快に動ける会社を作っていくことになりました。

その際、古手川副社長にはJESCOグループのさらなる成長を図るため「国内5社を統括した責任者として、グループ全体の一級施工管理技士など有資格者の最大活用」を依頼し、私が会長兼社長として戻ることになりました。

体力にはいささか自信があり、70歳になった時よりも80歳になった時のほうが気力、体力もあるように感じています。

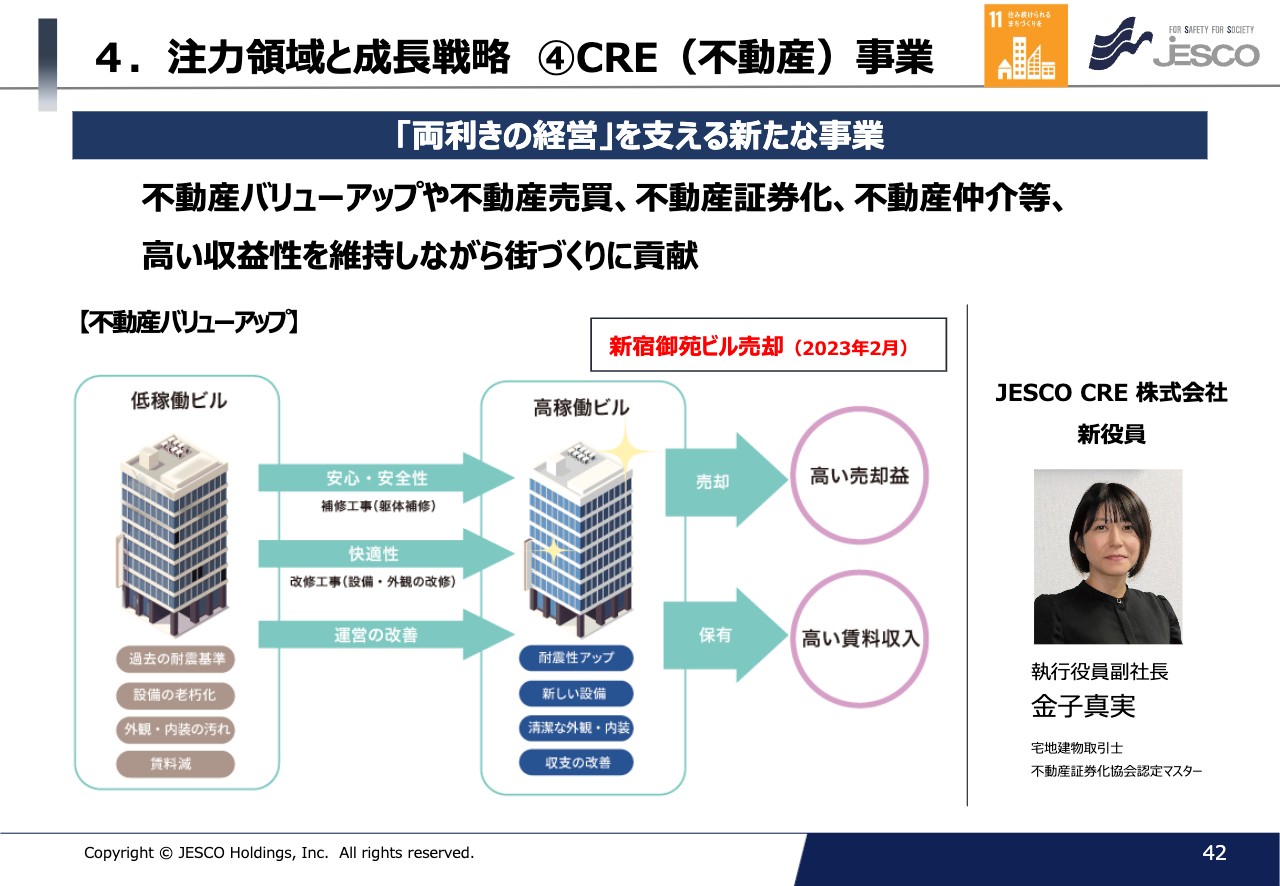

4.注力領域と成長戦略④CRE(不動産)事業

CRE事業においては、大手不動産会社出身の加藤木章太氏を、JESCO CREの執行役員専務に採用しました。

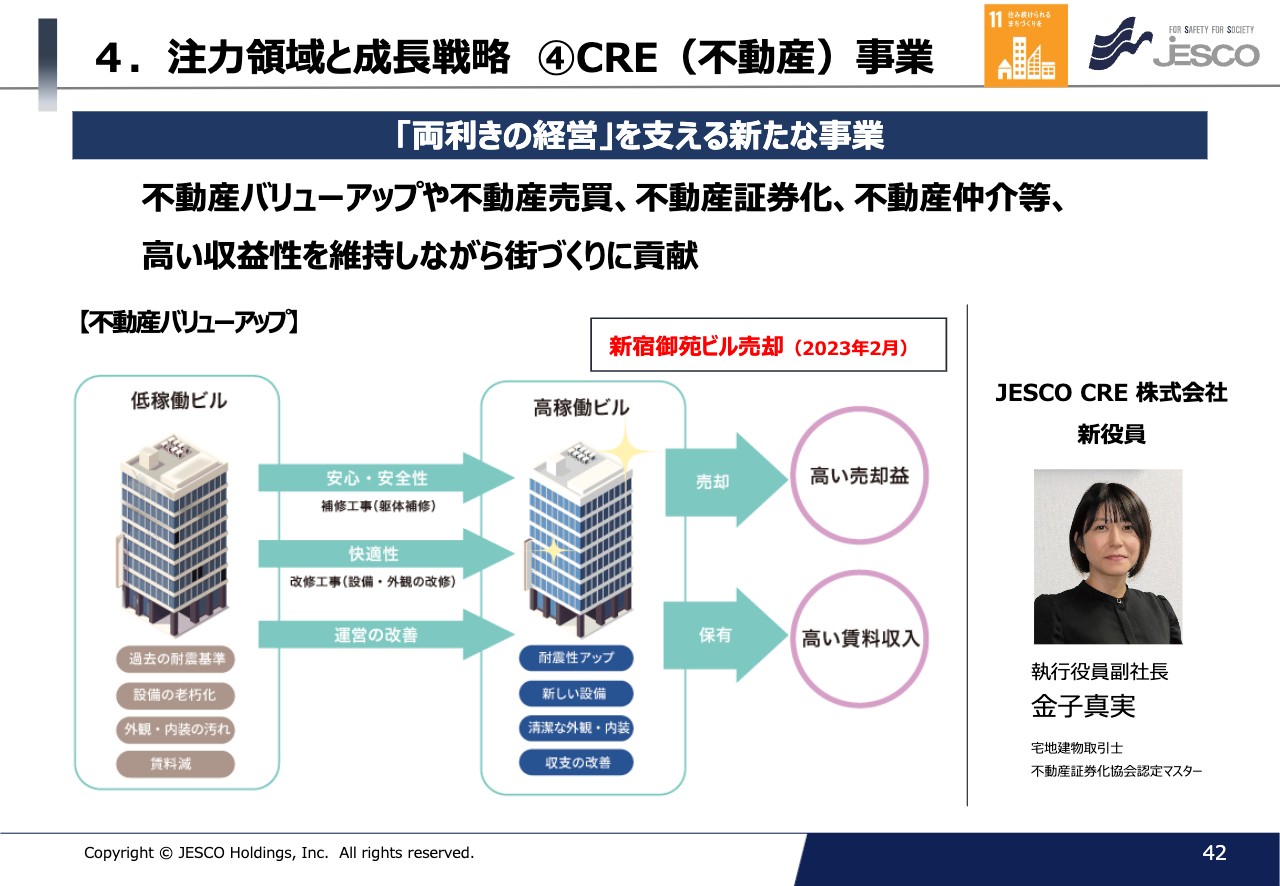

また、新役員として不動産証券化協会認定マスターを取得している金子真実氏も採用しました。私たちは通常の不動産会社とは異なり、大量の資金を集めて不動産を購入し単純に売却する戦略ではなく、身の丈に合った案件を購入し、それをリフォームして、生まれ変わらせて再販します。

他にも、売買だけでなく、不動産仲介業にも力を入れていく予定です。今回招聘した金子氏は、今後我々が取り扱っていくことになるであろう、信託受益権の売買で100億円規模の実績がありますので、期待しています。不動産仲介業は不動産売買とは違い、大きな資金投資がなくても、売買仲介に対するフィーをいただける事業となっています。このように非常に慎重な考え方のビジネスに取り組もうと考えています。

バリューアップ事業、仲介業をベースにし、その中で利回りが良い案件を中長期でストックしていき、将来適切なタイミングで売却します。単純な「売る・買う」ばかりではなく、購入後バージョンアップし中長期でストックしていきます。

東洋経済の「両利きの経営」の中では、JESCOは不動産を持っているということで133番目にランクされました。

現在は昔と違い、本業のみが成長するわけではなく、本業が停滞する時は必ずあります。その時に備えて、社員への給料やボーナス、株主のみなさまに対する配当などを安定して出せるよう、EPC事業に加えて不動産事業を新たな柱にし、両利きの経営を推進することを考えています。

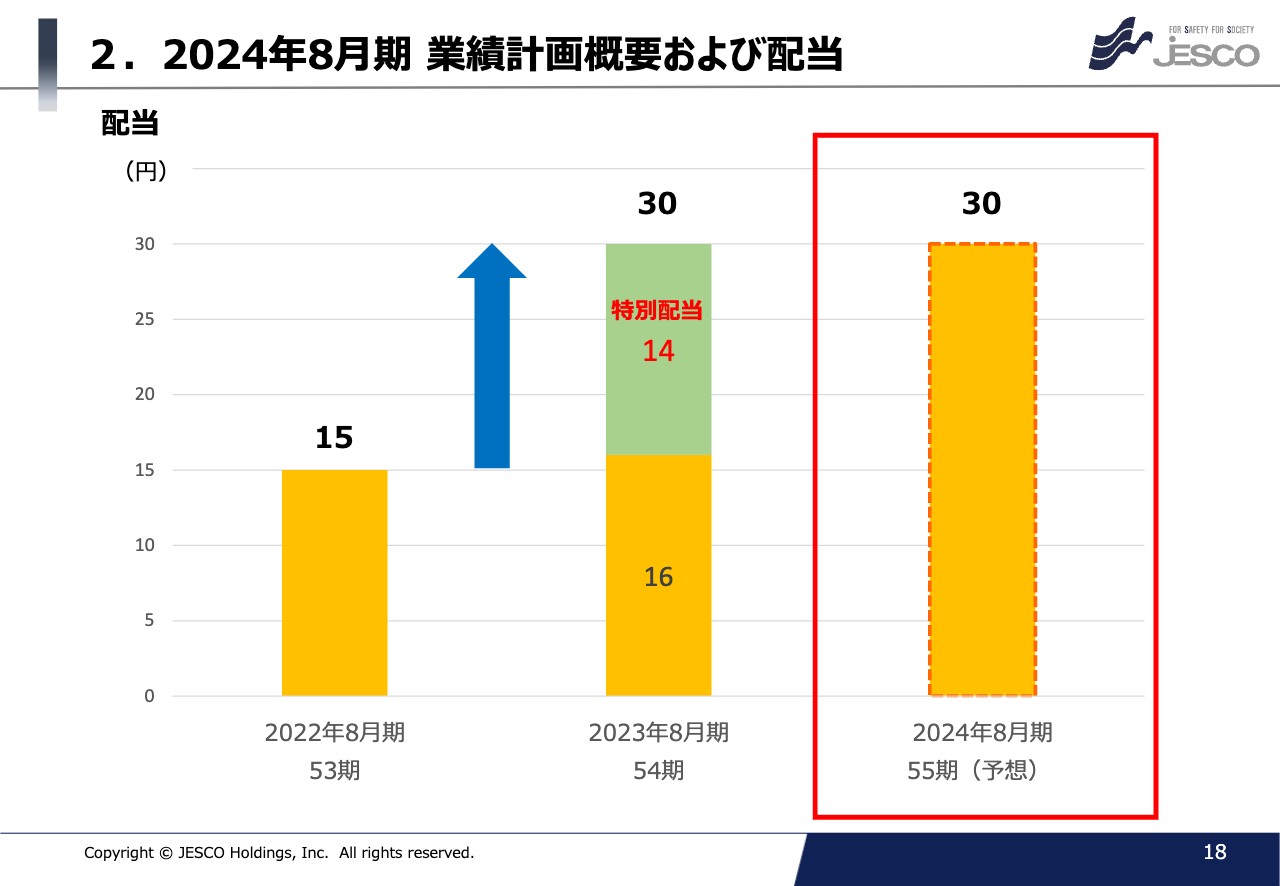

2.2024年8月期 業績計画概要および配当

2023年8月期の配当については、特別配当を含めて30円としました。先日、来期の配当を発表させていただきましたが、こちらも30円で考えています。

しかし、現在は配当性向20パーセントにも届いていません。収益を安定させ、配当性向20パーセントから25パーセント程度まで上げることが、経営者の責任だと考えています。

配当性向は収益がなければ維持できません。収益の裏付けは受注残です。先ほど深川がお伝えしたように、受注残が積み上がってきていますので、2024年8月期も自信を持って取り組んでいけるのではないかと思います。

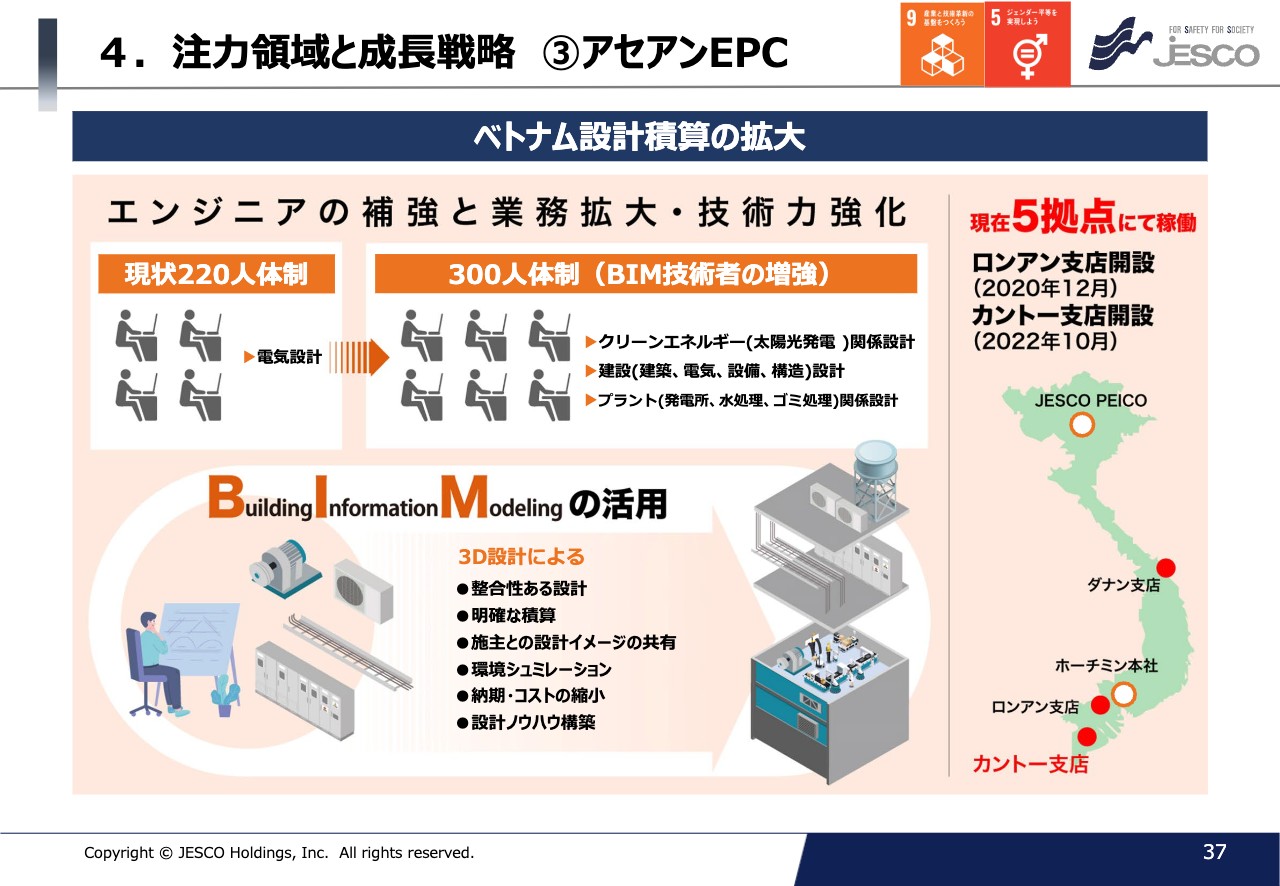

4.注力領域と成長戦略③アセアンEPC

当社にはJESCO ASIAという220人の設計会社があり、設計部隊は、5億円の案件で1億円以上の売上総利益を稼ぐことができます。このような非常によい設計部隊を持っているのですが、昨年はそれを含めても若干のマイナスになりました。

5年ほど前、JESCO HOA BINH ENGINEERINGの売上は約25億円ありました。それが現在は20億円以下となり利益はマイナスです。ベトナムでは不動産開発会社への融資などへの規制強化で、一部の工事で中断や延期が発生しており、これに伴う貸倒引当金などによりマイナスになっています。

現在、ベトナムで調子が良いのは、エンジニアリング部隊、設計部隊、積算部隊です。これは日本の大手の設計事務所、建築会社、設備工事会社から仕事をいただいていますが、安くて正確と評価されました。こちらは非常に順調です。

プラント関係では、ベトナムの原子力プロジェクトは中断されましたが、いずれの国も再生可能エネルギーのみで賄えるほど順調ではありませんので、火力、電力等のエンジニアリング、設計にも取り組んでいきたいと考えています。設計では三次元設計によるBIMを使いますので、資材の調達も可能です。そのため、エンジニアリング、設計、資材調達を中心に行っていきます。

これらは工事と同じぐらいの利益が可能ですので、今後は設計調達を確実に、拡大していきたいと考えています。

3.サステナブル経営

サステナブル経営についてです。現在、企業・社会の持続的発展を掲げなければ上場維持できないほどの時代になってきました。

社会の持続的発展のため、脱炭素社会の実現に向けて、私たちは那智勝浦に保安林を持っています。こちらについては後ほどご説明します。

藤本淳子氏:戦略企画本部の藤本です。柗本から注力領域と成長戦略についてご説明しましたが、私からは、市場環境なども踏まえながらお話ししたいと思います。

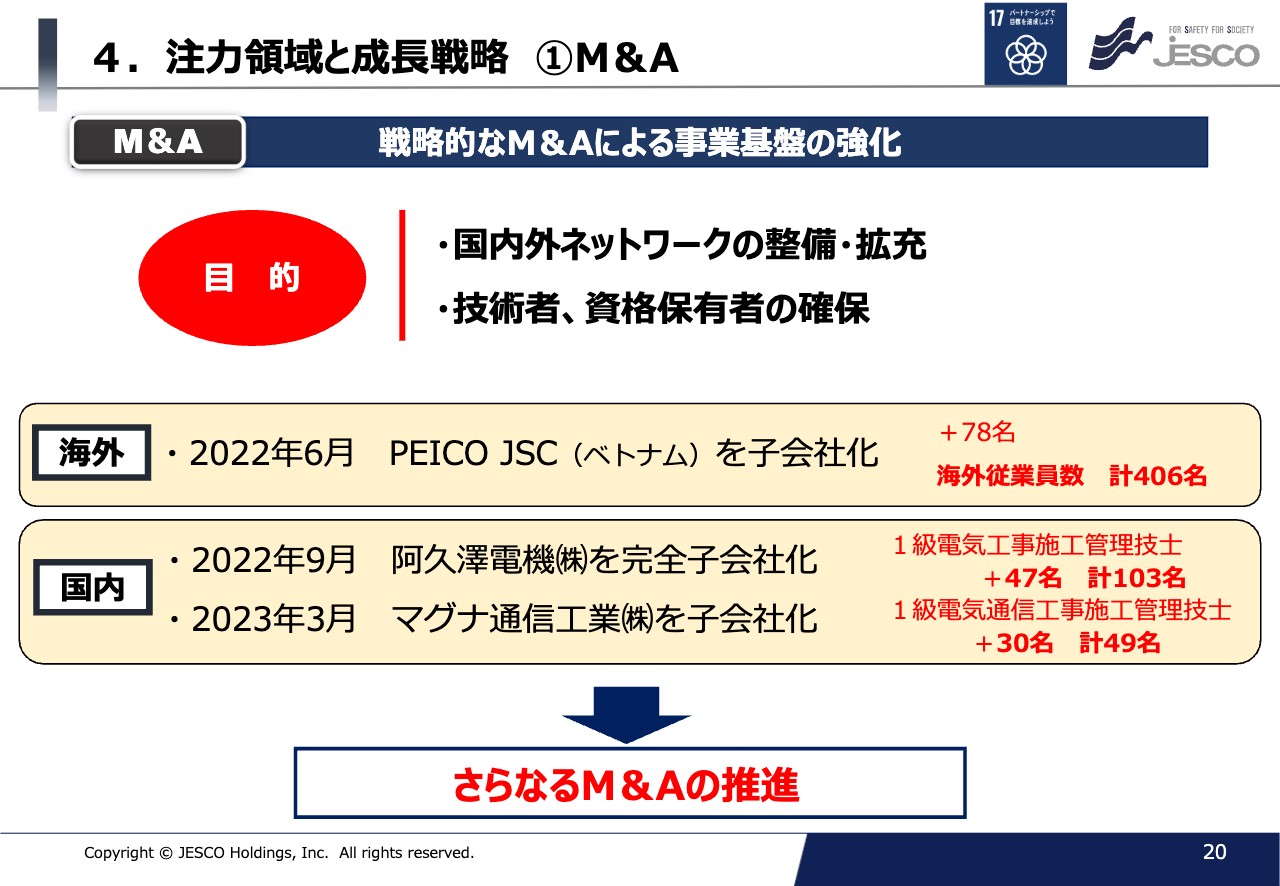

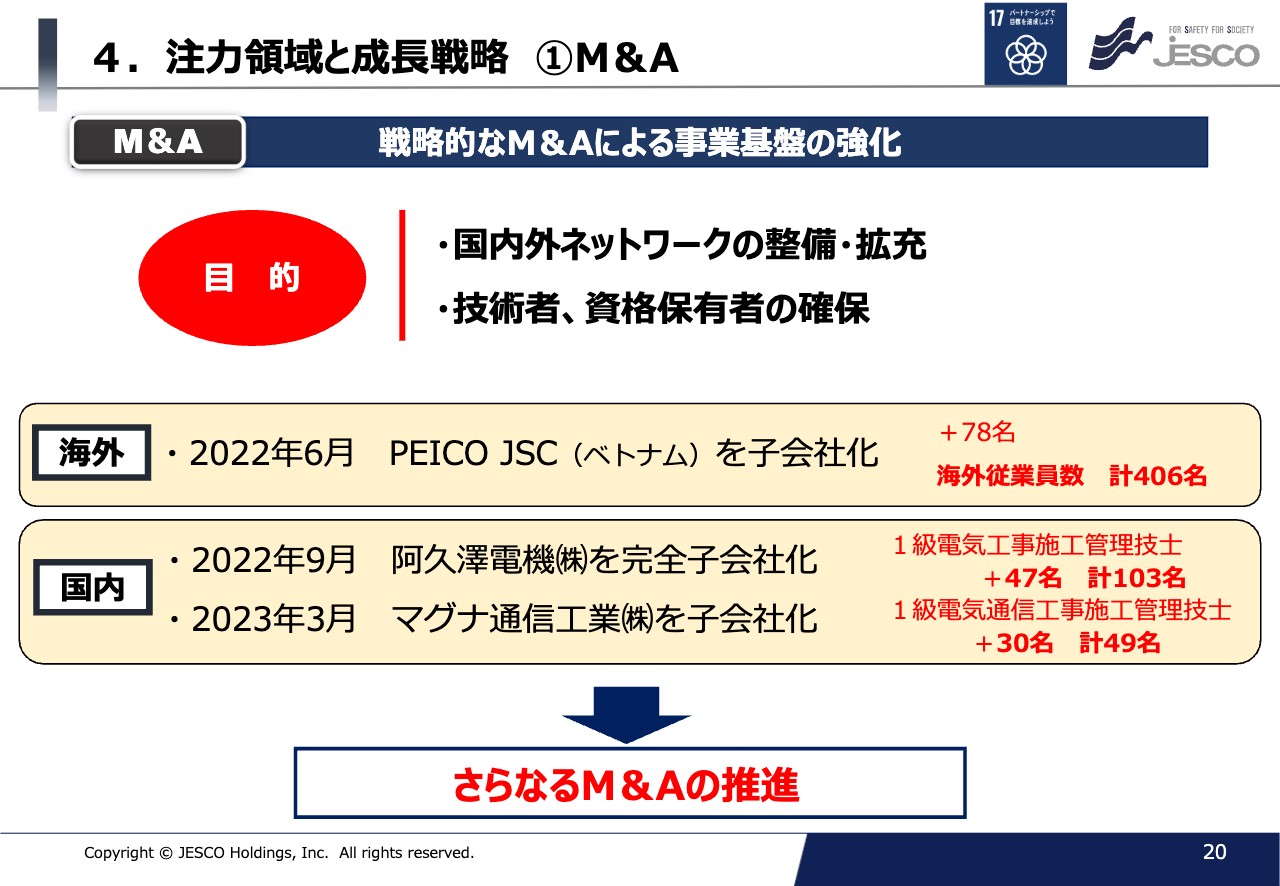

成長戦略の1つとして、戦略的なM&Aによる事業基盤の強化を行っています。国内外ネットワークの整備・拡充、技術者、資格保有者の確保を目的としており、直近では海外1社、国内2社の計3社をM&Aしました。

技術者、資格保有者の確保については、スライド右側に赤字で記載しています。海外従業員数は、PEICO社のM&Aにより78名増加し、グループ計406名となりました。国内は、マグナ通信工業社、阿久澤電機社のM&Aにより有資格者が大幅に増加しました。

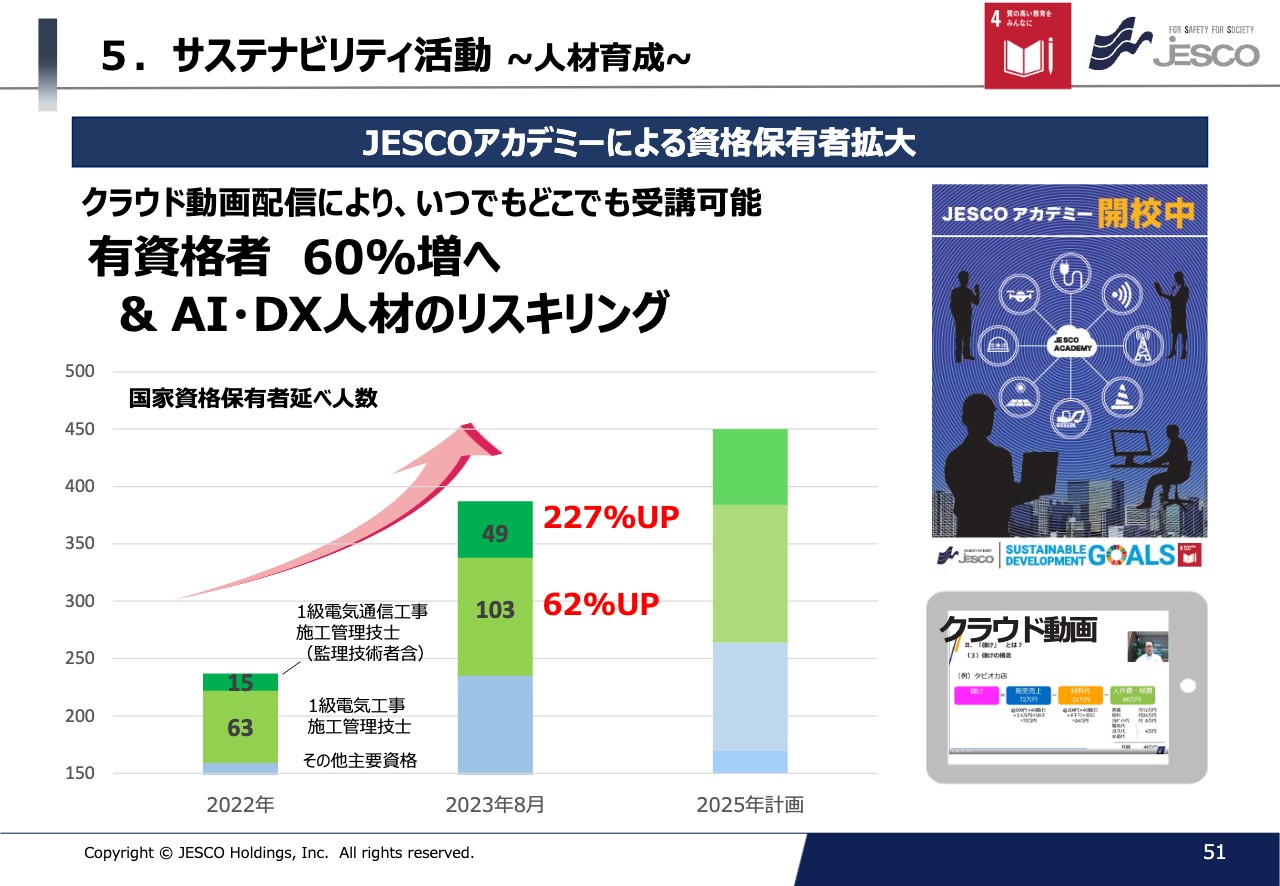

1級電気工事施工管理技士は47名増加のグループ計103名、1級電気通信工事施工管理技士は30名増加のグループ計49名と、大幅に増えています。国内の社員数は121名増加し、海外含めてグループ計743名となっています。引き続き、さらなるM&Aの推進を行っていきます。

4.注力領域と成長戦略 ①M&A

スライドの3社をご紹介します。PEICO社は、2012年頃のノイバイ国際空港第2ターミナル工事をJESCOグループで担当した際の協力会社であり、その技術力はグループの中でも確かなものとして認められています。

もともと、ハノイでエンジニアリング事業を行っていたグループ会社のJESCO CNS VN社と統合し、現在ではエンジニアリング、建設の両方を行うことができる企業として順調に推移しています。

主要顧客は、キヤノン社、大林組社などの日系企業が約80パーセントを占めており、さらに日系企業のシェア拡大に向けて動いています。

4.注力領域と成長戦略 ①M&A

阿久澤電機社についてです。阿久澤電機社は創業104年の老舗企業であり、特に防犯カメラの賃貸借事業に強みを持っています。高崎市で推進している、活力ある未来を支える環境都市作りに大きく貢献しています。

2018年に、同じく群馬県にある菅谷電気工事(現・JESCO SUGAYA)をM&Aしており、この2社の連携によって群馬県および近隣地域の営業展開にさらに力を入れていきます。

スライドに掲載している写真は、現在計画している新社屋の完成予想図です。脱炭素に向けて、ZEB化(ネット・ゼロ・エネルギー・ビル)を目指し、消費する年間の収支エネルギーゼロを目指した建物を計画しています。完成の際には、3階を100坪ほどJESCOグループの防災拠点として利用する予定となっています。

4.注力領域と成長戦略 ①M&A

マグナ通信工業社についてです。マグナ通信工業社は、人的資本の強化に大きく貢献しました。スライド右側に記載している工業用監視設備、指令通話システムなどの原子力や火力、水力発電所プラント向けの設備に強みを持っています。

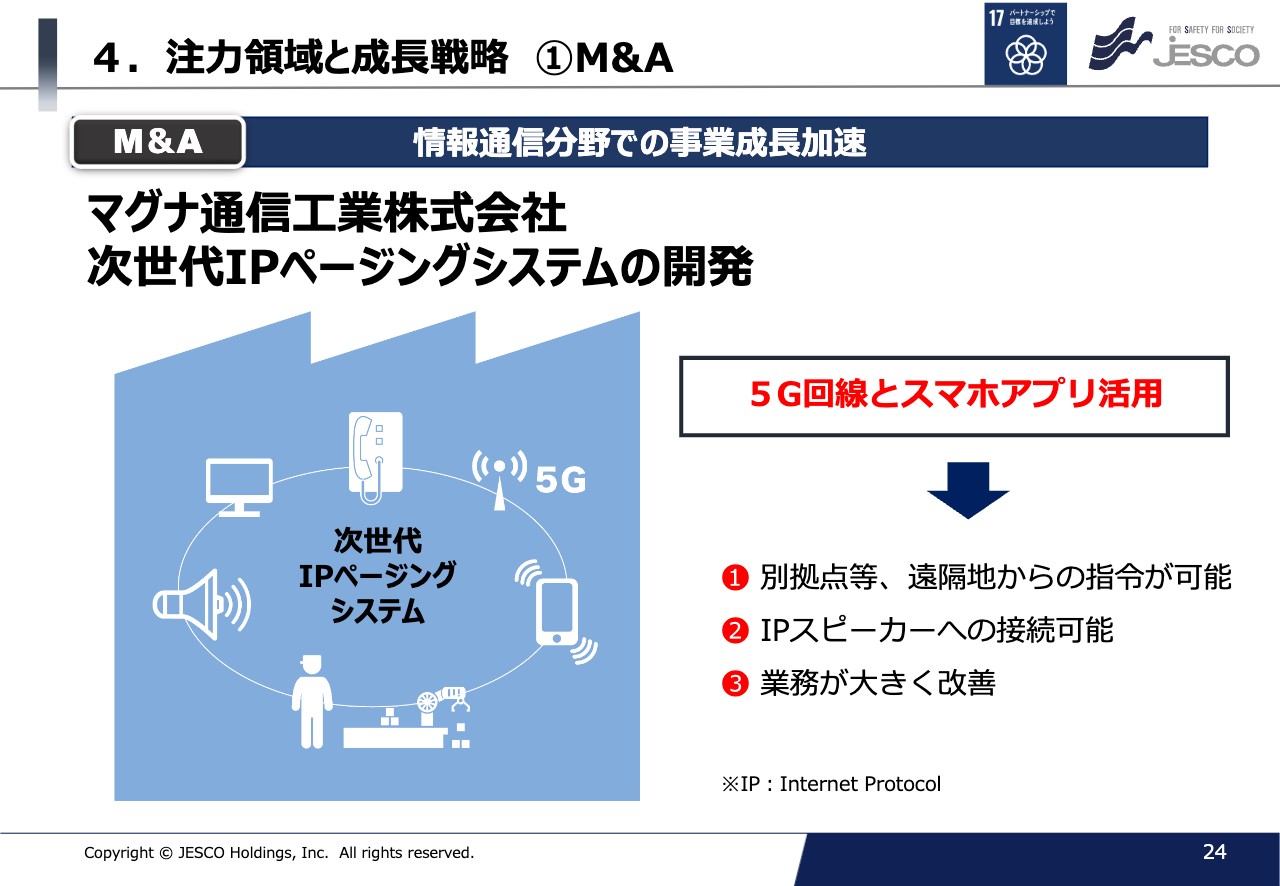

創業以来約60年にわたって事業を行っていますので、特にページング装置では高いシェアを獲得しています。現在は、ページングシステムの次世代IPシステムの開発を行っています。

4.注力領域と成長戦略 ①M&A

次世代IPページングシステムとは、プラント構内での作業連絡用の指令放送などを行うシステムです。これまでは1つの構内のみの連絡システムでしたが、別拠点や遠隔地からの指令を可能にしたり、IPスピーカーへ直接接続したり、Wi-Fi、スマホアプリを利用した指令通話によって業務の効率化を図るシステムの開発を手がけています。

国内EPC事業についてです。先ほど柗本からお話ししたとおり、9月にJESCOを分割しました。目的としてはスライドに記載しているとおり、時代の変化を迅速に捉えた機動的な組織運営の構築、経営体制の強化と次世代経営者の育成です。この2社には、40代の若手社長が抜擢されています。

JESCOエコシステム社は、再生可能エネルギーや電気設備を中心としており、JESCOネットワークシステム社は、防災減災など無線通信インフラ、移動体通信システムの構築を手がけています。

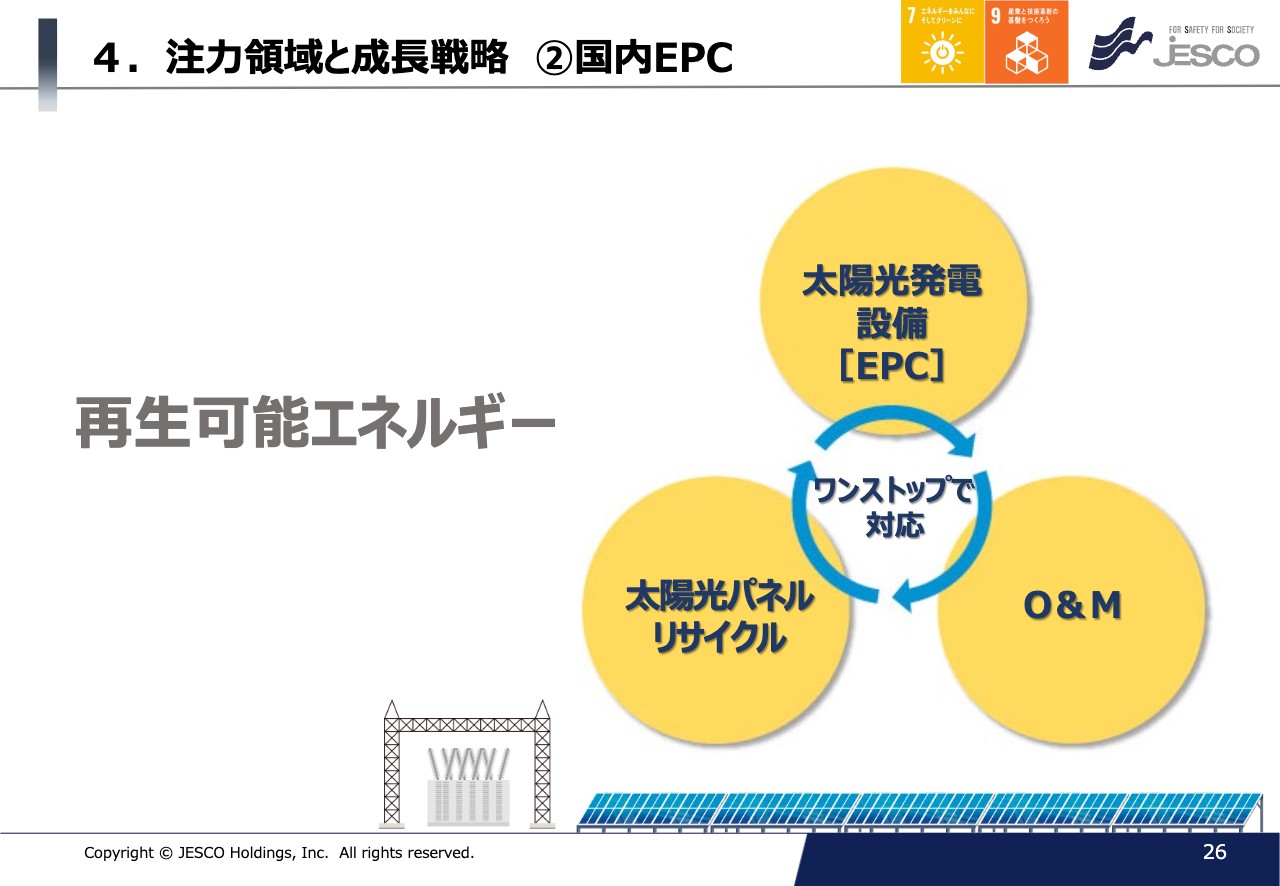

4.注力領域と成長戦略 ②国内EPC

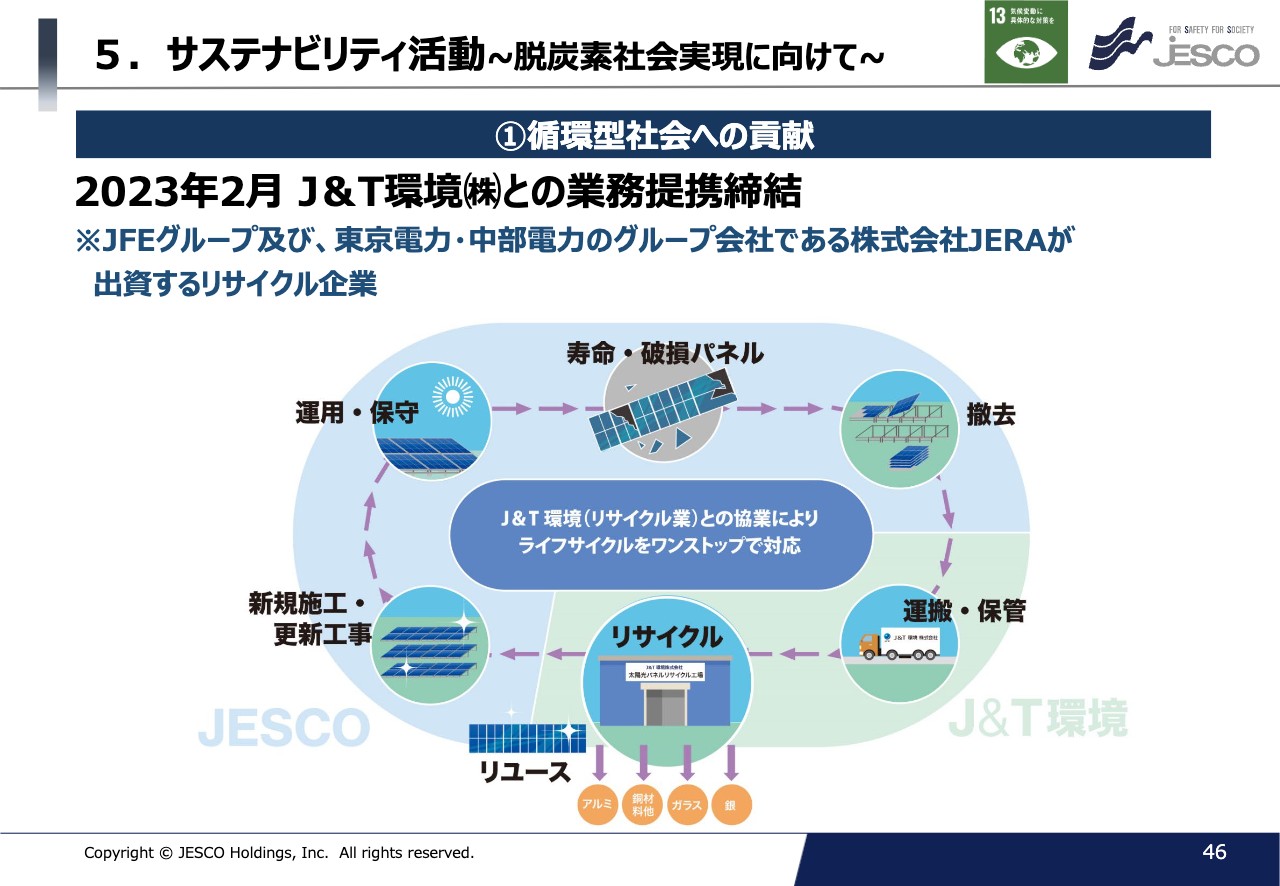

国内EPC事業における、再生可能エネルギーについてご説明します。太陽光発電設備(EPC)、O&M、太陽光パネルのリサイクルまでワンストップで対応できるようになりました。

さらに、今後はこれまでの経験を活かして、風力発電所の送配電工事にも拡大していきたいと考えています。

4.注力領域と成長戦略 ②国内EPC

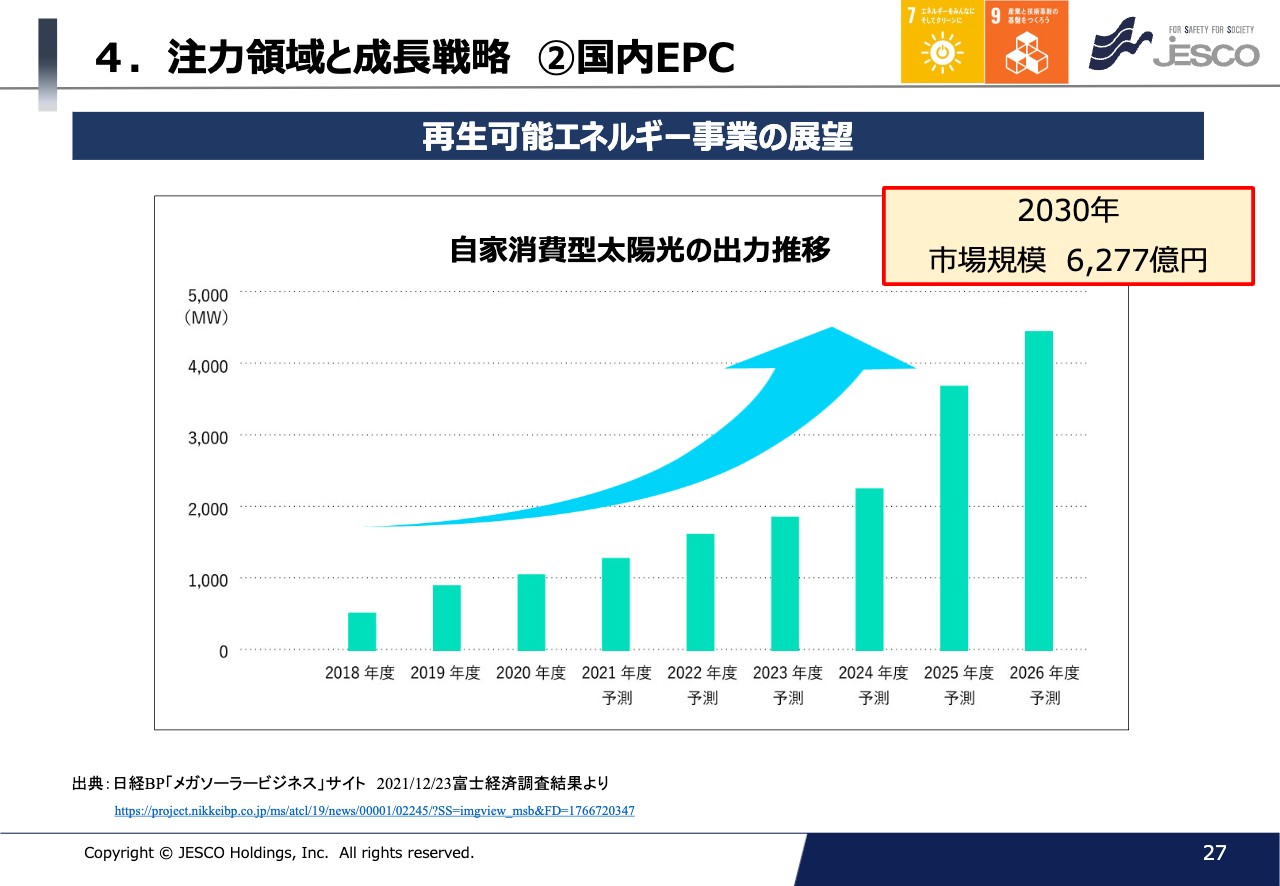

市場環境についてです。現在はメガソーラーが一段落して、自家消費型にトレンド、需要が移ってきている状況です。

スライドのグラフにあるとおり、自家消費型太陽光の出力は拡大しており、2026年には4,000メガワット超と、現在の倍以上の出力が見込まれています。

また、市場規模は2030年に6,277億円ほどになると予測されています。これに伴い、JESCOグループでも自家消費型の太陽光がさらに拡大すると予測しています。

4.注力領域と成長戦略 ②国内EPC

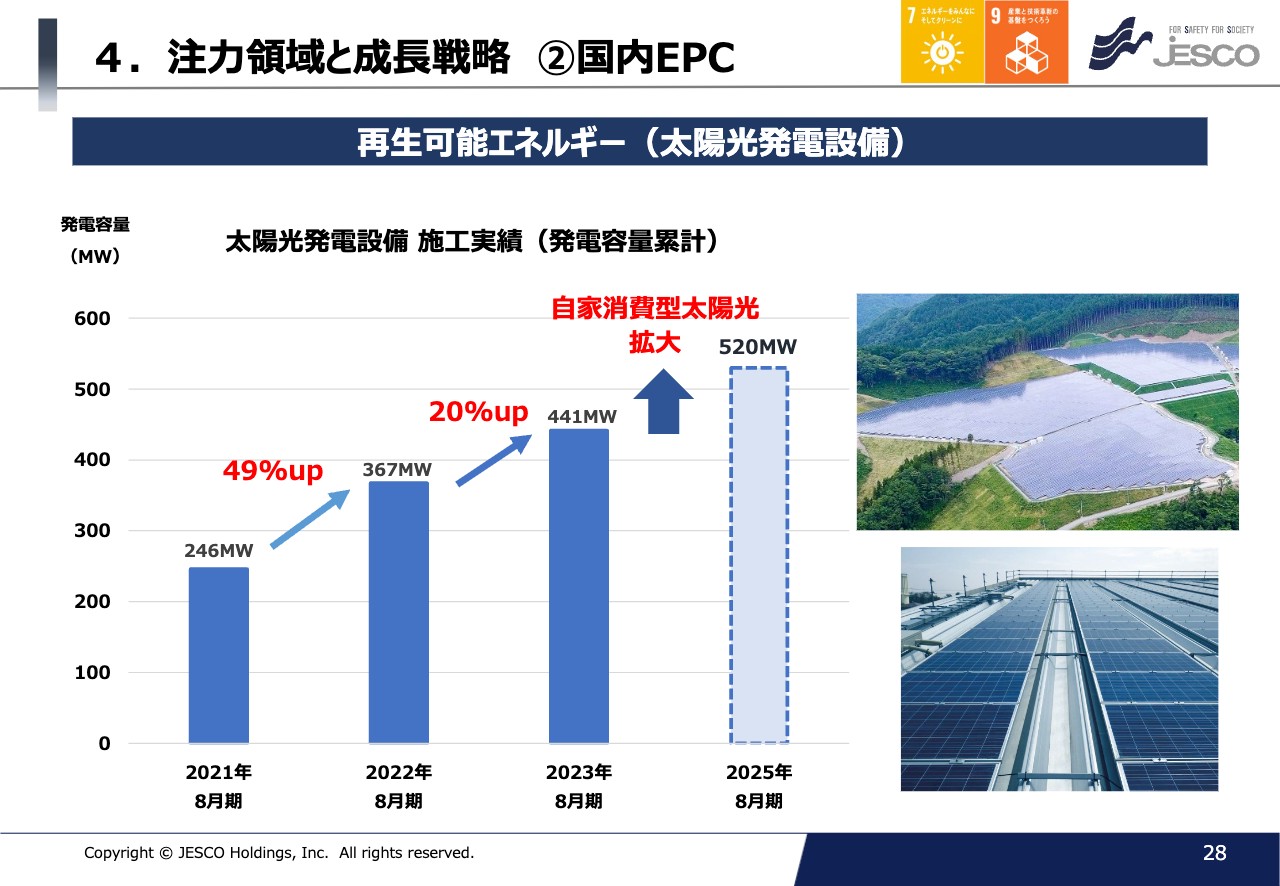

スライドのグラフは、太陽光発電設備の施工実績(発電容量累計)です。2021年8月期から順調に伸ばしており、2023年8月期の実績は400メガワットを超え、441メガワットとなりました。中期経営計画の最終年度である2025年8月期には、520メガワットを見込んでいます。

4. 注力領域と成長戦略 ②国内EPC

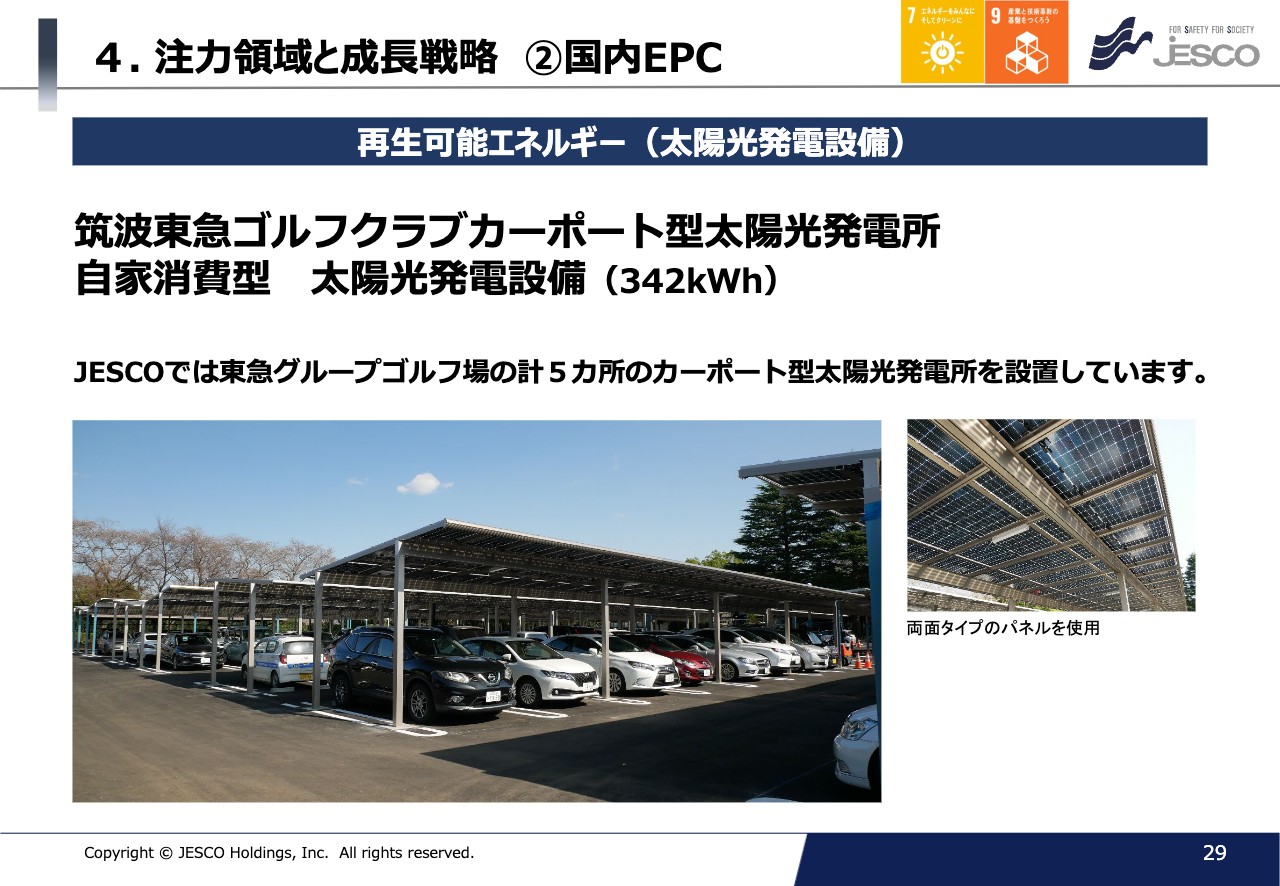

直近の施工実績として、筑波東急ゴルフクラブカーポート型太陽光発電所をご紹介します。こちらは6,000平米ほどの駐車場の敷地に、900枚以上のパネルを設置しています。両面タイプのパネルを使用していますので、反射光も利用でき発電効率が良いものとなっています。

また、高速道路のパーキングなどでもこのようなカーポート発電所を見かけるようになりましたので、さらにそのような領域にも取り組んでいきたいと考えています。

4.注力領域と成長戦略 ②国内EPC

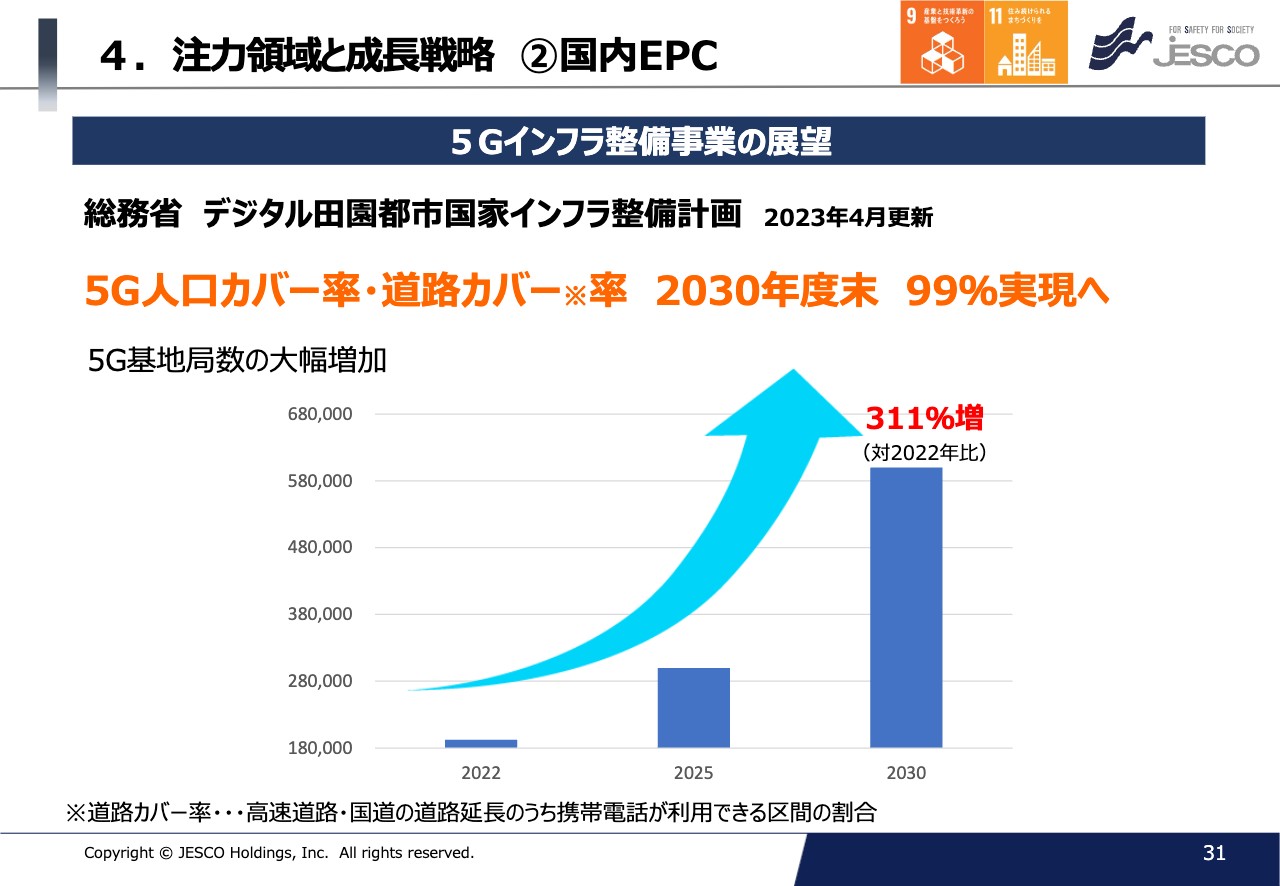

無線通信インフラ関連設備について、まずは市場環境をご説明します。5Gインフラ整備事業の展望については、総務省が発表しているデジタル田園都市国家インフラ整備計画において「2030年度末5G人口カバー率99パーセント実現へ」ということで、2030年に60万局が計画されています。

さらに、2030年度には「Beyond5G」、5Gの次の世代の運用開始を目指すことが記載されていますので、こちらも拡大が期待できる分野です。

4.注力領域と成長戦略 ②国内EPC

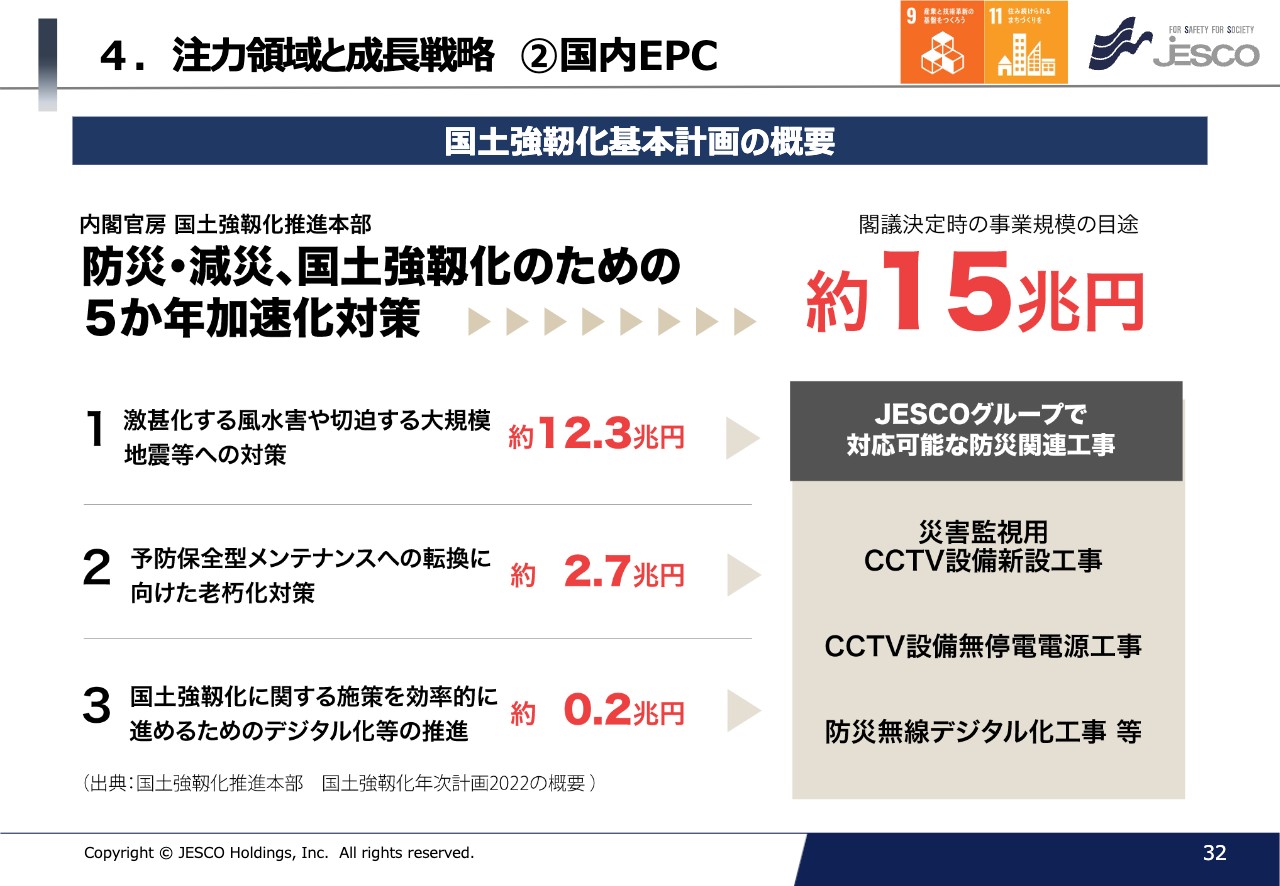

国土強靱化基本計画です。災害に強い国作りとして日本政府が進めている計画であり、閣議決定時の事業規模の目処は約15兆円となっています。

激甚化する風水害や切迫する大規模地震などへの対策、予防保全型メンテナンスへの転換に向けた老朽化対策について、JESCOグループでは、現在も行っている災害監視用CCTV設備新設工事、防災無線デジタル化工事などで貢献していきたいと考えています。

4.注力領域と成長戦略 ②国内EPC

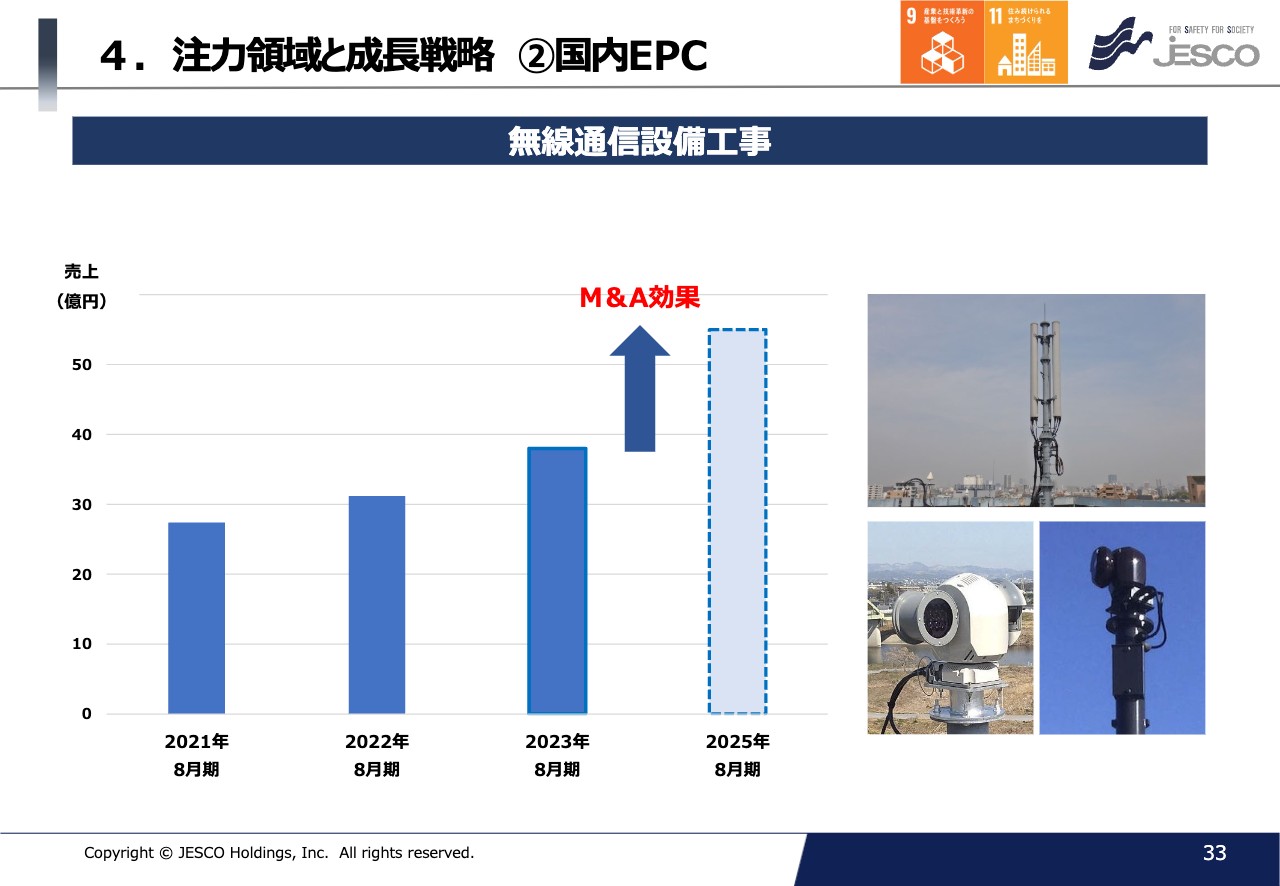

グループ全体の無線通信設備工事の売上実績です。2023年8月期は38億円、中期経営計画3ヶ年の最終年度には50億円超を計画しています。

今後は自動運転やスマートドローンなどあらゆるモビリティがつながるために大容量通信が必要となりますので、「Beyond5G」の実現や、防災減災分野では、河川水位など監視カメラ映像をAIが判断する仕組みなど、さらなる拡大が期待されています。

4. 注力領域と成長戦略 ③アセアンEPC

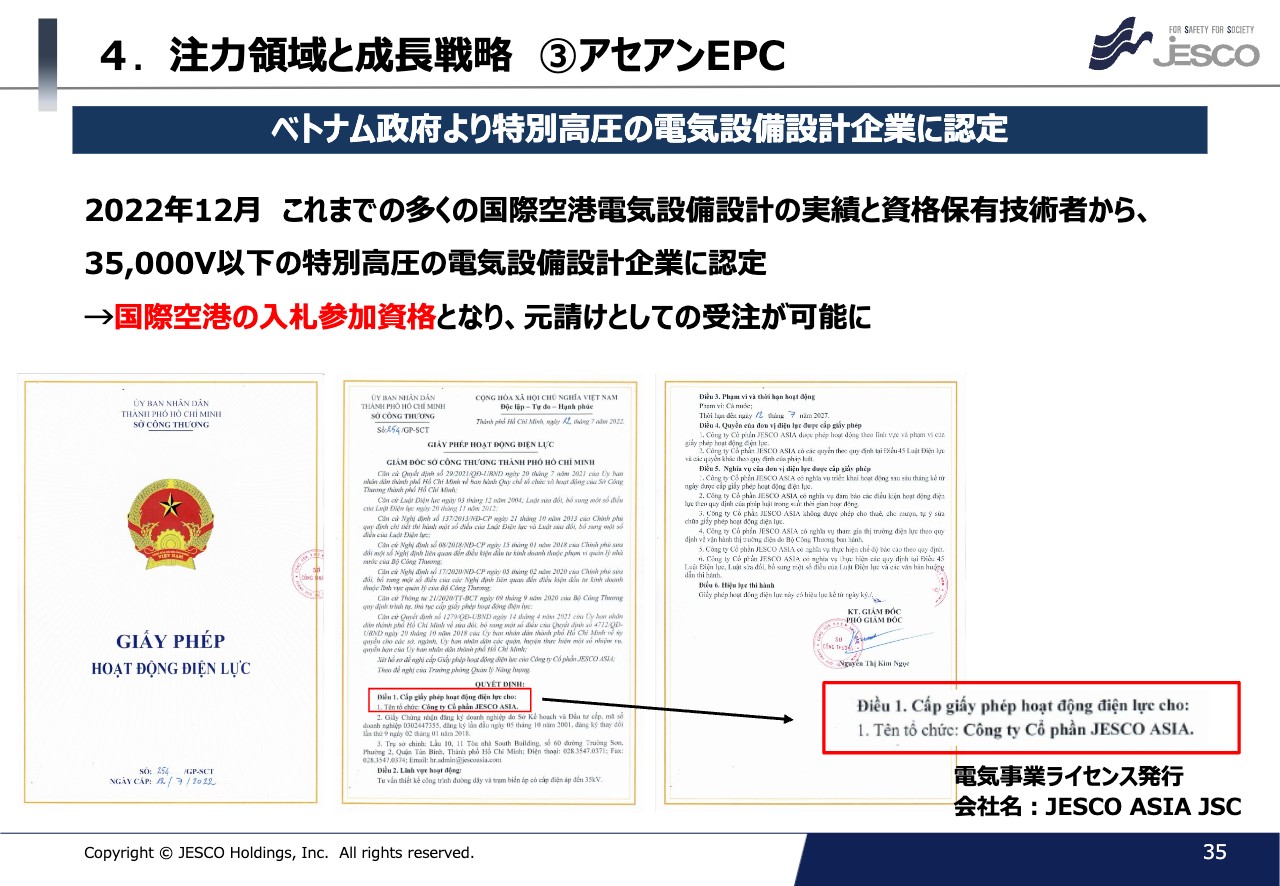

アセアンEPCについてです。アセアンEPCでは、ベトナムを中心にエンジニアリング設計事業に取り組んでいます。

2022年12月には、これまでの実績から、特別高圧の電気設備設計企業としてベトナムから認定をいただきました。こちらは国際空港の入札参加資格になりますので、さらなる受注拡大が期待されます。

4. 注力領域と成長戦略 ③アセアンEPC

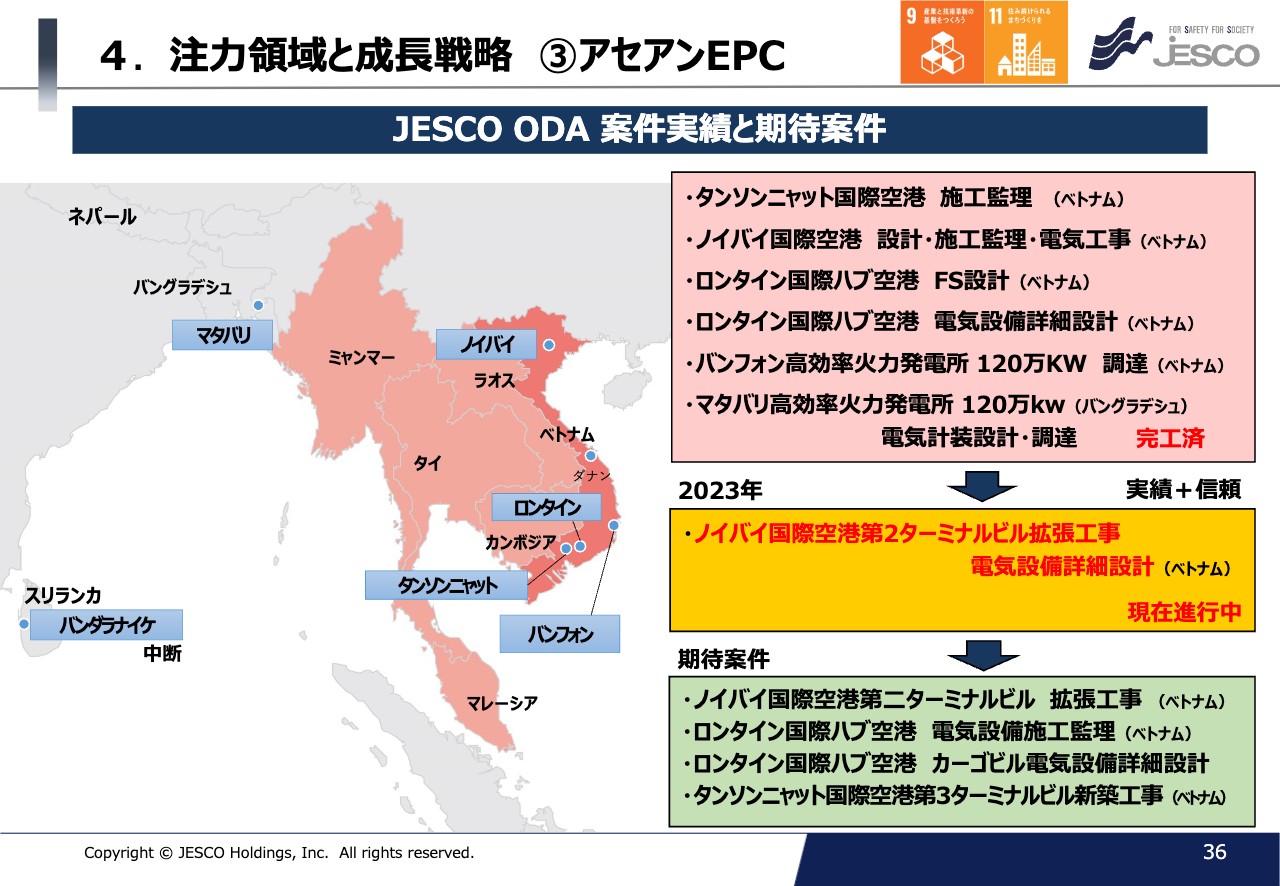

今後の期待案件と進行案件についてです。現在は、ベトナムのノイバイ国際空港第2ターミナルビルの拡張工事の電気設備詳細設計を手がけており、順調に進捗しています。

また、期待案件としてスライド下部に4点記載しているとおり、特にロンタイン国際ハブ空港は、電気設備施工監理とカーゴビル電気設備詳細設計の2件の受注が期待されています。

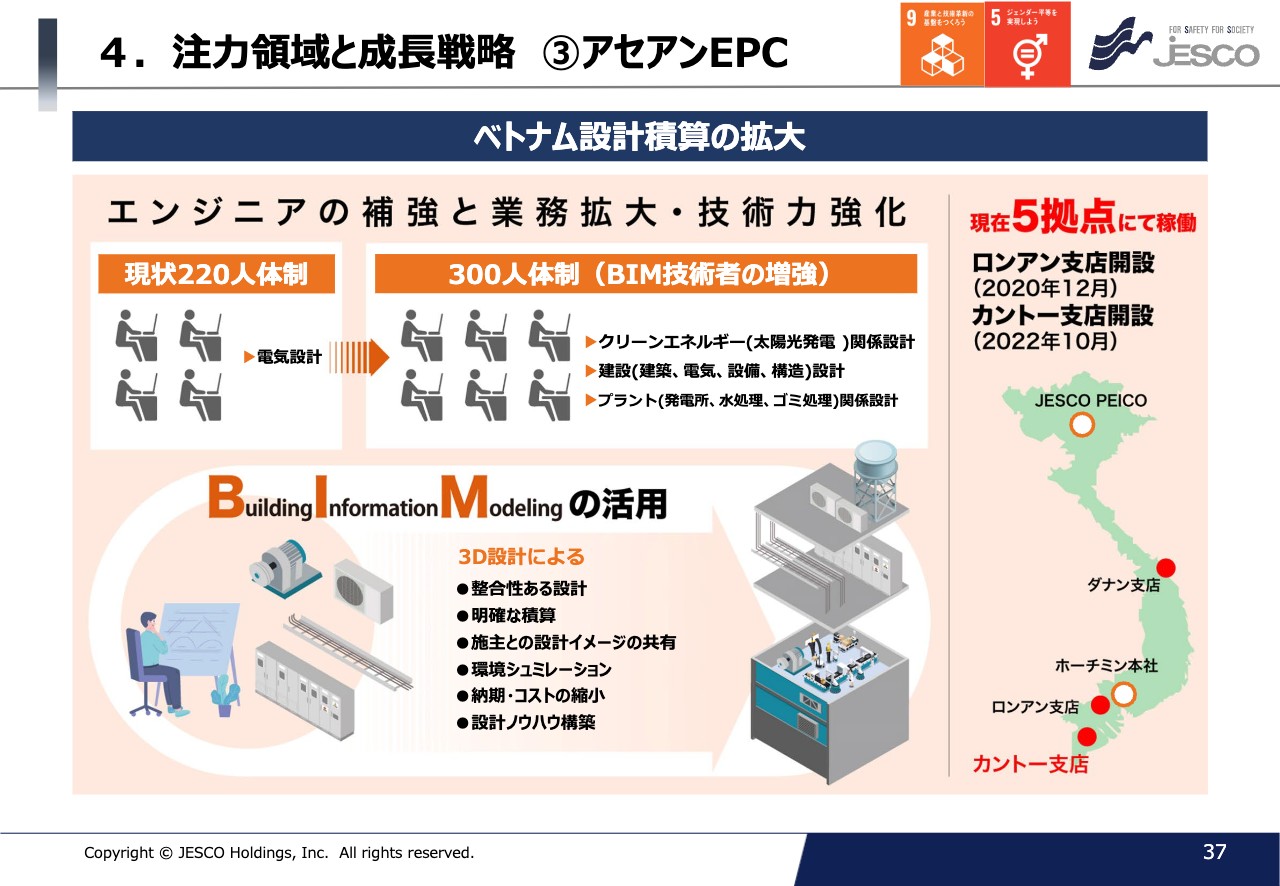

エンジニアリングについてです。さらなる増強のために、現状の220名体制から300人体制に向けて拡大を続けています。

スライド右側の地図に記載しているとおり、ベトナムでは、現在5拠点にて稼働しています。今後は技術者を増強し、プラント、クリーンエネルギーなどの設計にも注力していきたいと考えています。

4 .注力領域と成長戦略 ③アセアンEPC

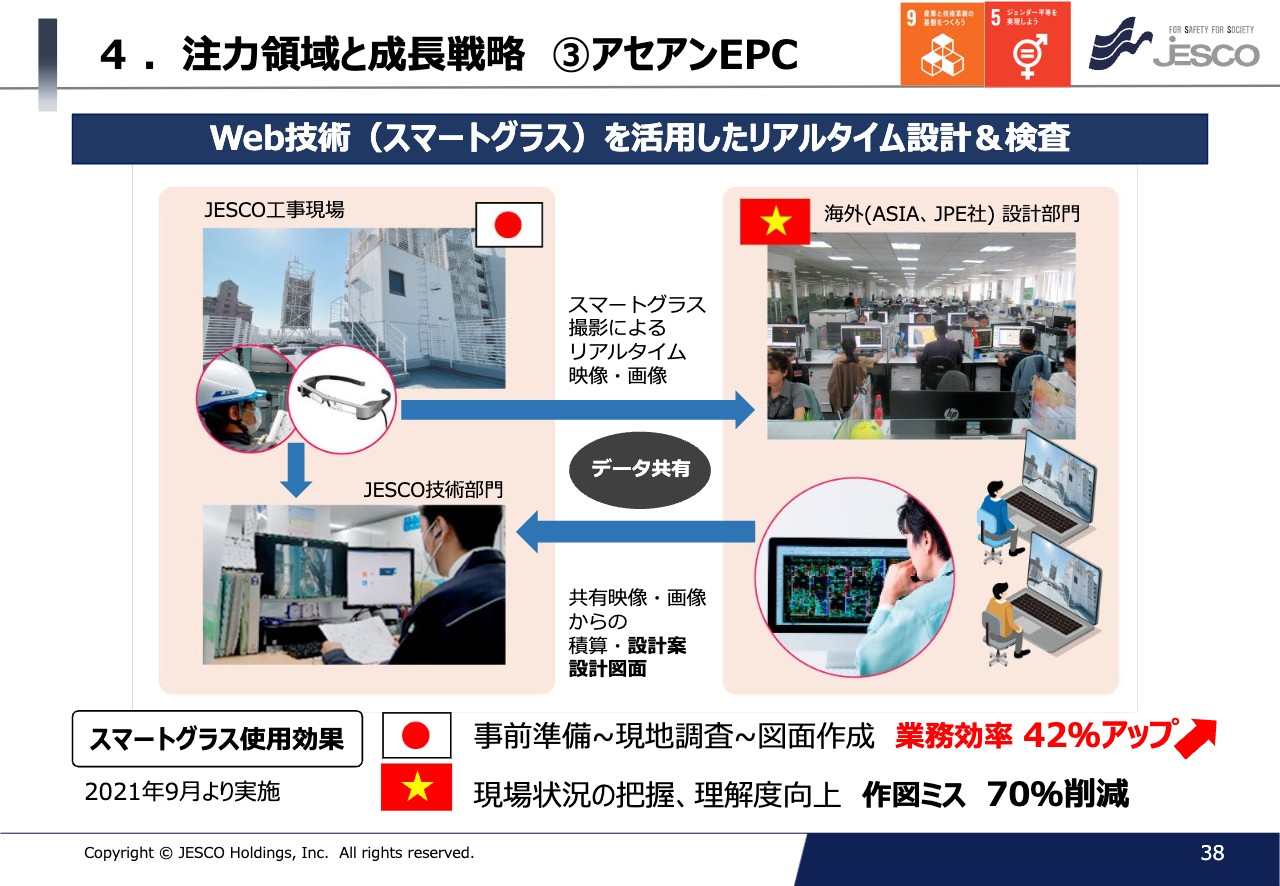

ベトナムの設計部門は、日本国内の技術部門と連携しています。スマートグラスを活用し、ベトナムにいながら日本の現場映像を見て、設計に反映できるようになっています。

ベトナムの施工実績として、フエ省の防災関連工事プロジェクトなど、防災減災の分野や太陽光発電システムの工事も手がけています。

4.注力領域と成長戦略 ④CRE(不動産)事業

「両利きの経営」の2本目の柱となるCRE事業です。CRE事業では不動産管理や不動産売買のほかに、不動産証券化、不動産バリューアップ事業に注力していきます。

4.注力領域と成長戦略 ④CRE(不動産)事業

不動産バリューアップ事業内容は、低稼働や経年劣化しているビルを購入し、修繕して高稼働ビルに生まれ変わらせて、高い売却益や賃料収入を得るというものです。

新役員として不動産証券化協会認定マスターを取得している執行役員副社長を迎えましたので、不動産証券化など幅広く事業に取り組んでいきます。

4.注力領域と成長戦略 ④CRE(不動産)事業

スライドの写真は、現在保有している不動産の物件です。「JESCO赤坂表町ビル」は2023年6月に取得、「新宿レックスハイツ」は2023年9月と直近で取得(82.7パーセント)したものです。引き続き拡大を続けていきます。

4.注力領域と成長戦略 ⑤人材紹介・人材派遣事業

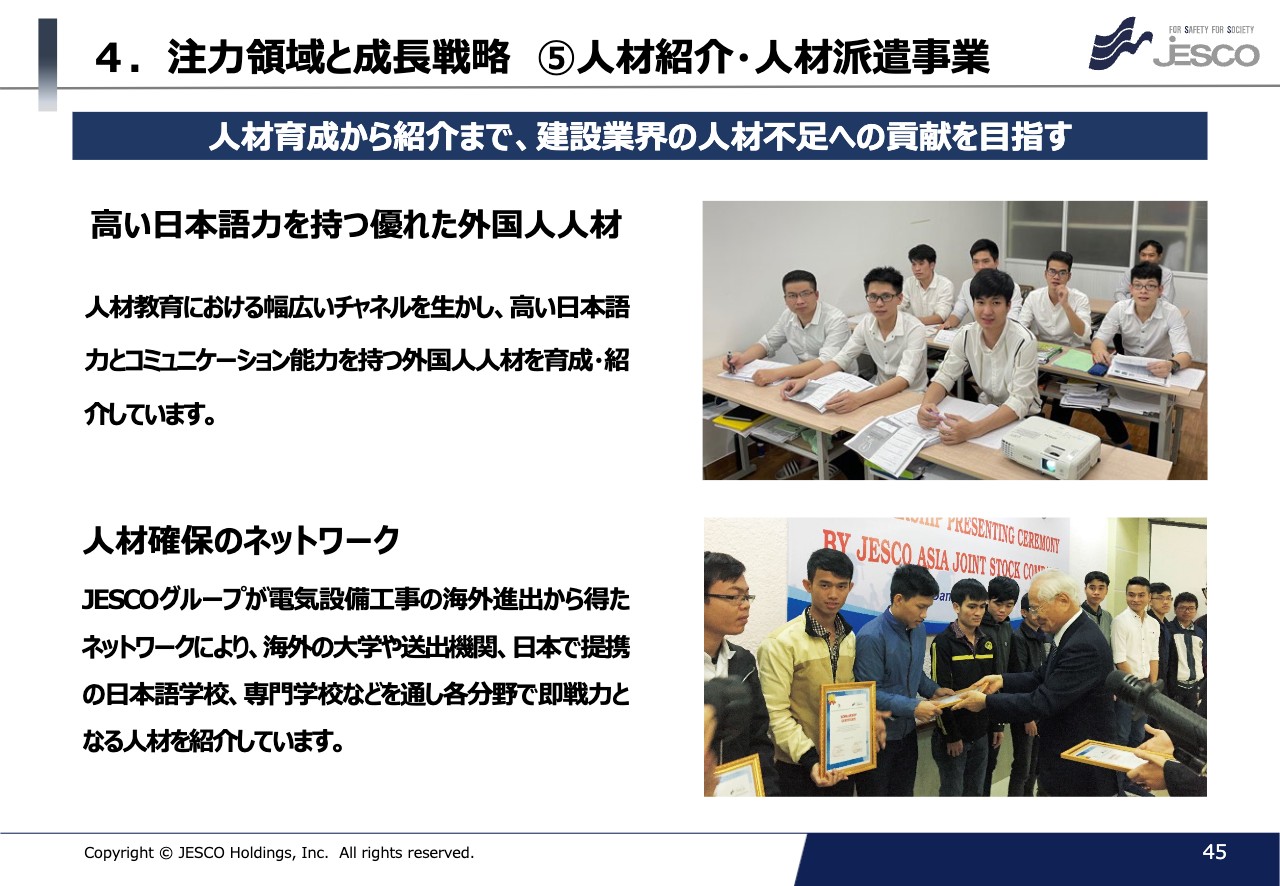

人材紹介・人材派遣事業も、今後拡大、注力していく分野になっています。こちらの事業はグループ会社のJESCOエキスパートエージェントが手がけています。人材育成から紹介まで、建設業界では人材不足が著しくなっていますので、そちらへの貢献を目指しています。

4.注力領域と成長戦略 ⑤人材紹介・人材派遣事業

人材紹介・人材派遣事業の強みは、人材教育における幅広いチャネルを活かして育成、紹介できることです。日本で提携している日本語学校や専門学校などを通じて、各分野で即戦力となる人材が紹介できています。

5.サステナビリティ活動~脱炭素社会実現に向けて~

サステナビリティ活動について簡単にご説明します。2023年2月に、循環型社会への貢献を目指し、J&T環境株式会社と業務提携を締結しました。これにより、JESCOグループで従来手がけていたEPCプラス保守メンテナンスに加えてリサイクルができるため、太陽光のライフサイクルをワンストップで対応することができるようになりました。

環境省の予測では、2030年代に80万トン近くの廃パネルが排出されるという予想が出ていますので、そのような面で脱炭素社会に貢献していきたいと思います。

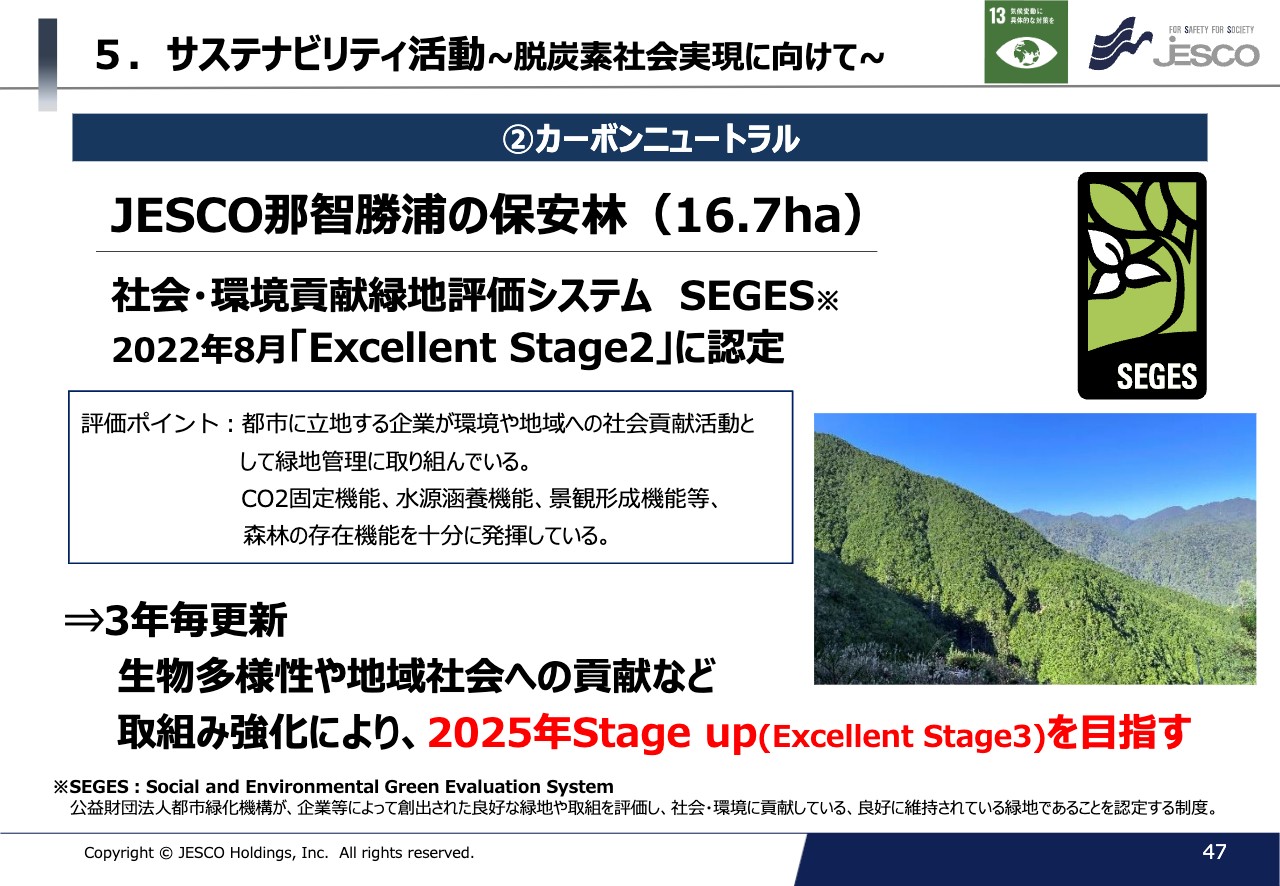

森林の保有についてです。JESCO那智勝浦の保安林として、和歌山に16.7ヘクタールほど保有林があります。こちらは都市緑化機構の社会・環境貢献緑地評価システムSEGES「緑の認定」において、「Excellent Stage2」の認定をいただき、評価していただいています。

5.サステナビリティ活動~脱炭素社会実現に向けて~

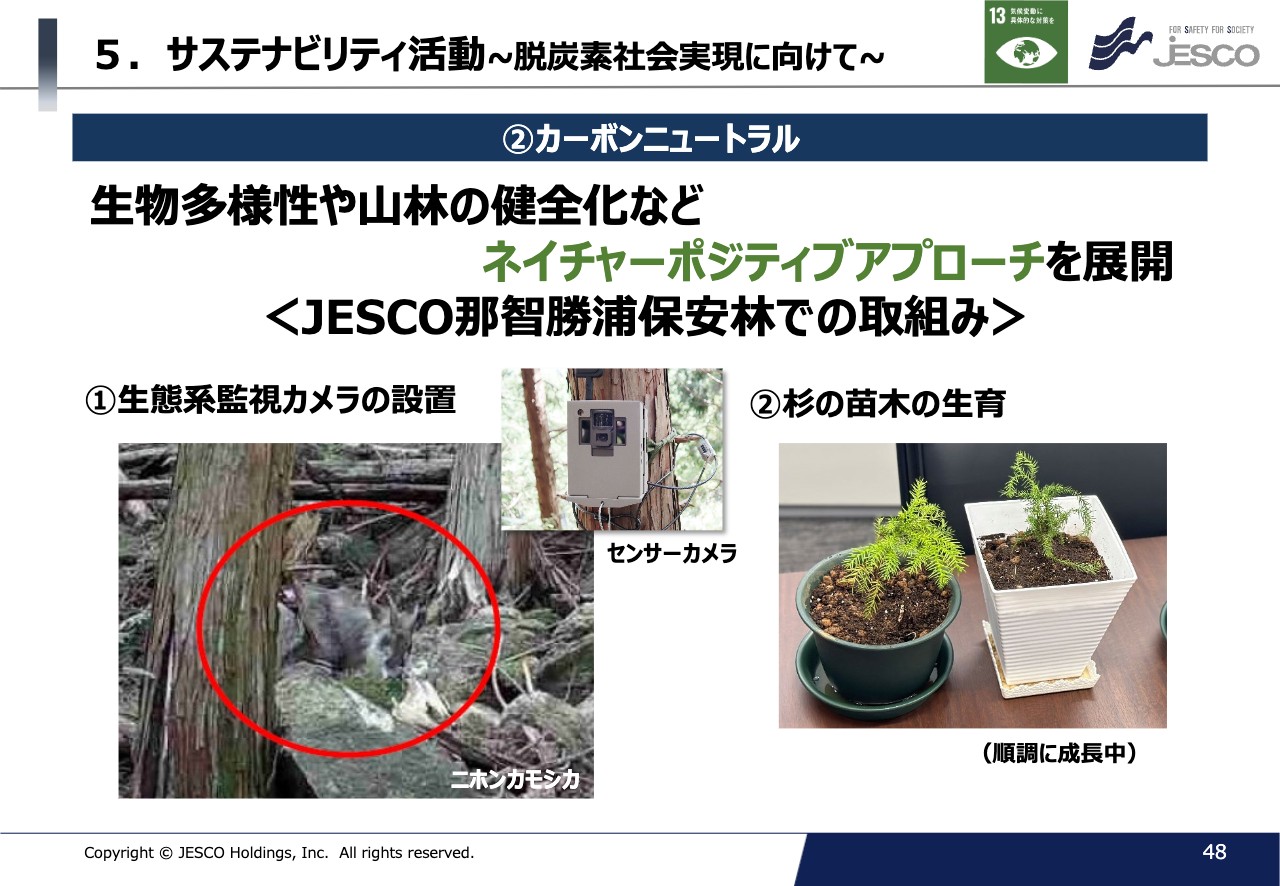

2025年にはさらなるステージアップにより「Excellent Stage3」を目指しており、生物多様性や地域社会への貢献などの取り組みを強化していきます。その取り組みの一環として、スライドに掲載している生態系監視カメラの設置、杉の苗木の生育などを行っています。

生態系監視カメラについては、9月に熱感知のセンサーカメラを設置しました。スライドでは見づらいのですが、赤い枠で囲っているニホンカモシカがこのカメラで撮れたものです。紀伊山地のカモシカはレッドリストに掲載されていますので、和歌山県庁や保安林がある那智勝浦町役場と連携しながら、ネイチャーポジティブアプローチに取り組んでいきたいと考えています。

5.サステナビリティ活動~脱炭素社会実現に向けて~

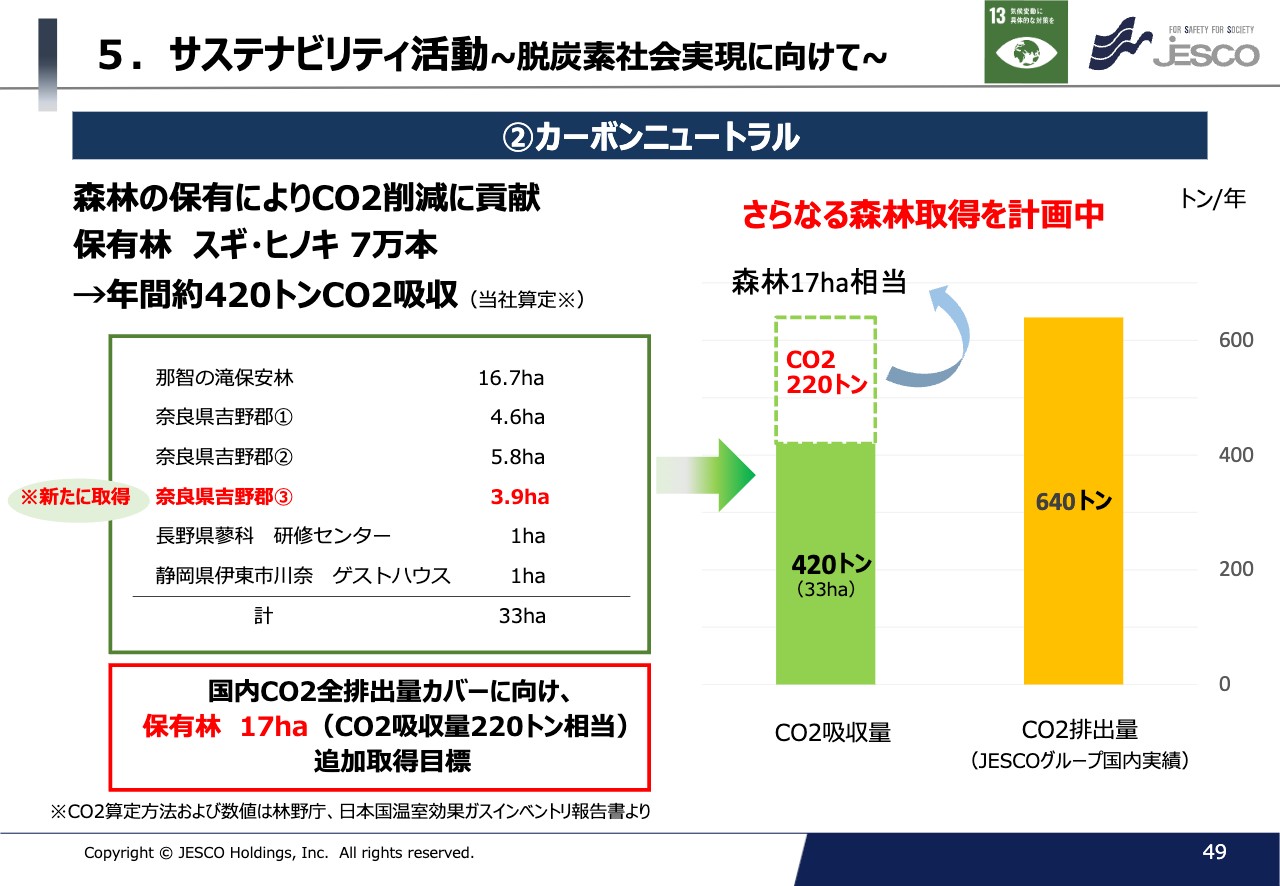

カーボンニュートラルへ向けて、さらに森林取得を計画しています。9月に新たに4ヘクタールほど取得し、現在は33ヘクタール、社内の算定では年間420トンCO2の吸収量があると見込んでいます。

ただし、CO2の排出量は国内グループ全体で640トンのため、カーボンニュートラルに向けて、自社で保有する森林をさらに17ヘクタールほど拡大していきます。

5.サステナビリティ活動~脱炭素社会実現に向けて~

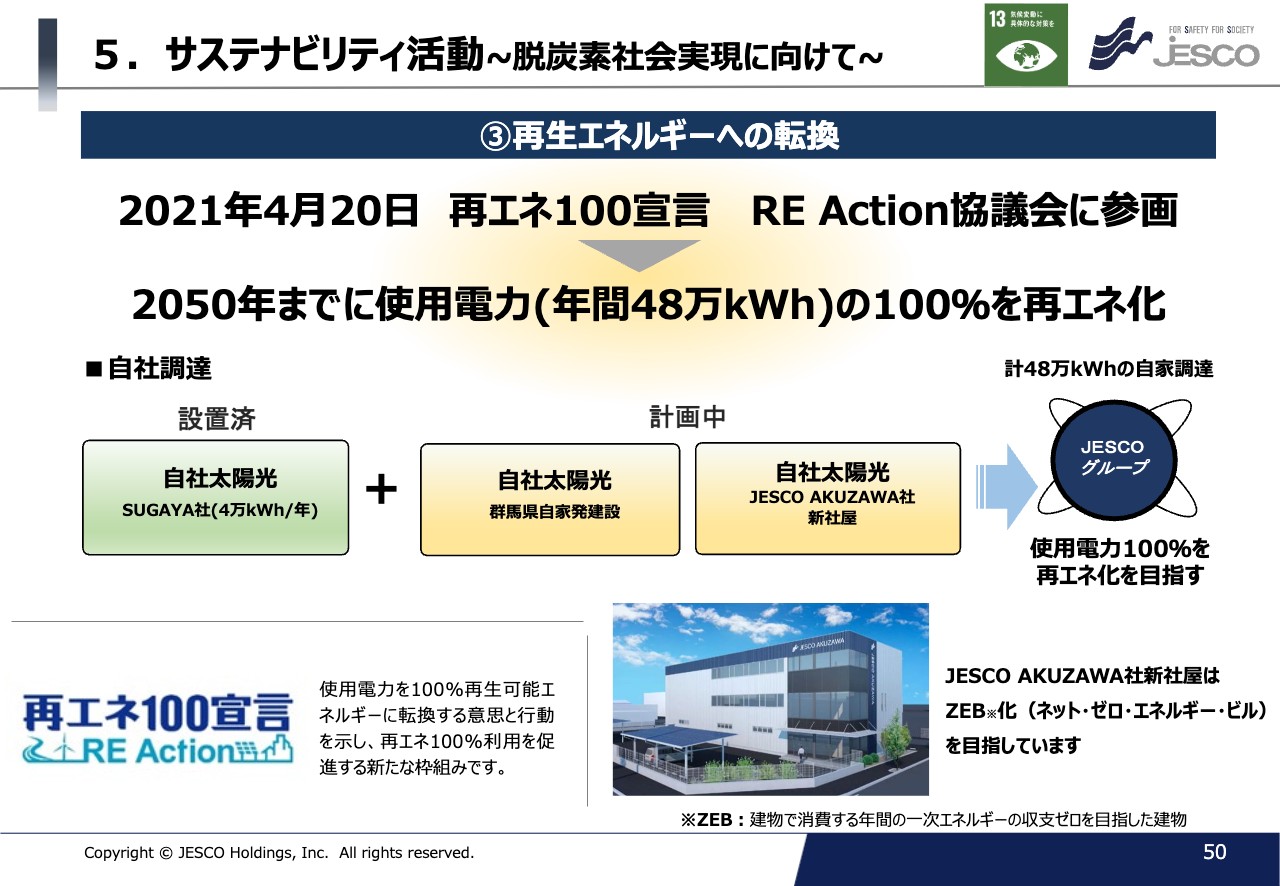

再生エネルギーについては、「RE Action」に参画しており、今後2050年までに使用電力の100パーセント再エネ化を目指しています。群馬県に自家発電所の設置を計画しているほか、先ほどもご紹介したJESCO AKUZAWA社新社屋では、太陽光発電設備を設置するなど、100パーセント再エネ化を実現したいと考えています。

5.サステナビリティ活動 ~人材育成~

人材育成も力を入れている分野です。M&Aによって、1級電気工事施工管理技士は62パーセント、1級電気通信工事施工管理技士は227パーセントと、有資格者は大幅アップしており、さらに社内の教育によって拡大したいと考えています。

スライドの「JESCOアカデミー」は、オンデマンドでいつでも講座を視聴することができるもので、オンデマンドと対面を組み合わせて行っています。

現在、自社で作成しているコンテンツは120本ほどあります。社員が講師となって制作していますので、さらなる教育の強化をしていきたいと思います。

新着ログ

「建設業」のログ