【QAあり】シダックス、上期は増収減益にて着地も通期計画通り進捗 オイシックス・ラ・大地と連携し新たな市場開拓へ

2024年3月期第2四半期決算説明会

志太勤一氏(以下、志太):みなさま、こんにちは。シダックス代表取締役会長兼社長の志太でございます。本日はご多用の中、多くのみなさまに当社決算説明会へご参加いただき誠にありがとうございます。

本日の決算説明は、前半と後半に分けてご説明します。前半は、私より決算ハイライトと業績について、経営管理本部長の松岡より財務状況および事業セグメントについてご説明します。後半では、私より今後の経営方針として先日発表したMBOの主旨、経営戦略本部長の織原よりスキーム等の概要をご説明します。

決算ハイライト

当社グループの2024年3月期第2四半期決算説明を始めます。まずは上期の決算ハイライトです。今回みなさまに伝えたいことは大きく2点あります。

1点目に、上期の業績は引き続き堅調に増収を達成していますが、コスト上昇によって減益での着地となりました。この上期を振り返ると、5月に新型コロナウイルス感染症が5類へ移行し、経済活動の正常化が一段と進んだ中で、さまざまな需要がようやくコロナ禍前の2019年の水準に回復したのではないかと思われます。

実際の人と人との間にあるサービスの提供を事業の中心としている当社グループにおいても、多くの場面で人流が戻ったことにより需要が回復し、主要3事業すべてで増収を達成しました。

一方で、人件費の上昇は利益圧迫の一因となっています。また、円安基調や輸送費の増加、昨今のウクライナ情勢などのマクロ環境の影響を受け、フードサービス事業では原材料価格の高騰が依然として続いています。

車両運行サービス事業においても、原油高に伴い高止まりしているガソリン価格の高騰など、事業リスクが顕在化しています。これらのコスト上昇に対して対策を強化してきましたが、特に原材料価格の高騰については課題が残るなど、収益率の低下によって営業利益は減益での着地となりました。

2点目に、上期の着地は増収減益となりましたが、事業リスクを織り込んでいたことにより、通期計画に対しては計画どおり推移しました。

計画では、コロナ禍からの回復見込みに事業セグメントごとに強弱をつけ、物価上昇が続く中での価格転嫁の可能性を織り込みました。また、この数年において第4四半期は営業利益がへこむ傾向があり、上期と下期の営業利益に不均衡がありましたが、当期においては一定程度解消する見込みです。

これらの見込みを織り込んで策定した売上高1,240億円、営業利益44億円という数値に対しては、計画どおり進捗しています。計画達成に向け、引き続き尽力していきます。

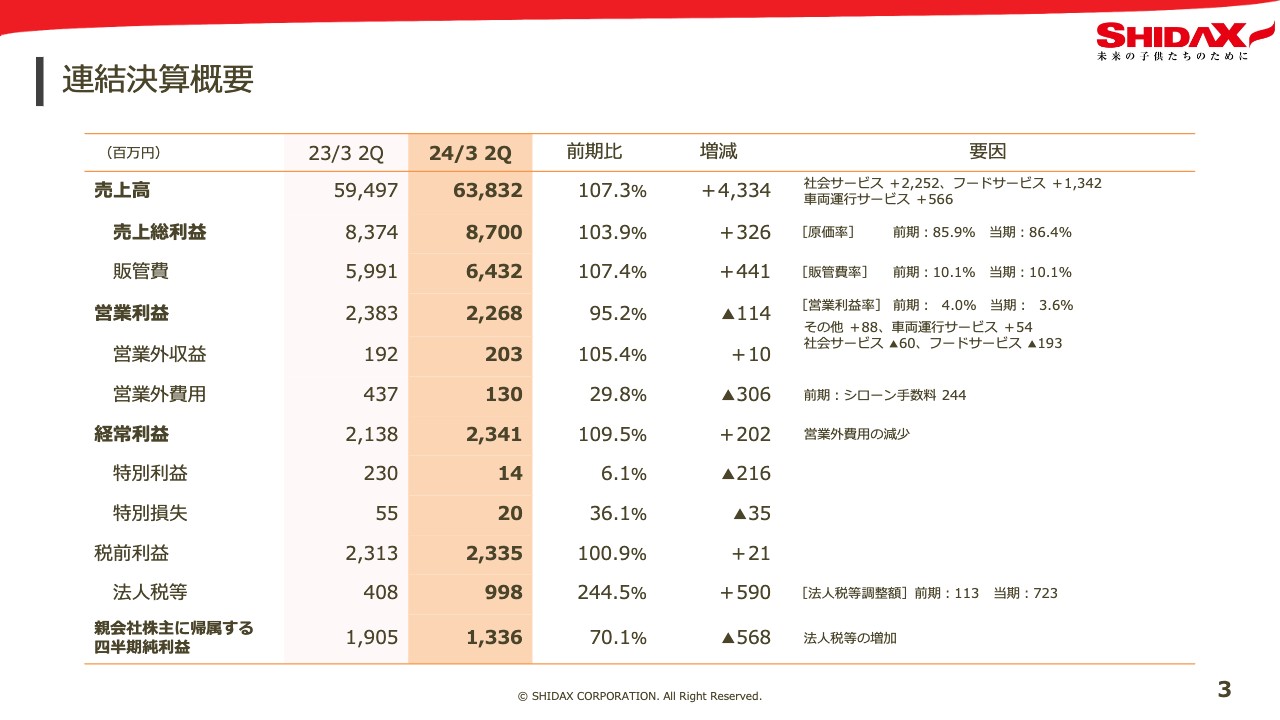

連結決算概要

上期の連結決算概要です。売上高は43億3,400万円の増収で、前期比107.3パーセントの638億3,200万円となりました。売上総利益は増益となったものの、原価率が0.5ポイント悪化したことによって、売上成長を下回る前期比103.9パーセントの87億円となりました。

営業利益は1億1,400万円の減益で、前期比95.2パーセントの22億6,800万円となりました。経常利益は、営業外収益に大きな変動はなく、営業外費用が約3億円減少したことで、前期比109.5パーセントの23億4,100万円となりました。

親会社株主に帰属する四半期純利益は、法人税等が大きく増加したことにより、前期比70.1パーセントの13億3,600万円となりました。

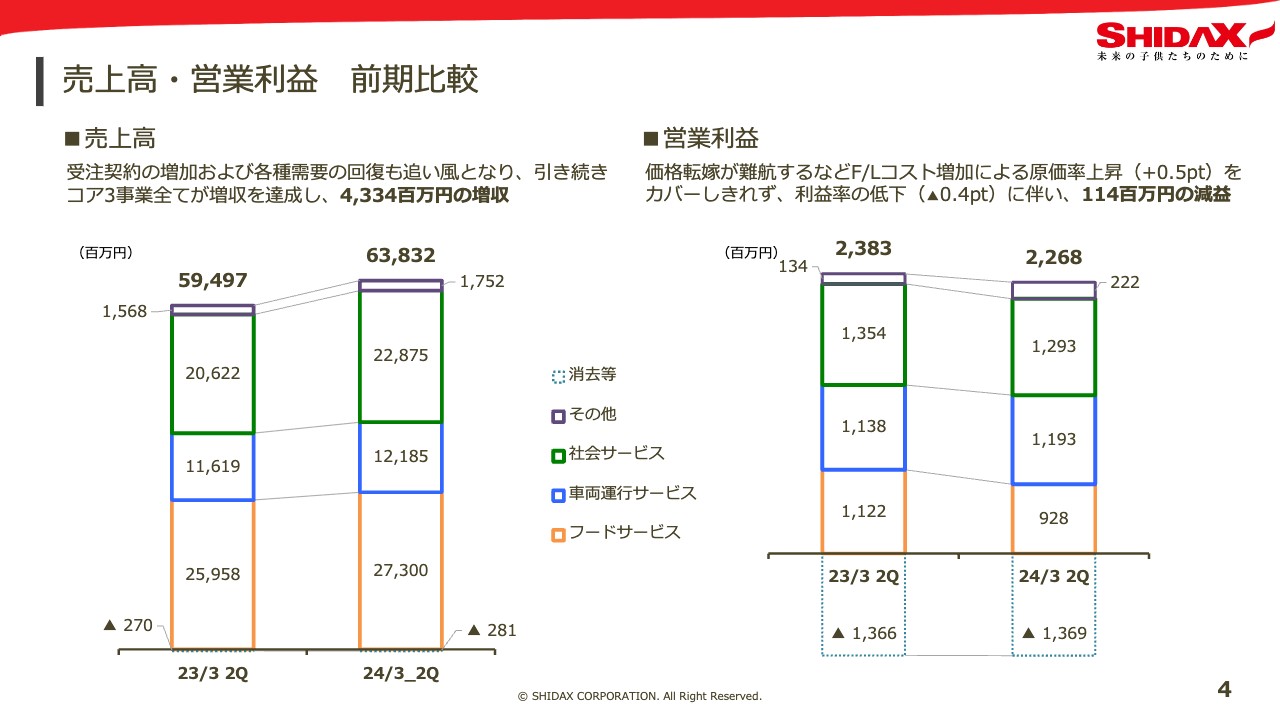

売上高・営業利益 前期比較

売上高と営業利益の前期比較です。スライド左側の売上高については、受注契約の増加およびコロナ禍からの各種需要の回復も追い風となり、コア3事業すべてで増収を達成し、43億3,400万円の増収となりました。

スライド右側の営業利益については、フードサービス事業で価格転嫁が難航しており、F/Lコストの増加を増収でカバーできず、原価率が0.5ポイント悪化しています。それに伴って販管費の抑制に努めましたが、利益率が0.4ポイント低下したことで1億1,400万円の減益となりました。

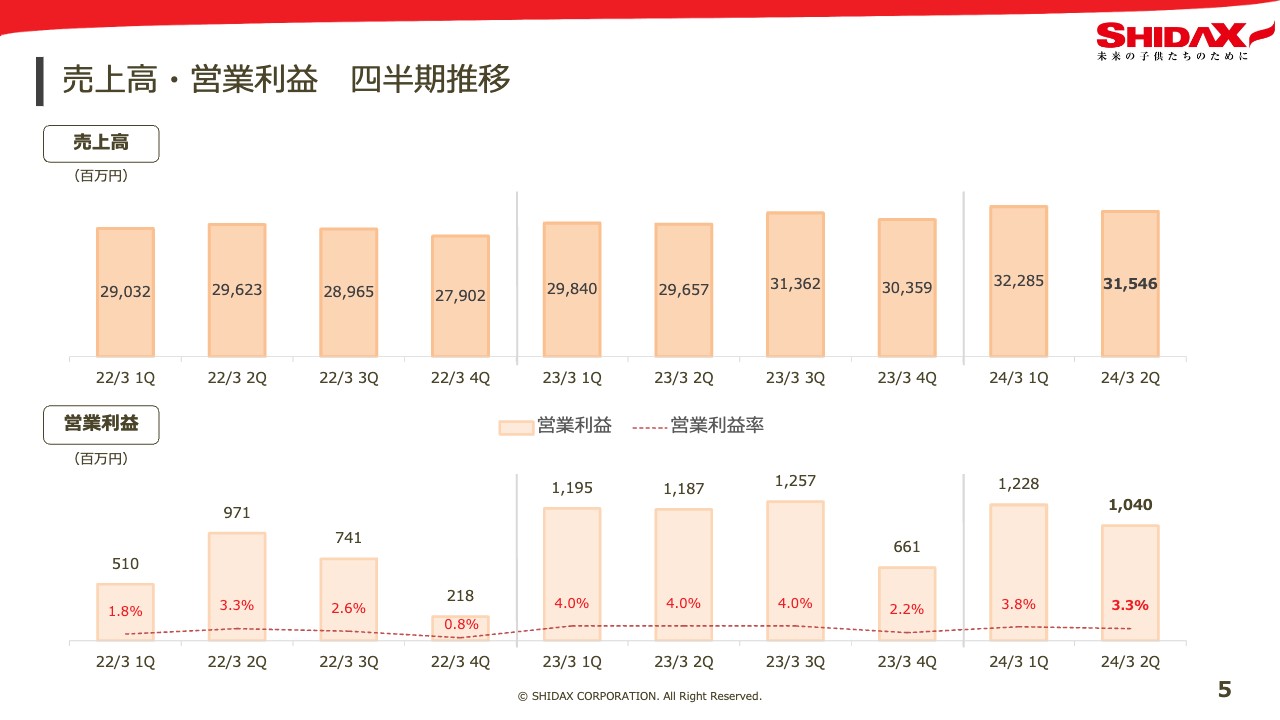

売上高・営業利益 四半期推移

売上高と営業利益の四半期推移です。売上高は、2021年に事業ポートフォリオを再構築してから再成長軌道に入り、順調な推移を見せています。営業利益は、経営のスリム化などの経営改革を経て、厳しかった局面からV字回復を果たし、当期においても計画どおりに推移しております。

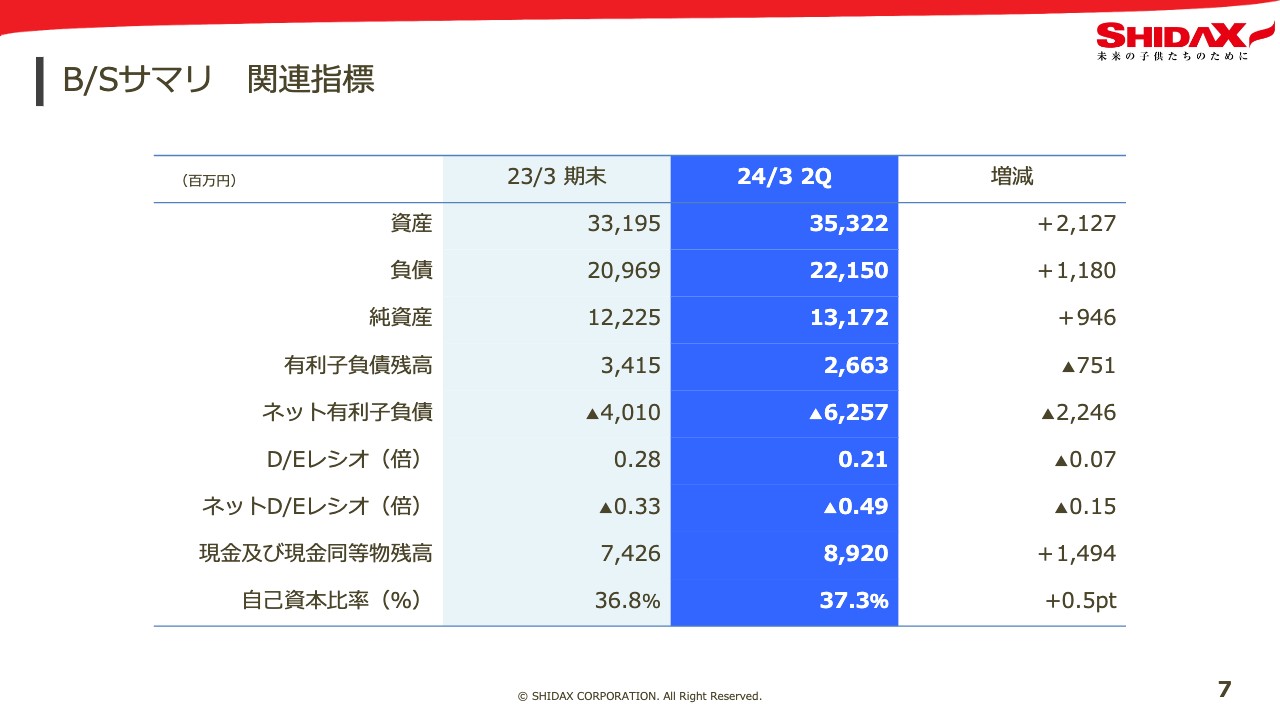

B/Sサマリ 関連指標

松岡秀人氏:経営戦略本部長の松岡でございます。私からは、財務状況および事業セグメントの決算概要をご説明します。まずは、バランスシートの関連指標についてです。

総資産は、前期末より21億2,700万円増加し、353億2,200万円となりました。負債は、前期末より11億8,000万円増加し、221億5,000万円となりました。負債の増加は、9月末の銀行休日により社会保険料等の支払月がずれて未払い金が増加したことによるもので、その分現預金も増加しています。

流動資産は、現預金14億9,500万円増に加え、増収に伴い受け取り手形および売掛金が14億6,100万円増加しています。

純資産は、前期末より9億4,600万円増加し、131億7,200万円となりました。こちらは主に、5億4,800万円の配当を実施したことで資本剰余金が5億3,300万円減少した一方、四半期純利益13億3,600万円を計上したことによるものです。

借入金は順調に返済を行っており、有利子負債は7億5,100万円減少しました。ネット有利子負債は、引き続きネットキャッシュの状況です。

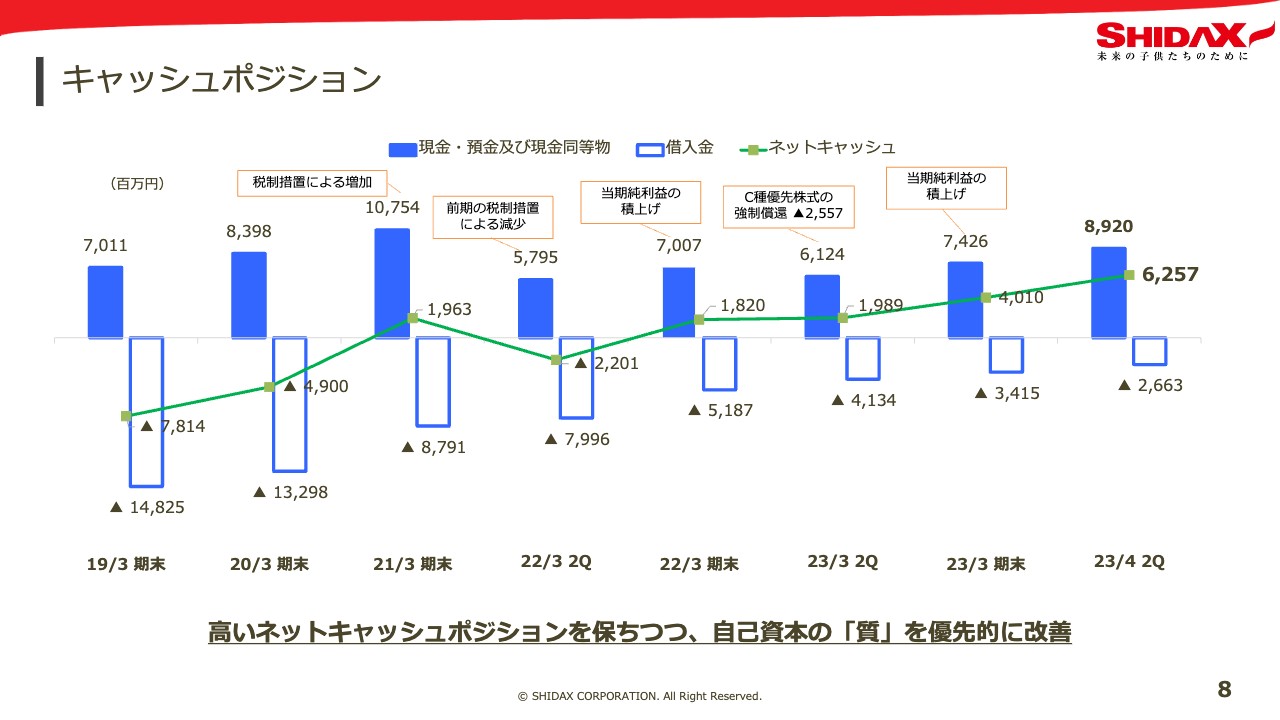

キャッシュポジション

現預金等や借入金、ネット有利子負債の推移をグラフ化したものです。順調にキャッシュポジションの改善が続いています。

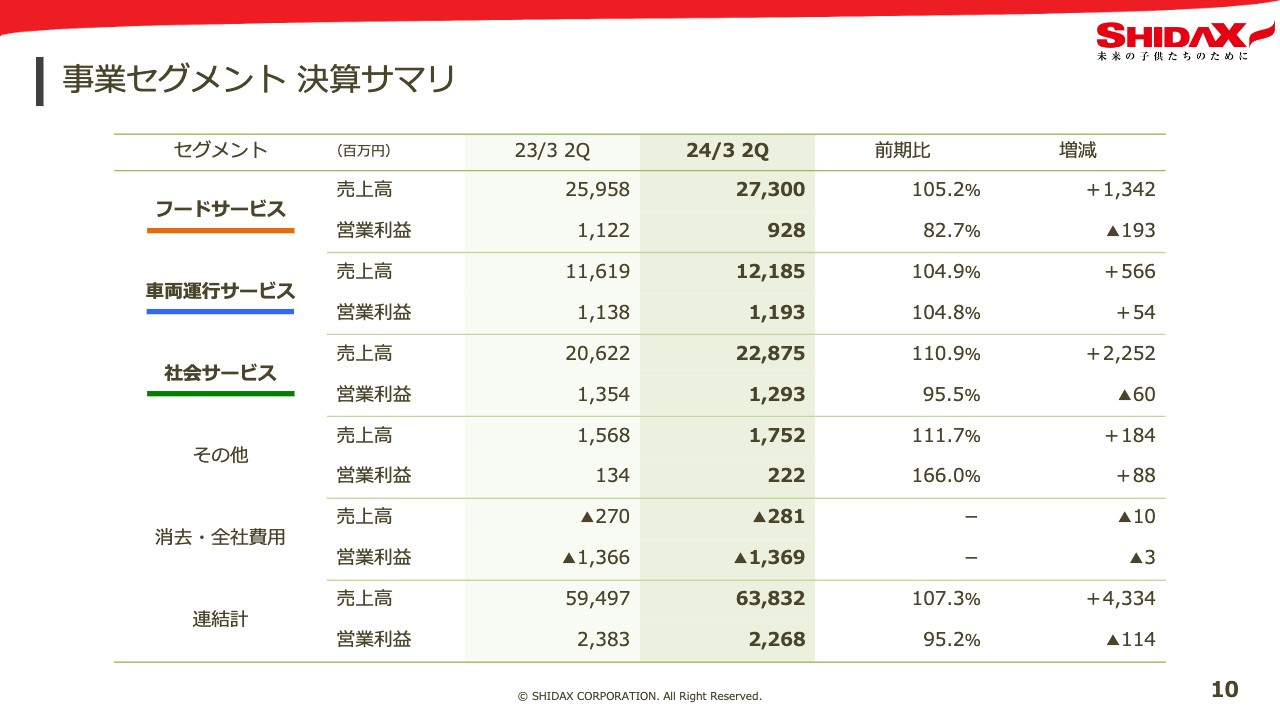

事業セグメント 決算サマリ

ここからは、各事業セグメントの決算概要についてご説明します。全事業セグメントの売上高、営業利益について、前期および当期の実績を記載しています。主要3事業ではすべてが増収となり、中でも車両運行サービスは増収増益を達成しました。

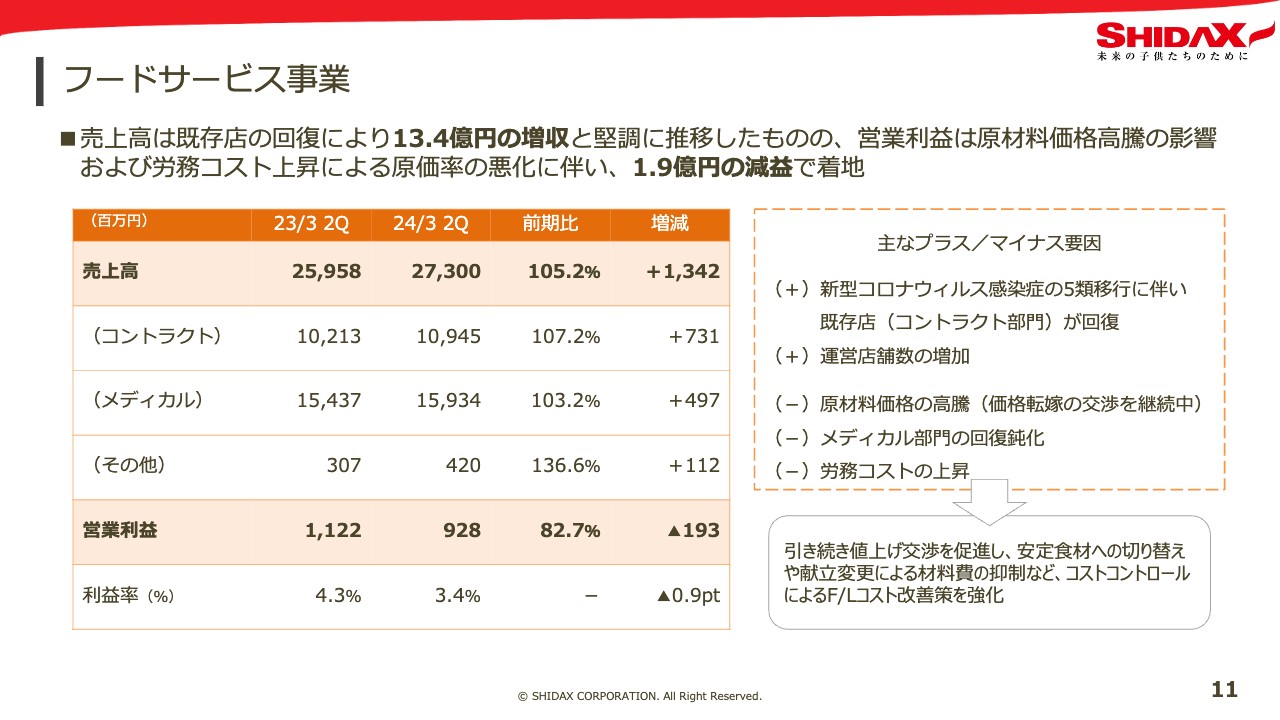

フードサービス事業

フードサービス事業の売上高は、13億4,200万円増の273億円となりました。

新型コロナウイルス感染症の5類移行に伴い、既存店、中でもオフィスや工場などの給食が中心のコントラクト部門が大きな回復を見せたほか、運営店舗数の増加が増収に寄与しました。一方で、メディカル部門はコロナ禍からの回復が鈍く、引き続き稼働病床数の減少の影響を受けています。

営業利益は原材料価格の高騰により、1億9,300万円減益の9億2,800万円となりました。利益率においても0.9ポイントダウンとなりました。

原材料価格の高騰に対応して、価格転嫁の交渉を続けています。また、期中においても食材費が断続的に上昇しているため、安定食材への切り替えや献立変更による材料費の抑制など、コストコントロールによるF/Lコスト改善策を強化しました。このように収益性向上に努めましたが、結果は減益となりました。

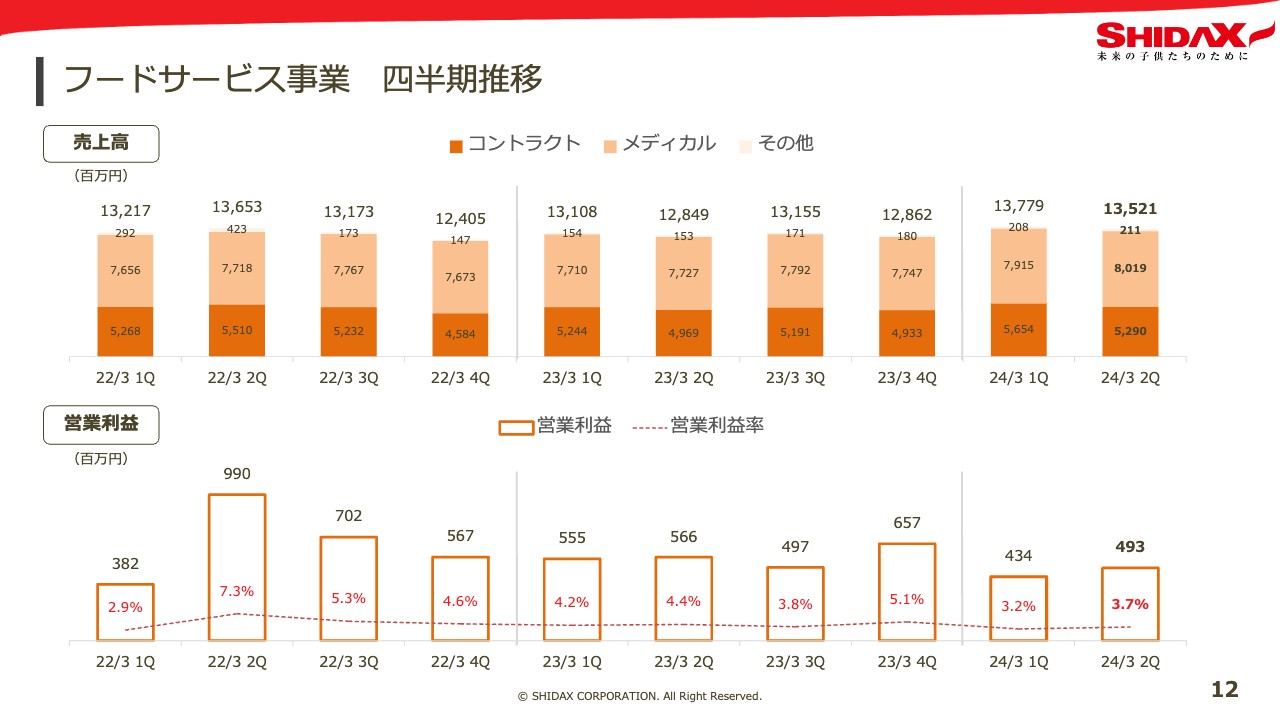

フードサービス事業 四半期推移

フードサービス事業の売上高および営業利益の四半期推移です。売上高は堅調に推移しています。営業利益は、本上期において価格転嫁が進んだことから少しずつ持ち直していますが、前年同期比では厳しい状況が続いています。

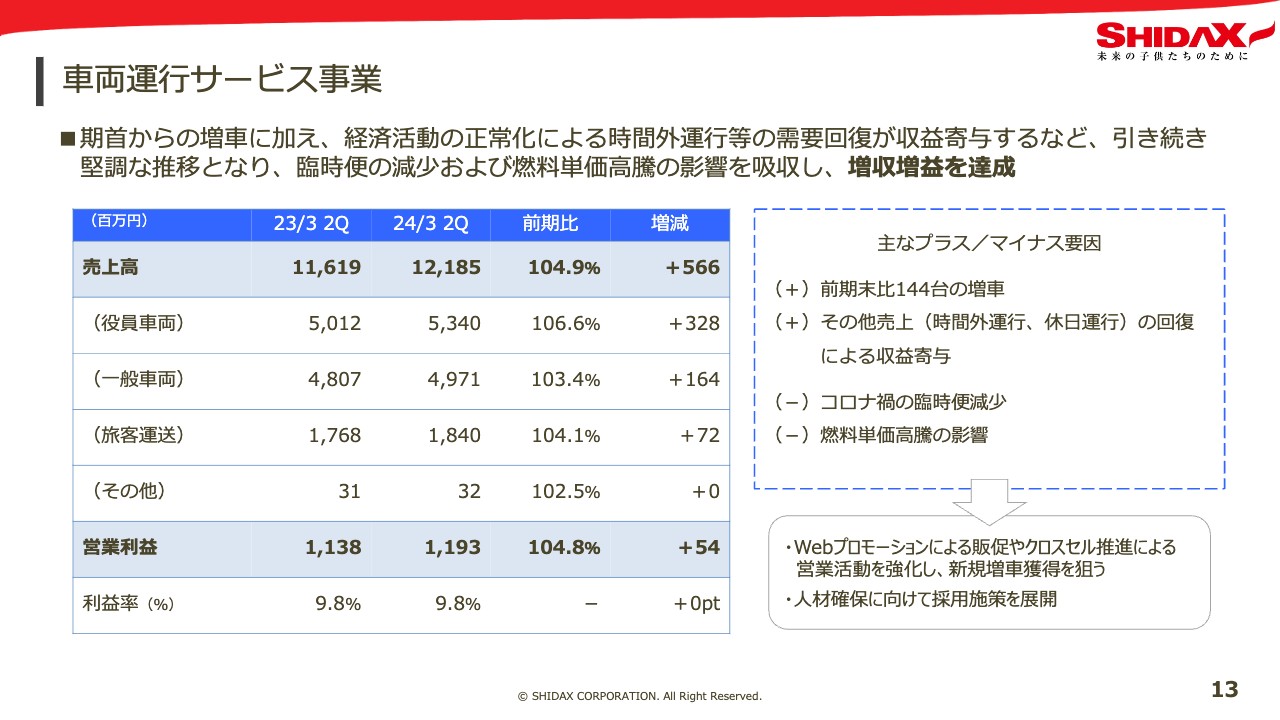

車両運行サービス事業

車両運行サービス事業です。売上高は、経済活動の正常化が進んだことでコロナ禍前の水準まで需要が回復し、5億6,600万円増の121億8,500万円となりました。

営業利益も、5,400万円増の11億9,300万円となりました。期首からの増車に加え、新型コロナウイルス感染症の5類移行後において、時間外運行や休日運行等の需要が一段と回復したことが増収増益に寄与しました。

一方で、コロナ禍での臨時便の減少や燃料単価の高止まりがコスト増に影響し、マイナス要因となりました。

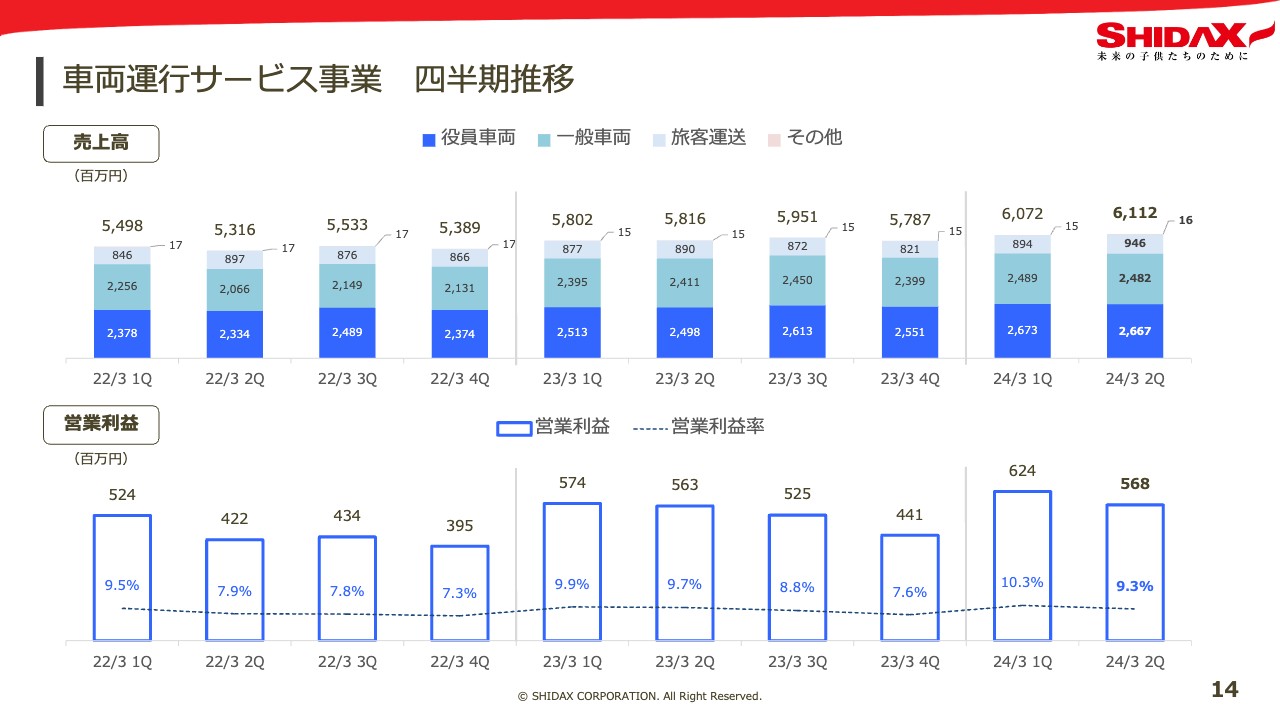

車両運行サービス事業 四半期推移

車両運行サービス事業の売上高および営業利益の四半期推移です。第1四半期から好スタートを切れたこともあり、前年同期比ベースで安定した増収増益での推移となっています。

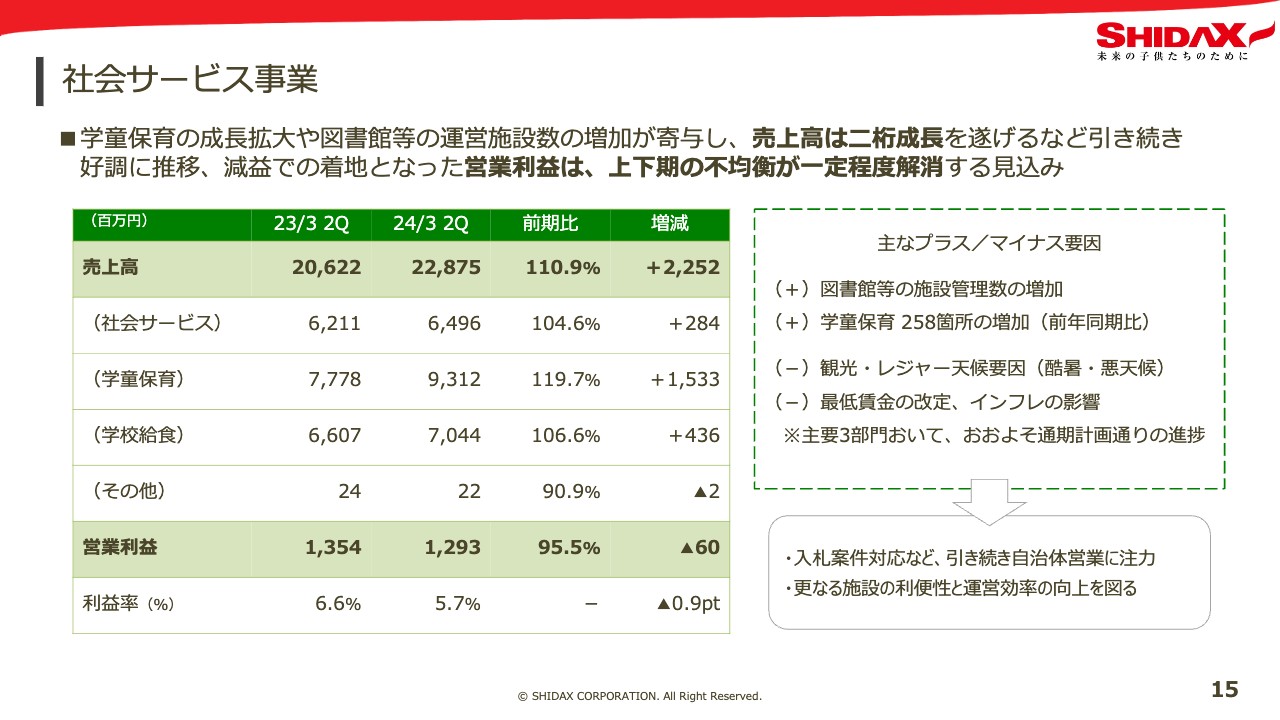

社会サービス事業

社会サービス事業の売上高は大きく増加し、22億5,200万円増の228億7,500万円となりました。営業利益は、6,000万円減益の12億9,300万円となりました。

主な要因としては、需要を確実に捉えて成長を続けている学童保育のクラス数が、前年同期比で258ヶ所増加したことをはじめ、図書館等の施設管理数も大きく増加するなど自治体案件が好調であったことが挙げられます。

一方で、夏場の需要期の酷暑や悪天候による観光・レジャー需要への影響や、最低賃金の改定およびインフレ影響によるコスト増が、マイナス要因として挙げられます。

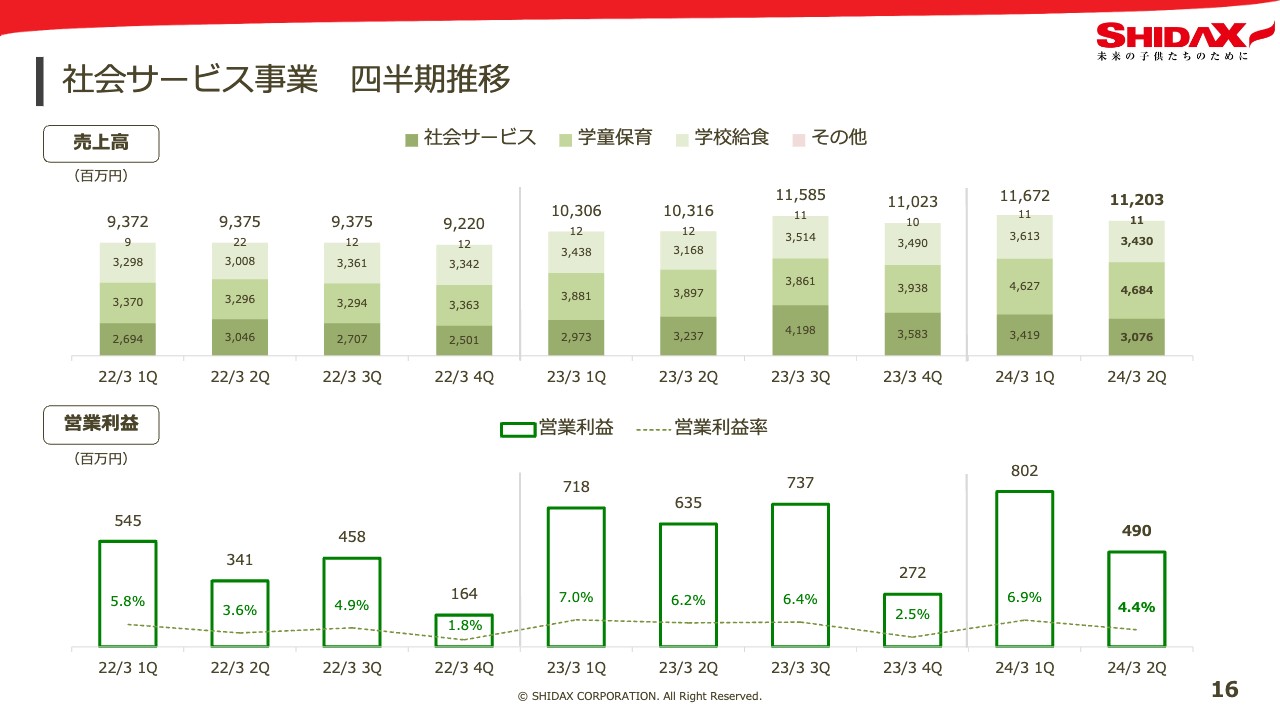

社会サービス事業 四半期推移

社会サービス事業の売上高および営業利益の四半期推移です。売上高は、2023年3月期において第2四半期以降にコロナ禍の特需として、抗原検査キットの受注などが大きな増収要因となりました。しかし、当期においてはコロナ禍特需の受注がわずかであるため、通常の受注契約の増加分でカバーしています。

営業利益は、スライドのグラフが示すとおり、第1四半期から第3四半期と比較して第4四半期が大きくへこむ傾向がありました。第4四半期に次年度スタートの準備コストが先行することに加え、コロナ禍の影響も含めた年度を通してのコスト調整を、一括して第4四半期に行っていたためです。

当期においては、年度契約のコスト調整を四半期ごとに計上しているため、過去の第4四半期ほどへこみが出ない見込みです。これまで上期と下期で営業利益の不均衡が生じていましたが、当期は一定程度解消する見込みです。

したがって、減益での着地にはなりましたが、上期の時点では計画どおり推移しています。

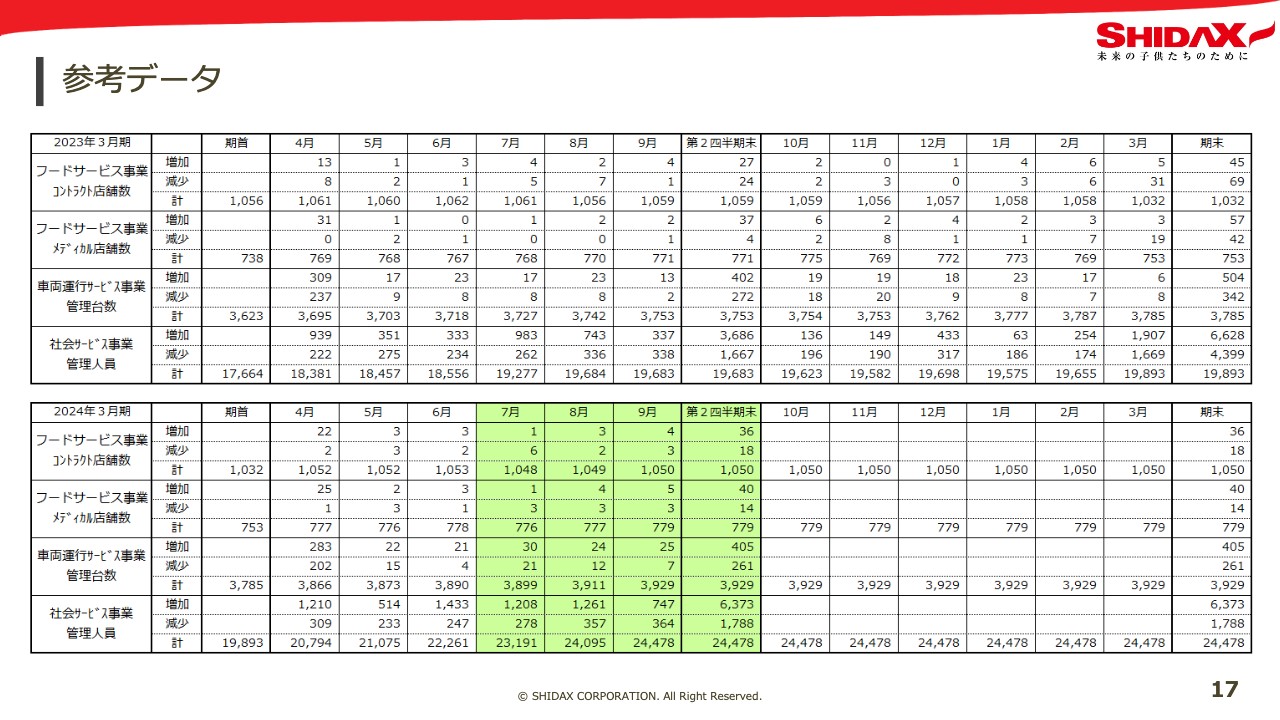

参考データ

本スライドは参考データ集として、事業セグメントに関わる数値を月次で記載しています。

背景と目的

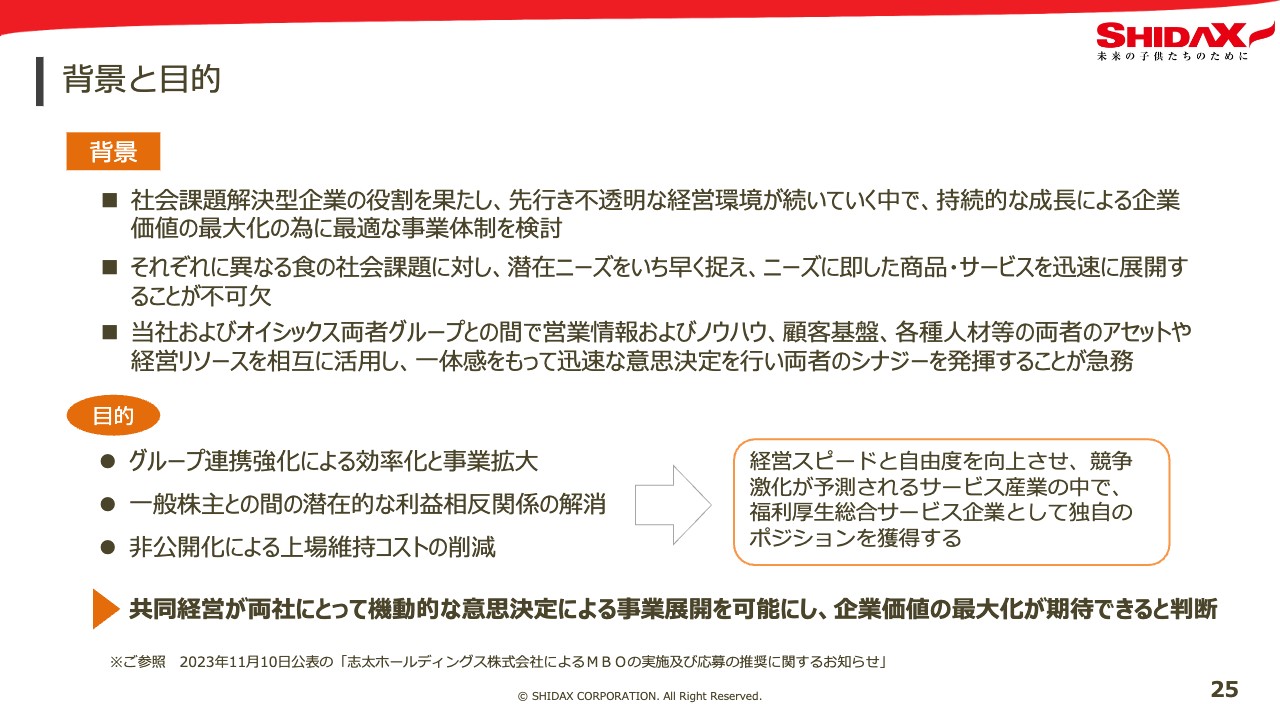

志太:続いて、今後の経営方針をご説明します。まずは、志太ホールディングス株式会社によるシダックス株式会社の株式の公開買い付けが11月13日より開始したことをご報告します。

11月10日開催の当社取締役会において、本公開買付けに対して賛同の決議がされたこと、また株主のみなさまには公開買付けの応募に対し推奨することを決議したこと、あらためてお伝えします。なお、当社取締役会における特別委員会の答申については、後ほど事務局よりご説明します。

先日公表したMBO実施について、判断に至った背景と目的をご説明します。当社はコロナ禍において業績のV字回復を実現しました。当社のファンダメンタルが強固になっていることや、経営改革が功を奏していることを実感しています。

しかしながら、昨今の不透明な世界情勢、今後の産業構造と社会の変化が加速する中、サービス産業の競争はこれまでにないかたちで激しさを増すと予測しています。5年先、10年先を見据えて企業価値を最大化し、従業員の生活向上を実現するために、経営者として、今こそ思い切った変革を行うタイミングであると判断しました。

先ほどお話ししたサービス産業における危機意識を共有し、社会課題解決の志を同じくしているオイシックス・ラ・大地(以下、オイシックス)とのパートナーシップを強化するために、MBOおよび非上場化を行います。

オイシックス社長の髙島氏とは、私が社会課題解決を標榜した1990年代から、長く厚い信頼関係を培ってきました。それを起点として、グループ連携強化による効率化と事業拡大、一般株主との潜在的な利益相反関係の解消、非公開化による上場維持コストの削減、事業力の源泉である人財育成への投入などを目的に、共同経営によって機動的な意思決定による事業展開を可能にし、企業価値の最大化を実現できる、という判断に至りました。

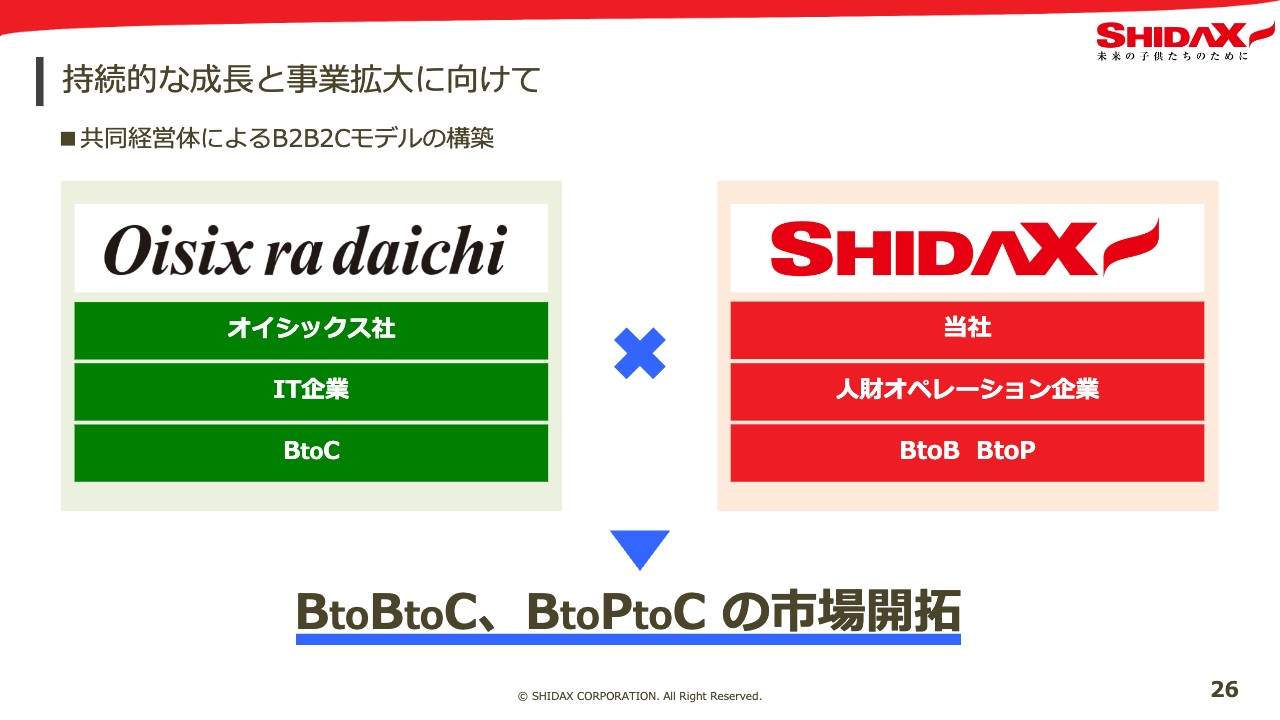

持続的な成長と事業拡大に向けて

当社は、福利厚生総合サービスをBtoB、BtoP市場で展開しています。そのコアコンピタンスは、高いサービスクオリティを日本全国で実現することができるサービスの実装力、ハイクオリティな人財を育て、マネジメントできる人財オペレーション力です。

一方で、オイシックスは食のサブスクリプション企業として、BtoC市場において高いブランド力を持ち、それを支えるIT、マーケティングテクノロジーがあります。

それぞれの強みを持つ両社が連携・協力して、相互の市場へ乗り出すことで、BtoBtoC、BtoPtoCという日本でも希少な事業フィールドを開拓し、持続的成長が可能になると確信しています。

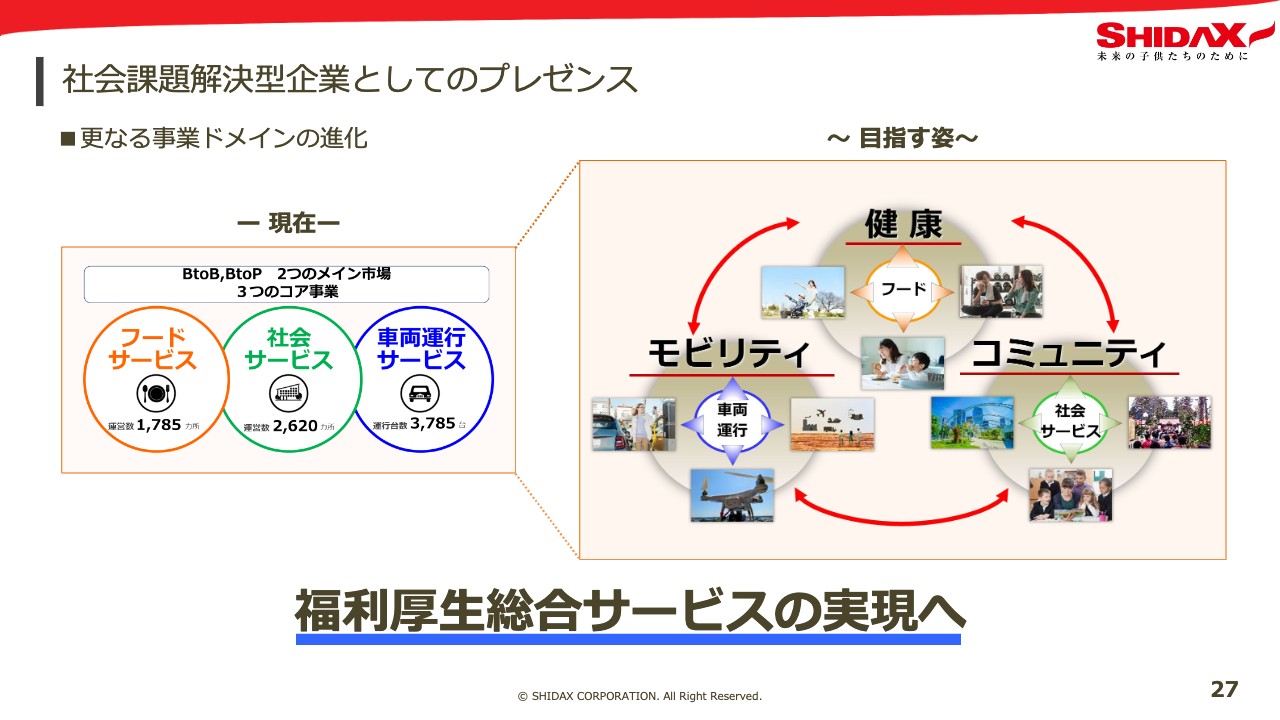

社会課題解決型企業としてのプレゼンス

現在の当社は、BtoB、BtoPの2つのメイン市場に、3つのコア事業を展開しています。オイシックスとの連携強化によって、BtoBtoC、BtoPtoC市場の開拓を進めます。

それにより、当社の事業ドメインを、フードサービスは健康増進へ、車両運行サービスはモビリティへ、社会サービスはコミュニティへと拡大し、福利厚生の総合的なサービスの提供を進化・発展させることで、社会課題解決型企業としてのプレゼンスを一層高めていきたいと考えています。

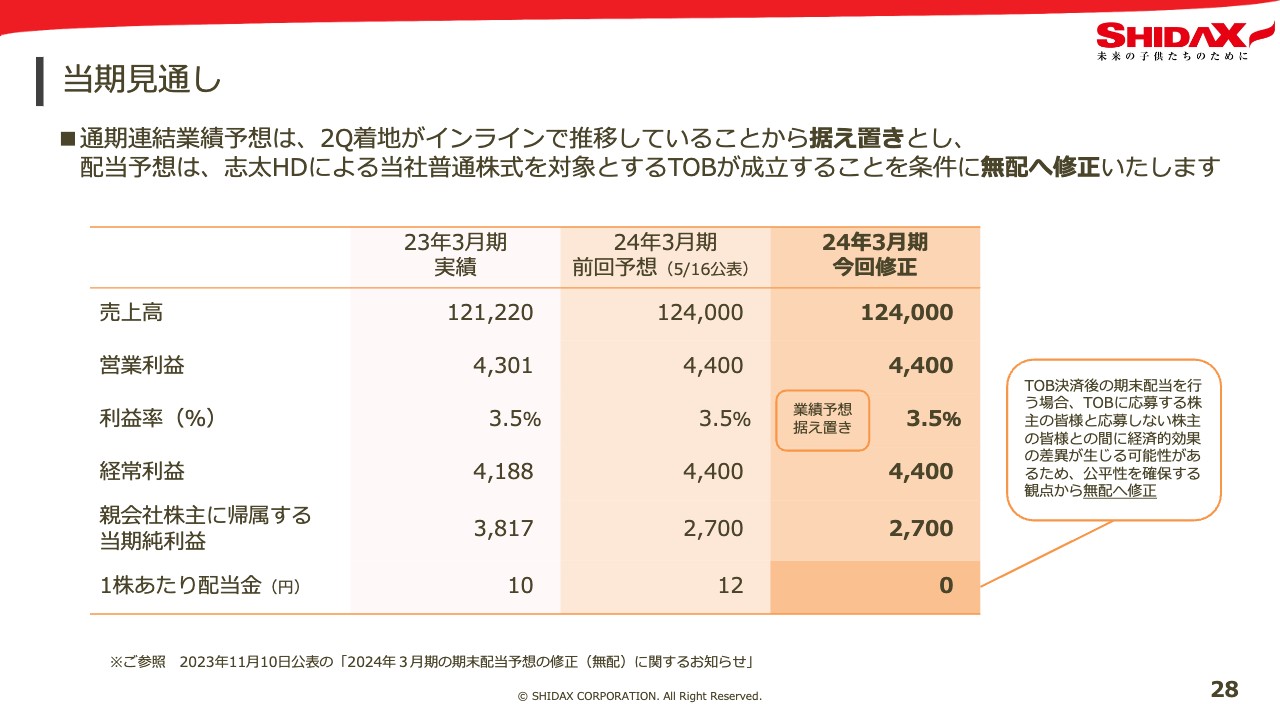

当期見通し

当期の見通しについてご説明します。通期連結業績予想は、上期の着地が計画どおり推移しているため据え置きとします。

配当予想については、志太ホールディングスによる当社の普通株式のTOBが成立することを条件に、無配へ修正します。これは、TOB決済後の期末配当を行う場合、TOBに応募する株主と応募しない株主との間に経済的効果の差異が生じる可能性があり、公平性を確保するために無配へ修正させていただくものです。

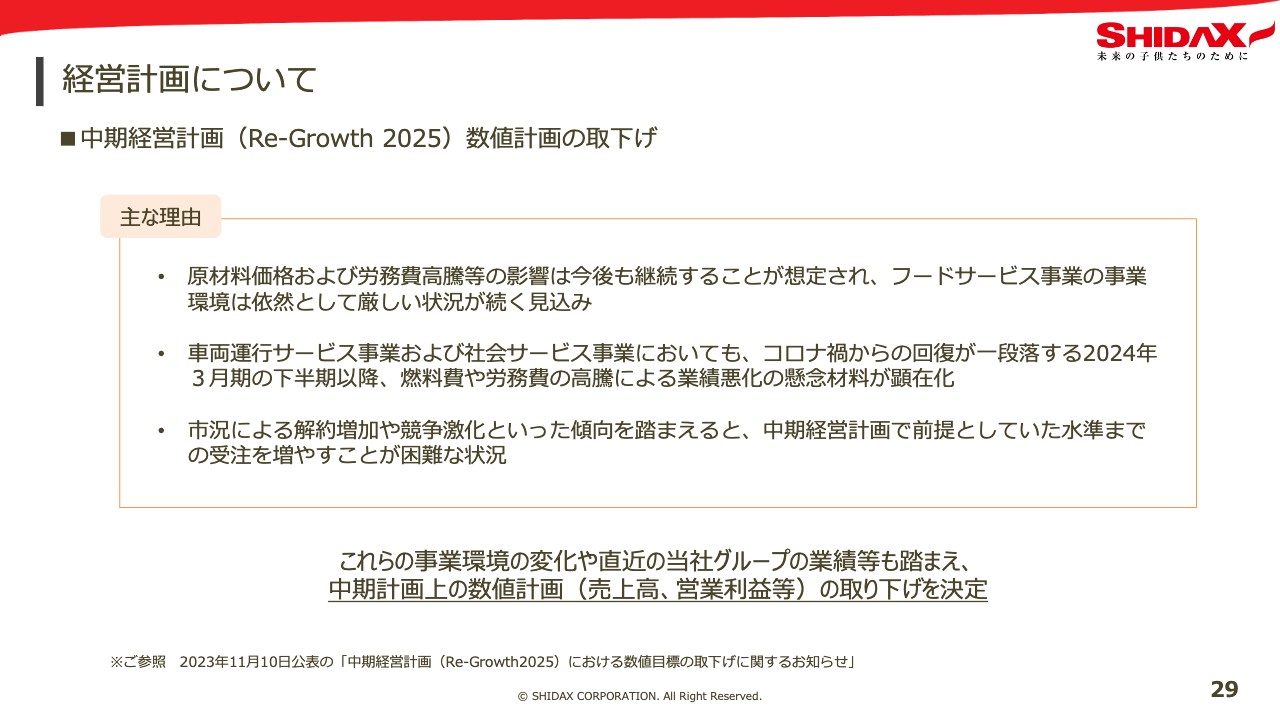

経営計画について

経営計画についてです。2022年5月に2023年3月期を初年度とする3ヶ年の中期経営計画を公表し、実現に向けて社会課題解決に根ざしたコア3事業の成長に取り組んできました。

一方で、足元の原材料費および人件費の高騰等の影響は今後も継続することが想定され、フードサービス事業の事業環境は依然として厳しい状況が続く見通しです。また、市況による解約増加や競争の激化などの傾向を踏まえると、中期計画で前提としていた水準まで受注を増やすことは困難であると見込んでいます。

これらの事業環境の変化や、直近の当社グループの業績等も踏まえ、中期計画上の数値計画、売上高、営業利益等の取り下げを決定しました。中期経営計画は取り下げましたが、当期の計画達成に向けて引き続き注力していきます。非上場化を進めていくことにはなりますが、今後とも変わらぬご支援のほど、何卒よろしくお願い申し上げます。

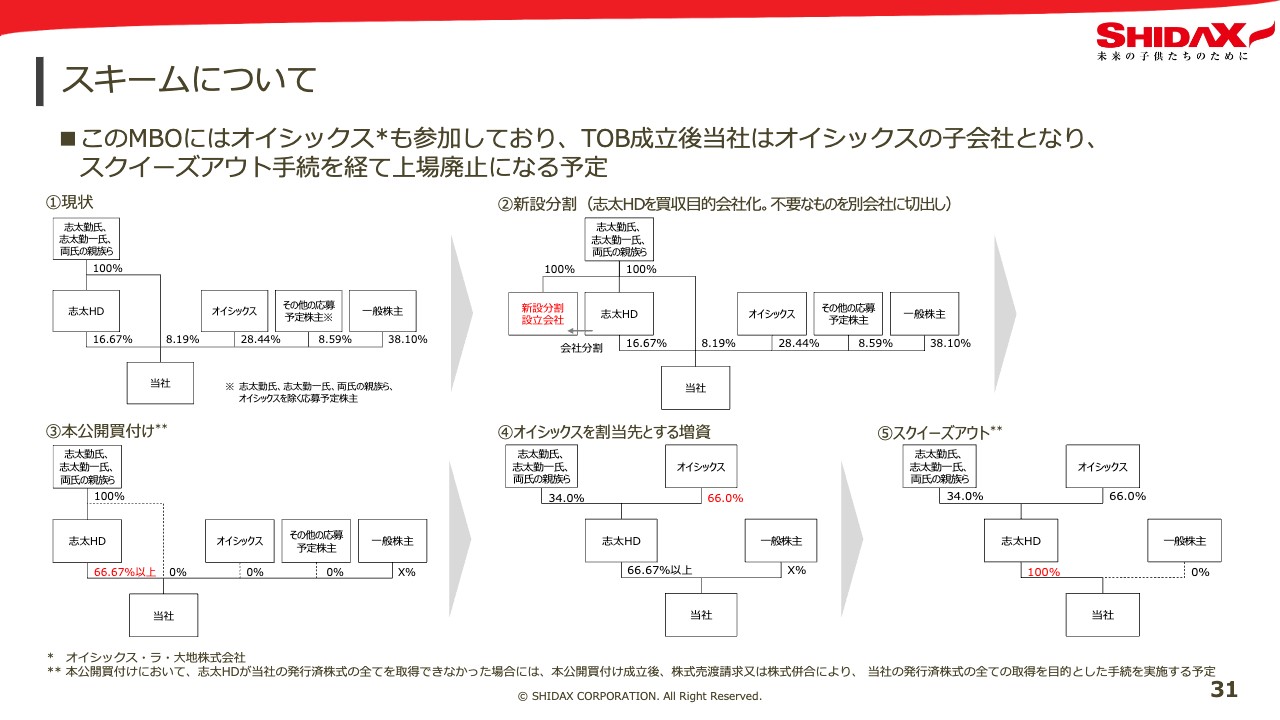

スキームについて

織原智昭氏:織原でございます。特別委員会事務局より、MBOスキームの概要についてご説明します。今回のMBOスキームについては、11月10日公表のとおりオイシックスも参加しています。TOB成立後、当社はオイシックスの子会社となり、スクイーズアウトの手続きを経て上場廃止となる予定です。

スライドに記載しているスキームについて、順を追ってご説明します。スライドの①は、MBO公表時の当社株式の保有割合を表しています。MBOの一環として、TOBを実施する志太ホールディングスが当社株式の16.67パーセントを保有しており、その志太ホールディングスの株式を、創業家で100パーセント保有しています。さらに、創業家においては当社株式を8.19パーセント保有しています。

この現状に基づき、志太ホールディングスがTOBを実施するにあたって、買付予定数の下限は2,739万2,800株、所有割合は49.99パーセントになります。志太ホールディングスが保有する株式と合わせると、所有割合は3分の2に相当する数に設定されています。なお、買付予定数の上限を設定しておらず、応募総数が買付予定数の下限2,739万2,800株以上の場合は、すべての買付けが行われる予定です。

スライドの②についてご説明します。買収目的会社化し、別会社に切り出すことについては、2023年12月19日を効力発生日として、志太ホールディングスを新設分割会社とし、所有する当社株式913万5,674株、ならびに当社株式に関わる繰延税金負債、消費税などの少額の拘束効果に関する一切の債権債務を除いた資産、負債、その他の権利義務を承継します。

特別委員会は、新設分割は公開買付者を取引の主たる目的とする買収SPCとするため、その他の資産負債などを処分するものであると理解しています。

スライドの③については、TOBが成立し、志太ホールディングスの保有割合が66.67パーセント以上の状態になった場合の割合を表しています。

スライドの④については、志太ホールディングスはTOB決済開始完了後、2024年1月5日を払込期限とする第三者割当増資により、オイシックスを割当先として、オイシックスの公開買付者に対する議決権の保有割合を66パーセントとなるように、普通株式を発行する予定です。

スライドの⑤には、最終的なスクイーズアウト後の保有割合について記載しています。TOBによる志太ホールディングスが所有する当社株式および当社が所有する自己株式を除き、志太ホールディングスが当社株式のすべてを取得できなかった場合は、株式売渡請求または株式併合の方法により、当社株主を志太ホールディングスのみとする目的でスクイーズアウトを行う予定です。

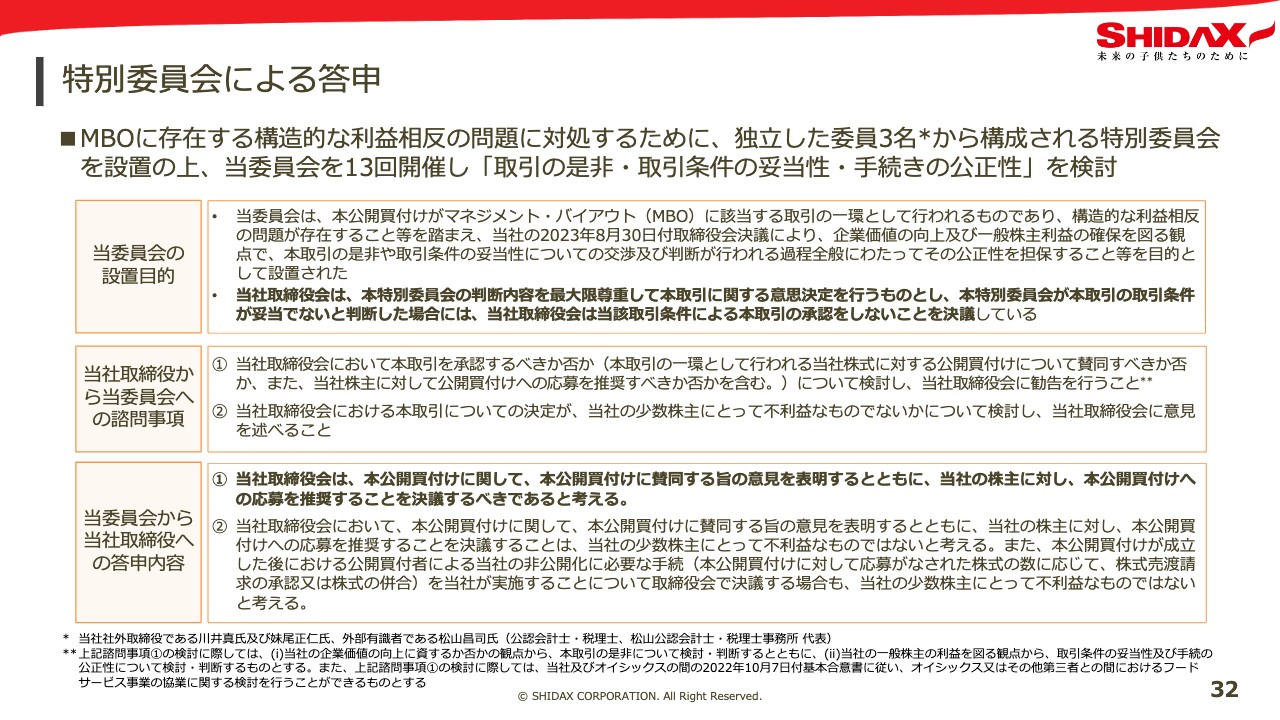

特別委員会による答申

MBOスキームを実施するにあたり、特別委員会を設置しています。企業価値の向上および一般株主の利益確保を図る観点から、公正を担保する目的で設置された特別委員会は、委員3名で構成され、委員会は計13回にわたって開催しています。

まずは取締役会の諮問を受け、特別委員会においては、取引の是非として、取引目的の合理性、取引による企業価値の向上効果の内容およびその実現性、取引による事業上の悪影響の検証、取引以外の選択肢についての検討を行いました。結果的に、本取引は当社企業価値向上に資するものであって、取引の実施自体は経営上合理的な判断であると思料しました。

さらに、取引条件の妥当性、買収の方法、買収対価の種類の妥当性について検討を重ねてきました。特に公開買付価格の妥当性の検討として、事業計画の策定手続きおよび内容、株式価値の算定結果の検討、プレミアムの分析を行い、第三者割当増資における払込価格の妥当性、その他の取引条件の妥当性について、手続きの構成の検討として、独立した法務アドバイザーからの助言や、独立した財務アドバイザー兼第三者算定機関からの株式価値算定書を取得することで、独立した検討体制の構築を図ってきました。

その結果、特別委員会は、当取締役会に対して公開買付に賛同する意見を表明するとともに、当社の株主に対して公開買付けへの応募を推奨することを決議するべきであると考える。との結論に至りました。11月10日の当取締役会で賛成決議をいただいています。

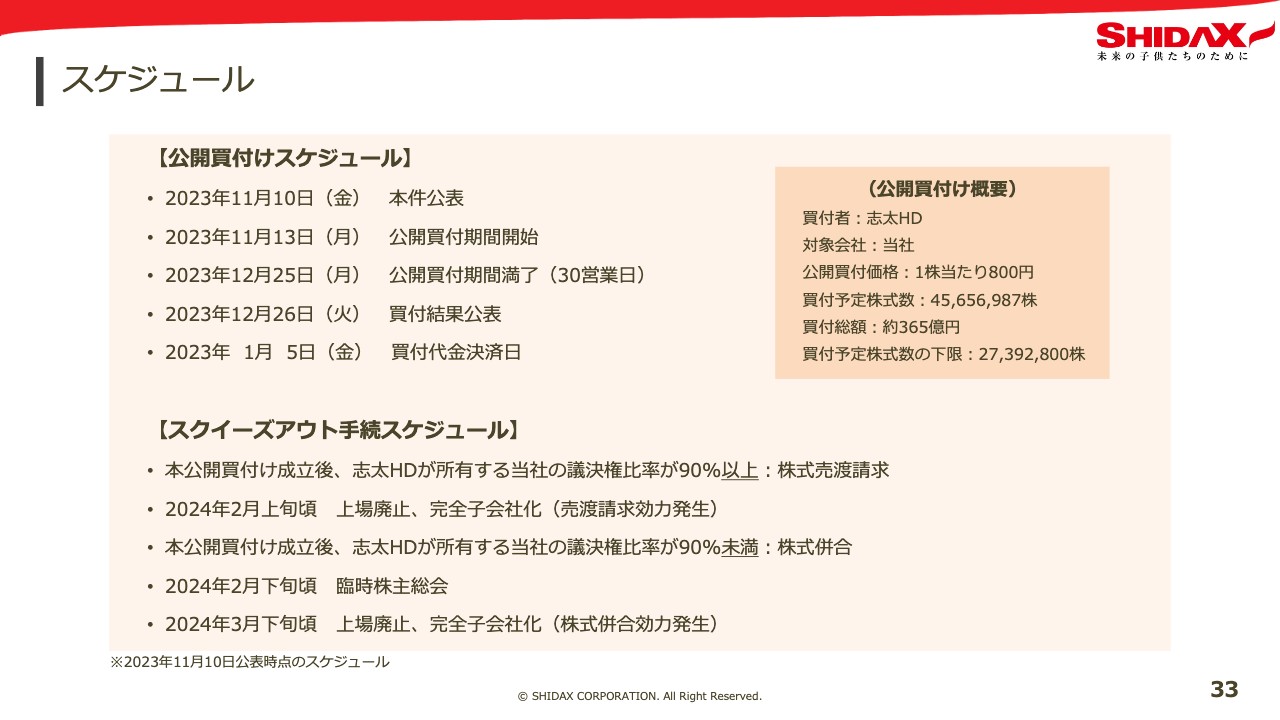

スケジュール

公開買付けスケジュールおよびスクイーズアウトのスケジュールです。公開買付けについては、11月13日に買付けが開始されています。買付け期間は30営業日後の12月25日までとなり、翌26日に結果の公表が予定されています。

また、スライド下段にはスクイーズアウトの手続きスケジュールを記載しており、公開買付け結果によって2パターンを想定しています。

志太ホールディングスの議決比率が90パーセント以上となった場合は、株式売渡請求を実施します。その後、2024年2月上旬に上場廃止し、当社は志太ホールディングスの完全子会社となります。

志太ホールディングスが所有する当社の議決権比率が90パーセント未満の場合は、2024年2月下旬に、臨時株主総会において株式併合の決議を行います。その後、2024年3月下旬に上場廃止し、当社はシダックスホールディングスの完全子会社化となります。

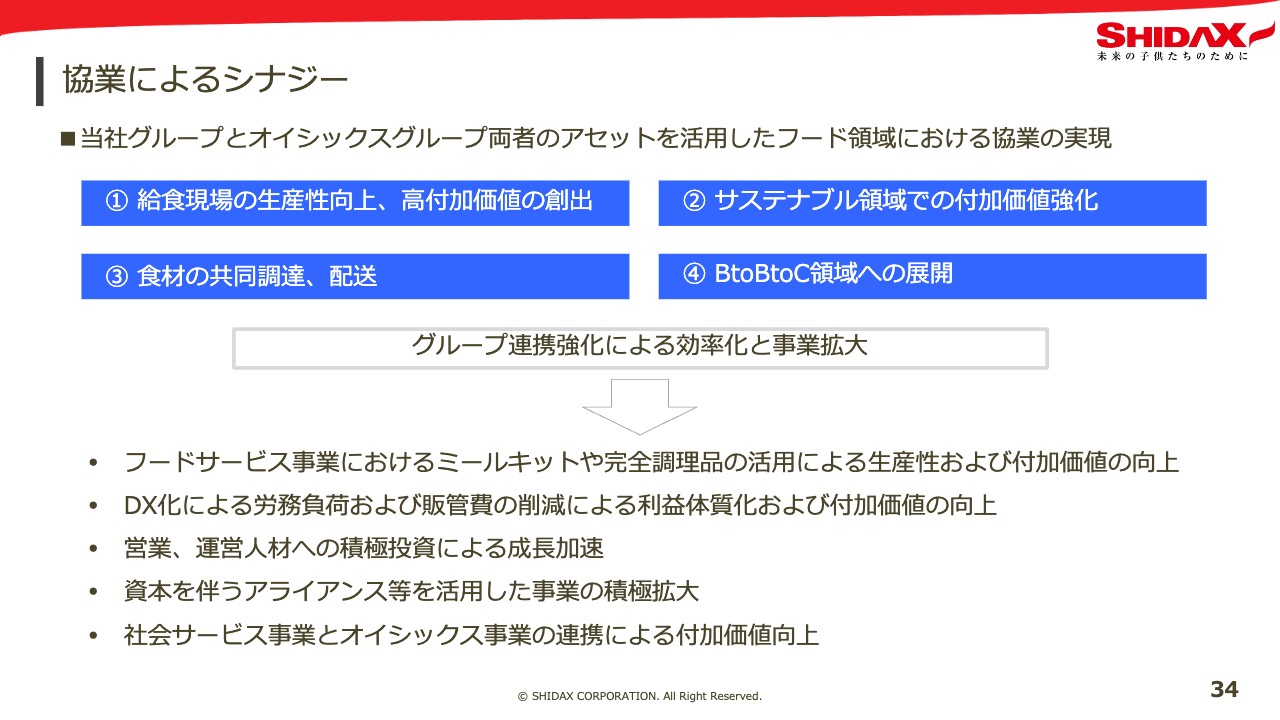

協業によるシナジー

ここからは、オイシックスとの協業についてご説明します。シダックスグループとオイシックスのアセットを活用し、特にフード事業における協業の早期実現を目指しており、4つの連携強化を考えています。

1つ目は「給食現場の生産性向上、高付加価値の創出」2つ目は「サステナブル領域での付加価値強化」3つ目は「食材の共同調達、配送」4つ目は「BtoBtoC領域の展開」です。

オイシックスが持つミールキット、ITを駆使したDX化による労務負荷、販管費の削減による利益体質の改善に、シダックスが持つ営業、運営人材への積極投資による成長加速という強みを掛け合わせ、連携のスピードアップを図っていきます。

フード事業以外では、当社グループであるシダックス大新東ヒューマンサービスとオイシックスが連携し、夏休みの学童事業に対するお弁当の提供なども検討しています。

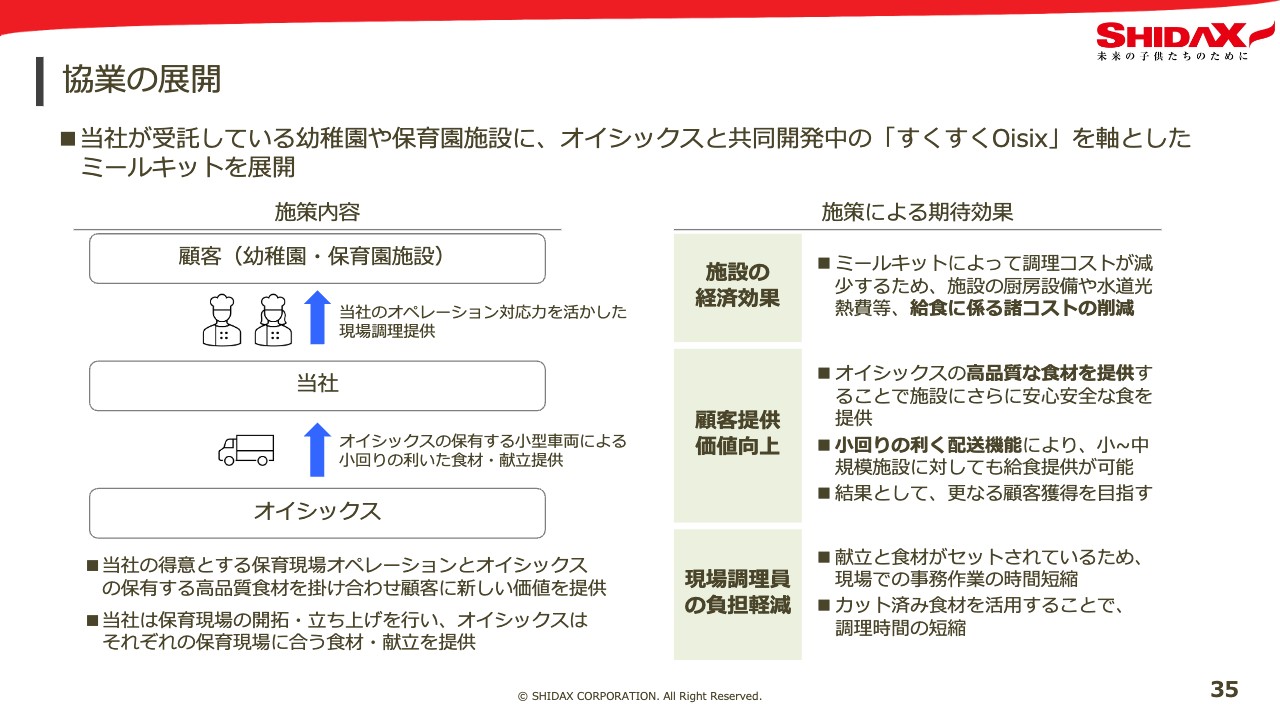

協業の展開

すでに協業が進んでいる事業についてご紹介します。スライド左側には施策内容、右側には連携の効果が出ている保育園や幼稚園施設の成功事例をもとに、今後期待できる効果を示しています。

オイシックスには、機動的な自社物流配送網があります。保育園はご存知のように小規模の施設が多く、安定した食材調達や人材不足、献立作成や調理に大変苦労しています。その現場にオイシックスのミールキットを活用した商品を送り込むことで、仕込み時間の軽減や調理工程の削減が期待できます。

また、保育園や幼稚園施設の給食市場の売上は2,211億円、施設数は4万8,000箇所を超えています。小規模保育園市場については、80名以下の施設は7,591箇所、市場規模は760億円程度を見込めます。

協業の進捗

具体的に、現在オイシックスと進めているテストマーケティングから、新規受注につながっているケースをご紹介します。

1点目は、2024年3月にベネッセがオープンする80床の高級有料老人施設です。こちらは初の試みとして、オイシックスとシダックスフードサービスが共同で新規事業の提案を行い、見事成約につながった案件です。決め手は、オイシックスの高品質な素材を活かした献立と、シダックスが提供するコラボメニューやイベントメニューが高く評価されたことでした。

2点目は、今年8月より運営を開始している千葉県稲毛市の保育園です。こちらの保育園の給食はすべてオイシックスの食材を使用し、カット済みの野菜を納品いただいており、BtoBにおけるミールキットのテストマーケティングを実施しています。

現在の効果としては、日に2時間から4時間程度が削減され、全体では労働時間の約15パーセントほどの削減につながっています。パッケージモデルとして、今年10月以降に神奈川に2施設を新規オープンする予定です。

オイシックスの素材や高品質・高付加価値の商品を使用することは、子供たちの好き嫌い対策や食育にもつながります。このように、当社が目指す「未来の子供たちのために」という企業理念をしっかり実現していきます。今後はこれらの成功事例をフード事業の各セグメントへ波及させ、オイシックスとの連携をしっかりと図っていきたいと考えています。

質疑応答:オイシックスとの協業による給食業界の変化について

質問者:これまで給食サービスで唯一の上場企業として活躍されていた御社の今回の発表に、大変驚いています。オイシックスとの共同経営によって、より深い協業がなされる中で、給食業界はどのように変化すると見通していますか? 給食サービスそのものの変化や他企業への影響も含めて、お答えいただけると幸いです。

志太:オイシックスとの協業が他社へどのように影響するかについては、なかなか答えにくい質問ではありますが、まずは、私が持つ給食事業への問題意識について少し触れたいと思います。

足元の状況として、給食事業は仕入れ食材の価格高騰や人件費高騰が起きています。私は、これらの問題が今後終息するとは考えておらず、さらなるコスト増が起こると見込んでいます。そのような中で、コスト効率性を高めるのは大変必要なことだと思っています。

コストの効率化を進めていく方法としては、ITの活用とさまざまなシステム化が必要になってくると思います。先ほどの事例でもお伝えしたように、オイシックスのミールキット等のノウハウを展開することによって、質の高い食事の提供が可能になります。

おそらく、これは当社だけではなく、給食事業を行うすべての企業が今後進めていかなければならない改革だと思います。一方で、お客さまの食事に対するニーズは、給食事業が生まれてから今日までの間に、どんどん変化してきています。

今日のキーワードの1つはやはり「多様化」、もう1つは高度化において起きている「健康」という考え方です。また、もう1つのベースとして「安心・安全」が言われています。

多様化し、安心・安全なものを、より健康的なかたちでお客さまに提供していくためには、さまざまなノウハウが必要になります。そのような中で差別化をするためには、原材料の調達からお客さまの口元までの流れを、一気通貫型で展開できるかたちが必要です。

また昨今は、ブランド力や情報提供も必要になっていると考えています。情報力においては、BtoBtoCを持つことが重要だという考えがあります。その中で、当社とオイシックスがそれぞれに持っているノウハウ・知見・仕組みを共有化すれば、お客さまのニーズに応えることができると考えています。

いずれにしても、これからの給食事業は大変複雑化していくと思います。その一つひとつをしっかりと解決する仕組みを完備できるところだけが、生き残る時代になっていくと思います。競争がさらに激しくなる中で、他社との差別化をより堅持できること、言葉だけではなく中身をしっかりと持つことが重要な時代になってくると思います。

質疑応答:オイシックスとの連携による栄養士や調理師の働き方の変化について

質問者:オイシックスとの連携によって、給食業界で活躍している栄養士や調理師の働き方は変わりますか? 今後の見通しや期待を教えてください。

特に、栄養士の働き方はすごく変わってくると思います。先ほどのような要件を整えていく中で、シダックスグループの中においても、オイシックスの持っている情報収集・情報共有の仕組みを活用しています。それらを活用しお客さまに食事を提供することによって、より健康になってもらえるサポート体制を敷いていくことを考えています。

また、それは私どもの食事だけではなく、日々の生活の中での運動・栄養・休息などの分野においても、オイシックスと一緒にサービス供給の仕組み作りをし、BtoC分野におけるノウハウ・知見を展開することによって、サービス提供することができると思います。このように、栄養士が働くシーンが変わってくると考えています。

もう1つは、「シダックス」「オイシックス」という2つのブランドを持つことによって、安心・安全や未来志向の健全な商品およびサービス供給の確固たるポジションを、確立することができると思っています。

他のフードサービス領域においては、従来の事業領域だけではなく、オイシックスと組みながら、さまざまな領域への事業展開を進めていこうと考えています。

まさにそれは、BtoBtoCあるいはBtoPtoCという領域の中で、ITを活用した質の高い商品やサービスを提供していくということです。さらに、それらを支えるスタッフのかたちが、その会社の中ですべての社員たちに期待する要件になると言えます。

質疑応答:社会における給食に対する考え方の変化について

質問者:今年に大手コントラクトが経営破綻したことにより、給食がインフラとして非常に重要なものだということが、再認識されたと思います。その後も、学校給食事業者の倒産や、事業が行き詰まっているという話を聞きますが、この点について、社会環境的に給食に対する考えが変わってきているというお考えはありますか?

志太:事の重大さはすごく感じていますが、もともと私たちは、給食事業は社会インフラとして国民が生活していく上で大変重要な役割を担っていると考えていました。そのため、今回の件が起きたことで、何か考え方が変わったということはありません。しかし、現在の経済環境などの厳しさや競争の激化は感じています。

私はもともと、従来型の考え方による経営では、健全なかたちで給食事業を発展・継続させることは難しいのではないかと考えていました。企業自身がその力を持っていく上で、今までの方法ではなく、先ほどからお話しているような、IT、マーケティング、その他さまざまなテクノロジーを使う必要があると思います。

また、事業領域も単一ではなく複数抱えることが重要だと考えています。私たちがこの3年間、コロナ禍の中でV字回復できたのは、複合的に事業を行いバランスを取ることができたためだと認識しています。

おそらくこれからの時代は、不確実なことがたくさん起きてくると思います。1企業だけでは、なかなかそれを乗り越えることができない時代がやってくるのではないかとつくづく感じているわけです。その中で今回起きた事件を見て、今お話ししたような考え方を、私自身がより一層強固に考えるようになりました。

新着ログ

「小売業」のログ