GMOフィナンシャルHD、収益性が改善したFXの好調で増収増益 合併等のリソース集約で事業基盤を強化

Q3'23|トピックス

石村富隆氏:みなさま、本日はお集まりいただきありがとうございます。代表執行役社長の石村です。ただいまから、2023年12月期第3四半期の決算説明会を始めます。よろしくお願いします。

第3四半期のトピックスとしては、組織力の強化を目指してリソース集約による事業基盤の強化を図ってきました。実施した内容は大きく3つです。1つ目は、合併です。GMOコインを存続会社とするFXプライムbyGMOの合併を行いました。合併の効力発生日は9月1日です。

2つ目は、株式譲渡です。香港で店頭CFD事業を展開していた子会社のGMO-Z.com Bullion HK Limitedの全株式を、香港の会社であるMax Bullions Limitedに譲渡しました。株式譲渡実行日は9月25日です。

3つ目は、会社分割です。表向きはあまり変わりませんが、GMO外貨のシステム開発・運用・保守等の事業を、GMOフィナンシャルホールディングスで承継する事業分割を実行しました。GMO外貨のシステムの保守メンテナンスなどの開発を、これまでは外部に依頼していましたが、これからはGMOフィナンシャルホールディングスで受け持ちます。

事業会社がたくさんありますので、その中で効率化やリソースの集約を図り、より筋肉質な体質に変えていくことを進めています。

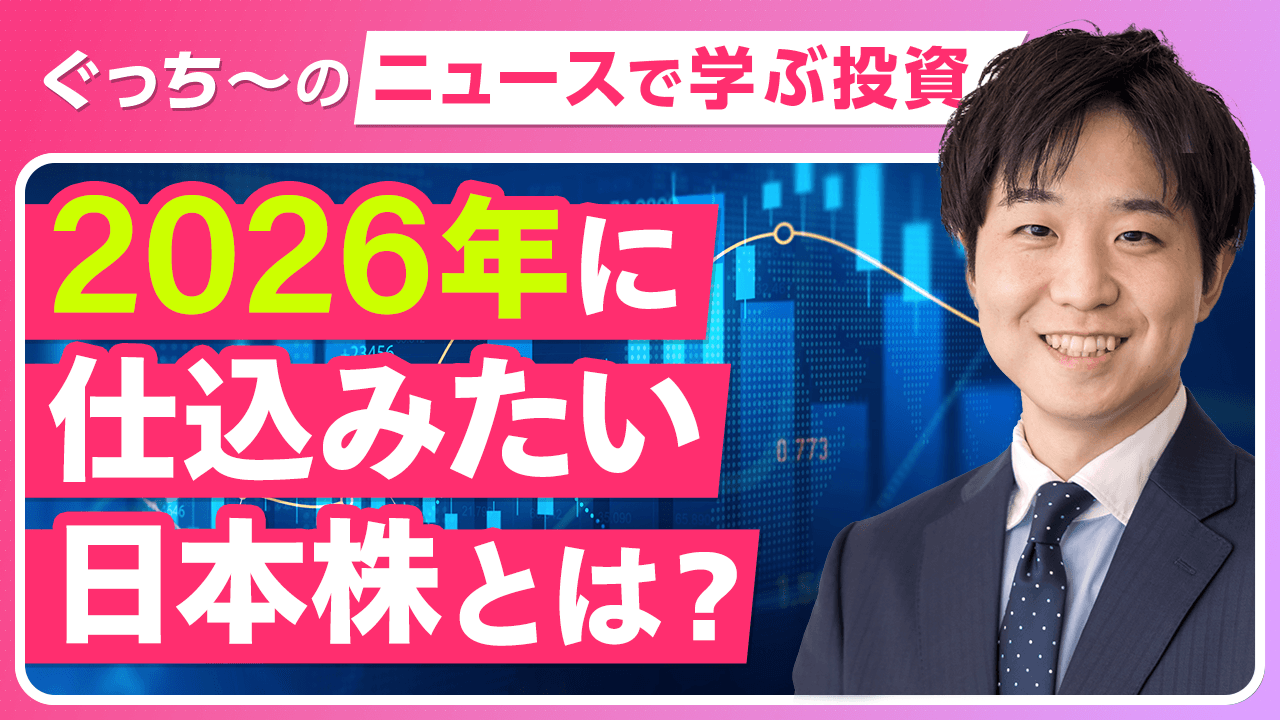

タイ証券事業|不良債権について

昨年の年末から続いているお話ですが、タイ証券事業の不良債権についてです。

タイ王国子会社が顧客から受け入れた代用有価証券の時価の大幅下落を受けて、不良債権化した信用取引貸付金について、2023年9月末のバランスシートに計上している不良債権残高は84億5,000万円となっています。このうち貸倒引当金は67億3,000万円で、追加計上リスクは17億2,000万円です。

回収済債権額は17億8,000万円です。顧客からの定期的な返済や担保の売却によって回収を進めています。

不良債権の債務者に関しては、随時裁判・訴訟を起こしており、訴訟にて裁判の判決を待っています。また、一部のケースでは債務者と和解の契約を行い、返済計画を作りながら徐々に追加の担保を受け入れたり、返済していただくことで債権額を減らしていくかたちをとっています。

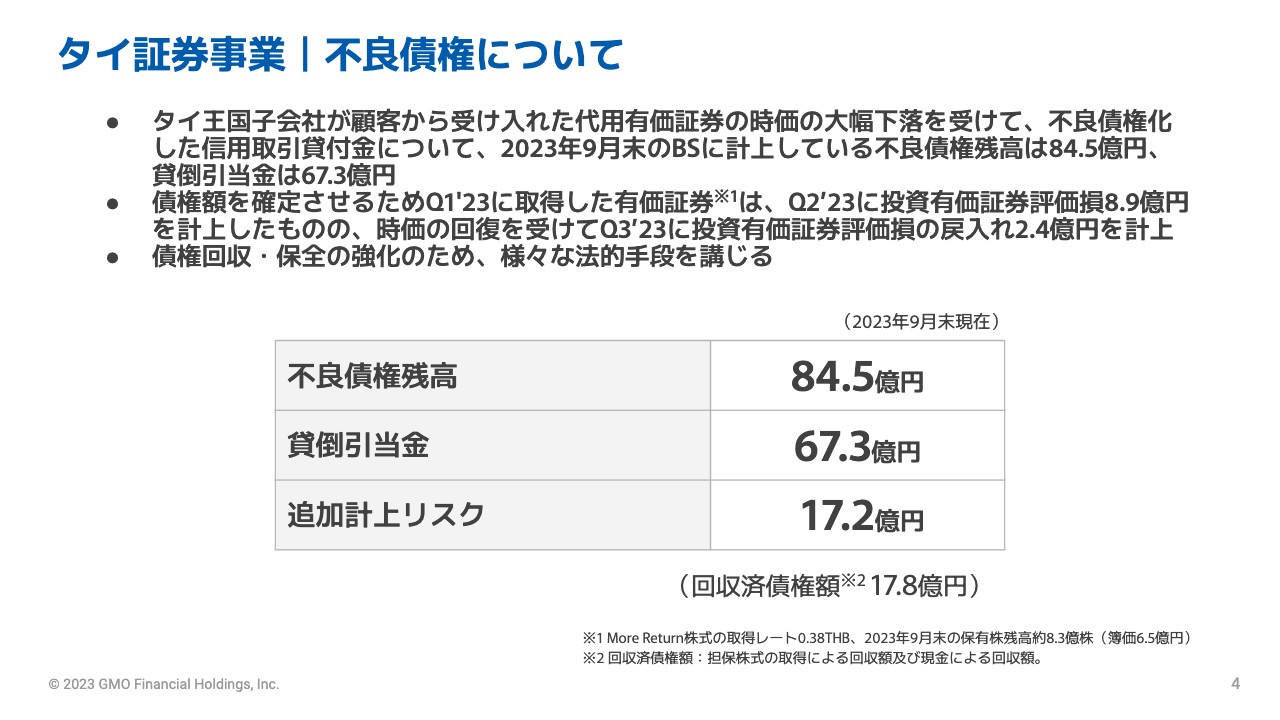

タイ証券事業|信用取引残高とリスク対応の状況

こちらもタイのお話ですが、信用取引残高とリスクの対応状況についてです。2022年12月期第3四半期をピークに、今回のような事件もあったことからリスクを減らすため、2023年12月期第3四半期では96億5,100万タイバーツになっています。つまり、400億円程度の残高があります。

これにより抱えるリスクは、特定の担保銘柄への集中と特定投資家への貸付集中です。リスクへの対応方針は、まず担保の分散化として同じ担保を受け入れずに他の担保を受け入れる方針です。また、信用取引残高の全体的な圧縮として、基本的には今の残高よりさらに減らし、ターゲットとしては半分以下にしたいと考えています。

現在の取り組み状況としては、大口の顧客に対しては資金返済や追加の担保差入を依頼しています。また、ロスカットの基準がこれまでやや低い傾向がありましたので、基準を厳格化することで、強制処分を速やかに行い回収する体制にしています。さらに、そもそもの新規取引を停止し、債権額の減少を図っています。

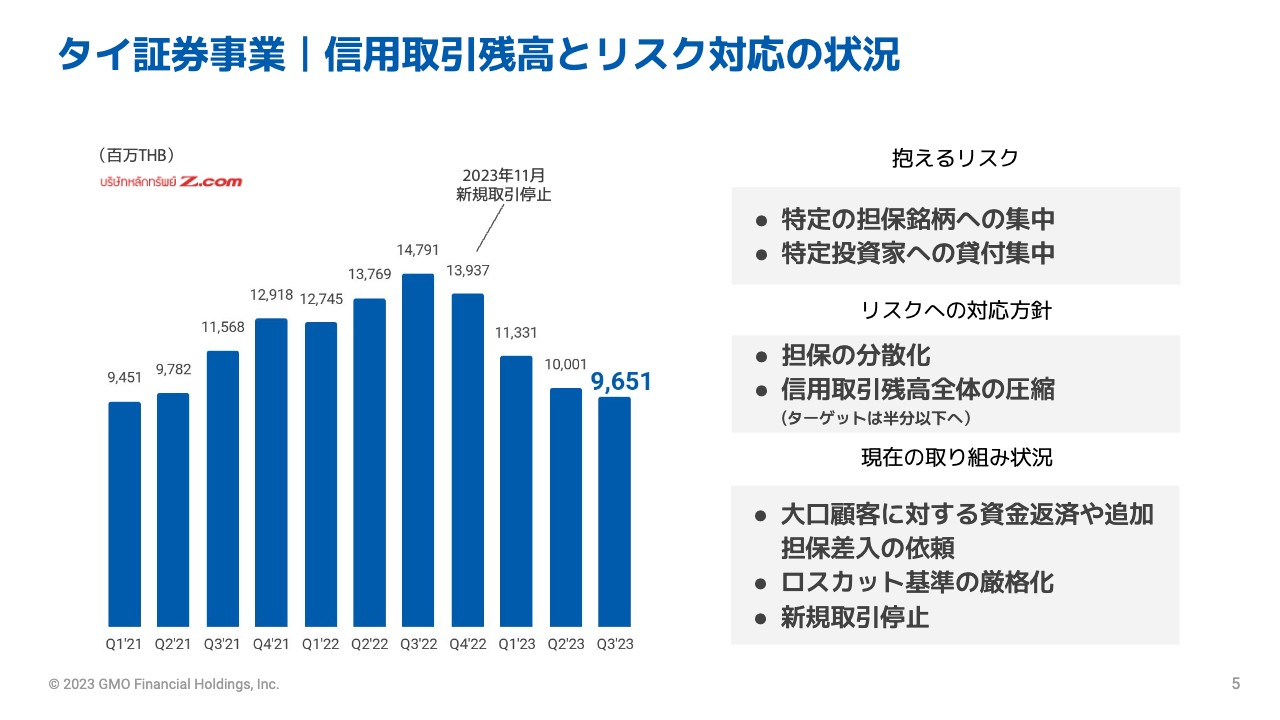

Q3'23(1-9月)|決算サマリー(前年同期比)

それでは、2023年12月期第3四半期の決算サマリーです。一言で言いますと、収益性の改善したFXが好調で増収増益となりました。

2022年12月期第3四半期と比べると、営業収益で46億2,400万円、純営業収益で40億7,100万円、営業利益で23億7,300万円ほど上振れしています。

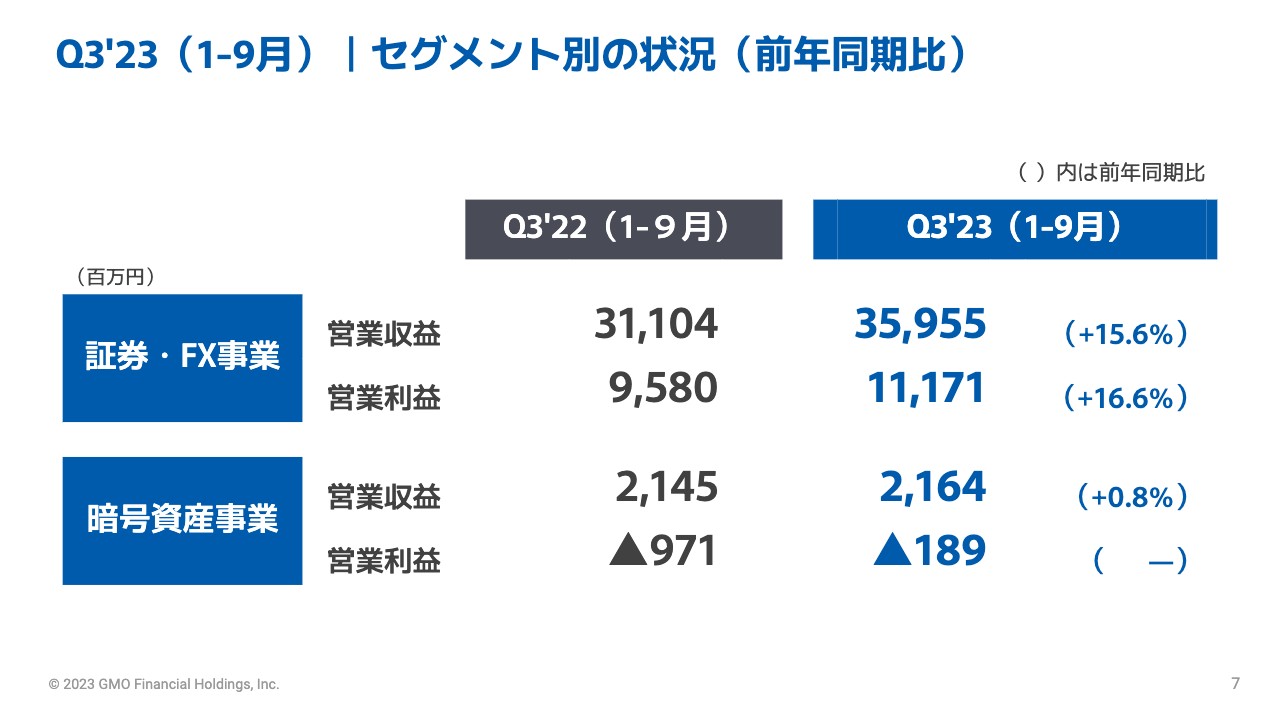

Q3'23(1-9月)|セグメント別の状況(前年同期比)

セグメント別の状況です。スライドに記載のとおり、証券・FX事業は前年同期と比較して大幅に増えています。

暗号資産事業に関しては、マーケットの状況はあまり良くないものの、前年と同等レベルの水準で収益を確保しています。

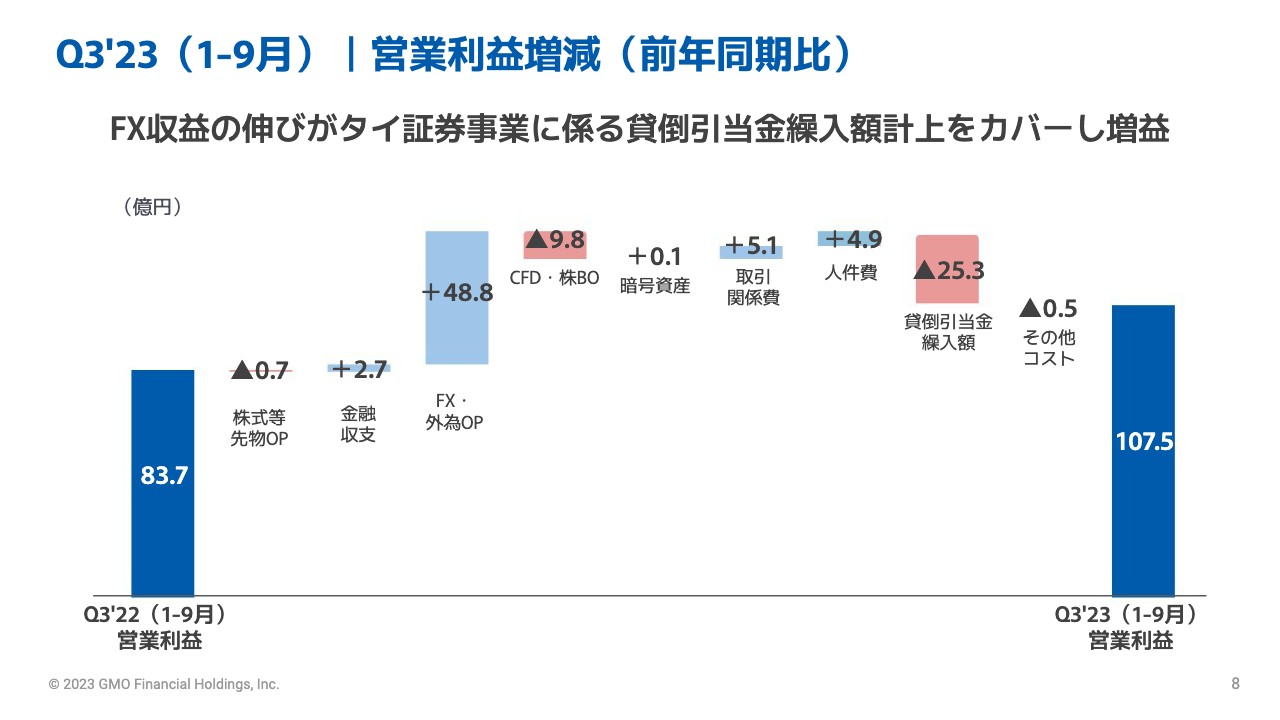

Q3'23(1-9月)|営業利益増減(前年同期比)

営業利益の増減内容を表したグラフです。前年同期比でご覧いただくと、FX収益の伸びが、タイ証券事業に相当の貸倒引当金を充てているものの、その部分をカバーして増益になっています。

株主還元|配当

株主還元・配当についてです。我々の目標は連結配当性向50パーセント以上、年4回配当としており、この第3四半期は1株当たりの配当金を9.80円とさせていただきたいと考えています。

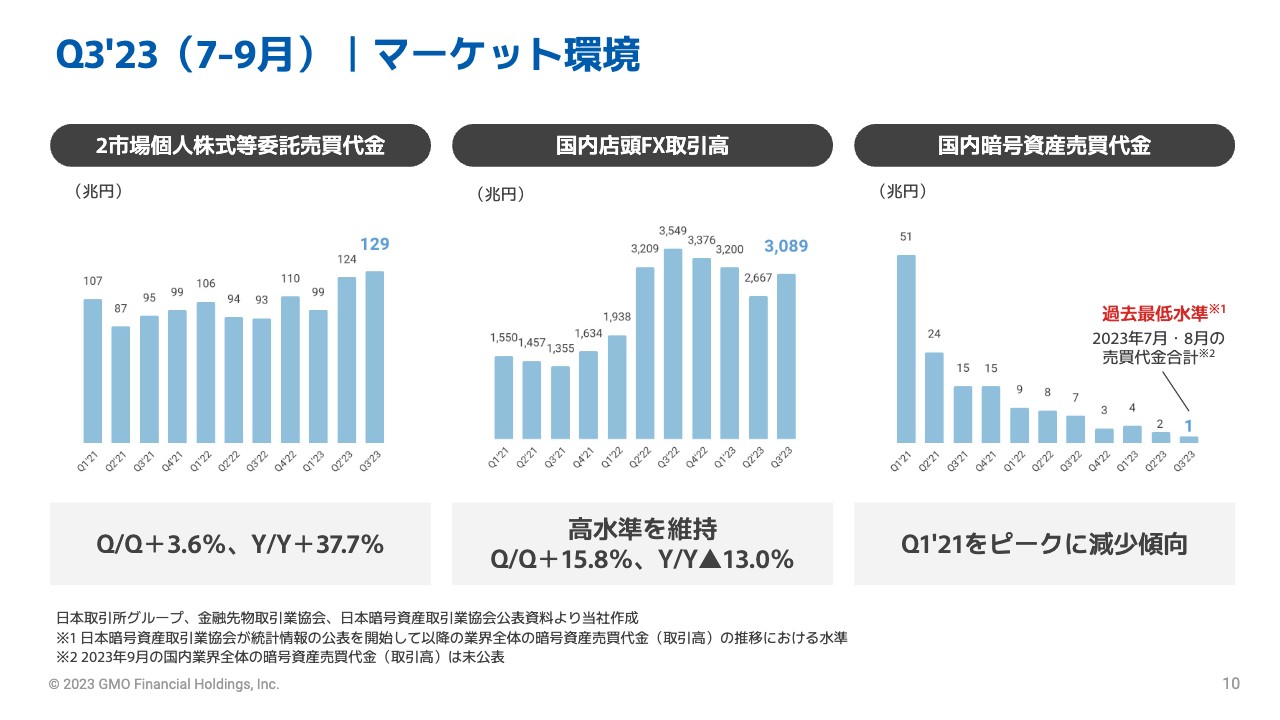

Q3'23(7-9月)|マーケット環境

第3四半期の各事業のマーケット環境です。スライド左側のグラフは、2市場個人株式等の委託売買代金です。株式に比較的動きがあり、売買代金は活況となっています。

スライド中央のグラフの国内店頭FX取引高に関しても、国内外の金利差額が目立つかたちで、取引量は大きく増えています。

一方で、スライド右側のグラフの国内暗号資産売買代金については、株式やFXのマーケット価格が活況ということも影響しているのかもしれませんが、過去最低水準を更新しており、右肩下がりになっています。

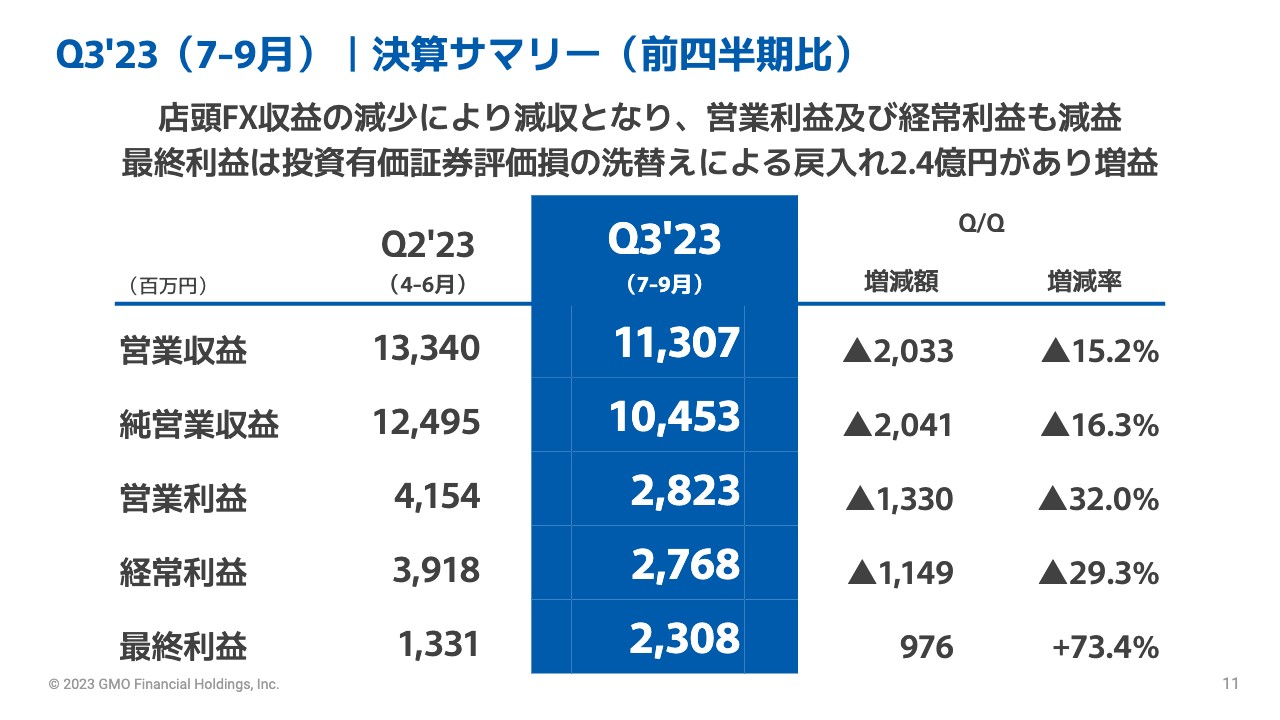

Q3'23(7-9月)|決算サマリー(前四半期比)

第3四半期の7月から9月の決算サマリーで、前四半期との比較となります。店頭FX収益の減少で減収というかたちです。営業利益・経常利益も減益、最終利益は投資有価証券評価損の洗替えによる戻入れ2.4億円があり、増益となっています。

FXについては先ほどから収益性改善で好調とお伝えしていますが、9月にはドル/円で150円前後の円安状況で、マーケットのボラティリティが小さい状況が続きました。

加えて、これは今年に限りませんが、円安は我々業者にとって収益が確保しにくい状況が生まれるのが常であるため、FXでの減収がここに大きく出てきていると評価しています。ただし、マーケットにはこのような時期もありますので、他のところでカバーしながら吸収していくということで、特に問題視はしていません。

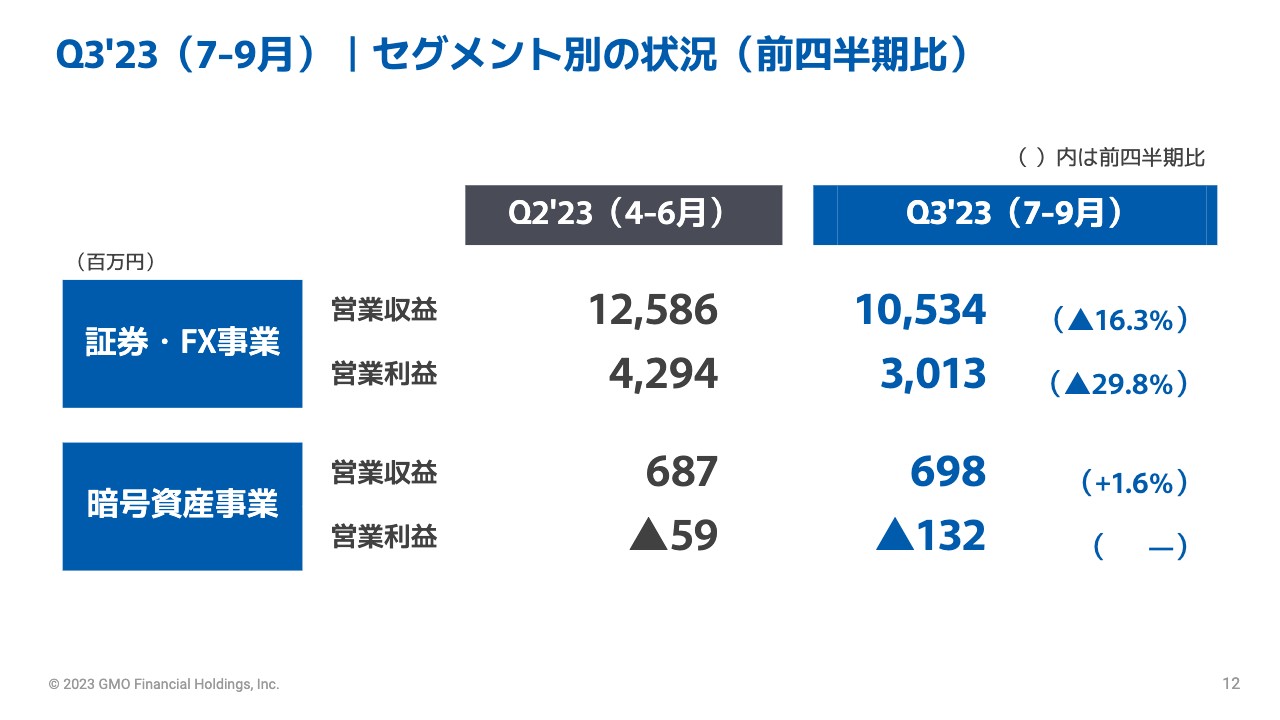

Q3'23(7-9月)|セグメント別の状況(前四半期比)

7月から9月のセグメント別の状況です。証券・FX事業の営業収益は第2四半期に比べ減収となり、営業利益についても減益となっています。暗号資産事業は多少増えてはいるものの、ここは特に何かがあったわけではないです。

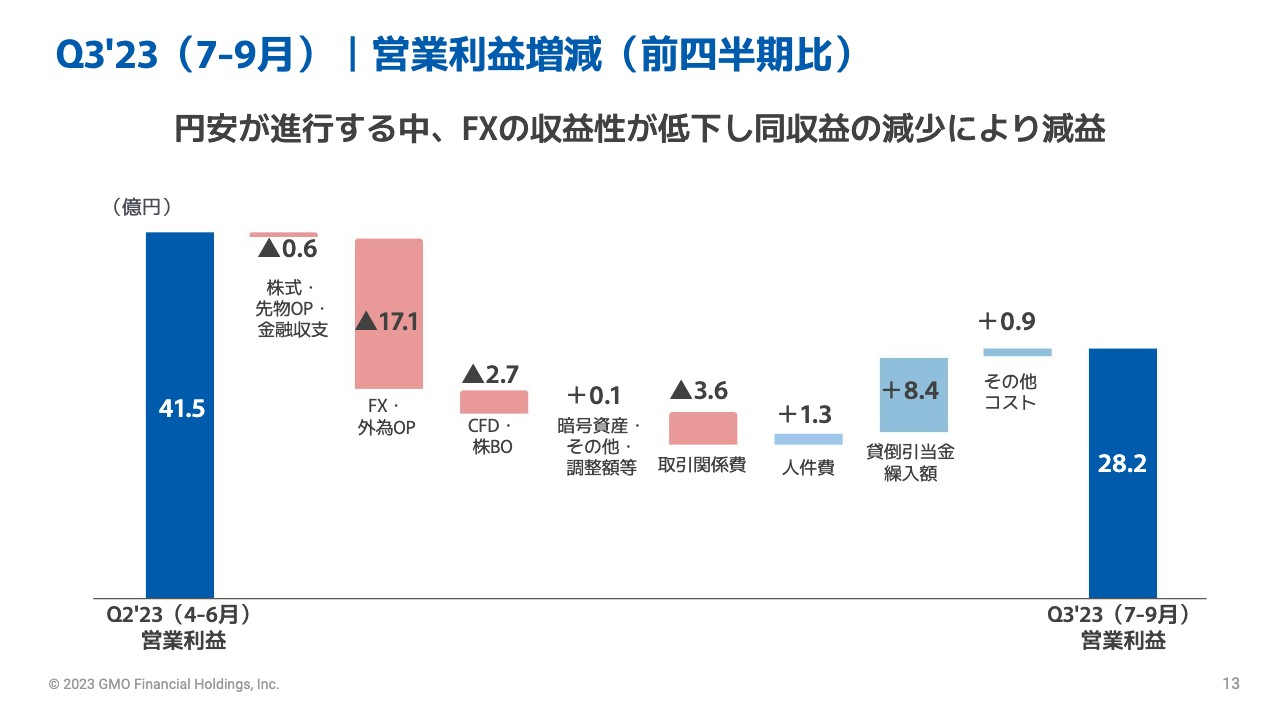

Q3'23(7-9月)|営業利益増減(前四半期比)

営業利益の増減です。先ほど少しお伝えしましたが、円安のため収益を確保するのが難しかったというような地合いで、FXとCFDが減少要因となりました。増加要因として、第2四半期より貸倒引当金の繰入れが少なかったことでこのようなかたちになっています。

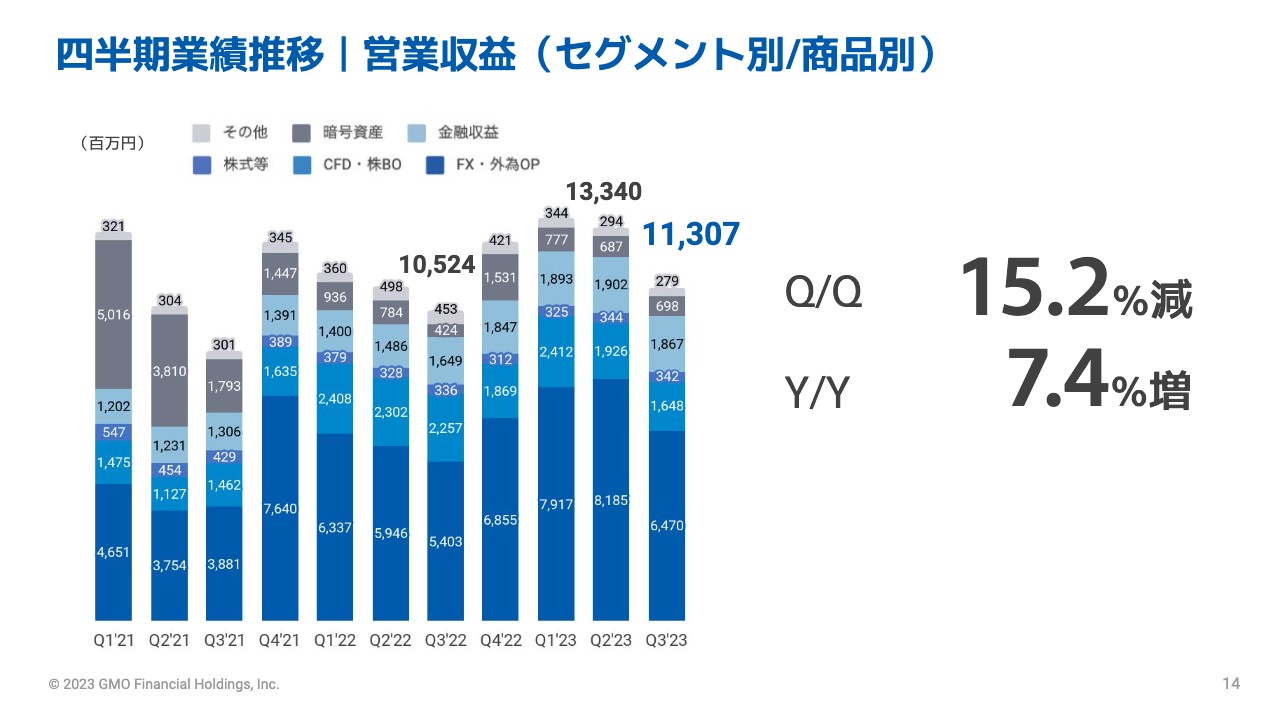

四半期業績推移|営業収益(セグメント別/商品別)

四半期の業績推移について、営業収益をセグメント別でご覧いただくと、スライドに記載のようなかたちになっています。

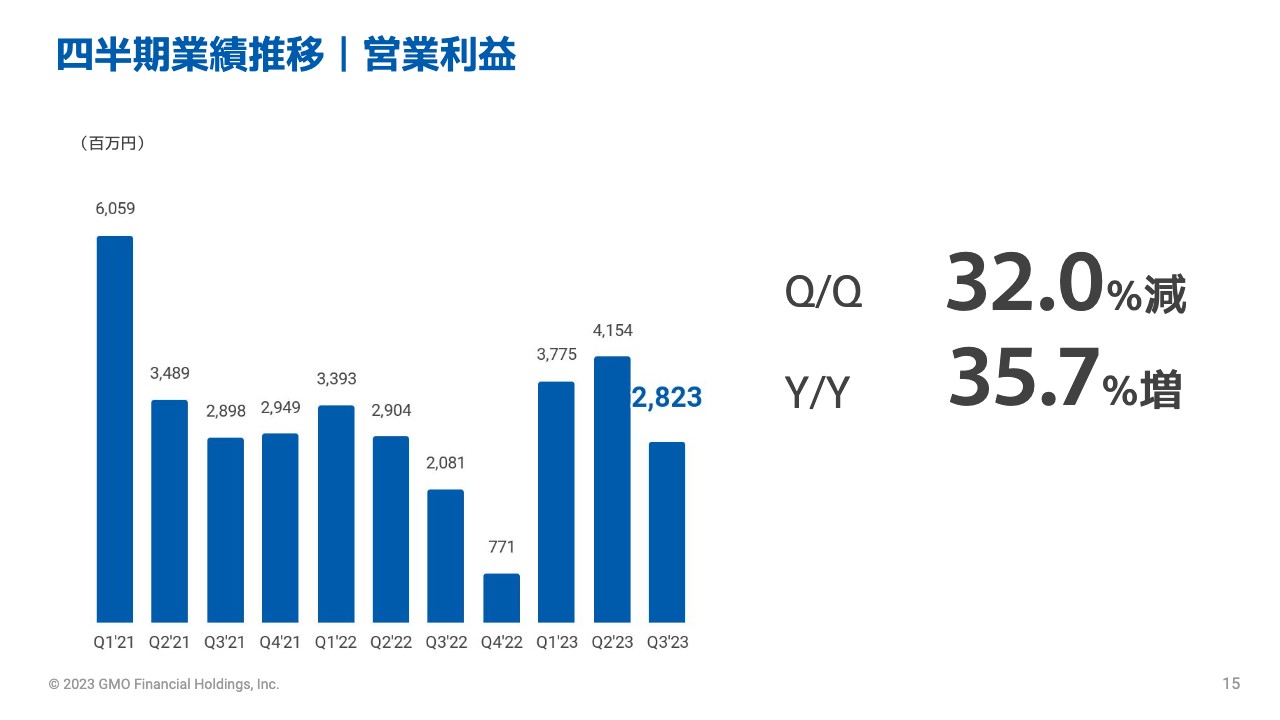

四半期業績推移|営業利益

営業利益に関しても、先ほどお伝えしたとおり、FX・CFDのところで収益の伸びが少なかったことが影響しています。

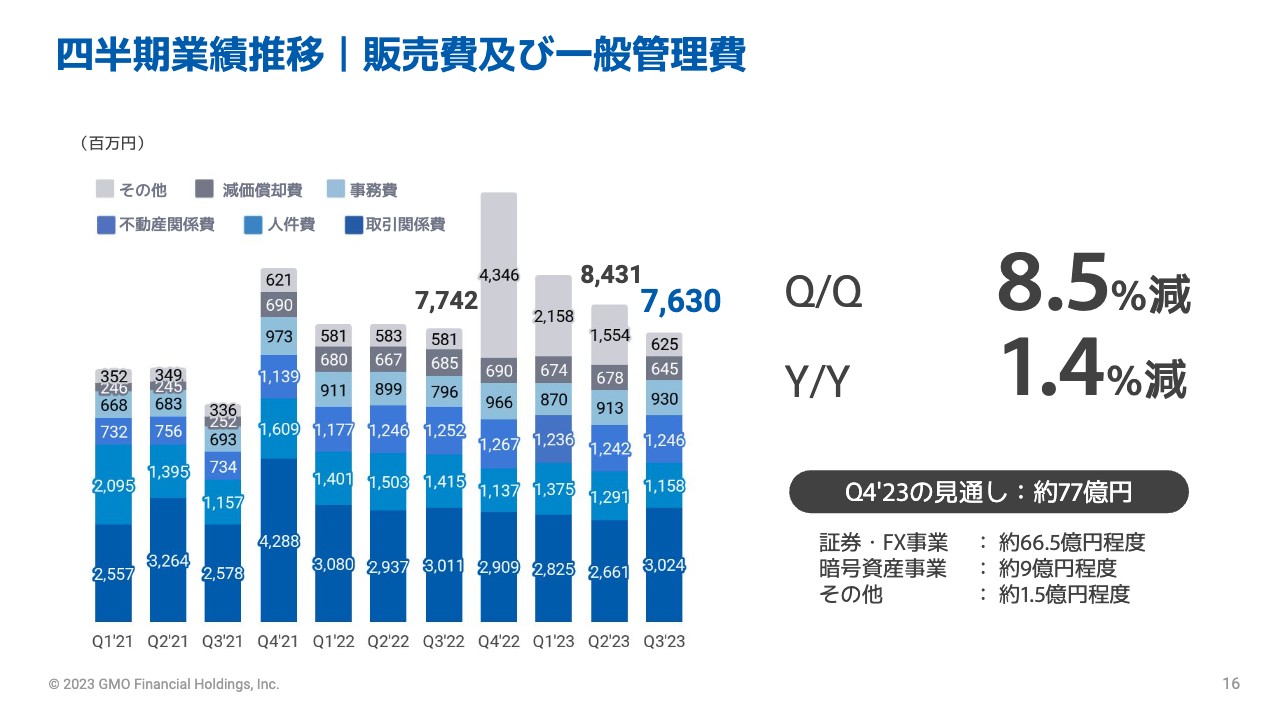

四半期業績推移|販売費及び一般管理費

販売費・一般管理費に関しては特に大きな動きはなく、引当のところが多少動くものの、それ以外のところは想定どおりです。2023年第4四半期の見通しも約77億円ということで、この水準は第3四半期と変わりません。

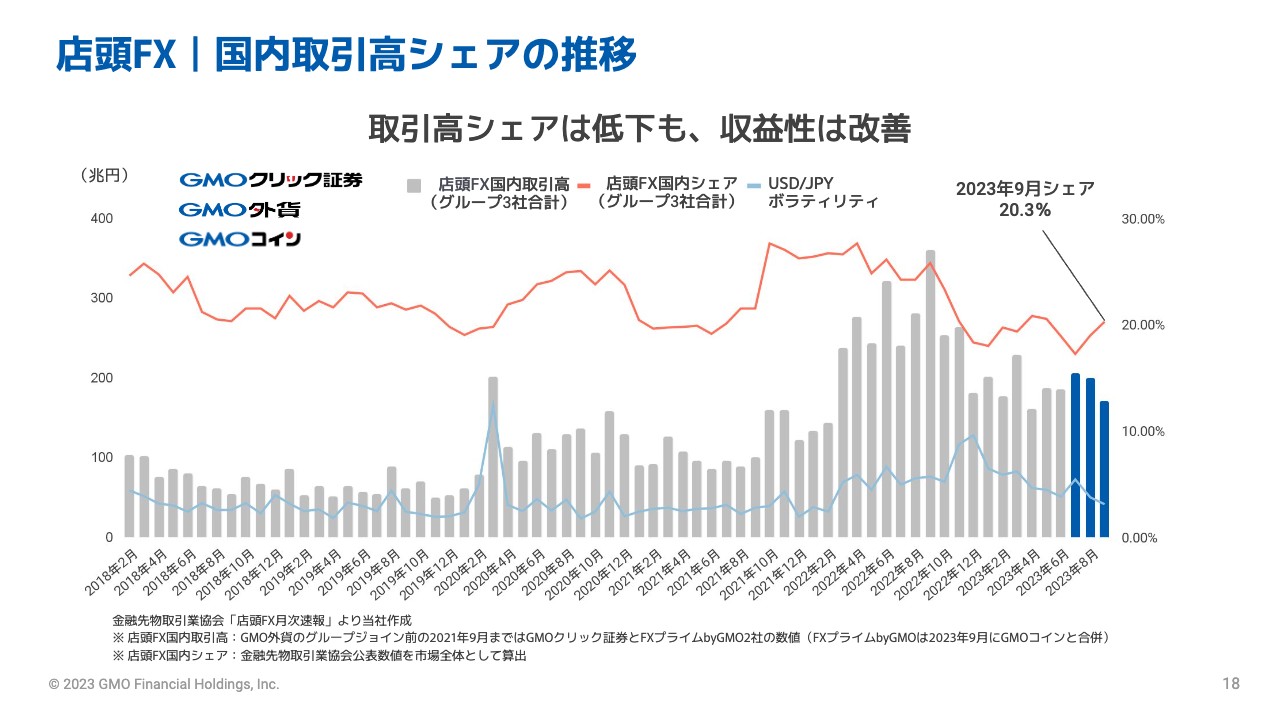

店頭FX|国内取引高シェアの推移

各事業の状況です。店頭FXに関して、国内の取引高シェアの推移はスライドのグラフのとおりです。取引高シェアは多少低下しているものの、収益性は回復しています。

GMOフィナンシャルホールディングスの連結企業の中では、GMOクリック証券、GMO外貨、GMOコインの3社がFXを提供しており、合計で20.3パーセントのマーケットシェアになっています。

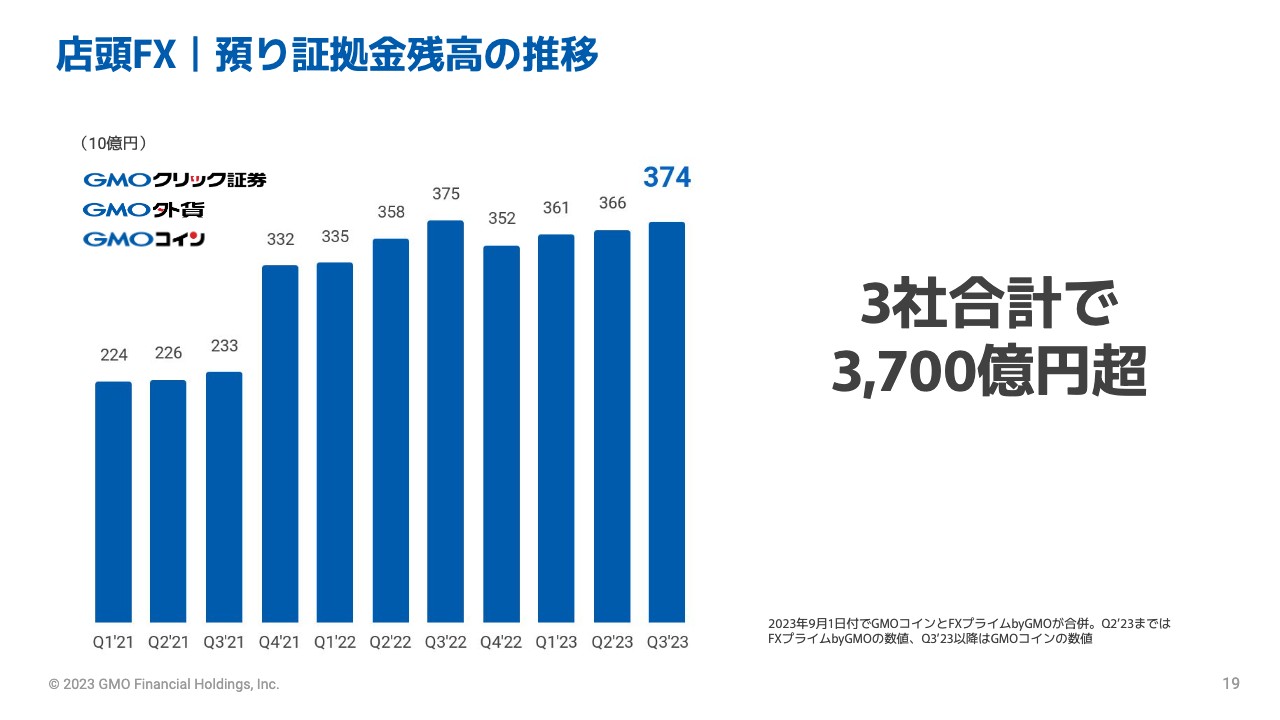

店頭FX|預り証拠金残高の推移

店頭FXの預り証拠金残高の推移です。スライドのグラフのとおり、順調に右肩上がりで、3社合計で3,700億円超となっています。

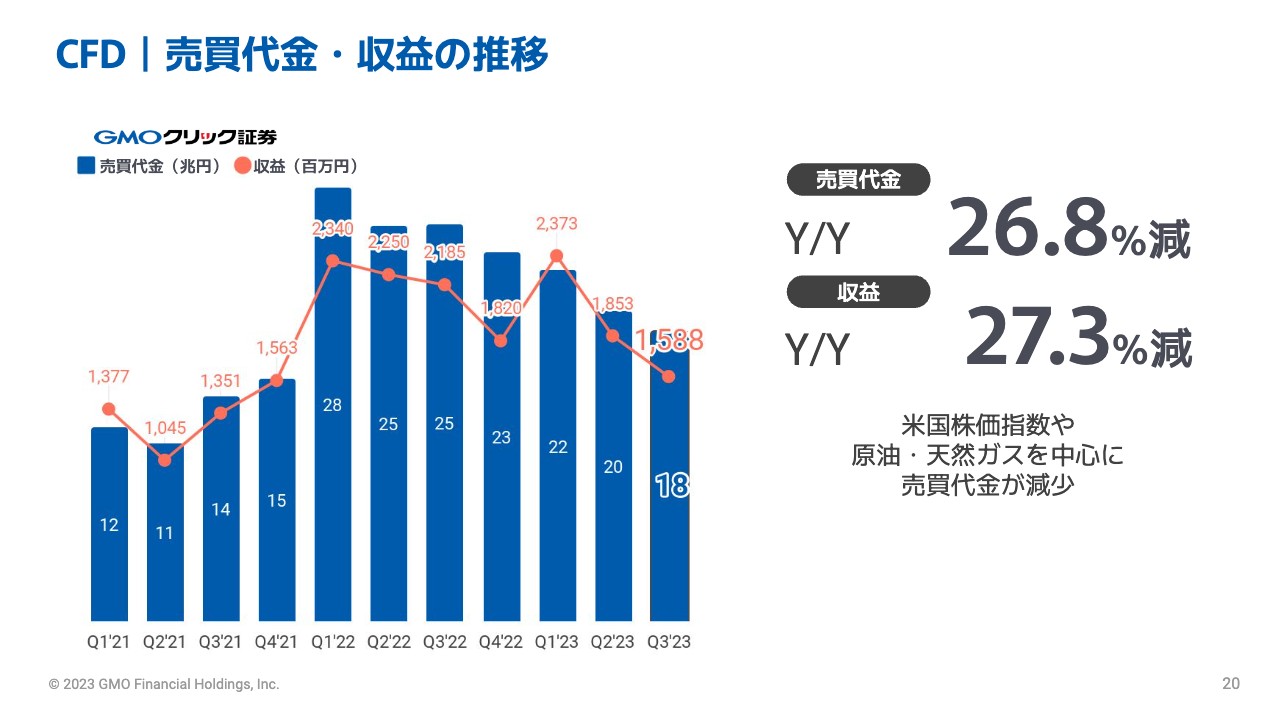

CFD|売買代金・収益の推移

CFDの売買代金・収益についてです。スライドの青色のグラフが売買代金、オレンジ色が収益を示しています。第3四半期は、指数は良かったのですが、コモディティのマーケットはそこまで動いていなかったため、取引高に関してはやや減少しています。しかし、その中でそれなりの収益を得られているという状況です。

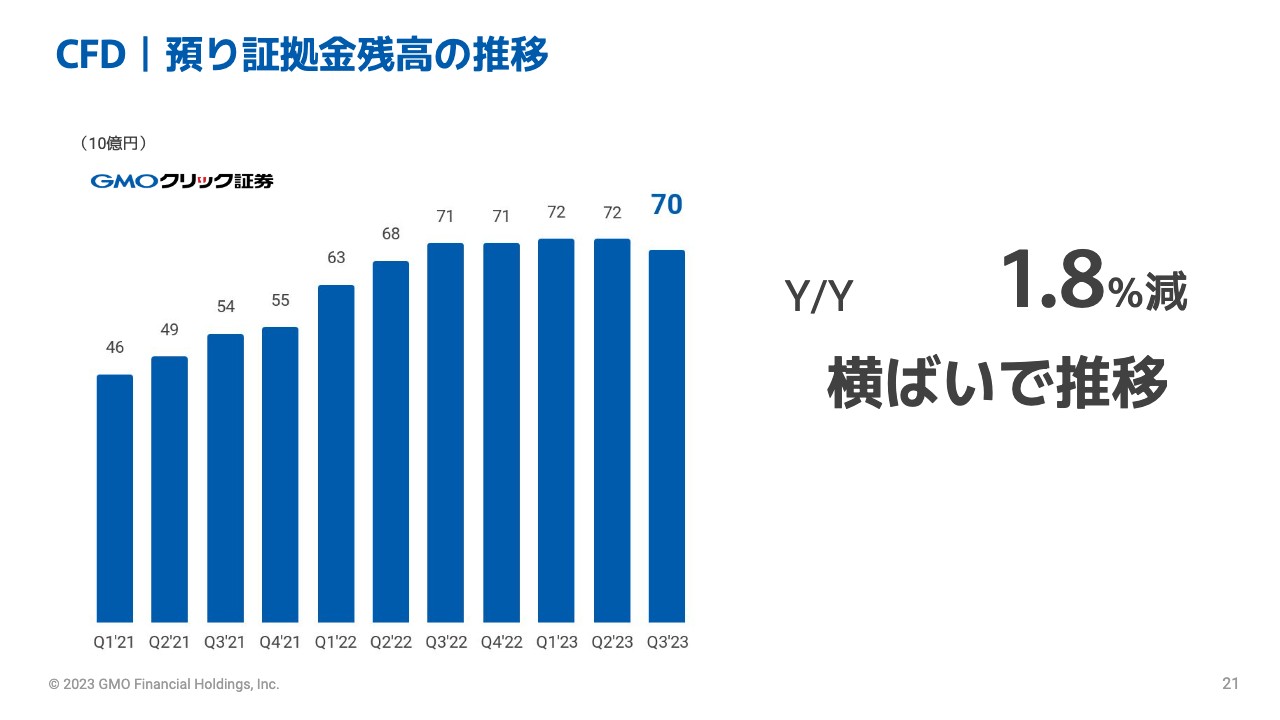

CFD|預り証拠金残高の推移

CFDの預り証拠金残高の推移です。第2四半期からは減少していますが、横ばいで推移しています。こちらは通常の範囲内で、問題視していない数字です。

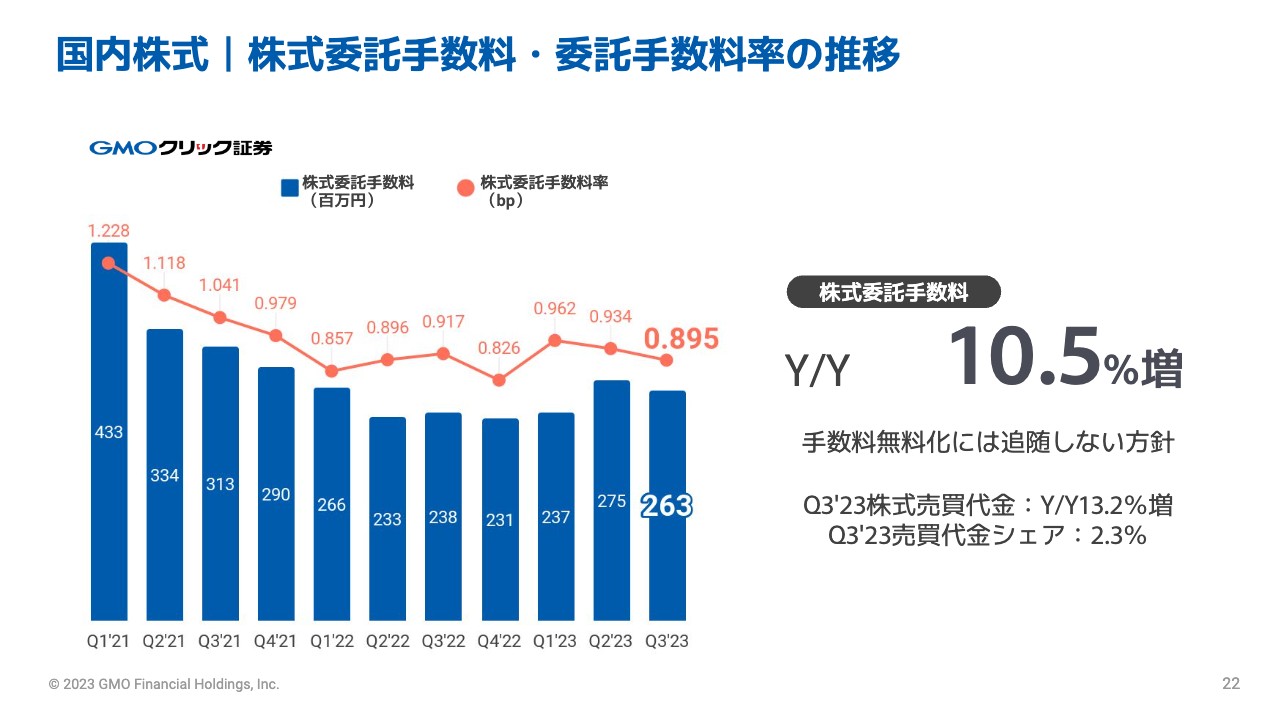

国内株式|株式委託手数料・委託手数料率の推移

国内株式の株式委託手数料の推移です。スライドのグラフのとおり、もともとのマーケットシェアが2.3パーセントということで、そこまでのインパクトはありませんが、その中で全体的な取引もあったため、委託手数料も多少増えています。

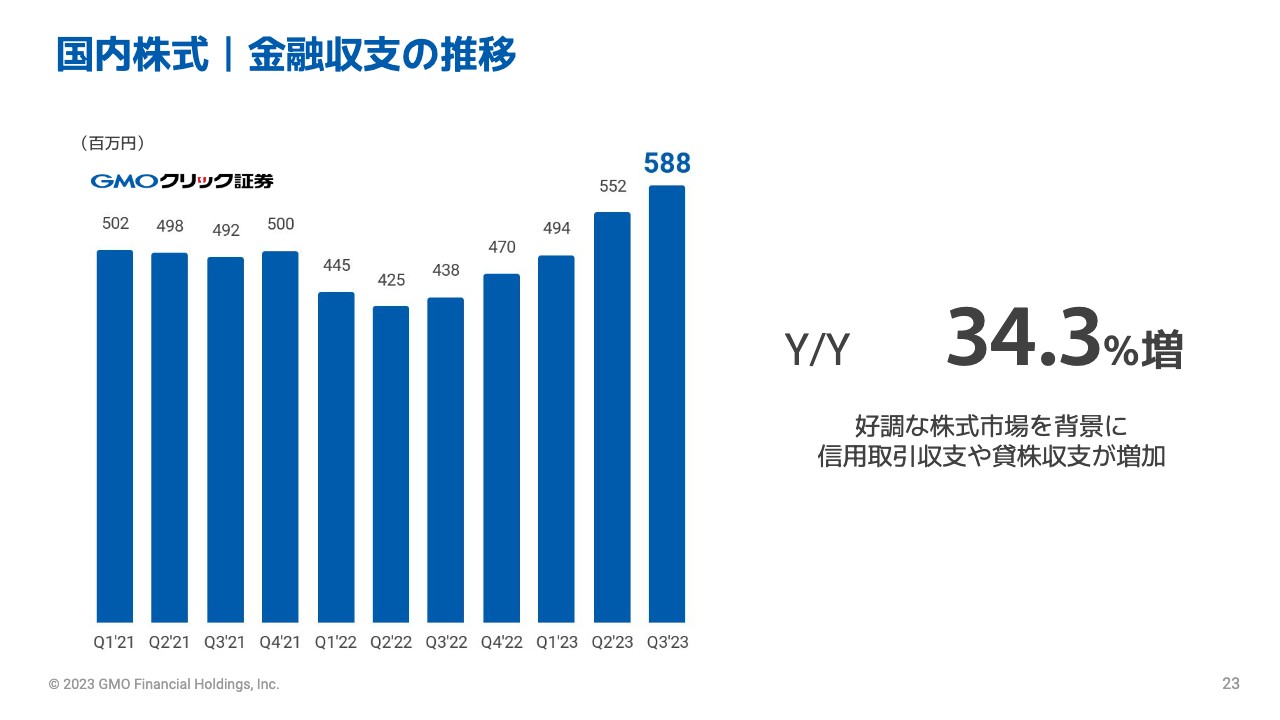

国内株式|金融収支の推移

金融収支の推移です。こちらもマーケットが活況で、我々のお客さまの中でも信用取引をご利用いただいている方が多いため、マーケットの状況に応じて金融収支が増えている状況です。

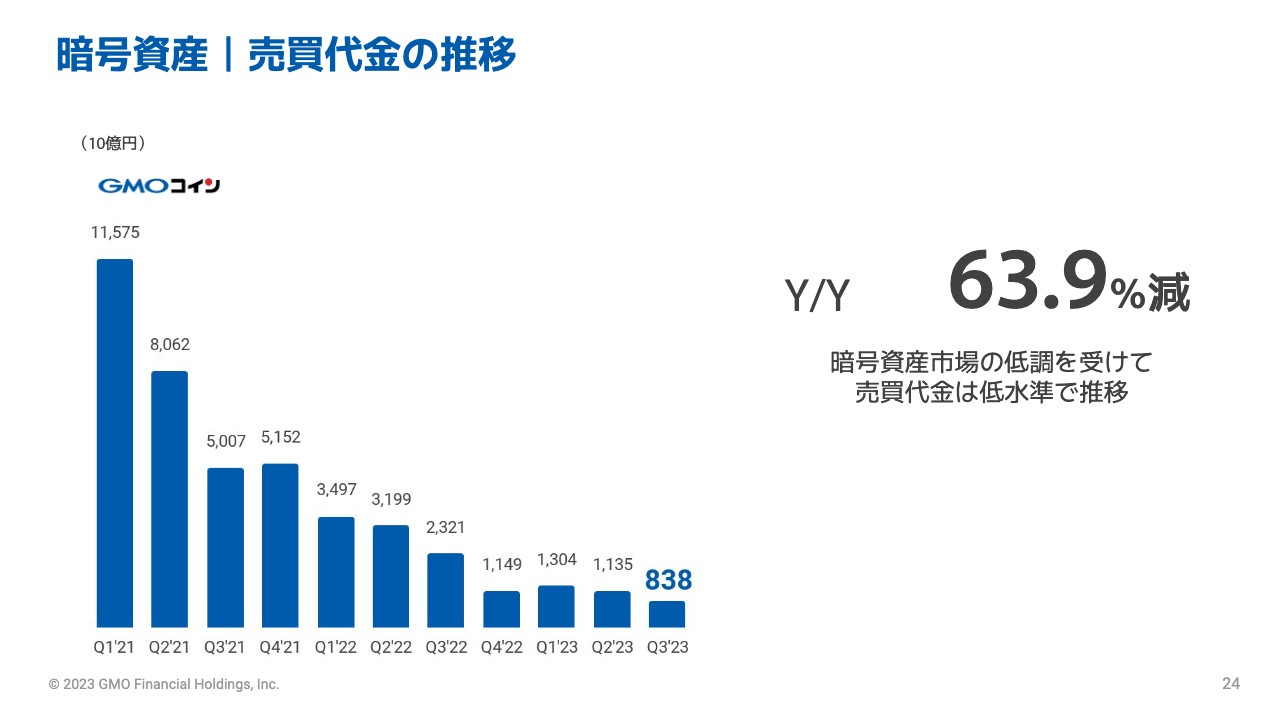

暗号資産|売買代金の推移

暗号資産の売買代金の推移です。先ほどお伝えしたとおり、暗号資産に関してはマーケットが低迷しているため、売買代金は減少傾向にあります。コストもコントロールし、どちらかと言いますと守りの経営になっており、できるだけロスが出ないように取り組んでいます。

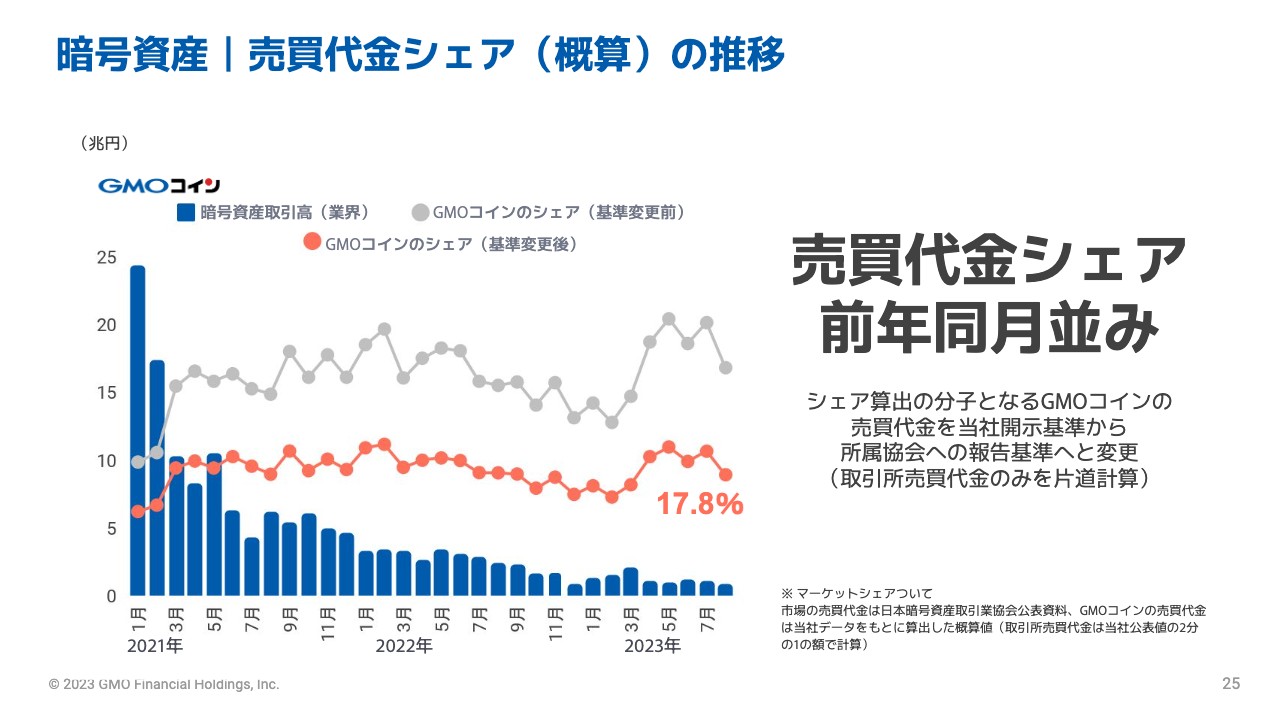

暗号資産|売買代金シェア(概算)の推移

売買代金シェアの推移です。グラフに関して詳しくご説明します。我々がもともと開示していたGMOコインのシェアがグレーで示しているグラフになります。こちらのグラフは、GMOコインの取引所で、お客さまの売りも買いもカウントしていました。その部分について、売りと買いがマッチングした売買の片方だけを計上するように計算し直したグラフがオレンジで示したグラフになります。

この部分で差が出ています。全体的にはマーケットで17.8パーセントのシェアとなっています。

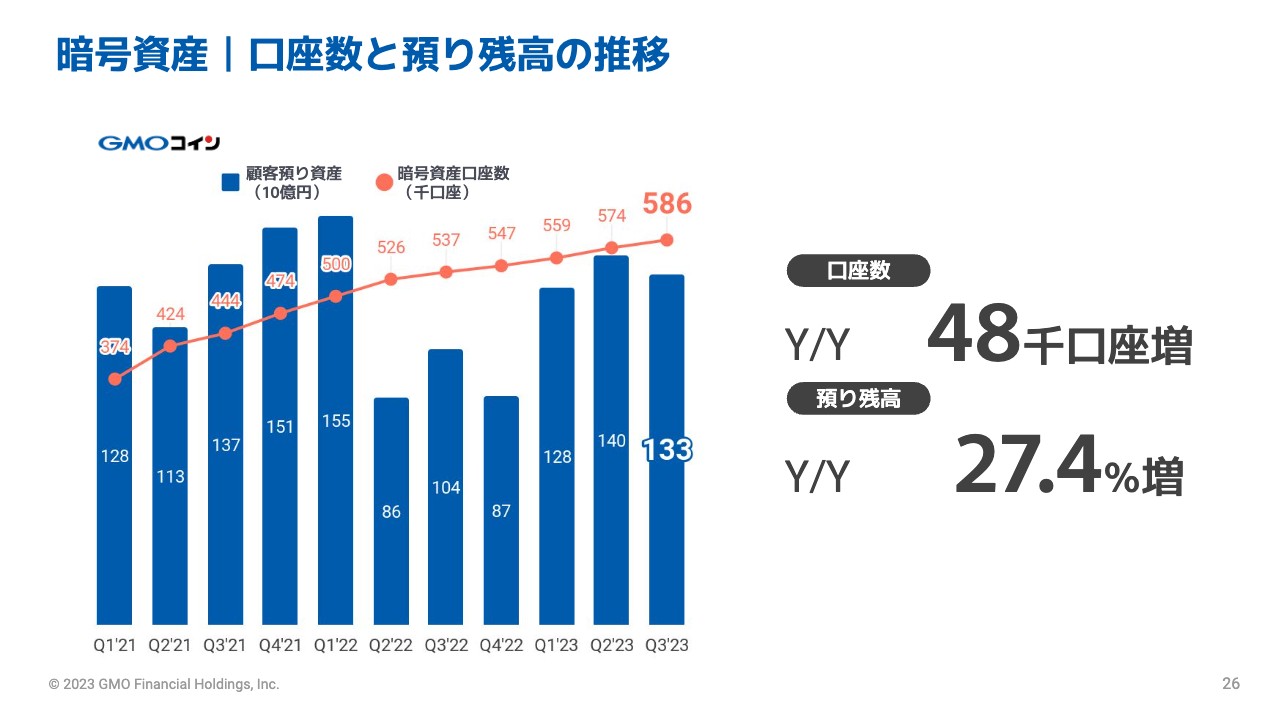

暗号資産|口座数と預り残高の推移

暗号資産の口座数に関しては、順調に右肩上がりで推移しています。顧客預り資産については、スライドのグラフのとおり、暗号資産の価格の変動で評価が変わることがあるため、多少凸凹していますが、特に大きな流出があったというわけではなく、通常どおりと考えています。

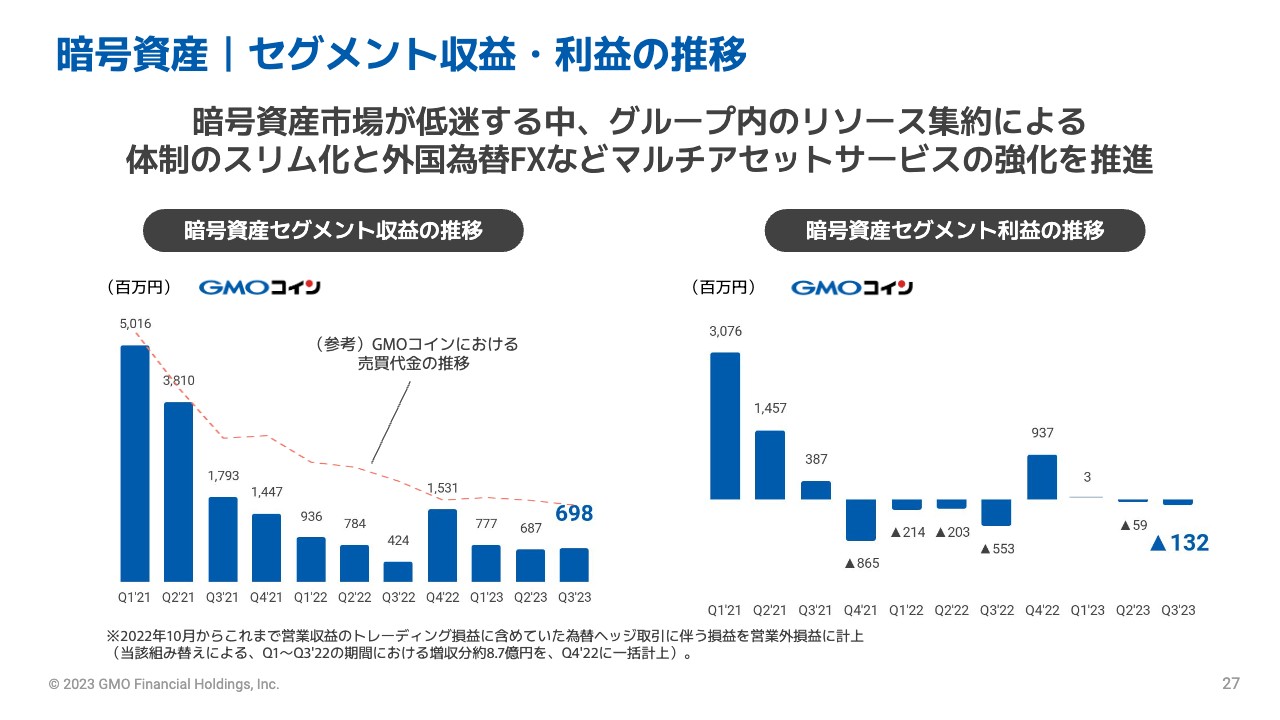

暗号資産|セグメント収益・利益の推移

暗号資産のセグメント収益・利益の推移です。スライド左側のグラフが収益の推移になります。売買代金に伴った収益となっており、なかなか収益を確保できず、苦しい状況になっています。スライド右側の利益に関しても、収益が低いため、固定費を差し引くと減少している状況です。

暗号資産はマーケットに左右されやすいビジネスですので、スライドに記載のとおり、外国為替FXなどマルチアセットサービスの強化を促進しています。現在、暗号資産の口座数は約58万口座ありますので、クロスセル等々を強化しながら、暗号資産マーケットのみに頼るビジネスモデルの脱却を目指して対応しているところです。

新着ログ

「証券、商品先物取引業」のログ