【QAあり】新日本電工、中長期経営計画(2024〜2030)を発表 2030年の「あるべき姿」に向け成長戦略など4ターゲットに挑む

中長期経営計画発表

青木泰氏:本日は新日本電工の中長期経営計画の説明会にご参加いただき、ありがとうございます。ご案内のとおり、当社は2021年から2023年の3年間にわたり、第8次中期経営計画を策定し推進してきました。

この計画を作るに当たり、社内では通常の3年間の計画だけでなくロングタームビューを意識しながら計画を作っていこうという議論がありました。

その時に、2030年の「ありたい姿」を社内で議論し、イメージを作りました。それに到達するために、2021年から2023年までの3年間、何をすべきかを整理したものが第8次中期経営計画です。

2023年が終わったということで、次の計画が今回お話しする中長期経営計画です。これは2030年の「ありたい姿」をより具体的なフレームワークにし、到達までの具体的なシナリオをまとめたものです。このような前提を踏まえて、本日は資料に沿ってご説明します。

INDEX

スライドのとおり、最初に5つのコア事業について、どのような事業に取り組んでいるのかをあらためて簡単にご紹介します。その上で、第8次中期経営計画でどのような成果があったか、どのようなかたちで次の計画に進むかをお話しします。

そして、具体的な中長期事業戦略の中身をご説明し、最後に5つのコア事業でそれぞれどのように戦略を進めていくのかをご紹介します。

1. 5つのコア事業1

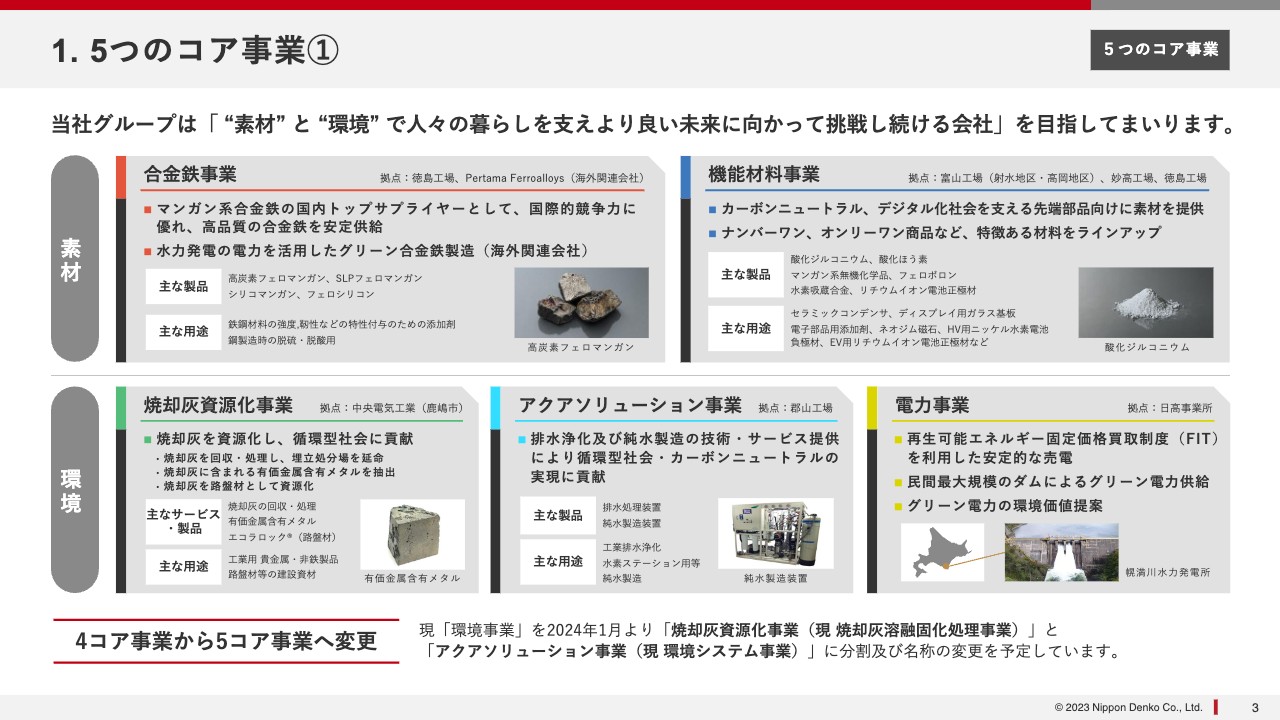

まずは当社の事業についてです。当社は、ありたい姿として「”素材”と”環境”で人々の暮らしを支えより良い未来に向かって挑戦し続ける会社」を標榜しています。

具体的には、素材分野では合金鉄事業と機能材料事業に取り組んでいます。合金鉄は、日本で高品質の鉄を作るために不可欠な材料です。当社はマンガン系の分野でトップサプライヤーというポジションを持っています。

機能材料事業では、カーボンニュートラルやデジタル化で新しい素材を作る際に不可欠な材料を提供しています。例えば、積層セラミックコンデンサに使われる酸化ジルコニウム、高硬度なガラスを作るための酸化ほう素、電気自動車に不可欠なリチウムイオン電池のための材料、ハイブリッド車に使われる電池の材料を提供しています。

環境分野では、焼却灰資源化事業、アクアソリューション事業、電力事業に取り組んでいます。家庭から出るゴミは、地方自治体の焼却場に持っていかれ燃やされて灰になった後、一般的には埋め立てられますが、焼却灰資源化事業では有償で受け入れ資源化しています。

灰から貴金属を含む有価物を取り出したり、残ったものを建設用資材に使えるようにするなど、パーフェクトリサイクルの事業を展開しています。

アクアソリューション事業も同様に、メッキ工場などの工場から出る排水から不純物を取り除き、水を循環させることができるように再生する事業を行っています。そこから派生して、水から不純物を徹底的に取り除き、ピュアな水を作って水素製造向けの純水製造装置を製造しています。

電力事業では、北海道の日高地方の水力発電所やダムを保有しており、そこから出てくるクリーンな電力を地域社会に届けています。

当社は従来4つのコア事業に取り組んでいました。焼却灰資源化事業とアクアソリューション事業を合わせて環境分野としていましたが、新しい中長期事業戦略を進めるに当たり、これを2つに分けました。そのため、4つのコア事業を5つのコア事業に変更しています。

また、呼び方についても、焼却灰溶融固化処理事業は焼却灰資源化事業という名称に変更しました。同様に、環境システム事業をアクアソリューション事業に変更しました。

1. 5つのコア事業2

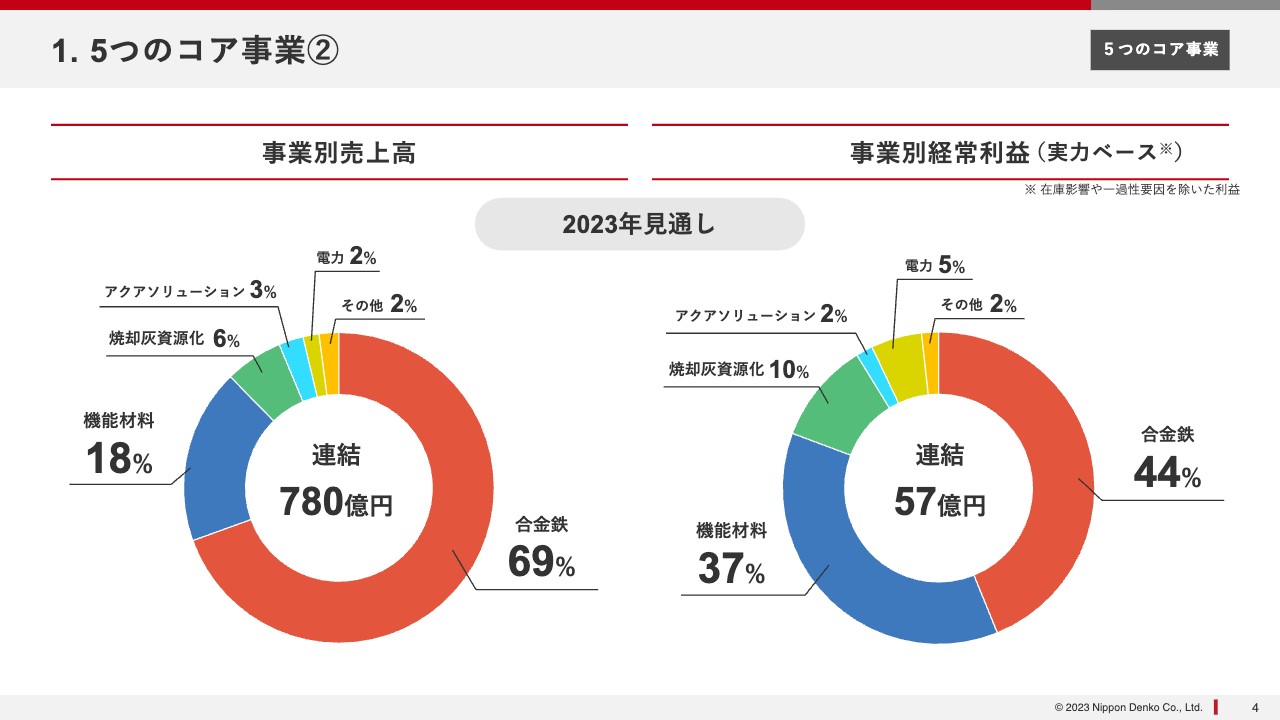

それぞれの事業のボリュームを示したものがスライドのグラフです。連結の売上高は780億円の見通しで、約7割が合金鉄、残りの約3割が合金鉄以外の事業です。

在庫影響や一過性の利益を除いた実力ベースの利益としては、2023年の見通しは57億円で、そのうちの半分弱が合金鉄となります。残りは機能材料のボリュームが多くなっています。

2-1. 2030年「ありたい姿」から「あるべき姿」へ

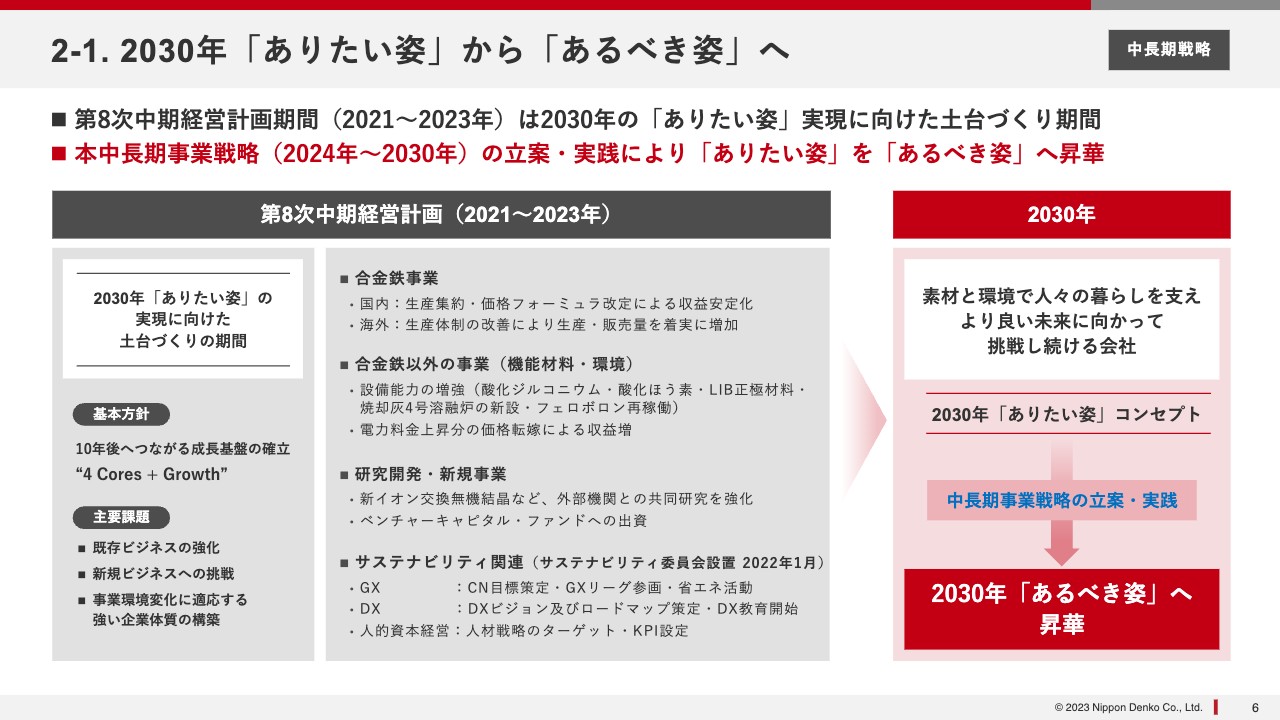

第8次中期経営計画の振り返りです。冒頭にお話ししたように、2023年までの第8次中期経営計画の時に「ありたい姿」をイメージしながら、この3年間の土台を作っていくことに取り組んできました。

スライド左側に記載のとおり、基本方針として「10年後へつながる成長基盤の確立」と「4 Cores + Growth」を掲げています。主要課題としては、既存ビジネスの強化、新規ビジネスへの挑戦、事業環境変化に適応する強い企業体質の構築の3つに取り組んできました。

定量的な成果は後ほどご説明しますが、どのような施策を展開したかをスライドにまとめています。

合金鉄事業は極めてボラティリティの高いビジネスです。日本国内の鉄鋼需要が頭打ちになっていく中で、鹿島と徳島の2工場体制から、2021年末に鹿島工場を閉鎖して徳島工場に生産を集約するという大きな構造改革を行いました。

併せて、価格変動の影響を大きく受けたため、国内の需要家とはマージンを一定の範囲内に抑える価格スキームに変更しています。

合金鉄事業では、海外にも持分法適用子会社があります。そこでも生産効率を上げることに取り組み、成果を上げてきました。

合金鉄事業以外についてはスライドに記載のとおり、酸化ジルコニウム・酸化ほう素・リチウムイオン電池の正極材料の設備能力の増強を行いました。また、従来3基あった焼却灰を処理するための炉は、2022年に4基目を新しく稼働し、一時期生産停止をしていたフェロボロンの生産を再開しました。

全般的に言えることですが、当社は電力の多消費産業で、ご案内のとおりウクライナに対するロシアの侵攻を契機に、世界中のエネルギー価格が高騰しました。それを受けて、日本国内の電力料金も大幅に高騰するという事態に直面しました。このことについては、お客さまにしっかりとご理解いただき、価格転嫁を進めました。

一方で、新しいビジネスを伸ばしていく上で研究開発が不可欠です。これについても、当社だけでは研究のスピードが上がらないところを、外部の研究機関、特に大学との共同研究を積極的に進めることにより、さまざまな新しい事業のネタが出てきています。

身近な例では、信州大学と新イオン交換無機結晶を共同開発しました。数年後の事業化を検討しています。

また、ベンチャーキャピタル・ファンドへの出資を2つほど実現しました。ベンチャービジネスとのリンケージを深めることにより、当社としても得るものがあります。マインド面だけでなく、具体的なM&A案件につながる可能性も広がってくると期待しています。

事業基盤という意味では、サステナビリティは避けて通れない課題です。経営としてもこれにコミットして、グリーントランスフォーメーション(GX)やデジタルトランスフォーメーション(DX)、人的資本経営に対する具体的な計画を作り、取り組みを始めています。

そのような成果を踏まえ、当社はありたい姿として「”素材”と”環境”で人々の暮らしを支えより良い未来に向かって挑戦し続ける会社」をコンセプトとして掲げてきたものを、新しい中長期事業戦略を作ることにより、具体的なフレームワークとして「あるべき姿」へ昇華しました。こちらについては、3つ目の章でご説明します。

2-2. 第8次中期経営計画の振り返り

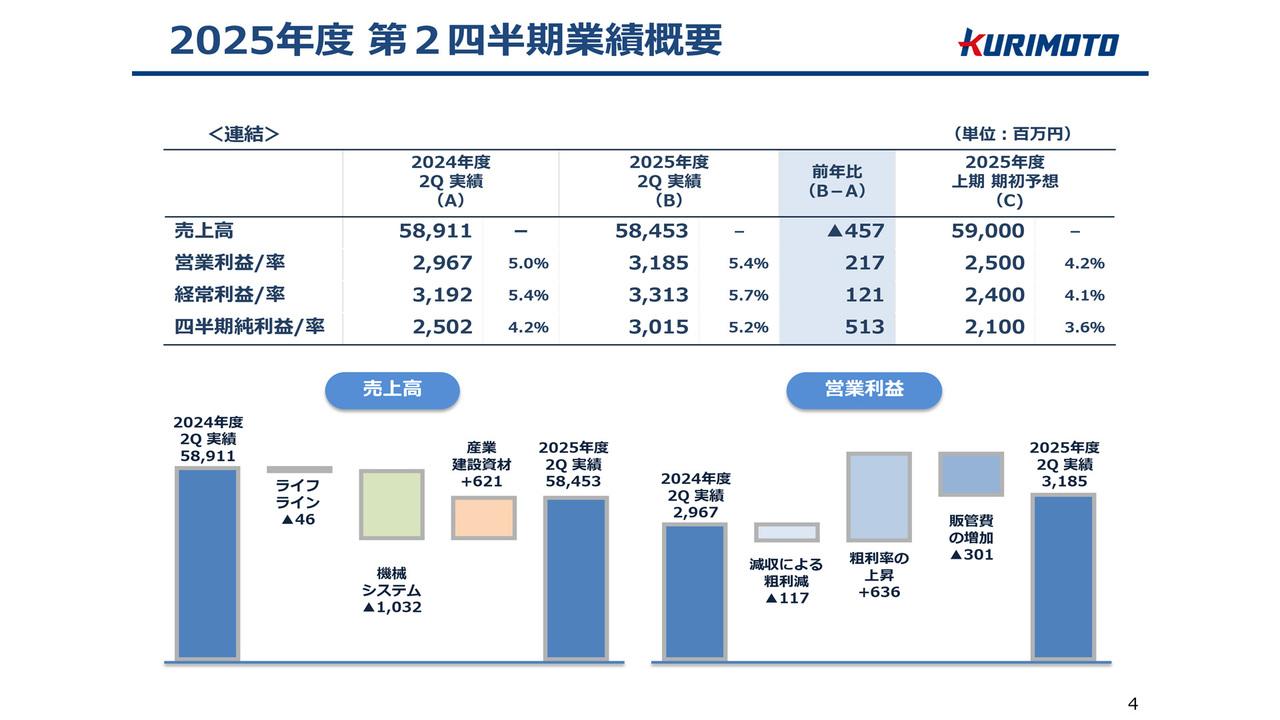

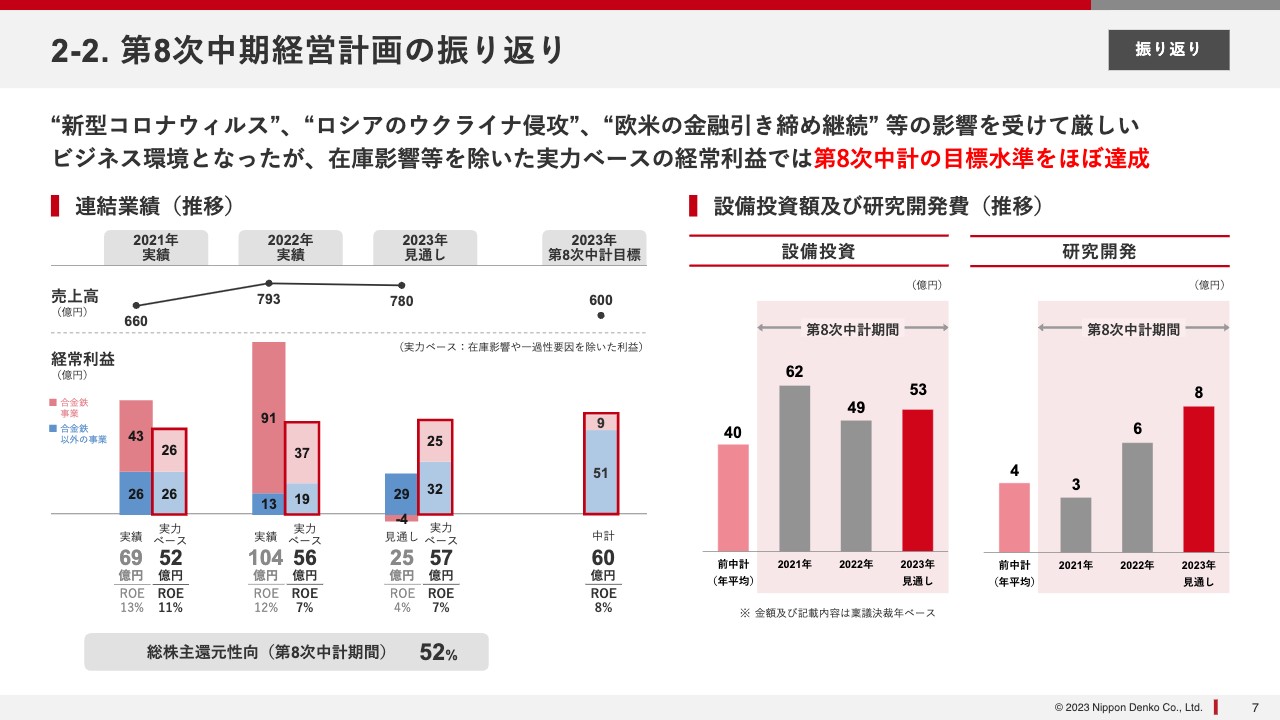

中期経営計画では売上高600億円、経常利益60億円、ROE8パーセントを目標に進めてきました。この間には、新型コロナウイルスやロシアによるウクライナ侵攻、欧米の金融引き締め政策の継続といった厳しい外部環境の影響がありました。

その結果、2021年から2023年までの経常利益は69億円、104億円、25億円と推移しました。在庫影響を除いた実力ベースの経常利益は、52億円、56億円、57億円と推移し、目標の60億円に近いところまで来ました。

あらゆる課題を完全にクリアしたわけではありませんが、スライドの数字をご覧いただいたとおり、目標の大部分は達成できたと自己評価しています。

さらに、収益の成果だけでなく設備投資を行うことで、2024年以降につなげることができています。研究開発も同様に、従来の1.5倍の規模の経営資源を投入することで金額や研究者、テーマ数を増やし、スピードを上げることを進めてきました。

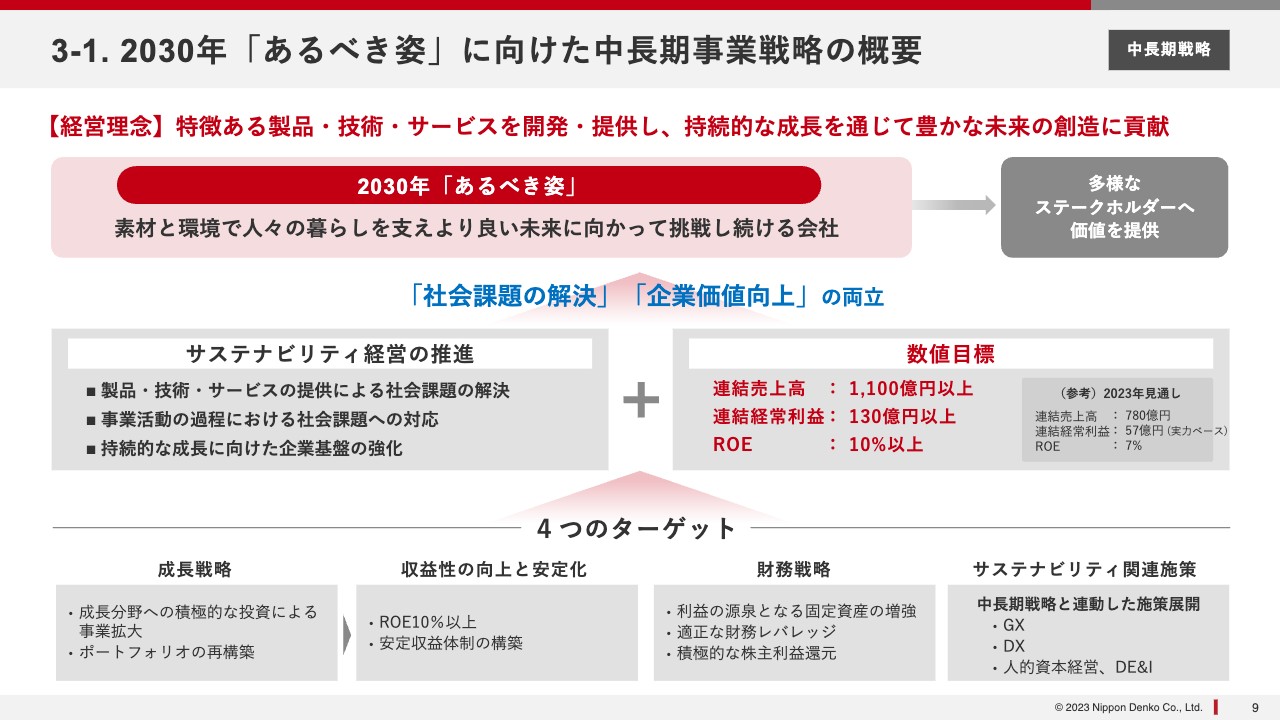

3-1. 2030年「あるべき姿」に向けた中長期事業戦略の概要

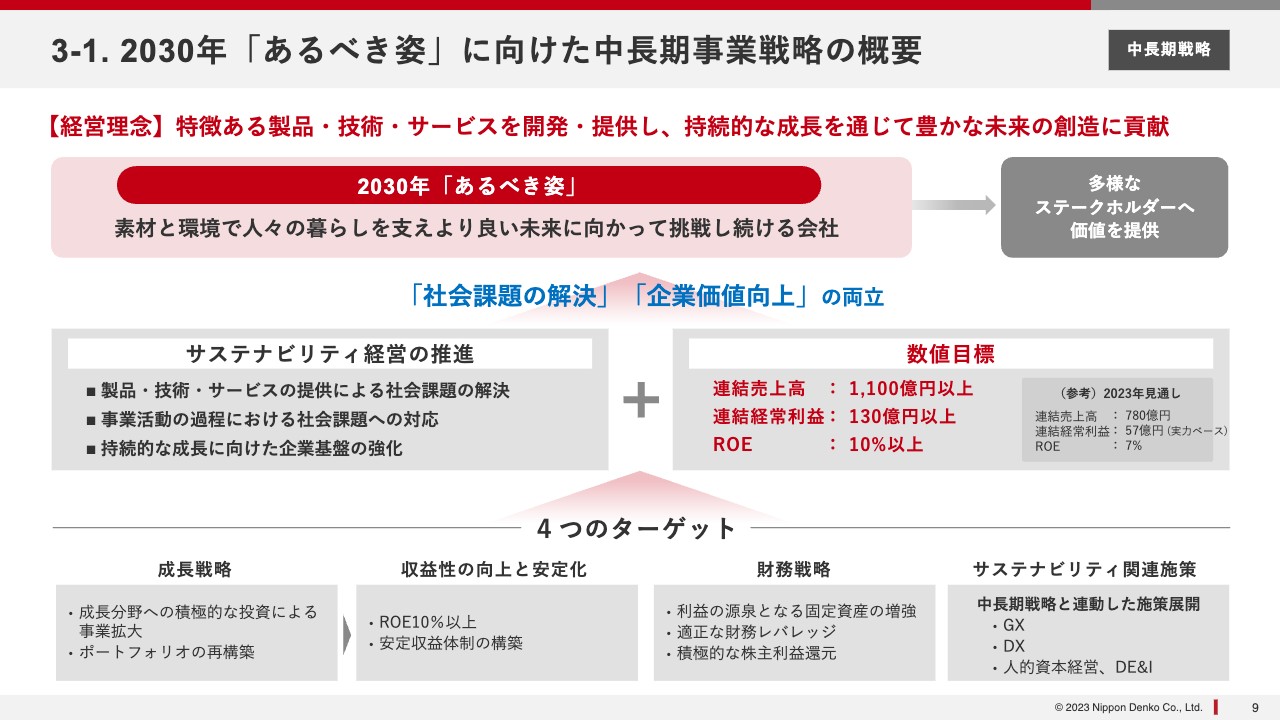

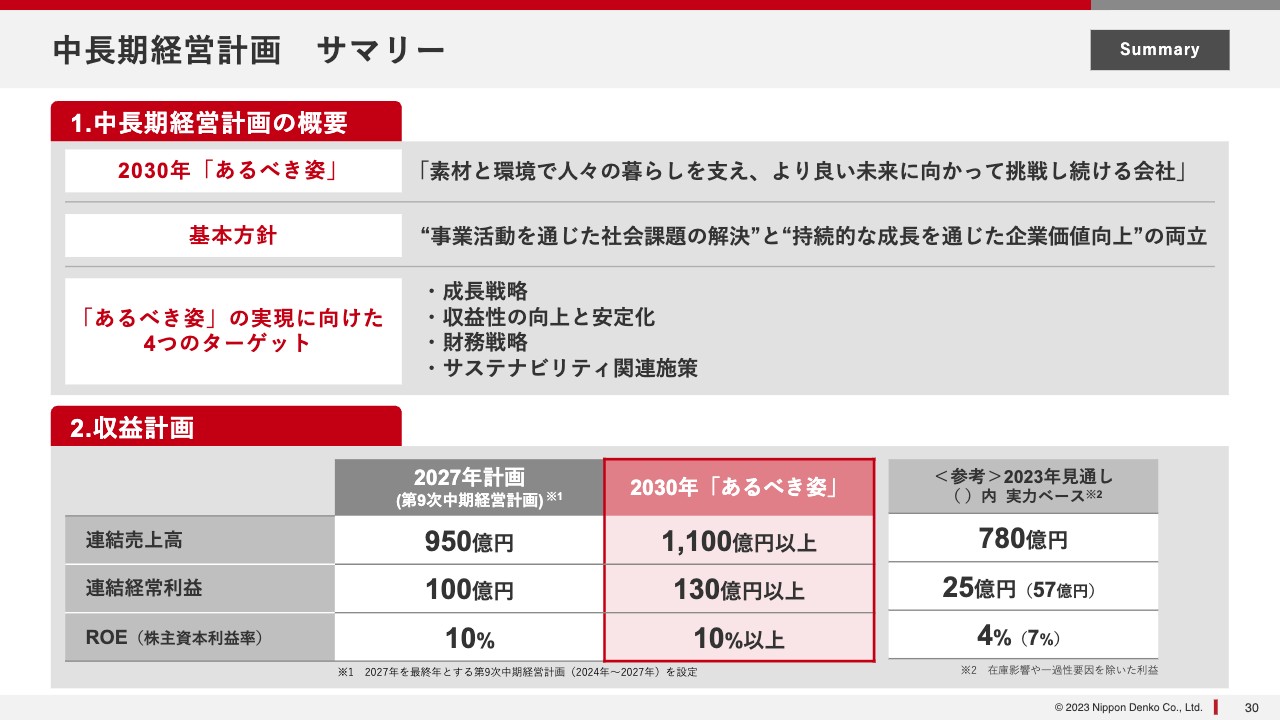

第8次中期経営計画の成果を踏まえて、中長期の事業戦略の概要をご説明します。繰り返しになりますが、2030年の「あるべき姿」をあらためてスライドに記載しています。このことを定義づけた上で、具体的なフレームワークとして「社会課題の解決」と「企業価値向上」に取り組みます。

サステナビリティ経営の推進に関して、企業価値の向上という意味では、具体的な数値目標として、連結売上高1,100億円以上、連結経常利益130億円以上、ROE10パーセント以上を掲げることにしました。

スライドに記載のとおり、2023年の見通しは、連結売上高が780億円、実力ベースでの経常利益が57億円、ROE7パーセントです。利益面では倍増以上を狙っていきます。

これを実現するためのターゲットは4つです。まずは、成長戦略をしっかり推し進めていきます。後ほど具体的にご説明しますが、成長分野に対する投資を積極的に進めることにより、ポートフォリオを再構築し、より成長に向かうかたちに持っていきます。その結果、収益の向上と安定化を図り、ROE10パーセント以上を達成します。

それに伴い財務戦略を進めます。いろいろなかたちで成長につながるような投資をたくさん行い、利益の源泉となる固定資産を増強していきます。そのために適正な財務レバレッジを行い、積極的な株主還元を続けていきます。

そして、サステナビリティ関連施策を進め、GX、DX、人的資本経営に積極的に取り組みます。それぞれについては後ほど具体的にご説明します。

この4つのターゲットを実現することによってROEを上げ、成長戦略を進めることで期待利益率も上がり、収益の安定化を図ることで株主資本コストの低減につながるということをイメージしています。

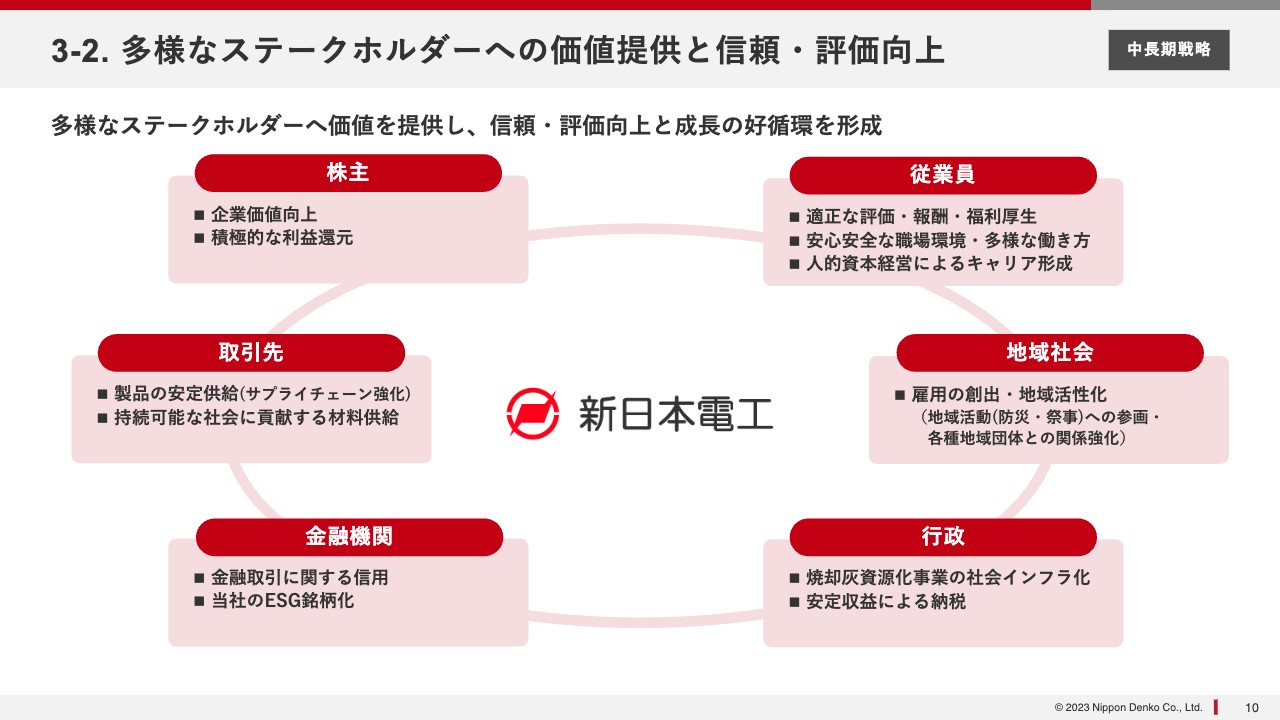

3-2. 多様なステークホルダーへの価値提供と信頼・評価向上

これらを実現することで、多様なステークホルダーのみなさまに対する価値の提供を目指します。具体的には、株主や取引先、従業員、地域社会、金融機関、行政といったステークホルダーのみなさまに対してよりよい価値をお届けすることで、信頼や評価が向上し、良い循環が生まれることを目指していきます。

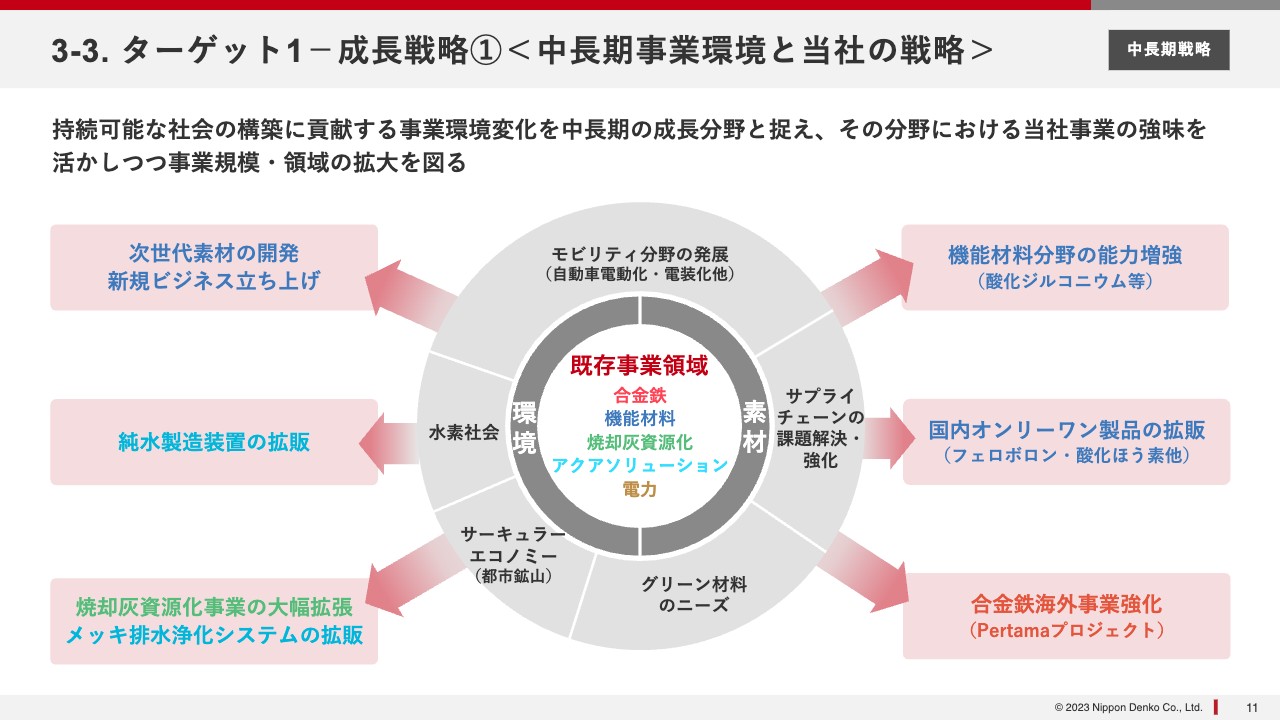

3-3. ターゲット1-成長戦略1〈中長期事業環境と当社の戦略〉

先ほどお伝えした1つ目のターゲットである成長戦略についてお話しします。スライドの円の中央に、合金鉄、機能材料、電力などの既存分野を記載しています。これを取り巻く事業環境、すなわち世の中のニーズをそれぞれ外周にまとめています。

具体的にご説明します。まず、モビリティ分野の発展です。ご案内のとおり、世の中は電気自動車の増加や電動化、自動運転の方向に動いています。そのようなことで電池や電装部品の需要は増えています。

そして、サプライチェーンの課題解決に対するニーズも高まっています。世界中で地政学的なリスクが広がる中、安定したデリバリーのニーズが高まっています。

グリーン材料のニーズについては、カーボンニュートラル化が世の中で進んでいる中、よりカーボン負荷の低いプロセスで作った材料に対するニーズが高まっています。

サーキュラーエコノミーについては、以前から言われているように循環型社会が浸透する中で、リサイクル率を上げることに対するニーズが高まっています。グリーン材料と関係するところとして、水素社会も伸びていきます。

このようないろいろな世の中の変化やニーズの高まりを受けて、当社としてはモビリティ分野の発展、電装化分野に対する伸びが期待される中、酸化ジルコニウムを展開しています。これは積層セラミックコンデンサに使われるものです。

非常に微粒な酸化ジルコニウムを作れるという特長があります。積層セラミックコンデンサの小型化に提供・貢献ができるのではないかと考えています。

サプライチェーンの課題解決に関しては、当社がフェロボロンや酸化ほう素の日本で唯一のサプライヤーメーカーであることを評価していただけるお客さまに対するアプローチを強化することで、拡販を考えています。

グリーン材料のニーズに関しては、マレーシアでの合金鉄プロジェクトに現在25パーセント出資していますが、ダムによる水力発電で合金鉄を作っていることから、カーボン負荷の低いプロセスで製品を提供できるため、このようなところを強化したいと考えています。

サーキュラーエコノミーでは、まさに当社が取り組んでいる環境ビジネスの焼却灰資源化事業とアクアソリューション事業の両方が関係しています。使えなくなりそうなものを使えるように変えていくビジネスのため、これを強化していきます。

また、先ほどご紹介したとおり、そこから派生した水をよりきれいにして純水を作ることで、水素社会の発展に貢献することにも取り組んでいます。

いろいろな研究開発のテーマの中で次世代の素材を開発することで、世の中の大きなニーズに応えていくことも進めていきます。

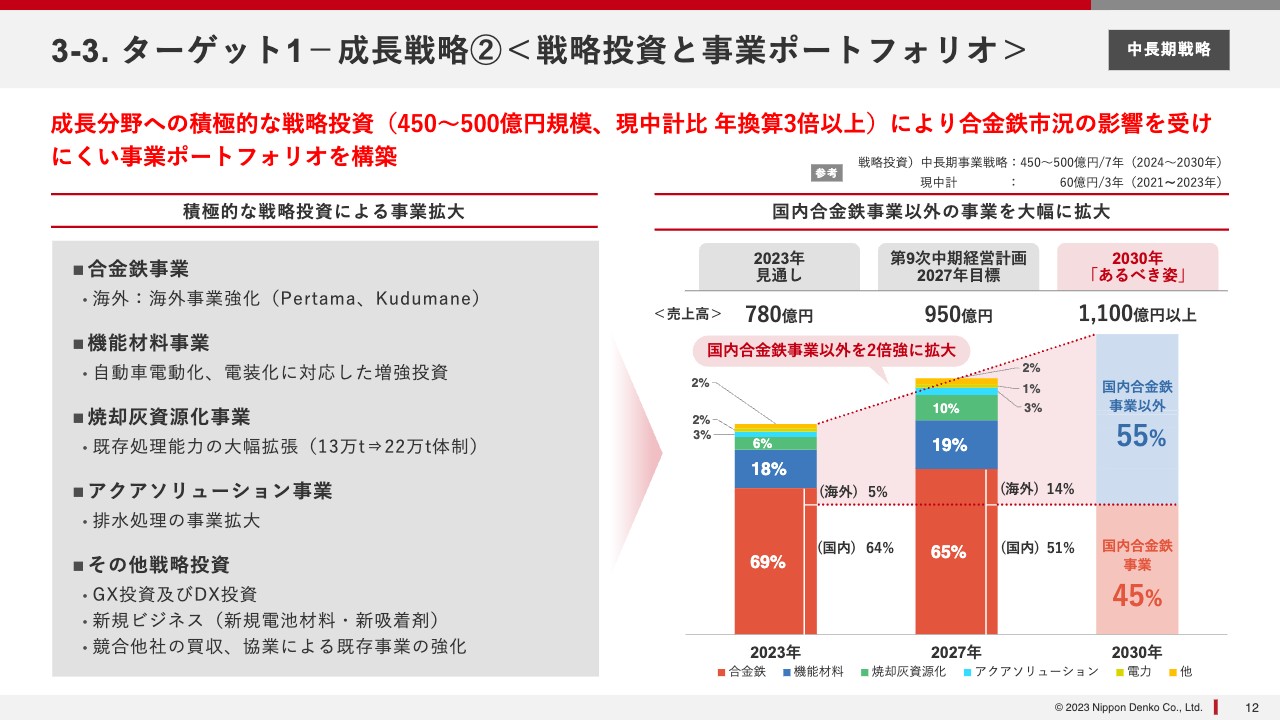

3-3. ターゲット1-成長戦略2〈戦略投資と事業ポートフォリオ〉

戦略投資と事業ポートフォリオについてです。規模としては、2030年までの間に450億円から500億円規模の成長投資を予定しています。これは維持更新・老朽更新を除いた純粋な成長投資の金額です。第8次中期経営計画で進めていた規模に比べると年率で3倍以上の規模になります。

このような戦略投資を進めることで、ポートフォリオを変えようというのが今回の成長戦略です。どの分野にいくら投資するかはこれから決めることですが、海外の合金鉄事業、機能材料事業、焼却灰資源化事業、アクアソリューション事業のほか、GXやDXに資する投資、研究開発も積極的に進めていこうと考えています。

2030年の「あるべき姿」としては、売上高1,100億円以上を目指し、合金鉄の比率を45パーセント程度にし、合金鉄以外の比率を増やしていきます。

後ほど詳しくご説明しますが、合金鉄のマーケットは非常にボラティリティの高い分野です。現状、足元の市況は必ずしも良いとは言えませんが、2030年にはこれだけの売上高になるというのを前提に考えています。

したがって、合金鉄については足元の極めて厳しい市況環境が続くことを前提とし、海外を含め、合金鉄以外の分野で投資を積極的に進めることで、ポートフォリオの大改革を行います。

繰り返しになりますが、合金鉄の市況は極めてボラティリティが高いです。そこから逃げることはできませんが、ミニマイズする努力を行っています。会社全体でその依存度を小さくすることで、合金鉄のボラティリティの高い市況から離れて成果を生み出すことがポイントです。

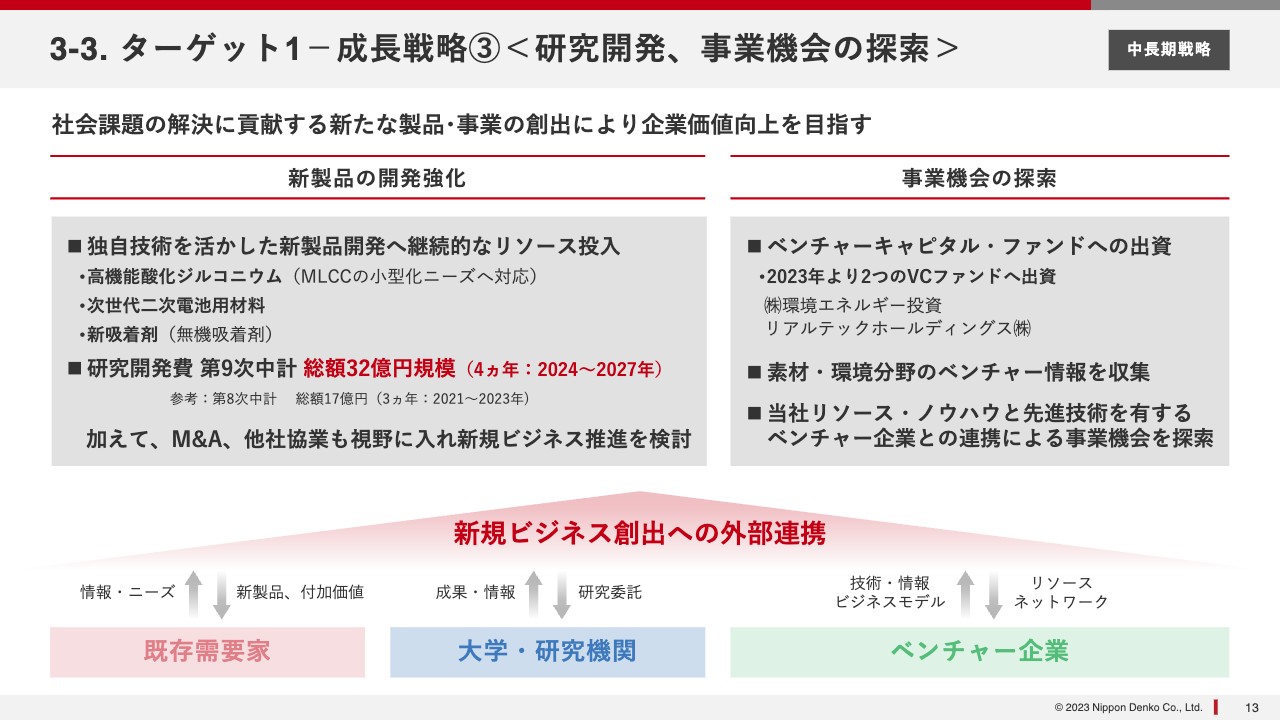

3-3. ターゲット1-成長戦略3〈研究開発、事業機会の探索〉

研究開発は積極的に進めていきます。この3年間、新規ビジネスの創出ということで、お客さまとのタイアップの強化、大学や研究機関とのタイアップの強化、ベンチャー企業との連携も始めています。このように外部と連携し、研究開発のネタを増やしてスピードアップしてきました。

具体的には、独自技術を活かした製品開発を行っていきます。高機能酸化ジルコニウム、次世代二次電池用材料、新吸着材といった分野で新商品、新製品を作っていくため、新技術を開発しています。そのために、4年間で32億円の研究開発費を投じます。年率では、過去3年間と比べると約1.5倍です。

また、ベンチャーキャピタル・ファンドとして、環境エネルギー投資とリアルテックホールディングスに出資しました。このようなところとリンケージを深めることで、環境や材料分野におけるベンチャー企業のいろいろな情報がより多く集まり、結果として、私どもの事業を伸ばすことにつながると確信しています。

3-4. ターゲット2-収益性の向上と安定化

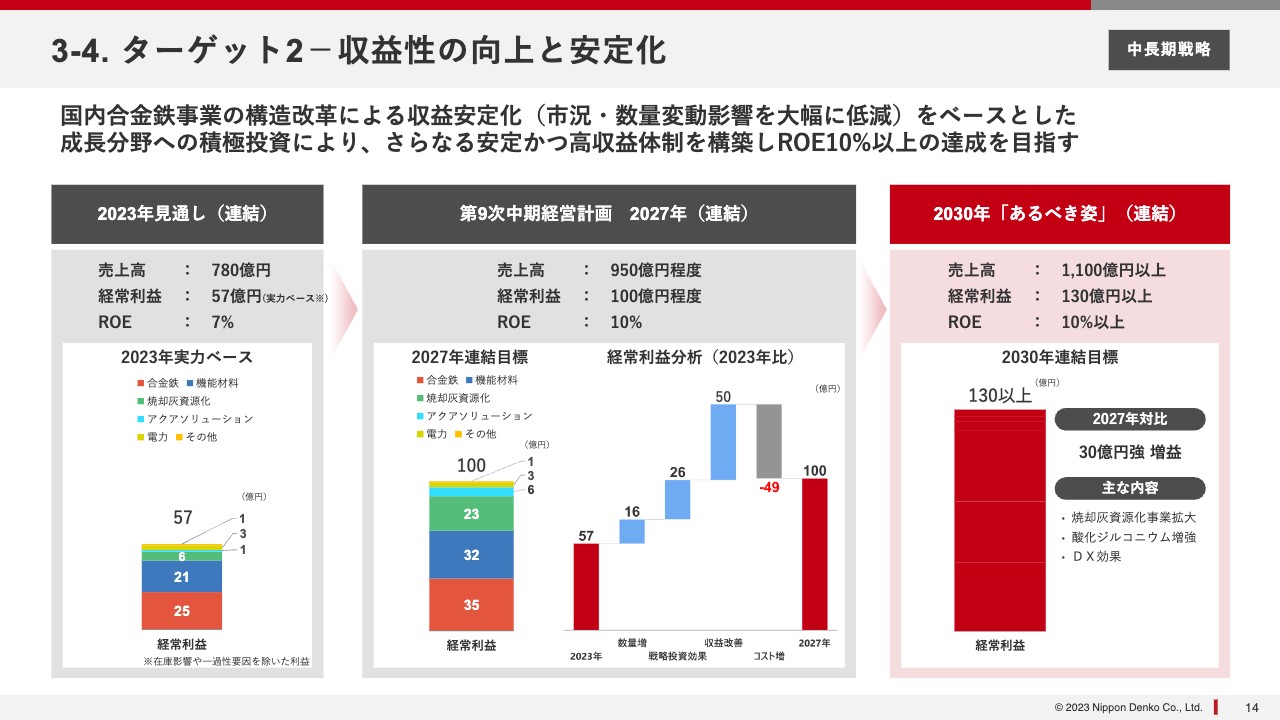

2つ目は利益についてです。先ほどお伝えした成長戦略を進めることで、スライドのような利益水準をイメージしています。2030年の「あるべき姿」としては、経常利益130億円を目指していきます。2023年の実力ベースの経常利益では57億円で、2倍以上の数字です。

7年間はあまりにも長いため、2027年を中間地点として数字のイメージを持つことで、より具体的なシナリオを作ろうと考えています。2027年の目標は、経常利益で100億円、ROEが10パーセント、売上高は950億円をイメージしています。

各事業の具体的な戦略と目標については後ほどご説明しますが、経常利益100億円達成については、いろいろと投資することでの数量増加で16億円の増加、戦略的投資効果で26億円の増加を見込んでいます。

また、人件費やエネルギー価格などのコストが上がっていくのは確実ですので、いろいろなかたちで収益を改善してオフセットすることで、100億円を達成したいと考えています。この計画については、第9次中期経営計画と称しています。

また、このようなところで培ってきたいろいろな技術、いろいろなネタを開花させることでさらに30億円を上乗せし、2030年の「あるべき姿」という具体的な目標に到達したいと考えています。

3-5. ターゲット3-財務戦略

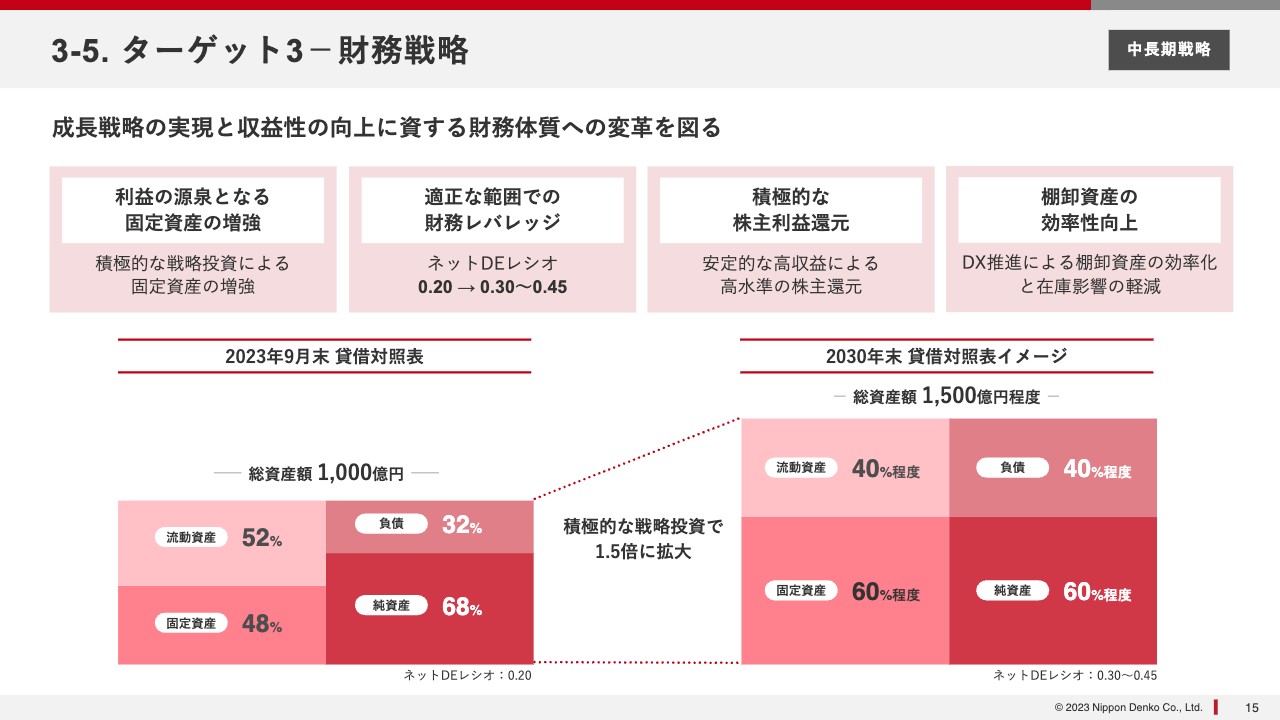

3つ目は財務戦略です。足元のバランスシートは、総資産は1,000億円、DEレシオは0.2倍とかなり低い水準です。割合としては、固定資産が48パーセントに対し純資産が68パーセントとなっています。

今回、450億円から500億円の成長投資を実施するということで、より収益を生むために固定資産を増強することが1つのポイントです。また、DEレシオが0.2倍と世の中の水準より相対的に低いため、適正な水準に持っていきます。0.3倍から0.45倍に上げ、若干負債を増やしていきます。

一方で、純資産はかなり厚いことから、今後も積極的に利益還元を続けていこうと考えています。また、棚卸資産の収益性を削減して効率を上げていき、DX推進により在庫を減らすことも考えています。

これにより、実力ベースと実績との乖離を小さくする効果があると考えています。このようなことを念頭に、財務戦略をしっかり進めていきます。

3-6. ターゲット4-サステナビリティ関連施策-GX1

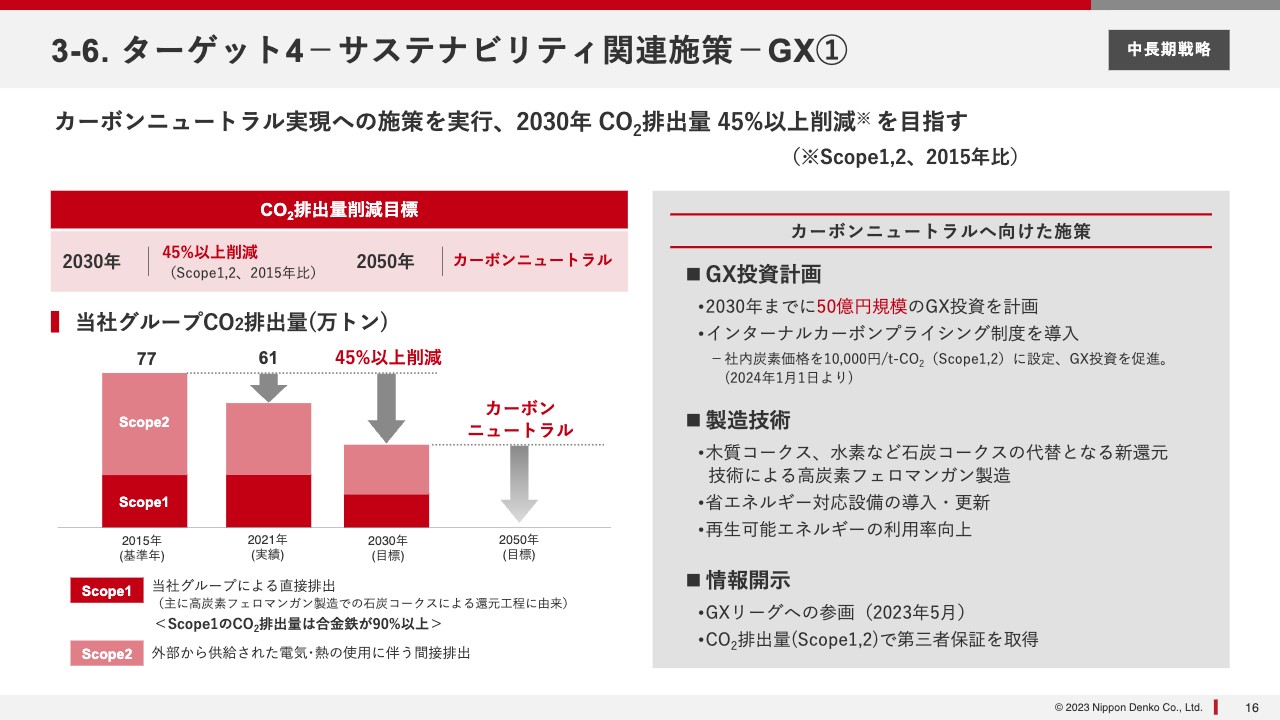

4つ目はサステナビリティ関連です。サステナビリティ関連施策の1つとして、GXがあります。すでに発表しているとおり、私どもは2030年に2015年比で45パーセント以上のCO2排出量削減を目標としています。特にスコープ1について、いろいろな具体的な施策を持って削減していきます。

それを実行するにあたり、2030年までに50億円の投資を考えています。省エネは当然進めていきますが、石炭コークスではなく木質コークスを使うことで炭素負荷を減らしたり、合金鉄の生産プロセスを開発して高炭素フェロマンガンを製造することにも取り組んでいきます。

投資計画としては、インターナルカーボンプライシング制度を導入し、新しい技術、新しいやり方の投資に対するハードルがわかるようにしています。

3-6. ターゲット4-サステナビリティ関連施策-GX2

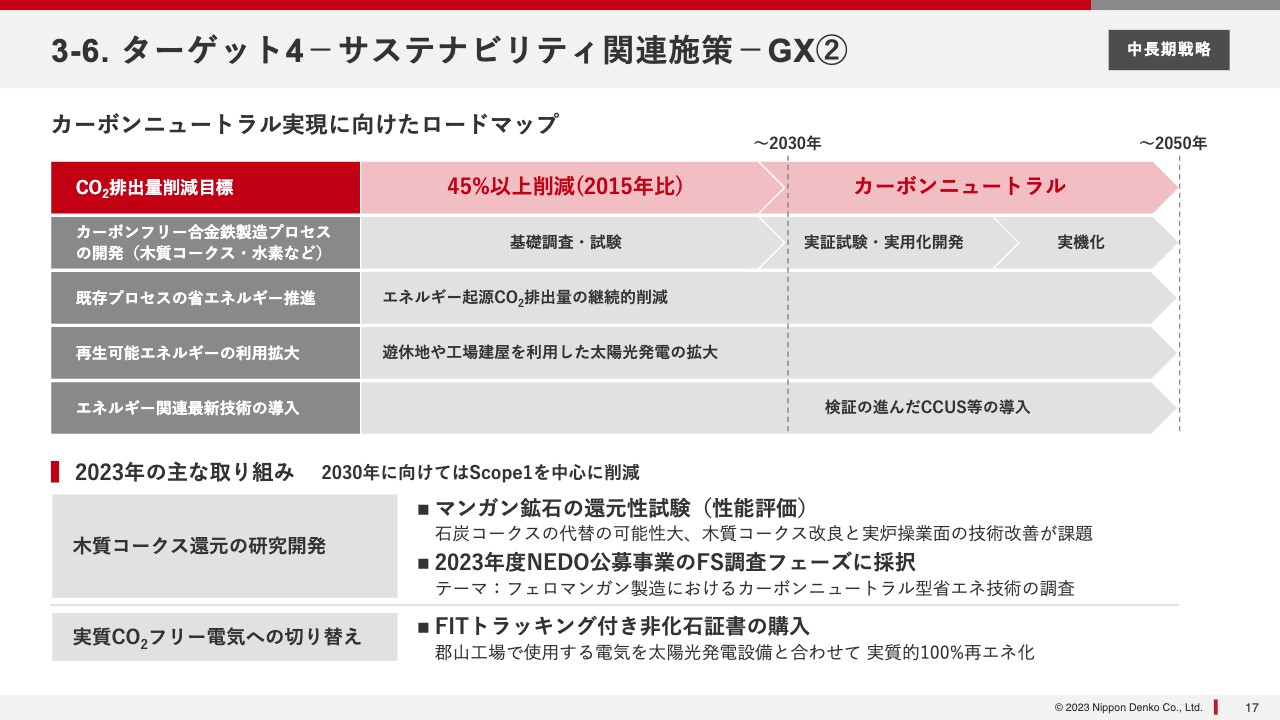

具体的なロードマップです。CO2排出量を45パーセント以上削減するために基礎調査・試験を行いながら、カーボンゼロに向けて2030年からいろいろと実機化していきます。既存プロセスにおける省エネは継続的に取り組んでおり、再生可能エネルギーも積極的に使用していきます。

スライド下部には、今年の具体的な取り組みについてご紹介しています。

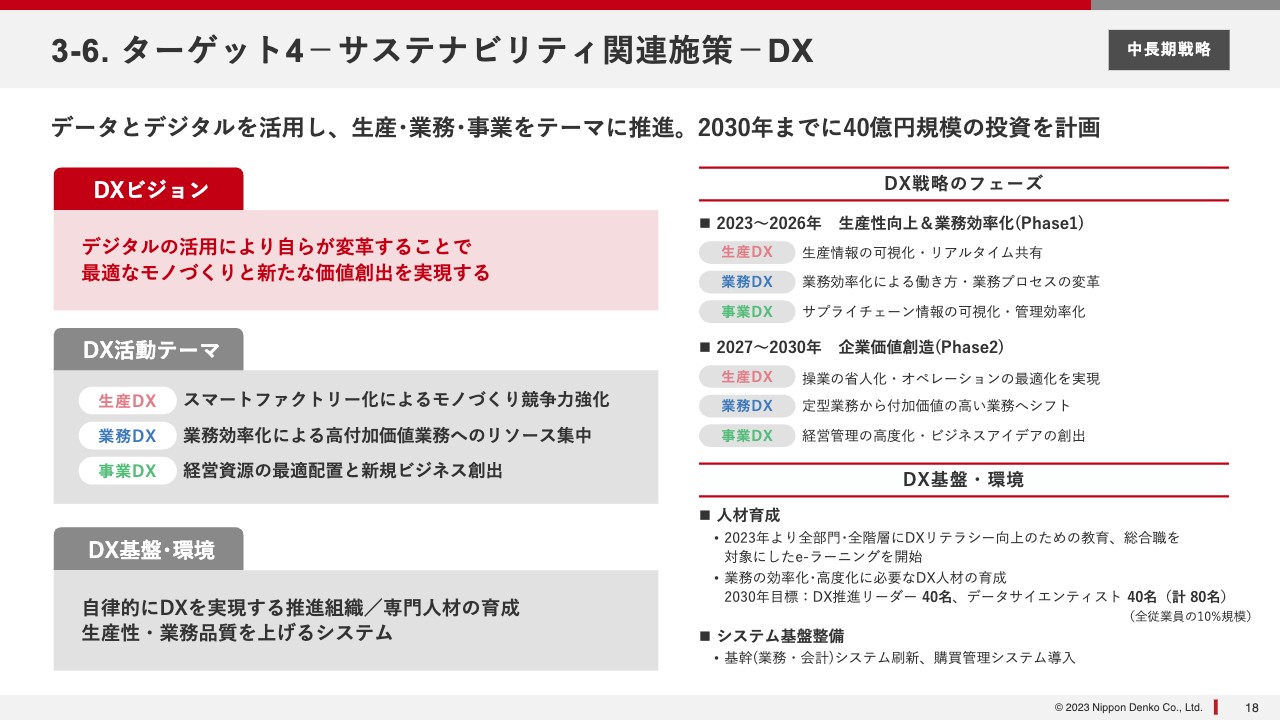

3-6. ターゲット4-サステナビリティ関連施策-DX

サステナビリティ関連施策のもう1つのテーマはDXです。私どもはデジタル技術を積極的に活用する会社として、どんどん変わっていくことをビジョンに掲げています。具体的には、生産DX、業務DX、事業DXの分野についてシナリオを作成しています。

それぞれをフェーズに分け、フェーズ1では主に生産DXと業務DXの分野に積極的に取り組んでいきます。その成果を踏まえたフェーズ2である2027年からの4年間は、事業DXを中心に企業価値の創造につなげたいと考えています。

これを実現する上で、人材が大きなポイントになります。全社員のリテラシーを高め、教育をしっかり進めていくとともに、DX推進リーダーやデータサイエンティストを育てていきます。当社の従業員は800名ほどですが、その約1割の80名をDXに精通した人材に育てようと進めています。

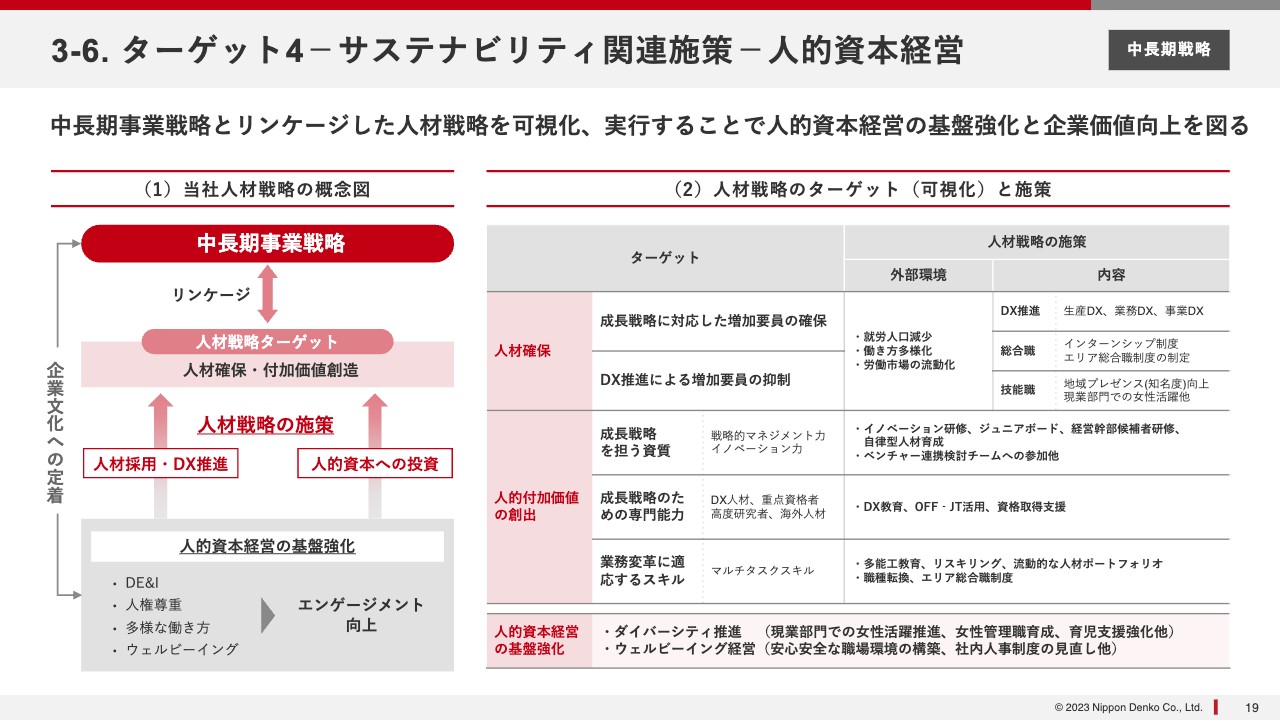

3-6. ターゲット4-サステナビリティ関連施策-人的資本経営

人材戦略も非常に重要です。これまで実施した多くの研修を体系化し、中長期における会社全体の事業戦略とのリンケージを深めていこうと考えています。その上で、いわゆる新しいスペックの人材が求められる中、そのような人材を確保するための戦略を進めていきます。我々の手でDX人材を育てるのも人材戦略の一部です。

また、社員の付加価値を高めていくための施策にもしっかり取り組み、研修、教育、ジョブローテーションをとおしてスキルを磨いていきます。これらをすべて実施することで、社員全員のエンゲージメントが高まっていくのではないかと考えています。

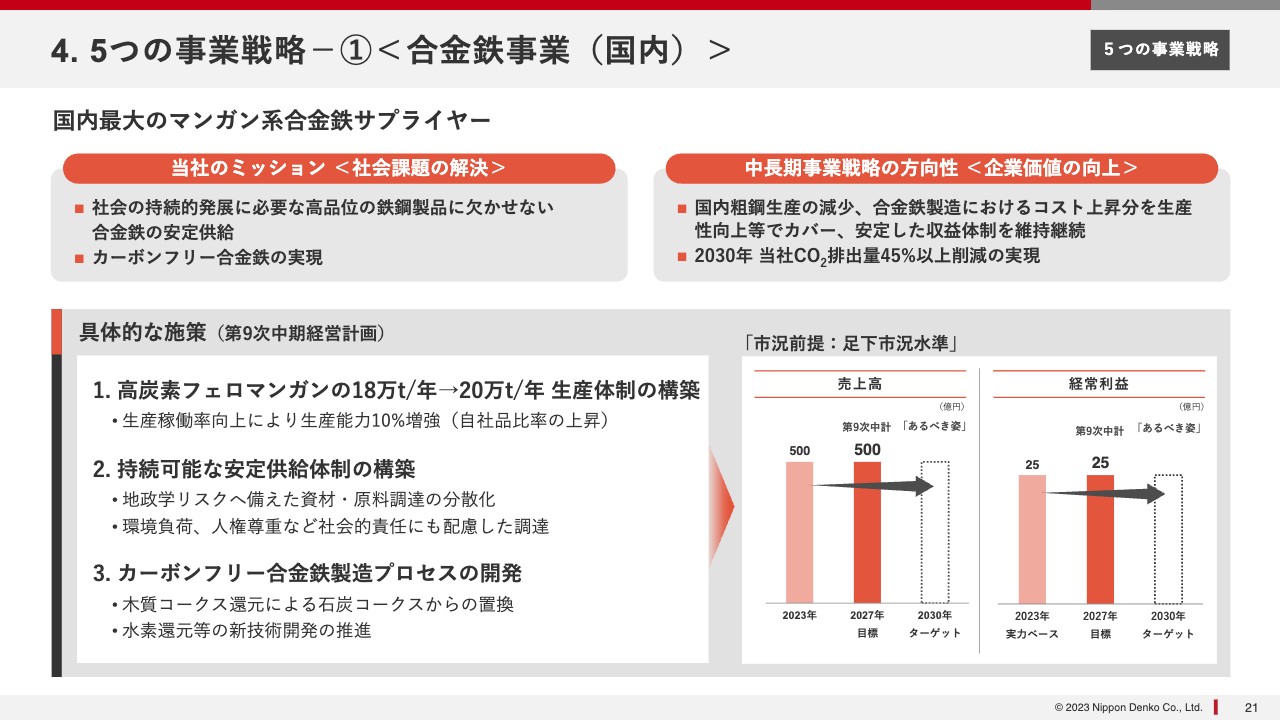

4. 5つの事業戦略-1〈合金鉄事業(国内)〉

各事業についてご説明します。まず、一番大きな事業である国内の合金鉄事業です。鉄を作る上でCO2を排出するプロセスは避けられません。したがって、それを削減するというのは社会解決のテーマでもあります。

国内における鉄生産は必ずしも伸びるとは言えず、むしろ縮小方向にあるため、しっかりと体質を磨いてコストを下げ、収益の安定化を図り、さらにCO2削減に取り組むことで企業価値を高めていきます。

当社は、徳島工場で高炭素フェロマンガンという主力の合金鉄を作っています。生産量は年間18万トンですが、それを1割以上増やして年間20万トンを生産できる体制にすることが1つの大きな柱です。

また、持続可能な安定供給体制を構築することで、原材料に関するいろいろな調達リスクをミニマイズしていこうと考えています。さらに環境負荷や人権尊重も含め、体制を整えた上でもの作りに励んでいきます。

カーボンフリーのプロセスの開発については、すでにお伝えしたとおり、しっかり進めていきます。

スライドのグラフは売上高、経常利益の推移を示しています。横ばいでおもしろくないと思われる方も多いかもしれませんが、足元の市況を前提とすると、どうしてもほぼ横ばいになります。

ただし、利益についてはさまざまなコストプッシュがあります。人件費やエネルギー価格の高騰をコスト削減と生産性向上でマネージすることで、これを維持していくかたちです。

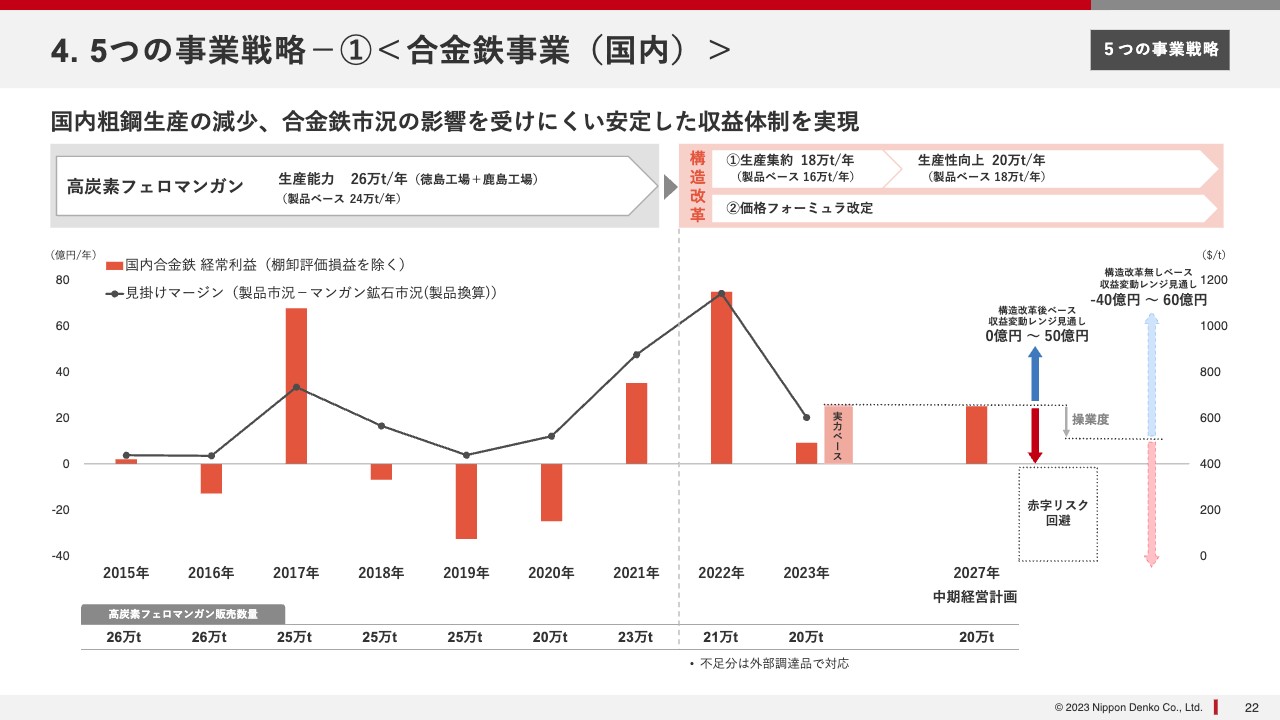

4. 5つの事業戦略-1〈合金鉄事業(国内)〉

市況が変われば当然その影響を受けますので、大きく増えることもあれば、その反対もあります。そちらについて、スライドで示しています。新日本電工が発足した2015年からの推移で、赤い棒グラフが国内合金鉄の経常利益で、棚卸評価損の影響を除いた数字です。

折れ線グラフは、見掛けマージンです。製品市況からマンガン鉱石市況を引いたものを示しています。見掛けマージンが上がると、収益も大きく上がります。マージンが悪い時は収益も大きく下がります。これが先ほどからお伝えしているボラティリティです。

このボラティリティにより、2019年は棚卸評価損が出て、さらに特損も出たことで一気に100億円以上の赤字になり、配当もできない事態になりました。それを解決するため、構造改革として価格フォーミュラの改定などを進め、収益の安定化を図ってきました。

2027年は経常利益25億円を目標としています。これまでの市況の推移から想定すると、プラスマイナス25億円に収まり、赤字リスクは極めて少ないと考えています。

仮に構造改革を実施しなかった場合、大きな赤字で配当もできなくなる可能性がありました。反対に大きく利益が増えた可能性もあったかもしれませんが、赤字を回避できていることをスライドで示しています。

10年ほど前までは、国内の高炭素フェロマンガンの販売実績は26万トンもありました。当時は国内の粗鋼生産が1億トンを超える時代でした。しかし、足元で9,000万トンあるいは8,000万トンというレベルになると、当然この数量は減ります。

2つの工場があると稼働率を犠牲にしなければなりませんでしたが、今は徳島工場のみでフル生産することで対応しています。足りない部分が出てくれば外部から調達し、国内需要を満たしていくスキームを作っていますので、これからさらに国内の生産性を上げて対応していきます。

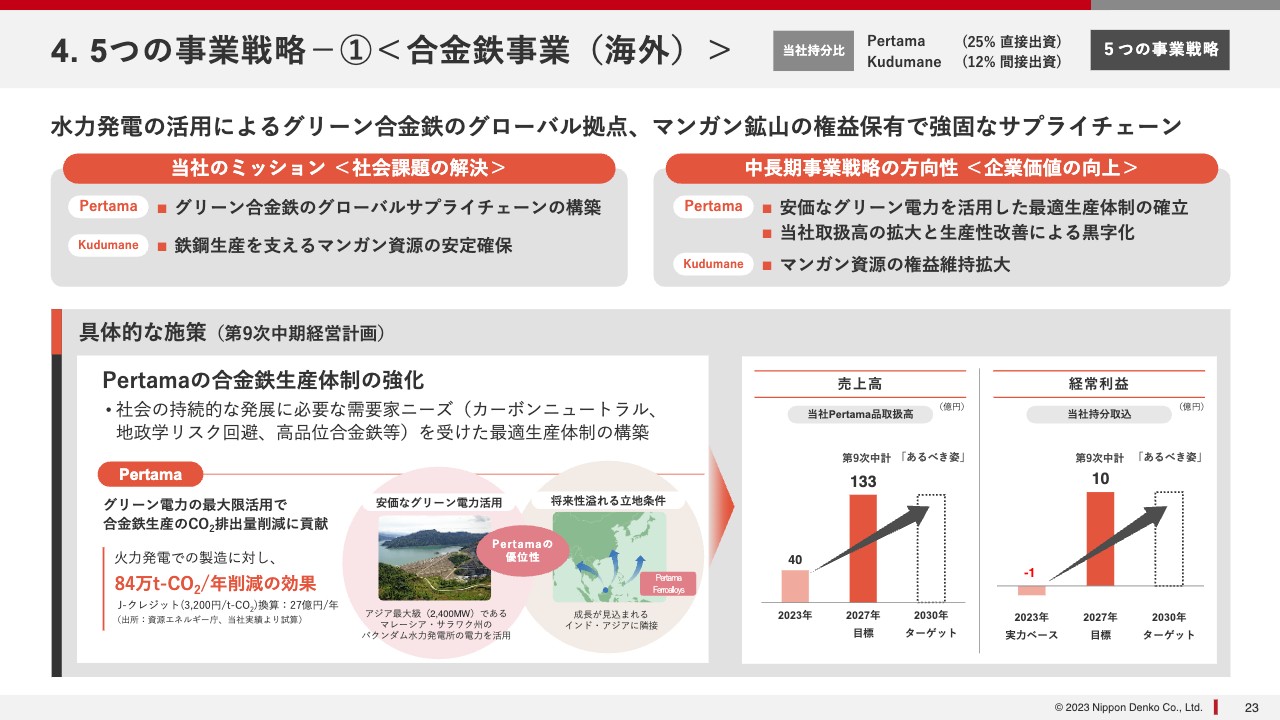

4. 5つの事業戦略-1〈合金鉄事業(海外)〉

海外についてです。25パーセント出資しているマレーシアのPertamaプロジェクトと、12パーセントを間接出資している南アフリカのKudumaneプロジェクトがあります。Kudumaneはマンガン鉱山を運営している会社です。私どもはグリーン合金鉄を作っているため、これからどんどん価値が上がっていくと思われます。

また、マンガン鉱石資源は世界的に偏在していますが、マンガンサプライヤーである私どもにとって必要なものですので、しっかり確保し続けることでいろいろな問題を解決していきます。

具体的な取り組みはまだこれからですが、グリーン合金鉄に対する需要がどのように増えていくのかを注視していきます。アジアではマレーシアで需要があります。アジアはこれからどんどん伸びていくはずですので、アジアにおける需要などを見極めながら事業を強化していきます。

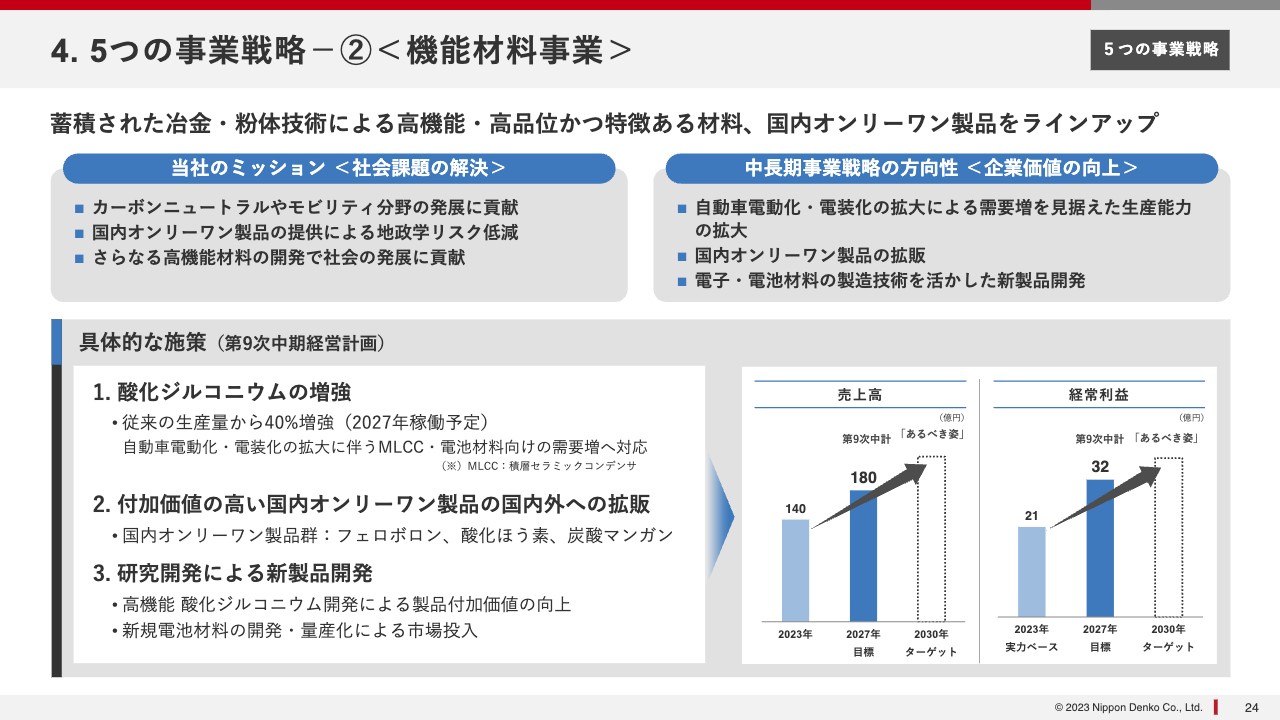

4. 5つの事業戦略-2〈機能材料事業〉

機能材料事業です。特徴のあるさまざまな製品を作っており、社会課題の解決に向けた取り組みを進めていきます。企業価値向上については、自動車の電動化や電装化の拡大の中で、能力を増強していくことが一番大きなところです。

その最たるものが酸化ジルコニウムの増強です。こちらについては現在、徳島工場で生産しています。2027年を目標に生産能力を40パーセント増やしていこうと考えています。この背景には、積層セラミックコンデンサ向けの需要が増えるということがあります。

また、オンリーワン製品がたくさんありますので、それらの拡販に努めていきます。加えて、技術開発・新製品開発を進めることにより、付加価値の向上と新しいマーケットの開拓を行っていきます。

売上高は、2027年までに足元の140億円から40億円増やすことが目標です。経常利益についても足元の21億円から32億円まで増やすことを目標としており、そこからさらに先へと伸ばしていきます。

4. 5つの事業戦略-2〈機能材料事業〉

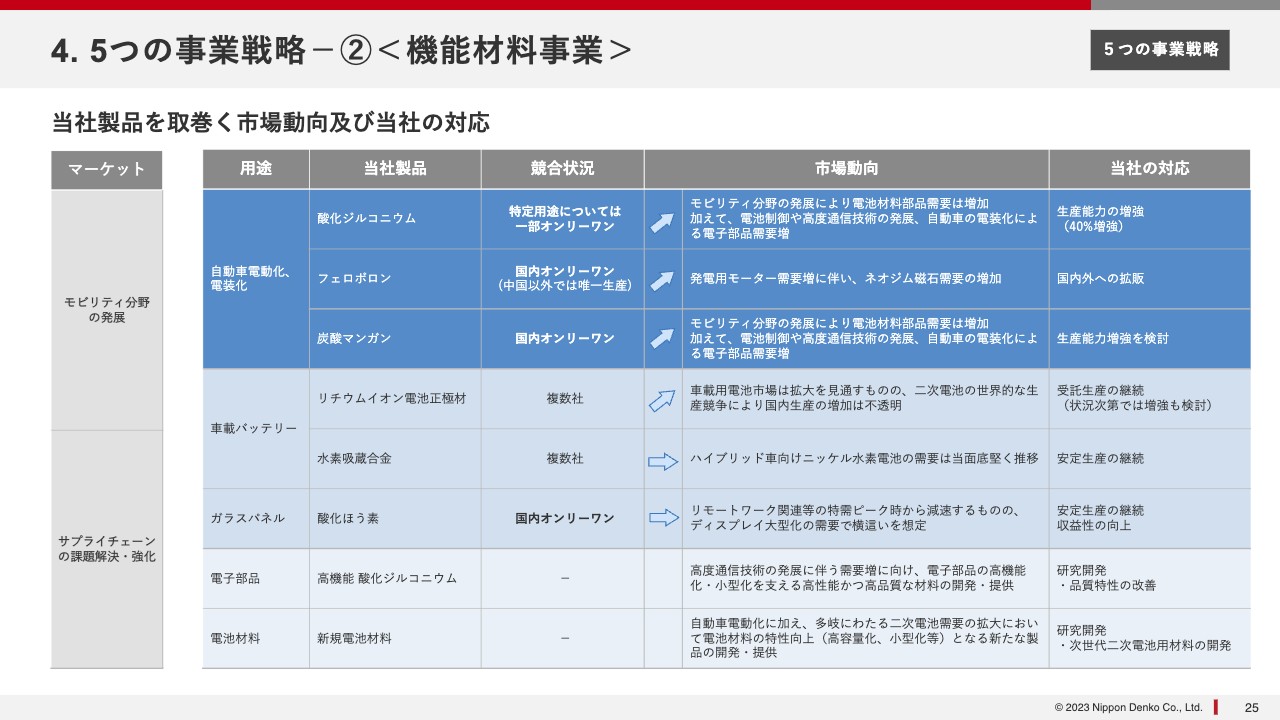

当社の製品について、それぞれのマーケットの状況と今後の見通しを整理しています。マーケットとしては、モビリティ分野の広がりやサプライチェーンの強化のニーズが高まっていく中で、これらに対応する商品が多くあります。

例えば、酸化ジルコニウム、フェロボロン、炭酸マンガンは自動車の電動化・電装化になくてはならない材料ですので、伸びていきます。これらは拡販も進めていき、生産能力の増強も行っていきます。

また、電気自動車がどんどん増えていく中で、車載バッテリーが増えていきます。リチウムイオン電池の正極材は委託生産ですが、私どもの重要なビジネスですのでしっかりと対応を行っていきます。

水素吸蔵合金は、プリウスなどのハイブリッド車に使われている電池の材料です。ハイブリッド車はいわゆるEVと比べて伸び率が高いかというと、必ずしもそうではありません。しかし、堅調な需要がありますので、しっかりと生産を続けていきます。

ガラスパネルに使われる酸化ほう素についても、私どもは日本で唯一のサプライヤーです。ガラスに関しては特殊なガラスの需要が増えていくため、いろいろなかたちで伸ばしていきます。

研究開発として、電子部品関係については酸化ジルコニウムをさらに研ぎ澄ました付加価値の高い高機能な材料の製品開発を、電池材料については次世代のものに対するさまざまな取り組みを進めていきます。

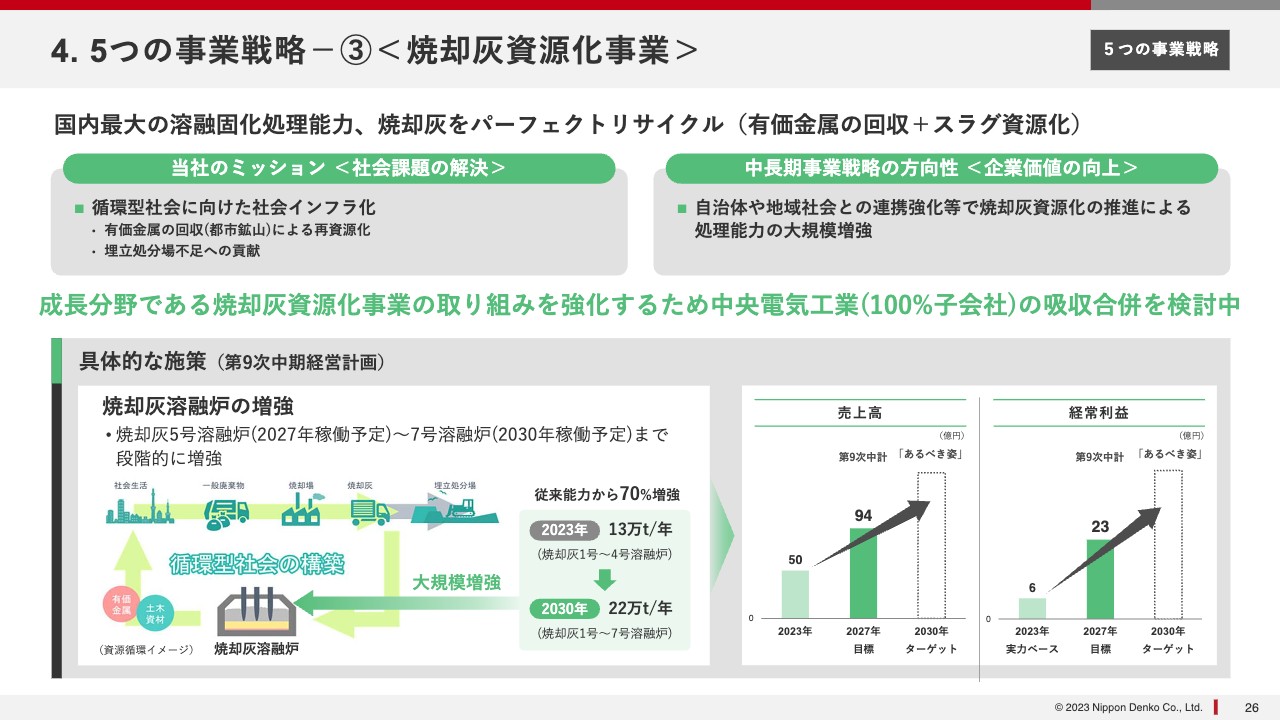

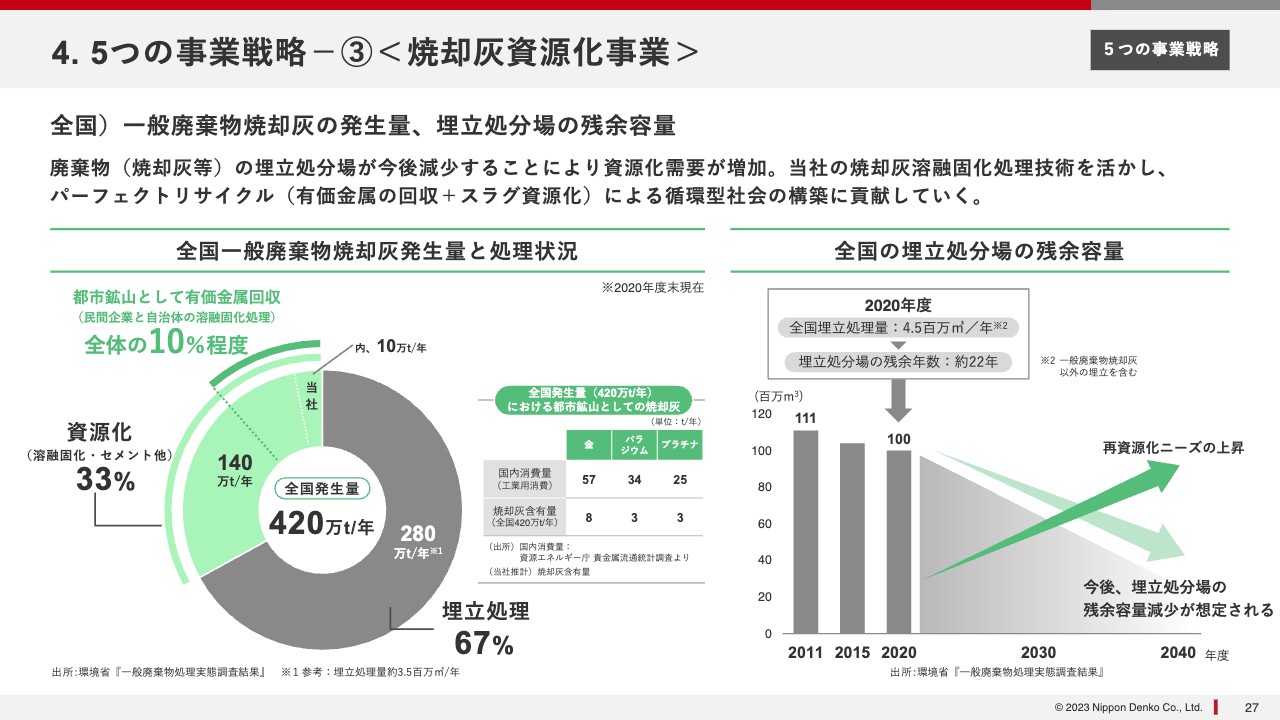

4. 5つの事業戦略-3〈焼却灰資源化事業〉

焼却灰資源化事業です。先ほどお話ししたとおり、パーフェクトリサイクルを進めていきます。スライドに図を掲載していますが、これは先ほどご説明した内容です。

私どもは2022年に4基目の炉を作り、現在年間13万トン体制となっています。現在の4基のから2030年までに3基を増強し、合計7基、22万トン体制にしていくことを計画しています。売上高は足元の50億円を2027年にはほぼ倍増させ、経常利益は足元の6億円を4倍増程度に増やしていく考えです。

4. 5つの事業戦略-3〈焼却灰資源化事業〉

その背景となるのが、マーケットの強さです。スライドの円グラフは、全国の一般廃棄物の焼却灰の発生量と処理状況を示したものです。足元で年間420万トン排出されており、そのうちの約3分の2が埋立処理をされています。

その一方で、残りの3分の1は資源化ということで、セメントもありますが、全体のだいたい10パーセントはいわゆる溶融処理となります。これは自治体がメインですが、灰をもう一度溶かしてそこから有価金属を取り出し、建設資材のようなものを作り出すということです。その中で私どもは民間企業としては最大手で、現在10万トンを処理しています。

これを倍にしていこうというのが、2030年までの目標です。地方自治体で行っている部分については、かなり老朽化も進んでおり、代替ニーズもあると聞いています。

国土の狭い日本ですので、埋立処理場の規模はどうしても限界が出てきます。相当なスピードで埋め立てができる土地は、どんどん減っていくのではないかという見通しです。そのような意味で、再資源化のニーズがますます高まってくるのではないかと考え、現在4基ある炉を7基まで増やしていこうというのが今回の目標です。

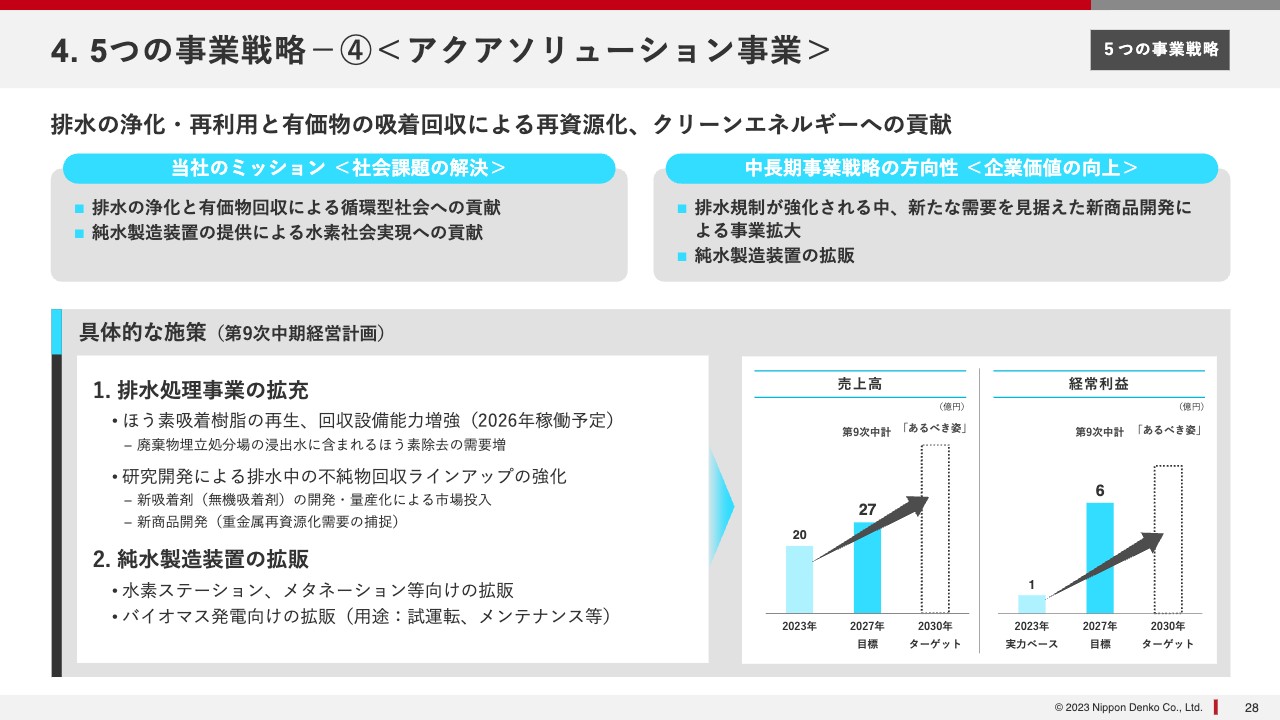

4. 5つの事業戦略-4〈アクアソリューション事業〉

アクアソリューション事業です。排水の浄化や再利用を通じていろいろな有価物を回収していくことと、クリーンエネルギーへの貢献があります。例えば排水処理では、メッキ工場からの排水をきれいにすることはこれまでも行ってきました。

最近は廃棄物の埋立処分場がどんどん増えており、そこからいろいろな不純物の入った水が染み出てきます。環境によくないため、そのような水をきれいにするサービスを拡大していくところが1つのポイントです。

加えて、ほう素やニッケル、クロムなどの元素は取り除くことができるものです。より多くの元素を取り除けるような吸着材料を開発し、新商品化していくことも進めていきます。また、そのような技術をベースにして水素を作るための純水装置のパーツもできますので、そのような部分でも貢献していき、右肩上がりで伸ばしていきたいと考えています。

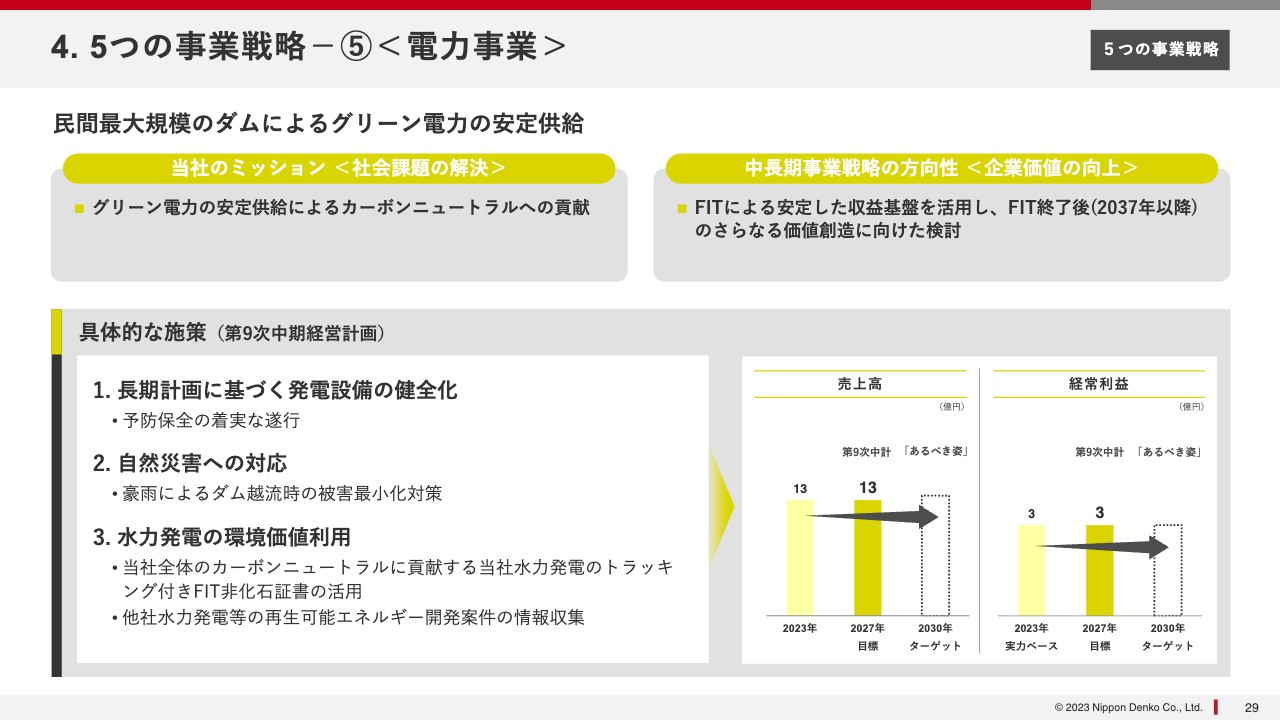

4. 5つの事業戦略-5〈電力事業〉

電力事業です。こちらはFITの契約が2037年までですので、成長するということではありません。しかし、しっかりと保全を続けて、安定した収益と安全運転で地域社会に対して貢献していくということがベースになります。

ただし、グリーンな電力・電源であることはきわめて大きな魅力です。そのため、カーボンニュートラルに貢献するようなトラッキングシステムを活用し、私どものカーボンニュートラル化に対する貢献を高めていくことに取り組んでいきます。

また、水力発電所もありますので、それらの情報収集を強化していきます。2037年にはFITが終わりますが、それを待つのではなく、早めにいろいろな新しい展開ができるのであれば取り組んでいこうと考えています。

中長期経営計画 サマリー

ここであらためてサマリーを掲載しています。2027年と2030年は、スライドに記載の売上高、経常利益、ROEの目標を掲げ、そこに向けて具体的な戦略を進めていきます。

質疑応答:株主還元方針とPBRについて

司会者:「株主還元について明確な還元方針は記載されていませんが、ガイダンスの段階で明示されるということでしょうか? 基本的には現状よりも強化していく方針、業績に左右されない方針を考えていくという理解でよろしいのでしょうか? また、PBR1倍は必達目標と考えていますか?」というご質問です。

新日本電工:株主還元については、私どもは従来極めて高い水準での株主還元を行ってきたつもりです。この方針は今後も一切変わりはありません。具体的にはガイダンス等でご説明することになるかと思います。

また、PBR1倍は必達かというと、株価そのものはいろいろな外部環境によって変わるため、私たちが株価をいくらにすると言っても、外部環境によっていろいろ変わりうるということです。

ただし、私どもが自分たちでできることは何かを考え、あらゆることを全部行っていこうということが今回の中長期経営計画の趣旨です。

9ページ目のスライドに示していますが、この4つのターゲットがポイントです。ROEを上げて10パーセントにすることは、私どものコミットメントであり、それ以上を目指していくということが1つです。

期待利益率や株主資本コストをどのように見るのかにより、PBRの理論値が出てくると思います。

スライドに記載の成長戦略をしっかり進め、利益目標を着実にクリアしていくことや、サステナビリティをしっかり進めていくことなどによって期待利益率も上がってくると思います。

また、先ほどお伝えしたとおり、合金鉄事業の安定化を図り、収益の安定化を進めていくことは、株主資本コスト、ベータ値などをよい方向に働かせることができるようになるのではないかと考えています。

このような取り組みをしっかり進めていく結果として、みなさまに企業価値を評価され、PBR1倍以上になることを期待しています。目標として掲げるというよりも、自分たちでできることは全部やろうというのが今回の計画であるとご理解いただきたいと思います。

質疑応答:合金鉄市況のヘッジ策について

司会者:「合金鉄市況は足元では横ばいの前提ですが、さらに下振れした際のヘッジ策をもう少し具体的にお願いします」というご質問です。

新日本電工:先ほど少しご紹介したように、今の価格スキームはマージンを一定の範囲内に抑えるということですので、マージンの下限があります。大幅に暴落して大変な状態になったとしても、マージンの下限がありますので、ある意味ではそれがヘッジであると読み替えられるのではないかと思っています。

質疑応答:株主還元の数値目標の公表について

質問者:株主還元についてです。明確な数値目標などがガイダンスの際に出される可能性があるという理解でよろしいでしょうか?

新日本電工:私どもは第2四半期と第4四半期に決算説明会を開催していますので、そこで具体的なことについてクリアな説明を行うことを考えています。

ただし、先ほどお伝えしたとおり、これまでも高い水準での配当政策を行ってきたつもりですので、その方針には変わりはありません。

質問者:配当性向30パーセント、DOE4パーセントなどの数字を出さない理由を教えてください。

新日本電工:理由としては、まず配当性向30パーセントということは、純利益に対して30パーセントという固まった数字になってしまいます。先ほどお伝えしたように、私どもは在庫影響を大きく受ける事業体質です。

そのため、必ずしも実績値によって配当が決まるということではなく、実力ベースの経常利益を見た時に場合によっては実績値と違ったかたちでの配当性向の数字が出てくる可能性もあります。そのため、明確に示していません。

質問者:それでは、DOEで出されない理由は何でしょうか? 例えば資産対比で3パーセントや4パーセントなど、業績に左右されない安定的な還元性向を示す会社もけっこうあるかと思います。そこをあえて記載しない理由は何かあるのでしょうか?

新日本電工:確かにDOEという考え方もあるかと思います。しかし、どのような還元を行うかというのは、さまざまな事情の中でROEをある程度のレベルに保つところを踏まえながら、個々のタイミングで決定していくものだと思っています。

そのため、今回の説明の中では具体的な数値は記載しなかったというところです。もちろん実際には、現在並かそれ以上の還元を今後も行っていきたいと考えています。

補足説明

当社は、本計画ではROEの向上、連結経常利益の拡大を目標としており、利益の拡大に応じた株主還元を行いたいと考えています。

DOEについても検討していますが、本計画で目標としている利益拡大局面においては利益に応じて株主還元を拡大する配当性向の方が、より株主の期待にこたえることができると考えています。また、財務レバレッジについて、ネットD/Eレシオ0.20倍から0.45倍への変更も計画しており、資本と負債の構成が変動する局面においてDOEを選択することは適切ではないと考えています。

一方で、当社事業の大きな柱である合金鉄事業については、市況変動による在庫影響額の変動が大きいことから、純利益をベースとした一律の配当性向により株主還元を実施した場合、実力ベースの利益が拡大しても在庫影響額の変動により配当額が大きく減少する可能性があり、結果として株主のみなさまと当社の中長期経営計画の進捗をご共有いただけないことが懸念されます。このため、従来の純利益に加えて実力ベースの損益等も勘案した上で具体的な配当額を決定していきたいと考えています。

本計画においては具体的な株主還元の目標数値を記載していませんが、株主還元は目標ROEを達成し、かつ継続するための重要な施策であり、4つのターゲット(成長戦略、収益性の向上と安定化、財務戦略、サステナビリティ)の1つとして中長期経営計画の柱であると当社は考えています。そのため固定した基準を定めるのではなく前中期経営計画と同様、利益に応じた配当をベースとしつつ、目標ROEの達成と継続に向け中長期計画期間全体では従来の還元性向を上回る株主還元を行ってまいります。

新着ログ

「鉄鋼」のログ