霞ヶ関キャピタル、プライム市場へ上場市場区分変更 長期運用型ファンド組成による収益構造多層化が業績に貢献

Index

河本幸士郎氏(以下、河本):みなさま、こんにちは。ただ今より、霞ヶ関キャピタル2023年8月期の決算説明を始めます。本日は、スライドに記載の順番でご説明します。

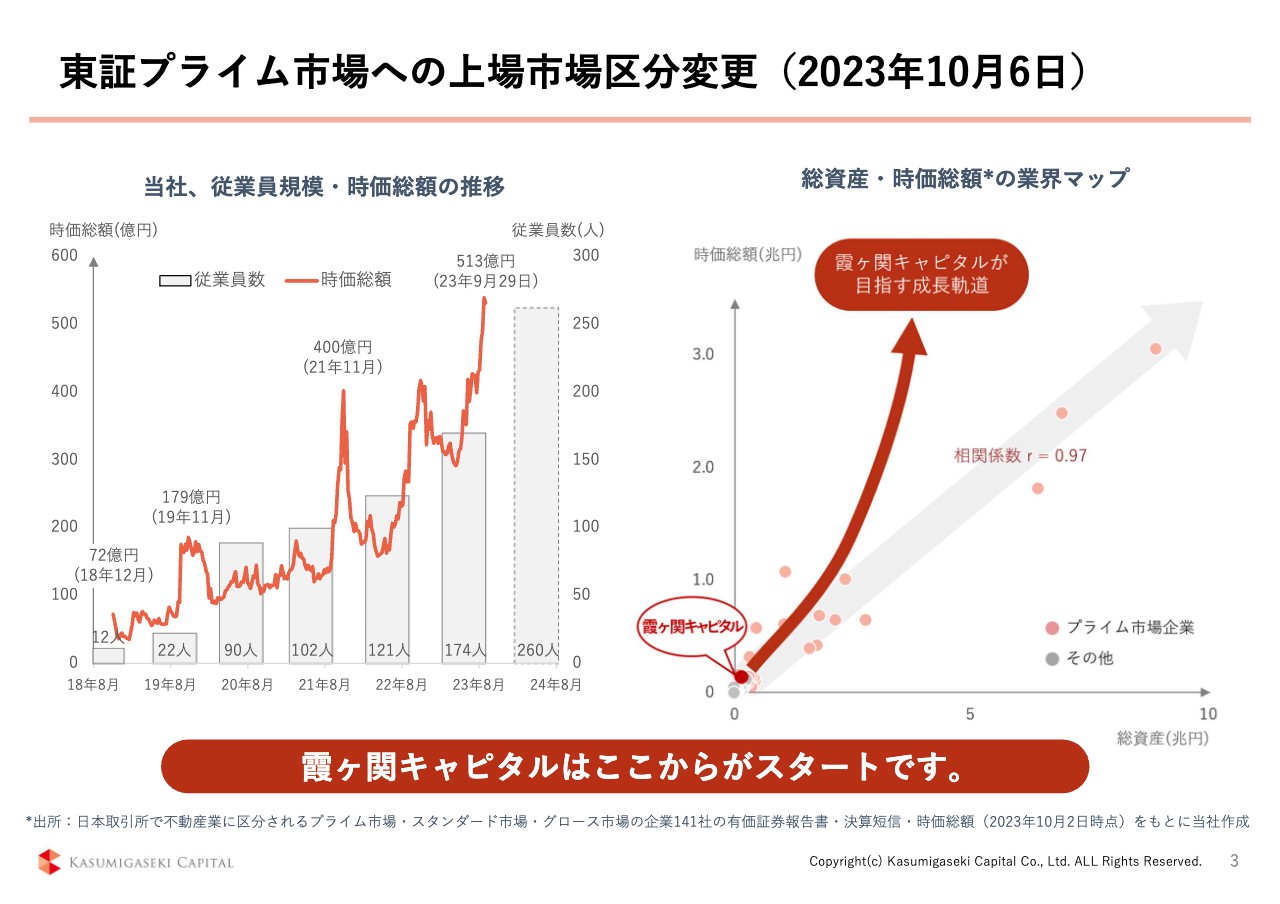

東証プライム市場への上場市場区分変更(2023年10月6日)

最初に、トピックスです。2023年9月29日にプライム市場への上場が承認され、2023年10月6日に上場市場区分が変更となります。これもひとえに、関係各社と株主のみなさまのご支援のおかげです。まずは御礼を申し上げます。ありがとうございます。

2022年4月の市場区分の変更以降、不動産銘柄としては第1号のプライム承認のようです。第1号という順番そのものにはなんの意味もありませんが、「1番」と言われると、少し名誉な感じもしています。

今回の決算説明会は、いわば「所信表明演説」のようなものだと思っています。今の率直な気持ちを言うと、やっとスタートラインに立ててワクワクしています。

我々は根っからのベンチャー企業です。ベンチャー企業とは「やりたいこと」と「できること」のギャップが大きい企業のことだと思っています。我々にはまだ、「やりたいこと」があります。できていることはわずかです。その「やりたいこと」を少しずつ達成できるステージに来られたと思っています。そのような意味で、やっとスタートラインに立てたという気持ちです。

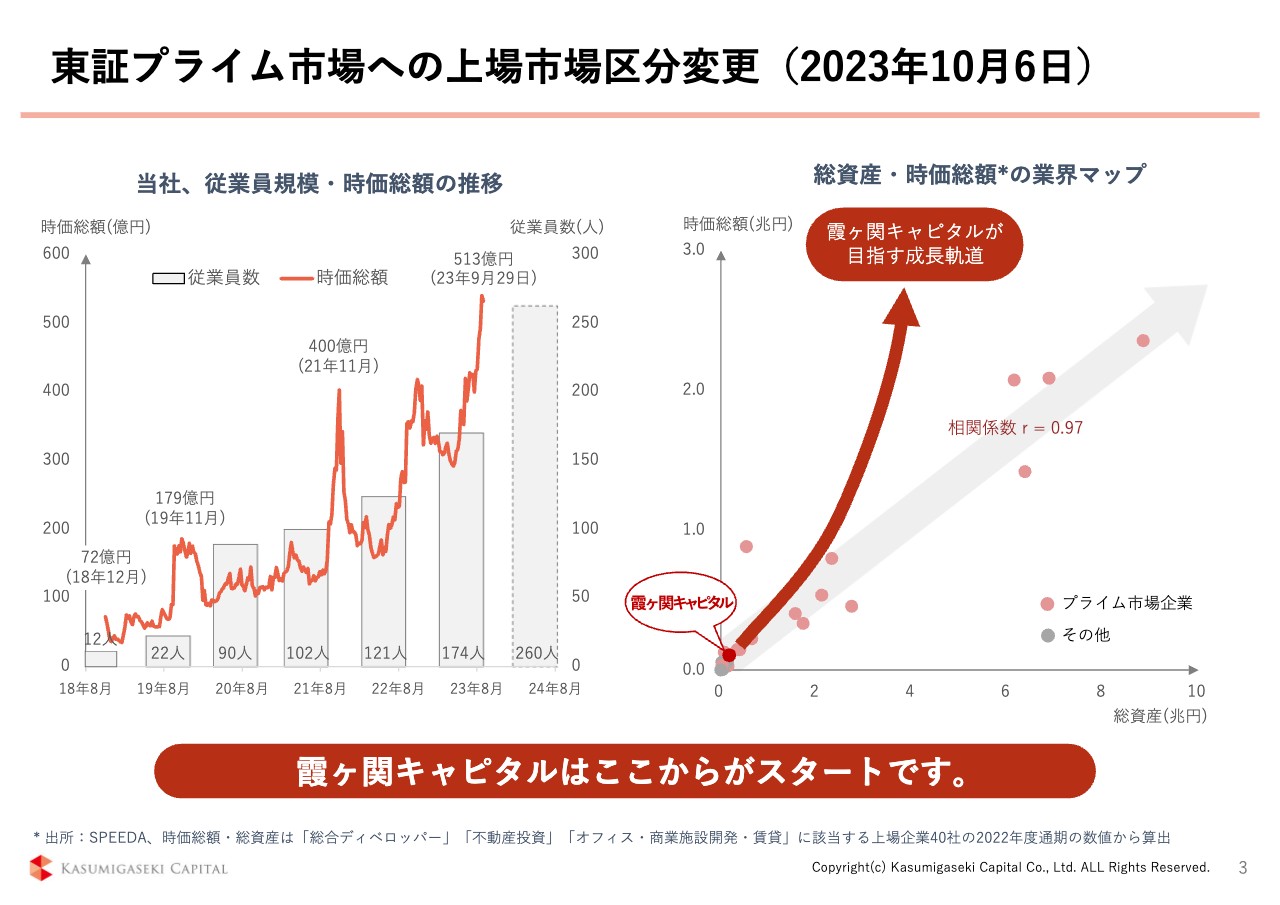

スライド左側には霞ヶ関キャピタルの時価総額と従業員数の推移、右側にはプライム市場の不動産関連銘柄の業界マップを記載しています。業界マップは、総資産と時価総額を軸としたものです。1軍は時価総額1兆円以上の4社、2軍は3,000億円から1兆円までの5社から6社、3軍がそれ以下だとすると、我々はようやく3軍に入れたところです。やりたいことを実現しながら十分に実績を積み、近い将来に2軍の一角を狙える企業になろうと思っています。

本日は、スタートラインにたどり着いた我々の2023年8月期実績と2024年8月期の予想、中期経営計画の修正についてお話しします。

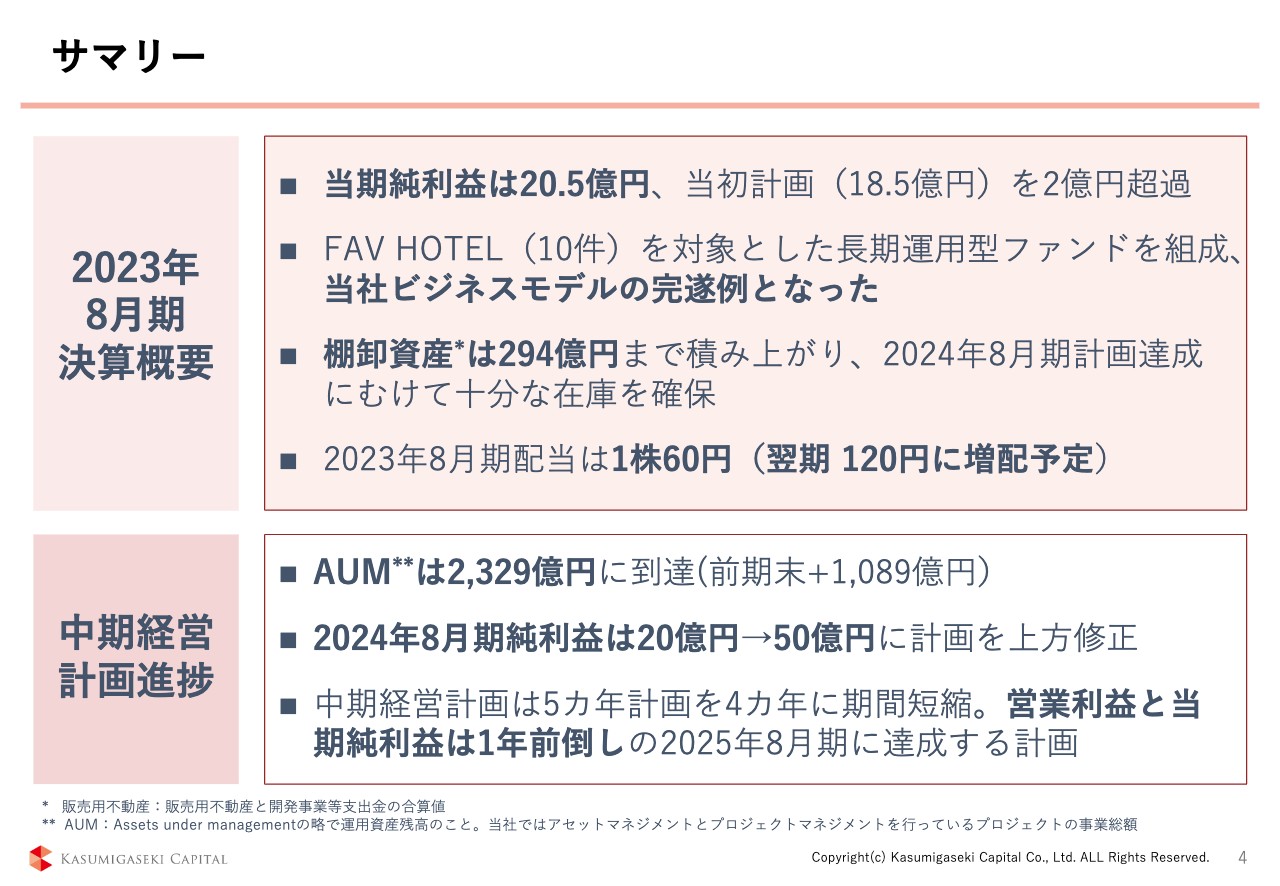

サマリー

サマリーをご紹介します。まずは2023年8月期のおさらいです。1つ目に、純利益が当初計画に対して2億円超過し、7月の修正計画に対しても上回って着地しました。

2つ目として、2023年2月に、我々が企画・開発・運営まですべてを行うホテルである「FAV HOTEL」10件をまとめた長期運用型ファンドを組成しました。後ほどあらためてご説明しますが、霞ヶ関キャピタルのビジネスは建物を建てておしまいではありません。

建てたものをファンド化し、きっちりと成功報酬をいただきながら、ファンドの運用までやりきることが我々のビジネスです。このモデルを初めて完遂したという意味では、我々にとって大きな出来事でした。

これは、収益面においても大きな転換点と言えます。後ほどスライドの図を使ってご説明しますが、収益構造がこれまでと変わりました。1層しかなかった収益が2層、3層と多層化したのです。多層化したことにより、販管費をほぼ維持したまま粗利が増加し、結果として営業利益が大きくなる体質へと変化しました。

そのような意味で、長期運用型ファンドを組成したのは非常に重要な出来事です。今後もどんどんファンド化を進めていきます。

3つ目に、着地時点での棚卸資産が約300億円となりました。昨年の着地時点では180億円だったため、1.6倍以上の積み上げとなっており、今期予想に対しても十分に積み上げられていると言えます。

4つ目として、今期の配当は前期の2倍となる120円へ増配予定です。以上が2023年8月期のおさらいとなります。

次に、中期経営計画に対する進捗をお話しします。AUMが前期末比で1,089億円増加し、2,329億円となりました。また、2024年8月期の計画を大幅に修正し、純利益を50億円とします。さらに、当初計画では当期純利益100億円の達成は2026年8月期としていましたが、こちらも1年前倒しし、2025年8月期に100億円を達成する計画とします。

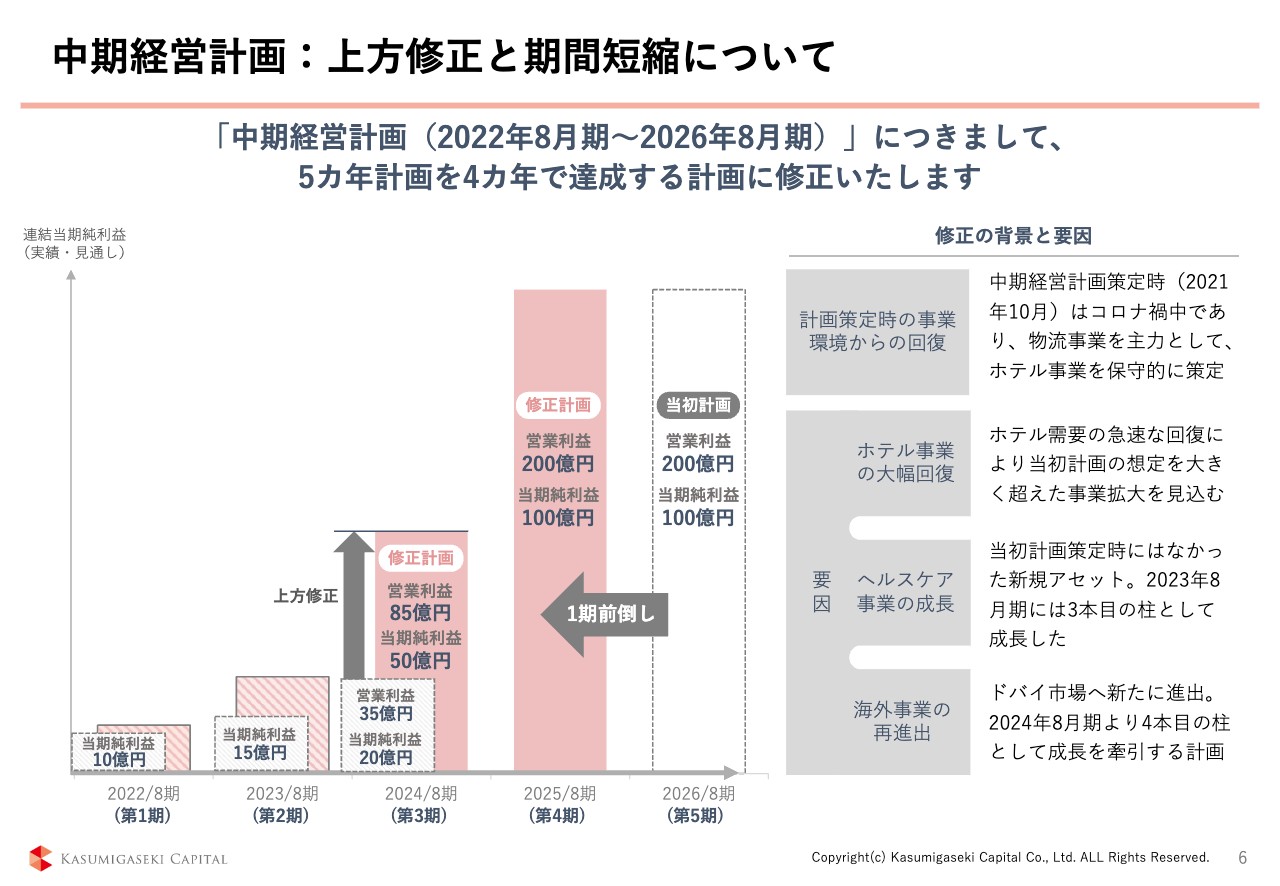

中期経営計画:上方修正と期間短縮について

中期経営計画について、これまでの進捗も含めてお話しします。2021年に中計を発表しましたが、スライドに記載のとおり、これまでの過去3年間はいずれの年度においても計画を上回る実績を上げてきました。

2023年8月期に達成した当期純利益20億円は、実はもともと2024年8月期に計画していた数字でした。すでにこの時点で1年早まっています。計画の早期達成理由をスライド右側にまとめています。

1点目は、ホテル需要が想定を上回る早さで回復したことです。2021年に中計を策定した時は、コロナ禍の真っ只中で出口がまったく見えませんでした。そのため、ホテル需要は2023年から少しずつ緩やかに回復するという前提で5カ年計画を策定しましたが、みなさまもご存じのとおり、一気に回復しました。

2点目は、ヘルスケア事業の立ち上げです。ヘルスケア事業を立ち上げたのは2022年5月ですので、中計策定時の2021年にはまだ存在していなかった事業です。物流とホテルの2本柱を前提に策定した中計に対し、3本目の柱が加わりました。それにより、計画達成が早まるのは当然のことと言えます。

3点目は、海外事業です。我々は、2018年のマザーズ上場前から海外事業を模索し続けてきました。2019年には、タイで収益化できそうな案件を複数進めていましたが、新型コロナウイルスの感染拡大により頓挫してしまいました。

そのため、中計策定時には海外事業の収益は考慮していませんでした。しかしながら、実は1年ほど前からずっとドバイマーケットを検証しており、結論として「ドバイに勝機あり」と判断し、すでに着手済みです。

今は住居系のアセットを対象としたバリューアップファンドの組成を進めており、この事業が今期から収益に入ってきます。ドバイを選んだ理由は、非常にシンプルに言うとシンガポール化を進めているためです。

ドバイは、ヨーロッパから見るとインドや中央アジアの玄関口です。インドや中央アジアの将来性に関しては、みなさまもご存じかと思います。そのため、金融と物流のハブになるべく政府が全力で動いています。

そのような背景のもと、1年ほどマーケット環境や法律、税務などを検証した結果「ドバイにビジネスチャンスあり」と判断しました。以上の3点が、中期経営計画の上方修正ならびに早期達成の理由です。

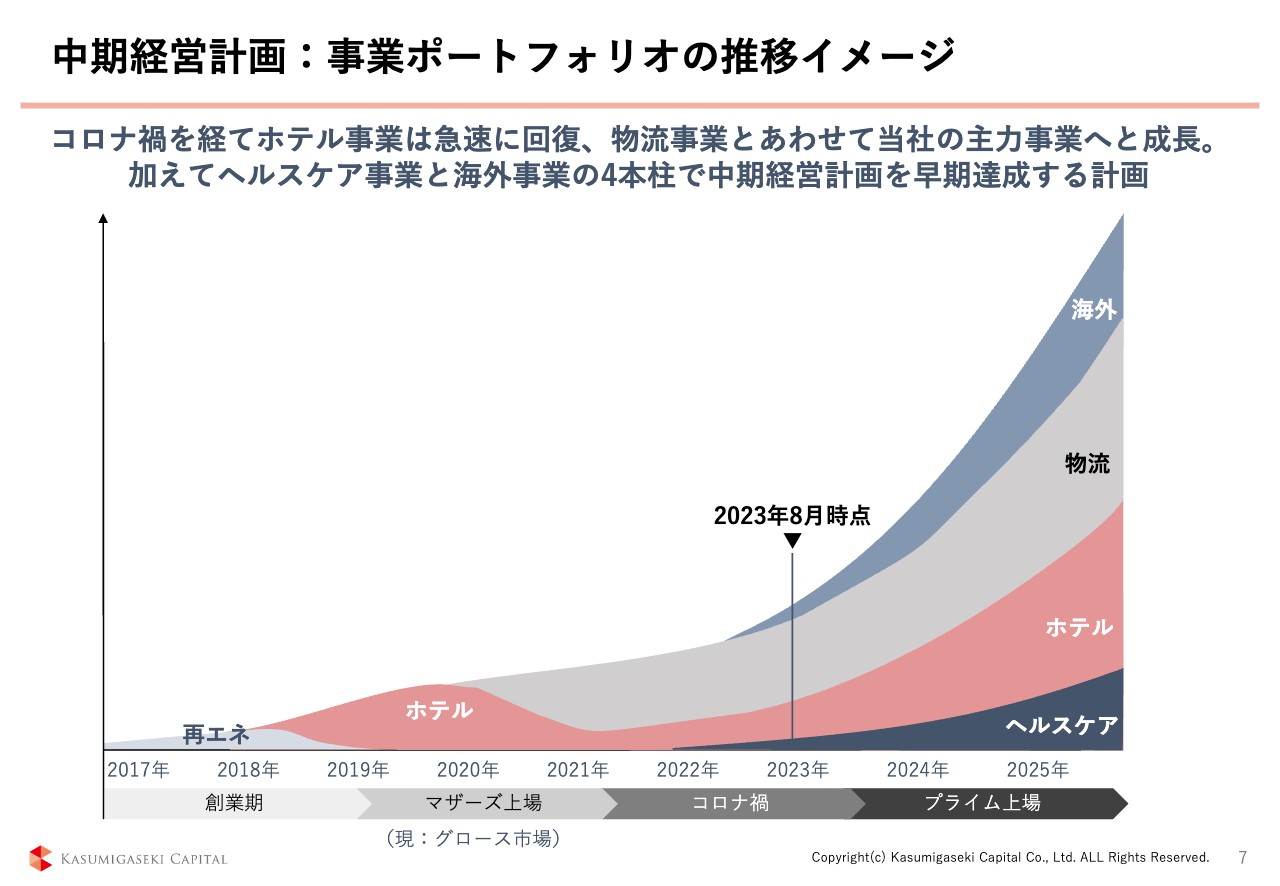

中期経営計画:事業ポートフォリオの推移イメージ

スライドには、事業ポートフォリオのイメージを示しています。

コロナ禍の3年弱はホテル事業が停滞し、物流事業が大きなけん引役となっていました。しかしながら、コロナ禍が明けた今では、ホテル事業も物流事業とともに2本柱として霞ヶ関キャピタルの大きなエンジンとなっています。さらに、ヘルスケアと海外事業という新たな2つのエンジンも加わり、今期からは4つのエンジンで動き始めました。

今期からは、これらの収益源の多様化だけではなく、収益源の多層化という側面にもご注目いただきたいと思います。

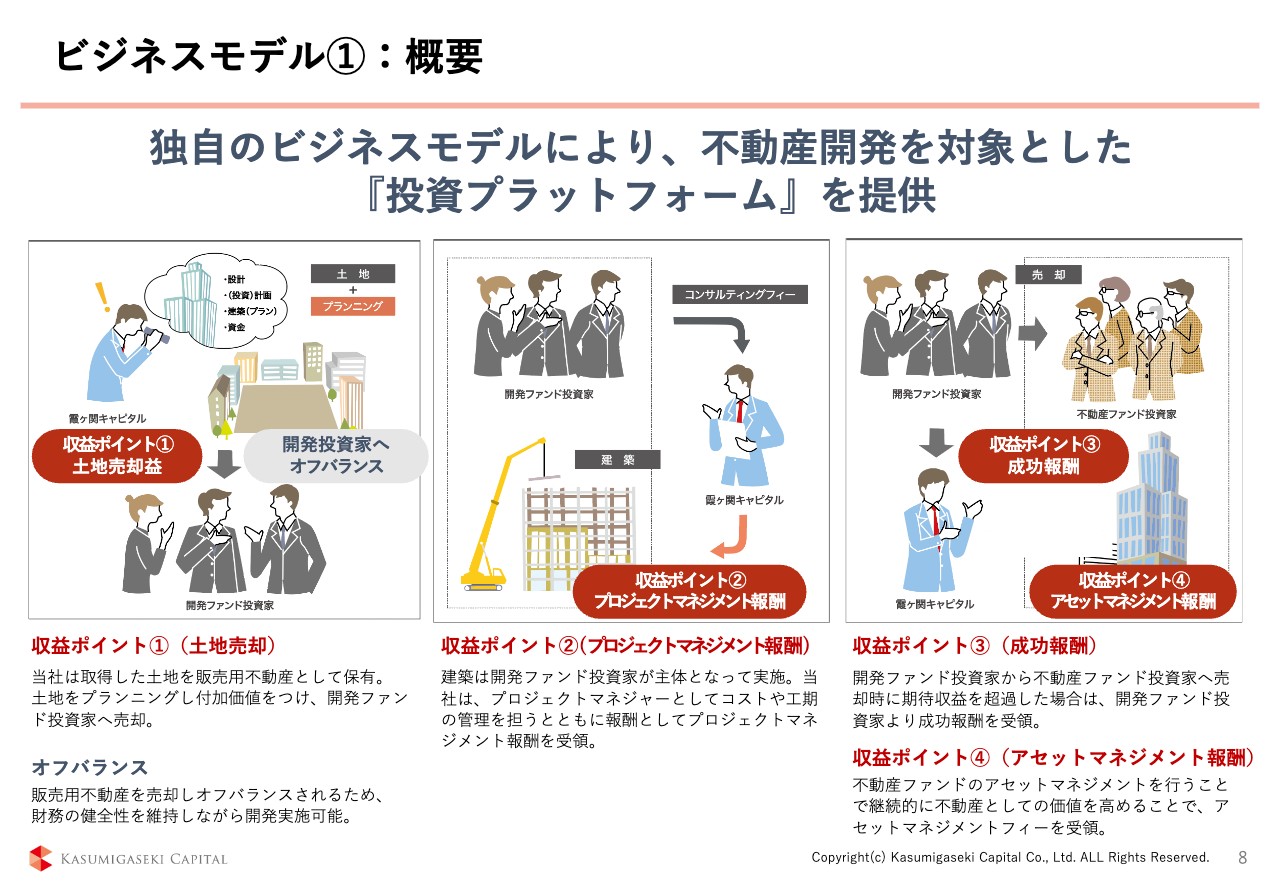

ビジネスモデル①:概要

「収益源の多層化」について、我々のビジネスモデルを簡単におさらいした上でご説明します。我々のビジネスモデルは3つのステージで構成されています。

第1ステージでは、開発用地を購入し、6ヶ月後に当社が組成する開発ファンドに売却します。第2ステージでは、開発ファンドで建物を造って竣工させた後に、当社が組成・運用します。第3ステージでは、それらを長期運用型ファンドに売却します。この3ステージに分け、高回転でどんどん回していくのが我々のビジネスモデルです。

このモデルの中において、当社の利益ポイントは3つあります。第1ステージで用地を開発ファンドに売却する際のキャピタルゲイン、第2ステージの開発ファンドから当社が組成・運用する第3ステージの長期運用ファンドに売却する際の成功報酬、第2ステージと第3ステージのファンドを運用することによるアセットマネジメントフィーです。

2022年8月期まで、当社の利益のほとんどは用地を売却する際のキャピタルゲインでした。それだけで走ってきたのです。

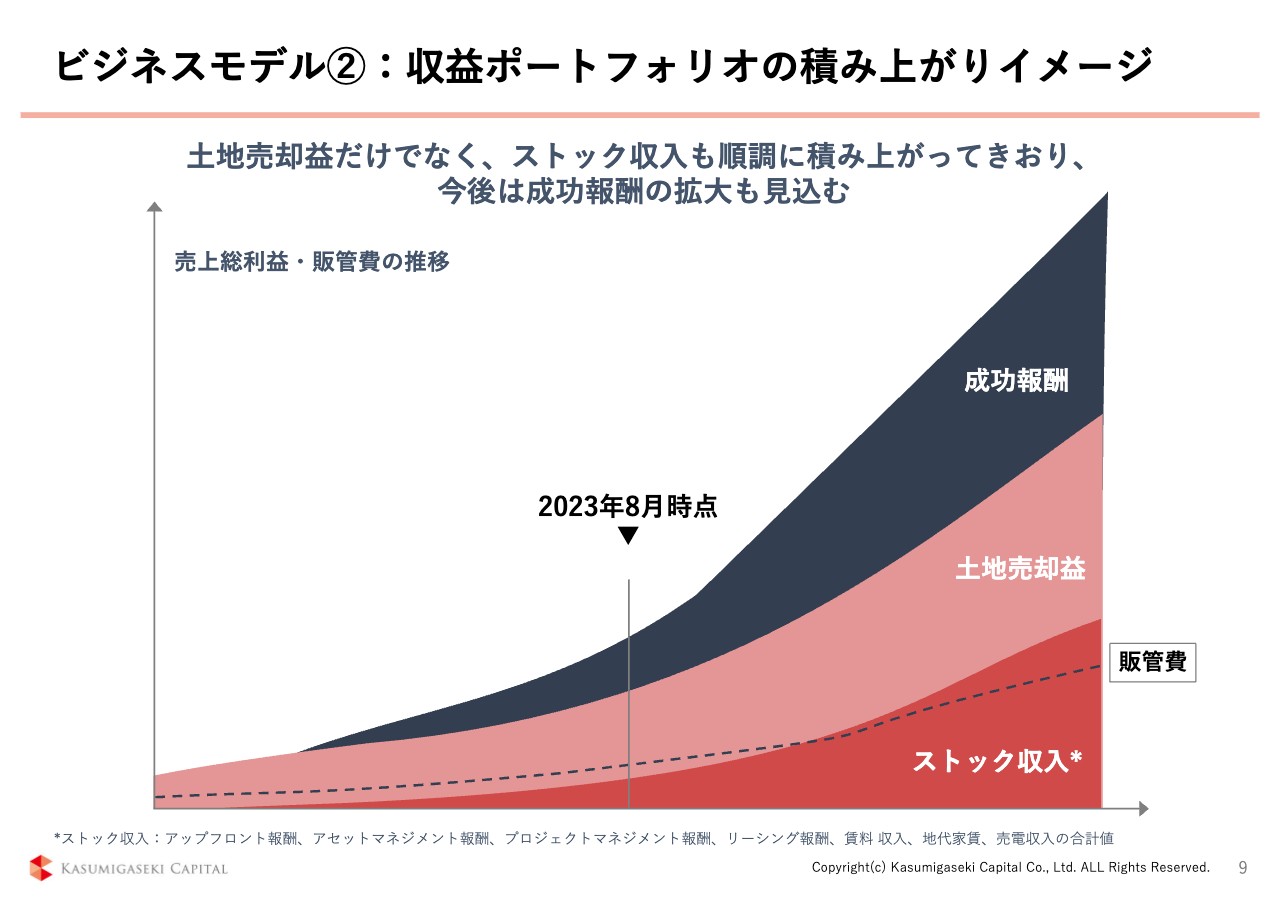

ビジネスモデル②:収益ポートフォリオの積み上がりイメージ

こちらのスライドでは、利益構造のイメージを図に表しています。ご覧のとおり、土地の売却益が大きな割合を占めています。それが2023年8月期から、ようやく2層目となる成功報酬が入ってくるようになったのです。また、AUMが積み上がってきたことで、3層目のストック収入も分厚くなってきました。

一方で、販管費は急激に上がることはありません。なぜなら、長期運用型ファンドを運用する組織体制は先に整える必要があるため、すでに先行投資していたからです。1層しかなかった利益が多層化に加えて販管費は先行投資済みということで、営業利益が高くなるステージに入りました。

長期運用型ファンドに入っているアセットはまだ約135億円である一方、我々の案件パイプラインは約3,000億円あります。これから残りの2,900億円分が長期運用型ファンドに入ってくるため、それに応じた成功報酬がどんどん入ってくる仕組みになっています。ようやく成功報酬という果実を得られるステージに入りました。

冒頭で、2月にホテルの長期運用型ファンドを組成したことが大きな出来事だったとお伝えしましたが、その理由がおわかりいただけたかと思います。したがって、2024年8月期は2023年8月期の2.5倍の50億円の純利益を出すと言っても、2.5倍の件数を行うわけではありません。

従来どおり1層目の利益を創出しつつ、竣工を迎える物件も多数あるため、自動的に2層目の成功報酬が入ってきます。さらに、3層目となるファンドからのストック収入も分厚くなってきていますので、件数は2.5倍とならずとも、利益は2.5倍になるということです。

以上の説明により、我々のビジネスモデルの強みがおわかりいただけたかと思います。繰り返しますが「収益の多様化×収益の多層化」という掛け算ができるようになったため、中計の前倒しが可能になったということです。この掛け算の面積をイメージしながら、ビジネスを組み立てています。

2年前に「5年で純利益を10倍にする」と発表した時には、おそらく多くの方が懐疑的だったと思います。今でも懐疑的な意見もあるでしょう。ただし、我々の感覚としては利益のイメージができており、特に大きなリスクを取ることなく達成可能だと思ったからこそ、中計を発表したのです。

しかし、それ以上にうれしい誤算がありました。本当に優秀な社員がいることで、経営陣が描いていた面積が想定以上に早く大きくなり、1年前倒しとなりました。前倒しした計画を十分に達成し、100億円の先の計画も早く達成したいと考えています。

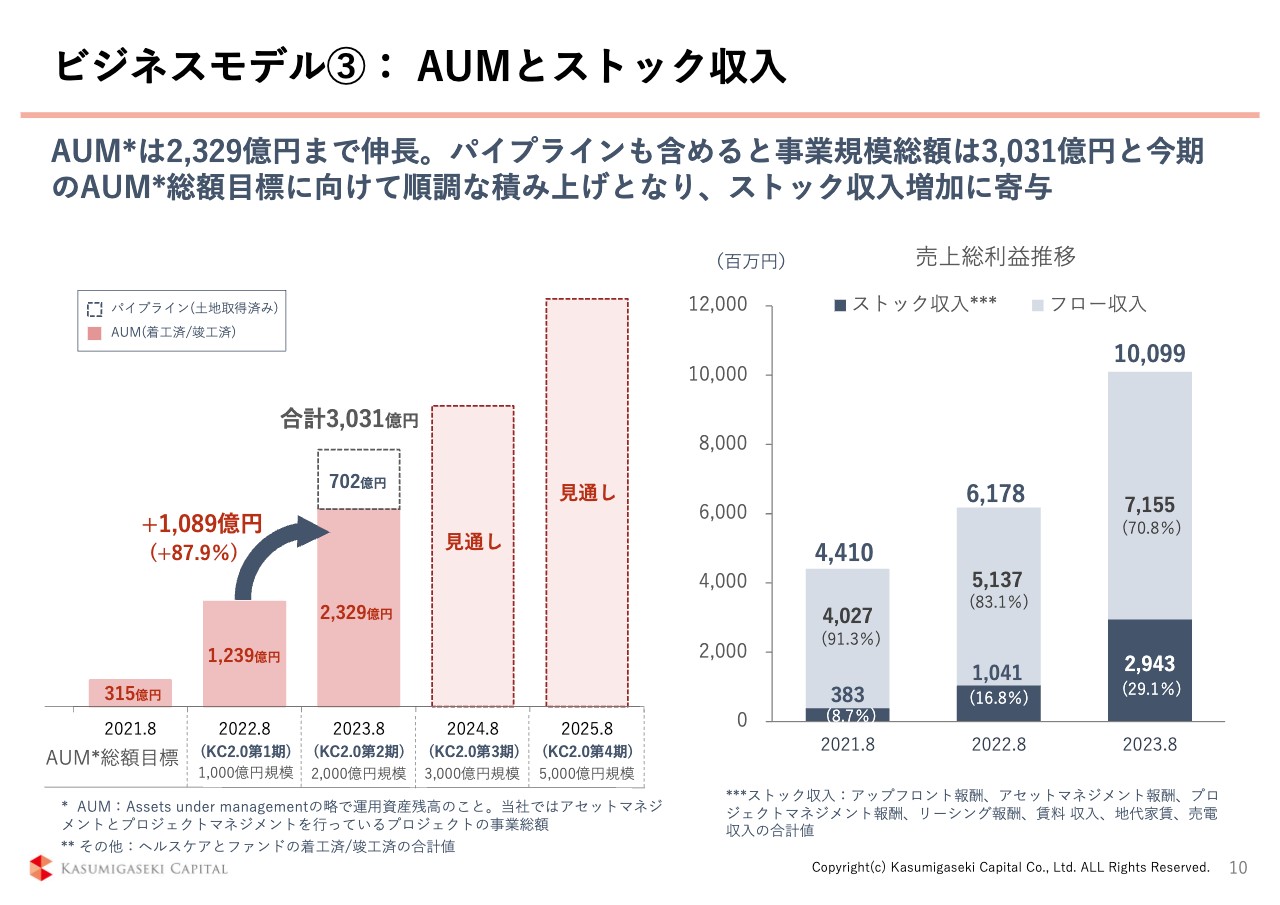

ビジネスモデル③: AUMとストック収入

AUMとストック収入についてです。AUMは前期比約1,000億円増の2,329億円、パイプラインも含めると3,031億円となりました。

AUMの積み上がりスピードも極めて順調に推移しています。また、AUMの拡大によりストック収入であるアセットマネジメントフィーも拡大してきており、2023年8月期のストック収入は約30億円となりました。年々ストック収入の割合が高くなっており、経営の安定度が増してきていることがわかるかと思います。

2023年8月期 BS対前期末比較

2023年8月期の決算概要と2024年8月期の業績見通しについてです。これまでのお話と重複する部分が多いため、抜粋してバランスシートについて少しだけ触れます。

こちらのスライドでご覧いただきたい部分は1点だけです。左側の販売用不動産及び開発事業等支出金をご覧ください。期末に積み上がっている販売用不動産及び開発事業等支出金が翌期の売上につながります。そして、2022年8月期末に約187億円あった販売用不動産及び開発事業等支出金に対し、2023年8月期の売上はちょうど2倍の約370億円となりました。

我々のビジネスモデルでは、6ヶ月ごとに回転させるとお話ししてきました。2023年8月期の売上がちょうど2倍で約370億円となり、前期末時点での販売用不動産及び開発事業等支出金は100億円増えて約300億円あります。こちらも6ヶ月ごとに回転させるため、2024年8月期の売上は2倍の600億円を計画しています。

売上だけ見ると前年同期比で2倍弱ですが、当期純利益は2.5倍の計画です。なぜかと言うと、利益の多層化により営業利益率が高まるためです。

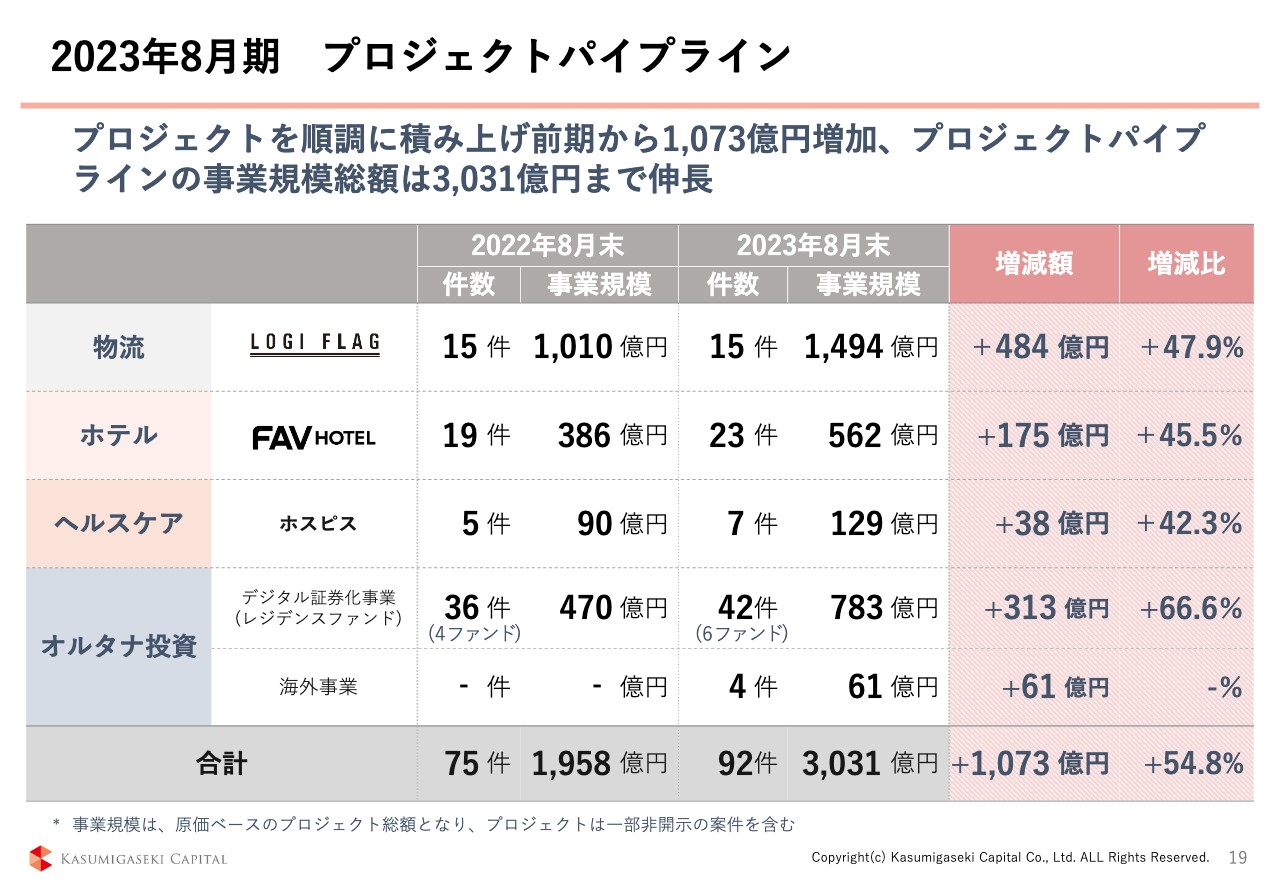

2023年8月期 プロジェクトパイプライン

こちらのスライドには、プロジェクトパイプラインの内訳を記載しています。1番右側の増減比を見ると、いずれの事業分野でもまんべんなくしっかりとパイプラインが積み上がっていることがわかるかと思います。結果として1,000億円以上増加し、約3,000億円となりました。

事業内容

ここからは各事業の内容についてご説明します。

事業内容の説明に入る前に、すべてのアセットに共通する我々の考え方についてお話しします。我々が作るアセットは、いずれも前例があまりないゆえに今はニッチに見えるかもしれません。しかし需要は旺盛であり、さらにその需要は今後も拡大すると予想されるアセットにフォーカスしています。

冷凍冷蔵倉庫、省人化を追求した多人数向けホテル、ホスピス、いずれもそうです。そして、いずれのアセットも我々のコンセプト、狙いが正しかったことは証明されてきています。しかし、まだ成熟しているわけではないため、アセットの価値の極大化ができているとは思っていません。

つまり、賃料やオペレーションプランの最適化についてはまだ改善の余地があるということです。賃料やオペレーション体制を最適化できれば、当然ながらアセットの価値を上げることができます。アセットの価値を上げることができれば、その分我々が享受できる利益も増えることになります。

そこで、コンセプトの正しさが明らかになった今、今後はオペレーション分野にも積極的に関与していき、ソフト面からアセットの価値を高めていきます。そのような視点でビジネスを拡充していこうと思っています。

ソフトの最適化によりハードの価値を極大化という視点でデベロップメントしているプレーヤーは、実は極めて少ないのです。ファンドスキームを活用したモデルだけではなく、このような視点で我々は事業を進めているという前提で、各事業の内容をお聞きいただきたいと思います。

物流事業に関しては後ほど杉本からご説明しますので、私からはその他の事業についてお話しします。

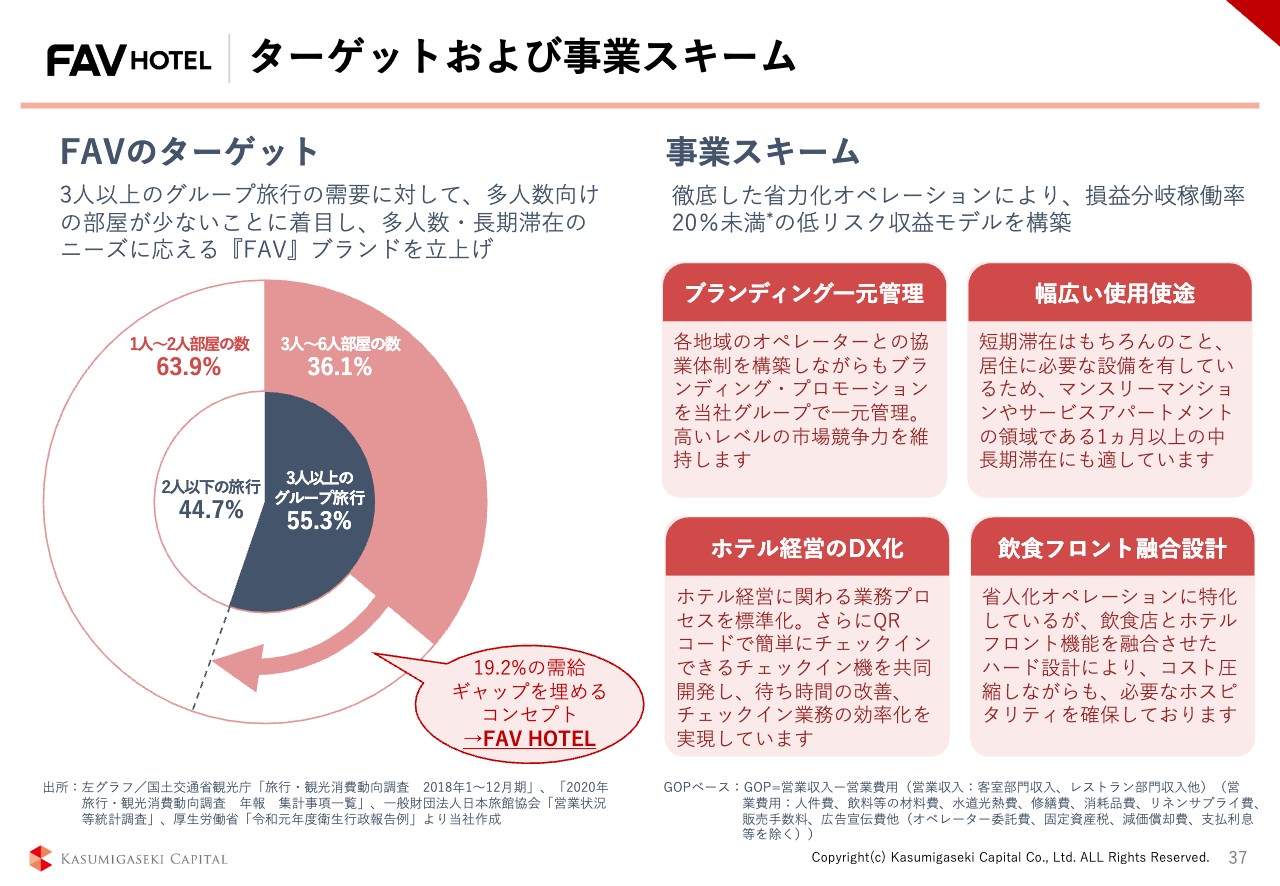

FAV HOTEL | ターゲットおよび事業スキーム

ホテル事業についてです。霞ヶ関キャピタルのホテル事業である「FAV HOTEL」ですが、コンセプトはご存じの方もいらっしゃるかと思いますので手短にご説明します。キーワードは「広くて、安くて、カッコいい」です。

「広い」については、多人数向けで4人以上がゆったりと過ごせる間取りを用意しています。なぜ多人数向けかと言うと、需要に対して供給が圧倒的に不足しているためです。

「安い」について、なぜ安くできるかと言うと、DXを駆使しながら徹底的に省人化オペレーションを行っているためです。基本的にはワンオペで、フロント業務は1人でまかなっており、夜は無人です。なぜそのようなことができるのかをご説明します。

例えば、チェックインに関しては業務がありません。宿泊者は、予約時にスマホに送られてくるQRコードをチェックイン機にかざすだけです。各部屋の入室に当たっては、暗証番号式のドアを設置していますので、ルームキーの受け渡しの必要もありません。

また、チェックアウトの手続きも必要ありません。宿泊中に料金がかかるものについては、スマホでオーダーしていただく時点で精算が完了しています。そのため、チェックインは数秒で完了し、チェックアウトはそもそも不要というオペレーションになります。

みなさまも経験されたことがあると思いますが、チェックインやチェックアウトに要する時間は非常にイライラしませんか? 実は、省人化することであのイライラは解消できるのです。そして、省人化することで宿泊代を安く設定することも可能になり、良いことづくしなのです。

最後のキーワードの「カッコいい」ですが、利用者が満足するかどうかの要素としてデザインは非常にウエイトが高い要素だと思っています。そのため「FAV HOTEL」はデザインにも徹底的にこだわっています。

FAV HOTEL | 計画中/開発中パイプライン

スライドには「FAV HOTEL」の一例を載せています。我々がデザインにいかに重きを置いているかがわかるかと思います。「広くて、安くて、カッコいい」、これが霞ヶ関キャピタルが手がける「FAV HOTEL」です。

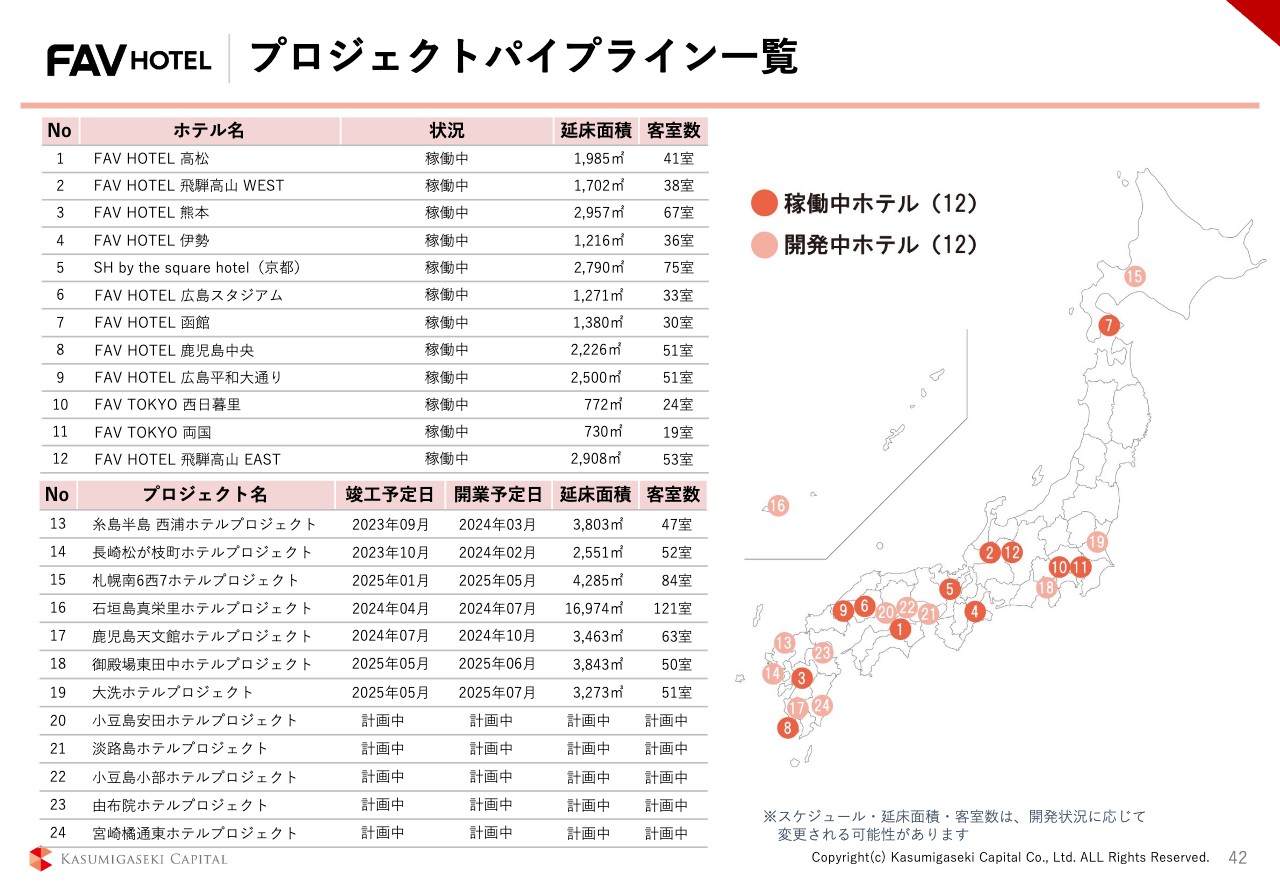

FAV HOTEL | プロジェクトパイプライン一覧

「FAV HOTEL」のプロジェクトパイプラインの一覧です。現時点で24件のパイプラインがあり、そのうち12件が稼働中です。事業規模にして総額560億円となります。

我々が本事業を始めたのは2019年で「FAV HOTEL」の用地を買い始めたのは4年前です。その間、新型コロナウイルスの感染拡大という強烈な逆風が吹いている中で、24件のパイプラインを積み上げてきたのです。

さらに、2023年2月には稼働中10件をまとめて長期運用型ファンドも組成しました。このタイミングで長期運用型ファンドを組成できたのは、コロナ禍でもすべてのホテルで黒字運営を続けた実績があったためです。

そのトラックレコードがあったからこそ長期運用型ファンドが組成でき、これは快挙だと自負しています。強烈な逆風下でもこれだけ事業を進めることができましたが、今は追い風が吹いています。追い風の中、我々がどれだけ躍進できるかご期待ください。

3. ヘルスケア関連施設開発事業:トピックス①

ヘルスケア事業についてお話しします。ヘルスケア分野の中でもホスピスに注力している理由は極めてシンプルで、需要に対して供給がまったく追いついておらず、今後はより不足すると考えているためです。2023年8月期の間に開発フェーズに移行した物件は4件ありました。まだ事業規模としては小さいため、マーケット環境を考え、より加速しようと考えています。

なお、現時点ではまだ我々が直接オペレーションを行っているわけではなく、当社のコンセプトにご賛同いただいているオペレーター会社に委託しています。しかし、今後は他のアセットと同様に企画と開発だけではなく、オペレーション分野まで積極的に関与し、アセットの価値を極大化することも考えています。

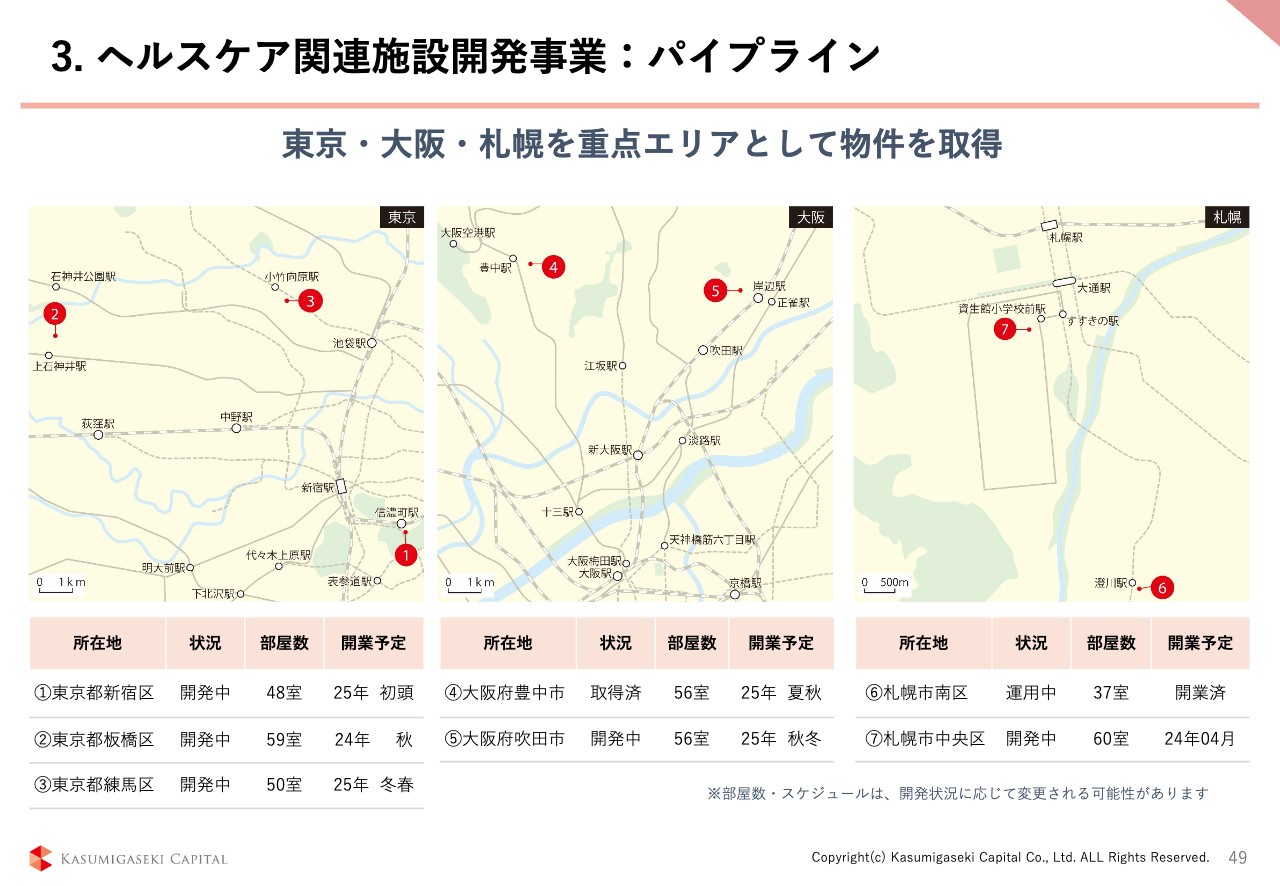

3. ヘルスケア関連施設開発事業:パイプライン

スライドには、当社が手がけるホスピスのパイプラインを地図にプロットしたものを示しています。少しわかりづらいかもしれませんが、他社が手がけるホスピスと立地条件が異なります。当社の物件は、住宅地としても非常に人気のエリアで、かつ駅からの距離も徒歩10分圏内という好立地で開発しています。

先ほどのスライドでパースを載せていましたが、建物も従来のホスピスよりも高いスペックのものを作っており、共用部も充実させています。利便性の高いエリアに、ハイスペックな建物を造る理由をご説明します。

ヘルスケア事業の成否を握っているものは2つあります。1つ目は入居者やその家族の満足度、2つ目は現場スタッフの働きやすさです。ではそれらを高めるには何が大切でしょうか? 大切なことはたくさんありますが、その中でも「不動産」という視点で言えることは、通いやすいことと快適な空間で過ごせることの2点です。

この2点は入居者とその家族の満足度に大きく影響すると同時に、スタッフの働きやすさという点でも大切な要素になります。そのため、我々は中長期的に高いクオリティを維持できる施設を作るべく、利便性の高いエリアで快適な建物の開発を進めているのです。

また、先ほどもお伝えしましたが、今後はオペレーション分野にも積極的に関与していこうと思っています。これも中長期的にクオリティを維持するためです。オペレーション視点でのアセットバリューの極大化が我々の大きな戦略ですが、ヘルスケア事業においてもその戦略に即して事業を進めていきます。

4. オルタナティブ投資事業:海外事業

海外事業についてお話しします。前期まではタイとインドネシアのみを記載していましたが、今期からはドバイが加わりました。タイでは物流事業のチャンスを模索しており、インドネシアでは戸建て事業やバリ島でのホテル事業を狙っていますが、今期の利益計画にはまだ入れていません。今期から収益化するのはドバイ事業です。

4. オルタナティブ投資事業:ドバイの不動産投資戦略について

ドバイでのビジネスについてご説明します。ドバイを選んだのは、簡単に言うと成長性があり、割安感があり、安全だからです。

成長性についてです。冒頭でもご説明したとおり、ドバイ政府はシンガポール化を目指しています。金融と物流のハブになるということです。インドや中央アジアの玄関口という地理的優位性も活かし、ドバイ政府は「ドバイ都市マスタープラン2040」を掲げています。

スライド上段に記載していますが、2040年までに今の人口を1.7倍まで増やす計画をしており、その実現に向けて土地の開発、空港や港の拡充、インフラ整備などをかなりの勢いで進めています。人口が増えると、当然ながら不動産の需要は高まります。

割安感についてです。「ドバイの不動産は高いのではないか?」という印象をお持ちの方も多いと思いますが、違います。その理由は、スライドの中段に記載しています。今年9月に発表された「UBS Global Real Estate Bubble Index」は、世界の主要25都市の不動産バブル度ランキングのようなものですが、ドバイは3番目に割安と評価されているのです。意外ではありませんか?

しかし、実際に現地で物件を見ると、この円安にもかかわらず東京の物件と単価で比較すると安いのです。ドバイの給与水準は日本より高く、レストランも非常に高いのですが、不動産を見ると東京より安いと感じるのです。ちなみに東京はバブル度ランキングで、世界で2番目に割高だと評価されています。一番割高だと評価されているのはチューリッヒです。

安全性についてです。都市の発展にとって、安全かどうかは非常に重要な指標です。スライド下段に記載のとおり、世界200ヶ所以上の中で安心して旅行できる都市を示したランキングで、ドバイは14位に入っています。犯罪だけではなく、テロ、交通の安全性、医療体制などいろいろな比較項目の中でドバイは上位都市にランキングされています。

ちなみに東京は3位に入っており、1位はアイスランドのレイキャビクです。トップ15までが発表されていますが、要はこの中に入っていればかなり安全な都市だと言えます。

以上のような背景から、我々はドバイに商機ありと判断し、実際に事業をスタートさせています。

4. オルタナティブ投資事業:バリューアップファンドの設立

ドバイでの事業についてご説明します。住居系アセットのバリューアップファンドを組成しています。ビジネスモデルは基本的には日本で行っていることと同じで、アセットタイプが異なるだけです。まずは我々が物件を押さえ、その後バリューアップシナリオを策定し、投資家に物件をいったん売却します。売却した後、我々がアセットマネージャーとして物件のバリューアップを行い、外部に売却します。

ドバイの不動産マーケットは非常に活況で、需要も大変旺盛です。特に住居系のアセットには世界中のお金がどんどん入ってきています。しかし、まだ情報インフラが整備されておらず、いたるところで情報の非対称性が発生しており、アービトラージの機会も非常に多いです。

その非対称性ゆえのアービトラージに加え、我々がこれまで蓄えてきたノウハウを使い、間取りや内装、家具などで差別化することで付加価値を創出します。そのようなファンドを組成しています。まずは既存アセットのバリューアップという切り口でマーケットに入っていますが、将来的にはホテルなどの開発も視野に入れながら事業を拡大していきたいと考えています。

以上が、物流以外の事業内容のご説明となります。物流事業に関しては、事業を統括している杉本からご説明します。

1. 物流事業

杉本亮氏:物流事業については杉本よりご説明します。

物流事業は2020年6月から参入し、およそ3年が経ちました。2023年8月期はその3年間の活動が実った1年だったと思っています。2024年8月期は物流事業をさらに加速していくべく、自動化倉庫に取り組んでいく1年にしたいと思っています。

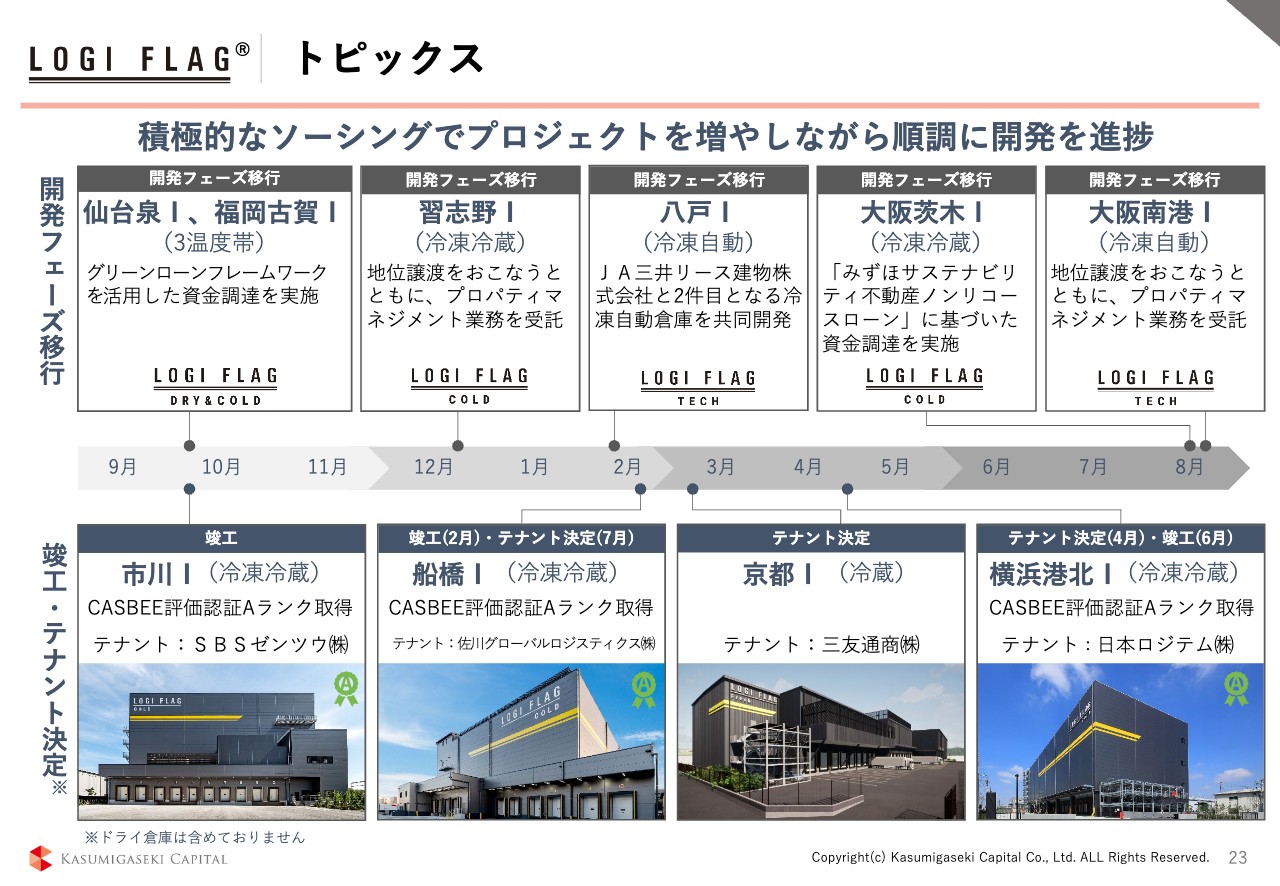

LOGI FLAG|トピックス

スライドには、2023年8月期の活動を記載しています。上段が開発フェーズに移行したもの、下段が竣工・テナントが決定しているものです。3年前に冷凍冷蔵倉庫業界に参入した際には「本当にテナントが決まるのだろうか?」という疑問の声をよく耳にしましたが、3年経過した今では予想以上に順調だと感じています。

竣工したものはすべてテナントが決まっています。さらに、2024年4月頃に完成予定の京都の冷蔵倉庫もテナントが決まっており、予想以上に順調です。

LOGI FLAG|コンセプトと施設タイプ

こちらのスライドは毎回提示していますが、今まではコンセプトベースで資料に載せていたところを、今年度は下段中央に記載のとおり自動化に注力していきたいと考えています。

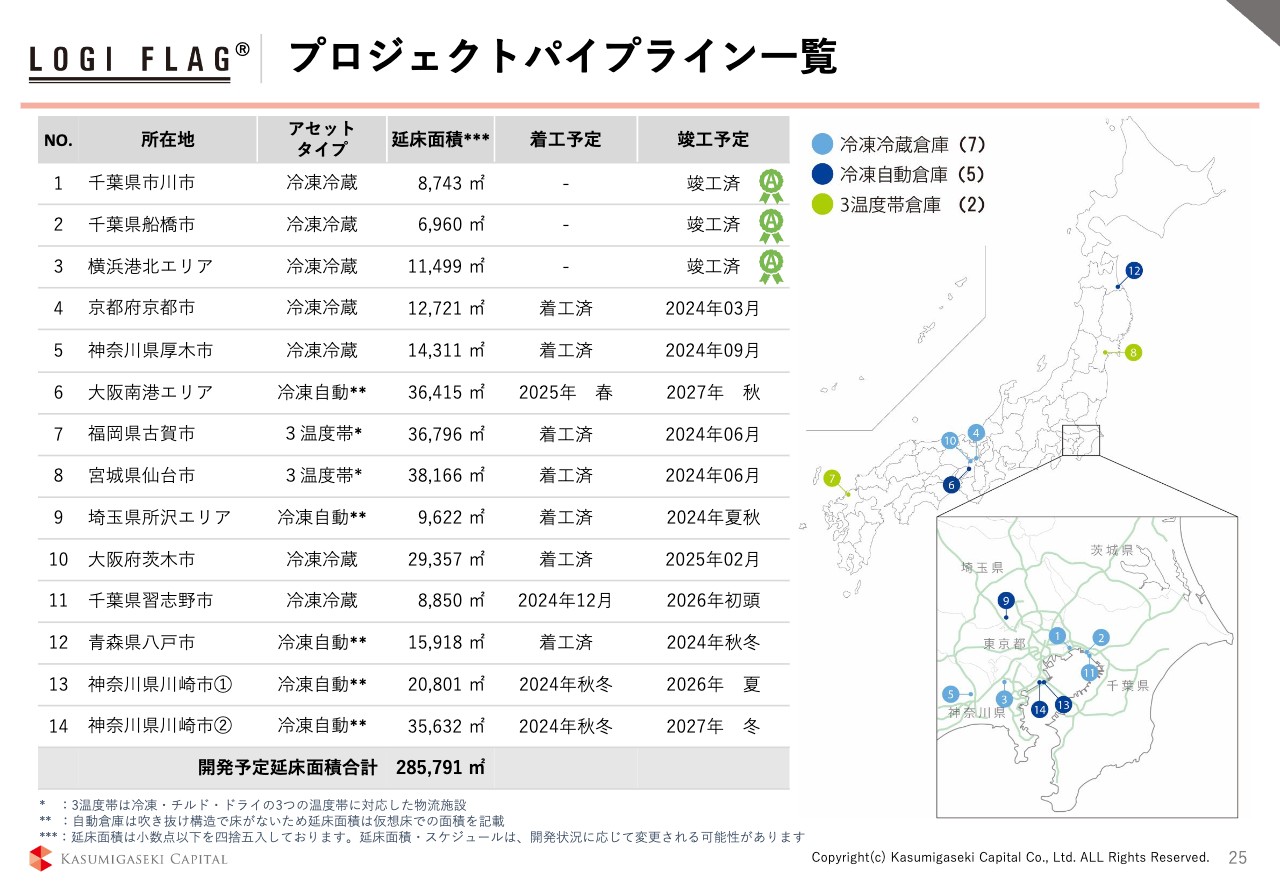

LOGI FLAG|プロジェクトパイプライン一覧

この3年間のパイプライン一覧です。すでにエグジットしAUMから落ちているものも一部含まれていますが、現在AUMとしてカウントしているプロジェクトをスライドに記載しています。特徴的なのは、基本的にほぼすべて冷凍倉庫だということです。一部には3温度帯の倉庫もありますが、ドライ倉庫はエグジットしています。

ほぼすべて冷凍倉庫に絞っていることに加え、この1年間でかなりの自動化に取り組んでいます。表のうち、NO.6、NO.9、NO.12、NO.13、NO.14が冷凍自動倉庫です。昨年度まで自動化されたものは1件もありませんでしたが、今期からは自動化に振って開発を進めていきたいと思っています。

LOGI FLAG|市場シェア:竣工(予定)件数および延床面積

スライドの表は、2021年から2025年にかけての中期経営計画期間に弊社がどのくらい冷凍冷蔵倉庫を作ったかを示しています。件数ベースでは日本で1番多く、10件作っています。日本プロロジスさまや日本GLPさまよりも多いのです。

日本GLPさまや日本プロロジスさまは大型倉庫5万坪のうちの5,000坪に冷凍倉庫が含まれており、延床面積ベースでは算定しづらいため件数ベースになりますが、弊社は日本で一番多く冷凍冷蔵倉庫を作っているプレイヤーだと言えます。

LOGI FLAG|市場環境:冷凍冷蔵倉庫の国内需要環境

ここからは少しファンダメンタルなことになるため、簡潔にご説明します。スライド左側のグラフは、1人当たりの冷凍食品消費量の推移を示しています。冷凍食品は、1992年には食品全体の中で約2.5パーセントしか消費されていませんでしたが、今は5パーセントになっています。今後ますます消費率が上がっていくため、冷凍冷蔵倉庫の需要も増えていくことが期待されます。

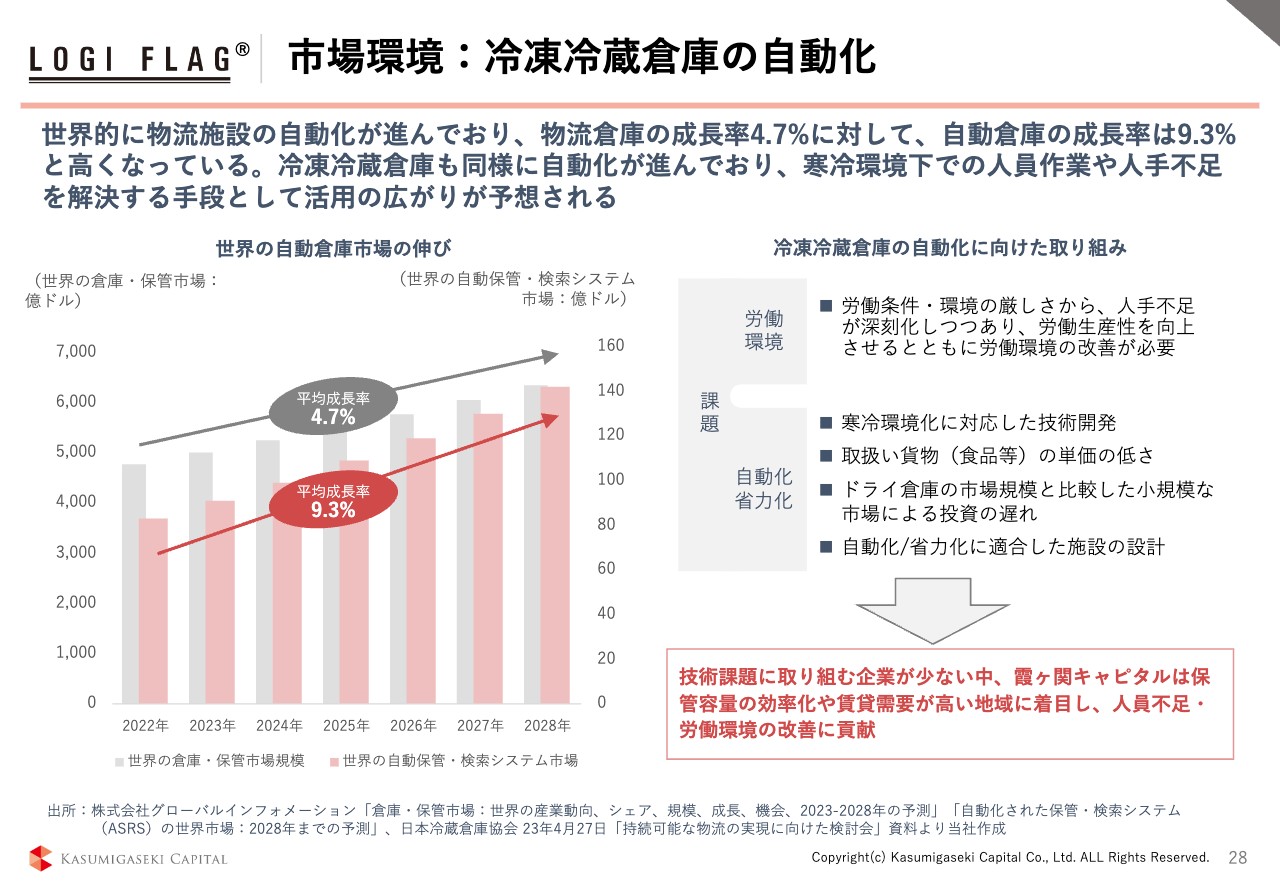

LOGI FLAG|市場環境:冷凍冷蔵倉庫の自動化

スライドには、世界の物流倉庫と自動倉庫の成長率を示したグラフを記載しています。グレーの物流倉庫は年平均成長率4.7パーセントです。これは一般的な物流倉庫の成長率ですが、成長力という意味では十分おもしろいマーケットだと思います。さらに、赤色の自動倉庫の成長率は年平均9.3パーセントと、物流倉庫よりも自動倉庫の成長率が高いのです。

このような市場環境を背景に、倉庫の自動化に取り組んでいく1年にしたいと思います。

LOGI FLAG|市場環境:冷凍冷蔵倉庫の建替え需要

毎年ご説明していますが、スライドには弊社が冷凍倉庫に切り込んでいく理由を示しています。法律では、2030年に代替フロンを使用した冷凍倉庫を更新しなくてはならないことが決まっています。しかし、状況はまだ進展していないため、マーケットとして非常に魅力的だと言えます。

スライド右側のグラフは、東京都の冷凍冷蔵倉庫の築年数割合を示しています。築年数の古い倉庫の割合が非常に多く、建て替え更新対象の倉庫が多いため、非常に魅力的なマーケットだと思っています。

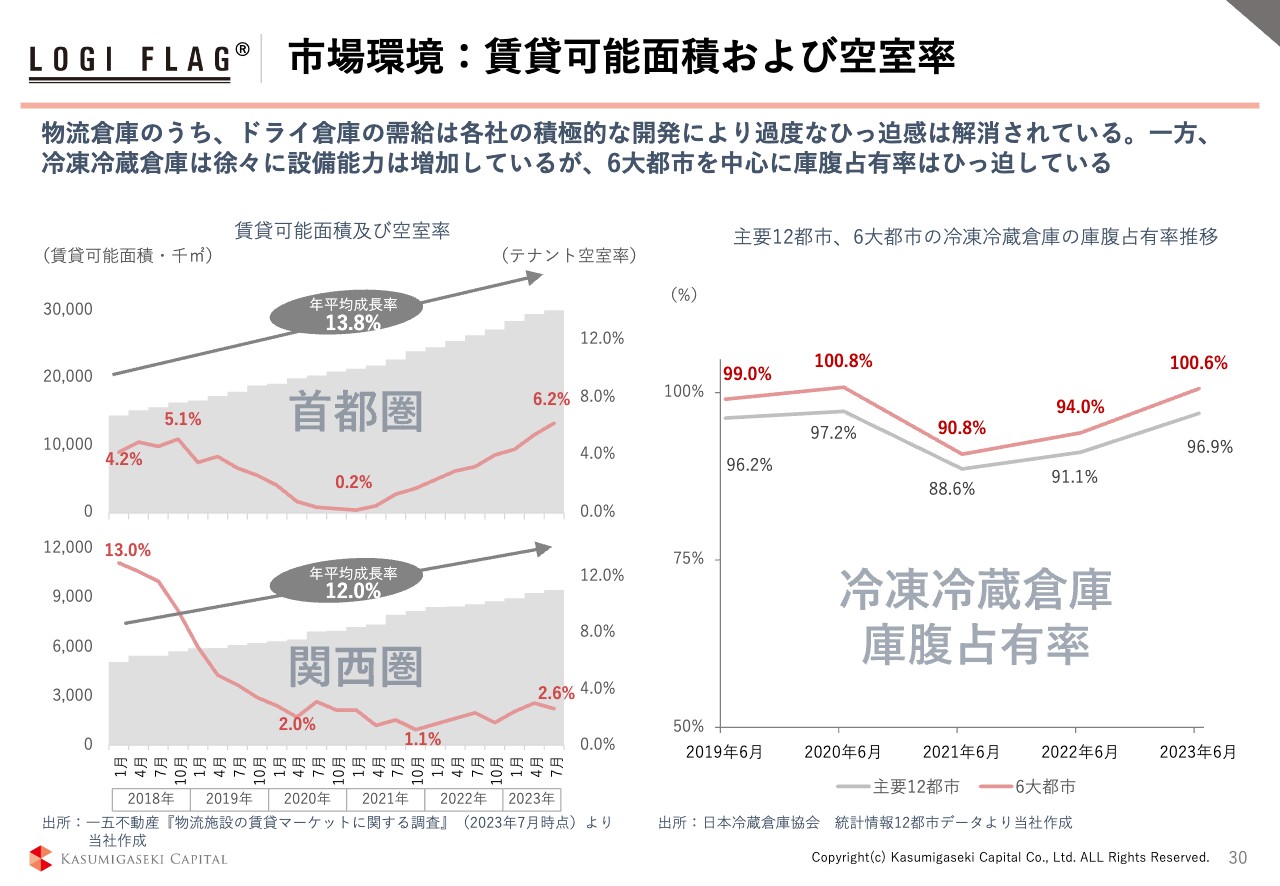

LOGI FLAG|市場環境:賃貸可能面積および空室率

ドライ倉庫と冷凍冷蔵倉庫のテナント空室率の差についてご説明します。スライド左側のグラフが首都圏と関西圏の空室率です。首都圏の赤色の点線は、直近では6.2パーセントになっています。10パーセント近いという資料もありますが、ドライ倉庫の需給では過度なひっ迫感は解消され、少し緩んできている環境です。

右側のグラフは冷凍冷蔵倉庫の庫腹(こふく)占有率で、倉庫にどれだけ荷物が入っているかを示しています。赤い折れ線が6大都市の数字ですが、100パーセントを超えています。これはどのような状況かというと、保管スペースでは置ききれず通路などにも荷物を置かなければならない状態で、非常にひっ迫しているということです。

結果として、冷凍冷蔵倉庫のリーシングは予想以上に好調であることが、このようなデータを背景に理解できると思います。現状ドライ倉庫は少し厳しいという市場環境を踏まえ、三芳、久喜、加須のドライ倉庫の3物件は外部にエグジットし、市場としてのおもしろみや成長可能性のある冷凍冷蔵倉庫に注力している状況です。

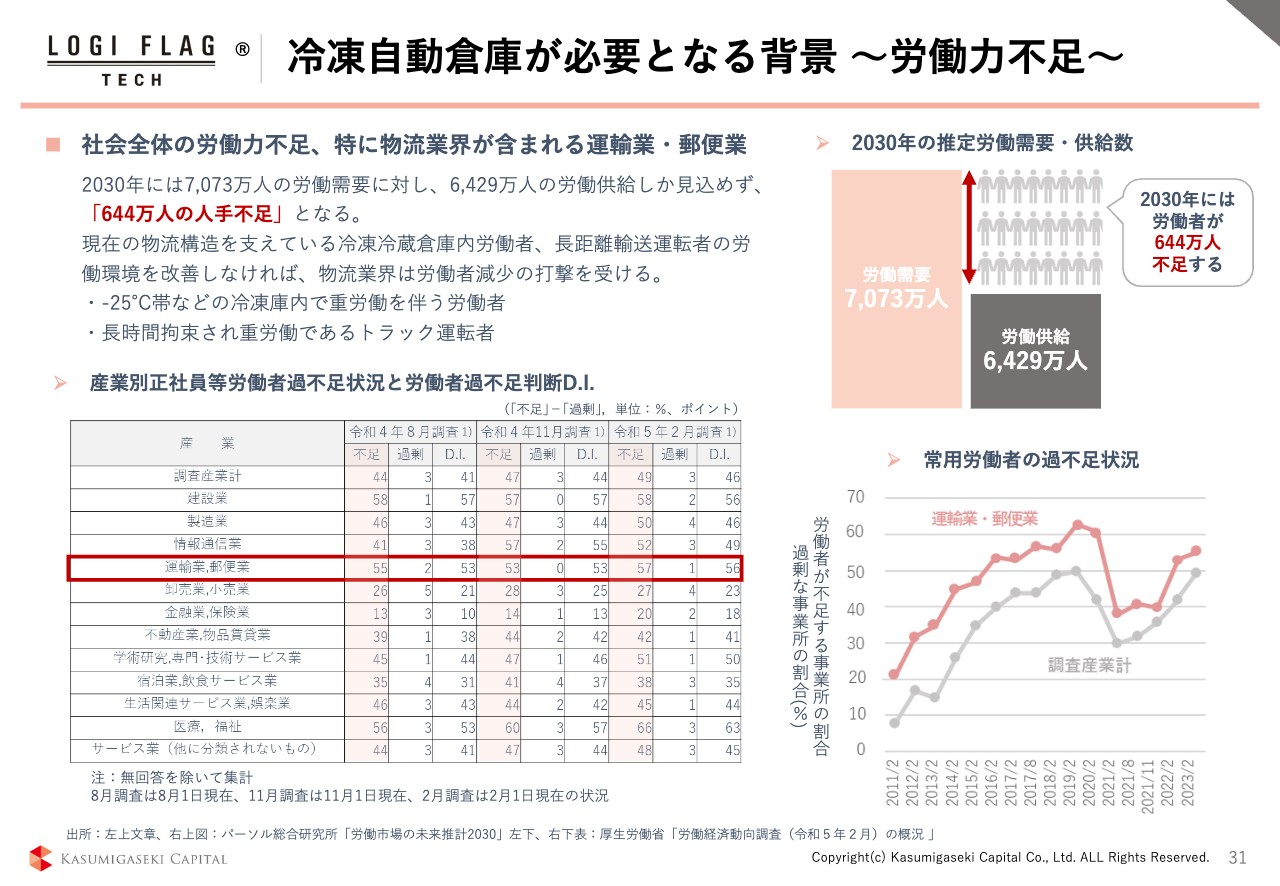

LOGI FLAG|冷凍自動倉庫が必要となる背景 ~労働力不足~

自動化に注力する理由をご説明します。スライドには、2030年に労働力がどのくらい不足するかを示した資料を記載しています。右上のグラフによると、2030年時点で約7,000万人の労働力が必要です。それに対し、労働供給は約6,400万人しかおらず、640万人ほどが不足すると見込まれます。

右下のグラフのグレーの折れ線は、全産業の労働供給の過不足を表しています。赤の折れ線は物流業含む運輸業・郵便業のグラフです。全産業の中でも常に労働力が足りていない業種のため、今後はかなりの労働力不足が見込まれます。したがって、省人化・自動化は必須だと思っています。

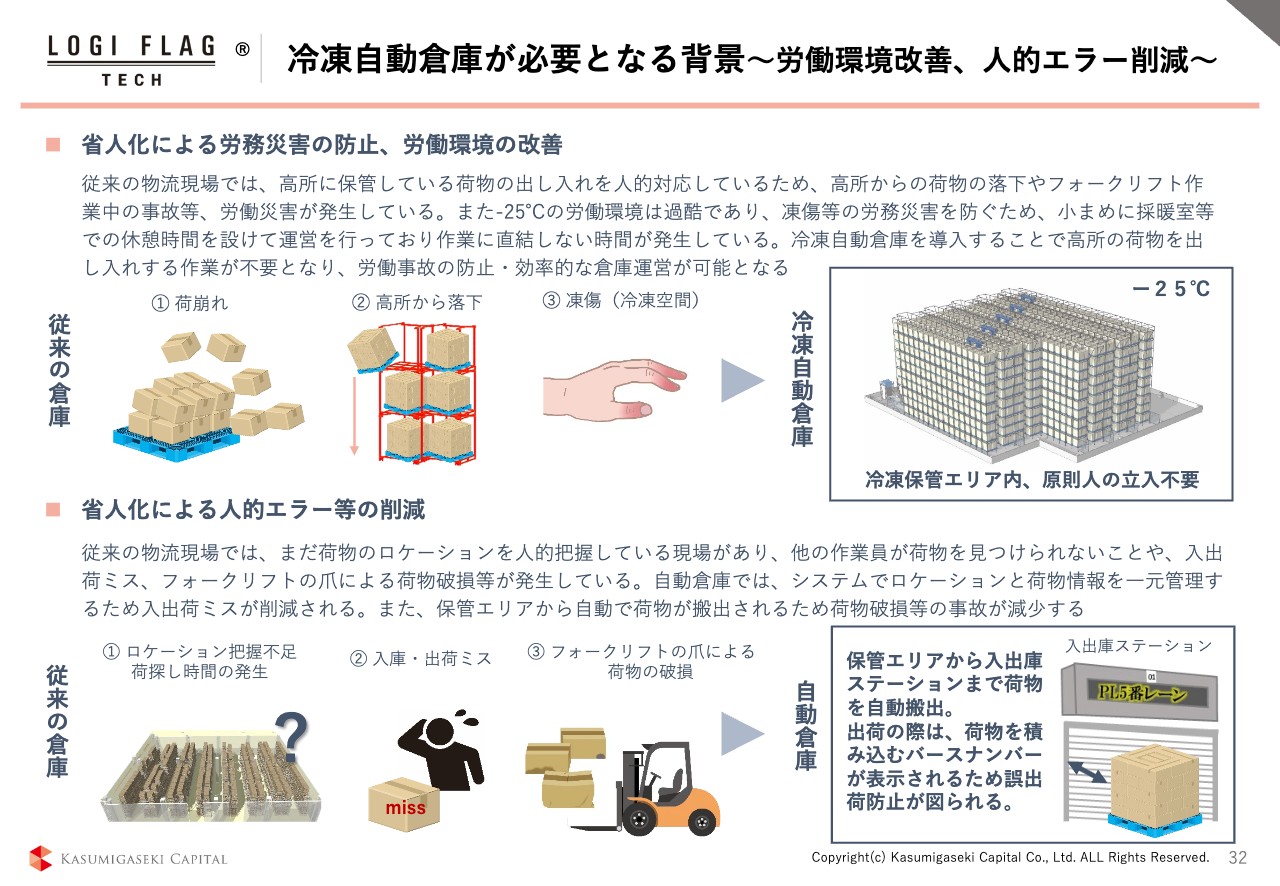

LOGI FLAG|冷凍自動倉庫が必要となる背景~労働環境改善、人的エラー削減~

副次的なメリットとして、労働災害やヒューマンエラーが減ることも期待されます。実際に冷凍事業者や冷凍自動倉庫の運用経験がある方は「一度冷凍自動倉庫を使うと元に戻れない」と言います。ヒューマンエラーがなくなることが最大の理由のようですが、「人はヒューマンエラーを起こすが、機械は基本的にエラーは起こさない」ことが非常に受けていると聞いています。

LOGI FLAG|当社開発の冷凍自動倉庫・冷凍冷蔵倉庫の特徴

我々は、SDGsにも意識的に取り組んでいます。スライド左上に記載しているのは、クリーンなエネルギーを作る太陽光発電システムへの取り組みです。右上には、温暖化対策として代替フロンを使わない自然冷媒への取り組みを記載しています。

左下は働き方についてです。マイナス25度という非常に過酷な労働環境を自動化していきます。右下は、技術革新や持続的な物流網を作ることへの取り組みを記載しています。

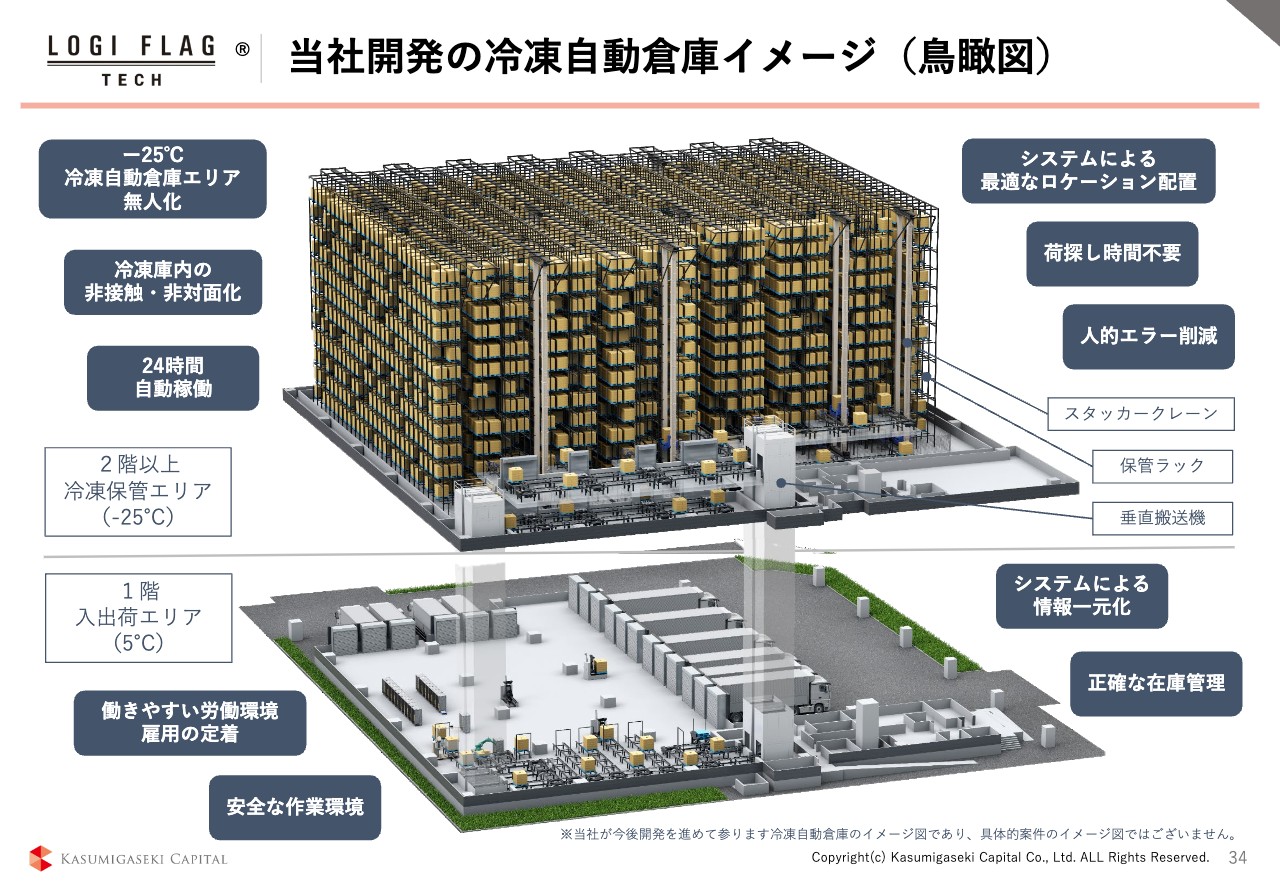

LOGI FLAG|当社開発の冷凍自動倉庫イメージ(鳥瞰図)

今年度から注力していく冷凍自動倉庫の鳥瞰図です。下が1階、上が冷凍自動倉庫のイメージ図です。1階にはトラックが着いて荷さばきをします。そこから荷物は2階に上がり、すべて自動で動きます。イメージしづらいと思いますので、動画をご覧いただきたいと思います。(こちらの46:01頃からご覧いただけます)

こちらは、開発計画をしている川崎の倉庫をイメージして作った動画です。1階は、トラックが着いて荷物が倉庫内に入ってくるところです。ドックシェルターと言い、温度が変わらないように外気温と接しない施設です。荷物を自動倉庫に入れる手前の荷さばきの部分はまだ少し人力で行っていますが、このような水色のパレットに荷物が乗って自動倉庫の中に入っていくイメージです。

この先に20メートルぐらいの体育館のような大きな空間を作り、そこに効率的に荷物を保管していくイメージです。このようなかたちで倉庫内を自動化し、人間がまったく作業しなくても自動で保管することができます。出荷指示をすれば、倉庫側が勝手に荷物を判別して、1階の荷さばきの場所まで持ってくるというかたちです。

付随的に、今後はパレットの扱い方を考えたり、荷物が崩れないようにラッピングする設備も入れたりしていきたいと思っています。まだ実現できていませんが、AGFといわれる自動のフォークリフトやピッキングロボットと呼ばれる機械を取り入れたかたちの全自動化は、今後の課題だと考えています。これが弊社が目指している冷凍自動倉庫です。

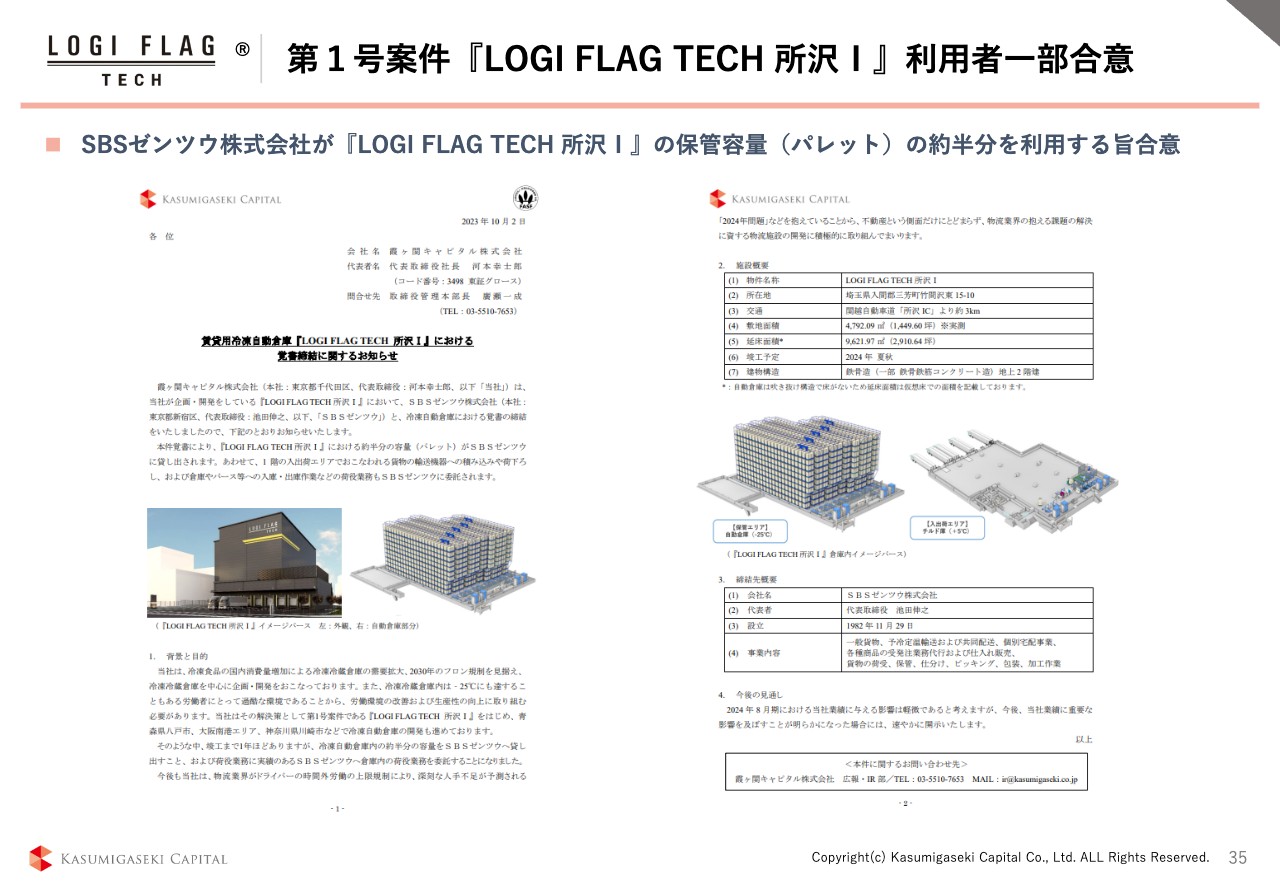

LOGI FLAG|第1号案件『LOGI FLAG TECH 所沢I』利用者一部合意

「このような冷凍自動倉庫で実際にテナントや荷物が決まるのか?」という不安もあるかと思いますので、先日プレスリリースした冷凍自動倉庫1号案件をご紹介します。8月に着工した「LOGI FLAG TECH 所沢Ⅰ」の半分を借りたいということで、SBSゼンツウ株式会社さまと基本合意に至っています。冷凍自動倉庫のニーズも非常に高いと感じています。

竣工が2024年9月頃になる冷凍自動倉庫ですが、1年前にすでに半分テナントが決まっているという状況です。冷凍自動倉庫は、一般的な冷凍倉庫を市場に提供すると発表した時以上に、物流会社側から非常に強い興味を持たれています。「このようなことをやるのなら、僕らも借りたい」というお話を非常に多くいただいており、手応えを感じています。物流事業のご説明は以上です。

河本氏からのご挨拶

河本:以上が、弊社事業のご説明となります。おわかりいただけたかと思いますが、我々はどの事業においても現状に満足していません。「スタートラインに立った」という感覚です。もっと貪欲に事業を広げ、深掘りし、洗練させて社会に価値を提供していこうと思っています。

最後に、少し自慢と大風呂敷を言わせてください。まずは自慢です。毎度のことですが、社員の自慢です。我々のビジネスを回すことは簡単ではなく、休む時間もありません。次から次へと新しいプロジェクトを取りに行き、どんどん回す必要があります。受け身の姿勢では絶対に回すことができません。守備範囲や視野を広くし、すべてを自分のこととして考え動かなければ絶対に回せません。

弊社の社員は成長に対して貪欲です。そして、「いいやつ」ばかりです。周囲をカバーしようと思っているからこそ、ポテンヒットが起こりません。私は、社員の姿を見て学びました。「採用で重視していることは何ですか?」とよく聞かれますが、「過去の経歴じゃない。成長への貪欲さと、『いいやつ』かどうかです」と答えていますが、それは社員が教えてくれたことです。

そのため、お世辞でも「会社は伸びてますね。社長すごいですね」と言うのはやめてほしいです。「御社の社員はすごいね」と言ってください。強いチームの主役は選手です。どのような競技でもそうです。勝負の世界では「勝つのは選手のおかげ、負けたら監督の責任」というのが普通のはずです。

それが逆になれば、成長は止まると思います。だからこそ、チームの主役である選手には多くの報酬を払うべきだし、その上で株主のみなさまにも納得してもらえるような会社を作ろうと思っています。

自慢の社員がもっと活躍できる環境作りが経営者の義務です。そのため、プライム上場は社員のための環境作りという意味で義務だと思っていました。その義務をなんとか果たすことができたという意味で、少しほっとしています。環境が少しは整ったという意味でも本当にスタートラインです。

次に、大風呂敷を言わせていただきます。私は、不動産業界のイメージを変えたいと思っています。現在の不動産業界マップを見渡すと、時価総額3,000億円以上は財閥系、銀行系または電鉄系といった資金力に恵まれたプレイヤーがほとんどです。

一方で、3,000億円未満のほとんどの不動産プレイヤーは成長期待に応えるために、バランスシートを目一杯使ってマーケットリスクと財務リスクを取っているように見えます。このスライド右側でおわかりいただけるかと思いますが、不動産銘柄の特徴は資産総額と時価総額の相関性が非常に高いことです。ほとんどの会社がその成長ルートを選択していると思います。

しかし、我々はそのルートをたどりません。我々のビジネスモデルがあれば、資産を多く抱えずとも時価総額を上げる成長軌道を作ることができると思っています。マーケットリスクと財務リスクをオフバランスしながら成長できることを証明したいと思っています。

バランスシートをフルに使いながら成長しようとすると、あまりリスクの高くなさそうなアセット、つまりマンションに偏ってしまうはずです。その結果、新たなアセットへの挑戦がしづらくなってしまっているのが今の不動産業界です。

偉そうに言いますが、いろんなプレイヤーに霞ヶ関キャピタルのビジネスモデルを真似してほしいと思っています。そうすれば、もっと多様で本当に必要とされるアセットが増えて世の中がよくなるはずです。そして、業界イメージも変わり、新たなプレイヤーも参入してきて、日本の景色も変わるのではないでしょうか? それが私の究極の目標です。

大変な大風呂敷を広げているのは自覚していますが、本気で変化を起こそうと思っています。我々のモットーは「変化を起こす側へ、回れ。」ですが、自分たちだけではなにも成し遂げられません。変化を起こすためにはみなさまの応援が必要です。日本の景色を変えるために、今後とも応援をよろしくお願いいたします。

以上をもちまして、決算説明会とさせていただきます。ご清聴ありがとうございました。

新着ログ

「不動産業」のログ