【QAあり】ウイングアーク1st IR Day 2023、旺盛な需要を取り込みさらなる飛躍へ

中期経営方針

田中潤氏(以下、田中):ウイングアーク1st代表の田中潤です。私から中期経営方針についてお話しします。昨年1月に中期経営方針を発表しました。その中で当社は「企業のDXを推し進めるデータプラットフォームの実現」とうたっています。

データプラットフォーム

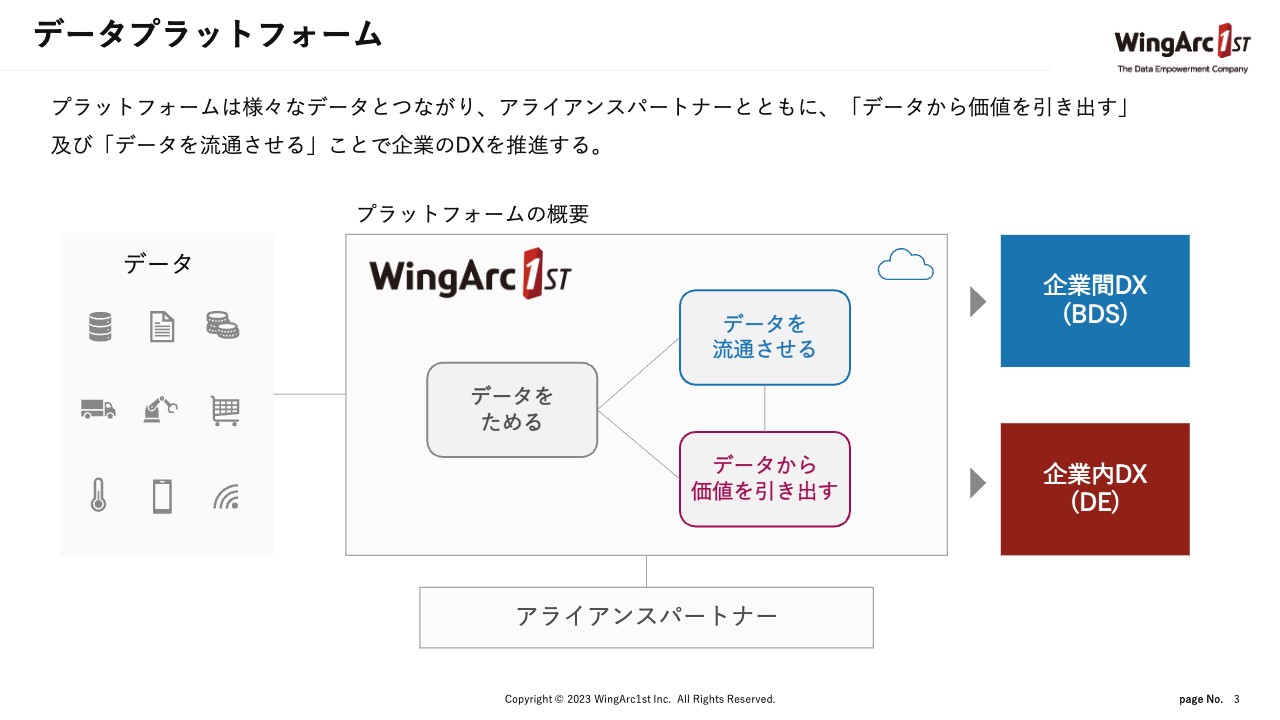

具体的にどのようなことをしようとしているかについて簡単にご説明します。「プラットフォーム」と銘打っているように、当社自身が構築する仕組みを活用し、企業内および企業間のDXを実現するところに価値を出していこうとしています。

その中で「データをためる」「データを流通させる」「データから価値を引き出す」という3つのテーマが非常に重要になってくると考えています。この仕組みのプラットフォームにデータをうまくためることにより、企業と企業が同じデータを共有し、場合によっては新たなデータに変換することで、価値を引き出すことができるからです。

これを当社単独で行うということではありません。我々には非常に多くのアライアンスパートナーがいます。アライアンスパートナーのみなさまとエコシステムを実現することにより、企業のDXを実現するプラットフォームを大きく展開していくところをテーマの1つとしています。

そのため、我々は「データをためる」、「データを流通させる」、そして「データから価値を引き出す」ことをテクノロジーによって解決していくアプローチをとっています。

中期経営方針の進捗 「注力施策」

中期経営方針を公表して1年以上が経過しました。今年の状況について簡単にご説明します。当社は大きく2つの事業を行っています。1つは「BDS(ビジネスドキュメントソリューション)」で、主に業務で扱う帳票に関するソフトウェア/サービスです。

もう1つが「DE(データエンパワーメントソリューション)」です。データ活用といえばわかりやすいかと思います。

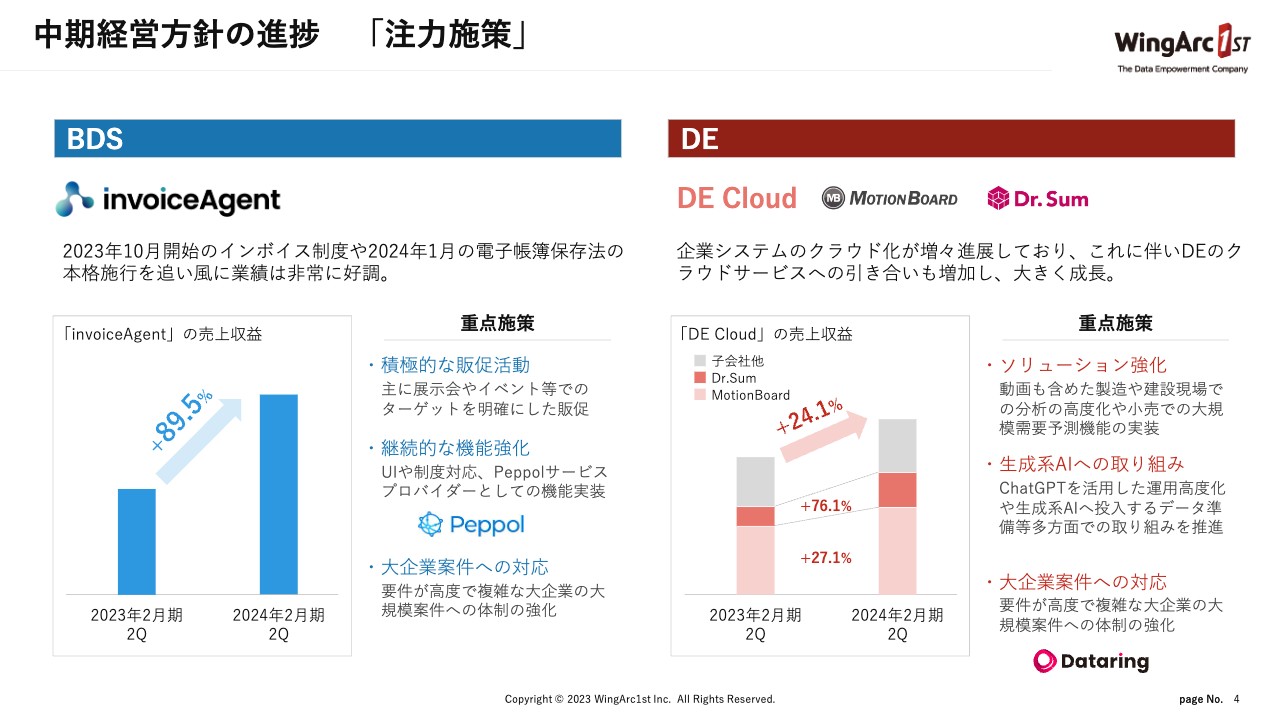

まずBDSからお話しします。こちらで今、特に力を入れているのが「invoiceAgent(インボイスエージェント)」というサービスです。最近ニュースでも取り上げられているように、今年の10月からインボイス制度が開始され、来年1月からは改正電子帳簿保存法が本格施行されるという段階で、非常に活況である領域です。

我々はこの領域における1つの解決策として「invoiceAgent」というクラウドサービスを打ち込んでいます。法対応に加え、基幹システムの刷新プロジェクトなどいろいろなものが重なり合った状態で、非常に強い追い風を感じています。実際、今期第2四半期の売上高は前年同期比89.5パーセント増と倍近くに伸びており、今後の発展が非常に楽しみな領域です。

制度が始まったらすべて終了ではありません。対応がまだ終わっていないところもありますし、先を見据えて、この領域をさらに促進するさまざまな施策を展開しています。今後も「invoiceAgent」を成長させていこうと考えています。

もう1つの事業であるDEでは、「MotionBoard」と「Dr.Sum」というプロダクトを中心としたクラウドサービスで、企業のDXを促進するサービスを展開しています。こちらも今期第2四半期の売上高は前年同期比24.1パーセント増と非常に伸びている状況です。

この中でも最近特に増えているのは「Dr.Sum Cloud」で、ビッグデータを高速処理するクラウドサービスです。これが伸びているということは、お客さまが当社のクラウドサービスにデータを保管しており、これからデータを活用する領域にますます期待できるということです。当社はデータをためる領域のクラウドを積極的に促進するとともに、次にたまったデータを活用する領域にも力を入れていきます。

その中の1つの大きなテーマとして、みなさまもきっと興味があるかと思いますが、今は生成系AI、ジェネレーティブAIと呼ばれる、「ChatGPT」をはじめとするAIが世の中を非常に騒がせています。このようなAIをプロダクトに組み込み、活用していくことを計画しています。また、大企業案件のニーズが順調に増えていますので、こちらの展開も非常に重要になってきています。

中期経営方針の進捗 「売上収益」

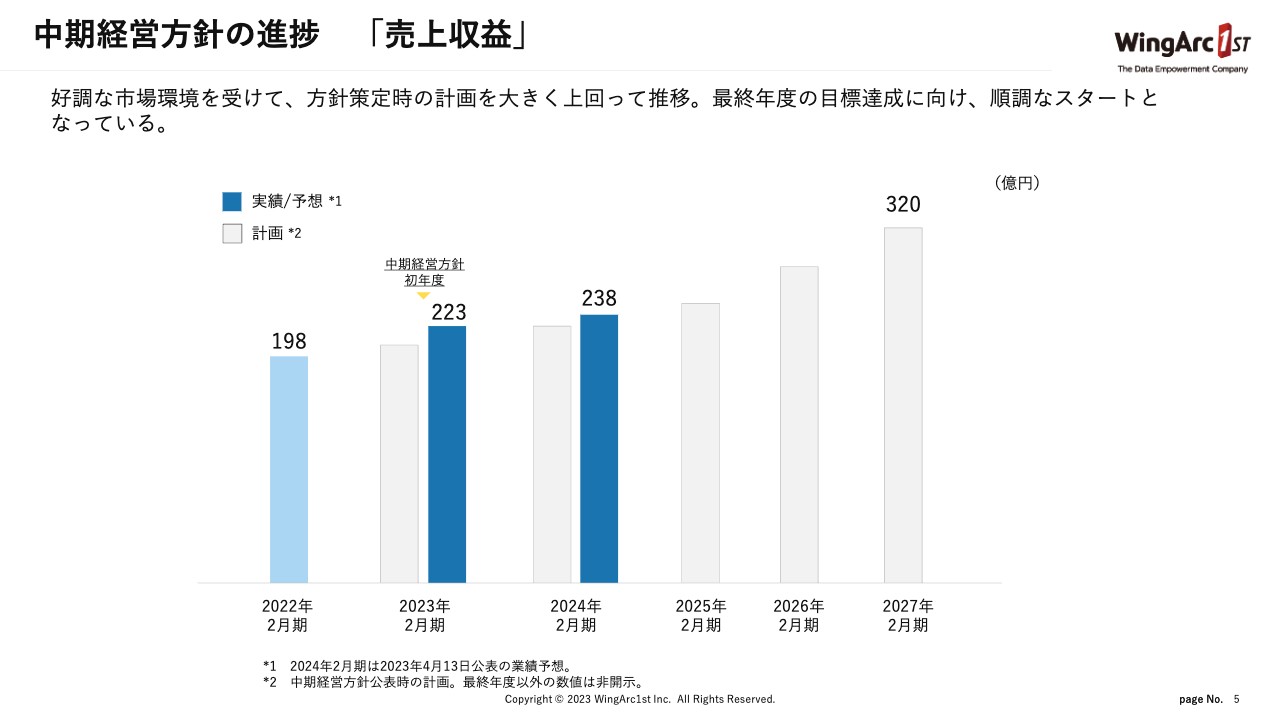

先日、2024年2月期の第2四半期決算も発表しましたが、売上収益は非常に良い状況になっています。現時点で当初の計画を大幅に上回って推移していますので、今年度もそれなりに良好なところで着地するのではないかと見ています。

中期経営方針の進捗 「中期経営目標」

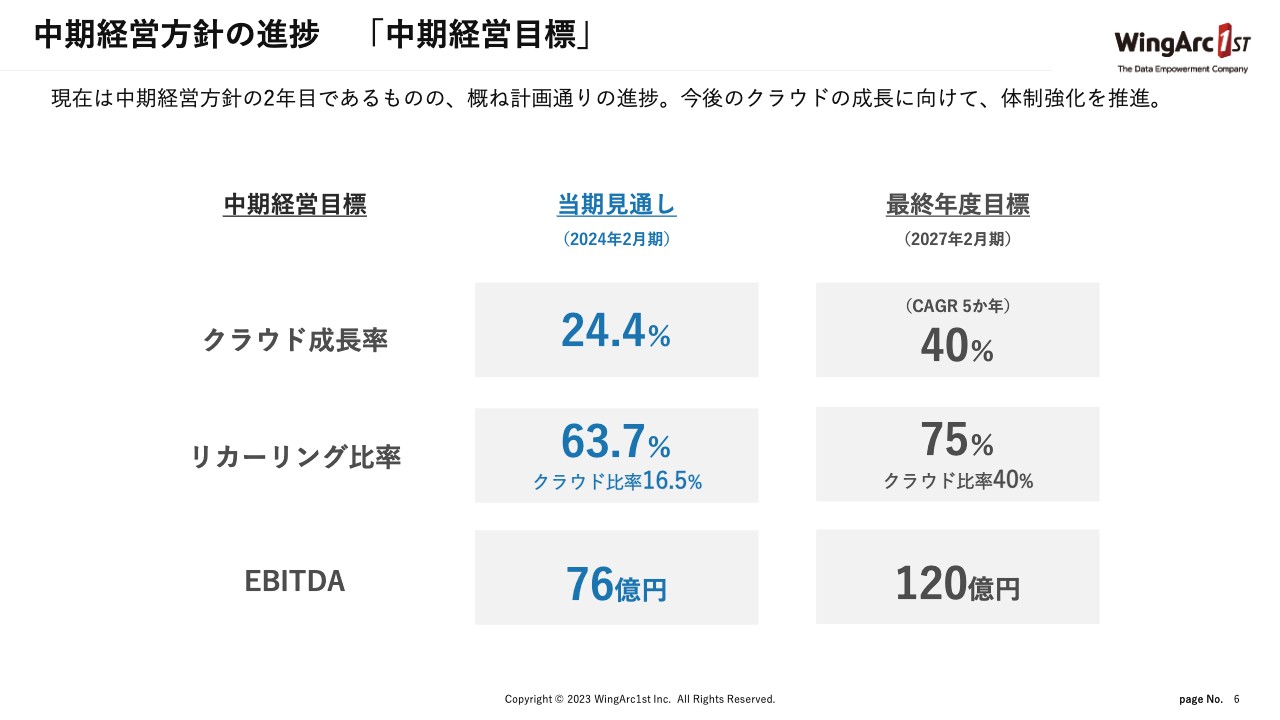

我々は中期経営方針において、2027年2月期を最終年度として数値目標を立てています。現在の進捗として、クラウド成長率の今期の見通しは24.4パーセントです。最終的に40パーセントのCAGRを目指し、今年度も比較的好調に成長しています。

リカーリング比率は定期的な収入源になり、当社のサービスから顧客が離れないことを中心に計算している非常に重要なものです。こちらの今期見通しは63.7パーセントで、最終年度は75パーセントを目指し、継続的な収入モデルをより強めていきます。

そしてEBITDAは、今期は76億円、最終年度は120億円を目指しています。トップラインを積むことはもちろん、コストもしっかりとコントロールしながら、積極的な投資も組み合わせていきます。これにより、EBITDAを伸ばしつつ成長していくことを計画的に進めています。

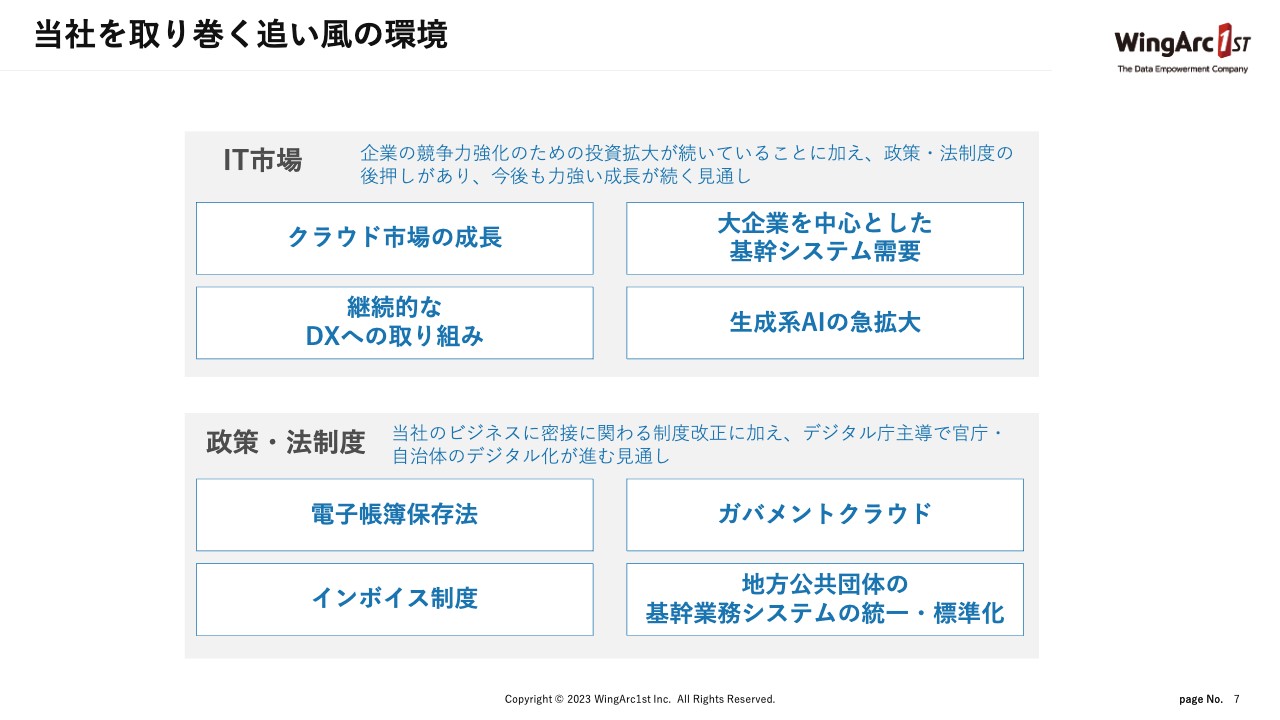

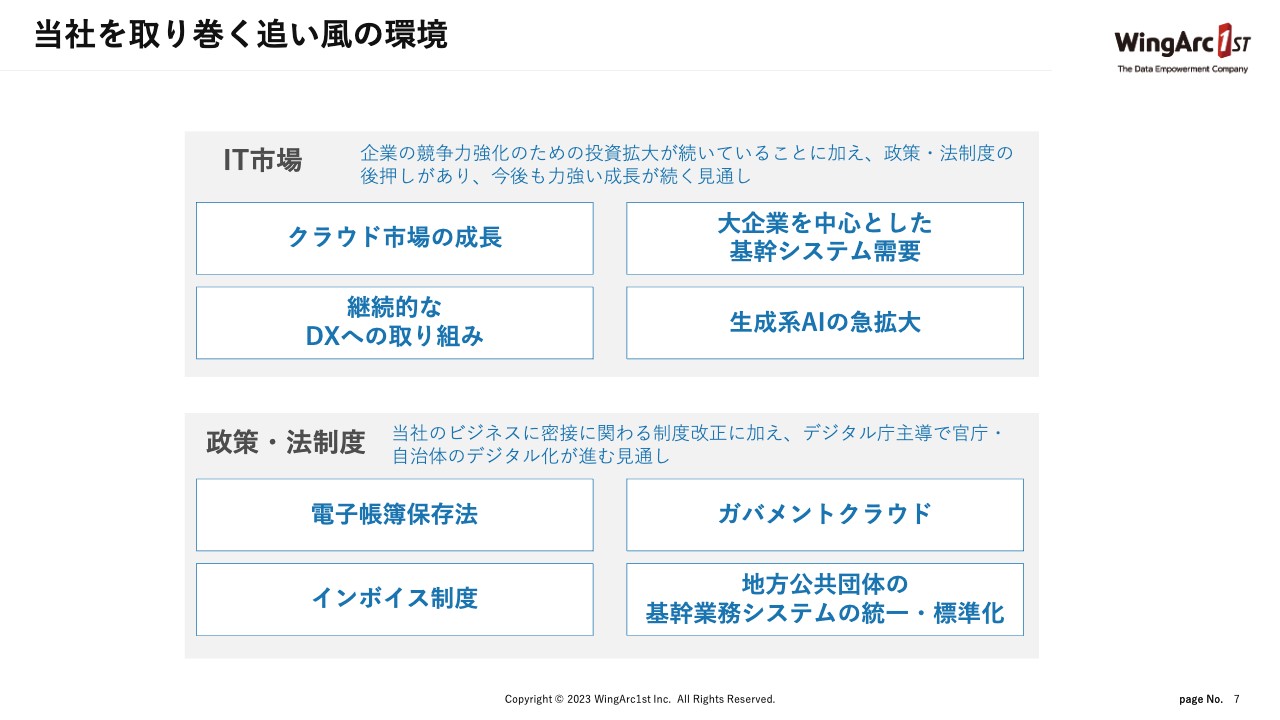

当社を取り巻く追い風の環境

我々が現在置かれている環境についてです。当社はIT市場にいます。まず、クラウド市場が成長しており、今後もクラウドをより活用するサービスが伸びていく予測です。

そして、継続的なDXへの取り組みがさらなる追い風になります。その中で、数年前から続いている大企業を中心とした基幹システムをより新しいものにしていく動きに法対応も組み合わさっているため、需要が非常に旺盛になっています。

また、現在は生成系AIの急拡大が予想されており、当社としても専用のAIチームを作るなど、各プロダクトへの組み込みを進めています。

政策・法制度は当社にとって追い風になりやすい領域で、電子帳簿保存法・インボイス制度については先ほどお話ししたとおりです。また、今後、公共領域においてはガバメントクラウドというかたちで、自治体を中心にクラウドサービスへの移行が促進されていくといわれており、こちらも1つのポイントです。

さらに、自治体の基幹業務のシステムが標準化されていきます。今までバラバラになっていた仕組みを1つの基準にあわせていくことが行われます。この辺りも非常に追い風になってくると想定しています。

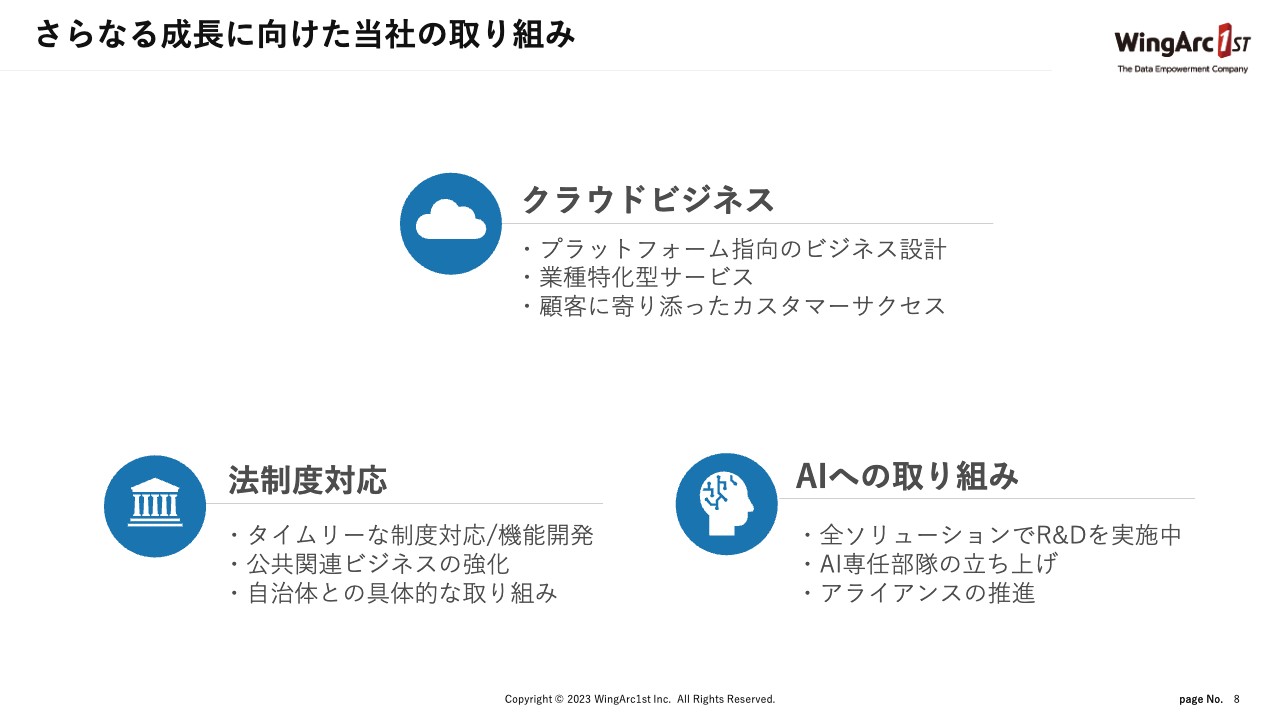

さらなる成長に向けた当社の取り組み

当社のさらなる成長に向けた取り組みとして、1つ目にクラウドビジネスをしっかり伸ばしていきます。その中でも特に業種、特定の領域における特化型サービスに力を入れていきます。

スライドの顧客に寄り添ったカスタマーサクセスとあるように、お客さまが実際に使っていただいて、そのニーズを汲み取り、フィットさせていくことが我々の強みであり、お客さまとの距離が近いと考えています。このようなことをしっかり行いながら、クラウドビジネスを成長させていこうと考えています。

2つ目は法制度対応です。当然ですが、タイムリーな制度に対し、我々が機能を打ち込んでいくことはとても重要です。法制度関連では民間だけでなく、公共領域も活発に動いています。当社は、今年に入っていくつか自治体と連携しており、公共領域に力を入れ始めています。この公共領域も1つの大きなターゲットになっていくと考えており、そのパターンとして大阪府和泉市、福岡県北九州市と取り組みを進めているところです。

3つ目は生成系AIです。全ソリューションにおいてR&Dを実施しており、生成系AIの活用に関して専任部隊も立ち上げています。また、当社とのパートナーシップにはさまざまなAIベンダーがいるため、アライアンスも推進し、単にAIを取り入れるだけではなく、AIをどのように使って価値を提供できるかにまで取り組み、お客さまに提供していこうと考えています。

サステナビリティ

当社は事業に力を入れて一生懸命に伸ばしていますが、サステナビリティの領域もやはり重要だと考えています。当社のサステナビリティビジョンとして「私たちは、ヒトと共に“データの力”でより良い社会を創生します。」とうたっています。

データの力という部分について、当社はデータの扱いに関するプロフェッショナルであり、ビジネスで培った領域をサステナビリティの世界にも応用していきます。

人的資本経営においては、この度「健康経営銘柄2023」に選定されました。これは基本的には各業界でNo.1の1社しか取れないものです。IT業界は非常にレベルが高いため、今回は4社が選定されていますが、当社は業界No.1の人的資本経営を実現しているといえます。

気候変動に対応するCO2を減らすためのソリューションについては、当社はもともと、紙をなくしていくことや電力を抑えるエコなサービスを展開しています。これをCO2を削減するソリューションとして、Scope3と呼ばれる当社以外のお客さまの気候変動課題に対しても提供しています。

このように、サステナビリティ領域に関しても着実に社会貢献していきます。

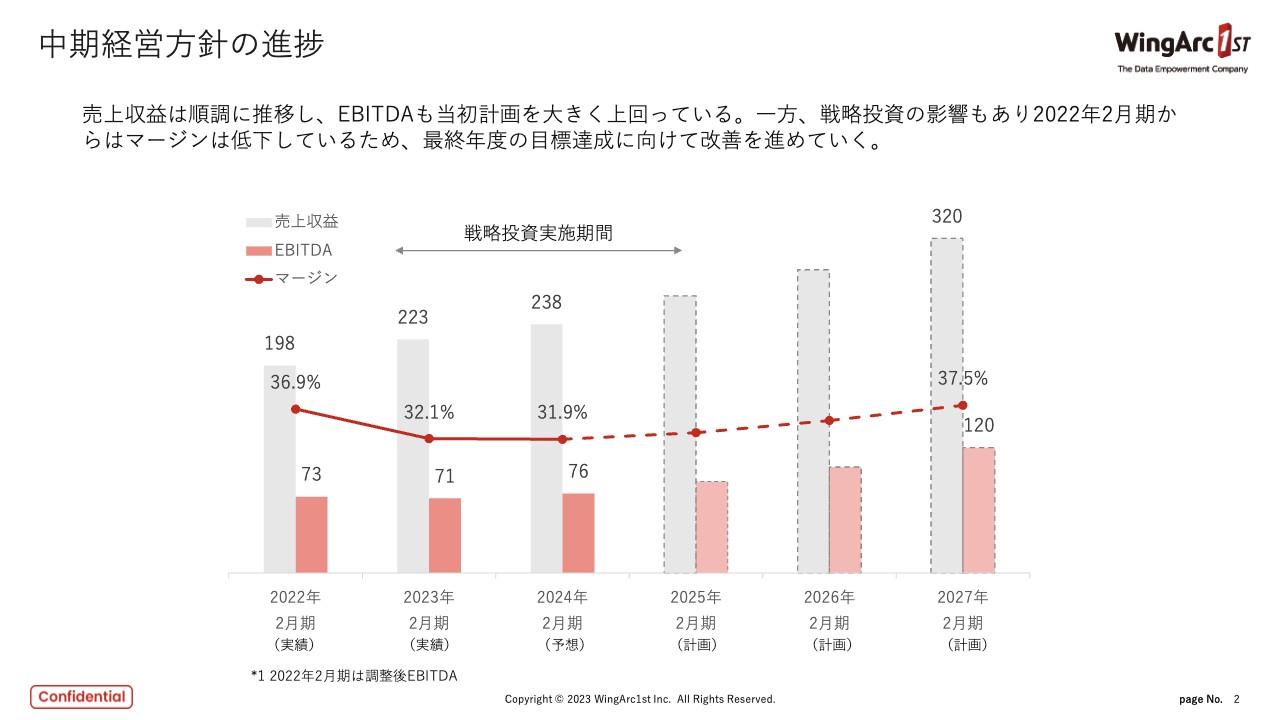

中期経営方針の進捗

藤本泰輔氏(以下、藤本):財務戦略についてお話しさせていただきます。当社は2023年3月から始まる期を中期経営方針の初年度としてスタートしています。前期・今期においては当初の計画を上回るかたちで進捗しており、非常に順調です。

当社はprofitability(収益性)が非常に高いビジネスをしていますが、中計1年目の昨年は、戦略投資として新たな成長に向けた投資を実施している影響でマージンが多少下がっています。ただし、我々のビジネスモデル自体はソフトウェア・SaaSにおいて収益性が非常に高いモデルです。

中計の最終年度に売上高320億円、EBITDA120億円を目標として掲げているため、収益性も徐々に改善させていく計画を立てています。

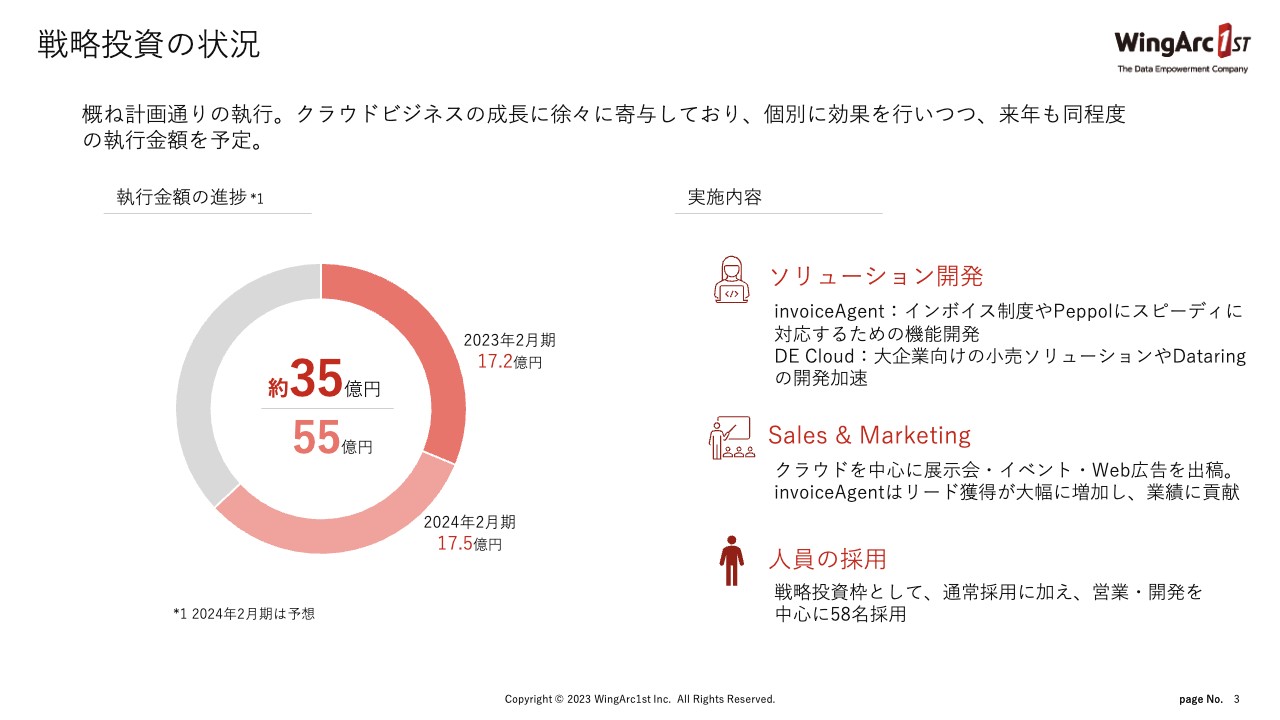

戦略投資の状況

戦略投資について、2022年1月に、中期経営方針において3年間で55億円を投下すると宣言しています。内容的には、先ほど注力事業として出ていた「invoiceAgent」と、DE領域のクラウドが中心です。当社はこちらを今後の成長領域とし、集中的に投資しています。現時点では55億円のうち、この2年で35億円を投下し、成長に向けて順調に進めているところです。内容としては、先ほどご説明したような領域における新しいプロダクト開発です。

また、セールスとマーケティングの強化として、我々は既存ビジネスの領域で非常に認知度は高いものの、新しいサービスにおいてはまだまだです。そのためマーケティング活動にもリソースを振り分けるべきとして、展示会・イベントに加え、サービスの認知度を上げるデジタルマーケティングを含めた広告を実施しています。

人員採用については、昨年の戦略投資枠として、通常採用に加え58名を採用する計画としました。昨年は51名を採用することができ、今期はすでに計画の人員を確保できる状況になってきています。営業・開発を中心にしかるべき人材を獲得し、次の成長に向けて進めているところです。

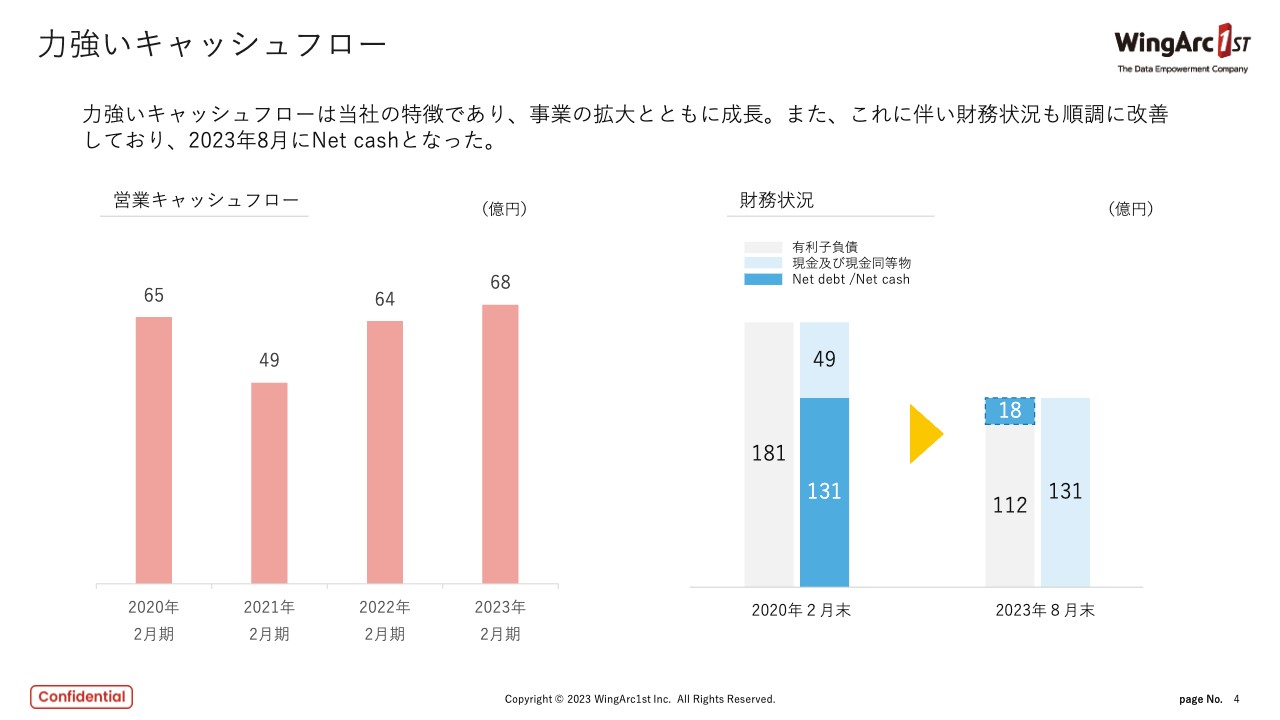

力強いキャッシュフロー

事業が確実に伸長していることに加え、当社のビジネスモデルはキャッシュフローが非常に強いことが特徴です。

スライド右側のグラフを見ると、2年半前にあたる2020年2月期では131億円だったNet debtの状態が、今期第2四半期にNet cashに転じています。2年ほどで100億円以上のNet debtからこのような状況まで財務改善できていることは、当社のビジネスモデル、キャッシュフローの強さを証明しています。

続いてスライド左側の営業キャッシュフローの推移を見ると、2021年2月期は多少凹んでいるものの、この4年で毎年60億円以上の営業キャッシュを安定的に生み出しています。

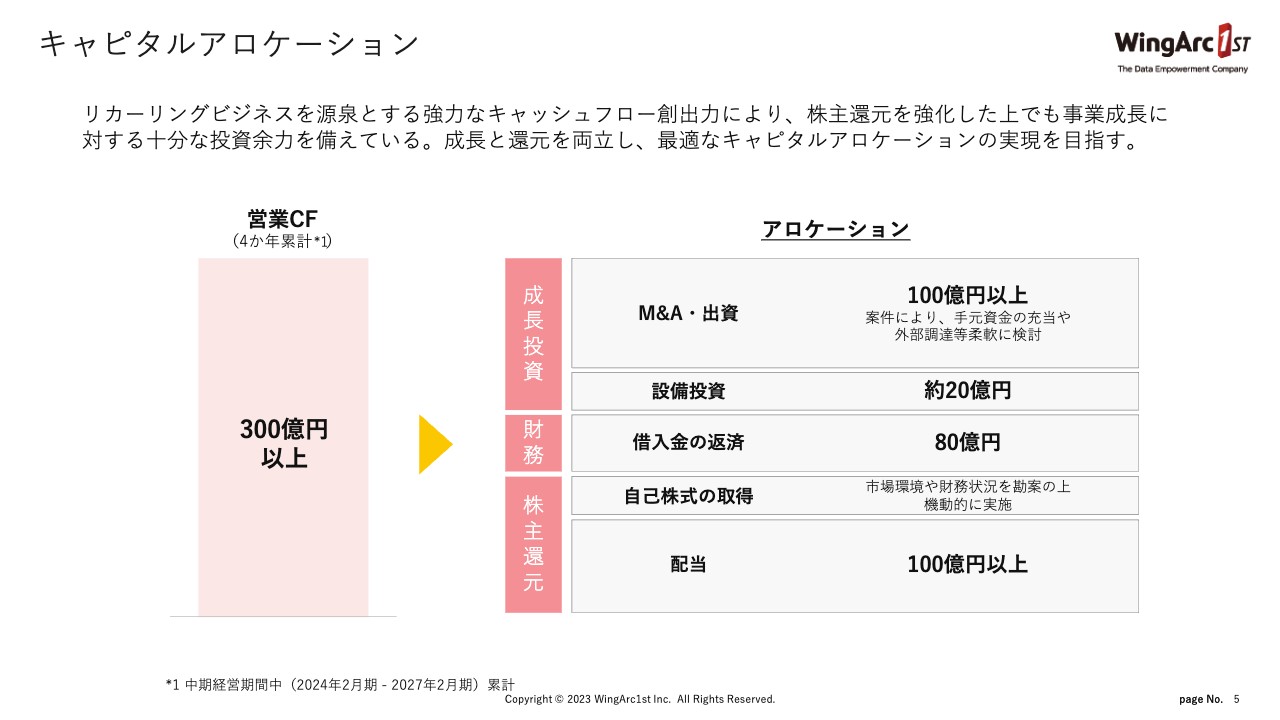

キャピタルアロケーション

それを踏まえて、今回は新たにキャピタルアロケーションを示しています。繰り返しになりますが、当社はリカーリングビジネスを源泉とし、非常に強いキャッシュフロー創出力があります。そのようなことから、株主還元を強化した上でも十分に事業成長に回すことができる投資余力を備えている、日本では非常に稀有な会社ではないかと自負しています。

投資家の方々からも、今後のキャッシュの使い方についてご指摘・ご質問いただき、この数ヶ月、社内でもいろいろな議論をしています。先ほどお伝えしたようにNet cashになったこともあり、ここで新たなキャピタルアロケーションの方針を出しました。

スライド左側にあるとおり、営業キャッシュフローについては、2027年2月期へ向けて、中計期間の4ヶ年累計で300億円以上のキャッシュフローを創出できると見込んでいます。それを踏まえ、スライド右側のアロケーションでは、成長投資と株主還元を両立できるのではないかと思っています。

成長投資においては、我々のビジネス自体をオーガニックに成長させることはもちろん、今後は新たな領域にも投資していきたいと考えています。そのうちのM&A・出資として、今回は100億円以上を投下したいと考えています。ただし、当社の成長に資するものをしっかりと厳選し、投資の成功確度を上げていく方針です。

領域としては大きくは3つです。1つ目は今のBDS・DEの事業自体をもう一段成長させるためのM&Aです。我々に近い技術や新しいマーケットも含め、オーガニックな成長をサポートするM&Aもあると思います。

2つ目は新たな領域です。これにはAI技術のほか、我々はもともと公共領域に強いですが、今後さらにDX投資が加速されるであろう自治体を含めた公共領域や新領域へのM&Aも含まれます。

3つ目はエンジニアの強化です。昨今、我々の業界ではエンジニア不足といわれており、当社でも課題感を持って対応しています。エンジニア力があれば当社のビジネスをさらに伸ばすことができると考え、適切に当社のテクノロジーに資するエンジニアをM&Aで獲得することも考えています。

株主還元についてはこの後ご説明しますが、今回新たに強化しています。

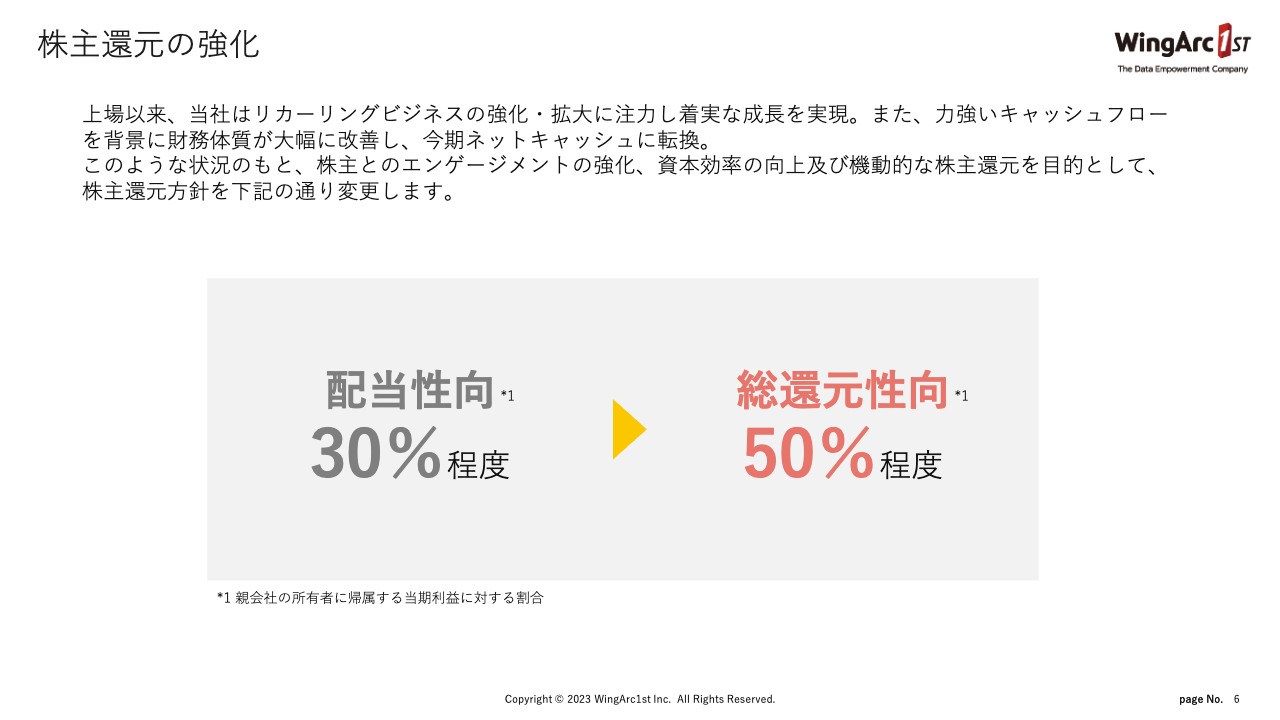

株主還元の強化

当社は今まで配当性向30パーセントを方針に掲げていました。今回のキャピタルアロケーションでは、総還元性向50パーセントを新たな方針として掲げています。

総還元性向ですので、現金での配当に加え自己株の取得も含まれます。その背景には、東京証券取引所も提唱している資本効率も意識した経営と、機動的な株主還元、自己株取得にも柔軟に対応していきたい考えがあります。

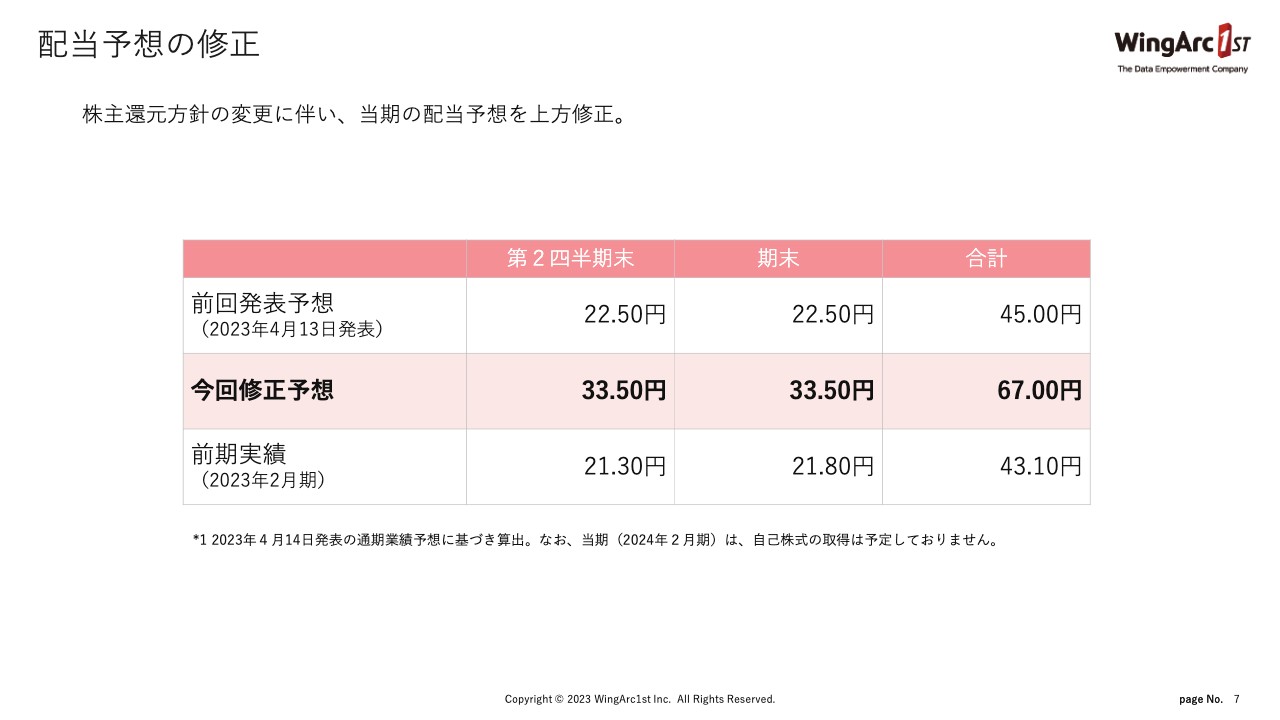

配当予想の修正

それにしたがって配当予想を修正しています。期初に掲げていた配当額は年間1株45円でしたが、今回は総還元性向50パーセントとして、いったん現金配当に振り切って1株67円としています。今後業績が上振れた場合は、それにしたがって50パーセントの配当となります。

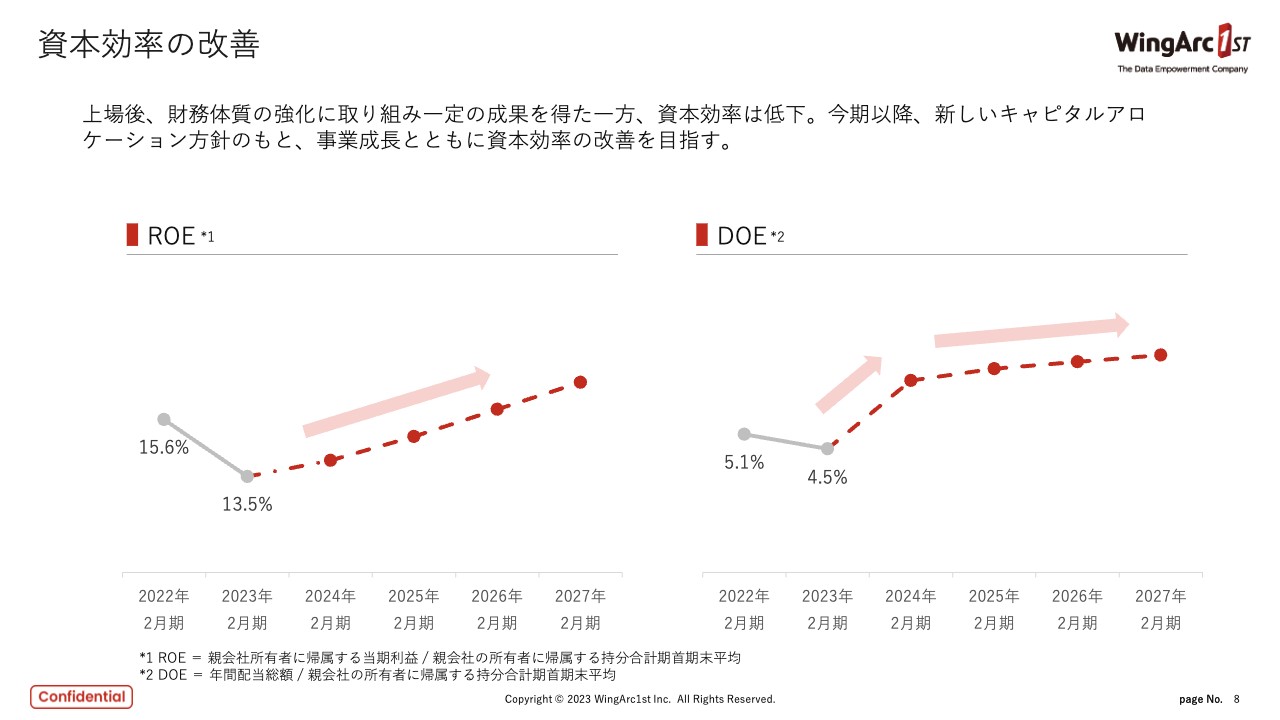

資本効率の改善

財務体質の強化とともに、資本効率の改善にも取り組んでいきます。直近では、前期のROEは13.5パーセントと、前々期より若干低下しています。DOEも若干低下していますが、先ほどお話しした事業の成長と株主還元を含めた資本効率の改善に取り組むことにより、昨年の指標を上回ることを目標として掲げています。

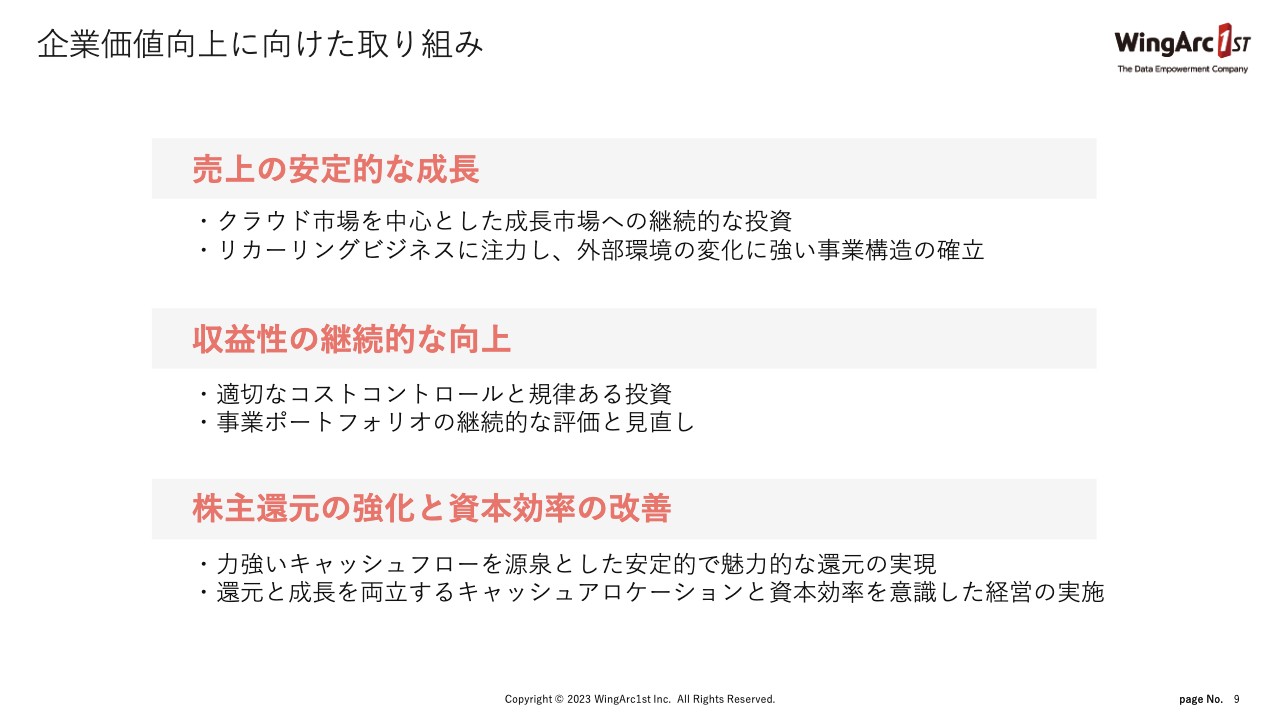

企業価値向上に向けた取り組み

企業価値向上に向けた取り組みとして、財務担当である私の立場から3つを挙げています。まずは一丁目一番地として、売上の安定的な成長です。当社はクラウド、リカーリングビジネスに注力しており、こちらが成長領域と考えています。外部環境の変化に強い事業構造を確立することで、よりリカーリング比率を高めることが大きな命題となっています。

次に、当社は収益性に対して強度を上げて取り組みたいと思っています。適切なコストコントロールと投資をバランス良く行うことで、規律あるコントロールをすることが非常に重要です。

そして、株主還元の強化と資本効率の改善です。今後はこれらを3本柱として企業価値向上に向けて進めていきます。

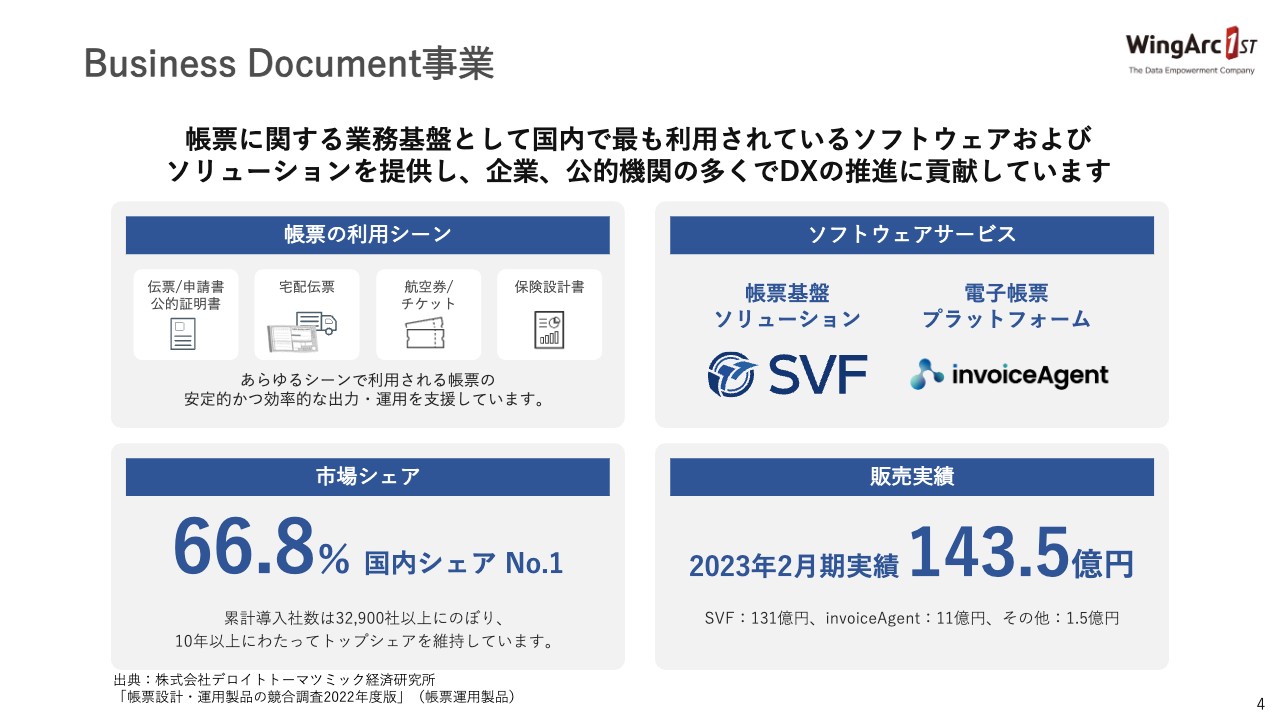

Business Document事業

島澤甲氏(以下、島澤):BD事業を担当している島澤です。私からBD事業の状況と市場の状況を伝えさせていただき、崎本から今後の戦略についてお話しします。

まず、BD事業についてです。我々は引き続き市場においてトップシェアを誇っています。主なサービスとして「SVF」「invoiceAgent」を軸とし、昨年度の販売実績は143.5億円でした。これらは当社の主力事業として引き続き成長している事業です。

比率については「SVF」が131億円であるのに対し「invoiceAgent」は11億円と、依然「SVF」のほうが大きくなっています。「invoiceAgent」の伸びは非常に力強くなっており、事業部として「SVF」と同等規模のビジネスサイズにしていくことを目標としています。そのため、現状では「invoiceAgent」に力強く人材投資を行っています。

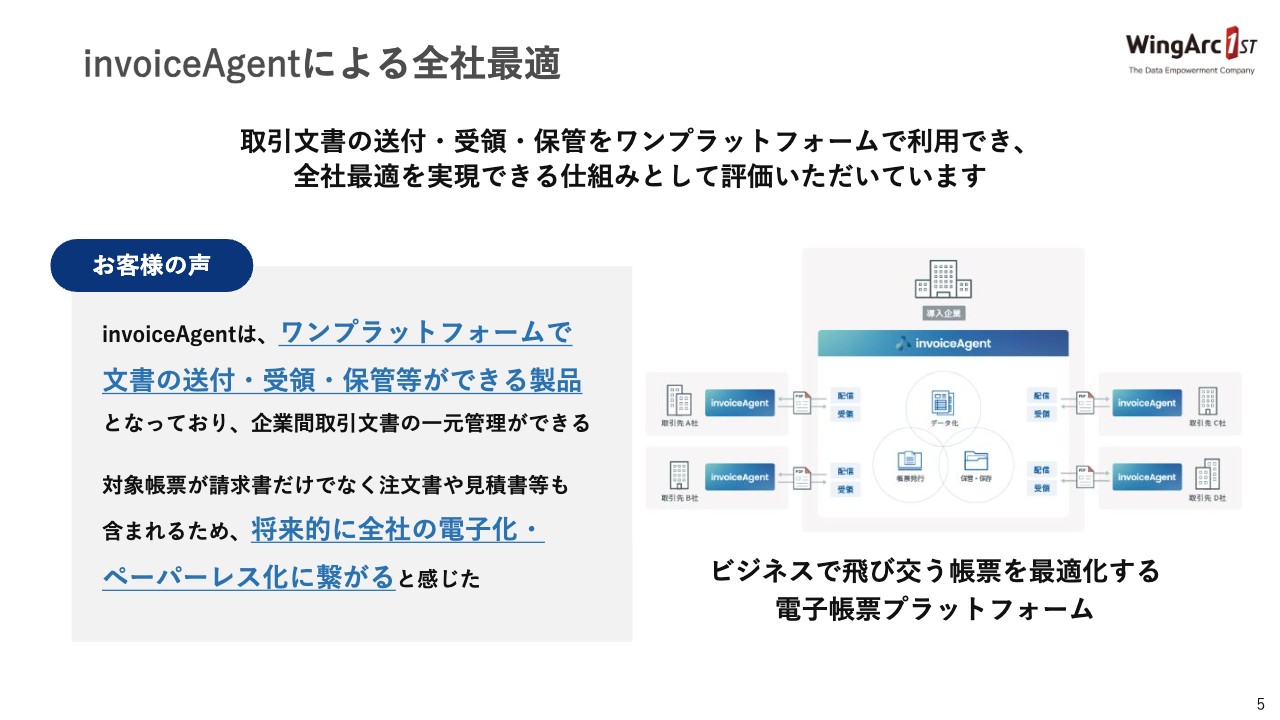

invoiceAgentによる全社最適

「invoiceAgent」が勝てている要因として、各社から電子帳簿保存法やインボイス制度に絡んださまざまなソリューションが出てきていますが、我々は送付・受領・保管をワンプラットフォームで提供できているところがあります。この点は、特にエンタープライズのお客さまを中心に高く評価していただいています。

ライバルはいろいろとありますが、受領だけ、保管だけのようなかたちの展開が多い中、我々は業務システムとして必要なものをひと通り提供することができています。特にバックオフィス系業務を推進しているお客さまにとって、複数のシステムインテグレーションは運用負荷も高くなります。その点で「invoiceAgent」は、当社がすべて責任を持ってくれていると高い評価と期待の声をいただいている状況です。

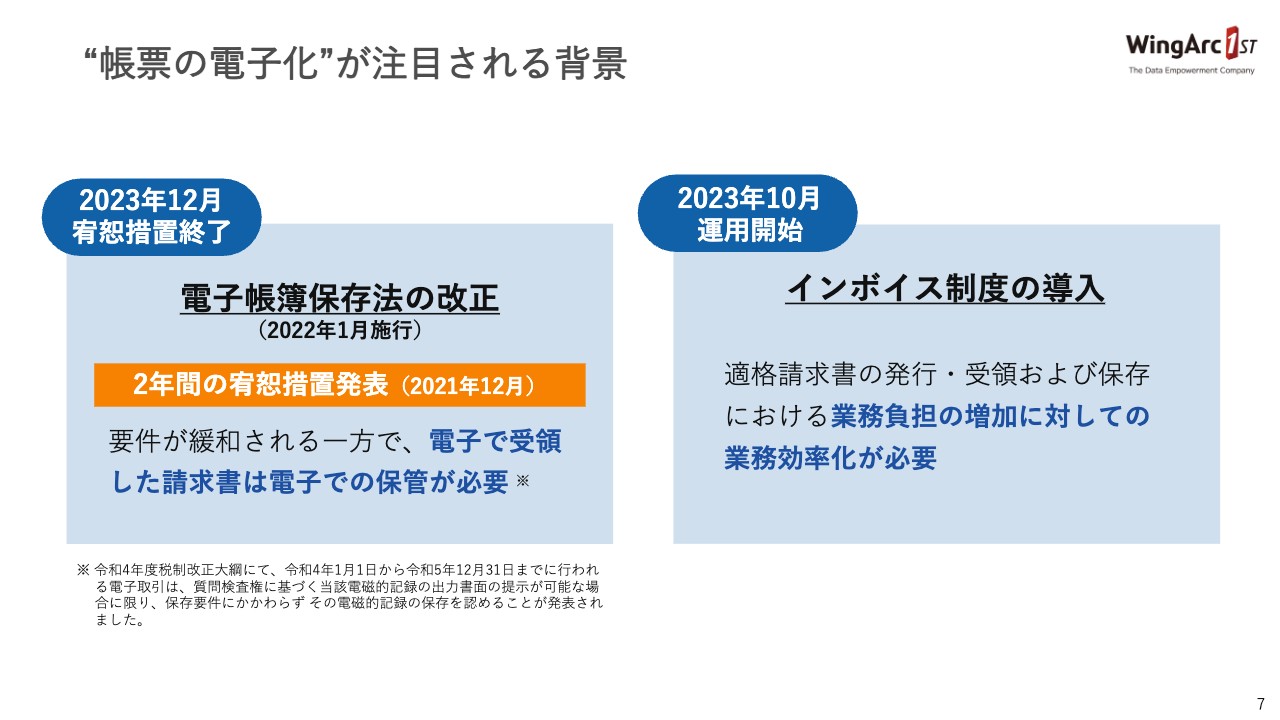

“帳票の電子化”が注目される背景

市場状況として重要なポイントは、電子帳簿保存法の対応とインボイス制度の2点です。どちらも我々にとって非常に強い追い風になる制度です。

電子帳簿保存法は宥恕措置もありますが、これに対する企業対応については、非常に力を入れている企業と比較的のんびりしている企業があります。しかし、企業として対応すべきテーマであるという共通認識が相当高まってきており、電子帳簿保存法は直近の牽引力としてもっとも強いものになっています。

次に、10月になってインボイス制度が施行となりましたが、これに対し、適格請求書対応を進める企業が増えています。こちらも引き合いが非常に強くなっている状況です。

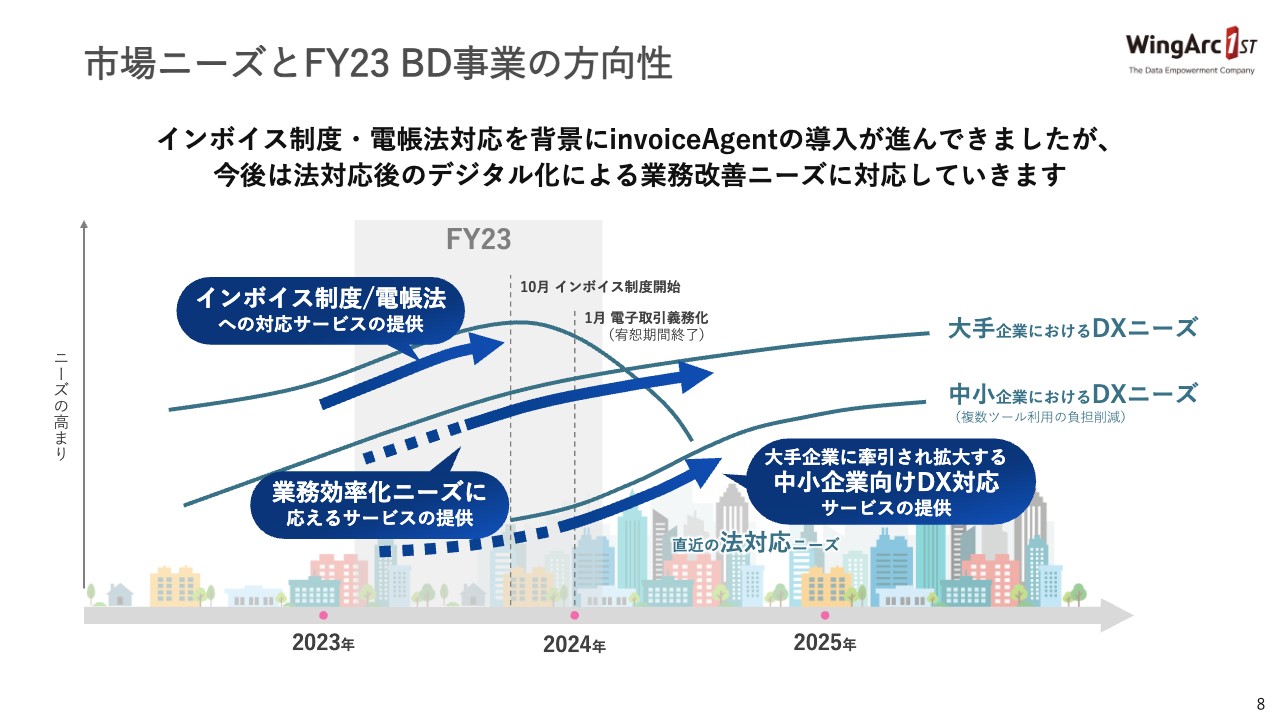

市場ニーズとFY23 BD事業の方向性

そうはいっても、インボイス制度や電子帳簿保存法に関連する事業は一過性の影響が強いのではないかという声も聞かれます。事業部としてもどのように展開されていくのかを日々モニタリングしているところです。直近の営業のパイプラインについて正直にお話しすると、昨年の電子帳簿保存法絡みの伸びは異常なくらいだったのに対し、今は若干落ち着いたところはあります。

売上の先行指標としては、営業のパイプラインとカスタマーサクセスがあります。クラウドサービスではカスタマーサクセスを提供することによりお客さまの立ち上げを支援しており、こちらへの申込件数も今後の売上を占うバロメーターの1つです。直近の状況としては、来年夏頃くらいまでは正直捌ききれないくらいのオーダーがきています。

インボイス制度・電子帳簿保存法に関しては、落ち着いていくような流れはあるかもしれませんが、足元の指標からはニーズはまだまだ続きそうです。その後の大手企業や中小企業におけるDXニーズは、電子帳簿保存法やインボイス制度に対応した状態で始まりますが、そこから先のシステムとして社内への拡張・発展が明確に伸びていくだろうと思っています。

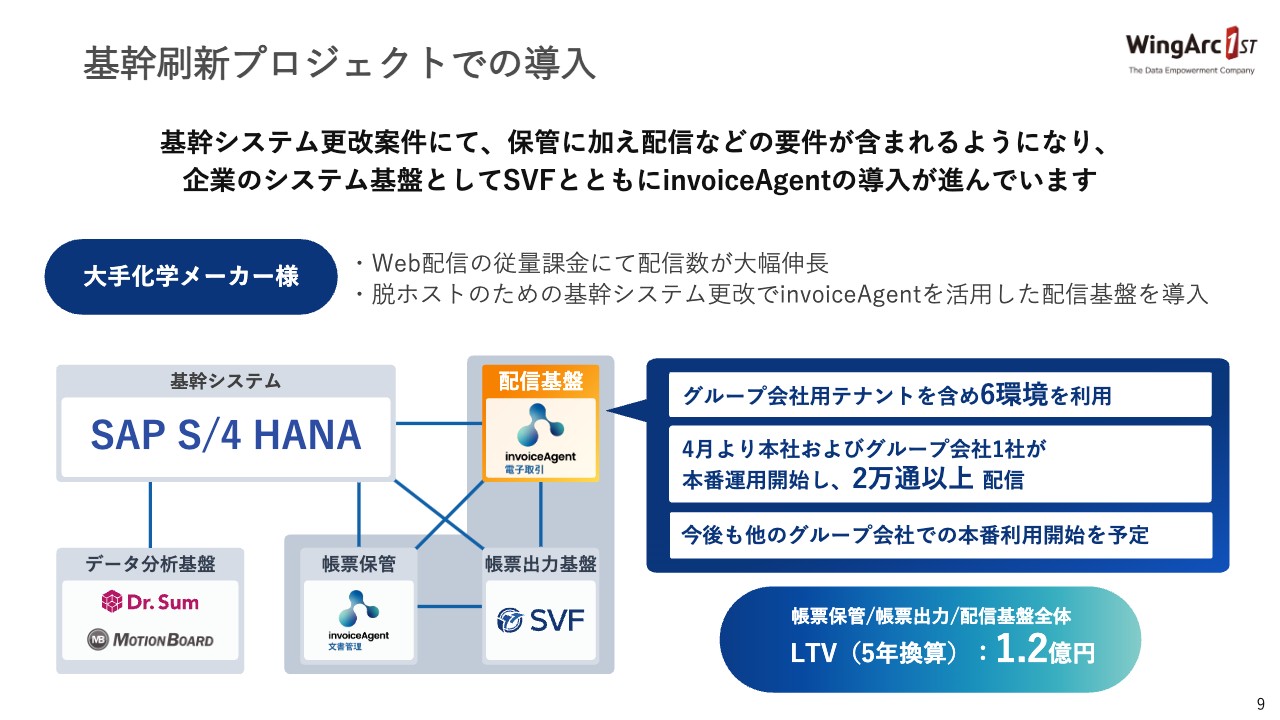

基幹刷新プロジェクトでの導入

実際にそのようなDXニーズの流れが始まっており、我々としては非常に重要な勝ちパターンであると考えています。例として、スライドのような基幹刷新プロジェクトで我々のプロダクトが導入されたケースがあります。

こちらはSAPの「S/4 HANA」に対し、データ分析基盤として我々の「Dr.Sum」「MotionBoard」が入り、さらに今までは「SVF」が入って終わりだったところに、帳票の出力だけではなく配信機能も必要であるとお客さまが考えるパターンが増えてきています。

帳票出力基盤として「SVF」が入った上で、それを補完するかたちで「invoiceAgent」の文書管理、配信基盤として「invoiceAgent」の電子取引が入るというように、我々のプロダクトサービスがフルセットで入るパターンが出てきているのです。

一度このような入り方をすると、ビジネスとしてはLTVが非常に大きくなります。このような仕組みは1回導入すると簡単には変えられないものですので、我々のリカーリングビジネスを強く押し上げる効果があります。

また、当社は非常に強固なパートナー基盤を持っているため、この事例をパートナーに展開し横に広げるべく、事業部を挙げて尽力している状況です。

SVF×invoiceAgentの目指す世界観

崎本高広氏(以下、崎本):今後の戦略についてご説明します。これまでの「invoiceAgent」では、電子帳簿プラットフォームを掲げていました。これからは「デジタル帳票プラットフォーム」として、帳票生成・保管・データ流通を行い、お客さまの業務のさらなる効率化に貢献します。

その中心となる企業間のデータ流通を、デジタル帳票の「SVF」と「invoiceAgent」が支えるかたちで、お客さまの業務のデジタル化を進めていきます。

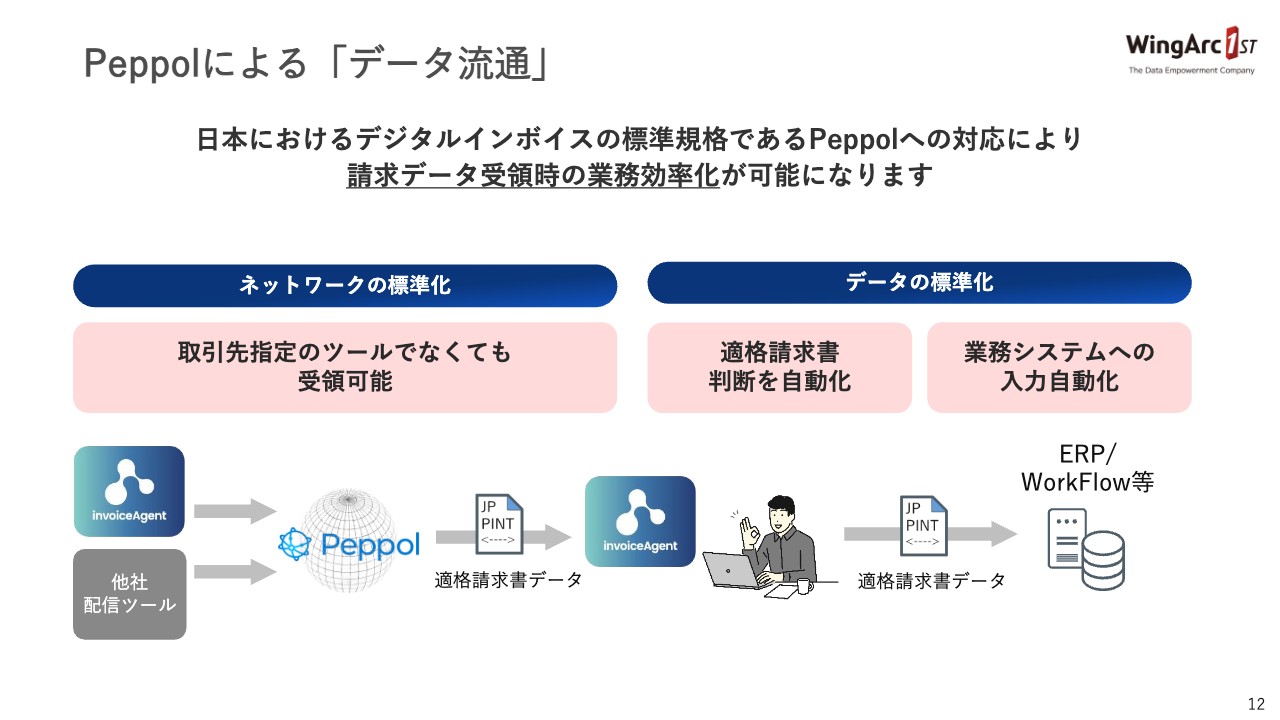

Peppolによる「データ流通」

データ流通のポイントは「Peppol」の活用です。「Peppol」は日本におけるデジタルインボイスの標準規格で、こちらへの対応により、特に請求データ受領時の効率がかなり上がります。

「Peppol」の活用によって、企業はデジタルデータを受け取ることができ、適格請求書判断や業務システムへの連携が自動化できます。今まで手作業やBPOによって請求書をデータ化していた業務がなくなるため、大幅に効率化することができます。

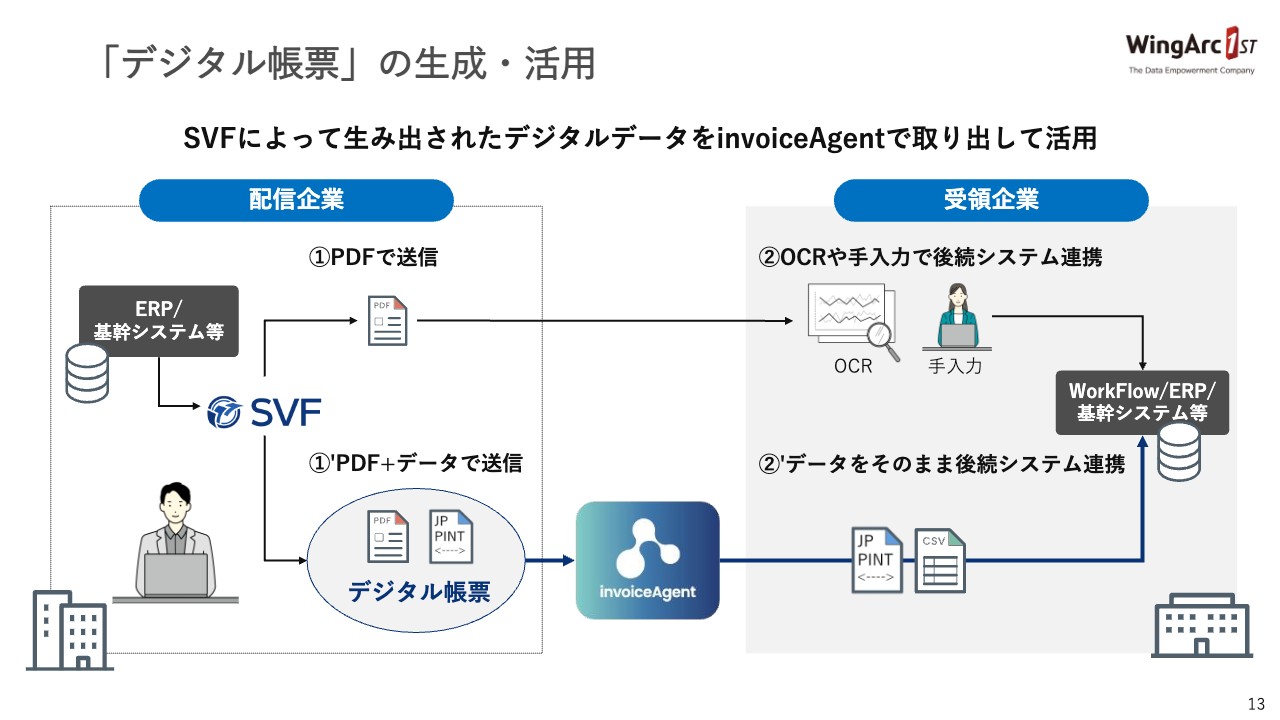

「デジタル帳票」の生成・活用

デジタル帳票として「SVF」で帳票を出力できます。これまでは、相手先企業でOCRや手入力が行われていました。実は「SVF」はもともと、PDFに加えてデジタルデータを出力できる仕組みを持っています。今後は、こちらを標準化されたフォーマットに自動的に変換し、ERPやワークフローのシステムに連携させていきます。

こうすることで、システム連携による自動化が可能になるため、「SVF」をご利用のお客さまは上位のシステムに変更することなく、「invoiceAgent」を使ってデジタルデータを企業に流通させることができます。

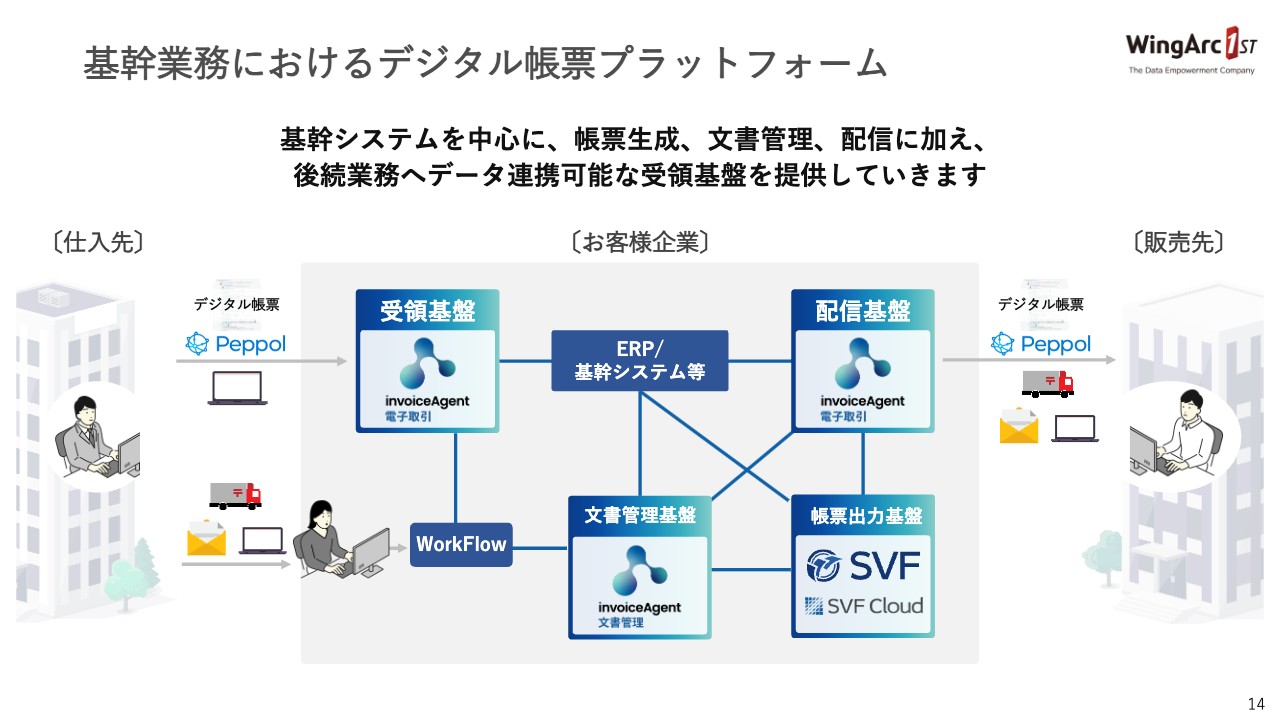

基幹業務におけるデジタル帳票プラットフォーム

これまでの「invoiceAgent」は帳票の出力・管理・配信基盤に活用され続けてきました。今後は基幹業務におけるデジタル帳票プラットフォームとして受領基盤が加わることで、まさにワンプラットフォームでの帳票運用が可能になります。さらに、デジタルデータとして配信や受領が行えるようになります。このように全体の業務効率を上げられるような仕組みを目指しています。

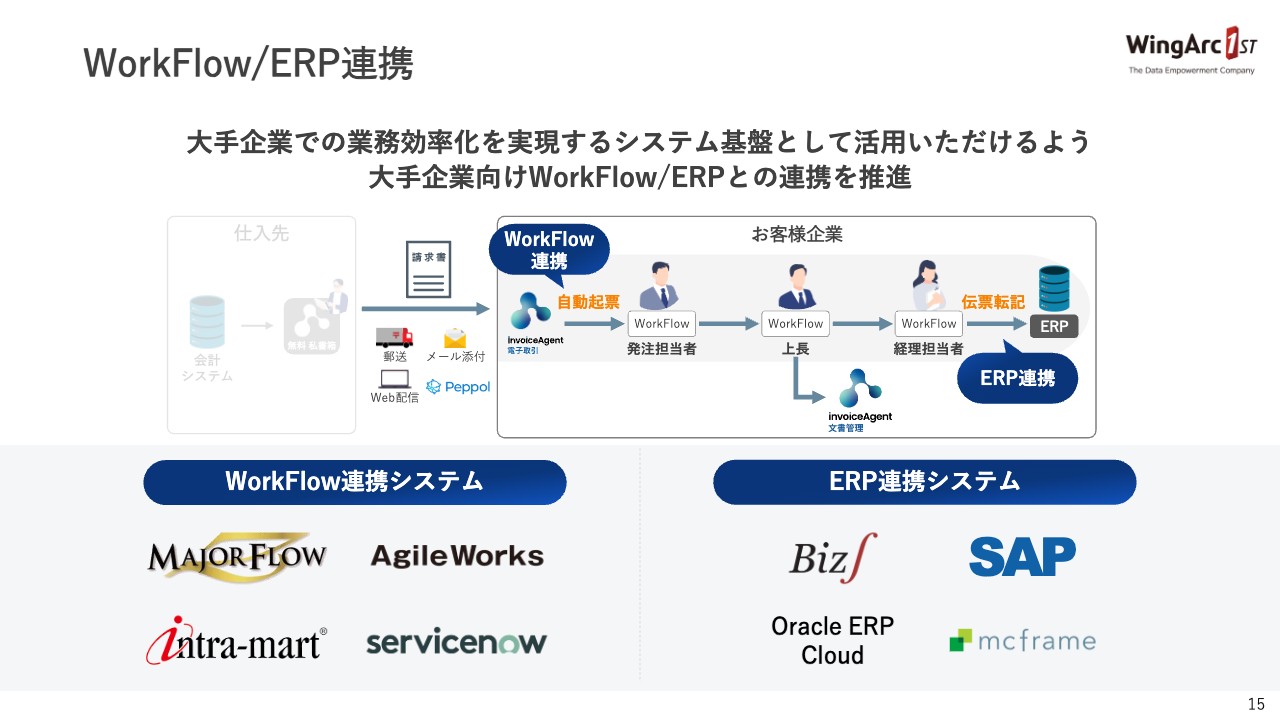

WorkFlow/ERP連携

大企業では、ワークフローとERPの連携を行っていることが多いです。そこで、我々の「invoiceAgent」も、「MAJOR FLOW Z」「AgileWorks」「intra-mart」「ServiceNow」といった著名なワークフローと連携し、自動起票できる仕組みを提供します。

また、ERPについては「Biz∫(ビズインテグラル)」「SAP」「Oracle ERP Cloud」「mcframe」などと連携し、ERPに伝票転記を自動連携していく仕組みを提供していきます。これらを提供することにより、導入が進みやすくなると考えています。

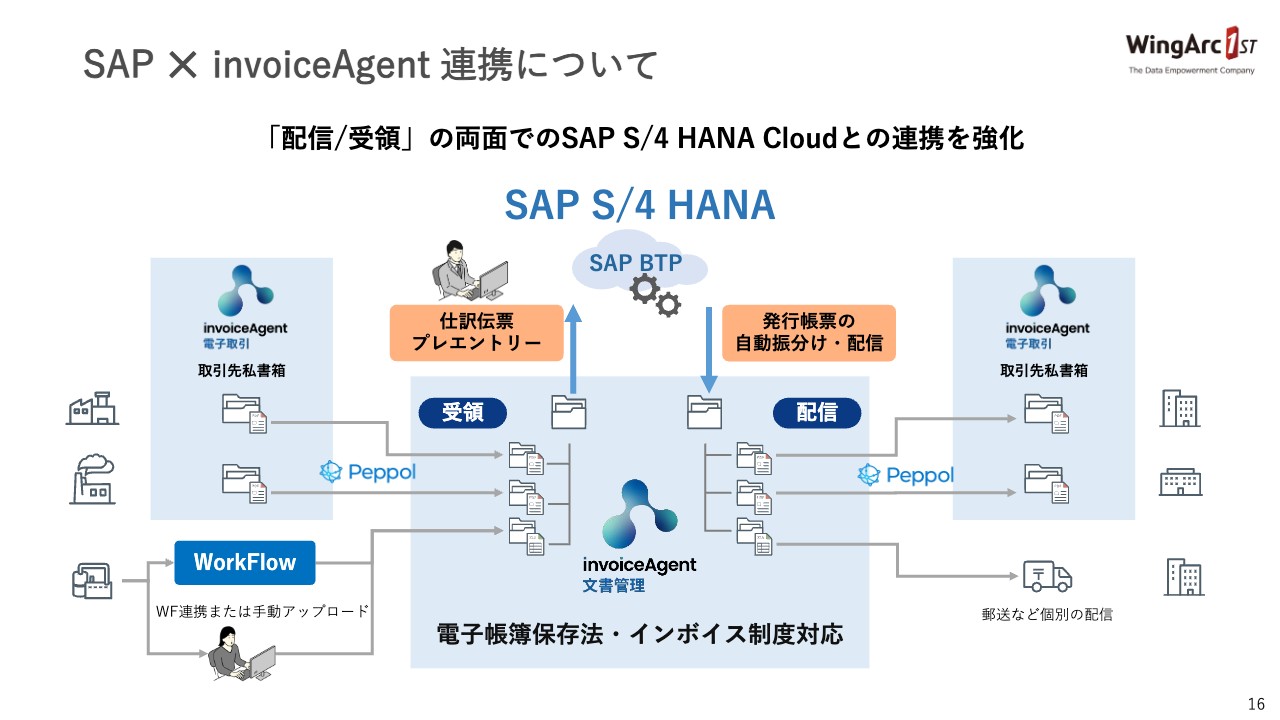

SAP ✕ invoiceAgent 連携について

「SAP」との連携例をご紹介します。先ほどの事例紹介にもありましたが、スライド右側のSAPから「invoiceAgent」を使って配信を実現できています。今後はさらにお客さまのほうでデジタルインボイスの導入などが進んでいきます。

加えて、「SAP」などのERPシステムと連携し、配信と受領が結合して業務効率を上げていく仕組みを実現していきます。

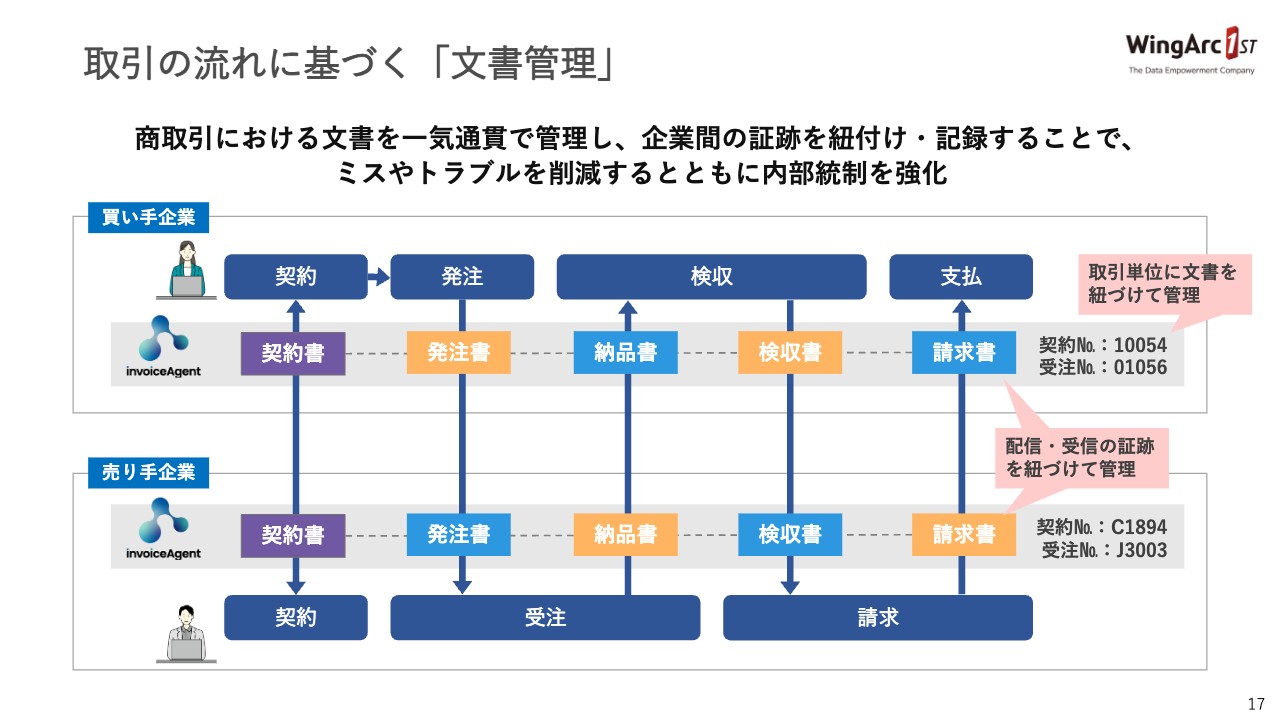

取引の流れに基づく「文書管理」

取引の流れに基づく「文書管理」についてご説明します。現在、企業内の文書管理は手作業が介在しており、組織ごとにフォルダを管理してなんとか整合性を保つという運用が多いと考えています。電子帳簿保存法やインボイス制度への対応も、現状は人がある程度介在して対応していると思います。

みなさまもご存じのとおり、企業間の取引における契約・発注・納品・検収・請求といった一連の流れは、企業内だけではなく企業間でつながっています。「invoiceAgent」では、これらの企業間の証跡となる文書を紐付け・記録することで、デジタルの世界を実現し、ミスやトラブルを削減するとともに内部統制を強化していくことを考えています。

実際にこの運用をしていくのはなかなか難しいところですが、当社の強みである「invoiceAgent」を使った大企業との強いタッグを活かしながら、「invoiceAgent」の強化を実現していければと考えています。

今後はさらに帳票のデジタル化が進んできますので、ぜひともご期待いただければと思います。

質疑応答:「SVF」が好調である背景と今後について

藤本:本日はパネルディスカッションということで、私からは投資家のみなさまが興味を持っていることについてお聞きできればと思います。

足元の状況では「SVF」が前期・今期と非常に堅調で成長を取り戻している状況にあると思います。その背景やこの状況がどのくらい続くと考えているかを教えてください。

島澤:おっしゃるとおり「SVF」の需要は今のところ陰る前兆もなく、非常に堅調に推移しています。

背景の1つは基幹システムです。コロナ禍で一時的にIT投資が抑えられましたが、大企業を中心に基幹システムの刷新に動き出しているほか、SAPの関係で基幹システムの更新をされるお客さまが増えています。やはり「基幹の刷新の陰に『SVF』あり」ということで、ほぼセットで入る関係性ですので、こちらは我々の売上に非常に強いインパクトを与えています。

この需要がどのように推移していくかについては、我々のパートナーである多くのSIerの案件状況が先行指標となります。状況を聞くと、さばけないレベルで案件が積み上がってきており、これからも受注が見込まれるという話もあります。何年まで続くかは明言しにくいですが、我々の事業部内の予想では、2026年から2027年くらいまでは引き続き旺盛な需要が見込まれるのではないかと思っています。

質疑応答:クラウドが加速した背景と中計目標の達成について

藤本:直近ではクラウドの契約社数が571社となり、加速感が出てきているように見えます。一方で、中計では最終年度に1万社という数字を掲げています。本日の「invoiceAgent」のお話の中にヒントはあると思いますが、加速感が出てきた背景や、1万社に向けてどのような道筋を描いているのかについて補足してください。

島澤:加速感が出てきた要因はいくつかあると思いますが、1つのポイントは勝ちパターンが見えたことだと思います。やはり「invoiceAgent」、電子帳簿保存法に関わる市場は、市場自体が急に立ち上がった領域で、お客さまも手探りです。そのため、勝ちパターンが見えれば横展開が非常にしやすくなります。

また、最近では大手のパートナーでも「invoiceAgent」の勝ちパターンが見えてきたため「力を入れて取りあげさせてくれ」という引き合いも増えてきています。

1万社を達成するために今もっとも力を入れていることは、お客さまのプレミアムモデルへの移行です。現在の無償ユーザーは22万社を超えたくらいまで広がっており、我々のサービスにログインされるお客さまの数が本当に増えています。

そこに対し、我々はよりプレミアムなメニューを仕掛けようと思っています。ユーザーにプレミアムモデルの価値を感じていただきコンバージョンできれば、1万社は十分に狙っていける数字だと考えています。この成果が出るのは来年度以降です。そこに向かい、事業部の開発メンバーは必死にがんばっている状況です。

データエンパワーメントソリューション事業

大澤重雄氏(以下、大澤):データエンパワーメント事業部の事業責任者を務める大澤です。私からDE事業の概要と今後の方針についてご説明します。

まずは事業概要です。DE事業では、企業内における業務改善・改革・効率化についての戦略の高度化を行っています。また、それらを実現するためのデータ活用を支援する事業を行っています。「Dr.Sum」「MotionBoard」などのプロダクトを中心に、あらゆるサービスを使ってユーザーと伴走しながら進めています。

事業は毎年堅調に推移しています。その背景には、昨今のDXやクラウドの広がりによる追い風があると考えています。クラウドは選択の多様性を享受できる一方で、システムの観点からは非常に複雑性を招いています。いわゆるサイロ化されたシステム構成になっているため、単にデータを集めて活用したいというニーズは年々増えていますが、それすらも難しい部分があります。

企業によっては、そのギャップを埋めるためにどのようにデータを活用していくかまで寄り添い、サービスを提供しています。

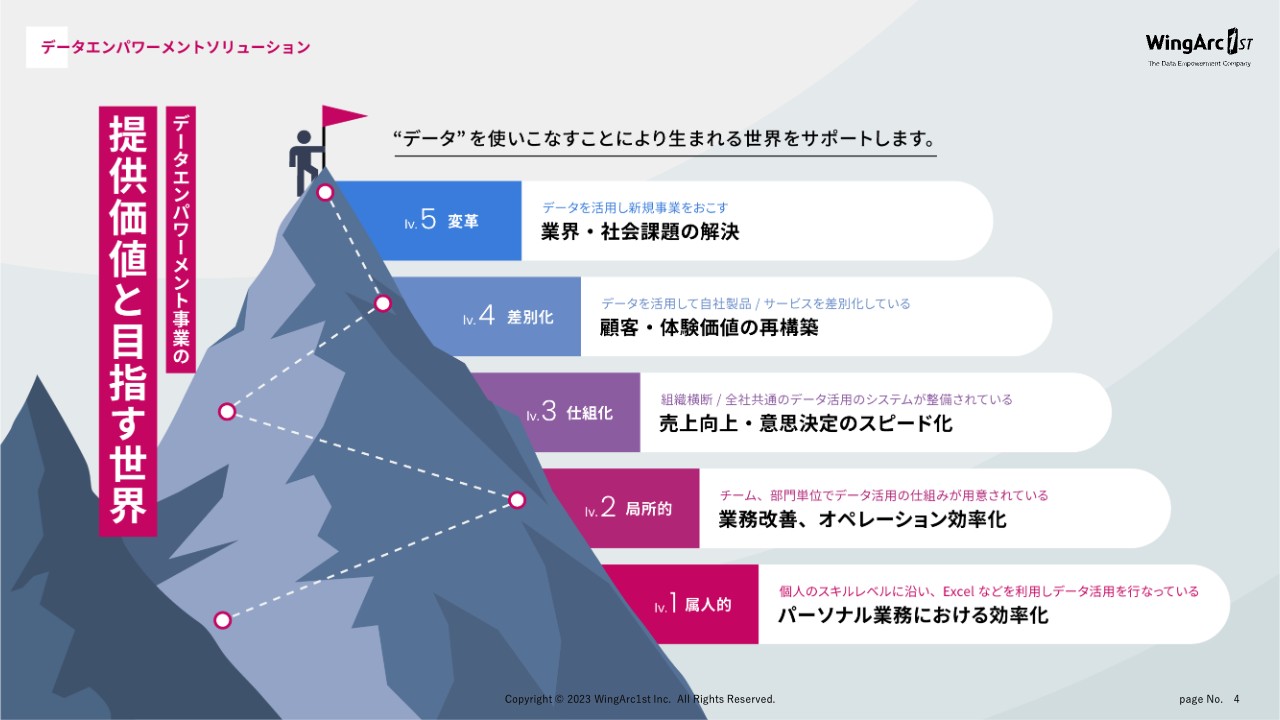

データエンパワーメント事業の提供価値と目指す世界

我々はよく、データ活用を山登りに例えます。個人的・属人的に使っているところもあれば、データを企業の新事業に使っているところもあります。そのためには、一つひとつ階段を登っていく必要がありますので、当社はデータ活用レベルをリフトアップしていくところに力を入れています。

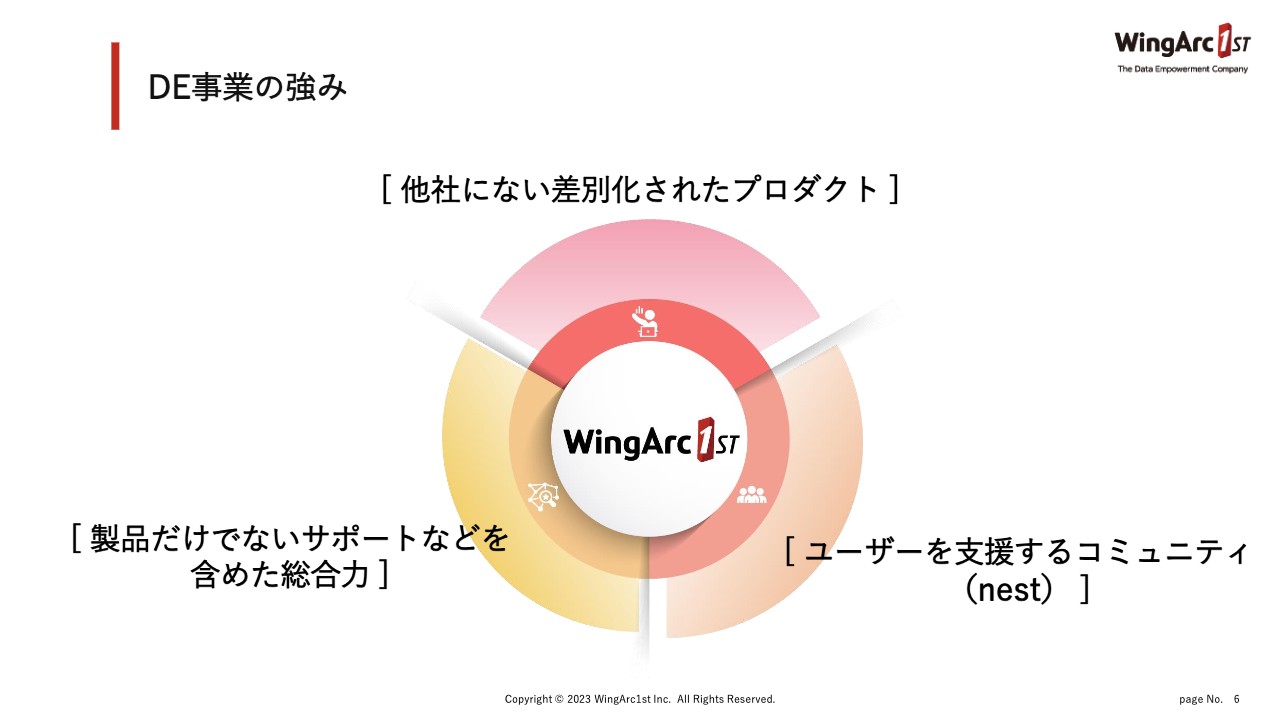

DE事業の強み

なぜ業績を堅調に推移させることができているかについて、我々の強みをいくつかご紹介します。スライドに記載している3つが、今の強みだと考えています。

1つ目は、他社にない差別化されたプロダクトです。先ほどお話ししたコアのプロダクトがこちらに該当します。

2つ目は、製品だけでないサポートなどを含めた総合力です。データ活用には少し難しさがあるとお話ししましたが、プロダクトだけでは実現できないところをカスタマーサクセス部隊がサポートし、総合力をもって支援しています。

3つ目は、ユーザーが個別に戦っているところを支援するコミュニティです。

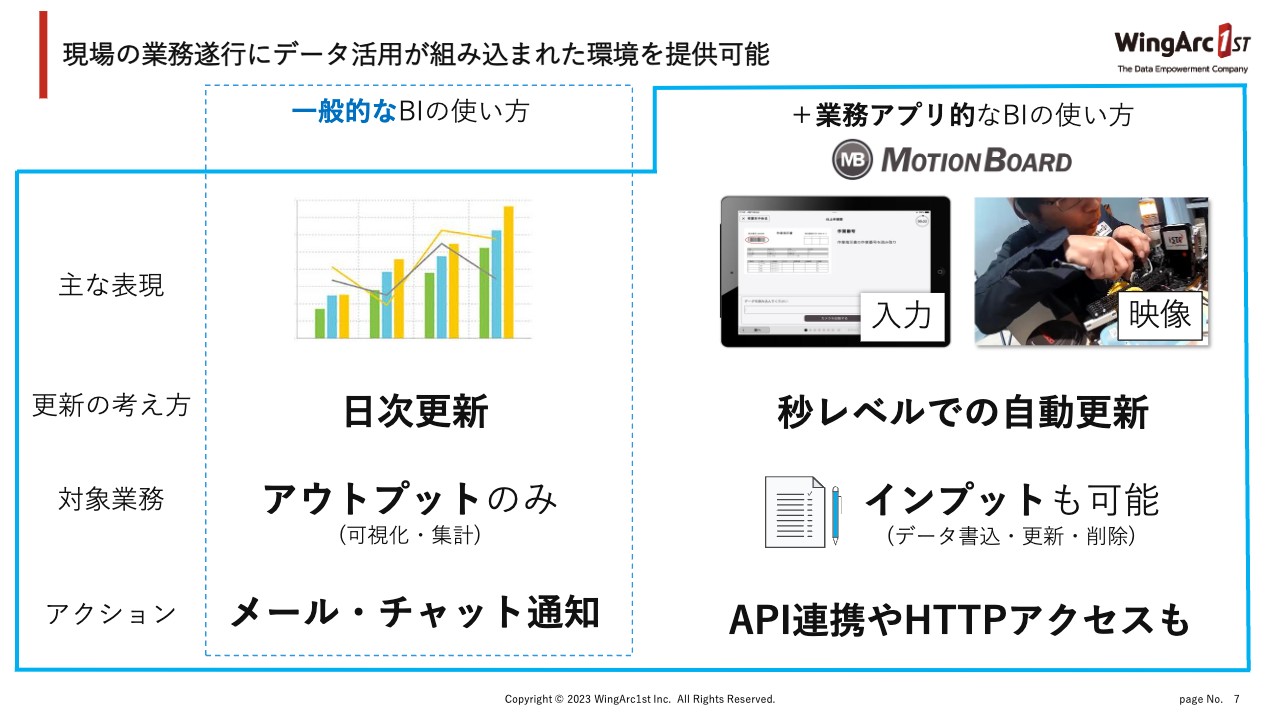

現場の業務遂行にデータ活用が組み込まれた環境を提供可能

1つ目の強みである、他社にない差別化されたプロダクトについてご紹介します。一般的なBIツールによるデータ活用例について、スライド左側に記載しています。主な表現としてはグラフがあり、こちらを日次や週次で可視化・集計してアウトプットします。

これに対して我々のプロダクトでは、業務の中にデータ活用を組み込んだものを作っていこうと考えています。主な表現としては、グラフにプラスして、例えば動画ファイルやデータそのものを作り出すことも可能です。また、更新についても日次ではなく、秒レベルでの自動更新ができます。

対象業務としては、アウトプットだけではなくデータの書込・更新・削除などのインプットも可能です。現在「Microsoft Excel」で行っている情報処理についても、「MotionBoard」を使って直接データを作り出したり、アウトプットで得た気づきを新たなデータとして作り出したりすることができます。

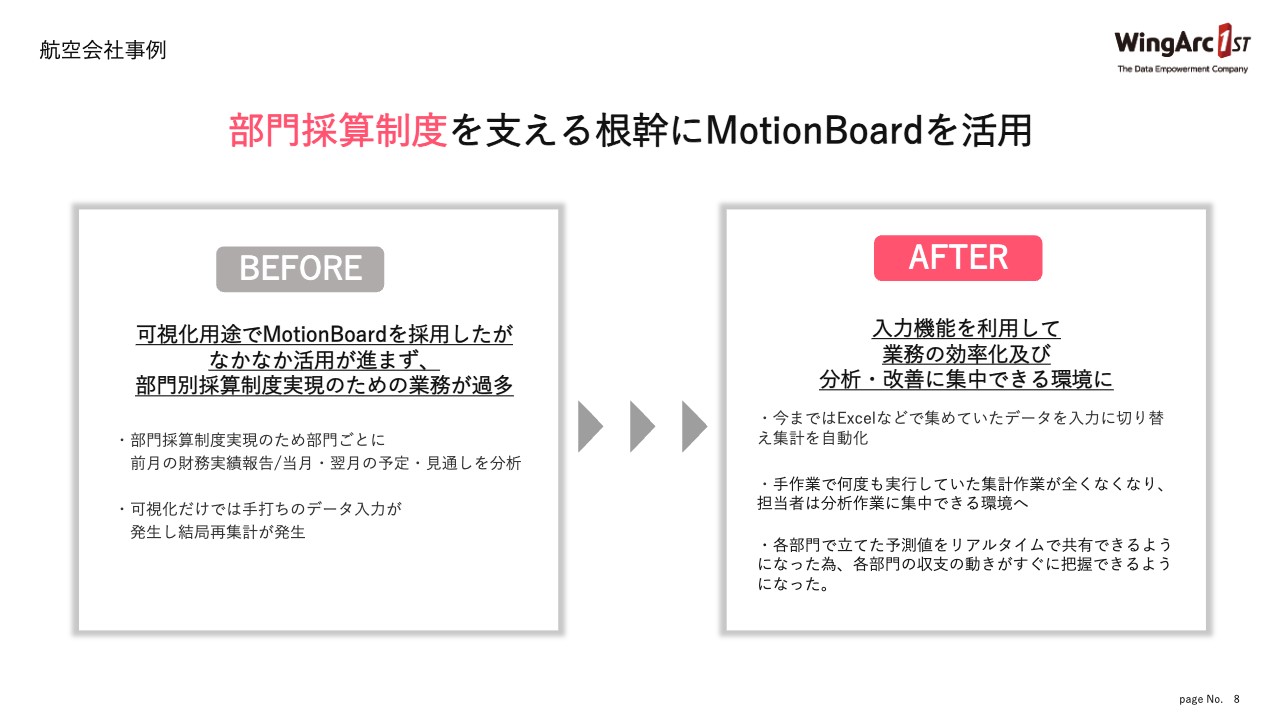

航空会社事例

ユーザーである航空会社さまの事例をご紹介します。大手航空会社のグループ会社で、部門採算制が導入されています。もともとは「MotionBoard」を可視化用途で導入されていましたが、部門採算制を実現するための業務がかなり多かったために、なかなか活用が進みませんでした。

しかし、あるタイミングで先ほどお伝えしたデータを作り出す入力機能を使っていただいたことにより、業務効率が格段に上がったと聞いています。当初は、「Microsoft Excel」に集めたデータをシステムに反映していましたが、そちらを経由することなく「MotionBoard」を使ってデータを作り出すことにしました。

それにより、分析や改善に集中できる環境を手に入れ、今では部門採算制を支える根幹に「MotionBoard」が活用されています。

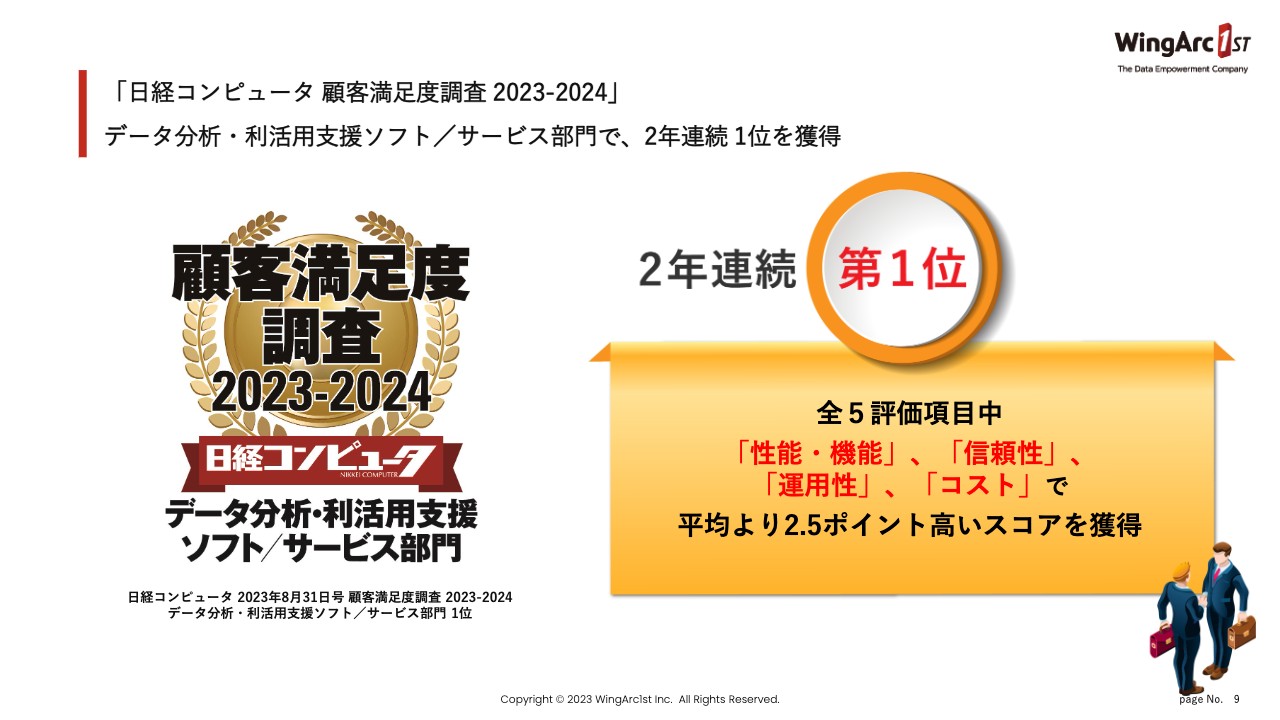

「日経コンピュータ 顧客満足度調査 2023-2024」データ分析・利活用支援ソフト/サービス部門で、2年連続1位を獲得

2つ目の強みである、プロダクト以外の総合力についてご説明します。我々は、データ活用を支える環境を担っています。スライドには、日経コンピュータが毎年実施している顧客満足度調査の結果を記載しています。今年も2年連続で1位をいただくことができました。

全評価項目中、4つの項目で平均よりも高いスコアを獲得したというコメントをいただいているとおり、単なるプロダクト機能だけではなく、コストあるいは信頼性で他社を圧倒できていると思います。

背景には、先ほどお伝えしたサポート力やカスタマーサクセス部隊の存在があります。彼らがお客さまと伴走しながら、時には先導してデータ活用を推進していることがこの結果に寄与していると考えています。

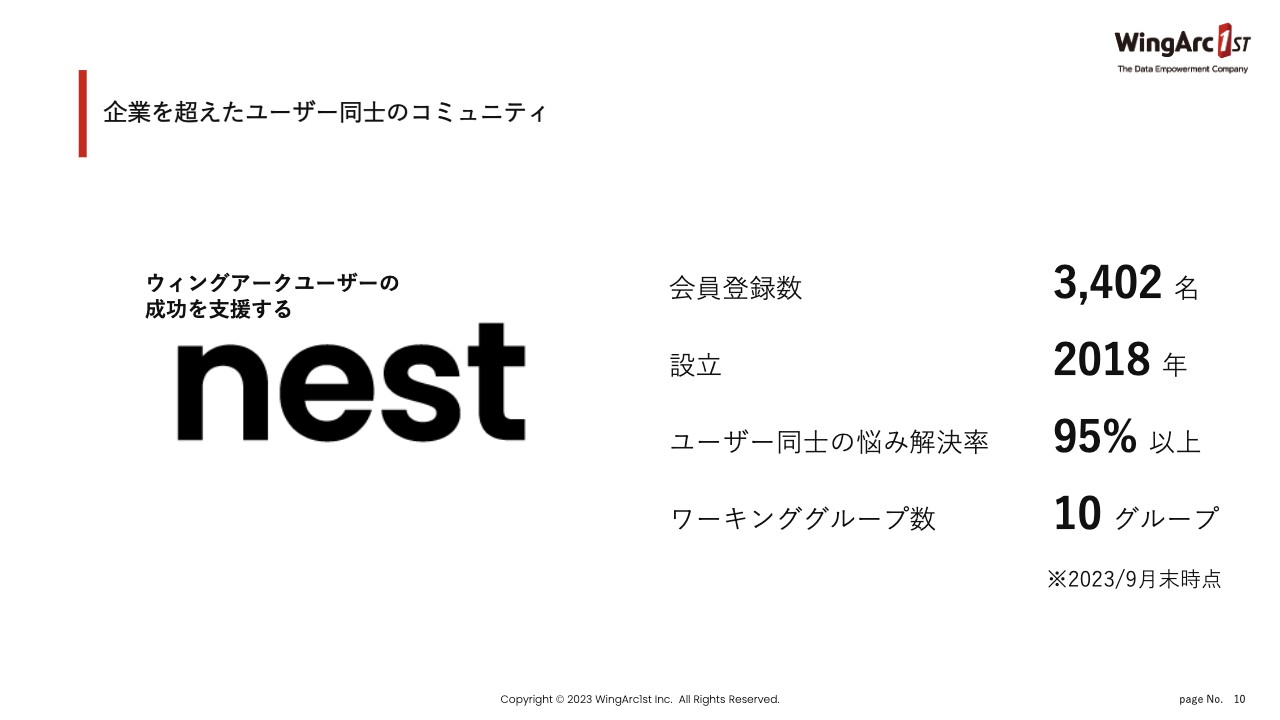

企業を超えたユーザー同士のコミュニティ

3つ目の強みは、企業を超えたユーザー同士のコミュニティです。大人数でデータ活用を実現している企業は非常に少ないです。当社は、1人でデータ活用をがんばっている人たちを支援していますが、そのような課題を持っているユーザー同士のコミュニティが今非常に活性化しています。

設立は2018年ですが、会員登録数はすでに3,400名を超えています。立ち上がったワーキンググループも10以上あり、議論が活発に行われています。このように、我々が支えるだけではなく、ユーザー同士で課題観を共有しながらデータ活用の山を登っているところが、当社の強みだと考えています。

DE事業の方針

DE事業の方針についてご紹介します。大きく分けて3つあります。1つ目は獲得可能なマーケットを拡大するためのプロダクト強化、2つ目はインダストリーに特化したノウハウ強化、3つ目はデータプラットフォームとしてのポジション確立です。これらの方針に基づき、戦略を進めていきたいと考えています。

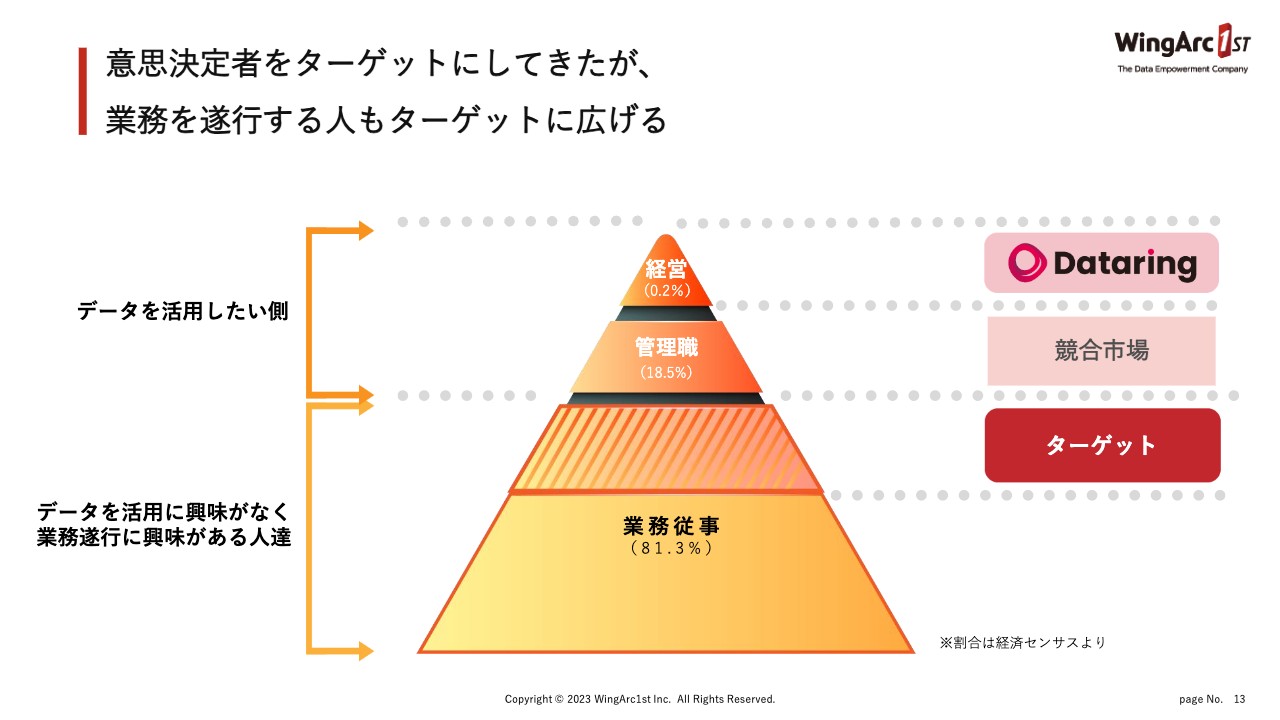

意思決定者をターゲットにしてきたが、業務を遂行する人もターゲットに広げる

獲得可能なマーケットについてです。データ活用は、管理職以上の方がデータを活用し「意思決定をより高度化したい」あるいは「業務をより効率化したい」というイメージがあると思います。

しかし我々のターゲットは、スライドの三角形の下側の業務従事者のうち、上半分の業務を執行している方々です。そちらをターゲットにすることにより、意思決定者以外もデータを活用して業務をすることができ、さらに効率化を図れるようになると考えています。

今までは、どちらかといえばデータを活用したい側に向けた機能を強化していましたが、データ入力や、簡単に業務アプリケーションを作れるようになることで、データ活用に興味がない方の業務にもデータ活用を組み込めるようになり、我々の獲得可能なマーケットが広がっていくと考えています。

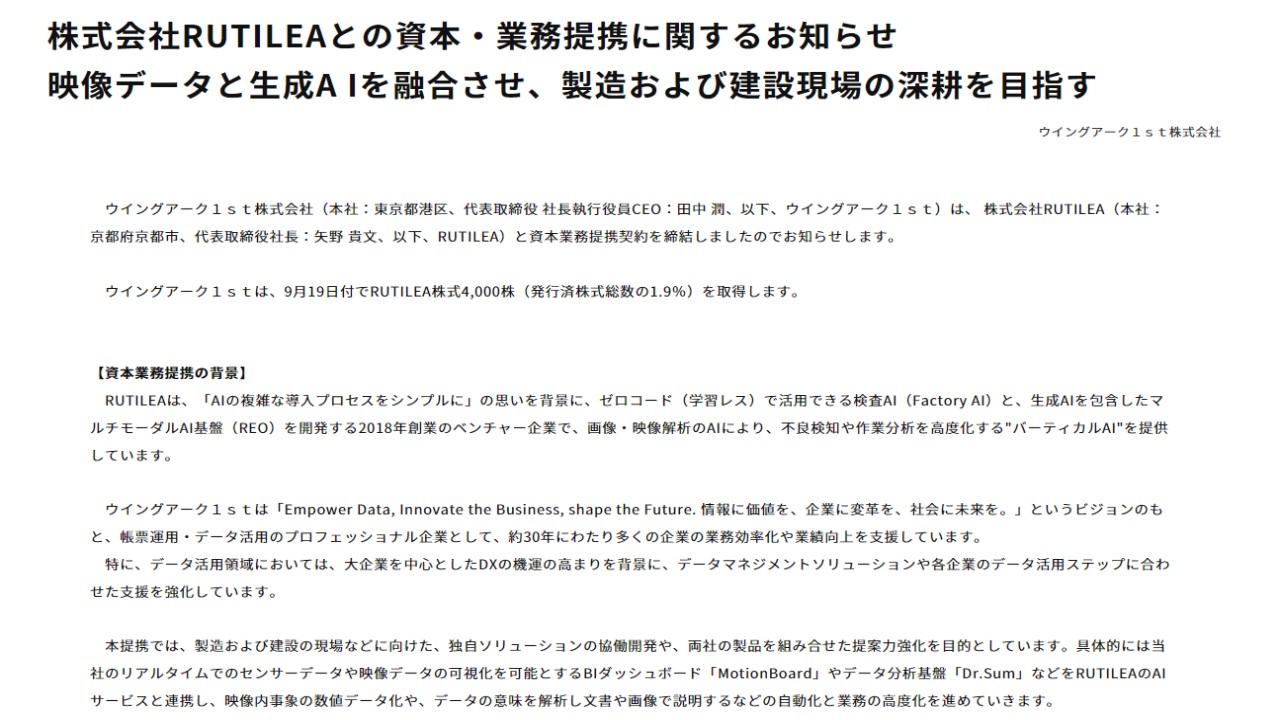

技術獲得のための出資を継続して検討

今年9月には、株式会社RUTILEA(ルテリア)への出資を行いました。RUTILEAは、映像あるいは画像からのデータ化に強みを持っています。今後は、プロダクトの強化にAIを組み込み、自然言語を使ってより簡単に我々のプロダクトを利用できる環境を提供していきます。

今後も、このような技術獲得のための出資を継続的に検討・実施していきたいと考えています。

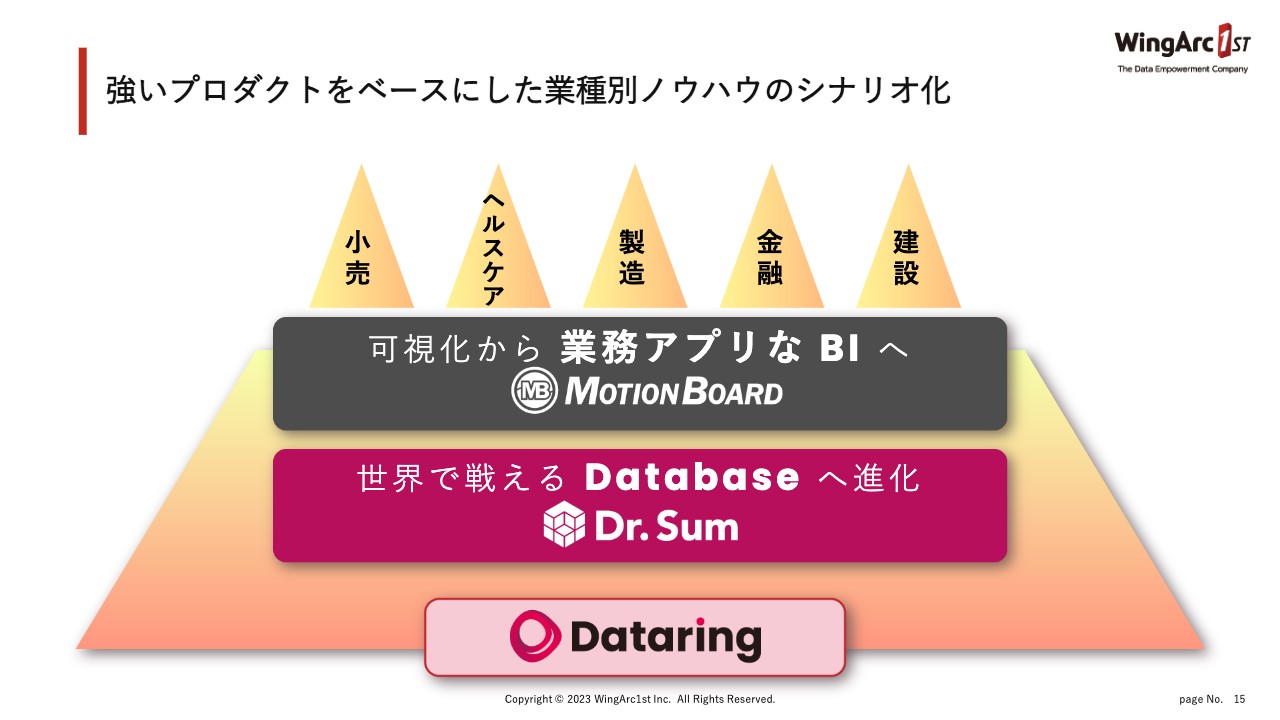

強いプロダクトをベースにした業種別ノウハウのシナリオ化

当社はよりユーザーがデータを活用できるようにするために、インダストリーや業務に特化したノウハウをシナリオ化しています。データ活用についてなかなかイメージが湧かないという企業が多いですが、我々がそれを作っていくことによってデータ活用を身近に感じていただき、データ活用を進めやすくしていこうと考えています。

現状では、製造や金融、直近では建設でもこの芽が出始めており、小売にはもともと強みがあります。このようなところをより広げることで、ユーザーがデータを活用しやすくなる環境を提供していきたいと思っています。

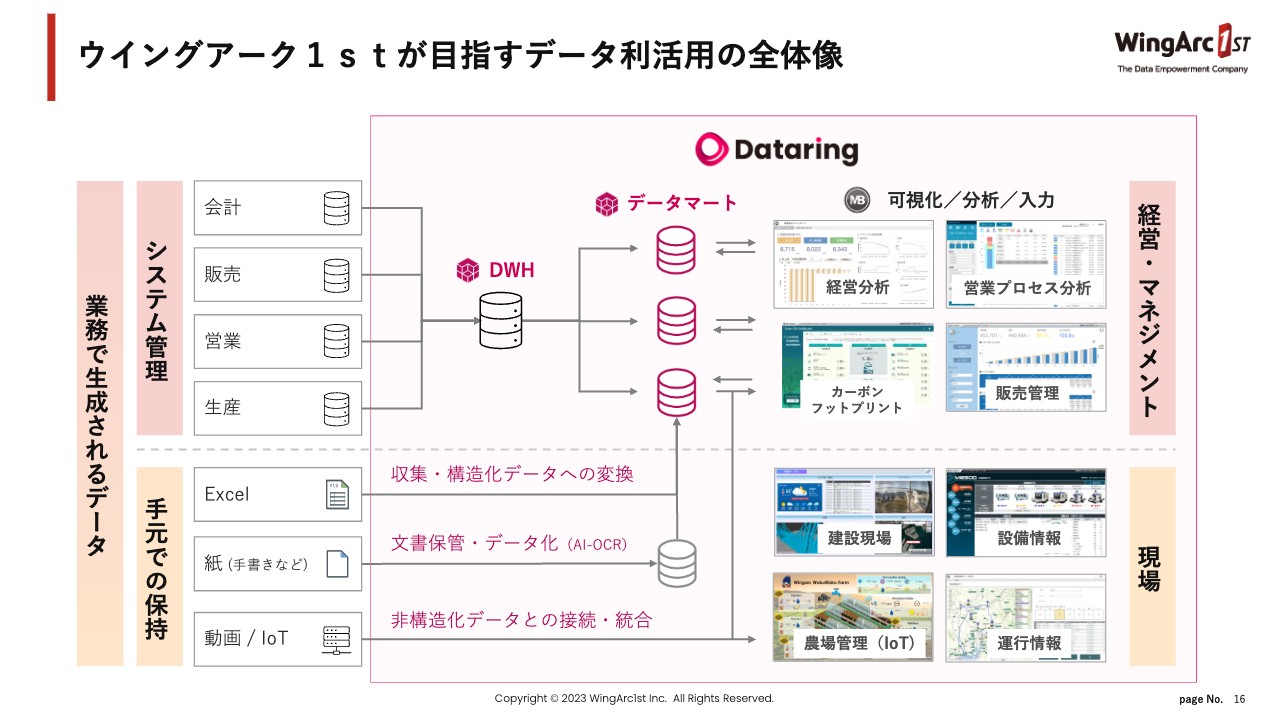

ウイングアーク1stが目指すデータ利活用の全体像

データプラットフォームという我々の立ち位置についてご説明します。繰り返しになりますが、データ活用は経営層や管理職の方が使うイメージが強いです。しかし、現場の方がデータを活用することによって、より企業の強みが増していくと考えています。

現状のデータ活用は現場と経営で離れていますが、それらをつなげていくことが大事だと思っています。しかし、スライドの図に記載のとおり、そもそもシステムから出てくるデータをつなぐこと自体が難しいです。

そこで、我々は「Dataring」という考え方を提唱しています。まずは品質が高く信用できるデータを構築します。そしてデータを使う側も、どこに何があるかが自分たちでわかりやすい「手触り感のあるデータ」を作っていきます。

さらに、なかなかシステムで保持されず手元で保持されている「Microsoft Excel」や紙、動画などのデータもデータ活用環境に持ってくることによって、今までとは違うより高度な意思決定をすることができるようになります。

そのような仕組みを目指し、たまったデータを保持していくことを1つの戦略として考えています。

事業Purpose

我々は、よりデータを活用することで良い世界になると信じています。その考えのもと「すべての人がより身近にデータを活用できる世界を実現する」ことを事業パーパスとして掲げています。引き続き、我々の事業にご期待いただければと思います。

質疑応答:差別化されたプロダクトの強みについて

藤本:当社の差別化されたプロダクトにはいくつかの強みがあり、入力や画像の取り込みなどはとてもユニークです。しかし、一般の方や本日ご参加の投資家やアナリストの方には、それらがどのような競争力を持つのかがわかりにくいのではないかと思います。どのような場面で使われ、なぜそれらが我々の強みになり、ユーザーのプロダクト選定につながるのかを教えてください。

大澤:一般的な企業において、業務の遂行とデータの活用は切り離されて実現されていることが多いと思います。先ほどご紹介した航空会社さまも同様でした。

そのため、これらを1つのツールで実現できることで、単純な業務効率化を図ることができます。さらに、「MotionBoard」で作り出されるデータが今までシステムになかった場合、より高度な意思決定や戦略の高度化につなげられます。しかもそれを、異なるプロダクトを使って実現するのではなく、1つのプラットフォーム上で実現できることが我々の強みだと考えています。

質疑応答:今後力を入れる業種・業界、領域について

藤本:当社はもともと強かった製造業に加え、新たな領域として画像分析が求められている建設業に非常に注力しています。今後力を入れていく業種・業界、領域などについては、どのようなものが考えられますか?

大澤:やはり、DXが遅れアナログ業務がまだ残っている企業や業界はターゲットになると考えています。先ほどの建設業が最たる例で、今までは難しさがあったことにより、アナログな部分が残ってしまったのだと思います。

データ化の方法については、製造業は固定化されたラインですので比較的センサーを取り付けやすいです。しかし、建設業はものが出来上がっていく過程でセンサーを取り付けることが非常に難しいです。そのようなものを画像データから数値化・データ化させることが、より業務の効率化につながると考えています。そのため、DXが遅れていると思われる業界がターゲットになると考えています。

質疑応答:今後のDX市場について

藤本:当社はDE・BDSともに日本の大企業によるDXは、我々にとって大きな追い風ですが、その中でデータ活用へのニーズが高まっていると思います。今後の市場はどのように変化し、それが我々にとってはどのように作用すると見通していますか?

大澤:データ活用へのニーズそのものを否定する方はいないと思います。しかし、難しさが残っているために実現できていない企業が多く、マーケットの定義も非常に難しくなっていると認識しています。

いろいろなシステムが混合して初めてデータ活用ができますが、データを集めることを実現すること自体がなかなか難しいです。一方で企業としては、今後は労働人口が減って働き手が減っていくため、業務を効率化していかなければなりません。

しないといけないことがたくさんある中でデータ活用は後回しにされがちですが、今後はデータ整備が進むことで、データを活用していきたいというニーズがますます高まっていくと思っています。この状況には時限があるわけではなく、ニーズは一定的に高まっていくと考えています。

開発方針

島澤:CTOの立場として、当社が今後力を入れていくところについてご説明します。開発方針としては、当社ではさまざまなことを行っており、お伝えしたいことはたくさんあるのですが、本日は生成AIに絞ってお伝えします。また、エンジニアの獲得は重要な戦略として位置づけているため、そちらについてもお話しできればと思います。

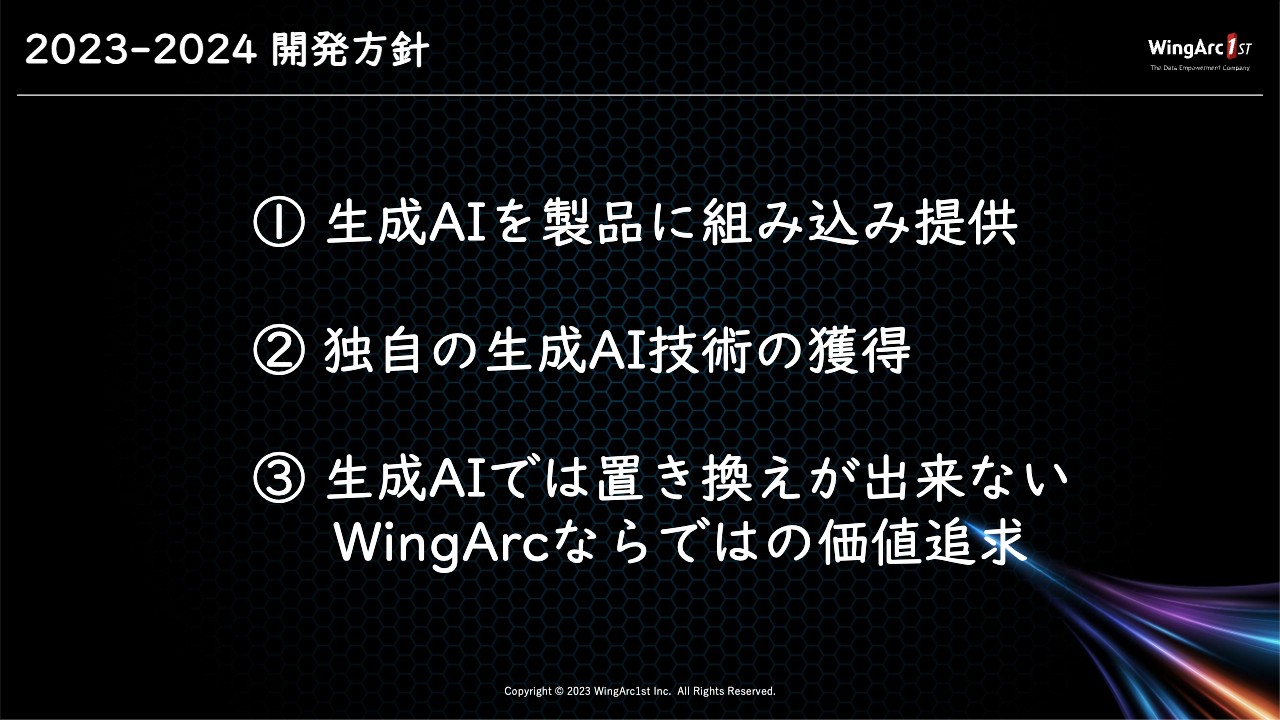

2023-2024 開発方針

今年度の開発方針として大きく掲げていることは3つあります。1つ目は、生成AIを我々のプロダクトに積極的に組み込んで提供していくことです。市場では「ChatGPT」をはじめとして、さまざまな生成AIのサービスが登場しています。我々はこの分野のプロダクトにケイパビリティを持っていますので、これを通じてお客さまにお届けすることに真っ先に取り組んでいます。

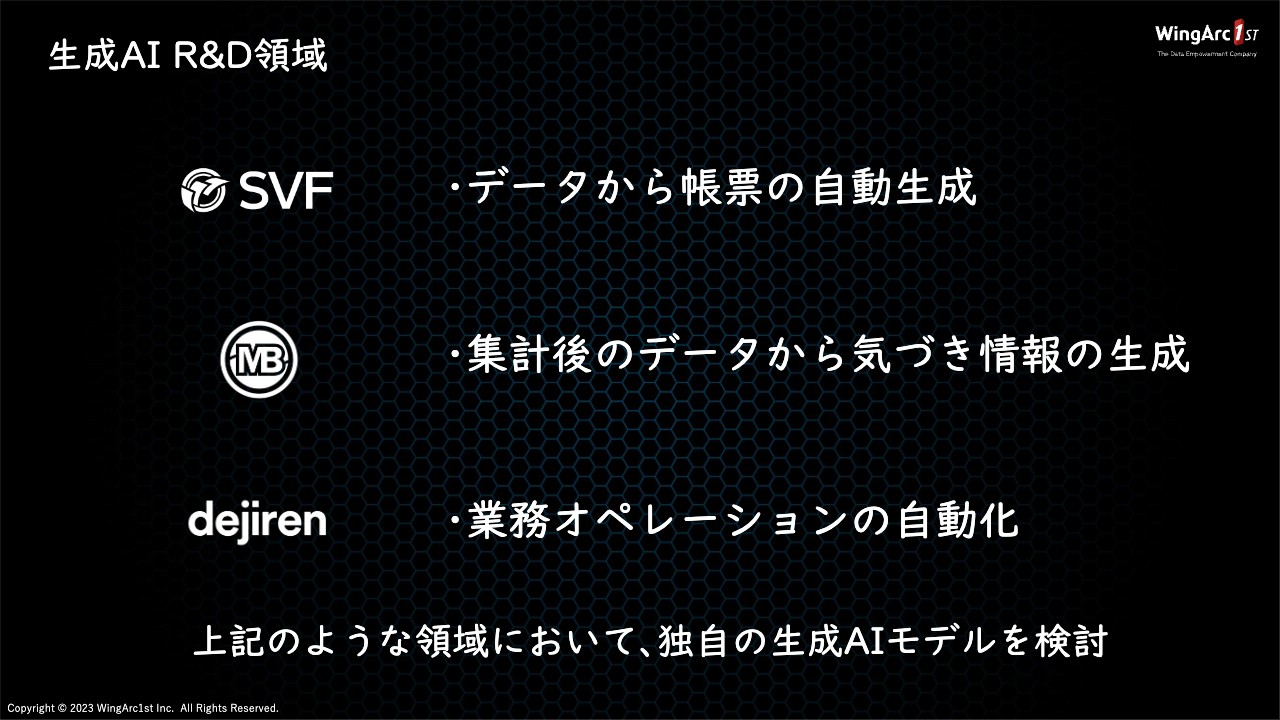

2つ目は、独自の生成AI技術の獲得です。生成AI領域にはLLM(大規模言語モデル)などさまざまなものがありますが、我々は独自の技術を作り込もうとしています。「ChatGPT」は高機能すぎるところがあるため、よりスコープを絞った生成AI技術を市場に打ち出していきたいと思っています。

本日は割愛しますが、3つ目には、生成AI一辺倒ではなく、我々のプロダクトでないと実現しえない価値追求を技術的な目標として据えています。これら3つの開発方針のもと、各プロダクトにオリジナリティを埋め込むかたちで開発を進めています。

WingArcが生成AIで目指すところ

1つ目の生成AIをプロダクトに組み込んで提供することについてです。本日はデモもお見せしながら進めたいと思います。私たちが目指しているところはいったい何で、生成AIで何を実現したいのかですが、全社展開できるようにすることを1つの目標に掲げています。

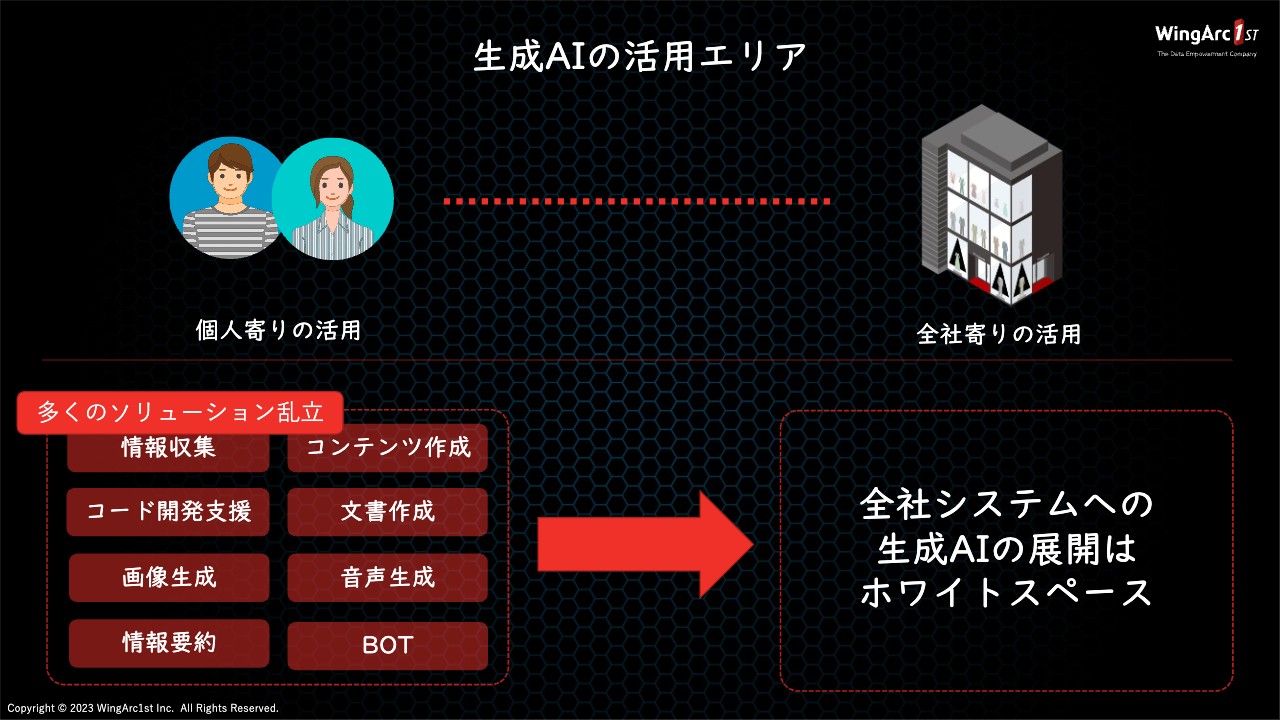

生成AIの活用エリア

生成AIの活用エリアについてです。企業でも個人でも一緒だと思いますが、生成AIはコンテンツの作成や文章の体裁の修正、特定の情報の収集、キーワードに基づいた画像の生成など、どちらかというと一人ひとりの現場の仕事をエンパワーメントするソリューションが非常に多いです。しかし、こちらは明らかにレッドオーシャンですし、ここで頭一つ抜けることはかなり難しい状況だとも思っています。

これに対し、我々の強みはエンタープライズです。会社全体でどのように技術を使うかが非常に重要になってくるため、個人ではなく企業内で活用できる生成AIの展開を考えています。この領域はまだホワイトスペースがありますので、こちらにスコープを当てて開発に取り組んでいます。

実装例) Dr.Sumの場合

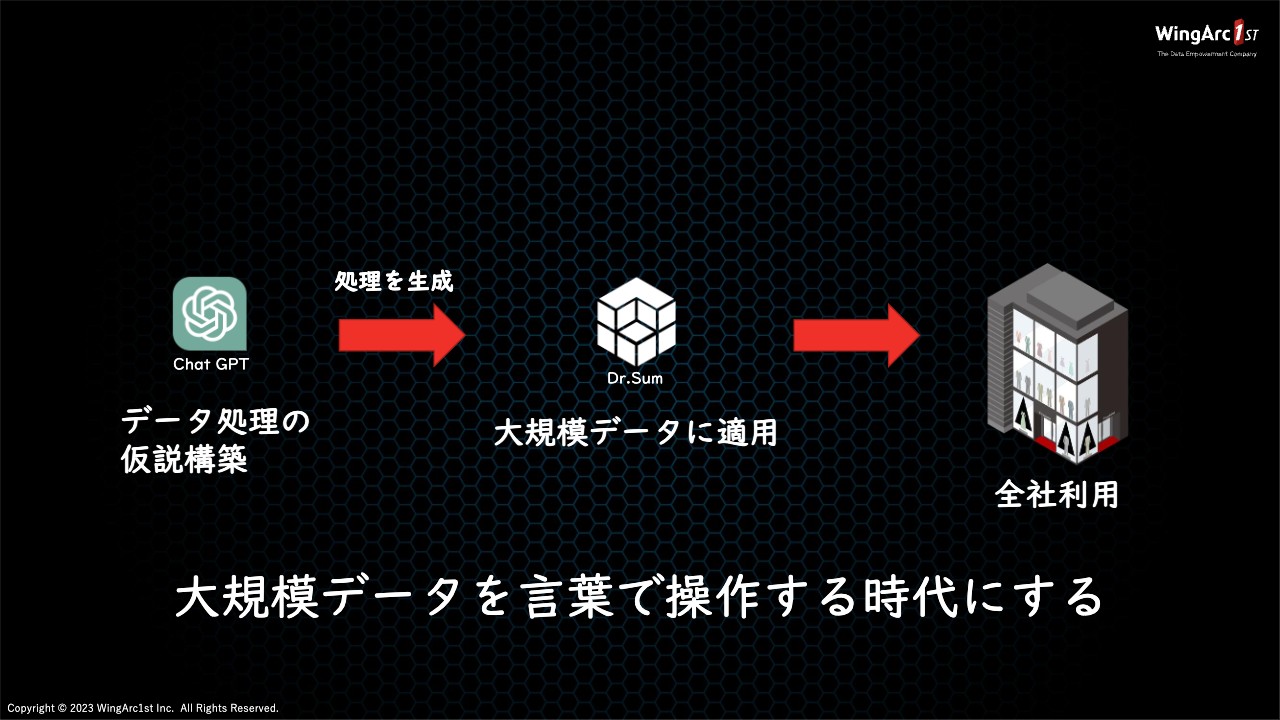

言葉で伝えることはなかなか難しいため、実装例を1つご紹介します。こちらは実際に我々が今年末にリリース予定の機能で、「ChatGPT」と我々のデータベースエンジンである「Dr.Sum」を組み合わせたものです。

実装例) Dr.Sumの場合

「ChatGPT」は対話形式でさまざまな処理を作ることができます。一方で、大規模なデータの取り扱いは苦手です。それに対し、我々の「Dr.Sum」は大規模データの高速処理が非常に得意で、おそらく世界一早いデータベースエンジンだと思っています。一方で、データ処理のロジックに専門知識が求められることも否めません。

そもそも「Dr.Sum」はどのようなプロダクトかをご説明します。例えば「何年何月に、どこでどれだけ売上が立った」というデータが5億件あるとします。この時点で尋常ではない量ですが、「Dr.Sum」はこの5億件に対し、条件を設定して集計を実行すると、一般的なデータベースでは数時間かかるところ、1秒ほどで集計できます。

こちらは技術的なデモですが、仮にこのデータが1,000億件あったとします。5台のサーバーで分散することで、1,000億件でも6秒ほどで集計が完了します。1,000億件という数字は、普通の企業が扱うデータとしては2桁から3桁多い量ですので、こちらに対応していればどのようなデータでもたいていは扱えるだろうと考えています。

大規模データを言葉で操作する時代にする

このように、我々は非常に高速な集計エンジンを持っています。「ChatGPT」でデータ処理の仮説を対話形式で立て、「ChatGPT」では成しえない数億件単位のデータ処理を「Dr.Sum」で行うかたちで組み合わせます。これにより、全社で扱うレベルのデータ規模にも対応することができ、「大規模データを言葉で操作する」ことが実現できると思っています。

生成AIで変わるDBとの関係

SQLを自動的に生成するデモをお見せします。「ChatGPT」を裏で使ってはいるものの、メインの技術は「Dr.Sum」でプロンプトを作っています。そちらを「ChatGPT」に解釈させることにより、さまざまな処理の自動化や簡素化を図っています。

セールスというデータベースにいろいろなテーブルが含まれています。予算や、「何がいくらで、いつ売れたか」といった受注のデータがありますが、それに紐付くデータとして、プロダクトのマスターやお客さまのマスター、いわゆるスタースキーマがあります。今プレビューに出ているようなデータが、実際には数億件あると思ってください。

このテーブル群に対して、各社員の月ごとの予算達成状況がわかるビューを作成することにします。この場合、ユーザーはテーブルの名前やどのテーブルに何が含まれているかという細かい指示はしていません。あくまで対象のテーブルの中で、該当しそうなものをピックアップして生成するように指示すると、このようなSQLが生成されました。複数のテーブルが結合されて「どの部署の誰が予算をいくら持っていて、いくら受注したか」というビューです。

さらに達成率を求めるように指示してみます。達成額は金額ですが、達成率の場合は達成額は不要という指定をしてみます。それによってどのようになるかというと、達成額はなくなり、その代わりに達成率が小数点以下1桁で付与されました。

先ほどあった余計な達成額はなくなっています。SQLが書ける方であれば一から書いてもいいのですが、この場合、エンジニアの私でもアシストされるほうがはるかに生産性が高いです。そして「SQLを実行」とすると、億単位のデータに対してこのSQLが実行され、目的とするビューが得られます。

これまでの「Dr.Sum」は、ある程度専門的な知識を必要とする側面があったのですが、これによって、自分のやりたいことを吹き込むとそれなりに結果を返してくれるというかなりエンドユーザー寄りのところまできています。

株式会社RUTILEAとの資本・業務提携に関するお知らせ

我々はRUTILEAと連携することで、独自の大規模言語モデルの獲得も進めています。

生成AI R&D領域

それによって、例えば「SVF」であればデータを読み込ませると帳票が自動的に生成されることも実現できるようになってきます。

あるいは「MotionBoard」などであれば、普通は画面にダッシュボードとしてグラフなどを出したら、それを人間が解釈します。そこで生成AIを活用し、「ここの変化点は要注意ですね」というようにデータの見方をインプットすることで、データとの接点があまり強くないお客さまでも、気づきの情報としてのデータの価値を引き出しやすくします。

そして、我々は「dejiren」上で業務オペレーションをいろいろなかたちで実現できます。ここぞというところで生成AIを使うと、本当に自分の専属アシスタントのような世界観が実現できます。

また、我々は今、言葉で「これをやっておいてほしい」と頼むとそのようなオペレーションが自動化できることについてもR&Dを進めており、一部リリース済みです。この後もリリースを続けていくことを想定しており、今年かなり注力している部分です。

WingArcの現状

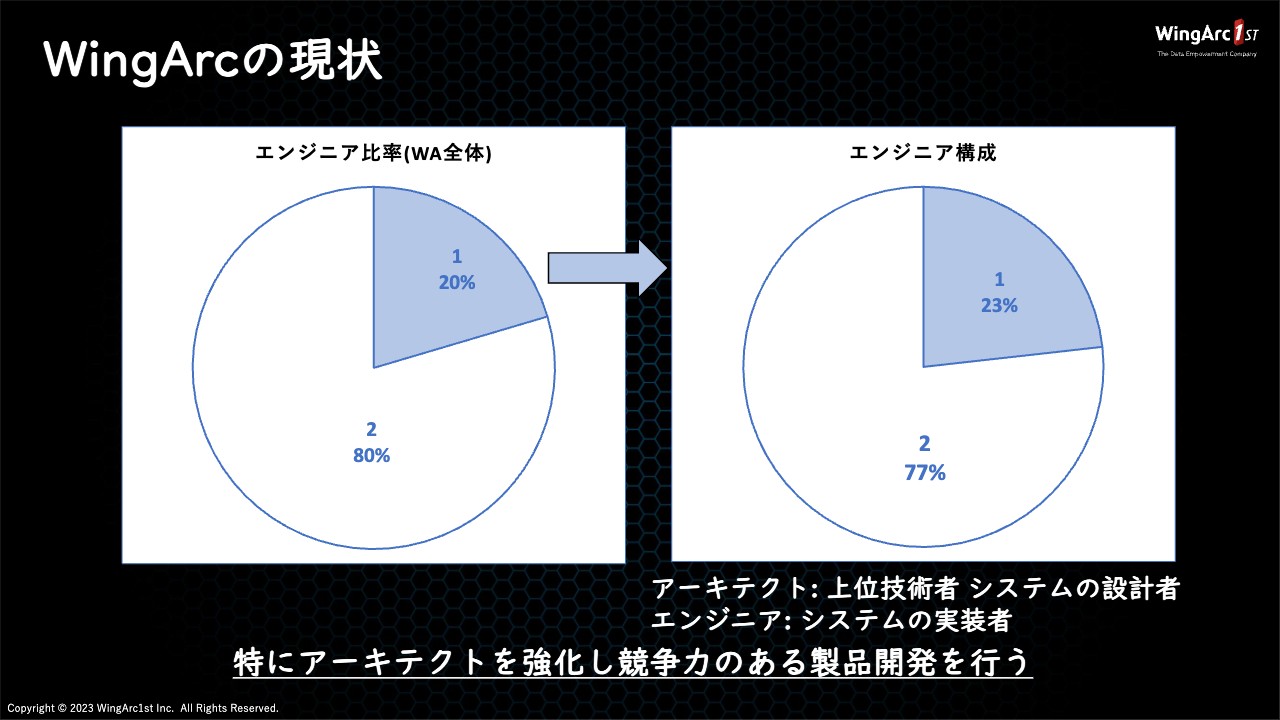

我々はソフトウェアメーカーですので、開発人材をいかにして獲得していくかは切っても切り離せない非常に重要なテーマです。現状としては、当社全体においてエンジニア職はおよそ20パーセントです。品質保証やサポート部門まで含めるともう少し比率は高くなります。

我々は中の技術者をアーキテクトとエンジニアに分けて考えています。アーキテクトはシステム全体の設計ができる上位技術者で、エンジニアはシステムを実装するものです。特に今必要となっているのはアーキテクトです。競争力のあるプロダクト開発をさらに追求するためには、システムの設計をどんどんできるようにする必要があるため、今ここを強化しようと進めています。

WingArcのイメージ

ただし、我々のイメージとして「ちょっと古い会社」や「帳票の会社」、あるいは「そもそも知りません」というところがあります。我々技術部門としても、当社のイメージをアップグレードしようといろいろなことを進めています。

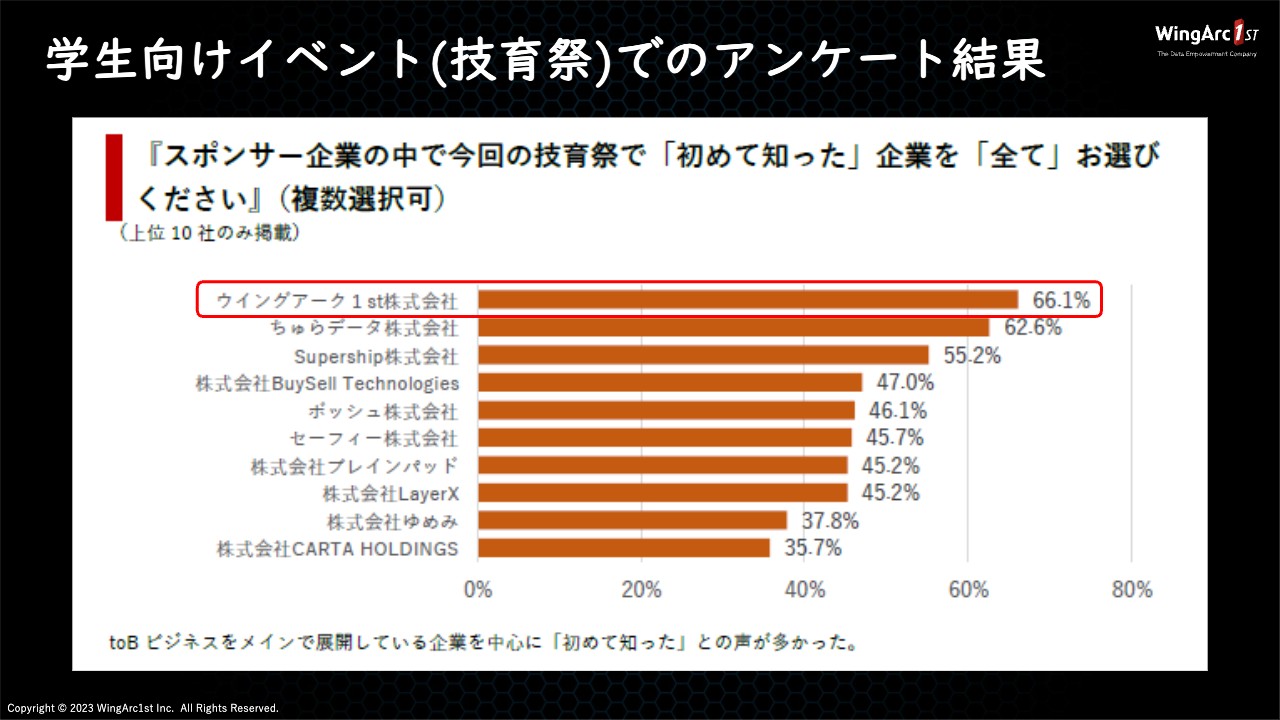

学生向けイベント(技育祭)でのアンケート結果

私が登壇した「技育祭」という大学生向けの技術イベントでアンケートを取ったところ、不名誉な情報ですが、ウイングアーク1stは「初めて知った」企業で第1位という結果でした。

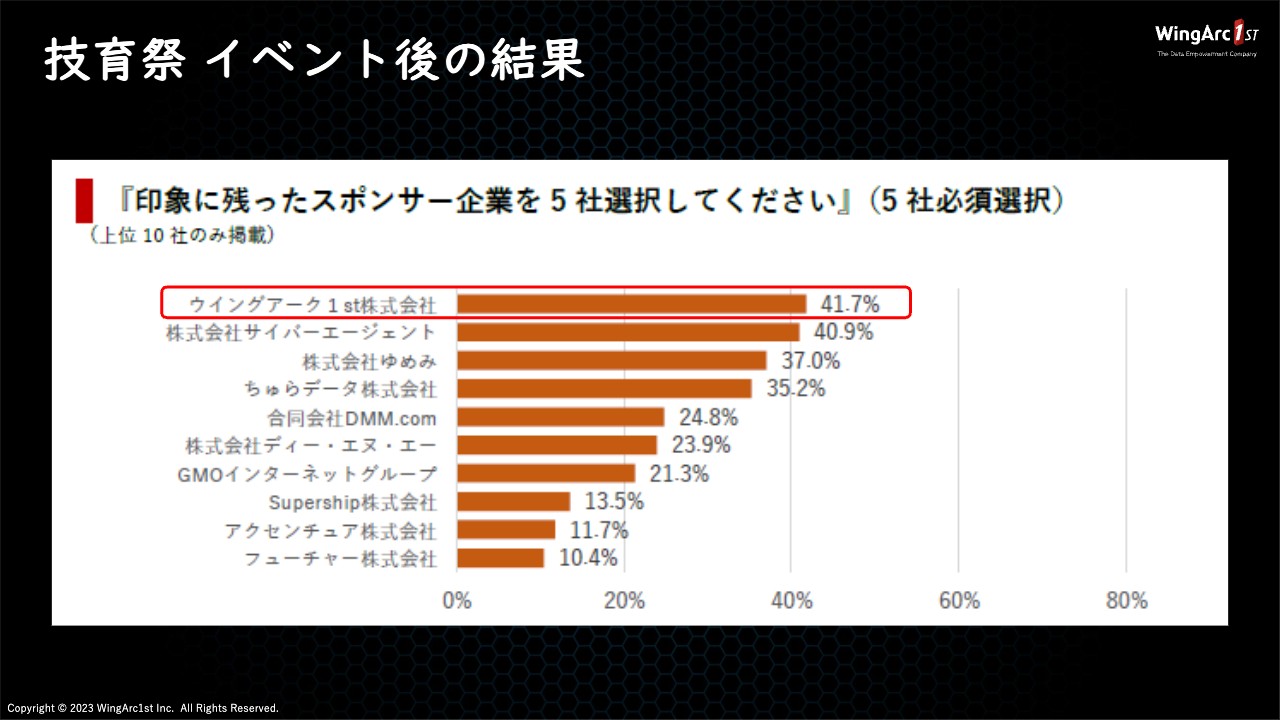

技育祭 イベント後の結果

しかし、そのイベントで印象に残った会社を5社選択してくださいという設問でも1位を取れたのです。我々は認知ではまだまだ発展の余地はありますが、実際に知ってもらうとかなりインパクトが残るため、会社として良いものを持っていると思っています。

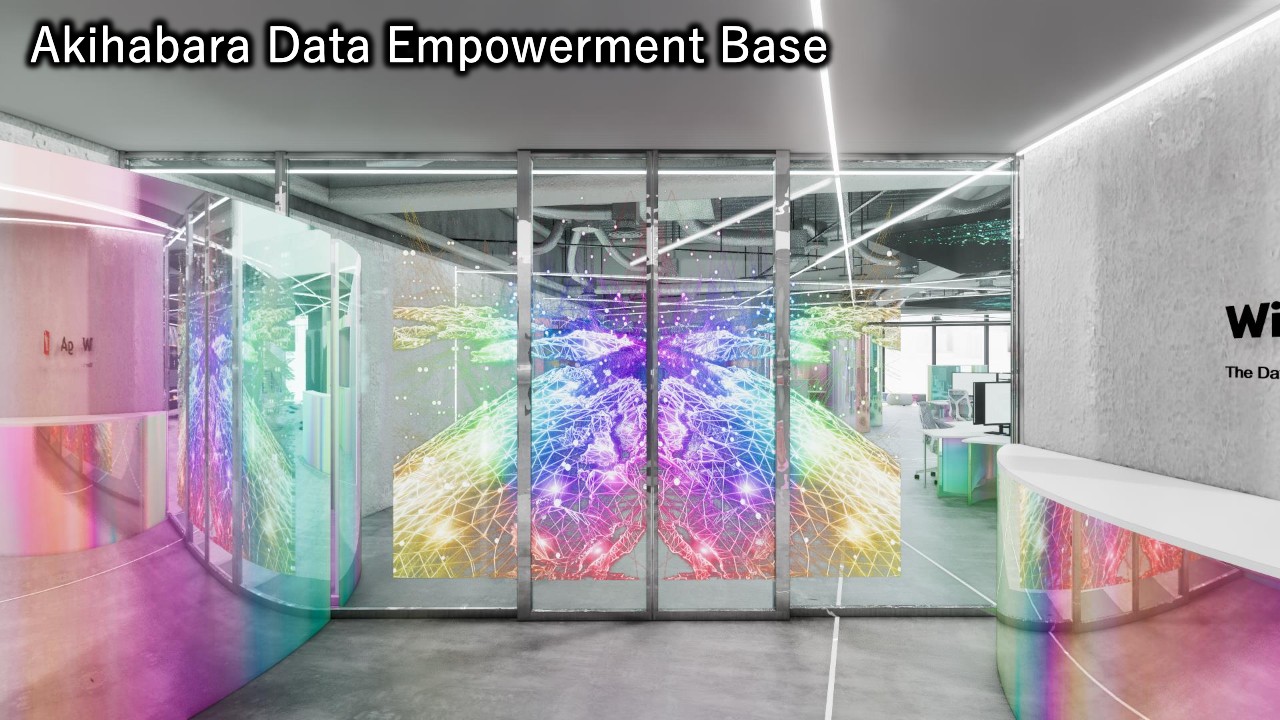

Akihabara Data Empowerment Base

それをわかりやすいかたちで見せようと、今年末に向けて、秋葉原に技術者が技術を追求できる「Akihabara Data Empowerment Base」という場を作ろうとしています。こちらはそろそろ完成してきているところです。

Akihabara Data Empowerment Base

LEDパネルでさまざまな情報が映し出されるスクリーンを何面も置いて、リアルな工作も実現できるようにマシニングセンターや3Dプリンターなども装備している場所です。

Akihabara Data Empowerment Base

入り口では透明な液晶パネルにデータが表示され、データに囲まれている場を作ろうと考えています。

Akihabara Data Empowerment Base

我々の技術者の手でさまざまなデータを可視化して、自分たちでこのベースを作り上げていくことで、ギークな技術者を獲得できればと考えています。

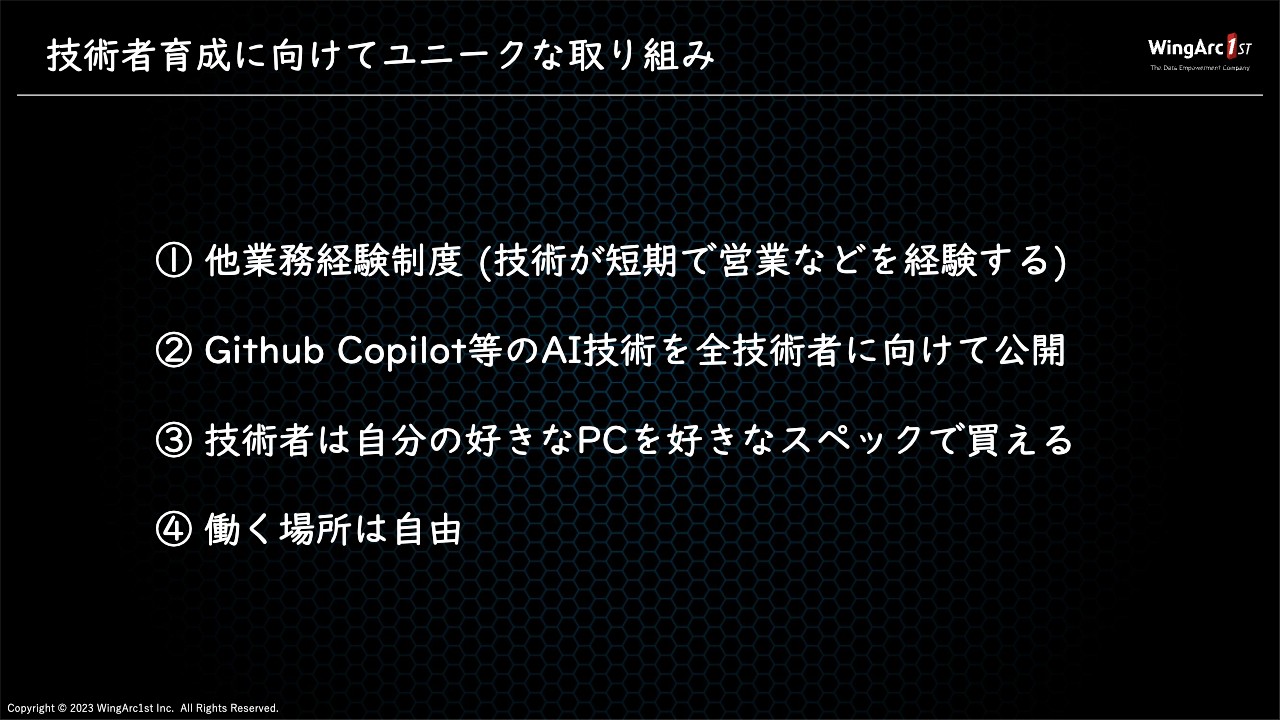

技術者育成に向けてユニークな取り組み

当社は、入社されたエンジニアからも「入ってみて良かった」という声を非常に多くいただきます。実際に、我々はいろいろな取り組みをしています。

技術者でも一度営業を経験すると知見がかなり広がるため、ほかの業務を経験できるような場を作ったり、「GitHub Copilot」のような最新のAI技術を全技術者に向けてフルで使えるようにもしています。

地味に受けが良いのが、技術者にとってのPCは武士に例えると刀ですので、50万円以下という上限はありますが、自分の刀を好きなスペックでオーダーできます。管理する側からするとマシンがいろいろあると大変かもしれませんが、技術を追求する者としてこのようなPCなどはフルで支援します。

また、我々はテレワークを100パーセント取り入れており、働く場所は自由です。

The Data Empowerment Company

このように、我々は技術者育成において研修や育成プロセスは他企業と同等以上のものを整備しています。ユニークな取り組みで技術者に対してさらに価値を届けて優秀な技術者を獲得し、価値のあるプロダクトを市場に届けていきたいと考えています。

質疑応答:基幹システムへの「SVF」の採用率について

質問者:帳票・文書管理ソリューションについて、「SVF」は足元では需要が陰る要素はないとご説明がありました。基幹システムの刷新、SAPの2027年問題に伴い需要が増えているとのことですが、従来と比べて基幹システムの中に「SVF」が組み込まれる割合は上がっているのでしょうか?

基幹システムの案件1つに対して「SVF」が取り込まれる比率が上がっているのであれば、基幹システムの伸び以上に御社の「SVF」の成長率は期待できると思います。この点について、従来と変わっているかどうかを教えてください。

島澤:正直なところ、事業部として基幹システムに導入される比率に大きな変化はないのではないかという肌感はあります。

我々は、SIerから基幹システムの刷新のタイミングで、当社のプロダクトを組み込むという情報がきた時にその案件を認知します。そのため、実際に組み込まれなかった案件はすべて見えているわけではなく、組み込まれる比率を精緻に知ることは難しいです。

ただし、基幹システムにおいて、帳票に関する業務や運用は切っても切り離せないものですので、別の手段に置き換えられて急激に需要が減っているという感覚もありません。だいたい以前と変わらない状況だと見ています。

崎本:最近、基幹システムのリプレイスで増えているのがメインフレームやオフコンで使っているプリンタを廃止して、紙ではなくPDFで帳票を出力するようなものです。このような電子化を目的とした基幹システムのリプレイスとともに「SVF」の採用が増えており、ERPだけではなく、すべてを刷新するお客さまにおける採用率は上がっているかと思います。

ただし、段階的に基幹システムの刷新をされるお客さまもいます。案件ごとでは事実として採用のされ方が変わってきている面はあります。

質疑応答:帳票・文書管理ソリューションの需要について

質問者:帳票・文書管理ソリューションのプレゼンテーションの中で、市場の状況についての項目がありました。その際に、営業のパイプラインのトレンドに言及いただきましたが、これは「invoiceAgent」に限った話なのでしょうか?

電子帳簿保存法・インボイス制度の波について、営業のパイプラインでは来年夏頃まではさばけないぐらいの需要があるというお話でした。営業のパイプラインや売上トレンドとしては今期の上半期も非常に強いですが、来年夏頃までは同じような伸びが期待できるのでしょうか?

島澤:営業のパイプラインは、電子帳簿保存法絡みの案件に関するものです。電子帳簿保存法を起点として発生している案件の推移については、昨年は少し異常値であるくらい跳ね上がりました。ほかのクラウドサービスと比べると多いですが、パイプラインは昨年よりは落ち着いてきています。

今後の見通しについては、お伝えしたようにカスタマーサクセスの部隊が動いています。こちらはお客さまの導入支援で、お客さまに予約いただいて、そこに対して我々のカスタマーサクセスのメンバーが対応していきます。我々の売上と、こちらのお客さまのオーダー数にはある程度の相関があります。来年夏頃まではカスタマーサクセスの需要があるため、そのくらいまではある程度の勢いをキープするだろうと思っています。

質問者:今のお話は「invoiceAgent」クラウドのお話ですね。では、オンプレミスはまた別ということでしょうか?

島澤:「invoiceAgent」に関しては、我々はクラウドシフトをかなり鮮明にしていますが、オンプレミスは予算に対して堅調に推移している状況です。

質疑応答:「MotionBoard」の競合状況と今後の競争力について

質問者:DEの分野について、先ほど「MotionBoard」の競合状況として、競合に対して御社のほうが優れている面をいくつかご紹介いただきました。これは「Tableau」というソフトに対してそのような分析をされているのか、あるいはほかのソフトがターゲットなのでしょうか?

また、「Tableau」は外資系のソフトのため、どちらかといえば海外のやり方を中心に機能提供されていると思います。今後、日本で日本企業の需要に向けた開発を続けることで競争力を発揮できるのでしょうか? 「MotionBoard」もずっと高成長ではないため、その競争力について確認させてください。

大澤:競合としているターゲットは1社ではありません。このマーケットに存在する、主に外資のプロダクトを全般的に比較しています。そのため、当然「Tableau」もこの中に入っています。

今後、開発そのものが日本向けかどうかについては、我々は日本企業ですし、今のメインのマーケットとしては日本が強いため、日本企業の要望を中心に業務効率や戦略の高度化などを支援していくことを考えています。

質疑応答:生成AIの発展による影響について

質問者:生成AI関連の組み込みについて、今のところ「ChatGPT」ができることはソースコードを書くことに限定されているとのことでした。一般的には、御社のようなソフトウェアのベンダーにとっては、言語処理のプログラムを書く代わりにテキストを入れると合理的に処理してくれて、使える人が増えるという話になるかと思います。

これは、中期的に今の言語処理を超えてくる処理ができるようになった場合には、脅威なのかチャンスなのかを教えてください。

大澤:直近では、自然言語を介してプロダクトを使えるようにするところに注力しようと思っています。やはり、データから課題を見つけてインサイトを入れるところまではきていないと考えており、まずはプロダクトを使うハードルを一段と下げていきたいというのが目標です。

一方で、我々の案件の中でも機械学習を使って需要精度を上げるような案件もいくつか出始めています。また、AIベンダーと連携してそのような案件もこなしています。

今後AIがさらに進化して、データから各企業の課題を抽出して見られるようになるのであれば、我々はすぐにそこに軸足を向けて開発していこうと考えています。その背景としては、先ほどご説明したエンジニアの獲得がとても重要になってきます。

島澤:次世代の「MotionBoard」などでは、このようなAI技術を柔軟に取り込めるデザインになっています。我々は、新しい技術が出てきた場合に、そのような技術をすぐにお客さまが使える状態に持っていけるようにプロダクトデザインを進めています。したがって、我々は脅威というよりはチャンスだととらえています。

質疑応答:政策・法制度の具体的な影響について

質問者:中期経営方針で、追い風としての政策・法制度の動きの中で、電子帳簿保存法やインボイス制度のほかにガバメントクラウドや自治体の業務統一化などが挙げられていました。このような自治体や政府の動きが、どのような背景で御社にとってプラスに働き、どのように作用して御社のプロダクトやサービスが売れることになるのかを解説いただきたいです。

田中:今、デジタル庁がガバメントクラウドや標準化を推進して何をしようとしているかというと、例えば地方自治体については、今まではそれぞれの地方自治体がシステムを独自に開発してきました。その中で自治体が扱う住民の情報などのデータは、本来同じものであるはずですが、その持ち方や格納の仕方、使い方といったフォーマットが異なっていたのが実態でした。そして現在も異なっています。

それを今回、標準化という大きな流れの中で、帳票の部分やデータの持ち方、扱い方まで含めて国が規定しました。そして、2025年4月から各自治体がその内容にあわせないといけないというルールが設定されています。

自治体は2,000以上の帳票を使っています。いろいろな申込書や住民票などもそうですが、このようなすべての帳票をある特定のルールに基づいて全部直さないといけないのです。さらに直すだけではなく、そのデータの格納の仕方や扱い方まで全部定義されてしまいました。

そうすると、我々が得意としている帳票の領域の標準化や、DE事業で今まさに行っているような、データをうまく扱うためのデータベースの作り方、その実際のアウトプットの仕方、分析の仕方すべてを、全自治体で同じようにしないといけません。ソフトウェアはもちろんなんでもいいのですが、ルールがすべて設定されます。

さらにその中で、自治体でよりクラウドを推進するためのガバメントクラウドという構想が動いています。今までの、オンプレミスと呼ばれる「自分たちの中でシステムを作りなさい」というところから、公共領域専用のクラウドサービスを利用してみんなが同じような使い方をしてもいいというところへ流れがあります。

これは当社単独の話ではありません。我々はそのような領域においてしっかりとエコシステムを作っています。我々の仕組みをうまく組み込んだり、我々自身がその部分に入り込んだりすることで、新たなチャンスを生む状況を作っているのです。

特に当社は、帳票領域においては日本でNo.1のベンダーですので、今、先導してその領域に入ることができていることは大きなチャンスだととらえています。

質疑応答:DE事業の見通しについて

質問者:中期経営方針では、ソリューション別での売上のターゲットは出されていませんが、帳票・文書管理ソリューションが好調な一方で、DEは当初の計画よりも少し下火になっているように思います。なかなか需要が盛り上がってこない背景についてどのように考えられているのか、期首の想定との違いを教えてください。

例えば、競合のプロダクトとの競争だけでなく、Microsoftの「Access」などの無料のツールでBIツールが代替されていることなどで、BI市場自体が盛り上がっていないのでしょうか? あるいは、大企業ではもうある程度BIツールが浸透してきており、新規で導入する企業が少ないといった要因があるのでしょうか? 御社のDE事業の見通しについての見解をおうかがいできればと思います。

藤本:進捗に関しては、BD事業もDE事業も、当社は5ヶ年でCAGR10パーセント程度を目指しています。そのような観点では1年目は少し弱く見えたのかもしれませんが、今期の上半期は16パーセントの成長と、成長を取り戻しています。現時点で何かビハインドな要素があるとは見ていません。

大澤:競合だけではなく、Microsoftが出しているツールが市場を取っているのではないかというお話があったかと思います。我々の案件の中でもそのお話は聞きますが、先ほどご紹介した事例の航空会社さまは全社でMicrosoftのプロダクトが標準ツールです。

では、この企業の「MotionBoard」の使い方をMicrosoftのプロダクトに代替できるかというと、できないところがあります。本社からそのような意向はあったのですが、今回「MotionBoard」が残りました。

我々はこのデータ活用というマーケットそのものを広げるような機能開発をしているため、単純に「どこと競合だから我々は負けます」ということではないと考えています。

また、「Dr.Sum」はデータベースエンジンですが、Microsoftの「Power BI」と連携することによって、今まで我々のプロダクトが獲得できなかったマーケットを、エコシステムを使って広げていこうと考えています。競合が強いからといって、必ずしも我々が負けるわけではないと考えています。

一方で、データ活用のニーズそのものの広がりはひしひしと感じているため、その追い風をどうとらえていけるかだと思います。加えて、企業の中でデータ活用をしていこうという時に、どの企業もまず基幹システムからというお話があります。そこに対して、セットで提案できるような業務シナリオやテンプレートなどを用意することによって広がっていくのではないかと考えています。

質疑応答:社内での生成AIの活用状況について

質問者:御社のプロダクト競争力を高めるという点で、売上の伸びに生成AIが寄与するところもあると思います。また、業界全体での動きとして、生成AIを活用して開発の効率化や、テスト工程の効率化を進めようという動きもあります。

プロダクト強化という意味での生成AIの活用についてお話しいただきましたが、御社内での業務効率化も含めて、定量化できるものがあれば教えてください。

島澤:定量的な情報でお示しするのは難しいのですが、開発の効率を高めるという観点では、「GitHub Copilot」がもっとも効果が出ています。今まではエンジニアが個々に書いていたソースコードを「GitHub Copilot」によるサジェストベースにすることによって、個々のエンジニアの精度が高まり、品質も向上する効果が見込めます。

今、導入前と導入後で、各エンジニアのバグレートの分析を進めています。次回のタイミングではその結果をお伝えできるのではないかと思っています。

テスト工程の効率化としては、我々がフォーカスしている生成AIの社内活用の1つにテストパターンの自動生成があります。総当たりですると現実的な時間では収まらないものの、そこを人で補うには、複雑化していくソフトウェアに対応することがどんどん難しくなるという状況です。

今、R&Dに着手しているのが、テスト工程でのテストケースの生成です。直近の不具合の状況や、エンジニアや開発拠点などによる差異といった拠点特性をインプットすることによって、新機能に関するテストケースの生成を自動化します。その成果はこれから出てきます。

大澤:加えて、我々のプロダクトを習得いただくレベルや負荷を下げたいと思っています。例えばマニュアルを全部見るわけではなく、したいことの逆引き検索をLLMを使って実現しています。

例えば、カンマ編集をしたい場合、「ChatGPT」ではなく我々のプロダクトに特化したベクターDBを使って検索します。これにより、不要な情報はなく「MotionBoard」の機能に特化した回答を得られます。このようなユーザーの業務の効率化も、「ChatGPT」を使って実現しています。

代表の田中氏からのご挨拶

田中:本日は長時間にわたりご説明をお聞きいただきありがとうございます。今年度は上半期の売上も非常に好調で、追い風に乗っていると考えています。期待の技術もしっかり取り込みながら、我々自身が新たな市場を形成していくという考えを持って事業に取り組んでいます。

今後もぜひ、ウイングアーク1stの成長を見守っていただきながら、みなさまの積極的なご支援にも期待します。その期待にしっかり応えようと思っていますので、今後ともよろしくお願いします。

新着ログ

「情報・通信業」のログ