【QAあり】ウィルグループ、2Qの予想比に対しプラスで着地 国内WORK事業が海外WORK事業のビハインドをカバー

目次

角裕一氏(以下、角):みなさま、おはようございます。ウィルグループ代表取締役の角です。本日はお忙しい中、2024年3月期第2四半期決算説明会にご来場、ライブ視聴いただき誠にありがとうございます。

本日は、 2024年3月期第2四半期累計の実績、および通期業績予想と配当予想の順にご説明します。

業績ハイライト

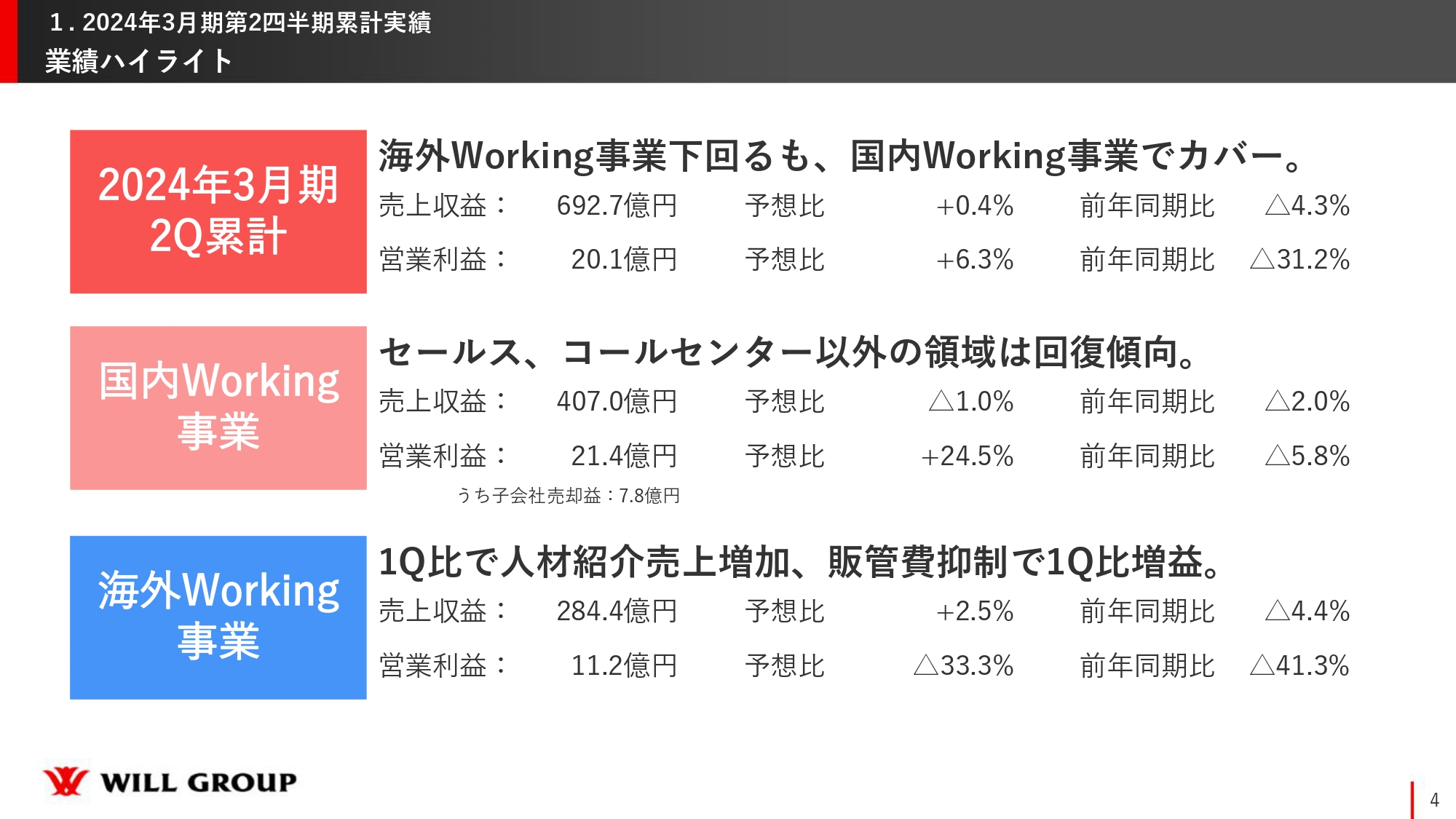

2024年3月期第2四半期累計実績のハイライトです。売上収益は692億7,000万円、営業利益は20億1,000万円と、予想比ではともに増収増益となり、前年同期比ではともに減収減益となっています。

通期計画の中に国内Working事業の再成長に向けた先行投資を織り込んでいたため、もともと今期は減益の計画でしたが、その中でも上期は国内Working事業が堅調に推移し、海外Working事業がかなり厳しいという状況となりました。

国内Working事業では、セールスアウトソーシング領域およびコールセンターアウトソーシング領域では市場の状況が厳しかったものの、それ以外の事業は順調に回復しました。全体的に売上収益は業績予想を若干下回りましたが、営業利益は大きくプラスになりました。

なお建設技術者領域については新中期経営計画で戦略投資領域と位置付け、積極的に投資を行ってきた結果、この半年間で非常に好調なスタートを切ることができています。後ほど詳細をお伝えします。

海外Working事業では、シンガポールとオーストラリアともに、顧客の正社員採用需要が低調に推移しました。人材紹介事業は、第2四半期比は若干回復したものの、もともと見込んでいたラインからは、下回る結果となりました。

売上収益は予想比プラスとなっていますが、人材派遣事業と人材紹介事業の売上構成比が当初の見込みから変わったため、営業利益に影響が出たかたちとなりました。

連結売上収益の四半期推移

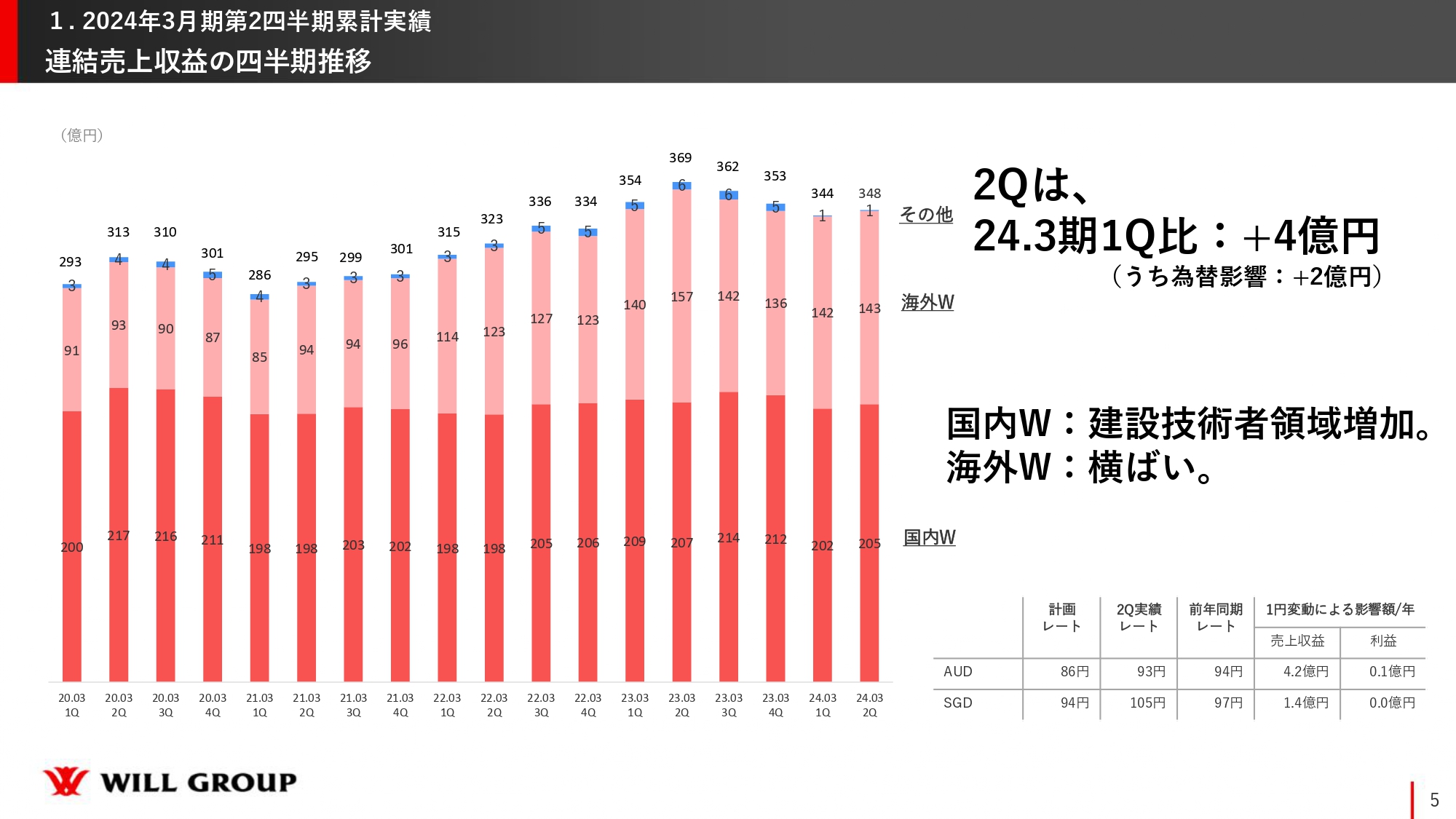

連結売上収益の四半期推移です。第2四半期は第1四半期比プラス4億円、うち為替影響がプラス約2億円となっています。海外Working事業に関しては全体的に売上が横ばいとなりました。

国内Working事業もほぼ横ばいですが、建設技術者領域が好調に推移し、全体で若干伸びているかたちです。

連結営業利益の四半期推移

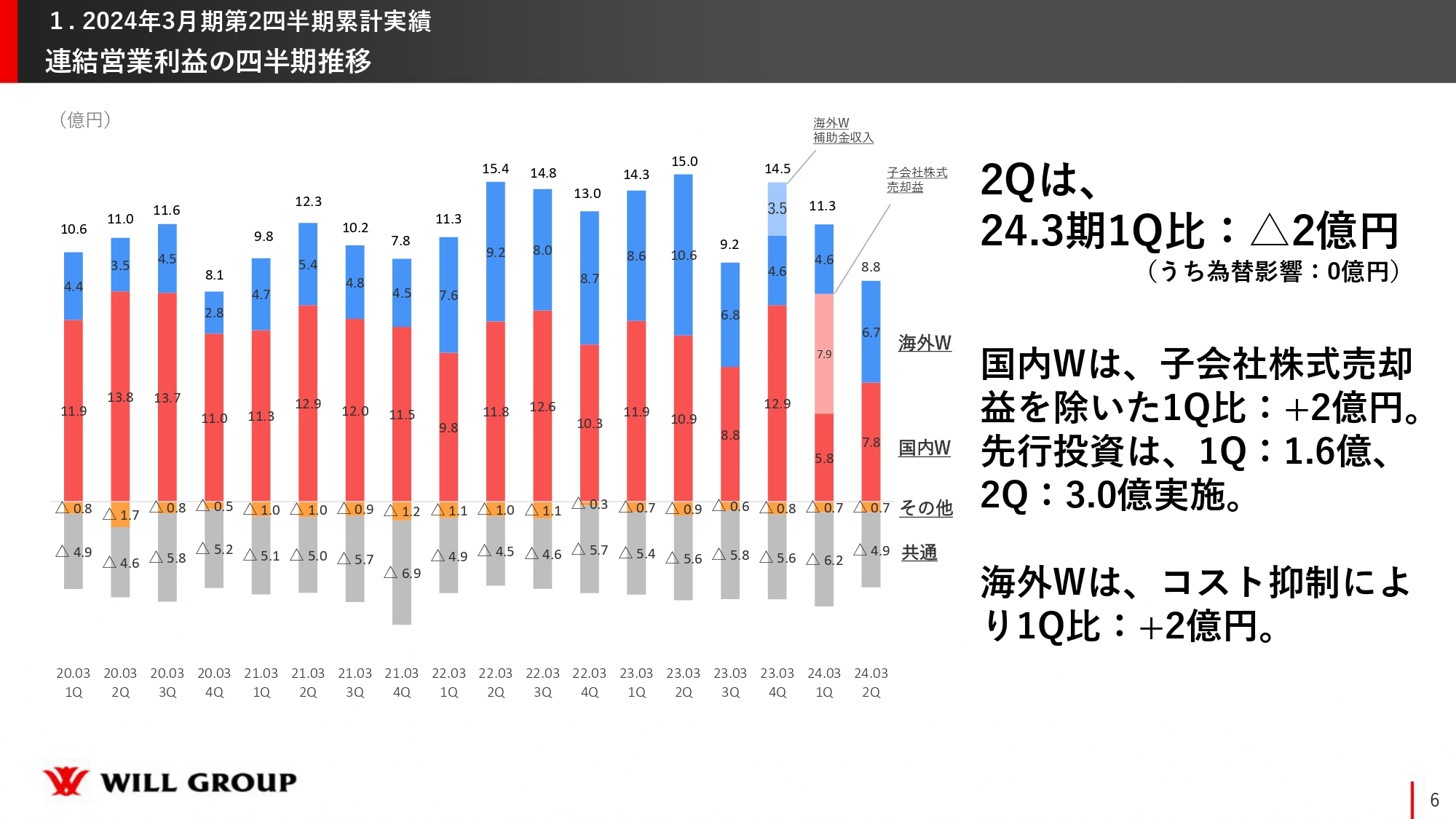

連結営業利益の四半期推移です。全体としては、第1四半期比でマイナス2億円となっていますが、国内Working事業に関しては、子会社株式売却益を除くと、プラス2億円となっています。先行投資の内訳は、第1四半期は約1.6億円、第2四半期は約3億円となっています。

海外Working事業に関しては、人材紹介事業が厳しかったものの、人件費など販管費の抑制により営業利益が第1四半期比プラス約2億円となっています。

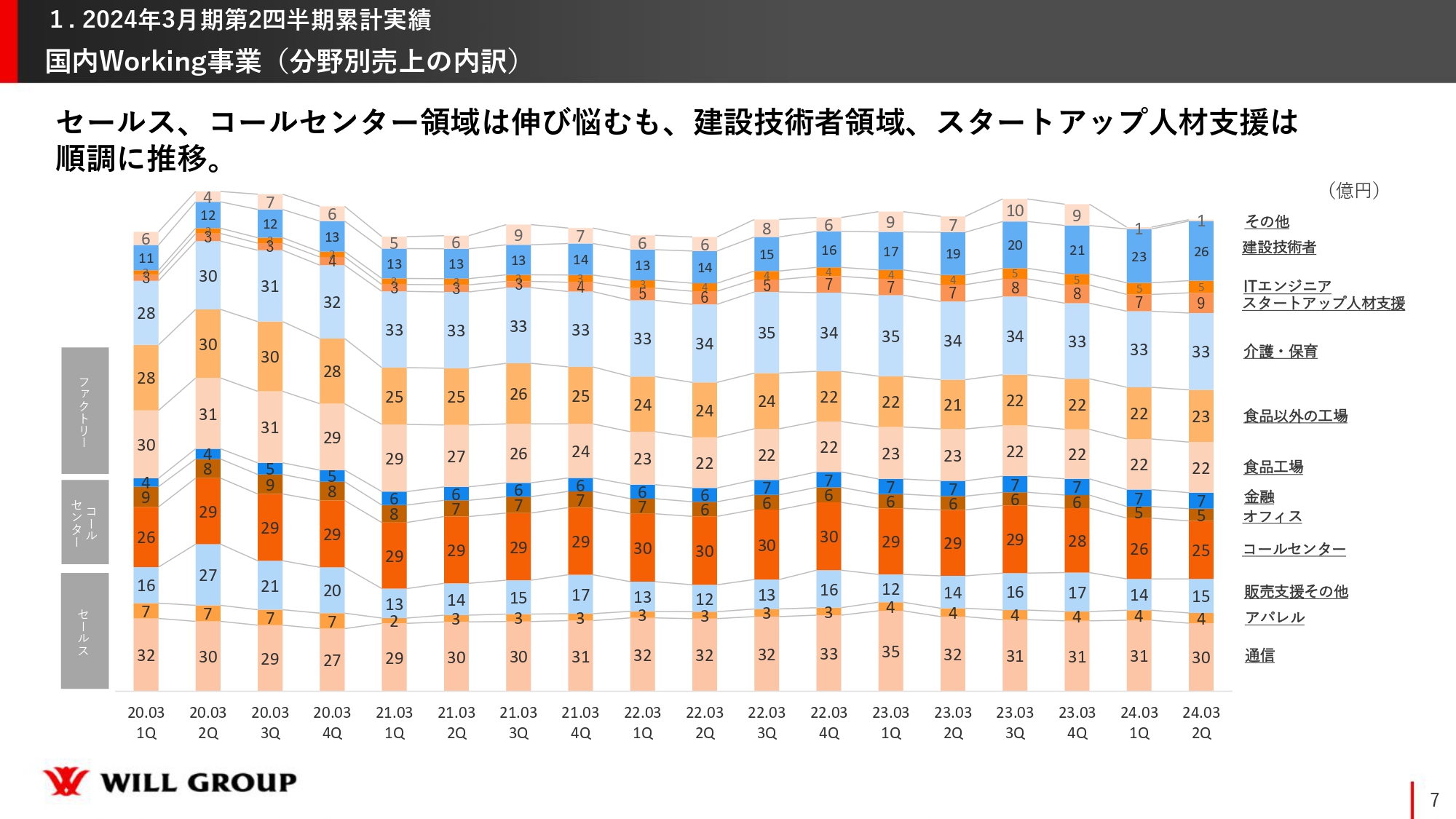

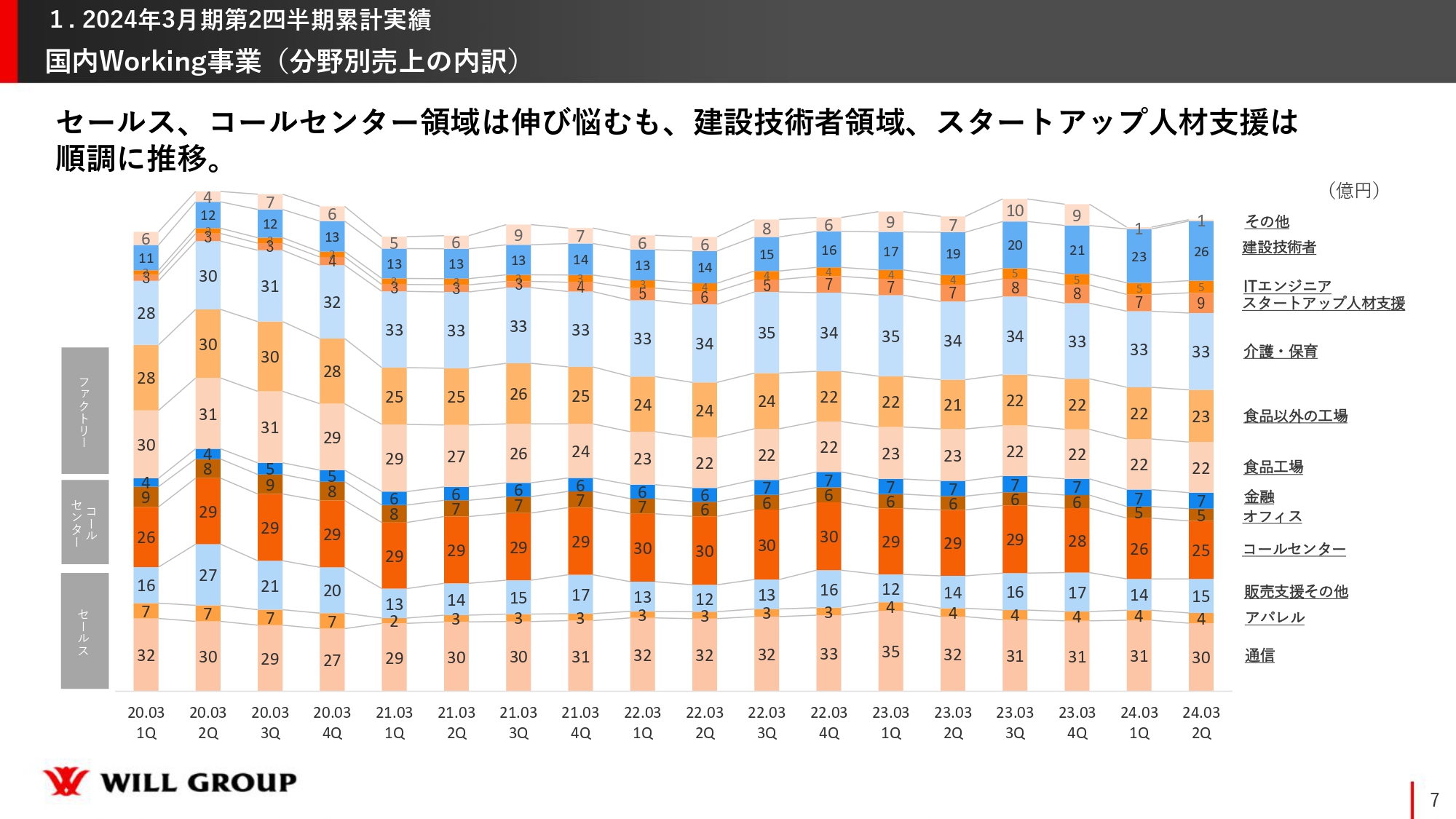

国内Working事業(分野別売上の内訳)

国内Working事業の分野別売上の内訳です。先ほどお伝えしたセールスアウトソーシング領域およびコールセンターアウトソーシング領域は、コロナ禍後のマーケット環境の変化も影響し、かなり厳しい状況が続いています。

ファクトリーアウトソーシング領域での、食品や食品以外の工場、介護・保育、ITエンジニアやスタートアップ人材支援、建設技術者の売上がしっかりと成長軌道に乗っています。

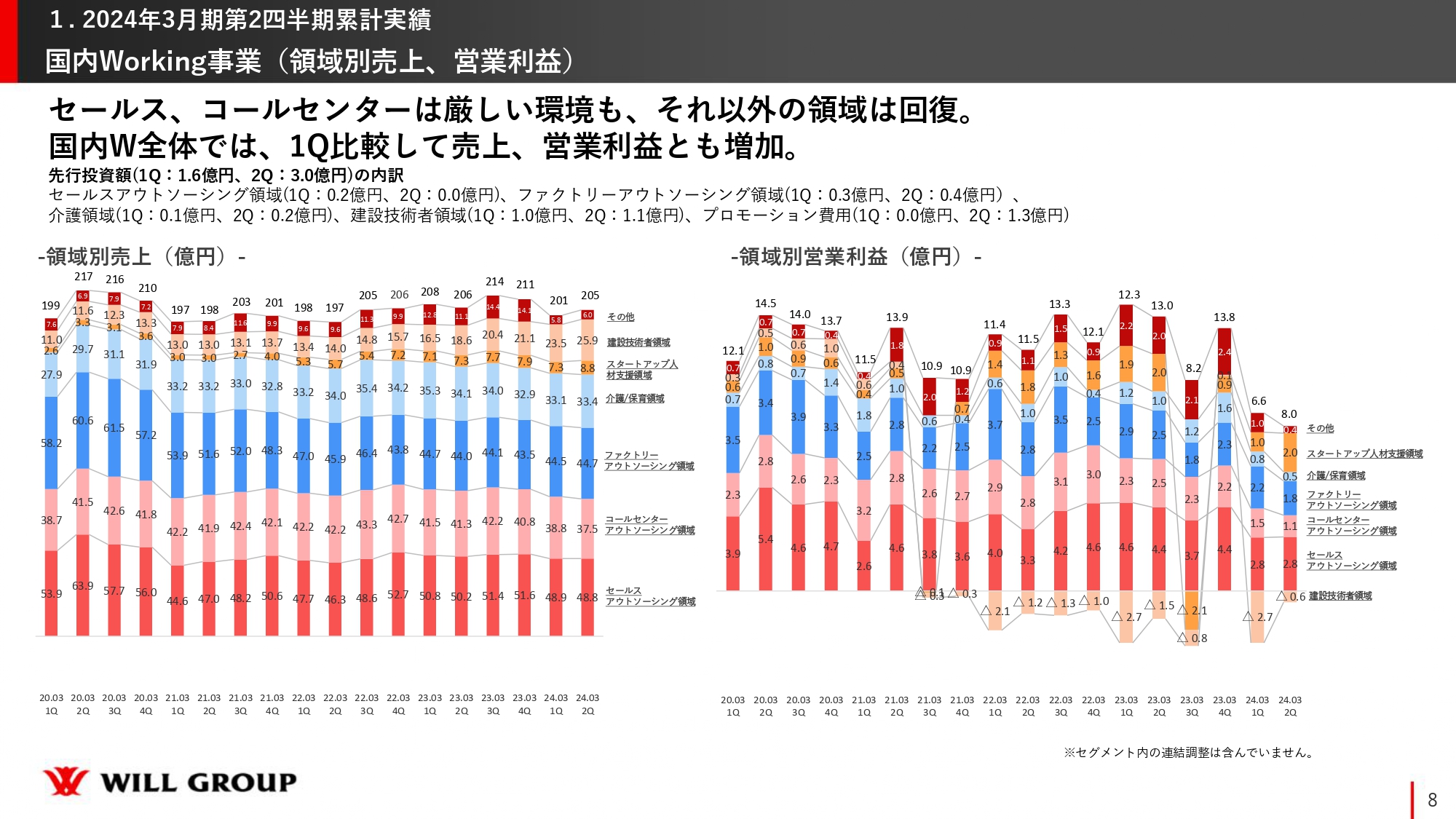

国内Working事業(領域別売上、営業利益)

国内Working事業の領域別売上および営業利益です。スライド左側の領域別売上については、先ほどお伝えした内容と重複するため割愛します。

スライド右側の領域別営業利益については、プラス約2億円となっています。こちらに一番大きく寄与したのは建設技術者領域です。

第1四半期は新卒を多く採用するため初期投資が多く発生しますが、第2四半期からは採用した新卒社員が稼働し、業績に貢献し始めます。その結果、第2四半期の売上が拡大し、建設技術者領域の赤字幅が減少しました。

ただ、コールセンターアウトソーシング領域やファクトリーアウトソーシング領域、介護領域では減益となっています。

コールセンターアウトソーシング領域は、全体のマーケット状況が芳しくないことが影響しています。ファクトリーアウトソーシング領域や介護領域に関しては先行投資を行った結果、売上は成長軌道に入っています。第3四半期以降、営業利益へ貢献してくると見込んでいます。

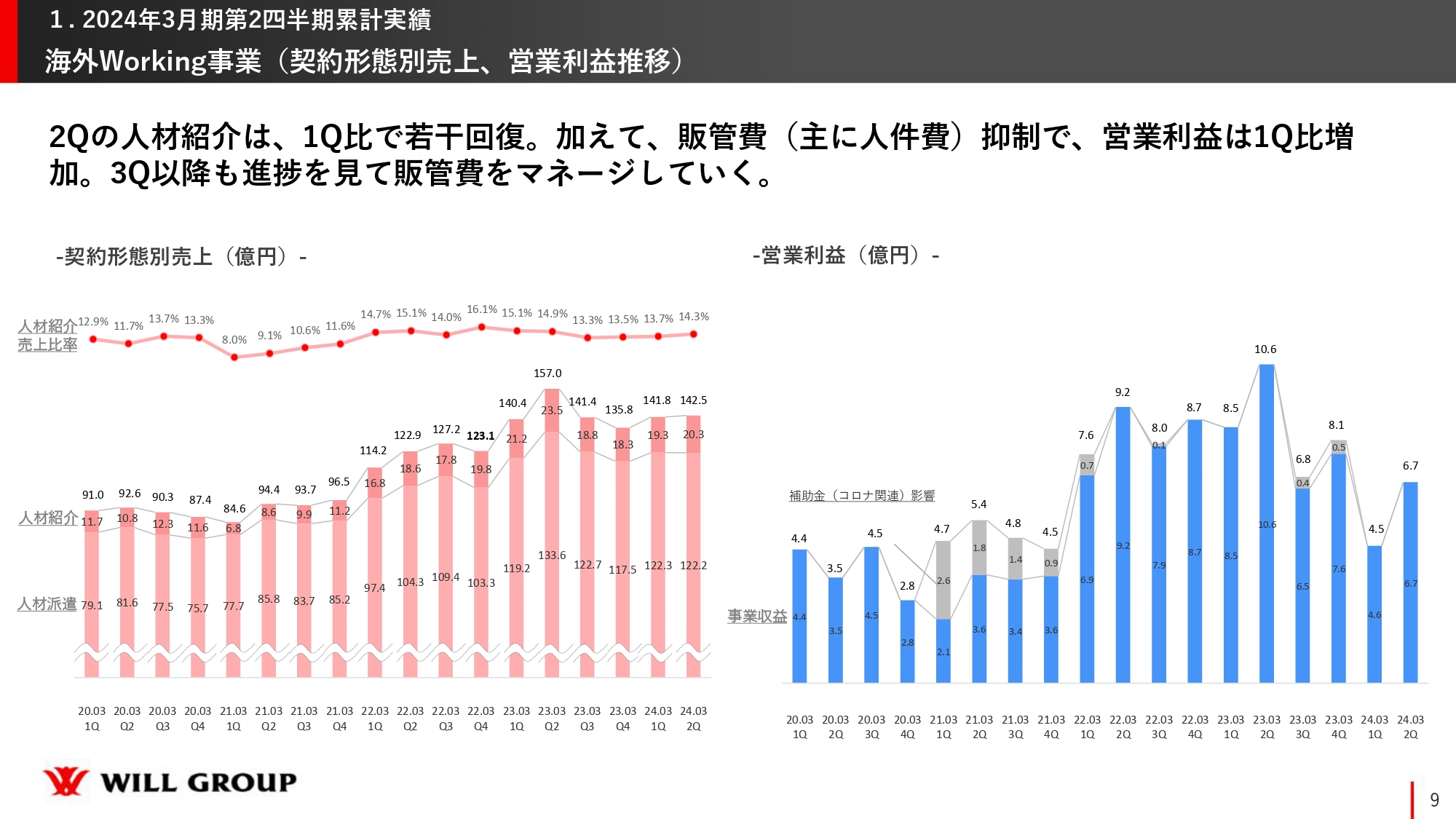

海外Working事業(契約形態別売上、営業利益推移)

海外Working事業の契約形態別売上、営業利益推移です。スライド左側の契約形態別売上では、薄いピンクの部分が人材派遣で、上段の濃いピンクが人材紹介となっています。

人材紹介は、2022年3月期台は10億円前後を推移していましたが、コロナ禍のいわゆるリバウンドバブルが生じた頃から、大きく拡大してきました。

計画比で見ると厳しいという表現になりますが、大きなスパンでは、決してコロナ禍のリバウンドバブル以前の水準まで下がったわけではありません。厳しいながらも、この人材紹介の需要を着実に獲得することができています。

スライド右側の営業利益に関しては、人材紹介事業をしっかりと成長させていきたいと考えていますが、今の人材紹介のマーケット状況はあまり芳しくないため、コストコントロールしながら、第1四半期比プラス約2億円を創出している状態です。

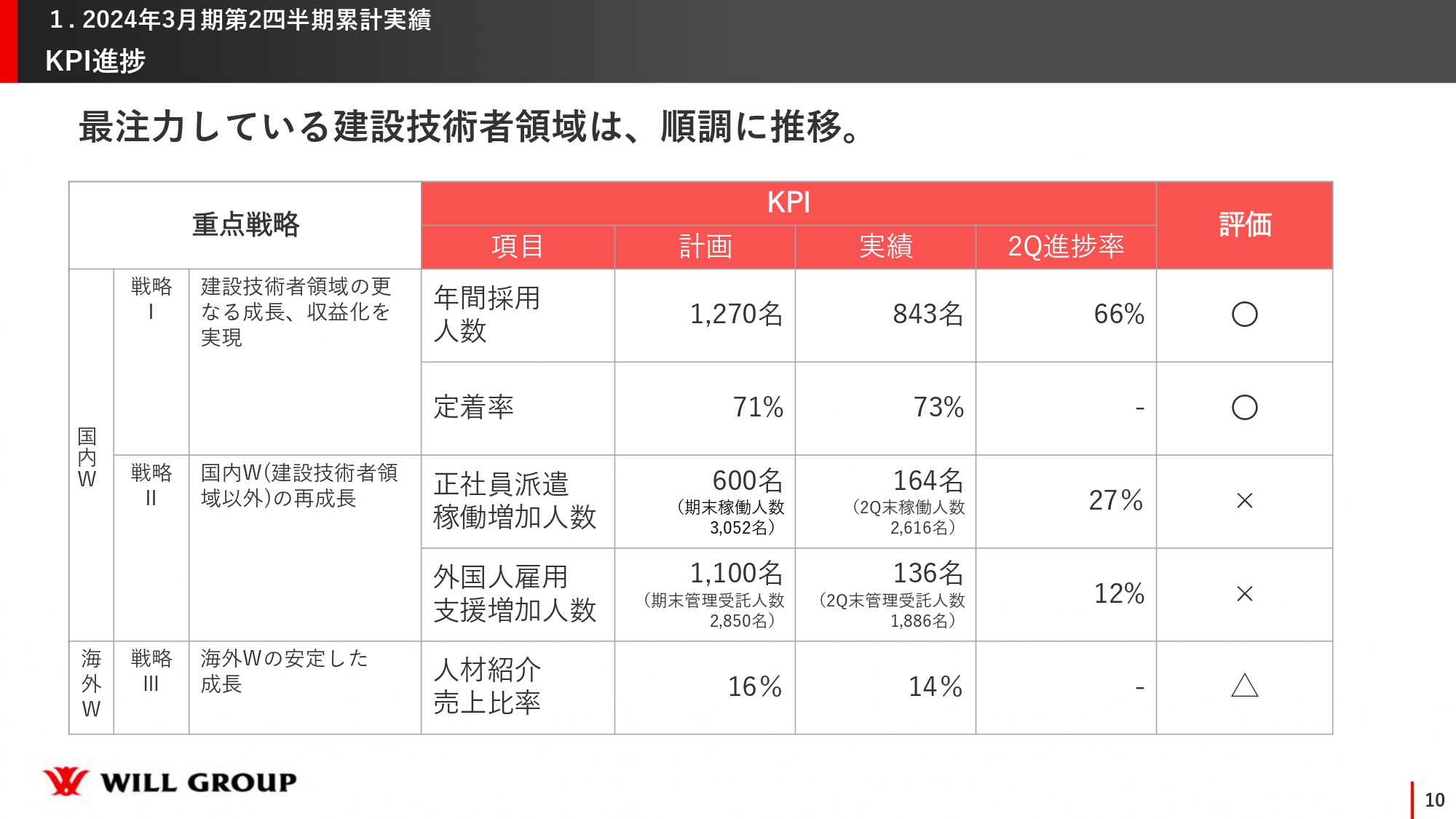

KPI進捗

KPIの進捗については、3つの戦略があります。「戦略I:建設技術者領域の更なる成長、収益化を実現」は、本中期経営計画の3年において最も重要な戦略であり、年間採用人数と定着率という2つの重要なKPIを定めています。こちらは当社の目標に対して、順調に推移しています。

「戦略II:国内W(建設技術者領域以外)の再成長」のKPIは、正社員派遣稼動増加人数と、外国人雇用支援増加人数の2つです。こちらは現状、苦戦しています。詳細を次のページ以降でご説明します。

「戦略III:海外Wの安定した成長」のKPIは、人材紹介売上比率です。この売上比率は、前年第3四半期以降から徐々に回復傾向にあるものの、定めている計画値16パーセントにはまだ追いついていない状況のため「△」評価としています。

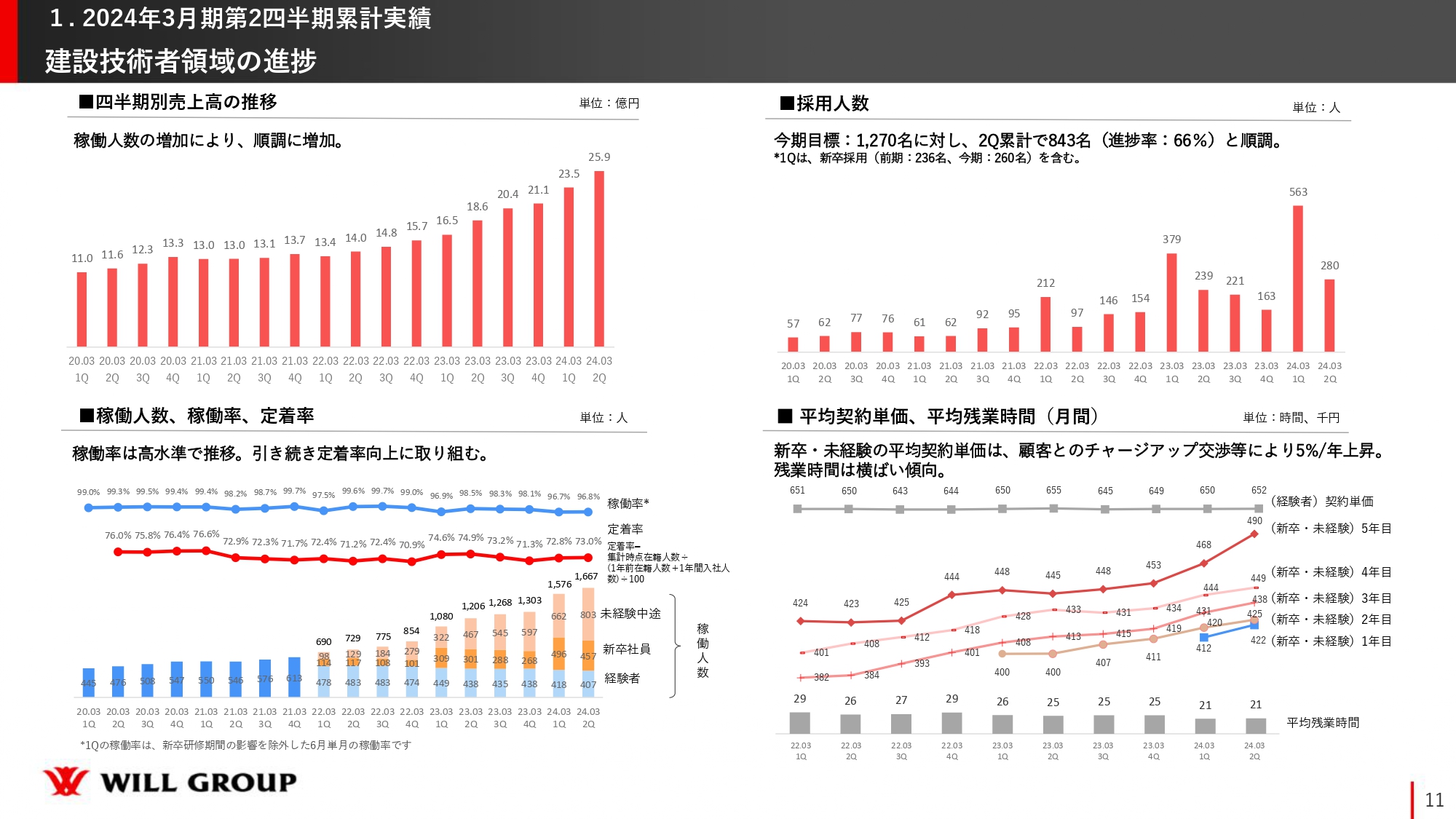

建設技術者領域の進捗

これらの戦略の状況詳細について、建設技術者領域の進捗からご説明します。スライド左上の四半期別売上高の推移をご覧いただくと、堅調に伸ばしていくことができています。

スライド右上の採用人数については、先ほどお伝えしたように、第1四半期は新卒社員が多く入社し、過去最高の採用人数となっています。第2四半期以降は中途採用のみの入社人数となっていますが、第2四半期に関しても中途採用ベースで過去最高の水準で推移することができています。

スライド左下の稼働人数、稼働率、定着率は、赤い折れ線グラフが定着率、青い折れ線グラフが稼働率となっています。

ウィルグループにおける建設技術者領域では、もともと3年前までは経験者のみを派遣しており、高い稼働率を維持していました。直近2年間ではトータル1,000名以上の未経験者を採用してきましたが、しっかりと高い稼働率をキープできていることがわかります。

定着率に関しては、他社の場合は約70パーセント後半から80パーセントと非常に高い水準となっており「なぜウィルグループは71パーセントから73パーセントのラインなのか?」というご質問をいただきます。

こちらに関しては、全体の稼働率における1年未満の社員数が影響しており、構造的な問題だと見ています。当社の場合、今期は年間1,200名の新規採用を計画しています。当社の今期の予定稼働人数が1,600名であるため、実務経験1年未満の勤務開始者の比率が高くなっています。

未経験社員の勤務開始半年以内の定着率は、全体の傾向から見ると低い傾向にあります。そのため定着率に関しては、当社の現状のステージにおいては、70パーセント前半が妥当だと考えています。

ただし、本中期経営計画が終わるタイミングでは73パーセントという目標を立てており、今後はさらに予想を大きく上回っていくだろうと考えています。そのような意味では、今期における73パーセントという進捗は、悪くないと捉えています。

この定着率の裏付けにもなる、スライド右下の平均契約単価、平均残業時間をご覧いただくと、勤務者の平均契約単価を着実に上げることができていることがわかります。この単価アップ分は派遣社員の賃金に反映されます。

勤務実績や取得した資格に応じて社員をしっかりと評価し、賃金、報酬にフィードバックしていくことが、定着率の底上げにもつながっていくと考えています。利益率の追求だけではなく、定着率も併せて追っていくという意味でも、この契約単価がどう上がっていくかを重要な指標としています。

当社としては、採用も定着率も、契約単価の更新も、この半年間は順調に実行することができたと振り返っています。

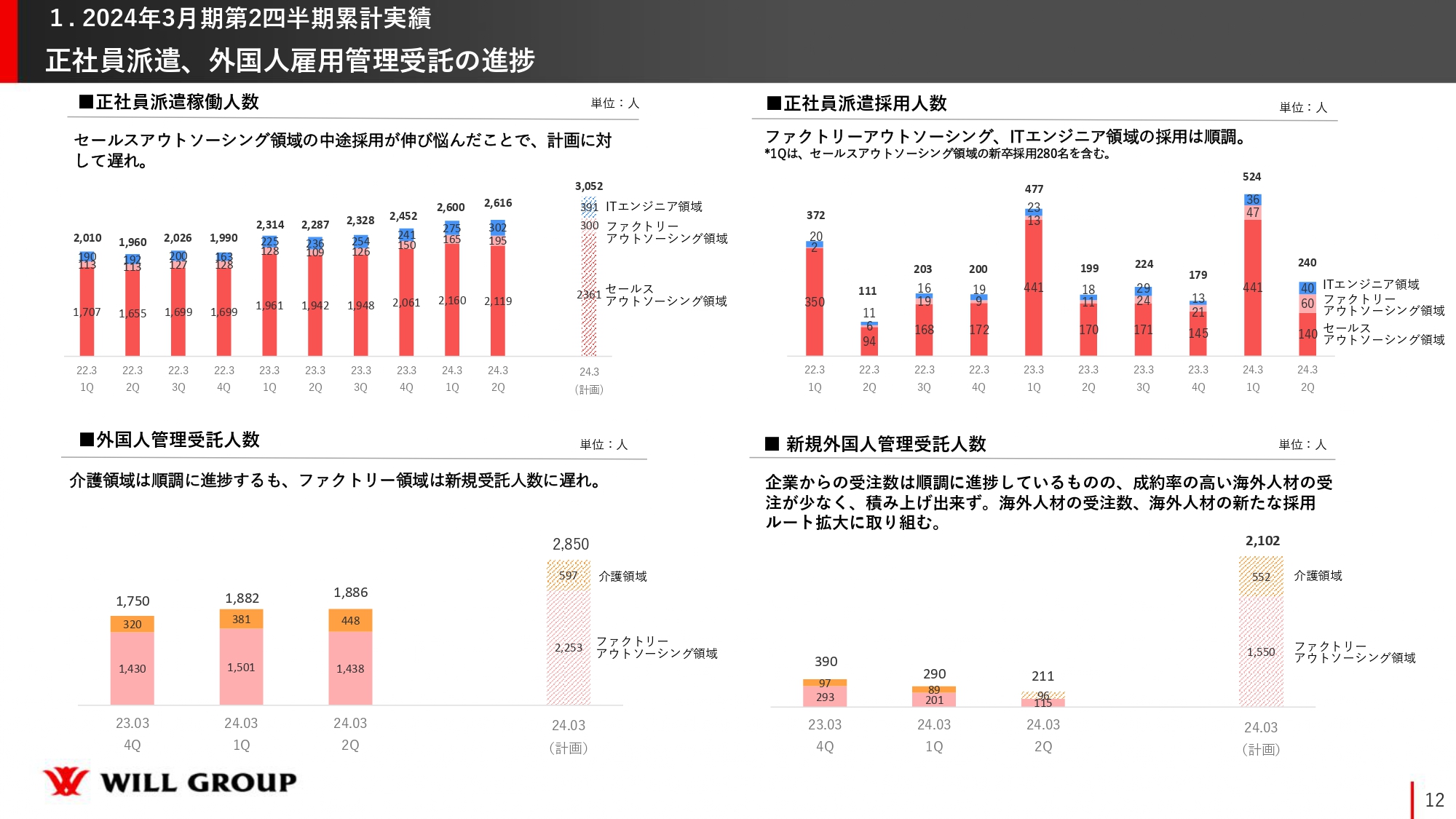

正社員派遣、外国人雇用管理受託の進捗

正社員派遣、外国人雇用管理受託の進捗です。スライド左上の正社員派遣稼働人数に関しては、増加傾向にありますが、セールスアウトソーシング領域が伸び悩んでいます。

この要因として、当社の主力顧客である通信領域のお客さまからのオーダーについて、第1四半期、第2四半期ともに、見込んだオーダー量を獲得しきれていないところがあります。

当社としては、年末から来春に向けた、通信業界や販売業界の商戦期において、販売強化に注力し、しっかりとオーダーを獲得していきたいと考えています。

スライド右上は正社員派遣採用人数のグラフです。当社の主力の正社員派遣採用の領域では、セールスアウトソーシング領域が面積としてはまだ大きいのですが、ファクトリーアウトソーシング領域とITエンジニア領域は非常に順調に採用することができています。

特に、ファクトリーアウトソーシング領域は、今後の爆発力が期待できる分野でもあるため、第3四半期以降も継続して、採用を行っていきたいと考えています。

スライド左下の外国人管理受託人数では、介護領域は非常に順調に推移しています。ただし、ファクトリーアウトソーシング領域に関して、正社員派遣採用での好調とは対照的に、外国人管理受託では苦戦しています。

こちらはマーケットが原因ではなく、当社自身の営業戦略に問題があったと考えています。

ファクトリーアウトソーシング領域では、派遣や請負の既存サービスで展開してきた、既存顧客に対しての外国人管理受託をアップセルで、近年積極的に開拓してきました。このノウハウを武器にして、新規顧客に対しても、外国人管理受託をより一層拡大していくというプランで、この半年間営業活動を実施したものの、思ったように開拓ができていません。

理由としては、ファクトリーアウトソーシング領域は、昔から外国人の方々を多く雇用してきた業界であることが挙げられます。新規のお客さまはすでに他のパートナーと契約を結んでいることが多いため、パートナー契約を当社に切り替えていくプロセスが増えてます。

また、利用していないお客さまについては初めての導入ケースとなるため、一担当者ではなく、導入判断ができる経営幹部層にアプローチしないと、意思決定がスムーズに進みません。

新規顧客の開拓をしつつ、パートナー契約の切り替え提案や新規導入に際しての法的、技能実習や特定技能制度への理解を促しながら、意思決定に導くというプロセスについて、そこまで時間がかからないと見ていました。しかし実際は非常に難易度の高い営業手法であり、ここが当社のプランの設計ミスであると認識しています。

まだサービスを導入しきっていないものの、圧倒的に人が不足している分野、例えば今インバウンドで非常に観光客が来ている観光業界などを再ターゲットとして、サービスの拡充を行いながら、遅れを取っている今の状態をカバーしていきたいと考えています。

外国人管理受託拡大への取り組み

外国人管理受託拡大の取り組みとして、インドネシアの北スラウェシ州と特定技能等に関する協定の意向書を締結しました。2025年の3月末までに1,000名の入国支援を目指します。

現在当社はベトナムからの入国者が中心ですが、物価水準や日本の円の力というところも含めて、今後も日本への入国を希望する方々が今までのように安定的に潤沢な状況かというと、そうではない可能性も十分にありうると考えています。

北スラウェシ州との協定が正式締結されれば、当社は、新規求人開拓の幅が広がり、北スラウェシ州の方々は、無料で日本語や技術の習得ができ、借金を持たずにウィルグループを経由して、日本で就労することができます。

ブランドプロモーション

また、先行投資としてこの第2四半期で1.3億円ほどのプロモーションを実行しています。

プロモーションを行った背景は、当社と他社の対比をした際に最も大きな差が出たのが、オウンドメディアからの採用比率だったためです。

ガンバレルーヤさまにご出演いただき、西日本エリアを中心にプロモーションを行いました。SNSやテレビCMを通じて、指名検索数を多く伸ばしていくことを目的としており、PV数や指名検索数がしっかり伸びているので、第3四半期に関しても継続して実施予定です。

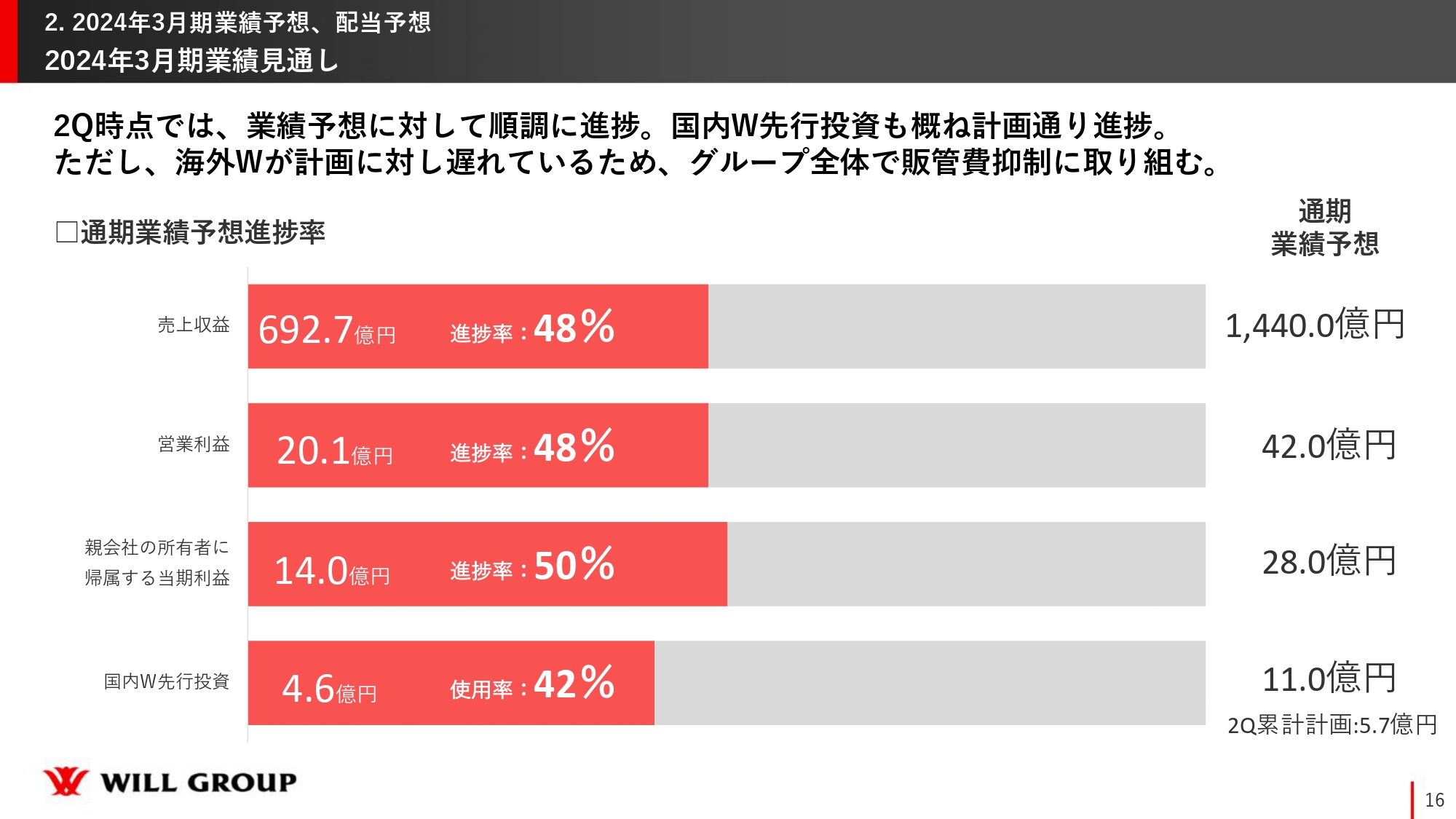

2024年3月期業績見通し

2024年3月期業績予想と配当予想についてご説明します。まずは業績見通しです。もともと上期に関しては、前期の第4四半期において、特に国内では主力事業がいずれも純減傾向に入って、非常に厳しい実績になりました。

この純減した状態からしっかりと再度増収基調に戻していくことを計画しており、それにおいては順調に推移することができているため、現段階の進捗率としては問題ないと見ています。

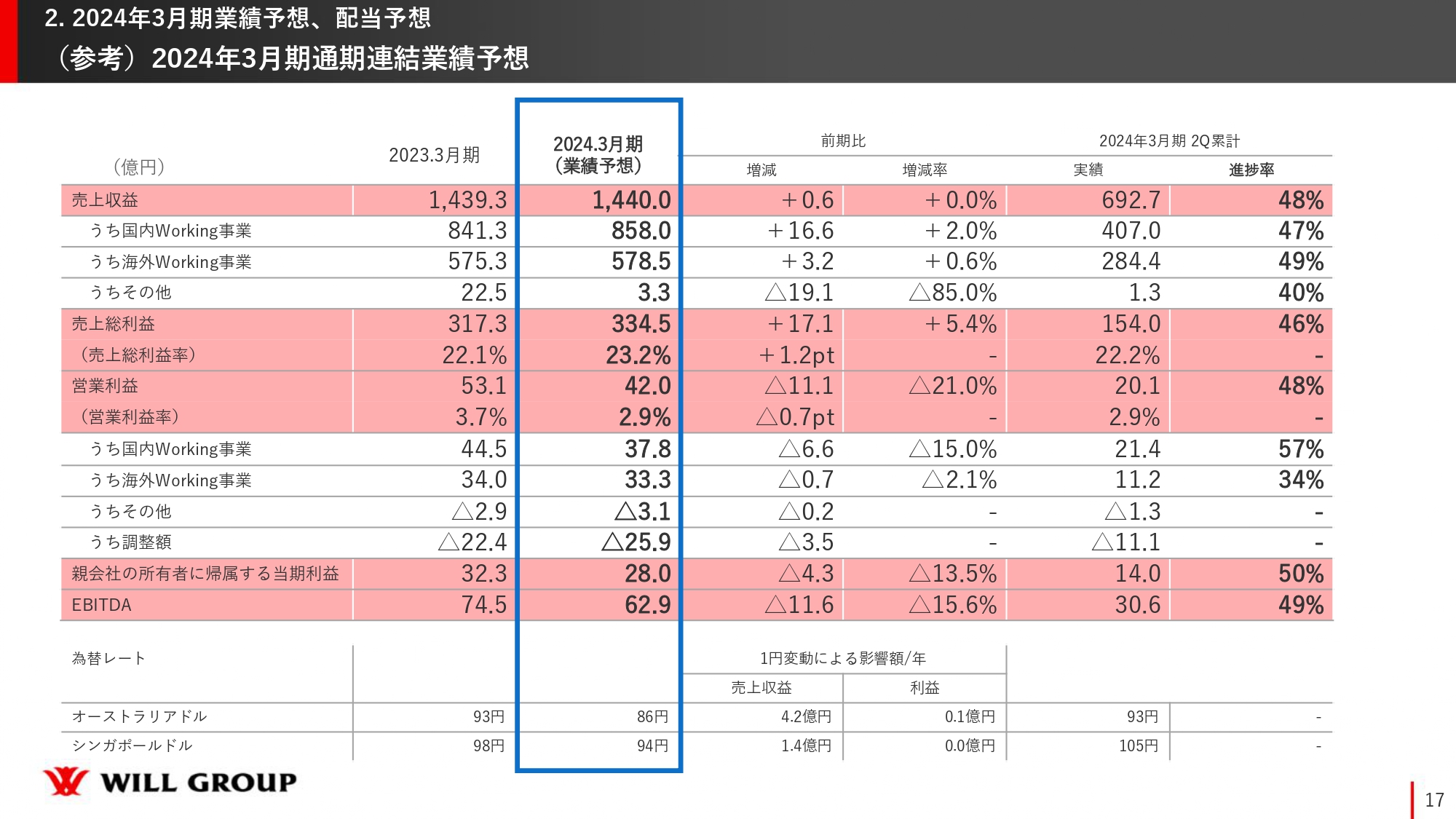

(参考)2024年3月期通期連結業績予想

こちらは参考資料です。現段階において、当初の通期連結業績予想に変更はありません。

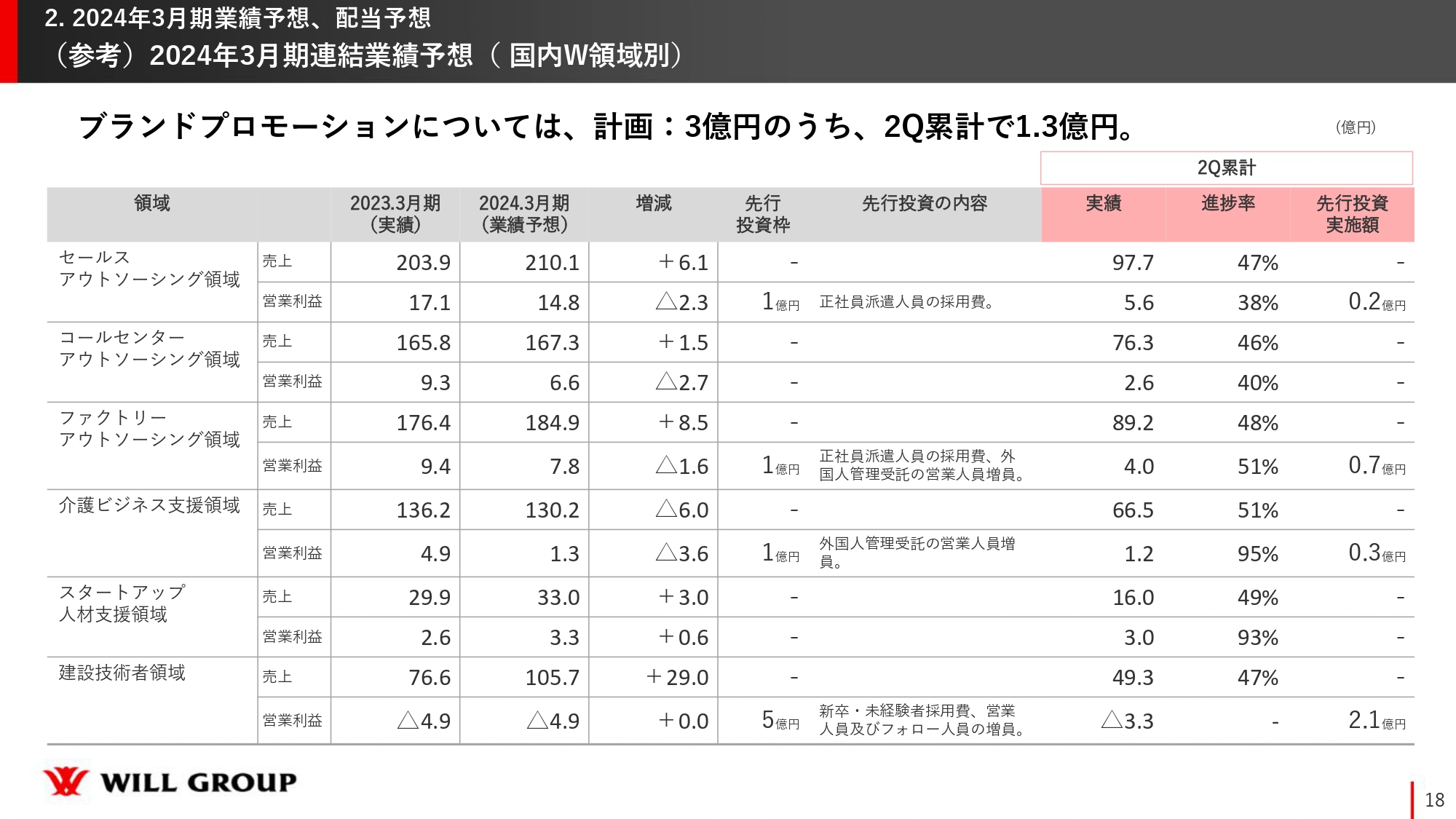

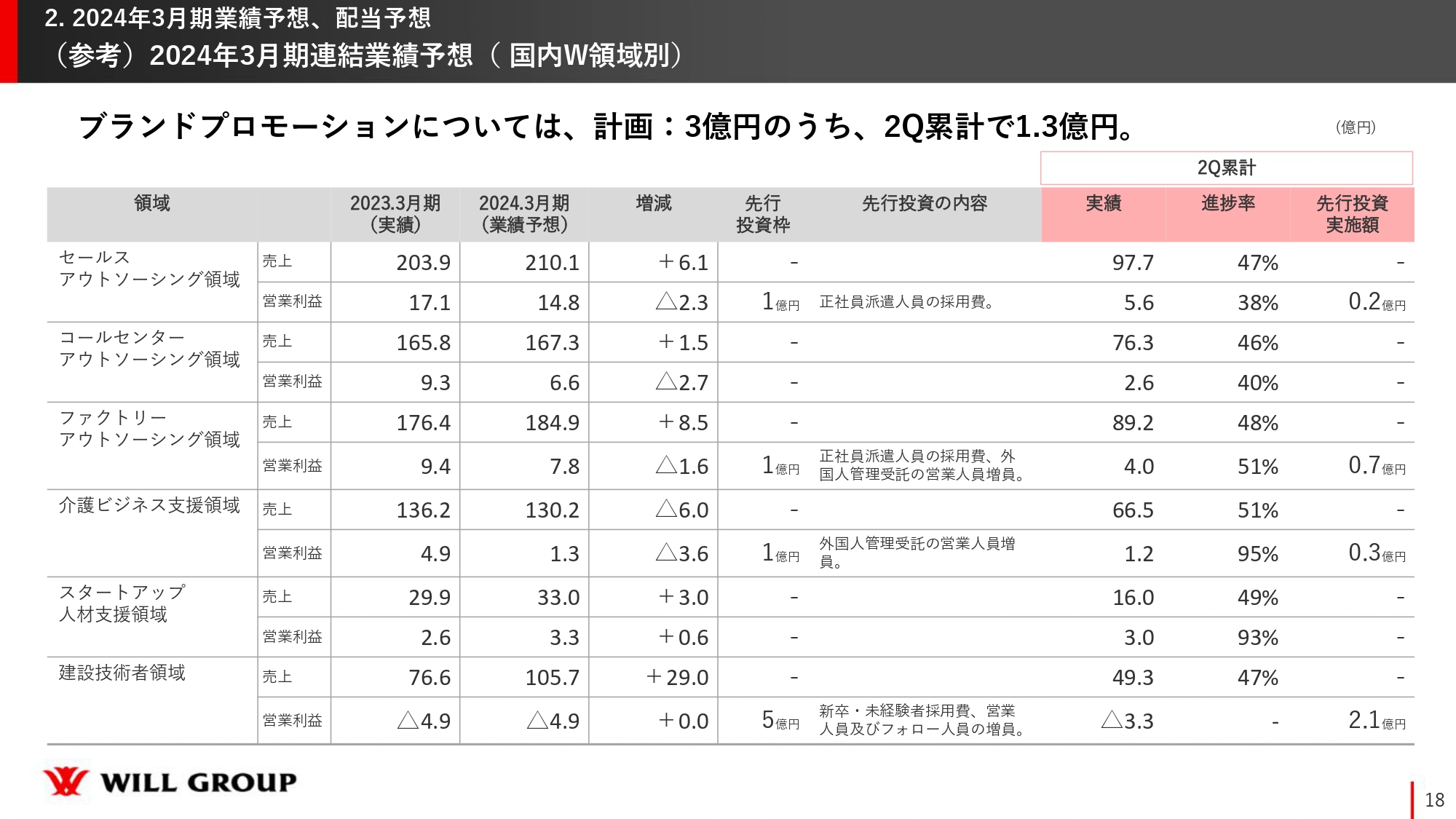

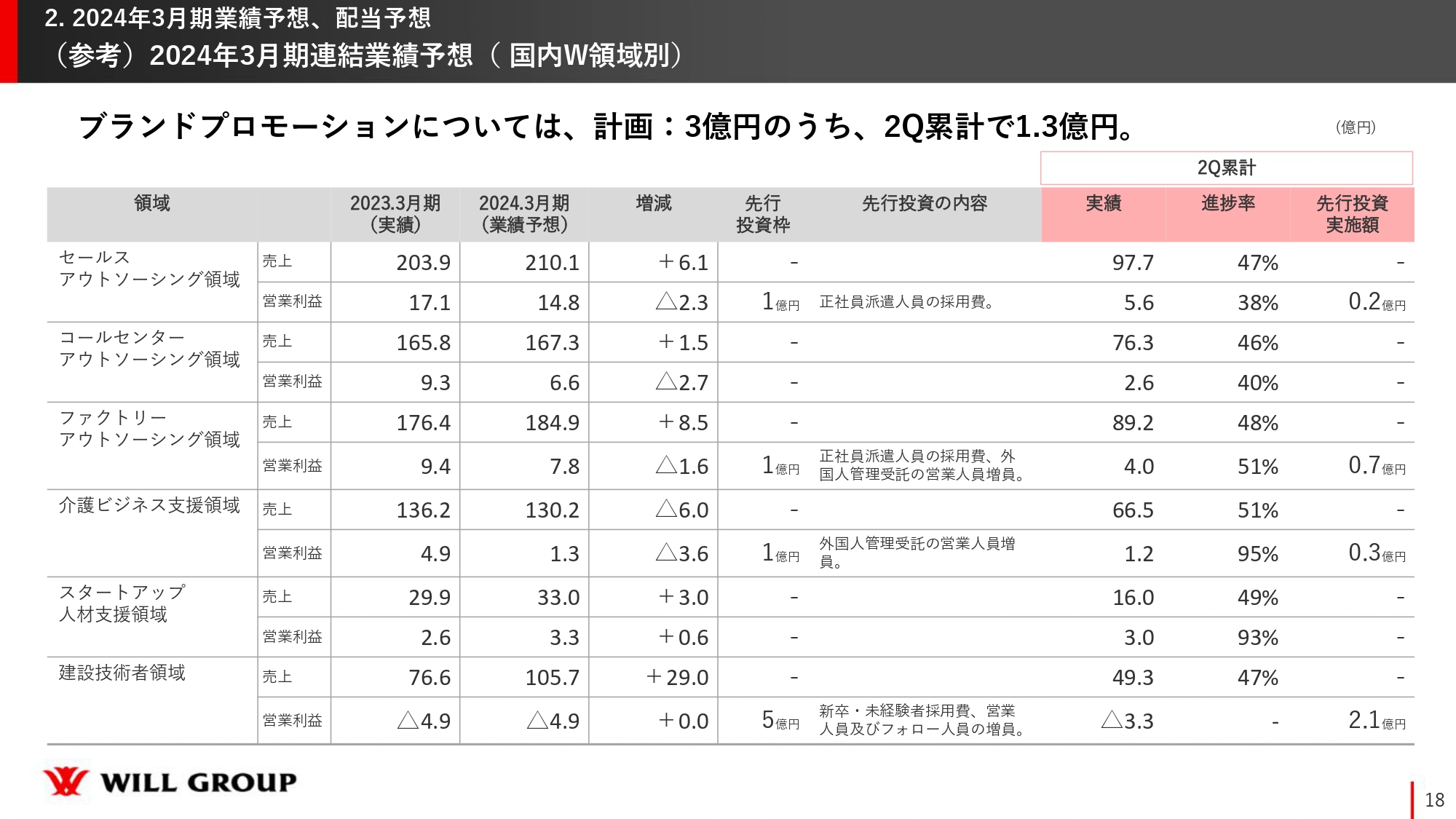

(参考)2024年3月期連結業績予想(国内W領域別)

国内においては、ブランドプロモーションも含めて先行投資を行っています。しかしながら、全体のコストをコントロールしながら海外の厳しい状況をカバーし、今期掲げている通期連結業績に関しては、できる限り達成していきたいと考えています。

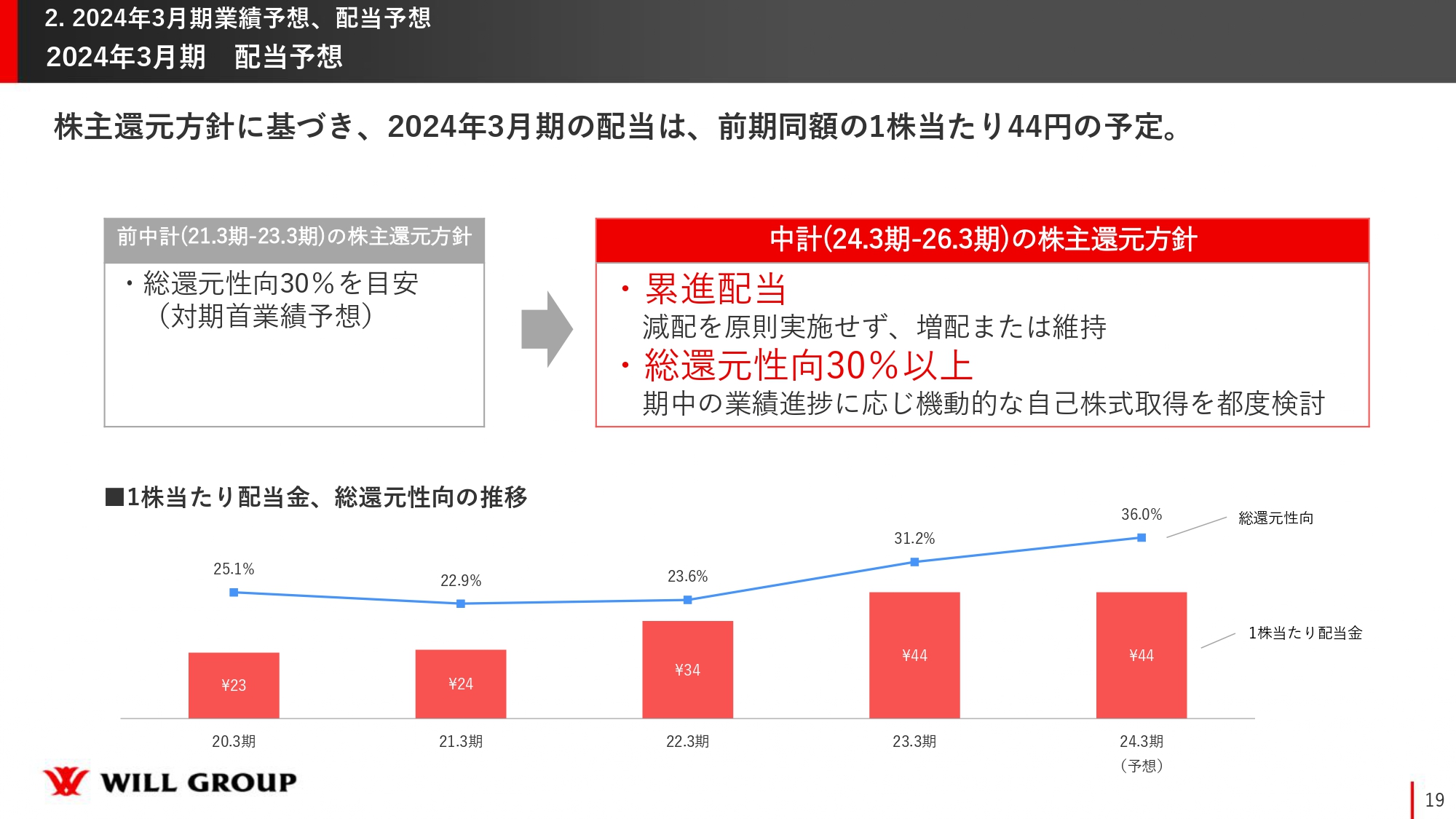

2024年3月期 配当予想

配当予想に関しては、株主還元方針に基づき、2024年3月期の配当は、前期同額の1株当たり44円の予定としています。

以上をもちまして、私からのご説明を終了します。ご清聴ありがとうございました。

質疑応答:未経験者の育成コストについて

質問者:未経験者の育成コストについてうかがいます。お話の中で、契約単価や定着率が上昇していくという内容をお見受けしましたが、実際に未経験者の方をオンザジョブしていく際に、他社との比較で相対的なコストをどのように考えているかおうかがいできればと思います。

角:会社によって教育プログラムを外注しているケース、内製しているケースがありますが、当社では内製しています。社内の研修会場を利用し、測量トレーニングやハーネス装着等の安全講習をメニュー化し、資格習得のための座学をプログラム化する等、未経験者が3年間で習得すべきスキルを身に着けることができる教育体制を構築しています。

また、技術面だけではなく精神面での教育も重要だと考えていて、年に数回、入社時期の同じ社員を集めて継続研修を行い、チーム形成をしながら人の繋がりや社会人としての心構えを習得してもらいます。

このように、現時点で当社が達成したい水準の教育体制は構築できていますが、長年事業を行っている競合他社には、研修会場に建設現場を模した環境が整っている場合もあります。当社ではそのような環境まで整っていないので、教育環境という面では、まだコストをかけきれていないと考えています。ここは未経験社員の採用費用や教育費用を含め、顧客獲得単価をどの程度の期間で回収できるかを計算し、収益バランスを考慮しながら、状況に応じてコストをかけていきたいと考えます。

質疑応答:ファクトリーアウトソーシング領域の先行投資内容の詳細について

質問者:先行投資の部分で、上期が全体で4.6億円ほど使っているとお見受けしたため、その中でファクトリーアウトソーシング領域についてどの程度の規模で行われているのか、詳細をおうかがいできればと思います。

先ほど観光の分野など、少し裾野を広げていくという戦略もうかがったのですが、そのひとつであるファクトリーアウトソーシング領域の先行投資でどのようなことをされているのかをもう少し教えてください。

角:ファクトリーアウトソーシング領域の通期1億円の先行投資金額の内容は、正社員派遣人員の採用費用と、外国人管理受託の営業人員の採用費用です。

人材ビジネスにおいては、オーダーを獲得することと人を採用することの、必ずどちらかが戦略上重要になりますが、外国人管理受託においてはオーダーを獲得することが非常に重要となるので営業人員を増強しました。営業人員については、既存の深耕営業ではなく新規の開拓営業を目的として増員しました。

以上が外国人管理受託における投資の詳細となります。

質疑応答:コールセンター業界の環境について

質問者:業界環境についてうかがいます。同業他社のお話を聞いても、ここ半年ぐらいは、コールセンターの部分がかなり弱くなっています。巣ごもり消費の戻りもあると思いますが、コールセンターが業界的に弱いことについて、御社のご見解をいただければと思います。

角:当社はセクター別に見ると、地方自治体などの行政の領域が弱いです。その理由としては、前中期経営計画は利益率を向上させることが目的であり、民間セクターと行政セクターでは、行政セクターのほうが利益水準が低く、当社が目指している利益水準に達しないため、当社は民間セクターの案件を多く受注してきました。

このため、コロナ禍のコールセンター領域においては、行政のコロナ関連業務案件が非常にスケールしましたが、当社としてはこれを特需ととらえ、積極的に受注をしませんでした。

なぜ民間に強いのに現在厳しい状況にあるのかというと、コロナ禍で行政案件を獲得していた他社が、コロナ関連業務案件の剥落により、民間案件のオーダー獲得に移行したり、ベンダーが自社採用を拡大した結果、派遣雇用の需要が減少したり、従来設定されていた契約単価が減少傾向になっているのが今のマーケット環境となっています。

質疑応答:行政部門の今後の展開について

質問者:他社の話で恐縮ですが、いわゆるコロナ特需以降、今年になってからマイナンバー関係で、行政を含めてさまざまな特需が出ていると思います。

そこを深掘りしている会社もある中で、御社が行政部門になかなか入りづらいのは、利益率が低いためであり、今後も引き続き民間中心に動くという理解でよろしいでしょうか?

角:行政は利益率の問題がありますが、ほかにも行政の可能性はあると考えています。

例えばBPOの領域において、派遣ではなく当社の運営ノウハウを使って利益コントロールができれば、スケールする余地はあると考えています。今後は、行政への再参入は1つのターゲットとして考えています。

質疑応答:海外事業拡大のための注力セグメントについて

質問者:国内の売上は半期ベースでおよそ200億円から400億円ぐらい、海外が約300億円ということで、今後は海外をどのように伸ばしていくかがポイントになると思います。内訳として、海外は人材紹介と人材派遣の2つというご説明で、国内のほうはセグメントでご紹介いただいています。

冒頭で、シンガポールとオーストラリアなど海外は少し厳しいとおっしゃいましたが、今後ここを伸ばしていくにあたって、今どのようなセグメントに注力されているか、将来展望も含めてうかがいたいと思います。

角:オーストラリアもシンガポールも共通ですが、ベースとなっている一番のセクターは政府で、次に金融です。オーストラリアの連邦政府や、州政府からのオーダーは非常に安定していますが、現状は金融が厳しい状況です。

今後は、建設や医療介護などのライフケア事業をオーストラリア中心に開拓していくことが、中長期的な成長プランになっています。

オーストラリアでは2030年以降にブリスベンでのオリンピック開催も予定されており、建設やエネルギーは投資が見込まれる領域です。また、少子高齢化も進んできているのでライフケアの領域も非常に魅力的なマーケットであると考えています。

そういった環境が日本と近しく、取り組みやすいマーケットだと考えています。

質疑応答:「ZERO DEBT(借金ゼロ) PROJECT」のコスト負担について

質問者:外国人管理については、現状ではベトナムからの人材受け入れがメインとのことですが、やはり円安なので来日する人数が減る可能性もあると思います。

インドネシア北スラウェシ州との「ZERO DEBT(借金ゼロ) PROJECT」は、社会的に非常に意義のあるプロジェクトだと思います。この「ZERO DEBT(借金ゼロ) PROJECT」はインドネシアの州がコストを負担するという認識ですか?

角:はい、そのとおりです。

質問者:今後、御社の財団などでSDGsの観点から、この外部人材の受け入れなどで何かアピールするような取り組みが入ってくると、会社としても非常によいアピールにつながるのではないかと思った次第です。何かコメントいただければと思います。

角:ウィルオブ財団は、日本に住む派遣社員の方々に対するチャンスメイキングのための活動をしているのですが、現在、財団では、一人ひとりのチャレンジしたい夢を応援する活動をしています。

日本に行きたいという外国人の方々に対するチャンスメイキングとして、事業でアプローチしきれないような支援をすることは、当社としてもポジティブに増やしていきたい対象です。今お話しいただいて、前向きに考えていきたいと思います。ありがとうございます。

質疑応答:建設技術者領域の黒字化前倒しについて

司会者:「建設技術者領域について順調なように見えますが、当初の予定より黒字化が早まる見込みでしょうか?」というご質問です。

角:この建設技術者領域に関しては、順調に推移していることもあり、おそらく黒字化を前倒しすることが可能だと思っています。しかし、3年後に向けたスケールを考えた時に、その時の状況を見ながら考えたいと思っています。

つまり、黒字化を前倒しすることができたため、利益をさらに獲得して、今期の着地を建設技術者領域をメインにコストコントロールすることも、当然選択肢としてはあります。

ただ、この3年間で最も利益を伸ばして、グループ全体の利益のバランスをデザインしていくのは、すべて建設技術者領域にかかっています。

したがって、当社がしっかりとやりたいことが進められているこのタイミング、マーケット環境でもう一段投資をし、しっかりとグロースさせることも視野に入れて進めたいと思っています。

司会者:「初めてのテレビCMの効果分析はいかがでしょうか? 自社メディアでの採用は増えましたか?」というご質問です。

角:先ほどお伝えした内容に重複するところもありますが、このテレビCMの効果に関しては、定量的なデータ分析の結果、しっかりと効果が出ています。

マスプロモーションであるテレビCMは、定量的な解析を行うのが一番難しいのですが、放送されたCMの時間帯直後から、どのくらいセッション数に影響が出るかを常に解析しています。それによって、広告がどのぐらい効果を出すのかを、最初から定量的に解析できる状態でプロモーションを開始しました。

跳ね上がるような採用数につながってはいませんが、セッション数や指名検索数は増加しています。そこからプロモーションとは別の、当社のWeb上での動線がいくつか課題として出ています。

今後プロモーションを継続する中で、このようなところを段階的に改善しながら、採用効果においても跳ね上がっていくよう取り組んでいきます。

質疑応答:今後の先行投資の実施予定について

司会者:「海外Working事業の業績が厳しい中、下期のハードルが上がるように思いますが、引き続き先行投資は実施するのでしょうか?」というご質問です。

角:先行投資に関しては「建設技術者領域以外はコストコントロールを実施する」というのがお答えになります。

スライド18ページの表中央にある「先行投資枠」をご覧ください。セールスアウトソーシング領域に関しては、序盤に若干投資を行っていますが、マーケット全体が非常に冷え込み始めているため、現段階では投資を止めています。

また、ファクトリーアウトソーシング領域に関しては、すでに7割を消化していますが、先ほどお伝えしたように、先行投資という手段そのものが、あまり効果を発揮していないという検証結果も出ています。

こちらに関しては、表の「営業人員」を別の役目にコンバートしながら、全体の採用数を抑制して、別のアプローチ、例えば顧問の人脈を使った営業に切り替え、より顧客の経営層の方々にアプローチできる営業手法に切り替えるなどを考えています。

これはコストのあまりかからないアプローチである、ファクトリーアウトソーシング領域もコストコントロールが可能です。もともと目論んでいたところからそもそも使う必要がないという理由も発生しており、未来の成長を捨ててまで今の利益を追求しなければいけないという状況ではなく、しっかりと未来の成長を見据えながらのコストコントロールが可能だと見ています。

建設技術者領域においても約半分を消化していますが、順調に推移しているので、抑制することもできますし、今だからこそ積極的に行く可能性もあります。

新着ログ

「サービス業」のログ