【QAあり】ラクオリア創薬、株主価値向上と長期的な還元を目指し、開発パイプラインの拡充等の成長戦略を推進

免責事項

武内博文氏(以下、武内):こんにちは。ラクオリア創薬株式会社代表取締役の武内博文です。さっそく決算説明会を進めていきたいと思います。

はじめに、スライドに記載の免責事項をお読みください。

目次

本日はスライドに記載の6つの議題に沿ってお話しします。

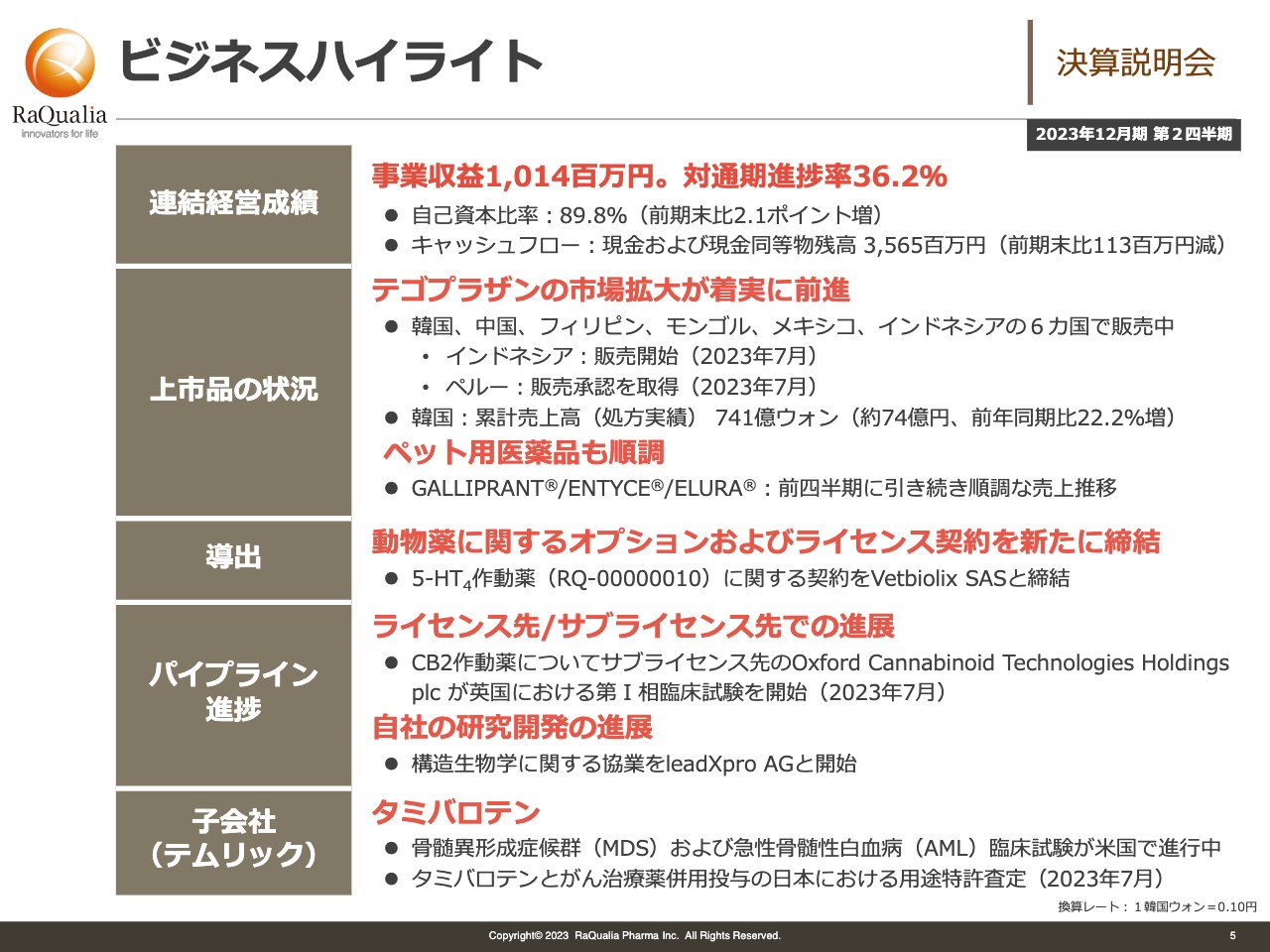

ビジネスハイライト

ビジネスハイライトをご説明します。まずは今期の業績です。連結の経営成績は、事業収益が10億1,400万円、対通期進捗率が36.2パーセントとなりました。進捗としては、想定を少し上回っている状況です。収益の詳細については、別のページでお話しします。

上市品の状況です。「テゴプラザン」の市場拡大が順調に進捗しています。韓国や中国のほか、当四半期はインドネシアで販売を開始し、ペルーでも販売承認を取得しました。さらに、ペット用医薬品の売上もそれぞれ順調に伸びています。

導出の状況です。昨年は残念ながら、年に1個という目標は達成できませんでしたが、今期は動物薬に関するオプションおよびライセンス契約を新たにフランスのVetbiolix社と締結しています。対象となるパイプラインは「5-HT4作動薬」で、我々のコードネームでは「RQ-00000010」と呼ばれているものです。

パイプラインは、ライセンス先・サブライセンス先で順調に進捗しています。さらに、自社の研究開発の進展もありました。これまで「構造生物学的なアプローチをしたい」とかねがねお話ししてきましたが、そのような取り組みの一環として、leadXpro社との協業を開始しました。

子会社のテムリック社に関しては、ライセンス先のシロス社において、「タミバロテン」の骨髄異形成症候群(MDS)および急性骨髄性白血病(AML)に対する臨床試験がそれぞれ順調に進行しています。また、今年の7月には「タミバロテン」のがん治療薬との併用投与について、日本における用途特許の査定を受けました。

以上が今期のビジネスハイライトになります。

2023年12月期 第2四半期 業績概要

第2四半期の業績です。今期の業績は先ほどお伝えしたとおり、事業収益は10億1,400万円を計上しています。前年に比べると数字が落ち込んでいるように見えるかもしれませんが、これにはいくつかの要因があります。

1つは前期に計上したマイルストン収入で、そちらが今期は発生していません。もう1つは、ロイヤルティ収入となる韓国のHKイノエン社の売上です。昨年までは半期ごとの計上だったものが、昨年の第3四半期から四半期ごとの計上に変わりました。

このように、前年は上半期に集中して計上していたものが、本年は四半期ごとの計上に変わったことにより、半年分と四半期分の差異がマイナス要因となって、今期の収益に反映されています。

しかしながら、売上のトレンドとしては順調に伸びています。具体的にどのくらい伸びているかについては、後ほど説明します。

以上の結果を踏まえて、営業利益はマイナス2,300万円となりました。こちらは当初の計画に対し、順調に進んでいます。経常利益、親会社株主に帰属する四半期利益、EBITDAについてはスライドに記載のとおりです。特にEBITDAについては、減価償却を差し引いたものを、半期で黒字が出る体制にまでもってくることができました。

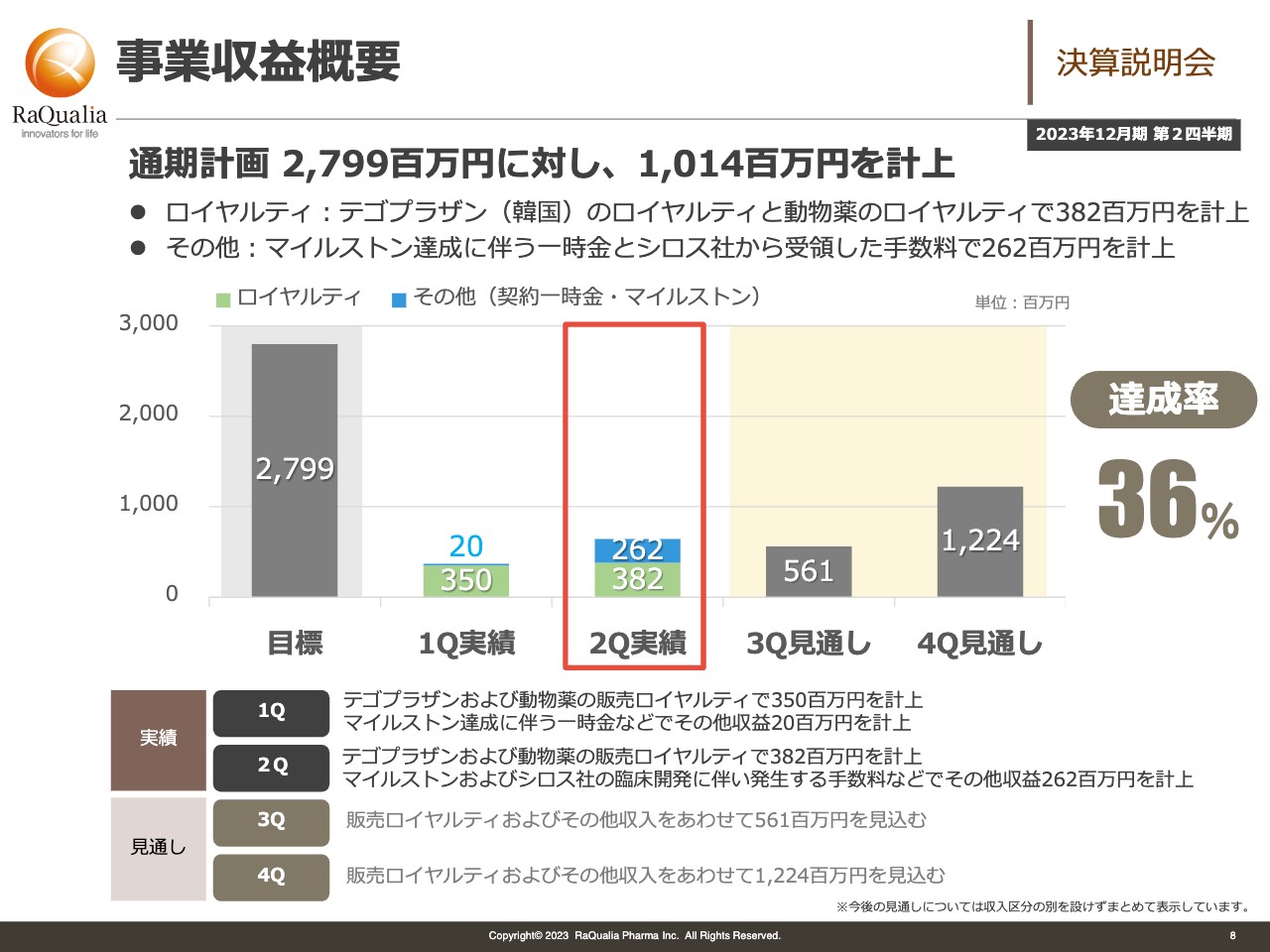

事業収益概要

事業収益の概要です。今期は10億1,400万円の計上となり、通期全体で約28億円という計画に対しての進捗率は低いと感じられるかもしれません。しかしながら、我々は第4四半期にある程度売上の計画を寄せているため、そのような意味では順調に進んでいるといえます。

実績としては、第1四半期に「テゴプラザン」の売上、そして動物薬販売のロイヤルティやマイルストンを計上しました。当第2四半期に関しては、「テゴプラザン」および動物薬の販売ロイヤルティを3億8,200万円計上しています。さらに今回は、マイルストンおよびシロス社の臨床開発に伴う手数料として2億6,200万円を計上しています。

これらの計上は期初には想定していなかったものの、本年度中に予定している利益を前倒しして売上を上げたのではなく、プラスアルファとして計上しています。

今後の第3四半期と第4四半期については、想定では大きなずれはないと見込んでおり、現時点では業績予想の修正を行っていません。ただし、現在は為替が円安に振れています。当社では当初135円を想定していましたが、もう少し進捗してからフィックスする予定です。このまま円安が進めば、プラスの効果が働くと考えています。

これ以外にも、第4四半期には「テゴプラザン」の日本におけるライセンス等を含めた売上を予定しています。今のところ交渉は順調に進んでいるため、みなさまに1日も早くよい結果をお伝えできるように、取り組みを進めているところです。

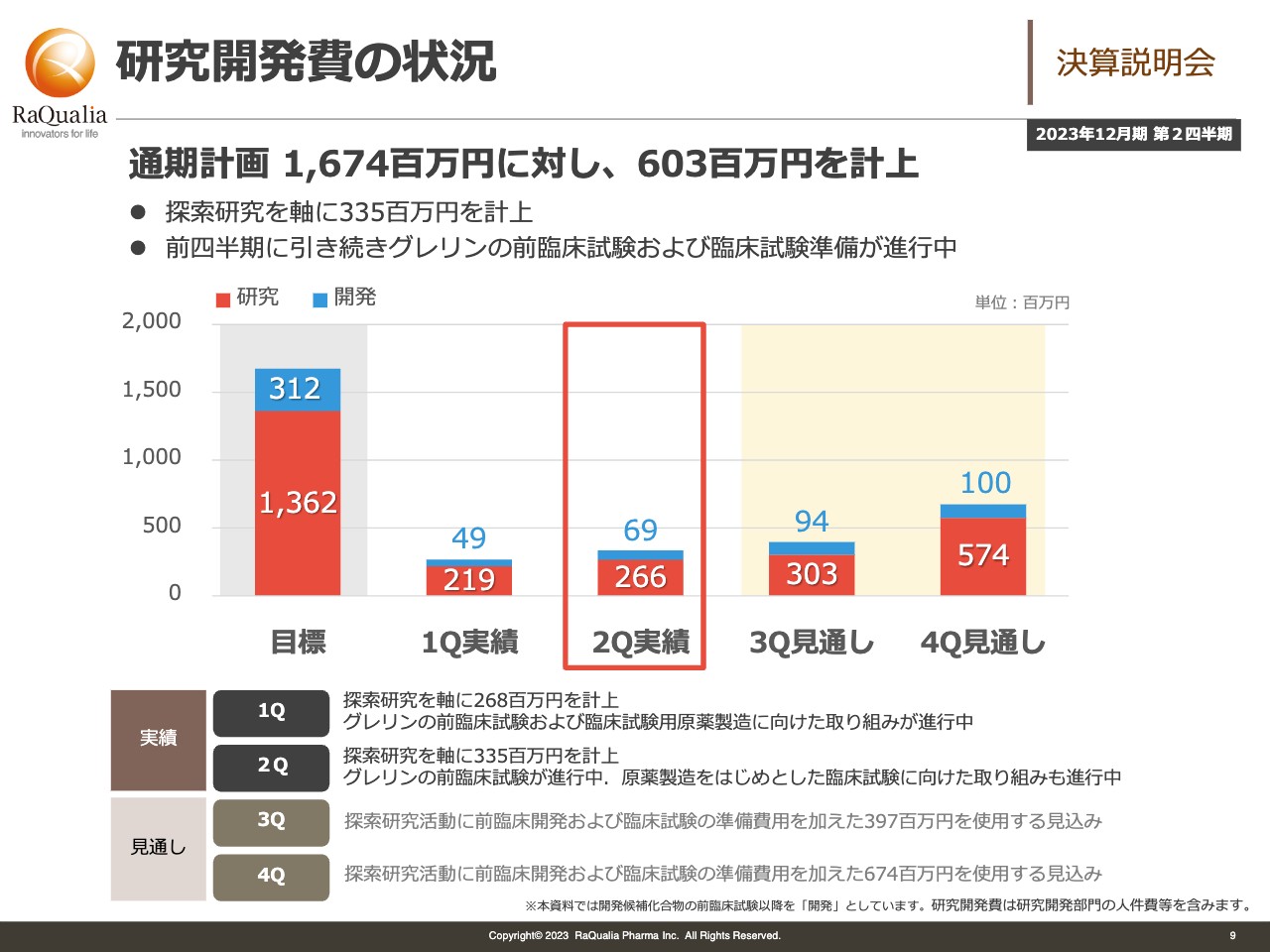

研究開発費の状況

研究開発費の状況です。こちらは予定から大きな変更はありません。第2四半期は、探索研究を軸に2億6,600万円計上しているほか、前臨床試験の費用として約7,000万円計上しています。「グレリン」の前臨床試験が主たるものですが、こちらは概ね順調に進捗しています。「なんとか早い段階で前臨床試験を終了させて臨床試験に取り組みたい」と考え、スタッフ一同、全力を挙げて取り組んでいるところです。

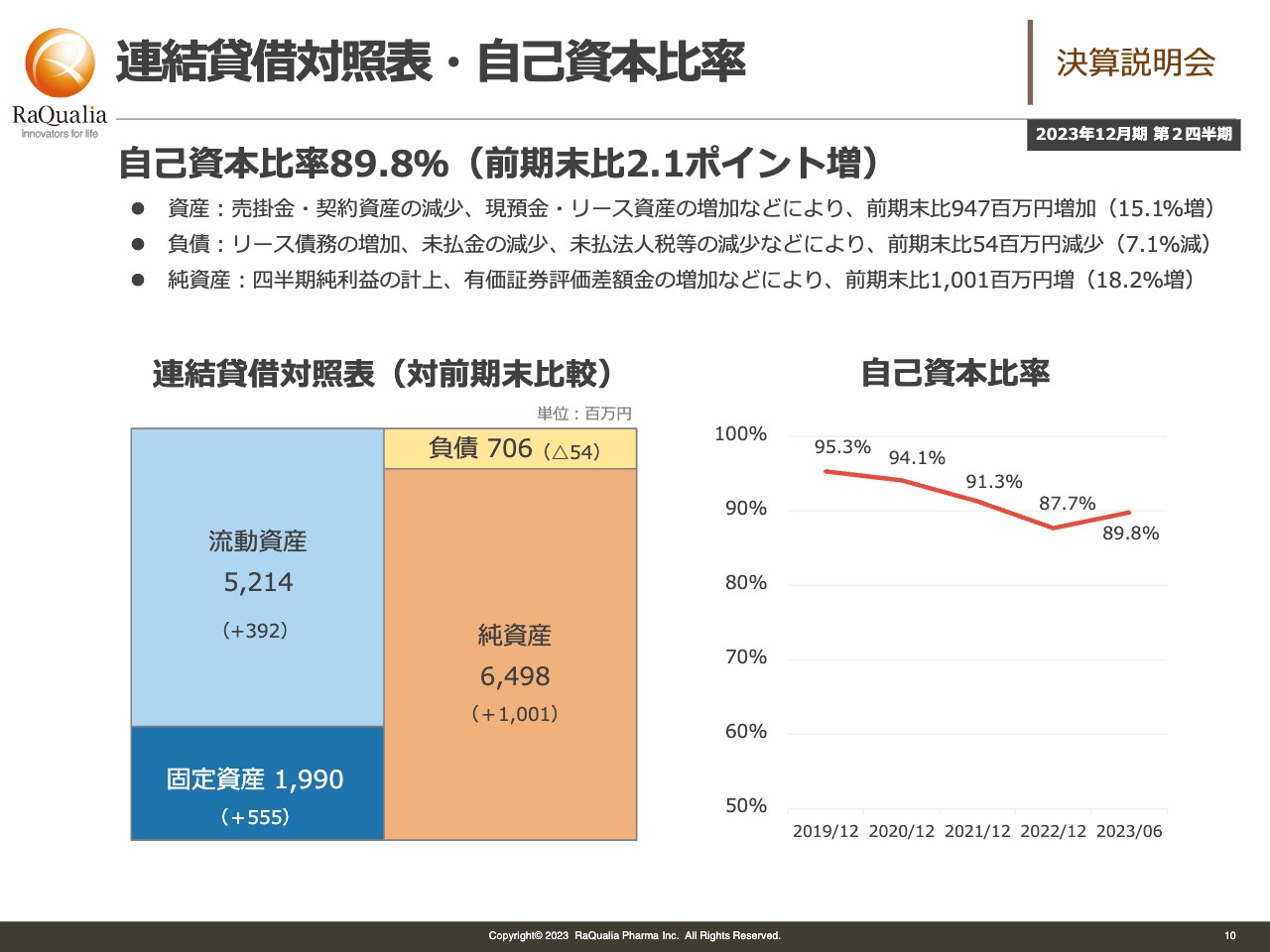

連結貸借対照表・自己資本比率

連結貸借対照表と自己資本比率です。これまで「自己資本比率はなるべく85パーセント程度を維持したい」とお話ししてきました。なぜ85パーセントかというと、特に大きな借入を行うわけではなく、要は「資本政策を現状どおり維持する」というメッセージになります。

例えば、今後仮に、大きな資金投資が必要とする案件が進んだ場合に、他人資本、すなわち借入によって、それを大きく進めることができれば、そのあたりを修正してお伝えすることになります。しかし、今のところ資本政策に大きな変更はありません。

それぞれの資産の状況はスライドに記載のとおりです。やはり純資産を十分に持っていることが、一番大きなポイントになると思います。

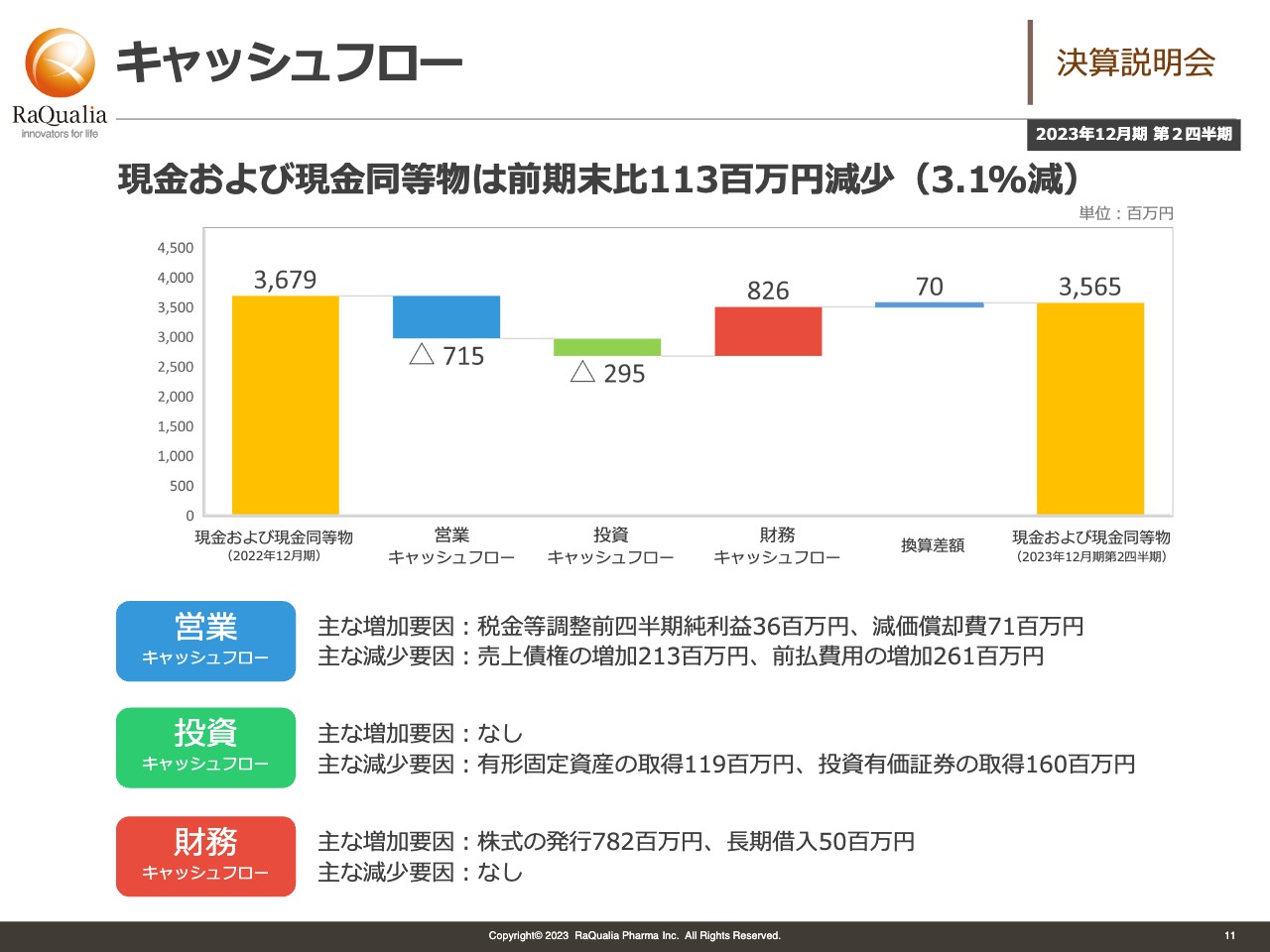

キャッシュフロー

キャッシュフローの状況です。前期末時点では約37億円を持っていました。これに対し、営業キャッシュフローがマイナス7億1,500万円、投資キャッシュフローがマイナス2億9,500万円となっていました。財務キャッシュフローは8億2,600万円で、こちらは年初に機関投資家さまから資金調達したものを反映しています。

換算差額は7,000万円で、これらを差し引くと、今期第2四半期の期末では約35億円を持っている計算になります。そのため、資金の目減りはそれほど大きくないとご理解ください。

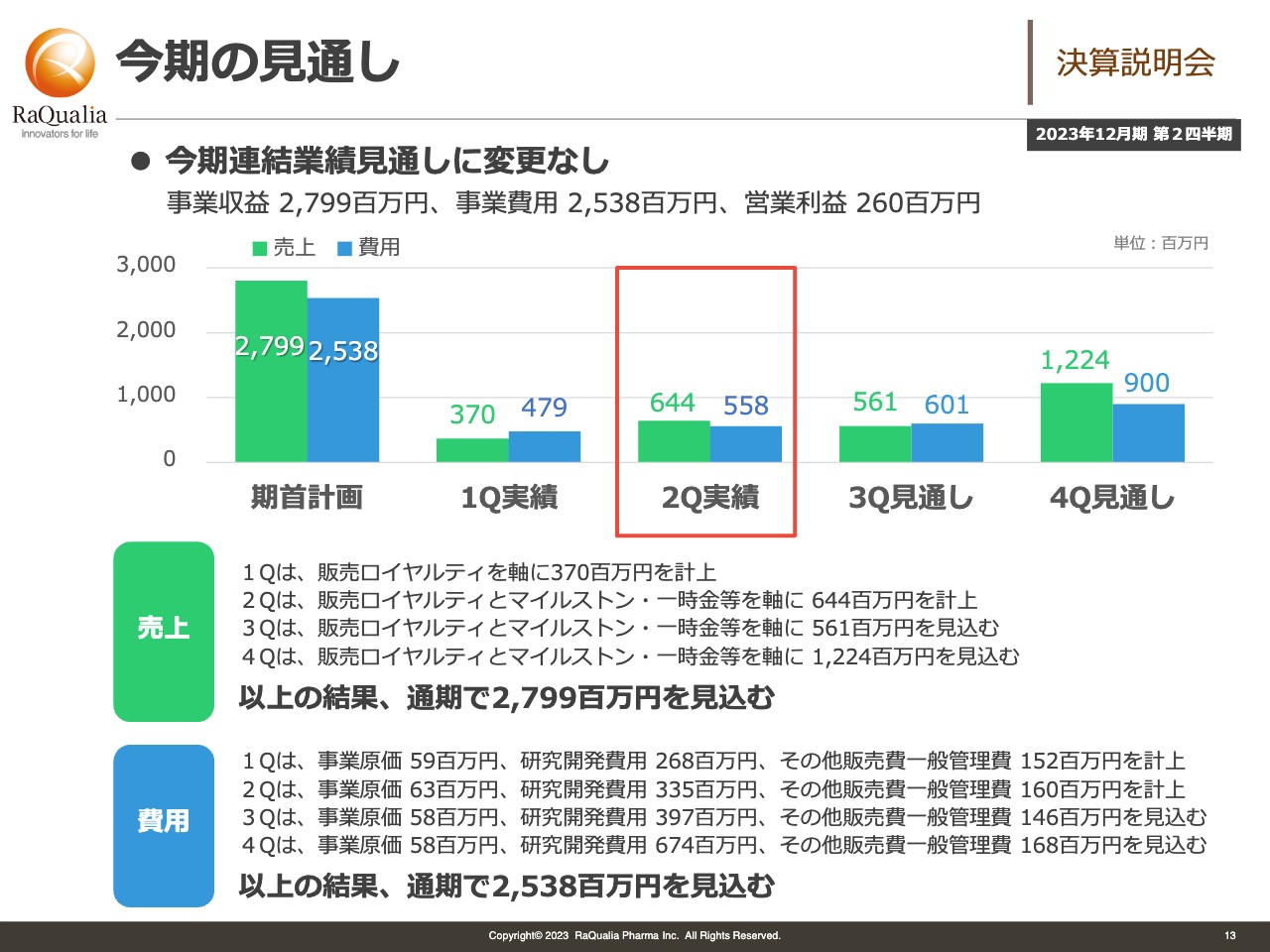

今期の見通し

今期の見通しです。業績予想に関しては大きな変更はなく、期初どおりの目標を維持しています。第2四半期の実績はスライドに記載のとおり、売上は6億4,400万円、費用は5億5,800万円を計上しています。売上の主な中身は、これまでと相違なく、販売ロイヤルティやマイルストンの一時金が軸となっています。

具体的には「テゴプラザン」と動物薬の販売を中心に計上していますが、この「テゴプラザン」の中に韓国の販売ロイヤルティは含まれているものの、中国やその他の国々に関しては、ここに含まれていません。第3四半期と第4四半期、特に第3四半期は中国での最初の販売ロイヤルティが含まれてくるため、今年の1月から6月までの分を、第3四半期に計上する予定で計画しています。

今期の見通しに関しては、第4四半期をいかにしっかりと達成するかが課題で、「テゴプラザン」の日本導出に加えて、販売ロイヤルティをきちんと計上することが大事なポイントだと思っています。そのため、現在はパートナー企業やパートナー候補の会社とともに、十分なディスカッションを行いながら進めているところです。

上市済みの製品

上市済みの製品の販売状況です。スライドに記載の4製品を計上しています。

ヒト用は韓国では「K-CAB」、中国では「泰欣赞(タイシンザン)」というブランドネームで販売しています。ペット用には「グラピプラント」「カプロモレリン」があります。スライドに記載のとおり、現在はこれらを上市している状況です。

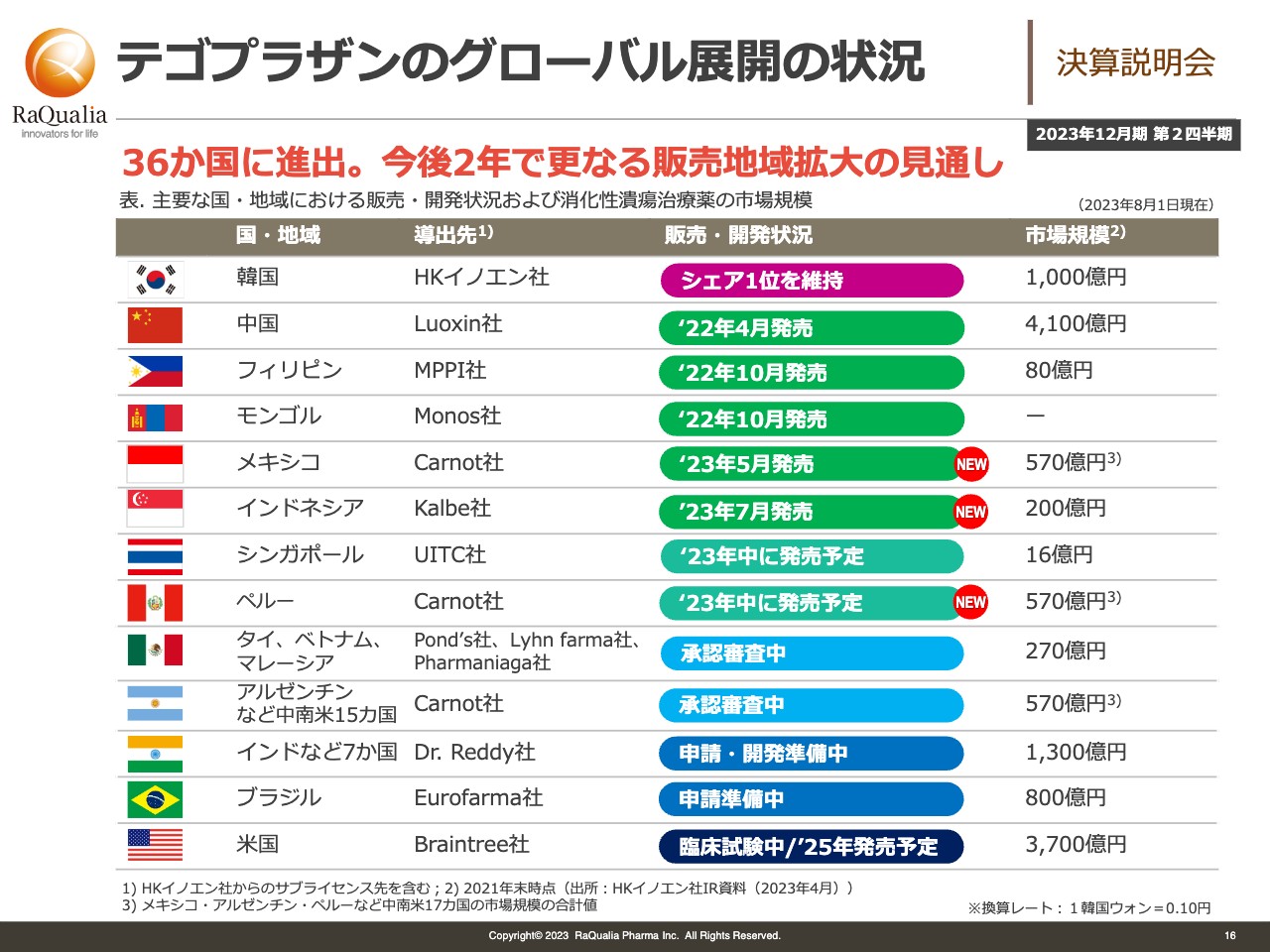

テゴプラザンのグローバル展開の状況

「テゴプラザン」のグローバルの販売状況についてご説明します。韓国では依然として、シェアトップを維持しています。中国ではLuoxin社ですが、今年の3月に保険償還されました。販売は昨年から行っており、順調に売上を伸ばしています。その他には、フィリピン、モンゴル、メキシコ、インドネシアでそれぞれ販売を開始しています。

シンガポール、ペルーでは現在、販売の開始に向けて順調に取り組みが進められています。また、アルゼンチン、タイでもそれぞれ承認申請を行い、現在は審査中です。インドでは申請と開発を準備中で、ブラジルでは申請の準備中です。米国に関しては別のページで詳細をご説明します。

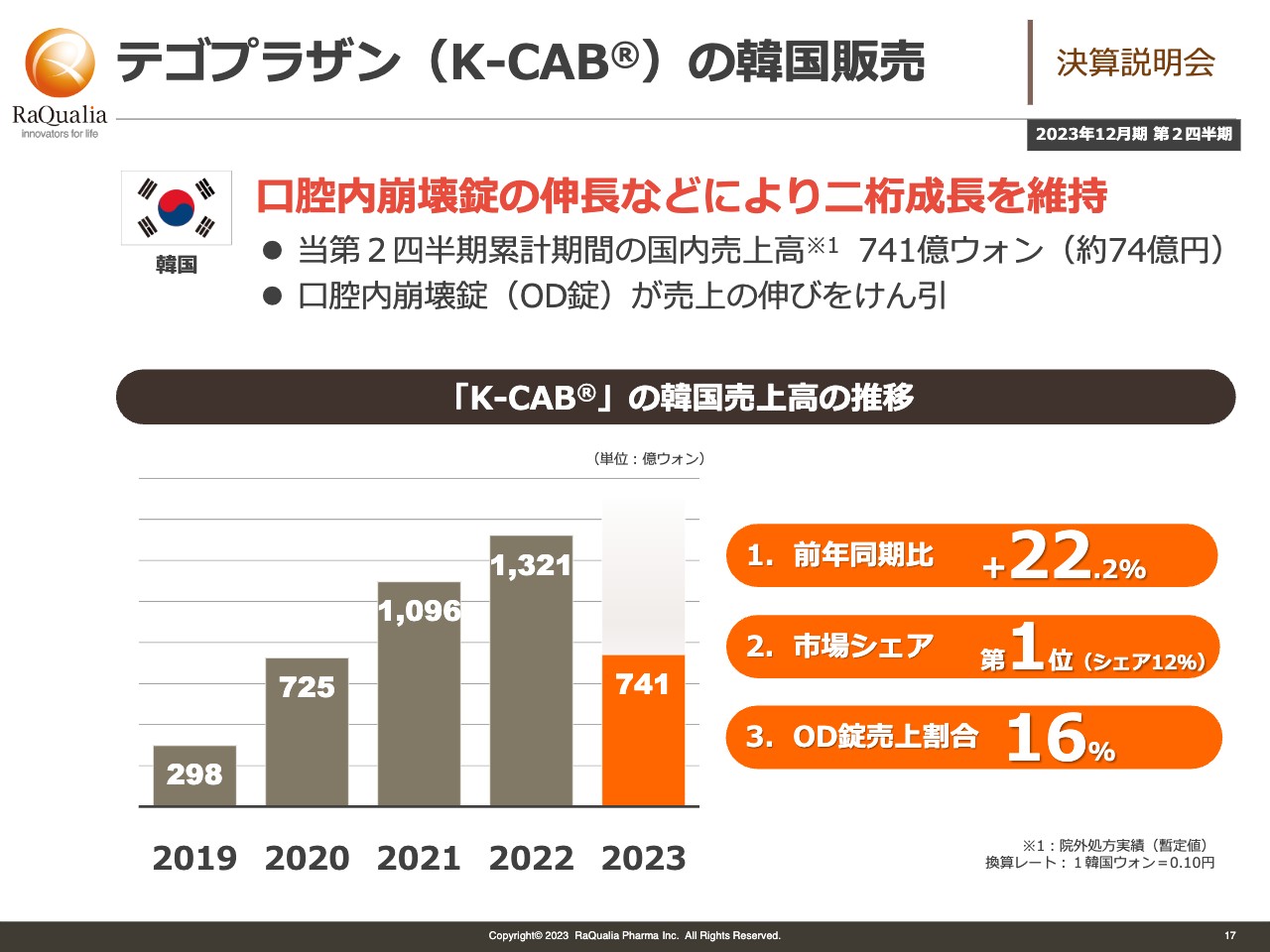

テゴプラザン(K-CAB)の韓国販売

韓国の販売状況です。正直にいって、我々も驚いているのですが、韓国での販売は5年目に入り、前年同期比でプラス22パーセント増と、いまだ順調に2桁成長を維持しています。

この大きな要因は、もちろんHKイノエン社がしっかりと販売へ戦力を投入して売上を伸ばしていることもありますが、それ以外にも我々が「口腔内崩壊錠(OD錠)」と呼んでいる、新しい製品を投入したことも、売上が十分に伸びている一因だと考えています。

韓国での市場シェアは相変わらずトップという結果になりましたが、実はOD錠の売上は販売全体の16パーセントを占めており、急速にシェアを伸ばしている状況です。このような要素が上振れを支えています。

テゴプラザンの中国・米国・日本の状況

続いて、中国・米国・日本の状況とその詳細をお話しします。まずは中国です。びらん性胃食道逆流症治療薬として「テゴプラザン」を現在販売中です。先ほどもお話ししたように、今年の3月から保険償還が開始されています。現在は、31の省・行政区で販売中です。

「これらが売上の数字にいつ反映するのか」というご質問を受けますが、第3四半期に計上を予定しています。我々は立ち上げの状況について、HKイノエン社を介し、いろいろな情報を得ていますが、販売チャネルが変わるため、緩やかなスタートになっていると報告を受けています。

ただし、スライドに記載のとおり、現在、31の省庁でチャネルを持っているため、これらがしっかりと回り始めれば、かなり早い段階で売上が上がってくるのではないかと期待しています。今後も、HKイノエン社からの情報、あるいは報道等も踏まえて、詳細をみなさまにお伝えしていきたいと思っています。

そして米国では現在、第Ⅲ相臨床試験を実施しているところです。パートナーのブレインツリー社がしっかりと取り組んでくれており、2025年の販売開始を目標としています。なぜこのようにスピーディに行えるかというと、やはりフェーズ2をスキップできたこと、さらに米国での取り組みが順調に進捗していることが大きな要因です。

いろいろな周辺情報を得て、我々としては、2026年ではないかと考えていたところ、ブレインツリー社が「2025年の販売開始を目指している」と公表したため、これは確度が高いだろうと思い、みなさまにお伝えさせていただきました。

そして、みなさまが一番期待を寄せられているのが、日本での「テゴプラザン」の導出だと思います。現在、早期上市を目指して導出交渉中で、複数の導出候補先とさまざまな協議を行っています。「時間がかかっている」とお叱りをいただくこともあり、ごもっともだと思っています。

しかしながら、これまで早期の製品のライセンス活動を行っていたため、「従来にはなかった製造や営業をだれが行うのか」「そのような体制を十分に担保できるのか」といった、今までになかった部分の話し合いが必要となり、非常に時間がかかっています。

なんとか年内には、可能であれば1日でも早く、みなさまにライセンス契約ができたというお知らせを届けたいと思っています。また、そのために現在メンバーを挙げて、しっかりと取り組みを進めています。詳細が決まり次第、アナウンスします。

ペット用医薬品の売上も順調に推移

ペット用医薬品の売上も順調に推移しています。繰り返しになりますが、EP4拮抗薬「GALLIPRANT」は、エランコ社の中でも10個目のブロックバスターとして順調に売上を伸ばしています。さらに米国では、グレリン受容体作動薬の「ENTYCE」「ELURA」が販売されています。

「ELURA」に関しては、現在、欧州でも承認審査中です。タイミングとしては早ければ年内、遅くとも来年の上半期中には販売開始になるのではないかと期待しています。詳細については、エランコ社からのニュースが得られ次第、みなさまにもお伝えしたいと思っています。

以上が、上市品の販売状況になります。

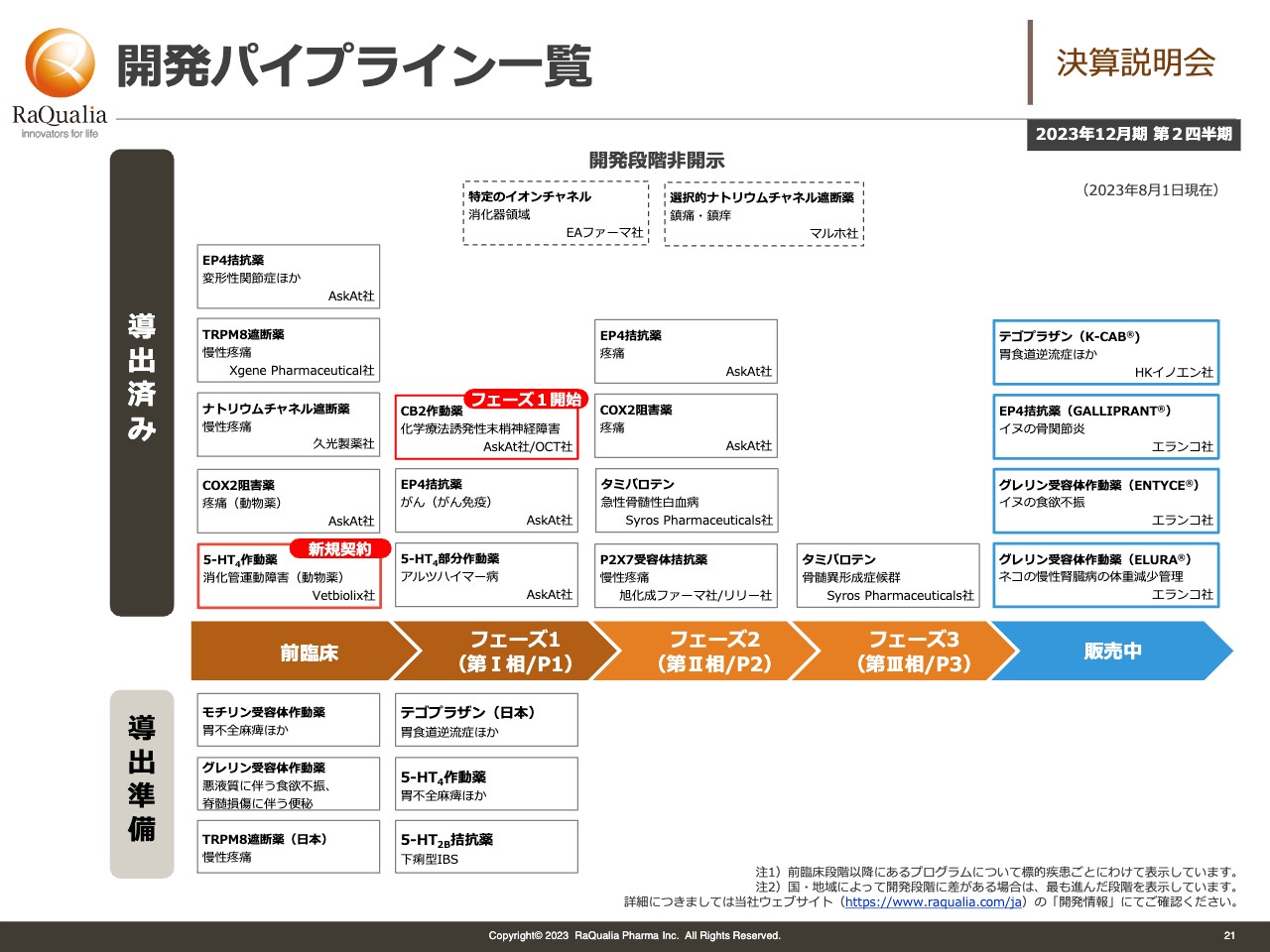

開発パイプライン一覧

パイプラインの販売の状況です。開発のパイプラインについては今期、2つの動きがありました。まず、フランスのVetbiolix社と、ペット用医薬品「5-HT4作動薬」のオプション権、そしてライセンス契約を締結しました。

さらに、AskAt社からサブライセンスとしてOCT社に出していた「CB2作動薬」について、イギリスでフェーズ1が開始となりました。このような状況で、パイプラインがそれぞれ順調に進捗しているほか、導出済みのパイプラインに関しては脱落したものはなく、開発先、ライセンス先とともに、順調に研究開発を進めています。

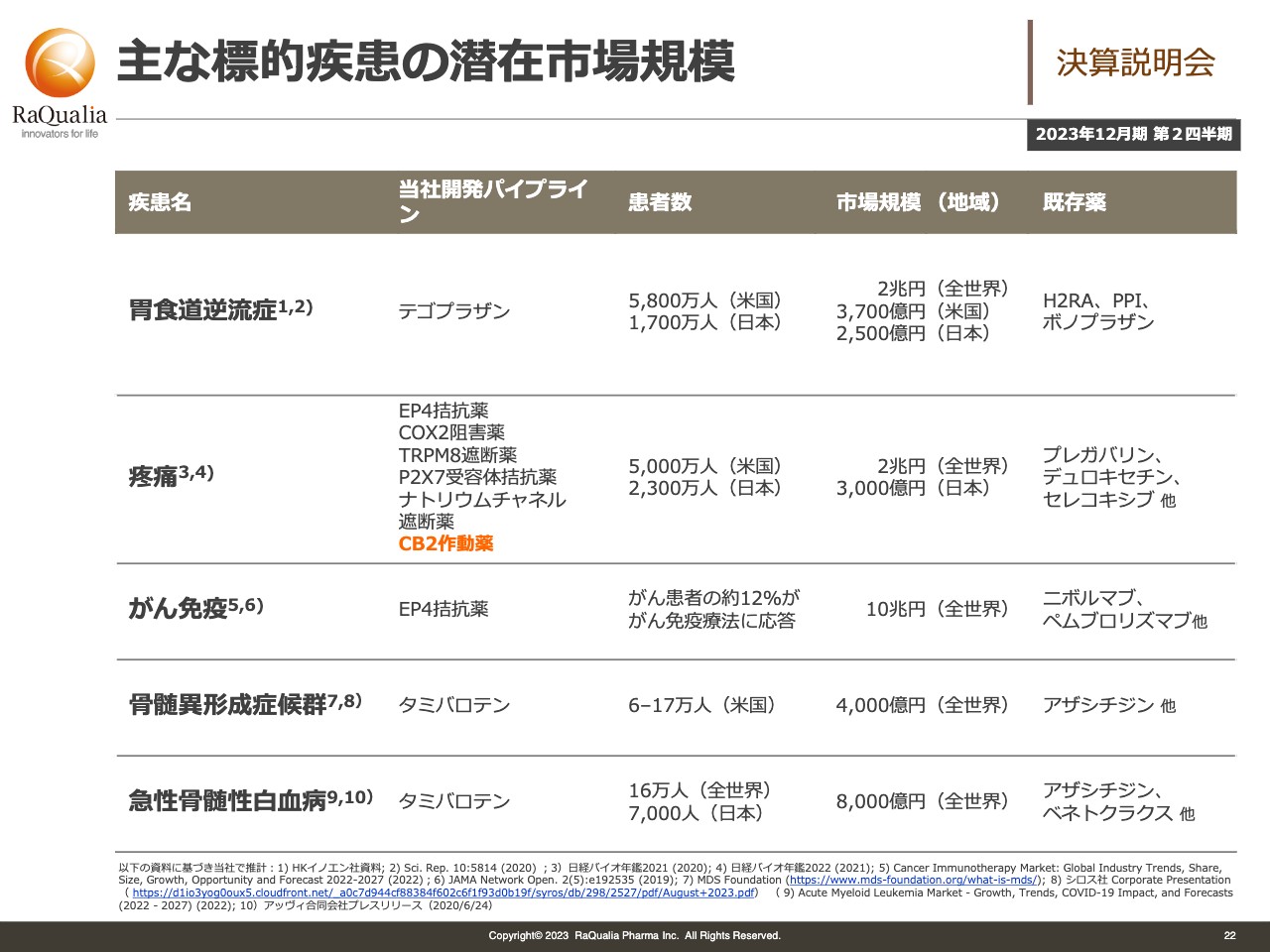

主な標的疾患の潜在市場規模

マーケットサイズについて、個別にお話しします。スライドに記載の潜在市場規模は、従来から掲げているものと特に大きな変更はありません。ただし今回、「CB2作動薬」の臨床試験のフェーズ1が開始となりました。こちらについては、次のページでもう少しご説明します。

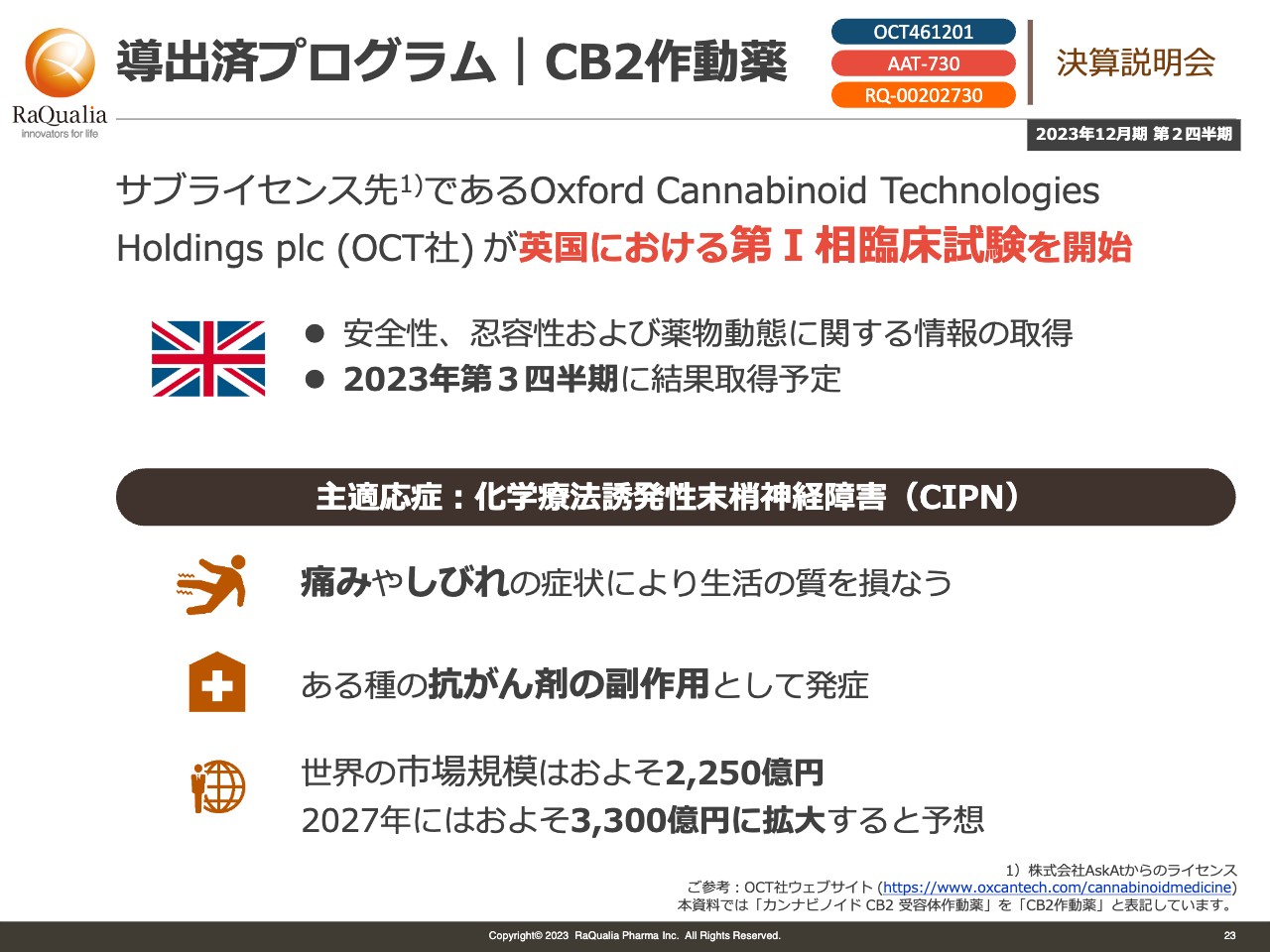

導出済プログラム|CB2作動薬

「CB2作動薬」に関して、具体的なところをスライドに記載しています。

Oxford Cannabinoid Technologies(OCT)社が、現在イギリスでフェーズ1を進めています。具体的な内容としては、安全性や忍容性、および薬物動態に関する情報を得るための臨床試験を実施しています。

OCT社の公表によれば、2023年の第3四半期に結果を取得する予定ですが、解析などもあるため、実際に公表するのはもう少し後にずれるかもしれません。ただスケジュールとしては、第3四半期の結果取得を予定していると報告を受けています。

主な適応症としては、化学療法に関する誘発性の末梢神経障害(CIPN)を標的としています。具体的にどのような症状かというと、化学療法に伴う痛みやしびれです。このような症状はQOLを著しく損ないます。つまり「CB2作動薬」は、それらを改善するための薬という位置づけになります。

実際、痛みやしびれはある種の抗がん剤の副作用として発症することで知られています。実は、当社の化合物のTRPM8遮断薬が、もともとは、ある白金製剤でコールドアロディニアが生じる、それに対する治療法として一時期取り組んでいました。そのような副作用の軽減は、医療ニーズが強く、そのような取り組みの一環だとご理解いただければと思います。

なお、市場規模は、グローバルでおよそ2,250億円、2027年には3,300億円まで拡大すると予想されています。各国で高齢化が進むことに伴い、がん患者の増加が想定されます。そのような影響を受けて、このぐらいはマーケットが広がると予想しています。

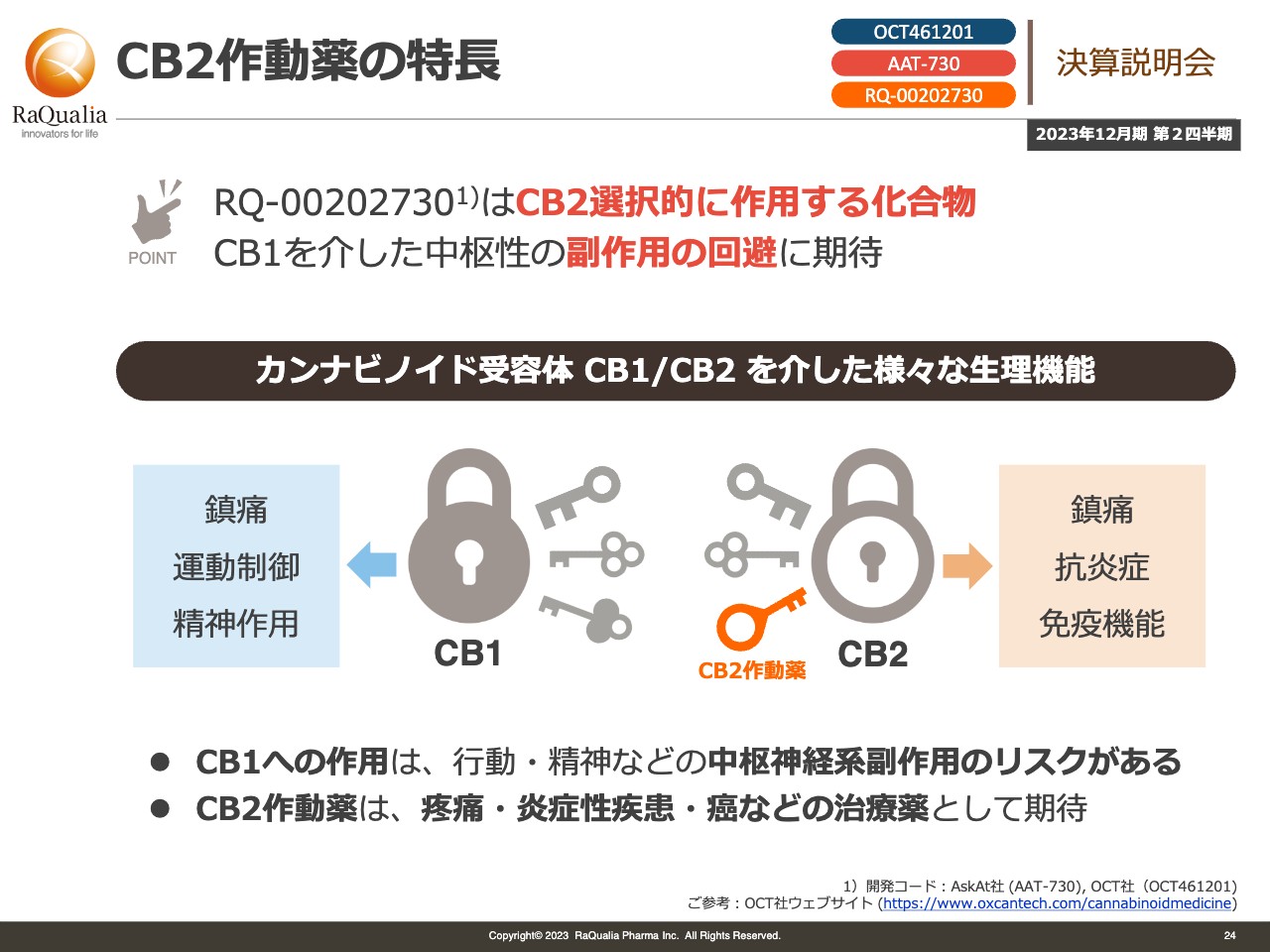

CB2作動薬の特長

「CB2作動薬」の特徴です。大きな特徴としては、CB2に対し選択的に作用する化合物となります。実は、カンナビノイド受容体に作用する薬はこれまでにもいくつか上市されています。しかし、それらはCB1、CB2に対して非選択的にバインディングして作用するもので、そのようなものによる中枢性の副作用が課題になっていました。

一方で、我々の化合物は、CB2へ選択的に作用するため、副作用の軽減が大きく期待されています。具体的には、CB2によって鎮痛や抗炎症、あるいは免疫機能をうまく作用させることが期待されます。CB1にもそのような作用がある一方で、中枢神経系への副作用があることが知られています。

実はさまざまな会社がCB2を選択的に狙おうとする薬を製造していますが、臨床試験の段階で数多く失敗しています。我々はそのような中でも、よりCB2選択的に作用することによって、うまく突破口が開けるのではないかと期待されています。

おそらく、サブライセンス先であるOCT社もそのようなことを期待し、当社の「CB2作動薬」を採用しています。そして、そのような特長を証明すべく、現在フェーズ1が実施されているところです。我々も、疼痛以外の炎症性の疾患、あるいはがんなどの治療薬に関する展開に大きく期待を寄せています。

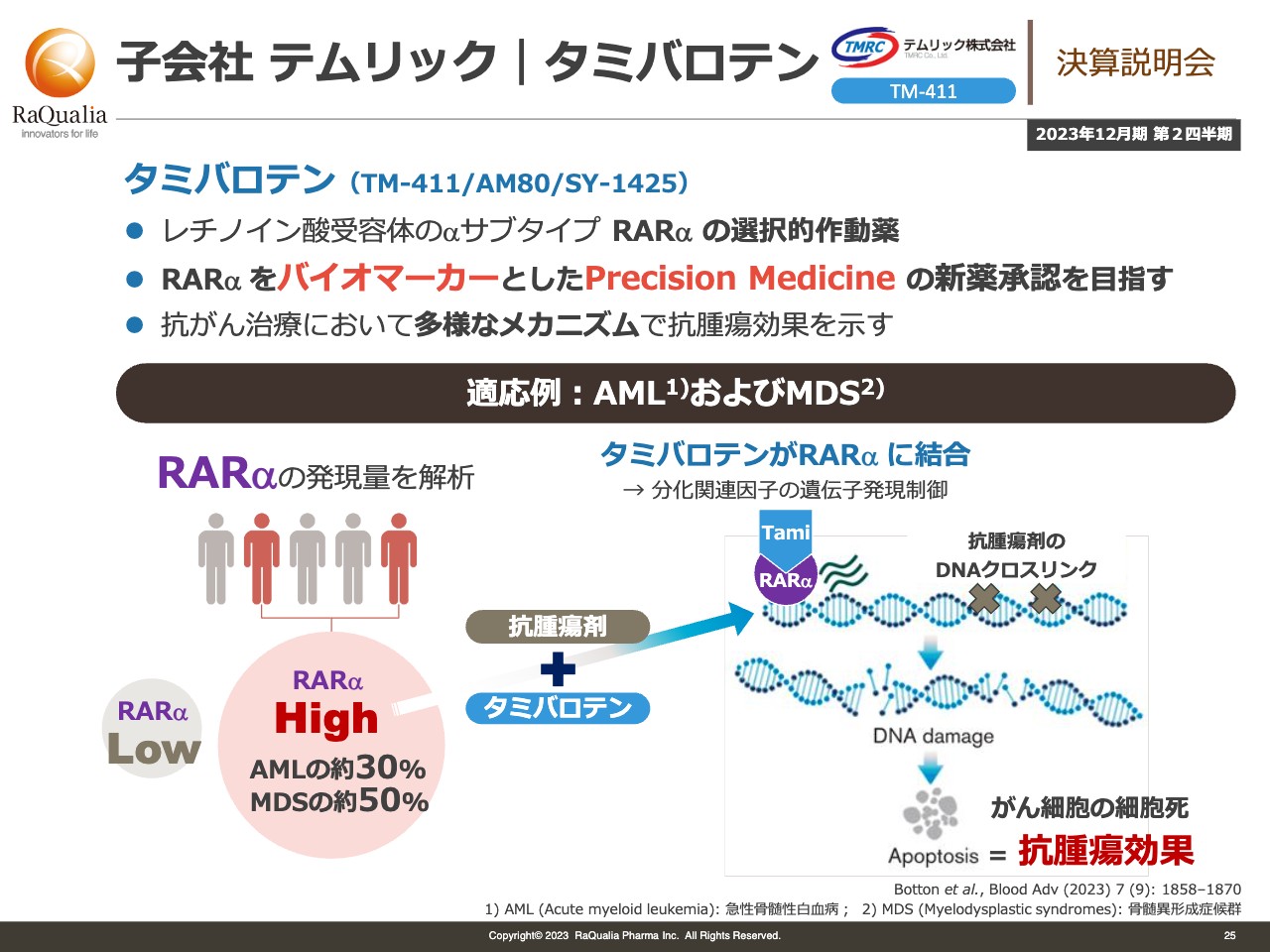

子会社 テムリック|タミバロテン

子会社のテムリックの「タミバロテン」についてです。現在「タミバロテン」は、レチノイン酸受容体のアルファサブタイプの選択的作動薬として、日本新薬から販売されており、特定の疾患領域については我々が権利を得ています。

レチノイン酸受容体のアルファサブタイプをRARαといいますが、Syros Pharmaceuticals社はRARαをバイオマーカーとして、Precision Medicineの新薬承認を目指しています。

「タミバロテン」は抗がん治療において多様なメカニズムを示すことが知られています。具体的な適応症として、急性骨髄性白血病(AML)および骨髄異形成症候群(MDS)に関する取り組みを進めているところです。

スライド下部の図でご説明します。RARαの発現量を解析すると、AMLの約30パーセント、MDSの約50パーセントの患者さまにおいて発現が多く見られることが知られています。この患者さまに「タミバロテン」を投与し、既存の抗がん剤と併用することで相乗効果が期待できます。

つまり、「タミバロテン」がRARαに結合し、がん細胞の細胞死であるアポトーシスを強力に引き起こすことによって、抗腫瘍活性が期待できるというものです。

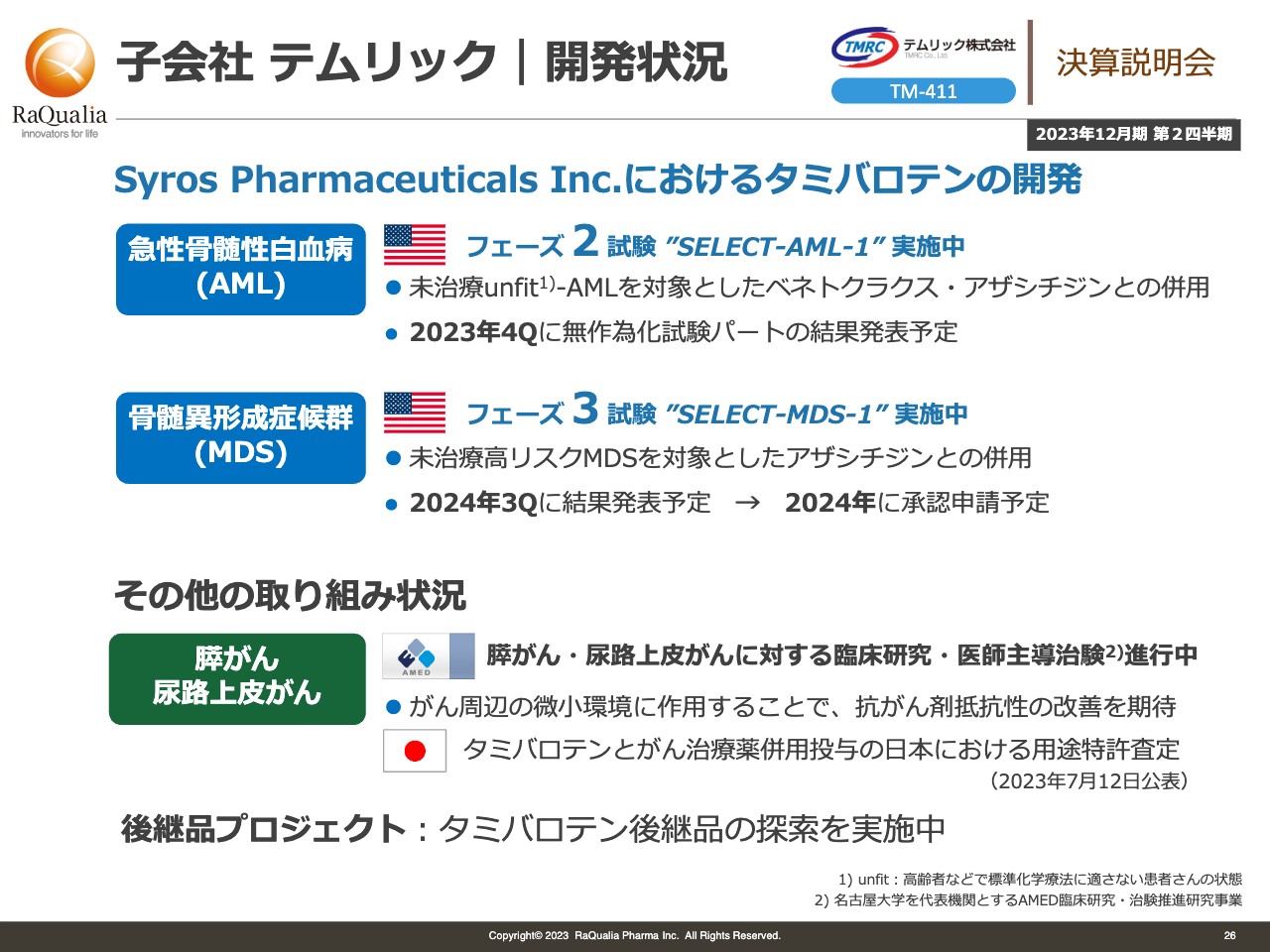

子会社 テムリック|開発状況

それぞれの具体的な臨床試験についてです。AMLについては、現在米国でフェーズ2試験「SELECT-AML-1」が行われています。試験の内容は、ベネトクラクス・アザシチジンとの併用療法です。進捗としては、2023年第4四半期に無作為化試験パートの結果が公表される予定で、現在大きな遅れもなく順調に進んでいると報告を受けています。

MDSは今もっとも進んでおり、フェーズ3試験「SELECT-MDS-1」を実施している状況です。こちらは未治療の高リスクMDSを対象とし、アザシチジンとの併用療法で試験が進められています。2024年第3四半期に結果発表、2024年中に承認申請を予定しており、現在順調に進捗していると報告を受けています。

その他にも、現在、膵がん・尿路上皮がんに関する臨床研究・医師主導治験が行われています。「タミバロテン」とがん治療薬の組み合わせについては、がん周辺の微小環境への作用が期待されています。こちらは血液がんとは違う作用機序になりますが、抗がん剤の抵抗性を示す患者さまの状況を改善できる薬として期待を寄せているところです。

また、我々は化合物のバリューアップのためにいろいろな研究を行っており、2023年7月には「タミバロテン」のがん治療における併用療法に対する日本での用途特許査定を得ています。

さらに、テムリックでは後継品の探索にも取り組んでいます。具体的な方法やどのような適応症を狙えるかについてはまだお話ができる段階ではないものの、現在いろいろな検証を行っているところです。これらについてもある程度進んだ際には、みなさまにお伝えしたいと思っています。

資金の状況と配分

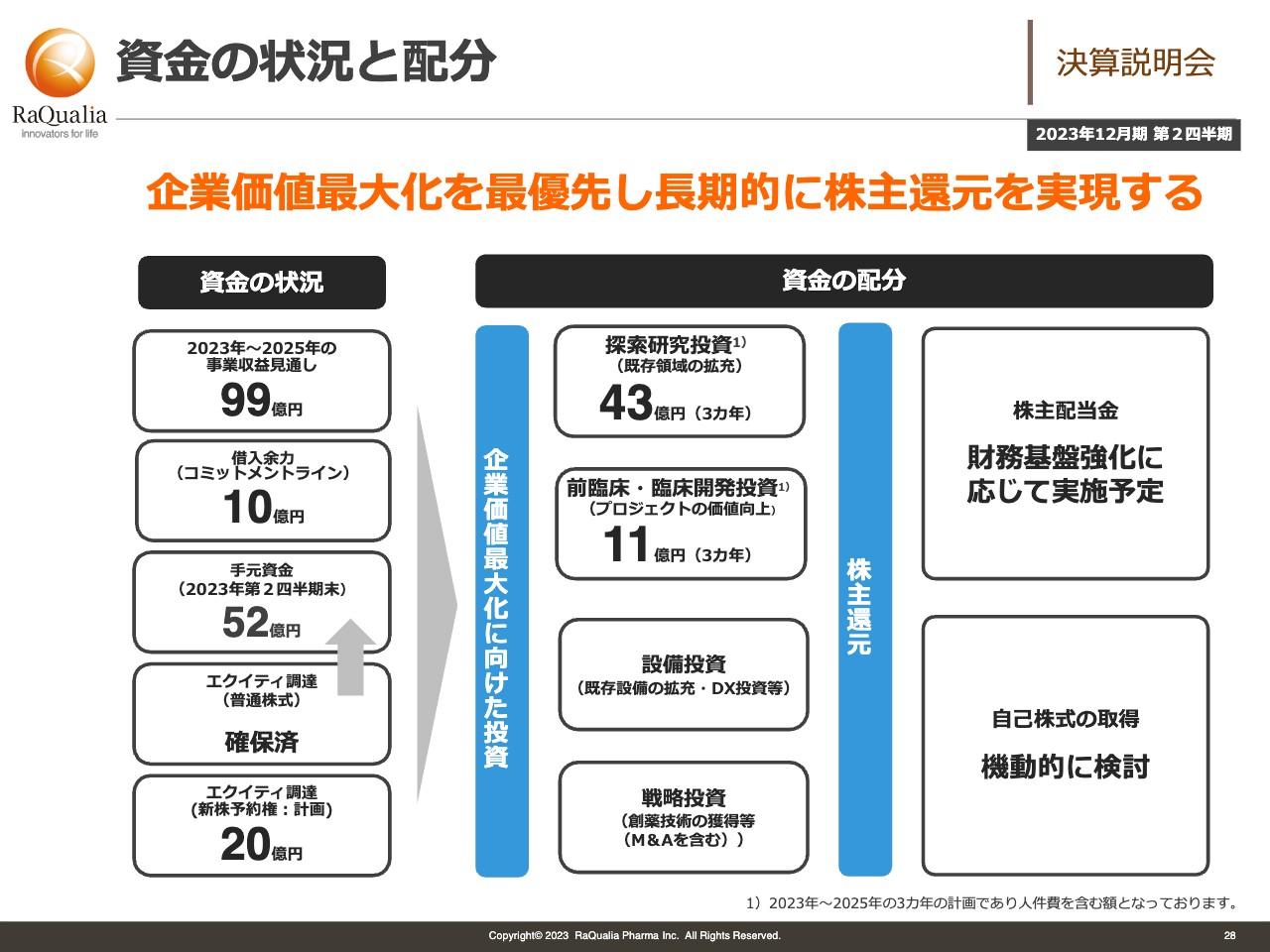

ここからは、株主価値の向上に向けた施策をご説明します。まず、現在の資金状況です。2023年から2025年の3年間の事業収益は99億円を予定しています。

借入余力はコミットメントライン等を含めて10億円となっています。実際には、第3四半期に他の金融機関からも、新たなコミットメントライン等を契約していますが、それでもまだ余力がある状態です。

手元資金は52億円で、エクイティ投資によって今後約20億円を調達する計画です。行使できなかった可能性を含めても、これらを合算すると160億円から180億円強のキャッシュポジションを持っている計画になります。

このような資金を踏まえ、探索研究に43億円、前臨床・臨床開発に11億円を投資するほか、設備投資、戦略投資も行っていく予定です。そして、株価および企業価値をしっかりと向上させた後に、株主還元を行っていきたいと考えています。

創薬ベンチャーの投資・回収イメージ

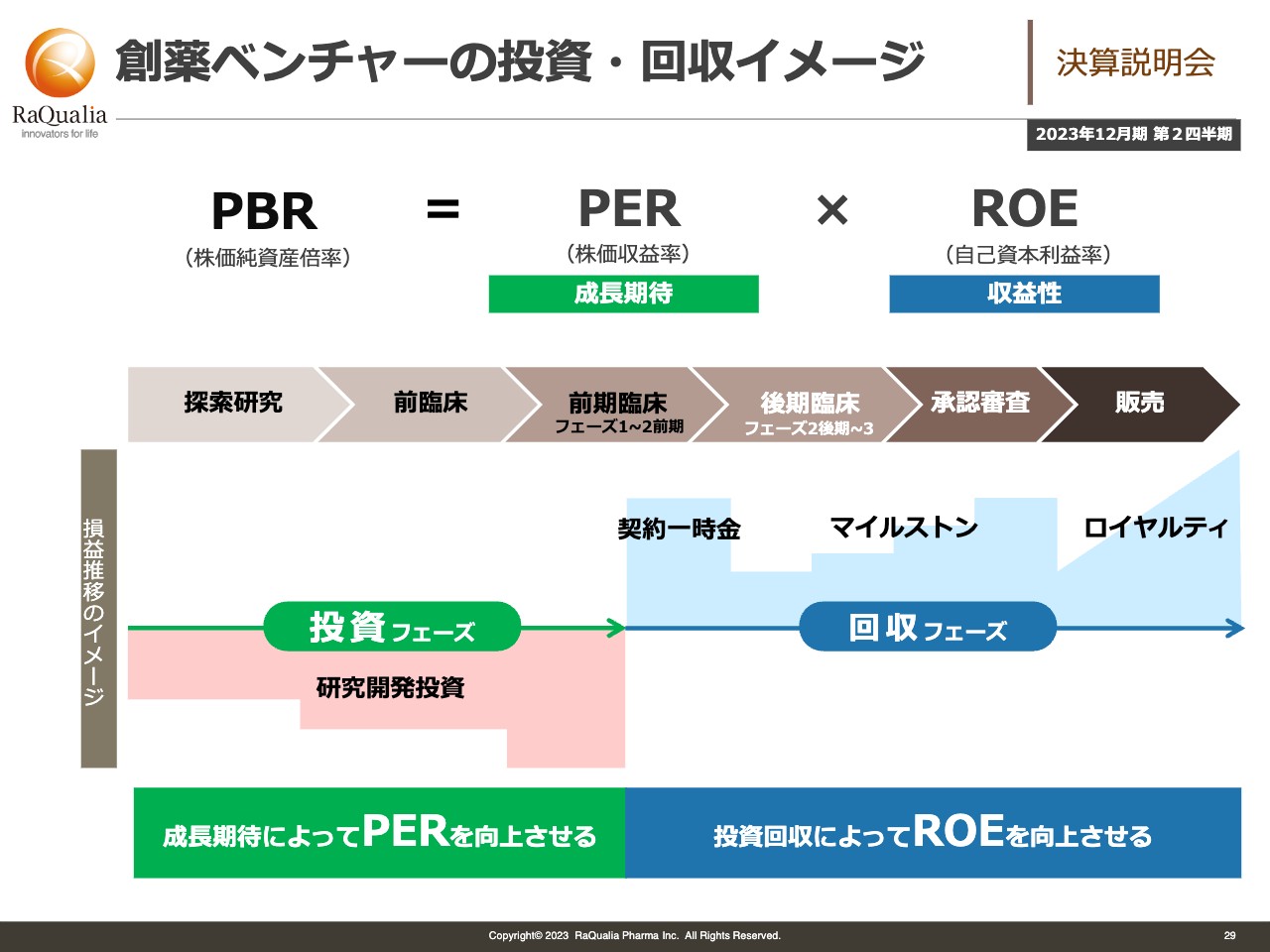

当社がどのように投資・回収を行いたいかというイメージをご説明します。東京証券取引所において、PBRが1倍を超えるようにという目標値がありますが、実は我々はこれを超えています。

PBRは「PER×ROE」で算出しています。教科書的な説明では、ROEが先にきて「ROE×PER」となるはずです。通常の会社では研究開発のフェーズが短い、あるいは期間が長いためにROEにウェイトを割きますが、創薬ベンチャーの場合は研究開発投資の期間が非常に長くなります。そのため、我々はPERが先にくるべきだと考え、まずは成長期待を上げていくことが大切だと思っています。この2年間で、成長期待によってPERを上げるための積極投資を進めていますが、今後もそれを進めながら、成長期待をしっかりと高めることによって株価を形成したいと考えています。

次に、ROEをどうするかがポイントとなります。回収フェーズにおいては、契約一時金やマイルストンの獲得や、販売ロイヤルティなどがあります。投資家のみなさまの多くは、当社がスライドに記載のような構成で、ロイヤルティをしっかりと伸ばしている点を評価いただいていると思います。

しかし、契約一時金やマイルストンをより厚くしなければ、将来のロイヤルティは増えていきません。今のロイヤルティが上がっている状況は、いずれ右肩下がりになります。具体的には、ピークセールスや特許期間が過ぎたり、コンペティターが出てきたりなど、いろいろな要因によって下がっていきます。

それを補強するためには、新しい製品をどんどんと投入し、契約を獲得し、マイルストンを達成して次の上市品を作らなければなりません。そのためには、やはり投資が必要です。次の上市品は研究開発の中から生み出されます。

したがって、時間軸から考えると、投資フェーズにおいてはPERをしっかりと上げていくことが重要といえます。成功確率はそれほど高いものではなく、いかに効率よく回転するかがポイントになるため、現在そちらに注力しています。

株主価値向上に向けた施策・実施事項

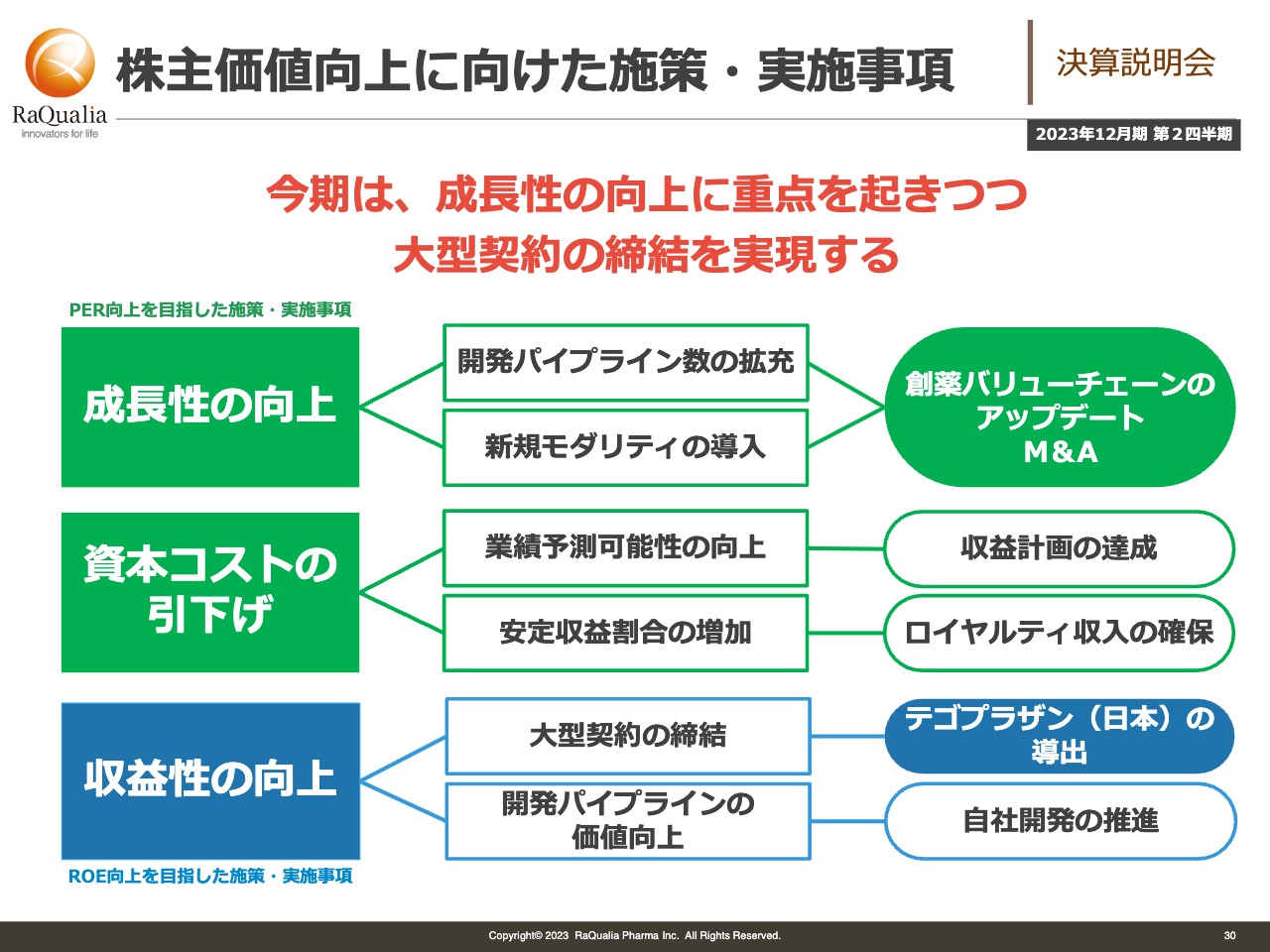

PERとROEを伸ばすため、具体的にどのような取り組みを行うのかを、それぞれご説明します。スライドの緑色で示した箇所がPERについてです。1つは成長性の向上、もう1つは資本コストの引き下げになります。個人投資家のみなさまが気にされているのは、おそらく成長性の向上だと思います。

この成長性の向上を目指すにあたっては、大きく2つの取り組みを考えています。1つは開発パイプライン数の拡充です。そのためには新しいパイプラインをどんどんと作らなければならず、その成功確率を上げるためにいろいろな取り組みを行っています。ただし、それでも100パーセント実現できることはあり得ないため、幅広く取り組んでいく必要があります。

新しいモダリティの導入についても、どれか1つに集中するのではなく、いろいろなものを検証し、当社に何が合うのかを見極めていきます。また、低分子の取り組みも引き続き行います。

これは当社だけでなく、いろいろな製薬会社にとっても、成功確率が劇的に変わることはありません。そのため、やはり取り組む本数を増やし、回していかなければなりません。そのような中で何が生き残るのか、今は選択と集中を行うフェーズではないかと考えています。

そしてこれは、基礎研究全般においていえることです。しっかりと取り組み、その数を効率よく回すことで、開発パイプラインの拡充を図っていく計画になります。

また、新しいモダリティの中で何が当社に合うのかについても、いろいろと模索しなければなりません。1つの方法だけを行って失敗すると取り返しがつかないため、複数行うことでピボットの範囲を少なくしながら、なるべく効率良く取り組めるようにという意図で、複数の検証を行っています。

具体的な取り組みとしては、創薬バリューチェーンのアップデート、あるいはM&Aによってそのあたりを補強したいと考えており、中期経営計画の中で重点的に行っていく予定です。

資本コストの引き下げについては大きく2つ、業績予測可能性の向上と安定収益割合の増加を考えています。業績予測可能性に関して、保守的な計画では、「バイオテックとして夢のない計画だ」など、いろいろなお叱りを受けています。また、機関投資家のみなさまの中には、自分たちで計画をコントロールできているかどうかを重視される方も一定数います。

我々の場合は、販売ロイヤルティという定期的な収入があるため、大きなブレを起こさず、特に下方にはずらさないほうがよいと考えています。「どのように上方にブレさせるか」に重きを置き、事業計画を立てています。

安定収益割合の増加は、すなわちロイヤルティ収入をいかに増やすかということです。我々自身は現在セールスフォースを持っていないため、パートナーの方々がいかに他国へ展開できるか、そのために我々ができることは何かを考えることが重要です。

そのようなコミュニケーションを密に取りながら、できることをしっかりと計画を立てて組み、ロイヤルティ収入の確保につなげたいと思い、現在取り組みを進めています。

また、将来的には、自分たちでしっかりと開発フェーズを進めることで、ロイヤルティレートを上げることを考えています。加えて、他人任せになっている、つまり、ライセンス先において実施するフェーズが少ないほうが、期間も短く成功確率も上がります。そのようなリスクを自分たちで取った上で、成功確率やロイヤルティレートを上げ、収入確保につなげたいと考えています。

最後になりますが、ROEの向上については、やはり大型契約の締結が重要です。具体的にどの程度の金額を目指しているかをお話しします。

これまでに当社が達成できなかった点を考えると、最初の目標は2桁億円の契約一時金を獲得することだと思います。そして将来的には、そのような結果を複数出していくことで、3桁億円を目指せるパイプラインをしっかりと生み出すことが大事だと思います。

しかしながら、そのような計画だけでは目標を達成できません。具体的にどのパイプラインで実行するかが重要となります。今期は、「テゴプラザン」の日本への導出に重きを置いて活動しており、今期中に1日でも早くみなさまにお伝えしたいと考え、取り組みを進めている状況です。

ROEの向上に関するもう1つの取り組みは、開発パイプラインの価値向上です。こちらは自社開発の推進に尽きます。グローバルに見ると、早期に出せているものにはいくつかの条件があります。例えば、「これまでにまったく手つかずで治療法がないこと」、あるいは「新しいモダリティであること」です。

このような条件を満たさないものは早期には出せません。また、その条件を満たしても、フェーズ1の試験だけでは難しく、フェーズ2を終えてから、あるいはフェーズ3を終えて承認申請を出してから、ライセンスとなるケースも珍しくない状況です。

米国ではそのような状況もありますし、加えて、オーファン・ノンオーファンによらず全体の2割ほどの薬について、バイオベンチャーが自社で販売を行います。そのようなコンペティターに対し、我々がなぜ早期、あるいはフェーズ2が終わったタイミングでライセンスするのか、買う側にとっても納得のいくロジックが必要です。

そのためには、そのようなものを構成できるパイプラインを、自分たちでしっかりと作らなければなりません。また、それにはデータも必要となるため、現在それに向けた取り組みを進めています。

ただ、繰り返しになりますが、我々自身はセールスフォースを持っていません。将来的にはもちろん持ちたいと考えていますが、手前でできることとして、開発パイプラインの拡充と価値向上を進めている状況です。

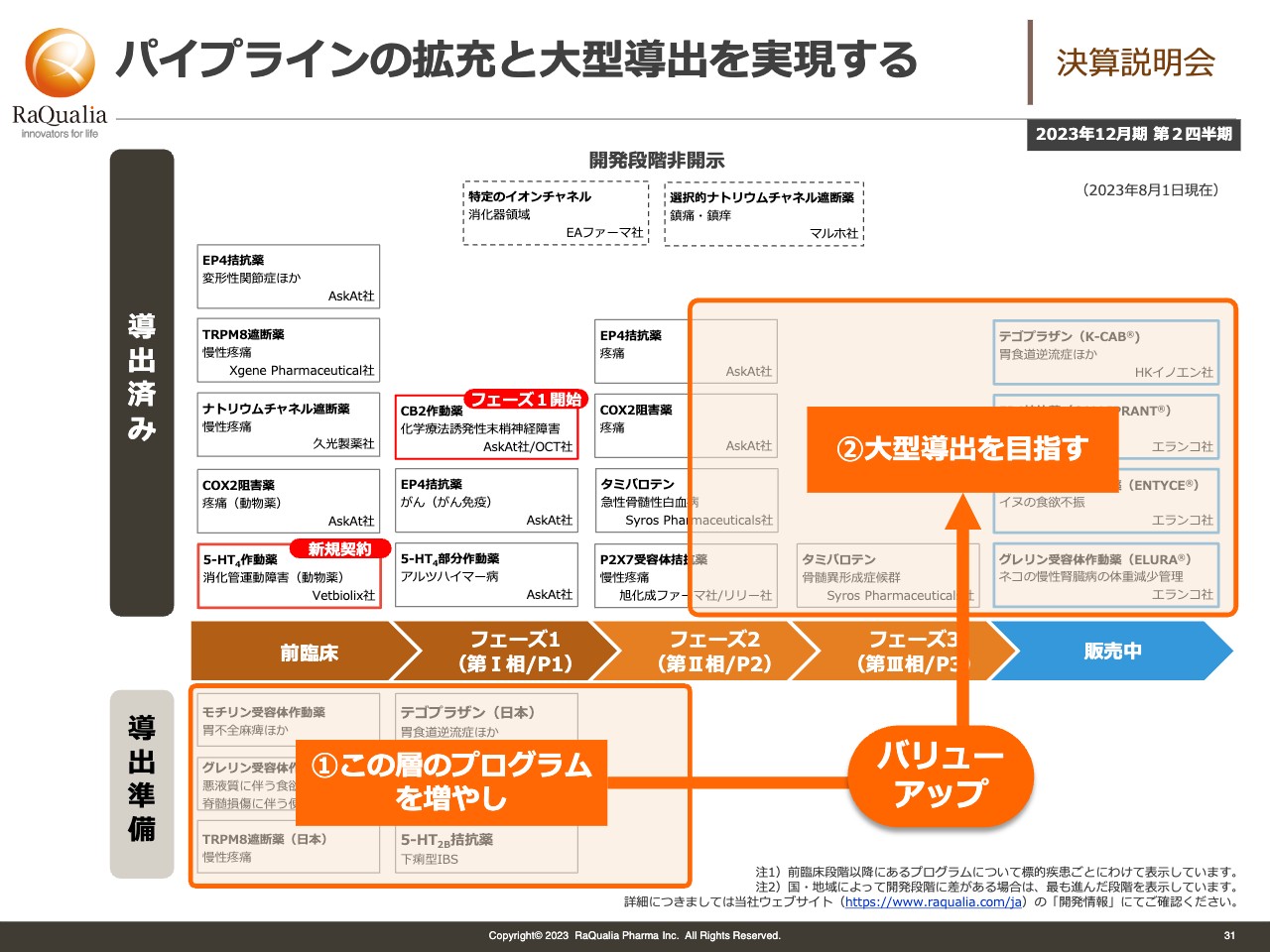

パイプラインの拡充と大型導出を実現する

パイプラインの拡充と大型導出を実現するためには、まず導出準備品のプログラム数を増やすことが大事なポイントになります。加えて、いかにフレッシュなものを増やすかも重要です。

それらをバリューアップさせて大型導出を目指します。なるべく臨床試験の後期以降でライセンスアウトすることで、契約一時金の大型化や販売ロイヤルティのレートの引き上げを狙っていきたいと考えています。

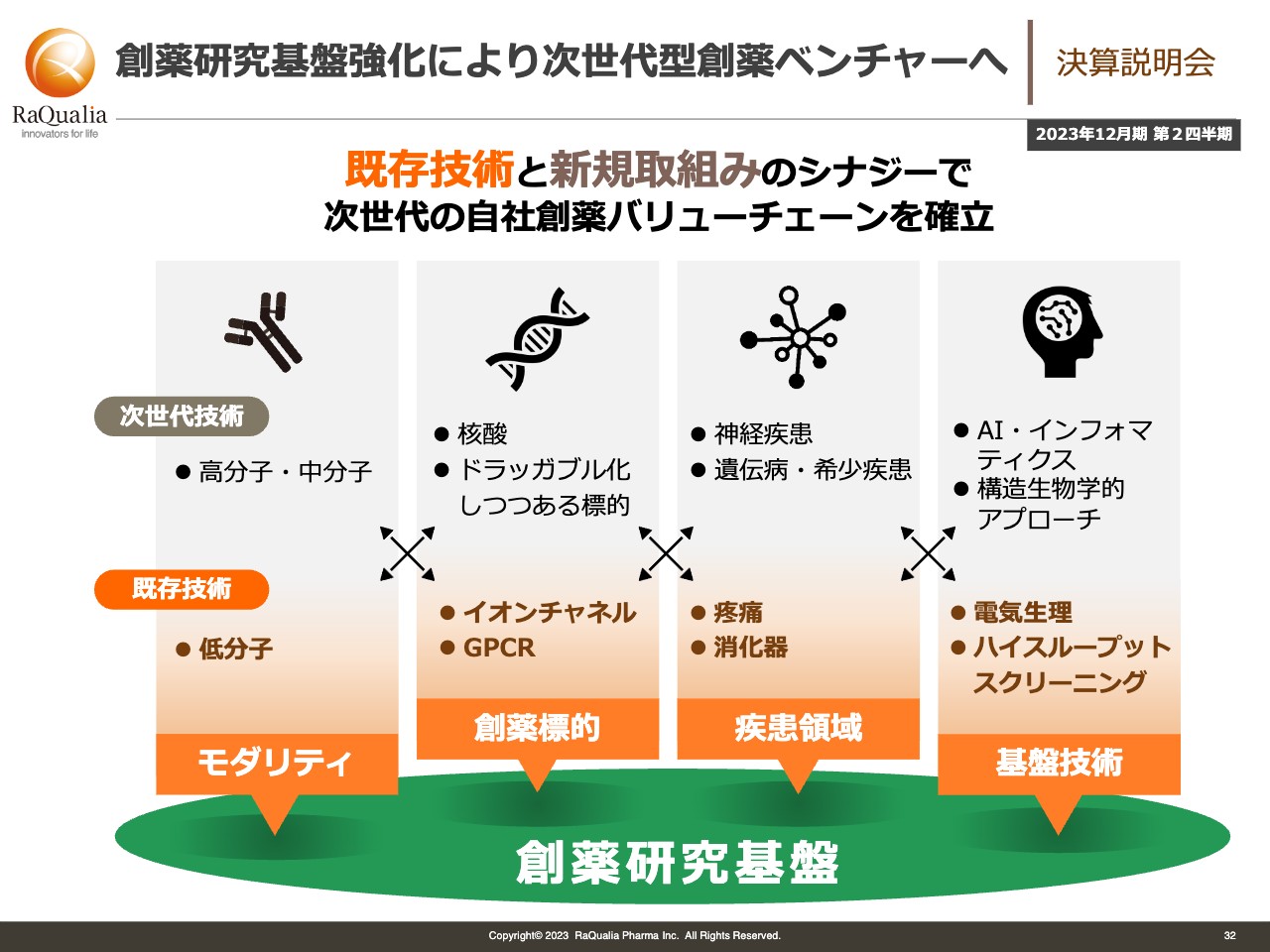

創薬研究基盤強化により次世代型創薬ベンチャーへ

パイプライン拡充のための取り組みに関するコンセプトの説明になります。既存技術と新しい取り組みのシナジーにより、次世代のバリューチェーンを確立したいと考えています。今、我々が持っているモダリティに関しては、低分子をもとに、次世代の技術である高分子や中分子に取り組みます。

創薬の標的に関しては、イオンチャネルやGPCRを開発しています。これらに加えて、核酸やドラッガブル化しつつある標的にも取り組もうと考え、現在研究を進めています。

疾患領域では、現在疼痛や消化器に取り組んでいますが、これらに加え神経疾患や遺伝病、希少疾患へ展開します。ただし、疼痛への取り組みをすべてやめるというわけではありません。そのようなニーズも引き続きあります。また、テーマとしては当然基礎研究に近いところから長く取り組む必要があるため、プラスアルファで進めていくことをご理解ください。

そして、やはり基盤技術はしっかりと拡充しなければなりません。現在、電気生理やハイスループットスクリーニングを基盤技術として持っていますが、これらをバージョンアップする必要があります。具体的にはAI、バイオインフォマティクスへの取り組みや、構造生物学的なアプローチが必要です。

あまり適時開示できていませんが、海外の製薬会社はもちろん、バイオテックにおいても自前での効率化がかなり進められています。自動化は当たり前で、本当にスピーディに取り組めるような体制をどんどんと作っています。

これはある意味メジャーリーガーと戦わなければいけない状況といえます。我々にその体制ができていたかというと、黒字化の実現のために長らく設備投資を行えていない状況でした。しかし、さいわい2年連続で黒字となり、それ以外に資金調達も行いました。

そのような中でしっかりと基礎体力をつけ、いわば我々もリトルリーグからメジャーリーグを目指して、メジャーリーガーと戦えるだけの体力をつけているのが今の状況です。少し地味かもしれませんが、そのように展開していかなければ世界とは戦えないため、現在しっかりと取り組んでいます。

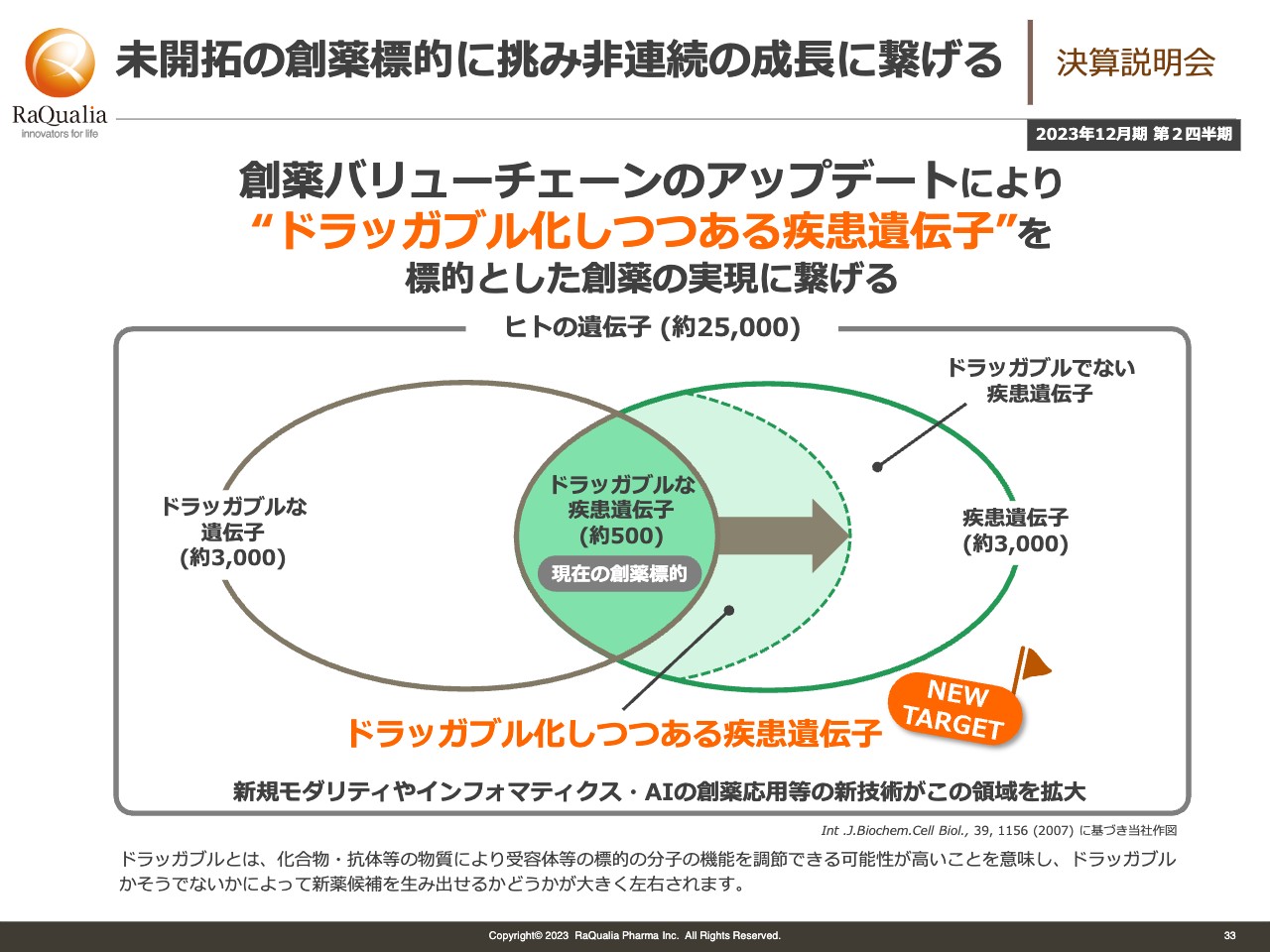

未開拓の創薬標的に挑み非連続の成長に繋げる

創薬標的に関してです。こちらは抗体あるいは核酸、ゲノム編集などいろいろな技術が創薬標的のドラッガブル化を目指して取り組まれたモダリティになります。我々もそのような新しい取り組みを実施しなければ、どうしても期待しているほど価値が向上しません。

そのため、新しい技術を導入することにより、ドラッガブル化しつつある疾患遺伝子を標的として目指していきたいと考えています。これはフロンティアで非常に夢のある話ですが、実際に、遺伝子疾患はまだ数多く残されているため、そのようなところをしっかりと切り拓いていくことで、企業価値を高めたいと考えています。

スタートアップ・創薬ベンチャーとの連携強化

スライドには、各社との具体的な取り組みを挙げています。ソシウム株式会社とは、AIの活用によって難病・希少疾患の適用を模索しています。

STAND Therapeutics株式会社とは、新しいモダリティとして細胞内抗体に関する革新的な創薬を目指しています。

株式会社Veritas In Silicoとは核酸を標的とした低分子化合物を狙った共同研究を行っており、こちらはがんのテーマになります。これを進めることで、将来的には神経変性疾患やその他疾患にもつなげたいと考えています。

また、当社と同じく名古屋に本社を持つ、ベンチャーの株式会社デ・ウエスタン・セラピテクス研究所とは、我々の持っている化合物をもとにした眼科領域の転換として、これまでのイオンチャネルをベースにした転換を進めています。

さらにleadXpro社とは、イオンチャネルの3次元立体構造に基づく低分子創薬を展開しています。イオンチャネルは膜タンパク質の一種で、構造が確定できていないものもまだ数多くあります。それら構造が未確定のイオンチャネルに対し、我々が持っている化合物が何らかの形でバインディングすることはわかっていますが、それに加えて構造予測が重要となります。

構造が確定してからでは当然、他社も着手し始めるため、いかに早く構造予測を行い、それらに対する取り組みをスピーディに進めていくことが鍵となります。今回leadXpro社とは、クライオ電子顕微鏡を用いて、実際の標的の構造を見た上で化合物を組み合わせていこうと取り組んでいます。

このような取り組みがようやくいろいろと具体化し始め、特にこの1年間で急速に進んでいる状況です。我々はこのような研究の取り組みをもとに、企業価値をさらに向上させたいと考えています。

株主価値に関連する指標

株主価値に関する指標として、具体的な数字をスライドに挙げています。これらの項目を重点指標とし、しっかりと価値を上げていきたいと考えています。

株価を目標に掲げることも大事ですが、因数分解してそれぞれの指標を上げていけば、その結果が株価を上げる大きな原動力になると考えています。EPS、BPS、PER、PBR、ROEを上げることによって株価を上げ、因数分解した取り組みを現場で行ってもらうことで、着実に企業価値を上げていく方針です。

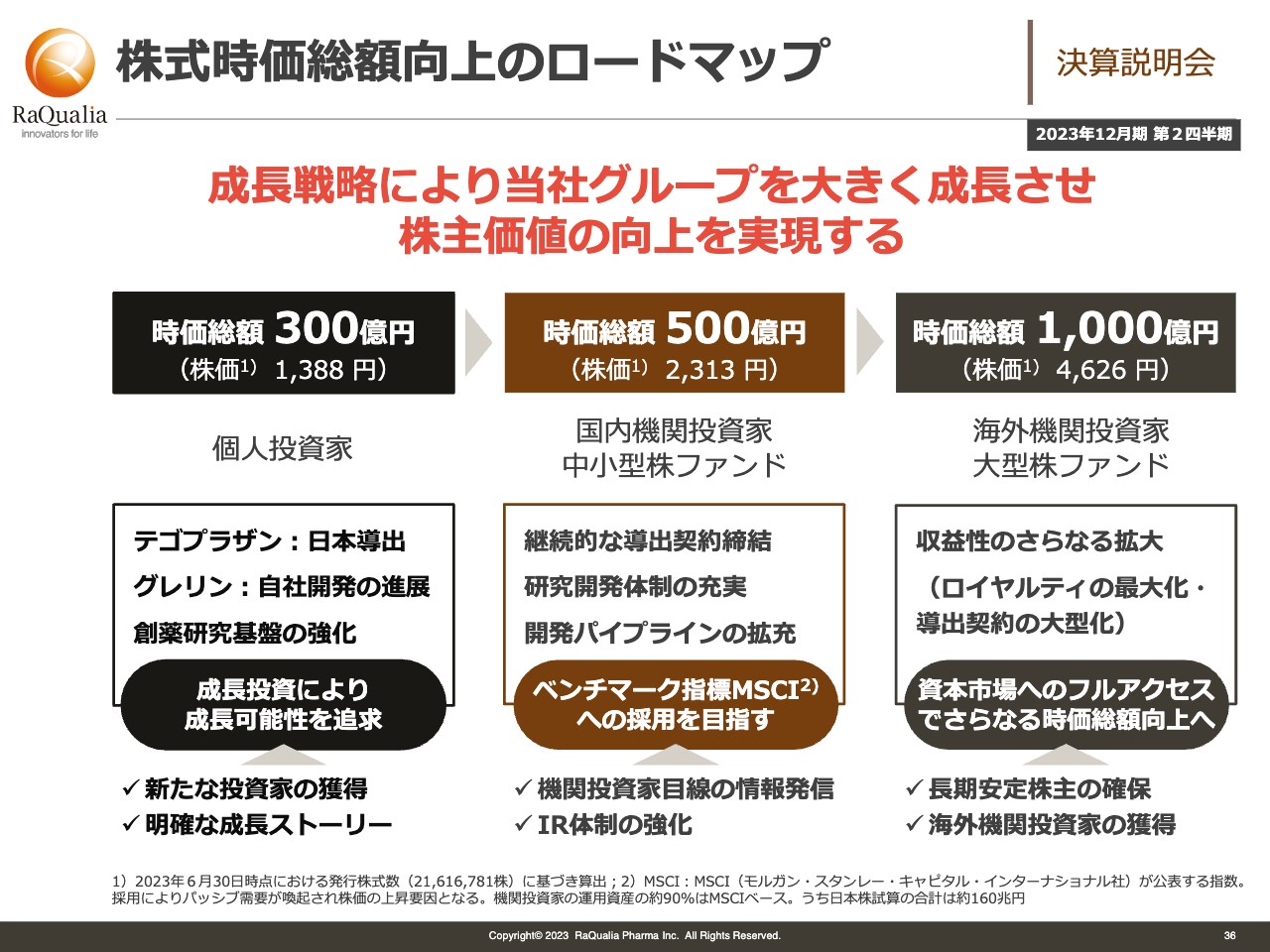

株式時価総額向上のロードマップ

株式時価総額を上げるためのロードマップです。現在、300億円から少し後退したというお叱りもあり、忸怩たる思いです。しかし、目標は変えず、まずは時価総額300億円を目指します。これを支えてくださる個人投資家のみなさまに向けて、今後も企業説明会など、いろいろな広報活動を行っていきたいと考えています。

具体的な価値を上げるための取り組みとしては、「テゴプラザン」の日本導出、「グレリン」の自社開発によるパイプラインの価値向上、そして創薬基盤の強化が大きなポイントになると思います。

また、時価総額は500億円、1,000億円を目指したいと考えています。これを達成するためには当然ながら、いろいろなプレーヤーが入ってくる必要があります。まずは国内の機関投資家さまや中小型株ファンドを中心とした機関投資家の方々に入ってもらうことも必要です。

今回の有価証券報告書をご覧になって、ご存知の方もいるかと思いますが、実際にいろいろな機関投資家の方が入るようになってきました。これは今まで取り組んできたことの蓄積によるものだと思います。

もちろん創業以来、がんばってくれた役職員一同、そして、いわゆるステークホルダーのみなさまによって、活動の価値が継続されてきたからこそ、プラスアルファでつながったのだと考えています。

これらをベースに、このロードマップに沿って、企業価値が上がるようにしっかりと取り組みたいと思っています。また、「このような時期に具体的に、このような価値を目指したい」ということも、なるべく早く出せるように取り組みを進めたいと考えています。

少し駆け足になりましたが、ご説明は以上となります。ご視聴いただき、ありがとうございました。

質疑応答:「テゴプラザン」の日本での進捗と今後の見通しについて

司会者:「『テゴプラザン』の日本での進捗と今後の見通しについて、導出時期や規模について教えてください」というご質問です。

武内:導出候補先との会社は引き続き交渉中です。繰り返しになりますが、臨床試験だけではなく、製造・販売を誰がどのような体制で行うかという、これまでになかったような交渉も必要になってきます。ここが時間のかかっている一番大きなポイントになります。

また、みなさまにとっても、我々自身にとってもそうですが、どれだけ早く販売できるかが大きなポイントになります。これはコンペティターあるいは利益確保の観点からも重要な指標であり、当然ながら米国の臨床開発の状況に加え、なるべくタイムロスがないように開発して申請販売するシナリオがきちんと整っていなければいけません。

もちろん、我々やパートナー企業さまだけではなく規制当局ともしっかりとした交渉が必要になります。それに向けた具体的な交渉項目が増えたことが、期間がかかっている大きな理由になります。

一時金、マイルストンに関する規模は、回答を差し控えます。ただ、これだけだとご不満だと思いますので、もう少し突っ込んだことをお話しします。やはり大型契約と言っているとおり、なるべくなら2桁億円、あるいは少しでも価値を上げるために、我々自身がこれまで提案してこなかったファイナンスリスクをとりながら、その引き換えに大きなリターンを得るためのスキームを、今、提案しているところです。

具体的には、ディールメイクができたら、あらためてお知らせしたいと思います。この他、いろいろなマイルストンなどについても、随時お知らせしたいと思います。

質疑応答:株価の現状と株主利益の最大化に向けた方策について

司会者:「株価の現状についての認識をお聞かせください。また、現在の株価に関する分析、株主利益の最大化に向けた具体的な方策についても教えてください」というご質問です。

武内:これは以前からお伝えしている話になってしまいますが、直近の株価に関しては、当社の企業価値を反映する市場の評価として真摯に受け止めています。これが割安か割高かという観点で私からコメントできることではありませんし、不適切と考えています。当然ながら、満足はまったくしていません。

一方、いろいろなコメントやご質問の中で、例えば我々自身がMBOをかけるために意図的に株価を下げているのではないか、とのご指摘をいただくのですが、役員一同そうしたことはまったく考えていません。

当然ながら、選んでいただいた株主のみなさまのためにも株価は上昇させたいのですが、突っ込んだ表現をすると、株価はあっという間に下がりますし、1円上げるのに本当に苦労して、開示をしてもすぐ戻ってしまうという状況には、日々苦労しています。

それでは、株価を下げた後はどうするのかと言うと、結局は何をしても上げなければいけません。そうしなければバリューが出ないため、株価をどう上げていくのか、本当に頭を悩ませており、そのような中で先ほどご説明した取り組みもしています。

1日も早く、1円でも価値を上げることが大事だというのは変わりありません。その際の指標については先ほどのご説明につながりますが、成長性の向上、具体的にはPBR向上のために、PER、ROEを上げていき、大型契約の締結や中長期的な取り組みを進めることが重要です。

IR活動もそうですが、具体的な成果が大事だと考えています。瞬間的に株価を上げるようなニュースを渇望している株主さまも一部いらっしゃるとは思いますが、多くの株主のみなさまは恒常的な企業価値の向上を期待されていると思います。

そのためには、基礎体力をつけること、実績を作ることが大事ですし、そこに向けてはやはり現代の創薬研究を強化して、魅力あるパイプラインをさらに増やして、契約締結に結びつけることが肝要だと考えています。

まだ時間のかかる取り組みもありますし、今期中にできることもあるかと思いますが、いずれもしっかりと取り組んでいく考えです。引き続きご支援をお願いします。

質疑応答:配当あるいは自社株買いなどの予定について

司会者:「今後の株価対策として配当、自社株買いなどの予定はありますか?」というご質問です。

武内:配当は株主還元の代表的な手法になります。これらは財務基盤、業績の安定した推移が前提になります。ご視聴いただいている投資家あるいは株主のみなさまの中には、そのようなフェーズが来ているのではないかとお考えの方もいらっしゃると思います。

しかしながら、新興企業の我々にとっては、やはり成長の追求が先ではないかと思っています。すでにご説明しているところでもありますが、現状維持は我々が取るべきポジションではなく、まずは企業価値を上げて、より強い財務基盤を築き、配当はその先に実施すべき事項かなと考えています。

自己株式の取得については、流通株式を減少させた分、株価が上がるのではないかということで、4月以降、株価を意識した経営として実施されている会社が見受けられます。

そうしたものも踏まえてご意見をいただいていると思うのですが、一方で、我々は、事業活動に用いるべき資金を自己株式の取得に充てるということは、資本の維持の原則に反すると考えています。我々のような新興企業が、成長と引き換えに短期的な株価向上を図ることは決して望ましいことではなく、より多くの株主のみなさまのためにならないばかりか、むしろ利益に反する行為であり、慎重な検討が必要だと考えています。

したがって、自己株式の取得は少し先の取り組みになるというのが現在の状況です。なるべく評価を高めながら新たな投資や現在の取り組みを進めていきます。

質疑応答:P2X7受容体拮抗薬の試験の進捗や今後の見通しについて

司会者:「リリー社で開発が進められているP2X7受容体拮抗薬について、フェーズ2試験の進捗や、今後の見通しについて教えてください」というご質問です。

武内:P2X7受容体拮抗薬のフェーズ2に関するご質問が出ましたので、いつから始まったかという点も、おさらいも含めてお話をします。

フェーズ2に関しては昨年の11月から行われています。適応症は変形性の膝関節症、腰痛、糖尿病性の神経障害、これら3つの試験開発として行われていました。リリー社が疼痛治療薬を臨床開発する時の基本パターンであると我々も理解しています。

このP2X7以外の作用機序の開発品も、実は同様のプロトコルが用いられていました。変形性の関節症と、腰痛の患者さんのデータ圧縮は第2四半期に終わり、現在、糖尿病性の神経障害についても今月中の完了見込みであると理解しています。

進捗の状況としては、現在はおそらくデータ解析が行われています。結果については聞いていませんが、楽しみに待っている状況です。契約上、リリー社の今後の試験開発の計画やマイルストン収益の額はお話しできませんので、この点はご容赦いただければと思います。

開発の進展に応じて収益を得るという枠組みは以前と変わりませんし、確定次第お知らせしたいと考えています。少なくとも現在、ネガティブな情報は我々のもとには入っていない状況です。

質疑応答:P2X7受容体拮抗薬が開発遅延、中止になる懸念について

司会者:「リリー社にはP2X7受容体拮抗薬以外にも疼痛パイプラインがあると思います。他の開発品目との比較により、開発が遅延あるいは中止になる懸念はありますか?」というご質問です。

武内:現在リリー社が公表している疼痛治療薬のパイプラインの中には、フェーズ2のものが、別にもう1剤あります。ただし、それと比較してP2X7が特に何かが劣っているということはないと聞いています。

具体的なパイプラインとしては、SSTR4作動薬とP2X7の2つだと理解していますが、これらが最も進んだプログラムです。フェーズ2試験を開始したのはSSTR4のほうが先だと我々も理解しているのですが、先ほどご説明したリリー社の開発パターンを完了するのは、我々のP2X7のほうが先になります。

この他、リリー社の社内における優先度の高低はおそらくあると思いますし、それらに関しては我々もわからず、贔屓目もあるかもしれませんが、P2X7のほうが先頭を走っているものと考えています。

具体的なことが言えない代わりに、一般論に置き換えてお話ししたいと思います。製薬業界の中では、各社の事業戦略、財務状況、あるいは選択と集中の状況によって、「何を選び取るのがいいか」というように考えるのが、おそらく一般的な話になります。他社の戦略的な決定をコントロールすることはできませんが、現在の臨床フェーズ2、POCの段階では、開発品目の試験成績の良し悪しが最も重要だと考えられます。

P2X7の予備試験が良いスコアを上げていれば、当然ながら開発品の候補として優先順位が上がっていき、さらに加速が進むと期待していますし、我々はそのような化合物を作れていると考えており、期待を寄せているところです。

質疑応答:導出準備プログラムおける「大型契約」の定義について

司会者:「導出準備プログラムについて、これまでの説明会でも度々『大型契約』という表現をされていますが、御社では何をもって大型と定義しているのか教えてください」というご質問です。

武内:先ほども少しお話ししましたが、我々としてはまず、従来できていなかった2桁億円の契約一時金の達成に向けて取り組むことかと思っています。それも1回だけではなく、別の案件で2本、3本と生み出していくことが大事ですし、パイプラインを自社でより進めることでそれらは達成可能だと考えています。

できれば、グローバルで行われているような3桁億円のディールを目指して、取り組みを進めたいと考えています。

質疑応答:武内社長以外の方の登壇について

司会者:「決算説明会などの場で、武内社長以外の方にもスピーカーとして登壇してほしいです。柿沼監査等委員にも説明していただくことはできないのでしょうか?」というご質問です。

武内:ご意見ありがとうございます。お聞きになるみなさまからすると、私ばかりが話していても他の役員はどう考えているのかと疑問に思うことは、至極当然なご意見だと思います。現在、宇都や須藤が登壇する説明会や企画を増やしていきたいと考えているところです。

昨年11月に開催したファンミーティングと同様のイベントも候補の1つですが、これら以外のいろいろなかたちの説明会も、今、内部で検討しています。

なお、柿沼を含めた監査等委員がスピーカーとして登壇することについても、みなさまからご意見をいただいていますが、監査等委員に関しては業務執行と分離をしなければならない等の制約があり、そこをどのように分けるのか、株主や投資家のみなさまとの対話をどうするのか、そうした線引きをする必要があります。

会社法を遵守するため弁護士も交えながら検討しており、そうした状況を踏まえて可能であれば登壇の場を設けたいと考えています。

加えて、決算説明については業務執行の取締役が行う業務という定めがあり、執行側の我々からご説明する必要がありますので、この点だけは監査等委員から回答することはできませんのでご理解いただければと思います。

質疑応答:取締役会等での株価対策に関する議論状況について

司会者:「株価対策として個人投資家向けIRセミナーなどを実施していますが、株価への好影響が感じられません。内容や効果について、監査等委員会や取締役会で議論されているのでしょうか?」というご質問です。

武内:まず、IRセミナーの位置づけについて当社の考えをご説明します。IRセミナー自体は、それをしたから即日株価が上がるというものではないと思います。実際に即日株価が上がるのは、やはり適時開示での「このような契約をしました」「開発のパイプラインが進捗しました」というニュースだと理解しています。

あくまでも当社をご存じない投資家のみなさまに進捗をお伝えすること、当社の存在をお知らせするチャネルを増やすことがIRセミナーの実施目的です。既存の株主さまや、興味はあるけどまだ投資はしていない投資家のみなさまに、「当社はこのような取り組みをしていますよ」と、アナウンスの場を増やすことが大事だと考えています。

オンライン、リアルといろいろな媒体を通じて、試行錯誤を繰り返しながら取り組んでいます。4月に出演したログミーのオンラインIRセミナーに関しては、記事配信があった週のアクセスランキング1位を記録しています。いろいろなチャネルでしっかりと露出し注目を集めています。

そのような手応えを踏まえながらいろいろなチャネルに出ていくことが大事だと考えていますし、ご視聴いただいたみなさまのアンケートから今後のバージョンアップや資料の発信方法などについても改善を進めていきたいと思います。

IRセミナーの内容・効果については随時議論しています。取締役会で定期的に共有しており、IRの状況は毎月フィードバックしています。その上で、社外取締役、あるいは監査等委員からも意見をいただき、浮かび上がった改善点はその都度反映しています。

質疑応答:業績連動報酬の仕組みについて

司会者:「役員の業績連動報酬がありますが、報酬を得やすいように業績予想を保守的な数値にとどめているのではないでしょうか? 役員のインセンティブを株価にのみ連動させるお考えはないのでしょうか?」というご質問です。

武内:仕組みについて簡単にご説明します。業績連動報酬というのは、おそらく我々が取り入れているPSU制度のことを指していると思いますので、その前提でお話しします。

本制度は昨年3月の株主総会でご承認いただいたものになります。業績目標と株価で半分ずつの配分をしており、業績目標は2022年から2024年の3ヶ年の連続の売上高の合計値に基づいて、89億円を基準値として定めています。この基準は、制度設計時に固定したもので、各年度の見通しの変化が影響を与えるものではありません。

今年2月に発表した事業計画では、売上高の3ヶ年の合計は約90億円を少し割るくらいの数字になります。こちらは基準値の97.5パーセントを設定しており、計画どおりの着地では、実は業績連動の報酬は計算すると75パーセントに相当する額に減ります。

高水準の売上高を狙うインセンティブを持つような設計になっており、保守的な計画を立てる方向にインセンティブが働くような設計ではありません。

ただし、株価にせよ業績指標にせよ、役員個人が自身の報酬の増減によって短期的な視野で経営を行うのではないかという懸念がありますが、そのような弊害を生まないようにモデルを作っています。

この3月には指名報酬委員会を設けており、それらの議論を踏まえて今後の役員報酬も設定します。今後も仕組みをバージョンアップさせていきたいと思いますので、引き続き株主のみなさまや委員会からの意見をもとにしっかりと組み立てて、ご理解、ご納得いただける制度設計をしたいと思っています。

新着ログ

「医薬品」のログ