【QAあり】スマートバリュー、行政のデジタル化を追い風に、デジタルガバメントの営業利益は前年比128.1%と好調

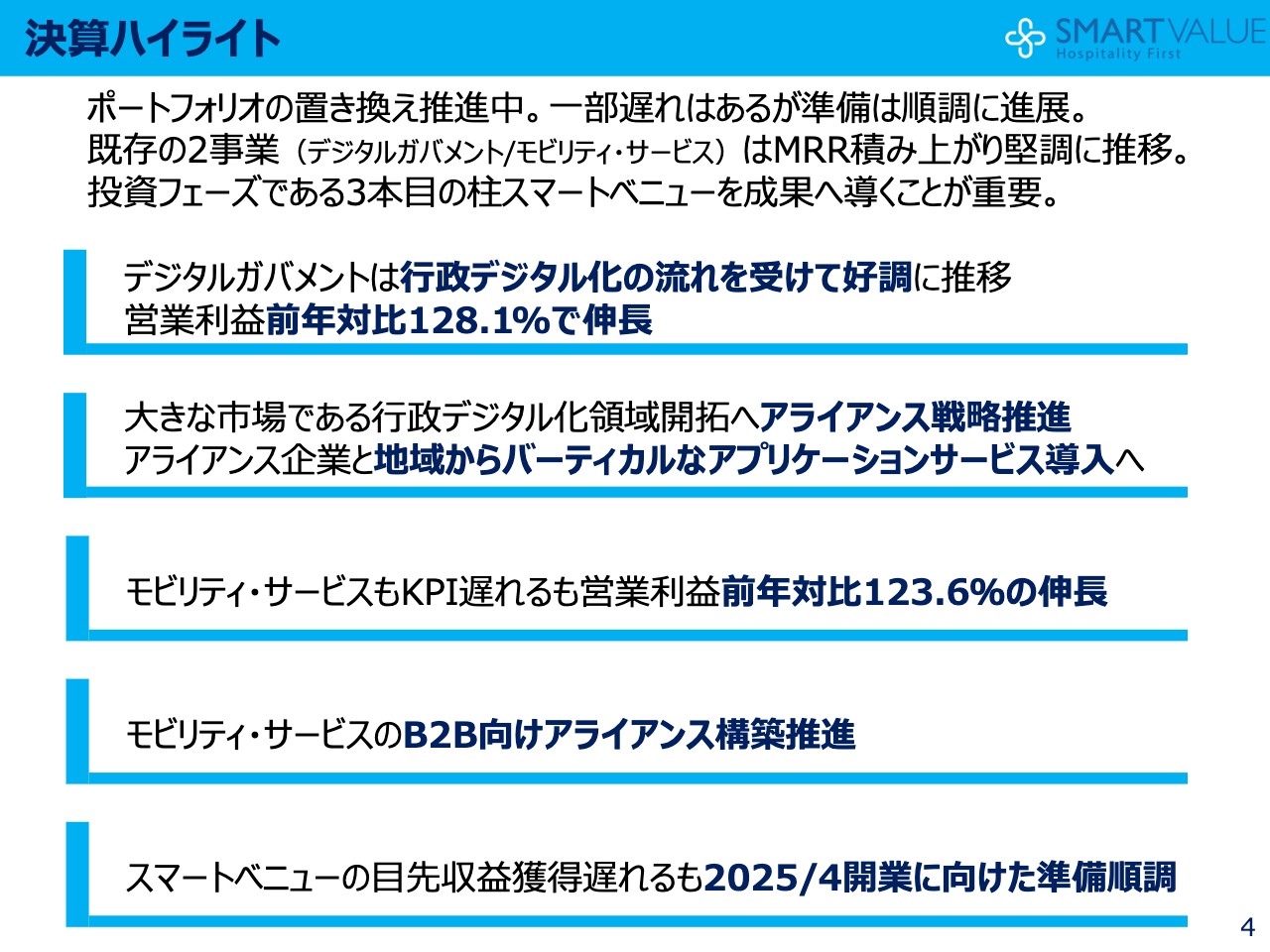

決算ハイライト

渋谷順氏(以下、渋谷):みなさま、こんにちは。株式会社スマートバリュー代表の渋谷です。本日は2023年6月期決算説明のご視聴を賜り、誠にありがとうございます。

まずは、決算ハイライトになります。本日は全般的に数字についてもご説明しますが、戦略や現状についてもできる限り丁寧にご紹介したいと思っています。

かねてより当社をご理解くださっているみなさまはご承知かと思いますが、当社はもともと2015年に上場し、2020年に売上高の半分以上を占めていた携帯電話の販売代理店事業を売却しました。その後コロナ禍があり、ポートフォリオの置き換えを推進し、いろいろな遅れが生じながらも、2023年6月期はなんとか全般的には順調に進んだと考えています。

既存の2つの事業であるデジタルガバメントとモビリティ・サービスについては、いわゆるMRR、SaaS系のクラウドサービスにおける月次の経常収支、ストック収益の積み上がりが堅調に推移しています。

3本目の柱として育てているスマートべニューは現在投資フェーズにあり、2023年6月期の決算が赤字になる要因となってしまいました。しかしながら、この先の大きな収益獲得に向けた3本目の柱として育成していく道筋が概ね出来てきたと考えています。こちらの事業についても丁寧にご説明します。

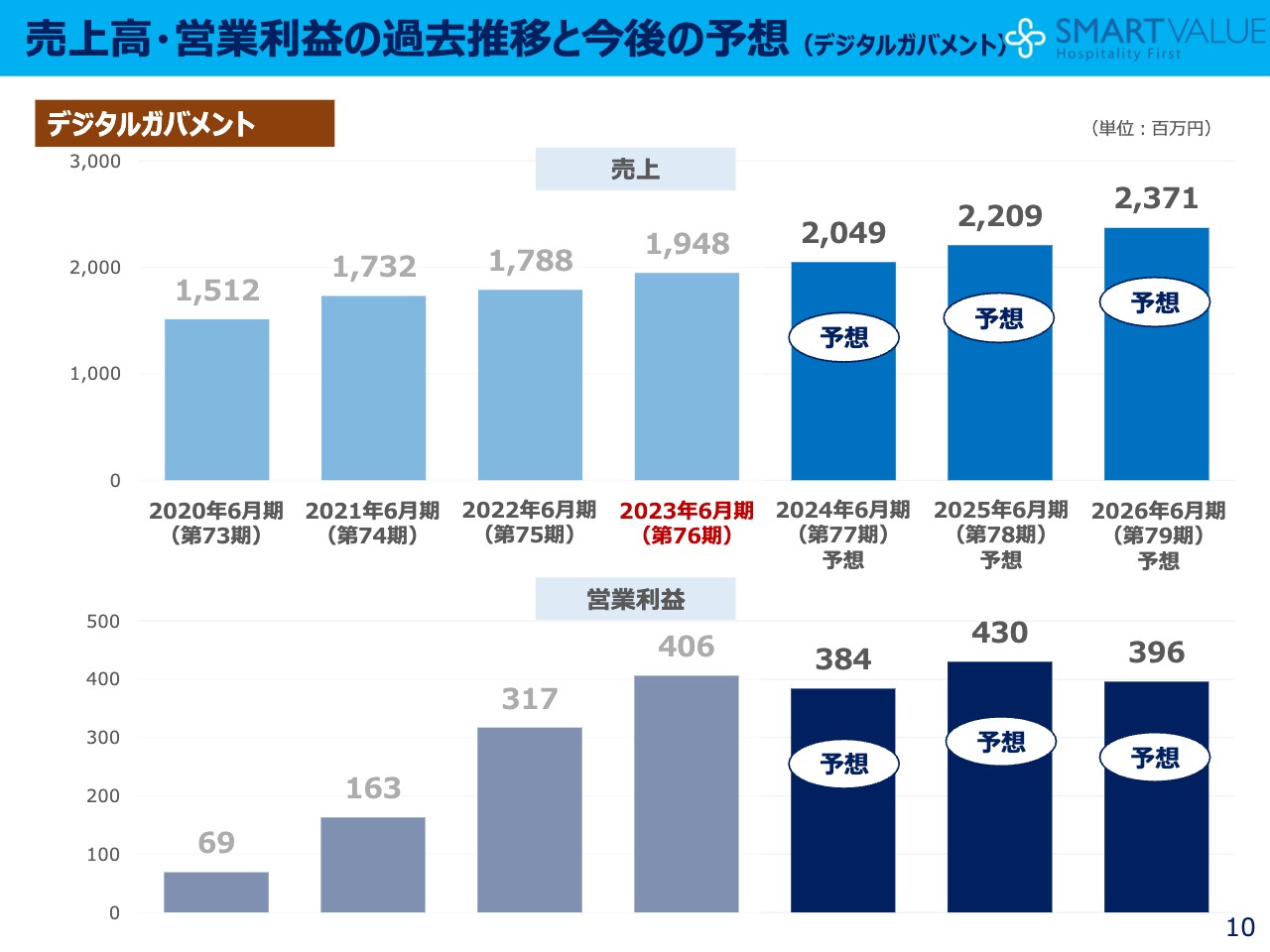

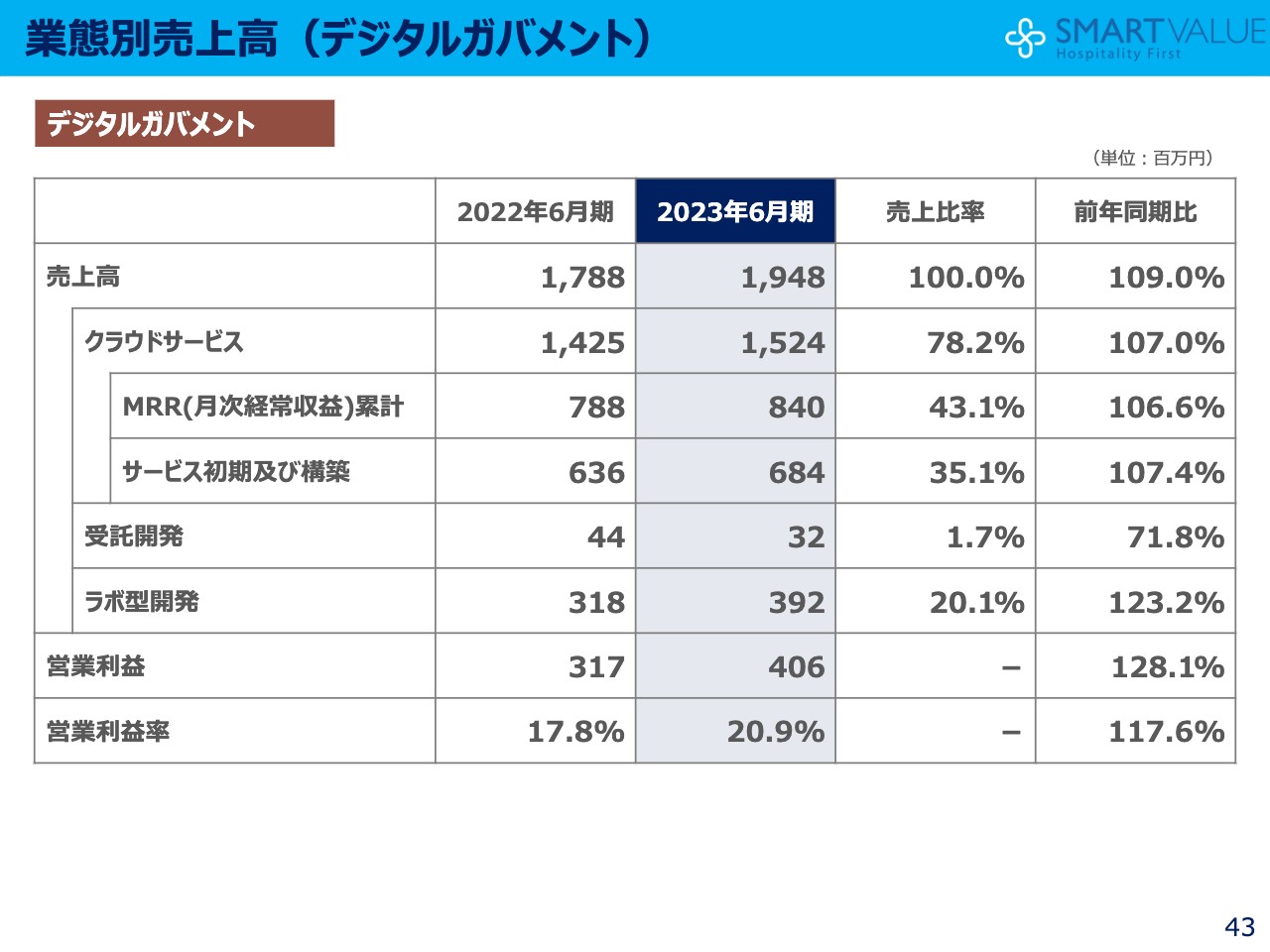

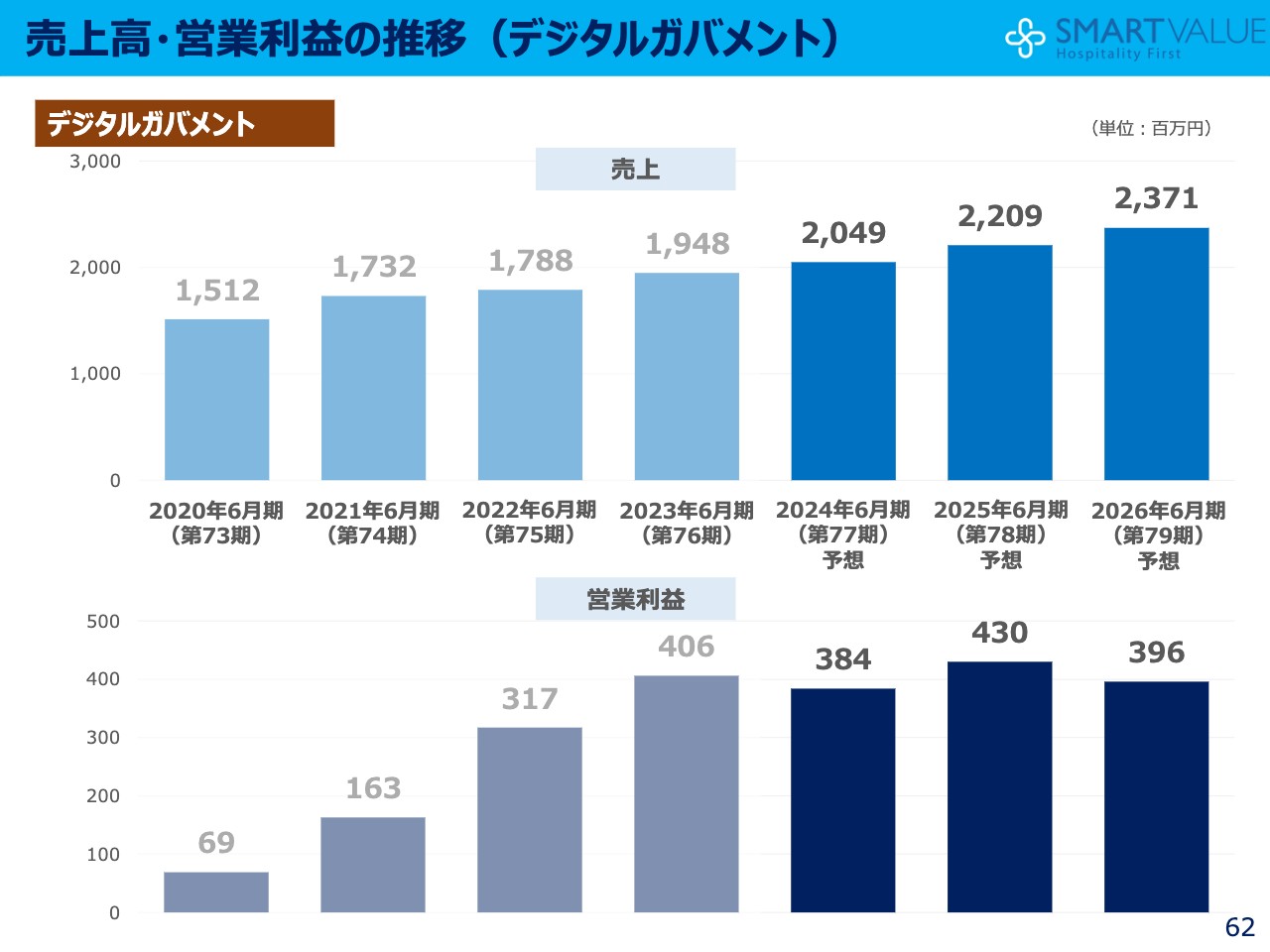

デジタルガバメントについてご説明します。こちらはみなさまもご承知のとおり、行政デジタル化という大きな流れを受け、非常に好調に推移しています。営業利益は、前年対比128.1パーセントの伸長となりました。

行政デジタル化領域は非常に大きな市場ですので、その開拓はなかなか1社でできるものではありません。そのため、アライアンスの各企業とシステムを作っていく流れが必要です。加えて、当社と連携くださっている市町村、自治体のみなさまと一緒に、行政デジタルにまつわるアプリケーションのデジタル化を深めていこうと取り組んでいます。そのようなアプリケーションサービスの導入も、ある程度かたちになってきました。

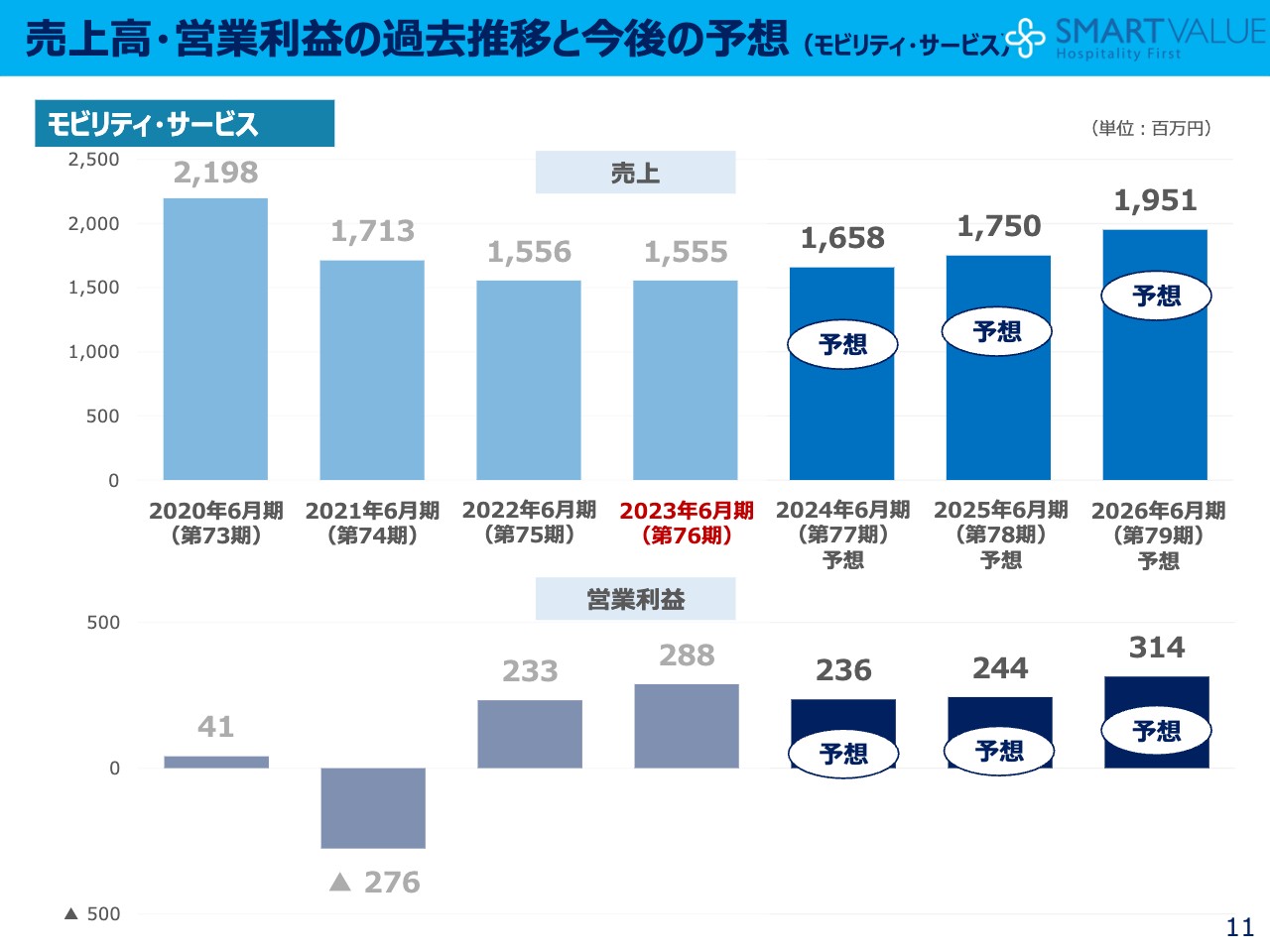

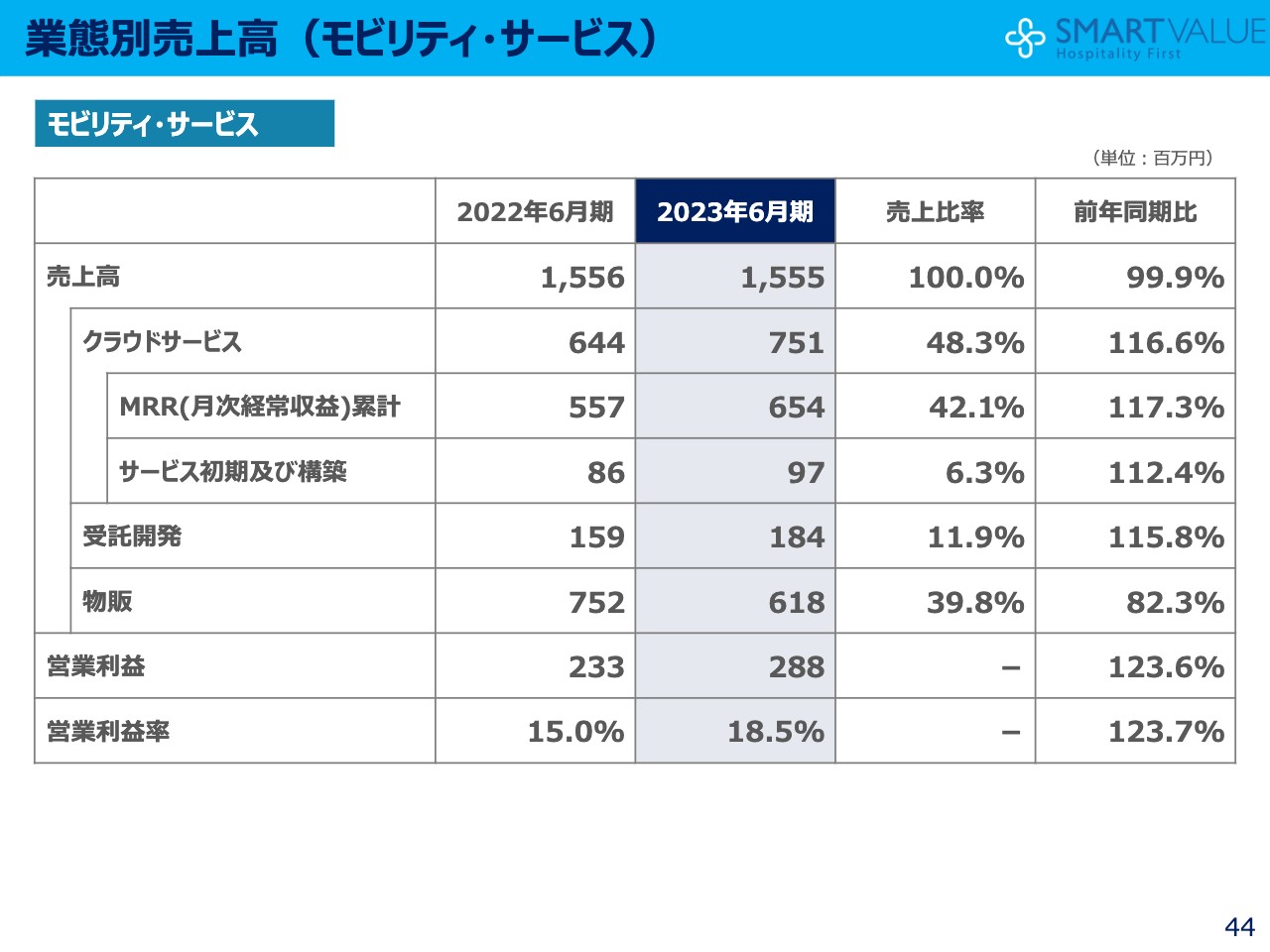

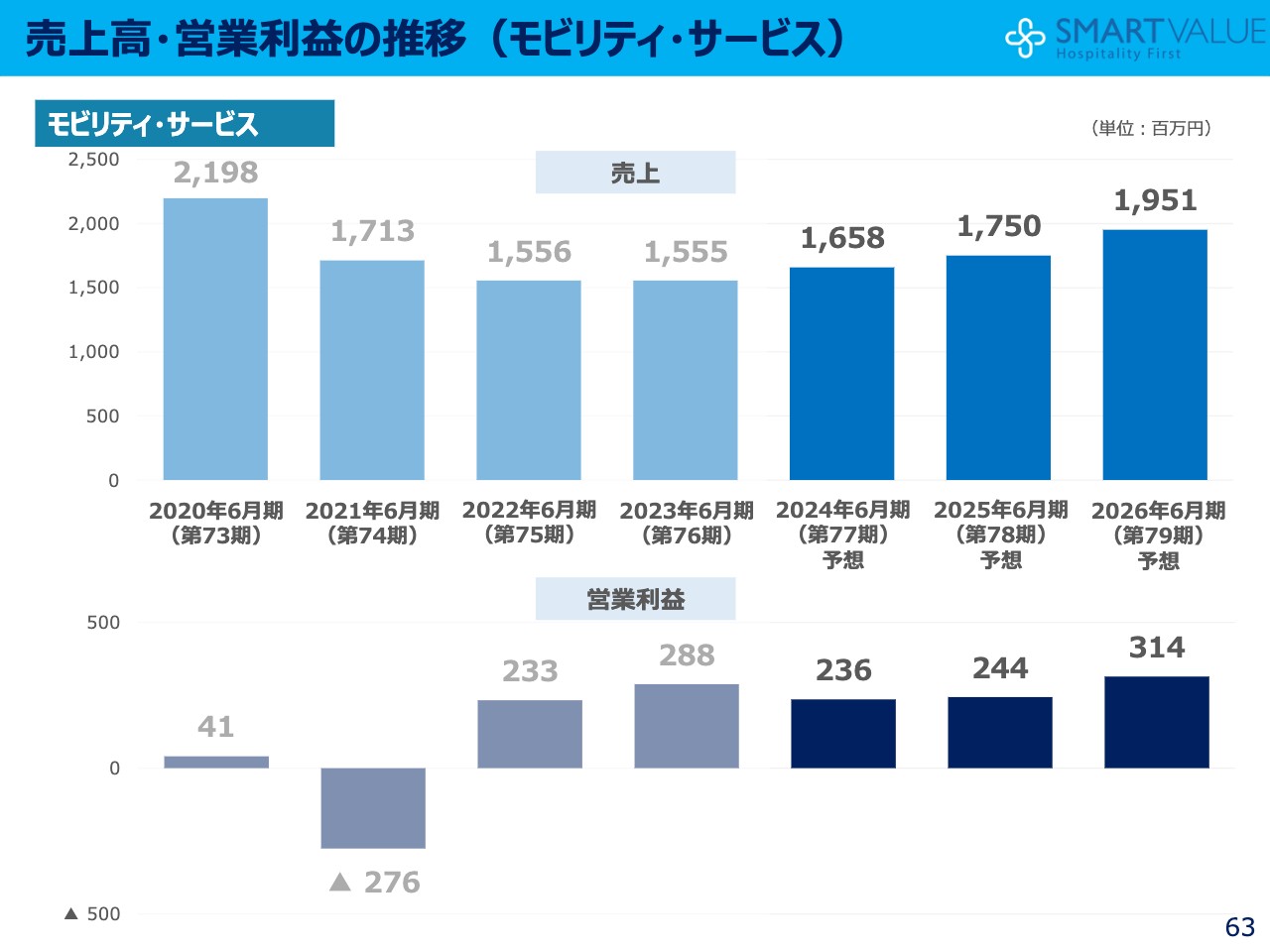

モビリティ・サービスについてご説明します。既存サービスのKPIは若干遅れていますが、そのリカバリーも含め、営業利益は前年対比123.6パーセントの伸長となっています。また後ほどご説明しますが、リカバリーについてもBtoBを含めたアライアンス構築や新しいビジネスモデルの開発が奏功してきています。そのため、2023年6月期は堅調に推進できたと考えています。

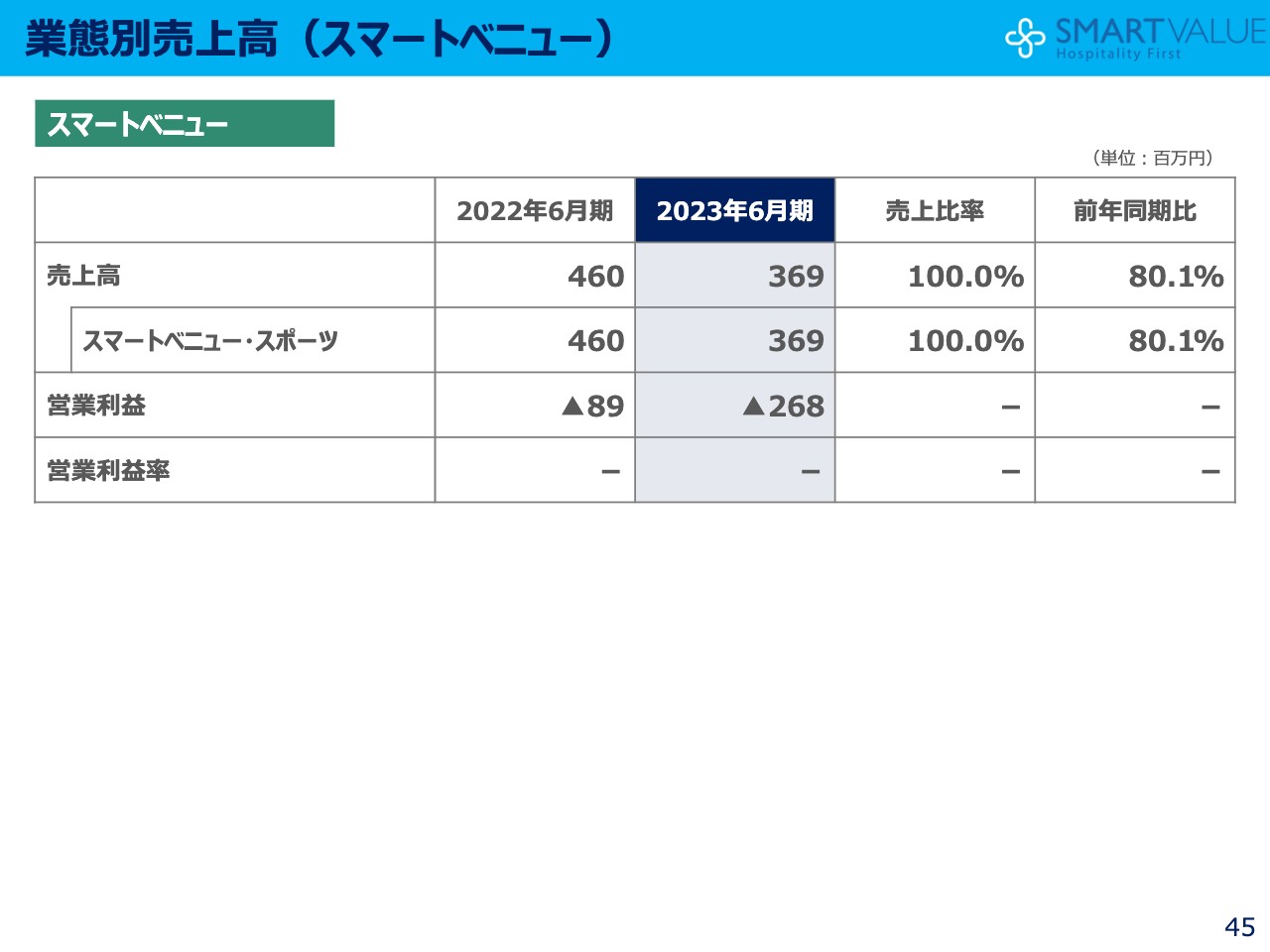

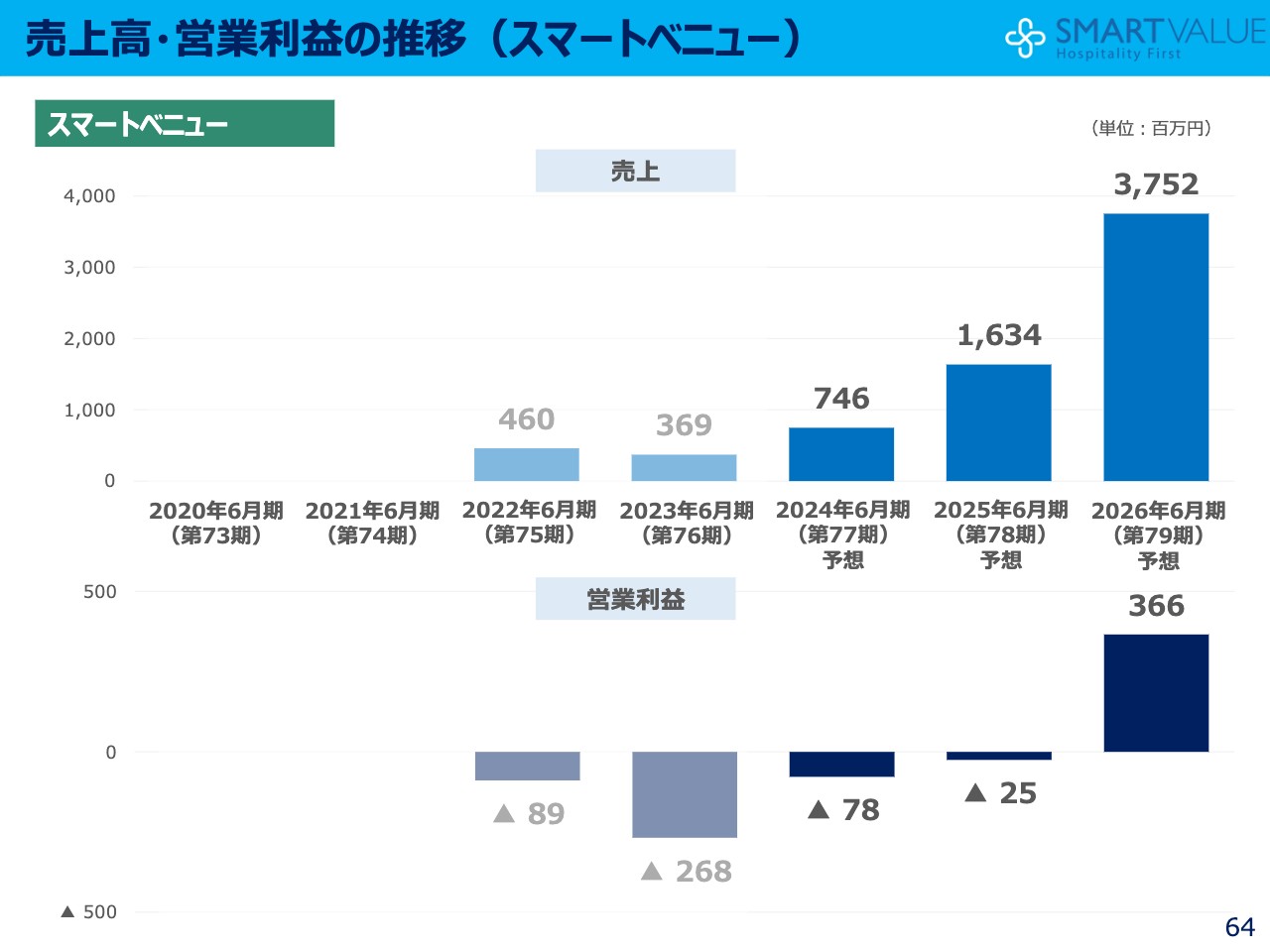

スマートべニューについては、ポートフォリオ的に表現すると、デジタルガバメント、モビリティ・サービスが花形事業であるのに対して、まだ「問題児」ということになります。当該年度は収益の獲得が若干遅れ、決算にも響いていますが、2025年以降において当社の大きな柱になる準備は順調に進んでおり、今後の道筋がついてきたと考えています。

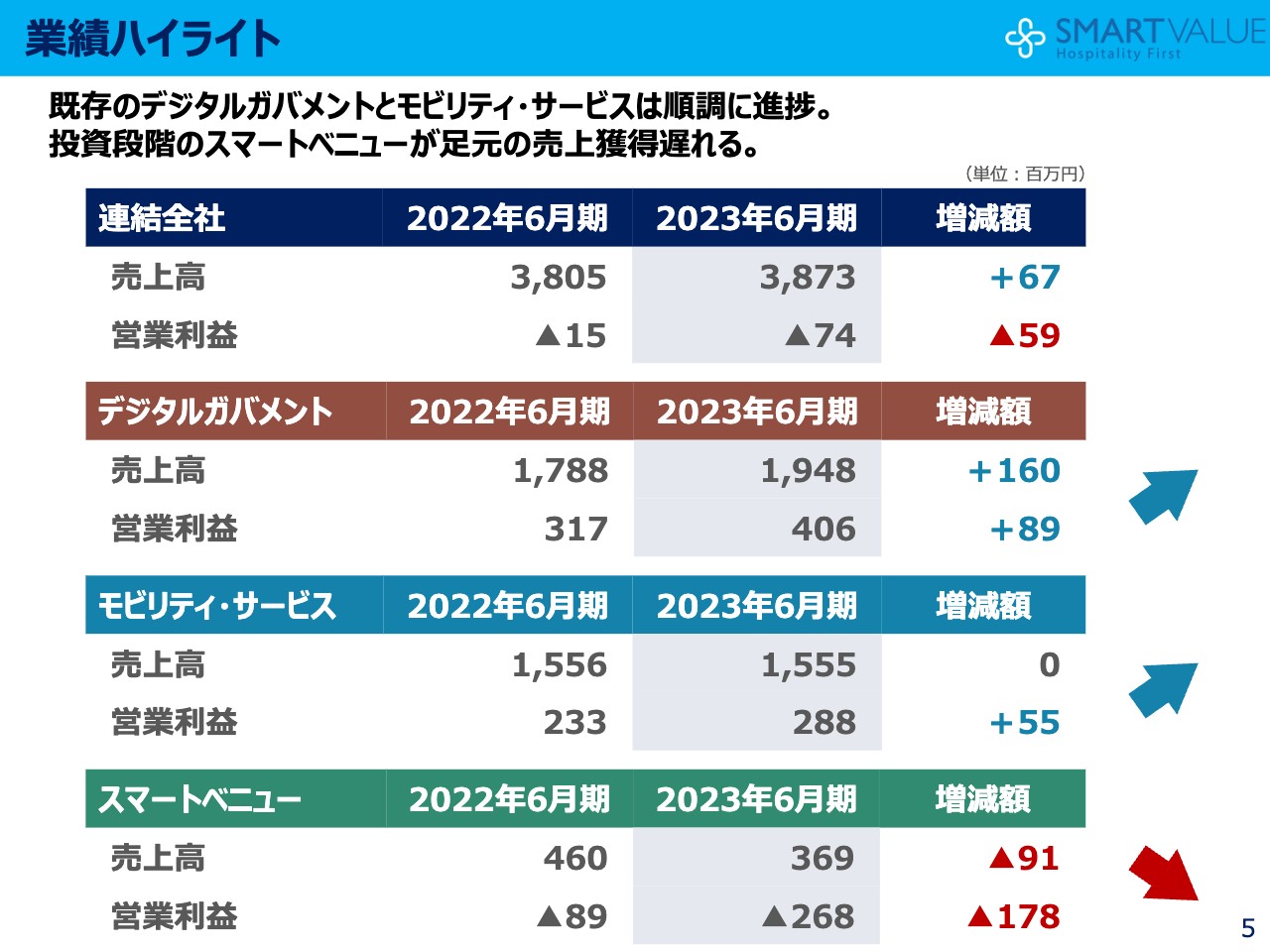

業績ハイライト

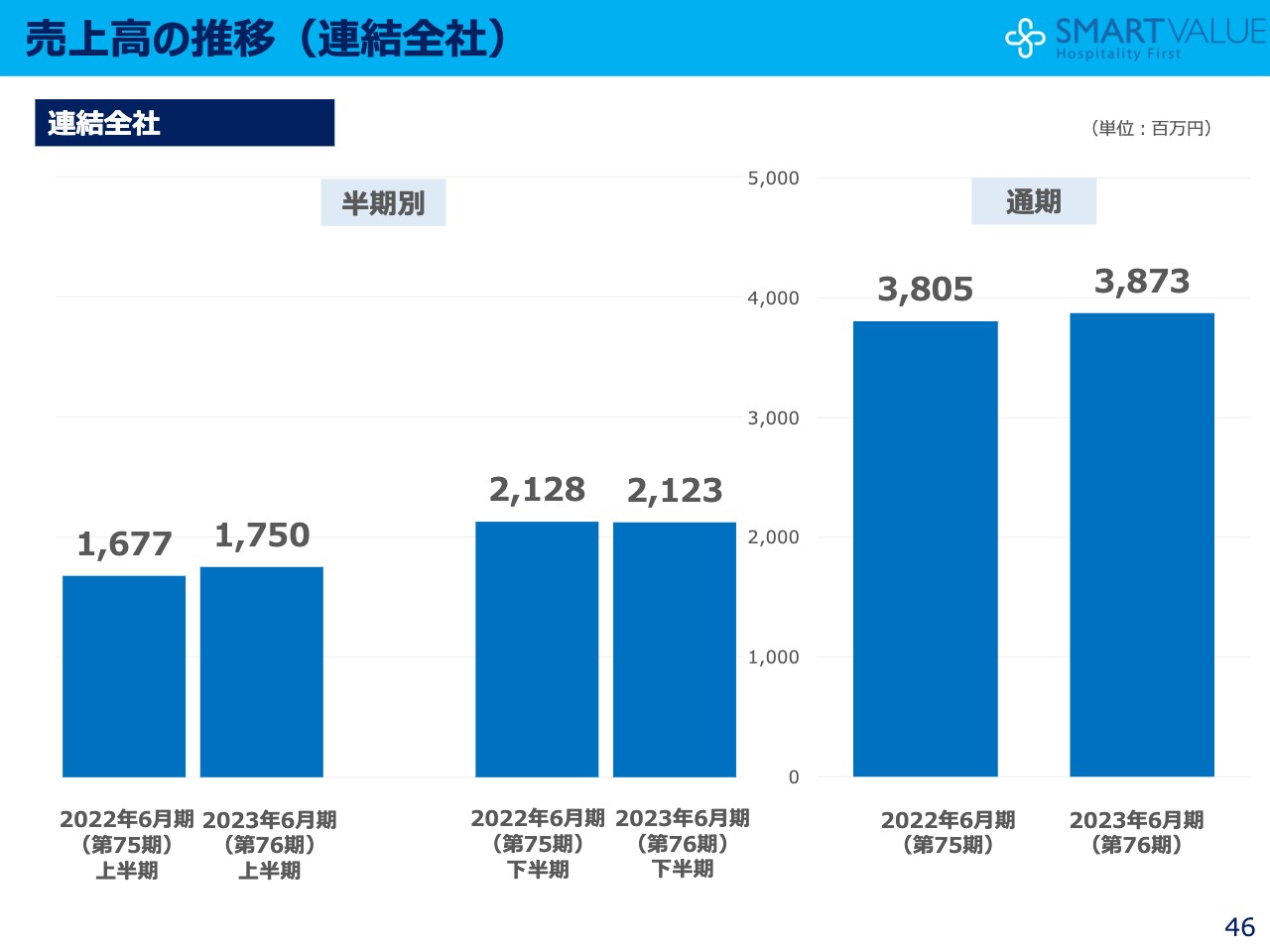

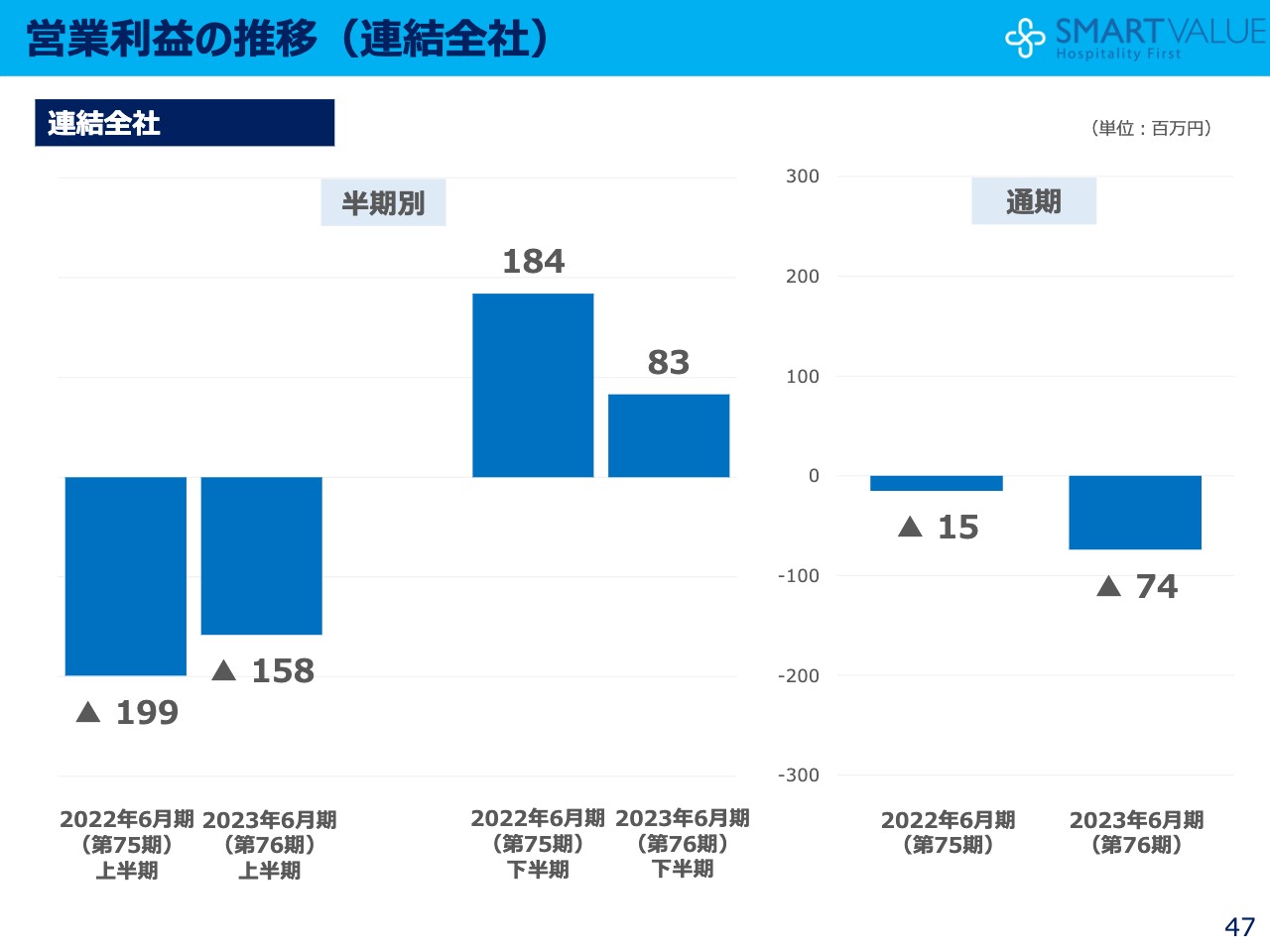

業績ハイライトです。売上高は38億7,300万円、営業損失は7,400万円の赤字となっており、増収減益です。

デジタルガバメントは、売上高は19億4,800万円、営業利益は4億600万円と増収増益で、非常に好調でした。

モビリティ・サービスの売上高は横ばいでした。ただし内訳としては、物販は減収の一方でSaaSやIoTといったクラウドサービスが増収となったために横ばいとなっています。その結果、利益率等の改善を含め営業利益は増益し2億8,800万円となっています。

この両者は凸凹があり、KPIも多少の遅れがありますが、全般的には非常に順調に進むことができたと考えています。

他方、スマートべニューです。売上高は3億6,900万円、営業損失は2億6,800万円の赤字となりました。前年対比では売上高が約1億円、営業損失は1億7,800万円の減収減益という結果になりました。売上高の獲得が少し遅れたこともありますが、資産というよりは人件費の部分の投資も大きく、ご覧のようなビハインドになってしまいました。

一方で、2億円弱ものビハインドがある中で、逆説的に捉えれば既存サービスは非常に順調に推進できていたとも言えます。当社の将来にとって、ひとえにスマートべニューが今後しっかりと計画どおりに推進していけるかどうかが重要になると考えています。

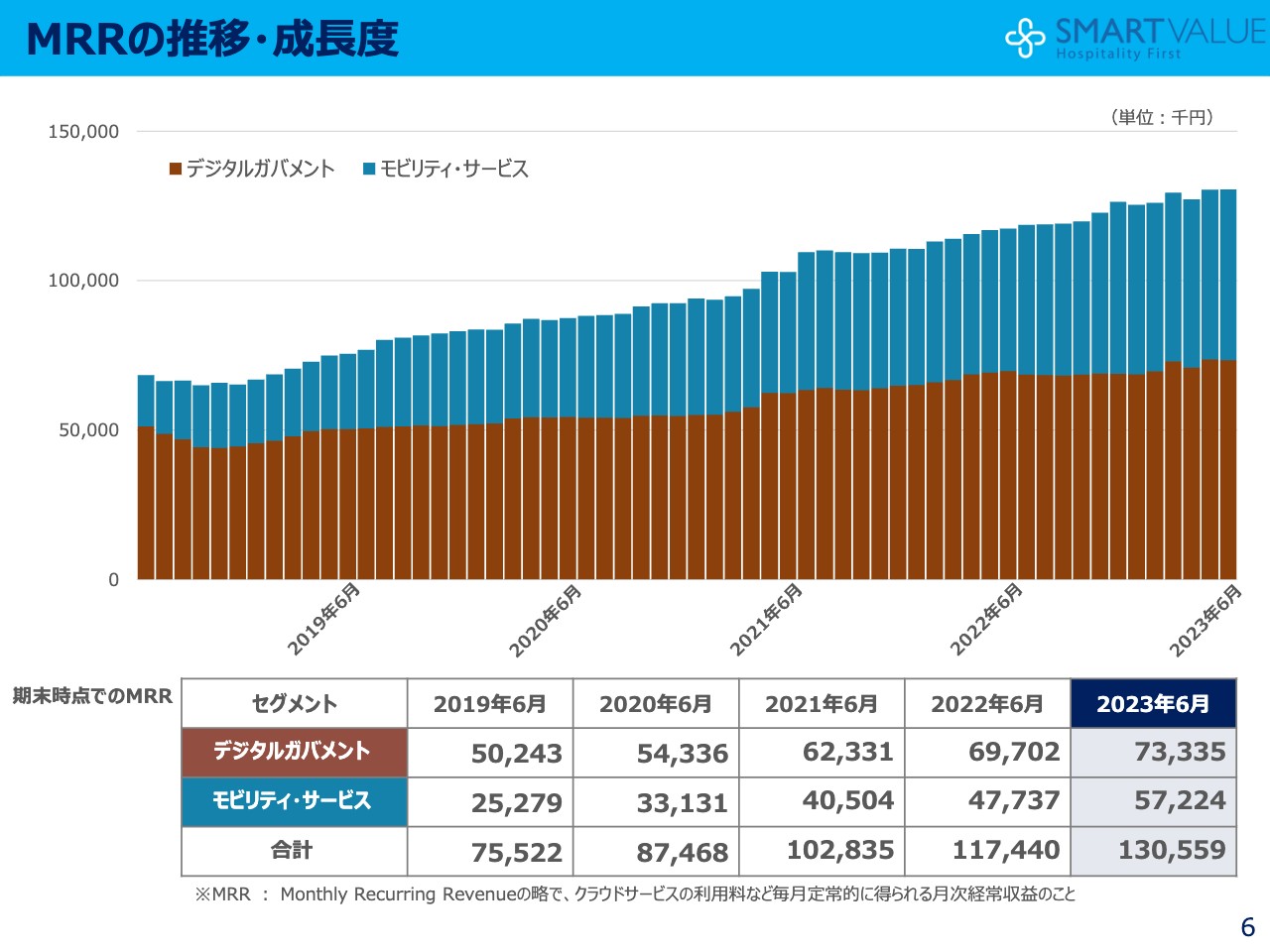

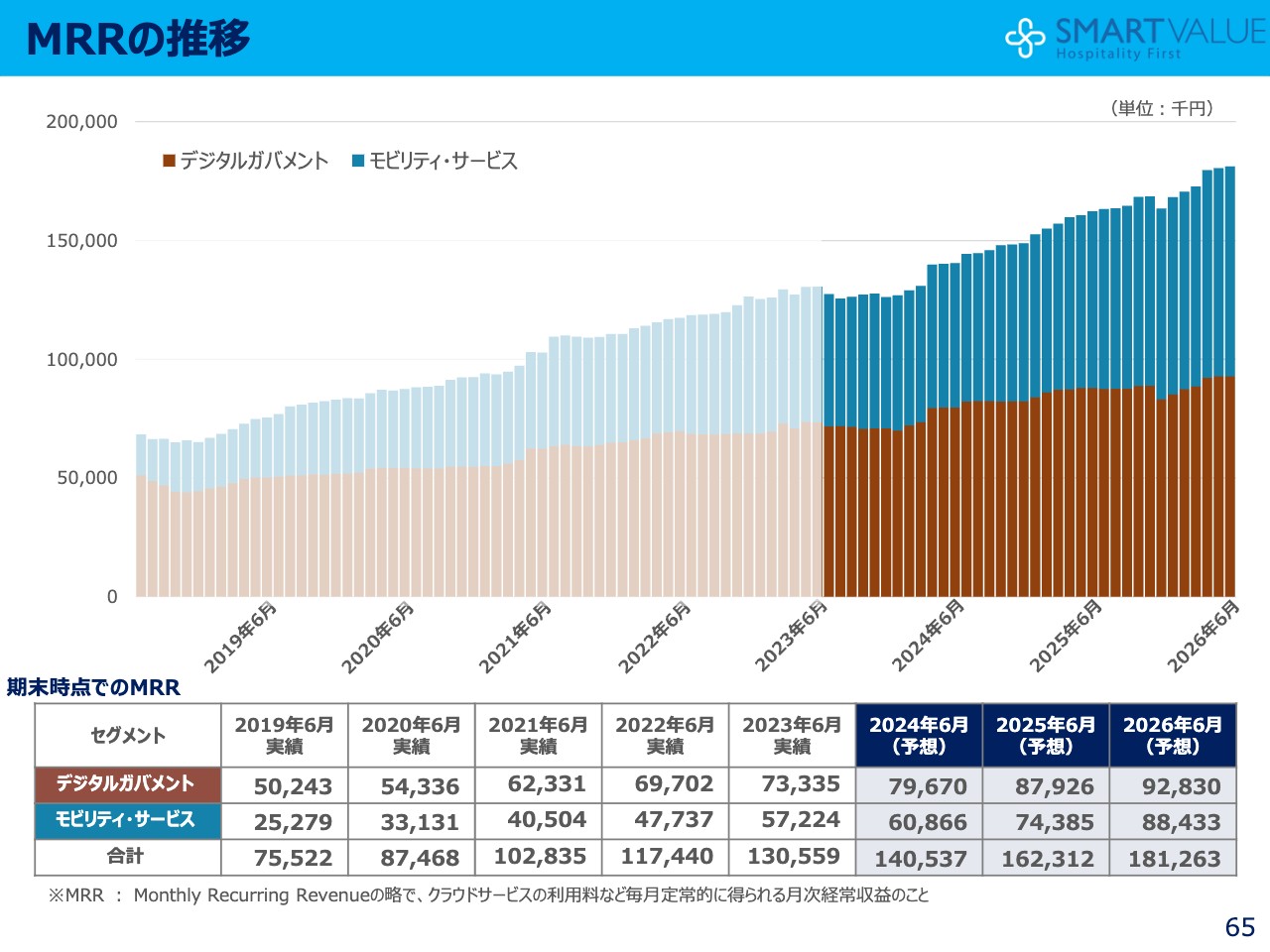

MRRの推移・成長度

スライドは、デジタルガバメントとモビリティ・サービスの足元を支えているMRR、いわゆる月額ストック収入の総計の推移です。2023年6月期は月額約1億3,000万円のストック収入を得ています。

2019年、2020年には7,000万円台、8,000万円台の収入でしたので、ほぼ倍近くまで伸長することができています。私たちの足元を支える、大きな根幹となっており、MRRは順調に積み上がっています。

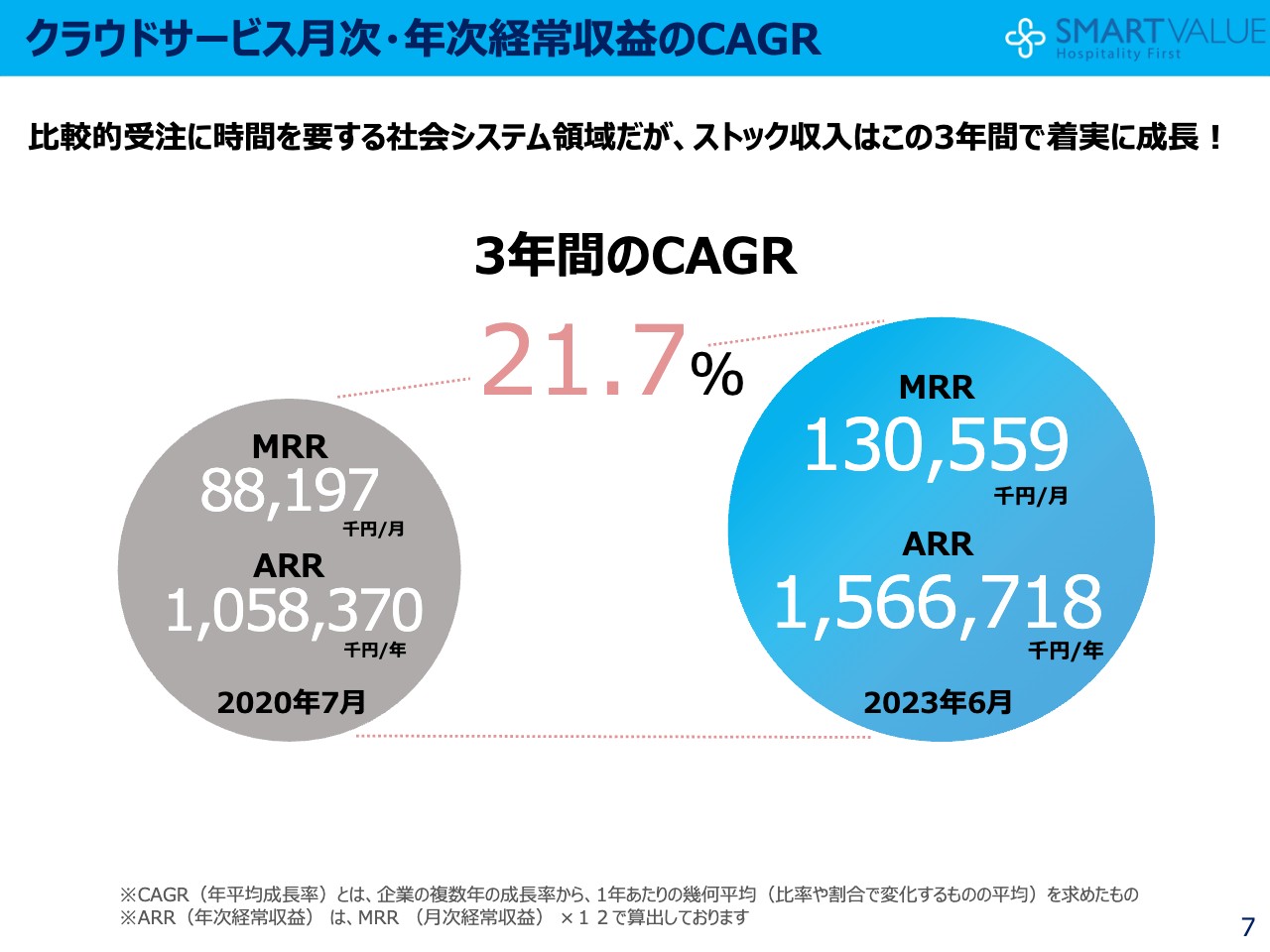

クラウドサービス月次・年次経常収益のCAGR

ARR、いわゆる年額のストック収入は合計で約15億6,600万円と、3年間で約5億円も積み上がりました。過去3年間のCAGRは21.7パーセントとなっています。

自治体向けサービス等は、1件1件公募調達を経ながら獲得していくため、比較的受注に時間を要する社会システム領域です。そのため、爆発的に進むものではありませんが、地道かつ安定的に進んでいくと思っています。

一昨年は公正取引委員会からのご指摘もありましたが、現時点では影響はほぼなく、ある意味で良い機会を頂戴できたと思っています。これも踏まえて、着実に、また誠実に成長を遂げることができていると思います。

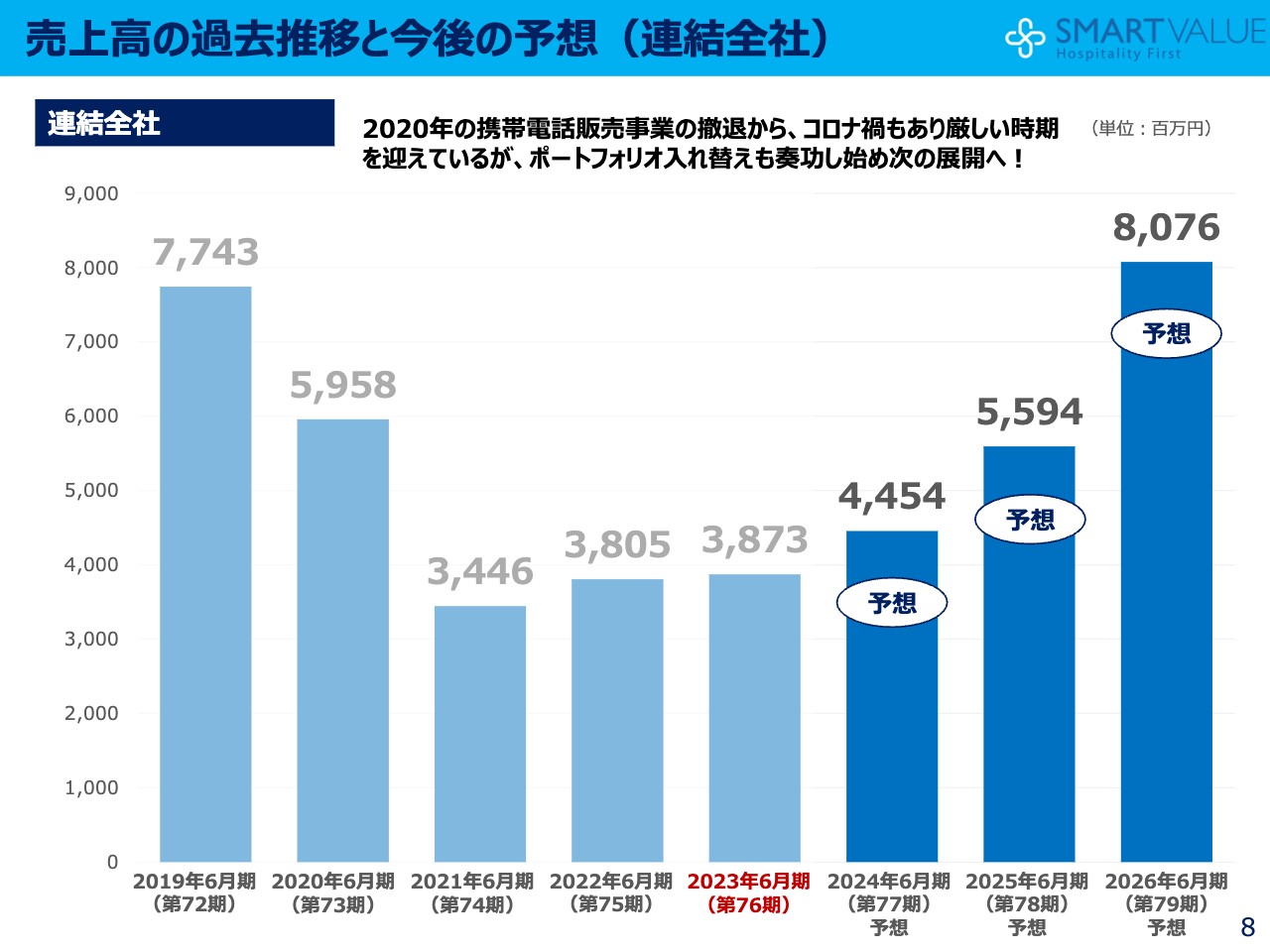

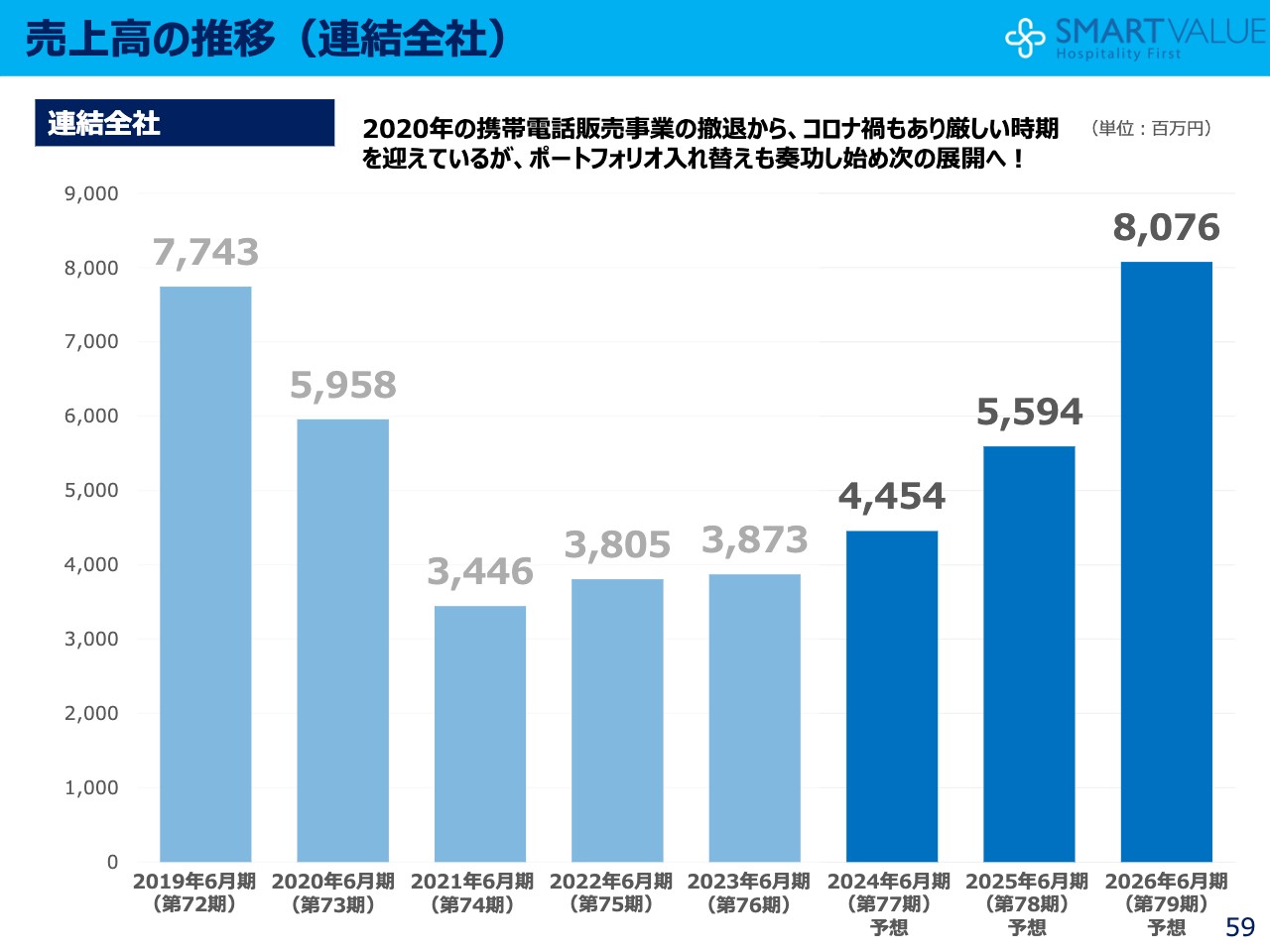

売上高の過去推移と今後の予想(連結全社)

売上高の過去推移と今後の予想です。冒頭にお話ししたように、携帯電話の販売代理店事業を売却したのが2020年3月になります。その後、コロナ禍もあり、この3年から4年は非常に苦しい状況で過ごしてきました。

もともと2019年には約77億円の売上高がありました。現時点ではクラウドサービス1本で約38億円の売上になっていますが、今後はクラウドサービスの成長と、スマートべニューが新しい3本目の柱として成立していくことにより、2026年には約80億円の売上高を目指します。

この3年から4年は非常に厳しいものでしたが、当社は創業から95年、創立からはすでに77期目に入っており、長い時間軸の中で業態転換しつつ、持続し、成長しながら継続してきました。この難しい局面も乗り越えながら、次の3年間を必ずかたちにしたいと考えています。

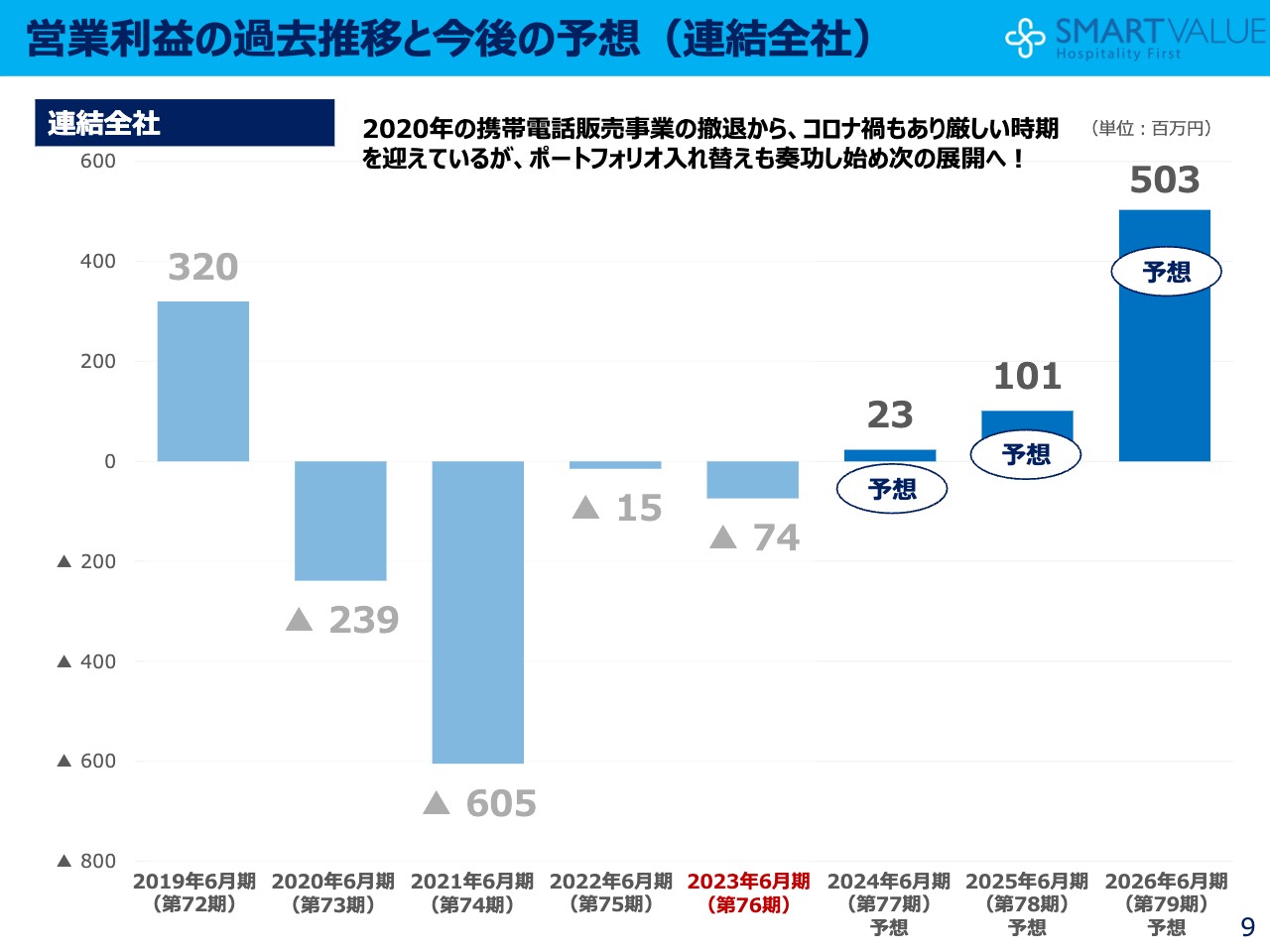

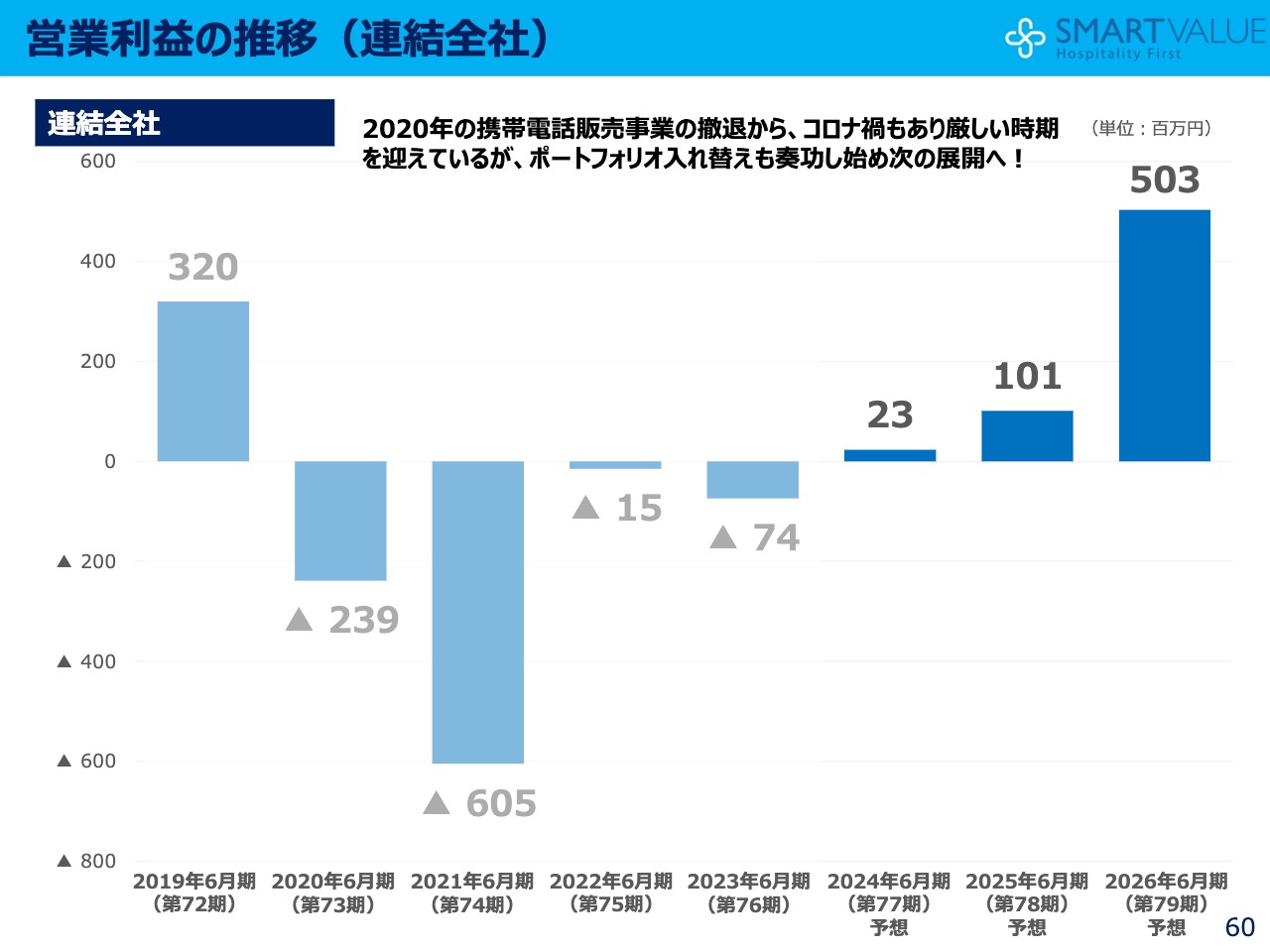

営業利益の過去推移と今後の予想(連結全社)

連結全社における営業利益です。2020年と2021年は減損の損失を含め、大きな赤字を計上することになりました。2022年6月期には大きく反転し、「さあここから」というところでした。2023年6月期はぜひとも黒字としたかったのですが、先ほどからご説明しているとおり、当該期では投資領域で数字を出すことができず、このような結果となりました。

今期はもう一度、小さな数字ながらしっかりと黒字に戻すことと、この先の大きな事業を育成しつつ投資の成果も吸収することにより、次の世界観を作り上げることにチャレンジしていきたいと考えています。私たちとしては相当な蓋然性と手ごたえを感じていますので、ぜひご期待ください。

売上高・営業利益の過去推移と今後の予想(デジタルガバメント)

先ほどご説明した3年間の収支について、デジタルガバメントの今後の予想を記載しています。

売上高・営業利益の過去推移と今後の予想(モビリティ・サービス)

先ほどご説明した3年間の収支について、モビリティ・サービスの今後の予想を記載しています。

今年度、来年度における既存2事業の利益については、多少弱いのではないかとお声をいただくことになるかと思います。

しかしながら、人件費の高騰、人的資本に対する投資、そして先ほどからお話ししているポートフォリオの入れ替えという意味合いにおいて、1つ1つのセグメントでも事業の取捨選択があります。そのような要件を踏まえた数字としました。必ず実現できる数字であると認識しています。

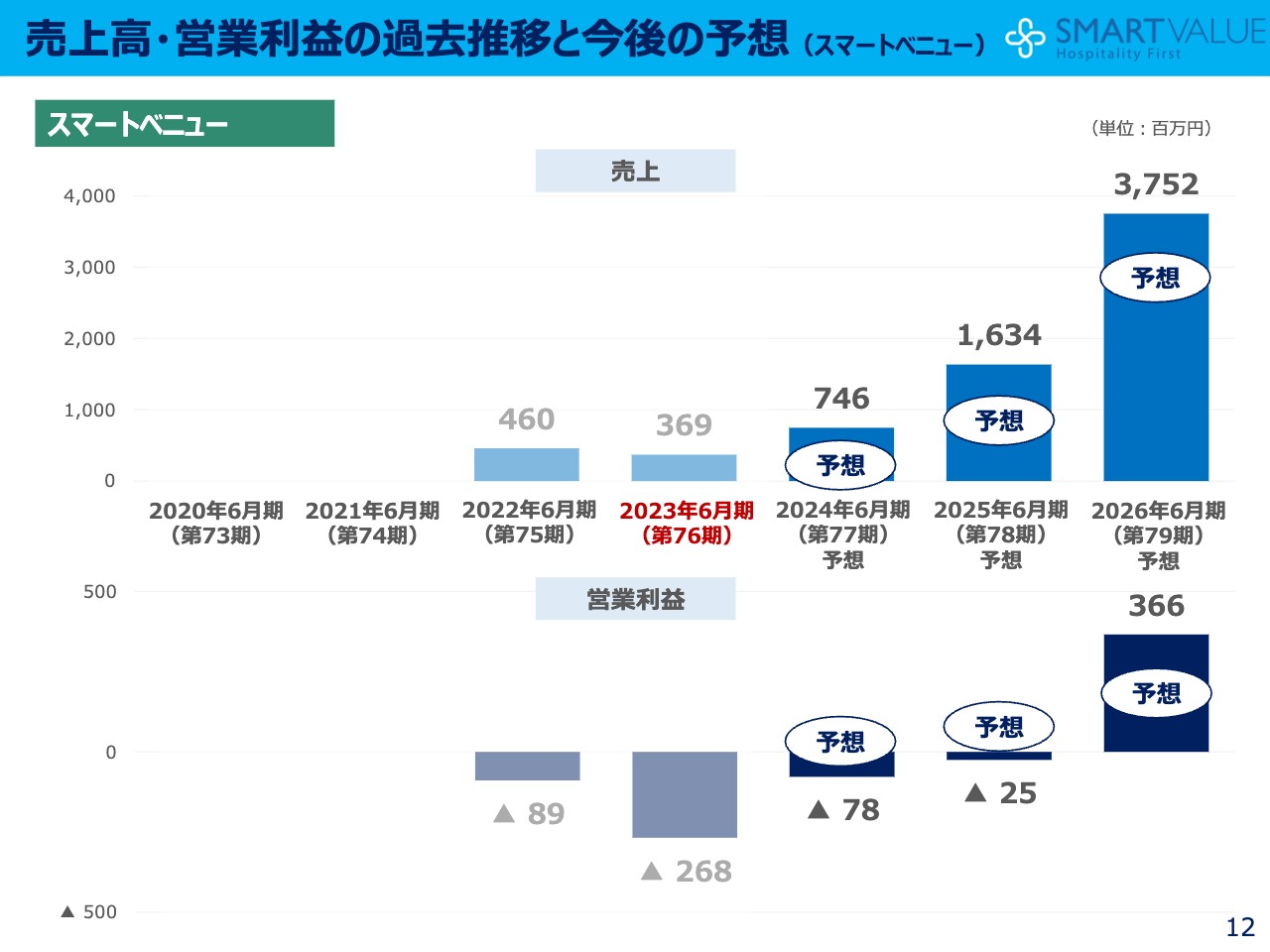

売上高・営業利益の過去推移と今後の予想(スマートベニュー)

スマートべニューについては、今期2024年6月期、来期2025年6月期ともにまだ赤字予想ですが、1年間フルに恩恵を受ける2026年6月期からは、売上高、利益ともにしっかり獲得できる事業セグメントとなる見通しです。3本目の柱として成長させていきたいと考えています。

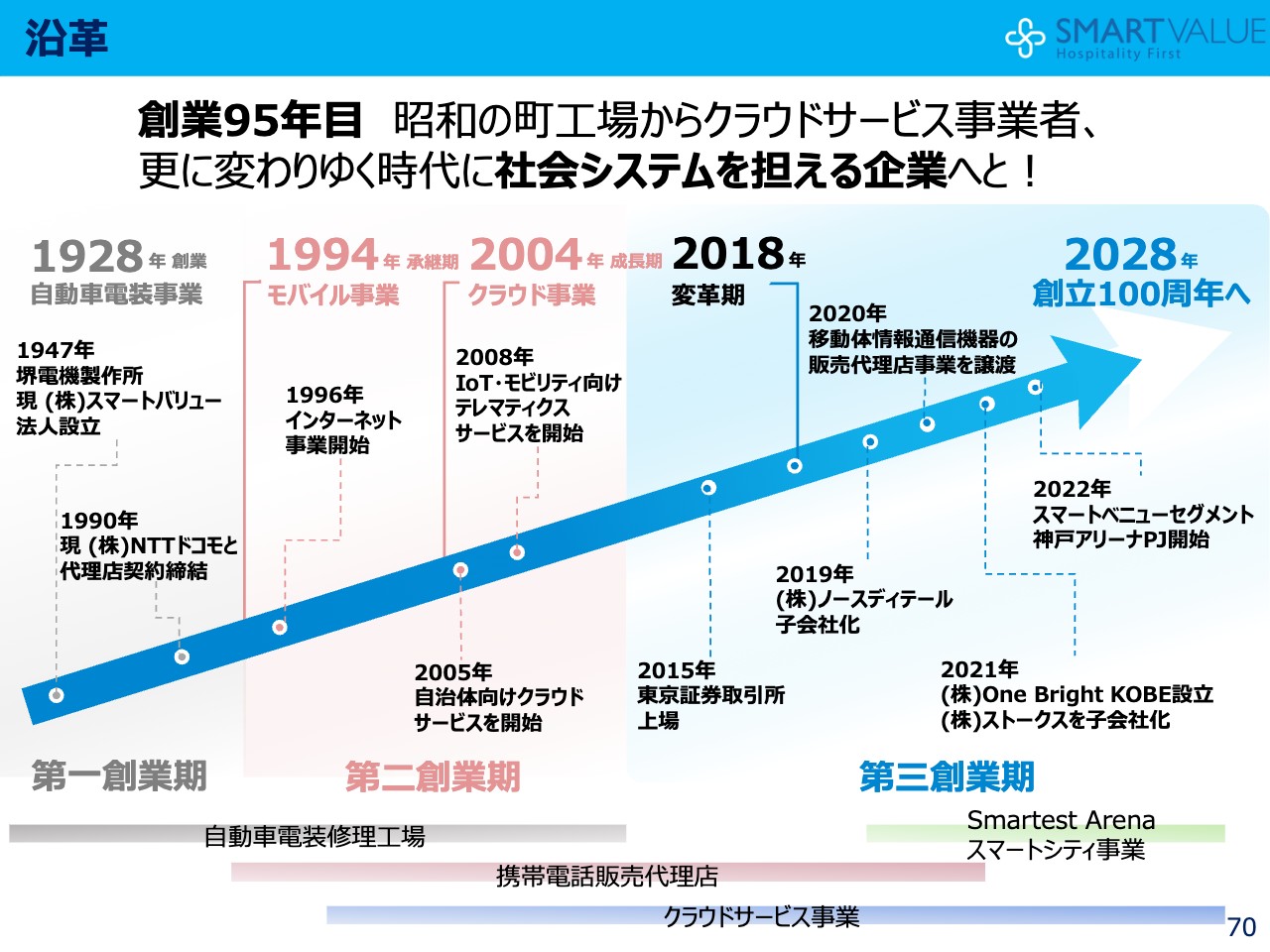

会社概要

会社概要になります。初めて当社を知る方もいらっしゃるかと思いますが、1928年創業、1947年創立という非常に歴史のある会社です。私の祖父が町工場を作ったところから、昭和の間は自動車の電装周りの修理を扱う小さな町工場でした。

1990年代から業態転換して30年ほど経ちます。2015年に上場しており、業態転換を含め、非常に苦しいところですが、21世紀のこの先50年、100年と継続できる事業モデル、事業形態へと転換を図ることができています。

現在は300人弱のグループとなっていますが、このメンバーとともにしっかりとこの先を築いていきたいと考えています。

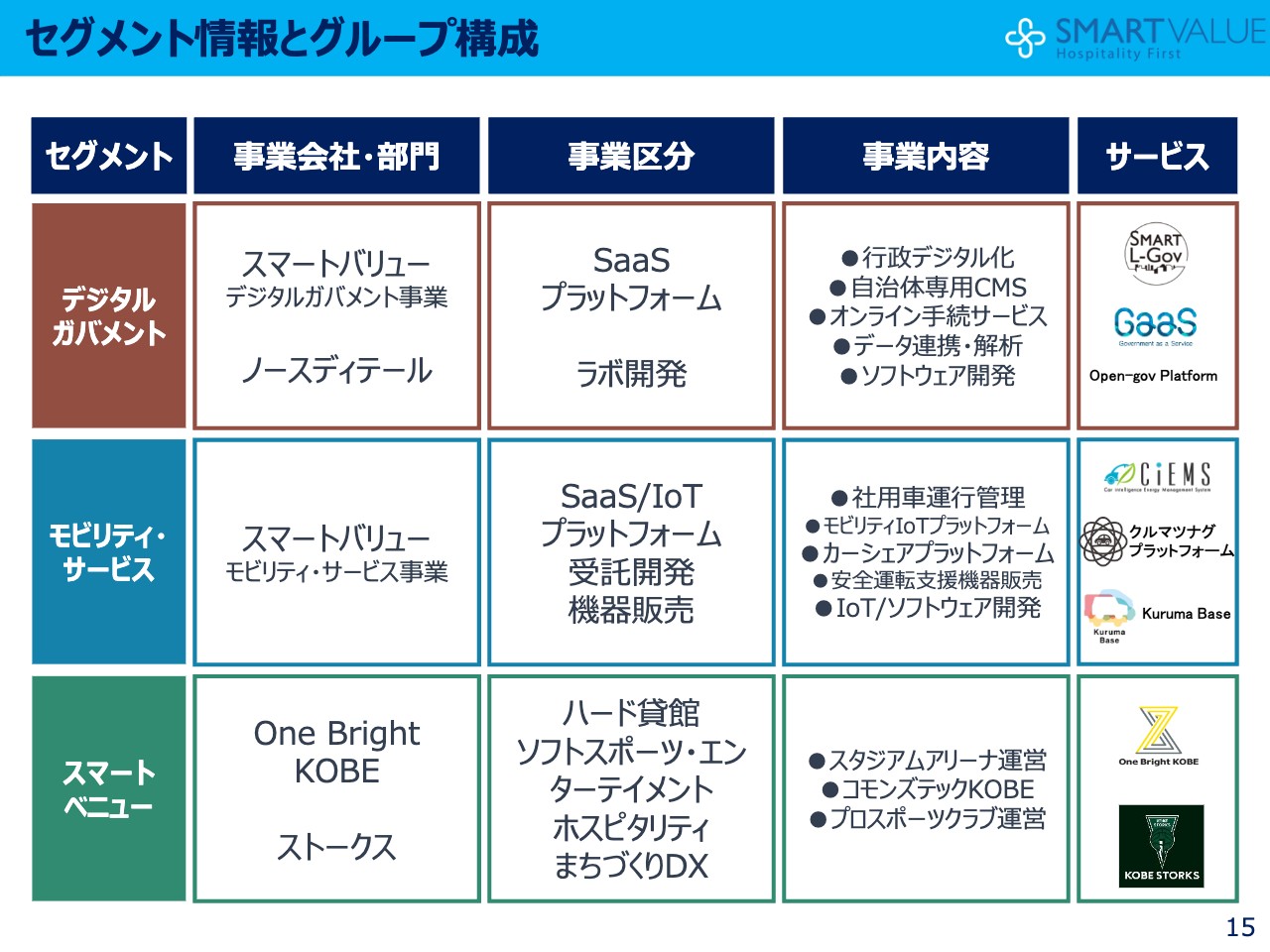

セグメント情報とグループ構成

セグメント情報とグループ構成です。デジタルガバメント、モビリティ・サービス、スマートべニューの3つのセグメントになっています。各セグメントの区分や内容についてはスライドをご確認ください。詳細については後ほどご説明します。

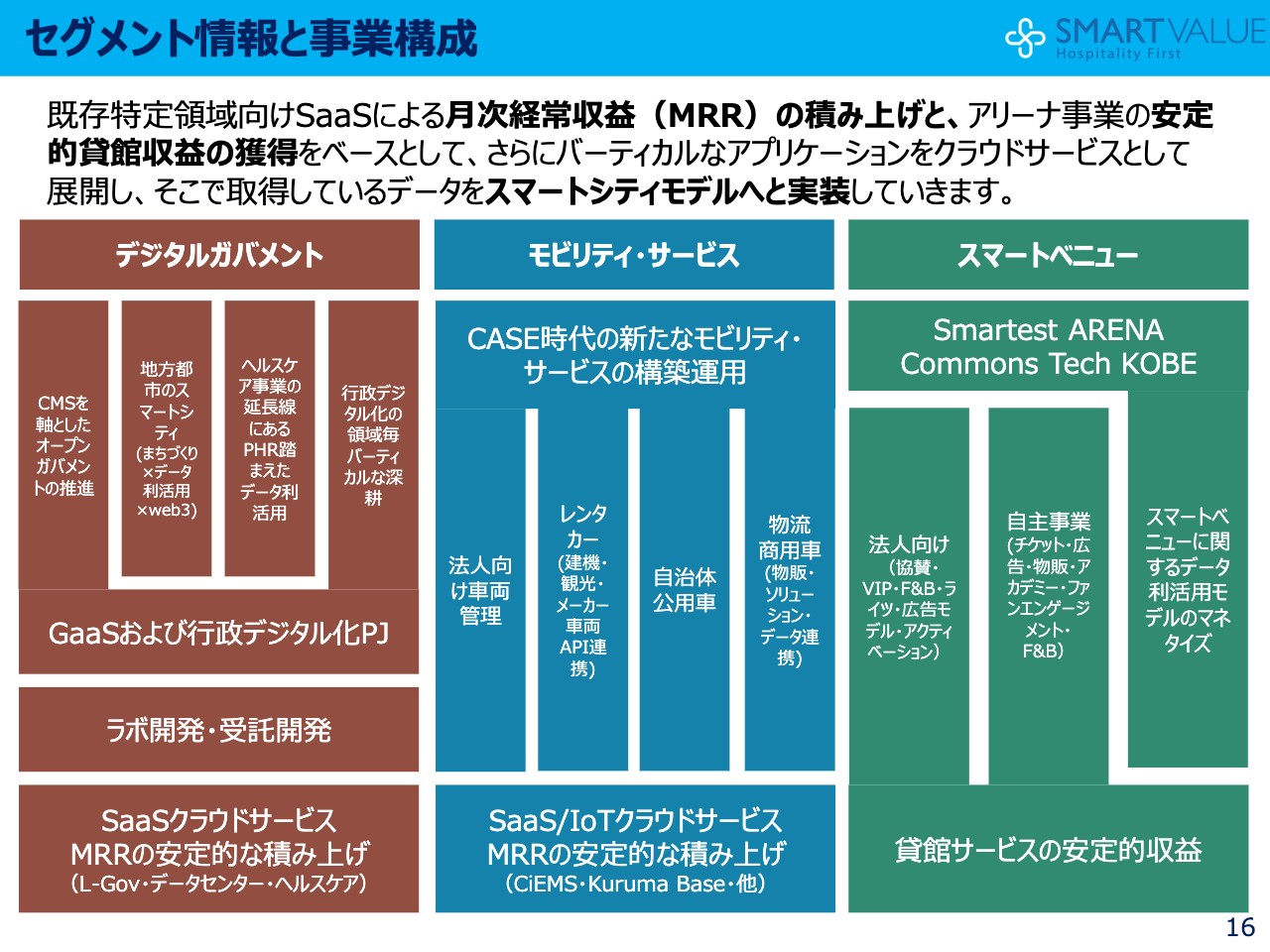

セグメント情報と事業構成

各セグメントの事業構成について細かくお示ししています。やはりベースはストック収入であるMRRの積み上げと、スマートべニューにおいてはアリーナの貸館サービスでの安定的収益があります。その上位で、いろいろなアプリケーションサービスの立ち上げ等を積極的に展開していくモデルをイメージしています。

そして、全体を統合したスマートシティモデルを私たちがしっかりと担っていきたいと考えています。

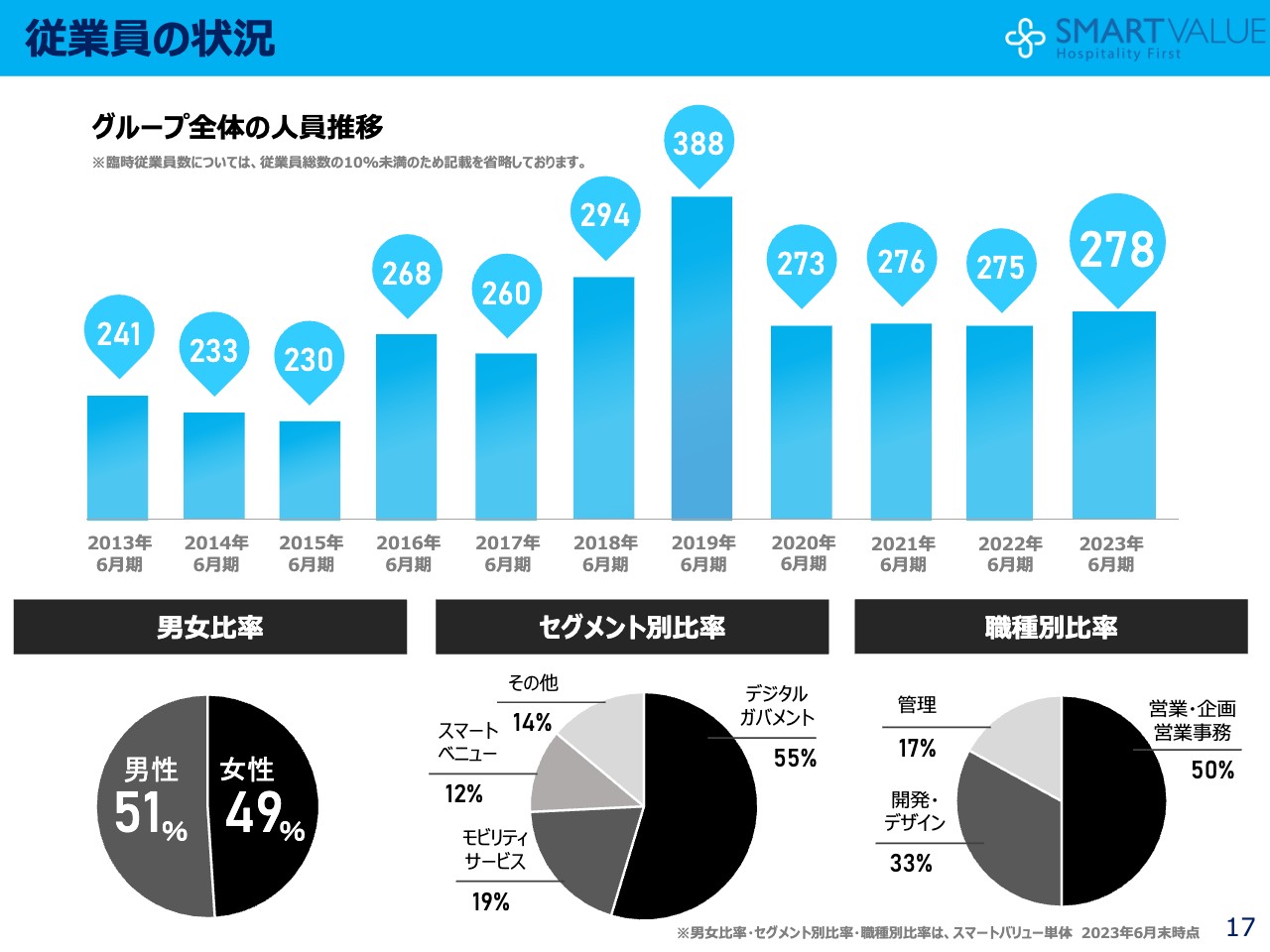

従業員の状況

従業員の状況です。携帯電話事業売却後の過去4年間は横ばいが続いています。セグメント別ではデジタルガバメントが一番多くなっていますが、今後はこの構成が多少変化してくるだろうと思っています。

職種別では開発エンジニア・デザイン・ディレクターが33パーセントにあたる100名強を占めています。残りが営業・企画・営業事務、そして管理が占めるという構成になっています。

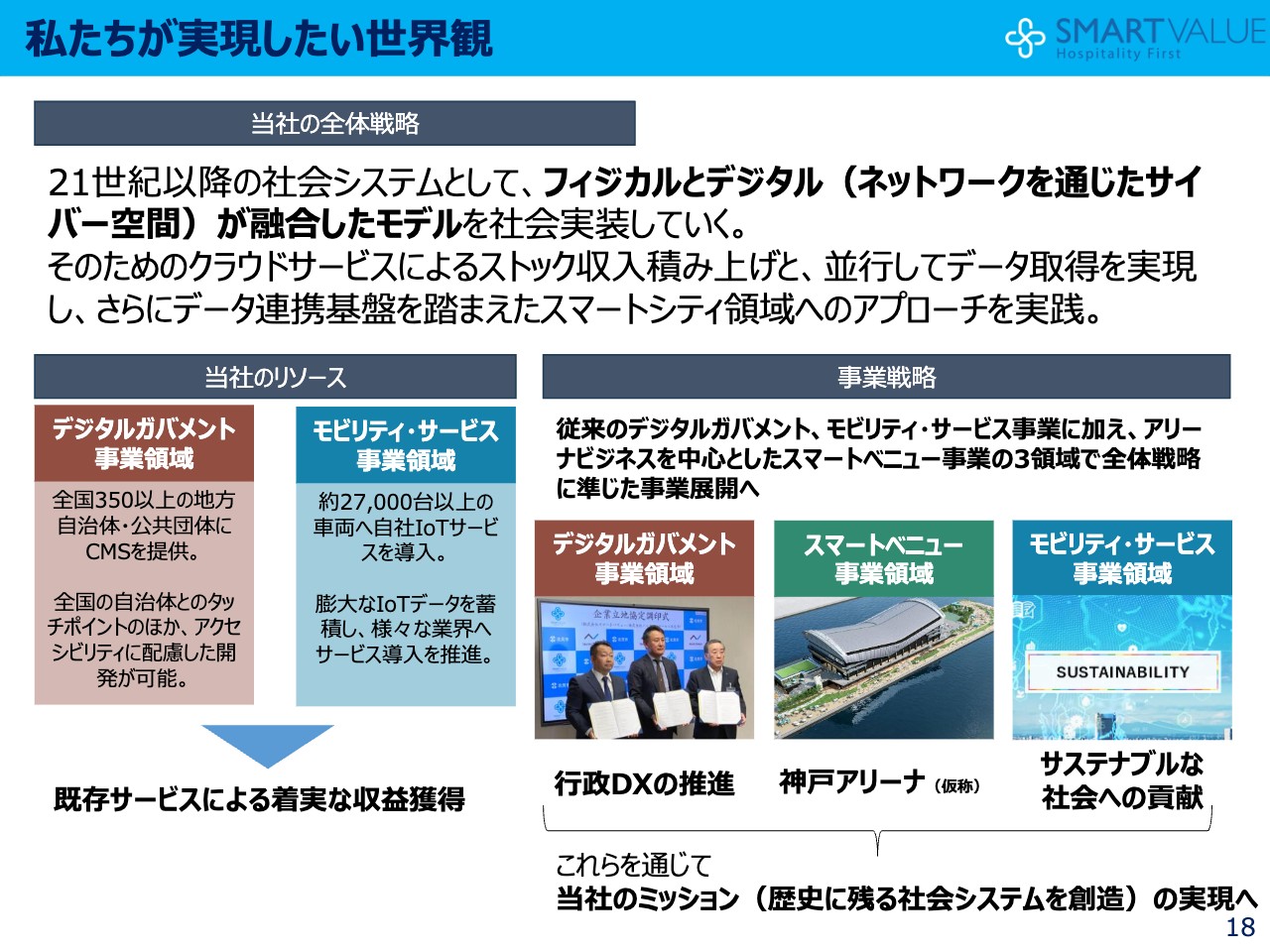

私たちが実現したい世界観

私たちが実現したい世界観についてご紹介します。デジタルガバメント、モビリティ・サービス、そしてスマートべニューという3つのセグメントを通じ、フィジカル(物理的な社会)とデジタル(ネットワークを通じたサイバー空間)が融合したモデルを、街の中に社会実装していきたいと思っています。

デジタルの中のみで完結するモデルは数多くありますが、フィジカルな街の中までデータを活かして最適化するモデルはなかなか出来ておらず、政府の補助金頼みになっています。この部分を民間事業として積み上げていくことを目指しています。

昨今の言葉では「スマートシティ領域」となりますが、そのようなモデルの実現を通して、当社のミッションである「歴史に残る社会システムを創造」を推進していきたいと考えています。

デジタルガバメント:行政DXの推進 1/3

上野真氏(以下、上野):デジタルガバメント事業部門執行役の上野です。どうぞよろしくお願いします。

デジタルガバメント事業部門は自治体向けCLOUD SUITE「ガブクラ」を展開しており、サービスを通じて自治体の課題解決や行政DXの推進を担うことにより、地域社会のさらなる活性化を目指していきたいと考えています。

76期では、KPIの契約数はやや目標を下回りましたが、主力サービスである自治体向けのWebサイト管理ツール、CMSの契約においては順調にシェアを拡大させることができました。全国の市町村でも多くご利用いただいている状態です。

自治体の広報作品に対して表彰を行っている「全国広報コンクール」においても、当社が手がけた福岡県久山町のWebサイトが「総務大臣賞」「読売新聞社賞」を受賞し、神奈川県寒川町のWebサイトが入選をいただきました。本コンクールではこれまで5年連続で受賞しており、シェア、すなわち導入数だけではなく、クオリティにおいても当社サービスが高い評価をいただいている状況です。

76期は、自治体との関係性強化も合わせて進めていました。先ほどお伝えしたとおり、当社は自治体向けのCMSで国内トップクラスのシェアを持っています。この大きな顧客基盤を活かし、サービス提供範囲を拡大していきたいと考えています。

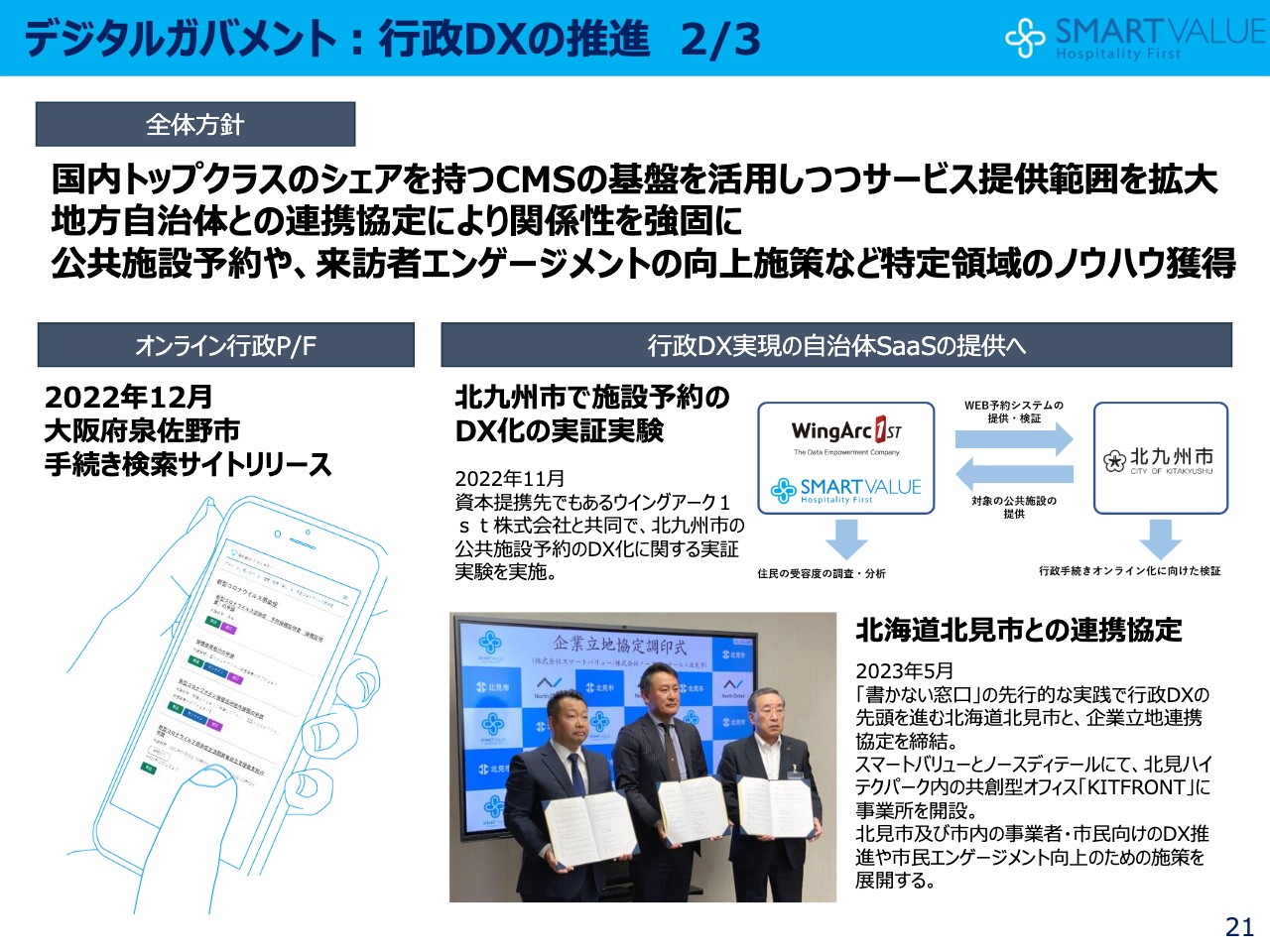

デジタルガバメント:行政DXの推進 2/3

オンライン行政プラットフォーム「GaaS」に関しては、2022年12月に大阪府泉佐野市の手続き検索サイトがスタートしました。さらに、2022年11月には当社の資本提携先でもあるウイングアーク1stと共同で、北九州市において公共施設予約のDX化の実証実験をスタートしています。

また、2023年5月に、全国でも非常に先進的な取り組みを進めている北海道北見市と、自治体窓口のDX「書かない窓口」サービスで企業立地連携協定を締結しました。北見市においては、サテライトオフィス的な位置づけで、事業所も開設しています。

これらの取り組みの大きな目的としては、自治体の業務内容や課題、効率化につなげられるポイントを、私たちが深く理解することです。そして今、その特定業務へ向けたSaaSサービスの開発を進めています。その背景について少しご説明します。

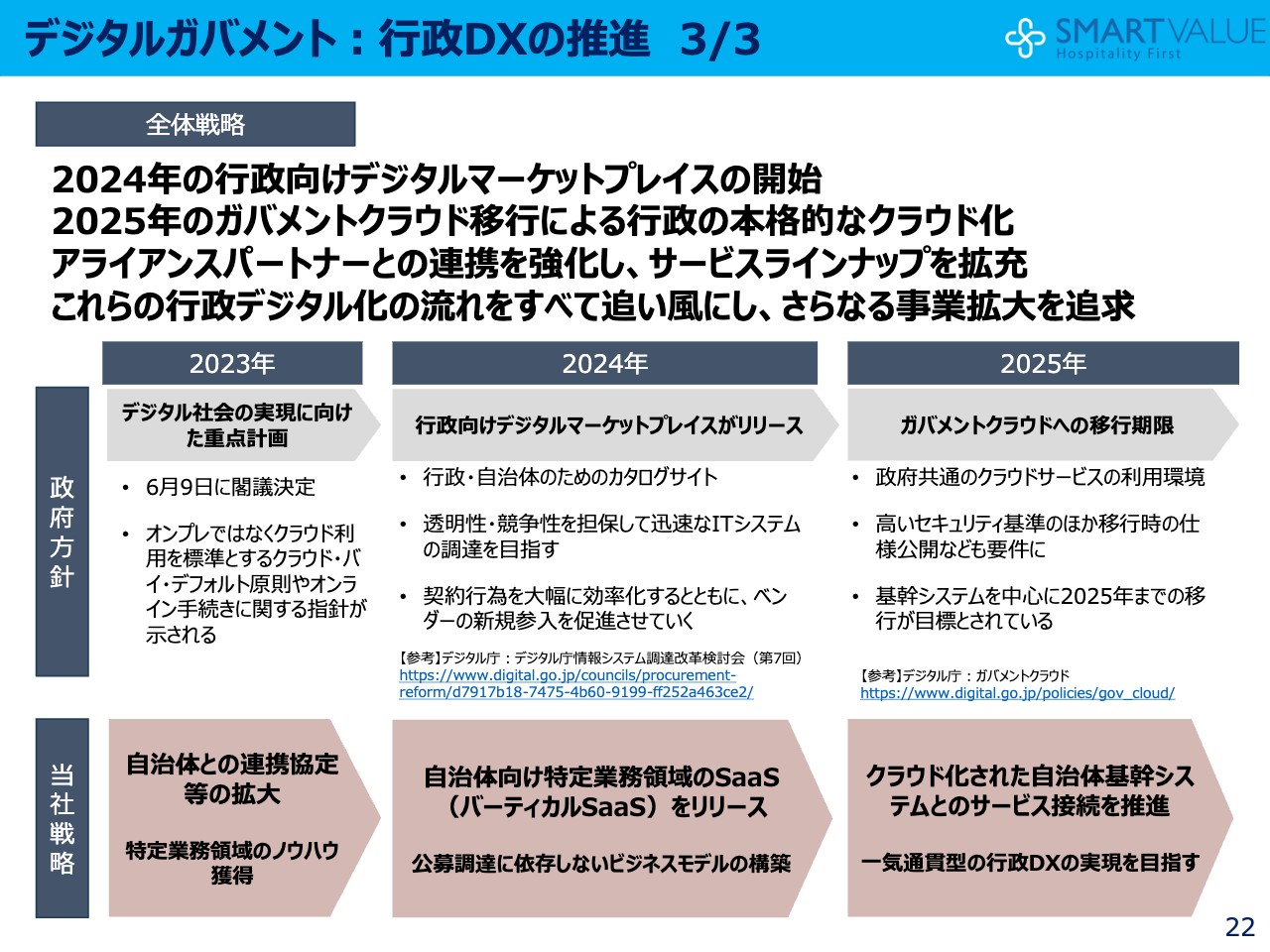

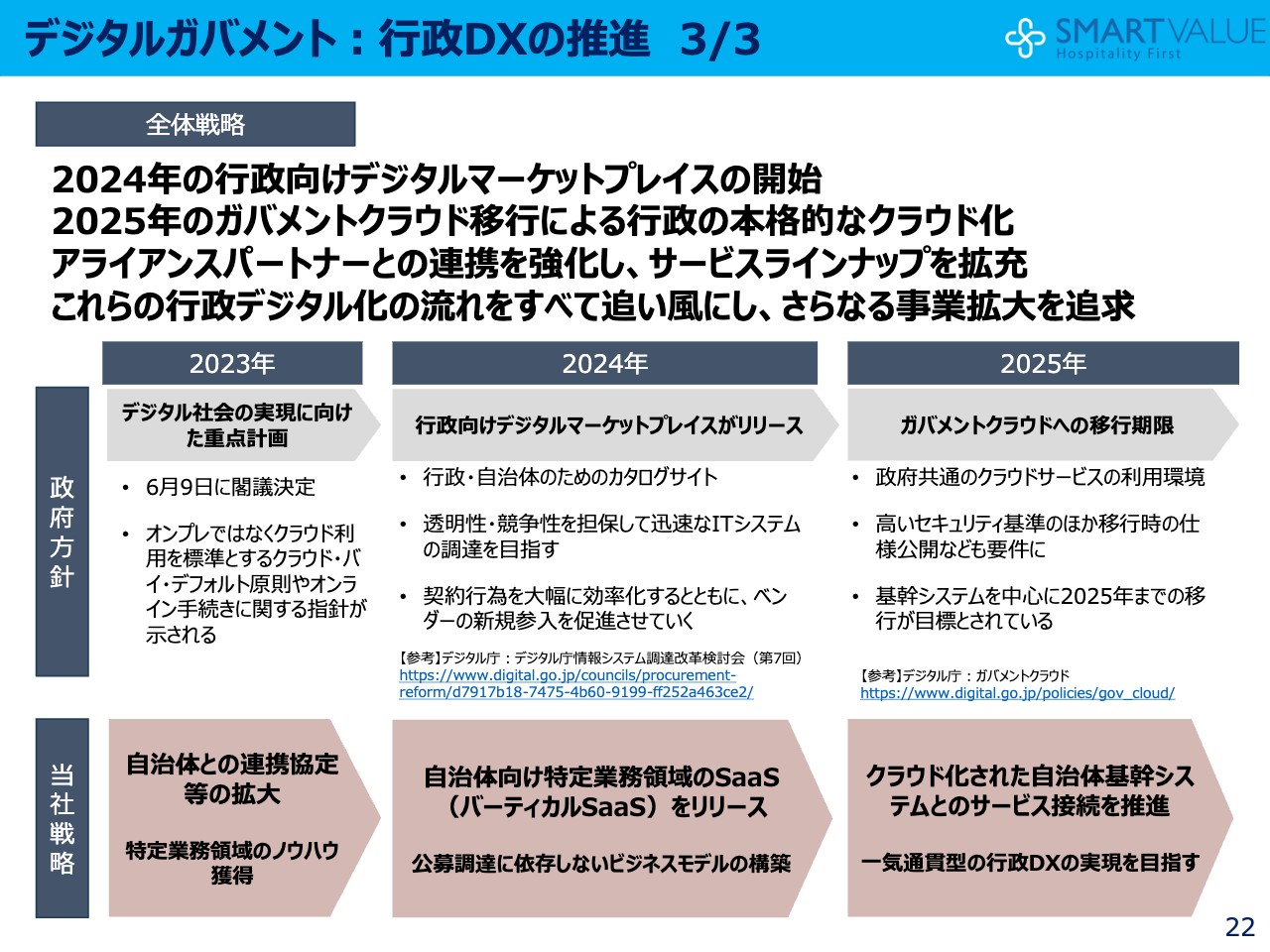

デジタルガバメント:行政DXの推進 3/3

政府全体のデジタル化の方針として、6月9日に「デジタル社会の実現に向けた重点計画」が閣議決定されています。こちらには、クラウドの移行促進やオンライン手続きに関する指針が示されています。

これらの流れも踏まえて、2024年度には行政向けデジタルマーケットプレイスのリリースが予定されています。こちらは行政・自治体のカタログサイトです。

例えば、自治体が勤怠管理システムを導入したい場合に、どのようなシステムを導入したいかという条件指定をして検索すれば、それに見合ったサービスを一括比較できるというものを予定しているようです。

このカタログサイトに掲載する段階で、ベンダー側は所定の契約手続きを行うことになっていますので、自治体側の契約手続きも大幅に簡略化され、スピーディなサービス導入ができることが期待されています。私たちはこのデジタルマーケットプレイスに新たな自治体向けSaaSをリリースしていきたいと考えており、準備を進めています。

さらに、2025年度には、自治体の基幹システムを政府が認証したガバメントクラウドというクラウド環境へ移行していくことが計画されています。基幹システムがクラウド化することによって、従来よりもさまざまなアプリケーションと連携できるようになり、さらなる自治体業務の効率化につながるものであると期待しています。

それらを見据え、自治体との連携強化、世界観を共有いただけるアライアンスパートナーとの連携拡大を推進しています。今年2月に資本業務提携を締結したウイングアーク1st、本日10時に発表したさくらインターネットとの、行政DX領域でのアライアンス拡大を推進しているところです。

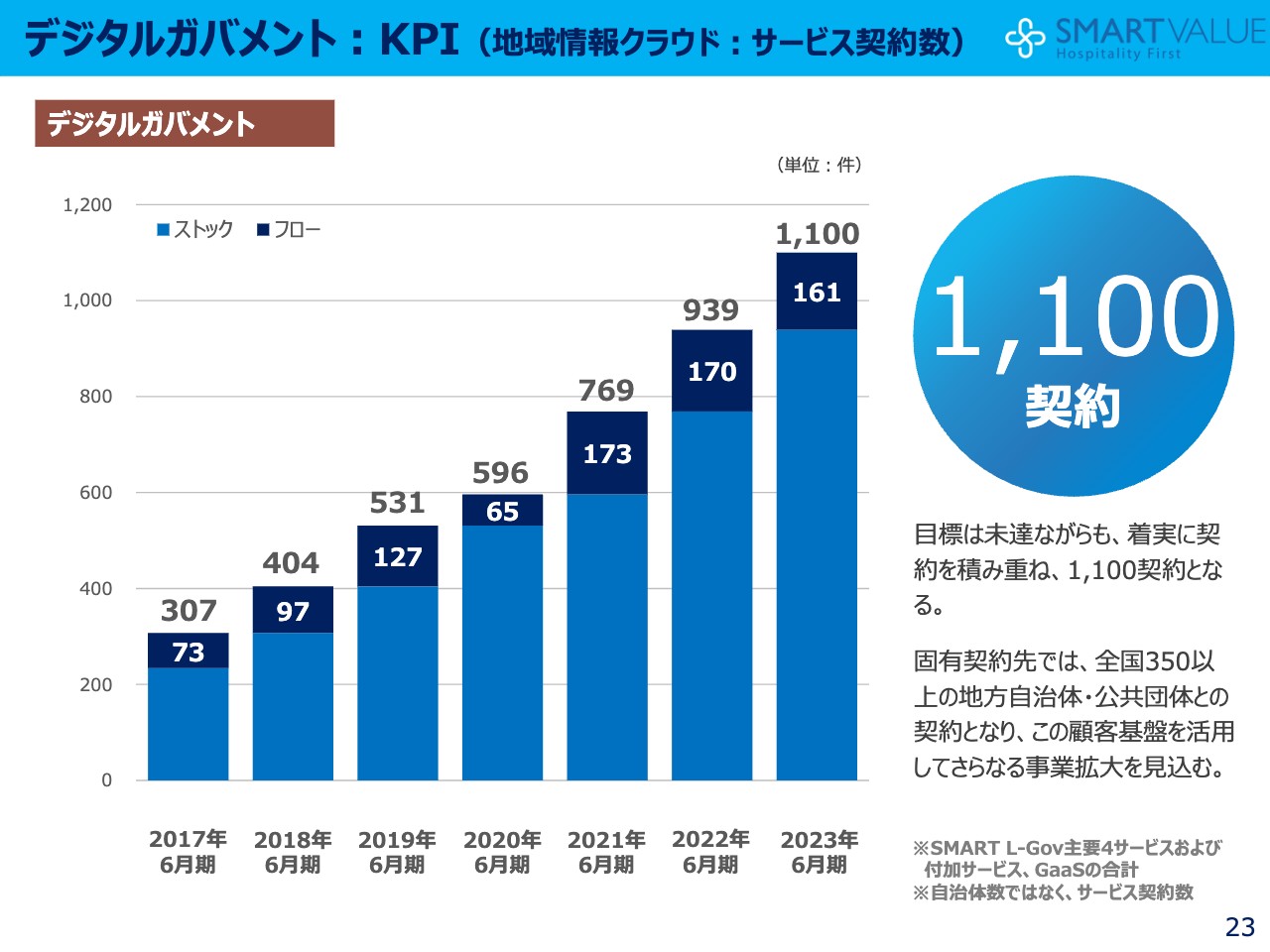

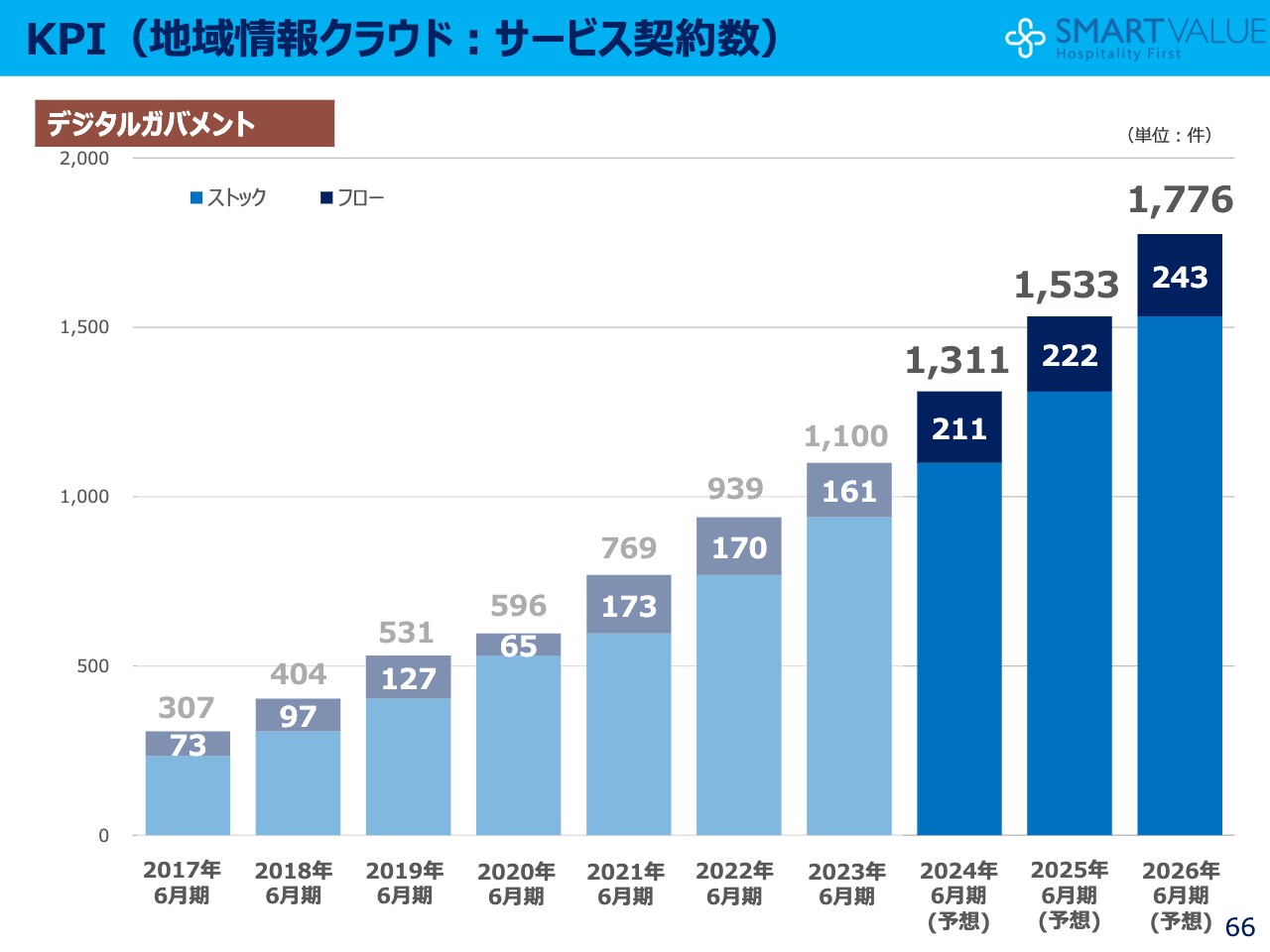

デジタルガバメント:KPI(地域情報クラウド:サービス契約数)

76期のKPIについてです。目標にはやや届きませんでしたが、自治体・地方公共団体との契約数においては、76期末で1,100契約を実現することができました。

契約先のユニーク数としては全国で350団体を超えており、現在はこの顧客基盤を活かして、さらなる事業拡大を目指していきたいと考えています。以上が、デジタルガバメント事業部門の事業トピックスとKPIのご説明になります。

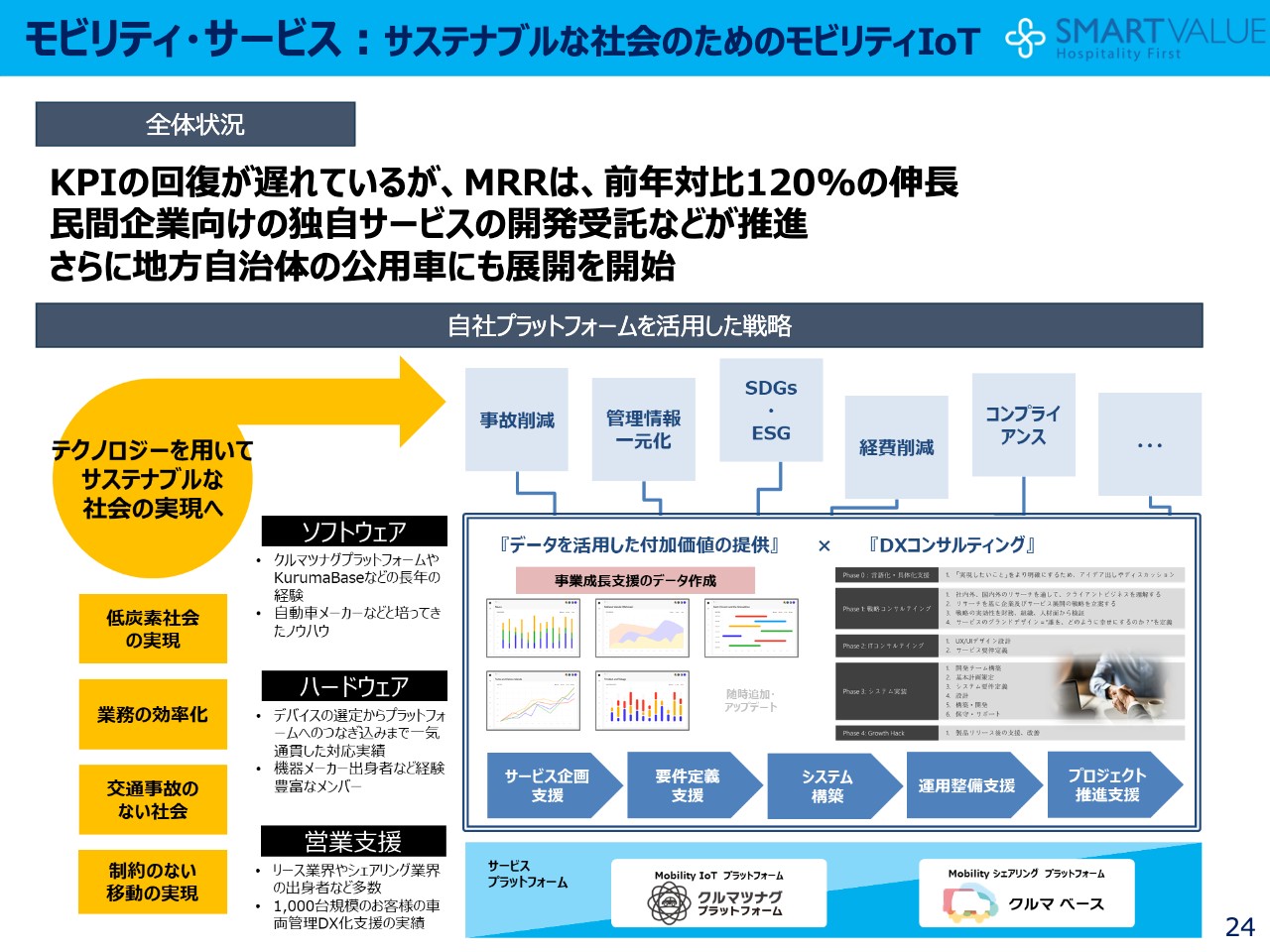

モビリティ・サービス:サステナブルな社会のためのモビリティIoT

森田由基氏(以下、森田):モビリティ・サービス事業部門執行役の森田です。本日は、モビリティ・サービス事業部の76期の成果、戦略についてご説明します。76期はKPIの回復が少し遅れながらも、MRRについては前年対比120パーセントの成長を実現することができました。概況として、少しアゲンストな状態ではあるものの、純増台数を販売計画において着実に積み上げることができたことが要因です。

また、当社の強みと戦略として、地方自治体や一般法人、モビリティを扱う事業者に、ソフトウェアやハードウェアだけでなく、それらを活用するための業務支援、営業支援なども請け負っています。さらに、IoTプラットフォーム、シェアリングプラットフォームを有することで、事業者がスクラッチで開発するよりも大幅なコスト削減と、工期短縮を実現することができています。

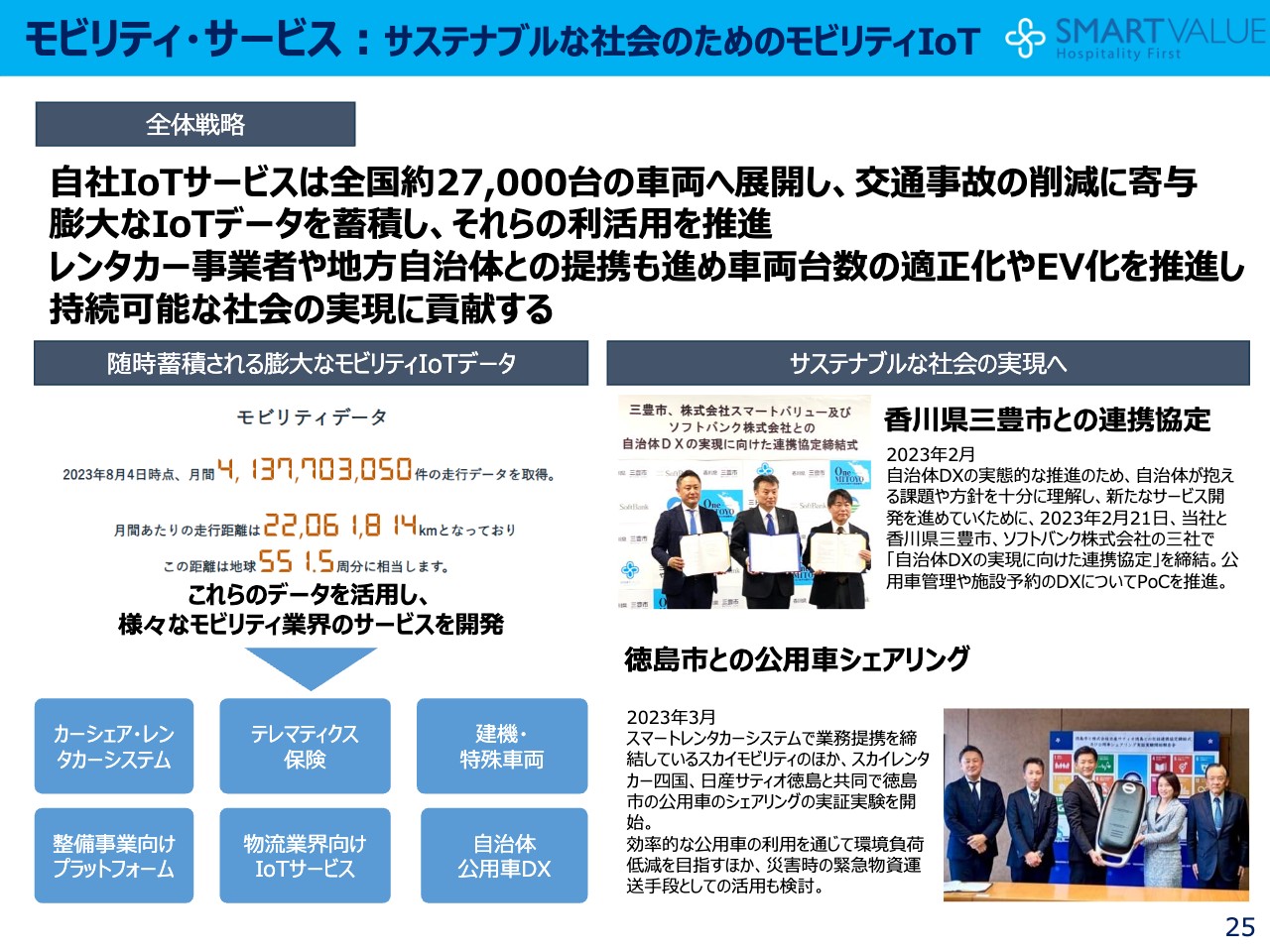

モビリティ・サービス:サステナブルな社会のためのモビリティIoT

これらの強みを活かし、76期はレンタカー業界や建機レンタル業界、自動車損害保険業界、整備業界、物流業界、地方自治体など、さまざまな業界へアライアンス推進、顧客基盤を構築することに成功しました。

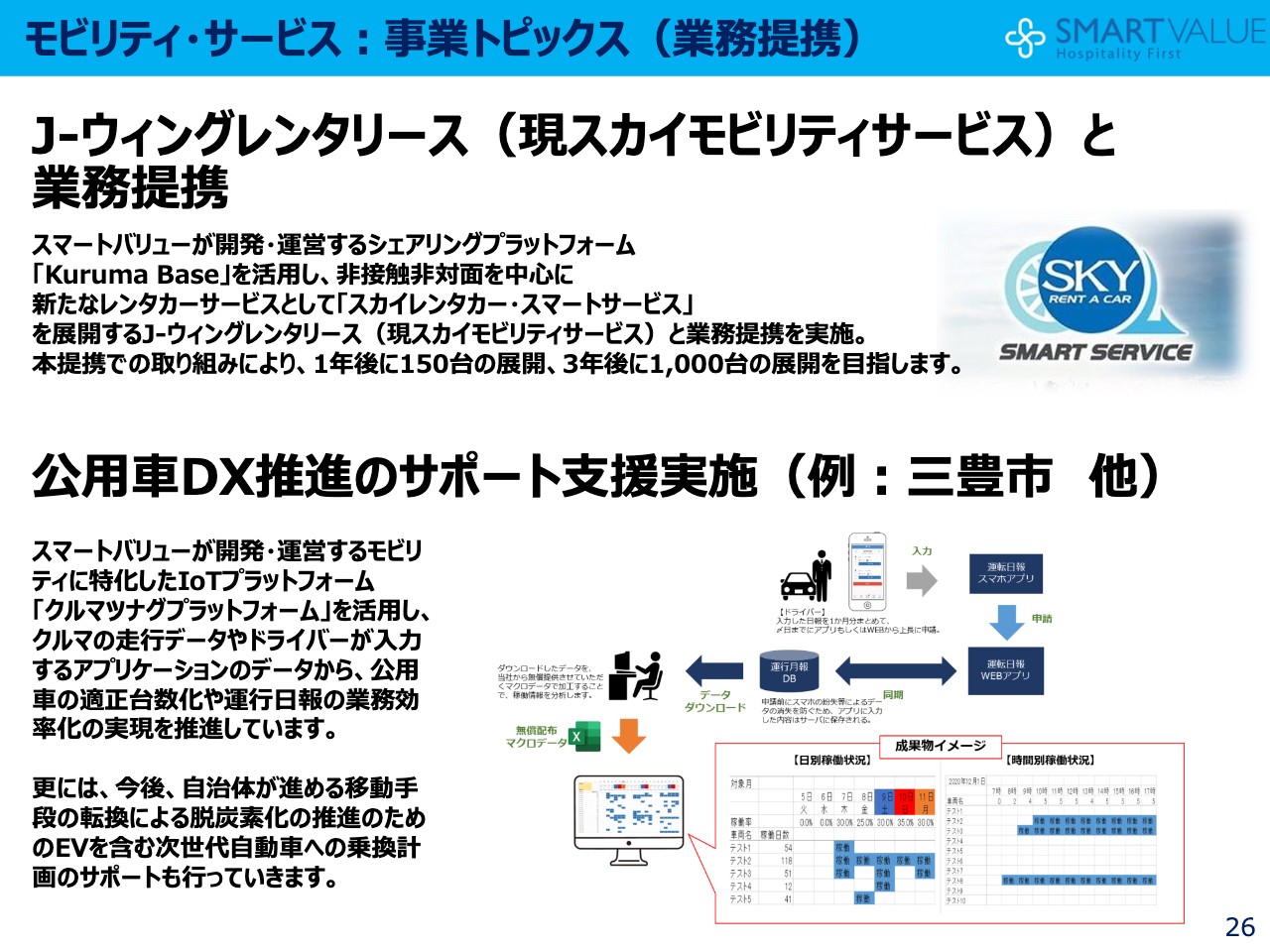

モビリティ・サービス:事業トピックス(業務提携)

例としては、スライドに記載しているように、香川県三豊市との連携協定の件や、スカイモビリティサービス社と業務提携を行い、徳島市の公用車をEVカーシェアで運用するプロジェクトを立ち上げたことなどが挙げられます。

レンタカー業界のDXにチャレンジするべく、スカイモビリティサービス社との提携については、当社は特に注力しています。現在、有人店舗と無人店舗のハイブリッド経営の推進、さらには有人店舗の業務効率化を目的として、共同で事業を推進しています。

地方自治体向けに関しては、車のデータとドライバーが登録したデータを分析し、車両の適正台数の見直しや、道路交通法を遵守するための運行計画の立案、さらには車両の運行日報の自動化に伴う業務効率化などを実現できています。

今後は、徳島市で行ったように、地方自治体が行っている脱炭素化推進のためのEVを含む次世代自動車への乗り換え計画のサポートも積極的に行っていく予定です。

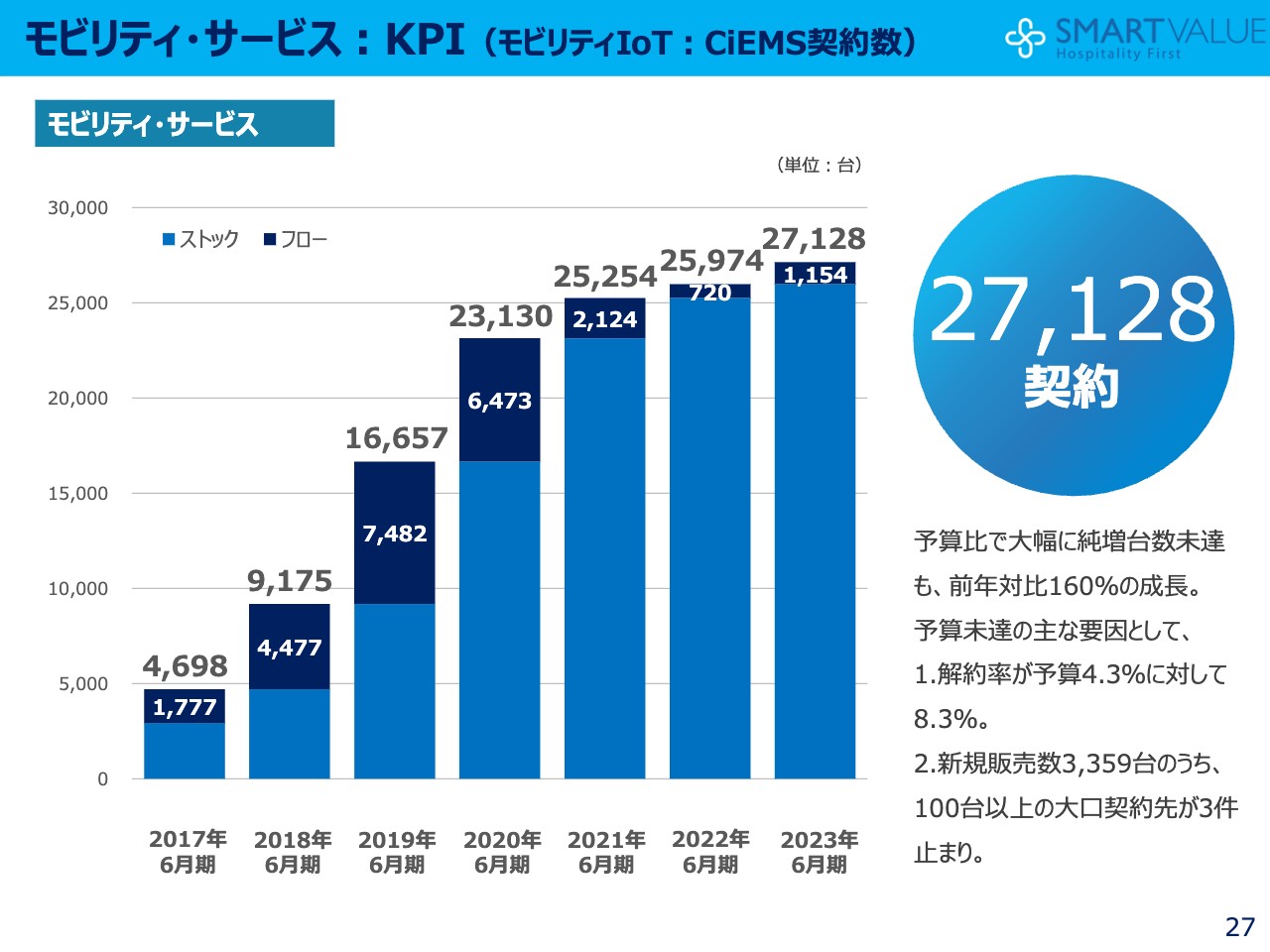

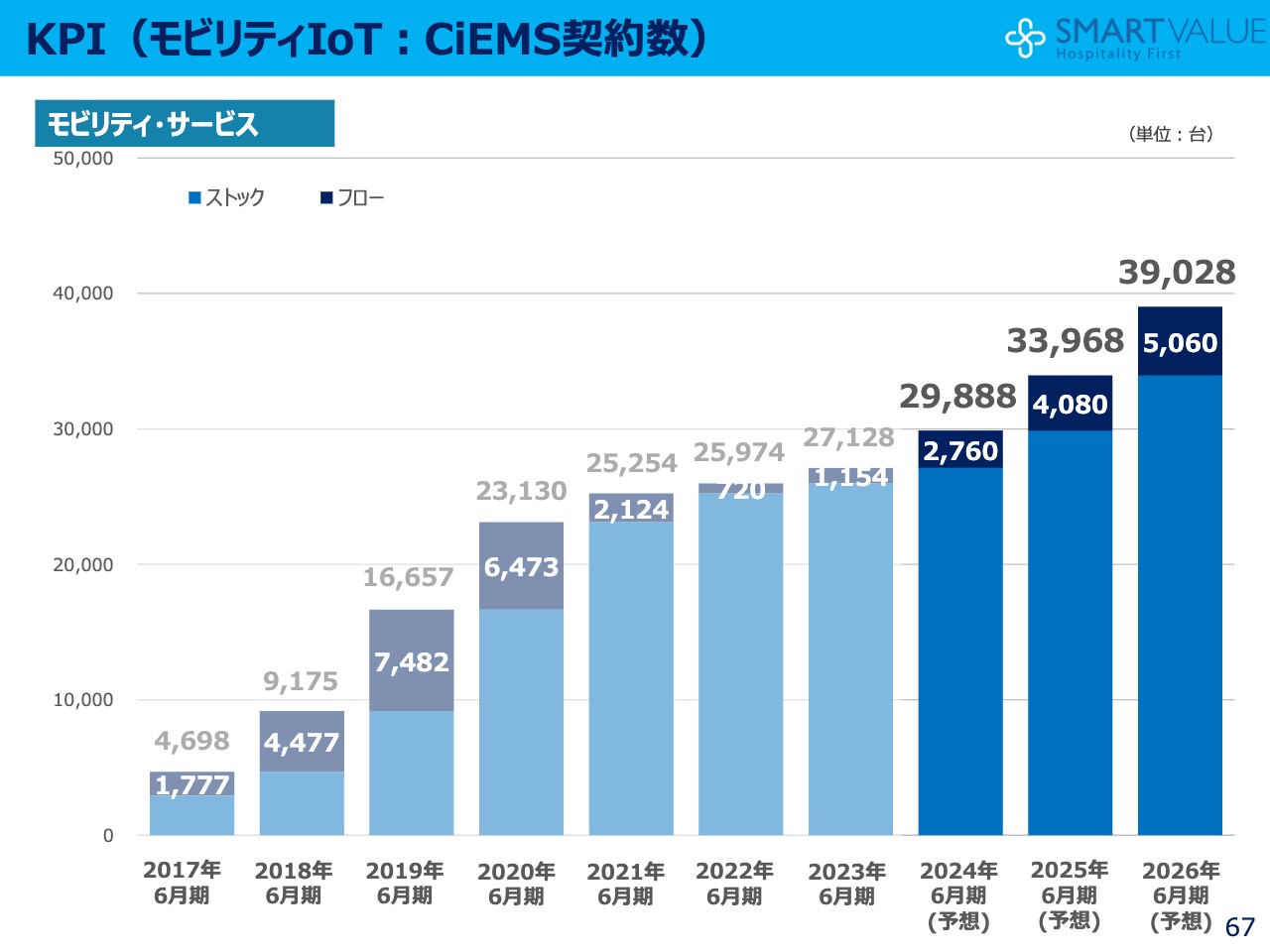

モビリティ・サービス:KPI(モビリティIoT:CiEMS契約数)

KPIの詳細についてご説明します。当社はクラウドサービスに伴い、MRRをしっかりと担保していくことを計画しています。当事業部においても、CiEMS事業のテレマティクスサービス「CiEMS」および「Kuruma Base」事業の積み上げは非常に重要な数字です。

MRRは前年対比120パーセント成長したとご報告しましたが、やはり足元の傾向を見ると、少し伸び悩んでいるところがあります。この課題に対しても、77期以降クリアにするためにしっかりと計画を立てています。

76期にKPIが減少した要因としては、一般法人の減車傾向が前年から継続している状況のため、それに伴って解約率が想定よりも少し膨らんだこと、さらには大口先の取引が少なかったことが挙げられます。

しかし、良かった点もあります。2022年から2023年にかけて、道路交通法の改正がありました。物流業界、運送事業者と同じように、一般法人にもアルコールチェックが義務化されました。当社はこれらの管理アプリケーションサービスを積極的に推進しており、非常に好調でした。

ちなみに、この管理アプリケーションサービスとテレマティクス「CiEMS」サービス双方をご採用いただいた企業の解約は、76期はゼロでした。今後はこの双方の採用をベースとした積極的な営業展開を行っていく所存です。

また、冒頭に渋谷がお伝えしたとおり、モビリティ・サービスにおいては、営業利益は前年対比123.6パーセントの成長を実現できています。これまで少し控えていた人材への投資、増員、既存サービスの改修、また新しいサービスの構築を投資予算として持ち、積極的に行っていく予定です。

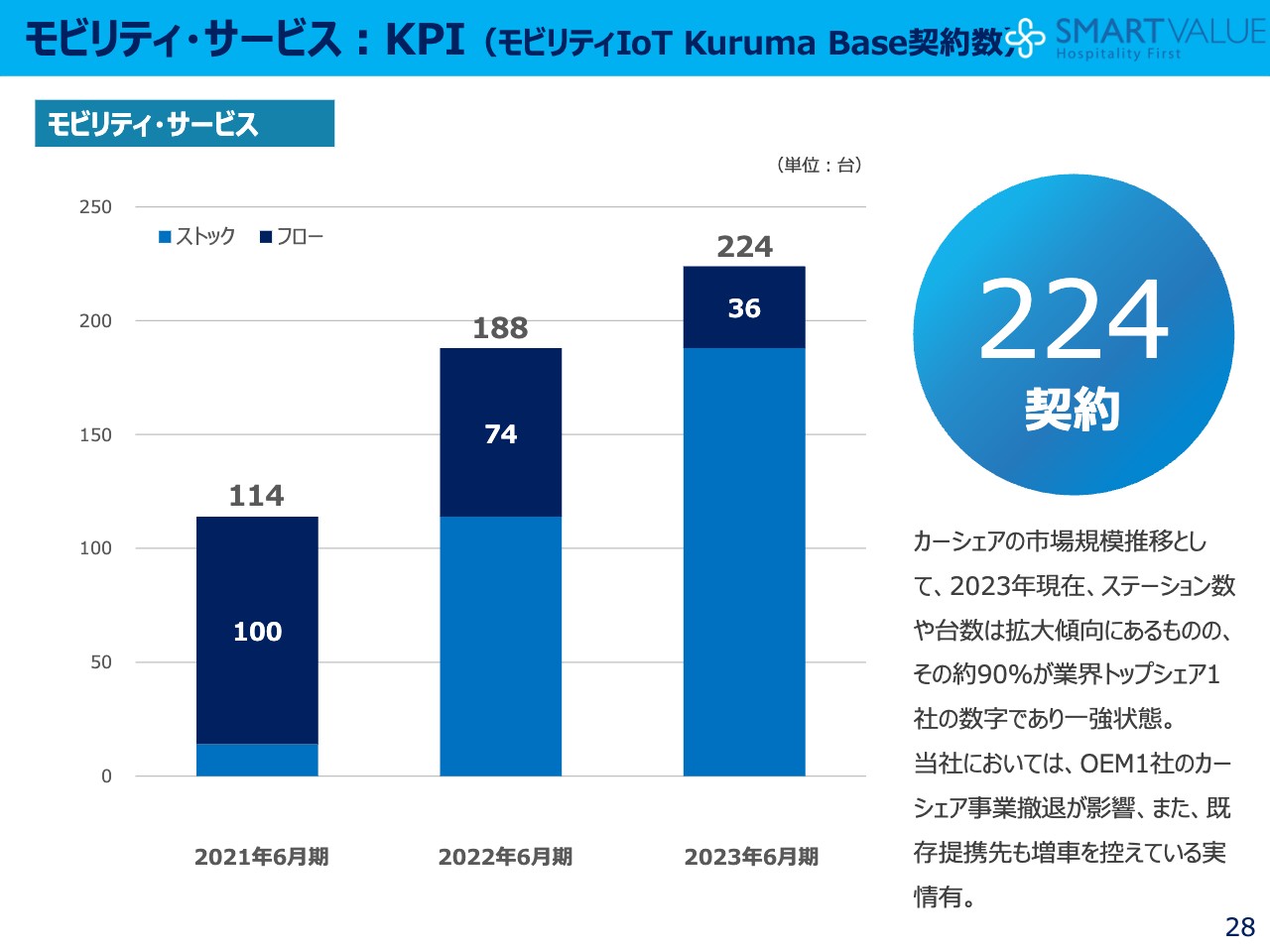

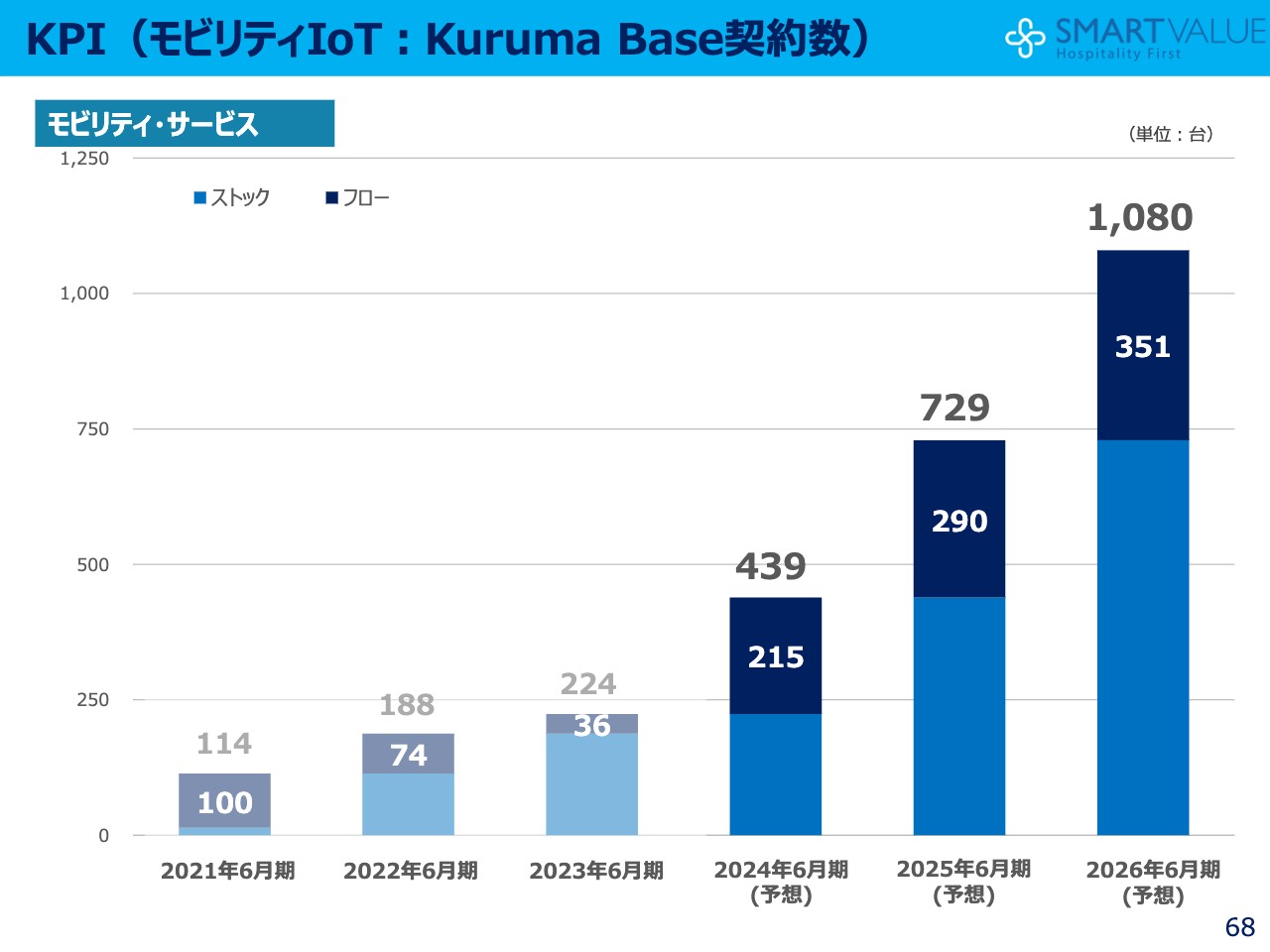

モビリティ・サービス:KPI(モビリティIoT Kuruma Base契約数)

カーシェア事業の「Kuruma Base」についてご説明します。2023年のカーシェア事業の市場背景は、ステーション数や増車台数は、市場として拡大傾向でした。しかしながら、少し細かく見ていくと、カーシェア業界のトップを走っている会社1社の数字であるという事実があります。

当社とお付き合いのある事業者も、市場の動向を様子見し、少し増車を控える傾向がありました。そのため当社も大変苦戦しています。しかしながら、スカイモビリティサービス社との業務提携に伴い、今後レンタカーシステムと当社プラットフォームの連携強化を進めています。

さらに、POC(実証実験)を通じて、観光系のレンタカーだけではなく建機レンタル業界のDX、無人化についても当社プラットフォームが活用できるという手応えを感じています。これらの動きを加速させることで、少し遅れてしまったKPIの回復に努めていきたいと考えています。

今後は、このような各アライアンス企業との事業推進をキーに、市場のニーズに応えられるように事業を加速させていくことをお約束します。

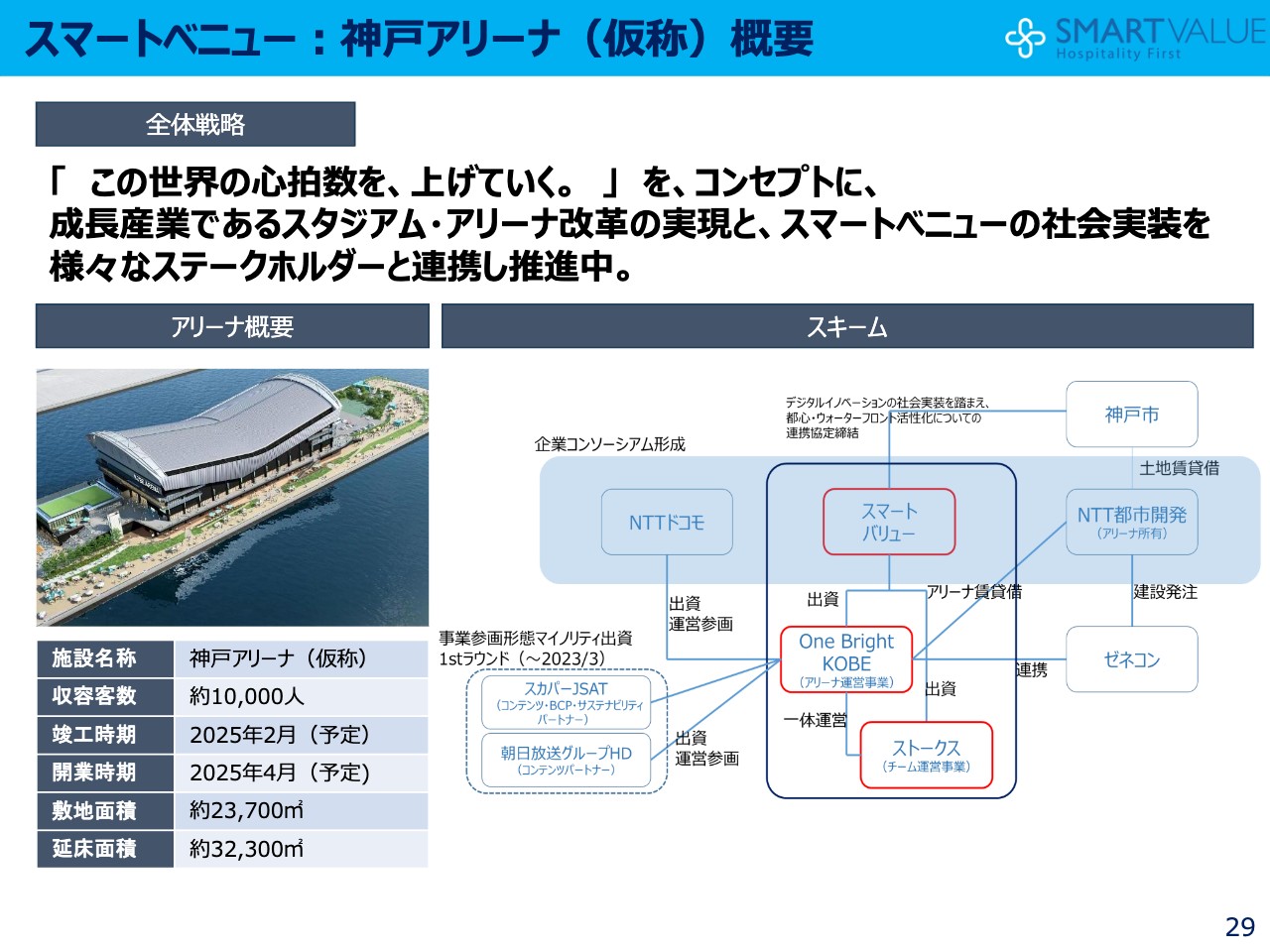

スマートベニュー:神戸アリーナ(仮称)概要

渋谷:先ほど来、問題児だと言っていたスマートベニューの事業構造についてです。神戸のウォーターフロントに、1万人が収容できる物理的なアリーナの建設を進めており、2025年4月、万博が始まる少し前に開業する予定です。スライド右側にスキームを記載しています。NTTドコモ、NTT都市開発、そして当社の3社でコンソーシアムを組んでいます。

アリーナの建設や所有は、NTT都市開発の投資によって行われています。私たちとNTTドコモの2社で出資しているOne Bright KOBEが、連結子会社としてこのアリーナの運営を50年間に渡って担っていくことになっています。また、ストークスというソフトコンテンツのスポーツ事業を行っている会社も子会社になっています。

スカパーJSATや朝日放送グループホールディングスにも、マイノリティの出資で事業に参画を始めていただいた状況です。すでに建設が始まり、徐々に開業時期も見えて、このようなスキームに加え協賛社やパートナーもかたちになってきています。

実は、2025年4月以降の事業調査のかたちでの仮予約は、非常に好調に推移していますので、将来に向けての蓋然性が高まってきたと思っています。

スマートベニュー:民設民営のSmartest Arena

アリーナの運営は当社が行いますので、その中での消費行動等はすべてフルデジタルになります。アリーナだけではなく、周辺エリアのパーク開発にも私たちが何らかのかたちで関わっていくことになっています。そのため、全体では年間300万人の来場者を目指す神戸の新しいランドマークとして、私たちが賑わいの創造を担っていくことになります。

これを民設民営で行い、新しいまちづくりまで進めていくということで、このような概念を私たちは「Smartest Arena」と呼んでいます。世界的に見ても非常に新しい事業モデルになると思っています。

スタジアムアリーナそのものは、従来の日本の公共施設とは違う非常に大きなマーケットとして、欧米を中心にすでに存在していますが、これをもう一歩先、デジタルやまちづくりに関するところまで事業を広げていきます。このような「Smartest Arena」の構想は世界的に見ても最新と考えていますので、このモデルをしっかり成し遂げたいと考えています。

スマートベニュー:神戸市連携協定

そのため、神戸市との連携協定を締結しています。ウォーターフロントエリアは三宮の駅から徒歩だと20分弱かかりますので、モビリティの分野になりますが、回遊性を高める取り組みを行います。

また、デジタルイノベーションの社会実装モデルとして、CRMやWeb3系の技術も活用しながら、市民や来訪者のエンゲージメントを高め、関係人口を拡大するための仕組みを神戸の街の中にリアルに実装していきます。

時間はかかると思いますが、世に言う「スマートシティ」の実装を民設で成し遂げようということですので、神戸に根付くようなかたちでしっかり進めていきたいと考えています。

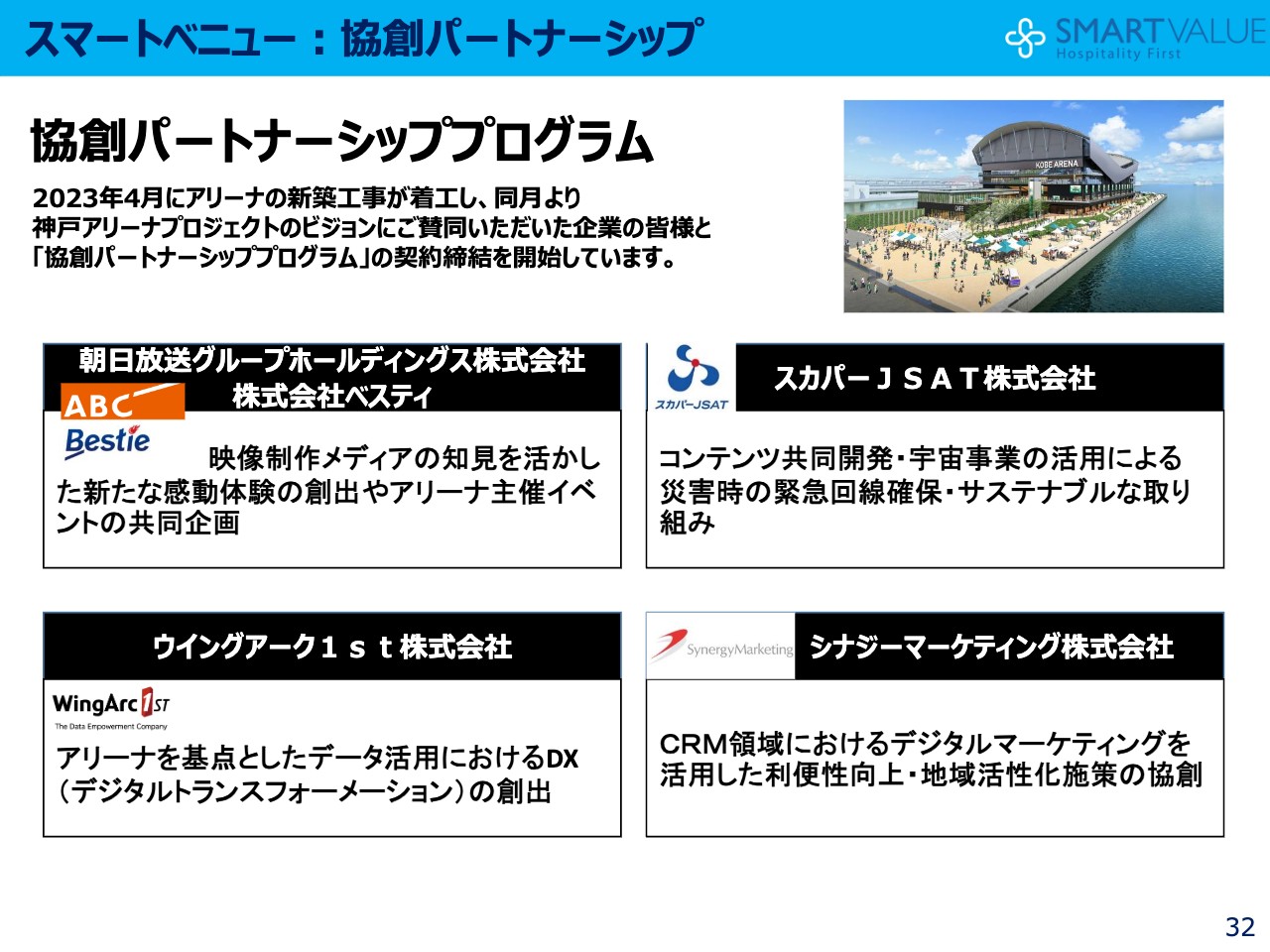

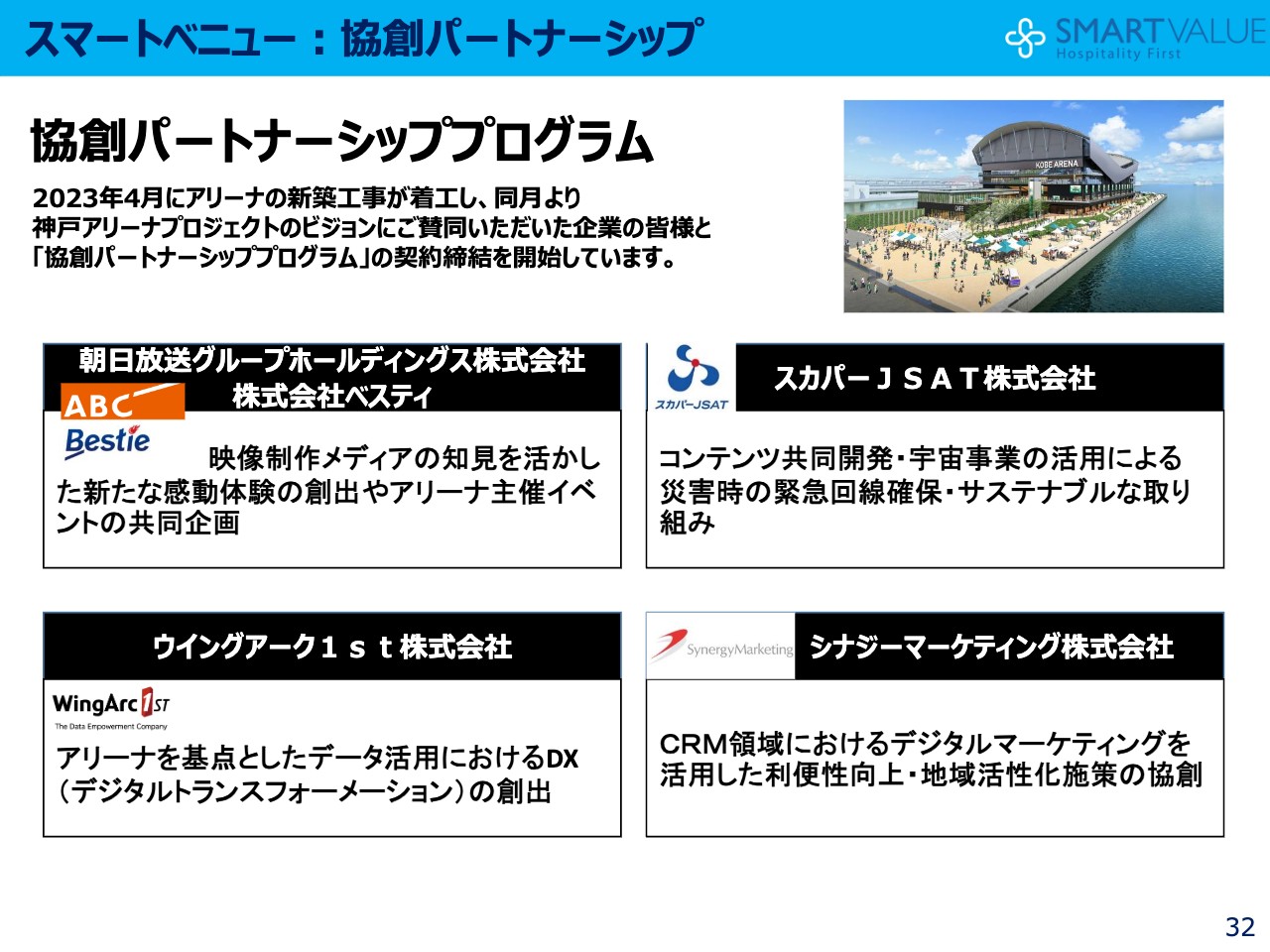

スマートベニュー:協創パートナーシップ

この流れに共感していただいた企業と、「協創パートナーシッププログラム」の契約締結を開始しています。今は朝日放送グループホールディングス、スカパーJSAT、また当社の資本業務提携先であり、データマネジメント事業を得意とされているウイングアーク1st、そしてCRM領域で高いシェアを持っているシナジーマーケティングにご賛同いただいています。

この4社とはすでに協創パートナーシップを発表していますが、今準備をしている会社が何社もありますので、このような方々と一緒になって創り上げていきたいと思っています。

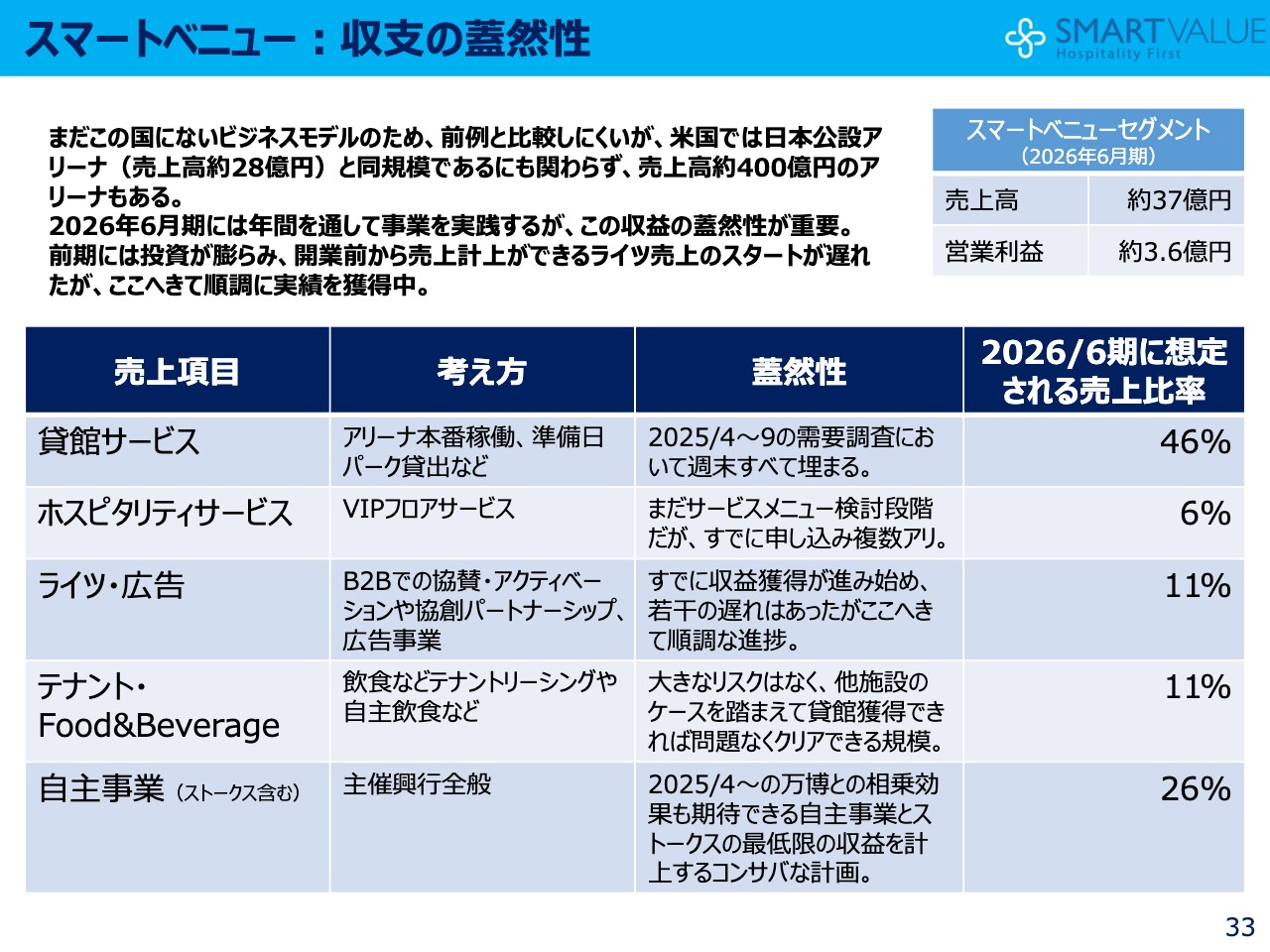

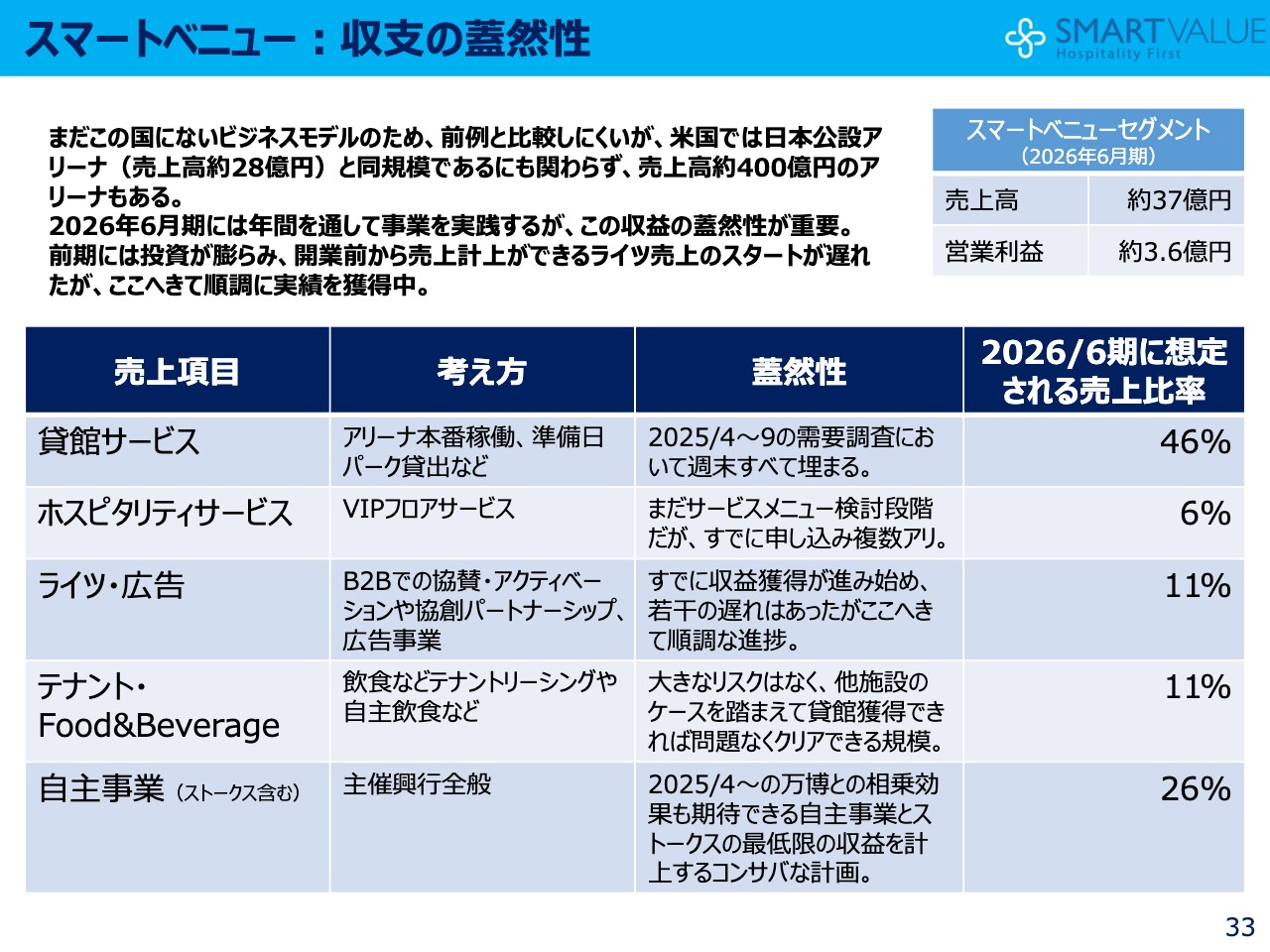

スマートベニュー:収支の蓋然性

スマートベニューの収支の蓋然性についてです。2026年には、売上高37億円、営業利益3.6億円を出す予定になっています。

この中で、先ほど「予約が取れ始めています」とお伝えした貸館サービスが、全売上高の46パーセントを占めると想定しています。ライツ・広告も含めてしっかり取り組むことで、収支の蓋然性、確からしさを高めていく手応えを持ち始めたと考えています。

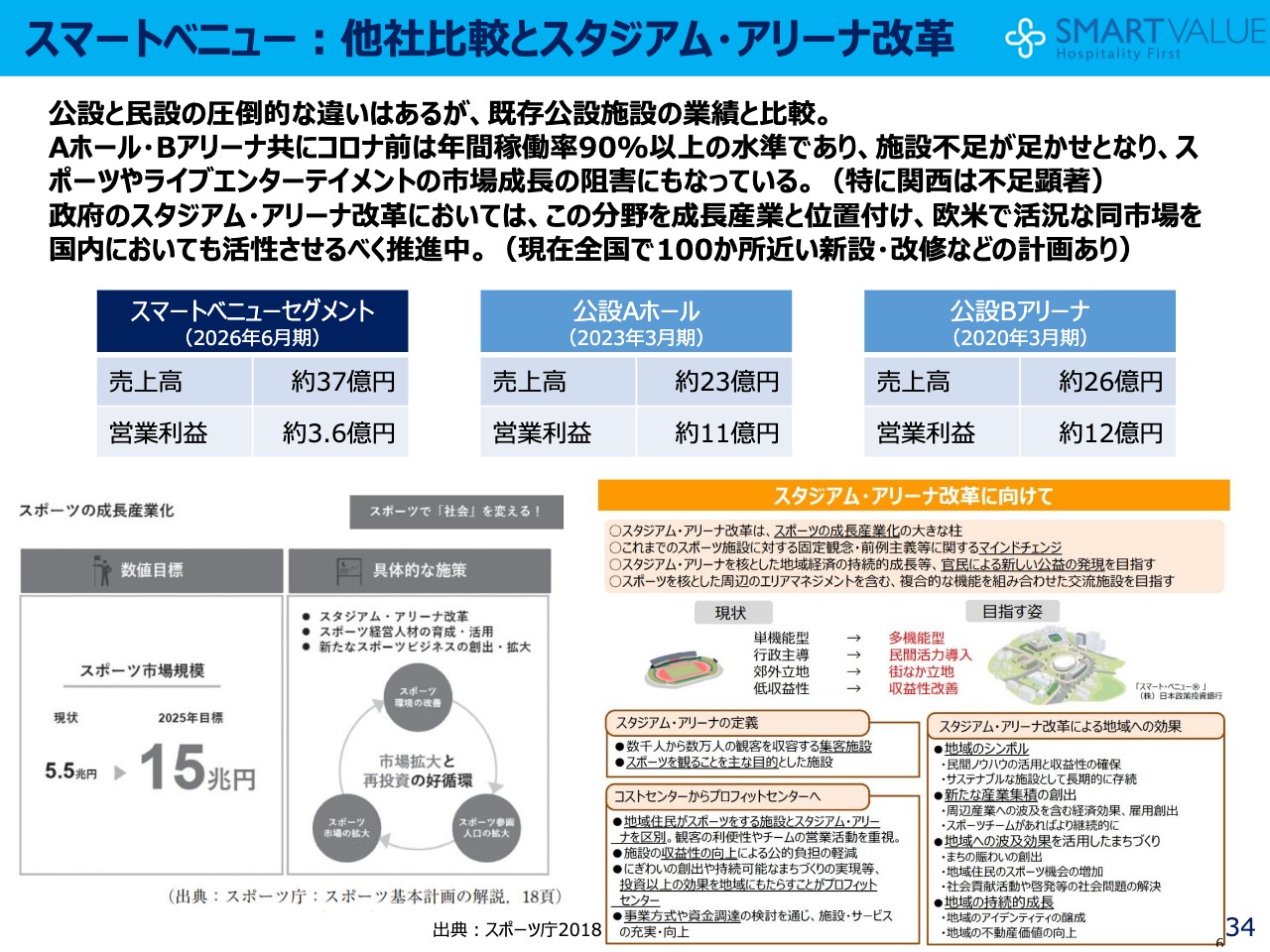

スマートベニュー:他社比較とスタジアム・アリーナ改革

スライドに記載のある公設Aホール・公設Bアリーナについては、コロナ禍前後の売上高と営業利益を記載しています。初期資産の減価償却の関係もあり、今は非常に利益の出やすい状態になっているのかもしれません。

国内にはあまりない、非常に高収益な事業モデルです。私たちも、しっかりとアップサイド側の収益も獲得していくことで、新しいマーケットを開拓したいと考えています。

スマートベニュー:建設進捗

建設状況についてご説明します。これは、経産省やスポーツ庁が提唱しているスタジアムアリーナ改革や、スポーツの成長産業化のような大きな指標に基づいた動きです。

日本全国では、すでに100ヶ所近い新設や改修などの計画があり、私たちを含めた3ヶ所、4ヶ所で、同じモデルのトップランナーとして走り始めていますので、これをかたちにして、成果にしていきたいと考えています。

全社アライアンス戦略

全社のアライアンスという意味合いでは、先ほど来、他社との連携についてお話ししています。全セグメントにおいて、このようなことをさらに進めていこうと考えています。

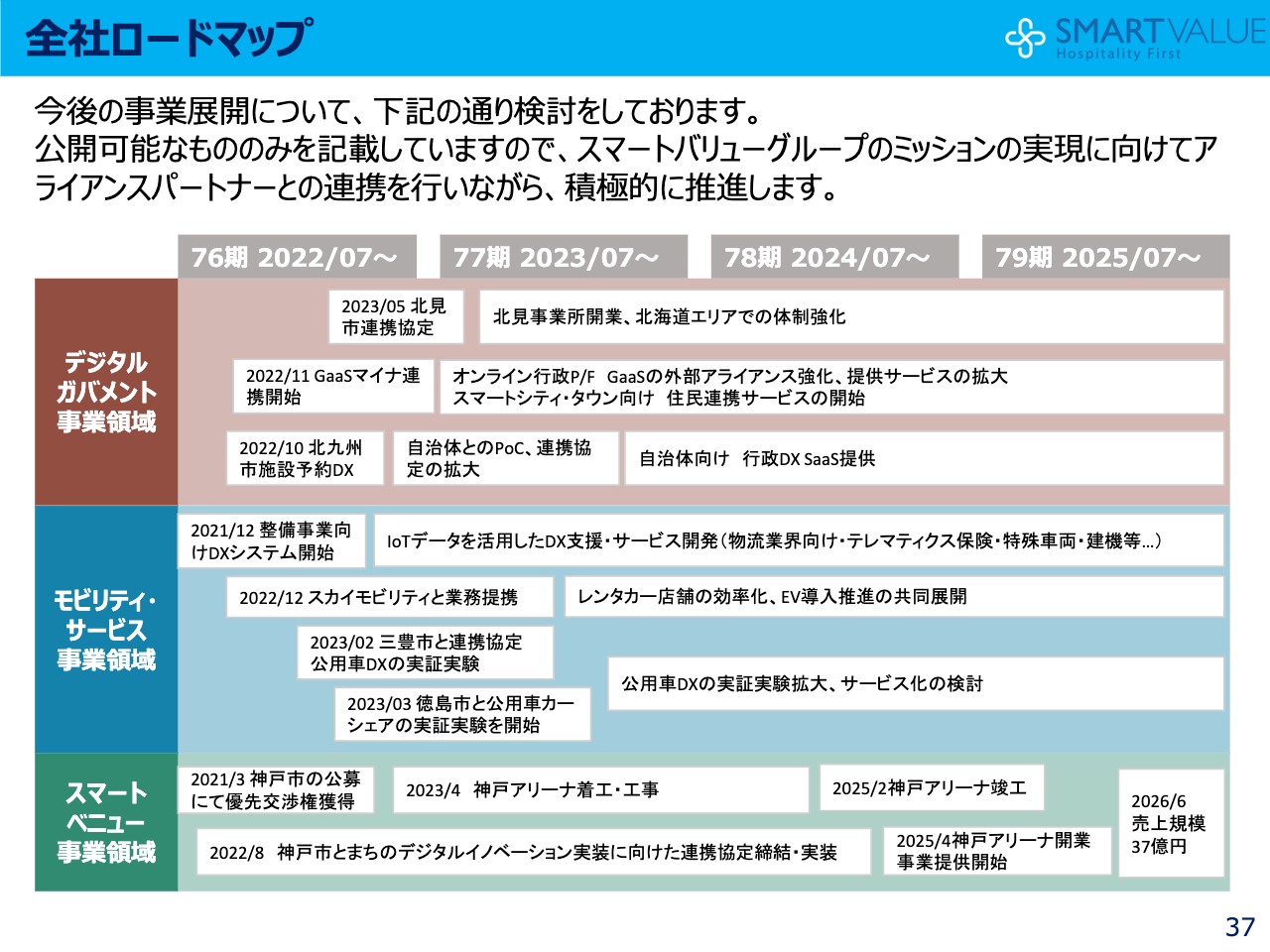

全社ロードマップ

全社ロードマップです。2025年、2026年に向けたロードマップを記載しています。実はここに記載できない、しかしながらすでに水面下ではかなり進んでいるプロジェクトもいくつかあります。それらも今後発表させていただきながら、このような方向性に沿って進めていきたいと思っています。

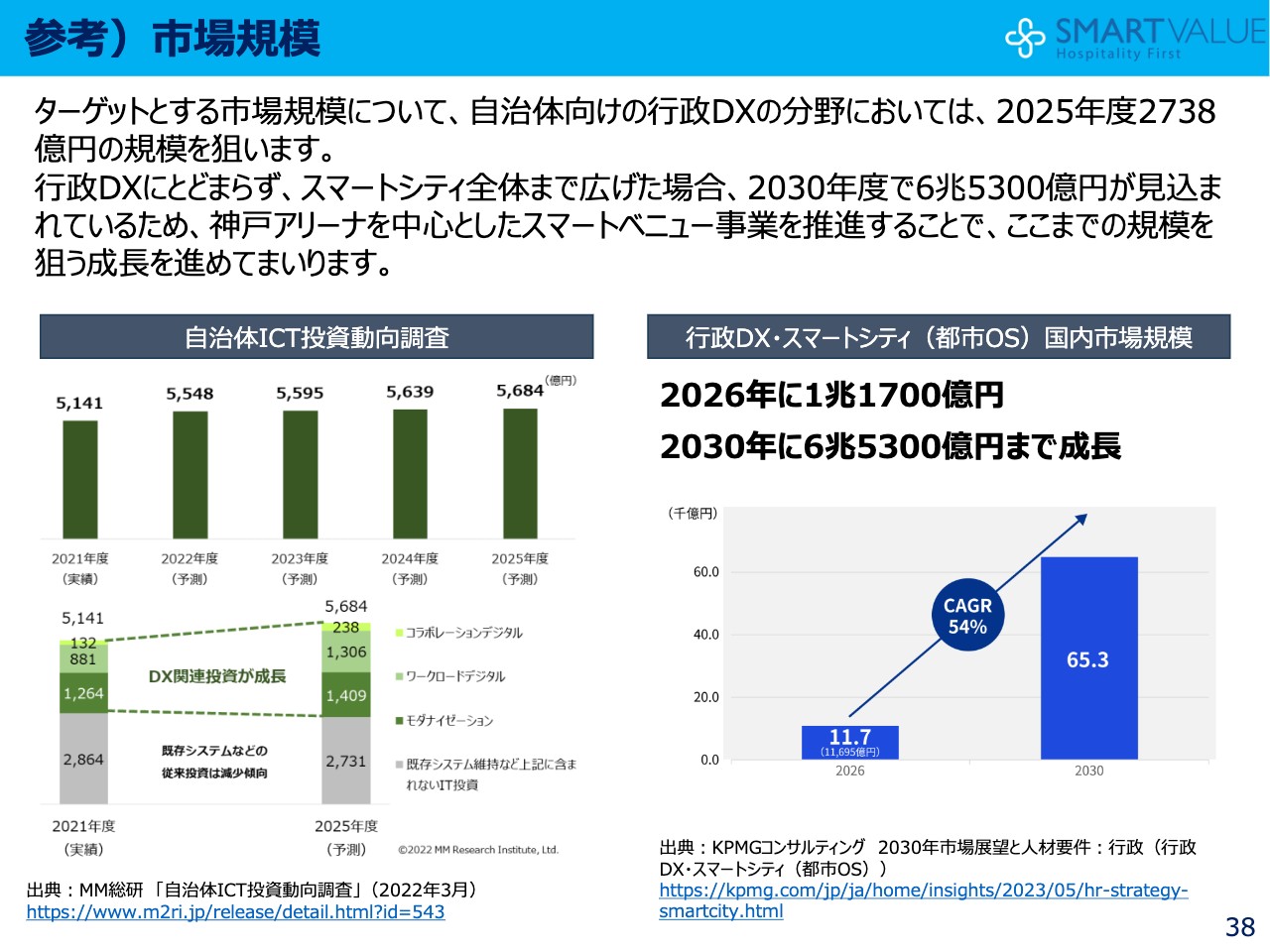

参考)市場規模

市場規模についてです。自治体ICT投資、いわゆる行政DXについては、アプリケーションレイヤーの話になると思いますが、2025年で2,738億円の規模と捉えられています。ただし、ここだけではなく、大きく成長すると言われている行政DX・スマートシティまで含めた国内のマーケットは、2030年には6兆5,300億円に達すると言われています。

当然、データベースやアプリケーションだけではなくデバイスも入ってくると思いますが、このマーケットを私たちがいかに参画していくのか、今取り組んでいるとご理解いただければと考えています。

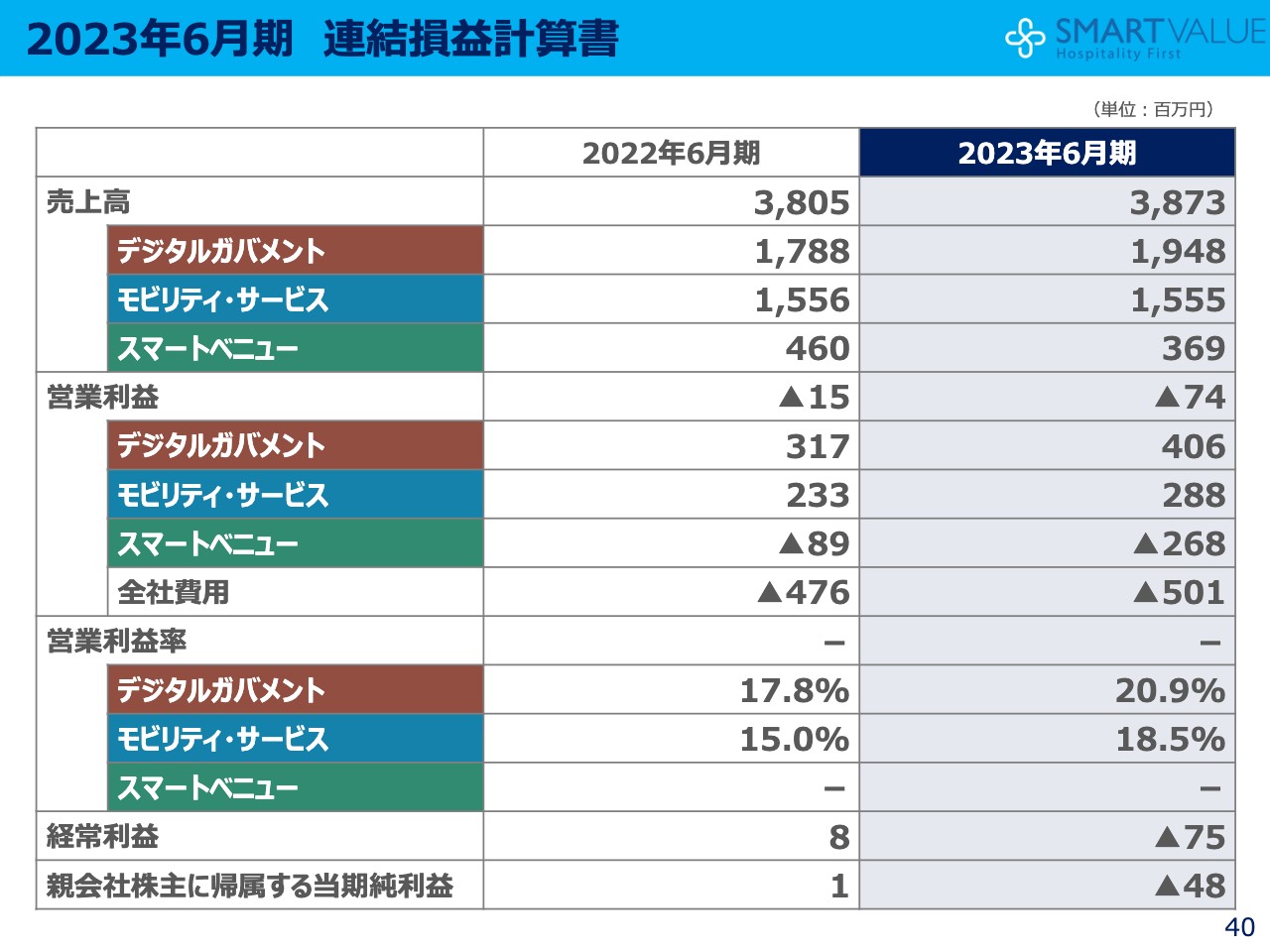

2023年6月期 連結損益計算書

決算概要です。売上高は38億7,300万円、営業損失は7,400万円の赤字、親会社株主に帰属する当期純損失は4,800万円の赤字となり、もともと黒字を計画していたところから、このようなかたちになりました。

デジタルガバメントとモビリティ・サービスともに営業利益は120パーセント以上の伸長ですが、スマートベニューで約2億円弱のビハインドがありましたので、理由ははっきりしています。これを改善する流れはできていますので、今期以降、しっかりかたちを作っていきたいと思っています。

私たちとすれば、決してネガティブな発想ではないことをご理解いただければと思っています。

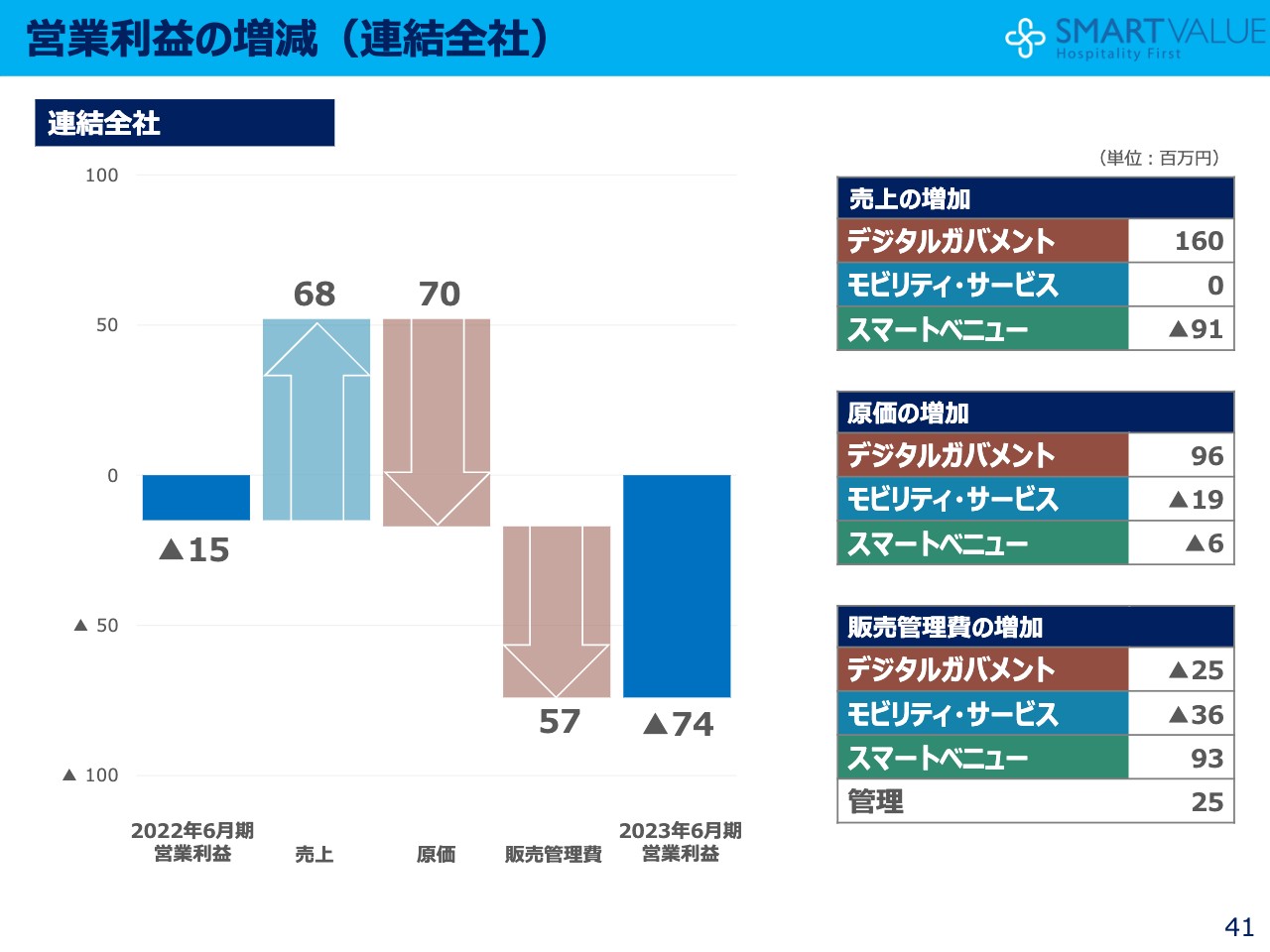

営業利益の増減(連結全社)

営業利益の増減増減については、スライドに記載のとおりです。先ほどご説明したスマートベニューの部分が非常に大きかったとご理解ください。

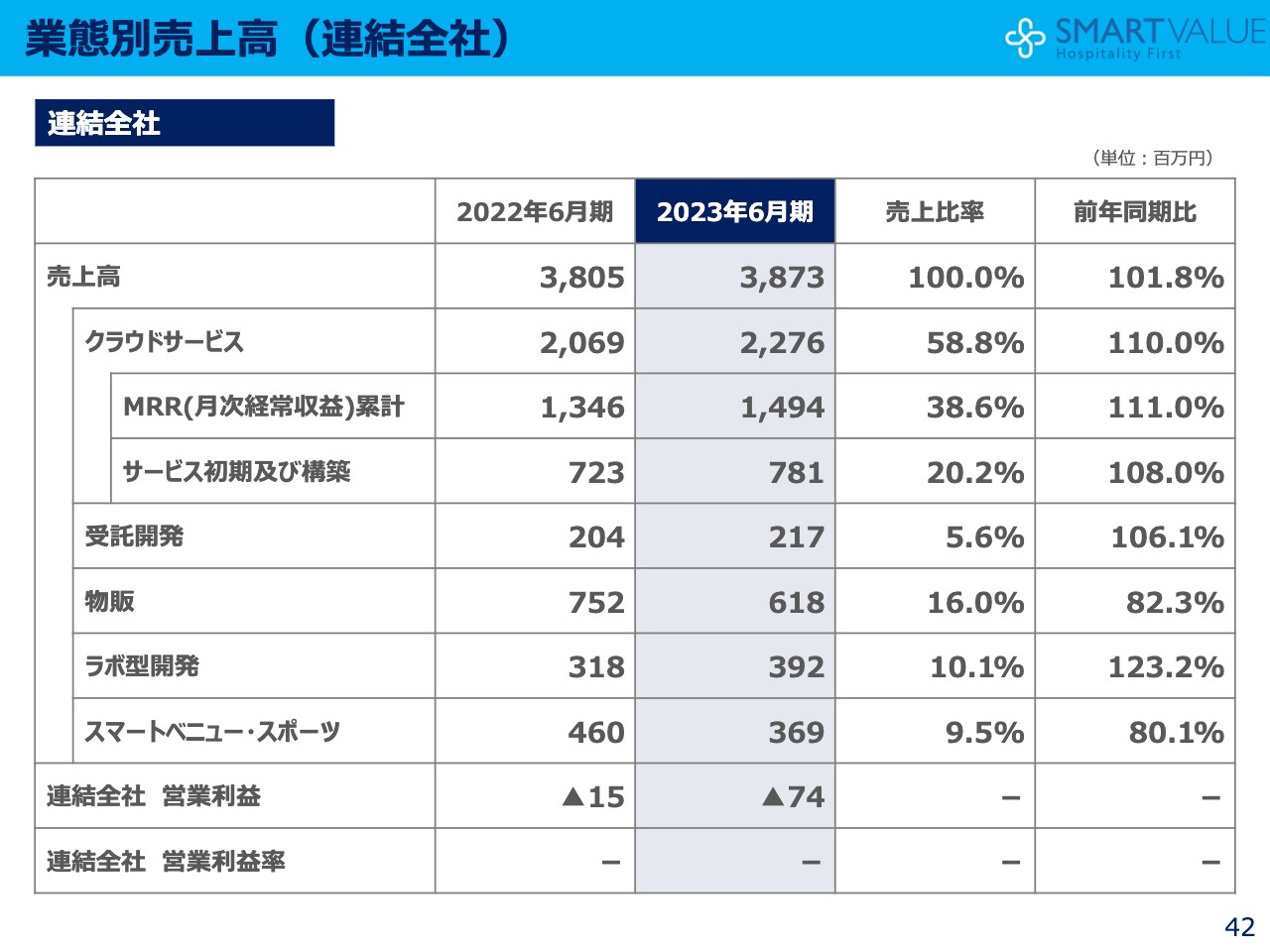

業態別売上高(連結全社)

連結全社の売上高です。特徴的に点は、クラウドサービスが全売上高に占める割合で、58.8パーセントとなっています。昨年は54パーセント台でしたので、これが上がってきたということは、私たちの業態転換、ポートフォリオの入れ替えがうまく進んでいることの表れです。

また、MRRについては38.6パーセントとなり、昨年は33パーセントから34パーセントでしたので、非常に良い状態になっています。

その反面、物販は前年同期比では82.3パーセントですが、こちらはスムーズに減収させていくような流れになっています。

業態別売上高(デジタルガバメント)

デジタルガバメントです。クラウドサービスが8割弱まで売上比率を伸ばしています。

業態別売上高(モビリティ・サービス)

モビリティ・サービスです。半分弱がクラウドサービスで、物販が約4割という構成になっています。

業態別売上高(スマートベニュー)

スマートベニューです。スマートベニュー・スポーツが100パーセントとなっています。

売上高の推移(連結全社)

売上高については、上期下期それぞれ前期との比較をスライドに記載しています。こちらは資料の中でも公開しているため、ご確認ください。

営業利益の推移(連結全社)

連結全社における営業利益の推移です。

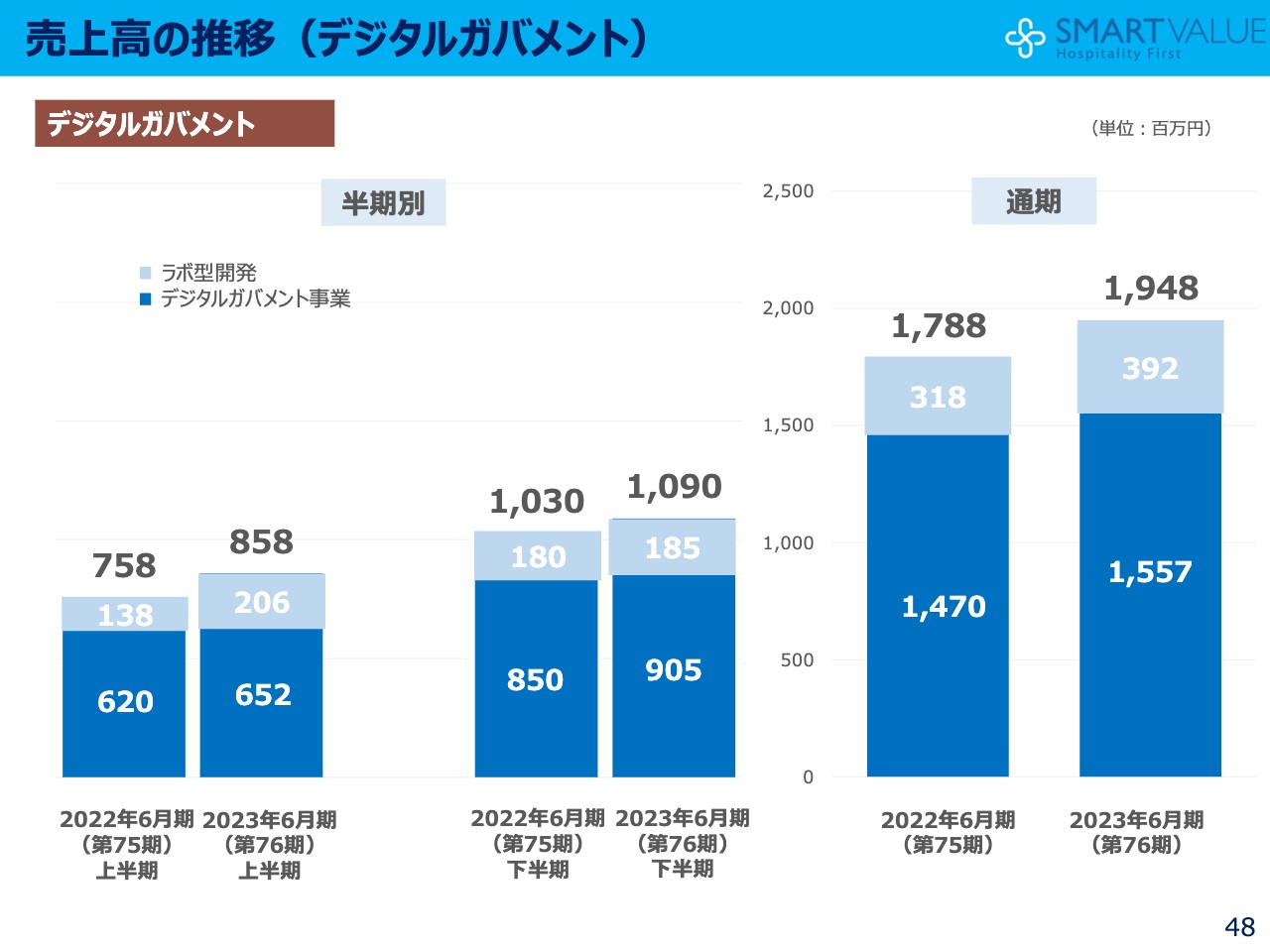

売上高の推移(デジタルガバメント)

デジタルガバメントの売上高の推移です。スライドでは、ラボ型開発とデジタルガバメント事業に区分して記載しています。

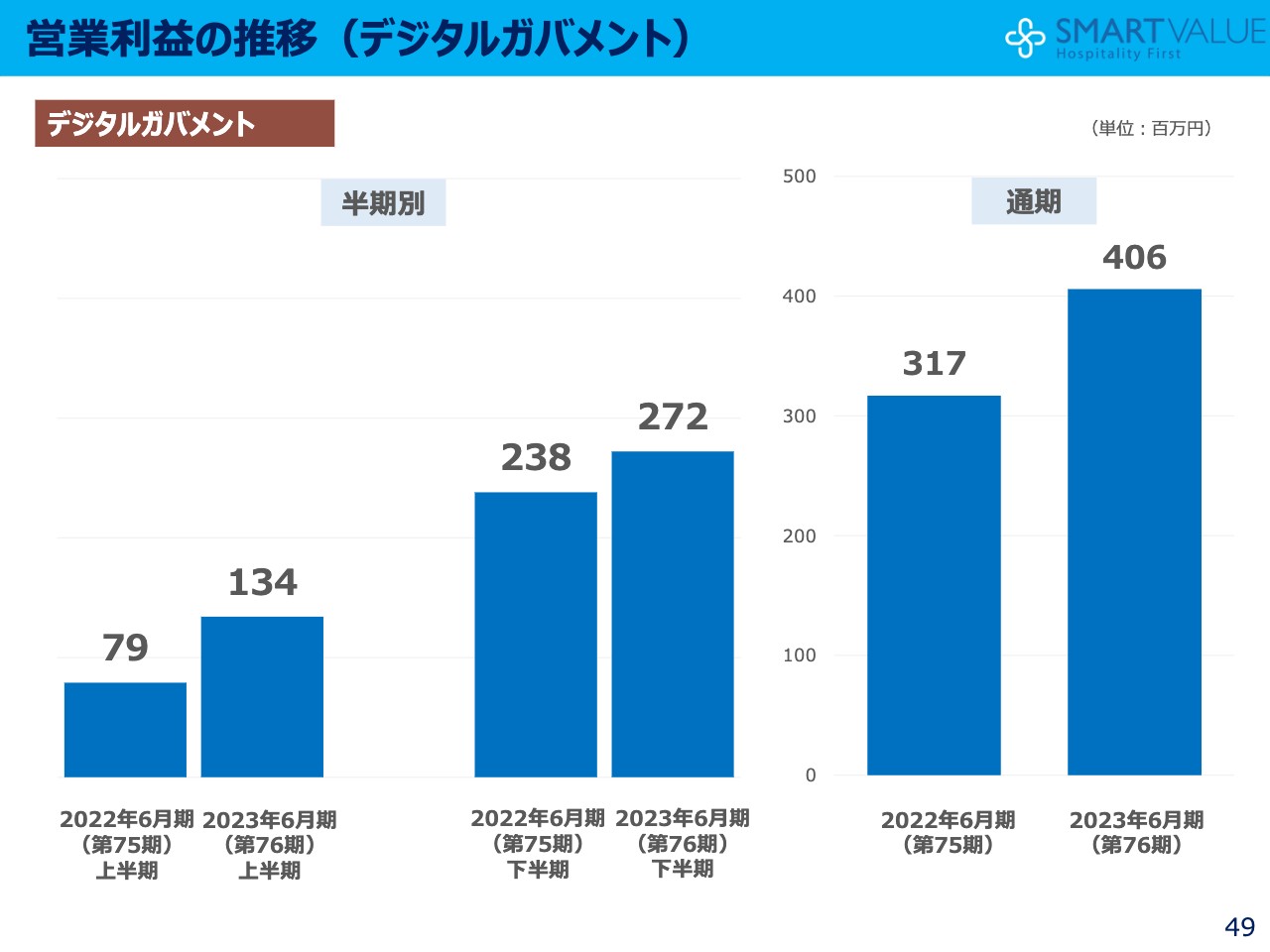

営業利益の推移(デジタルガバメント)

デジタルガバメントの営業利益の推移です。

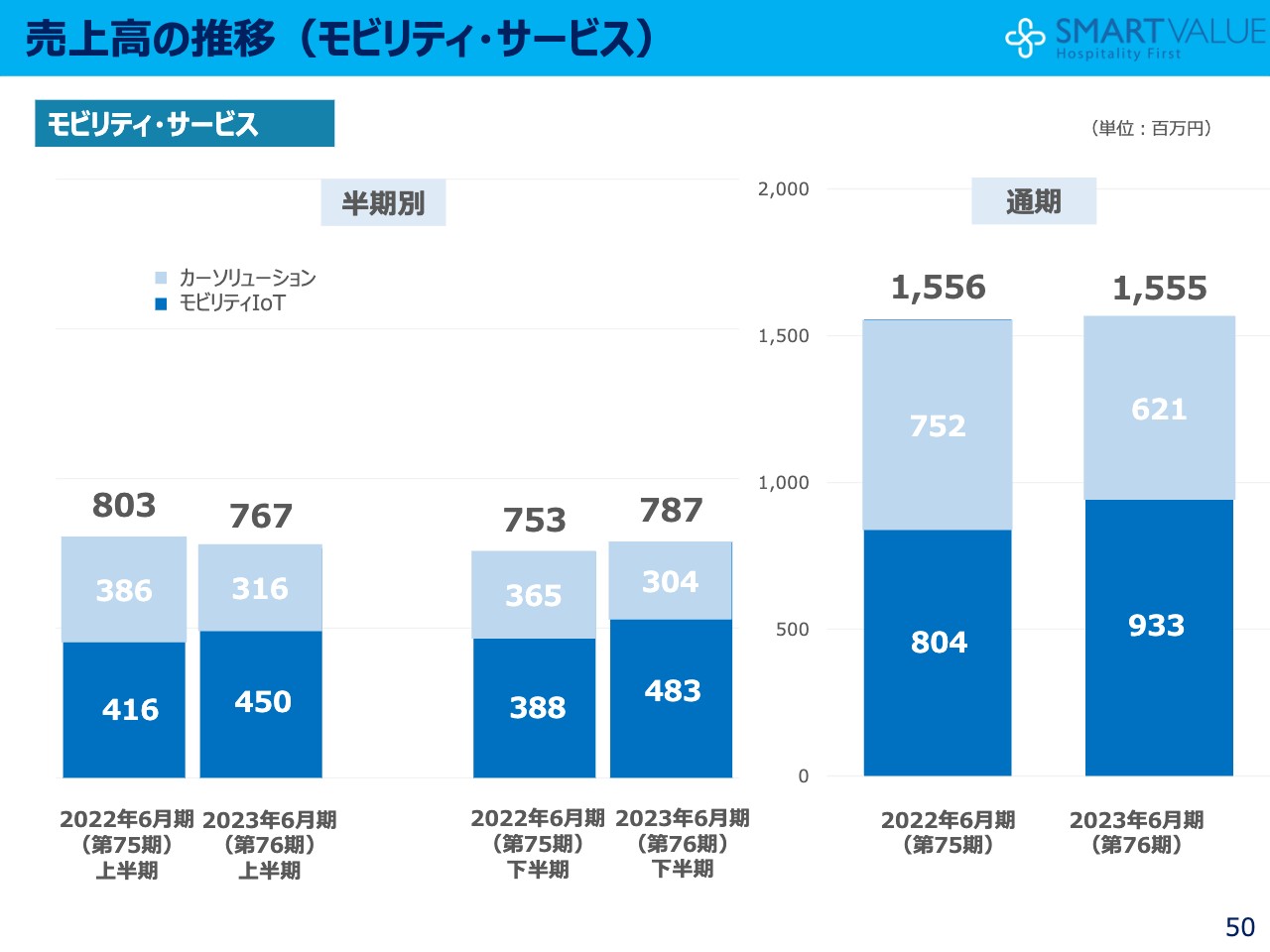

売上高の推移(モビリティ・サービス)

モビリティ・サービスの売上高の推移です。グラフの薄い水色部分のカーソリューションが物販です。売上高は横ばいですが、物販が1億3,000万円減り、モビリティIoTのクラウドサービスが1億3,000万円増える構成となっています。

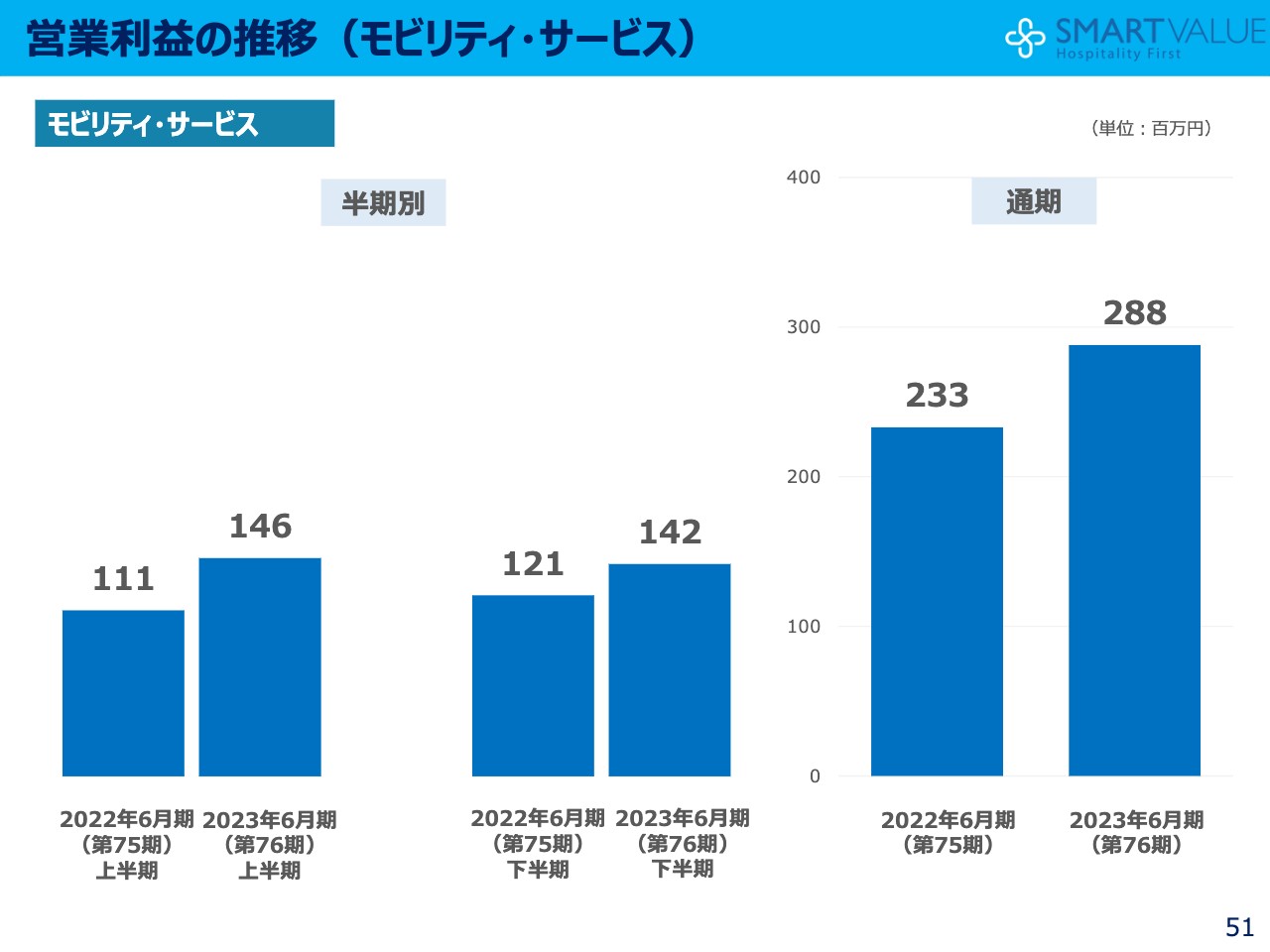

営業利益の推移(モビリティ・サービス)

モビリティ・サービスの営業利益の推移です。

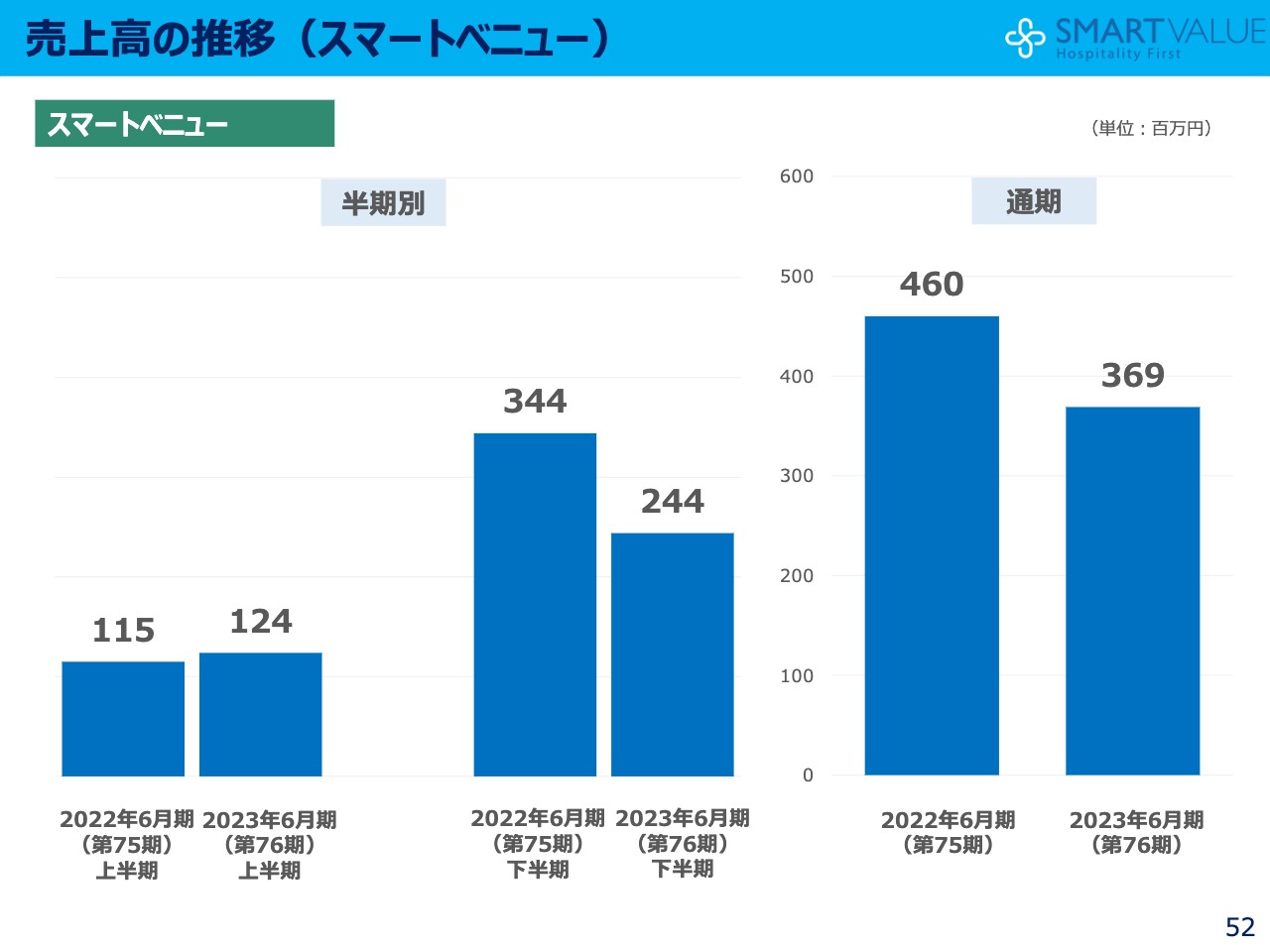

売上高の推移(スマートベニュー)

スマートベニューについては、先ほどご説明したとおりです。スライドは売上高の推移です。

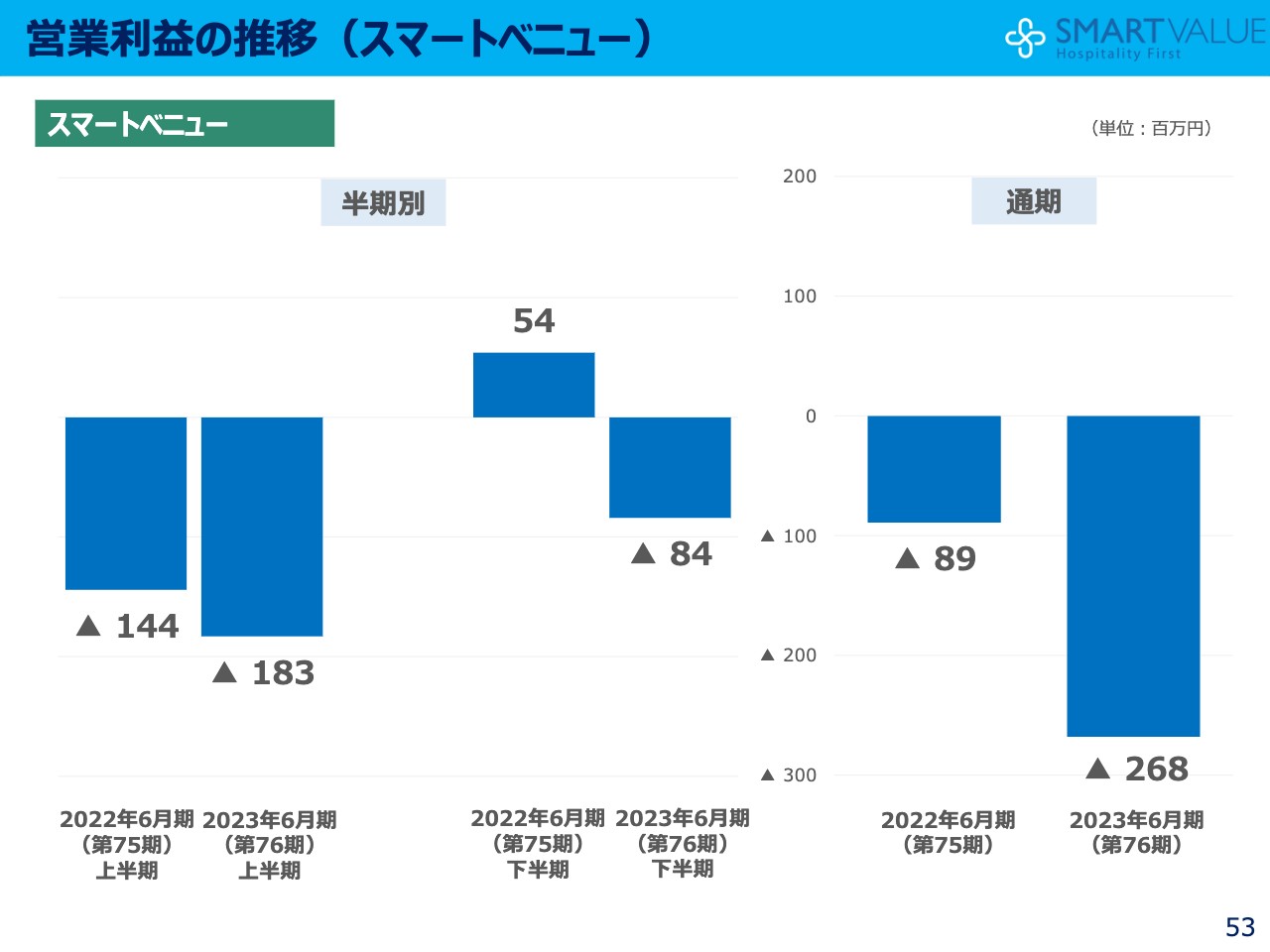

営業利益の推移(スマートベニュー)

スマートベニューの営業利益の推移です。

2023年6月期 連結貸借対照表

2023年6月期連結のB/Sです。流動資産では、現預金が2億2,400万円減少しています。流動負債では、短期借入金および長期借入金が順調に減少しています。

資本では、資本業務提携を締結したウイングアーク1stからの第三者割当増資により、資本金および資本剰余金が増加しています。その結果、純資産は24億4,100万円と前期比でほぼ横ばい、総資産は38億6,600万円と若干の減少という結果です。

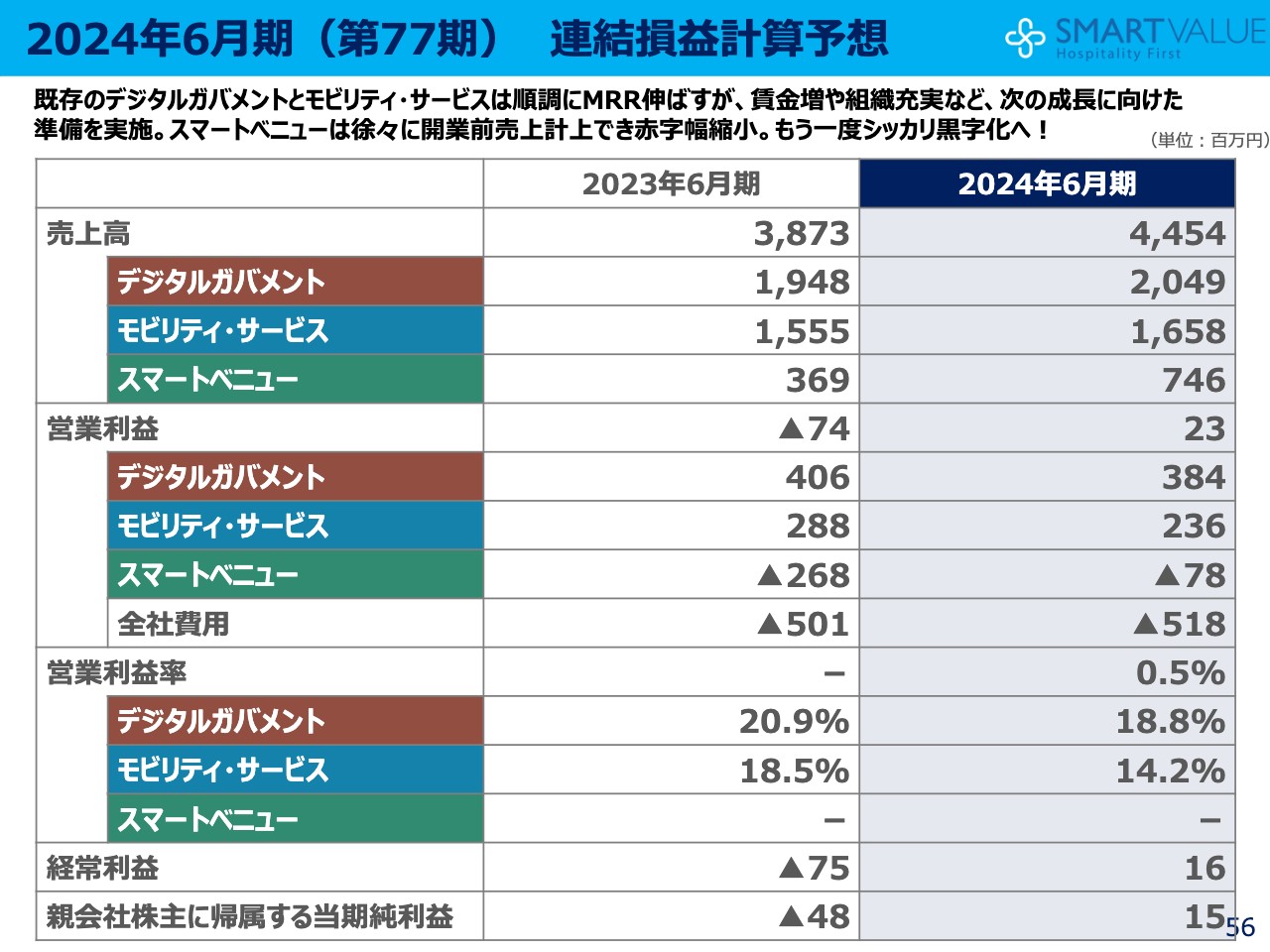

2024年6月期(第77期) 連結損益計算予想

2024年6月期の業績予想と中期経営計画についてご説明します。今期は、売上高が44億5,400万円です。デジタルガバメント、モビリティ・サービス、スマートベニューとすべて増収ですが、スマートベニューの増収が一番大きくなっています。

営業利益ではデジタルガバメント、モビリティ・サービスは少し投資したり、人件費の高騰に合わせたりなどの要因により減益となっています。しかし、MRRは確実に積み上がっていくため、決してネガティブな減益ではないことをご理解いただければと思います。

スマートベニューのところで約2億円弱の赤字の縮小を行い、結果2,300万円とわずかではありますが、黒字にもう1度戻すべく、さまざまな投資や先々の成長に向けた準備、あるいは人件費の高騰等を吸収しながら、しっかりチャレンジしていきたいと考えています。

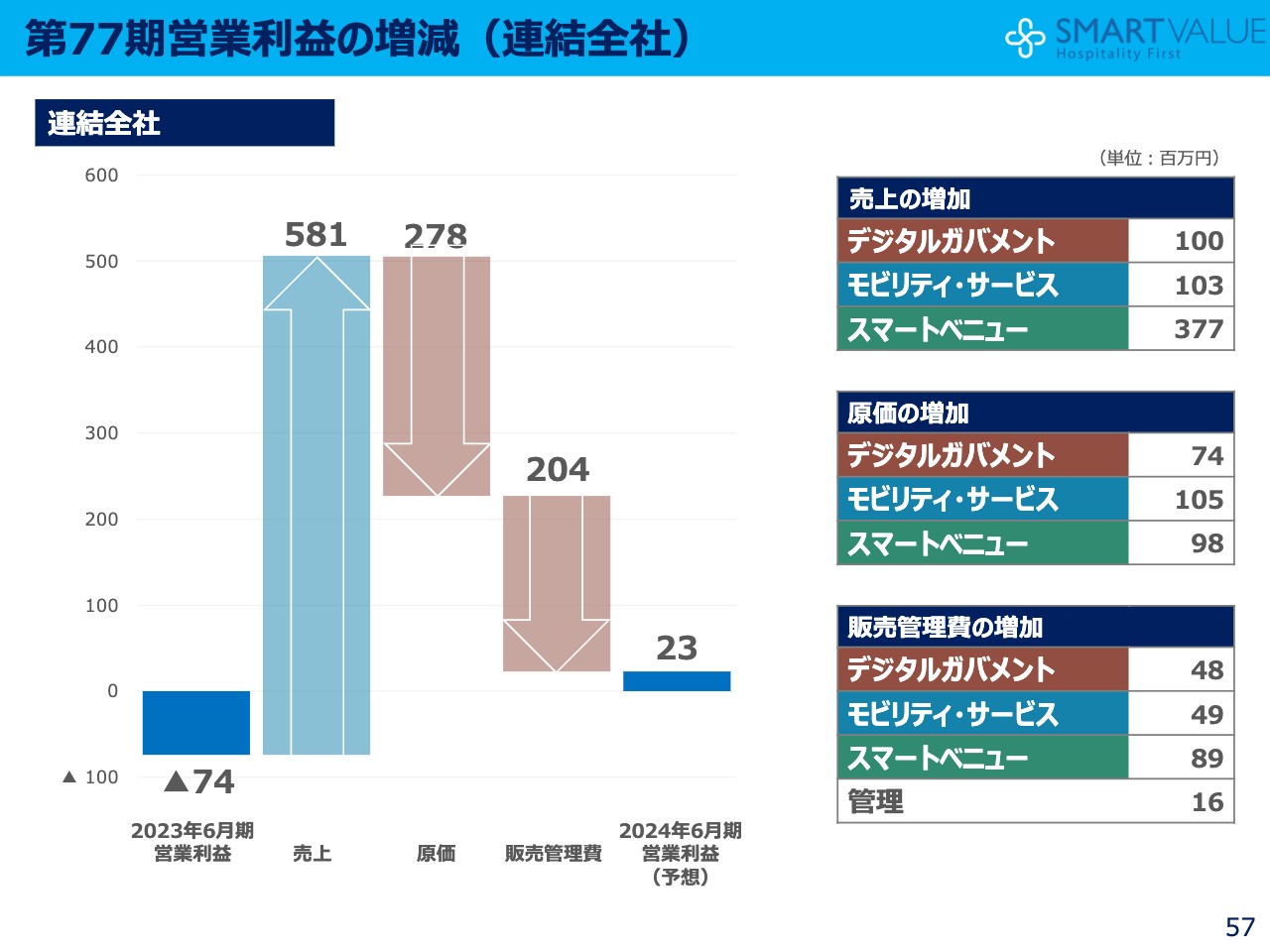

第77期営業利益の増減(連結全社)

営業利益の増減についてです。スマートベニューの影響が非常に大きいことがおわかりになると思います。

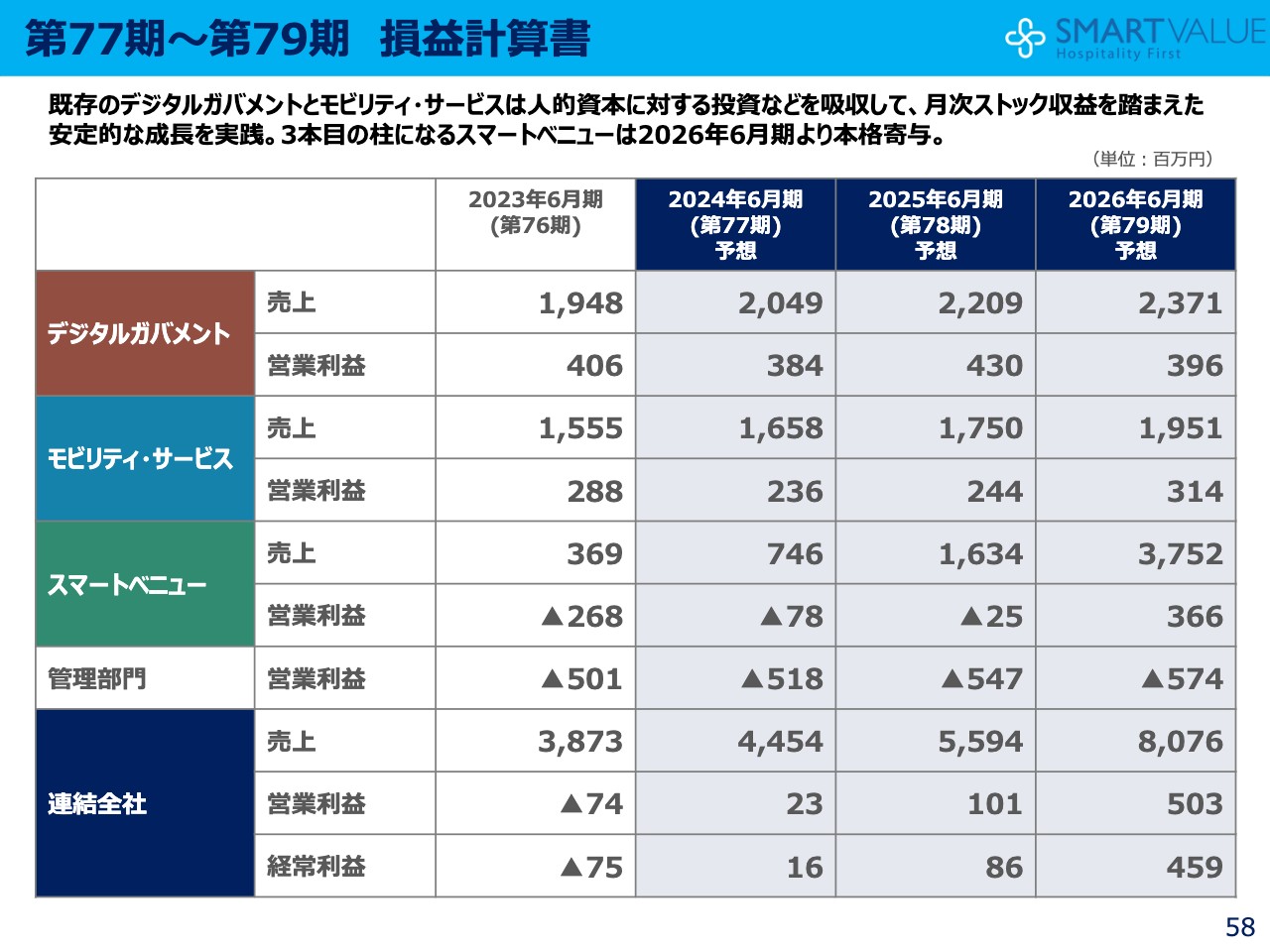

第77期〜第79期 損益計算書

スライドには、77期から79期、今期から2026年6月期までの損益計算を記載しています。

デジタルガバメント、モビリティ・サービスともに、売上は継続的に増収となっています。スマートベニューについても同様です。ポイントになるのは、やはりスマートベニューであり、2025年まではまだ若干の赤字となります。

しかしながら、2026年には3億6,600万円と、ようやく3本目の柱として成り立つところまで作り上げ、売上を80億円に到達させて、全社の連結営業利益を5億円としていく計画です。

人件費の高騰等もかなり含めていますが、それらを吸収したかたちで、この数字を出すことが、この3ヶ年の目標となっています。

売上高の推移(連結全社)

スライドの棒グラフは、冒頭にお話しした内容のとおりです。ここ3年から4年の非常に厳しい時期を乗り越えて、非常にポジティブに次を目指していく期間が今期からの3年間であると私たちは考えています。

営業利益の推移(連結全社)

連結の営業利益についても同様です。

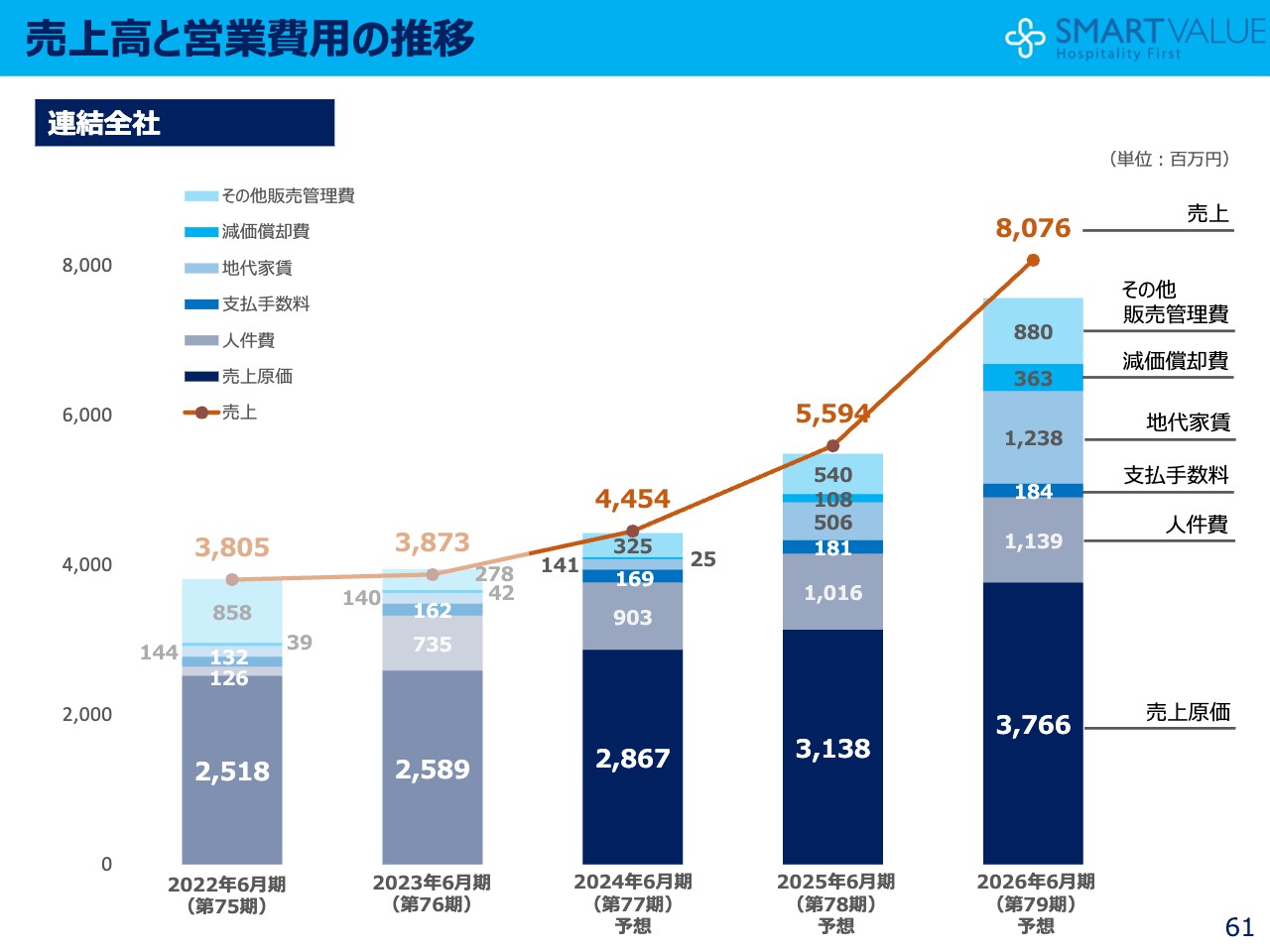

売上高と営業費用の推移

営業費用の推移などについても記載しているため、ご参照ください。

売上高・営業利益の推移(デジタルガバメント)

デジタルガバメントの売上高と営業利益の推移を棒グラフで記載しています。

売上高・営業利益の推移(モビリティ・サービス)

モビリティ・サービスの売上高と営業利益の推移を棒グラフで記載しています。

売上高・営業利益の推移(スマートベニュー)

スマートベニューの売上高と営業利益の推移を棒グラフで記載しています。

MRRの推移

MRRについて、2026年6月期までの想定を記載しています。月額で1億8,100万円まで持っていき、20億円を超えるARR、年間のストック収入にまで成長させようという計画です。

KPI(地域情報クラウド:サービス契約数)

デジタルガバメントのKPIです。極端に大きな成長というわけではありませんが、確実に積み上げていきたいと考えています。

KPI(モビリティIoT:CiEMS契約数)

モビリティ・サービス「CiEMS」のKPIです。少しチャレンジングではありますが、先ほどご説明したとおり、かなり戦略を切り替えながらも、かたちにしていけるという手応えがあります。しっかり伸長させていきたいと考えています。

KPI(モビリティIoT:Kuruma Base契約数)

モビリティ・サービス「Kuruma Base」のKPIです。こちらも同様です。

沿革

当社の沿革です。創業から長年にわたって業態を転換しながら、21世紀、そして次の100年に通用するような会社となるべく準備を進めています。

人的資本に関する取り組み

人的資本に関する取り組みについてですが、当社内ではこれを「SMART WORK」と称しています。当社では育休取得率が高く、男性の育休も比較的多くあります。このように人的資本に関しては、さまざまな取り組みが運用されています。

サスティナビリティへの取り組み

サスティナビリティ基本方針の制定についてです。

私からのご説明は以上となります。みなさま、どうもありがとうございました。

質疑応答:利益改善に向けた今後の取り組みについて

司会者:「連結の利益に関して、原材料価格、人件費高騰等の影響があるかと思いますが、今後の利益改善に向けて重要と考えていることや、取り組みがあれば教えてください」というご質問です。

渋谷:先ほどの説明でも少し触れましたが、今年度からの3年間に関して、人件費の高騰や原材料の高騰等々を踏まえないわけにはいきません。そのため、それらの要因をしっかり予算の中に組み込んだ上での数字になっています。

そのためにも、足元のベースとなるクラウドサービスのストック収入や、スマートベニューにおける貸館の安定的収入をきちんと獲得しながら準備していくことが重要と考えています。現時点でそれらを踏まえた利益計画であるとご理解ください。

質疑応答:スマートベニューの売上計画および協創パートナーシップについて

司会者:「スマートベニューにおける2024年6月期以降の売上計画を達成するため、33ページに記載されている売上項目のうちで、どれが重要と考えていますか? また、協創パートナーシッププログラムの締結については何社程度を見込んでいますか?」というご質問です。

渋谷:2024年6月期以降の売上計画ということですので、どちらかというと「2025年の4月の開業前」の部分でお話しします。現時点で獲得していけるのは、ライツ・広告、協賛のところです。現在すでに獲得が進んでいるため、今年度の収益については、開業前から上がっていく部分もあります。

また、貸館サービスの予約が入り始めているため、開業の前から得る部分、あるいは開業後の2025年から2026年に、ベースとして貸館サービスにおける年間の稼働率という要因もあります。

例えば、100万人を超える方々がこのアリーナ内に来場されれば、他のサービスでの収入にもつながっていきますので、こちらに関してはしっかりと体制を整え、イベンターのみなさまと一緒に作り上げていくことが、非常に重要だと考えています。

協創パートナーシップのプログラムについては、現時点で4社発表していますが、すでに検討を進めているという意味合いでは、他にも数社あります。だいたい10社前後が、開業までの間にプラットフォームや、エコシステムの上で共感していただけて、「Smartest Arena」の概念を実現していくパートナーになるのではないかと考えています。

質疑応答:デジタルガバメント事業の現況および見通しについて

司会者:「デジタルガバメントの営業利益は前年対比で好調に推移していますが、今後の見通しについて教えてください。また、行政向けデジタルマーケットプレイスが2024年から開始されますが、現在の状況等についても教えてください」というご質問です。

上野:デジタルマーケットプレイスについては、当社のSaaSサービスをぜひ展開していきたいと考えています。こちらに関しては76期から具体的に取り組んでおり、まずは自治体の内部業務についての深い理解や、ブレイクスルーのポイント把握などが必要となります。

そのため、現在も特定業務分野での実証実験や、連携協定の締結による特定業務の深掘りなどを進めています。そのようなノウハウを活かした上で、2024年度にはデジタルマーケットプレイスでSaaSサービスの展開を実現していきたいと考えています。

質疑応答:モビリティ・サービスにおける増収計画について

司会者:「モビリティ・サービスの2024年6月期以降の増収計画は、公用車DX推進サポートによる部分が大きいのでしょうか? また、他の要因もあれば教えてください」というご質問です。

森田:公用車のDX推進サポートが要因ではありません。先ほどご説明したとおり、76期はレンタカー業界や建機レンタル業界、損害保険業界など、さまざまな業界で顧客基盤を築けたことが成果でした。増収計画においても、自社のサービスごと、また、業界別のプロジェクトごとにリスク分散ができている状況です。

よって、特に重要なことは、それぞれ業界別の課題を解決すべく、それぞれのプロジェクトをワークさせ、成果につなげることがすべてだと考えています。

新着ログ

「情報・通信業」のログ