ドリームインキュベータ第23回定時株主総会 中計1年目は順調な進捗、ビジネスプロデュース事業は継続拡大へ

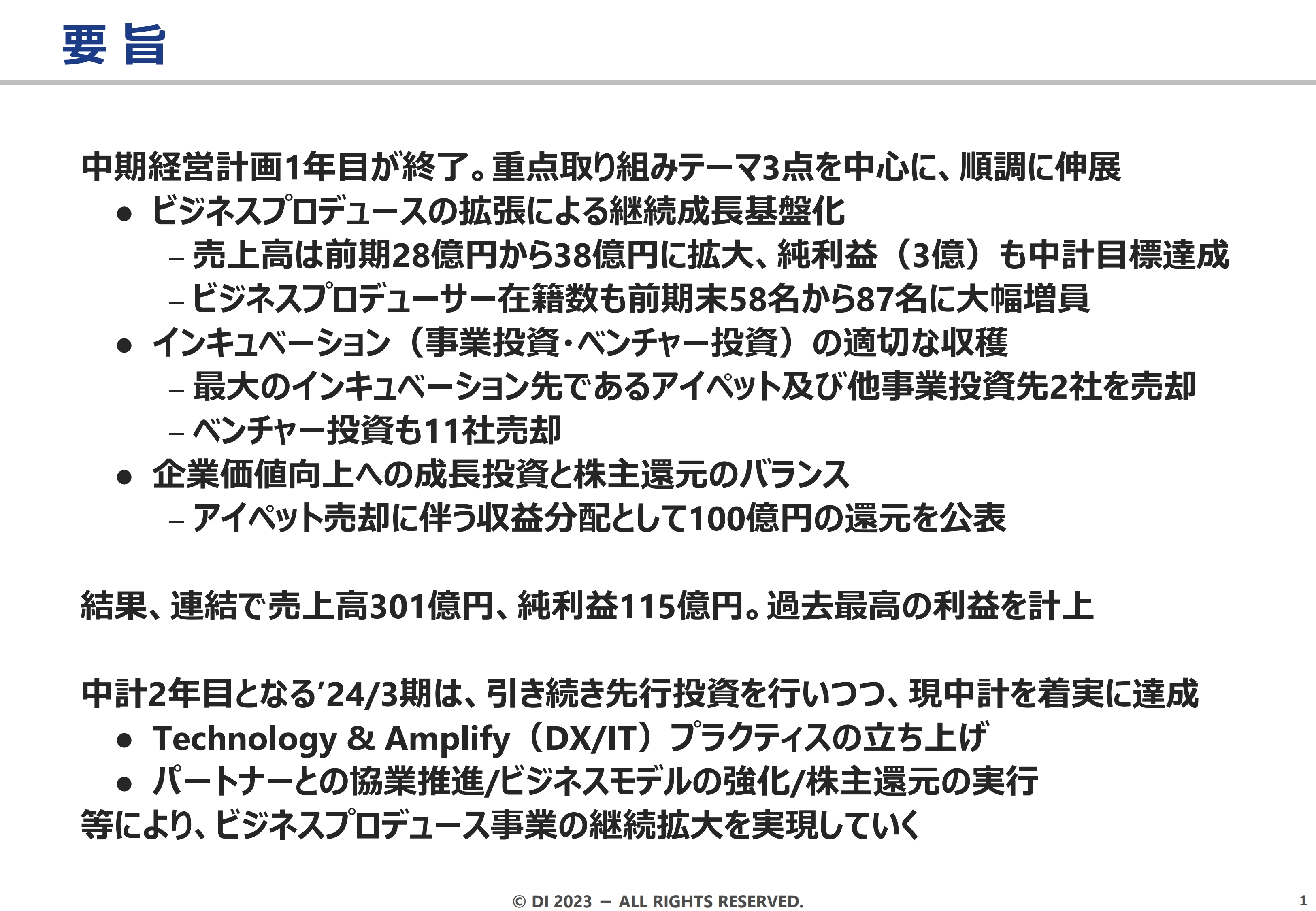

要旨

原田哲郎氏(以下、原田):代表取締役CEOの原田哲郎でございます。本日はご多用のところ、ご出席いただき誠にありがとうございます。それでは、当社の第23回定時株主総会を開会します。招集通知に記載のとおり、事業報告、計算書類および連結計算書類について概要をご報告します。

まず、決算の要旨です。2022年5月に中期経営計画を公表しました。2023年3月期はその1年目です。掲げた3つの重点取り組みテーマは、いずれも順調に進みました。

1つ目のビジネスプロデュースへの資源の集中については、継続成長基盤に育ってきています。売上高は前期の28億円から38億円に拡大し、利益目標も達成しました。

2つ目のインキュベーション(事業投資・ベンチャー投資)の適切な収穫については、最大のインキュベーション先であるアイペットホールディングス等、多くの売却を実行しました。

3つ目の企業価値向上への成長投資と株主還元のバランスについては、100億円の還元を公表しました。

以上の結果、連結売上高は301億円、連結純利益は115億円と過去最高利益を計上することができました。中期経営計画2年目となる2024年3月期は、将来の継続成長に向けた先行投資の継続と、足元の計画の着実な達成を目指します。

そのために、新しいプラクティスである「Technology & Amplify」の立ち上げに加え、パートナーとの協業、ビジネスモデルの強化、株主還元の着実な遂行を進めながら、ビジネスプロデュース事業の継続拡大を図っていきます。

2023年3月期 連結P/L

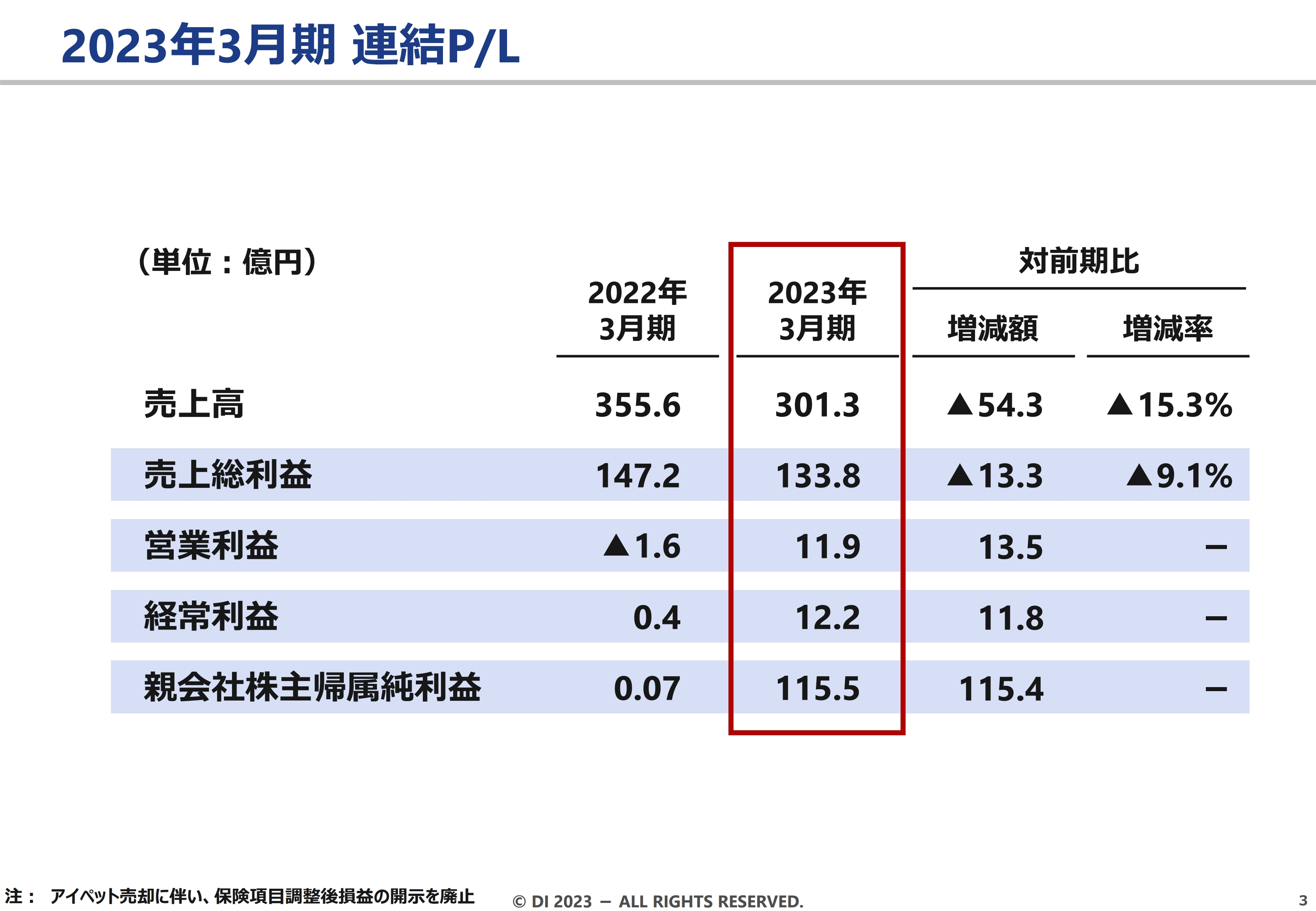

2023年3月期の決算の要旨をご説明します。連結売上高は301億円、連結純利益は115億円となりました。売上高が前期に比べてやや減少しているのは、第4四半期にアイペットホールディングスの連結を外したことによるものです。

インキュベーション先であった3社は、それぞれ過半数の株主持分を所有していました。我々にとってはベンチャー投資育成の一環ではありますが、会計的には子会社株式売却益として特別損益で計上するため、経常利益には計上されず純利益に含まれています。

2023年3月期 セグメント別P/L

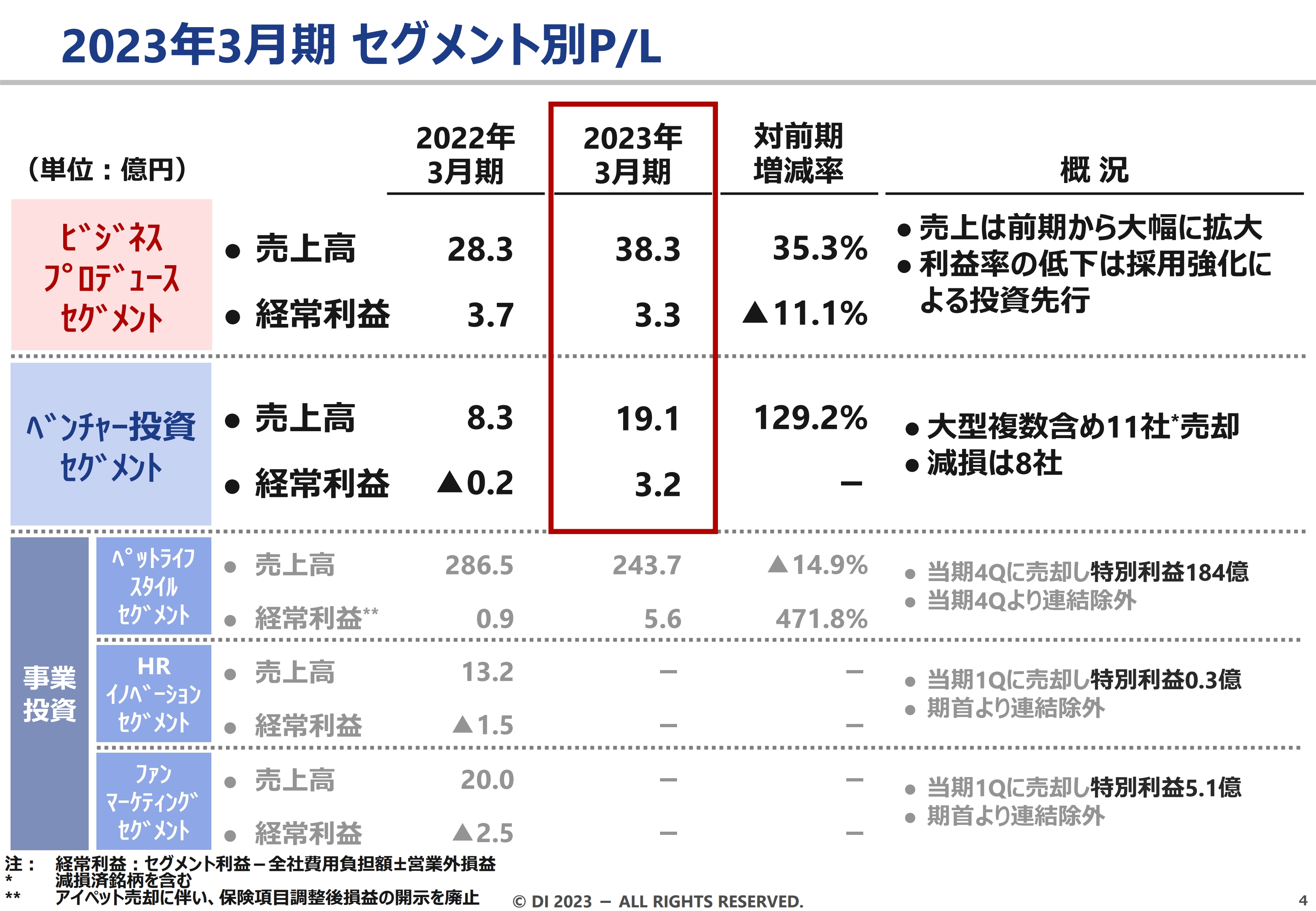

セグメント別のP/Lです。ビジネスプロデュースセグメントの売上高は、前期比35パーセント増の38億円と大幅に拡大しています。利益については、採用を強化していることによる人員増が影響し、ほぼ前期並みとなりました。

ベンチャー投資セグメントでは11社を売却しました。第3四半期までに売却のほとんどを実現したため、第4四半期は大きな売却がなく、減損中心となり、通期の経常利益は3.2億円となっています。事業投資の3社はいずれも全株式を売却し、特別利益は合計189億円となりました。

コアのビジネスプロデュースは引き続き右肩上がり

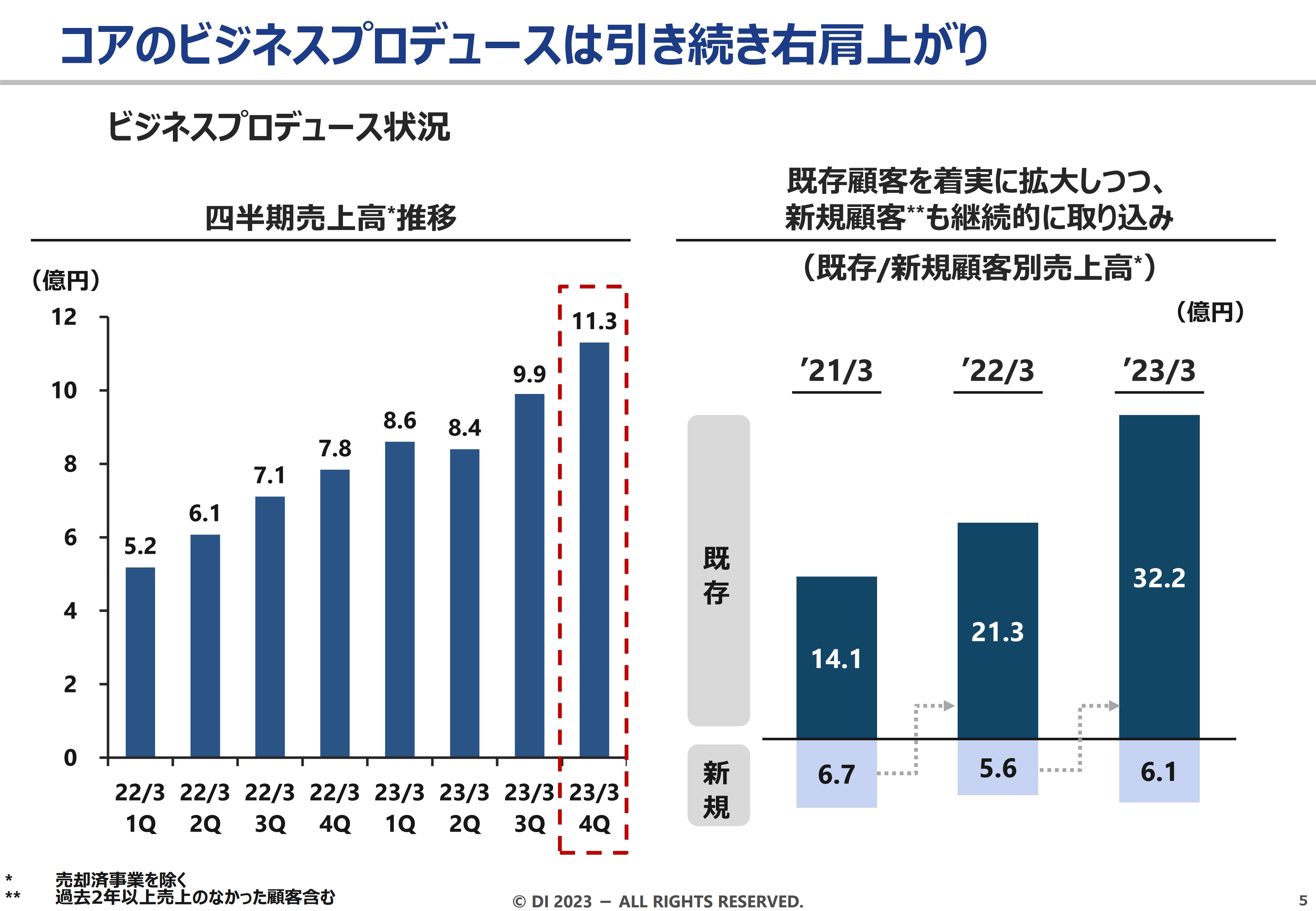

ビジネスプロデュース事業の売上高についてです。スライド左側の四半期別売上高推移のグラフのとおり、コンスタントに業容を拡大しています。

スライド右側のグラフは、売上高に占める既存顧客と新規顧客の構成を示したものです。既存顧客の継続が成長の上で非常に重要になりますので、着実に積み上げています。一方で、次なる継続顧客の候補となる新しいお客さまの開拓も大事ですので、こちらもコンスタントに実施しています。

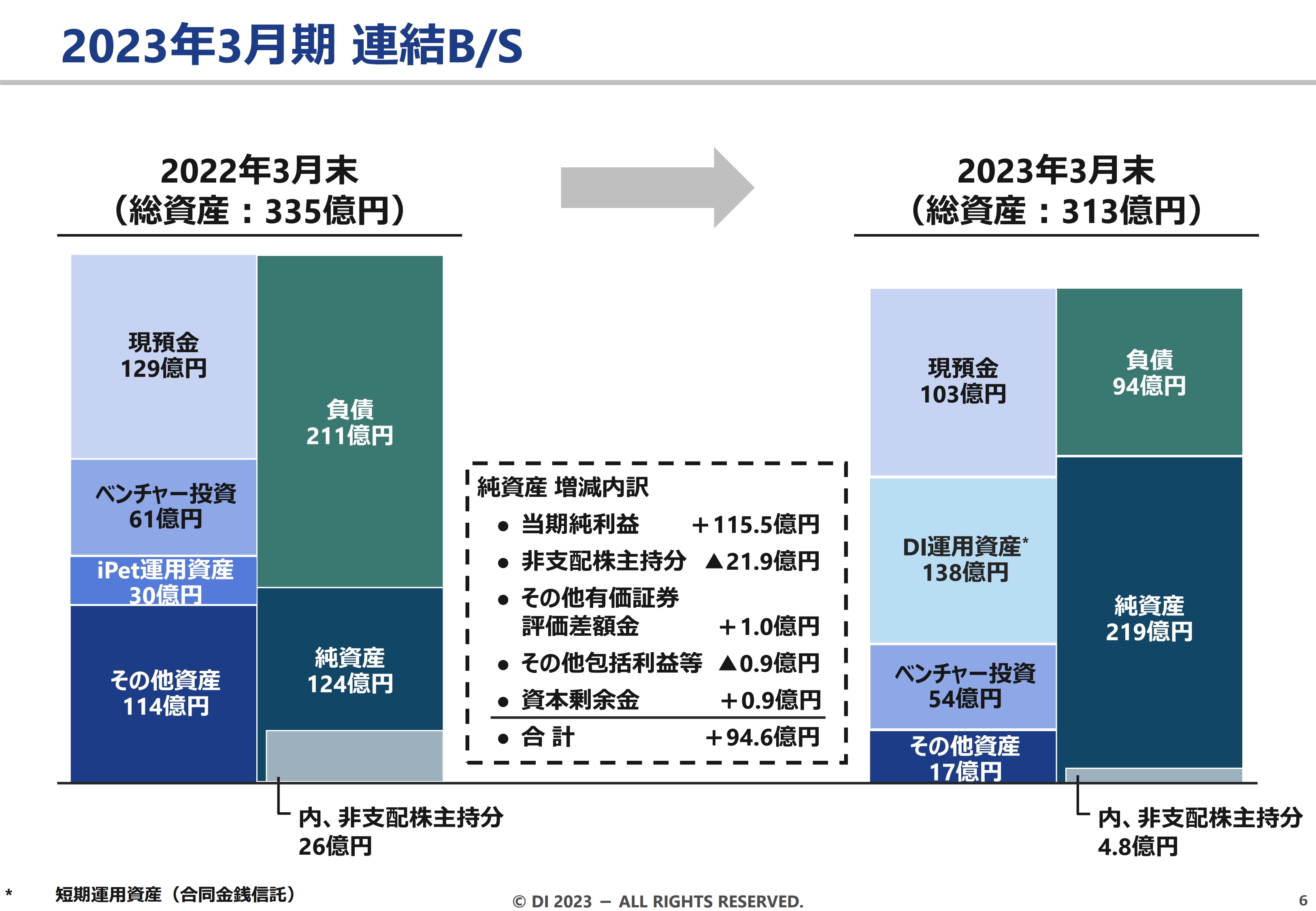

2023年3月期 連結B/S

連結バランスシートです。アイペットホールディングスのバランスシートが連結から外れ、売却により現預金と純資産が増加しています。現預金103億円と運用資産138億円を合わせると241億円です。純利益を115億円計上したことで、純資産は219億円に増加しています。

2022年3月期の負債のうち、170億円程度はアイペットホールディングスが占めていましたが、こちらがなくなり、2023年3月期の負債には含まれていません。2023年3月期の負債94億円のうち60億円程度は未払いの法人税であるため、納付後はその分が減少する見込みです。

このように、2023年3月末時点では現預金と純資産が膨らんでいますが、100億円の株主還元を実施することで圧縮を進め、資産効率を高めていく方針です。そのため、このバランスシートは一時的な状況とご認識ください。

1年目の進展サマリーと2年目のフォーカスポイント

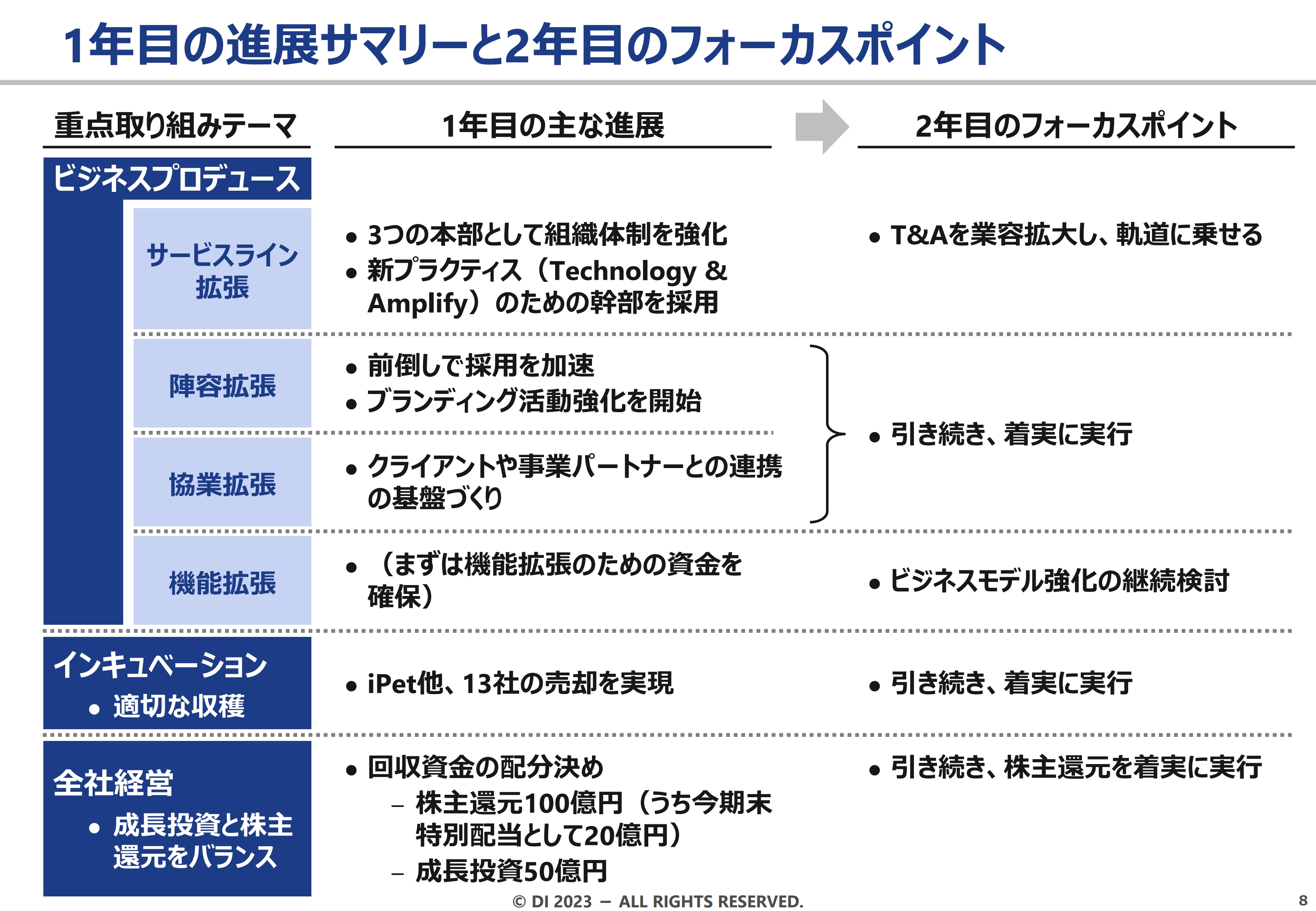

中期経営計画の1年目の進展サマリーと2年目のフォーカスポイントについてご説明します。重点取り組みテーマの1つ目であるビジネスプロデュース事業の4つの拡張については、いずれも順調に進んでいます。

1つ目は、サービスライン拡張です。1年目の進展としては、これまで単一組織で運営していたビジネスプロデュース事業を3つの本部に分け、組織体制を強化しました。進行期から本格化する新しいプラクティス「Technology & Amplify」のために幹部の採用に注力しました。2年目のフォーカスポイントは、この新しいプラクティスの業容を拡大し、軌道に乗せていくことです。

2つ目は、陣容拡張です。1年目の進展としては、採用市況や売上高の拡大状況を鑑みながら、前倒しで採用の加速を進めています。また、ブランディング活動も強化し、採用活動をさらに後押ししています。

3つ目は、協業拡張です。1年目の進展としては、電通や三菱UFJフィナンシャル・グループ等の協業パートナーとの連携のための基盤作りを実施しています。

陣容拡張と協業拡張の2年目のフォーカスポイントは、引き続きこれらを着実に実行していくことです。

4つ目は、機能拡張です。1年目の進展としては、インキュベーション事業の収穫に注力したことで、機能拡張のための資金を確保できました。2年目のフォーカスポイントは、ビジネスプロデュース事業のビジネスモデルの強化を継続的に検討していくことです。

重点取り組みテーマの2つ目は、インキュベーションの適切な収穫です。こちらも初年度は順調に進展し、アイペットホールディングスのほか、13社の売却を実現することができました。2年目のフォーカスポイントは、引き続き残りのポートフォリオも適切なタイミングで売却していくことです。

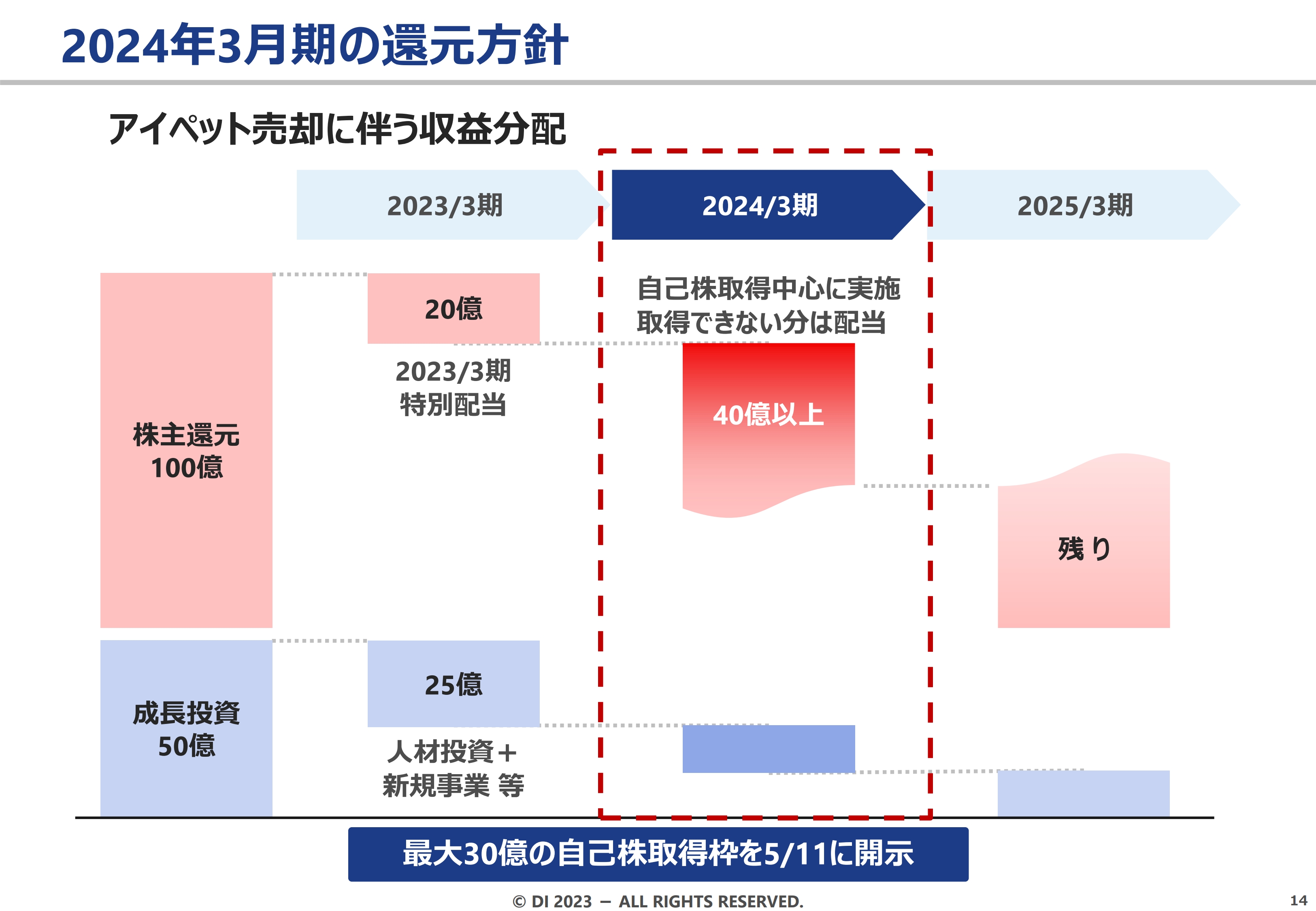

重点取り組みテーマの3つ目は、成長投資と株主還元のバランスです。1年目の進展としては、回収資金のうち、株主還元に100億円、成長投資に50億円の配分を公表しました。まずは今期末の特別配当として20億円を実施します。2年目のフォーカスポイントは、残りの80億円の還元を着実に実行していくことです。

定量サマリー:1年目は売上・純利益とも計画を達成

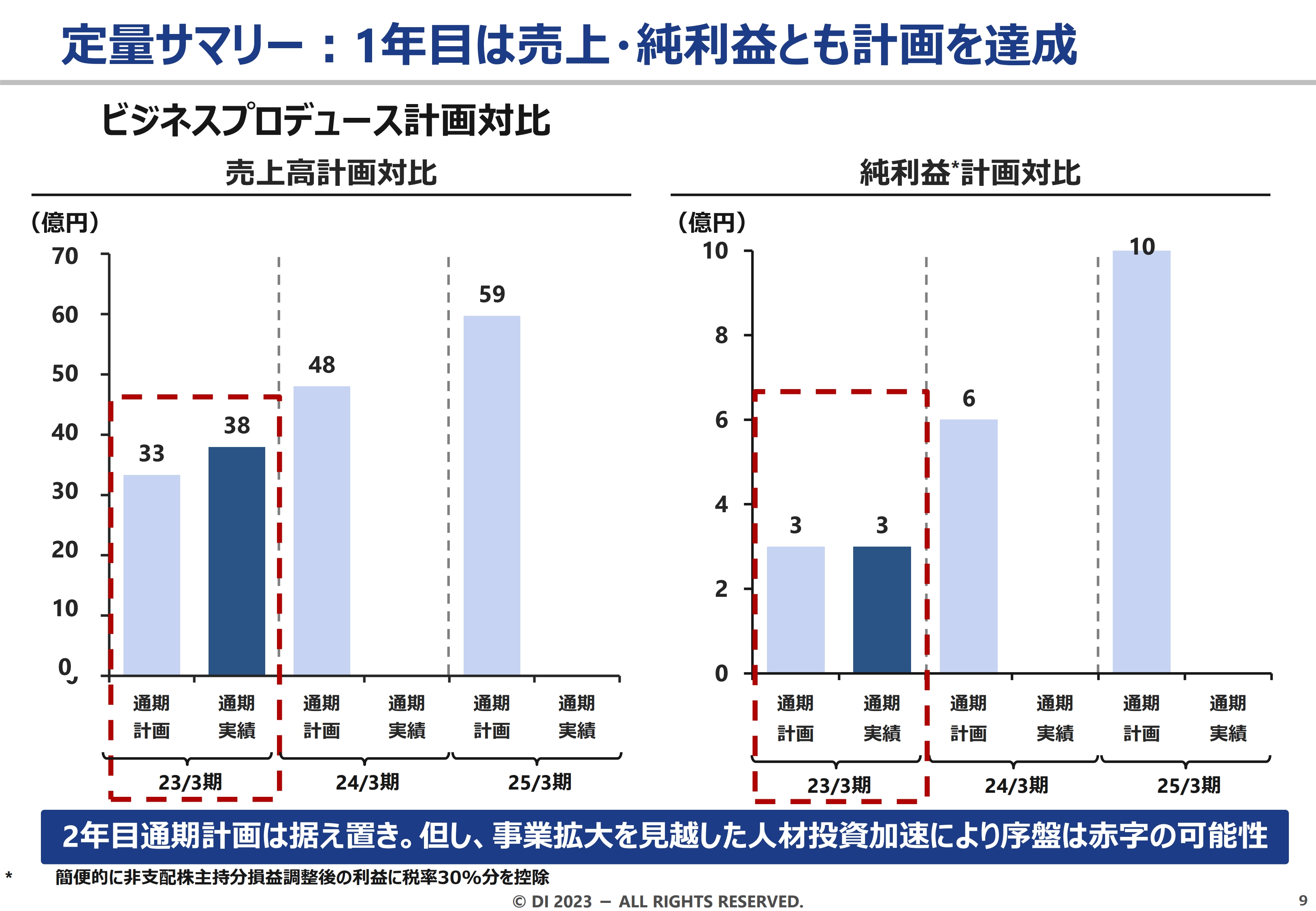

定量目標の状況です。ビジネスプロデュース事業の売上高は、前期実績の28億円から当期は33億円とプラス5億円の増収計画を立てていましたが、実績は前期比プラス10億円の38億円で着地しました。

純利益については、採用加速によるコスト増を吸収し、計画どおりで着地しています。2年目の中長期成長に向けた先行投資も継続しつつ、定量目標の着実な達成を図っていきたいと考えています。

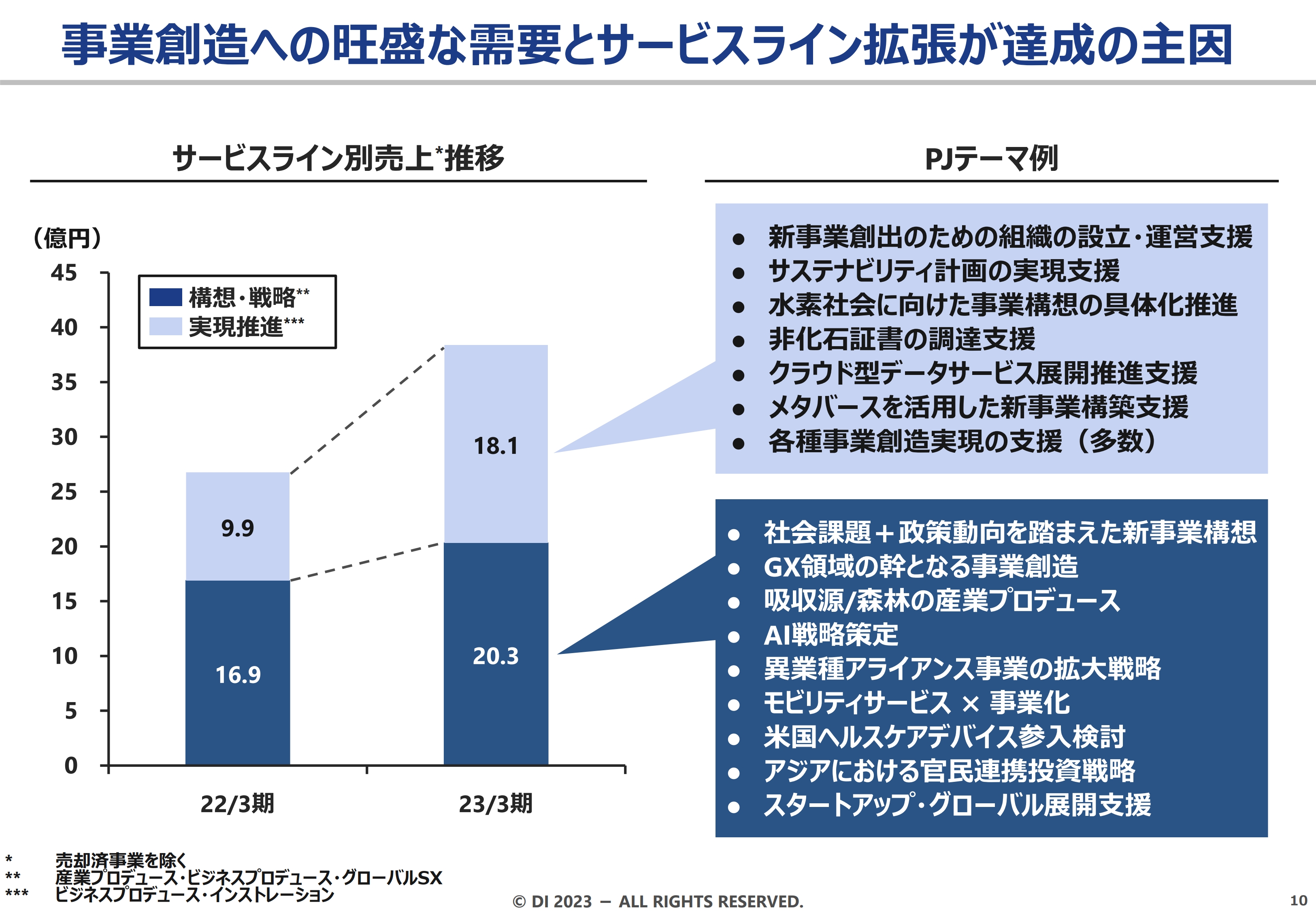

事業創造への旺盛な需要とサービスライン拡張が達成の主因

売上高が計画値以上に上振れた要因として、事業創造への需要が非常に旺盛であることと、サービスラインの拡張がうまくいったことが挙げられます。スライドの棒グラフの下段は、従来取り組んできた構想・戦略の策定支援のサービスです。こちらが事業創造への需要を取り込み、着実に進展しました。

棒グラフの上段は、策定した戦略の実現を支援するサービスです。こちらも継続的な支援の引き合いが増加しています。

スライド右側に今期のプロジェクトテーマの例を記載しています。ご覧のとおり、サステナビリティ、ESGなど社会課題と事業創造を絡めたテーマが多く、引き続きこちらの需要は旺盛と見ています。

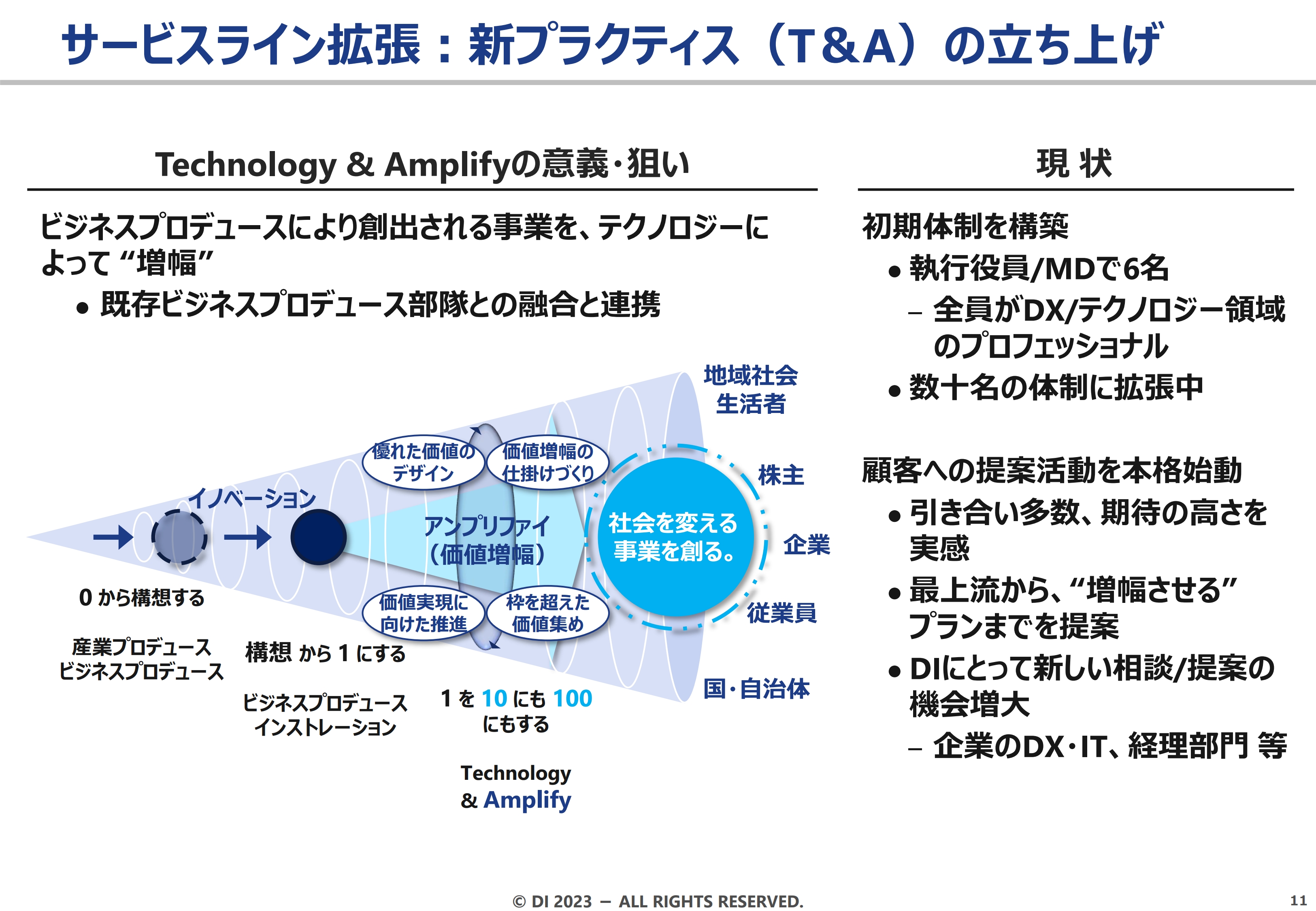

サービスライン拡張:新プラクティス(T&A)の立ち上げ

サービスラインの拡張の打ち手として新たに立ち上げたプラクティス「Technology & Amplify」についてです。当社はこれまで、事業の創出支援や創出した事業の実現の支援が主な提供価値でした。

「Technology & Amplify」の意義・狙いは、創出した事業の価値をテクノロジーの力を使って、0から1だけではなく、10倍にも100倍にも増幅していくために支援していくことです。

現状としては、2023年3月期は幹部の採用に注力し、立ち上げ初期の体制の構築を進めてきました。足元では、この初期メンバーによるクライアントへの提案活動を本格始動しているところです。「Technology & Amplify」の業容を拡大し、軌道に乗せていくことが2024年3月期のフォーカスポイントの1つになっています。

陣容拡張:順調に人材を確保し、環境も整備

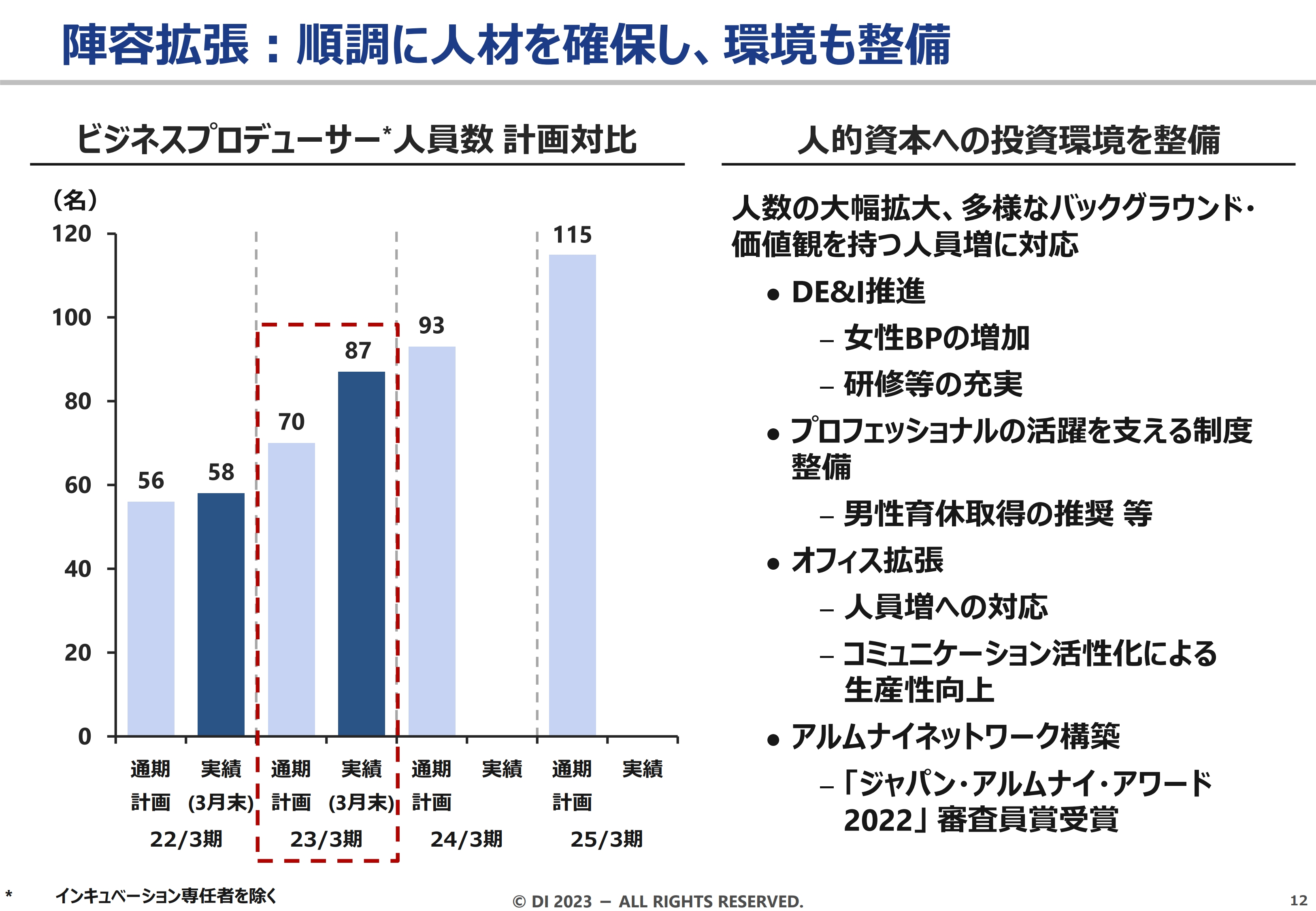

陣容拡張についてです。こちらは計画を前倒しするペースで進めています。

2023年3月期の計画ではビジネスプロデューサーの在籍数70名を目標としていましたが、87名で着地しました。中長期の成長を見据えると、この規模では採りすぎたということはなく、前向きに捉えています。今後も採用は加速していく予定です。

多様な価値観を持つ人員増に対応すべく、環境の整備も進めています。女性ビジネスプロデューサーの採用増加、男性の育休取得の推奨、生産性向上を意識したオフィス環境の整備に加え、アルムナイネットワークを構築し、「ジャパン・アルムナイ・アワード2022」では審査員賞を受賞しています。

インキュベーション:収穫は順調に進む

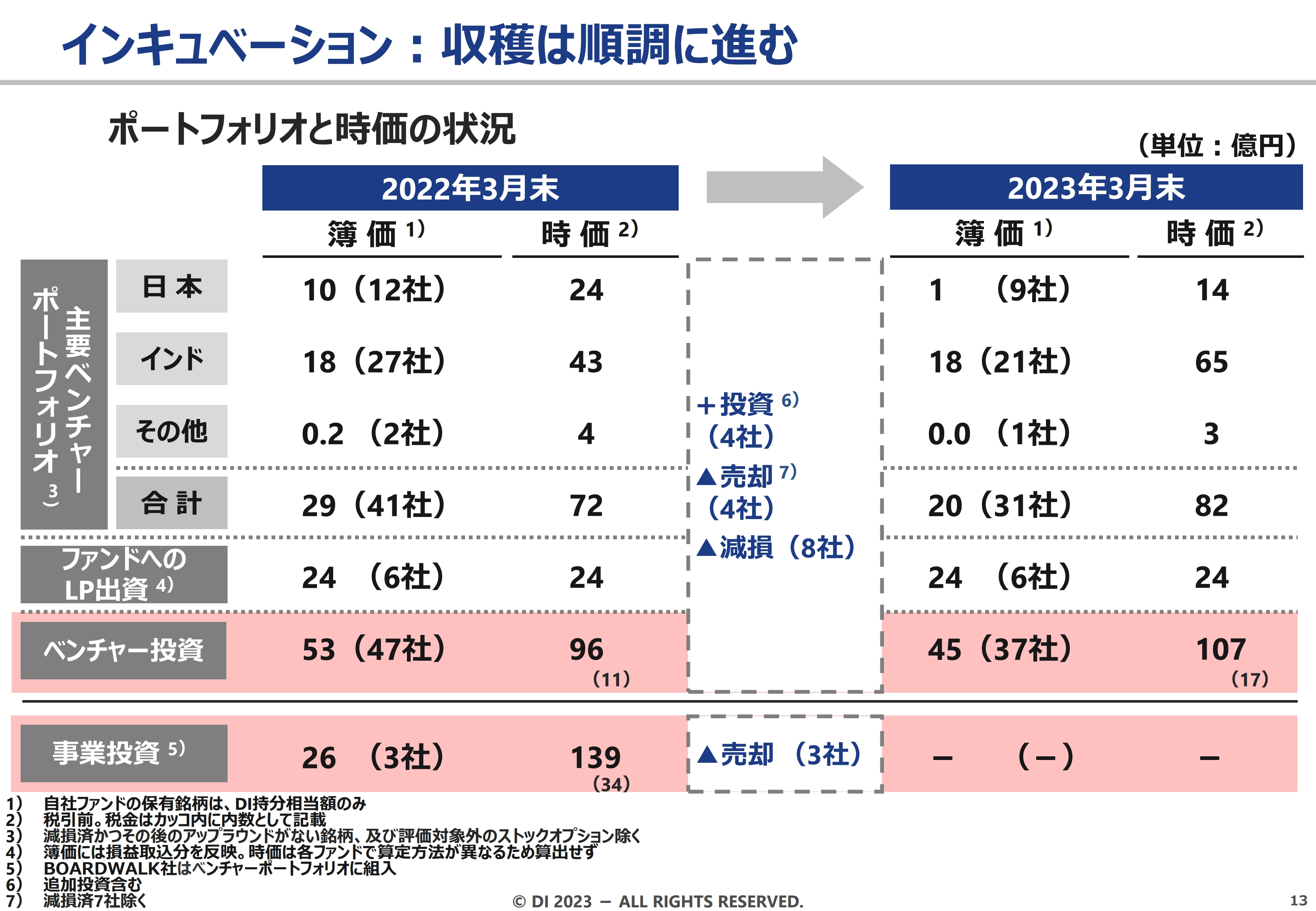

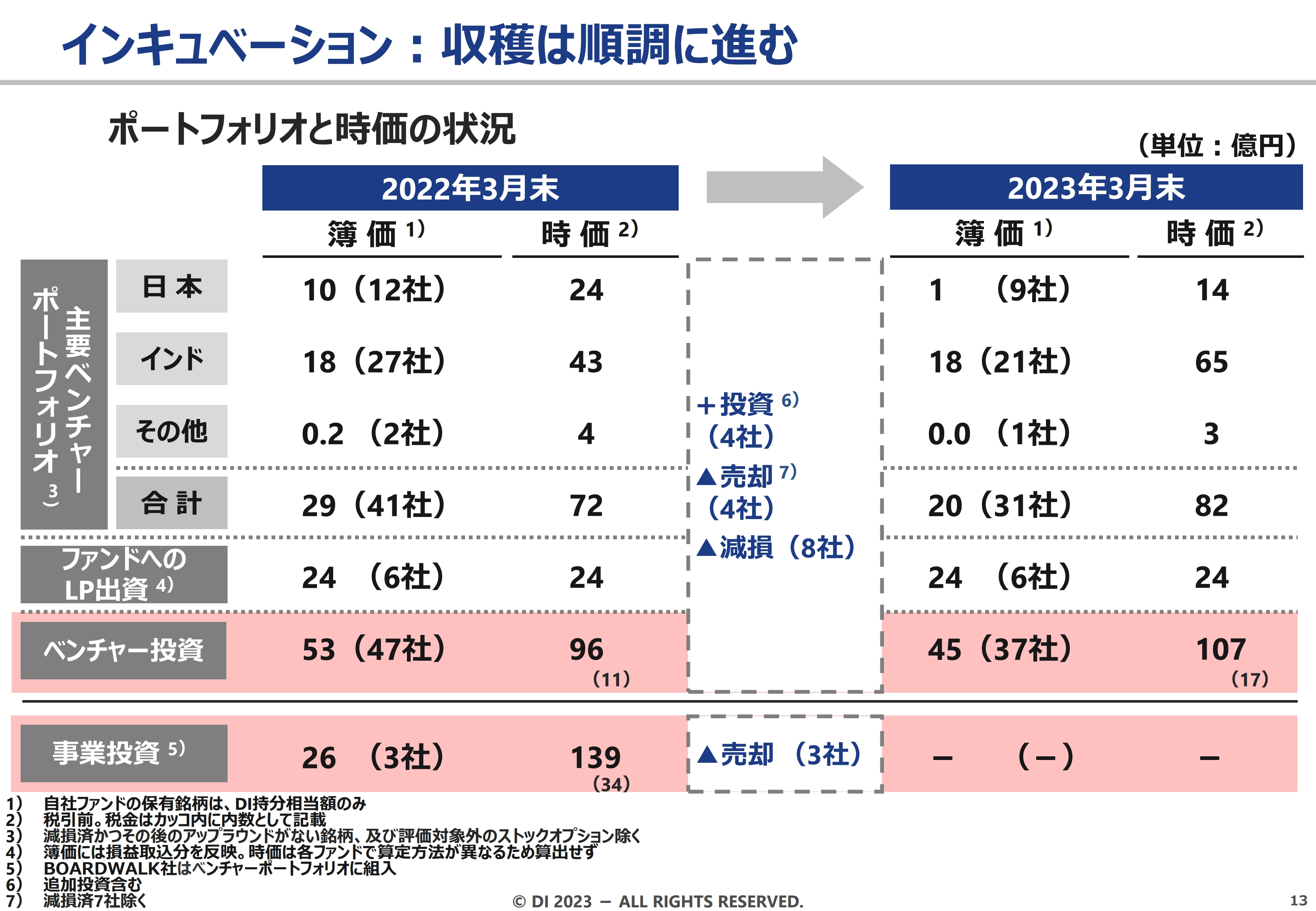

インキュベーション事業のポートフォリオの状況です。スライドには、ベンチャー投資、事業投資をまとめて掲載しています。

ピンクの帯で示した上段は、ベンチャー投資です。2022年3月末から売却・減損によって投資社数が10社減少しています。一方で、時価はインドの投資先を中心に企業価値が向上したことで増加しています。売却事業を見極めつつ、引き続き適切な収穫を進めていきたいと考えています。

ピンクの帯の下段は、事業投資です。売却した子会社であるアイペットホールディングス、ピークス、ワークスタイルラボの3社はいずれも、前期のうちにすべて売却を完了しました。

2024年3月期の還元方針

2024年3月期の株主還元方針についてです。すでにご案内のとおり、100億円の還元を行います。2023年3月期は、20億円の特別配当を実施予定です。さらに、2024年3月期は40億円以上の還元を自己株式の取得を中心に行うことを予定しています。

第1回目として、まずは30億円の自己株式取得を公表しています。残りの10億円分は自己株式の今後の取得状況を鑑みつつ、柔軟に判断していきたいと考えています。もし取得しきれなかった場合は、配当を行うことで、2024年3月期に40億円の還元は必ず実施する考えです。

中期経営計画1年目はみなさまのご理解・ご協力もあり、計画どおりに進んだと考えています。2年目も役職員で力を合わせ、着実に計画を達成していきたいと思います。

質疑応答:株主還元と自社株買いについて

質問者1:アイペットホールディングスの売却を当時の市場評価よりもかなり高い株価で実現され、株主の声を聞いていただき会社として最善を尽くしていただけたと思っています。100億円の還元に関しても、久しぶりの配当もあって楽しみにいるものの、急に自社株買いの話になったこと、また自社株買いしたものをどのようなものに振り向けるのか、あるいは消却するのかというところについて教えてください。

原田:アイペットホールディングスの売却については、何年も前から株主のみなさまと株主総会でもやり取りを行ってきましたが、インサイダーの関係で検討していることすべてはお伝えできないこともあり、歯がゆい思いでした。

議論できるところはなるべく議論をさせていただいてきましたが、前期にようやく売却を実現することができました。長い間お待たせしていましたが、応援を続けていただき、本当にありがとうございました。

細野恭平氏(以下、細野):取締役の細野でございます。2022年11月以降に開示したとおり、自社株買いならびに配当を使って100億円の株主還元を行います。

基本的な考え方として、理論株価よりも現状株価が安いと想定される状況においては、自社株買いを行い、それを消却したほうが株主のみなさまの中長期的な利益につながると考えています。株価次第ではありますが、自社株買いできる部分に関しては自社株買いを中心に進めていくことを想定しています。

今期に関しては40億円以上の株主還元をすでに公表しており、自社株買いを発表してから半月強の5月末時点ですでに3.6億円ほどの自社株買いを進め、現時点ではさらにもう一段進めています。

自社株買いをした株式については、基本的には消却する前提です。ただし、これまでに公表しているとおり、目安として執行役員の報酬の2割、取締役の報酬の3割は株式でまかなうため、その原資として取得した自己株式を一部取り置くことも想定しています。

株価の向上は我々のインセンティブにもつながりますので、それを踏まえて、株主のみなさまと一緒に中長期で株価を上げていく施策を進めていきたいと思っています。

原田:株主還元の開示の経緯を、「第23回定時株主総会招集ご通知」にあらためて示させていただきました。2022年11月7日にアイペットホールディングスのTOB開始の発表と同時に、この時点ではTOBが完了するかもわからない状況ではありましたが、「TOBが実現した場合」の株主還元の総額を、まずは公表させていただきました。

すべてのことが決まってから公表するべきか、お伝えできることをその都度ご報告するべきか悩みましたが、我々は後者を選択しました。自己株式の取得や配当の進め方、時間軸についてまだ詰めきれていませんでしたが、まずは総額についてお伝えできる範囲で公表したということです。

そして、2023年2月7日には、20億円の特別配当を公表し、残り80億円の還元方法については5月の決算発表まで議論を重ねた上で公表しました。

我々としては、サプライズにならないように、お話しできる範囲でお伝えする努力をしたつもりです。ただし、いろいろな思惑が市場の中に走った部分もあるかもしれませんので、今後のIRの仕方については工夫を重ねていきたいと思います。貴重なご意見ありがとうございました。

質疑応答:株価上昇の要因について

質問者2:約2年前の株価は1,000円前後だったと記憶していますが、先ほど調べたところ現在の株価は2,891円でした。日経平均株価と比較するとDIの株価の上昇率のほうが高い状況です。株価が上がった要因と、それを踏まえた上で今後の株価維持のために経営陣はどのようなことを意識し、力を入れていく予定なのかを教えてください。

細野:株価に関しては、この3年ほどかなり意識して経営しています。いろいろな要因があると思っていますが、いくつかお伝えします。

1つは、事業モデルとしてビジネスプロデュースとインキュベーションを行ってきました。しかし、今回の構造改革を踏まえ、基本的にはインキュベーションを縮小し、新規事業創造のコンサルティングを中心としたビジネスプロデュースに資源を集中したことが挙げられます。

その結果、かなりシンプルな事業モデルになってきました。それにあわせて人員も増え、社内としてはリソースを集中することができてきています。

一方で、ビジネスプロデュースに対するニーズはかなり旺盛です。特に今は大企業で新規事業創造を考えていない会社はないというくらいです。事業モデルがシンプルになり、経営資源投資を社内で一本化できるようになってきたことは、DIがこのニーズを取り込んで成長するには非常に大きいと思っています。

加えて、アイペットホールディングスも含めてベンチャー投資における投資資金の回収を進め、株主のみなさまのご意見も聞きつつ還元策を公表していることが評価されているのではないかと思っています。今後も資本効率を意識しながら、株価をできるだけ高く維持することができるように検討していきたいと思っています。

今後に関しては、今公表している中期経営計画の目標を着実に達成していきたいと考えています。事業計画を適切に遂行していくことで、株主のみなさまの信頼を獲得し、ビジネスプロデュース事業を確実に作っていきます。

また、株主還元に関しては資本効率を意識していきたいと思っています。2023年3月末時点のキャッシュが241億円で、配当の20億円や法人税の支払いにより6月末には約140億円になります。ここからさらに80億円の還元策を実施し、できるだけ資本効率を高めた経営を行っていくことで、1株当たりの利益を上げ、株価を高くしていきたいと思っています。

原田:インキュベーション事業について少し補足します。2年前に構造改革の方向性を出し、株主総会でも大いに議論となりましたが、社内でも1年以上にわたり侃々諤々の議論が続きました。

我々は創業以来、祖業であるベンチャー投資と大企業のビジネスプロデュースの2本立てで事業を行う中で、いかに株価を上げていくかが長年の大きな課題でした。株主のみなさまに意見をうかがうと、共通して「中身がわからないため評価ができない」と言われ、これが株価評価において大きな課題となっていました。

そこで、継続的な株価向上を達成していくためには何を変えなくてはいけないかという苦しい議論を1年以上にわたり続けました。その結果、「社会を変える 事業を創る。」というミッションは変えずに、方法論としては2本立ての事業を1本に集約・統合していくほうが、株主のみなさまにも企業価値を評価しやすくなるだろうと考えました。

それによって、安心して買いやすい株になることで、より株価を上げやすくなるだろうと考え、この決断に至りました。先ほど細野がお伝えしました構造改革を進めた背景には、このような経緯があります。

質疑応答:理論株価について

質問者3:「株価が理論株価を下回った場合は自社株買いをしていきます」というお話がありましたが、理論株価はいくらなのでしょうか?

細野:残念ながら、理論株価の具体的な想定値をお話しすることはできませんが、考え方としては、弊社の事業は大きく分けて3つから構成されています。1つ目は、アイペットホールディングスの売却を含めて今持っているキャッシュの部分です。2つ目として、ビジネスプロデュース事業は、利益に対してどのくらい将来の成長が期待できるかによってPERをかけていますが、そちらに基づいて計算される株価があります。3つ目は、ベンチャー投資で現在も保有している資産の価値です。基本的にはこれらの3つから構成されています。

3つ目のベンチャー投資のところをどのように計算するかが比較的難しいですが、今回の株主招集通知や事業報告でも、今どのくらいの含み益があるかを公表しています。ただし、含み益がそのまま実現できるかどうかは、将来にならないとわからないところもあります。株主のみなさまにもいろいろなご意見はあると思いますが、我々としては理論株価に対して基本的にこの3つの構成に基づき考えています。

(開示以降、)自社株買いを実行していますが、現状では平均価格2,500円ほどで取得しています。なお、こちらもすでに開示していますが、今期取得する株式数は150万株、取得価格は30億円をそれぞれ上限として行います。このどちらかが上限に達した段階で、今回の自社株買いはいったんストップすることを想定しています。

原田:株価を決めるのは株式市場や株主のみなさまです。我々としても、いろいろなことを想定して社内で取り組んでいますが、それらをアナウンスすることでかえって混乱を招くこともありますので、そういったものをお伝えすることはご容赦いただければと思います。

質疑応答:株主還元について

質問者4:意見になるのですが、今回のアイペットホールディングス売却により、従業員と役員に対して20億円の特別報酬が与えられました。従業員と役員にはすぐに還元があるのに、株主には2年間かけてじわじわと100億円を還元するのはあまり平等ではないと思います。株主にもできるだけ早く還元するべきだと考えており、ご意見があればお聞かせください。

細野:株主のみなさまにもいろいろなご意見があると思いますが、まず、100億円の株主還元のうち20億円は特別配当というかたちですぐに還元するよう配慮したつもりです。残りの80億円に関しては、先ほどもお伝えしたとおり、2年間かけて自社株買いを中心に進めていくことを考えています。

5月末時点で3.6億円ほど行っていますし、今後の株価次第ではありますが、自社株買いが順調に進めば今期で40億円以上の取得を行う可能性も十分あります。我々としても、資本効率を意識し、できるだけ早く還元できる部分があれば還元していきたいと思っています。

原田:株主還元には大きく分けて、自己株式取得と配当という2つの方法がありますが、我々としてはなるべく自己株式の取得を優先したいと考えています。なぜなら、会社の中長期的な事業の成長と、中長期的な株価の持続的成長を両輪として実現したいと考えているからです。

配当で100億円を還元することは、今すぐにでも可能です。しかし、自己株式を取得することで発行済株式数の分母が減りますので、これからも株を持って応援してくださる株主にとっては、1株当たりの利益が高くなります。その結果、株主の持分利益が大きくなっていき、株価も上がりやすくなります。さらに、その効果は中長期に持続します。そのため、自己株式の取得を中心に還元を実施し、株主のみなさまにもできるだけ中長期に応援していただき、株価も事業も持続的に成長していきたいと思っています。

次に、年間で最大限できる自己株式の取得はどの程度になるか、という点を専門家にも相談してきました。株式市場における流動性を踏まえて計算すると、「ドリームインキュベータの株式は最大でこれくらい取得できるだろう」という数字が出ます。分析によると、1年で80億円すべての自己株式を取得することは難しい可能性が高いとのことでした。

しかし、ずるずると何年もかけて行うのもまた違うと考え、いろいろと検討した結果、2年を猶予としていただきたいというのが今回の発表です。この2年の中で、流動性が許す限り自己株式の取得を進めていきたいと考えています。もし流動性が足らず、初年度に掲げている目標の40億円を達成できない場合は、少なくとも40億円までは還元が行われるように配当を行う予定です。この方法により、長くても2年以内にすべての還元を完了させることを目標として掲げています。

質疑応答:長期ホルダーに対する還元について

質問者5: 今回の株主還元について、一過性の利益や還元などを目当てにした人たちの中では、業績などはどうでもよく、配当政策にしか興味がないという論調が見受けられ、もっとしっかりと御社の業績向上に深く関心を持ってほしいと残念に思っていました。とはいえ、私のような長期ホルダーに対して、何かさらに考えていることがあれば教えてください。

原田:まず何よりも、長年に渡り当社の株を持って応援してくださり、また株主総会にもいらしてくださり、本当にありがとうございます。

細野:弊社には、ご質問者さまをはじめとして、長期で株をお持ちの方や、株主総会に毎回足を運んでいただいている方々が多くいらっしゃいます。そのような方々に対して、より手厚く還元できる方法がないかと、社内でも議論しました。

証券会社や信託銀行などさまざまな専門家に相談しましたが、実効性や必要なコストなどを考えるとなかなか有効な手立てがなく、会社としては、長期保有していただいている方に何か追加で還元するのは難しいと判断しています。

ただし、我々経営陣としては、今回の還元策を含め、今後の株価を上げて長期的に企業価値を向上することにコミットし、みなさまの期待に応えていきたいと思っていますので、ぜひ引き続き株を保有し、応援していただけるとありがたいです。

原田:長く保有していただいている方に特別に何かを行うことは難しいのですが、株価を向上させることで長期保有の方に寄与することを目的に還元策を策定していますので、その点をぜひご理解いただければと思います。

質疑応答:インド投資について

質問者6:私も長年株を保有していますが、少しインキュベーション事業について心配しています。ドリームインキュベータという社名からして、インキュベーションの部分も、ドリームの部分も忘れてはいけないと思います。インキュベーション事業のポートフォリオにはインドの部分がいまだに多いです。具体的にどのような投資先があり、どのような状況で、今後どのような展望を考えているかを教えてください。

原田:長いこと株をお持ちいただき、ありがとうございます。社名である「ドリームをインキュベートする」という部分は変わりませんので、これからもワクワクする事業創造を行っていきたいと思います。

細野:インドに関しては、スライドにも記載のとおり、現状は21社に投資して時価は65億円となっており、非常に手応えを感じています。具体的な社名はお伝えできませんが、ヘルスケアテックやフィンテックの会社を中心に投資しており、急激に成長してきています。

今投資している企業のうち、2社は「ユニコーン企業」と呼ばれる時価総額1,000億円以上の会社で、4社が今後ユニコーン企業になることが期待できる時価総額250億円以上の会社です。コロナ禍によって世界中でさまざまな経済的混乱が起こる中でも、インドは着実に成長していますので、次の10年は間違いなくインドのテックが世界で戦っていくという実感を持っています。

一方で、インドではIPO市場が未整備のため、すぐにIPOということが今はまだできません。そのため、どのタイミングでどのように回収できるかについては、国際情勢などさまざまな事情がありますので、具体的な目標や数値はわかりませんが、期待感は持っています。

今後は、基本的にベンチャー投資に関しては回収をしていきます。ただし、ビジネスプロデュースと連動性が非常に高い領域に関しては、ドリームインキュベータとしても関与していくことを想定しています。

例えば、ソーシャルインパクトボンドという新しい取り組みも行っていますし、日本企業がさまざまなインドのベンチャー企業と連携してグローバルに展開していく際のゲートウェイになるような投資であれば継続したいと思っています。今後は、ビジネスプロデュースと連動した投資という観点で、事業を整理していこうと考えています。

質疑応答:役員賞与の支給方法について

質問者7:指名報酬委員会の委員長にうかがいます。第3号議案の役員賞与支給に関して、「一過性の大きなキャピタルゲインが出たことから、現金賞与を4億円ほど考えている」というお話がありましたが、現金である理由は何でしょうか?

原田:まず、私から事実をご説明し、その後に、指名報酬委員長からもお答えします。

事実としては、株式での賞与も支給しています。第3号議案では、過去の株主総会で承認をいただいた取締役の現金報酬枠を超える部分については取締役会だけで決めることができないため、その部分のみ株主総会で諮らせていただいています。

2月に公表した役職員向けの特別賞与のうち4分の1は株式で支給しており、株主のみなさまとなるべくセイムボートとなることを考えています。そのため、株式で可能な限り支給し、残りは現金としています。

宇野総一郎氏(以下、宇野):指名報酬委員会の委員長の宇野でございます。今説明があったように、役員の報酬については現金報酬と株式報酬をミックスして考えており、特に業績連動の部分については株式報酬の割合が大きくなっています。

第3号議案のご説明にもありますが、もともと当社には投資事業とコンサルティング事業があります。一般的な投資事業というと、いわゆるファンドマネジャーが大きな金額の成功報酬を取っていくという契約をしているものが多いと思います。ファンド的な考え方であれば、結果が出た時に分配することはもともと契約で決まっているのですが、当社はそのようなかたちになっておらず、また、競合と比較すると、一般的に給与水準や報酬水準が低くなっています。そのような中で、今後の事業の成功のためには、優秀な人をしっかりとリテインしていく必要があります。

そうした背景も踏まえ、報酬全体の水準を考慮し、現金報酬と株式報酬の最適な割合を考え、議論し、今回の結論になったとご理解ください。

質疑応答:報酬請求の正当性について

質問者8:指名報酬委員会の社外取締役の方に質問です。今回の投資のキャピタルゲインをもとに報酬請求をしていますが、投資の原資になった増資時点の株価から半減しているにもかかわらず、業績が上がったと称して報酬を請求する行為は、一般的な慣習としてはあり得ないと思っています。善管注意義務違反に該当する可能性がそれなりにあるのではないかと思っており、適法性についての観点からもご認識をうかがいたいです。

原田:まず、2005年つまり今から18年前に実施された増資に応じてまだ持ってくださっている株主の方には、株価がそこまで戻っていないことを申し訳なく思っています。今回P/L上でキャピタルゲインが出たわけですが、これをどう扱うべきかという話です。

2005年の増資の翌年、2006年にライブドアショックで新興市場の株価が10分の1になり、2008年にはリーマンショックでさらに株式市場全体の株価が下がりました。その後も、長らく株式市況が低迷したため、非常に長い間、我慢してこられた株主の方もおられるかと思います。

一方で、先ほど指名報酬委員長からもお話がありましたが、人材の取り合いをしている競合のコンサルティングファームと比べて抑えた報酬で、長年社員にも我慢させてきました。株主のみなさまにも我慢していただき、社員にも我慢をさせてきたという状況です。

増資時の株価に戻らない限りはP/L上で利益が出ても賞与を払わないとした場合には、なかなか社員をリテインするのは難しくなると考えています。会社を清算してしまうのであれば1つの考え方としてあり得るかもしれませんが、それだと増資時を超える株価を実現することができません。

むしろこれから企業価値を高めていくためにも、長年がんばってきた社員のメンバーをなるべくリテインし、さらに利益、企業価値、株価を上げていくほうに仕向けることが大事だと考えています。

だからといって社員だけに賞与を支給して、株主には還元がないということはあり得ません。そのため、株主への還元と社員への還元、そして、これから企業価値を最大化していくゴールデンバランスとは何かということを、あらゆるシミュレーションを行い、分析と検討を重ねた結果、今回のバランスになったと考えています。

ステークホルダー全体のバランスを最適にしないと、持続的な企業価値の成長ができないということを、今回あらためて考えさせられました。私どもとしましては、社員がいなくなって終わりではなく、これからますます企業価値を高めていくべく、全社が一丸となって進んでいけるよう、そして株主にも最大限還元できるよう、今回の配分を実施したとご理解ください。

宇野:増資の時や株価が高い時に買った人については当然損失が出ることがあるわけですが、株価が戻らない限り役員報酬は払えないというのは、会社法上はとられていない考え方であると思います。

今、原田CEOから説明があったように、役職員のやる気と今後のビジネスを考えたバランスの上で、どこまで報酬を払い、どこまで株主還元していくか、そのバランスを指名報酬委員会でも諮問しましたし、取締役会でも十分に議論しました。先ほど、善管注意義務違反になるのではないかという話がありましたが、それについては、過去の増資時の水準まで株価が戻らなければ報酬を支払えないということはありませんので、善管注意義務違反ということはないと考えています。

質疑応答:自己株取得について

質問者9:5月11日に自己株取得についてのIRを出していると思いますが、その中で自己株取得の期限が2024年3月31日となっていました。この期間で設定している理由は何なのでしょうか? どこが還元のエンドになるか教えてください。

細野:自己株買いの進捗状況に関しては毎月開示しており、どれくらい進んでいるかは株主のみなさまと共有するかたちになっています。まさにその進捗状況次第ですが、仮に30億円の自己株買いが早く終了した場合、追加で自己株買いを出すのか、あるいは配当にするのかなど、状況に応じて次の開示を行う予定です。

例えば10月か11月くらいに30億円の自己株買いが終了しているとしたら、翌2月の第3四半期決算発表で何らかの開示をするかもしれません。そのあたりは状況を見ながら、みなさまにお待たせすることがないよう、できるだけ適時に開示していきたいと思っています。

質疑応答:役員への報酬と上場維持の理由について

質問者10:今回アイペットホールディングスを売却し、お金が入ってきたのは大変喜ばしいことですが、それは今の経営者や社員への報酬ではなく全額株主に還元すべきではないでしょうか? さらには、株主にすべて返して上場廃止し、解散したほうがよいのではないでしょうか?

原田:当社はこれまで大きく2本柱(ビジネスプロデュースとベンチャー投資育成)で、リソースも配分してきました。その方針策定の道中においてはいろいろな議論をぶつけ合ってきましたが、会社全体としてはドリームインキュベータが崩壊せず持続的に成長するよう、いろいろな荒波にぶつかりながらも、苦しい時でも辞めないで歯をくいしばって支えてきてくれた社員がたくさんいるわけです。

この社員たちが役割分担し、各方面でマーケットと対峙しながら、ドリームインキュベータを今日まで持ってきてくれました。そして、これからの株価や企業価値をさらに向上させる基盤を作ってきてくれました。こうした社員たちに分かち合うことは、とても大事なことであると考えています。そして同時に、応援してくださっている株主のみなさまとも一緒に分かち合う、というのが今回の考え方です。

創業以来掲げており、今でも経営の根幹に据えている当社の社是の4番目に「分かち合う」という言葉があります。これをどのように運用するかを、今回我々マネジメントは試されたわけです。応援してくださっている株主のみなさまと、支えてきてくれている社員を、これからますます一緒に価値を高めていく仲間として分かち合った、というのが今回の配分の考え方です。

上場については、本日の中期経営計画についての説明の中にもありましたが、これからのビジネスモデルの進化の方向性の中に、資金調達を含めたB/Sの活用が含まれています。

23年間苦労して積み上げてきたインキュベーション事業のノウハウ、資金、人材は単に収穫して終わりではありません。株主のみなさまにわかりやすくするために事業構造は1本に集約してはいきますが、培ってきた経営アセットはビジネスプロデュースに大いに活かしていきたいと考えています。

その活かし方については完全に答えが出ているわけではなく、まさにこれからの成長戦略の検討課題として掲げています。これから社内でもその議論を重ねていきますので、進化の道筋の解像度が上がってきましたら、株主総会でみなさまと共有し、大いに意見交換も行いたいと考えています。

新着ログ

「サービス業」のログ