日本エアーテック、クリーンルームの販売増加により増収 半導体・電子関連の受注が継続し受注残高も高水準

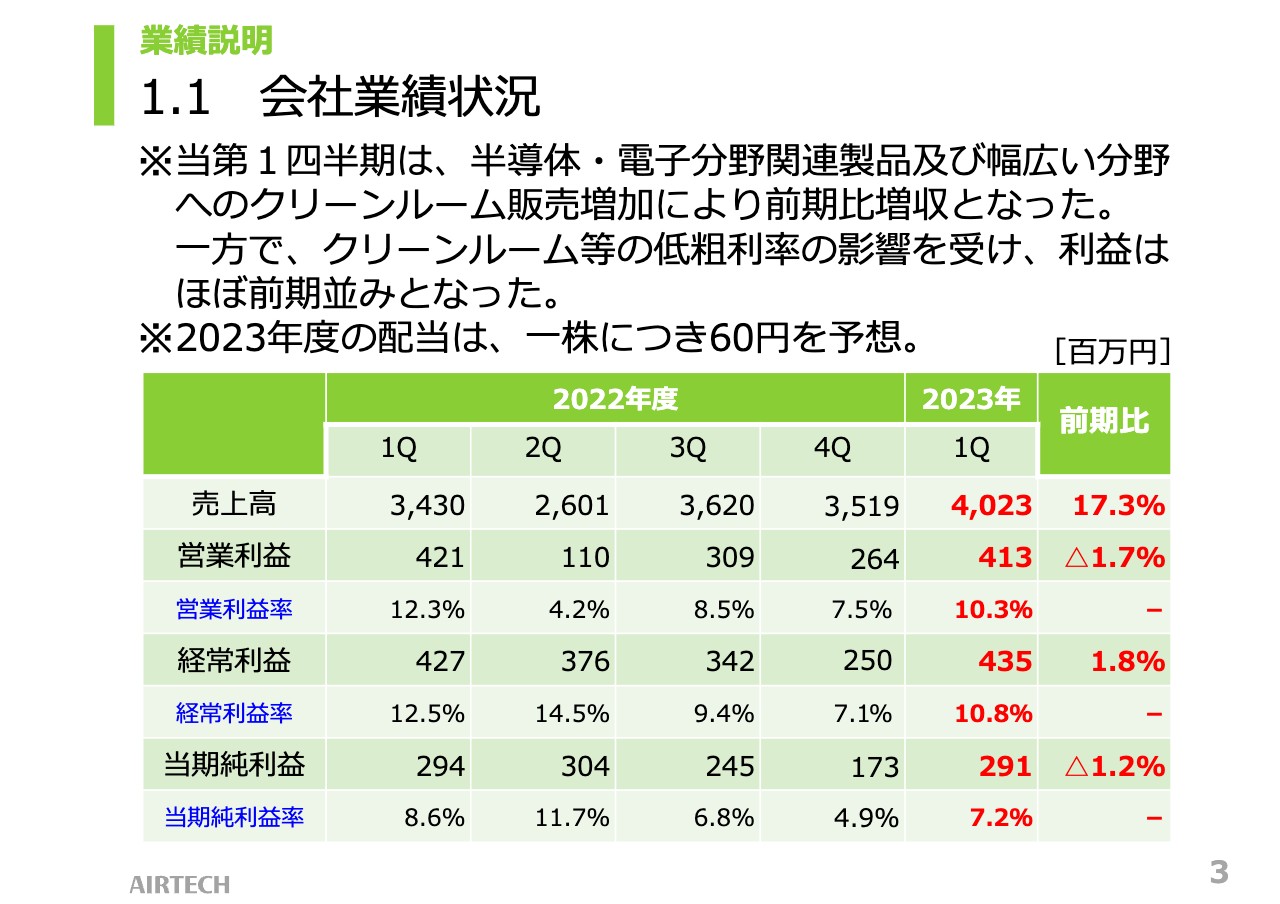

1.1 会社業績状況

平沢真也氏:日本エアーテック株式会社代表取締役社長の平沢です。ただ今から2023年度第51期の第1四半期決算概要及び第51期業績予想と、今後の計画についてご説明させていただきます。

まず、会社業績状況からご説明します。スライドの表は、前期及び当期の売上高、各種利益を示しています。

当期の売上高は、前期比17.3パーセント増の40億2,300万円となりました。営業利益は、前期比1.7パーセント減の4億1,300万円となりました。経常利益は、前期比1.8パーセント増の4億3,500万円となりました。当期純利益は、前期比1.2パーセント減の2億9,100万円となりました。

前期比増収となりましたが、収益面ではクリーンルームなどの粗利益率の低い物件の影響を受け、各利益は前期とほぼ同等となっています。

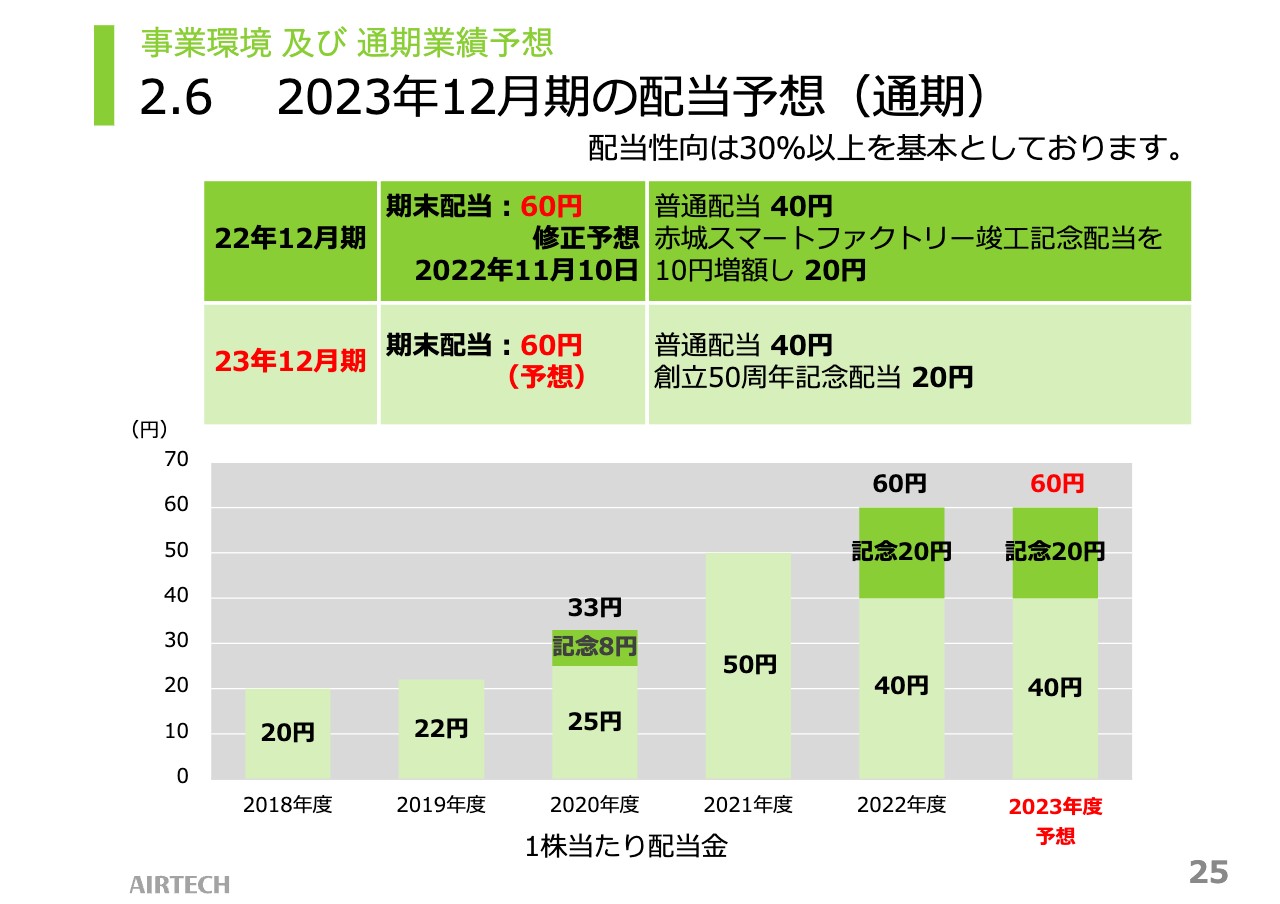

2023年度の配当は、1株につき普通配当40円に加え、創立50周年記念配当20円を合わせ、60円を予想しています。

受注残高については、前期12月末時点では69億円と過去最高の値でしたが、当期3月末には約48億円となりました。しかしながら、半導体・電子関連の受注が継続しており、引き続き高水準を保っています。

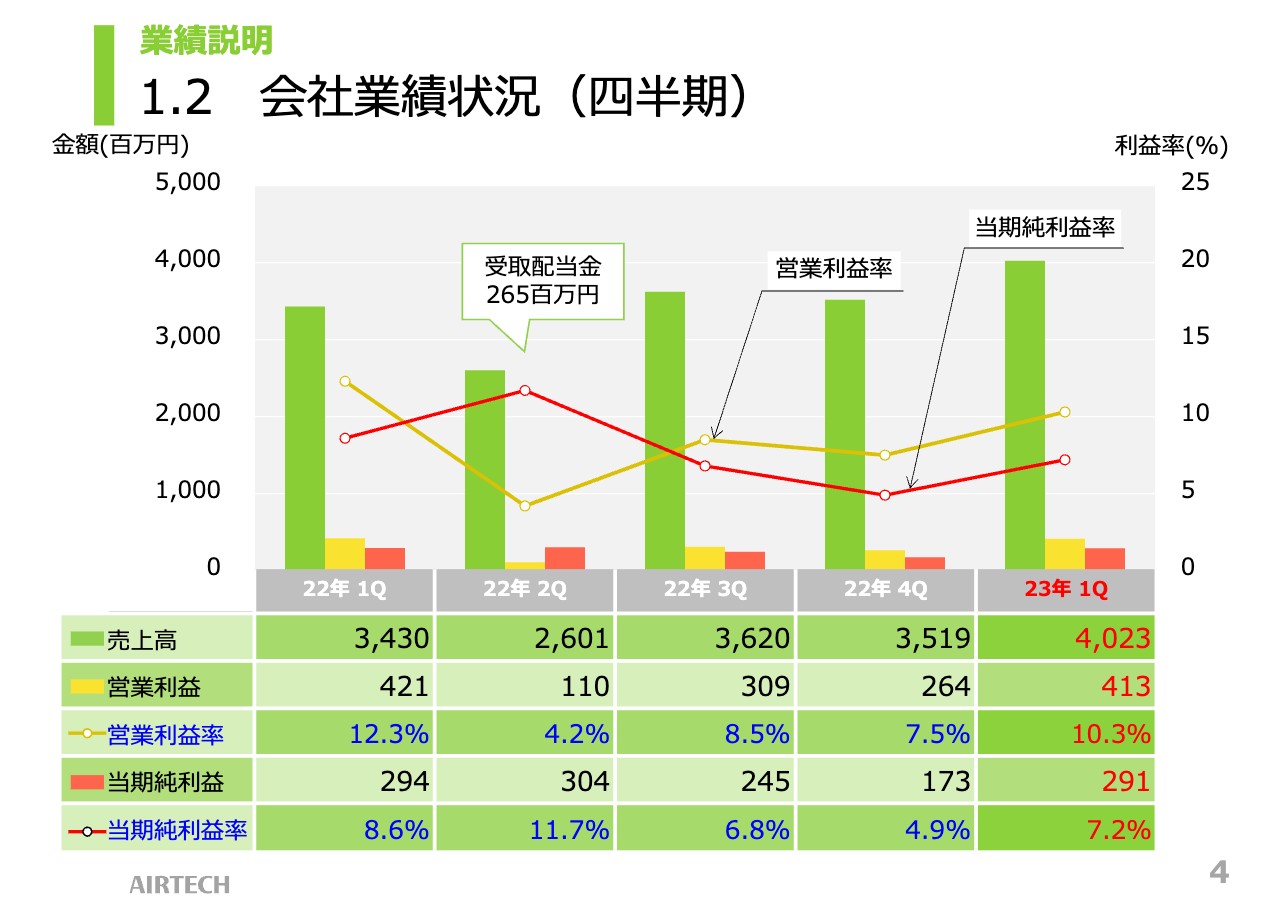

1.2 会社業績状況(四半期)

前期及び今期の四半期ごとの業績状況です。前期第1四半期は、2022年3月末期限の補助金交付を受け、感染症対策関連製品の販売が伸びた影響により、売上は34億3,000万円でした。

当期第1四半期は、半導体関連の製造装置メーカー等への機器販売や、各種電子分野と感染症研究用などのクリーンルームへの設備投資が増加した結果、売上高は40億2,300万円となっています。

営業利益率については、前期の平均値が8.4パーセントでしたが、当期第1四半期では1.9ポイント改善し、中期計画目標値をクリアした10.3パーセントとなりました。

前期第1四半期では、感染症対策製品などを主とした標準品の販売が多かったため、12.3パーセントと高水準でした。一方で、当期第1四半期は、前期比で利益率が減少しています。今後、材料費等の原価高騰を織り込んだ受注価格の改定や、原価低減施策の実施などにより、利益率の向上を図ります。

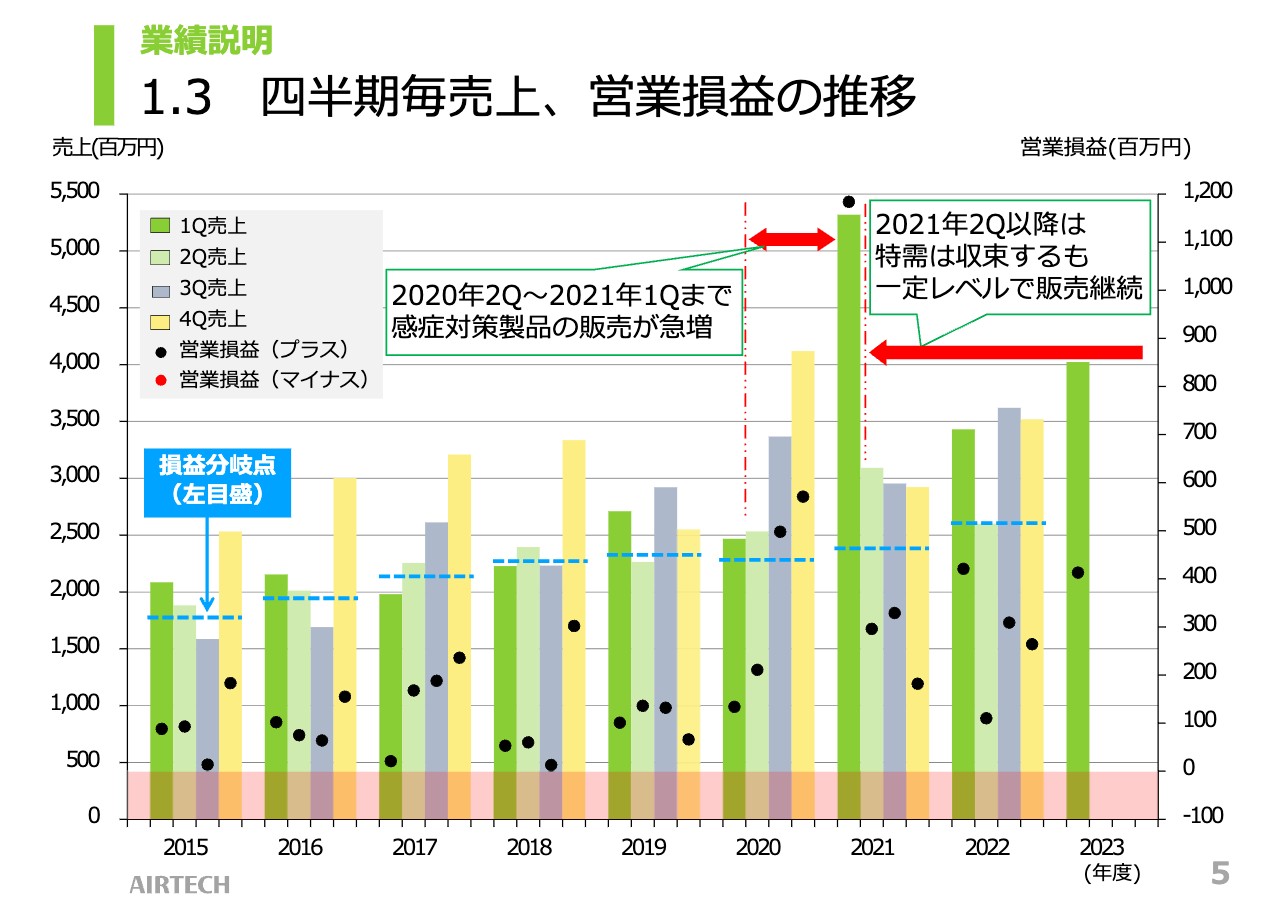

1.3 四半期毎売上、営業損益の推移

売上高、営業損益の四半期ごとの推移です。スライドの図は、2015年から四半期ごとの売上高を棒グラフで、営業損益を点で示しています。

2020年12月期第2四半期から2021年12月期第1四半期にかけて、「令和2年度新型コロナウイルス感染症感染拡大防止・医療提供体制確保支援補助金」によって感染症対策製品の売上と営業利益の増加が顕著となりました。2021年第2四半期以降は、同補助金の影響が減少しましたが、半導体・電子及び製薬関連の受注・売上が増加しており、感染症対策製品の減少を補っています。

一方で、部品供給不足による出荷の停滞や、部材価格の高騰の影響を受けていますが、2022年第1四半期以降の売上と利益は、新型コロナウイルス感染拡大前の2019年以前と比較して、高い水準を維持し増加しています。

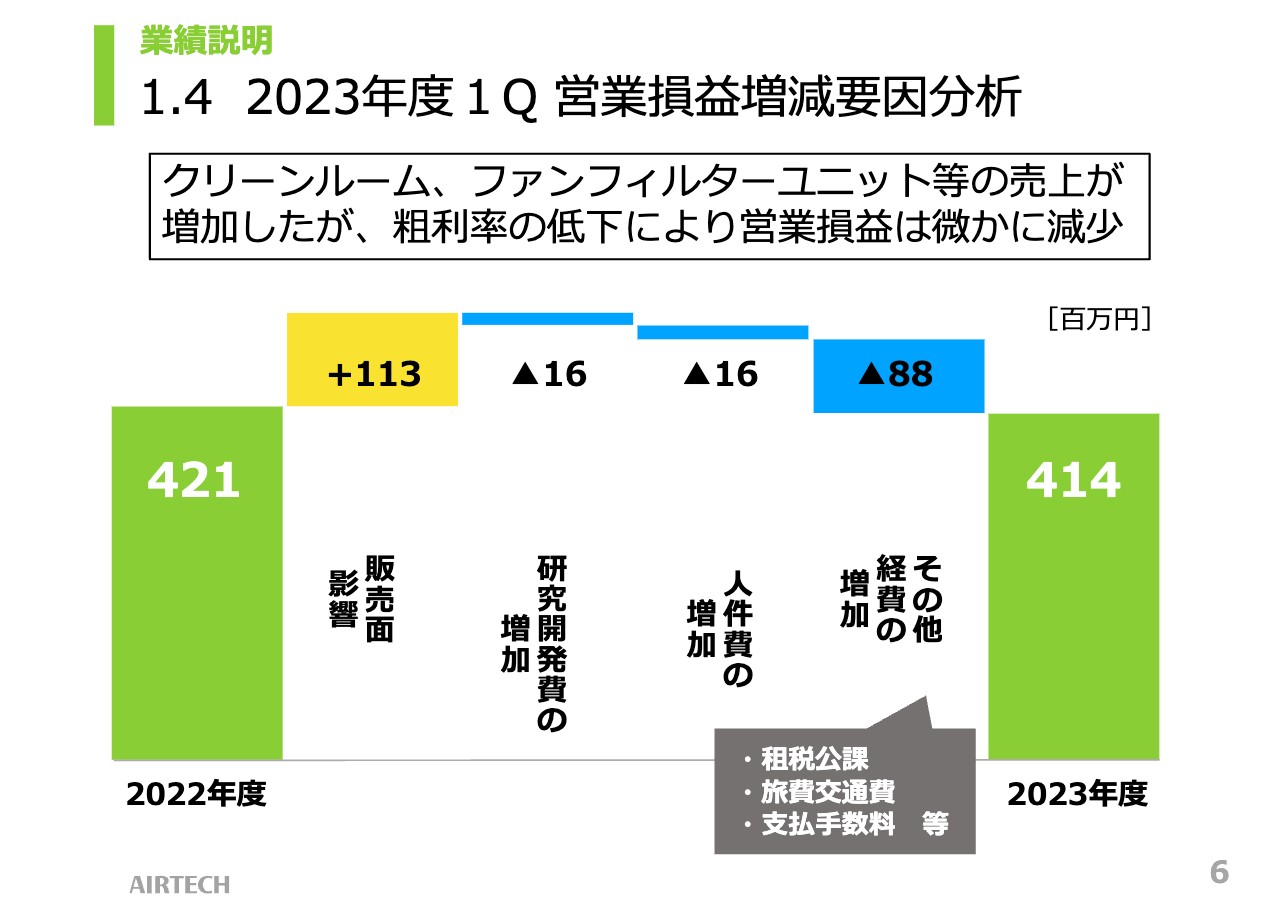

1.4 2023年度1Q 営業損益増減要因分析

2023年度第1四半期の営業損益増減要因分析です。営業利益は、2022年度第1四半期には4億2,100万円でしたが、2023年第1四半期はわずかに減少し、4億1,300万円となりました。

売上増による営業利益の増加が1億1,300万円にとどまり、研究開発費、人件費、その他経費の増加等により相殺されたことが要因です。

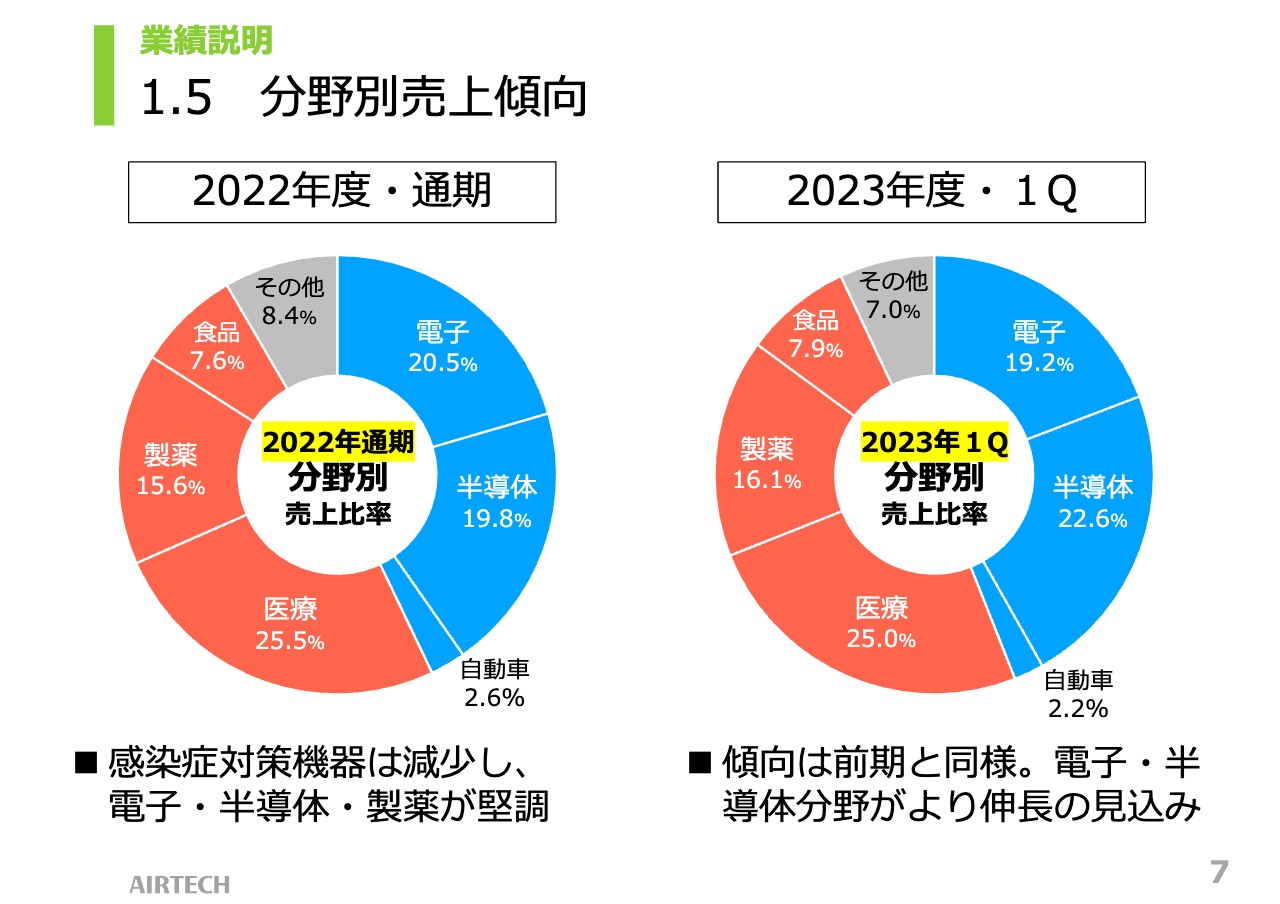

1.5 分野別売上傾向

スライドの円グラフは前年通期及び当期第1四半期の分野別売上傾向を示しています。右側の当期第1四半期の傾向は、左側の前年通期とほぼ同様となりました。当期では半導体分野が22.6パーセントと、前期より2.8ポイント増加しており、その他分野も堅調に推移しました。

なお、スライドで灰色で示した「その他分野」は、次ページの分野別売上高のグラフでは、売上を等分割して、電子分野とバイオ分野に加算して表記しています。

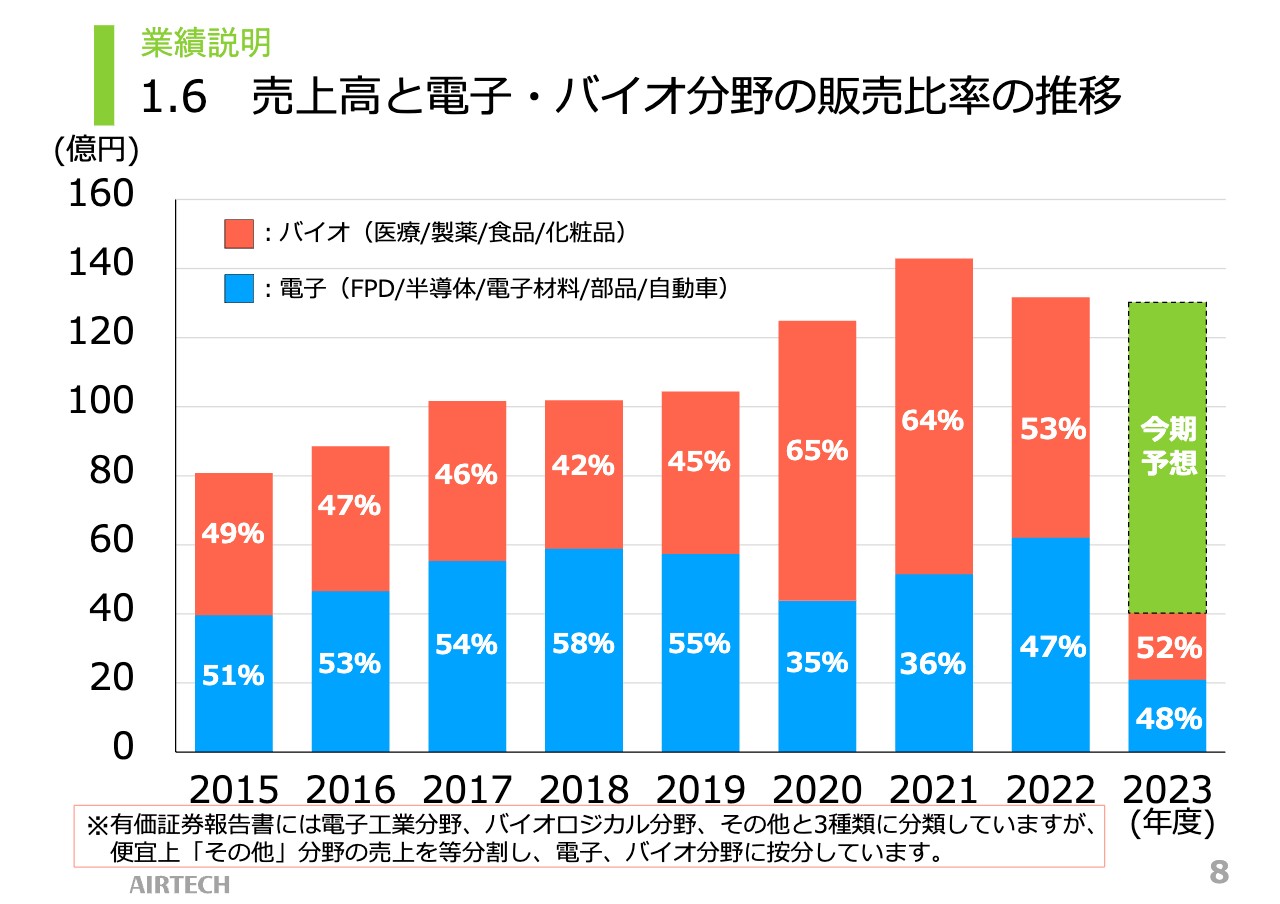

1.6 売上高と電子・バイオ分野の販売比率の推移

売上高と電子・バイオ分野の販売比率の推移です。こちらも、前年通期の傾向と当期第1四半期の傾向が近似しています。

新型コロナウイルス感染症の影響を強く受け、2020年、2021年はバイオ分野の売上が約65パーセントを占めていました。2022年からは電子分野の復調により、販売比率が約47パーセントに増加し、両分野ともほぼ同水準となりました。

新型コロナウイルス感染症の5類感染症移行による、感染症対策製品の需要動向変化を注視しつつ、電子分野への拡販により注力し、営業活動を継続していきます。

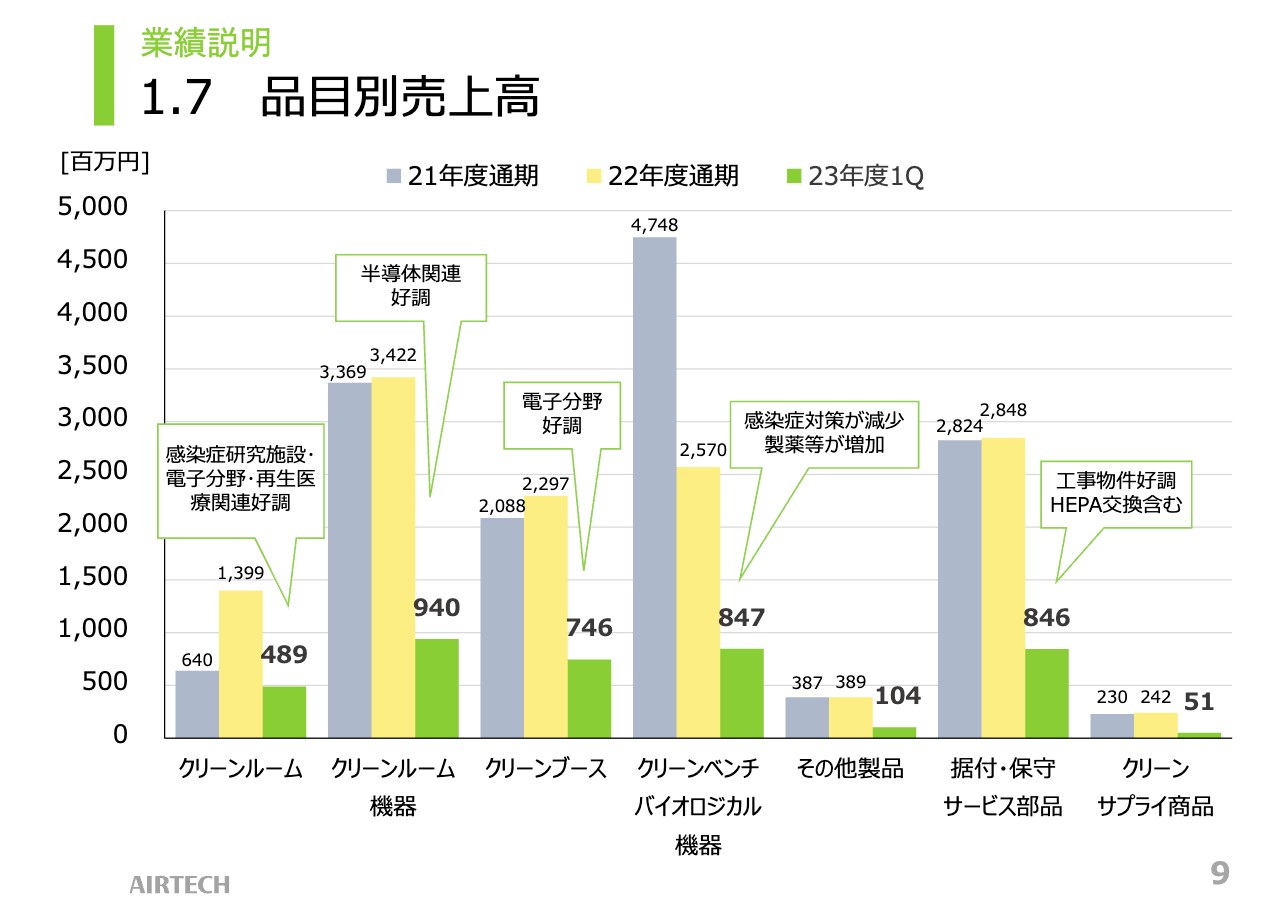

1.7 品目別売上高

直近2期の通期及び、当期第1四半期のみの品目別売上高の比較です。クリーンルームについては、感染症研究施設、電子分野、再生医療分野など、幅広い分野への販売が好調でした。受注残も多く、通期では前期を超える見込みとなっています。

クリーンルーム機器の売上も好調です。半導体、電子部品メーカーの設備投資意欲は、本年が踊り場との推定もありますが、2024年以降の需要増加を見越した設備投資が進んでおり、受注増加対策を行っています。クリーンブースは、電子分野関連の国内案件が多数あり、第1四半期は好調でした。引き続き、受注増に注力していきます。

クリーンベンチ・バイオロジカル機器は、新型コロナウイルス感染症対策に限らず、感染症の研究や製薬会社の設備投資が増加しています。据付・保守サービス部品は、交換用HEPAフィルターの売上が伸びていますが、前期末実績と同程度になるだろうと現時点では予想しています。

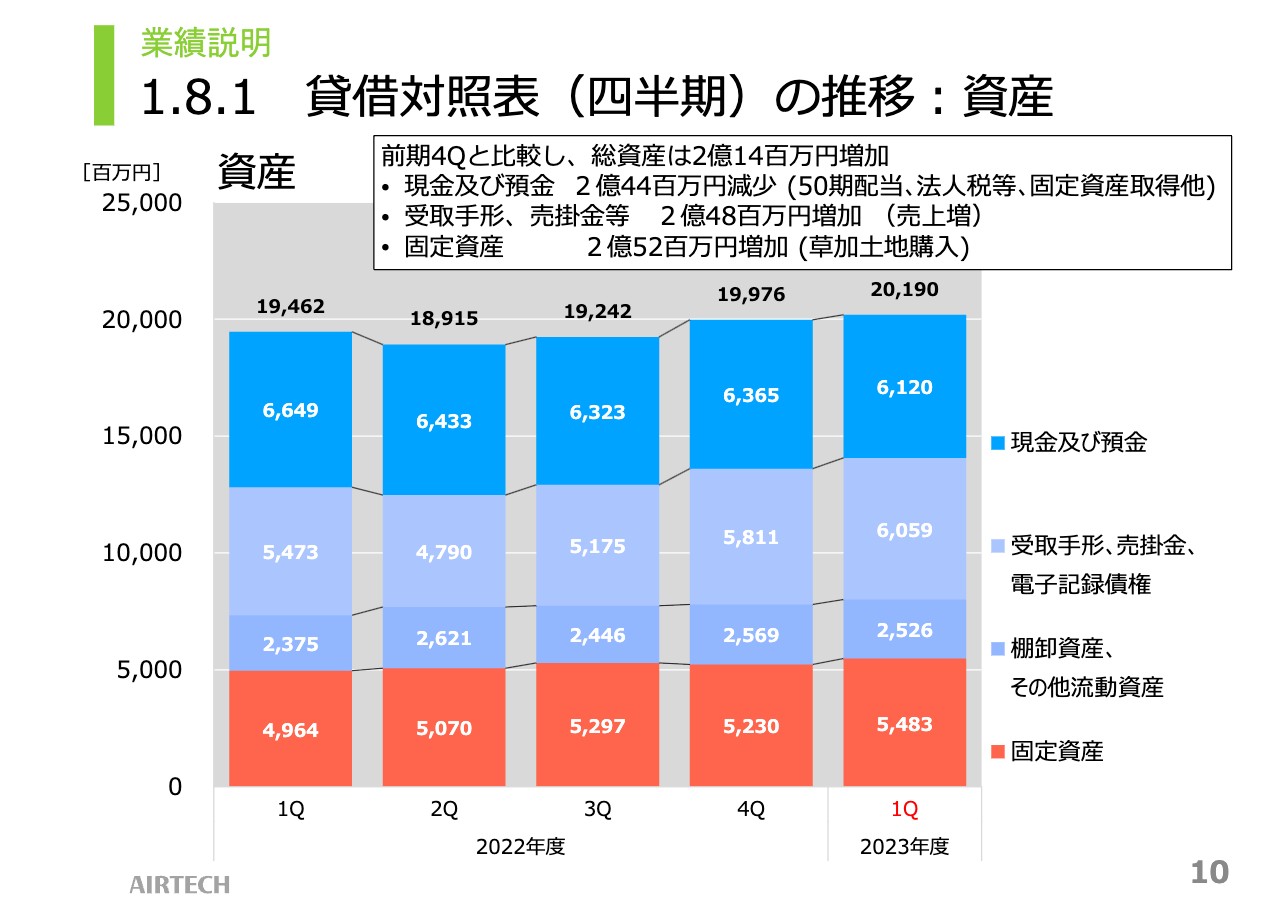

1.8.1 貸借対照表(四半期)の推移:資産

四半期ごとの貸借対照表の資産の推移です。現金及び預金が2022年第4四半期と比較して2億4,400万円減少しています。これは第50期配当、法人税及び草加工場近隣の土地取得費用によるものです。

受取手形、売掛金は、2022年第4四半期と比較して2億4,800万円増加しました。これは売上増加の影響によるものです。固定資産も同じく2億5,200万円増加しました。主な理由は、草加の土地取得によるものです。

その結果、当期末の総資産は201億9,000万円と、前期とほぼ同値となっています。

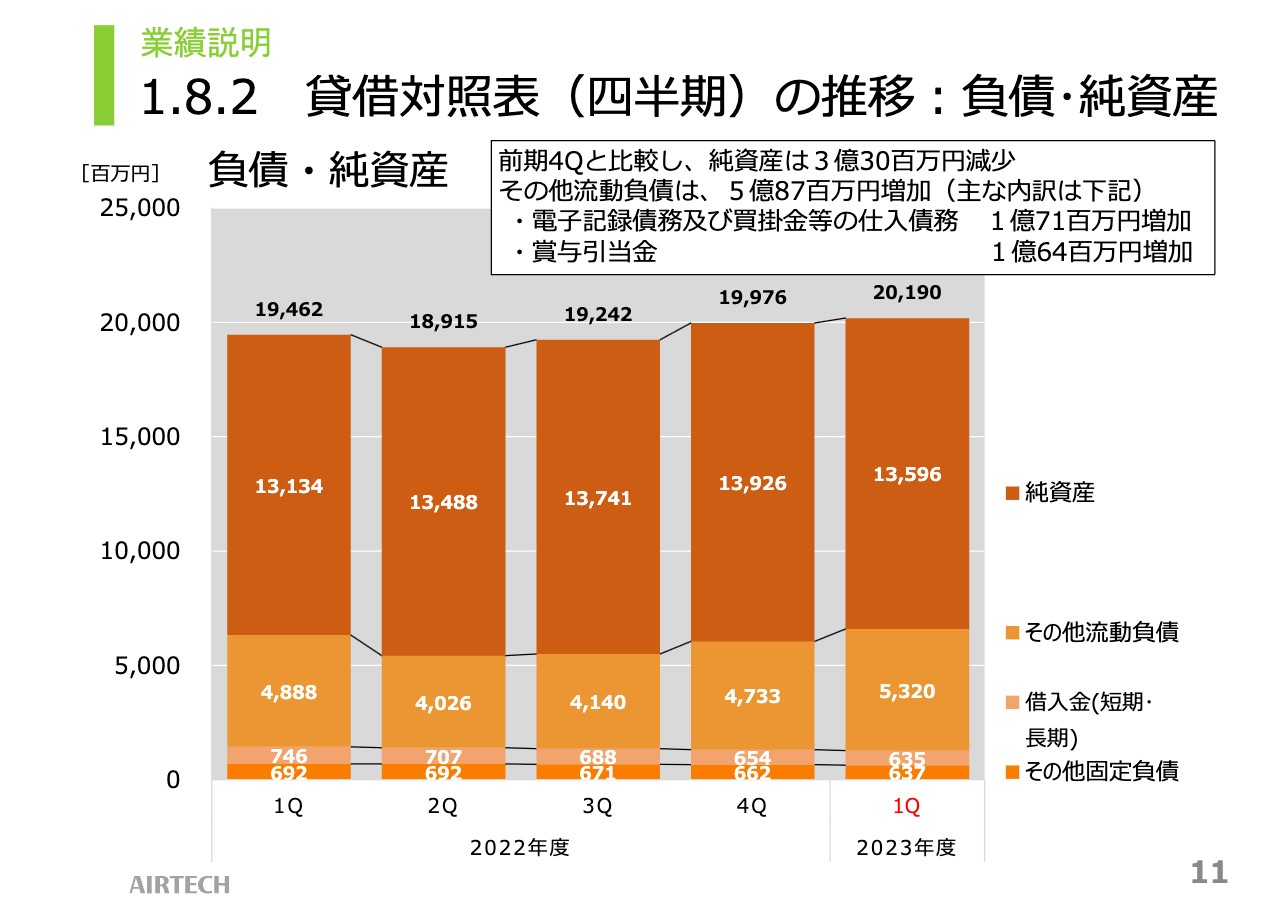

1.8.2 貸借対照表(四半期)の推移:負債・純資産

貸借対照表の負債・純資産の推移です。純資産は135億9,600万円と、2022年第4四半期と比較して3億3,000万円の減少となりました。その主な内訳は、第50期配当によるものです。

また、クリーンルーム等の生産に関わる仕入債務が増加したことにより、その他流動負債は5億8,700万円増加しています。その結果、当期末の負債・純資産合計は201億9,000万円となりました。

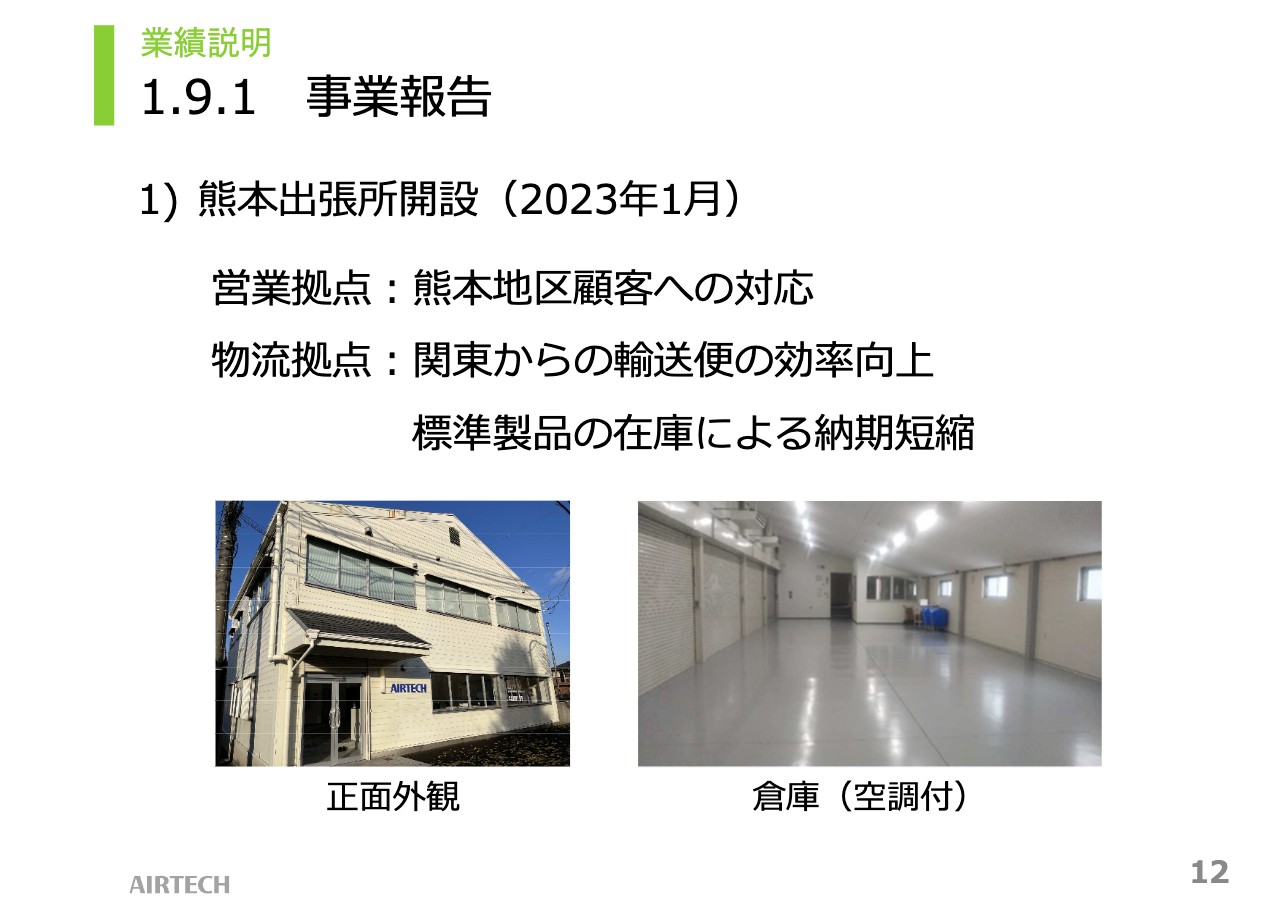

1.9.1 事業報告

2023年1月に熊本出張所を開設しました。熊本地区は以前から大口顧客が多いことに加え、台湾積体電路製造(TSMC)がソニーグループ、デンソーと共同で巨大な半導体工場を新設することで、半導体関連企業の進出及び投資が活況となっています。

熊本出張所は物流倉庫を併設しており、お客さまへの配送効率向上も兼ねています。また、出張所の人員拡充も現在図っており、今後より一層拡販していきたいと考えています。

1.9.2 事業報告

2023年4月には、静岡県富士市に静岡出張所と静岡サービスセンターを開設しました。

静岡地区はこれまで、東京もしくは名古屋にある中部営業所の営業担当が担当していましたが、距離的な問題より市場規模に対して十分な対応ができていませんでした。今後は、静岡地区の顧客への対応を充実させて、売上拡大を図っていきたいと考えています。

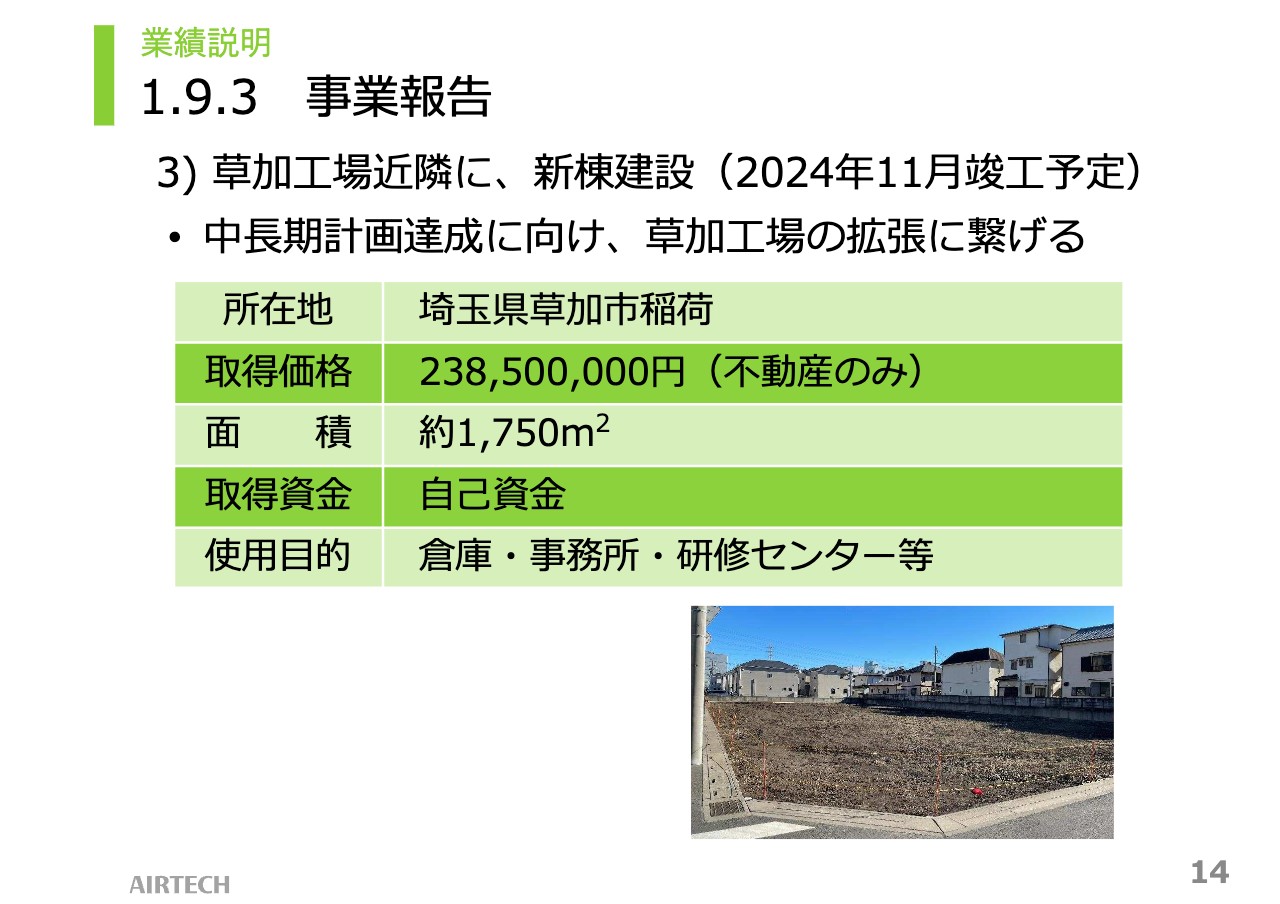

1.9.3 事業報告

草加工場近隣に約1,750平米の用地を確保し、その用地取得にかかる不動産売買契約を昨年締結し、今年1月に取得しました。現在、3階建の建屋を計画中で、2024年末までに竣工する予定です。

こちらの建物は、草加工場の倉庫や事務所として利用します。それに加えて、研究開発センターや研修センターとしての活用を考えており、今後、草加工場の再構築計画につなげていきたいと考えています。

1.9.4 事業報告

販売促進を目的として、2023年3月に大阪で開催された展示会「インターフェックスWeek/再生医療EXPO 大阪」に出展しました。

この展示会は、バイオロジカル分野や医薬品、医療、化粧品に関わる企業向けのものです。新型コロナウイルスや鳥インフルエンザを契機とした感染症の研究及び再生医療分野のお客さまにバイオセーフティー機器等を紹介し、多くの引き合いをいただいています。

また、5月18日から21日に開催されていたG7広島サミットの会場で、カーボンニュートラルに対応した画期的な空気清浄機を展示しました。こちらの製品は、当社製の高性能空気清浄機内に二酸化炭素を吸着固定できるレブセル社製のCO2フィルターを搭載しています。

空気清浄機としては、内蔵のHEPAフィルターで花粉、塵などの微粒子からウイルス等まで対応でき、同時に二酸化炭素も吸収可能とするものです。事務所、店舗やホテルなどさまざまな身近な場所で、直接的な温暖化対策ができるようになるほか、今後、各企業で求められるカーボンニュートラルへの対応にも活用できる画期的な空気清浄機だと考えています。

この装置は特許も取得しています。さらにCO2を吸着した後の吸着材は、ガラスの原料としてリサイクルすることも可能です。現在、行政機関や各企業などから問い合わせや要望が増えています。

2.1 市場動向

事業環境及び第51期業績予想についてご説明します。事業環境を市場動向、部品調達、ESGへの取組みの3点に分け、まずは市場動向よりご説明します。

ウクライナ紛争の長期化、世界的なインフレ及びアメリカの金融市場の不安定化等により、先行き不透明な状況が続いています。当社への影響は現段階では軽微ですが、注視しています。一方、脱炭素化の流れが加速し、当社の省電力製品の競争力、優位性は大きく向上するものと予想されます。

電子分野においては、半導体関連の投資が依然として高水準にあります。2024年以降の回復をにらみ、国内の半導体電子機器、材料関連の投資は継続し、中長期的に成長していくものと予想しています。また、5月23日の新聞にも掲載されていましたが、電気自動車関連も好調と考えています。

バイオ分野については、製薬工業の設備投資が堅調であり、クリーンルーム及び安全キャビネットやクリーンブースなどの機器の受注が順調です。感染症関連については、新型コロナウイルス感染症の5類指定により、特需は収束していますが、室内空気環境への意識は高まっており、研究開発への投資が増加していると見ています。

2.2 部品調達及び原材料価格高騰

部品調達及び原材料価格の高騰についてご説明します。全体の傾向として、鋼板、ステンレス、アルミなど多くの材料に加え、部品価格の上昇が2021年以降継続しており、現在は高止まりしています。

また、パワー半導体を主とした部品不足が続き、多くの電子部品の供給不足、長納期化が、いまだに解消していません。収益確保対策として、昨年に続き、本年4月にも幅広い品目において値上げを実施しました。

今後とも原価低減と必要に応じた価格改定を行い、収益改善を図っていきたいと考えています。また、部品不足によって製品の受注機会を逸しないよう、標準的に使用する部品の在庫の積み増しのため、部品供給ルート全般にわたり緊密な交渉を行い、部品在庫を厚くするなど対策を継続しています。

2.3.1 ESGへの取組み

ESGへの取組みについてご説明します。当社では、昨年12月に「パーパス」及び「サステナビリティ基本方針」を制定しました。パーパスは「きれいな空気で、未来を支える。」です。

このパーパスのもと、サステナビリティ基本方針を制定し、クリーンエアシステム技術やノウハウを活かした事業活動を通じて持続可能な社会と当社の持続的成長の実現を目指し、全社一丸となり、企業価値向上に取組んでいきたいと考えています。

2.3.2 ESGへの取組み

ESGの取組みについて、環境、社会、ガバナンスに分けて説明します。まずはじめに環境については、昨年8月より赤城スマートファクトリー及び草加サービスセンターにおいて、太陽光発電システム及び蓄電設備を稼働させ、社内における省エネルギー化を推進しています。また、他の工場においても、太陽光発電システムの設置を本年中に順次進める予定にしています。

また、製品開発において、クリーンエアシステムの省エネルギー技術と機器の研究・開発に注力しています。お客さまのカーボンニュートラルの達成に寄与する機器の開発が進行しており、各産業分野の設備・施設へ供給していきます。

なお、ESGへの取組みについては、サステナビリティ委員会を中心に会社全体で取組んでおり、TCFD提言に準拠した気候関連財務情報を本年2月14日に開示しています。

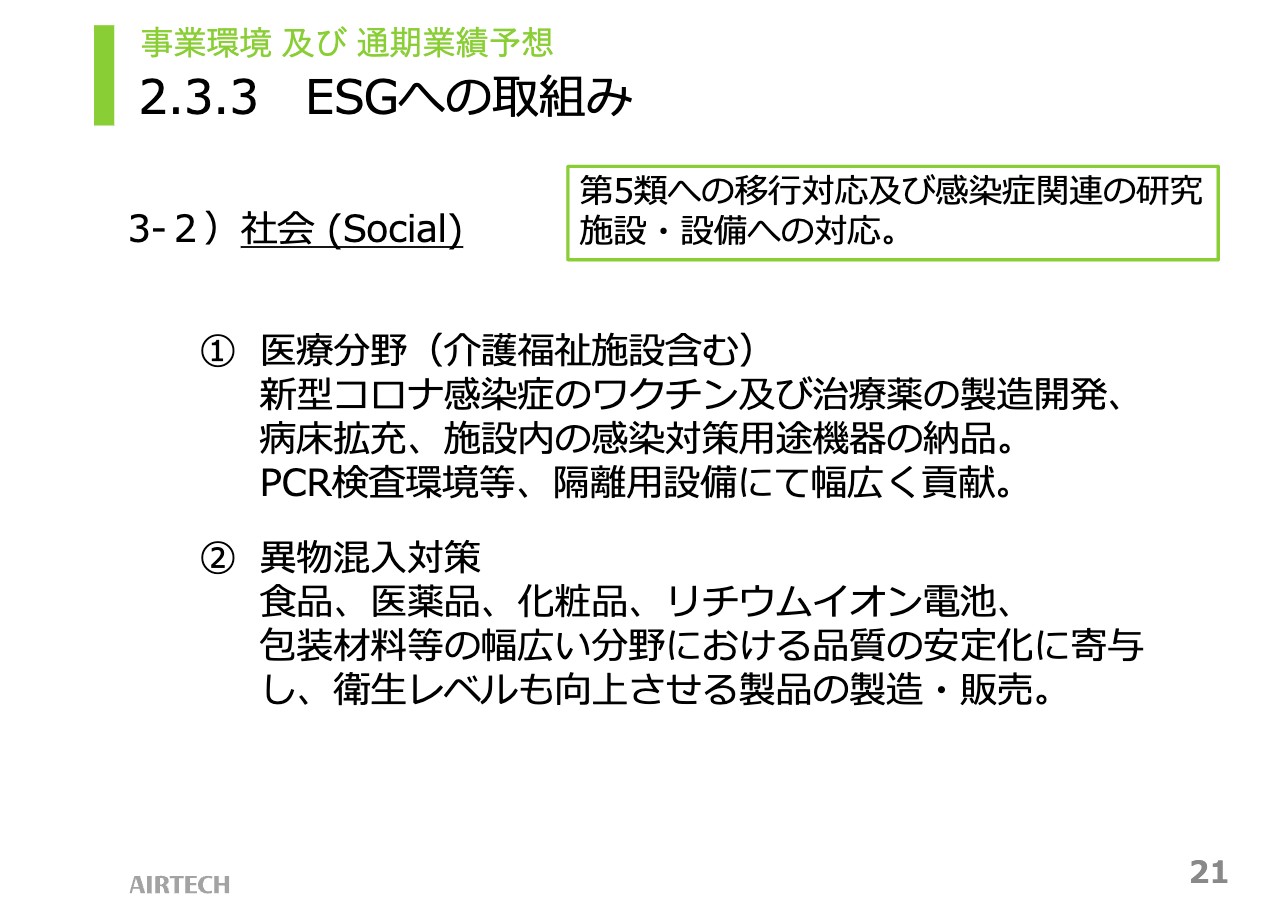

2.3.3 ESGへの取組み

社会においては医療分野へ当社のバイオクリーン技術、バイオセーフティー技術を通じ、新型コロナウイルス感染症対策として病院内、介護施設内、介護福祉施設内の感染防止対策をはじめ、ワクチン及び治療薬の製造開発、病床拡充、PCR検査環境等へ幅広く貢献しています。

さらに、異物混入対策として食品、医薬品、化粧品、またリチウムイオン電池等の電子材料、包装材料など、幅広い分野で品質を安定させ、衛生レベルを向上させることで、世の中の安全、安心、快適な暮らしにつながる製品の製造販売を行っています。

新型コロナウイルス感染症の第5類への移行により、感染症関連の特需は終息しましたが、地球温暖化による新たな感染症の発生、拡散のリスクがますます高くなっています。そのために当社が社会に貢献できることに、今後もしっかりと取組んでいきます。

2.3.4 ESGへの取組み

ガバナンスについては、改訂コーポレートガバナンス・コードへの対応として、昨年4月時点で非適合となっていた8原則への対応を進めており、当期第1四半期までに5原則の適合を完了させています。

また、昨年8月にサステナビリティ委員会を発足し、TCFD提言に基づく1回目の情報開示も行っています。当社ホームページIRサイトのリニューアルも実施しました。

2.4 2023年度 目標

2023年の社内目標についてご説明します。本年の社内目標は7つありました。第1としてプライム市場上場維持基準への早期適合、第2に製造業会社として最も重要な研究開発の中で、本年は「エアシャワー」と「サーマルクリーンチャンバー」に特に注力することにしています。

第3にさらなる成長のために草加工場の建築と既存工場の建替え計画に本格的に着手します。第4に年々予定どおり拡大しているHEPAフィルターの拡販強化の継続です。

第5、第6として、営業サービス、物流拠点の拡大を挙げています。これは目標というよりも手段かもしれませんが、確実に進めるために目標に入れた経緯があります。そして、最後にM&Aの検討継続になります。着実に1歩ずつ進めていきます。

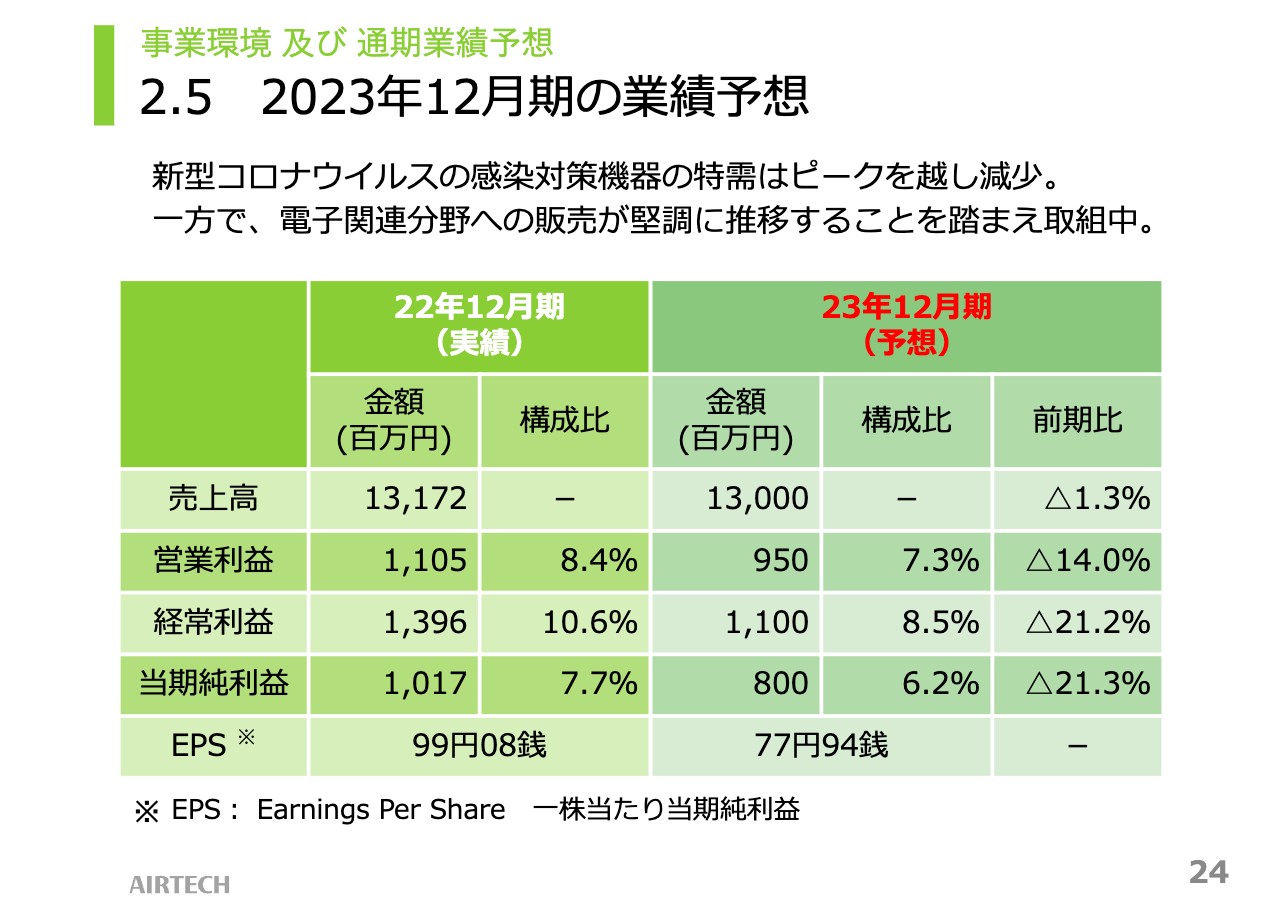

2.5 2023年12月期の業績予想

2023年度の業績予想をご説明します。本年2月14日に、通期の売上高は前期比1.3パーセント減の130億円、営業利益は前期比14パーセント減の9億5,000万円、経常利益は前期比21.2パーセント減の11億円、当期純利益は前期比21.3パーセント減の8億円と発表しています。

第1四半期の業績は、売上及び各種利益においていずれも計画値を上回っていますが、先行きの不透明感もあり、予想値は現在のところ据え置きとしました。足元ではクリーンルーム、クリーンルーム機器、クリーンブースの3品目が好調ですので、これらの売上増加に注力することで、据付・保守サービス分野の売上増加も図り、業績拡大を目指していきたいと考えています。

2.6 2023年12月期の配当予想(通期)

配当予想をご説明します。2023年度の期末配当予想は1株につき普通配当40円及び創立50周年記念配当20円、合わせて60円の予想に現状変わりはありません。

3.1 流通株式時価総額の向上に対する取組み①

プライム市場上場維持基準への適合についてご説明します。当社は、新市場区分の上場維持基準の適合に向けた計画書を2021年12月に発表しました。

本計画に基づいて、現在もプライム市場の上場維持基準への適合に向けて、特に流通株式時価総額100億円以上の達成に取組んでいます。その達成に向けた主要な6つの取組みについて要点をご説明します。

1つ目は業績の向上です。中期経営計画を着実に推進し、2026年12月期の売上高180億円、営業利益率10パーセント以上の達成を目指します。

2つ目は流通株式比率の向上です。流通株式数の増加対策として、2021年下期より持合株の売却を推進し、信託型従業員持株インセンティブ・プランも導入しています。

3つ目は株主還元施策です。配当性向30パーセント以上を維持し、機動的な自己株式取得を検討していきたいと考えています。

3.1 流通株式時価総額の向上に対する取組み②

4つ目はIR・広報活動の強化です。投資家のみなさまとの対話や開示資料の充実を図るとともに、ホームページのIR情報をわかりやすくリニューアルしました。これについては引き続き改善を加えていく予定です。

5つ目は、サステナビリティ経営による社会価値の向上です。当社の特徴をご理解いただけるよう、サステナビリティ委員会を発足し、ESG関連の非財務情報開示の検討、及びTCFD提言に基づく情報を開示しました。

6つ目は、コーポレートガバナンス・コードへの適合です。昨年非適合だった8原則のうち、5原則について追加で適合しました。

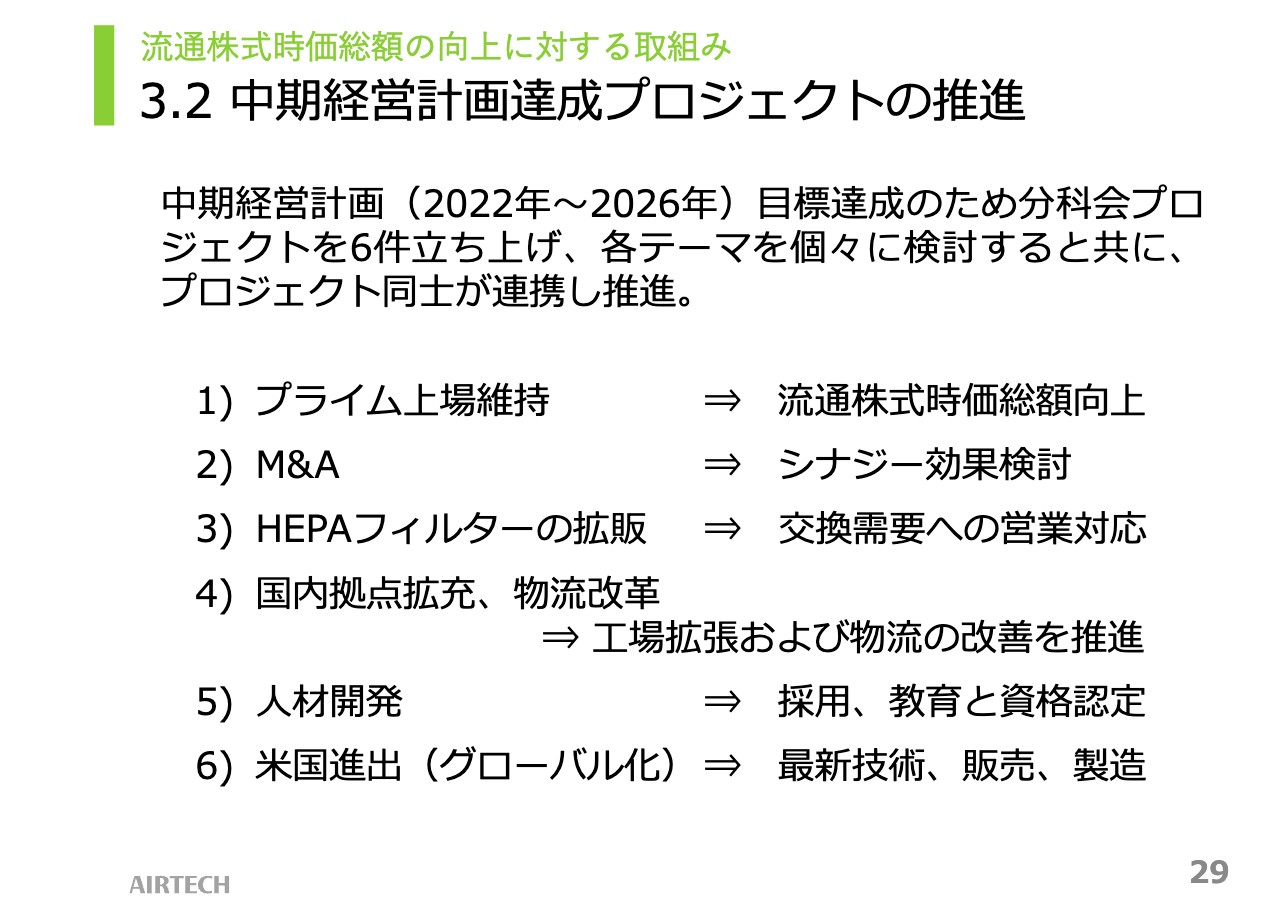

3.2 中期経営計画達成プロジェクトの推進

中期経営計画達成のために分科会プロジェクトを立ち上げています。こちらに示した6件が主なプロジェクトです。プライム上場維持分科会は、流通株式時価総額向上のための各種検討と、関連部署への実行指示を担っています。

M&A分科会では、広く情報を集め、シナジー効果が見込める企業をリサーチしています。HEPAフィルター拡販分科会では、赤城スマートファクトリーの立ち上げに伴い、フィルター拡販の戦略立案と全社への指示を担っています。

国内拠点拡充、物流改革分科会では、工場拡張及び物流方法の変更を検討しています。草加工場近隣の用地取得、熊本県への出張所と物流センターの設置、静岡県への出張所とサービスセンターの設置についても、本分科会で検討して決めたものです。

人材開発分科会では、人材の採用、教育研修、資格認定制度を見直し、モチベーション向上施策も検討しています。米国進出分科会では、最新技術、販売、製造を通じた米国企業との交流や、日系企業からの情報収集を進めています。

これらのテーマを個々に検討するとともに、分科会同士が連携し、情報交換しながらプロジェクトを推進しています。各プロジェクトには中堅・若手社員も参加しており、新しい意見を取り込むとともに、会社全体を俯瞰する機会を設け、事業・経営センスを学べる仕組みになっています。

3.3-① 「TCFD提言」への賛同と開⽰

TCFD提言への方針です。当社は「きれいな空気で、未来を支える。」というパーパスの下、クリーンエアーシステムの専業メーカーとして、半導体・電子分野及びバイオロジカル分野の双方に、多数の製品と設計・施工技術を有しています。

特に研究開発に注力しており、独自に開発した送風機の省エネルギー性能は、脱炭素社会の実現に大きく寄与するものと自負しています。当社事業活動を通じ、貢献していこうと考えています。

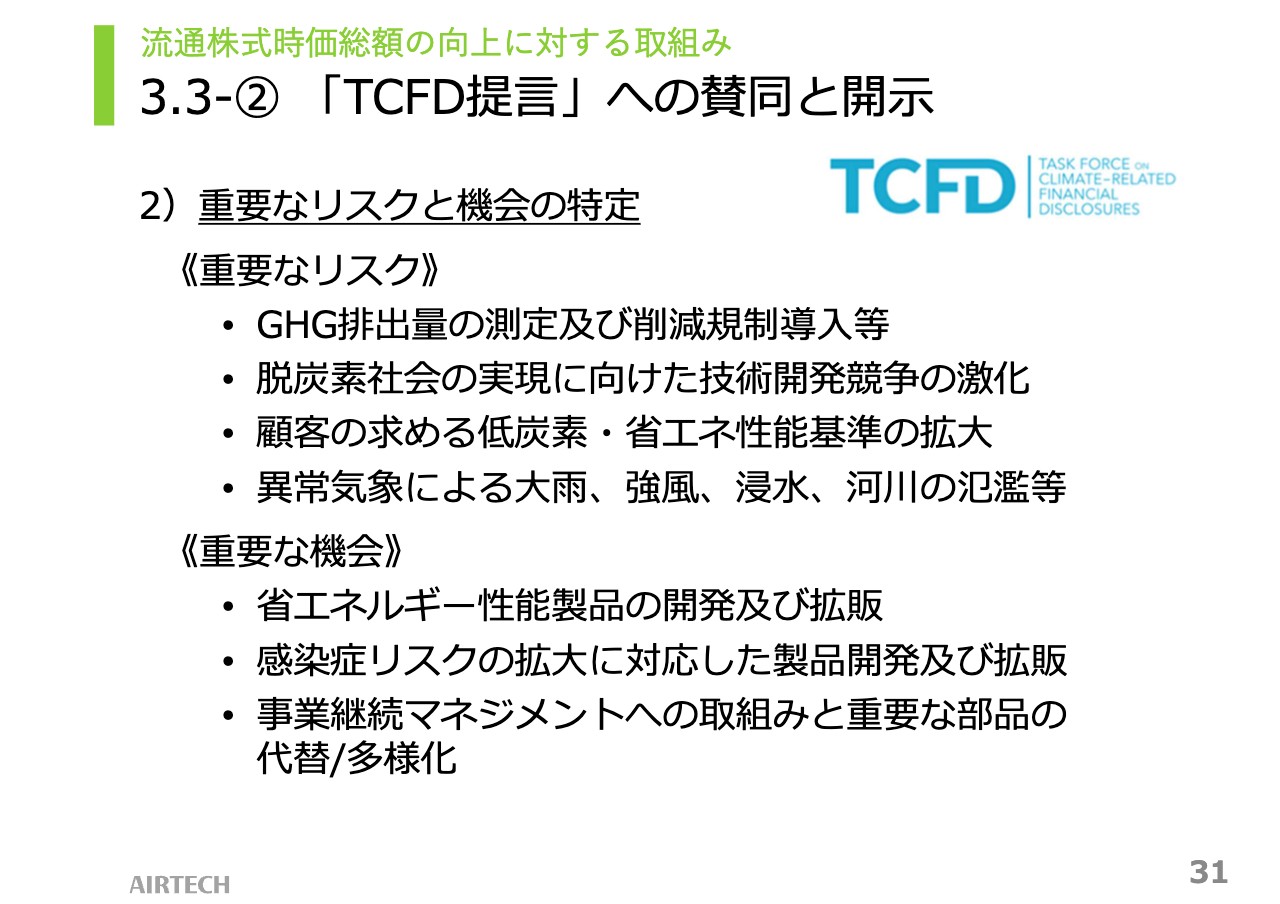

3.3-② 「TCFD提言」への賛同と開⽰

当社事業に影響を与える気候関連のリスクと機会を特定し、それらが当社の事業、戦略、及び財務計画に及ぼす影響の検討を行いました。重要なリスクが4つ、重要な機会が3つあります。

重要なリスクとしては、1番目にGHG排出量の測定及び削減規制導入、顧客要求の拡大、2番目に脱炭素社会の実現に向けた技術開発競争の激化、3番目にお客さまの求める低炭素・省エネ性能基準の拡大、4番目に異常気象による大雨、強風、浸水、河川の氾濫等を挙げています。

一方で、重要な機会は3点あり、1番目に省エネルギー製品の開発及び拡販、2番目に感染症リスクの拡大に対応した製品開発及び拡販、3番目に事業継続マネジメントへの取組みと、重要な部品の代替・多様化を挙げています。

3.4 コーポレートガバナンス・コードへの対応

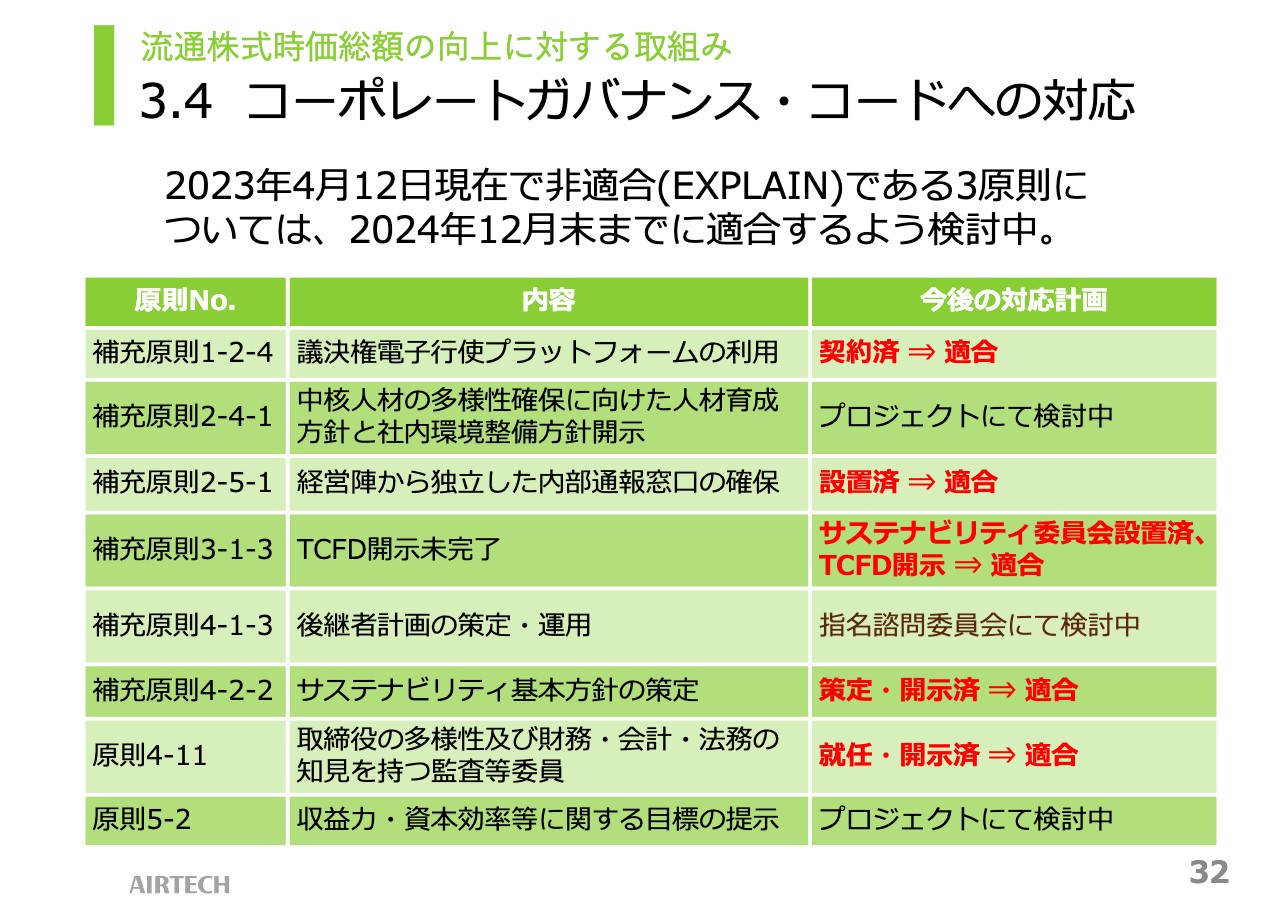

プライム上場維持分科会では、コーポレートガバナンス・コードへの対応も行っています。スライドの表は、昨年4月時点で非適合だった8原則への対応状況です。

昨年は、経営陣から独立した内部通報窓口の設置、議決権電子行使プラットフォームの利用契約、サステナビリティ基本方針の策定、TCFD提言の開示を行いました。残る3原則も、早期に適合となるよう取組みを進めています。結果についてはコーポレートガバナンス・コード報告書にて随時お知らせします。

以上で私からのご説明を終わります。ありがとうございました。

質疑応答:通期の売上高予想と利益予想の根拠について

司会者:「第1四半期の業績は計画を上回っていますが、通期の売上高予想が2022年とほぼ同額の130億円にとどまり、利益予想は2割前後減る理由は何でしょうか?」というご質問です。

渡辺直樹氏(以下、渡辺):売上の予想については、ロシアによるウクライナ侵攻や米中の対立、金利上昇に起因する米国の金融不安など、マクロの世界情勢に少なからず影響されます。それに加えて、昨今の部品供給状況の不安定さは、一部改善もみられるとはいえ、受注生産に影響を与えかねません。

各種利益については、弊社の製品群の中では比較的利益率が高かった感染症対策機器の売上が、コロナ禍の収束や厚労省の補助金制度の終了に伴って減少していることを織り込んでいます。

原材料費や部品の価格高騰も続いており、人材の獲得競争も激化している状況です。成長に必要な人材確保のための経費や、人件費のアップも考慮し、これらのコストを4月から製品価格に転嫁させ始めています。実際に価格へ反映されるまでにタイムラグがあり、一時的に利益を減少させる要因となっています。

以上の要素を踏まえ、2023年の業績を予想しています。今後、半導体やEV関連の成長分野へ投資を行うなど、発表値を上回るべく努力していく所存です。

質疑応答:業界におけるシェアについて

司会者:「業界における御社のシェアはどの程度でしょうか?」というご質問です。

渡辺:弊社の機器はクリーンエアーシステムから半導体まで多分野にまたがりますが、その中でエアーシャワーやクリーンブースなど、主力の機器はシェア率が30パーセントを超えるものが複数あります。クリーンルームなどのシェア率は15パーセント程度と推定しています。弊社は国内唯一のクリーンエアー機器メーカーですので、総合的には国内トップシェアと言えます。

質疑応答:「DACシステム搭載型ハイブリッド空気清浄機」の価格や販売時期について

司会者:「『DACシステム搭載型ハイブリッド空気清浄機』の価格や販売時期などについて教えてください」というご質問です。

渡辺:こちらは先日のG7広島サミットに展示した製品で、レブセル社が開発した二酸化炭素を吸着固定できる新しい二酸化炭素吸着フィルターを搭載しており、本年秋以降の販売開始を見込んでいます。これから価格設定などを検討し、量産化を図って、早期に販売開始できるよう取組んでいきます。

新着ログ

「機械」のログ