バローHD、28期連続の増収を達成し過去最高を更新 ドラッグストア事業が伸長

決算説明会のポイント

篠花明氏:みなさま、平素より大変お世話になっております。バローホールディングスの篠花でございます。2023年の3月期連結決算の概要と2024年3月業績見通しについてご説明します。

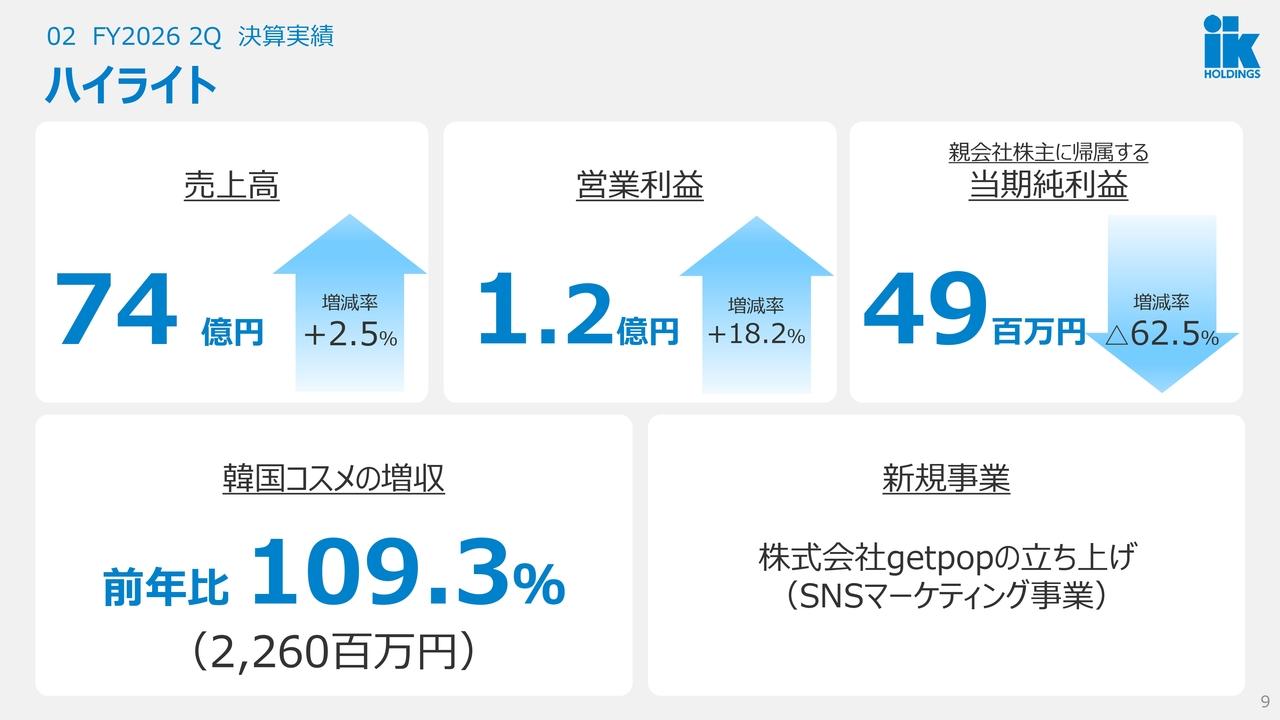

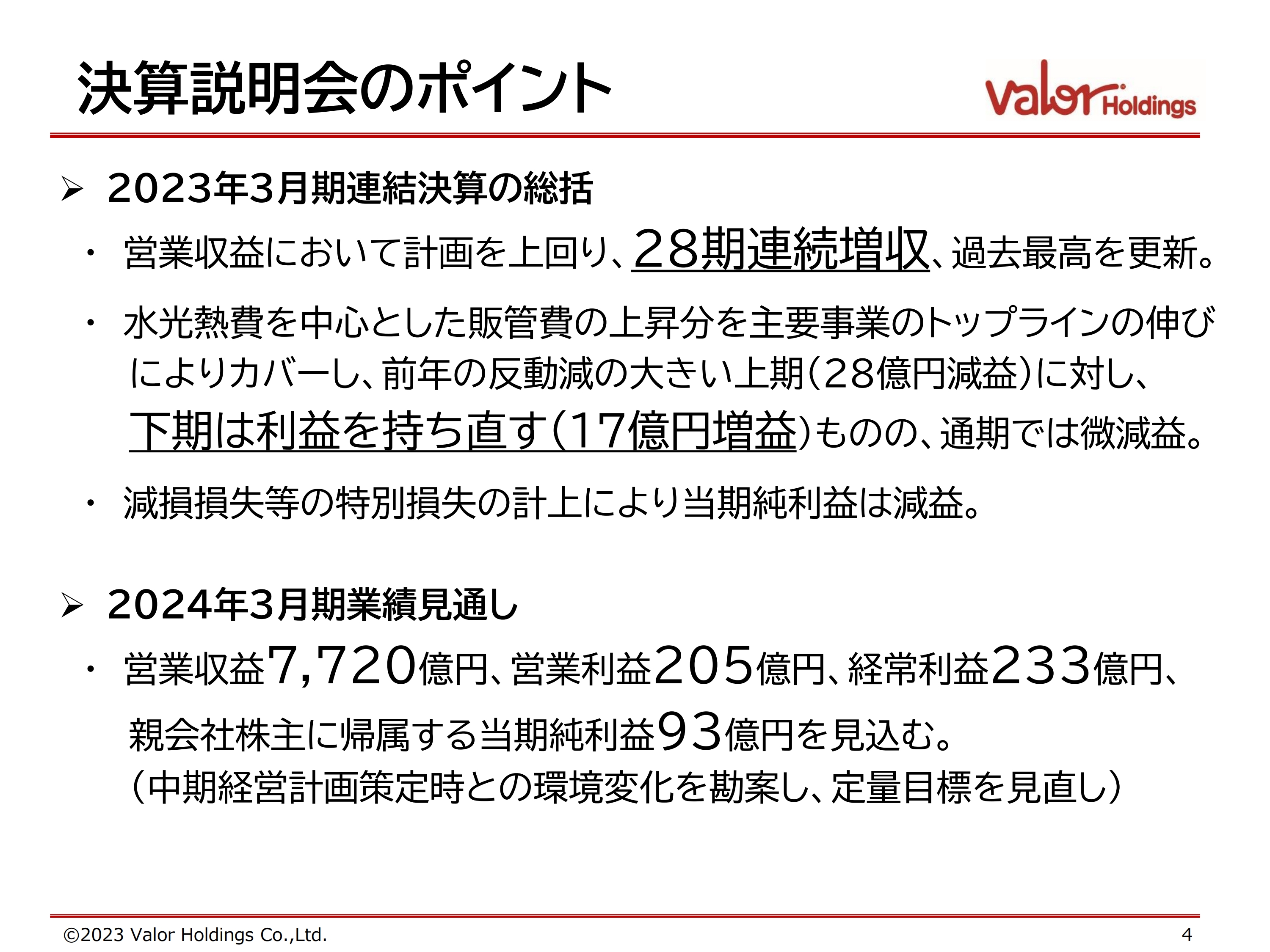

まず、経営成績です。営業収益は7,599億7,700万円、前年比で3.7パーセント増、営業利益は200億6,200万円、前年比5.4パーセント減、経常利益は230億4,900万円、前年比4.5パーセント減、当期純利益が76億300万円、前年比15.7パーセント減となりました。

営業収益は過去最高を更新し、28期連続の増収となっています。その中でも、主要3事業であるスーパーマーケット・ホームセンター・ドラッグストアが増収となりました。

一方で、利益については一昨年のコロナ禍の反動により、上期の28億円減益から下期は持ち直し17億円の増益、通期では微減益というかたちになっています。

現状、厳しい業界の中で、ある程度の数字は残せたのではないかと考えています。

営業利益の増減要因

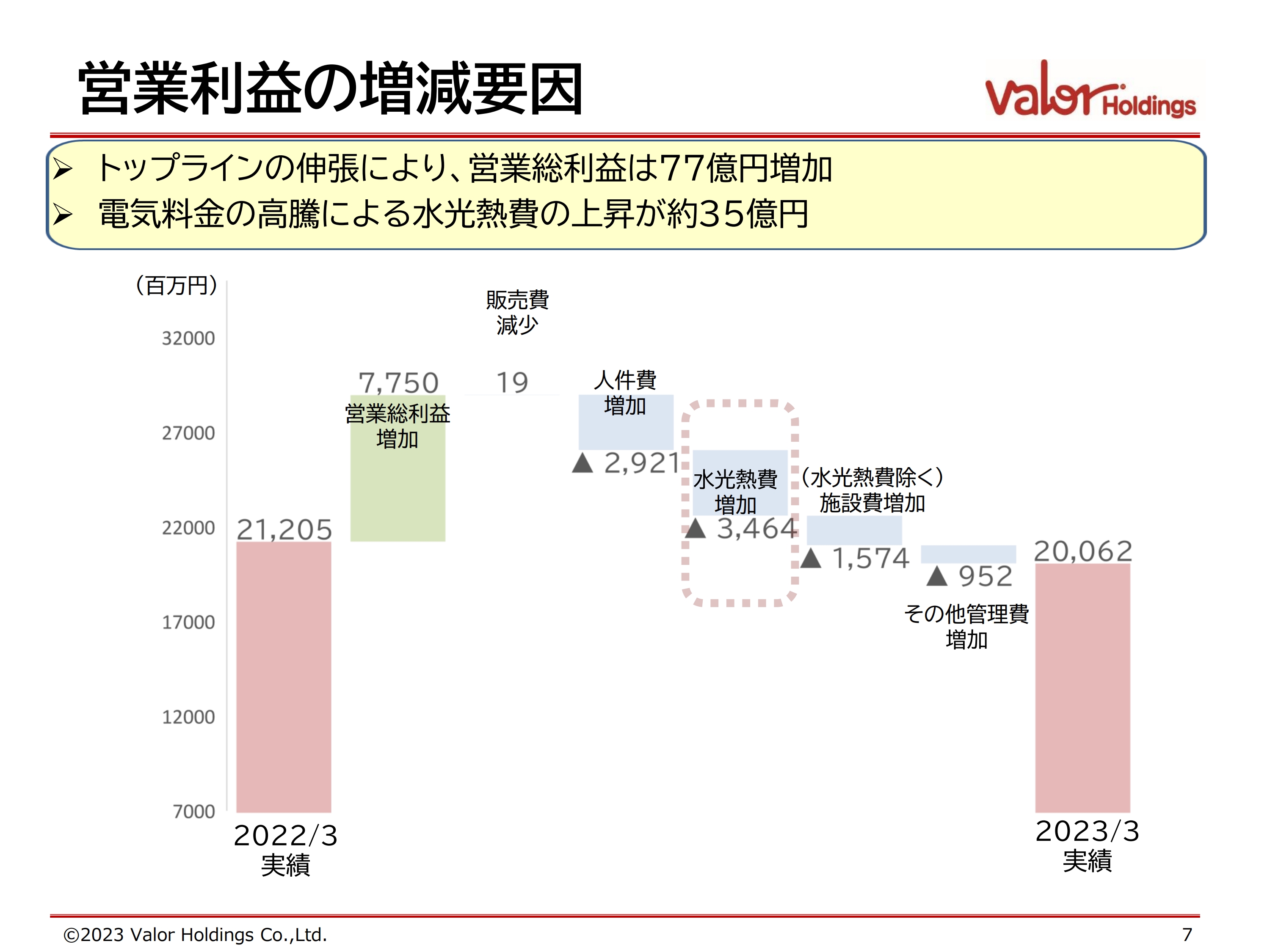

営業利益の増減要因です。トップラインの売上が伸長したため、営業総利益は77億円の増加となりました。

一方で、経費については人件費や施設費等が上がっています。特に電気料金の高騰で水光熱費が約35億円の増加となっており、こちらが一番大きな要因だったのではないかと考えています。

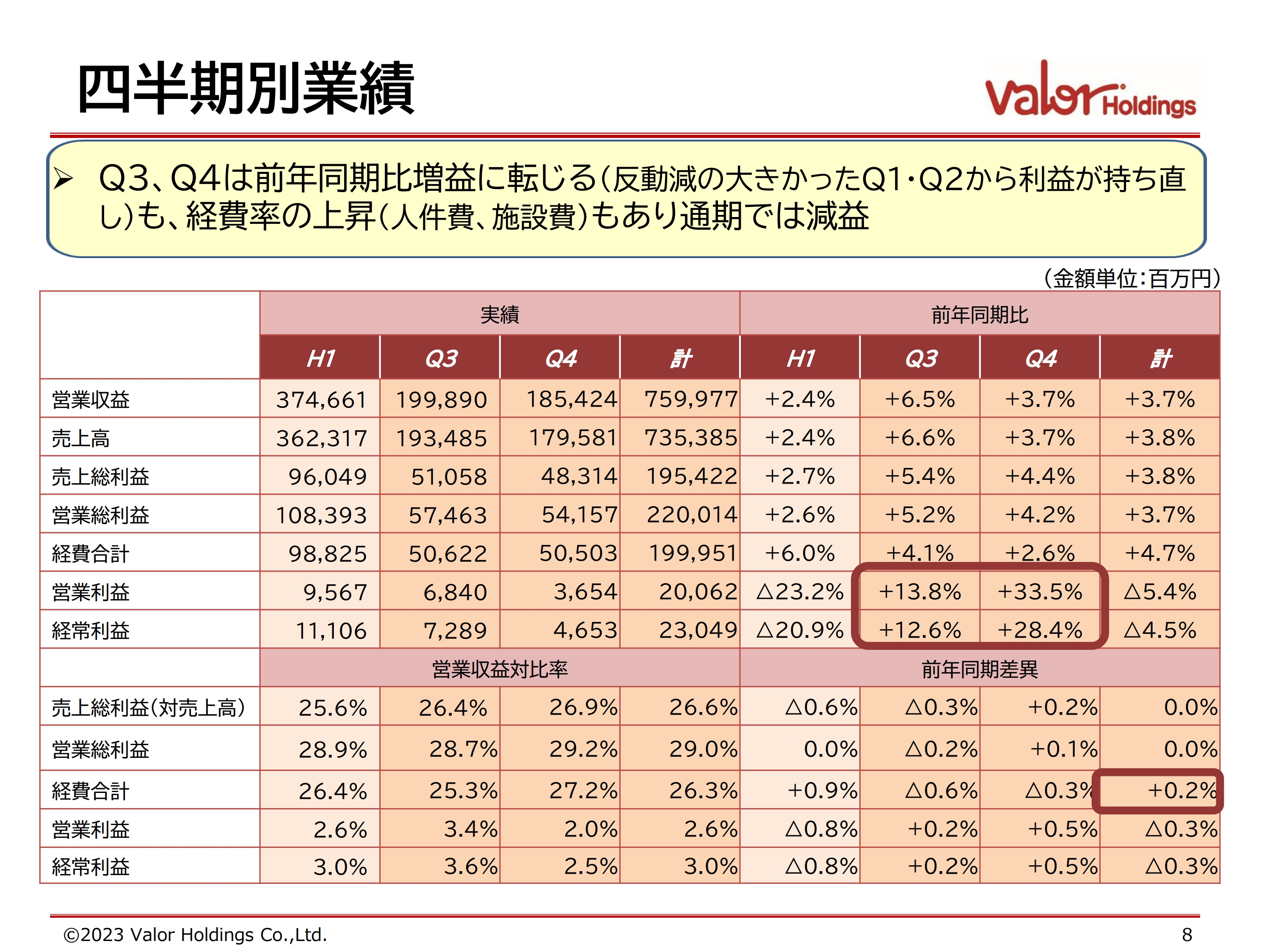

四半期別業績

四半期別業績です。上半期までは20パーセント超の減少がありましたが、第3四半期・第4四半期では2桁以上の伸びを示しました。

特に年末が非常に好調で、挽回することができています。スーパーマーケット事業では、生鮮強化ということで、現在デスティネーション・ストア(DS)への転換を進めており、その強さが際立ったのではないかと考えています。

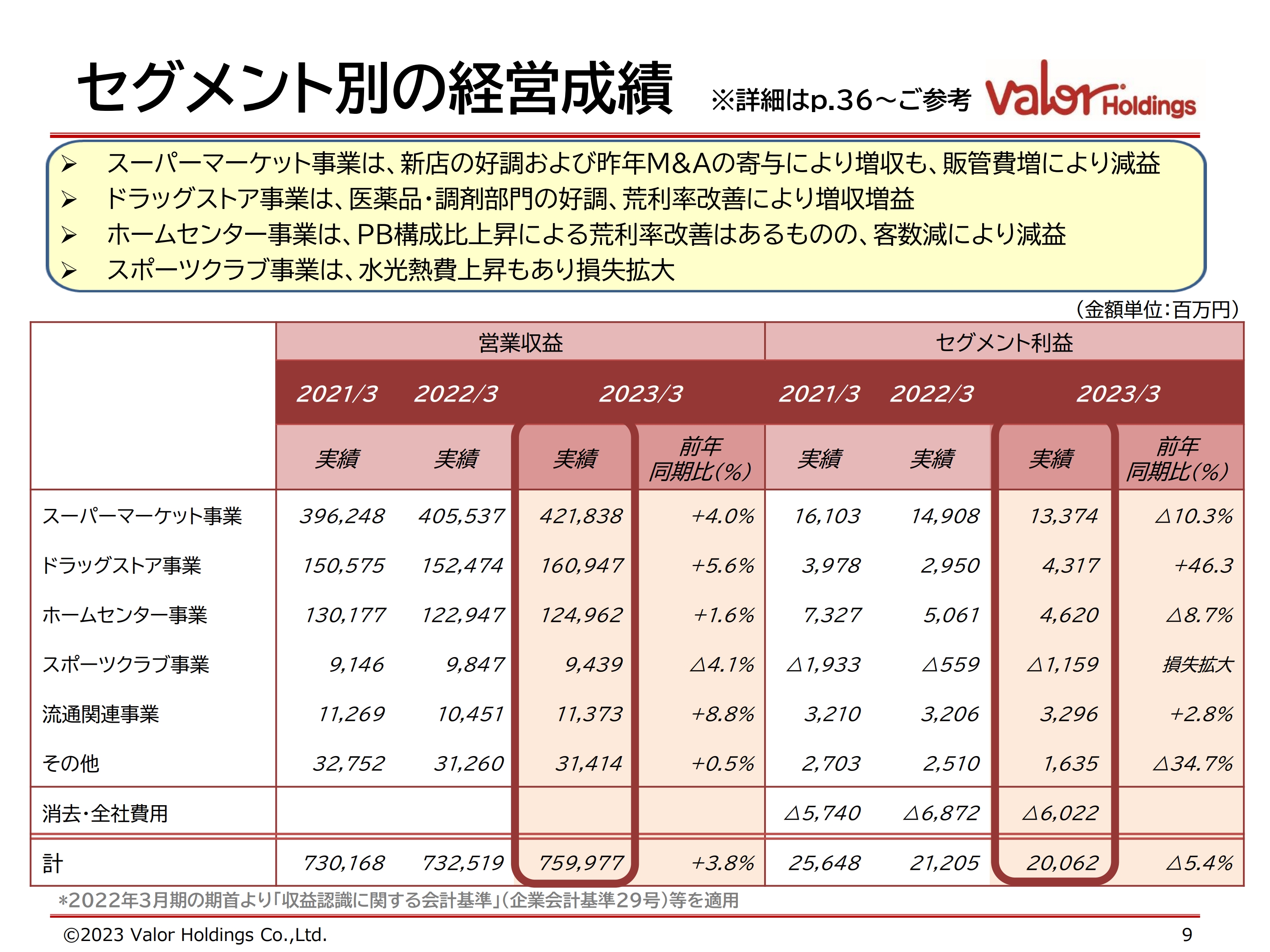

セグメント別の経営成績

セグメント別の経営成績です。まず、スーパーマーケット事業は新店が好調ということで、昨年オープンした千音寺店が非常に好調です。加えて、株式会社八百鮮、株式会社ヤマタといった買収したスーパーマーケットが増収に寄与しています。ただし、販管費が増加したため、減益となりました。

ドラッグストア事業は、医薬品・調剤部門が非常に好調で、結果として7パーセントの増加となりました。また、ヘルス&ビューティーと調剤の構成比が大きく変わり、荒利率が改善したため、増収増益となりました。

ホームセンター事業は、PBの構成比が上昇しています。荒利率の改善はできたものの、客数が減少したことにより減益となっています。

スポーツクラブ事業は、会員数および水光熱費の上昇のため、損失が拡大しています。

セグメントごとの年別の推移は参考資料にありますので、後ほどご参照ください。

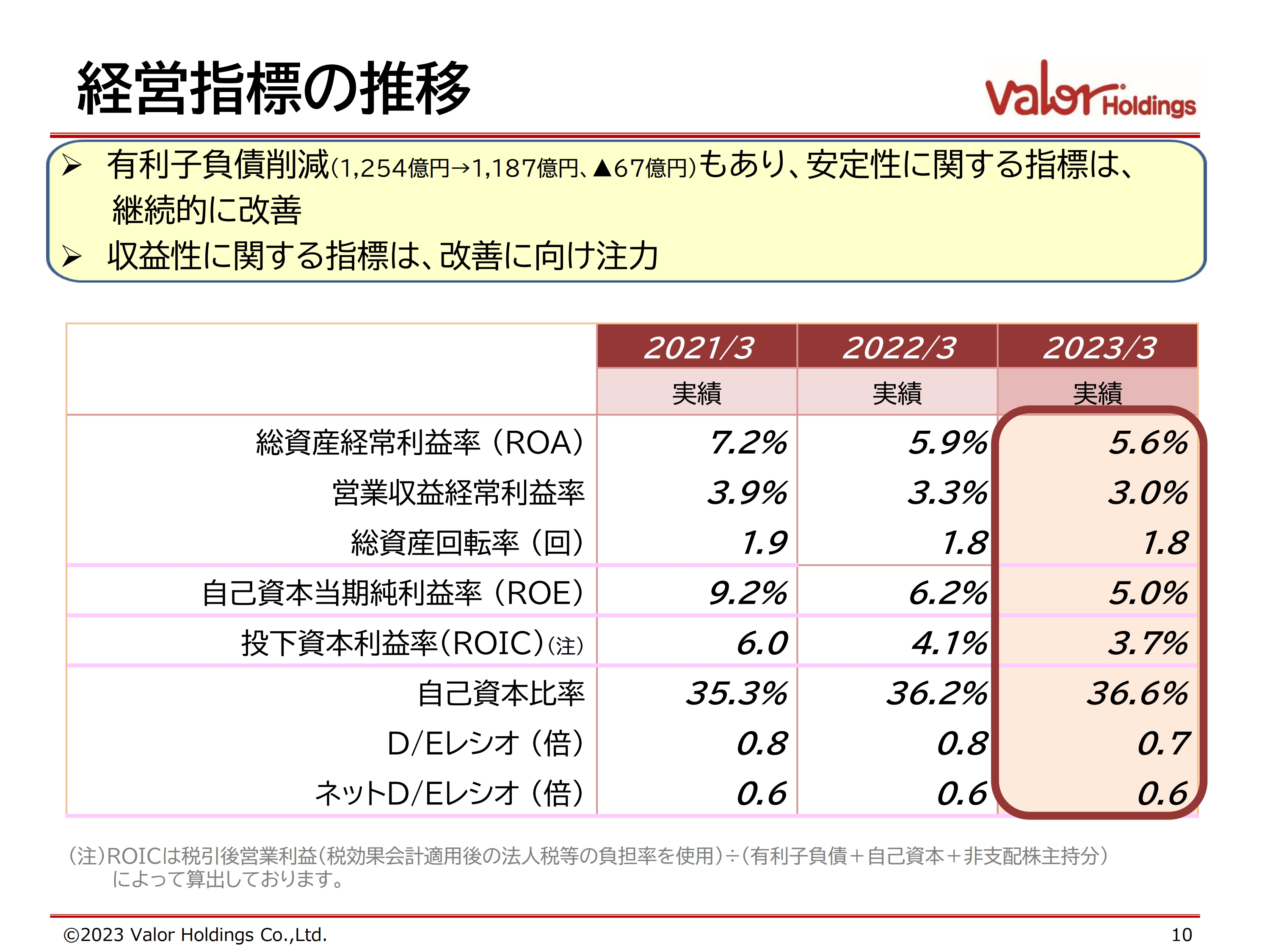

経営指標の推移

経営指標の推移です。経常利益、当期純利益ともに減少したため、成長性や効率性の指標は下がっています。ただし、有利子負債は昨年と比較して約67億円削減しましたので、安定性に関する指標は改善しています。今後も、収益性の改善に向けて注力していきます。

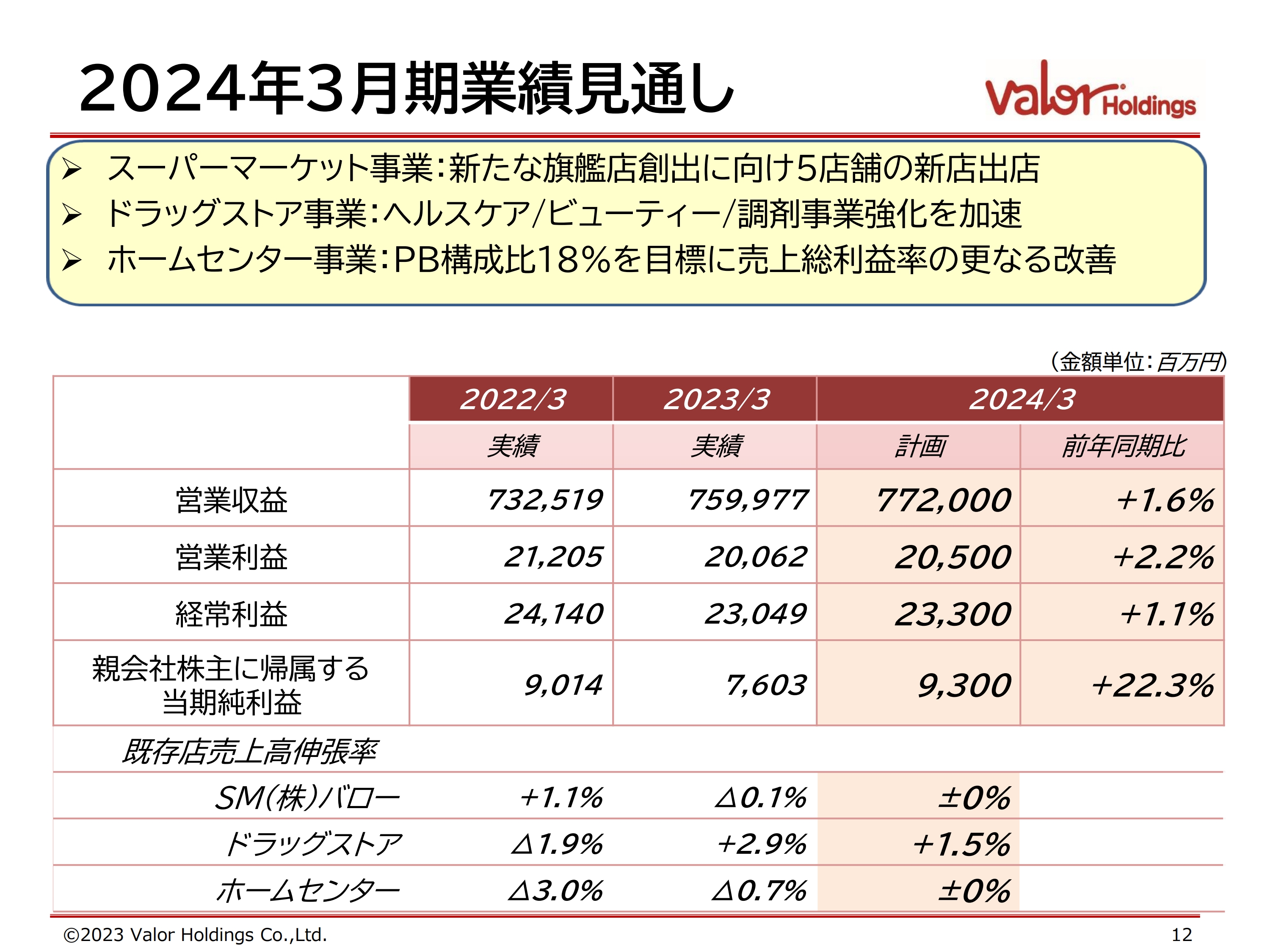

2024年3月期業績見通し

2024年3月期の業績見通しです。営業収益は7,720億円、前年比1.6パーセント増、営業利益は205億円、前年比2.2パーセント増、経常利益は233億円、前年比1.1パーセント増、親会社株主に帰属する当期純利益は93億円、前年比22.3パーセント増としています。

スライド下部に、既存店の売上高伸長率を記載しています。スーパーマーケット事業がプラスマイナスゼロ、ドラッグストア事業がプラス1.5パーセント、ホームセンター事業がプラスマイナスゼロという計画になっています。

直近の既存店売上高伸長率を見ると、4月はスーパーマーケット事業は3.7パーセント、ドラッグストア事業は5.6パーセントの伸長となっています。ホームセンター事業は多少割っていますが、この計画自体、当社には珍しく非常に保守的に数字を出しています。

ただし、親会社株主に帰属する当期純利益については、先期に減損がありましたので、この減損を回避するべく、会社全体で投資基準の厳格化を進めていきたいと考えています。

セグメントごとの今期の計画として、スーパーマーケット事業については、新店を5店舗ほど出店する予定です。名古屋市の中小田井店は、新たな旗艦店になると考えています。

ドラッグストア事業については、ヘルスケア・ビューティー・調剤を強化します。ホームセンター事業については、PBの構成比目標を18パーセントとさらに上げることで、利益率の改善を図ります。

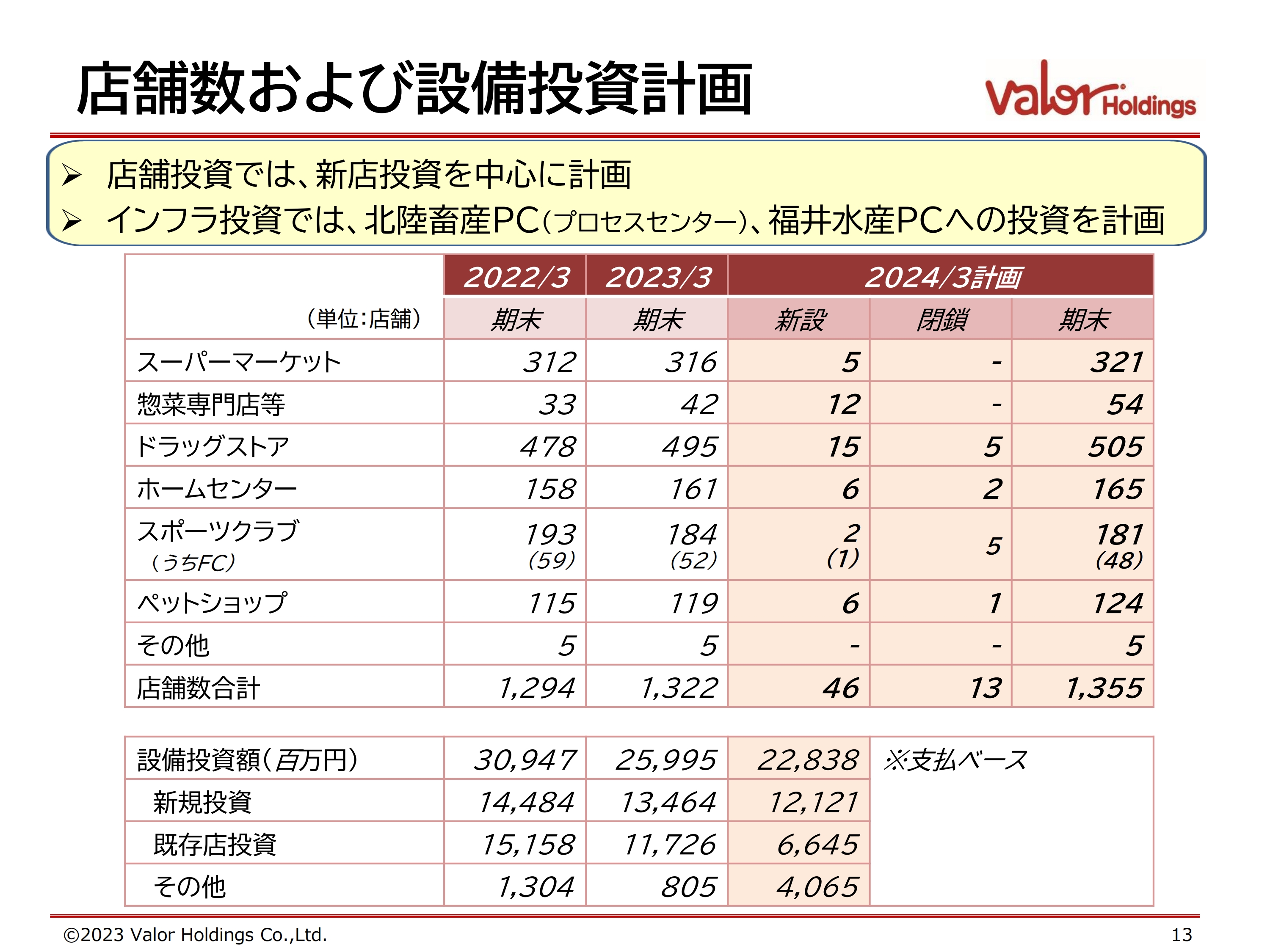

店舗数および設備投資計画

店舗数と設備投資計画です。2023年3月期末時点の店舗数はグループトータルで1,322店舗になりました。今期は46店舗の出店、13店舗の閉鎖を計画し、期末にはトータルで1,355店舗になる予定です。

既存店への投資についてです。ここ数年、既存店の改装を実施してきましたが、大型の改装は一段落したと見ています。今後も継続して改装していきますが、あまりお金をかけずに改装するということで、新店出店への投資を中心に計画しています。

インフラ投資については、北陸畜産PC(プロセスセンター)、さらに初めての試みとなる福井水産PCへの投資を計画しています。

企業価値向上に向けた経営

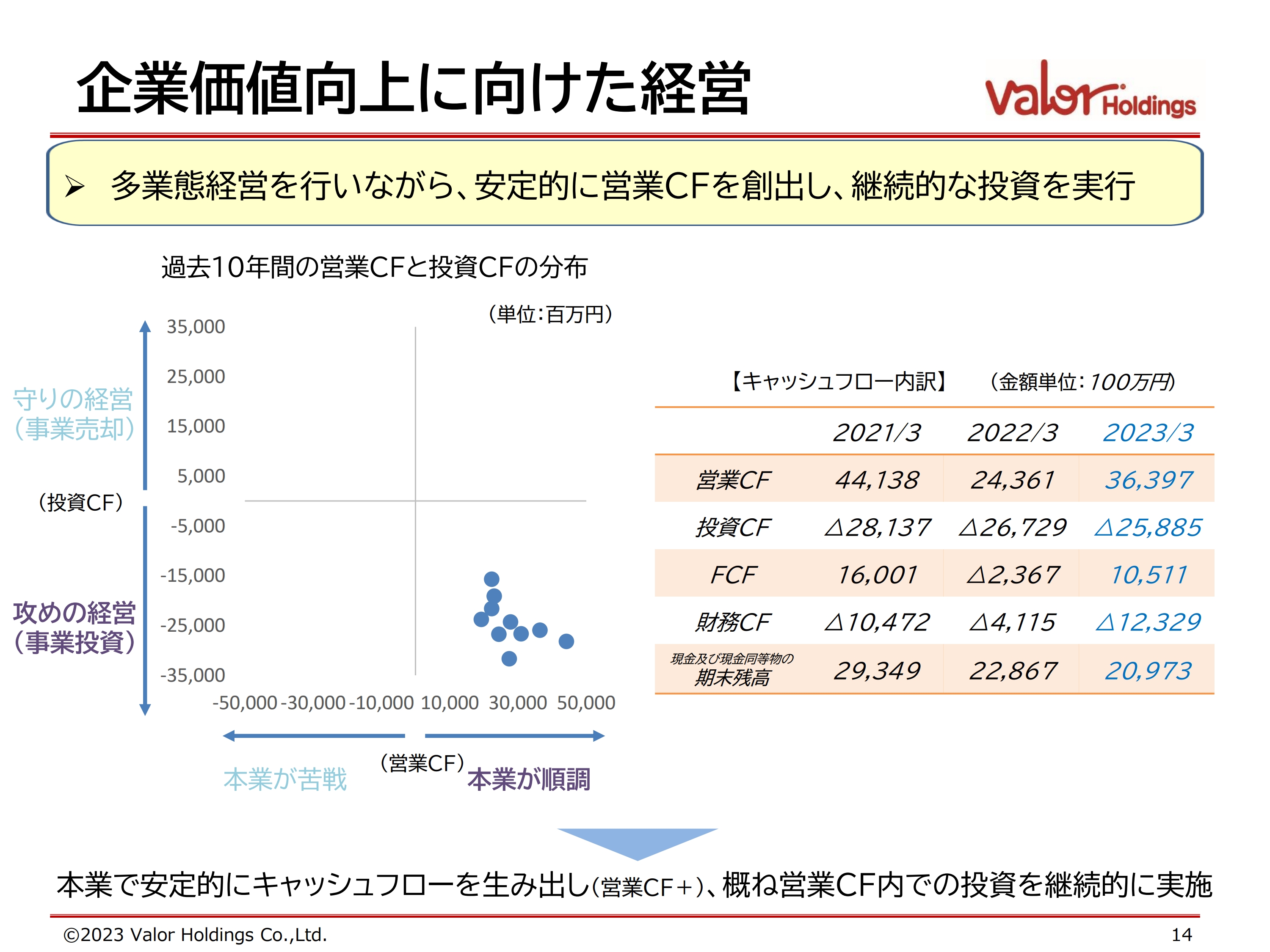

過去10年間、当社は毎年営業キャッシュフローを創出し、その中で継続的に投資を行ってきました。今後も安定的に営業キャッシュフローを創出し、継続的な投資を実行していきたいと考えています。

資本コストや株価を意識した経営

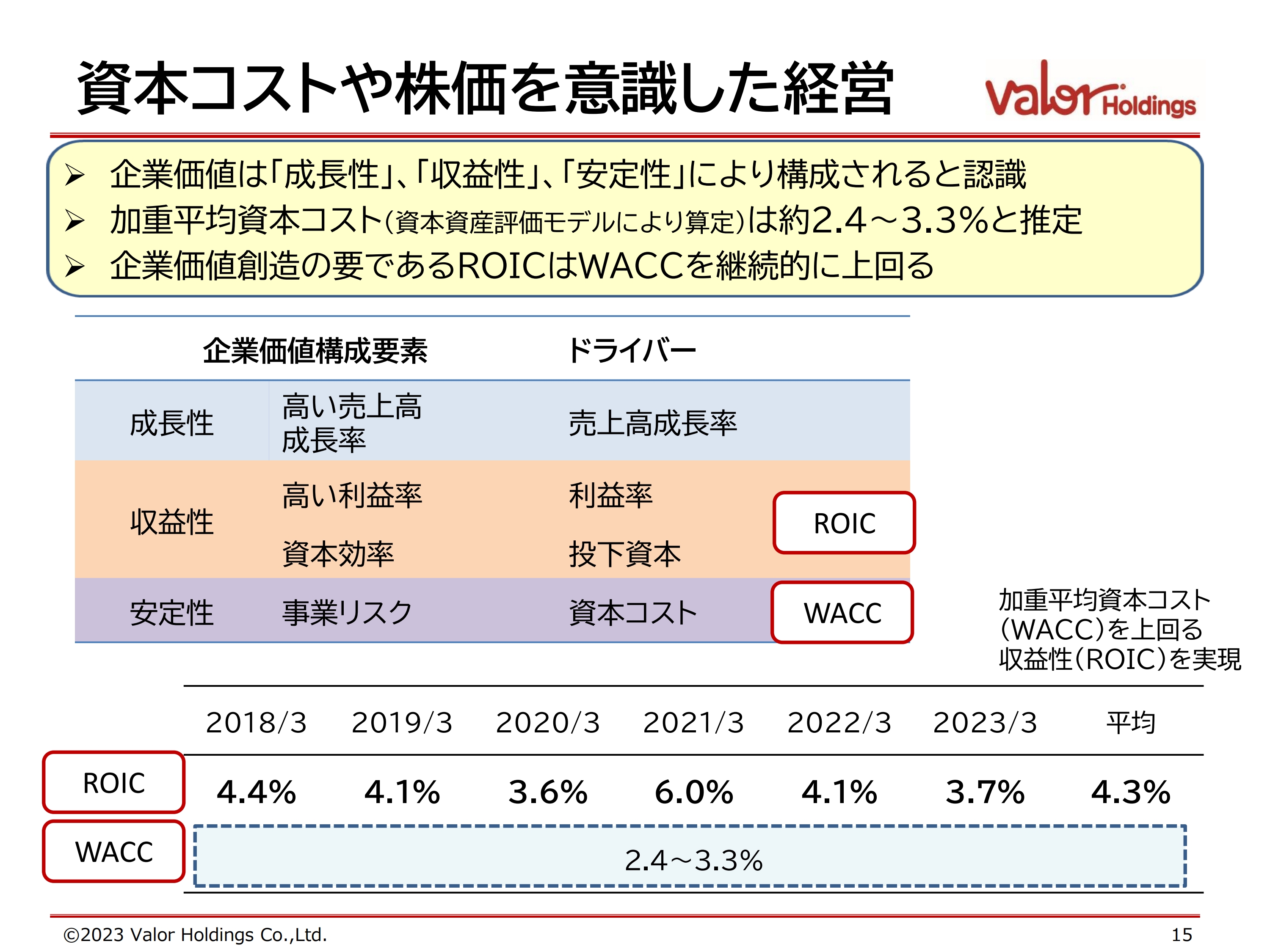

昨今よく言われている、資本コストや株価を意識した経営についてです。WACC(加重平均資本コスト)を試算すると、約2.4パーセントから3.3パーセントになっています。ROICは平均4.3パーセント程度ですので、WACCを継続的に上回っています。

中期の3ヶ年計画では、ROICを6.3パーセント、2030年には9パーセントにするという目標を掲げています。この目標の達成に向け、全社的に取り組んでいきたいと思います。

いずれにしても、今後はバランスシートを重視した経営を中心に据えていきたいと考えています。

株主還元 (2024年3月期配当予想について)

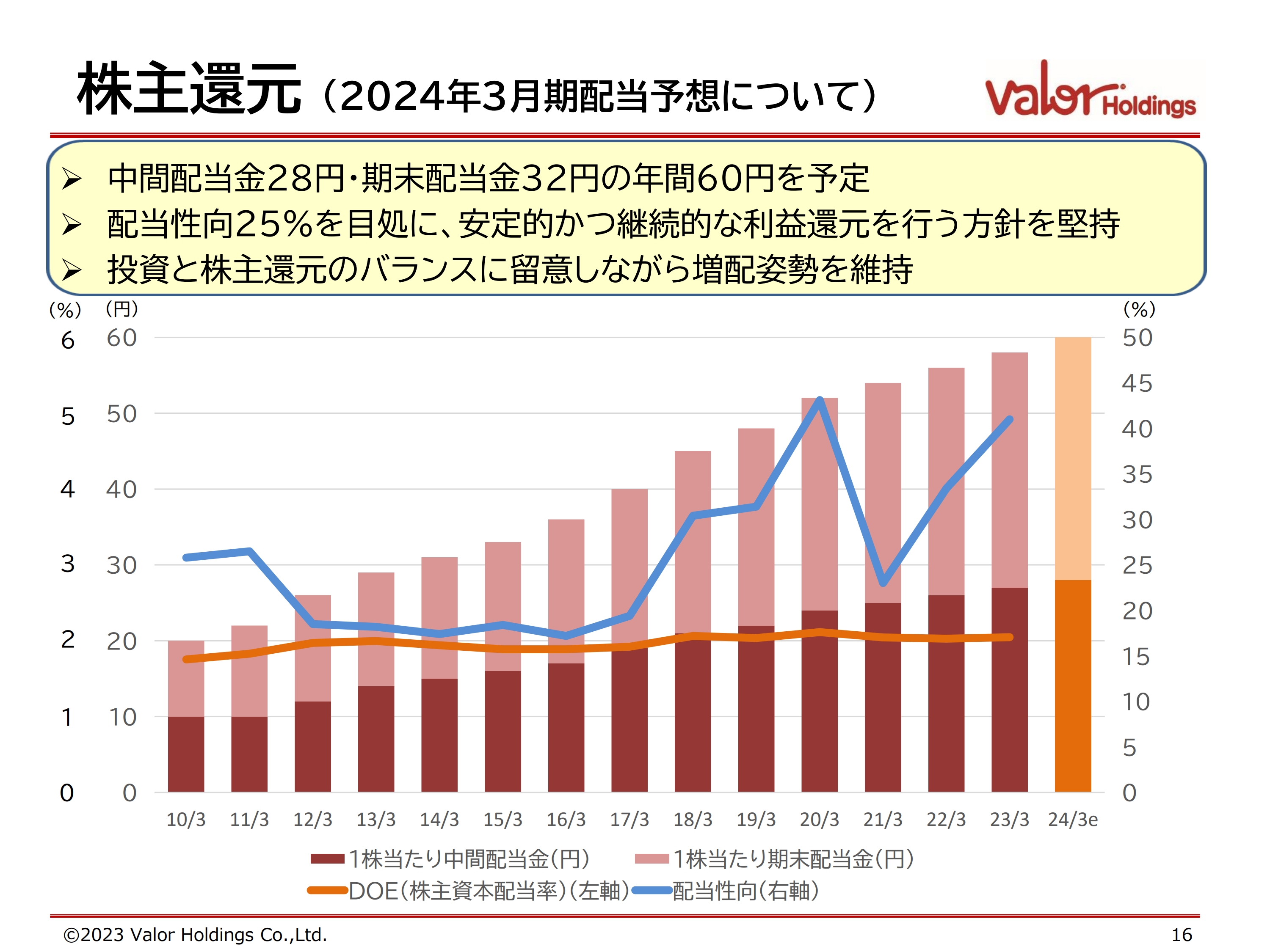

株主還元です。2023年3月期の配当金は年間58円、今期は中間28円、期末32円の年間60円の配当を予定しています。配当性向については、25パーセントを目処に進めていますが、当期純利益に影響されるところがあります。DOE(株主資本配当率)で見ても、継続的に2パーセント程度の水準で出していますので、積み上がった利益については、投資と株主還元のバランスに留意しながら、増配の姿勢を維持していきたいと考えています。

バローの成長戦略(再掲)

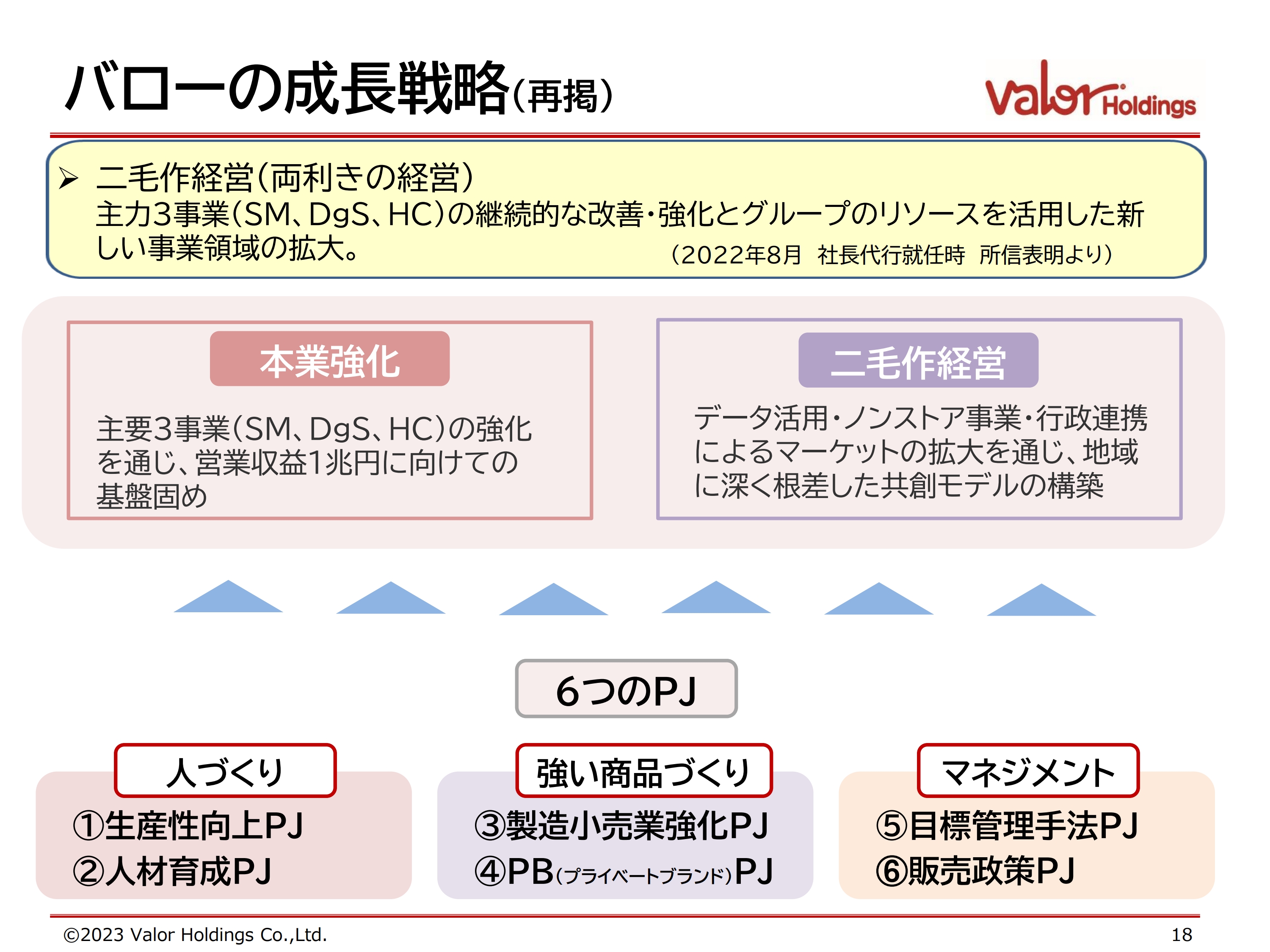

小池孝幸氏(以下、小池):本日はお集まりいただきありがとうございます。社長代行の小池でございます。私からは、今後のバローの成長戦略について、「継続していくこと」「新しく挑戦していくこと」という2つの切り口の中でお話しします。

8月に社長代行に就任し、昨年の秋にもこのような場でご説明しましたが、私はバローグループの成長を大きく2軸で考えていきたいと思っています。1つ目は、主力の3事業をしっかりと強化していくことです。グループの重心であり、コア事業となりますので、しっかりと大きくしていきます。

ただし、それだけではこの人口動態の激しい変化の中で戦っていくことができないだろうということで、我々のグループの強みを活かせる地域で、もう一度マーケットを掘り起こしていきます。それによりグループの資源をしっかりと活用しようということで、二毛作、つまり軸を2つにするという戦略を考えました。さまざまな取り組みを行う必要がありますが、この半年間は大きく6つの切り口で戦略を進めてきました。

本業強化:スーパーマーケット①

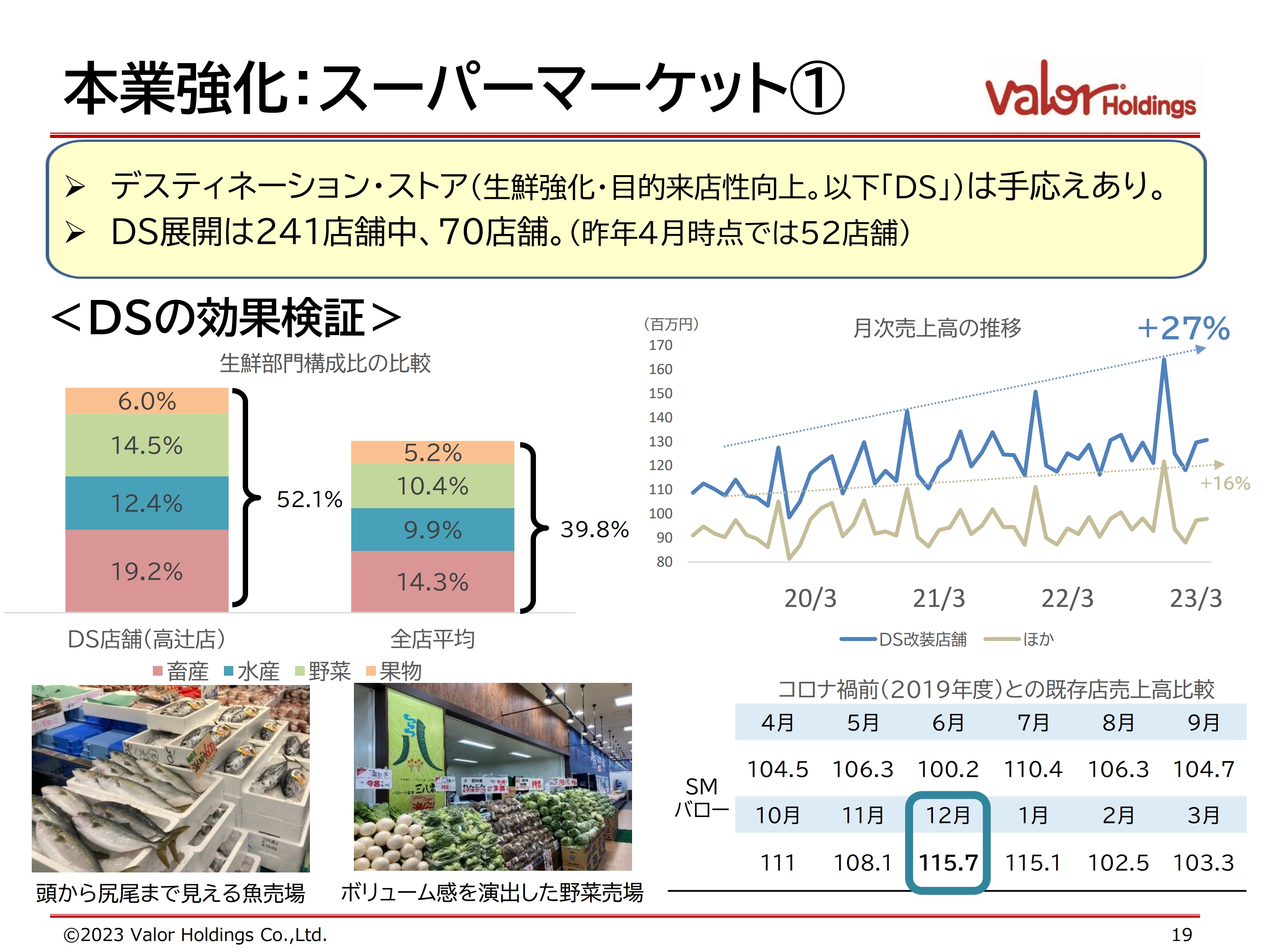

まず、本業強化として、我々の「一丁目一番地」であるスーパーマーケット事業についてです。先ほどもお話ししましたが、DSということで、生鮮を強化し、目的来店性のある店作りへの転換を進めています。こちらは勝ちパターンができていると感じており、DSは昨年4月の52店舗から今年は70店舗と、18店舗の上積みができました。

数字の中身を見ても、これまでとは圧倒的に構造が変わってきています。生鮮の強化という意味では、生鮮の売上構成比が10パーセント以上も上乗せできており、集客装置の1つになっていると手応えを感じているところです。

改装した店舗と改装できていない店舗とでは伸び率に明確な差が見られます。このようなDS展開を全体で実施していくことが1つの大事なポイントだと思っています。

本業強化:スーパーマーケット②

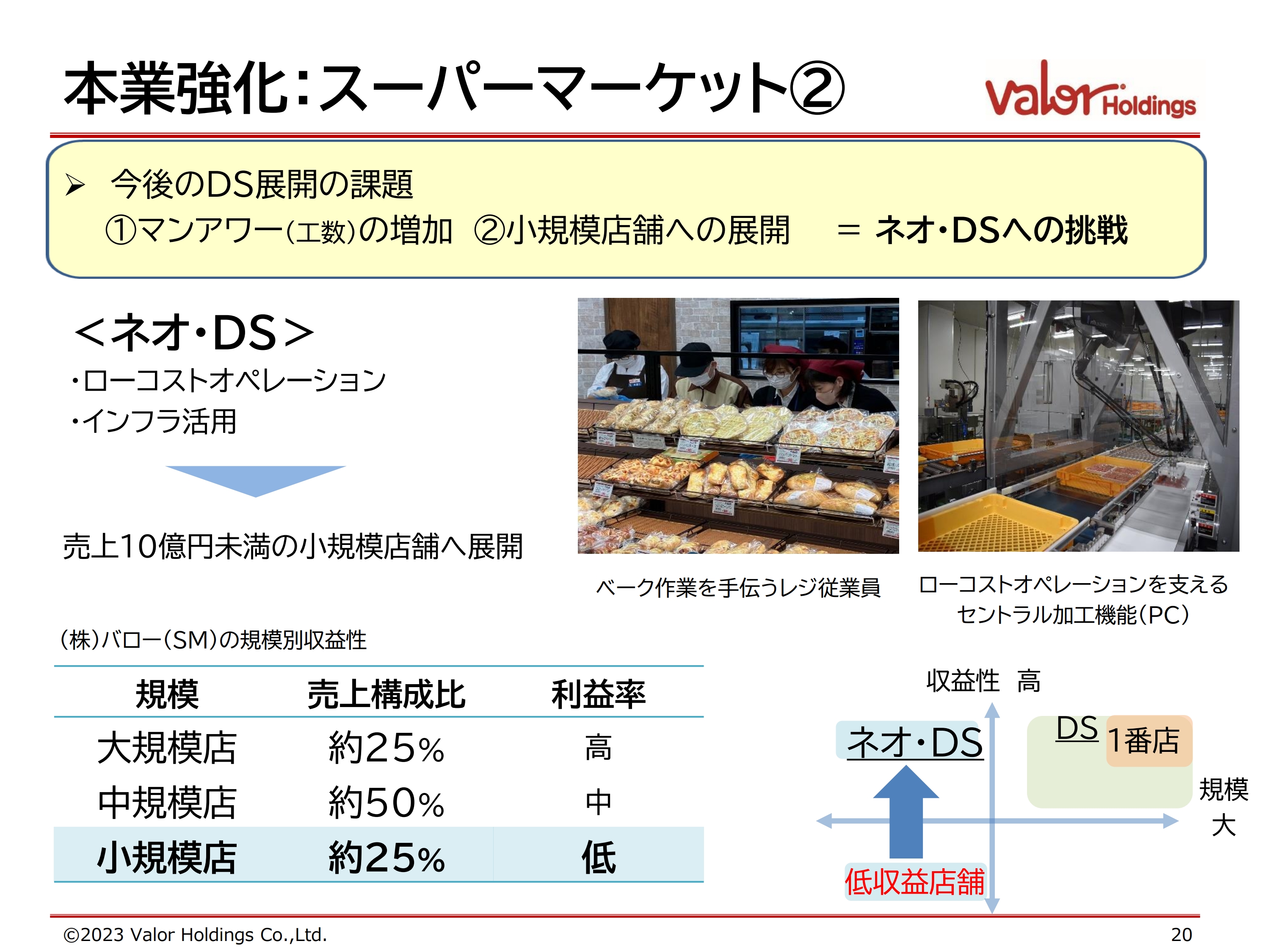

今後のDS展開には大きく2つの課題があります。1つは人材です。生鮮を強化するにあたり、生鮮がきちんとできる人材のトレーニングや手数が必要になってきます。「人がいないと作れない」ということを防ぐため、どのように吸収していくのか考えなければいけません。

もう1つは、既存店には小型店舗も多くありますので、そのような店舗で生鮮が強化されているのをどのように表現するのかということです。

この2つの課題については「ネオ・DS」ということで、株式会社バローの社長の森が中心となり、DSを進化させていく取り組みを行っています。「ネオ・DS」ではローコストオペレーション、インフラの活用ということで、これまで部門最適で生産性を上げていたところを、店舗全体で時間帯別に流動性を上げる取り組みを行っています。

例えば、スライドに記載している写真のように、ベーカリーの従業員がレジを手伝います。現在NB(ナショナル・ブランド)のパンが値上げされている中、我々のベーク事業は非常に好調です。ただし、人手が不足しており、チャンスロス(機会損失)も出ていました。しかし、このような応援態勢をとることで、取りこぼしを減らせるようになってきました。

インフラの活用では、畜産PCのかたちができてきました。「本当にPCでやっているの?」と取引先から言われるくらいよいものになってきていますし、北陸では3回目の改築・改修を計画しています。

さらに、肉・青果だけではなく、水産では、「包丁を使用するものは店舗で作業する」「包丁を使用しない作業はセントラル(PC)で行う」といった挑戦がこれから始まります。

また、我々グループの売上高規模別収益性を見ると、大規模店が約25パーセント、中規模店が約50パーセント、小規模店は約25パーセントで、利益率は小規模店が低くなっています。いよいよここにメスを入れ、あらゆるパターンで価値を創出することに挑戦していきます。

本業強化:スーパーマーケット③

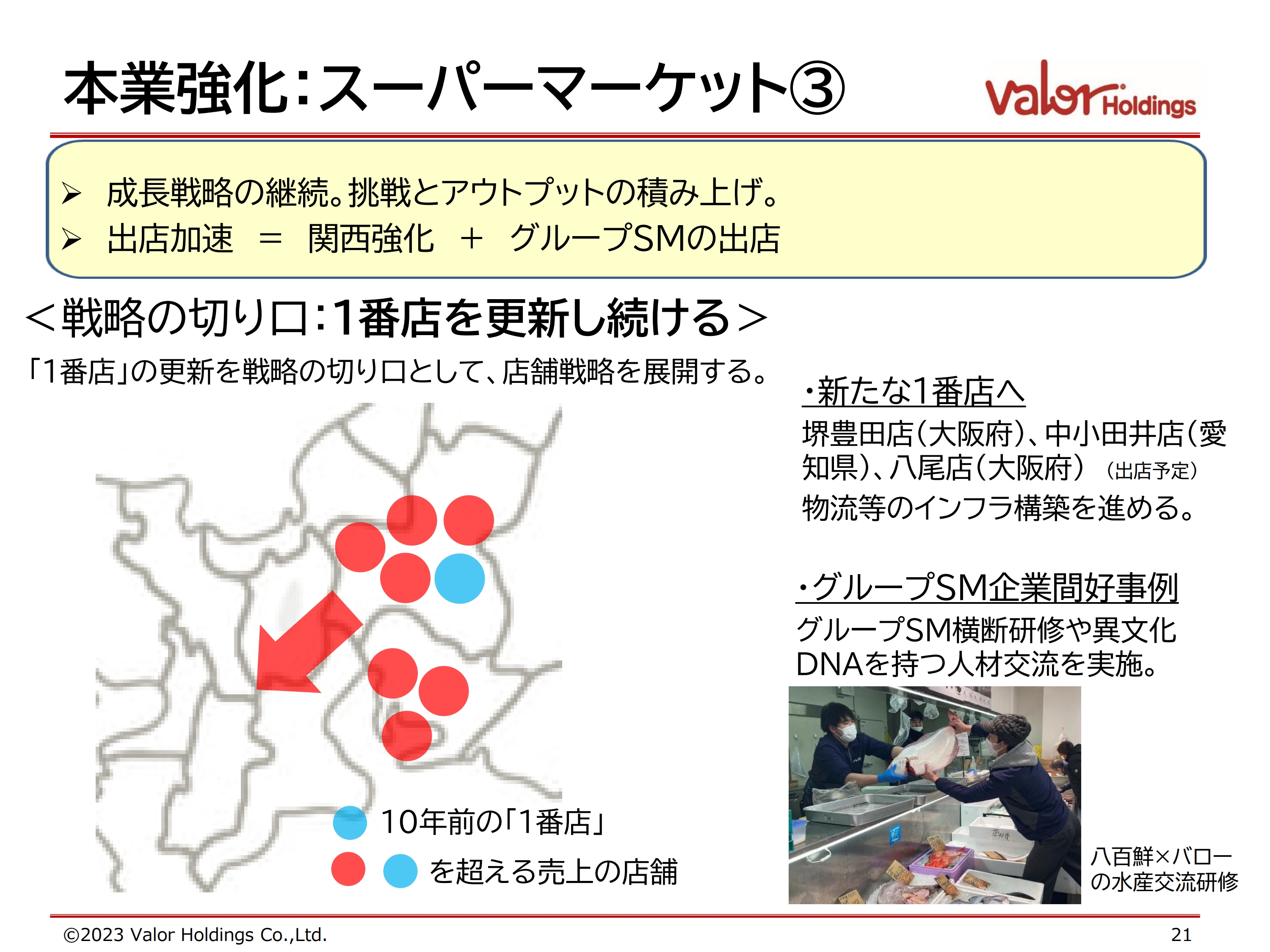

足元ではDSの進化に取り組んでいきますが、少し引いて「挑戦」を総括すると、我々にとっては成長が基本ということで、基本戦略として成長戦略を止めることは考えておらず、出店も積極的に進めていきます。

企業は生き物ですので、1つの形を作っている間に他を止めてしまうと陳腐化してしまいます。生きている中で、どのようにしてダイナミズムをつけていくのかといったことを考え、歩みを止めることなく挑戦とアウトプットの積み上げを行っていきます。

今後は関西への出店を考えています。商圏の人口も考慮して、新しいチャレンジをしていく必要があると考えていますので、SM本体として関西に出店していきます。

また、グループ経営をしていると、どうしてもグループ企業が手薄になってしまう課題もありますが、グループ企業における新店も計画の中に盛り込んでいきたいと考えています。

我々の総決算は年末です。年末になると、いかにお客さまに支持していただいたかがよくわかりますが、今年の年末は多くのお客さまに入店していただきました。

10年前の我々の1番店は多治見本店でした。10年間の間に多治見本店を超える店舗が何店舗あったか調べてみると7店舗ありました。すなわち、10年間の間に1番を7回更新できているということです。これが我々にとっての成長戦略ではないかと考えています。

10年前の1番店が相変わらず1番であるようでは努力したと言えないと思いますし、10年前の番頭がずっとい続けても困ります。10年前の武器が今も武器では困るということで、それは商品も同じです。

そのような観点から、新しいことをどの軸で行っていくのか、もう一度整理したいと思います。

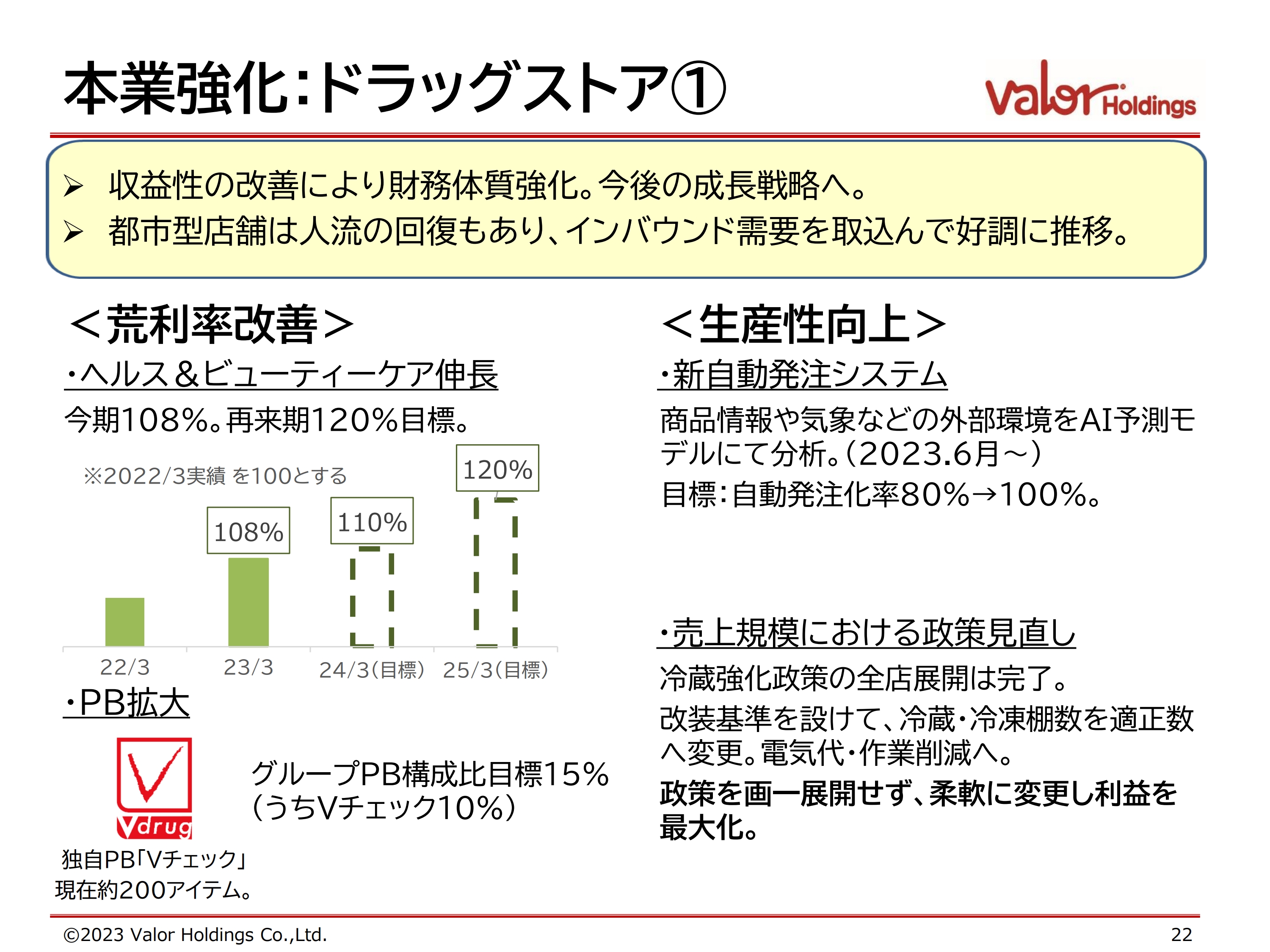

本業強化:ドラッグストア①

ドラッグストア事業です。直近では収益性の改善をテーマに、高速出店してきたことによるツケの整理を、中部薬品株式会社の高巣社長を中心に行ってきました。有利子負債やキャッシュフローは大きく改善できましたので、これをもって今後の成長戦略に入っていきたいと考えています。

現在のDgSは、新型コロナウイルスやインフルエンザといった感染症流行の波を、きちんと捉えられる業態になっています。1つの感染のピークがあって「これは特需だから来年はないな」と心配していても、次の特需は必ず出てきます。帆船にたとえると、帆を上手に張れている状態で、一方の風がなくても他方の風を受けて進めるような、よいパターンができていると思います。

そのため、ホールディングスとしてはDgSの成長をしっかりと後押ししていきます。今後はもう一度攻勢をかけるために、出店を増やそうと考えています。

実際に都市型店舗では、インバウンド需要等が再び高まっており、手応えを感じています。名古屋の大須店舗では売上が2倍以上伸びていますので、このチャンスをしっかりと捉えていきます。

DgS強化の具体的な中身として、収益面ではヘルス&ビューティーケアに注力します。食品等も切り口として使えないこともないのですが、DgSの核をしっかりと作っていくために、ヘルス&ビューティーの拡大に継続して取り組んでいます。2023年3月期の伸張率は、およそ110パーセントまで見えてきており、2025年3月期は120パーセントを目標にしていこうと考えています。

また、NBに対してPBで収益性の高いものを補完していきます。DgSの独自PB「Vチェック」を作り、グループのPBと組み合わせることを今後の課題としています。

経費や生産性について、DgS店舗は、人が常駐しなくてもよい仕組みと非常に相性がよいため、グループの中で先行して自動発注などの新しいモデルを取り入れています。今後は自動発注化率を一気に引き上げる取り組みに挑戦し、その事例をSM、HCにも活かしたいと考えています。

また、「出店のための経費により、収益性が悪くなるのでは?」という問題にフォローを入れるべく、投資効率にもメスを入れていきます。これまでは、多くのことを画一的に進めたために、それが重荷になってしまったケースもありました。

例えば冷ケースを改修して食品を増やしても、当たる店、当たらない店、あるいは「ヘルス&ビューティーにしっかりと取り組んだほうがいいな」という店舗もありました。したがって、今後は一律に展開せず、柔軟に見直しをかけていきます。

冷ケースの増強が効果的ではなかった店舗は別の店舗に冷ケースを移すなど、電気代等が引き続き厳しい中で、投資効率で同じ轍を踏まないように進めていきます。

本業強化:ドラッグストア②

DgSの本業強化として、成長のためには調剤併設・ドクター誘致が必要だと考えています。調剤薬局は今期に21店増やして157店となりました。また、小型の調剤薬局とのM&Aを今後も積極的に進めていきます。

これらはオーナー等が苦しい状況の中、「なんとか次へつなげたい」という思いを汲んだ施策で、我々としても回収モデルが非常に組みやすくなっています。このような施策により、地域の中で必要な存在になっていきたいと考えています。

また、オンライン診療などに変化する中で、小規模店舗では対応できない部分を我々が行政と連携して進めることも考えています。

調剤事業のインパクトということでは、調剤部門における5年平均成長率は14.6パーセントと、しっかりと成長しています。

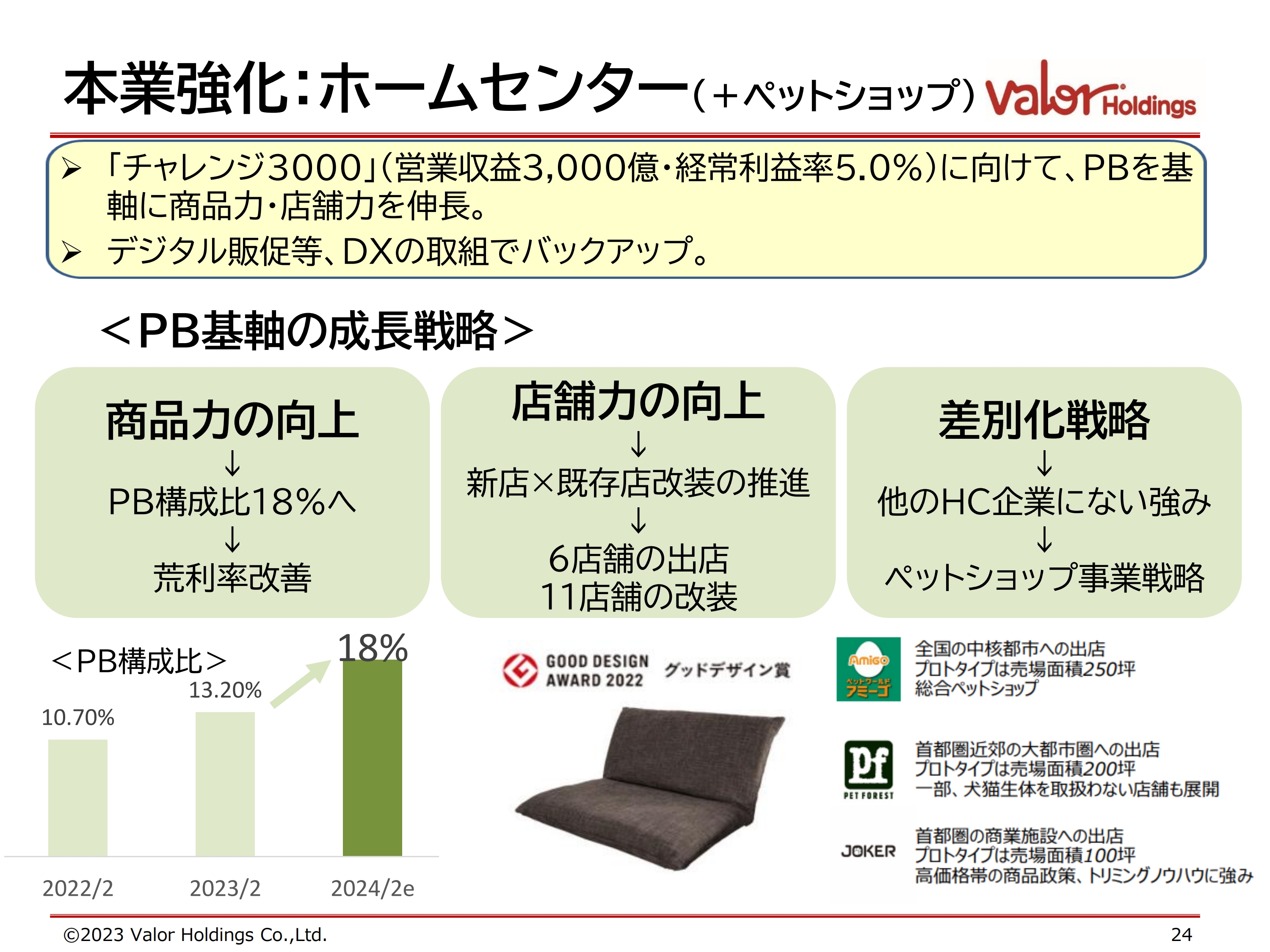

本業強化:ホームセンター(+ペットショップ)

ホームセンター事業は「チャレンジ3000」に向けて、さまざまな施策を行ってきました。ここまでの総括として、アレンザホールディングス株式会社の統合により、PBを中心とした利益改善は十分できましたが、コロナ禍やロシア・ウクライナ問題等を受け、輸入系PBがあまり進捗しませんでした。今後はこの遅れをしっかりと取り戻していきます。

PBを基軸とした店舗の作り方や、商品のMD施策が鍵になるため、仕切り直しをしているところです。成長戦略としては、PBの構成比を現在の約10パーセントから18パーセントまで高めることで、利益を出しながら、SMやDgSの商品在庫回転効率も追いかけていくということを、ブレずに進めていこうと思っています。

また、HCの強みについては、千音寺店でいろいろなカテゴリーを強化しましたが、すぐに武器にできる強みはペット事業ではないかと考えています。現在、アミーゴ、PET FOREST、JOKERの3業態を持ち、業界では2番手に位置しています。スケールメリットをしっかり出すための話し合いを先期から行い、組織の見直し、および人員の入れ替えを行いました。この体制で、新しい計画を進めていこうと考えています。

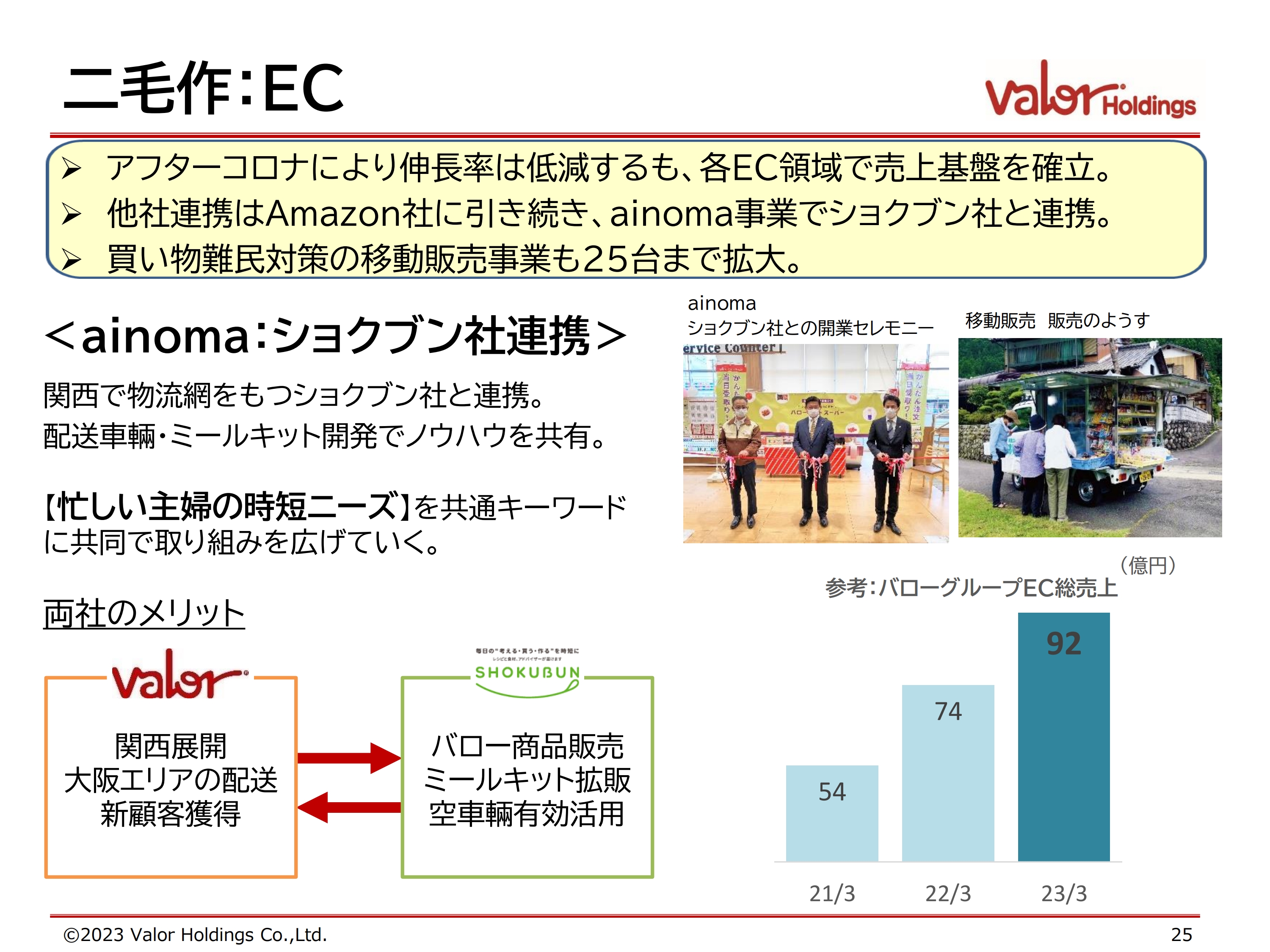

二毛作:EC

ここからは、本業の3業態以外でどのように収益を上げていくのか、また、どのようなビジネスを模索していくのかについて、トピックをいくつかお話しします。

EC事業の売上は順調に伸びています。コロナ禍で拍車がかかった状態から一段落して、伸長率は少し落ち着いていますが、収益率もあわせて見直しをかけ、基盤をしっかりと作っていこうと取り組んでいます。

EC事業は、取引先やいろいろなパートナーとの連携がとりやすい分野です。今回は名古屋エリアでAmazon社と連携しましたが、関西に進出するにあたり、違うモデルで実験してみる取り組みも始まっています。

株式会社ショクブンはミールキット等を届けるサービスを展開しており、協業を試みています。ショクブン社が行う食材提供業は、1週間分まとめて発注するようなサービスで、配送車両もあるのですが、リードタイムが長く、足元では車両の空きをどのように吸収するかが課題となっていました。

「配送を持っている」「食材を売るだけではなくバローの食材を利用したミールキットを短いリードタイムで届ける」これらが実現できれば、異なるニーズが拾えるのではと考え、いまだ模索段階ではありますが、いろいろな気づきや次の実験につながる取り組みを進めています。

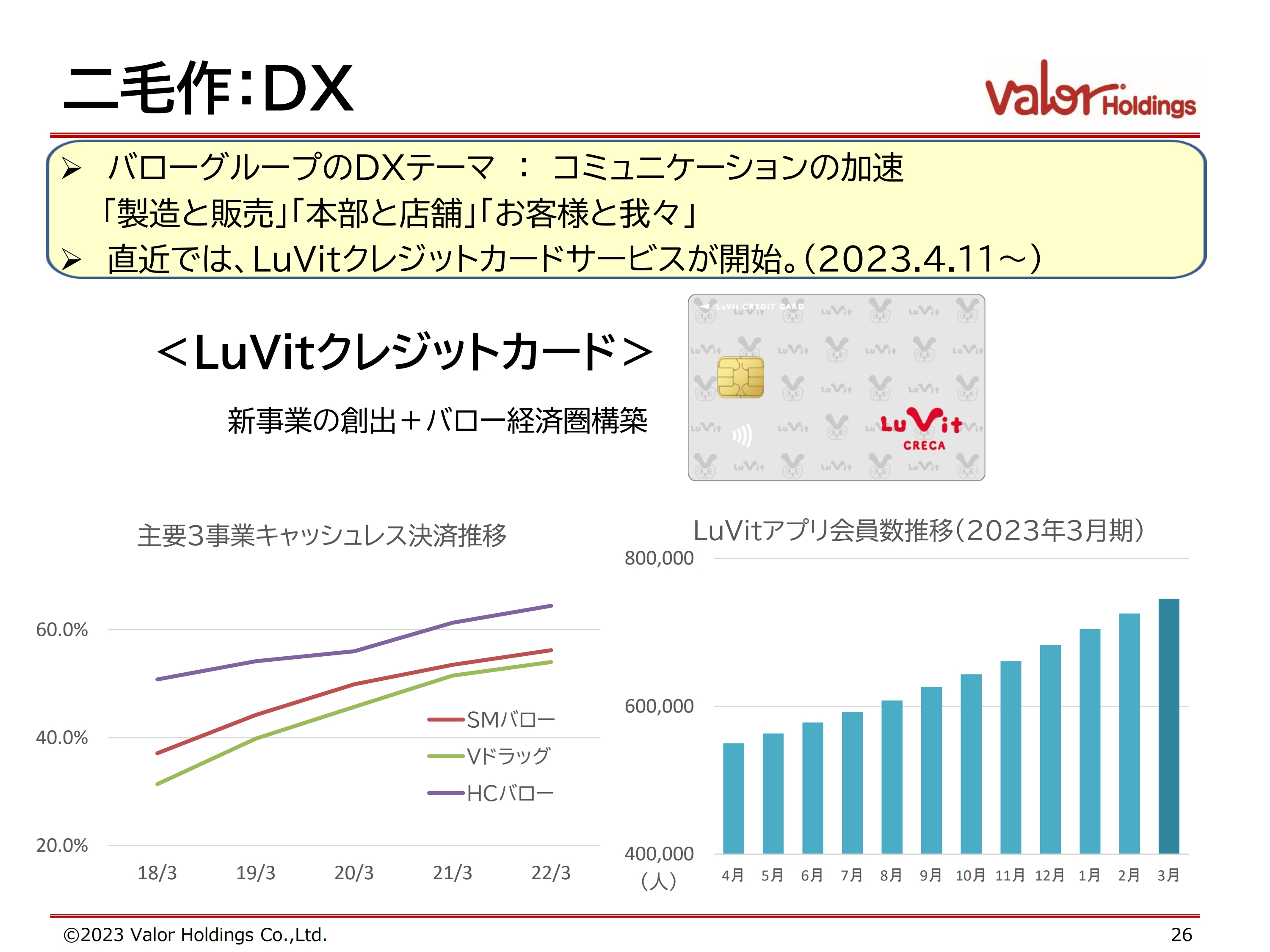

二毛作:DX

DXでは、「製造と販売」「本部と店舗」「お客様と我々」それぞれに対して、DXを利用してコミュニケーションを加速させることで、ビジネスを変容できると考え、いろいろな取り組みを行っています。

直近の一番大きいトピックスとして、「新事業の創出+バロー経済圏構築」ということで、クレジットカードサービスがいよいよ立ち上がり、4月11日からスタートしています。

クレジットカードは、手数料の外部流出が非常に大きい仕組みです。手数料については他企業も同様に苦労されていると思いますが、今後増えていく経費と考えると、今のうちに手を打っておきたいところです。

また、クレジットカードのデータはさまざまものに活用できるだろうということでスタートしています。

二毛作:行政連携①

行政との連携も増やしています。これまでは市ごとに個別に連携を行っていました。しかし、市と話をしていても県を睨みながらの話になったり、他の市に膨らませにくかったりしたため、大きいところと連携しようということで、岐阜県知事の古田氏と当社会長兼CEOの田代が話し合いを持ち、岐阜県と地域包括連携協定を締結しました。

社内ではグループ横断で、今後行政とどのような連携ができるかを協議する会議体を立ち上げました。そのような中で「県とこういう話ができました」と、再度、市町村に足を運んでいこうと考えています。

具体的には給食施設への商品供給やこども食堂です。子育て支援が増えているため、予算も組まれています。すぐに大きなビジネスになるわけではありませんが、我々としてできることを噛みあわせ、つながり続けていくことで、広がりが生まれるのではないかと思います。

環境問題に関しては、「バローPPAソーラーシップ協定」を結びました。我々だけが省エネやエコ活動をするのではなく周囲にも展開しており、こちらは協業分野として、しっかりと取り組んでいきます。流通・小売業界では国内初ということで、他とは少し毛色の違う非常にバローらしい取り組みだと考えています。

二毛作:行政連携②

サステナビリティ推進については、この半年間の社会福祉協議会等との打ち合わせで、さまざまな取り組みがかたちになってきました。

フードドライブポスト40店舗とこども食堂を161拠点に対して展開しており、露出が増えてきたため、地元地域では「バローはよくやっているね」というような話も聞き、非常に手応えを感じています。

6つのPJ 人づくり

下期に発足した6つのプロジェクトの進捗を補足します。一番大きいのは人材育成です。我々が人づくりができる会社になるためには、どのように人づくりを行うかが非常に重要で、すぐ打てる手としては、年齢層が高くなった店長職に若手や女性を登用する取り組みを始めています。

グループの横断人事も検討しています。ホールディングスの戦略ユニットとして人事部を昇格させるということで、外部のコンサルファームを入れながら、人事部を中心に人材育成プロジェクトや人事戦略プロジェクトの方向性を固めました。

これからのバローをどのような人材でドライブしていくのか、次世代の幹部をどう作っていくのかが、当社の人事戦略の柱の1つです。こちらに関しては、ドラフト会議を行い、ジョブローテーションをしっかり回していくところから始めたいと思っています。

もう1つの柱は、人材を育てても、辞めてしまっては始まらないということで、働きやすい環境作りです。

我々の人事戦略ではじめに取り組むべきテーマとして、この2つの柱に着手しています。ジョブローテーションや辞めない環境作りのためには、生産性が上がるようにしなくてはというところで、物流インフラを活かした商品供給の仕方などを模索することで、店舗運営しやすいかたちにしていきます。

また、2023年3月のDS改装の中で、愛知県の伝法寺店のような店では、オペレーションや生産性にテーマを当てた実験を始めています。やるべきことはかなり見えてきましたので、今年も計画に織り込んで進めていきます。

6つのPJ 強い商品づくり

強い商品づくりについてです。昨年の秋の説明会で、「小池さん、製造小売と標榜しているが、これがうまくいってないのはなぜですか?」という質問がありました。おっしゃるとおりで、ホールディングスとしてのコントロールが弱いこと、また、何かの立て付けがおかしかったことが原因と考え、現在調整を行っています。

プロジェクトでは、新しい商品や名物を1個作るということではなく、立て付けやフローの見直しを行っています。例えば製造小売では、春と秋に我々のグループが作った商品の発表会をします。発表して、グループのみんなが食べておしまいとせず、PDCAを回す前後の部分をしっかり整理するというドライブが始まっています。

我々のグループには中部ミート株式会社という肉の卸の会社があるのですが、店だけでなく工場にも卸して、2倍の掛け算が効くように垂直統合の拡大を試みています。

PBでは、「Vチェック」やバローSMの「Vセレクト」において、カニバリゼーションを起こしている、もしくは開発計画の連携ができていないという問題を解消するため、「一緒に進めるもの」「個別に進めるもの」を整理しました。

今後は、グループ全体のボリュームをもう一度NBで共有することでグループ調達プロジェクトに派生していますし、帳合業務において、同じであったほうがスムーズなものは一緒にするといったことも進めていきます。

6つのPJ マネジメント

マネジメントに関しては、目標の管理の仕方や、何をベースにしているのかということを見て、予算の精度を上げていきます。また、必要な利益を定期的に確認していくことも始めています。

私も、財務戦略は「ちょっとテコ入れしなければいけない」と思っています。今期は減損が非常に大きいと感じられたかと思いますが、おかしなサプライズがないようにグリップしていきます。

販売政策では、単純に値上げということではなく、「お客さまの理にかなった値上げになっているか?」「お値打ち感があるか?」ということもチェックしていきます。

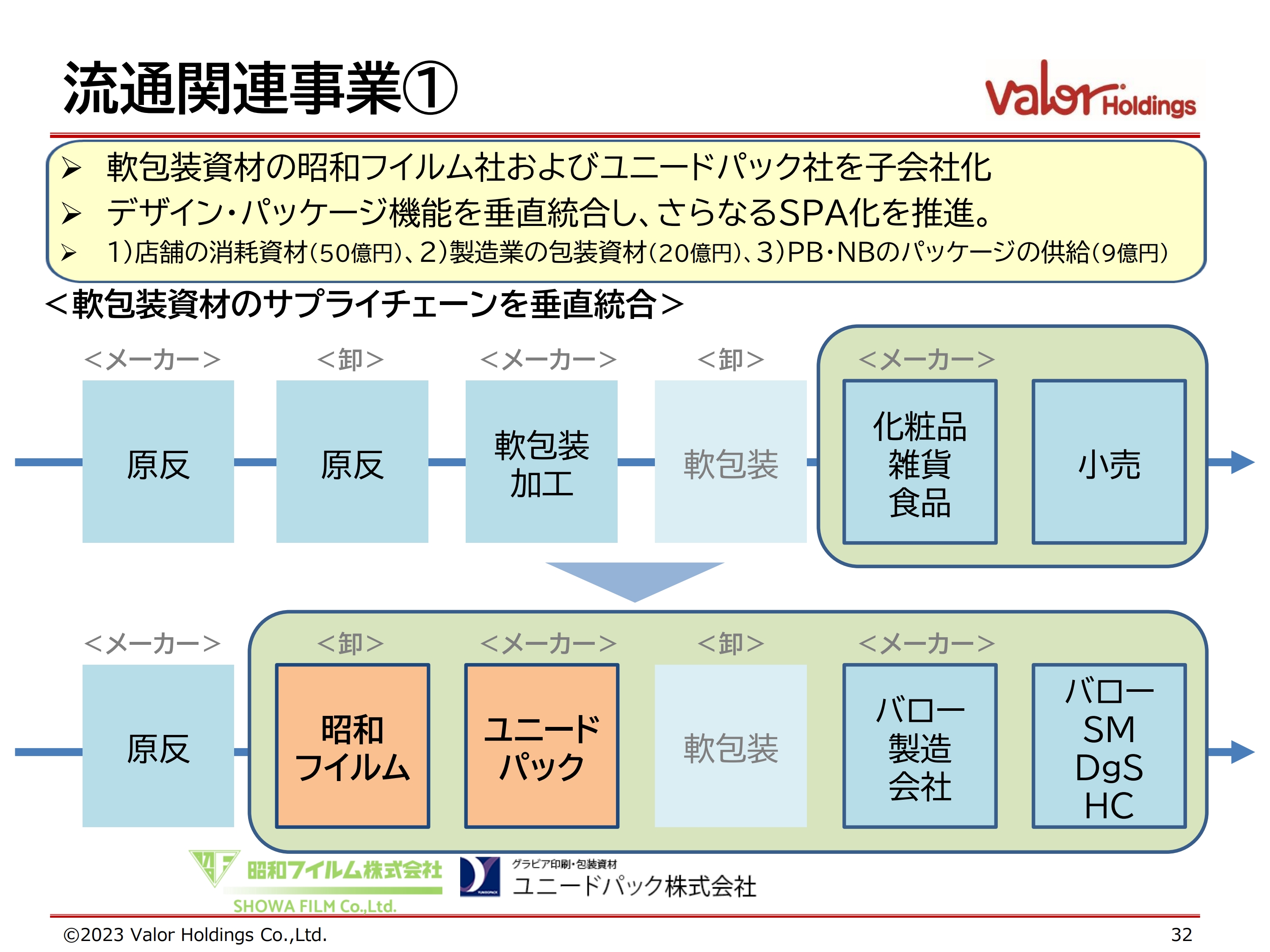

流通関連事業①

我々グループとして、「小売ではなく、違う戦い方がある」というところを、少しご紹介します。2023年3月に、軟包装資材の昭和フイルム株式会社とユニードパック株式会社を子会社化しました。

こちらは、製造小売業ならではの戦い方だと思っています。私が考えるSPA化とは、メーカー的ではなく、卸のようにすべてを巻き取るものです。そのような意味では、商品を包むラップやフイルム1つとってみても、軟包装の卸、加工してくれる軟包装の加工屋、加工屋に原反を卸す卸、原反を作るメーカーがいるということです。

このように、我々が見えていないところで、実は2重3重の構造を持っています。ここを中抜きできないか、もしくは内製化できないかということで、メーカーの原反のところから一気通貫できるような構造を作ることにも挑戦しています。

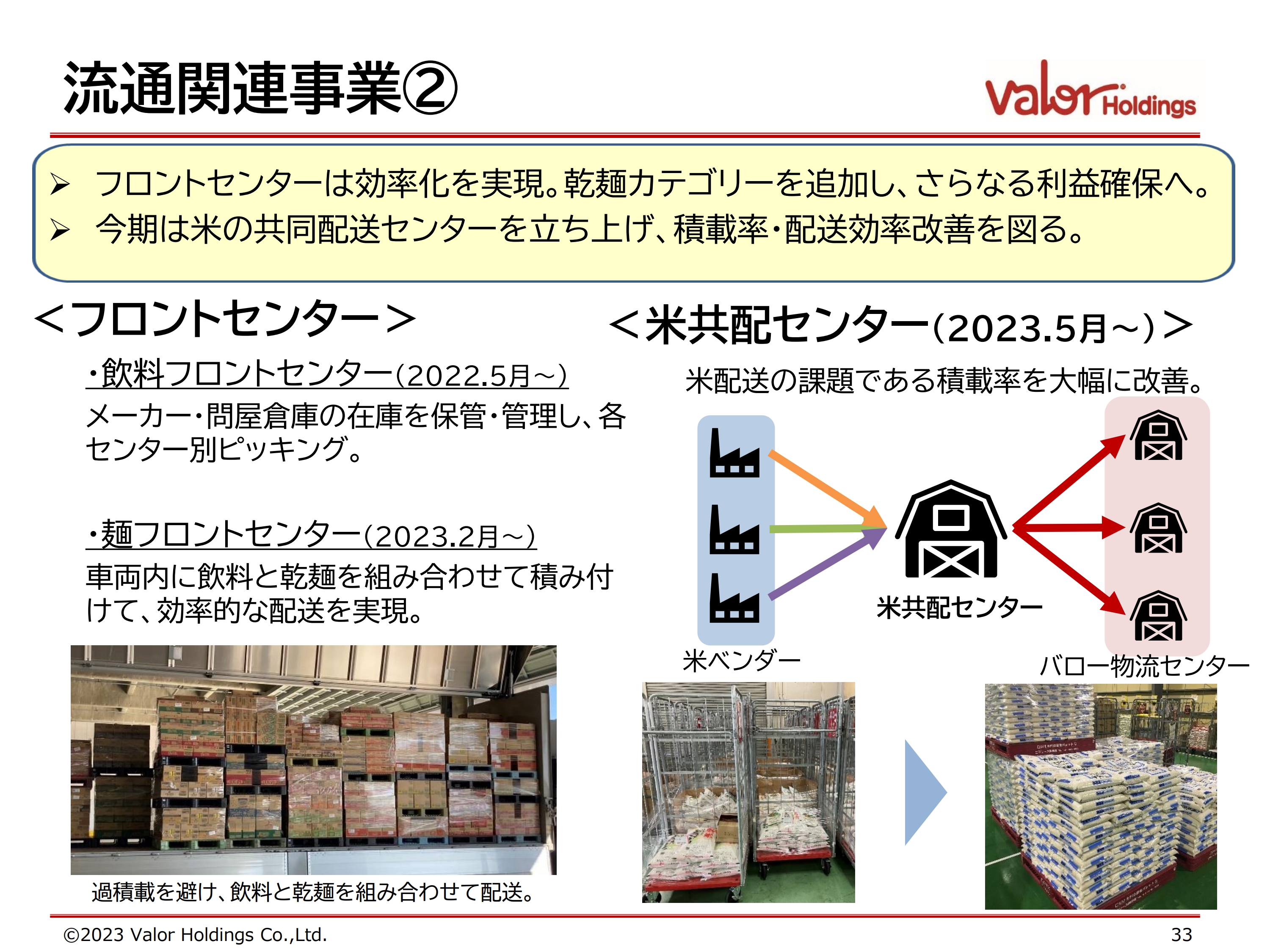

流通関連事業②

また、物流関連事業については、物流センターの手前のフロントセンターの部分の効率改善ということで、飲料とラーメンについては「センター前センター」を構築しています。これは収益を生み出しており、取引先からもうまく使ってもらえています。また、夏場に飲料が不足しやすい時にも潤沢に手に入りますので、今後はさらに増やしていこうと考えています。

5月から実際に動き始めており、次は「米」でこのような世界を作っていくために、画一的なやり方ではなく、カテゴリーごとの効率を考慮し、個々にきちんとカスタマイズしつつ展開していこうと思っています。

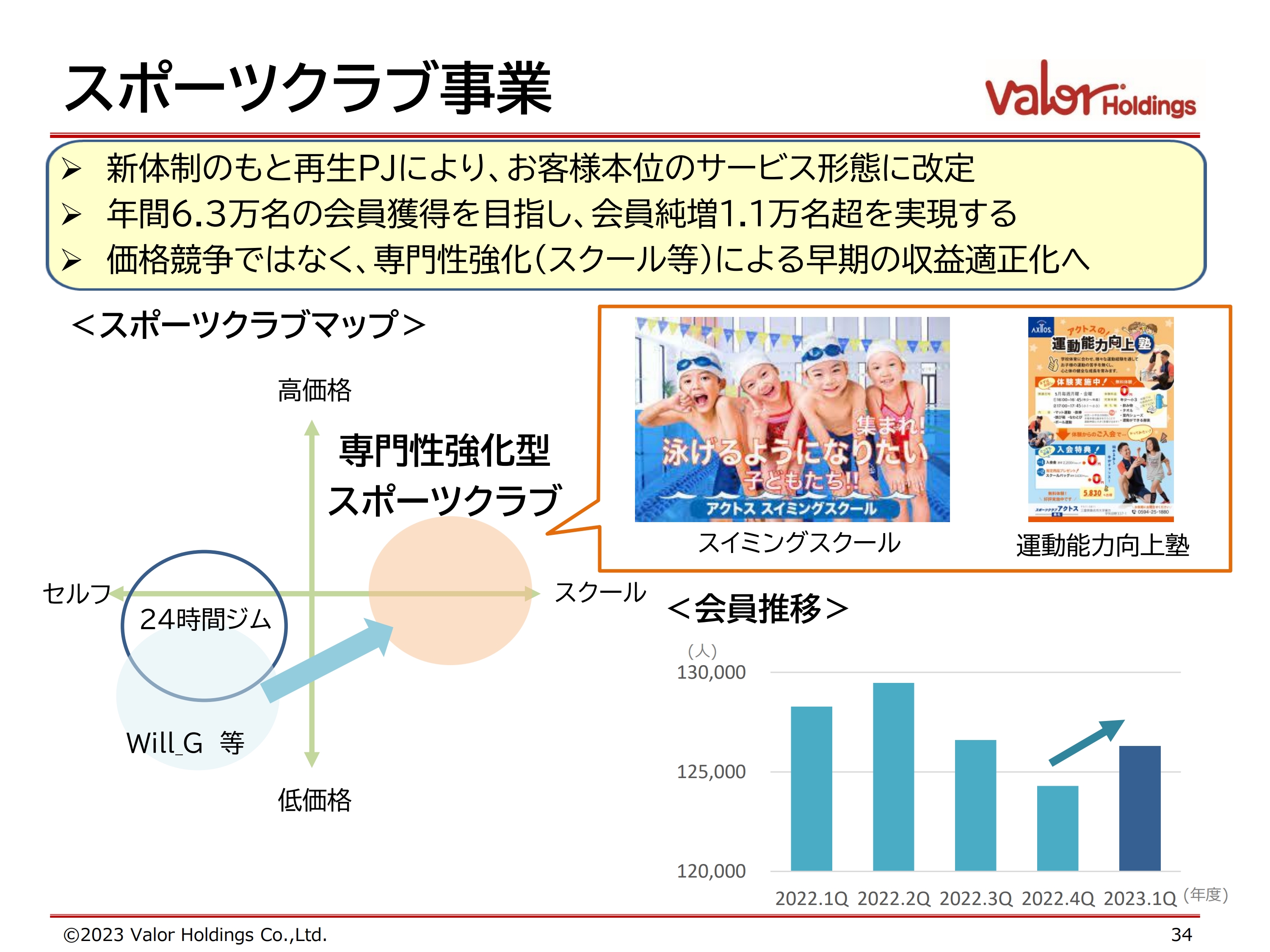

スポーツクラブ事業

さらにスポーツクラブ事業でも、さまざまな取り組みを行っています。いろいろとご心配をかけましたが、会員の推移に関しては、2023年3月期第1四半期にやっと底を打つことができました。

コロナ禍も完全に出口が見えているため、ここからは形勢逆転していこうと考えています。コロナ禍の非常に苦しい中において、我々はここをもう一度武器に作り直すことができたのではないかと思っています。

安い値段で入会できるライトユーザーを対象にするスポーツクラブ事業において、「我々のスポーツクラブをしっかり使ってくれたのは誰だろう?」ともう一度考えてみたところ、それはスクールニーズでした。そのため、お子さまのスイミングスクールや部活動など、そのようなスクールニーズにきちんと取り組むことがこれからのポイントだと考えています。

その中で、例えば「25メートル泳ぐ」などにコミットメントし、それを成し遂げて一緒に喜ぶ、このようなところが我々が求めていくスポーツクラブだと考え、春には京都にある「星の子スイミングスクール」を買収しました。こちらは地域においてスクールを重視しているスポーツクラブのため、うまく学び合いながら取り組んでいこうと考えています。

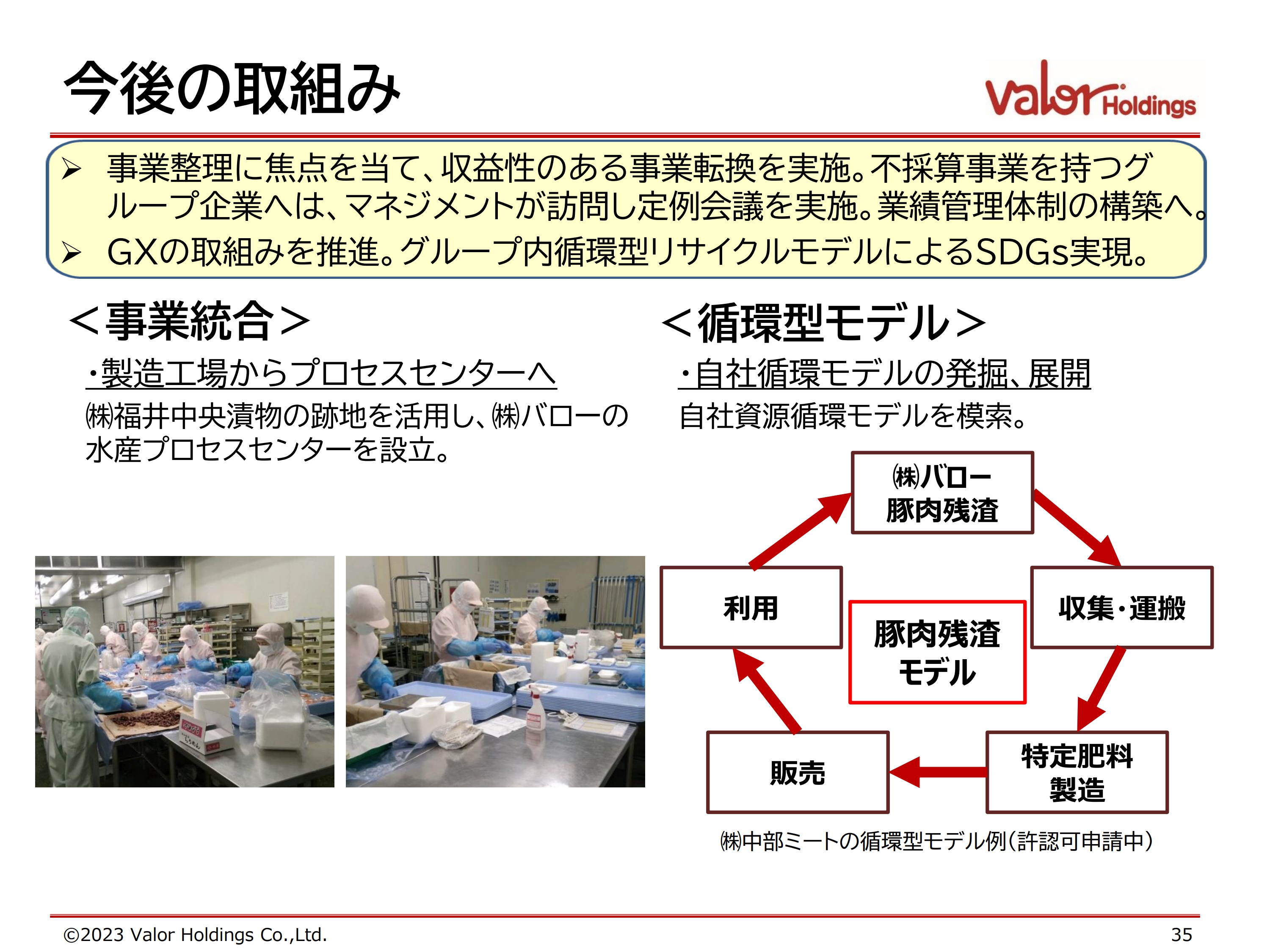

今後の取組み

今後の取組みとして、事業の再編を考えています。このようにもう1回仕切り直しができるタイミングだからこそ、今後はグループの中の取りこぼしをなくすようなかたちにしていこうと会長と話しています。

私は赤字になるかならないかではなく、あくまでも10年先にどこまで伸びしろがあるのかという目線でグループ会社すべてをもう一度チェックしています。伸びしろがある会社は成長軸に乗せ、そうではない会社はどのような手を打っていくかということで、再編成も含めて取り組んでいこうと考えています。

その1つの例として、株式会社福井中央漬物を持っていたのですが、先を考えると非常に厳しい状態でした。我々は漬物の利益構造を把握していますので、「餅は餅屋」というところも上手に使いながら展開していくということで、製造工場ではなくプロセスセンターとして活かしていこうと思っています。このように、グループの中で再度どのような戦い方ができるかを考えています。

今回は、数字に関して足元は堅めで組んでいるものの、成長から逃げているわけではありません。きちんと種をまき、しかもそれが長期の中での成長につながるようにしていきますので、今後ともどうぞよろしくお願いします。

新着ログ

「小売業」のログ