AnyMind Group、各事業順調に推移し増収増益 EC事業急成長のほか、インドネシアでのM&A発表

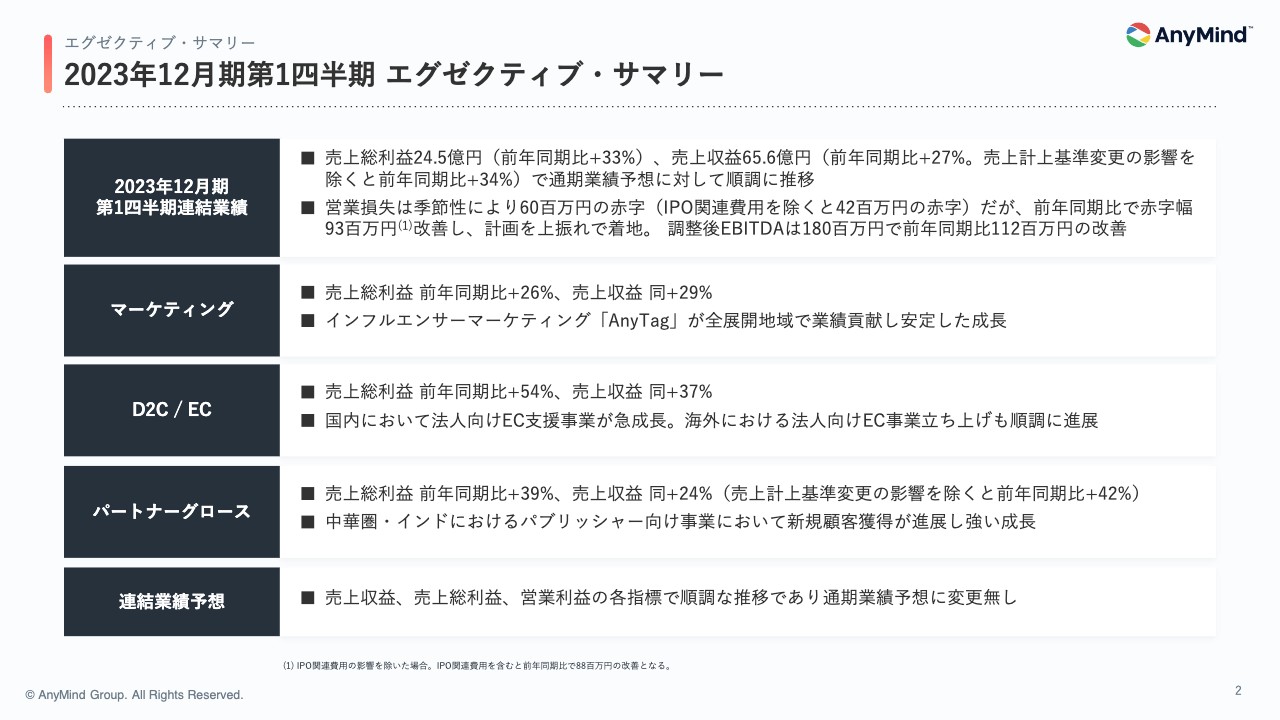

2023年12月期第1四半期 エグゼクティブ・サマリー

十河宏輔氏:AnyMind Group代表取締役の十河です。まずは、私から2023年12月期第1四半期決算についてご説明します。

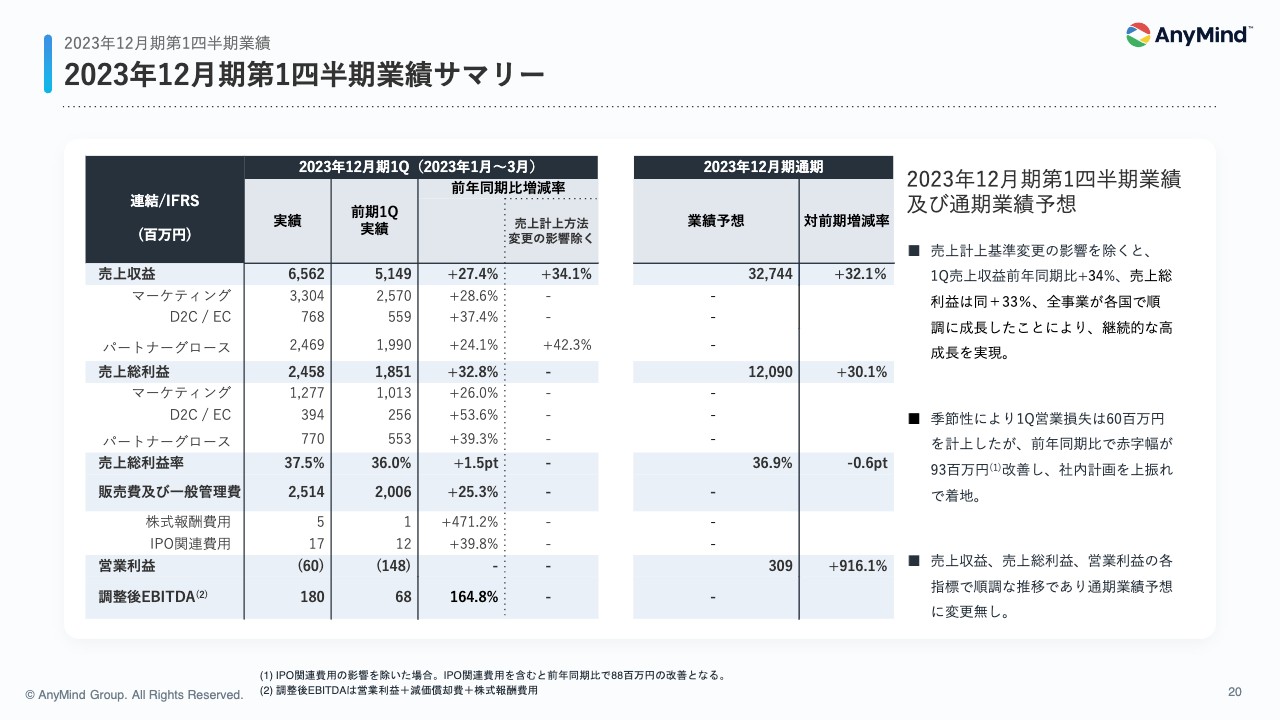

まず、サマリーについてご説明します。第1四半期の売上収益は前年同期比でプラス27パーセント、売上総利益が前年比プラス33パーセントとなっています。売上収益については、昨年度に一部事業の売上を総額計上から純額計上に変更しており、その変更の影響を除くと、前年比でプラス34パーセントとなり、順調な推移となりました。

第1四半期は季節性によるローシーズンとなるため、営業赤字となっていますが、昨年同期比で約9,000万円の収益改善を行っており、社内計画に対して上振れで着地しています。

各事業は順調に推移しており、後ほど個別のスライドにてご説明します。通期予想は順調で、業績予想に変更はありません。

コーポレートミッション

当社は今年3月に上場したばかりのため、あらためて会社概要についてご説明します。当社は2016年に東南アジアにて創業した会社です。私は創業前、前職から東南アジアの事業立ち上げに関わっており、当時からアジアの成長と熱気に魅力を感じて、ビジネスに取り組んできました。

アジア市場は、若い市場で大きな成長機会が存在する一方で、まだまだ事業インフラは成熟しているとは言えず、そのギャップに大きな事業機会を感じています。当社は、アジアで事業を行う企業や個人にとって、インターネット上のビジネスインフラと呼ばれるような会社になり、誰もがビジネスをより簡単に、そしてグローバルに展開できる世界の実現を目指しています。

ビジネスモデル:ブランド/パブリッシャー/クリエイター向け成長支援

当社では、生産管理、EC販売、マーケティング、在庫物流管理等のブランド成長のためのバリューチェーンを一気通貫で支援する領域をブランドコマース、オンラインメディアやモバイルアプリ等のパブリッシャーやYouTuber、「TikTok」等のクリエイターに対して成長支援を行う領域をパートナーグロースと呼んでいます。

その中で主に3つの事業があります。まずマーケティング事業については、インフルエンサーマーケティングやデジタルマーケティング等です。アジア全域に有する57万人のインフルエンサーネットワークやメディアネットワーク等、自社ネットワークとデータを活用したソリューションを提供しています。

D2C/EC事業に関しては、法人向けにECマネジメント、会話型コマース、在庫物流管理等、ECの商流を一気通貫で支援できる複数のソリューションを提供するモデルと、クリエイター向けにD2Cブランドの開発展開支援を行うモデルがあります。

また、パートナーグロース事業では、アジア全域でパブリッシャーやクリエイターの方々の成長支援・収益化支援を行っています。パブリッシャーやクリエイターの方々の活動は、近年より多様化してきているため、収益化のタッチポイントを増やす必要があり、クロスボーダーで支援できる当社へのニーズが高まっています。

事業ポートフォリオ間のシナジー

当社の3つの事業は密接に連携しており、互いにシナジーがある事業構造となっています。マーケティング事業のインフルエンサーマーケティングやデジタルマーケティングは、パートナーグロース事業で支援するクリエイターやパブリッシャーとのネットワークを活用してソリューションを提供しています。

また、D2C/EC事業においては、EC収益の成長のために、当社のマーケティングソリューションを活用するとともに、法人向けのEC事業ではマーケティング事業の既存顧客に対してアップセルを行っています。クリエイター向けのD2Cブランド開発展開支援では、パートナーグロース事業におけるクリエイターネットワークを軸に支援しています。

パートナーグロース事業においても、事業単体でのソリューションを提供するだけでなく、マーケティング事業やD2C事業との連携により、パブリッシャーやクリエイターの方々への付加価値向上を追求しています。

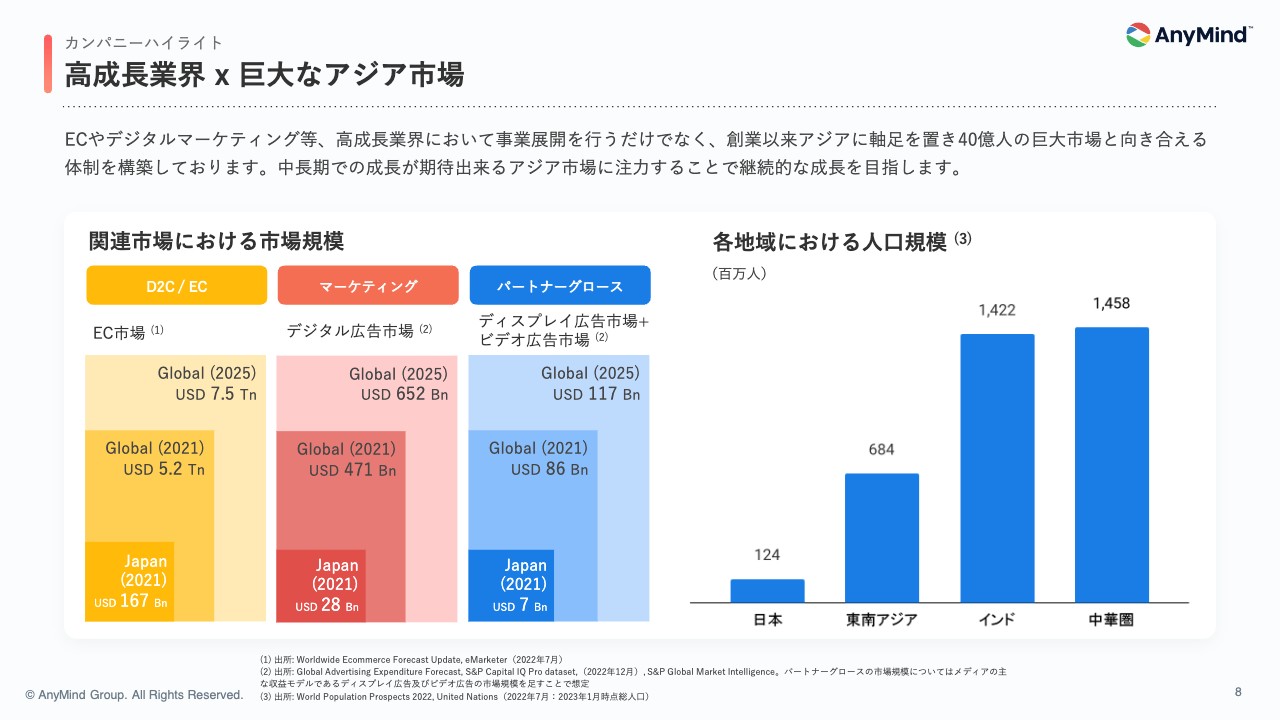

高成長業界 x 巨大なアジア市場

当社は創業以来、年率50パーセントを超える高い成長を続けてきましたが、その高成長の背景には成長市場への注力があります。EC市場やデジタルマーケティング市場だけが成長市場というのではなく、事業展開を行うアジア地域には40億人を超える人口規模と高い成長性があり、今後中長期での拡大が期待できます。

成長地域で事業を取り組むことにより、今後5年、10年と力強く伸び続けていけると考えています。

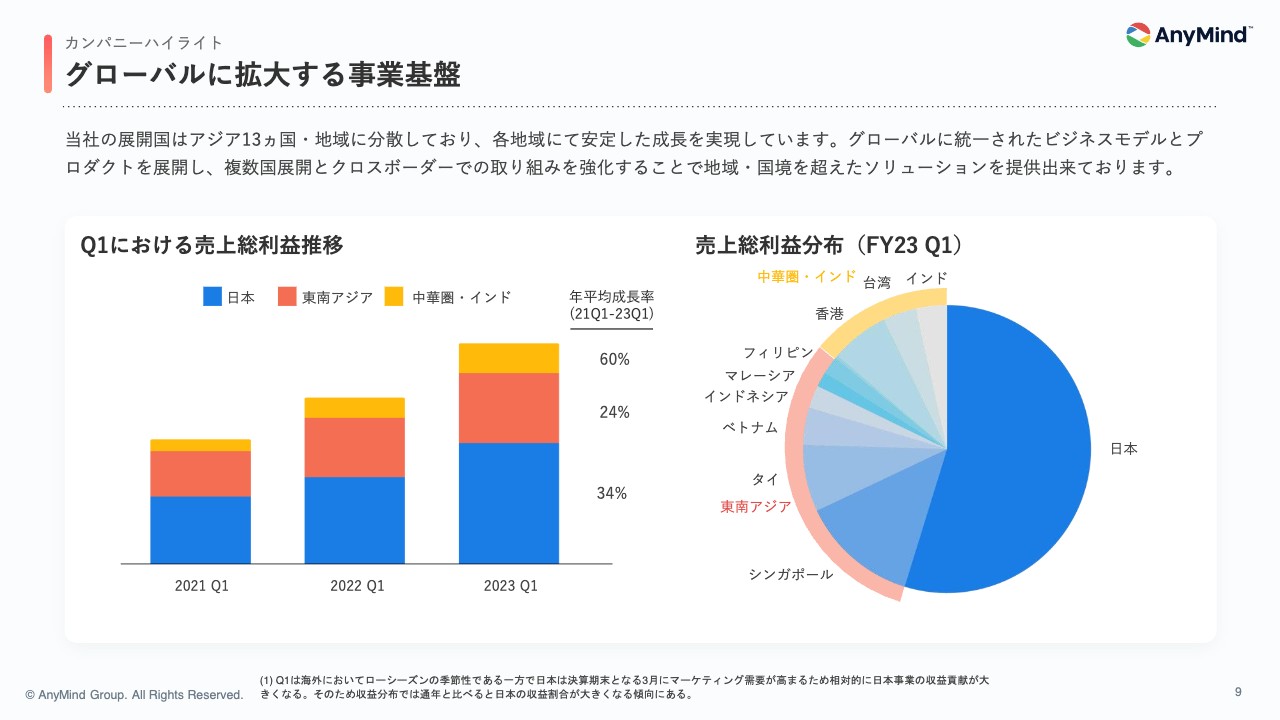

グローバルに拡大する事業基盤

当社は、アジア13ヶ国・地域に展開し、グローバル展開や多国間オペレーションのノウハウを積み上げています。グローバルで共通のビジネスモデルとプラットフォームを展開し、国境を越えてノウハウを共有することで、全地域における高い成長を実現しています。

すでにアジア各国で分散した収益基盤を作ることができ、各国でバランスよく成長できているというのが1つの強みです。

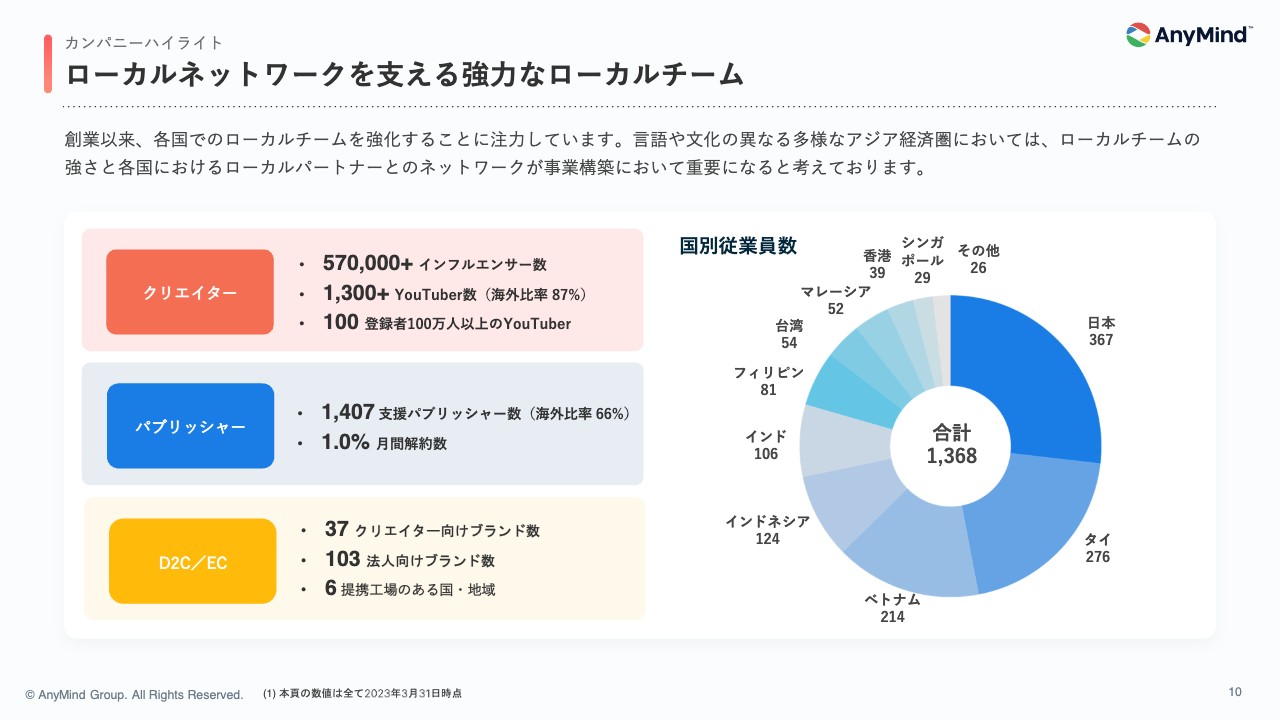

ローカルネットワークを支える強力なローカルチーム

また、当社は創業以来、強いローカルチームを作ることに注力しており、従業員の7割以上は展開中のアジア各国の現地メンバーです。これらのチームは、現地顧客に対してローカライズされたサービス提供を行うとともに、現地ネットワークを強化する役割も担っています。

ネットワーク構築は、1社ごとにコミュニケーションを取りながら信頼関係を築くことが必要なプロセスで、創業時からアジア各国・地域に築き上げてきたネットワークは、大きな競争優位性になっており、当社の事業運営の基盤となっています。

また、各国に分散したチームを束ねていくため、マネジメントチームについても多国籍なチームとなっています。半数以上のメンバーが外国籍のため、グローバルに戦える体制とカルチャーが作れていると考えています。

継続的な新事業創出を支えるグローバル開発体制

当社は日本、インド、タイ、ベトナムにエンジニア拠点を有しており、社内のリクルーティングチームがグローバルから優秀なエンジニア採用を行える体制となっています。各国の事業部から吸い上げられる顧客ニーズを基に、タイムリーに求められるプロダクト・機能開発を行う体制にしていることで、スピード感を持った開発が可能です。これは、現地競合企業に対する差別化要因として重要であると考えています。

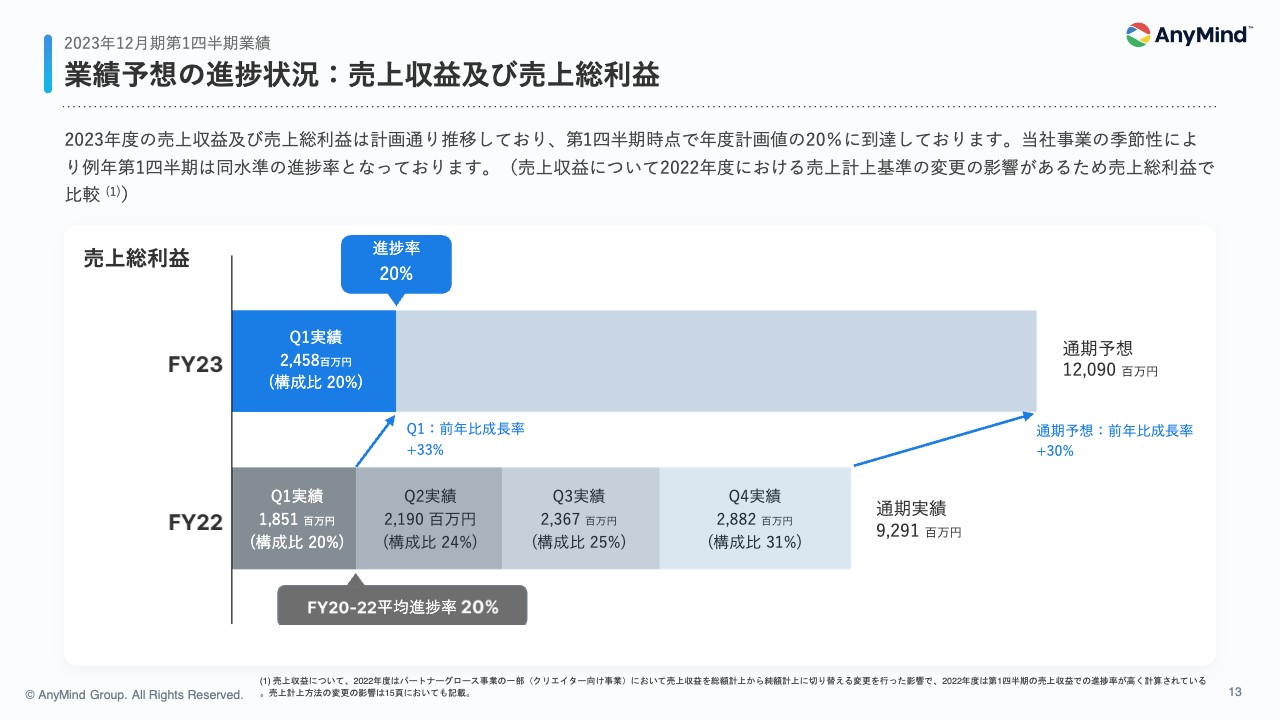

業績予想の進捗状況:売上収益及び売上総利益

ここからは、2023年12月期第1四半期の業績についてご説明します。売上収益及び売上総利益に関しては、当期通期予想に対して20パーセントの進捗率です。当社は、季節性により第1四半期がローシーズンになるため、20パーセントという進捗率は過去3年間の平均進捗率と同等で、順調な進捗だと考えています。

第1四半期は正月・旧正月休暇で営業日が少ないということや、海外では12月決算のクライアントが多く、期初のタイミングでマーケティング支出が減少することからローシーズンとなり、今年も例年同様の推移となっています。

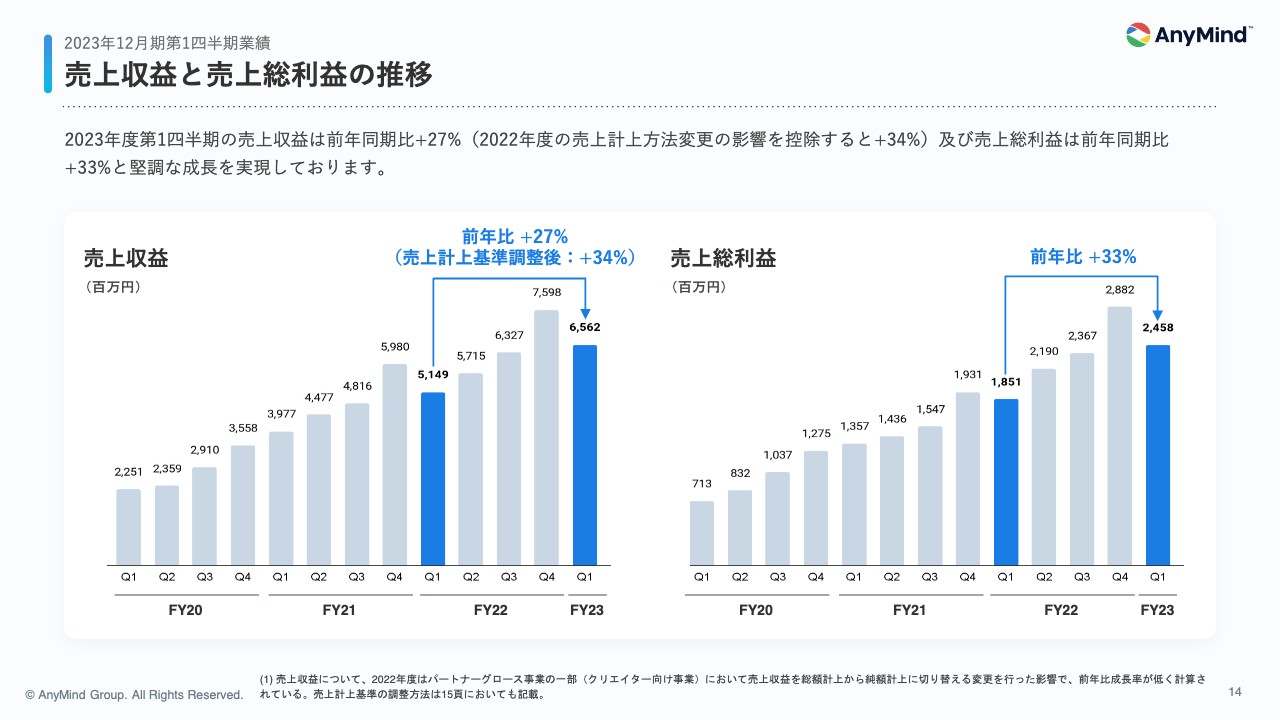

売上収益と売上総利益の推移

前年比では売上収益がプラス27パーセント、売上総利益がプラス33パーセントです。売上収益の前年比成長率は、2022年度に行った売上計上方法の変更により、実態よりも低く計算されているため、その影響を除くと前年比プラス34パーセントで、売上総利益と同等となっています。

すべての事業がしっかりと成長できており、社内の四半期目標も達成できているため、全体として順調なスタートだと考えています。前四半期の10月から12月と比べると減少していますが、季節性によるものですのでまったく心配ありません。

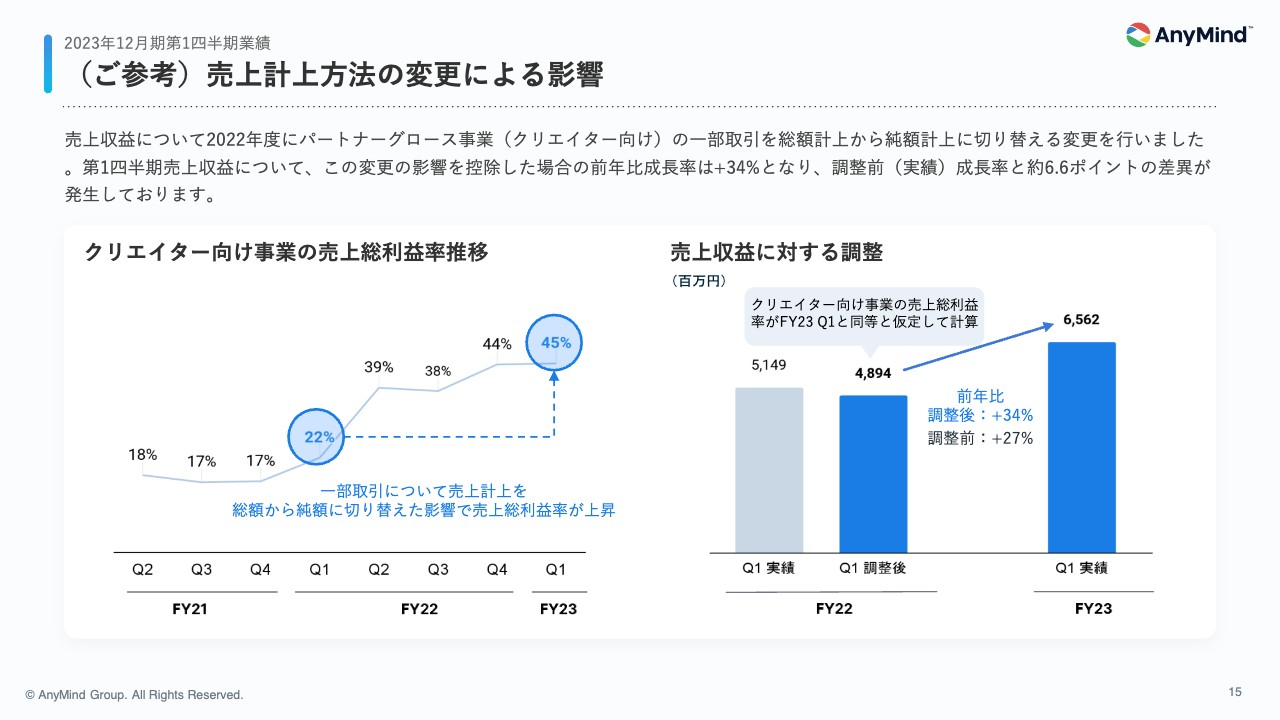

(ご参考)売上計上方法の変更による影響

スライドは、2022年度に売上計上方法を変更したことによる具体的な影響を説明したものです。パートナーグロース事業における「YouTube」関連収益について、一部の売上を総額計上から純額計上に変更したことにより、対象事業の売上総利益率が大幅に上昇しました。

こちらに変更がなく、売上総利益率が同水準であった前提で試算をすると、第1四半期の売上収益は、前年比で成長率プラス34パーセントとなり、この数値が実態に近いと想定しています。

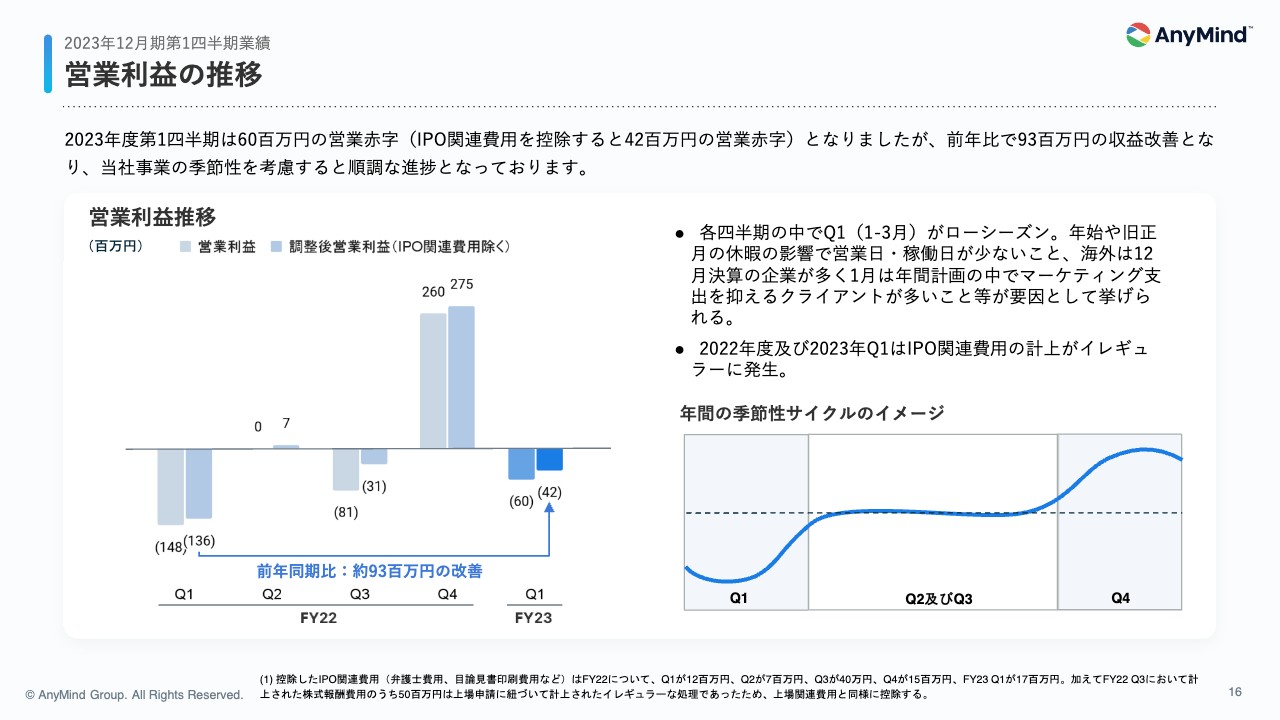

営業利益の推移

第1四半期の業績損失は6,000万円ですが、一時的な上場関連費用を除くと4,200万円の営業赤字となります。昨年と比較すると9,300万円の収益改善ができており、季節性によるローシーズンとなる第1四半期でも、もう少しで黒字化に持っていける状況になっており、想定を上振れして推移しています。

調整後EBITDAで見ると約1.8億円の黒字ですが、営業利益ベースでも収益性をさらに改善していければと考えています。

当社は大幅な広告宣伝費や投資がかかるビジネスモデルではなく、今後も事業拡大に伴い、安定した収益改善が期待できると考えています。

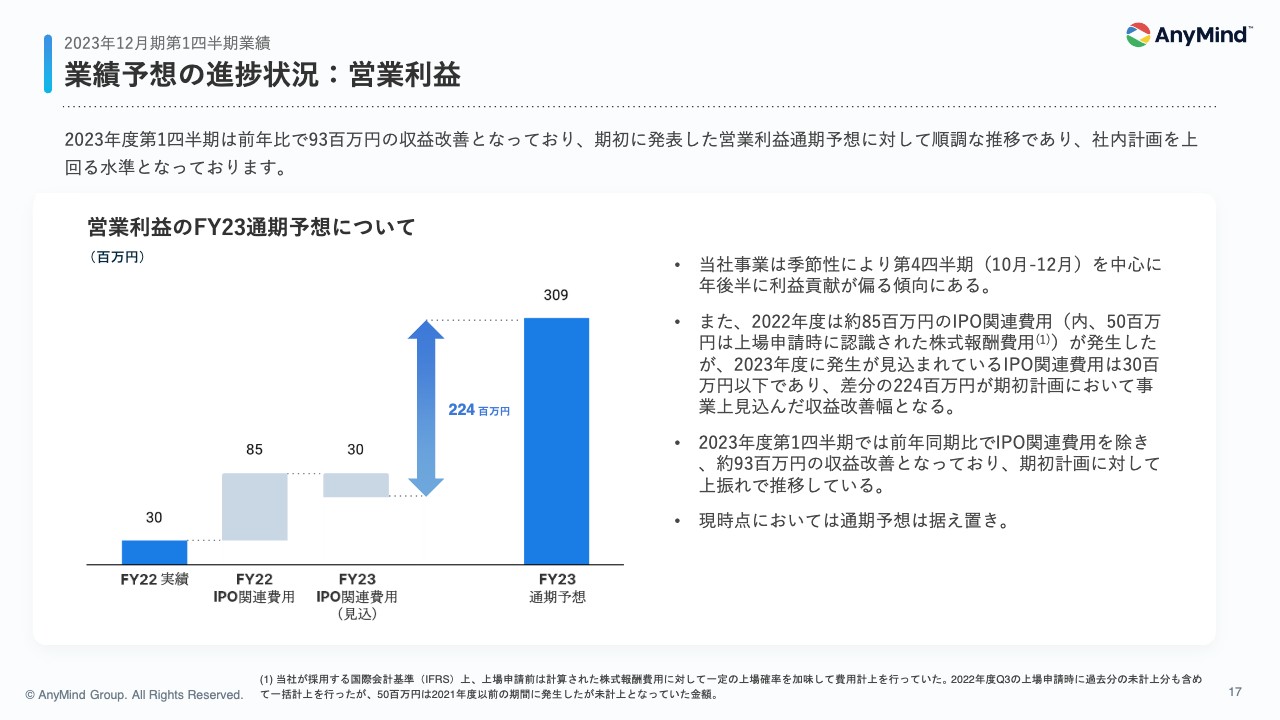

業績予想の進捗状況:営業利益

営業利益の業績予想に対しての進捗をご説明します。2022年度は通期で3,000万円の営業黒字で着地しましたが、昨年度は8,500万円程度、一時的な上場関連費用が発生したため、その点を差し引くと、今期は前年比で約2.2億円の収益改善を通期予想に組み込んでいます。

第1四半期だけで9,300万円の収益改善を実現しており、通期予想達成に向けて大幅に進展しています。現時点では予想を据え置きとしていますが、しっかりと超過できるように経営していきたいと思います。

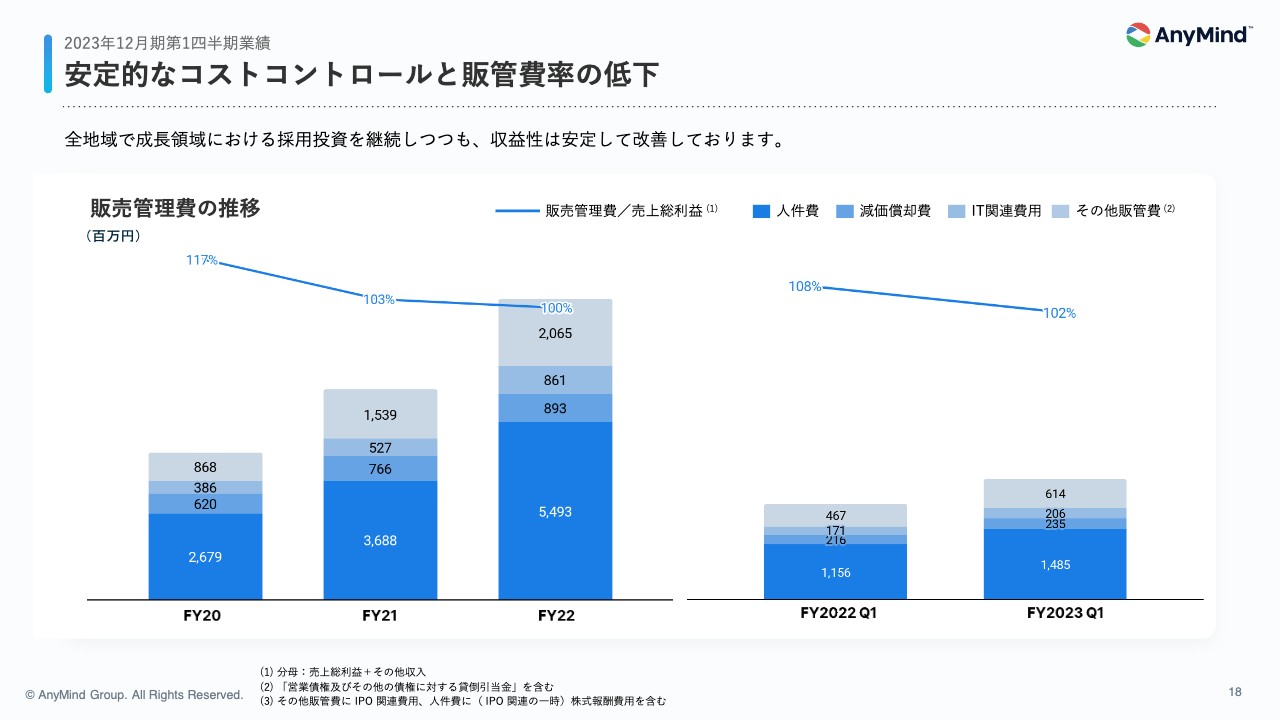

安定的なコストコントロールと販管費率の低下

当社の販売管理費で一番大きいのは人件費で、そこには各国の事業開発やオペレーションのための人員、エンジニア等への報酬が含まれています。

減価償却費用については、当社の採用する国際会計基準でオフィスリースの費用が含まれる定義となっており、第1四半期についてはオフィスリース費用が約1.6億円、残り約7,000万円は有形固定資産の償却費用で、過去M&Aで認識された無形固定資産の償却費用が含まれています。

その他には、サーバー費用等のIT関連費用、販管費として監査費用、法務税務等の外部専門家費用、外注費等が含まれています。また、今期の第1四半期は一過性のIPO関連費用がその他販管費として1,700万円程度含まれています。安定した収益性の改善が見られる状況のため、今後も生産性の改善を強く意識していきます。

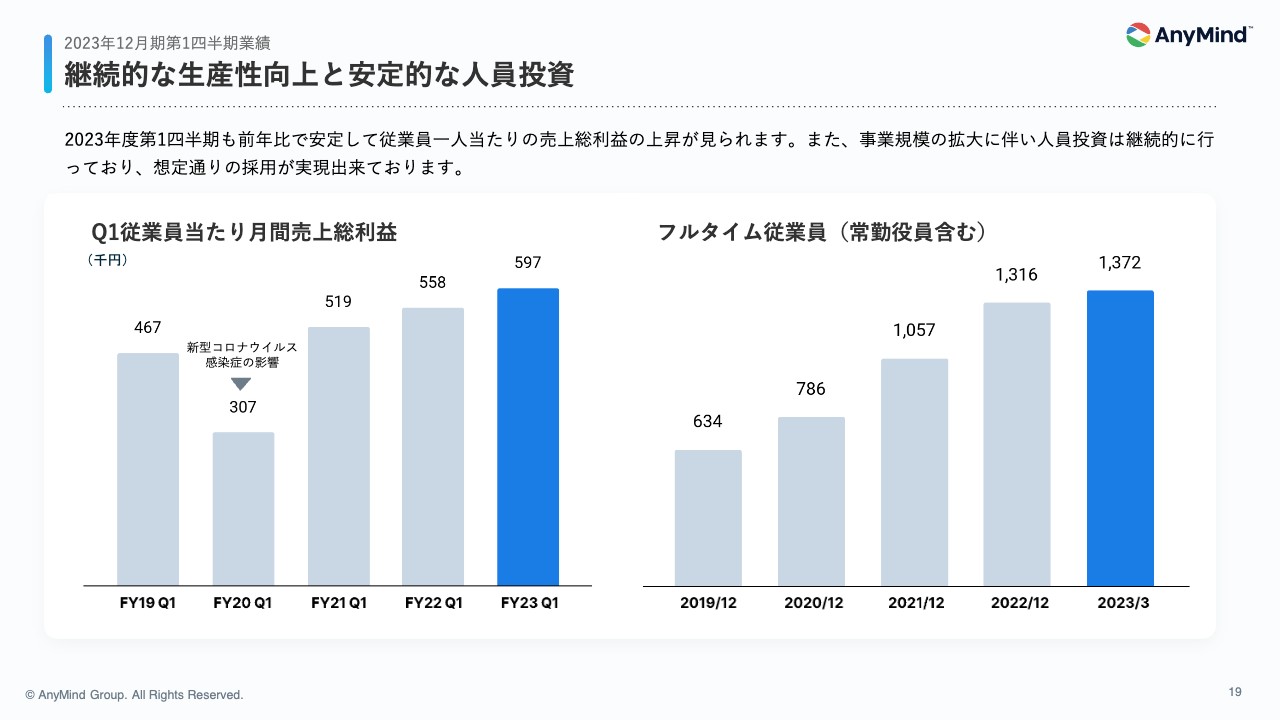

継続的な生産性向上と安定的な人員投資

当社は創業以降、積極的な新規国への海外展開や新規事業への拡大を続ける中で、先行投資がかさみ、営業赤字が続いていました。すでに国、事業ともに主要な領域には進出して展開済みのため、今後は既存進出国や事業を中心に、段階的に生産性や収益性の向上を図っていけると考えています。

従業員1人当たりの売上総利益に関しても改善傾向にあり、今後の生産性向上の取り組みの中で、継続的に改善していけると想定しています。

また、採用活動も順調で、生産性を向上させながら拡大することができていると考えています。

2023年12月期第1四半期業績サマリー

スライドは、第1四半期の業績を再度まとめたものです。営業利益以下の指標についてはAPPENDIXに含めていますが、通期ガイダンスに向けて順調な推移となっています。

2022年度第1四半期は、約1.4億円の為替差益が発生していたため、営業利益より下の損益指標(税引前損益及び当期損益)が上振れていました。第1四半期の最終利益は前年比減少となっていますが、昨年度の一時的な為替差益の影響ということをご留意いただければと思います。

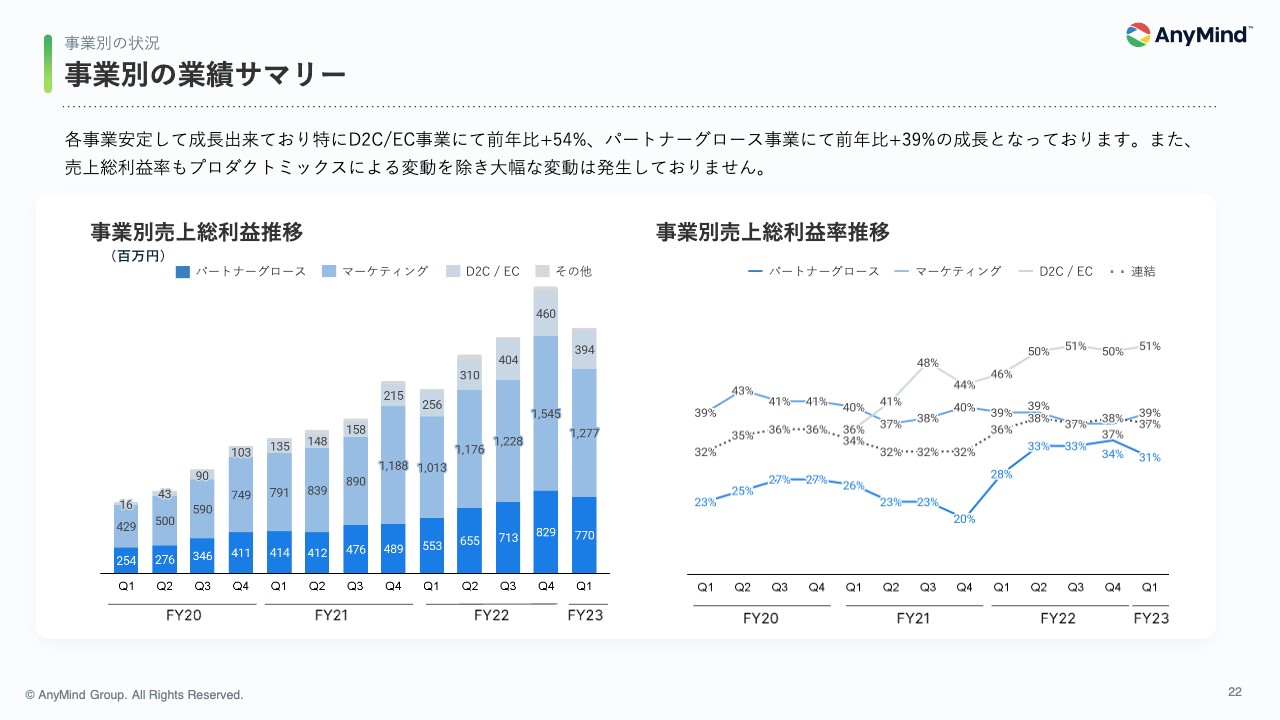

事業別の業績サマリー

ここからは各事業の業績についてご説明します。第1四半期は前年同期比で、すべての事業がしっかりと成長できており、売上総利益についても安定して推移しています。売上総利益率は、パートナーグロース事業が会計面で売上計上方法の変更や、プロダクトミックスの変化によって変動しているものの、実質的には大きな変化は発生していません。

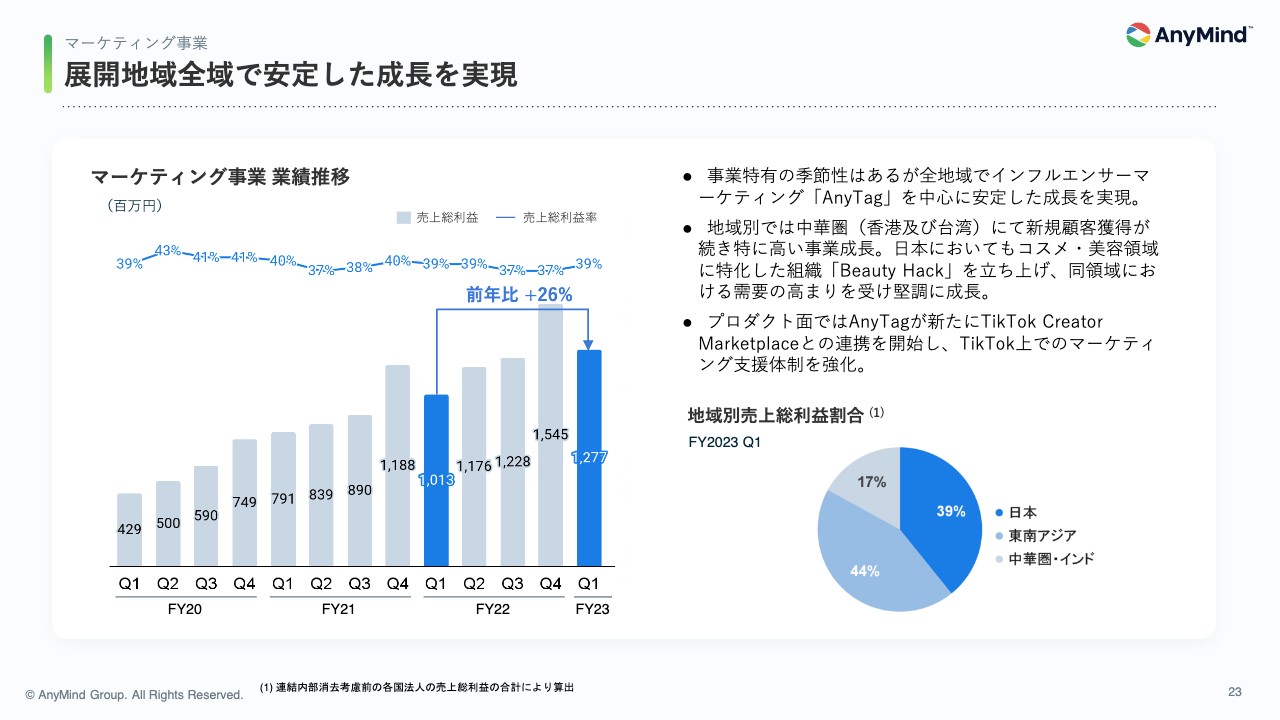

展開地域全域で安定した成長を実現

マーケティング事業については、前年比プラス26パーセントの成長となっています。ソリューションとしては、インフルエンサーマーケティングプラットフォームの「AnyTag(エニータグ)」が、全世界で急速に拡大しています。

マーケティング事業は、海外比率60パーセントを超えていますが、展開する東南アジア、中華圏、インドともにしっかりと伸びていますので、今後も安定成長が実現できる事業モデルとなっています。

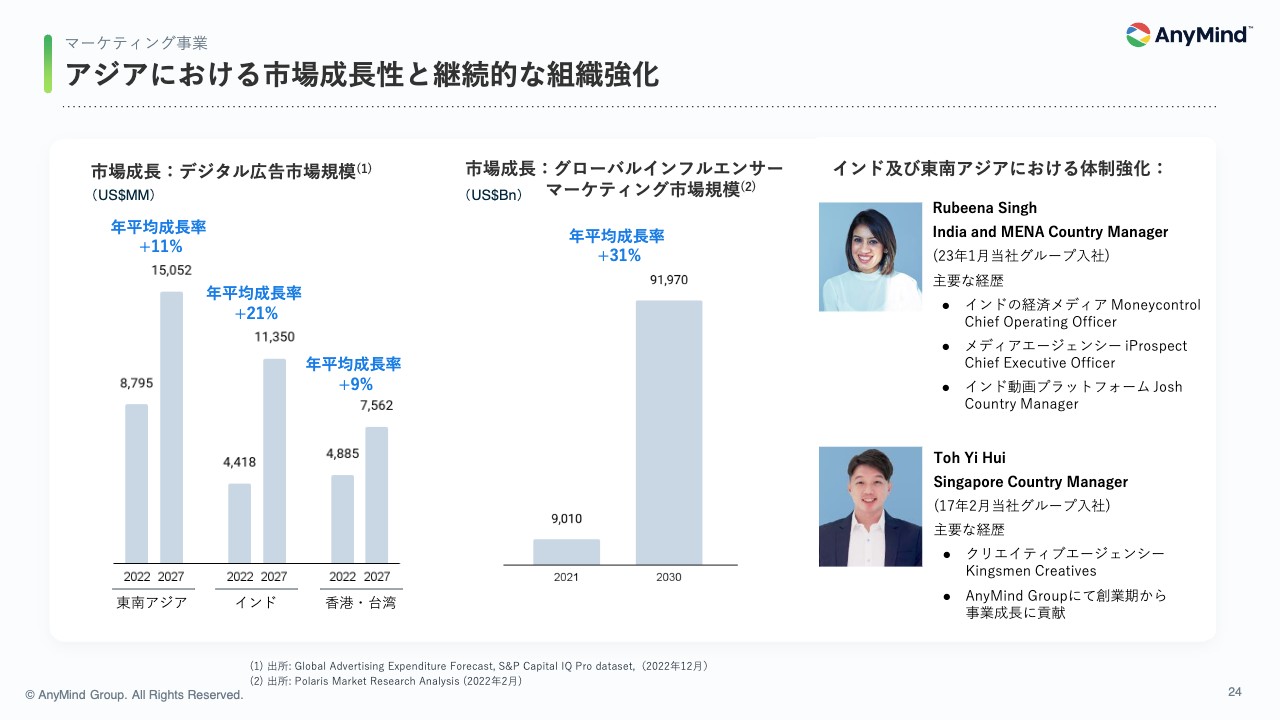

アジアにおける市場成長性と継続的な組織強化

マーケティング事業は海外売上比率が高く、当社事業の中心となる東南アジア、インド市場は、デジタルマーケティング市場、インフルエンサーマーケティング市場ともに中長期で高い成長を続けると期待されています。

組織としても継続的に体制強化をしており、インドにおいてはRubeenaにカントリーマネージャーとして参画してもらっています。インド版 TikTokとも言われているJoshやグローバルの広告代理店において、CEOやカントリーマネージャーを歴任するなど豊富な経験があり、すでに当社の事業成長においても大きく貢献しています。

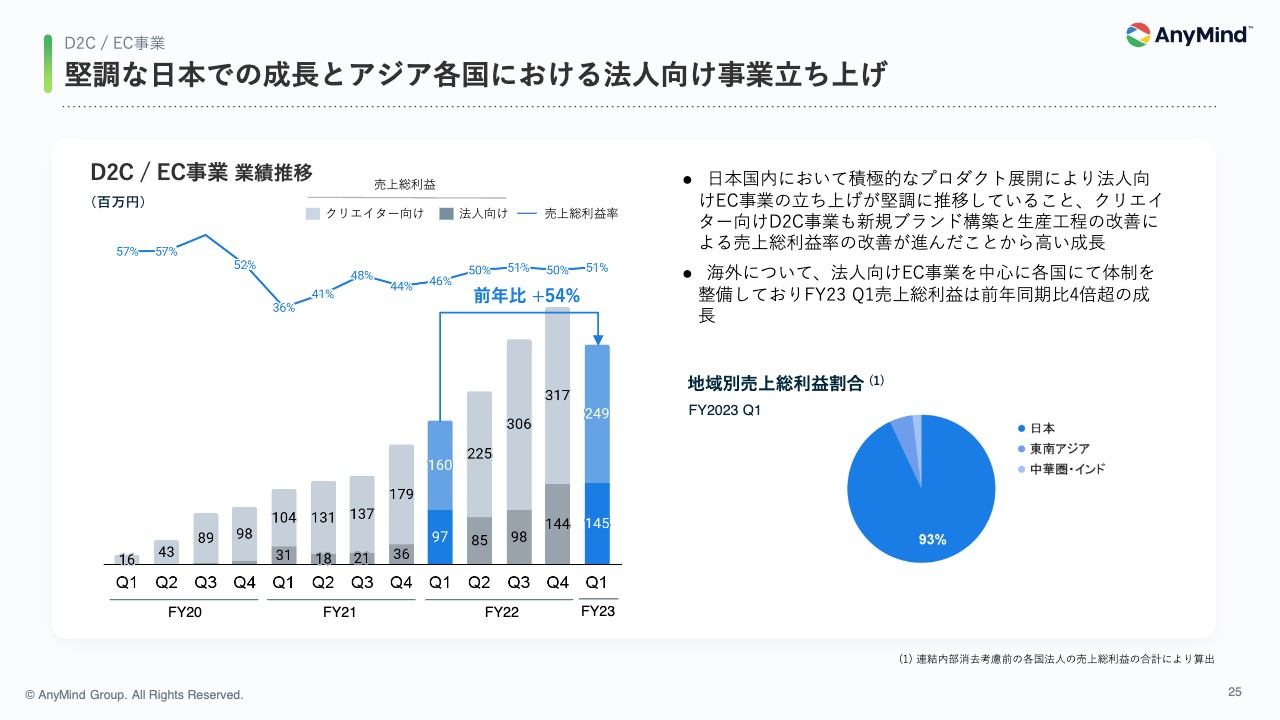

堅調な日本での成長とアジア各国における法人向け事業立ち上げ

D2C/EC事業については、前年同期比でプラス54パーセントです。クリエイター向けのD2Cブランド構築支援については、新商品の販売時期の関係で若干ボラティリティがありますが、計画どおりの推移となっています。

法人向けEC支援事業も安定して成長しています。この事業については、現在、日本の収益比率が高いのですが、昨年からアジア各国の体制を強化している関係で、海外収益は前年比4倍に成長しています。

法人向けEC支援に関しては、特にアジアにおいて大きな成長機会があると考えており、今後も強化していく予定です。

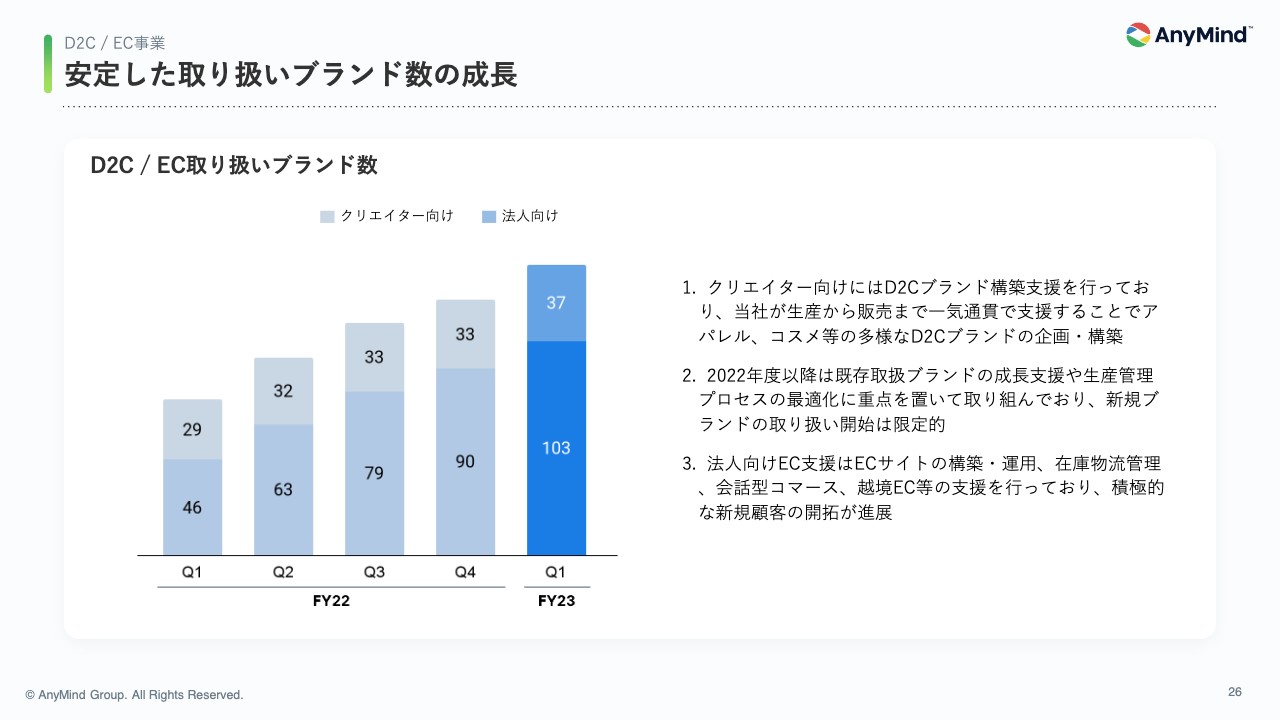

安定した取り扱いブランド数の成長

スライドはKPIを示していますが、取り扱いブランド数はクリエイター向け・法人向けともに増加しています。クリエイター向けについては、取り扱いブランド数の最大化よりも、収益性や既存ブランドの成長に注力しているフェーズになるため、大幅なブランド数の増加を見込んでいません。それでも、取り扱いブランド数が増加した期となりました。

法人向けに関しては、大手ブランドから中堅のEC/D2Cブランドなど顧客層は幅広く、積極的に新規顧客の開拓に注力しているところです。

プロダクト機能強化とM&Aにより海外事業を強化

EC領域については、プロダクトやサービスの強化を積極的に行っています。ECにおけるデータ管理を支援する「AnyX(エニーエックス)」では、Tokopedia等の海外ECプラットフォームとの連携も開始し、在庫物流管理を支援する「AnyLogi(エニーロジ)」では、海外配送自動化の機能提供を開始しています。

また先日、UPSさまとパートナーシップを締結しました。世界最大の物流会社であるUPSさまにとって今回の提携は、日本で初めての取り組みです。

ECストアの構築や運営を行う「AnyShop(エニーショップ)」では、越境EC展開を支援する取り組みを強化しています。今後もサービスを強化して、越境ECやアジアにおけるEC事業展開がより簡単に効率的に行えるようなソリューションを提供していきたいと考えています。

また、EC事業は、海外市場の事業強化が大きなテーマとなっています。今回発表したとおり、東南アジア最大の市場であるインドネシアにおいて、ECイネイブラー事業者であるDDI社のM&Aを行う予定です。こちらの詳細は、後ほどご説明します。

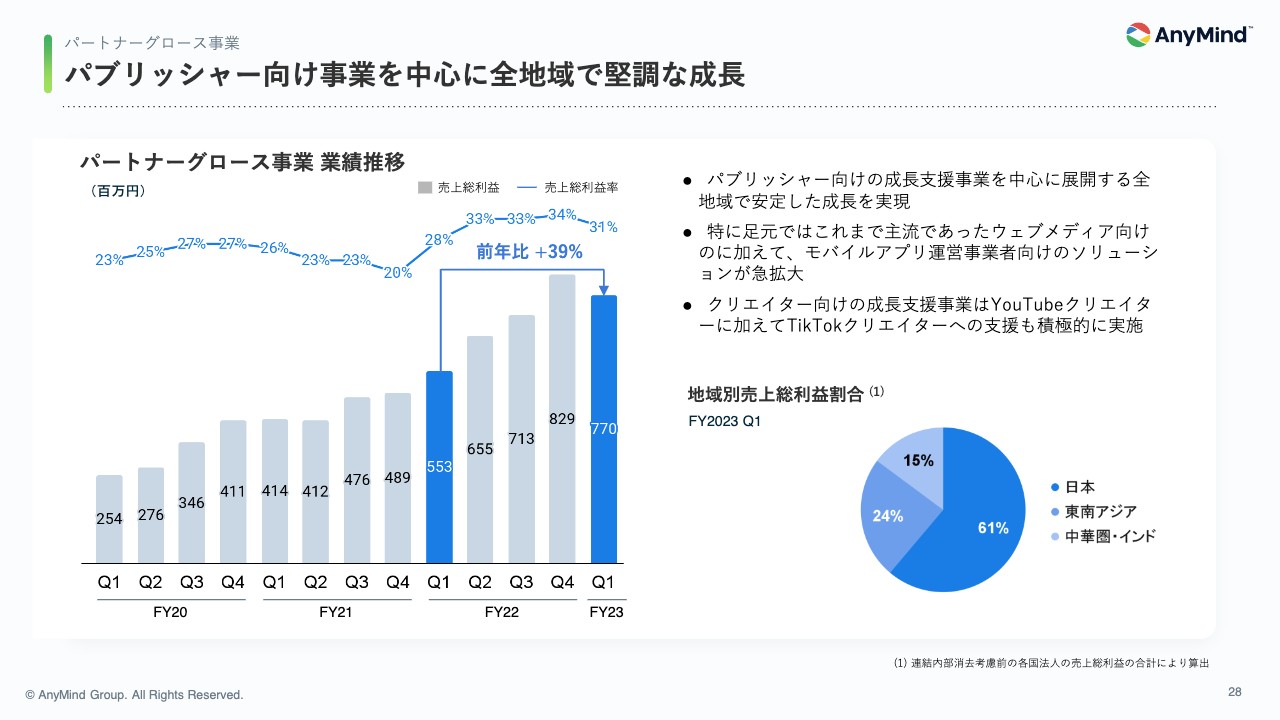

パブリッシャー向け事業を中心に全地域で堅調な成長

パートナーグロース事業の状況です。こちらも前年比プラス39パーセントと、非常に堅調に推移しています。特に、パブリッシャー向けの成長支援事業が安定的に成長しており、Webメディア向けやモバイルアプリ向けの収益が急拡大しています。

モバイルアプリ市場の成長が、明確なグローバルトレンドである中、しっかりと体制を構築できており、順調な状況だと考えています。売上総利益率にボラティリティがあるのは、すでにご説明したとおり、会計基準の変更に伴うものとプロダクトミックスの変化によるものです。

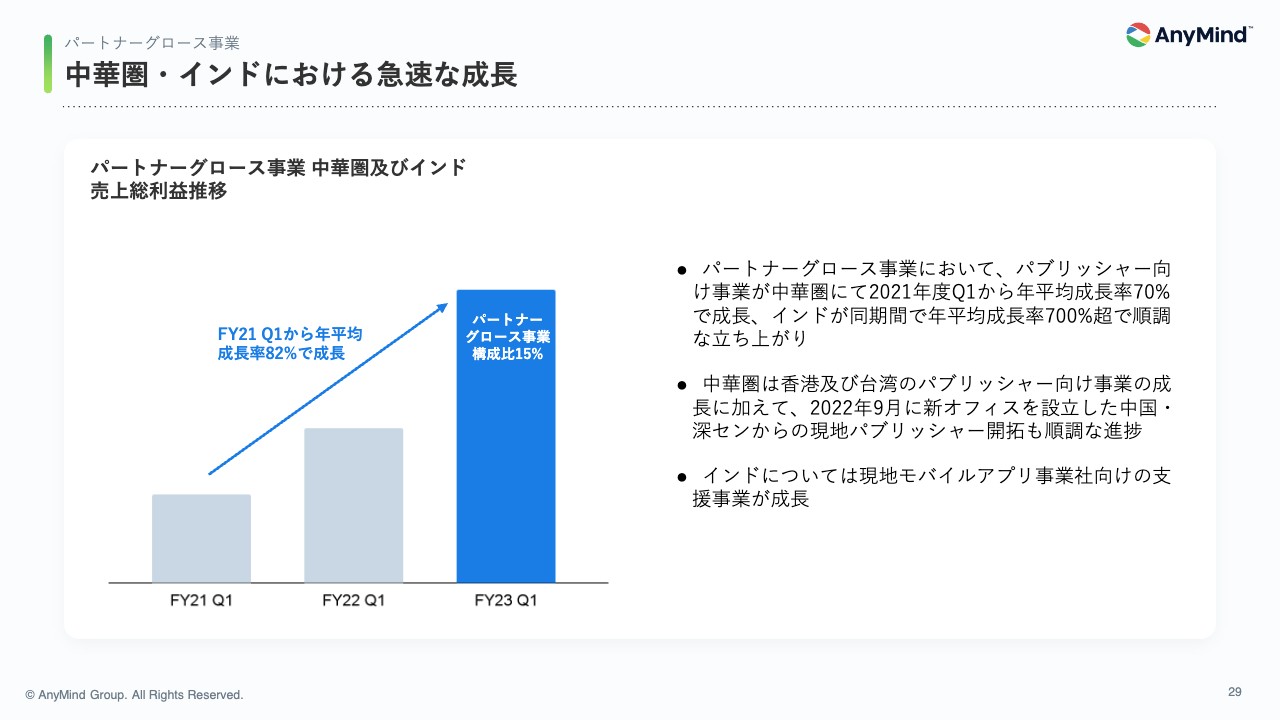

中華圏・インドにおける急速な成長

地域別に見ると、特に中華圏およびインドの成長が著しく、2021年度から年平均成長率82パーセントで成長しています。この急成長は、中国やインドにおける、モバイルアプリ事業社の新規開拓が進んでいることによるものです。双方の地域とも、競争環境が非常に激しいマーケットですが、一方で市場規模や成長性のポテンシャルは非常に大きいため、今後も引き続き注力する見込みです。

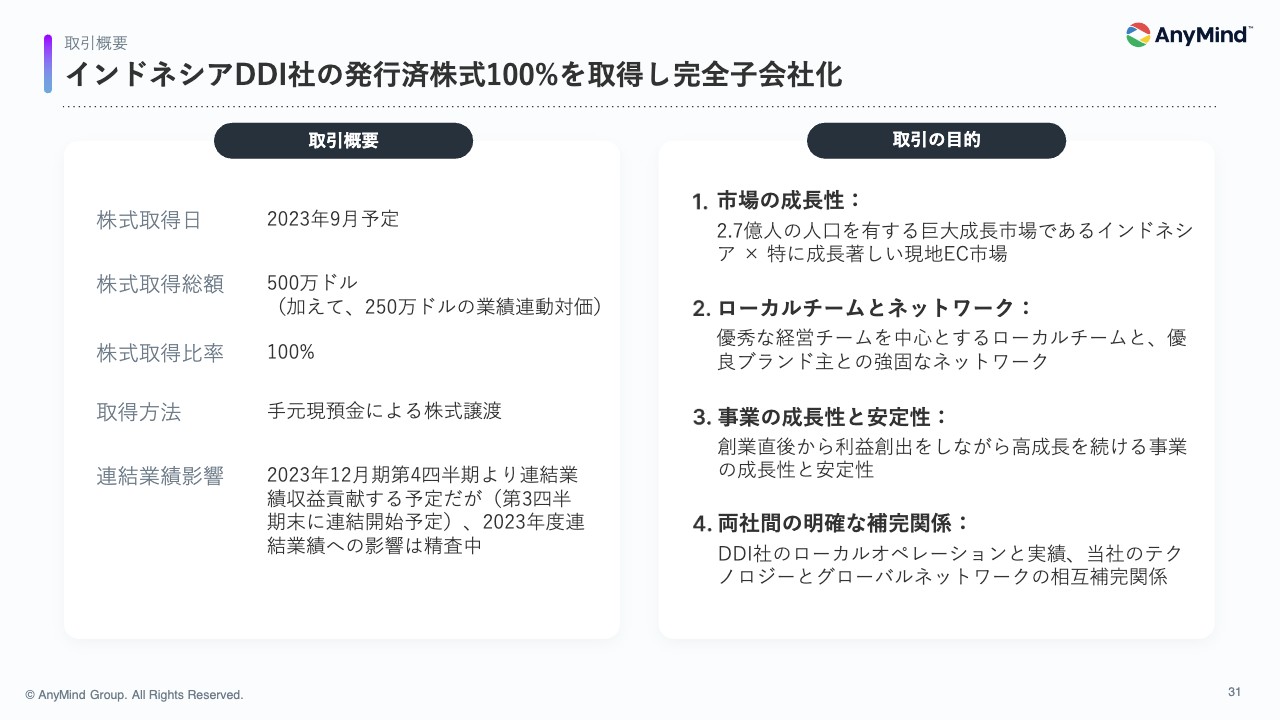

インドネシアDDI社の発行済株式100%を取得し完全子会社化

今回、ECのイネイブラーである、インドネシアのDDI社の株式取得をすることになりましたので、そちらについてご説明します。DDI社はECプロセスにおいて、EC流通マーケティングとプロセスを横断し、包括的な支援を行うECイネイブラーという立ち位置の企業です。

EC支援はアジア各国で高い需要があるものの、いまだ現地に圧倒的なプレイヤーがいないため、大きな成長余地があると考えています。DDI社はインドネシアという東南アジア最大の市場における知見とネットワークがあり、当社のアジアEC事業拡大の基盤になると考えています。取得総額は約10億円で、手元現預金で取得予定ですので、本案件に伴う資金調達の必要はありません。

会社概要

DDI社は2019年10月に創業されたばかりの会社ですが、すでに外資系消費財メーカー大手など、優良なクライアントを有し、急速に成長しています。創業者のTatumは、EC企業やコンサルティング会社などで、グローバルかつ多様な経験を持ち、DDI社の成長を牽引しています。今回のM&Aを通じ、Tatumは当社の経営チームに参画予定です。

DDI社の提供するサービス

DDI社はインドネシア国内において、在庫物流管理、マーケティング、ECストア管理、EC販売など、一連のプロセスを支援するEC特化のディストリビューターとして、サービスを提供しています。現地特有の商習慣や制約等が存在する中で、ブランドがしっかりと成長していくためのノウハウやオペレーションを強みにしています。

本件の目的

DDI社のグループ参画の目的について、それぞれスライドでご説明します。

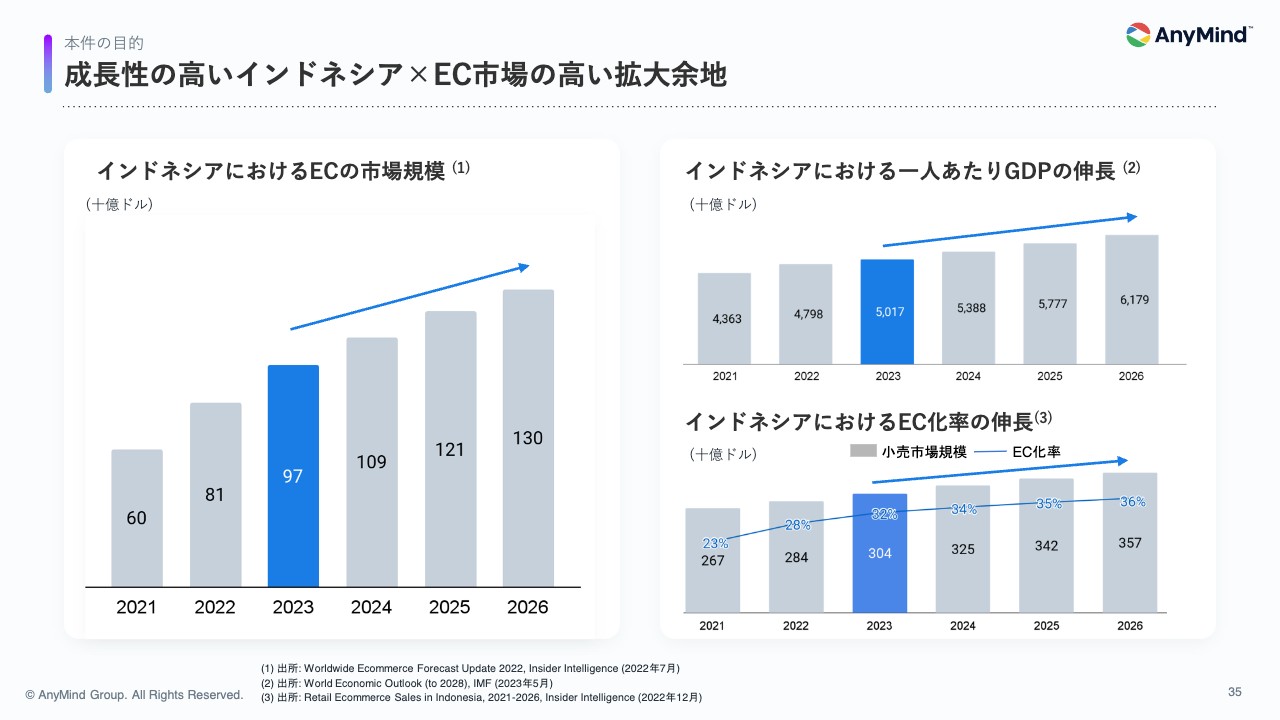

成長性の高いインドネシア×EC市場の高い拡大余地

インドネシアは2.7億人の人口を有し、EC市場の規模や1人あたりのGDP等、関連市場全体で安定した成長が見込まれるため、東南アジアの重要市場であると捉えています。

国全体の平均年齢が若く、インターネット利用を前提としたモバイルファーストな市場であるため、EC化率もすでに高くなっています。TokopediaやGojekなどは、インドネシア発のテック企業として知名度が高いと思います。市場規模のポテンシャルが高いため、東南アジアの中でも特に急成長するテック企業が多く生まれているマーケットです。

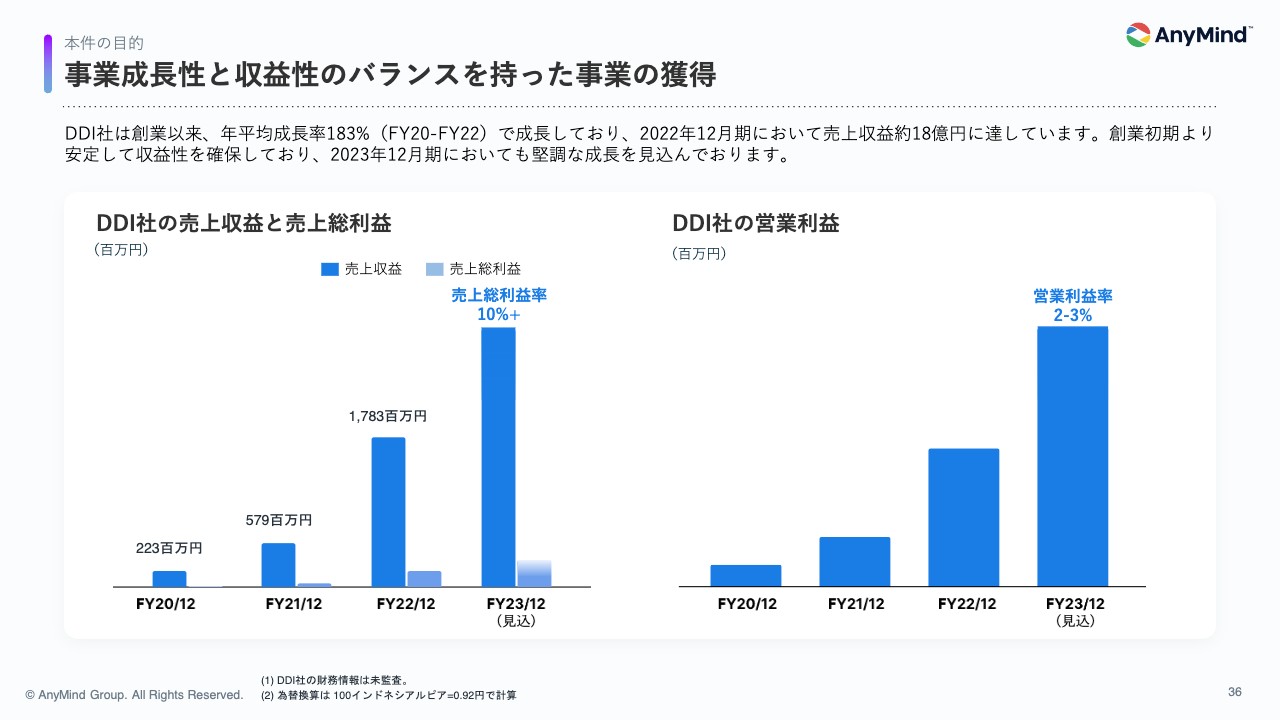

事業成長性と収益性のバランスを持った事業の獲得

DDI社は優良なクライアントを積極的に獲得し、初年度から営業利益の創出とクオリティの高い成長を続けており、創業以来、売上は年平均100パーセントを超える成長率で成長しています。この成長を支えるのが優秀な経営陣とオペレーションで、これがDDI社の強みだと考えています。

ブランド主から商品を仕入れるビジネスモデルです。流通総額の全体を売上計上するため、売上総利益率は10パーセント強ですが、東南アジアのECイネイブラーのビジネスとしては、取り扱い商品にもよりますが、一般的な水準となっています。

両社の有するテクノロジー、オペレーションにおける相互補完関係

本件を推進する重要な要素として、AnyMind(エニーマインド)とDDI社に強いシナジーが期待できるという点があります。我々AnyMindは、アジアを中心に複数国で、幅広いECのソリューション、テクノロジー、グローバルに広がるブランド顧客のネットワークを有しています。

一方で、DDI社は重要なインドネシア市場において、豊富な経験を有する経営陣とチーム、オペレーション体制、また、大手ブランド主を顧客とするトラックレコードを有しています。2社の強みを組み合わせることによって、アジアにおけるナンバーワンのECイネイブラーの地位に向けた基盤が築けると考えています。

事業統合とシナジー創出を前提としたM&A戦略の追求

当社は過去に7件のM&Aを行っています。経営戦略を事業と国・地域のマトリクスで捉えており、強化すべき領域をM&Aまたはオーガニックで構築する方針をとっています。組織強化や機能強化を目的としているため、M&A後は積極的な経営統合を行う方針をとっています。

当社が展開する事業領域の中で、EC事業は東南アジアを中心に今後数年間で特に強化していく方針です。インドネシアを軸に、東南アジア各国にノウハウや事業の横展開が期待できることや、当社のテクノロジーを活用して対象事業をさらに強化できる可能性があること、そして、事業統合を推進する優秀な経営陣がいることが、重要な要素となっています。

今後も一貫して、当社の事業方針や高いM&A規律に沿ったかたちで、事業成長を加速させるようなM&Aを追求していきたいと考えています。

新着ログ

「情報・通信業」のログ