Chatwork、売上成長と利益改善・コストコントロールが順調に進捗し、EBITDAの黒字転換を達成

ハイライト

山本正喜氏(以下、山本):みなさま、こんにちは。Chatwork代表取締役CEOの山本正喜でございます。本日は大変お忙しい中、当社の決算説明会にご参加いただきまして、ありがとうございます。本日(2023年5月12日)15時に開示した決算説明資料にもとづいて、私から概要をご説明させていただきます。どうぞよろしくお願いいたします。

今回の決算ハイライトは4点あります。1点目として、全社の第1四半期の売上は前年比プラス35.6パーセントで、大幅な上昇となりました。以前の決算説明でもトピックとして取り上げましたが、フリープランにおいてグループチャット数の制限から、メッセージ閲覧期間の制限に変更しました。これにより課金ID数の増加が見込まれ、業績にも一定の影響が出ています。

また、ミナジン社を完全子会社化したことにより、この2月からの2ヶ月分が連結に入っています。こちらが売上増加の主要因となっています。

2点目として、今回の決算からEBITDAを開示していますが、当四半期より黒字転換を果たしました。売上の伸長とコストコントロールが順調に進んだことで営業赤字が縮小し、売上増と利益改善が同時に進むフェーズとなりました。1つのマイルストーンとして、EBITDAの黒字転換が達成できたことをご報告します。

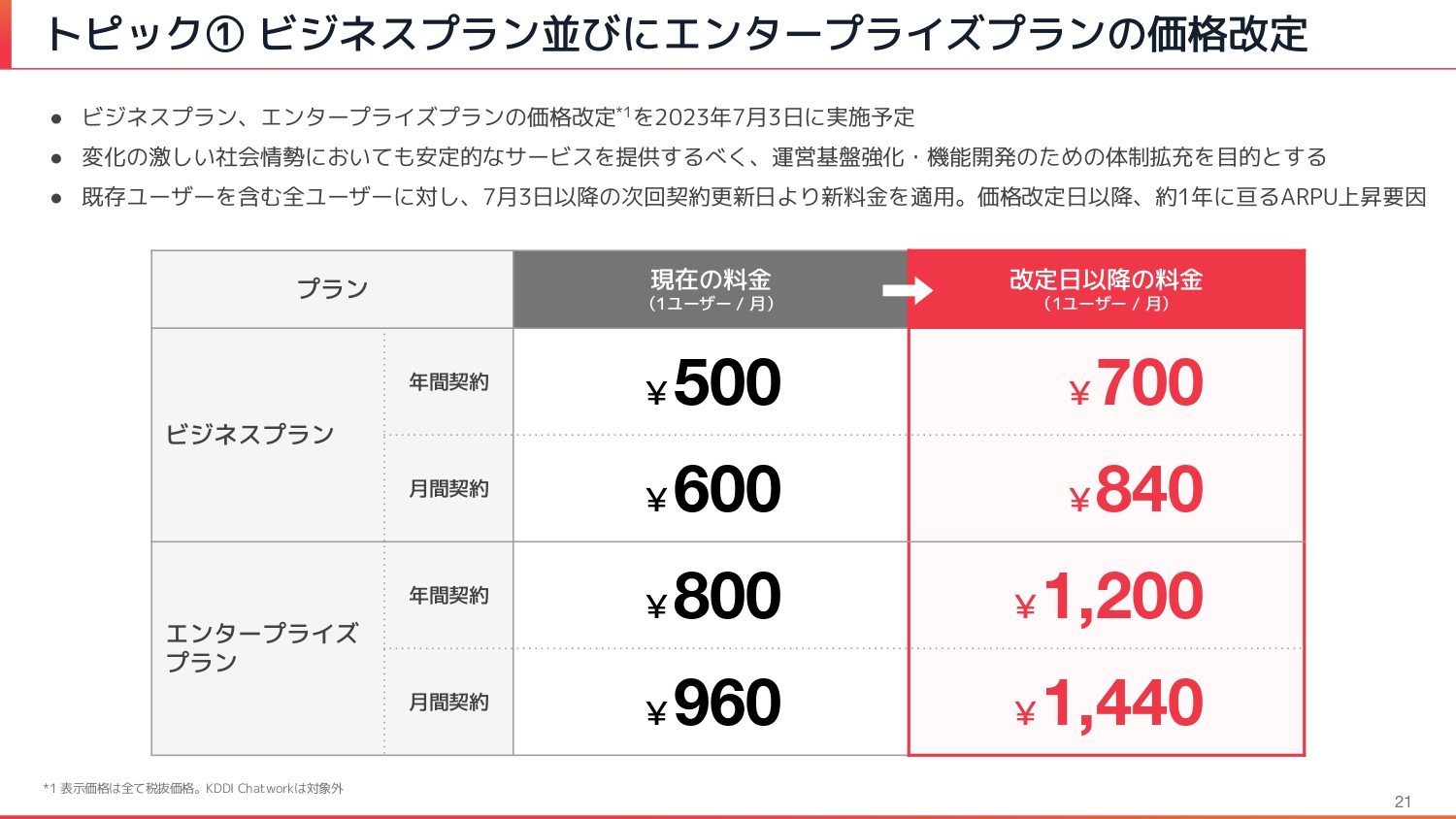

3点目は、ビジネスプランならびにエンタープライズプランの価格改定についてです。こちらはまだ発表を行った段階ですが、2023年7月3日予定の更新日より、すべてのユーザーに適用されるものとなっています。1年にわたるARPUの大きな上昇要因となりますので、後ほど詳しくご説明します。

4点目として、当社は監査等委員会設置会社へ移行しました。こちらは3月の株主総会で決議されたもので、今回、取締役のうち過半数が社外取締役となりました。ガバナンス体制を強化することで、経営体制も強化していきます。こちらについても、後ほど詳細をご説明します。

KPIハイライト

KPIハイライトです。登録ID数は「無料IDと課金IDの両方が含まれた総ID数」のことで、第1四半期末時点においては596.8万IDとなっています。課金ID数は69.9万ID、導入社数は39.7万社です。

年間のサブスクリプション収益を示すARR(Annual Recurring Revenue=年間経常収益)は51.8億円です。前年度のお客さまの売上が、次年度にどのぐらいの比率で向上したかを示すNRR(Net Revenue Retention Rate=売上継続率)は、2022年末時点で123パーセントとなっています。

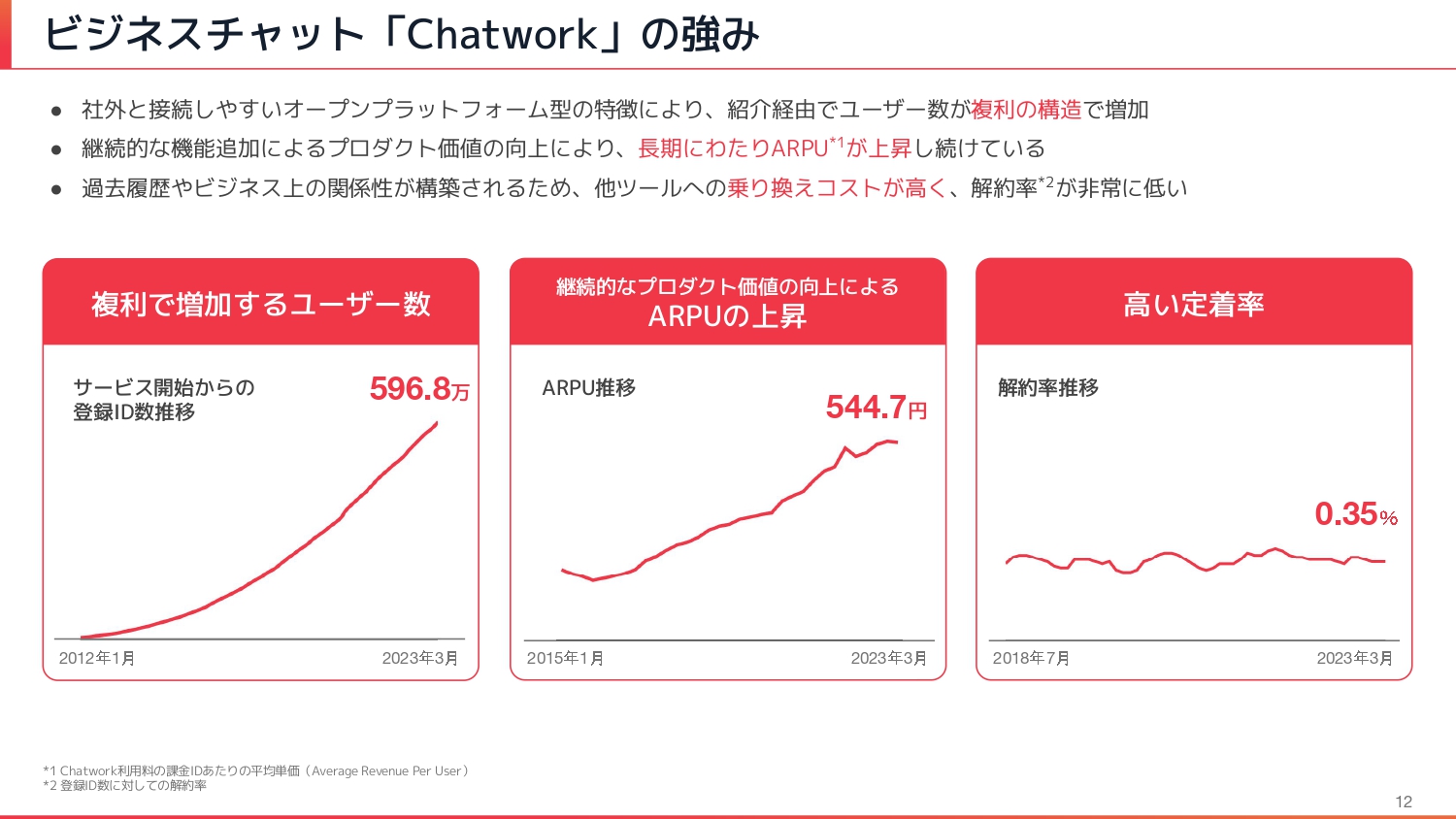

解約率は0.35パーセント、ARPU(Average Revenue Per User=1ユーザーあたりの課金単価)は544.7円、DAU(Daily Active User=1日あたりの利用ユーザー数)は106.4万ユーザーと、1日あたり100万を超えるユーザーに使われているサービスとなっています。

ARR推移

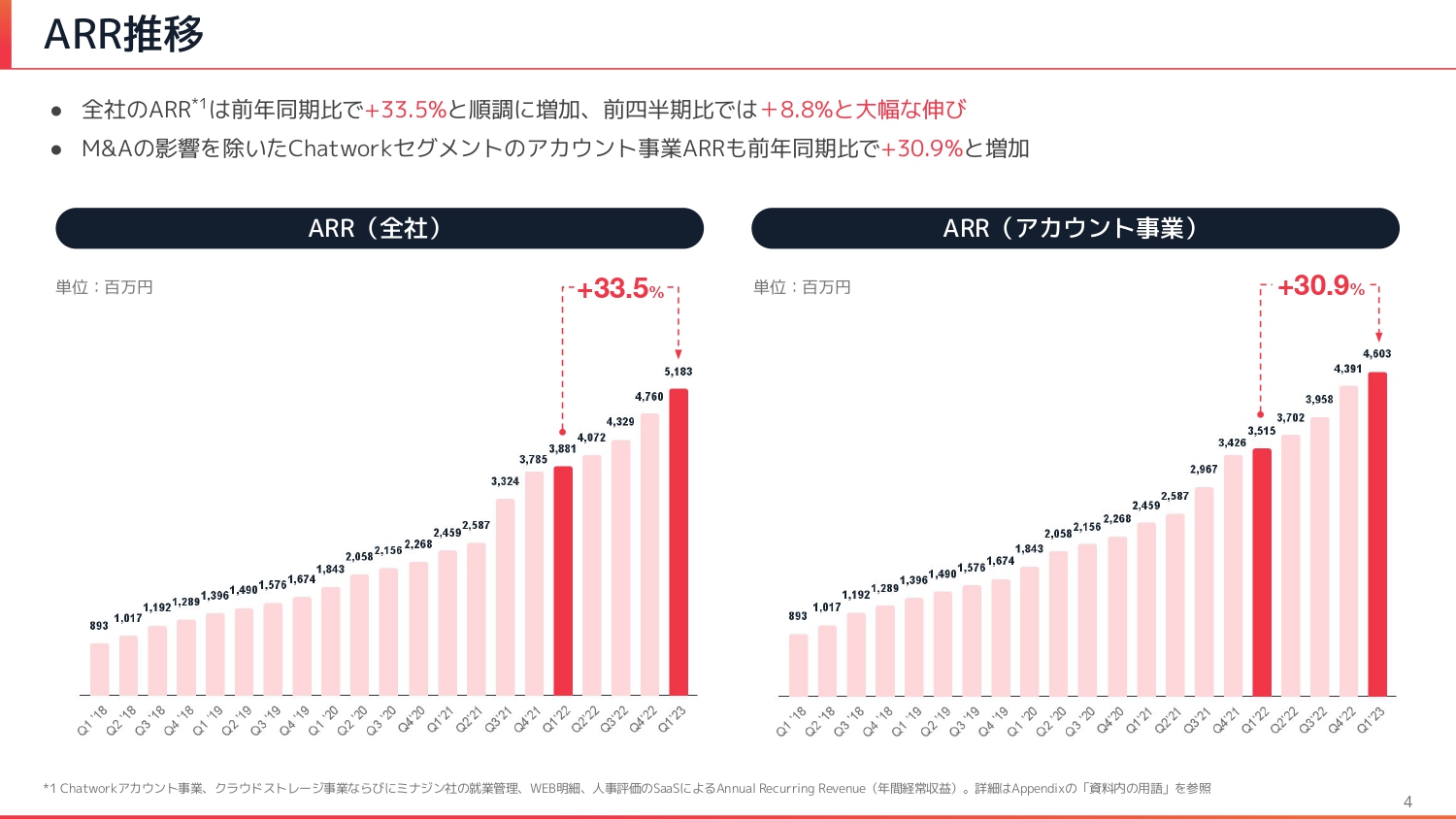

ARRの推移です。SaaSにおいてはARRが非常に重要な指標であるため、推移を開示しています。ミナジン社ともう1つの子会社を含めた全社のARRは、前年同期比プラス33.5パーセントと、順調に増加しています。

注目していただきたいのは、連結の影響もあり、前四半期比プラス8.8パーセントと大幅な伸びを実現できた点です。

また、M&Aの影響を除いたChatworkセグメントのアカウント事業である、ビジネスチャット「Chatwork」のARRのみをスライド右側のグラフに示しています。こちらも前年同期比プラス30.9パーセントと、順調に増加しています。

INDEX 目次

資料の中身に入ります。資料の構成はスライドのとおり、会社概要、主要トピック、2023年12月期第1四半期の業績、2023年12月期業績予想、事業概要、中期経営計画、サステナビリティ、Appendixという順になっています。

なお、本説明会では時間の都合により会社概要から業績予想までご説明し、事業概要以降のご説明は割愛させていただきます。あらかじめご了承ください。

会社概要

まずは会社概要です。Chatwork株式会社のグループ従業員数は、2023年3月末の第1四半期終了時点で379名という規模になりました。今回から子会社の連結が入るため、グループ従業員数というかたちで開示しています。

東京・大阪にオフィスを構え、在宅スタッフもいるため全国に散らばってはいますが、Chatwork単体では約8割の社員が東京に在籍しています。ミナジン社は大阪が中心となっています。

コーポレートミッション

コーポレートミッションには「働くをもっと楽しく、創造的に」を掲げています。20代から60代、70代まで、週に5日、人生の大半を過ごすことになる「働く」という時間において、ただ生活の糧を得るためだけではなく、もちろんそれも大切なことですが、1人でも多くの人が、より楽しく、自由な創造性を存分に発揮できる社会の実現を目指している会社です。

この働き方を変えるため一番効率の良い方法としてビジネスチャット事業を展開していますが、今後もさまざまな事業を展開していきたいと思っています。

事業概要

事業概要です。社名にもなっている国内最大級のビジネスチャット「Chatwork」が収益の中心となっています。また、そちらをプラットフォームとした複数の周辺サービスも展開しています。

もう12年ほど前になりますが、我々は2011年からビジネスチャットを展開しています。「ビジネスチャット」という言葉がない時代にリリースし、業界のパイオニアとして市場を牽引してきました。現在でも、国内利用者数はアクティブユーザー数ベースでNo.1、導入社数は、先ほどもお伝えしたとおり39.7万社を突破し、40万社に近づいています。

電話やメールなどの旧来のコミュニケーションツールから効率的なチャットへと、ビジネスコミュニケーションの変化を加速させ、プラットフォーム化を目指す会社です。

「Chatwork」が実現したい世界

「Chatwork」が事業の先に実現したい世界を、ブランドコンセプトとして発表しています。

ブランドメッセージは「シゴトがはずむ」で、コミュニケーションが活性化すると会話がはずむように、ビジネスの現場を活性化させていくことで、仕事をもっとワクワク、心がはずむものに変えていきたいと思っています。

ユーザーのみなさまの働き方を誰よりも深く理解し、いつでも、どんな場所でも、やりたいことに集中できる働き方の提供を通して、ビジネスを活性化させる存在へなっていきたいと考えています。

この世界観を表したブランドムービー「かわる、はじまるChatwork」を「YouTube」に公開しています。ツールの概要もわかりやすくなっていますので、お時間がある時にご覧いただけるとうれしいです。

ビジネスチャットの市場環境

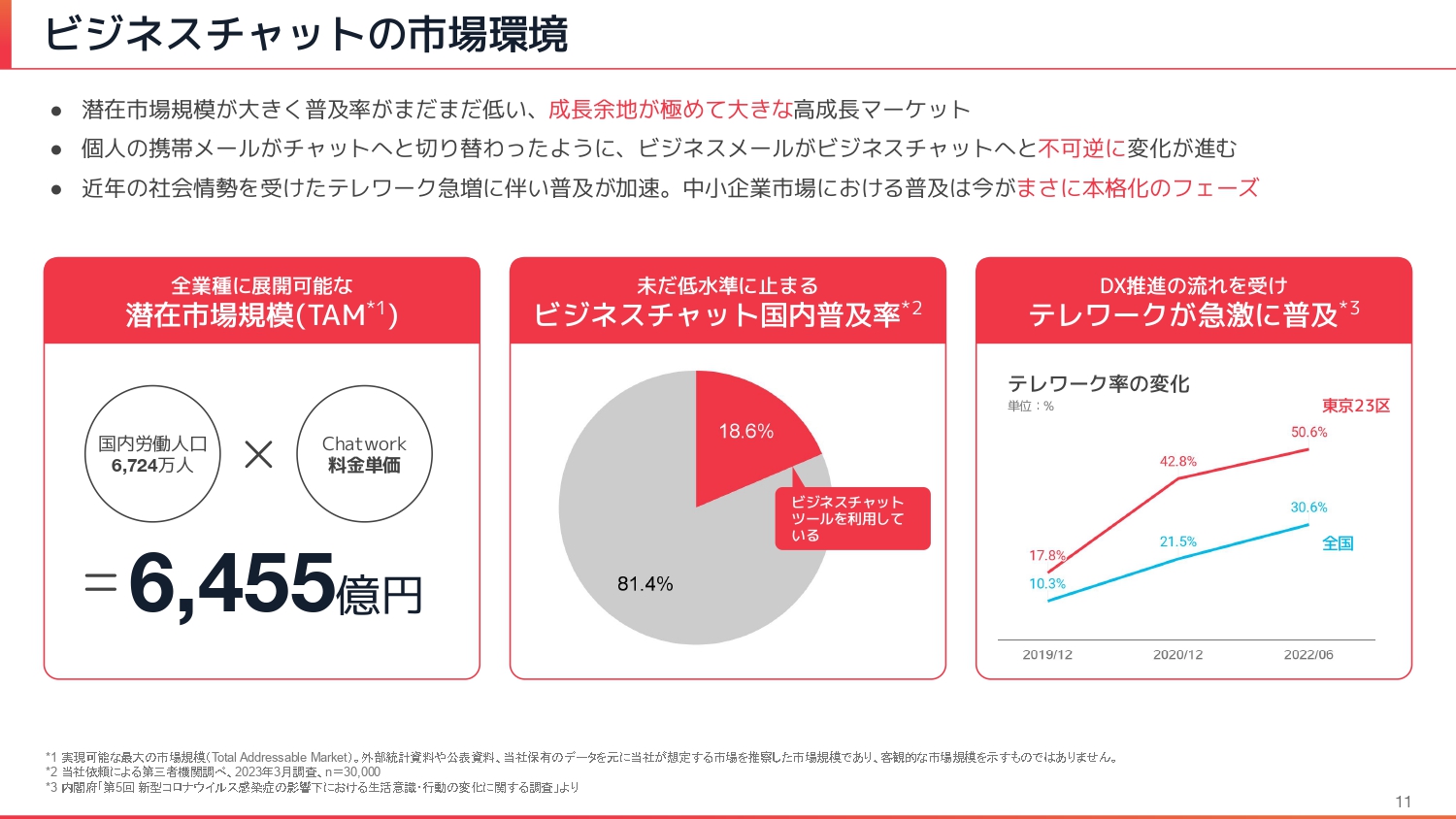

ビジネスチャットの市場環境についてご説明します。ビジネスチャットは非常に潜在市場規模が大きいマーケットで、日本国内における現在のビジネスチャット普及率は、直近で18.6パーセントとなっています。

つまり、8割を超えるユーザーが今もビジネスチャットを使っておらず、ビジネスチャットを使って仕事をしているユーザーはマイノリティというのが実情です。ただし、裏を返せばまだ8割強のマーケットが残っており、成長余地が極めて大きなマーケットだと言えます。

みなさま、個人の携帯メールはいまだに使われていますか? 携帯メールはさまざまなメッセージングツールやチャットツールに切り替わっており、今さら携帯メールには戻れないのではないでしょうか?

ビジネスにおいても、ビジネスチャットに切り替えたユーザーはビジネスメールには戻れないという状態になっていますので、不可逆的にどんどん変化が進んでいくはずです。我々はそのスピードを加速していきたいと思っています。

さらに、近年の社会情勢としては、コロナ禍によりテレワークやリモートワークの普及が進みました。また、DXの流れとして、引き続き「生産性の向上」が大きなテーマとなっています。それに伴い、環境に合わせた働き方に大きく役立つビジネスチャットの普及が加速しています。

我々がメインターゲットとする中小企業市場での普及は、今がまさに本格化のフェーズに入ってきていると考えています。

ビジネスチャット「Chatwork」の強み

そのようなビジネスチャットマーケットにおいて、我々のビジネスチャット「Chatwork」の最大の強みは、社外との接続のしやすさです。社内ユーザーと社外ユーザーが1つのアカウントでシームレスに接続できるオープンプラットフォーム型アーキテクチャのユニークな特徴により、社外と接続しやすく、紹介しやすいサービスとなっています。

そのため、紹介したユーザーがさらに別のユーザーを紹介していく複利の構造で、ユーザーが増加し続けています。

スライド左のグラフは、2012年1月からの登録ID数の推移を示しています。ご覧のとおり、二次曲線的に成長しており、線形ではなく二次曲線であることが、複利で伸びている証明になっていると思います。

このような構造と、毎年行っている開発による継続的な機能追加により、プロダクト価値が向上しています。

加えて、今回の決算でもトピックとして取り上げていますが、価値提供に合わせたプライシングの最適化を図るため、定期的にプランの価格改定を行っています。それにより、長期にわたってARPUも上昇し続けています。

また、ビジネスチャットというツールの特性上、過去の会話履歴が残ります。社内・社外問わずビジネス上の関係性が構築されていくため、「他のツールが安いから」「他のツールが良いから」という理由であっても、乗り換えコストが非常に高くなります。それにより非常に低い解約率と、高い定着率を維持していますので、大変強いビジネスモデルを保有していると言えると思います。

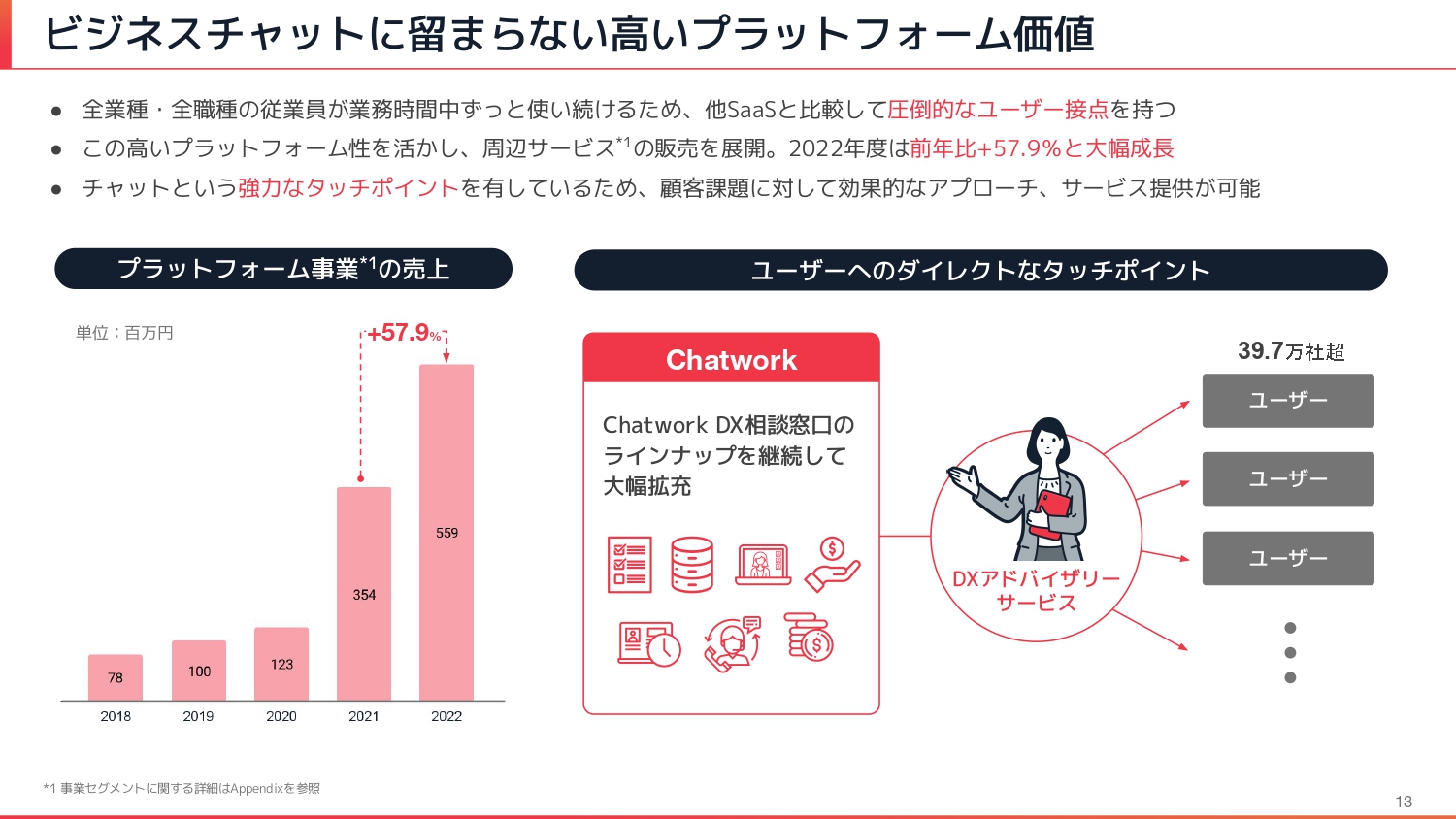

ビジネスチャットに留まらない高いプラットフォーム価値

ビジネスチャットには、チャットツールに留まらない高いプラットフォーム価値があると考えています。介護、建設、医療、製造などの全業界において、営業、経理、エンジニアなど全職種の従業員が、業務時間中ずっと使い続けるSaaSは、ビジネスチャットに限られると思います。他のSaaSプロダクトも数多くありますが、その中でもビジネスチャットは、圧倒的なユーザー接点を持っていると言えます。

この高いプラットフォーム性を活かし、2018年よりビジネスチャットを通した周辺サービスの販売を展開しています。はじめは検証というかたちでいろいろなサービスとの相性を見ていましたが、「行けるぞ」という切り口が見えてきましたので、現在はそちらにしっかりと踏み込み、プラットフォーム事業というビジネスチャットの上で作り上げる新規事業として進めています。

その結果、2022年度は前年比プラス57.9パーセントと大幅に成長しました。こちらの事業が次の成長の柱になってくるだろうと考えています。お客さまとのコミュニケーションをチャットでできるという特徴により強力なタッチポイントを持っていますので、顧客課題に対して効果的なアプローチやサービス提供が可能です。

中期経営計画における2つの戦略

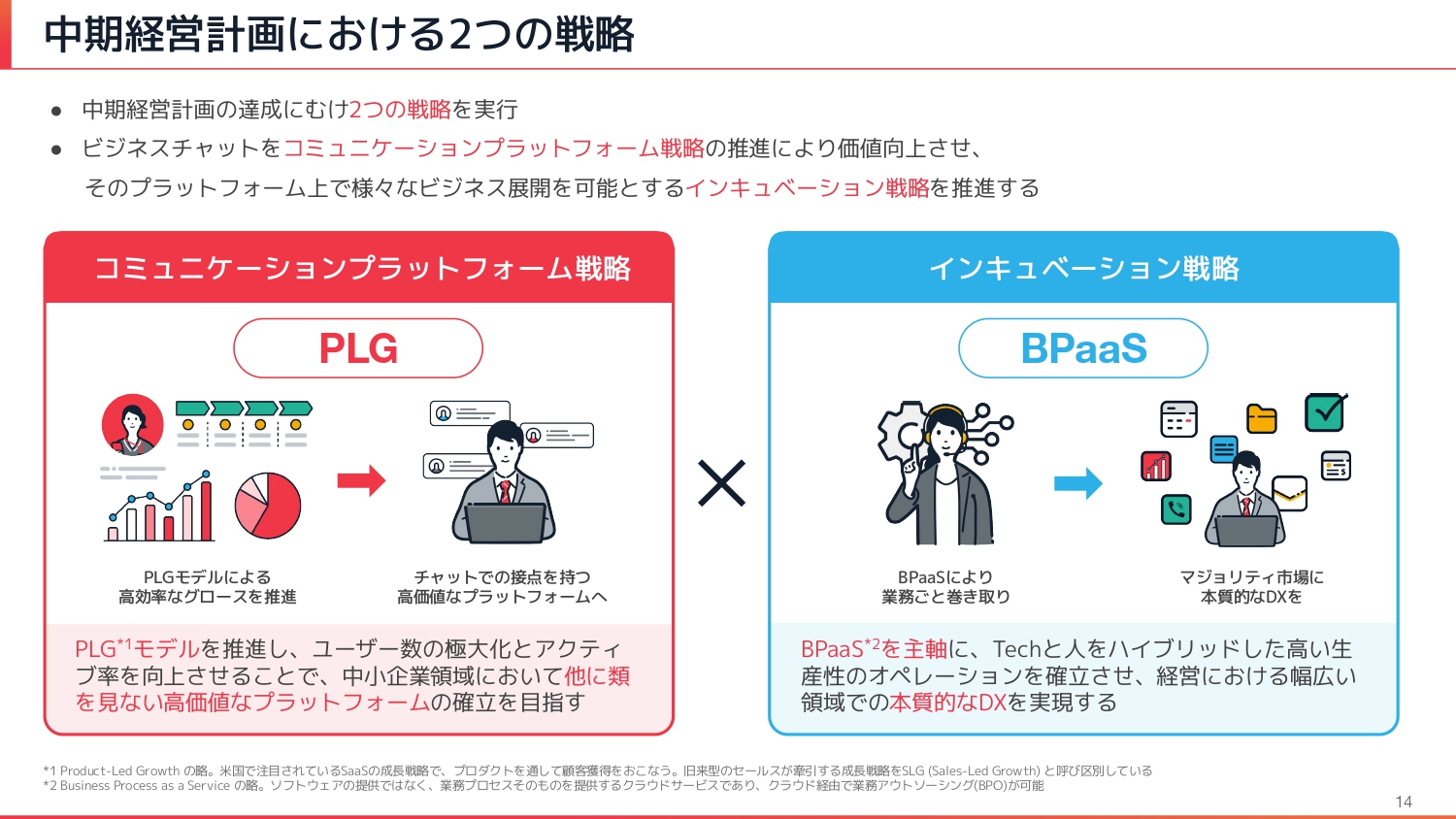

中期経営計画についてです。2021年から2024年の間に、CAGR40パーセント、売上高100億円の達成を目指しており、それに向けた2つの大きな戦略を掲げています。

ビジネスチャットを広げていくコミュニケーションプラットフォーム戦略と、ビジネスチャットをプラットフォームと見立てた上でさまざまなビジネスを展開するインキュベーション戦略の2つを主な戦略としています。

コミュニケーションプラットフォーム戦略のキーワードである「PLG」は「Product-Led Growth」の略で、プロダクトが成長を牽引するSaaS戦略のことです。紹介や無料のユーザー登録の獲得によって、どんどんプロダクトがグロースされる非常に効率の良い成長モデルです。対比として「SLG」という言葉がありますが、こちらは「Sales-Led Growth」の略で、セールスが1社1社に営業しグロースさせていくモデルです。

先ほどもお話ししたとおり、我々には多くの紹介が発生します。無料プランも用意しており、営業しなくてもユーザー獲得ができますので、PLGモデルを採れる稀有なSaaSだと思っています。

このPLGモデルを推進し、ユーザー数の極大化とアクティブ率を向上させることで、中小企業領域で他に類を見ない、高価値なプラットフォームの確立を目指します。以上が、ビジネスチャットを主としたコミュニケーションプラットフォーム戦略です。

もう1つは、ビジネスチャットをプラットフォーム化するインキュベーション戦略です。聞き慣れない方もいると思いますので、後ほど詳しくご説明しますが、こちらのキーワードである「BPaaS」は「Business Process as a Service」の略で、業務ごと巻き取ってDXを進めるという意味です。

このBPaaSを主軸に、Techと人をハイブリッドした生産性の高いオペレーションを確立し、経営における幅広い領域での本質的なDXを実現することが、インキュベーション戦略のコンセプトです。我々は「PLG×BPaaS」という戦略で進めていくとご認識ください。

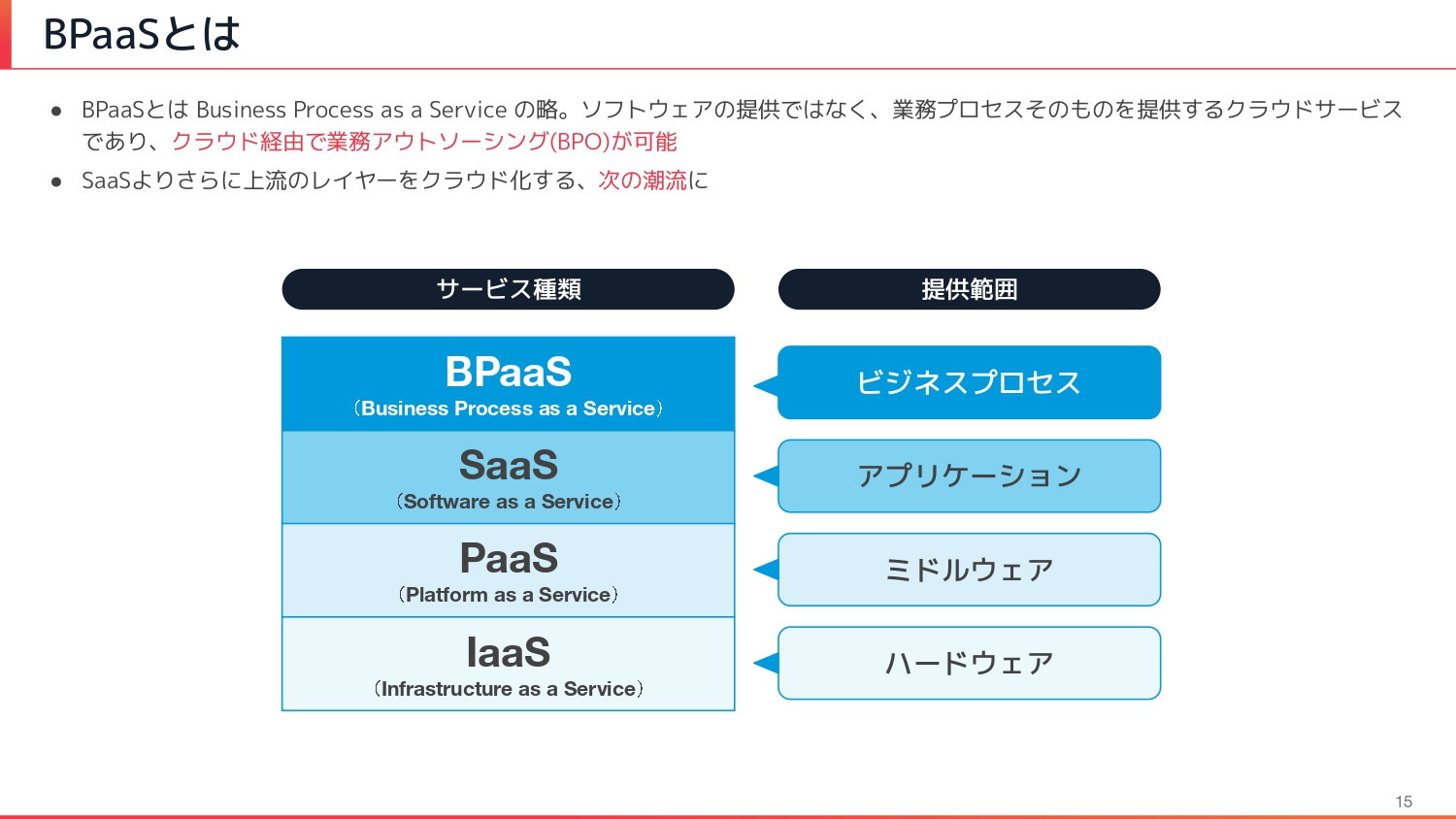

BPaaSとは

BPaaSについてご説明します。BPaaSは「Business Process as a Service」の略です。SaaS(Software as a Service)はソフトウェアサービスに対応した略語ですが、BPaaSは、SaaSのようにソフトウェアを提供するのではなく、業務プロセスそのものを提供するクラウドサービスです。つまり、クラウド経由で業務アウトソーシング、BPOが可能なサービスということです。

クラウドには、インフラのIaaS(Infrastructure as a Service)、プラットフォームのPaaS(Platform as a Service)、ソフトウェアのSaaSの3つがあると言われてきました。BPaaSはさらに上流の、ビジネスプロセスそのものをクラウド化する、次に来る潮流になると考えています。

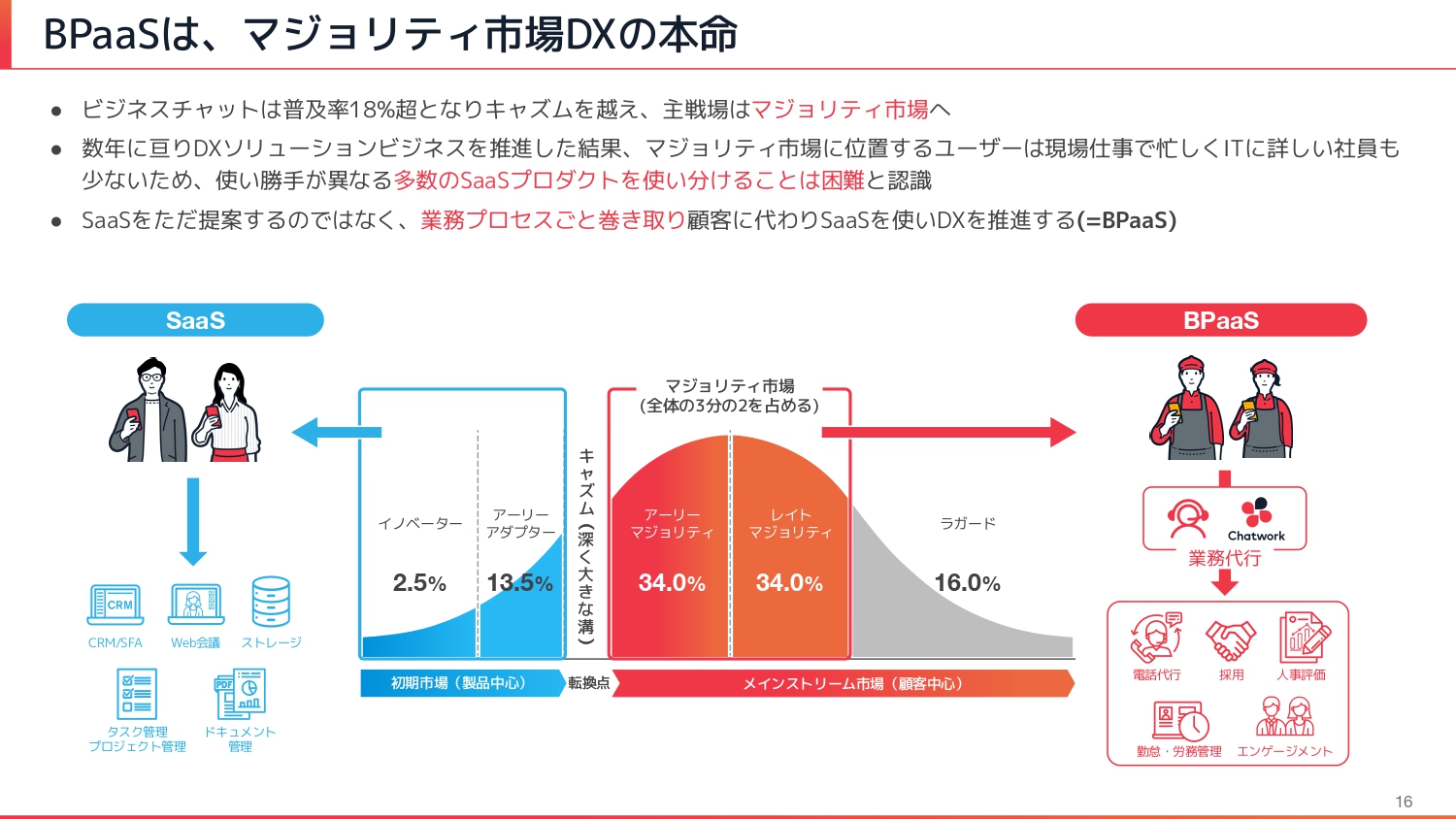

BPaaSは、マジョリティ市場DXの本命

BPaaSはマジョリティ市場DXの本命だと考えています。ビジネスチャットの国内普及率は現在18パーセントを超えています。16パーセントのところにキャズムと呼ばれる市場の溝があり、キャズムを超えると、マジョリティ市場へと移っていくと言われています。そして現在の主戦場は、マジョリティ市場となっています。

我々はマジョリティ市場に対して、数年にわたりDXソリューションビジネスを展開し、たくさんのSaaSプロダクトを提案してきました。

マジョリティ市場に位置するユーザーは、現場仕事で大変忙しく、ITに詳しい社員が社内にいないため、使い勝手が異なるさまざまなSaaSを、10個も20個も使い分けることは、なかなか難しいということをあらためて認識した次第です。

マジョリティ市場では、SaaSをただ提案するのみの対応では難しいため、業務プロセスごと巻き取り、お客さまの代わりにSaaSを使うことでDXを推進しています。

SaaS自体は、非常に先進的でコストパフォーマンスがよく、クオリティの高いものです。我々が業務代行を行うことによって、お客さまがSaaSの使い方を覚えなくてもDXが可能になるため、マジョリティ市場において本質的なDXができるのではと考えています。

Chatworkが展開するBPaaSのイメージ

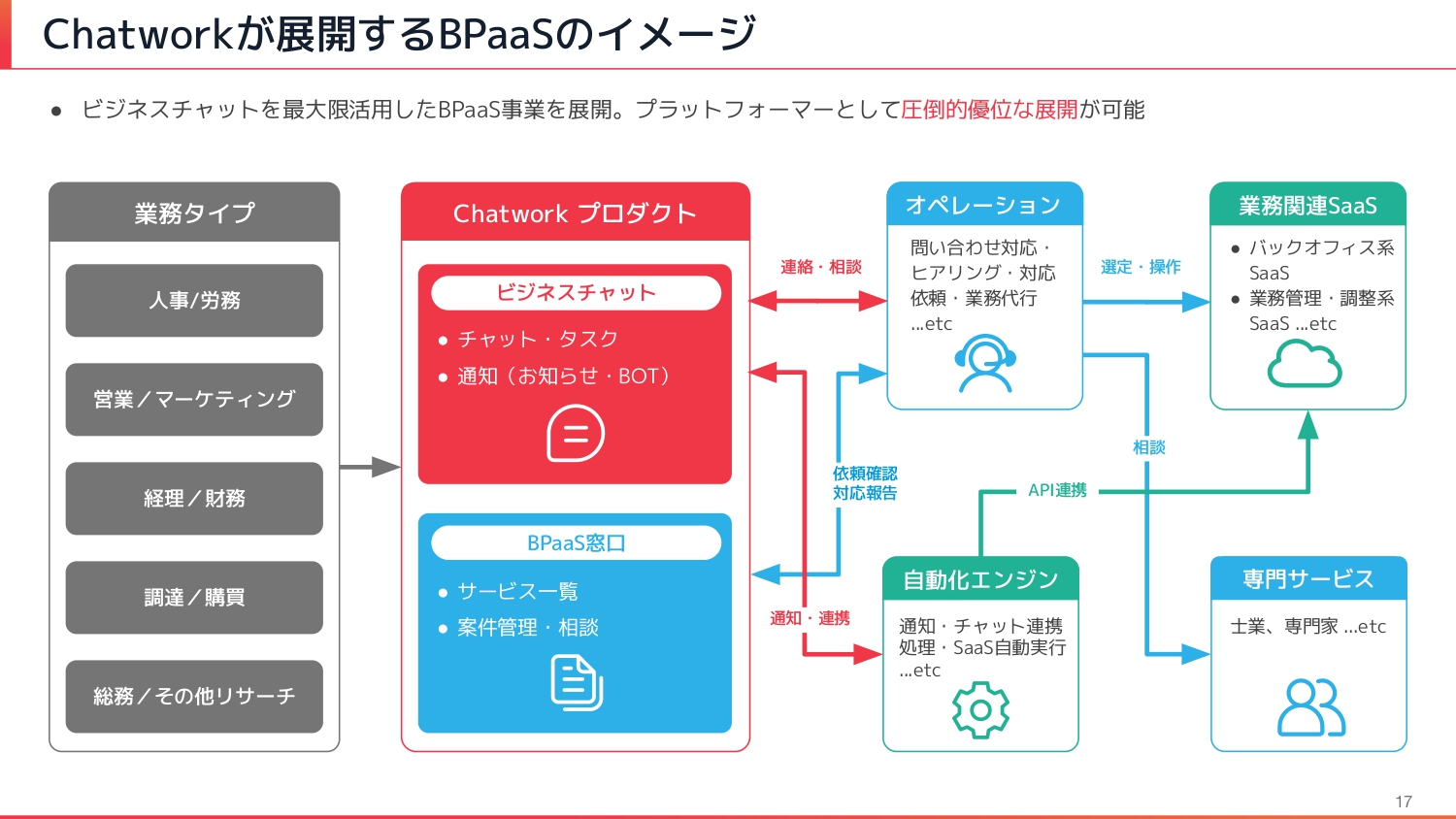

具体的にどのようなイメージで展開していくのか、スライドにワークフロー図を記載しています。バックオフィスを中心としたノンコア業務をイメージしていただければと思いますが、人事労務や営業マーケティング、経理財務などたくさんの業務があります。

このような業務の中から、ビジネスチャットの「Chatwork」に対して、「このようなことを行ってほしい」とコミュニケーションを取っていただくと、裏側にいるオペレーターやオペレーションチームが問い合わせ対応や作業依頼の受付を行います。

裏側には業務関連のSaaSがあります。バックオフィス系のSaaSや、業務管理系のSaaSがあり、ユーザーに代わってこれらの設定・操作を行います。実施後は、こちらに関するアウトカムをチャット経由でお客さまにお返しする、という流れが基本的なオペレーションです。

さらに、士業の税理士、弁護士、会計士、社労士といった専門的な知見を持たれる方々と連携し、ワンストップでのオペレーションの提供を行っています。また、SaaSにはAPIがあるため、プログラムを通すことで自動化が可能になります。

先進的な企業は、APIを使いプログラムを書いてどんどん自動化を進めていますが、マジョリティ市場のお客さまにおいては、APIを提供されているとはいえ、自社にエンジニアがいるわけではないため、なかなか難しいところもあります。

そこで、我々が業務を巻き取ることにより、APIを使ってお客さまに合わせたワークフローを自動化していくことが可能となります。人手や労力を使わずに、どんどん自動化の領域を増やすことで、「効率化」をサービスとして提供することが可能になると考えています。

AIの急激な進化とChatworkの可能性

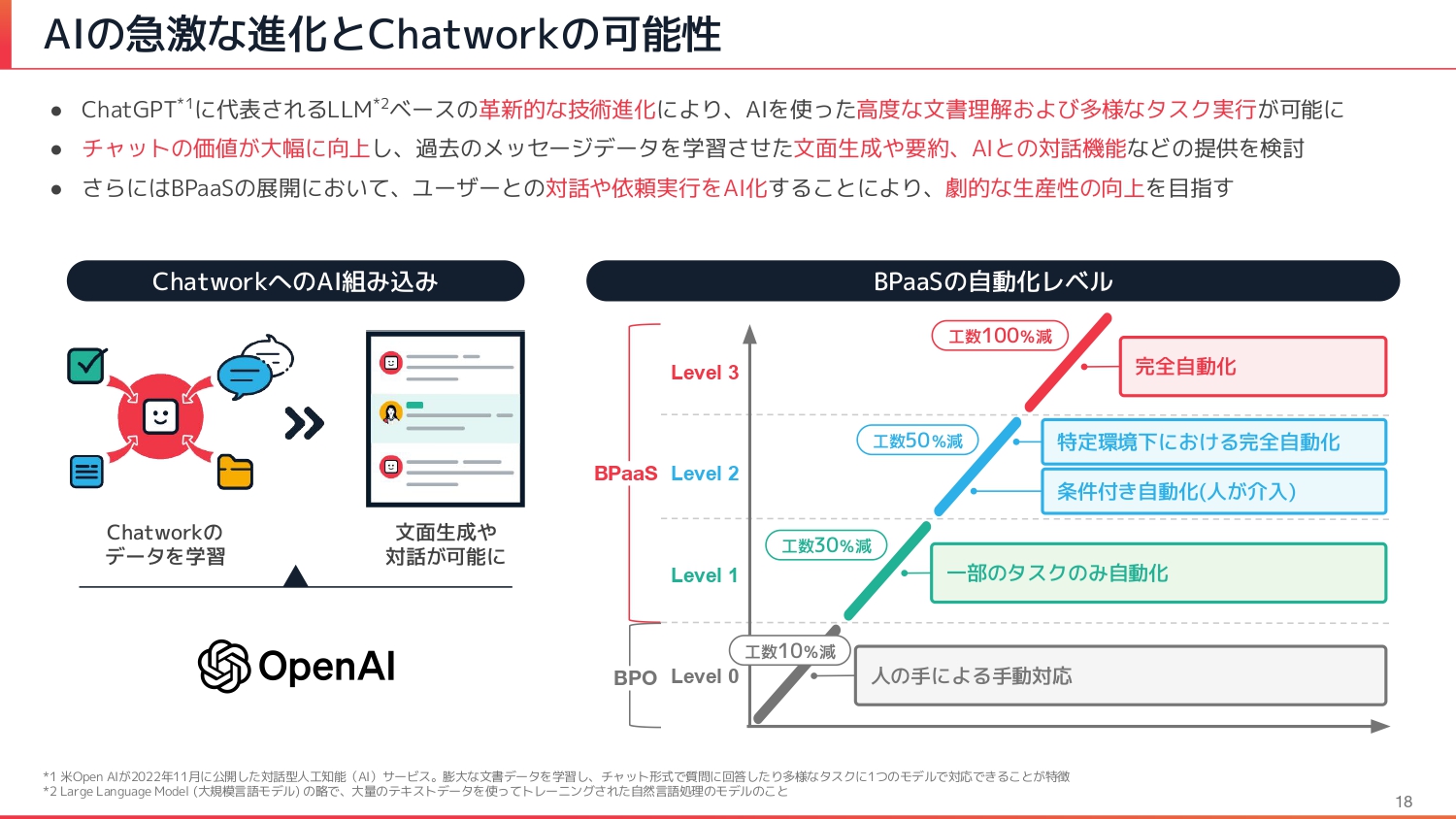

AIの進化については、非常に可能性があると思っています。みなさまもトレンドに関しては敏感に察知されていると思いますが、現在「ChatGPT」に代表されるLLM、いわゆる「Large Language Model」ベースの革新的な技術進化が進んでいます。

AIを使った高度な文章理解ができるようになったこと、また、1つのモデルで多様なタスク実行が可能になったところが大きな技術革新であり、これによって我々もビジネスチャットでできることが増え、ビジネスチャットの価値が大幅に向上したと思っています。そのため、我々はビジネスチャットというプレイヤーとして、非常に大きなチャンスだと捉えています。

例えばどのようなことができるかと言いますと、ビジネスチャットの中に溜まっている過去のメッセージデータを学習させることで、ユーザーに合わせた文面生成やチャット内での要約、特徴的なトピックの抽出も可能になります。

また、「ChatGPT」のようなAIとの対話機能で、社内の業務知識を回答するといったことも十分可能なのではと考えています。さらに、BPaaSの展開においても非常に大きな意味を持つと思っており、ユーザーと対話する場面において、オペレーターの代わりにAIが対話することも、十分実用的なレベル感になってきています。

お客さまからの依頼内容をAIが解析し、SaaSのAPIを叩いていくことによって、依頼・実行までを自動化することが十分できるような時代になってきており、将来にわたるAIの技術革新によって劇的な生産性の向上が可能だと考えています。

我々のモデルのイメージとして、スライド右側にBPaaSの自動化レベルを示しています。まったく自動化せずに、人の手によって対応することが、いわゆるBPOという世界観であると思っています。人が介入しながらもレベル1、レベル2、レベル3といったようにどんどん自動化していき、いろいろと条件を付けながらも最終的には完全自動化を実施するという流れを示していますが、こちらは車の自動運転をイメージしていただければと思います。

そのようなステップをもって自動化していく世界観が間違いなく来ると思っていますし、我々にはBPaaSによって、従来のBPOとは一線を画したようなサービスが提供できると考えています。

長期ビジョン:ビジネス版スーパーアプリ

そのような世界観を進めながら、長期ビジョンとして我々は「ビジネス版スーパーアプリ」と言われる存在になっていきたいと考えています。スーパーアプリという言葉はいろいろな場所で使われていますが、我々が目指すのは、プラットフォーム化し、あらゆるビジネスの起点となるようなアプリだと考えています。

ビジネスチャットには、他のSaaSと比べて圧倒的に滞在時間が長く、プラットフォーム価値も高いという特徴があります。さらに、社会との接続性が非常に高いオープンプラットフォーム方式を採用しているため、いろいろな社会のサービス、ユーザー同士の連携が可能になります。

我々は、いろいろなSaaSのご提案や、BPaaSで業務ごと巻き取った上でのDX推進、ファイナンス、マッチングといった経営支援の可能性を、ビジネスチャット「Chatwork」というプラットフォームを経由してお客さまに提供していきます。ノンコア業務を巻き取ることで、コアビジネスに注力できるようなお客さまの世界観、働き方を実現したいと思っています。

トピック① ビジネスプラン並びにエンタープライズプランの価格改定

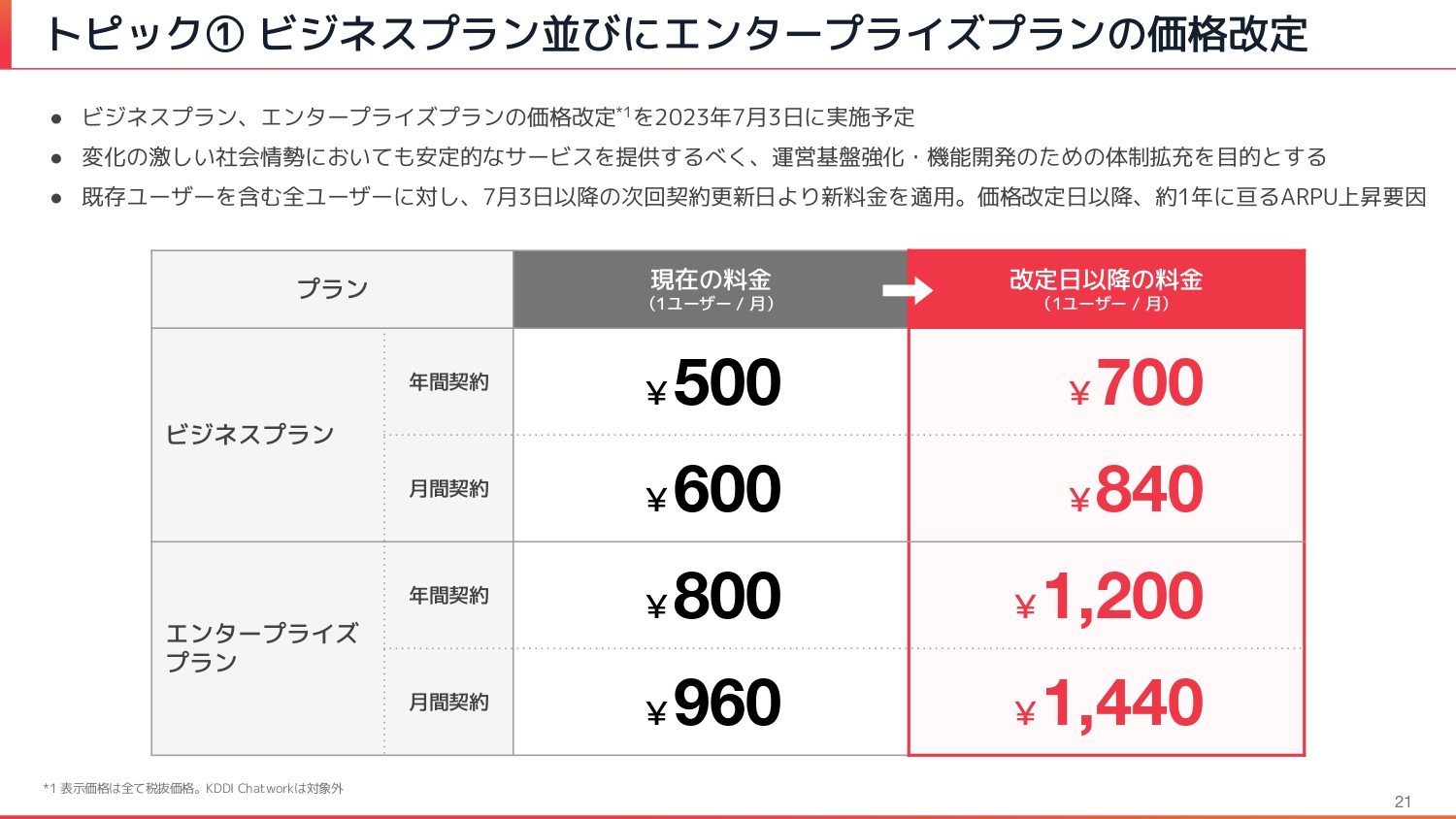

四半期の主要トピックに関してご説明します。1つ目のトピックは、ビジネスプランならびにエンタープライズプランの価格改定を2023年7月3日に実施予定です。

こちらを実施する背景には、変化の激しい社会情勢があります。円安やインフレなど、さまざまな社会情勢不安がありますが、そのような中でも安定的なサービスを提供できるよう、運営基盤の強化や機能開発を行うために、プランの価格改定は必要だと考えています。

新規ユーザーのみならず、既存ユーザーを含む全ユーザーに対して、7月3日以降の次回契約更新日より新料金を適用します。スライドには「価格改定日以降、約1年に亘るARPUの上昇要因」と記載していますが、年間契約の方と、月間契約の方がいらっしゃいますので、月間契約のユーザーは次の月から新料金が反映されます。

年間契約のユーザーは、次の年の契約更新日より新しい料金が適用されるため、最初は月間契約のユーザーが新価格になることでARPUがぐっと上がります。年間契約ユーザーの更新日はみなさまそれぞれ異なりますが、そこから1年にわたって少しずつ新料金の適用が進み、ARPUが上がっていくとイメージしてください。

有料プランには、ビジネスプランとエンタープライズプランの2つがあります。具体的な料金に関してはスライドのとおりです。ビジネスプランは1ユーザーあたりの年間契約が500円から700円に、月間契約が600円から840円に変更となります。

監査機能やセキュリティ機能が強化されているエンタープライズプランに関しては、1ユーザーあたり年間契約が800円から1,200円に、月間契約が960円から1,440円に変更されます。

トピック②-1 ガバナンス体制を変更し、過半数が社外取締役の体制へ

2つ目のトピックは、ガバナンス体制を変更し、過半数が社外取締役の体制となったことです。本年度の2023年3月の株主総会において、監査等委員である社外取締役3名で構成される監査等委員会設置会社へと移行しています。

スライドには、取締役7名について記載しています。7名のうち過半数となる4名が社外取締役となっており、社内取締役のみでは決議できない構造にすることで、ガバナンスの一層の強化が実現できています。

スキルマップに関してはスライドをご参照ください。次に新任となる早川さま、福島さまについて、詳細なプロフィールをご紹介できればと思います。

トピック②-2 新任社外取締役の略歴

監査等委員の社外取締役として、新任でお二方にご就任いただいています。早川さまは弁護士事務所のパートナーに就任されており、法務のプロフェッショナルです。福島さまは会計士で、財務会計のプロフェッショナルです。法務と財務会計のプロフェッショナルをお迎えすることで、さらなるガバナンス強化に向けた体制が構築できたと思っています。

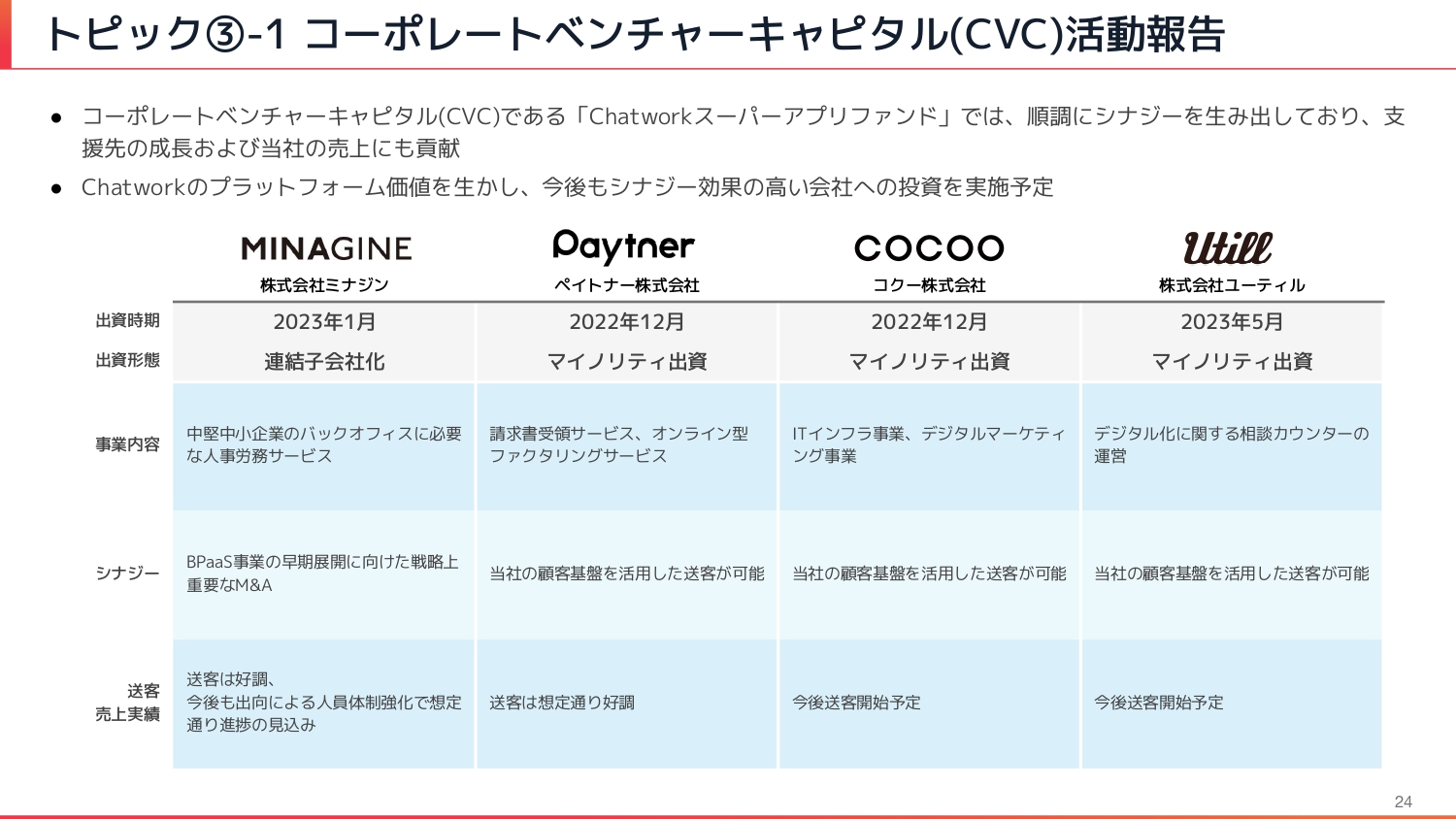

トピック③-1 コーポレートベンチャーキャピタル(CVC)活動報告

3つ目のトピックは、コーポレートベンチャーキャピタル(CVC)である「Chatworkスーパーアプリファンド」の活動についてご報告します。「ビジネス版スーパーアプリ」を目指すため、さまざまな企業に合わせた、資本業務提携を前提とした出資を行い、さらにマイノリティとマジョリティでの取得という両方を進めている状況です。

こちらは一定数、出資先が溜まってきたタイミングで、まとめてトピックとして定期的にご報告している内容になっています。今回は4社について取り上げたいと思います。

1社目は、株式会社ミナジンです。我々としては非常に大きなグループインとなりました。こちらは100パーセントの会社買収ということで、連結子会社化、完全子会社化を実施しています。

ミナジン社は、中堅中小企業向けの人事労務サービスを提供しており、勤怠管理のSaaS、人事評価のSaaS、オペレーションにおける給与計算などのBPOのサービス、人事評価制度を作るコンサルティング、社労士法人自体も持っており、社労士資格を持っている社員が数多く在籍しています。

人事労務領域のBPaaSをすでに実施されていた会社のため、ビジネスチャットに関する当社と合流することにより、我々が描くBPaaSの構想が、人事労務領域で実現できる状態になりました。

こちらに関しましてはPMIを今進めており、ほぼ完了している状況です。送客に関してはミナジン社のプロダクトをChatworkが送客することも進んでおり、我々のスタッフがどんどん出向していくことによって、体制が強化され、今まで成長のボトルネックになっていたところを順調に解消している状況です。ミナジン社のこれからの成長にぜひご注目いただければと思います。

2社目のペイトナー株式会社は、マイノリティ出資です。ペイトナー社は、請求書をデジタルで受けてDXするSaaSのサービスと、オンライン型ファクタリングサービスを提供している会社です。

ファクタリングサービスは、主に個人事業主がターゲットです。我々は中小企業がメインターゲットのため、すでにたくさんのお客さまがいますが、個人事業主やフリーランスのお客さまも非常に多くいらっしゃいます。

個人事業主と中小企業ではニーズが異なるため、個人事業主向けのサービスがほしいと思っていたところに、ペイトナー社が提供されているサービスに出会い、マイノリティ出資となりました。個人事業主向けにファクタリングサービスなどをご提案することで、非常に順調に成約まで至っております。ペイトナー社自身も、非常に高い成長率を実現されている、スタートアップの会社です。

3社目のコクー株式会社は、ITインフラ事業、デジタルマーケティング事業といった、いわゆるBPOの事業を展開されている会社です。こちらに関しては、我々のBPaaSのコンセプトにリンクするかたちで、一緒にいろいろな事業提携を行っていくことを考えています。

4社目の株式会社ユーティルは、デジタル化に関する相談カウンターの運営を行っています。例えば、Web制作やシステム開発などにおいて、お客さまからヒアリングを行い、「その場合はこの会社がよいと思います」と提案する、マッチングのようなビジネス形態になっています。

我々はプラットフォームの事業領域において、「DX相談窓口」というかたちでお客さまの課題を聞き、いろいろなSaaSを提案するサービスを行っていますが、こちらと同じようなスキームになります。

ユーティル社は、Web制作やシステム開発など、我々が進んでいない領域において知見があり、ソリューションの幅を広げることができるのではと出資を行い、業務提携を考えています。

トピック③-2 「SMB Growth Pitch」を開催

CVCの活動について、もう1つトピックを挙げたいと思います。先日「SMB Growth Pitch」という、ビジネスプランコンテストを開催しました。こちらは中小企業向けのビジネスを展開している、我々とシナジーがあるようなスタートアップ企業をターゲットに開催しました。

オフラインにもかかわらず参加者は100名ほどとなり、また、オンラインでも100名ほどご参加いただきました。その後のアーカイブも100名以上の方にご覧いただいています。CVCのピッチイベントとしては非常に盛況なイベントとなりました。

過去にも1度開催しており、この2回の開催でご登壇いただいたスタートアップ企業の方々に対して、累計で2社への投資が決まっています。このイベントが、当社の投資機会の拡大に寄与しているということです。イベント配信のアーカイブがありますので、ご興味あればぜひご覧いただければと思います。

ピッチイベントだけでなく、途中でChatworkの取締役COOの福田と、ミナジン社の代表取締役社長の佐藤さんが対談するかたちでグループインの経緯や現在の状況についてお話しするコーナーもありました。そちらも見ていただけると、ミナジン社がどのような会社なのか、我々のグループインの状況に関してもご理解いただけると思います。

業績ハイライト

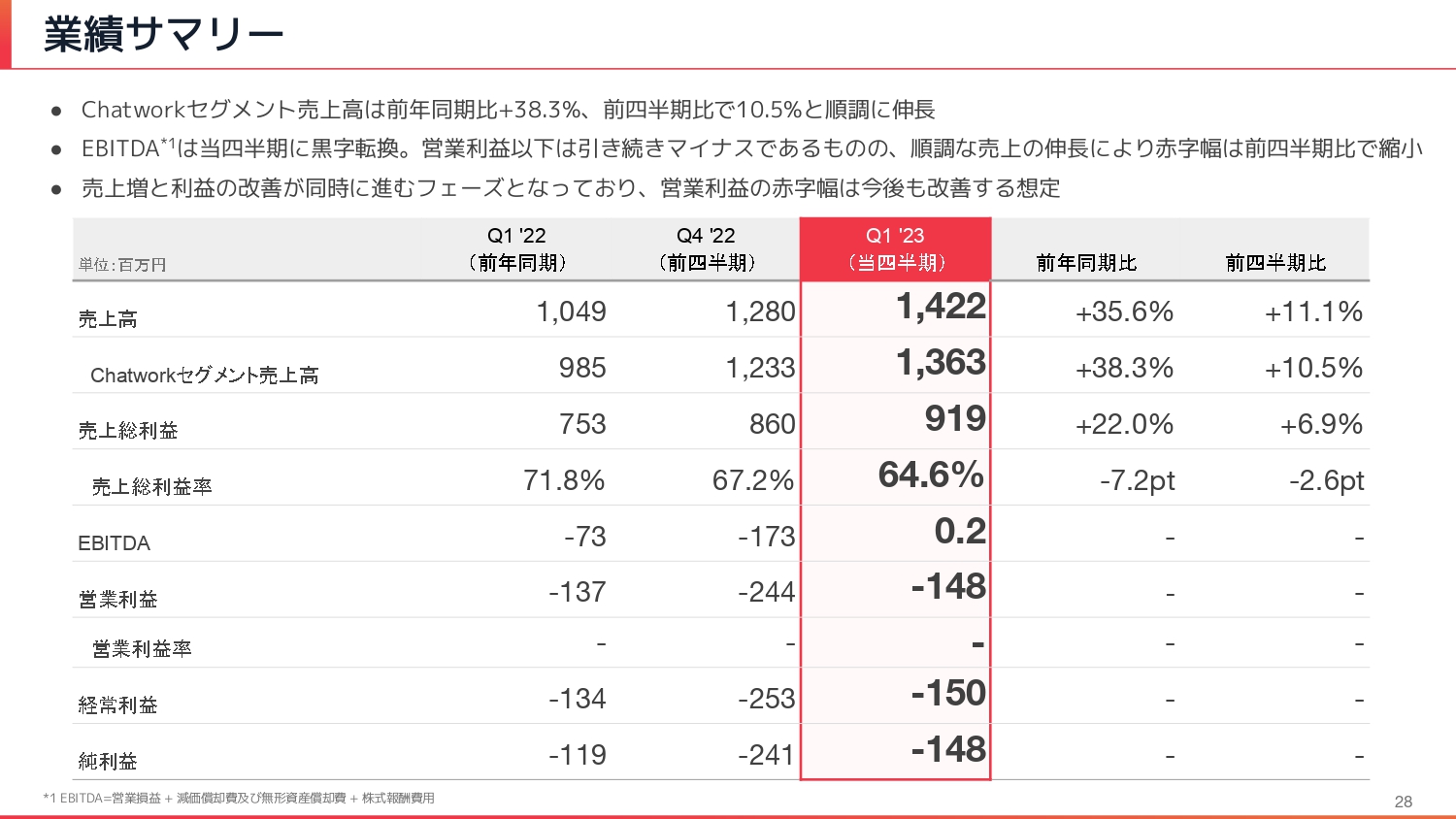

井上直樹氏(以下、井上):第1四半期の業績については、私の方からご報告します。まず、最重要指標である、Chatworkセグメント売上高については、前年同期比38.3パーセントと大幅に伸長しています。営業利益以下については引き続きマイナスではあるものの、順調な売上の伸長によって赤字幅は縮小している状況です。

また、よりキャッシュベースに近い本業の利益を他社とも比較できるようにするため、今回からEBITDAを開示しています。EBITDAについては、当四半期に黒字転換しています。

売上増と利益の改善が同時に進むフェーズとなっていますので、営業利益の赤字幅は今後も改善する想定です。

業績サマリー

業績のサマリーです。トップラインについては順調に成長しています。前年同期比だけではなく、前四半期比についてもバランスの良い成長ができていると思います。

また、EBITDAだけではなく、営業利益についても赤字幅が縮小し、利益改善が着実に進んでいる状況です。

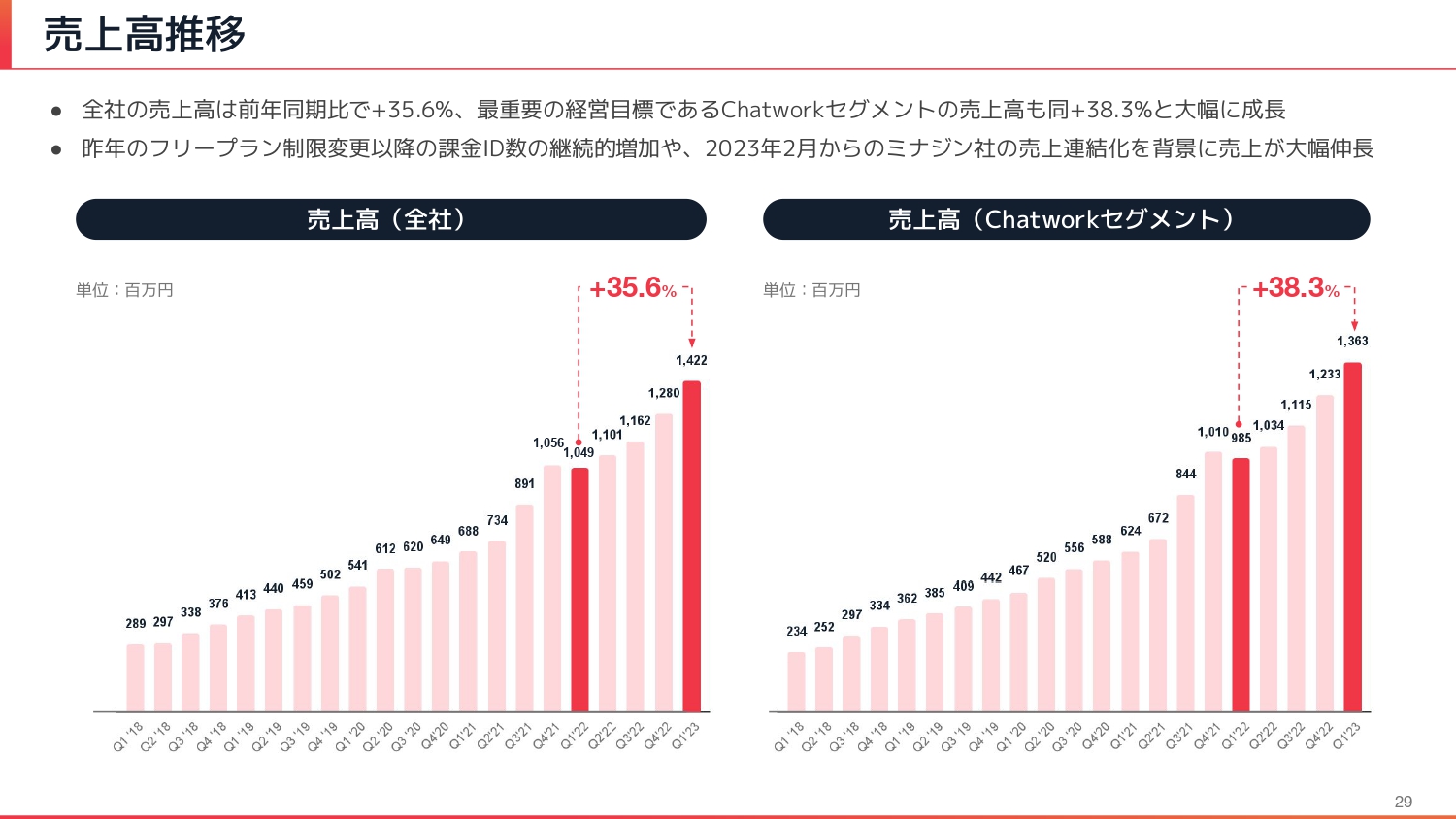

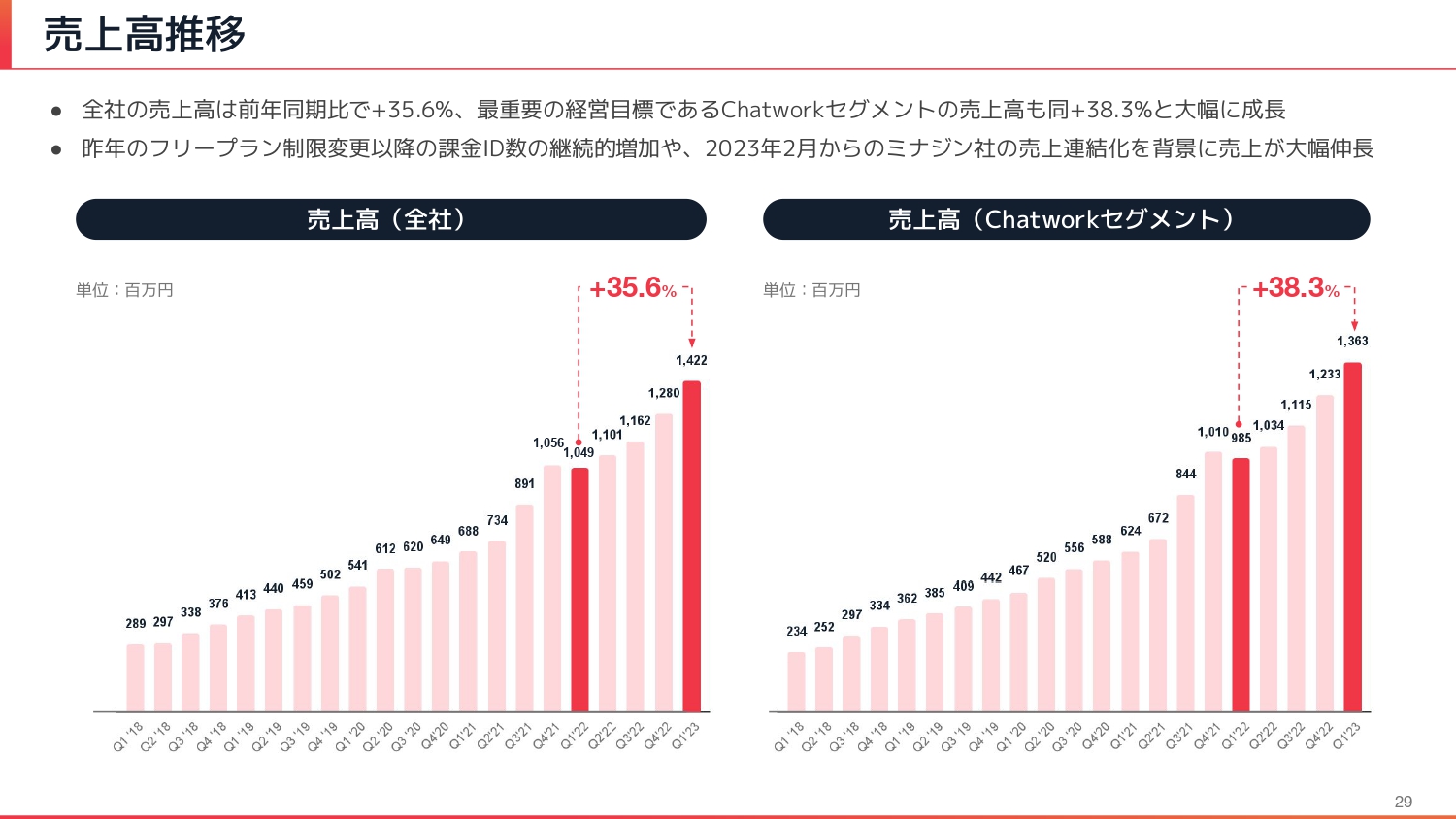

売上高推移

売上高の推移です。全社の売上高及びChatworkセグメントの売上高のトレンドをご覧いただけるかと思います。かなり急激な成長ができていると考えており、フリープランの利用制限の変更や、ミナジン社の売上連結化が売上高の大幅な進捗に寄与しています。

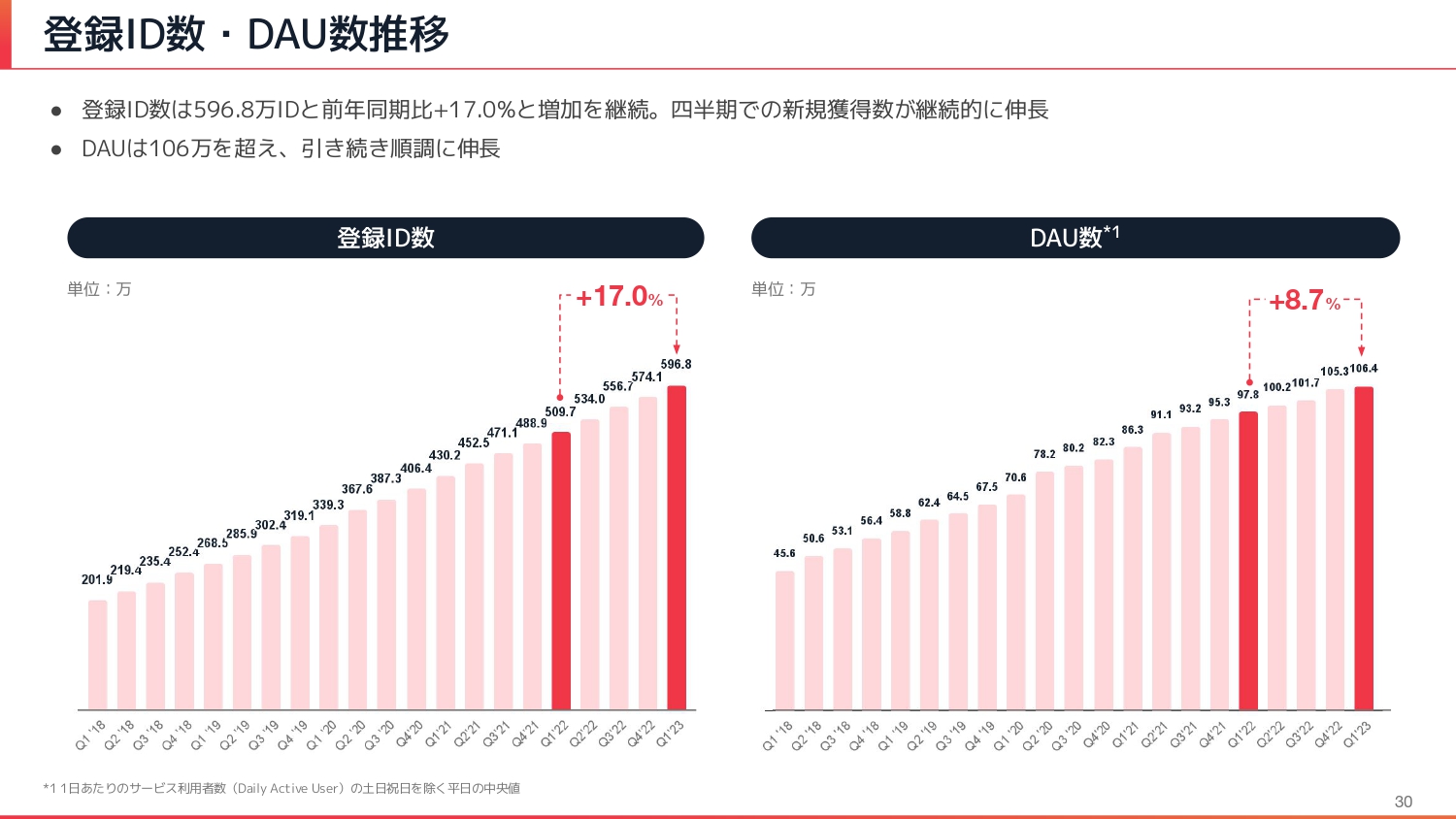

登録ID数・DAU数推移

登録ID数・DAU数の推移です。登録ID数はもうすぐ600万IDとなり、前年同期比プラス17パーセントと増加を継続しています。DAU数についても、引き続き順調に伸長しています。

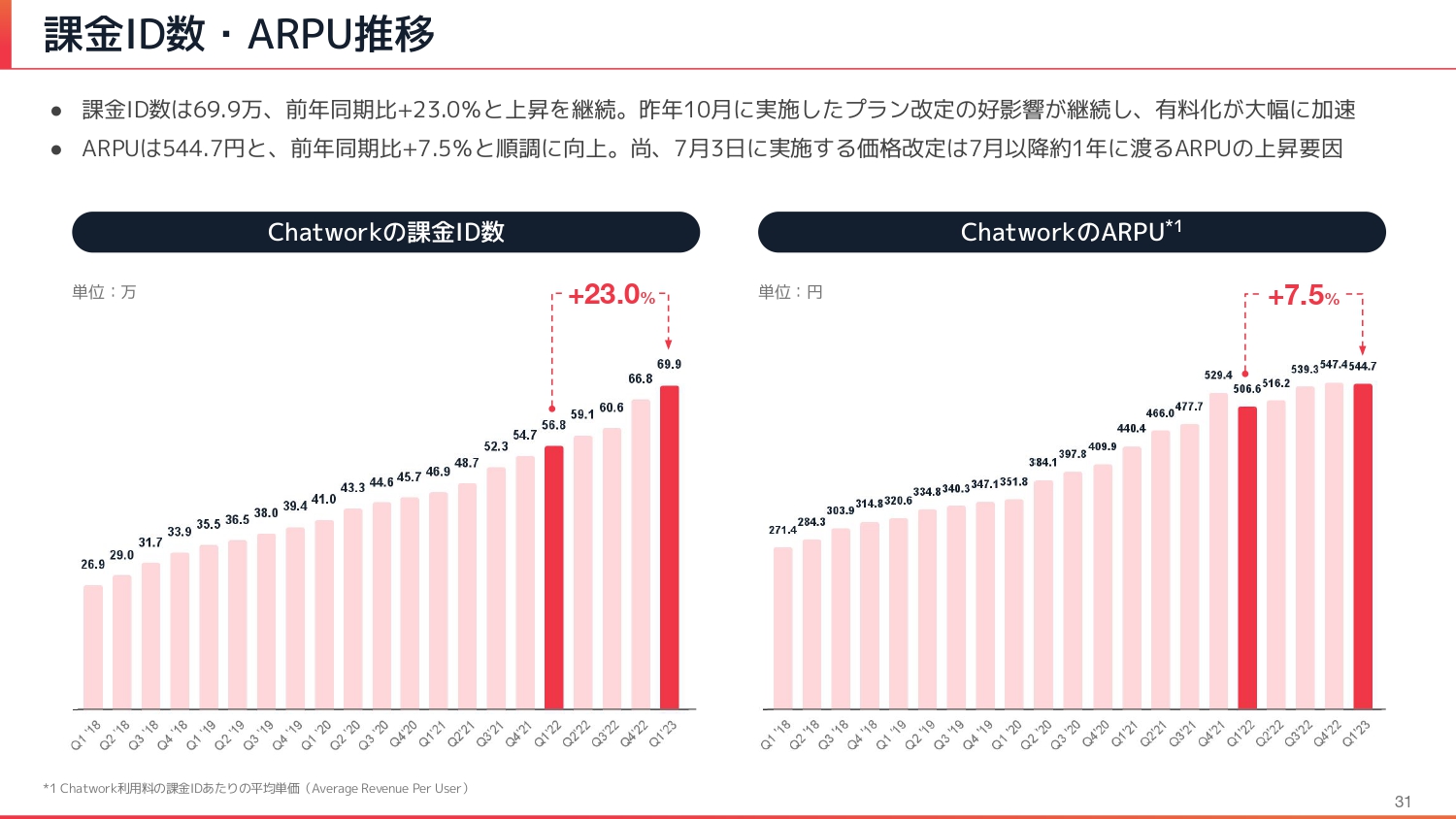

課金ID数・ARPU推移

課金ID数とARPUの推移です。課金ID数は、前年同期比プラス23パーセントの69.9万IDで、上昇を継続しています。プラン改定の好影響が継続し、有料化が大幅に加速している状況です。

ARPUについては、前年同期比プラス7.5パーセントの上昇となりました。7月3日以降の価格改定については、7月以降、約1年間に渡ってARPUが大幅に上昇する要因になっていくと考えています。

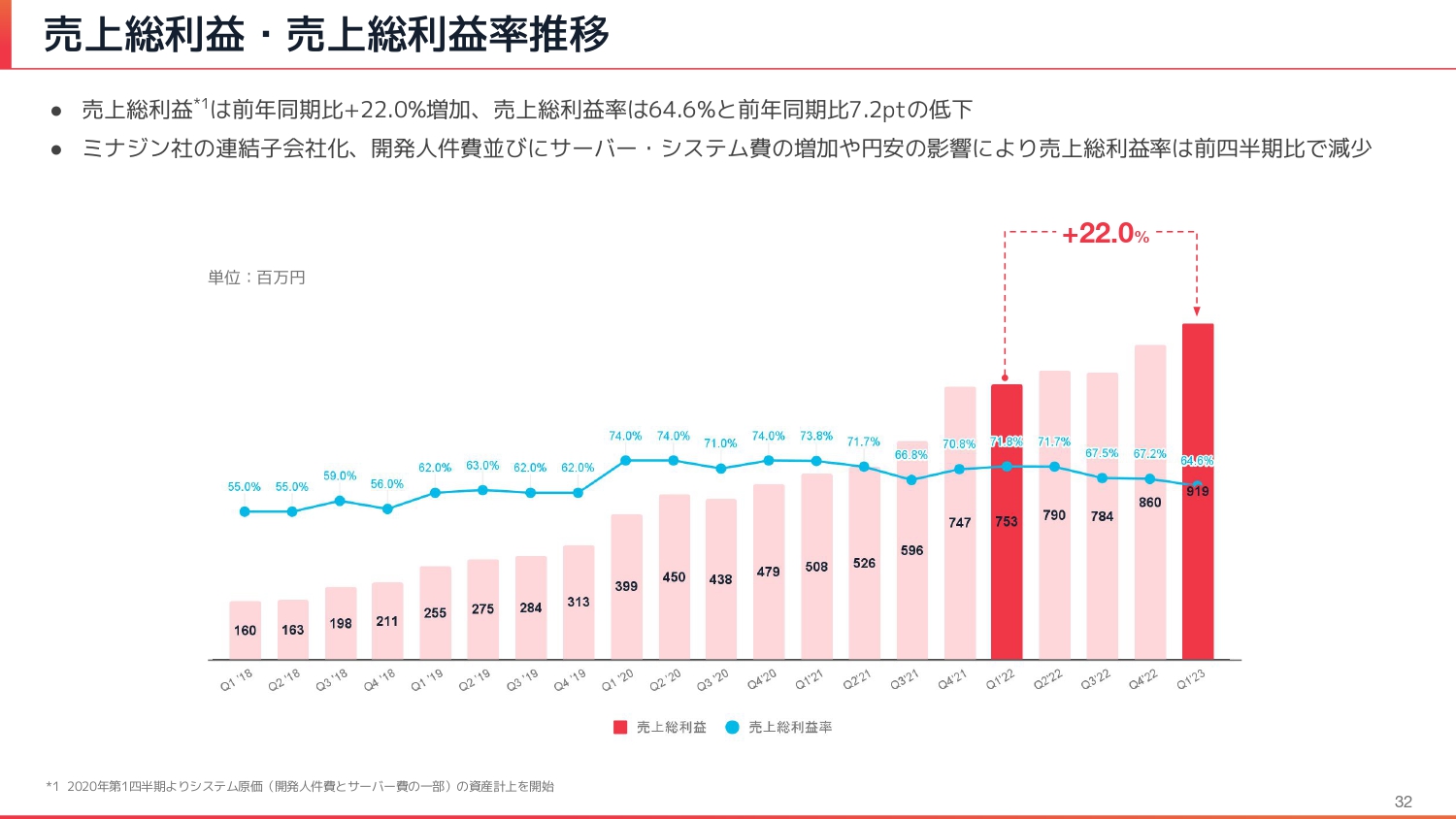

売上総利益・売上総利益率推移

売上総利益・売上総利益率の推移です。売上総利益は前年同期比プラス22パーセント、売上総利益率は前年同期比7.2ポイントの低下となりました。

ミナジン社の連結子会社化、開発人件費やサーバー・システム費の増加、円安の影響もあり、売上総利益率は前四半期比においても減少しています。ただし、冒頭でお伝えしたとおり、全体額では22パーセントの増加となりました。

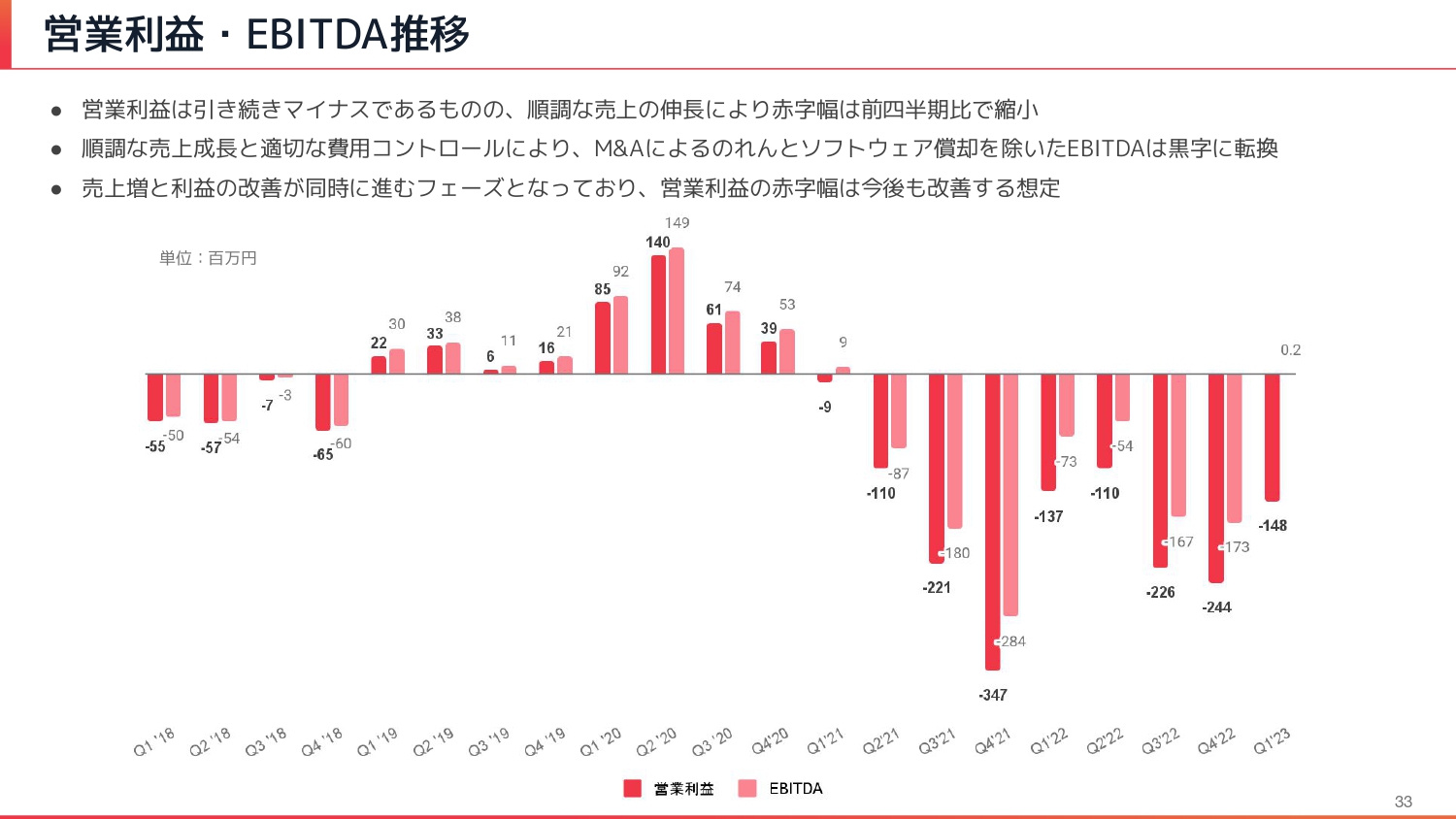

営業利益・EBITDA推移

営業利益・EBITDAの推移です。営業利益については引き続きマイナスではあるものの、順調な売上成長とともに赤字幅が縮小していくトレンドは今後も続くと考えています。

売上成長と費用コントロールにより、M&Aによるのれんとソフトウェア償却を除いたEBITDAは黒字に転換できています。

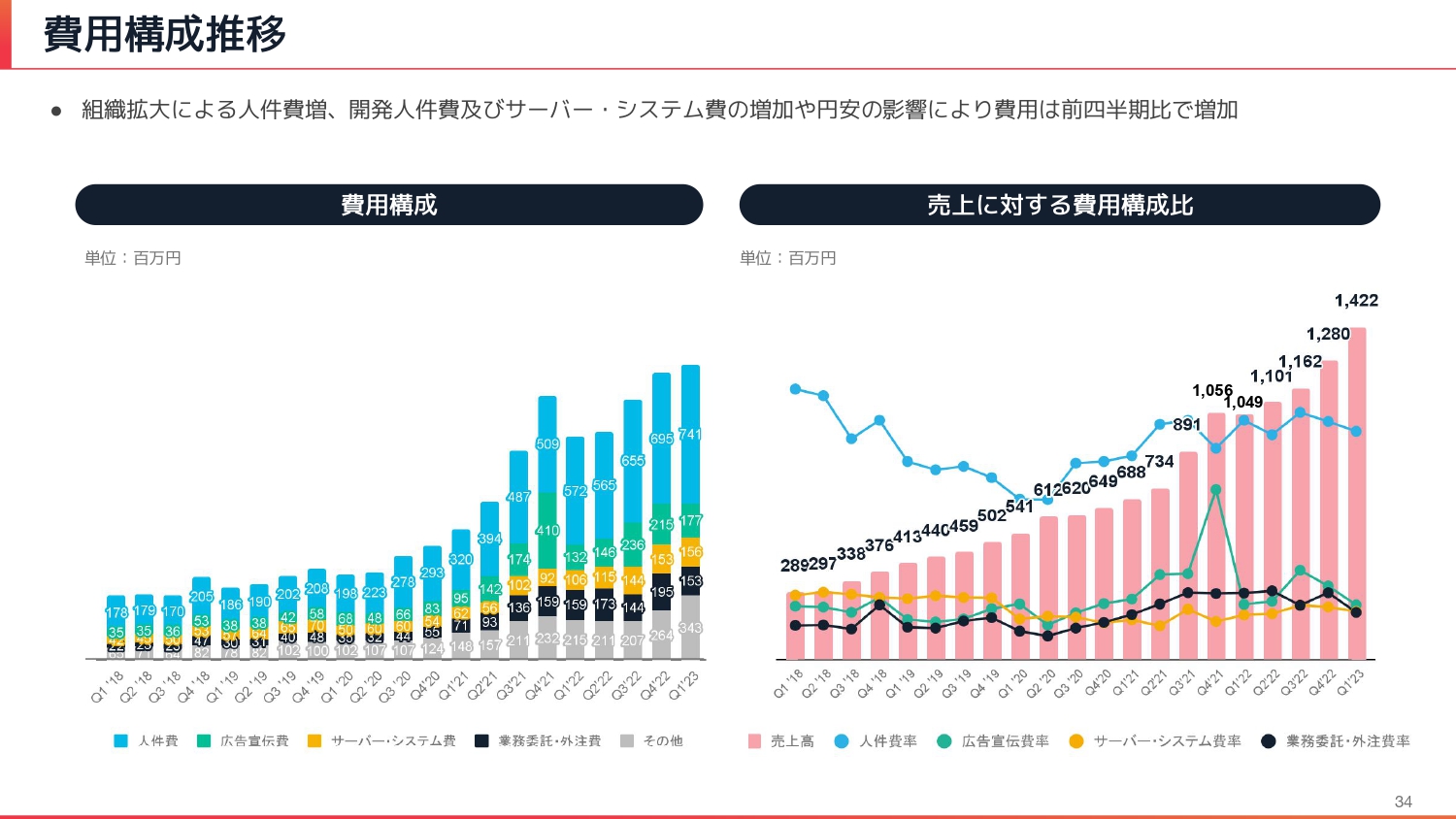

費用構成推移

費用構成の推移です。組織拡大による人件費の増加、開発人件費及びサーバー・システム費の増加で、コストは前四半期比で増加しています。ただし、各分類をご覧いただくと、そこまで大きな費用の増加にはなっていません。

その他の部分が伸びていますが、こちらにはソフトウェアやのれんの償却費が入っています。このあたりが費用として少し伸びているところです。

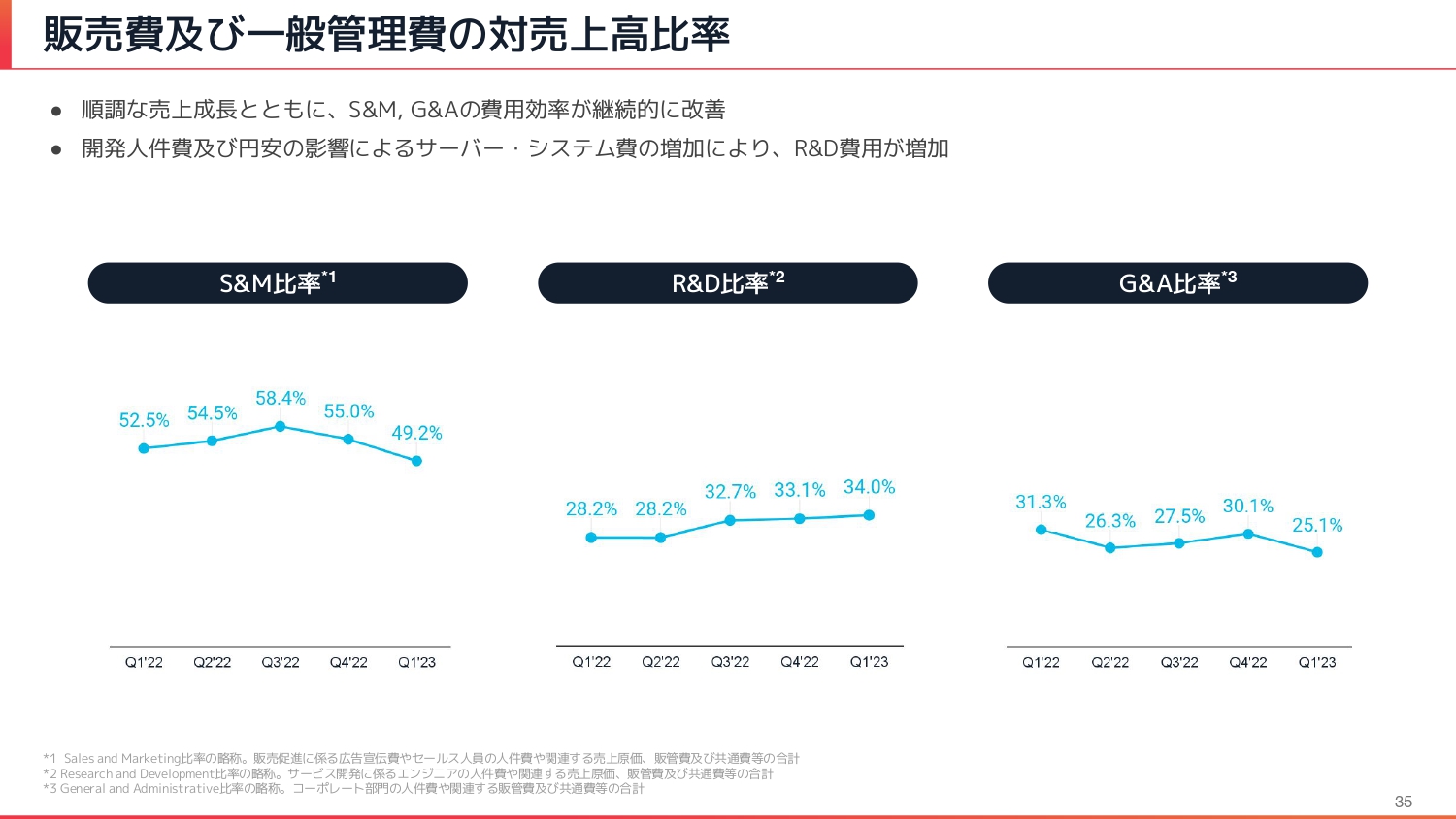

販売費及び一般管理費の対売上高比率

今回から、よりわかりやすい分類別の売上高比率を開示しています。ご覧いただくとおわかりのとおり、売上高は順調に推移していますので、S&M(Sales & Marketing)やG&A(General & Administrative)の費用が継続的に改善しています。

スライド中央に記載のR&D(Research and Development)比率については、開発人件費等や円安による影響で費用が増加しています。ただし、こちらも一時的なところで、構造的に中長期的には改善していくと考えています。

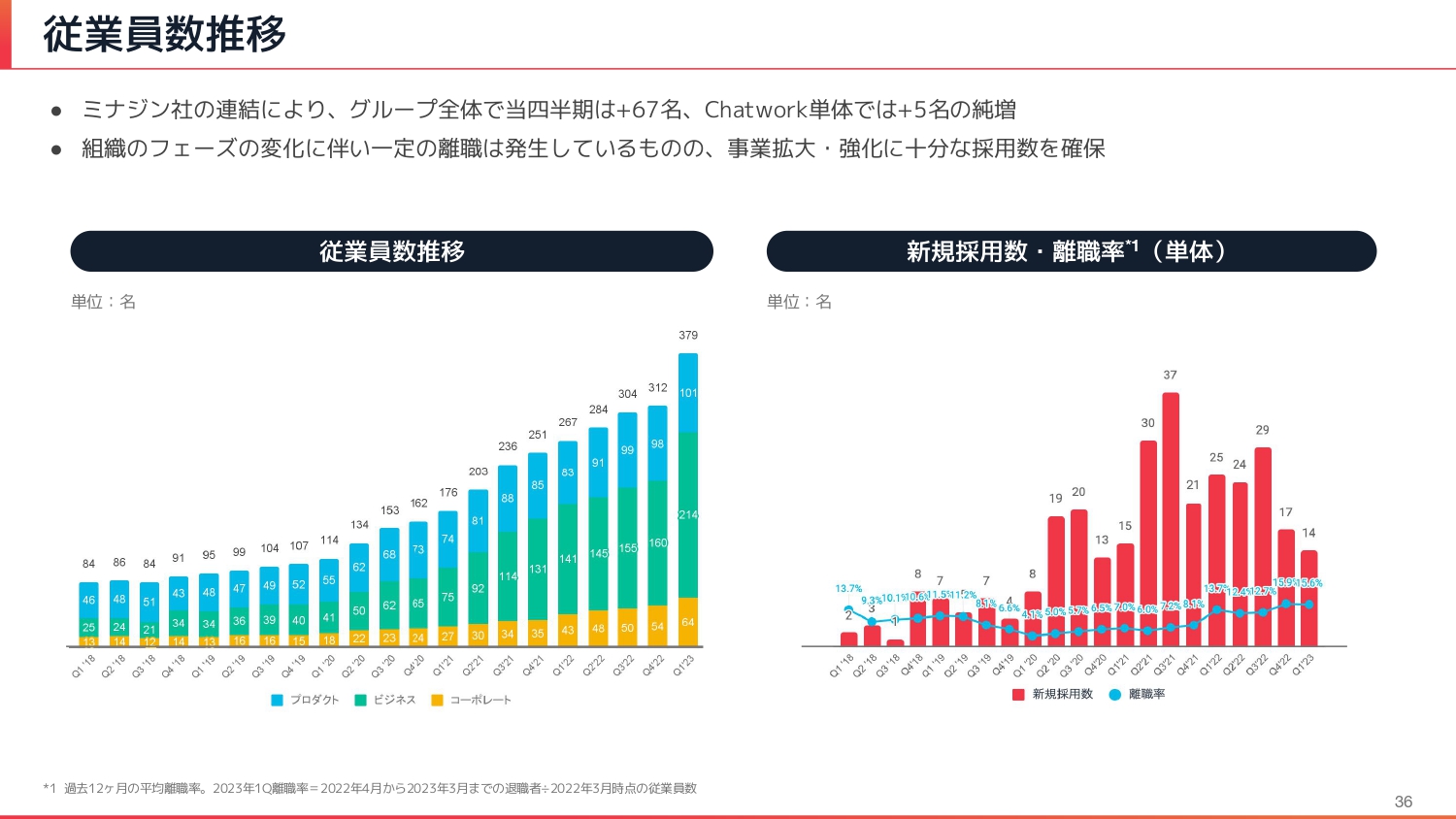

従業員数推移

従業員数の推移です。今回はミナジン社の連結子会社化もあり、前四半期比プラス67名となりました。Chatwork単体では、前四半期比プラス5名の純増です。

スライド右側の離職率のグラフをご覧ください。少しずつ増加していましたが、第1四半期については若干減少しています。

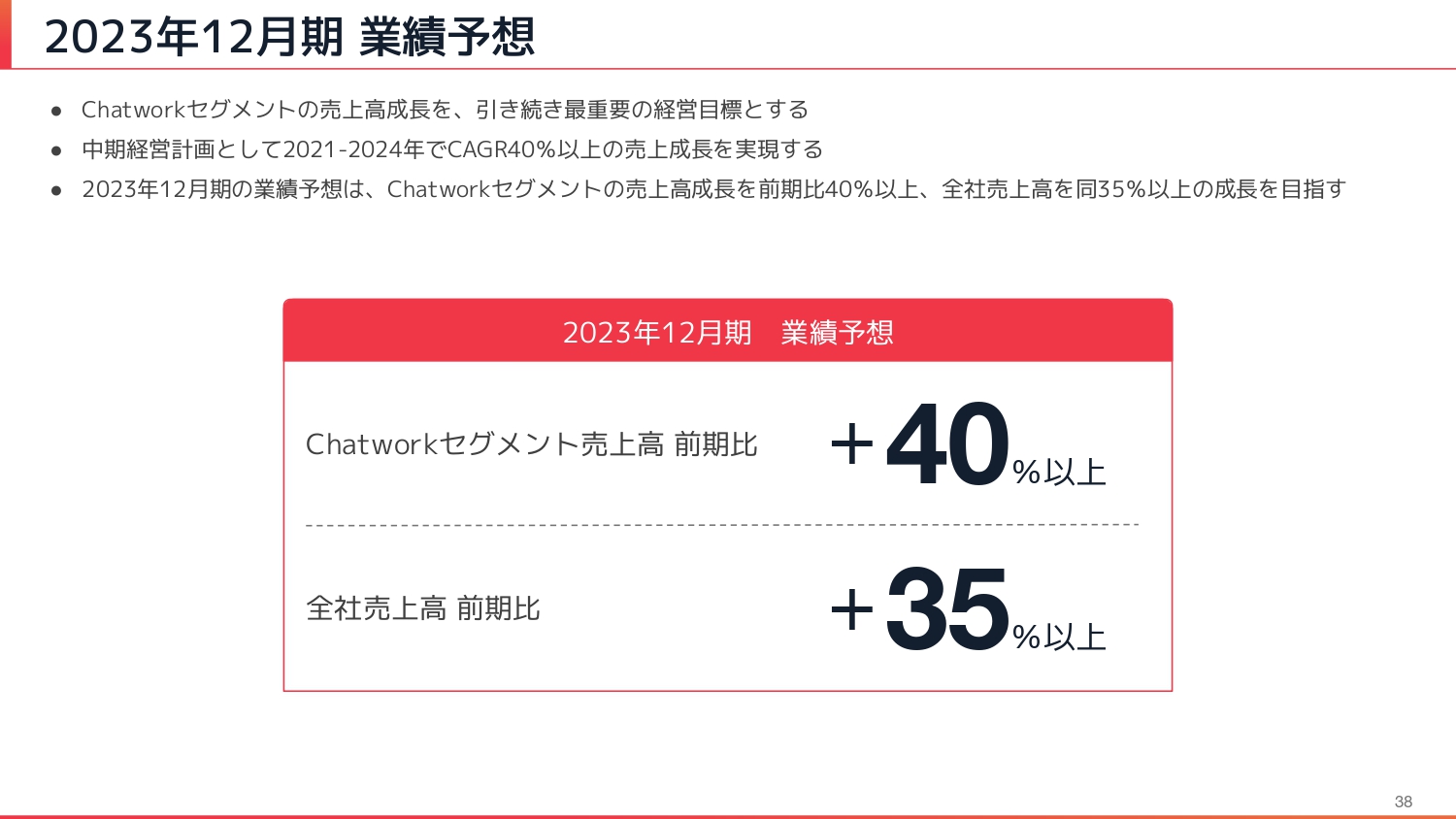

2023年12月期 業績予想

山本:私から業績予想についてご説明します。今回、業績予想の修正はありません。ビジネスチャット及びプラットフォームの収益を合わせたChatworkセグメントについては、売上高成長を最重要の経営目標として掲げています。

中期経営計画としてCAGR40パーセント以上を目標としており、当期は前期比プラス40パーセント以上を目指すことで据え置いています。全社売上高は、前期比プラス35パーセント以上を変わらず目指していきます。

みなさまは、利益の黒字化のタイミングについて注目していると思います。「売上高・利益の双方の改善が進んでいくフェーズに入った」とお伝えしましたが、EBITDAは黒字転換しましたので、営業利益の黒字転換も遠からず見えてくると考えています。

利益を開示するタイミングに関しては、ミナジン社のグループ連結がありましたので、PMIの状況、事業のキャッチアップ、どのようなシナジーを出せるか、どこがレバーなのかをしっかり見極めた上で、蓋然性を高く出せるタイミングで開示していきたいと思っていますので、ご理解いただければと思います。

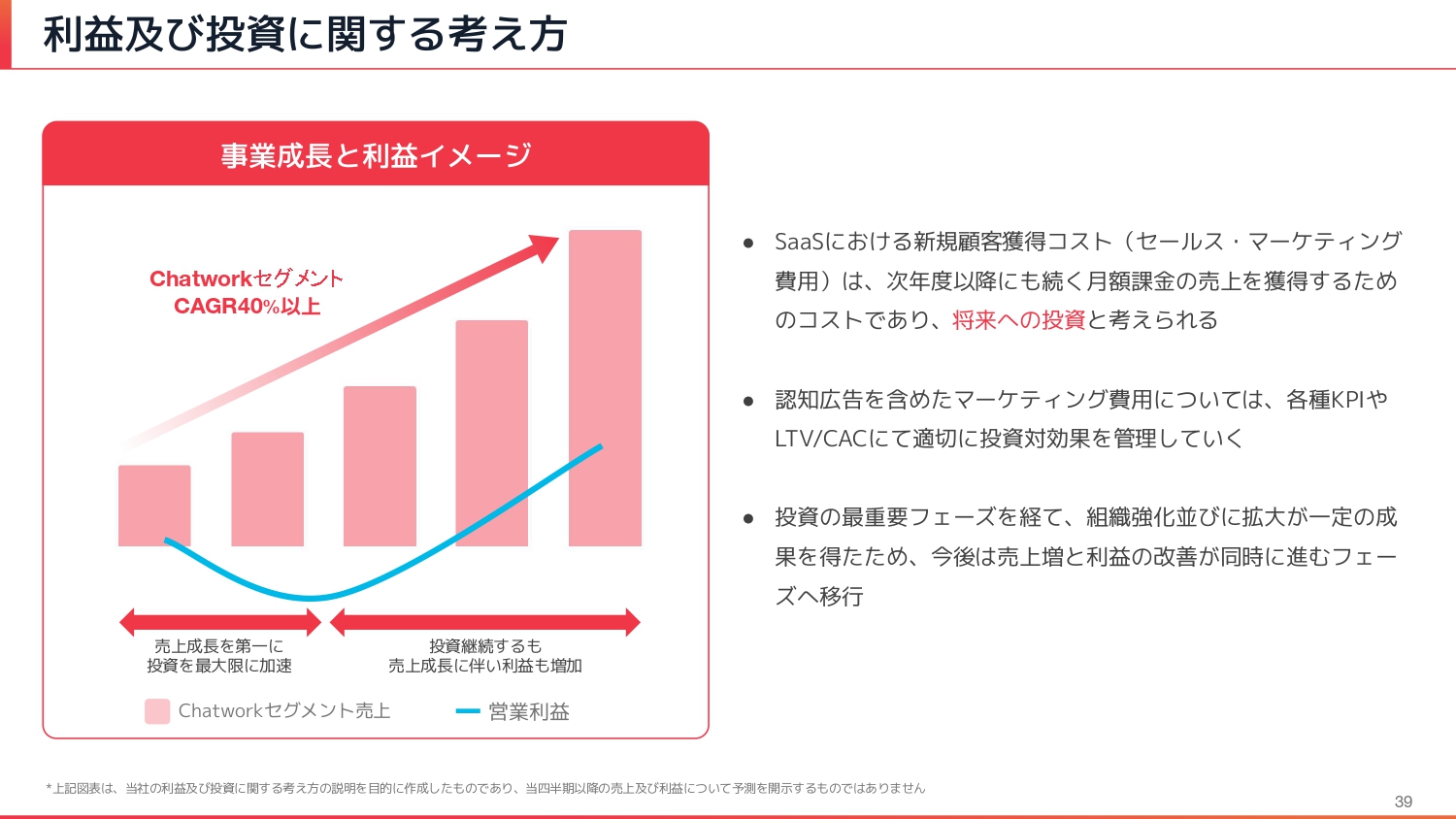

利益及び投資に関する考え方

利益及び投資に関する考え方についてです。毎回ご説明しているところですが、ChatworkセグメントのCAGR40パーセント以上というトップラインの高い成長があり、その中でも中期経営計画の前半2年は売上成長を第一に、投資を最大限に加速させてきました。アクセルをしっかり踏み、人員をたくさん採用して、広告宣伝費も踏んできたと考えています。

営業利益の赤字拡大については底を打っていくということで、投資が一段落し、売上成長に伴って利益が増加し、黒字化の出口が見えてきたところが現段階かと思っています。

引き続き、売上成長と利益成長を目指していきたいと思っていますので、どうぞご認識いただければと思っています。

質疑応答:営業利益の黒字化のめどについて

司会者:「今回も利益のガイダンスがありませんでしたが、黒字化のめどについて教えてください。第1四半期からEBITDAが黒字になっているということですが、今年度に黒字化するという理解でよいのでしょうか?」というご質問です。

山本:業績予想のところでお伝えしたとおり、黒字化を目指せるフェーズに入ってきたと思っています。蓋然性を高く出せるタイミングで開示したいと考え、鋭意取り組んでいますので、遠くないタイミングで開示や営業利益の黒字化をお示しできるかと思っています。時期に関しては今明言できないため、ご理解いただければと思います。

質疑応答:価格改定の影響と価格の優位性について

司会者:「価格改定を実施する意図、想定される解約率の上昇幅、新規登録者数の減少について、あらためてどのように考えているかを教えてください。また、競合他社と比較して、価格優位性がなくなる可能性はないのでしょうか?」というご質問です。

山本:価格の改定幅は大きなところがありますので、業績のインパクトも当然大きく、解約や競争優位性に懸念を持たれるところかと思いますのでご説明します。

価格改定を実施する背景に関しては、先ほどお伝えしたとおり、原価の高騰や市場環境などさまざまな要因で改定せざるを得ない状況です。

競合については何社かありますが、競合の価格と比較していただくと、「Chatwork」はまだまだ安い水準かと思っています。さまざまな競合がいますので、高い・安いはありますが、「Chatwork」がすごく高いかと言いますと、そうではない状況です。

7月3日に実施ですので、現段階で解約がすごく増えているわけではありません。当然、先行して解約するユーザーもいらっしゃると思いますが、現在の解約状況やお客さまからの問い合わせなどを見ますと、想定よりはご理解いただきやすい状況になっていると思っています。

このあたりは数字が出てきましたらご説明させていただきたいと思っていますが、今のところは非常にスムーズに進みそうだと感じています。

質疑応答:価格改定の計画への織り込みについて

司会者:「今回の価格改定による影響は、2024年度を最終年度とする中期経営計画に含まれているのでしょうか?」というご質問です。

山本:中期経営計画のCAGR40パーセント、売上高100億円という目標に、価格改定が織り込まれているかというご質問かと思います。中期経営計画を立てた時に、どれくらいのタイミングで価格改定を実施するかなどの具体的なところを考慮したかと言いますと、市場関係もありますので、ここまで円安が進むことはもちろん想定していませんでした。

ただし、「ユーザー数やARPUの伸びも継続的に実現できている」とお伝えしたとおり、全体のユーザー数や有料のユーザー数、ARPUも中長期的にしっかり上げていくことを考えています。当然、ARPUもプロダクト価値を上げていくことによって、意思を持って上げていくことが可能だと思っています。

そのため、戦略上、価格改定を織り込んだ上で計画していると思っていただければと思います。今回の価格改定によって、CAGR40パーセント、売上高100億円という非常に高い成長率の実現に向けて、蓋然性が高まり、想定していたものが1つ実現できたとご認識いただければよいかと思っています。

質疑応答:中期経営計画の売上成長の達成について

司会者:「売上成長は前年同期比40パーセントを割っていますが、中期経営計画の達成に向けてはどのように考えていますか?」というご質問です。

山本:おっしゃるとおり、Chatworkセグメントの売上高は前年同期比38.3パーセントでした。非常に高い成長率ではあると思いますが、我々の目線はさらに高い40パーセントですので、そこには届いていません。

我々ももちろんがんばらなければいけないところはありますが、やはり大きなポイントとして、価格改定によって今年度だけではなく、来年度以降も大きく世界観が変わってくるかと思っています。

また、ミナジン社のグループインによるシナジーで、しっかり成長させていくBPaaS戦略が本格化してきますので、ここから先の成長率をしっかり上げていくことも十分にできる準備は整っています。当然、CAGR40パーセントを超えていくことを目指していきますので、そちらにも注目していただければと思っています。

山本氏よりご挨拶

あらためまして、本日は大変お忙しい中、当社の決算説明会にご参加いただきありがとうございました。決算説明でもお話ししたとおり、本決算ではEBITDAが黒字転換しました。

売上成長は今までも実現してきましたが、「利益をしっかり出してほしい」という声をたくさんいただいています。利益の改善が進んでいくことは今までもお伝えしてきましたが、実際の数字として見せることができた四半期だったと思っています。

今後はEBITDAだけではなく、営業利益もしっかり出しつつ、売上成長しながら売上総利益率も改善していくといったサイクルをしっかり作っていけるように邁進していきたいと思います。引き続き、ご支援、ご指導のほどよろしくお願いいたします。本日はご参加いただき、誠にありがとうございました。

新着ログ

「情報・通信業」のログ