マクニカHD、産機・車載向け半導体とセキュリティが大幅増 売上高は初の1兆円突破、中計目標を上方修正

目次

佐野繁行氏:本日はお忙しい中、当社の決算説明会にご参加いただきまして、誠にありがとうございます。今回も会場とオンラインのハイブリッドにて実施していきます。それでは、さっそく始めます。

本日の目次です。第1部は私から、2023年3月期実績、2024年3月期業績予想、株主還元についてご説明します。第2部では、現在進行している中期経営計画に関して、代表取締役社長の原からお話しします。

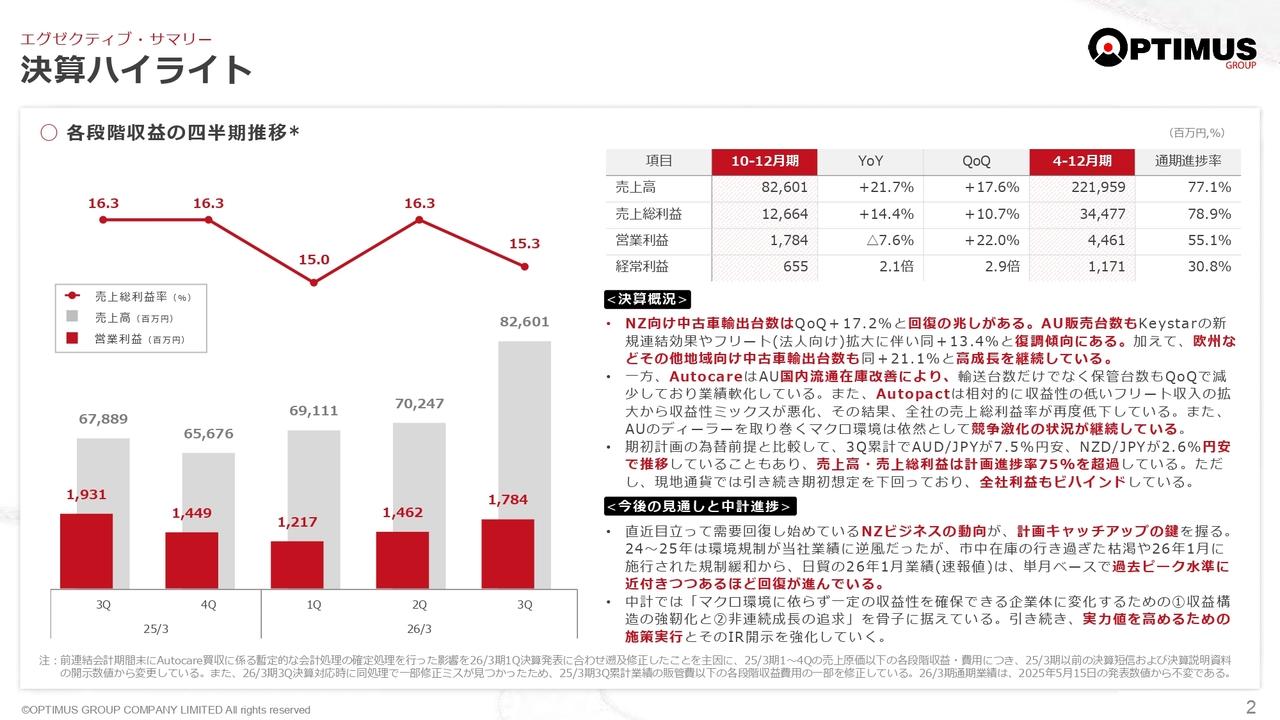

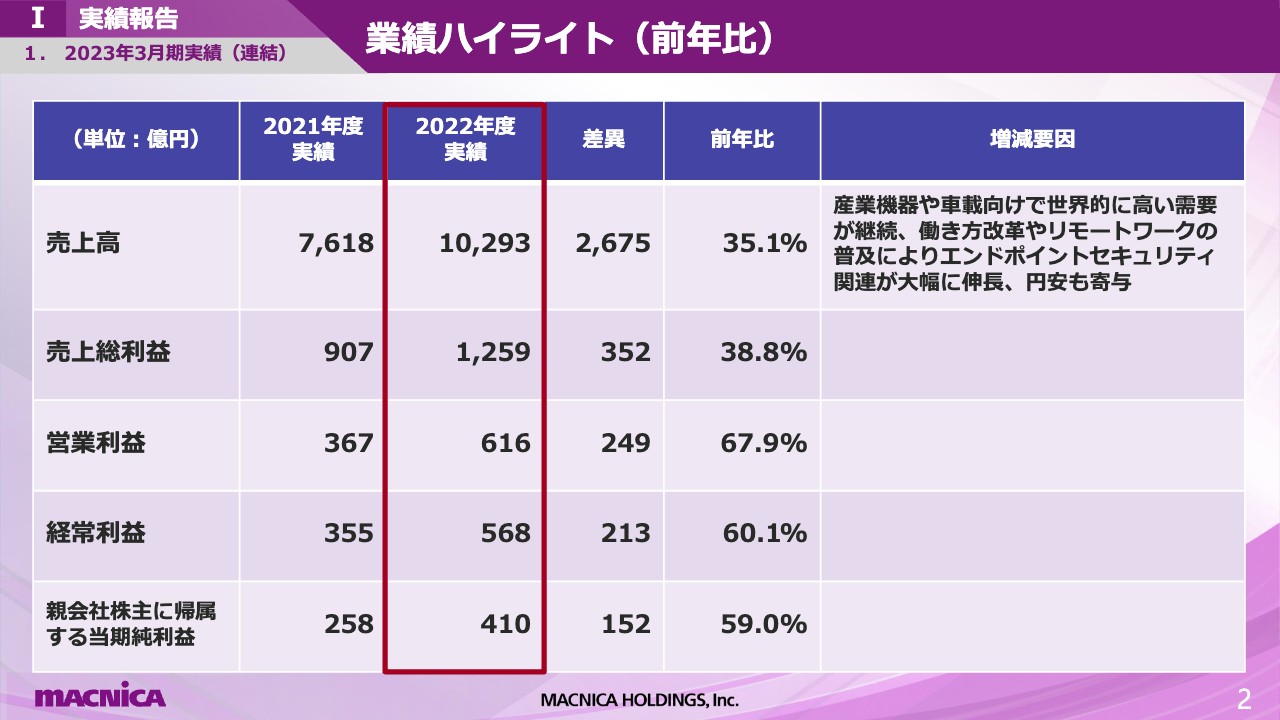

業績ハイライト(前年比)

はじめに、2023年3月期実績です。詳細は決算短信及び決算説明資料データ編をご参照ください。

2023年3月期は産業機器や車載向けで世界的に高い需要が継続し、働き方改革やリモートワークの普及によりエンドポイントセキュリティ関連が大幅に伸長しました。また、会計年度を通じて為替が円安傾向だったこともあり、売上高は前年比35.1パーセント増の1兆293億円となりました。

売上総利益は前年比38.8パーセント増の1,259億円、営業利益は前年比67.9パーセント増の616億円となっています。経常利益は前年比60.1パーセント増の568億円、親会社株主に帰属する当期純利益は前年比59パーセント増の410億円となりました。

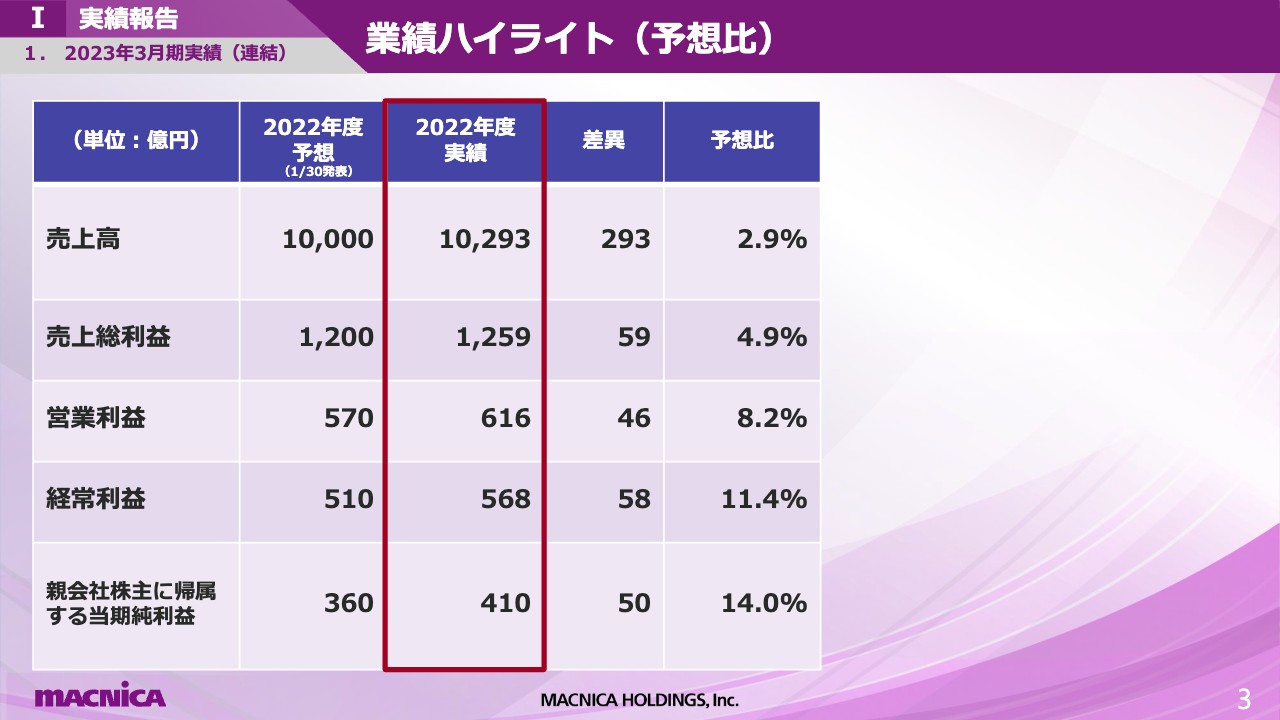

業績ハイライト(予想比)

2023年1月30日に開示した修正予想に対しては、売上高が2.9パーセント増、売上総利益は4.9パーセント増、営業利益は8.2パーセント増、経常利益は11.4パーセント増、親会社株主に帰属する当期純利益は14パーセント増となり、いずれも修正予想を上回っています。

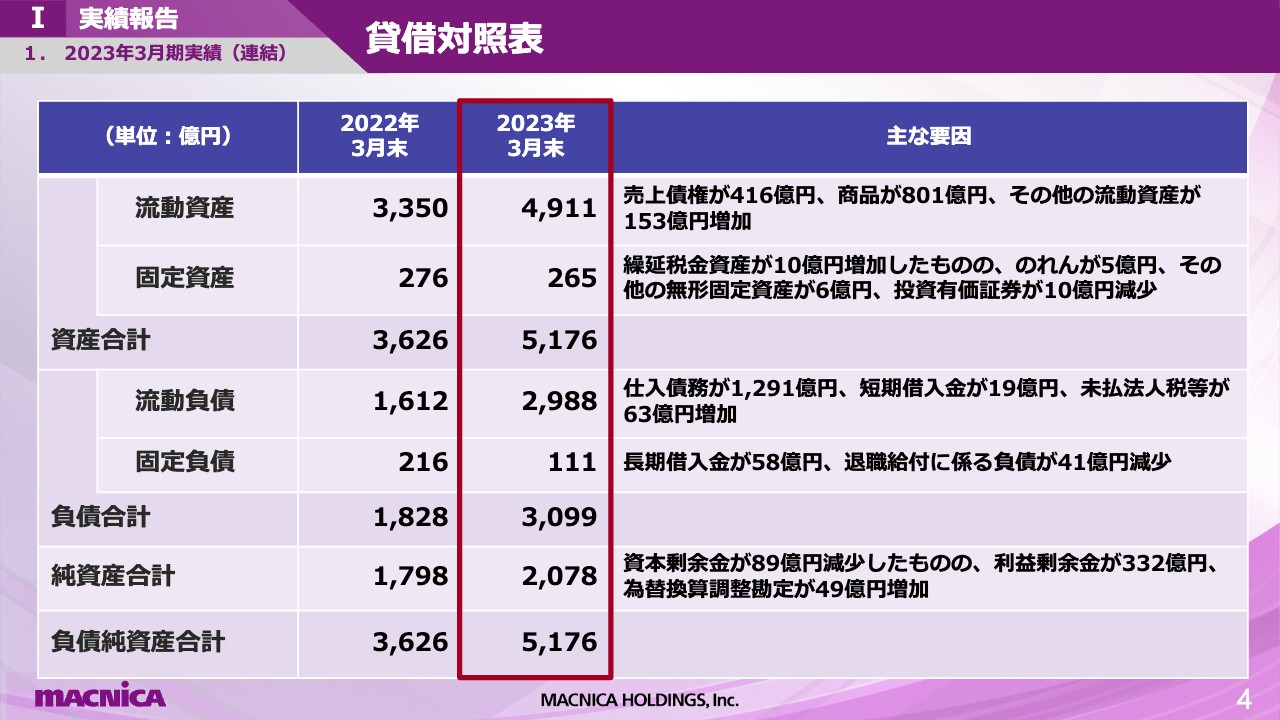

貸借対照表

貸借対照表です。2023年3月末における流動資産は、2022年3月末に比べ、売上債権が416億円増、商品が801億円増、その他の流動資産が153億円増となり、計1,561億円増の4,911億円となりました。

固定資産は、繰延税金資産が10億円増加したものの、のれんが5億円減、その他の無形固定資産が6億円減、投資有価証券が10億円減となったことにより、265億円となりました。以上の結果、資産合計は2022年3月末に比べ1,550億円増の5,176億円となりました。

流動負債は、仕入債務が1,291億円増、短期借入金が19億円増、未払法人税等が63億円増となり、計1,375億円増の2,988億円となりました。固定負債は長期借入金が58億円減、退職給付に係る負債が41億円減少し、111億円となりました。以上の結果、負債合計は2022年3月末に比べ1,271億円増の3,099億円となりました。

純資産は、資本剰余金が89億円減少したものの、利益剰余金が332億円増、為替換算調整勘定が49億円増となったため、2022年3月末に比べ280億円増の2,078億円となっています。

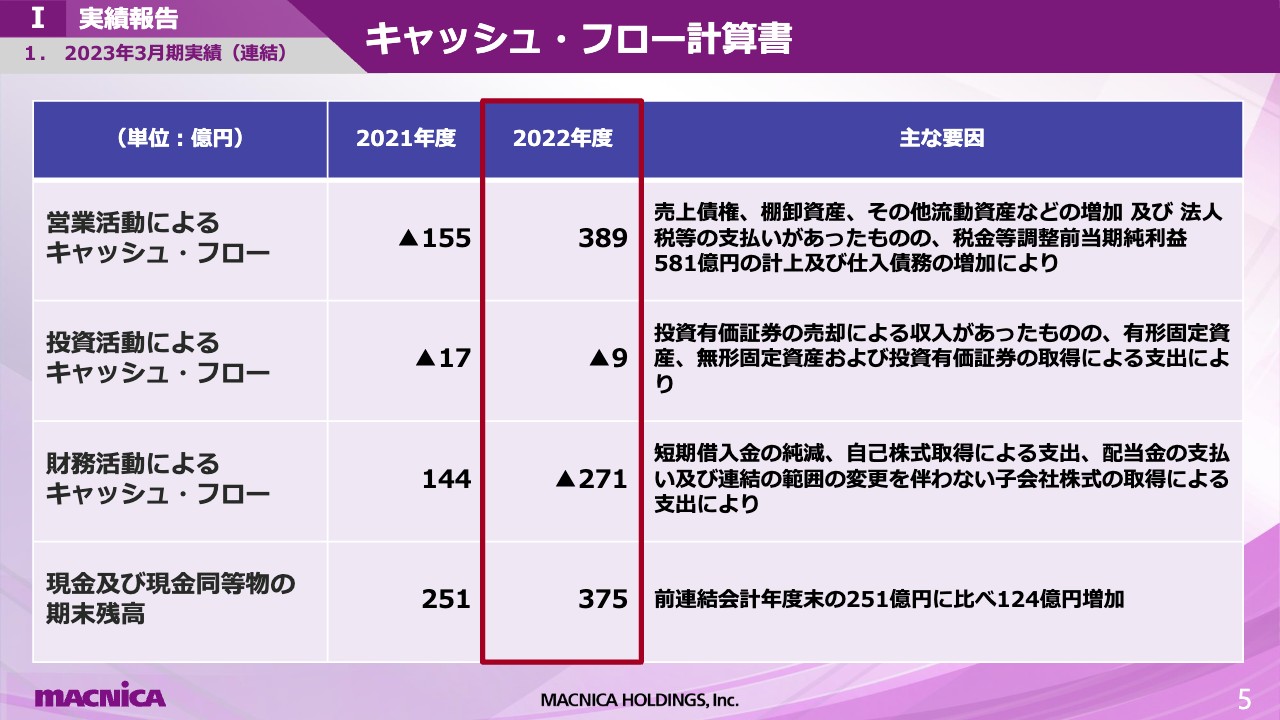

キャッシュ・フロー計算書

キャッシュ・フロー計算書です。2023年3月末における営業活動によるキャッシュ・フローは、売上債権、棚卸資産、その他流動資産などの増加及び法人税等の支払いがあったものの、税金等調整前当期純利益581億円の計上及び仕入債務の増加などがありました。その結果、前年比で389億円のプラスとなりました。

投資活動によるキャッシュ・フローは、投資有価証券の売却による収入があったものの、有形固定資産、無形固定資産及び投資有価証券の取得による支出により、前年比で9億円のマイナスとなりました。

財務活動によるキャッシュ・フローは、短期借入金の純減、自己株式取得による支出、配当金の支払い及び連結の範囲の変更を伴わない子会社株式の取得による支出により、前年比で271億円のマイナスとなりました。

以上の結果、現金及び現金同等物の期末残高は、前連結会計年度末の251億円に比べ124億円増加し、375億円となりました。

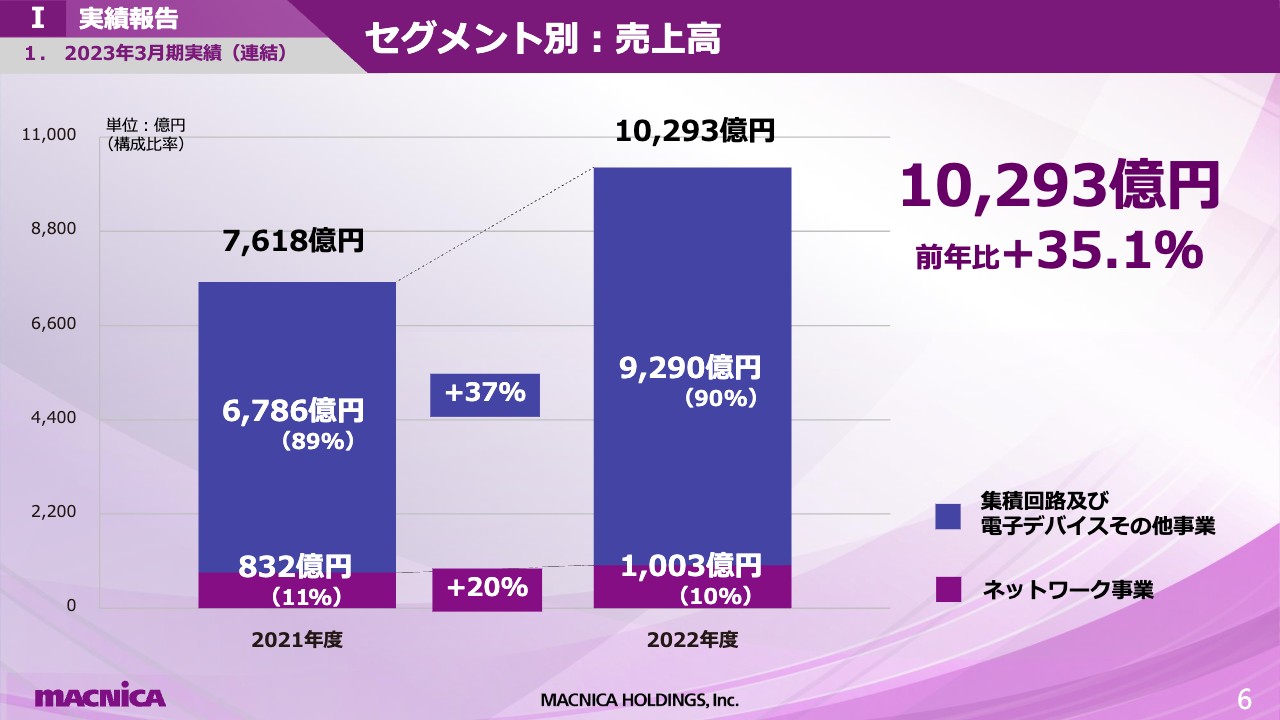

セグメント別:売上高

スライドのグラフはセグメント別の連結売上高を示しています。集積回路及び電子デバイスその他事業は前年比37パーセント増の9,290億円、ネットワーク事業は初の1,000億円超えとなる前年比20パーセント増の1,003億円となりました。

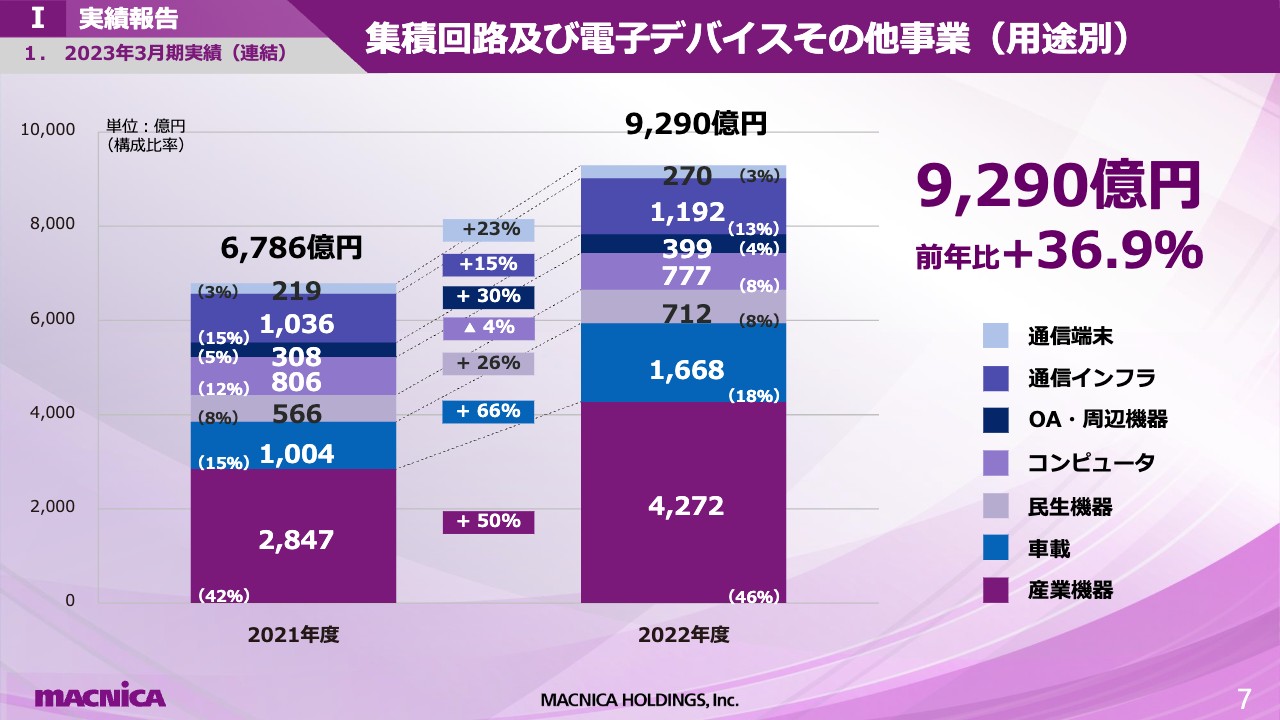

集積回路及び電子デバイスその他事業(用途別)

集積回路及び電子デバイスその他事業の用途別売上高の前年比と構成比です。通信端末は前年比23パーセント増の270億円となりました。構成比はスライドのグラフの括弧内をご参照ください。

通信インフラは、中国のデータセンター向けにおいてメモリーで一部減速が見られたものの、国内通信キャリア向けが堅調に推移し、前年比15パーセント増の1,192億円となっています。

OA・周辺機器は前年比30パーセント増の399億円、コンピュータは中国のサーバー向けメモリー需要が落ち込んだ影響を受け、前年比4パーセント減の777億円、民生機器は前年比26パーセント増の712億円となりました。

車載は世界的な脱炭素化の流れによるEV化や、より高度な自動化・電動化が進み、半導体搭載量も増加していることから好調に推移し、前年比66パーセント増の1,668億円となっています。

産業機器は、製造業DXによる生産の自動化・高度化に向けたFA機器、工業用ロボットや計測機器、半導体需要の高まりに応じた各種半導体製造装置への設備投資もあったことから大幅に拡大し、前年比50パーセント増の4,272億円となりました。

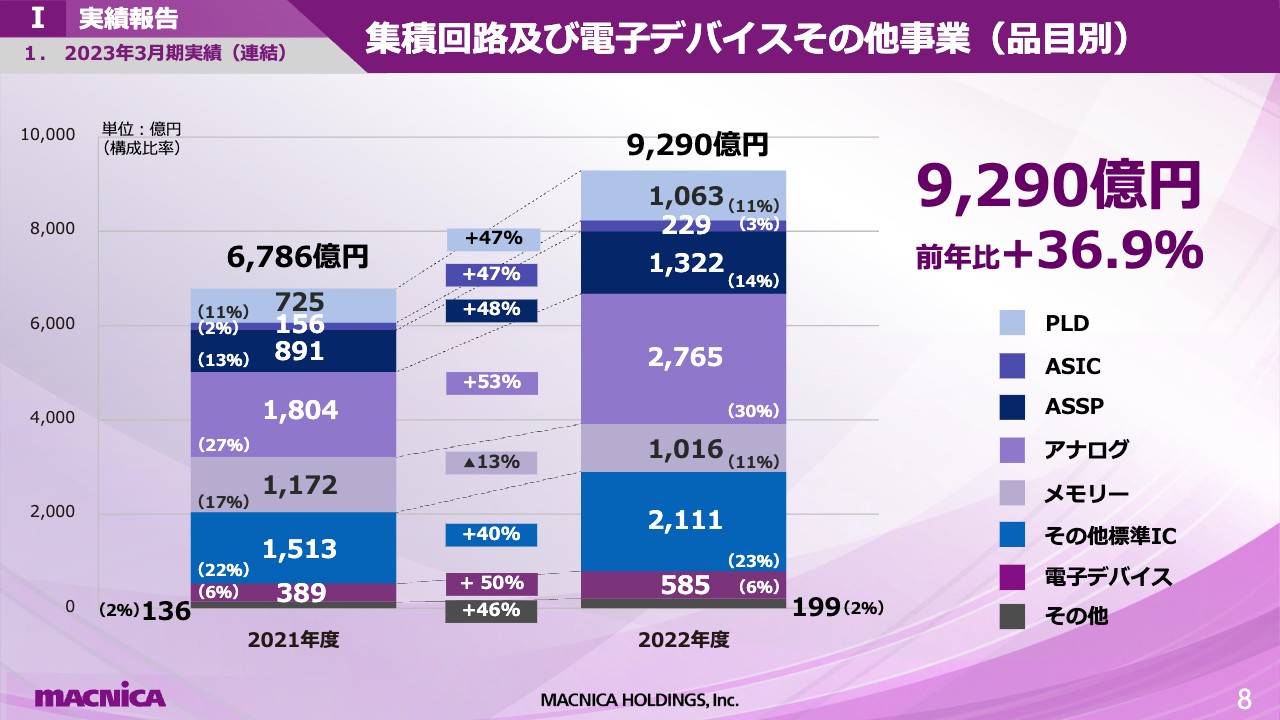

集積回路及び電子デバイスその他事業(品目別)

集積回路及び電子デバイスその他事業の品目別売上高の前年比と構成比です。PLDは産業機器向けなどが好調に推移し、前年比47パーセント増の1,063億円、ASICは前年比47パーセント増の229億円、ASSPは車載向けなどの需要が増加し、前年比48パーセント増の1,322億円となりました。

アナログは産業機器向けや車載向けなどが好調に推移し、前年比53パーセント増の2,765億円、メモリーは中国のデータセンター向け及びサーバーの需要が落ち込んだ影響を受け、前年比13パーセント減の1,016億円となっています。その他標準ICは車載や産業機器向け、市場向けが好調に推移し、前年比40パーセント増の2,111億円となりました。

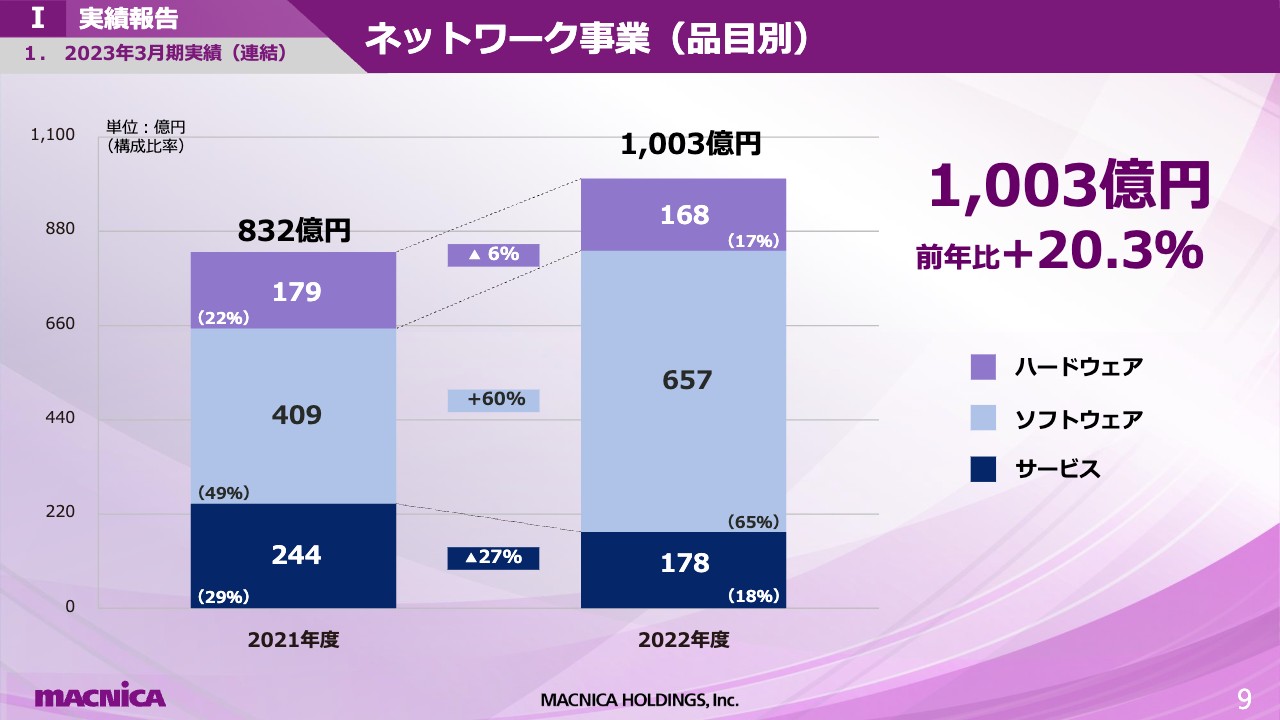

ネットワーク事業(品目別)

ネットワーク事業の品目別売上高の前年比と構成比です。ハードウェアはゲートウェイセキュリティ関連商品が増加しましたが、一部の商品がクラウド化によりハードからソフトに変更となったこともあり、前年比6パーセント減の168億円となっています。

ソフトウェアはエンドポイントセキュリティ関連商品の販売の増加が継続しており、前年比60パーセント増の657億円となりました。

サービスは、一部製品のメーカーによるサポート終了に伴う保守契約の更新率の低下があったことと、一部仕入先がサービスからソフトへ品目をくくり直したことを受け、当社においてもサービスからソフトへの変更が発生しました。その影響を受け、前年比27パーセント減の178億円となりました。

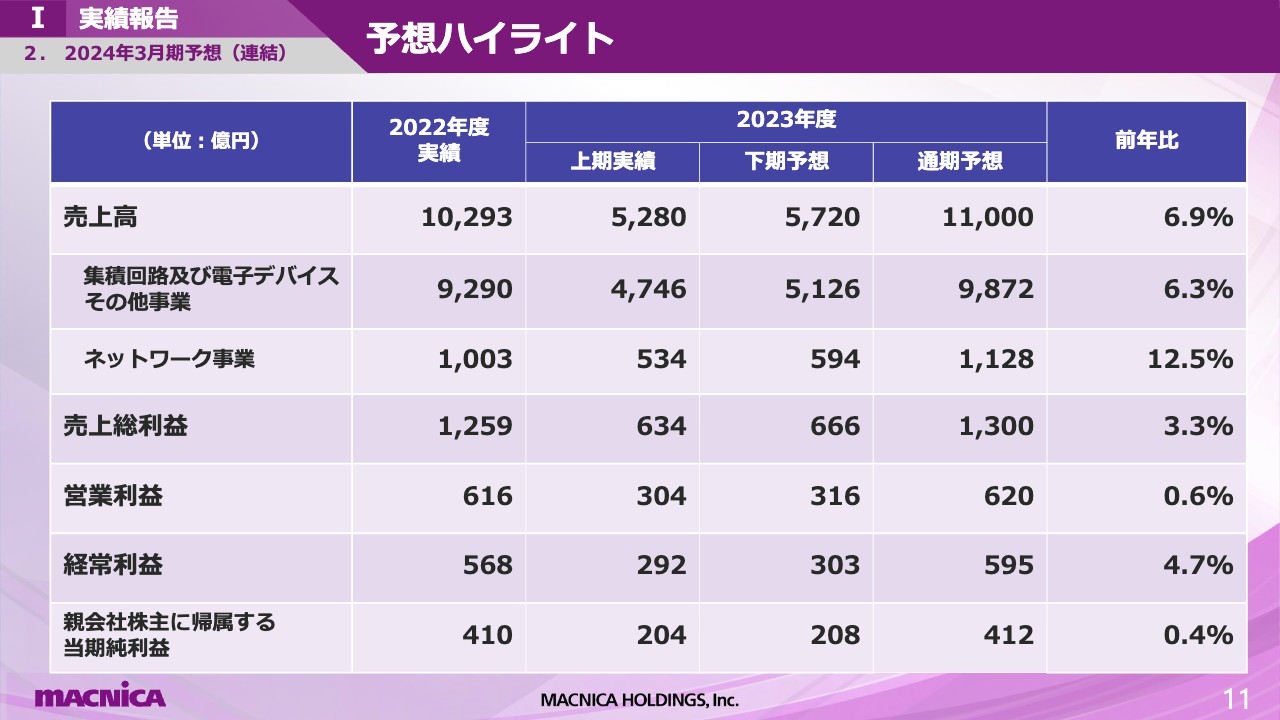

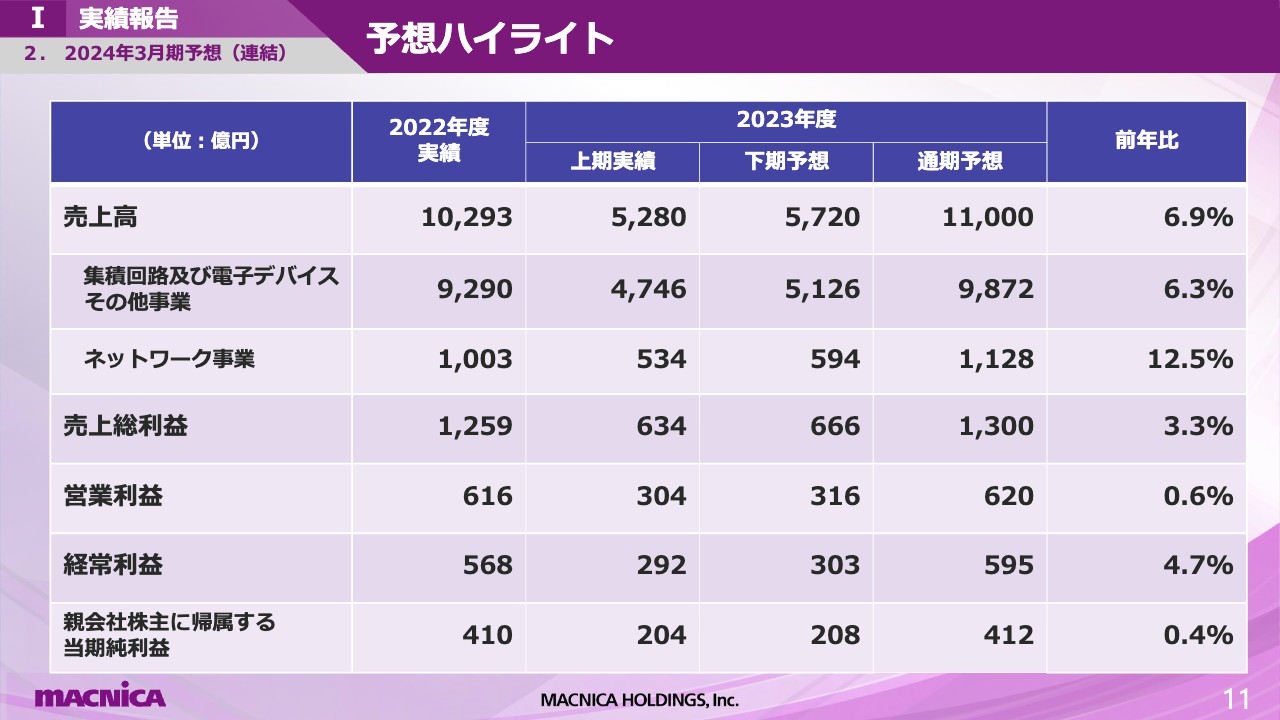

予想ハイライト

2024年3月期の予想です。2024年3月期の通期予想については、メモリー等の最先端半導体需要の減速感や米中貿易摩擦による影響、為替変動など、不透明な状況です。しかしながら、産業機器や車載市場は中長期的には堅調に推移する見込みです。

また、今後もサイバーセキュリティへの設備投資が見込まれています。営業活動費用は、新型コロナウイルス感染拡大防止による制限が解除されたことにより、増加を見込んでいます。

これらの事業環境と当社の収益状況を踏まえ、売上高は前年比6.9パーセント増の1兆1,000億円、売上総利益は前年比3.3パーセント増の1,300億円、営業利益は前年比0.6パーセント増の620億円、経常利益は前年比4.7パーセント増の595億円となる見込みです。また、親会社株主に帰属する当期純利益は前年比0.4パーセント増の412億円を見込んでいます。

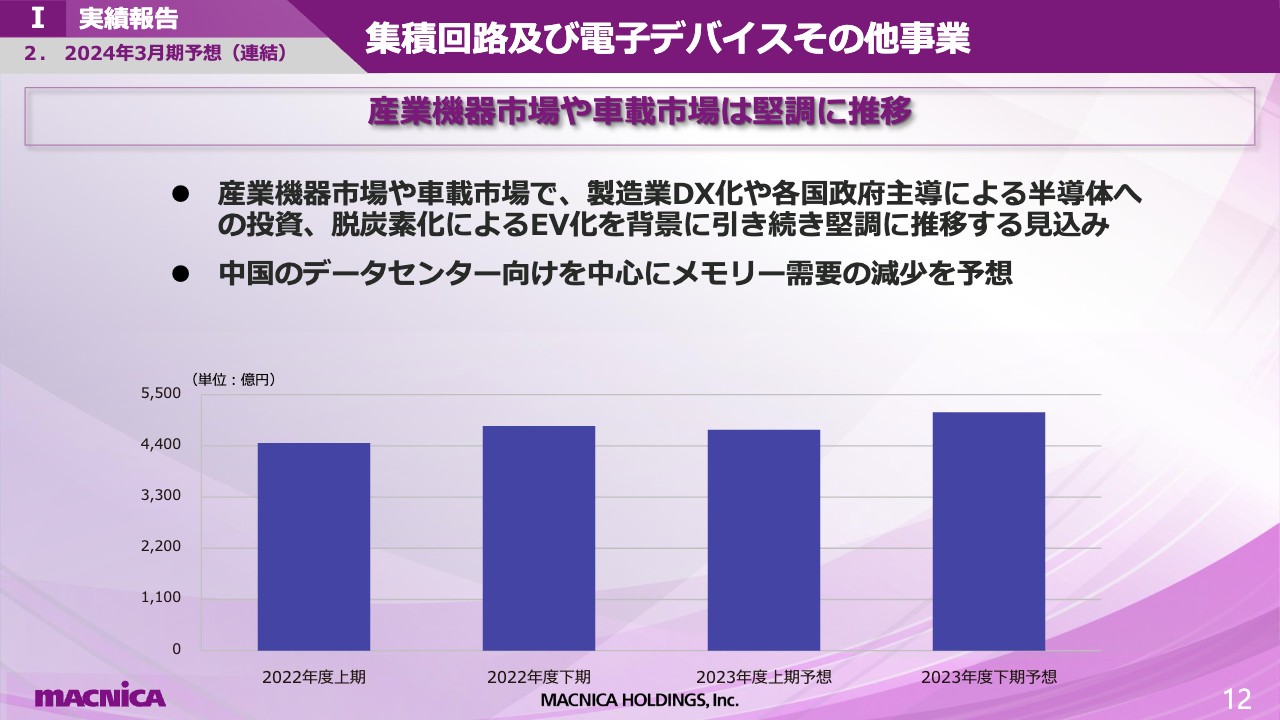

集積回路及び電子デバイスその他事業

集積回路及び電子デバイスその他事業の予想です。スライドのグラフは半年ごとの推移を示しています。

大手調査会社の発表では、今年の半導体市場全体の成長率は低い見込みであり、為替レートも昨年と比べ円高に推移している状況です。しかし、当社が注力する産業機器市場や車載市場などは、製造業のDX化や各国政府主導による半導体投資、脱炭素化によるEV化などを背景に、引き続き堅調に推移する見通しとなっています。

一方、昨年度から続いている中国のIT投資の減速も継続すると見ており、メモリー需要の減少を予想しています。通期では、前年比6.3パーセント増の9,872億円を見込んでいます。

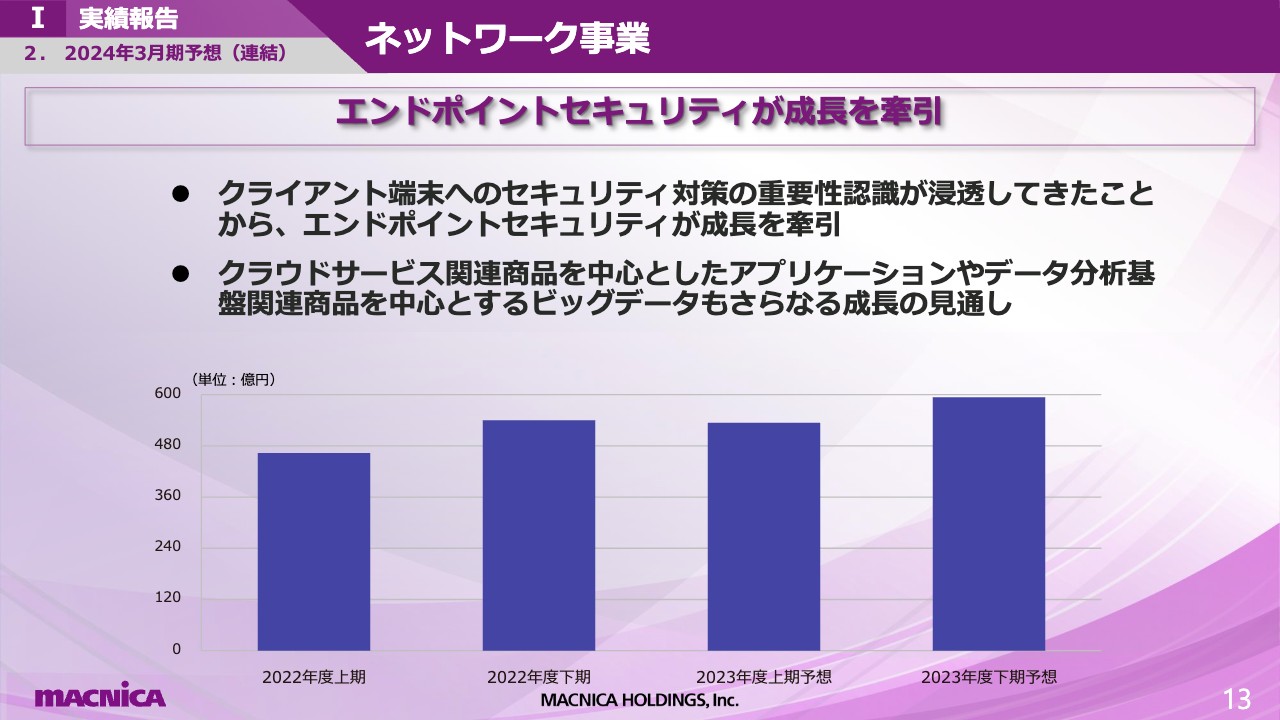

ネットワーク事業

ネットワーク事業の予想です。スライドのグラフは半年ごとの推移を示しています。クライアント端末へのセキュリティ対策の重要性認識が浸透してきたことから、引き続きエンドポイントセキュリティ関連商品が成長を牽引すると予想しています。

また、アプリケーションやビッグデータといったセキュリティ以外の領域も成長すると予想しています。その結果、通期で前年比13パーセント増の1,128億円となる見込みです。

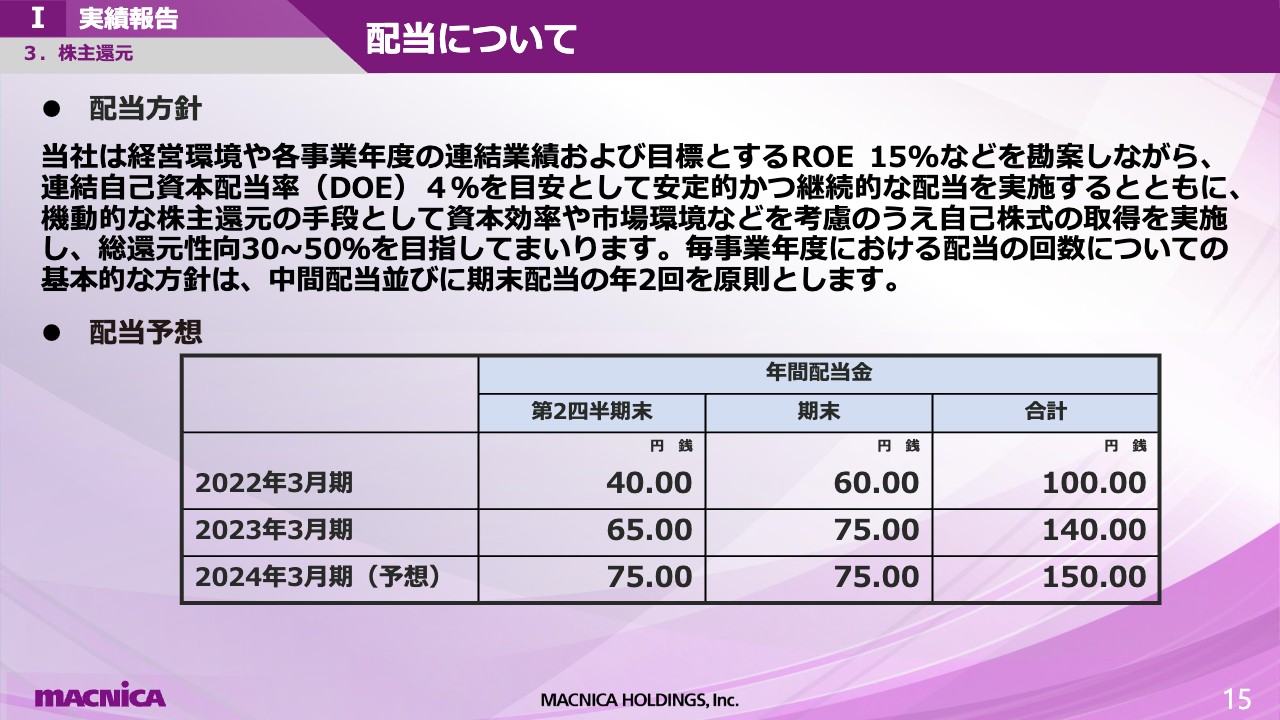

配当について

株主還元についてご説明します。配当の基本方針はスライドに記載のとおりです。

2023年3月期の期末配当は10円増配の75円とし、年間140円を予定しています。2024年3月期の配当金については、業績予想、配当性向などを勘案し、中間・期末ともに75円の年間150円を予定しています。

2024年度経営数値目標の上方修正

原一将氏(以下、原):第2部は私からご説明します。第2部では、昨年5月に発表した2022年度から2024年度の中期経営計画に基づき、全社、半導体事業、ネットワーク事業、サービス・ソリューションモデル、そして経営基盤強化という順番で現在の状況についてお伝えします。

はじめに、中期経営計画の経営数値目標についてです。2022年度の実績は、先ほど佐野からお伝えしたとおり、2024年度の経営数値目標を2年前倒しで達成することとなりました。一方で、昨年度は為替変動や旺盛な半導体需要に対する供給難など、急激な環境変化が業績に大きく影響を及ぼしました。

直近の半導体市場の予測は、世界景気の減速感から弱含みの予想となっていますが、当社の強みである、技術提案力、グローバルカバレッジを活かし、成長市場でもある産業機器市場と車載市場にフォーカスすることで、市場よりも高い成長を見込んでいます。また、ネットワーク事業についても、セキュリティ、ビッグデータ、アプリケーションの3つの柱とグローバル展開により、想定どおりの成長を見込んでいます。

このような事業環境を勘案し、2024年度の経営数値目標を連結売上高1兆2,000億円に上方修正します。売上高の成長に加え、新システムを有効に活用し、効率化を進めることで、5.6パーセント以上の連結営業利益率と連結営業利益670億円を目標とします。

なお、連結ROEと運転資本回転率の目標値については、長期経営目標に基づき据え置きとしていますが、市場平均よりも高い目標値を継続していきます。

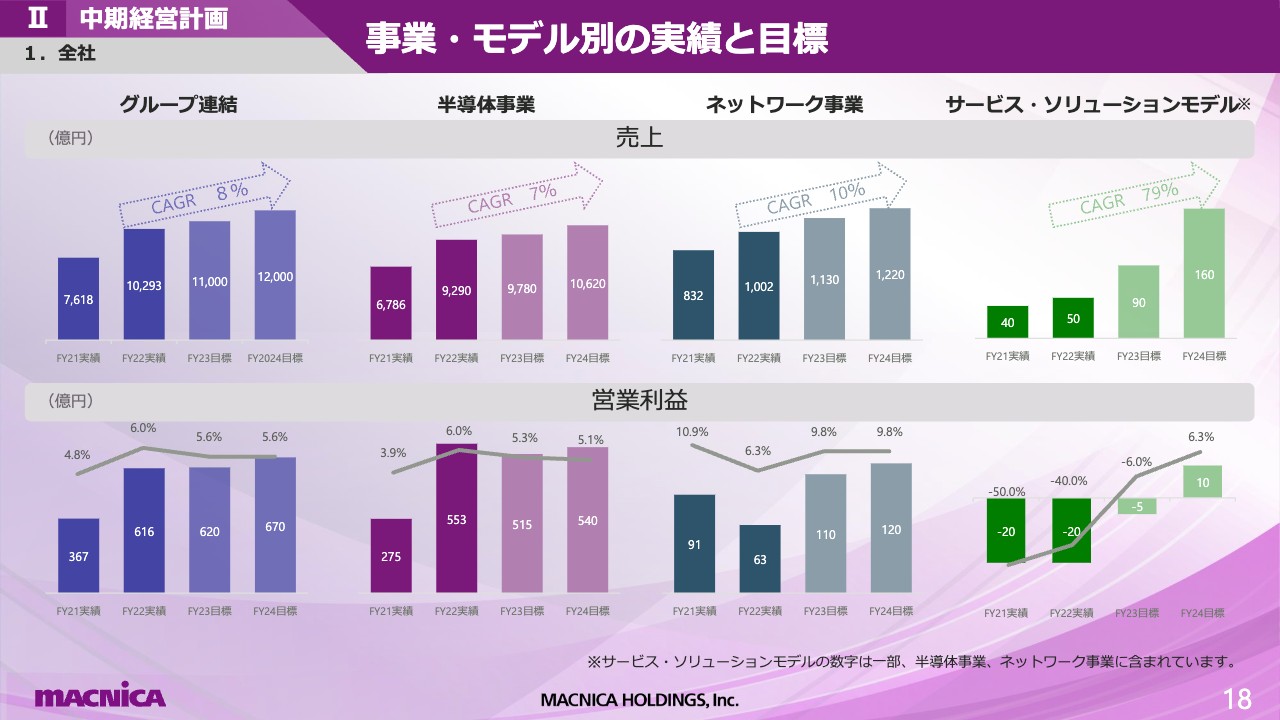

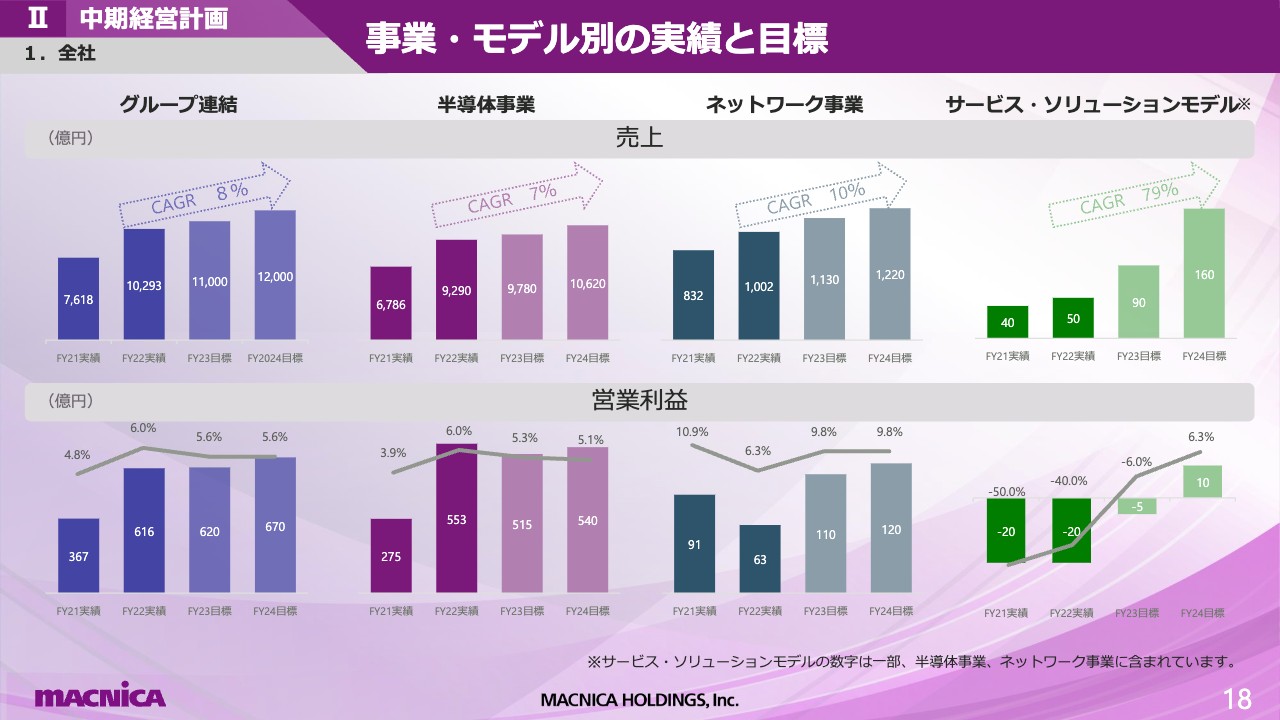

事業・モデル別の実績と目標

中期経営計画の事業・モデル別の内訳です。先ほどお伝えした上方修正に伴い、半導体事業、ネットワーク事業の数値目標も上方修正します。

2022年度から2024年度のCAGRは、グループ連結で8パーセント、半導体事業で7パーセント、ネットワーク事業で10パーセント、サービス・ソリューションモデルで79パーセントの成長をそれぞれ見込んでいます。

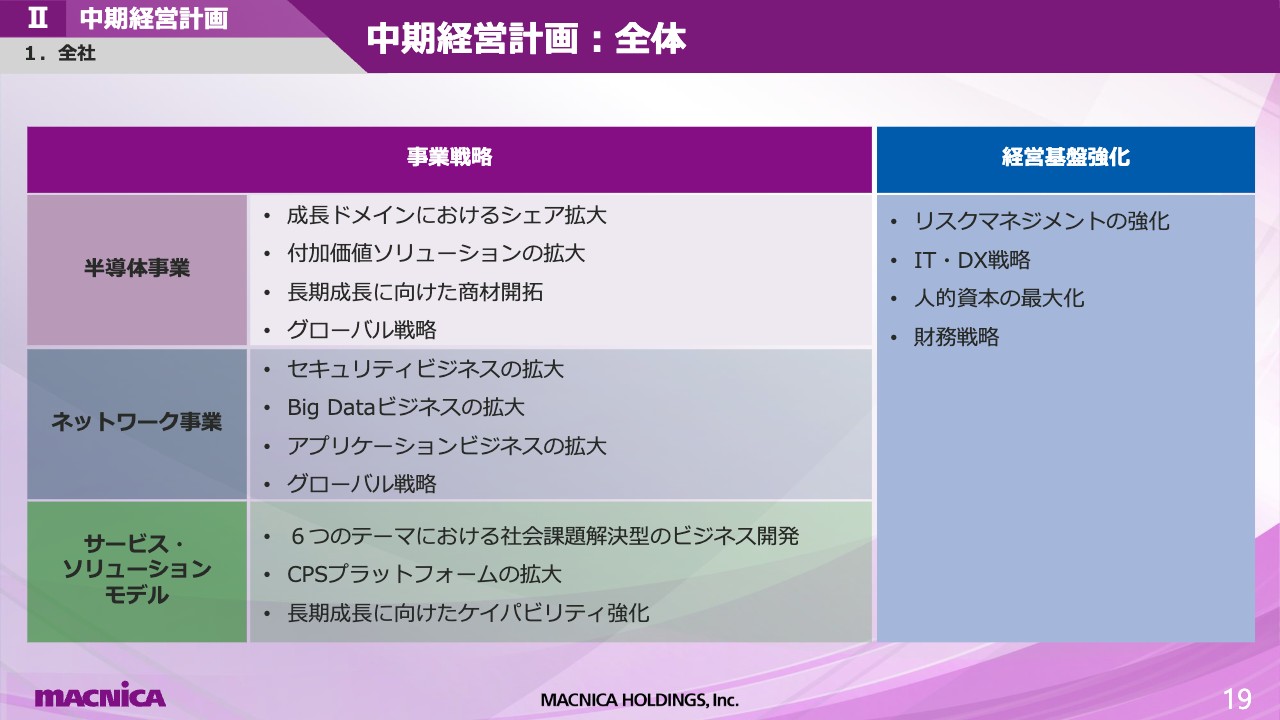

中期経営計画:全体

事業戦略について大きな変更はありません。それぞれの戦略に基づき着実に前に進めていると日々実感しています。

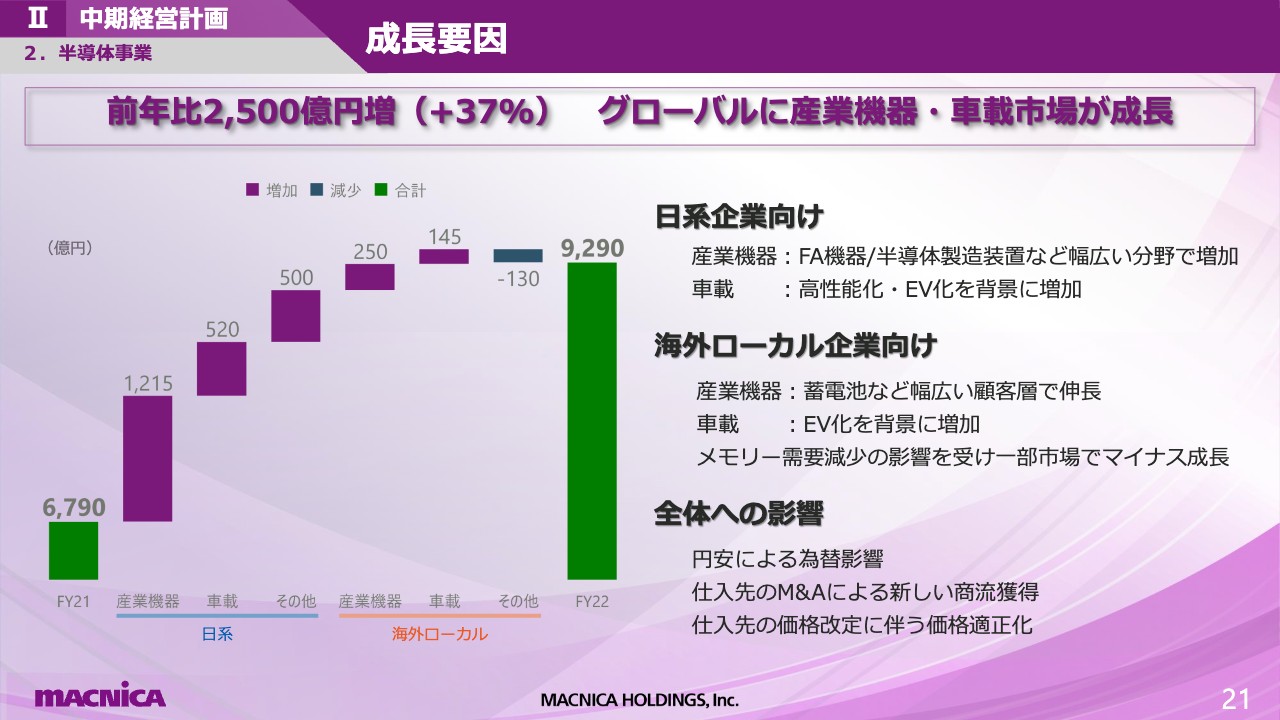

成長要因

半導体事業においては、売上高が前年比37パーセント増、2,500億円増となる9,290億円に拡大しました。中でも産業機器については、製造業のDX化・省人化を背景に、FA機器、ロボット、半導体製造装置、計測機器など、幅広い分野で販売が加速しました。

中国の海外ローカル企業向けには、蓄電池の販売も増加しています。また、車載市場では半導体の供給不足もありましたが、高性能化やEV化を背景に販売が進みました。中国でもEV向けの販売が伸びています。

これらの成長の背景には、当社が得意とする技術提案力を活かしたデマンド・クリエーション活動をグローバルに行うことにあります。これらの活動を、取引先である仕入先やお客さまからご評価いただき、仕入先のM&Aや代理店政策の変更を機に、当社への商流切り替えも進んでいます。また、全体の影響としては、年度を通じて円安に動いたことが売上拡大に大きく寄与しました。

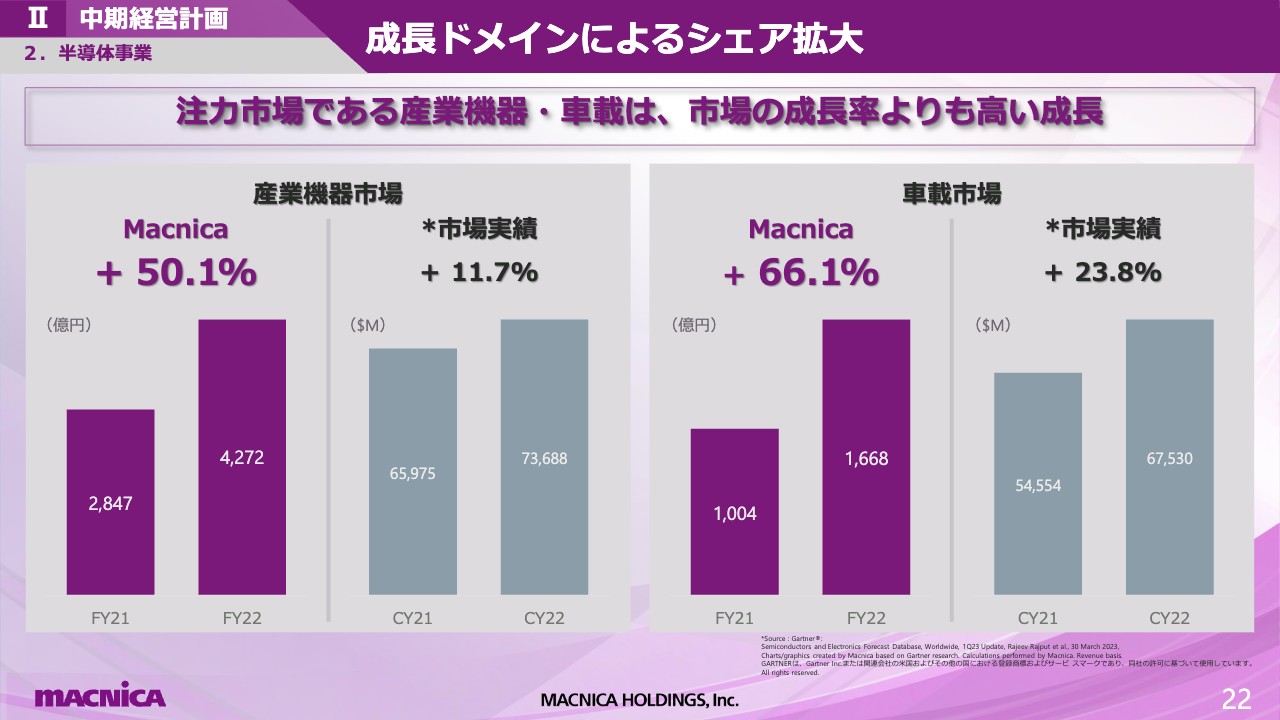

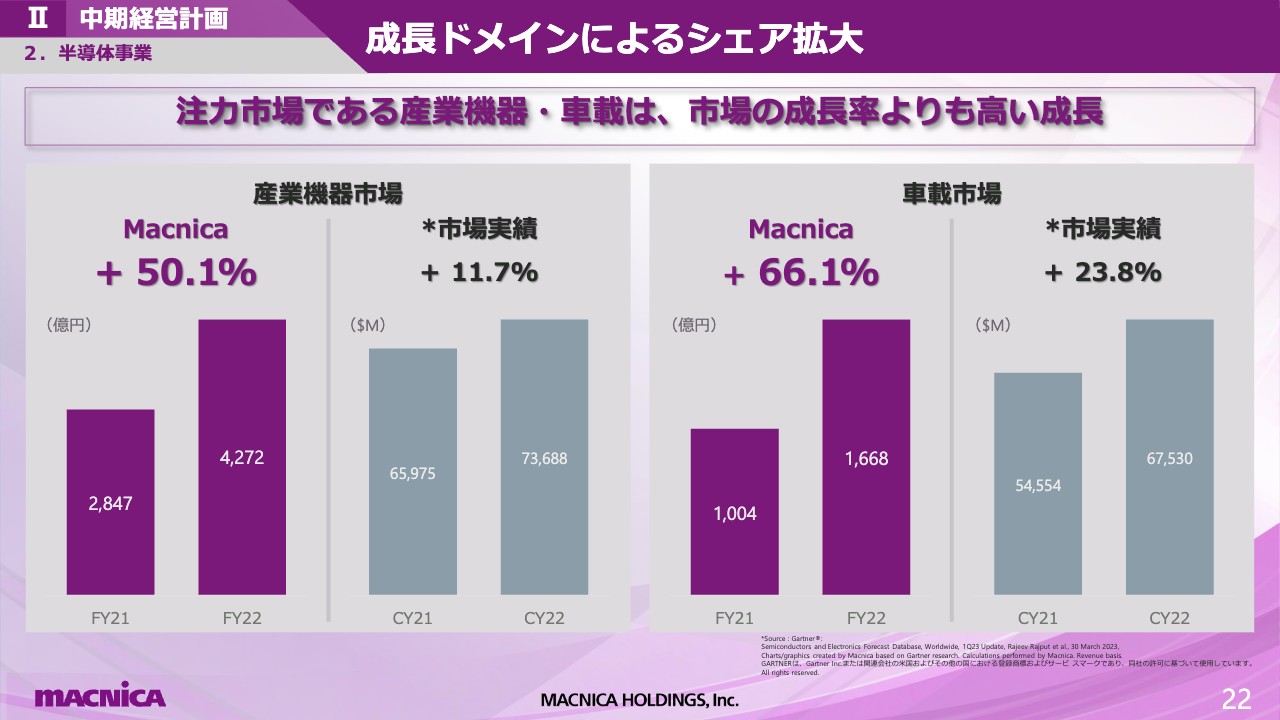

成長ドメインによるシェア拡大

成長ドメインにおける拡大については、産業機器、車載ともに市場成長率を上回る非常に大きな成長となりました。

スライドにあるグレーの棒グラフのとおり、それぞれの市場成長率は、産業機器で12パーセント、車載で24パーセントでした。一方、当社は産業機器市場、車載市場ともに前年比50パーセント以上の成長となり、世界市場の成長率を大幅に超える結果となりました。

産機・車載市場の成長背景

各市場で半導体の採用機会も広がっています。産業機器市場では、用途に応じたロボットの種類が増加しています。工場で働くロボット、モノを運ぶロボット、農業を支援するロボットなどにも普及が始まっています。

デジタル化社会におけるセキュリティの強化や店舗の無人化などに、AIを活用した監視カメラシステムといった新しい社会インフラ系のIoT端末への採用も加速しています。また、高齢化が進む現在では、より高度な医療機器が求められていますし、さらにはエアロスペースといった領域まで採用の幅が広がっています。

車載市場でも安心・安全、そしてレベル4解禁に伴う高度な自動運転を行うためのLiDARやカメラなどの各種センサー、EV向けのモーターやバッテリーの制御など、まったく新しい領域で半導体が必要になってきています。車1台当たりの半導体採用数量が今後さらに増加していく見込みです。

このように少し例を挙げただけでも、数年前には存在していなかったアプリケーションが生まれ、そこに半導体が使用されていることがわかります。今後は本格的にAIの活用が増えることも想定され、さらにイノベーションが加速し、新たなアプリケーションが生まれてくると考えています。そこには、さまざまな特色を持った最先端の半導体が必ず必要であるため、当社の活躍する領域もますます広がっていくと考えています。

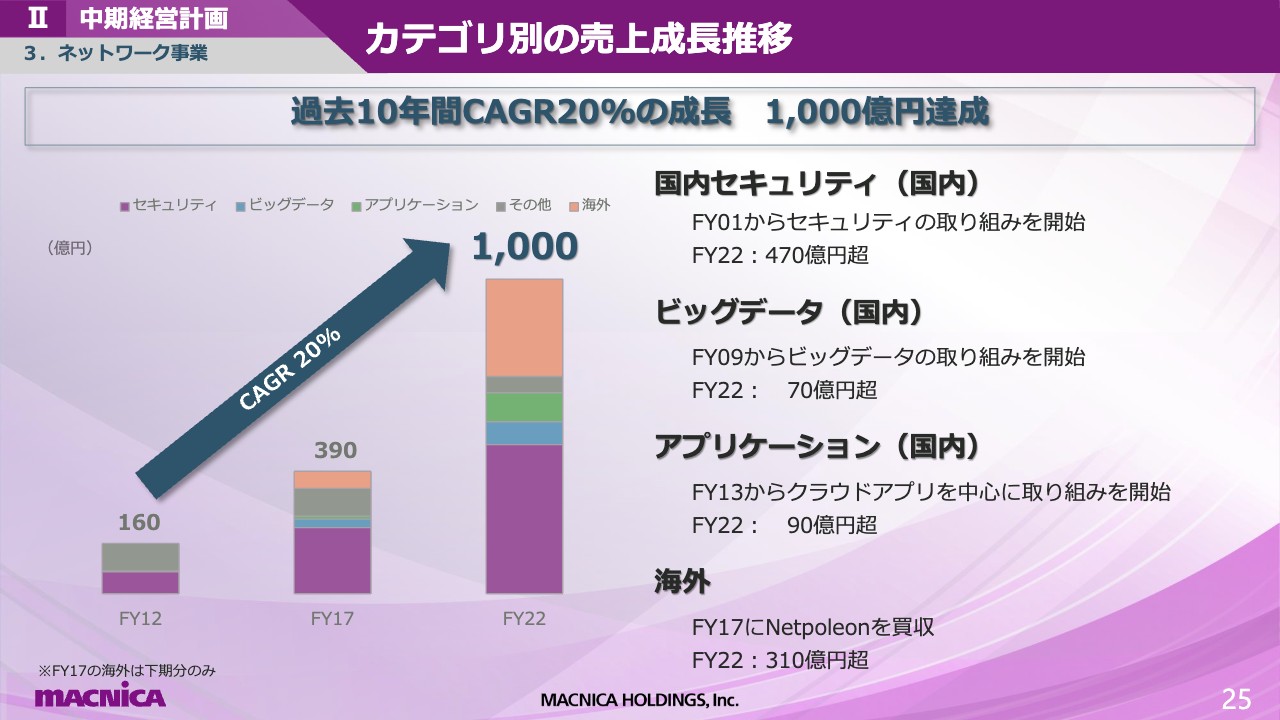

カテゴリ別の売上成長推移

ネットワーク事業についてです。スライドのグラフは過去10年間の売上高について、5年ごとに区切り、セキュリティ、ビッグデータ、アプリケーション、海外の4つのカテゴリ別に示しています。

ネットワーク事業全体では、過去10年間のCAGRは20パーセントを超え、昨年度は売上高1,000億円に到達することができました。

国内セキュリティについては、2001年から取り組みを開始し、過去10年間のCAGRは21パーセントです。昨年度の売上高は475億円となりました。

ビッグデータについては、2009年から取り組みを開始し、ビッグデータ分析基盤関連を中心に売上を伸ばしています。過去10年間のCAGRは40パーセントを超えており、昨年度の売上高は72億円となりました。

アプリケーションについては、クラウドの普及によりネットワーク機器事業の成長が低下していることを受け、2013年にクラウドアプリケーション開発へのシフトを進めました。その結果、昨年度の売上高は92億円となりました。

海外事業では2017年にNetpoleon社を買収し、昨年度の売上高は311億円となりました。

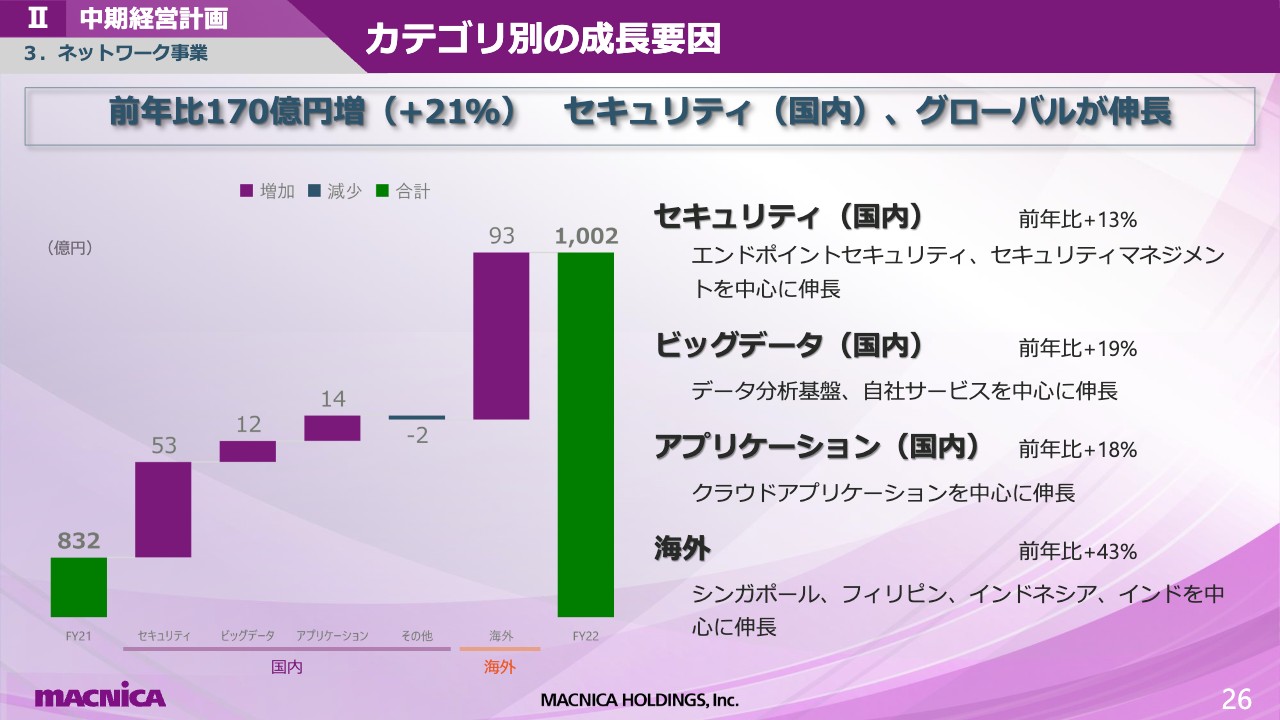

カテゴリ別の成長要因

カテゴリ別の前年比の成長についてです。ネットワーク事業全体の売上高は前年比21パーセント増となる170億円の増加となりました。そのうち国内事業では前年比13パーセント増となる77億円増で、海外事業では前年比43パーセント増となる93億円の増加となっています。

国内各事業の売上高については、セキュリティでは前年比13パーセント増となる53億円増、ビックデータで前年比19パーセント増となる12億円増、アプリケーションは前年比18パーセント増となる14億円増という内訳となっています。

セキュリティ内の成長要因(国内)

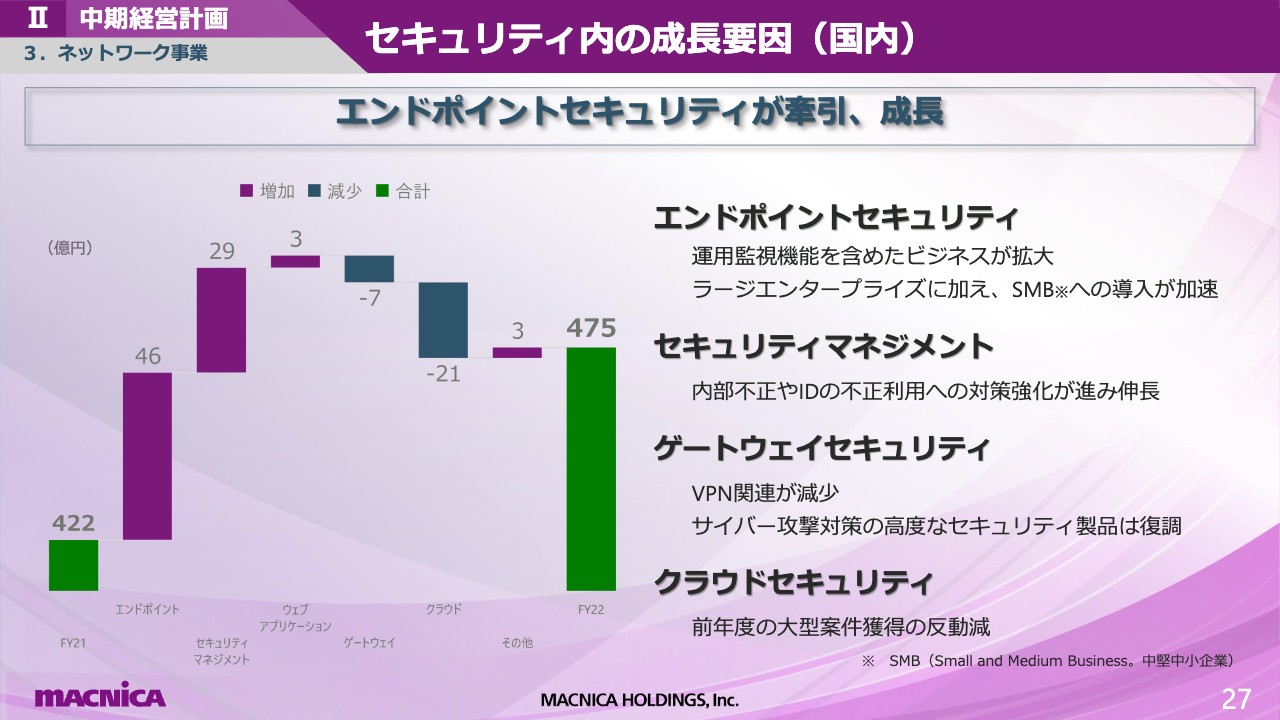

国内セキュリティ事業の成長要因についてご説明します。エンドポイントセキュリティが牽引し、売上高は前年比40パーセント増となる46億円の増加となりました。

リモートワークの普及を背景に、引き続きエンドポイントセキュリティのニーズが高い中、セキュリティ対策製品に運用監視サービスをあわせてご導入いただく機会が増えたこと、さらに従来の大手企業に加えて、中堅中小企業への販売が増えたことが主な要因です。

セキュリティマネジメントでは売上高は前年比52パーセント増となる29億円の増加となりました。注力している内部不正対策とIDの不正利用に関連したソリューション事業が順調に伸びています。

ゲートウェイセキュリティでは、売上高は前年比7億円の減少となりました。これはエンドポイントセキュリティへのシフトが進んだこと、リモートワークの需要が一巡したことによるVPN関連製品の減少などの影響を受けたことが要因です。一方で、サイバー攻撃対策の高度なセキュリティ製品では、復調の兆しが見られます。

クラウドセキュリティの売上高は前年比21億円の減少となりました。前年度は大型案件の影響で前々年度から42億円の増加となっていたため、その反動を受けたことによる減少です。

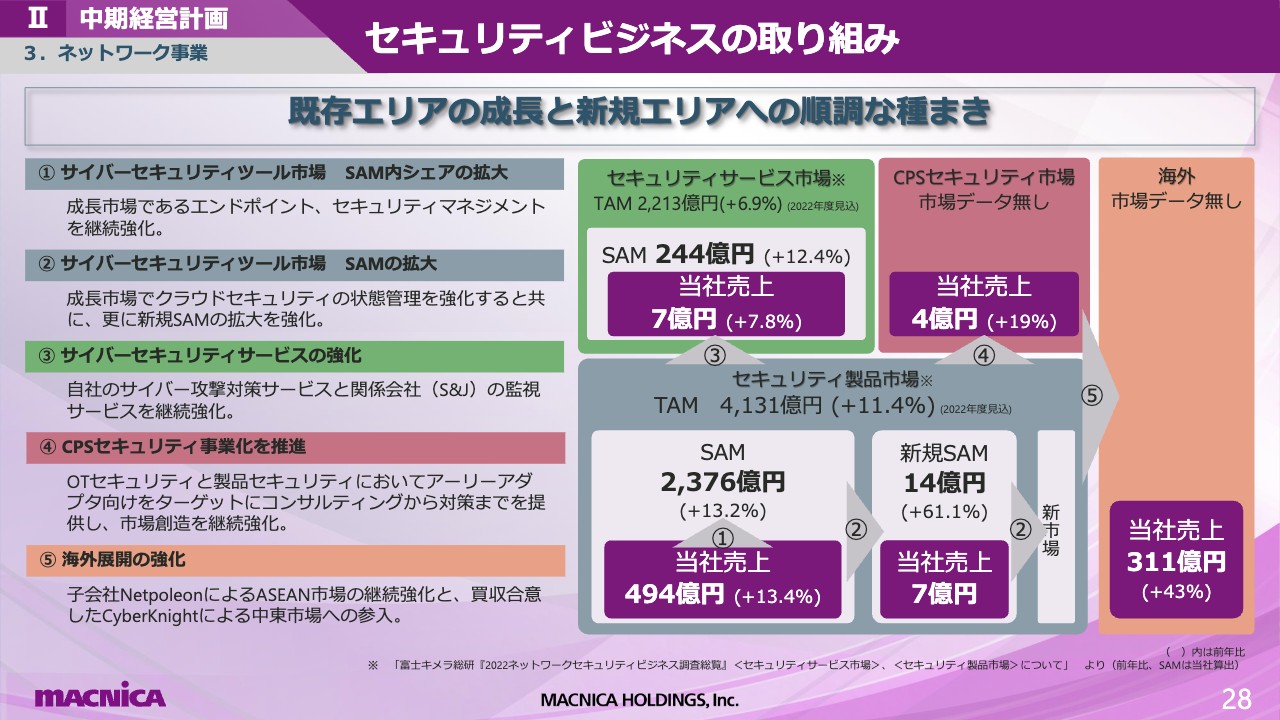

セキュリティビジネスの取り組み

スライドは、セキュリティビジネスの市場について以前ご報告した資料をアップデートしたものです。国内における当社のセキュリティ事業のメイン市場は、セキュリティ製品市場であり、約4,100億円のTAMとなります。

その中で、当社の従来のSAMは①でお示ししているように約2,380億円、当社の売上が約500億円ですので、20パーセントを超えるシェアを持っています。引き続きエンドポイントセキュリティ、セキュリティマネジメントを中心にシェアの拡大を目指していく方針です。

さらに②に記載のとおり、SAMの拡大を目指し、成長領域である、CSPMと呼ばれるクラウド活用時のセキュリティ対策の市場に参入しました。市場規模はまだまだ14億円と小さいですが、当社は参入初年度から7億円の売上を計上しています。このように今後も対象市場を広げ、SAMの拡大に取り組んでいきます。

③のセキュリティサービスの強化については、当社の現在のSAMは約240億円です。当社の製品販売と親和性の高いところから参入しており、エンドポイントの監視サービスとセキュリティマネジメントの支援サービスを中心に、製品とサービスのセット販売で徐々に売上を伸ばしています。

さらに、海外子会社などセキュリティ対策が不十分なところから攻撃を受けるケースが多いため、脆弱な攻撃侵入経路を洗い出し、事前に対策をする「ASM」という自社サービスも採用が進んでいます。

④のCPSセキュリティは、まだ市場レポートも存在しない黎明期にありますが、IoTの広がりはサイバーリスクの拡大を伴うため、長期的な成長市場と考えています。アーリーアダプタへの上流コンサルティングから対策の製品、サービスの導入までを支援するケースが増え始め、IT、OT、IoTをトータルで支援できる数少ないセキュリティサービスのプロバイダーとして、大きな信頼を獲得しています。

⑤の海外については、当社の進出国を俯瞰できる市場データは見つかっていませんが、当社の海外事業の売上はほぼすべてがセキュリティ関連となっています。

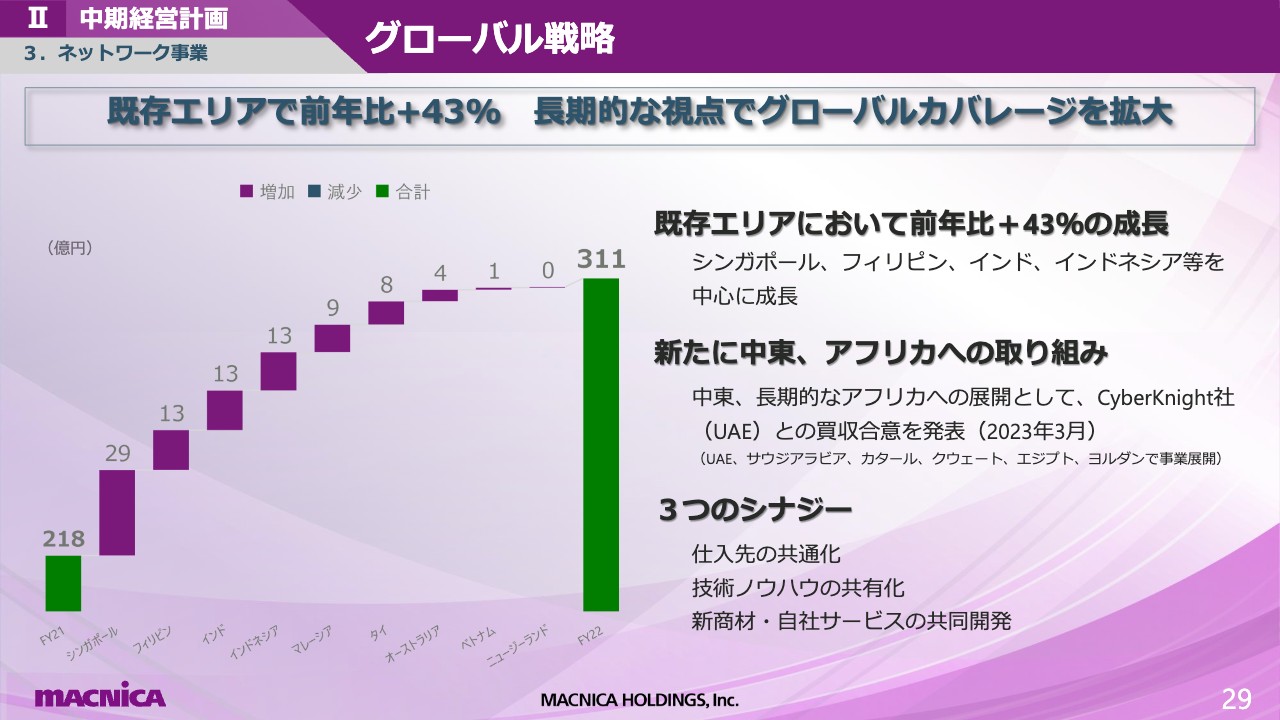

グローバル戦略

海外事業については、売上高は前年比43パーセント増の311億円となりました。為替の影響があるものの、シンガポール、フィリピン、インド、そしてインドネシアをはじめ、すべての国で成長しています。

3月には中東、さらには長期的なアフリカへの展開を見据えて、UAE、サウジアラビア、カタール、クウェート、エジプト、ヨルダンで事業展開しているCyberKnight社との買収合意を発表しました。今後はASEANのみならず、中東も含めたグローバル市場での仕入れ先の共通化、技術ノウハウなどの共有化、新商材・自社サービスの共同開発を進め、シナジーをさらに拡大していきます。

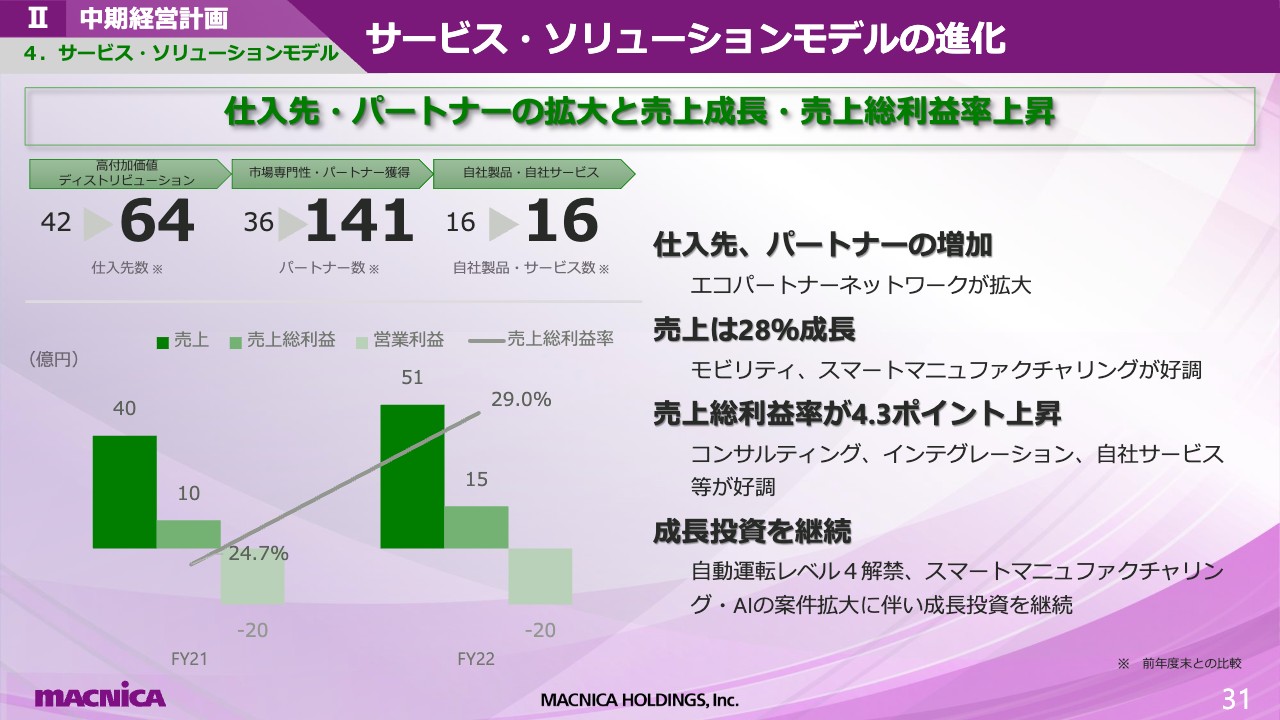

サービス・ソリューションモデルの進化

サービス・ソリューションモデルの進化についてご説明します。かねてお話ししているように、サービス・ソリューションモデルとは、最先端のソリューション・技術を世界中から見つけ、目利きをきかせるソーシングのケイパビリティを活かして、高付加価値ディストリビューションのモデルでスピーディに市場に参入し、インテリジェンス、具体的には市場の専門性、必要なケイパビリティ、共創パートナーを獲得します。そしてディストリビューション製品、獲得した専門性、ケイパビリティを活用し、パートナーとの共創により自社製品・サービスを開発していくのが、当社のサービス・ソリューションに向けた戦略モデルです。

この1年間で、仕入れ先は1.5倍の64社、パートナーは4倍の141社に増えました。常に最先端の技術を獲得し、確実に現場に実装していく力をもってパートナーを増やしていくことに成功しています。

新しい自社サービスの数は仕掛かり中で、前期末時点では増えていませんが、自社サービスの販売が増加した結果、売上高は前年比28パーセント増、売上総利益率は4.3ポイント増のたる29パーセントにまで拡大しました。中でも早くから取り組んできたスマートモビリティ、スマートマニュファクチャリング、AI関連については、それぞれ40パーセント、88パーセント、126パーセントの成長率となっています。

営業利益は前年度と同様にマイナスが続いています。ただし、自動運転レベル4の解禁、工場内だけに閉じていたスマートファクトリーから攻めのDXによる製品の価値向上までを広くカバーする、スマートマニュファクチャリングへの市場の変化、AIのスマート農業データ支援などの新たな案件が拡大を受けて、成長投資を継続しているところです。

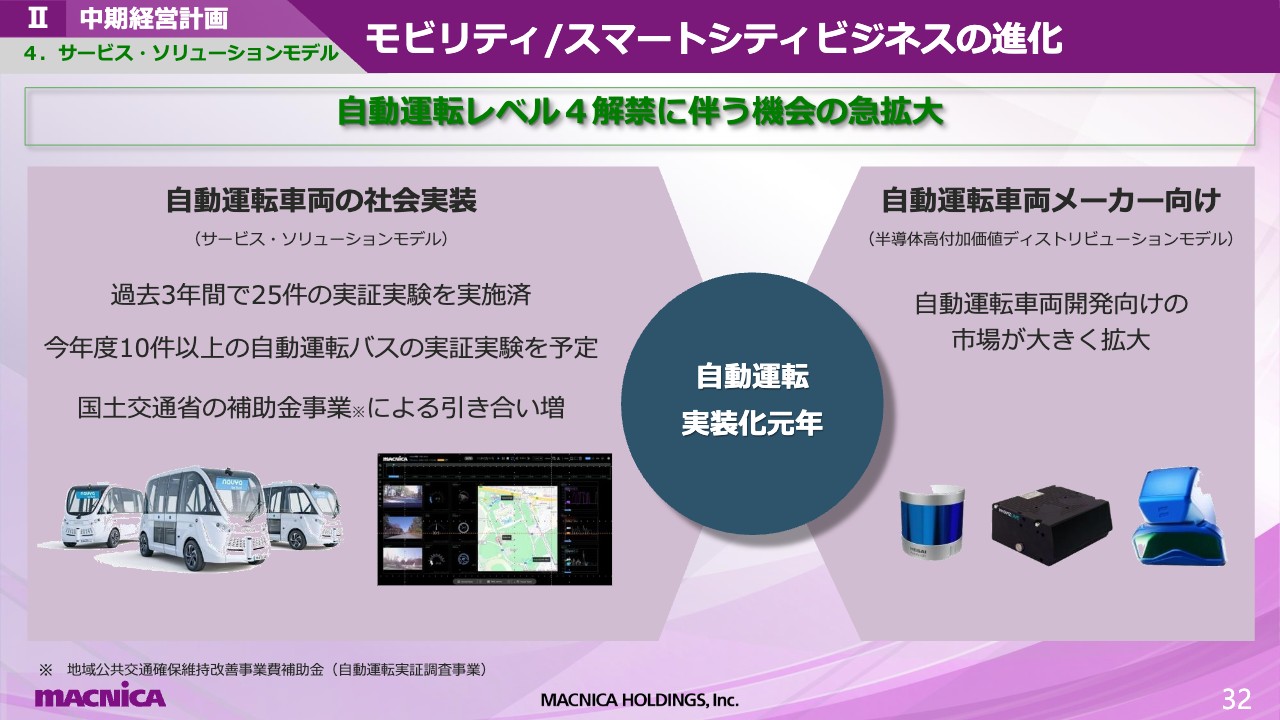

モビリティ/スマートシティビジネスの進化

今年度はいよいよ自動運転実装化元年となります。当社は7年前にいち早く自動運転の試験的実装への取り組みを開始し、その後、公道での実証実験から定常運行に至るまで、日本における自動運転の社会実装をリードしてきました。特にこの3年間では、25件の実証実験を実施しており、茨城県境町、羽田イノベーションシティ、その他2つの地方都市での定常運行を実現しています。

今年度はすでに10件以上の実証実験を予定しており、加えて自動運転レベル4の解禁に伴い、国土交通省の自動運転実証調査事業が開始されたことで、数十件の引き合いをいただいている状況です。そのため、今年度を皮切りにモビリティビジネスが大きく立ち上がることを期待しています。

これらの実証実験、その先の定常運行においては、運行管理、遠隔監視が必要になります。当社では車両の販売とあわせて、いずれも自社開発のMMDP(Macnica Mobility Data Platform)とその上で動くフリートマネージメントシステム(運行管理システム)を提供することで、お客さまの社会実装を円滑かつ確実に実現します。それと同時に、リカーリング型の収益モデルを実現していきます。

さらに、自動運転レベル4の解禁は、自動運転車両を開始するお客さま向けの半導体ビジネスにおいても、大きな機会となることは言うまでもありません。

モビリティ/スマートシティビジネスの進化

4月20日にフランスのGAUSSIN社と新会社を設立し、NAVYA社の資産を引き継ぐ発表を行いました。NAVYA社は120人以上のエンジニアを有し、最先端の技術をもって自動運転車両を開発してきています。世界25ヶ国、200台以上の販売実績があるという、自動運転車両をさまざまな環境に社会実装していった会社です。

GAUSSIN社は、輸送及びロジスティックスの分野で革新的な製品とサービスを設計し、組み立て、販売するエンジニアリング会社です。その開発・製造ノウハウは、新会社の次世代型自動運転EVバスの開発に大きな力となると考えています。

新会社では、既存の自動運転バスの販売を行うとともに、次世代型自動運転EVバスの開発を進め、今後4年間で500台販売を目指していきます。この新会社で、当社は経営技術開発にも携わり、既存の自動運転バス、そして次世代型自動運転EVバスの開発に加え、運行管理システムなどの自社サービスを日本・アジアを中心にグローバルで販売していく事業も強化していきます。NAVYA社が培ってきた社会実装ノウハウを活用することで、グローバルでの社会実装をさらに加速していきます。

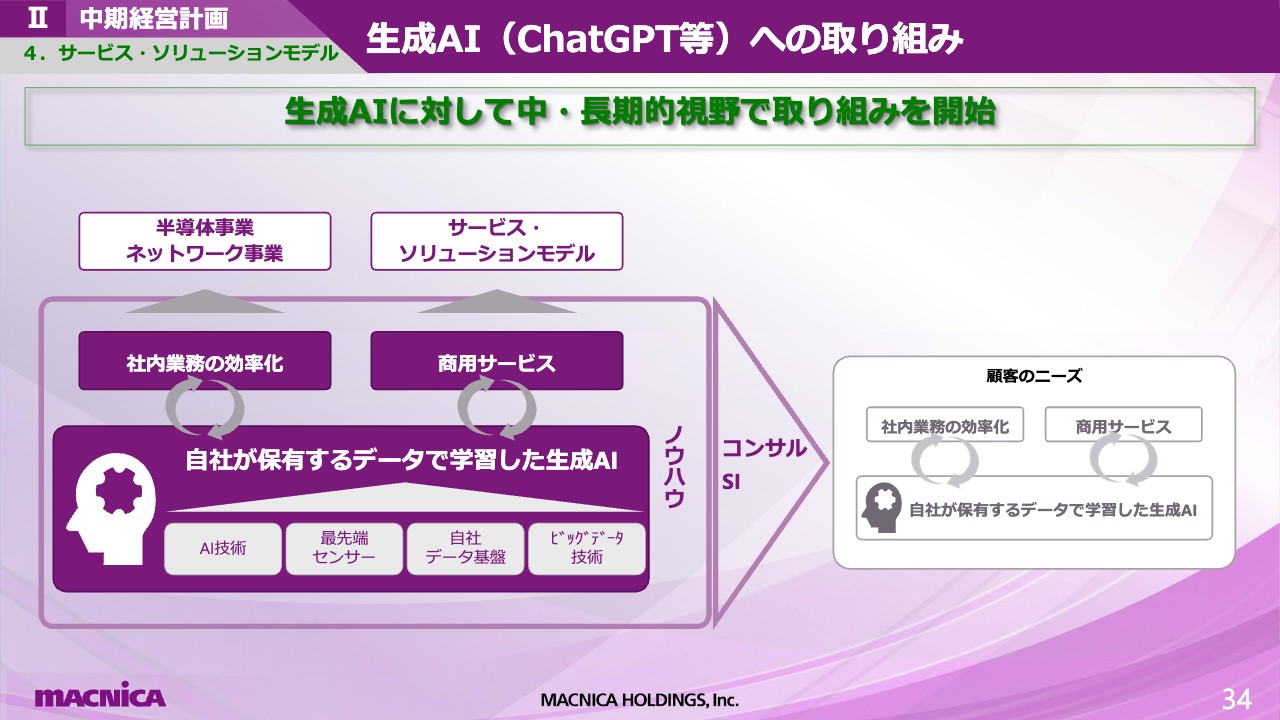

生成AI(ChatGPT等)への取り組み

最近、話題になっている「ChatGPT」に代表される生成AIについても取り組みを始めています。生成AIについては、汎用的な生成AIをただ使うのではなく、自社が保有するデータで学習した自社独自の答えを生み出すAIを育てていくことが重要です。AI技術、最先端のセンサー技術によるデータの取得、それらを蓄積・活用するデータ基盤、ビッグデータ技術といった当社の強みを活かして、当社独自の生成AIを育てていきます。

育てた生成AIは、半導体事業やネットワーク事業において社内業務の効率化やサービス品質の高度化に活用します。また、商用サービス基盤に組み込むことで、サービス・ソリューションモデルにおける新サービスのソースに活用していきます。同様のニーズは顧客企業にも発生することから、コンサルティングやSIに展開できるようノウハウの蓄積を行っていきます。

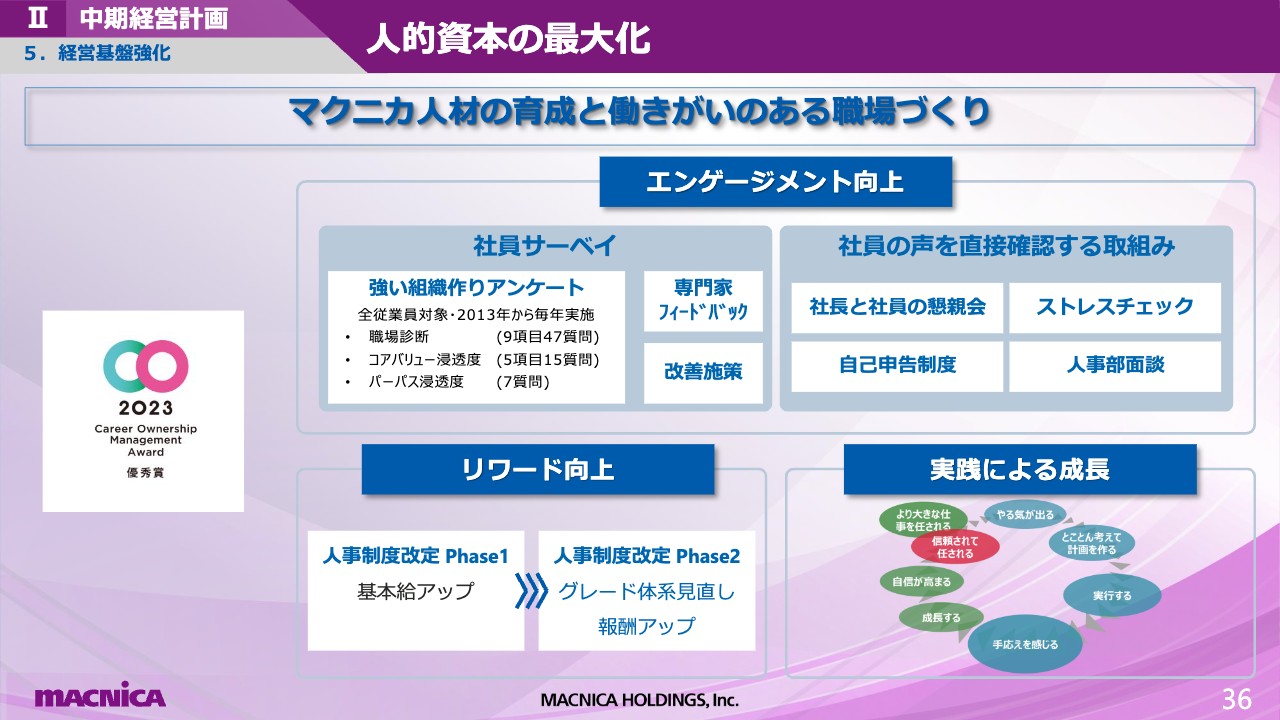

人的資本の最大化

経営基盤の強化に向けた、人的資本の最大化についてです。当社では過去約10年間にわたり、強い組織作りのための社員サーベイを全社員を対象に毎年行ってきました。その結果は毎年専門家によって経営層にフィードバックされ、各部門の重点方針に落とし込み、改善施策を繰り返し実行してきました。

加えて、社員の声を直接確認するような取り組みも積極的に行っており、例えば私自身が中堅、若手社員と定期的に懇親会を行い、現場の声を吸い上げると同時に経営の方向性についてわかりやすく説明しています。このような取り組みを続けることで、年々社員のエンゲージメントが向上していることが、社員サーベイの結果から見てとれるようになっています。

人事制度においても変革を進めており、2030年度の長期経営構想の実現に向けて、必要な制度、報酬の設計を見直しています。今年度はこれまでの賞与による成果型報酬に加え、全社員の基本給を増加させることで、高いリワードを得られるように考えています。

さらに、当社が従来大事にしてきた、実践による成長のプロセスを徹底し、より多くの実践の場、成長機会を創出し続けます。

これらの活動は社員の成長、ひいては業績の向上などで、結果としてすでに見てとれますが、当社はこのたび客観的な指標の1つとして、「キャリアオーナーシップ経営 AWARD 2023」にて優秀賞を受賞することができました。「人がすべて」という創業時からの大切な考え方を、今後の具体的な打ち手に反映していきたいと思います。

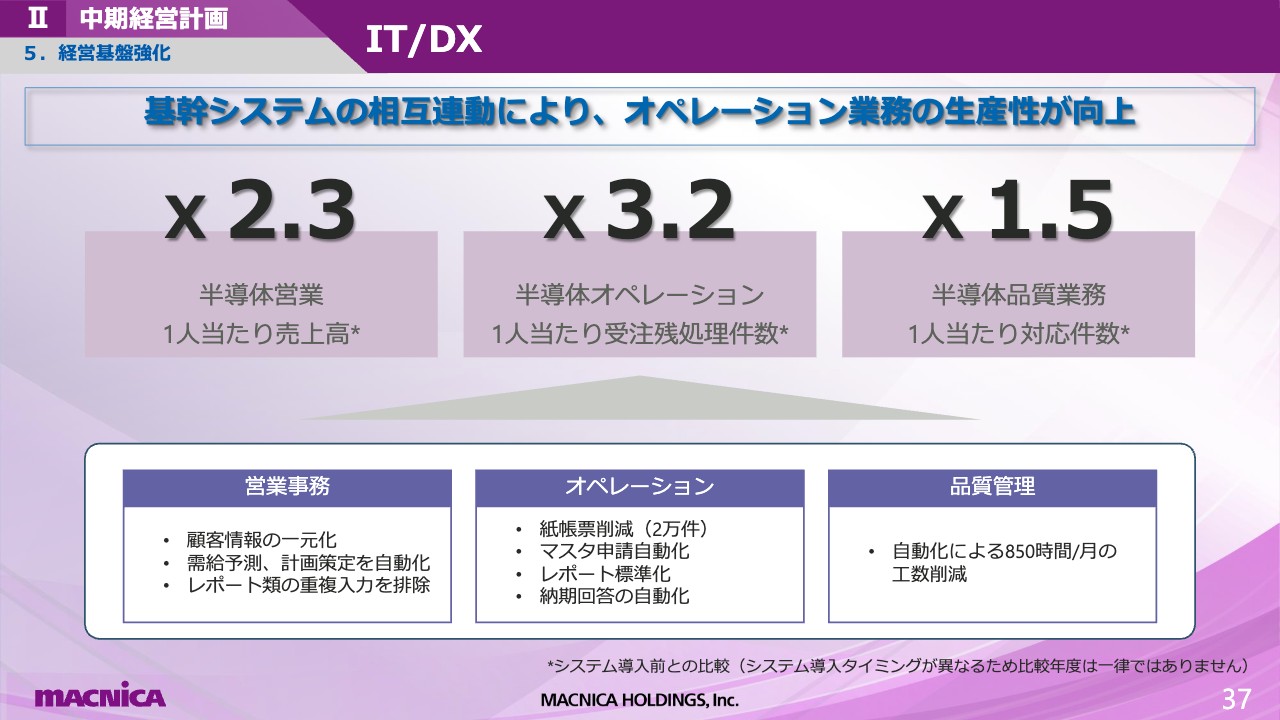

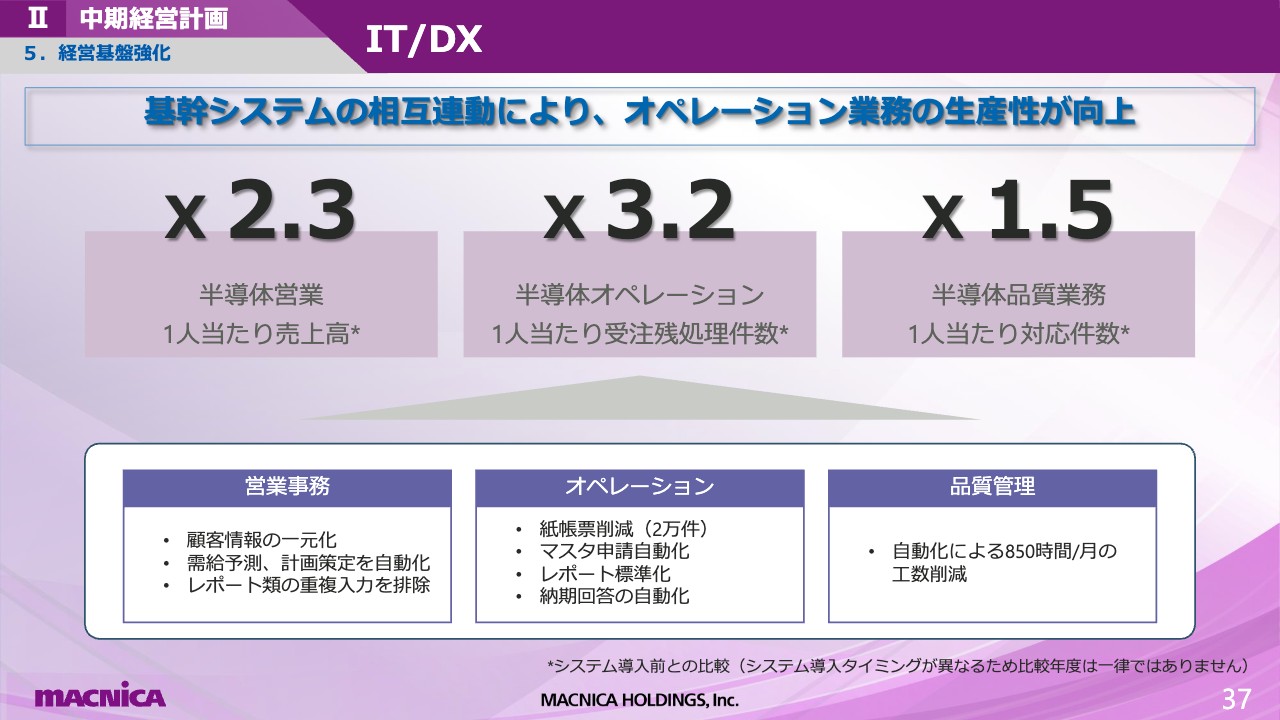

IT/DX

当社におけるIT/DXの状況です。昨年度の中間決算にてご説明したとおり、次世代ITシステムの導入が完了したことで、当社のITインフラ基盤が刷新しました。昨年度下期から成果が表れ始め、オペレーション業務の生産性が大きく高まっています。

具体的には、半導体事業の営業部門では、1人当たりの売上高が前年比約2.3倍、オペレーションでは、1人当たりの受注残処理件数が前年比3.2倍、品質管理業務では、1人当たりの対応件数が前年比約1.5倍となっています。

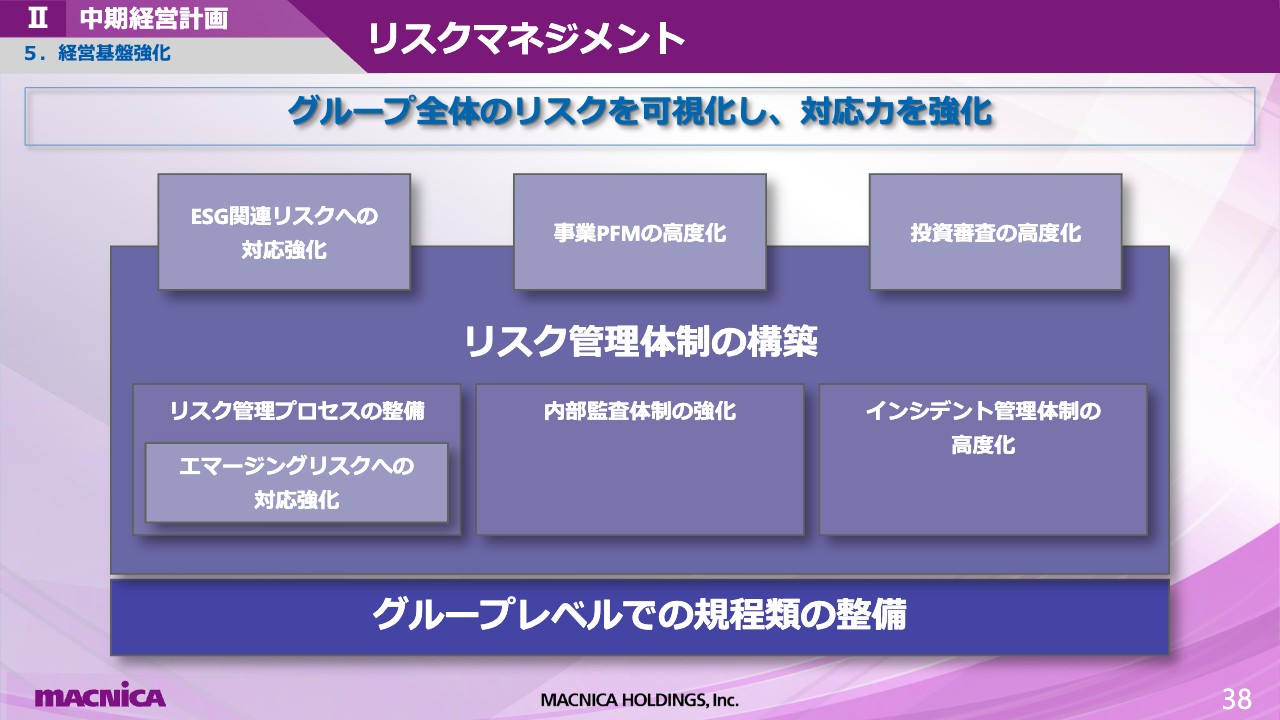

リスクマネジメント

リスクマネジメントについてです。当社グループの規模の拡大や新しいビジネスモデルへの挑戦に伴い、グループ全体のリスクの可視化及び最適なリスク低減、リスクテイクができる仕組みを構築しています。

具体的には、グループレベルでの規程類の整備を進め、リスクの可視化、そしてリスク管理プロセスの整備・定着に注力してきました。

今後は、コンプライアンス部門主導のリスクマネジメント体制から、グループ会社を含む事業体が、自律的にリスクマネジメントを推進する体制へ変えていきます。この中で、ESG関連リスクへの対応強化、事業ポートフォリオマネジメントや、それに付随する投資審査の高度化なども実施していきます。

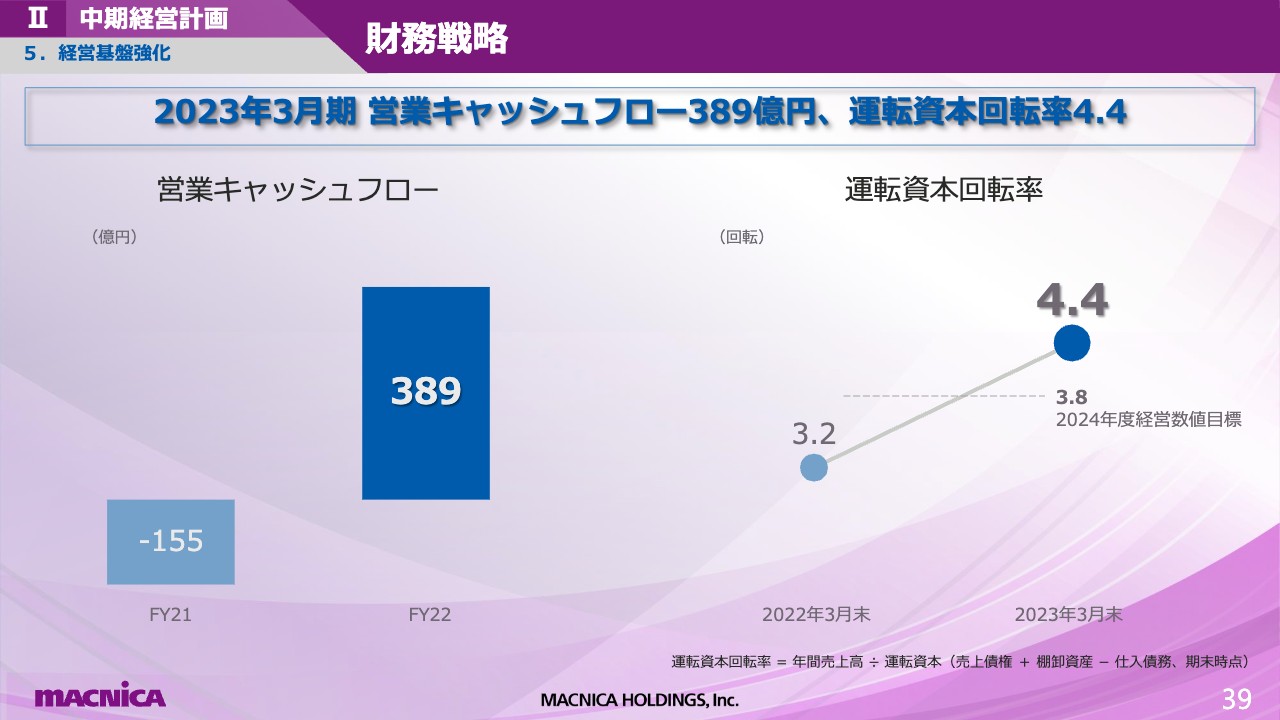

財務戦略

財務戦略についてです。日本と海外の商習慣の違いから、主に半導体事業においては一定の運転資本が必要です。急激な外部環境変化が発生した際に、営業キャッシュ・フローがネガティブに働くケースもあるため、当社の課題として営業キャッシュ・フローの増加に重点的に取り組んできました。売上債権の流動化を中心に、引き続き在庫管理の徹底など各種の施策を行った結果、営業活動によるキャッシュ・フローは389億円となり、昨年度から大幅に改善しました。

運転資本回転率については、中期経営計画の目標を3.2から3.8まで改善することと定めていましたが、こちらも4.4と昨年度から大幅に改善しています。半導体の供給不足の状況は、今徐々に回復傾向にあり、引き続き安定供給を行いながら最適な在庫管理を行っていきます。

パーパス

おかげさまで、株式会社マクニカとして50周年を迎えた昨年度には、売上高1兆円を突破することができました。スライドに記載のパーパスのもと、次の100年に向けて、生き残っていけるサスティナブルな企業を目指して社員一丸となって、精進していく所存です。

まずは本日ご説明した中期経営計画における目標を確実に達成し、一歩一歩着実に前進していきますので、どうぞよろしくお願い申し上げます。以上、長時間でございましたが、ご清聴ありがとうございました。

質疑応答:今期の計画におけるセグメント別利益率について

質問者:新年度の計画において、半導体事業の利益率をどのように見ているのでしょうか? また、そのように見る理由についても教えてください。

原:今期の計画に対する半導体事業の利益面についてのお話かと思います。昨年度は円安の影響を受けたため、前期は平均で1ドル135円ほどでしたが、今期は平均130円ほどと見ていますので、売上総利益率は若干下がると想定しています。

質問者:補足して確認です。2024年3月期の計画として、セグメント別の売上高の数字はスライドに示してありましたが、実際、利益はどのように見ていますか?

前期のネットワーク事業の利益率はかなり悪化していましたが、戻ってくるのでしょうか? また、半導体事業は利益額としては横ばいになりますか? 金額のレベル感や販管費の増え方などについて、どのような見方になるかを教えてください。

原:先ほどもお伝えしたとおり、半導体事業に関しては為替を平均130円と見ていますので、売上総利益は若干下がると想定しています。

ネットワーク事業に関して、前期は為替の影響がマイナスに働きましたが、今期は改善してくることと、いくつか施策を行い為替に連動するかたちの建て付けができるようにしたため、今後はそれほど為替の影響を受けずに推移する予定です。そのため、本来の利益率に戻ってくるのではないかと考えています。

販管費に関しては、完全にコロナ禍が収束することで国内外含めて出張が増えたり、今まであまりできていなかった交際にかかる費用が戻ってきたりします。加えて、いまだに人が足りていない状況が続いていますので、人件費も増やさざるを得ません。そのような中で、昨年度と比較すると、本日ご説明したような営業利益になるということです。

質疑応答:半導体需要について

質問者:今年度の事業別の半導体需要の見方についてです。もう少し解像度を上げてご説明いただきたいです。また、半導体の調達状況はだいぶ改善してきたというお話でしたが、いまだにネックになっているものなどがありましたら、その状況について、現状の棚卸及び在庫レベルをどのように見ているのか教えてください。

原:半導体の調達については、やはりセグメントによってだいぶ違います。特に当社が取り扱っているアナログ系やPLD、パワー系などは従来の状況までは完全には戻ってきていません。徐々に改善してきてはいますが、いまだにリードタイムは半年から10ヶ月というレンジで推移していると考えています。

質問者:半導体の需要については、例えば半導体製造装置業界も鈍くなっている感じがあり、車についても、逼迫しているところと余裕があるところの二極が進み、まだらになっている気もします。そのような一面を踏まえて、需要について解像度をさらに上げてご説明いただけないでしょうか?

原:大手調査会社のレポートによると、日本国内のノンメモリーセグメントにおいては、今期は微増と予測しています。海外、特に中国とアジアに関しては、逆に微減という予測になっていますが、全体で見るとフラットもしくは微増程度だと考えています。下期の中国市場の戻りがどの程度になるかが見えにくいため何とも言えませんが、ほぼフラットか若干のプラスとなるのではないかと捉えています。

そのような中で今回、売上を拡大した理由としては、やはり我々が市場よりも高いマーケットシェアを獲得していることや、昨年も行った商圏拡大について今期もそれなりの額を見込めることなどが挙げられ、その分をプラスしているかたちとなります。

ネットワーク事業に関しては、引き続きエンドポイントセキュリティを含めて強い需要がありますので、そちらに期待したかたちで拡大計画としている状況です。

質疑応答:生成AIについて

質問者:生成AIに関する事業機会についてです。例えば「Microsoft Azure」などのプラットフォームを使うのか、お客さま向けにカスタマイズしていくのかなど、どのようなビジネスモデルを展開していくかについて、もう少し具体的に教えてください。

原:生成AIに関しては、まだこれからいろいろと考えていく段階ですので、具体的なお話は次の機会にできればと思います。

質疑応答:自動運転について

質問者:自動運転に関してです。先ほどのご説明ではかなり多くの事業機会があるというお話でしたが、3年から5年タームで見た時にどのぐらいの事業機会につながりそうか、なかなか数字では示しにくいと思いますので、何かイメージが湧くようなヒントをいただけませんでしょうか?

自動運転に関しては、先日、岸田政権が50自治体に補助金を出すという話をしていました。我々は現在までに25拠点の実証実験を行い、4拠点を実用化しており、今期はおそらく5拠点から6拠点ほど増える予定です。加えて、先ほどお伝えしたレベル4の解禁により、さらに20拠点から30拠点で実証実験が行えるのではないかと思っています。

そのため、今後3年から5年は、50拠点くらいの自治体の中で自動運転のビジネスモデルを拡大していく動きになると見ています。そのような中で、プラットフォームを導入し、プラットフォームのリカーリングのビジネスモデルで売上を拡大していく戦略を考えています。

質疑応答:産業機器市場及び車載市場で市場実績より伸びた背景について

質問者:スライド22ページに、御社が市場実績に対して大きく伸びてきたことが示されています。先ほど、その背景の1つとして、ソリューションモデルを強化したり、商圏を取ったりしているとヒントをいただきました。こちらについて、市場実績に対して、これだけ強く上回っている背景をひもといていただきたいです。また、その効果が新年度以降どのように歩留まっていくかについてのお考えもお聞かせください。

原:商圏の拡大が影響の1つとして挙げられます。昨年度は、具体的な金額で言いますと約500億円の商圏を獲得し拡大してきました。加えて、半導体事業の売上の約半分が海外からのものになりますが、そちらが為替の影響でプラスに働いたことも、ここまで拡大した理由の1つだと考えています。

質疑応答:サービス・ソリューションモデルの黒字化を牽引するテーマについて

質問者:御社の成長を占っていくにあたり、ネットワーク事業の次にサービス・ソリューションモデルを強化しており、当面は赤字が継続するものの、2年から3年後ぐらいをめどに黒字化させていきたいというお話をうかがいました。

今期の予想を見ると、前年比で売上高が40億円増え、赤字幅も20億円から5億円と大きく縮んでいます。先ほどから自動運転などのお話もありますが、今はどのような実績が上がってきており、黒字化に向けた牽引役になってきているのかについて教えてください。

原:長年取り組んできたスマートファクトリー、今回はスマートマニュファクチャリングと名称を変えていますが、いわゆる製造業DXやスマートモビリティです。この2つとこちらに関連するAIビジネスが直近の成長ドライバーになると思います。

このあたりについては、売上の拡大はもちろん利益率の改善が大きなポイントになります。そのため、リカーリング率がいかに拡大しているかが重要だと見ています。

例えば、スマートモビリティにおいては、昨年10パーセントだったリカーリング率が、先ほどもお伝えしたモビリティプラットフォームの導入によって、約28パーセントまで拡大しています。また、スマートマニュファクチャリングも8パーセントから10パーセント強に拡大しています。このリカーリング率を高めていくことでさらに利益率を上げ、2024年度の営業利益10億円という目標を達成していきたいと思っています。

質疑応答:金融環境の悪化がもたらす影響について

質問者:サービス・ソリューションやネットワーク事業の拡大及び共創パートナーの強化は、以前から御社の重要なテーマになっていると思います。従来の御社の実績は非常に強力でしたので、あまり疑うこともなかったのですが、直近ですとシリコンバレーバンクの話も含めて、新興企業向けのキャッシュ・フローが少し停滞している印象があり、資金が少し停滞していると思います。

そのような金融環境のひずみが、御社の勝ち筋に対して何らかの影響が出ないかを危惧しています。それらの金融ショック周りの景気の悪影響について、社長は今どのように捉えているかを教えてください。

原:シリコンバレーバンクの件やその関連状況によって、我々が取引をしている、いわゆる海外のスタートアップの資金繰りが非常に悪くなるというお話は、直接は聞いていません。ただし、我々が付き合っているスタートアップ企業は最先端のテクノロジーを持っており、その中でも常に新しいところを取り扱っていますので、市場が追い付いてこなかったり、まだ早かったりする場合において、資金繰りが厳しくなることは往々にしてあります。

そのようなところも含めて、我々がいかにサポートしながら一緒に育っていくかがポイントとなります。半導体事業やネットワーク事業を始めた時もそうでしたが、我々は資金面もカバーしながら一緒にスタートアップを育て、最先端のテクノロジーを実装していくことをずっと行ってきました。

この新たなフェーズであるソリューション・サービスモデルのパートナーにおいても同様に、一緒にやっていこうとしています。今回GAUSSIN社とNAVYA社を新しく再生させたのも、その1つの理由になります。

質疑応答:販管費について

質問者:コロナ禍後の活動の正常化により、今期は販管費が少し増えるということですが、以前から「ITプラットフォームを構築して製造性を高め、売上拡大に連動しないように販管費のコントロールを行いたい」とお話ししていたかと思います。そちらについて、現状どのように考えているのか教えてください。

原:先ほどもIT/DXのところで少しご説明したとおり、次世代のITプラットフォームを無事に導入完了し、一部ですがスライドに記載したような生産性の向上を実現できています。これにより、今まで必要だった人数ほどのリソースを必要とせずにオペレーションが実現できています。特にスライド中央にあるとおり、1人当たりの受注残処理件数が3.2倍になったことによって、今後の人件費において20億円弱の効果が出てくるのではないかと試算しています。

ただし、前年と前々年の販管費がミニマイズでき過ぎた部分もありますので、今期は正常に戻していくということも含めて、本日発表させていただいたぐらいの費用は最低限必要だと考えています。販管費率から見ても決して多くなっているとは思いませんが、このような次世代のITの効果もしっかりと出しながらマネジメントしていきたいと思っています。

新着ログ

「卸売業」のログ