CaSy、家事代行サービスの安定成長を基盤に、その他暮らしのサービスの追加開発で売上総利益の拡大を図る

事業計画及び成長可能性に関する説明

加茂雄一氏:株式会社CaSy代表取締役の加茂でございます。本日は、1つ目に会社の概要、2つ目に市場規模および成長性、3つ目に当社の競争優位、4つ目に会社の成長戦略、5つ目にリスク情報をお話しします。よろしくお願いします。

CaSyについて

会社概要についてです。当社は2014年に設立し、家事代行事業とその他暮らしのサービスなどを提供する事業を行っています。従業員数は42名です。

役員紹介

役員をご紹介します。私は代表取締役CEOで、前職は公認会計士として監査法人で働いていました。いろいろな会社の経営を見る中で、いいところをCaSyに活かしています。

代表取締役CFOの池田裕樹は、エヌ・ティ・ティ・データで働いていた経験があり、現在はエンジニア部門をメインに担当しています。

取締役CHROの白坂ゆきは、リンクアンドモチベーションにて組織人事開発のコンサルティング業務に従事していました。我々は家事代行スタッフのことをキャストと呼んでいますが、キャストも大事なヒューマンリソースであるため、会社の本部社員だけでなくキャストも白坂の管掌範囲となっています。

社外取締役は、レアジョブ創業者で上場後の経営経験がある加藤智久と、当社の主要株主であるワタキューホールディングス執行役員の平野圭二です。

現状では高齢者の登録はほとんどない状況であるため、共働き世帯が当社のメインターゲットです。今後、高齢者も家事代行サービスのターゲットに広げていく中で、ワタキューホールディングスは高齢者向けのチャネルを多く持っているため、そのチャネルを活用させていただく狙いがあります。

監査役は、日本生命のグループ会社で役員経験がある小松原丈夫、グロービス経営大学院の元講師である田岡恵、弁護士の亀甲智彦の3名です。

Vision

当社のビジョンは「笑顔の暮らしを、あたりまえにする。」です。私はもともと家事代行サービスを使っていたユーザーでした。ユーザーの立場から、「このサービスを使ったらすごくいいな。家庭に笑顔が増えていくだろうな」と感じ、家事代行サービスを世の中に広めていきたいという思いを抱きました。

しかし、家事代行サービスのユーザーだった当時、このサービスを広げていくにあたってボトルネックとなる点が2つあると感じていました。1つ目は価格が高い点です。1時間あたり4,000円から5,000円で、かつ3時間から利用できるサービスだと、定期的に使っていくには費用が大きいと感じていました。

2つ目は手間がかかる点です。ビジネスアワーにしかつながらないコールセンターに電話をかけ、来訪した営業の方からインタビューを受けた後に、スタッフをご紹介いただくという流れでは、忙しい方がターゲットであるのにもかかわらず手間がかかると感じました。

そこで、この2点を改善することで家事代行サービスを広げられないかと考えました。創業した2014年は、「Uber Eats」や「メルカリ」というシェアリングエコノミーのサービスが台頭してきた頃でした。シェアリングエコノミーの概念を家事代行サービスに持ってきたものが、当社のサービスとなります。

Mission

当社のミッションは「大切なことを、大切にできる時間を創る。」です。時間はすべての人が平等にもっていますが、限りがある、命そのものだと思います。

家事代行サービスとしてお宅に伺い、掃除したり料理を作ったりすることもお客さまに感じ取っていただく価値の1つですが、根本的には、お客さまがご家族と過ごしたり、ご自身が志に感じている仕事に専念したりできる大事な時間を創ることで、世の中をよくしていきたい、笑顔を増やしていきたいという思いで事業を行っています。

SDGsへの貢献

当社のサービスは、SDGsに貢献しています。「ジェンダー平等を実現しよう」については、女性の社会進出に貢献する観点からサポートしています。また「働きがいも経済成長も」の観点では、ワークライフバランスを図ることでサポートができると思っています。

1.事業概要

事業概要をご説明します。事業は家事代行サービスとその他暮らしのサービスがあり、売上の97パーセントは家事代行サービスで構成されています。

家事代行サービスの中に2種類のサービスがあります。風呂やキッチンなどの水回りの掃除を行う掃除代行サービスと、食事の作り置きサービスを中心とした料理代行サービスです。また、スポット利用と定期利用の2つの利用形態があり、定期利用は1週間に1回から4週間に1回の頻度で利用できます。

その他暮らしのサービスは、エアコンクリーニングなどを中心としたハウスクリーニングと、整理収納を提供しています。後ほどご説明しますが、整理収納は2022年12月に正式なサービスとなりました。

沿革

沿革をご説明します。2014年に会社を設立し、2014年6月に掃除代行サービスを開始しました。最初は、掃除代行サービスのスポット利用のみを提供していましたが、2015年2月には定期サービスを開始しました。

2016年3月から掃除代行サービスに加えて、料理代行サービスを提供しています。2017年9月には、家事代行サービスに加えて、ハウスクリーニングサービスの提供を開始しました。

2020年6月と2021年1月は、お客さまの満足度向上のためにIT企業とAPI連携し、UX(ユーザーエクスペリエンス)を高める取り組みを行いました。2020年6月には、お客さまの不在時に物理的な鍵をお預けいただかなくてもサービスを利用できるように、スマートロックの企業と連携しました。

2021年1月には、お客さまとキャスト双方にとって安心・安全のプラットフォームになることを目的として、双方の本人確認を開始しました。反社会的勢力との関係や重要な犯罪歴がないかという点も確認できるシステムを追加しています。

2022年2月に当時のマザーズ市場、現在のグロース市場に上場し、2022年12月に整理収納サービスの本格展開を開始しました。

CaSyとは

家事代行会社は日本に4,000社あると言われています。その中で当社の特徴は、掃除や料理といったお客さまの自宅で行うサービス以外は、すべてオンラインで完結できる点が挙げられます。

創業当時に、手間をなるべく削減できるサービスにしたいという思いがありました。社名も、家事代行サービスの「家事」と、簡単に利用できることを示す「Easy」、キャストがお客さまの自宅に入るため安心して利用していただけるようにと思いを込めた「Cozy」、この3語をもじって「CaSy」という名前をつけました。

お客さまからの依頼やキャストとのマッチング、支払い、お客さまとキャスト相互のフィードバック、お客さまとキャストのやり取りなど、掃除や料理といったサービス実施以外はすべてオンラインで完結できます。

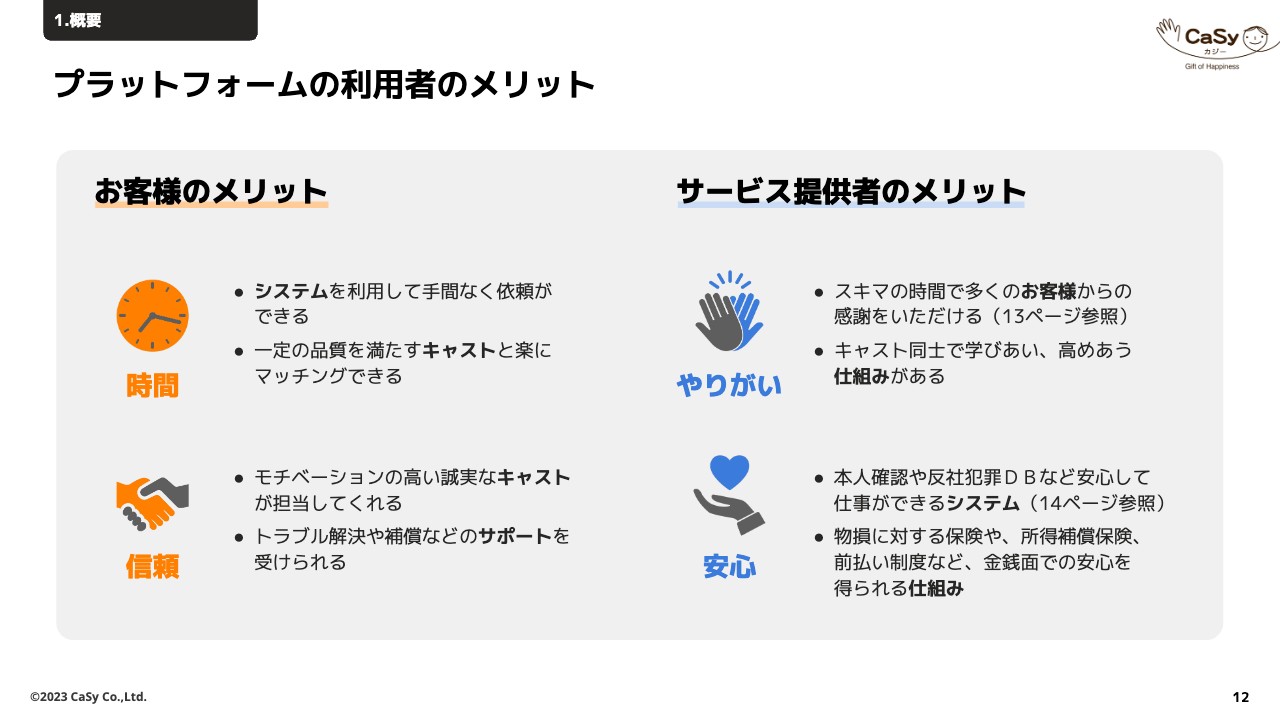

プラットフォームの利用者のメリット

当社はシェアリングエコノミー型の家事代行サービスですので、お客さまとサービス提供者がプラットフォーム上に乗ります。それぞれのメリットをまとめました。

お客さまの大きなメリットは、時間の削減と信頼です。時間については、プラットフォームのUIをこだわって作っているため、手間をかけることなく依頼することができます。また、面接・研修などを行い、一定の品質水準を満たしたキャストのみが現場に出られるかたちとなっています。お客さまはスタッフを選ぶ必要がないため、選ぶ手間を削減できます。

信頼については、先ほどお伝えしたように面接・研修を行っているため、モチベーションの高い誠実なキャストを手配できます。また、トラブル解決や補償などのサポートも受けられるように、本部の体制も充実しています。

サービス提供者側のメリットは、やりがいと安心です。やりがいについては、スキマ時間で多くのお客さまから感謝されること、また、キャストの間で学び合い、高め合える仕組みがあることが挙げられます。

安心については、先ほどもシステムのところで少しお話ししたように、本人確認や反社犯罪データベースといった安心して仕事ができるシステムを提供しており、また、物損に対する保険や所得補償保険や前払い制度といった、金銭面でも安心を得られる仕組みを構築しています。

自律成長モデルによるネットワーク効果

シェアリングエコノミー型のビジネスですので、サービスの提供者が増えるほど、お客さまの依頼がマッチングしやすくなるネットワーク効果があります。マッチング率が向上すると、使いやすくなりお客さまの数が増えます。お客さまが増えれば、働き手は仕事の機会が増え、稼げるプラットフォームになり、それによってサービス提供者も増えていくと考えています。

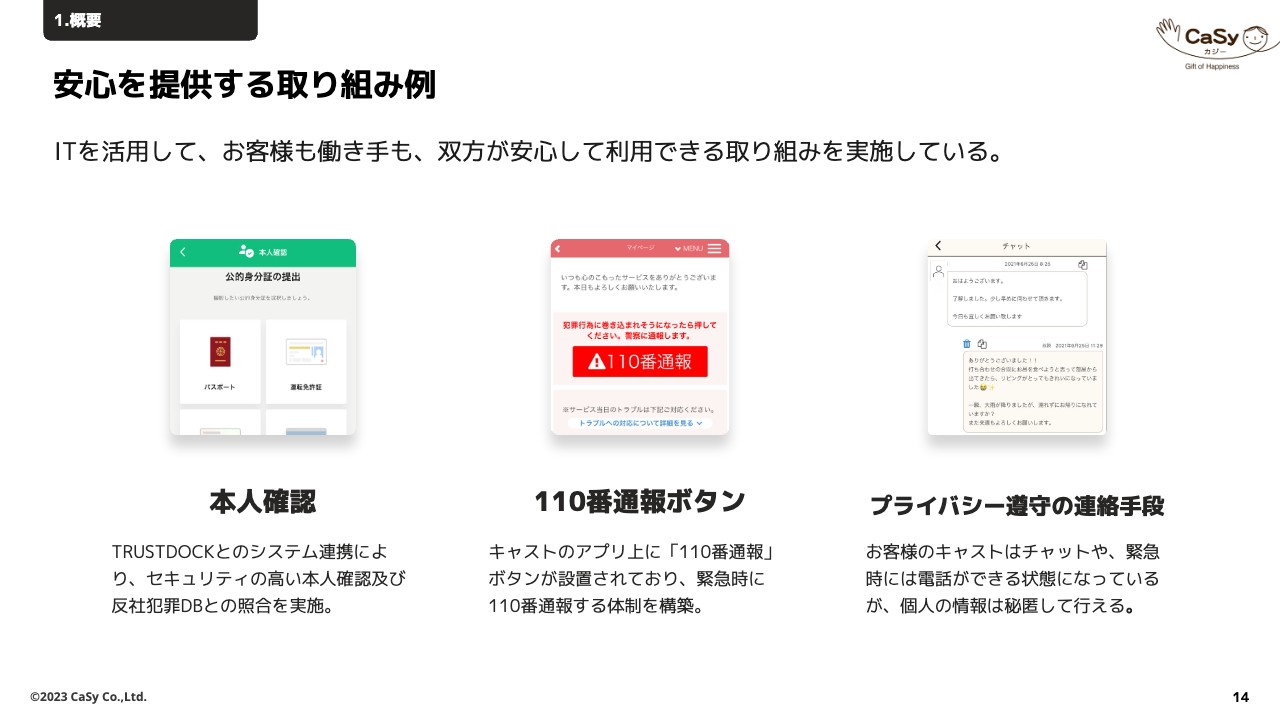

安心を提供する取り組み例

安心を提供する取り組みについてご説明します。我々はお客さまの家に入ってサービスを提供するため、お客さまからの信頼を得られるメリットがある一方で、家の中に入るからこそ生じるリスクもあると考えています。

主なリスクは3つです。1つ目はお客さまの家の物がなくなる盗難のリスクです。2つ目は家の中にあるプライバシー度の高い情報が漏洩するリスクで、お客さまの情報は保護しなければなりません。

3つ目は、家の中という閉鎖された空間でサービスを行うため、働き手が事件事故に巻き込まれてしまうリスクです。この3つを重要なリスクとして考え、さまざまな取り組みを行っています。

主な取り組みとして、3つの例をご紹介します。1つ目は、TRUSTDOCKとの連携により、お客さまとキャスト双方の本人確認を行っています。また、本人確認だけでなく、正確な情報をベースに反社犯罪歴の有無を照合し、問題のない方のみが利用できるようにしています。

2つ目に、働き手であるキャストが使用する専用アプリに「110番通報」ボタンを設置しています。なにかが起きた場合にこのボタンを押すことによって、すぐに本部に連絡が届き、本部から警察に届けられるような仕組みを構築しています。

3つ目はプライバシー遵守の連絡手段です。お客さまとキャストはプライベートな連絡先を交換しなくても、専用アプリ上でチャットが可能で、緊急時には匿名で電話できる機能を整備しています。

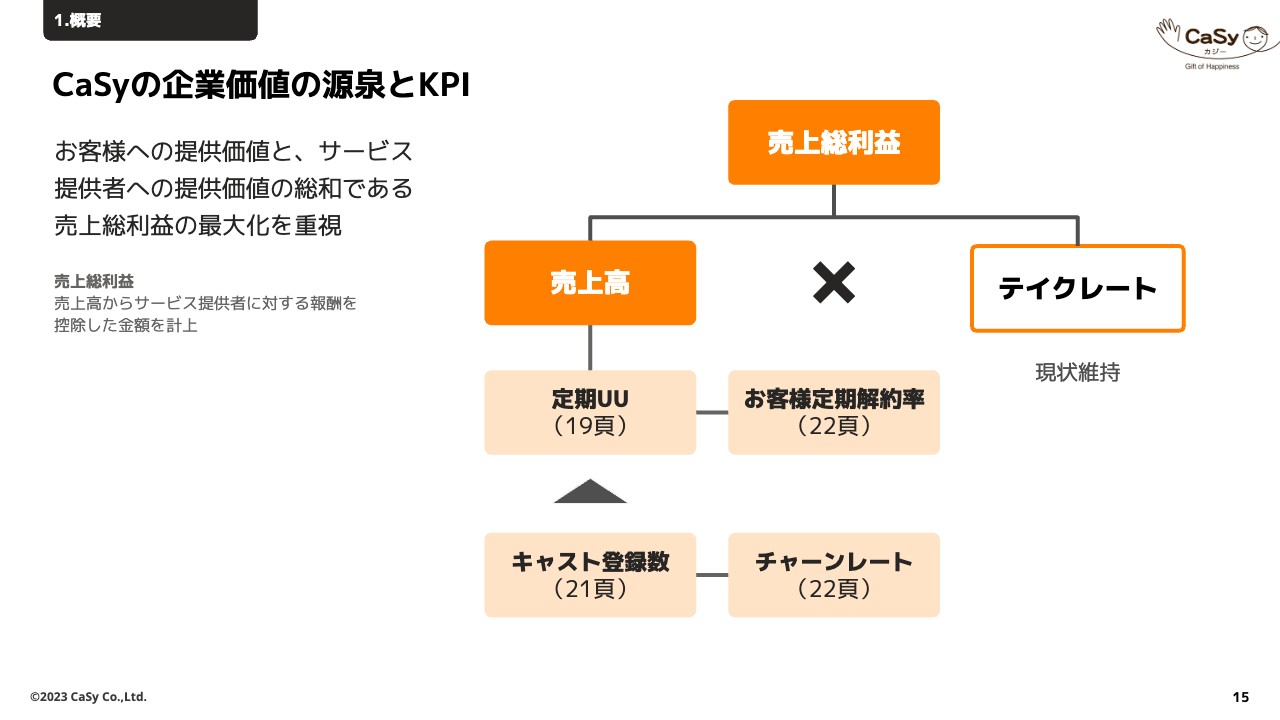

CaSyの企業価値の源泉とKPI

当社の企業価値の源泉とKPIについてです。我々は企業価値を最大化させていくために、売上総利益の最大化を目指すことを重要視しています。売上総利益は「売上高×テイクレート」で求められます。戦略上、テイクレートを改善することよりも、売上高を増やしていくことを重視しているため、テイクレートは今のところ現状維持を目指しています。

売上高を増やしていくためには、お客さまとキャストの数を増やすことが必要です。後ほど成長戦略のところでお話ししますが、我々は中長期的には家事代行だけでなく、ライフプランの中で起こるお客さまの困りごとを拾い上げて、サービスを適時に提供していく「暮らしのプラットフォーム」を目指しています。

例えばお子さまが生まれた時にはベビーシッターサービスが必要になるかもしれませんし、親御さまの介護が必要になった場合には、訪問介護を提供する必要があるかもしれません。サービス提供の幅を、家事代行以外にも広げたいという思いがあります。

そのためには、お客さまのライフスタイルに長く寄り添う必要があるため、長いお付き合いとなる定期のユニークユーザー数を、より重要なKPIとしています。また、定期のお客さまにきちんとサービスを届けるためには、キャスト登録数も重要です。売上高を増やすために、定期のお客さまの数とキャスト登録数の2つを、重要なKPIとして置いています。

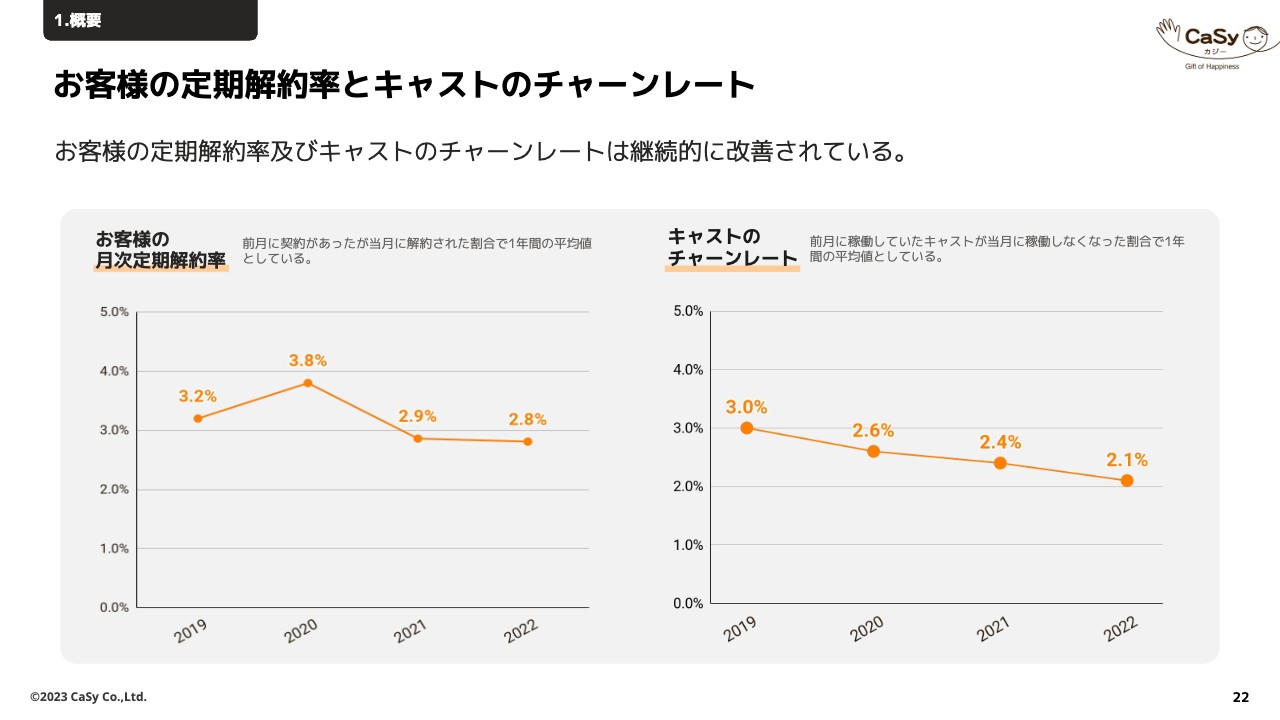

長くお付き合いするためには、定期のお客さまの解約率を改善していく必要があります。したがって、定期のユニークユーザー数を増やす大事なKPIとして、お客さまの定期解約率も重視しています。

また、キャスト登録数を増やすためには、なるべく働き続けてもらうことが必要ですので、キャストのチャーンレートも重要なKPIとしています。後ほど、それぞれの指標についてご説明します。

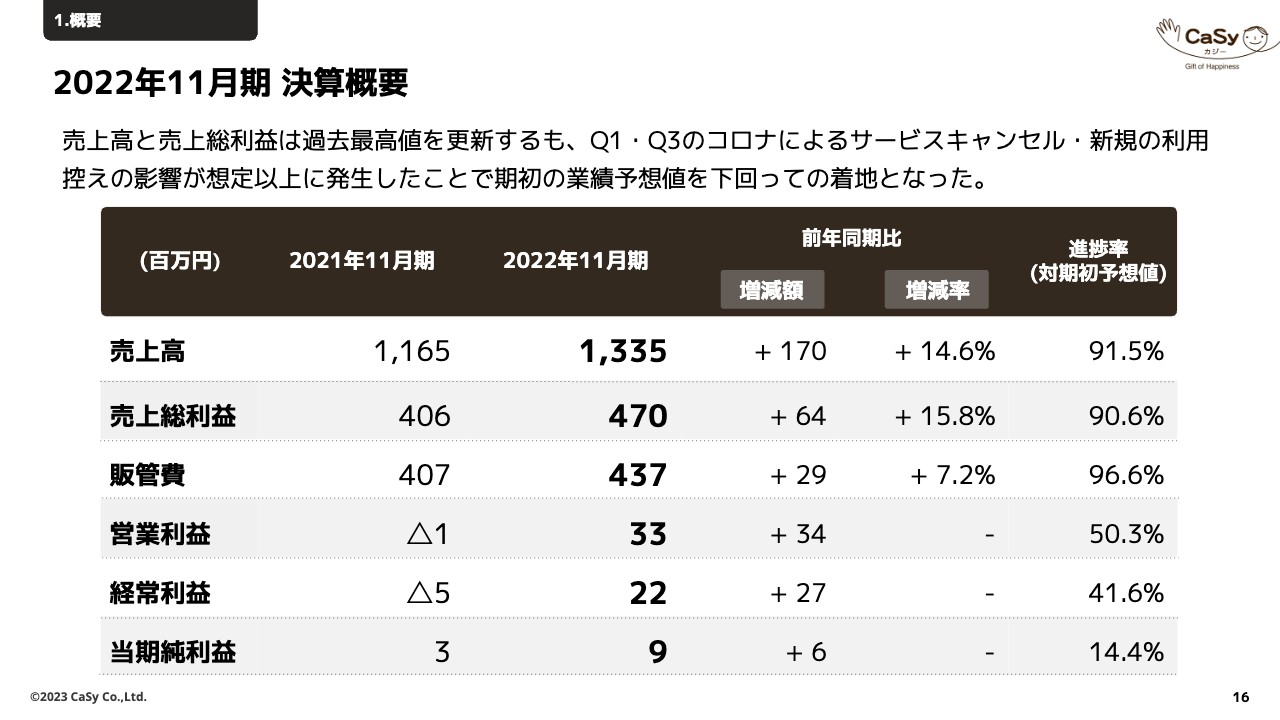

2022年11月期 決算概要

我々は11月期が決算期です。先日、2022年11月期の決算を発表しました。売上高は前年同期比14.6パーセント増の13億3,500万円、売上総利益は前年同期比15.8パーセント増の4億7,000万円、販売管理費は前年同期比7.2パーセント増の4億3,700万円でした。営業利益は3,300万円の黒字、経常利益は2,200万円の黒字で、当期純利益は900万円となっています。

進捗率では、第1四半期および第3四半期において、コロナ禍による想定以上のサービスのキャンセルや新規の利用控えが起きた結果、対期初予想値で、売上高は91.5パーセント、営業利益は50.3パーセント、経常利益は41.6パーセント、当期純利益は14.4パーセントという状況です。

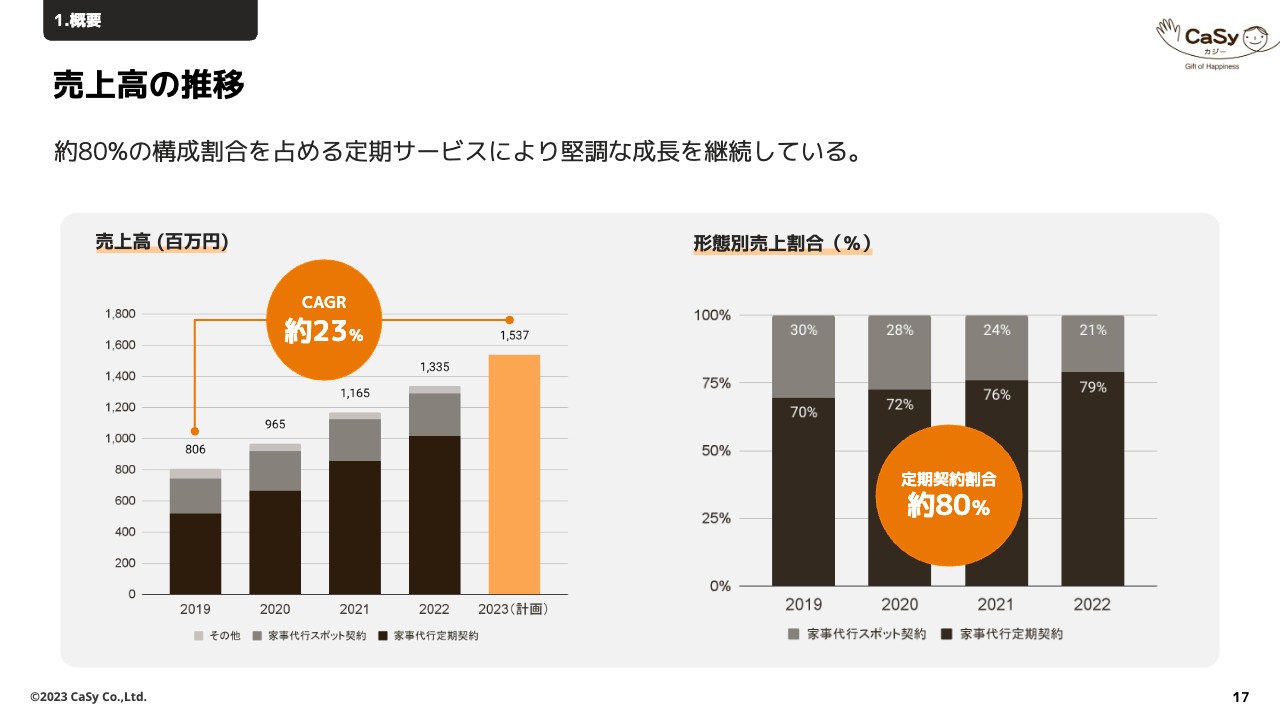

売上高の推移

売上高の推移についてご説明します。先ほどお話ししたように、2022年の売上高は13億3,500万円で、2023年は15億3,700万円を目標にしています。また、5年間のCAGRは約23パーセントです。

売上高にはスポットとサブスクリプションによる定期という、2つの形態があるとお話ししました。形態別売上割合におけるサブスクリプションの割合は約80パーセントという状況です。

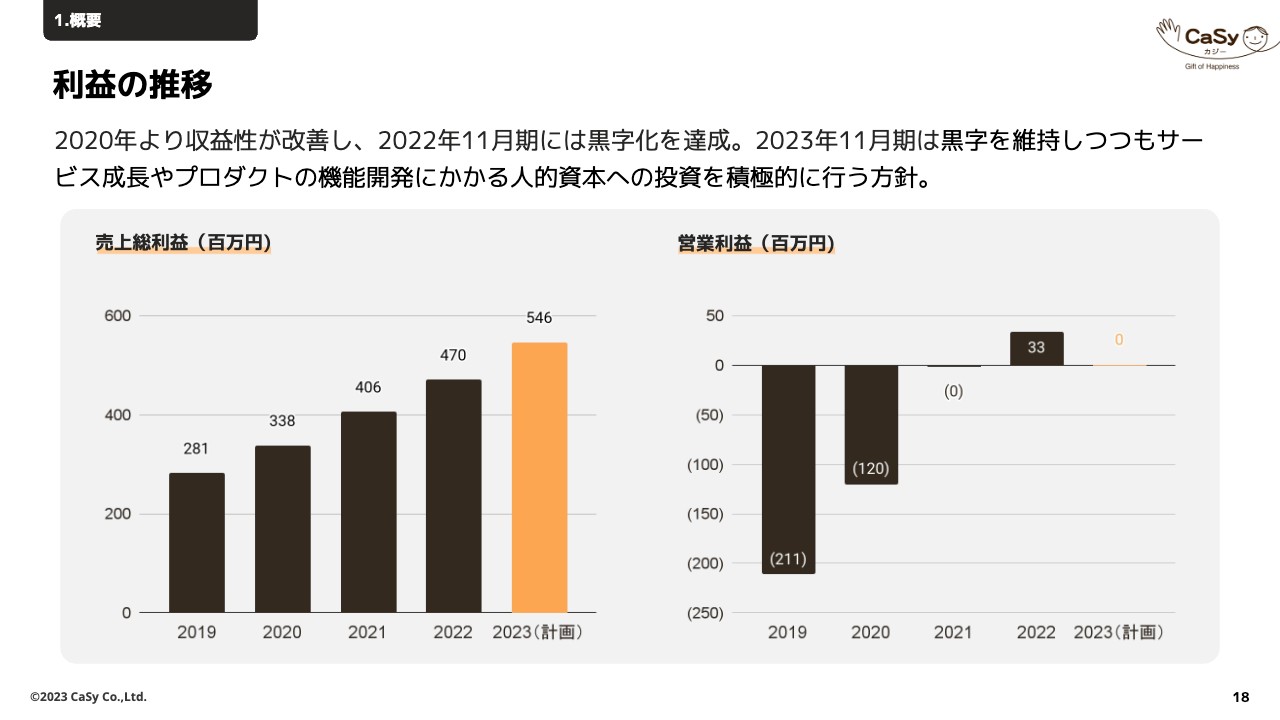

利益の推移

売上総利益は売上高の増加に伴って増えており、2022年度実績は4億7,000万円、2023年度は計画で5億4,600万円を見込んでいます。営業利益については、投資を積極的に行った結果として、2020年度までは赤字でしたが、2021年度に損益分岐点を超え、2022年度は3,300万円を計上しています。

2023年度は売上高を伸ばしつつ、中長期的な成長のためにプロダクト開発にかかるエンジニアの人的資本への投資を積極的にしていく方針です。そのため、一定の販売管理費の増加を踏まえて営業利益はゼロと見込んでいます。

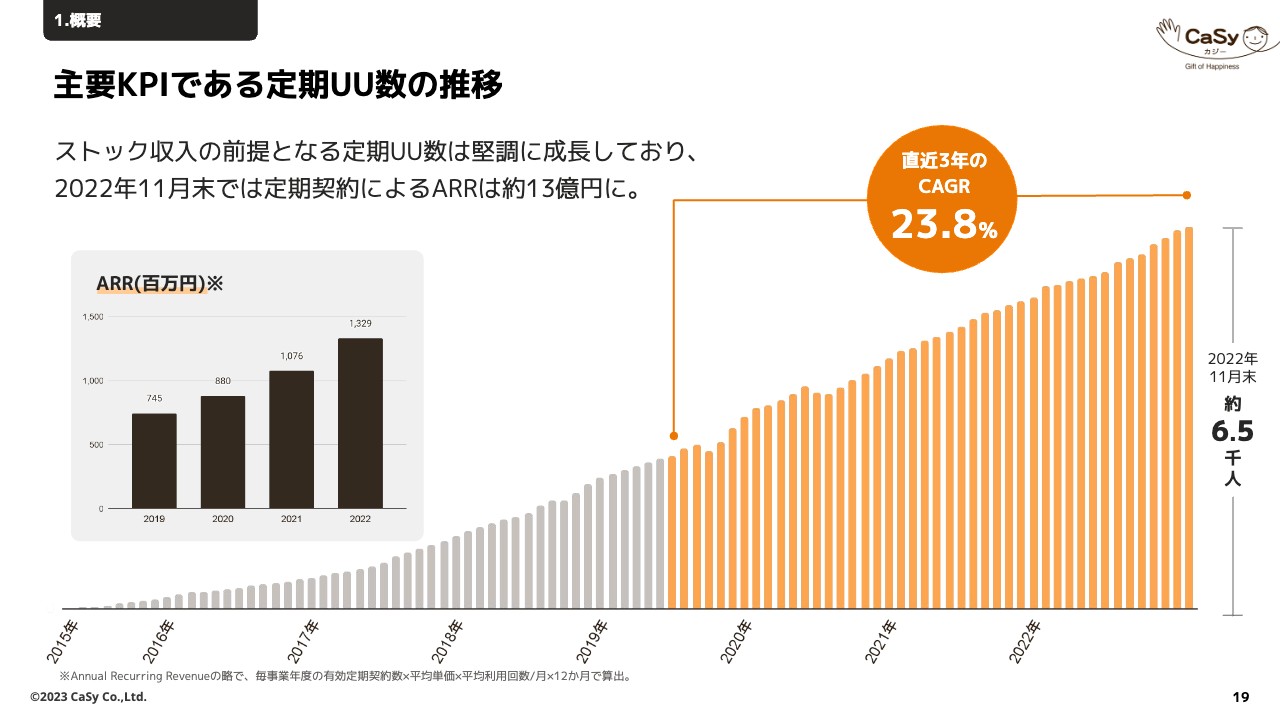

主要KPIである定期UU数の推移

主要KPIである定期のお客さま数の推移も、堅調に推移しています。2022年11月期末では定期利用のお客さまは約6,500人、ARRは約13億円となりました。

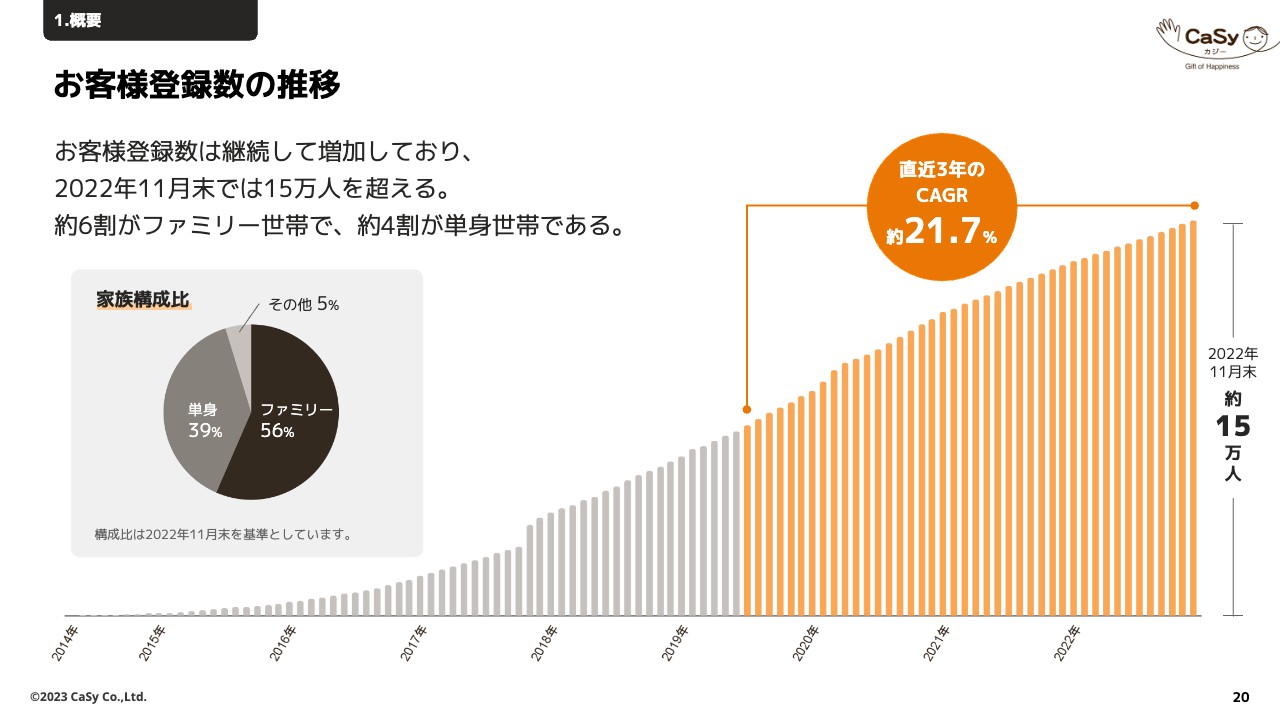

お客様登録数の推移

お客さま登録数も四半期ごとに伸びており、2022年11月末では約15万人です。家族形態別の構成比としては、およそ6割がファミリー世帯で、4割が単身世帯となっています。

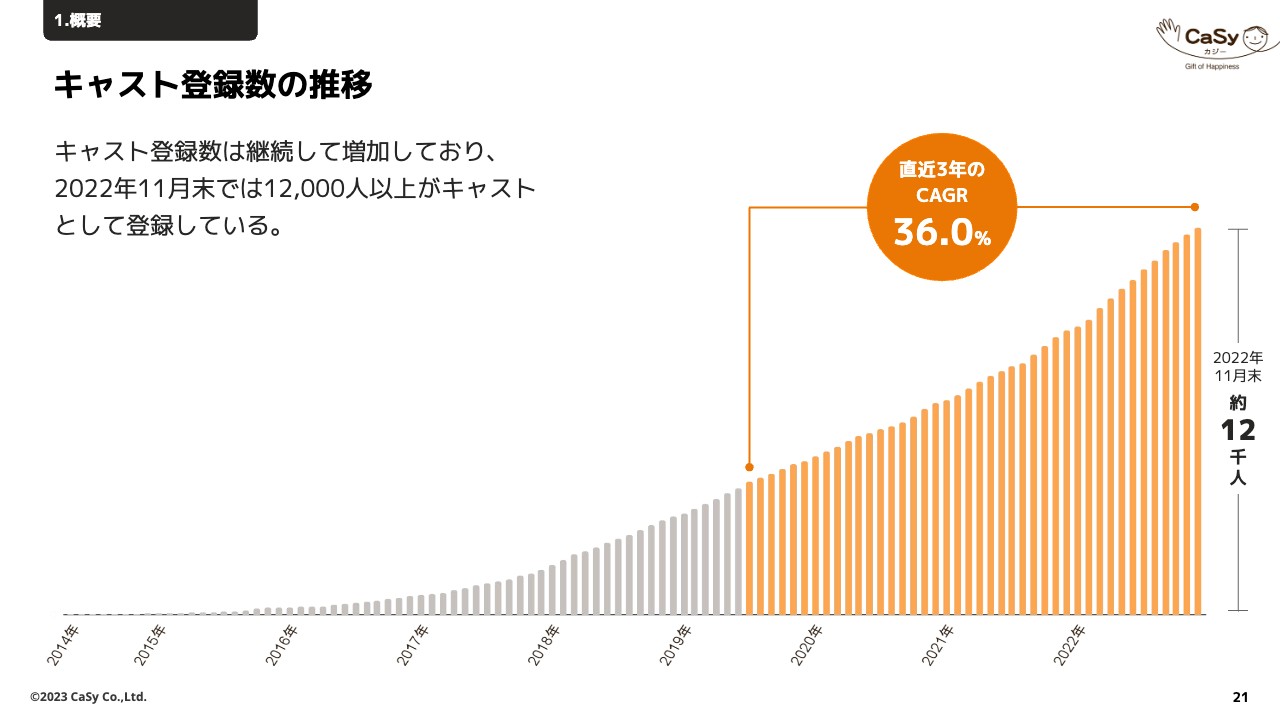

キャスト登録数の推移

キャスト登録数の推移です。2022年11月末で1万2,000人以上の登録があります。

お客様の定期解約率とキャストのチャーンレート

お客さまの定期解約率とキャストのチャーンレートです。どちらも年々改善しており、2022年のお客さまの月次定期解約率は2.8パーセント、キャストのチャーンレートは2.1パーセントとなりました。

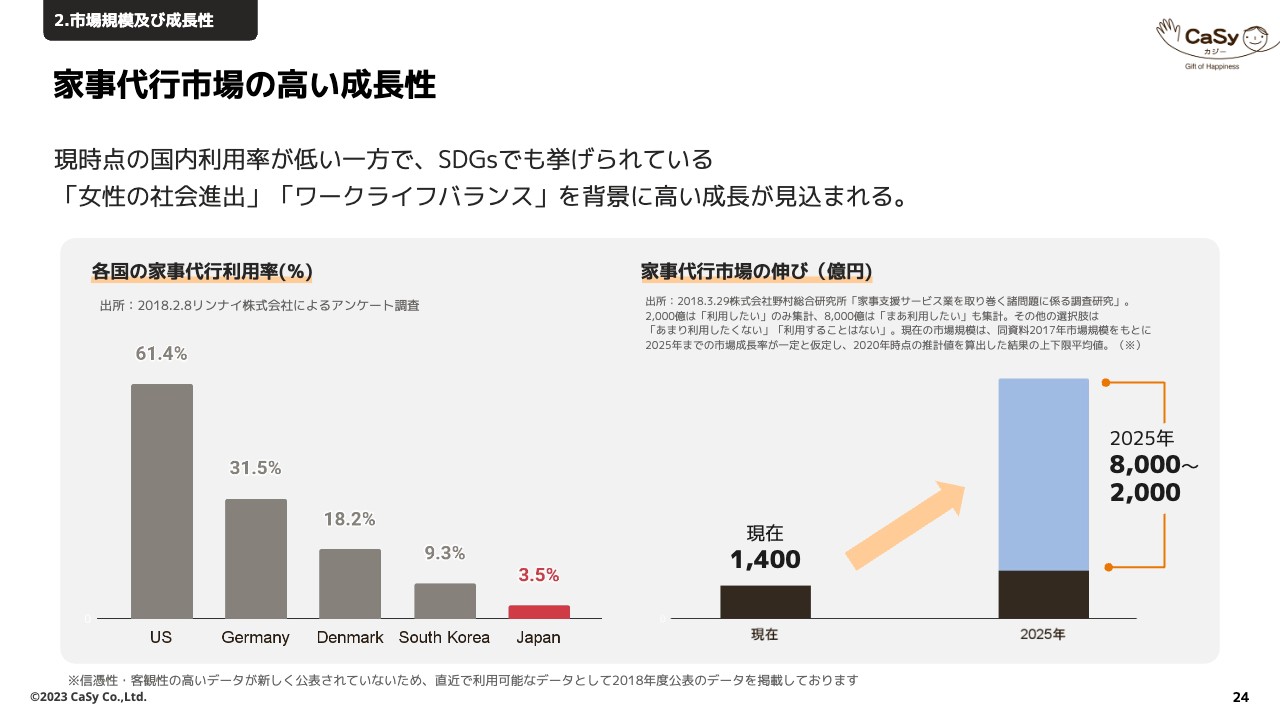

家事代行市場の高い成長性

市場規模および成長のご説明に移ります。スライド左側のグラフで示しているように、日本の家事代行利用率は、海外の各国に比べると低い状況です。我々はこれを伸びしろと捉えており、家事代行サービスの認知度が向上することで利用者も増えると考えています。

右側のグラフは野村総研が2018年に公表している家事代行市場の資料です。現在の家事代行市場の規模は、およそ1,400億円といわれています。直近のものがなく少し古い数字ではありますが、共働き世帯の増加や女性の社会進出を背景に、2025年には2,000億円から8,000億円まで伸びていくと予想しています。

家事代行市場の高い成長性

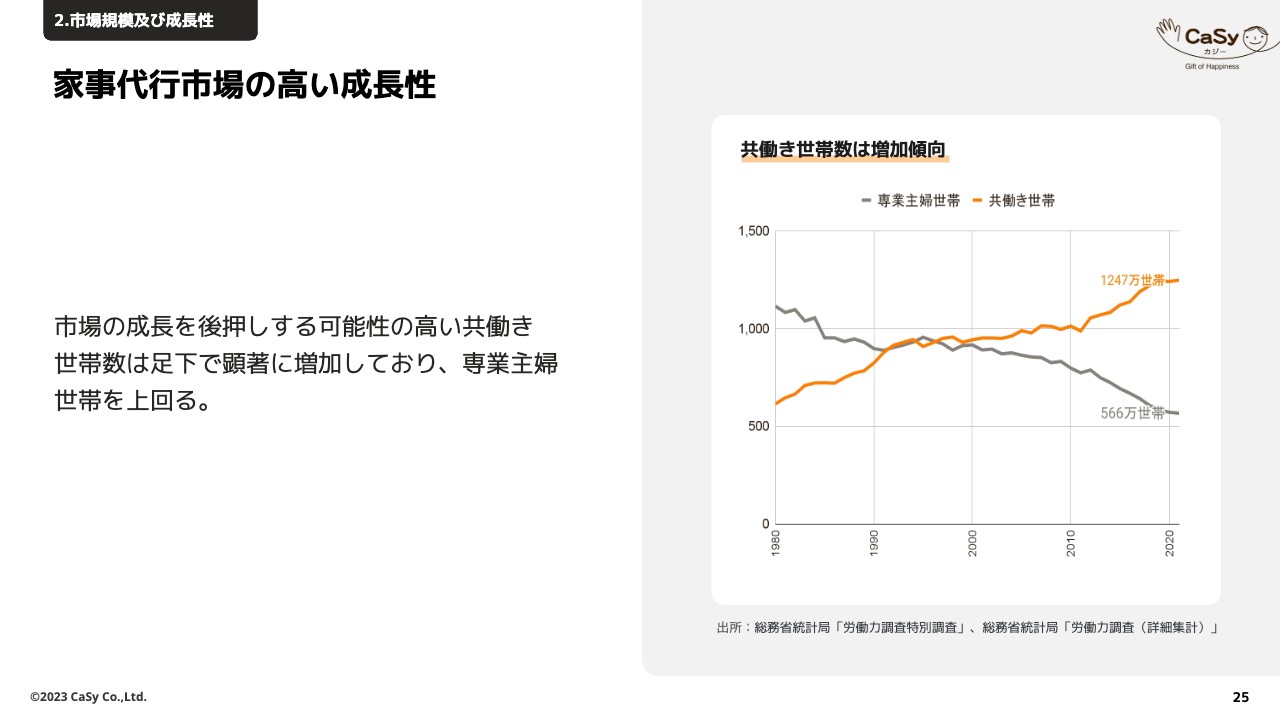

共働き世帯数は推移から見ても増加傾向にあり、家事代行市場は高い成長性を持つと捉えています。

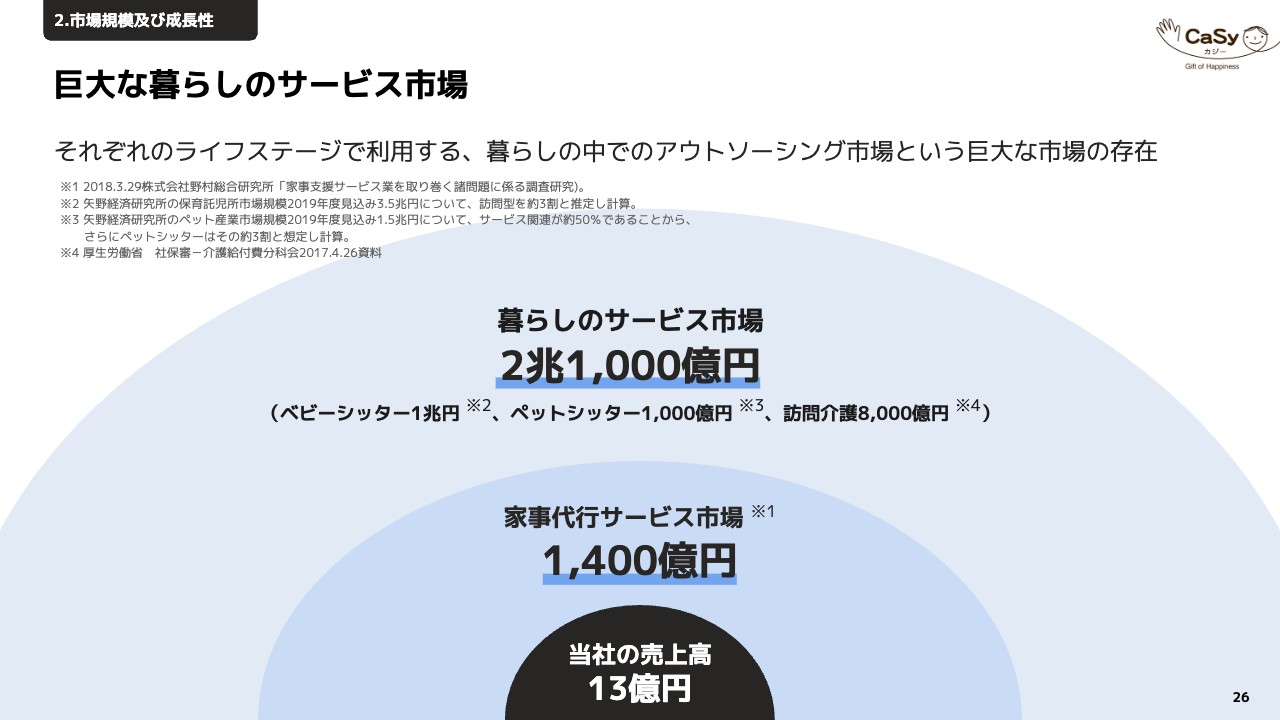

巨大な暮らしのサービス市場

我々は家事代行をフックに、他の暮らしのサービスも提供していきたいと考えていますので、暮らしのサービス市場をターゲットに、家事代行サービス以上の事業を数兆円規模で展開していこうと考えています。

1.家事代行サービスのDX化

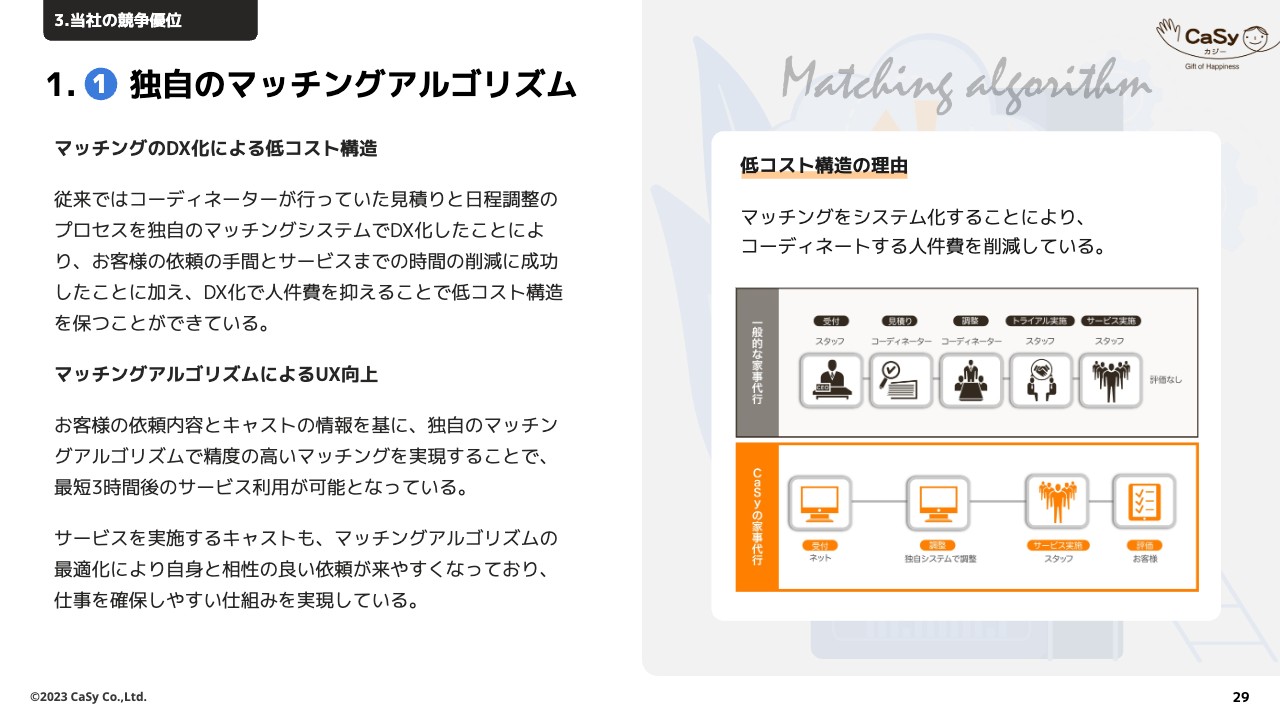

当社の競争優位についてご説明します。2点あり、まず1点目は、家事代行サービスの中で最もDX化が進んでいることです。こちらのポイントは3つあり、1つ目は独自のマッチングアルゴリズムを持っているという点です。

他社さまの場合、人の手でマッチングしているところが多いのですが、我々は独自のマッチングアルゴリズムでシステム的にマッチングしています。これによって人件費を抑えることができる上、インターネット上でのマッチングになりますので、最短3時間以内にマッチングできるような仕組みを実現しています。コスト優位性と手間の削減を実現していることになります。

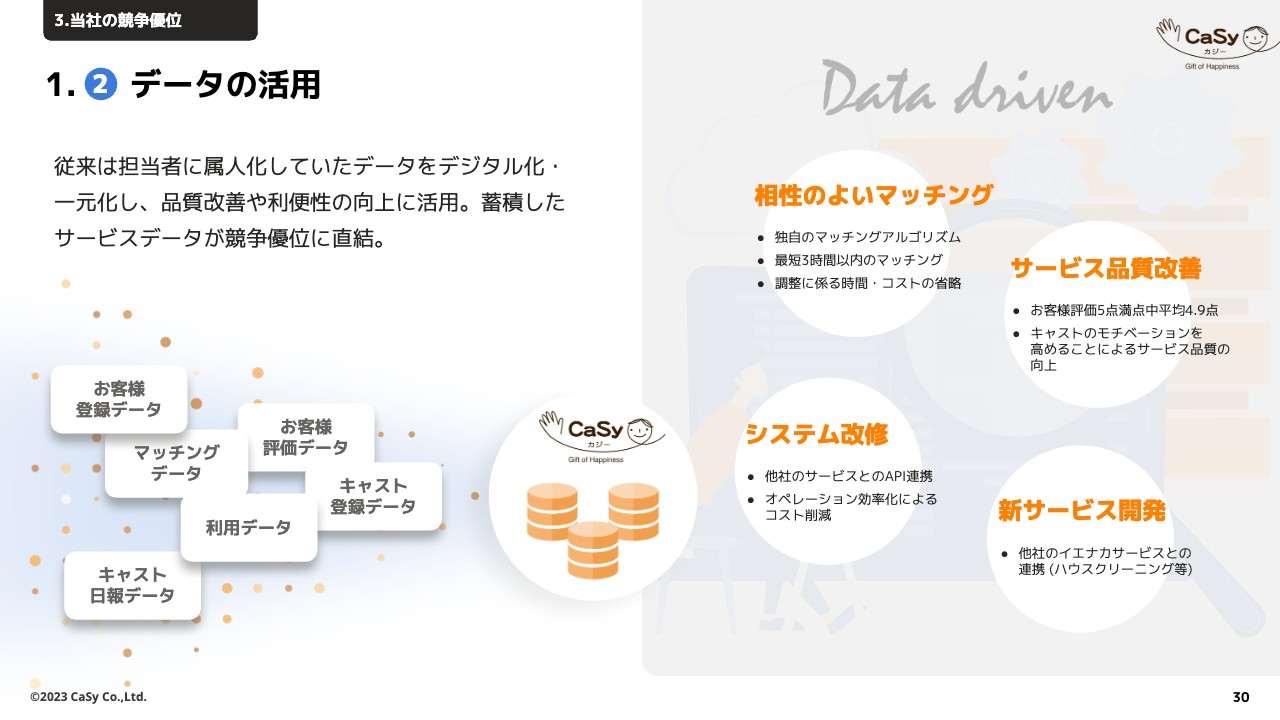

2つ目にデータの活用として、システムデータを活用しているという点です。他社さまの中は、お客さまのお宅にあるノートを使用し、お客さまとスタッフとのやり取りをしているところもありますが、我々はそのようなやり取りもチャットで行い、お客さまからの評価、データ、働き手の日報データもすべてをデータで登録しています。それらをサービス改善や今後のビジネス展開に活かすことができている点が特徴になります。

3つ目は、安心安全の取り組みとして、TRUSTDOCKさまとの取り組みを紹介しましたが、いろいろな会社さまとシステム連携をすることによって、UXを高めているという点も特徴になります。

1. ❶独自のマッチングアルゴリズム

独自のマッチングアルゴリズムについてお話しします。スライド右側の図が示しているのは、一般的な家事代行サービスのマッチングまでのフローです。他社ではコーディネーターと呼ばれる方がインタビューして、その後スタッフとの日程調整などを行うところを、当社はシステム化していますので、コーディネーターの人件費を削減できています。

1. ❷データの活用

データの活用についてですが、先ほどお話ししたように、お客さまの評価データ、キャストやお客さまの登録データ、マッチングのデータなどのいろいろなデータをデジタル化したため、より相性のよいマッチングやサービス品質の改善に活かすことができています。

1. ❸システム連携

システム連携についてです。先ほど本人確認についてお話ししましたが、その他にスマートロックとの連携など、いろいろなオペレーションシステムと連携することで、UXを高めています。

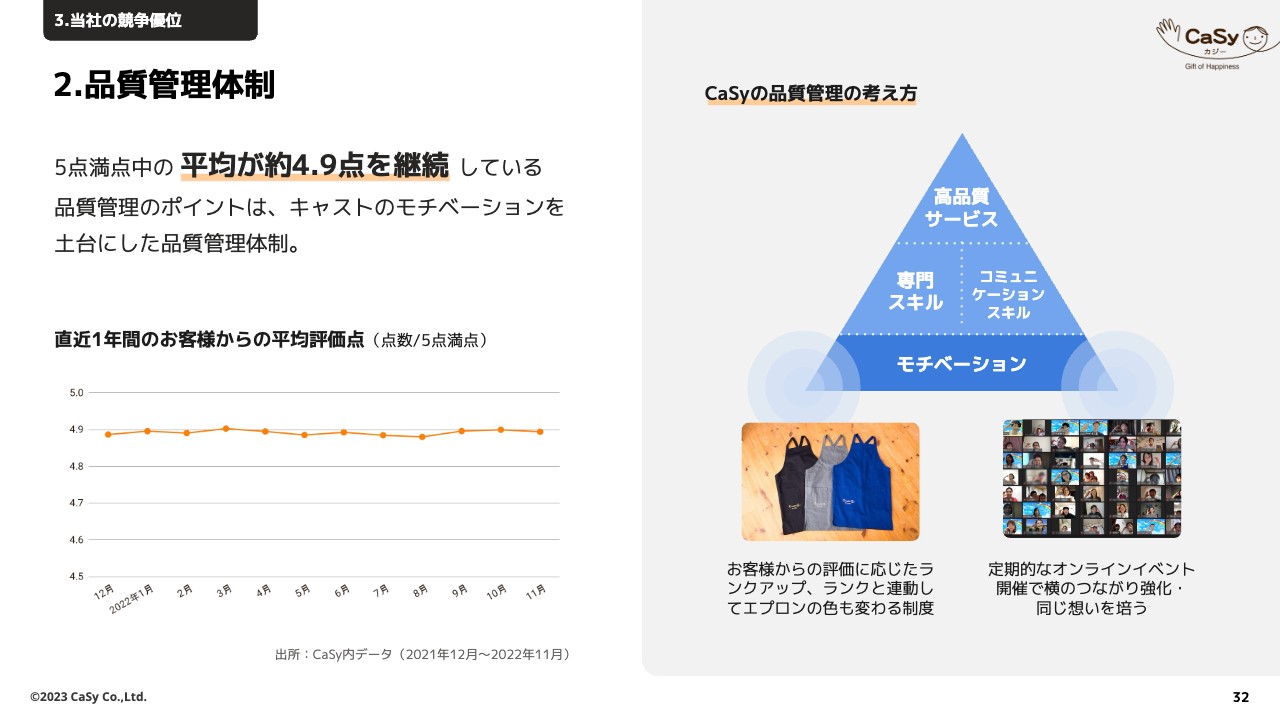

2.品質管理体制

先ほどまではDX化されているというITの部分についてをお伝えしましたが、競争優位の2点目は、品質管理体制をきちんとしているということです。お客さまとキャストを単純にマッチングするだけではなく、当社において品質管理体制を敷いているという点が特徴です。

結果として毎回サービスを提供するごとに、お客さまから5点満点中何点かという評価をいただくのですが、平均で4.9点を継続しています。この高い点を継続できている理由としては、我々は品質管理の根本的な考え方として「家事代行キャストのモチベーションを高めることが重要である」という考えで行っていることが挙げられます。

モチベーションを高めた上で、専門のスキルやコミュニケーションスキルを習得すると、お客さまのお宅でより高品質なサービスを提供できるのではないかと考えています。

モチベーションを高める取り組みとして、お客さまから良い評価をいただいた場合、時給が上がるだけではなく、ランクアップし、それに連動してエプロンの色が変わっていく取り組みを行っています。また、定期的にオンラインイベントを行い、家事代行の仕事の意義や意味などを説明する場を設けています。

3.競合との比較(家事代行)

スライドの表は競合との比較をまとめたものです。競合は大きく分けると2種類あります。1つ目は、先ほどお話ししたコーディネーターが訪問する訪問型、2つ目はお客さまがスタッフを選んでやり取りをしていただくCtoCのマッチング型です。

これらと比較して、我々のサービスの特徴的な部分は具体的に2点あります。1点目は、訪問型と比較すると、コーディネーターの役割を独自のマッチングアルゴリズムをはじめとしたITを活用して行っていますので、人件費を抑えることができる点です。これによってお客さまに対する提供価格も抑えることができています。

2点目は、品質に対する責任をきちんと取っている点です。CtoCのマッチング型のように、コストカットの方法としてお客さまとスタッフをつなぐ場のみを提供しているだけではありません。

我々はシステム化しているため、キャストの面接や研修を行ったり、なにかお客さまのほうで損害などが起きた時のサポート体制を構築したりしつつ、お客さまの料金を抑えることができています。品質に対してきちんと責任を持っているというところが、CtoCのマッチング型に対する競争優位だと思っています。

CaSyの今後の成長イメージ

成長戦略のご説明に移ります。我々は、家事代行サービスを根幹とした「暮らしのプラットフォーム」という世界を作りたいと考えています。

ポイントは3つあります。1つ目は根幹を家事代行サービスに置いているという点です。家事代行サービスはお客さまのお宅に1週間に1回という高頻度で伺い、かつそれが3年、4年、5年と長期間にわたることがあるため、そこでお客さまから信頼をいただき、お客さまの困りごとを拾い上げることができるという特徴があります。これが他の暮らしのサービスに対する競争優位の1つだと考えています。

ポイントの2つ目は家事代行サービスを根幹に置きつつも、他のいろいろなサービスにも幅を広げていくことです。我々は家の中をドメインにしていますので、整理収納、ベビーシッター、ペットシッター、訪問介助など、暮らしの中で外部に任せることも選択肢として捉えられるようなサービスを今後提供していきたいと考えています。

ポイントの3つ目は、そのプラットフォームを通して、お客さまに対しては時間と信頼、そして働き手に対してはやりがいと安心という価値を提供していくことを考えています。

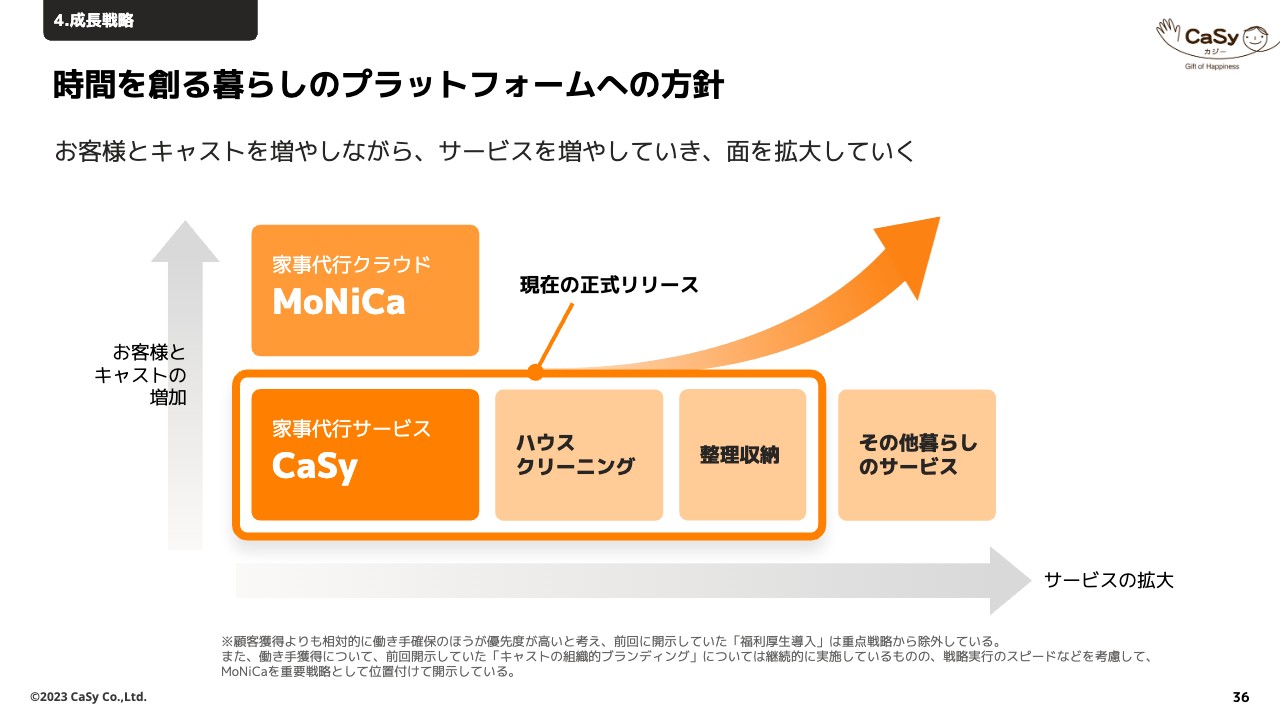

時間を創る暮らしのプラットフォームへの方針

そしてこの「暮らしのプラットフォーム」に転換していくにあたって、大事な点が2つあります。まず1つ目は、スライドのグラフの縦軸が示すお客さまとキャストを増やしていかなくてはならないという点です。2つ目として、横軸が示す家事代行以外のサービスにも広げていくというサービスの拡大の面についてです。

この2点を一つひとつ実行していきながら「暮らしのプラットフォーム」を提供していきたいと考えています。そして、このお客さまとキャストの増加をどのように実現していくかというところの1つとして家事代行クラウド「MoNiCa」を提供しようと考えています。

家事代行クラウドMoNiCa(モニカ)

家事代行クラウド「MoNiCa」についてご説明します。「MoNiCa」には、「も(Mo)っと、日(Ni)本に、家(Ca)事代行を」という意味で、この業界全体のDX化を図り、お客さまとキャスト、また、日本にある4,000社の家事代行会社さまも巻き込みながら、もっと日本に家事代行サービスを広げていきたいという思いが込められています。

サービスの内容としては、業務管理システムになりますが、こちらの「MoNiCa」を他の家事代行会社さまに使っていただくことで、よりDX化を図ることができ、お客さまの料金を低価格に抑えられたり、働き手の時給をアップすることができたりする余地が生まれるシステムになります。

日本に4,000社の家事代行会社がありますが、売上が1億円未満の大きくない会社さまが多いため、自社でなかなかIT投資をできないという課題があります。この「MoNiCa」は我々の強みであるITの部分をうまくマッチさせた戦略となっています。進捗としては、2022年3月にティザーサイトを開設し、そこに登録していただいた会社さまと今実証実験を開始しているという状況です。

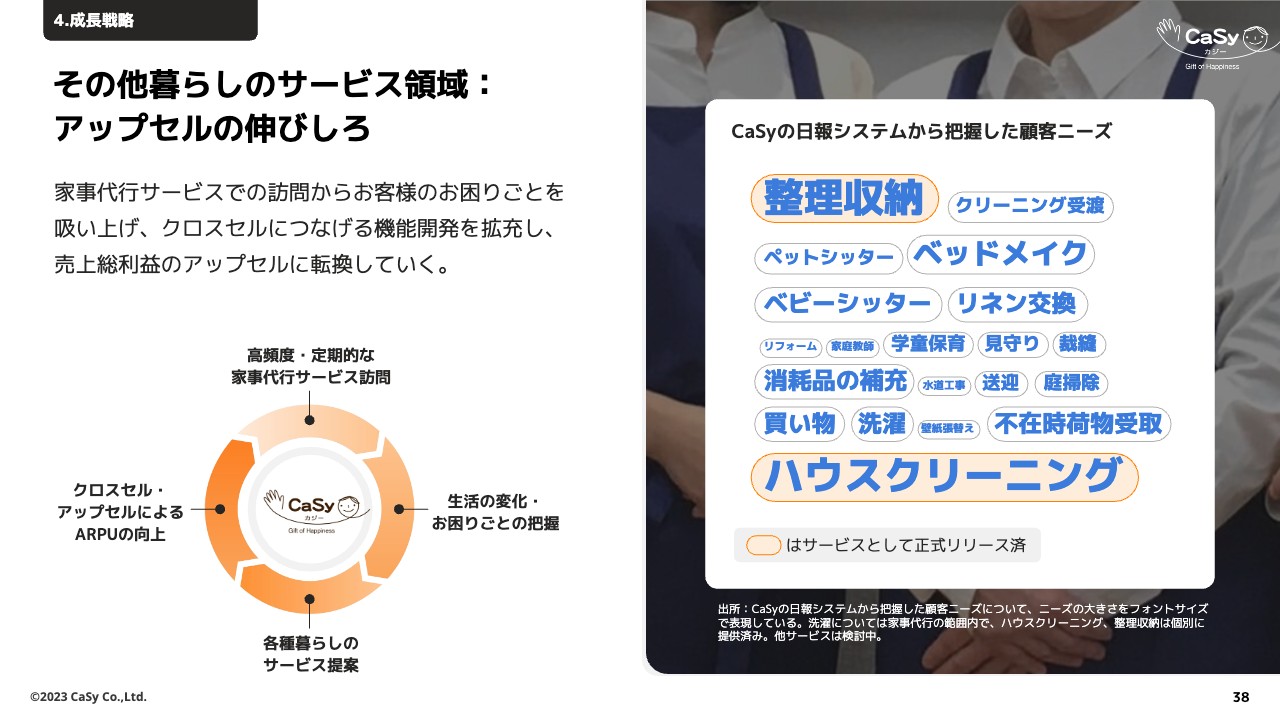

その他暮らしのサービス領域:アップセルの伸びしろ

サービスを広げていくという点に関してですが、先ほどお話ししたように、ライフスタイルの変更で生じた困りごとをサービスに広げていきたいと考えています。スライド右側の図に記載したハウスクリーニングと整理収納の2つに関しては正式サービスとしてリリースしていますが、他にもこちらに記載したようなサービスを検討したいと考えています。

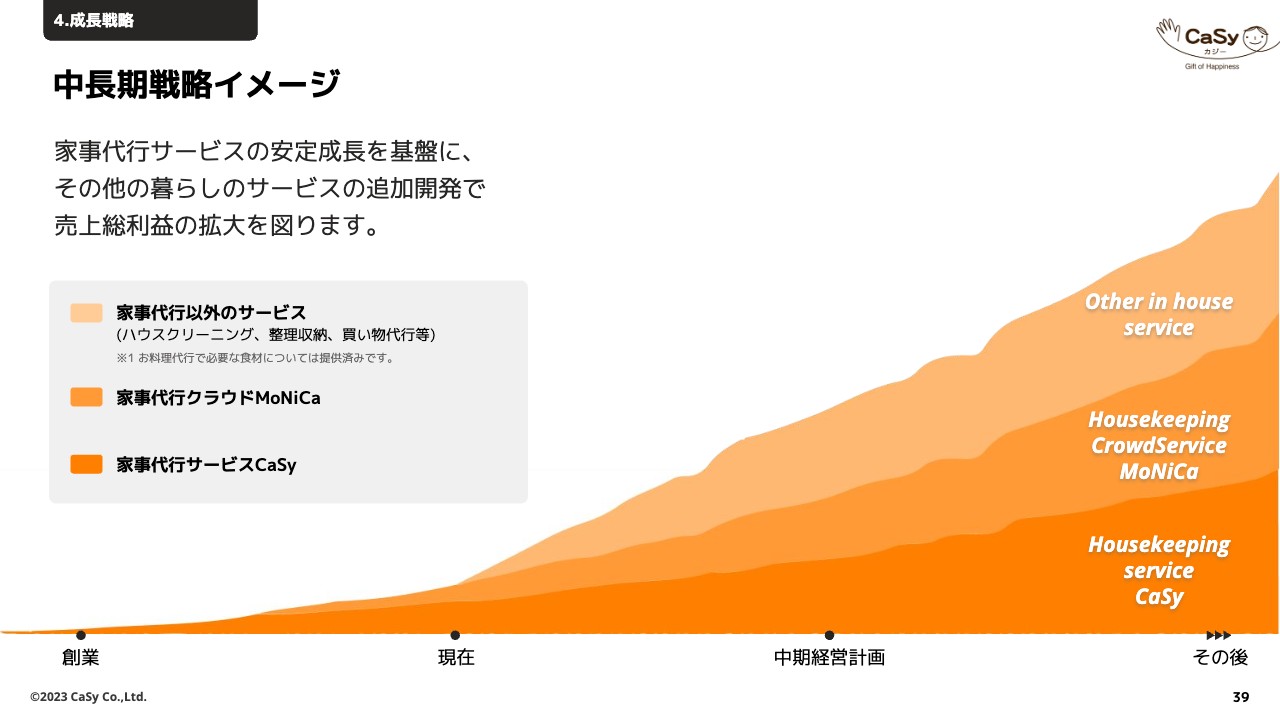

中長期戦略イメージ

以上のように、我々は家事代行サービスにおいて、サブスクリプション型が8割です。したがって、こちらのサービスを堅調に伸ばしながら、規模の拡大とお客さまとスタッフの拡大を家事代行クラウド「MoNiCa」で実現しつつ、そこでご利用いただいているお客さまに対するアップセルとして、家事代行サービス以外のサービスも提供していこうというのが我々の中長期戦略のイメージとなっています。

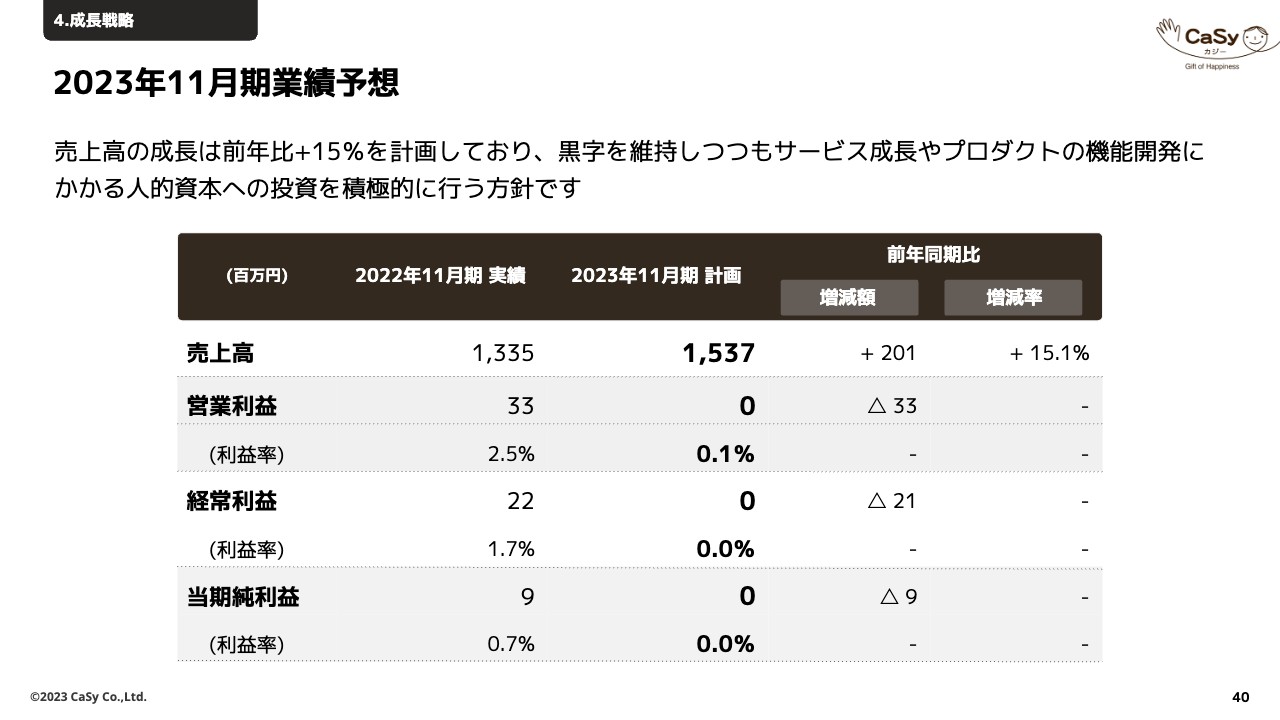

2023年11月期業績予想

2023年11月期の業績予想です。売上高は、前期比15.1パーセント増の15億3,700万円としています。営業利益・経常利益・当期純利益は、すべてゼロという計画にしています。

考え方としては、「売上は成長させつつ、中長期の成長のために投資を行いたい」ということです。特に、プロダクト開発や機能開発にかかる人的資本への投資を中心としています。また、コロナ禍を経験しましたので、利益もきちんとコントロールできる状態にしておきたいという思いもあり、営業利益以下をすべてゼロにしています。

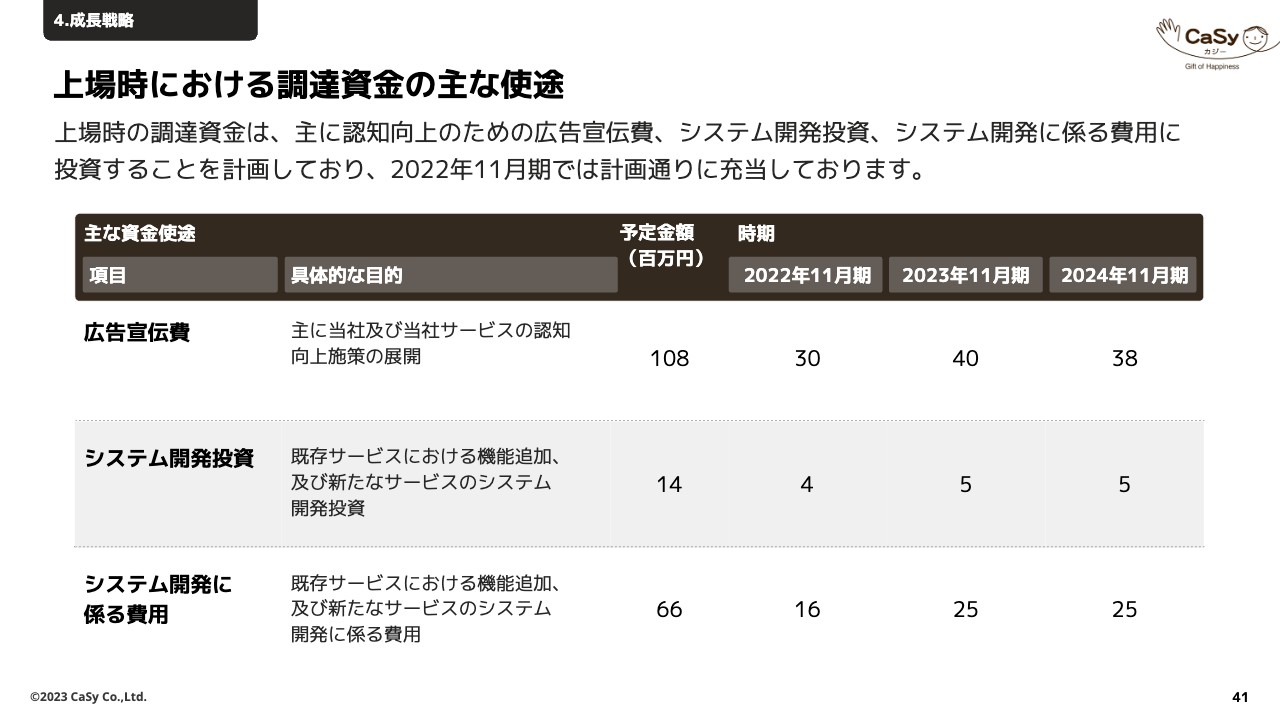

上場時における調達資金の主な使途

上場時における調達資金の使途についてです。基本的には上場時にお伝えした内容と変更はありません。広告宣伝等費とシステム開発投資に投資していく予定です。

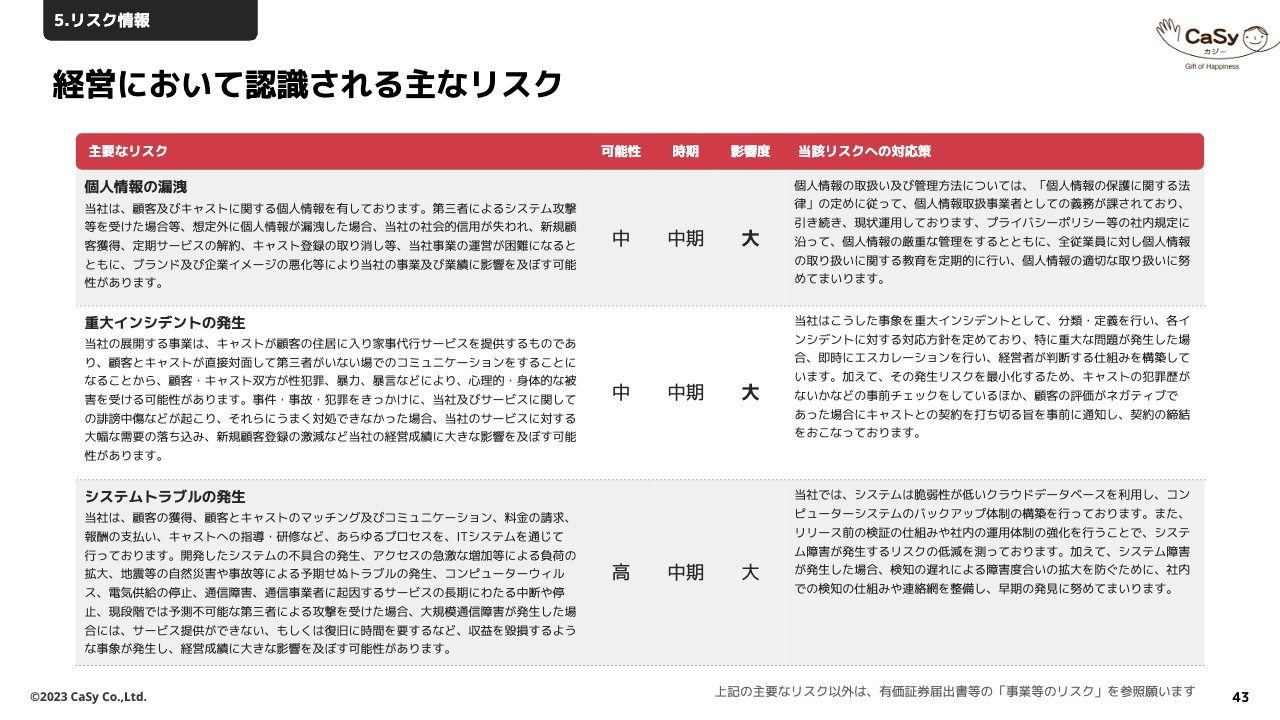

経営において認識される主なリスク

最後にリスク情報です。主なリスクは3つあります。1つ目は個人情報の漏洩、2つ目は重大インシデントの発生、3つ目はシステムトラブルの発生となります。1つ目の個人情報の漏洩については、我々はお客さまのお宅に伺ってサービスを提供しますので、プライベートな情報や機密性の高い情報を取り扱う機会があります。したがって、個人情報の漏洩に対してはきちんと対応を図っていきたいと考えています。

2つ目の重大インシデントの発生については、個人情報の漏洩以外にも、先ほどお話しした盗難リスク、働き手が事件や事故などに巻き込まれるリスクもありますので、そこに対する担保はきちんと行っていきたいと考えています。

3つ目のシステムトラブルの発生についてです。家事代行サービスは最もDX化されており、システム化されているのが前提になっています。今後は「MoNiCa」を戦略的に使用していくにあたり、システムトラブルの影響範囲が家事代行サービスをご利用のお客さま以外にも及ぶことになるため、システムトラブルの影響度が大きくなります。そのため、この点に関してもきちんと対応していきたいと考えています。

我々からのご説明は以上でございます。

新着ログ

「サービス業」のログ