サイバーリンクス、経常利益は前期比+19.1% 流通・官公庁分野が力強く伸長し、3年連続で過去最高益を達成

1.エグゼクティブサマリ 2022年12月期連結決算

村上恒夫氏(以下、村上):サイバーリンクス社長の村上でございます。2022年12月決算の概要についてご説明いたします。

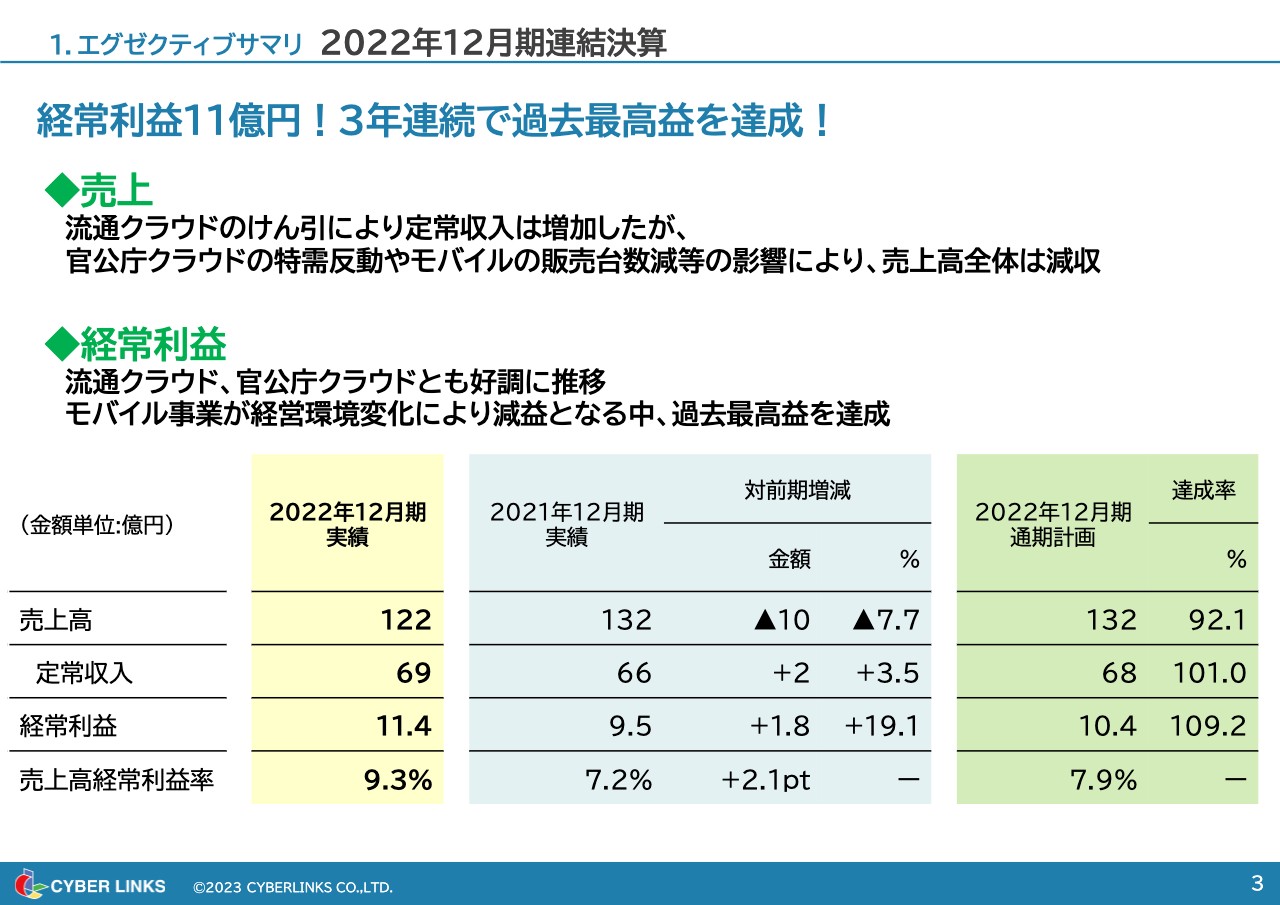

エグゼクティブサマリとして、ポイントを絞ってご説明します。2022年12月期の業績としては経常利益が11億円となり、3年連続で過去最高益を達成できました。前期と比べると、流通クラウドの牽引により定常収入は増加しましたが、官公庁クラウド事業は前期にあった特需案件の反動やモバイル事業の販売台数減少などの影響により、売上高全体は減収となりました。

一方で、経常利益は流通クラウド事業のサービス成長や官公庁クラウドの収益性が向上するなど順調に推移し、モバイル事業が経営環境変化により減益となる中でも、過去最高益を達成することができました。

1.エグゼクティブサマリ 中期経営計画の見直し

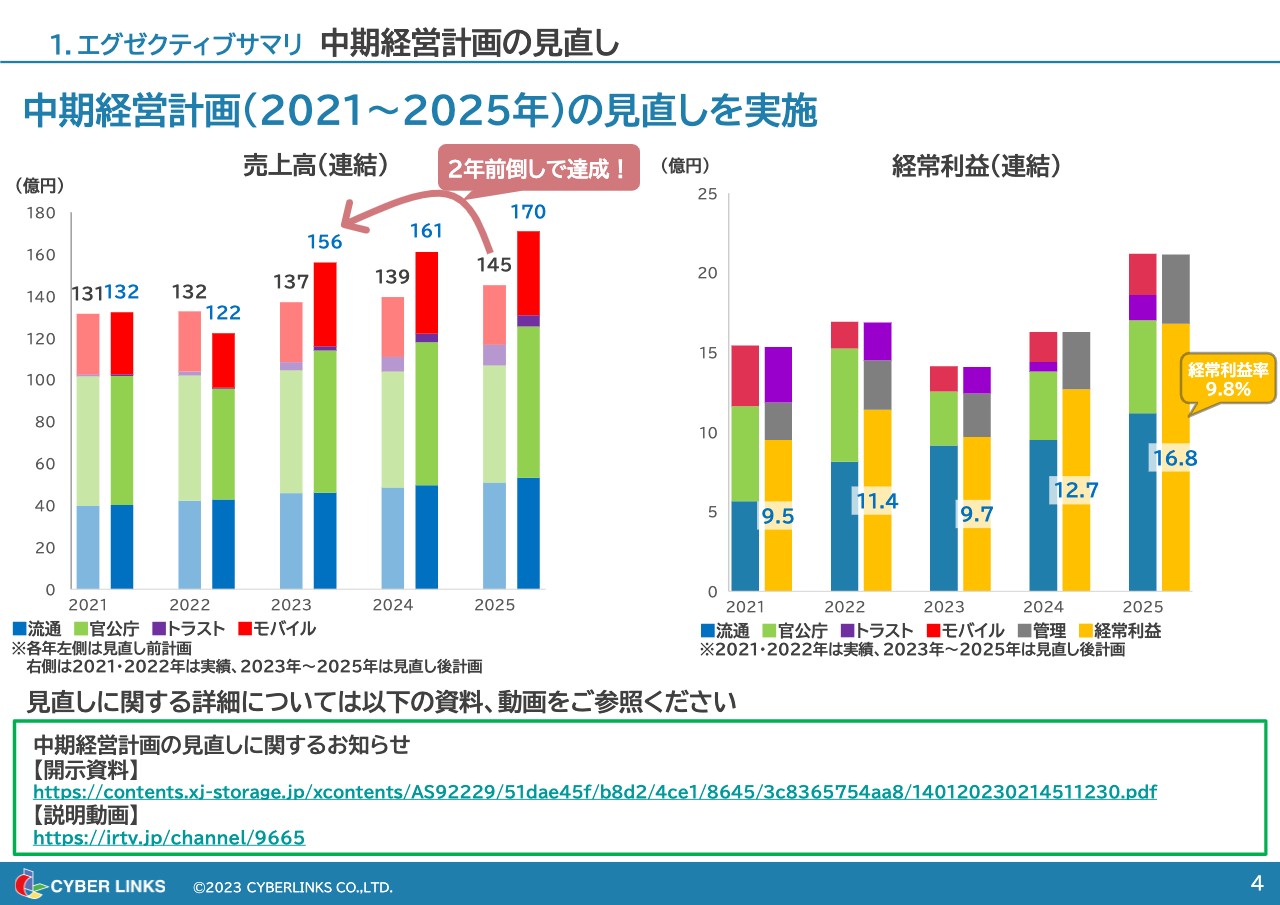

先般、中期経営計画の見直しを行いました。売上高は最終年度の2025年計画値を2年前倒しで達成することとし、2025年の売上高・経常利益についても、ともに計画の引き上げを行いました。中期経営計画の見直しに関する詳細は、2月14日公表の開示資料および動画をご参照ください。

2. 2022年12月期 連結決算 経常利益増減要因

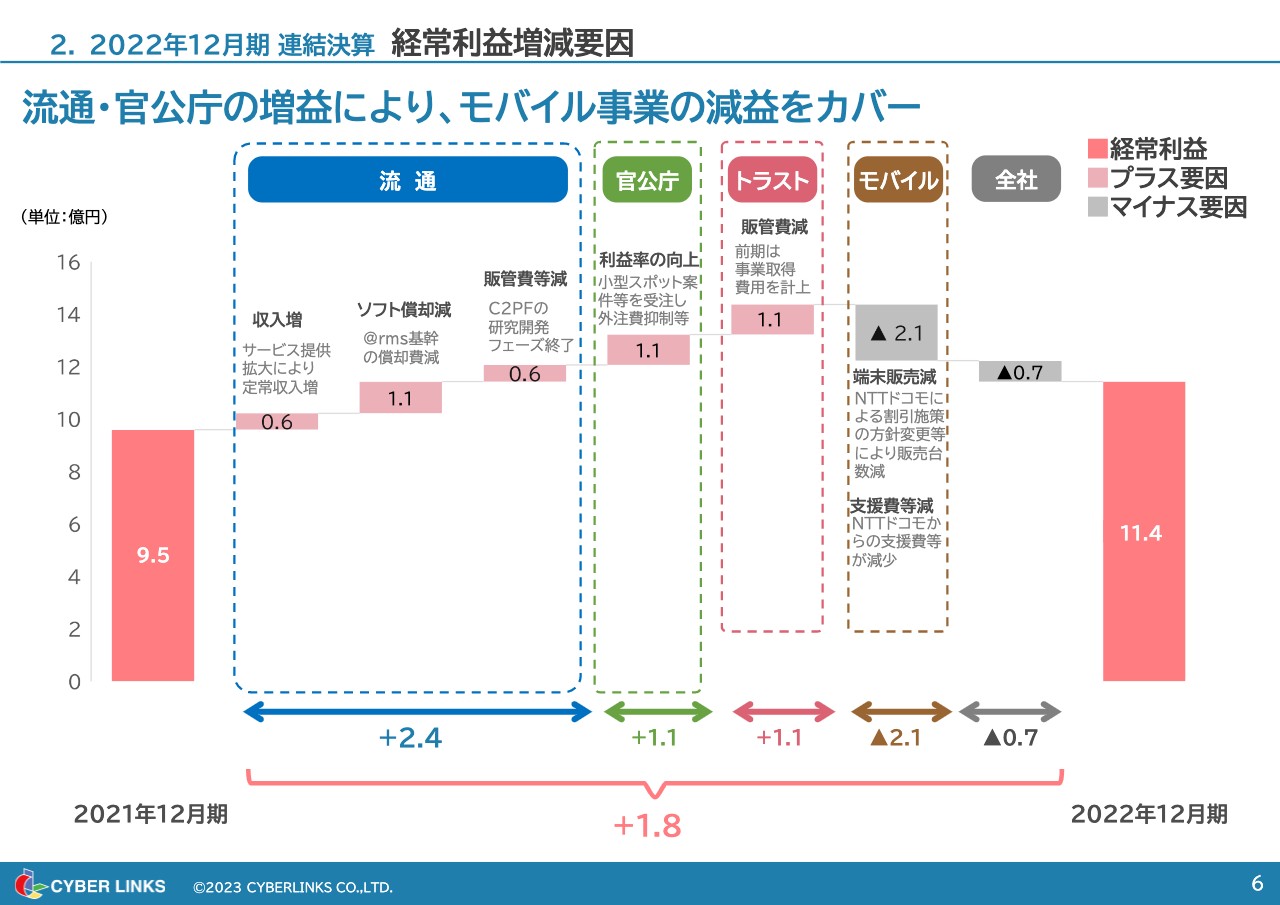

2022年12月期連結決算について詳しくご説明します。まずは、前期からの経常利益の増減要因についてお話しします。

流通・官公庁・トラストの3事業は前期より増益し、モバイル事業は減益となりました。特に流通・官公庁分野が力強く伸長し、モバイル事業の減益をカバーしています。セグメントの詳細については後ほどご説明します。

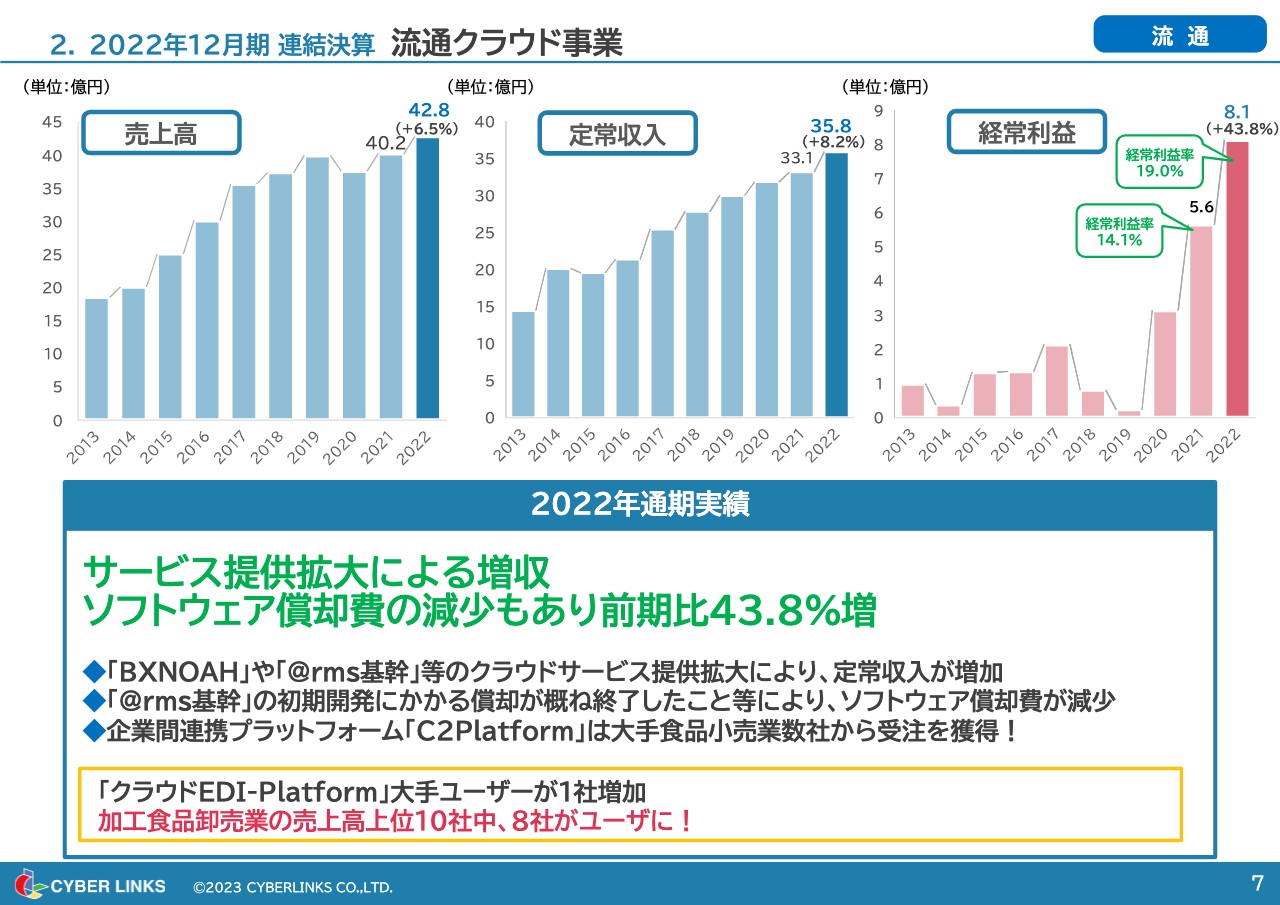

2. 2022年12月期 連結決算 流通クラウド事業

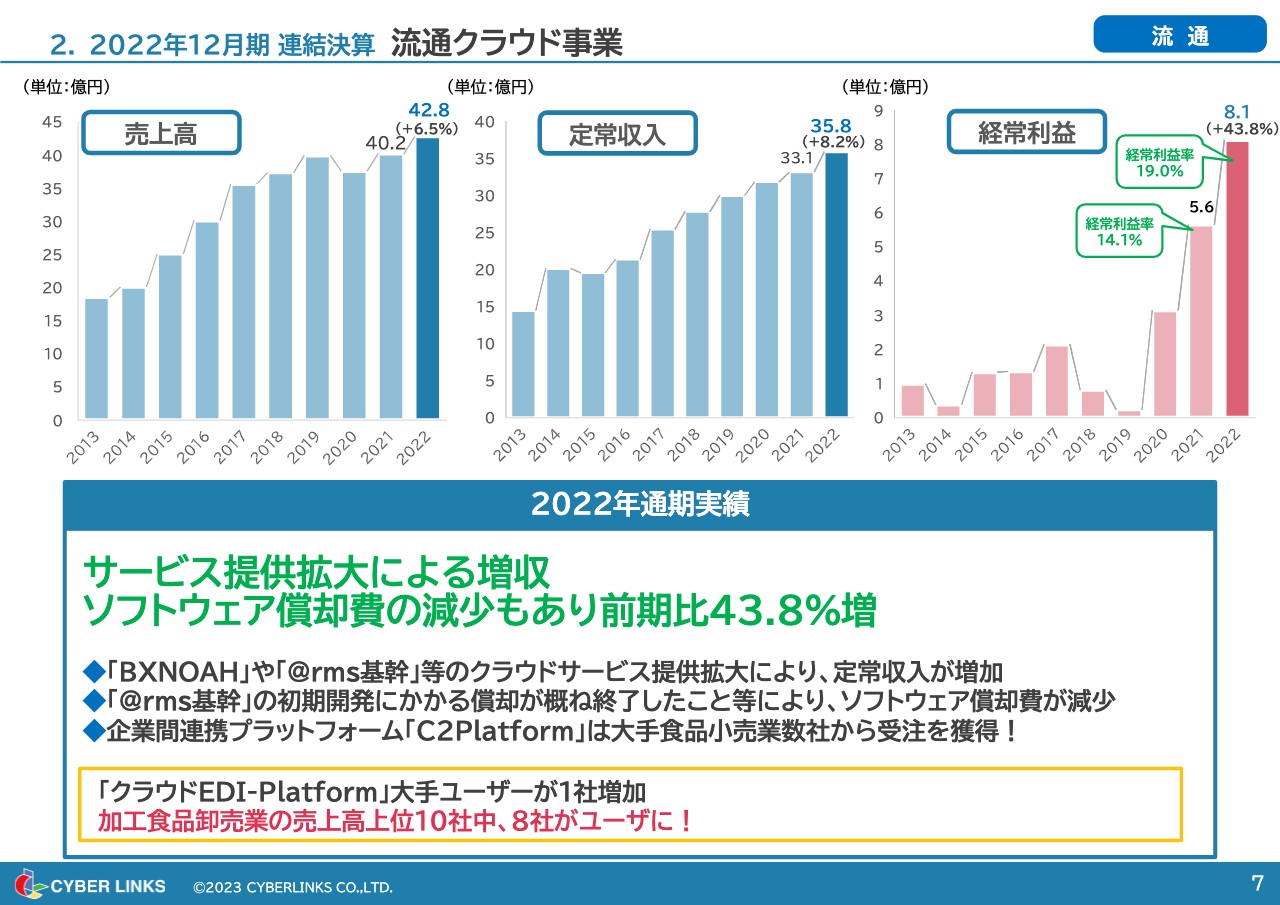

流通クラウド事業についてご説明します。「BXNOAH」や「@rms基幹」等のクラウドサービスの提供拡大により増収となりました。さらに「@rms基幹」の初期開発にかかるソフトウェアの償却減少もあり、前期比43.8パーセントの増益となりました。

今後に向けた取り組みとして、企業間連携プラットフォーム「C2Platform」が大手食品小売業数社から受注を獲得しました。また「クラウドEDI-Platform」は大手ユーザーが1社増加したため、加工食品卸売業の売上高上位10社のうち8社がユーザーとなりました。

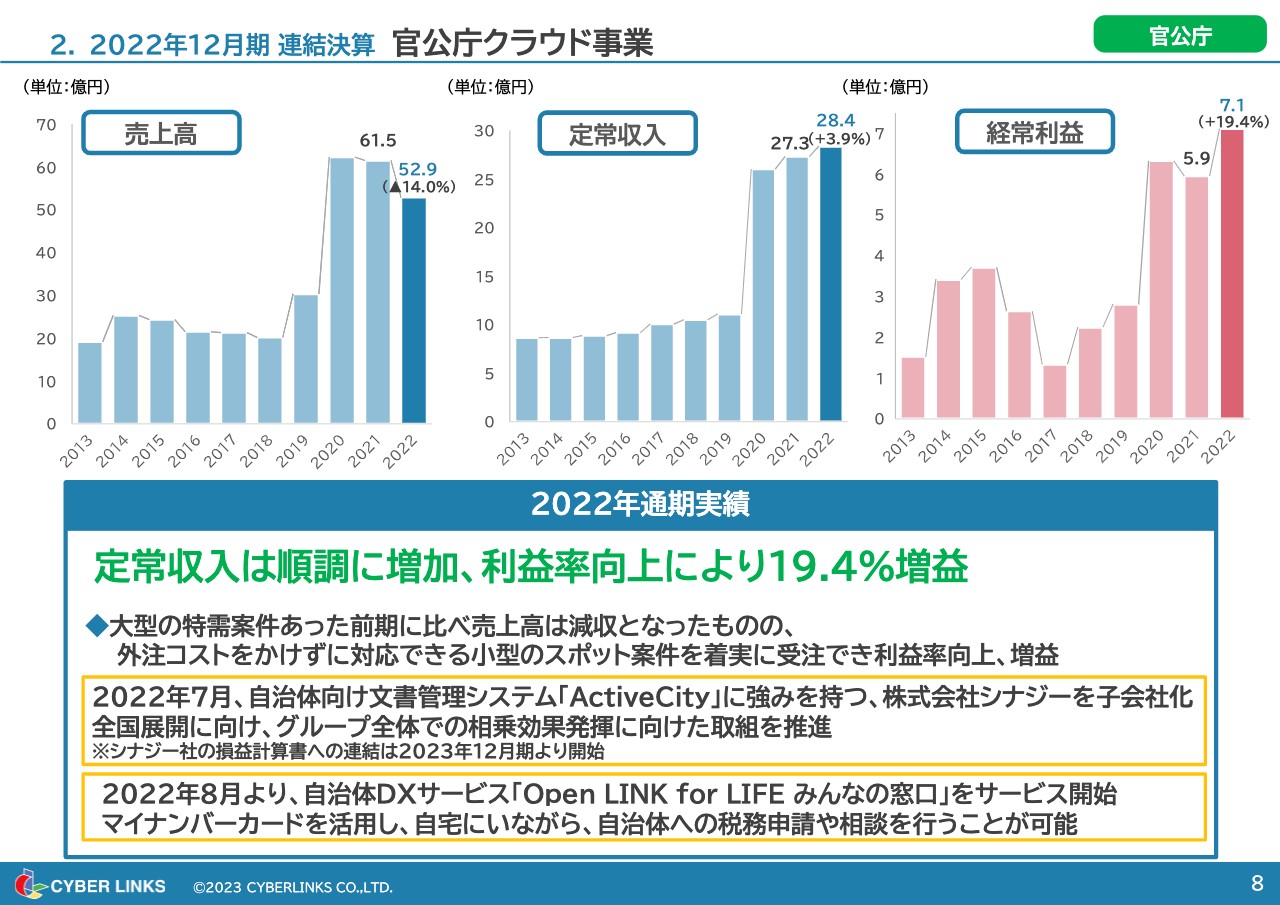

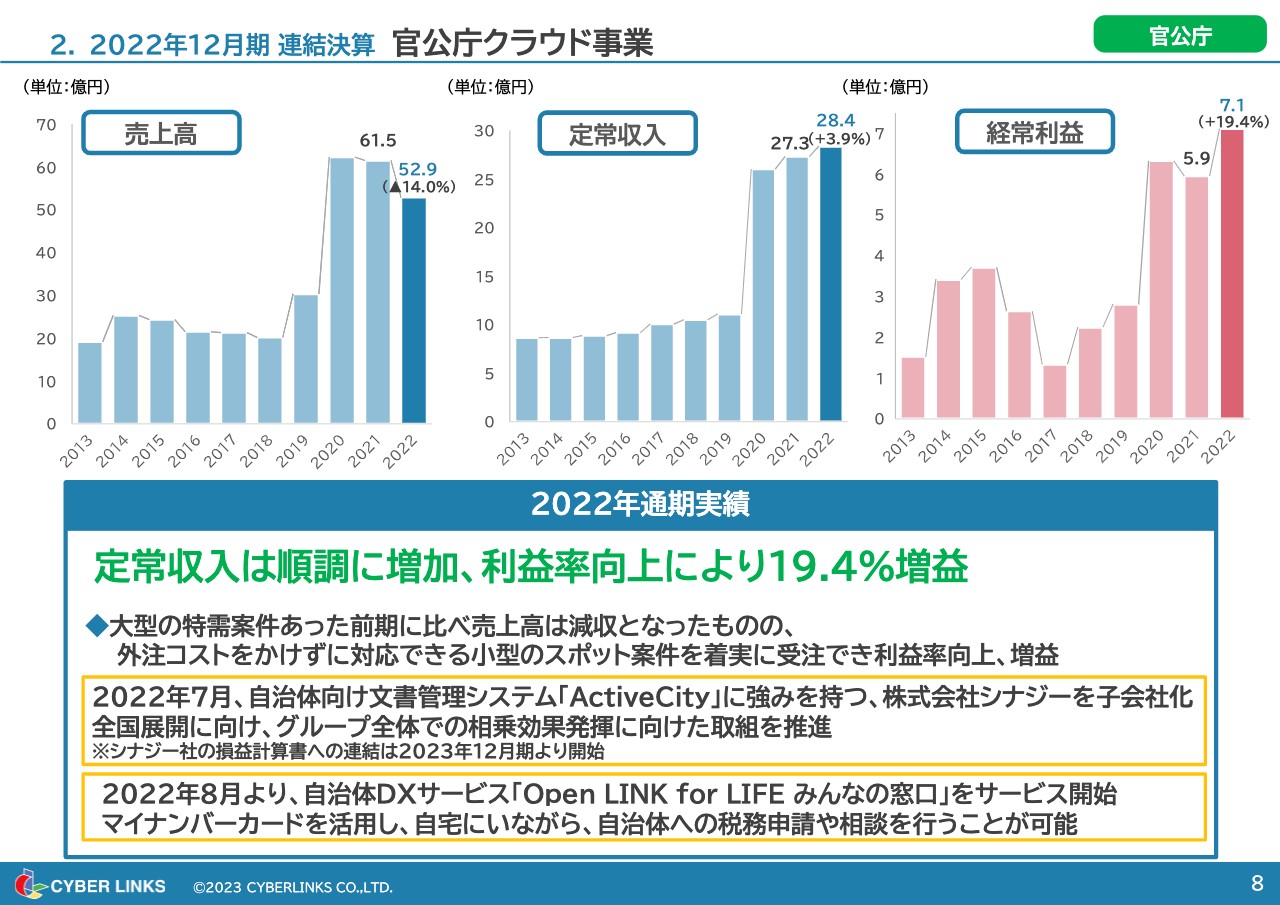

2. 2022年12月期 連結決算 官公庁クラウド事業

官公庁クラウド事業についてご説明します。定常収入は順調に増加し、利益率向上により前期比19.4パーセントの増益となりました。大型の特需案件があった前期と比べると減収となりましたが、外注コストをかけずに対応できる小型のスポット案件を着実に受注できたことで利益率が向上し、増益となりました。

2022年7月には、自治体向け文書管理システム「ActiveCity」に強みを持つ、株式会社シナジーを子会社化しました。官公庁クラウド事業の全国展開に向けて、グループ全体での相乗効果発揮に向けた取り組みを推進していきます。

また、2022年8月より、マイナンバーカードを活用して自宅にいながら自治体への税務申請や相談を行うことができる自治体DXサービス「Open LINK for LIFE みんなの窓口」をリリースし、サービスを開始しました。

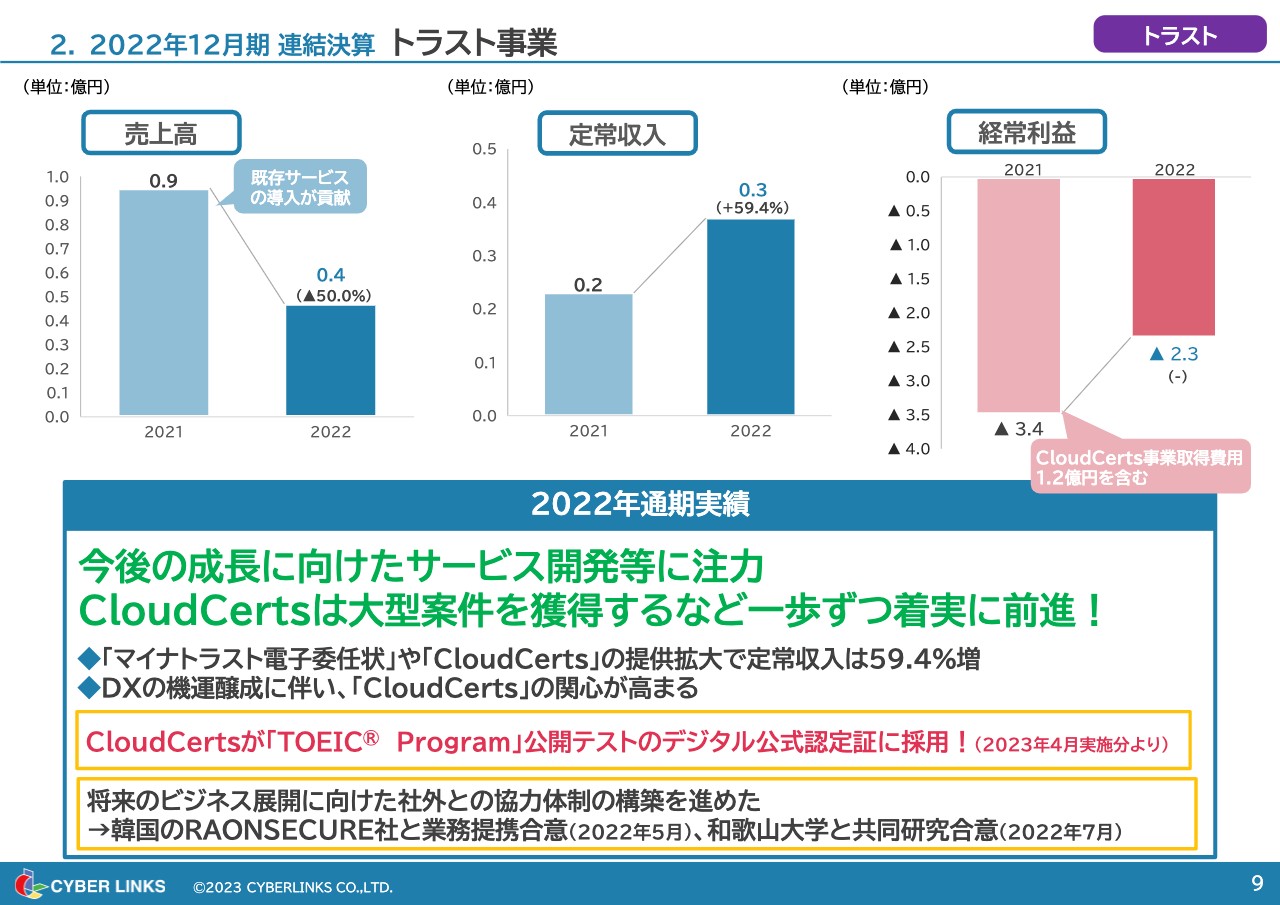

2. 2022年12月期 連結決算 トラスト事業

トラスト事業についてご説明します。2022年度は引き続き今後の成長に向けたサービス開発に注力しました。また、「CloudCerts」は大型案件を獲得するなど、一歩ずつ着実に進捗しました。

「マイナトラスト電子委任状」や「CloudCerts」の提供拡大により、定常収入は前期比59.4パーセントの増加となりました。また、DXの機運醸成に伴い「CloudCerts」への関心を多くいただく中で、「TOEIC Program」公開テストのデジタル公式認定証に採用されることとなりました。その他には、将来のビジネス展開に向けた社外との協力体制の構築に努めました。

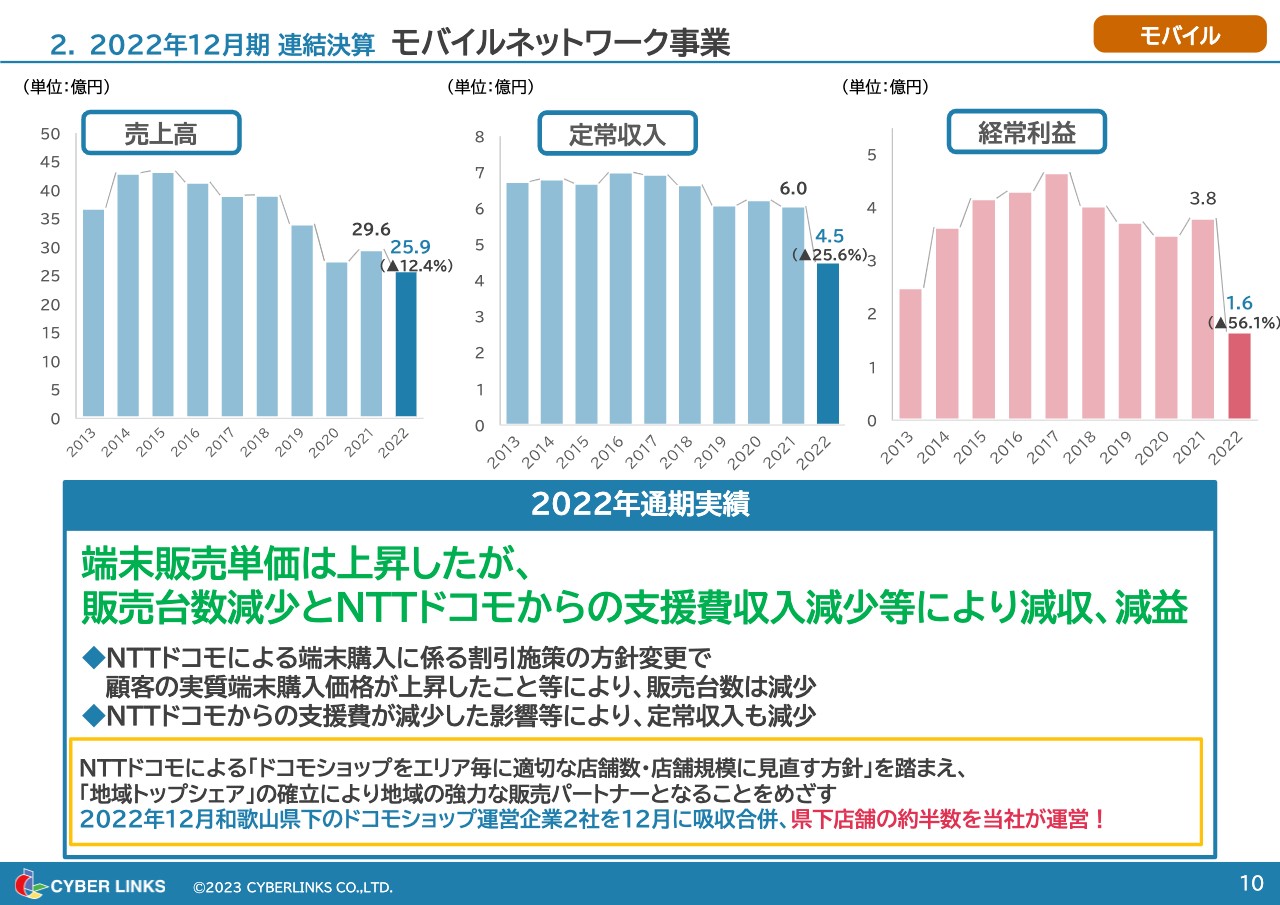

2. 2022年12月期 連結決算 モバイルネットワーク事業

モバイル事業についてご説明します。端末販売単価は上昇しましたが、販売台数減少とNTTドコモからの支援費収入減少などにより、減収減益となりました。NTTドコモによる端末購入に係る割引施策の方針変更で顧客の実質端末購入価格が上昇したこと等により、販売台数は減少しました。

NTTドコモより、ドコモショップをエリアごとに適正な店舗数・店舗規模に見直す方針が打ち出される中で、当社は「地域トップシェア」の確立により地域の強力な販売パートナーとなることを目指しています。

その一環として、2022年12月に和歌山県下のドコモショップ運営企業2社を吸収合併しました。これにより和歌山県下におけるドコモショップのうち、約半数を当社が運営することとなりました。

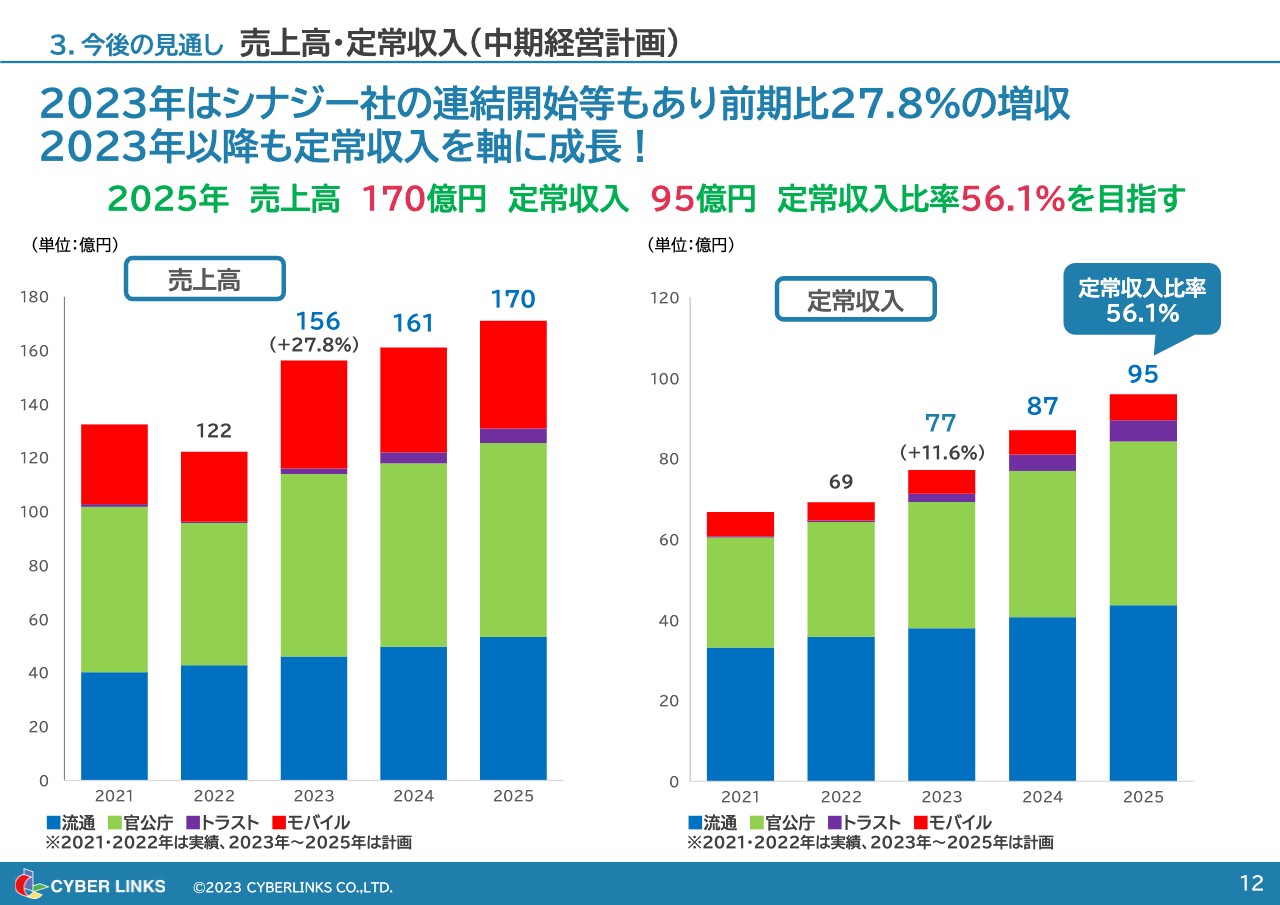

3.今後の見通し 売上高・定常収入(中期経営計画)

今後の見通しについてご説明します。2023年の売上高は前期比27.8パーセント増収の156億円を目指します。さらに、2023年以降も定常収入を軸に伸長させ、中期経営計画最終年度の2025年には売上高170億円、定常収入95億円、定常収入比率56.1パーセントを目指します。

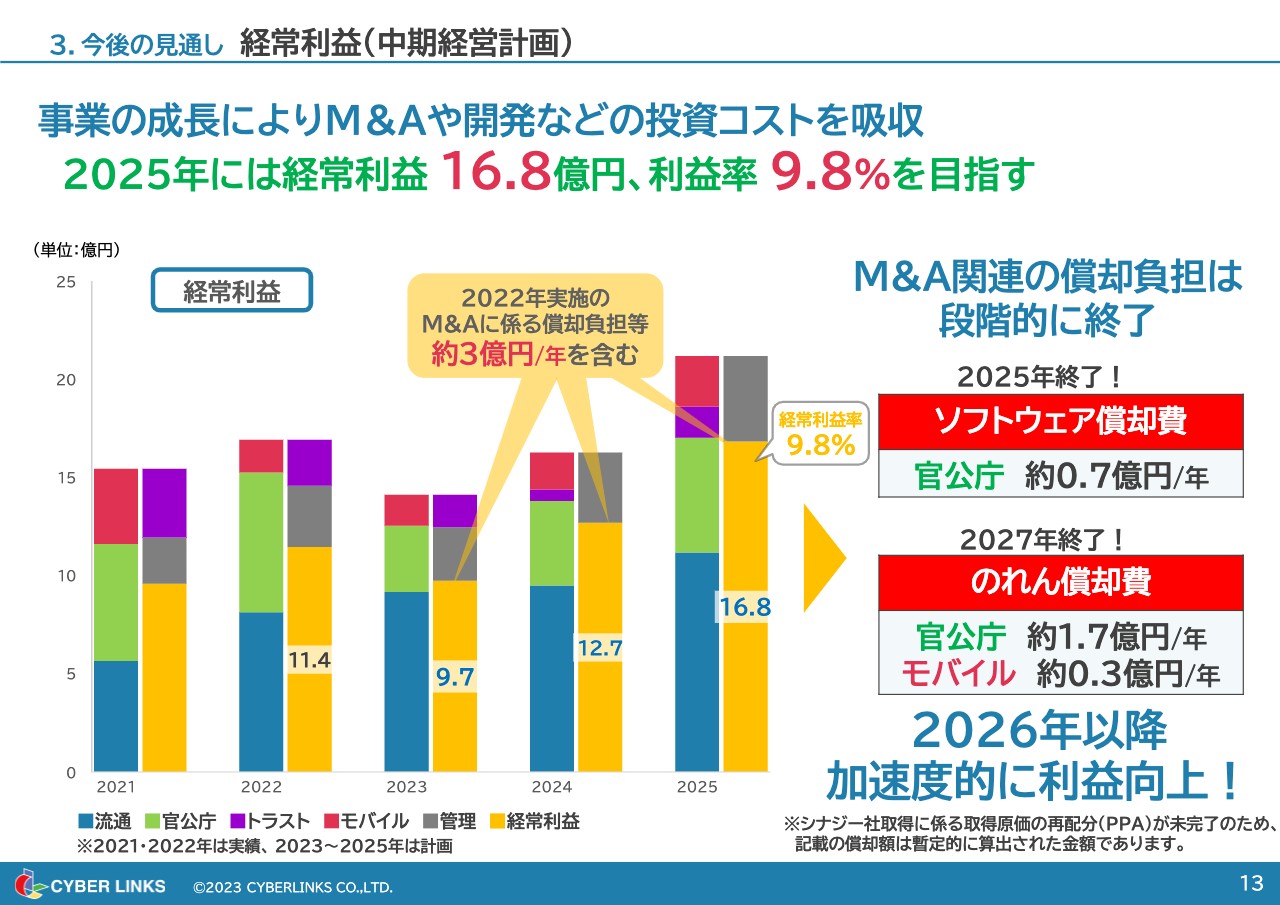

3.今後の見通し 経常利益(中期経営計画)

利益面では、2022年実施のM&Aに関連した償却負担が年間約3億円規模で発生します。そのため、2023年は減益となる見通しですが、事業の成長により2024年度以降は負担を抱えつつも成長し、2025年には経常利益16.8億円、経常利益率9.8パーセントを目指します。

また、M&A関連の償却負担については段階的に終了していきます。2025年にはソフトウェア償却費が年間約0.7億円、2027年にはのれん償却費が年間約2億円終了することなどから、2026年以降は加速度的に収益が向上する見通しです。

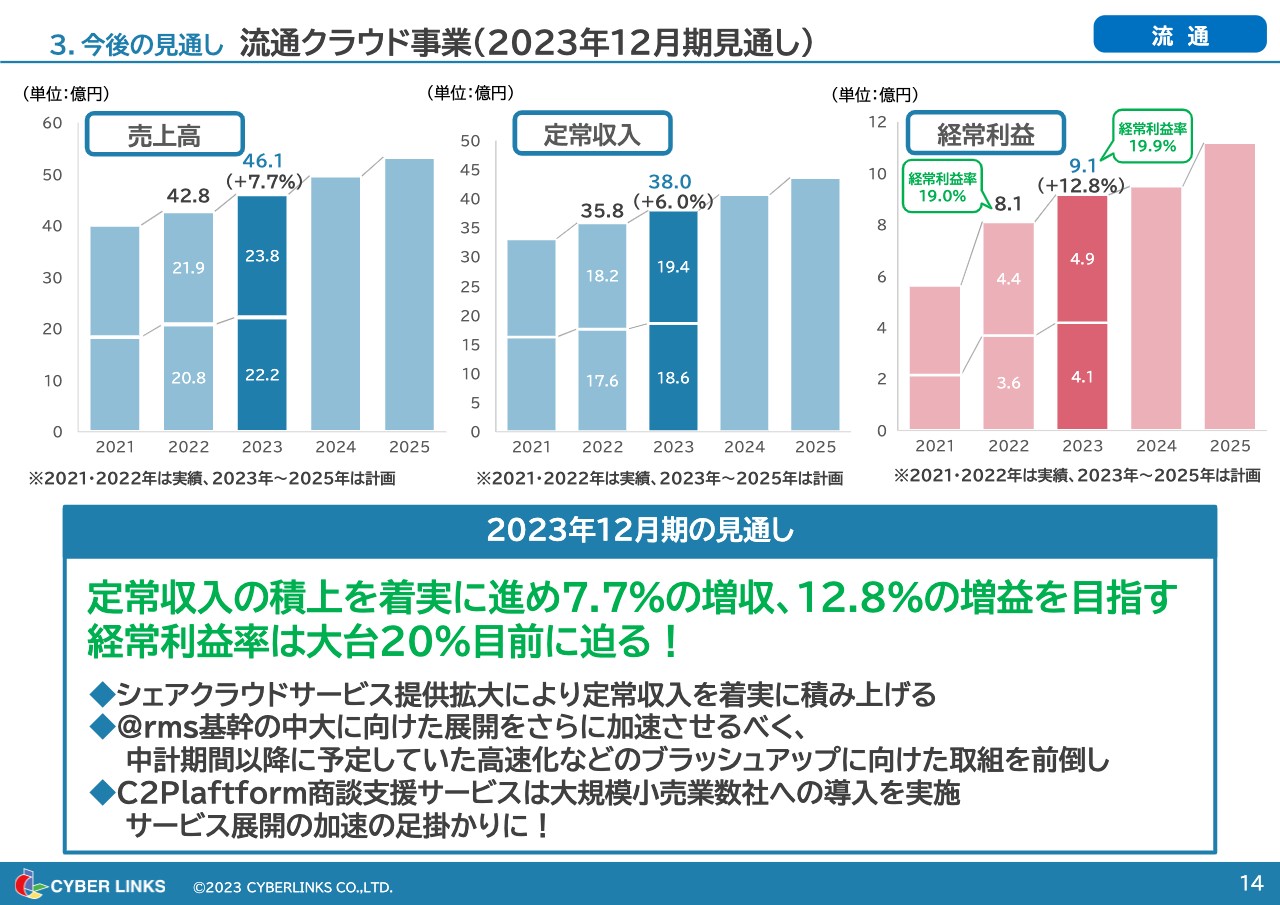

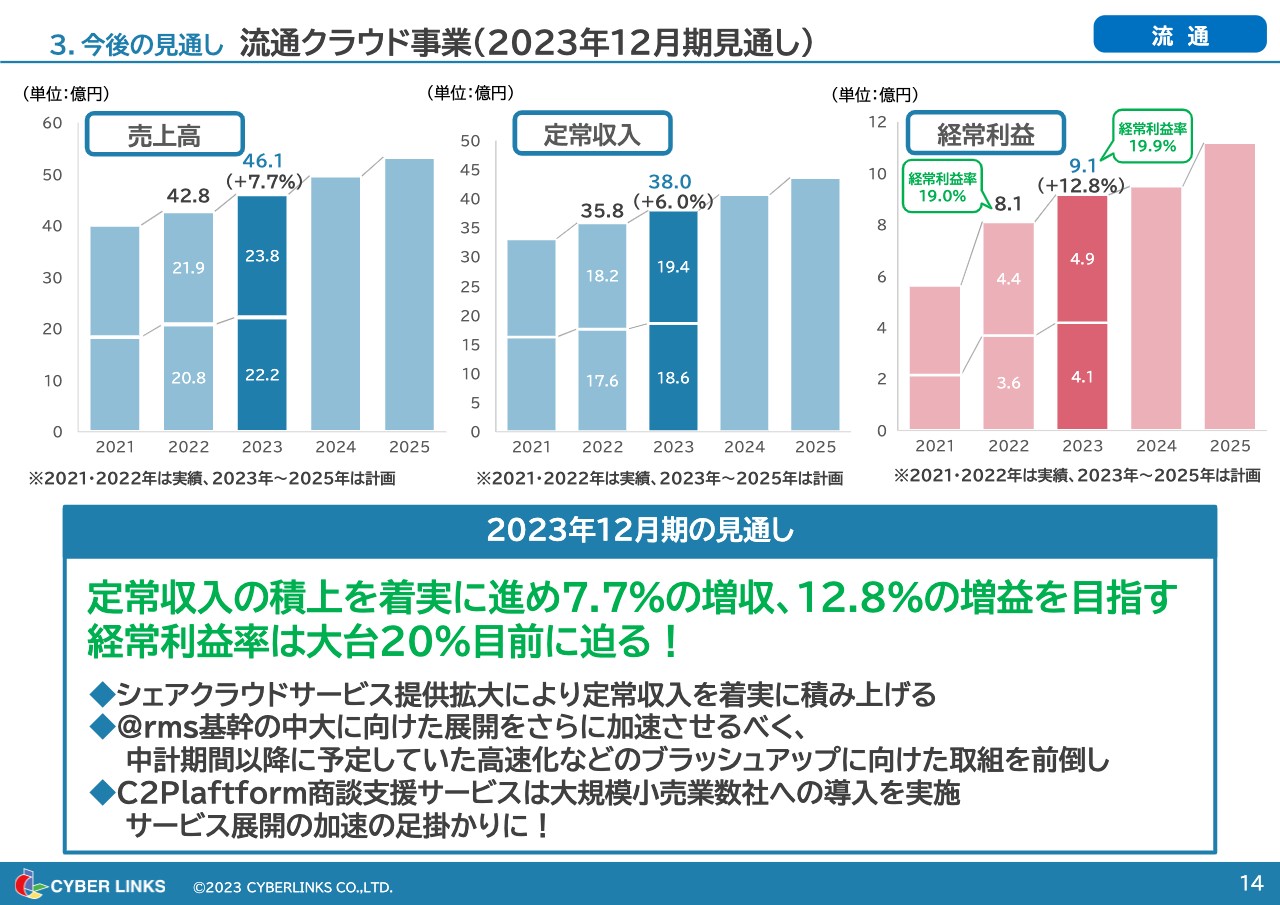

3.今後の見通し 流通クラウド事業(2023年12月期見通し)

セグメント別に2023年12月期の見通しについてご説明します。流通クラウド事業は定常収入の積み上げを着実に進め、7.7パーセントの増収、12.8パーセントの増益を目指します。さらに収益性を高めることによって、経常利益率は大台の20パーセントに迫る19.9パーセントとなる見通しです。

取り組みとしては、「@rms基幹」の中大規模向けの顧客の展開をさらに加速させるべく、中期経営計画以降に予定していた高速化等のブラッシュアップを前倒しで実行します。また、2022年に受注した「C2Platform」商談支援サービスの大規模小売業数社への導入を着実に実施し、サービス展開の加速への足がかりとします。

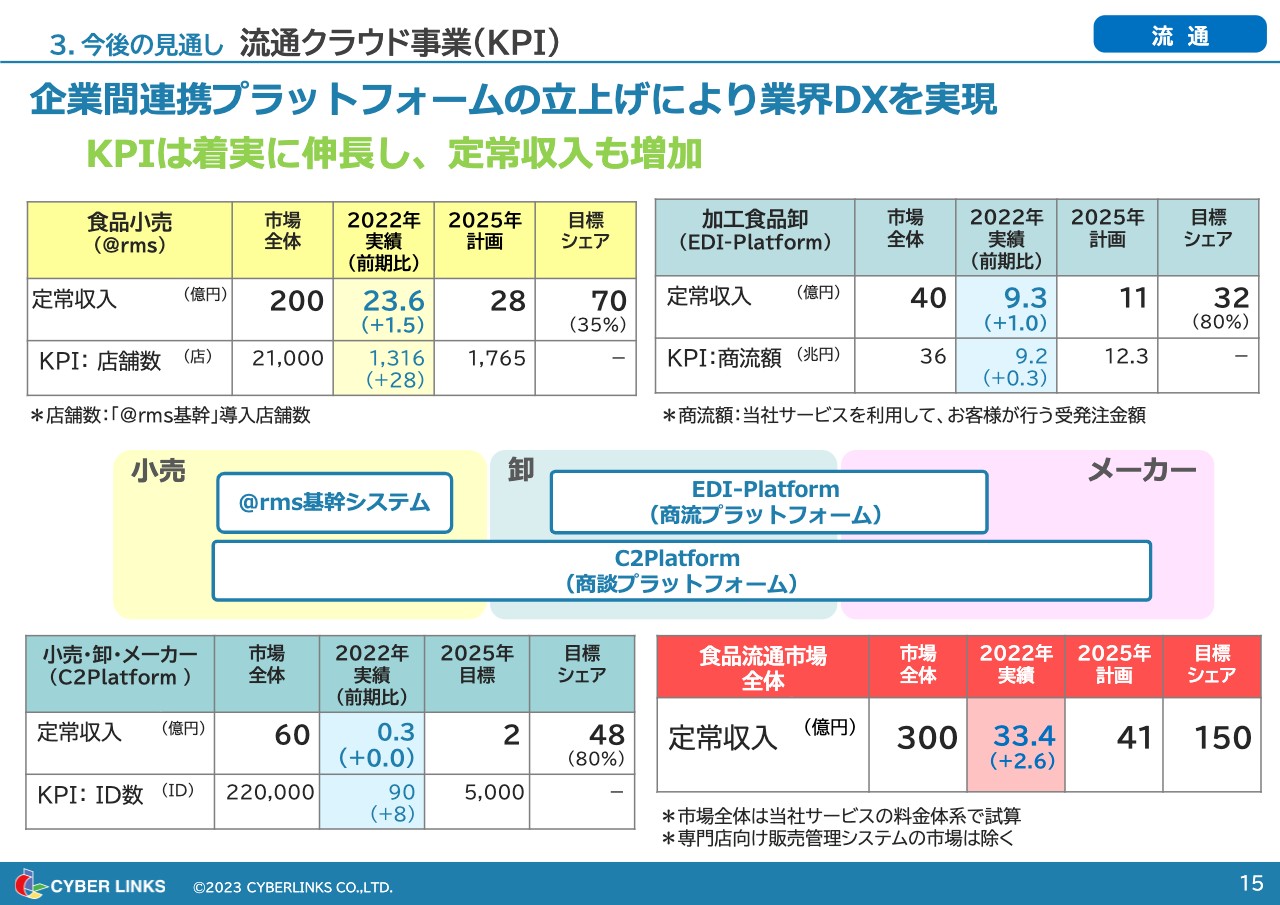

3.今後の見通し 流通クラウド事業(KPI)

KPIについてご説明します。食品小売業向け、加工食品卸向けのサービスは順調に増加しました。一方で、業界全体向けのサービス「C2Platform」はやや遅れがあるものの、今期に大規模顧客向け導入を控えており、今後の巻き返しを図っていきます。

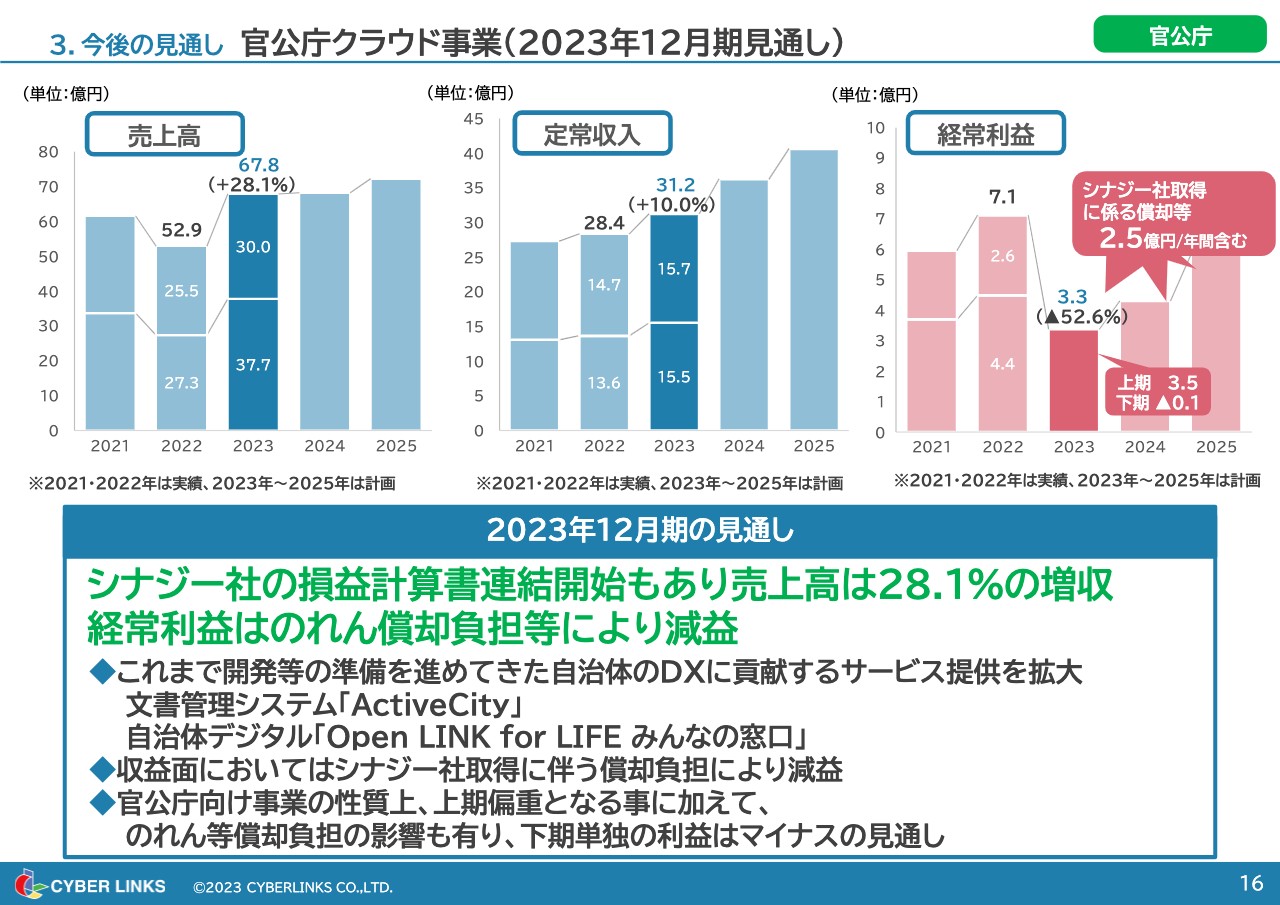

3.今後の見通し 官公庁クラウド事業(2023年12月期見通し)

官公庁クラウド事業の見通しについては、シナジー社の連結開始もあり、28.1パーセントの増収となります。一方で、冒頭でご説明したとおり、のれん償却負担の影響により減益となります。

これまで開発などの準備を進めてきた文書管理システム「ActiveCity」や「Open LINK for LIFE みんなの窓口」等の自治体DXに貢献するサービス提供の拡大に努めていきます。なお、利益の計画は官公庁事業の性質により、上期偏重となる見通しです。

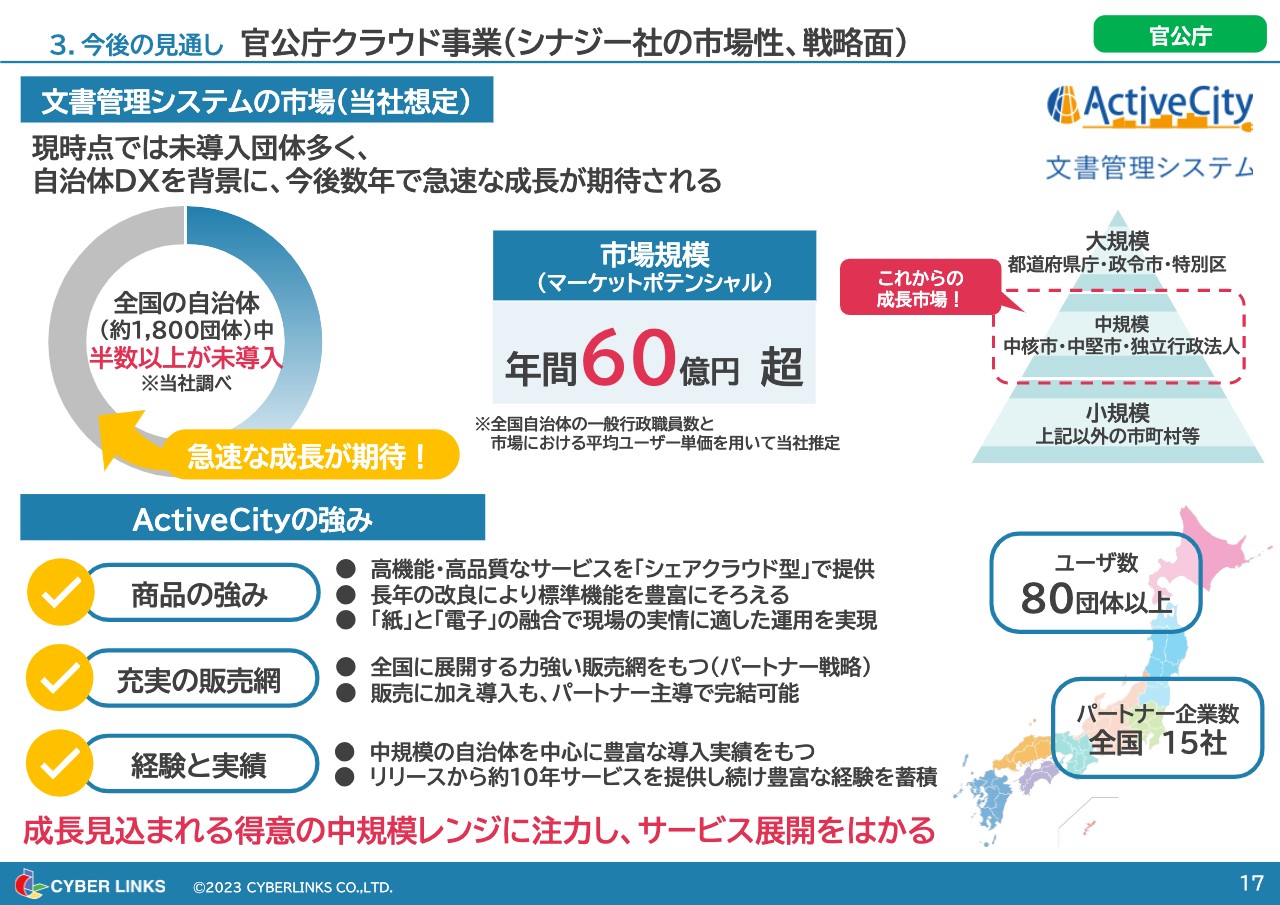

3.今後の見通し 官公庁クラウド事業(シナジー社の市場性、戦略面)

今期より連結開始したシナジー社の事業についてご説明します。シナジー社は自治体向けの文書管理システムに強みを持っています。文書管理システムの市場は、全国の自治体のうち約半数以上が未導入であるなど、まだ普及途上の段階にあります。

デジタル庁等の自治体DXを追い風に、今後の数年で急速な成長が期待できます。全自治体が導入した場合の市場規模は年間60億円を超えると想定しており、規模別に見た場合では、特に中規模レンジがこれから成長する市場と捉えています。

「ActiveCity」は長年の改良により標準機能が豊富で、高機能・高品質なサービスをシェアクラウド型でご提供できます。また、全国に販売網を持っており、効率的な展開が図れることを強みとしています。中規模自治体を中心に、全国80団体以上の豊富な実績を持っています。

今後の戦略としては、成長が見込まれ、かつ得意分野でもある中規模レンジに注力したサービス展開をはかっていきます。

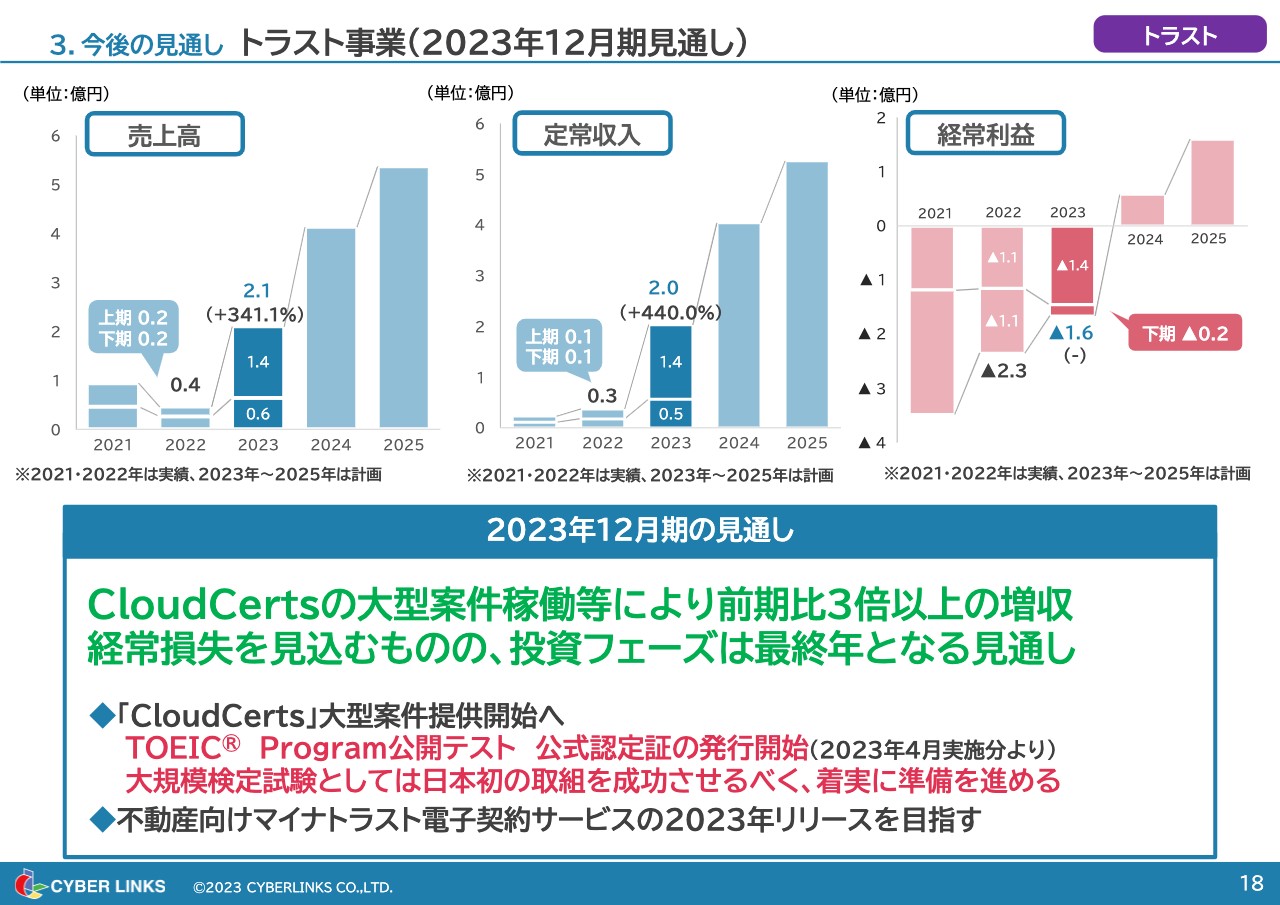

3.今後の見通し トラスト事業(2023年12月期見通し)

トラスト事業の見通しは、「CloudCerts」の大型案件稼働等により、前期比3倍以上の増収となります。経常損失を見込むものの、投資フェーズは2023年が最終年度となる見通しで、2024年以降は黒字化する予定です。

取り組みとしては「CloudCerts」を用いた、「TOEIC Program」公開テストの公式認定証の発行開始を予定しています。大規模検定としては日本初となる取り組みを成功させるべく、着実に準備を進めていきます。

不動産向けマイナトラスト電子契約サービスに関しては、2023年のリリースを目指しています。

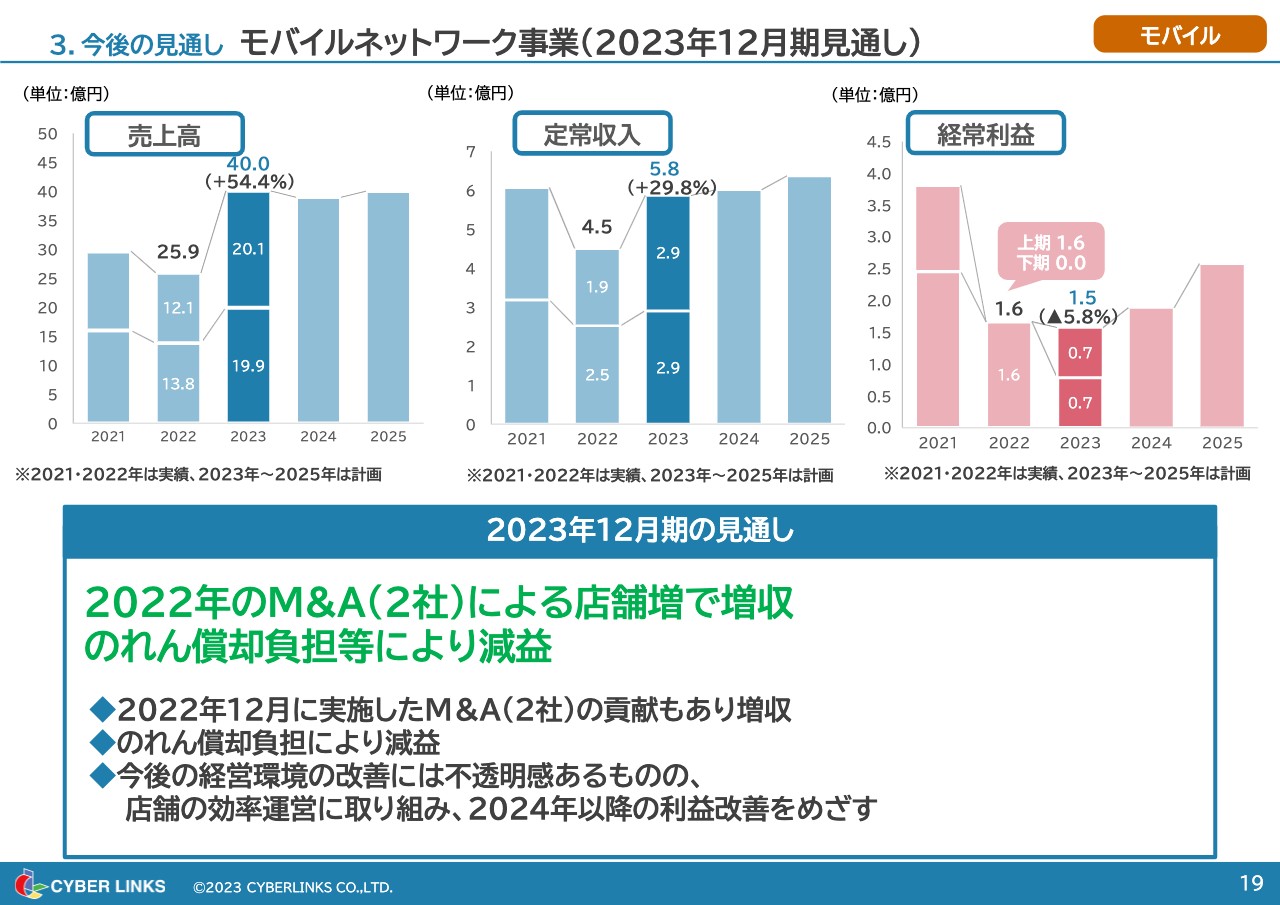

3.今後の見通し モバイルネットワーク事業(2023年12月期見通し)

モバイルネットワーク事業の見通しについてご説明します。2022年に実施した2社のM&Aによる店舗増で増収となる見通しですが、のれん償却負担の発生により減益となります。経営環境の改善には不透明感があるものの、店舗の効率運営に取り組み、2024年以降の利益改善を目指していきます。

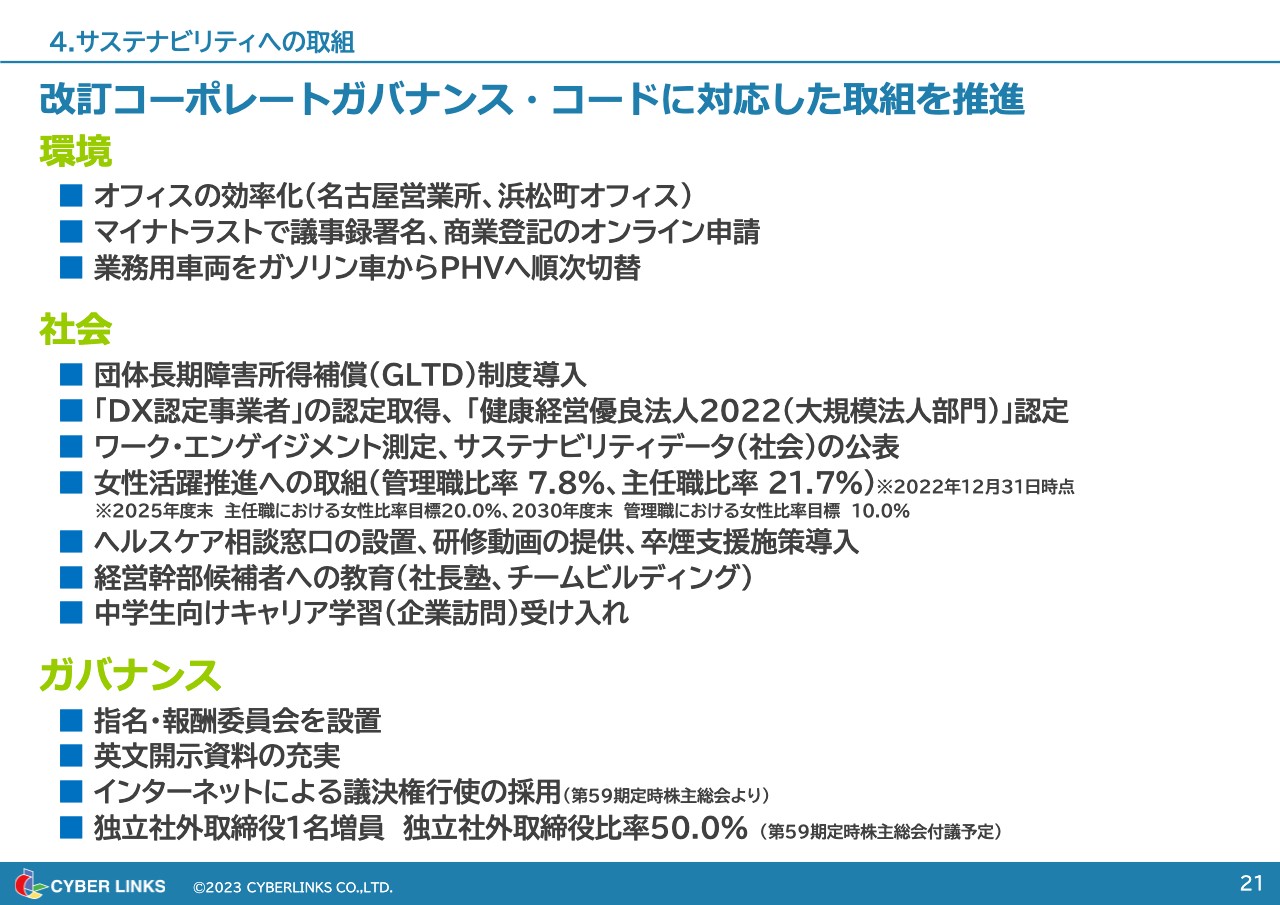

4.サステナビリティへの取組

サステナビリティへの取り組みについて、環境・社会・ガバナンスの観点でそれぞれご説明します。

環境については、オフィスの効率化や業務用車両をPHVへ切り替え、社会については、女性活躍推進へ取り組み、ガバナンスについては、英文開示資料の充実や社外取締役の増員などの取り組みを進めました。引き続き、サステナビリティへの取り組みを推進していきます。

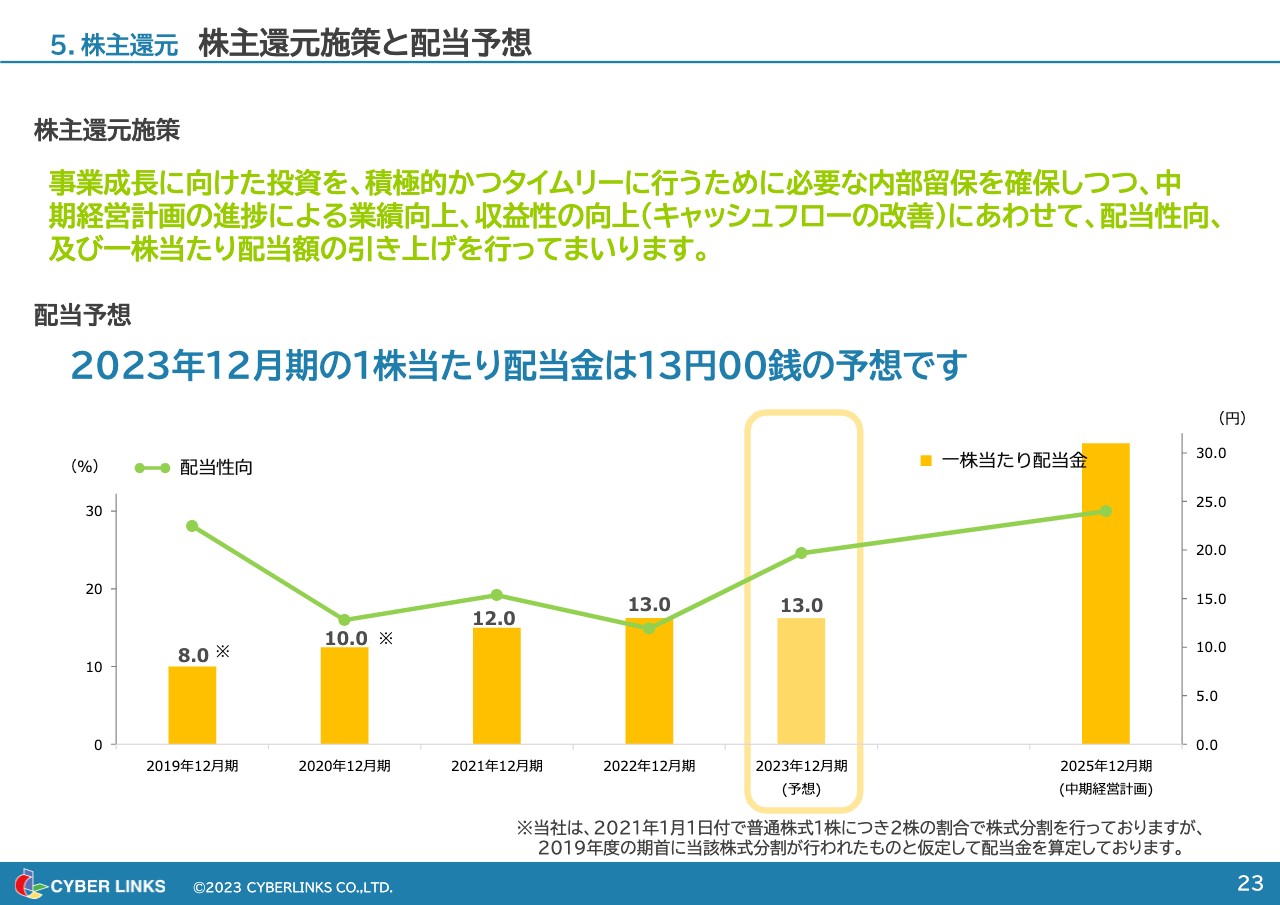

5.株主還元 株主還元施策と配当予想

株主還元についてご説明します。株主還元施策としては、事業成長に向けた投資を積極的かつタイムリーに行うために必要な内部留保を確保しつつ、中期経営計画の進捗による業績と収益性の向上にあわせて、配当性向および1株当たりの配当額の引き上げを行っていきます。2023年12月期の1株当たり配当予想は13円です。

以上で、決算概要のご説明を終わります。ご清聴いただきありがとうございました。

質疑応答:流通クラウド事業の業績要因について

質問者:流通クラウド事業について質問します。2022年度第4四半期単独の流通クラウドでは売上高が前期比約4パーセント減っています。売上が減った要因と、それにも関わらず利益が増えている要因を教えてください。

村上:2022年度第4四半期単独で見ると導入費等の定常収入以外売上が減少し、前年同期比で減収となりました。一方で、我々の売上の大部分を占める定常収入は毎月の収入となって積み上がります。第1四半期から第3四半期までの受注が大きいと自然に伸びる傾向があるため、利益は増加しました。

質問者:利益率が低いスポット的な売上は減った一方で定常収入が増えたため、利益は増えていると解釈すればよいでしょうか?

村上:そのように考えていただければ大丈夫だと思います。

質疑応答:流通クラウド事業の2023年度見通しについて

質問者:2023年度の流通クラウド事業は増収増益の見通しですが、増収率は前年よりも高まる一方で、増益率は前年度を大きく下回る計画です。「@rms」のブラッシュアップについてお話がありましたが、そこでコストが増えるという解釈でよいでしょうか?

村上:概ねそのとおりです。先般作り上げた中大規模向けシステムが、年商約1,000億円程度のユーザーさままでしか対応ができておらず、これを年商数千億円規模のユーザーさまでも使っていただけるよう高速処理化するための検討を、お客さまの要望も聞きながら進めてきました。意外と早く解決策が見つかりましたので、当初は中期経営計画以降を予定していたのですが、早めに着手することとしました。その投資が償却費として上乗せされるかたちになるため、2023年と2024年度の収益の成長については、やや鈍化する見込みです。

質疑応答:インボイス制度導入や電子帳簿保存法改正などの影響について

質問者:インボイス制度の導入や電子帳簿保存法の改正による義務化、2024年度のPSTNの回線サービス終了による御社への特需的な影響は考えられるでしょうか?

村上:まずインボイス制度についてですが、我々は一般のオンプレミスで導入しているシステムとは異なり、サービスというかたちでご提供しているため、社会の法的な要素の変更については、サービス料の中で吸収するビジネススタイルになります。したがって、我々はインボイス制度導入には無償で対応していきます。

さらに、電子帳簿保存法改正による帳簿電子データの保存義務化についてですが、我々は「ECABINET」という電子帳簿保存法に対応したサービスを開発しており、こちらが徐々に売れ始めています。

PSTNについては、小売発注側の回線切り替えが進んでいます。「@rms」の小売発注機能の引き合いが2021年から2022年にかけて増えています。2023年も引き続き伸びると見ています。

質問者:小売発注機能は2021年から2023年まで同じように伸長していくため、2023年に急に伸びるといったことはない見込みでしょうか?

村上:日本国内では小売側のEDIの切り替えにすぐ対応できる事業者が少なく、我々も1年間でこなせる数が決まっています。したがって、おそらく2023年度でも切り替えは終わらず、2024年度以降も続くと思っています。爆発的に一気に処理することができないため、売上についても一気に上げることはできない環境があります。

質疑応答:官公庁クラウド事業の利益見通しについて

質問者:官公庁クラウド事業の需要について、2022年に関しては細かい受注をたくさん取ったため、売上への寄与は少なく減収になりましたが、外注に頼らずに売上を積み上げた結果、利益は増収したというお話でした。

前期は、期初の段階では読めない状況だったものの、結果として利益が上振れました。現時点では読めない部分も多いと思いますが、2023年についても同じ可能性を考えておいてよいでしょうか? それとも、2022年にある程度上乗せとなったため、2023年はさらに上乗せすることは難しいと考えられているのか、その辺りの見方について教えてください。

村上:官公庁クラウド事業は大きく2つあります。1つは、当社サイバーリンクス単体の官公庁向け事業です。こちらは大型案件がなくなった一方で、それほど規模の大きくない案件が数多く発生しました。大型案件は大手メーカー同士と価格競争を行いますので利益率は当然下がります。そのため、大型案件があるときは売上や利益は上がりますが、利益率は下がるかたちになります。小型案件の場合は、価格競争がそれほど激しくないため、利益率も良いかたちで維持することができます。

もう1つは、子会社の南大阪電子計算センターです。こちらは、コロナ禍の特需や交付金のような、政府のコロナ禍にまつわるさまざまな施策に手を打ちました。その度に市町村の行政のシステムに手を加えて、「交付金を振り込みますよ」という案内状や、新型コロナウイルスのワクチン接種券の送付を行いました。多くは、社内のリソースで対応できる仕事でしたので、1件あたりの金額は少額でも、集まればけっこうな金額になったということです。今後は、そのような特需は減少していくのではないかと思っています。

質問者:つまり、2022年が好調だったのはコロナ特需があったためと考えておいたほうがよいでしょうか?

村上:そうですね。そのような意味では、今後コロナ特需はなくなっていきますが、政府全体では行政のデジタル化に真剣に取り組んでいる様子がうかがえます。昨年子会社化したシナジー社の文書管理も、全国でどんどん導入が進んでいます。さらに、行政ではテレワークに耐えられる構造にするために、内部作業をデジタル化するといった環境整備にもかなり拍車がかかっています。

需要がどれだけ発生するかについては、新年度予算が見えてこないと、現段階では見えにくい環境下にあります。

質疑応答:マイナンバーカード普及による事業への影響について

質問者:急速に進んでいるマイナンバーカード関連においては、大きなものではなく小さな案件が今後出てくるイメージはあるでしょうか?

村上:マイナンバーカードをベースにした、実印ベースのトラストを提供する事業部を発足させた時は、「マイナンバーカードの普及がうまくいかないと、この事業は先がない」と思っていたことは事実です。

当時は、普及率がだいたい60パーセントを超えると、押しも押されもせぬカードになるという感覚でしたが、政府によると、申請ベースでの普及率は現段階で70パーセントを超えたことが報告されています。したがって、マイナンバーカードが今後の日本において、個人を認証するための社会的なカードになることは間違いないと思います。

当社のオンライン本人認証サービス「eKYC」には、個人認証を行った後で、認証結果を相手のパソコンに届けられるといった特許に基づく特殊な機能を付加しています。これがけっこう人気で、トラストバンク社さまにも採用いただいています。

質問者:すると、マイナンバーカード関連は2023年の売上に計上されるかたちで見ており、業績予想にそれも含まれているのでしょうか? それとも、現段階ではあまり見えていないため、もしかしたら伸びるかもしれないが入れていないのでしょうか? そのあたりは、どのようなかたちで計画に組み込まれているのでしょうか?

村上:計画上は含めているものの、まだそれほど普及している訳ではないため、金額としては大きくありません。そのような面では、2年後から3年後に大きく伸長し始めるものと思っています。

新着ログ

「情報・通信業」のログ