ココナラ、FY2024以降はトップライン成長に加え収益性も意識した経営に転換

ココナラの事業内容

鈴木歩氏(以下、鈴木):代表取締役社長CEOの鈴木です。会社概要から順を追ってご説明します。よろしくお願いいたします。

最初にココナラの事業内容についてお話しします。大きく分けてマッチングサービスとその他があり、「マッチングサービス」は、主軸となる「ココナラ」というEC型のサービスマーケットプレイスに加えて、昨年の11月から「ココナラエージェント」というITプロ人材の業務委託エージェントサービスを開始しています。さらに、弁護士と相談者のマッチングする「ココナラ法律相談」も運営しています。

「その他」としては、昨年の1月からココナラスキルパートナーズというベンチャーキャピタルを運営しています。

ココナラのVision & Mission

ココナラのVisionとMissionについてです。「一人ひとりが『自分のストーリー』を生きていく世の中をつくる」というVisionを掲げ、その中でMissionとして「個人の知識・スキル・経験を可視化し」てマッチングするというところにスコープを絞り事業を運営しています。

ココナラが実現したいこと

ココナラが実現したいことは大きく3つあります。1つ目は「あらゆる人に機会を」ということです。我々はツーサイデッドのマーケットプレイスを運営しています。購入する方も出品する方も、そして個人や法人、ビジネスやプライベートにかかわらず、あらゆる方々が機会にあふれて自分らしさを体現できるような世界観を目指していきます。

2つ目は「制約からの解放」ということで、オンライン完結のサービスを行っているからこそ、時間、場所、環境、年齢などにとらわれずに人が活躍するところを作っていきたいと思っています。

3つ目は「フェアな取引」ということで、オンラインで知らない人にものごとをお願いするマーケットプレイスを我々が先駆者となって行っていますので、信頼感を醸成していくためにも情報の可視化やマッチングの適正化に真摯に取り組んでいきたいと考えています。

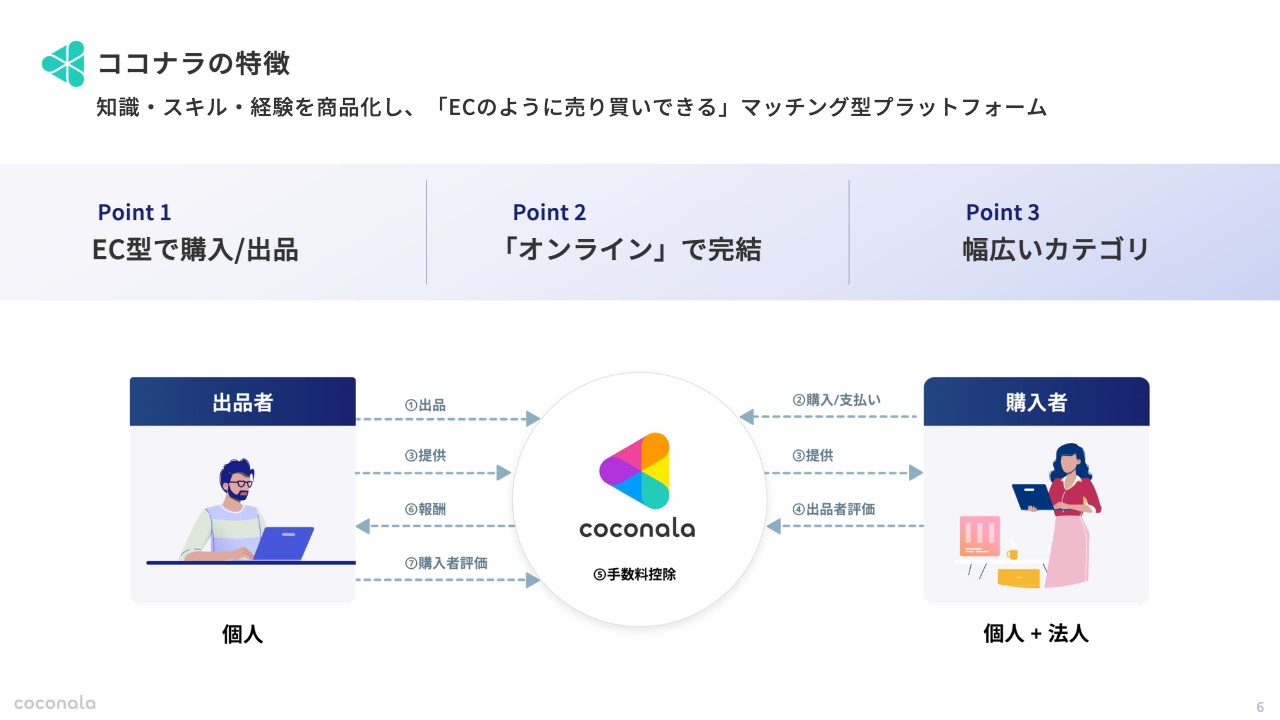

ココナラの特徴

ココナラの特徴です。1つ目はEC型で購入/出品できることです。先に出品者ができることを任意の金額で出品し、購入者は何十万件と並んでいるサービスの中からカテゴリーや条件、予算を選び、ECサイトでものを買う感覚でサービスを購入できるモデルになっています。

2つ目は「オンライン」で完結できることです。マッチングのみならず、納品に至るまでのコミュニケーションもすべてココナラで完結して行うことができます。

3つ目は幅広いカテゴリがあることです。今はプライベート・ビジネスで幅広く450のカテゴリを展開しています。

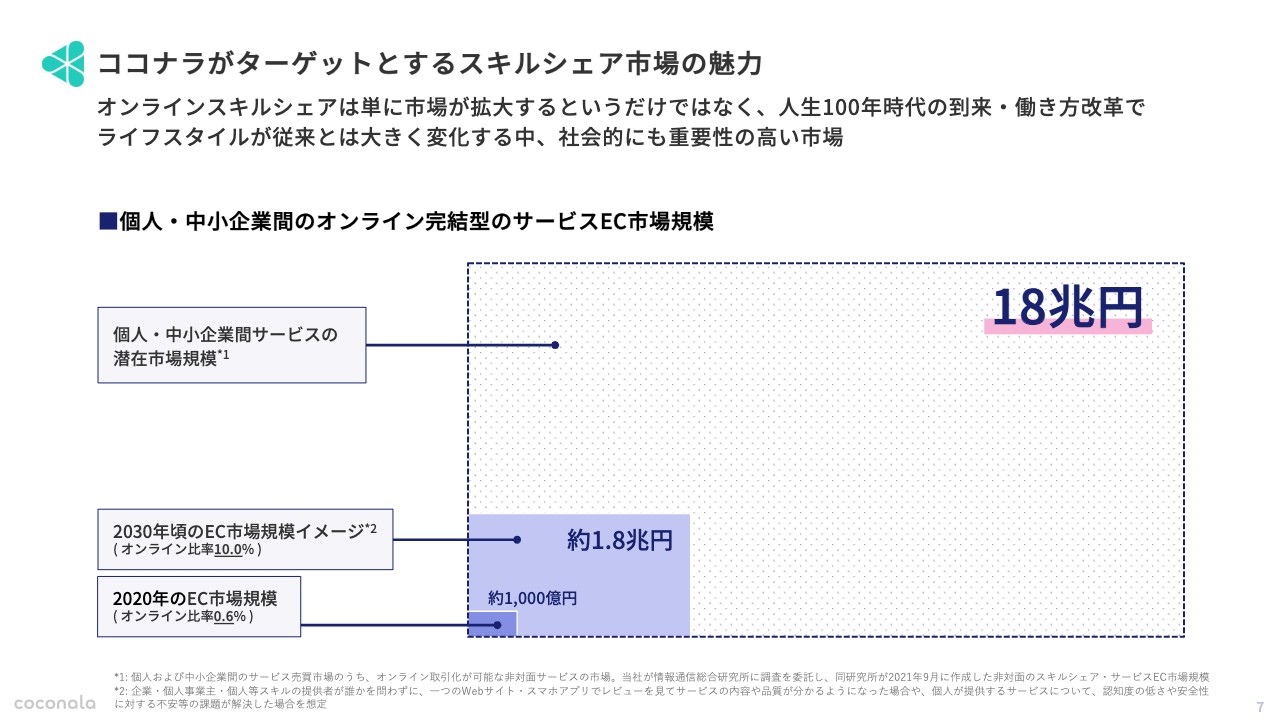

ココナラがターゲットとするスキルシェア市場の魅力

ココナラがターゲットとするスキルシェア市場についてです。個人・中小企業間のサービス売買市場のうち、オンライン取引化が可能な非対面サービスの市場は18兆円ありますが、現在はオフラインで行われている取引がほとんどで、2020年時点ではオンライン比率は0.6パーセント、約1,000億円の市場しかありませんでした。

これに対する見立てとして、これからの10年間は、2030年頃をターゲットにオンライン比率10パーセントを目指し、約1.8兆円までオンラインでサービスがやりとりされるような世の中にしたいと思っています。

その中で、我々が先駆者やパイオニアとして道を切り開き、全体の数十パーセントのシェアを取れるようにがんばっていきたいと考えています。

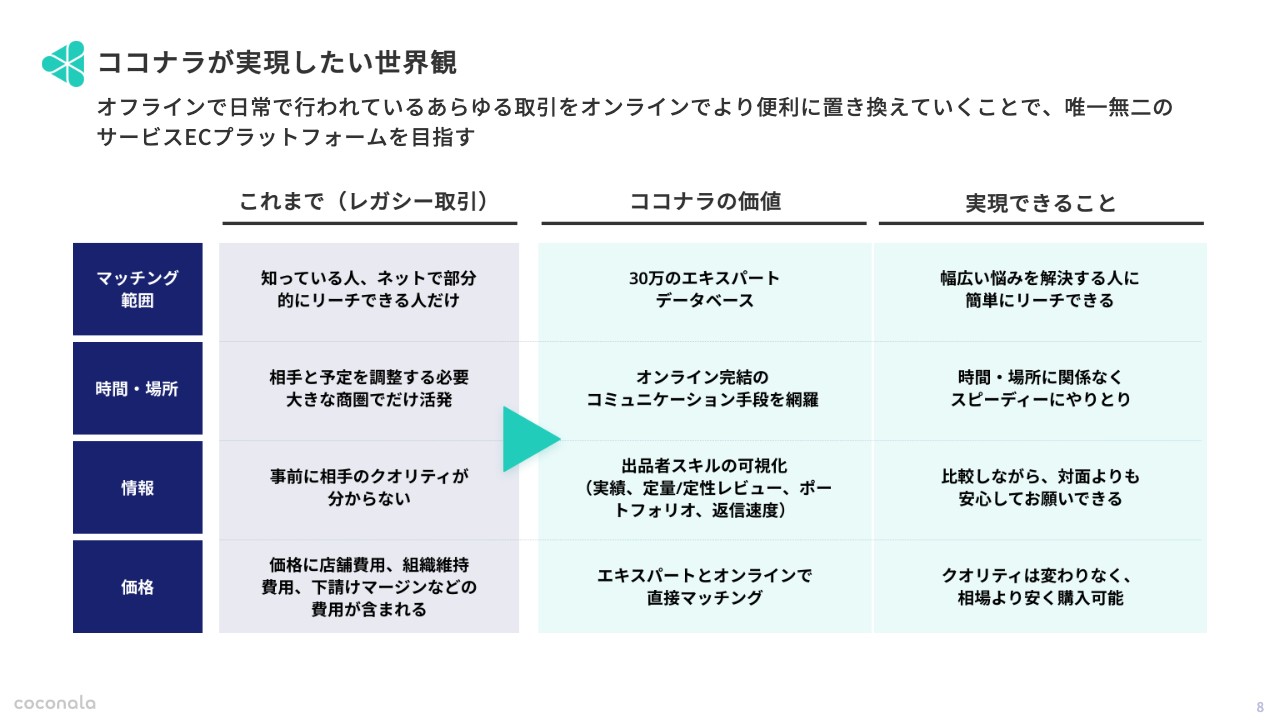

ココナラが実現したい世界観

ココナラが実現したい世界観は、オンラインで知らない人に安心してお願いできる世の中を作っていくというもので、そこにこだわりを持っています。スライドに記載したとおり、オンラインだからこそあらゆる人に簡単にリーチでき、時間や場所に関係なくスピーディにやりとりできます。

情報においては、もちろん対面で安心できることもありますが、我々はオンラインならではのいろいろな情報を蓄積していますので、それを丁寧に可視化することによって対面と変わらない、もしくはそれを上回る安心感を醸成していけると思っています。

価格に関しても、ダイレクトにユーザー同士がマッチングするモデルを取っていますので、従来型のオフラインよりは中抜きの構造を省けます。その結果、購入者にとっても出品者にとっても我々にとってもwin-win-winの状態を作っていけると考えています。

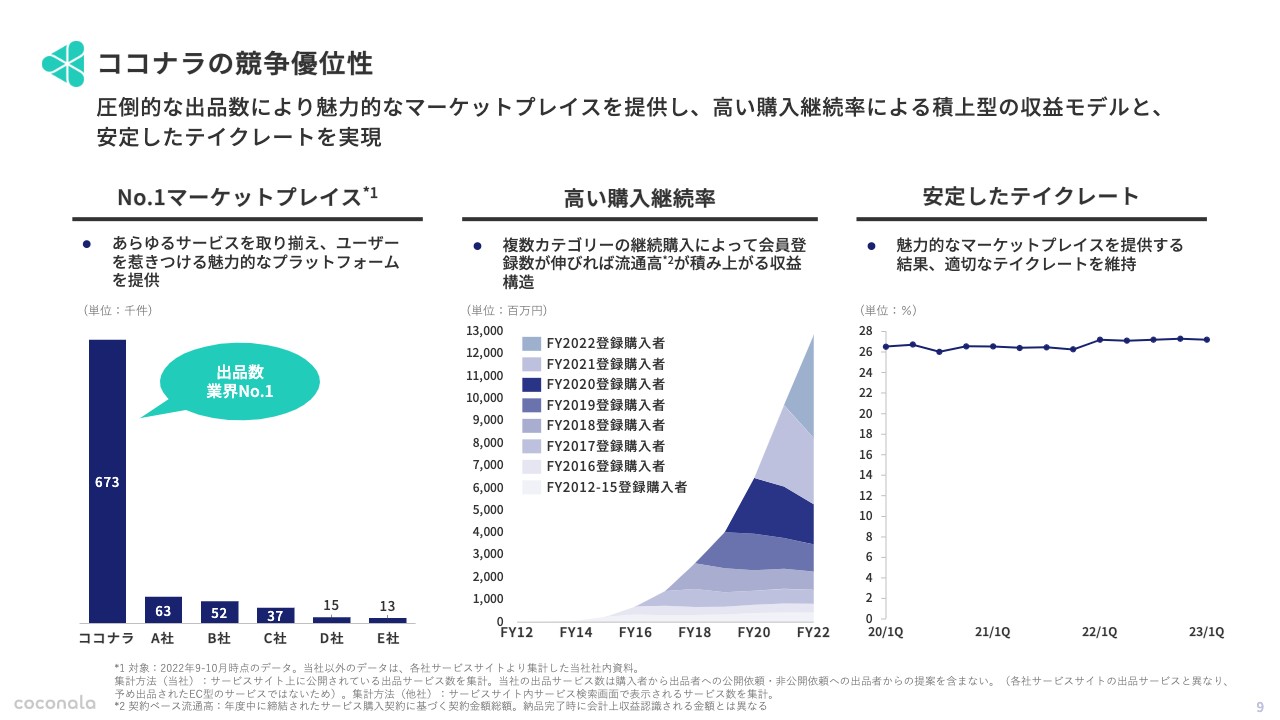

ココナラの競争優位性

ココナラの競争優位性は、No.1のマーケットプレイスとして圧倒的な出品SKUを抱えており、また高い購入継続率を維持できている点です。

そして、流通高に対してほぼ一定の安定したテイクレートを維持し、手数料を頂戴できている点です。

トピックス:サステナビリティページを作成

ESGに対する取り組み情報については、サステナビリティページを作成し公開していますので、よければご覧いただければと思います。

FY2023第1四半期(9-11月)決算ハイライト

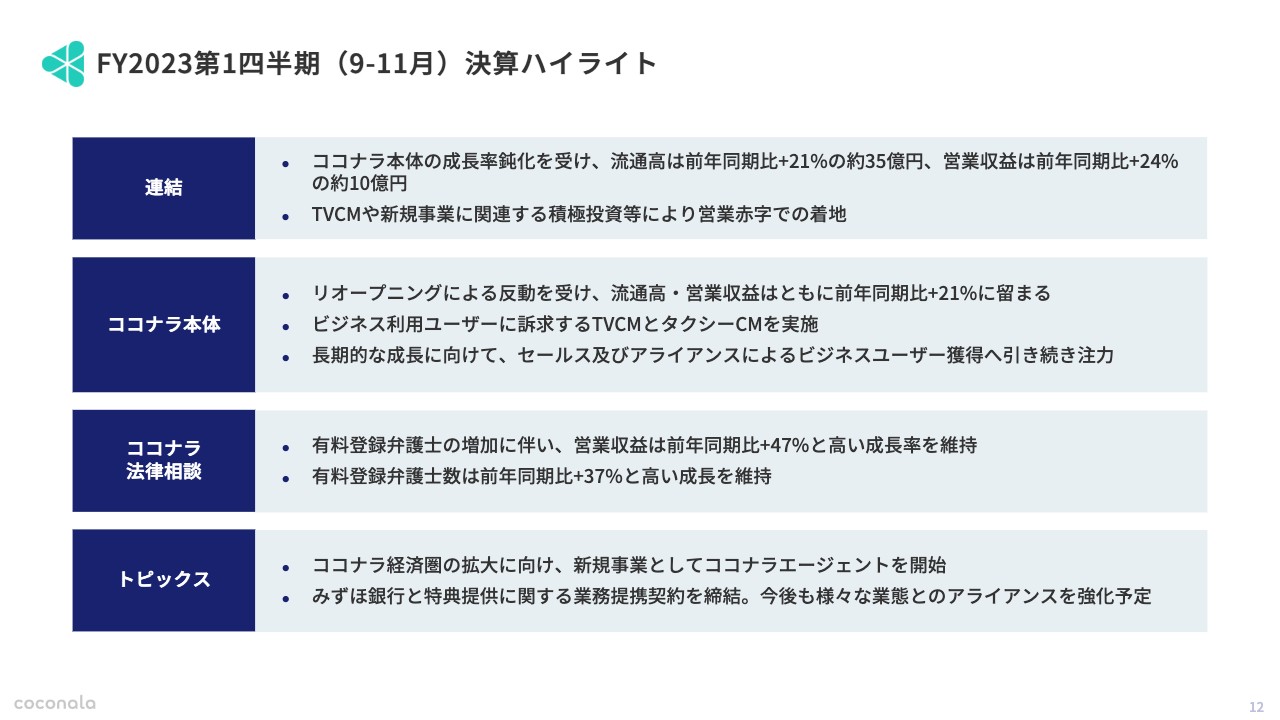

続いては決算説明です。最初に、第1四半期である昨年の9月から11月のハイライトについてお話しします。

連結については、前回の通期決算発表時にもお伝えしましたが、コロナ禍からのリオープニングの影響を一定程度受け「ココナラ」の成長が鈍化しており、流通高は前年同期比プラス21パーセント、営業収益は前年同期比プラス24パーセントとなりました。また、前期に引き続き、第1四半期もTVCM等を含め積極的に投資した結果、営業赤字となっています。

「ココナラ」単体では、投資の中でもTVCMもしくはその他のマーケティングも含めて、ビジネス利用ユーザーに対して積極的に訴求するようなクリエイティブを展開し、タクシーCMも実施しています。加えて、ビジネス領域のクライアントを新たに獲得していくために、これまであまり力を入れてこなかったセールス及びアライアンスに注力し始めているところです。

「ココナラ法律相談」については、有料で広告をお買い上げいただく弁護士の登録数が引き続き増え、順調に成長しています。詳細についてはこの後お話します。

トピックスとしては、新規事業として「ココナラエージェント」を開始しています。加えて、みずほ銀行と特典提供に関する業務提携等を行いながらアライアンスという道でのココナラの成長を模索している状態です。

FY2023第1四半期(9-11月)決算概要

決算概要はこちらのスライドをご覧ください。詳細は後ほどグラフ等を用いてご説明します。

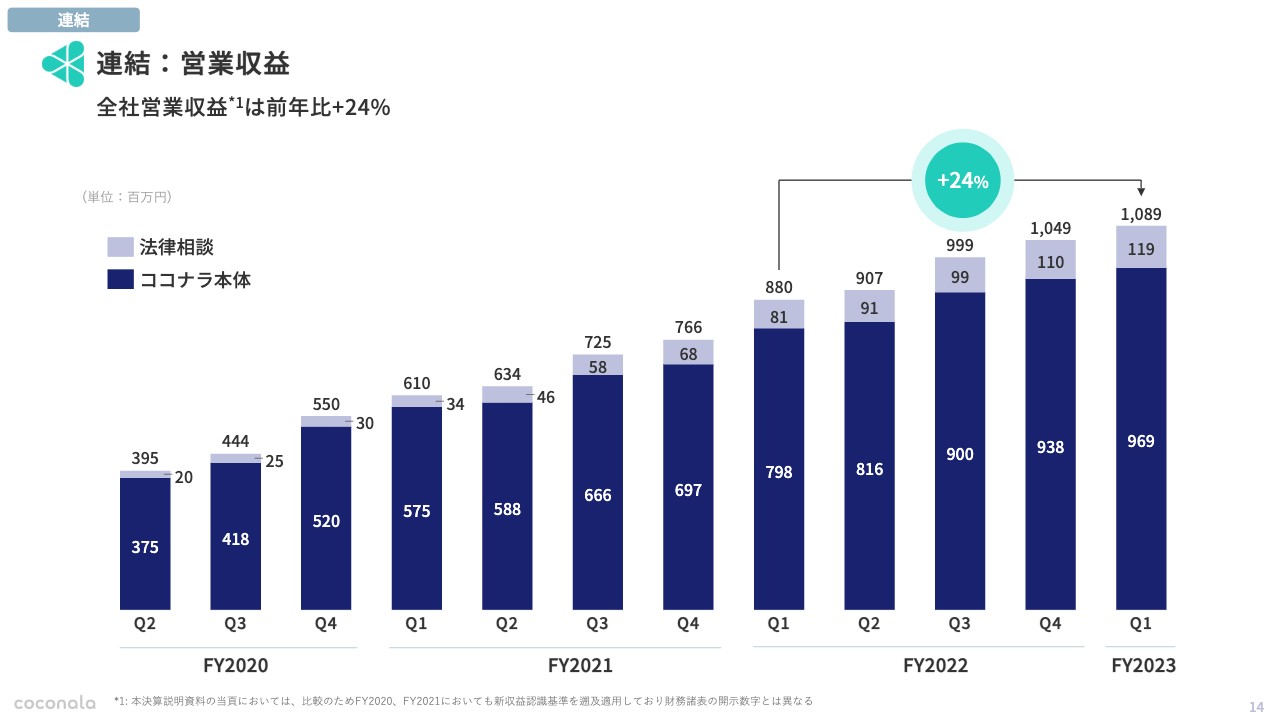

連結:営業収益

連結の営業収益は、前年同期比プラス24パーセントの成長となっています。

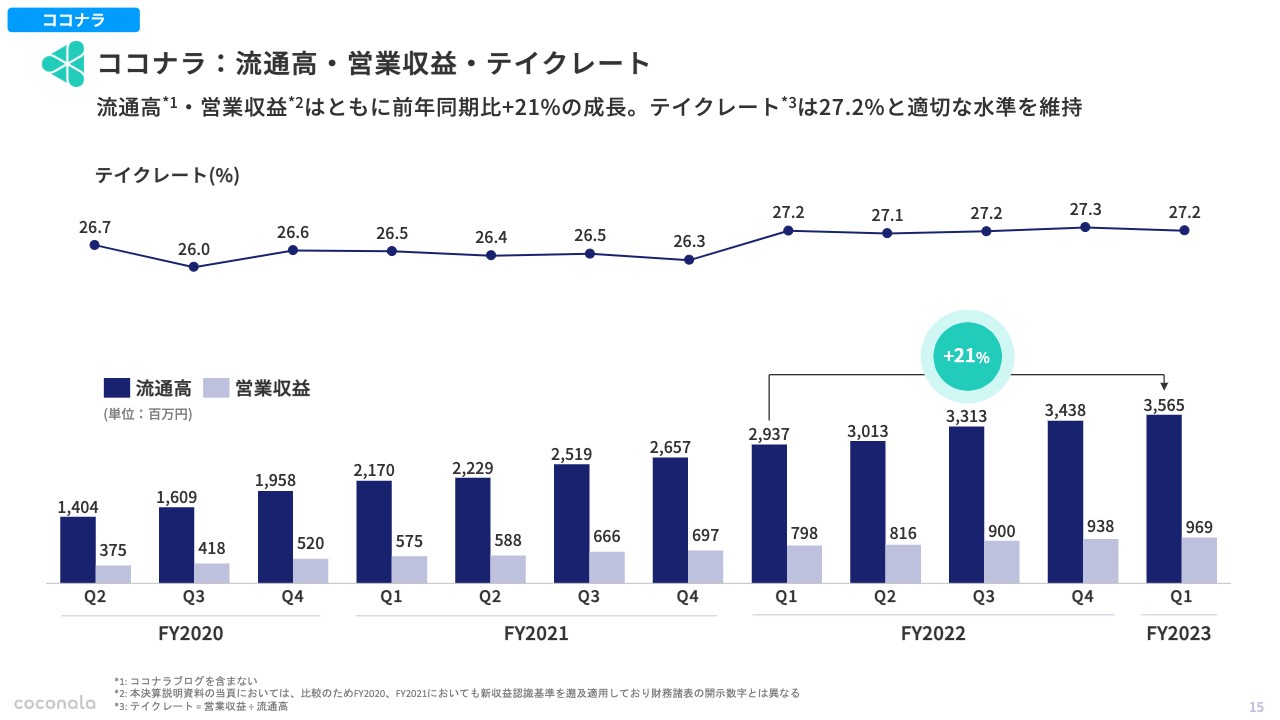

ココナラ:流通高・営業収益・テイクレート

「ココナラ」単体の流通高は前年同期比プラス21パーセントとなりました。また、テイクレートも27.2パーセントと非常に安定した水準をキープしています。

ココナラ:カテゴリ別流通高

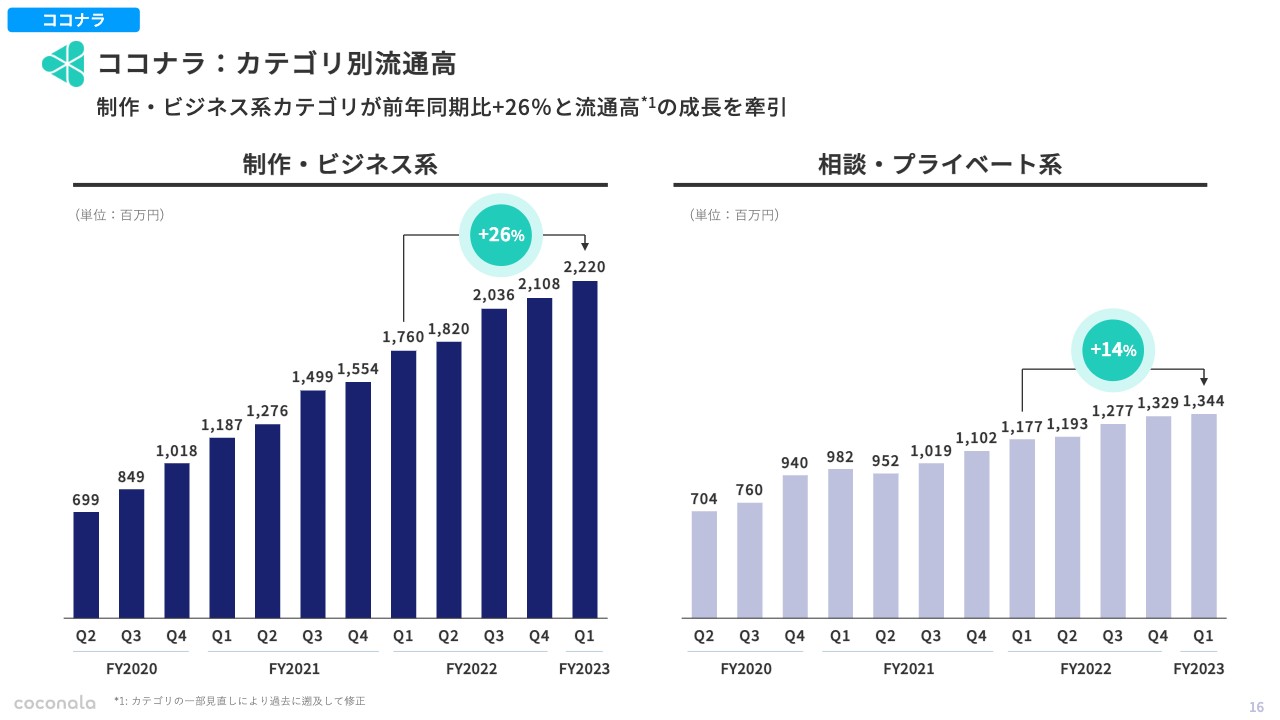

「ココナラ」単体の流通高について、カテゴリ別に「制作・ビジネス系」と「相談・プライベート系」に分けた場合、「制作・ビジネス系」のほうが成長率が高く、前年同期比プラス26パーセントとなっています。

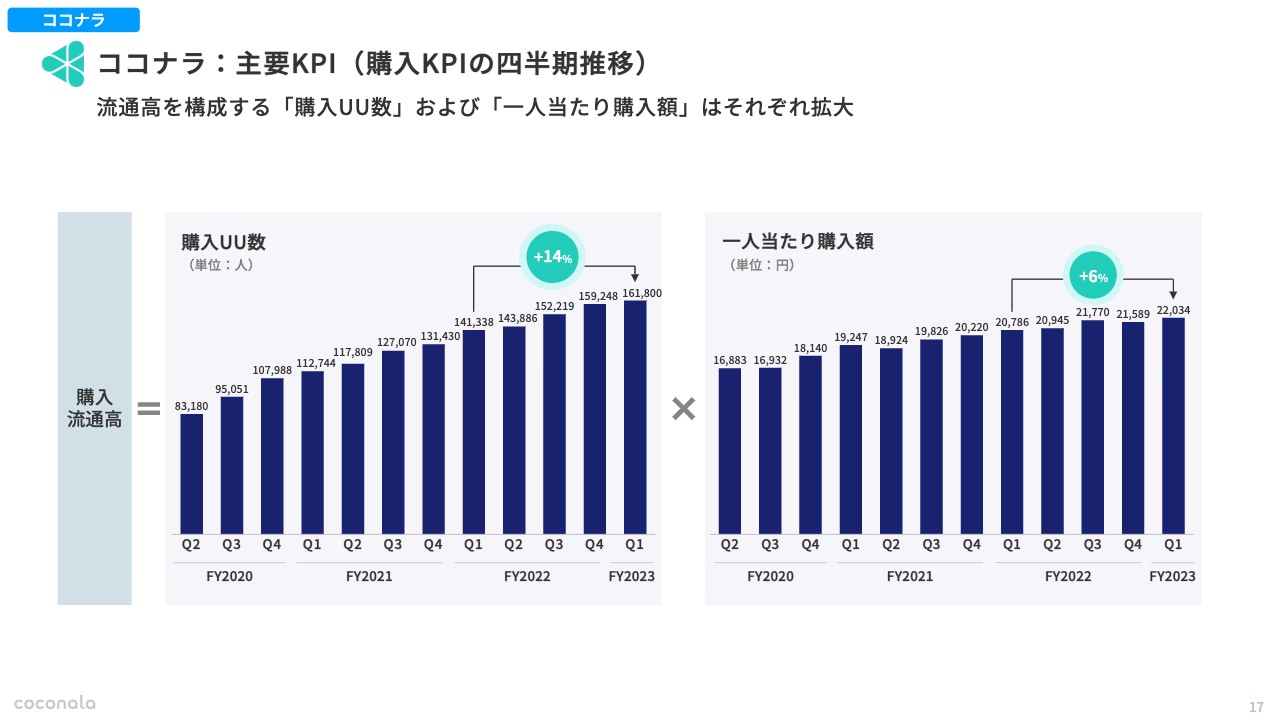

ココナラ:主要KPI(購入KPIの四半期推移)

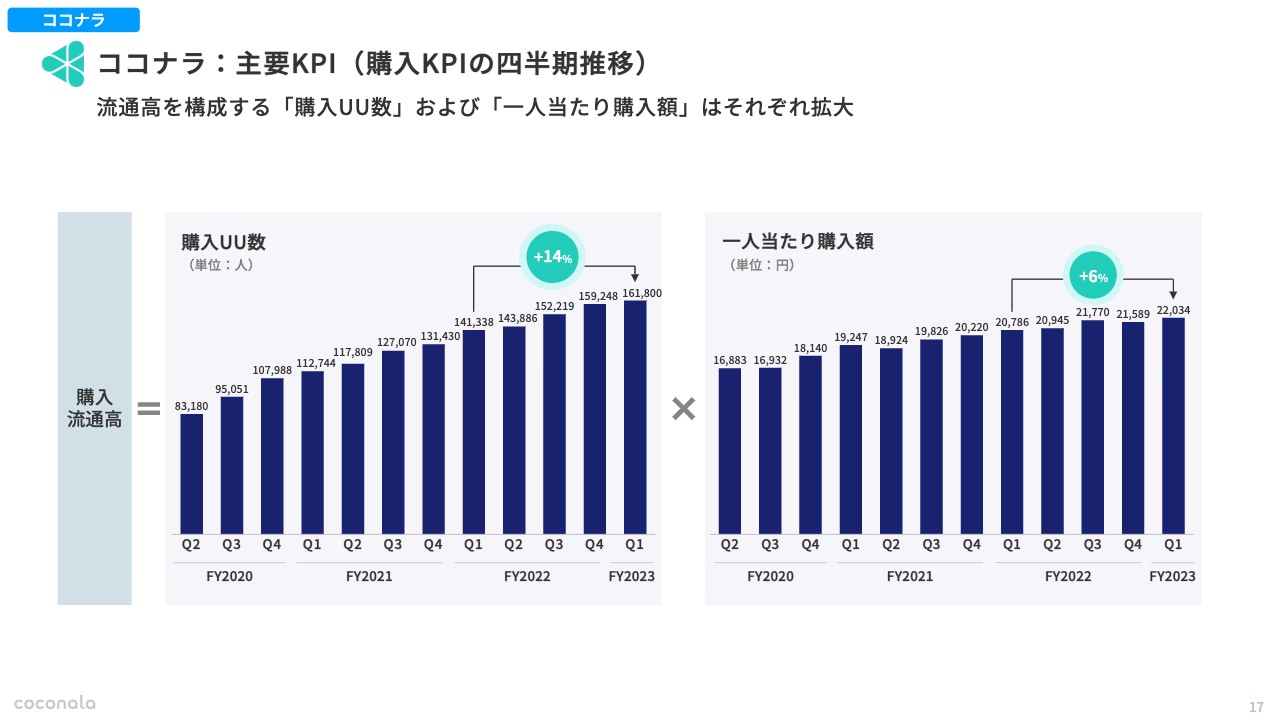

「ココナラ」の主要KPIである購入流通高を「購入UU数」と「一人当たり購入額」に分解していますが、両方とも順調に拡大している状態です。

ココナラ法律相談:営業収益・主要KPI(登録弁護士数)

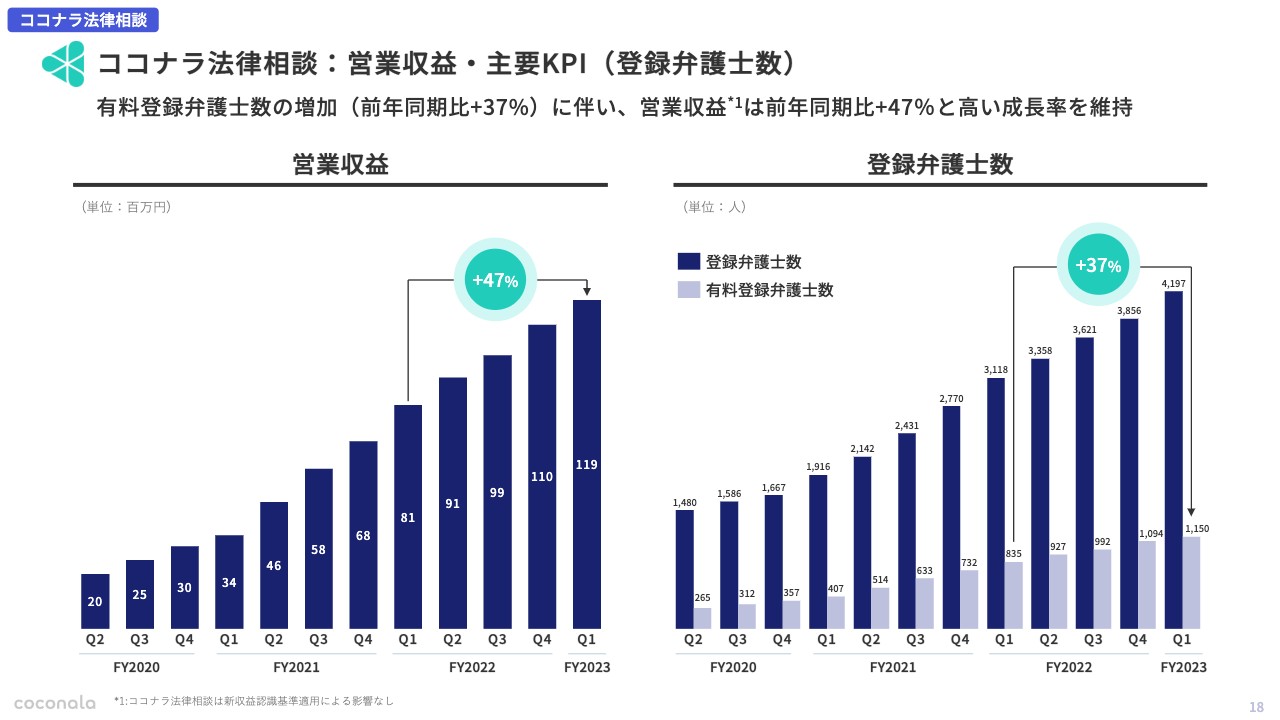

「ココナラ法律相談」の営業収益は前年同期比プラス47パーセントと非常に伸びており、その理由の1つは、有料登録弁護士の数が前年同期比プラス37パーセントと大変力強く伸びていることです。

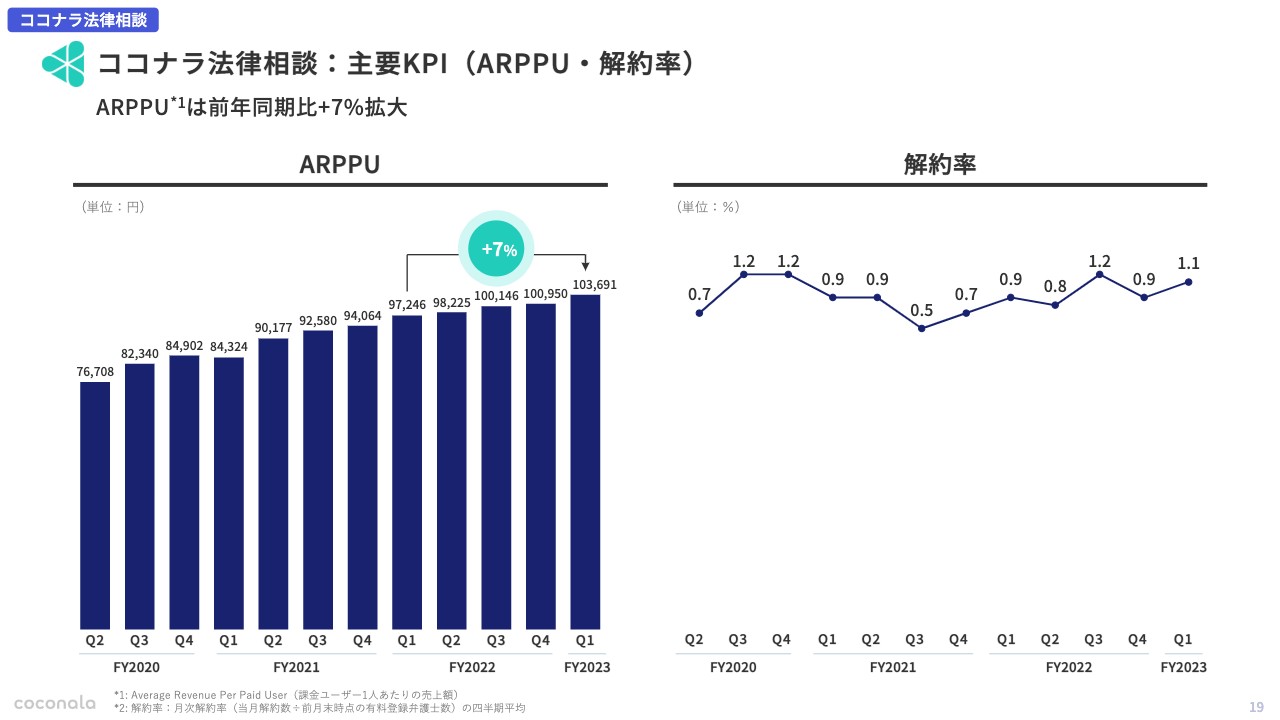

ココナラ法律相談:主要KPI(ARPPU・解約率)

また、もう1つの理由として、ARPPUも前年同期比プラス7パーセントと確実に伸びており、解約率も1パーセント程度と非常に安定した水準をキープできています。

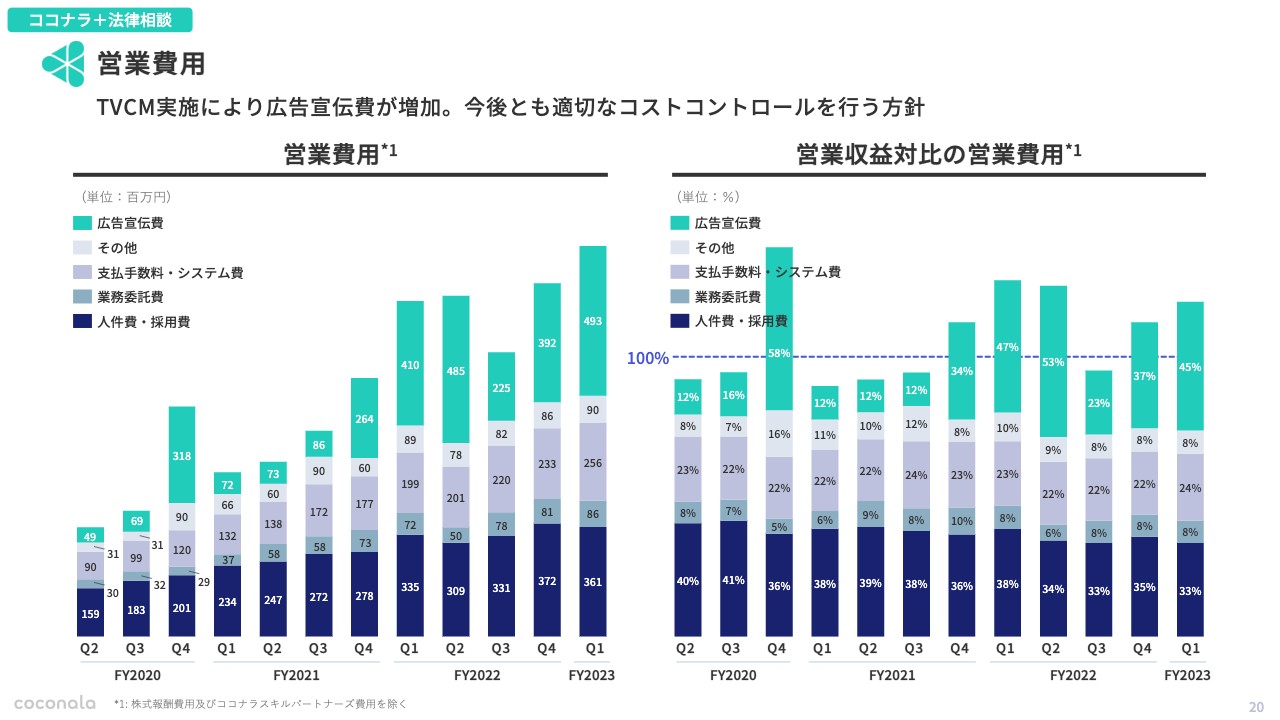

営業費用

「ココナラ」と「ココナラ法律相談」合算の営業費用についてご説明します。第1四半期はTVCM実施によって広告宣伝費が増加していますが、今後も適切なコストコントロールを行っていきたいと思っています。

さらに、今後の投資方針の変更等もありますので、後のパートで詳しくご説明します。

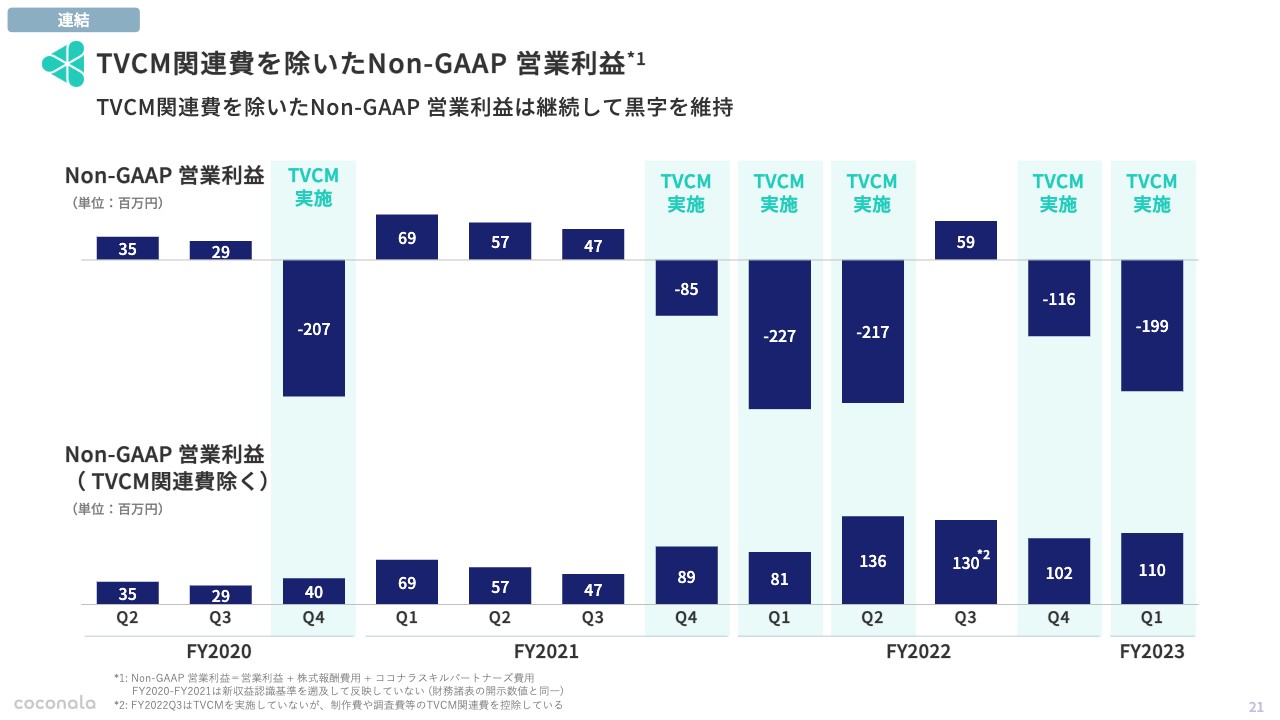

TVCM関連費を除いたNon-GAAP営業利益

連結のTVCM関連費を除いたNon-GAAP営業利益の数字を出しています。これまでお約束しているとおり、この指標においての黒字を維持しています。

一方で、これからのココナラの投資については、これまでのTVCM一辺倒のマーケティング投資から、新規事業やビジネス利用ユーザーを獲得していくためのセールスなど、投資ポートフォリオの変更を予定しています。

そのため、このTVCM関連費用を除いたNon-GAAP営業利益の開示は今回をもって終了し、トータルとしての営業利益水準を見ながらコントロールする体制に移行していきたいと考えています。

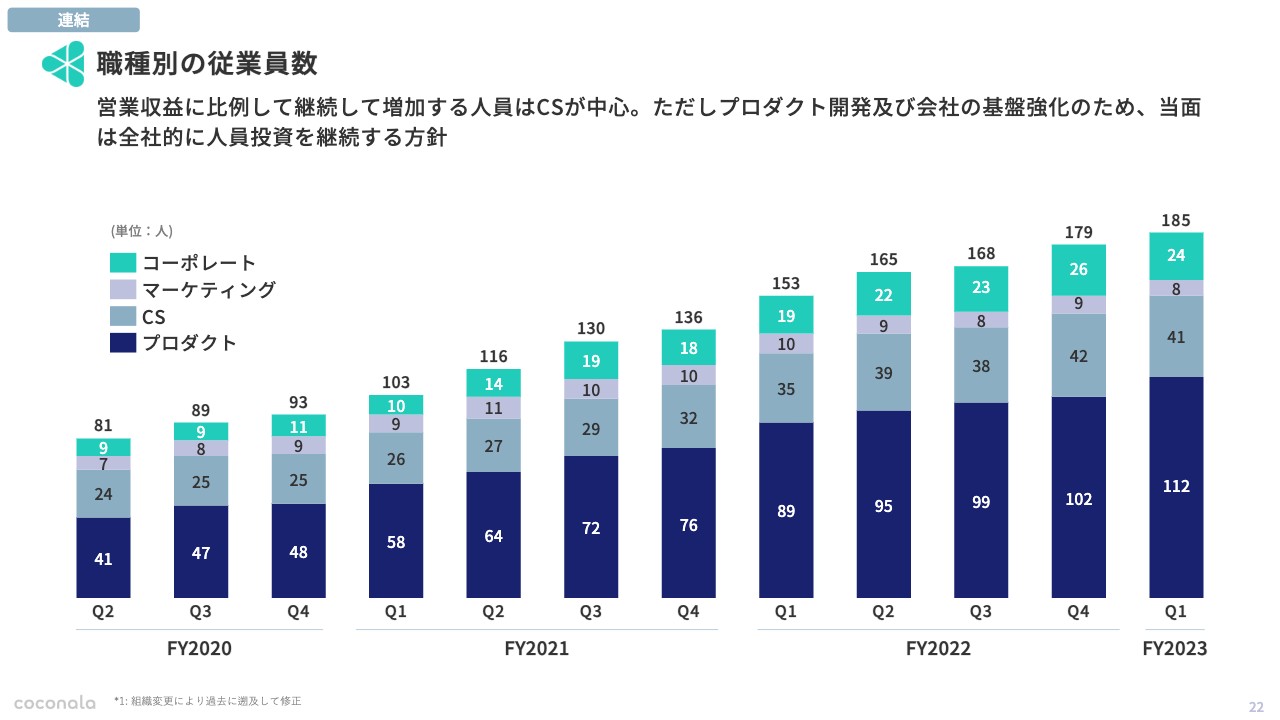

職種別の従業員数

連結の職種別の従業員数です。ベースとしてはプロダクトレッドグロースである「ココナラ」において、引き続き順調にプロダクトの人員の採用が成功している状態です。

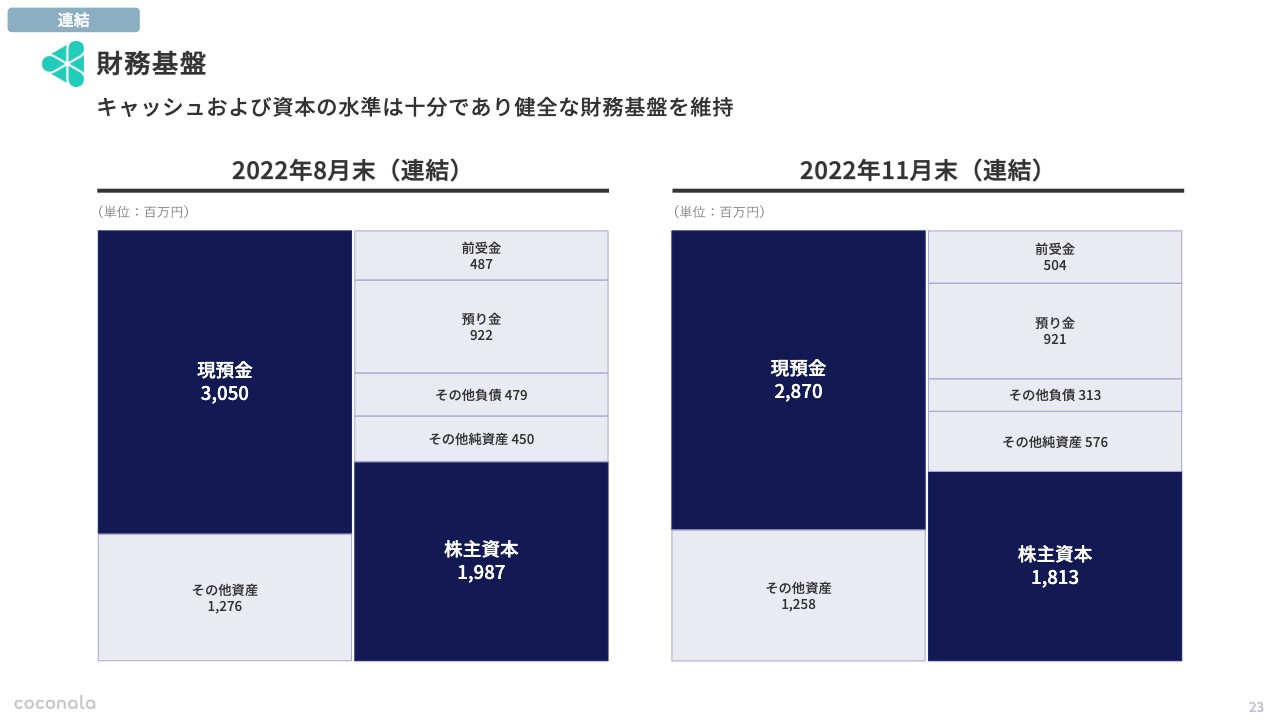

財務基盤

財務基盤についてです。キャッシュおよび資本の水準は十分であり健全な状態を維持しています。

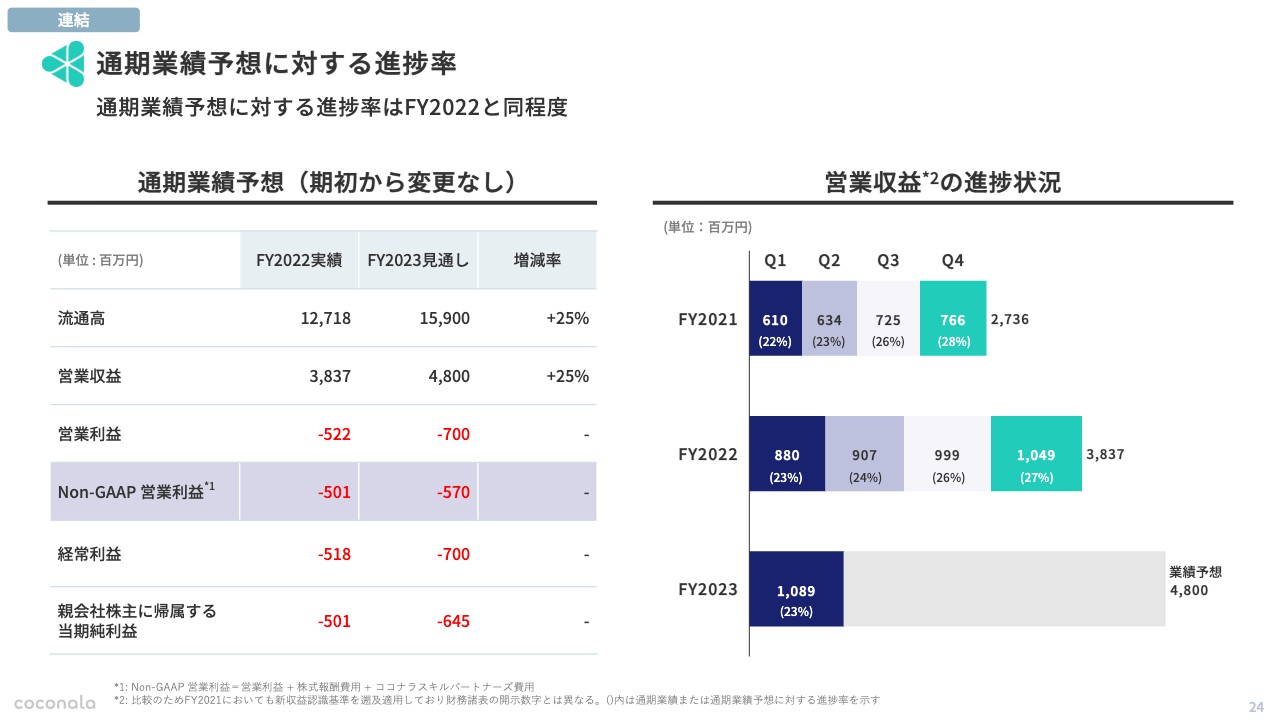

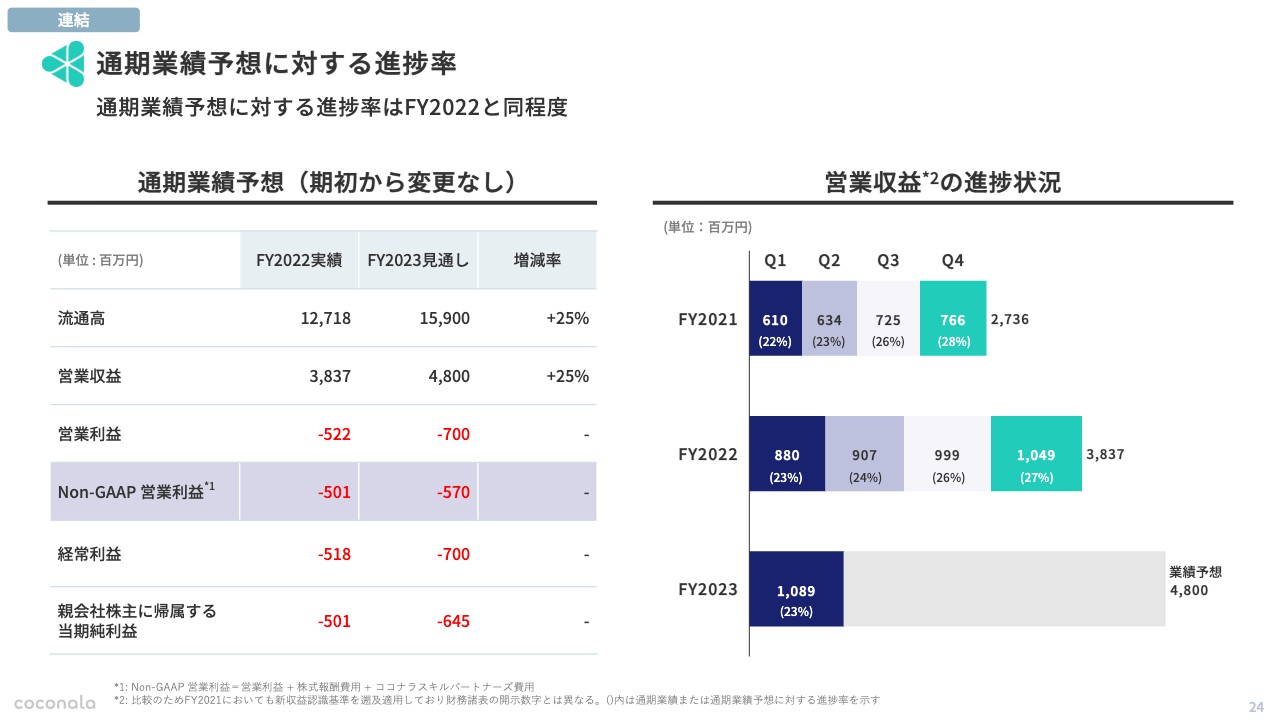

通期業績予想に対する進捗率

通期業績予想に対する進捗率です。通期業績予想自体は期初から変更はありません。営業収益の進捗状況は、第1四半期が終わったタイミングでの全体に対する進捗率は23パーセントで、昨年度(FY2022)と同程度となり順調に推移しています。

足元の環境等も踏まえた経営方針の転換

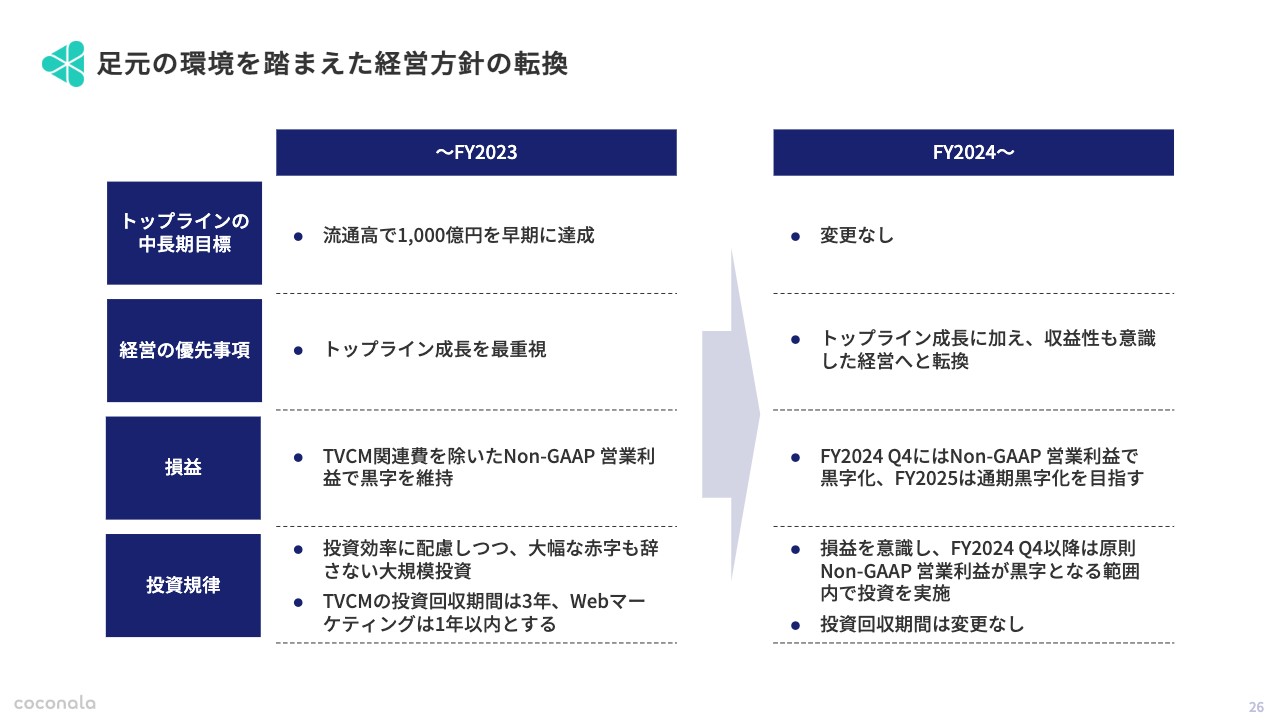

最後のパートとして、今後の方針についてお話しします。

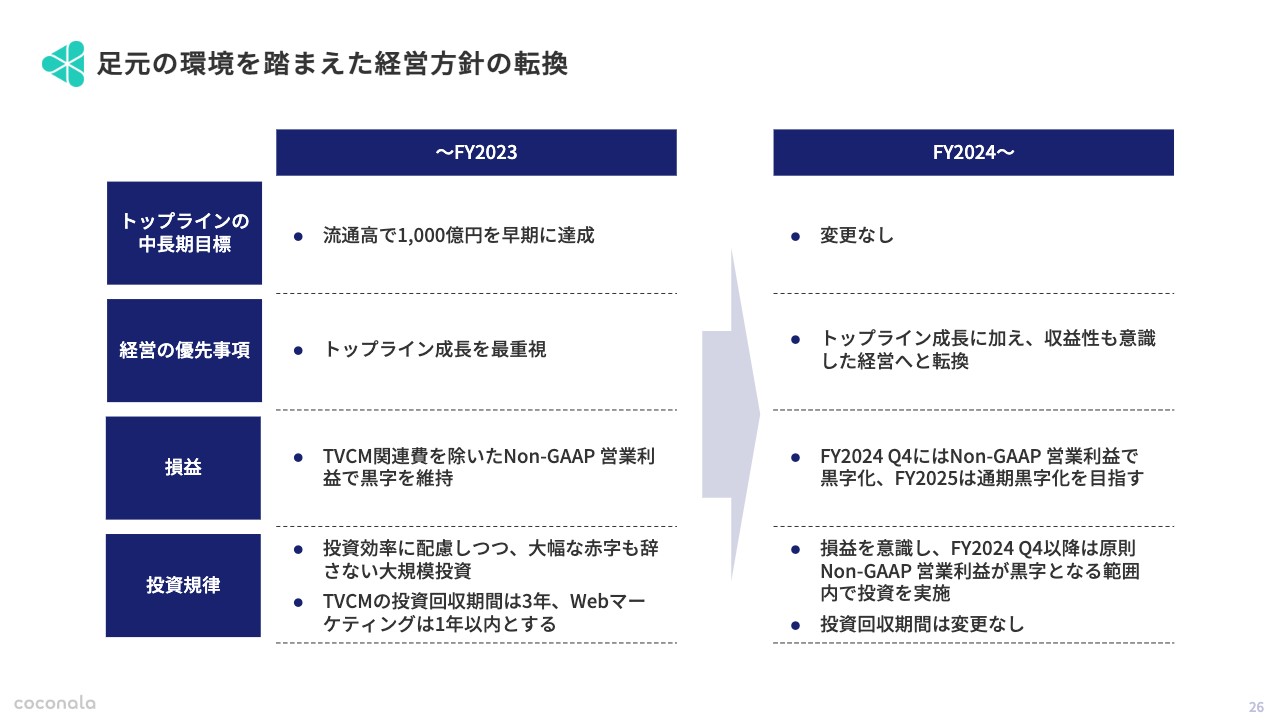

足元の環境等も踏まえ、経営方針を一定程度転換していきたいと考えています。今後について、トップラインの中長期目標は大きく変更はありません。具体的なターゲットは言及しませんが、流通高1,000億円の大台を早期に達成していきたいという目標は変わりません。

一方で、経営の優先事項としては、トップライン成長を引き続き最重視しながら、景況感等を踏まえ、収益性も意識した経営を実施していきたいと考えています。

そのような場合の損益の考え方ですが、我々としては来期(FY2024)の第4四半期においてNon-GAAP営業利益で黒字化、さらに翌期(FY2025)で通期黒字化を目指すという指標を掲げて行っていきたいと思っています。

緊縮財政をとって利益を出していくことを前提とするわけではなく、我々はあくまでトップライン成長もしっかりと目指していきたいと考えています。投資規律についてはスライドに記載のとおり、原則Non-GAAP営業利益が黒字となる範囲で投資を実施します。

今までTVCMだけが大きな投資先であったのに対して、ビジネスを伸ばすためのセールスや、「ココナラエージェント」を含む新規事業に対する投資などはTVCMほどコストがかかりません。別の領域や成長ドライバーに対しての投資は積極的にするものの、TVCMと比べると効率性や収益性も増していくのではないかという考え方で経営をしていきます。

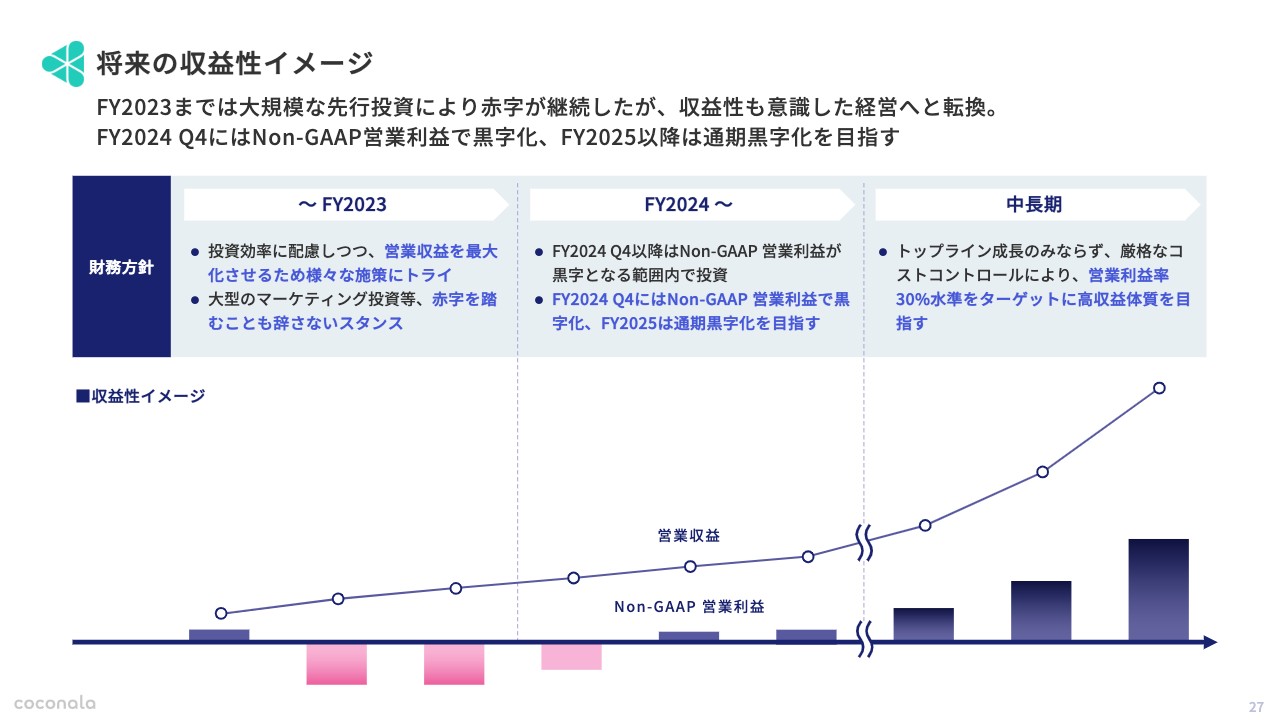

将来の収益性イメージ

将来の収益性のイメージです。こちらもこれまでと大きくは変わりません。先ほどお伝えしたとおり、来期(FY2024)の第4四半期で、Non-GAAP営業利益で黒字化、翌期(FY2025)で通期黒字化を目指すという情報だけを付け加えています。

中長期の仕上がりのイメージとしては、マーケットプレイスとして、将来的に営業利益率30パーセント水準をターゲットとしていきたいと考えています。

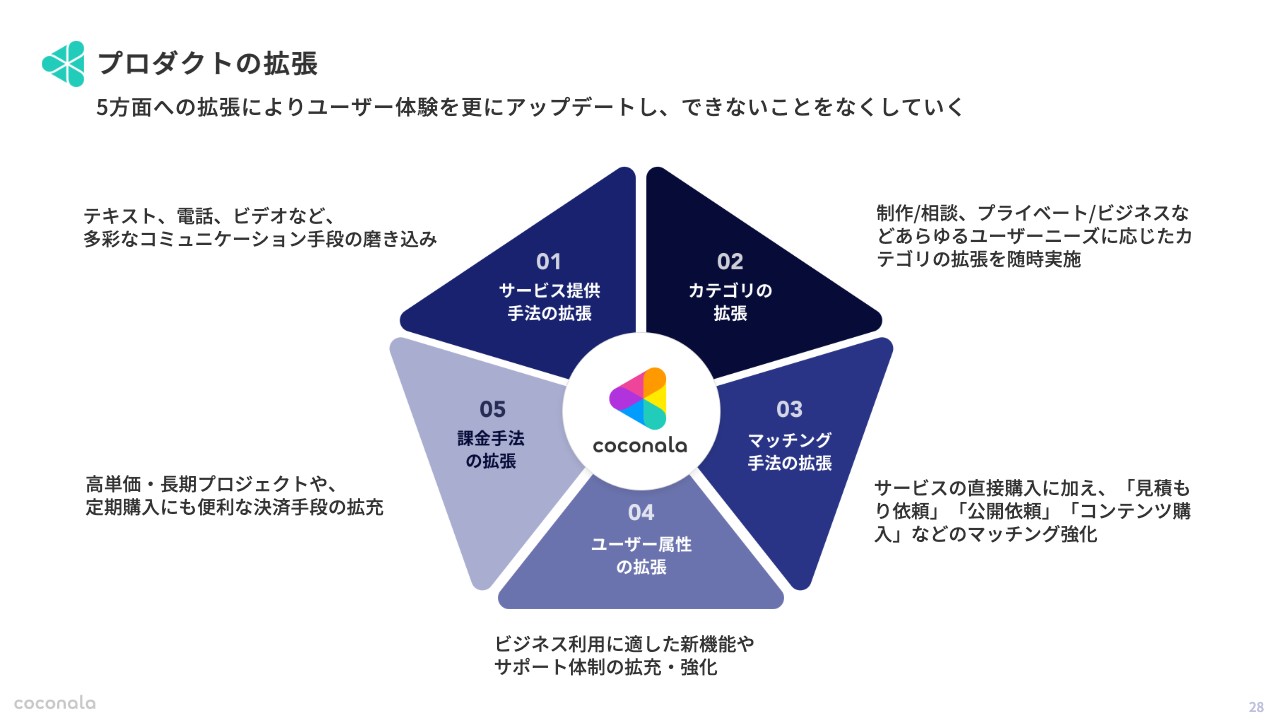

プロダクトの拡張

プロダクトの拡張についても大きなアップデートはありません。「サービス提供手法の拡張」「カテゴリの拡張」「マッチング手法の拡張」「ユーザー属性の拡張」「課金手法の拡張」という5つの方向性でプロダクトの強化をしていきます。

短期のプロダクトの磨き込みや、やらなければいけないこと、もしくはやれば伸びそうな種もまだたくさんあるため、愚直に実行していきたいと考えています。

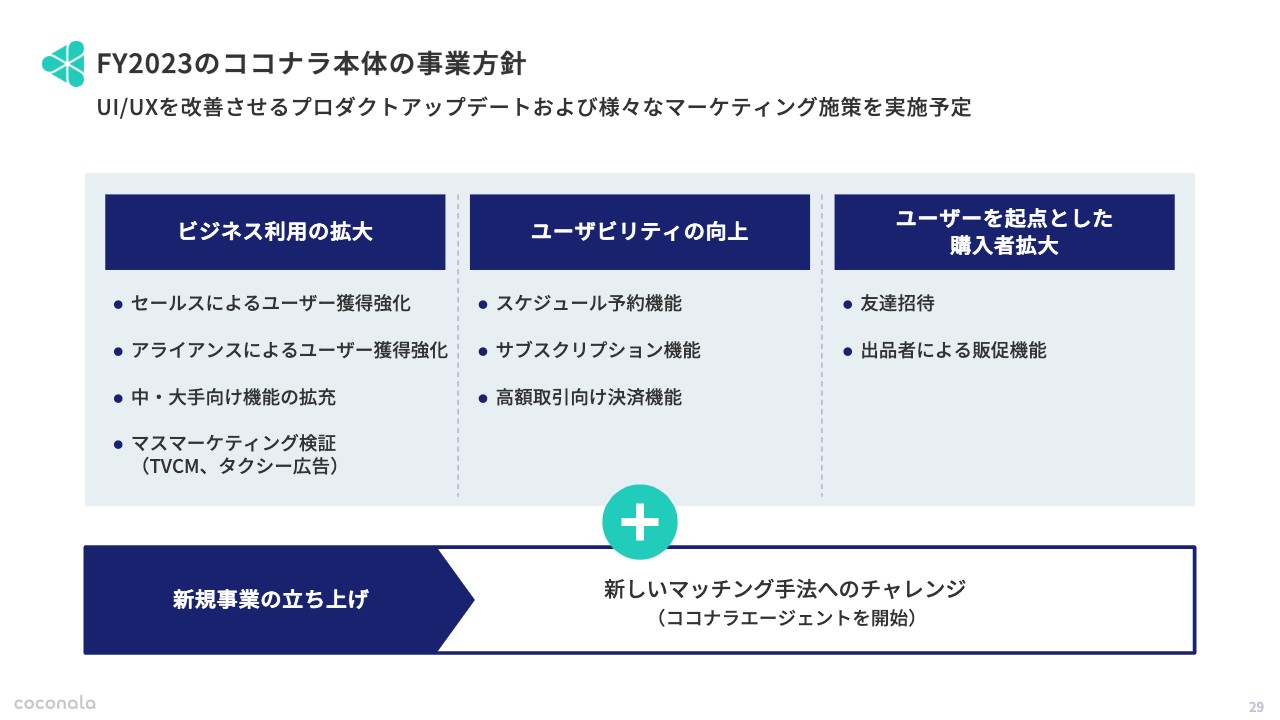

FY2023のココナラ本体の事業方針

今期(FY2023)のココナラ本体の事業方針です。こちらも前回の開示と情報は変わっていませんが、おさらいとしてお話しします。1つ目はビジネス利用の拡大です。セールスもしくはアライアンスによるユーザー獲得をより強化していきます。

特にアライアンスについては、みずほ銀行との提携を皮切りに今後も積極的に強化していきます。加えて、中堅・大手のビジネス業の方々に、より利用していただきやすい機能の拡張を行っていきます。

ユーザビリティの向上については、昨年にスケジュール予約機能をリリースしており、今後も大型の機能を導入していく予定です。

ユーザーを起点とした購入者拡大については、単純なTVCMやWeb広告だけではなく、すでに抱えているロイヤリティの高い顧客のみなさまの力を借りてユーザーを連れてくる友達招待システムを継続しており、現在非常にうまくいっています。

加えて、出品者自らがクーポンを発行できる販促機能という、かなり大型のリリースを今週実施しました。初速としては非常に好反響をいただいており、今後に期待しています。

これとは別に、新規事業の立ち上げということで、昨年11月に立ち上げた「ココナラエージェント」をフックにがんばっていきたいと思っています。こちらはこのあと別の表を用いてもう少し詳しくお話しします。

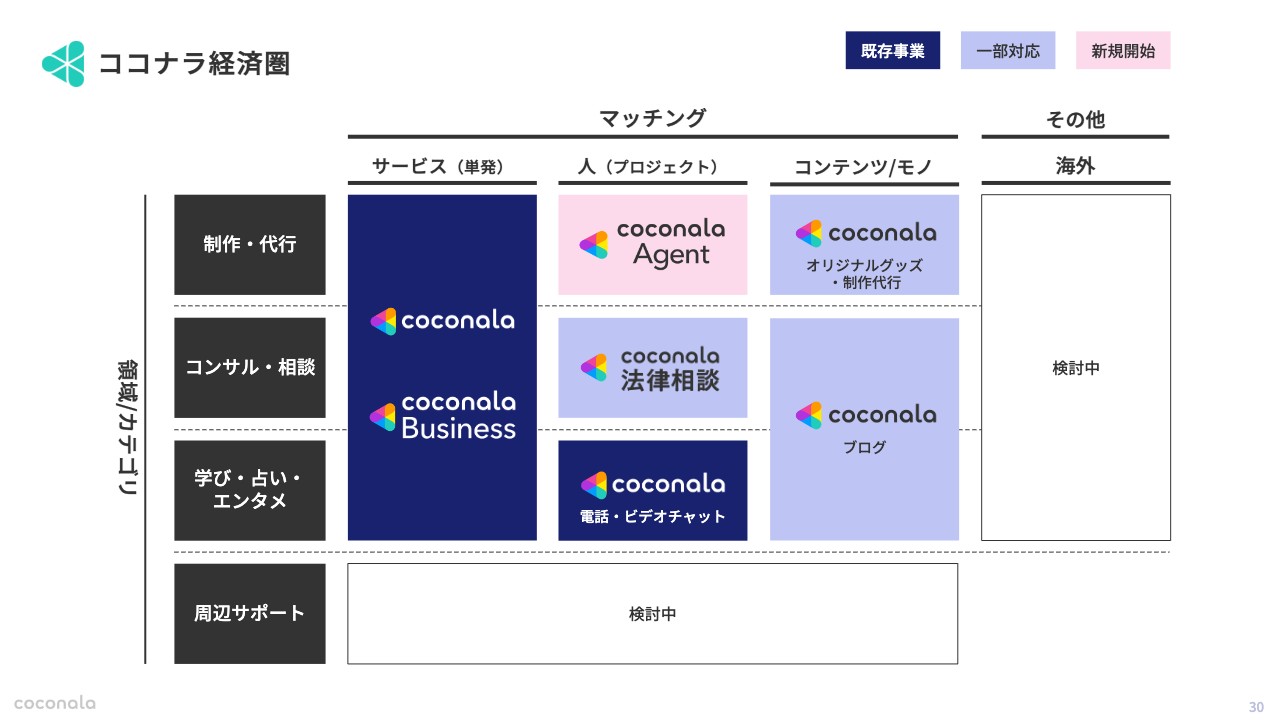

ココナラ経済圏

ココナラ経済圏の考え方です。スライドの表の縦軸が「領域/カテゴリ」で、カテゴリとしては大きく分けて「制作・代行」「コンサル・相談」「学び・占い・エンタメ」の3つと、それ以外の「周辺サポート」があります。

横軸には、「マッチング」と「その他」があります。「マッチング」の中でも我々は「サービス(単発)」を中心としており、「ココナラ」とビジネス利用に特化した機能をより強化している「ココナラビジネス」があります。

繰り返しになりますが、「人(プロジェクト)」と「制作・代行」を掛け合わせたIT人材領域のサービス「ココナラエージェント」を昨年11月から新たに開始しています。

このような中において、我々はもちろん「サービス(単発)」としてのマーケットプレイスで勝ち切っていきたいと思っています。一方で、より根源的な欲求として、ITリテラシーにかかわらず使いやすい、最初に「ココナラ」に接点を持ってもらいやすいような「人(プロジェクト)」領域も、我々のサービス提供範囲として強化をしていき、新たなアクティブユーザーを獲得していきます。

さらに、まだ詳しくはお話しできませんが、第2、第3の新規事業の矢も立てていますので、発表をお待ちいただければと思います。そのような中において、「周辺サポート」領域や「海外」領域にも力を入れて拡張していきます。

ココナラエージェントを開始

「ココナラエージェント」の詳しい内容について簡単に触れます。お伝えしているとおり、「ココナラエージェント」はITフリーランスと企業をマッチングする業務委託のエージェントサービスです。特徴としては、よくあるITエンジニアやデザイナーだけではなく、「ココナラ」出品者の属性としてすでに抱えている、データサイエンティスト、プロダクトマネージャー、マーケター、人事のような幅広い領域におけるIT人材とマッチングできる強みがあります。

さらに、「ココナラ経済圏」という一気通貫した世界観の中で、単発サービス型、もしくは月次稼働型で活躍しても、どちらのデータ・実績も、しっかりとクライアントからフィードバックや評価をもらうことが可能です。それをもって単発型から業務委託型へ、もしくは業務委託型から単発型へと移動して、自由に人材が活躍していける仕組みを作っていきたいと考えています。

既存の「ココナラ」と比較して特徴をお話しします。マッチング形式が「サービス(単発)」に対して「人(プロジェクト)」であることに加え、これまではオンライン完結でしたが、業務委託型になるため、リモート稼働・オフィス内稼働等もあることです。

「ココナラ」は比較的幅広い個人・法人、特に個人側に強みがあったのですが、「ココナラエージェント」では成長企業や大企業、よりビジネス利用中心となる顧客群についてもリーチしていけると考えています。以上で私からのプレゼンテーションを終了します。

質疑応答:通期業績予想に対する進捗率について

司会者:続いて、質疑応答に移ります。質疑応答の進行は、弊社CFO松本が行います。

松本成一郎氏(以下、松本):「第1四半期の流通高・営業収益は、会社計画対比でどのような進捗ですか? 上振れ・下振れがあれば、その背景も合わせて教えてください」とのご質問です。こちらは社長の鈴木より回答します。

鈴木:通期決算発表の見通しでお話しした内容から大きなサプライズ等はなく、通期成長率見通しはプラス25パーセントです。「新型コロナウイルスの追い風影響を強く受けていた昨年同期との比較になるため、第1四半期は20パーセント前半になる想定です」とお話ししていましたが、ちょうどお話ししていたとおりの水準で着地していると考えています。

質疑応答:第1四半期の流通高のKPIについて

松本:「第1四半期の流通高のKPIについての評価を教えてください。例えば、購入UUの純増数では、前年対比や前四半期対比が過去よりも鈍化しているように見えます。新規購入者の流入が少なかったのですか? もしくは、過去の購入登録者のリピートが少なかったのですか?」とのご質問です。こちらも鈴木より回答します。

鈴木:新規と既存のどちらかが特に鈍化したわけではありません。昨年新型コロナウイルスの追い風があった時期と比べると、やはりリオープニングの影響を受けているために、全ファネルにおいて少し弱い成長になっているのではと考えています。

質疑応答:流通高の今後の成長率について

松本:「第2四半期以降、または、2024年8月期以降の流通高の成長率のイメージを教えてください。第1四半期実績をボトムとして再加速は可能ですか?」とのご質問です。こちらも鈴木より回答します。

鈴木:「ココナラ」は副業の影響を非常に受けるマーケットプレイスです。毎年同じなのですが、12月に向けて一度極端にしぼんでいって、副業が盛り上がる1月以降に、出品される方も購入される方も新年心新たに一気に活性化する傾向があります。したがって、そのタイミング次第だと思っています。

具体的な成長率についての言及は差し控えますが、足元は例年どおり、1月になってぐっと全体のKPIが上向き始めています。ここがキープできた場合、少しずつ成長率が回復していくのではと考えています。

質疑応答:Non-GAAP営業利益の黒字化について

松本:「Non-GAAP営業利益の黒字化ということは、P/L上、会計上の営業利益の赤字は続くという意味合いですか?」とのご質問です。こちらは私からご説明します。

Non-GAAP営業利益は、会計上の営業利益に株式報酬費用とココナラスキルパートナーズの費用を加えたものです。なぜ株式報酬費用とココナラスキルパートナーズを足しているのか、そもそもの背景からご説明します。

ココナラスキルパートナーズへの出資比率は約1パーセントなのですが、GPを出しているがゆえに連結しています。そのため、営業利益段階ではコストだけがオンされていて、非常に見栄えが悪くなってしまいます。

例えば、1,000万円の損失が出た時に、営業利益が1,000万円悪化したように見えますが、実際の出資比率で見ると、1,000万円の1パーセント部分が我々の損失となります。さらに、一番ボトムの利益ではほとんどが戻ってきますので、スキルパートナーズは除いています。また、株式報酬費用も、純資産に対して悪さをするものではありませんので、基本的に足し戻しています。

以上のような背景で、今後の方針では、あくまでもNon-GAAP営業利益の黒字化を目指すとお伝えしました。したがって、会計上の営業赤字にはなりうる場合があると考えています。ただし、基本的に会計上の赤字になったとしても、先ほどお話ししたとおり、株式報酬費用が大きかったとしても純資産に悪さをするものではないと思っています。

子会社の損失についても、基本的にはほとんど戻ってくると考えていますので、我々としては、「Non-GAAP営業利益の黒字化」が、実力ベースの収益性を高める意味では、一番正しい指標だと考えています。したがって、基本的にこの指標を重視していきます。

質疑応答:「ココナラエージェント」の流通高への貢献時期について

松本:「『ココナラエージェント』が流通高に貢献し始めるタイミングはいつ頃ですか? また、フリーランサー・顧客・企業の獲得は、どのように進めていますか?」とのご質問です。こちらも鈴木より回答します。

鈴木:流通高への貢献については、足元、マッチングを開始していますので、数字自体はもちろん少しずつできあがってくると思います。連結ベースで意味を持つインパクトを与え始めるのは、来期以降からと考えていただいたほうがよいと思います。今期については、この新しいマッチングのモデルを、オペレーションも含めて確立していくことに、しっかりとこだわって取り組みたいと考えています。

ツーサイドの獲得の仕方として、フリーランスについては2通りの獲得方法があります。1つは「ココナラ」というマーケットプレイスをすでに運営している強みとして、すでにご登録いただいているみなさまに、「フリーランスとしても活躍しませんか?」と打診してご登録いただく方法です。こちらは一定程度、成功しています。

もう1つは、我々がマーケティングにおいて得意とするインハウスでのWeb広告です。すでに開始していますが、我々が当初定めていた顧客獲得単価などのKPI目標も、想定を上回るかたちで好調に推移しています。

顧客・企業の獲得については、自社で営業を採用し、内部の営業からインサイドセールスのかたちで、みなさまにリーチしていくことを考えています。

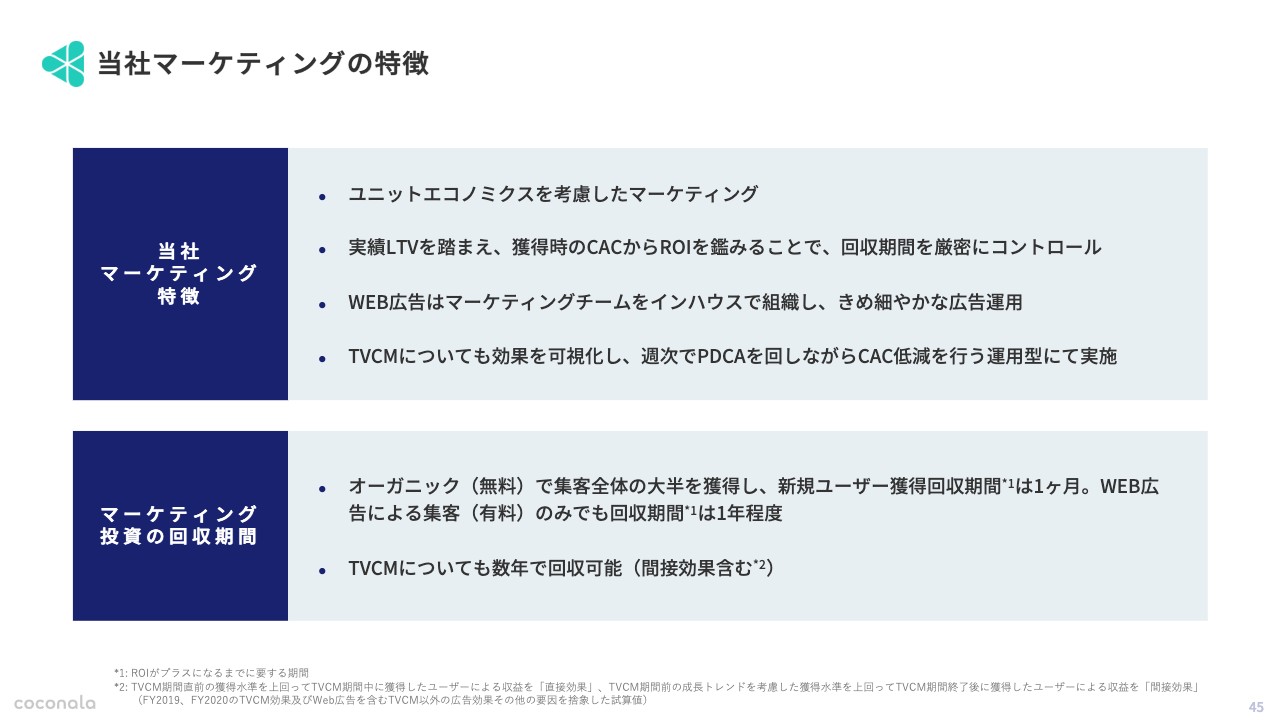

質疑応答:マーケティングの効果や今後の考え方について

松本:「マーケティングの効果について、前年度までと比較して変化はありますか? TVCMとタクシーCMの違いや今後のマーケティングについての考え方を教えてください」とのご質問です。こちらも鈴木より回答します。

鈴木:弊社の行っている広告宣伝には、Web広告、TVCM、新たにチャレンジしたタクシーCMがあります。前期までと比較すると、同じような媒体・メディアで、同じようなクリエイティブを使っているものについては、効率の大きな変化はありません。

一方で、TVCMやタクシー広告では、昨年の8月から10月にかけてチャレンジしましたが、ビジネスに特化したクリエイティブに変更しています。一概に良い・悪いとは言いづらいですが、これまでのプライベートも含む訴求をしていた時よりは、獲得効率が悪化する部分もありました。この点については、真摯にその状況と分析を踏まえた上で、今後の方針を検討していきたいと考えています。

新着ログ

「情報・通信業」のログ