アシロ、リーガルメディアが安定成長、派生メディア・HR事業も高成長率を記録 全体の売上成長率は40%超え

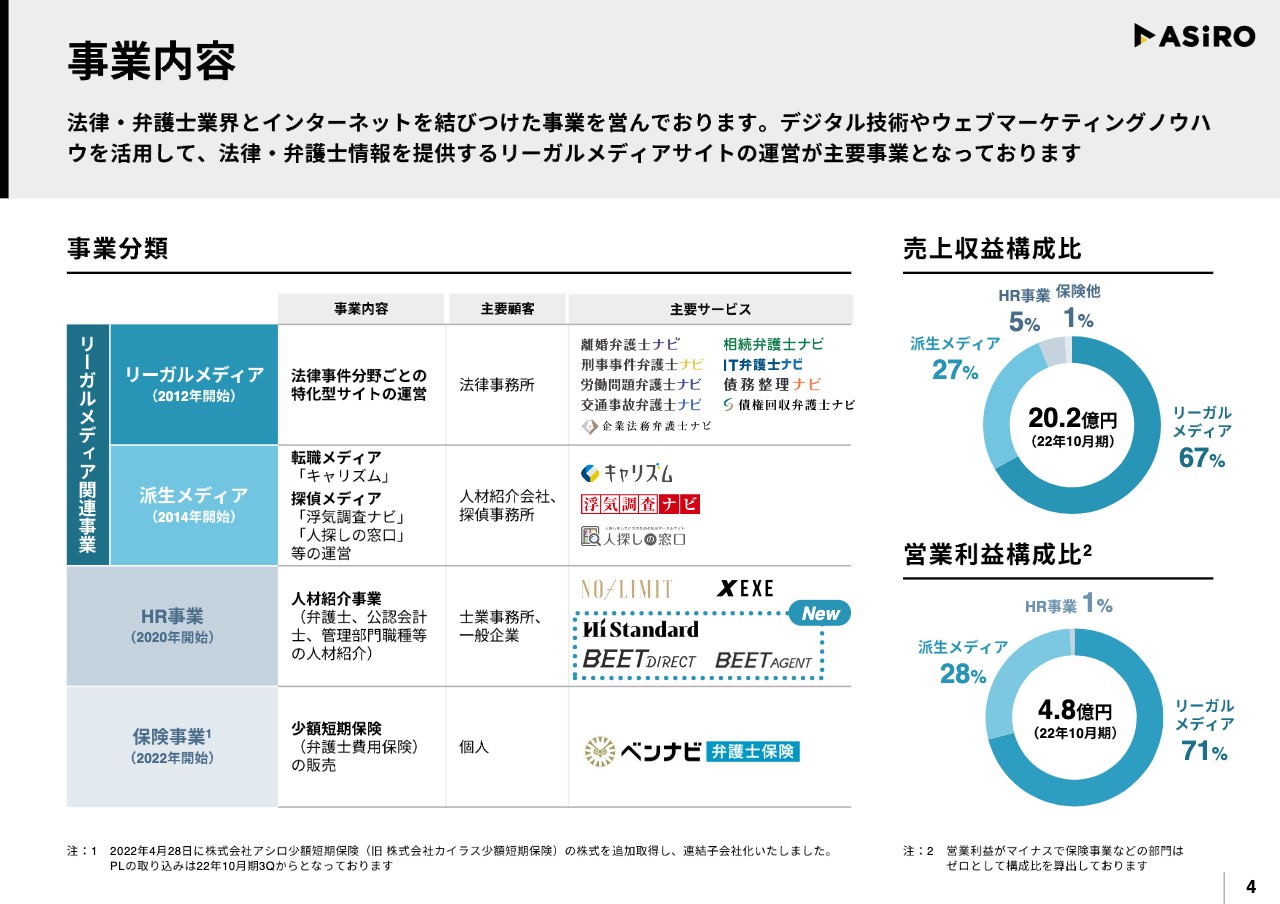

事業内容

中山博登氏(以下、中山):株式会社アシロ、代表取締役社長の中山です。本日はお忙しい中、決算説明会にご参加いただきまして、誠にありがとうございます。早速ですが、第4四半期、通期の決算説明を開始します。

事業内容を簡単にご説明します。スライド左側の表に示しているとおり、現在当社では、リーガルメディア事業、そこから派生した派生メディア事業、HR事業、保険事業の大きく分けて4つの事業を展開しています。

表内の主要サービス欄で「New」と囲んでありますが、今期、HR事業で新たに「Hi Standard」「BEET DIRECT」「BEET AGENT」というサービスを開始しました。

これまではHR事業で弁護士の転職を支援していましたが、「Hi Standard」というサービスでは税理士・会計士の転職支援を行います。そして「BEET DIRECT」および「BEET AGENT」では、総務・労務・人事・経理といったいわゆるバックオフィスで働く方の転職を支援します。

「BEET DIRECT」と「BEET AGENT」の違いとしては、「BEET AGENT」はこれまでと同じく、当社のサービスに登録していただき、実際に面談するところから転職までを支援するサービスです。

一方、「BEET DIRECT」はダイレクトリクルーティングサービスといわれるものです。本サービスに登録された方は、例えば企業や人材紹介会社から直接スカウトを受け、転職していきます。つまり、プラットフォームのようなかたちのサービスとなっています。

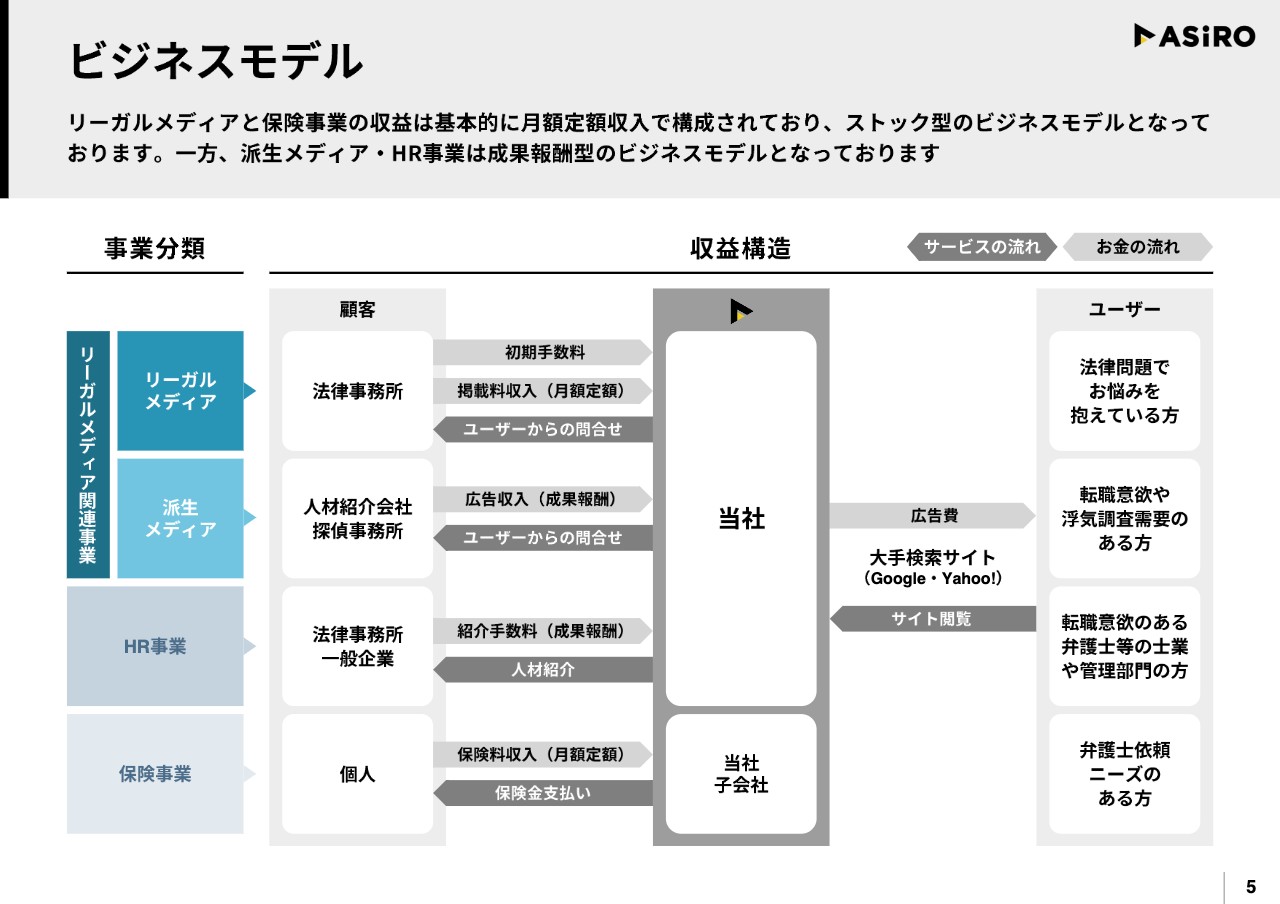

ビジネスモデル

中山:各事業の内容とビジネスモデルについて詳しくご説明します。スライドの表は、右側がユーザー、左側が顧客、そして間に当社が入るかたちで示しています。ちなみに、当社のサービスは、保険以外のユーザーは基本的にすべて無料で利用することができます。

まず、リーガルメディア事業では、ユーザーが「Google」「Yahoo!検索」といった大手検索サイトから、当社のサイトにたどり着き、サイト内を閲覧して弁護士を見つけ、相談します。この場合、当社の収益は法律事務所から月額固定で、掲載収入のかたちでいただいています。

そして、派生メディア事業のユーザーは転職意欲のある方が対象で、当社のサービスを活用して転職支援会社へ登録します。こちらは月額固定ではなく、人材紹介会社や転職支援会社から、その成果に応じて成果報酬として広告収入をいただくモデルとなっています。

HR事業では当社のサービスに登録したユーザーを転職の完了まで支援します。つまり、我々が実際の面談から企業へ紹介するところまで支援するかたちになっています。この事業は、先ほどお話しした派生メディア事業と混同しやすいのですが、派生メディア事業はあくまで人材紹介会社を紹介するサービスです。

一方、HR事業の顧客は法律事務所で、新しく始めた「BEET AGENT」では一般企業となります。HR事業ではこのようなところからフィーをいただいています。実際に転職した場合に、成果報酬として転職された方の年収の何パーセントかをいただくモデルです。

保険事業は一般の保険で、当社で開発している弁護士保険の「ベンナビ弁護士保険」に加入いただいた個人の方から、毎月保険料を支払っていただくモデルです。

以上が、弊社における4つの事業内容とビジネスモデルになります。

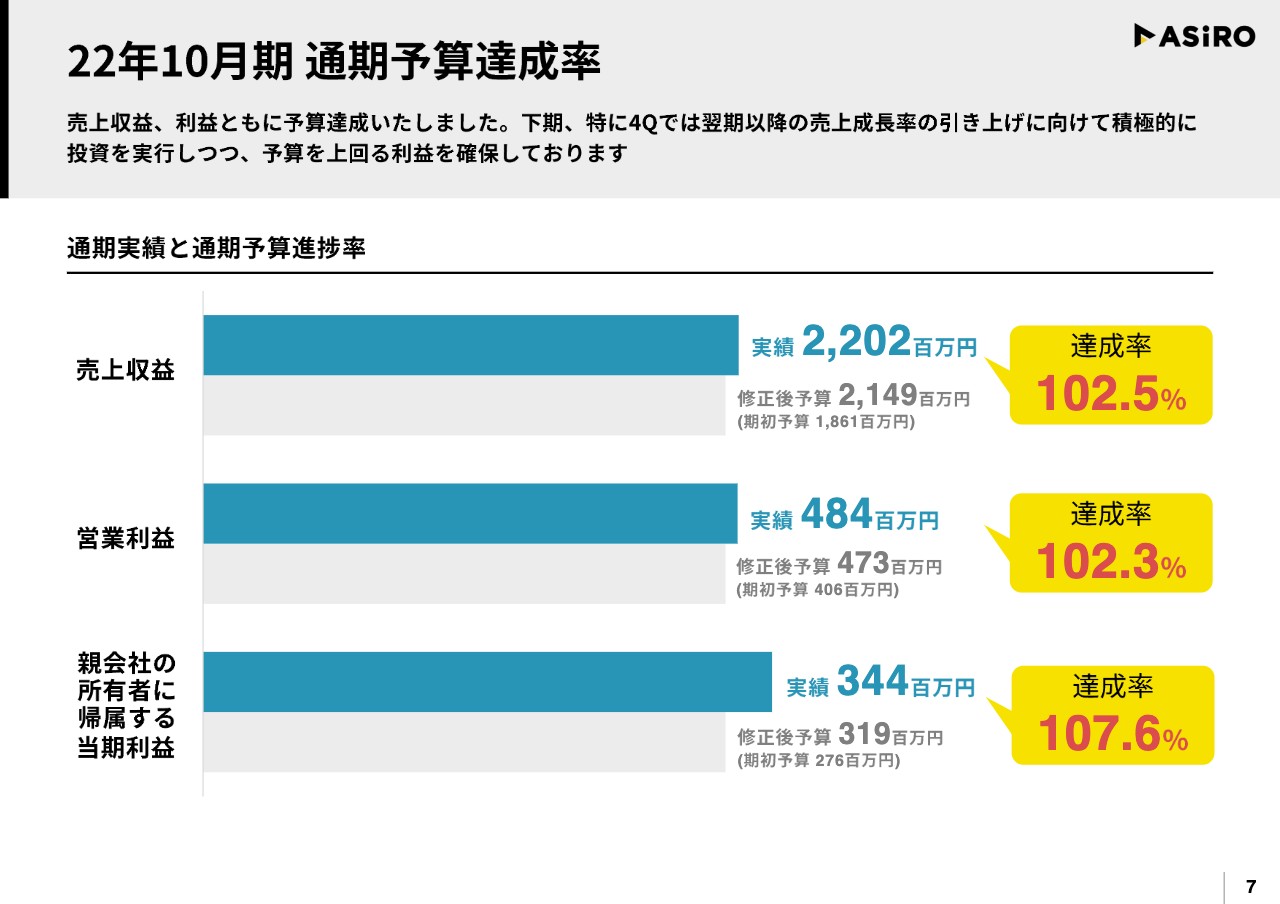

22年10月期 通期予算達成率

中山:今期の通期予算については、スライドに示した数字どおりに達成しました。営業利益は前期の途中に上方修正しましたが、さらに多少上回るかたちで着地することができました。

また、後ほどご覧いただく資料にも記載していますが、第3四半期、第4四半期には投資も進めました。実際は、我々が計画していた以上の投資を進めましたが、それでも予算以上の数字に着地することができました。ですので、最低限の予算を確保できた決算になったと思います。

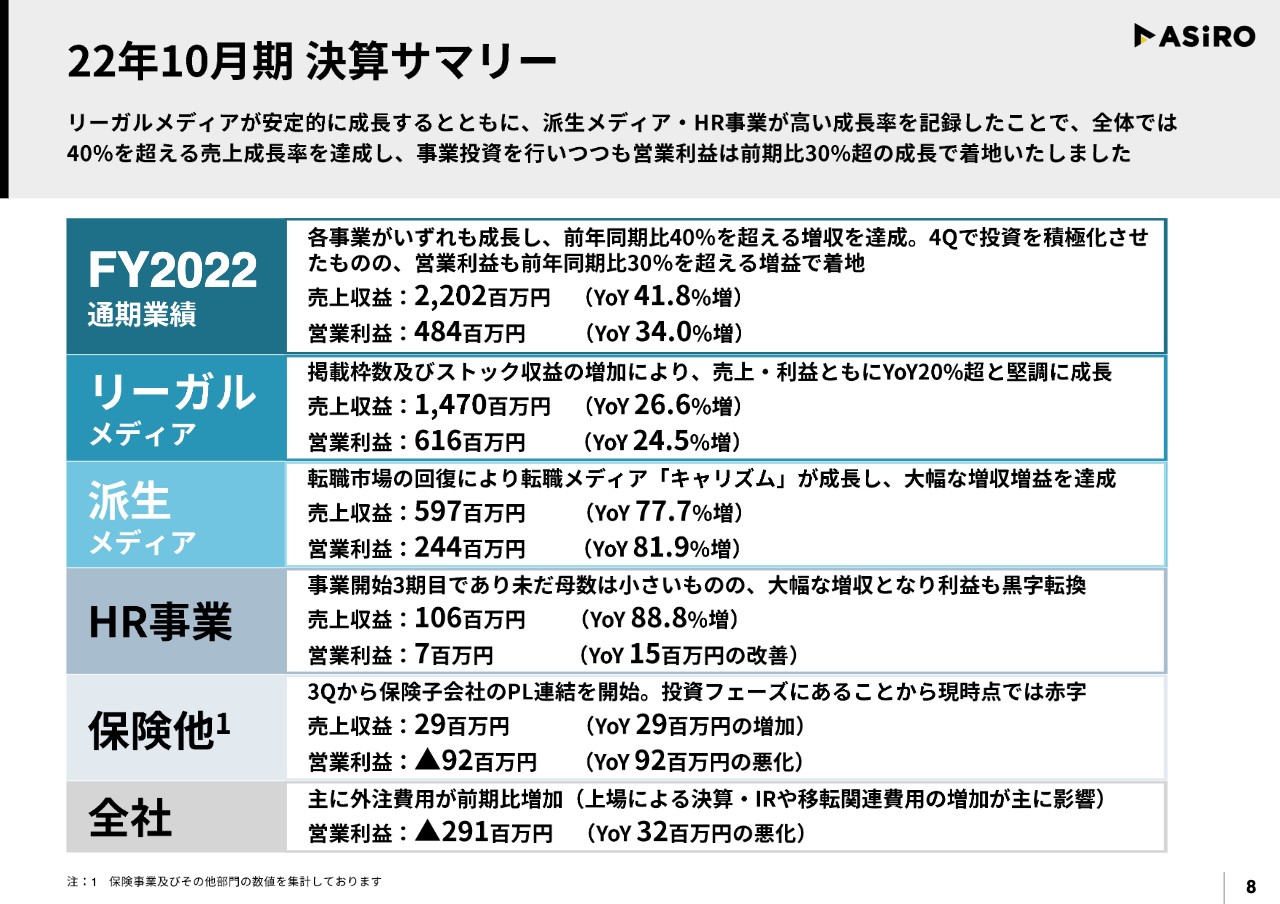

22年10月期 決算サマリー

中山:サマリーです。本日は決算発表とともに中期経営計画の発表を控えているため、資料をご確認ください。

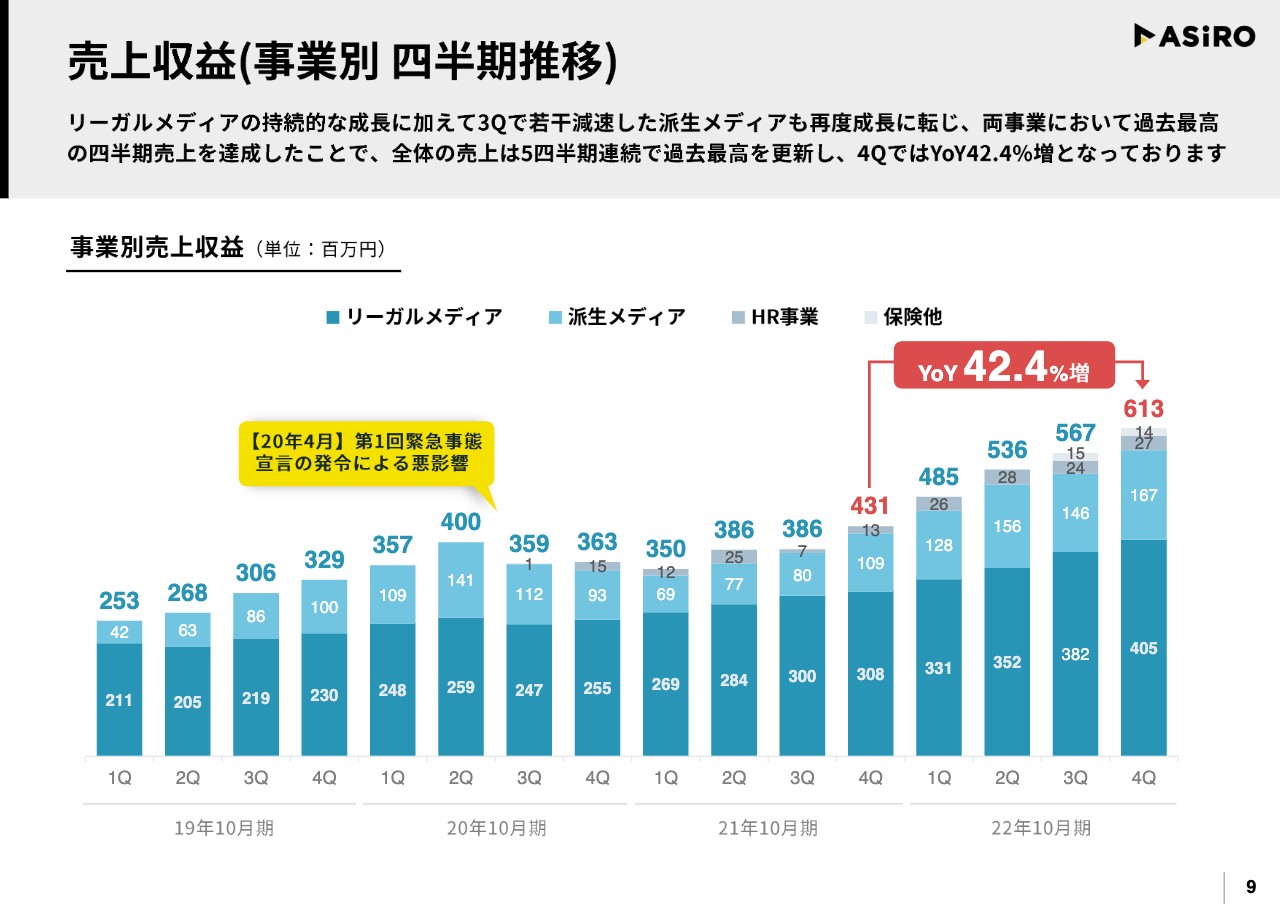

売上収益(事業別 四半期推移)

中山:収益に関しては年次で見ていくと、前々期の第4四半期から前期の第4四半期にかけ、42パーセント増となっています。年次成長率130パーセント以上の達成にしっかりとコミットし、成長させられたと感じています。

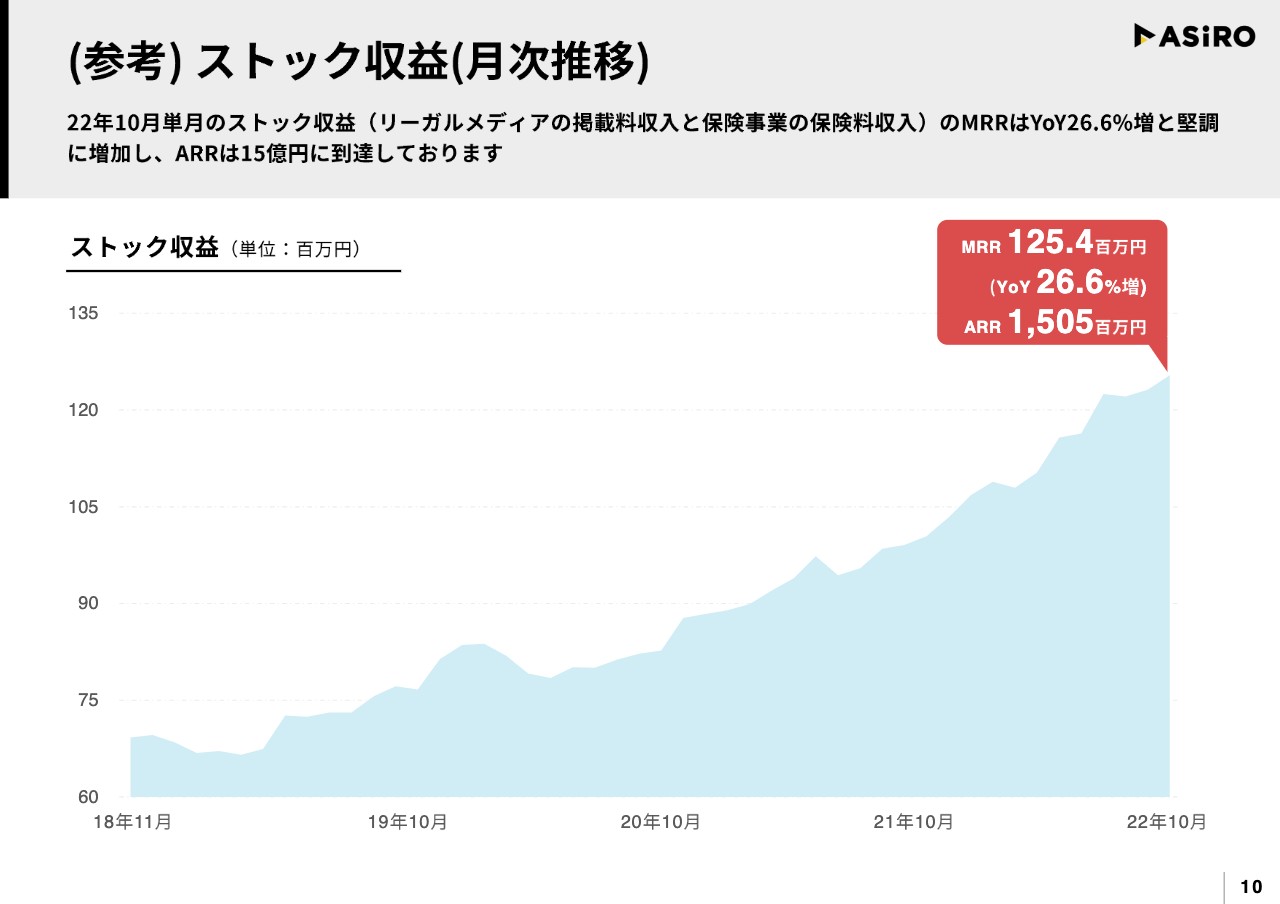

(参考) ストック収益(月次推移)

中山:ストック収益に関してです。リーガルメディア事業と保険事業で毎月固定のストックというかたちで貯まっているため、引き続き伸び続けています。

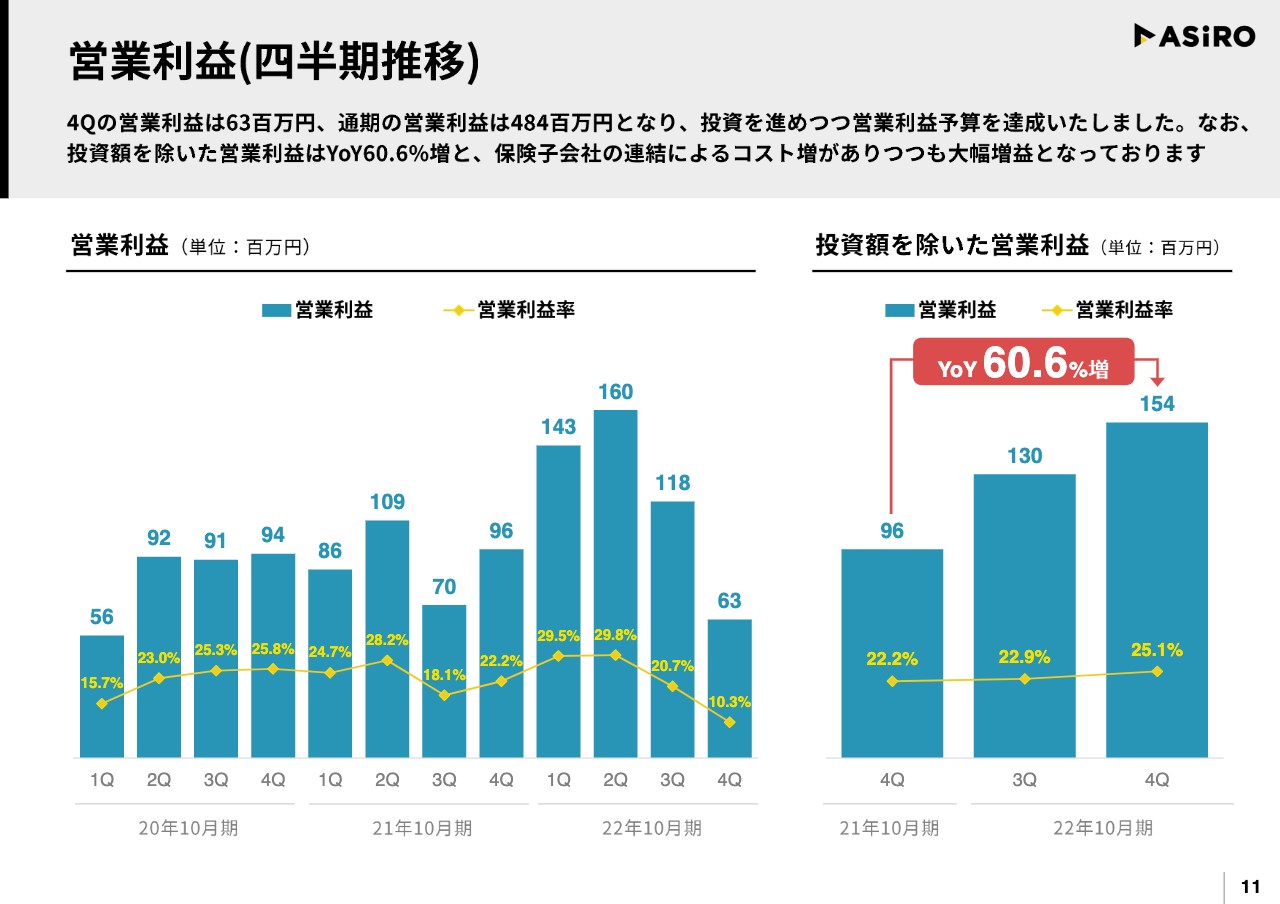

営業利益(四半期推移)

中山:営業利益についてお話しします。先ほどご説明したとおり、通期営業利益は4億8,400万円です。四半期単位で見ると、投資を実施した結果、第3四半期、第4四半期は第1四半期、第2四半期に比べやや営業利益が減少しています。ただ、これはしっかりと投資を行った結果であり、スライド右側のグラフに記載のとおり、投資額を除いた営業利益を前年同期比で見ると、前々期から前期にかけて60.6パーセントほど成長させられています。

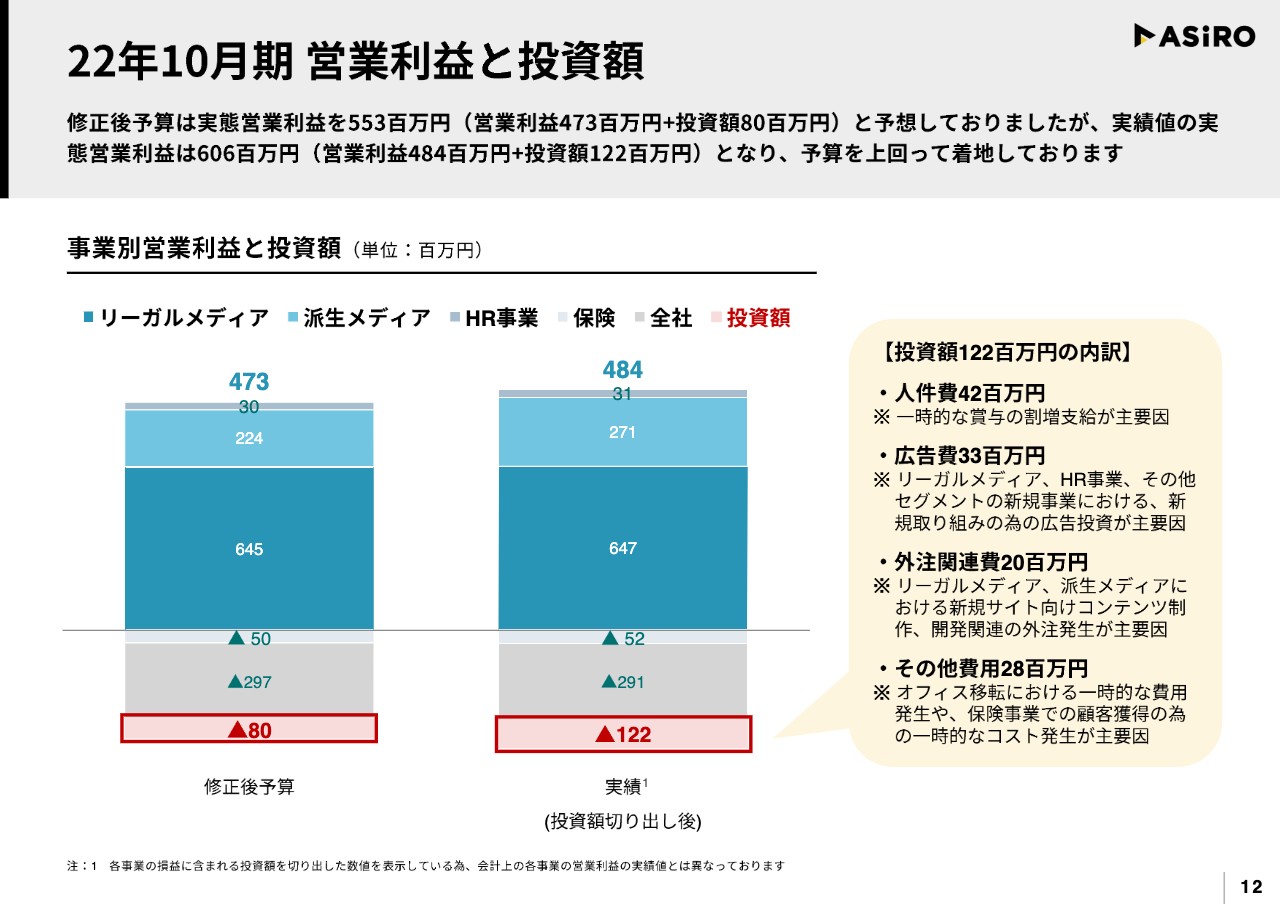

22年10月期 営業利益と投資額

中山:期末の営業利益は4億8,000万円で着地していますが、当初は第3四半期、第4四半期にかけて8,000万円ほど投資を実施する予定で、4億7,300万円と予想していました。実際は、右側のグラフに赤字で記載したとおり、1億2,200万円を投資に活用しましたが、それでもなお4億8,400万円の営業利益を達成しました。

つまり、実力ベースで通期を終えていれば、営業利益が6億円を超える着地を十分に狙うことができたということです。この投資の内訳は、人件費や広告費でした。後ほど取り上げますが、特にHR事業の広告費に積極的に投資しました。

また、人件費と関連するところでは、オフィス移転等も実施しました。採用力、人材投資をより進められるオフィス空間へ移転するなど、今期の準備を着実に進めるために1億2,200万円を活用しましたが、4億8,400万円の営業利益をしっかりと出しています。

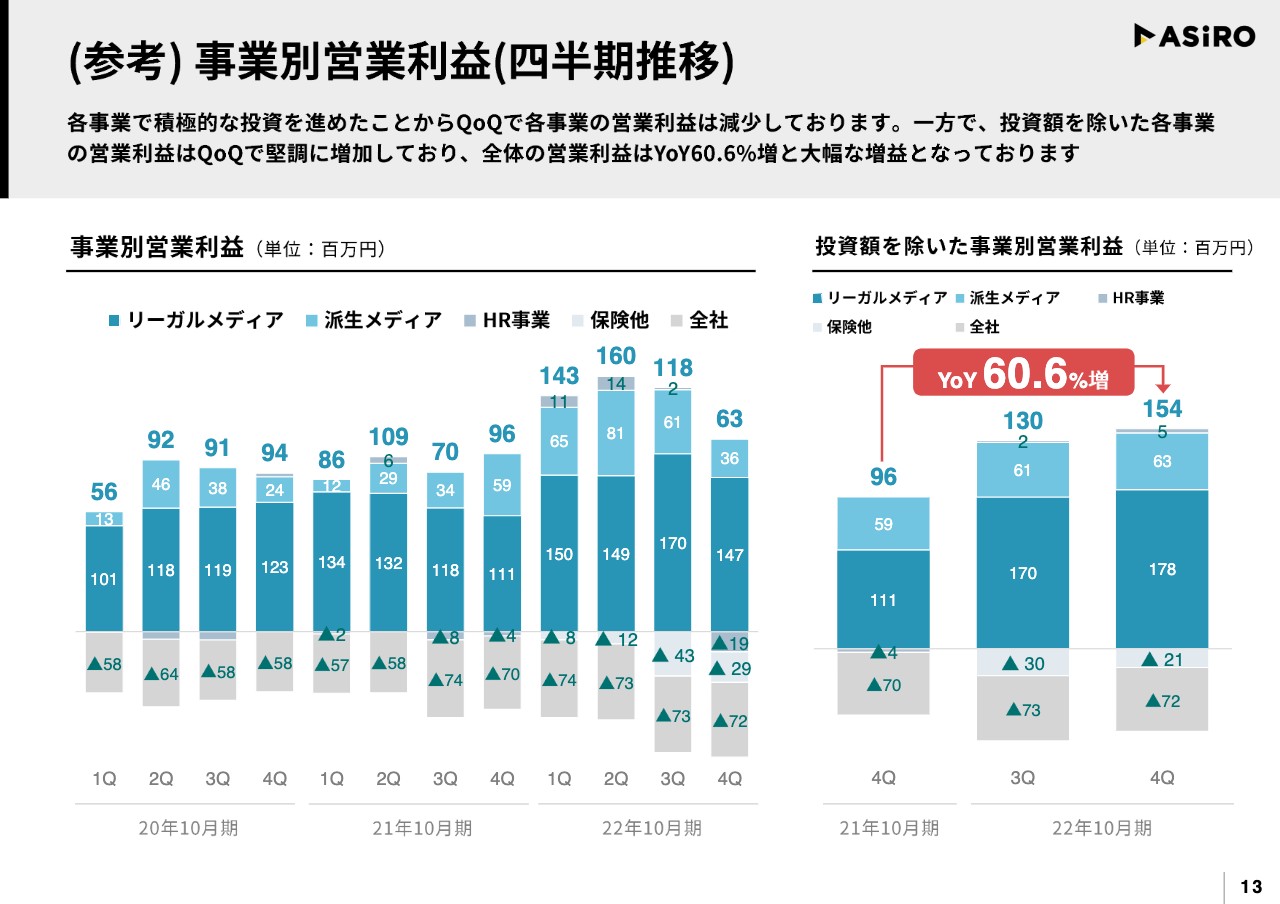

(参考) 事業別営業利益(四半期推移)

中山:スライド左側のグラフは、営業利益を事業別に落とし込んだものになります。そして、右側の投資額を除いた事業別営業利益のグラフには、前年同期比60.6パーセント増と記載しています。

ご覧のとおり、リーガルメディア事業と派生メディア事業をしっかりと伸ばすことができています。この数字は会計ベースではありませんが、戦略的に投資を行ったため、投資を除いた場合はこのぐらいの伸びがあったといえます。

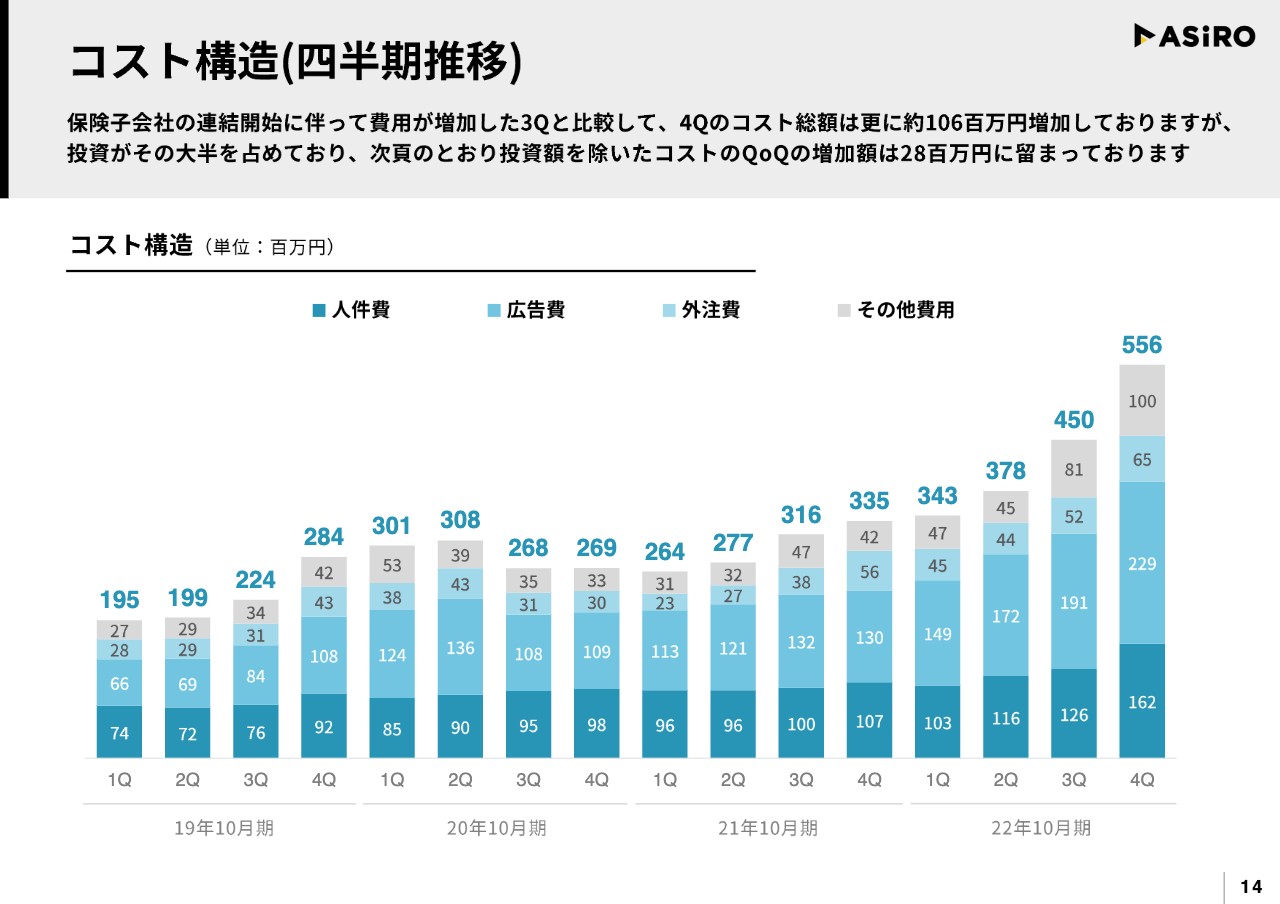

コスト構造(四半期推移)

中山:コスト構造を年次で見ると、2021年第4四半期の3億3,500万円に対し、前期の第4四半期は5億5,600万円と非常に増えています。多くは一過性であり、恒常的なコストではありませんが、第4四半期は一時的にコストが上がったことがわかります。

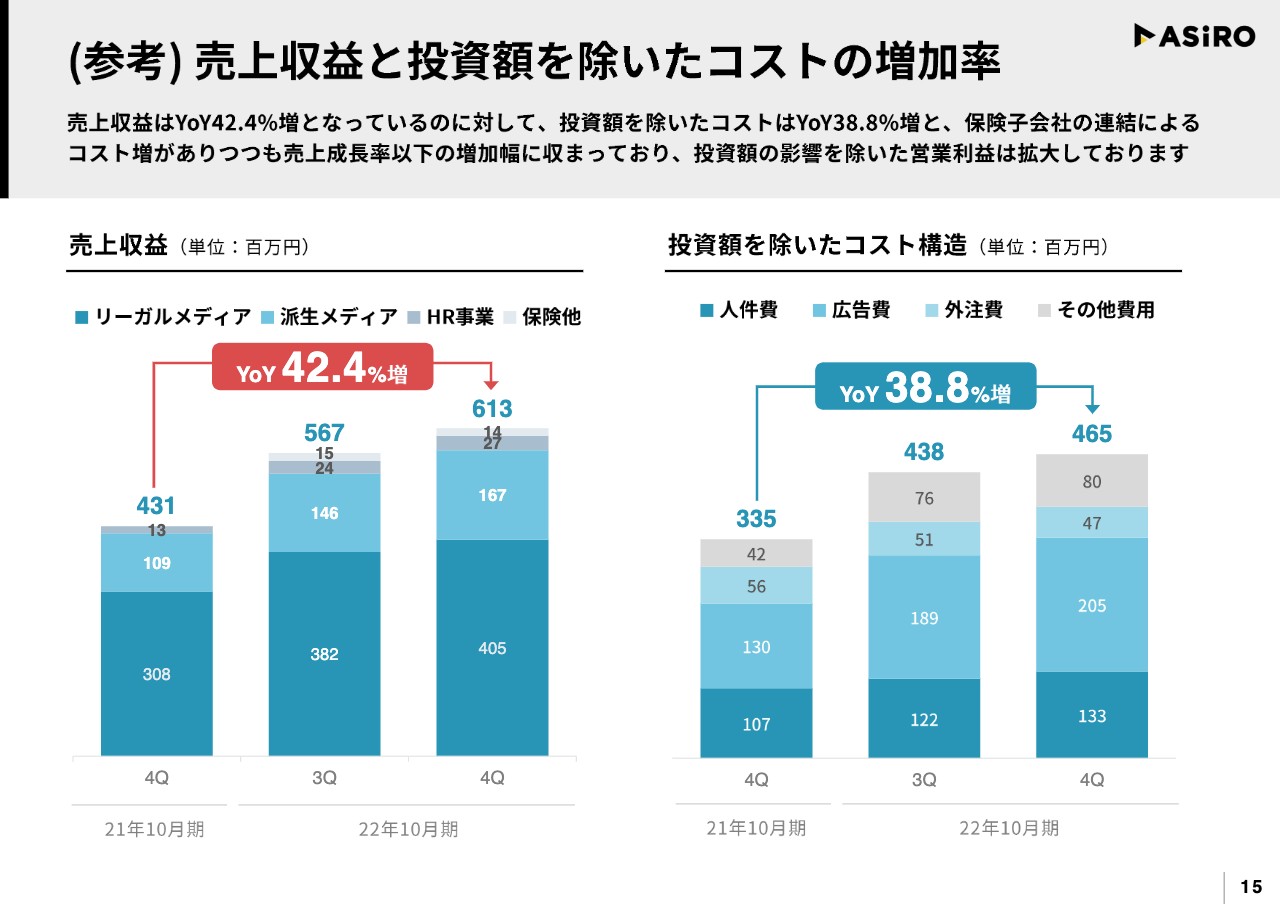

(参考) 売上収益と投資額を除いたコストの増加率

中山:コストが上がっている現状を見て、「恒常的に上がっていくのではないか」と心配されるかもしれません。しかしながら、スライド右側の投資を除いたコスト構造のグラフで示しているように、一番右の棒グラフに記載している4億6,500万円が、実態ベースでかかっているコストになります。また、年次では、前々期の第4四半期から前期の第4四半期にかけて38.8パーセントほどコストが増加しています。

一方、スライド左側の売上収益に関するグラフを見ると、年次では42.4パーセントほど伸びています。つまり、コストが売上の伸びの範囲内で収まっています。双方のグラフをご覧いただくと、前々期に比べ、前期のほうが利益体質がより強化されているとご理解いただけるかと思います。

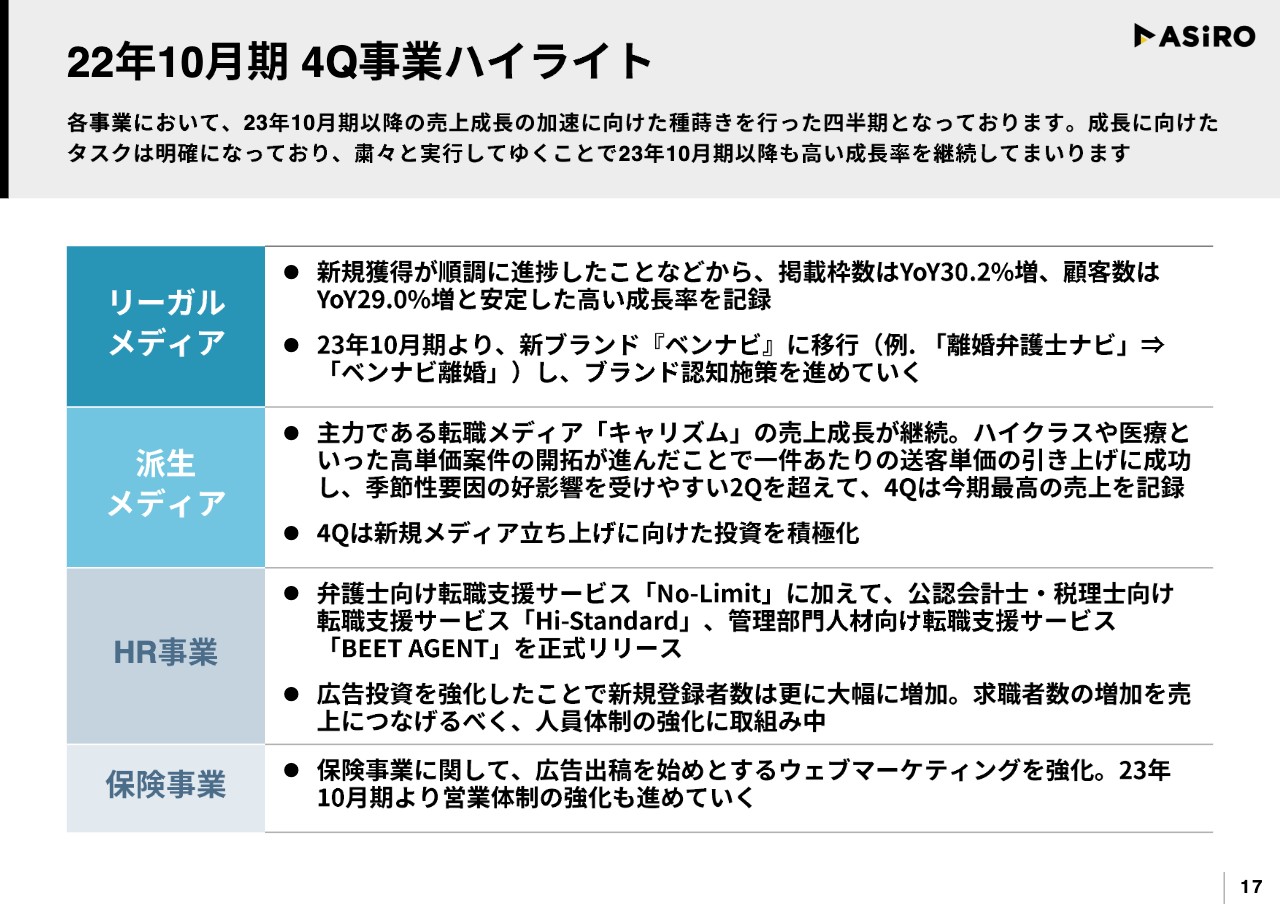

22年10月期 4Q事業ハイライト

中山:事業ハイライトについて、詳しく記載しました。後ほど資料等をご覧ください。

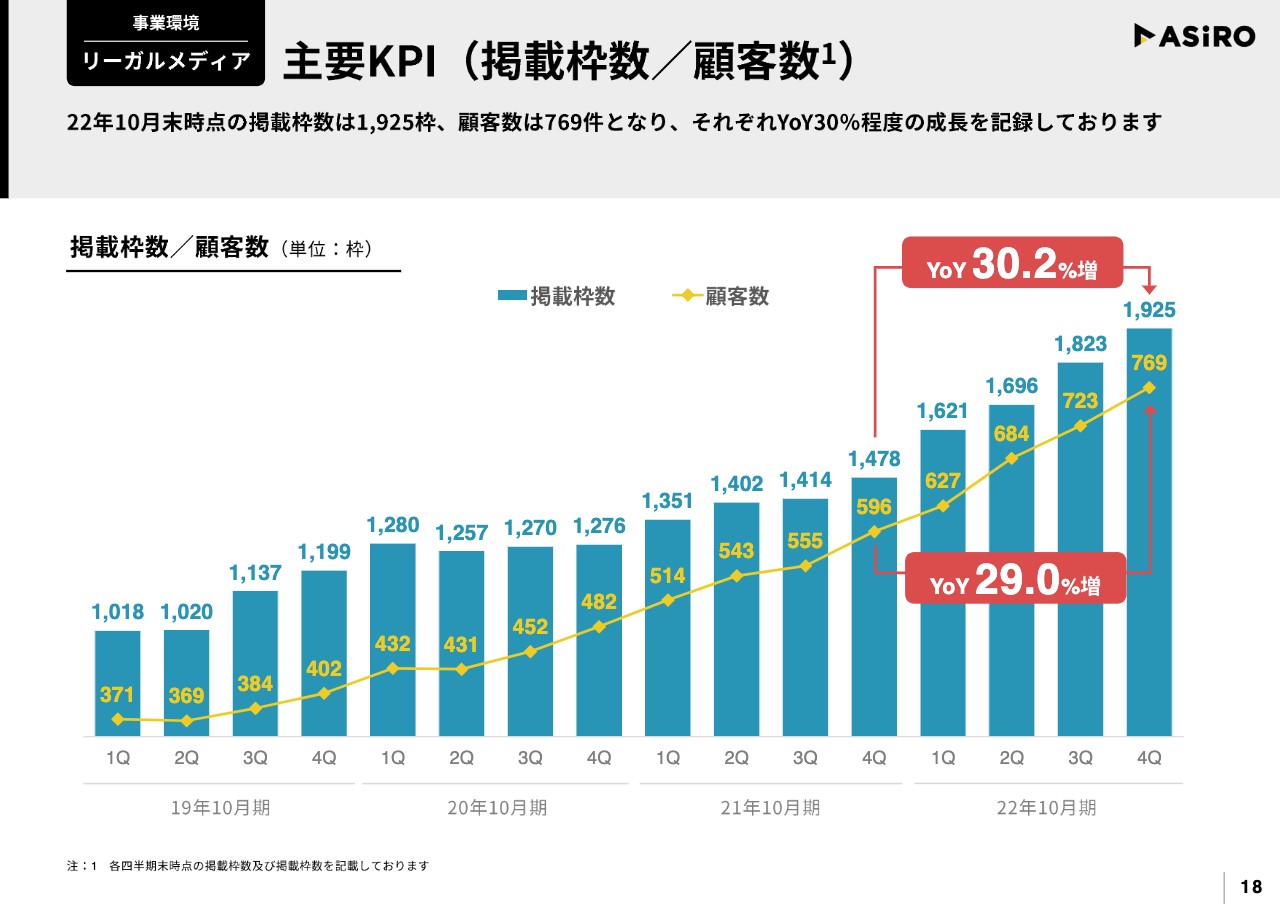

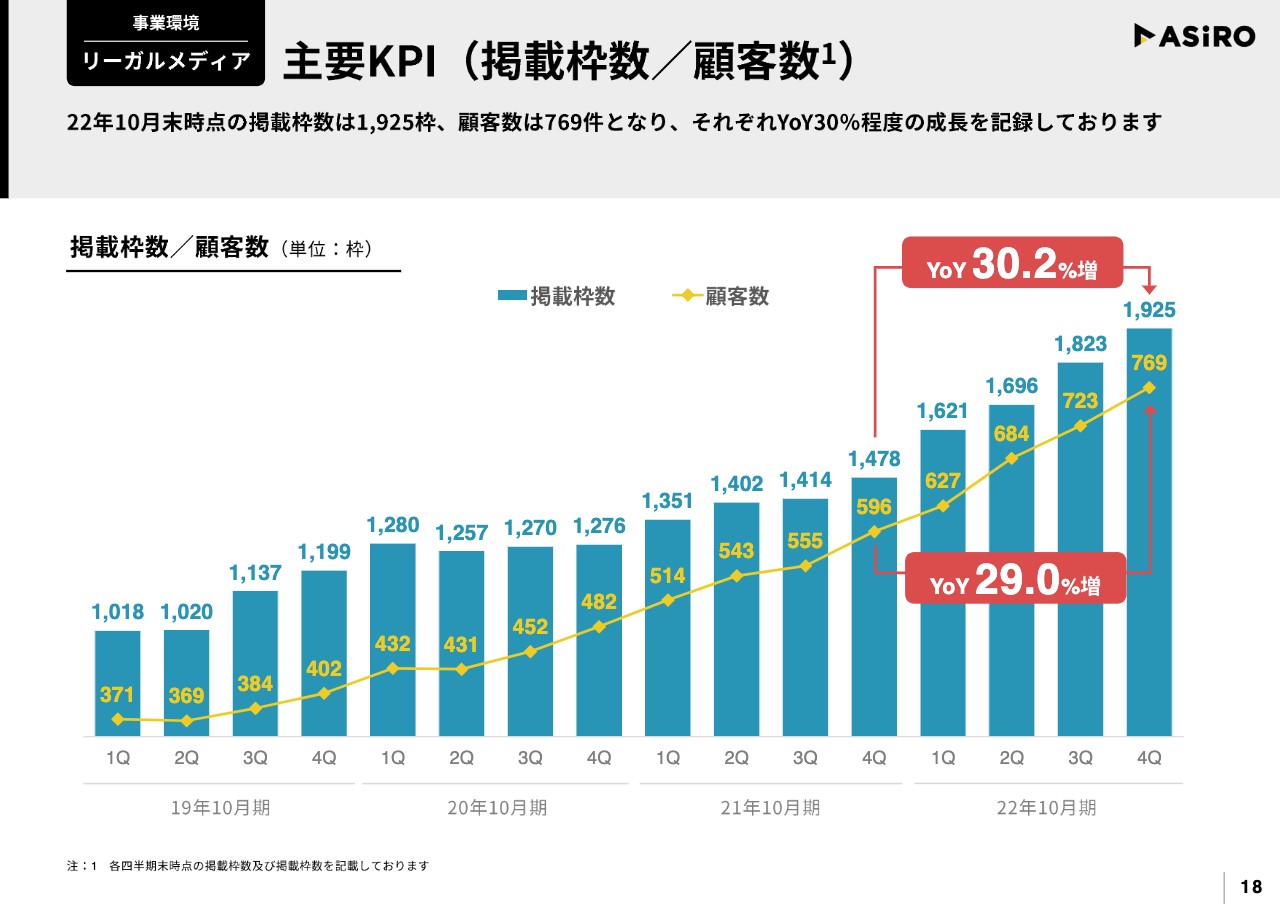

事業環境 リーガルメディア 主要KPI(掲載枠数/顧客数)

中山:続いて、主要事業であるリーガルメディア事業の売上と直結する主要KPIについてです。当社のリーガルメディア事業は「掲載枠数×掲載単価」が売上になるため、掲載枠数の伸びが重要となります。

月次でリリースを出している顧客数も因果関係がありますが、直接的な相関関係があるのは掲載枠数です。この掲載枠数は、前々期の第4四半期から前期の第4四半期にかけて30パーセント伸びており、130パーセントの年次成長率をしっかりと実現しています。

顧客数は29パーセント、掲載枠数は30パーセント以上それぞれ増加しており、しっかりと成長させられた年になったと感じています。

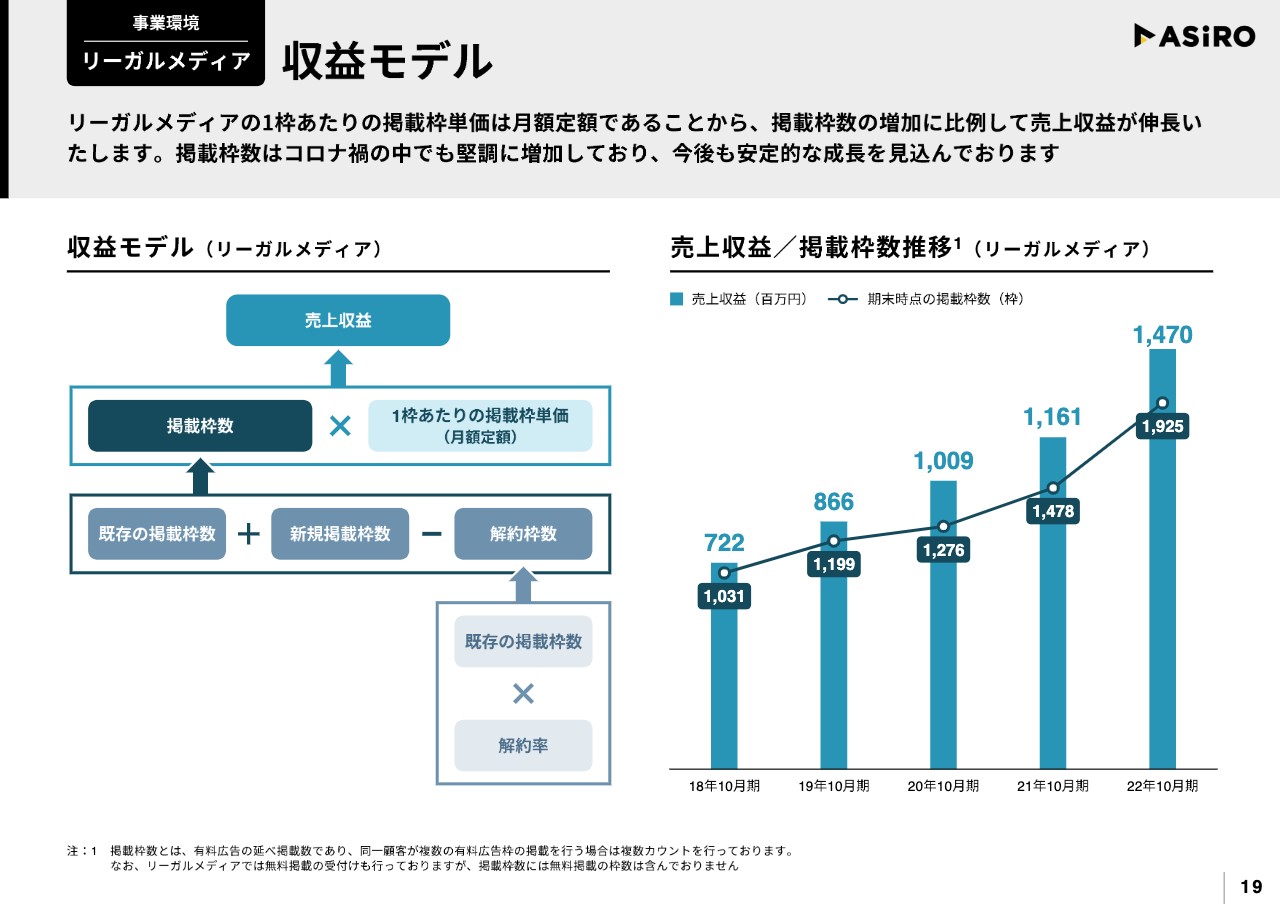

事業環境 リーガルメディア 収益モデル

中山:リーガルメディア事業の収益モデルは「掲載枠数×単価」となっているため、掲載枠数が非常に重要な数字となっています。

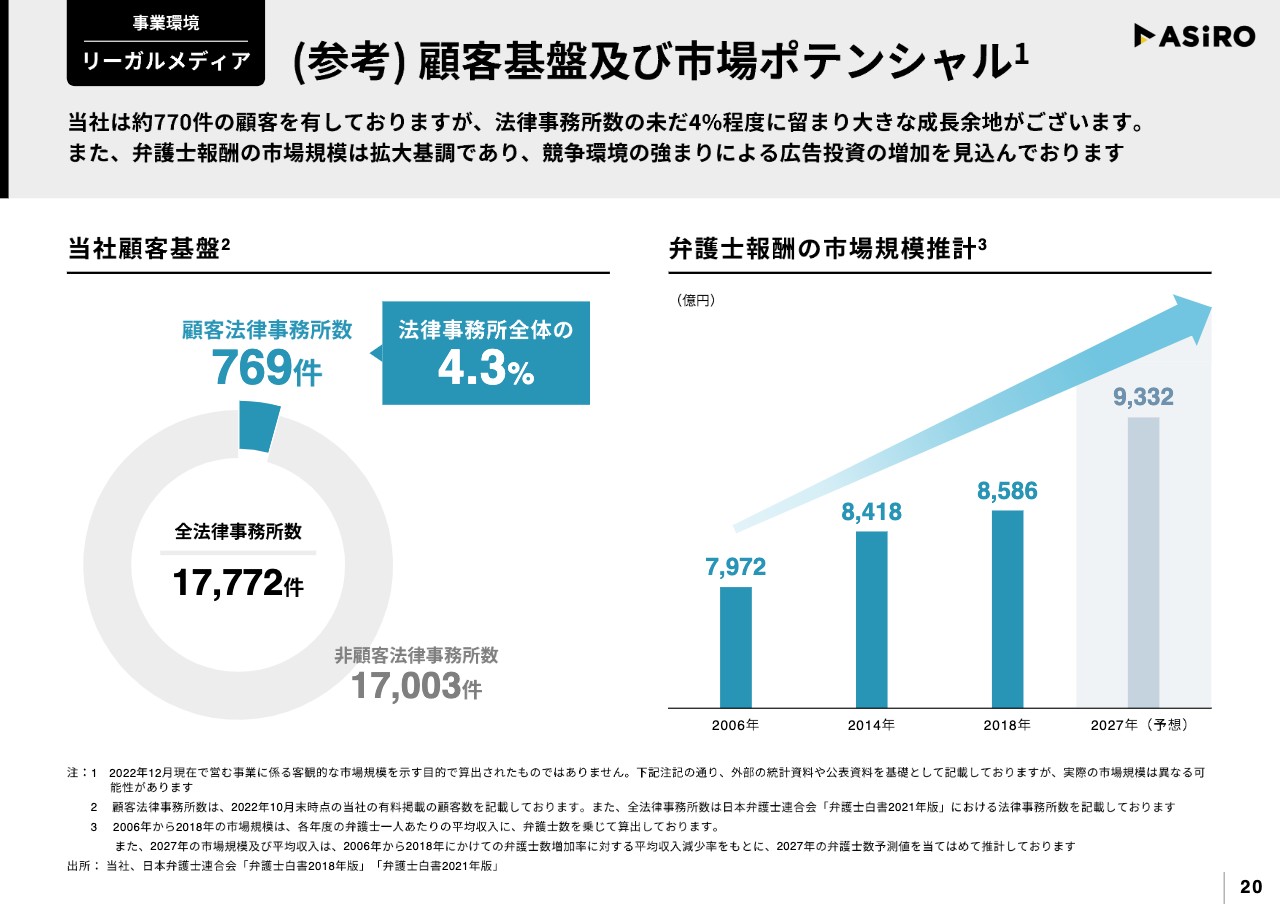

事業環境 リーガルメディア (参考) 顧客基盤及び市場ポテンシャル

中山:当社がメインとしている、リーガルメディア事業のポテンシャルを示しています。現在国内の法律事務所が1万7,772件存在するのに対し、当社の顧客は769件と、まだ全体の4.3パーセントしかシェアを獲得していない状況です。このように、まだシェアを伸ばす余地があるマーケットでビジネスを展開しています。

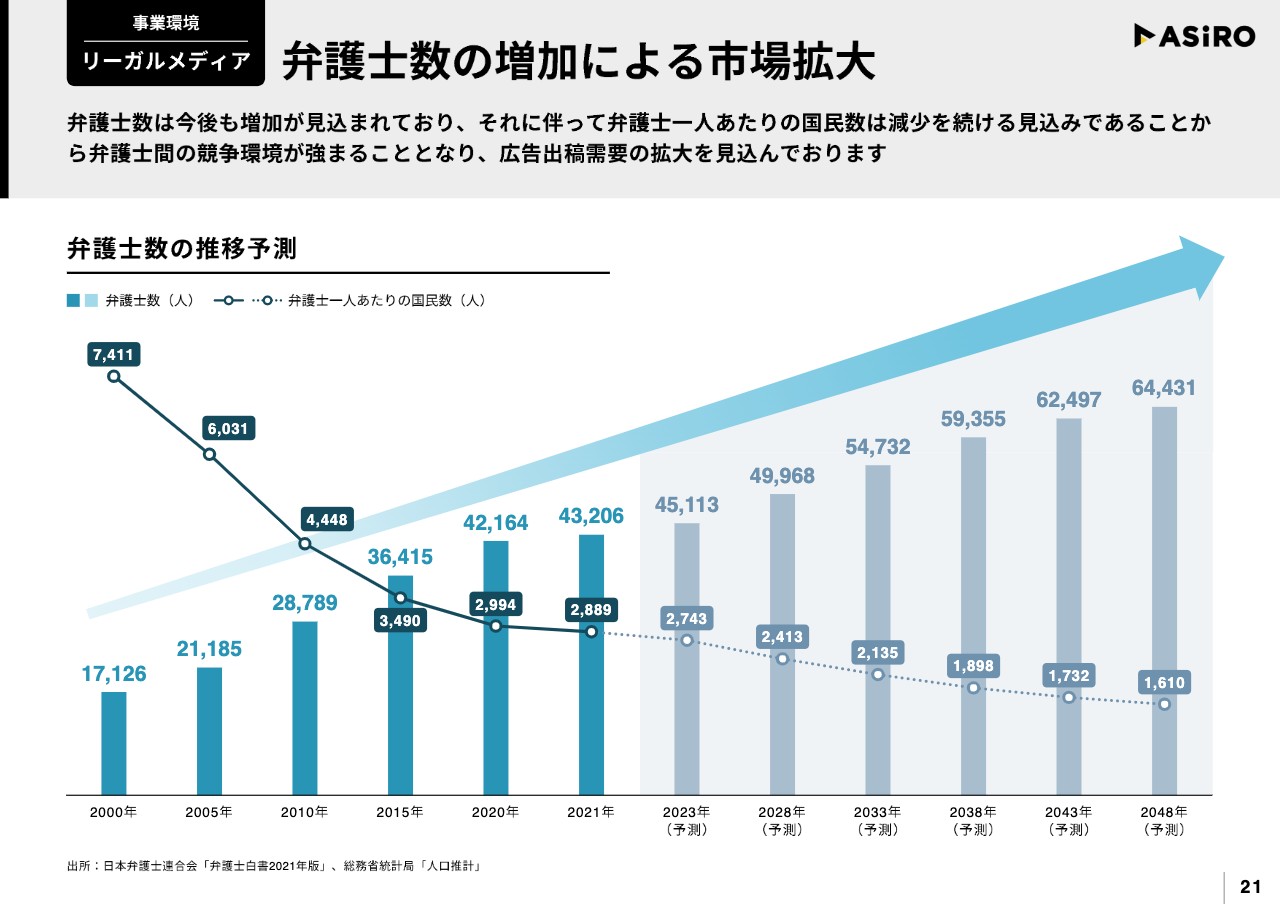

事業環境 リーガルメディア 弁護士数の増加による市場拡大

中山:毎回お話ししていますが、国の政策として弁護士の数を増やしていく政策が進んでいます。そのため、弁護士が毎年増え続けており、今から20年後の未来には弁護士数が現在の1.5倍くらいまで増えていくという予測が立てられています。

我々にとってはプレイヤー数が増えれば競争環境がより大きくなり、当社が行っている広告事業へのニーズが高まっていくだろうと考えています。

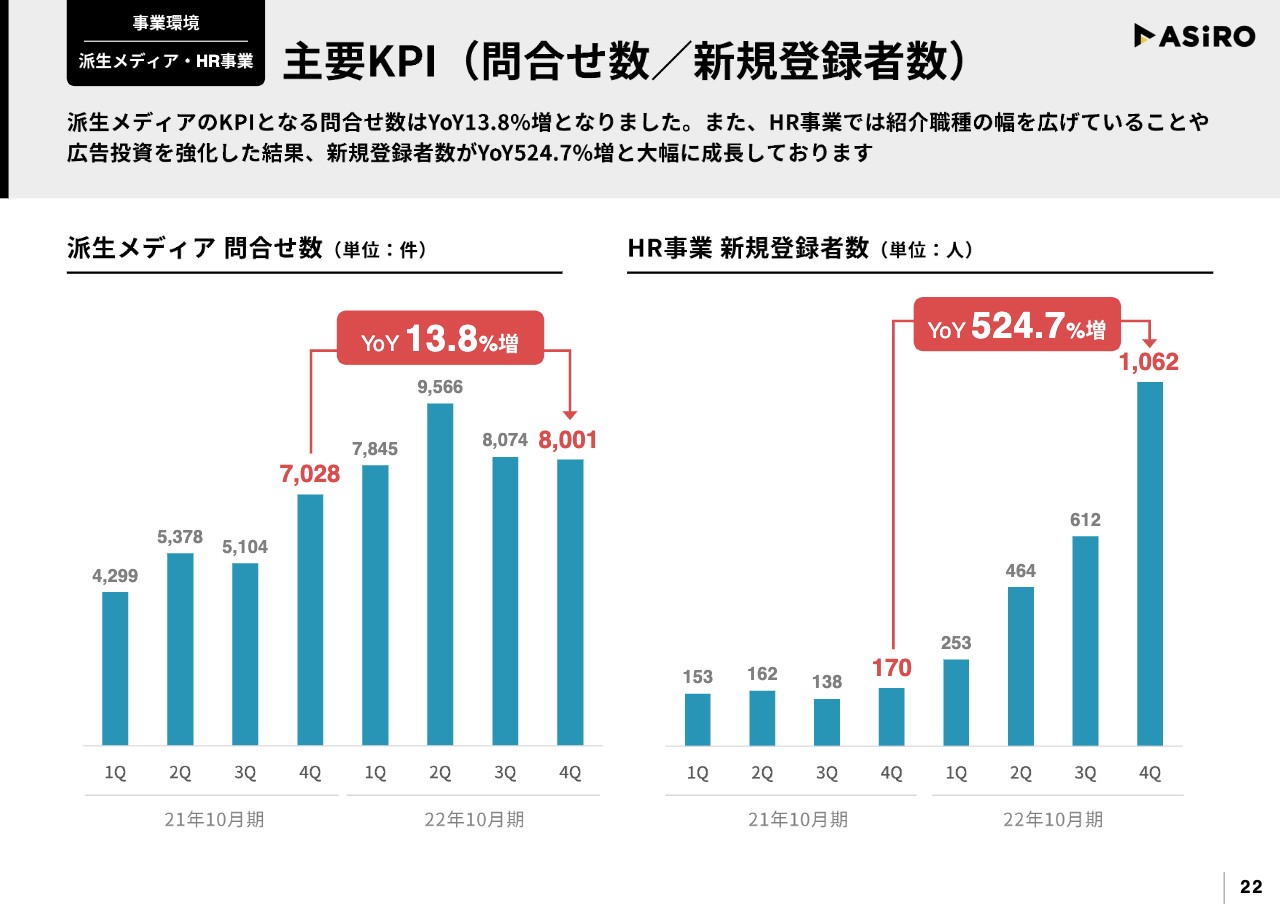

事業環境 派生メディア・HR事業 主要KPI(問い合わせ数/新規登録者数)

中山:派生メディア事業とHR事業のKPIです。派生メディア事業については、左側のグラフを年次で見ると、約13パーセント増となっています。この事業ではコロナ禍の影響を大きく受けました。ようやく本格的に回復してきたと実感しており、今期はさらなる成長を目指していけるのではないかと考えています。

そして、右側のグラフはHR事業のKPIです。HR事業は転職支援になるため、転職したい方が登録しなければ、どうしようもありません。ですので、いかに登録者を効率よく増やせるかがこの事業を伸ばせるかどうかのドライブの肝になります。

先ほど投資についてお話ししましたが、第4四半期にかけてHR事業に積極的に投資したところ、前々期の第4四半期から前期の第4四半期にかけて、新規登録者数は524.7パーセント増と伸びています。

今期にHR事業をしっかりと伸ばすにあたって、より効率よく求職者を獲得するテストマーケティングを十分に行わず、例えば「人を増やし、オフィスを広くしたが求職者はまったく増やせなかった」となると、売上を上げることはできません。

逆に、これほどの求職者を獲得できれば、あとは当社の転職支援を行う人員を増加し、転職を支援していけば数字が上がっていくといえます。

このように、登録者を効率的に獲得するテストマーケティングが非常に重要だと考え、大きな投資を実施したことが功を奏しました。我々は投資対効果が得られると考えており、マーケット内で十分な競争力を持つことができると確信できました。

また、投資の結果、今期は市場で存在感を出すことのできる事業にしていけるのではないかと思っています。

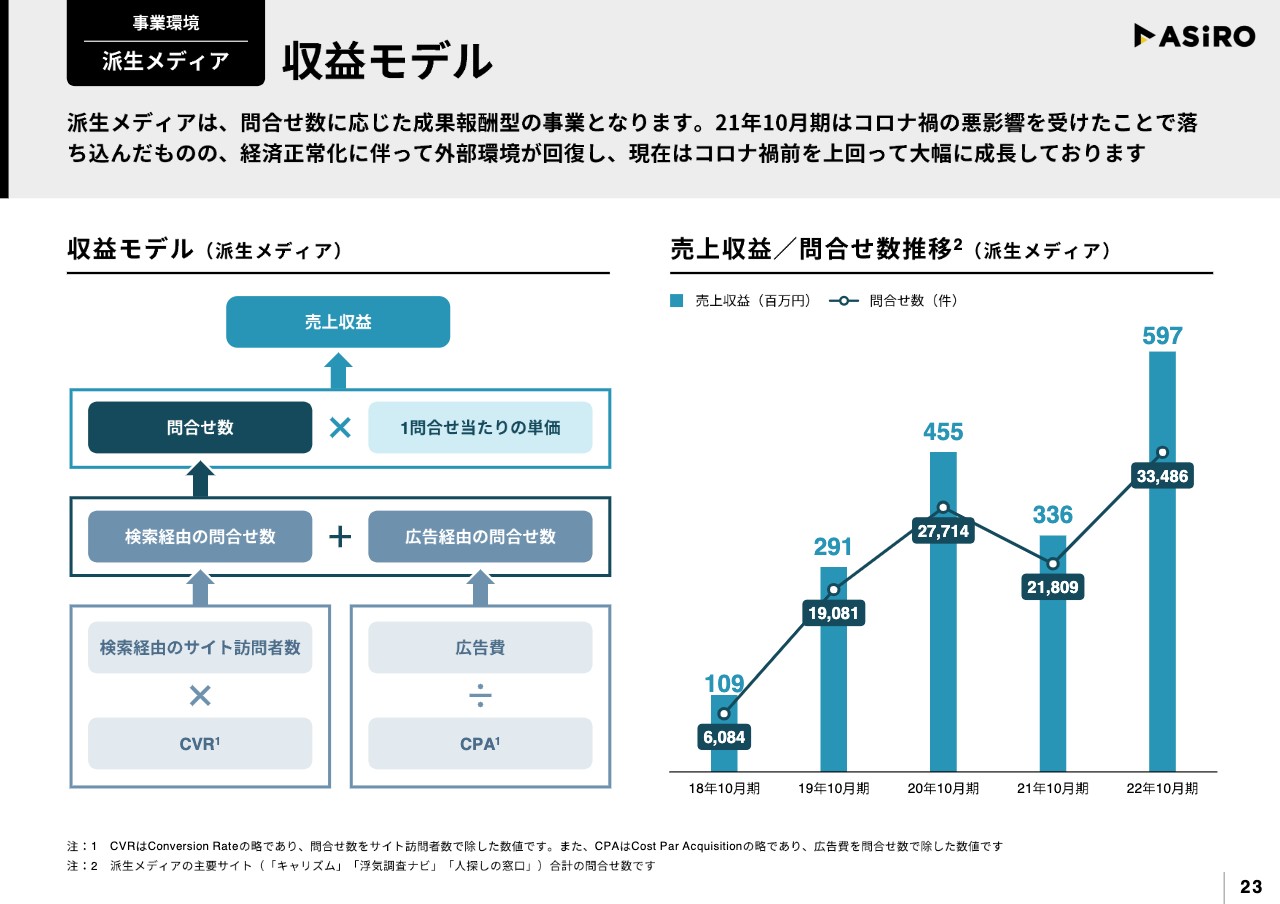

事業環境 派生メディア 収益モデル

中山:派生メディア事業の収益モデルです。こちらは転職支援会社に登録していただくと、その成果に応じて当社が単価をいただくモデルになっています。つまり「成果×単価」というビジネスモデルです。

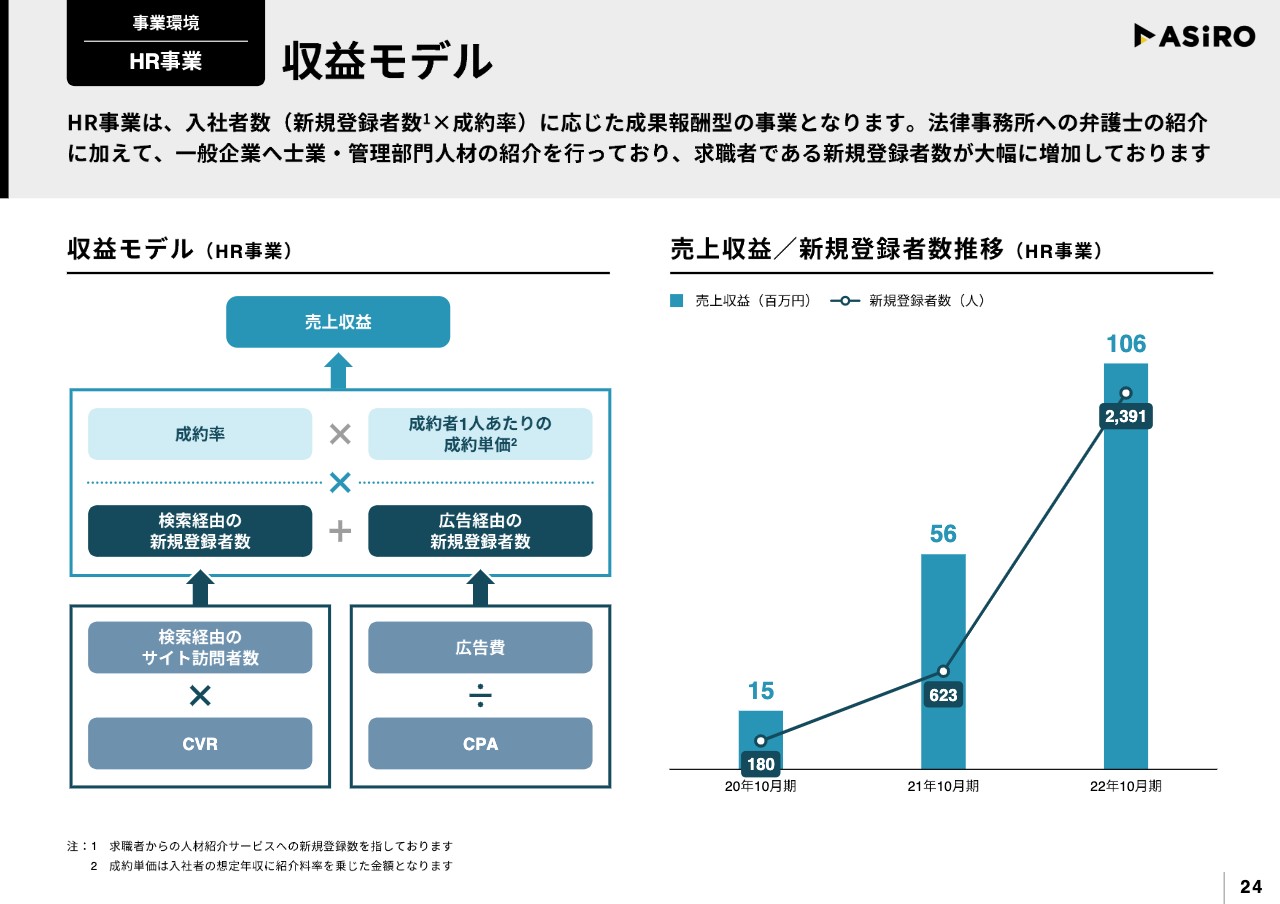

事業環境 HR事業 収益モデル

中山:先ほどご説明したとおり、HR事業でも転職を支援しており、実際に転職いただくと、我々にその転職者の方の年収に応じたフィーが支払われます。そのため、どのように登録者を増やすかが重要となっています。

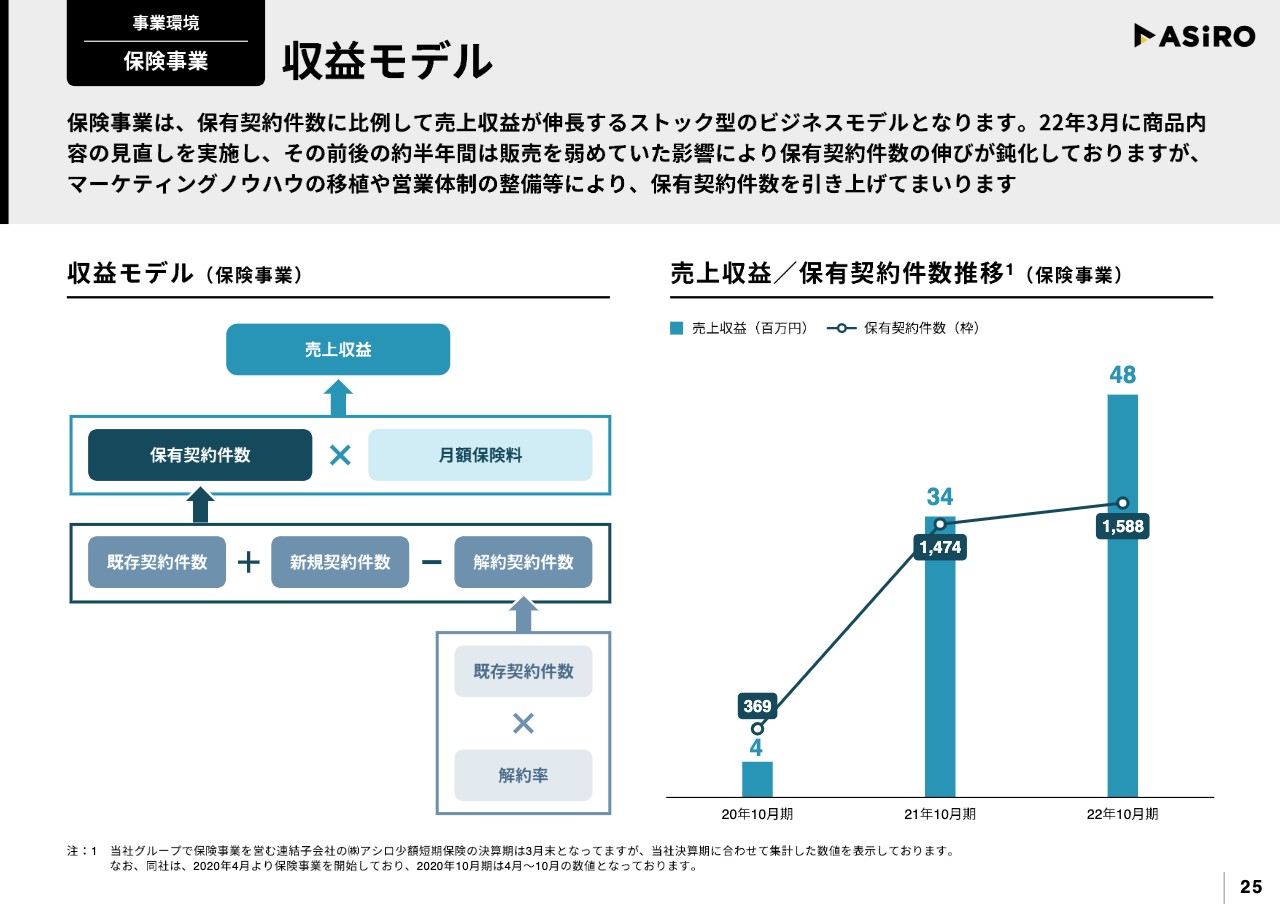

事業環境 保険事業 収益モデル

中山:保険に関しては、契約数が増えれば保険料も増えていくため、いかに保有契約件数を伸ばしていけるかが重要な事業になっています。

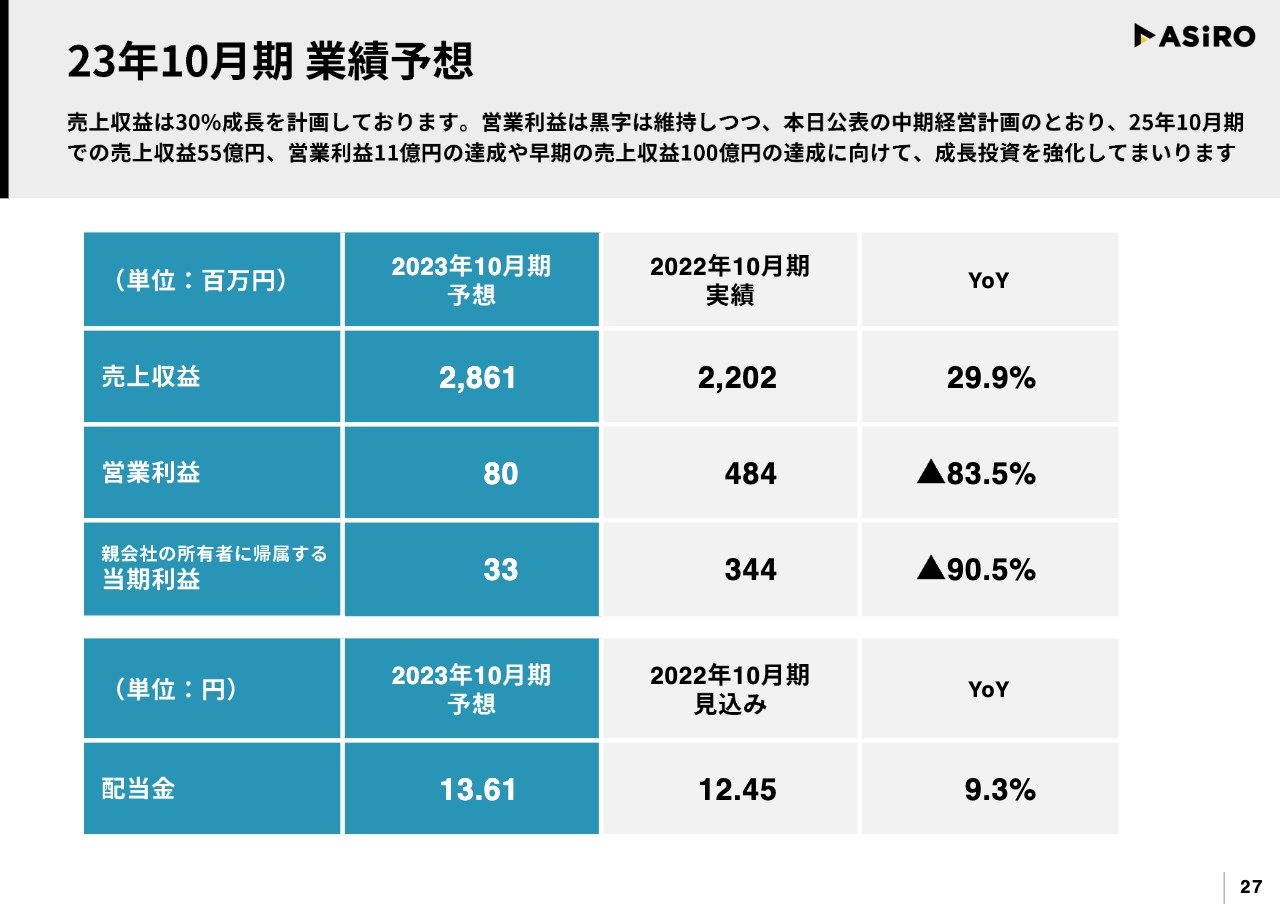

23年10月期 業績予想

中山:来期の業績予測です。売上収益は約130パーセント増の28億6,100万円、営業利益は8,000万円を計画値としました。本日の中計に関するご説明の部分でより詳しくお話しします。

1つ間違いないこととして、当社のなにかしらのコスト、いわゆる固定費が恒常的に上がってしまい、利益体質が大幅に下がってしまった結果、営業利益が下がっているということは一切ありません。戦略的に投資を行っていくべきだという判断のもと、営業利益は8,000万円としました。

また、配当に関しては、配当性向を出していますが、前期に配当を実施し、今期も引き続き剰余金の配当というかたちでお出しします。後ほどもう少し細かくご説明しますが、株主のみなさまに十分に還元できる状況にあるため、若干ではあるものの、増配というかたちにさせていただきたいと思います。

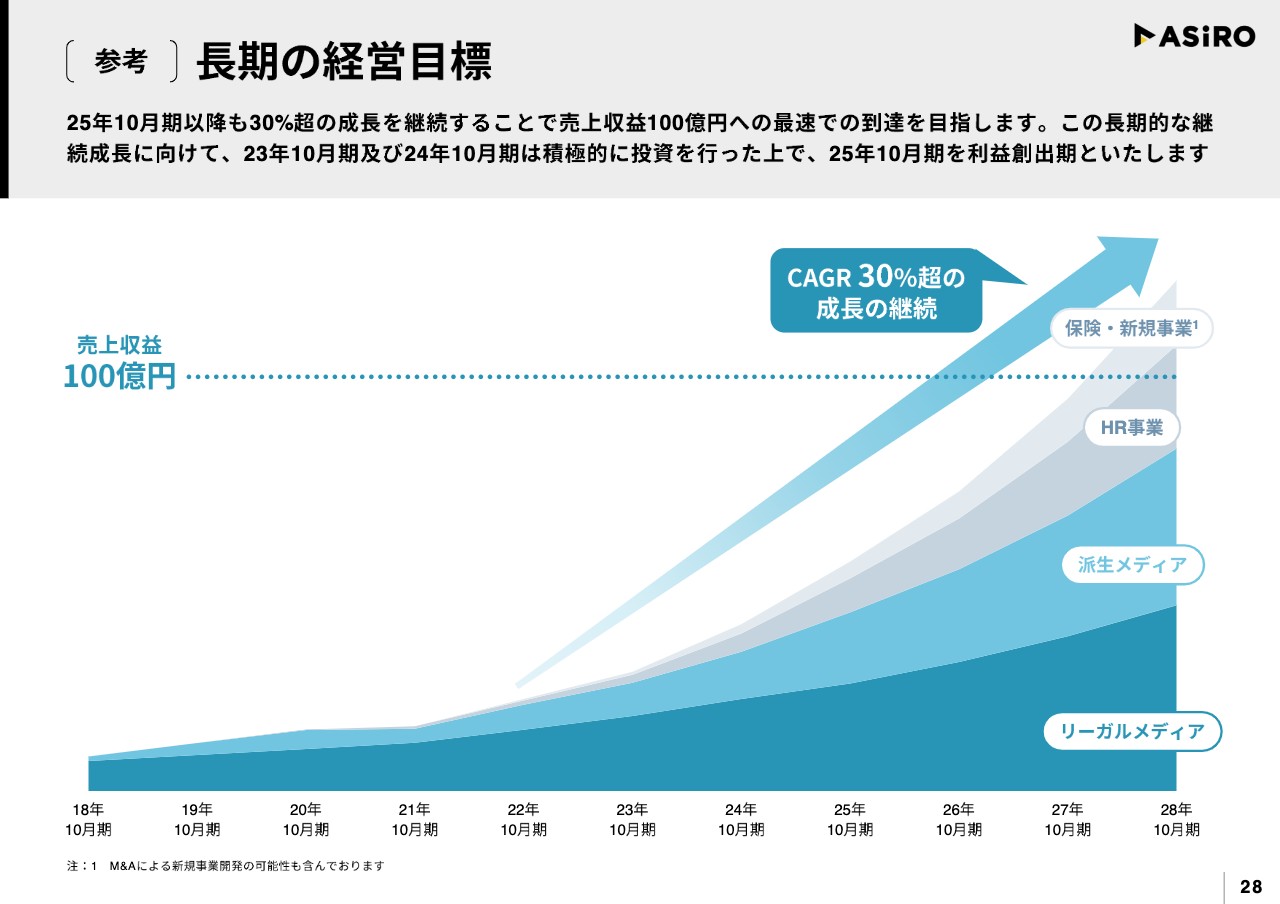

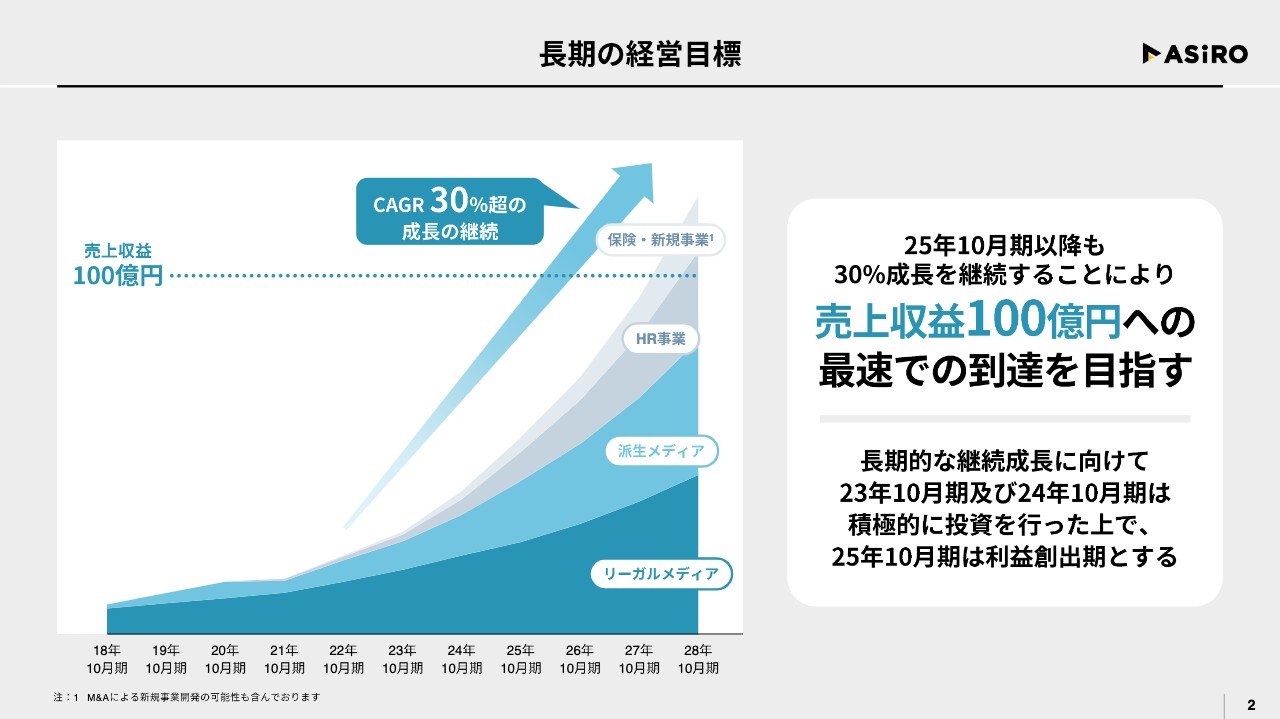

〔参考〕長期の経営目標

中山:中期経営計画のほうでもう少し詳しくご説明しますが、当社は上場来、CAGR(年次成長率)30パーセントを株主のみなさまにお約束しています。1年、2年という単位ではなく、長期的に成長を継続していくという目線を持って経営しています。

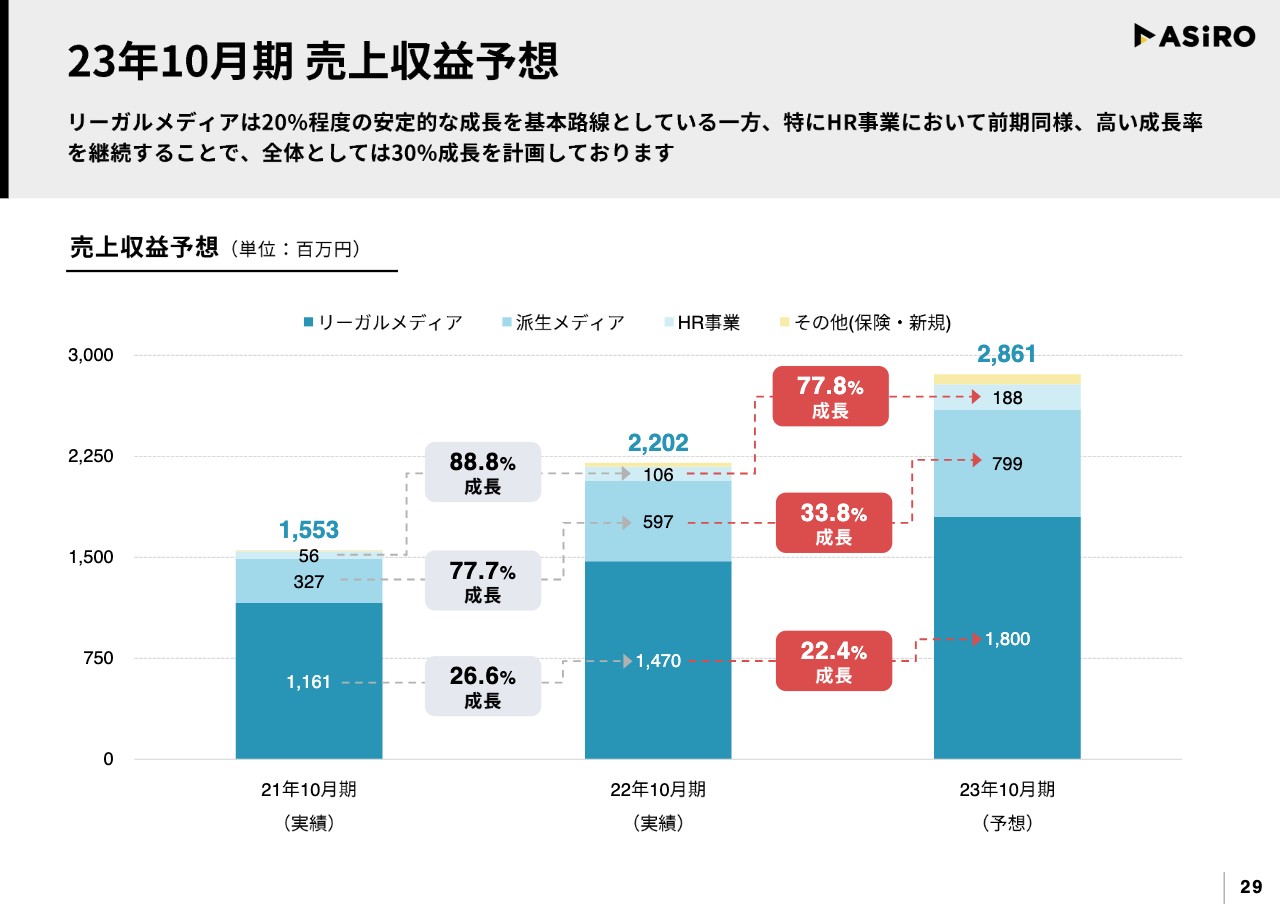

23年10月期 売上収益予想

中山:来期、2023年10月期の事業ごとの売上収益予想です。リーガルメディア事業は引き続き年次で20パーセントから25パーセント増、派生メディア事業は30パーセント増をそれぞれ計画しています。

HR事業は、1億円から1億8,000万円とそれほど大きい規模ではありませんが、今後成長率をもう少し上げ、チャレンジしていきたいと考えています。

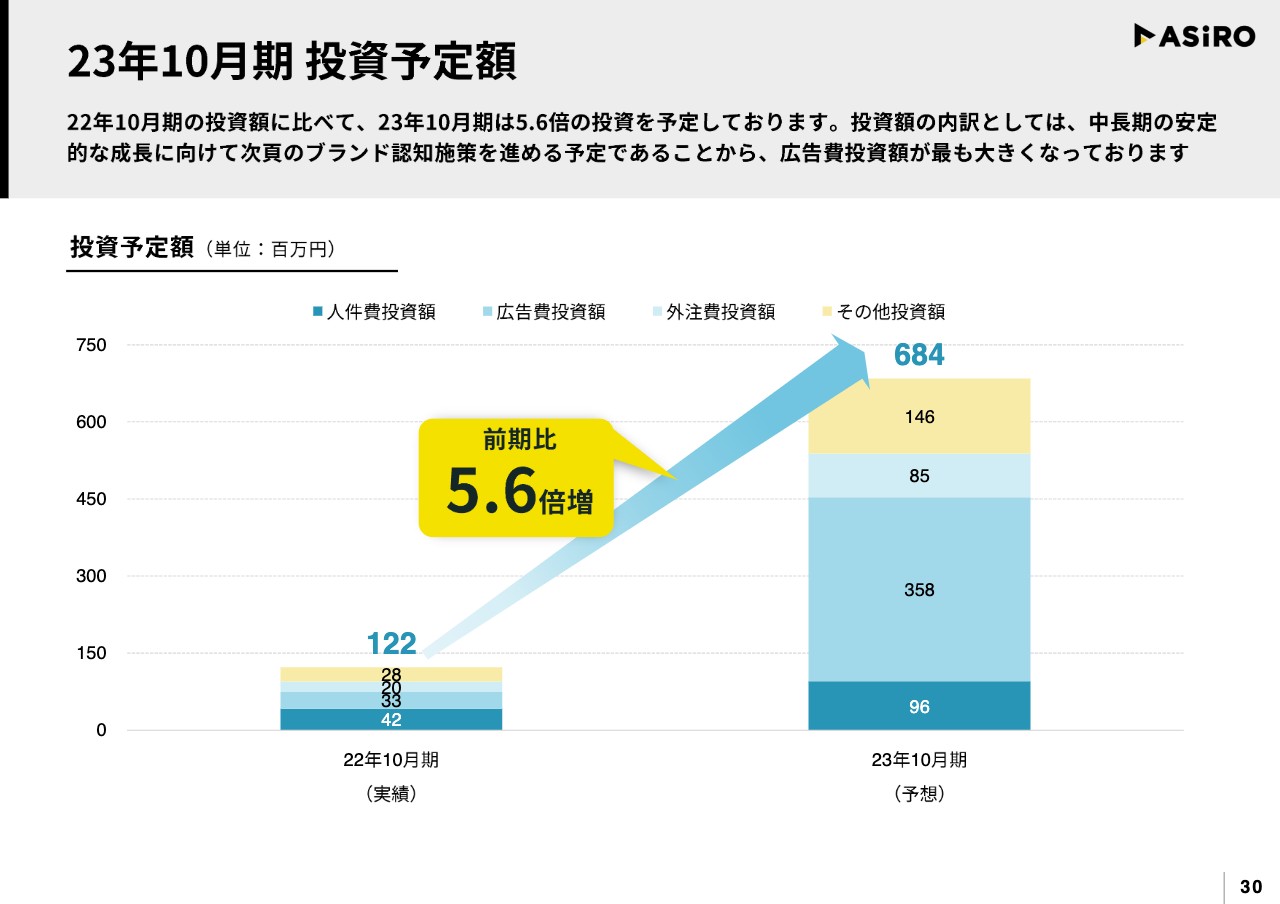

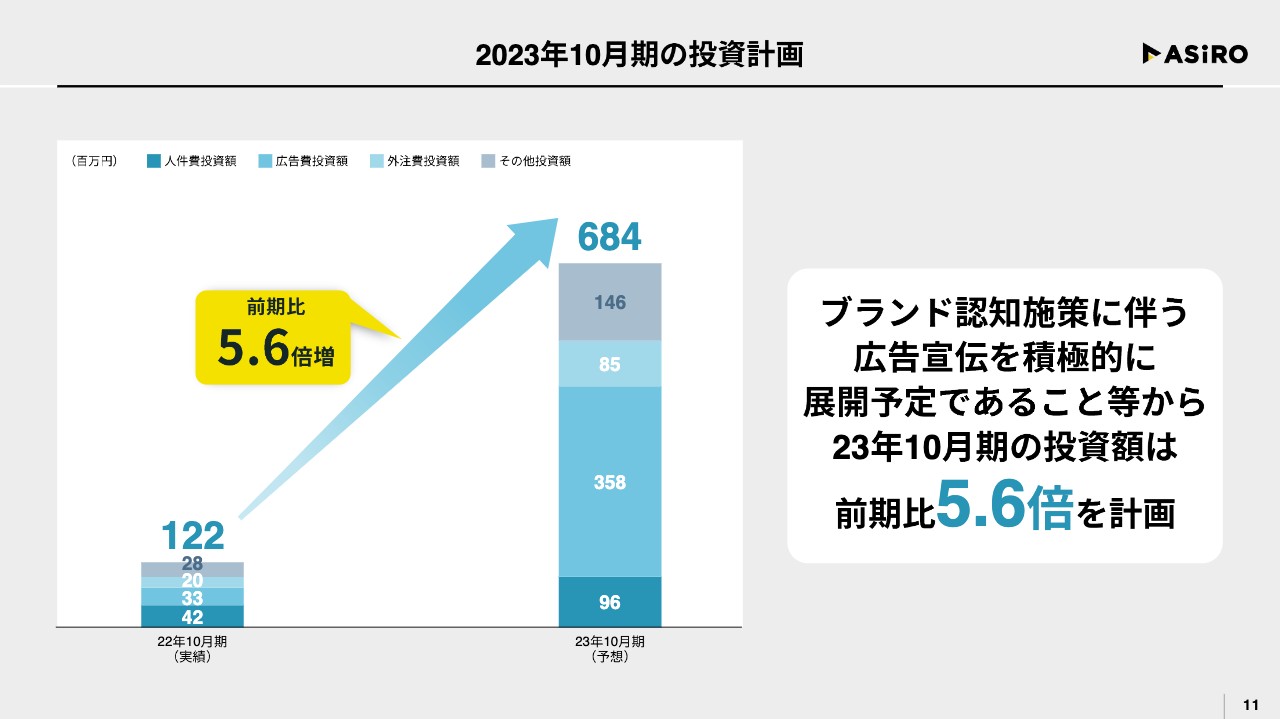

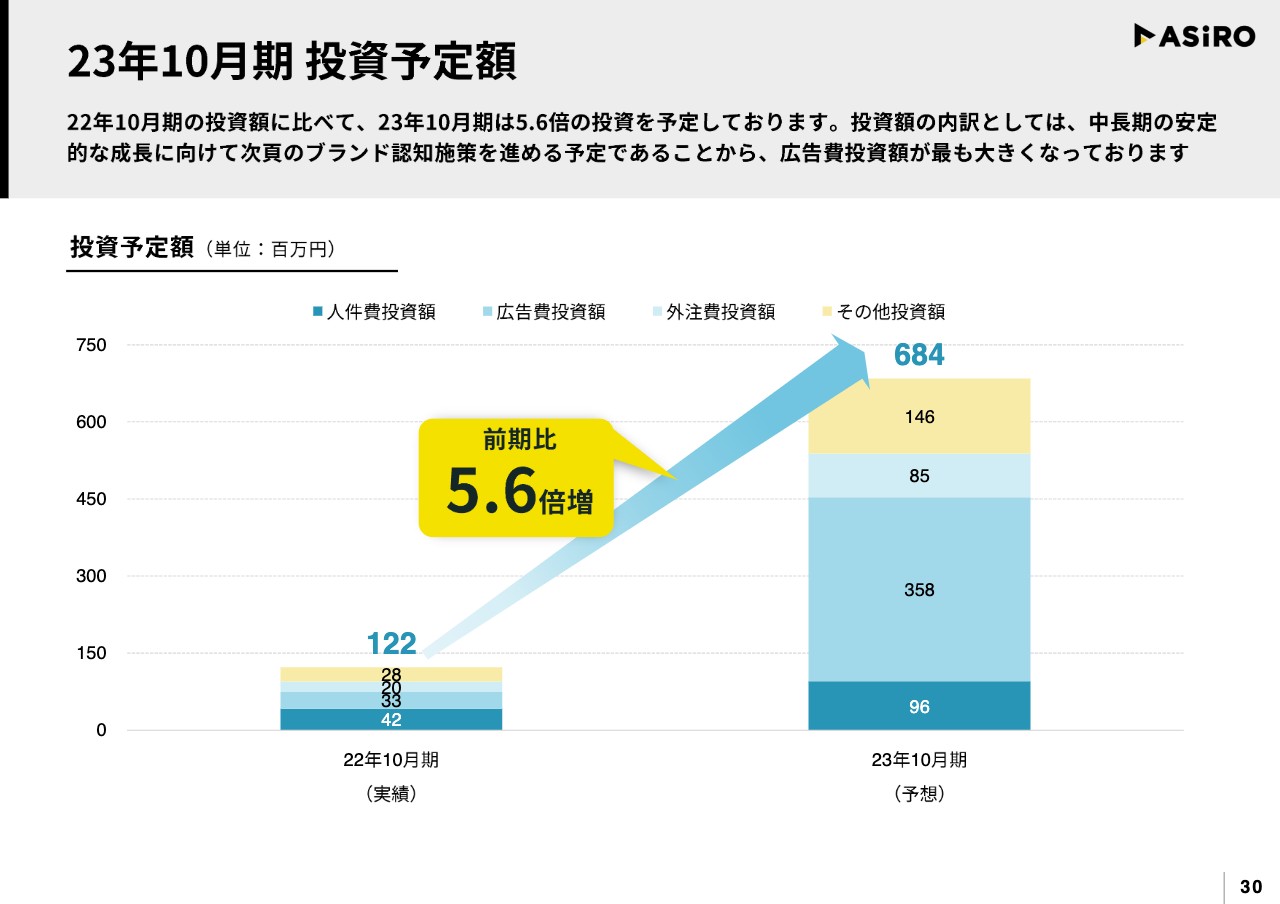

23年10月期 投資予定額

中山:投資予定額です。前期は第3四半期、第4四半期を中心として1億2,200万円を投資に活用しました。今期は、その5.6倍になる6億8,400万円を投資に活用したいと考えています。

先ほどお伝えしたように、2023年10月期の営業利益は8,000万円を予想しています。自然体で事業運営した場合は、6億8,400万円を上乗せした金額が当社の見据えている営業利益になるという考え方です。

リーガルメディアにおけるブランド「ベンナビ」

中山:投資に関するスライドでは、広告費に非常に大きく投資するとお伝えしましたが、具体的には主にリーガルメディア事業のブランド認知度向上のための施策を行います。

前期は「ベンナビ」というブランドに移行し、今期はさらにアクセルを踏んで「ベンナビ」ブランドのユーザー認知の拡大に向けて、十分に投資していきたいと考えています。

「ベンナビ」のブランド・ステートメント

中山:「ベンナビ」のブランドステートメントです。今は顕在的に「法律相談を行いたい」という方に当社のサービスを利用いただいていますが、本来は弁護士に相談すべき状況にも関わらず、ハードルが高いために法律相談ができていない方が国内に数多くいると感じています。

このような方々にも法律をより身近に感じてもらい、味方にしていただくサービスにしていきたいという思いを込めて、「ベンナビ」ブランドをしっかりと認知していただけるようにしたいと考えています。

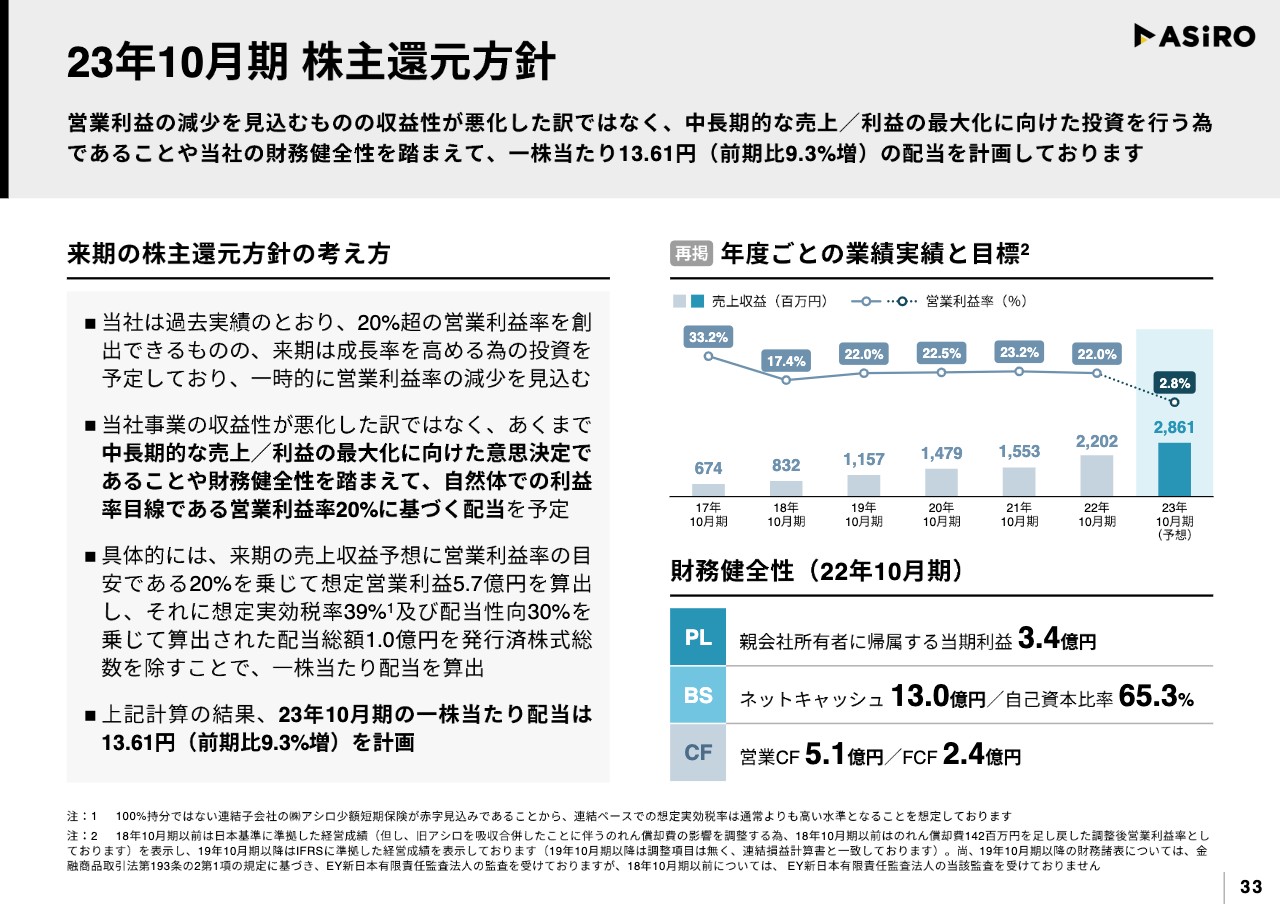

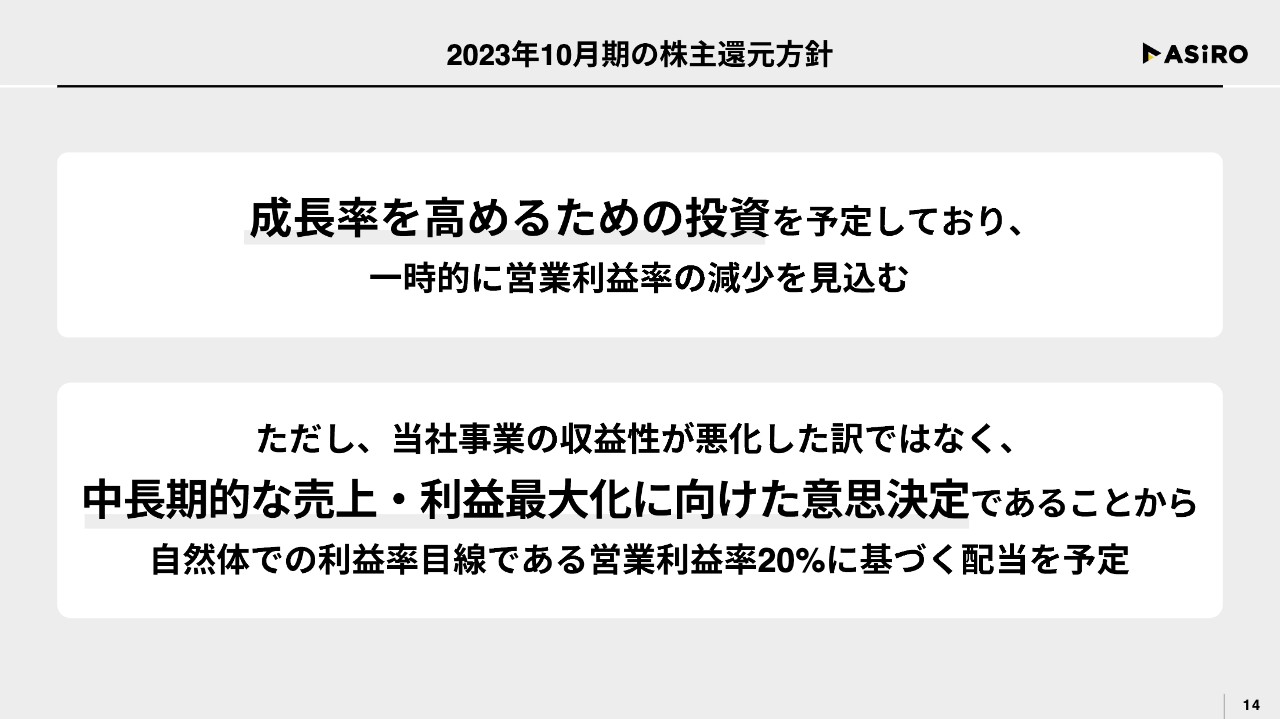

23年10月期 株主還元方針

中山:株主還元の方針です。基本的には剰余金の配当を目指していきたいと考えています。

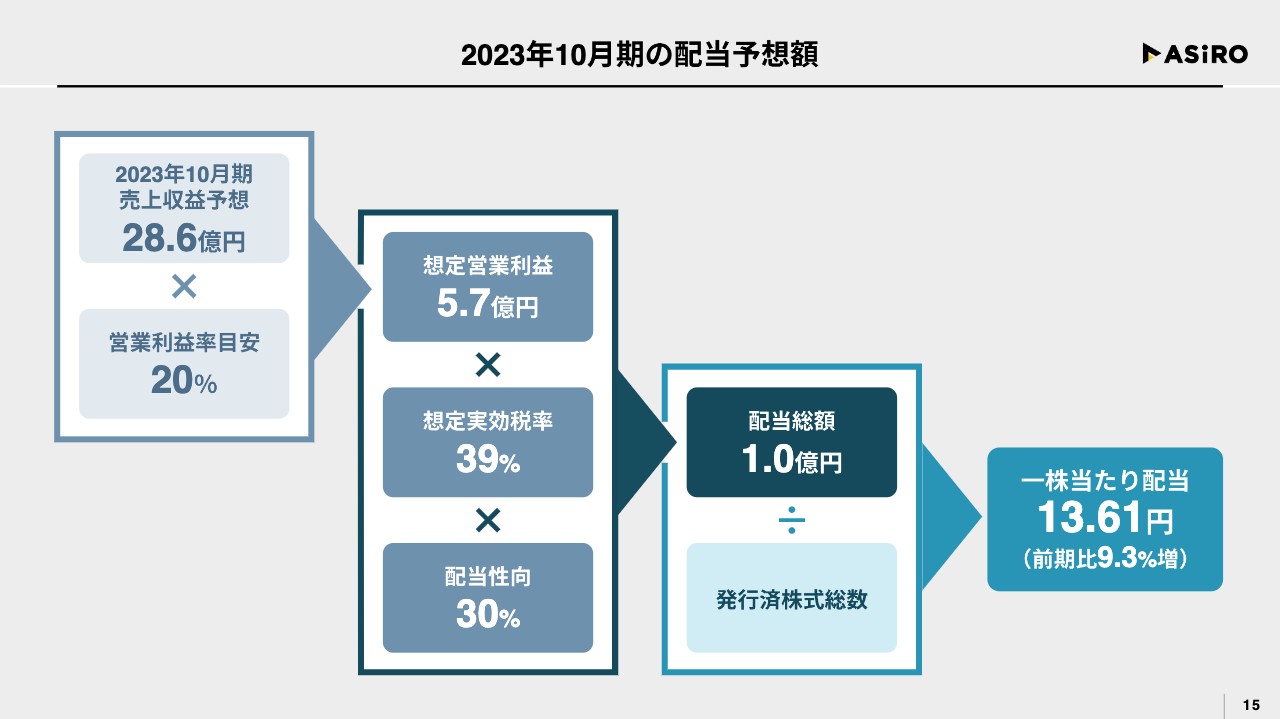

先ほど営業利益などについてお伝えしましたが、当社が自然体で今期の事業を運営していけば、これまで当社の営業利益率が20パーセントを下回ったことがないことを踏まえると、今期の営業利益は28億円程度、営業利益率は20パーセント程度を達成できると予想しています。

そのため、1株あたり13.61円の配当を出せると考えています。これは自然体の運営で利益を出した時の配当性向30パーセントがこの程度になるということです。

また、当社の自己資本比率は65.3パーセントで、高過ぎるということはないかもしれませんが、十分に高い状態です。また、当社にはネットキャッシュが13億円ほどあります。

1株あたり13.61円を全体に引き戻すと約1億円の配当金となりますが、配当金を約1億円出したとしても、現在の当社の財務の健全性にはまったく影響を与えることがないと考え、株主還元をしっかりと行います。

このように、投資と成長と還元の3つを同時に行っていきたいと思っています。

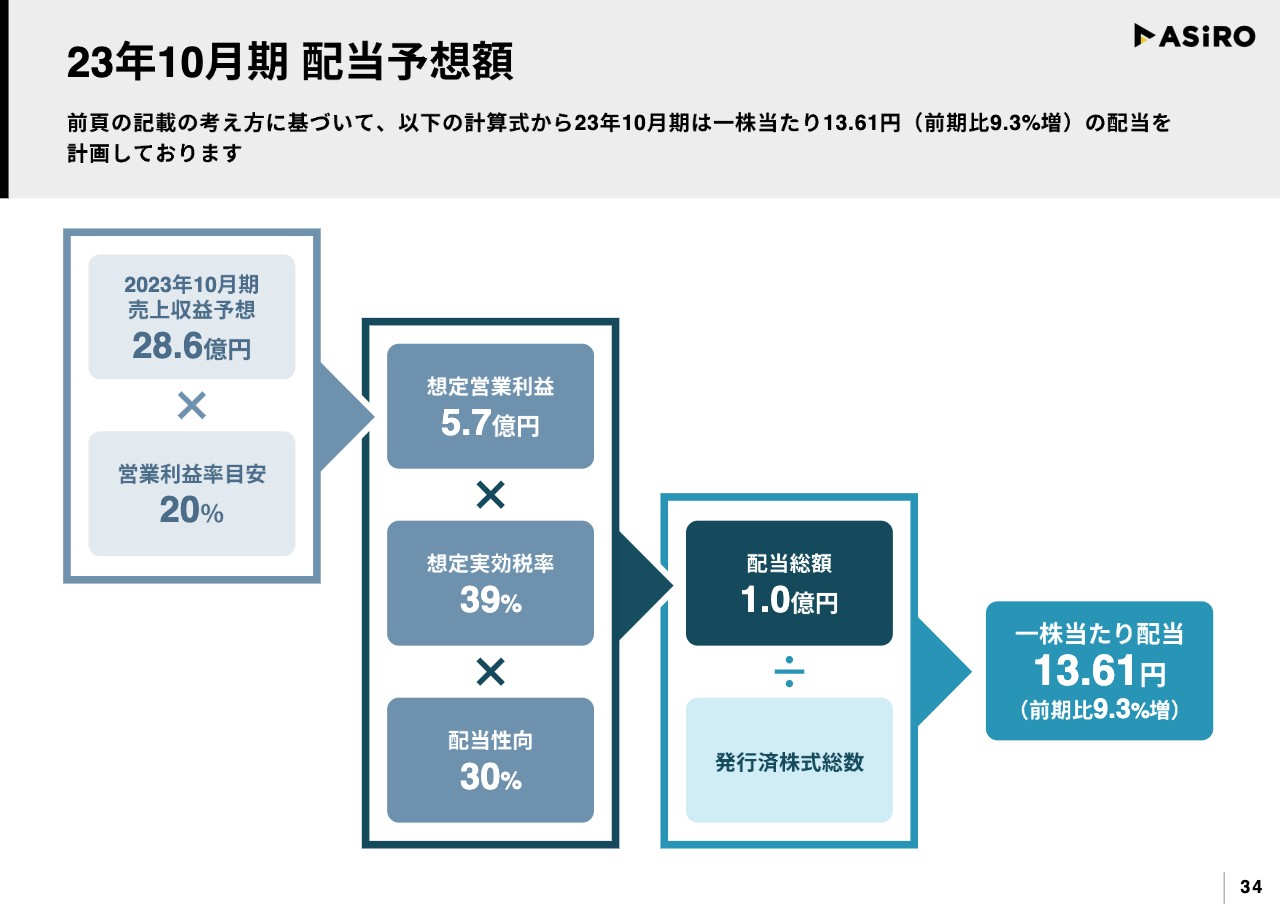

23年10月期 配当予想額

中山:スライドの図は、1株あたり13.61円、配当総額1億円を算出した時の弊社の考え方を表したものです。

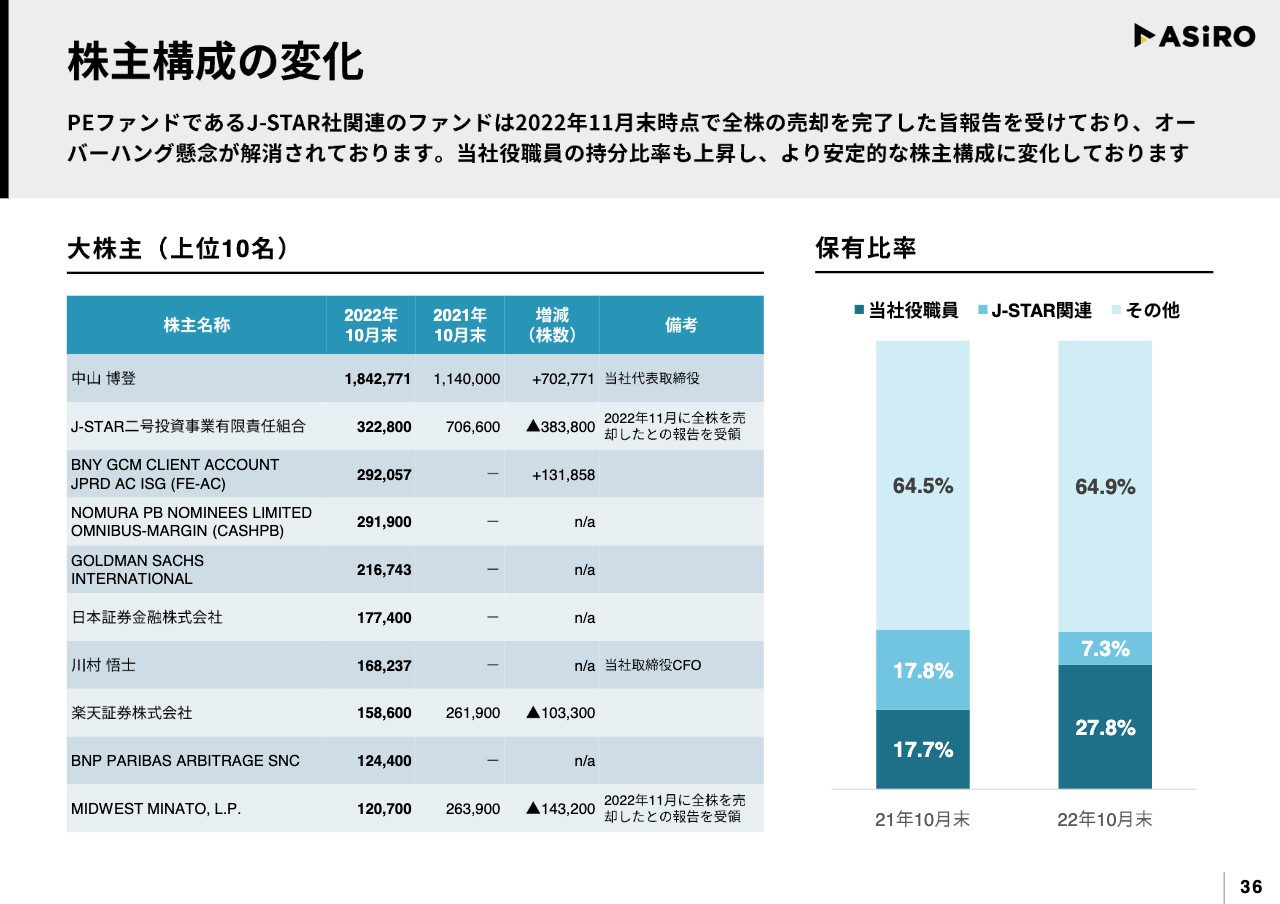

株主構成の変化

中山:トピックスです。PEファンドであるJ-STARが2022年11月末時点で全株を売却したという旨の報告を受けています。スライド右側のグラフは株式の保有比率を表していますが、上場前から投資いただいていたJ-STARの株式保有比率は、10月末時点でこのような比率になっていました。

当社のYouTubeチャンネルでのIR説明で、「J-STARはPEファンドのため、弊社の持ち分は将来的に必ず売却される」とお伝えしました。「いつ売るんだ」と売りの圧力が非常にかかっている状態がありましたが、売却の懸念が解消され、安定的な株主構成に変化したのではないかと感じています。

決算説明資料の38ページはB/S、39ページはP/Lです。以上が弊社の決算発表となります。

長期の経営目標

中山:上場して初めての中期経営計画のご説明です。5年、6年単位を長期と呼ぶべきなのかというところはありますが、それを長期とした時に、当社は売上収益100億円により早く到達したいと考えています。

今期はしっかりと投資するとお話ししましたが、それはより早く売上収益100億円へ到達するために取った手段です。

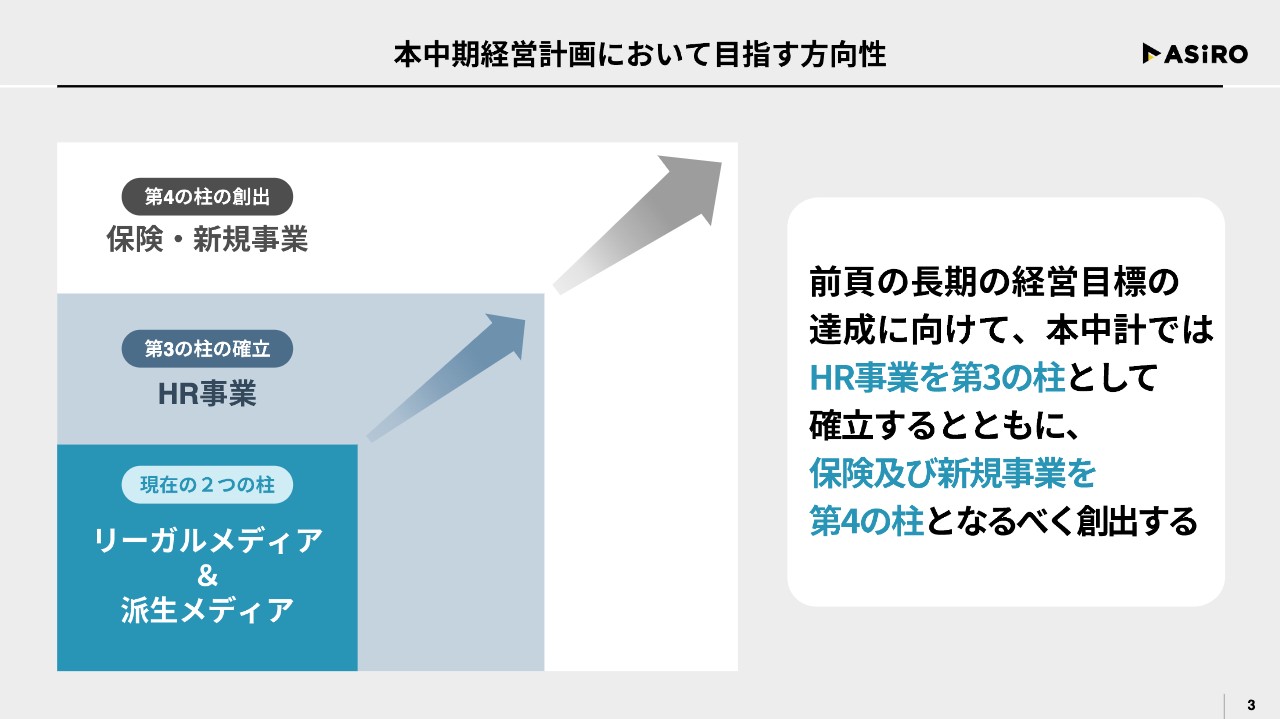

本中期経営計画において目指す方向性

中山:長期の経営目標の達成に向けて、本中期経営計画では、現在の主要事業であるリーガルメディア事業、収益比率が高い派生メディア事業に続いて、HR事業を第3の柱として確立したいと考えています。「HRもしっかりと伸びている」「HRもアシロの事業だ」と投資家の方に思っていただけるような規模までしっかりと引き上げていきます。

さらに、プラスアルファで第4の柱の創出として、保険事業のみならず、新規事業の開発を行います。また、既存の保険事業においては、個人向けの弁護士保険以外の保険の開発も考えています。このように、第3の柱、第4の柱をしっかりと立てていきたいと思います。

本中期経営計画において目指す方向性

中山:当社はリーガルメディア事業をメインとして行っているため、法律領域で事業を行っていく企業だと見られていると思います。しかし、今後は当社が保有しているマーケティングの競争力を源泉に、事業を多く創造していくことができる会社に成長させていくべきだと考えています。そのため、今後はリーガル領域以外にも力を入れ、事業創造していく考えです。

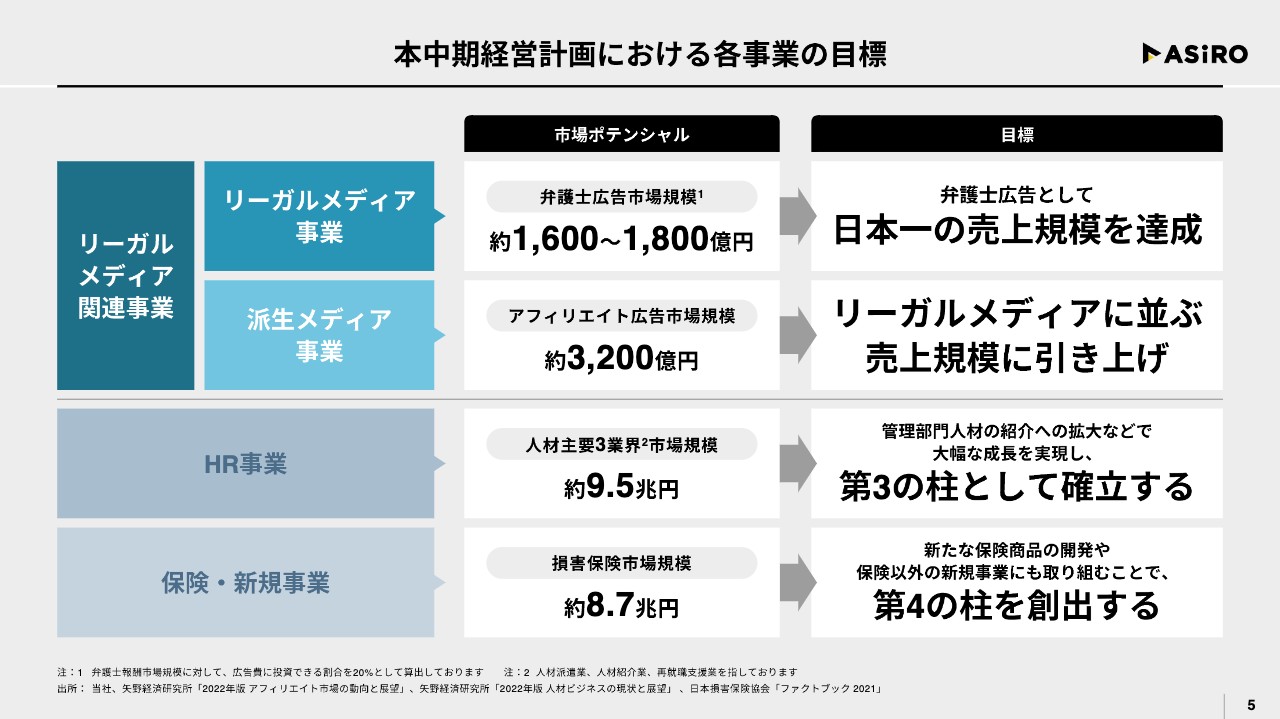

本中期経営計画における各事業の目標

中山:スライド中央に各事業の市場ポテンシャルを記載しています。リーガルメディア事業に関しては競合がいますが、この1年、2年のうちに「弁護士広告」と言われる領域で日本一の売上規模を達成し、派生メディア事業に関しては、リーガルメディア事業と同等の売上規模に育て上げるという目標を掲げています。

HR事業はリーガルメディア、派生メディアに比べて市場が非常に大きいため、ここを柱として確立することを重要と考え、「柱」と呼べるくらいの規模に引き上げていきたいと思います。

さらに、第4の柱として、ご期待いただけるような事業を創出するという目標を掲げています。

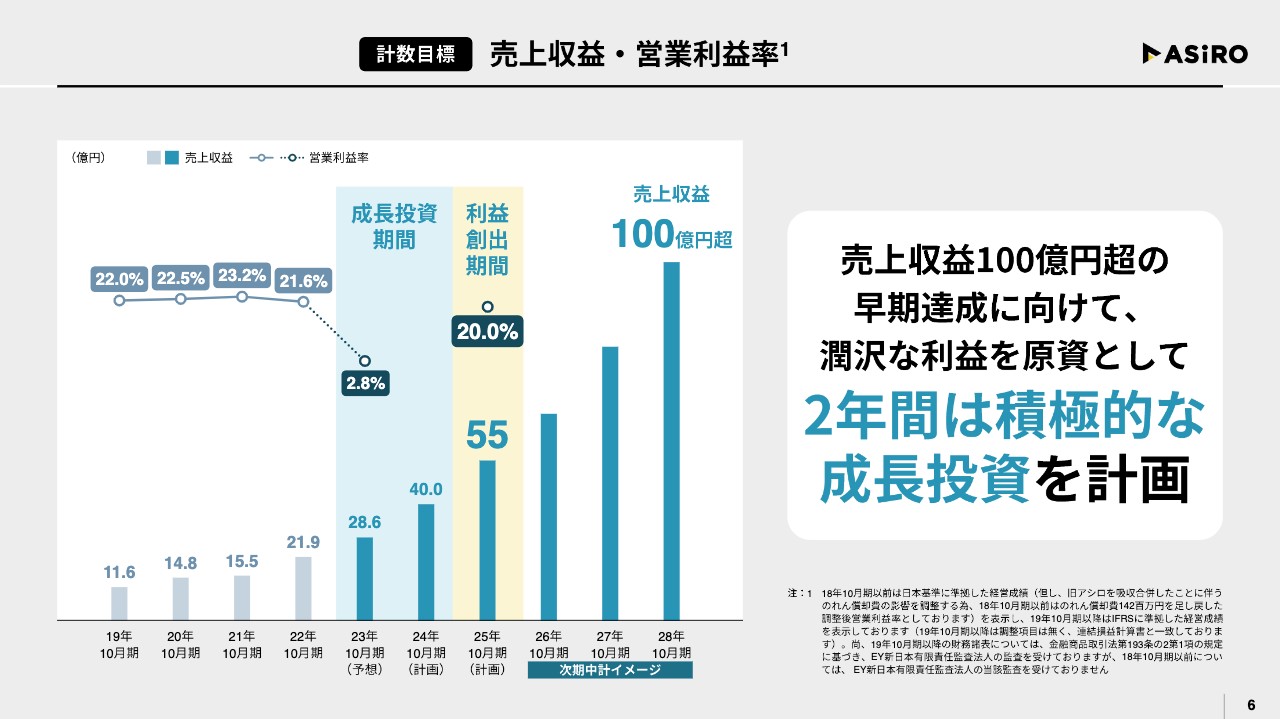

計数目標 売上収益・営業利益率

中山:先ほどのグラフのとおり、売上収益100億円の早期達成を目指していきたいと考えています。例えばここ1年、2年だけ30パーセントずつ伸びれば良いということであれば、特に投資することなく、利益を出しながらでも達成できるかもしません。

しかし、5年、10年という単位で30パーセントの成長を継続するためには、どこかのタイミングで大きめの投資を行わざるを得ないと判断しました。

そして「株主還元とは何か」ということを考えた時、5年、10年という単位で株主価値の最大化を目指すためには、2023年10月期と2024年10月期はしっかりと投資していくべきだという考えに至りました。ただし、「5年、10年と継続成長するのだから利益は出さなくてよいのか」というと、そのようなことはありません。

株主のみなさまとしては「それで本当に利益を出せるのか?」「本当に投資なのか?」「恒常的なコストが上がってしまっているのではないか?」という心配も出てくると思います。ですので、そのような心配はないということをご確認いただくために、2025年10月期は営業利益率20パーセント以上を必ず出す、利益創出期間にしたいと考えています。

以上のような目線で、しっかりと事業を作っていきたいと思います。

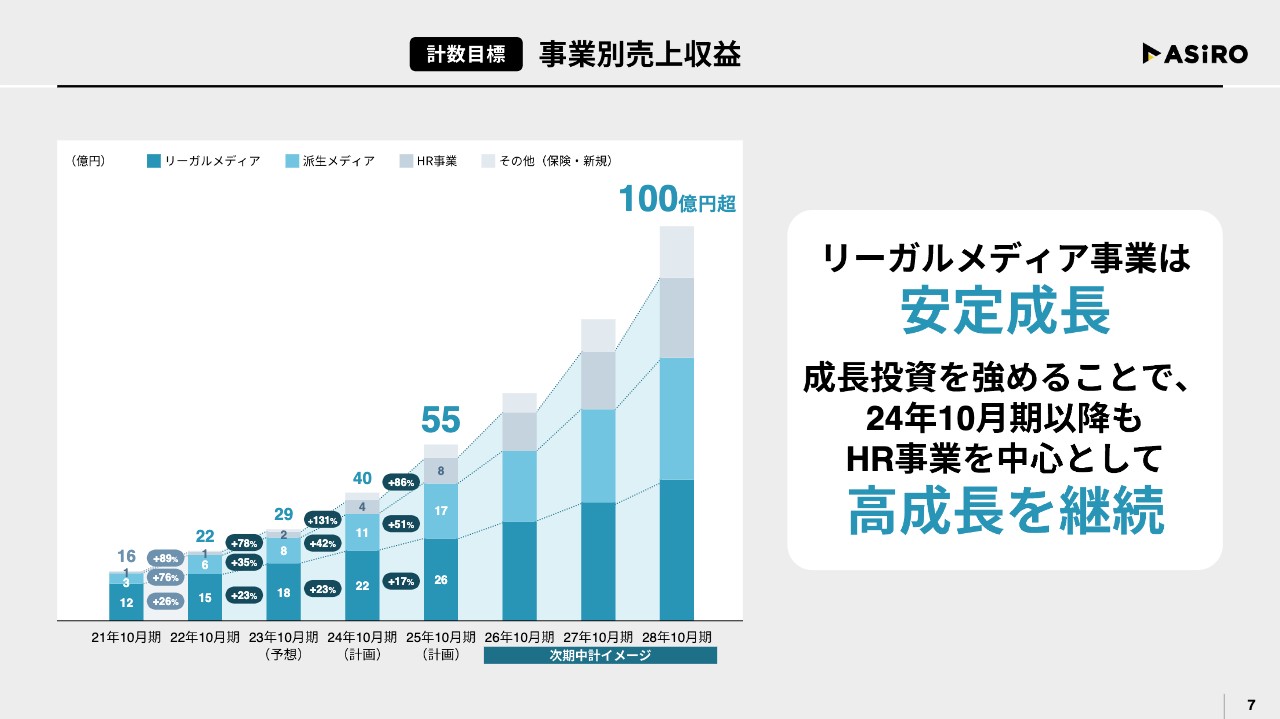

計数目標 事業別売上収益

中山:スライドのグラフは事業別の売上収益を表しており、このように事業を成長させていきます。

本中期経営計画における計数目標

中山:今回の中期経営計画の売上収益100億円超の達成は、当社が持っている長期的な目線です。利益創出期間は今から2期後で、約3年後となります。

中期を3年後くらいだと考えると、利益創出期間である2025年10月期の売上高は最低でも55億円超、営業利益は自然体では20パーセント以上ということになるため、11億円超をしっかりと出していきたいと思います。そして、年次の売上成長率30パーセントを達成させ続けていくところを見ていただければうれしいと思っています。

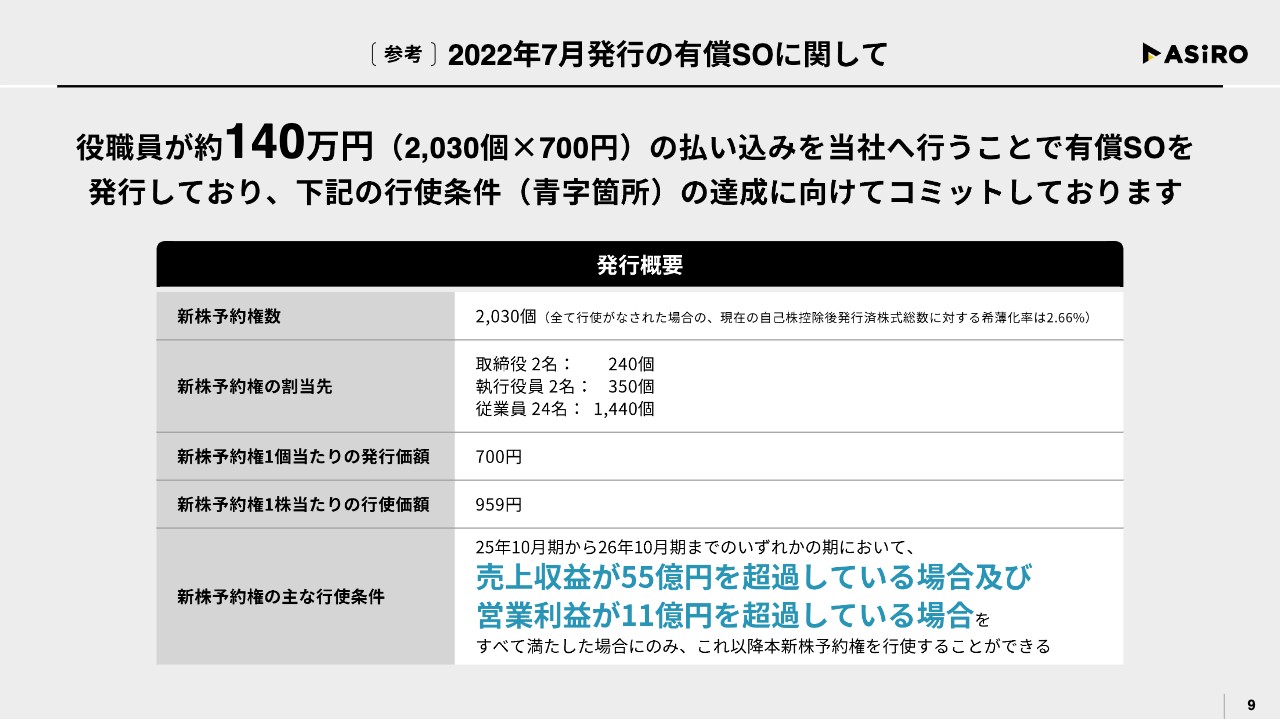

〔参考〕2022年7月発行の有償SOに関して

中山:有償SOについてお話しします。先行して役職員が約140万円を当社へ払い込んで有償SOを購入し、行使条件である中期経営計画の利益創出期間の売上収益5億円超、営業利益11億円超達成に向けてコミットしています。

行使条件を満たさない限り株としての価値がなく、当社の従業員は売上55億円超、営業利益11億円超を達成しない限り新株予約権を行使することができません。全従業員が「最低でもやり切るんだ」という目線を持っているという意思表示として、有償SOを発行しています。

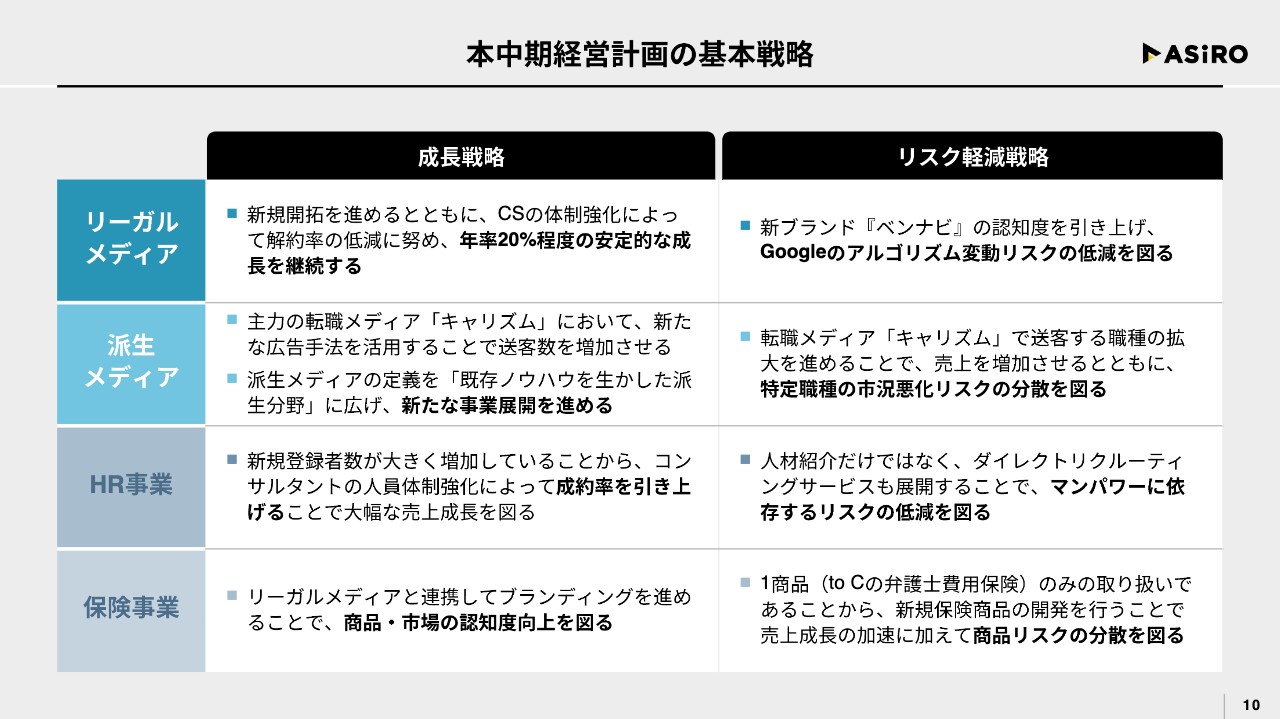

本中期経営計画の基本戦略

中山:中期経営計画の基本戦略です。リーガルメディア事業は、ストックビジネスとして、年率20パーセント程度の安定的な成長を維持します。派生メディア事業は、リーガルメディア事業と同様の規模にします。

それに加えて、HR事業を3本目の柱として確立させ、さらには4本目の柱を立てていきます。そして、そのことを実現するために、各事業部で投資を行うというのが基本戦略です。

2023年10月期の投資計画

中山:投資計画についてです。決算資料説明時にもお伝えしたように、ブランド認知施策に伴う広告宣伝を積極的に行うため、科目の中でも広告費への投資額が最も大きく、3億5,800万円となっています。この広告費をしっかりと活用していきたいと思います。

リーガルメディアにおけるブランド「ベンナビ」

中山:特に「ベンナビ」のブランディングに投資します。新しい事業を育てるためには、既存のメイン事業であるリーガルメディアを安定させることが重要だと考えています。ここをしっかりと地固めするという意味で「ベンナビ」に投資し、プロモーションを進め、弊社サービスの認知度の引き上げを図ります。

2023年10月期の株主還元方針

中山:株主還元方針です。先ほどお伝えしたとおり、弊社としては剰余金の配当を目指し続けたいと思っています。前期は計画どおりで、今期は非常に攻めた結果の売上・営業利益計画となっているため、十分に営業利益を出せる体制です。

自然体での利益率を想定した株主還元を引き続き行うという、当社のスタンスをご理解いただければと思います。

2023年10月期の配当予想額

中山:配当予想額は、スライドに記載のとおりです。

以上が当社の決算発表および中期経営計画となります。

質疑応答:市場規模と市場占有率について

飯村美樹氏(以下、飯村):「8,500億円の市場規模とのことですが、何年でシェアをどの程度取るという具体的なイメージはありますか?」というご質問です。

中山:8,500億円という市場規模は、弁護士のマーケット全体の売上高です。その売上高のうち、20%程度の1,600億円ぐらいが広告宣伝費として活用されてもおかしくないと見ています。当社の市場の獲得率は4.3パーセントで、まだ広げていくことができると思います。

ただし、一気に拡大した場合、サービスが隅々まで行き渡らないというリスクが生じ、当社が掲げている「関わっている人を幸せにしたい」という理念から逸脱してしまうことにもなりかねません。そのため、あえて売上収益率20パーセントから25パーセント成長の継続を目標にしているところです。

また、現在の当社のお客さまは40代、50代の弁護士が中心です。60代、70代の弁護士はそれほどインターネット広告を活用しているイメージはありません。10年後、20年後を考えると、現在40代、50代のお客さまは10年後に50代、60代、20年後に60代、70代になりますが、それに加えて若い世代のお客さまが利用されるようになります。

この若い世代の方々は当たり前にインターネットを利用するため、インターネット広告がより活用され、弁護士業界全体もよりネット広告を活用するようになると予想できます。つまり、当社のマーケットのシェアが大きくなるというよりは、マーケットのサイズが大きくなり、インターネット広告を使う弁護士が今後、増加すると考えています。

飯村:これから弁護士の数も増えて競争力が上がれば、広告にかけなければいけない部分も増えていくため、今後も具体的な事業のイメージがどんどんと広がっていくのだと思います。

中山:そのとおりです。加えて、先ほど中計のところで「法律領域に専念する会社から、事業創造会社へ」とご説明しました。現在の主要事業であるリーガルメディアの25パーセントから30パーセントの年次成長率の継続はもちろん、主要事業を抜く速度で他の事業をしっかりと成長させていきます。ですので、そちらにもご期待いただければと思います。

飯村:なによりも「満足度とのバランスも取りつつ売上を上げる」というところに、強い気持ちを感じました。

質疑応答:今後の従業員数の増加について

飯村:「シェアを伸ばすための人員について、今の従業員に対してどのくらい増加すると見込んでいますか?」というご質問です。

中山:リーガルメディア事業に関しては細かい戦略等のご説明になりますが、前期末の段階での当社の従業員数は60名ほどでした。今期の売上高は約22億円のため、1人あたり3,500万円から4,000万円ほどの生産性を持っています。

先ほどの中計でもお伝えしたとおり、我々は3年後の2025年10月期に売上55億円という目標を掲げています。この目標を達成するためには、今の生産性を踏まえて考えると、リーガルメディア事業を含めた全体の人員計画として、今から2025年までに最低でも150名ほどの従業員が間違いなく必要です。

そのような従業員規模になっていなければ、我々が目指す数字は達成できないのではないかと思っています。

質疑応答:解約率を下げるための取り組みについて

飯村:「解約率を下げるための取り組みがあれば教えてください」というご質問です。

中山:まず、解約理由についてご説明します。大きく分けて2つあり、1つ目は効果不足です。わかりやすい例としては「ユーザーからもっと相談が来ると思っていたのに来なかった」というものが挙げられます。

2つ目の理由は、効果過剰です。

飯村:手が回らなくなるくらい相談が来てしまうということでしょうか?

中山:おっしゃるとおりです。例えば、弁護士が1人しかいない事務所では、相談が来すぎると手一杯でこれ以上対応できないという理由で、「一度解約したい」または「停止したい」と求められることもあります。

しかし、1つ目の理由である効果不足のほうが割合としては大きいと思います。この理由に切り込んでいくと、例えば、群馬県で離婚の相談が増えているため、「離婚」に掲載すれば効果が出ると想定していたが思ったよりも伸びず、相続が伸びたということがありました。そのようなことを知らずに「離婚」に掲載したまま契約を満了すると、結果的に効果不足のまま解約されてしまいます。

そのため、当社のカスタマーサクセス部門が極力、毎月お客さまにご連絡し、効果や満足度を確認しています。「我々のほうでは離婚の相談が来ると想定していましたが、実際に来ていますか?」というようなヒアリングを行った上で、効果が出ていない場合は相続への切り替えをご提案します。

飯村:別のアプローチをご提案するということでしょうか?

中山:おっしゃるとおり、事件自体を切り替えさせていただきます。そして、契約期間中に満足度が上がるように、カスタマーサクセスと密にコミュニケーションを取り合って、必ず成果が出るような取り組みを積極的に行い、解約率の低下に努めています。

マーケットの中でのサービスの認知度や相談件数などが増えてくれば当然満足度も上がりますので、そちらに対する施策はもちろん行っていますが、細かいところではこのようなことも行っています。

加えて、中計でもお出ししましたが、ブランド認知をより進めることで顧客満足度が上がれば、解約率も下がっていくのではないかと思っています。

質疑応答:主要事業の掲載顧客数の伸びについて

飯村:「主要事業の掲載顧客数の伸びが非常に好調なように見受けしました。こちらについては順調だと考えていますか? それとも、不十分だと見ているのでしょうか?」というご質問です。

中山:結論から言いますと、まだ不十分です。売上は年次成長率130パーセントを最低限としていますが、より高い成長率に臨めるのではないかと試行錯誤しながら進めています。ですので、今は最低限のことがなんとかできているというレベルです。

質疑応答:公式YouTubeチャンネルの活用について

飯村:「公式YouTubeチャンネルは事業の告知や営業に活用するとよいのではないかと思いますが、IRがメインですか?」というご質問です。

中山:まずは、公式チャンネルを立ち上げたきっかけをお話しします。今日のようなIR説明会にご参加いただいている投資家のみなさまから、積極的にたくさんのご質問をいただけるとうれしく思うのですが、なかなか当日中にすべての質問には答えられない部分があります。

一方で、我々としては、すべての投資家からの疑問に対して、答えられるものにはすべて答えていきたいというスタンスを持っています。ですので、そのための場を作るために公式でYouTubeチャンネルを立ち上げました。このような経緯があるため、ぜひ積極的にご質問いただければうれしく思います。

やはり、「営業などいろいろなことに活用したほうがよい」というご意見もいただきますが、なにぶん私もあまり饒舌なタイプではなく、客観的に見たこともないため、どのくらい上手に話せているかわかりません。

飯村:そのようなことはありません。とても饒舌なタイプだと思います。

中山:私がお話しした結果、売れなくなるという逆ブランディングになる可能性もあるため、そちらについては慎重に検討していきたいと思っています。まずは投資家の方とのコミュニケーション量を増やすためのチャンネルとして、しっかりとIRを充実させていきたいと考えています。

飯村:御社のことを考えてくださるファンがついているということが見受けられるご質問だと感じました。

質疑応答:新規事業の競合他社との違いと優位性について

飯村:「新規事業には競合もいますが、他社との違いや御社の優位性を教えてください」というご質問です。

中山:新規事業がいくつかありますが、おそらくHR事業のことだと仮定してお話しします。HR事業に関しては、「これがあれば勝てる」というようないろいろな戦略を持っています。しかし、今ここでお伝えすると、競合他社に強みを知られてしまうため、細かくご説明することはできません。

一方で、「絶対にこれがないと勝てない」という点もあります。それは求職者を効率よく確保することです。そちらのテストマーケティングを徹底的に行わなければ、投資しても回収することは絶対にできません。なぜかと言うと、どれほど大量に転職支援を行う従業員を雇っても、求職者が誰一人来なければ、転職支援会社である意味がないからです。

例えば、我々の会社を店舗だと想像してください。転職支援を行う従業員が30人いて、店舗の外に求職者が1人も並んでいない状態であれば、震えると思います。逆に、従業員があまりいなくても、外に毎月1,000人の転職希望者が並んでいる状態であれば、十分商売を行っていけると思います。

そのような意味では、決算発表のスライドでご説明したとおり、現在は1,000名以上の求職者の登録を獲得できていますので、このマーケットでビジネスをしていく最低限の準備は整っていると考えています。そして、この部分を細かくしていったものが競争優位性となりますが、具体的なことは割愛したいと思います。最低限として、このようなことが肝になるということです。

質疑応答:今期の会社計画について

飯村:「2022年10月期第3四半期の決算説明会で、社長が『来期以降も継続的に年次成長率130パーセント以上を確実に実行していくのが、株主とのお約束と認識している。今期は、年次成長率130パーセントを超える部分は成長投資に回し、来期以降の30パーセント成長を確実なものとする』とご説明していたと記憶しています。

そのご説明を聞いていた参加者にとって、今期の会社計画はネガティブ・サプライズであったと思います。あえて社長ご自身が、投資家に期待させるようなご説明をしておきながら、そちらとは異なる会社計画を出した背景について教えてください」というご質問です。

中山:見方によっては非常にネガティブに捉えられる可能性もあるかと思いますが、我々としては、より強く、より成長の角度を引き上げて、アシロが成長していく可能性があるとご期待いただきたいと思っています。

我々は自然体であれば、営業利益率20パーセントは今のところいつでも出せる会社です。そのため、営業利益ではなく売上として30パーセント成長した際には、投資さえ抑えていれば、売上の伸びに応じて利益も伸びると思っていただいて問題ないのではないかと思います。逆に言いますと、売上が伸びていることのほうがよっぽど重要と思っていただきたいです。

我々はこの規模でまだ止まってはいけないと思っており、今後さらに大きなサプライズでみなさまに還元していきたいという考えからこのような計画値になっていますので、短期的な目線で見るとネガティブに映る部分もあるかと思いますが、中長期的に見ると非常にポジティブであると捉えていただければと考えています。

質疑応答:決算発表前における四季報への情報提供について

飯村:「四季報では、会社計画発表前に2023年10月期の営業利益を大幅な減益予想にしていましたが、こちらは「戦略投資」という情報をつかんでいなければできなかった予想だと思います。決算発表前における四季報への情報提供は、どのように行われたのでしょうか?」というご質問です。

中山:まず、私自身がそちらの会社と直接面談したわけでないので、現場のメンバーがどのようなコミュニケーションをとったかという具体的なお話はわかりかねます。しかし、大枠としてはメンバーからも聞いており、伝え方という面でいえば、当然、一切個別の事情はお話ししていません。

一方で、決算発表でも何度もお話ししてきましたが、「『ベンナビ』のブランディングは必ず行わなければいけない」「今期やり切ろうと思っていたものがやり切れなかった」という伝え方はしてきました。それによって、「アシロは、より『ベンナビ』のブランディングに投資をしていくのではないか」という独自の見解を出されたのだと私としては思っています。しかし、当然、我々からそのようなコミュニケーションを取ることは一切ございません。

質疑応答:社長のハングリー精神について

飯村:「社長はファンドにいったん株式を売却されて、創業利益をすでに得ているようですが、ハングリー精神は健在でしょうか?」というご質問です。

中山:結論から言いますと、ハングリー精神の塊でしかないと思っていただいて問題ないと思います。お時間があるときにネットのインタビュー記事などをご覧いただければ、私の個性として、あまり自分自身の豊かさを求めるときに力を発揮するタイプではないということがわかるかと思います。

現在の状況として、上場し何千名もの個人投資家の方にご期待いただいているように、人のために力を発揮できるタイプですので、投資家のみなさまに「やっぱりアシロに投資して良かった」と思ってもらうためには、さらにがんばらなければいけないと考えています。

このように、今もハングリー精神の塊であり、ハングリー精神がなくなっているということは一切ございませんので、ご期待いただけるとうれしいです。

質疑応答:リーガルメディアに多く寄せられる相談内容について

飯村:「リーガルメディアで多く寄せられる相談について、1位から3位までの内容を教えてください」というご質問です。

中山:弁護士会などの統計を見ていただいてもわかるとおり、世の中全体でも一番ご相談が多いのは離婚で、その次に多いのが労働問題です。そして、その次は弊社のメディアでのお話になりますが、相続など民事といわれるところが多いと思います。しかし、多いのは離婚です。

質疑応答:今期の広告費の使い方について

飯村:「今期は広告費を大きく増やす前提となっていますが、具体的にどのような使い方をイメージしていますか? テレビCMなどを予定しているのでしょうか? 使うタイミングや「四半期で平均的に使う」など、イメージがあれば教えてください」とのことです。

中山:具体的なことが完全に確定しているわけではありませんが、おおよその計画としては、第2四半期以降に大規模ブランディングのプロモーションを行う可能性が高いのではないかと考えています。

チャネルとしては、ご質問にあったようなテレビCMなども含めて考えていますが、非常に大事な資金ですので、どのような場所にどのぐらいのプロモーションを行っていくのが最も費用対効果が高いかという計画を十分に練りながら進めていきます。

株主のみなさまに関しても、「最近『ベンナビ』ってよく見るな」ということをご実感いただける規模で行っていけるのではないかと思っています。時期としては、第2四半期以降、すなわち2月以降の実施を予定しています。

質疑応答:社長の経歴や会社設立の経緯について

飯村:「社長の経歴と、会社設立に至った経緯を教えてください」というご質問です。会社に対しての熱い思いなども、ぜひあらためてお聞かせいただければと思います。

中山:こちらに関してはおそらく1時間ぐらいお話しできる内容ですので、熱い思いを1分で話すのは難しいですが、できる限りでお伝えします。

まずは、なぜ私が会社を経営しているかという経緯についてです。あまり良い言い方ではありませんが、端的に言いますと私は社会不適合者で、逆に言いますと会社勤めができなかったので、自分でやらざるを得なかったというのが原点です。

創業してからはいろいろな思いが変わってきていますが、一般的な会社勤めが苦手なほうの人間だったというのが、会社を起こさざるを得なかった理由ではないかと思います。なんだか急にネガティブなお話になってしまいすみません。

飯村:いえいえ、とんでもございません。そのような経緯があった中で、人の役に立つサービスをこれだけの規模にしていくというところには、どのような気持ちの変化があったのでしょうか?

中山:例えば、広告の営業をするときに、「5万円を払うと5件の問い合わせが来る」とお話しするところを、「10件の問い合わせが来る」と言うと売れやすくなります。しかし、弊社の営業や従業員には創業以来ずっと「そのようなことは絶対にするな」「都合によっては過小にお話ししてもよい」と伝えてきました。

人のことを騙すなど、不幸にする可能性がある商売をする必要はないという思いを創業以来持ち続けています。準備段階のために我々のサービスが至らず効果不足となり、アシロのサービスを使ったが良くなかったという反省は当然まだあるとは思いますが、日々より良く、より満足していただきたいと思っています。

そのため、気持ちの上で後ろめたさのようなものを持たないように、創業からしっかりとやり続けてきたことをどんどん消化してきているというかたちだと思っています。

飯村:使用する側にとっても弁護士などをより身近に感じたいという思いがありますし、さらに広告を掲載する弁護士のみなさまにとっても、効果の最も高いものでありたいという気持ちもあると思います。プレゼンの中でも、そちらに対する投資と成長と還元についての熱いお話がありました。

中山:おっしゃるとおり、投資と還元と成長を同時並行で進めたいと思っています。

今回の決算発表や中計でお伝えしたことについて、お答えしきれなかった部分もあると思います。IRの問い合わせに積極的にご質問をお寄せいただければ、基本的に私がすべて回答を差し上げて、疑問がないようにコミュニケーションをしっかり取らせていただければと思いますので、ぜひお問い合わせいただければうれしいです。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答いただきましたのでご紹介します。

<質問1>

質問:御社は広告宣伝投資について、一定の指標を持って行っており、減益となるほどの投資は志向していないとみていましたが、何故、このタイミングで大型投資に踏み切るのでしょうか? 今後、その効果はどのように測定していくのでしょうか?

回答:中期経営計画は3年間の計画となりますが、長期経営目標として売上100億円に最速で到達するという目標を掲げさせて頂いたとおり、5年先、更に10年先も売上成長率30パーセントを継続していく為に、このタイミングで一度利益率を落としてでも投資を行うことを意思決定いたしました。

広告投資については、主にリーガルメディア事業における「ベンナビ」のブランディングと、HR事業における新サービスである管理部門人材の求職者集客の2つを対象としております。

現在、リーガルメディアの主なユーザー集客経路は自然検索経由と広告経由となっております。自然検索は、Googleのアルゴリズム変更により影響を受けるリスクは常に存在していることから、「ベンナビ」ブランドの認知度向上施策を進め、「ベンナビ」とサービス名で検索いただける指名検索経由のユーザー数を増やすことにより、今後更なる安定成長の基盤を作ることが出来ると考えております。

HR事業については大きく売上収益を引き上げていく上で、求職者の集客が生命線となります。これまでのテストマーケでは好調に推移しておりますが、事業を拡大させていく上でより効率的なマーケティング施策の実施・検証を行うための投資を予定しております。

効果をどのように測定していくかについてですが、現場では施策・投資のパフォーマンスを日々検証しており、費用対効果の悪いものは停止し、より良いものにリソースを集中するようにしております。

会社全体としましては、いつまでも投資を続けた場合、規律が緩みコストと投資が曖昧になっていくことから、25年10月期は投資を弱めて営業利益11億円以上を創出することで、株主のみなさまに売上・利益両面での成長をお見せしたいと考えております。

<質問2>

質問:これだけ広告を打てば、もっと売上は伸びてよい(=売上計画は保守的)と見ているのですが、上振れた利益分は、追加で投資をしていく予定ですか?

回答:前提としまして、当社の広告は顧客を集めることを企図したものでは基本的にありませんので、例えばゲーム事業のように広告費を掛けて売上を上げるといったものではございません。

今回の広告投資については、主にリーガルメディア事業における「ベンナビ」のブランディングと、HR事業における新サービスである管理部門人材の求職者集客の2つを対象としております。

リーガルメディア事業におけるブランディングはユーザーの認知度の向上が目的であり、売上に直接的に寄与するものではございません。具体的には、当社のリーガルメディア事業は顧客である法律事務所さまから、広告効果にかかわらず月額定額の掲載料を頂戴するビジネスモデルとなっております。ユーザーの認知度が上がってユーザー数が増加した場合、解約率が減少することで結果として売上が増加することが期待されますが、短期的に売上が大きく増加するものではなく、中長期的なサービスの競争力を強化する為の投資となります。

HR事業については成果報酬型のビジネスモデルであり、求職者を集客した後、転職支援を実現することで売上が計上されることとなります。HR事業はこれまで少数精鋭の体制で運営しており、転職支援のコンサルタントが前期まで2名のみであったことから、現在採用を強化してコンサルタント数の増加を図っておりますが、売上への反映には時間がかかるものと想定しております。

前述のとおり、中期経営計画は3年間の計画となりますが、長期経営目標として売上100億円に最速で到達するという目標を掲げさせて頂いたとおり、5年先、更に10年先も売上成長率30パーセントを継続していく為に、このタイミングで一度利益率を落としてでも投資を行うことを意思決定しておりまして、今回の投資は、23年10月期の売上を引き上げることを主な目的としたものではなく、それ以降も売上成長率30パーセントを継続していくことを目的としたものとなっております。

<質問3>

質問:前回の説明会Q&Aではアルゴリズム変更の影響を受けるのは派生メディアでリーガルメディアは受けないという説明がありました。

回答:ご認識の通り、GoogleやYahooのアルゴリズム変更による売上への影響が大きいのは派生メディアとなり、リーガルメディアの売上への影響度は低くなっております。背景としまして、派生メディアの売上収益は成果報酬型であり、ウェブマーケで獲得した問合せ数と売上収益が直結するのに対して、リーガルメディアの売上収益は、ウェブマーケで獲得した問合せ数にかかわらず、顧客である法律事務所より月額定額の掲載料を頂戴するビジネスモデルとなっている為となります。なお、リーガルメディアでアルゴリズム変更の悪影響を受けた場合、顧客へ提供する広告効果が低くなり解約率が高まることで、結果として売上収益に悪影響が出る形となります。

<質問4>

質問:決算後、暴落している夜間取引ptsについてどのように思いますか?

回答:株価につきまして、株主の皆様には大変ご心配をおかけしておりまして申し訳ございません。 今回公表した中期経営計画を達成し、結果を出すことで、以前以上に株価を大きく引き上げることを役職員一同、目指してまいります。

新着ログ

「サービス業」のログ