オーケーエム、2Qは営業利益・経常利益ともに増益 売上高の増加や販売価格改定の効果等が寄与

2023年3月期第2四半期のトピックス

木田清氏(以下、木田):2023年3月期第2四半期決算概要と2023年3月期業績予想をご報告いたします。

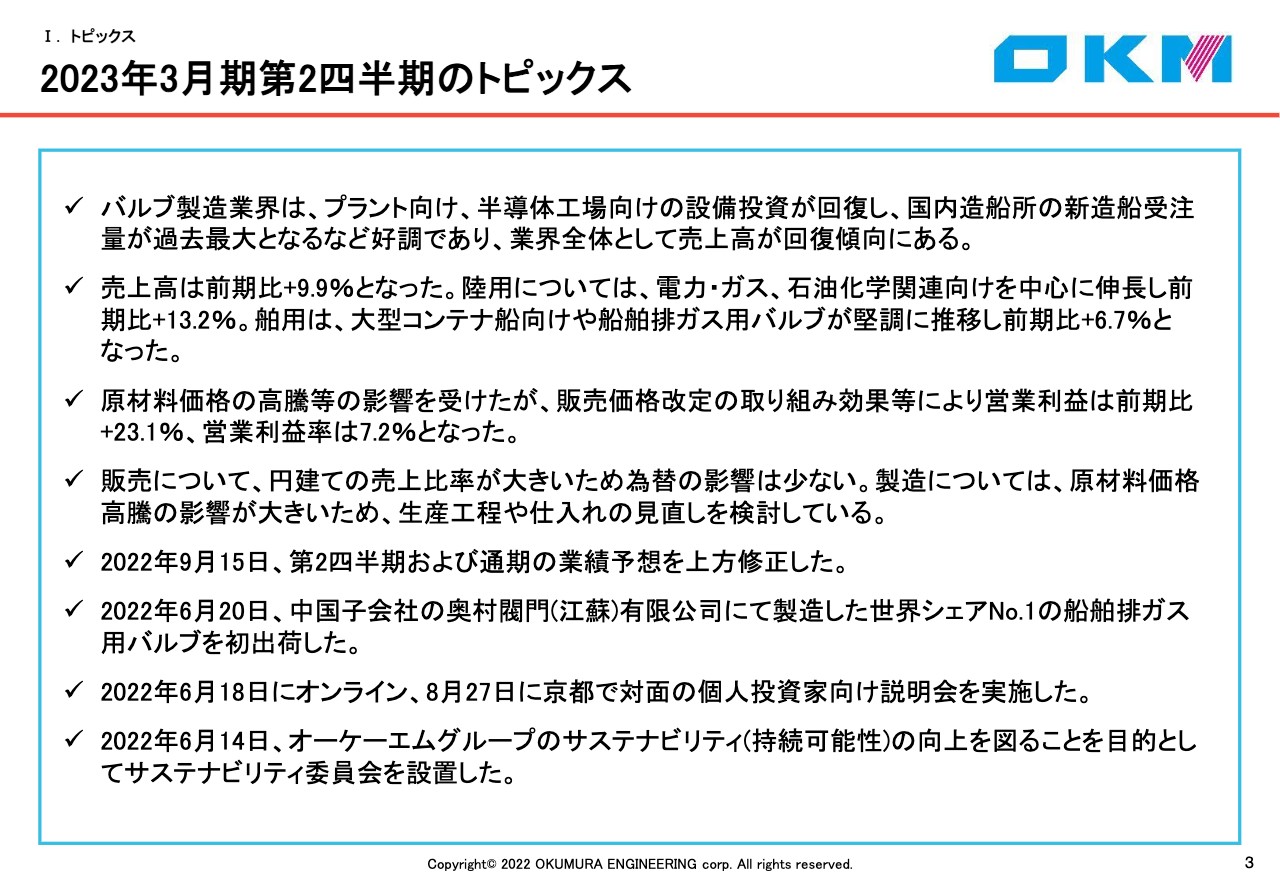

第2四半期のトピックスです。バルブ業界はプラント・工場向けや半導体関連向け設備投資が回復し、国内造船所の2021年度新造船受注量が過去最大となるなど、業界全体としては売上が回復傾向にあります。

当社の売上高は前期比9.9パーセント増となっています。陸用市場は電力・ガス・石油化学関連向けを中心に伸び、前期比13.2パーセント増、舶用市場は大型コンテナ船向けの納入をはじめ、船舶排ガス用バルブが堅調に推移し6.7パーセント増となりました。

原材料価格高騰の影響を受けていますが、販売価格改定の取り組みなどにより、営業利益は前期比23.1パーセント増となりました。

販売面では円建ての売上比率が大きいため、為替の影響は比較的少ないです。製造面では原材料価格高騰の影響により、現在、生産工程や調達先の見直しを進めています。

2022年9月15日に、第2四半期および通期の業績予想を上方修正しました。

世界シェアNo.1の船舶排ガス用バルブの中国子会社での生産認証をMAN社より取得し、2022年6月に中国舶用エンジンメーカーに向けて初出荷しました。今後、中国国内での販売強化に取り組んでいきます。

個人投資家向け説明会を、2022年6月にオンラインで、8月に対面で実施しました。今後も継続的にPRを進め、12月は神戸で、2月は名古屋で実施予定です。

2022年6月に、オーケーエムグループの持続可能性向上を図る目的でサステナビリティ委員会を設置しました。今後取り組みを開示していきます。

2023年3月期第2四半期 決算サマリー

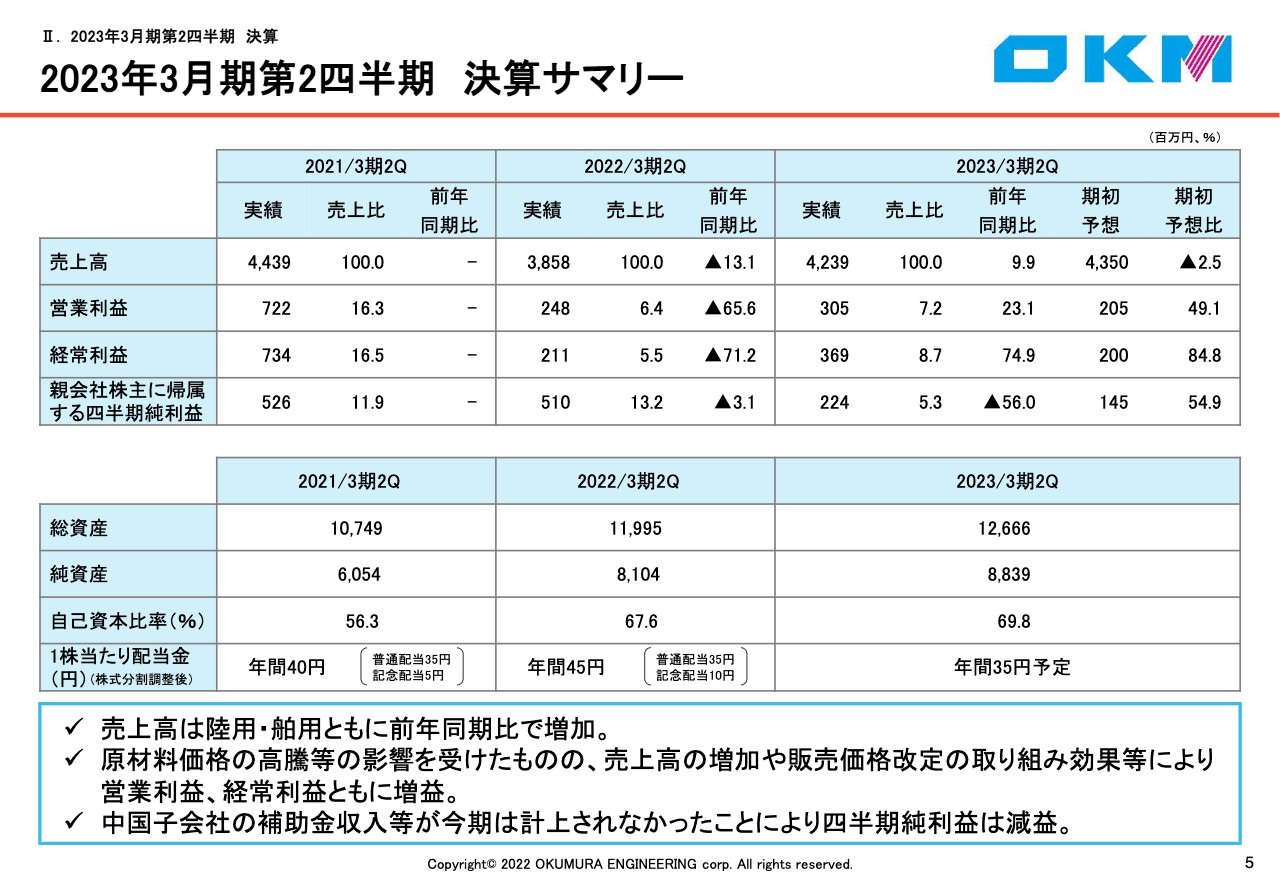

2023年3月期第2四半期の決算概要です。連結売上高は期初予想比2.5パーセント減の42億3,900万円、営業利益は期初予想比49.1パーセント増の3億500万円、経常利益は期初予想比84.8パーセント増の3億6,900万円、当期純利益は期初予想比54.9パーセント増の2億2,400万円となりました。

売上高は期初予想に対して2.5パーセント不足となりましたが、陸用・舶用両市場とも前年同期比では増加しています。原材料の高騰などの影響はありますが、売上高の増加や価格改定の取り組みなどにより、営業利益・経常利益は期初予想を上回る結果となりました。純利益は前年同期比で減益となりましたが、前年同期には中国子会社の工場移転補助金が計上されています。

経常利益増減分析

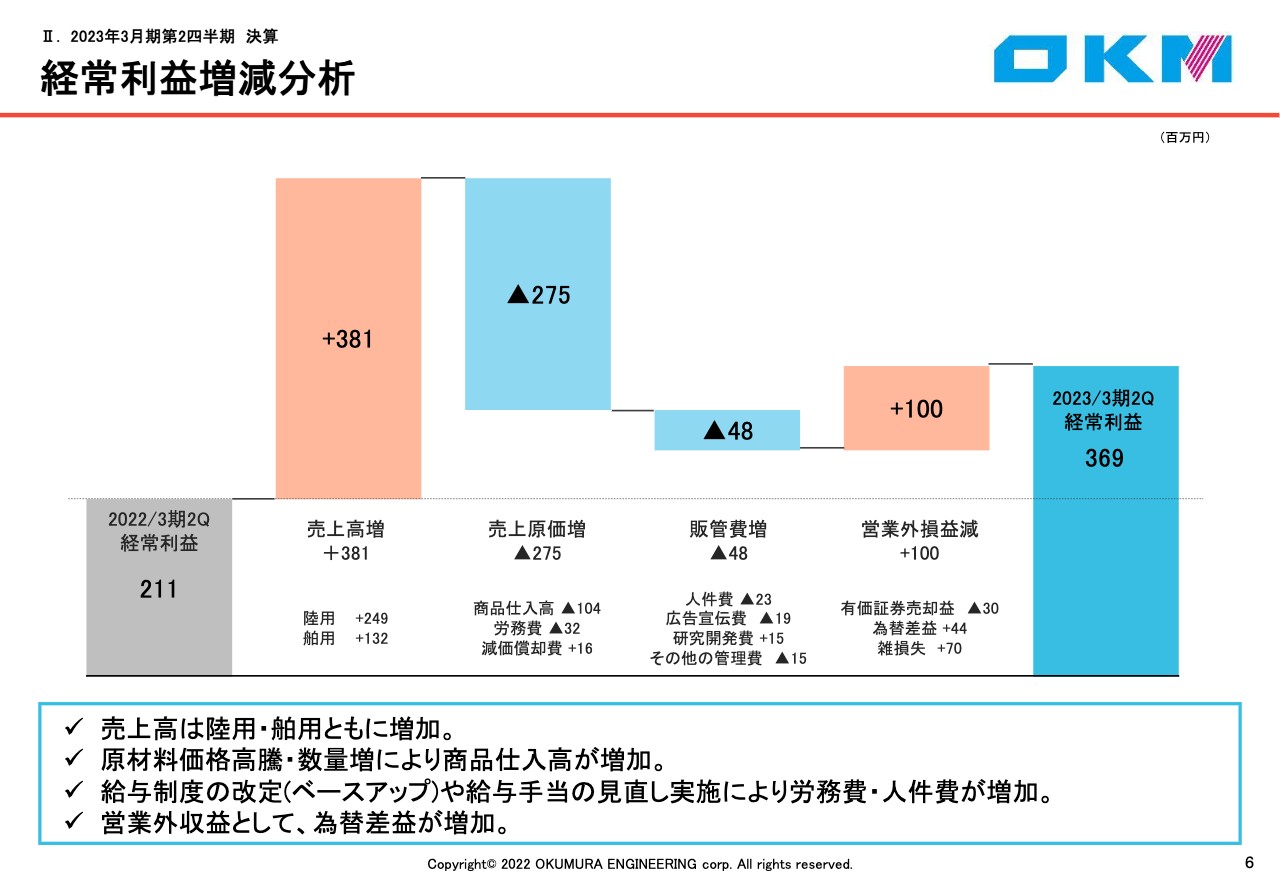

経常利益増減の滝グラフです。経常利益は前年同期比74.9パーセント増、1億5,800万円増となりました。原材料価格高騰や販売数量増加により商品仕入高が増加しているほか、給与制度の改定により労務費・人件費が増加、また為替差益による営業外収益がありました。

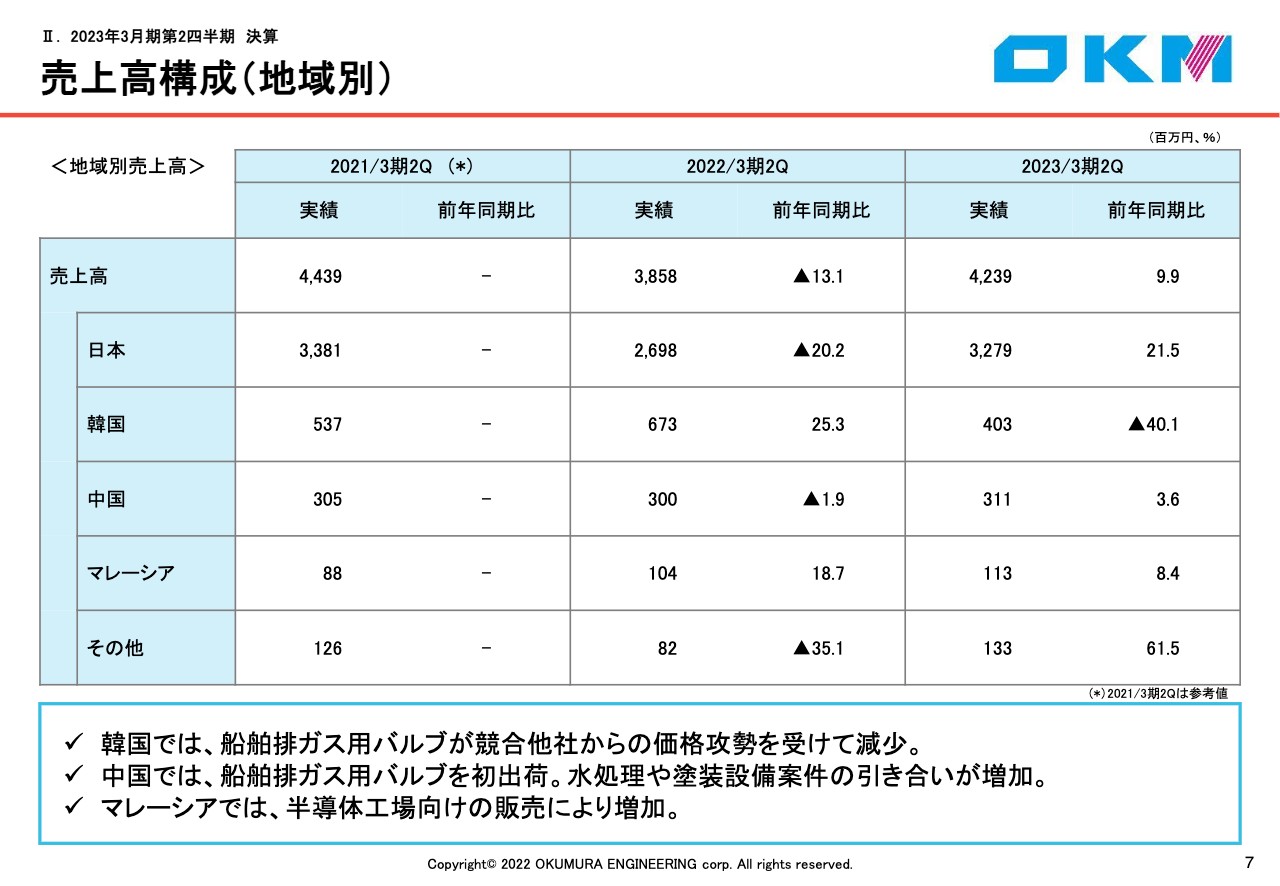

売上高構成(地域別)

地域別の売上高構成です。第2四半期の国内販売比率は前年同期比7ポイント増の77パーセントで、売上額は前年同期比5億8,100万円増でした。

韓国においては、第2四半期に船舶排ガス用バルブの納入が少なかったことと、競合他社からの価格攻勢により前年同期比で減少しています。中国・マレーシアでは、期初に新型コロナウイルス感染症の蔓延によるロックダウンの影響を受けましたが、前期同等の売上が確保できました。

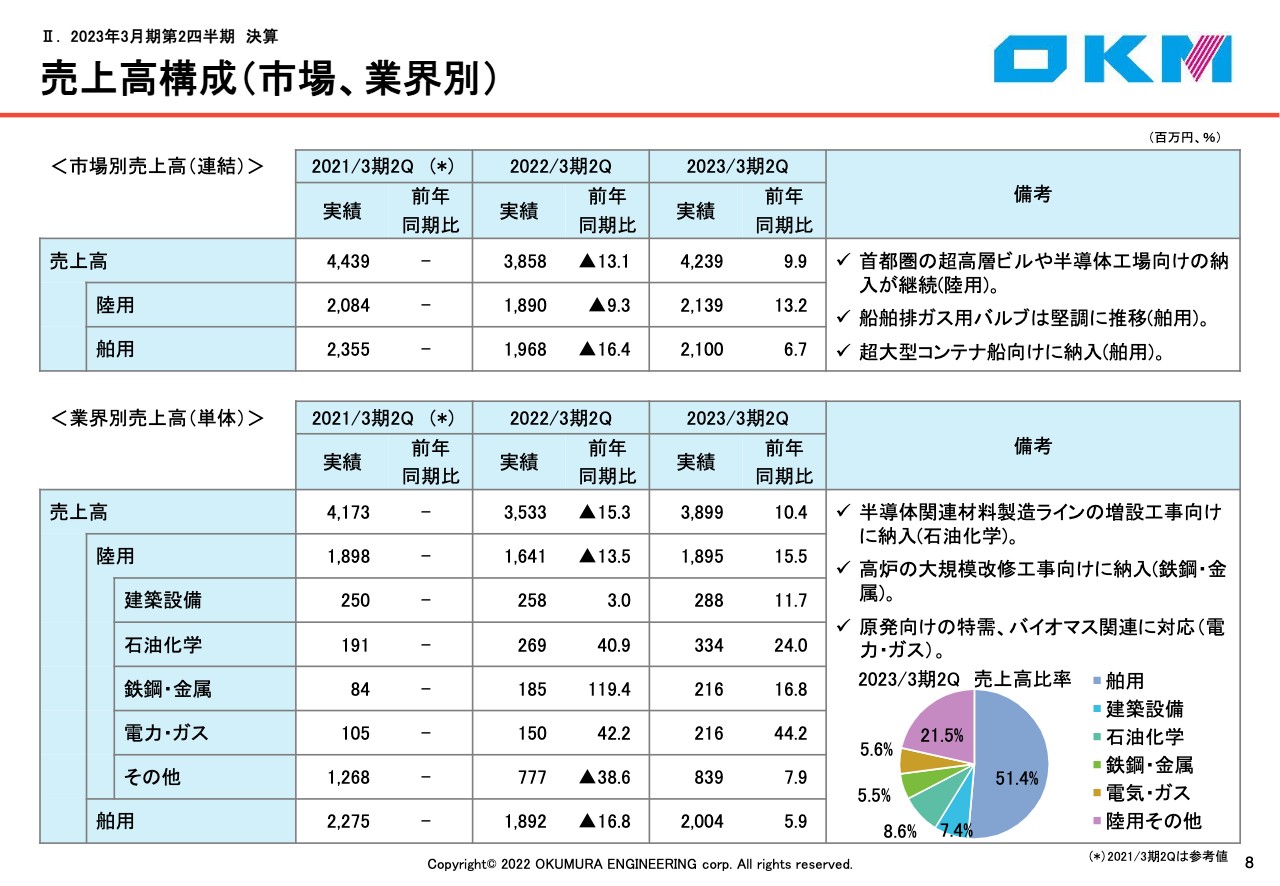

売上高構成(市場、業界別)

市場、業界別の売上高構成比です。連結の市場別売上高比率は、陸用・舶用がほぼ50パーセントずつとなっています。

単体業界別では、陸用主要業界で前年同期比増加となり、半導体素材の製造ラインやリチウム電池工場の増強、バイオマス発電関連の納入が継続しています。

舶用については、期初に新造船建造は前年比8パーセント前後伸びると見込んでいましたが、半導体をはじめとする電子・電機関連部品の入荷遅れ等により、想像以上に建造ピッチが上がらず伸び悩んでいます。

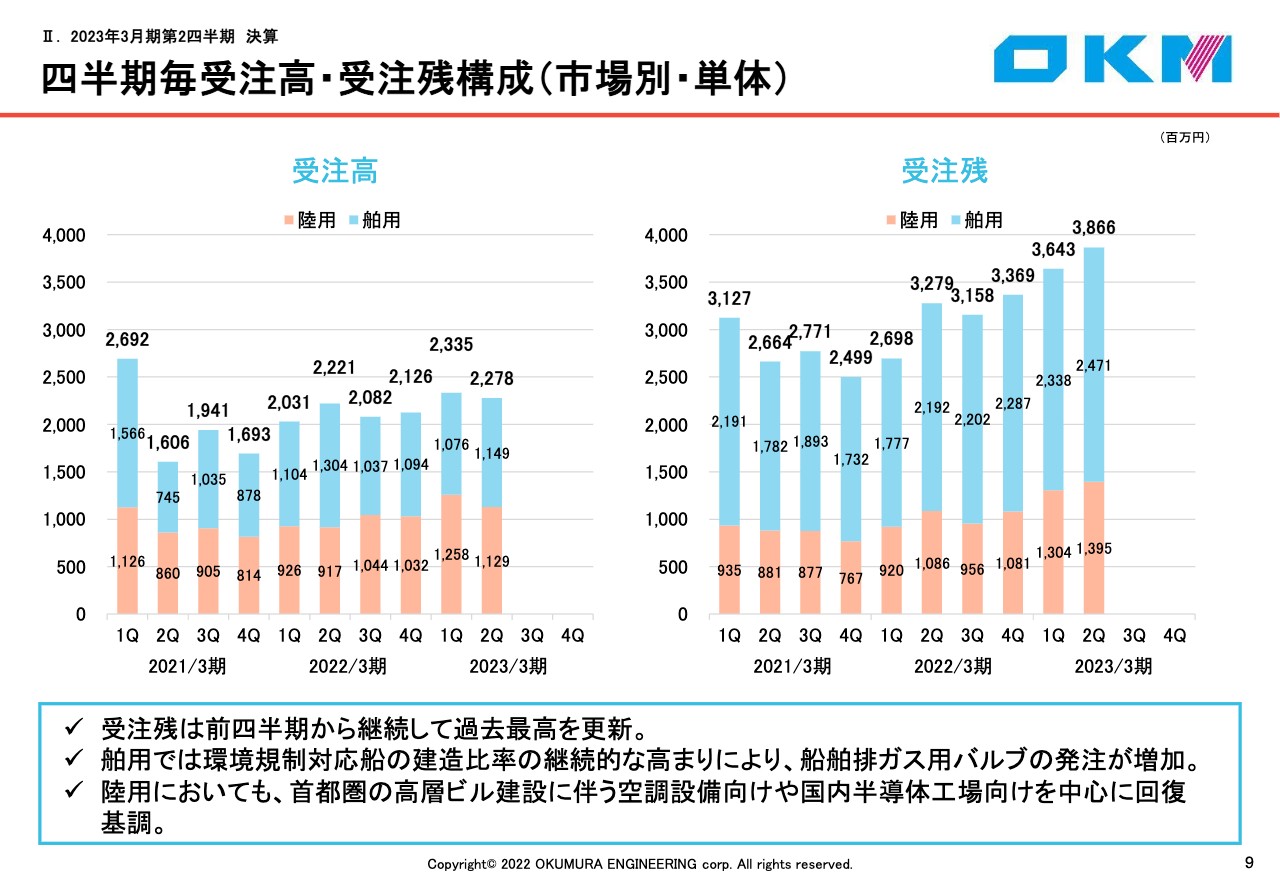

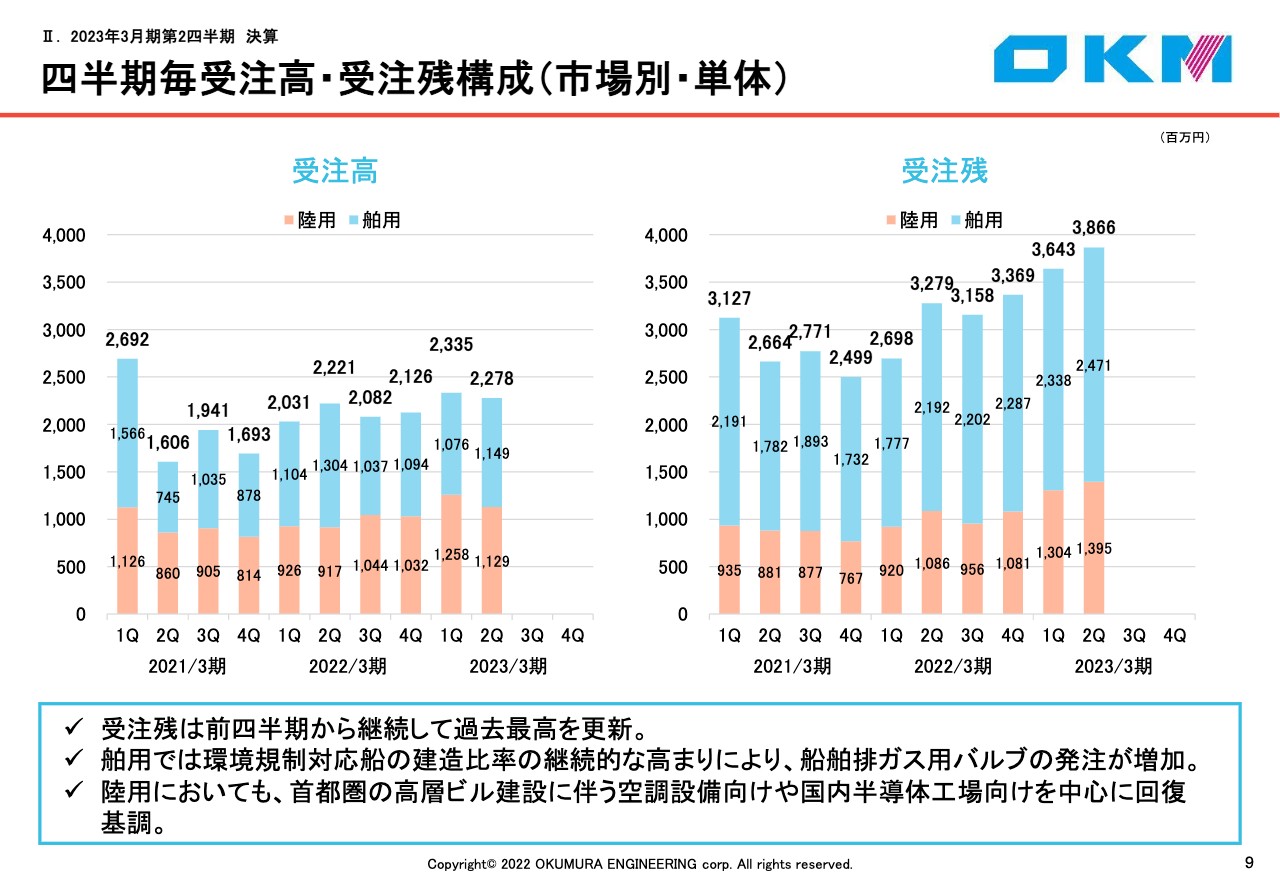

四半期毎受注高・受注残構成(市場別・単体)

四半期ごとの受注高と受注残の構成です。スライド右側のグラフに示した受注残は、継続して順調に増加しています。特に船舶排ガス用バルブは、納入までのリードタイムが長く、環境規制対応船の建造比率の高まりにより受注残が増加しています。

貸借対照表

貸借対照表です。棚卸資産については、今後の売上増加と主材料の値上がり、入荷遅延を見越して前倒しで対応したため増加しました。

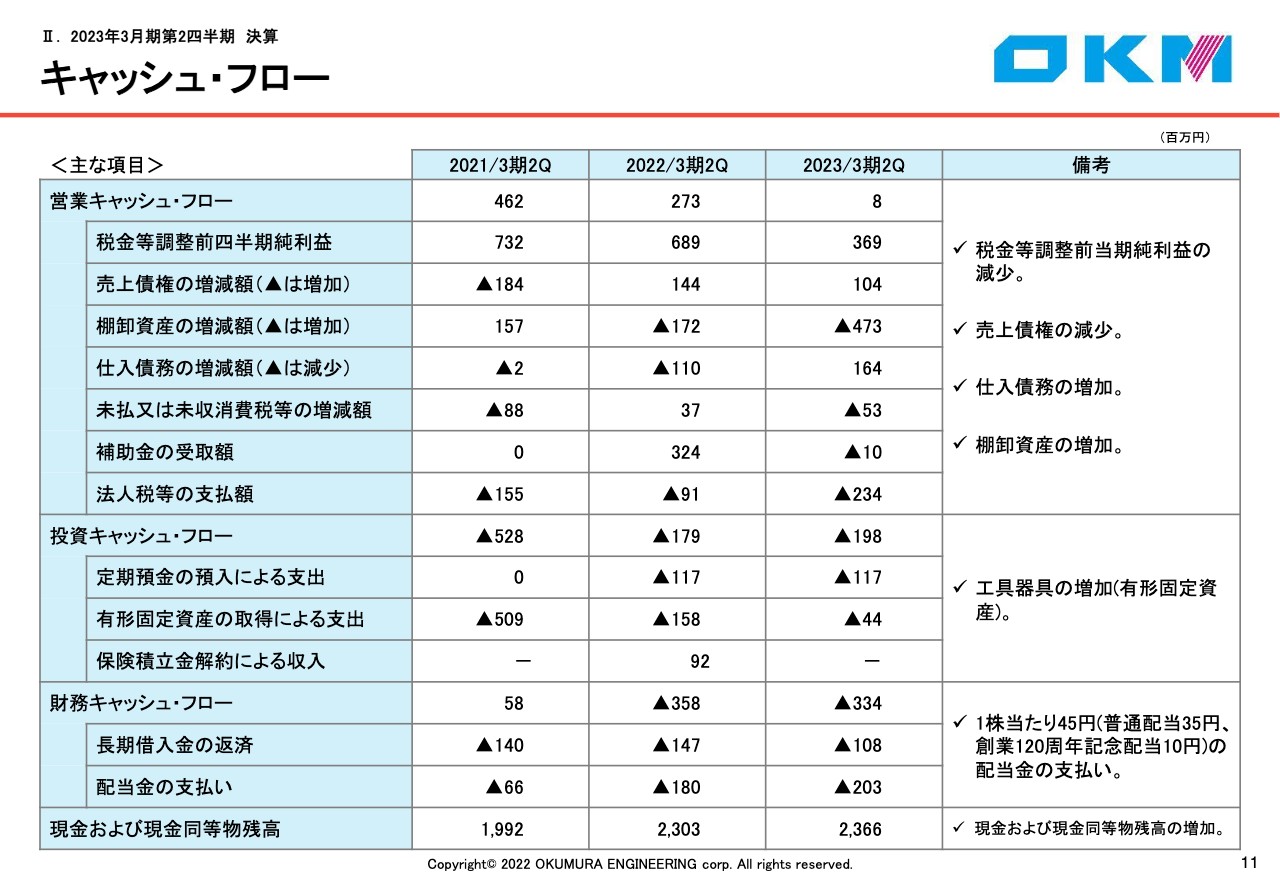

キャッシュ・フロー

キャッシュ・フローです。営業キャッシュ・フローは、仕入債務により資金が増加したものの、棚卸資産の増加により資金が減少しています。

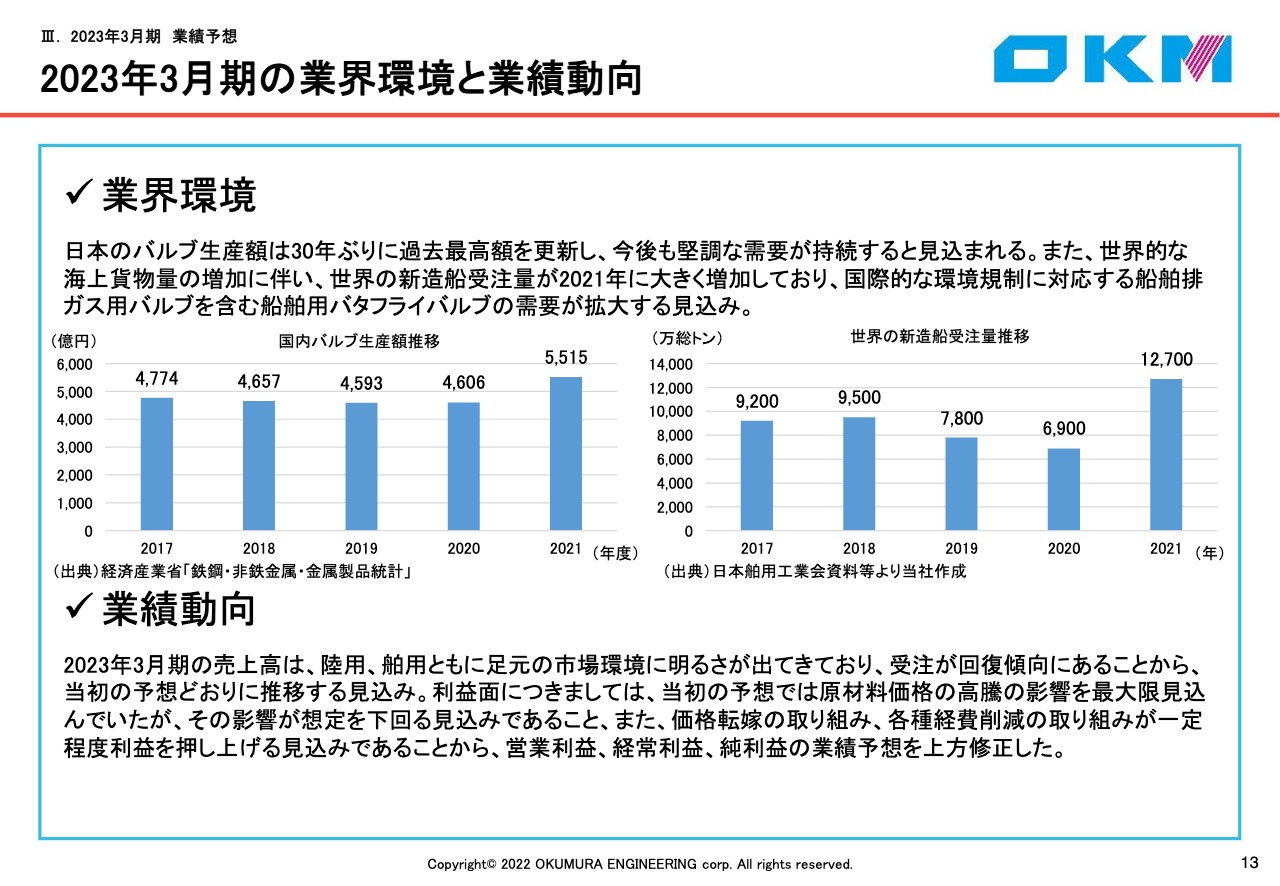

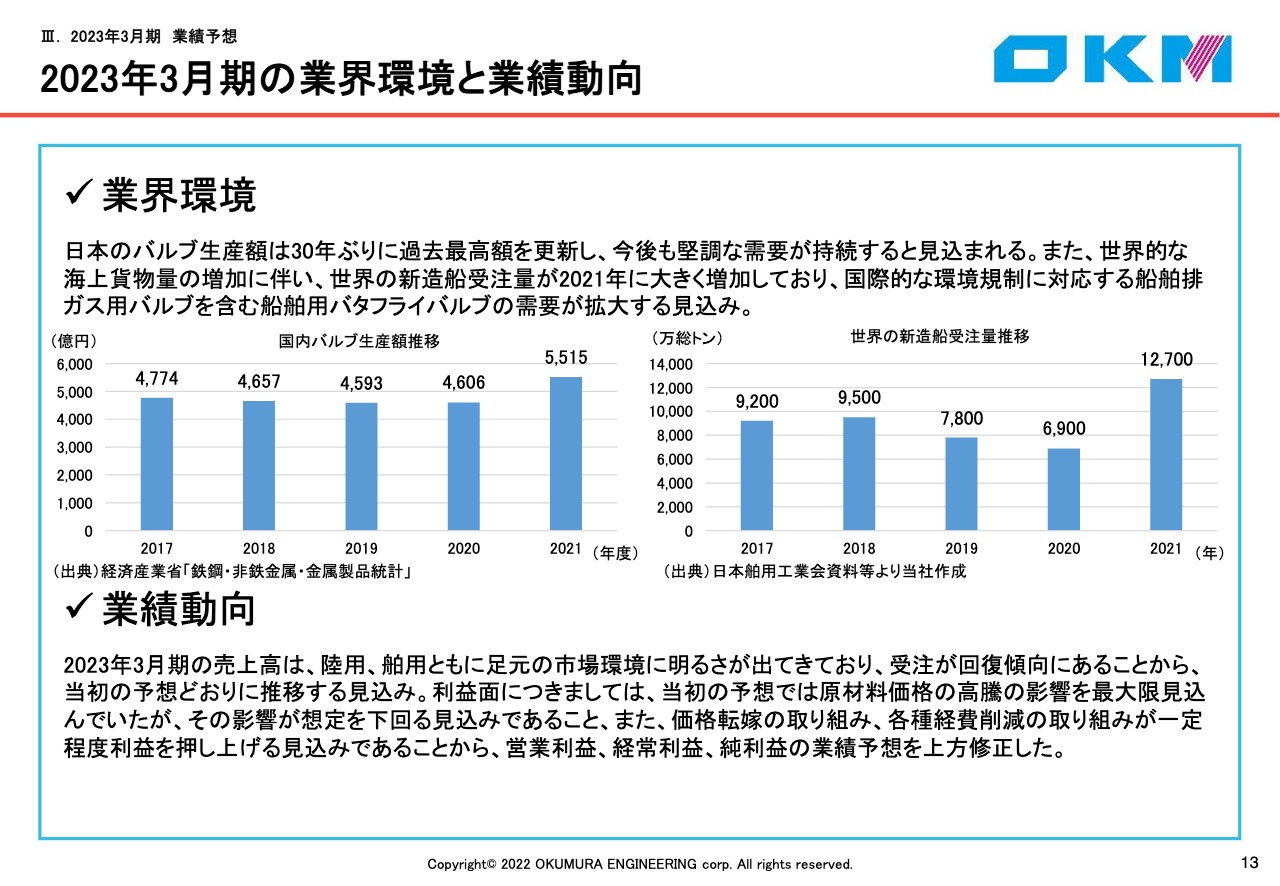

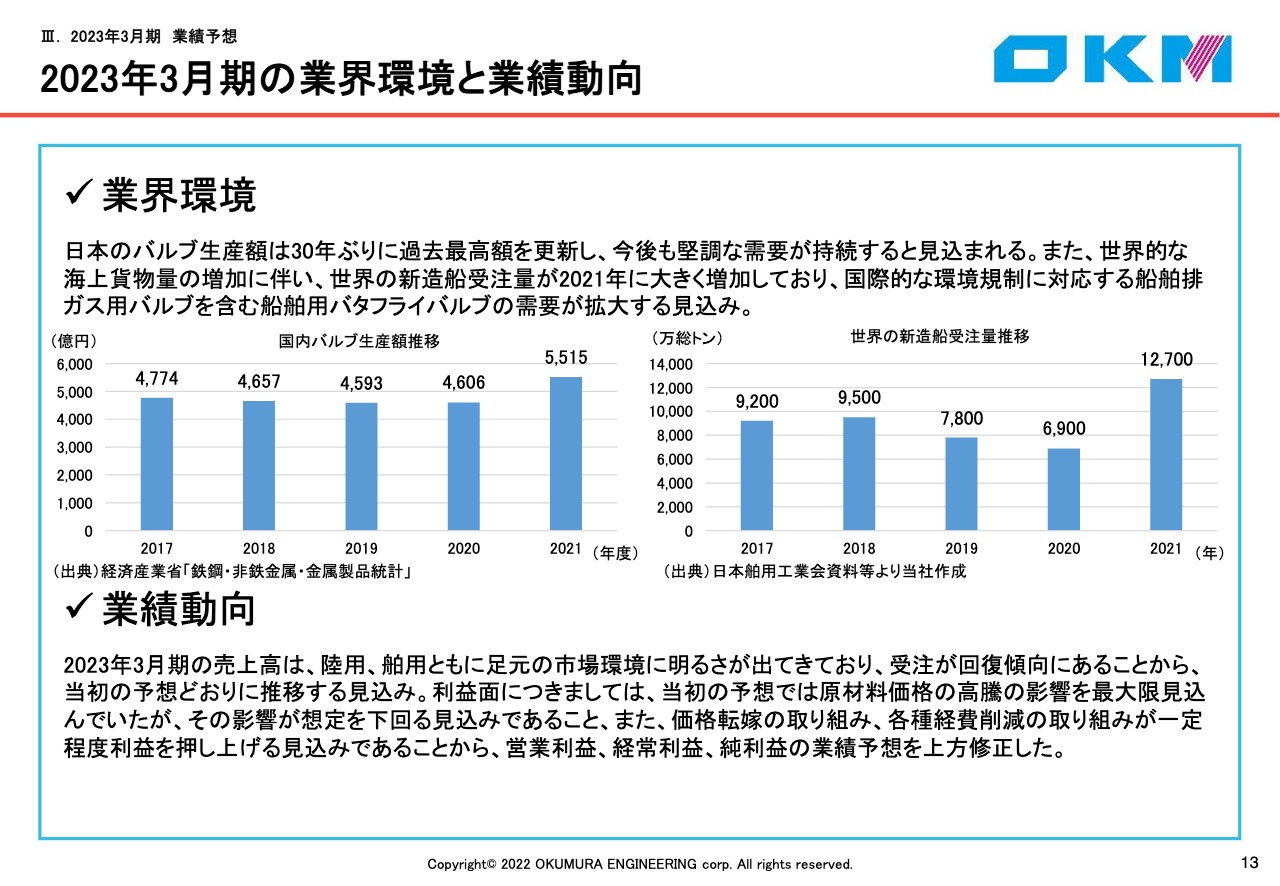

2023年3月期の業界環境と業績動向

2023年3月期通期業績予想をご説明します。業界環境と業績動向についてです。スライド左側のグラフに示している日本のバルブ生産額は、2021年度に1991年に記録した5,080億円を30年ぶりに更新し、過去最高の生産額となりました。半導体関連が牽引し、今後も堅調に推移すると見込んでいます。

スライド右側のグラフは、新造船受注量の推移を表しています。2021年度に新造船の受注が大きく増加しました。日本の各造船所は2年半から3年先分の船台を確保しているため、今後建造ピッチが上がりバルブの需要が拡大すると見込んでいます。足元では受注も堅調に推移し、計画どおり進んでいます。

原材料価格の高止まりは懸念材料ですが、期初予想に折り込み済みであり、価格転嫁の取り組みなどが利益を押し上げる見込みです。これを受けて、営業利益・経常利益・当期純利益の業績予想を上方修正しました。

2023年3月期 業績予想サマリー

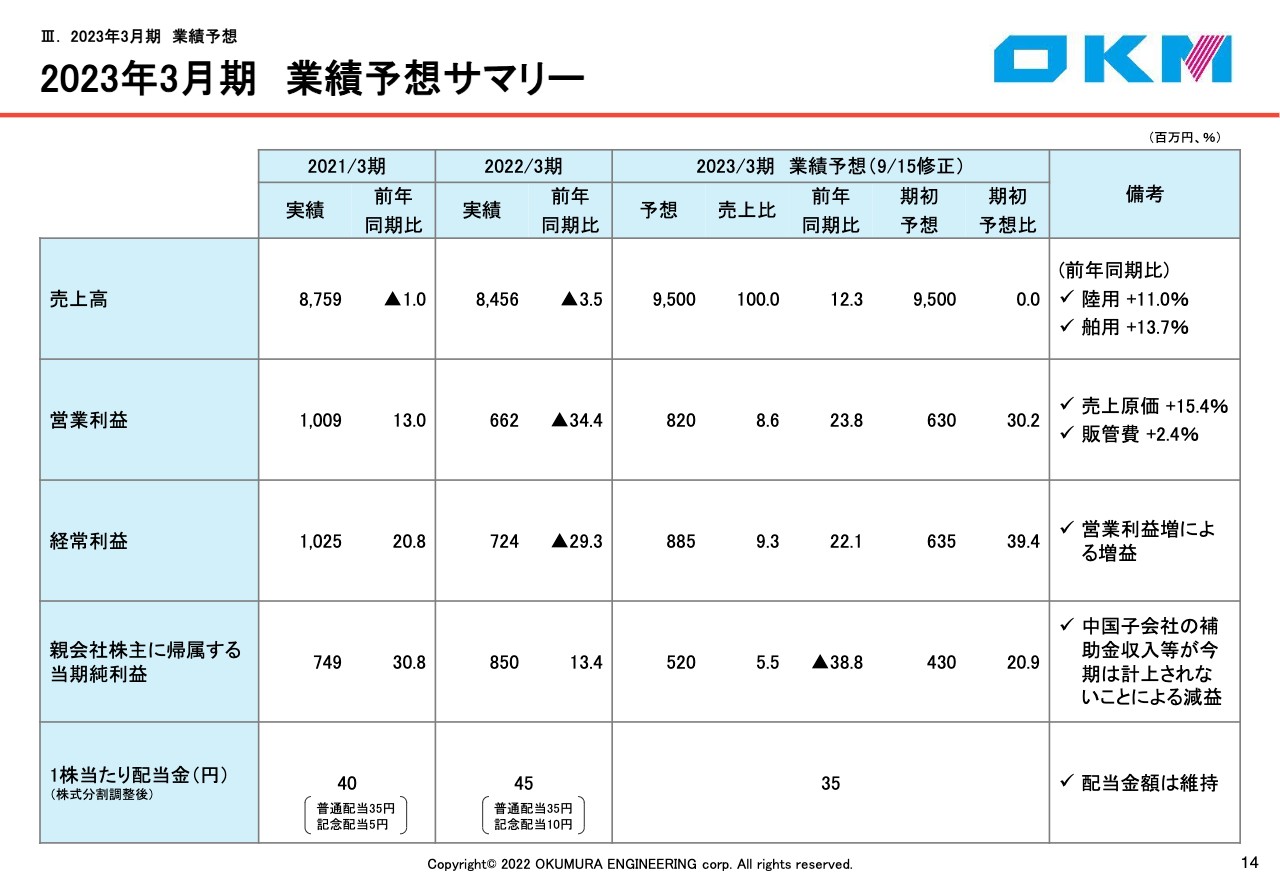

これらを総合して、通期業績予想としては、売上高は期初計画を維持し95億円、営業利益は8億2,000万円、経常利益は8億8,500万円、当期純利益は5億2,000万円、株主還元は1株当たり年間35円を予定しています。配当性向はおおむね30パーセントを目処に、安定的に継続していきます。

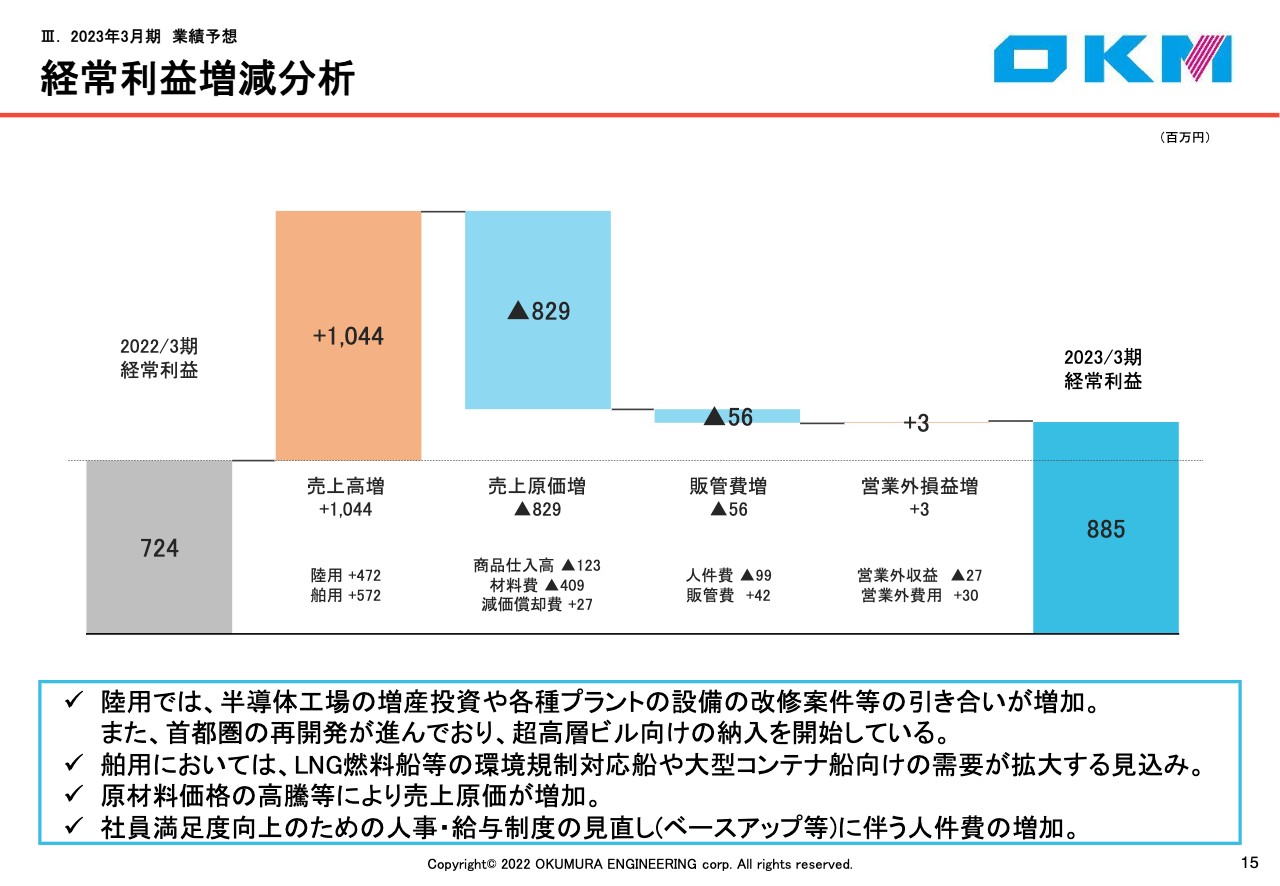

経常利益増減分析

経常利益増益分析です。期初において、売上高は前年比10億円増、売上原価は原材料価格の高騰等の影響も加わり9億円増加すると見込んでおり、見込みどおりの結果となる予想です。今後も、為替変動や中国のゼロコロナ対策を注視しながら対応していきたいと思います。

第1次中期経営計画の基本方針

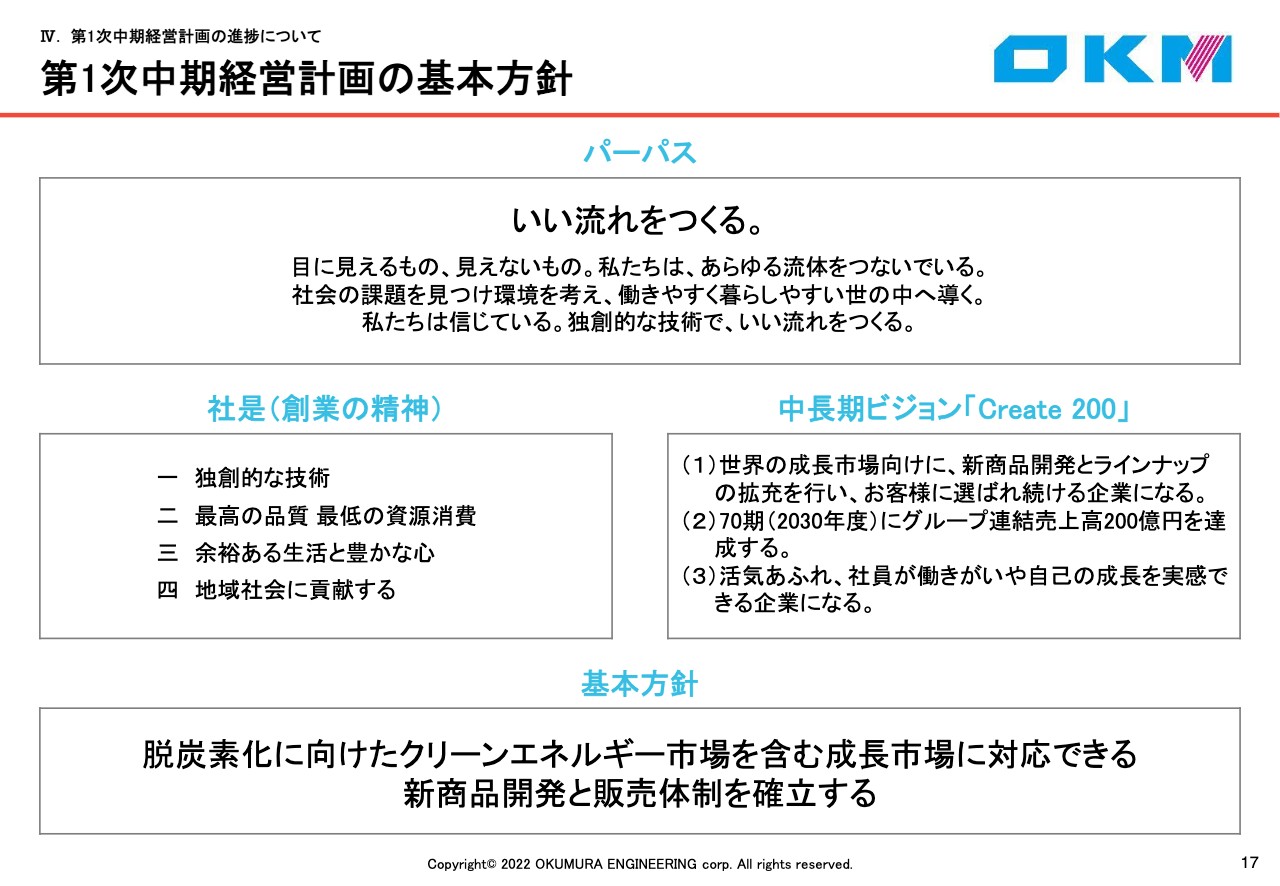

奥村晋一氏(以下、奥村):第1次中期経営計画は2023年3月期から3年間の計画で、2022年はそのスタートの年にあたります。パーパスは「いい流れをつくる。」で、当社の存在意義を定義しました。

当社の4つの社是は「独創的な技術」「最高の品質 最低の資源消費」「余裕ある生活と豊かな心」「地域社会に貢献する」で、独創的な技術で「三方よし」を実現するというものです。

こちらのパーパスと社是をベースに中長期ビジョン「Create 200」を掲げ、脱炭素化に向けたクリーンエネルギー市場を含む成長市場に対応できる新商品開発と販売体制を整えていきます。

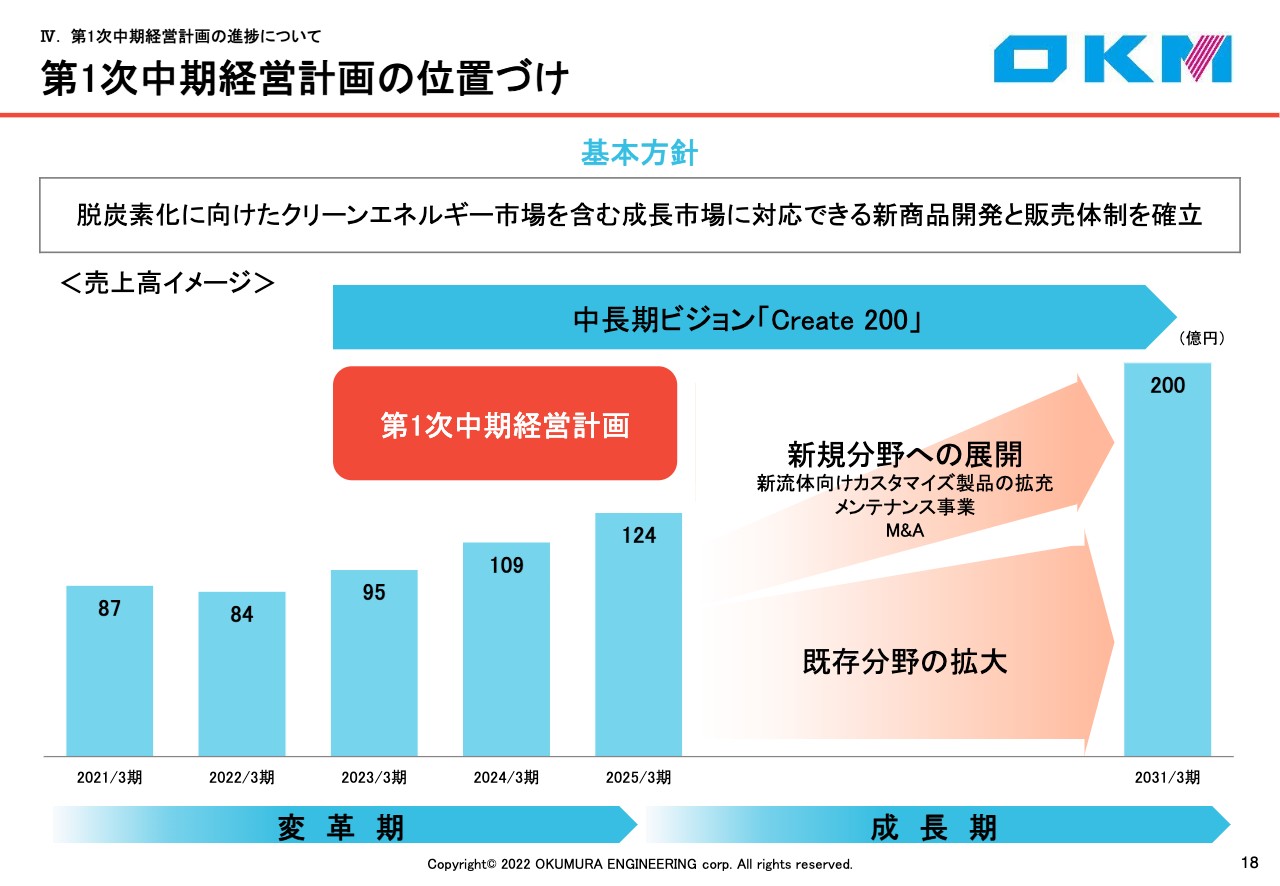

第1次中期経営計画の位置づけ

第1次中期経営計画の位置づけです。「Create 200」では、10年後の2031年3月期に売上高200億円を目指します。そのために、既存分野の拡大に加え、新規分野への参入も鋭意検討・展開していきます。

新エネルギーや環境対策に伴い、新しい流体のニーズは必ず出てきます。それに向けてマーケティングやカスタマイズ製品の拡充を行い、バルブをコアに流体制御機器からシステムまで視野に入れてマーケティング開発を進めていきたい考えです。

また、メンテナンスについては現在五月雨式に注文をいただいていますが、こちらから積極的にアプローチをかける提案型としての事業化を目指したいと考えています。

事業拡大・成長の中で、M&Aもしっかり視野に入れていきたいと考えています。「Create 200」に向かって、第1次中期経営計画は次の成長期に向かう成長・変革の最終段階と位置づけ、この3年間で取り組んでいきます。

第1次中期経営計画の基本方針と基本戦略

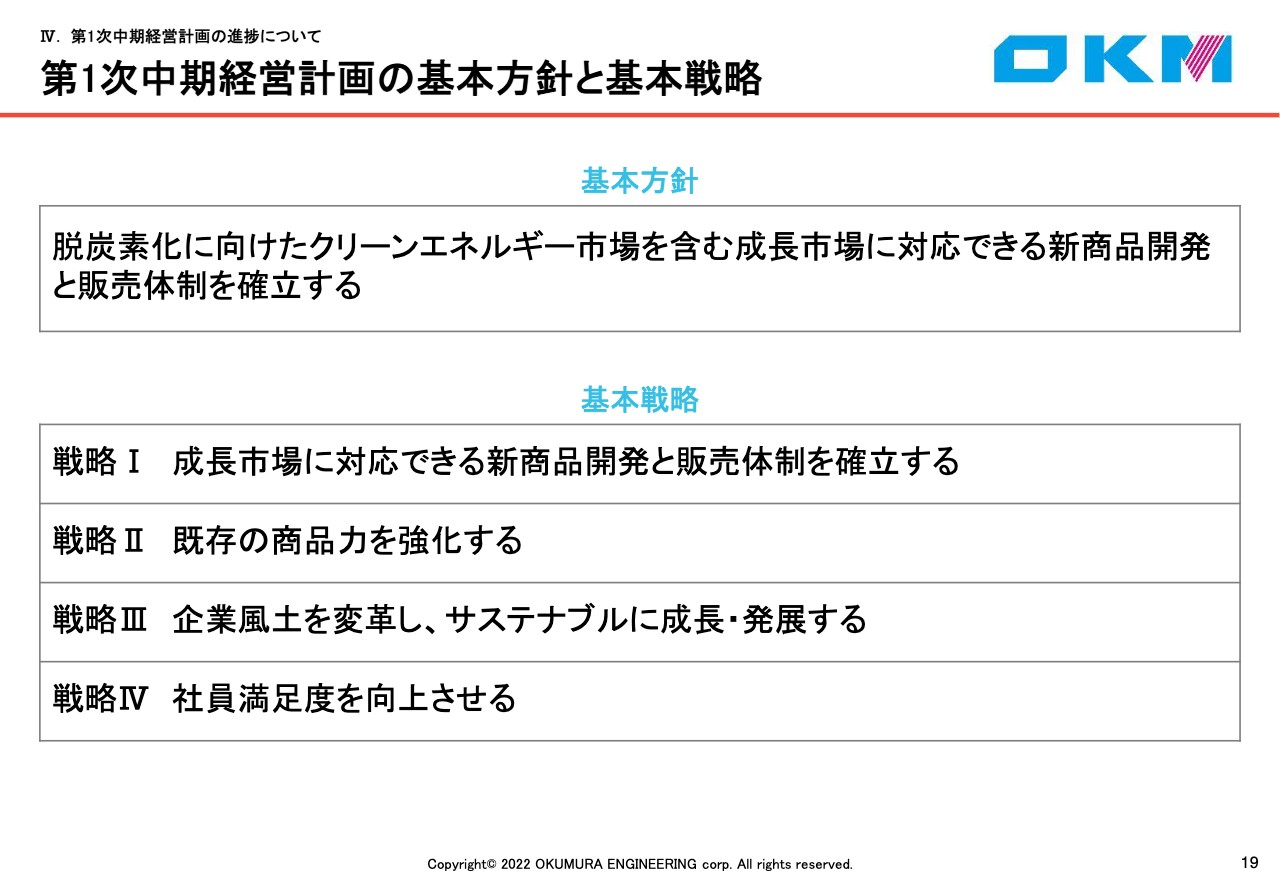

中期経営計画の基本方針と基本戦略です。基本方針は、先ほどお話ししたとおりです。基本戦略はスライドに記載の4つで、戦略Ⅰ「成長市場に対応できる新商品開発と販売体制を確立する」、戦略Ⅱ「既存の商品力を強化する」、戦略Ⅲ「企業風土を変革し、サステナブルに成長・発展する」、戦略Ⅳ「社員満足度を向上させる」としています。

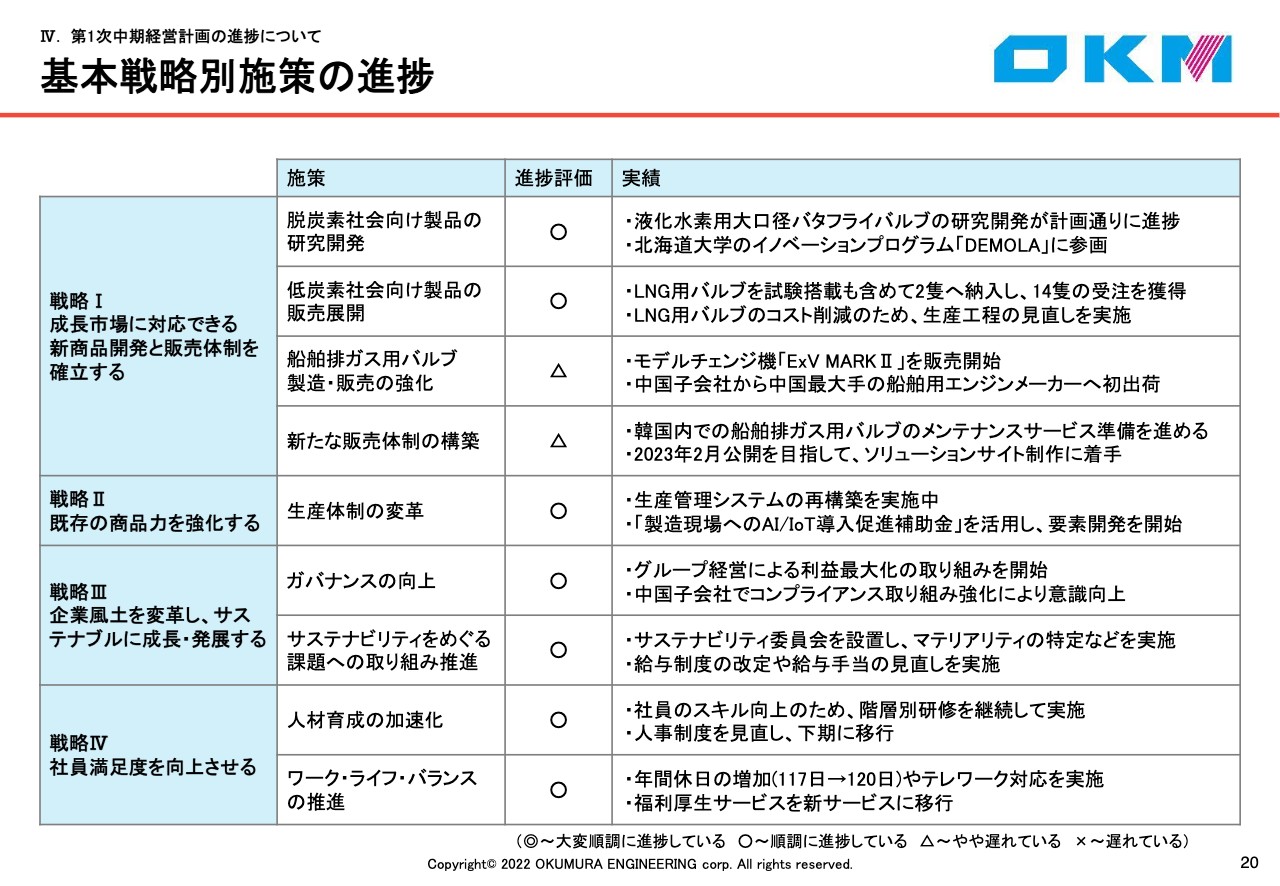

基本戦略別施策の進捗

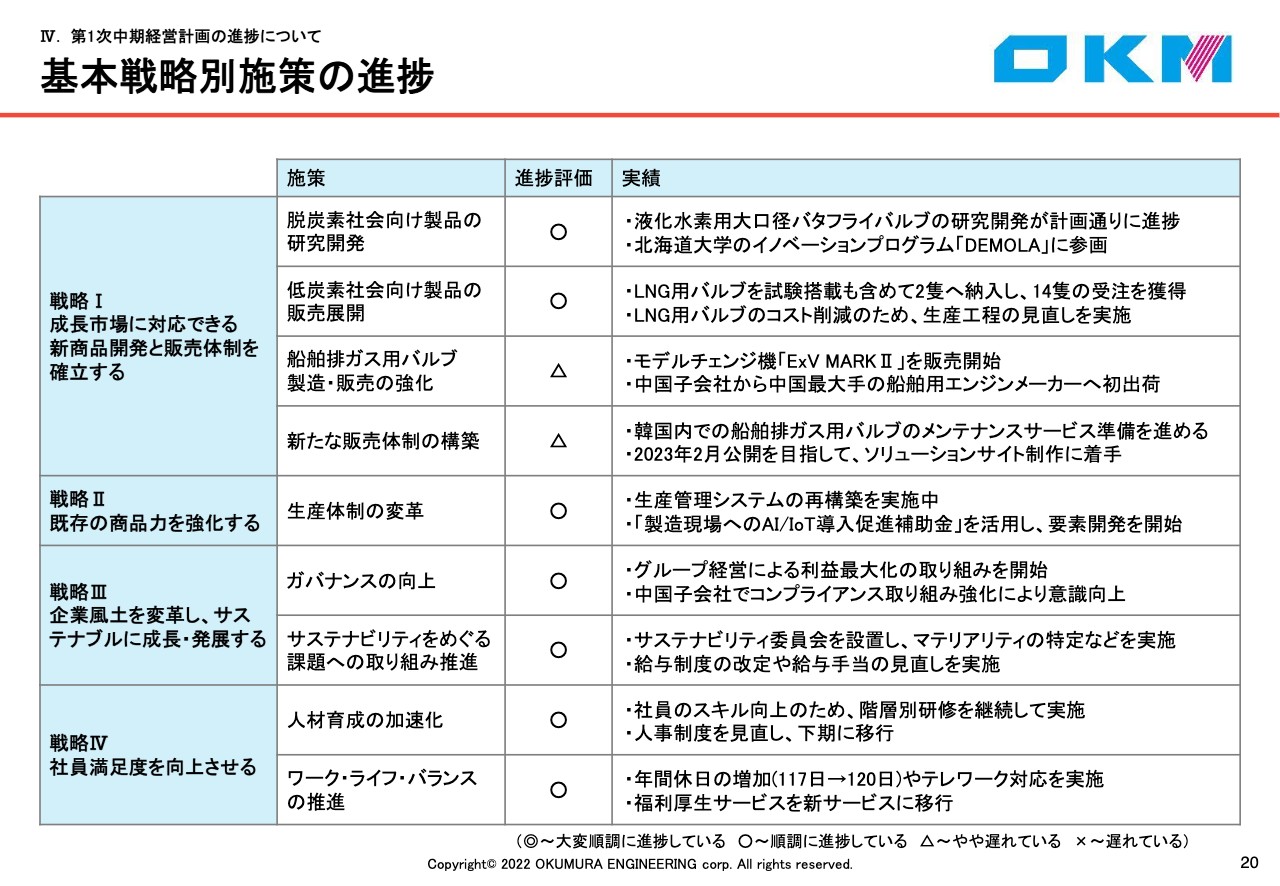

スタートから半年が経ちました中期経営計画の施策と進捗状況をご報告します。

戦略Ⅰ「成長市場に対応できる新商品開発と販売体制を確立する」についてです。「脱炭素社会向け製品の研究開発」は、液化水素用のバタフライバルブの開発や北海道大学のイノベーションプログラムへの参画などにより進行しています。

「低炭素社会向け製品の販売展開」として、液化天然ガス(LNG)用バルブの販売を開始し展開中です。

「船舶排ガス用バルブの製造・販売の強化」として、モデルチェンジ機を市場に投入しました。さらに、日本・マレーシアでの製造だけでなく中国子会社においても製造を開始し、市場へ展開しています。

「新たな販売体制の構築」としては、韓国のお客さまへの船舶排ガス用バルブのメンテナンスサービス提供を目指し、まだ具体策には移行していないものの、準備を進めています。

戦略Ⅱ「既存の商品力を強化する」についてです。「生産体制の変革」としては、現在、生産工程の整理整頓を進めています。体制を固めるという意味で、生産管理システムの再構築を進めているほか、「製造現場へのAI/IoT導入促進補助金」を活用し、生産工程の品質維持や省力化を目指して要素開発を進めています。

戦略Ⅲ「企業風土を変革し、サステナブルに成長・発展する」についてです。「ガバナンスの向上」に関して、グループ全体の利益最大化を目的として、グループ経営の管理体制の整備を進めています。また、中国子会社でコンプライアンス向上の取り組みを行い、意識の向上が大きく進んでいます。「サステナビリティをめぐる課題への取り組み推進」についてはスライドに記載のとおりです。

戦略Ⅳ「社員満足度を向上させる」についてです。「人材育成の加速化」として、教育の実施や人事制度の見直しを完了しました。人事制度については2023年3月期下期に移行を行います。

「ワーク・ライフ・バランスの推進」としては、2023年3月期に年間休日を117日から120日に増やし、個人が使える時間を増やしました。また、福利厚生サービスを従業員の利便性が向上する新サービスに移行しています。

進捗評価が△の項目もありますが、問題をしっかと捉えて取り組んでおり、全体的にはおおむね順調に進捗しています。

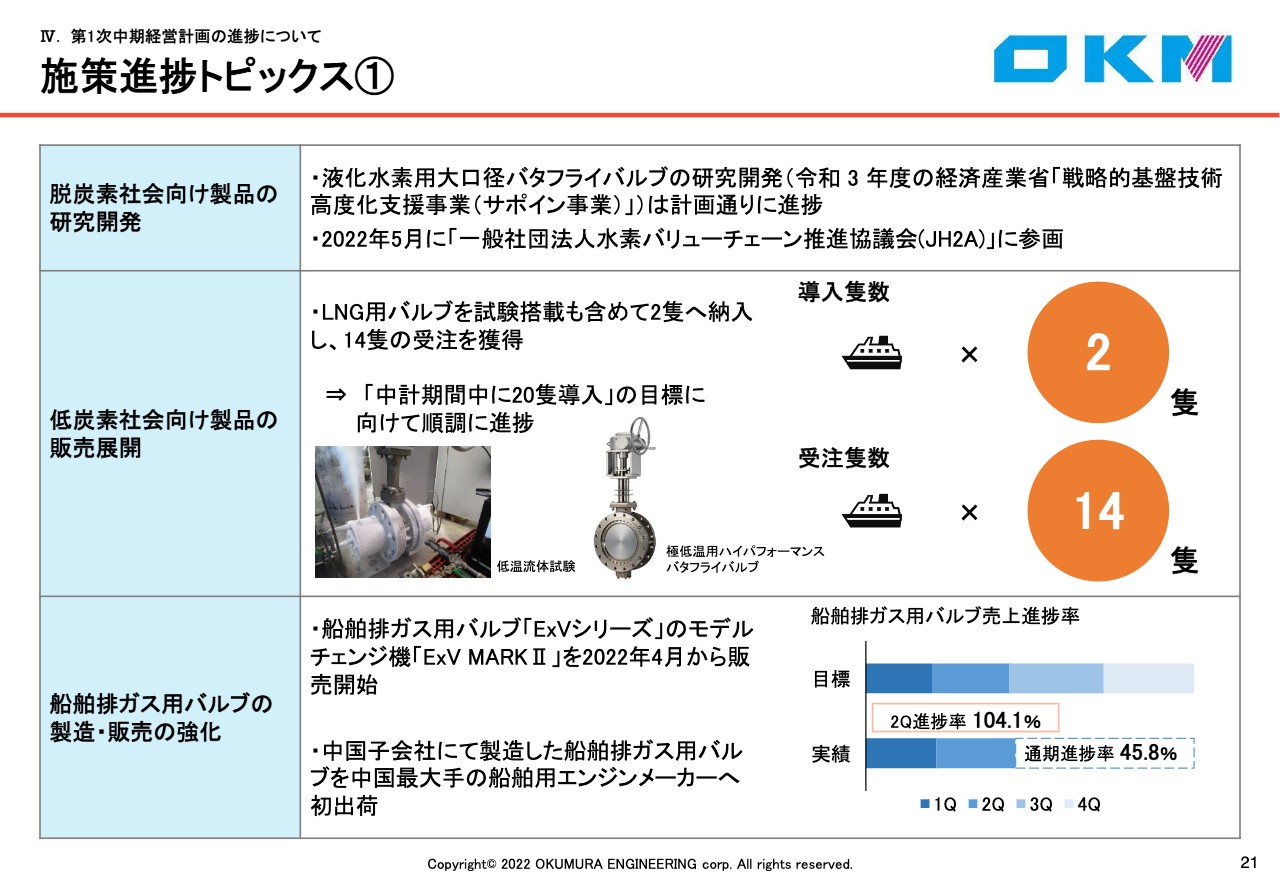

施策進捗トピックス①

進捗トピックスをご紹介します。1つ目は「脱炭素社会向け製品の研究開発」です。液化水素用バタフライバルブの開発は、経産省のサポインにも採択された事業で、現在、産官学連携の開発プロジェクトを立ち上げ計画どおり進行しています。水素バリューチェーン推進協議会にも参画し、情報収集を活発に進めています。

2つ目は「低炭素社会向け製品の販売展開」です。極低温に対応したLNG用バルブを、LNG燃料船舶2隻に納入しました。現在14隻分の受注を獲得しており、中計の目標である20隻に向けて順調に推移しています。こちらのバルブは、コスト削減のため、今後生産工程の整備や見直しを進めていきたいと考えています。

スライドの2段目中央の写真はオールステンレスのバルブで、通常の鉄のバルブより高価です。左側の写真は液体窒素温度のマイナス196度にバルブを冷やし、漏れがないかを検査している様子です。

3つ目は「船舶排ガス用バルブの製造・販売の強化」です。先ほどお伝えしたように、軽量・コンパクト化を実現したモデルチェンジ機「ExV MARKⅡ」を市場投入しています。また、中国子会社で船舶排ガス用バルブの製造を開始し、中国のお客さまに納入を開始しました。その結果として物流の効率化が図られ、お客さまにとっても短納期を実現できると考えています。

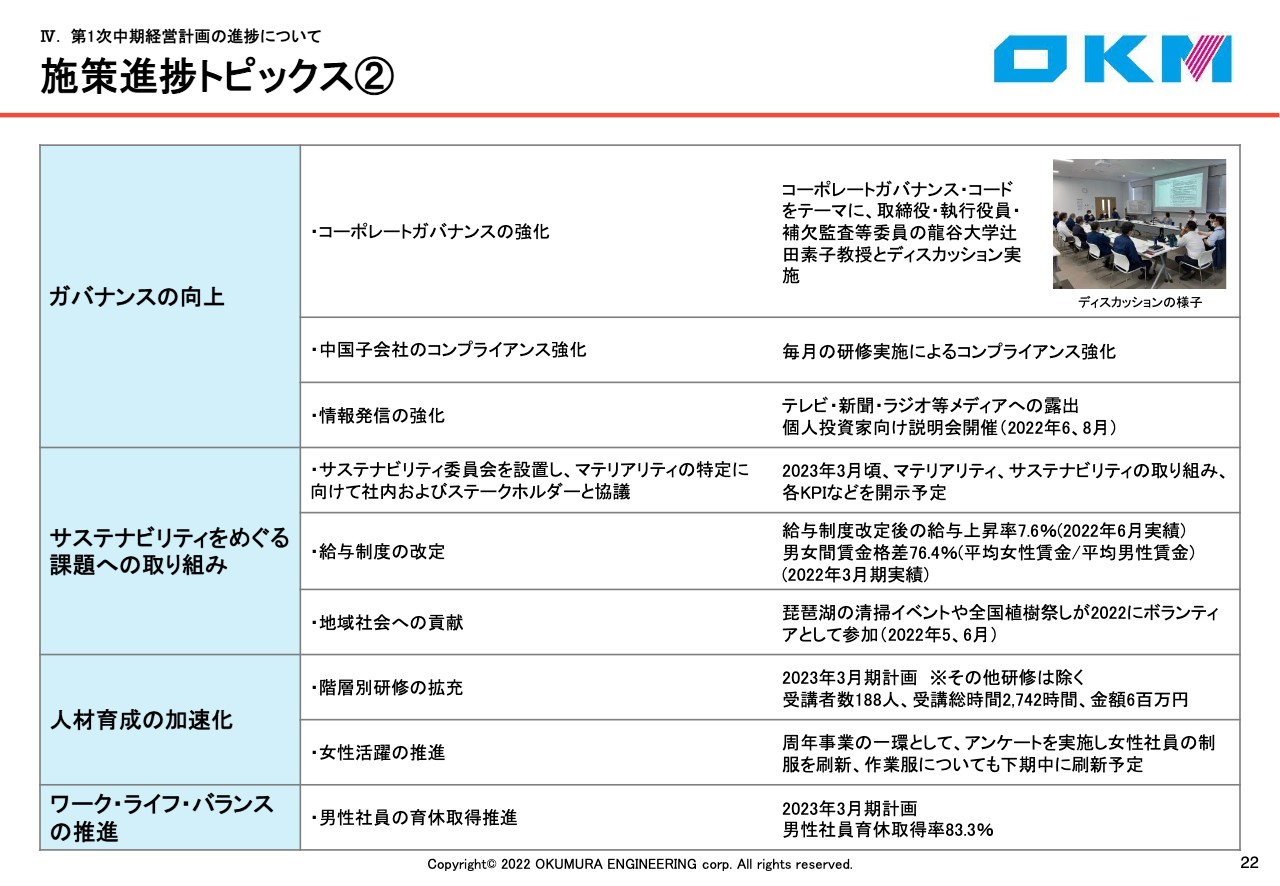

施策進捗トピックス②

1つ目に「ガバナンスの向上」についてです。「コーポレートガバナンスの強化」として、コーポレートガバナンス・コードをテーマとして毎年実施しているディスカッションにおいて、今回は補欠監査等委員を講師とし、取締役・執行役員も加わって現状認識を行いました。継続的な改善に向けたディスカッションに取り組み、改善項目をいくつかピックアップしています。

「中国子会社のコンプライアンス強化」を2021年7月より順次進めており、現地子会社で毎月研修を行いながら意識の向上を図っています。

「情報発信の強化」として、テレビ・新聞・ラジオなどメディアへの露出を積極的に行ったほか、個人投資家向けの説明会を2022年6月と8月に実施しています。

2つ目に「サステナビリティをめぐる課題への取り組み」についてです。サステナビリティ委員会を設置し、SDGsやESG経営を事業展開において強化する検討を進めました。2023年3月頃には取り組みを開示したいと考えています。

「給与制度の改定」については、2023年3月期に給与制度の改定を行い、現在の給与上昇率はベースアップを含めて7.6パーセントです。依然として差があるものの、男女間の賃金格差は76.4パーセントであり、前期に比べて改善されています。

「地域社会への貢献」として、滋賀県・琵琶湖の清掃イベントに参加し、同じく滋賀県で開催された全国植樹祭に一部社員がボランティアとして参加しています。

3つ目に「人材育成の加速化」についてです。一般社員やリーダークラスなど階層別に研修を展開し、受講者は188名、総教育時間は2,742時間で、全体のスキルとマネジメント力のアップを目指しています。

4つ目に「ワーク・ライフ・バランスの推進」についてです。男性社員の育休取得を推進し、現在の男性社員の取得率は83.3パーセントを見込んでいます。

奥村氏からのご挨拶

前半の業績報告でもお伝えしましたが、受注残も順調に積み上がっています。今期の売上は予想どおり推移し、営業利益は期初の予想を上回る予定です。また「Create 200」に向かう第1次中期経営計画の進捗も順調です。株主のみなさまのご期待にお応えすべく、取り組みを推進していきます。

オーケーエムはお客さまの個別の流体制御ニーズに細かくお応えすることで、事業成長と事業展開をしていきます。事業発展を通じて、従業員満足、お客さま満足、株主さま満足、そして持続可能な社会に貢献していきます。

質疑応答:中国など足元の状況について

質問者:御社は中国での売上もある会社ですが、足元の中国の混乱による影響は出ているのでしょうか? また、世界的な景気後退が懸念されますが、受注が入っていれば確実に業績が伸びるのか、それとも景気が後退したときには影響を受けるのでしょうか?

奥村:端的にお伝えすると、中国の混乱の影響はあります。コロナ禍で2022年4月と5月にロックダウンがありました。通常は中国から日本へ輸入する際に上海から商品を出しているのですが、そちらの港が使えなくなり、一部納入が遅れました。その結果、弊社の生産が一部遅れ、お客さまに多少なりともご迷惑をおかけしました。

その際、上海の港ではなく別の港を使ったことで影響を最小限に抑えられましたが、今後も中国でロックダウンのリスクはあります。在庫を厚くする、違うルートで出すといった対応により、できるだけそういったリスクを回避していきたいと考えています。

また、世界的な景気後退における受注の確度については、おっしゃるとおり景気後退に従って設備投資が抑えられることが考えられるため、影響を受けると思います。しかし、即時にバルブの業界に響くのではなく、半年から1年、あるいはそれ以上の期間で遅行性の影響が出ます。お見せした棒グラフはすでに受注している数字ですので、確実に売り上げにつながるものです。

弊社は陸と船を用います。陸に関しては幅広い業界のお客さまとお付き合いをしており、どこかの業界が落ち込んでもどこかの業界で必ず需要が伸びるため、状況をしっかり捉えることで受注活動に注力できると考えています。

質疑応答:グループ経営による利益最大化の取り組みについて

質問者:基本戦略Ⅲの「ガバナンスの向上」で、グループ経営による利益最大化の取り組みを開始とありましたが、具体的にどのようなことを始めているのでしょうか?

奥村:弊社グループは海外拠点の中国とマレーシアを含めた全3社です。今までの経営体制や管理体制では、日本は日本、中国は中国、マレーシアはマレーシアというように、それぞれが製造・販売・管理をハンドリングしていました。

今回の改革で、管理部隊では日本がしっかりと旗を振り、中国とマレーシアに横串を刺していきます。生産部隊では中国・マレーシアを含めたグループ全体の生産計画を管理・制御・コントロールしていき、販売部隊は3社をまとめて全世界の販売計画と販売の方針を管理していきます。これらを実現することにより、グループ全体の利益を最大化するという視点で経営の管理体制を変えていこうとしています。

質問者:こちらの取り組みの成果として目処が立つのはいつくらいでしょうか?

奥村:可能であれば2024年3月期からこの体制を取りたいと考えています。ただし、30年近く今までの体制を取っているマレーシアなどは体質改善に時間がかかるだろうと考えており、今は意識改革から取り組んでいます。

質疑応答:価格転嫁と船舶排ガス用、LNG用バルブについて

質問者:今回の上方修正された中で、原材料価格が上がっている状況で価格転嫁がうまく進んだことの詳細を聞かせてください。また、うまく進んだのは陸用、舶用、あるいは両方か、両方のごく一部なのでしょうか? 船舶は一部価格競争が激化しているというお話もありましたが、価格転嫁はどのように進み、どういった取り組みをされているのでしょうか?

また、今回の上方修正の結果として、通期の営業利益は中期計画の来期を上回る数字になると思いますが、来期はやはり今の計画の数字でしょうか? あるいは、来期も今の延長線で考えてよいのでしょうか?

2点目に、船舶排ガス用バルブを2022年4月に軽量化してモデルチェンジされたというお話がありましたが、実際にはどのように競争力優位につながるモデルチェンジだったのでしょうか? モデルチェンジの結果として、どのような影響があったのでしょうか?

3点目に、LNG用の極低温対応のバルブを中期計画の中で新しく始められ、現状はまだ2隻にしか導入していないとのことですが、この極低温バルブの商品は今後、排ガス用バルブのような次の柱になりそうなのでしょうか?

奥村:上方修正において、値上げをどのようなかたちで実施したかといいますと、実は2021年7月、2022年7月と2年続けて値上げしています。

ご承知のとおり材料はすべて値上がりしているため、お客さまにもしっかりご理解いただいていますが、即値上げするわけにもいきませんでした。そのため、3ヶ月から半年くらい遅れて実績に値上げの効果が出てくる状況です。

しかし、ものによっては半年から1年の契約で価格をフィックスしている案件もあるため、それらの価格転嫁による影響は少し遅れて出てきます。材料の仕入れについても、仕入れ先とは一定期間で契約しているため、値上がりしたとしても数ヶ月先の入荷から値上がりした製品や部材が入ってくるということです。これらがうまく噛み合うと、材料値上げとともに価格転嫁を実現できます。

続いて、おっしゃるとおり排ガス弁(船舶排ガス用バルブ)の価格は激化しています。材料値上げに伴って一部のお客さまには価格転嫁をお願いしましたが、やはりなかなか難しく、他の業界と比べてうまくいかない部分はあります。ただし、排ガス弁対象の船はどんどん増えてきているため、どちらかというと売上高を増やして利益額を稼いでいくという考え方です。

来期については、現時点ではお伝えした中期経営計画の数字で計画しています。また状況が変われば開示していきたいと考えています。

排ガス用バルブのモデルチェンジについては、お客さまに対してはコンパクトかつ軽量化を訴求していきたいと思っています。船のエンジンルームは、非常に狭い中にバルブを組み込まなくてはなりません。そのような場所では、コンパクトであることは大きなメリットです。さらに、たかがバルブであっても船を軽くしたいという思いがあり、そちらにしっかり貢献できると考えています。

実は排ガス弁は1番目に参入した製品で、LNG弁は2番目や3番目に参入しているため、少し競争しながらの市場参入です。ただし、この先LNGを燃料とする船の次世代として、アンモニアを燃料とする船、さらにその先には水素を燃料とする時代も来ると見ています。LNG用バルブ開発のノウハウをしっかり活かし、次の製品に注力していきたいと考えています。

質疑応答:業界環境と中期経営計画の関係性について

質問者:御社が強いのはやはり船であり、今後新造船の需要がかなり増えるのではないかという見込みで動いていくと思います。2022年以降、どのように新造船ブームが起こっていくかイメージをお持ちでしょうか? また、それを中期経営計画にすでに織り込んでいるのか、それともアップサイドの可能性があるのか教えてください。

奥村:おっしゃるように、各造船メーカーで新造船の受注が非常に積み上がっています。こちらに関しては一応数字を織り込んでいます。2022年、2023年、2024年と建造数は増えてくると考えているため、排ガス用バルブ、LNG用バルブ、それ以外の既存のバルブについても需要が高まり、弊社の売り上げに寄与するだろう考えています。

確かに、今新造船の受注が高まってはいますが、まだ各ドックが具体的にバルブの売上につながるような建造ペースになっていないようです。おそらく今年度中で底を打ち、来期から建造数も増えてくるのではないかと見ており、船にかかわる部分のバルブは売上高比率も高まってくると考えています。2025年以降もおそらく堅調に推移するのではないかと考えています。

木田:一部の日本の造船所でも、2023年、2024年はほぼ予定が埋まっています。LNG燃料船関係では、一部の造船所ですでに2027年、2028年の引き渡し分も受注されていますが、直近の受注推移は2021年よりは若干落ちています。

建造ピッチが上がっていない一番の要因は、2019年、2020年、2021年に日本の造船所の業績が悪く、その時に離れた人たちが戻ってこないことです。同時に、造船所は海外からの労働者を多く受け入れていますが、彼らがコロナ禍で来られず立ち上がっていません。

加えて、日本では三井E&Sが商船から撤退しました。JMUも一部の造船所で新造を終了しています。三菱造船も艦艇等のみとなり、造船所自体が減少しました。その部分も踏まえ、ピッチが上がっていないのが現状です。

質疑応答:ROE経営の維持について

質問者:御社の有価証券報告書を拝見すると、ROEを大事にされており、8パーセントを超えるくらいだと思います。こちらは奥村社長がライバル社に挙げていたキッツや中北製作所などより高い数字です。ROE経営をきっちり行っていることは長期的に評価されると思いますが、どのような意識を持って8パーセントを超えるROEを維持していこうと思っていますか?

奥村:どんどん比率は上げていきたいと思っていますが、まずは安定的に8パーセント以上を維持しつつ上げていくことを意識しています。ここで一気に上げられるようなビジネスモデルではなく、安定的にお客さまに供給していき、市場に応えていくのが我々のビジネスモデルであるため、まずはしっかりとROEを維持していきます。

質疑応答:今後生まれるニーズについて

質問者:「新しい流体のニーズは必ずある」とのことですが、それはアンモニアや水素のことなのでしょうか? 今後どのようなところにニーズが生まれるのか教えてください。

奥村:現在設定しているのは、エネルギーの部分です。代替エネルギーとしてのアンモニア、またCO2の回収に関してもしっかり対応していきたいと思います。その先にある水素ですが、水素を大量に扱うということは、液体水素で一定程度を貯留して運搬することも考えられるため、そのようなところにしっかり対応していきます。

また、流体ではありませんが、制御という捉え方においても、情報の流れの中でバルブへのニーズも必ずどこかで高まってくると考えています。自立的にバルブが動く、あるいは情報を受け取ってバルブが動く、情報を発信する、というようなIoTに対応したバルブも想定に入れています。

質疑応答:オーケーエムのディシプリンについて

質問者:御社はニッチ企業であることを強みにされており、計算書もその点を評価されていると思いますが、例えば同じニッチ企業のマニーでは、やらないことを決めているところに面白さを感じます。

先ほどのROE経営にもつながりますが、そのように「新規開発はするけれど、なんでもやっているわけではない」というようなディシプリンがあれば教えてください。

奥村:確かにマニーの針は非常にすばらしいと思います。私どもも価格競争や一般弁で大量生産するのではなく、おっしゃるようにお客さまの細かいニーズ、ニッチなニーズに対応していくことに特化して取り組んでいきたいと考えています。

質疑応答:オーケーエムの強みやこだわりについて

質問者:御社の強いところや、こだわりについてもう少しご説明をお願いします。

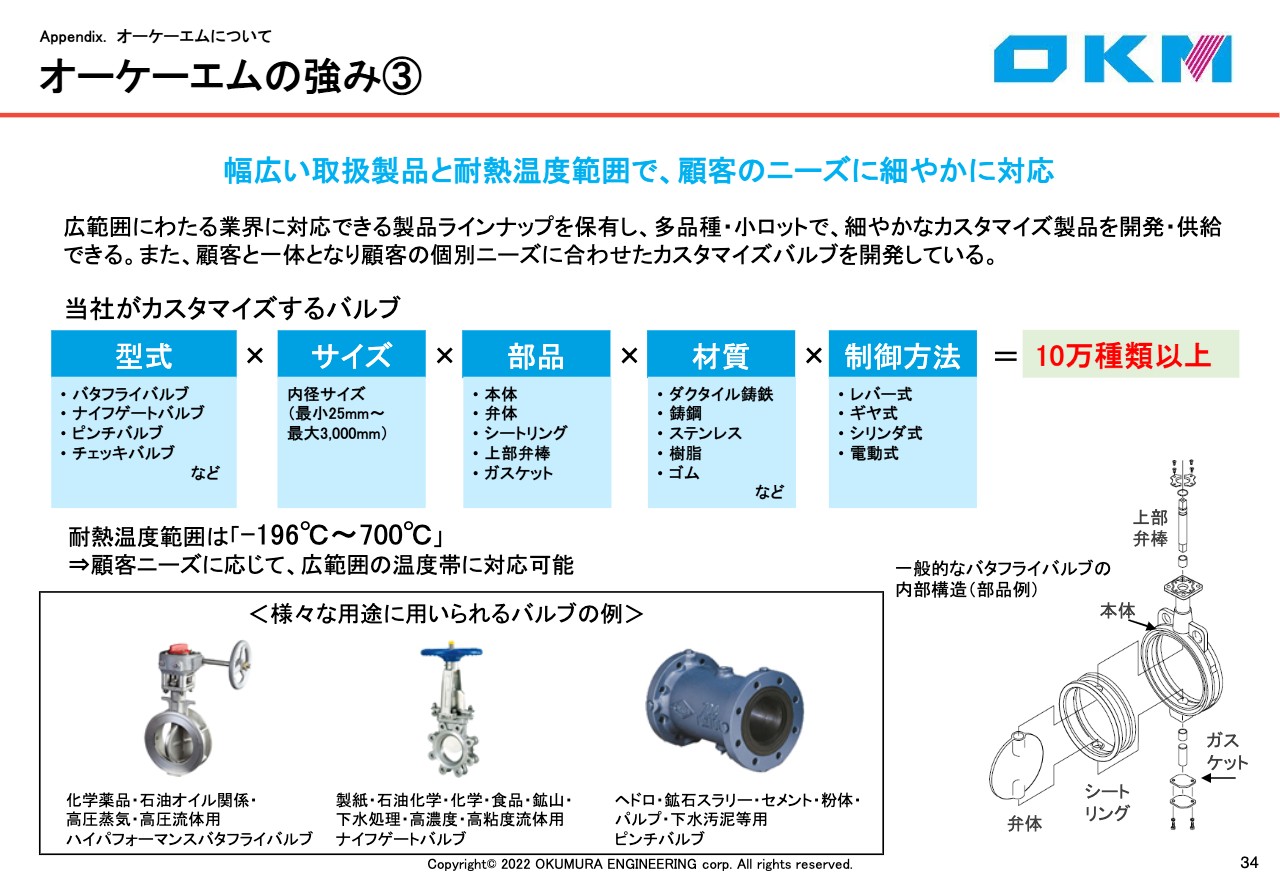

奥村:スライドで示しているのは先ほどもお伝えしたカスタマイズバルブです。お客さまのニーズすべてに対応しようとすると、ある意味無限大に開発していかなければいけないのですが、実は弊社のバルブの機種は、スライド左端の型式で20種類ほどです。

その20種類にサイズを掛け合わせます。大きさで約4センチメートルから2メートルを超えるものまで、一定のピッチでサイズを準備しています。

さらに部品と材質です。バルブ内を流れるものには、単純な水から、酸性、アルカリ性のもの、あるいは油、ガス、固形物もあります。粉末状のものが流れる場合もありますし、温度が高い、低い、高圧、低圧など、それぞれに合わせた材質を選びます。

制御方法も、手動、電気、モーターなどがあり、空気圧で動かす、油圧で動かすなど、それらを掛け合わせると10万種類、個別のものも入れると本当に無限大になります。それぞれをタイムリーに組み合わせ、短納期でお客さまのニーズにカスタマイズし提供していくのが我々のビジネスモデルです。

作り置きの標準品を倉庫から出していく計画生産ではなく、ほとんど受注生産に近いものですが、それに対応できる生産形態を取っている、持っているのが我々の大きな特徴です。

新着ログ

「機械」のログ