セレンディップHD、事業承継で世界で戦えるモノづくり企業を 経営力強化で日本の製造業を成長へ導く

Table of Contents

竹内在氏(以下、竹内):みなさま、こんばんは。セレンディップ・ホールディングス代表取締役社長の竹内でございます。

まずは、セレンディップ・ホールディングスが取り組んでいる事業についてみなさまに知っていただくため、会社についてご説明します。その後、直近の決算と将来の成長計画についてお話しします。

Our Mission

我々は「100年企業の創造」をミッションとして掲げています。基本的には製造業、つまりモノづくり企業の経営を事業承継というかたちで引き継ぎ、その会社を次の成長ステージに乗せていく仕事をしています。

日本のモノづくりは今非常に危機的な状況で、世界の強豪に力負けしてしまっていることが一番の問題です。その背景にあるのは経営者の高齢化です。60代、70代の経営者がほとんどになってしまい、経営力そのものが弱くなっています。

この経営力をいかに強化していくかが、今後の製造業の成長の大元になるのではないかと考えています。本来、日本の技術力はもう少し活かされるべきだと思いますし、中堅・中小企業が持っている底力はまだあるというのが我々の見立てです。そのような企業を経営の近代化に導いていくことに取り組んでいます。

会社概要

本社は愛知県名古屋市にあり、製造業のメッカの1つである地区に居を構えています。現在、単体で34名、グループ全体で500名を超える社員たちが働いています。

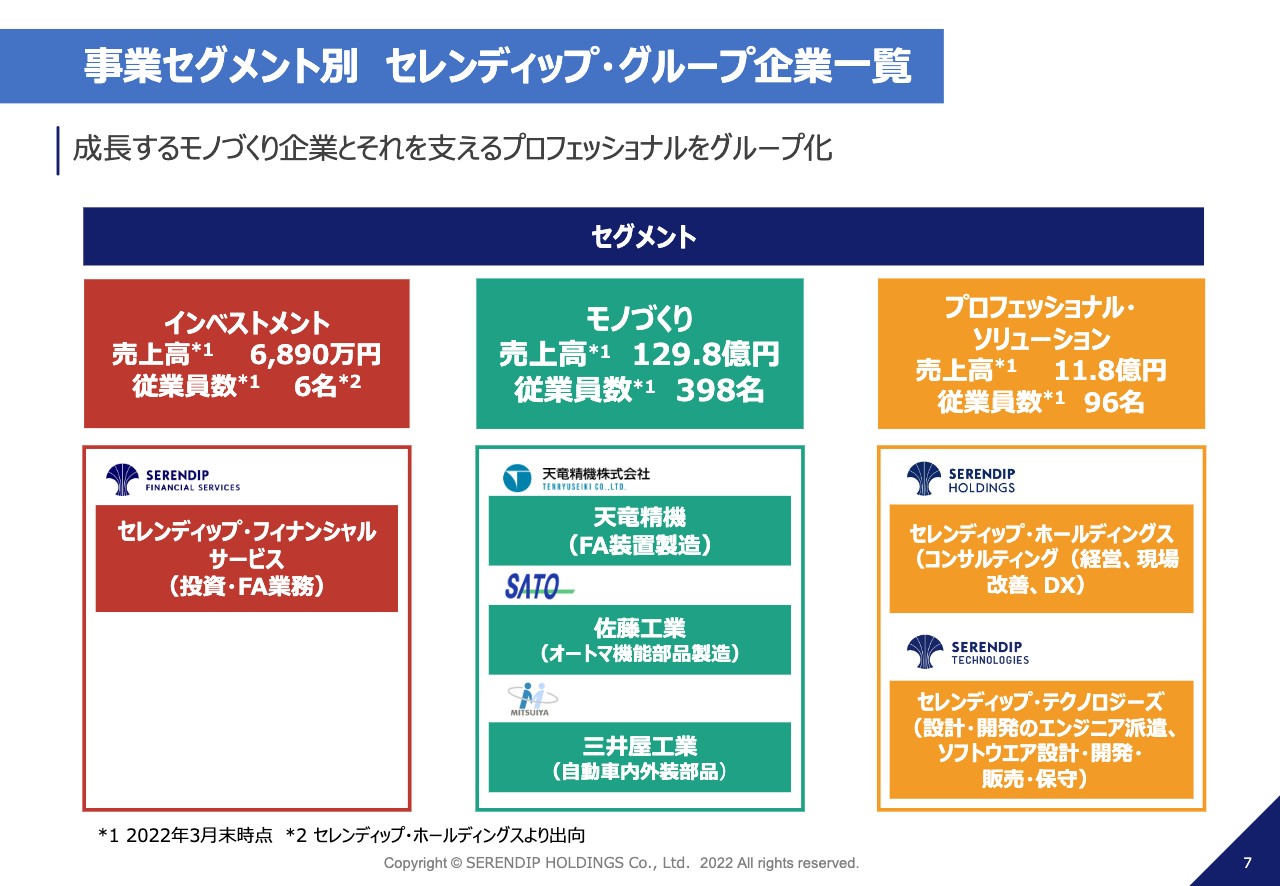

事業セグメント別 セレンディップ・グループ企業一覧

モノづくり事業、インベストメント事業(企業への投資)、プロフェッショナル・ソリューション(プロフェッショナルな人材によるソリューション提供)といった3つの事業セグメントで展開しています。

スライド中央のモノづくりセグメントは、天竜精機、佐藤工業、三井屋工業の3社で構成されています。愛知県はトヨタ自動車など自動車産業が非常に盛んなこともあり、とりわけ自動車部品などの製造業の売上高が129.8億円と、全体の売上高の大半を占めています。従業員数は合わせて398名で、自動車のサプライヤー(自動車部品製造)として佐藤工業と三井屋工業、ファクトリーオートメーションという工場の自動化の製造装置を作っている装置メーカーである天竜精機、合計3社でモノづくり事業を担っています。

スライド左側のインベストメントは投資業で、一般の投資会社と同じく、投資して投資回収していくモデルになります。セレンディップ・フィナンシャルサービスというグループ会社がこちらに入っています。

スライド右側のプロフェッショナル・ソリューションは、私どもの投資先、買収先の事業承継を受けた会社に対し、プロ経営者を派遣していく事業です。セレンディップ・ホールディングスもこの中でコンサルティングビジネスを行っています。

セレンディップ・テクノロジーズは、ソフトウェアなどの設計・開発のエンジニアを派遣している会社です。プロフェッショナル・ソリューション事業は全体の売上高の10パーセント弱を占めており、売上高は11.8億円、従業員数は96名です。

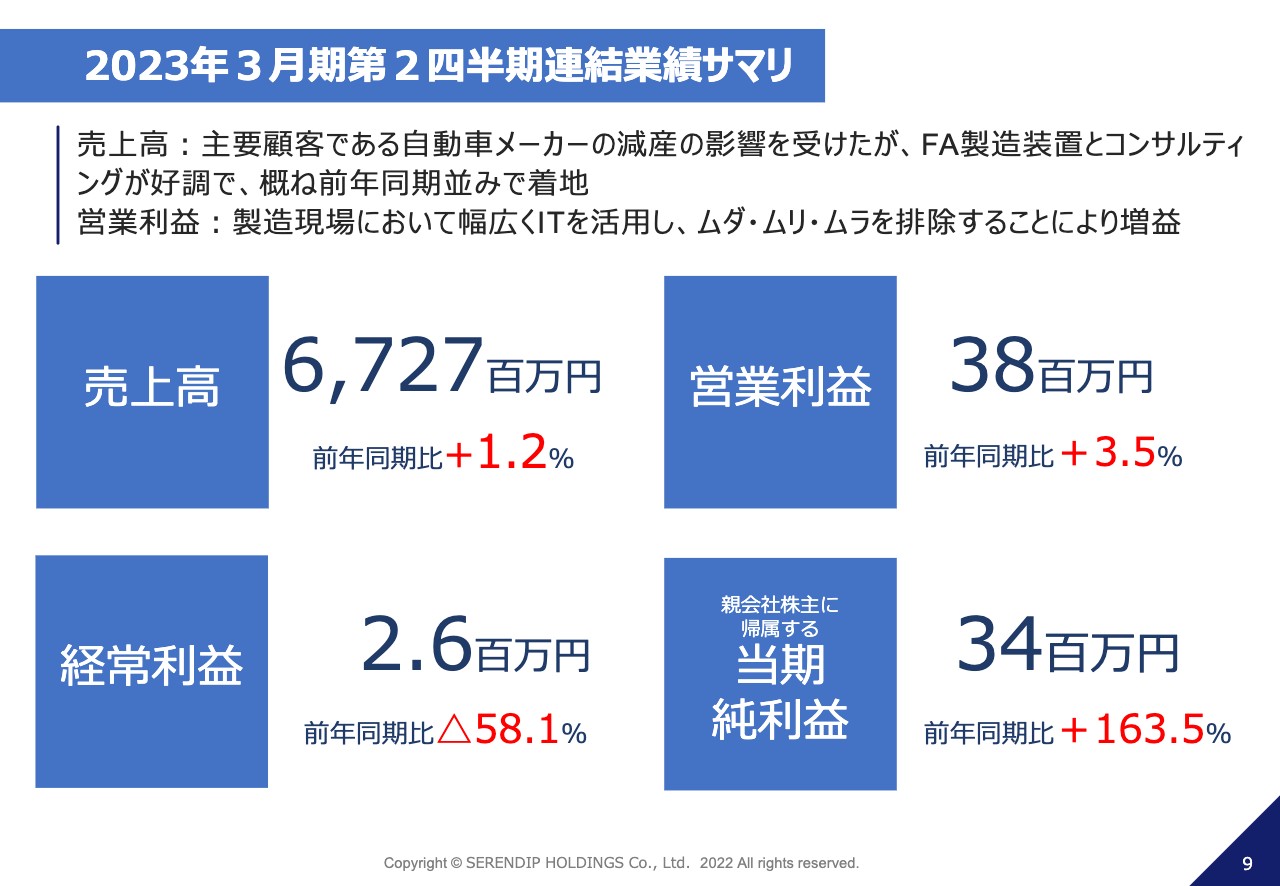

2023年3月期第2四半期連結業績サマリ

第2四半期の業績についてご説明します。直近の四半期は、事業環境としては厳しい状況です。新型コロナウイルスの影響を非常に受けており、特に自動車業に関しては半導体不足に起因する減産が続いています。

一方で昨年と比べると、売上高は前年同期比1.2パーセント増の67億2,700万円と、若干上向きになりました。我々としても底を打ったという感覚を持っているところです。営業利益に関しても、売上の増加分に連動して3,800万円と、前年同期と比べて若干プラスとなりました。

厳しい環境の時にいかに効率化するかが、ここ2年間の一番のテーマです。厳しい時は厳しい時なりの過ごし方をしていくということで、特に効率化・自動化・IT化を一気に進めた結果、苦しい中でも着実に利益が出せる状況になっています。

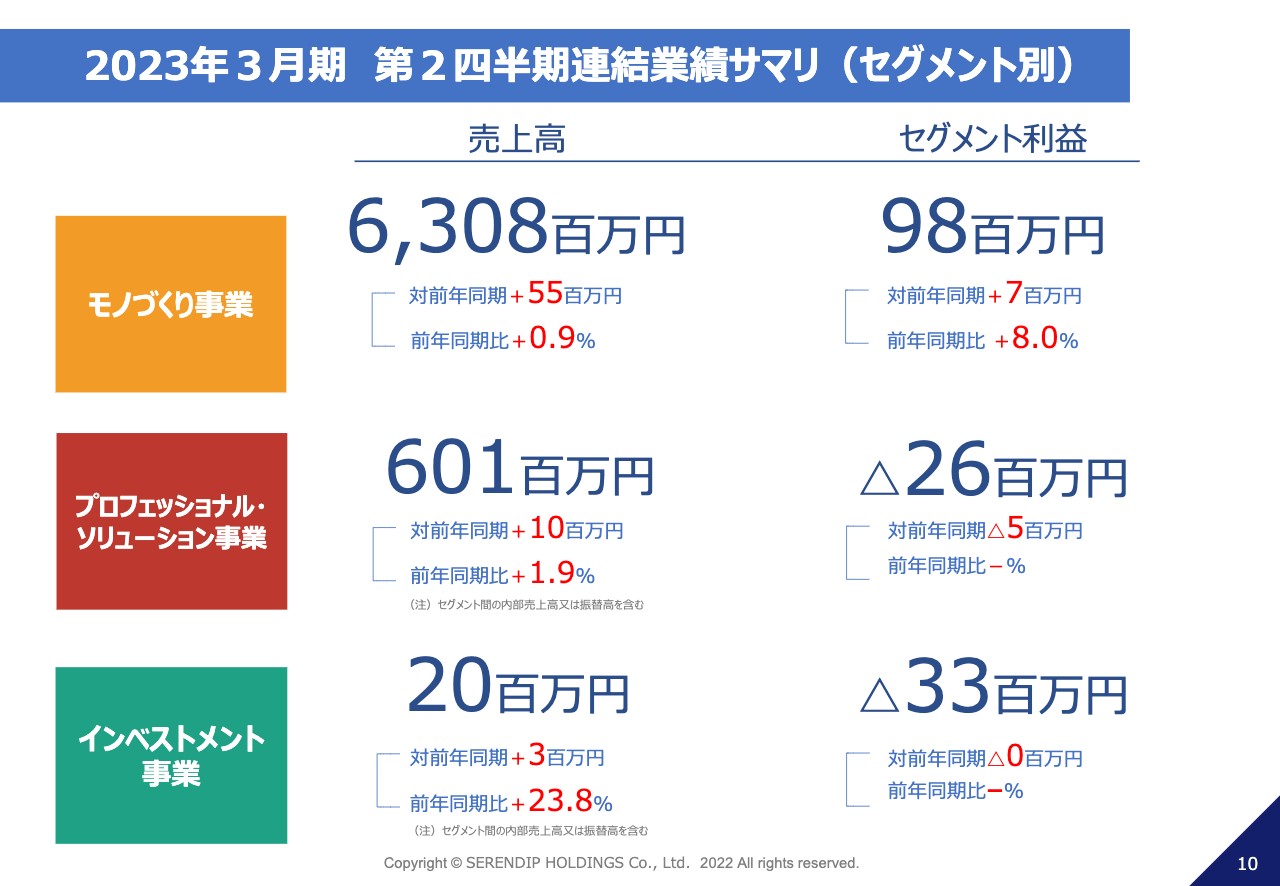

2023年3月期 第2四半期連結業績サマリ(セグメント別)

セグメント別の業績サマリです。モノづくり事業が主軸で、売上高は63億800万円と前年同期比で若干のプラスです。セグメント利益は9,800万円で、こちらも前年同期比でプラスとなりました。

プロフェッショナル・ソリューション事業、いわゆるプロ経営者の派遣やコンサルティング事業に関しても、売上高が非常に伸びてきています。モノづくり事業と比べると10分の1ほどのポーションですが、こちらが今後の成長の中核になっていきます。

インベストメント事業も同様です。こちらは立ち上げたばかりですので、売上高のポーションは非常に小さいです。しかし、モノづくり事業以外のこの2つの事業モデルが、これから大きく成長し、我々の中心事業になっていくと考えています。ただし、残念ながら今はまだポーションそのものが小さい上、投資フェーズにあります。

我々は昨年度に上場してから1年半ほど経ちましたが、今はこのような新しい事業に投資している段階です。モノづくり事業で売上・利益を確保し、さらに新たな事業の芽を作っていくために投資を行っているというところで、この2つの事業に関しては積極的な投資フェーズにあるということです。

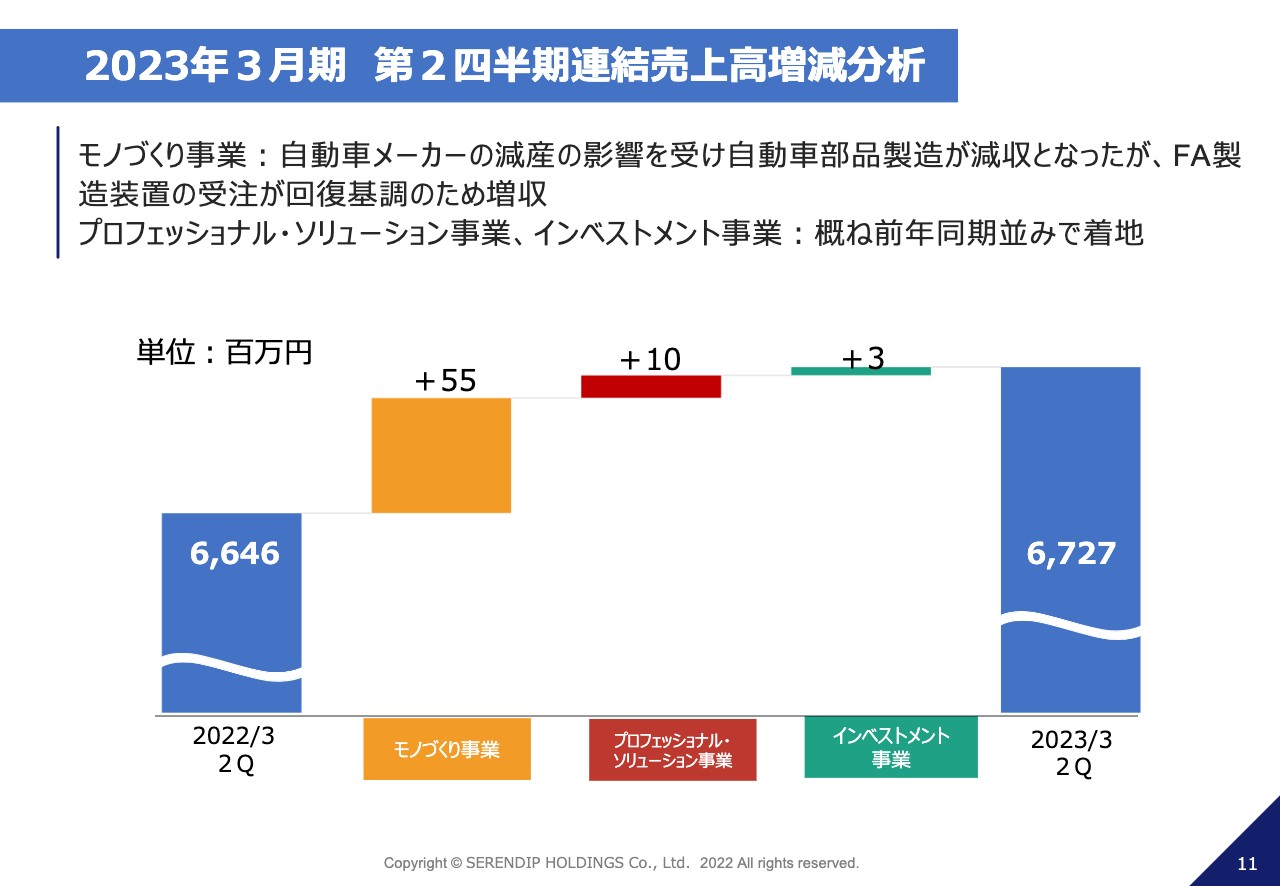

2023年3月期 第2四半期連結売上高増減分析

売上高の増減分析です。お伝えしているとおり、苦しい状況ではあるものの、モノづくり事業とプロフェッショナル・ソリューション事業が売上を着実に伸ばしており、昨対比で言うと全セグメントがプラスに推移しています。

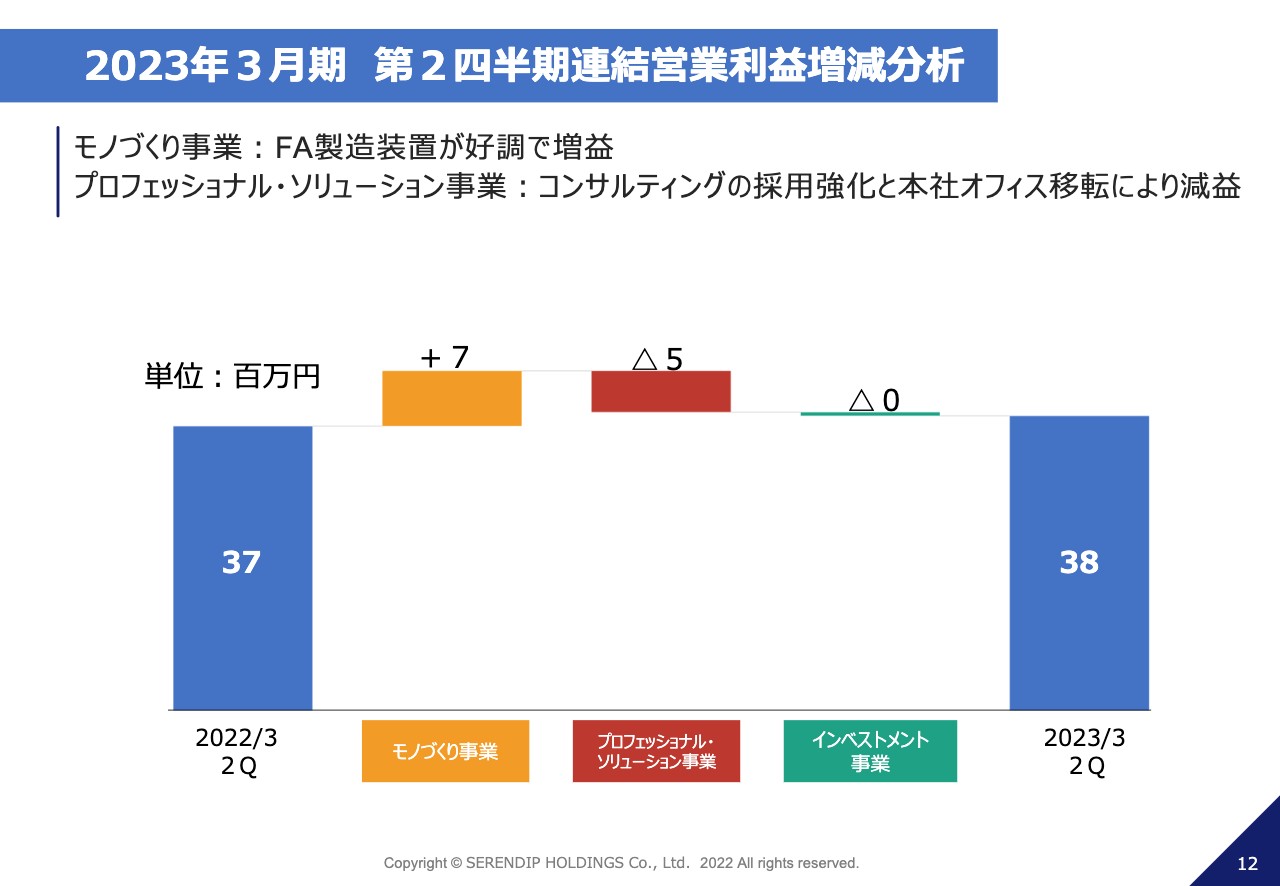

2023年3月期 第2四半期連結営業利益増減分析

営業利益についてもスライドをご覧のとおりです。プロフェッショナル・ソリューション事業とインベストメント事業がこれから、いかに着実に利益を出せる体制になっていくかが、我々の命運を大きく分けると考えています。

また、モノづくり事業がどれだけ回復してくるかが一番大きなポイントです。現在も着実に利益を出していますが、本来はこの何倍も稼げるポテンシャルがあることをご理解いただけるかと思います。

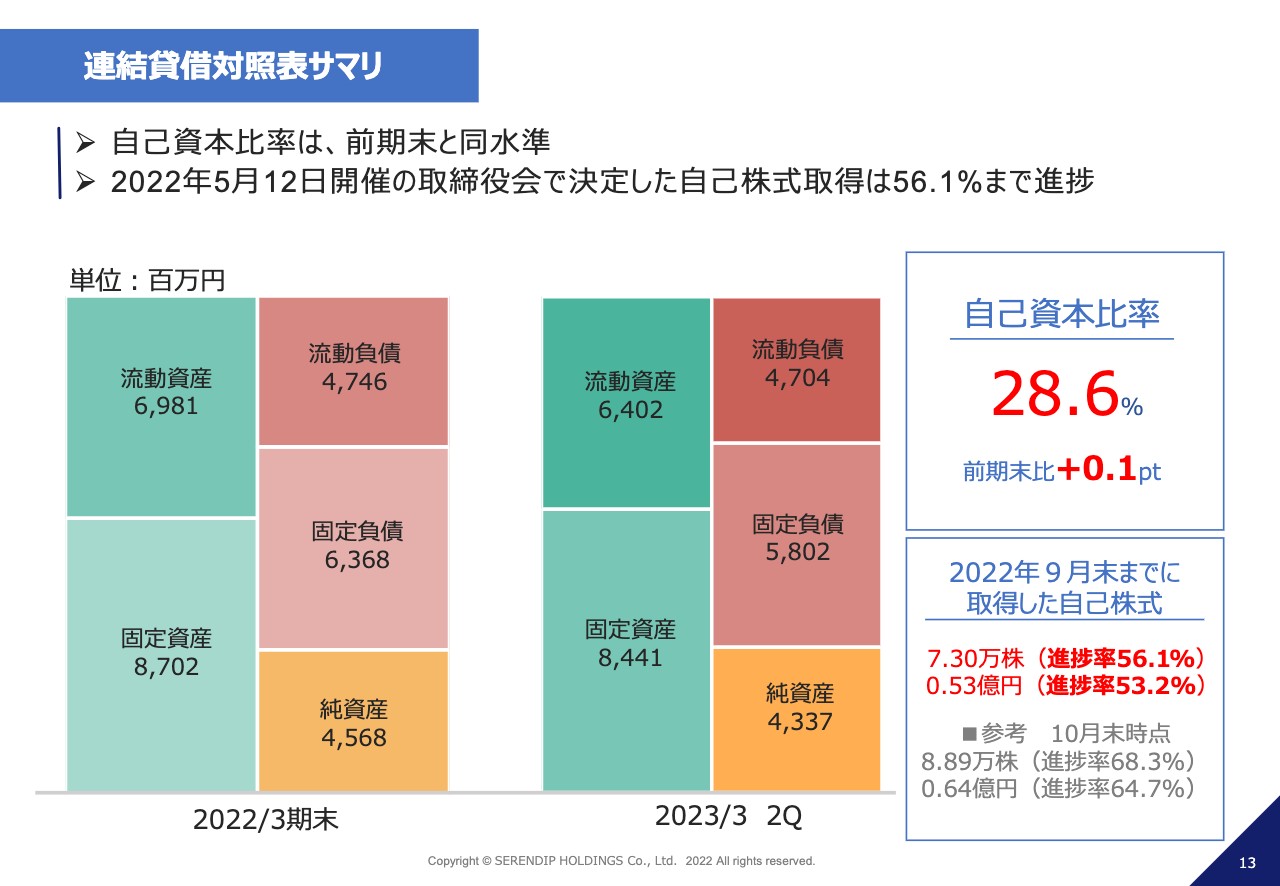

連結貸借対照表サマリ

B/Sに関しては、あまり大きな変化はありません。自己資本比率も28.6パーセントとほとんど変わっていない状況です。今年度に自己株買いを発表しましたが、その進捗率をスライド右下に記載しています。だいぶ自己株式取得の進捗も高まっており、進捗率で言うと約半分、折り返し地点くらいまできています。

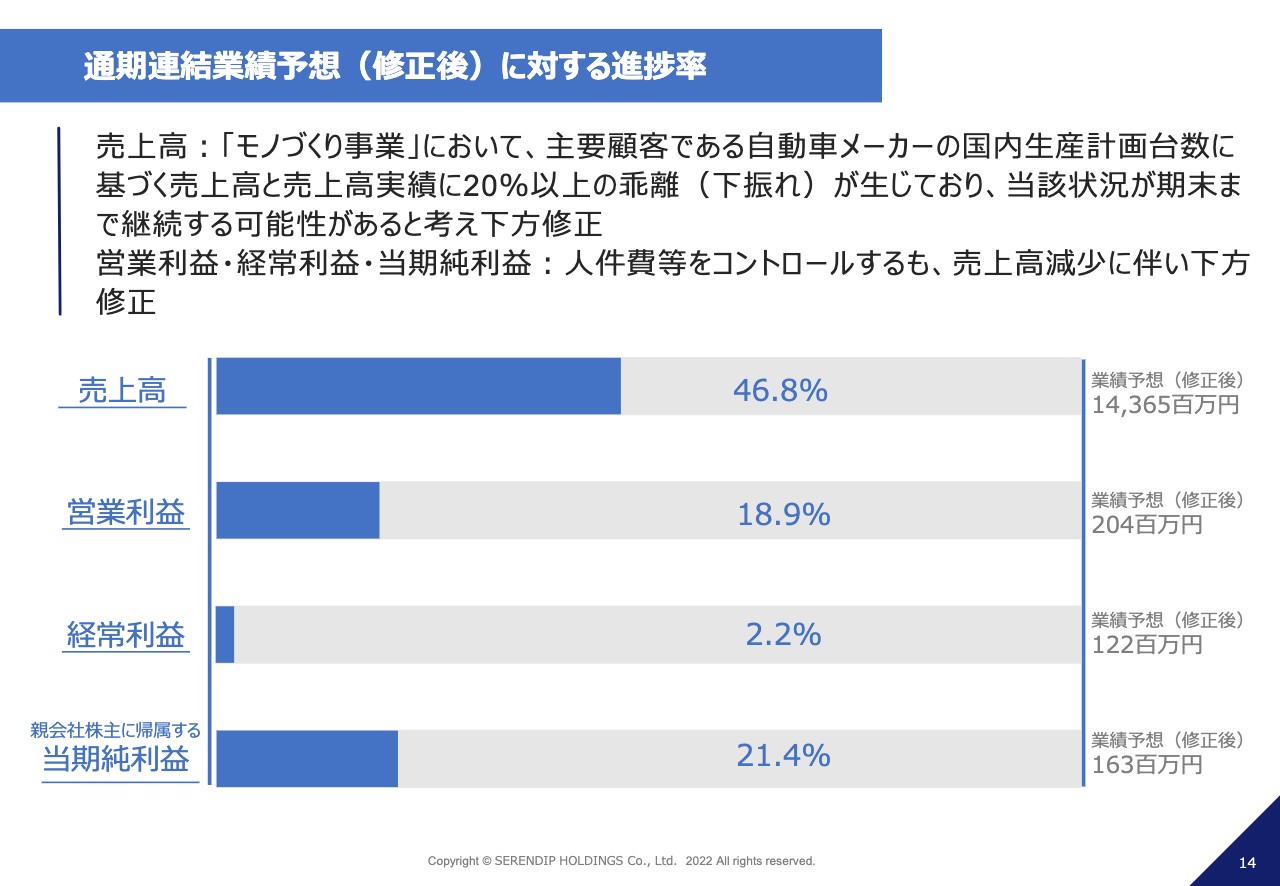

通期連結業績予想(修正後)に対する進捗率

通期の連結業績予想です。現在、売上高の進捗は約半分で、第3四半期、第4四半期でいかに着実に刈り取っていくかが重要になります。この下期に一気に伸びるようなかたちで、最終的には営業利益・経常利益の進捗も進めていきたいと思っています。

営業利益・経常利益は若干ビハインドしているように見えるかと思いますが、基本的にはオンスケジュールで動いているため、安心して業績の進捗を見守っていただけたらと思います。

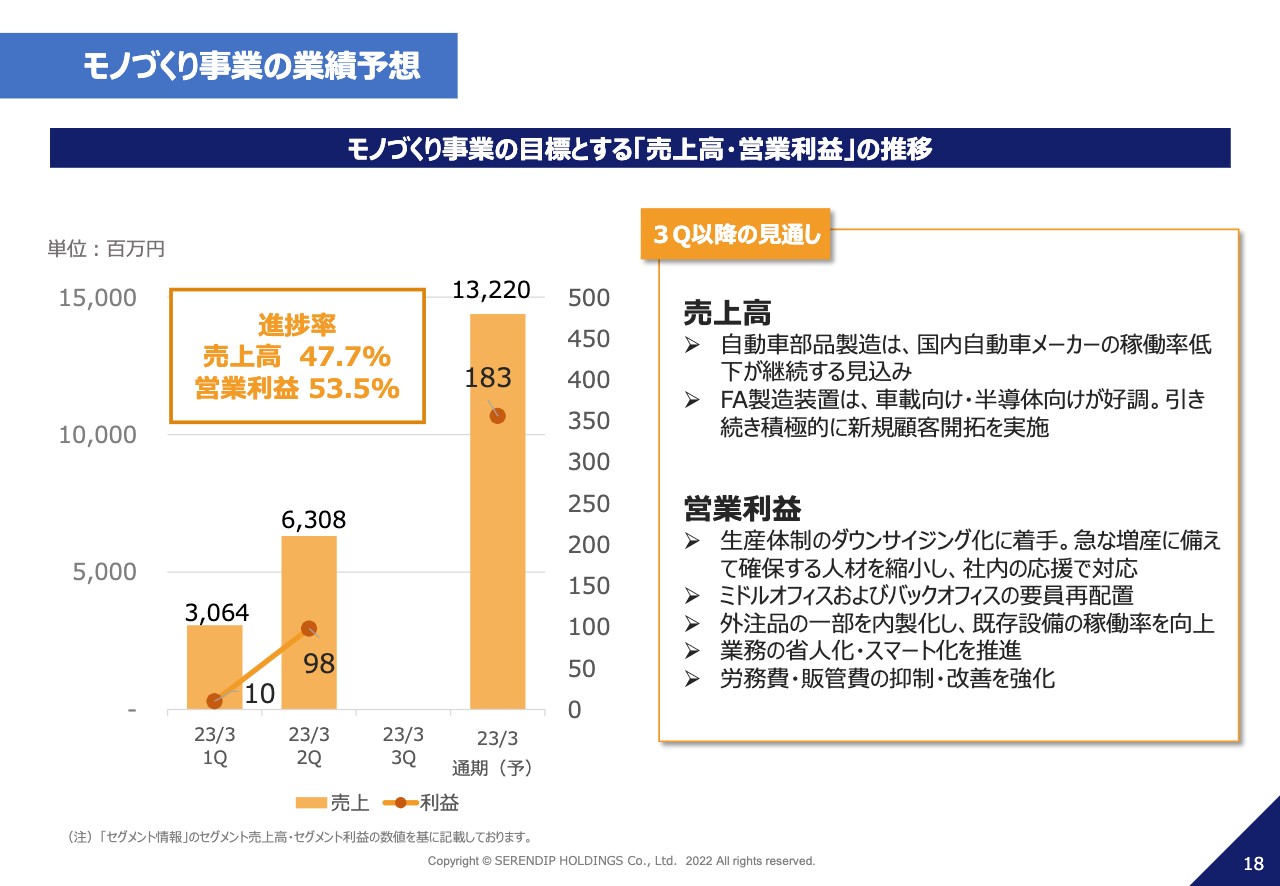

モノづくり事業の業績予想

セグメントごとに詳細をお話しします。まず、モノづくり事業です。我々の売上高の大半はモノづくり事業が占めています。売上高と営業利益の進捗率は約半分と、非常に高い状況です。

現在、自動車部品製造は厳しい状況ですが、ファクトリーオートメーション装置、いわゆる自動製造装置は非常に堅調です。

非常に不思議なもので、自動車部品製造では半導体不足に苦しめられている一方、自動製造装置の世界では半導体の需要が好調であるため、こちらで売上・利益ともに伸ばしています。半導体によって売上を大きく毀損し、半導体によって売上を大きく向上させるという関係になっています。

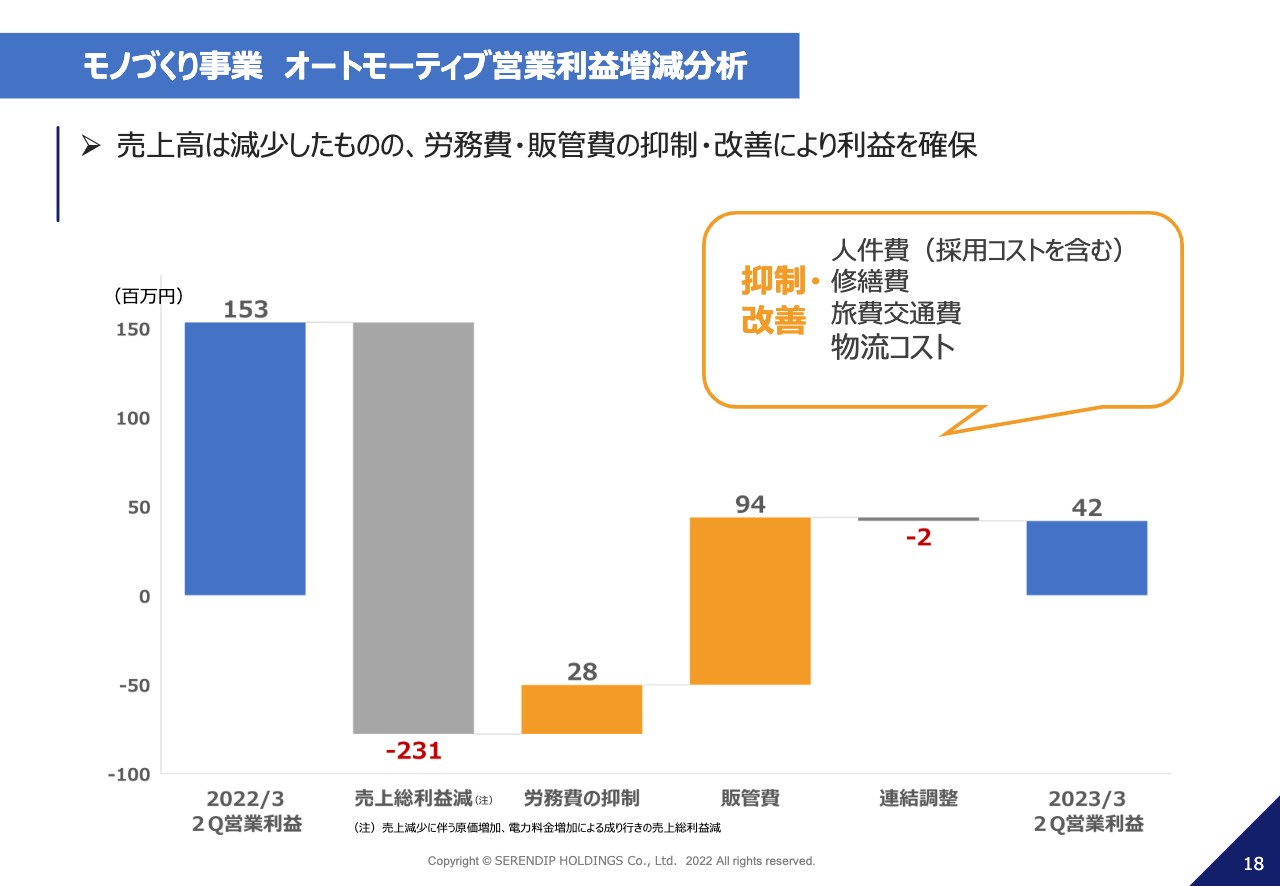

モノづくり事業 オートモーティブ営業利益増減分析

営業利益に関しても同様で、昨年から厳しい状況です。我々にとっては売上高や製造数が減少していることよりも、月によって増減することが一番大変でした。この2年間、新型コロナウイルスの影響で苦しめられてきたことのメリットは、非常に柔軟な生産体制をとることができるようになってきたことです。

量産の世界は一定程度安定しており、来月や再来月に作るべき量を非常にフォアキャストしやすく、かつ作る量が安定していることが最大のメリットでしたが、近年は毎月増減があります。さらに増減幅も広く、これが続くと利益にかなりマイナスインパクトがあり、足を引っ張ってきました。

しかし、我々はこの2年間で、この増減に対応できるフレキシブルな生産体制をとることができるようになってきました。自動化やIT化など、いわゆる省人化のための研鑽を積み重ねてきたことが一番の変化点です。いかに稼働率を上げていくかがポイントで、そこがうまくいっていることがモノづくり事業の一番の良いところです。

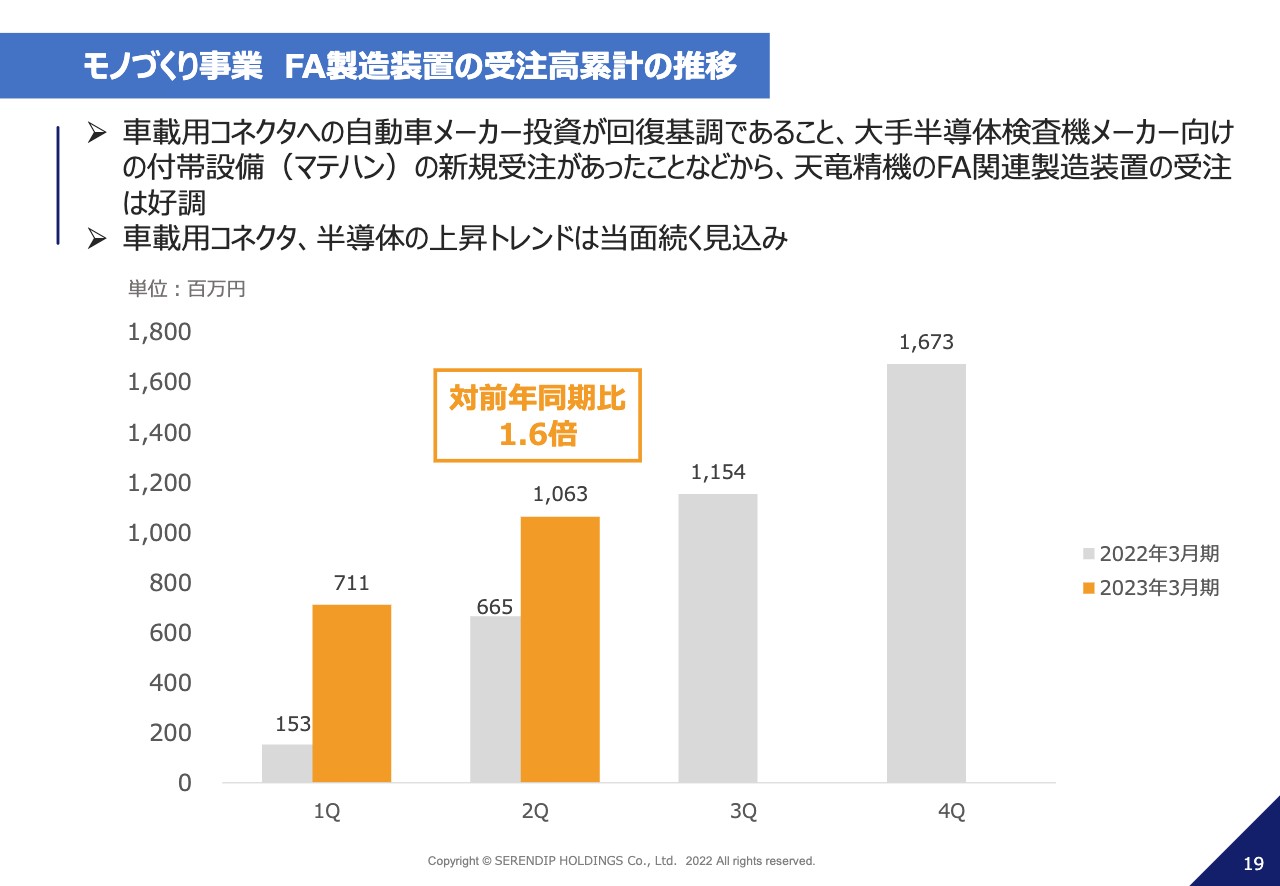

モノづくり事業 FA製造装置の受注高累計の推移

モノづくり事業でのもう1つのポイントは、自動機いわゆるファクトリーオートメーション製造装置の分野に関してです。こちらは天竜精機という会社が担っており、受注高は前年同期比1.6倍と非常に好調です。ありがたいことに、半導体のおかげで設備が非常に売れて、新規受注が増えています。

特に自動機の世界では、今後EV化に向けて車載用のコネクタがどんどん増えていきます。スマートフォンが一気に立ち上がってきた時はスマートフォン向けのコネクタが我々の製造装置の主体でしたが、今主体の1つになっているのは車載用のコネクタを作る装置です。

他にも電池を作る装置など、これから需要が増えるであろうエリアに対して製造装置を提供しています。これは半導体も同様です。今後も含めて高い需要が見込まれる領域ですので、ぜひ期待していただきたいと思います。

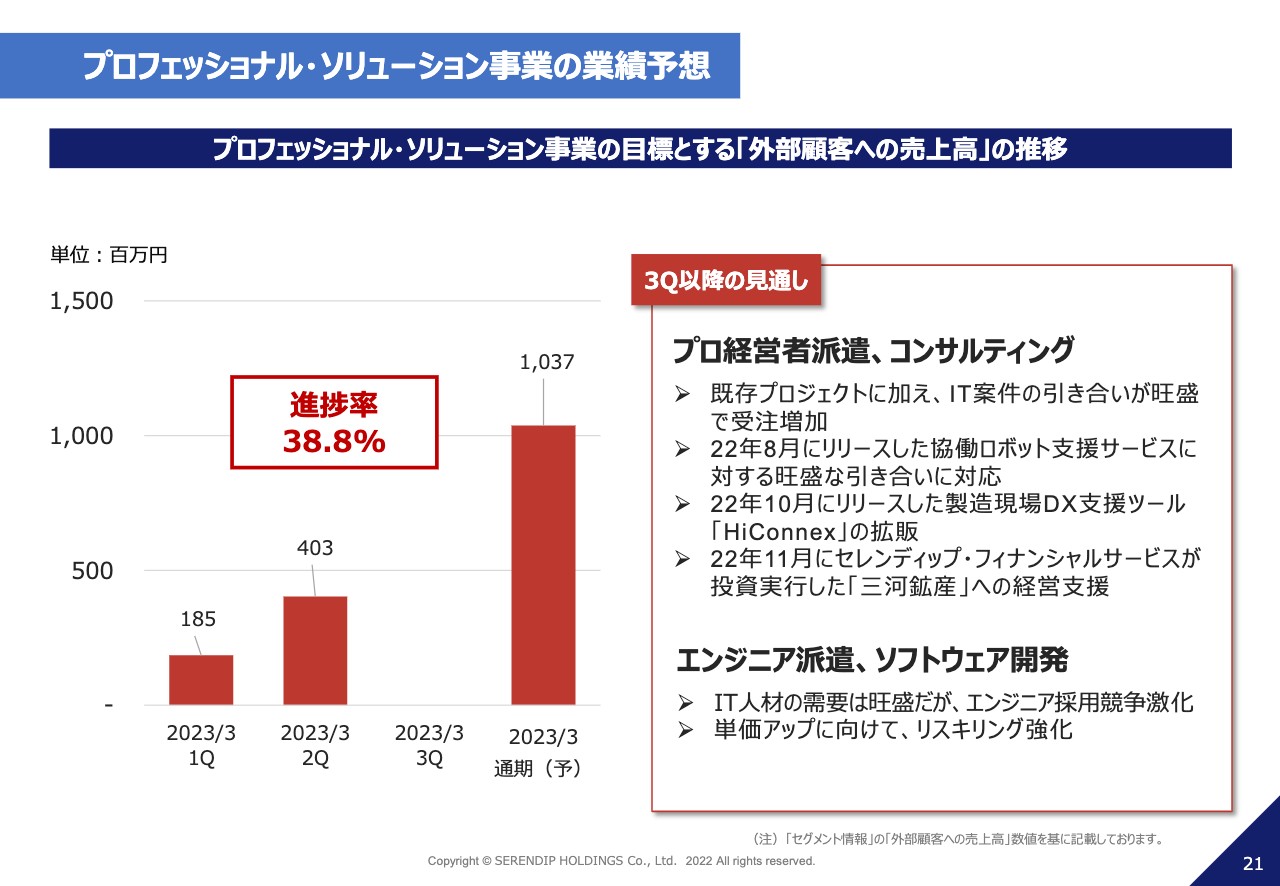

プロフェッショナル・ソリューション事業の業績予想

プロフェッショナル・ソリューション事業についてお話しします。先ほどお伝えしたとおり、セレンディップ・ホールディングスはプロ経営者の派遣や経営コンサルティングを提供する会社でもあります。子会社のセレンディップ・テクノロジーズは、設計・開発やITエンジニアの派遣、自社開発を行う会社です。

この2つをプロフェッショナル・ソリューション事業としており、非常に将来性が見込まれる一方で、まだ成長途上でもあります。プロ経営者の派遣やコンサルティングに関しては非常に伸びており、引き合いが多くなってきています。

コロナ禍において、経営に非常に大きなダメージを受けている企業がかなり多いです。そのような企業から、ある意味では再生というかたちでお仕事をいただいたり、自動化、IT化、DXというテーマでお仕事をいただくなど、さまざまなテーマで引き合いがあります。

また、最近は製造現場を改革するDX支援ツール「HiConnex」を自社開発しました。10月に販売をスタートしています。

今まではプロの経営者やコンサルタントが入って事業を立て直すことを生業としてきました。最近はこのようなITツールの開発が成功してローンチできたことにより、我々の今後の売上・利益の主軸になっていくだろうと考えています。下半期から来年度にかけて、大きな売上・利益をもたらしてくれることを見込んでいます。

加えて、協働ロボット、いわゆるアーム型の小型ロボットの導入支援サービスを今年8月にローンチさせていただき、こちらも引き合いは非常に好調です。今年度と言うよりも、来年度以降に売上として立ってくると考えています。

このようなところが、今後のプロフェッショナル・ソリューション事業を牽引する大きなドライバーになるだろうと考えています。

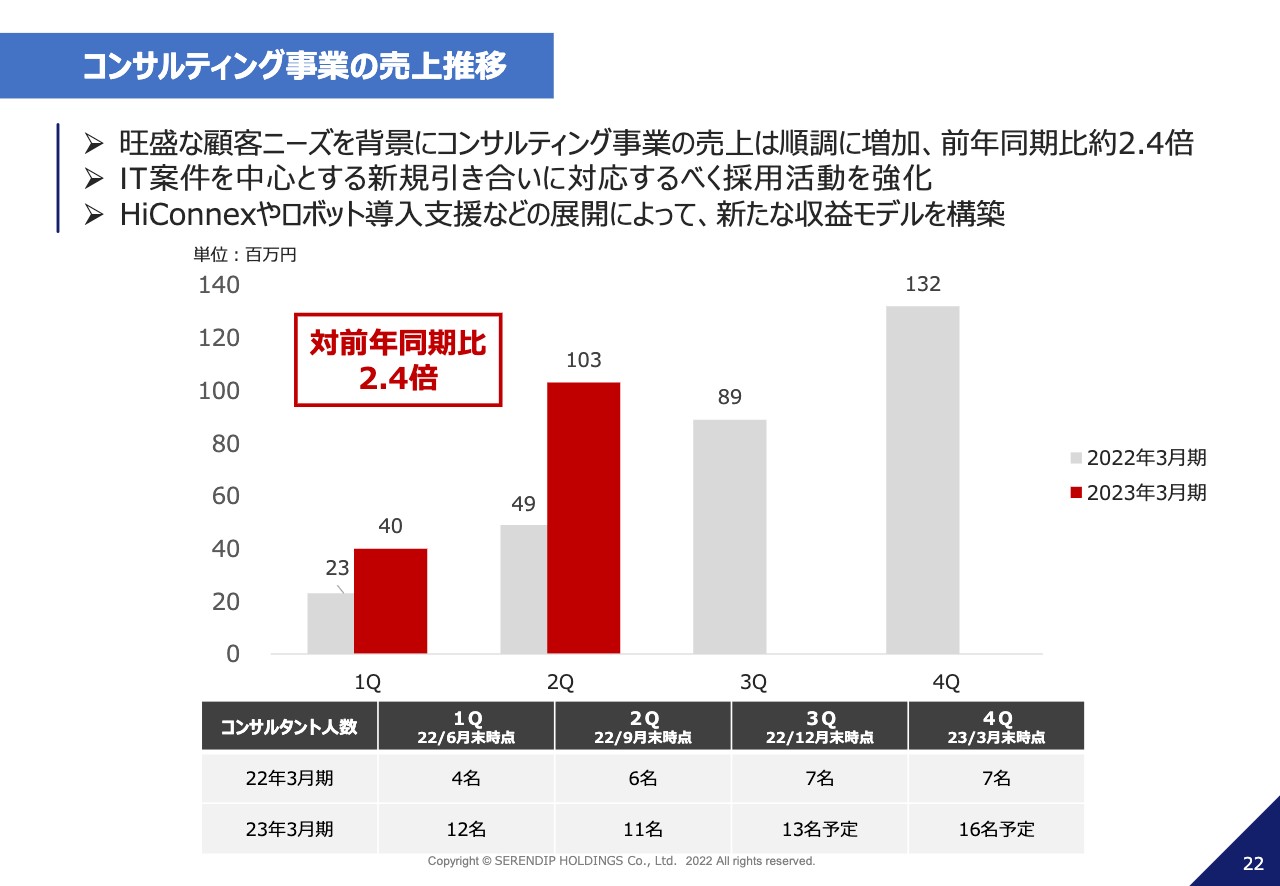

コンサルティング事業の売上推移

コンサルティング事業についてです。昨年度にこのビジネスを立ち上げた時は4名からスタートしましたが、第2四半期末で11名となり、約3倍の人員体制となりました。売上高は前年同期比2.4倍と、着実に人を採用し、売上も増えています。できれば来期以降にさらに倍増するかたちで増やしていきたいと思っています。

これを加速するために、先ほどご紹介した製造現場のDX支援ツール「HiConnex」とロボット導入支援が新たな収益源になってきます。この成長ペースは当面続くであろうと考えており、前年同期比2倍から2.5倍くらいのペースを維持していきたいと思いますので、ぜひ期待していただきたいと思います。

まだ母数が小さいため、利益の基盤になっていくという意味ではこれからのビジネスだと考えていただければと思います。

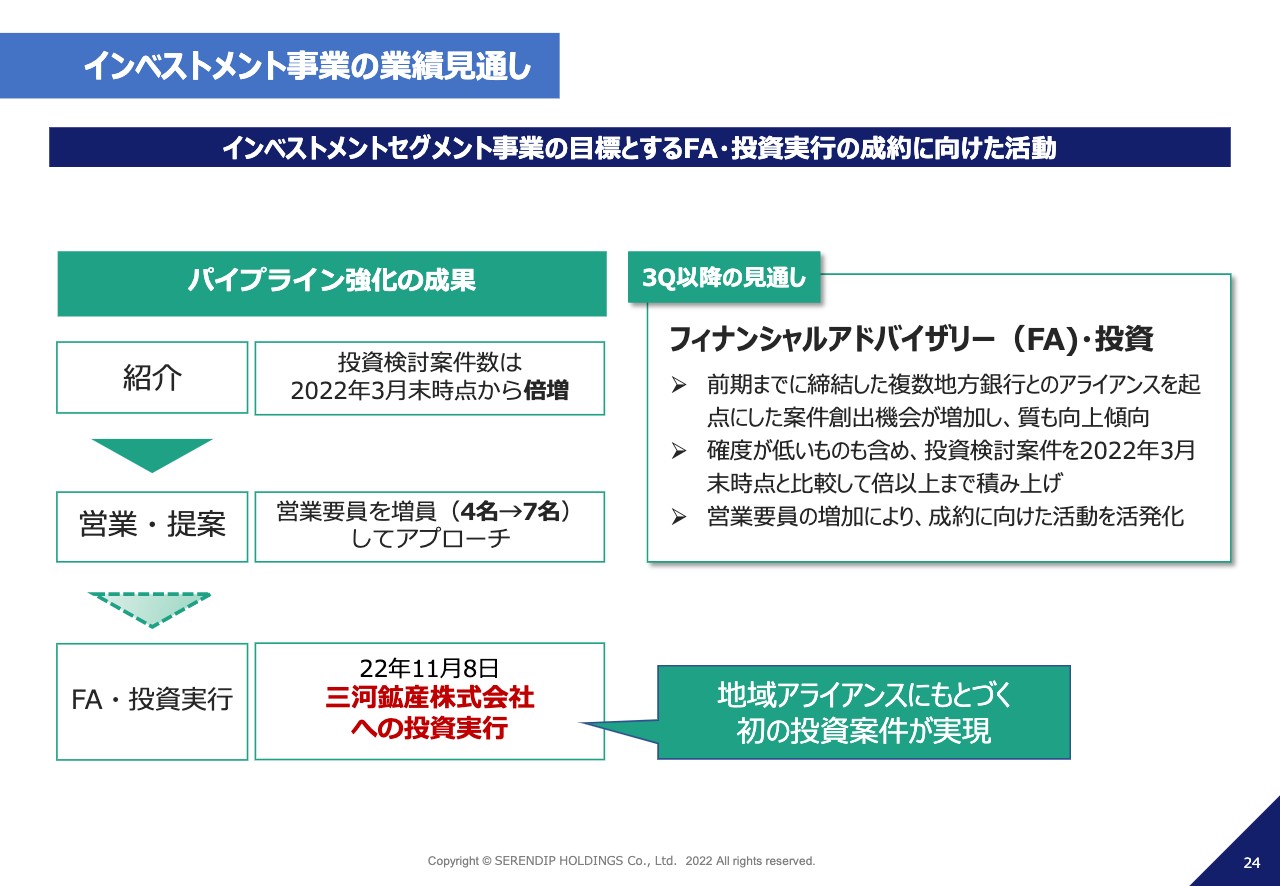

インベストメント事業の業績見通し

インベストメント事業ということで、投資に関してお話しします。

我々は今まで事業承継というかたちでグループ傘下に入る企業に対し、投資をしてきました。最終的には100パーセント子会社として高齢のオーナーから事業を買い取ることになります。それによりグループを形成してきたというのが今までの流れです。

この投資事業は一昨年度に立ち上げて、徐々に拡大してきました。コンサルティング事業と同様、我々が今まで投資で得たノウハウを一般の企業に対しても提供していこうというところからスタートしています。上場後、第1号の投資案件として、2022年11月8日に三河鉱産株式会社への投資を行いました。

また、複数のお客さまに対して、アドバイザリーのかたちで投資案件を紹介しているところです。前期までに複数の地方銀行とアライアンスを提携し、案件の紹介や、場合によっては共同投資のかたちで、いくつかの案件をスタートしました。

アドバイザリー事業は、地方銀行から事業承継で悩んでいるオーナーを紹介してもらい、我々が仲介者となって他のクライアントに紹介し、その紹介手数料を得ていくビジネスです。このファイナンシャルアドバイザリー(FA)サービスを、事業の柱として取り組んでいきたいと考えています。

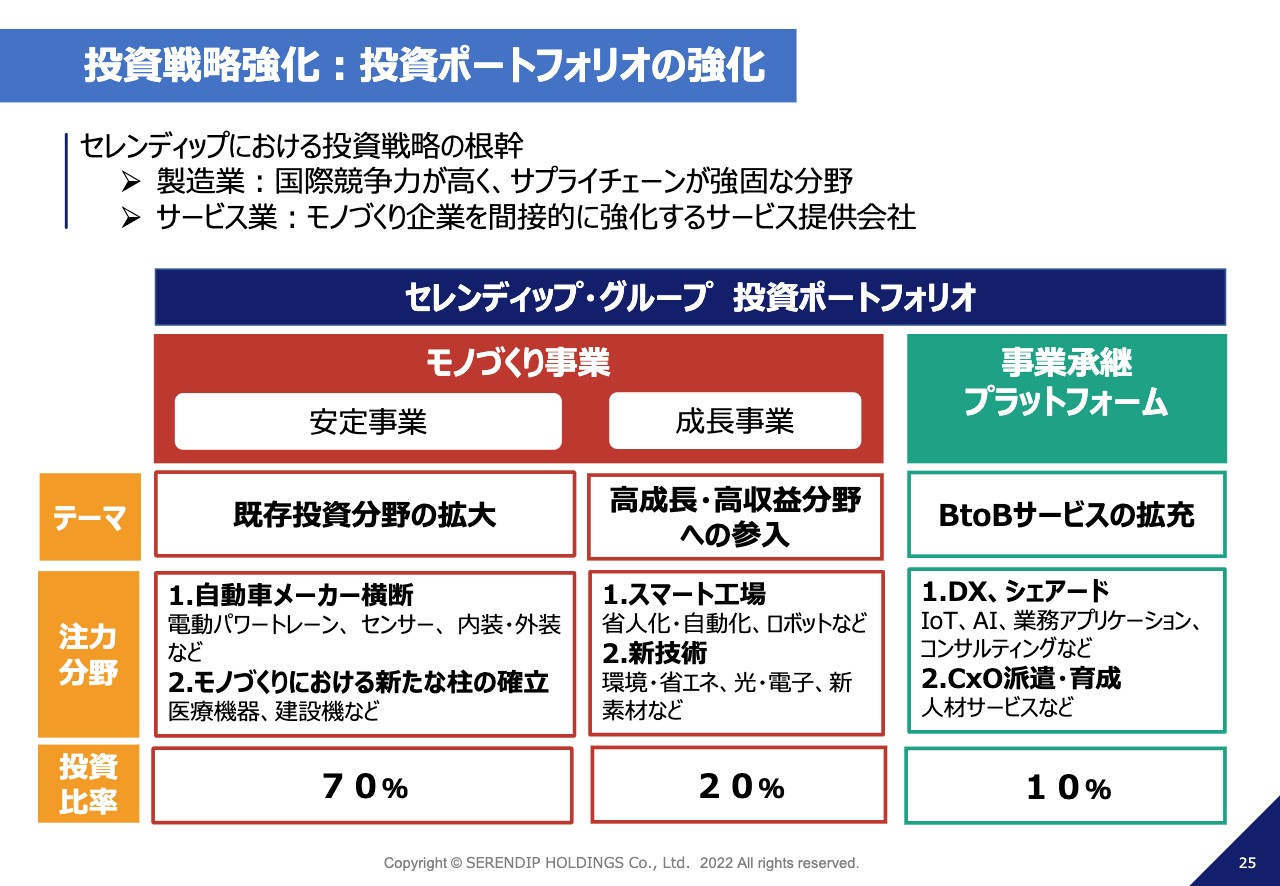

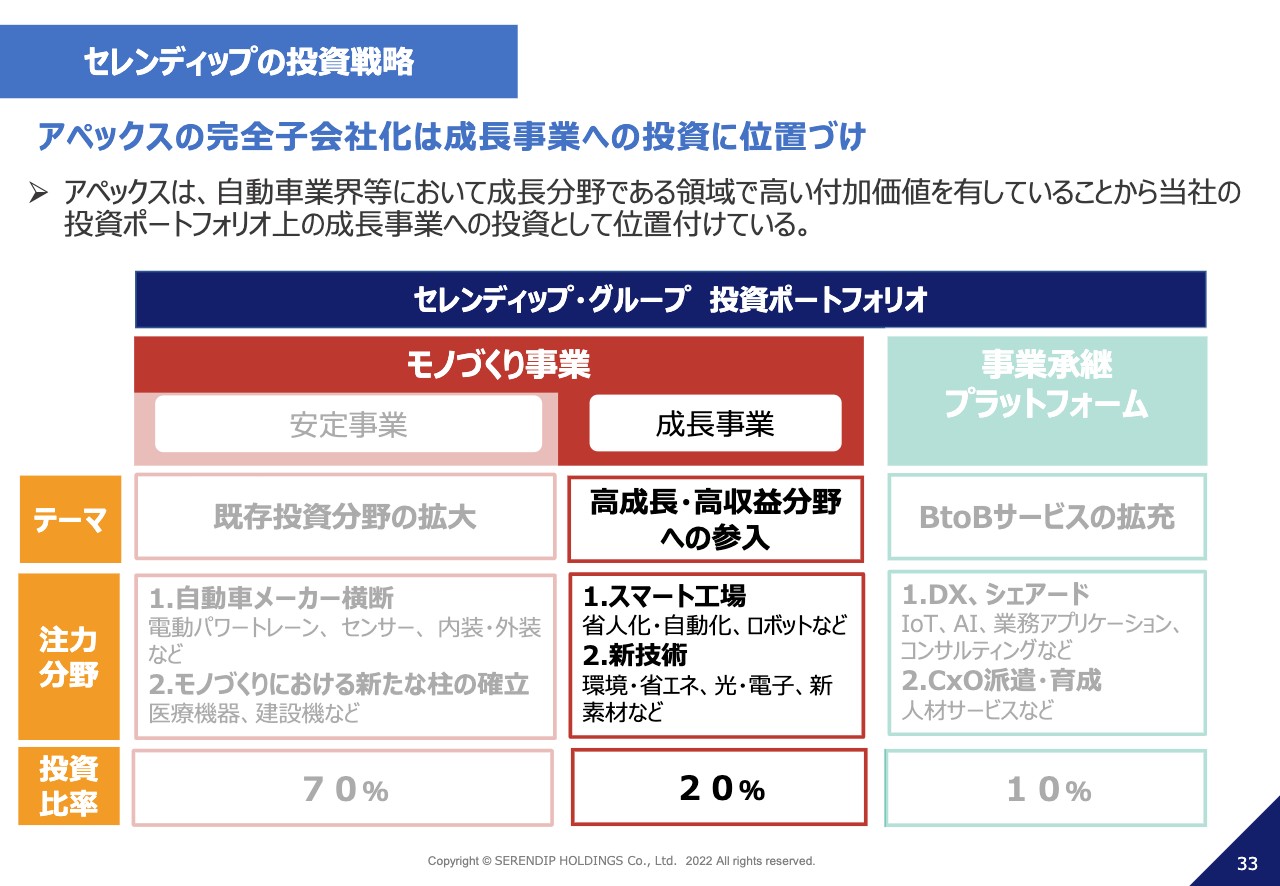

投資戦略強化:投資ポートフォリオの強化

「今後どのようなところに投資をするのか」とのご質問をよくいただきますので、ご説明します。私どもの投資ポートフォリオは大きく分けて3つあります。

先ほどからお話しているとおり、今後モノづくりを復活させていくために、私どもは基本的に製造業に投資していきます。製造業であればなんでもよいというわけではなく、安定的に成長する「安定事業」と、今後大きく成長できるであろう「成長事業」の2つに分けています。

安定事業とは、量産企業を示しています。自動車部品メーカーはこの中に入ります。それ以外で言いますと、医療機器や建設機などです。もう1つの成長事業とは、高成長・高収益なモノづくり企業を指します。例えば、自動機、自動化、ロボットを作っている天竜精機株式会社も成長事業にあたります。このような事業に私どもは積極的に投資していくということです。それ以外の分野では、今後トレンドになるであろう環境・省エネの技術を持った企業、光・電子系デバイスの開発メーカー、あるいはそれに準ずる素材メーカーなどが投資対象になります。

安定事業と成長事業のどちらにも言えますが、国際競争力が高いこととサプライチェーンが強固な分野であることの2つが、我々にとっての投資の目安となっています。

モノづくりに対しての投資が約90パーセントです。残りの10パーセントは、私どもの事業承継プラットフォームを強化するための事業体である、BtoBのサービス企業に対して投資していこうと思っています。

例えば、最近で一番大きなテーマであるDX、IoT分野も私どもの投資対象です。また、製造現場の改善コンサルティング、経営コンサルティングの分野を用意している企業も、私どもの投資対象になってきます。

成長に向けた取り組み

成長に向けた取り組みです。安定事業では、いかに現場を改革できるか、もしくは技術を革新できるかが大きなテーマとなります。結局、モノづくり企業が成長をするためには、モノづくりそのものを強くしていかなければなりません。もう1つ、重要になってくるのが、新しい製品の開発です。このあたりを徹底的に強くします。

例えば、三井屋工業では2021年に、東北のスマートファクトリーを設立しました。新規顧客への参入を目指し、製品を開発・製造する拠点です。新聞で読んだ方もいるかもしれませんが、今まで数十人体制で取り組んできたモノづくりを数人でできるくらい自動化が進みました。人が時間と労力をかけて行ってきたことを、ロボットが働き、自動でモノを搬送しています。

また、天竜精機では海外進出を進めており、佐藤工業ではEV向け製品の開発・販売を開始しました。このように、安定事業を成長させるために、新しい現場改革、技術革新を積極的に行っています。

成長事業においては、後ほど詳しくお話ししますが、新市場への挑戦ということで、株式会社アペックスのM&Aを11月21日に発表しました。アペックスは、研究開発の部門に関して試作品を提供している会社です。非常におもしろい、付加価値の高い分野への挑戦を、アペックスのM&Aを通じて今後行っていこうと考えています。

コンサルティングに関しては、新しいITビジネスやロボットビジネスをスタートさせたことが一番大きいトピックスです。

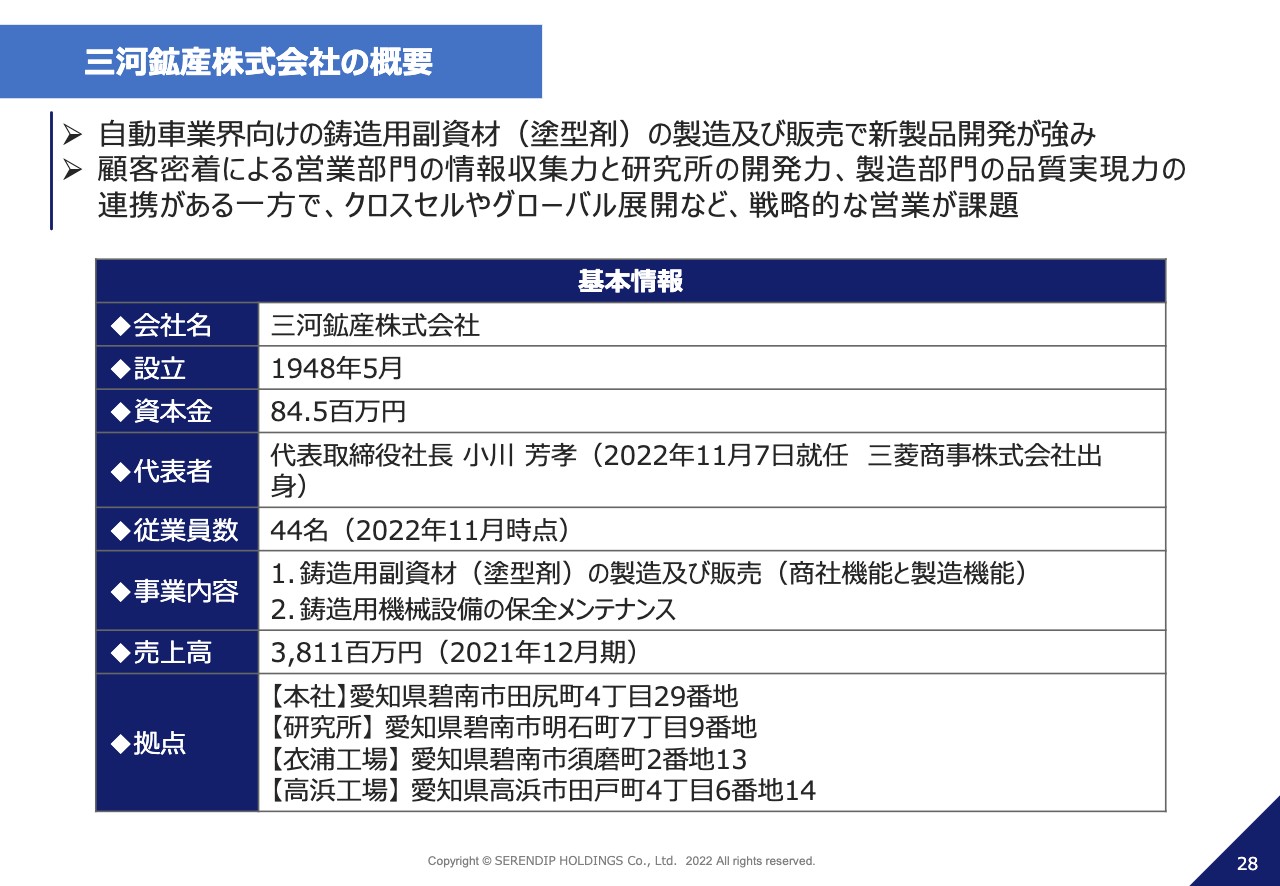

三河鉱産株式会社の概要

2022年11月に、当社子会社の投資会社であるセレンディップ・フィナンシャルサービスが、三河鉱産への投資を実行しました。

ニッチな会社ですのであまり耳なじみのない社名かとは思いますが、いわゆるニッチトップ企業に投資したかたちです。自動車など大型のモノを作る際に、鋳造という製造方法を取りますが、その際の資材を製造・販売する会社です。

売上としてはそれほど大きな会社ではなく、売上高は2021年12月期が38億1,100万円、従業員数は2022年11月時点で44名です。しかし、これからEVになったとしても使用されるような、モノづくりの根幹である鋳造の根幹分野を担っている製造用の製品を開発している会社ですので、今後大きな需要が広がっていくだろうと思われます。

また、現在は国内の販売しか行っていないため、今後は海外販売も含めて成長できる余力があると考えています。ここのプロ経営者として、三菱商事出身の小川芳孝氏を2022年11月に社長として任命しました。

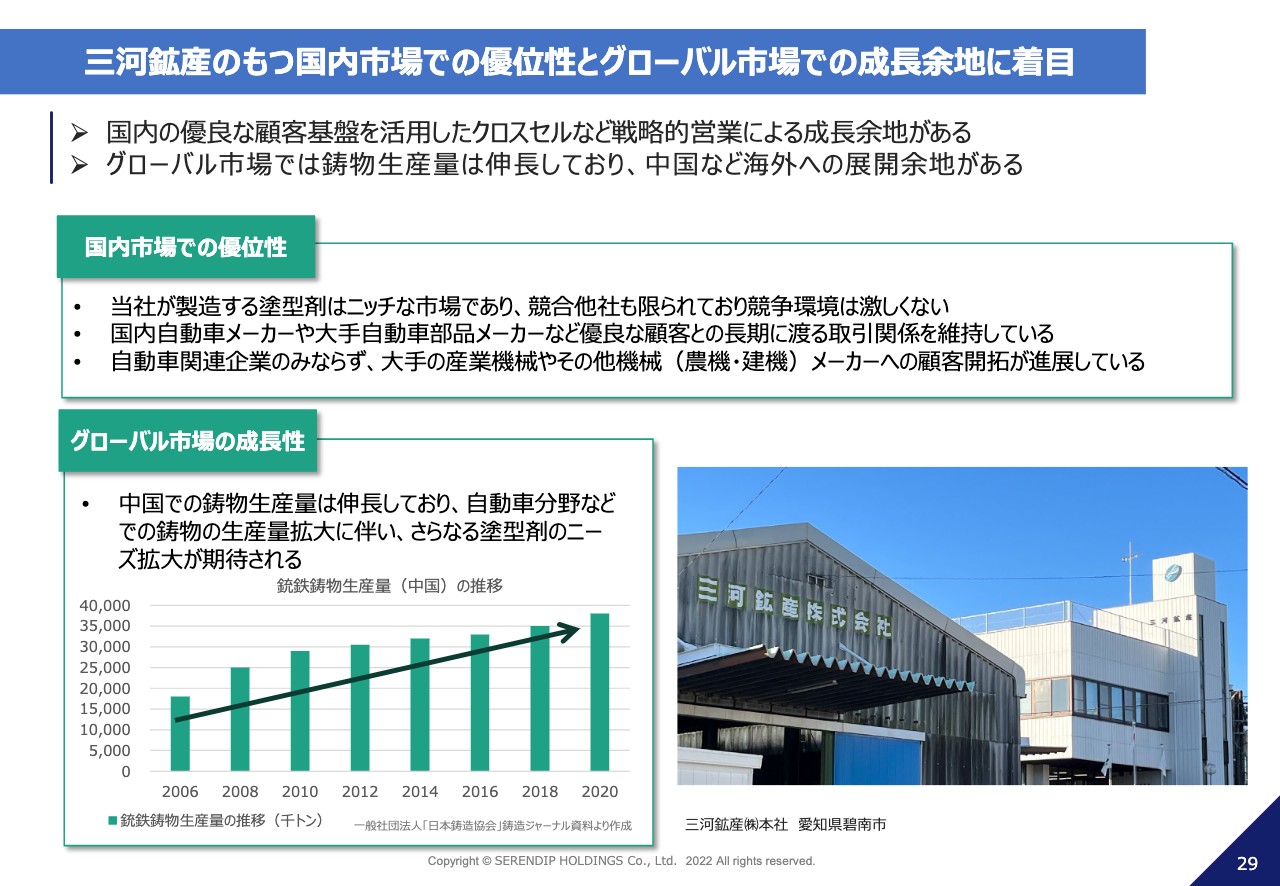

三河鉱産のもつ国内市場での優位性とグローバル市場での成長余地に着目

非常に成長率が高い分野であり、今後の大きな成長を期待しています。また、私どもが自動車メーカーに非常に強いパイプを持っていることもあり、我々のサプライチェーンをうまく活用して、売上を増やしていけると考えています。そして、海外の展開も大きなテーマとなります。

私どもが上場してから初めての投資になるのですが、非常に期待している投資分野のひとつです。この会社については決算発表や報告会で定期的にご報告しますが、ぜひ期待してウォッチいただければと思います。

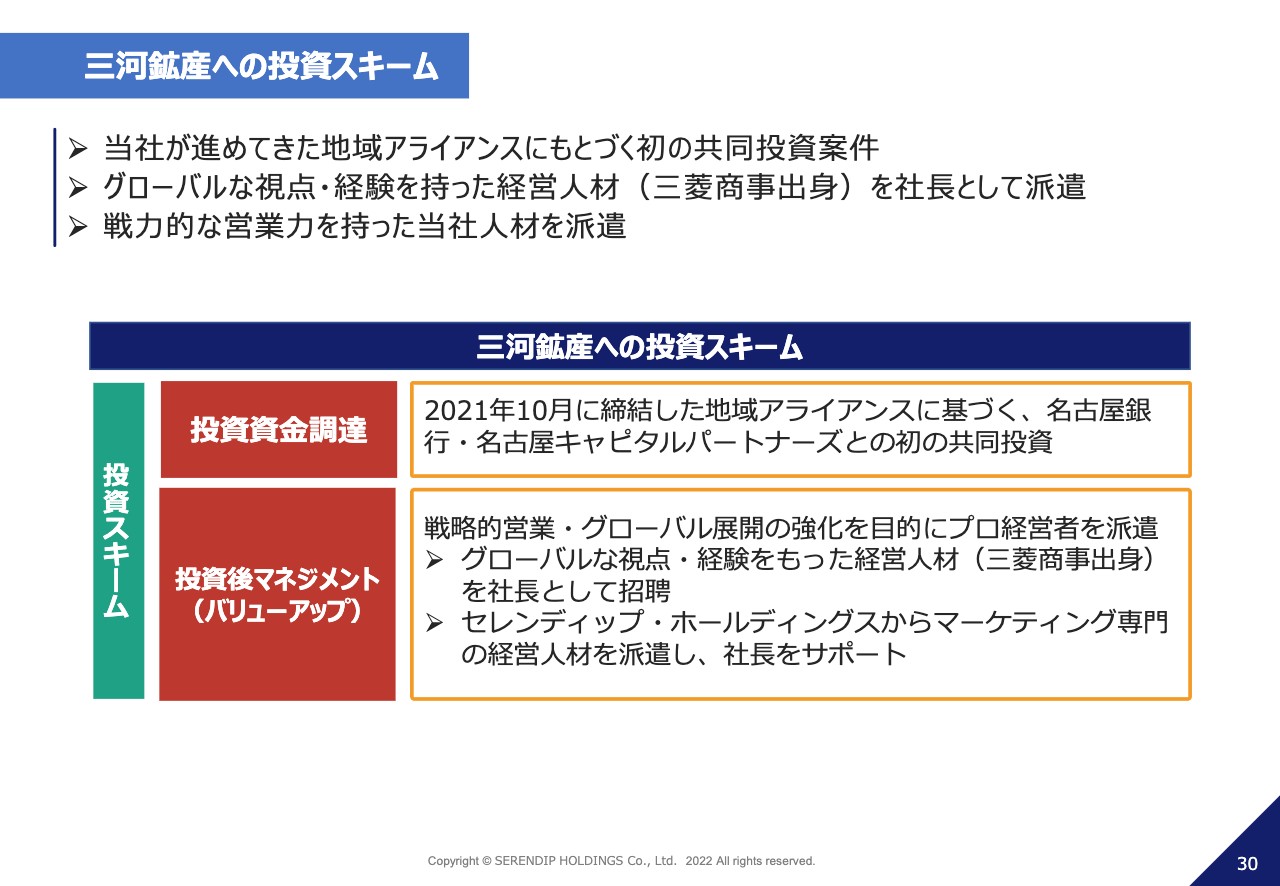

三河鉱産への投資スキーム

三河鉱産への投資スキームです。名古屋銀行の子会社である名古屋キャピタルパートナーズとの初の共同投資を行いました。銀行と連携して投資先開拓を行い、さらには共同で投資し、その会社を次なる成長ステージに上げていく意味で、とてもエポックメイキングな取り組みです。

ここ2年間のうちに8行とアライアンスを組んでいます。すばらしいニッチトップ企業を銀行の融資先から開拓し、そこの中で我々が銀行と共に出資するという同様のスキームで、できる限り多くの銀行と共に企業を次なる成長ステージに引き上げることを繰り返していきたいと考えています。

三河鉱産という魅力的な会社に投資ができたことは大きなポイントではありますが、このように金融機関と連携して投資ができたことはそれ以上に大きな成果です。このような地方創生につながる投資に、今後も引き続き取り組んでいきたいと考えています。

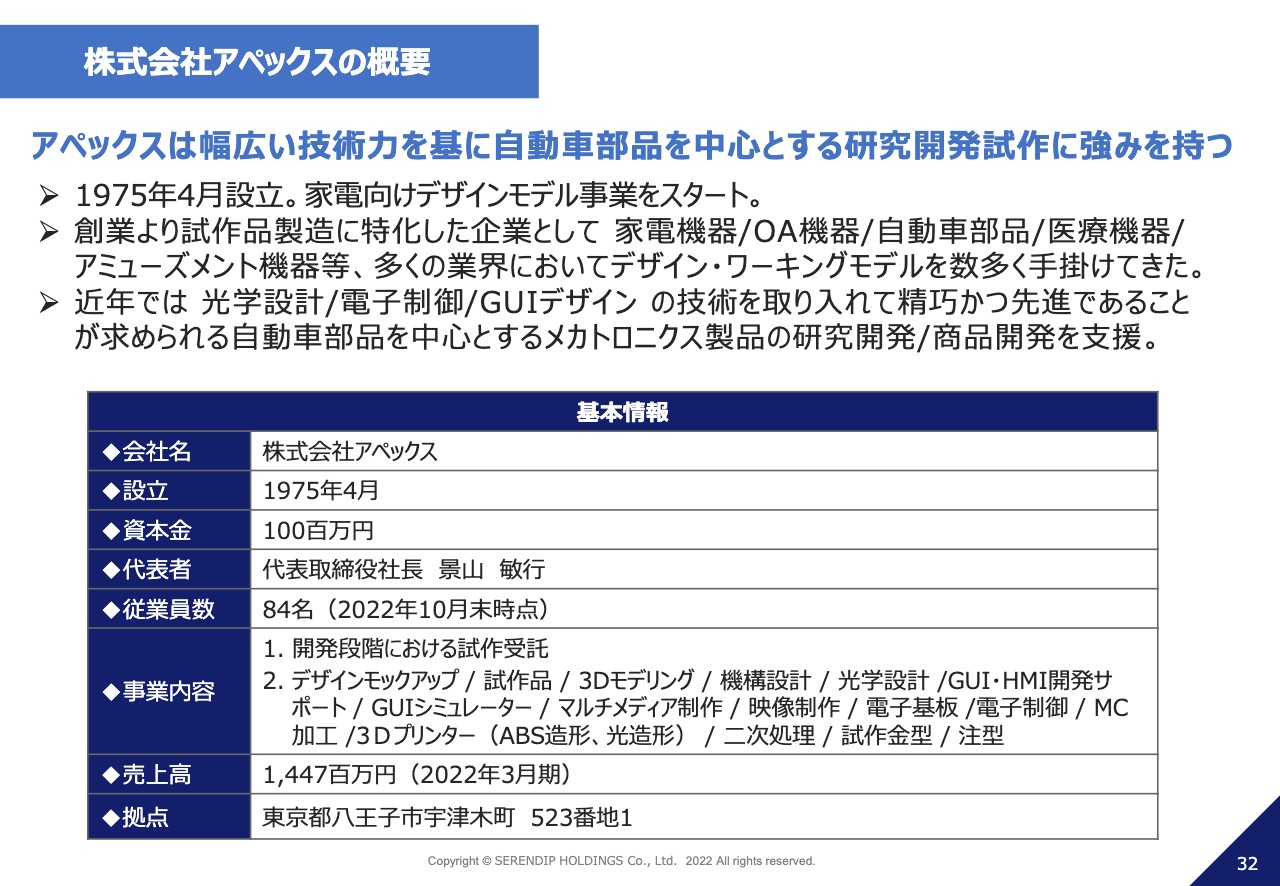

株式会社アペックスの概要

2022年11月に、もう1社、アペックスという企業に投資を行いました。こちらは試作品を作る会社です。もともとは、家電向けの試作品、デザインモデルや家電量販店に置いてある「モック」と呼ばれるダミー品を作る企業で、家電メーカーの研究開発部門とお付き合いが深いです。

現在は家電以外にも、例えばプリンターやコピー機などオフィスで使われているOA機器、自動車部品、医療機器、アミューズメントの大型の機械などの試作品を手掛けており、幅が非常に広がってきています。

特に、「自動車」という文脈では、私どもの本業とのシナジー効果も非常に高いと考え、この度私どものグループに入っていただきました。

さらに、アペックスの試作はモノだけではなく、ユーザーインターフェイス(UI)、ユーザーエクスペリエンス(UX)と言われる領域のデジタル試作品にも広がっています。例えば、最近の自動車のタッチパネルはさまざまな挙動をしますが、ボタンをタッチするとどのように画面が遷移するのか、どのようにメニューバーが現れるのかなどといった挙動の試作を開発しています。

このように、物理的な試作からデジタル試作までを手掛けるなど、多様性があり、大変魅力的な会社です。非常に多岐に及ぶ試作を開発しており、今後の成長が大きく期待できる分野のひとつです。東京都八王子市にある会社なのですが、後ほどホームページにもぜひアクセスしていただければと思います。

セレンディップの投資戦略

アペックスの完全子会社化は、成長事業への投資だと位置づけています。付加価値の高い分野で、非常に期待しています。

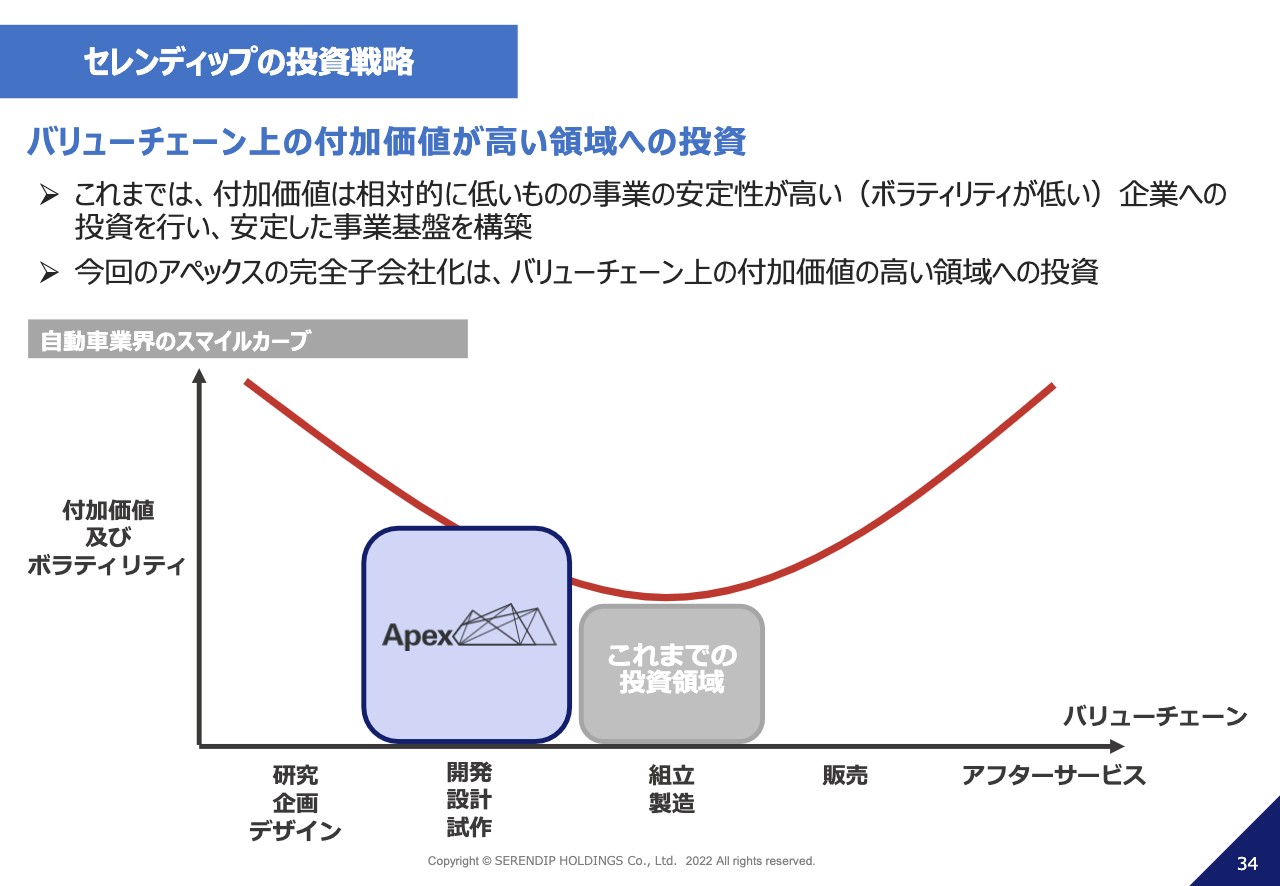

安定事業の量産の世界は、モノづくりの根幹ではあるものの、付加価値はだんだんと減ってきています。大量のモノを高品質で届けますが、利益率はあまり高くないビジネスモデルです。一方で、アペックスが行っている領域は、非常に付加価値の高いテーマです。

セレンディップの投資戦略

スライドの図は「スマイルカーブ」と言い、縦軸が付加価値、横軸がバリューチェーンの流れを示しています。これまでの投資領域は組立や製造領域ですので、付加価値がだんだん下がってきている領域なのです。

研究や開発、販売、アフターサービスの領域は、付加価値が高い、言い換えれば利益率が高い分野です。したがって、私どもが今後、積極的に新規投資する領域としては開発・設計・試作、研究・企画・デザイン、アフターサービスなどになります。

つまり、今回は大きなフットプリントを作りに行くという意味で、大きな1歩目です。私どもにとって第1歩として、この付加価値領域にくさびを打ち込んだとご理解ください。

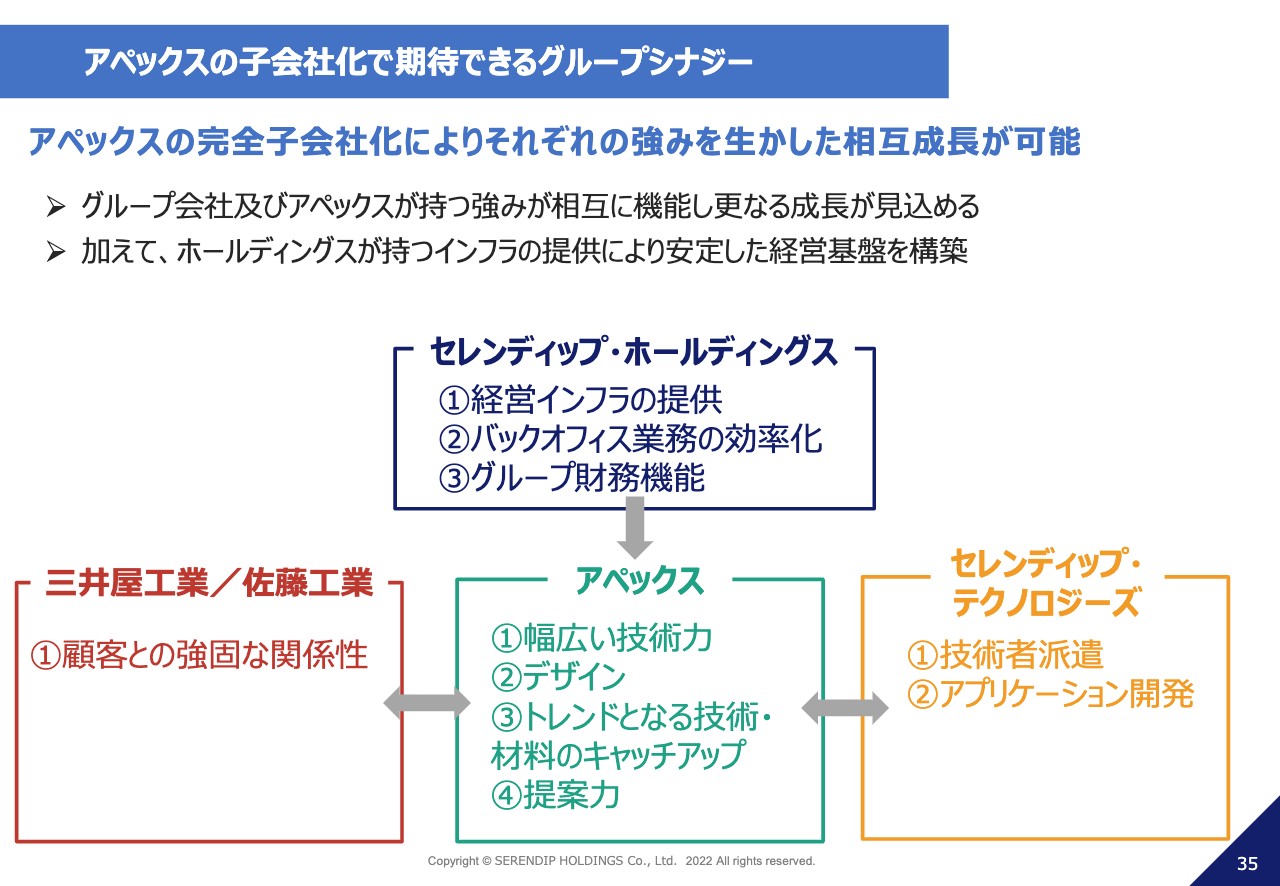

アペックスの子会社化で期待できるグループシナジー

アペックスは今後、我々の大きなハブとなり、それぞれの強みを活かした相互成長が可能となります。彼らが持っているデザインの力や、デジタル領域に対しての知見、もしくは研究開発部門へのフットワークをフル活用して、シナジーを図っていきたいと思っています。

私どもは自動車部品を作っているメーカーの機能も持っており、そこと非常に高いシナジー効果が図れるであろうと考えています。三井屋工業、佐藤工業との連携はとても大きく、非常に期待できる分野です。

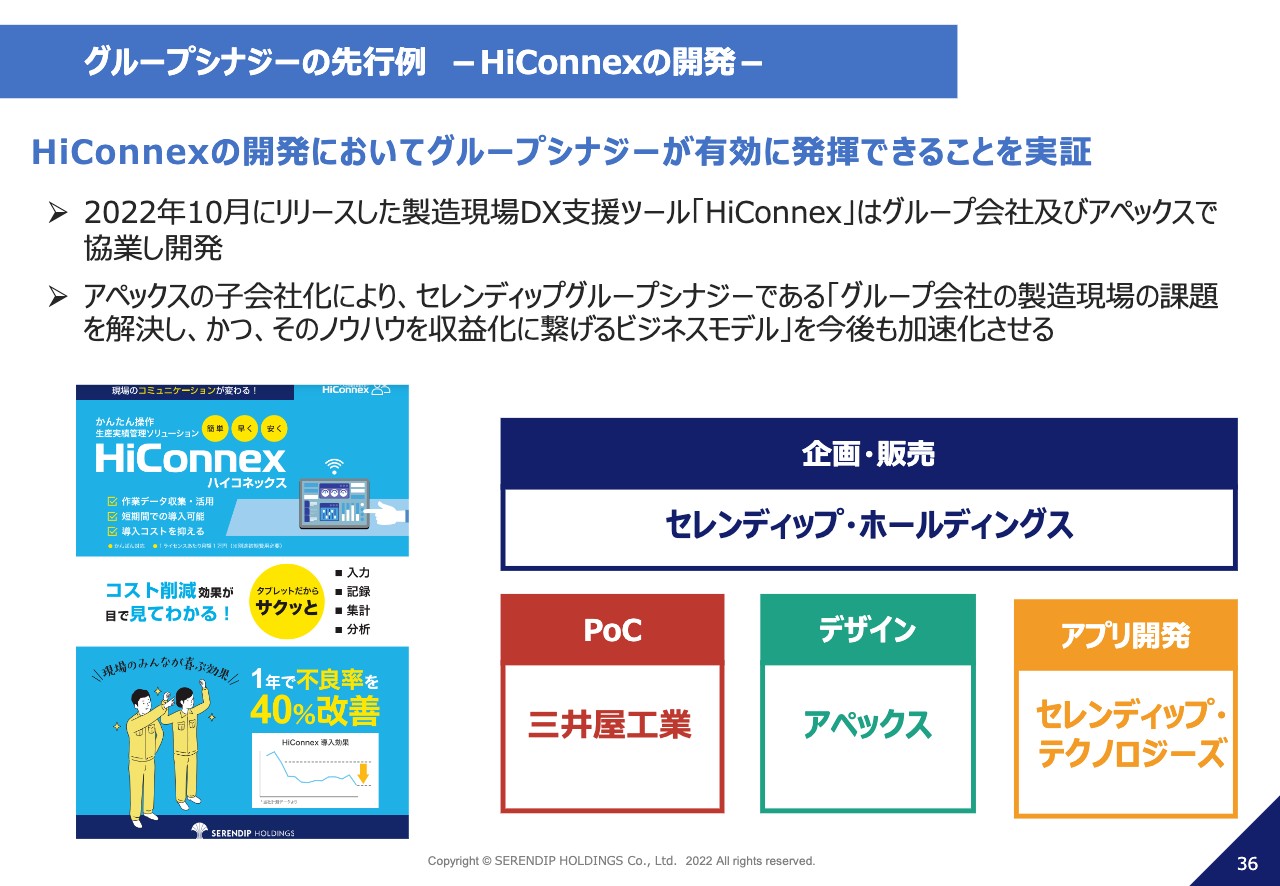

グループシナジーの先行例 -HiConnexの開発-

話題が変わりますが、先ほど製造現場DX支援ツール「HiConnex」について少しお話ししました。タブレットの中にあるアプリ開発をしてきたわけですが、実は製品開発の裏側では、デザイン面ではアペックスがユーザーインターフェイス開発を行っていました。つまり、実は過去からすでにシナジーは図れていると言えます。

製造現場の作業者にとって、ITツールは抵抗感を持たれやすい存在です。しかも、日本人だけではなくいろいろな国の方々が働いており、多言語対応が必要です。「ITリテラシーがそれほど高くない方がいかに簡単に使えるか」が求められる難しいデザインを、アペックスが中心となって進めてきました。

「HiConnex」の開発では、セレンディップ・テクノロジーズがアプリの開発を行い、三井屋工業がPoC(実証実験)を行いました。企画や今後販売していくのは、セレンディップ・ホールディングスです。このように、グループの総力を挙げて「HiConnex」を開発しましたが、そのデザイン面での中心となったのがアペックスでした。それにより、当グループ内でデジタルデザインができるようになったというのは私どもにとって非常に大きいのです。

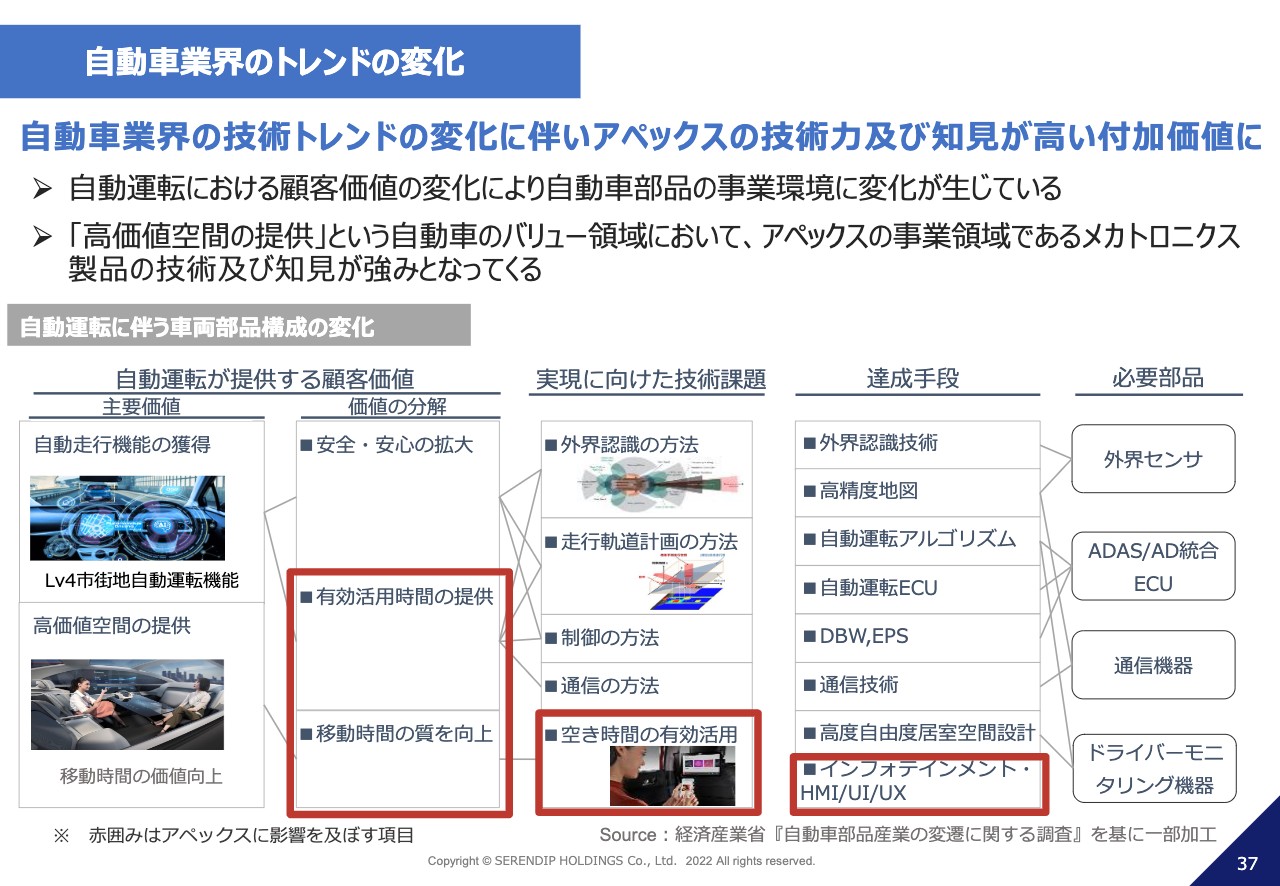

自動車業界のトレンドの変化

特に自動車は、ますますデジタル化されていきます。いわゆるインフォテインメントといって、エアコンの操作や車内の温度、オーディオ、カーナビもそうですが、すべてのインフォメーションが、以前はカーナビが置かれていたところにある車のタッチパネルに集約されていきます。

そうした画面開発や試作ができる会社が、私どもの会社にとって非常に大きなM&Aとなりました。その中心になるのがアペックスという会社です。

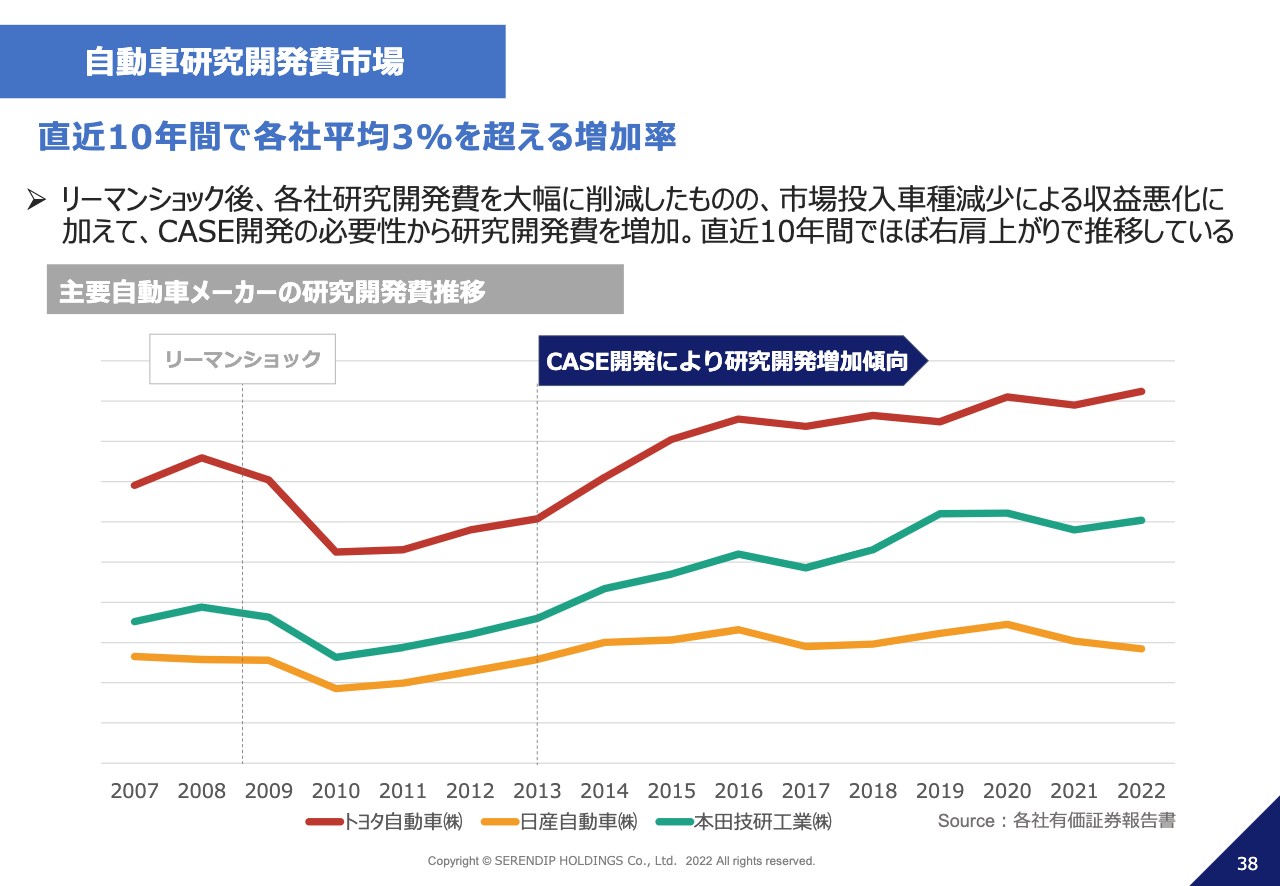

自動車研究開発費市場

研究開発費用はますます増加しています。自動車メーカーは今まで、どちらかと言うとハードウエアを作るために多くの開発費をかけてきたのですが、今は自動車の車体を作ったり、デザインをするというだけではなく、それに加えてデジタル領域への投資がとにかく爆発的に増えています。

したがって、今までどおりのハードウエア開発と、ソフトウェア開発の2階建て構造の開発体制になってきているというのが大きなポイントで、そして両側の開発を支える非常にレアな会社がこのアペックスという会社になります。

今後、将来株主になっていただく、ご検討していただくみなさまには、ぜひご期待いただきたい部分です。

セレンディップ プロ経営者派遣について

私どもの「プロ経営者」は、どのようなかたちでどのくらいの人数が入っているのかとよく質問を受けます。当社では、それぞれの会社に社長、もしくは右腕となるCFO、COOとなる人材を送り込んでいます。

私どもが社長をハイアリングし、社内で育てた右腕の人材、CFO、COOを社長とペアか、だいたい2、3人くらいのチーム体制で対象の会社にアサインして送り込んでいます。このようなことをどんどん増やしていきたいと思っています。

オーナー企業の体制ですと、だいたいオーナーがワントップで、独断と偏見で事業推進していますが、私どもが行う経営ではチームマネジメントで経営していきます。1人のスーパーマンに頼らずに、複数人のグループで経営していくということを標準的に行っていきます。

そうした意味では、今までの中堅・中小企業、オーナー企業のワントップ体制から、徐々にグループ経営ができるような体制になっていく、ある意味で中堅・中小企業が成熟していくためのプロセスです。そのようなことを行って、組織を根底から変えていくという改善活動を行っています。

私どもの事業概要は、今、一番重要になっている事業承継になります。当社は経営者の高齢化問題を解決していく会社であり、これが日本の基幹産業であるモノづくりをいかに復権させていくか、世界で戦っていけるモノづくり企業を私どもの中からどんどん輩出していけるかということにもつながっていきます。

さらには地方経済をいかに復興させていくかという地方創生にもつながっていくビジネスです。したがって、ただモノをつくっているという単純な話ではなく、私どもはいかに地方の力、モノづくりの力を強めていくか、世界で戦っていけるかということに真摯に取り組む会社だということをあらためてご理解いただきたいと思います。

質疑応答:新型コロナウイルス感染拡大による影響について

司会者:「直近で、また中国で新型コロナウイルス感染拡大による工場の稼働停止の報道がありますが、御社に影響はありますでしょうか?」というご質問です。

竹内:自動車で言いますと、国内だけではなく海外からの調達も含めて、サプライチェーンは形成されています。そのような意味では、中国に限らず、東南アジア、場合によっては欧米も含めて、大きな政策もしくは地政学的なリスクが必ずつきまとっており、近年では、それが常態化しています。したがって、直近で短期的な影響はそれほど高くはなく、軽微であると思っています。

コロナ禍で上海がまた封鎖されたりという話はあるのですが、自動車メーカーも含めて、例えば上海の港を使わないなど、リスクを回避することについてはこの2年間でどこの会社も鍛えられているため、あまり直接的に影響することはありません。

ただし、やはりこれが長引くと、じわじわと影響があります。中国がコロナ禍で封鎖されたからすぐに大きな影響があるかというと決してそうではないということです。

質疑応答:為替の影響について

司会者:「為替の影響を受ける事業はありますか?」というご質問です。

竹内:為替で業績が大きく変わってきている企業はあると思うのですが、私どものビジネスは、基本的に現在は国内が主体だということと、円建てで取引しているため、基本的に為替の影響は皆無だと思ってください。

ただし、間接的な影響は徐々に出てきています。例えば、エネルギー調達コストです。電気代やガス代、原油価格そのものが徐々に上がってきているため、そのような影響は間接的には受けています。原材料も直接的に影響を受けることはないのですが、間接的には徐々に上がってきています。

ご安心いただきたいのは、そのような製造原価、特に材料に関わるものやエネルギーに関わるものは基本的に、お客さまにその価格を反映させていただくかたちになります。上がったら上がった分を価格に上乗せしてお客さまにご理解いただいています。

影響を受けないと言うと語弊があるのですが、影響は受けても間接的であるということと、基本的には価格に乗せることは可能であるということで、最終的な影響は非常に軽微であるということが為替に関する実態です。

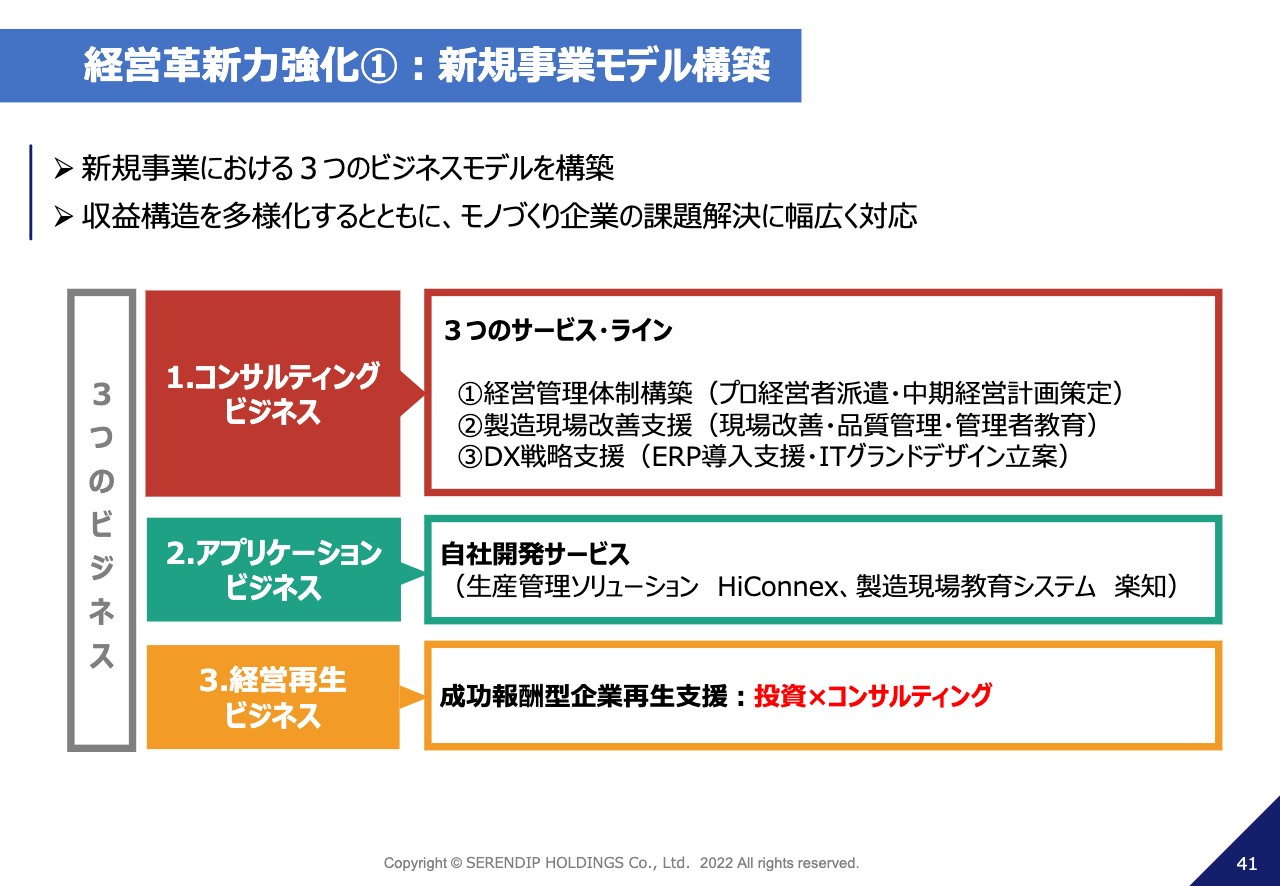

質疑応答:プロフェッショナル・ソリューション事業の成長戦略について

司会者:「プロフェッショナル・ソリューション事業の成長戦略を教えてください」というご質問です。

竹内:プロフェッショナル・ソリューション事業の主体は、一番伸ばしたい分野であるコンサルティング分野です。コロナ禍で不況に入ったことによって、非常に引き合いが増えてきています。企業を再生する、もしくは製造現場を再構築していくための方法論が確立してきたことによって、貯めた自社のノウハウを外販していきます。

このコンサルティング分野が今、非常に受けていて、あちこちから引き合いをいただいているということが大きなポイントです。

また、第3四半期末から第4四半期に向けて、矢継ぎ早に発表する予定ですが、製造業のIT化がだいぶ進み始めてきました。一般企業におけるDXは、2年から3年前からずっと言われてきたことなのですが、それでも製造現場は依然としてアナログでした。非常にアナログで、いまだに紙と鉛筆とホワイトボードを使いながら仕事をしている方たちにも、ついにデジタル化が進んできています。

製造業のDX戦略構築支援の引き合いが非常に強くなってきているということと、アプリケーション開発です。アプリケーションビジネスもこれに追従し、さらに加速するようなかたちで、私どもで自社開発した生産管理のソリューション「HiConnex」を正式にローンチしたことによって、さらに売上を加速させていきます。成長していくための大きなトリガーになってくると思っています。

また、経営再生ビジネスについてです。私どもがM&Aを実行し、会社を再生してきた実績がノウハウになっています。このノウハウを外販するにあたり、ただコンサルティングサービスとして提供するのではなく、成功報酬というかたちで提供するというモデルを開発しました。

今までは、コンサルティングと言うと人工商売で「1人1ヶ月働いたら何万円ください」というようなビジネスだったのですが、新しいほうは「その会社を期待値以上に成長させたら、それに対して成功報酬をください」というモデルです。

売上の成長、利益の成長、生産性の成長に対して、成功報酬としていただくモデルを開発し、現在、3社でこの成功報酬モデルでスタートしています。順調に業績を回復させ、場合によってはさらに成長させていくところまでうまくいっています。この成功報酬型のビジネスモデルが今後の大きなトレンドになってきます。

この3つをもって、私どもプロフェッショナル・ソリューションビジネスというのを大きく成長させていきたいと思っています。

質疑応答:経営支援が成立する理由について

司会者:「経営支援が成立するのはなぜでしょうか?」というご質問です。

竹内:経営支援をして、買収した会社を成長させていきます。なぜ成長するかといいますと、実は私どもが事業承継し、買収した会社の初年度、買収した時点では赤字だった企業が多いのです。

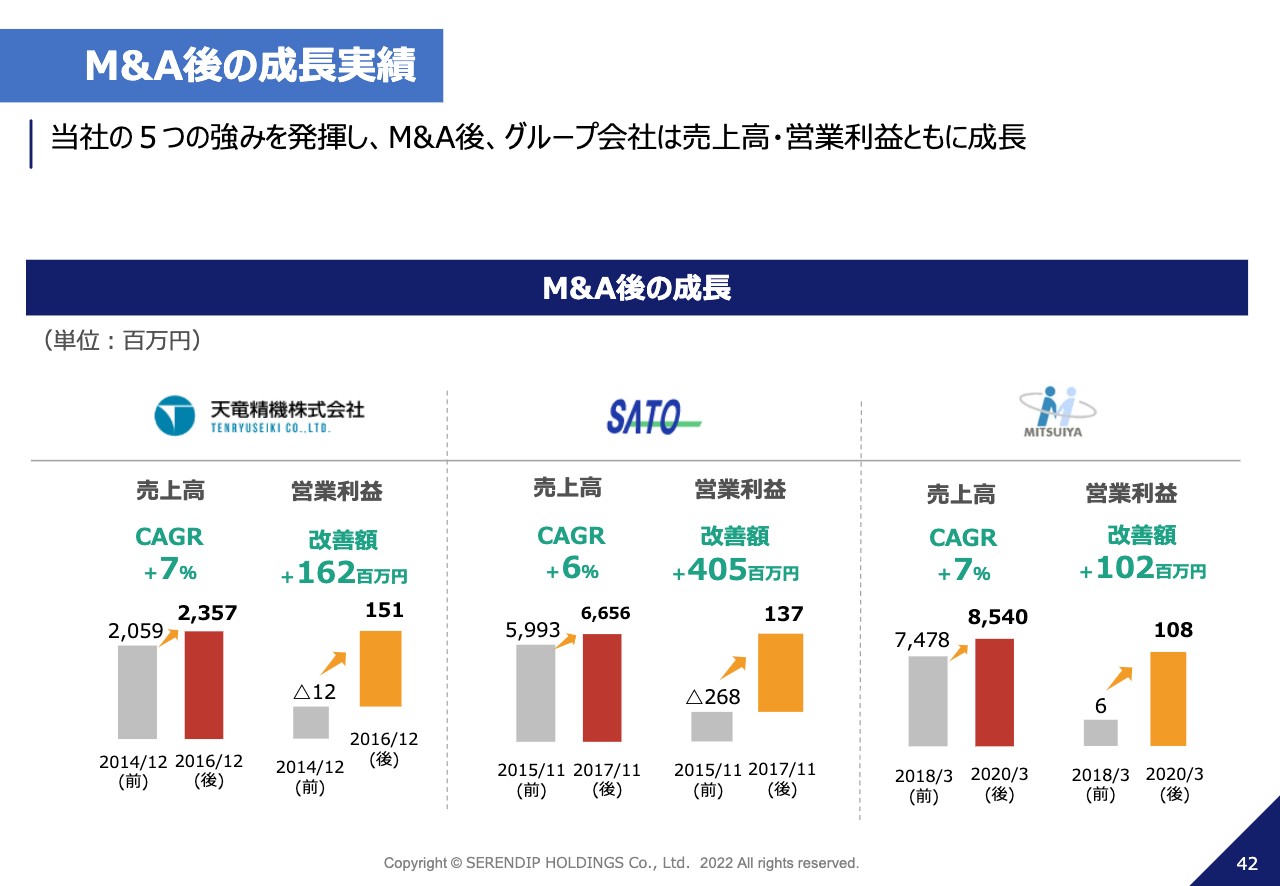

参考として、それぞれの会社の買収時点の売上と3年後の売上高・営業利益を記載していますが、見ておわかりのように、大きな改善を行っています。

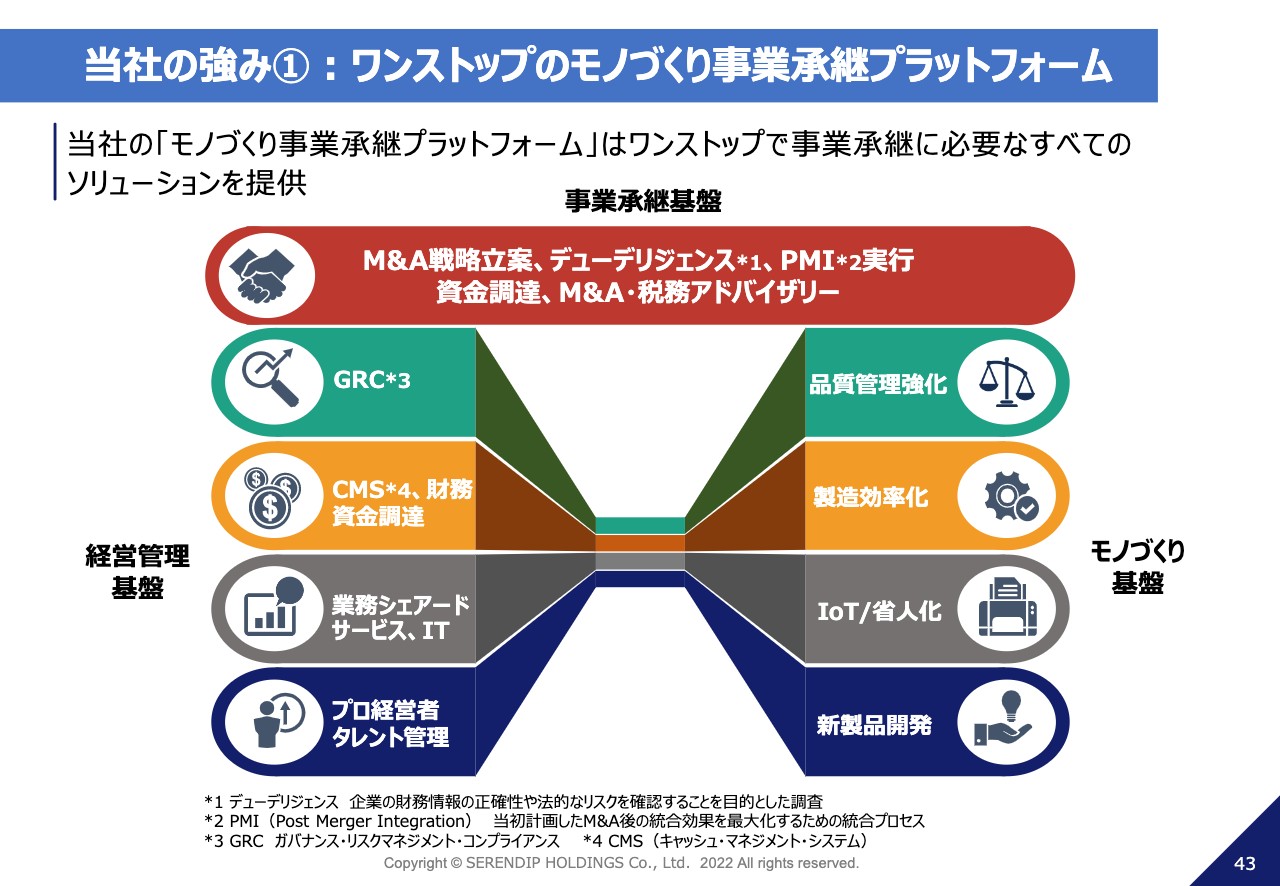

私どもにとって経営のプラットフォームは非常に大きな存在です。私どもがなぜこの事業承継もしくはM&Aをうまくできるのかということの一番の根幹をなす話ですが、私どもの事業承継プラットフォームのコアにもなっているのが、経営管理基盤なのです。

基盤が3つあり、1つは経営管理基盤です。私どもは、事業承継、買収し、プロ経営者を送り込み、経営陣のその後のレベルアップを一気に図っていきます。

もう1つ重要になってくるのが、シェアードサービスです。例えば人事や、法務、総務、もしくはIT、さらに経理、そのような機能をシェアードサービスというかたちで買収先に提供しています。町の工場や中堅・中小企業を買収するのですが、実際行っているバックオフィスオペレーションは、上場企業レベルのもので、3ヶ月から12ヶ月の間くらいで導入が完了します。

中堅・中小企業の実態として、決算をするにしても、2ヶ月後、3ヶ月後に正しくない数字で行ったり、ITがまったくわからなかったり、人事制度そのものも煩雑であったりという会社がほとんどです。それが、たったの3ヶ月から12ヶ月の間に上場企業レベルまで一気に引き上げることができるのがシェアードサービスです。

従業員については、GRC(ガバナンス、リスクマネジメント、コンプライアンス)、いわゆる従業員のモラル、もしくは企業カルチャーのレベルも、残念ながら大企業と比べるといろいろな意味で甘かったり、緩かったりする部分があるのです。

ガバナンスの観点、リスクマネジメントの観点、コンプライアンスの観点に関しても非常に短期間に経営を改革していく土台になるため、こうしたものを改革していくような基盤を有しています。

事業承継基盤は、私どもはM&A先を見つけてくることやM&A先の事業評価をすること、最終的に資金を調達すること、それに対しての税務面でのアドバイスすることなどができる人材を、社内に抱えているのです。つまりインハウスです。

M&Aに際し、よく外注される部分ではありますが、M&A分野のプロフェッショナル人材を社内に抱えているため、私どもは外注せずにすべて自社で行うことが可能です。そのような理由もあり、非常に短いタームで、狙った会社のM&Aを確実に実行することができるというのが私どもの強みの1つになっています。

3つ目の基盤がモノづくり基盤で、私どもが買った会社に経営者を送り込むだけではなく、実際に製造現場そのものを改革していきます。

製造現場の改革で一番のポイントになるのは、やはり品質です。品質管理をいかにしっかりできるようになるかということと、あわせて重要になってくるのが効率化です。いかに原価を低減し、製造そのものの効率化を図っていくかという点です。

品質を高めながら、効率化するということですが、その裏側を支える技術としてIoTやロボット、省人化の技術があります。私どもは、社内でこのようなことができるコンサルタント、アドバイザーを有しています。

したがって、会社を買収し、ホールディングスの下に置いたというだけの単純な話ではなく、いかに短期間でその会社を次なる成長軌道に乗せられるかというのがポイントとなります。日本の会社はまだM&Aが下手なのです。

買われる側も、ハゲタカに買われるという意識がいまだ根強く残っているのですが、私どもはまったくそのような会社ではなくて、モノづくりをいかに強くしていくか、モノづくり企業としてのプライドをいかに持てるようにしていくか、次なる成長ステージにいかに乗せていくかが私どもの基本になっています。

それを実行できる体制が社内にあるというのが、私どもが経営支援を成功させられる一番の要因であるとご理解いただきたいと思います。この基盤がなければ、会社を買収して1つにしたというだけで、決して会社はよくならないのです。

やはり、働いているのは従業員であり、取引先の方もいます。そうした方たちに安全・安心を提供できるのが一番です。その人たちの成長をいかに支援できるかがモノづくりの基本になってきます。モノづくりに集中できる環境を私どもが作っていくために、このプラットフォームがあり、結果的に売上高や利益が伸びているということにつながるのです。

M&Aを数多く実行し、たくさんの企業を合わせ、売上高や利益が増えたという足し算の会社とは違い、私どもが実践しようとしているのはどちらかというとかけ算なのです。

いかにかけ算ができるかというのは、今後、M&Aがより一般化していくことや、M&Aに関してネガティブな印象を持たれないということにかかってきます。このような事例をたくさん作り、事業承継に悩んでいるオーナーに多くのファンを作っていきたいというのが私どもの一番の思いです。このようなことを実行した結果、経営支援が成功していると思っていただけたらと思います。

新着ログ

「輸送用機器」のログ