ニーズウェル、2022年10月より連結決算体制へ移行 M&Aや協業関係構築の推進により成長路線へ

第45回 個人投資家向けIRセミナー

松岡元氏(以下、松岡):みなさま、こんにちは。株式会社ニーズウェルの技術部門を担当している松岡と申します。本日は貴重なお時間をいただき、誠にありがとうございます。

本日は、同席している新井とともに、当社の2022年9月期通期の決算概況、2023年9月期の業績予測、事業の成長戦略などをお話しします。当社について初めて聞かれる方も多いと思いますが、これを機会にぜひ、当社のこれまでの歩みや現状、今後について知っていただければと思いますのでよろしくお願いします。

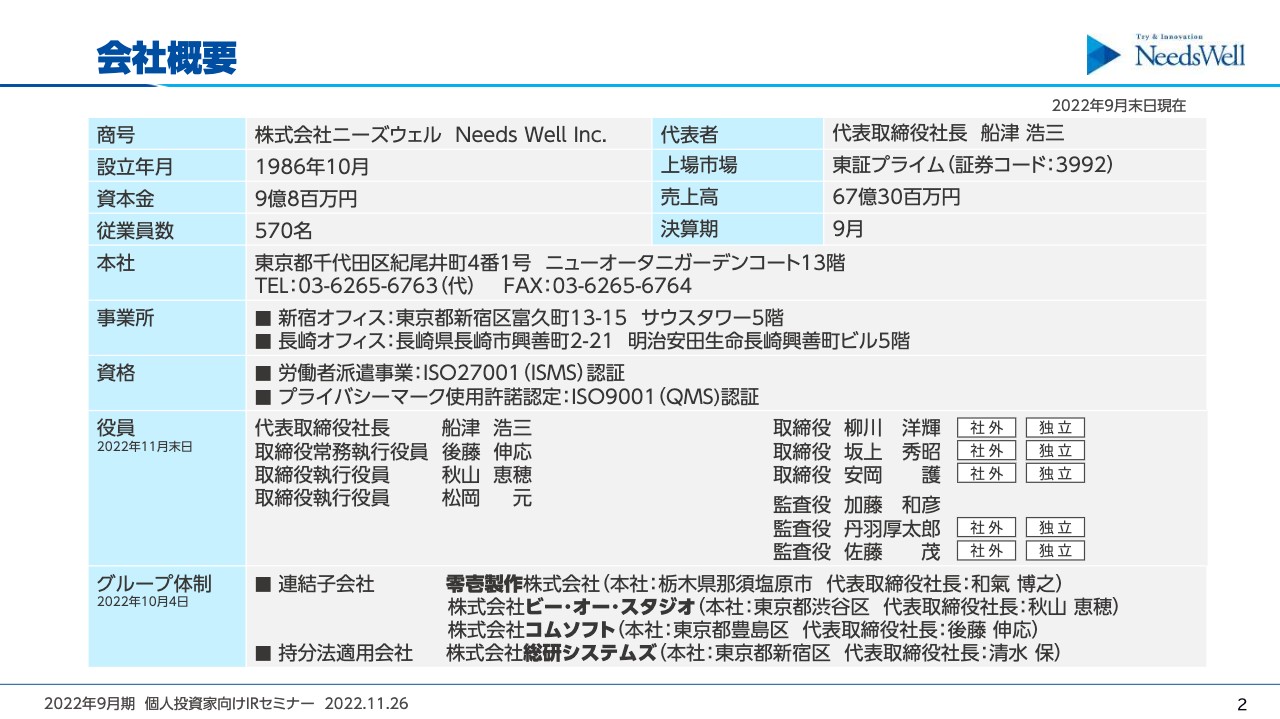

会社概要

会社概要について少しご説明します。ニーズウェルは1986年に設立し、2022年に第37期目を迎えている独立系のSIerになります。従業員は570名が在籍しています。スライド一番下の「グループ体制」に記載のとおり、今年から連結子会社と持分法適用会社として4社がグループインし、現在はグループ体制として新しい歩みを始めています。

本社は、東京都千代田区紀尾井町のニューオータニガーデンコートの13階に構えており、事業所として、新宿と長崎に開発センターを持っている状況です。

1.1) 決算ハイライト ①

新井千波氏(以下、新井):財務経理部門とIR広報を担当している新井と申します。どうぞよろしくお願いします。私から決算概況についてご説明します。

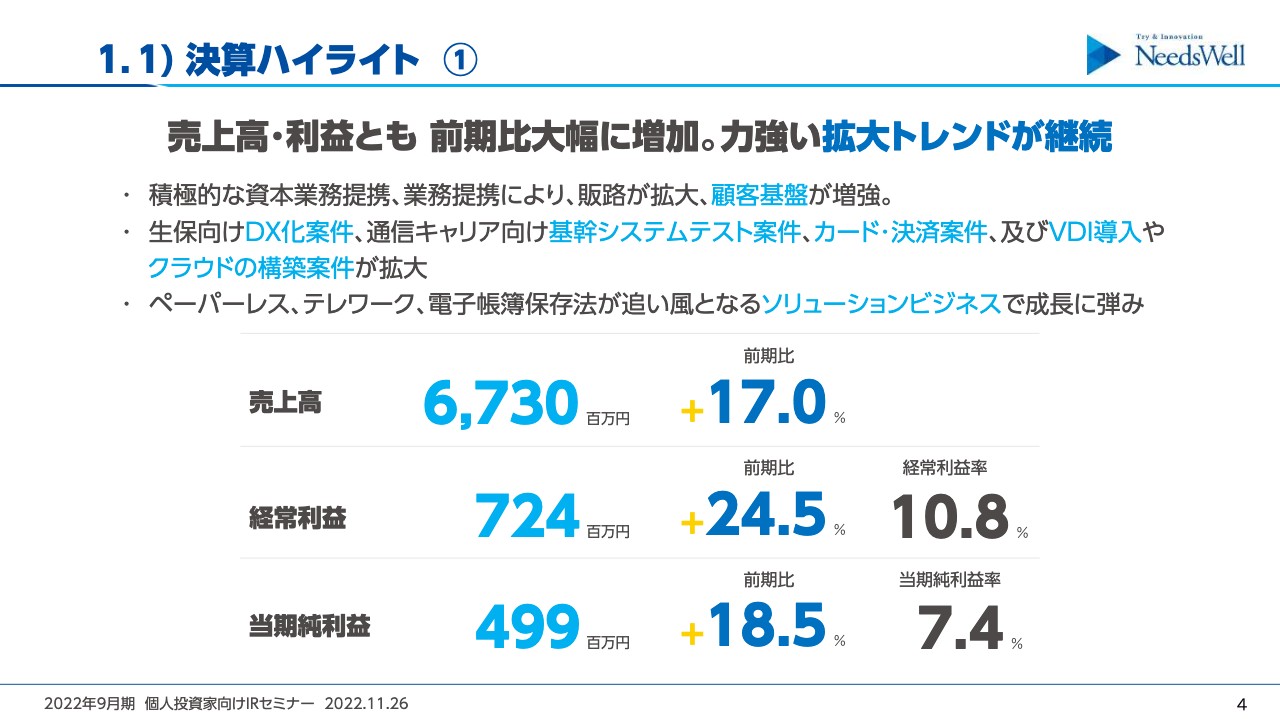

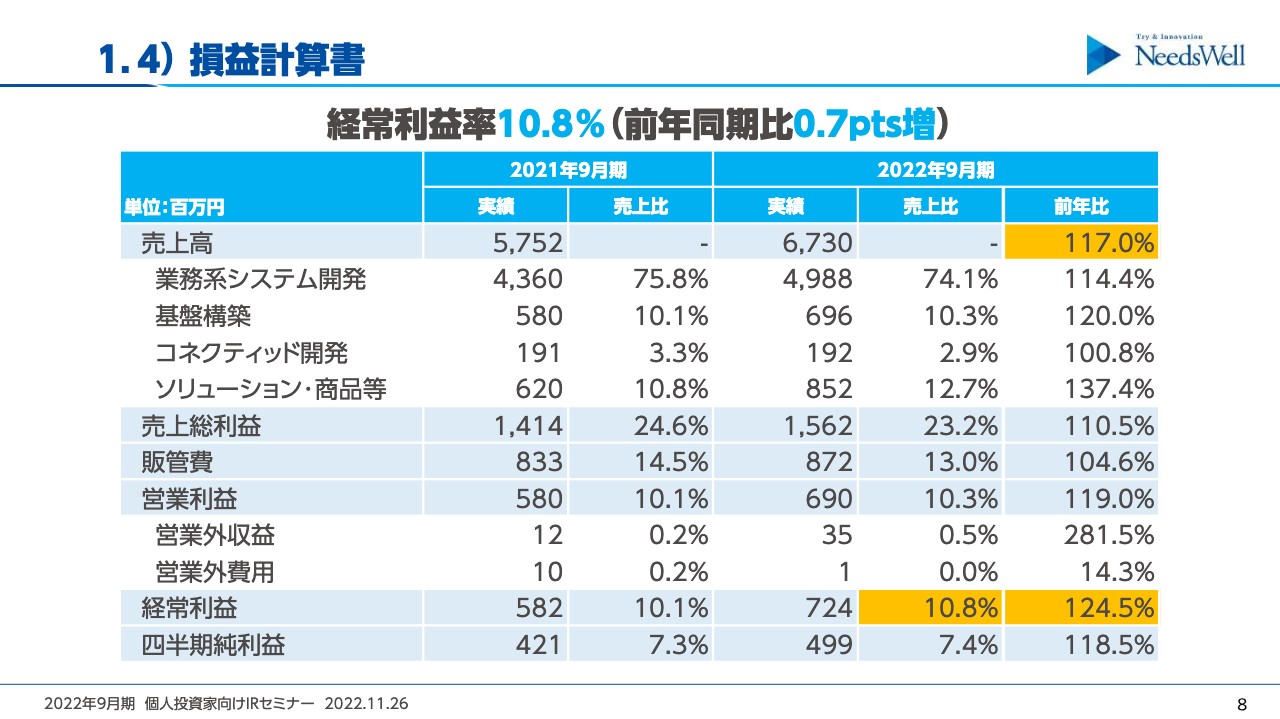

まず、決算ハイライトについてです。売上高は67億3,000万円、経常利益は7億2,400万円と、いずれも前期比で大幅に増加しており、力強い拡大トレンドが継続しました。経常利益率は10.8パーセントとなり、当社目標の10パーセントを達成しています。

坂本:特需もあるかもしれませんが、事業全体において基本的に売上高・利益は堅調に伸びているように見えます。売上に関してはご説明いただいたため、利益が伸びた部分について教えていただきたいと思います。

松岡:利益部分が大きく伸びた理由として、要因はいくつかあります。1つ目は、現在当社は案件の持ち帰り、請負化を積極的に推進しており、エンジニアの有効活用と生産性の向上に取り組みながら、プロジェクトを推進してきたことが挙げられます。

また、プロジェクトマネジメントの強化も同時に実施しています。当社のPMは、パートナーのエンジニアを含めたプロジェクトメンバーの管理をしっかりと行っています。例えば、週報でプロジェクトの最新状況を正確に把握したり、問題が起きる状況を事前にチェックしたりするなど、状況に応じた対応を早めに対策するようにしてきました。このような取り組みが利益につながったのではと考えています。

また、スライドに記載のとおりソリューション事業も推進しており、この推進が利益のほうにかなり貢献しているとも考えています。

1.1) 決算ハイライト ②売上高・経常利益 年度別推移

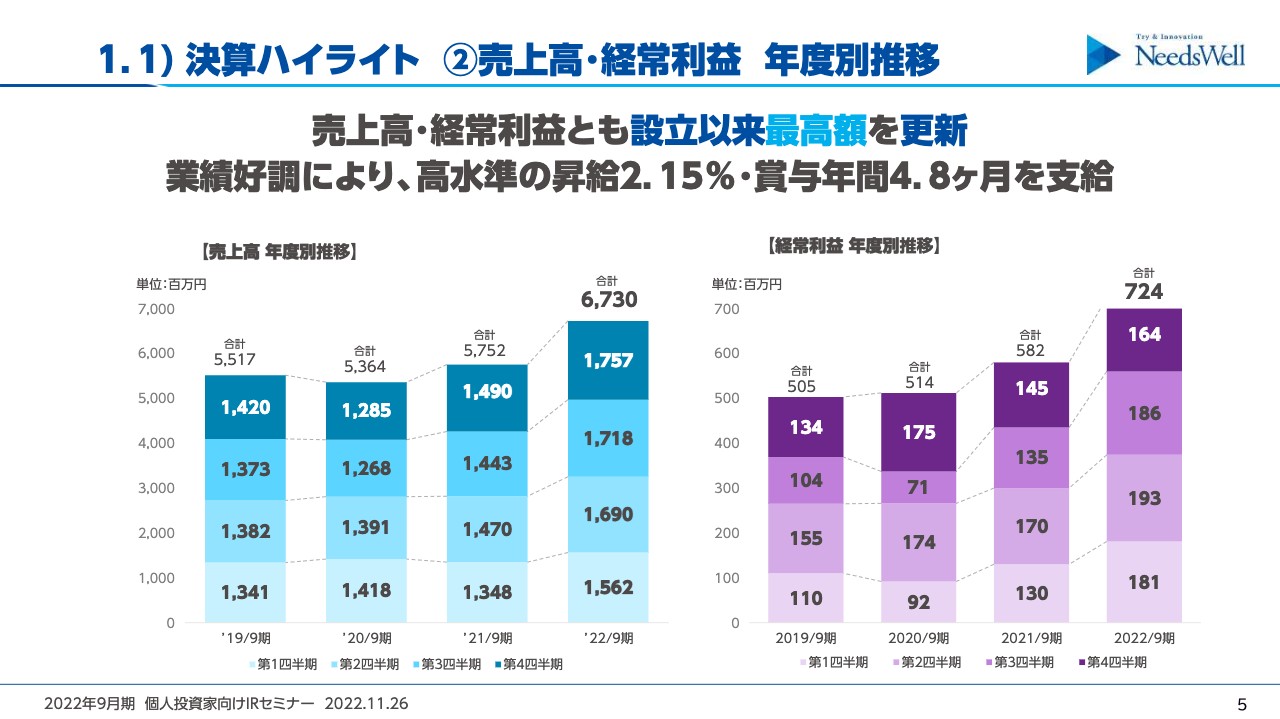

新井:スライドのグラフでは、売上高・経常利益の年度別推移について示しています。売上高・経常利益ともに、設立以来最高額を更新しています。業績が好調だったため、高水準の昇給2.15パーセントに加え、賞与年間4.8ヶ月を支給しています。

坂本:前回9月にご登壇いただいた際も、従業員への還元についてお話しされていましたが、賞与年間4.8ヶ月の支給に関しては、おそらく人材の定着に寄与しているのだろうと思っています。こちらの昇給とボーナスの月数は、業界平均に比べてどのくらいの水準になるのでしょうか?

また、業績に応じたベースアップについて、賞与の月数はあらかじめ決まっているのでしょうか?「業績を締めてからこのくらい」というかたちで従業員などにお示しするのかについて教えてください。

新井:ボーナスの月数については、業界平均では4.0ヶ月くらいというデータがあります。それ以上の数字になりました。どのように決めるのかについては、第4四半期になり、決算がほぼ見えてきた段階で賞与引当金として今まで行っていましたが、今後は第3四半期から、あらかじめ期末の着地を見据えた上で決めていきたいと考えています。

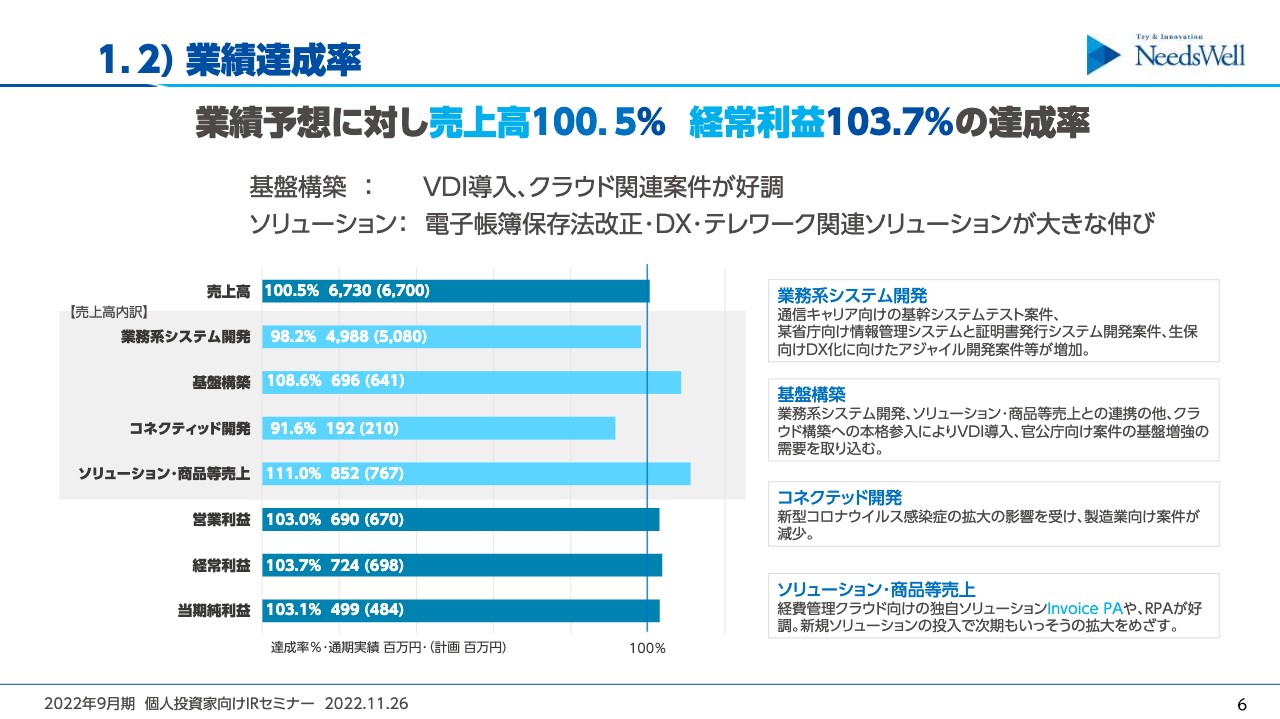

1.2) 業績達成率

新井:業績達成率です。業績予想に対して、売上高100.5パーセント、経常利益103.7パーセントといずれも達成しています。サービスラインにおいて一番よかったところは、「基盤構築」「ソリューション・商品等売上」となりました。基盤構築はクラウド関係のVDI導入の案件、ソリューションについては自社ソリューション、RPAが好調に推移しました。

坂本:基盤構築やソリューションに関しては一過性のものではなく、今後も好調が続くのでしょうか?

松岡:基盤構築について、第36期はVDI構築の案件や、オンプレミスからクラウドへ移行する案件を集中的に受注することができ、売上を伸ばすことができたと思っています。こちらは一過性のものではなく、サーバのクラウド化や、テレワークの浸透に伴うリモート環境構築の引き合いをたくさんいただいており、今後も好調が続いていくと思っています。

インフラ事業に関しては、受託開発を進める中でも、開発環境の構築やサーバの運用なども含めて、開発とともに需要は増えていくと思っていますので、今後拡大していけると考えています。

また、ソリューションについても売上を伸ばしています。先ほど少しお話ししましたが、今当社で推進しているクラウド経費精算の「Concur(コンカー)」や、RPAソリューションの展開が順調に進んでいます。ソリューションのラインナップは随時増やしていますので、今後展開していければと考えています。

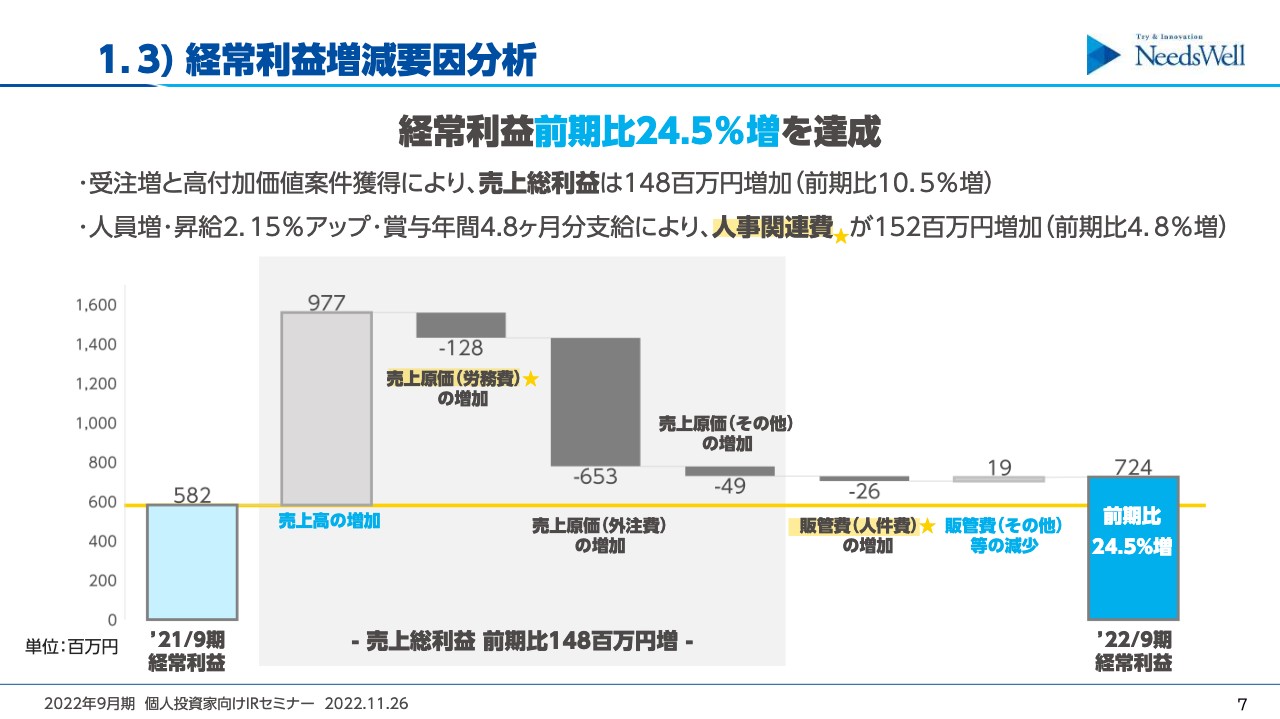

1.3) 経常利益増減要因分析

新井:経常利益の増減要因分析についてです。経常利益については、前期比24.5パーセント増を達成しています。要因としては、売上高の増加が一番大きかったのですが、受注をこなす中でどうしても外注費が増加してしまい、昨年度より6億5,300万円の外注費が増加している状態です。結果として売上総利益は前期比1億4,800万円の増加となりました。

坂本:売上については先ほどお話しいただきましたが、基本的に外注費の増加が顕著であり、当たり前のことかもしれませんが、これを内製化することで利益率がある程度向上すると思っています。しかし、ここで人員を増やしてしまうと、将来受注のブレがあった時、収益が少し悪くなってしまうと思います。

そのためバランスは非常に大事で、そのような考えを持たれていると思うのですが、今の事業環境ではある程度、内製化に向けて人員増加を実施していけるのではと思っています。人員の確保が難しい状況にあるのか、また、今後の計画はどのようになっているのか教えていただきたいと思います。

松岡:パートナーとの協業については、現状ありがたいことに、プロジェクトの引き合いを多くいただくようになっています。プロジェクトの体制構築、業務遂行を当社の社員のみでは賄いきれない現状が見えてきているため、協業は必要不可欠であると思っています。

また、この数字については、今後しばらく続くだろうと思っています。プロジェクト体制構築を目的として人数の確保、技術的なバックアップをいただくという両面においてパートナーとの協業が重要だと考えています。

当社は独立系のSIerであるため、幅広く事業を展開する中、当社にすべての技術が集約されているわけではなく、それぞれに特化したパートナーなどと組むかたちになります。パートナーとともに受注量を増やし、Win-Winの関係を作っていくことを進める中では、パートナーとの協業が必要となります。

1.4) 損益計算書

新井:損益計算書です。経常利益率は10.8パーセント、前年同期比0.7ポイント増加しました。

1.5) 貸借対照表

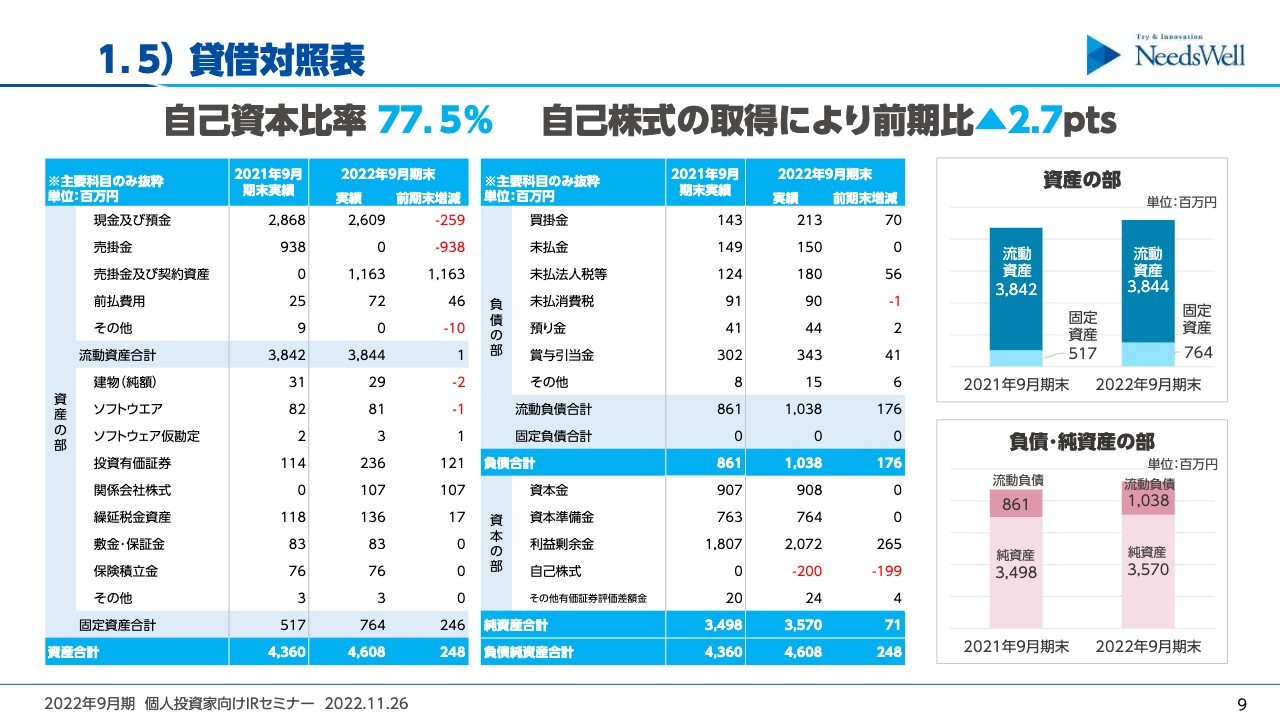

新井:貸借対照表です。こちらは引き続き、自己資本比率77.5パーセントと安定的に推移しています。自己株式の取得などがあり、前年同期比では2.7ポイント低下しました。

2.1) 2023年9月期 業績予想(連結)

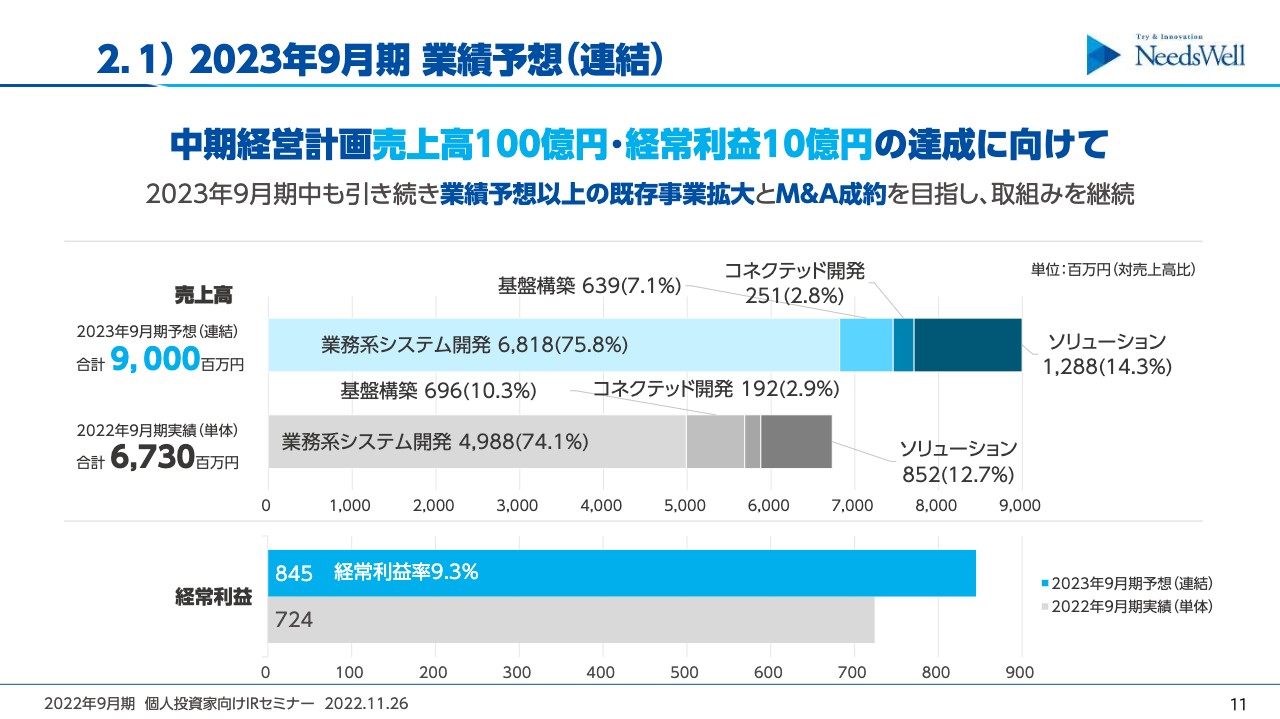

2023年9月期の業績予想です。当社は今まで、単体で約67億円という売上を上げてきましたが、2023年9月期からは連結ということで決算を進めています。中期経営計画では売上高100億円、経常利益10億円の目標を立てていますが、現時点で見通しがついている売上高について、2023年9月期の予想は連結で90億円と考えています。

経常利益は8億4,500万円、経常利益率9.3パーセントとなりますが、2022年9月期実績の経常利益率は10パーセントを超えていましたので、少し下がっている状況です。今回から連結での決算情報開示を行うにあたって、今年度はM&Aの仲介手数料や取得費用などを計上していかなければならないという背景があり、その影響が出てきてしまっています。こちらは2023年9月期以降に、またもとに戻っていくと考えています。

増井麻里子氏(以下、増井):今期から連結決算体制へ移行ということですが、連結子会社持分法適用会社とのシナジーは進んでいるのでしょうか? 何か取り組みされている一例がありましたら教えていただきたいです。

松岡:会社間のシナジーについては幅広く考えるようにしています。例えば今回、協業体制としてコムソフトにグループインしていただきましたが、先ほど少しお伝えしたとおり、エンジニアリソースをうまく活用し、受注量を増やすというかたちでプロジェクトを推進しています。

現在とある大型案件を受注しているのですが、グループ会社にも入っていただき、そこに合わせて体制を作ることによって、受注量をより多くしたり、プロジェクトの推進スピードを早めたりと取り組んでいます。

その他の会社については、官公庁向けの案件に強いという特徴があるため、入札を共同で行うなど、今まで手が出せなかった領域の案件も一緒に受注する体制の準備を進めており、動きはけっこう活発になってきていると思っています。

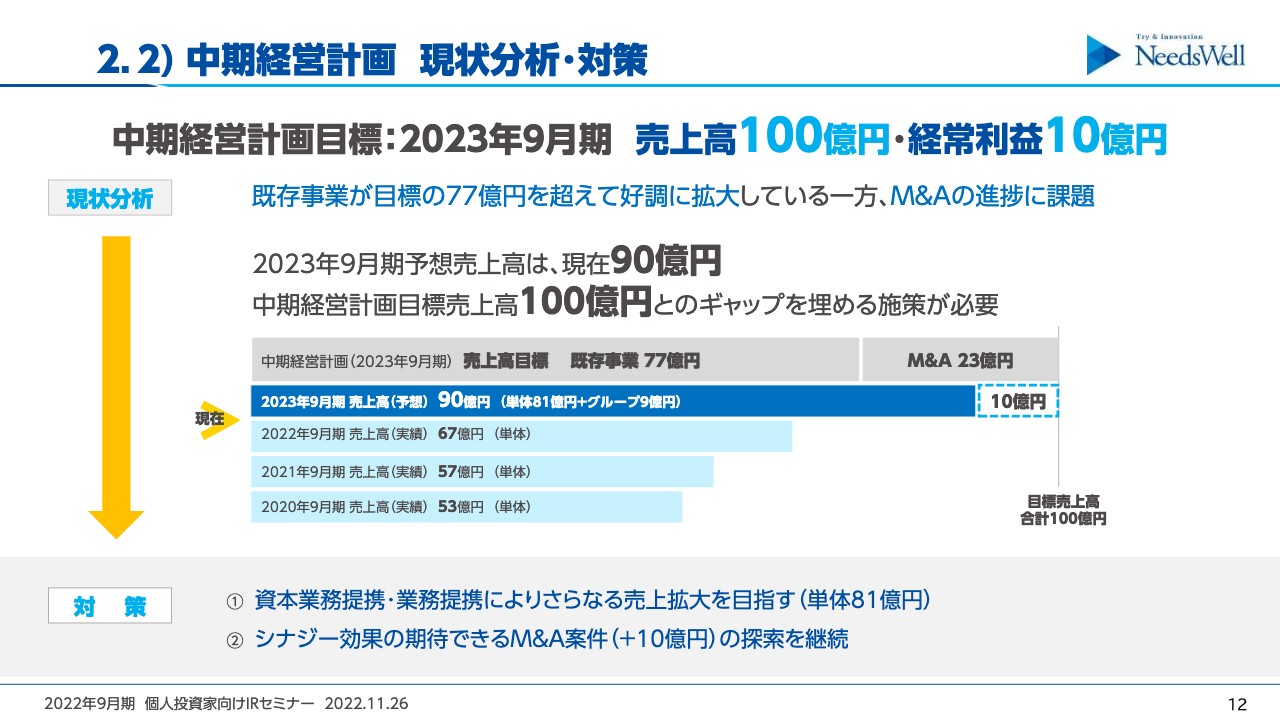

2.2) 中期経営計画 現状分析・対策

新井:中期経営計画の現状分析と対策についてです。当社の中期経営計画の目標は売上高100億円、経常利益10億円になりますが、先ほどもお伝えしたように、今の時点で見えている数字は90億円であるため、10億円のギャップを埋める施策が必要であると考えています。

この対策の1つに、資本業務提携があります。業務提携によって受注を、ひいては顧客基盤などをこれまで拡大してきていますので、さらなる売上拡大を目指すためにも、新しいアライアンスなどに取り組んでいきたいと思っています。また、既存の資本業務提携先、業務提携先とも、もっと取引を充実させていきたいと考えています。

2つ目に、シナジー効果の期待できるM&A案件の探索を続けているところです。

坂本:M&A案件に関しては、どのような業種・業態が御社にシナジーを与えると考えていますか?

松岡:業種・業態は幅広く考えようとしています。現状グループインしている会社は、いわゆるソフトウェアの会社ですので、当社とけっこう近いかたちでシナジーを生みやすいです。

今後は、当社がソリューションを展開していく中で、ソフトウェアだけではなかなか解決できない、例えば、ハードウェアの領域や別の技術などが必要になった場合にシナジーが生める業種業態も視野に入れながら、M&Aを進めていきたいと考えています。

したがって、ある業種・業態を固定で探しているのではなく、当社が取り組みたいことと合わせながら幅広く検討している状況です。

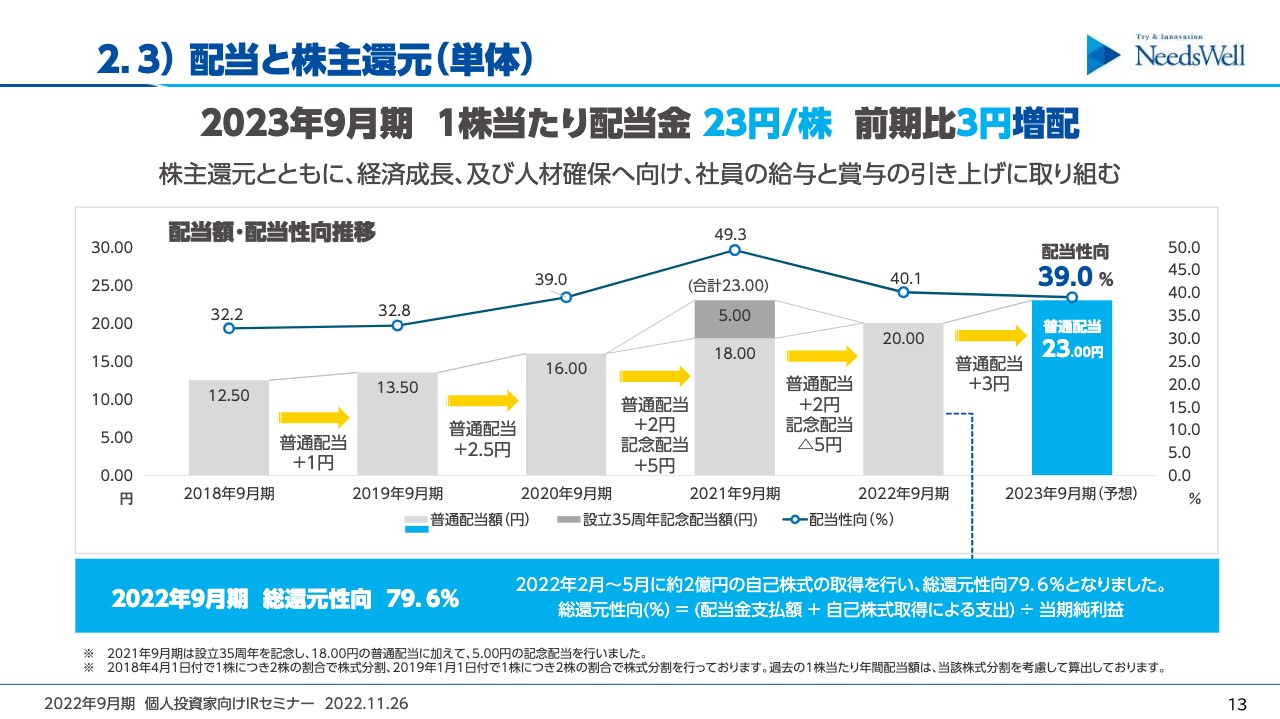

2.3) 配当と株主還元(単体)

新井:配当と株主還元です。2023年9月期の1株当たり配当金は23円で、前年同期比3円の増配となりました。配当性向は39.0パーセントとなっており、株主還元とともに社員への給与と賞与の引き上げなど、人材確保に取り組みたいと考えています。

坂本:非常に高い還元性向になっていますが、配当に関する目安があれば教えてください。

新井:2022年9月期の総還元性向は79.6パーセントです。2022年2月から5月に約2億円の自己株式の取得を行いましたので、配当金支払額と自己株式取得による支出から、総還元性向が高くなりました。

私どもは「配当性向30パーセント」を1つの目安と考えてはいますが、今回1株当たり23円としており、当面は同じ程度の水準でなんとか考えていけたらと思っています。

3.1) 経営理念・経営スローガン

松岡:ここからは事業の成長戦略についてお話しします。当社は経営理念として、創業以来変わらず「広く経済社会に貢献し続ける」を掲げています。

経営スローガンには「Try & Innovation(挑戦と革新)」を掲げています。社内でもいろいろなことに挑戦していくマインドを浸透させながら、事業を推進しているところです。

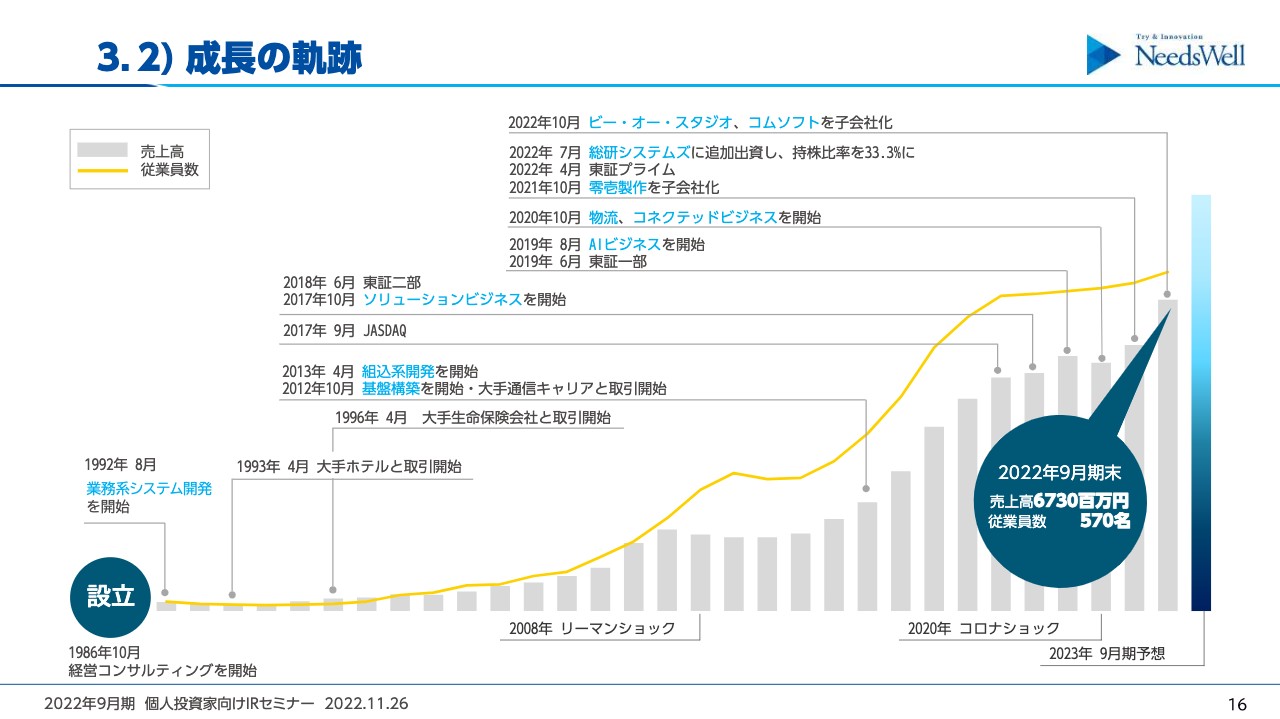

3.2) 成長の軌跡

松岡:成長の軌跡です。1986年10月に設立し、システムコンサルティングを開始しました。2013年に組込系開発や基盤構築の事業を立ち上げ、その翌年の売上高がおよそ30億円でした。

それが10年かからず2022年9月期末には売上高67億3,000万円に達しており、かなりの成長スピードで進んできています。直近はAI関連、物流事業にも力を入れ始めており、さらなる事業展開を進めています。

3.3) 中期基本方針

松岡:中期経営基本方針です。私たちはさまざまな事業展開を進めており、「真のシステムインテグレータ」になりたいとの思いで各事業を推進しています。

お客さまのニーズや課題解決のために、最適なシステム・ソリューションを提供する「課題解決型ビジネス」を推進するべく、お客さまが持っているいろいろな課題に対し、私たちがさまざまなIT技術を使って課題解決のご提案を行い、お客さまのベストパートナーになれるような想いで事業推進しています。

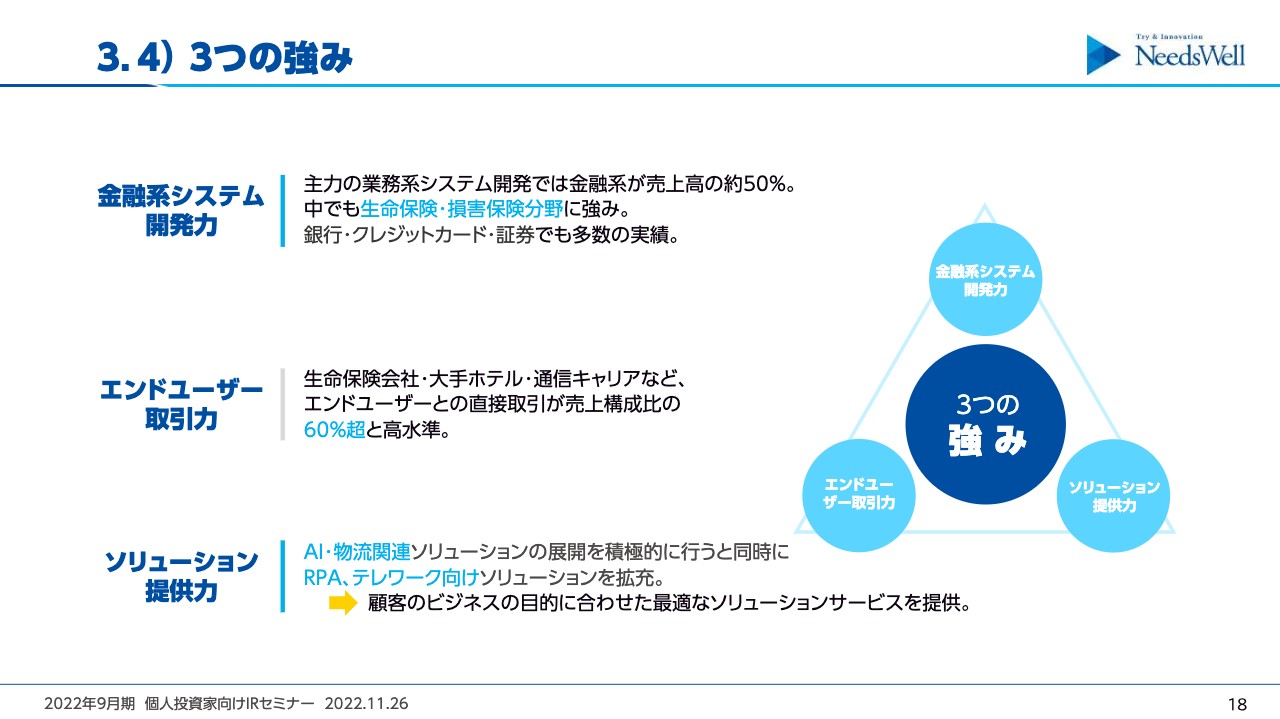

3.4) 3つの強み

松岡:当社には3つの強みがあります。1つ目は、金融系システム開発力です。創業当初から、大手生命保険会社との取引があるほか、銀行、クレジットカード関連の開発実績も多数あります。これらの実績から、特に金融系のシステム開発力が強いと思っています。

2つ目は、エンドユーザー取引力です。生命保険会社・大手ホテル・通信キャリアなど、エンドユーザーとの直接取引が売上構成の多くを占めており、これを強みの1つと捉えています。

3つ目は、ソリューション提供力です。最近はAI・物流関連を中心に、ソリューションの展開にかなり注力しています。RPA、テレワーク向けソリューションも拡充し、お客さまのビジネスの目的に合わせた最適なソリューション・サービスを提供しています。

増井:前々回にもうかがったと思うのですが、直接取引が多い理由を教えてください。

松岡:もともと生命保険会社などとの取引はありましたが、「真のシステムインテグレータ」になるという目標を掲げて、当社では営業力の強化に努めてきました。とはいえ、直近はコロナ禍の影響で、訪問での営業がなかなかできなくなってしまった経緯からオンライン営業に注力しています。

具体的には、ホームページのコンテンツにはかなり力を入れており、当社の活動内容を詳しく紹介しています。新しいソリューションを展開する時や、大型の案件を受注したタイミングでプレスリリースを開示するなど、当社のアクションを知っていただく取り組みを行う中で、認知度が上がって考えています。

特にAI関連のソリューションはお客さまから引き合いをいただくことが多く、そこから受注につながってきています。このような理由から、エンドユーザーの取引の量が増えてきたと考えています。

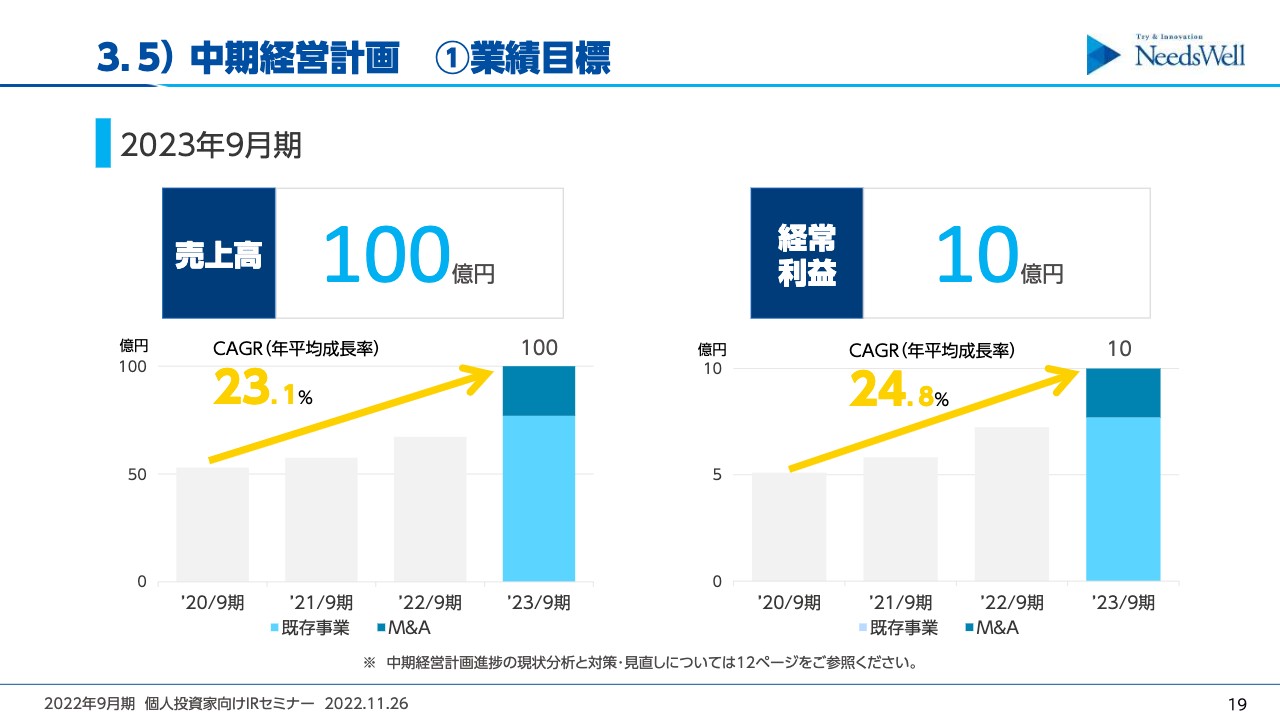

3.5) 中期経営計画 ①業績目標

松岡:新井からもご説明したとおり、中期経営計画の業績目標は2023年9月期で売上高100億円、経常利益10億円を目指しているのは変わっていません。この達成を目指して現在、事業を推進しています。

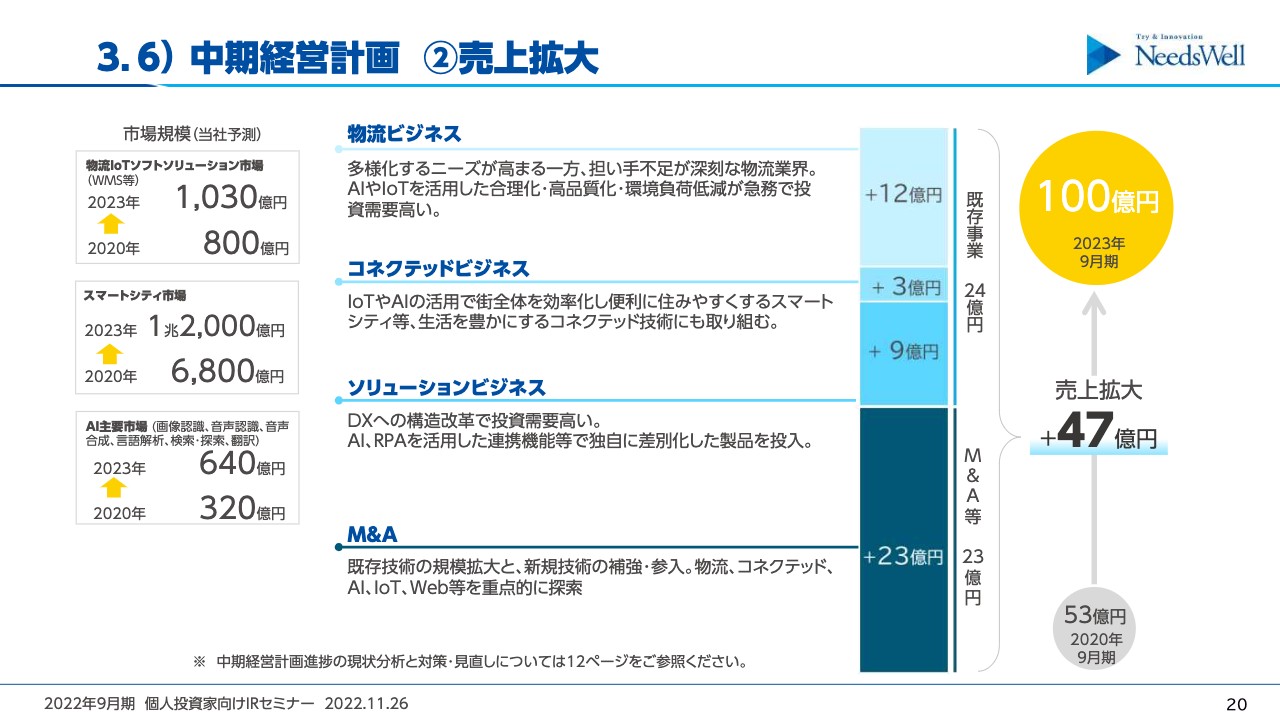

3.6) 中期経営計画 ②売上拡大

松岡:スライドに、売上拡大を目指す分野をまとめました。物流ビジネス、コネクテッドビジネスに注力し、IoTやAIの活用をメインにしたプロジェクトを今後も増やしていきたいと思っています。

ソリューションビジネスについてはこの後詳しくご説明しますが、ソリューションのラインナップをかなり増やしており、ここでの売上増も目指していきたいと思っています。

M&Aについては、先ほどご説明したとおり、幅広く当社とのシナジーを考えながら今後も拡大していきたいと考えています。

3.7) 重点施策

松岡:事業展開する中で、重点施策が大きく7つあります。概要はスライドをご覧のとおりで、次のページから詳しくご説明していきます。

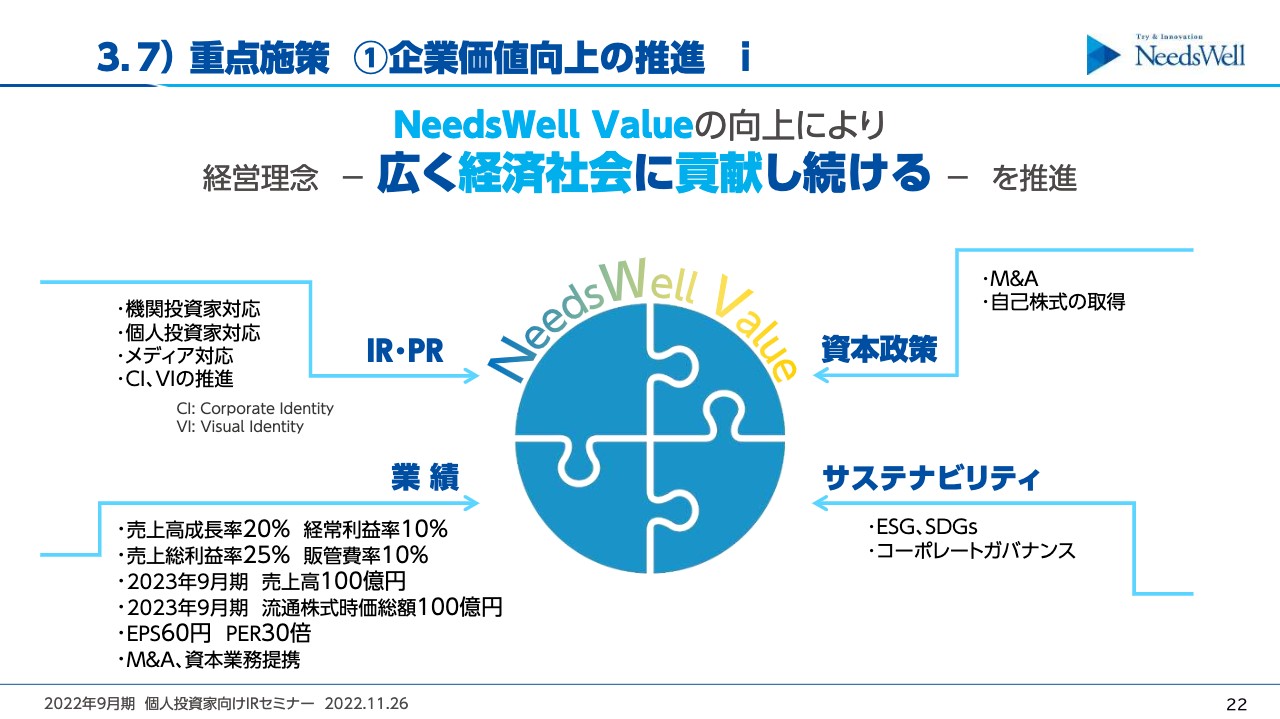

3.7) 重点施策 ①企業価値向上の推進 i

松岡:重点施策の1つ目は「企業価値の向上の推進」で、M&Aを含めた活動に注力しています。私たち事業部隊としては、スライド左下に記載している業績の計画必達を目指して活動しています。

業績を上げるために、エンジニアの育成や受注量の増加も含めて、現在いろいろな活動に取り組んでいます。

3.7) 重点施策 ①企業価値向上の推進 ii

松岡:事業展開する中で、M&Aはもちろん、資本業務提携や協業する会社を増やしているところです。スライドには資本業務提携の事例をいくつか記載していますが、大手SIerやハードウェアメーカーと協業し、そこでの受注量の増加を目指しながら活動しています。

スライド最下部に記載しているコムソフト、ピー・ビーシステムズが、グループインした2社です。

3.7) 重点施策 ①企業価値向上の推進 iii

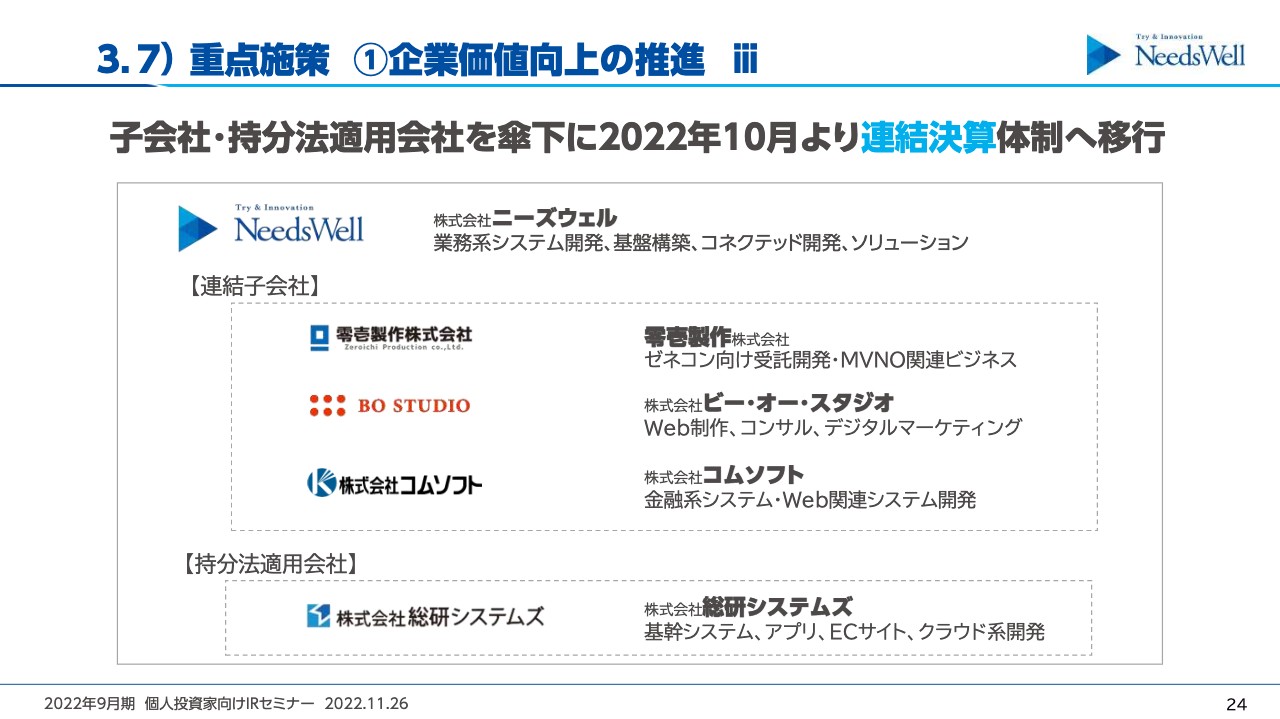

松岡:連結子会社、持分法適用会社は全部で4社です。2022年10月より連結決算体制へ移行し、グループ体制となっています。

ちょうど1年前にグループインした零壱製作は、MVNO関連ビジネスやゼネコン向け受託開発を行っている会社です。この会社と協業することによって、ニーズウェルが今まで取り組んでこなかった分野に入り込んでいきたいと考えています。

ビー・オー・スタジオは、Web制作やデジタルマーケティングに特化した会社です。この領域でのシナジーも今後かなり出てくると考え、今回グループインしていただきました。

コムソフトは金融系システムなどに強く、当社と近い分野で活躍していた会社です。エンジニアの協業などでかなりシナジーを生みやすいと考え、事業を推進しています。

総研システムズも、同じくシステム開発会社であり、一緒に案件受注などを進めているところです。

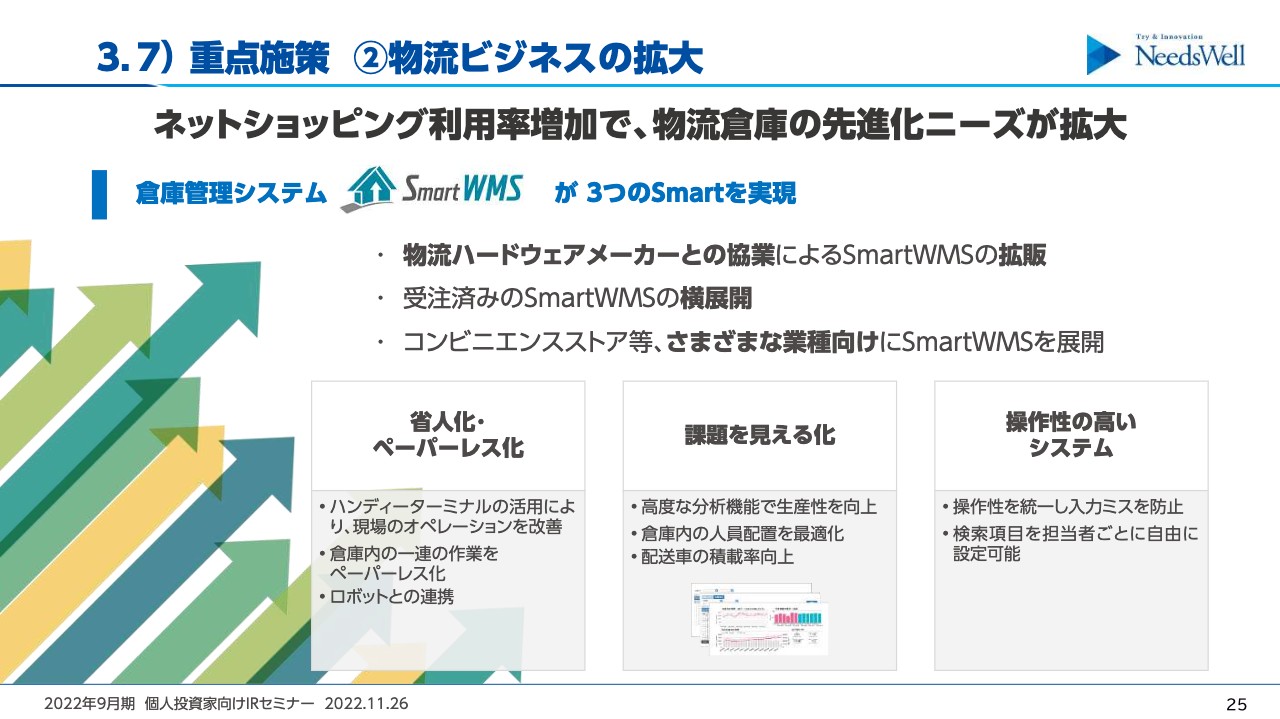

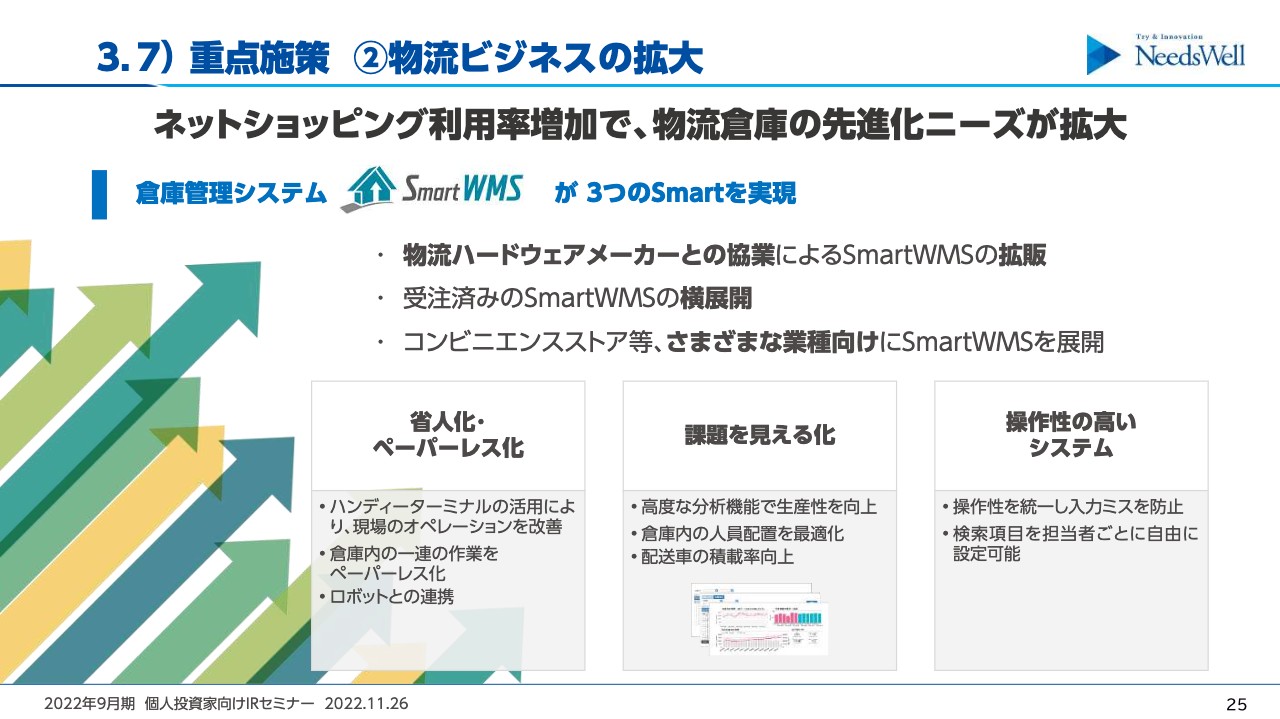

3.7) 重点施策 ②物流ビジネスの拡大

松岡:重点施策の2つ目は「物流ビジネスの拡大」です。コロナ禍の影響で、物流ではネットショッピングの利用率が増えており、物流倉庫の先進化のニーズがかなり高まっています。その中で当社は、物流関連のコンサル会社やハード系の会社と組んで、パッケージのソフトウェア「SmartWMS」を開発し、展開しているところです。

倉庫には「属人化している」「人が多い」など、さまざまな課題があります。また「そもそも何が問題なのかわからない」といった場合もあり、そのような課題を解決できるソフトウェアとして「SmartWMS」の引き合いをいただいています。

「SmartWMS」自体はソフトウェアですが、倉庫の課題をソフトウェアだけで解決するというのは難しいところがあります。例えば、監視するためのカメラやセンサー、計量器などを一緒に提案しなければなりませんので、ハードウェアに特化した会社と組んで提案を進めています。いくつかの案件の受注は決まっていますので、その横展開などを今後進めていけるのではと考えています。

3.7) 重点施策 ③AIビジネスの拡大

松岡:重点施策の3つ目は「AIビジネスの拡大」です。当社はお客さまが持っている課題などを、AIの力を使って解決するソリューション「Work AI」を展開しています。そのラインナップとして、「Speak Analyzer」「Es Prophetter」「Chat Document」を展開しています。特に、「Es Prophetter」は多くの引き合いをいただいています。

坂本:どのようなソリューションですか?

松岡:あるお客さまと協業する中で、データを分析する業務をずっと行ってきており、データエンジニア、データアナリストの育成を進めてきました。

これらの実績はベースとしてあるものの、お客さまの課題を聞き出して見積もりを作る時に、ベテランと若手とでは見積もりの精度にかなり差が出てしまいます。そこで、AIの力を使って、これを70パーセントぐらいの精度で統一化できないかという課題に取り組み、データ分析の技術を使って、分析・モデル化するPoCを行いました。

そのような経緯で、お客さまとの課題のヒアリングからモデル化するまでのプロセス自体をソリューションとして展開しているのが、この「Es Prophetter」です。

今回は見積もりに絞っていますが、いろいろな展開ができる見通しをもって、今後このラインナップは増やしていけるだろうと考えています。

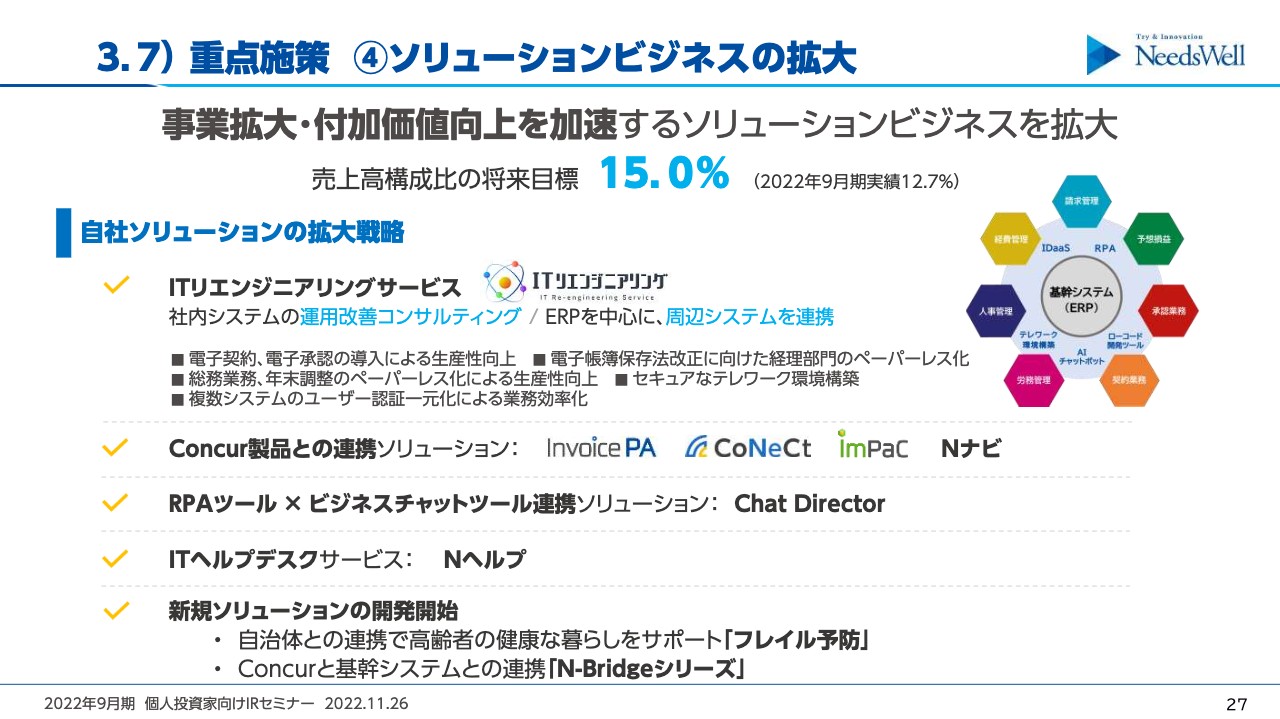

3.7) 重点施策 ④ソリューションビジネスの拡大

松岡:重点施策の4つ目は「ソリューションビジネス」の拡大です。当社はいろいろな自社ソリューションを持っており、お客さまの社内の業務の運用改善のコンサルティングを行う「ITリエンジニアリングサービス」や、基幹システムとその周辺にあるシステムの連動・連結を手伝うようなソリューションを推進しています。

先ほどご説明した「Concur」製品との連携や、既存事業であるRPAのほか、情報システム関連、また、ITにあまり詳しくない方の困りごとを解決できるような、ITのヘルプデスクとなる「Nヘルプ」というサービスも始めました。

新規ソリューションとしては、自治体と連動するかたちで、今進んでいる高齢化社会に何か貢献できないかということで、健康な暮らしをサポートする「フレイル予防」のソリューション提供をスタートしました。そのほかにも最近は、基幹システムと連携するパーツ「N-Bridgeシリーズ」を展開し始めています。

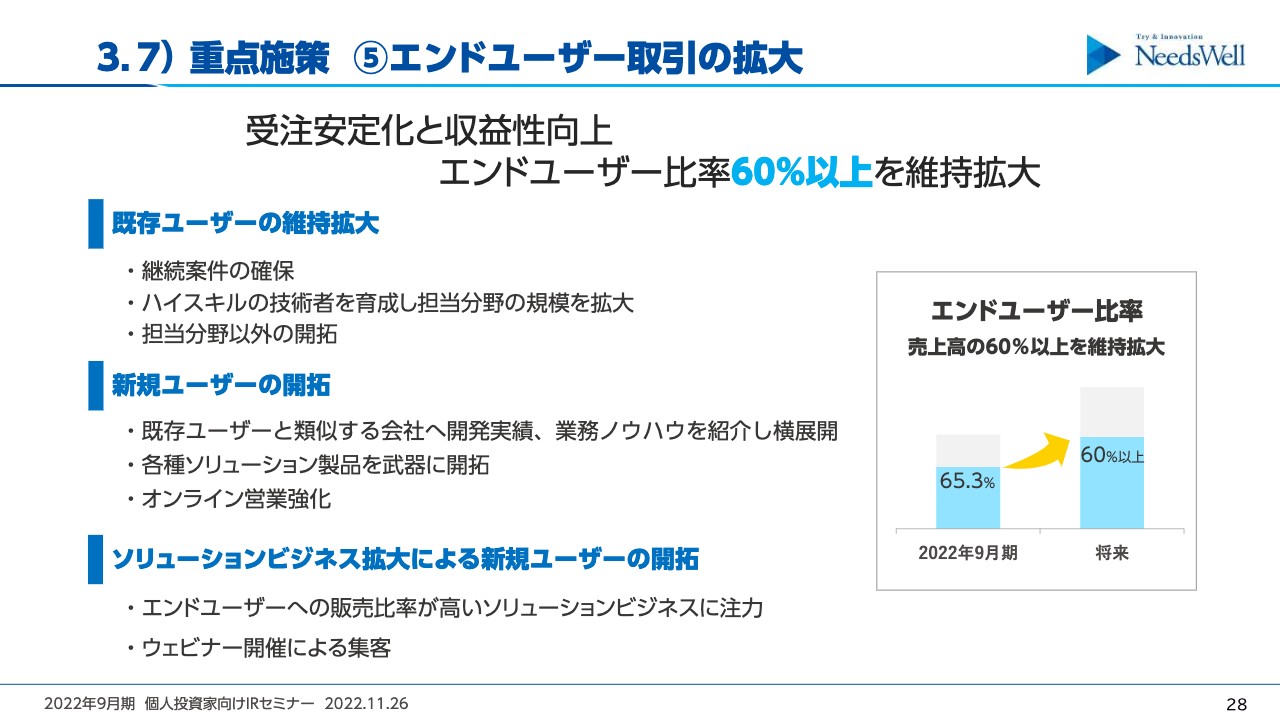

3.7) 重点施策 ⑤エンドユーザー取引の拡大

松岡:重点施策の5つ目となる「エンドユーザー取引拡大」は、先ほどご説明したとおり、オンライン営業を含めて推進しています。既存のお客さまとともに、今後も事業拡大していけると考えています。

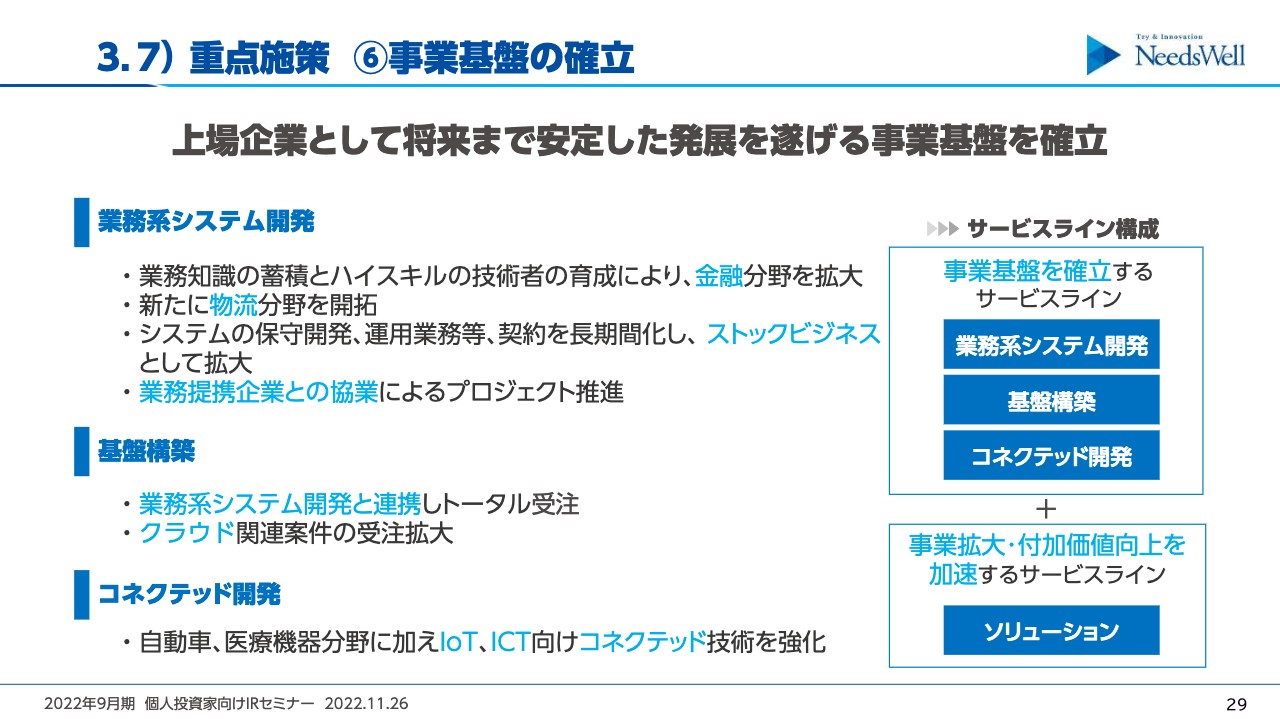

3.7) 重点施策 ⑥事業基盤の確立

松岡:重点施策の6つ目は「事業基盤の確立」です。今回、M&Aを行う中でエンジニアの確保や事業の幅の拡大などを展開できているため、それをベースに業務システム開発、基盤構築、コネクテッドという分野でしっかりと土台を作り、その先でソリューション展開などを行っていきたいとして進めています。

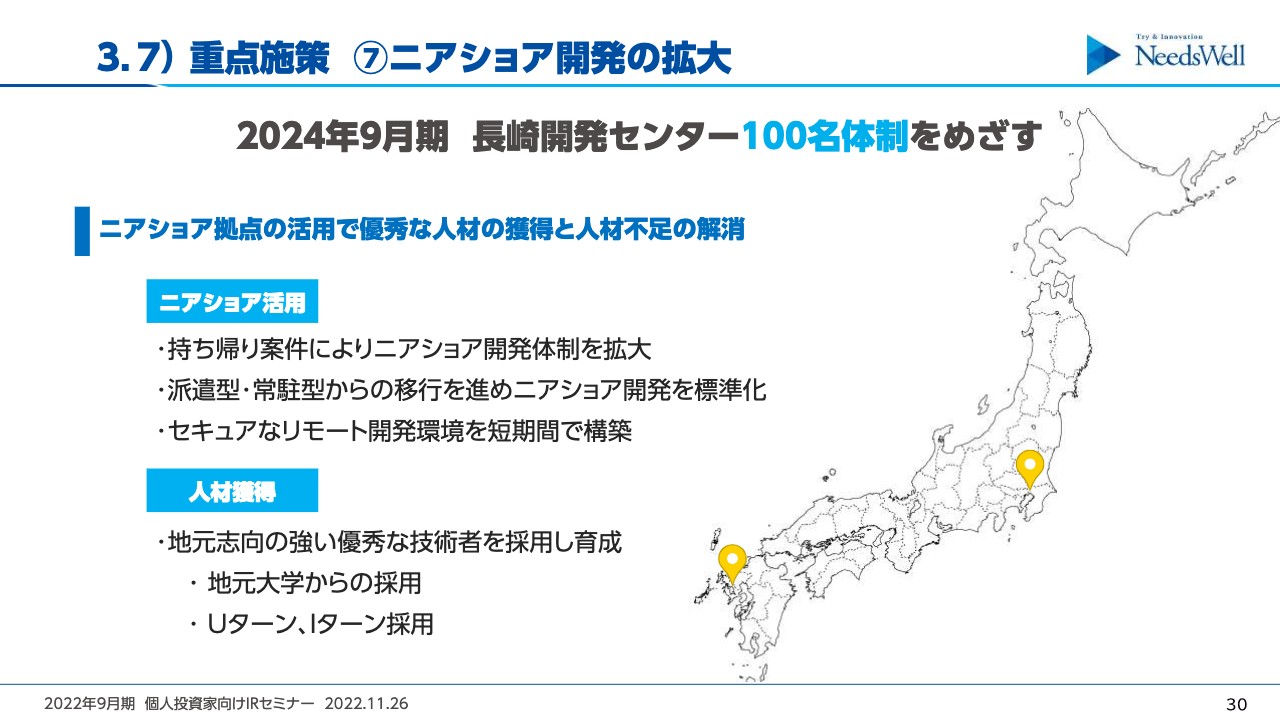

3.7) 重点施策 ⑦ニアショア開発の拡大

松岡:重点施策の7つ目「ニアショア開発」に関しては、現在、本社は東京にありますが、長崎に開発センターを構えており、東京で受けた仕事を、長崎にボリュームを大きく置いて開発するということを進めています。目的は人材獲得と技術の拡大で、地元の大学から採用を行うほか、Uターン・Iターンによる地域貢献も視野に入れて推進しています。

3.8) ESG・SDGs ①事業と直結する取組み

重点施策以外にも、当社はSDGsの取り組みを進めています。先ほどお話ししたニアショア開発も少し絡みますが、こちらは2024年9月までに100名体制に持っていくという目標を掲げて、施策を実行しています。

長崎の開発センターはリモート開発もできるように、セキュリティも含めたかなり万全な体制で立ち上げていますので、こちらをベースに受注量を増やし、開発力を高めていきたいと考えています。

DXアシストをする新たなソリューションとしては、RPAや「Concur」などを含め、デジタル社会の産業基盤の構築に貢献できるように、いろいろな新しいものを生み出していきたいと考えています。

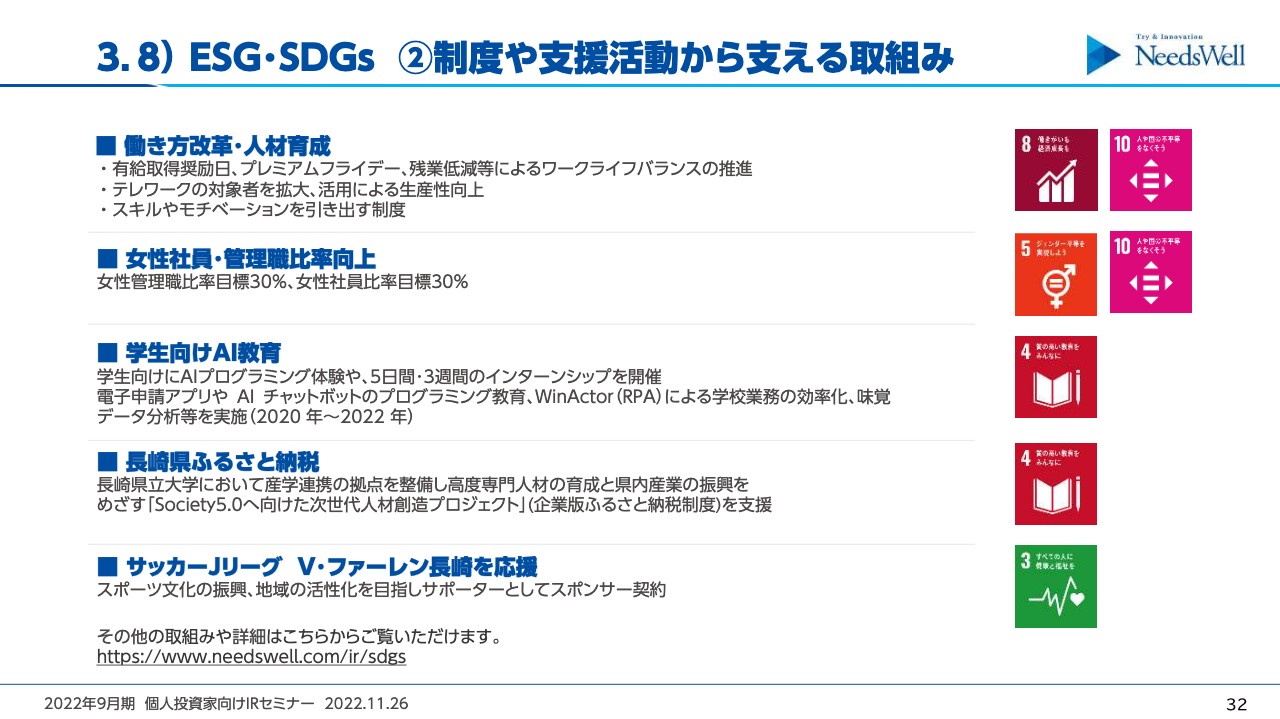

3.8) ESG・SDGs ②制度や支援活動から支える取組み

働き方改革なども進めています。ワークライフバランスがきちんと取れた仕事の推進や女性社員・管理職の比率向上、学生向けAI教育等を進めています。さらに、長崎県のふるさと納税、V・ファーレン長崎のスポンサー参加なども行い、少しずつですが地域貢献もできているのではと思っています。

坂本:学生向けAI教育というのが非常におもしろいと思いました。この取り組みの中に、味覚データの分析等をテーマにインターンシップを行うとありますが、これは御社で行っているのでしょうか? また、学生の反応などを教えていただきたいです。

松岡:ご認識のとおり、当社で行っている取り組みで、学生向けには大きく2つ行っています。1つは「WinActor」を使った業務の自動化です。こちらはけっこう学生受けがよく、実際に自分が手で入力していたことをRPAに実行させてみることで「こんな便利になるんだ」という実感が湧きやすい手段と言えます。

もう1つは、AIによるデータ分析です。AIと言いますと「Alexa」「Siri」のようなサービスがイメージされやすいものですが、実際には膨大なデータを分析し、どのような特徴が出るかという業務に取り組んでもらいます。

学生の方々は、やはり最初は難しいと感じるようですが、最先端のソリューションの裏ではどのような技術を使っているのかについて実感がしっかりと持てるようで、高い評価を得ています。

坂本:スライドには「5日間・3週間」と記載があり、期間に差がありますが、AIプログラミング、味覚データ等の取り組みによって分かれているということですか?

松岡:ご認識のとおりです。3週間の長期のほうは、前半でRPAツールの取り組みを実施し、後半でAIプログラミングを体験してもらうなどと分けています。繰り返しになりますが、学生にはかなり好評です。

坂本:業務を手伝うというインターンシップの企画において、プログラムに触れてもらうことを基本として、そこから興味を持ってもらってつながるというイメージですか?

松岡:そのとおりです。プログラミングを覚えることと、世の中にある技術自体に触れてもらうことを目的としています。

坂本:これは東京と長崎の両方で実施しているのですか?

松岡:両方で行っていますし、長崎の学生の方に、一時的に東京に来てもらうかたちでも実施しています。

質疑応答:同業他社との差別化について

坂本:「同業他社との差別化できている部分、今後の課題について教えてください」というご質問です。

業種が多岐にわたっており、同業他社との比較については若干答えるのが難しいかと思います。今後の課題をお話ししつつ、その上で同業他社との差別化についてお話しいただくのがよいかと思いますので、ぜひよろしくお願いします。

松岡:当社は独立系SIerということで、いわゆるシステム開発を行っているイメージが強いかと思いますが、それ以外にも今回ご説明したような、例えばAIや物流分野など、さまざまな分野に特化したソリューションの展開など、事業の幅を広げています。

経営理念に「Try & Innovation」を掲げていますし、社内では「巧遅拙速」といって、ゆっくり慎重に物事を進めるのではなく、「多少荒削りでもとにかく実行してみよう」というスタンスをかなり強く押し出している文化があります。そのような意味では、いわゆる開発だけを担当している会社とは、会社の雰囲気は違うのではないかと思います。

質疑応答:社内風土について

坂本:社内の環境と言いますか、人間関係がよいというような社内風土も自慢できるところでしょうか?

松岡:おっしゃるとおりです。今はコロナ禍で、例えば仕事の後に食事に行くようなことはなかなかできませんが、比較的、そのようなことを積極的に行っている会社です。

今は570名くらいの社員がおり、グループに分かれて事業運営を行います。月に1回のグループミーティングやリーダー同士のミーティングを実施しているほか、場合によってはプロジェクトごとにミーティングを行うこともあります。上司と部下の接点を多く持っており、そのような意味で会社内の風通しはよいと考えています。

坂本:中途採用の方も馴染みやすいイメージでしょうか?

松岡:実は直近、当社はキャリア採用を意図的に中止しています。キャリア採用はゼロではないものの、主軸は新卒採用にシフトしています。直近は毎年50人以上の新入社員が入ってきますので、その新入社員の教育やフォロー、アドバイスなども先輩社員が積極的に対応しており、コミュニケーションもかなり取れていると思います。

坂本:そのあたりはかなり特色がありますね。

質疑応答:各事業所の役割について

坂本:拠点についてのご質問も来ています。「新宿オフィスと長崎オフィスの役割は異なるのでしょうか?」ということです。

松岡:新宿オフィスは、通信キャリアさまから受けたお仕事を実行する開発ルームになっています。長崎オフィスは東京で受けた仕事を行うかたちをとっています。

役割としては、新宿はプロジェクトに特化した場所、長崎は当社のさまざまな案件を東京と連動して取り組むことに特化している場所として、使い分けています。

質疑応答:新たな拠点計画について

坂本:「他に拠点を設ける予定はないのでしょうか?」というご質問です。

松岡:今のところ、明確に「ここ」という場所は決まっていませんが、事業拡大とともに、そのようなことも可能性としてはあると考えています。

質疑応答:テレワークの今後の広がりについて

増井:仮想デスクトップのビジネスにおけるテレワークについて質問します。コロナ禍がまだ続いてはいるものの、勤務形態はもとに戻るのではないかという予想も昔はあったかと思います。テレワークはこのまま伸びていく、もっと広がっていくというイメージをお持ちでしょうか?

松岡:当社としては、テレワークが1つの働き方のスタンダードにはなると想定しています。当社も仮想環境用のソリューションは持っていますが、おそらく、出社とテレワークとのバランスを取る進め方というのが今後は主流になってくると思っています。

私たちのようなSIerなどでは、例えば全員が一度に出社すると、今度は座席がなくなるということが別途課題として出てくるのですが、テレワークはそのようなことを解決する手段としてかなり有効だと思います。働く場所を選ばない働き方は、今後も浸透していくと考えています。

質疑応答:物流ハードウェアメーカーとの協業について

坂本:先ほどご説明いただいた物流ハードウェアメーカーとの協業というのは、主にどのようなことなのでしょうか? もう少し詳しく教えていただけたらと思います。

松岡:当社が所有している「SmartWMS」は、あくまでソフトウェアです。物流倉庫の中の課題を解決するためには、それを見るセンサーやカメラなどが必要となり、ご提案しているお客さまもそのような課題を抱えています。当社はハードウェア領域の知見がないために、ハードウェアを専門に扱っている会社の力を借りて、提案を持っていくかたちをとっています。

それぞれの特徴を活かして「課題をこのように解決します」という具体的なイメージを作りながらお客さまにご説明するということを協業パートナーと一緒に実施しています。

質疑応答:物流倉庫市場の成長性について

増井:物流倉庫については、今後も参入が増え、市場も拡大するという見方が多いようですが、その一方で「いずれスペースが余るのではないか」という意見もあります。この市場の成長性について、どうお考えでしょうか?

高機能化していく面では付加価値がまだまだ伸びるのか、それとも、スペース自体も伸びていくのかについて、見解をお聞かせください。

松岡:そこはなかなか難しいテーマかとは思います。物流倉庫自体の最新化は必要になりますし、物を置く場所という意味では必ず必要なスペースになりますので、それらを踏まえると、今後も伸びていくと考えられます。

しかし、それを配送する手段や効率的に運ぶための理論値、例えば「トラックをなるべく空にしない状態で移動することで、全体の移動量を減らす」などのような効率化は、先ほどお話ししたデータ分析なども駆使していけば可能だと思っています。

移動させる手段という意味であれば、最新化や効率化されることで多少飽和するとは思いますが、倉庫自体としてはこのまま大きくなっていくのではと感じています。

質疑応答(追加):V.ファーレン長崎のスポンサー契約

質問:ジャパネットとのシナジー効果を視野に、JリーグのV.ファーレン長崎を応援しているのでしょうか?

回答:長崎県は当社が拠点を構えていることもありますし、さらに、当社の代表・船津は五島列島の出身ですので、その点からも所縁の地と言えます。拠点の設立で地方の雇用創出や産業基盤の確立に貢献するとともに、スポーツ振興という面でも貢献したいという思いからV.ファーレン長崎を応援しています。

新着ログ

「情報・通信業」のログ