アウトソーシング、連結売上収益は前年比+20%超の伸長も、マクロ環境の影響から通期業績予想を下方修正

2022年12月期第3四半期決算説明

土井春彦氏:みなさまおはようございます。土井でございます。本日はご多用中のところ、当社の説明会にお越しいただき、厚くお礼を申し上げます。誠にありがとうございます。

この度、通期の業績予想の修正を発表いたしました。我々をフォローしてくださっているアナリストのみなさま、そして投資家のみなさまに対し、深くお詫びを申し上げます。誠に申しわけございませんでした。本日は、業績修正に至った詳細についても、詳しくご説明いたしますので、最後までよろしくお願いいたします。

目次

お手元の資料の2ページですが、本日はこのようなアジェンダで説明会を進めていきます。冒頭お伝えしたように、決算概要に加え、業績予想の修正についても詳しくご説明するため、いつもよりプレゼンの時間が長くなるかもしれませんが、ご了承いただければと思います。

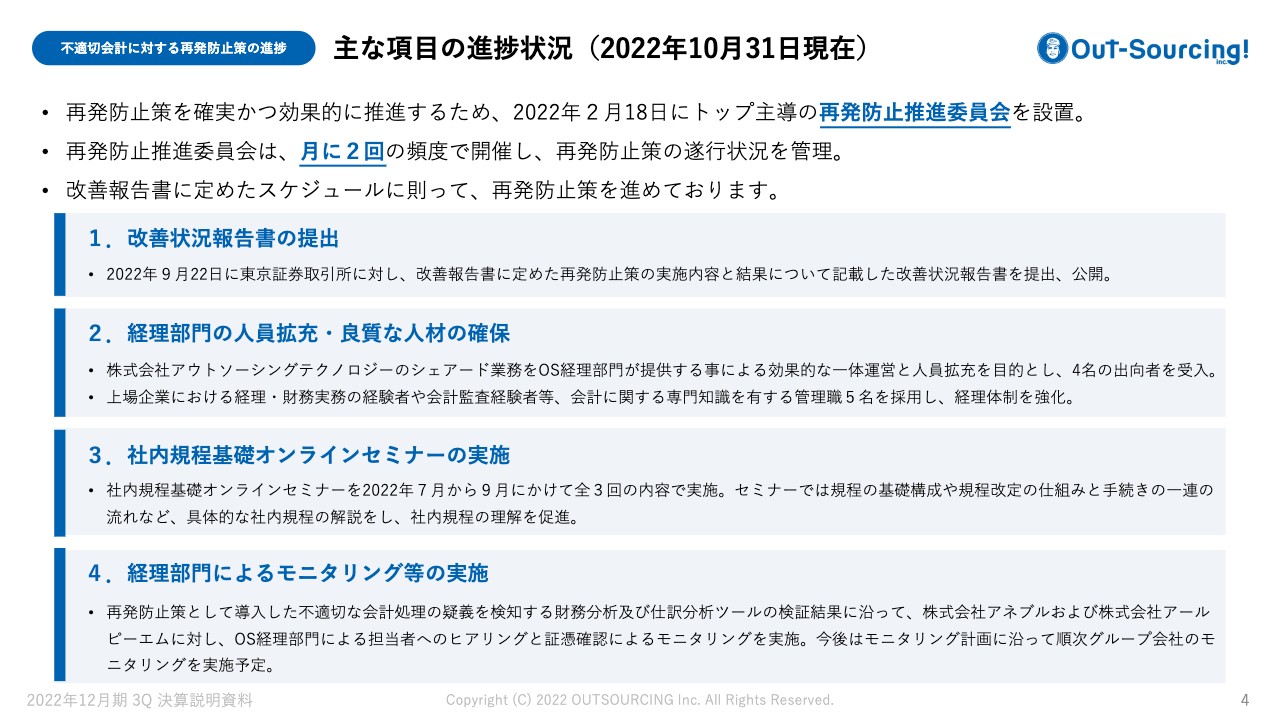

主な項目の進捗状況(2022年10月31日現在)

最初に、不適切会計に対する再発防止策の進捗です。9月22日に改善措置の進捗状況を改善状況報告書として東京証券取引所に提出し、受理されました。今後も、東京証券取引所からいろいろとご指導をいただく可能性はあるものの、改善状況報告書が受理されたことは、今回の事案に関してひとつの区切りを迎えた状況です。

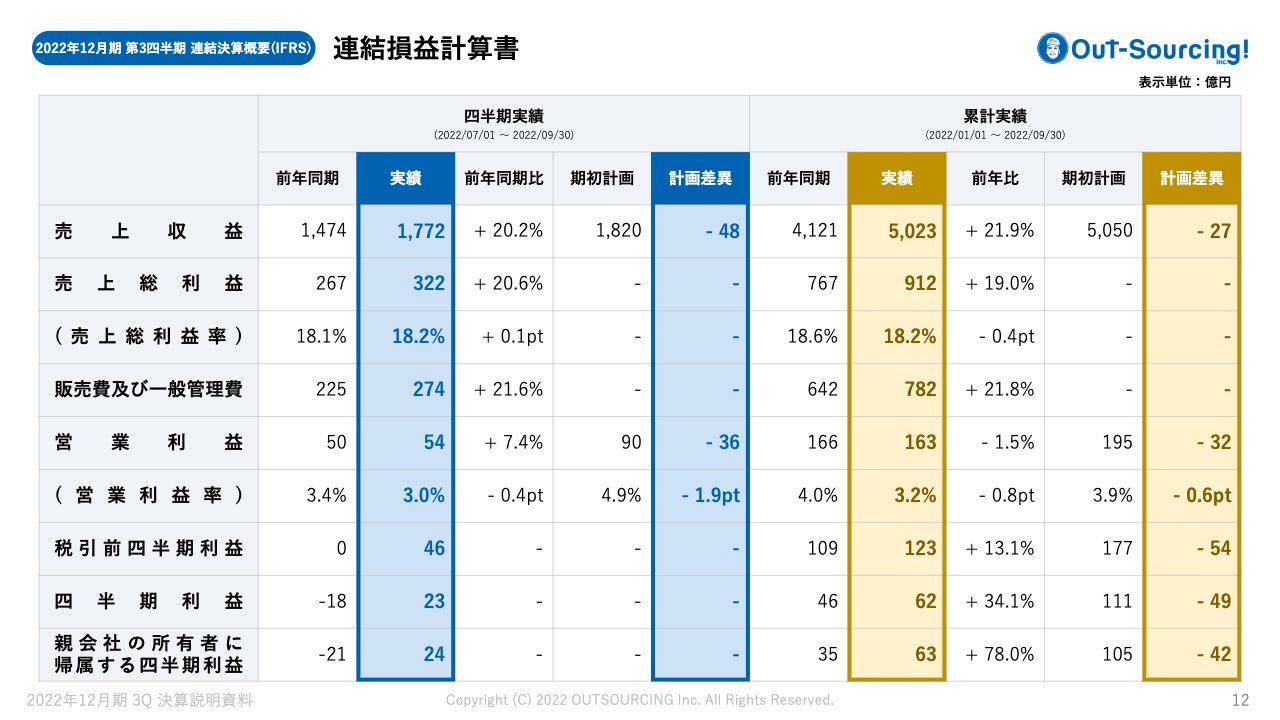

連結損益計算書

連結損益計算書はご覧のとおりです。売上収益、営業利益に関しては、表の左側が第3四半期だけの会計期間実績で、右側が9ヶ月の累計期間実績になります。

累計実績に関しては、第3四半期の半ばまでは計画を上回って進捗していましたが、第3四半期を終えた時点の累計で、売上収益、営業利益ともに計画を下回ることになりました。第4四半期も、第3四半期から大きく事業環境が変わることはないと判断し、今回、通期の業績予想を修正したものです。

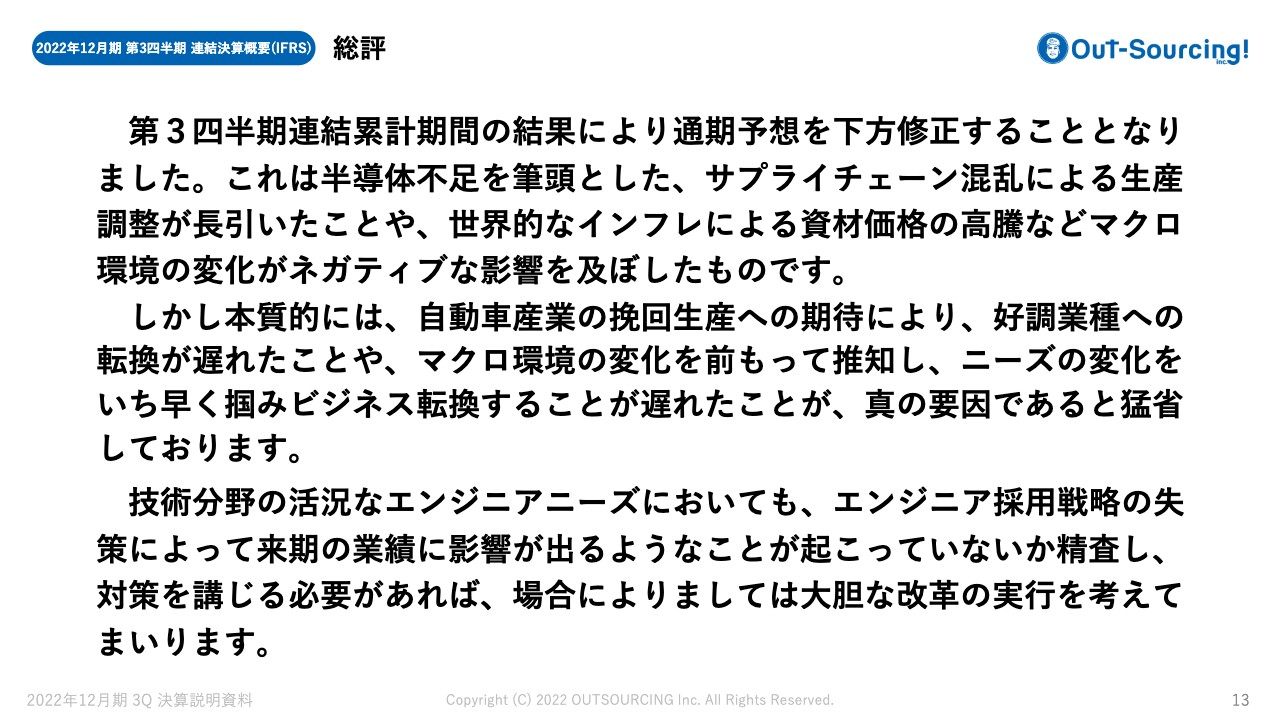

総評

第3四半期決算の総評です。まず、業績予想の修正に至った要因としては、スライド上段に記載のように、サプライチェーンの混乱による生産調整が長引いたこと、また、期待していた自動車産業における挽回生産がなかったこと、そしてインフレによる物価、特に資材価格の高騰などを理由として挙げていますが、私としてはこのようなことを推知し、好調な業種への転換といった対応を、いち早くとれなかったことが本質的な要因であると考えています。

また技術分野に関しても、旺盛なニーズにより、数字上の見栄えはよいのですが、採用人数が計画に達していないことが今後に影響を与える可能性があることから、今後の利益が落ちないよう、採用戦略などを精査していく必要があると感じました。

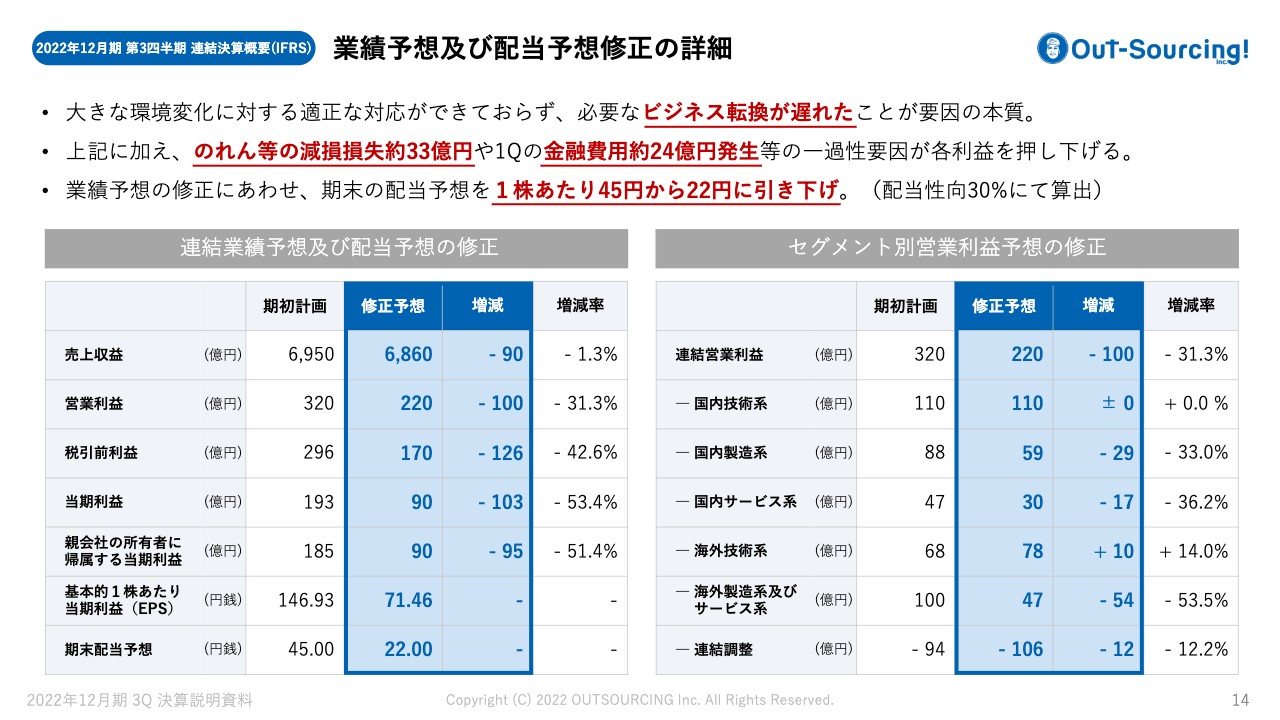

業績予想及び配当予想修正の詳細

資料の14ページが業績予想修正の詳細です。スライド左側は連結の合計で、右側はセグメントごとの内訳の詳細です。ご覧のような差異を見込んでいます。

1つずつご説明すると、国内技術系に関しては期初計画上で推移していますが、採用人数が計画を割り込んでいます。特に利益については、採用募集費の計上金額が計画より少なかったために利益が上振れた面があるため、それが先ほどお伝えした懸念点となっています。

国内製造系に関しては、挽回生産を見越していた自動車関連が低調のまま終わってしまいました。現在、国内製造の外勤社員が2万7,000人近くいますが、この内、輸送用機器に関しては、メーカーだけでなく、サプライヤー関連にも携わっています。自動車関連の生産調整によって、この方たちの労働時間が平均21時間計画よりも少なくなってしまったこと、つまり稼働時間の低下が利益面のマイナス要因となりました。

我々は不適切会計の調査報告書にてその発生原因として、高すぎる予算を指摘されています。今回このように業績の修正を行ったことは、まさに調査委員会が示したように高すぎる予算だったのではないかと懸念を持つ方もいらっしゃるかもしれませんので、その点についてご説明します。

まず国内製造系に関してですが、先ほどお伝えした想定と労働時間が異なった点については、計画より21時間のマイナスというのは、輸送機器に関連する外勤社員の平均になります。職場によってはもっとマイナスが多いところもあるのですが、いろいろな職場があるため、平均するとそのような数字となりました。

これは我々が期待を込めて労働時間を策定したわけではなく、顧客のほうから「このような生産計画で、企業カレンダーもこのようになっているため人員の確保をお願いします」との依頼があり、それに基づいて立てた計画でした。また、当然、計画についてもリスクを勘案し、若干コンサバティブに出したつもりでした。

しかし、実際は、挽回生産されない可能性が高いという判断が遅れ、最終的には業績予想の修正に結びついたと猛省しています。

期初予算策定の段階では、自動車の販売台数やユーザーに納車をお待たせしている期間を見て、誰もが2022年度には挽回生産は確実だと判断していました。私どもも、挽回生産に対し顧客である自動車メーカーに協力したいという思いがあり、判断が遅れてしまったということです。

長々とお話ししましたが、お伝えしたいのは、決して高い目標を立てたわけではなく、予算策定時に入手した情報に基づき合理的であると判断できた予算だったということです。それでも今お伝えしたような理由で、このような修正となりました。

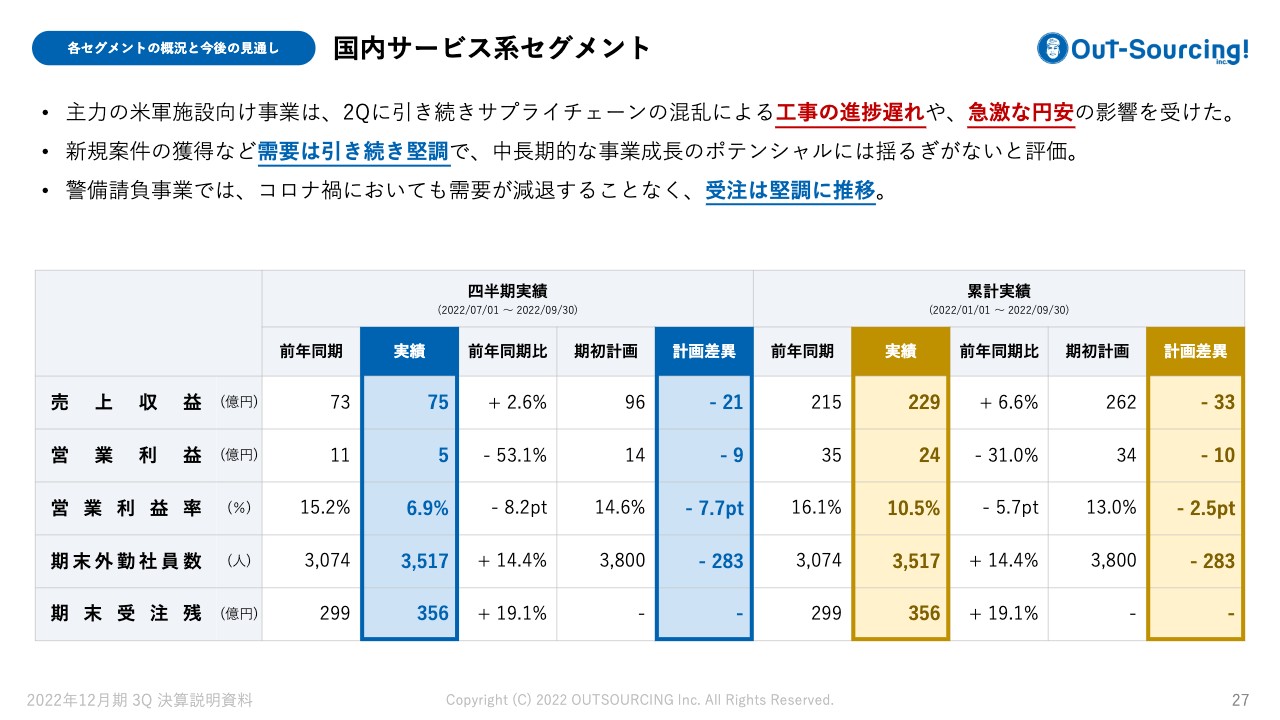

国内サービス系については、ほとんどが米軍施設の改修・保全業務です。入札によって数年かけて施工を完了するという契約が多く、今施工しているものの大方は、昨年度や一昨年の入札で契約がとれたものです。その時には、今のような円安や大きなインフレが2022年に一気に起こるという想定ではなかったため、そのような想定のない期初予算を出していました。

ところが、円安やインフレによる資材の高騰が一気に進行しました。米軍施設向け事業では米国製の資材を指定されることが多くあります。そのため、資材高騰に加え、資材調達におけるドル決済が円安による原価押し上げとなる二重苦になりました。さらに、建築資材の船便遅れによって工事進行に期ずれが生じたため、セグメント営業利益に17億円の乖離が起きてしまいました。

我々をフォローしてくださっているアナリストの方、投資家の方にはご理解いただけていると思うのですが、このセグメントにおいては、これまで非常にコンサバティブな計画を出してきました。今回につきましても、資材調達が計画どおりだったと仮定し、今回の入札時の為替や材料の想定価格で試算しなおすと、期初予算はクリアできています。

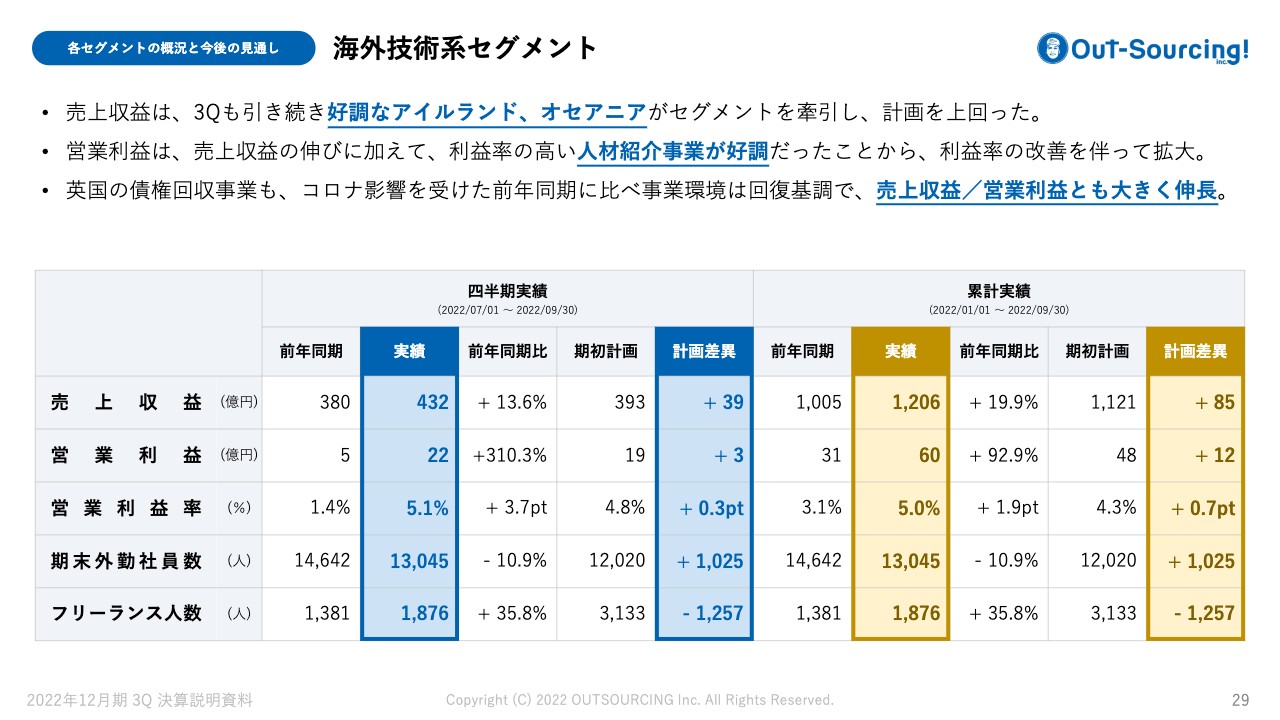

海外技術系は期初予算を大きく上回り達成できていますので、期末のセグメント営業利益を10億円上方修正しました。

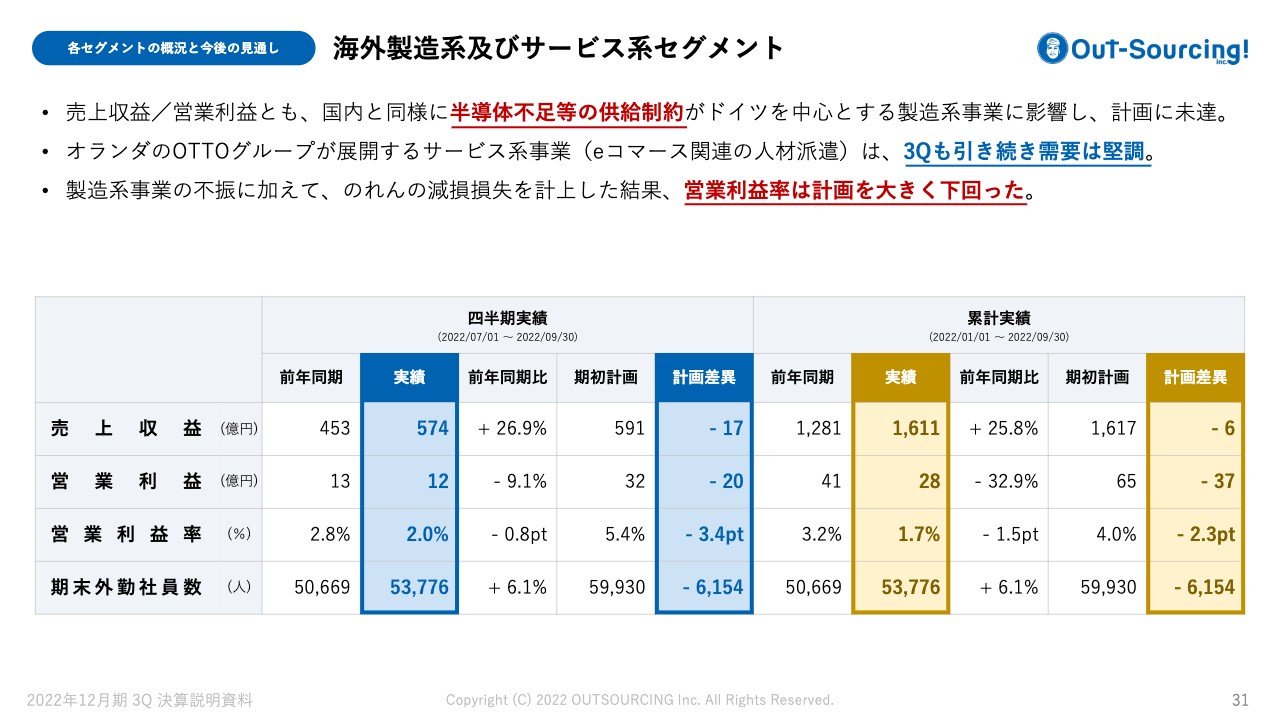

海外製造系及びサービス系については、セグメント営業利益の下方修正幅が54億円と、一番乖離が大きくなっていますが、このうちの30億円弱は、海外のインフレが日本より進んでいる懸念をはじめとする減損損失です。また、チリの連結子会社において、一部の資産を保守的に費用処理を行った影響も7億円含まれています。

合計の数字のうち、営業利益に関しては、修正幅である100億円のうち33億円が減損損失など一過性の側面が強い費用であると捉えています。一過性の費用という言い方は厳密にはそぐわないかもしれませんが、今後の再編など、対策を講じることによりほぼゼロに持っていきたいという考えを持っています。

また、税引前利益は、減損損失とプットオプションによる一過性の金融費用の合計が全額影響しますが、この金融費用については、OTTO社を完全子会社化したため今後はOTTO社に関する計上はありません。グループ全体ではプットオプションが残存する連結子会社がありますが、極めて少額のため、今後、プットオプションに関連した大きな金融費用は、まず発生しないとお考えください。そのため税引前利益以下の利益に大きな影響を及ぼしたこの金融費用は、一過性要因であるという捉え方をしています。

補足として、今回の業績予想の修正にあたり、我々の大枠の要因としては、進捗に対していろいろなところで見ているものの中で、先ほど申し上げたように、早期に判断することや転換のようなものをフレキシブルにできなかったことが一番の要因だと考えています。私が言うと矛盾していると聞こえるかもしれませんが、挽回生産がなかったことや、材料の高騰、円安というのはあくまで言い訳だと私は思っています。

フレキシブルな転換がなぜできなかったかについて、まず1つに、これはマクロ環境ではなく我々の責任の中の話ですが、今回の不適切会計事案を起こしてしまったことにより、3月に主要メンバーの入れ替わりがありました。特に国内製造系、国内技術系に関しては、そのセグメントのトップも含めて執行役員などに大きな入れ替わりがありました。入れ替わりの是非の話ではなく、その過渡期において、培って来た知見の一部を取りこぼしてしまっていたということも、私の判断としては事実になります。

今後はこのようなことが起こらないようにします。一部、我々の社員にも勘違いがあるかもしれないのですが、再発防止というのは極めて優先順位の高いものですが、知見に基づく従来の事業戦略をすべて否定するということではありません。やはり利益を追求し自由競争を行なう、さらに株主さまの利益を追求するという観点からも、二度と事案を繰り返さないために体制を入れ替えた後も、数字に対する緊張感は必要です。調査報告書で指摘された過度なプレッシャーは廃しますが、その時々の環境変化に合わせ柔軟かつ迅速に具体的戦略を打ち立て実行することを後手に回してもよいということにはなりません。そのあたりの勘違いなども、今後はきちんと直していきたいと考えています。

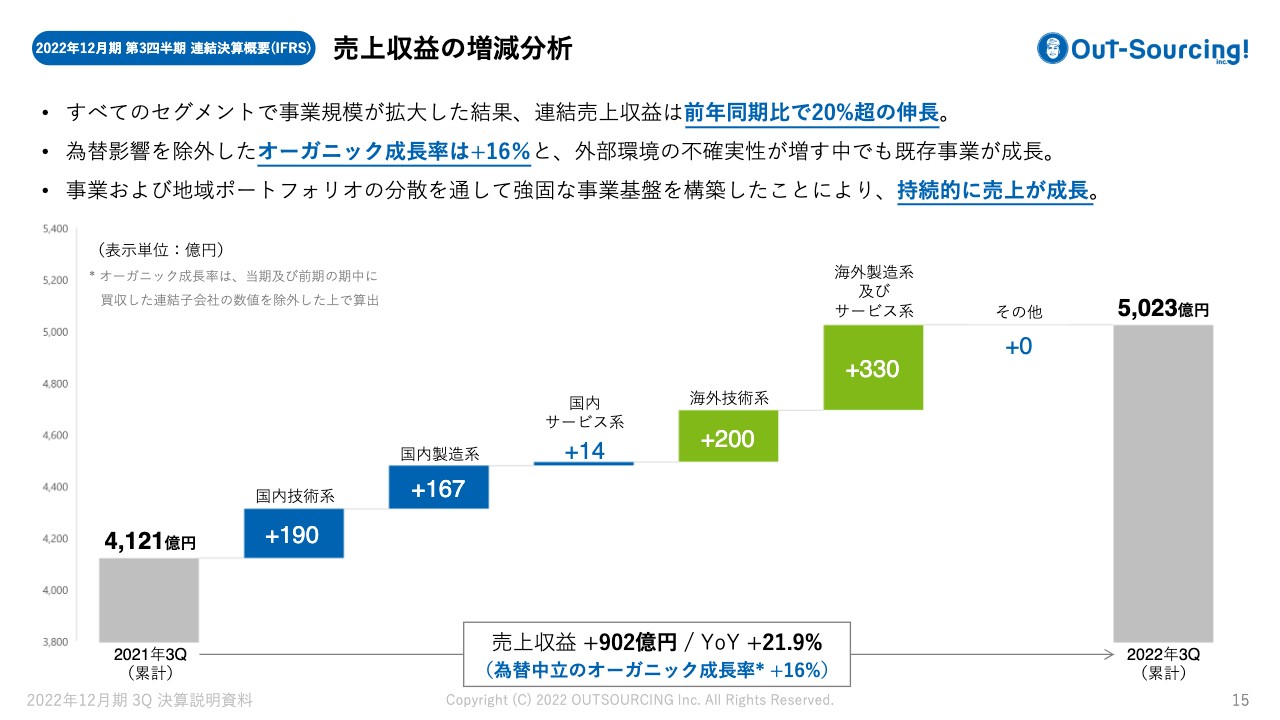

売上収益の増減分析

売上収益については、すべてのセグメントで前年同期比増収になっています。特に海外については、M&Aにより大きく伸びている面だけでなく、全体のオーガニック成長率として、円安による為替の押し上げを除外しても前年同期比で16パーセント増を達成しています。

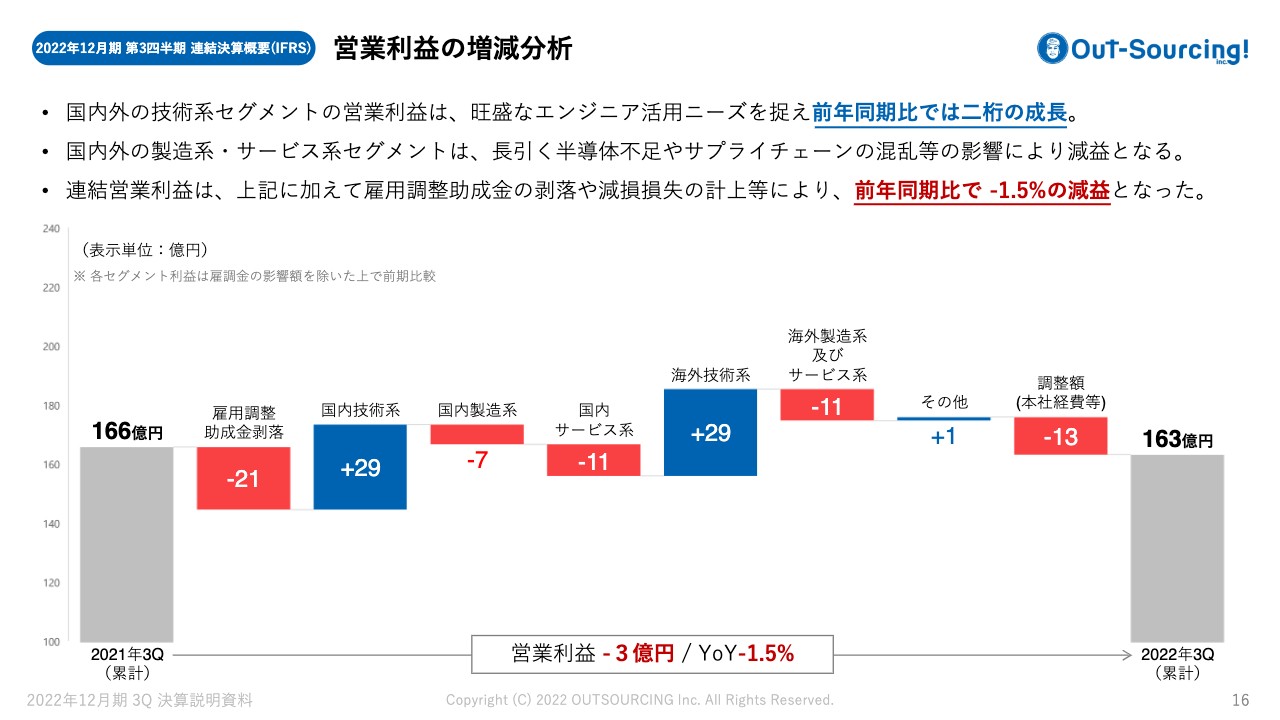

営業利益の増減分析

営業利益については、雇用調整助成金がなくなったこともあり、国内外の技術系は増益、技術系以外は減益となっています。売上が伸びているのに減益になっている要因の1つは減損損失の計上で、そのほかの要因は、製造系で1人当たり利益が落ちている影響です。

人の需要はあったため、全体的には売上が上がり、外勤社員数も増えているのですが、1人当たりの労働時間は平均すると短くなっています。一方で法定福利費などの固定費はほぼ変わらないため粗利率が悪化します。それによって利益が減ってしまっています。

国内サービス系は、売上の伸び以上に原材料の高騰やドル決済における為替差損が出ています。また海外製造系及びサービス系は、減損損失と日本と同じように1人当たりの利益が落ちるという現象が起きています。

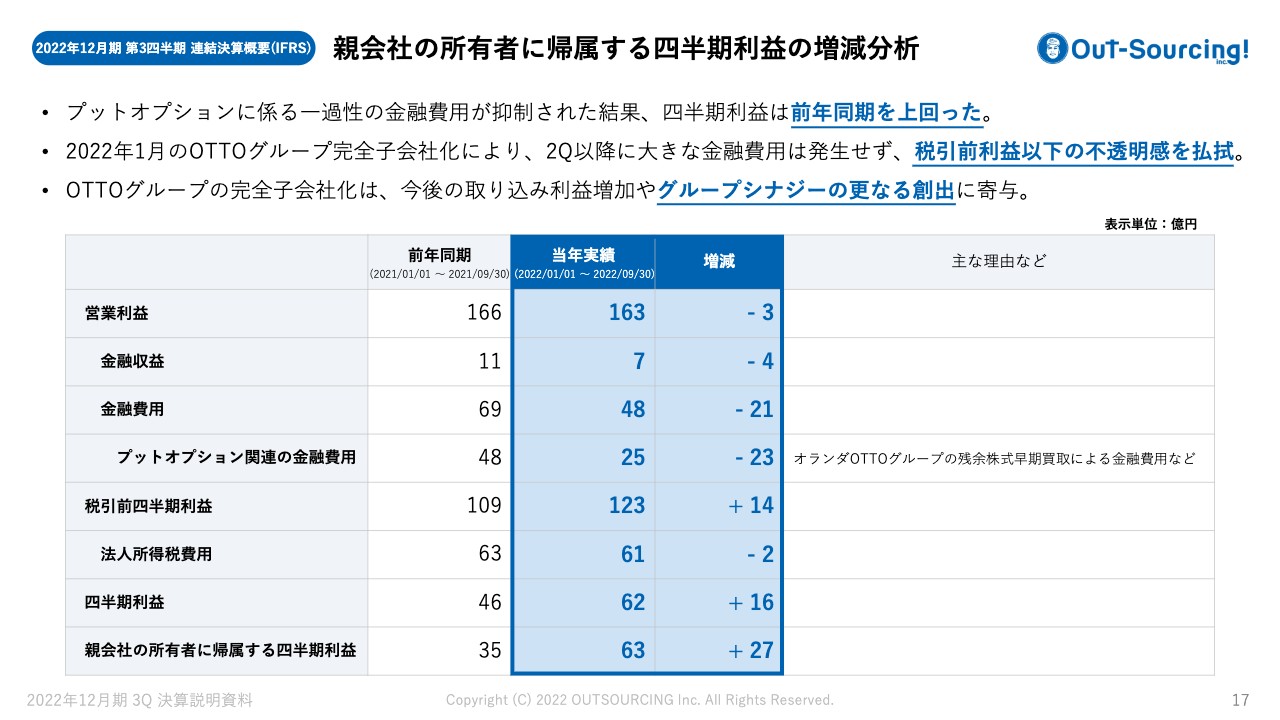

親会社の所有者に帰属する四半期利益の増減分析

親会社の所有者に帰属する四半期利益については、2021年まで影響が大きかった、プットオプション関連の一過性の金融費用が減って25億円となりました。オランダOTTO社における一過性の金融費用は今期が最後の計上でありますので、来年以降大きく回復していくと考えています。

連結財務状態計算書

財務の状態です。大きく増えているのれんについては、当然M&Aによって増えた部分もあるのですが、円安により換算差額が57億円増えたことが主な要因です。それ以外は、いずれもそれなりに成長していますので、特に懸念するものはありません。

先程、業績予想の修正のご説明の中で、各セグメントの状況についても触れていますので、先に成長戦略について述べさせていただきます。各セグメントの状況と今後の見通しについては後ほどご説明します。

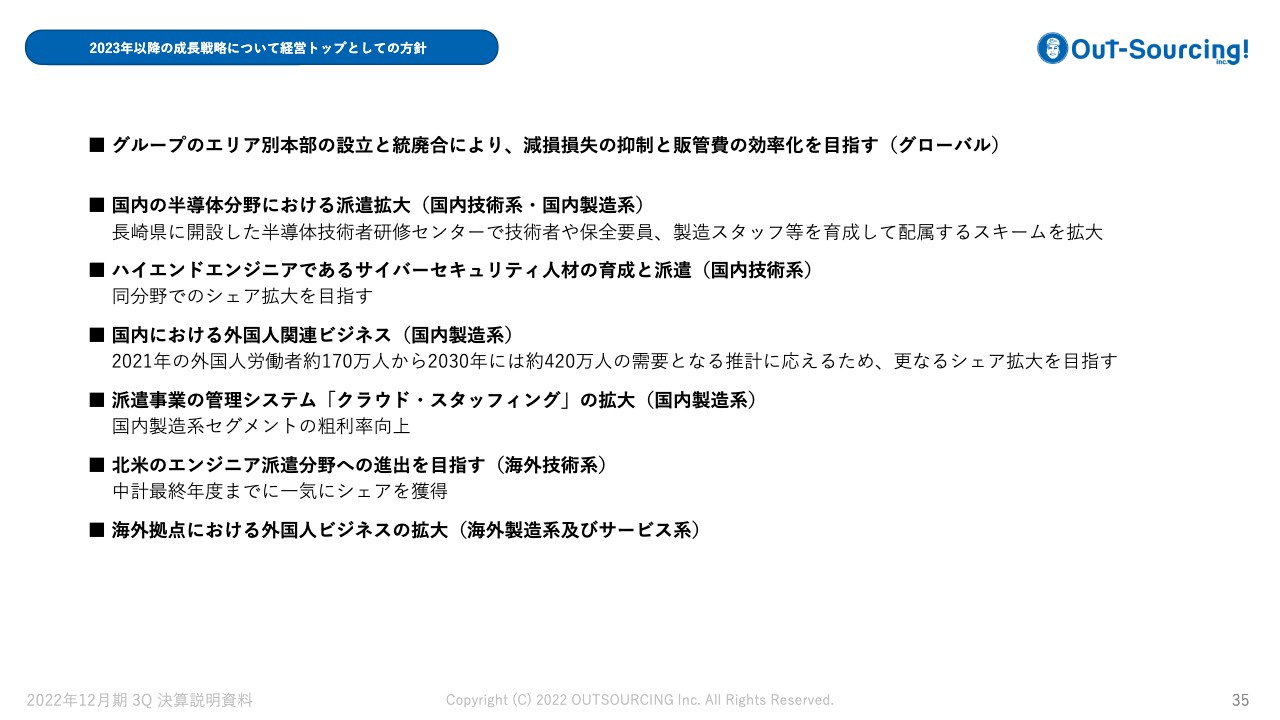

2023年以降の成長戦略について経営トップとしての方針

お手元の資料の34ページ・35ページですが、今後の成長戦略について、今、経営トップとして考えていることをご説明します。ただし、まだ2023年以降の会社計画をお示ししていないことに加えて、ローリングを行う新たな中期経営計画を公表していない状況であり、それらの細かい数字については、今後、各部署からの意見、他の方針案も吸い上げ、検討した上で、取締役会で協議し、中期経営計画を練りあげた上で公表したいと考えております。繰り返しになりますが、取締役会の決定に依りますので、詳細については現時点ではお伝えできませんが、本日は、大枠で私が考えていることをご説明させていただきます。

今回は大きな業績予想の修正になってしまいましたが、必ず立て直すべく力を注ぎますし、我々が成長するフィールドはまだこの業界にあるため、みなさまご安心ください。

このスライドに記載したものはすべてが重要なことですが、とりわけ着手しなければならないのは、やはりグループの再編だと考えています。現在、連結子会社が300社弱に膨らんでおり、その中にはM&Aをする際の株式取得スキームや現地慣習などによるペーパーカンパニーですとか、連結子会社グループの中で、その親会社と事業の違う孫会社、極端に言えばそのような事業を行っている理由のはっきりしない連結子会社もあります。

300社ともなると、私自身も海外の難しい社名などをそらんじられなかったり、よく似た社名でどちらだとすぐに出ないような状況です。そのような状況ではやはり販管の効率も悪いですし、なによりもグローバルガバナンスの強化につなげるため、そのような会社についてはできる限り統廃合を進めていきたいと思っています。

また減損についても、例えば統廃合で親会社と合併することによって、減損リスク判定がリスクの低いほうに変化する可能性もあります。減損判定などについても、非常に厳格な監査法人にみていただいています。減損リスクを軽減し、同時に販管の効率を上げていくこと、さらにグローバルガバナンス強化も目的とした統廃合を進めていきたいと考えています。こちらが営業利益の押し上げ要因にもなる想定です。

また、国内技術系と国内製造系について、先ほど輸送用機器関係の挽回生産を期待しすぎていろいろな対応が遅れたとお伝えしました。輸送用機器の挽回生産は今期低調に終わってしまったのですが、一方で人がまったく足りないほど好調な業種もたくさんありました。特に国内の半導体関係について申し上げると、今九州のいろいろなところに新工場が建設されており、今後についても新たな建設計画が存在している状況です。

我々は比較的輸送用機器の比率が高く、輸送機器メーカーから、挽回生産などの際に生産計画に合わせた人員の確保を期待されます。そのようなことも含めて、好調な業種への転換が遅れてしまったのですが、今後は自動車の挽回生産があった時も、その対応と同時に半導体のような好調な業種も伸ばしていきます。

半導体業種産業への派遣は国内技術系と国内製造系の双方で行っており、技術系も半導体の技術分野に人を派遣していました。その技術系だけでも、今は半導体の派遣で100億円ほどの売上があり、電気機器関連業種のかなりのシェアを占めています。半導体は自動車・輸送用機器以外でも熟練した技能が必要ですので、今後は半導体技術者研修センターで熟練した技術を習得していただき、半導体現場に派遣し売上を増やしていきます。

我々の事業は自動車が中心です。現時点で半導体のシェアは業界の中でもそれほど高くないのですが、国内技術系と国内製造系を連携して行うことで、業容拡大を図っていきたい考えです。

国内技術系に関しては、ニーズが高いハイエンドエンジニアであるサイバーセキュリティ人材を今後大きく伸ばしていきたい考えです。我々はKENスクールのスキームで、エンジニア未経験の人材をローエンドからスタートさせているエンジニア派遣の会社というイメージが強いと思うのですが、ここでいうサイバーセキュリティ人材はハイエンドです。月の1人当たりの売上目安が150万円くらいで、一般的なエンジニア派遣の2倍から3倍近い売上が入る想定です。

こちらについても、すでにいろいろな事業者と組んで立ち上がっています。今は特にローエンドのエンジニアの比率が高いのですが、継続して大きく伸ばしていきます。

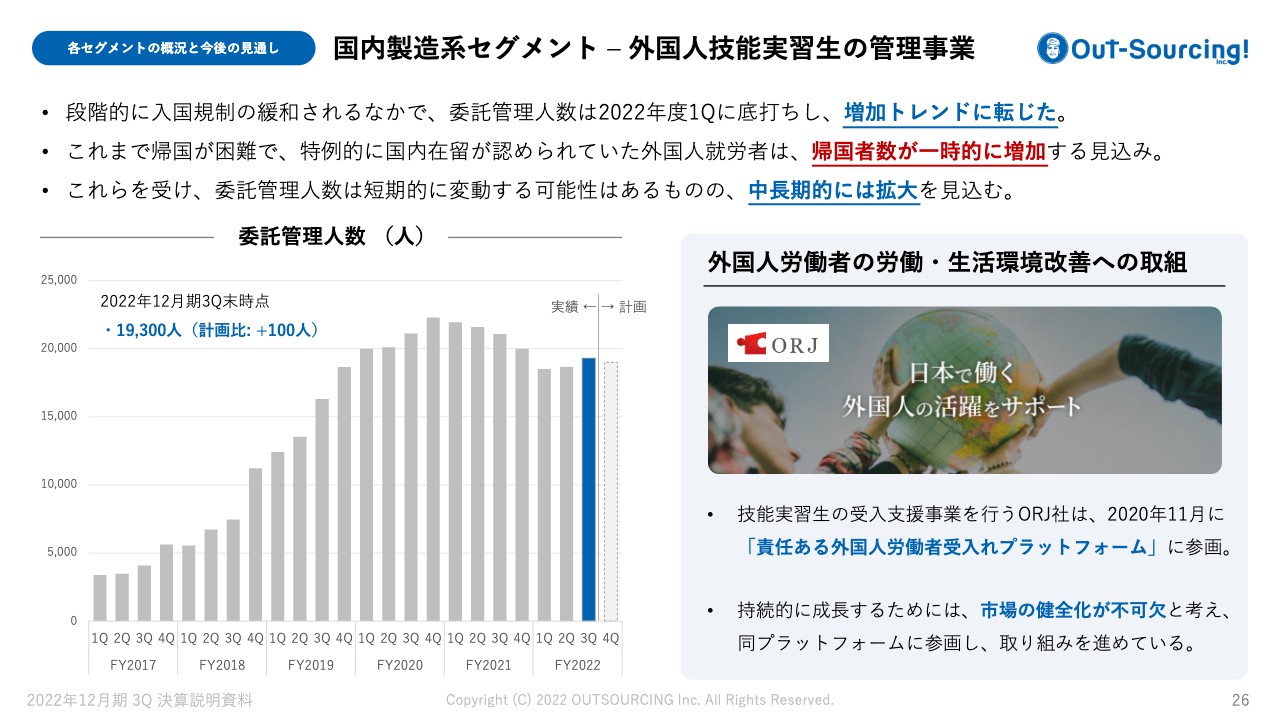

国内製造系で行う外国人関連ビジネスは、それなりに大きなニーズがあり2019年までは好調に推移したのですが、新型コロナウイルス感染症の感染拡大によって成長が断ち切られてしまいました。

しかし、2022年4月頃から徐々に規制が緩和され、今では原則として入国時検査なしで入国できるようになっています。国際協力機構JICAから、2030年には約420万人の外国人労働者が必要になるという推計が出ているため、このニーズに対してシェア拡大を強く進めていきます。

外国人技能実習生の管理受託については、日本に限らず、いろいろな国に働きに行きたい方がいました。特に、東南アジアから日本へは、それなりの人数がいらっしゃっており、日本に行くための研修もすべて終えているものの、入国できないために待っていた人がたくさんいるのです。

足元は、日本への入国待機者がいますので、そのような人たちが日本の入国規制緩和に伴って来日しますので、コロナ禍以前のトレンドに戻るのは間違いないと思っています。

もう1つは、社会問題にもなっている、日本に来る外国人技能実習生の方が借金を背負ってしまう問題です。これは現地の国のほうで日本に来るために、4ヶ月から6ヶ月の日本語教育や、日本の文化、従事する職種の知識などの研修をしなければならないというのが国間の協定で結ばれているのです。

その研修費や渡航費が実費だった場合に、かなりの借金をされてしまうのです。そこで、これは今まであまりなかったのですが、我々は受け入れる企業と送り出し機関と連携して、借金ゼロで来日できる取り組みを推進しています。このような取り組みによって、すでにこの11月から実際に借金ゼロの入国者が出てきます。

日本に行きたい意思があり、借金ができる方はまだよいのです。借金できない方も特に内陸のほうにはたくさんいらっしゃいます。そのような方たちも来日できるような受け入れ方を進めていきたいと考えています。この事業についても本当に期待していただければと思います。

同業者と組んで共同開発を進めている派遣スタッフ管理システム「クラウド・スタッフィング」については、今まで人海戦術で行っていた管理や採用をシステム化していくもので、粗利率の向上につながります。また、海外のエンジニアセグメントでは北米への進出を将来的には考えています。

現在、東南アジアの英語がある程度通じる国では、日本よりもヨーロッパのような英語が通じる地域へ行きたいというニーズが出てきています。それに対して、我々の連結しているヨーロッパの会社では、ヘルスケアマネージャーなどの人材確保を期待しています。このような状況を計画に反映し、海外拠点における外国人ビジネスの拡大を進めていきたいと考えています。

このように、我々の戦略はコロナ禍以前に発表した中期経営計画とは若干ずれてきています。また、今は攻める戦略だけをお伝えしましたが、それ以外にも財務戦略や、再発防止に関連する取り組み、グローバルガバナンスの一層の強化などについても、公表した中期経営計画から大きく変えなければなりません。現在中期経営計画の見直しを行っており、詳細な数字などについては2023年2月の通期決算発表時に公表したいと考えています。

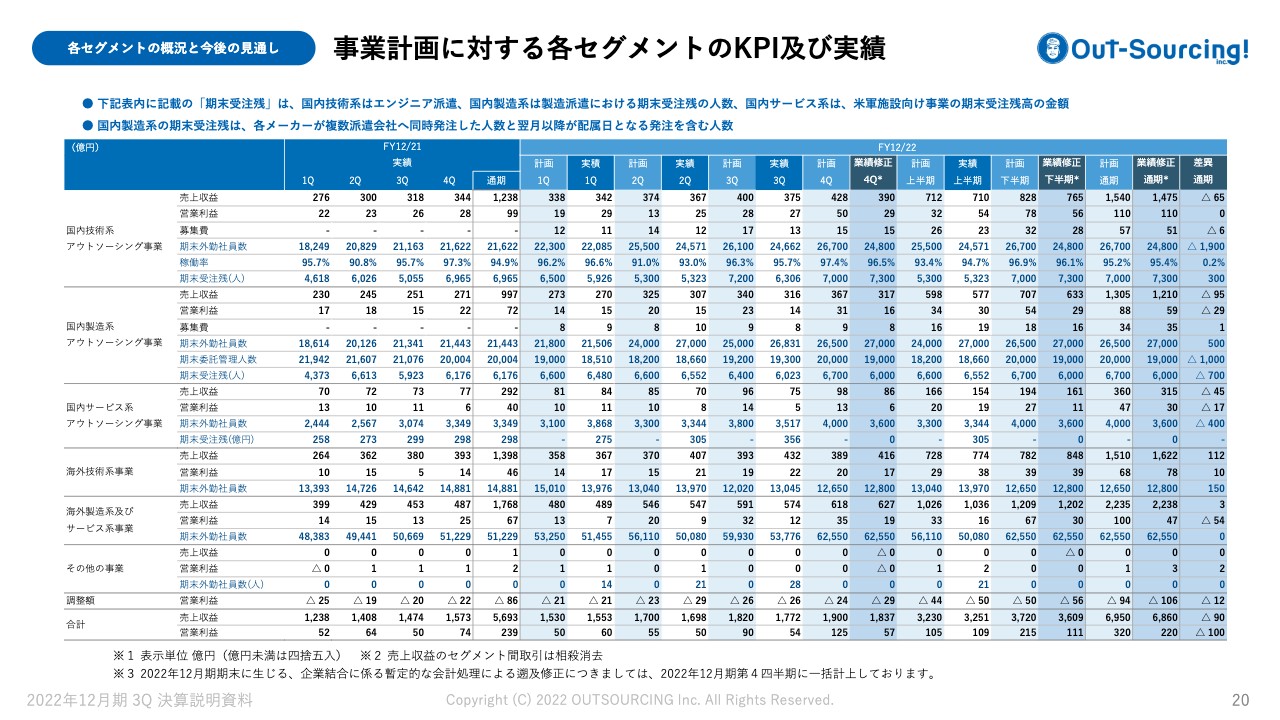

事業計画に対する各セグメントのKPI及び実績

各セグメントの状況です。修正の詳細でも若干触れましたので、重複していない点についてご説明します。

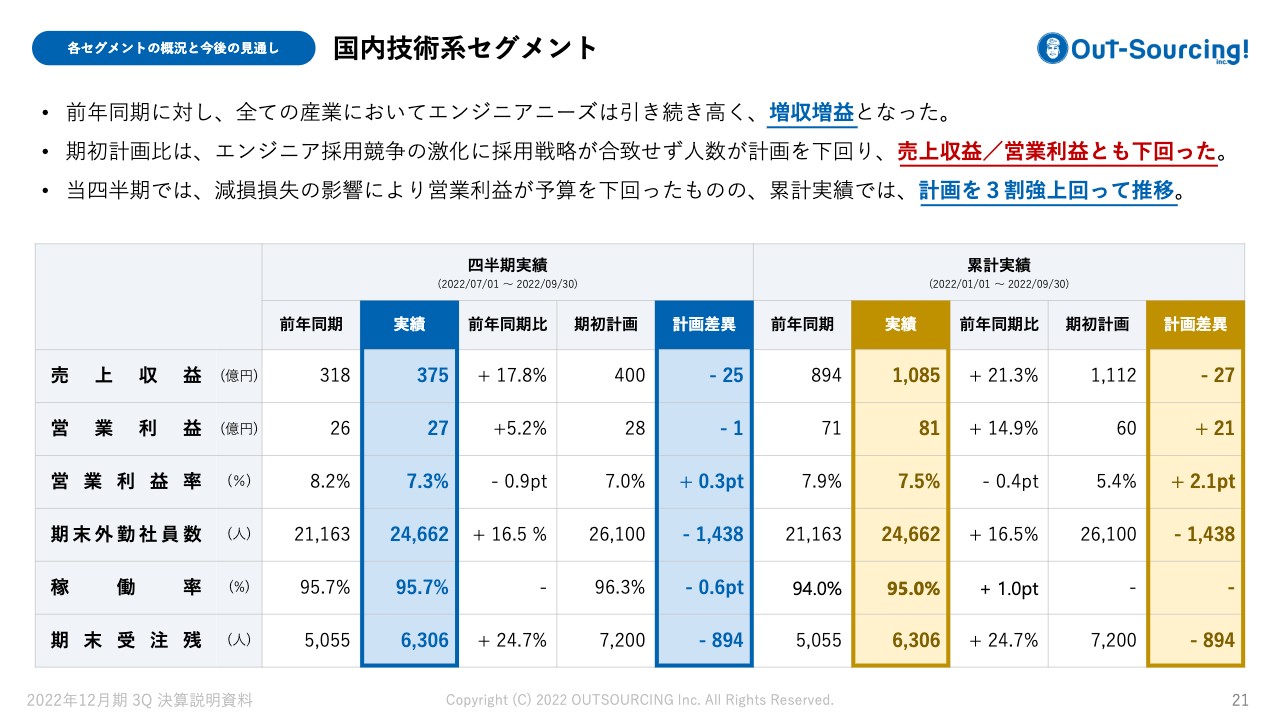

国内技術系セグメント

国内技術系セグメントについては、すべての産業において非常にニーズが高く、少し乱暴な表現ですが、今は採用者数に比例して成長できるような事業セグメントになっています。

そのため、やはり採用がキーになります。今回も予算で非常に多くの採用コストを割いているのですが、逆に採用がうまくいかないとそのコストが余って今後に響く可能性が高くなるため、そのようなことがないように対策をとっていきたいと思います。

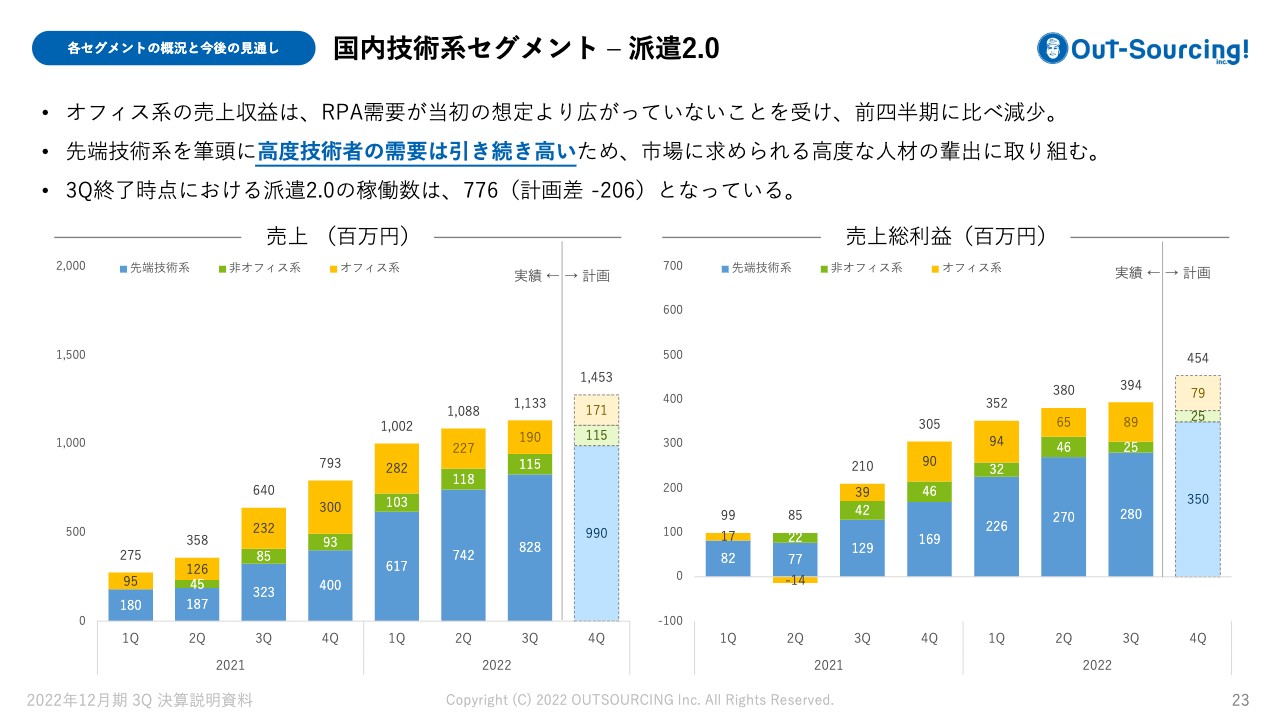

国内技術系セグメント – 派遣2.0

RPAはすでに飽和状態で、現在は先端技術の現場管理の需要が高くなっています。そのような求められる人材の輩出にフォーカスしているのですが、新型コロナウイルス感染症の第6波・第7波が当期間中にありました。そのため顧客からも接触機会をなくすための対応が求められ、計画に対して遅れが出てしまっていますが、今後も非常に有望な事業だと思っています。

国内製造系セグメント – 外国人技能実習生の管理事業

国内製造系セグメントについては、先ほどご説明したとおり、入国規制が緩和され、今はもうほとんど規制がないため、コロナ禍以前のトレンドに戻せると考えています。

国内サービス系セグメント

国内サービス系セグメントについては、米軍施設向けが中心です。こちらについても材料費の高騰や円安による為替差損がやや業績を押し下げましたが、入札による受注は順調です。2022年5月頃からの受注に関しては、材料費の高騰や為替を勘案した入札になっていますので、2023年以降はこちらについても計画を大きく上回るようなトレンドに戻していけるのではないかと思っています。

海外技術系セグメント

海外技術系セグメントについては、国内と同様に、状況に応じて採用を進めています。非常に好調ですので、あえてお伝えする懸念点はありません。

海外製造系及びサービス系セグメント

海外製造系及びサービス系セグメントについては、ドイツやアジアでの製造があるのですが、特にドイツは日本と同じように自動車が相応にあるため、半導体不足が事業に影響しました。輸送用機器関係では自動車より航空機事業に力を注いでいたのですが、これが回復し始めており、大きな挽回になっていくと思っています。オランダのOTTOグループがこのセグメントで一番大きなところで、そちらについては今期も引き続き業績伸長しています。

今回の業績予想修正の中で、特に利益の乖離が一番大きなセグメントになってしまいましたが、2023年以降についてはその対策を含めてそれなりに期待できると考えています。

私からのご説明は以上です。

新着ログ

「サービス業」のログ