フレクト、2Q累計売上高は前年比+50.3%と大幅伸長 コスト増収束で下期に利益挽回を見込み通期予想維持

2023年3月期第2四半期決算説明

黒川幸治氏:みなさま、こんにちは。株式会社フレクト代表取締役CEOの黒川でございます。本日はお忙しい中、当社の決算説明会にご参加いただきまして、誠にありがとうございます。

本日の流れですが、まだ当社説明会へのご参加が初めての方もいらっしゃいますので、まずは簡単に会社および事業の概要をご説明差し上げてから、その後に決算内容についてご説明いたします。どうぞよろしくお願いいたします。

会社概要

会社概要です。当社フレクトは設立が2005年で現在18期目になります。従業員数は9月末時点で212人、事業としては基盤事業である「クラウドインテグレーションサービス」と、新規事業である「Cariot(キャリオット)サービス」の2つを展開しています。

ビジョン

当社のコーポレートビジョンは「あるべき未来をクラウドでカタチにする」です。当社はクラウドの先端テクノロジーとデザインで、企業のDXを支援するマルチクラウド・インテグレーターです。

あらゆるヒトやモノがデジタルで当たり前につながる社会において、デジタルに最適化された新しい顧客体験をカタチにしていくことで、顧客中心型のビジネス変革を支援していきます。

サービス概要

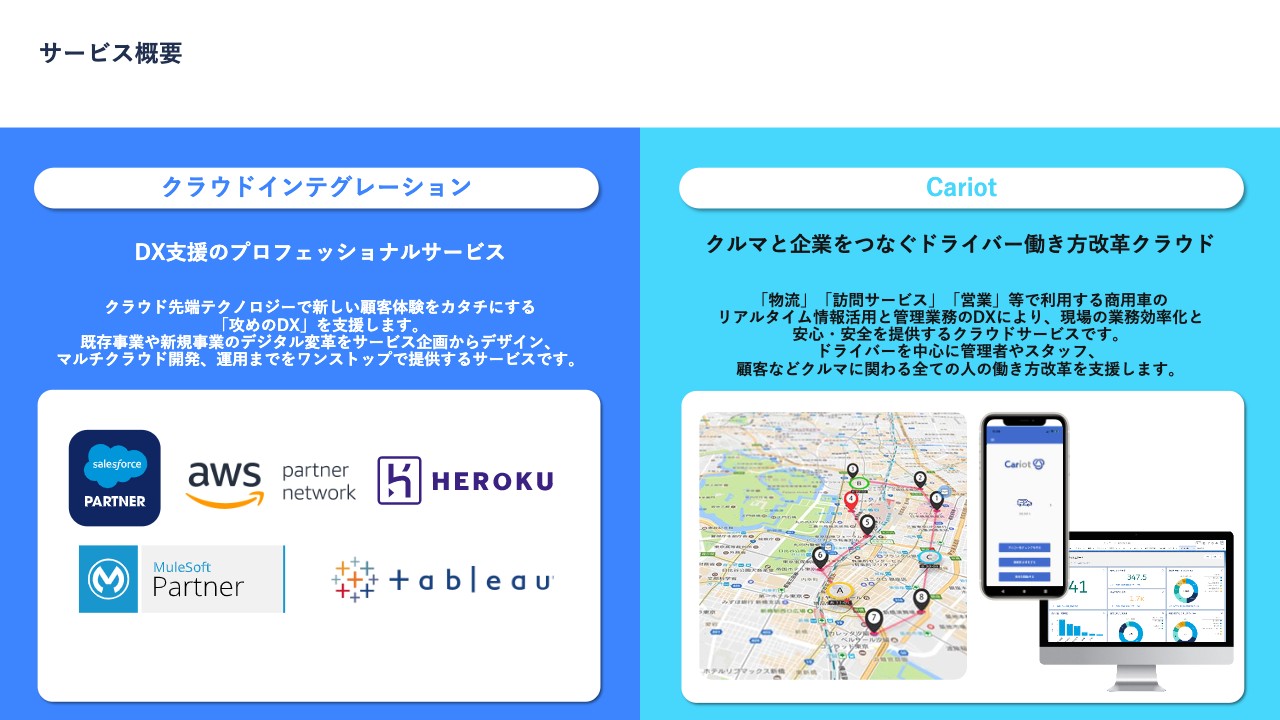

サービス概要です。「クラウドインテグレーション」は、クラウドの先端テクノロジーで新しい顧客体験をカタチにする「攻めのDX」を支援するプロフェッショナルサービスを提供しています。

お客さま企業の既存事業、新規事業のデジタル変革をサービスの企画からデザインし、マルチクラウドでの開発、運用までをワンストップで提供するサービスとなります。クラウドのパートナーは、Salesforce、Amazon Web Services、Heroku、MuleSoft、Tableauなど、グローバルに活躍するクラウドプラットフォーマーです。

「Cariot」は、クルマと企業をつなぐドライバーの働き方改革クラウドサービスとして、主に物流やフィールドサービス、営業などで利用する商用車のリアルタイム情報活用と、クルマにまつわる管理業務のDXによって、現場の業務効率化と安心安全をお届けするサービスとなります。

ドライバーを中心に、管理者、スタッフ、お客さま、クルマに関わるすべての人の働き方改革を支援していきます。なお、当社は単一セグメントでの開示となっていることをご容赦願います。

先端テクノロジーを取り入れた提供サービスの変遷

先端テクノロジーを取り入れた提供サービスの変遷についてご説明します。当社は2005年の設立のタイミングで、主にリクルートに向けた大規模な商用Webモバイルサイトの開発からスタートしています。現在に至るまで、顧客接点アプリケーションの開発で17年を超える豊富な実績を持っています。

2009年からマルチクラウド開発をスタートさせ、主にSalesforce、Heroku、Amazon Web Servicesなどクラウドプラットフォーマーとのパートナー契約を結び、マルチクラウド開発では現在に至るまで13年を超える豊富な実績を持っています。

その後、2015年からIoT/Mobility開発を提供し、その知見、アセットをもとに、新規事業である「Cariot」を提供しています。

2017年からはAIサービス開発をスタート、直近2020年からはコロナ禍環境に対応するリモートコミュニケーションテクノロジー、具体的にはオンラインビデオサービスやAR(拡張現実)のテクノロジーを用いたソリューションの提供をスタートさせています。

このように、当社は技術革新に伴って常にその先端技術を取り入れながら、事業の付加価値を高めていくことを繰り返し行っている会社です。

グローバルでも評価される先端DX実績

グローバルでも評価される先端DXの実績として、国内AIサービスの事例を評価され、2019年にSalesforceグローバルでのイノベーションアワードを受賞しています。

また国内において、直近でSalesforceパートナーおよそ600社の中、イノベーションアワードを繰り返し受賞しており、当社の提供価値を評価いただいているものと考えています。2022年3月にはMuleSoft JapanからEnablement Awardを受賞しています。

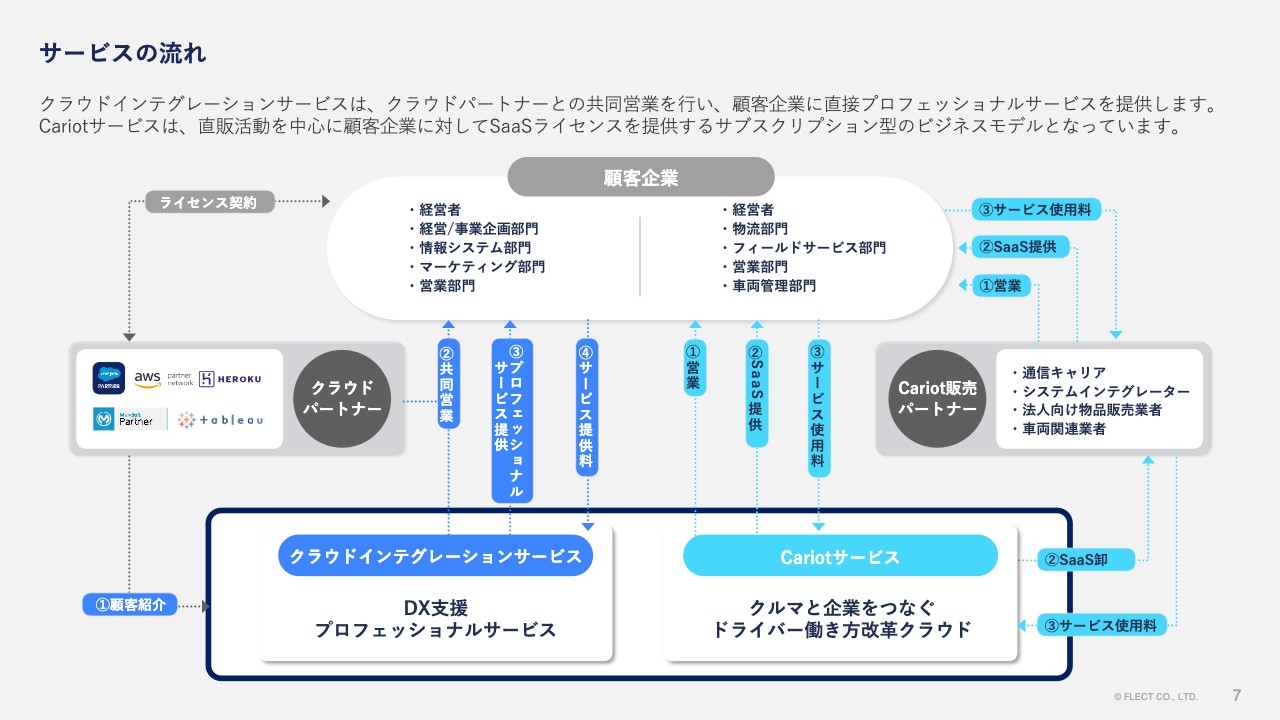

サービスの流れ

サービスの流れです。スライド左側の「クラウドインテグレーションサービス」は、企業に対してDX支援のプロフェッショナルサービスを提供しています。具体的には、クラウドパートナーから共同提案の依頼を受け、共同営業を行い、受注できたお客さま企業のライセンス契約はクラウドパートナーが直接行います。

当社はライセンスの再販(リセール)は行っていません。開発等のプロフェッショナルサービスはお客さまと直接契約し、そのサービス提供料をいただいています。

右側の「Cariotサービス」では、直販体制を構築し、サブスクリプションの年間前払いのライセンス提供料をいただきます。「Cariot」は販売パートナーも設けており、通信キャリア、システムインテグレーター、主にクルマに関係する事業者などのお客さまが代理販売を行っています。

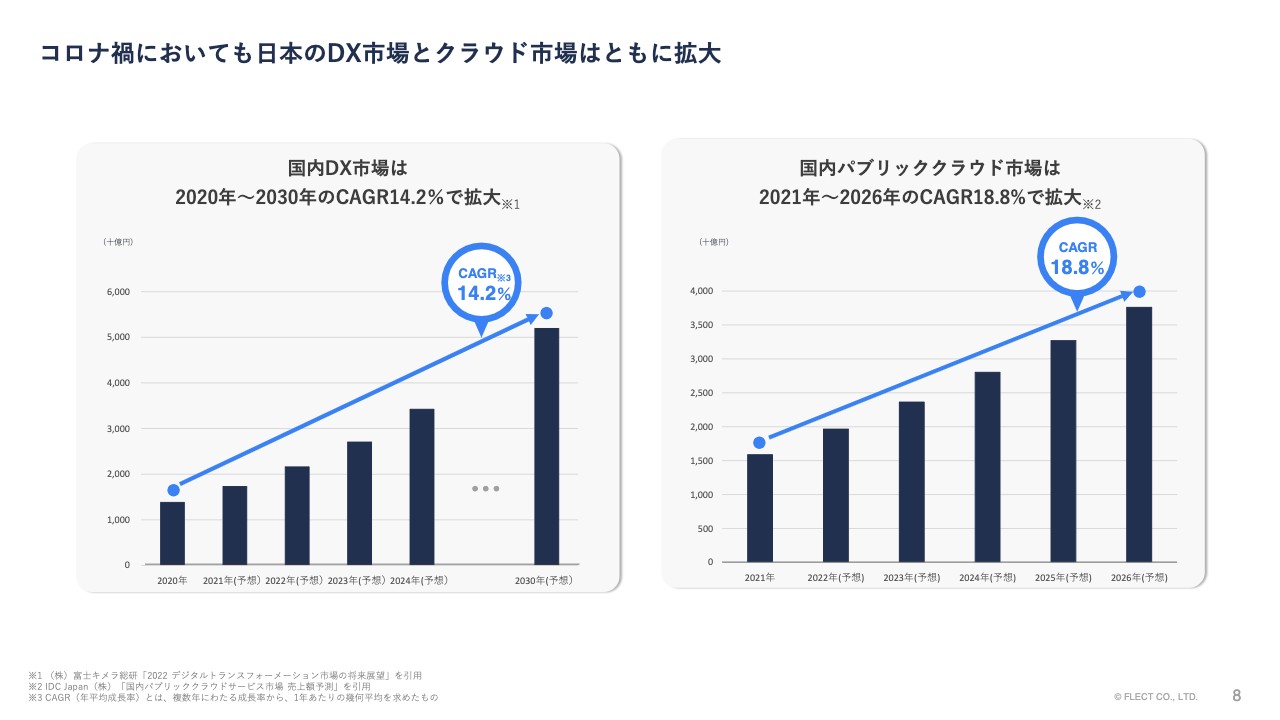

コロナ禍においても日本のDX市場とクラウド市場はともに拡大

マーケットでは、コロナ禍においても日本のDX市場とクラウド市場はともに拡大しています。

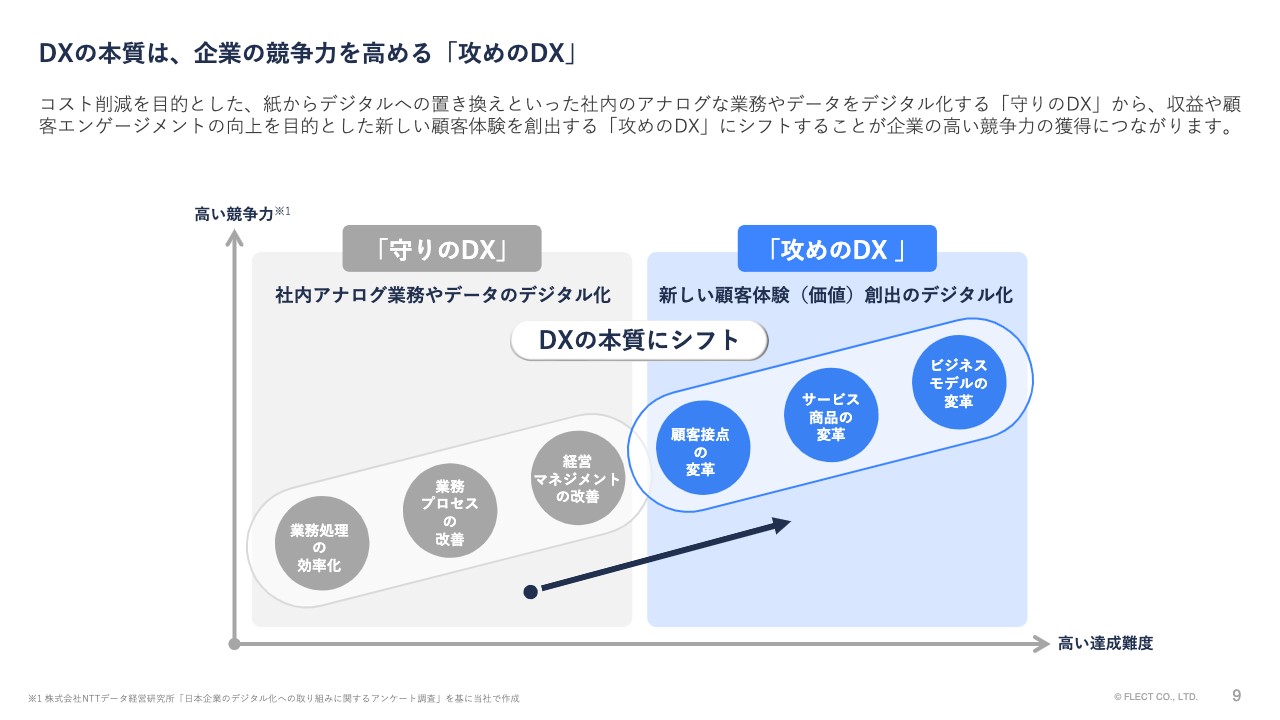

DXの本質は、企業の競争力を高める「攻めのDX」

当社が標榜する「攻めのDX」ですが、こちらは企業の競争力を高める目的のDXのことを指しております。よく一般的に言われる、社内のアナログな業務やデータをデジタル化するコスト削減目的のDXは、「守りのDX」だと考えています。

「攻めのDX」は、新しい顧客体験、価値を創出するためのデジタル化であり、ステップとしては顧客接点の変革、サービス商品の変革、最後にビジネスモデルの変革です。グラフの右に行けば行くほど達成難度は高くなりますが、実現すると企業の高い競争力が獲得でき、これらこそがDXの本質だと考えています。

日本におけるDXの実態

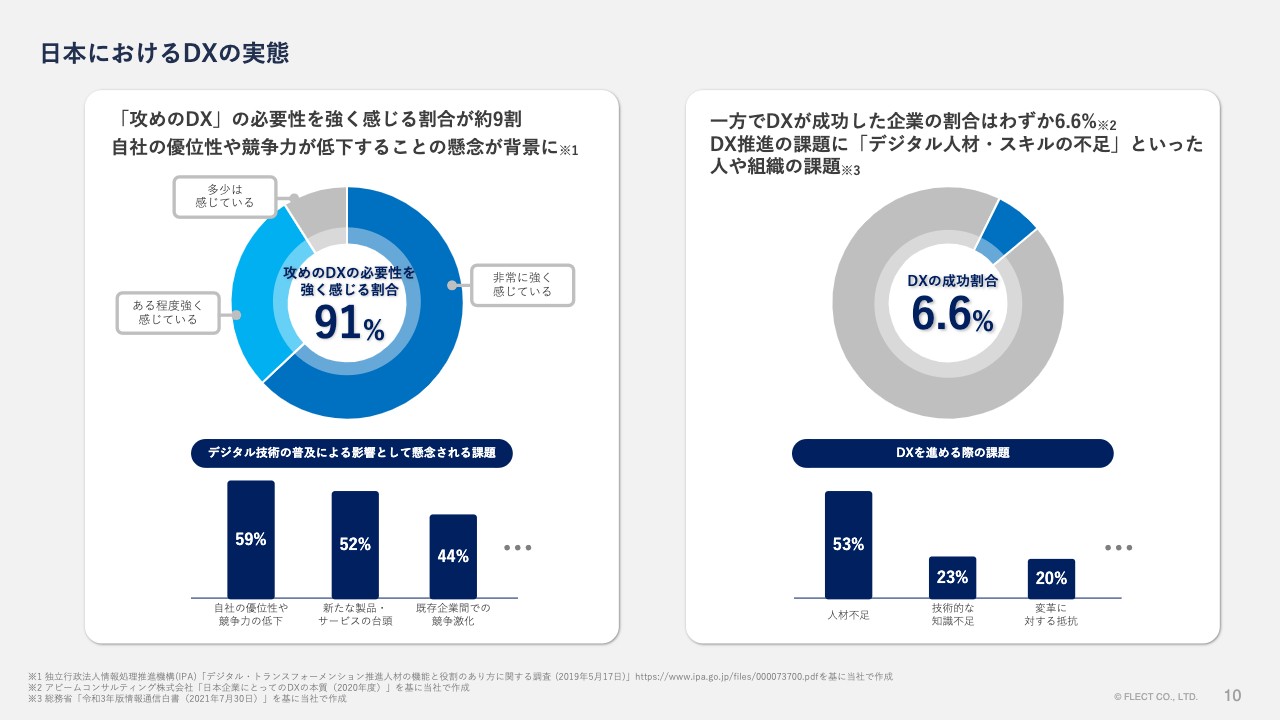

日本におけるDXの実態は、この「攻めのDX」の必要性を強く感じる割合が約9割です。背景としては、自社の競争優位性が低下することへの懸念があります。

ただ、実態としてはDXに成功した企業の割合はわずか6パーセントと低く、その課題として人や組織にまつわる問題があるため、当社としてはこのような人材、組織の課題解決のためにプロフェッショナルサービスを提供していきたいと考えています。

クラウド先端テクノロジーで新しい顧客体験をカタチにする「攻めのDX」支援

「クラウドインテグレーションサービス」は、クラウドの先端テクノロジーで新しい顧客体験をカタチにする「攻めのDX」を支援します。具体的には、IoT/MobilityやAI、BtoBのeコマース、企業独自のオンラインビデオや顧客とつながるコミュニティ、新規事業のシェアリングやマッチングなどのサービス開発を行い、お客さまのDXを支援していきます。

顧客基盤は、積極的にDXを推進する大手企業を中心としており、第2四半期累計売上に占める大手企業の割合は95パーセントとなっています。また、新たなお客さまとしてカシオ計算機を追加しています。

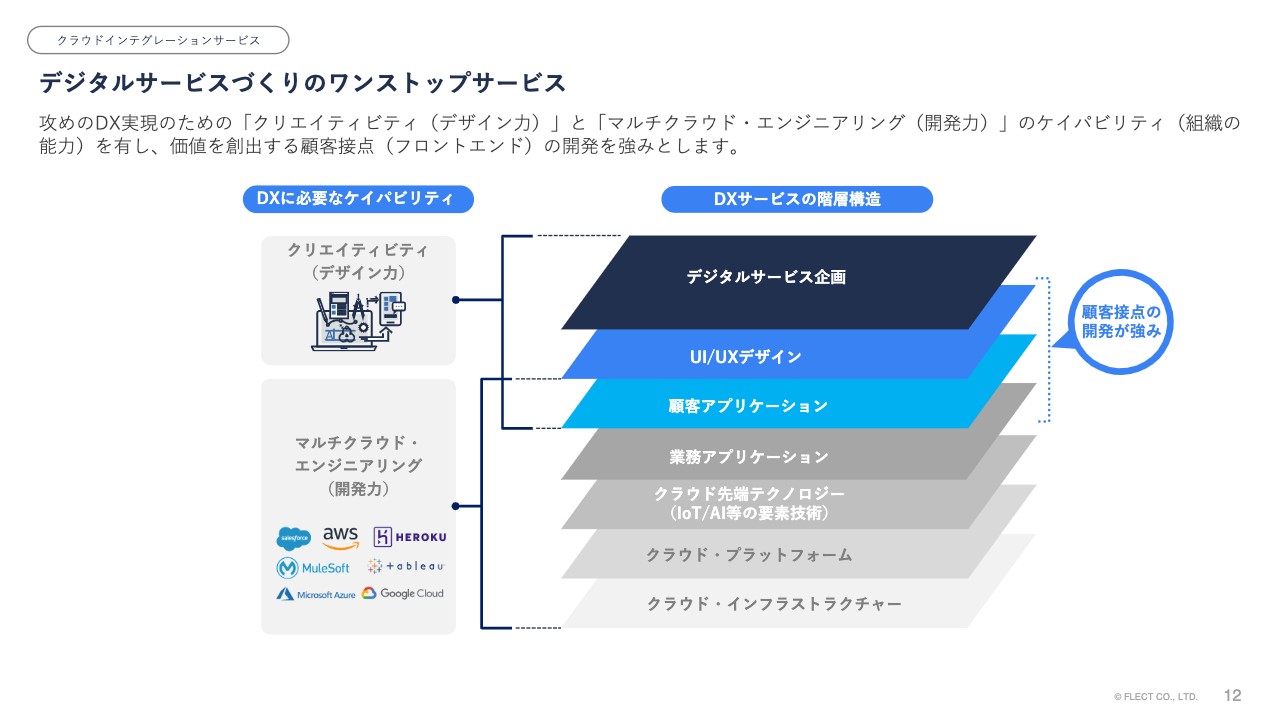

デジタルサービスづくりのワンストップサービス

「クラウドインテグレーションサービス」の特長、強みをご紹介します。まず、強みの1つ目は、デジタルサービスづくりのワンストップサービスということで、クリエイティビティ(デザイン力)とマルチクラウド・エンジニアリング(開発力)の双方を備えて、お客さまにワンストップでサービスを提供します。

クリエイティビティは、サービスの企画立案、顧客体験や画面のデザイン(UI/UX)をカバーし、マルチクラウド・エンジニアリングは、顧客向けのアプリケーションや業務アプリケーション、さらにIoTやAIなど要素技術の先端テクノロジー、プラットフォーム、インフラまでをすべてカバーしています。

変化に適応する高いアジリティ(俊敏性)

強みの2つ目は、ワンストップサービスゆえに、変化に適応する高いアジリティ(俊敏性)を提供します。プロジェクトの平均期間は約3ヶ月と、非常に短期間でサービスをリリースしていきます。ただ1回作って終わりではなく、繰り返しこの開発サイクルを回すことで、DXサービスを変化に適応しながら継続的に発展させていくことができます。

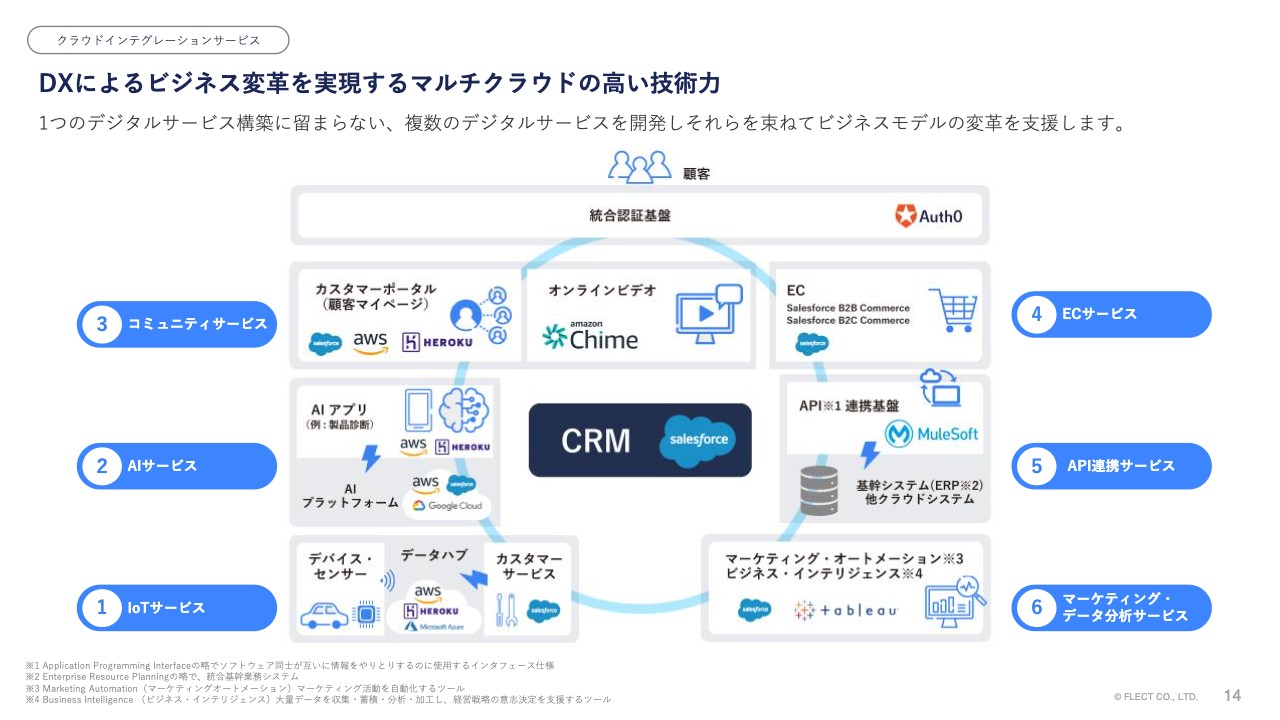

DXによるビジネス変革を実現するマルチクラウドの高い技術力

強みの3つ目は、DXによるビジネス変革を実現するマルチクラウドの高い技術力です。例えば、IoTサービスだけ、AIサービスなど、単一のDX品目だけを提供するのではなく、IoT、AI、お客さまとつながるコミュニティといった「攻めのDX」に必要なデジタルサービスを網羅的に開発、提供することができます。

これらを実現するためには、クラウドプラットフォームの長所短所をしっかり押さえて、お客さまの要件に最適な、適材適所のクラウドを使うマルチクラウドの高い技術力が求められます。当社はこの技術をお客さまに提供することを1つの付加価値としてサービスを展開しています。

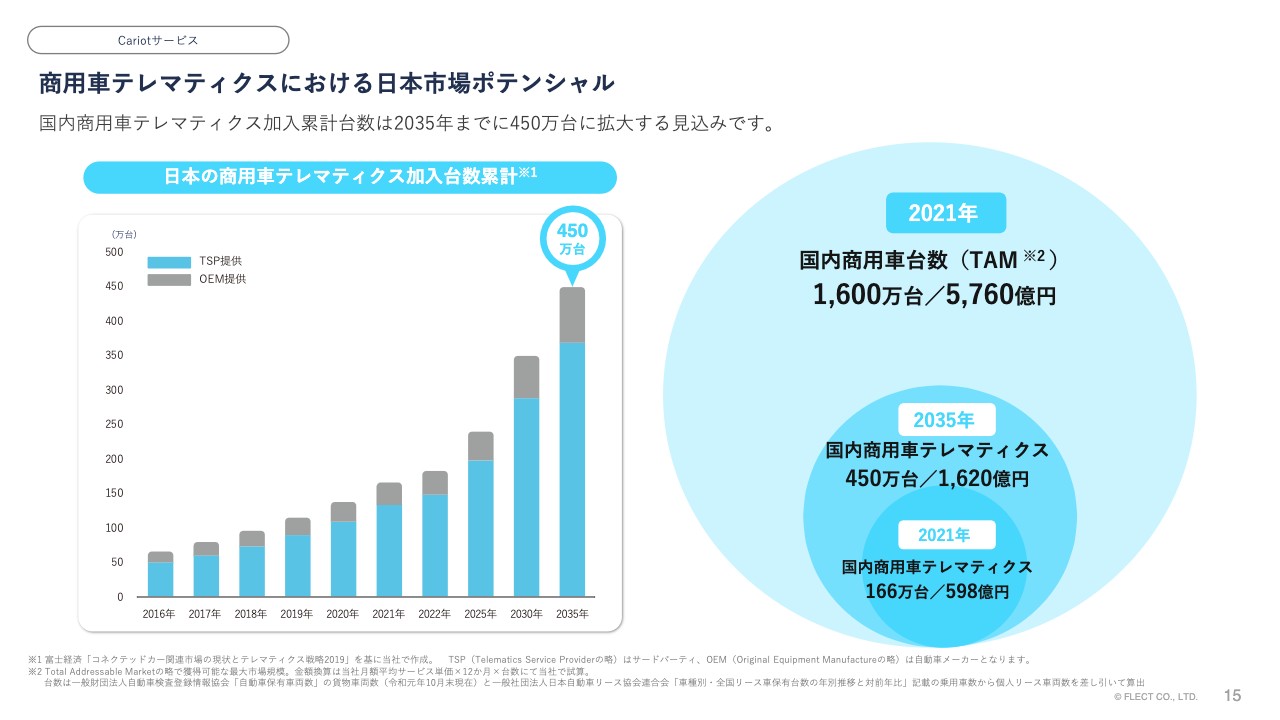

商用車テレマティクスにおける日本市場ポテンシャル

「Cariotサービス」のご説明をします。「Cariot」における商用車テレマティクスの国内市場は、現在およそ166万台がコネクテッドカーとしてつながっており、これが2035年までに450万台に拡大すると見込まれています。

モビリティ業界の問題

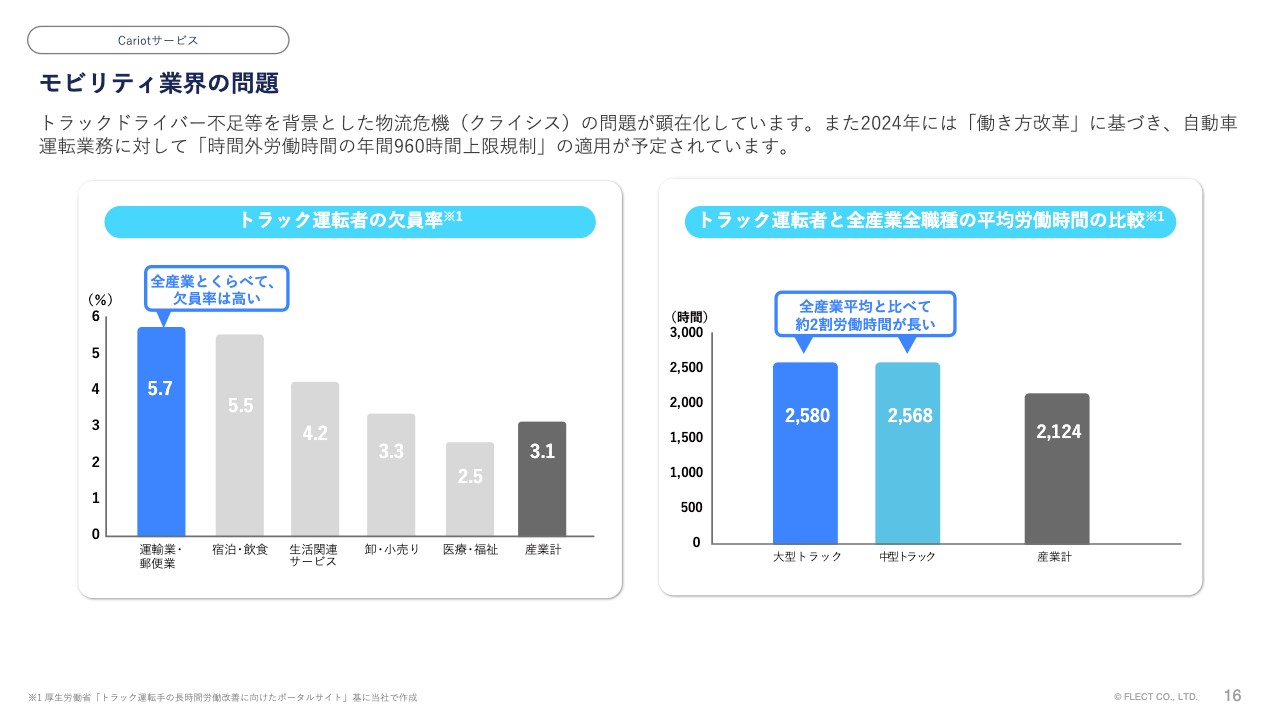

モビリティ業界の課題ですが、主に物流危機と言われる物流業界の問題が顕在化しています。こちらはトラックドライバー不足を背景としており、原因としては全産業平均と比べて平均残業時間が長いという問題があります。

これにより若者の定着化が低くなり、高齢化が進み、結果としてトラックドライバーが不足するという問題が起きています。2024年には、働き方改革に基づいて自動車運転業務全般に対する残業上限規制が適用されることが決まっています。

したがって、物流に限らず、モビリティ業界全般において労務管理をさらに徹底していくことが求められています。

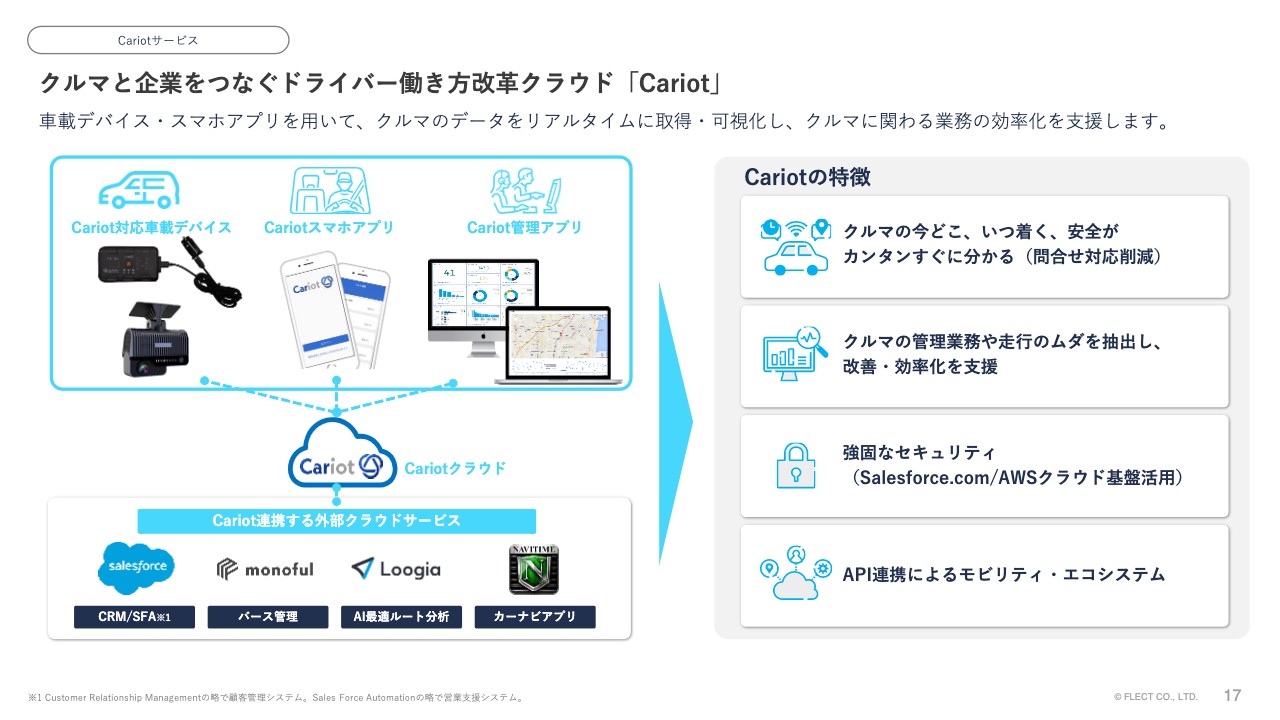

クルマと企業をつなぐドライバー働き方改革クラウド「Cariot」

このような背景を受け、クルマと企業をつなぐドライバー働き方改革クラウド「Cariot」としてサービスを提供し、お客さまの問題解決に努めていきます。具体的には、車載デバイスやスマートフォンアプリを用いてクルマのデータをリアルタイムに簡単取得、可視化し、クルマに関わる業務の効率化を支援していきます。

また、「API」というWebサービスをつなげるシステムを使い、Salesforceやその他の関わるシステムとクラウドで連携することで、より付加価値を高めていきます。

以上がサービスのご説明となります。

(2023年3月期-第2四半期)決算サマリー

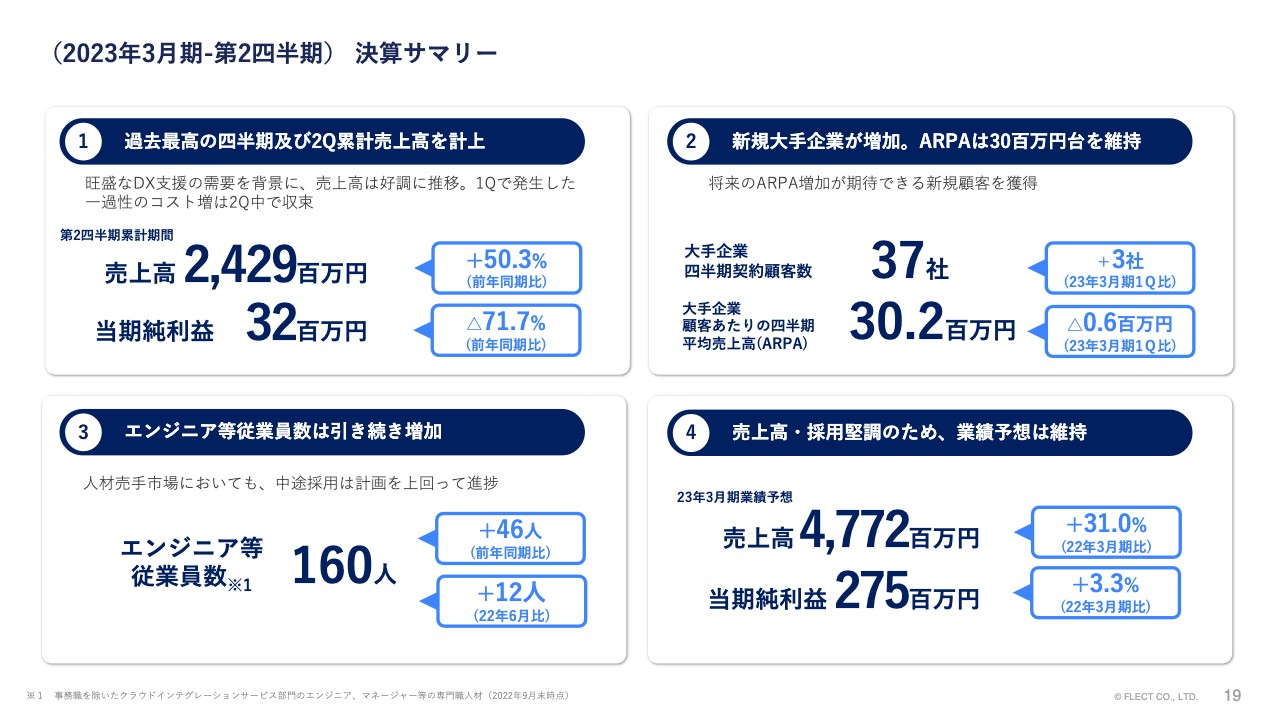

2023年3月期第2四半期の決算サマリーです。スライド左上の①ですが、過去最高の四半期および第2四半期累計売上高を計上しました。旺盛なDX支援の需要を背景として、売上高は好調に推移しています。

第2四半期累計売上高は24億2,900万円、前年同期比で50.3パーセント増加しています。第1四半期で発生した一過性のコスト増が継続し、当期純利益は3,200万円と前年同期比で71.7パーセント減少しています。ただし、このコスト増の問題は、前回決算発表時からお伝えしているのですが、当初想定どおり第2四半期中で収束しています。

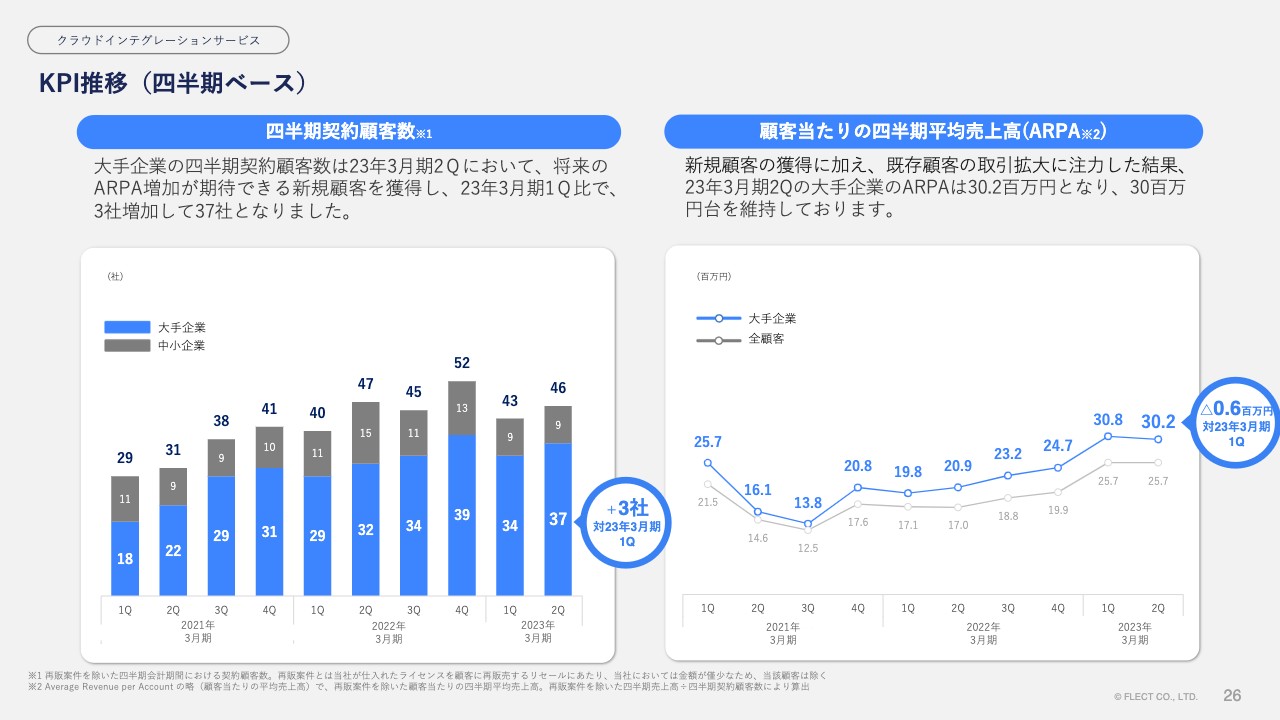

スライド右上の②です。新規大手企業が増加し、顧客単価にあたるARPAは3,000万円台を維持しています。大手企業の新規顧客が3社増え、大手企業四半期の契約顧客数は37社となりました。

大手企業顧客当たりの四半期の平均売上高(ARPA)は、基本的に新規顧客の場合、スモールスタートで開発が始まるケースが多く、ARPAを下げる要因になるのですが、それでも60万円の下げに留まり、3,000万円台を維持しています。

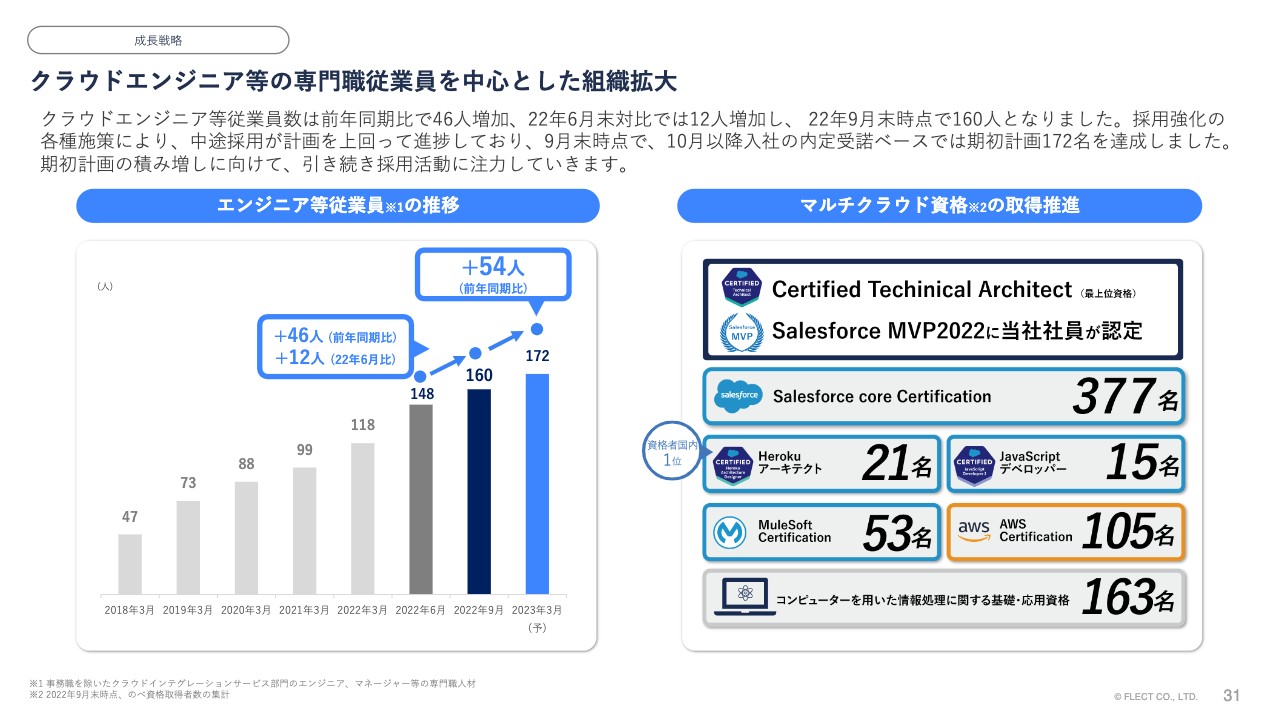

スライド左下の③に記載のとおり、エンジニア等従業員数は引き続き増加しています。人材売手市場においても、中途採用は計画を上回って進捗しており、9月末時点でエンジニア等従業員数は160人、前年同期比で46人増、2022年6月比で12人増加と堅調に推移しています。

スライド右下の④については、売上高・採用が堅調に進捗しているため、業績予想は維持しています。2023年3月期の業績予想は売上高が47億7,200万円、前年同期比で31パーセント増、当期純利益は2億7,500万円で前年同期比プラス3.3パーセントとしています。

(2023年3月期-第2四半期)トピックス

2023年3月期第2四半期のトピックスです。まず、人事領域でのアワードを受賞しました。株式会社ビズリーチが主催する「HR SUCCESS SUMMIT アワード 2022」の「タレントマネジメント賞」を受賞しています。

背景としては、従業員データ管理の基盤を整備し、戦略的な社員の育成計画やリモートワーク下におけるコミュニケーション等の各種人事施策によって定着率を大きく向上させた取り組みが評価されました。

採用においても、内定受諾ベースですでに採用計画を達成できています。先ほどお伝えした9月末時点の160人に加えて、10月以降入社予定の内定受諾ベースで、期初計画172人を達成しており、さらなる採用の上積みを目指しています。

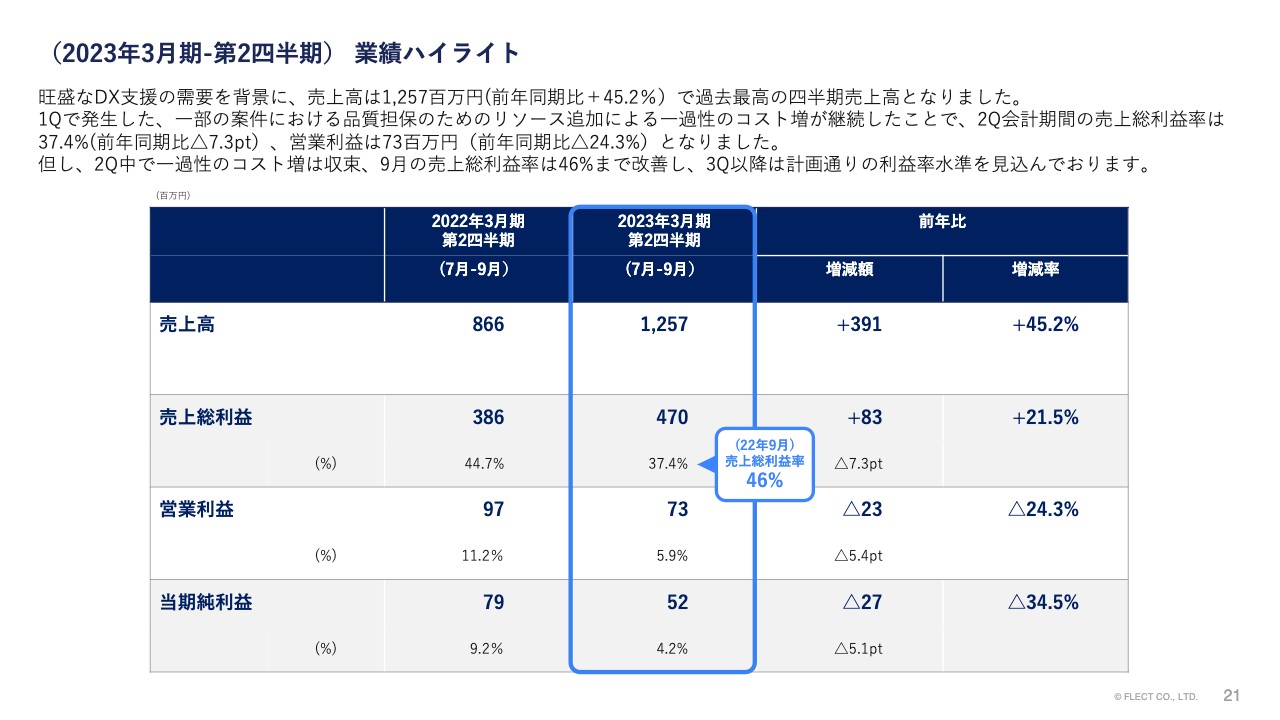

(2023年3月期-第2四半期)業績ハイライト

2023年3月期第2四半期の業績ハイライトです。旺盛なDX支援の需要を背景に、第2四半期に限っては売上高が12億5,700万円、前年同期比45.2パーセント増となり、過去最高の四半期売上高を計上しています。

第1四半期で発生した、一部案件の品質担保のためのリソース追加による一過性のコスト増は継続したことで、第2四半期会計期間の売上総利益率は37.4パーセント、前年同期比で7.3ポイント低下しました。営業利益は7,300万円、前年同期比24.3パーセントの減少となっています。

ただし、第2四半期中に一過性のコスト増の問題は収束し、9月における売上総利益率は46パーセントまで改善しています。第3四半期以降は計画どおりの利益率水準を見込んでいます。

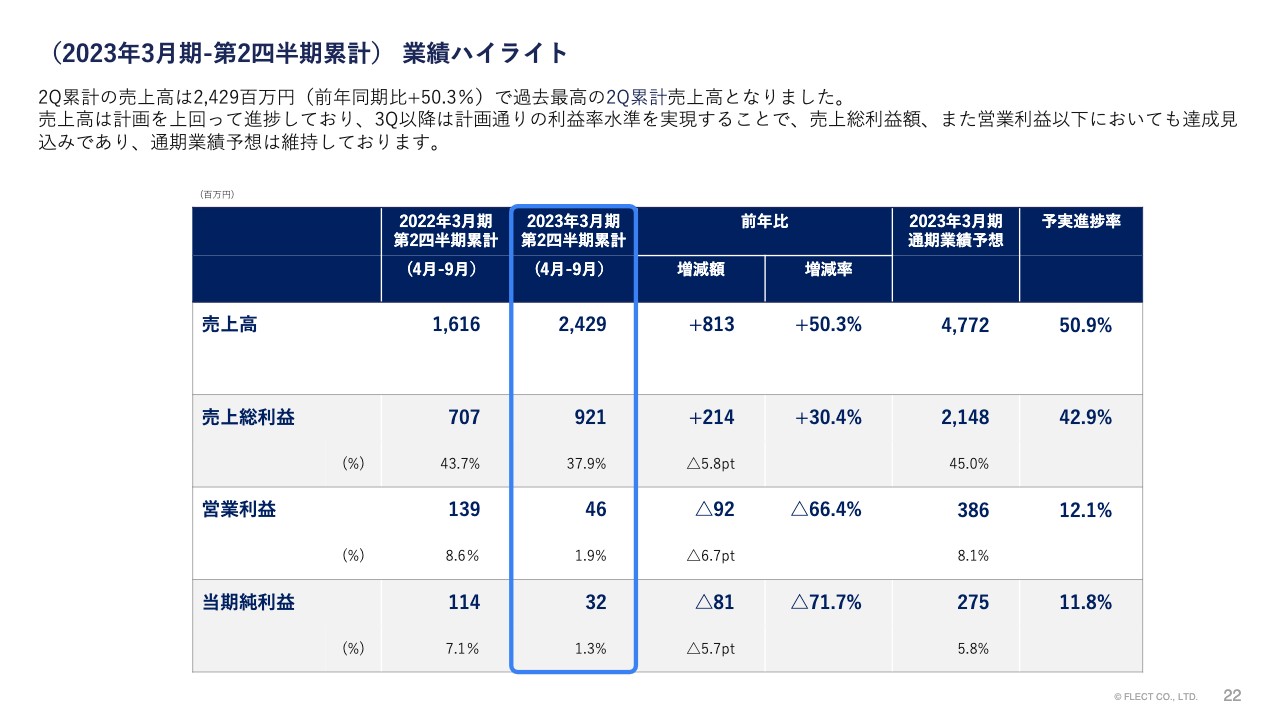

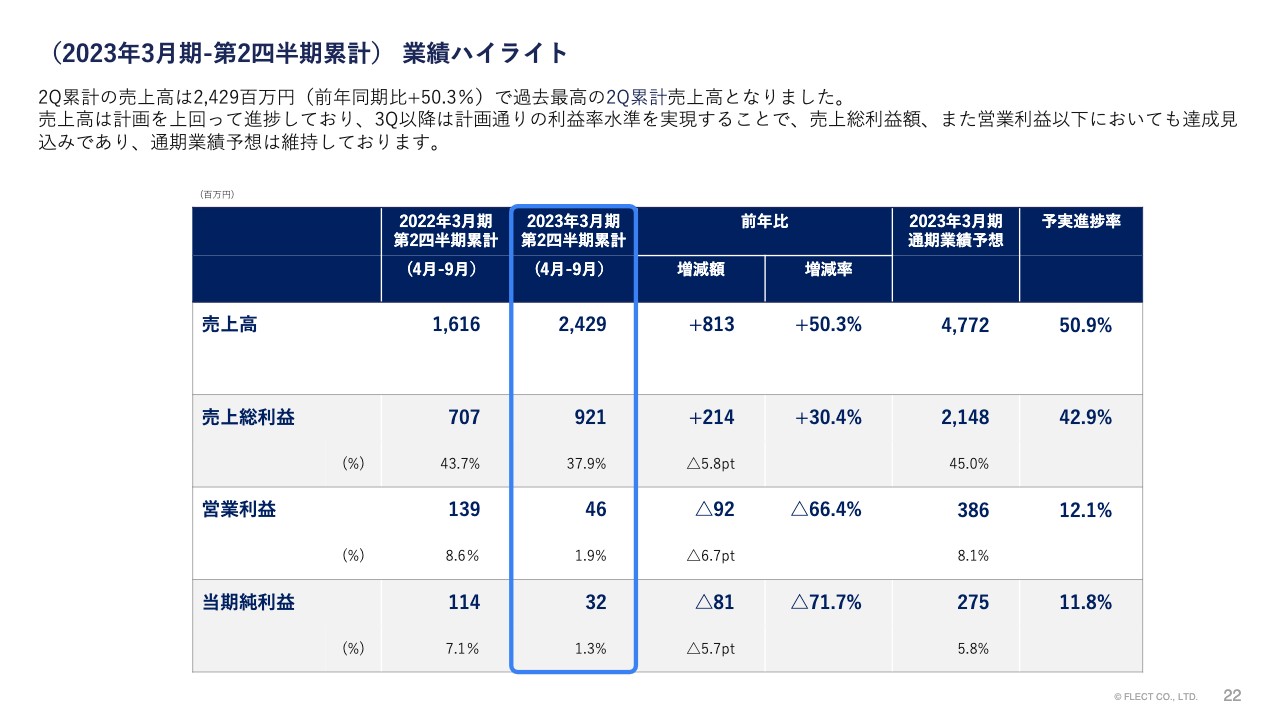

(2023年3月期-第2四半期累計)業績ハイライト

2023年3月期第2四半期累計の業績ハイライトです。第2四半期累計の売上高は24億2,900万円、前年同期比50.3パーセント増で過去最高の第2四半期累計売上高となりました。

売上高は計画を上回って進捗しています。また第3四半期以降は、計画どおりの利益率水準に戻すことで、売上総利益額、そして営業利益以下の段階利益においても達成できる見込みであり、通期の業績予想は維持しています。

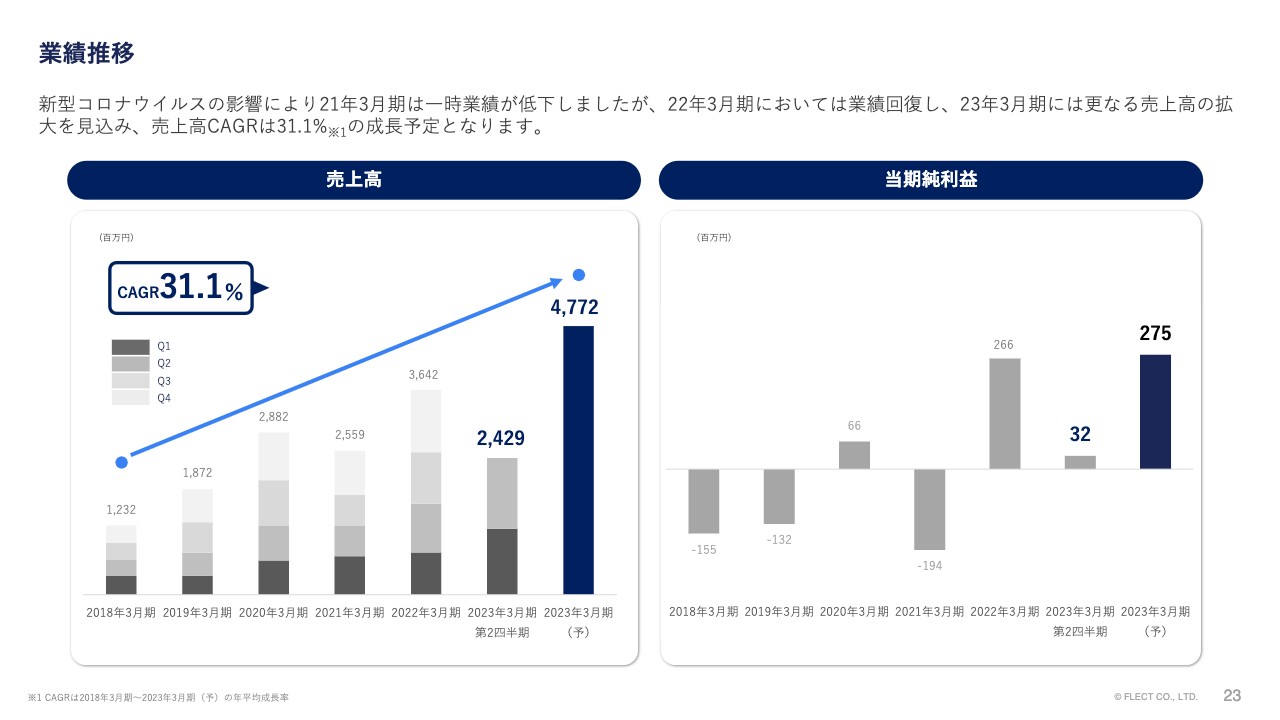

業績推移

業績推移です。スライドは過年度からの変遷です。2021年3月期は新型コロナウイルスの影響で一時業績が低下しましたが、2022年3月期は、その後の経済回復に基づき業績も回復しています。2023年3月期は、さらなる売上高の拡大を見込んでおり、売上高のCAGRは31.1パーセントの成長を予定しています。

(2023年3月期-第2四半期)貸借対照表

2023年3月期第2四半期の貸借対照表です。主な増減としては流動資産が1億6,600万円の減少、流動負債が1億5,400万円の減少となっています。自己資本比率は52パーセントで、健全な財務基盤と考えています。

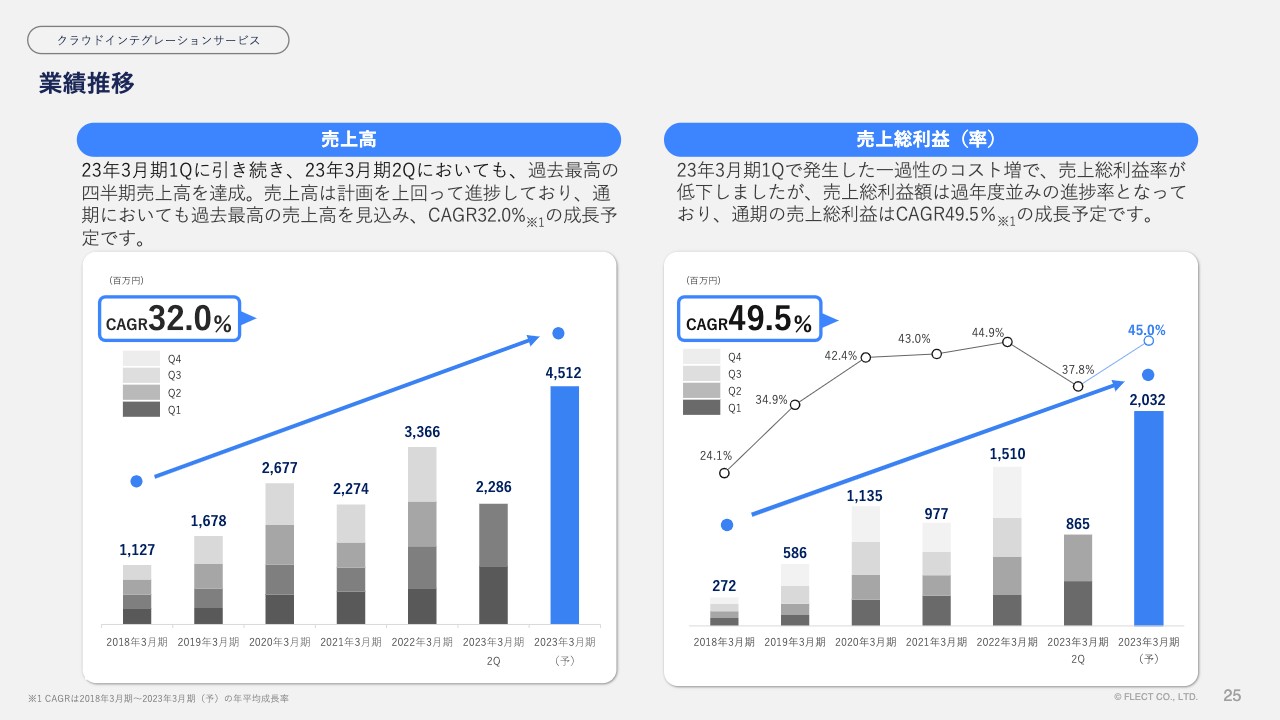

業績推移

クラウドインテグレーションサービスの業績推移です。2023年3月期第1四半期に引き続き、2023年3月期の第2四半期も過去最高の四半期売上高を計上しています。

売上高は計画を上回り進捗していることもあり、通期においても過去最高の売上高を見込み、CAGR32パーセントの成長を予定しています。

売上総利益率については、第1四半期で発生した一過性のコスト増により低下していますが、売上総利益額は過年度並みの進捗率となっており、通期の売上総利益はCAGR49.5パーセントの成長を予定しています。

KPI推移(四半期ベース)

クラウドインテグレーションサービスのKPIの推移です。四半期契約顧客数は、第2四半期で大手企業が3社増加し37社となっています。

顧客当たりの四半期平均売上高(ARPA)は、第2四半期で大手企業のARPAが3,020万円となり、60万円の減少ですが、3,000万円台を維持しています。

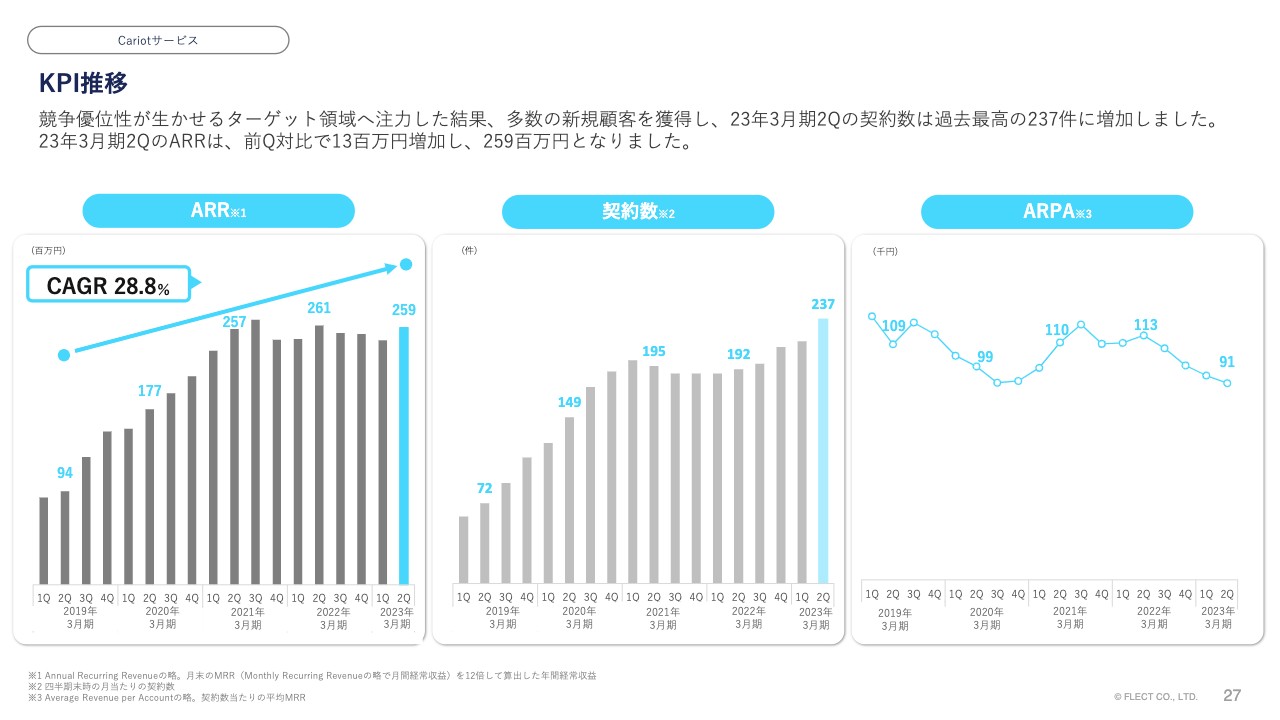

KPI推移

「Cariot」のKPI推移です。競争優位性が生かせるターゲット領域へ注力した結果、多数の新規顧客の獲得が実現でき、2023年3月期第2四半期の契約数は237件と増加しています。

2023年3月期第2四半期のARRは、前四半期対比で1,300万円増加し2億5,900万円となっています。

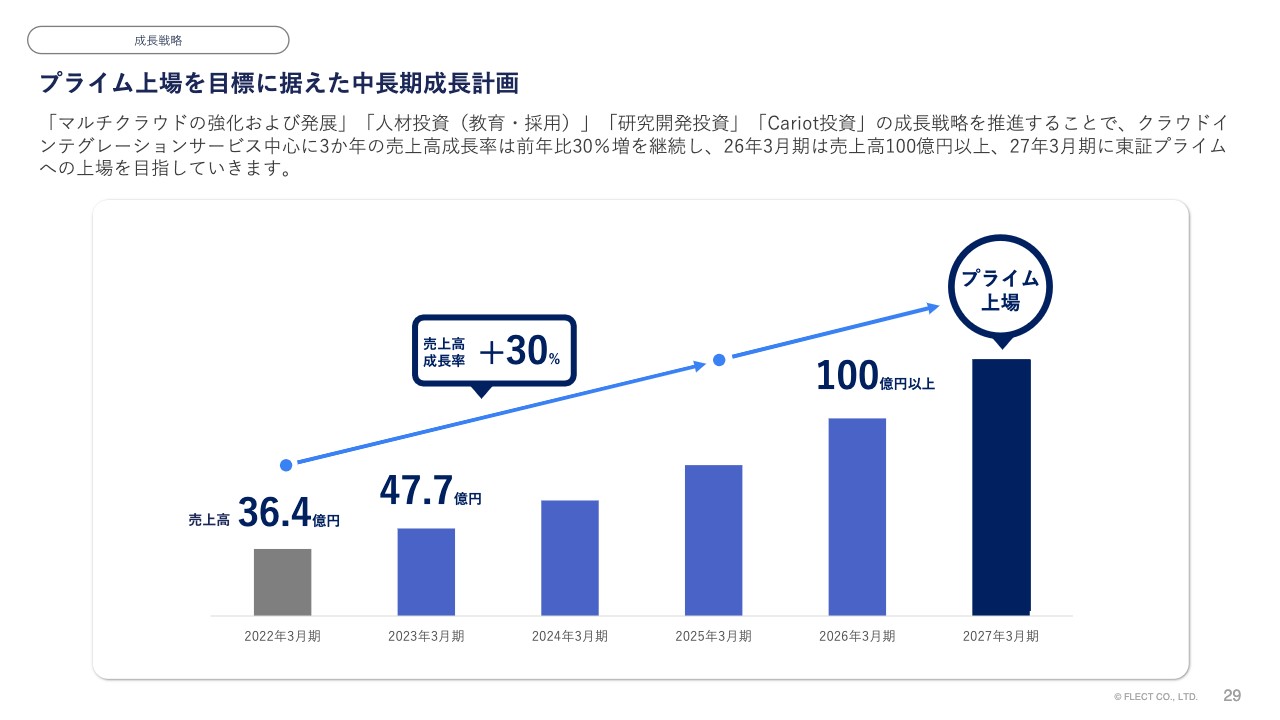

プライム上場を目標に据えた中長期成長計画

成長戦略についてご説明します。プライム上場を目標に据えた中長期成長計画を掲げています。各種成長戦略を実行することで、クラウドインテグレーションサービスを中心に、3ヶ年の売上高平均成長率は前年比30パーセント増を継続し、2026年3月期に売上高100億円以上、2027年3月期には東証プライムへの上場を目指していきます。

マルチクラウドの強化および発展

各種戦略として、まず挙げるのはマルチクラウドの強化および発展です。引き続き大手企業を中心に、マルチクラウドでの開発サービスを提供していきます。

具体的には、契約顧客数の増加と顧客当たりの平均売上高(ARPA)の増加で、安定かつ継続的な成長を行っていきます。ARPAの増加については、特に力を入れているAPI連携基盤の「MuleSoft」の導入支援により、顧客が持つあらゆるシステムをつなげることで、クロスセルを推進していきます。

また、顧客を中心に360度でつながる「Salesforce」のクラウドサービス群を幅広くカバーすることによるクロスセルも、しっかり実現していきたいと考えています。

クラウドエンジニア等の専門職従業員を中心とした組織拡大

クラウドエンジニア等の専門職従業員を中心とした組織拡大も継続していきます。先ほどお伝えしたとおり、前年同期比で46人増加し、2022年9月末時点で160人まで増加することができました。引き続き各種施策を行い、採用計画172人を超える数字を目指します。

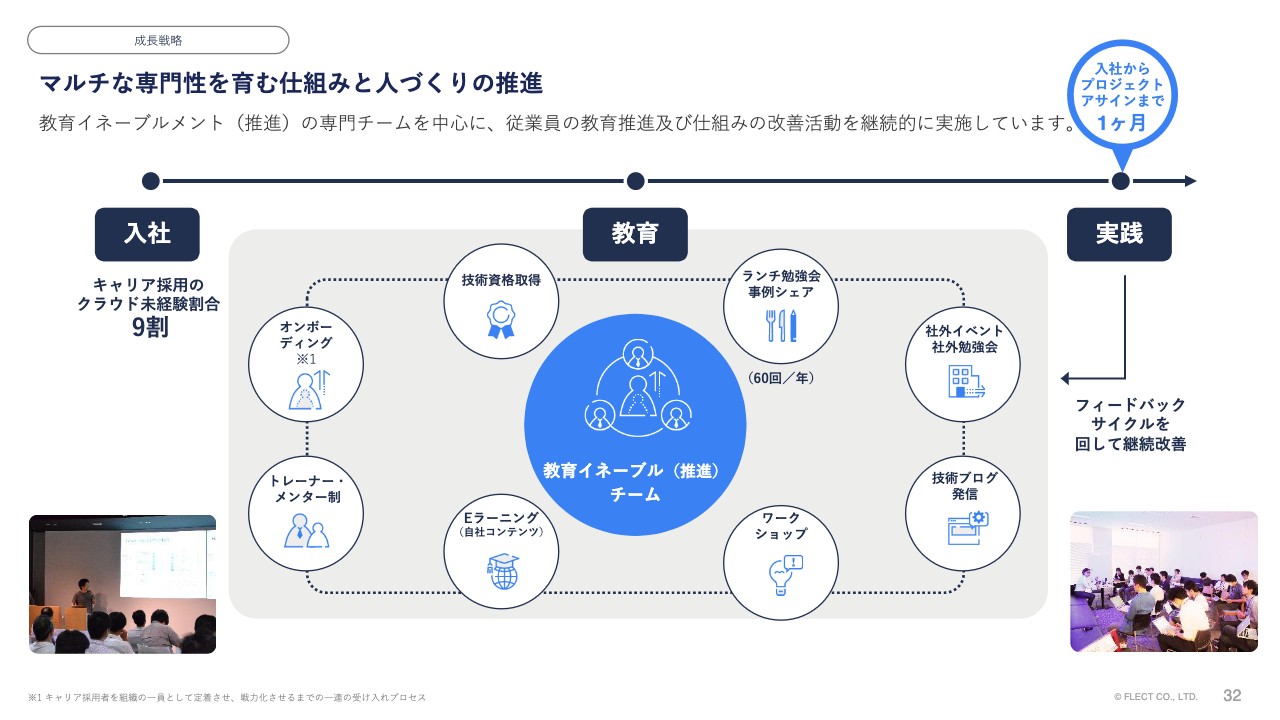

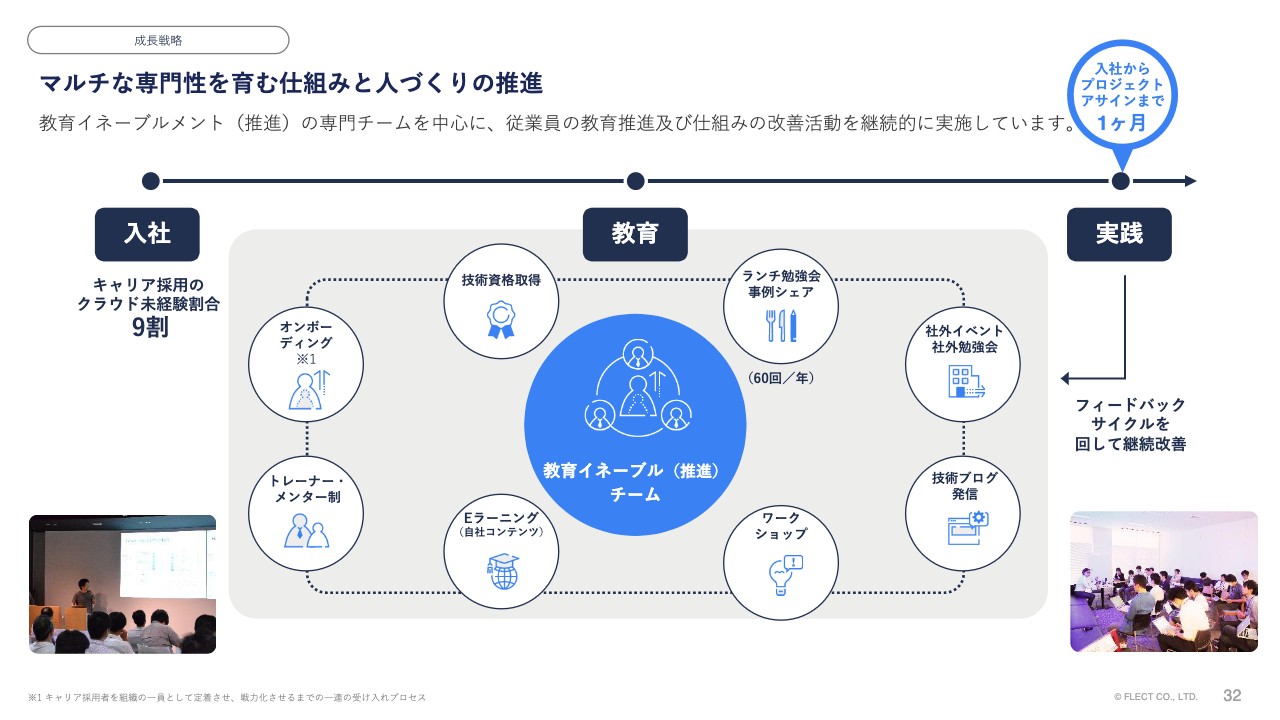

マルチな専門性を育む仕組みと人づくりの推進

また、マルチな専門性を育む仕組みと人づくりの推進にも継続して投資していきます。教育イネーブルメントという教育専門チームを中心に、エンジニアの教育推進および仕組みの改善活動を継続的に行っていきます。

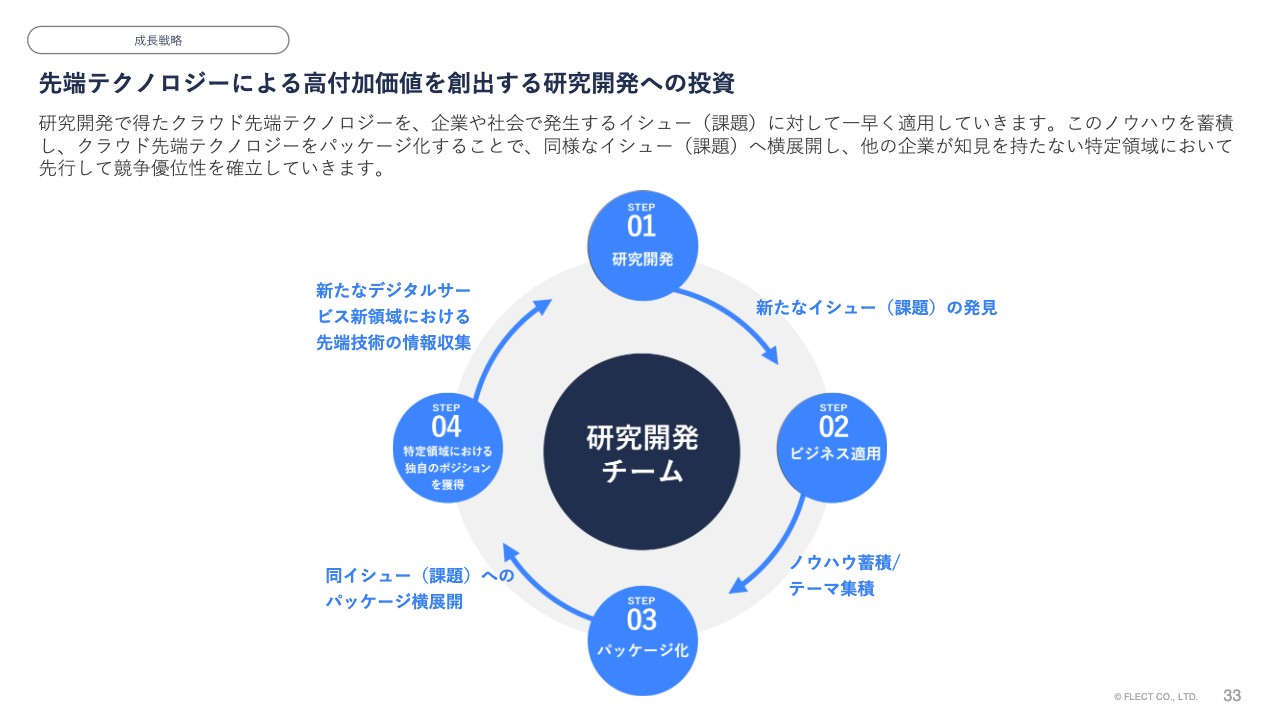

先端テクノロジーによる高付加価値を創出す研究開発への投資

研究開発への投資も継続していきます。研究開発で得たクラウド先端テクノロジーを、企業や社会で発生するイシュー(課題)に対し、一早く適用していきます。このノウハウを蓄積し、他の企業が知見を持たない特定領域において、先行した競争優位性を確立していきます。

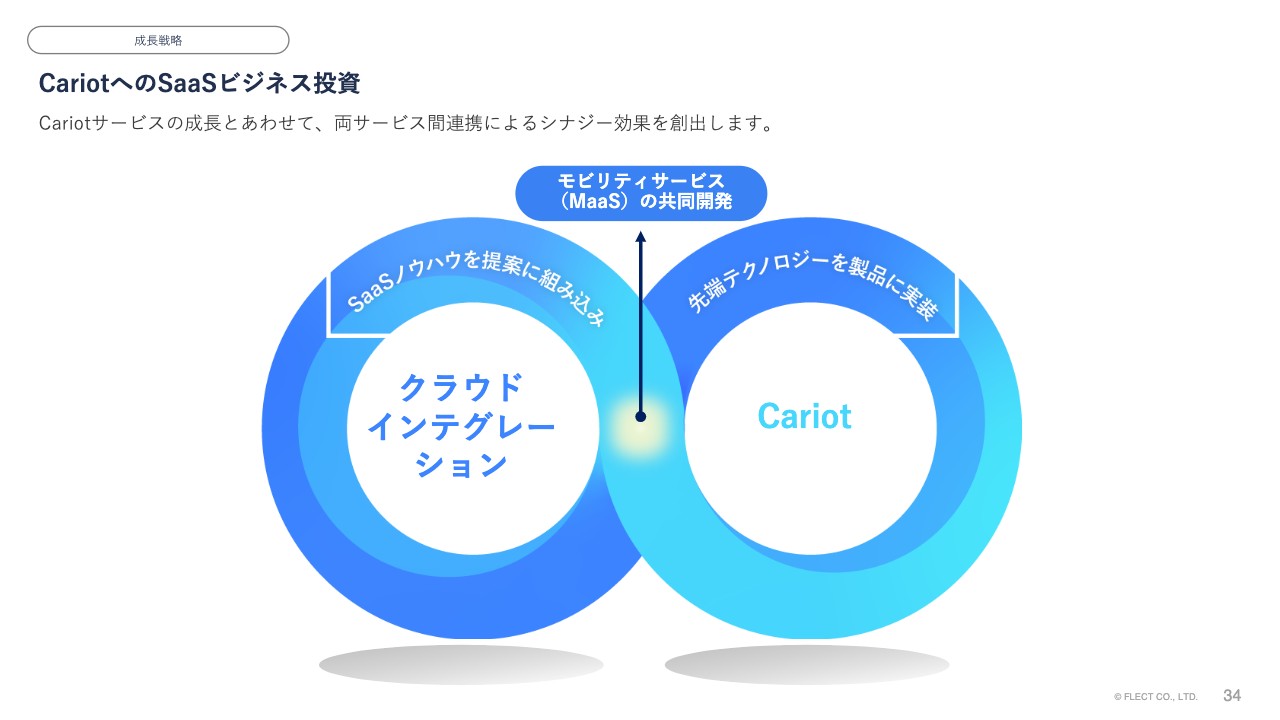

CariotへのSaaSビジネス投資

「Cariot」へのSaaSビジネス投資も継続します。「Cariot」のSaaSビジネスの成長に合わせ、「MaaS」と呼ばれるプラットフォーム提供によるモビリティサービスの開発、こちらはクラウドインテグレーションサービスと連携することでシナジー効果を創出していきたいと考えています。

私からのご説明は以上です。ありがとうございました。

質疑応答:通期の見通しについて

いただいたご質問を代読させていただきます。「第2四半期の利益進捗が低いが、通期見通しについてもう少し詳しく教えてほしい」というご質問です。

ご指摘のとおり、第1四半期における品質担保のためのコスト増で、上半期においては、利益率が低下して着地しています。ただ、先ほどお話ししたとおり、2022年9月時の売上総利益率は、計画水準の46パーセントまで回復することができています。

まず売上高は計画を上回って進捗しており、前年度の第4四半期からこの第1四半期への成長率がおよそ106パーセント、第1四半期から第2四半期までの成長率が107パーセントの実績となっています。

同水準の売上成長により、下期はおよそ28億円前後となる見通しで、通期では52億円ほどの売上を見込んでいます。売上総利益率は9月時点で46パーセントを獲得できており、計画水準に基づくと、通期では45パーセントあたりを想定しています。これに伴い、下期の売上総利益額は12億6,000万円ほどを見込んでいます。

販管費は第1四半期でおよそ40.8パーセント、第2四半期においては好転し、31.5パーセントほどまで改善しています。下期平均で販管費率は32パーセントあたりを想定しており、金額は9億1,000万円ほど、それに伴い営業利益においては下期で3億5,000万円の獲得、営業利益率では12.5パーセントあたりを想定しています。上期の営業利益4,600万円に、下期の営業利益3億5,000万円を足すことでしっかり目標達成ができると考えています。

質疑応答:採用が好調な理由について

「採用が好調な理由 について、他社は苦労している企業が多いが、なぜうまくいっているのか?」というご質問です。

何か1つの施策で大きな効果が出ているというよりも、いろいろな施策を積み上げた結果にはなっているのですが、まず当社では従業員に対してもそうですし、外部の採用候補者、労働市場に対しても、「レジュメの価値を最大化するような機会提供をする」とメッセージを出しています。レジュメというのは職務経歴書です。仕事を通じてスキルアップ、キャリアアップすることが、エンジニア、マネージャーの方々の幸せの1つだと思っており、フレクトに入ってもらえればそうした機会提供をする、というメッセージです。教育に対する投資をしっかり行い、みなさまのキャリアアップを支援していきます。

業務としても、例えばテクノロジーでは、Salesforceしか扱っていない会社ですとSalesforceしか経験できないのですが、当社はマルチクラウドでの開発により、いろいろなメジャーなクラウドを経験することができます。

また、開発だけではなく、サービスの企画の立案から要件定義、開発、最後はリリース、運用までをワンストップで経験することでキャリアアップを実現します。

さらに、大手企業のPoC(実証実験)ではない主要事業領域におけるIoTやAIといった先端技術の活用も、1つのキャリアアップに繋がると思っており、このようないろいろなキャリアアップの機会、スキルアップの機会があるとメッセージを出すことが、採用候補者の方に響いていると考えています。

もう1点お話しすると、働き方に関しては昨今の状況を見て、非常に力を入れて施策を打っています。基本的には居住地は自由としており、フルリモートで勤務する方もいますし、オフィスで勤務する方もいます。このような中で、よりコミュニケーションを取るためのツールや施策の導入、全国採用も展開し、大きく結果を出すことができているため、多様な働き方、柔軟性も採用候補者の方にとって魅力があると考えています。

質疑応答:顧客数の獲得について

「クラウドインテグレーションの顧客数は増加したが、ARPAが減少している。これはどのように評価すれば良いか?」というご質問です。

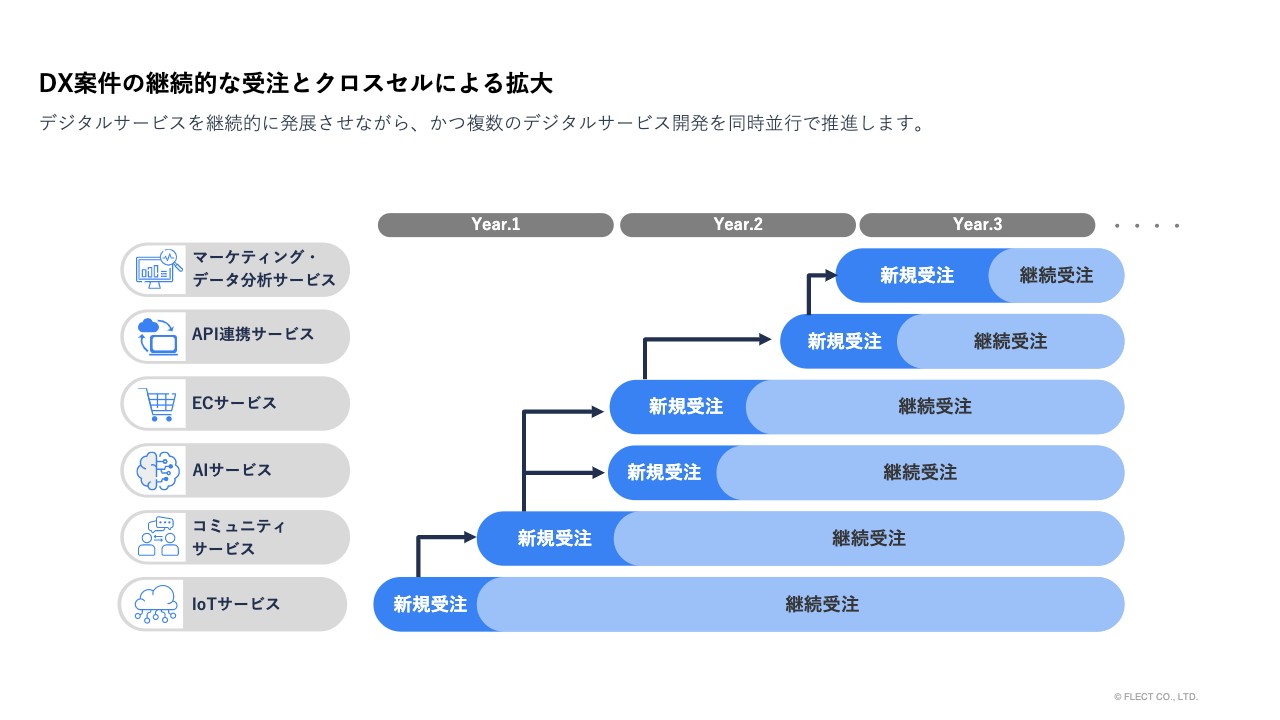

将来成長していくためには、基本的に新規のお客さまは、一定量の獲得が必要だと思っています。まず新規のお客さまにおける開発規模はスモールで始まっていくことが多く、契約を重ねるごとに継続開発の拡大やクロスセルを実現し、発注量を伸ばしていきます。

イメージとしては、資料のappendixに入れていますが、例えばIoTサービスで導入したお客さまがいると、IoTサービス自体の継続的な発展を行うために、契約自体は長期に続くわけです。IoTでモノのデータを取得すると、そこからお客さまと直接コミュニケーションを取れるコミュニティサービスを展開するため、コミュニティサービスのクロスセルとして、五月雨に複数のデジタルサービスを開発していくことが取引拡大のよくあるケースとなっています。

そのため、新規のお客さまが増えると、まずは1つ目のデジタルサービスの開発のため、ARPAはどうしても下がっていきますが、そこでしっかり既存顧客の取引を拡大させていくことでARPAをキープできているという意味では、着地としては悪くないと考えています。

質疑応答:競合他社に対する強みについて

「競合はどこになるのか?」ということで、競合に比べた時の強み、差異化のポイントの確認をご質問としていただいています。

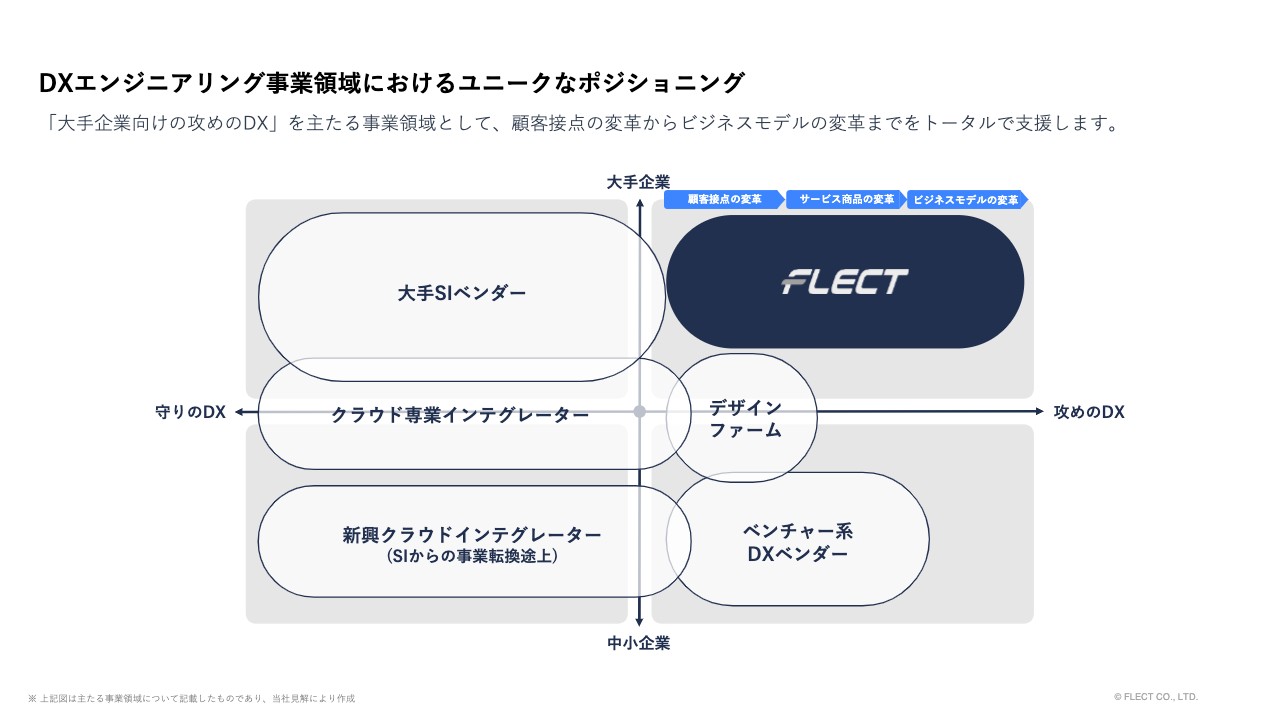

まず、当社が考えるDXエンジニアリング事業領域におけるユニークなポジショニングということで、縦軸に企業規模、横軸に守り・攻めのDXの種別を置いています。

当社は、「攻めのDX」を大手企業向けに展開するということで、顧客接点の変革からサービス商品、そしてビジネスモデル全体の変革までをカバーしています。対して、「守りのDX」を主体として活躍されるプレイヤーは、大手のSIベンダーやクラウドの専業インテグレーターで、こちらの会社は守り側をメインとして活躍されています。

わかりやすい例では、企業の基幹システムをクラウドに載せ替えて、品質高く保守していくため、顧客体験やデザイン、AIなどは特段求められずに、とにかく安定的な規模の大きいシステムを、業務を止めずに回すことが求められる領域になっています。その結果、このような会社、プレイヤーとは現場レベルでも競合にはぶつからないというのが実態になっています。

「攻めのDX」の方で、プレイヤーとしてはどのようなところがあるかというと、デザインファームです。こちらは顧客の体験や画面のデザインを主に手がけているため、サービス商品の変革やビジネスモデルの変革などの、深いところまでは入ってこないということが実態です。

またベンチャー系のDXベンダーで、当社のような「攻めのDX」をサービスとして提供している会社もありますが、どちらかというとメインは中小企業に寄っており、こちらも競合にはぶつからないというのが実態になります。では、実際現場で競合がいないのかというと、そうではありません。

例えば、IoTサービスのDXの事案ですと、IoTに強い会社がコンペとして競合にぶつかることがあります。AIであればAIのサービス提供を生業にしている会社です。そのため、DXの品目により競合が変わることがあります。

ただし、このような網羅性を持ってサービスを提供している会社は希少であることから、当社がユニークであるとお伝えしているのですが、網羅性を持った会社がいないかというと、実際には大手のコンサルファームがサービスを手がけています。

しかし、彼らは、ビジネスコンサルテーションがメインのビジネス領域になっており、エンジニアリングリソースは持っているものの、すべてがまかなえているわけではないため、当社としては大手のコンサルファームは競合する関係でもあり、一緒になって協力してDXを推進する関係性でもあります。

質疑応答:アメリカの景気後退による影響について

「アメリカの企業で人員削減が進んでおり、景気減速、リセッションの懸念もあるが、影響が出ているか?」というご質問です。

現在のところ日本においては、まだ景気後退の流れは出ていません。業務においても影響は出ていないのが実態です。ただし、ご指摘の懸念は重々理解しており、その意味ではこの下期、または来期以降、景気後退の局面に対してしっかり備えられるように、固定費等を含めた販管費において、しっかり規律を持った運営をしていきたいと思っています。

ただ一方で、このようなタイミングで採用にしっかり投資することも必要だと考えているため、そのあたりは景況感を見極めながら対応していきたいと考えています。

新着ログ

「情報・通信業」のログ