ロート製薬、業績好調につき通期予想を上方修正 グローバル事業拡大に向けアジア地域で設備増強・M&Aも推進

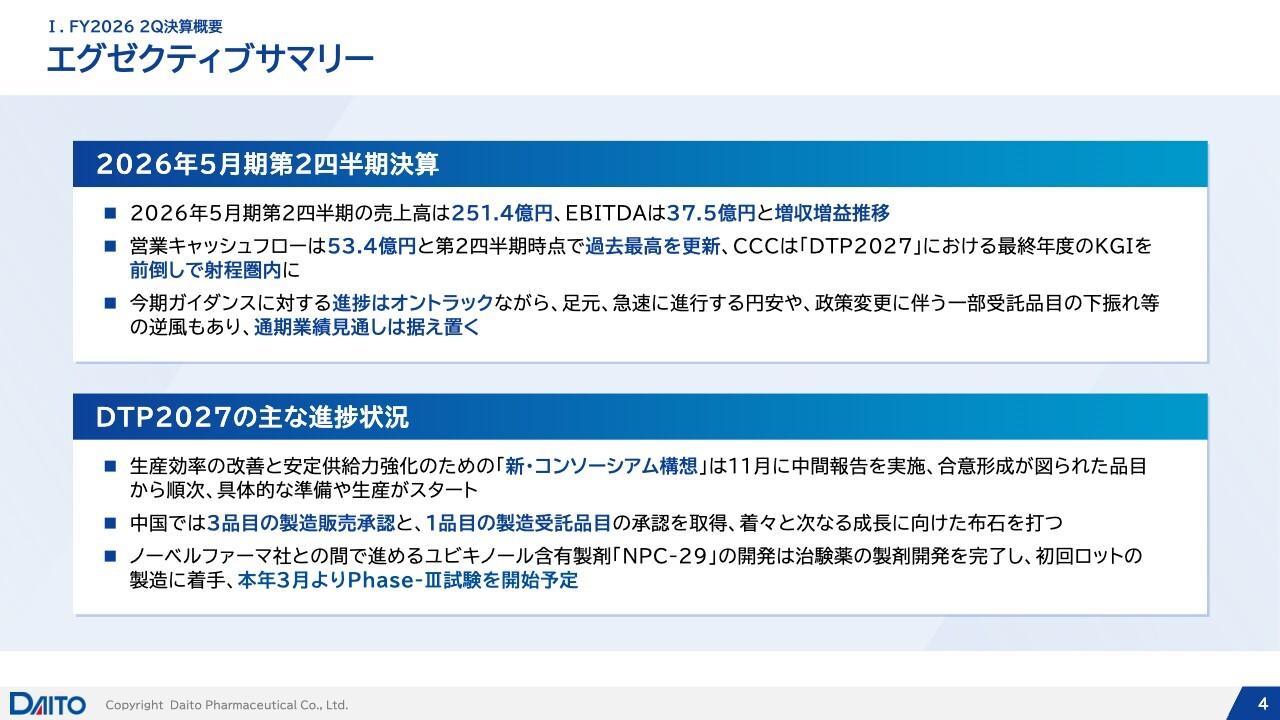

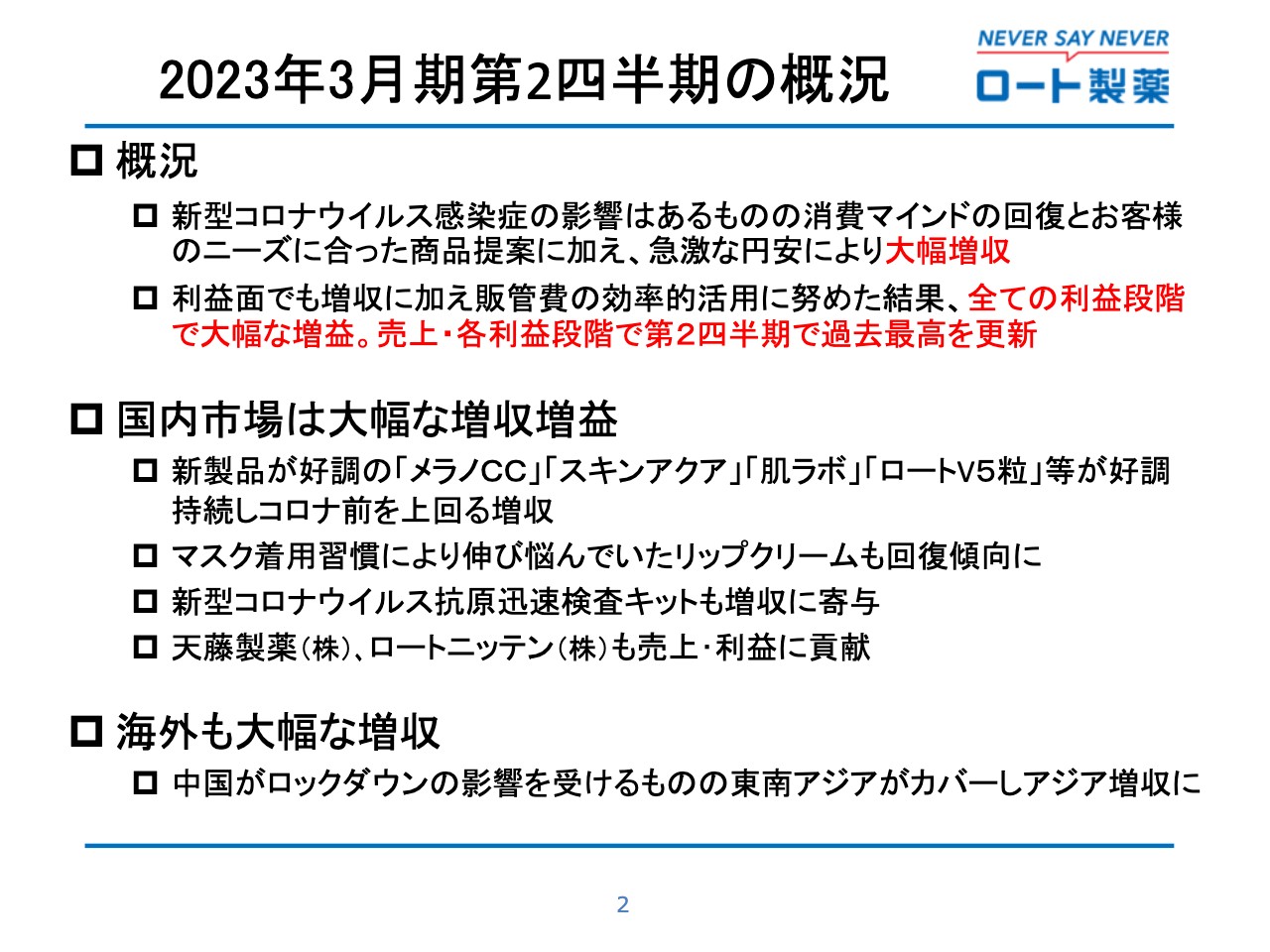

2023年3月期第2四半期の概況

斉藤雅也氏:それでは私から、2023年3月期の上期実績についてご説明いたします。

2023年3月期第2四半期は、新型コロナウイルス感染症の影響は残ったものの、消費マインドの回復とお客さまのニーズに合った商品提案、急激な円安の進行の影響で大幅な増収となりました。

利益面での大幅な増収に加え、販管費の効率的活用に努めた結果、すべての利益段階で大幅な増益となりました。また、売上・各利益段階で第2四半期としては過去最高を更新しました。

国内では、お客さまのニーズに合った付加価値の高い商品提案とターゲットに合ったマーケティングにより増収となりました。新製品の酵素洗顔が好調の「メラノCC」、日やけ止めの「スキンアクア」に加え、「肌ラボ」「ロートV5粒」など話題の商品が好調を持続し、コロナ禍前を上回る売上を記録しました。

マスク着用習慣により伸び悩んでいたリップクリームも回復傾向にあるほか、新型コロナウイルス抗原迅速検査キットも増収に寄与しました。さらに、2021年9月から連結対象になった天藤製薬やロートニッテンなどの子会社も売上・利益に貢献しました。

海外事業についても、各地域ともに大幅な増収となりました。最大市場の中国は新型コロナウイルス感染拡大によるロックダウンの影響を受けてブレーキがかかったものの、マレーシア、インドネシアなど東南アジアが好調に推移し、アジアも増収となりました。

連結損益

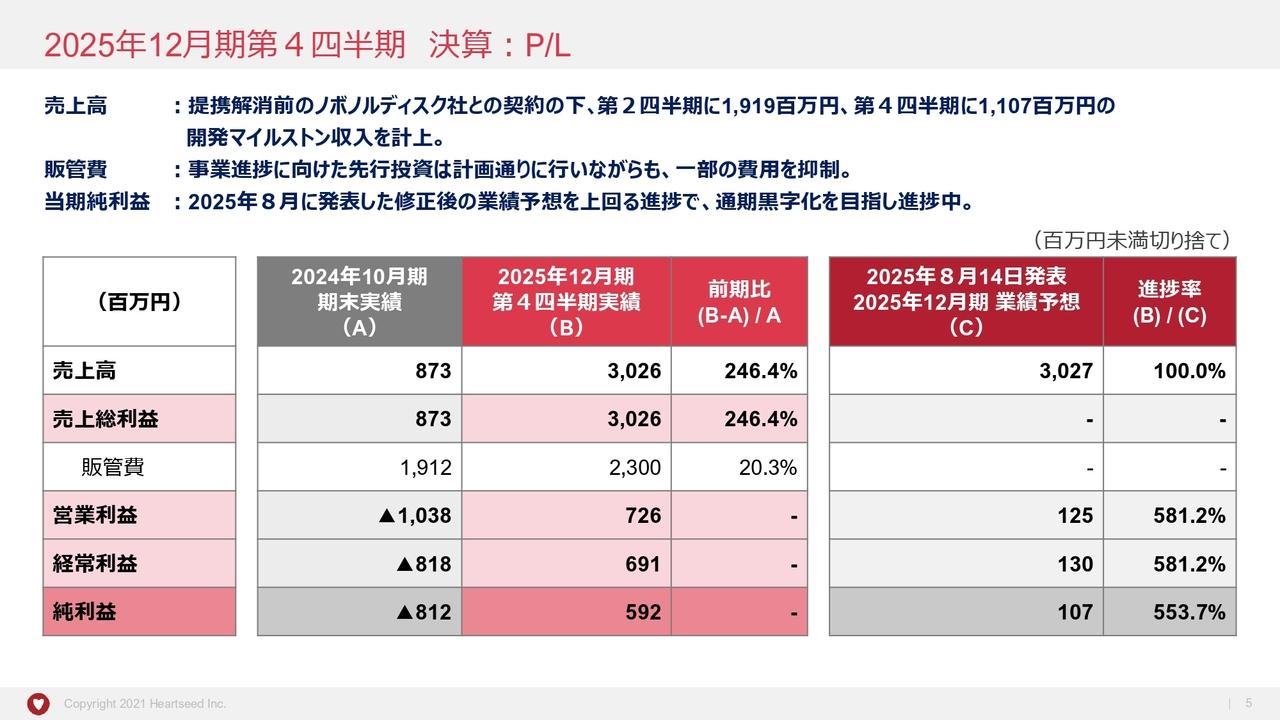

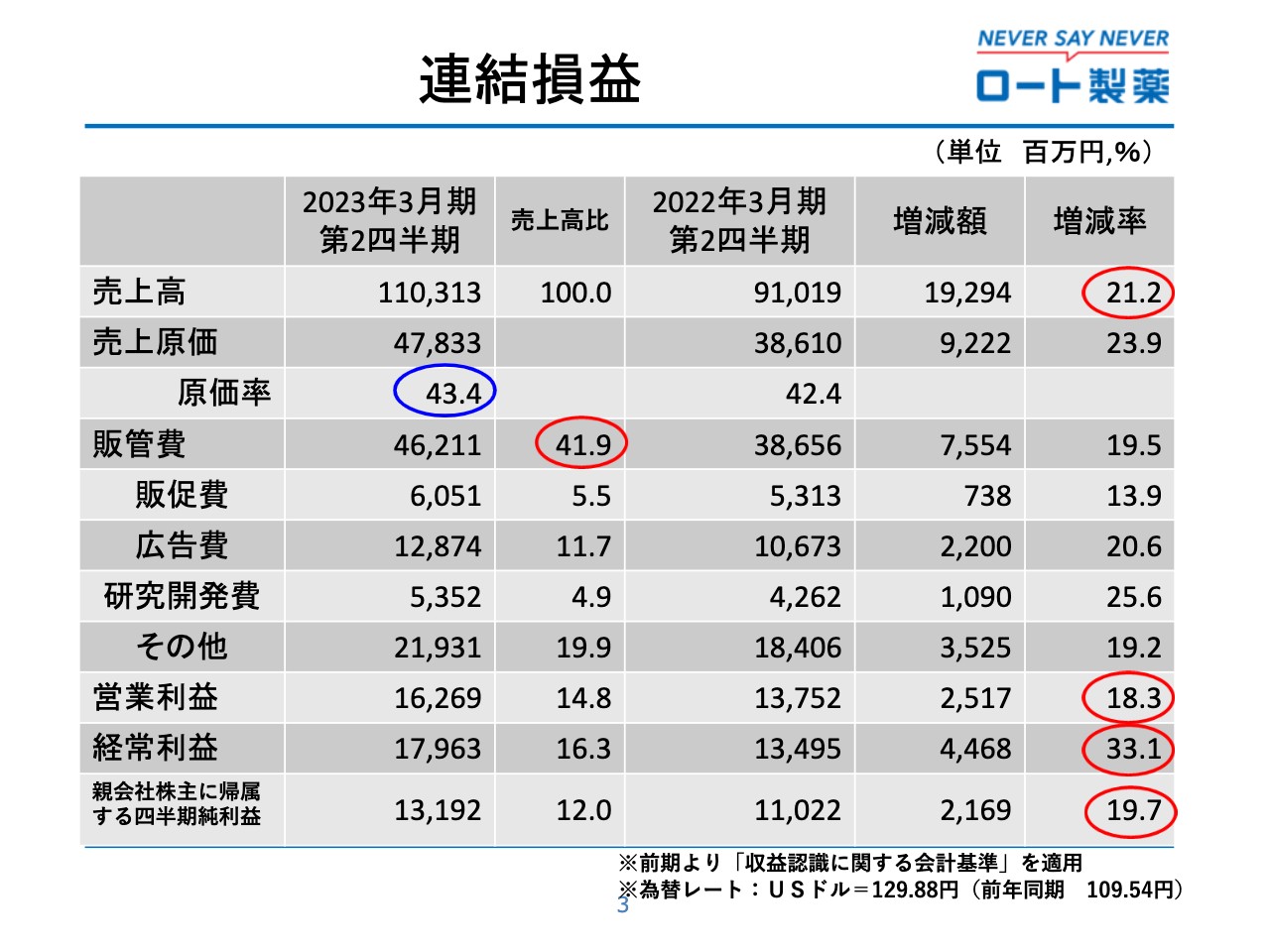

連結の損益計算書です。前期より収益認識に関する新会計基準を適用しており、スライドにはその2期間の比較を示しています。

売上高は、前年同期比21.2パーセント増の1,103億1,300万円で大幅な増収となりました。売上原価率は、原材料費や物流費の高騰の影響を受けたものの、増収による操業度の改善効果などにより43.4パーセントと、1ポイントの上昇にとどまりました。

営業利益については、広告費や研究開発費が増加したものの、大幅な増収により販管費率が減り、前年同期比18.3パーセント増の162億6,900万円で大幅な増益となりました。

経常利益は前年同期比33.1パーセント増の179億6,300万円で増益、親会社株主に帰属する四半期純利益は前年同期比19.7パーセント増の131億9,200万円で増益となり、いずれも、第2四半期における過去最高を更新しました。

為替レートは、前期の1USドル当たり109.54円に対して18.6パーセント円安の129.88円で、売上にして約48億円、営業利益にして約7億円増加させる影響がありました。

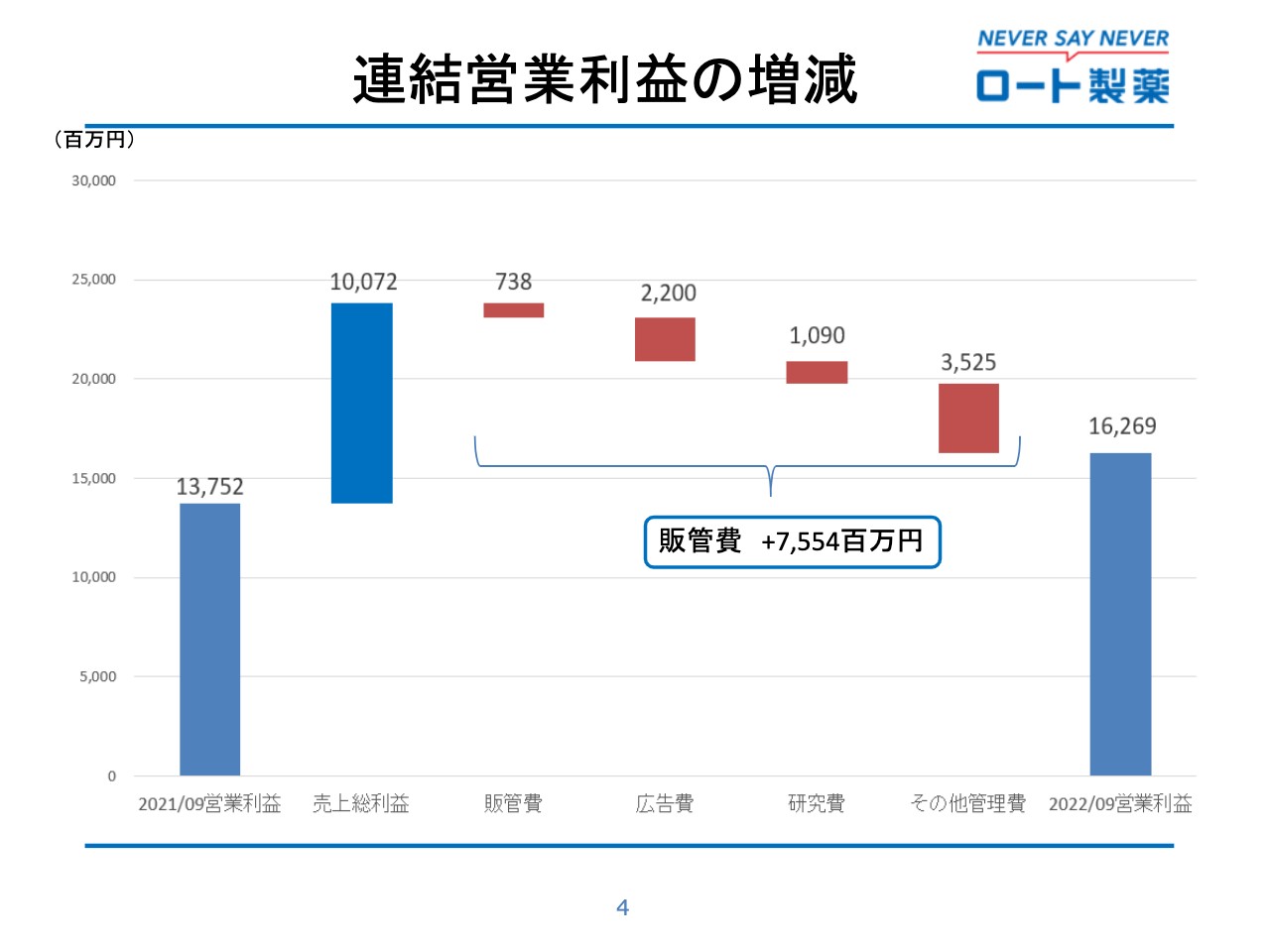

連結営業利益の増減

スライドのグラフは、営業利益への寄与を表したものです。広告費、研究費、人件費などのその他管理費が増加しましたが、大幅な増収と円安の効果もあり増益となりました。

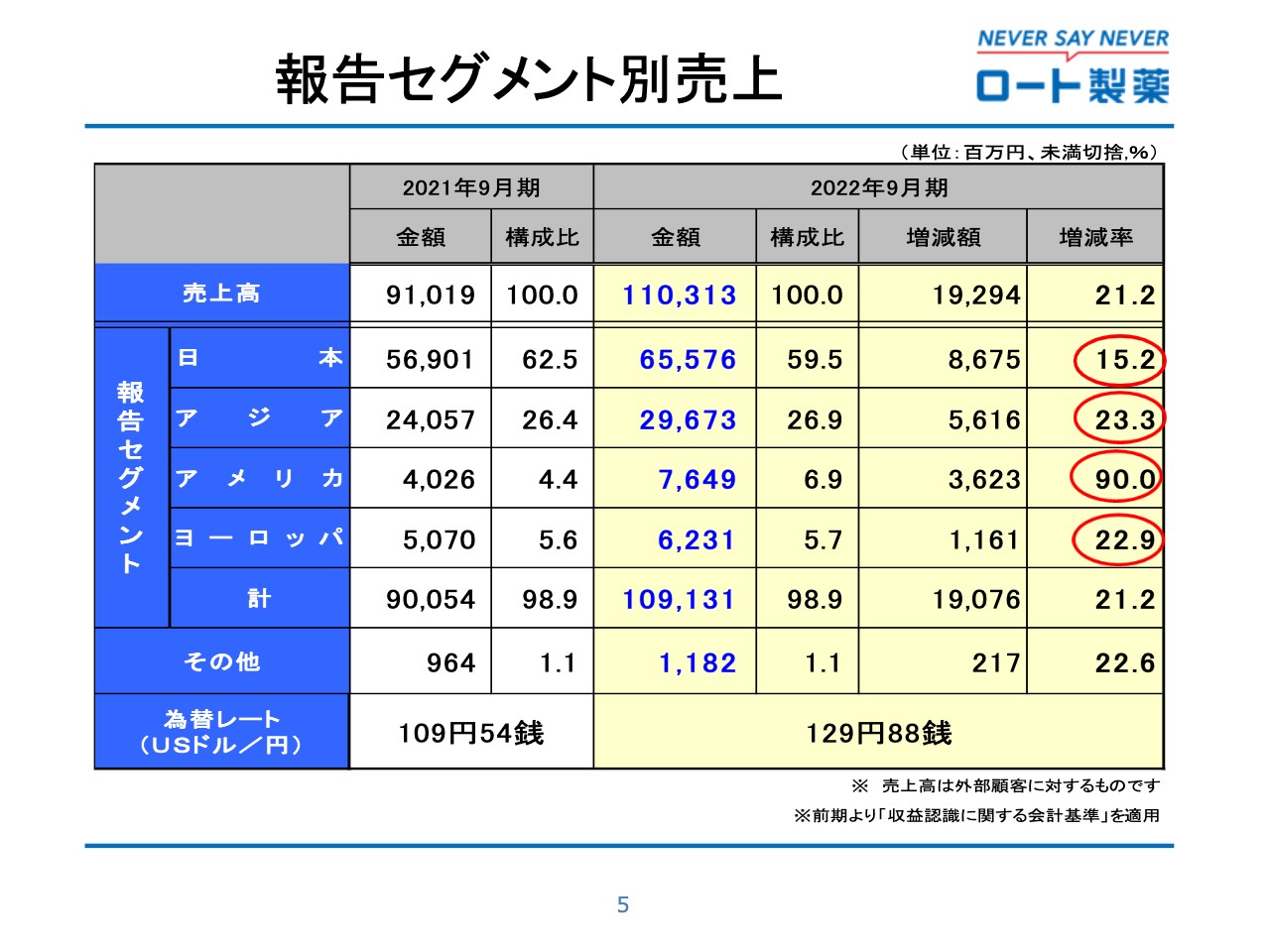

報告セグメント別売上

エリア別では、各地域とも前期から引き続き好調を持続しており、すべての地域で大幅な増収となりました。

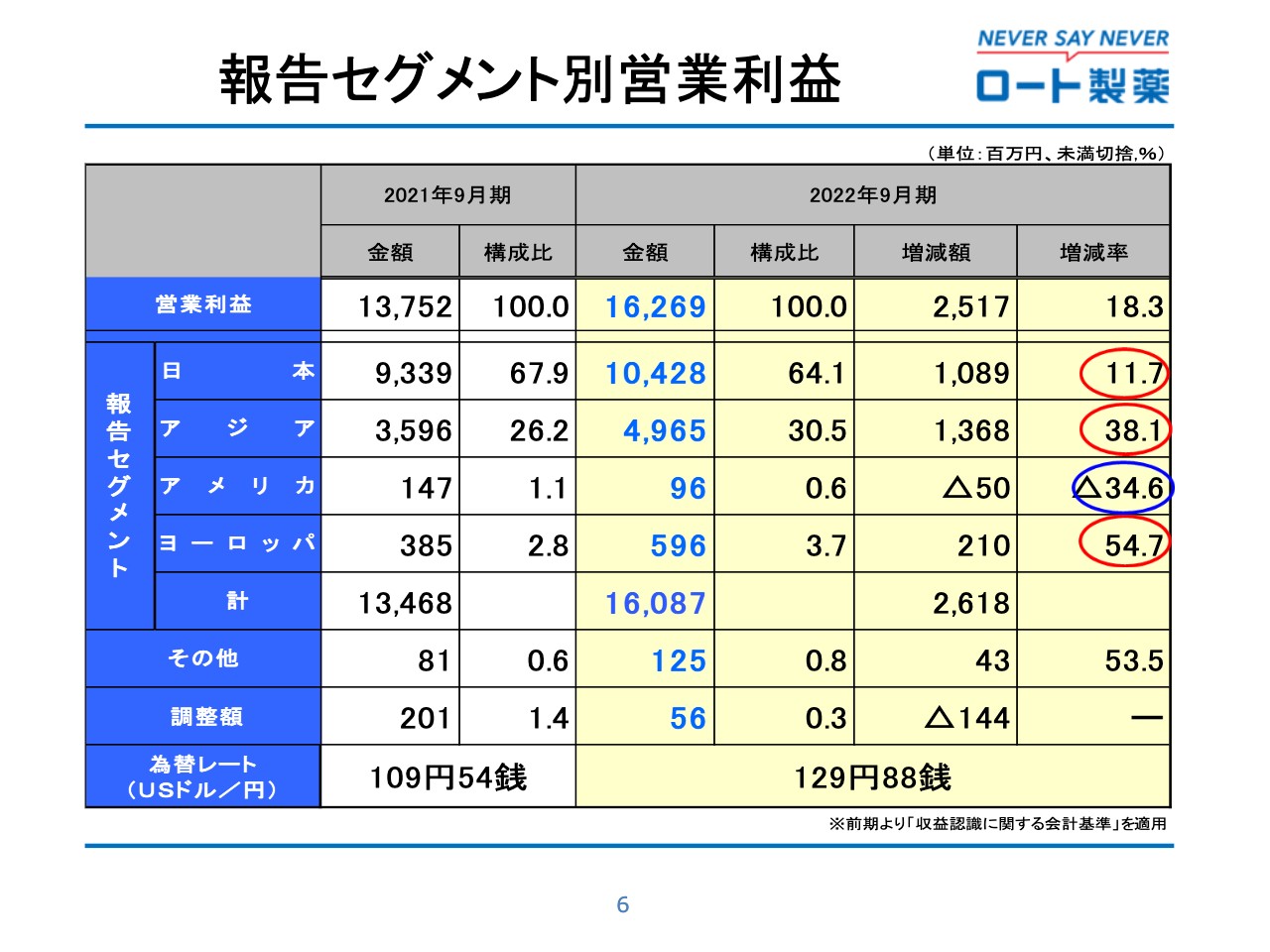

報告セグメント別営業利益

営業利益はアメリカセグメントのみ減益となりましたが、その他の地域が大きく伸びて連結業績に寄与しています。

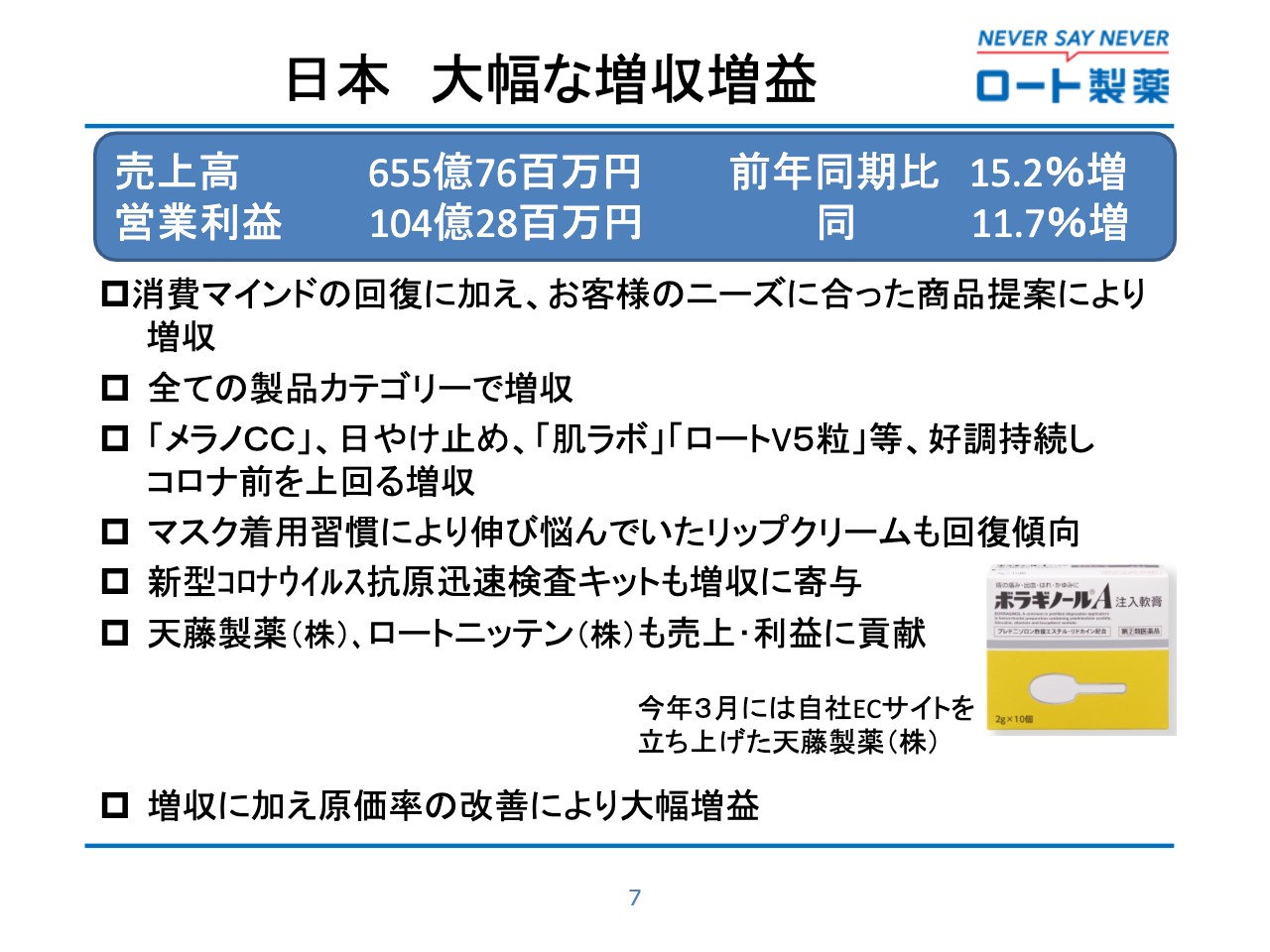

日本 大幅な増収増益

報告セグメント別にご説明します。日本については、売上高は前年同期比15.2パーセント増の655億7,600万円で大幅な増収となりました。

第2四半期も新型コロナウイルス感染症の影響が続いたものの、経済活動の再開が進み消費マインドが回復したことと、お客さまのニーズをいち早くキャッチした製品の投入やマーケティング効果により、すべてのカテゴリーで増収となりました。マスク着用習慣により伸び悩んでいたリップクリームも、薬用リップの好調により回復傾向となっています。

ロート製薬単体だけではなく、2021年9月に連結対象となった「ボラギノール」で知られる天藤製薬や、2022年4月に日本点眼薬研究所から社名変更したロートニッテンなどの子会社も業績に貢献しています。

日本セグメントは国内市場の大幅な増収に加え、2022年9月に竣工した三重県の上野テクノセンターの新工場稼働に伴う機械などの入れ替えに際し、製品の作りだめを行ったことなどから大幅に工場の生産高が増大し、また、これまで取り組んできた構造改革の成果もあり原価率が改善されました。

結果として、セグメント利益は前年同期比11.7パーセント増の104億2,800万円で増益となりました。

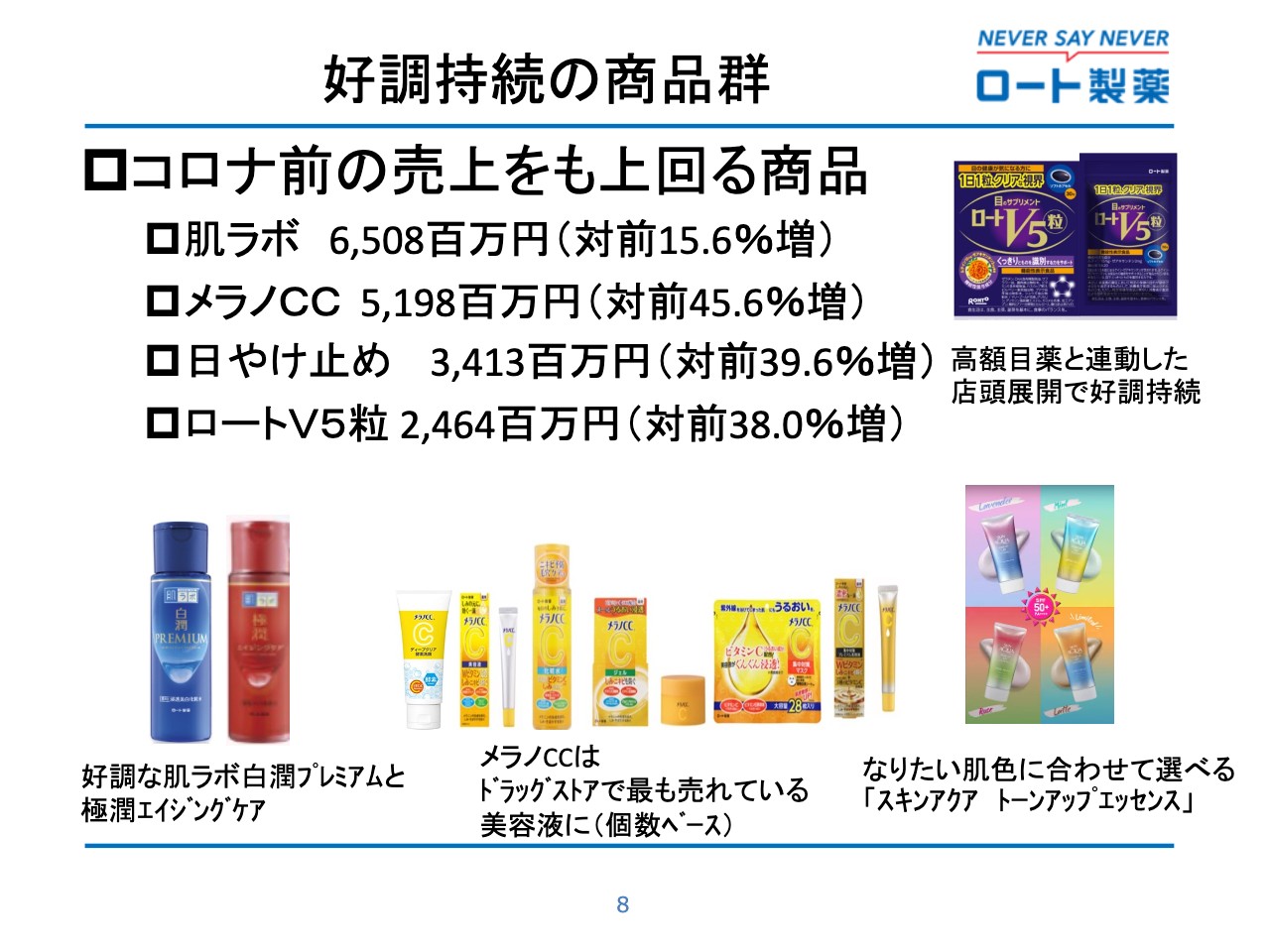

好調持続の商品群

前期に好調だった商品群も引き続き順調に推移しており、コロナ禍前の売上を上回っています。美白ラインとアンチエイジングラインが好調な「肌ラボ」、日やけ止めにコントロールカラーの概念を取り入れた高付加価値の日やけ止め「スキンアクア トーンアップエッセンス」は、引き続き好調を維持しています。

サプリメントの「ロートV5粒」は、デジタルデバイス使用頻度の増加により眼精疲労を訴える方が増えていることから、好評をいただいています。

発売して17年になる「メラノCC」の美容液は幅広い年代の方に支持されており、今ではドラッグストアで個数ベースで最も売れる美容液となっています。2022年3月に新発売した「メラノCC」の酵素洗顔は今までになかったチューブタイプで、手軽に毛穴悩みを解決できる製品として、店頭で品切れになるほど好評を得ています。

酵素は多量の水が存在する状態で長時間置くと活性を失ってしまうのですが、長年のスキンケア研究で培った当社独自の製剤技術を用いることで、水と混ざったチューブタイプでも活性を保った酵素を届けることに成功しました。発売以来、大変な好評をいただいており品切れになりつつあったのですが、このたび増産体制を整えています。

スライド下部に画像を掲載していますが、店頭では「スキンアクア」「肌ラボ」と並んで、「スキンアクア トーンアップエッセンス」はカラフルなデザインで目立っています。

秋冬用に新発売したオバジの形状維持クリーム「ダーマ・アドバンストリフト」も、店頭でエンド展開を積極化しています。新発売の薬用高保湿リップ「メンソレータム 薬用リップ リペアワン」は、橋本環奈さんをイメージキャラクターに起用しています。

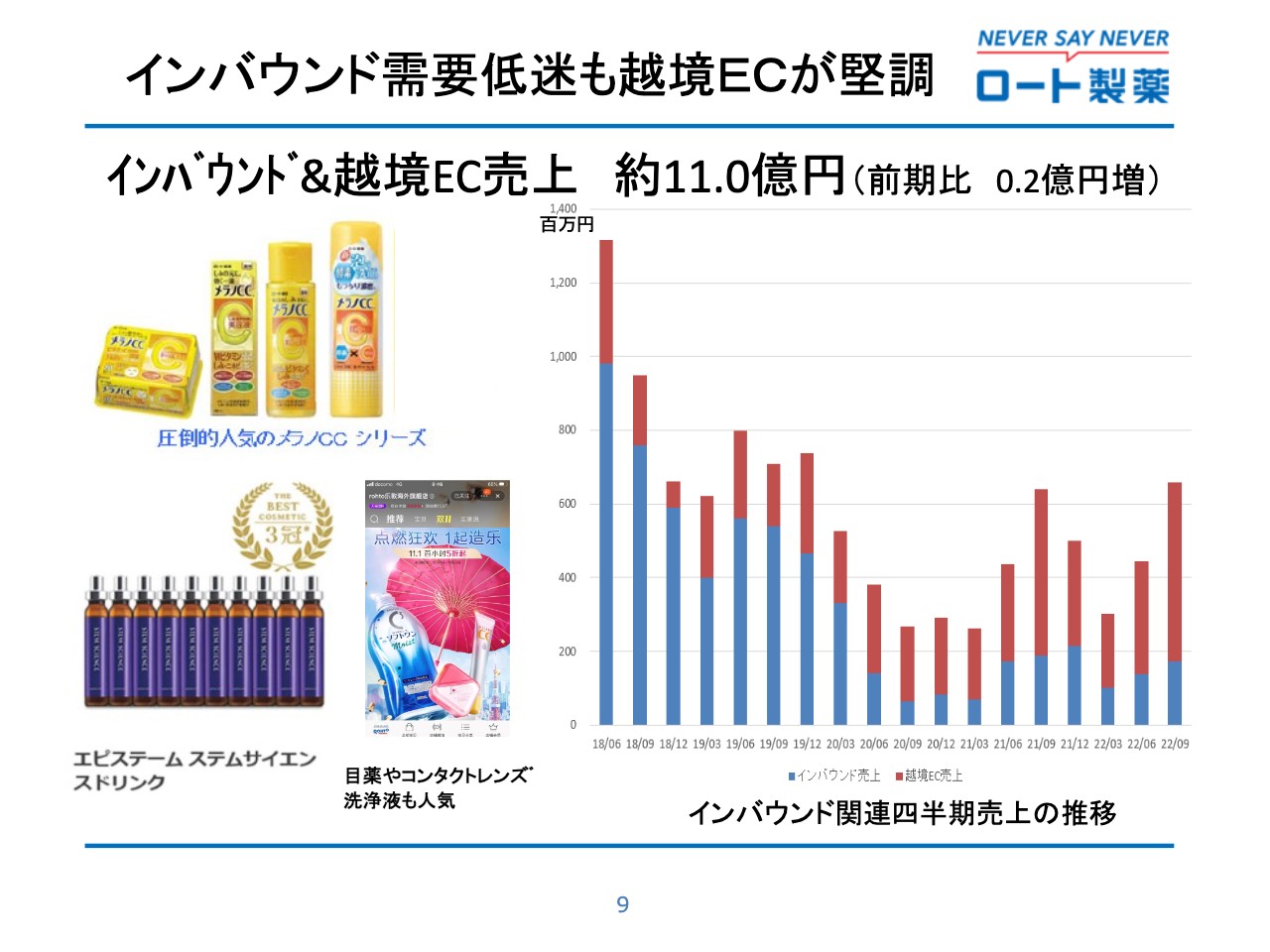

インバウンド需要低迷も越境ECが堅調

コロナ禍でインバウンド需要は減少していますが、その分越境ECを通じて「エピステーム ステムサイエンスドリンク」や「メラノCC」、目薬やコンタクトレンズケア用剤などが堅調に推移しており、上期の売上高は前年同期比2,000万円増の約11億円となりました。

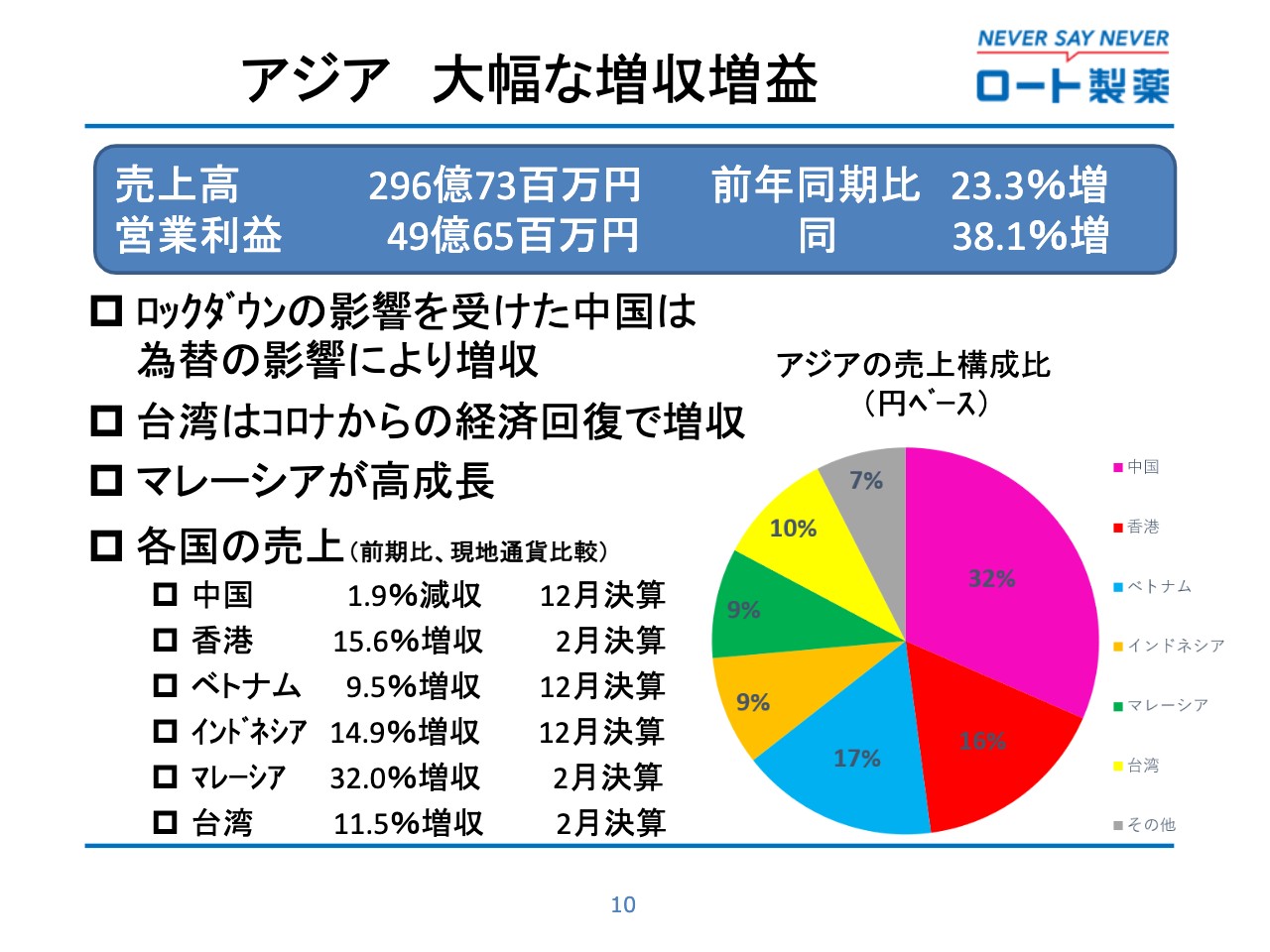

アジア 大幅な増収増益

海外事業で最大のアジアについては、売上高は前年同期比23.3パーセントの296億7,300万円で大幅な増収となりました。

売上規模の大きい中国は厳格なロックダウン政策の影響を受け、現地通貨ベースでは若干の減収となりました。一方で、香港が引き続き好調に推移しており、台湾もコロナ禍からの経済回復で増収に転じました。また、マレーシアが高成長軌道に乗っており、ベトナム、インドネシアとともに東南アジアの市場がアジアの成長をけん引しています。

利益面については、積極的な広告販促投資を再開していますが、売上が好調だったため前年同期比38.1パーセント増の49億6,500万円で大幅な増益となりました。

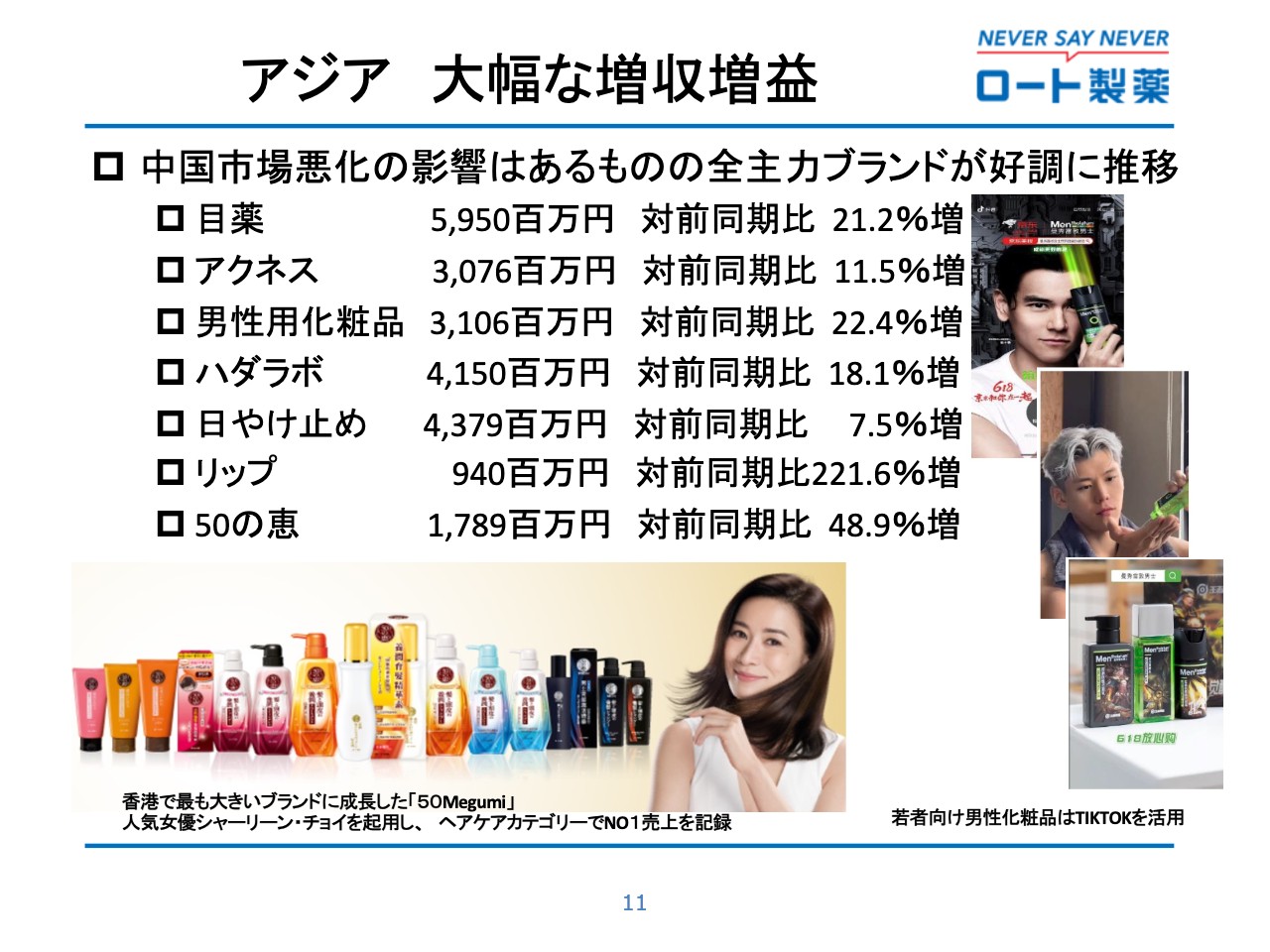

アジア 大幅な増収増益

ブランド別では、中国の売上が落ちた影響で、特に目薬、男性用化粧品、「肌ラボ」に加え、外出制限の影響で日やけ止めの売上がかなり落ち、これらの伸び率が低くなっているのですが、他のアジア地域が好調に推移しており主力ブランドのすべてがプラスの成長となりました。

香港で今最も売れているブランド「50の恵」は、積極的な広告販促活動を展開して高成長を続けています。「50の恵」は日本では女性向けヘアケアおよびスキンケアブランドですが、香港やアジアではヘアケアに特化しメンズラインにも展開しており、競争が激しい香港のヘアケアカテゴリーで売上ナンバーワンを記録しています。

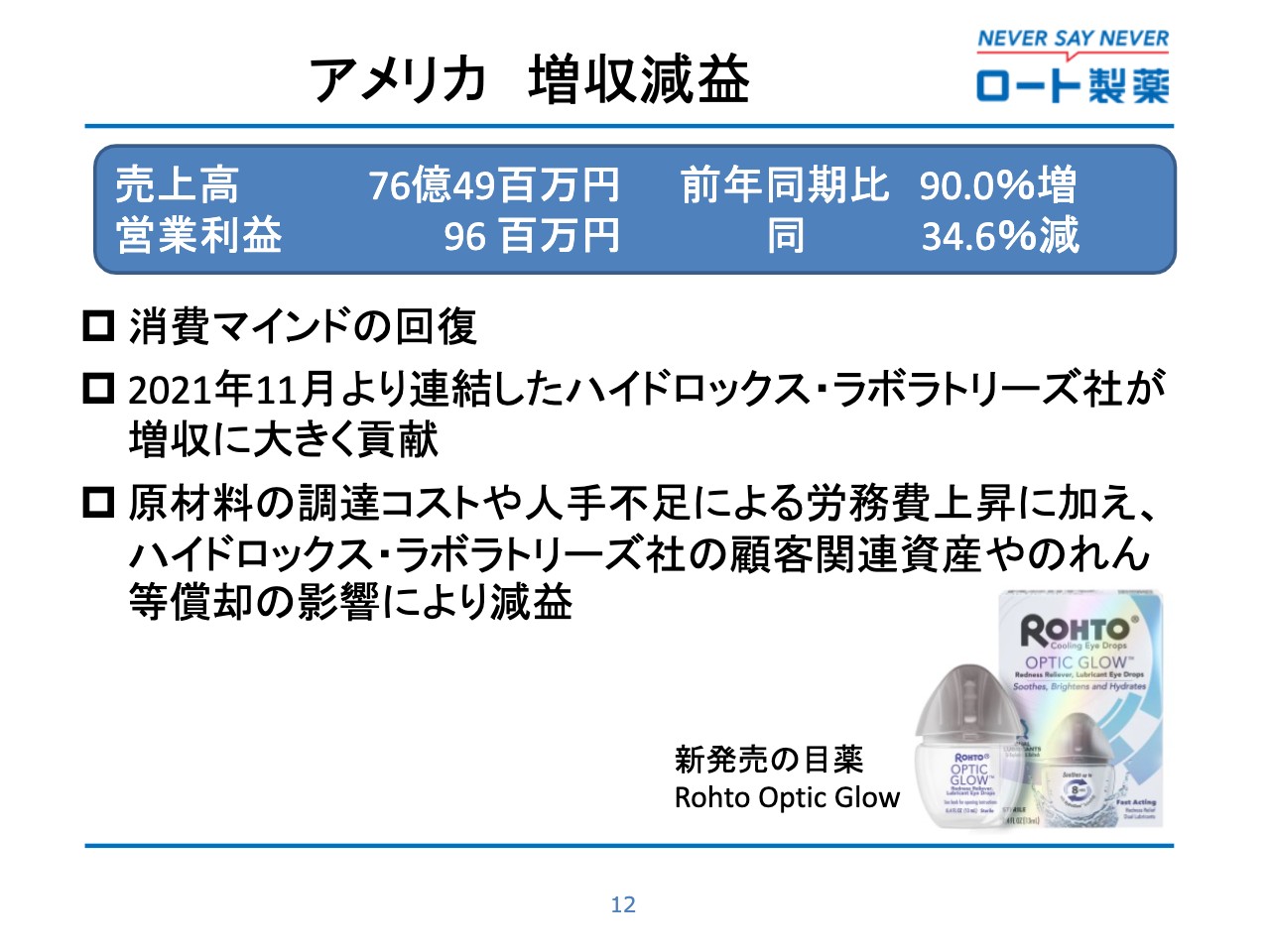

アメリカ 増収減益

アメリカについては、売上高は前年同期比90パーセントの76億4,900万円で大幅な増収となりました。

新型コロナウイルス感染症の影響が一巡し、小売店等に人が戻ったため、目薬や「メンソレータム軟膏」が好調に推移しています。また、2021年11月に連結子会社となったハイドロックス・ラボラトリーズが増収に大きく貢献しています。

営業利益は、原材料の調達コスト増や人手不足による労務費の上昇に加えて、ハイドロックス・ラボラトリーズ買収に伴う顧客関連資産やのれん等償却の影響により、セグメント利益は前年同期比34.6パーセント減の9,600万円で減益となりました。

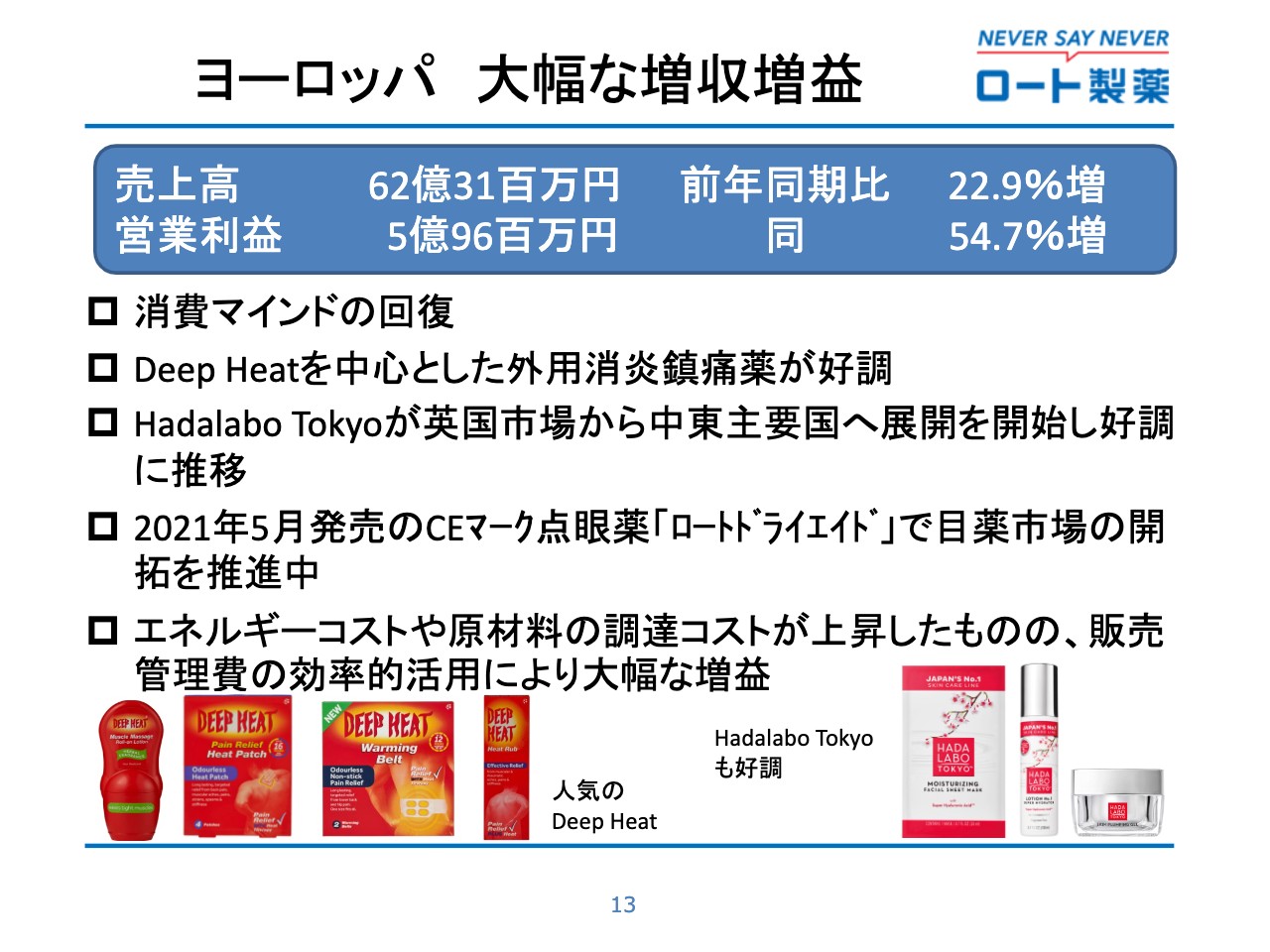

ヨーロッパ 大幅な増収増益

ヨーロッパについては、売上高は前年同期比22.9パーセント増の62億3,100万円で大幅な増収となりました。エネルギーコスト上昇やインフレが急速に進行する厳しい環境下で、引き続き、主力の外用消炎鎮痛剤を伸ばしたことにより大幅な増収となっています。

2021年にイギリスでEC専売で発売した「Hada Labo Tokyo」は店頭展開に成功し、中東や南アフリカで発売するなど成長を続けています。ドバイではドラッグストアチェーン「ワトソンズ」の定番ブランドとして定着するようになりました。

2021年5月にイギリス、ポーランド、トルコでドライアイ用点眼薬を新発売し、第2四半期はアラブ首長国連邦やサウジアラビアにも販路を拡大しました。今後も販売促進に努めて市場に定着させるとともに、販売エリアを順次拡大していく計画です。

利益面では、アメリカ同様にエネルギーコストや原材料の調達コストが増加したものの、増収効果や販管費の効率的な活用により、セグメント利益は前年同期比54.7パーセント増の5億9,600万円で大幅な増益となりました。

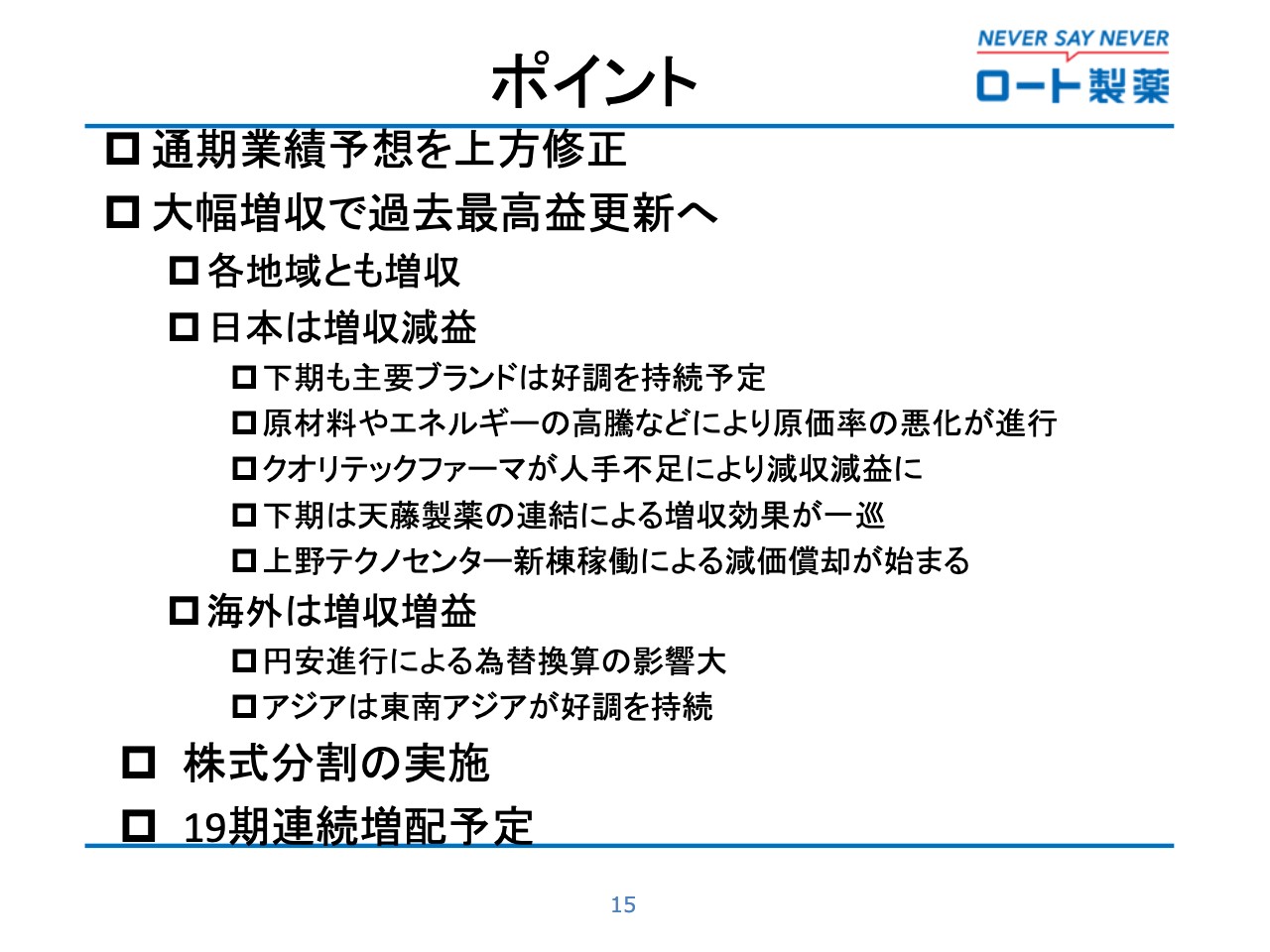

ポイント

杉本雅史氏:杉本です。平素よりみなさまにはたいへんお世話になっております。私から、2023年3月期の通期業績見通しについてご説明します。上期の業績については、経済活動が再開したことにより大幅な増収増益となりました。

通期の業績としては、上期は新型コロナウイルス感染拡大の影響が緩和され、経済活動の優先により消費マインドが回復傾向でしたが、第3四半期以降は物価高の影響が懸念されており、今後の国内経済は不透明感を増してきています。また、原材料費やエネルギーコストの高騰などにより、原価率の悪化が進行することが見込まれます。

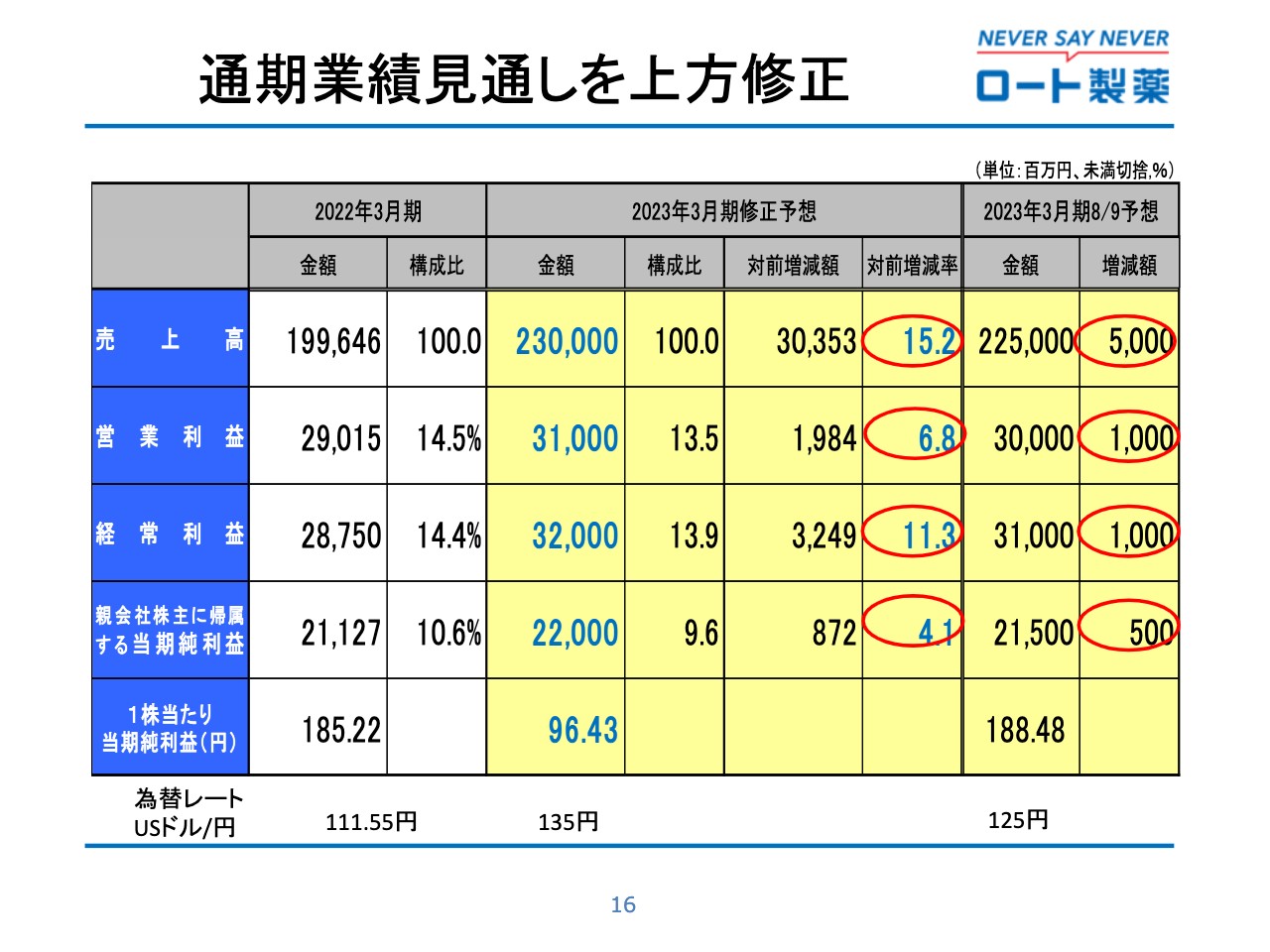

通期業績見通しを上方修正

先行き不透明な状況ながら、上期の業績が想定を上回って好調に推移したことを受けて、通期の業績予想を第1四半期の修正時よりさらに上方修正します。

売上高は前年同期比15.2パーセント増の2,300億円、営業利益は前年同期比6.8パーセント増の310億円、経常利益は前年同期比11.3パーセント増の320億円、親会社株主に帰属する当期純利益は前年同期比4.1パーセント増の220億円とし、大幅な増収で過去最高益を更新する見込みです。

連結業績予想に用いた為替レートは、1ドル125円から135円に修正しています。

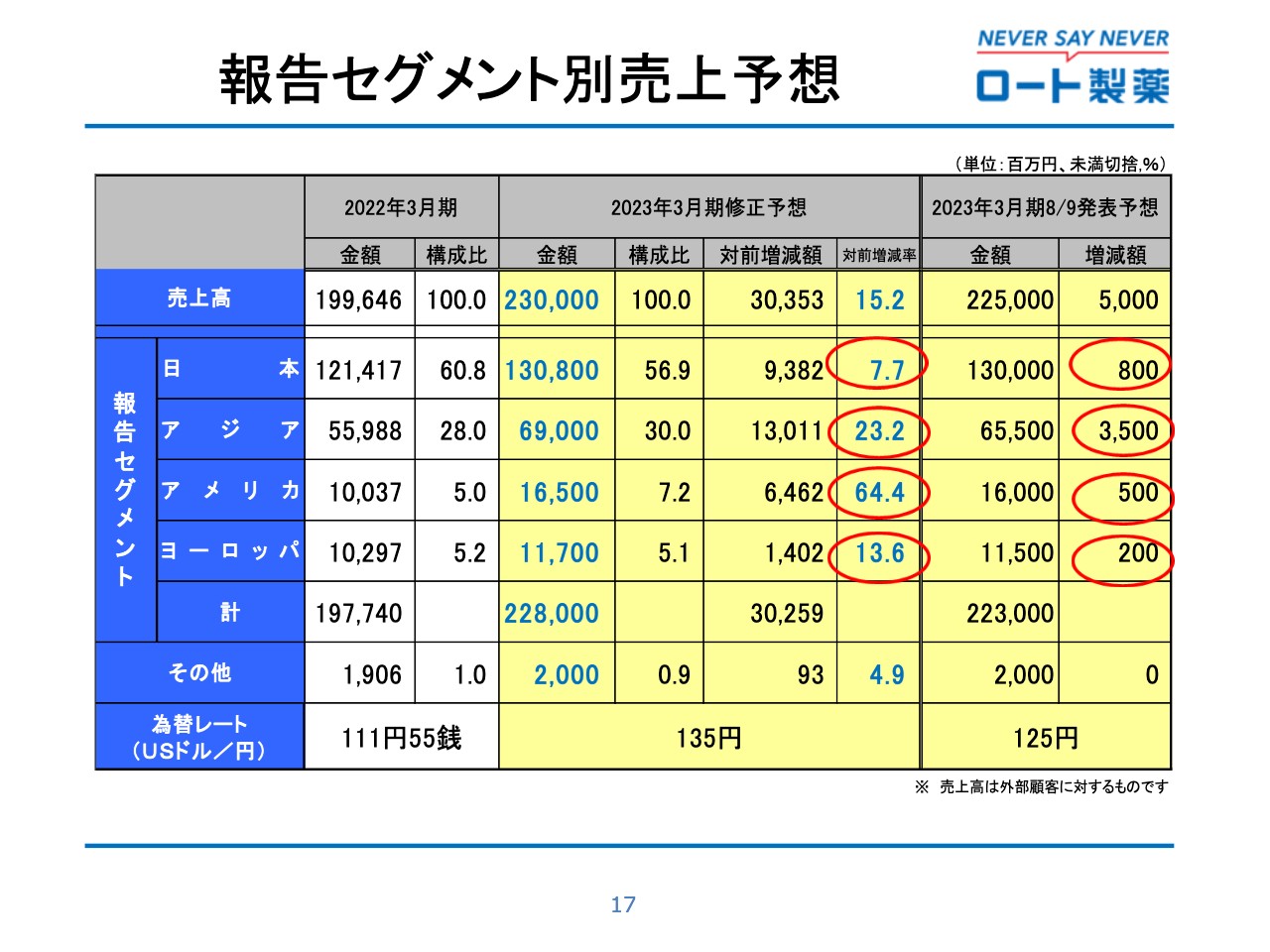

報告セグメント別売上予想

セグメント別の売上予想は、各地域ともに売上高を上方修正しています。日本セグメントは上期の実績を鑑み、下期も主要ブランドが好調を持続すると見込んで、ロート製薬単体の通期売上予想を上方修正しました。

一方で、今まで好調だったクオリテックファーマは、厚生労働省による適正人員の在り方に照らし合わせると現在の人員では予定生産数を製造することが困難と判断し、残念ながら製造数を減らすことになったため、減収に修正しています。そのため、日本セグメントは前年同期比7.7パーセント増の1,308億円となる見込みです。

海外に関しては、円安により主要国の為替レートを見直し修正しています。アジアでは、下期も東南アジアが好調を持続する予定のため、前年同期比23.2パーセント増の690億円です。

アメリカは前年同期比64.4パーセント増の165億円で、2021年11月にハイドロックス・ラボラトリーズを買収したため増益幅が大きくなっています。ヨーロッパは前年同期比13.6パーセント増の117億円で、各地域ともに大幅な増収を予定しています。

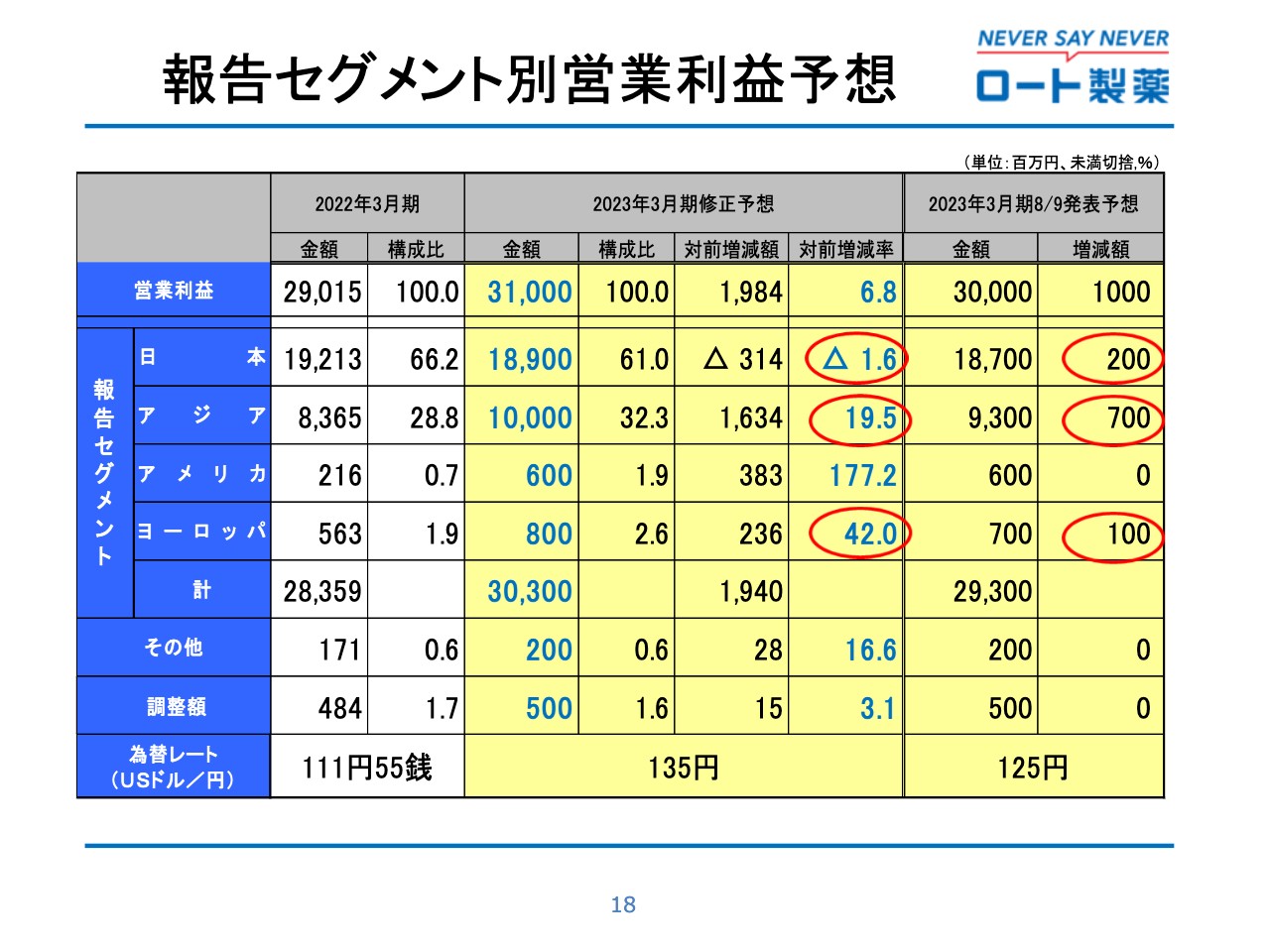

報告セグメント別営業利益予想

セグメント別の営業利益です。日本では、期初に予定している上野新工場の稼働、クオリテックファーマの掛川ラボ建設に伴う減価償却費の増加に加え、将来への投資として研究開発費の強化を行うこと、下期は原材料やエネルギーコストの高騰により原価率の悪化が進行すること、さらに、クオリテックファーマが減益になることを加味し、営業利益は前年同期比1.6パーセント減の189億円で減益に修正しました。

海外については為替の影響を加味し、アジアの営業利益を前年同期比19.5パーセント増の100億円、アメリカは修正せず前年同期比177.2パーセント増の6億円、ヨーロッパは前年同期比42.0パーセント増の8億円とし、各地域ともに大幅増益の予定です。

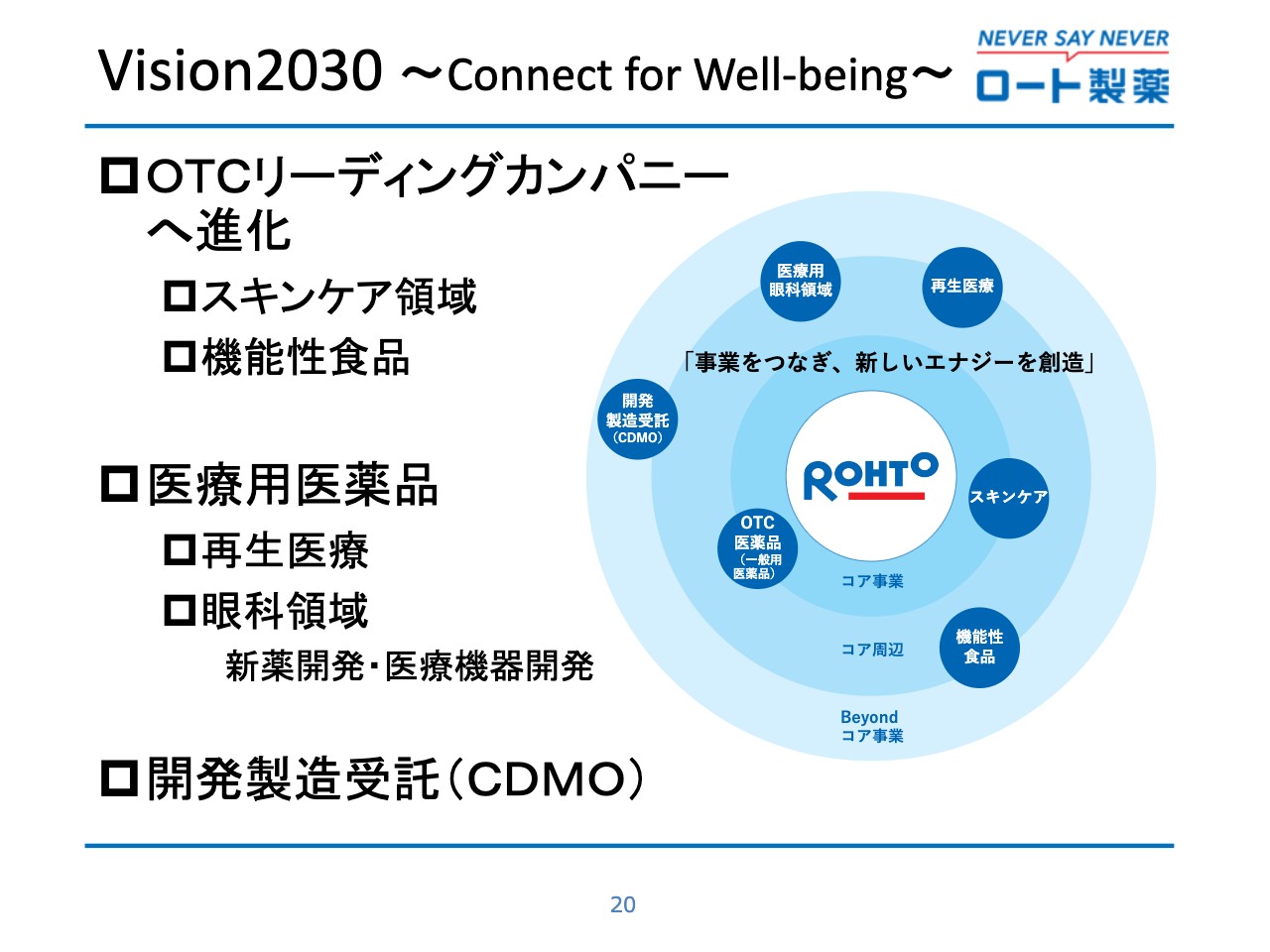

Vision2030 〜Connect for Well-being〜

日本における中長期の持続的成長への取り組みについてご説明します。世界の人々が身体も心もイキイキとさまざまなライフステージにおいて笑顔あふれる幸せな毎日を過ごせるよう、「Connect for Well-being」のスローガンを掲げ、2030年ビジョンにおいて6つの事業領域で、さらなる企業価値の向上を目指しています。

安定したキャッシュフローの源泉であるOTC分野においてリーディングカンパニーを目指すと同時に、将来の成長戦略である医療用医薬品および開発製造受託の強化を行っています。

主力のOTC、スキンケア、また、第3の柱として注力している機能性食品といった事業分野では、新型コロナウイルス感染拡大のパンデミックにより、人々の健康意識や「Well-being」の志向が高まっており、当社にとっての追い風になっていると考えています。この風をしっかりと成長に結びつけていく所存です。

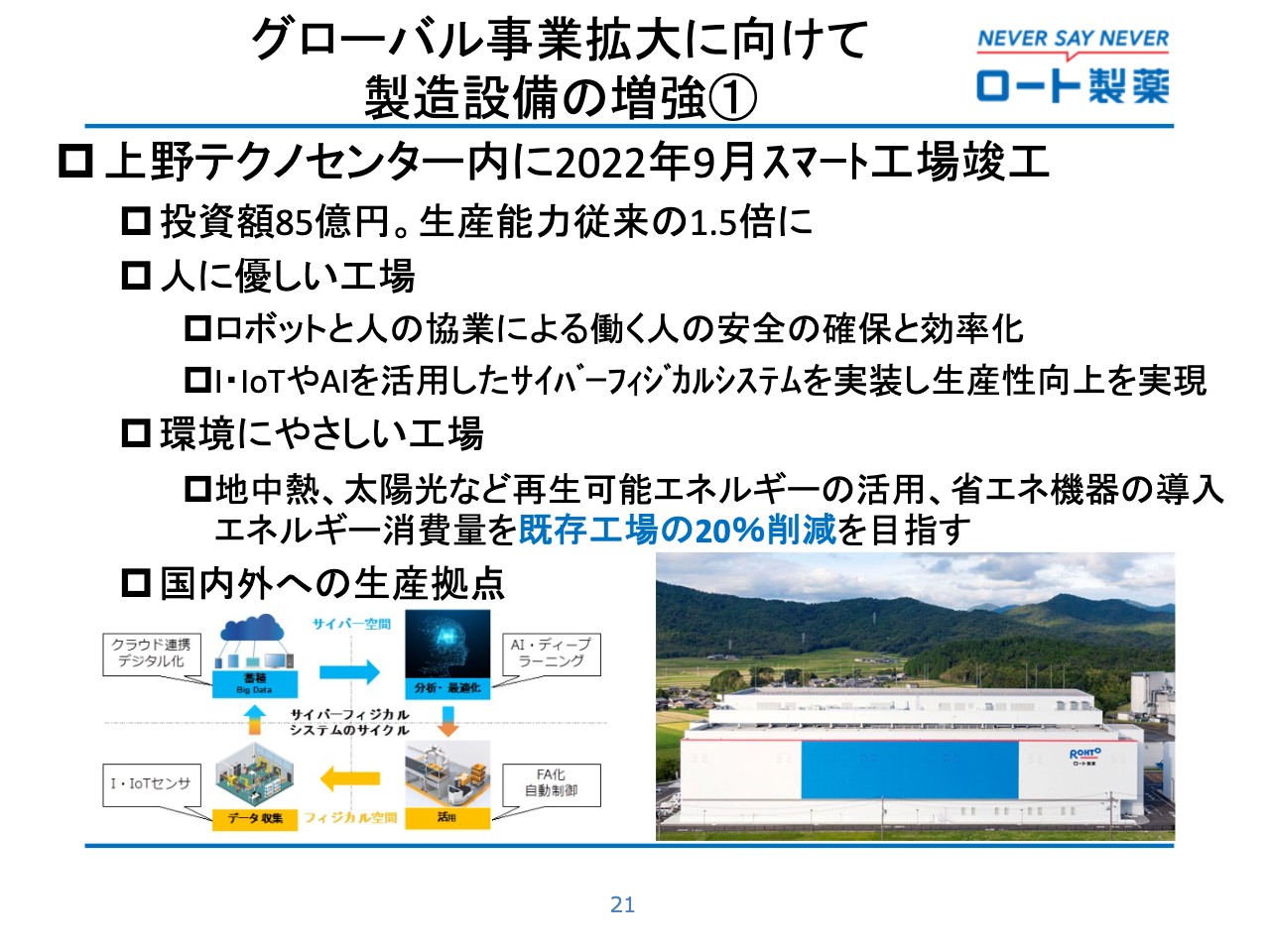

グローバル事業拡大に向けて 製造設備の増強①

かねてから実施している業務改革については、販売費や広告宣伝費の効率的な活用と生産効率化により、自社製造比率の上昇や在庫の適正化などの具体的な成果につながってきています。

季節要因などの市場ニーズの変化にタイムリーに対応できる内製化の推進は、機会損失の削減だけではなく返品抑制などにも効果があります。2022年9月には、マザー工場の上野テクノセンター内に人と健康に配慮したスマート工場が完成し、スキンケア関連のさらなる内製化につながる見込みです。

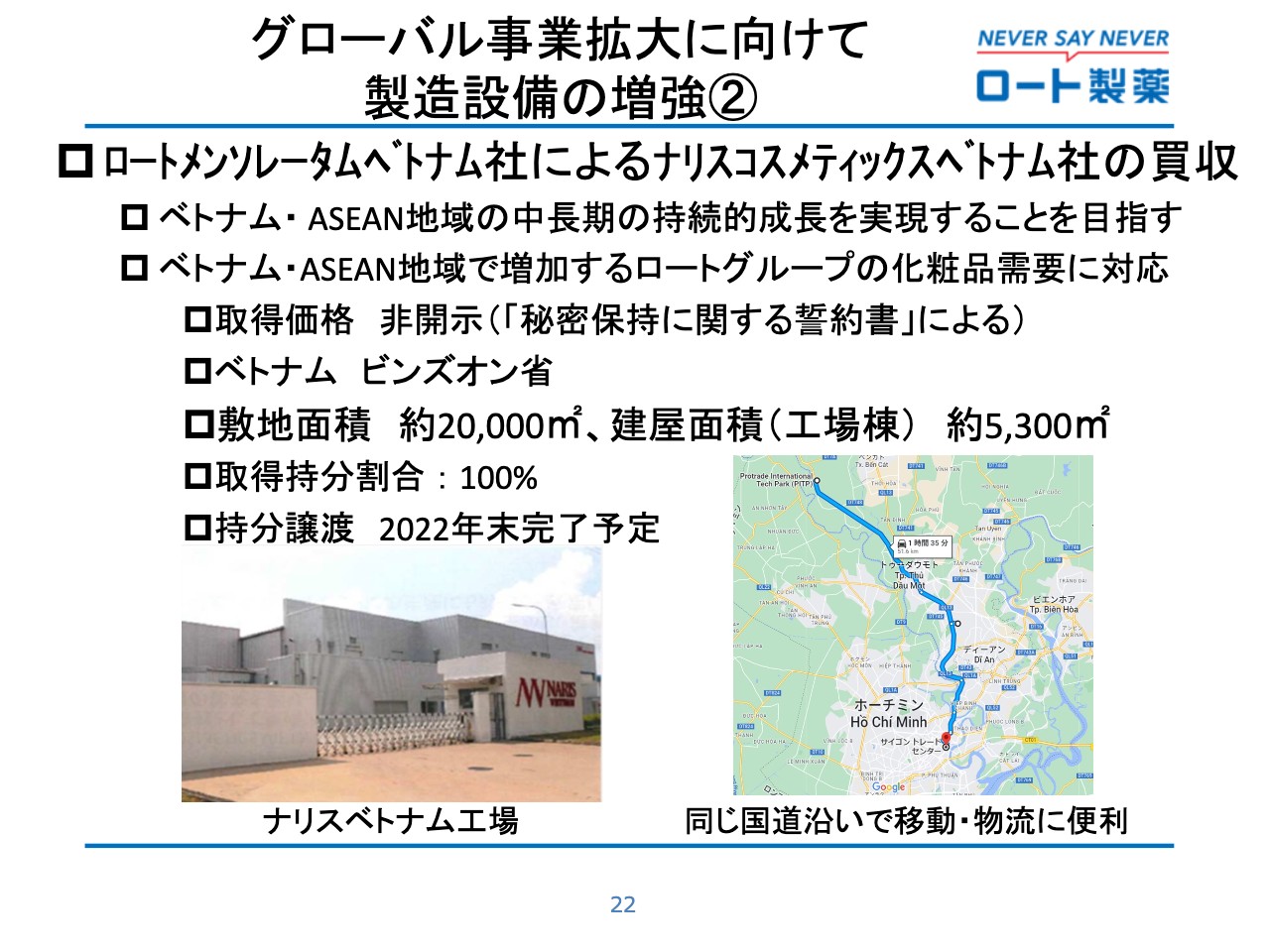

グローバル事業拡大に向けて 製造設備の増強②

2022年9月にはロート・メンソレータム・ベトナム社が、ナリス・コスメティックス・ベトナム社を買収しました。ナリス・コスメティックス・ベトナム社の化粧品工場はホーチミン市の郊外にあり、敷地面積は約2ヘクタール、工場棟はその4分の1の広さです。今後、ベトナムおよびASEAN地域で増加するロートグループの化粧品需要に対応するため取得しました。

既存のロート・メンソレータム・ベトナム社の工場とあわせて、ベトナムおよびASEAN地域の中長期の持続的成長を実現することを目指していきます。譲渡は2022年末に完了予定で、2023年半ばより当社製品の製造を開始する予定です。

積極的な研究開発

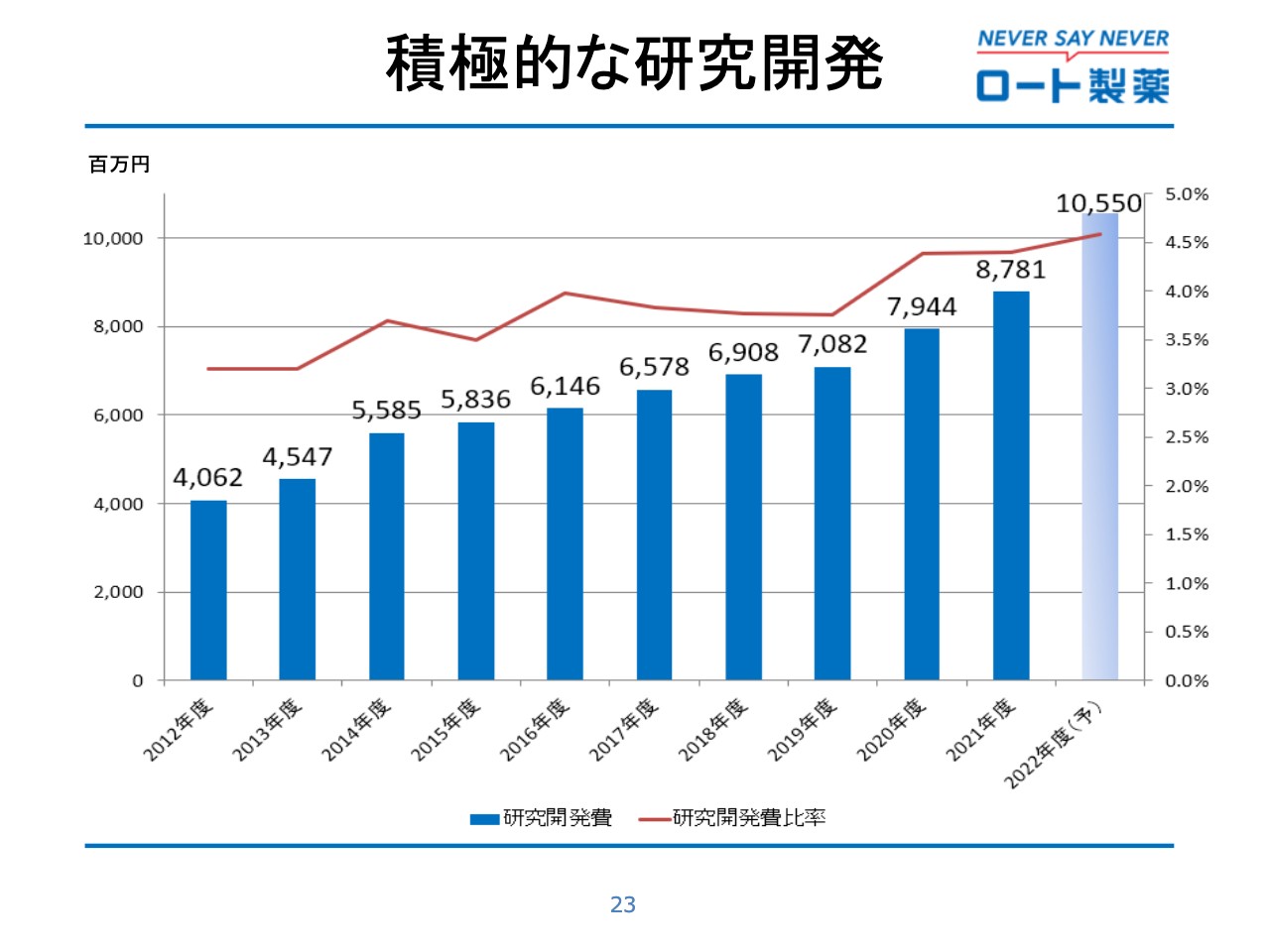

2013年度から本格的に取り組み始めた再生医療の治験が進んでいることに加え、眼科用の医療用医薬品の開発にも注力しており、研究開発費が増加してきています。

2022年度の研究開発比率は、前期の4.4パーセントから4.6パーセントに増加するものの、通期の売上予想を上方修正したことにより、当初予定よりも0.1ポイント減る見込みです。

再生医療・医療用眼科治療薬の進捗

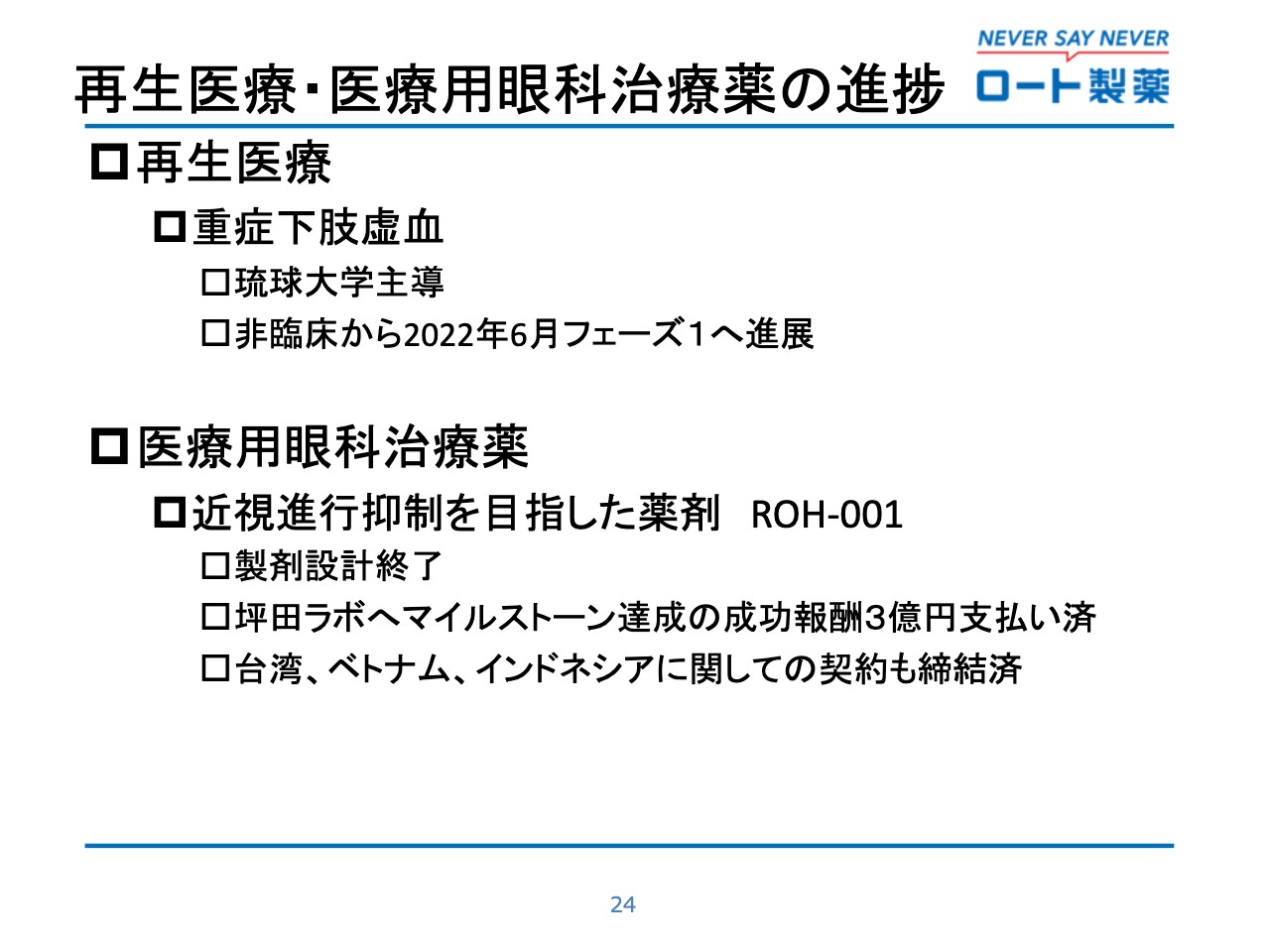

上期の進捗として、再生医療において琉球大学主導で行っている重症下肢虚血が、2022年6月に非臨床試験から国内第Ⅰ相臨床試験に進展しました。

医療用眼科治療薬については、2020年10月に締結した坪田ラボとの共同研究で、近視の進行抑制を目指した薬剤、ロート開発名称「ROH-001」の開発初期段階における製剤設計が終了し、成功報酬を支払ったところです。

デジタル化が急激に進み、子どもの近視が増加したことにより、将来の疾患や医療費の増加が見込まれることから、この社会課題に貢献したいと考えて共同研究を進めています。「ROH-001」の研究開発の対象国としては、日本に加えて、台湾、ベトナム、インドネシアとなっており、各国で契約を行っています。上市のタイミングは、今のところ未定です。

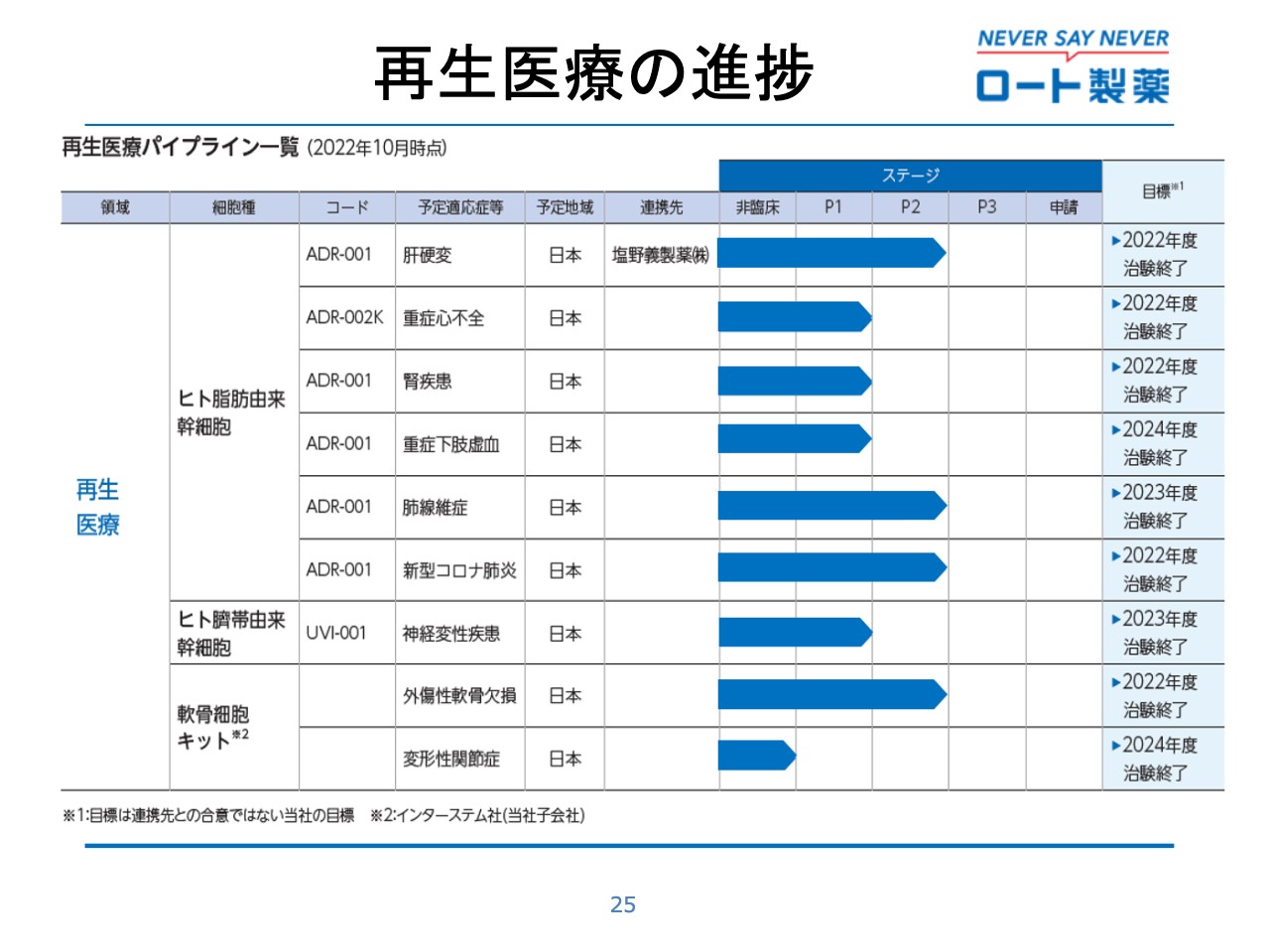

再生医療の進捗

各パイプラインの進捗状況です。スライドに記載のとおり、重症下肢虚血以外は従来の状況から大きな変更はありません。

COVID-19の重症化による肺炎疾患を対象とした、他家脂肪由来の間葉系幹細胞「ADR-001」を使った治療薬の臨床試験については、試験期間は2022年9月までの予定とお伝えしていましたが、重傷患者の症例が集まらないため、肝硬変を症例とした「ADR-001」とともに若干の遅れが出ています。

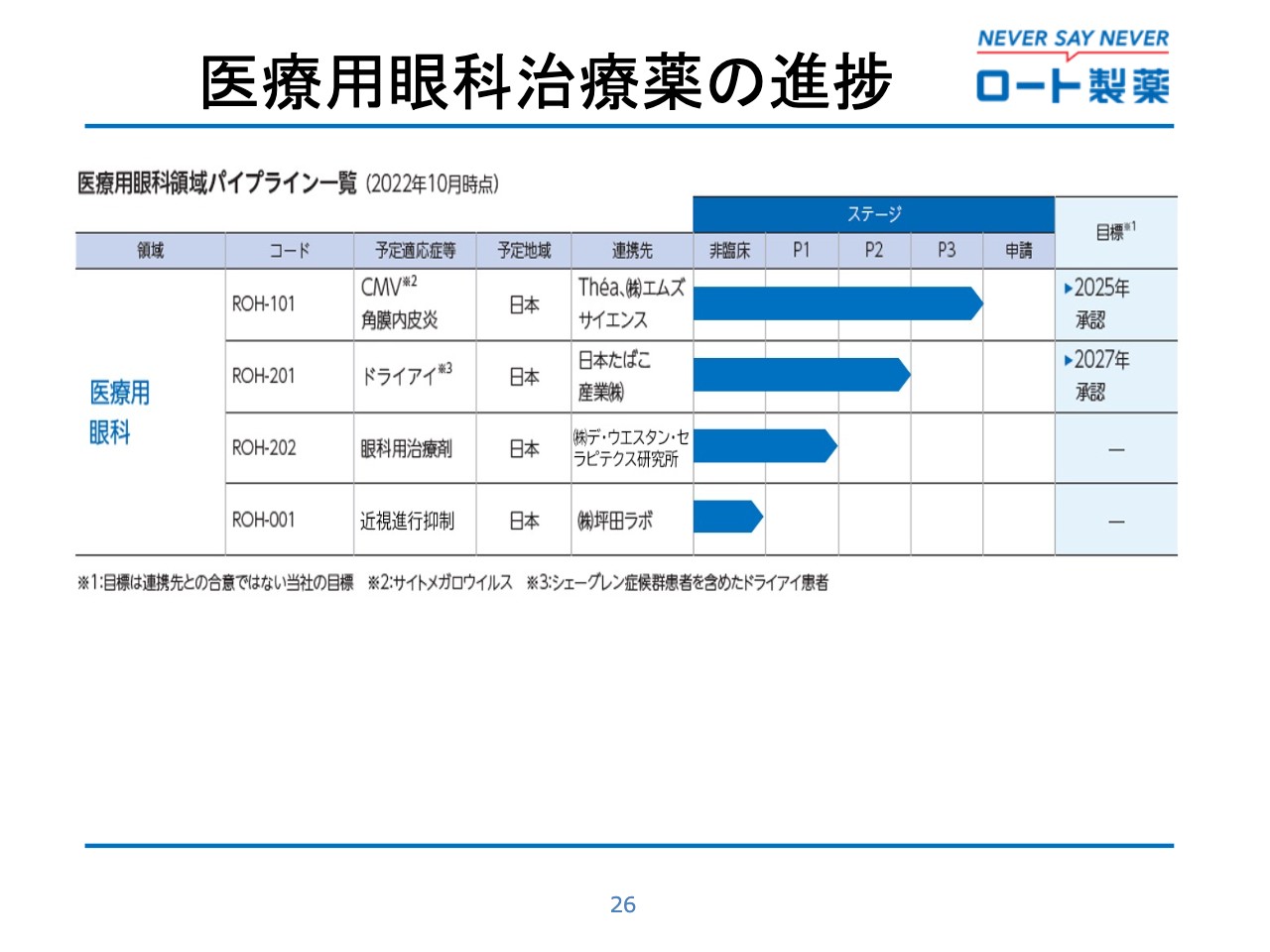

医療用眼科治療薬の進捗

医療用眼科治療薬の進捗についても、「ROH-001」を追加した以外に変更はありません。

培地ビジネスと幹細胞の受託

培地ビジネスと幹細胞の受託製造についてご説明します。2022年6月に中国・海南島の国家ハイテクゾーンに、中国のバイオテクノロジー企業の華熙生物海南有限公司(ファーシー社)と、日本のバイオミメティクスシンパシーズ(BMS)社を含む複数企業とともに合弁会社を設立しました。

合弁会社を設立した海南島は、自由貿易区としての発展のうち、医療分野に対してさまざまな優遇政策を打ち出してきており、再生医療分野における戦略的地域の1つです。

この地で、当社およびファーシー社、また、当社がすでに再生医療においてパートナーシップを形成しているBMS社、それぞれが保有する技術の相互シナジーを通じて、当社が得意としている間葉系幹細胞の無血清培地の開発・製造・販売をはじめとする培地ビジネスを、中国で迅速に推進するとともに、設立会社による研究開発を基礎とした再生医療事業を目指していきます。

さらに、再生医療の受託製造も推進しています。京都の研究所にセルファクトリーを設立し、2022年2月にヒューマンライフコード社との間に、国内で採取された臍帯(へその緒)を原料とする間葉系幹細胞の製造受託契約を締結しました。

ヒューマンライフコード社は、世界初となる臍帯由来の間葉系幹細胞の医薬品化を目指して、研究開発に取り組んでいる会社です。加えて、2022年1月より医療機関から再生医療用の細胞培養加工の受託業務を開始しています。

インターステム社では、自家培養軟骨細胞のほか、当社と連携した脂肪由来幹細胞の加工を中心とした受託業務を行っています。また、当社の強みでもある完全無血清培地で細胞加工ができる技術を用いた、高品質で安定的な幹細胞の受託加工を行っています。

現在のところ、まだ売上は少ないのですが、外国人の医療ツーリズム等のインバウンド需要についても期待したいと考えています。

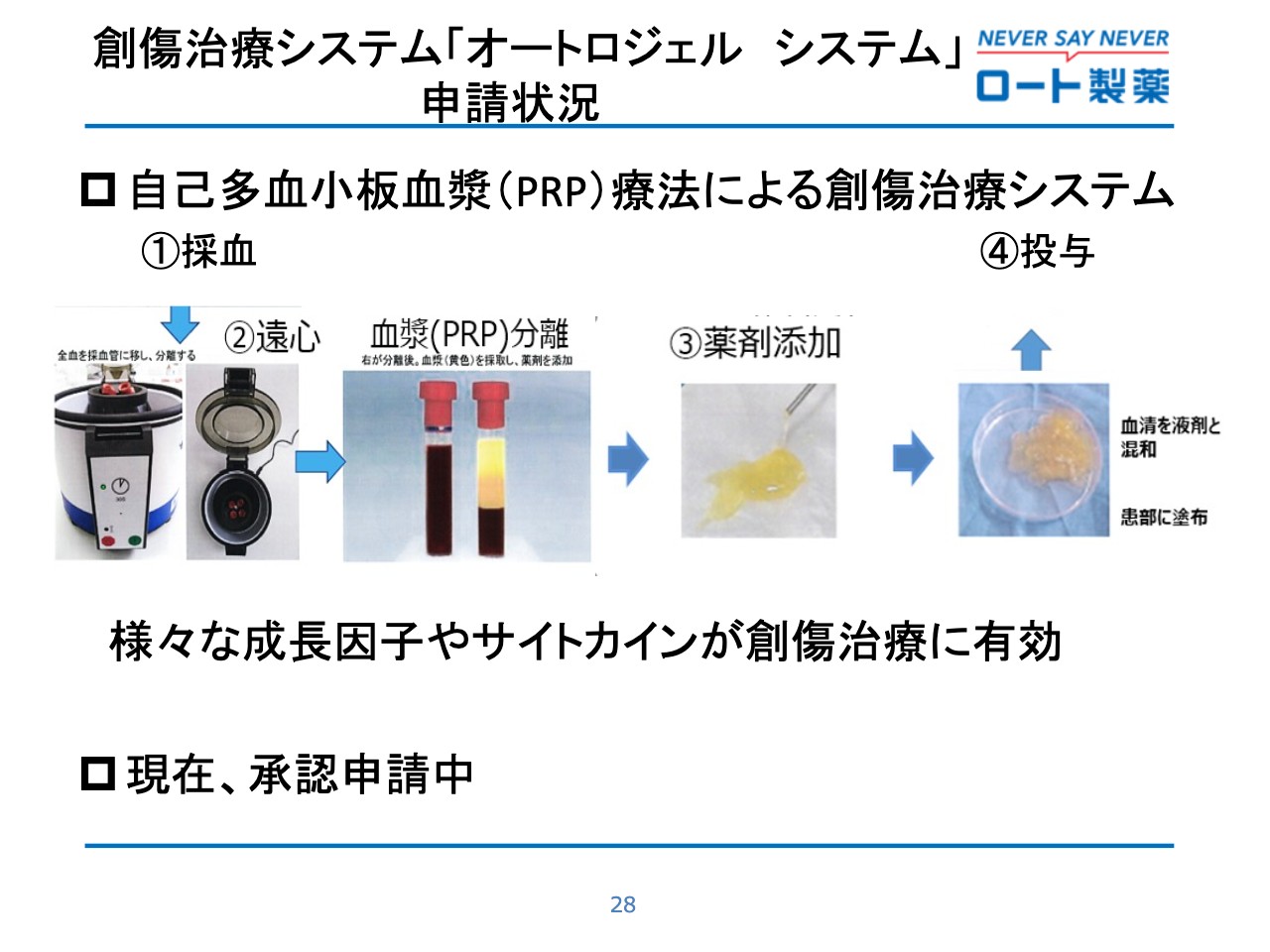

創傷治療システム「オートロジェル システム」申請状況

創傷治療システムの「オートロジェル システム」の申請状況について、少しご紹介します。

日本では高齢化の進展、あるいは糖尿病患者の増加に伴い、糖尿病性潰瘍をはじめとした慢性創傷を有する患者が増えていると言われています。近年、国内外で自己多血小板血漿(PRP)療法の、創傷に対する有用性が報告されており、当社では新医療機器としての開発を進めてきました。

本医療機器は、疾患への適応を有するPRP療法の医療機器として、既存治療が奏効しない創傷に対する新たな治療の選択肢になると期待されています。現在、医療機器製造販売の承認を申請中で、今月末くらいに承認される予定です。医療機器としての承認がおりた後、保険適用に向けて申請を行う予定です。

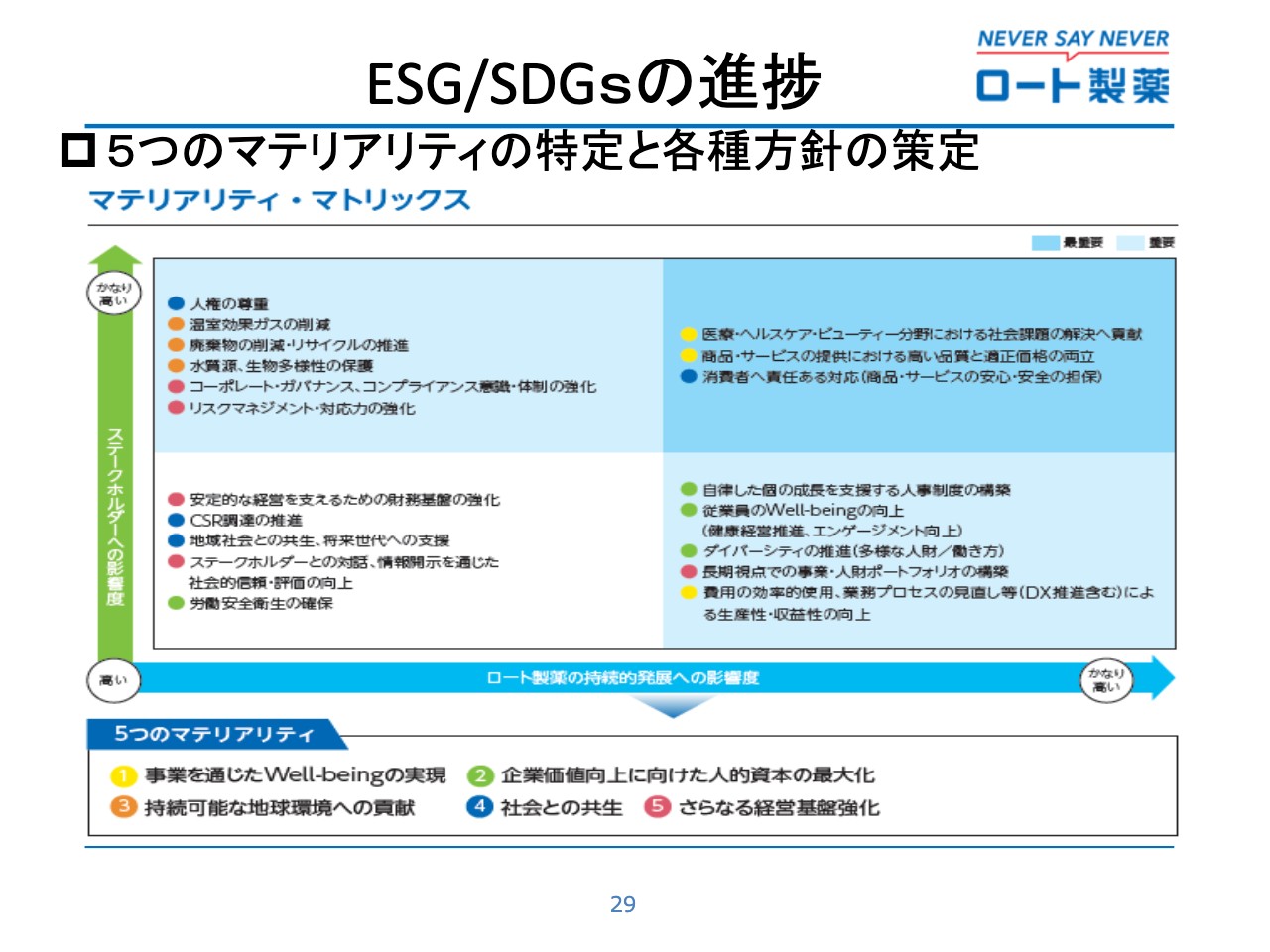

ESG/SDGsの進捗

当社では、グローバル基準のESGに取り組むためにサステナビリティ委員会を設置し、副社長の斉藤が委員長となり活動を強化しています。

今回、サステナビリティ委員会において、各種ガイドラインや規範を参考に、グローバルな社会課題を抽出し、社外役員を含む経営幹部間において議論を行いました。そこで当社のマテリアリティを特定し、それをサステナビリティ委員会に最終特定し、経営会議で承認しました。

第一に、健康という社会課題に貢献するために、新規事業や商品、サービスの開発・提供を通じて、世界の人々の「Well-being」に貢献すること、さらに、成長の原動力は社員の成長であることを大きな柱としつつ、社会的責任としてのESGへの取り組みを5つのマテリアリティとして定義しました。

サステナビリティの方針では、関係するすべてのステークホルダーの方々との協働と、企業としての社会的責任を果たすことを宣言しています。詳しくは、昨日「ロート製薬 統合レポート」を発行し、ホームページにも掲載していますので、そちらをご確認ください。

人事制度・報酬制度の進化

マテリアリティの1つに「企業価値向上に向けた人的資本の最大化」という取り組みがあります。当社に集う仲間の生活の安心・安定や個人の成長をより一層促すために、年収水準を引き上げることを基本とした人事報酬制度を、2022年10月に改定しました。

改定後の人事報酬制度においては、ロートグループで働く仲間はプロの仕事人になるように成長を促していきます。業務をただこなすだけではなくて、人としての成長を続け、より社会へ貢献できる人材に育っていくことが、当社の求める人材要件としています。

年功要素の残る部分や、配偶者手当などの役割や貢献に直接関係ない手当、いわゆる属人的要素については、世の中の動向に合わせて見直しを行っています。また、雇用形態を一般社員と特定社員の2本軸にして、職種や職務ごとの市場価格も参考にしながら、優位性の高い報酬水準を設計しました。

これに合わせて、雇用形態により報酬の格差が若干開いていた特定社員にも退職金制度を導入するなど、報酬と待遇の格差是正も行いました。この人事報酬制度の改革により、まだ確定はしていませんが、年収ベースにおいては報酬水準をおよそ7パーセント引き上げることになると考えています。

一人ひとりのやる気を引き出し、より生産性を高め、結果として事業の成長と分配の好循環を実現したいと考えています。

株式分割の実施

投資単位当たりの金額を引き下げることにより、株式の流動性の向上と投資家層の拡大を図ることを目的に、1株につき2株の割合で株式分割を行うことにしました。12月末を基準日とし、2023年1月1日を効力発生日とします。

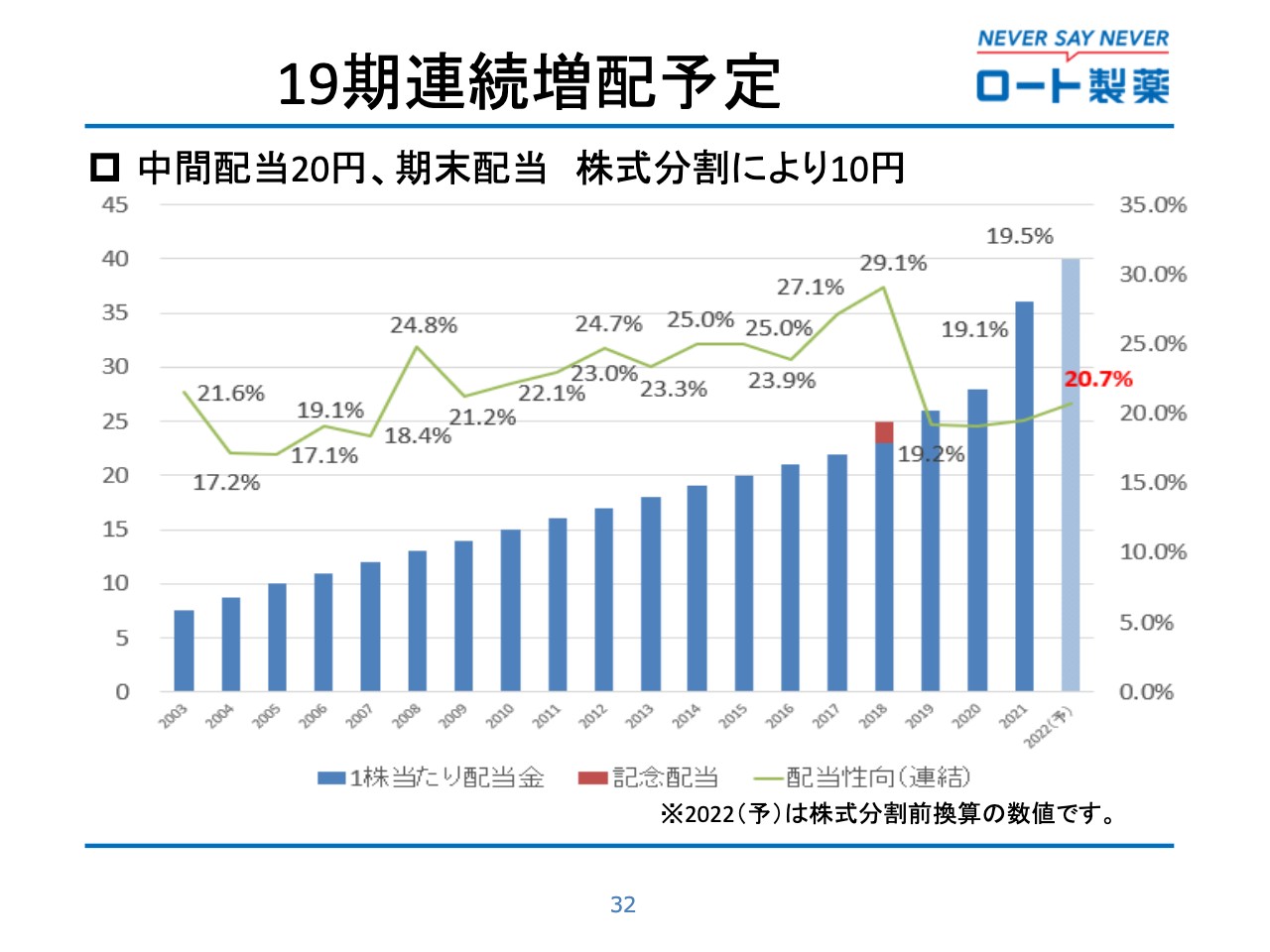

19期連続増配予定

株式分割に伴い、期末配当金を1株当たり10円とします。実施済みの中間配当金20円と合わせて、年間配当金は株式分割をする関係で1株あたり30円となります。株式還元については、安定したキャッシュフローをベースに安定的に配当を続けており、これで19期連続の増配となる予定です。

私からは以上です。ご清聴ありがとうございました。

新着ログ

「医薬品」のログ