VTホールディングス株式会社 2023年3月期第2四半期決算説明

VTホールディングス、過去最高の売上・営業利益 積極的なM&Aと投資活動を継続

2023年3月期 1-2Q 決算サマリー

高橋一穂氏(以下、高橋):代表取締役社長の高橋でございます。VTホールディングス株式会社の2023年3月期第2四半期の決算についてご説明します。

売上収益は前期比9.3パーセントの増収、営業利益は前期比34.7パーセントの増益となり、過去最高となりました。

国内では新型コロナウイルス感染拡大の影響で生産がかなり滞っていたことに加え、ロシアによるウクライナ侵攻などの影響もあり、ワイヤーハーネスが手に入らないなどの納期遅延が長く続いていました。そのような中でも、一定の台数を登録できたことに多少救われています。しかし、依然として注残台数は多く、注文があっても売上が立たないケースがかなり増えています。

一方で、海外での新車販売台数は前期比13.26パーセント増と少し増えています。海外から見ると日本車などが輸入車にあたりますが、その輸入車の在庫をある程度事前に持っていることもあり、日本よりは影響が少なくなっています。

中古車輸出事業のトラストは、円安の影響により好調に推移しております。中古車販売に関しては、新車がなかなか入らず、下取りの中古車が品薄になっている影響もあり、中古車業界でも品薄の状況が続いています。その結果、中古車の値段が高騰していることも収益にはプラスに影響しました。

住宅関連事業では、円安による資材の高騰等の影響がありました。ただ、家は一生に1度、2度くらいしか買わないもので、ライフスタイルに合わせて購入されるため、比較的、景気には左右されない業界となっています。そのため、収益は好調に推移しており、今期新たに連結に加わった髙垣組の分も上乗せとなっています。

また、営業利益ベースでは増益、税引前利益以降は減益に見えますが、これは前年同期はKeePer技研の株式を一部売却したことにより、特別利益が含まれていたことが要因です。持分法適用会社から普通の投資有価証券になったことにより、簿価を時価に修正したため、その際に利益が約78億円発生しました。その分が今期はなかったため減益に見えますが、実際の利益としては増益になっています。

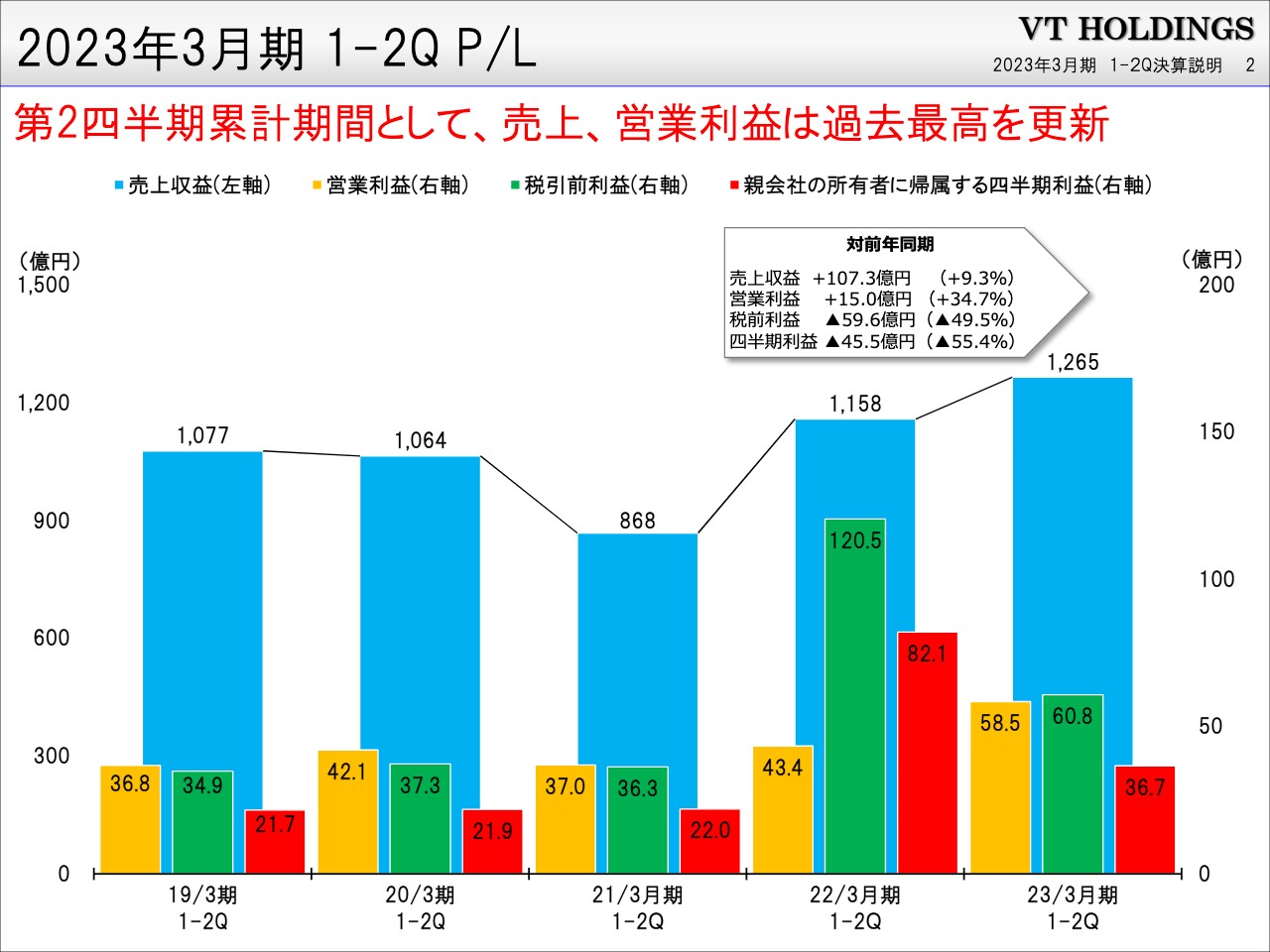

2023年3月期 1-2Q P/L

第2四半期までの累計の売上高は1,265億円、営業利益は58億5,000万円です。売上、営業利益については過去最高を更新しました。

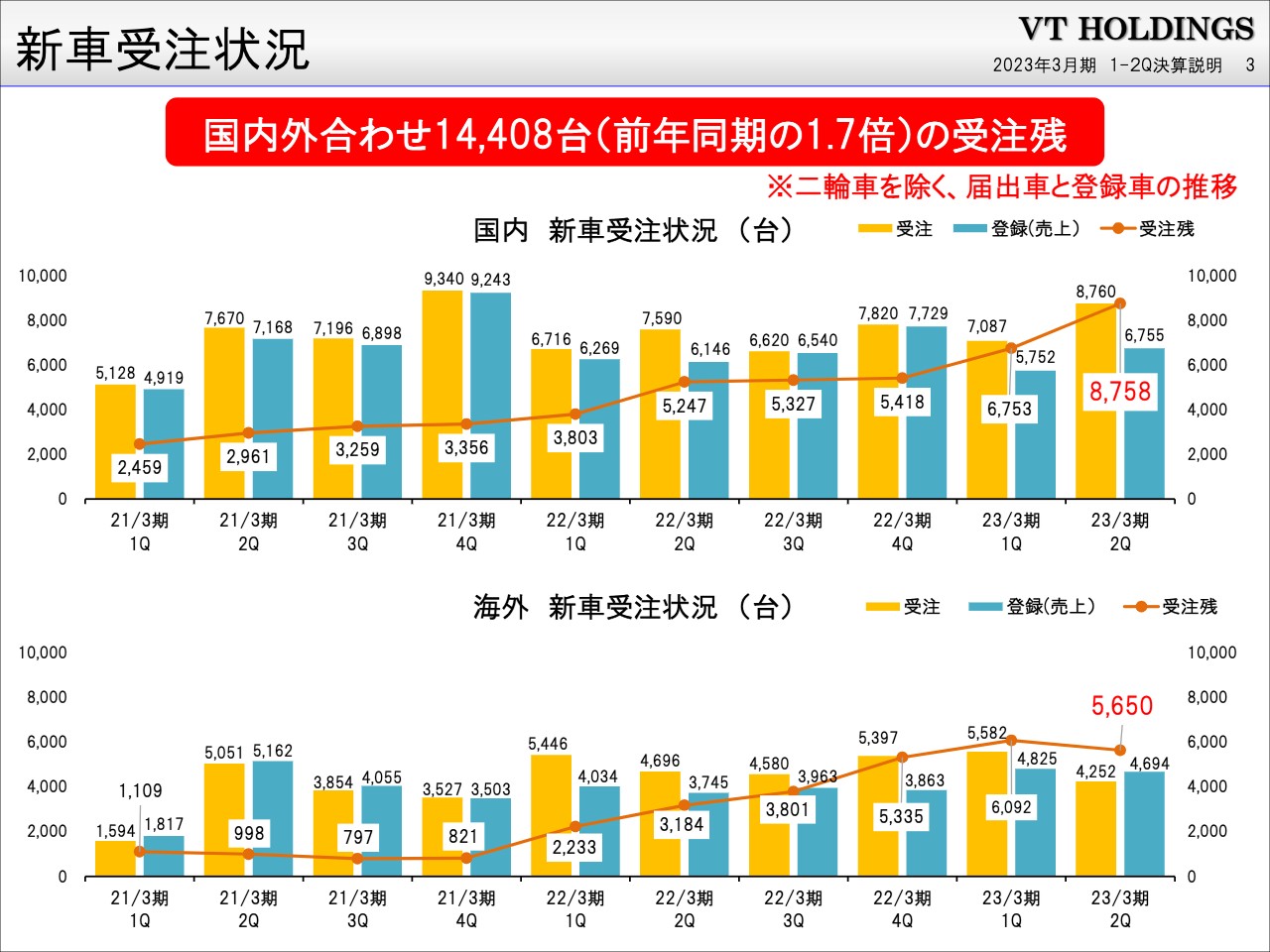

新車受注状況

新車受注状況です。国内外を合わせて、受注残は前年同期の1.7倍にあたる1万4,408台となっています。第2四半期の国内受注台数は8,760台でした。少しずつ生産も再開してきており、受注台数は確実に増えてきていますが、納期が非常に遅いことが関係し、登録台数は滞っています。その結果、受注に対して注残台数が非常に増えています。多くは今期末や来期に登録が延びてしまうと予想しています。

なお、スライドの上のグラフは国内、下のグラフは海外の新車受注状況を表しています。海外は国内に比べて需給が好調で、注残台数は少し減っている傾向があります。

ちなみに通常、注残台数は期末時点で1,000台くらいですが、2021年3月末は約4,000台に増えていました。その頃から生産が少し滞りだし、今期のはじめは約1万台でスタートしました。現在は約1万4,000台の注残台数で、来年の3月末にはさらに増加する可能性があると考えています。

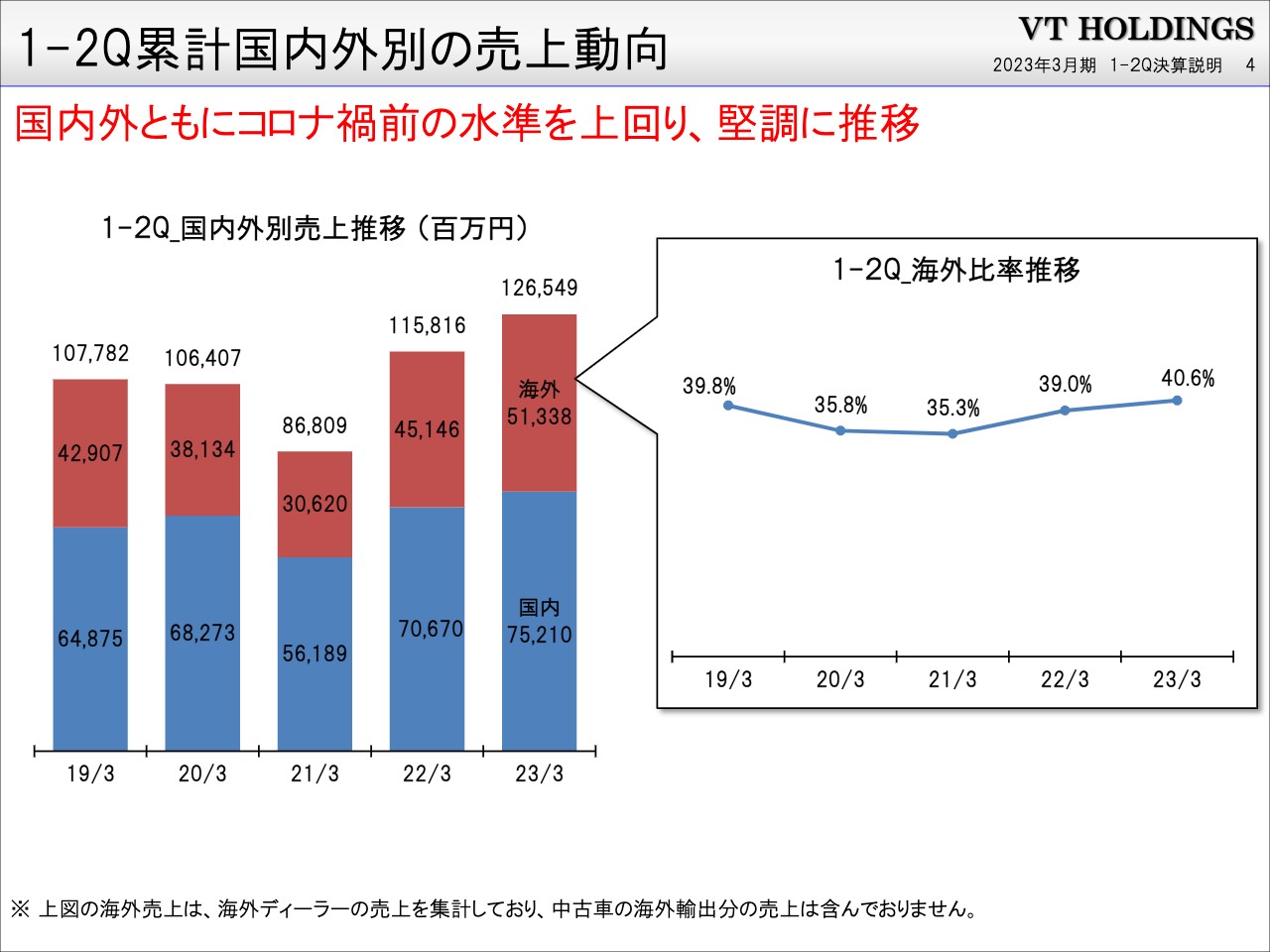

1-2Q 累計国内外別の売上動向

国内外別の売上動向です。2023年第2四半期累計の売上は、国内が752億1,000万円、海外が513億3,800万円となっています。最近では、海外の比率がやや上昇しています。

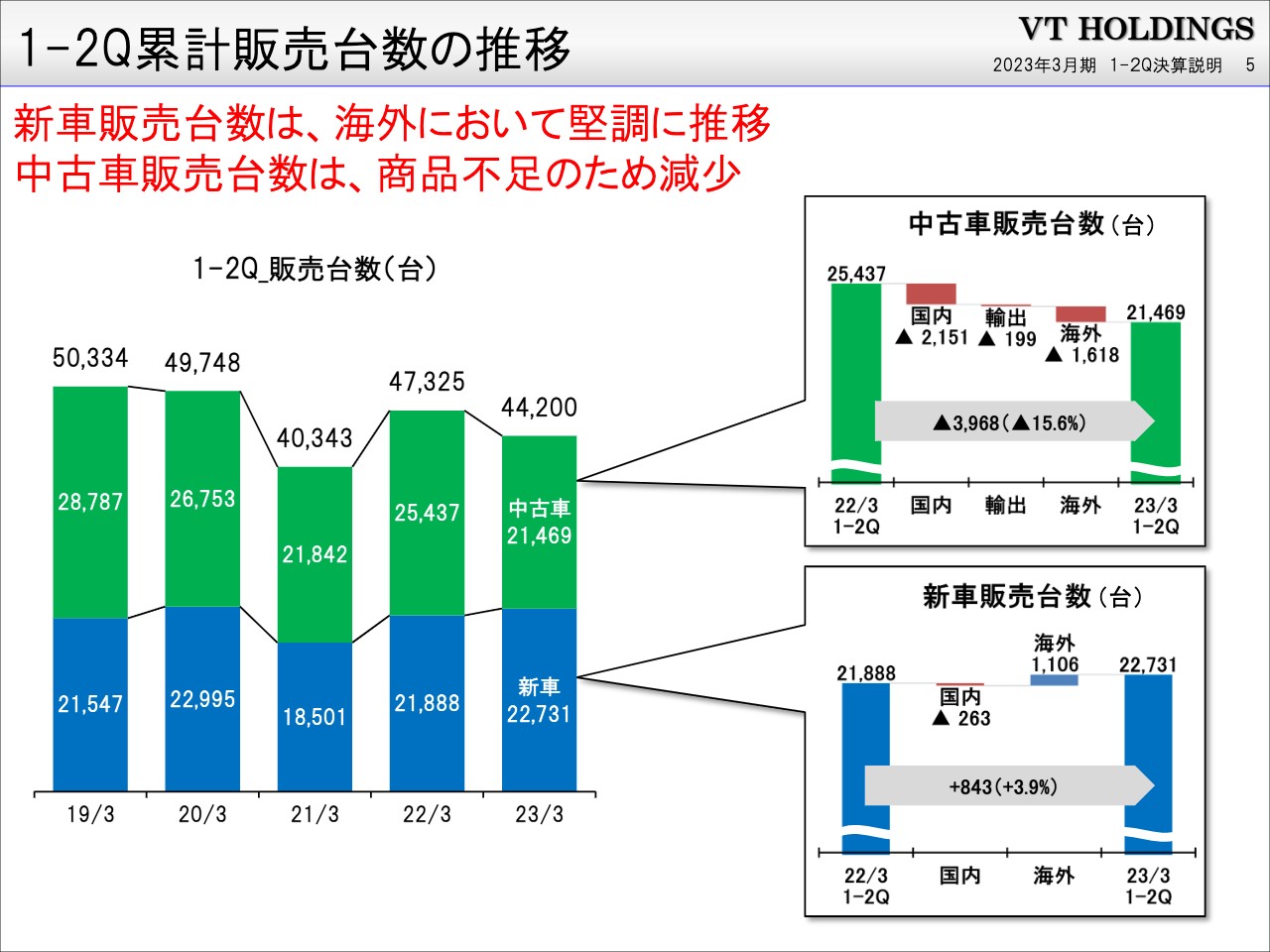

1-2Q 累計販売台数の推移

販売台数の推移です。中古車の販売台数については、前年同期に比べ、国内では2,151台減少し、海外でも1,618台減少しています。

中古車輸出についても、2ヶ月くらい前にはロシア向けの輸出が滞るなど、輸出できない車が在庫として700台くらい名古屋港に溜まっていた時期もありました。今はそのほとんどを輸出できましたが、それでも販売台数は約200台減っている状況です。

新車の販売台数は、ほぼ順調に推移しています。海外のほうが、少し上向きになっています。

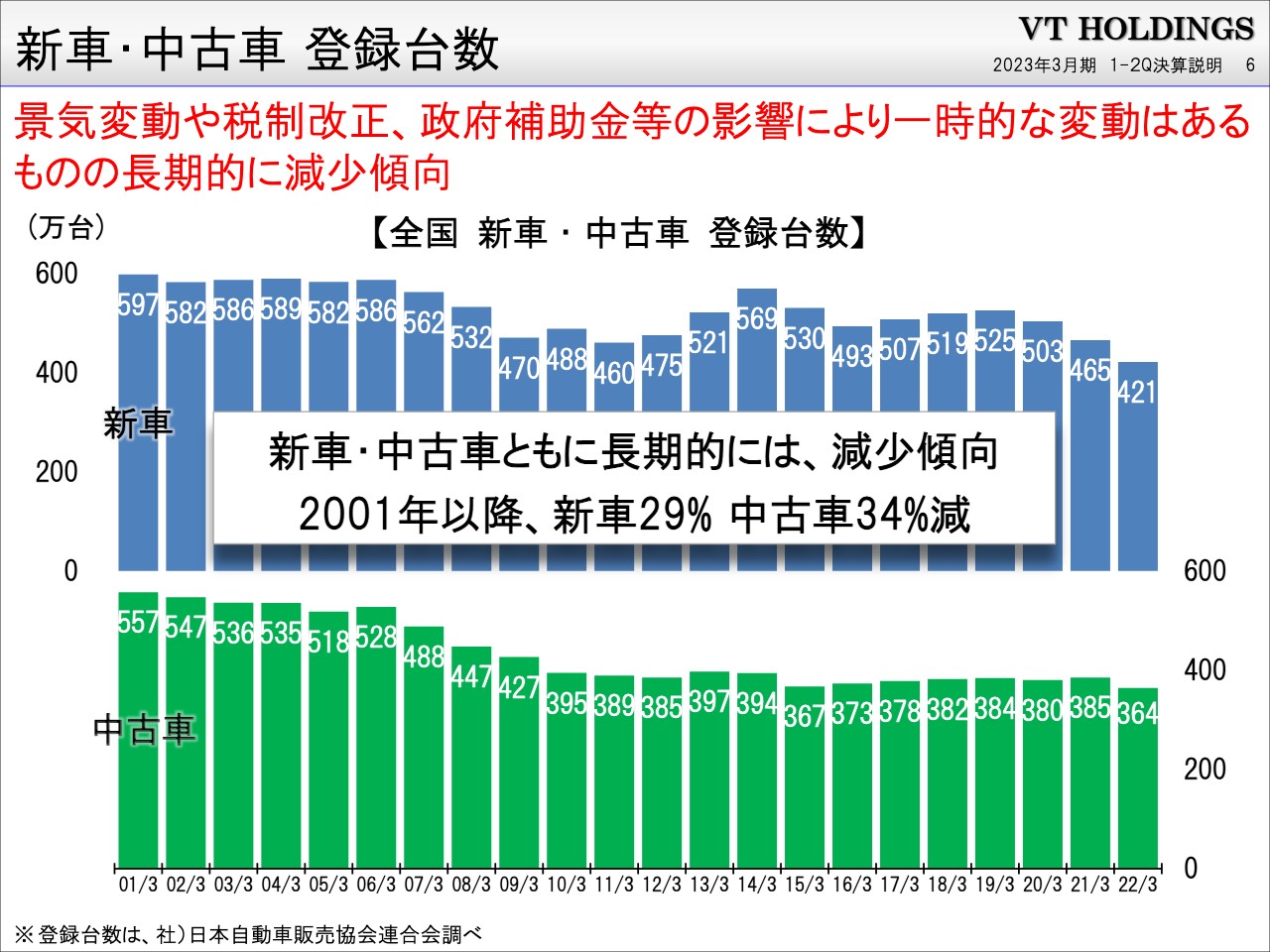

新車・中古車 登録台数

スライドのグラフは日本全体の新車・中古車登録台数を示したもので、当社のみの数字ではありません。新車の登録台数はこれまで約500万台を維持していましたが、前年は421万台と、このグラフの中では過去最低の販売台数になっています。また、中古車の販売台数も過去最低の数字です。

したがって、流通はかなり減っていると言えます。しかし新車の場合、需要そのものが減っているということではなく、ものが間に合わず納期が伸びているのが一番大きな原因です。下取り車の発生なども減り、中古車が流通していないことで登録台数が減っているのだと思います。

新車・中古車の流通量が少ないため、中古車価格は過去最高といってもよいほどに高騰しています。オークションでもかなり高値になっている傾向があります。

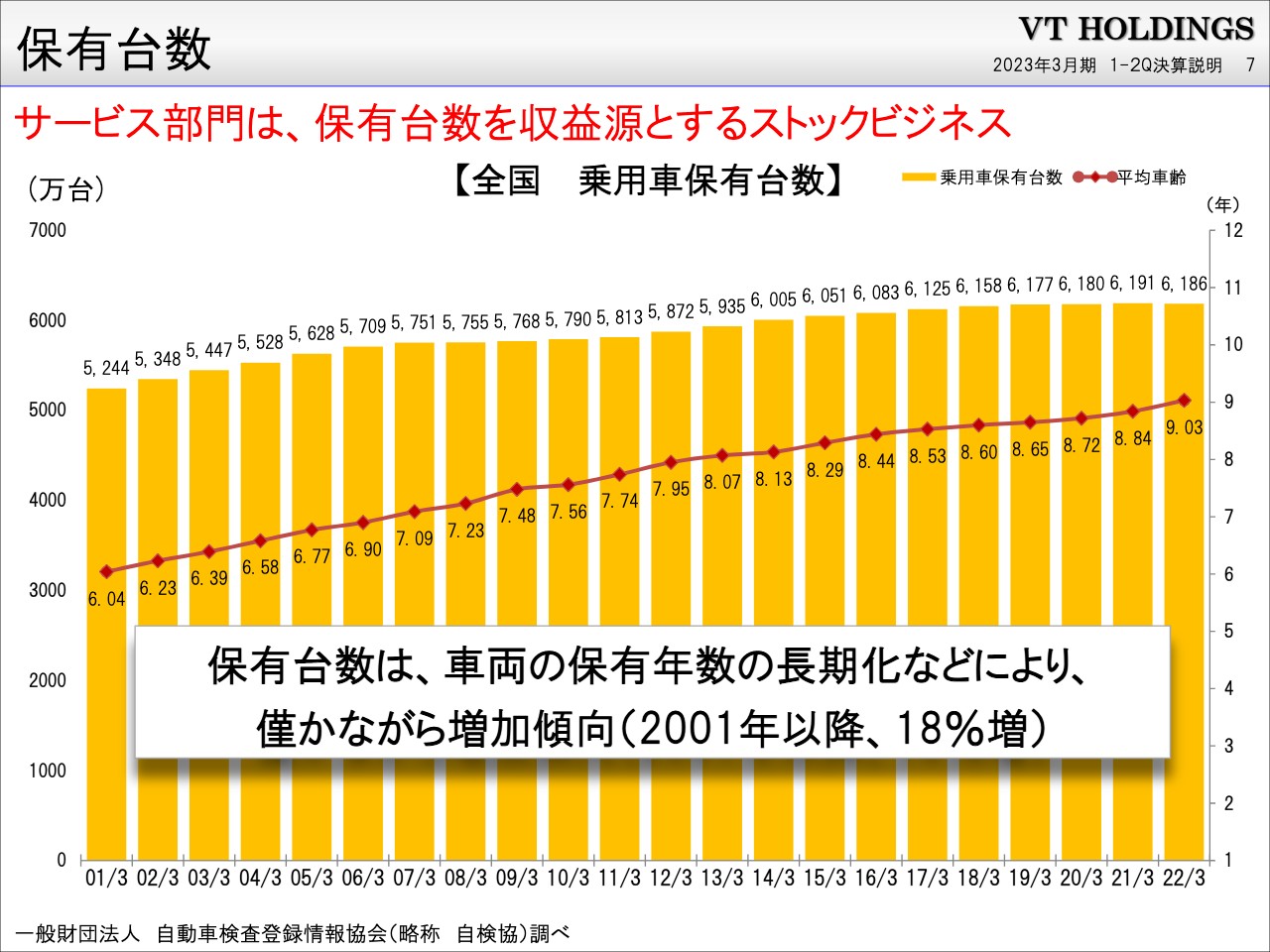

保有台数

保有台数の推移です。スライドのグラフを見ると、全国の保有台数は6,186万台で、ほぼ2人で1台を保有している状況です。この保有台数は全国の数字の推移ですが、当社でも増えています。

実は、ディーラーの最も主要な収入源はサービスによるもので、粗利益の約60パーセント以上を占めています。この収益は「お客さまが車を何台持っているか」の総数にほぼ比例するため、保有台数が下がらなければ、基盤の収益は落ちないと考えています。今はどちらかといえば、どれほど不況でも収益は右肩上がりに少しずつ増えていく状況です。

しかし、乗用車の保有者の平均年齢がかなり上がってきています。約2年前は60代後半で、その5年前は60代前半でした。今は70代を超えているのではないかという状況です。保有者の人数が将来的に減っていけば、保有台数や収益も減っていく可能性はありますが、今のところは順調に伸びています。

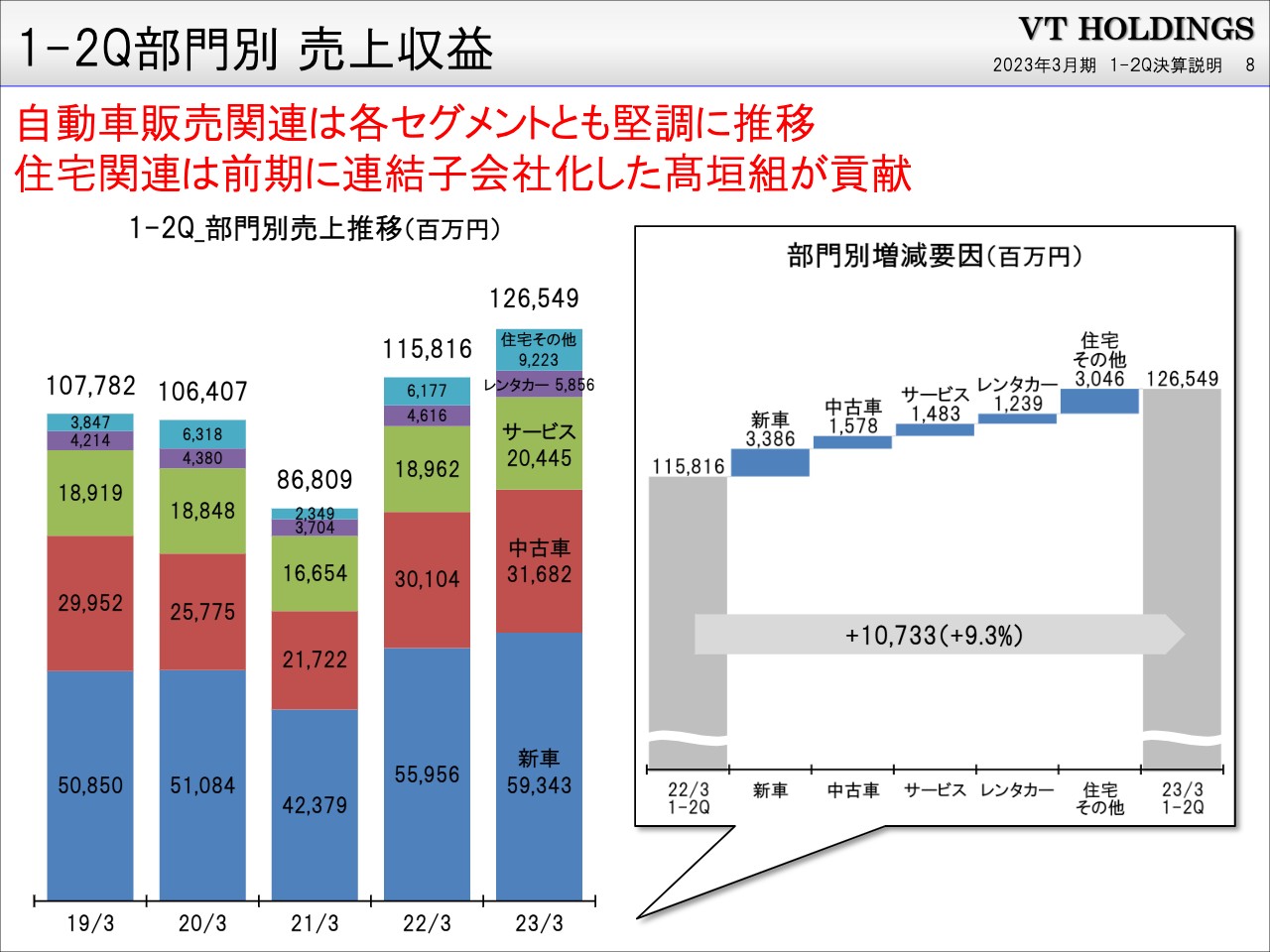

1-2Q部門別 売上収益

セグメント別の売上収益です。最近は新車の売上高が一番増えており、593億4,300万円となっています。新車に次いで、中古車もほぼ同じ傾向があり、売上高は316億8,200万円で過去最高となりました。

また、納期が遅いことにより、サービスの売上の伸びが顕著です。車検を目安に新車を購入するお客さまへの納車が間に合わず、もう一度車検を受ける現象が起こり、実力値より少し多めにサービスが増えています。

レンタカーは、旅行控えが減り、売上が増えています。また、新車の納期が遅くなっている影響で、代車の需要が増えている部分もあります。住宅は、髙垣組がグループに入ったことによる増加が一番顕著です。

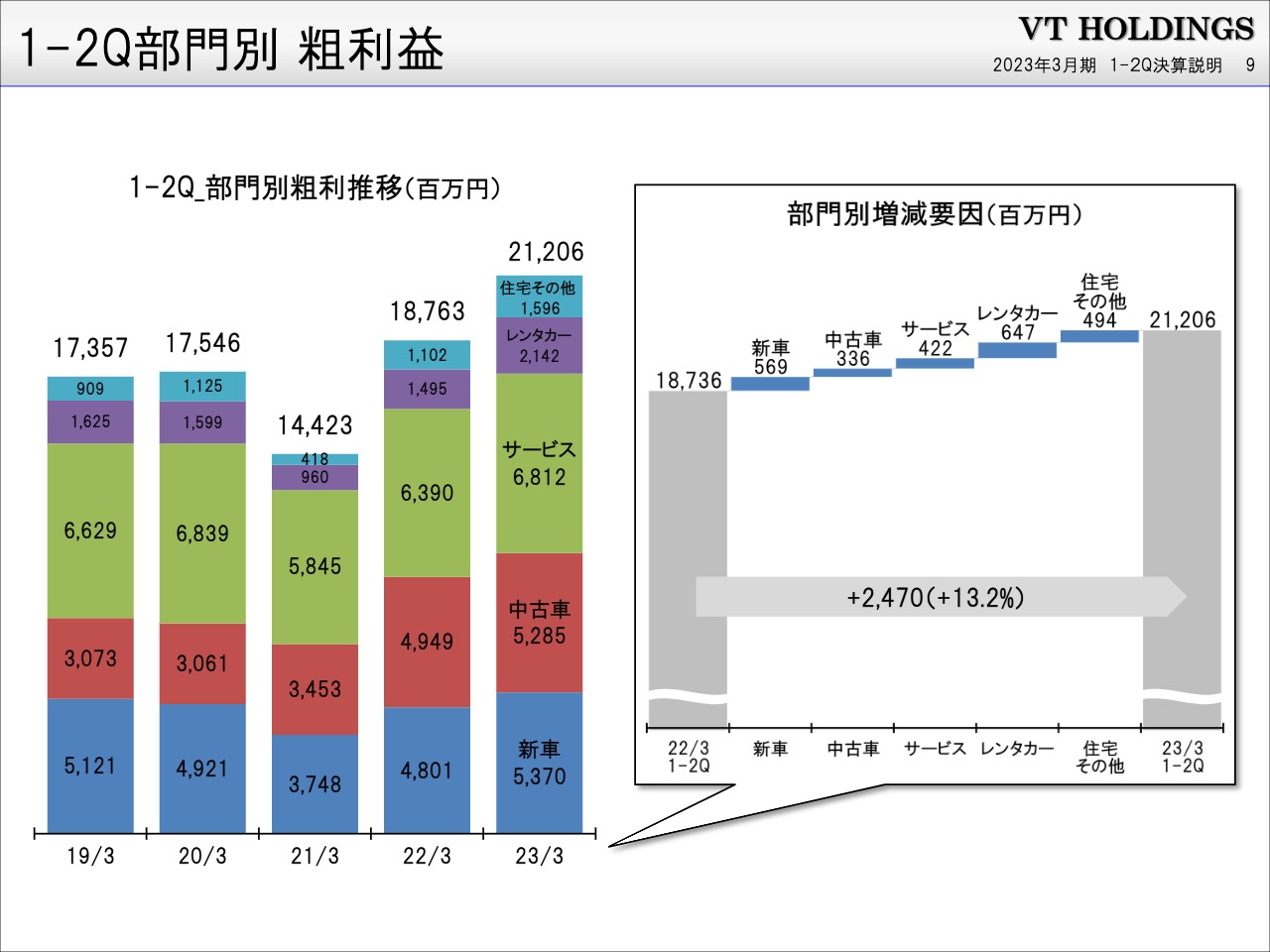

1-2Q部門別 粗利益

粗利益についてです。粗利益は売上に比例するため、先ほどお話ししたことと同じ理由で増えています。

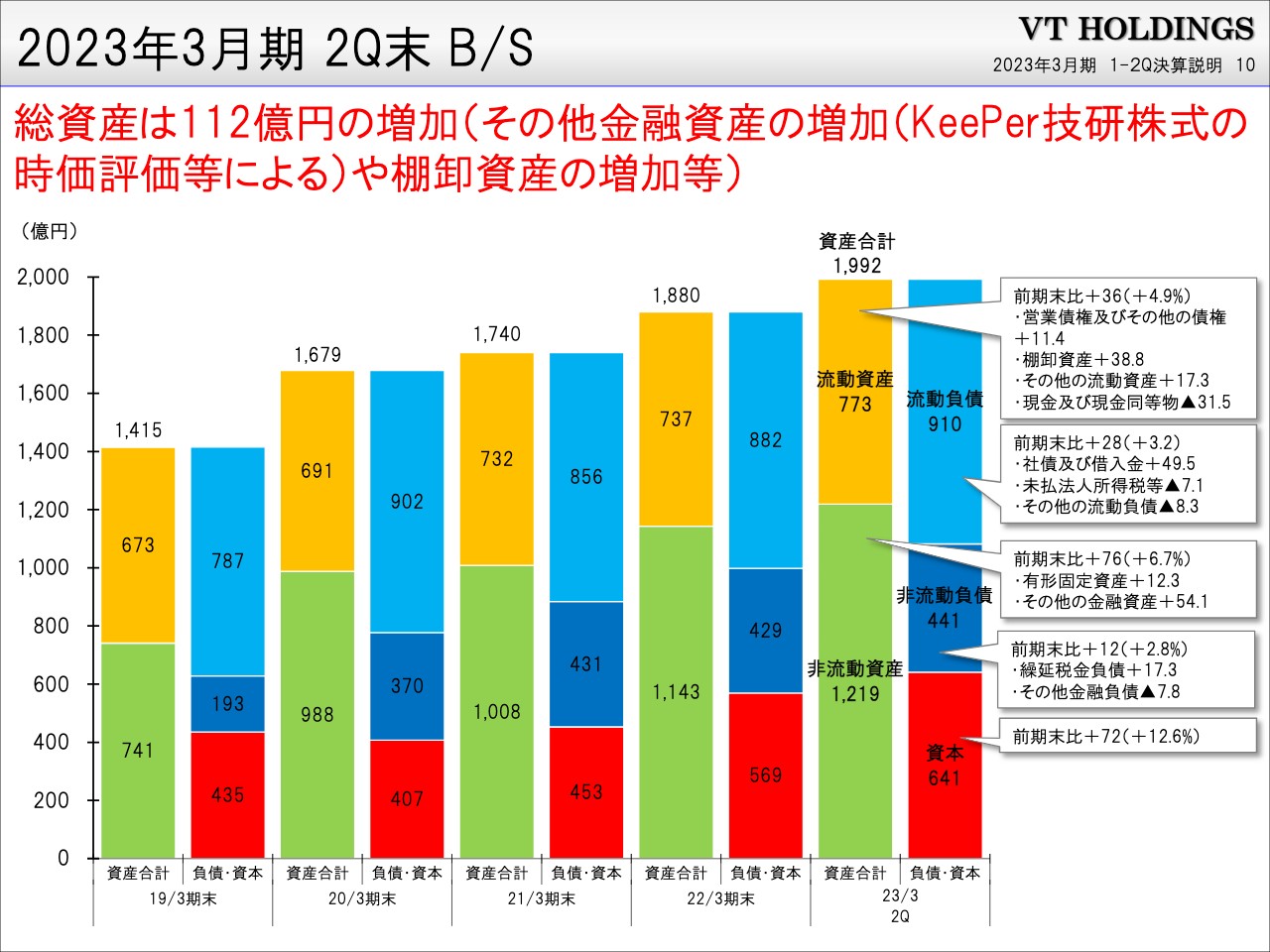

2023年3月期 2Q末 B/S

スライドに記載のとおり、総資産は112億円増加しています。理由として一番大きいのは、KeePer技研の株式の時価評価によるものと、棚卸資産の増加です。

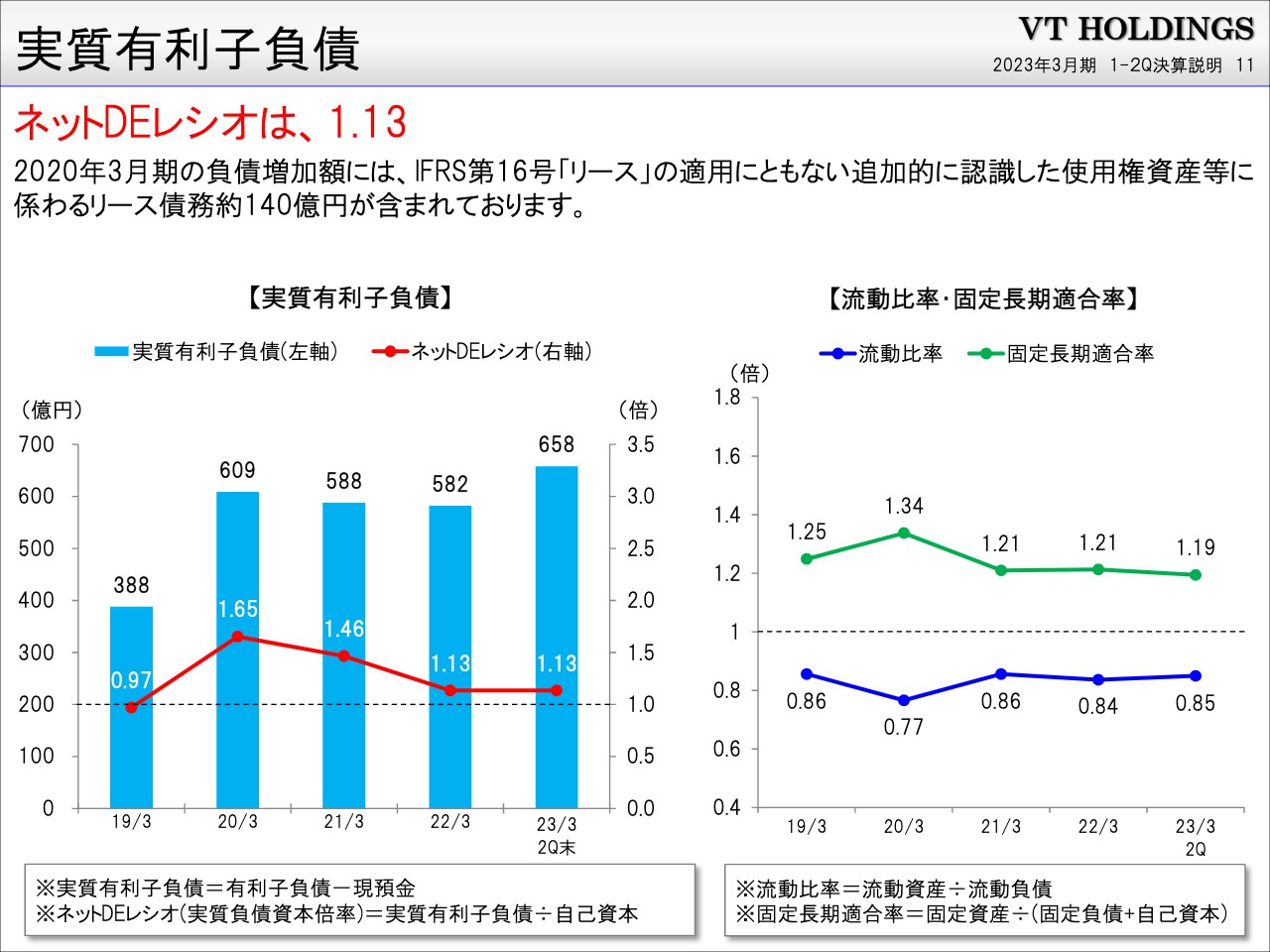

実質有利子負債

ネットDEレシオは1.13倍です。これについては、毎回「本来は1倍以下にしたい」とお話ししており、2019年3月期は1倍以下になりました。しかし、今回は1倍を超えているため、引き続き1.0以下の数字を目指していきたいと考えています。

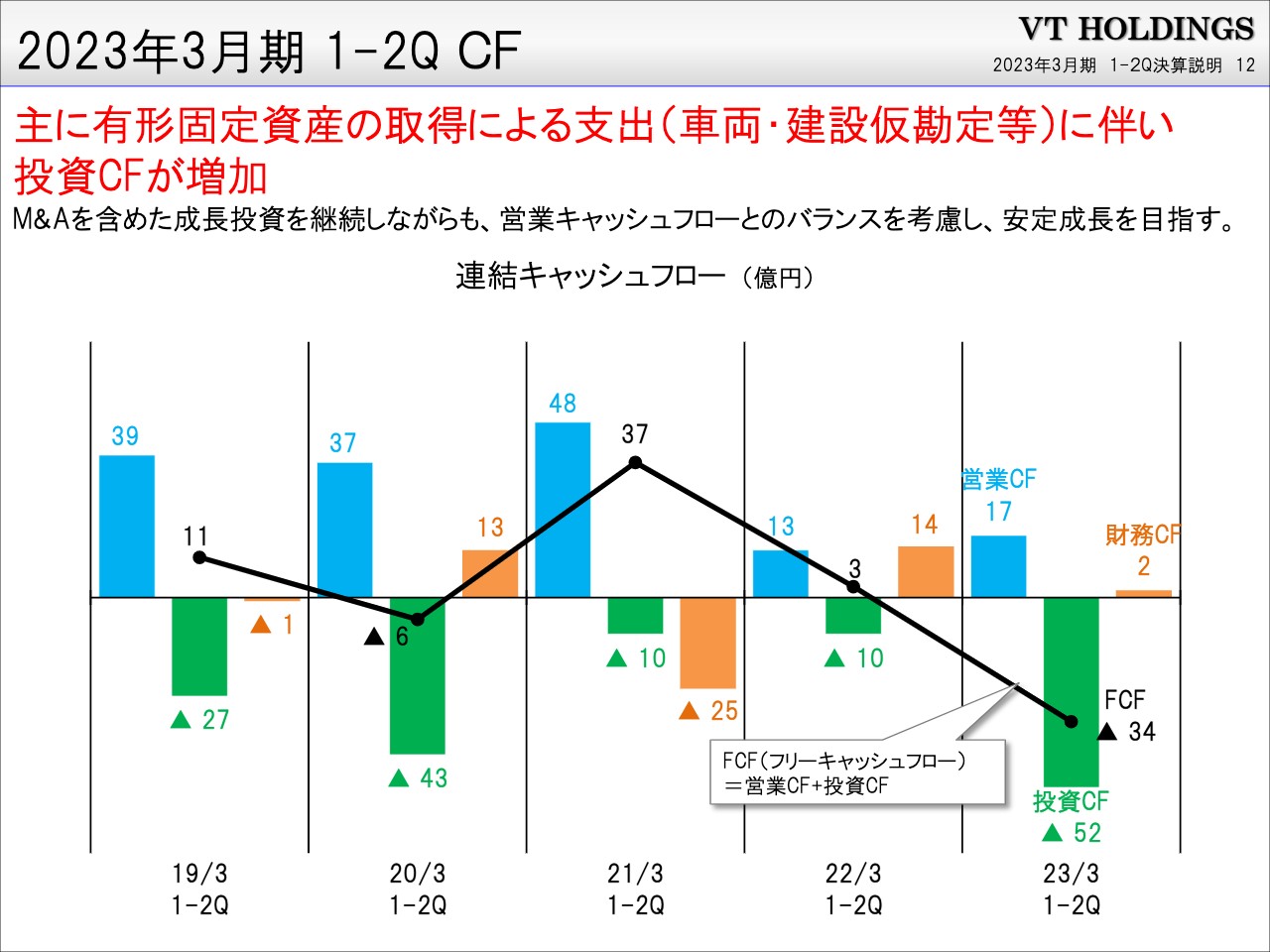

2023年3月期 1-2Q CF

フリーキャッシュフローは、マイナス34億円になりました。投資増が関連しています。

TOPICS 川﨑ハウジング

2022年10月4日に、川﨑ハウジングという会社を子会社化しました。本社は熊本県熊本市ですが、三重県と熊本県をメインに事業を展開しています。売上高は約80億円、営業利益は5億円前後の会社ですが、負ののれんで買収しているため、純資産以下の取得価格となります。

TOPICS 長城汽車『ORA』販売開始(イギリス)

今後は電気自動車(EV)に徐々に変わっていく時代ですが、日本のメーカーは意外と遅れており、EVはあまり出てきていません。一方、中国ではEV化が進んでいます。

そのような状況もあり、国内に先行し、提携して中国製のEV販売を行うことになりました。まずは、イギリスにあるWessex Garages Holdingsという会社が販売し、機を見て、日本にもEVを追加していく可能性も検討します。

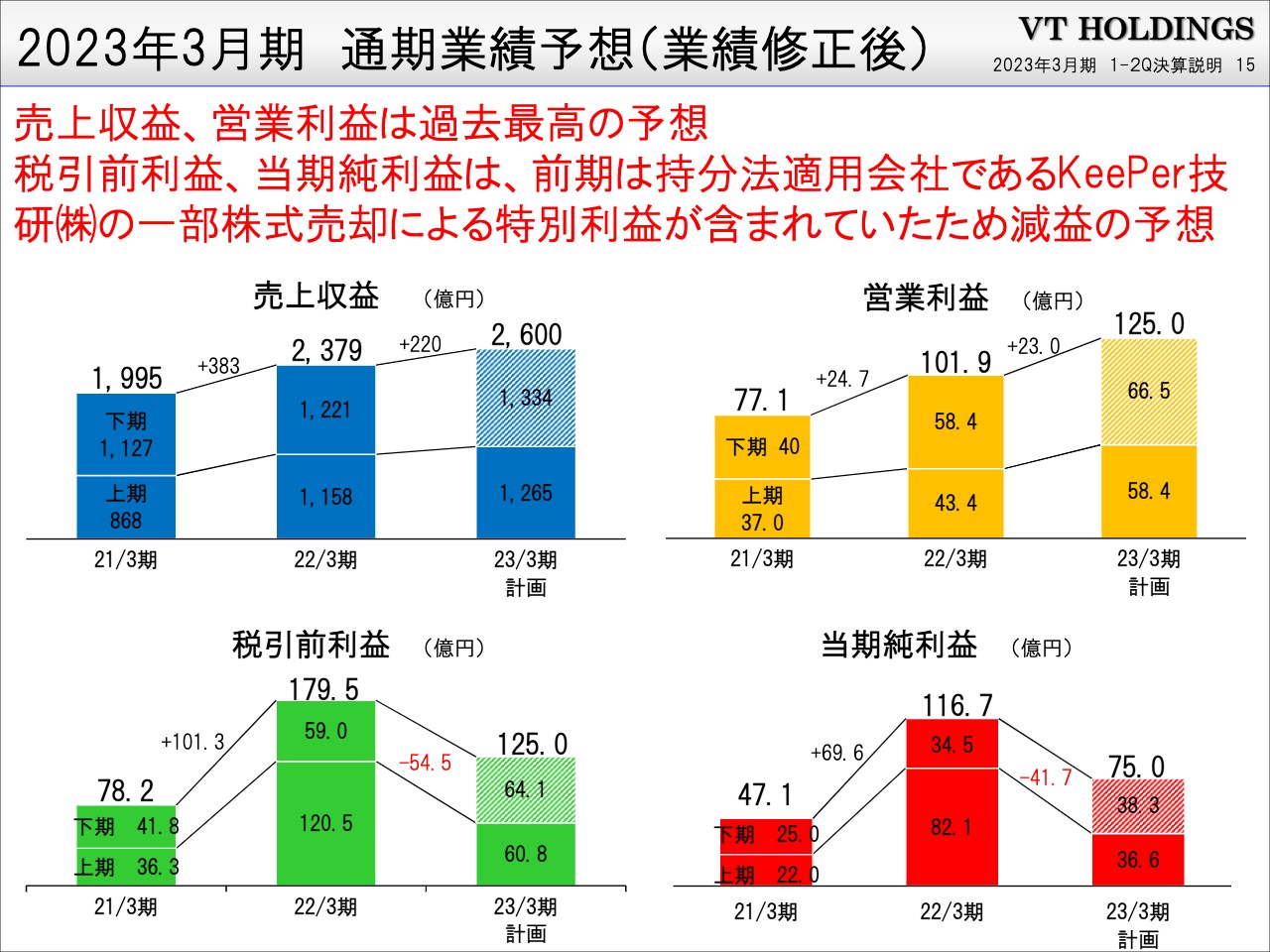

2023年3月期 通期業績予想(業績修正後)

通期の業績予想です。売上高は2,600億円、営業利益、税引前利益はともに125億円、当期純利益は75億円を目標にしています。税引前利益以降も、昨年、KeePer技研の株式の評価益が約78億円入っていたため、それを除けば過去最高益となっています。

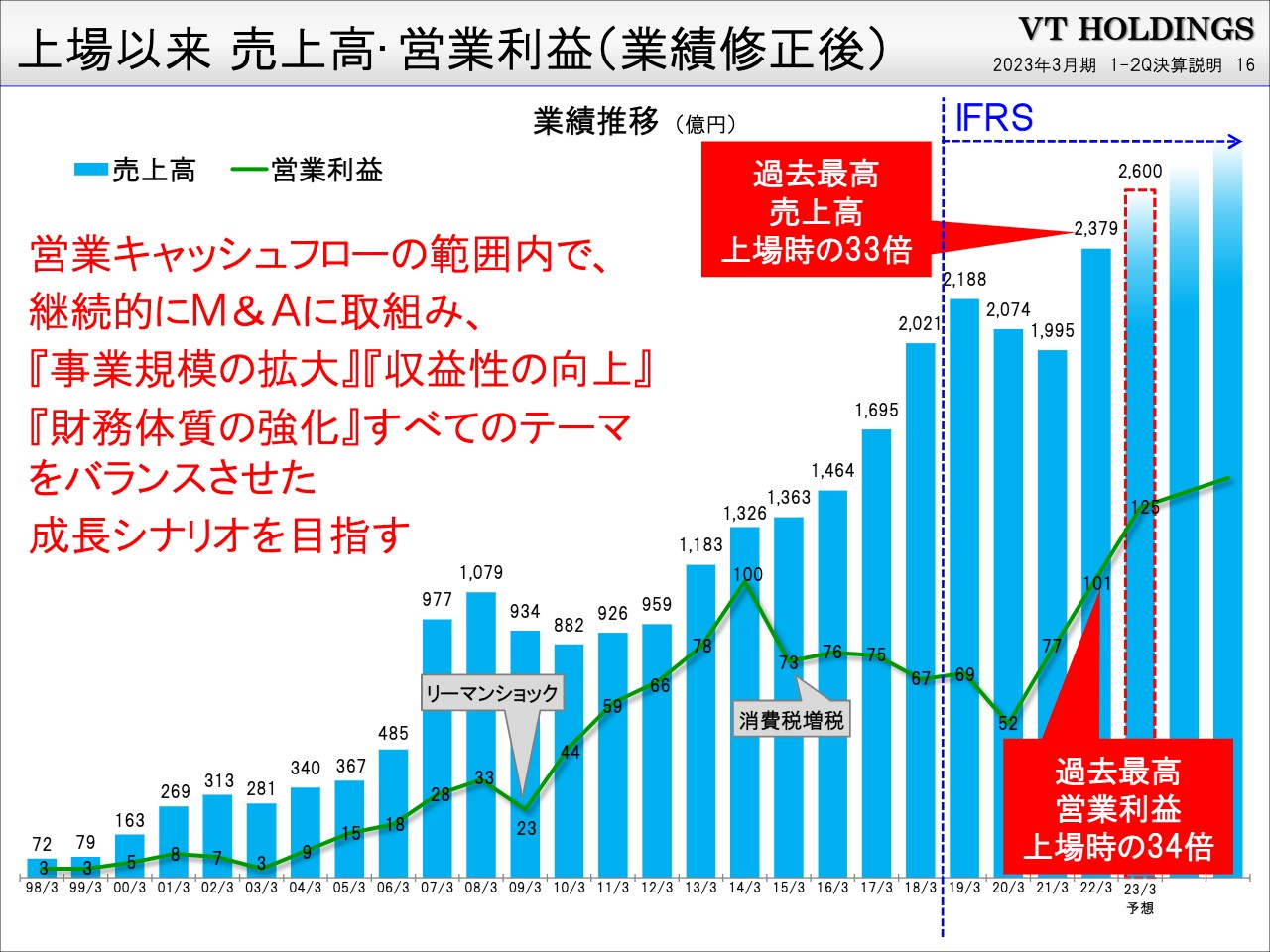

上場以来 売上高・営業利益(業績修正後)

過去から現在までの売上高と営業利益のグラフです。今期はどちらも過去最高となる予定です。

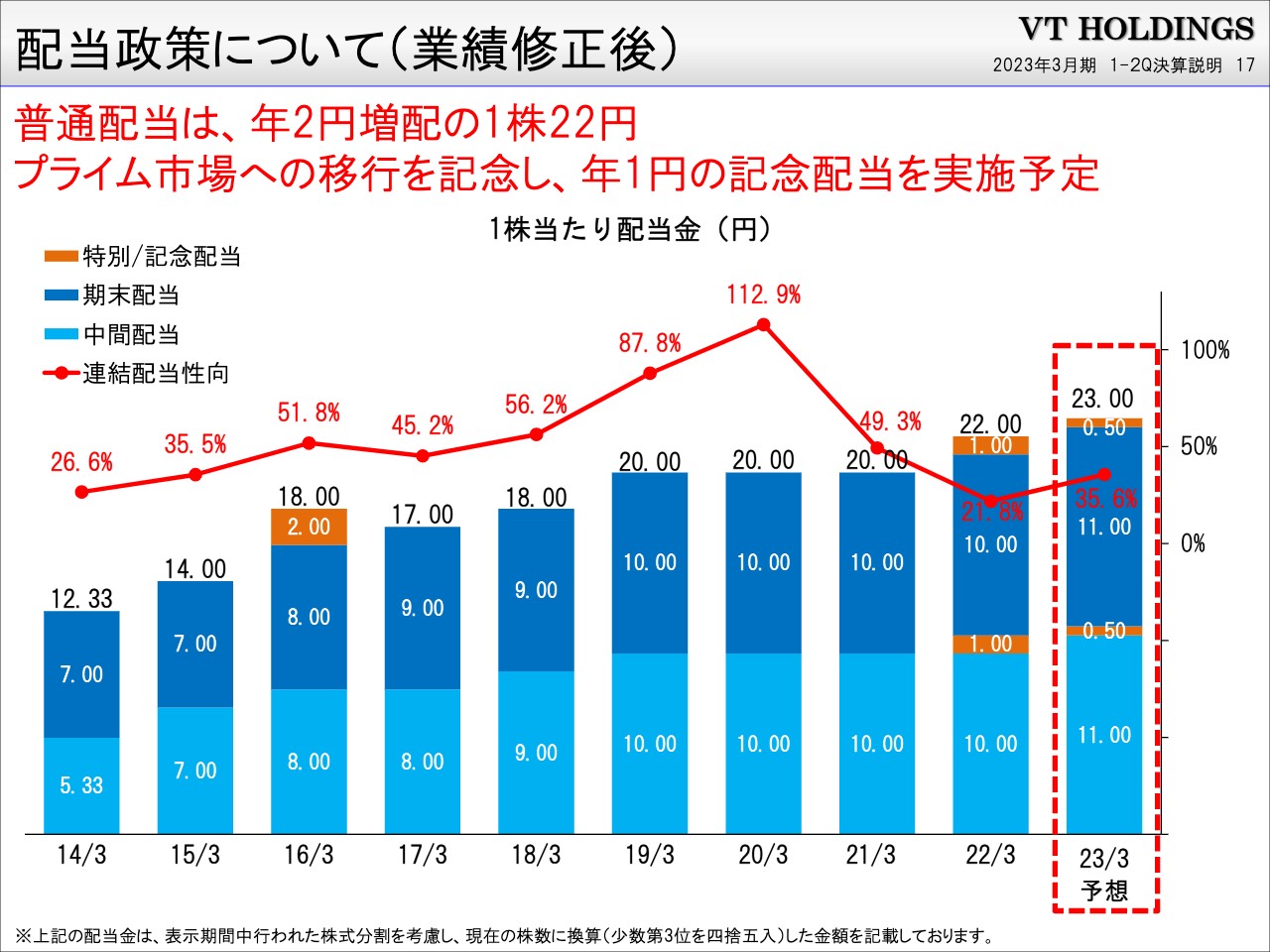

配当政策について(業績修正後)

配当政策についてです。これまでは、中間配当の10円と期末配当の10円を合わせ、20円でした。2023年3月期の予想は、普通配当は年2円増配の1株22円で、年1円の記念配当を予定しています。

質疑応答:通期の上方修正について

質問者:通期の上方修正を行っていますが、第3四半期は負ののれんの発生益で、18億円を計上する予定ということでした。税引前利益以降、上方修正の幅が小さいことには何か理由があるのでしょうか? あるいは、特別損失等を見込んでいるのでしょうか?

高橋:いつも少し保守的に出している数字であるとご理解ください。

質問者:本来であれば、税引前利益以降は増えるはずではないでしょうか?

山内一郎氏(以下、山内):負ののれんは持分法適用会社ではありませんが、100パーセントの子会社ではない企業グループのほうで買収している関係で、少数株主損益が目減りするということもあります。

AMGホールディングスグループで買収を行っているため、当社の出資率は43パーセントくらいしかありません。したがって、営業利益ベースでは18億円くらいのかさ上げになるものの、当期純利益については、出資した43パーセント分しか寄与しません。

質疑応答:M&Aの体制について

質問者:M&Aを成長戦略に挙げていますが、案件の発掘など、いろいろな検討はどのような体制で行っているのでしょうか? 特に最近は住宅事業会社関係の案件が増えていますが、AMGホールディングスグループもメンバーに加わって検討しているのでしょうか?

高橋:おっしゃるとおりです。ただ、我々から何か申し入れするのは難しいと言えます。我々にそのような受け皿があることは知れ渡っているため、相手方からお話がくることのほうが多くなっています。

M&Aについては、自動車事業においても、「会社を売りませんか」とはこちらからなかなか言えません。ですので、やはり待ちの姿勢です。

質疑応答:住宅事業の経営改善方法について

質問者:ディーラー部門のM&Aでは、子会社から経営者を送り込んで立て直すなど、御社はさまざまなノウハウを持っていると思います。住宅事業の場合は、どのような経営体制で経営改善を行っているのでしょうか? 御社ならではの立て直しのノウハウなどはありますか?

山内:住宅事業でも、自動車事業と同じようにAMGホールディングスグループから人材を派遣し、経営指導を行っています。

高橋:全体で見ると、さまざまな分野で各社の相乗効果が表れています。販売や建築の方法、仕入れなど、いろいろなことを全体で運営していくことによって効率がよくなります。そのような影響がどの会社にもあるため、「買収した会社がよくなり、それによって他の会社もよくなる」という効果を見込めています。

山内:加えて、建築資材の共同購入なども行っています。これにより、原価率が2パーセントから3パーセントほど下がるなどの効果も生じています。

質疑応答:M&Aの対象地域について

質問者:川﨑ハウジングは熊本県が拠点ということで、既存の営業拠点とはかなり離れています。しかし、ディーラー事業や住宅事業で進出済みの地域やその周辺の地域のほうが、いろいろなシナジー効果が出やすいように思います。M&Aを実施する地域に関しては、あまり重視していないのでしょうか?

高橋:川﨑ハウジングの営業拠点は三重県にもあるため、そこは近隣になります。九州地方に関しては、パートナーとして車と住宅の関係がマッチしているかというと、あまり関係のない部分もあります。

質問者:住宅事業グループとしてシナジーを出していくイメージでしょうか?

高橋:おっしゃるとおりです。先ほどお話しした共同購入などは、地域に関わりのない話になるため、営業拠点が近隣にあるほうが有利になる訳では必ずしもないと思います。

それよりも、ある程度健全に運営していることや、そのエリアに将来性があることなどがより重要で、そのあたりを考慮しています。

質疑応答:会社運営のオンライン化について

質問者:今回も決算説明会をオンライン化されていますが、コロナ禍を経て、社内の会議などでもいろいろと変わった部分があると思います。今後、どのようなかたちで社内運営を行っていこうと考えていますか?

高橋:コロナ禍によって、「別に会社に来なくても問題ない」ということや、反対に「顔を合わせて行うしかないこともある」ということやその区別もわかってきました。また、経費削減についても、いろいろとわかってきたこともあります。

今後はよいことはそのまま続けて、支障があればまた元に戻すというように取捨選択を行います。「これもチャンスだ」と受けとめて、実施していきたいと思います。

質問者:会議などをオンライン化しても、事業にそれほど悪い影響はありませんでしたか?

高橋:どうしても対面でなければならない場合もありますが、この説明会のように、その場にいなくてもできることはあります。対面でも非対面でも成り立つのであれば、お互いの利便性も考え、今後コロナ禍が終息しても続けていったほうがよいと思います。

新着ログ

「小売業」のログ