MITHD、3Q連結売上高は前期比+12.4%と大幅な伸び コロナ禍回復やエネルギー案件などの受注拡大が奏功

第43回 個人投資家向けIRセミナー

鈴木浩氏(以下、鈴木):みなさま、こんにちは。MITホールディングスの代表を務めている、鈴木でございます。短い時間ではありますが、本日は何卒よろしくお願いします。それでは、2022年11月期第3四半期のIRについてご説明します。

先ほどご紹介いただいたとおり、当社はITサービスで人々の生活を豊かにするライフサポーターとして、長年にわたり貢献してきました。本日の内容として、まずは2022年11月期第3四半期決算概要、続いて、トピックス、会社概要、最後にサービス概要についてご説明します。

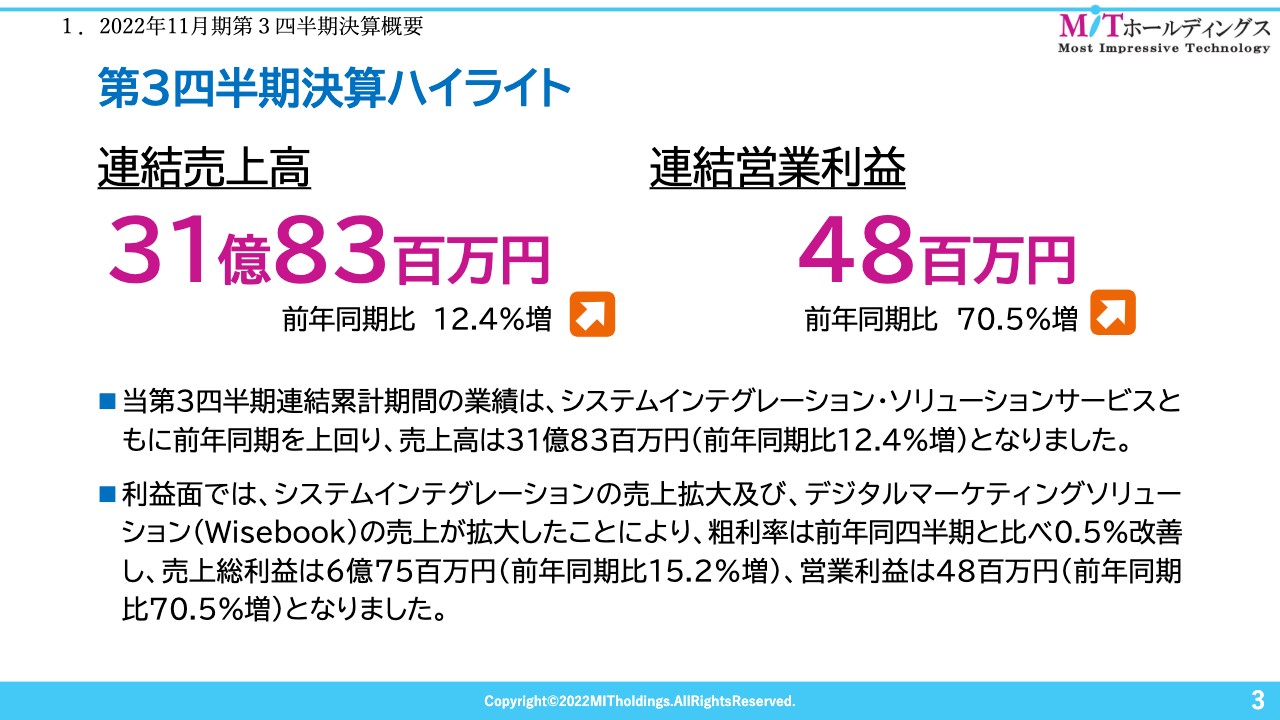

第3四半期決算ハイライト

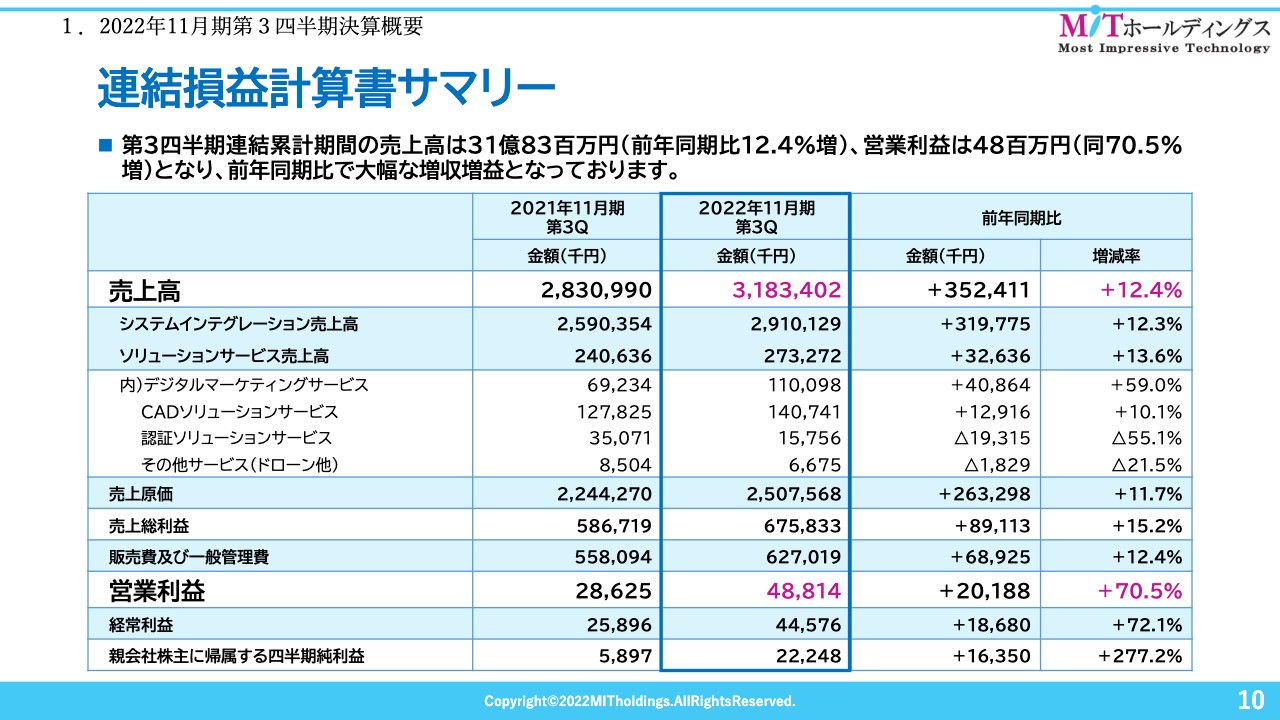

鈴木:2022年11月期第3四半期決算概要です。ハイライトについて、連結売上高は前年同期比12.4パーセント増の31億8,300万円、連結営業利益は前年同期比70.5パーセント増の4,800万円となっています。

今期は、当社の両輪であるシステムインテグレーションとソリューションサービスがともに、前年同期を上回っています。特に売上高としては前年同期比12.4パーセント増となり、大幅な伸びを示しています。

利益面では、システムインテグレーションの売上拡大に加え、「Wisebook」というパッケージを販売したことでデジタルマーケティングソリューションの売上が伸長したことにより、粗利率は前年同期比で0.5パーセント改善しています。その結果、売上総利益は6億7,500万円、営業利益は4,800万円となりました。

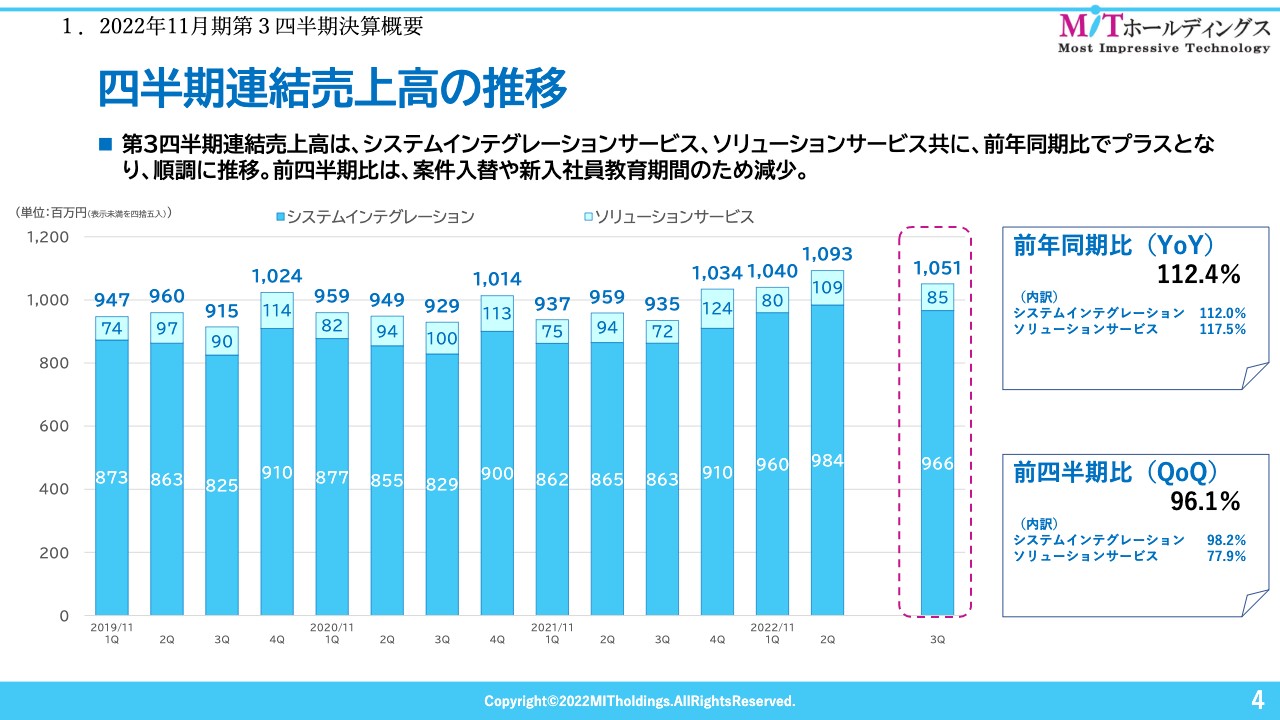

四半期連結売上高の推移

鈴木:四半期連結売上高の推移です。売上高は第2四半期より若干落としている状況です。これは、案件入替などの影響が出たものと考えています。

坂本慎太郎氏(以下、坂本):この内容に関して質問を交えながら進めていきたいと思います。売上高の推移を見ると、売上ベースにおいては新型コロナウイルスによる影響はそれほど大きくなく、軽微なのではないかと思いますが、実際のところはどうだったのでしょうか?

鈴木:コロナ禍の影響について、今期はまったくないと考えています。やはり影響が一番大きかった時期は、前々期の秋口くらいから前期の5月、6月くらいまでが一番厳しい状況でした。今期に関しては、影響はほぼないと考えています。

坂本:なにか苦労されたことなどはありましたか? 売上高のみを見ていると、売上高にすぐ直結する仕事は、どちらかと言いますと順調だったのではないかと思いますが、社内でのコミュニケーションや採用などに関してお話がありましたら教えてください。

鈴木:営業活動がまったく止まってしまったという状況があります。また、テレワークの推進により、生産性を担保することが非常に厳しい状況でした。ただ、今期に入り、エンジニア、営業ともに相当慣れてきているため、今後はその影響はないと考えています。

坂本:新入社員の教育などによって前四半期比は売上高が減少していると思いますが、人数を増やしたのでしょうか? 教育期間の延長などが要因だったのかについても含めて教えていただければと思います。

鈴木:採用数に関しては、積極的に増やしています。教育期間は例年3ヶ月で、それに加えて現場教育を実施しています。毎年だいたい同じようなパターンになるのですが、第3四半期は新入社員の配属があるため、それに伴って、現場教育の強化や生産効率向上のためのプロジェクトの再編を行い、そのプラスの影響が第4四半期に出てくるという流れです。

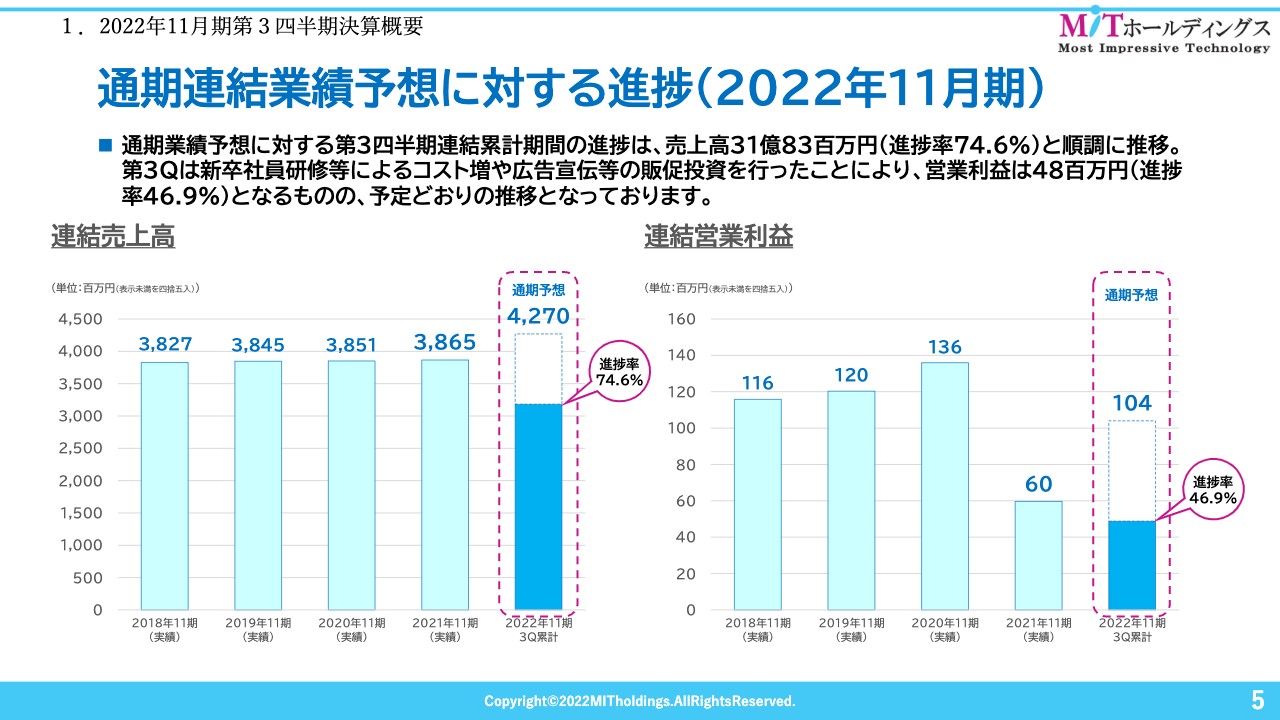

通期連結業績予想に対する進捗(2022年11月期)

鈴木:通期予想です。売上高は進捗率74.6パーセントと順調に推移しています。営業利益は進捗率46.9パーセントと、50パーセント弱という結果になっていますが、これは通期予想をほぼ達成できるという前提のもと、第3四半期において宣伝広告を行ったためです。先行投資の結果として進捗率は50パーセント弱となっていますが、通期で見るとまったく問題ないという予想のもとで投資を行っているため、ご安心いただければと思います。

坂本:広告などの販促に関しては、TV CMやネット広告などがあると思いますが、主にどのあたりを行っているのかについて教えていただけたらと思います。

鈴木:今年の春先に、首都圏の山手線にて中吊り広告を掲出し、同じ時期に大阪の地下鉄においても中吊り広告を出しました。その後、8月以降にTV CMも放映しているという状況です。

坂本:反響などはいかがでしたでしょうか?

鈴木:細かい数字については割愛しますが、大手のお客さまからの問い合わせ件数に関しては1.5倍から2倍弱くらいの反響がありました。

坂本:効果的だったのですね。四半期において、売上ベースの偏重は大きくないと思いますが、利益ベースの偏重もないのかどうか教えてください。

鈴木:先ほどもお伝えしたように、第3四半期においてプロジェクトの再編を行うため、そのプラスの影響が第4四半期に出てきます。これは例年、だいたい同じような傾向となっており、今期も、通期としてはほぼ予想どおりの利益になると考えています。

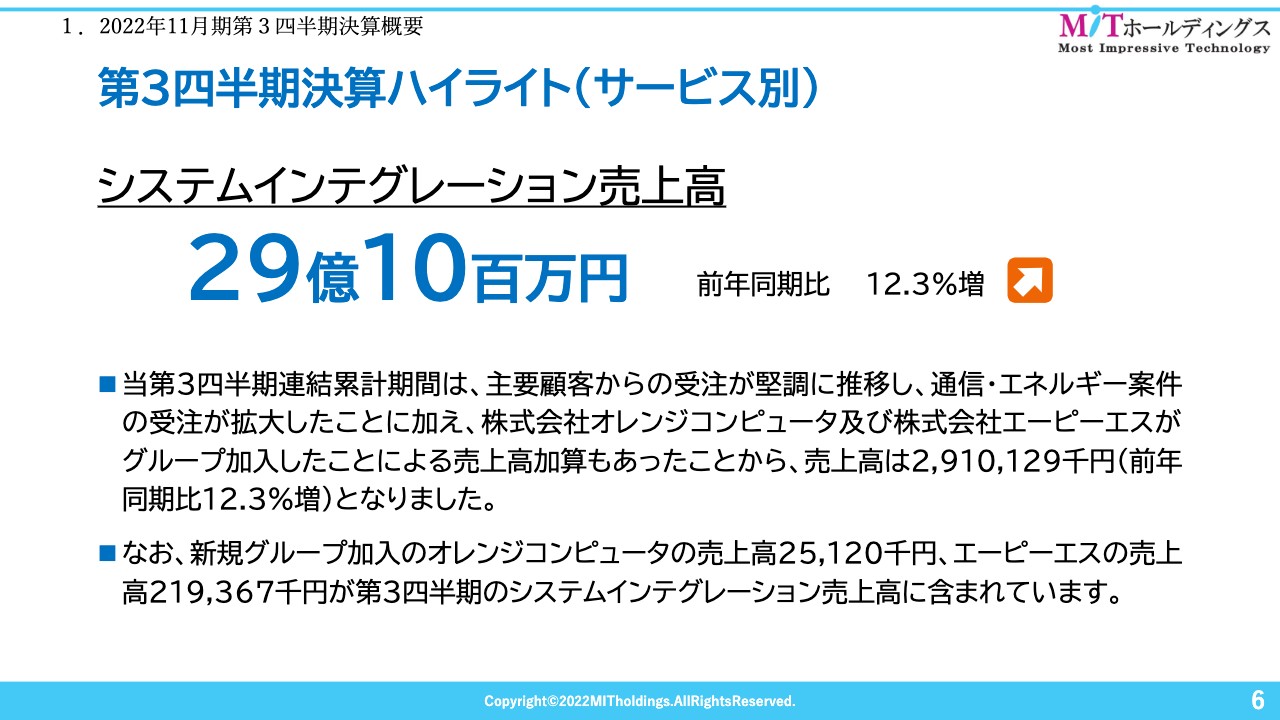

第3四半期決算ハイライト(サービス別)

鈴木:部門別の売上高についてご説明します。当社の主要ビジネスであるシステムインテグレーションは、前期比12.3パーセント増の29億1,000万円で着地しました。今期から当社グループに加入した会社が2社あり、その影響も大きく貢献しています。

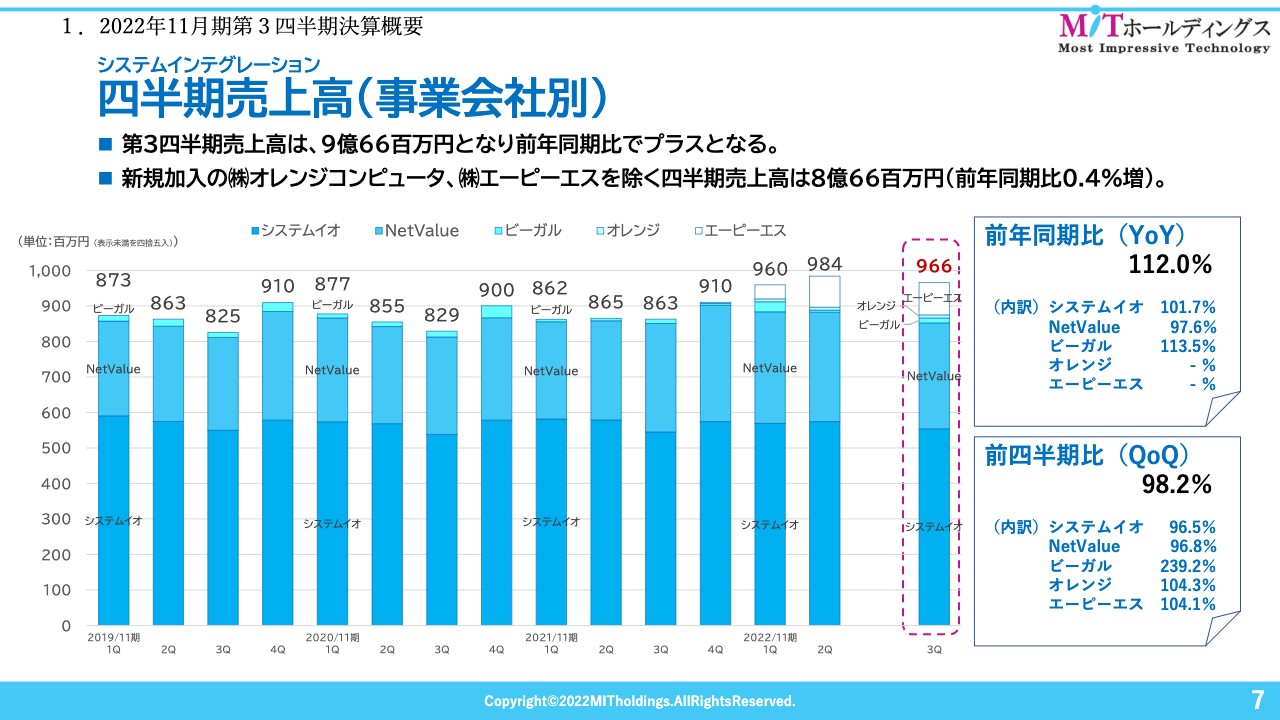

システムインテグレーション 四半期売上高(事業会社別)

鈴木:事業会社別の四半期売上高です。スライドのとおり、システムイオ、NetValue、ビーガル、今期から新規加入の会社であるオレンジコンピュータ、エーピーエスの各社とも順調に推移していると言ってよいと思います。

第3四半期決算ハイライト(サービス別)

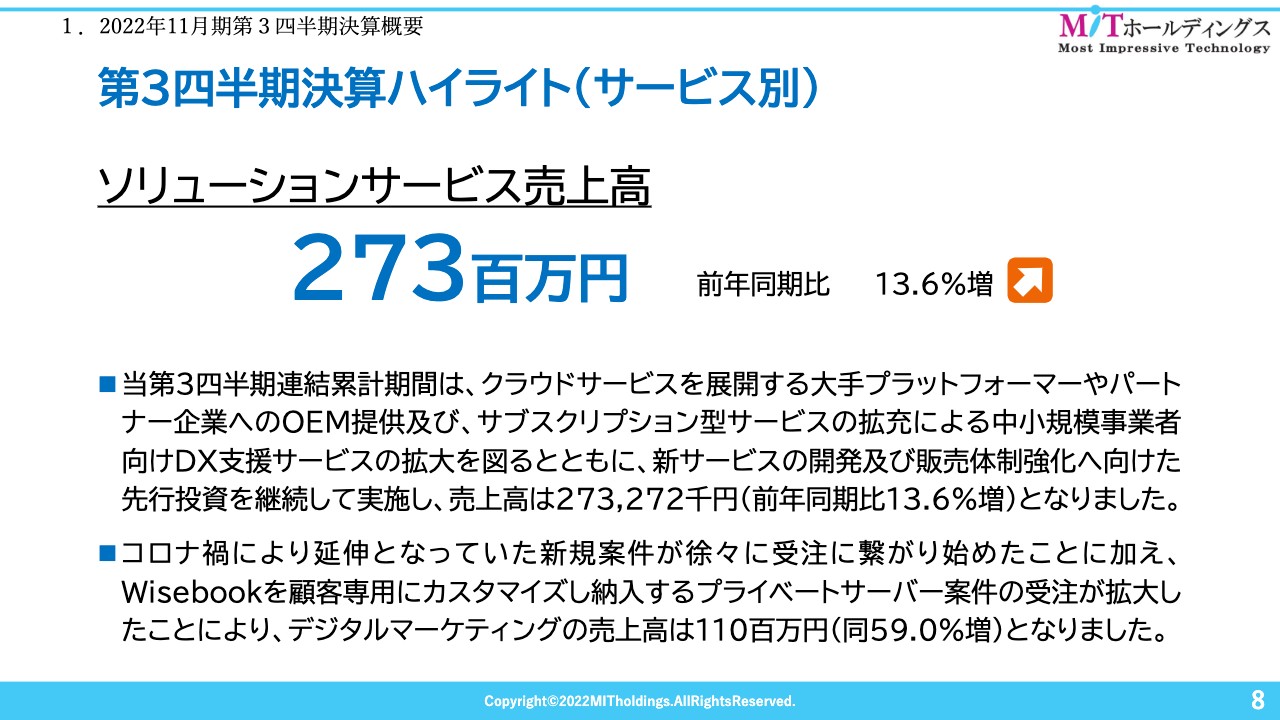

鈴木:ソリューションサービスの売上高です。こちらは「Wisebook」という、電子カタログ、電子書籍のパッケージ、あるいはCADのパッケージなどのソリューションサービスになりますが、売上高は順調に増加しており、2億7,300万となっています。先ほどもお伝えしましたが、特にコロナ禍の影響で止まっていた営業案件が今期になって動き出したため、現在多くのバックオーダーを抱えている状況です。

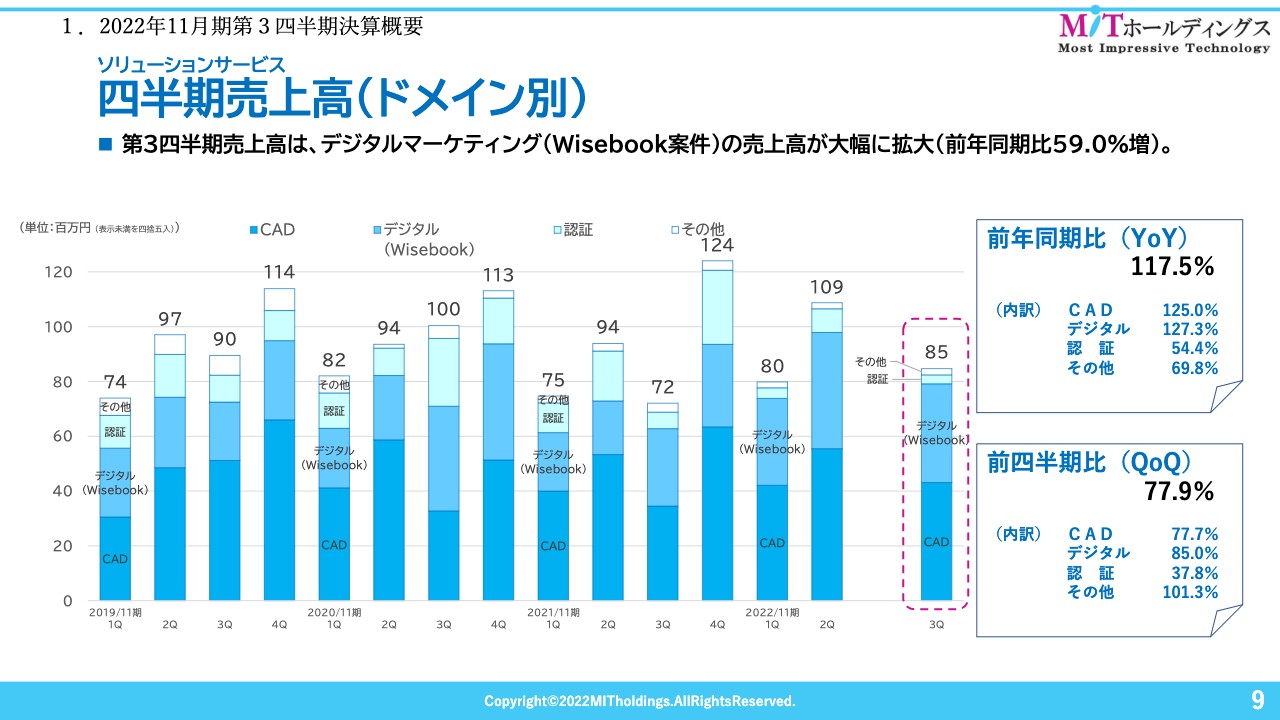

ソリューションサービス 四半期売上高(ドメイン別)

鈴木:ドメイン別について、スライドに記載があるように順調に推移していると考えています。特に「Wisebook」に関しては売上高が大幅に拡大しています。

連結損益計算書サマリー

鈴木:連結損益計算書です。先ほどご説明したとおり、第3四半期は売上高約31億8,000万円に対して、営業利益が約4,800万円となっています。増減率としては、スライドに記載のとおりです。

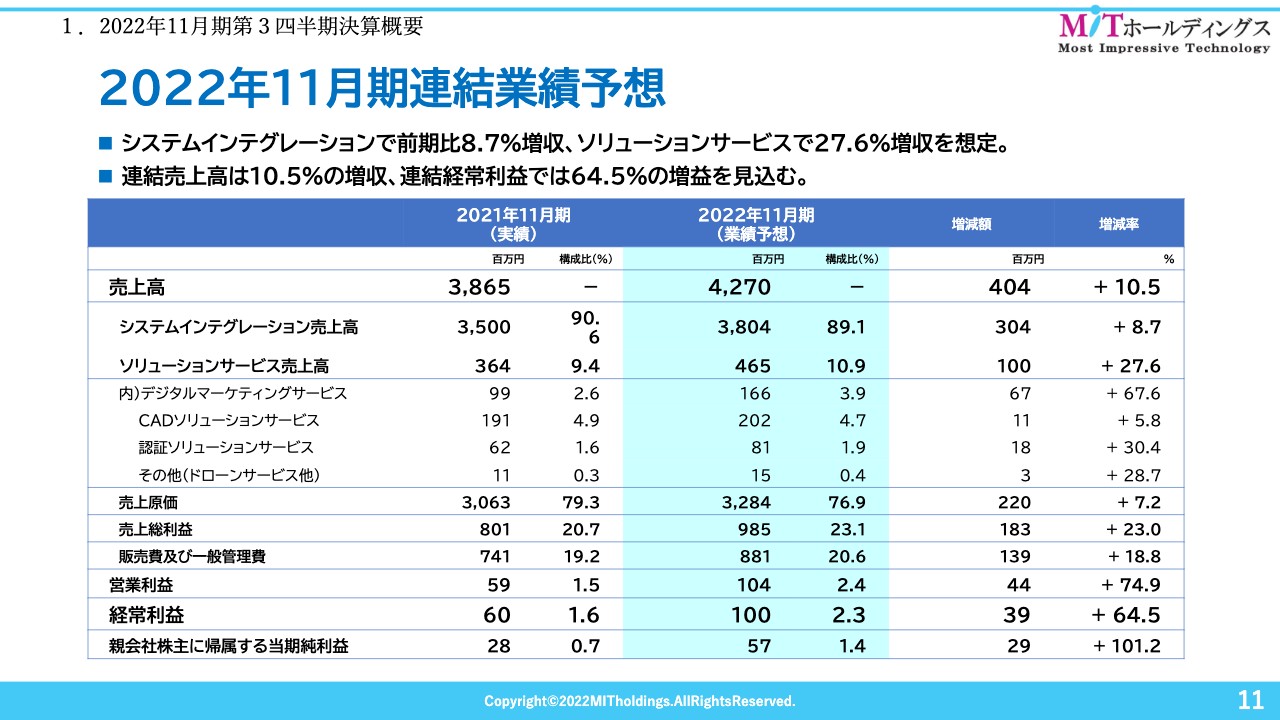

2022年11月期連結業績予想

鈴木:今期の連結業績予想です。売上高は42億7,000万円となっていますが、現在のところ、こちらは上振れとなるだろうと予想しています。また、先ほどお伝えしたように、営業利益も通期としてはほぼ予定どおりになると考えています。

2022年8月より、初のテレビCM「ワイズブック(ラップ篇)」の放映を開始

鈴木:トピックスについてです。先ほどお話ししたように、今年8月からTV CMを放映しています。

(こちらの動画の「3:22:05〜3:22:35」で視聴できます)

TV CMの動画はラップ調となっており、みなさまに楽しんでいただける内容になっています。朝一番の時間帯であるため、少しうるさいのではないかという懸念もあるかとは思いますが、現在TBSの『THE TIME,』という番組の第1部スポンサーとして、毎週月曜日に広告を放映しています。

この目的としては当然、会社の知名度を上げるということもありますが、例えばアメリカでコピーを取る際に「ゼロックスを取ってきて」という言い方をすることがあるのと同様に、デジタルブックのことを「Wisebook」と言ってもらえるよう、認識を高めていくための広告と捉えていただければと思います。

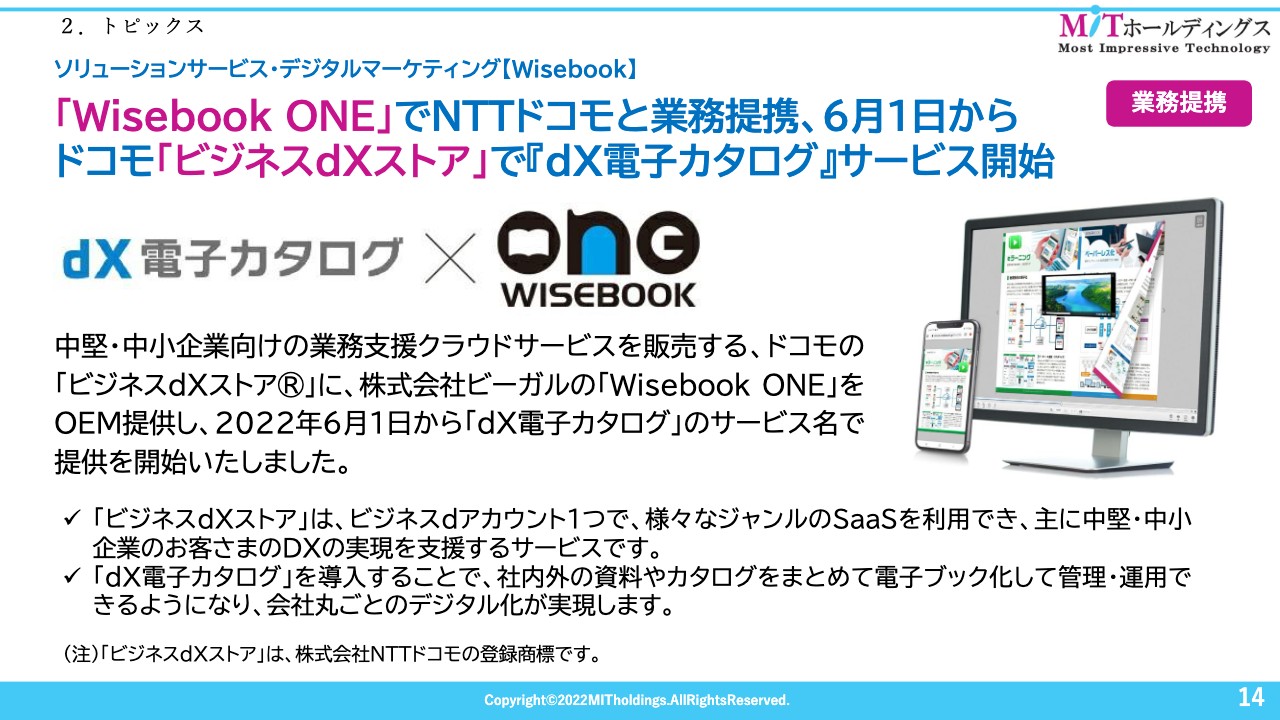

「Wisebook ONE」でNTTドコモと業務提携、6月1日からドコモ「ビジネスdXストア」で『dX電子カタログ』サービス開始

鈴木:「Wisebook」に関しては、今年6月1日にNTTドコモさまと業務提携を開始しています。こちらはNTTドコモさまがお持ちのクラウドシステムに、正式な商材として当社の「Wisebook」を登録していただき、NTTドコモさまのほうでも拡販していただける、という提携内容になっています。

坂本:デジタル化は「Wisebook」とお話しされていましたが、他社にも同じようなかたちでデジタルブックを展開されているのでしょうか?

鈴木:実はNTTドコモさまとの業務提携よりも前に、キンコーズ・ジャパンさまと提携を実施しています。キンコーズ・ジャパンさまも法人営業部門を持っており、「ペーパーレス」というキーワードをもとに営業活動を行っていただき、けっこう売っていただいている状況です。

坂本:キンコーズといえばコピー屋さんだと思います。原稿を持ち込んでコピーを大量に行う場所であるため、本来であればコピーを利用してもらうほうが売上になると思いますが、ペーパーレス化の流れがあるため、電子カタログである「Wisebook」を売ることによって、売上の補完になるということでしょうか?

鈴木:おっしゃるとおりです。その他、シャープさまが発売している電子黒板に「Wisebook」がプレインストールされている状況となる提携を実施しています。また、社名はお伝えできませんが、ペーパーレス化の影響で電子化のニーズが非常に高い状況であるため、売っていただいている印刷会社さまもあります。

また、大手情報通信コンサルティングのF社さまの「DXアイコン」というサービスに「Wisebook」を乗せていただいています。今後、このような提携に関しては、積極的に進めていこうと考えています。

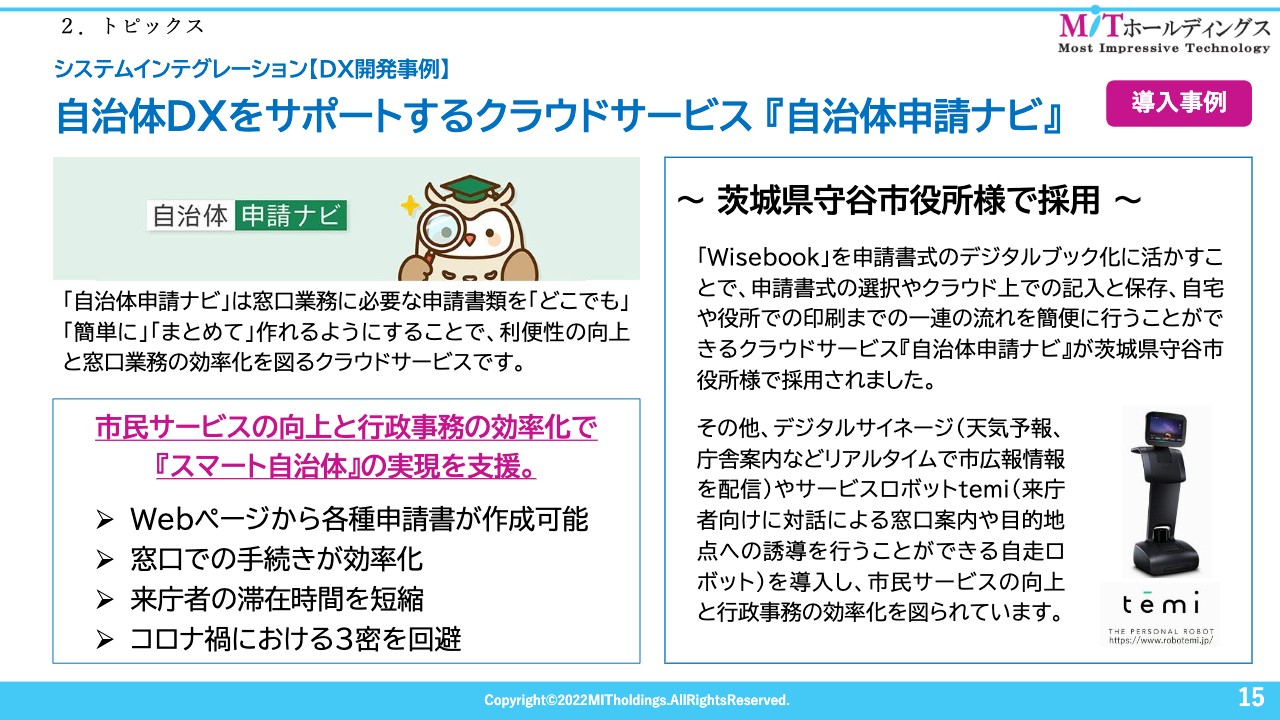

自治体DXをサポートするクラウドサービス 『自治体申請ナビ』

鈴木:自治体DXをサポートするクラウドサービスについてです。こちらは当社がコンサルティングから導入まで一気通貫で提供したサービスになります。茨城県守谷市役所さまにご活用いただいていますが非常に評判がよく、こちらはパッケージとして展開しているため、現在は他の地方自治体への展開を急いでいるところです。トピックスは以上になります。

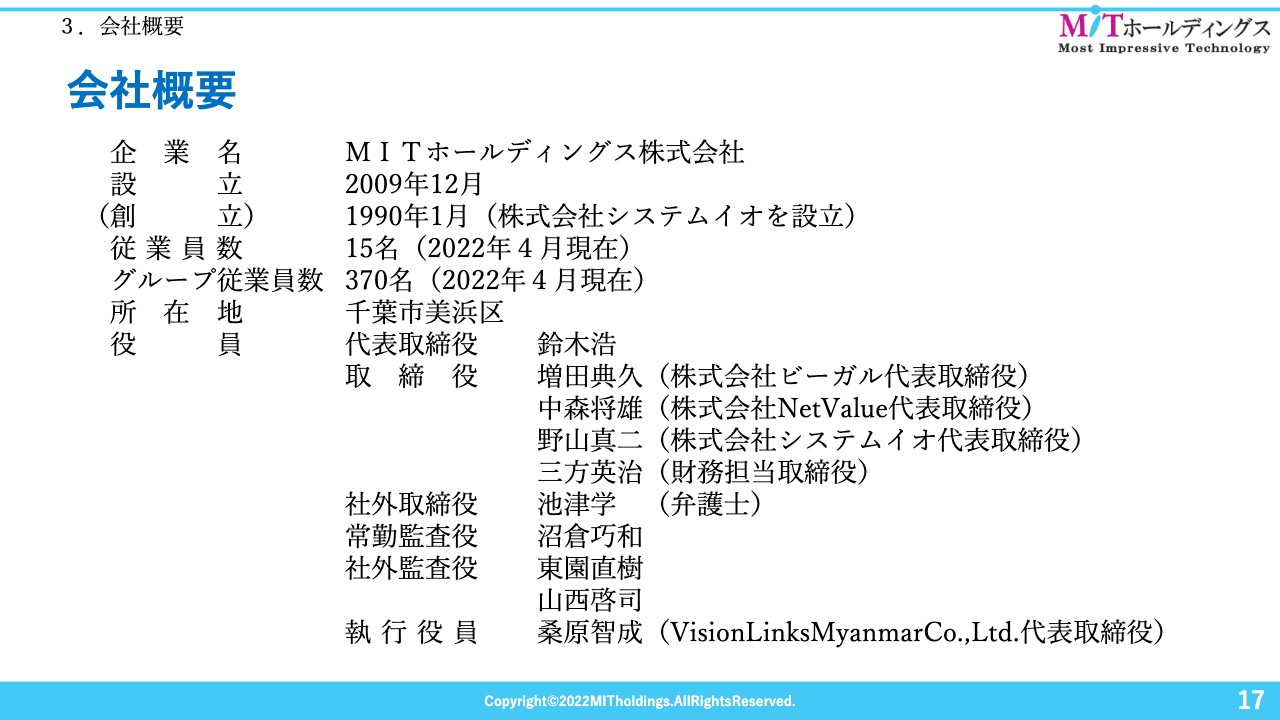

会社概要

鈴木:会社概要について簡単にご説明します。当社はMITホールディングスと言い、ホールディングス化したのは2009年12月です。ホールディングス単体としての従業員数は15名となり、主にバックオフィスとして機能しています。グループ全体の従業員数は370名であり、本社は千葉県千葉市にあります。

坂本:10月14日のリリースにおいて代表取締役の異動が発表となりましたが、異動理由と先の展望のようなものなど、そのあたりについてお聞きしたいと思います。

鈴木:おそらく、みなさまもそこが一番気になるのではないかと思います。当社は現在ホールディングスという形態をとっているため、事業運営の部分と、いわゆる先行投資を含むグループ全体の利益を考えた投資という部分は、同じ土俵で物事を考えるには非常に無理があると思います。また、スピード感においても不利な状況が生まれやすいということがあり、そこは明確に分けていこうと考えました。

それぞれの事業会社の強みをより強化していくために、代表取締役を新たに置いて、その部分を担ってもらうことにしました。他方、私はグループ全体の利益を俯瞰したかたちで見て、将来的にどのような方向に投資を持っていけばよいのかを考えます。このように、きちんと分けて考えることで、よりスピード感を出して成長を早めていこうというのが目的です。

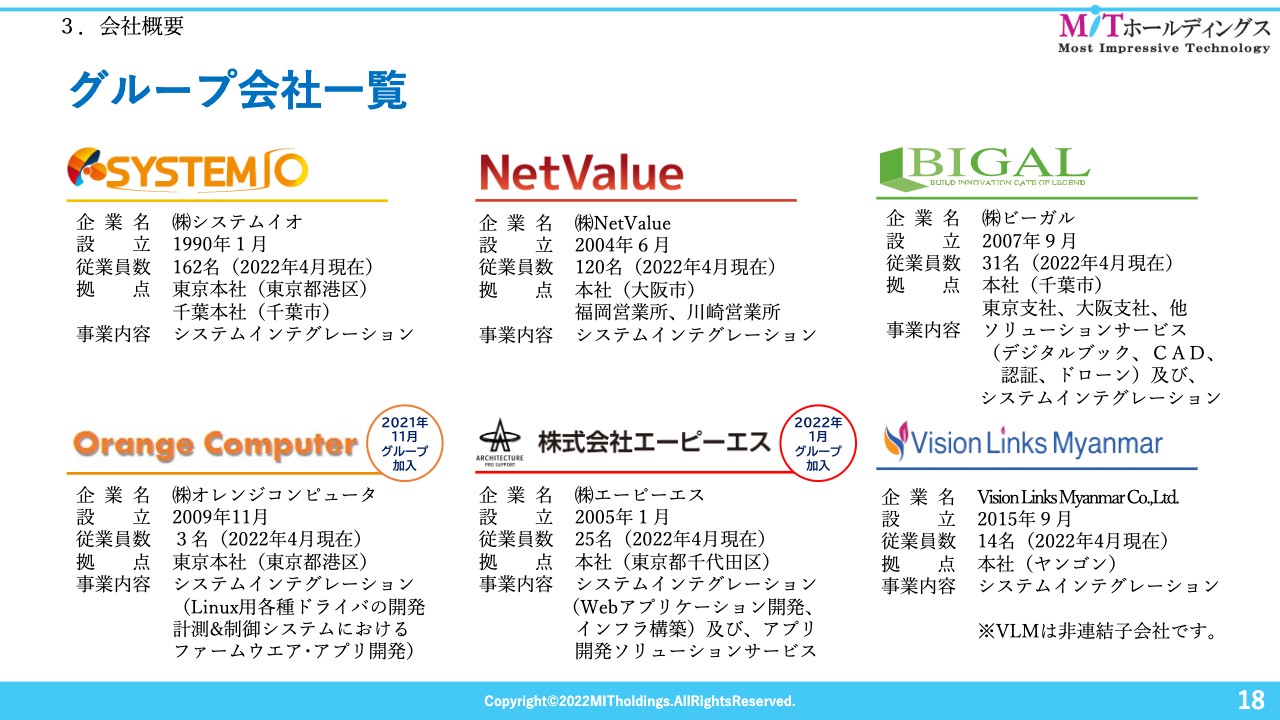

グループ会社一覧

鈴木:当社のグループ会社としては、一番ベースになっているシステムイオ、そしてNetValueという会社があります。この2社は主に大規模インフラ系のシステム開発を行うSIerです。他方、ビーガルという会社がありますが、こちらは主にソリューションビジネスを行っている会社です。先ほどの「Wisebook」は、このビーガルが担っています。

オレンジコンピュータとエーピーエスという会社は、前期末あるいは今期になってから当社グループに加入した会社で、今非常に大きな戦力になっています。Vision Links Myanmarは、ご存じのように非常に厳しい状況にある国ですが、ミャンマーという国に対するエンジニア支援という意味もあるため、がんばってなんとか維持している状況です。

この当社グループ全体としては、コンサルからシステムの提供、保守まで一気通貫で支援できる体制を構築できたと考えています。

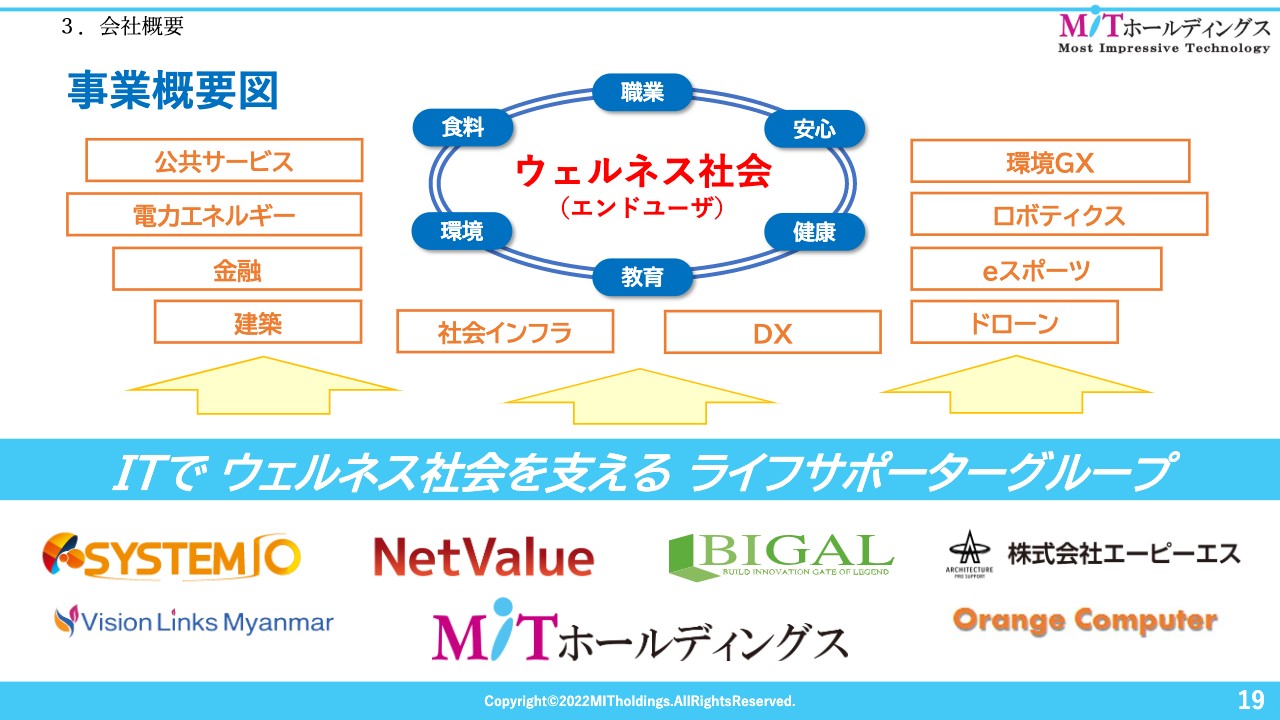

事業概要図

鈴木:スライドに記載したように「ITでウェルネス社会を支えるライフサポーターグループ」ということで、あらゆるサービス、インフラを提供していく会社を目指しています。特に最近は、eスポーツやロボティクスなどもお客さまに提供しています。

坂本:新しくグループに加入した会社が増えてきているということですが、シナジー効果は顕在化しているかという点と、その例などがあれば教えていただきたいです。

鈴木:特にここ半年くらいは大きなシナジー効果が出ています。それぞれが持つ営業ネットワークを相互利用することによって、それぞれの企業体が新しいユーザーを開拓することができています。

特に「Wisebook」に関しては、新たに大手メーカーとの商談が生まれたり、インバウンドビジネスなど、新たな商流が生まれたりしています。

その他、スライドにも記載したように、eスポーツやギガスクールなどに展開できるようになり、事業ポートフォリオのベースが拡大してきている状況ですので、非常に大きなシナジー効果が出ていると考えています。

坂本:その他、この前もお話しいただきましたが、このM&Aの理由としてエンジニアの確保ということもあり、その点もけっこうプラスになっているのでしょうか?

鈴木:そのとおりです。各社で得手不得手な部門などもありますので、そこを相互に補完し合える状況になっています。

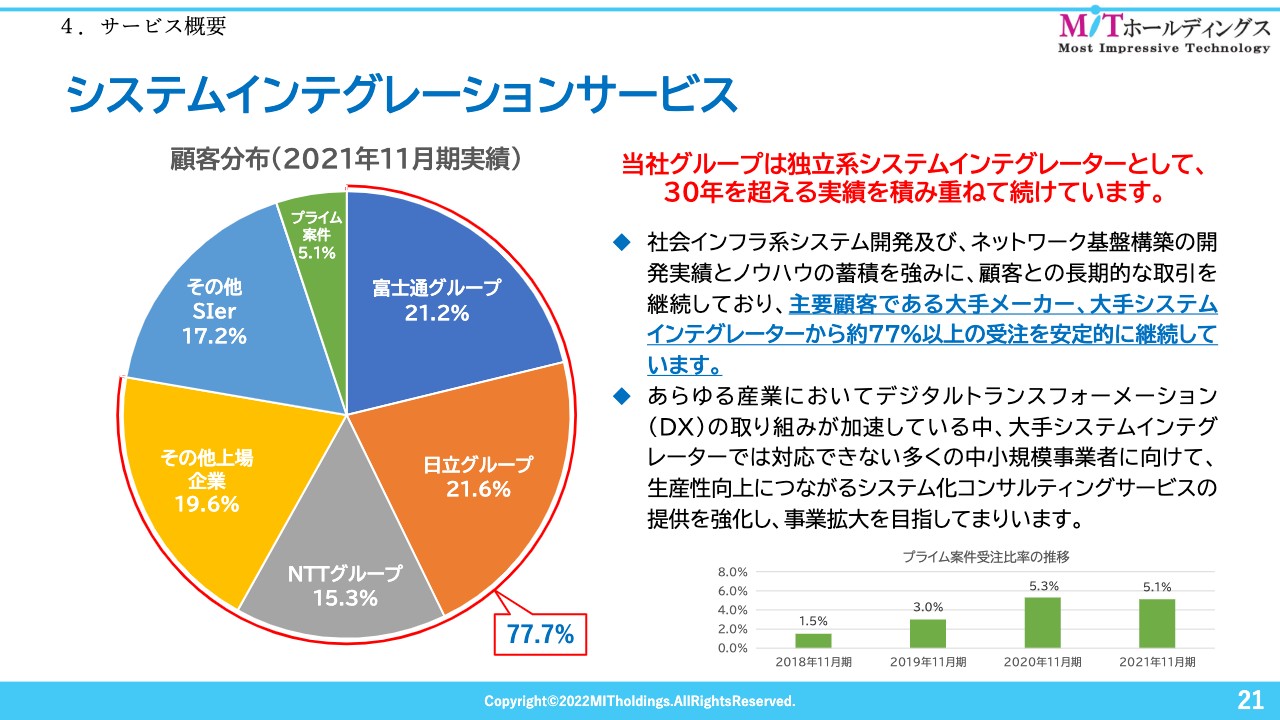

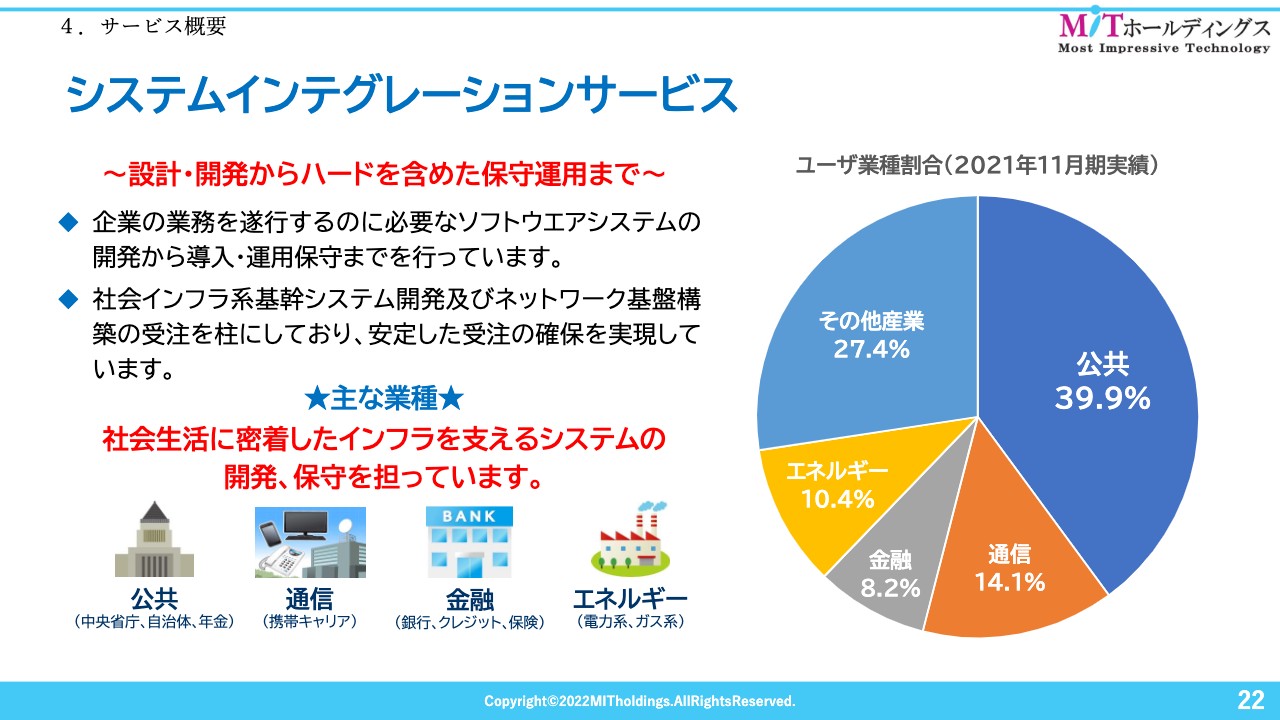

システムインテグレーションサービス

鈴木:当社のサービス概要を簡単にご説明します。まず、システムインテグレーションについてです。30年を超える実績を積み重ねており、特に、社会インフラ系のシステムや、ネットワーク基盤の構築のようなところを得意としています。

先ほどお話ししたシナジー効果も含め、最近は特にコンサルティングファームのようなところとのお付き合いも増えている状況です。デジタルトランスフォーメーション、いわゆるDXの取り組みも急速に進めているところで、守谷市の案件などに関しては、コンサルティングから一気通貫で提供できる体制が整ったと考えています。

坂本:スライド右下の棒グラフが示すプライム案件とは、新しい案件ということでしょうか? それともプレミアムな案件という意味でしょうか?

鈴木:プレミアムというより、当社が1次受けで受けているという意味です。

坂本:1次受けということなのですね。

鈴木:社会インフラ系のシステムは、どうしても大規模なシステムになります。

坂本:そのため、非常に多くの会社が関わっている場合、構造が2次、3次などになっていることもありますよね。

鈴木:ですので、我々としては、いわゆるプライム案件を拡大していくということで、商流をより上のほうに持っていく動きを加速させているところです。

坂本:利幅も大きいし、エンジニアのやりがいもある印象があります。

鈴木:先ほどお話ししたように、いわゆるコンサルティングも含めた提案ということでは、技術力がベースにないとできない部分もあります。

坂本:特に、コンサルで上流ができることになると、たぶん利益率も上流のほうがかなり大きいと思います。確かに、上流のプライムが取れるとかなり利益が広がっていきますね。

増井麻里子氏(以下、増井):御社は大手メーカーから安定的かつ継続的に受注を受けているということですが、保守やアップグレード以外にも、新規の案件が常に来ているのですか?

鈴木:そのとおりです。以前は同じ系列のメーカーからの案件が多かったのですが、ここ1年から2年は急激に新規案件が増えています。特に今期になり、先ほどお伝えしたように、大手のコンサルティングファームや、メーカー系でもまったく異なるところからのオーダーが増えてきていて、毎月のように新規ユーザーが増えている状況です。

システムインテグレーションサービス

鈴木:続いて、システムインテグレーションサービスについてです。先ほどからお伝えしているように、コンサルティングから保守運用まで、一気通貫のサービスを行っています。

坂本:こちらは、公共と通信の割合が多いのですが、これは日本の大手メーカー、システム系メーカーの仕事が多いということもあるのですか? それともなにか特殊な理由があれば、教えていただけたらと思います。

鈴木:これは単純に当社の生い立ちの問題です。三十数年前にこの業界で会社を立ち上げた時は、NTTグループの仕事が主でした。例えば、旧社会保険庁の社会保険や年金のシステム開発、NTTの電子交換機のシステム開発、通信系の料金のシステム開発、郵便貯金のシステム開発などです。

このように昔は大手メーカーとNTTさまのお仕事が多かったのですが、そのような状況で立ち上げたものが、いまだに残っているということです。ですので、ある意味では、将来的にも安定して成長していく部分だと考えています。

坂本:将来注力したい業界などがあれば教えてください。

鈴木:我々が今すでに取り組んでいるのがエネルギー系のシステムです。例えば電力などインフラ系のシステムは、我々として1つの大きな責任、義務のように捉えていますので、そのような部分を伸ばしていこうと考えています。

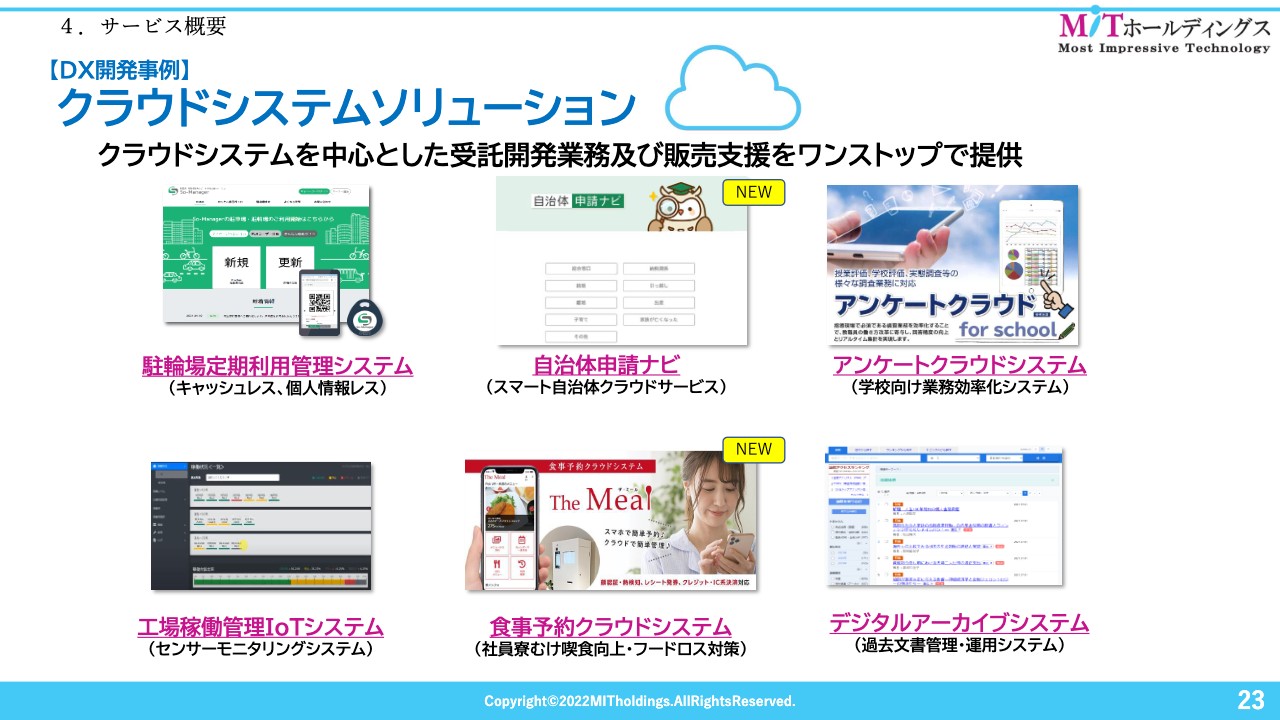

【DX開発事例】クラウドシステムソリューション

鈴木:クラウドシステムソリューションについてです。当社は現在、クラウドシステムを強化しています。スライドに記載のとおり、駐輪場の定期利用管理システムなどがあり、こちらの販売は全国で行っているところです。不法駐輪している自転車の移送システムなどにも取り組んでいます。

その他、学校向けの業務効率化クラウドシステムや、食事予約のクラウドシステムなども強化している最中です。このようなものも、中小規模の事業者に向けて、コンサルティングも含めたサービスを展開していこうとしています。

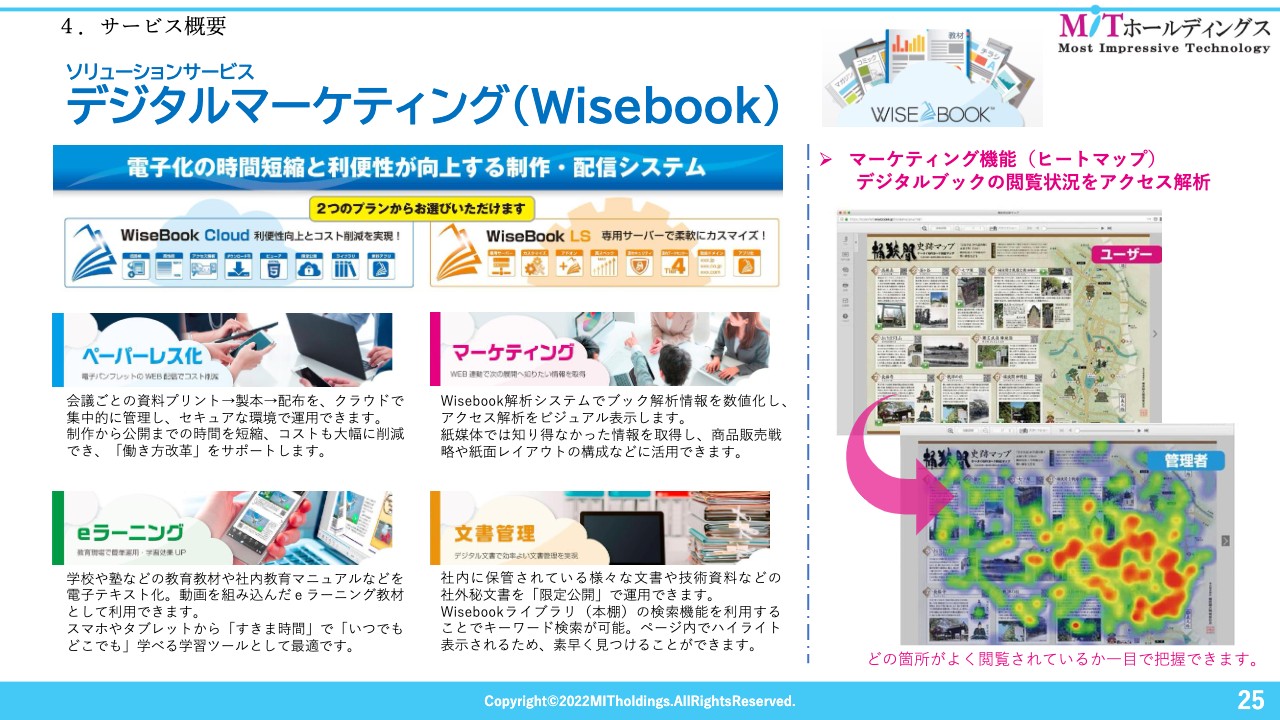

ソリューションサービス デジタルマーケティング(Wisebook)

鈴木:それではソリューションサービスの具体的な内容について、簡単にご説明します。まず、「Wisebook」についてです。SDGsに即したペーパーレス化というところで、環境に優しいものだということです。

特徴的な点は、営業ツールとして使えるようにヒートマップ機能等も備えているというところです。例えば旅行代理店にとって、お客さまがどの旅行に対して興味を持っているかが一目瞭然でわかるという機能を備えています。

また、データをダウンロードする必要がありません。例えば、最近はセキュリティの問題で、メールへの添付ファイルも厳しい状況ですが、当社の「Wisebook」を使っていただくと、非常にセキュアなデータのやり取りができます。

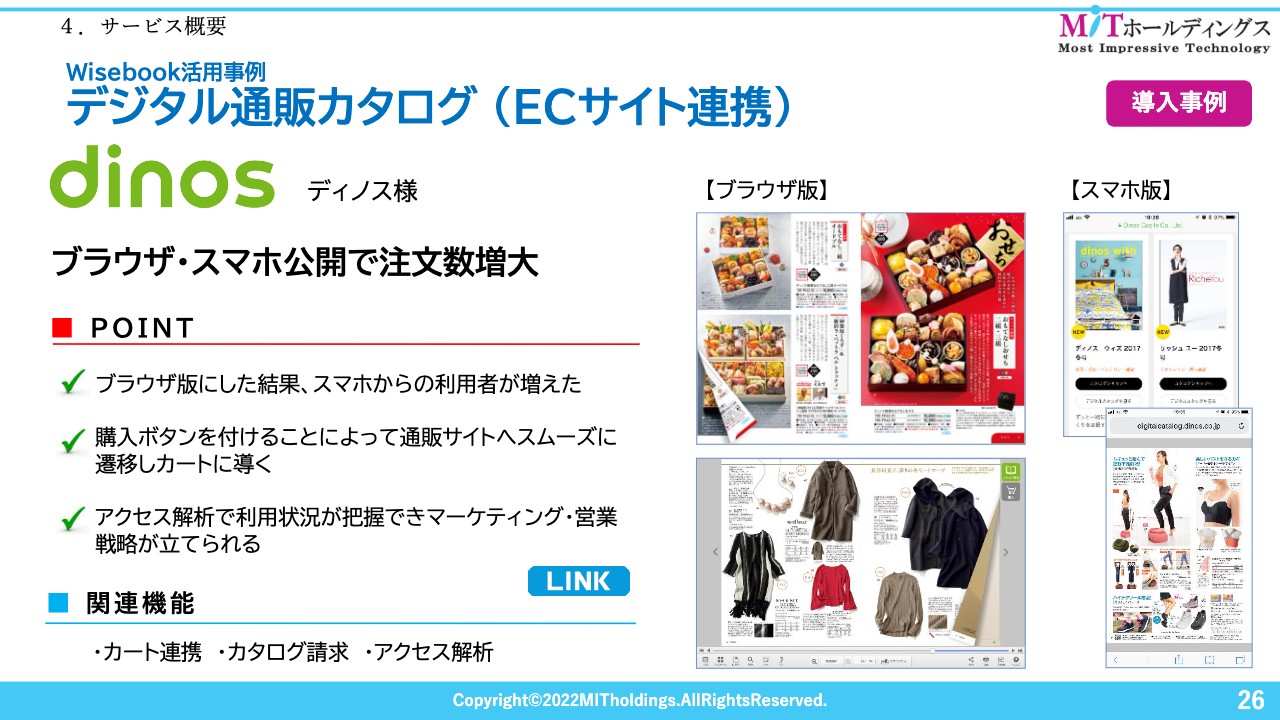

Wisebook活用事例 デジタル通販カタログ (ECサイト連携)

鈴木:実例のご紹介です。ディノスさまに使っていただいています。

Wisebook活用事例 デジタルパンフレットスタンド

鈴木:JTBさまにも使っていただいています。

Wisebook活用事例 デジタルアーカイブ・バックナンバー

鈴木:東武鉄道さまにも使っていただいています。

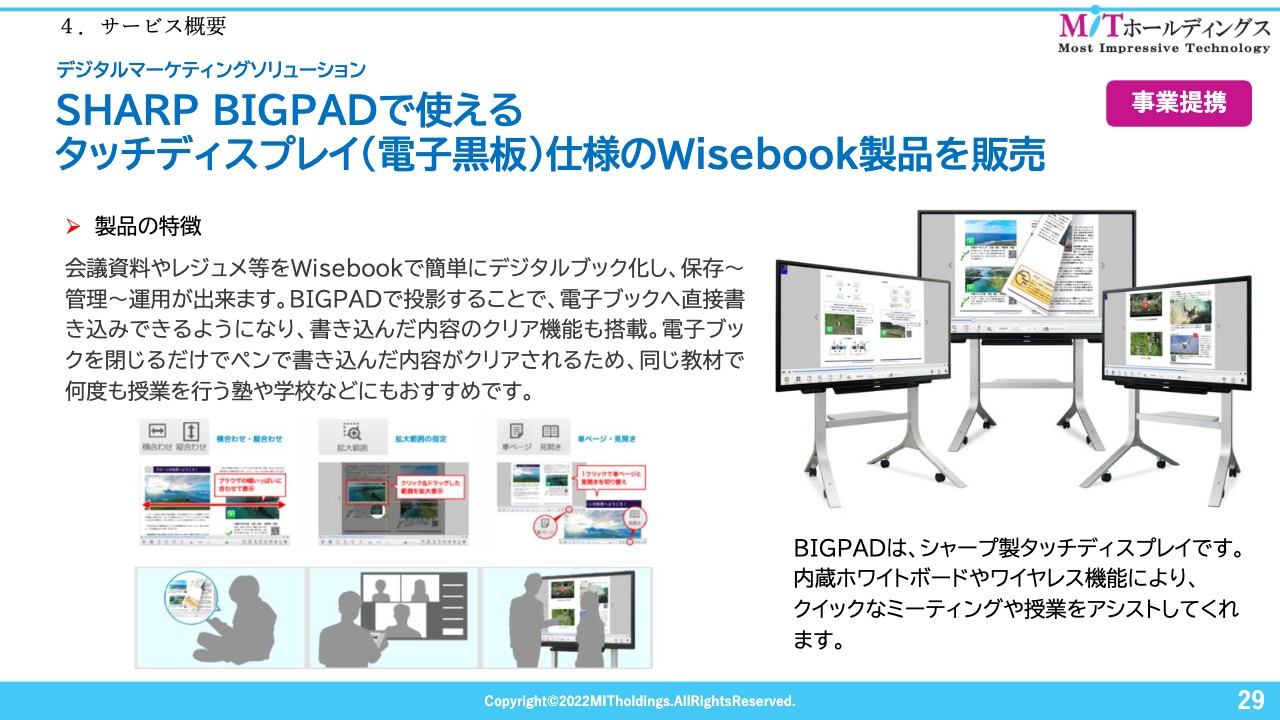

デジタルマーケティングソリューション SHARP BIGPADで使えるタッチディスプレイ(電子黒板)仕様のWisebook製品を販売

鈴木:こちらが先ほどお話しした、シャープさまと提携しているものです。電子黒板の「Wisebook」製品を展開しています。

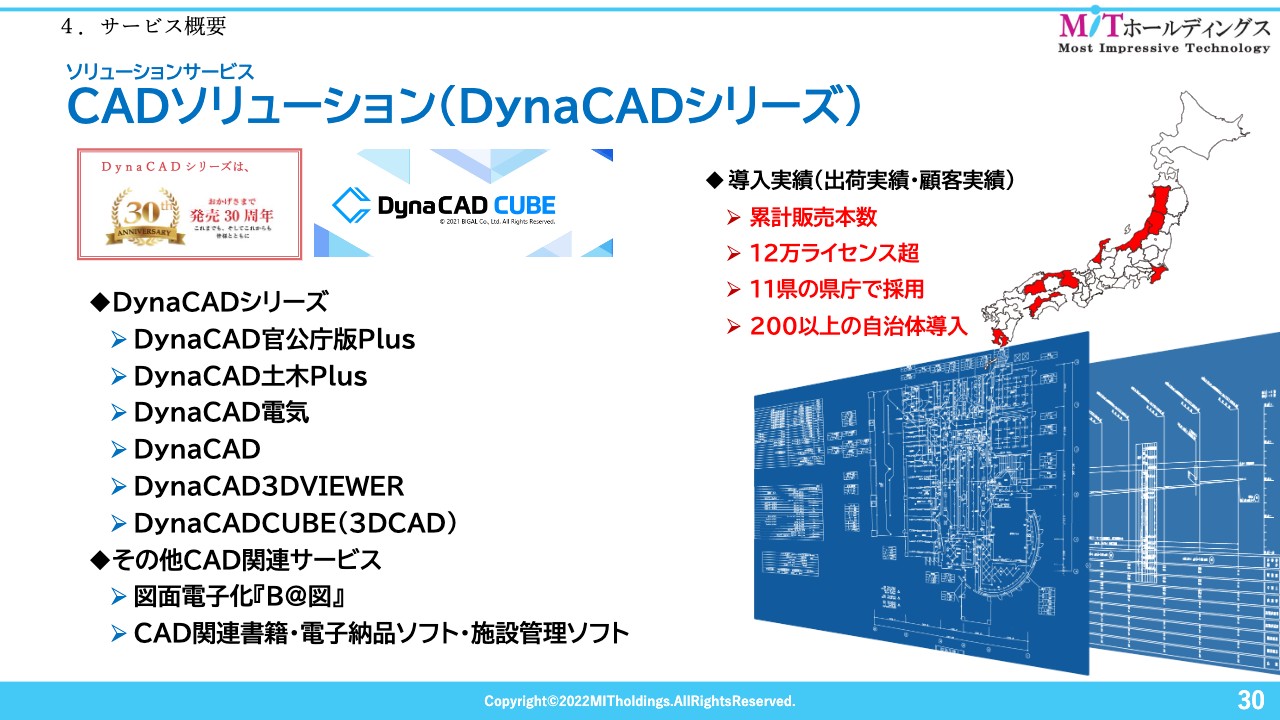

ソリューションサービス CADソリューション(DynaCADシリーズ)

鈴木:その他のサービスとして、CADソリューションがあります。このCADソリューションも、当社は30年以上の実績があり、全国の自治体に重宝して使われているような内容でもあります。

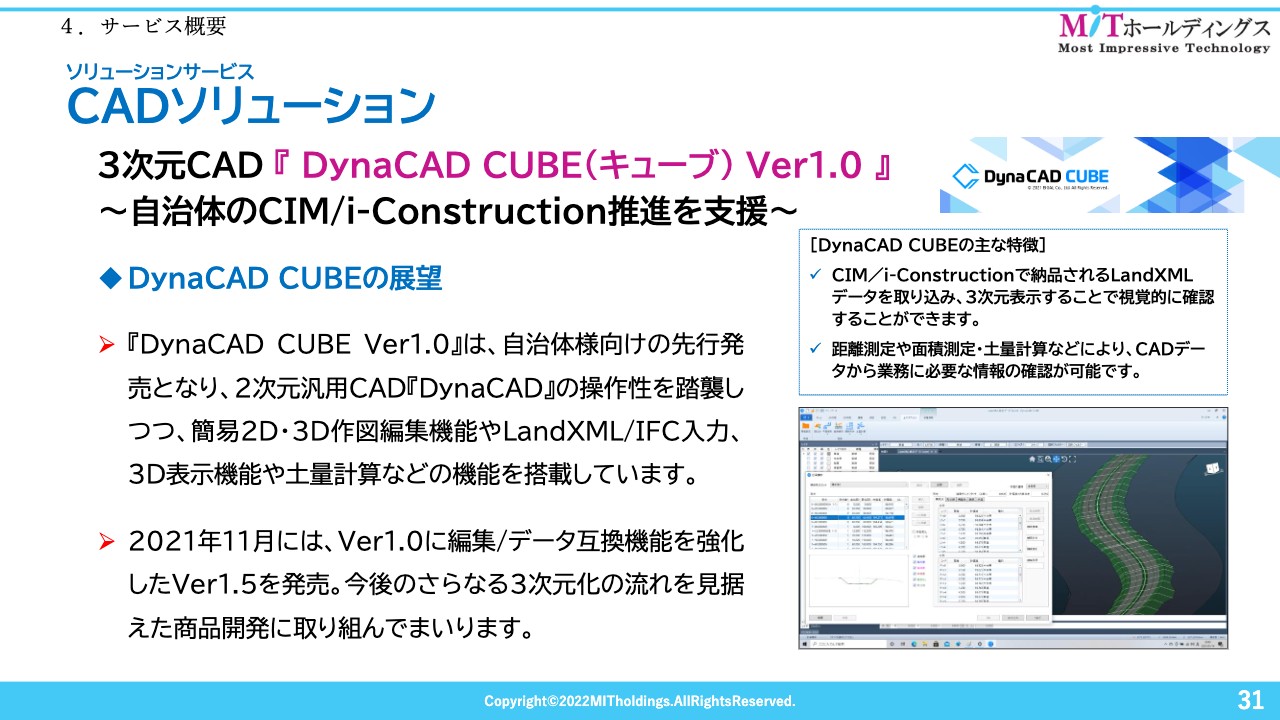

ソリューションサービス CADソリューション

鈴木:現在、3D化もすでに終わっており、今後は乗り換え需要等が非常に多く発生しますので、確実に成長させていけるように取り組んでいるところです。

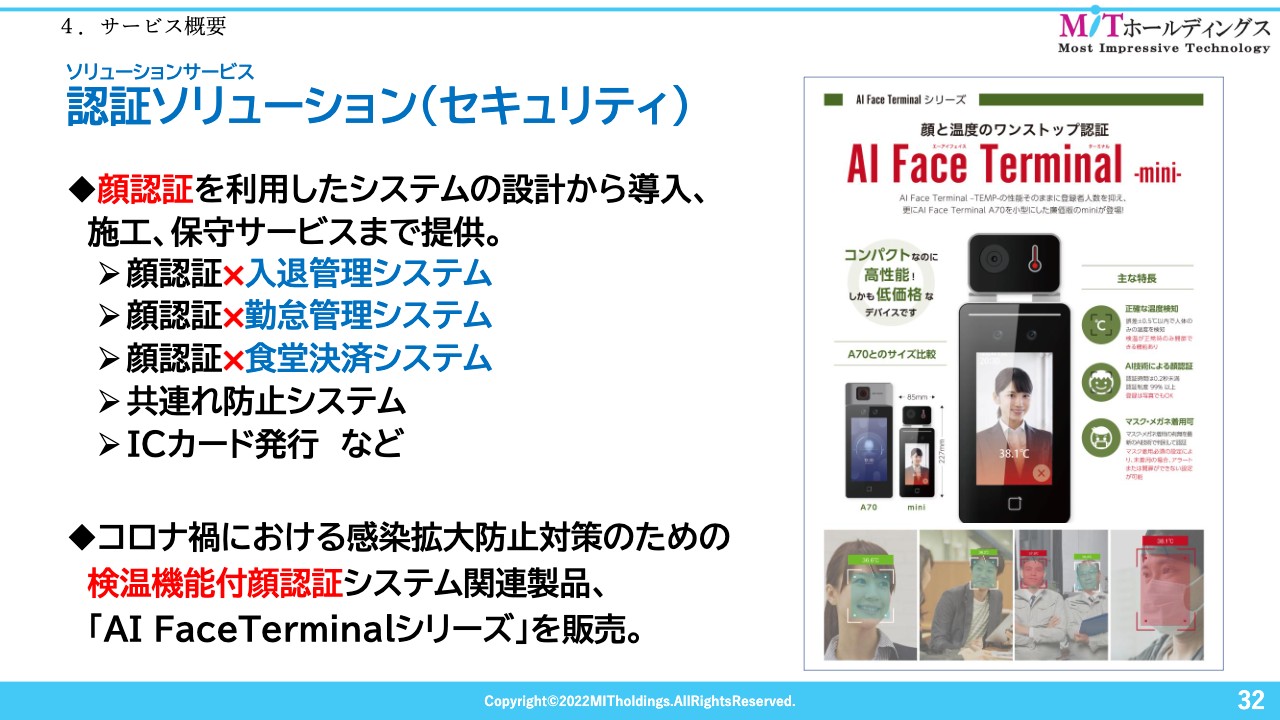

ソリューションサービス 認証ソリューション(セキュリティ)

鈴木:続いて、認証ソリューションです。例えば会社の食堂の予約システムを顔認証で予約から決済まで一気通貫でできるような商材を展開しています。認証ソリューションに関しては、当社は3D顔認証を使った認証も行っています。例えば原子力関連の施設や、セキュリティ強化が望まれるような施設に使われているようなものです。

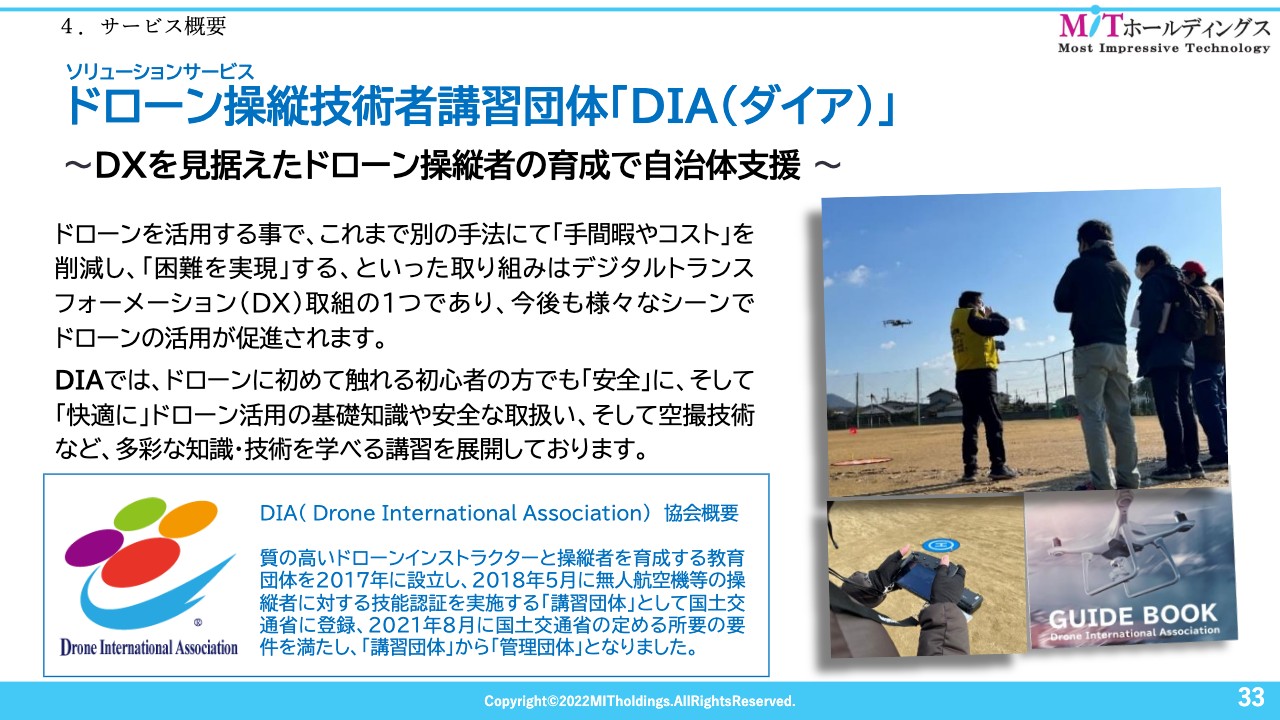

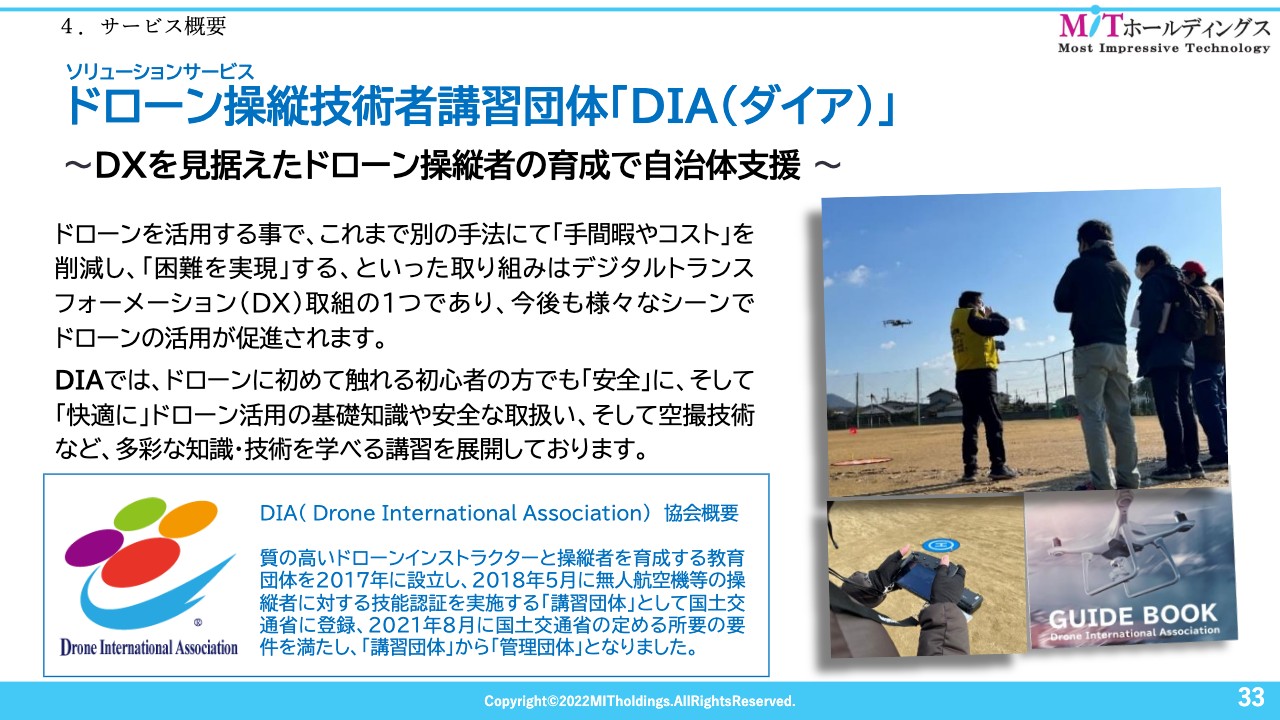

ソリューションサービス ドローン操縦技術者講習団体「DIA(ダイア)」

鈴木:また、「DIA」というドローン操縦者の育成サービスがあります。

坂本:ドローンについては前回お話しいただいていますので、興味のある方は書き起こしを見ていただけたらと思います。

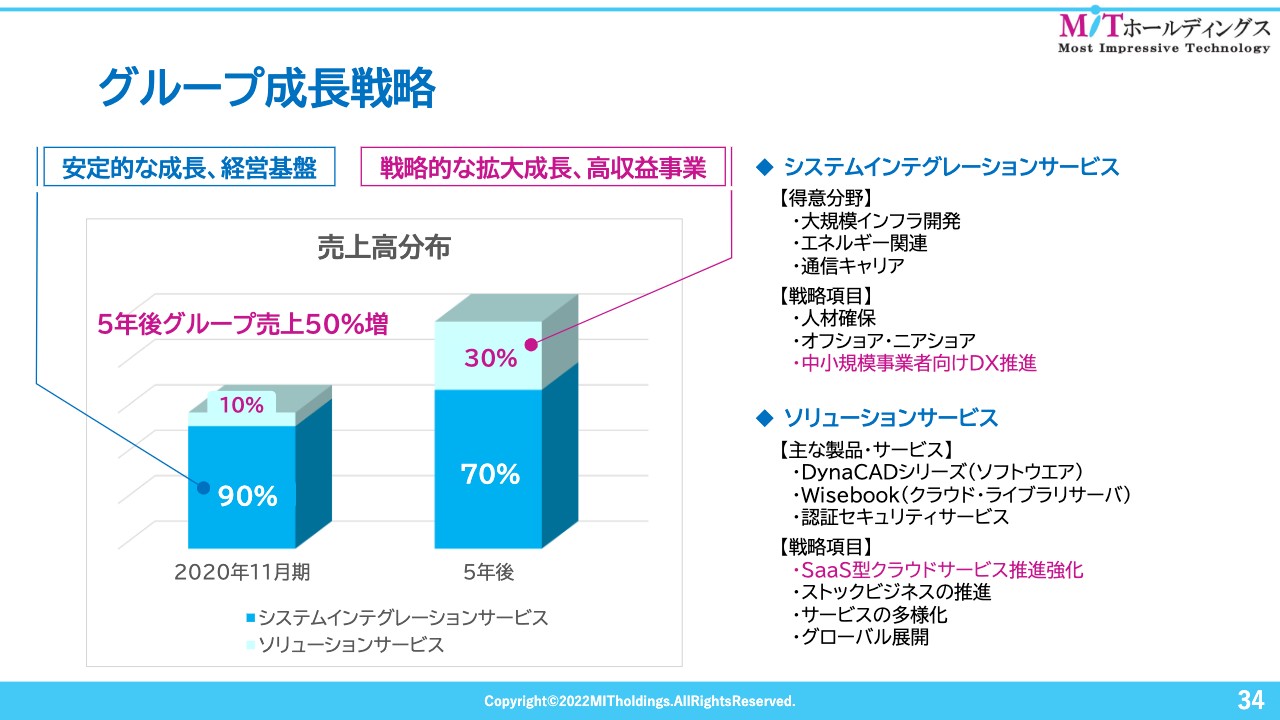

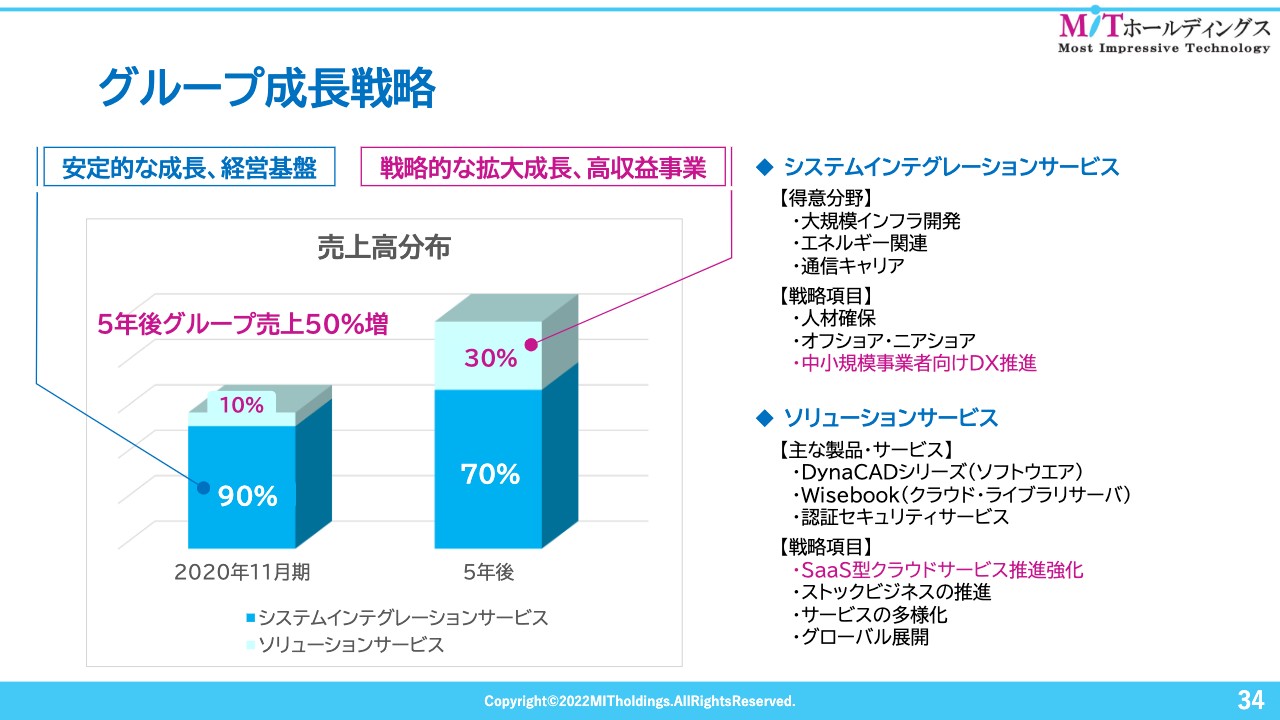

グループ成長戦略

鈴木:最後に、グループ成長戦略についてです。上場時に、5年後の売上高50パーセント増を目指すとお話ししました。コロナ禍で前期、前々期と非常に苦しい状況でしたが、この50パーセント増に関してはほぼ目処が立っています。

ただし、営業活動が少しストップしていたこともあり、ソリューションの売上高は目標にしていた30パーセント増をわずかに下回る状況ではあるのですが、全体の売上高として5年後に50パーセント増というのは、ほぼ見えている状況です。

また、現在は来期からの5年計画を作成しており、5年後の50パーセント増もより早い段階で達成できるように計画を練っているところです。成長スピードをより重視した取り組みを行っているところですので、今後ともぜひよろしくお願いできればと思います。以上です。

質疑応答:「Wisebook」の今後の展開について

坂本:では、まだお聞きできていない質問を、私からうかがいたいと思います。御社は継続して「Wisebook」を中心に展開されていますが、おそらく今の機能では満足されていない部分があると思います。もっとよくなる部分もあるかもしれませんし、新しい技術を入れることもできるかもしれませんが、御社の主力である「Wisebook」の今後の展開を教えていただけたらと思います。

鈴木:1つは、「Wisebook」は英語バージョン、中国語バージョンといろいろな言語へ対応できており、今後は海外での展開を目指しています。具体的には、現在まだ始まったばかりですが、台湾のある企業とOEM提携について、話が進んでいるところです。

もう1つは、「Wisebook」を利用した教育プラットフォームの構築です。いわゆるエドテック関連になりますが、具体的に大手の専門学校グループで、全国に35ヶ所くらいの専門学校を展開しているところと協業して、今すでに開発を行っている状況です。こちらに関する情報も順次提供していきたいと考えており、遅くとも来期の頭には一部提供できるのではないかと考えて動いています。

質疑応答:中小規模事業者向けDX推進について

坂本:グループ成長戦略について質問です。スライドに赤字で記載されている部分だと思いますが、高収益事業も増やしていくということで、このあたりを詳しく教えていただけたらと思います。戦略項目に「中小規模事業者向けDX推進」と記載されていますが、これはどのような仕事なのでしょうか?

鈴木:先ほどからお伝えしているように、やはり中小規模の事業者さまは、SIやDXへの取り組みになかなか踏み出せないところがあります。そこで、いわゆる問題解決ソリューションとして、コンサルティングから始めてシステム導入まで、当社の持っている商材あるいは他社の商材と組み合わせた、トータルパッケージとしての提供を今考えています。

具体的には、先ほどお話しした駐輪場のシステムもそうですし、あるいは中小規模の製造メーカーや工事会社、建設関係の足場構築の会社などに対して、図面化からビッグデータの活用まで提供するという取り組みも今後進めていこうと考えています。

当社の扱っている「Wisebook」などの商材は、基本的にはどのような業種、業態にも提供できるようなものになっていますので、そこをベースに数多くのプラットフォームを構築して提供していきたいと考えています。

質疑応答:高収益の事業項目について

坂本:数多くの戦略をとられる中で、得意分野となる戦略やサービスもいろいろとあると思いますが、高収益事業は基本的にどの項目分野になるのか、将来の見通しを含めて教えていただけたらと思います。

鈴木:「Wisebook」などの、図面の電子化をベースにしたビッグデータへの取り組みではないかと思います。CADも絡めたビジネスになりますが、当社は「B@図」というサービスを提供しています。

現実問題として、実は日本国内は今、設計図面1つをとってみても紙で管理している企業が非常に多いです。そこで、そのような企業のデータを当社が電子図面化してビッグデータとしてお預かりし、お客さまのニーズに沿ったかたちで提供していくというビジネスを、今後展開していきたいと考えています。

増井:まさに建設DXですね。建設DXに限らず、あらゆるDXという感じでしょうか?

鈴木:そのとおりです。企業だけでなく自治体の中にも、問題を抱えているが予算的にも厳しい状況にあるというところが非常に多いです。そのような自治体に対しても、共通化、パッケージ化したコンサルティングを行った上でサービスを提供していくということを増やし、いろいろな取り組みを行っていきたいと考えています。

質疑応答:投資戦略における「Wisebook」の役割について

増井:ホールディングス化して、投資戦略をより洗練させていこうという方向性だと思いますが、中心になっていくものはやはり「Wisebook」なのでしょうか?

鈴木:「Wisebook」はどちらかと言うと、車でいうターボの役割です。我々はエンジニア集団であるということがベースになっているため、エンジニアとしてSIビジネスを確実に成長させていきたいと思っています。どちらがより大切ということではなく、双方をきちんと成長させていくという考えのもとで、「Wisebook」というターボを使っているというイメージで捉えていただければと思います。

増井:スピードは違っても、どちらも成長させていくということですね。

質疑応答:人材採用について

坂本:人材採用は計画どおりに進んでいますでしょうか?

鈴木:人材採用については、ペースがわずかに鈍くなっているのが現状です。採用強化は予算も使って行っていますが、やはり知名度の部分も含めて、若干苦戦している状況です。ただしグループ全体としては、新卒採用も含めて年間で50名強を採用できていますので、競争力が削がれるような状況にはないと思います。

質疑応答:競合と比較した自社の強みについて

坂本:競合も多いと思いますが、御社の強みと、お話しいただけるようでしたら競合がどこなのかについてお教えください。

鈴木:競合は本当に数が多く、大手SIerから中小のSIerまで含めて、すべてが競合ではないかと思います。その中で当社の強みは、小回りの利くコンサルティングからシステム導入保守までできるということです。大規模なシステムでの対応もできますし、中小企業に向けたコンサルティングからシステム導入、メンテナンスまで対応できるという点で、ビジネスのレイヤーの幅が広いということが当社の特長だと思います。

実は、3年から4年前まではこのようなことを言えませんでした。しかし、ここ数年でグループとしてのコンサル能力がだいぶ強化されたり、新しい会社が当社のグループに参加してネットワークが増えたりしたことによって、非常に大きな強みになったのではないかと感じています。

質疑応答:「デジタル田園都市構想」について

坂本:「デジタル田園都市構想」についてはどのようにお考えでしょうか?

鈴木:そこに関してはいろいろな考え方があり、実は当社も「ウーブン・シティ」などにおいて、そのような分野に少し関わったこともあります。我々としては、積極的に進めていくつもりです。実は千葉県でも、大学の跡地で同様の構想があり、当社も共同提案をしましたので、実際に動き出せば積極的に関わっていくつもりでいます。

質疑応答:今後のM&Aについて

坂本:御社はM&Aをして会社を増やしてきていますが、今後はどのような集団を取り込んで成長していきたいと考えていますか?

鈴木:今、来期以降の5年間の中期計画を策定しているところなのですが、プラットフォームを提供できる企業体で、かつテック企業になっていこうというのが、今の当社の大きな流れになっています。なにをもってテック企業なのかというご指摘もあるかと思いますが、やはり我々としては、単なるシステム提供者ではなく、テクノロジーを実感できるようなものを提供できる企業体グループを目指していくことになると思います。

詳しくは、来年の年明けあるいは株主総会あたりでみなさまに発表できるかと思いますが、いずれにしても、M&Aも含めて今後も積極的に行っていくつもりです。まずは上場後5年の売上高50パーセント増にとどまらず、100億円に達することを目指して、どのように成長スピードを上げていくかが当社の課題ではないかと考えています。

質疑応答:今後5年間の収益見込みについて

坂本:前年同期より増益とのことですが、今後5年間の収益見込みについて大まかに教えてください。

鈴木:もちろん具体的な数字を言うことはできませんが、来期から5年の間に、現状の売上高の倍近い数字を達成できればと考えています。また、利益率に関しても、現状は投資のほうが先行している状況であり、まだ当分これは続くと思います。ただし、そうは言っても、まずは営業利益率5パーセント以上を目指して動いているところです。

質疑応答:ドローンについて

坂本:ドローンについて、もう少し詳しくうかがいたいです。取り組んだきっかけや、現状も含めて、スライドを見ながら教えていただけたらと思います。

鈴木:今後はドローンの操縦が免許制になるということで、当社も対応を行っているところです。おそらく当社は、早い時期から免許を発行できる団体になれると思います。ただし、実はそれだけではなく、ドローンと当社のCADビジネスをつなげるというのが最終的な目標になります。

ここについてあまりお話ししてしまうと、事業戦略をばらすことになってしまいますが、当社の強みはやはりCADビジネスです。すでに30年間展開している非常に大きな強みであり、ドローンを使った3Dマッピングもビッグデータとして将来的に活用できるものですので、なるべく早い時期に展開していきたいと考えています。

また、現在は全国の都道府県にこのような団体がありますが、全国ネットのドローンネットワークを構築していくことも今後の我々の取り組みになってきます。

坂本:たしかに、どのような業界の会社かはわかりませんが、ドローンを操縦できなければ導入されても使えないですよね。だからしっかりと整備していくということですね。また、ノウハウの面もありますよね。規制もけっこう厳しくなってきていますので、その対応もスムーズにする目的もあるのだと思います。非常におもしろいですし、御社が先行していることで利があるのかなと思います。

鈴木:もともと、ドローン事業を始めた1つのきっかけが、建築系のお客さまから「このような事業はしないの?」というお話があったことでした。そのため、当然そこに絡めていくことが最終的な目的、目標になります。

質疑応答:直近で力を入れているものについて

坂本:最後に、直近で力を入れているものについて、軽くお話しいただけたらと思います。

鈴木:直近で力を入れているところの1つ目は、開発系におけるコンサルティングファームとの協業です。これを強化していく必要があると思います。これは、開発能力やコンサル能力の向上だけではなく、グループ全体に波及する効果がありますので、そこを狙って強化していきたいです。

2つ目としては、当社の持っている商材を、全国ネットでより速く展開できる仕組みを構築していくことです。これを行うことによって、より実践的なコンサル能力が身についてきますし、それによって業績も上向いてくるというところを目指しています。

新着ログ

「情報・通信業」のログ