リックソフト、Atlassianのグローバルプラットフォームを通じた自社アプリ販売を開始 主軸のライセンス販売も引き続き堅調

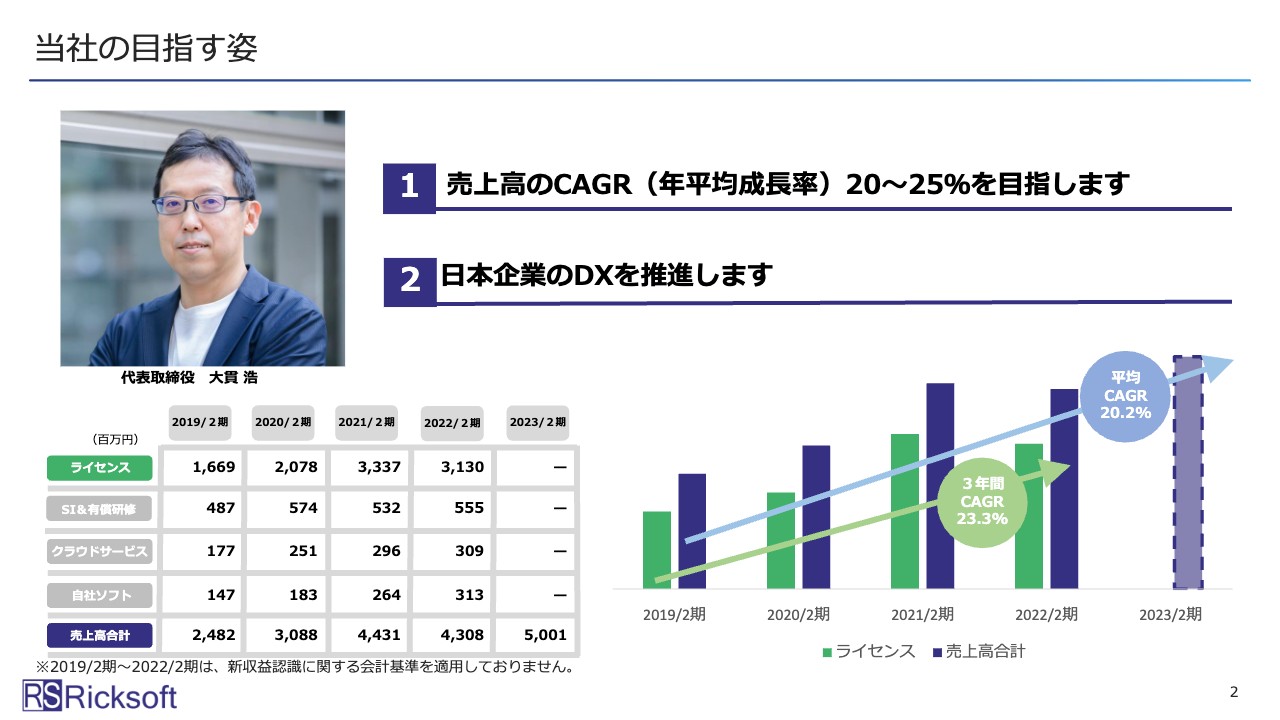

当社の目指す姿

大貫浩氏(以下、大貫):代表の大貫でございます。本日は2023年2月期第2四半期の決算説明会にお集まりいただき、誠にありがとうございます。さっそく説明に入りたいと思います。

まず、当社の目指す姿です。売上高のCAGRは、20パーセントから25パーセントを毎年目指していきます。内容としては、日本企業のDXを推進していきたいと思っています。

スライド左下の表に記載のとおり、当社のビジネスはツールを使ったライセンス販売が大きな割合を占めています。このツールをうまく日本企業に当てはめて、DXの推進を実行していきたいと考えています。

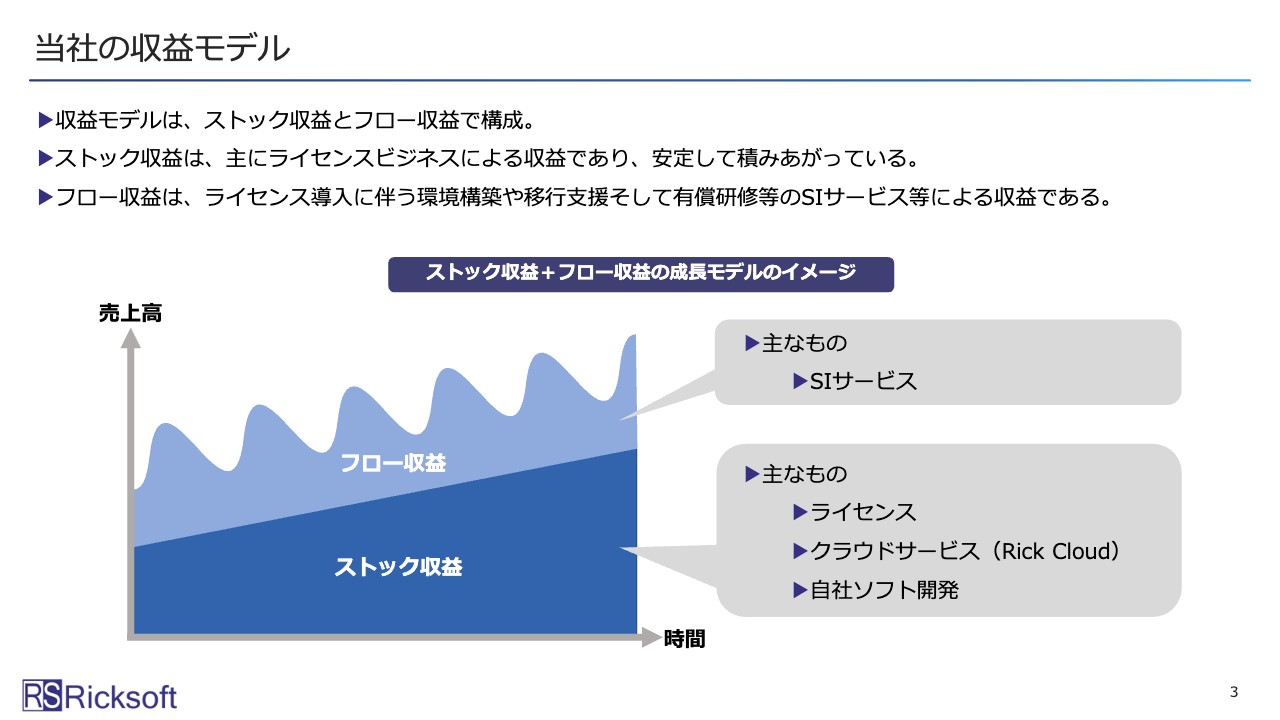

当社の収益モデル

当社の収益モデルは、ストック収益とフロー収益で構成されています。スライド下部のグラフが示すとおり、ストック収益は時間経過とともに増えており、主にライセンスビジネスの売上で実現しています。このライセンスは、基本的には更新されて継続していくものであり、新規獲得したライセンスは新たに積み上がっていくかたちになります。

フロー収益は、ライセンスの販売に伴う環境構築や移行支援、有償研修などのSIサービスによる収益です。SIサービスは、そのツールを使う上で「高度なものができるのか」「自社環境下でそれを実施できるのか」ということが、ライセンスを売るパートナー販売店を選ぶ際に重要になります。

フロー収益は波を打つかたちになり、高度なものができないとライセンスによるストック収益が積み上がっていかないものになりますが、当社はこれがうまく回っているものと認識しています。

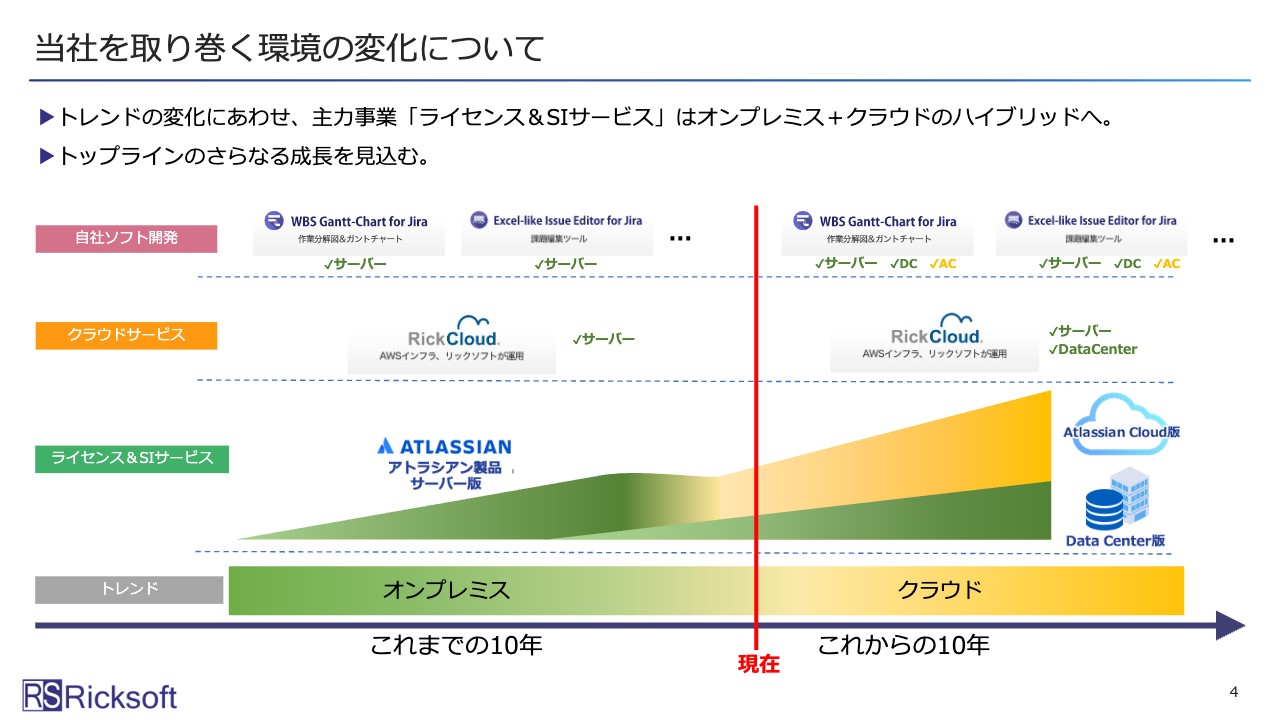

当社を取り巻く環境の変化について

当社を取り巻く環境の変化についてです。スライドの最下部にトレンドという項目があり、左側の「これまでの10年」はオンプレミス、右側の「これからの10年」はクラウドと記載しています。クラウドサービスやSaaSは一般的には広まってきましたが、BtoBの中で使われるソフトウェアもしくはツールと呼ばれるものは、クラウド化がこれから本格的に始まるところです。

当社が主力商品として取り扱っているAtlassian製品に関しても、オンプレミスの時代はサーバー版を主力製品として扱っていましたが、現在は「Atlassian Cloud」「Data Center版」という2つの製品に切り替わっています。「Data Center版」は、ライセンス&SIサービスの項目のグラフの緑色の部分で、サーバー版の上位互換製品になっています。

したがって、トレンドとしてはクラウドなのですが、今後もオンプレミスの「Data Center版」という製品は残っていき、当社はこれをオンプレミスとクラウドのハイブリッドとしてお客さまに提供していこうと考えています。

その上に乗るクラウドサービスについても、「Atlassian Cloud」「Data Center版」に対応した商品を自社サービスとして開発し、リリースしていこうと考えています。

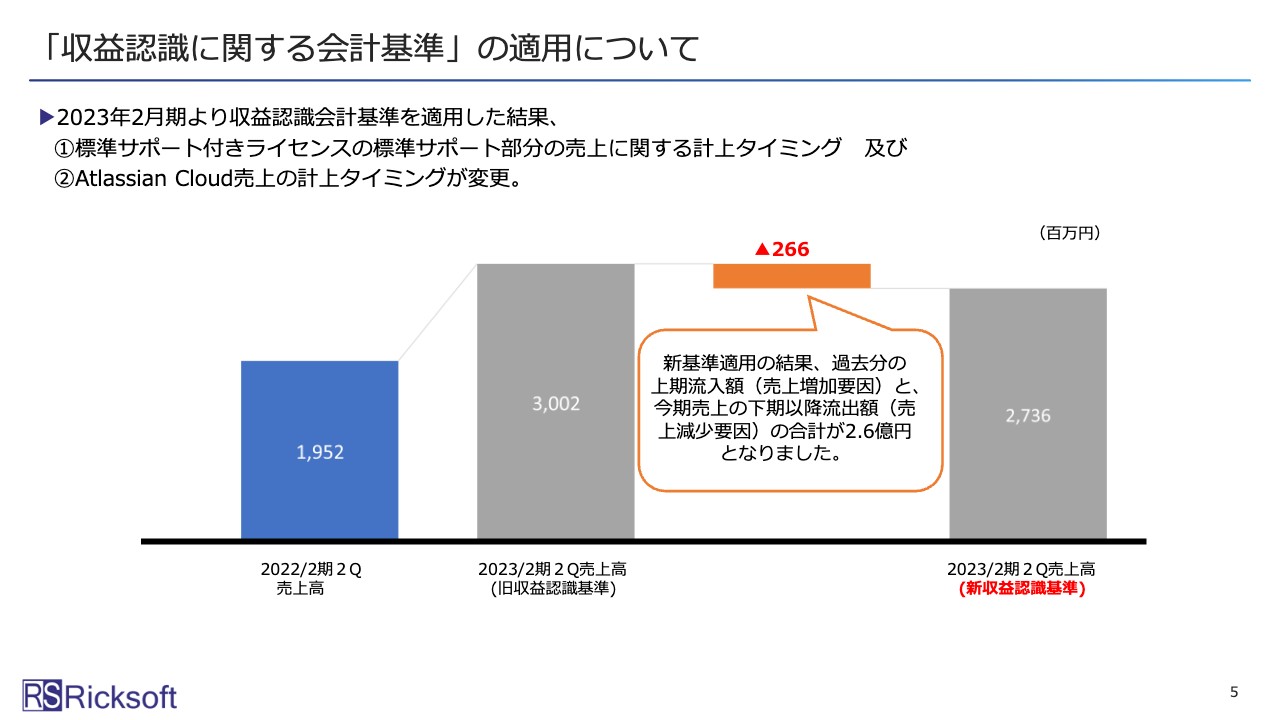

「収益認識に関する会計基準」の適用について

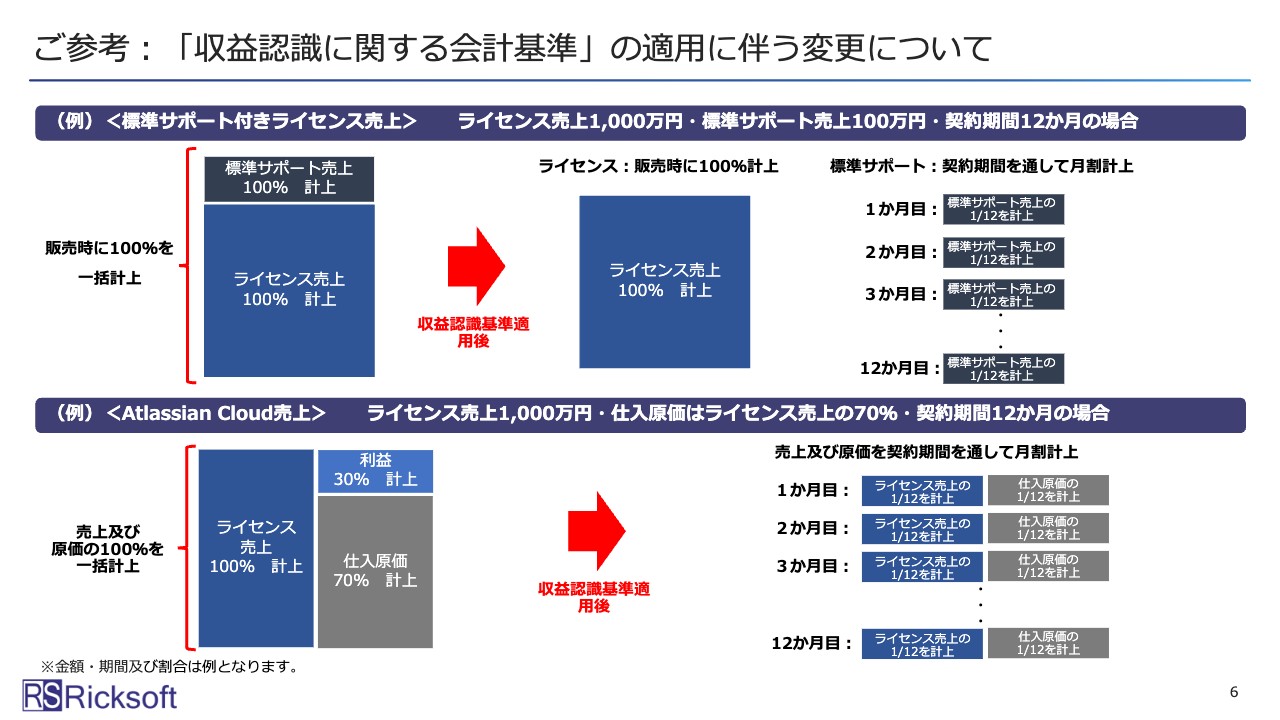

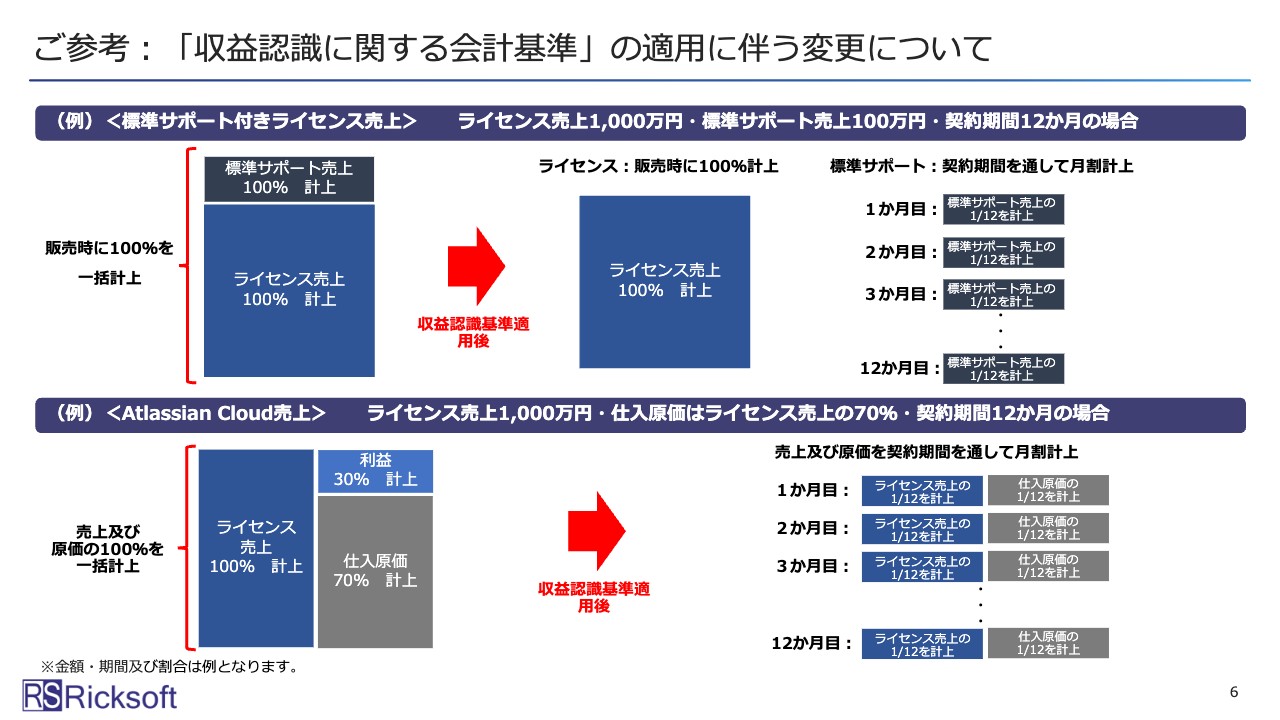

収益認識に関する会計基準の適用についてです。2023年2月期より収益認識会計基準を適用しており、これによって2点ほど、これまでと変わった点があります。

1点目が標準サポート付きライセンスです。これまでは他社と差別化するために、当社オリジナルのサポートを付与したライセンスを販売してきました。その標準サポート部分に関する売上の計上タイミングが変更されます。

2点目は、今後の主力製品の1つである「Atlassian Cloud」の売上の計上タイミングが変更になることです。スライド下部のグラフをご覧いただくと、2023年2月期の旧収益認識基準では第2四半期に約30億円の売上高が上がっていますが、新収益認識基準では2億6,600万円下がって27億3,600万円になります。

ご参考:「収益認識に関する会計基準」の適用に伴う変更について

収益認識基準の変更に関する2点を、具体例とともにご説明します。スライド上部では標準サポート付きライセンス、下部では「Atlassian Cloud」に関して示しています。特に「Atlassian Cloud」の売上は、今まで一括で計上していたものが、新しい収益認識基準後はすべてを12等分して月割で売上計上・原価に入れていくということで、こちらが一番変更が大きい部分になっています。

2023 年2月期 第四半_決算概要

2023年2月期第2四半期の業績の説明に移ります。連結売上高は27億3,600万円、YoYでプラス40.2パーセントの成長となっています。営業利益は2億8,000万円、YoYでプラス75パーセントの成長です。

当社は2つの企業でグループ構成されており、リックソフト本社単体としての売上高は26億1,400万円、米国子会社のRicksoft, Inc.の売上高はまだ少ないですが、1億9,400万円です。どちらの年間成長率も140パーセント以上ということで、ともに成長しているとご認識ください。

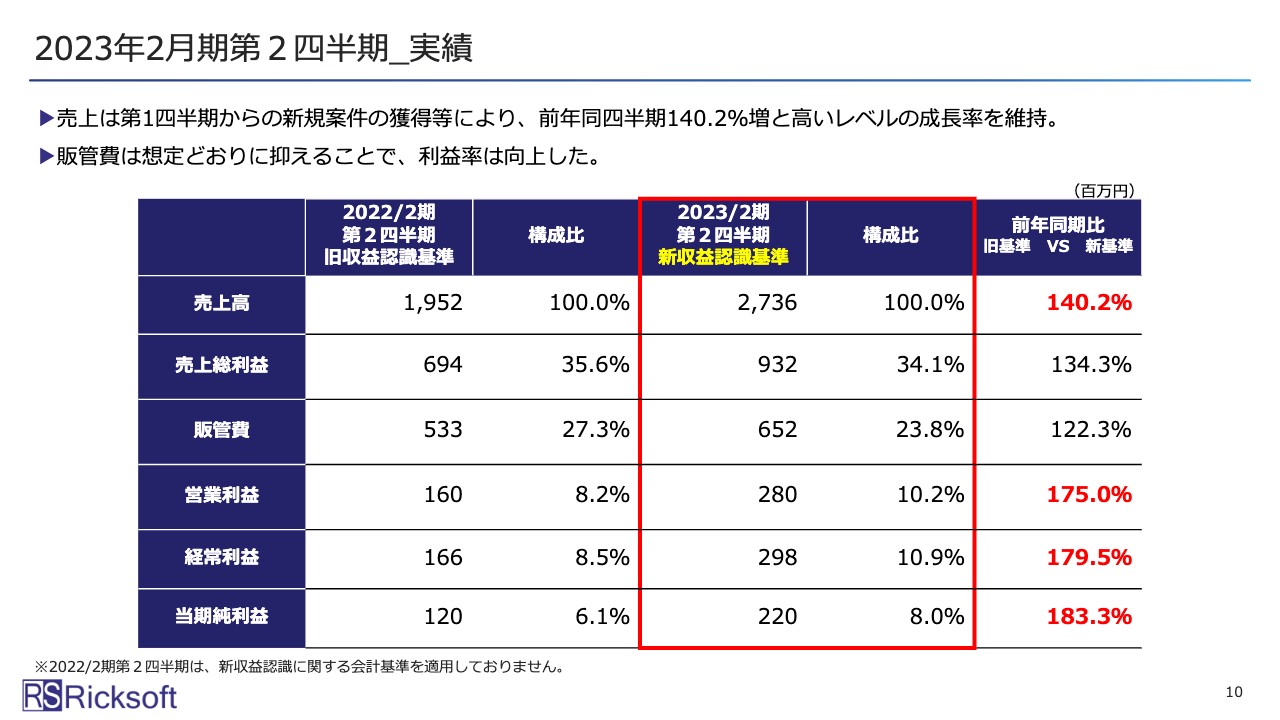

2023 年2月期 第2四半_実績

第2四半期の実績です。第1四半期からの新規案件の獲得等により、売上高は前年同四半期比でプラス40パーセント増と、高いレベルの成長率を維持することができました。

販管費は想定どおりに抑えることができ、利益率は向上したと認識しています。それにより営業利益から下の部分でも、売上高の成長率より高い数字を達成することができました。

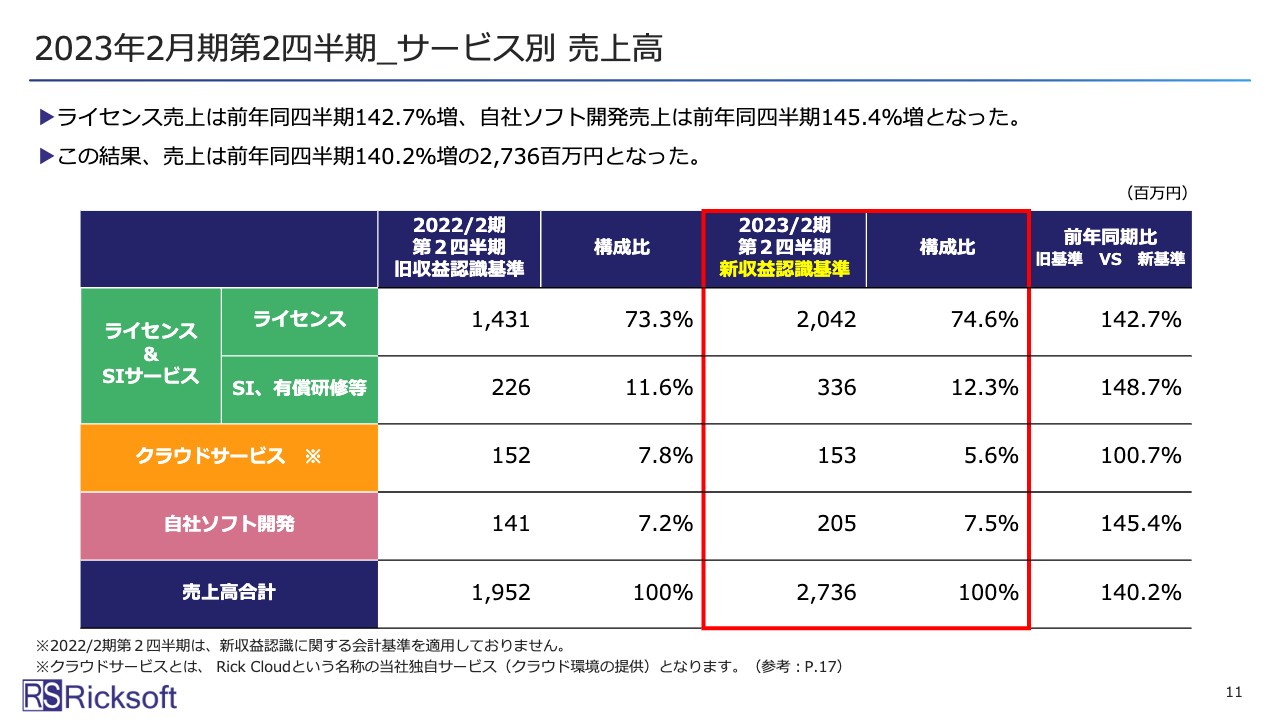

2023年2月期第2四半期_サービス別 売上高

サービス別売上高です。当社は主に3つのサービスを提供しています。スライドに記載のとおり、緑色の項目のライセンス&SIサービスが当社のメイン事業となっており、こちらの売上高は20億4,200万円で、前年同期比でプラス42.7パーセントです。

こちらは旧基準と新基準の数値の比較になっており、新基準は多少低く数字が出るという条件である中、これだけの高い成長率を実現できたのはよかったと考えています。これにより、売上高の合計も前年同期比プラス40.2パーセントの成長となっています。

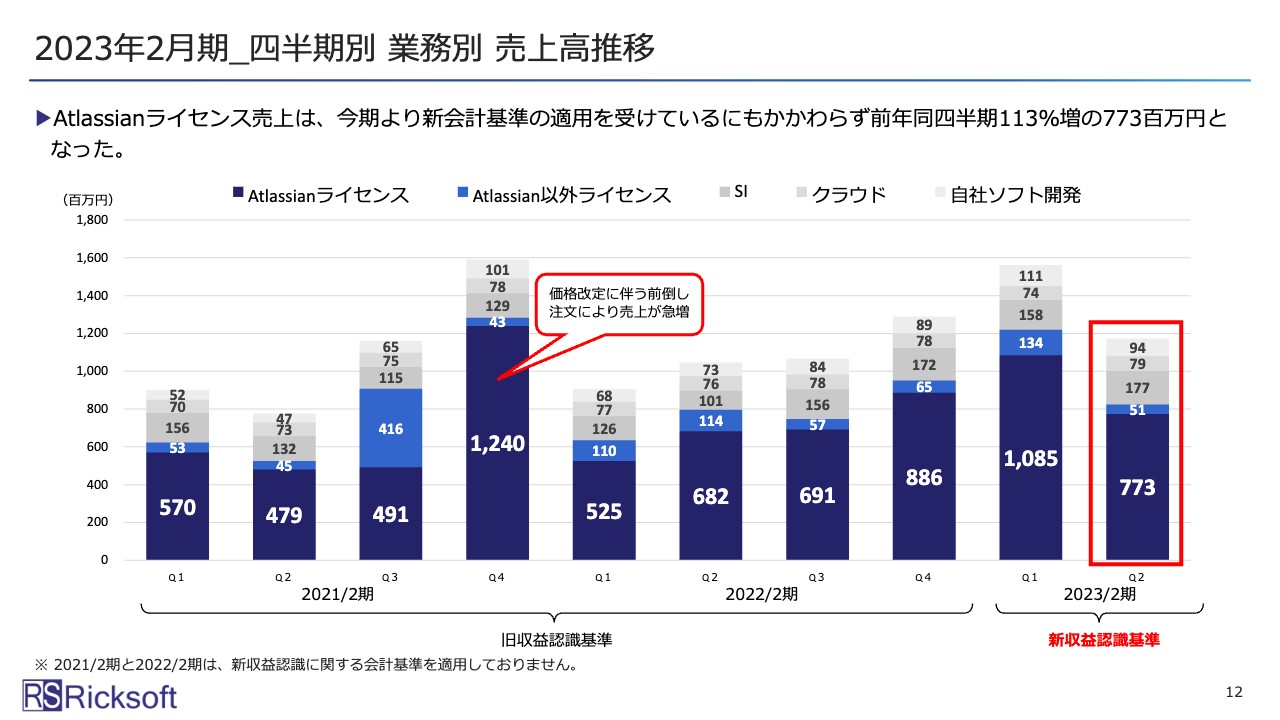

2023年2月期_四半期別業務別売上高推移

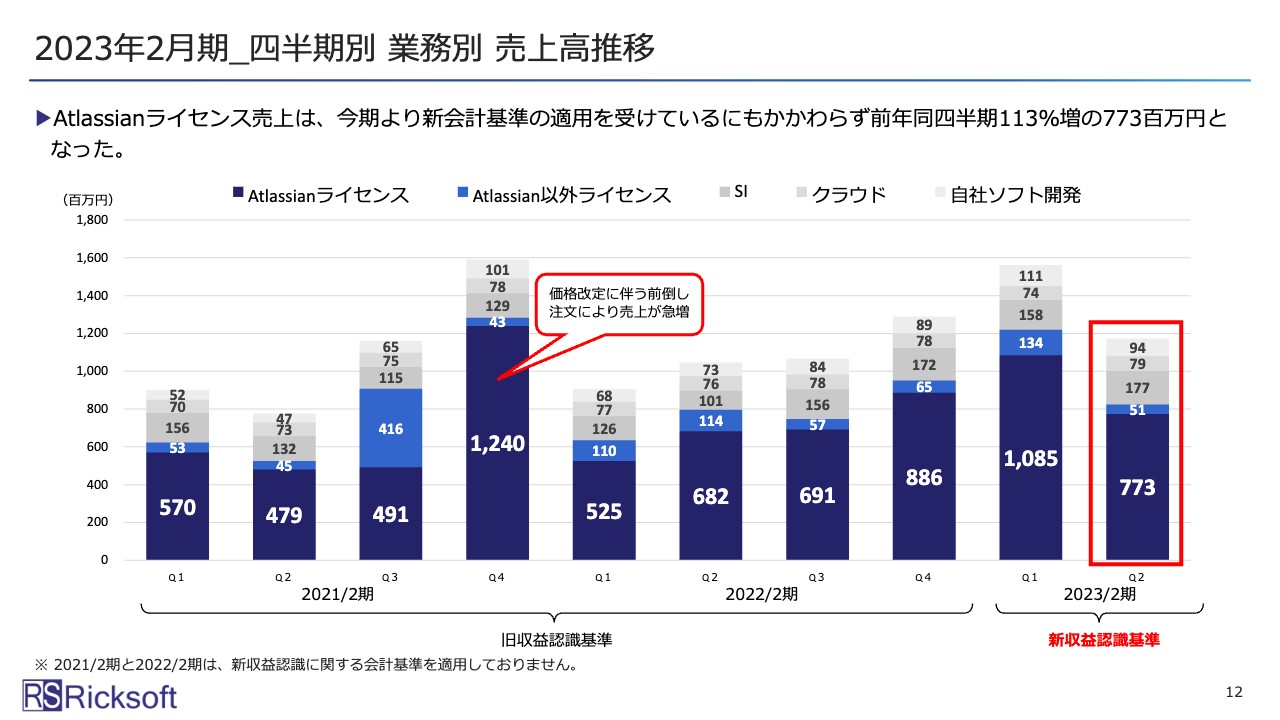

業務別の売上高の推移です。当社のメイン事業はAtlassianライセンスの再販であり、こちらの売上が、スライドのグラフの一番下にある濃い藍色の帯で示されています。

各四半期ごとに凹凸がありますが、今期は新収益基準を適用しているにもかかわらず、過去の期よりしっかりと成長できていることがわかると思います。

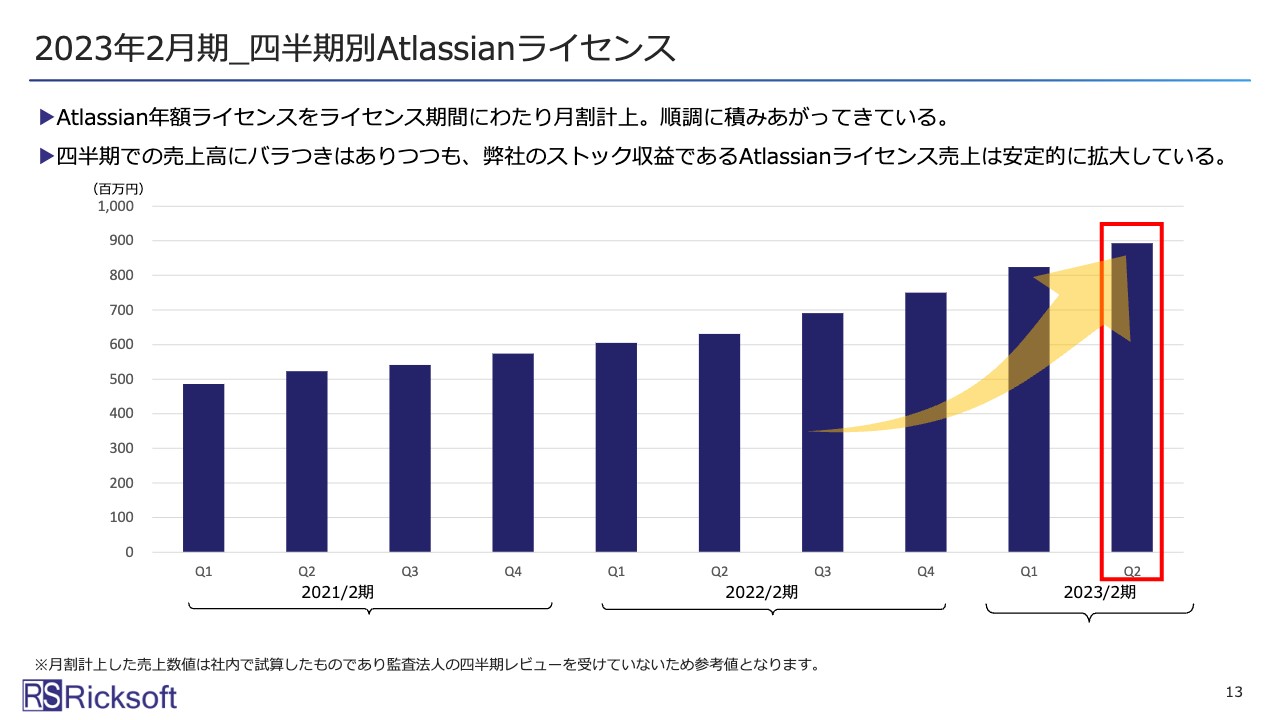

2023年2月期_四半期別Atlassianライセンス

四半期別のAtlassianライセンスについてです。1つ前のスライドでは四半期ごとの違いが大きく、実際にどのくらい成長しているかがわかりにくいのですが、このスライドでは、Atlassianライセンスをそれぞれが持つ期間ごとに月で割って、四半期ごとに積み上げています。このようなかたちに変換すると、順調に積み上がってきていることが見て取れると思います。

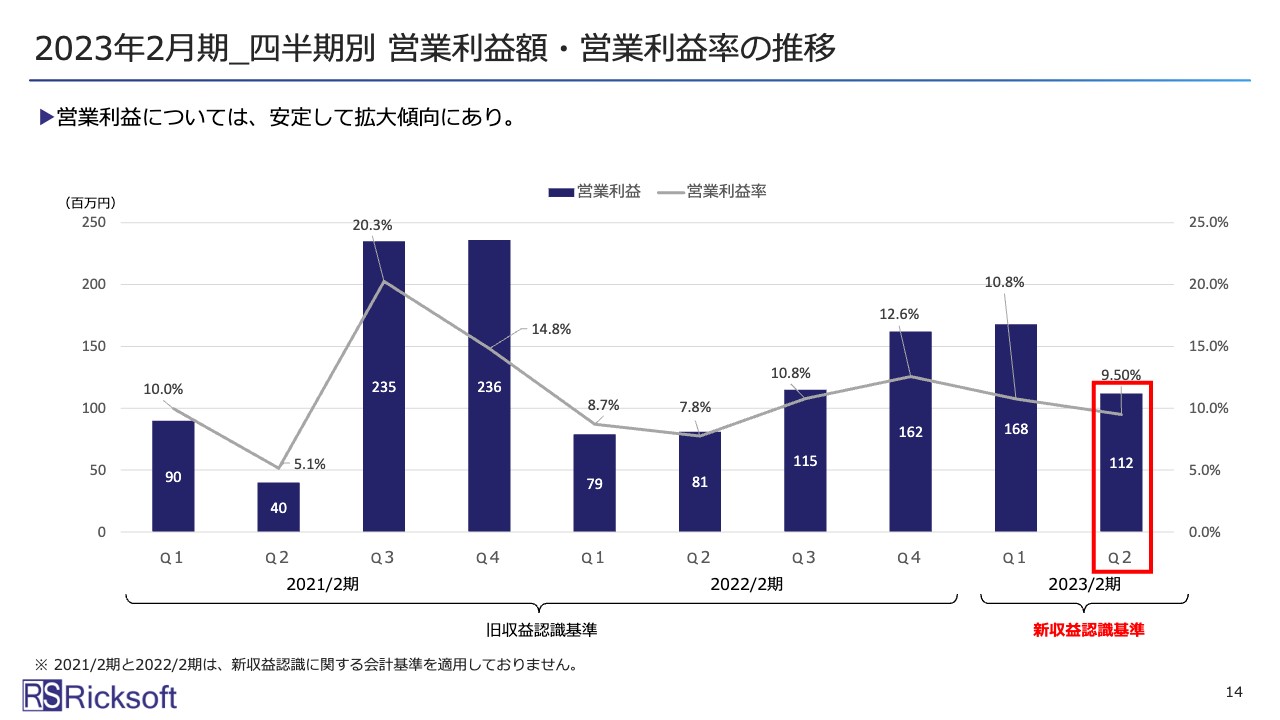

2023年2月期_四半期別営業利益額・営業利益率の推移

営業利益額・営業利益率の推移です。営業利益率は、最近は平均10パーセント前後で推移していると見て取れます。売上がどんどん上がったところは、営業利益も上がっていくのですが、そのような特需がない場合は平均的になると考えています。

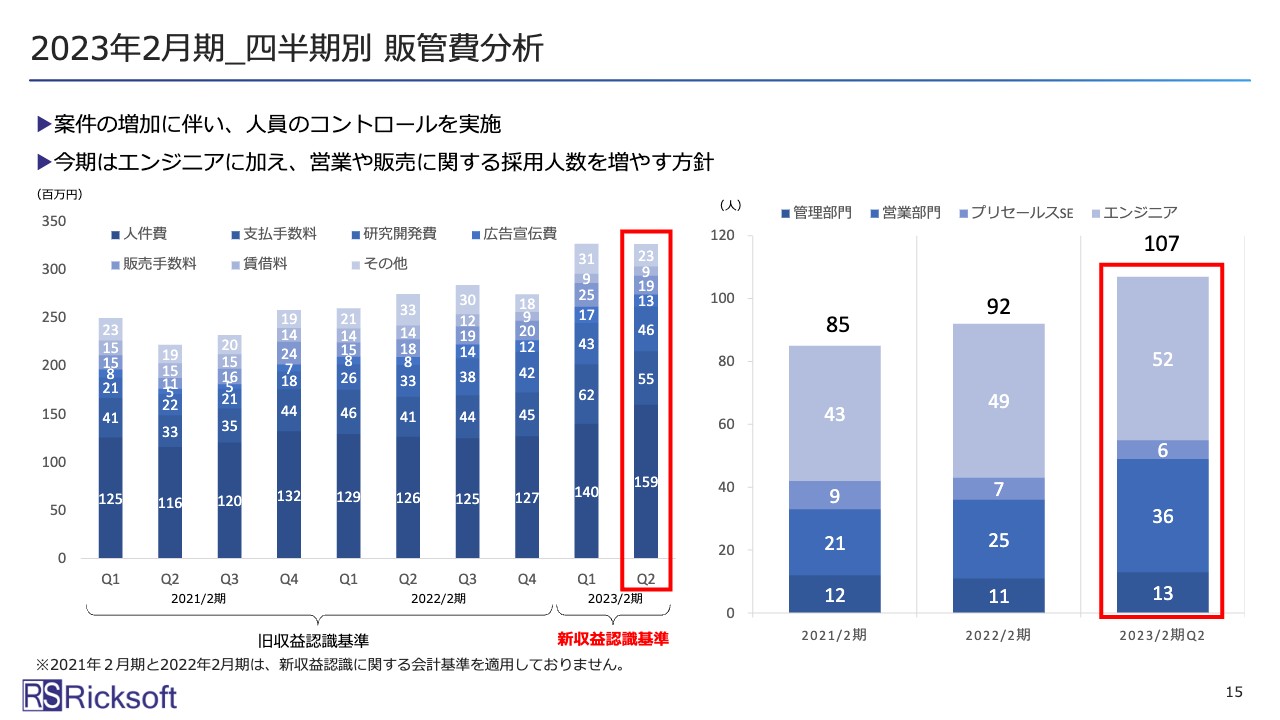

2023年2月期_四半期別販管費分析

販管費分析です。こちらも今四半期は特筆することはないのですが、今期は人を増やしているため、その分人件費が増えています。具体的にはスライド右側に記載のとおり、前期末に92名だったものが、第2四半期が終わったところで15名増えて107名となっています。

今後はAtlassianの主力製品が「Atlassian Cloud」になります。これまでのAtlassian製品と比較して、かなり手軽に売れるという性質を持っているため、その商品の特性に合わせて、特に営業要員を増やしているところです。

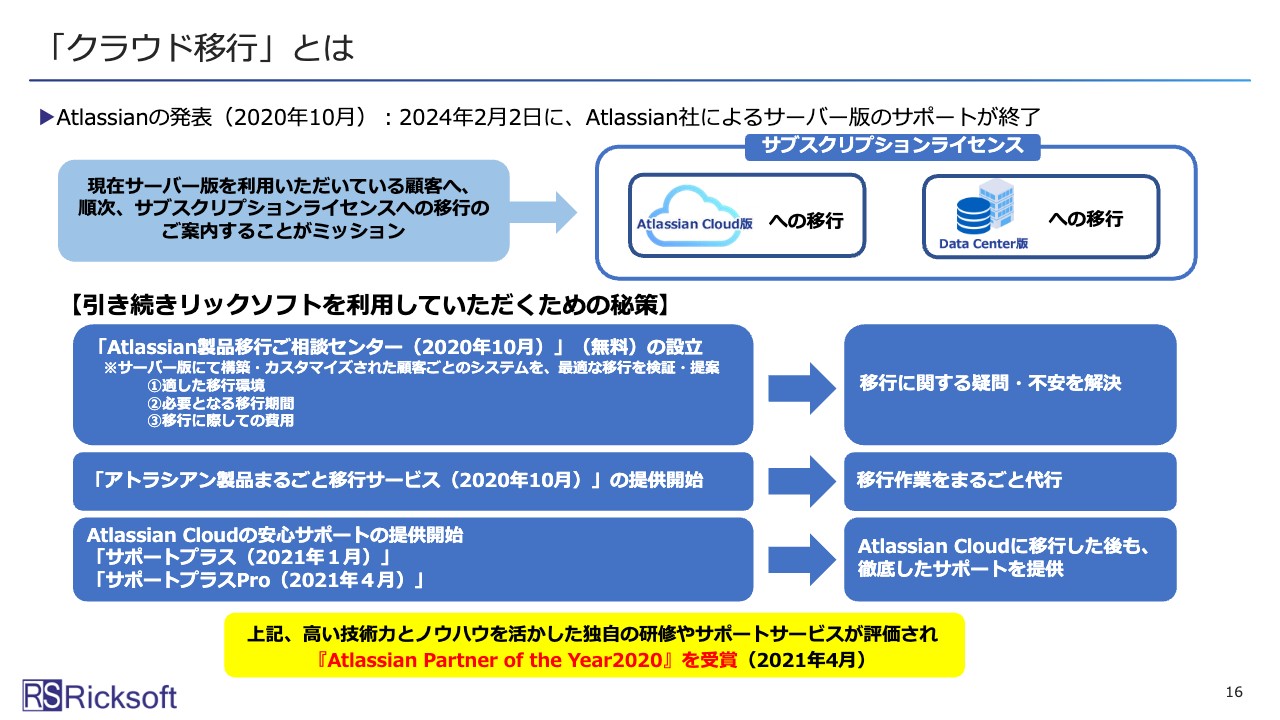

「クラウド移行」とは

「クラウド移行」についてです。資料4ページでもお伝えしたサーバー版から新しい2つの製品への移行、およびそれに対する当社の対応についてご説明します。

Atlassian社は2020年10月に、主力製品だったサーバー版の販売とサポートを2024年2月までに終了すると発表しました。「クラウド移行」というのは、後続製品である「Atlassian Cloud」もしくは「Data Center版」の製品に、お客さまに移行してもらうということです。したがって当社は現在、お客さまを2つの製品群に移行することに一番力を入れています。

お客さまをロストすることなく移行するために行っていることを、スライド下部に3つ記載しています。1点目が「Atlassian製品移行ご相談センター」です。これはAtlassian社の発表とともに、2020年10月に立ち上げたものです。

2点目に、「アトラシアン製品まるごと移行サービス」の提供を始めています。それに数ヶ月遅れて、3点目の「Atlassian Cloudの安心サポート」も提供を開始しました。

スライドには記載していないのですが、「Atlassian Cloud」の製品利用を促進するためのアプリケーション提供も予定しており、10月18日、「Atlassian Marketplace」にリックソフト本社が参入します。こちらについては後ほどご説明します。

これにより、日本のお客さまが「Atlassian Cloud」をより効果的に使えるようにするためのプラスアルファの機能を提供していこうと考えています。これらの対応によって、Atlassian社も当社のことを非常に高く評価しており、スライドの最下部に記載のとおり、2021年4月に「Atlassian Partner of the Year2020」を受賞することができました。

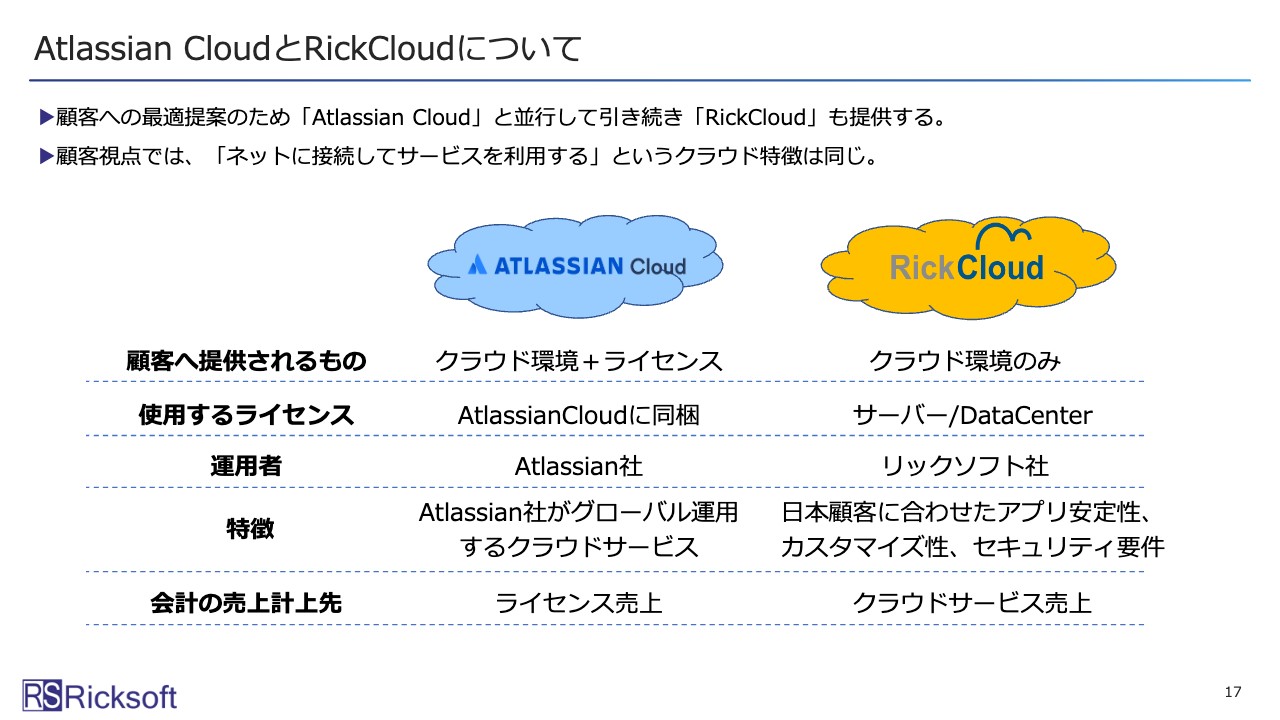

Atlassian CloudとRickCloudについて

「Atlassian Cloud」と「RickCloud」について、当社のビジネスの内容として少しわかりにくいため、あらためてご説明します。売上構成の中でクラウドサービスと書かれているのは「RickCloud」に当たります。

スライドの表で示しているとおり、「Atlassian Cloud」の運用者はAtlassian社、「RickCloud」の運用者は当社で、運用している会社が違うのですが、お客さまから見ると、どちらもクラウド上で動いているということで大きく変わりません。

「Atlassian Cloud」が日本のお客さまに必ず受け入れられるという条件がないこともあり、当社が「RickCloud」という環境を作って、クラウド上で簡単にアプリケーションを使ってもらえるような取り組みを行っています。

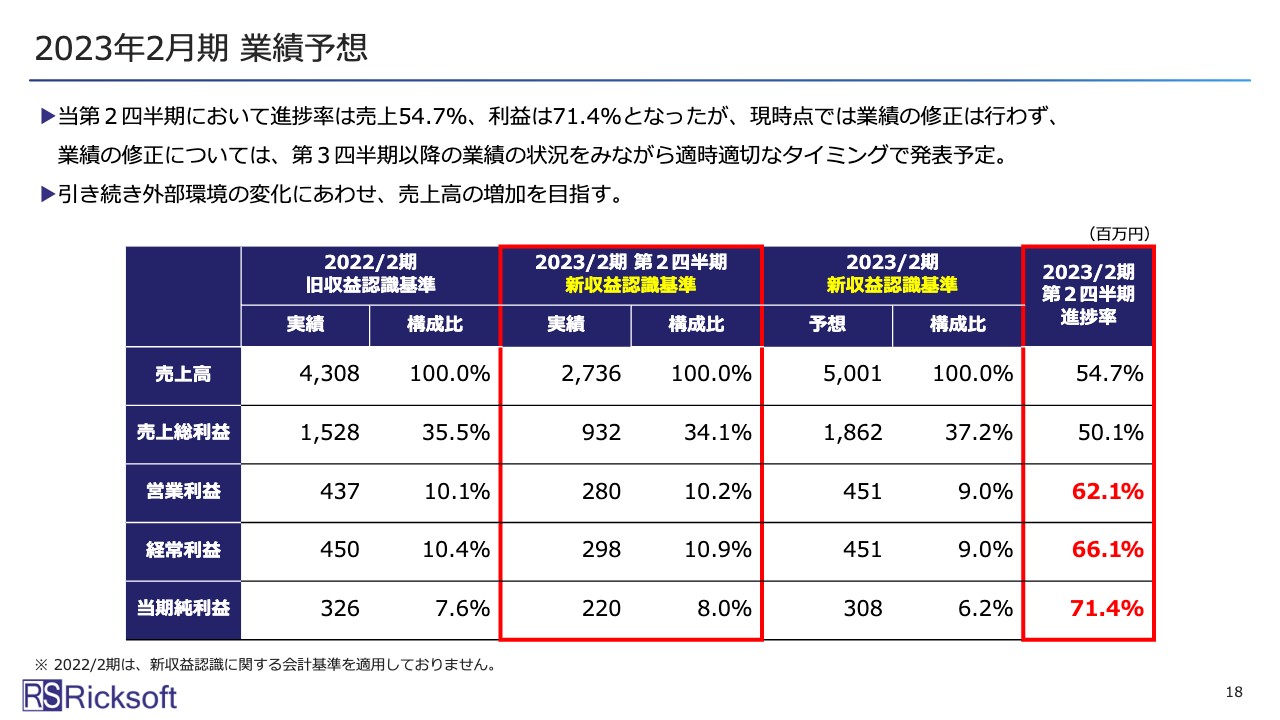

2023年2月期業績予想

2023年2月期の業績予想です。スライドの一番右側に進捗率を記載していますが、第2四半期が終わった段階で売上高は54.7パーセント、当期純利益は71.4パーセントの進捗です。業績予想からはかなりアドバンテージのある状況ですが、現時点では業績の修正は行わず、今後、第3四半期以降の状況を見ながら適切なタイミングで検討して発表する予定です。当面は、売上高の成長を目指していきたいと考えています。

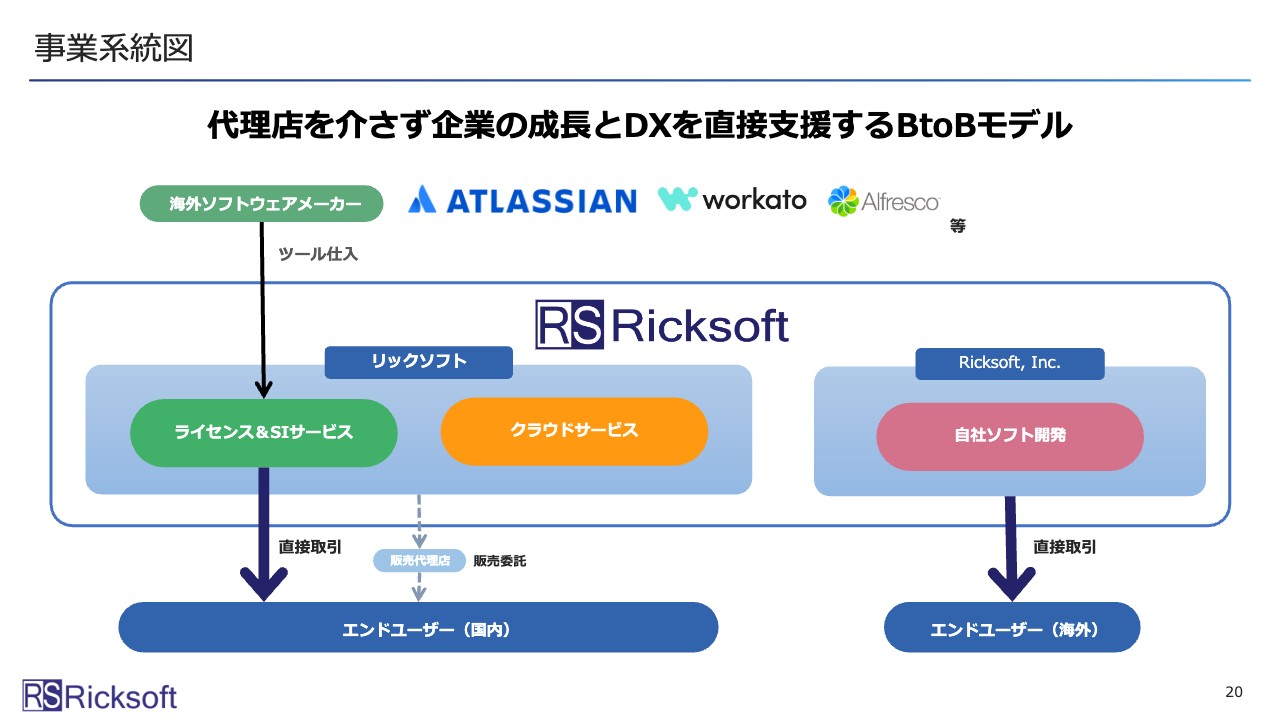

事業系統図

ビジネスモデルについてご説明します。当社は、代理店を介さず企業の成長とDXを直接支援するBtoBモデルを最大の特徴としています。お客さまのDXを支援するために使うツールが、Atlassian製品に加え、「Workato」「Alfresco」になります。

Atlassian製品はアジャイル開発を行うもの、「Workato」は業務自動化ツール、「Alfresco」は文書のデジタル化を行うツールで、すべて先進的な新しい働き方およびDXを支援する製品です。こちらを使ってお客さまをサポートするビジネスモデルです。

これらのツールを仕入れて、国内のエンドユーザーに直接販売するのが基本的な営業スタイルです。一部のエンドユーザーには販売代理店を介して販売委託を行いますが、その割合は非常に少なくなっています。

「RickCloud」という名称で提供しているクラウドサービスについてもご説明します。オンプレミスの環境でAtlassian製品を使うためには、お客さまがサーバー環境を準備する必要がありますが、時間がかかる上に運用が面倒です。「RickCloud」は、この運用を当社が引き受け、お客さまの代わりにツールを稼働させるサービスです。

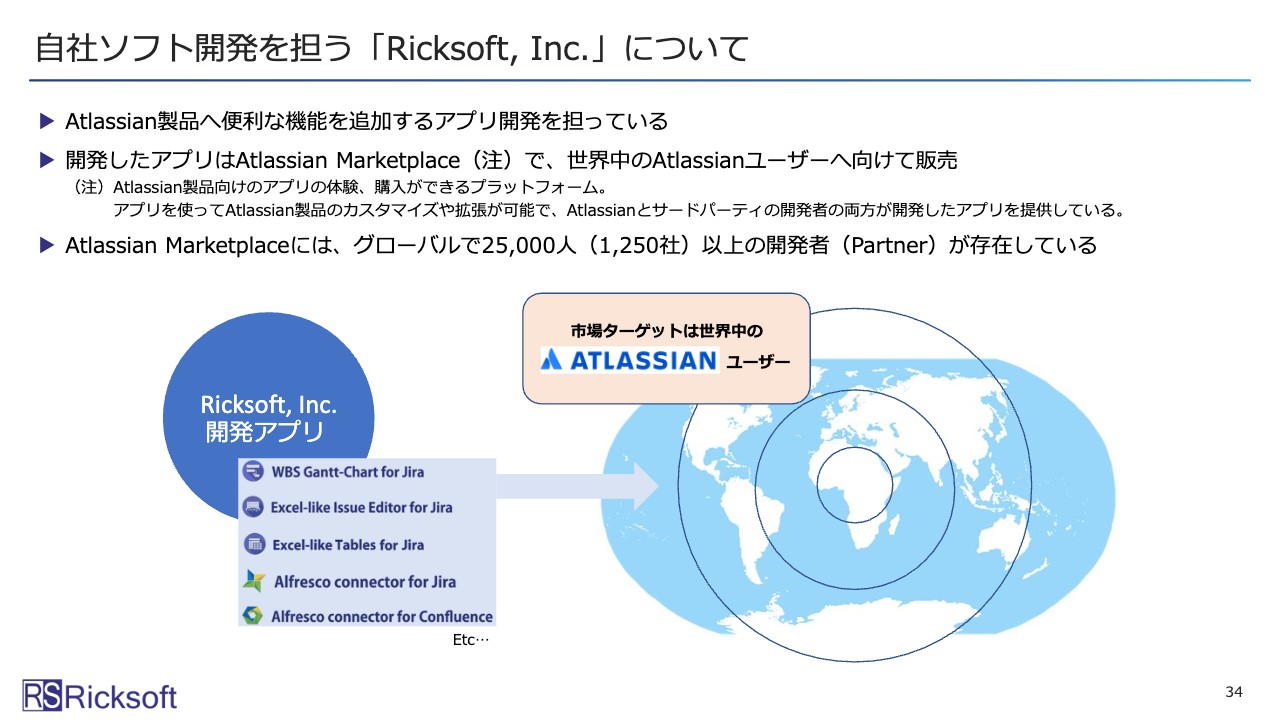

自社ソフト開発については、米国子会社のRicksoft, Inc.が開発から販売、サポートまで行っています。ユーザーには一部日本のお客さまもいますが、過半数は海外のお客さまです。

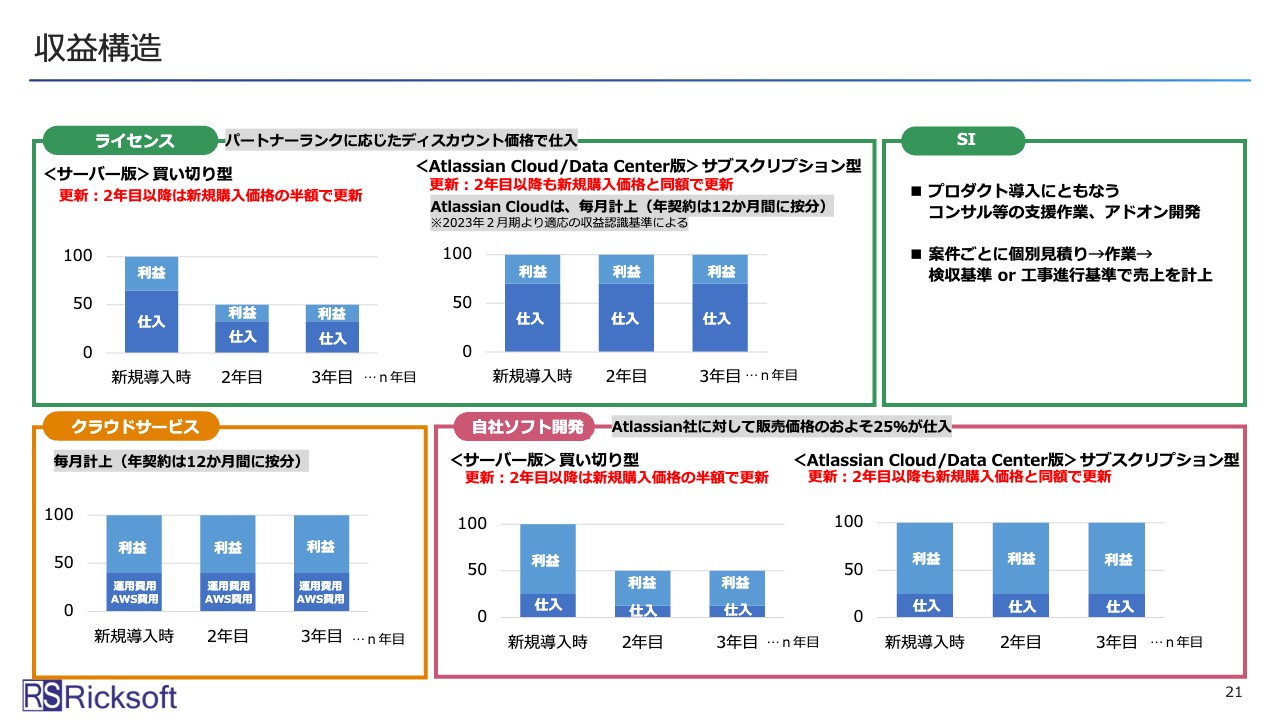

収益構造

それぞれのサービスの収益構造は、こちらのスライドに記載のとおりです。ご説明は割愛します。

当社主要顧客

当社の主要顧客についてです。国内ではIT業界や製造業をはじめ、スライドにロゴを掲載した企業以外にも多くのお客さまがいます。

海外顧客として掲載しているのは、当社が開発した製品を使っていただいているお客さまです。Google社やSpaceX社、Bosch社などがそれに当たります。

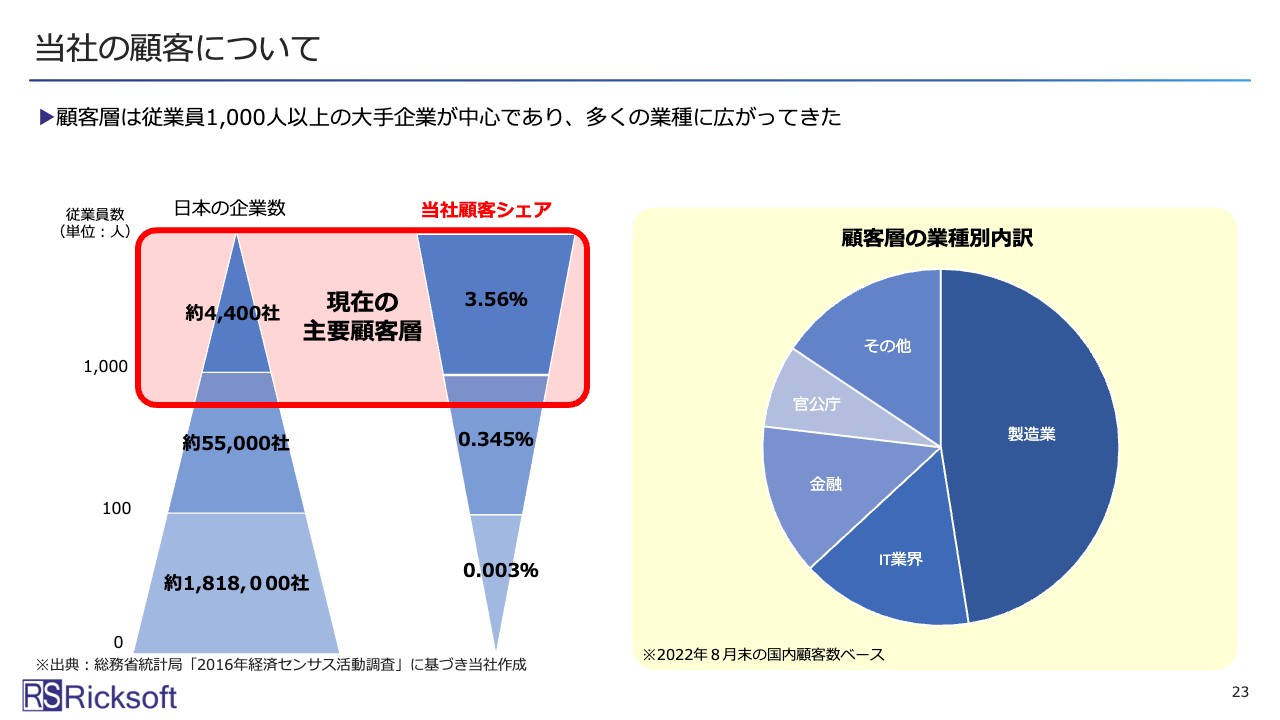

当社の顧客について

国内のお客さまの属性についてご説明します。当社の主要顧客は従業員1,000人以上の大手企業で、業種は製造業が半分弱を占めています。それに次いでIT業界が多いように見えますが、金融や官公庁のお客さまも一定数います。

この点が、当社がDXを推進する上で、お客さまの悩み事に直接対応してビジネスを展開している特徴につながっていると考えています。

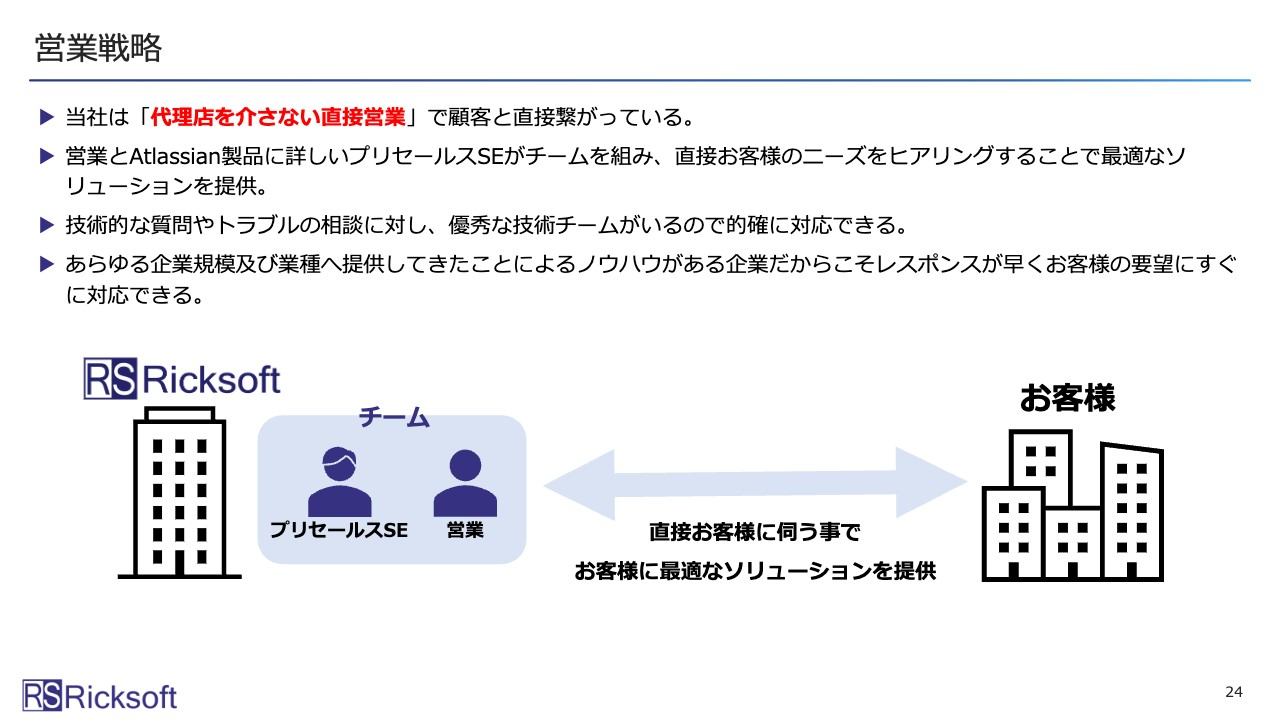

営業戦略

営業戦略です。先ほどお伝えしたように、当社は代理店を介さない直接営業で顧客とつながっています。具体的にはスライドの図のように、営業およびプリセールスSEがチームを組み、2人でお客さまの課題をヒアリングしたり解決したりすることで最適なソリューションを提供しています。

多くのお客さまは常に課題を抱えていますが、実際に課題が発生したときにはお客さまから当社に相談が入るような信頼関係ができており、それが当社の成長の下地になっていると考えています。

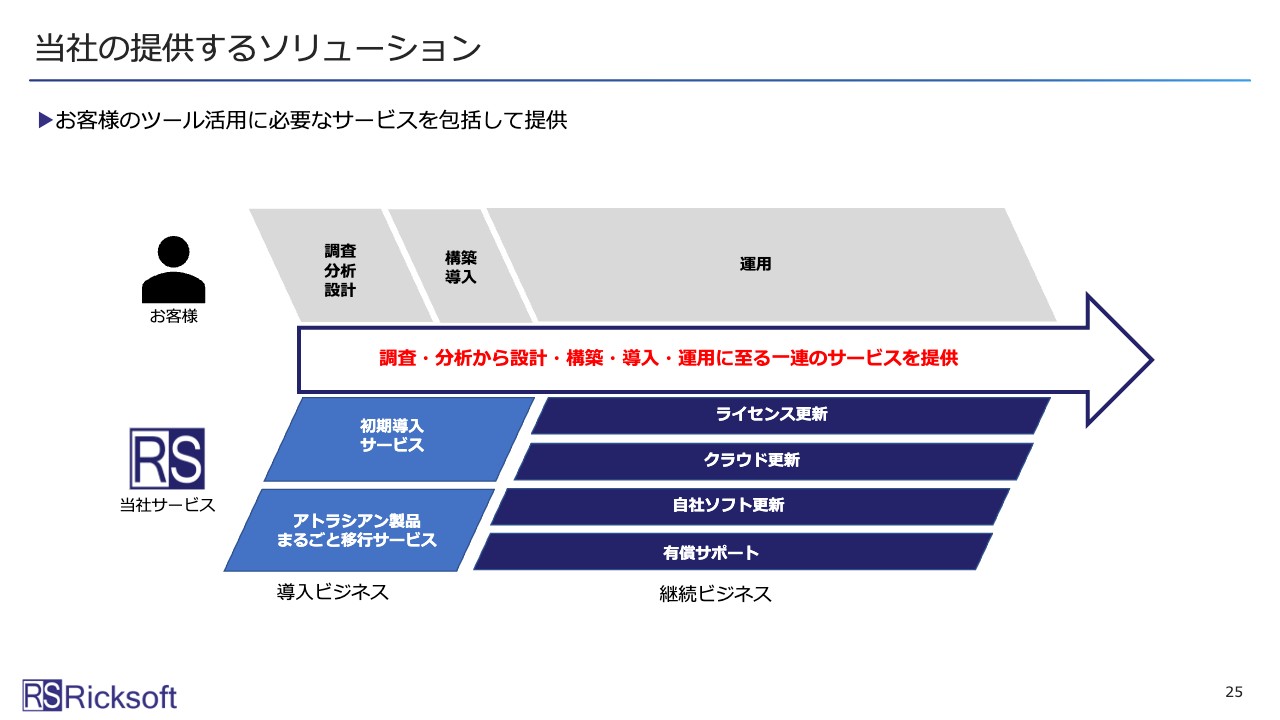

当社の提供するソリューション

当社は、お客さまの要望に対して行う調査・分析・設計から、構築・導入、運用に至るまですべてのフェーズに対応するサービスを提供しています。

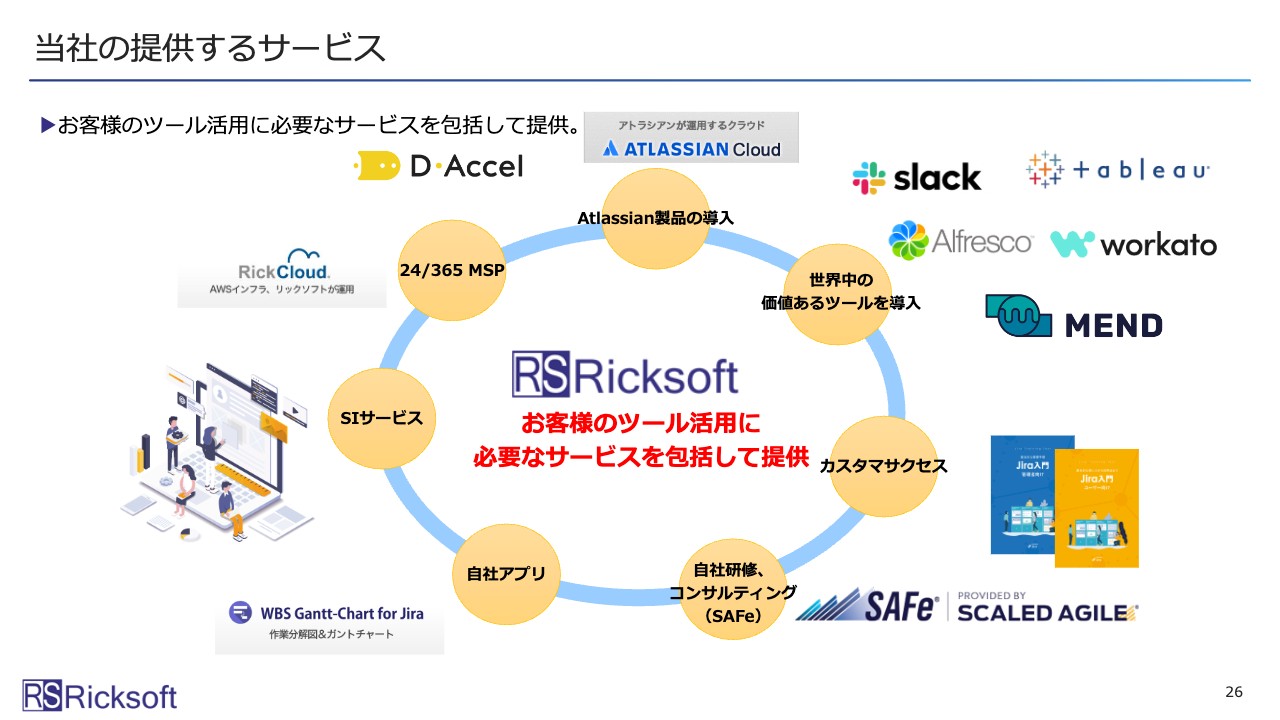

当社の提供するサービス

スライドの円の部分に、当社の提供するサービスを記載しています。提供サービスの中心となるのがAtlassian製品で、今後主力となるのが「Atlassian Cloud」です。Atlassian製品以外にも、「Slack」「Workato」「Alfresco」など世界で非常に評価が高い製品についても、日本のお客さまに提供しています。

さらに、カスタマーサクセスとしてお客さまの成功を重要視しています。単純に「売って終わり」ではなく、Atlassian社の主力製品「Atlassian Jira」についての入門書を「Amazon」で気軽に買える環境を作っています。この入門書の購入を通じてお客さまから当社に問い合わせをいただくことで、1つのマーケティングツールにもなっています。

自社研修、コンサルティングと記載しているところは、SAFe(Scaled Agile Framework)という大規模アジャイルを実現するための方法論を採用しているもので、こちらは今後日本で流行ってくると考えています。

ご紹介したような海外の製品を、日本のお客さまが使う上で欲しい機能を補完し、うまく使ってもらうためのツールとして、自社アプリを提供しています。

ツールの導入時にはSIサービスを提供しています。「RickCloud」は24時間365日対応の運用サービスです。「D-Accel」は「Atlassian Cloud」の機能を強化するもので、当面の間、日本のお客さまの欲しい機能を補完する役割を担っていくものになると思います。

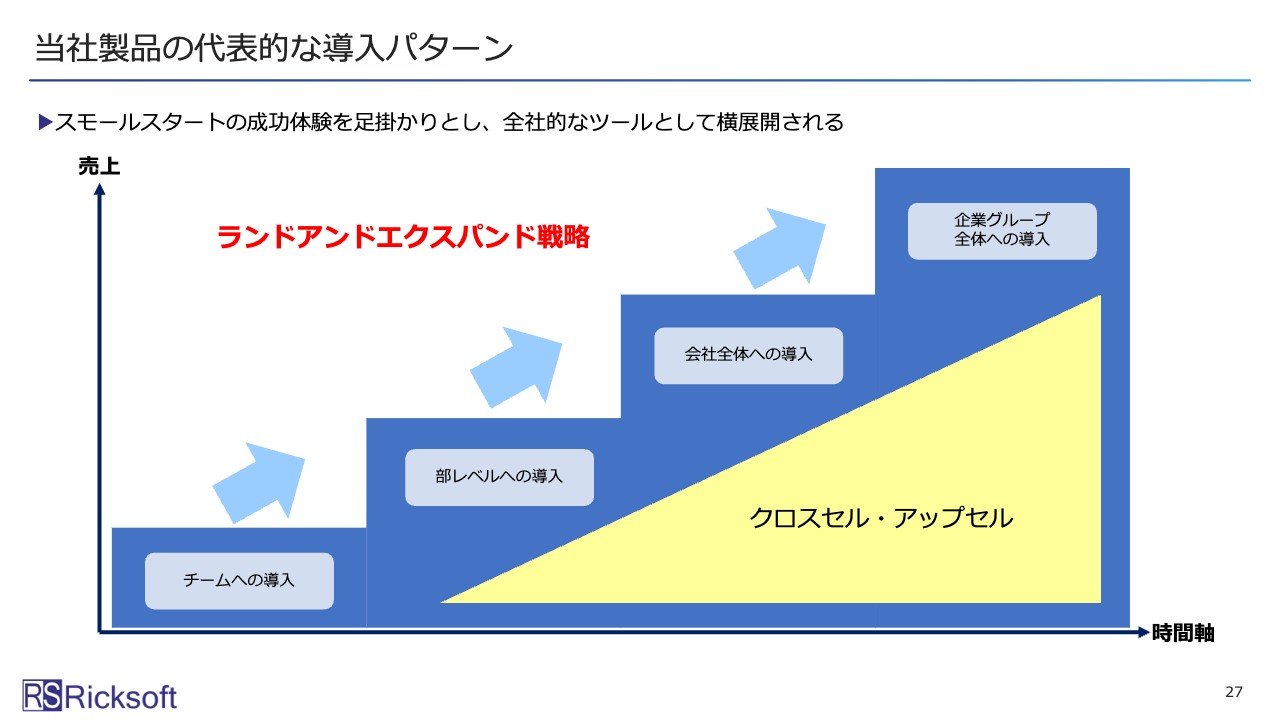

当社製品の代表的な導入パターン

代表的な導入パターンとして、「ランドアンドエクスパンド戦略」を採用しています。まずチームレベルで製品を導入して成功体験を作り、その後部署レベルで広めていきます。さらに全社に広げ、最終的に企業グループに導入してもらう流れです。

最初の取り扱い高は少ないのですが、大手企業では、質のよいツールは徐々に利用者が拡大していくことが実績からわかっているため、スライドの図のように、時間が経過するごとに顧客単価は上がっていきます。Atlassian社もこの戦略を取っているため、これが新しい時代におけるツール導入のパターンではないかと考えています。

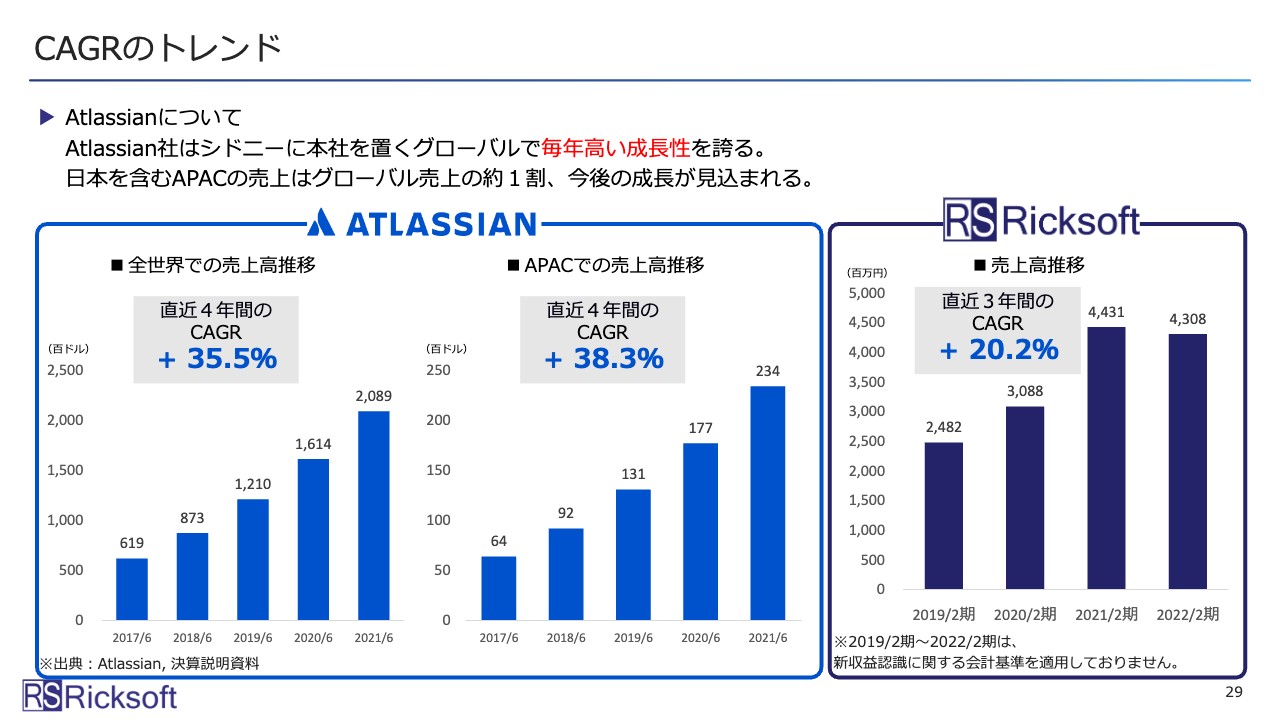

CAGRのトレンド

当社の強みについてご説明します。主力事業であるAtlassian製品を手掛けるAtlassian社は、シドニーに本社を置くグローバル企業で、毎年高い成長率を誇っています。

スライド左側に示しているAtlassian社の直近4年間のCAGRをご覧いただくと、全世界では35.5パーセント、日本を含むAPACではさらに高い38.3パーセントになります。当社の業績としては前期に少し落ち込んだため、直近3年間のCAGRは20.2パーセントです。

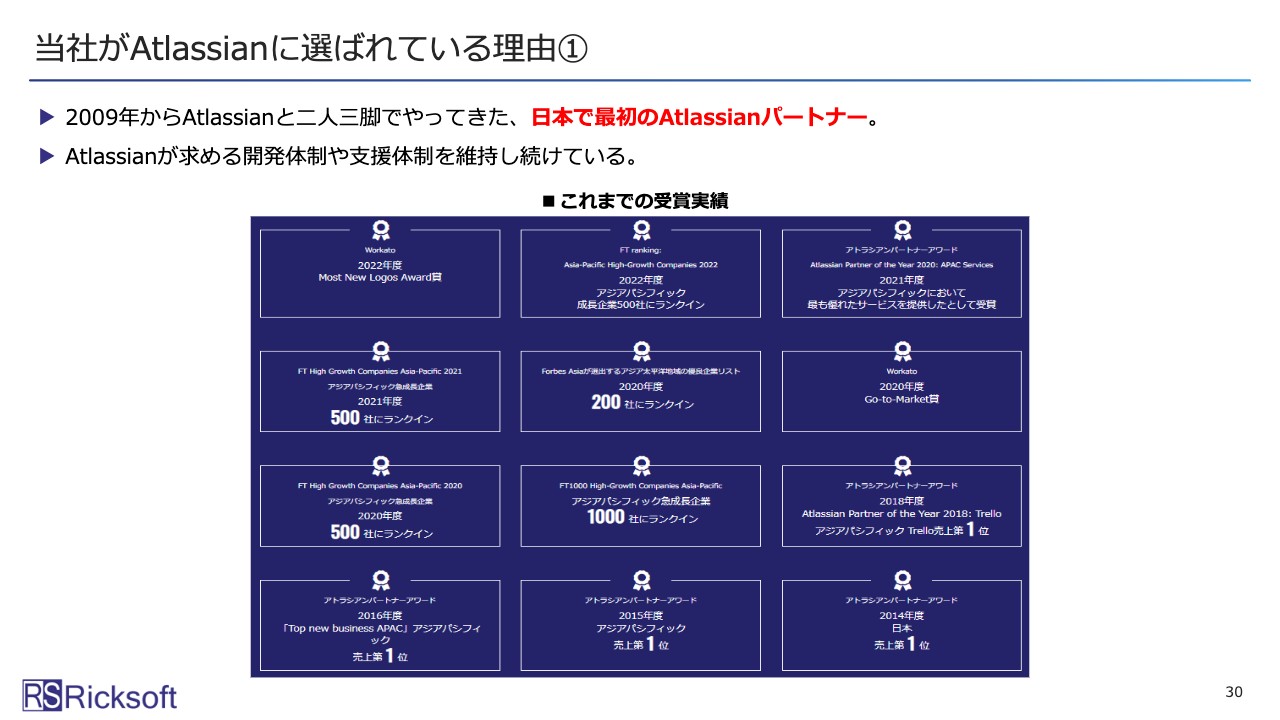

当社がAtlassianに選ばれている理由①

当社がAtlassian社に選ばれている理由をご説明します。当社は日本で最初のAtlassianパートナーとして、2009年から、Atlassian社と二人三脚で日本にAtlassian製品を広めてきました。

受賞歴としては、スライドの図の最下段にあるとおり、「アトラシアンパートナーアワード」を2014年度、2015年度、2016年度と、かなり以前から受賞しています。

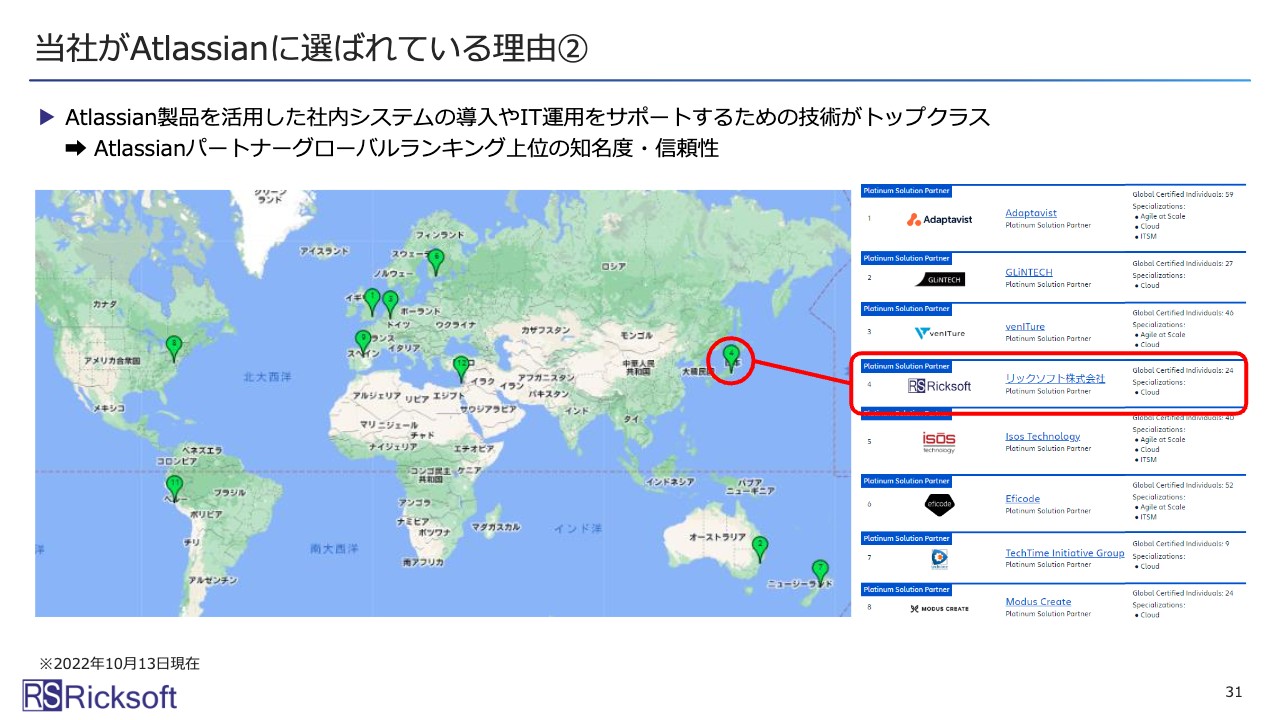

当社がAtlassianに選ばれている理由②

700社以上存在するAtlassianパートナーのグローバルランキングにおいて、当社は現在4位となっています。こちらは時折変動するものではありますが、平均して1桁台と非常に高いランクを維持しています。

このランキングはAtlassian社のホームページで検索でき、お客さまがパートナーを選定するときに重要視するポイントだと思っており、今後もこのポジショニングを維持していきたいと考えています。

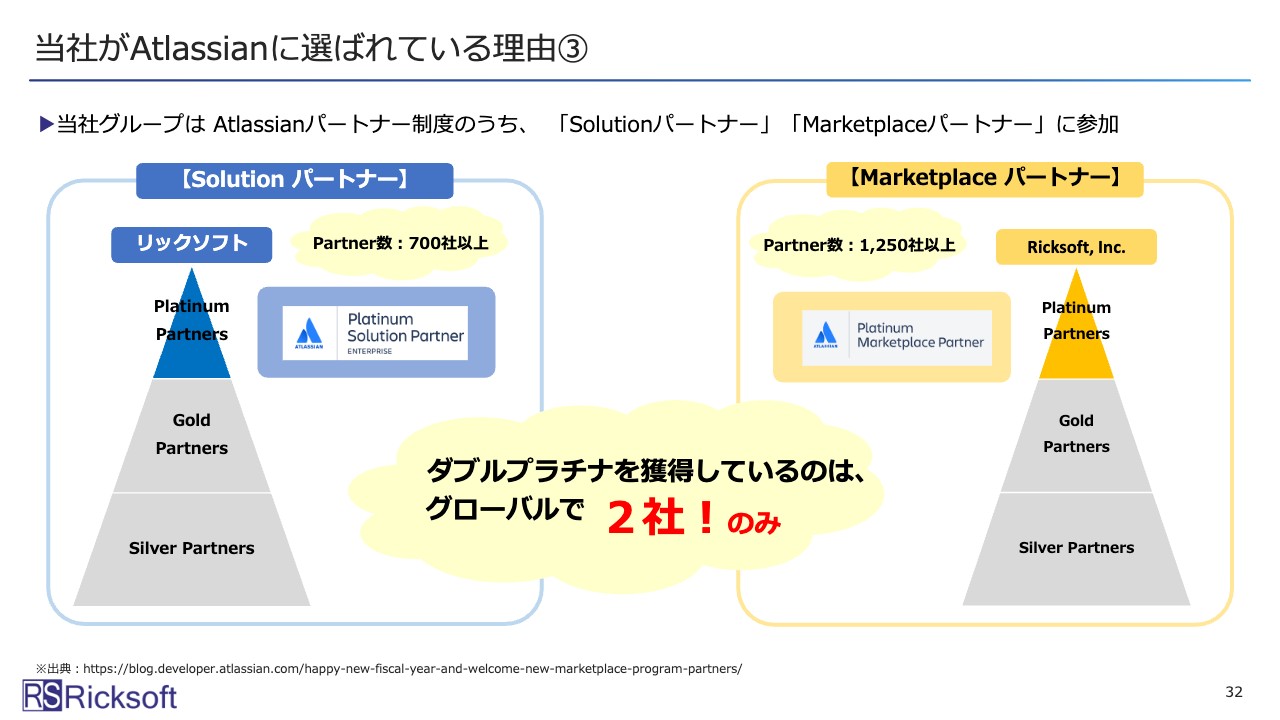

当社がAtlassianに選ばれている理由③

当社はAtlassian社のパートナー制度のうち2つに参加していており、先ほど700社以上とお伝えしたのはSolutionパートナーです。こちらは、Atlassian社のライセンスを使ってお客さまにSIサービスを提供するパートナーで、その中で当社はトップランクのPlatinum Partnersに認定されています。

もう1つはMarketplaceパートナーで、アプリケーションを作って「Atlassian Marketplace」に登録し、全世界にそのアプリを配信するパートナーです。Marketplaceパートナーは1,250社以上あり、こちらでも当社はPlatinum Partnersになっています。

このような「ダブルプラチナ」を実現しているのはグローバルで2社のみで、Atlassian社のエコシステムの中で、当社はかなり名の知れた会社となっています。

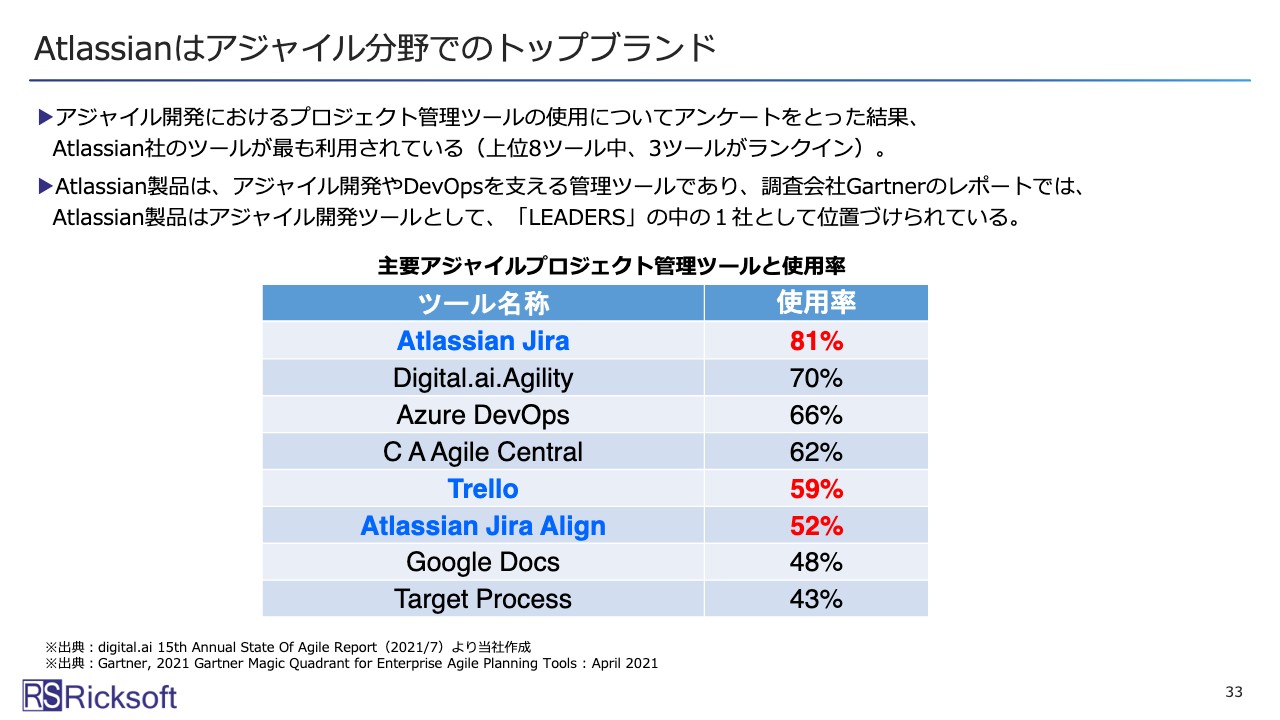

Atlassianはアジャイル分野でのトップブランド

Atlassian社はアジャイル分野のトップブランドです。スライドの表には、アジャイル開発を行っているチームに「どのようなツールを使っているのか」というアンケートを取った結果を示しています。

上位8つのツールを掲載しており、この中で8個中3個、青文字のものがAtlassian製品となっています。特に1番上の「Atlassian Jira」は使用率81パーセントと、業界標準のツールになっています。

それ以外の「Trello」や「Atlassian Jira Align」は、また別の特徴を持つツールです。「Trello」はややカジュアルなタスク管理、「Atlassian Jira Align」は大規模なアジャイル開発向けというように別の役割があるため、今後もこの3製品が食い合うことなく成長していくのではないかと考えています。

自社ソフト開発を担う「Ricksoft, Inc.」について

自社ソフト開発を担うRicksoft, Inc.は、開発したアプリケーションを「Atlassian Marketplace」に掲載し、世界中のAtlassian製品ユーザーに向けて販売しています。こちらは1,250社以上のパートナーがいる競争が激しい世界ですが、当社はPlatinum Partnersとしてかなり高い評価を受けています。

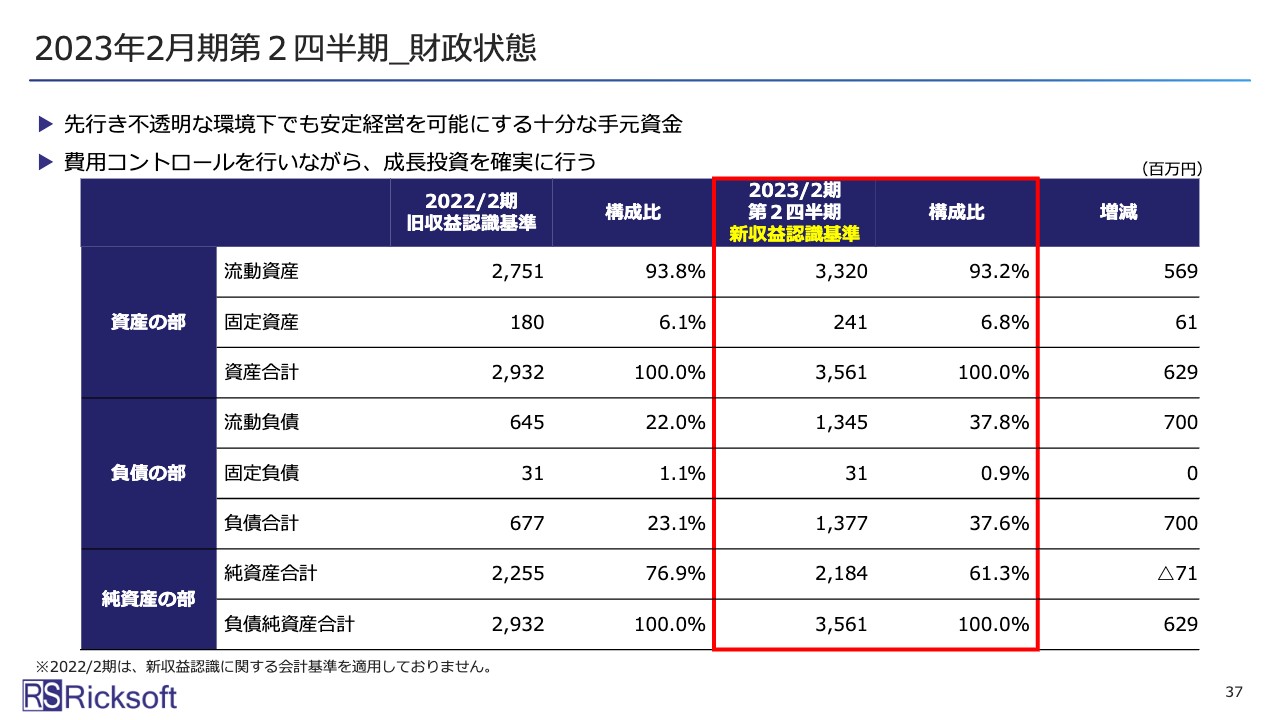

2023年2月期第2四半期_財政状態

財政状況です。ロシアによるウクライナ侵攻などにより、世の中が先行き不透明な環境下にあるため、どこまで安定性を考えていけばよいかを常に検討しています。十分な手元資金を保持しながら、バランスよく成長投資を行い、当社だけが提供できる価値を常に増やしていく戦略を継続していきます。

以上でご説明を終わります。ご清聴ありがとうございました。

質疑応答:円安や原材料価格高騰の影響について

司会者:「大幅な円安や原材料の価格上昇が進んでいますが、御社の事業になにか悪影響はありますか?」というご質問です。

大貫:円安については、当社への影響はほとんどありません。理由としては、当社はAtlassian製品の販売が中心ですが、こちらは円で仕入れて円で販売するかたちになっているためです。

原材料の高騰については、当社は原材料を仕入れることを行っていないため、こちらもほぼ影響はないものとご認識ください。

質疑応答:「Atlassian Marketplace」参入とMSOL社のアプリ開発について

司会者:「クラウド移行の促進のために『Atlassian Marketplace』に参入したとご説明いただきましたが、その目的や効果についてもう少し詳しく教えてください。また、昨日MSOL社のアプリを開発したというリリースが出ましたが、これと何か関連はありますか?」というご質問です。

大貫:Atlassian Marketplace Partnerに参入した目的と効果についてご説明します。まず目的として、「Atlassian Marketplace」ではアプリケーションを登録するだけで収益がある程度得られるものではあるのですが、そこを目的として今回参入したわけではなく、Atlassian製品の利用促進が目的となっています。

今後は「Atlassian Cloud」がAtlassian製品の主力になっていくのですが、製品は海外で作られるということもあり、日本のお客さまがすべて満足するような仕様や機能で提供されているわけではありません。その足りない部分を私たちが作るための土台となるのが「Atlassian Marketplace」だと考えています。

Atlassianが提供する機能と日本のお客さまが欲しいと考えている機能との間にあるギャップを埋めるためのアプリケーションを、今後は提供していきたいと考えており、それによって他社との差別化ができるのではないかと考えています。これが求めている効果です。

MSOL社との提携によるアプリケーション開発と「Atlassian Marketplace」の関係性について、「Atlassian Marketplace」は土台であると先ほどご説明しました。今後はその土台にアプリケーションを乗せていくのですが、その最初のものが、MSOL社との提携で生まれたアプリケーションになります。

質疑応答:Atlassianライセンス売上の見通しについて

司会者:「第2四半期のAtlassianライセンスの売上高は、第1四半期と比べて伸びが弱かった印象ですが、これについてどのようにお考えでしょうか? 業績修正の見通しも含め、差し支えない範囲で教えてください。」という質問です。

大貫:売上高に関して、第2四半期の7億7,300万円のところが、第1四半期の10億8,500万円より下がっている状況について、また、今後の見通しについてご質問いただきました。

実際に数字が下がってはいるのですが、特に引き合いが弱くなっていることはなく、営業活動は問題なくできています。業績達成に向けて粛々とやるべきことを行っていけば、計画をある程度上回る数字は取れるのではないかと考えています。

業績修正の見通しについては、比較的高い進捗率で進んでいる状況ではありますが、現在は外部環境が激しく変化してもいます。

当社のビジネスにはさほど影響はない状態ではありますが、今後の状況を注視して、適切なタイミングを検討していったほうがよいのではないかと考えています。今のところは、業績修正についてはもう少し慎重に考えたいと思っています。

質疑応答:Atlassian製品の値上げについて

司会者:「IT業界を見ると、外資系ベンダーの製品は円安を受けて円建て価格を7月から9月に続々と値上げしているようです。Atlassian製品の値上げの予定はありますか? もし値上げがなければAtlassian本社の損益が傷むのではと考えています。また、値上げがあった場合、受注と発注のタイミングで御社が値上げ、調達価格上昇など一部補填することはありますか?」というご質問です。

大貫:まず、Atlassian社の値上げに関してご回答します。ほかの外資系ベンダーは円安を受けて続々と値上げしていますが、Atlassian社の過去の実績を見ると、だいたい1年に1回と定期的に値上げしています。それは今後も、当面の間は続くと考えています。

今回の円安が、Atlassian本社の財務状況にどの程度影響するかはまだ見えませんが、Atlassian社のIR情報を見ると、アジア・パシフィック地域における売上高の割合が約11パーセント程度で、日本に限れば数パーセント程度だと思います。それを踏まえると、今回の円安の割合に応じた値上げをするかどうかはまだ見えていないものと、個人的には考えています。

調達のときにパートナーが補填するかどうかについては、過去の価格改定のときにもパートナー側が補填を行う事態は起こっていないため、今後もそのようなことは発生しないだろうと考えています。

質疑応答:Atlassianライセンス売上の第1四半期と第2四半期の落差について

司会者:「第2四半期についても、営業活動上の引き合いは弱くなかったということでしたが、Atlassian製品のライセンス販売の数字が、第1四半期に対して第2四半期に落ち込んだ理由がわかりませんでした。大型案件や期ズレなどによるものでしょうか?」というご質問です。

大貫:なぜ数字の差が生まれているのかについてですが、大型案件などの特殊要因が第1四半期に特に多かったわけではありません。理由の1つとしては、収益認識基準の違いが発生しているためです。

現在の売上の大きな割合を占めているのは、「Atlassian Cloud」もしくは「Data Center版」の販売によるものですが、「Atlassian Cloud」を売ると売上の全体が12等分され、按分処理されることになります。一方、「Data Center版」を売ると一括計上になります。

当社としては、どちらの案件についても同じように営業活動しているのですが、それが会計の数字になったときに、「Atlassian Cloud」側では12分の1になってしまうため、どの時期にどちらの製品が多く売れるのかということが非常に数字に影響します。

長い目で見ると結局は積み上がっていきますし、「Atlassian Cloud」の売上は将来に繰延されていくため、将来が楽になるかたちですが、直近の四半期ごとに見ると、どちらが売れたかによって非常に凹凸のある結果になります。

第1四半期はオンプレミス向けの製品の売上高の割合が非常に上がり、第2四半期は反対に下がったということで、そのような傾向が大きく差をつけてしまっている要因の1つになっています。

もちろん、第1四半期の調子が非常によかったという事実はありますが、特殊な要因があったわけではないと認識しています。

質疑応答:会計基準変更によるマイナスの影響について

司会者:「第2四半期累計の新会計基準の影響は、利益ではどの程度マイナスでしょうか?」というご質問です。

大貫:会計基準の変更によって利益がどのくらい影響を受けているかについては、有価証券報告書の14ページに記載しています。営業利益、経常利益、税金調整前の四半期純利益は、それぞれ約6,700万円減少しています。

質疑応答:上期の好調要因と達成率について

司会者:「上期の売上高が伸びている背景は、件数寄与と金額寄与とではどちらですか? また、計画と比較したときの達成率はいかがでしょうか?」という質問です。

大貫:上期の売上高の数字がよかったのは、件数と単価の両方が要因となっています。Atlassian製品のビジネス戦略としては、毎年「ランドアンドエクスパンド戦略」を取るため、お客さまの案件内で前年よりユーザー数を増やすということが基本的に起こっており、常に単価が少しずつ上がってはいます。しかし、上期に非常に上がったり、大口案件が一気に入ったというものはありません。

小さい単価のお客さまも常にいるため、件数についても増えています。そもそも「ランドアンドエクスパンド戦略」は、件数と単価の両方が上がっていく戦略です。計画については、開示しているように想定よりも好調という結果でしたが、計画自体をやや保守的にひいている事実もあります。

質疑応答:主要顧客の投資意欲について

司会者:「世界的な景気減速を受けて、主要顧客、特に製造業の投資意欲はどのように変化していますか?」というご質問です。

大貫:世界的な情勢によって調子が悪いと言われていますが、当社がお付き合いさせていただいている部門等においては、今は特にそのようなことは感じていません。

これは想像になりますが、「先進的な製品を開発しなければいけない」という生き残りの風潮のようなものが、現在の製造業の分野に発生していて、その中でもアジャイル開発がここ数年間のトレンドになっています。

製造ラインが止まっていたり、在庫がなくて動かせなかったりということもありますが、私たちが相手にしているのは開発側であり、そこでは常に忙しく新しいサービスを開発していると考えています。

大貫氏からのご挨拶

大貫:本日はお忙しい中、お集まりいただきありがとうございました。冒頭に述べたように、当社はトップラインを上げて、売上高のCAGR20パーセントから25パーセントを目指しています。できればそれ以上を達成できるよう、全社一丸となって進めていきたいと思っていますので、引き続き、当社に注目していただけたらと思います。本日はどうもありがとうございました。

新着ログ

「情報・通信業」のログ