ジオコード、主力のWebマーケ事業が堅調に推移 上場企業2社とのパートナー提携も開始し飛躍を目指す

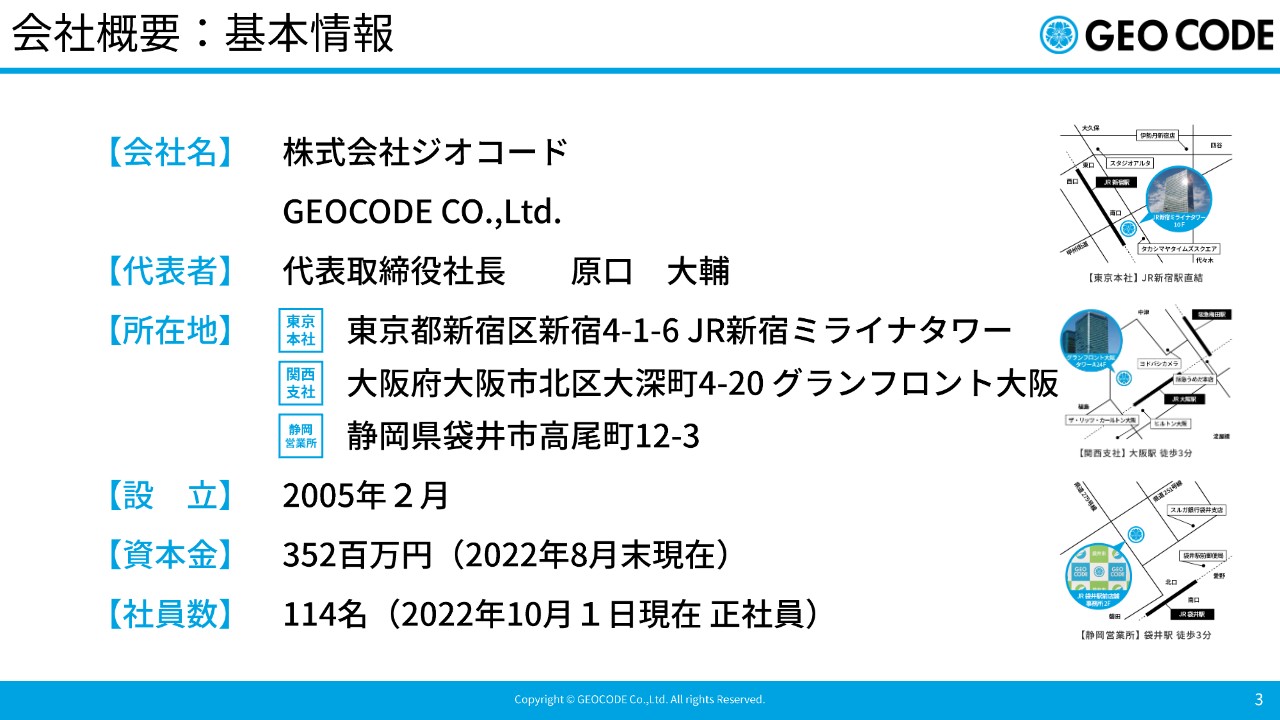

会社概要:基本情報

原口大輔氏(以下、原口):本日はご足労いただきありがとうございます。ご参加いただいているみなさまの中には、業績の数字を含めて、当社のことをよく理解されている方も多いかと思います。しかし今一度、会社概要やサービス内容、強み、他社との違いをおさらいし、数字をご説明した後に、今後の成長戦略などについてご説明したいと思います。

会社名は株式会社ジオコードで、私が代表取締役社長の原口です。本社は今回の会場でもあるJR新宿ミライナタワーにあり、関西支社はグランフロント大阪にあります。また、静岡県袋井市にも小さな営業所があります。静岡市でも浜松市でもなく、なぜ袋井市にあるのかと言いますと、当社の2番目に古い社員がこの町の出身だからです。

静岡営業所は、広告やSEOなどの運用の拠点にするべく、少しずつ静岡での人員採用を増やしています。今はまだ5人くらいですが、この施策がうまく進められれば、当社の一番の課題であり成長戦略でもある採用が捗ると思っています。

設立は2005年2月で、私が創業して今年で18年目になる会社です。社員数は現在114名です。ここ2年くらいは、業務委託を含めた外部の協力者を増やしています。

この外部協力者を活用する施策は採用の穴埋めのためでもありますが、サービス品質を担保するという目的も大いにあります。1から社員を育てて戦力化するのは、半年かけても難しいため、業務委託を利用しながら品質の担保に取り組んでいます。社員数は微減ですが、生産性は上がっています。

会社概要:企業理念(2021年5月25日改定)

企業理念として、「Webマーケティングとセールステックを活用し、顧客、社会にとって有益なサービスを創る。」を掲げています。

上場時は「社会の模範となる、唯一無二の魅力的な会社を創る。」という会社にフォーカスした理念を掲げていましたが、約1年前から「Webマーケティングとセールステックを活用し」という文言を入れ、「この事業でやっていく」と振り切って、業種特化型の企業理念に変更しています。

会社概要:ビジョン

ビジョンは「有益なサービスを提供し、未来永劫伸び続ける組織を作る。」です。どの会社も同様の考えを持っているかもしれませんが、当社としても、他社と比べて競争力のあるサービスを展開することを目指しています。

具体的には、3年後、5年後と中長期的に、5億円、10億円と営業利益を伸ばしていける会社を目指しています。他社との比較などを考えると、営業利益10億円を超えていかないと時価総額100億円、300億円、500億円には届かないと考えており、中長期的な目標としてはそのような数字を置いています。

そもそも「現状維持しよう」「これくらいでよい」という気持ちでは取り組んでいません。仕事は楽しくて行っているわけではなく、本気で達成を目指しています。

良いものを売っていたとしても、何よりもまず組織力というものが大変重要です。他社と比べて競争力のあるサービスがなかった私たちは、創業時から10年前くらいまでレッドオーシャンの中で戦っていましたが、継続的に業績を伸ばしてきています。本来、初めに競争力のあるサービスがなくても、伸ばそうと思えば伸ばせるのです。

伸びる会社と伸びない会社とでは何が違うのかと言いますと、やはり組織力です。当社は私を中心としたピラミッド構造で、役員、部長、課長がおり、それぞれがしっかりと持ち場を守る組織です。今は60パーセントくらいそのような体制ができており、今後100パーセントになれば、さらに伸びていくと言えます。

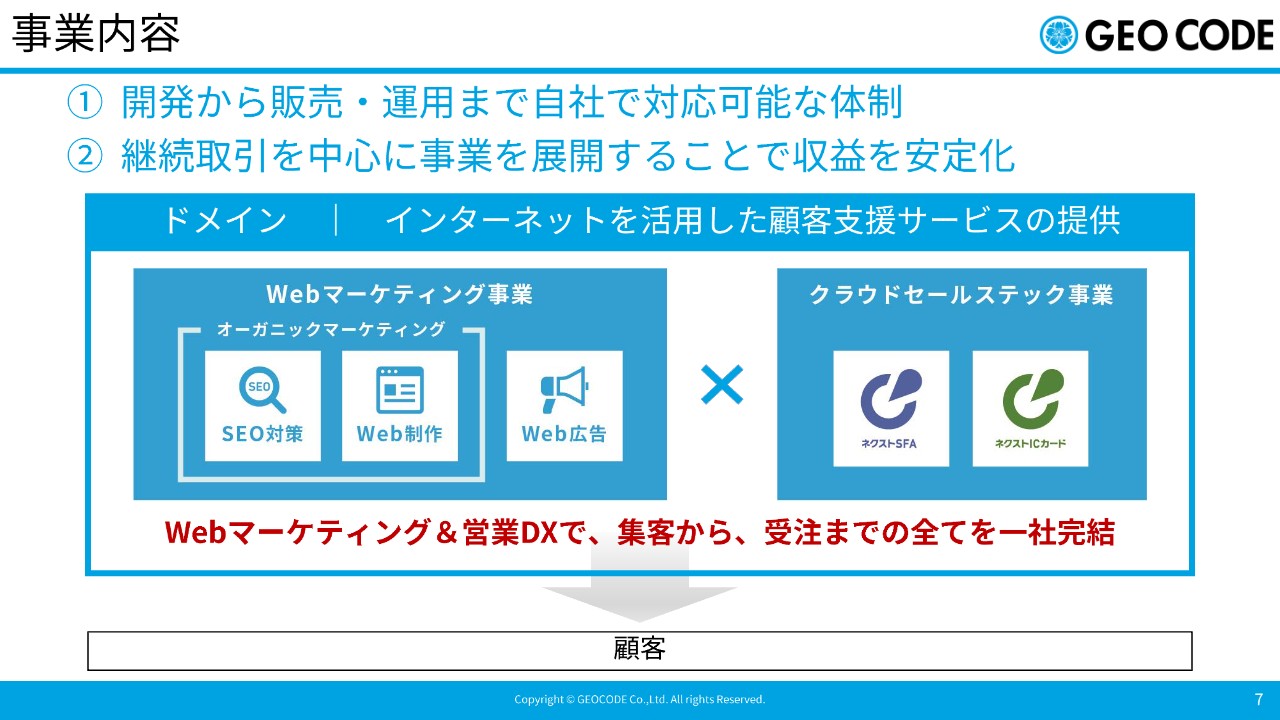

事業内容

事業内容です。当社は「Webマーケティング&営業DXで、集客から、受注までの全てを一社完結」というキャッチコピーを掲げて事業を展開しています。

創業から18年の間にさまざまな経緯があり、サービスが変わっています。最新のサービス内容としては、Webマーケティングで集客して、営業DXで受注までを追う流れで顧客支援を行っています。営業DXとは、「ネクストSFA」「ネクストICカード」という当社のクラウドサービスを指していますが、このうち特に「ネクストSFA」のほうとご理解ください。

「ネクストSFA」は、見込み客を作ったり、その見込み客にどのような案件を提案しているのかなど、受注までの動きを追ったりする、いわゆる営業支援ツールで、「セールス・フォース・オートメーション(SFA)」と呼ばれています。当社はその営業支援ツールにより、集客から受注までの支援を一貫して提供しています。

Webマーケティングのほうも少しご説明します。当社は集客する部分でご利用いただくWebマーケティング、その中でも特にオーガニックマーケティングが事業の主力で、これを強みとしています。オーガニックマーケティングとは、SEO対策とWebサイト制作を融合・発展させたサービスです。端的に説明すると、広告を使わずに通常のインターネット検索結果から集客し、成約に結びつけるマーケティング活動です。

Web広告は、基本的にはインターネットの媒体上に掲載される広告を指していて、当社では主要なWeb広告ほぼすべてに取扱い実績があります。世の中の動きとしては、今のインターネット広告市場の3割から4割くらいを検索広告が占めています。

また、「Google」や「Yahoo!」のプラットフォームからの検索広告だけではなく、「YouTube」などのサイトに行くとバナー広告が出ています。これはそのサイトごとに広告を出しているわけではなく、例えば、お客さまが広告を出したい業種が「美容」であれば、「Google」が自動で判断して美容関連のWebサイトに広告を出すような仕組みです。

基本的に、広告種別はさまざまですが、世の中のインターネット広告市場の8割くらいは「Google」か「Yahoo!」が扱っているものと思います。

私たちの強みは、すべてのサービスを開発から運用まで自社で行っていることです。もちろん外注はゼロではないですが、メインのサービスは自分たちで運営を行うという創業時の経営理念のもと、継続して取り組んでいます。

もう1つの強みは、スライド上部の2番目に記載していますが、「継続取引を中心に事業を展開する」ことです。これも起業した時に決めたことになります。現在のようなストック、サブスクリプションなどという言葉は当時にはなかったのですが、ストックビジネスしか行わないと決め、18年間取り組んでいます。

私たちのサービスは、全体の売上の多くがストック型、いわゆる月額サービスで、これは強みなのではないかと考えています。自社で開発からすべて行うことは大変ですし、採用にも影響しています。いろいろと大変なことはありますが、うまくいけば利益率が高くなり、他社と比べて競争力があるということにもなります。

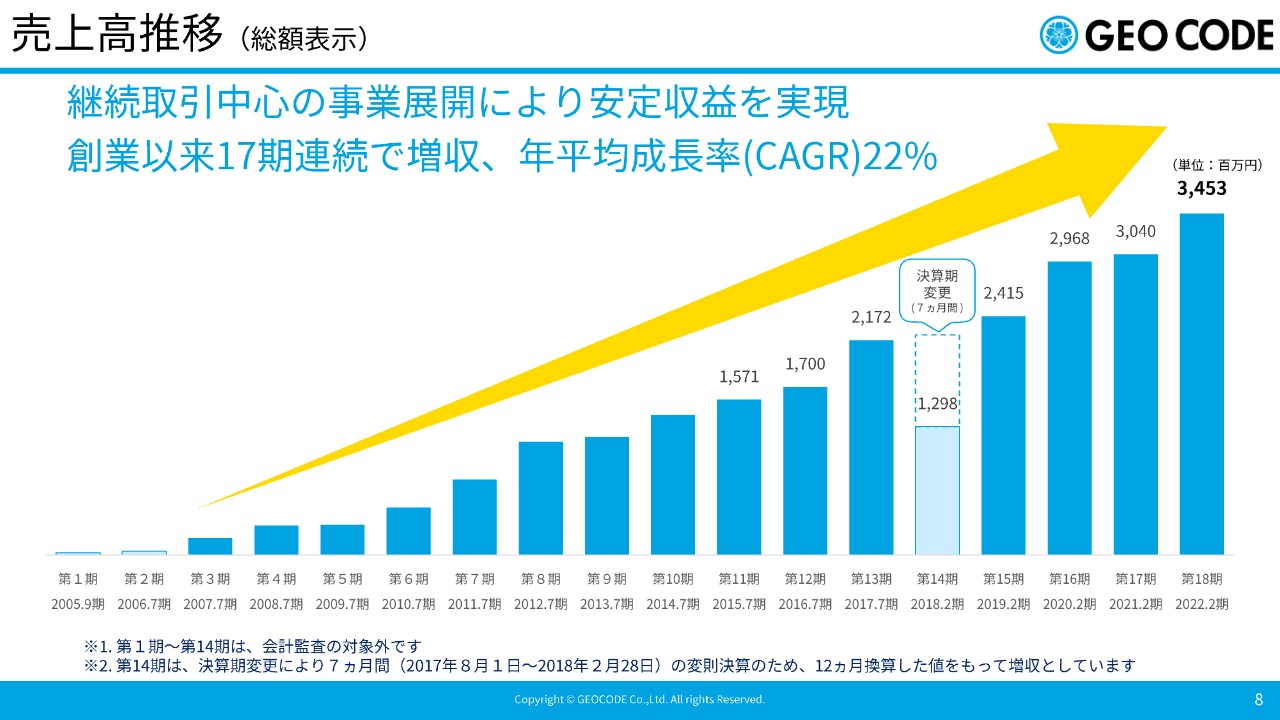

売上高推移(総額表示)

売上高の推移です。これも強みだと思うのですが、変則決算を挟んでいるものの、昨年の売上高は34億5,300万円と創業以来最高の実績で、17期連続で増収、3期連続の増収増益となっています。まだ大きな規模ではないですし、スライドのグラフを見ると微増に留まるところもありますが、これらの実績にはある程度安心感があるのではないかと思っています。

今期の業績予想は増収減益としており、4期連続の増収増益にならなくとも増収は見込んでいます。

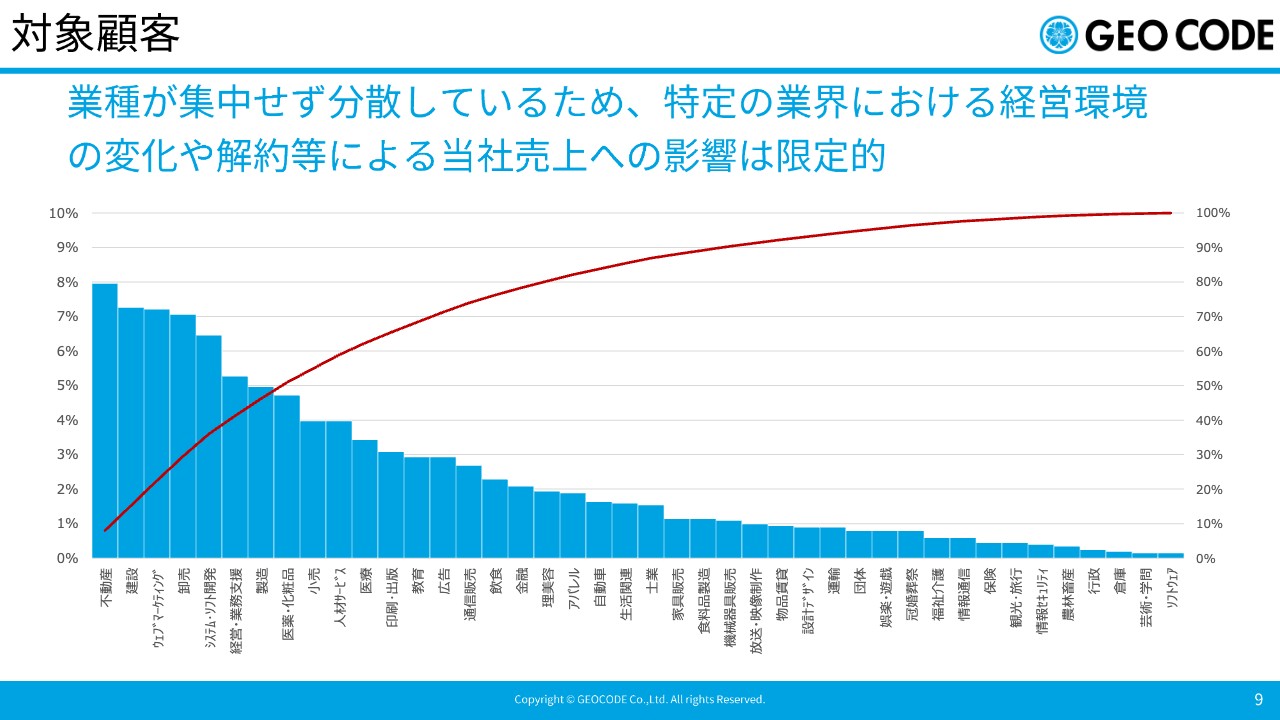

対象顧客

対象顧客です。こちらも経営基盤の強みと考えています。月額サービスが売上高の多くを占めており、顧客の業種も分散しています。いずれかの業種に特化しているものではなく、ありとあらゆる業種に取り組んでいます。

スライドのグラフのとおり、1位の不動産カテゴリーでも8パーセント(社数比)です。少し前は教育が一番上でしたが、それも8パーセントくらいだったと思います。一部の業種の大型顧客に依存している構造ではないため、安定しているのではないかと思います。

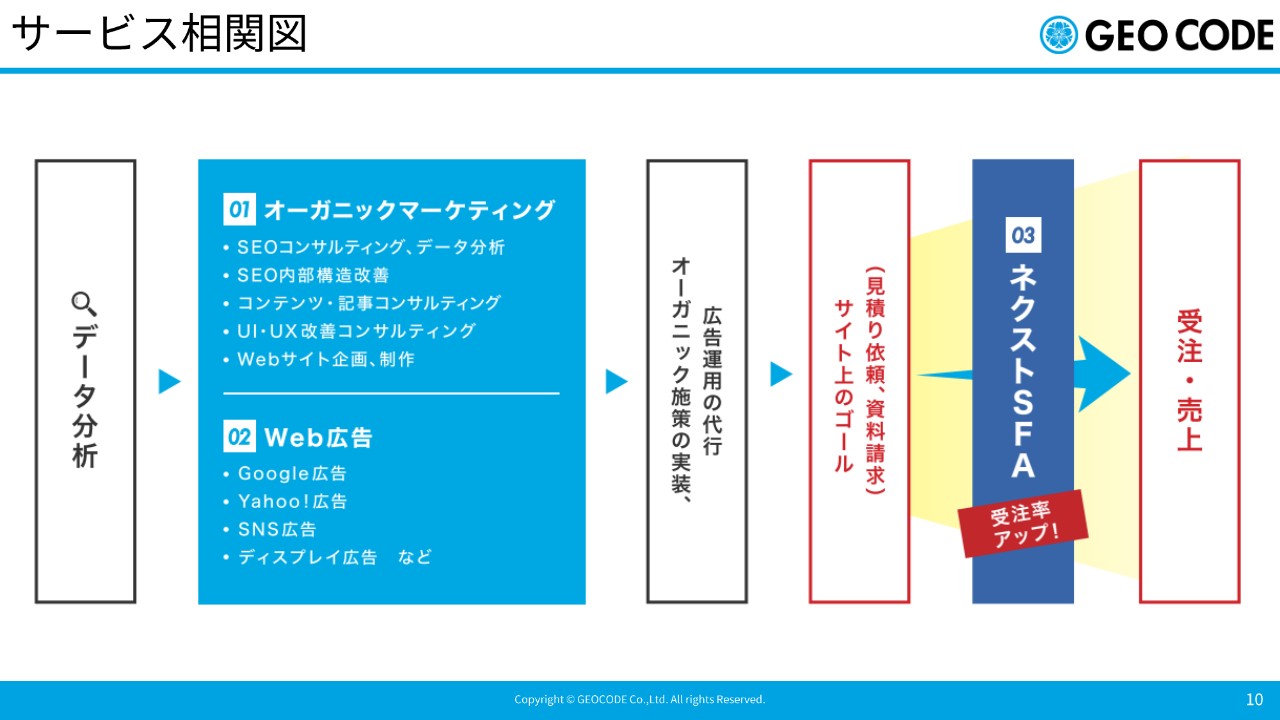

サービス相関図

サービス相関図です。スライド左側から時系列になっています。先ほどお伝えしたように、インターネット検索結果からの集客がオーガニックマーケティングです。Google広告、Yahoo!広告、「Facebook」「Twitter」などのSNS広告、ディスプレイ広告からの集客がWeb広告です。当社は、お客さまのサービス内容に合わせて最適なものを提案しているところになります。

スライド中央やや右側に記載しているように、広告やマーケティングのサイト上のゴールは資料請求や見積り依頼となります。売上が立つのではなく、いわゆる見込み客の獲得がサイト上のゴールです。

他の広告代理店やWebマーケティングの会社の場合は、そのようなゴールを設定し、「今月は何件の問い合わせが来ていますね」「1件あたりいくらの広告費で問い合わせが来ているので、うまくいっていますね」というように取り組んでいます。しかし、当社の場合はお客さまに「ネクストSFA」を併せて使っていただくことで、受注するところまで取り組んでもらっています。

SFAはいわゆる営業支援ツールですが、ここでは業務系ツールとしてよりも、マーケティングツールとしてSFAを導入することによって、売上をアップさせることが可能になります。

当社の場合、お客さまにトータルで関わって、問い合わせだけではなく、必要ならば受注のところまで伴走して、施策の良し悪しを話し合います。あるいは、受注に関して「一体どの広告や施策がうまくいっているのか」まで把握できます。そのため、他社と比べると効率のよいマーケティングを行うことができるのです。

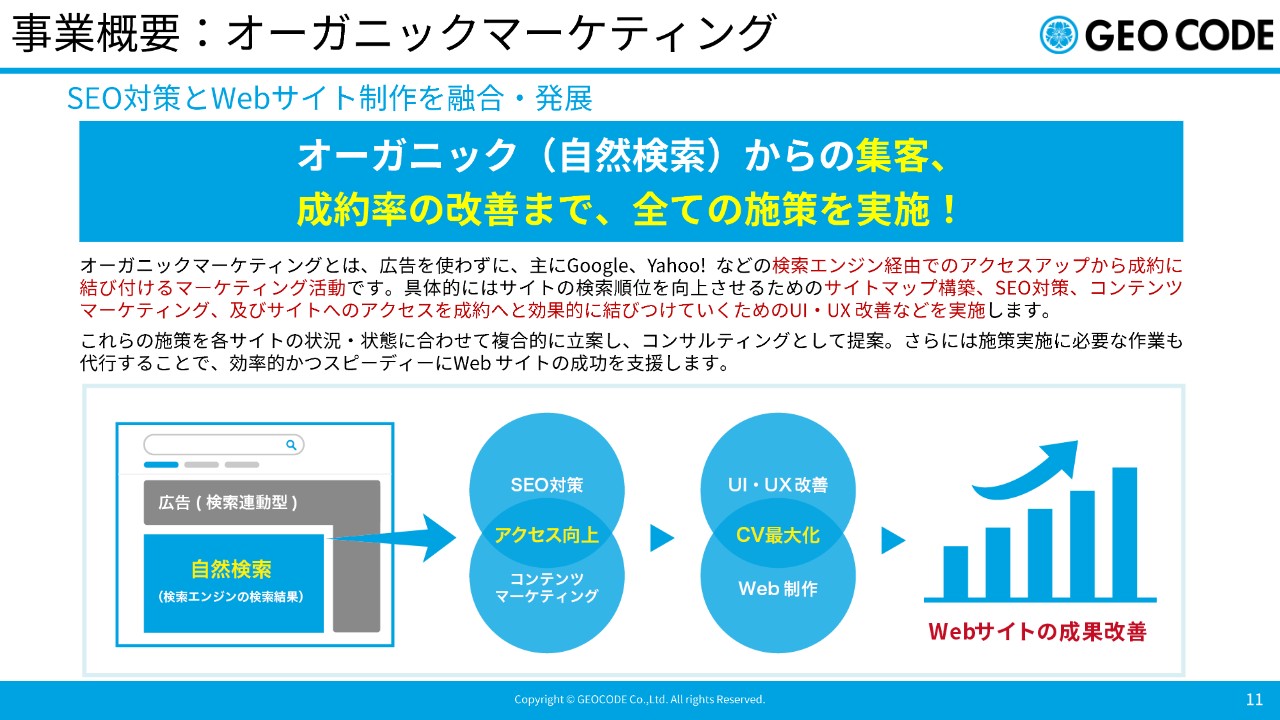

事業概要:オーガニックマーケティング

SEOは自然検索から集客する手法の1つです。世の中では「検索されるキーワードによる記事の表示順位を上げること」をSEO対策と言っていますが、それは結果であり、手法ではありません。手法としてのSEO対策は、Webサイトの構造を作り変えることです。

また、コンテンツマーケティングは、有益な記事やコンテンツを作っていく手法で、SEO対策と同じく、検索されたキーワードで表示される順位を上げる施策です。

それから、デザインの改善も行っています。これをUI・UX改善と言うのですが、見やすさや使いやすさを改善することで、どちらかというとWebサイト制作の分野になります。

例えば、お客さまのWebサイトにユーザーが訪れた時に、まずは料金のページに行く、実績紹介のページに行くというような王道のパターンがあります。その時に、料金のページを見てもよくわかってもらえなかったり、実績のページを見ても「何のことかわからない」となったりしないように改善しています。このように当社は、SEO対策やデザインを含むUI・UX改善をトータルで行うことを売りにしています。

当社サービスの優位性について少しお話しします。上場企業の中にもマーケティングやSEO対策のようなサービスを提供している会社がいくつかあります。当社と同じような取り組みを行っている上場企業に加え、今年も同業者が出てきていますが、各社のサービス内容は基本的にはコンサルティングが中心です。

当社はコンサルティングも行っていますが、Webサイトの改造やデザインを行うとともに、記事やコンテンツも作っており、すべて手を動かしているため、このようなサービスの優位性は本当に強いと自負しています。

「成績につながるか、つながらないか」という点については後ほどご説明しますが、当社の見積金額のほうが少し安いということもあり、案件ごとの相見積もりになってからの勝率は非常に高く、かなり良い状況と言えます。

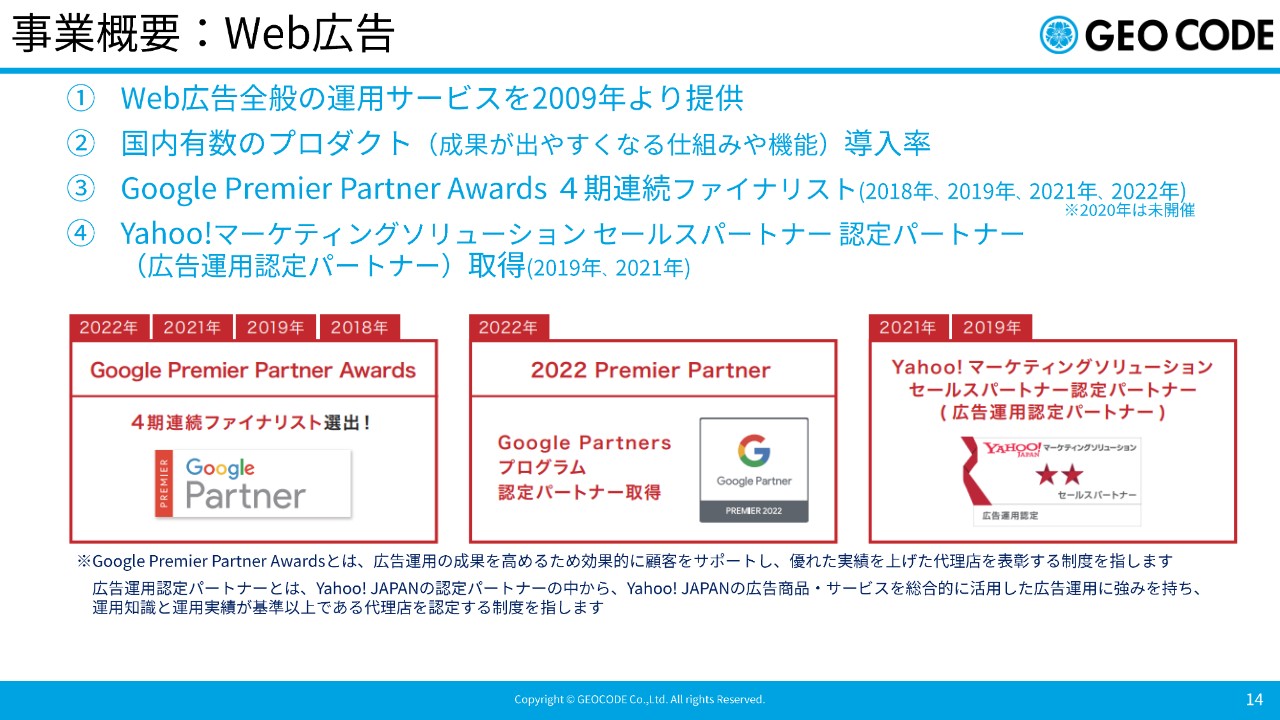

事業概要:Web広告

広告部門についてです。広告単体で勝負して「Web広告の代理店ですよ」と言ってしまうとなんの変哲もない会社になってしまうため、そのようには宣言していませんが、当社では広告をメイン事業としてしっかりと取り組んでいます。

広告部門は非常に難しく、先ほどお話ししたSEO対策であれば「当社はコンサルだけではなく、手も動かしますよ」というメリットをはっきりと伝えられますが、広告については結局、お客さまの業種や過去の実績に成約が左右されてしまうところがあります。そのため、お客さまにわかりやすい指標として、アワードの受賞歴や、認定パートナーなど取得した称号をお伝えしています。

スライドの左側に記載しているのは「Google Premier Partner Awards」で、毎年およそ5部門で平均5社ずつ選ばれるアワードとなっています。計25社の中には重複もあり、違う部門に同じ会社が入っていることがあるため、実質20社程度の選出となります。

当社はそのアワードに毎年選ばれており、2020年はコロナ禍の影響で中止になりましたが、そこを除くと4期連続で選出されています。あくまでも当社調べですが、そのような会社は3社か4社くらいしかなく、当社はそれなりのポジションにあると言えます。また、Googleとも関係が深く、情報交換もよく行っています。

中央の「Premier Partner」という代理店の称号も、Googleの認定パートナー制度で、上位3パーセントほどの会社のみが取得できるものとなっています。具体的に何社という情報は公開されていませんが、上位3パーセントというのは30社から40社程度ではないかと予想しています。

右側の「Yahoo!マーケティングソリューション セールスパートナー」の認定も受けています。「Premier Partner」および「Yahoo!マーケティングソリューション セールスパートナー」については、Web上で情報が公開されているため、興味がある方はぜひご覧ください。

どちらもWeb広告代理店の中では有名な会社、主に大手企業が選ばれていますが、これらは予算の多さで選出されているわけではなく、サービスの品質が評価されている称号や賞となっています。

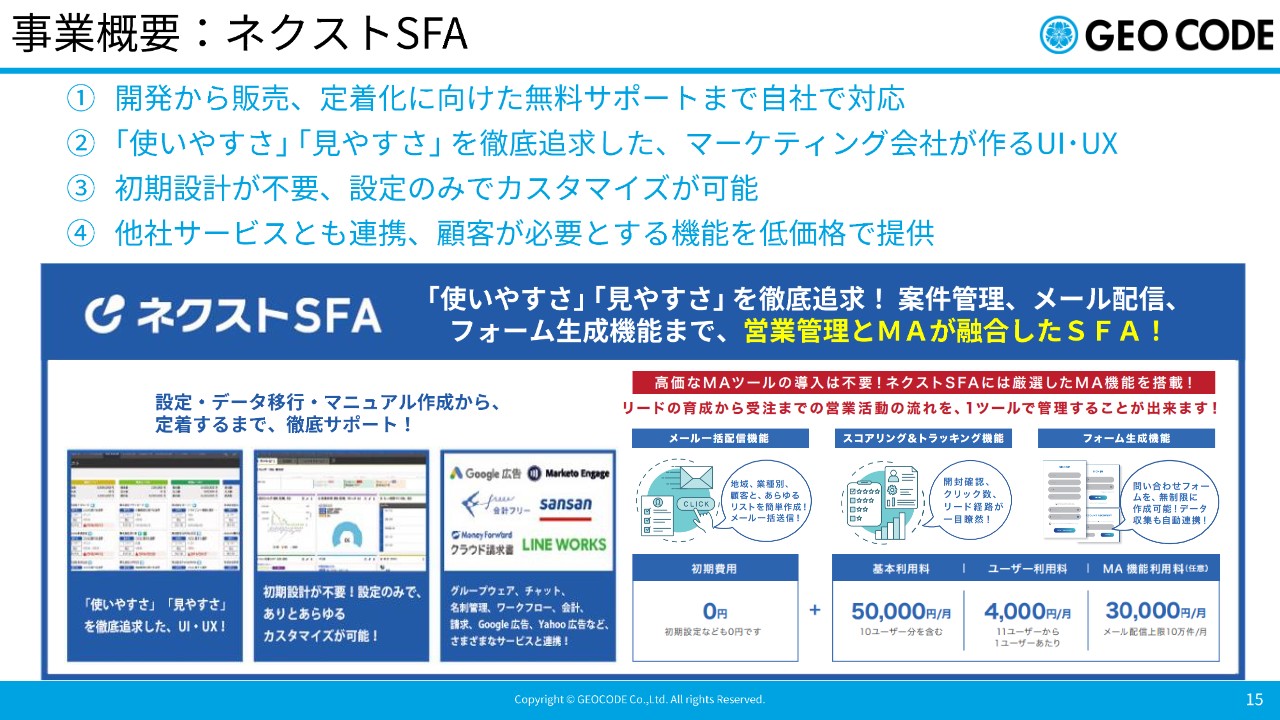

事業概要:ネクストSFA

「ネクストSFA」についてご説明します。こちらはみなさまにとって、馴染みが薄い商品かもしれません。先ほども触れましたが、SFAは営業支援ツールになります。

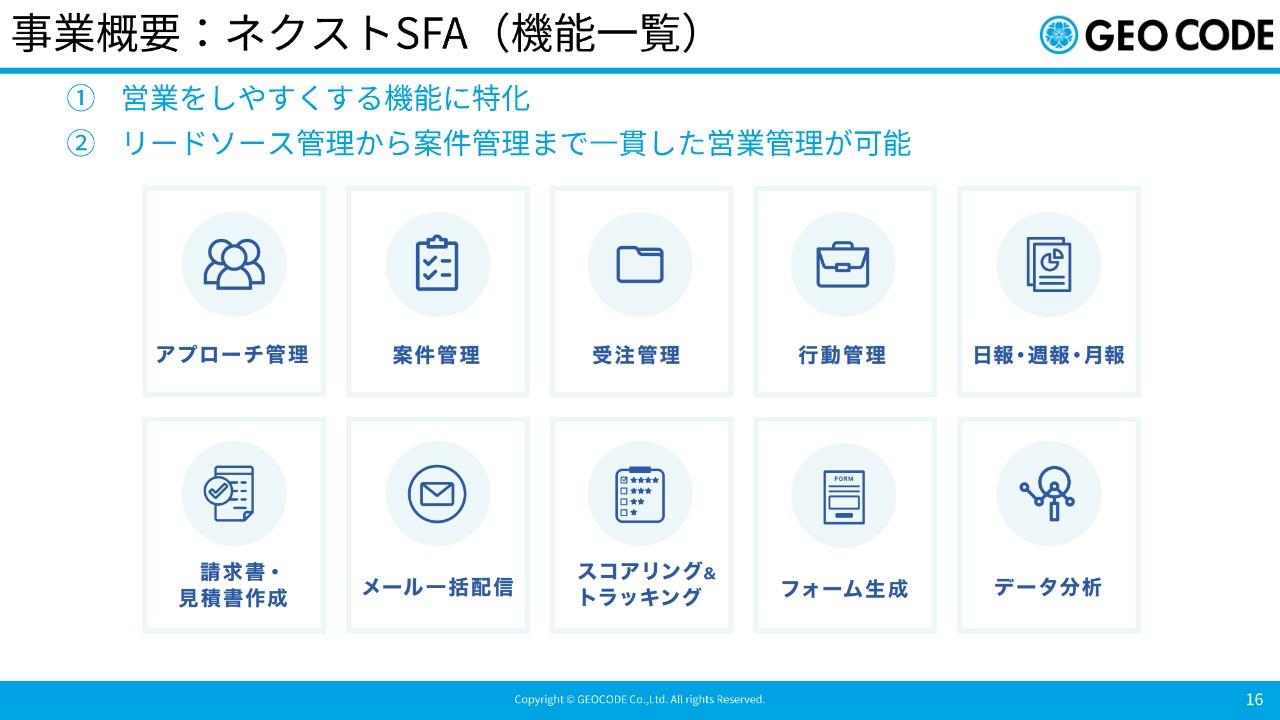

事業概要:ネクストSFA(機能一覧)

「ネクストSFA」の具体的な機能です。アプローチ管理は、例えばテレアポなどでアタックしていくリストに対して、履歴を入力したり、一斉メールを送信して返信が来たところを把握したりできる機能です。そこから案件につながれば、案件管理という機能で「どのような見積もりを送ったか」「前回の商談で何を行ったか」などを管理することができます。

このようなSFAツールを導入しなかったことによって生じる影響は2つあります。1つ目は、自社にノウハウが蓄積されない点です。SFAを使っていない会社の場合、営業担当者にリストを一任して、どこにアタックするかを任せてしまっていることが多くあります。業務が属人化してしまうため、「どのようにアプローチした結果、うまくいっているのか」「うまくいっていないのか」というノウハウを持てません。

2つ目は案件管理のところで、商談の履歴が残らない点です。例えば、「前回はこの金額で決まりませんでした」「機能に満足いただけませんでした」という履歴が残っていれば、半年後や1年後に「このくらいの値段で対応できるようになりました」「このような機能が搭載されました」というアプローチができるようになり、案件管理の時間短縮に加えて、成果にも関わってきます。

他にも行動管理のところで、営業担当者の行動予定がわかったり、「電話を何件かけた」「お客さまのところへ何件訪問した」などと行動を管理できたり、日報を作ったりできます。さらに、請求書や見積書の作成も可能です。

最近は、テレアポを行う会社が徐々に減ってきています。マーケティングのトレンドとして、BtoBの場合はセミナーを開催して集客したり、オウンドメディアを活用したりする会社が増えています。

当社も、オーガニックマーケティングの一環としてオウンドメディアを作っています。いわゆる情報サイトとして、記事をどんどん作って、その中でホワイトペーパーと言われる資料をダウンロードできるようにしています。ダウンロードの際、ユーザーはメールアドレスや電話番号を入力するため、そこから営業リストに載せる情報を集めています。

集めた情報に対するメールの一括配信は、昨今のBtoBマーケティングの王道です。送信したメールに関しても、ユーザーがそのメールのどこをクリックしたのかを送信側が把握できるような機能がついています。

ユーザーがどこから流入したのかも、フォームによって情報が取得できるため、それをまたリスト化して、ユーザーに対してアプローチを行うことができます。SFAはそのように使えるツールです。

当社はこのSFAについて、およそ7年前から取り組んできました。はじめは少人数で継続的に取り組んでいたのですが、3年前くらいから力を入れ始めました。しかし、3年前はSFAの認知度はかなり低い状況でした。今ではSFAの認知度が上がり、月に2件から3件しか来なかった問い合わせも、今では毎月20件から30件は来ており、当社の一番問い合わせ数が多いサービスになっています。

背景として、1つ目はやはり、世の中でDXの機運が高まっていることが挙げられます。2つ目の要因としては、コロナ禍でリモートワークが進んだことが間違いなくあると思っています。特に営業職は、ITエンジニアと対極で、一番リモートワークに向いていない仕事と言えますが、SFAツールの普及によって、営業職の方のリモートワークもどんどん増えていっているのではないかと思います。

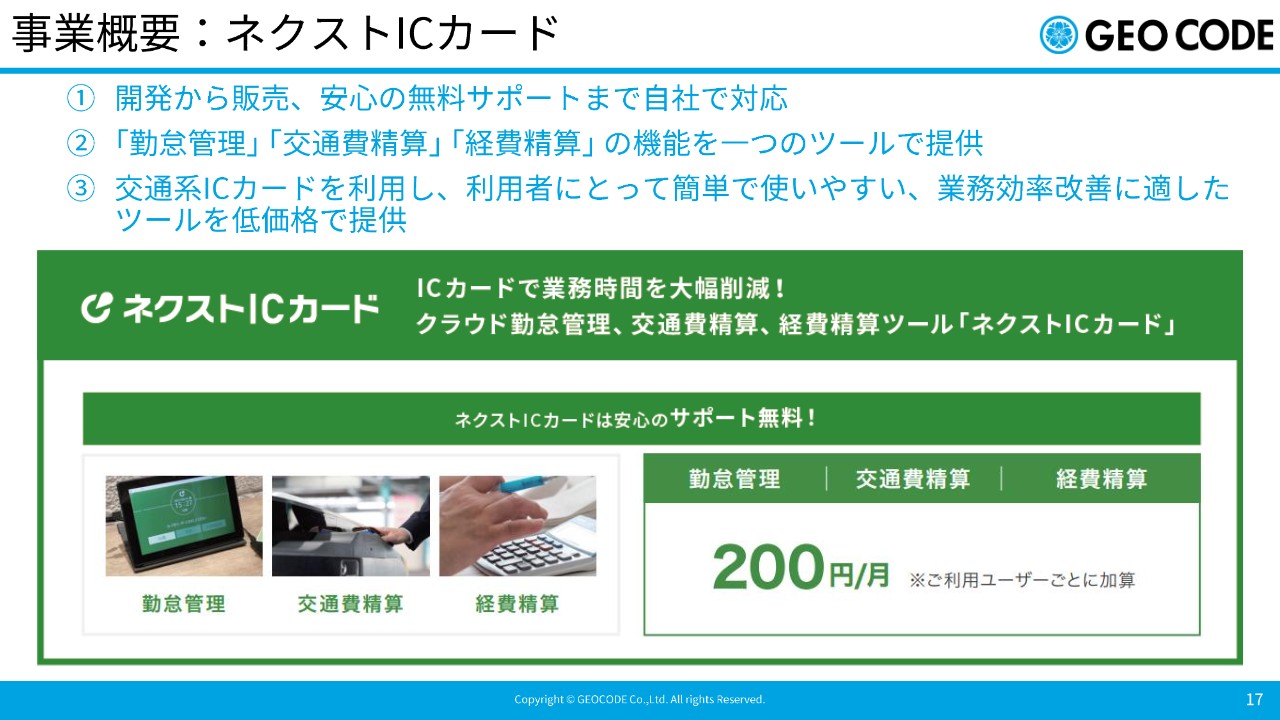

事業概要:ネクストICカード

「ネクストICカード」というクラウド製品は、勤怠管理、交通費精算、経費精算の機能を提供するツールです。これも10年前から取り組んでいるサービスで、昨日(10月17日)はココペリ社との提携を発表しました。

「ネクストICカード」は、ICカードなどをタッチして出勤や退勤などを管理できるツールで、勤怠管理機能として使うことができます。営業活動で外出された方の交通費を精算することも可能です。

5年から10年前までは、交通費の精算はかなりアナログで、例えば、自分で経路を調べて、Excelのシートに金額を入力して申請するなどということが行われていました。私はそこに目をつけて取り組んでいましたが、当時はまだSaaSやクラウドという言葉もなく、ASPと呼んでいました。

当時、私たちと同じようなことを大々的に行っていたのは1社しかなく、よく競合していました。その時は、営業部隊やSEOの部門よりも人数を多く配置しており、わずか2年ほどで450社くらいの顧客を獲得していました。今から7年前ぐらいの話です。

あの頃は当社とその1社しか参入していない事業でしたが、当社は上場を目指していた関係もあり、SaaSは単価が安いことから力を入れていませんでした。当時は赤字を被って大量の広告費を使って売上を伸ばす戦略はとらず、自社の出した利益の中での投資を行っていました。

今は勤怠管理ツールで一番を目指そうとはあまり思っていませんが、ターゲット市場を少し変えて、想定以上に問い合わせが多かったSFAの例を参考に、地方のDX推進に力を入れていこうと考えています。

コロナ禍とDXの潮流により、地方は今から変わるところです。特に勤怠管理に関しては、これからは地方の市場が拡大していきます。当時は金額ももっと高かったのですが、今はそれを落として戦える金額にしています。

現在、ココペリ社は全国の金融機関と組んで、「Big Advance」というシステムを8万社(※)に導入しています。当社の「ネクストICカード」を「Big Advance」にシステム連携して、勤怠管理、交通費精算、経費精算をできるようにします。

上場企業のIRで提携について言及することがありますが、提携後にどうなったかわからないケースはたくさんあると思います。実際に何も起こらないケースもたくさんありますが、今回は本当に期待しています。時間をたくさんかけて実際にシステム連携しているためです。マーケティングについてはココペリ社が直接営業しているわけではなく、80行から90行くらいの全国の金融機関が営業しています。これにより顧客企業を8万社(※)に増やしたという実績があるため、大変期待しています。

ただ、現時点で地方のDX推進に多くの人材を配置することが簡単にはできないため、地方に基盤を持っている企業や、営業を得意としている企業との提携交渉を水面下で進めています。うまく機能すれば同様の展開は無数にあるため、このような提携をロールモデルとして進めていきたいと思っています。

※ココペリ社の公表資料では、2022年6月末時点で71,185社となっています。

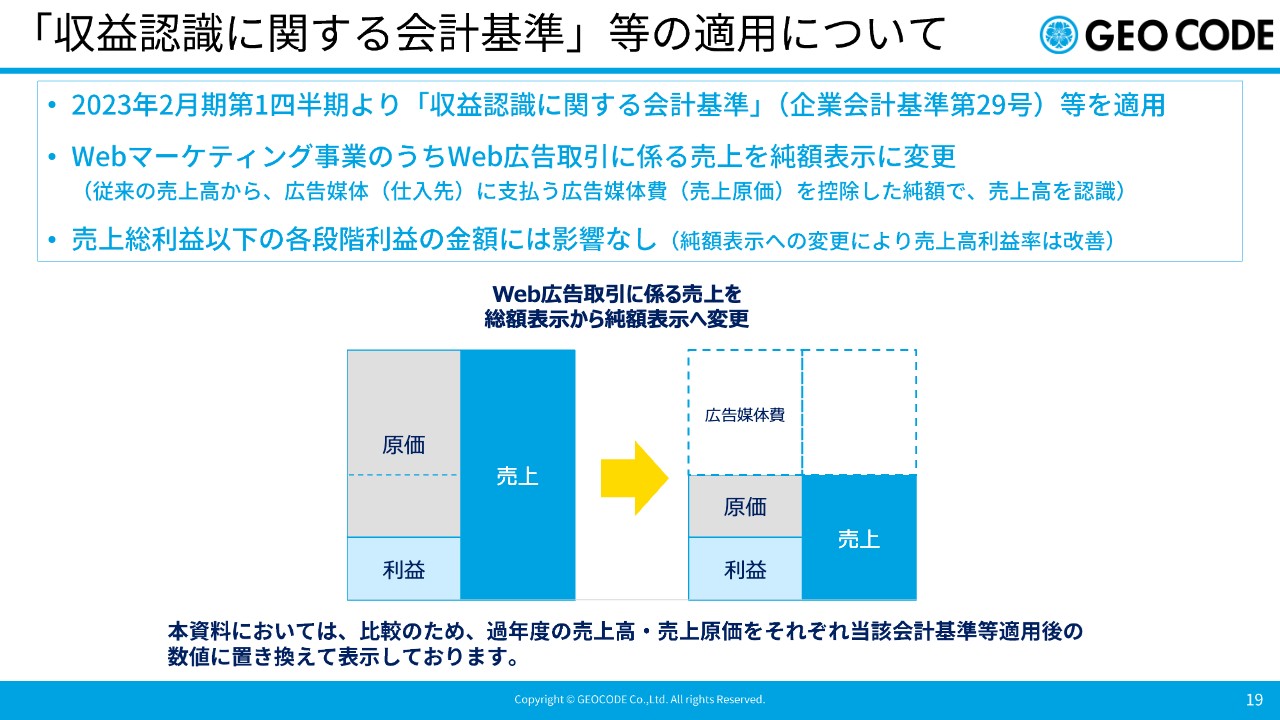

「収益認識に関する会計基準」等の適用について

広告事業に関する部分ですが、会計基準が変わりました。Web広告については、例えば10億円の売上のうちお客さまからいただく金額は2割のみで、8割は「Google」や「Yahoo!」に支払う金額になります。

そのため、これまでは粗利率が20パーセントでそこから人件費を差し引くかたちでしたが、会計基準の変更後は「Yahoo!」や「Google」に支払う費用は売上として計上されなくなりました。

今年の売上が突然減少したわけではなく、約34億円の売上のうち、Web広告の売上が20数億円あり、単純計算では2割の約4億円が該当するために、今年の業績予想は16億7,300万円となっています。

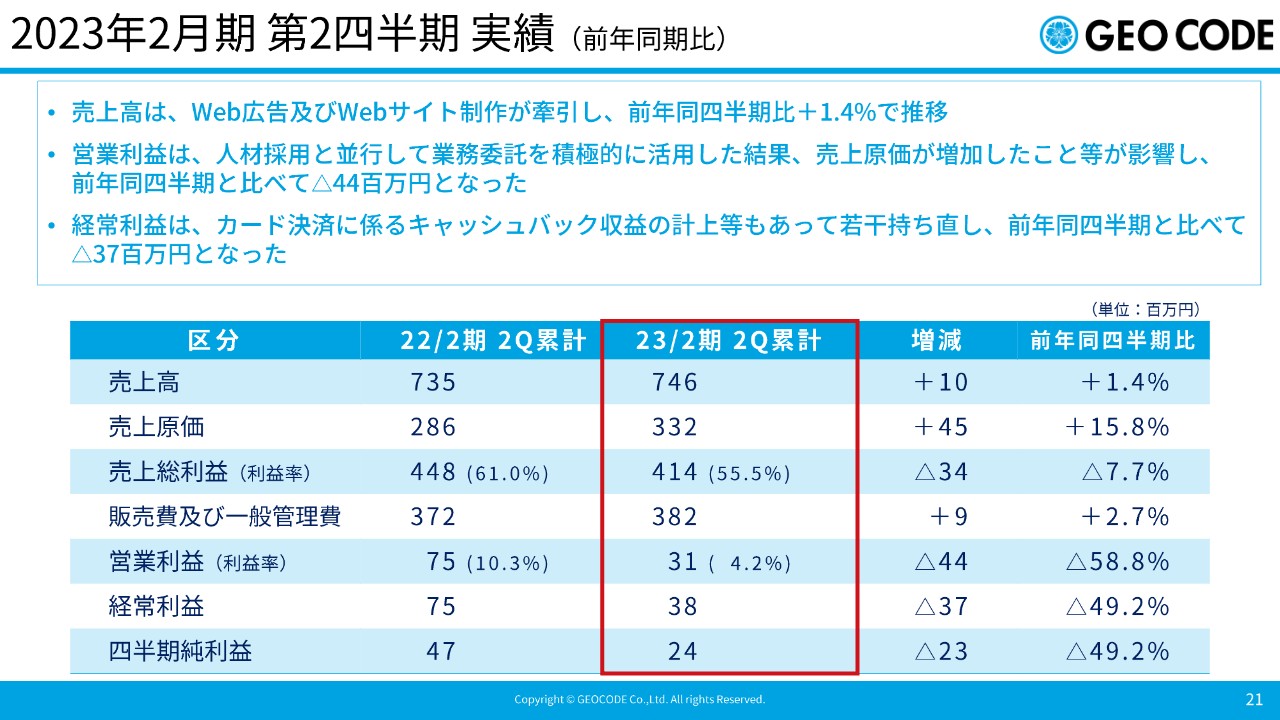

2023年2月期 第2四半期 実績 (前年同期比)

第2四半期の実績です。売上高が前年同期比でプラス1,000万円、プラス1.4パーセントとなる7億4,600万円です。今年の営業利益は減益となる見込みですが、その理由としては、冒頭にお伝えしたとおり、3年後、5年後に10億円を目指すための投資を行うためです。

創業以来17期連続で増収を実現しており、増収するだけなら可能と考えていますが、それでは上場した意味がないと思います。今年は当初から減益の計画を立てており、営業利益は前年同期比で約半分になっています。費用としては採用費・人件費・外注費などがあり、業務委託への外注費が上がっています。

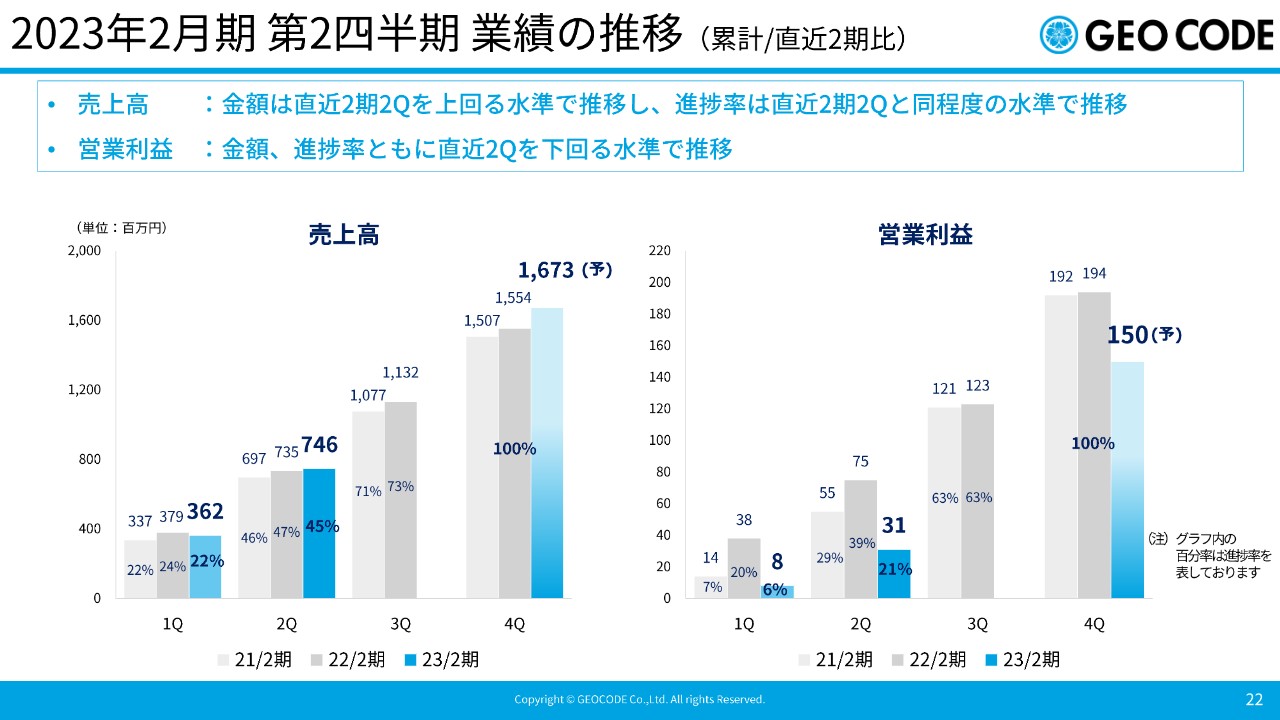

2023年2月期 第2四半期 業績の推移(累計/直近2期比)

第2四半期の業績の推移です。営業利益の進捗率は21パーセントとやや遅れていますが、ストック型で下期偏重となっています。売上高の進捗率は45パーセントです。

営業利益は毎年このようなかたちで推移しています。昨年も進捗率は第1四半期が20パーセント、第2四半期が39パーセント、第3四半期が63パーセントと推移しました。今年も同様ですが、やや下回っているのは間違いありません。

その理由としては人の採用にあります。この業界では、経験者はあまり採用できず取り合いのようになっています。人数としてはすでに20数名採用しており、離職率も昨年や一昨年に比べると改善していますが、採用者の生産性が売上高や営業利益に反映されるまでには、やはり半年から1年はかかります。

理想としては即戦力になる経験者を採用したいのですが、難しいため、人員の半分は業務委託とし、残りの半分は即戦力ではない経験者を採用して育てるという戦略を進めています。

売上高があまり伸びていませんが、下期には大型のWebサイト制作案件などの納品予定もあります。毎年このような進捗になります。

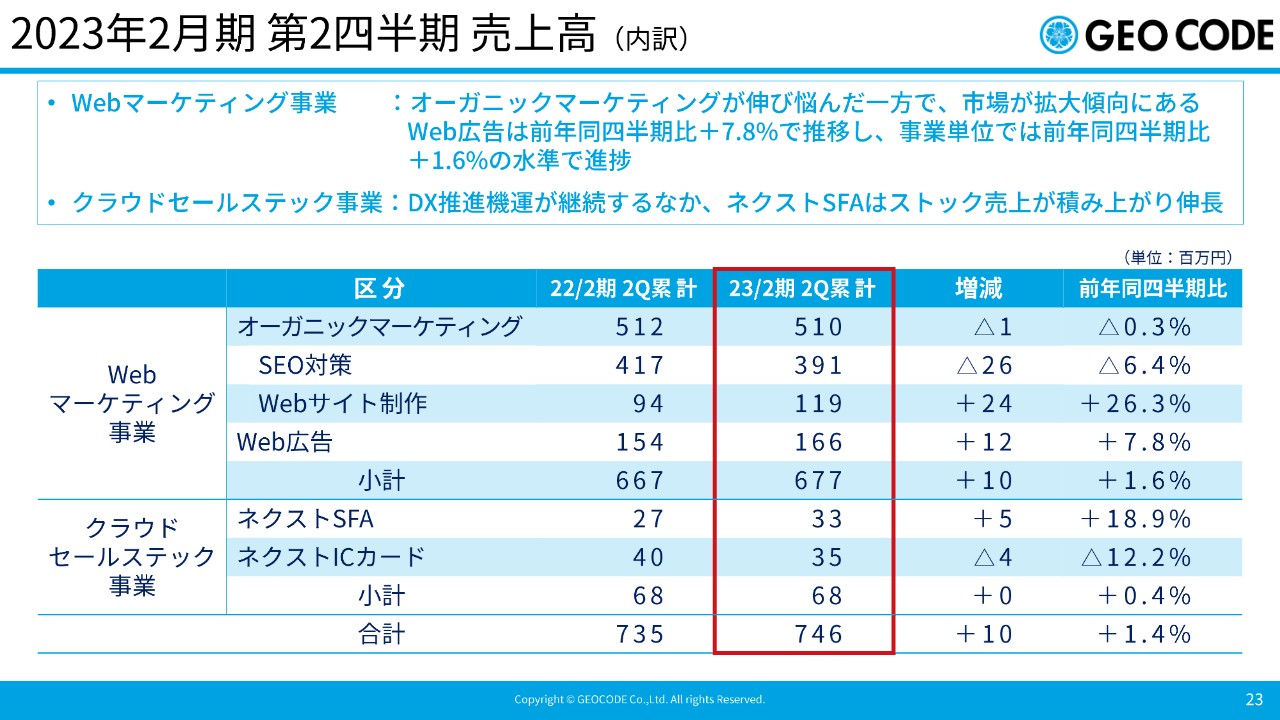

2023年2月期 第2四半期 売上高(内訳)

事業別の売上高です。サービス区分としては、オーガニックマーケティングの中にSEO対策とWebサイト制作があるかたちです。違いとしては、SEO対策は月額で報酬をいただくサービスで、Webサイトを1から作成する場合は、Webサイト制作の売上となります。このWebサイト制作は好調で、今期は伸びると見ていますが、SEO対策は人材確保の部分で少し苦戦しています。

Webマーケティングの提案営業も同様ですが、特にSEO対策はWebサイトを最初から作るわけではなく、コンサルティングしていくサービスのため、ある程度経験を積んだ人材でないと対応できません。

また、SEO対策はターゲット層と当社の提供するタイミングやサービスのバランスが少し悪いのではないかと考えており、来期に向けて戦略を練り直す必要がありそうです。一方、Webサイト制作は、大手企業からの大型案件の受注も増えています。

Web広告の売上高は前年同期比でプラスですが、もう少し伸ばしたいところです。クラウドセールステック事業では、「ネクストICカード」は年初には減少すると予想しており、結果としてはそのとおりになりました。むしろ今後力を入れることから、伸びる可能性があります。

「ネクストSFA」の売上高は若干プラスとなりました。こちらは重要なKPIである問い合わせ数の増加や、現在抱えている案件数がかなりあることなど、今後、非常に伸びていく機運が出ています。

「ネクストSFA」は現在一番期待しているサービスでもあり、株価の観点からしても、こちらが伸びていることはよいと考えています。さらに、単価が一番高いわけではないですが、継続率が98パーセントと非常に高いです。SEO対策やWeb広告の運用などは成果が出ないとお客さまに解約されるのとは対照的です。

人材も必要になりますが、SFAなどのクラウドサービスに関しては、最初にしっかり手間をかけて導入し、それがベースに乗ればお客さまと日々連絡を取ることはなく、継続率も高くなります。つまり、ここが伸びるということは収益が伸びることにつながり、投資の原資にもなります。

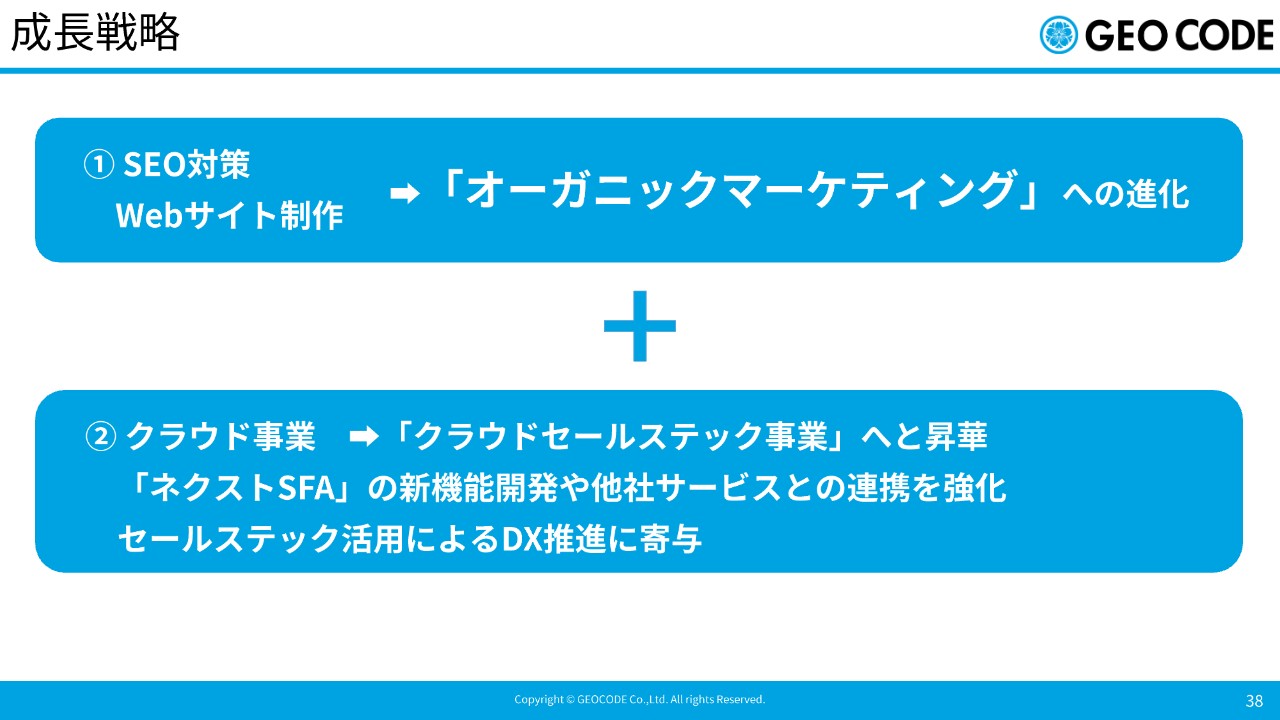

成長戦略

成長戦略については「ウルトラC」のような飛躍的な伸びが期待できるものはないと思っています。戦術も1つではなく、いろいろな施策を考えています。

オーガニックマーケティングでは、順調なWebサイト制作と、コンサルにあたるSEO対策の人材や組織体制をさらに強化し、サービス品質を上げていくことに尽きます。実際のニーズはありますし、非常にチャンスはあると思っています。

「ネクストSFA」は新機能のリリースをますます進めており、かなり戦えるサービスになっています。他社からの乗せ替え提案は難しいため、現在同様のサービスを利用していない企業を中心に提案をしています。その際、相見積もりになりますが、当社は本当に負けません。

それは機能面やUI・UXの良さから来ています。さらに新機能の開発をすれば売れるというわけではなく、営業体制やマーケティング体制を強化して伸ばすということになります。

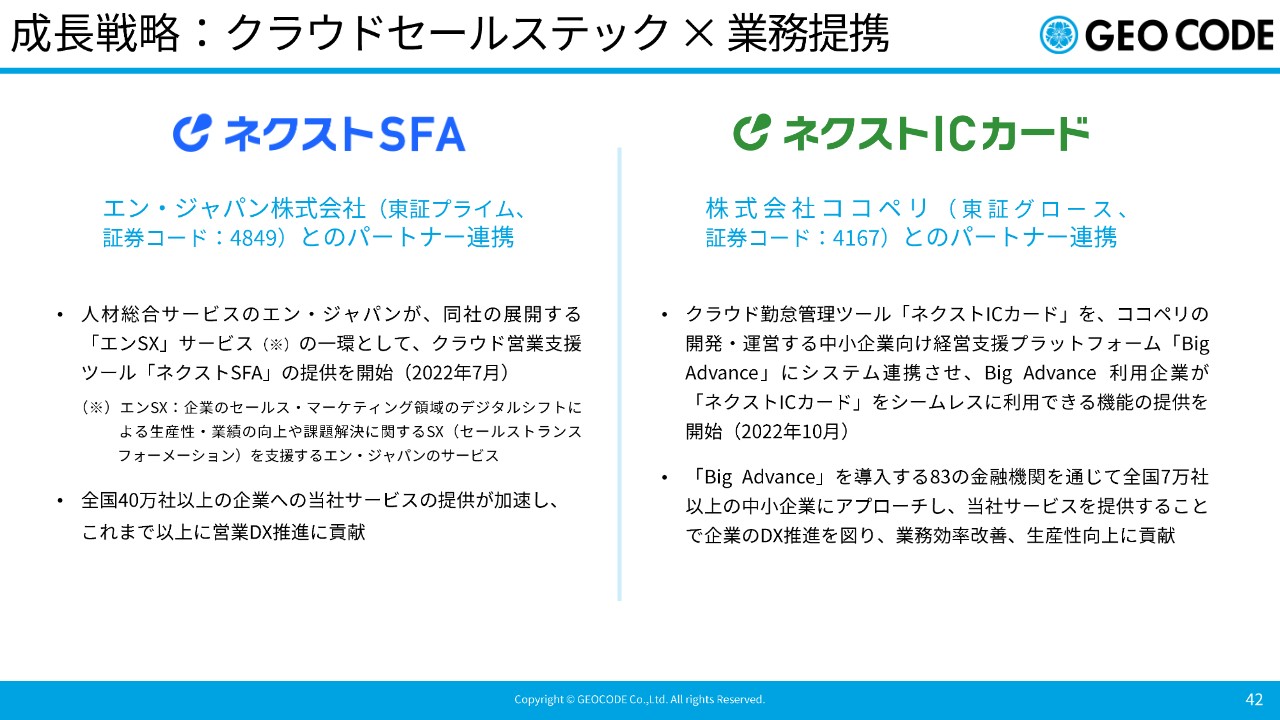

成長戦略:クラウドセールステック ✕ 業務提携

業務提携についてのトピックスです。先ほどお伝えしましたが、「ネクストICカード」はココペリ社とパートナー連携を開始しました。今後は、当社ではなくパートナー企業に販売してもらい、サービスが進展していく仕組みを作っていこうと思っています。

「ネクストSFA」に関しては、いろいろな販路の中で月間20件から30件ある自社への問い合わせが流入経路としては一番多く、2番目はパートナー連携の販路です。

今年7月にエン・ジャパン社との提携を発表しており、エン・ジャパン社から月間10件から15件の良質な案件が来ています。これまで何回かパートナーとの提携戦略を行いましたが、SFAはSaaSツールの中でも一番難しいため、あまりうまく機能しませんでした。しかし、今回はかなりよい状況で進捗しています。今後エン・ジャパン社との提携の成果をみて、これをロールモデルにしようと思っています。

DX推進室などがあって、中小企業から大手企業に対してアップセルやクロスセルを行う企業がけっこうあります。エン・ジャパン社もそのうちの1社で、勤怠管理ツールなども手がけていますが、SFAについては当社のサービスのみ連携しています。当社としては、この提携がうまくいけば大変よいと思っています。

駆け足になりましたが、ここで説明を終わります。

新着ログ

「サービス業」のログ