ソルクシーズ、2Qはすべての段階利益で計画を達成 日本のビジネスや会社をDXに導き支援を目指す

アジェンダ

長尾章氏:みなさま、こんばんは。株式会社ソルクシーズの長尾でございます。本日はソルクシーズ、第2四半期の個人投資家さま向けの説明会、ご視聴ありがとうございます。

私どもは、個人投資家さま向けの説明会からはしばらく遠ざかっていまして、今回いろいろたくさんご説明することがあります。不明点などがありましたら、質疑応答にて回答します。本日は、スライドに記載のアジェンダのとおり進めます。

ソルクシーズグループはどんな会社?

「ソルクシーズグループはどんな会社?」ということで、おそらくみなさまもあまりよくご存知ないと思いますので、少し長めになってしまいますがご説明します。まず、一般的には「金融のシステムに強いシステム開発会社ではないの?」と受け止められていますが、スライド左上の吹き出しのとおり、「SIの会社だけじゃないよ」「金融の開発だけじゃないよ」と、我々は心から言いたいです。

最近、DXというよい言葉ができました。以前から、我々はDXに取り組んできているのですが、デジタルトランスフォーメーション(DX)で日本のビジネスを導く会社、支援していく会社だと位置づけています。

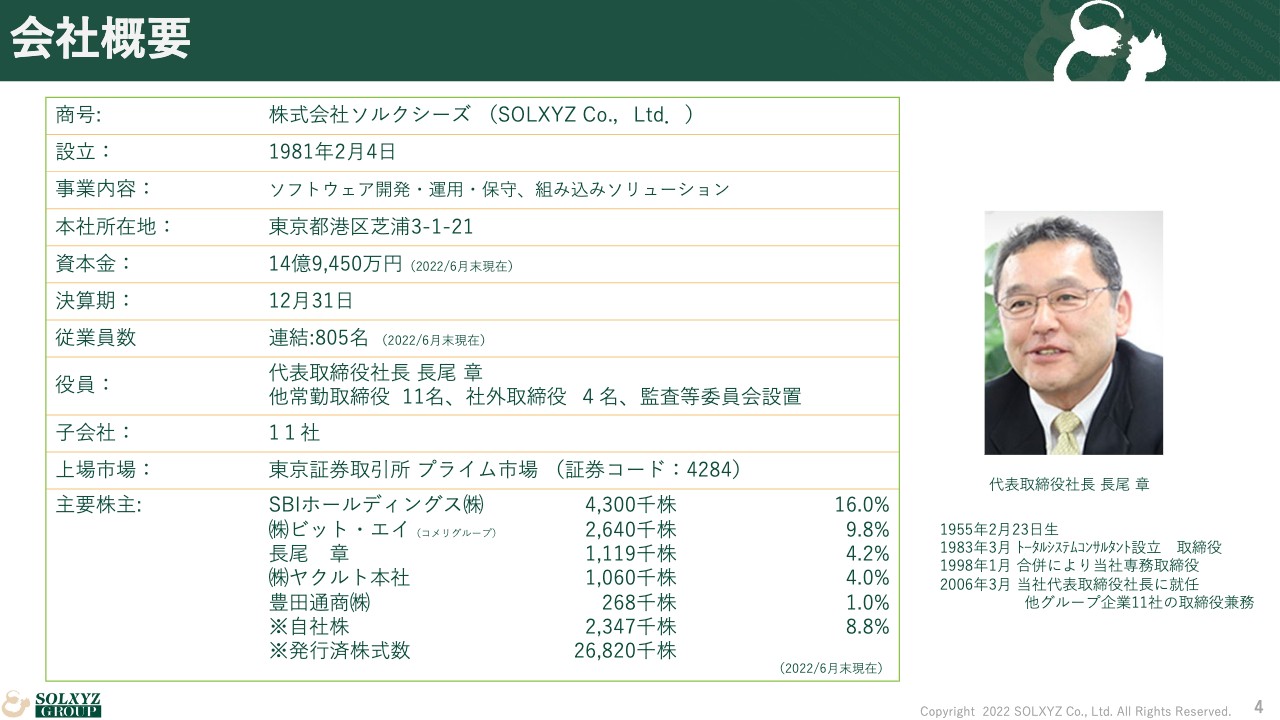

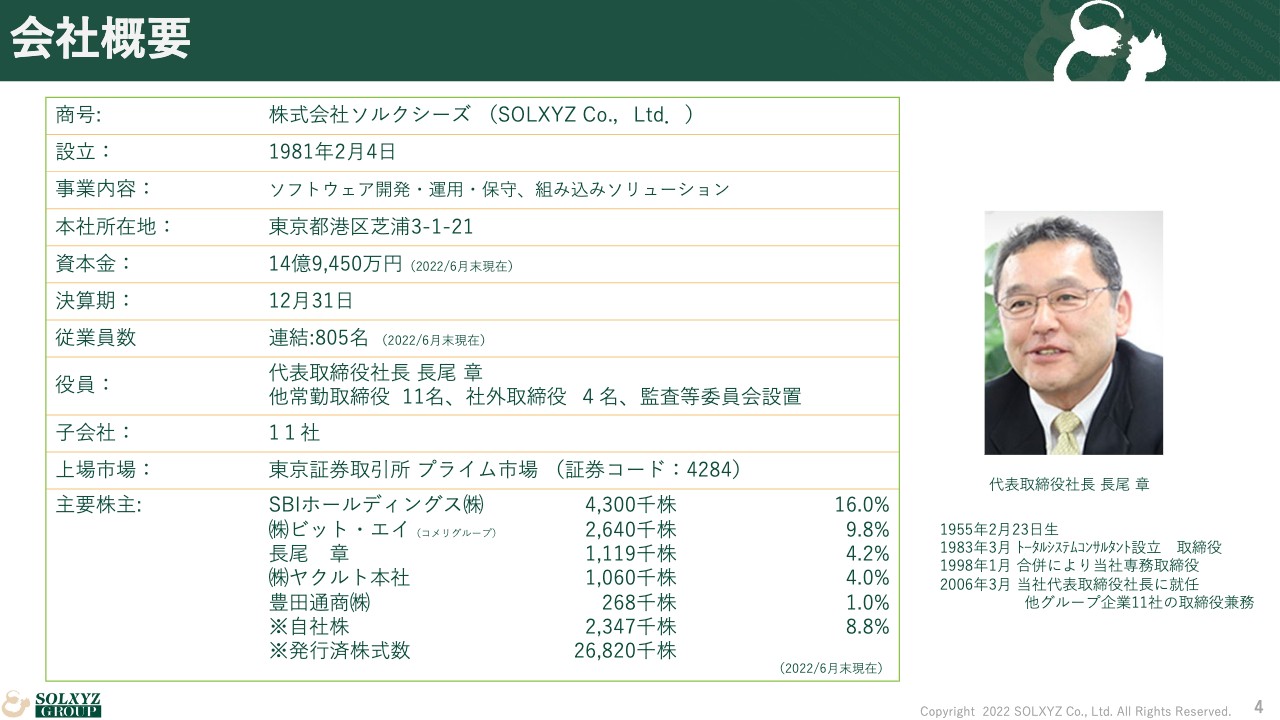

会社概要

会社概要は後ほどご覧いただければと思います。主要株主について少しご説明しますと、SBIホールディングス株式会社さま、ホームセンター・コメリグループのIT子会社である株式会社ビット・エイさま、株式会社ヤクルト本社さま、豊田通商株式会社さまが我々の主要株主です。

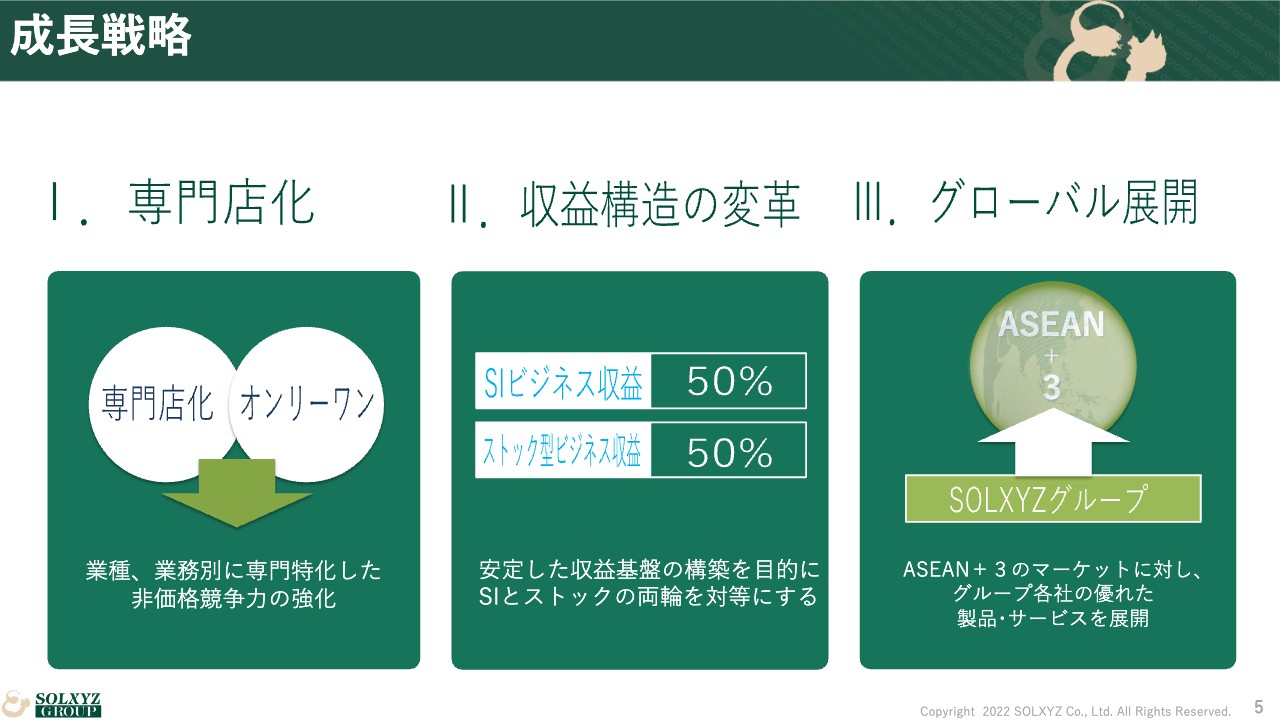

成長戦略

成長戦略として、大きく3点掲げています。1点目は専門店化です。オンリーワンを目指す会社群として、それぞれ尖った専門店化を進めていくことにより、価格競争に陥らず、我々にしかできない領域をどんどん増やしていくという発想です。

2点目は収益構造の変革です。SIビジネスの収益とストック型ビジネスの収益の比率を50パーセントずつに導いていき、安定した収益構造を目指していきます。

3点目はグローバル展開です。主にASEAN地域に対して、我々のソリューションを展開していきたいと考えています。

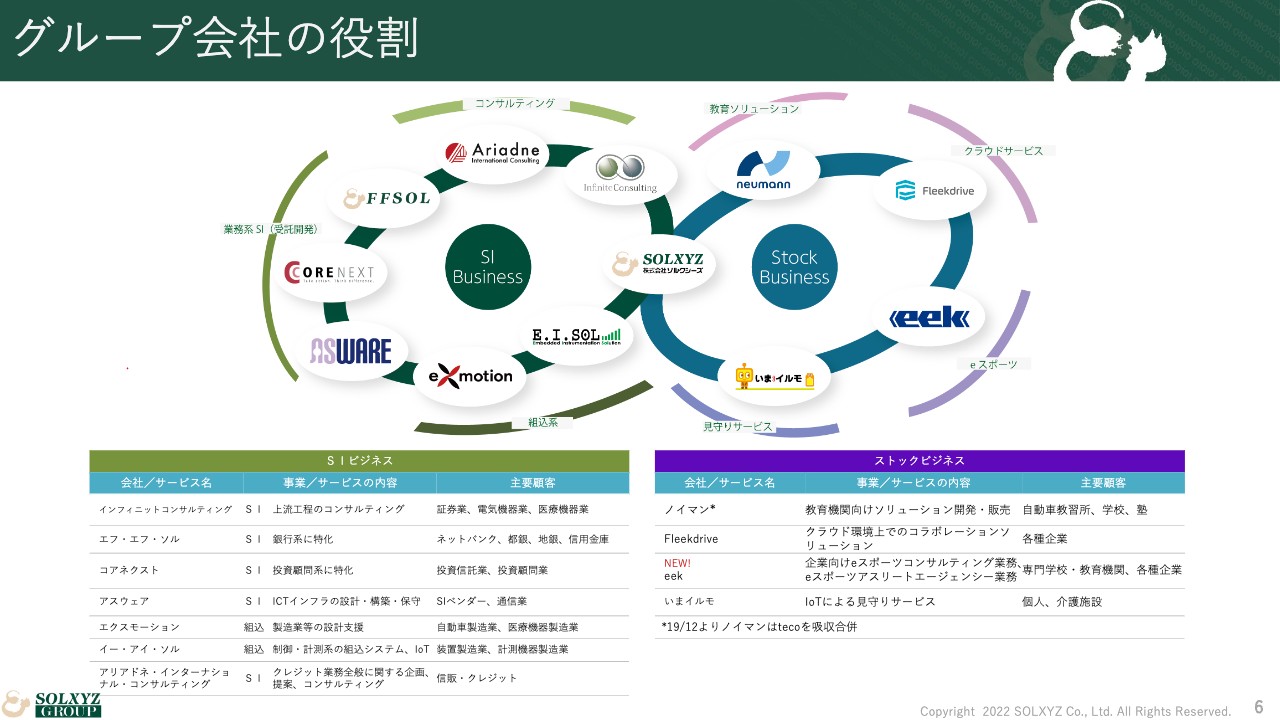

グループ会社の役割

スライドの図はグループ会社の役割を示しています。先ほどお話ししたとおり、システムインテグレーションとストックビジネスの両輪政策を我々は目指していますが、スライド左側がSIビジネスに従事している会社群、右側がストックビジネスに従事している会社群です。

どのような顧客を持っているか、どのような業種を狙っていくのかなど、大まかな説明はスライド下部の表で記載しています。後ほどこの中から、いくつかもう少し詳しく説明します。

我々のグループを取り囲む協業先、出資いただいている会社、我々が出資している会社についてご説明します。まずグループについては、我々本体およびグループの中から1社、株式会社エクスモーションが上場しています。このエクスモーションが上場したことによって、グループ各社の中でも、上場を目指す会社がいくつか出てきていまして、我々の方針としてはその動きを支援していこうと考えています。

協業先に関しては、株式会社エクサさま、キンドリルジャパン株式会社さまと業務提携しています。株主は先ほどご説明した4社、出資先はセキュリティ関係のエンカレッジ・テクノロジ株式会社さま、音声合成の株式会社エーアイさま、ニューコン株式会社さま、AI技術に優れたアックス株式会社さまです。

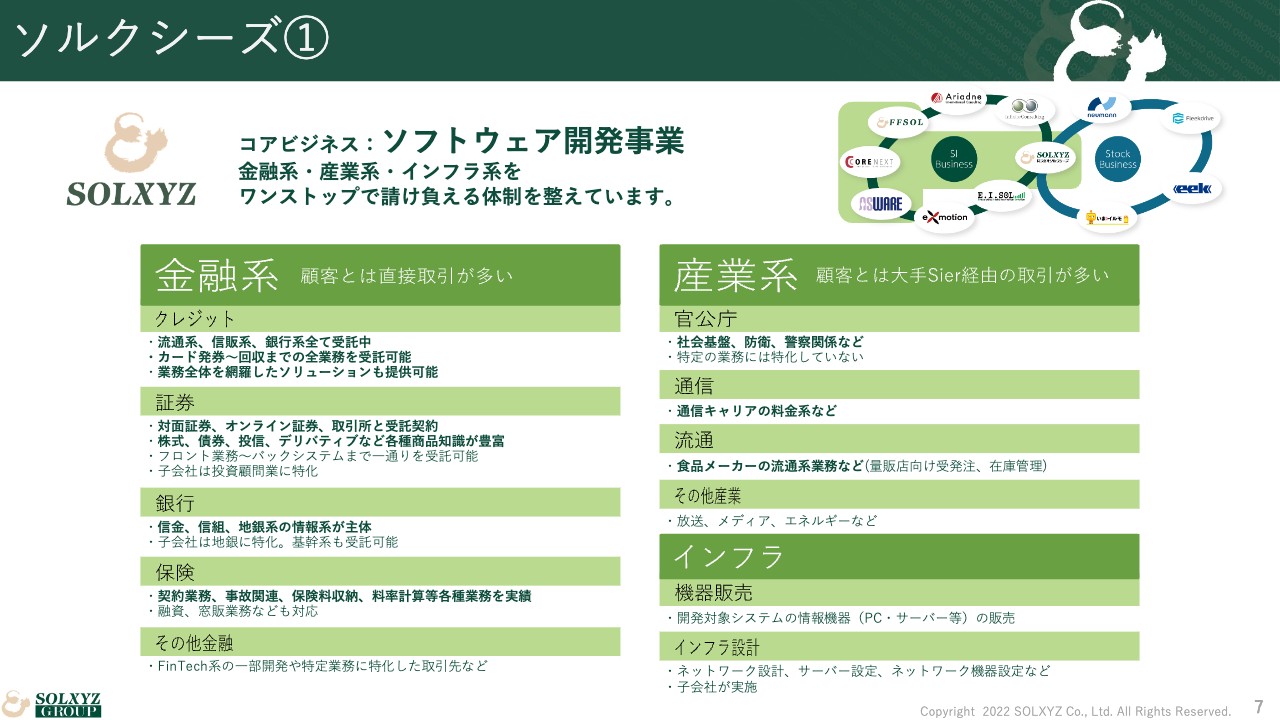

ソルクシーズ1

ソルクシーズについてもう少し詳しく説明します。ソルクシーズ本体のコアビジネスはソフトウェア開発事業ですが、業種としては、金融系、産業系、インフラ系です。スライドに記載のとおり、金融系は、クレジット、証券、銀行、保険、FinTech系などのその他金融です。

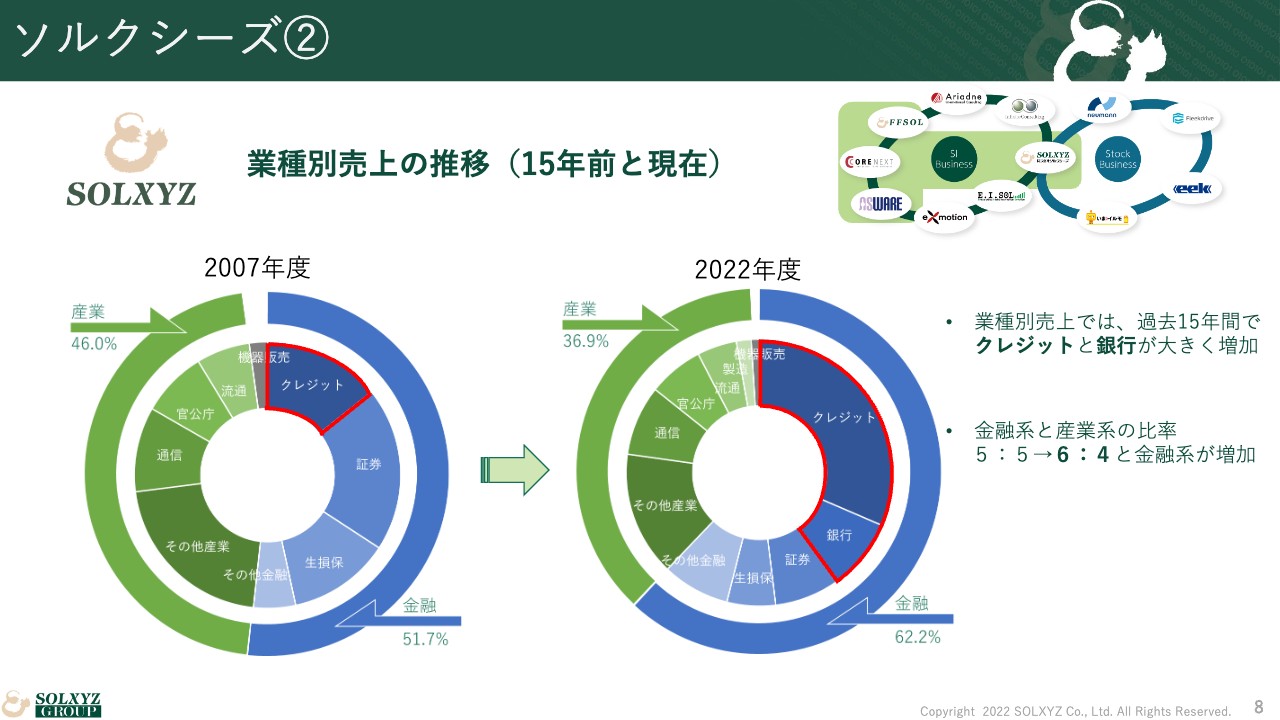

ソルクシーズ2

業種別売上の推移です。15年前の2007年と現在を比較しますと、シェアが大きく変わってきています。2022年に関しては、金融が6割を超えてきており、その中でもクレジットと銀行が徐々に増えてきています。

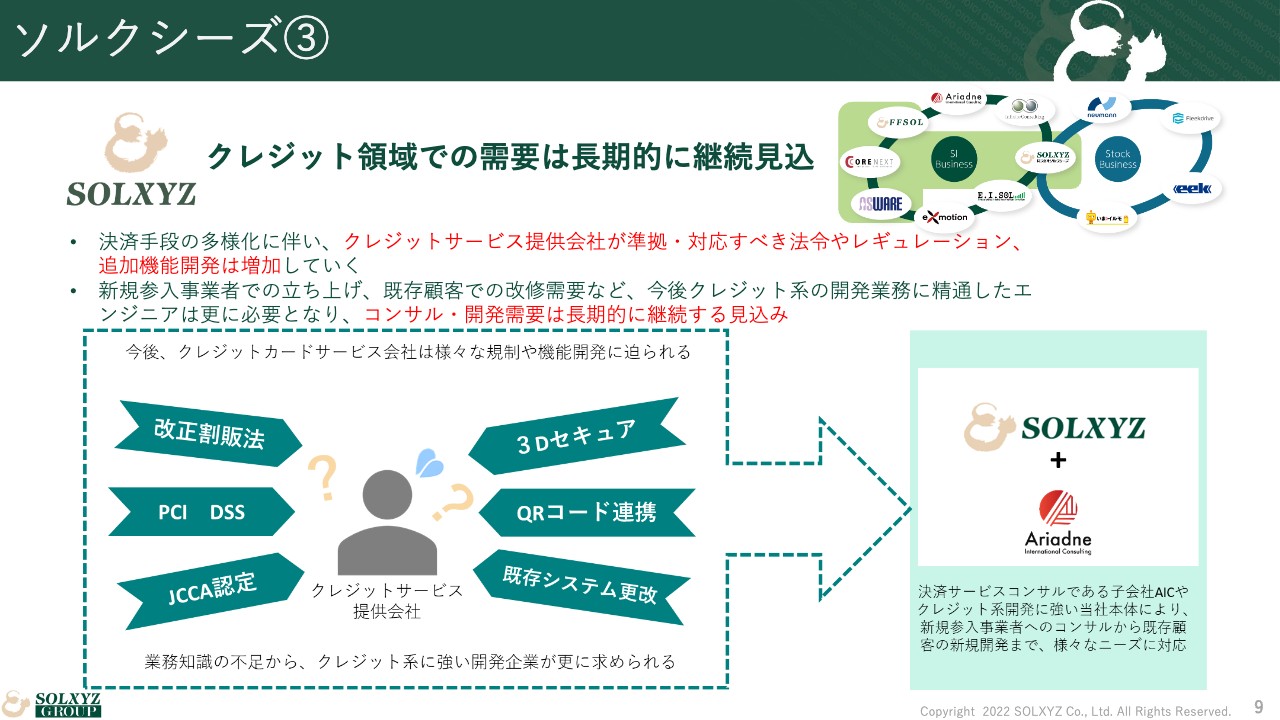

ソルクシーズ3

「クレジットはこれからも仕事があるのか?」といった懸念がおそらくあるかと思いますが、我々は今でも多くの受注残高も抱えていますし、今後もしばらく決済手段の多様化や、規制や法令の変更などが多々ありますので、そのあたりの対応が発生します。

また、新規にクレジット関係に参入したい業者も多くあります。日本だけではなく、海外からも参入してきていますので、クレジット決済関係に非常に強い、グループの株式会社アリアドネ・インターナショナル・コンサルティング(AIC)と連携してサポートを進めていきたいと思います。

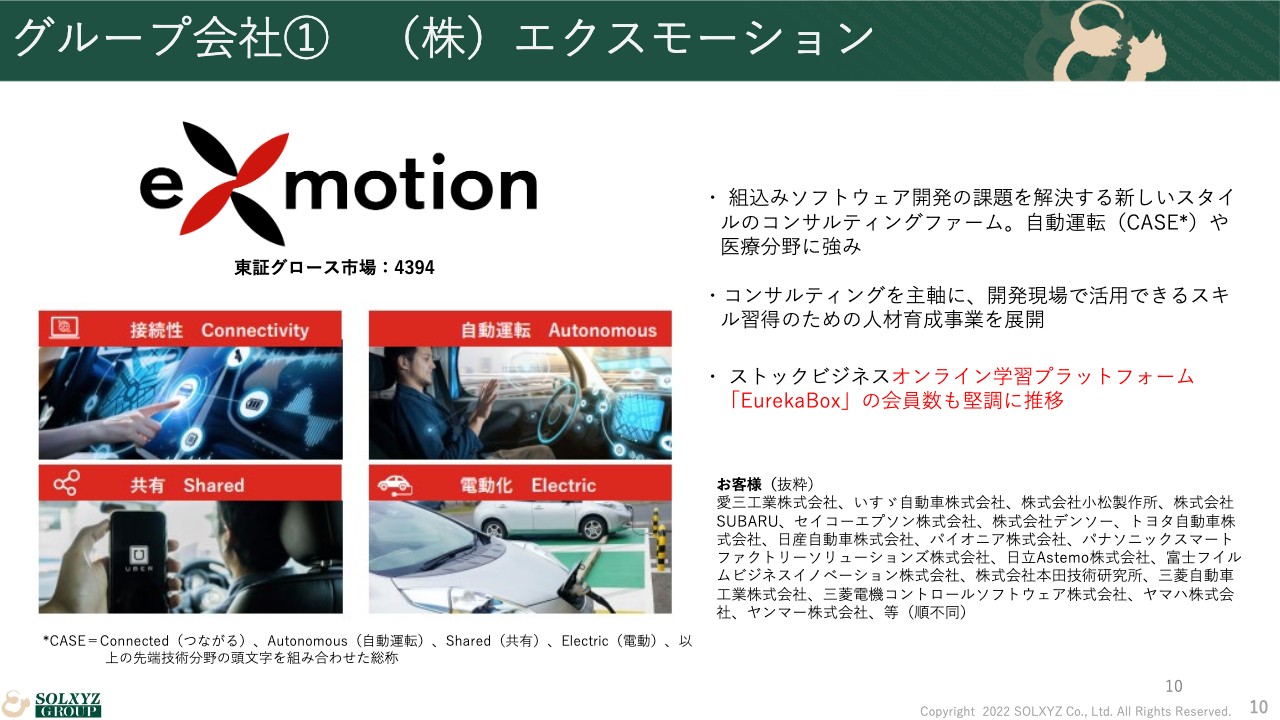

グループ会社1 (株)エクスモーション

グループ会社についていくつかご説明します。1社目のエクスモーションは、すでに上場を果たしていますが、組込みソフトウェア開発の課題を解決するコンサルティングを実施しています。

主要なものは、自動運転(CASE)です。CASEとは、Connected(つながる)、Autonomous(自動運転)、Shared(共有)、Electric(電動)、の先端技術分野の頭文字を組み合わせた総称です。

ここは今、自動車だけではなく、建設機器、農業機器においても、自動運転が出てきています。スライド右下に抜粋して記載していますが、このようなお客さまがエクスモーションのサポートを受けています。

それから「コンサルティングビジネス」というと、どうしても1人あたりいくらのビジネスに聞こえてしまいますが、ストックビジネスを増やしていくために、彼らの培ってきたノウハウをオンライン学習プラットフォーム「EurekaBox(ユーリカボックス)」でみなさまに提供していくビジネスを展開し、お客さまも増えつつあります。

グループ会社2 (株)イー・アイ・ソル

2社目の株式会社イー・アイ・ソルはIoTを得意としており、特に産業系のIoTに非常に強い会社です。具体的に言いますと、制御系、制御装置、あるいは計測装置から信号を捉えて、それを見える化する仕組みを作っています。

スライド2点目に記載のとおり、今彼らがいくつか持っているソリューションのうちの1つが、「予知保全システム」です。製造ラインなどのライン自体の歪みや異音を計測機で計測します。異常がある場合には、「このような異常が発生した場合には、だいたい1ヶ月以内に故障する可能性が高い」といった予知保全を、計測データを集め、なおかつAIを活用し提供しています。

スライド3点目に記載のとおり、最近は鉄道関連の案件が増えてきています。鉄道各社の安全性を保つために、線路自体の歪みがないかといった調査も、イー・アイ・ソルでサービスを提供しています。世界的な計測器メーカーであるナショナル・インスツルメンツ社のアライアンスパートナーは世界に1,000社ほどありますが、イー・アイ・ソルはその内60社ほどしかない「GOLDパートナー」の認定を受けています。

グループ会社3 (株)ノイマン

3社目の株式会社ノイマンは、自動車教習所向けeラーニングのシステムなどの各種ソリューションを提供しています。eラーニングに関しては、国内の自動車教習所の60パーセント強のシェアを持っており、安定的な収益をキープしています。

ただ今後、国内の教習所そのものは増えていくわけでもありません。そこで、海外の教習所に向けて展開しようと考え、3年ほど前からベトナムでのビジネスを進めています。やっと軌道に乗りつつあり、国内と同じようなソリューションをベトナムで展開する準備がほぼ整いましたので、引き続き進めていきます。

スライド4点目に記載のとおり、教習所のオンライン化、DX化に伴って、学科教習自体もオンラインで進めようとする流れが進んでおり、オンライン学科教習「N-Line」はほぼ80パーセントの導入シェアを獲得しています。

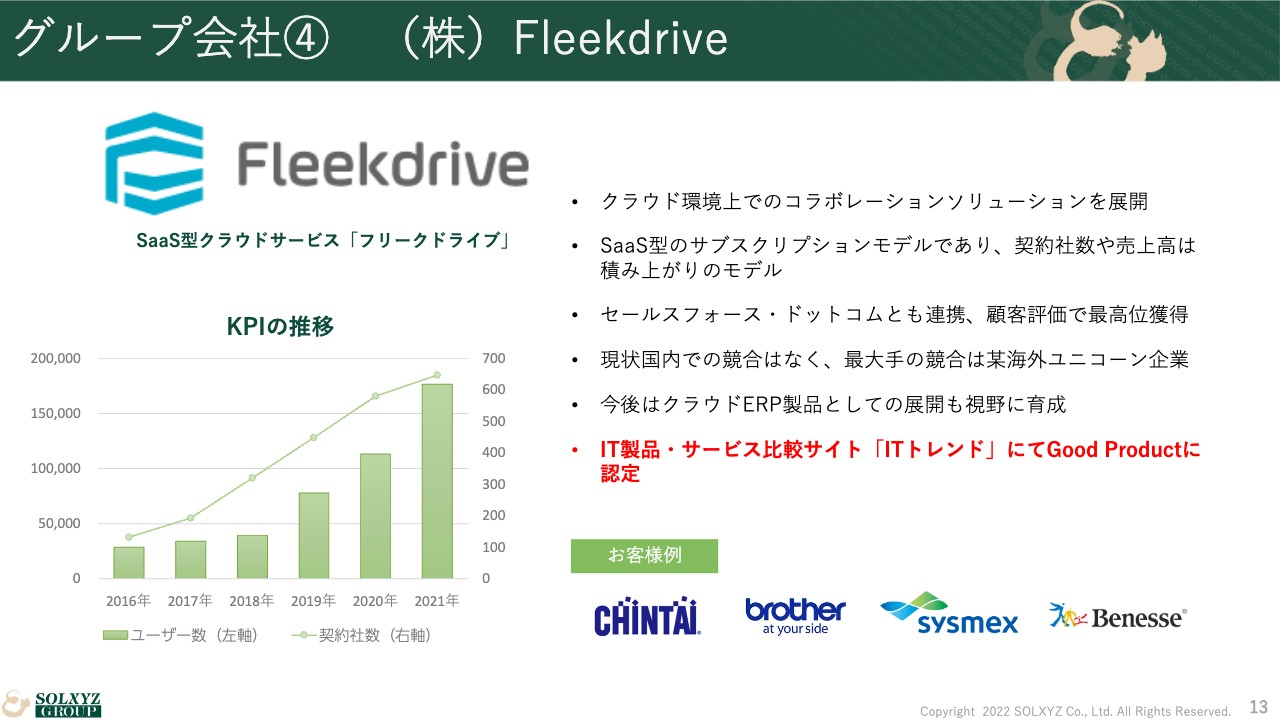

グループ会社4 (株)Fleekdrive

4社目の株式会社Fleekdriveは、クラウド環境上でのコラボレーションサービスを展開しており、SaaS型のサブスクリプションモデルとなっています。こちらは「Salesforce」とも連携し、顧客評価で最高位を獲得しています。また、IT製品・サービス比較サイト「ITトレンド」で、Good Productバッジを獲得しています。

お客さま例として、スライドには許可を得た社名しか記載していませんが、実際には相当数あり、利用社は現状約700社に上ります。

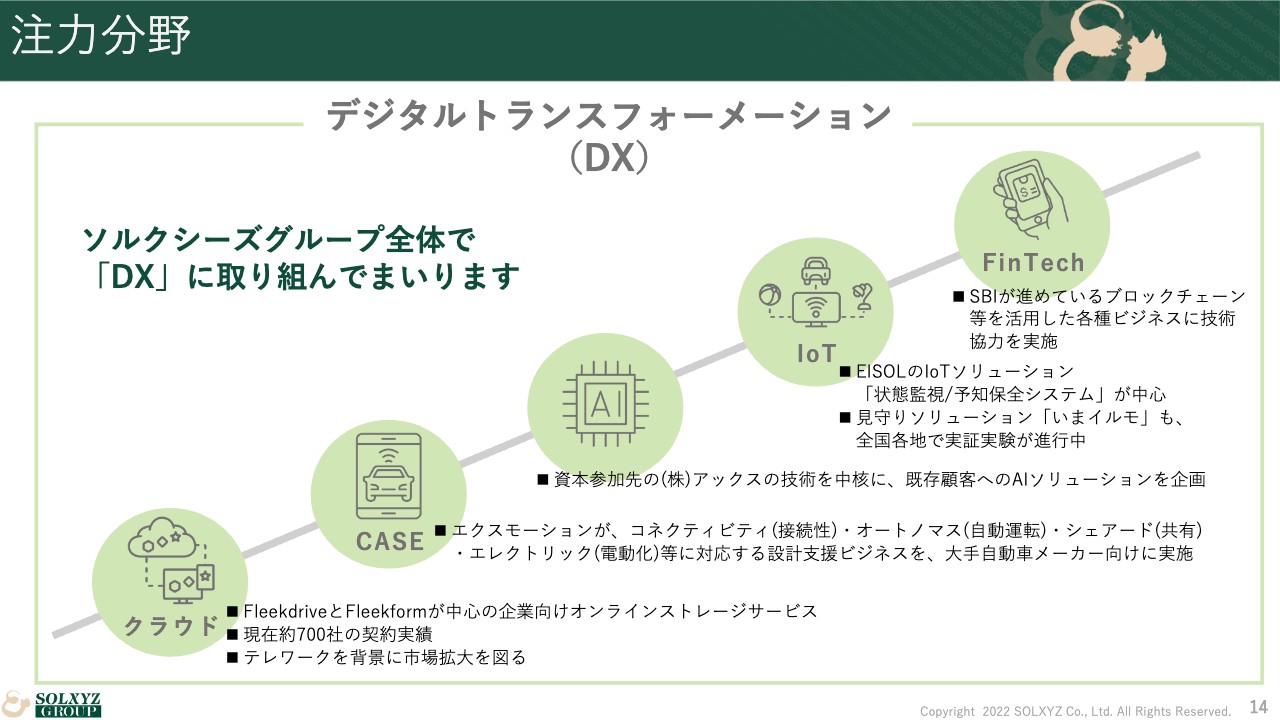

注力分野

グループ会社を含めて、我々が注力していく分野についてご説明します。多様なかたちでデジタルトランスフォーメーションをサポートして、お客さま、企業さまの支援に取り組みます。スライド左下に記載のクラウドでは、Fleekdriveで現在約700社の契約実績があり、テレワークなどの実施を背景に、お客さまがさらに増えつつあります。

また、CASEではエクスモーション、AIでは資本参加先のアックスを中核に、既存顧客に向けていろいろなAIソリューションを企画していきたいと思っています。IoTでは、イー・アイ・ソルのIoTソリューションを中心に、当社の見守りのシステムも実証実験が進行中です。

FinTechでは、SBIとブロックチェーンを使っていろいろな企業をサポートしています。このような部分に注力してソルクシーズグループ全体でDXに取り組んでいきたいと思っています。

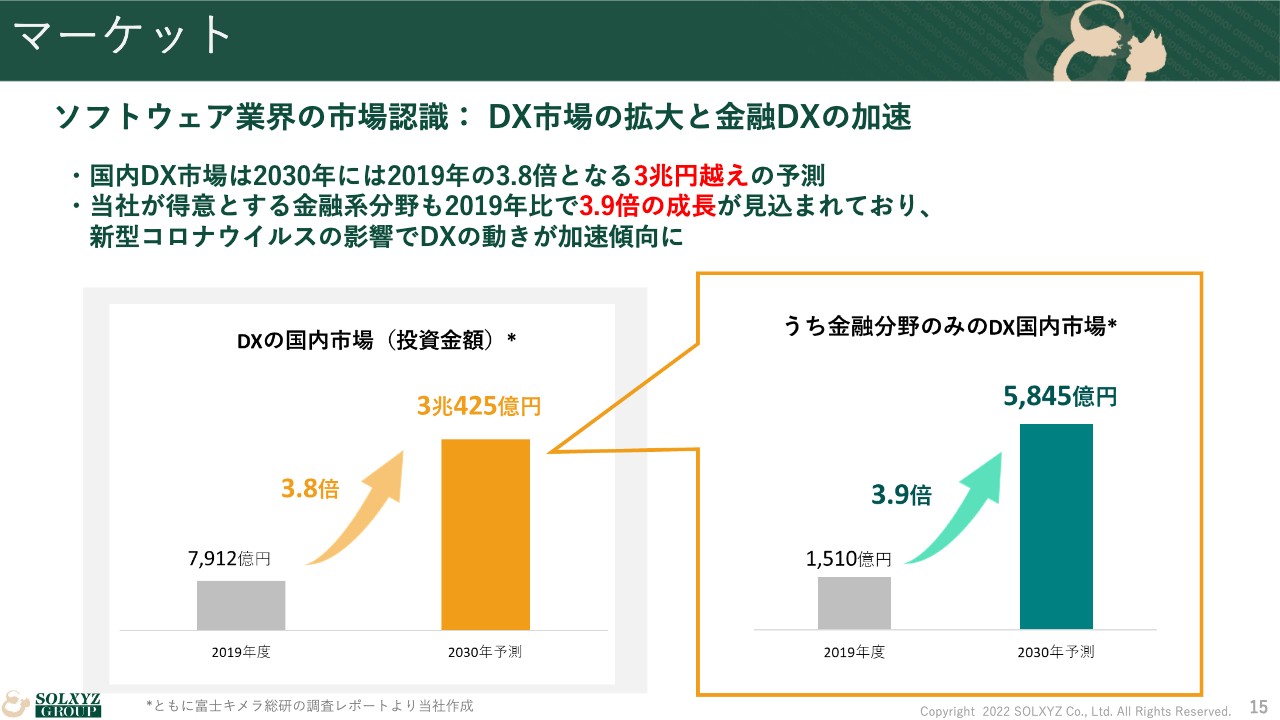

マーケット

DX市場についてです。2030年のDXの国内市場は2019年の3.8倍となる3兆円越えが予測されています。特に金融分野のみのDX国内市場では3.9倍の成長が見込まれており、新型コロナウイルスの影響でDXの動きは加速傾向にあります。

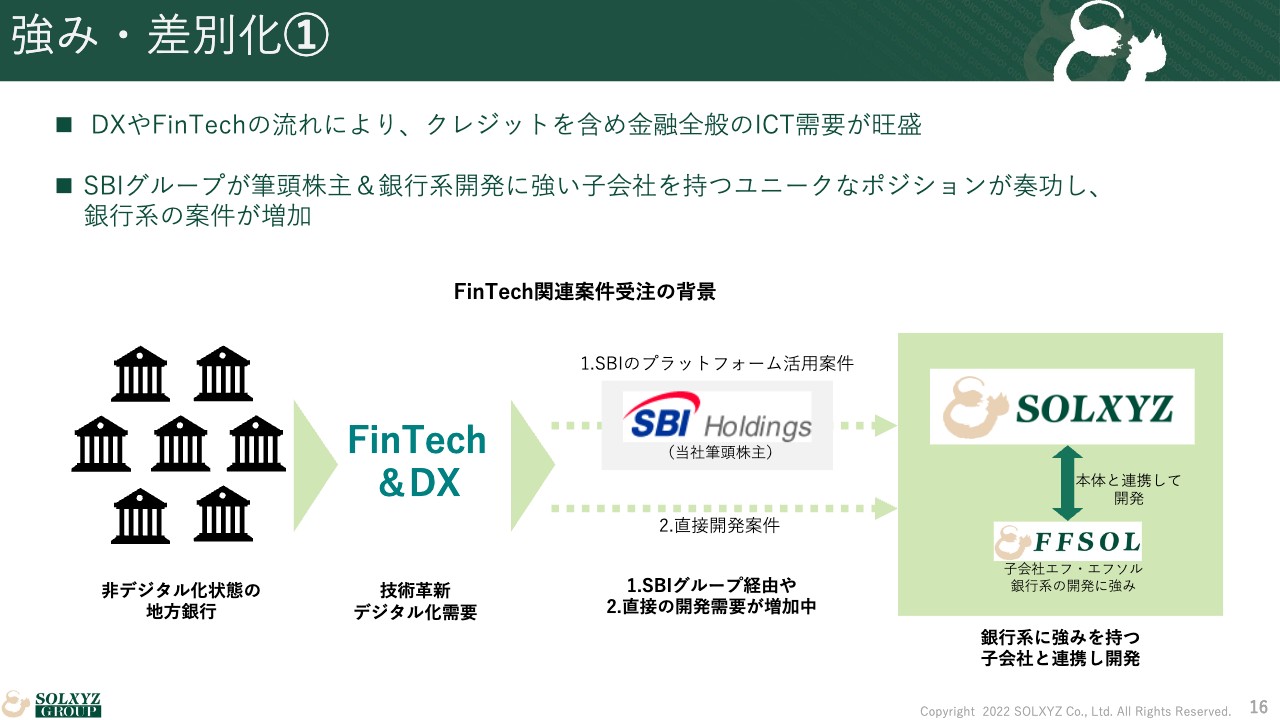

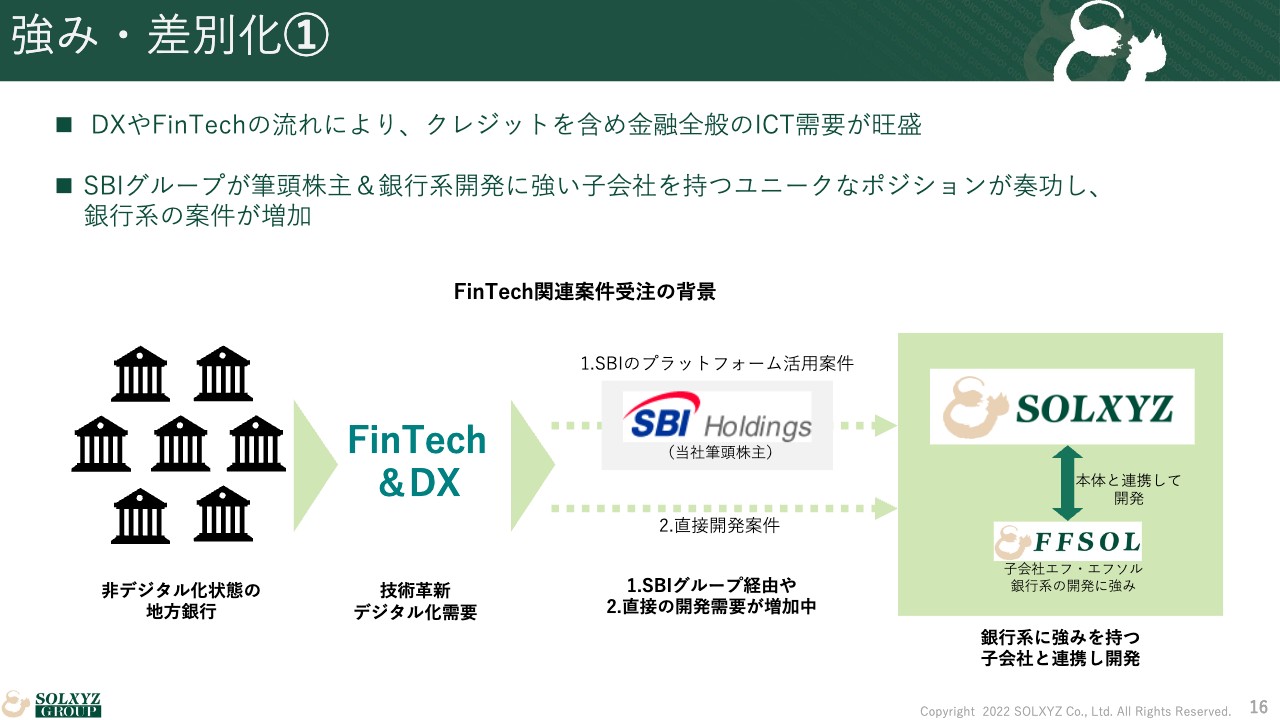

強み・差別化1

他社との差別化、強みについては、後ほど見ていただければと思いますが、FinTechの流れにより、地銀などからの開発案件が増えてきています。SBI経由での案件も少しずつ増えてきています。

強み・差別化2 DX支援事例-1 (ソフトウェア開発)

ソフトウェア開発におけるDX支援事例です。スライド左上が地銀向けプラットフォーム構築、スライド右上がコンビニ向けスマホを利用したQRコード決済システムです。また、電力会社向けの地域通貨システム構築などを我々は提供しています。

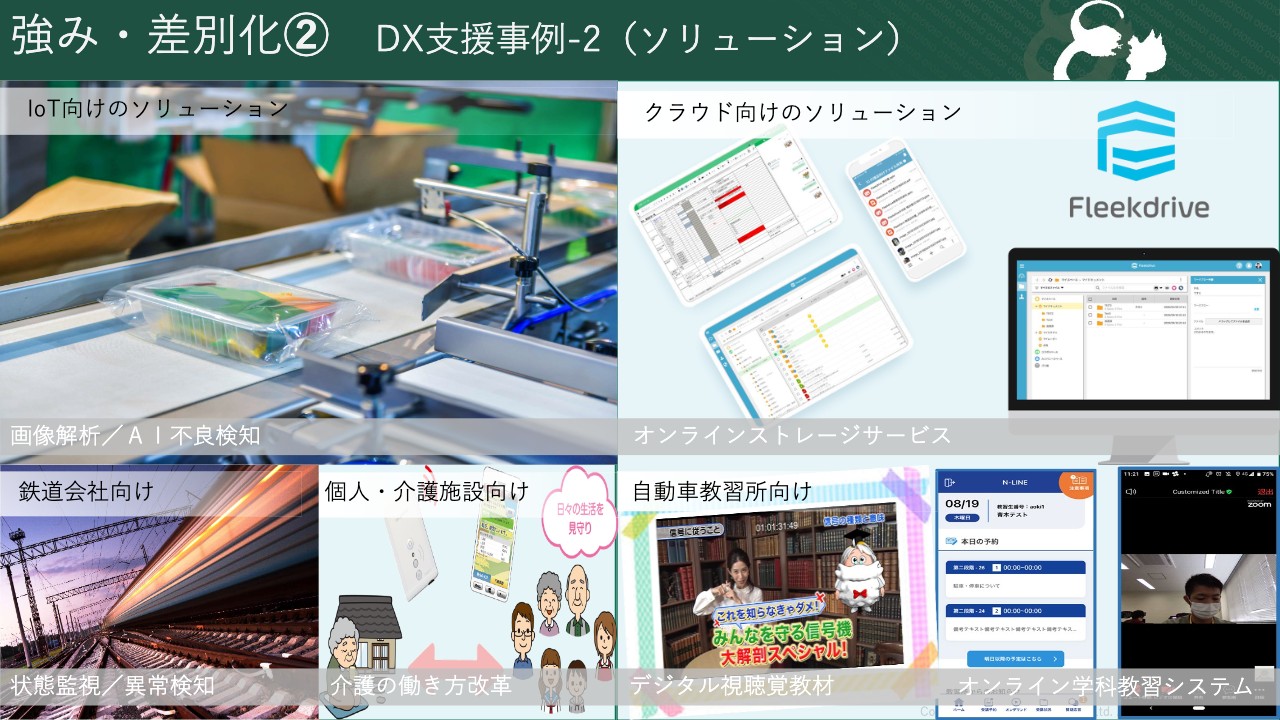

強み・差別化2 DX支援事例-2(ソリューション)

ソリューションにおけるDX支援事例です。画像解析をベースにAIを使いながら不良検知を行っています。鉄道会社向けに、状態監視・異常検知を行っています。

個人・介護施設向けに、見守りシステムを、自動車教習所向けにDXとしてデジタル視聴覚教材やオンライン学科教習システムを提供しています。さらに、Fleekdriveではクラウド向けのソリューションを展開しています。

強み・差別化2 DX支援事例-3(コンサルティング)

コンサルティングビジネスにおけるDX支援事例です。自動運転(CASE)向けソリューションを提供しています。DX人材育成もエクスモーションが手がけています。

また、外資金融向けに、日本市場への新規参入を支援しています。現状、クレジット関係が非常に増えてきており、この領域はアリアドネ・インターナショナル・コンサルティングがベースとなって実施しています。スライド右側には、ソルクシーズグループの主な取引先を抜粋して記載しました。

ソルクシーズグループ「SDGs VISION 2030」

サステナビリティへの取り組みについて少しご説明します。私どもは経営のモットーとして「愛と夢のある企業」を掲げ、サステナビリティ経営を推進してきました。このモットーをベースに、半世紀先も100年先も末永く愛されつづける企業を目指していきます。スライド右側に記載の内容を経営理念として掲げ、前進していきたいと思っています。

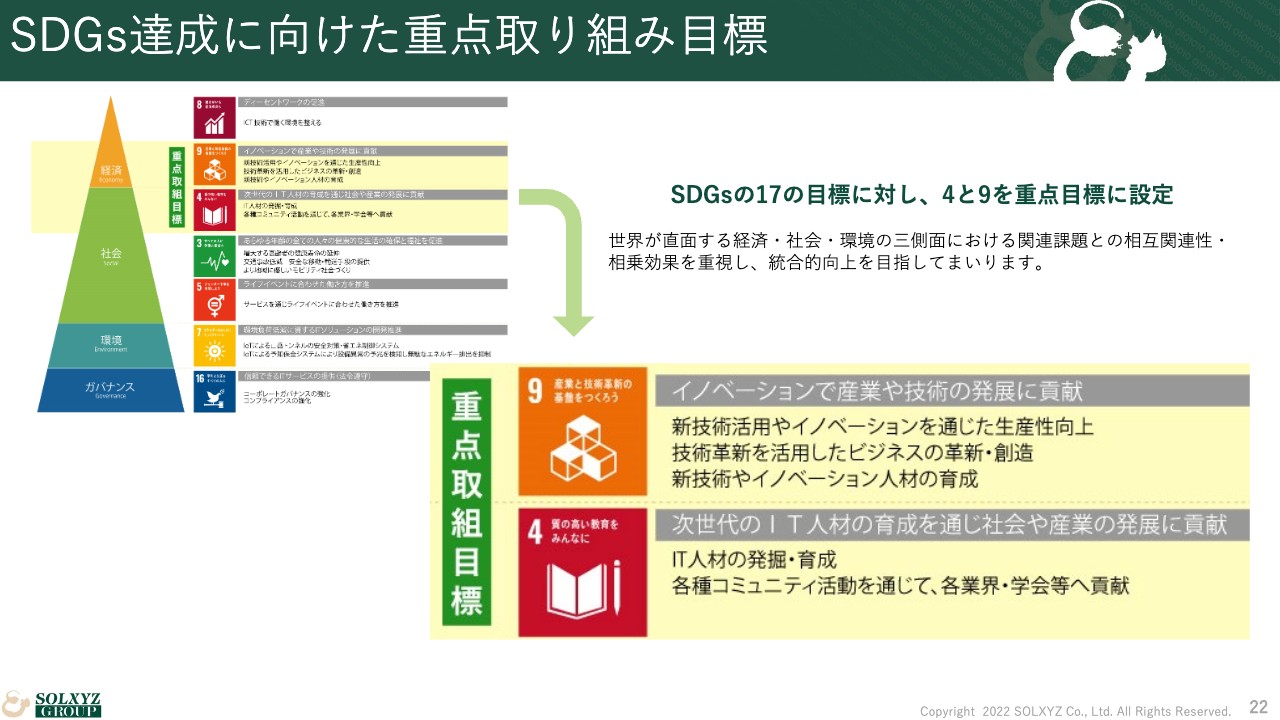

SDGs達成に向けた重点取り組み目標

SDGsの17の目標に対しては、我々は4番と9番に注力しています。

SDGs取り組み事例

簡単に説明しますと、4番のIT人材育成については最近、未経験者採用を開始しました。また、既存社員の学び直しを目的に、独自の教育プログラム「ソルクシーズアカデミー」を作成し、復習や、新たな分野の学び直しに利用しています。未経験者を採用した際にも、このアカデミーを使いながら教育していきます。

9番の技術革新に関しては、2021年7月に経済産業省の「DX認定制度」に認定されましたので、今後、我々も協力しながら産業基盤を作っていきたいと思っています。

2Q業績ハイライト

業績および株主還元についてです。第2四半期は計画に対して売上が若干ショートしたのですが、利益面に関してはすべて計画過達になりました。今期は昨年とは違い、どちらかというと下期偏重の予算になっていますので、後ほど受注残高なども含めてご説明します。

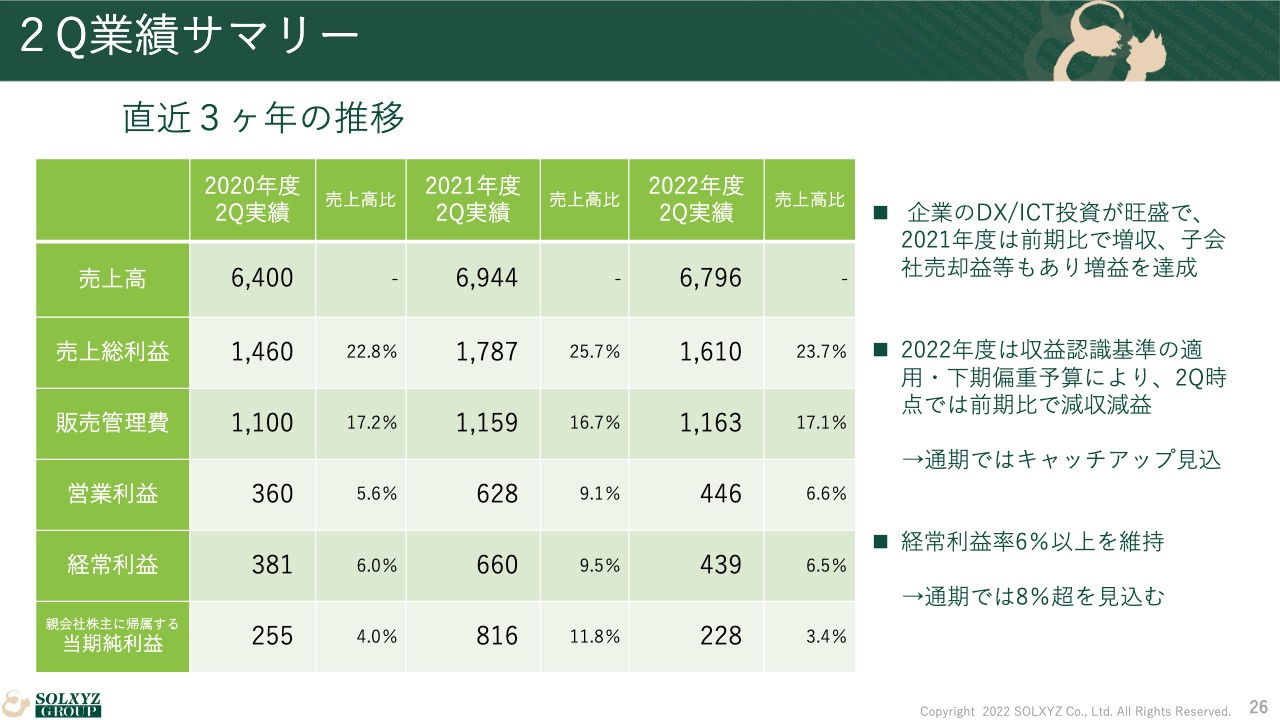

2Q業績サマリー

直近3ヶ年の業績サマリーです。やはり売上高は昨年より落ちていますが、これは先ほど申し上げたとおり、昨年は上期偏重の予算であったのに対し、今期は下期偏重の予算としたことによります。したがって、売上高も下期と通期ではキャッチアップしていけると思います。利益についても同様です。

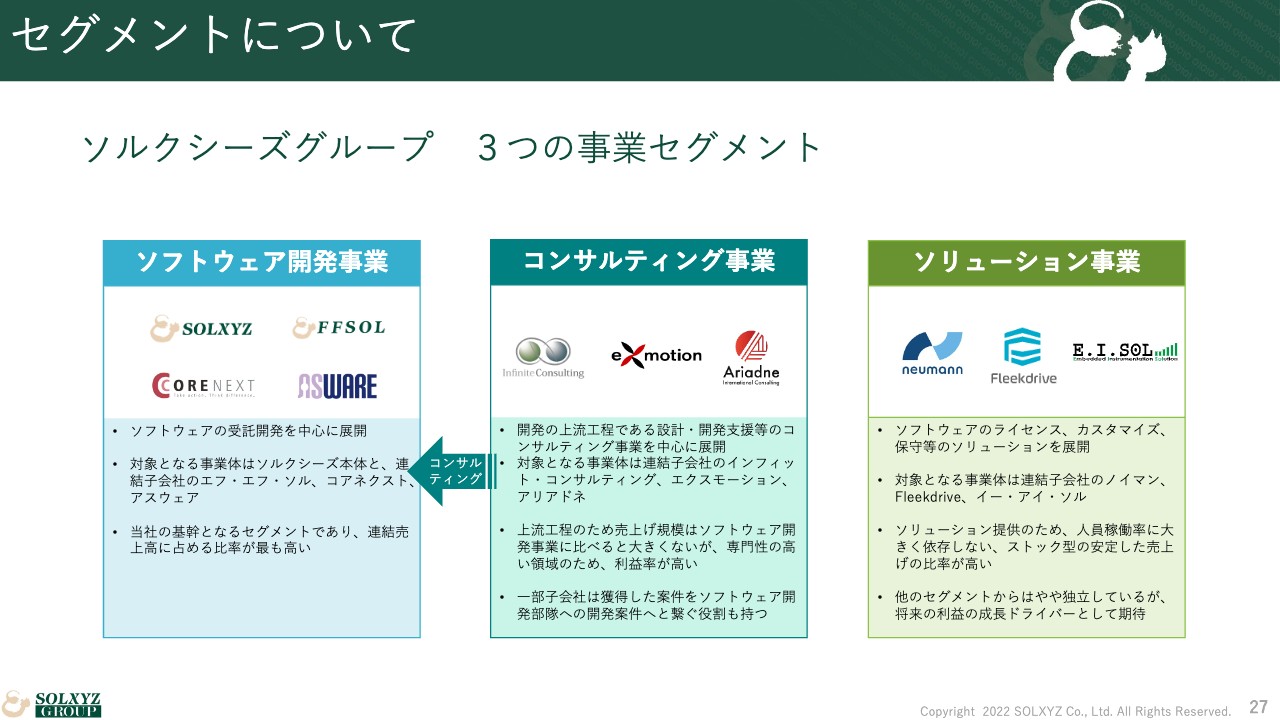

セグメントについて

我々ソルクシーズグループの事業セグメントは、ソフトウェア開発事業、コンサルティング事業、ソリューション事業の3つです。スライドの表に、どの会社がどのセグメントに当てはまるかを示しました。コンサルティング事業とソフトウェア開発事業の間の大きな矢印は、コンサルティングでお客さまをサポートして、その支援の中でソフトウェア開発が発生した場合には、グループ内のソフトウェア開発事業に導くよう連携することを示しており、ワンストップで支援を進めていきます。

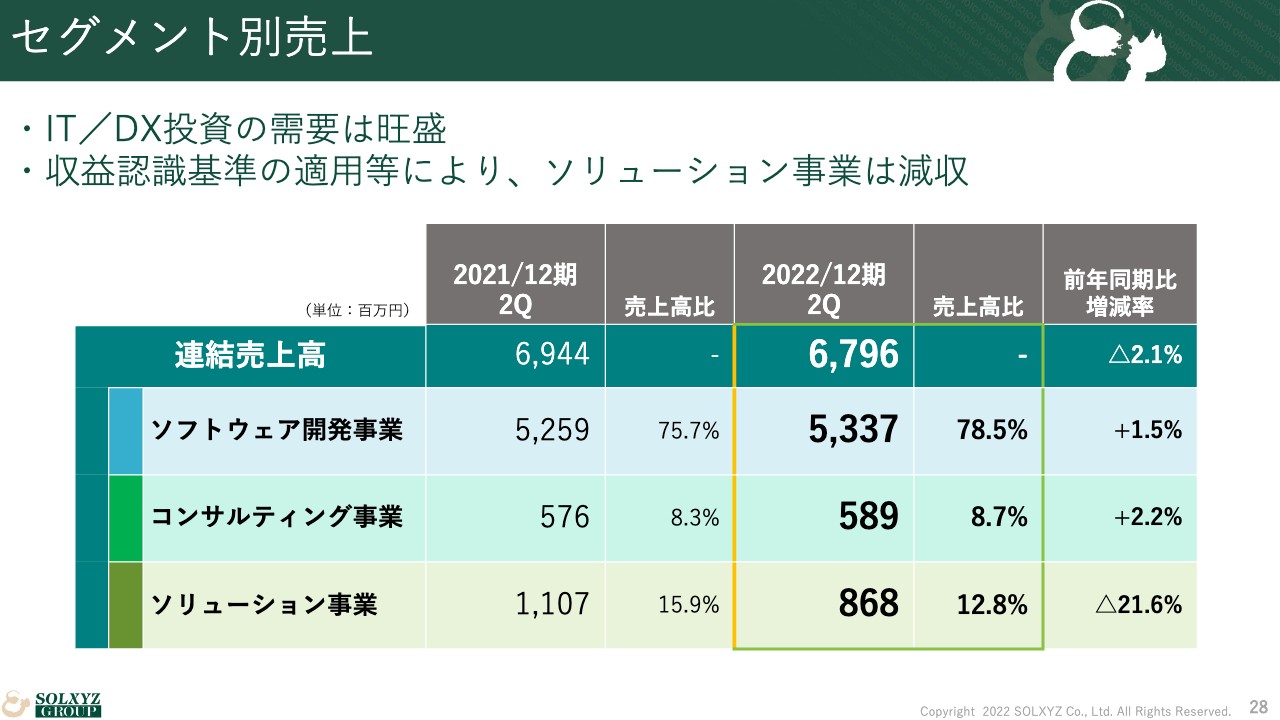

セグメント別売上

セグメント別の売上については、現状をスライドの表のように考えています。第2四半期はこのような結果になりましたが、昨年は上期偏重で、今年は下期偏重ということで、昨年と比べるとわずかに下がっています。ただし、ソフトウェア開発とコンサルティングについては若干増えつつあります。

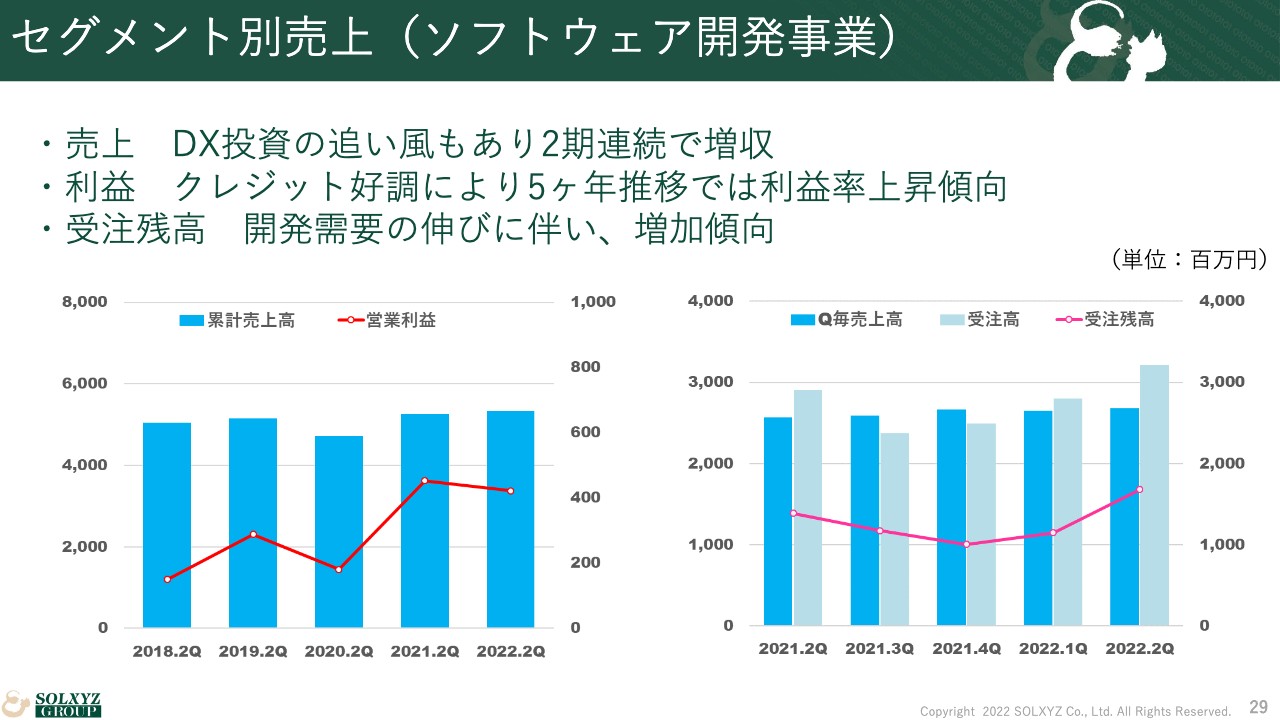

セグメント別売上(ソフトウェア開発事業)

ソフトウェアの開発事業の売上についてです。DX投資の追い風が非常に強く、連続で増収となっています。先ほど申し上げたように今期は下期偏重ですが、スライド右側の赤い折れ線でもわかるように、昨年の第2四半期よりも受注残高は順調に増えてきていますので、下期にはキャッチアップしていくかたちになると思います。

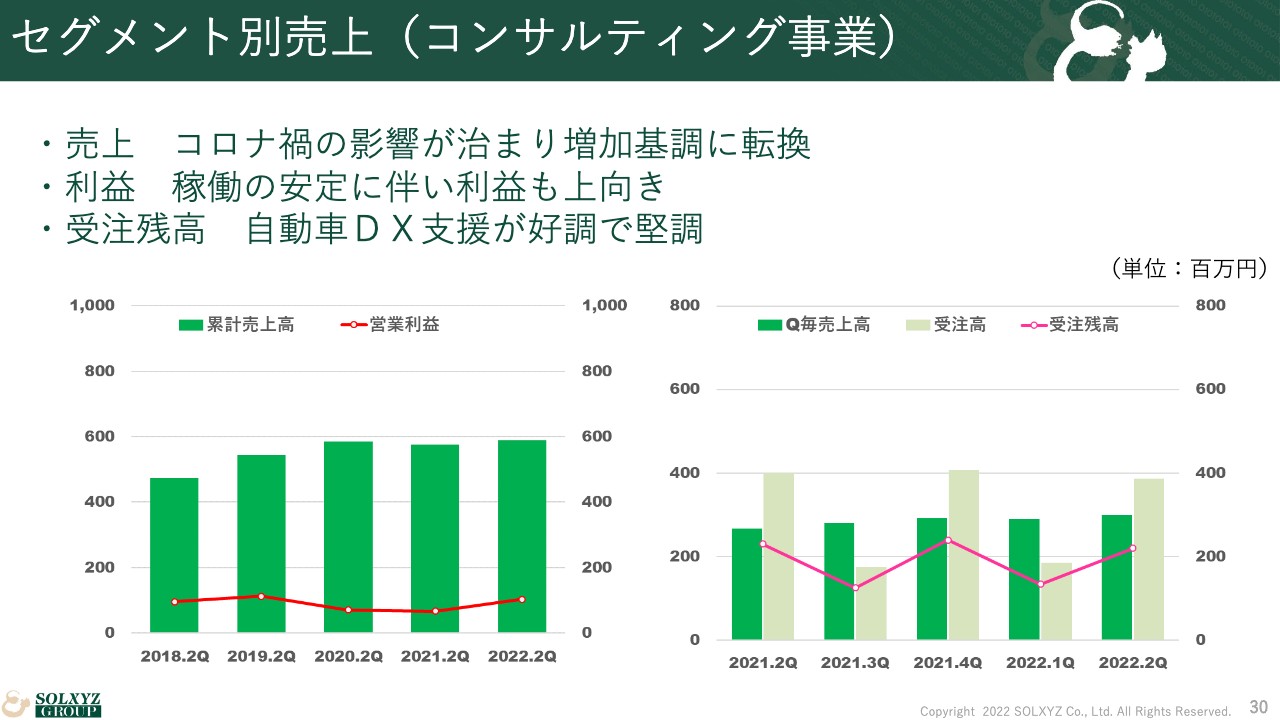

セグメント別売上(コンサルティング事業)

コンサルティング事業についてです。新型コロナウイルスの影響を最も受けた事業ですが、回復してきて、普通の状態に戻りつつあります。したがって、コンサルティング事業についても、利益も売上高も伸びていく想定です。

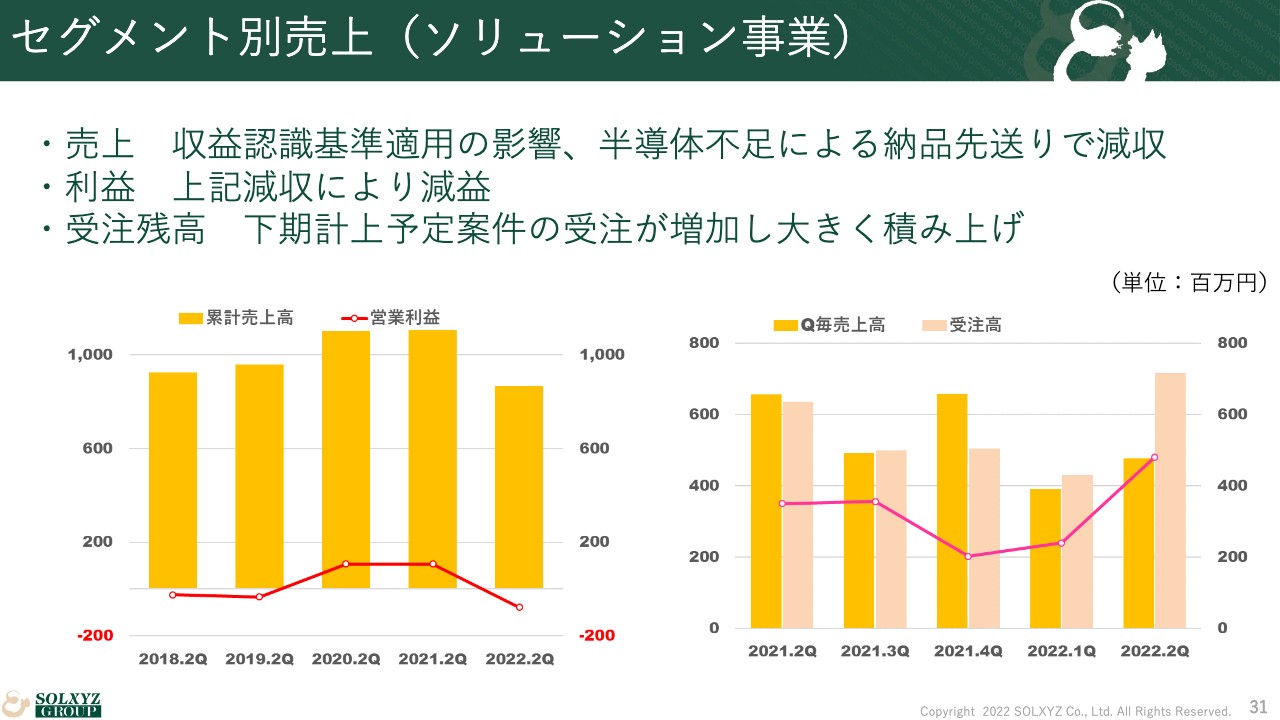

セグメント別売上(ソリューション事業)

ソリューション事業についてです。減収減益については、大きく2つの理由があります。コロナ禍の影響を受け、展示会等に出展してリードを取る、お客さまにアクセスするといった営業活動=リード・ナーチャリングをベースに積み上げてきましたが、その展示会がなかなかできなくなったというのが1点目の理由です。

もう1点は、今年からの収益認識基準適用の影響で、今まで1年単位での契約をしてスタートの月に売上を一括であげていたのですが、それができなくなりました。結果、今期はソリューション事業が影響を受けています。ただし、これは順繰りに後ろに回っていきますので、基本的には来期以降は取り戻すかたちになると思います。

通期業績見通し

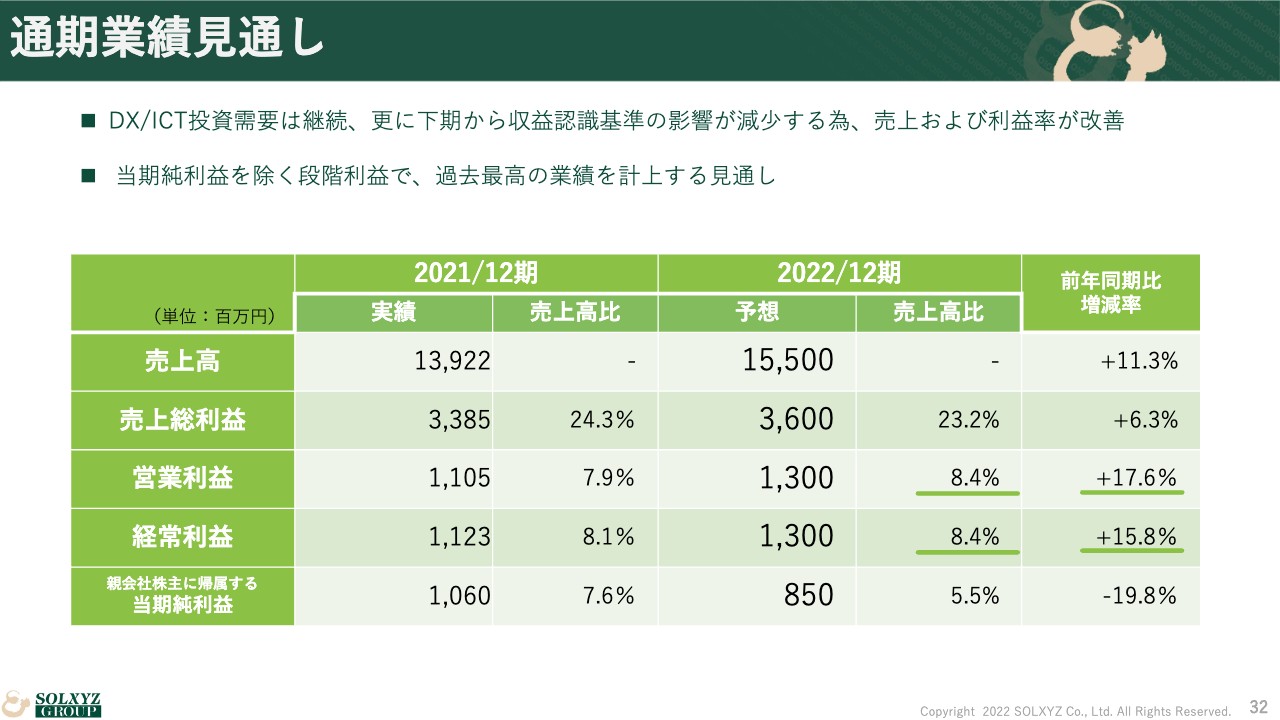

通期の業績見通しについてです。先ほどからくどいほどに申し上げていますが、今期は下期偏重になっていまして、最終的には売上高155億円、営業利益13億円、経常利益13億円、純利益8億5,000万円に着地することを目標にしています。今のところ受注残高も着実に増えてきていますので、なんとか達成できるかなと思っています。

成長の軌跡

こちらは2007年から2024年まで、計画も含めてどのように推移しているかをグラフにした成長の軌跡です。売上で54パーセント増、経常利益で133パーセント増と伸びてきていまして、驚くほどの勢いではありませんが、しっかり堅調に伸びていると言えると思います。

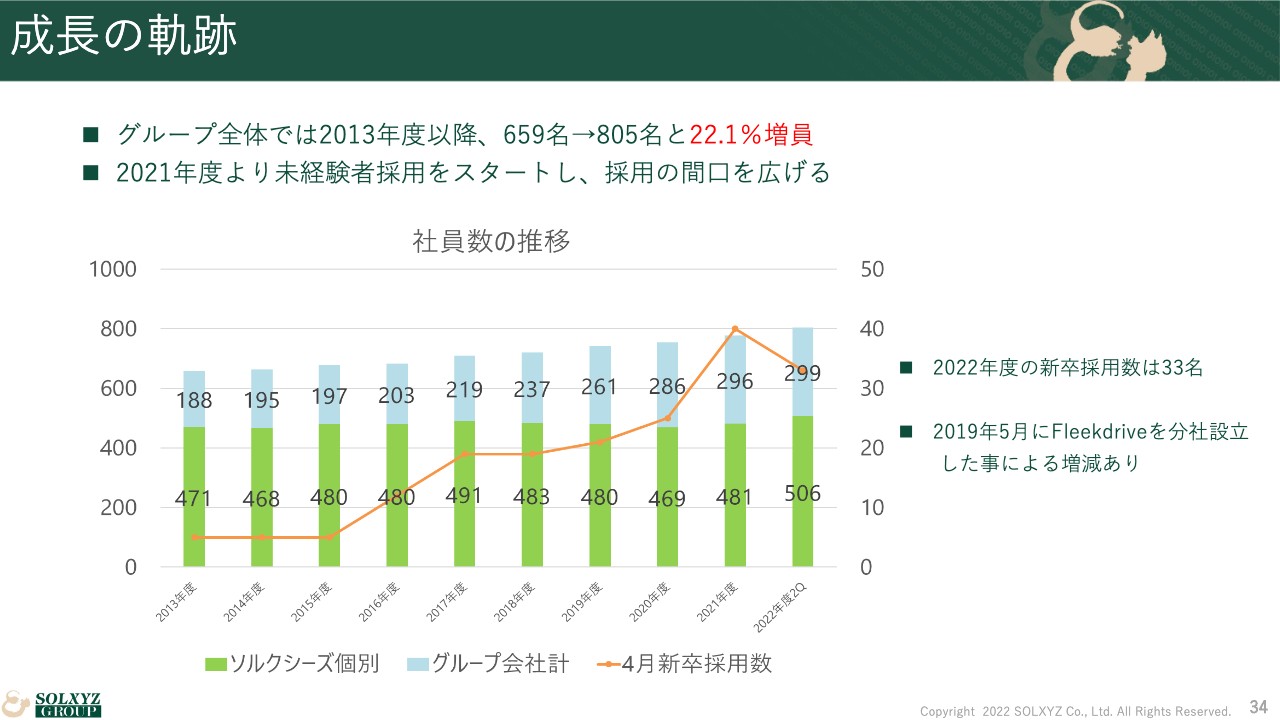

成長の軌跡

こちらは2013年度からの人員の推移で、2021年度には22.1パーセントくらい増えています。赤い折れ線グラフが新卒の採用で、ここのところかなり増やしてきましたが、今年は来期の新入社員がなかなか採れず、やや苦戦しそうです。なんとか予定数獲得できるようがんばっていきたいと思っています。

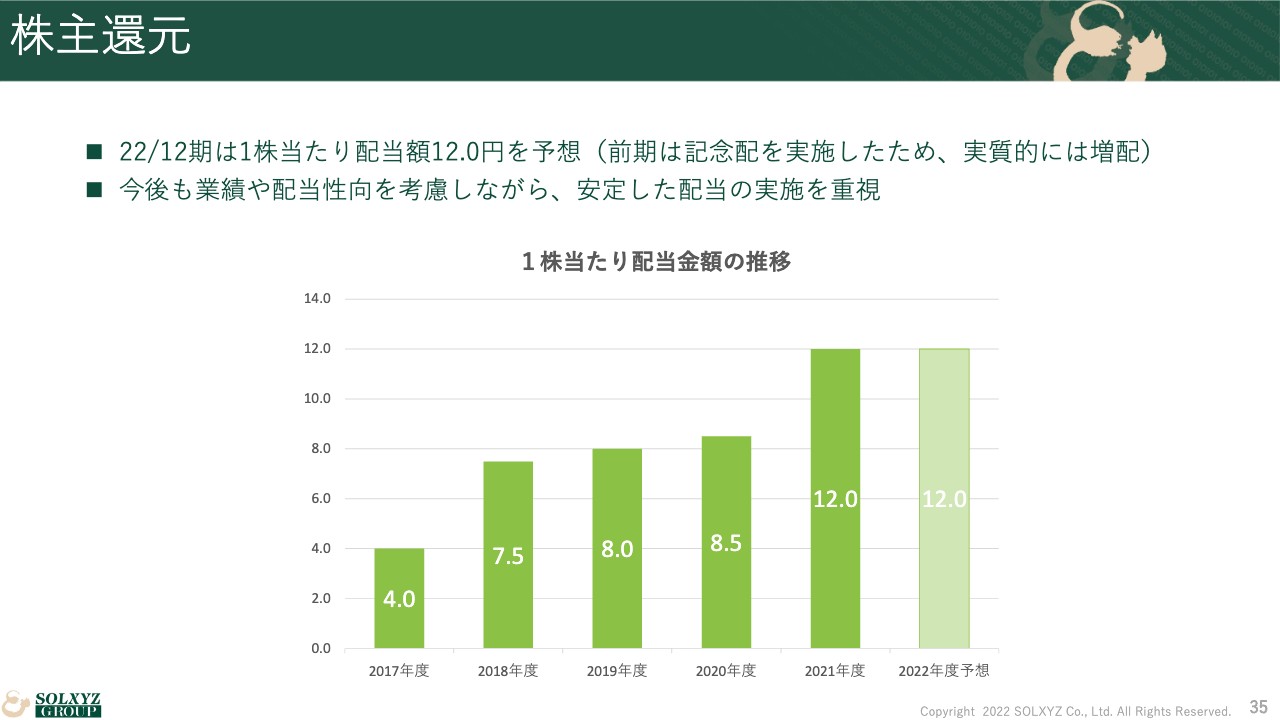

株主還元

株主還元についてです。右肩上がりに配当しており、実際に利益に相応する配当にしています。今後も業績や配当性向を考慮しながら安定的に、配当を増やせる時は増やすというかたちでみなさまに還元していきたいと思っています。

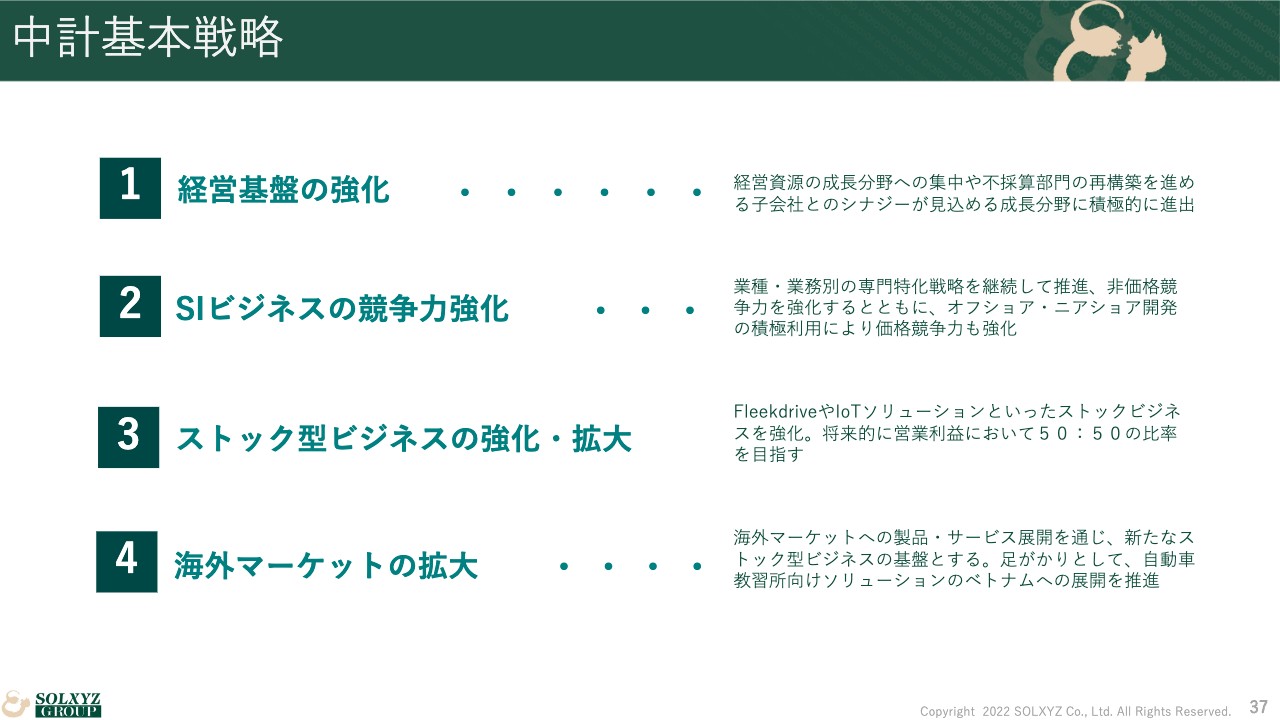

中計基本戦略

中期経営計画です。経営基盤の強化、SIビジネスの競争力強化、それからストック型ビジネスの強化・拡大、海外マーケットの拡大の4点を中心に、当初よりこの目標、戦略で進めています。

経営基盤の強化に関しては、成長分野に集中しながら、不採算部門はしっかり整理して再構築していきます。また、M&Aなども実際に利用していきたいと思っています。SIビジネスの競争力強化は、業種あるいは業務別の専門店化戦略を引き続き強めていき、価格競争にならないよう、非価格競争になるようなかたちで、特徴ある専門店のSIビジネスを進めていきたいと思います。

ストック型ビジネスの強化・拡大は、FleekdriveやIoTソリューションといったストックビジネス、現状よく言われているのはサブスクリプションモデルのビジネスだったり、ソリューションあるいはサービスを使ったストック型を増やしたりというかたちにして、収益比率50:50を目指していきます。

また、海外マーケットの拡大は、特にASEANのマーケットに対して、まずノイマンの自動車教習所のマーケットを始めており、確実に伸ばしていきたいと思っています。かなり目処が立っていますので、しっかりベトナムで足場を作り、できれば他の地域にも拡大したいと考えています。

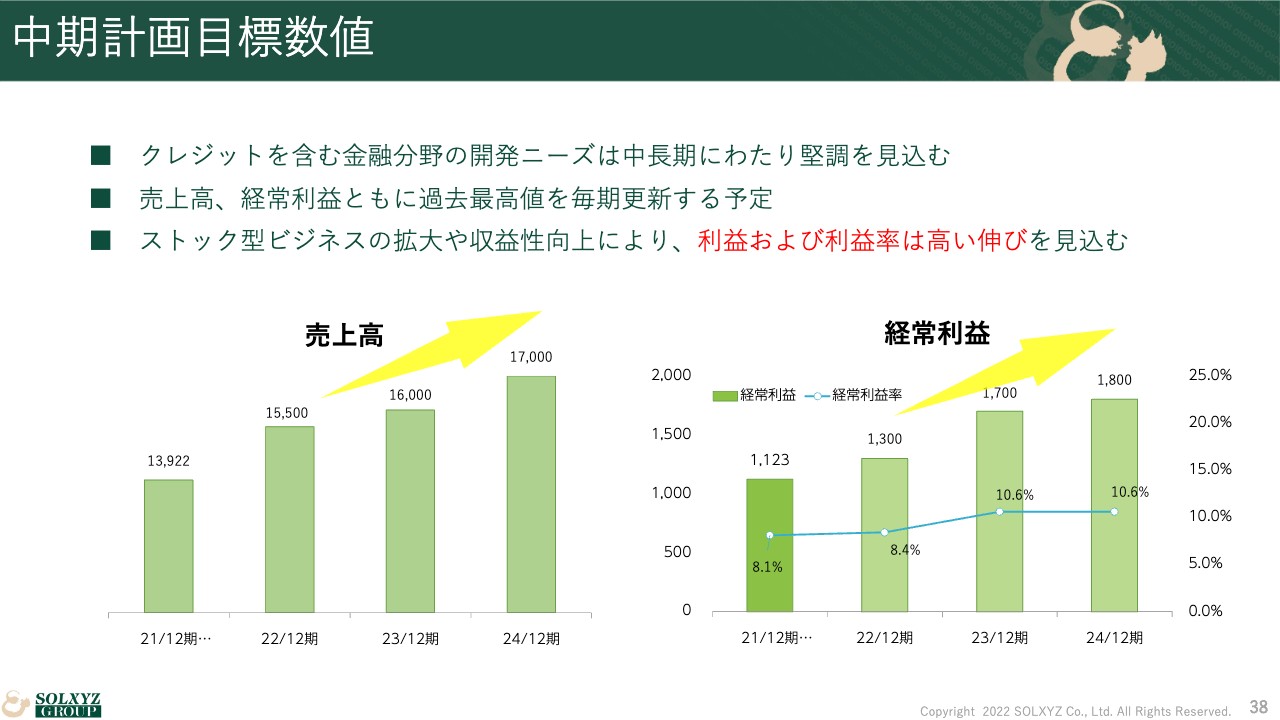

中期計画目標数値

中期経営目標の数値です。スライドのグラフは、売上高と経常利益の伸びをそれぞれ示しています。売上高の伸びに比べて経常利益の伸びが高くなっていますが、これは今後、利益率が非常に高いストック型ビジネスを拡大することにより、順調に伸びればグループ会社を含めたソルクシーズグループ全体の利益率が上がると想定しているためです。ストック型ビジネスを早く50パーセントに持っていこうと努力しており、今のところ順調に推移していると思っています。

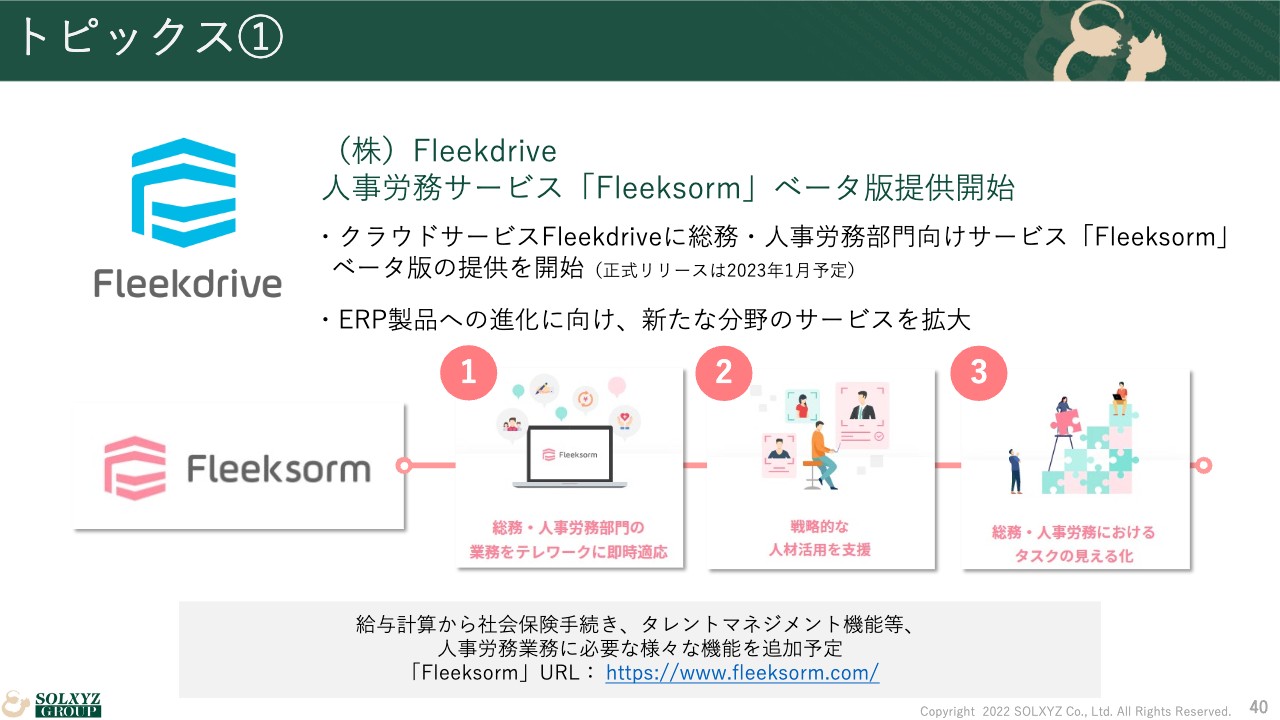

トピックス①

ここからはトピックスについてです。Fleekdriveがさらにサービス範囲を広げており、人事労務サービス「Fleeksorm」のベータ版提供を開始しています。今後ERP製品への進化を目指すとともに、来年に期限が来る電子帳簿保存法などについてもサービス提供を進めています。

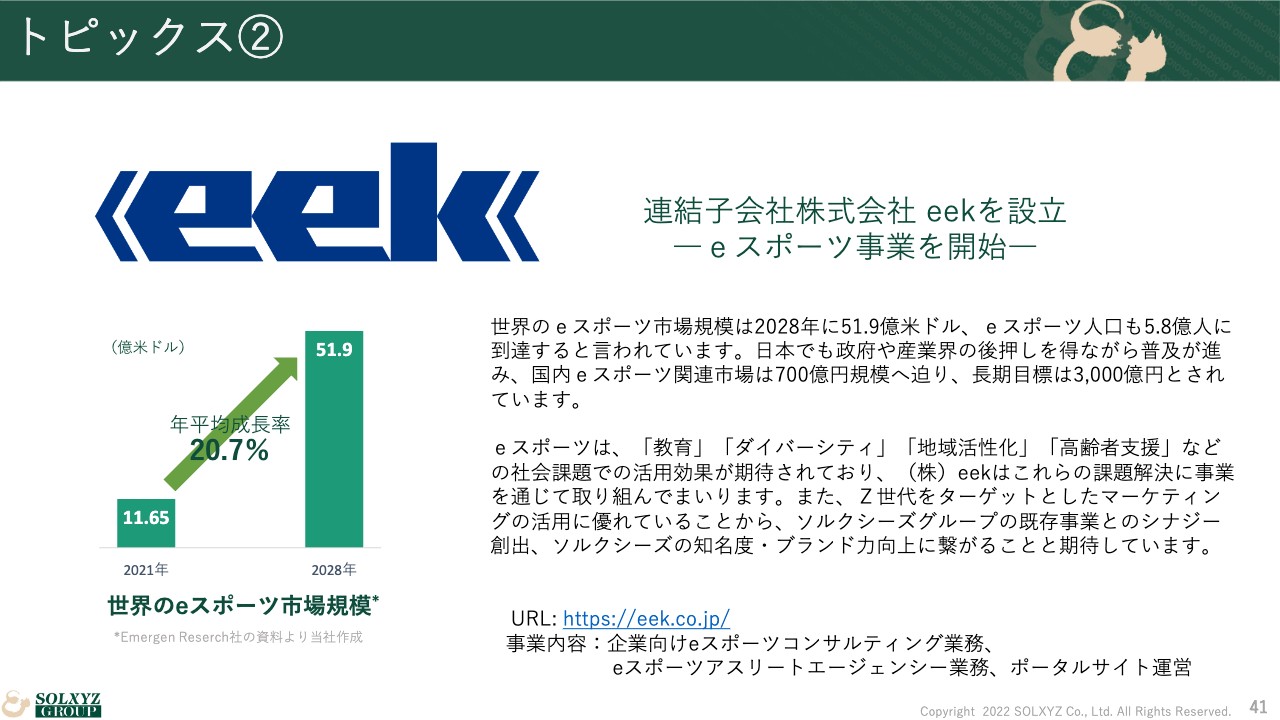

トピックス②

続いて、つい最近IRした連結子会社のeek(イーク)です。こちらはeスポーツ事業を開始していこうという企業をサポートしたり、あるいは最近eスポーツ関係の教育課程を新設する専門学校などがありますので、そのようなところに講師を派遣したりといったところを手がけて、eスポーツの会社の立ち上げやイベントの立ち上げなどを担っていこうと思っています。もう1つの狙いとして、若い層へのソルクシーズの知名度アップをはじめ、我々グループとZ世代とのコンタクトがいろいろと取れるだろうとも考えています。

改めてソルクシーズグループの強み

少し駆け足になりましたが、あらためてソルクシーズグループの強みをご紹介します。金融系の開発に強みがあり、特にクレジットが得意です。このあたりはみなさま多分ご存知だと思いますが、それ以外に、成長が期待できる尖った子会社がたくさんあるのも強みです。

また、FinTech・IoT・AI・CASE・クラウドといった名称ができる以前から、そのような事業に注力し、支援の事例もかなり増えました。最後に、多彩で多様なDX支援を進めてたことも、我々の糧になっていると思います。

最終的には金融システムに強いシステム開発会社ではなく、日本のビジネスや会社をDXに導いて支援していくというのが、我々の目指すところであり、少しずつ実施できていると思っています。

質疑応答:ソルクシーズの強みについて

ここからは質疑応答に移ります。「御社の強みは?」というご質問です。

最初にご説明したように、SIビジネスを柱にしていますが、これからはクラウドやIoTソリューション事業といったストックビジネスの利益比率を50パーセントくらいに増やしたいと思っています。

FinTech・クラウド・IoT・CASEについても、研究開発フェーズではなく事業として収益を上げていくというかたちを考えており、既にいくつか実現しています。安定したSIに加えて、尖ったソリューションで収益を積み上げていくストックという両輪体制、我々はそこが強みかなと思います。

質疑応答:SBIとの関係について

「SBIとの関係を教えてください」というご質問です。

こちらは証券や銀行、またFinTech企業など、幅広く開発関連の取引を行っています。我々はもともと金融に強いので、そのあたりをSBIグループに買っていただいています。したがって、これから大きな開発が想定される地銀の再編や、新生銀行についても同様に、いくぶんかは我々が入っていくことになると想定しています。

質疑応答:競合先ついて

「最大の競合先はどこでしょうか?」というご質問です。

我々は専門店化ということで尖った部分が多いと思っています。したがって、実は競合するところはそれほどなくて、クレジットにしろ銀行系の業務系にしろ、名指しでお手伝いを願われることが増えてきています。

質疑応答:エクスモーションのシナジーについて

「エクスモーションのシナジーを教えてください。」というご質問です。

エクスモーションはもともとコンサルティングビジネスをベースに行っていますので、今のところグループ内にリンクするかたちでのシナジーというのはあまりありません。ただ、イー・アイ・ソルは組み込み系のビジネスや開発を行っていますので、今後はこちらとのシナジーは出てくると想定しています。

質疑応答:グループ会社について

「グループ会社の数が多い印象です。切り出す意図やメリットとデメリットを教えて欲しい」というご質問です。

切り出すというよりは、ここでこのビジネスや専門特化、あるいは技術が伸びていくだろうという会社などにお声がけして、賛同した人に集まっていただいて、会社を作ってきたという経緯があります。

もともとソルクシーズ本体にあったものを切り出したのは、Fleekdriveだけです。オンリーワンに近い技術を持った集団が、それぞれ「このような会社を起こしたいので、ソルクさん一緒にやってくれませんか」という作り方がほとんどです。

ソルクシーズ本体の中に入れてしまうと、なかなか目立たなくなり、デメリットばかりが多く見えてくるため、外に出したまま会社を起こして、グループとして一緒にビジネスを進めていこうという思いです。

質疑応答:後継者対策について

「後継者対策については、どのようにお考えでしょうか」というご質問です。

私以外の役員、あるいは役員以外についても、年齢が上がってきており、これから若返りが必要になってくると思っています。今後、若手に任せていけるような状態になると想定していますので、ご期待いただければと思います。

質疑応答:子会社のIPOについて

「子会社のIPOで具体的なスケジュールや収益規模感などは、どの程度まで進捗していますか」というご質問です。

先ほどもご説明した、いくつかの非常におもしろい会社の中からは、IPOを目指していける会社が出てくるだろうと考えています。なかなかここでのお答えが難しいため、この程度の回答にさせてください。

質疑応答:PERが低い点について

「業績は堅調な印象ですが、一方でPERが低い点が気になります。この点についてどのようにお考えか聞きたいです」というご質問です。

実は私もなかなか厳しいPERだと思っていて、今ソルクシーズグループの株は、いわばバーゲンセールを行っているのではないかと感じています。

今回、このような場を設けましたが、今までこのような場を持たなさ過ぎたと思っています。今後は機会があるたびに、個人の投資家に向けていろいろと発信していきたい、このような機会を増やしていきたいと思っています。

質疑応答:新規事業について

「今後、新規事業に取り組む可能性はありますか。あればどのような検討をされていますか」というご質問です。

eekも1つのビジネスですし、メタバースもおもしろいと思っていて、取り上げていきたいと思っています。GAFAあたりが一斉にメタバースに乗り込んできていますので、我々の規模で行うというよりも、彼らのノウハウを利用してビジネスにつなげることをサポートしていくというのは、今後取り組んでもよいかと考えています。

質疑応答:M&Aの方針について

「今後のM&Aの方針について教えてください」というご質問です。

今当社のコアであるSIビジネスは、圧倒的に人が足りない状況で、案件はあれどなかなか人が採用できないという状況です。技術的に業務ノウハウがない人たちを入れても、お客さまに迷惑をかけてしまうため、そのようなかたちでは行いたくないと思っており、しっかり教育してから現場に出していくことを考えています。

できればそのようなノウハウのあるSI系の会社をM&Aしていく、あるいは我々のストックビジネスを伸ばすため、ストックビジネスを持っている会社をM&Aしていきます。

例えばノイマンは、我々がM&Aした時は、業績的に非常に厳しい状態だったのですが、再生して収益をあげる会社になってきています。我々はそのようなこともできると自負しています。そういったところを狙って、今後M&Aを行っていきたいと思っています。

質疑応答:利益の柱について

「注力分野で、利益の柱はなんですか」というご質問です。

グループ会社の中で3社ほどご説明したのですが、この3社はゆくゆくは利益的にも非常に上がっていくと思っています。現状は、やはりIoTとCASEやクラウドあたりが一番、我々としてはよいと思います。本体は引き続き、クレジットや銀行が伸びていくと思っています。

質疑応答:自社株買いについて

「PERが低い中、自社株買いはしないのでしょうか」というご質問です。

タイミングがあれば、自社株買いをしたいと思います。自社株買いをした会社でも、わりと瞬間風速のところが多いため、これからお金を使うところもありますし、流通時価総額をキープしなければいけないため、分析しタイミングを見計らいながら、実際にできるタイミングがあれば買いたいと思っています。

質疑応答:コンサルティング事業での利益率について

「コンサルティング事業での利益率が大きく伸びていますが、背景を教えてください」というご質問です。

伸びているというよりは、昨年と一昨年が縮んでいました。実は新型コロナウイルスの影響を非常に受けました。昨年中に、オンラインでのコンサルティングの仕組みをつくり提供できたため、今年は戻り基調になっています。伸びたというよりは、普通に戻ってきたと解釈しています。

質疑応答:機関投資家からよく受ける質問について

「機関投資家から、よく受ける質問はなんですか」というご質問です。

一番多いのは、「SBIとの関係はどのように伸びていくのですか」などです。地銀再編や新生銀行についてのご質問を受けることが非常に多いです。

質疑応答:収益認識基準の変更の影響について

「収益認識基準の変更の影響は、今期のみ発生するという認識でよろしいでしょうか」というご質問です。

基本的に1年契約で順繰りでサブスクリプションなどを含めて行っていくのですが、契約した時点で1年分上げていたのが、例えば期中の6月に1年契約すると、残り6ヶ月分しか上げられません。影響は今期だけで、少しずつずれていくと思っています。

質疑応答:エンジニアの定着率について

「エンジニアの定着率はどうでしょうか。定着率向上のため、どのようなことをしていますか」というご質問です。

定着率はよいと思っています。この業界や、どんどん新しいことが入ってくるようなところになかなか馴染めない人は、3年以内で少しずつ辞めていきますが、それを過ぎると辞める人はあまりいません。

定着率向上という意味では、先ほどSDGsのところでも少しご説明したのですが、「ソルクシーズアカデミー」という、学び直しも自分でできるような仕組みを用意しています。そのような意味ではエンジニアはわりと、自分のスキルを上げていく環境は整っているのではないかと思っています。定着率は非常によいと思っています。

質疑応答:機関投資家からよく受ける質問の回答について

「機関投資家から、よく受けていた質問への回答も教えてください」というご質問です。

FinTech系に関しては、人も入って開発フェーズに入っています。ただFinTech系の地銀や新生銀行以外の再編については、これから広がっていくと思いますが、まだそのフェーズにはないと思っています。機関投資家にはそのようにお答えしています。

質疑応答:株価を上げるために必要なことについて

「株価を上げるために、必要なことはなんだと思いますか」というご質問です。

先ほどもご説明したのですが、我々は個人投資家向けの説明会を、この十数年行っておらず、そこが一番大きいのではないかと思います。

今後はこのような会を進めていきたいと思っています。四半期、半期、通期のタイミングでどんどん増やして、みなさまに認識していただけるように活動していきたいと思っています。利益に関しては堅調に上がっていくと思いますので、そのあたりをしっかりとアピールしていきたいと思っています。

質疑応答:出資の決め手について

「他の会社に出資するときの、決め手を教えてください」というご質問です。

どのような会社か、ソリューション系かSI系なのかによって、それぞれ変わってきます。一番大きなことは社長と技術者のスキルです。どのような社長で、どのようなビジョンで、どのような経緯でその会社を立ち上げてきたのかです。それから技術者の年齢や、これから伸びていく要素があるのかなどをしっかり見ています。

本日は個人株主のみなさま、ご清聴ありがとうございます。ソルクシーズを今後ともどうぞよろしくお願いします。

新着ログ

「情報・通信業」のログ