JFEホールディングス、鉄鋼事業は「量」から「質」へ転換図る 気候変動問題を克服し世界トップの収益力追求へ

JFEグループの概要

田中利弘氏(以下、田中):こんにちは、JFEホールディングスの田中と申します。本日はよろしくお願いします。まずは会社説明として、JFEグループの脱炭素への取り組みと成長戦略についてお話しします。

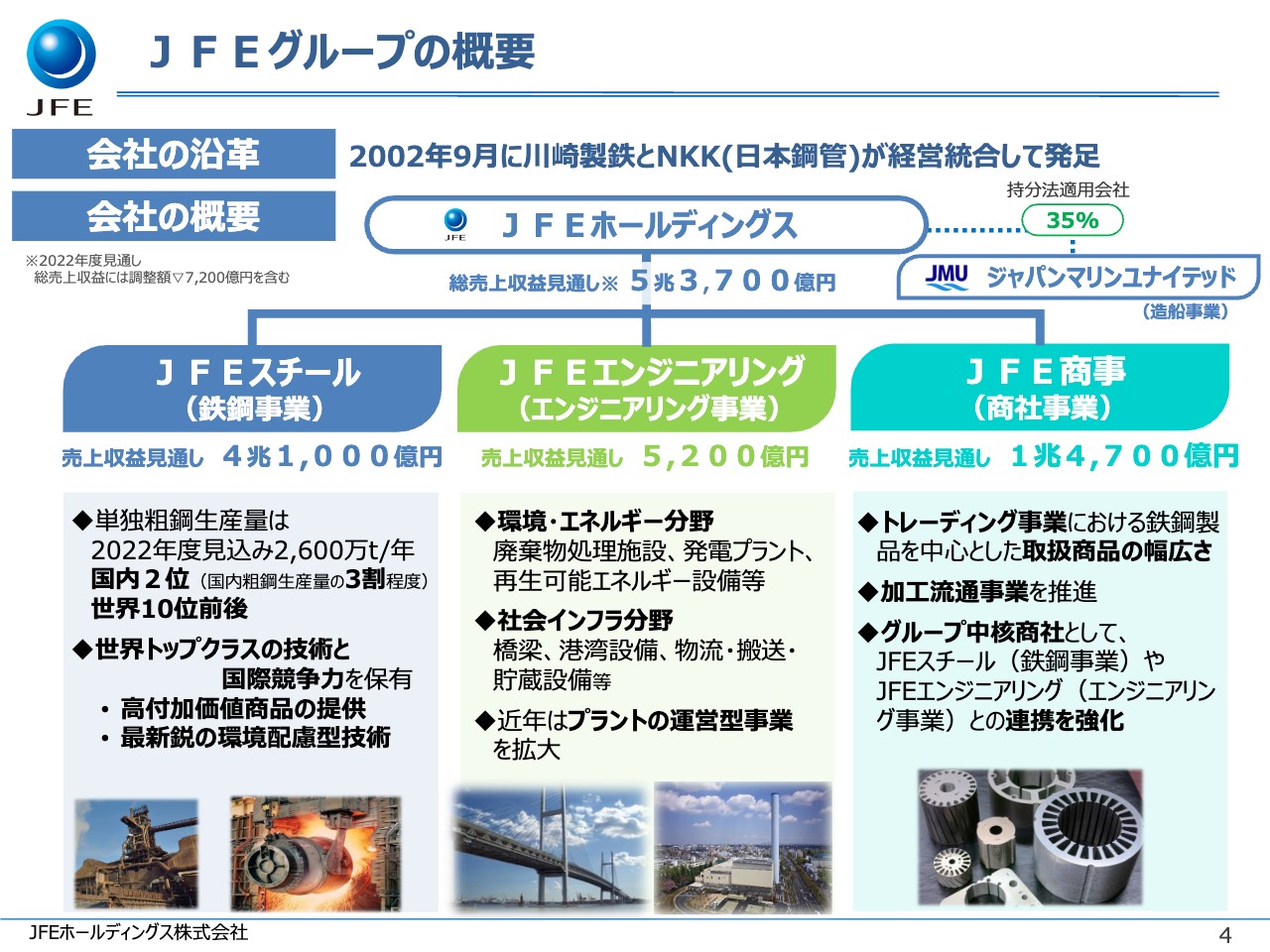

JFEグループの事業をご紹介します。JFEホールディングスは、2002年9月27日に川崎製鉄とNKK(日本鋼管)の経営統合により発足し、来週でちょうど20周年を迎えます。

当社は純粋持株会社として上場しており、傘下に100パーセント子会社の事業会社として、JFEスチール、JFEエンジニアリング、JFE商事の3社があります。スライド右上に記載のジャパンマリンユナイテッドは35パーセントの持分法適用会社で、造船事業を担っています。

まず、主力の鉄鋼事業についてです。鉄鋼メーカーは粗鋼生産量で規模を表しており、JFEスチールの粗鋼生産量は国内2位で3割ほどのシェアを占めています。特徴は、世界トップクラスの技術と国際競争力を持っている点です。

JFEエンジニアリングはおよそ5,000億円規模の売上で、主に環境・エネルギー分野と社会インフラ分野で事業を展開しています。

JFE商事はもともと鉄鋼のメーカー商社として発足していることもあり、取引の中心は鉄鋼製品です。これに加え、昨今は川下の加工流通事業の推進や、グループの中核商社としてJFEスチールおよびJFEエンジニアリングとの連携強化にも注力しています。

事業の特性(鉄鋼事業)

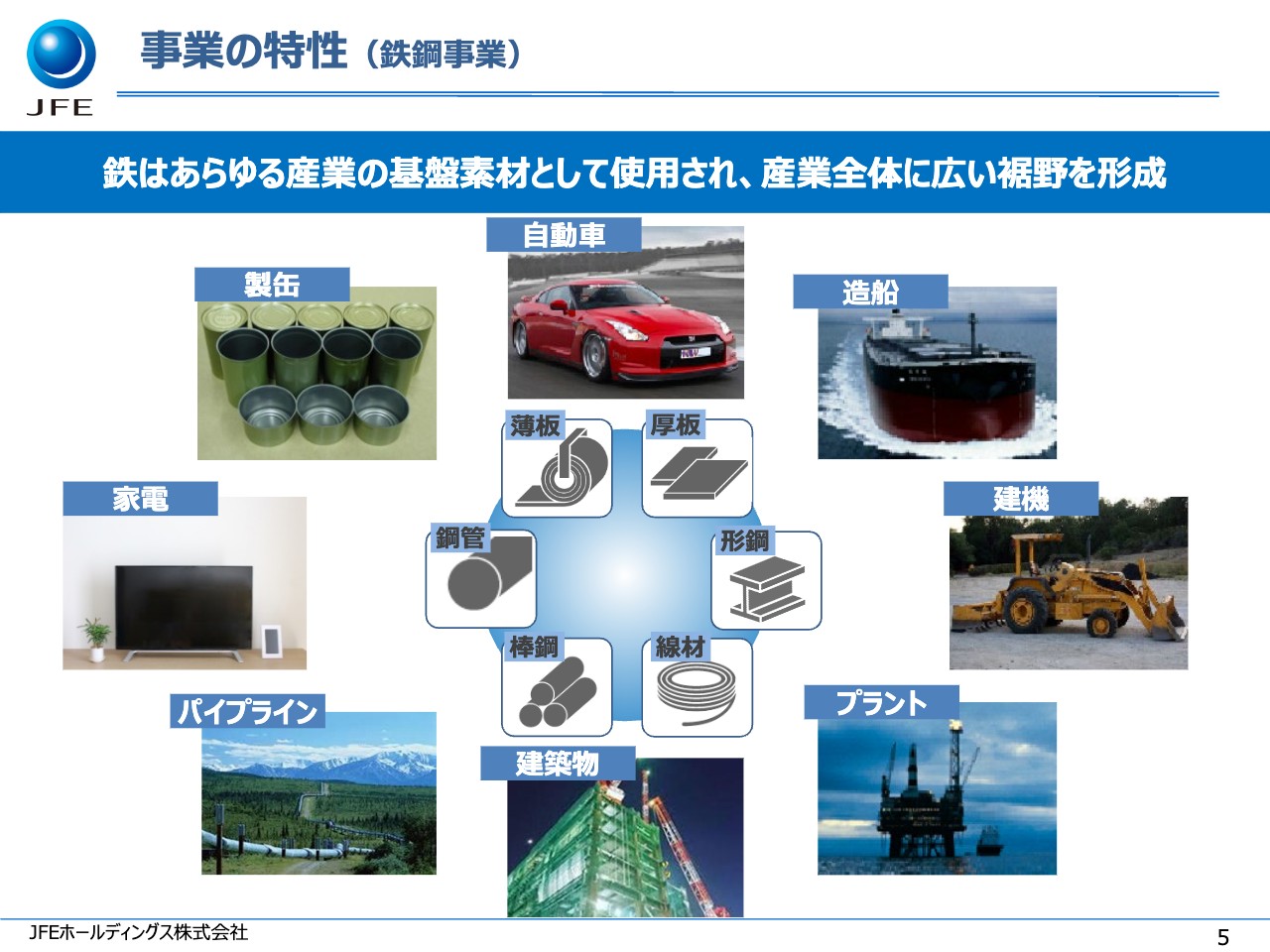

田中:鉄鋼事業の特性についてご説明します。鉄は基礎素材として、自動車をはじめ、船、建機、建築物、パイプライン、家電など、あらゆる産業においてさまざまな用途で使用されています。

事業の特性(鉄鋼事業)

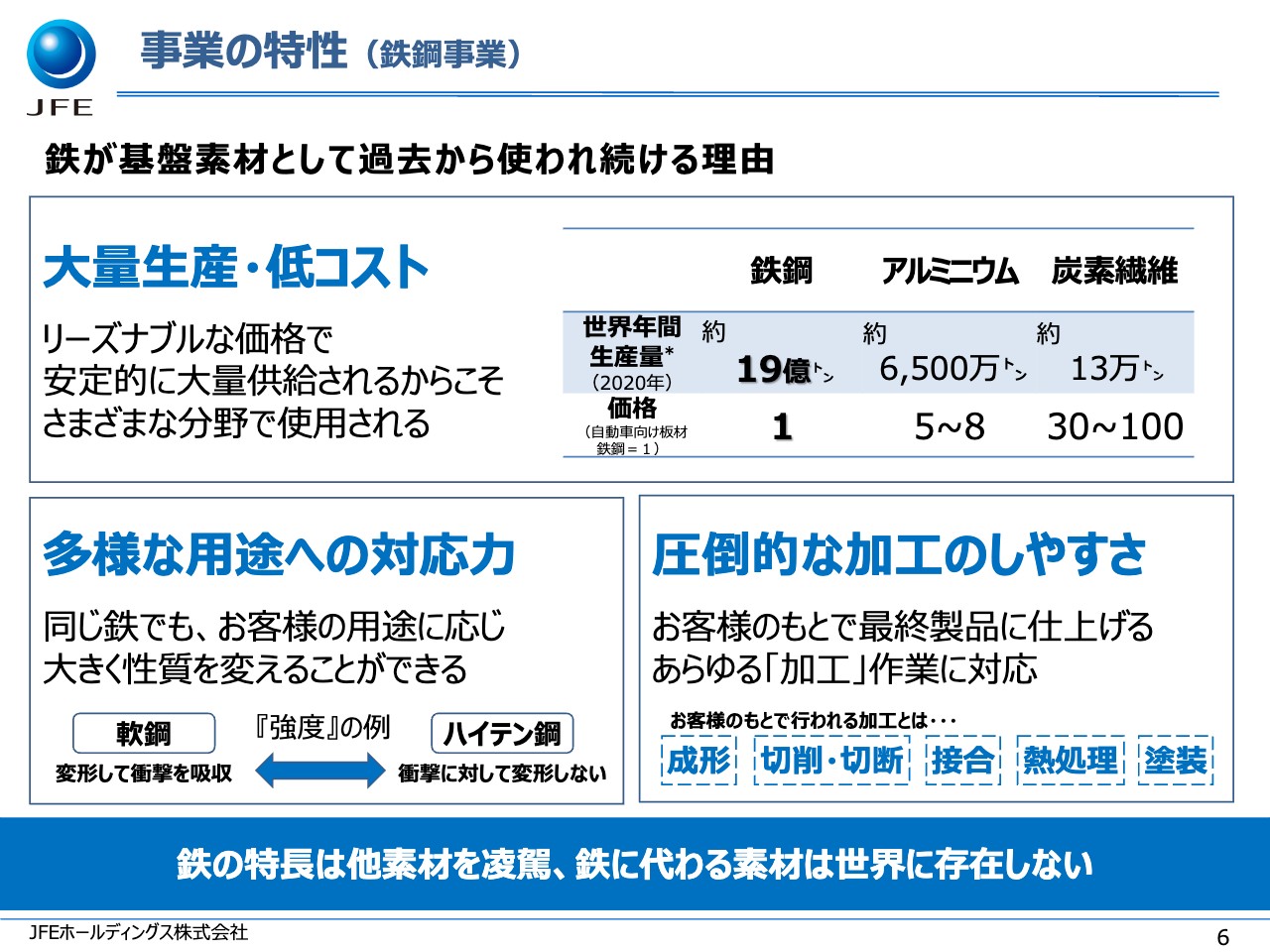

田中:鉄がいろいろなところに使われる理由の1つとして、大量生産・低コストが挙げられます。スライド右上の表をご覧ください。鉄鋼は世界で年間約19億トン生産されていますが、アルミニウムは約6,500万トン、炭素繊維は約13万トンで、規模に桁違いの差があります。

価格についても、鉄鋼との比較でアルミニウムは5倍から8倍、炭素繊維は30倍から100倍ということで、鉄がリーズナブルな価格で安定的に大量供給されていることがおわかりいただけるかと思います。

2つ目の理由は、多様な用途への対応力です。スライドの左下に強度の例を示しています。同じ鉄でも比較的軟らかい軟鋼を求めるお客さまもいらっしゃいますし、反対に、ハイテン鋼という衝撃に対しても変形しない強度の高い鉄を求めるお客さまもいらっしゃいます。強度は非常にさまざまあり、用途に応じて性質を変えることができます。

3つ目の理由は、加工のしやすさです。鉄は素材ですので、最終的にお客さまのところで最終製品に仕上げるもので、その際に加工作業があります。スライド右下に、成型、切削・切断、接合、熱処理、塗装と例示的に記載していますが、それぞれの用途に応じて鉄の特性を作り分けています。これらが鉄が他の素材と比べて広く使われている理由だと思っています。

坂本慎太郎 氏(以下、坂本):「用途に応じて鉄の強度を変えることができる」ということですが、例えば、軟鋼からハイテン鋼までどのような技術で変えていくのかを教えてください。おそらく一つひとつ違うと思いますが、仕組みがあればお願いします。

田中:基本的には、鉄の中の成分を調整していく仕組みです。端的に言いますと、炭素の割合が上がってくると鉄は硬くなっていくため、これを調整するということです。

さらに、鉄の結晶のことになりますので難しい話になりますが、実際に作り込んでいく段階で、鉄の結晶をどのくらいの大きさで作るかによっても強度がかなり変わってきます。これは過去から蓄積してきた技術によって作り分けています。

増井麻里子氏(以下、増井):今、自動車向けでは軽量化が求められており、アルミニウムの需要も高まっていると思いますが、軽くて丈夫な鉄鋼のほうが有利な点はあるのでしょうか?

田中:単純に軽いという観点では、やはりアルミニウムのほうが軽いと思います。例えば、自動車ではアルミニウムの使用比率のウエイトが年々増えているのも事実です。

しかし、全部がアルミニウムになるのかと言いますと、そうではないと思っています。今の自動車の構造上、人間の体を守らなくてはいけないような重要安全部品は鉄に代わるものはないだろうということが挙げられます。

また、後ほどお話ししますが、これから先、カーボンニュートラルを目指してグリーンな素材をいかに供給できるかという話になると、競争原理が変わってくる可能性も出てくると思っています。そこで鉄が先行できれば、おっしゃるような強みになってくると考えています。

坂本:アルミニウムは非常に多くの電気を使うため、環境負荷の話も出てきますよね。

田中:そのとおりです。そちらも後ほどご紹介します。

事業の特性(エンジニアリング事業)

田中:エンジニアリング事業の特性についてご説明します。最初にお伝えしたとおり、環境・エネルギー分野と社会インフラ分野の2つで事業を展開しています。

メインの事業は、スライド左上に記載している廃棄物処理・発電プラントです。JFEエンジニアリングが日本に建設した廃棄物処理施設では、1日あたり約2万トンのゴミを処理できます。人数に換算すると、1日あたり約2,000万人分のゴミを処理している計算で、日本の6人に1人が出したゴミは、JFEエンジニアニングが作った処理施設で処理しているかたちになります。

加えて、スライド右上に記載のとおり、食品、プラスチック、ペットボトル、生ごみなどのさまざまなリサイクルプラントを手掛けるとともに、太陽光や地熱、バイオマスなどの再生可能エネルギーの施設も建設・運営しています。

スライド下部をご覧ください。橋梁・鋼構造物や港湾・物流・貯蔵設備の大型設備も扱っており、その中には明石海峡大橋や、NHKの朝ドラでも取り上げられた気仙沼大島大橋などもあります。

2. JFEグループの気候変動問題への取り組み

田中:気候変動問題への取り組みについてです。私どもの事業は「なくてはならない事業」だと思っていますが、サステナブルに事業を継続していくには環境への対応も必須になってきています。そのような意味で、気候変動問題への取り組みを重要な経営課題として設定しています。

世界的潮流と鉄鋼業の立ち位置

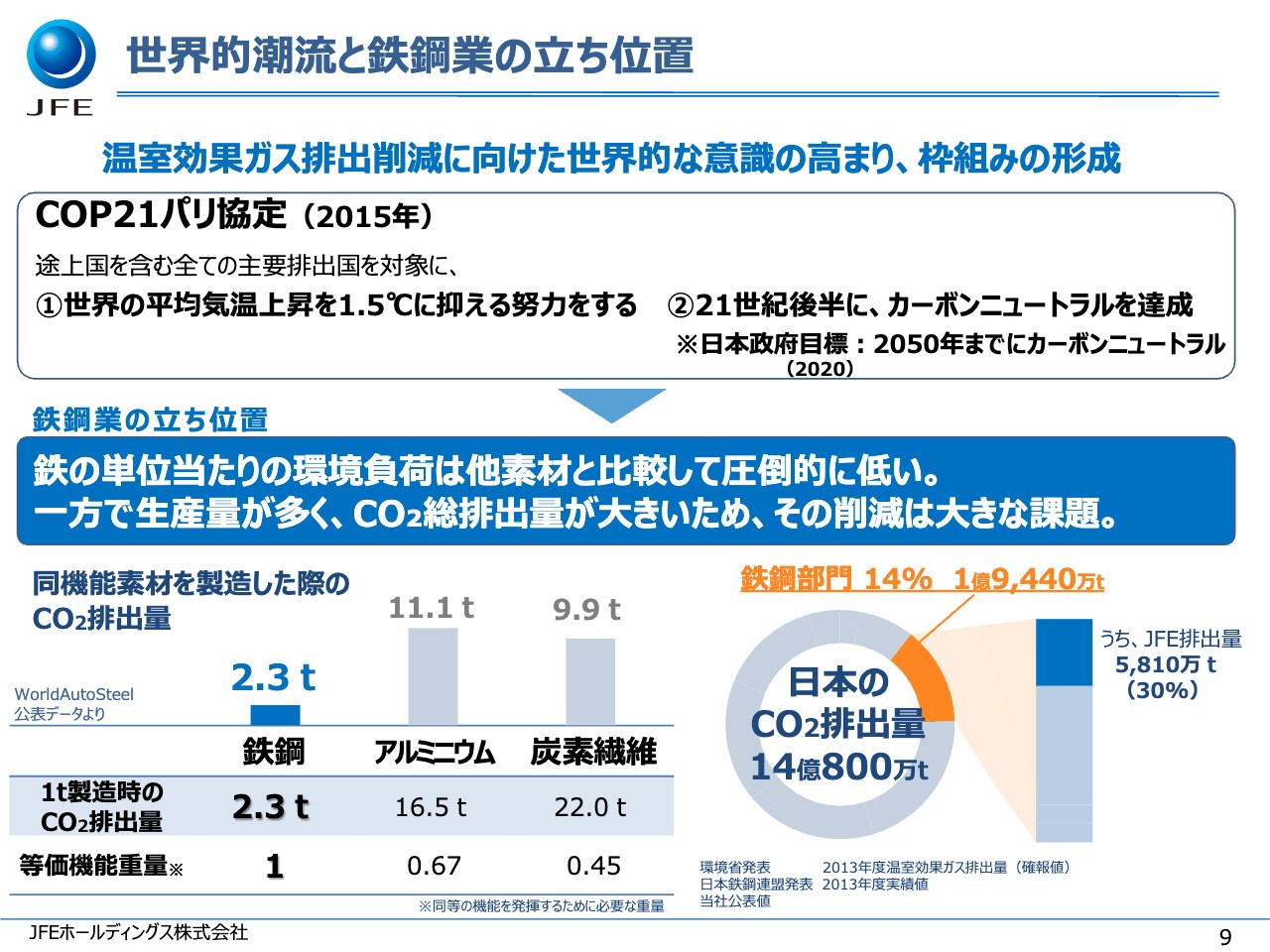

田中:鉄鋼業の立ち位置についてです。スライド上部に記載しているCOP21のパリ協定において、日本政府は「2050年までにカーボンニュートラルを達成」という目標を立てています。実は、鉄鋼業の単位あたりの環境負荷はアルミニウムや炭素繊維と比べて圧倒的に低いです。単純なトンあたりだけでなく、等価機能重量で見ても排出量は圧倒的に小さくなっています。

スライド右下の円グラフをご覧ください。日本のCO2排出量は年間約14億トンで、このうち鉄鋼は14パーセントです。私どもがそのうちの3割を占めており、年間5,800万トンを排出していることになります。ちなみに、こちらは2013年の数字です。日本政府も基準年を2013年としている関係で、2013年を基点としています。

CO2排出削減の取り組み

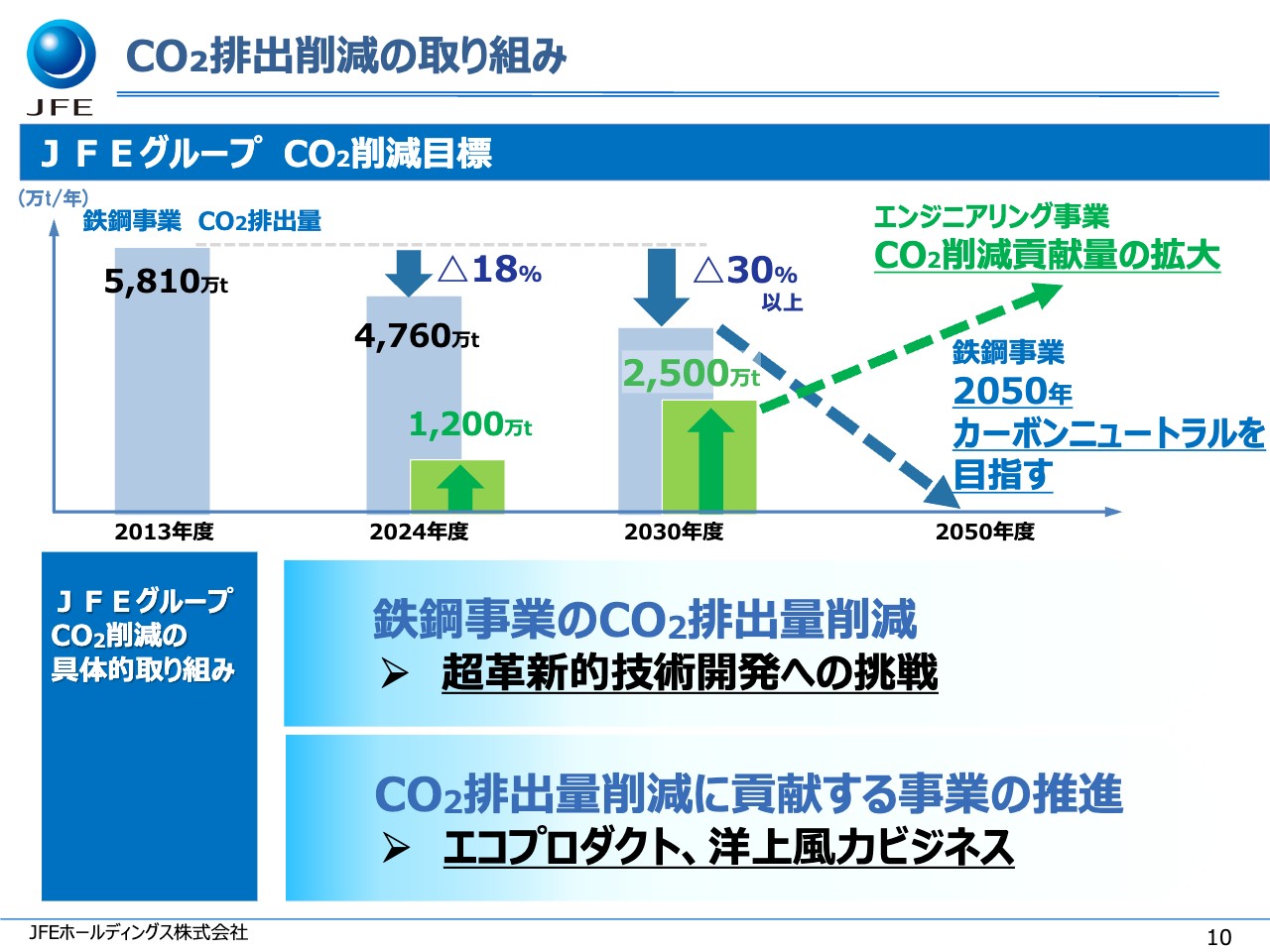

田中:私どもは鉄鋼事業で2030年にCO2を30パーセント以上削減するとともに、政府の目標のとおり、2050年のカーボンニュートラル達成も目指しています。

スライドの緑色の棒グラフをご覧ください。先ほどお伝えしたとおり、エンジニアリング事業は世の中のCO2削減に貢献できる事業と位置づけています。貢献量を拡大していき、2030年には約2,500万トンの削減に貢献する目標も立てています。

CO2削減の具体的な取り組みをご説明します。鉄鋼事業で2050年にカーボンニュートラルを目指すことについては、既存技術の延長線上では達成できません。超革新的技術開発が必須です。

これにチャレンジするとともに、CO2排出量削減に貢献する事業を推進していきます。エンジニアリング事業だけではなく、エコプロダクト、洋上風力ビジネスなど、鉄鋼事業・商社事業を含めて推進していきたいと思っています。

鉄鋼事業のCO2排出削減 プロセス転換スケジュール

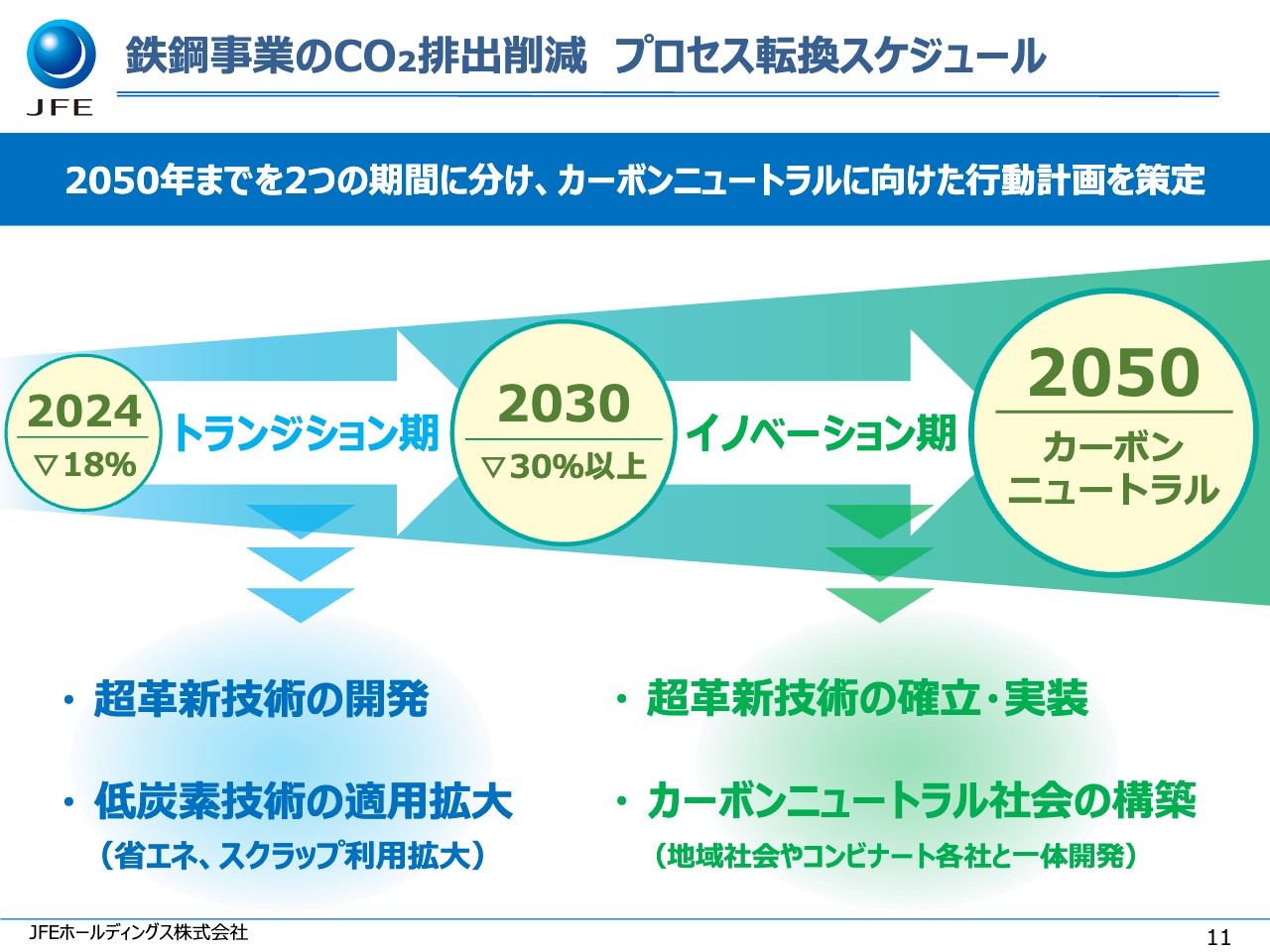

田中:鉄鋼事業のCO2排出量削減をどのように進めるのかについて、大きく2つの機会に分けています。2030年まではトランジション期として、超革新技術を開発し、既存技術を適用拡大して少しでも減らしていく時期と考えています。

カーボンニュートラルに向けて、2030年から2050年はイノベーション期ということで、開発した技術を確立し、実装・実機化していきます。同時に、カーボンニュートラル社会の構築として、私どもの会社だけではなく地域やコンビナート各社と一体になり、そのような仕組みを作っていくことを目指します。

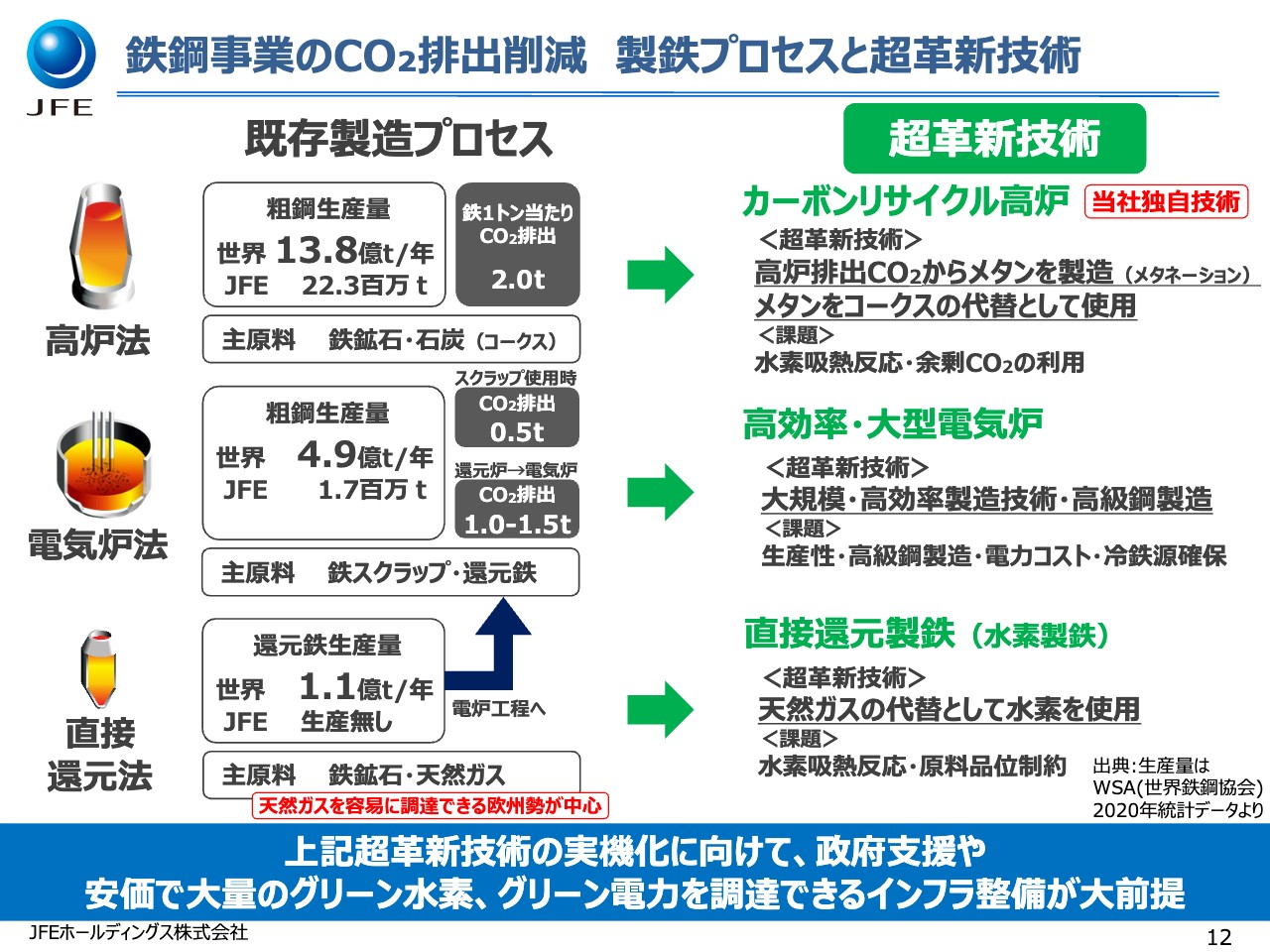

鉄鋼事業のCO2排出削減 製鉄プロセスと超革新技術

田中:鉄鋼事業のCO2排出量削減に必要な超革新技術についてご説明します。スライドの左側に既存製造プロセスを記載しています。私どももそうですが、世の中の鉄の4分の3は高炉法で作られており、残りの4分の1は電気炉法で作られています。

直接還元法は、鉄鋼石を高炉で溶かして鉄にするのではなく、天然ガスを使って還元する方法です。しかし、これでは最終製品にならないため、もう1回電気炉に還元鉄を入れ、電気炉法を経て次の工程に向かうことになります。

それぞれの製造プロセスを、スライド右側の超革新技術に転換することを考えています。高炉法については、私どもの独自技術のカーボンリサイクル高炉があります。高炉から出てくるCO2をメタンに変え、コークスの代わりとして使用する、つまりCO2を再利用するプロセスを構築します。

電気炉について、現在も電気炉での製造は行っていますが、効率性や高級品製造については、残念ながら技術的に難しいものがあります。そのため、大型の電気炉で高効率に高級品を作れるようにしたいというのが技術開発のポイントになっています。

直接還元法について、私どもは現在直接還元法での製造は行っていません。世の中で水素製鉄と言いますと、だいたい直接還元法を指すことが多いです。新聞報道にも出ていますが、ヨーロッパでは天然ガスで還元するところを水素に置き換えて還元する試みが盛んに進められています。それら直接還元法の技術も含めて、私どもはすべての選択肢を排除せずに、複線的に進めようと考えています。

しかし、そのためには政府支援や安価で大量のグリーン水素・グリーン電力を調達できるインフラ整備が必要になるため、当社だけではなかなかハードルが高い状況です。

坂本:技術的なことで難しすぎるかとも思いますが、ここでご質問です。電気炉法で鉄鋼を作る時の原料は基本的にスクラップになると思います。高級鋼は微妙な配合の差や純度を考えて作られていると思うのですが、現状の電気炉でできるものなのでしょうか?

田中:現在電気炉で製造されているものは、建材と言われている建設などに使われる鋼材が主です。これは比較的、成分調整などの細かい調整が必要ありません。

世界的に見ると、非常に製造が難しいハイテン材などを除いて、自動車に使われるような鋼材である薄板の分野において、電気炉で製造された鋼材が採用される例がごく一部出てきてはいます。

しかしおっしゃるとおり、今の電気炉では超高級品と言われるものは作れません。これをクリアするための技術開発であり、相当高いハードルを設定して取り組んでいるところです。

増井:厚板のほうはいかがですか?

田中:厚板も電気炉で作れないことはないのですが、厚板はただの厚い板ではなく、いろいろな成分や細かい機能があります。造船や建機に使うにしても、強度や品質上のスペックがあるため、今はなかなか難しいです。

坂本:量の問題についても教えてください。御社が高炉で製鉄を行うのは、大量の鉄を作るためと理解しています。これを電気炉に転換できるのでしょうか?たくさんの電気炉あるいは巨大な電気炉の利用が技術的に可能なのか、量的な問題も含めて教えてください。

田中:電気炉の生産規模について、今は大きくても150トンほどの規模のものになります。私どもの5,000立米クラスの高炉と比べると、生産の効率では、多めに見積もっても3分の1から半分くらいのレベルだと思います。

注:

・5,000立米クラス → 炉容積が5,000立米級の高炉。年産350万トン程度

・150トンの電炉 → 炉容量が150トンの電炉。年産100~150万トン程度

例えば、ヨーロッパの高炉はおよそ3,000立米程度の規模であり、現行の電気炉能力でも高炉1本の規模とだいたい見合います。そのためヨーロッパでは、高炉法から、電気炉を用いる直接還元法への転換が1対1対応、すなわち生産能力のギャップを考慮する必要なくスムーズに行えます。一般的に「ヨーロッパのほうが、取り組みが進んでいる」ということをよく言われるのですが、このような背景があり、彼らとは規模感が違うのです。

私どもにとっては、5,000立米の規模が最もコスト競争力を維持できるレベルであり、高炉のスペックに合わせたかたちですべての下工程が並んでいます。電気炉においても、その生産能力バランスを考え、ある程度大きい規模を作っていく必要があると思います。

したがって、高炉の代替としては大型電気炉が必須と考えています。後にご説明しますが、2027年から2030年に電気炉を導入する計画があり、それをこの前発表したのですが、今ある電気炉の中でも世界で一番大きい規模の電気炉を作ることにチャレンジすることが前提になっています。

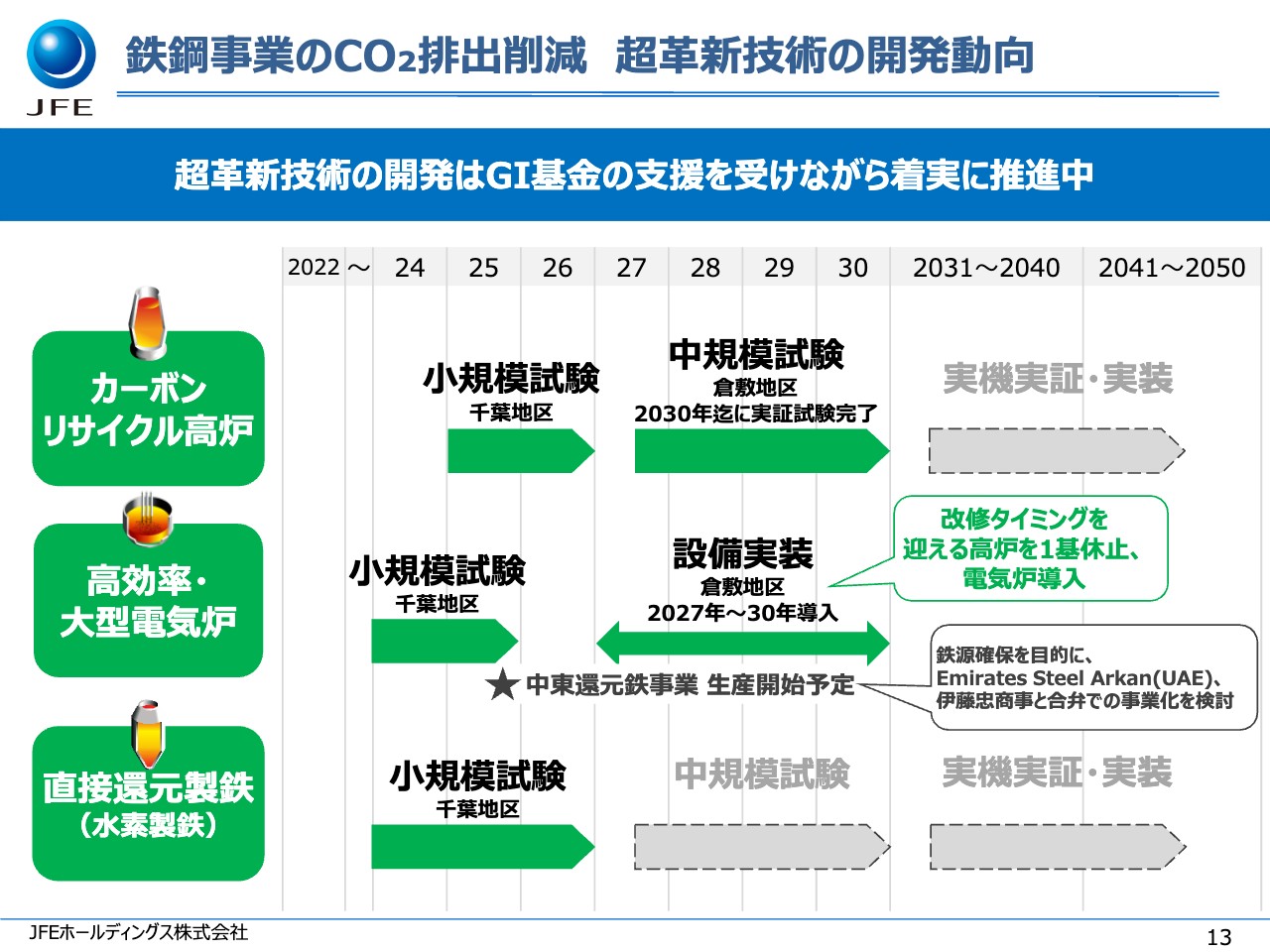

鉄鋼事業のCO2排出削減 超革新技術の開発動向

田中:カーボンリサイクル高炉、高効率・大型電気炉、あるいは直接還元製鉄について、複線的に取り組んできており、それぞれの小規模試験炉についてもすでに建設に着手しています。

カーボンリサイクル高炉は中規模試験を2030年までに行う予定です。電気炉については、設備実装を見据えて、2027年から2030年に倉敷地区で導入する計画を決定しました。スライドに記載のスケジュールに沿って、毎年少しずつ、ステップバイステップで着実に進めています。

CO2排出削減貢献 – エコプロダクト

田中:エコプロダクトについてもご説明します。これは製品を通じてCO2の削減に貢献するものですが、代表例として、電磁鋼板、自動車用ハイテン鋼、洋上風力用鋼材があります。スライドの下部に記載しているのは、電磁鋼板の事例です。

電磁鋼板について簡単にご説明します。この先、自動車が電動車(EV)になっていくと、必ずたくさんのモーターが必要になっていきます。モーターには電磁鋼板が必要になるため、自動車メーカーにとっては、電磁鋼板の中でも高級電磁鋼板のニーズが高く、これからますます増えていきます。

この高級電磁鋼板を作れるのは、世界の鉄鋼メーカーの中で、片手で数えられるくらいの数社ほどしかありません。その中でも日本の鉄鋼メーカーがトップですが、これから増えていく需要を捕捉するために、私どもも高級電磁鋼板の製造・販売体制の構築にすでに取り組んでいます。

JFEスチールでは、国内の製造設備の増強だけでなく、海外においても、持分法適用会社であるインドのJSW社と合弁事業を行うという取り組みを進めています、さらにJFE商事では、サプライチェーンという観点でグローバル加工体制を着々と作ってきています。

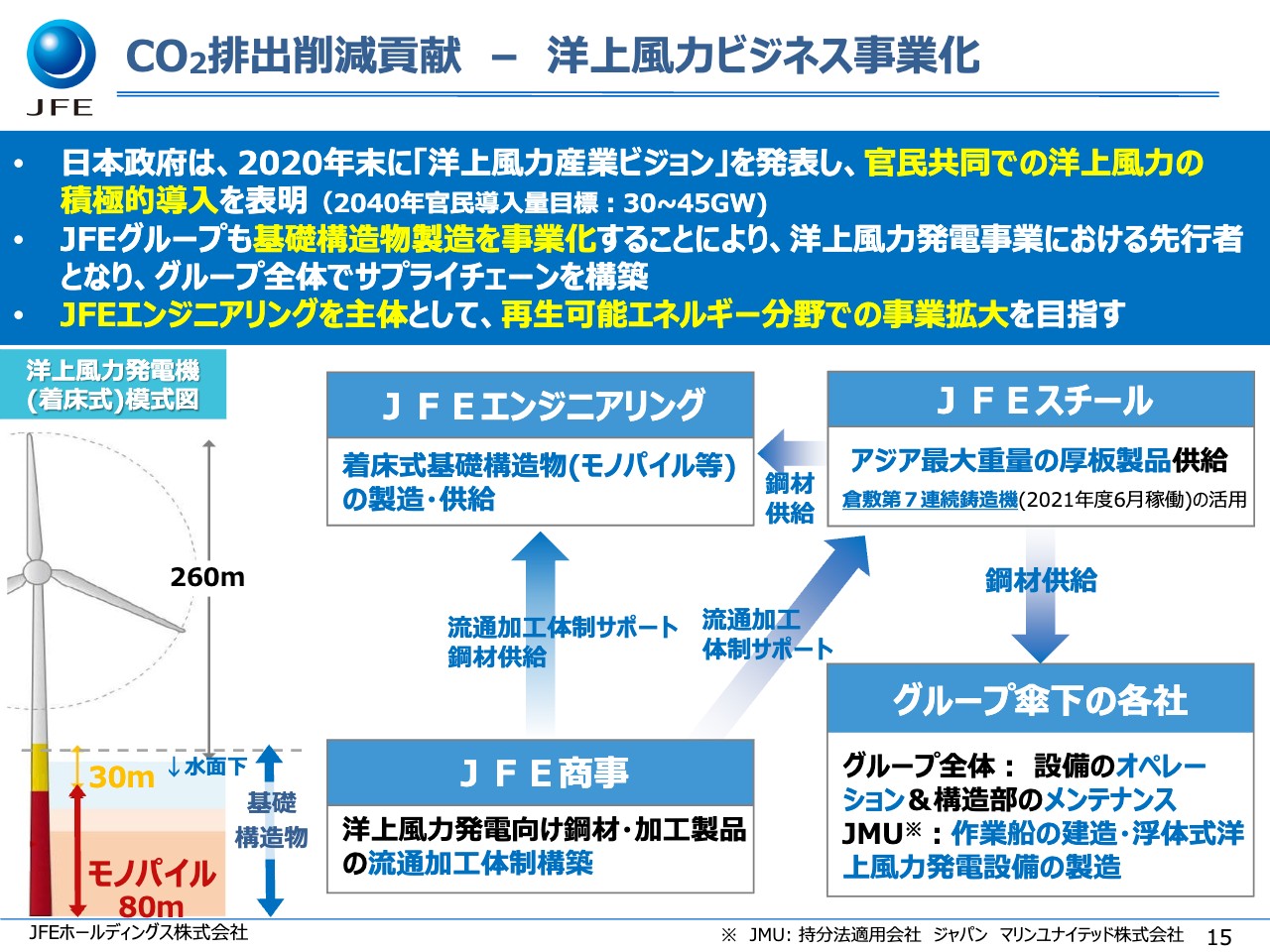

CO2排出削減貢献 – 洋上風力ビジネス事業化

田中:洋上風力ビジネスについてです。こちらも日本政府が、2040年までに30ギガから45ギガワットの発電を洋上風力で実現しようと目標を立てています。私どももこの中で、基礎構造物の製造を事業化するべく動いています。

スライドの左下に「モノパイル」と赤字で記載している部分をご覧ください。図では小さく見えますが、これでも80メートルもある非常に大きな着床式の構造物です。これら基礎構造物について製造を行うために、JFEエンジニアリングが西日本製鉄所の一部の土地を使って、工場建設を始めています。

基礎構造物を作るためには、もちろん工場も必要ですが、まず鉄が必要となります。具体的には厚板で、その中でも大単重な厚板、つまり厚みがあって大きいものが必要です。このように大きな構造物を作るためには、できるだけ大きい厚板であったほうが、溶接個所が少なくなり効率的に作れるためです。

この大単重厚板は、アジアの中ではJFEスチールしか作れません。世界規模でも、他にそれを可能とする会社はヨーロッパに1社だけです。そのような設備を私どもは作りました。JFEスチールで厚板を作り、JFEエンジニアリングでモノパイルを作るというグループ間の連携によって、この事業に取り組んでいるところです。

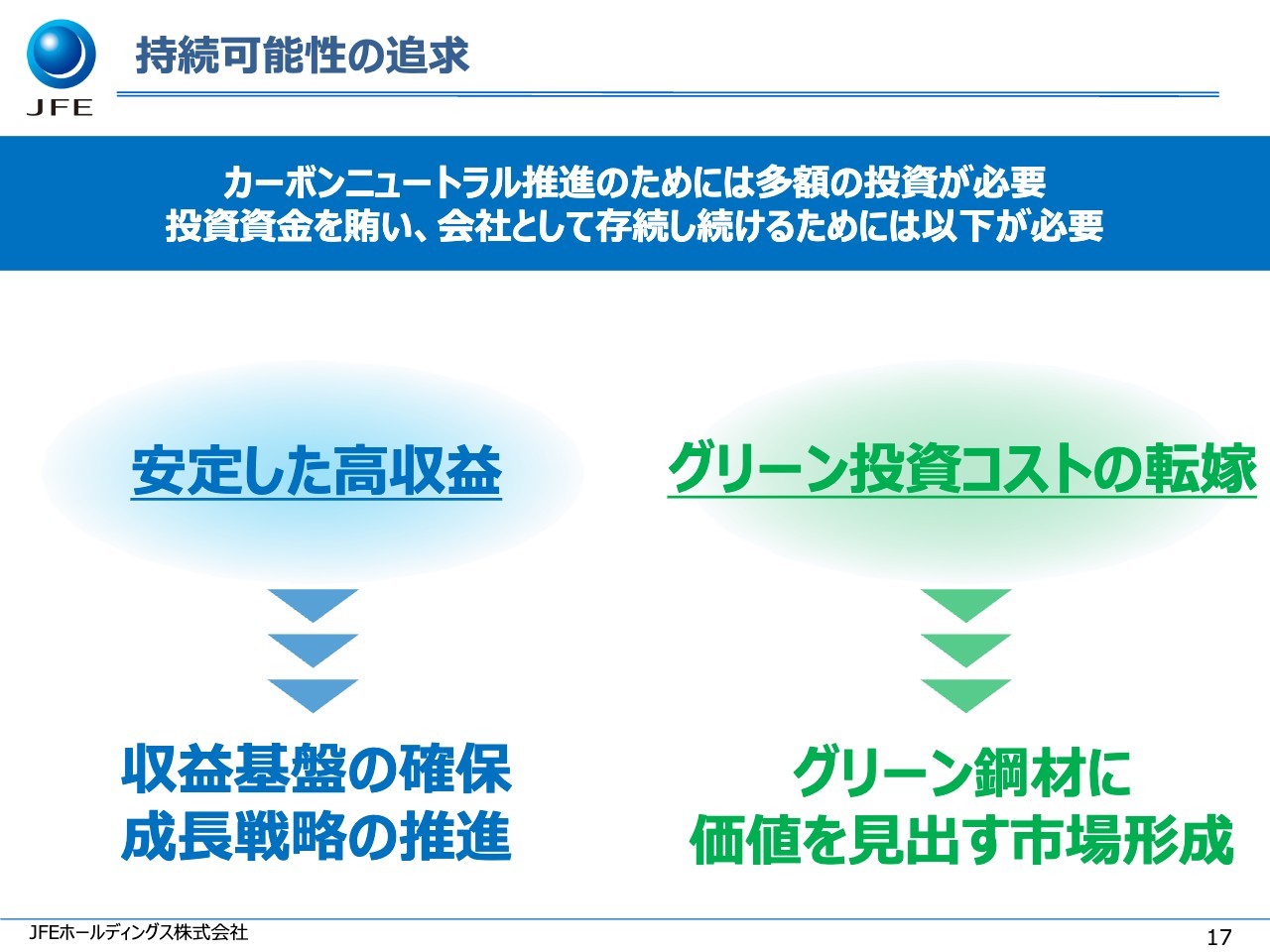

持続可能性の追求

田中:持続可能性の追求、成長戦略についてです。カーボンニュートラル達成のためには、正直なところ、計算できないくらい多額の投資が必要になります。その投資資金を賄って、会社として存続するためには、2つの視点で取り組みが必要になると考えています。

1つ目は、今の事業において安定した高収益を出すこと、2つ目は、現在投資している、あるいはこれから投資していくグリーン投資コストを、最終的に製品価格に転嫁していくことです。これらを行っていかなければ、個社としてはいずれ経営が成り立たなくなると考えています。

そのためには、先ほどもアルミの説明のところで少し触れましたが、グリーン鋼材に価値を見出す市場を作っていかなければならないと思っています。

グリーン鋼材に価値を見出す市場についての詳細は今回割愛し、安定収益を確保するための取り組みとして、今中期経営計画の中身について次にご説明します。

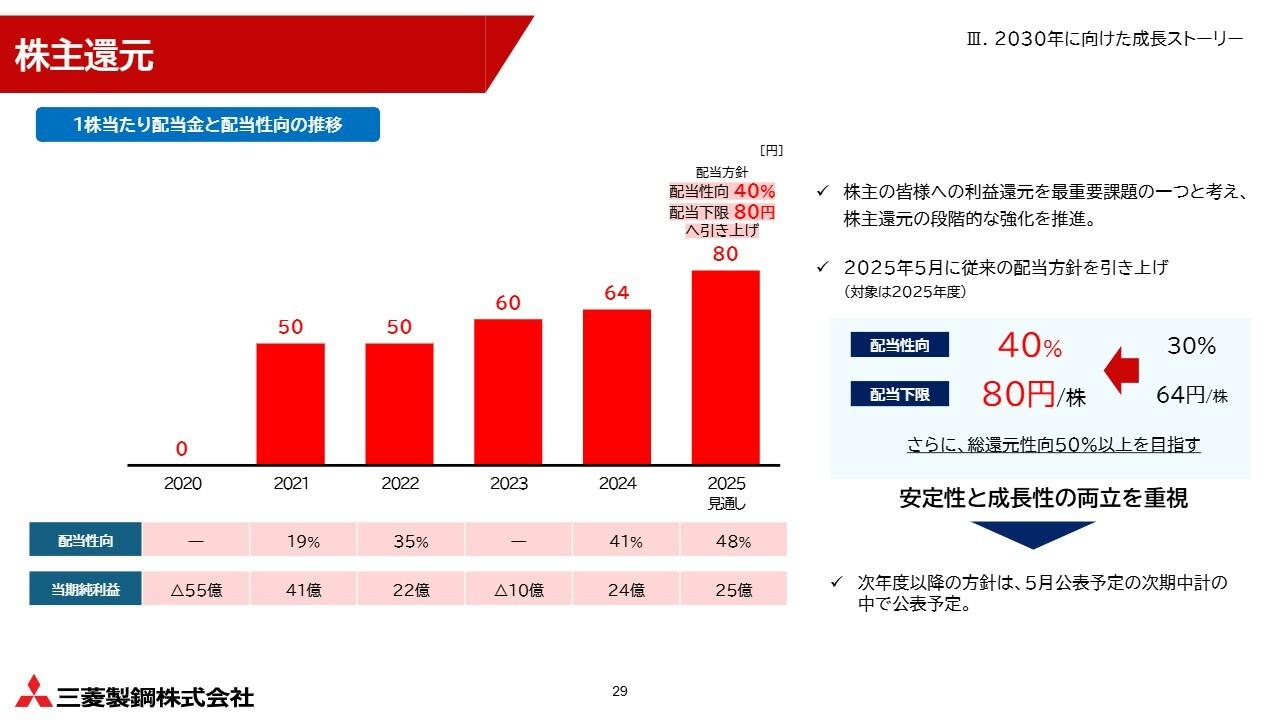

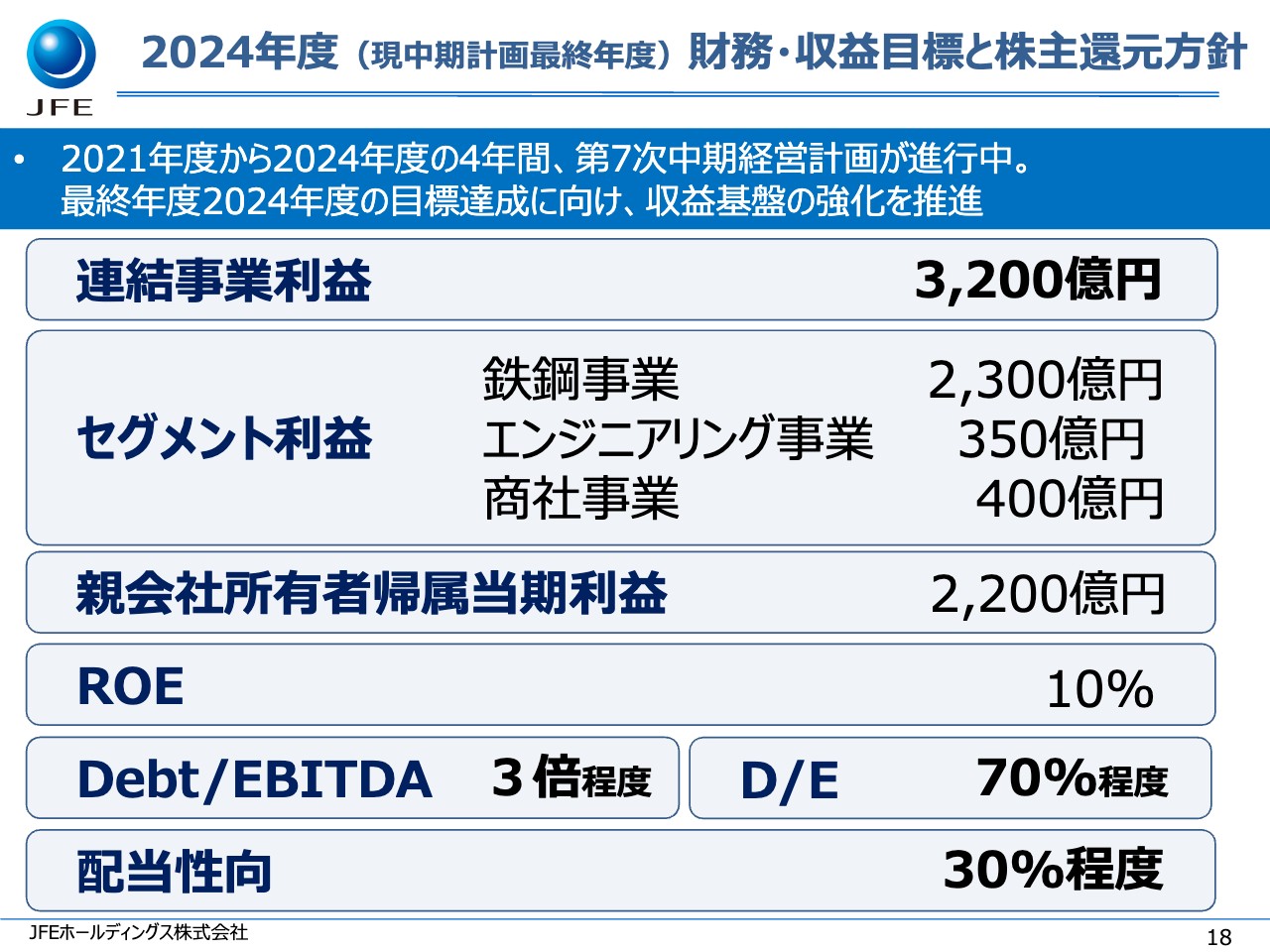

2024年度(現中期計画最終年度)財務・収益目標と株主還元方針

田中:安定した収益のための施策について、中期計画と照らし合わせてご説明します。現在の中期計画を、第7次中期経営計画と呼んでいますが、対象は昨年2021年度から2024年度にかけての4年間で、現在は2年目となっています。

具体的な収益的目標、および指標的な目標はスライドに記載のとおりです。3,200億円程度の連結事業利益を、安定的に出していきたいという方針です。

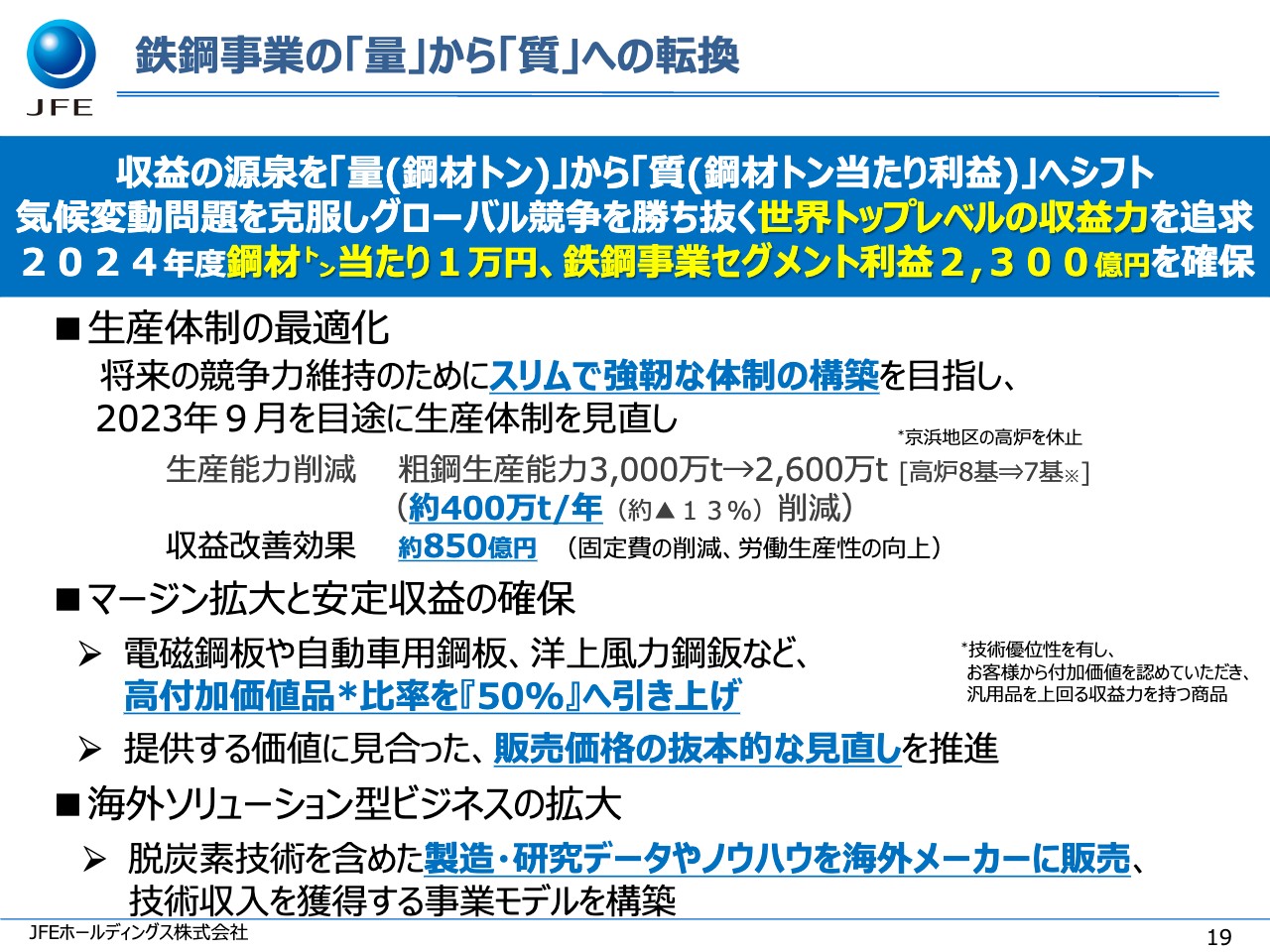

鉄鋼事業の「量」から「質」への転換

田中:鉄鋼事業について、今中期計画から考え方を大きく変えています。鉄は装置産業で「量がものを言う」世界であることは間違いないのですが、これから先、国内の需要も少しずつ減っていくと想定される中で、量から質への転換を図っていこうと考えています。そのためには鋼材トン当たりの収益力を上げなければいけません。

鋼材トン当たり1万円という基準で、鉄鋼事業セグメントの利益は2,300億円と目標を置いていますが、そのために生産能力も最適化する必要があります。これを踏まえて、来年9月に、川崎市にある東日本製鉄所京浜地区の高炉および上工程の設備を休止する予定になっています。

これにより粗鋼生産能力が、年間生産量の13パーセントに相当する400万トン分削減されると見込んでおり、その結果、固定費の削減を中心に、収益改善効果が累計850億円くらい出るのではないかと期待しています。

このような生産体制の最適化によりスリムで強靭な体制を構築し、その体制の中でマージン拡大、安定収益の確保のために高付加価値品比率を上げていく方針です。

高付加価値品比率は、2020年でおよそ40パーセントだったのですが、これを4年間で50パーセントまで引き上げる目標です。電磁鋼板や自動車用鋼板、洋上風力向けの厚板など高付加価値製品のラインナップも整いつつあるため、高い収益力をもつこれらの販売比率を上げていきたいと思っています。

さらに、こちらも従来と少し発想を変えて、海外ソリューション型ビジネスという切り口の施策も進めています。今までは「技術とは門外不出であり、抱え込むもの」という風土があったのですが、これからは技術を海外に出していき、キャッシュ化することも策として加えたいと考えています。もちろん中身は峻別した上で施策を打ちますが、そのような事業モデルを構築して、ソリューションビジネスとして拡大したいと思っています。

坂本:生産拠点を海外に作るということは、あまり考えられていないのでしょうか?

田中:生産拠点に関しては、すでに海外で展開しています。鉄鋼事業においては高炉のような上工程分野から、例えば、下工程と呼ばれる自動車用鋼板や厚板を製造するような分野までさまざまな工程がありますが、特に自動車用鋼板の下工程についてはアジアや北米で展開しています。

高炉などの上工程については、海外で新しい高炉を作るのはリスクが高く、お金も非常にかかるということで、別の方法で展開しています。

先ほど少し触れましたが、私どもはインドでNo.1の高炉メーカーであるJSW社へ15パーセント出資しており、持分法適用のもと、彼らの高炉で製造した鉄を使って事業を展開しています。そのような提携関係を結ぶことにより、補完していく考えです。

坂本:もう1つ、販売価格の抜本的な見直しというところで、どのような取り組みを進めているのかについて教えていただけますか?

田中:鉄鋼業においては「量を確保する分、価格についてはそれなりに下げる」という風潮がなくもなかったのですが、最近になって「それはやはり違うだろう」という流れになってきました。

坂本:せっかく付加価値の高い鉄を売っているわけですからね。

田中:そのため、鉄の価値を自分たちがもっときちんと評価して、お客さまにご説明し、それを価格に転嫁する活動を進めていく必要があると考えています。私どもはよく、上乗せ価格を意味する「エキストラ価格」という表現を使いますが、この価格体系が安すぎるという面もあり、そこを抜本的に変える施策に取り組んでいます。

また、「価値に見合った商品提供を」という面では同様のお話ですが、例えば鉄鉱石や原料炭などの原材料価格、さらに最近は為替についても同じことが言えますが、相場が激しく動いていく中で、販売価格への反映対応が後追いになっているところがあります。

これに対応して、価格の決定期間をもっと縮めて、原料価格や為替の動きを早期に販売価格に反映することも、大きく見直す施策の1つと捉えて取り組んでいます。

増井:自動車メーカーとの交渉は、今は半年に1回とされていると思います。こちらも短期化する可能性はあるのでしょうか?

田中:ご認識のとおり、だいたい半年に1回ということが多く、短期化する可能性もあると思います。ただ一概に半年に1回の交渉といっても、原料価格や為替などいろいろなものについて参照する期間は契約によって異なります。

参照する期間が昔のものであるほど、現在の原料価格や為替とズレが大きくなることになります。より最新の期間を参照するように改め、最新の価格・為替動向を販売価格に反映することを意図した取り組みを続けています。

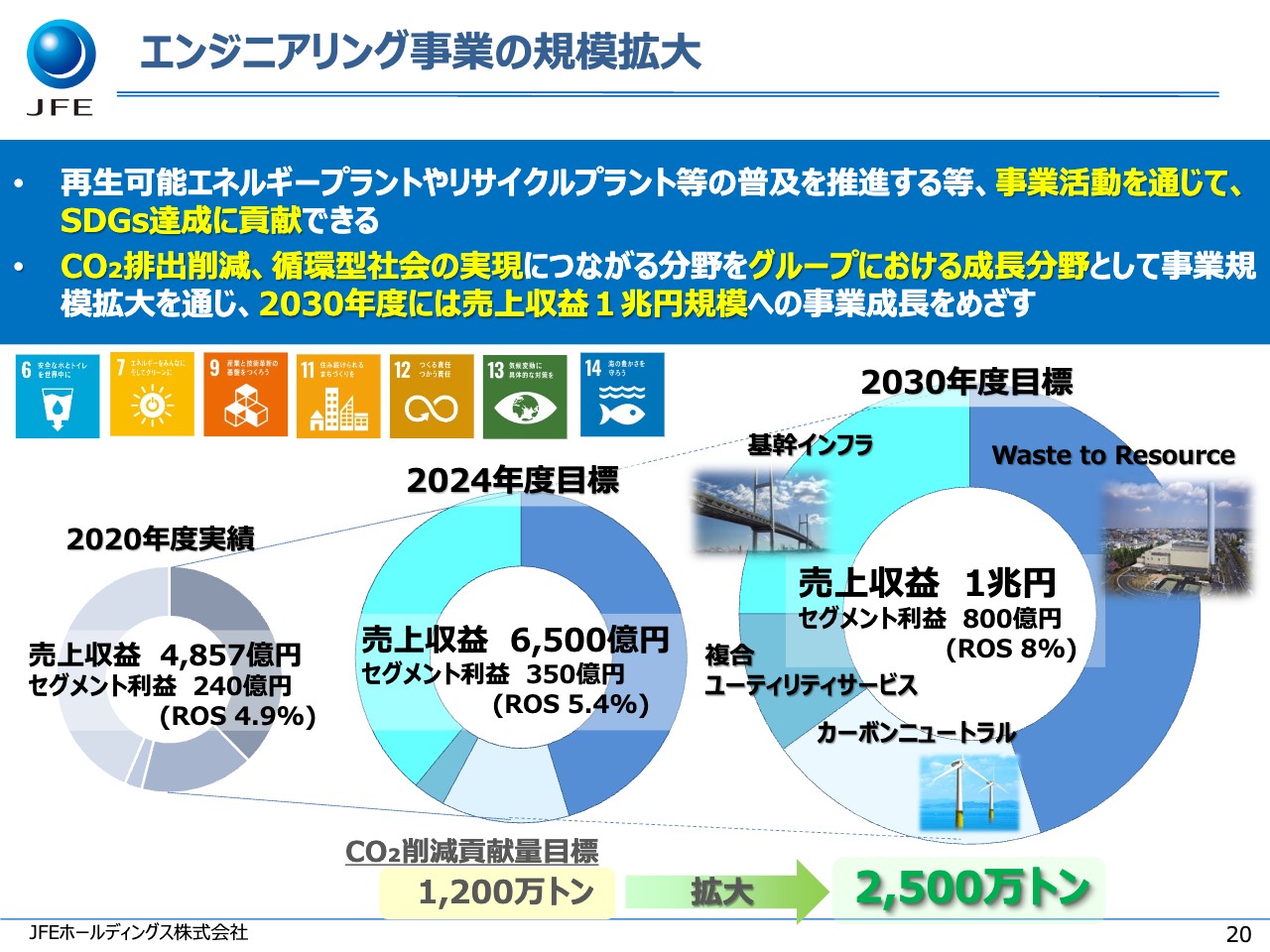

エンジニアリング事業の規模拡大

田中:エンジニアリング事業についてです。事業の特性として、CO2排出削減あるいは循環型社会の実現に繋がる分野であるため、私どもとしても非常に成長が期待できる分野と思っています。

そのような中で、スライド右端の円グラフのところに記載しているように、2030年には売上収益1兆円を目指しています。現在、約5,000億円の売上高を倍にして、さらに経常利益(ROS)も、足元の5パーセントくらいから8パーセントまで上げていきたいと考えています。

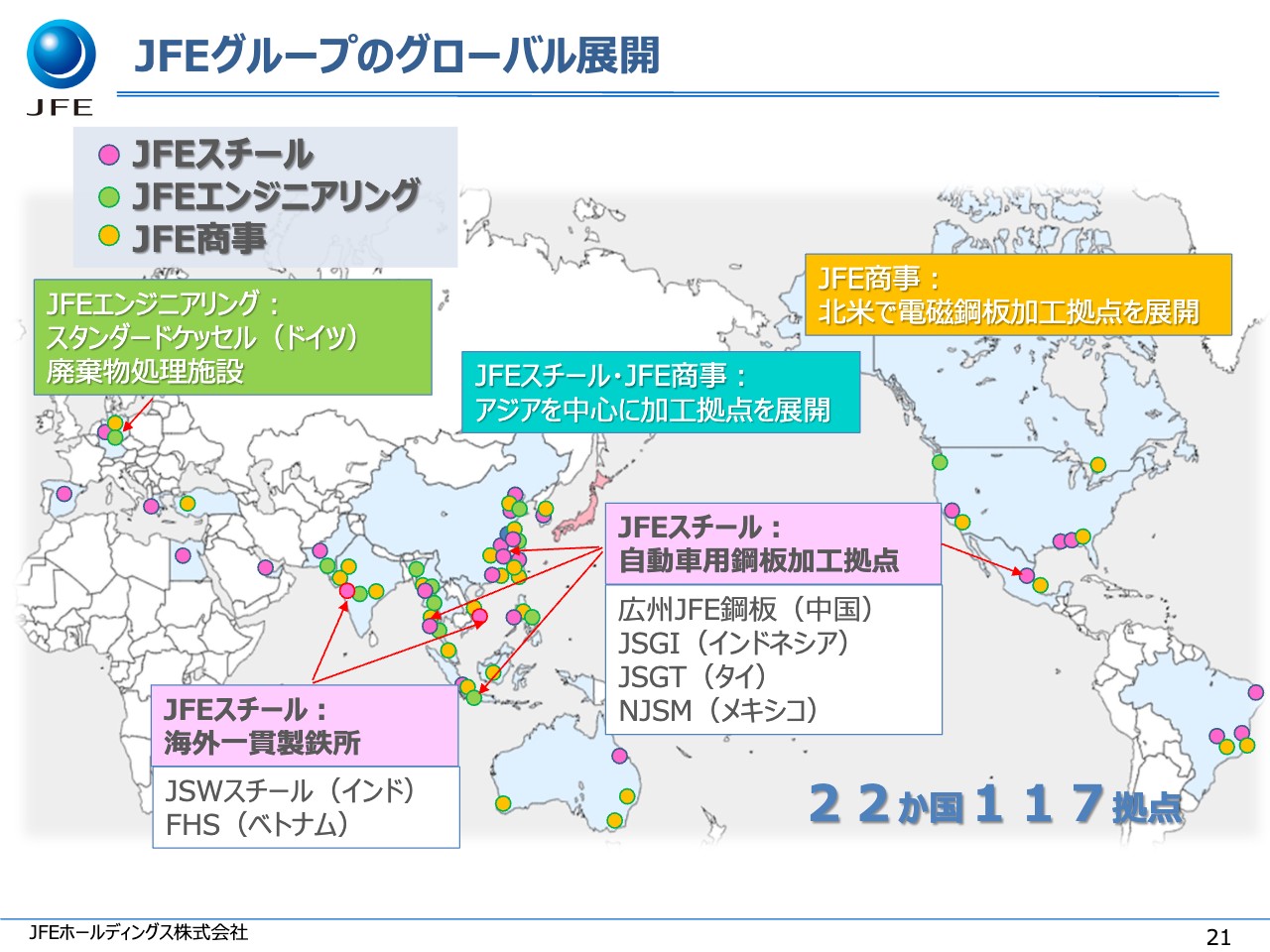

JFEグループのグローバル展開

田中:JFEグループのグローバル展開ということで、JFEスチール、JFEエンジニアリング、JFE商事においては、アジア、特にASEAN地域に拠点が多いです。需要の中心はアジアにあるため、アジアを中心に事業を成長させて、利益もさらに出していきたいと思っています。

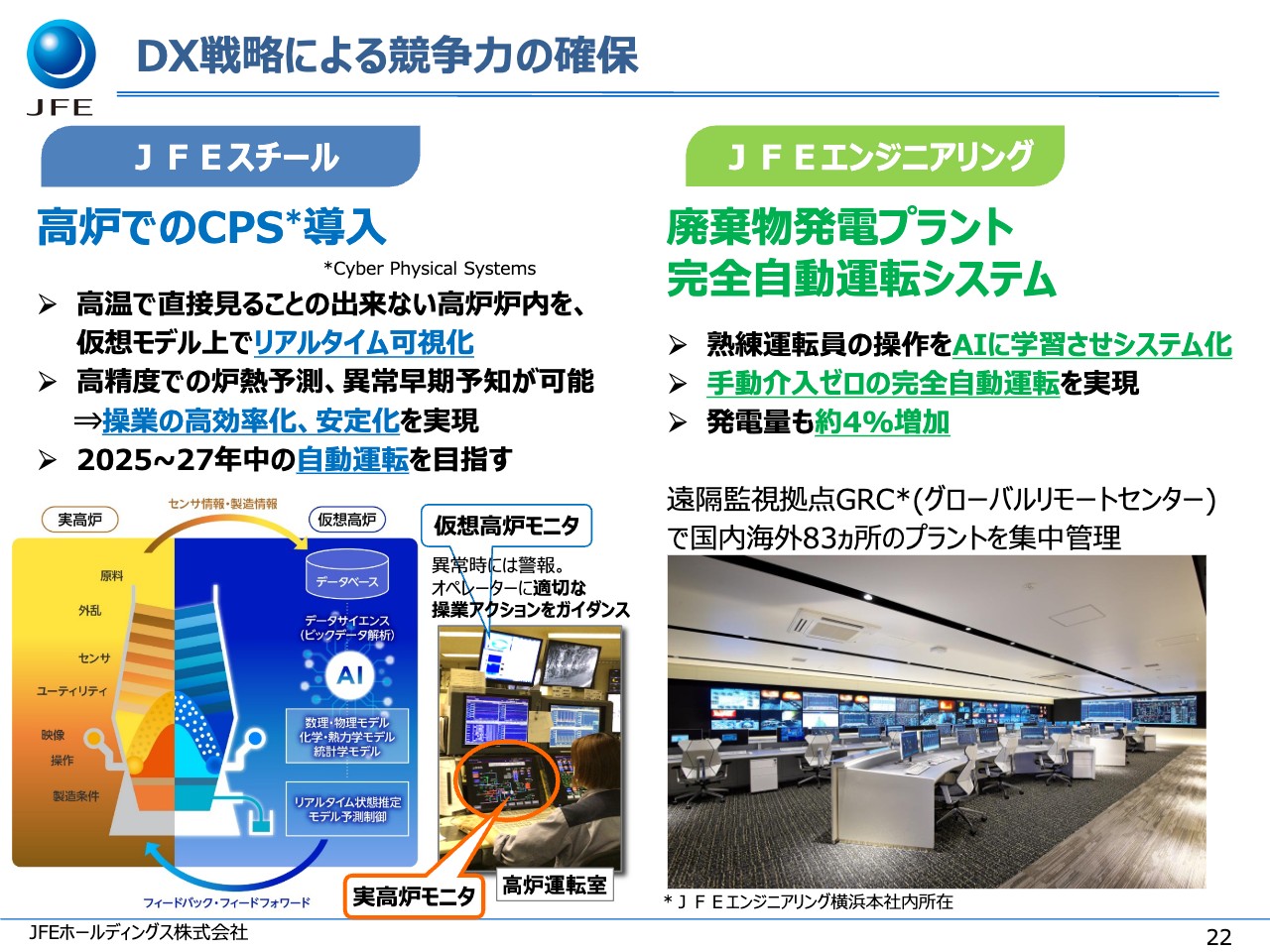

DX戦略による競争力の確保

田中:DXは私どもの事業には非常に親和性があるもので、例えばJFEスチールでは、高炉でのCPS(Cyber Physical Systems) を導入しています。

具体的な内容を、スライドの左下にお示ししています。左側のオレンジ色の部分が実際の高炉の操業の様子で、鉄鉱石などの原料が層になっています。右側の青い方が仮想高炉、つまりサイバー上の高炉で、ここで過去のいろいろな蓄積データをすべて読み込ませることを進めています。

高炉は非常に高温であるため、操業していても実際にのぞき見ることができません。正直にお伝えすると、高炉でどのようになっているかというのはブラックボックスのような側面があります。

しかし、今はいろいろなセンサーで情報が取れるため、それをデータベースにしてAIなどに学習させて、「実はこのような原理になっています」ということを解明して可視化する試みです。

これにより操業の際、例えば異常が出た時に「このようなデータが出たら危ない」というような予知をできるようになります。また、操業をより効率化するためにデータを活用することもできます。

最終的には自動運転を目指していこうと思っています。これは高炉だけでなく、製鉄所のすべての作業において広めていきたいと思っています。

スライドの右側はJFEエンジニアリングですが、右下の写真はグローバルリモートセンターで、国内外の83ヶ所のプラントを集中管理しているところです。主に廃棄物発電プラントをここで管理しているのですが、集約したビッグデータをAIに学習させることによって、効率的な操業ができるとして取り組んでいるものです。

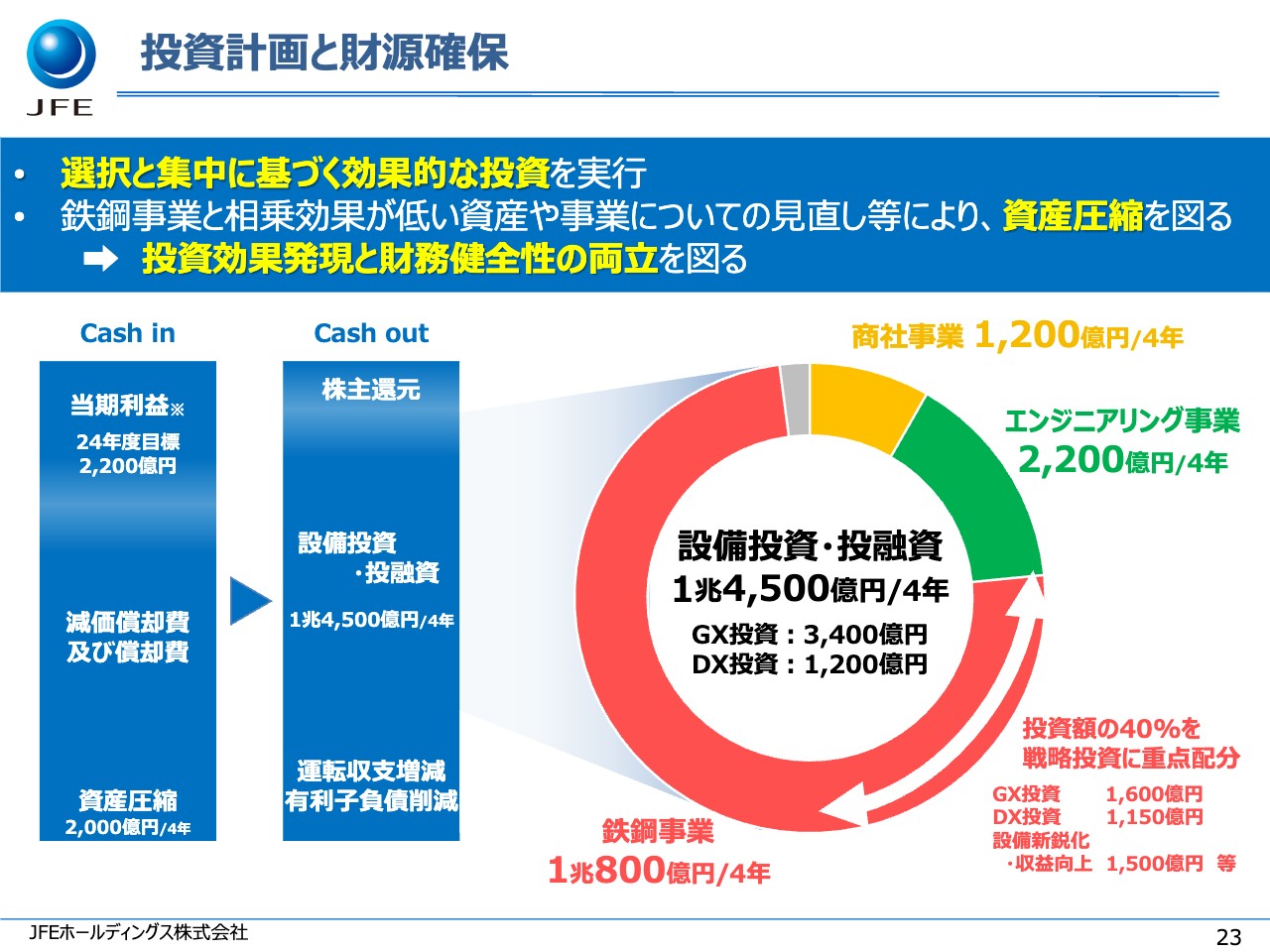

投資計画と財源確保

田中:投資規模は非常に大きく、スライド右側に記載のとおり、中期の4年間で1兆4,500億円くらいを考えています。今期の特徴として、投資額の約40パーセントを戦略投資に重点配分する計画が挙げられます。

内訳に示している「GX」というのはグリーントランスフォーメーションで、ここではカーボンニュートラル達成に向けた投資です。さらに、DX、設備新鋭化による収益向上と、このようなところに多くのお金を配分したいと思っています。

しかし、左側のグラフを見ていただくとわかるとおり、投資規模が償却の範囲を超えています。そのため、投資財源を賄うためにしっかりと利益を出すとともに、左下に「2,000億円/4年」と計画しているように資産圧縮にも取り組み、投資の着実な実行と財務健全性の維持、双方の両立を図っていきたいと思っています。

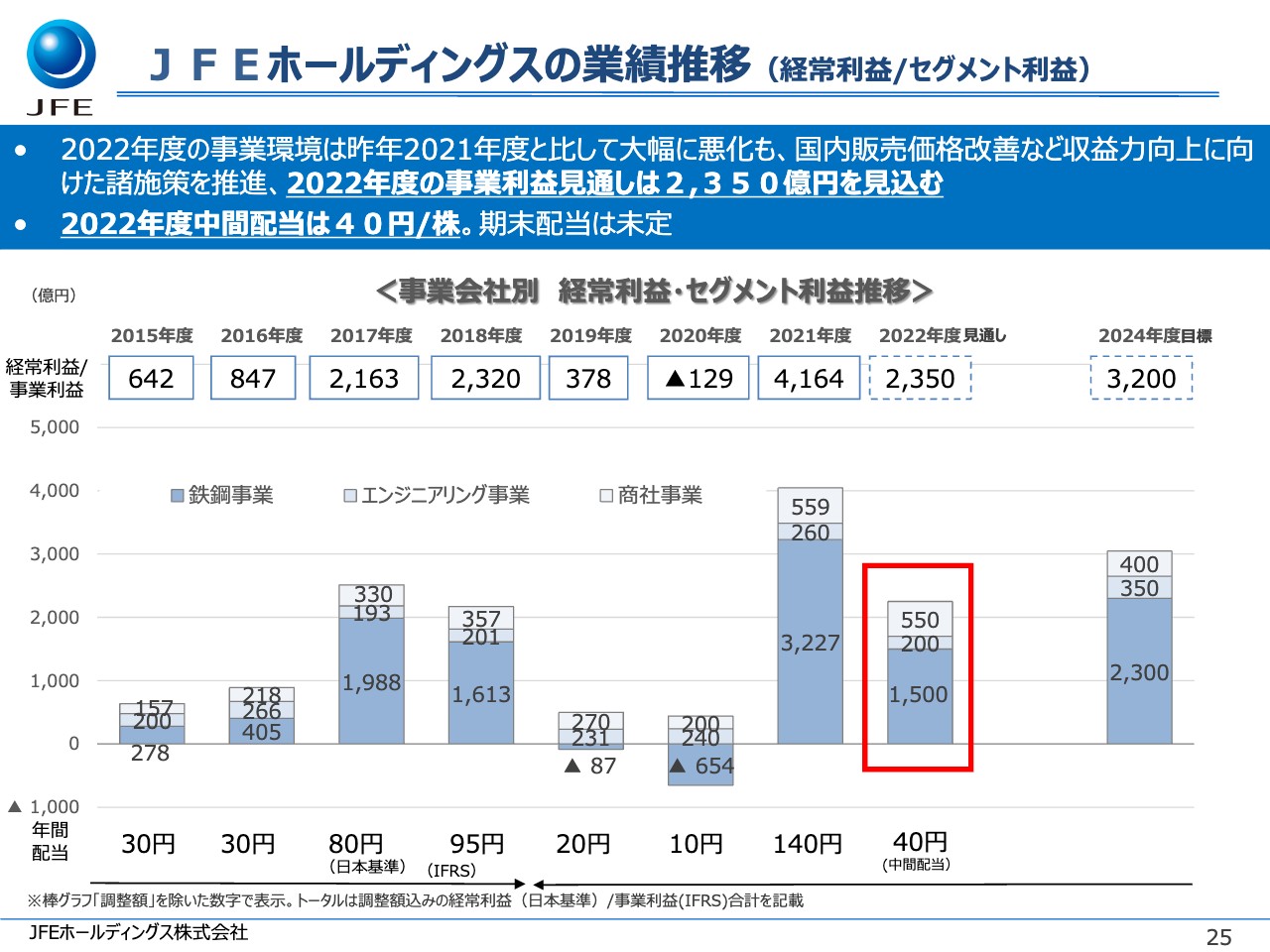

JFEホールディングスの業績推移(経常利益/セグメント利益)

田中:グループ全体の業績の推移です。スライドの棒グラフでは事業セグメント別に推移を示しており、上部に合計を記載しています。合計の数値を見てわかるとおり、2年ごとによい・悪いのサイクルを繰り返してきています。

まさに素材産業と言いますか、景気循環に応じたシクリカルな様子を示した表になっていますが、今回の中期計画ではなんとしても、このような2年サイクルではなくて、安定収益が3年から4年続くようなかたちを第一の目標にしています。

そのような中で、直近の業績では昨年度に4,160億円という事業利益が出せたのですが、これはリーマンショック以降の最高益となっています。

表の下部には年間の配当額も記載しています。昨年度は140円ということで、これはJFE発足以来最高の金額です。今年度の業績見通しとしては、昨年度比でおよそ6割になってしまっています。

正直なところ、事業環境がだいぶ悪くなってきています。原料価格が大きく上がった他、円安も非常に大きく効いていますし、中国のロックダウン政策やロシアによるウクライナ侵攻など、いろいろなことが影響しています。その中で、特に国内の販売価格の改善活動に継続的に取り組み、なんとか利益を上げていきたいと思っています。

配当額は今年8月に発表した数値ですが、下期に向けてさらなる上乗せも図っていきたいと思っています。配当については、現時点では中間配当40円というところだけ発表しています。期末配当については下期の動向を踏まえて、あらためて設定したいと考えています。

坂本:業績が2年ごとによくなったり悪くなったりするのは、価格交渉の上での参照時間が長いことなど、先ほどお話しいただいた要因がけっこうあるのでしょうか?

田中:価格交渉というよりは、景気の動向が要因となっています。例えば2020年は新型コロナウイルス感染拡大が収益悪化の要因なのですが、2019年は米中貿易摩擦がありました。

2017年、2018年は比較的よい時期でしたが、2015年、2016年は世界的な鉄鋼需給の緩和と言いますか、市況が下がったということが起きていたため、業績が悪くなっています。日本に限らず、世界の景気動向、特に中国の動向の影響を強く受けることになります。

増井:中国は過剰生産がかつて問題だったと思いますが、むしろ今は需要が減ってしまっていることが問題になっている印象です。

田中:先ほど、世界で19億トンもの鉄を作っているとお話ししましたが、そのうちの半分以上を占める10億トンは、中国で作っています。一方、おそらく、中国の内需はピークアウトを迎えたものと思われ、中国政府は昨年2021年に「前年の粗鋼生産量を上回ってはいけない」という縛りを設けました。10億トンの生産が頭打ち状態になったということです。

昨年はその制約が守られました。今年の上期は、実はかなり高水準での製造が続いており、その結果市況も下がり、在庫増につながるなど影響が起きていましたが、やはり政府のコントロールによって、7月から急激に減産モードに入っています。

中国は現在、不動産の分野もあまり振るわず、鉄の需要も少し落ちています。その中で、政府としては作り過ぎないようにコントロールしている状況です。

増井:けっこう目まぐるしいですね。

田中:そのとおりです。下期には中国共産党大会もありますので、もう少し景気対策が行われ、中国国内の需要が喚起されれば鋼材需要も上がってきて、世界的にも市況好転につながると想定しており、そこに期待しています。

坂本:よく聞かれるご質問だと思うのですが、為替の感応度について教えていただけますか?

田中:8月の業績見通しを発表した段階で、48億ドルの輸入超過であるとお伝えしました。つまり、今は原料価格が非常に上がっているため、買ってくるほうが圧倒的に多いということです。

そこだけを捉えると「円安になればそれだけ利益が下がる」となるのですが、2022年下期の原料価格水準をどう見るかによってこの収支差も大きく変わってきます。

4月から6月の原料炭価格は500ドルを超えるような水準にありましたが、そこから比べると今はだいぶ落ち着いてきています。今後の原料価格動向によっては、ドル収支について10億ドルくらいの変動があってもおかしくありません。原料価格が動くことによって収支差も大きく変わるため、いろいろと難しい局面ではあります。

坂本:よく言われるところの「状況を注視していく」ということですね。

当社コンテンツについて

田中:最後に、当社のコンテンツについてお知らせします。最近はホームページに、説明会資料や動画などいろいろなコンテンツを載せています。先ほどご説明しましたが、気候変動問題についてかなり詳しい説明会も開催していますので、ぜひこちらもご覧いただければと思います。

私からの説明は以上です、ありがとうございました。

質疑応答:原油燃料の輸入価格高騰による減益リスクの対処について

坂本:円安基調の反転困難の中、原油燃料の輸入価格高騰による減益リスクの対処について教えてください。

田中:繰り返しになりますが、こちらは価格に転嫁していくということでしかないです。このテーマは今に始まった話ではなく、以前から取り組んでおり、かなり多くのお客さまからご理解いただいていることに加え、いろいろなことのルール化にも取り組んでいます。

タイミングの差のようなものはまだ若干残るかもしれませんが、基本的にはすべて転嫁していくことで、コストアップに反映していこうとしています。

質疑応答:海外の鉄鋼メーカーとの合従連衡について

坂本:インドの鉄鋼会社を持分法適用しているとお話しいただきましたが、海外の鉄鋼メーカーとの合従連衡などは検討されないのでしょうか?

田中:合従連衡をどのように捉えるかということもありますが、私どもとしては、資本的に合併するということではなく、いろいろなアライアンスを組んでいこうという考えです。

例えば、JSW社というインドでNo.1の鉄鋼メーカーは持分法適用会社になっていますが、それ以外の出資関係がない会社としても、例えば、アメリカには「電炉の雄」と言われるNucor社がありますが、このようなところと合弁で自動車用鋼板を作っていたり、一緒に建材を作ったりと、企業のパートナーとして、需要のある場所で工場やラインを作る取り組みを行っています。

私どもは技術を出し、先方ではマーケットの拡大に貢献してもらうような仕組みを作り、グローバルに展開することが、私どもにとっても一番よいのではと思っています。

質疑応答:記念配当や記念品の贈呈について

坂本:経営統合20周年の記念配当や、記念品の贈呈などはあるのでしょうか?

田中:今のところ、記念配当や記念品については検討していません。中期のところでもお伝えしましたが、配当性向は30パーセントを目途にしており、とにかく業績を上げて配当を増やすことに注力したいと思っています。

坂本:社員に向けて配る記念品はないのですか?

田中:おそらくないと思います。少し話が逸れますが、昔の製鉄業界では、高炉を新しく建てたり改修したりする時には、従業員全員に記念品を配っていました。一人当たりの額としては非常にささやかなものです。

坂本:おまんじゅうなどですね。

田中:そのようなレベルでありましたが、正直にお伝えすると最近はありません。

質疑応答:新規顧客について

坂本:取引先は既存顧客が多いと思いますが、新規顧客も増加しているのでしょうか? どのようなところとお付き合いが増えているのか、ご教示ください。

田中:長く取引のある会社の売上比率が圧倒的に高いと思います。自動車メーカーや電機メーカー、大手ゼネコンがメインで、構造的には大きく変わっていないと思います。

変化があるとすれば輸出、つまり海外です。海外の新興国と言われるようなところでも、今までのような「安かろう悪かろう」ではなく、品質の安定したJFEグループの鋼材が欲しいとおっしゃるお客さまが多くいらっしゃいます。

そのようなお客さまと新たに契約し、場合によっては少額の出資関係を作りながら、鋼材を供給しています。今のところは自動車や電機の分野よりも、建材などの需要が多いと思います。

質疑応答:電気炉への転換費用の捻出について

坂本:脱炭素に向けて、一部の高炉を電気炉に転換する方針を打ち出していますが、そもそも高炉の会社がすぐさま、電気炉に無理なく転換することができるのでしょうか? また、転換費用をどのように捻出される計画でしょうか? 政府がお金を出してくれれば、という旨のお話も含めてご回答お願いします。

田中:私どもは高炉が中心ではありますが、仙台では電気炉で製造を行っており、電気炉で作られるものの中でも高級品といわれる線材などを作っています。また、グループ会社には電炉メーカーであるJFE条鋼という会社もあります。さらに、エンジニアリング事業の関係会社として電気炉そのものを作る役割を担う会社も持っています。

現在、JFEスチールでは、電気炉で高品質鋼材を製造することを課題としていますが、それにつながる「種」のようなものはJFEグループ内にさまざまあり、それらの英知を結集して行おうという取り組みが、まず第一にあります。

ご質問があった電気炉への転換というところですが、私どもは倉敷の第二高炉を電気炉に変えようとしています。高炉はだいぶ寿命が延びたため、一度改修すると20年くらいは問題なく動くのですが、2027年になると20数年経つ計算になります。いずれにしても、生産を継続している限り、いつかは高炉を改修しなければいけません。最近の改修費用は1回につき500億円くらいかかります。

この今後確実にかかる500億円を、電気炉を作るほうに回すことを考えると、必ずしも新規に上乗せされる額ということにはなりません。ただし、新しく電気炉を作るためには、電気炉用に原料を貯蔵するヤードの確保することなども含め、高炉用に最適化された製鉄所インフラの一部を電気炉用に整備しなおすことが必要ですし、いろいろと考えなければいけないことがあるのです。

そのようなエキストラ価格がかかるため、高炉改修費用500億円相当でそのまま電気炉へ転換できるということではないかもしれませんが、お伝えしたように、そのエキストラ分を安定収益の中で捻出していきます。カーボンニュートラルに向けて補助金を受給することも当然考えながら、施策を組み合わせていきたいと思っています。

質疑応答:供給のリスクヘッジについて

坂本:自動車メーカーにはかなりの量の資材を供給されていますが、生産調整や資材が入らないなどの状況により、どうしても供給量がブレてしまうと思います。それに対する御社のリスクヘッジの取り組みを教えてください。

田中:自動車メーカーにおいては、昨今のように、生産計画に対して毎月下方修正になってしまうことがあります。1ヶ月や2ヶ月の短期間であれば、いろいろな工程の中で、在庫の増減で吸収できるところではありますが、長く続くとやむを得ず生産計画にも影響を及ぼします。

例えば、自動車用に使う鉄源を違うところに回すといった供給先の入れ替えを行っています。その際、海外の市況や、案件ごとの収益性を見ながら、タイミングなど諸条件を勘案して日々調整しています。

調整の中では難しい選択を迫られることはあります。タイミングや収益性以外にも倉庫の能力など、いろいろなことを考えながら調整しています。

新着ログ

「鉄鋼」のログ