タナベ経営、日本の経営コンサルティングのパイオニア 売上高は20年間で2.0倍、営業利益は2.7倍に成長

INDEX

若松孝彦氏(以下、若松):みなさま、こんにちは。社長の若松です。本日はお忙しい中、オンラインIRセミナーにご参加いただき誠にありがとうございます。私自身、社長になる前は経営コンサルタントとして業種・地域を問わず、大企業から中堅企業まで1,000社以上をご支援してきました。本日は、そのようなお話も交えながらご説明ができればと思います。どうぞよろしくお願いします。

坂本慎太郎氏(以下、坂本):非常に楽しみにしています。それでは、ご説明をよろしくお願いします。

若松:大きく4つのアジェンダをご用意しています。会社概要、事業概要・強み、業績および株主還元、最後に成長戦略です。Appendixについては、後ほど資料をご覧いただければと思います。

企業情報

若松:会社概要です。創業は1957年で、今年でちょうど創業65周年の節目を迎えます。資本金は17億7,200万円で、総人員数は576名です。株主数は2022年3月末現在で7,151名、現在、東京証券取引所プライム市場に上場しています。

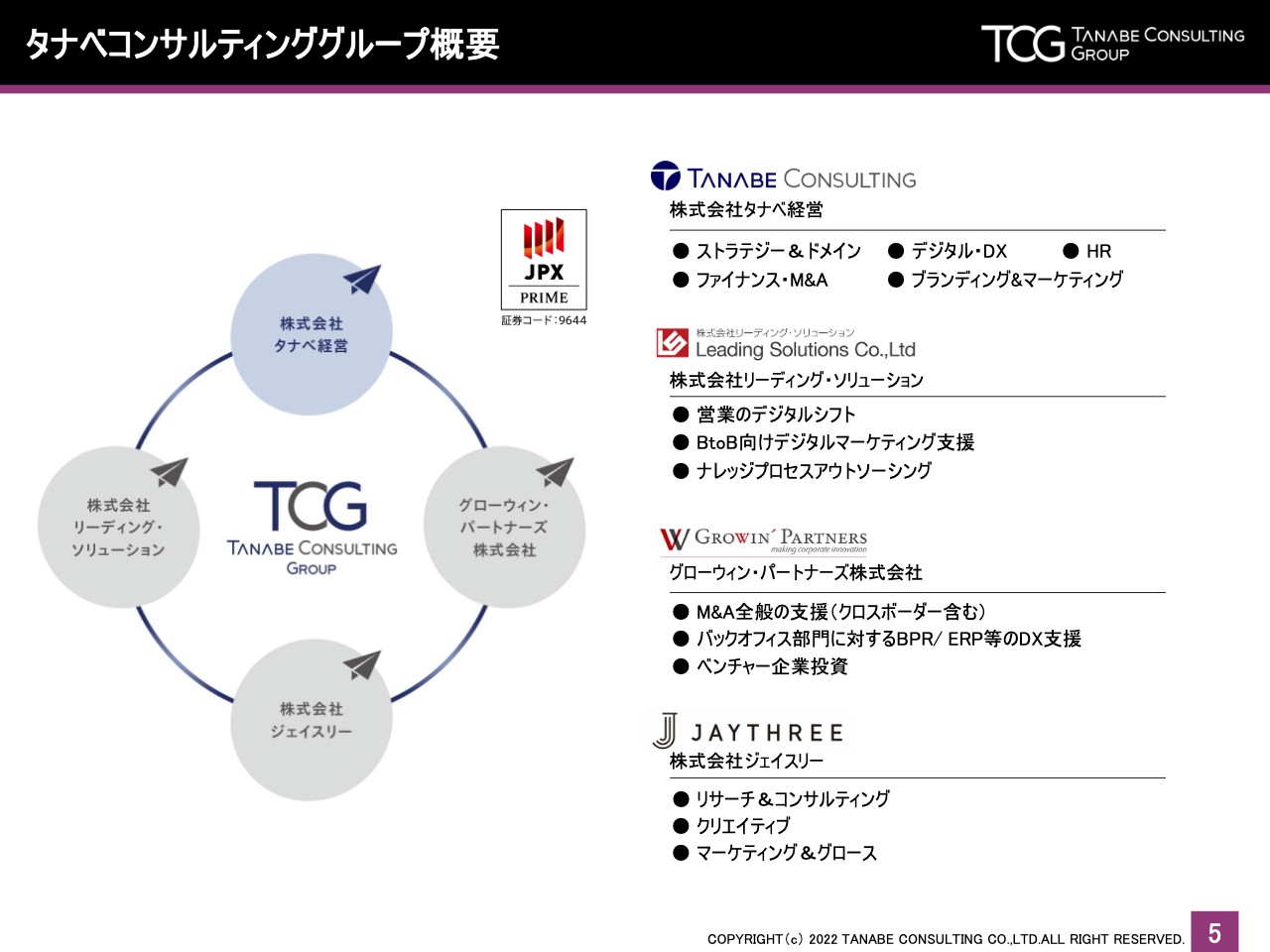

タナベコンサルティンググループ概要

若松:中核のタナベ経営に加えて、株式会社リーディング・ソリューションは、BtoB向けのデジタルマーケティングを中心に事業を展開しています。

グローウィン・パートナーズ株式会社は、国内およびクロスボーダー(海外向け)のM&Aの支援や、バックオフィス部門のBPRやDXの支援をしています。また、株式会社ジェイスリーは、クリエイティブデザインやマーケティングなどを中心に事業を展開しています。現在、この4社でタナベコンサルティンググループとして経営しています。

創業の原点・経営理念

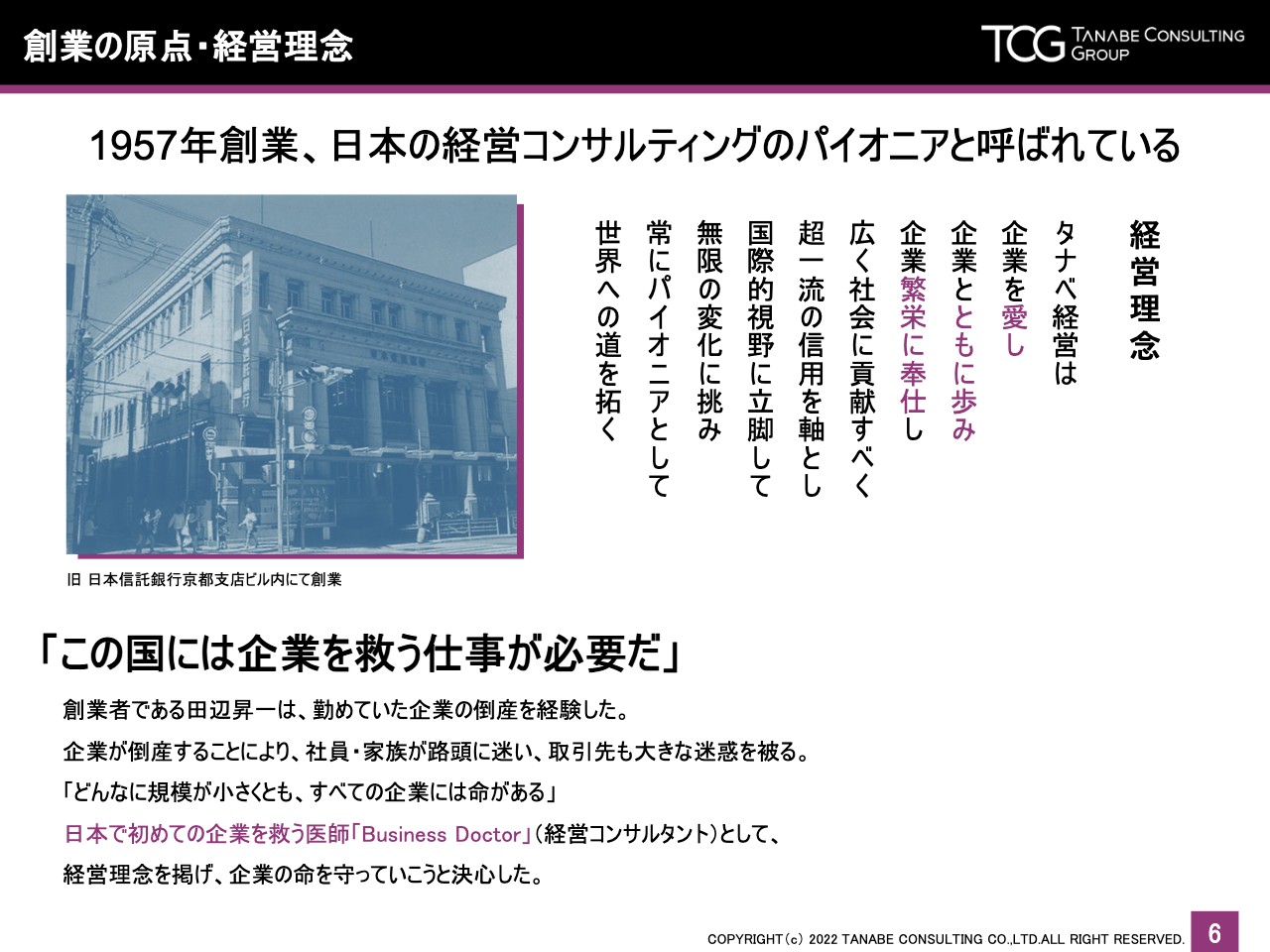

若松:当社は1957年の創業であり、「日本の経営コンサルティングのパイオニア」と呼ばれています。また、「企業を愛し 企業とともに歩み 企業繁栄に奉仕する」という経営理念を掲げています。

創業者・田辺昇一は、自分の勤めていた会社の倒産を経験しました。倒産すると社員も顧客も路頭に迷ってしまいます。企業が潰れることは社会的罪悪であり、日本にも企業を救う仕事が必要だと考え、経営コンサルティング事業をスタートしました。

当時の日本では、「経営コンサルティング」という言葉が通用しなかったため、自ら「ビジネスドクター」と名乗りました。それが現在も「We are Business Doctors」というメッセージとして受け継がれています。

坂本:日本で初めて経営コンサルタントとして活動されたとのことですが、この頃、海外には経営コンサルタントという職種はあったのでしょうか?

若松:海外にはありました。例えば、今日本でも活躍しているマッキンゼー・アンド・カンパニーや、ブーズ・アンド・カンパニー(現 Strategy&(PwCコンサルティング合同会社))などは、我々よりも古くからあります。それらのビジネスモデルなどを研究し、日本にもそのようなビジネスモデルが必要なのではないかと考えたのが、先ほどお話しした背景です。

坂本:その頃、海外にはコンサルティング会社があったということは、日本の企業は海外のコンサルティング会社を使っていたのでしょうか?

若松:「その当時は、海外のファームはまだ日本に進出しておらず、コンサルティングを受けるという価値観が希薄だった」と創業者から聞いています。よって、当社が経営コンサルティングのビジネスモデルを日本でパイオニアとして開発したと言えると思います。

坂本:では、日本での啓蒙から始まって、受け入れられるような活動をしなければいけなかったのですか?

若松:おっしゃるとおりです。

坂本:初期のビジネスでは、どのような接点でコンサルティングを行っていたのですか?

若松:戦後間もない当時は、現在の名だたる大企業がまだ中小企業でした。京都は地域柄ベンチャースピリッツが非常に強いですが、当社も京都で創業したということもあり、そのような大企業の成長期に経営のサポートやアドバイスを行いました。また、製造業が特に多かったため、生産管理などからスタートしたと聞いています。

坂本:高度経済成長期に向かう時期にマッチするコンサルティングからスタートしたというお話、非常によくわかりました。

沿革と業績推移

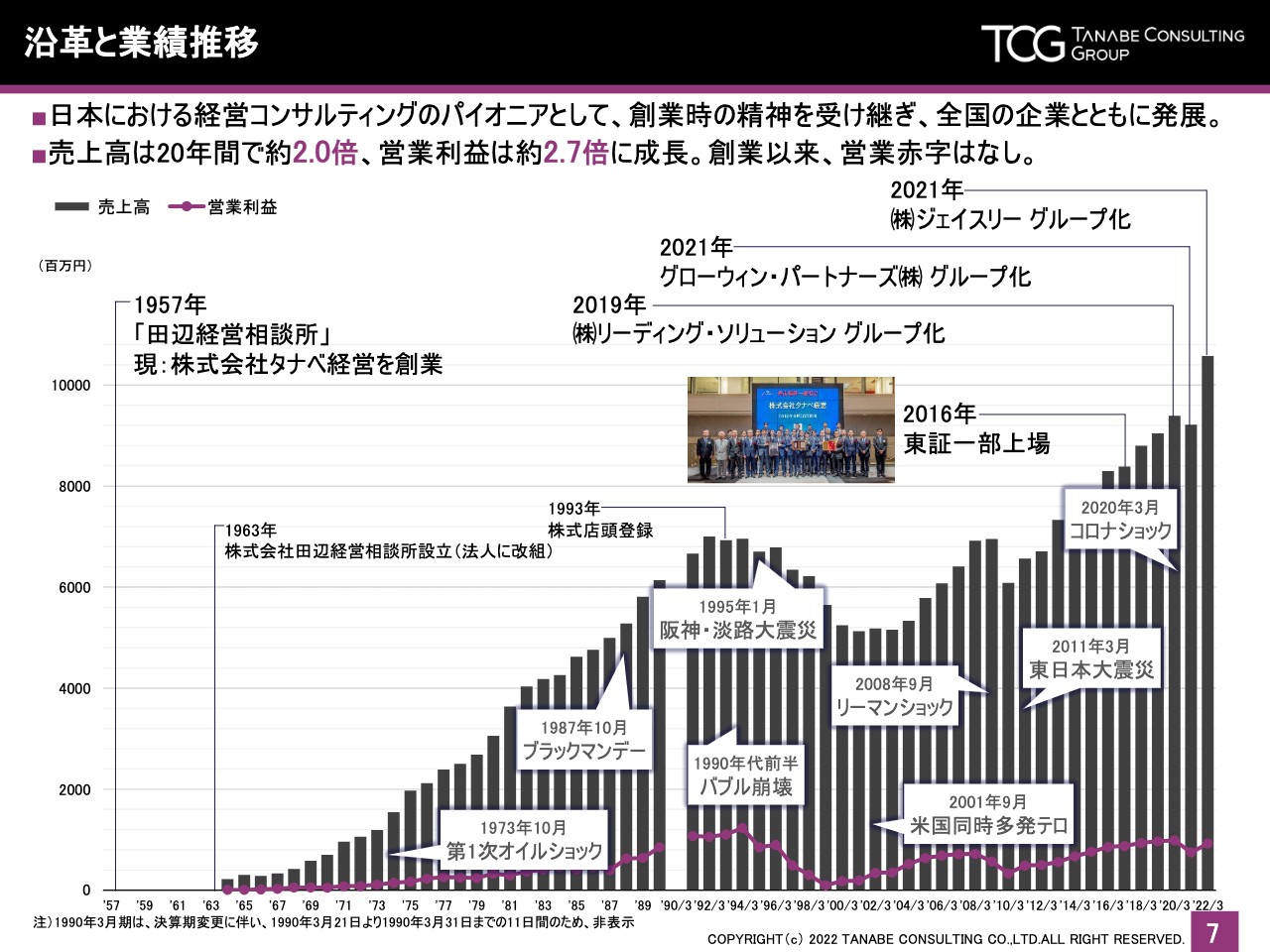

若松:沿革と業績推移です。20年間で売上高が約2.0倍、営業利益が約2.7倍に成長してきました。創業以来、営業赤字なく経営してきました。

数字で見るTCG

若松:数字で見るタナベコンサルティンググループです。特に右側の実績ですが、今まで15,000社以上のコンサルティング実績を有しており、経営コンサルティングで10,000社以上、マーケティング支援で3,600社以上、クロスボーダーを含むM&Aの実績で600社以上、クリエイティブ支援で500社以上、BtoBデジタルマーケティング支援で300社以上となっています。

また、左側に金融機関などのネットワーク数を記載していますが、金融機関も含めて全国で330社以上とアライアンスを組んで展開しています。

経営コンサルティングスタイル(ビジネスドクター)

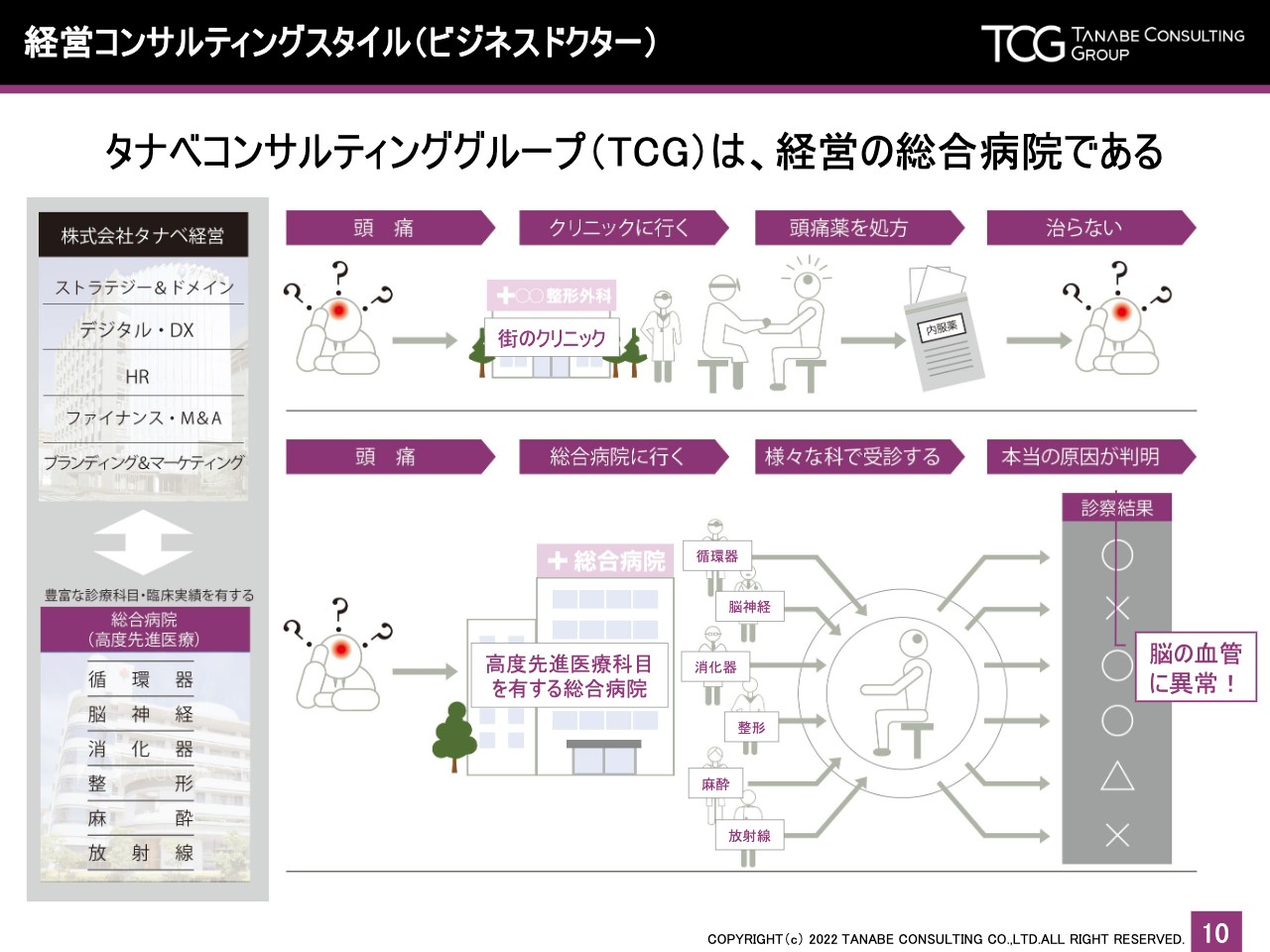

若松:事業概要・強みをご説明します。先ほど「ビジネスドクター」と表現しましたが、わかりやすく言うと、タナベコンサルティンググループは、「経営の総合病院」です。

例えば、頭痛の症状が出て街のクリニックに行って処方箋をもらいますが、治らなかったとします。その場合、高度先進医療科目を有する総合病院で、さまざまな角度から診察し、頭痛の本当の原因を探っていくことになるかと思います。自覚症状は頭痛ですが、よく調べてみると、実は脳梗塞の兆候があり、通常の頭痛薬では治らないことがわかったりもします。これは命に関わる問題です。

当社は、経営の総合病院として有しているさまざまな診療科目において、それぞれが高度先進医療をクライアントに提供しています。患者(会社)の命を救える診療科目です。そのスタイルが、私たちの大きな強みの一つであり、他社との違いです。

経営コンサルティングスタイル(トップマネジメントアプローチ)

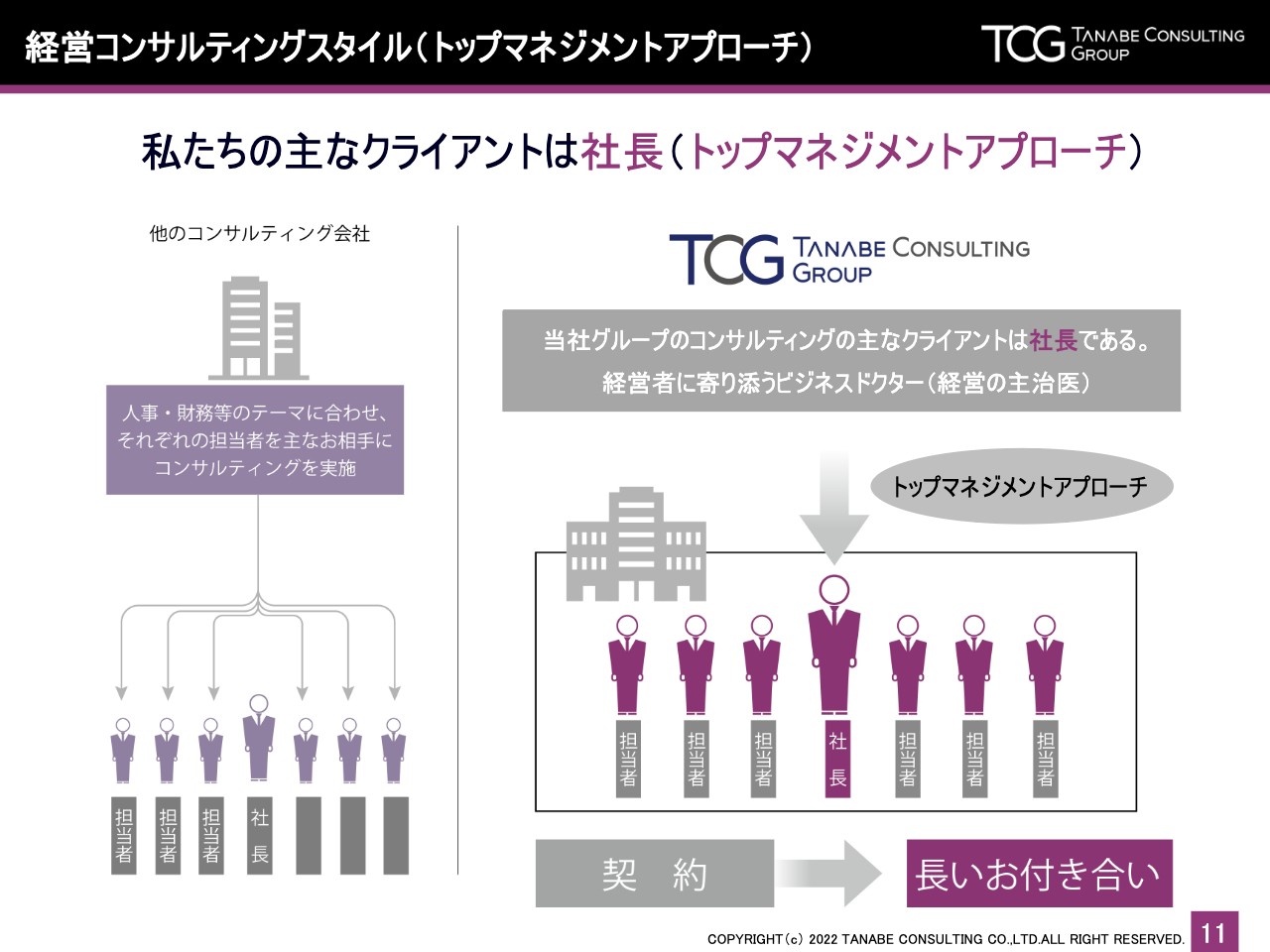

若松:その経営コンサルティングスタイルを確立できている理由としては、トップマネジメントアプローチと表現していますが、「私たちの主なクライアントは社長」であることです。我々の主なクライアントは、大企業から中堅企業が多いため、社長1人で経営しているケースはありません。したがって、社長の周りのチーム全体を「トップマネジメント」と表現し、クライアントにしています。したがって、結果的に非常に長いお付き合いができます。

一方、他のコンサルティングファームでは、人事、DX、財務などの担当や窓口に対して、限定されたテーマでコンサルティングを行うケースが多いため、どうしてもトップである社長とは接点がありません。

坂本:社長に接点を持つ理由は、トータルでコンサルティングしたいという思いがあるからだと思いますが、そのようになった理由を教えてください。

若松:今の日本経済の実態として、成長の基盤はやはり会社にあることも事実だと思います。その企業という組織で一番リーダーシップを発揮しているのは、やはり社長です。したがって、その層の変革や成長に対するサポートができれば、結果的に地域、日本全体の経済もよくなっていきます。そのような思いで、私たちは社長をクライアントだと定義しています。

坂本:社長と接点を作るのは、営業の仕方としてはかなり難しいと思います。立場の高くない方が「社長を紹介してください」と言うのとは少し違った、御社のノウハウがあるのだと思います。新規開拓から契約までの流れに関するスキームがあれば教えてください。

経営コンサルティング・バリューチェーン

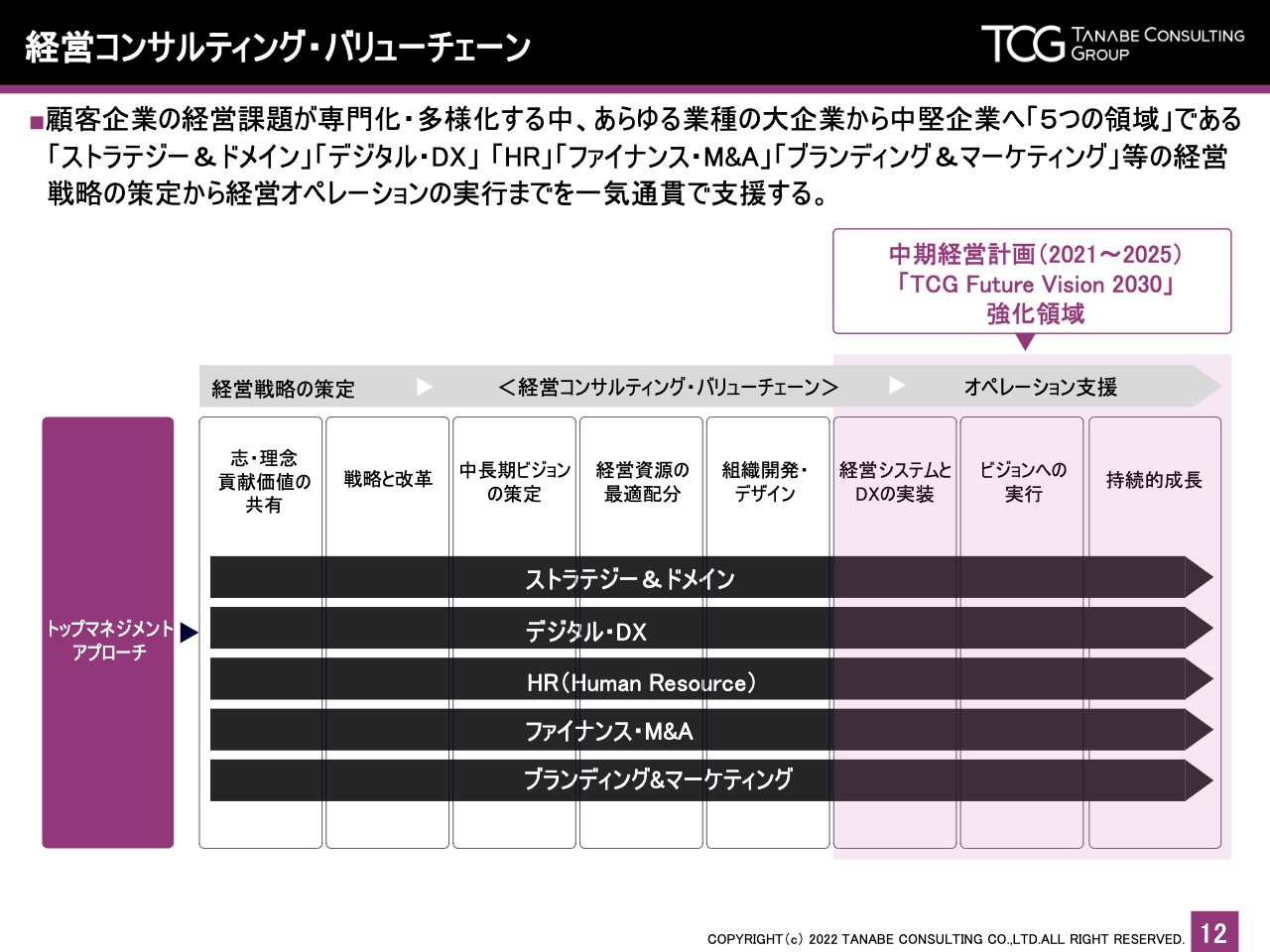

若松:スライドの図をご覧ください。経営コンサルティングの価値連鎖を示しています。我々は「経営コンサルティング・バリューチェーン」と呼んでいますが、スライド左側から右側へ、経営戦略の策定から経営オペレーションの実行までを、我々は一気通貫で支援することができます。

後ほどもお話ししますが、我々の経営コンサルティングでは、スライドに記載のとおり、ストラテジー&ドメイン、デジタル・DX、HR、ファイナンス・M&A、ブランディング&マーケティングを、経営コンサルティングの領域にしています。

今これらすべてがトップマターとなっています。つまり、社長や経営層が課題を感じているテーマに対して戦略を組む際、各領域をもれなくセットにすることで、トップと話すことができます。

しかし、同じようなテーマでも、オペレーションや実行支援の部分だけを支援している会社もあります。システム会社のようにシステムと導入支援等をコンサルティングと称してパッケージで売っているところに近いのですが、そのような会社では、なかなかトップにアプローチすることができません。社長や経営層は、例えばシステムの実装のことだけを考えていても経営はできず、常に経営全体を俯瞰し、全体最適な決断を実施しなければならないのです。

したがって、企業の社長や経営層が考えている戦略テーマや経営テーマを、我々の診療科目にセットして、上流から下流まで一気通貫で入っていくことが、我々の基本的なアプローチです。

業界における当社のポジション

若松:業界における我々自身のポジションをまとめています。横軸が経営コンサルティング領域、縦軸がクライアント規模ですが、大企業から中堅企業までが私たちのゾーンになります。

このゾーンにおいて一気通貫で入っていくわけですが、スライドでは、似たポジションにいるライバルも含めて自社分析をプロットしています。

例えば、スライド左上の「外資系戦略コンサルティングファーム」は、グローバルで活躍する超大手企業をターゲットにしています。逆にスライド右端の中小企業の実行支援では、例えば労務や会計関連を地域密着で支援しています。このようにそれぞれのコンサルティングファームに強みやポジションがある中、私たちはグループ全体で全国の大企業から中堅企業の戦略策定から実行支援までを一気通貫で支援する独自のポジションを築いています。

坂本:大企業を中心に中堅企業までが対象とのことですが、中小企業にはコンサルティングを行わないのでしょうか?

若松:中小企業の中でも、例えば成長意欲が高い会社や「ニッチトップ」と言われる会社はたくさんあります。そのような会社とは我々もクライアントとしてご支援していますが、零細企業の場合は、社長の考えや学びで会社が変わっていきますので、コンサルティングというよりも啓発にウエイトを置くことになります。

我々の場合は、チームコンサルティングとして専門のメンバーが組織を組んで入っていきます。それを受け入れ、一緒になって変革していく規模感となると、やはり大企業から中堅企業が我々のクライアントとして合致します。

経営コンサルティングスタイル(全国展開・地域密着)

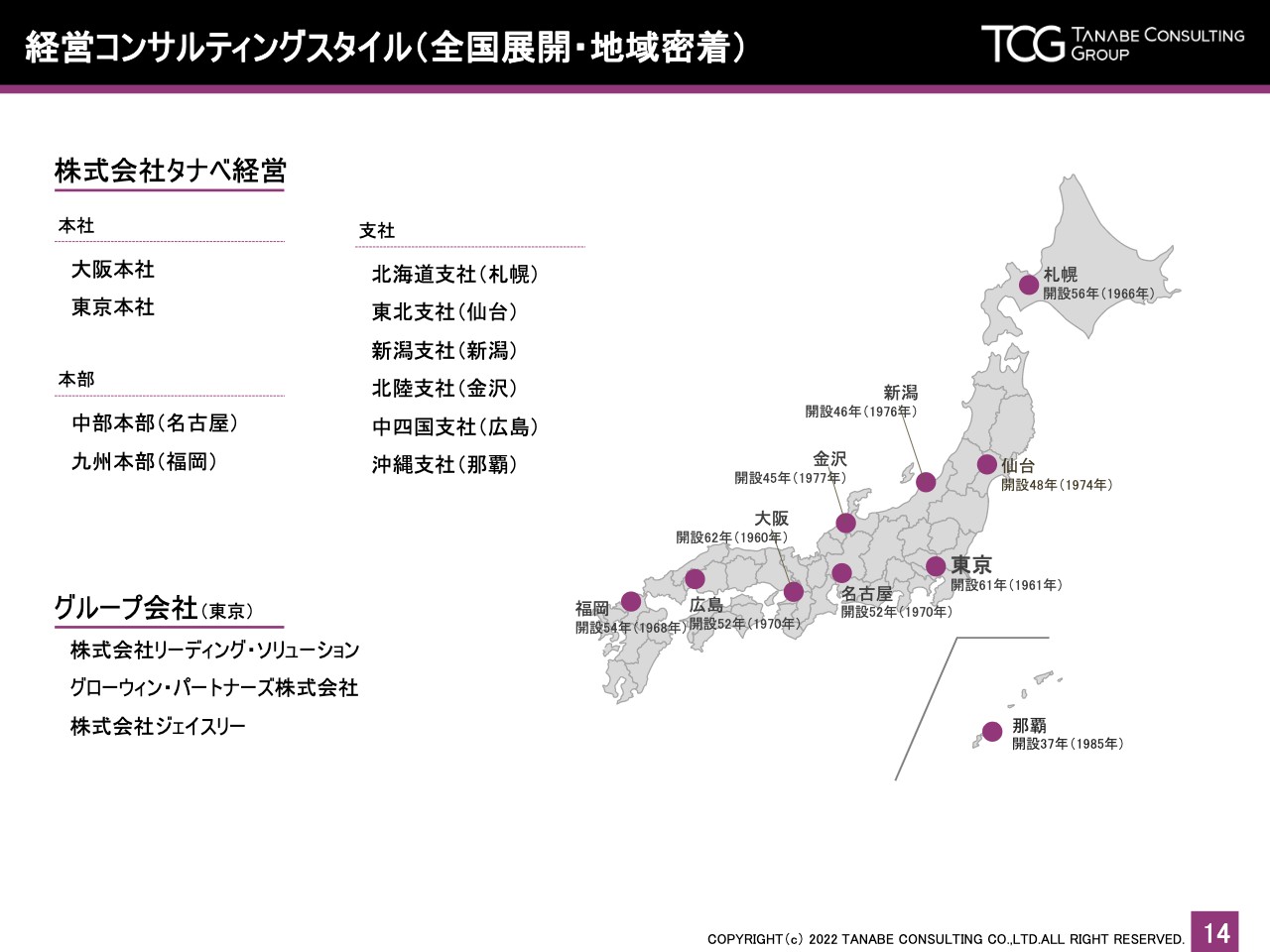

若松:独特の経営スタイルとしてもう1つ挙げられるのが、全国展開・地域密着です。創業65年の歴史の中で、約50年前からほぼ全国に展開しており、北海道から九州・沖縄まで10ヶ所にオフィスを構えています。しかも、コンサルタントが常勤するスタイルを取っています。「地方創生」という言葉が生まれる前から、私たちは地域に密着して日本経済全体を網羅しています。

そして、50年以上、地域密着で企業を支援してきていることは、我々にしかない全国展開の強みです。東京から札幌へ、札幌から東京へ、福岡から東京へ、もしくは金沢へと、地域連携したい時は地域のコンサルタントがリレーションを組むことによってソリューションを提供できる仕組みになっています。

安定したビジネスモデル

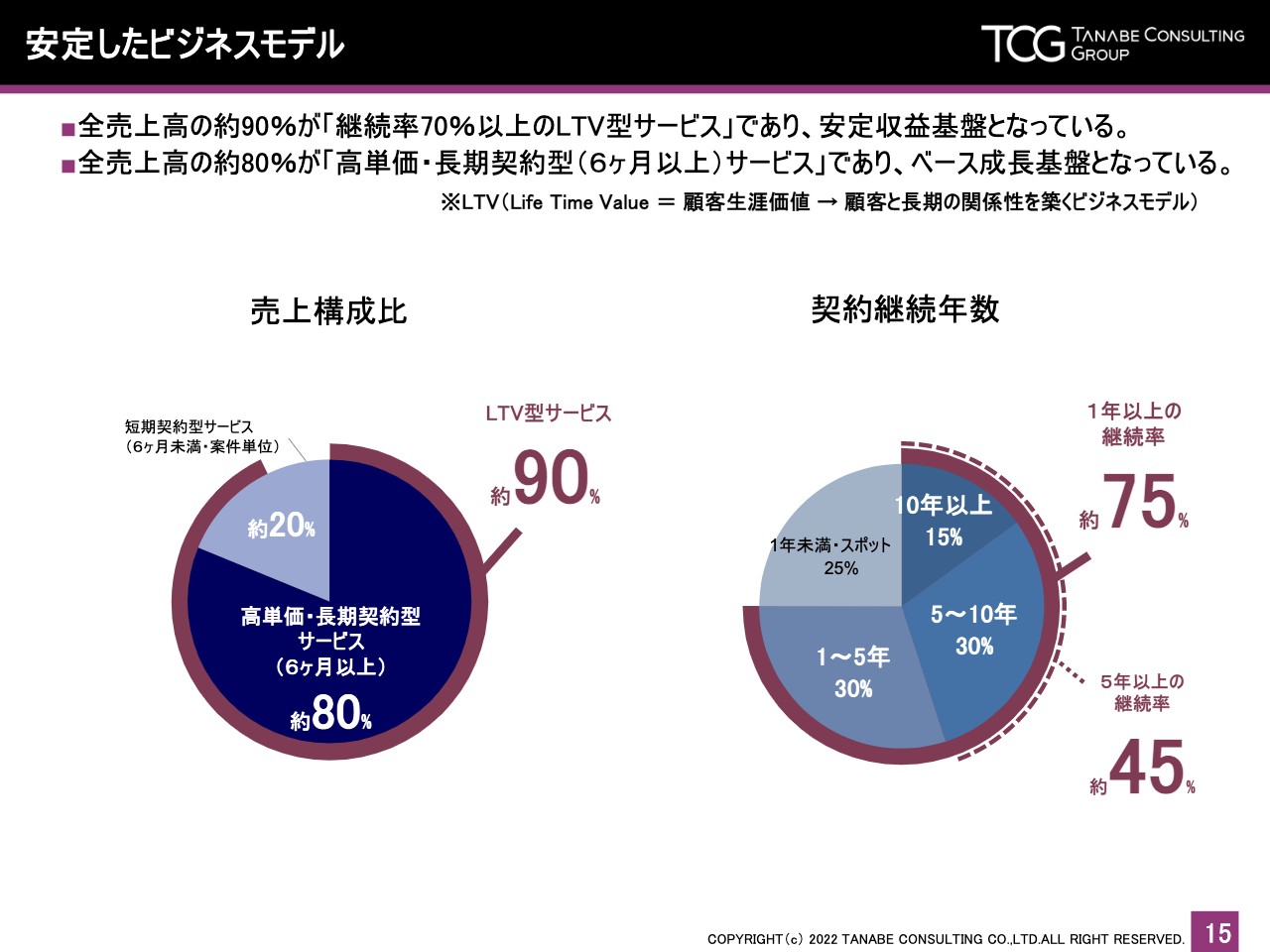

若松:もう1つの強みは、安定したビジネスモデルです。社内ではLTV(Life Time Value)と表現していますが、顧客と長く関係性を築くことで、顧客生涯価値を高めていくビジネスモデルです。現在、全体の売上高の約90パーセントをLTV型サービスの長期契約のクライアントで占めています。

契約年数で言うと、1年以上の継続率が75パーセント、5年以上が45パーセント、長いところですと、私の知る限り40年契約が続いている企業もあり、非常にLTVが長いビジネスモデルを構築しています。先ほどご説明しましたが、経営トップをお相手に、「経営コンサルティング・バリューチェーン」により、経営の上流から下流までを一気通貫で支援できるビジネスモデルがこの高いLTVを実現しているのだと思います。

坂本:LTVも継続年数もかなり長いのは、御社のサービスに満足されているからだと思います。しかし、社長の交代など、少なからず解約もあると思います。どのような時に解約が起こるのでしょうか?

若松:我々はチームコンサルティングで入っているため、例えば中期経営計画を立て、その中から出てきたテーマで1年間ほどご支援します。そのテーマが終わることで契約はいったん終了となりますが、しばらく期間が空いた後に、「次は、M&Aやファイナンス関連で支援して欲しい」といった要望が頻繁に来ます。このように契約は途切れても、新たに経営課題が出た際にはお声掛けいただくような関係性のクライアントが非常に多いです。

坂本:期間で解約というかたちではなく、仕事がいったん終わったというかたちなのですね。

若松:そのとおりです。スライドは、ずっと連続している会社のデータのみですが、実際は間隔が空いてもまたリピートが発生していることが多いと思います。

坂本:いろいろな困りごとが出てきますよね。今はDXなどが大きなテーマだと思います。

若松:今はDXも経営者マターになっています。社長がDXについて理解がなければ、情報システムの担当者がDXについて提案しても、なかなか進みません。社長がDXを推進して「社員を救わないといけない」「働く環境を改革しないといけない」と思うかどうかで変わってきます。

したがって、トップとの対話の中で、啓発を促しながら、提案するコンサルティングサービスをその時々で変えていくことが多いです。

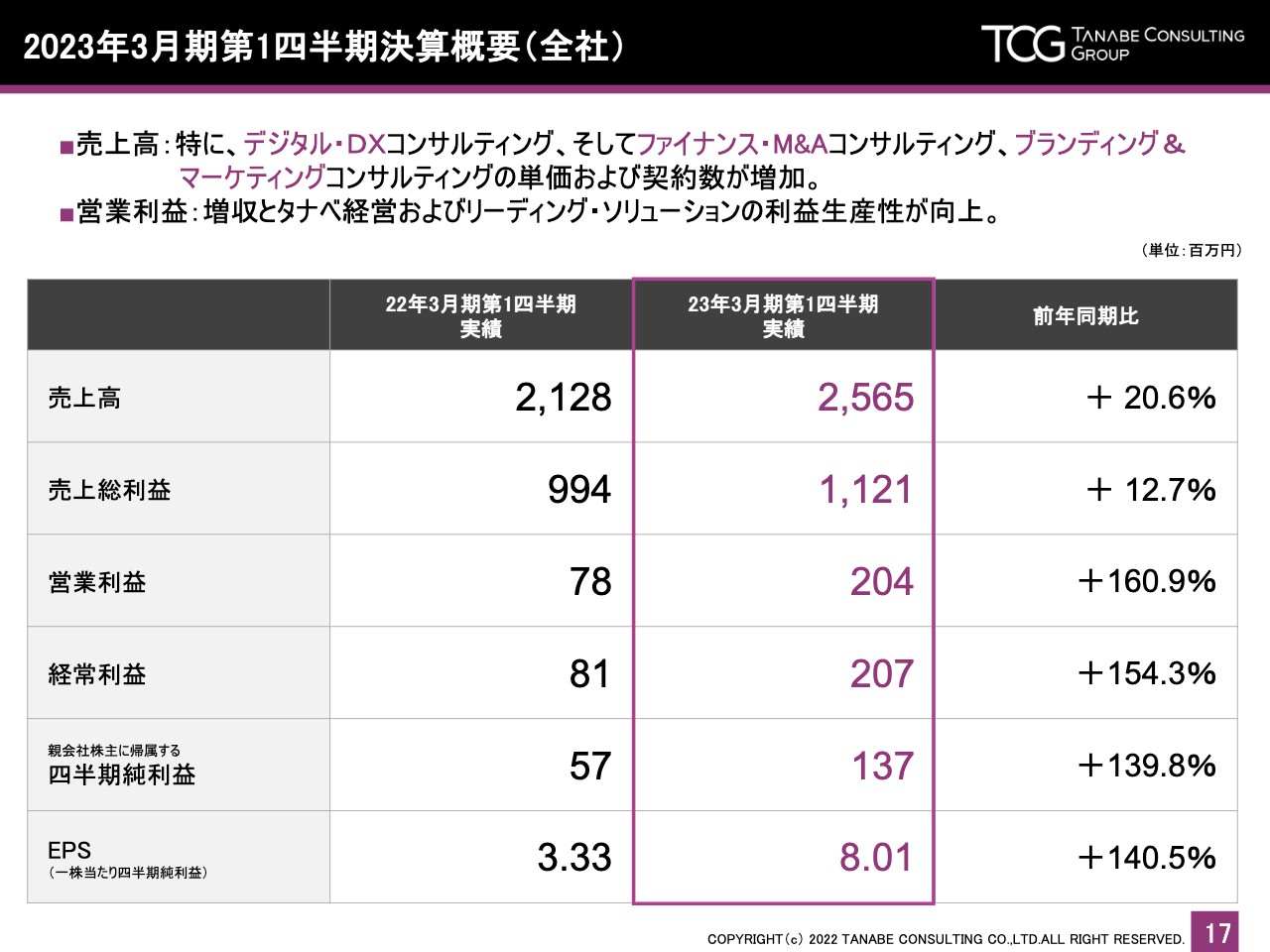

2023年3月期第1四半期決算概要(全社)

若松:業績および株主還元について、まずは2023年3月期第1四半期の決算概要です。売上高は25億6,500万円、前年同期比プラス20.6パーセント、営業利益は2億400万円、前年同期比プラス160.9パーセント、経常利益は2億700万円、前年同期比プラス154.3パーセント、親会社株主に帰属する四半期純利益は1億3,700万円、前年同期比プラス139.8パーセントとなりました。

デジタル・DX、ファイナンス・M&A、ブランディング&マーケティング等々の単価や契約数が増えており、グループ企業も活躍してくれています。

坂本:利益がかなりよいかたちで伸びていると思います。「リーディング・ソリューションの利益生産性が向上」とありますが、これはデジタルマーケティングのような分野ですか?

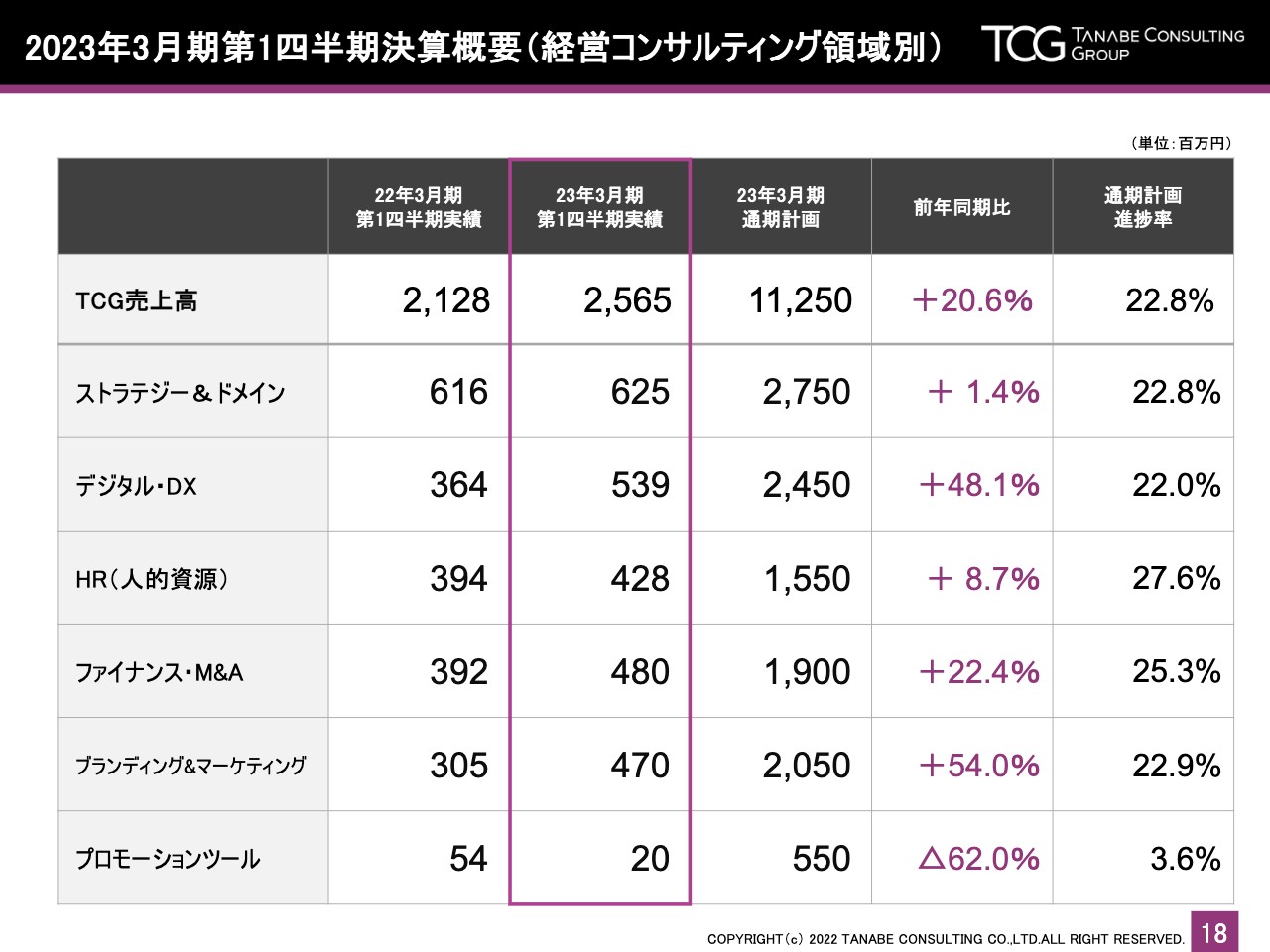

2023年3月期第1四半期決算概要(経営コンサルティング領域別)

若松:そのとおりです。経営コンサルティング領域別の伸びをご覧ください。ストラテジー&ドメインが6億2,500万円、デジタル・DXが5億3,900万円となっています。また、デジタル・DXは前年同期比プラス48.1パーセントと伸びているため、グループ会社も含めて一緒にデジタル・DXの領域で貢献していこうということで、ソリューションを強化している部分です。

また、HRが4億2,800万円、ファイナンス・M&Aが4億8,000万円、前年同期比プラス22.4パーセント、ブランディング&マーケティングが4億7,000万円、前年同期比プラス54パーセントと、事業ごとに売上高の大きな格差はありません。

プロモーションツールは、創業初期から「ブルーダイアリー」というビジネス手帳を扱っているのですが、ここを意図して大きく伸ばすよりも、それ以外を伸ばしていくという戦略になっているため、このような結果になっています。

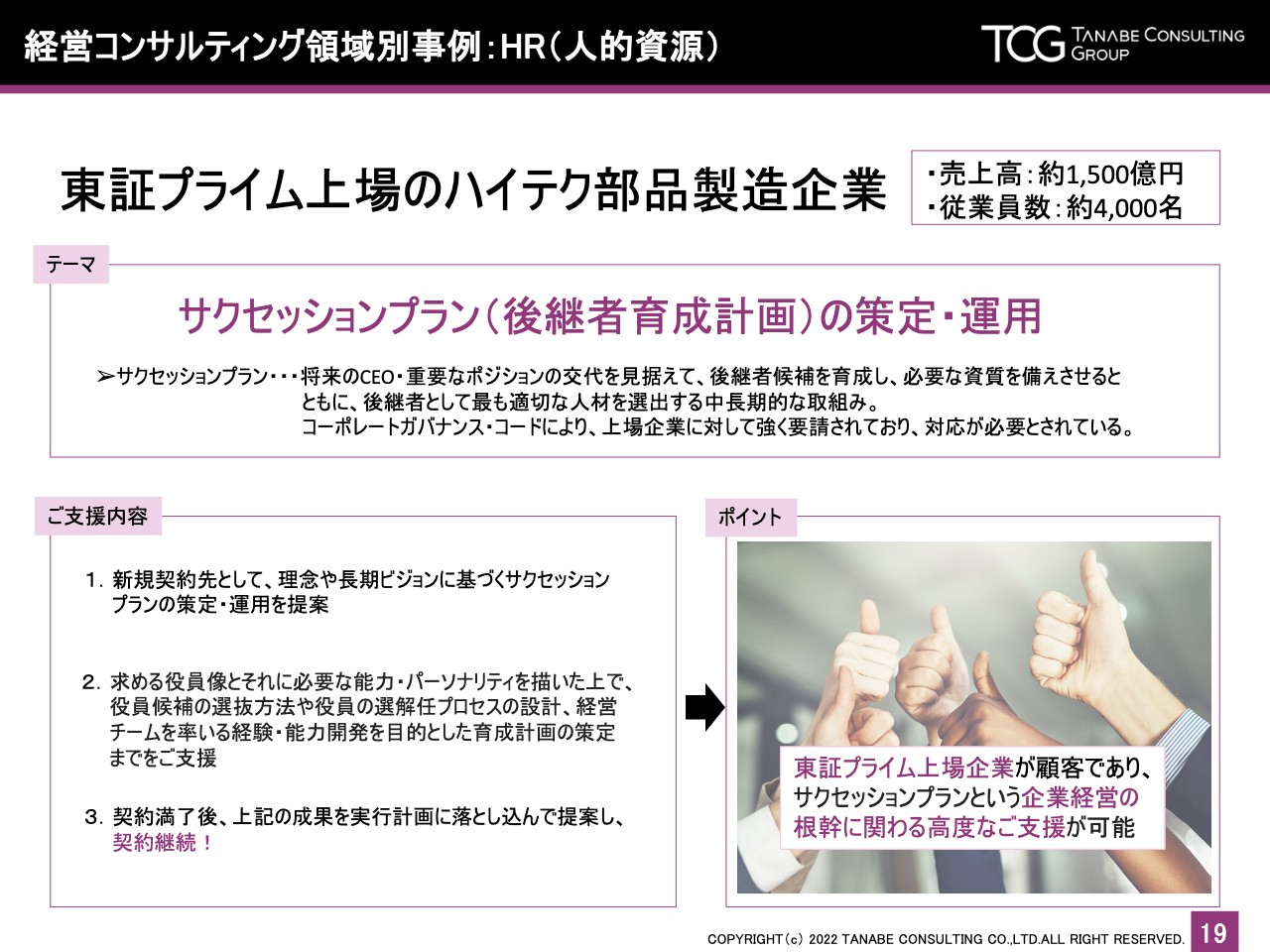

経営コンサルティング領域別事例:HR(人的資源)

若松:いくつか事例をご紹介します。これは東証プライム上場のハイテク部品製造企業の事例です。売上高は約1,500億円、従業員数は約4,000名の企業です。

コーポレートガバナンス・コードでサクセッションプランという後継者育成計画の策定がありますが、そのテーマのコンサルティング事例となります。クライアントの役員候補の人材について客観的に評価・分析を行い、その中で組織を組み、どのような体制で次世代へ移行するべきかを、トップマネジメントのみなさまと一緒にディスカッションしています。もちろん、企業の今後を左右する大事なテーマであるため、決断するのはクライアントです。

これが先ほどご紹介したトップマネジメントアプローチの1つの事例です。クライアントにとって次世代の後継者育成は非常に大事なテーマであり、簡単に決断することができません。我々の仕事はほとんどがこのようなご支援です。

坂本:やはりトップと接触しなければできない仕事ですし、後継者候補が経営者の中にいるため、社内で取り組むと遺恨が残りそうですね。

若松:そのとおりです。それをしっかりと受け入れられる我々のメソッドがなければ、クライアントも信頼して次の後継体制を組めません。

坂本:オーナー会社は当然ありそうですが、そうではない会社でも相談は多いですか?

若松:コーポレートガバナンス・コードで強く要請されているテーマであるため、オーナー系でない上場企業から相談を受けることが非常に多くなっています。

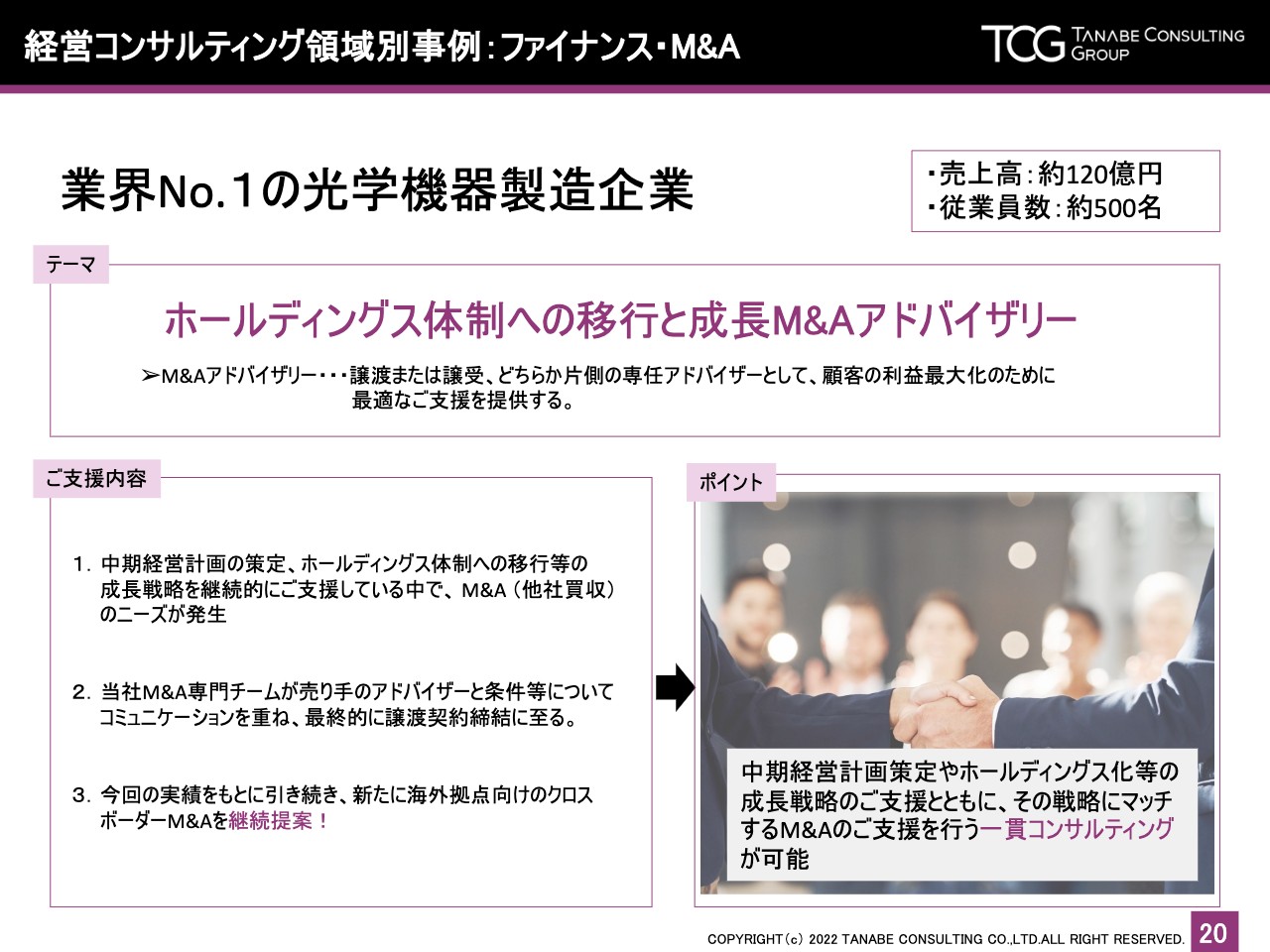

経営コンサルティング領域別事例:ファイナンス・M&A

若松:もう1つは、売上高が約120億円、従業員数が約500名の中堅企業の事例です。これは業界トップの光学機器メーカーで、中期経営計画の策定でビジョン策定から入ったのですが、その中でホールディングスの組織体制が必要だということで、我々のファイナンスチームがホールディングス化を支援しました。

中期経営計画の策定も支援しているため、ホールディングス化すれば、その会社にとってどの事業が足りないか、また、どのような成長エンジンを組まないといけないのかがはっきりします。その後、M&Aのアドバイザリーのメンバーが入り、最終的に譲渡契約まで締結してM&Aを成立させ、そのあとのPMIやグループ経営などで今も支援しているという事例です。

同社は、海外の工場や企業も持っているため、今はクロスボーダーM&Aも提案しながら継続してご支援しています。

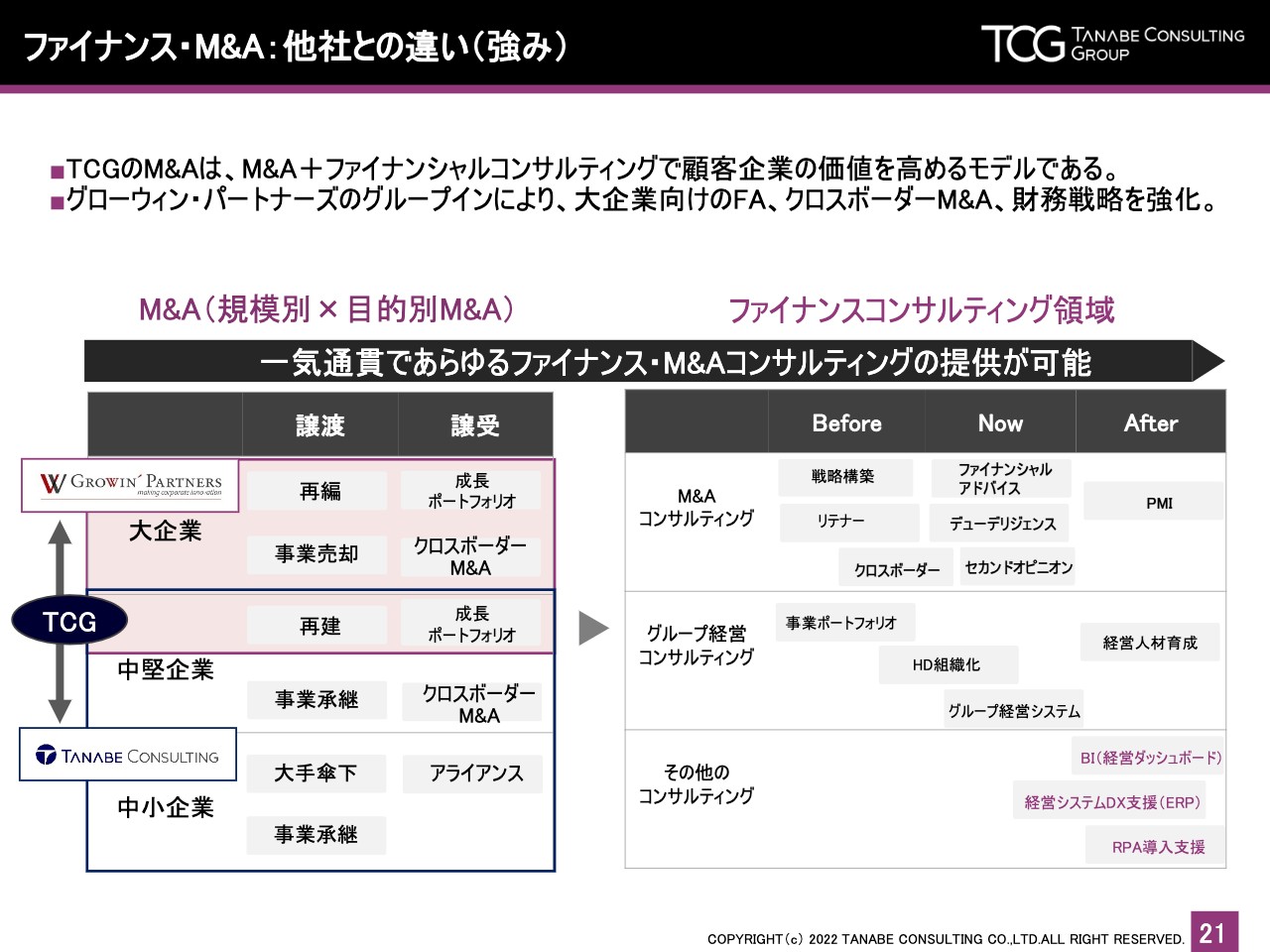

ファイナンス・M&A:他社との違い(強み)

若松:多くの会計士が在籍しているグローウィン・パートナーズのグループインにより、大企業向けの、FAやクロスボーダーM&A、財務戦略を強化することができました。タナベ経営は、中堅企業などにおいて、M&Aの成立からビフォーアフターでのファイナンス支援までを一気通貫で提供できる強みがあります。

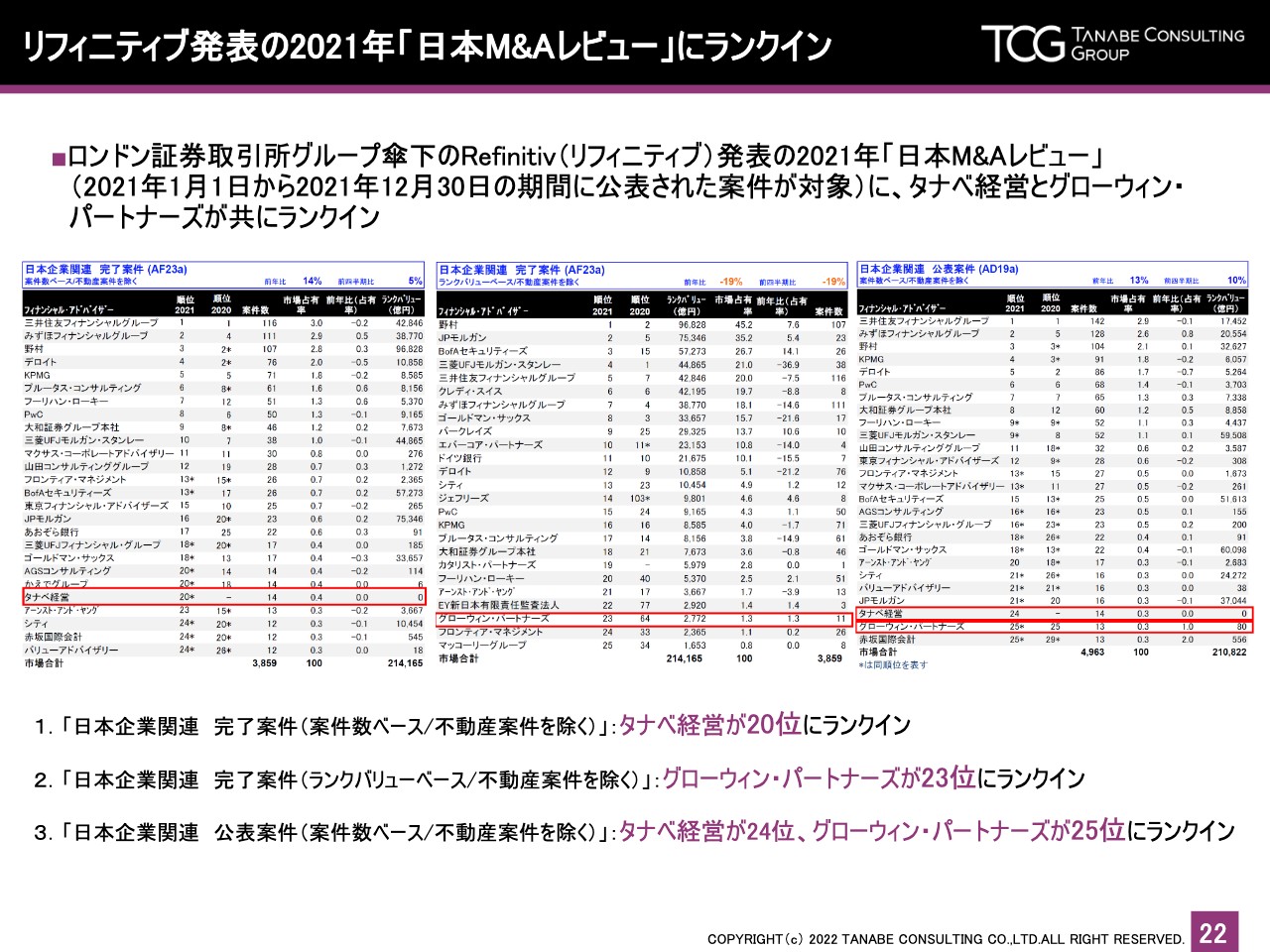

リフィニティブ発表の2021年「日本M&Aレビュー」にランクイン

若松:リフィニティブが発表しているM&Aレビューのランキングに、タナベ経営とグローウィン・パートナーズの両方がランクインしています。

坂本:専業と金融機関が入っている中にランクインしていますね。

若松:そのとおりです。M&Aとファイナンスに一気通貫で入れるという事例でご紹介しました。

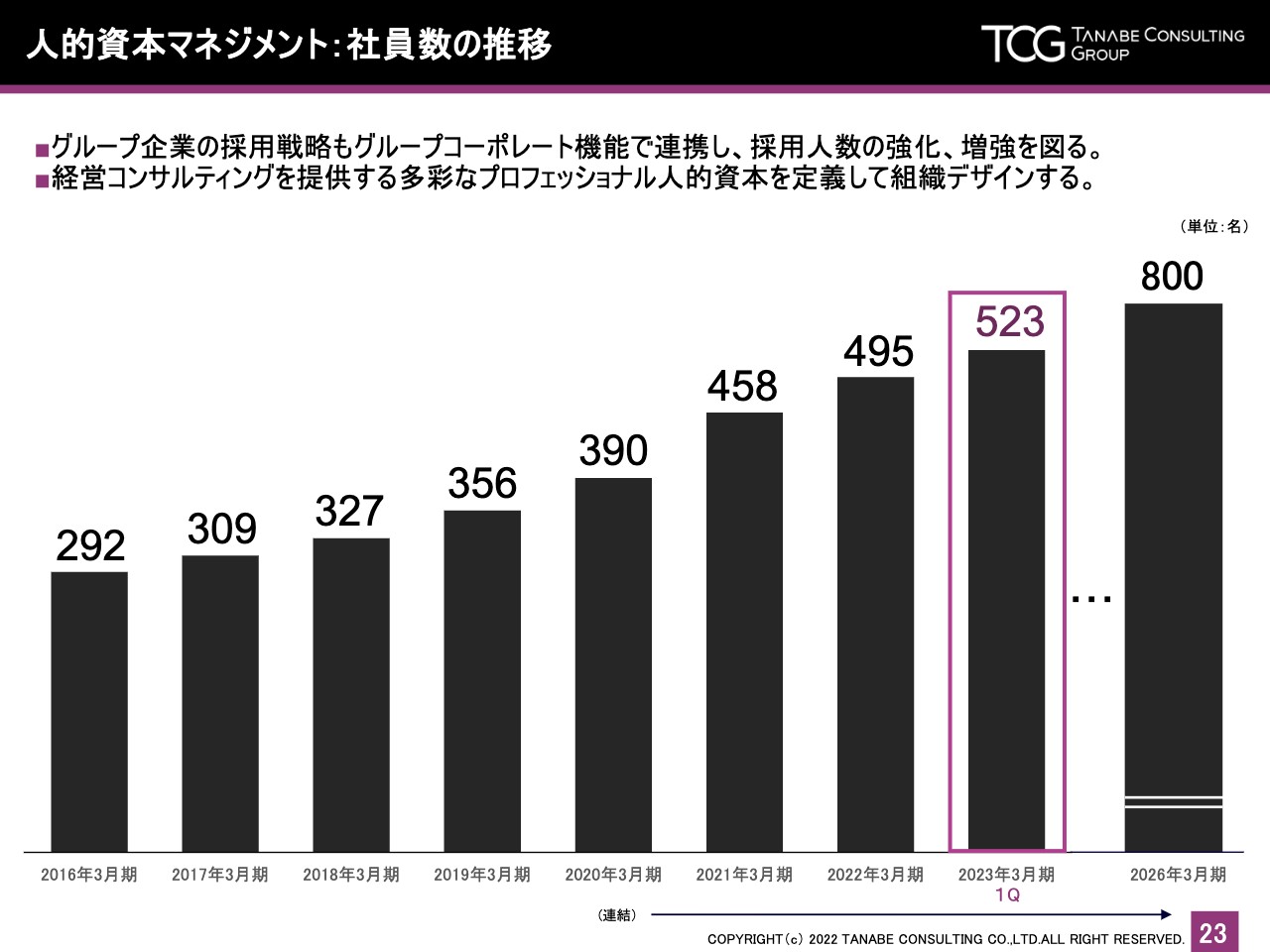

人的資本マネジメント:社員数の推移

若松:人的資本マネジメントについてです。コンサルティングファームの場合、「成長って人だよね」ということを言われることが多いのですが、私が社長に就任した際は300名弱だった人員が、今は523名となりました。また、中期的には800名を目指しており、プロフェッショナルな人的資本を大変多く有していることも強みかと思います。

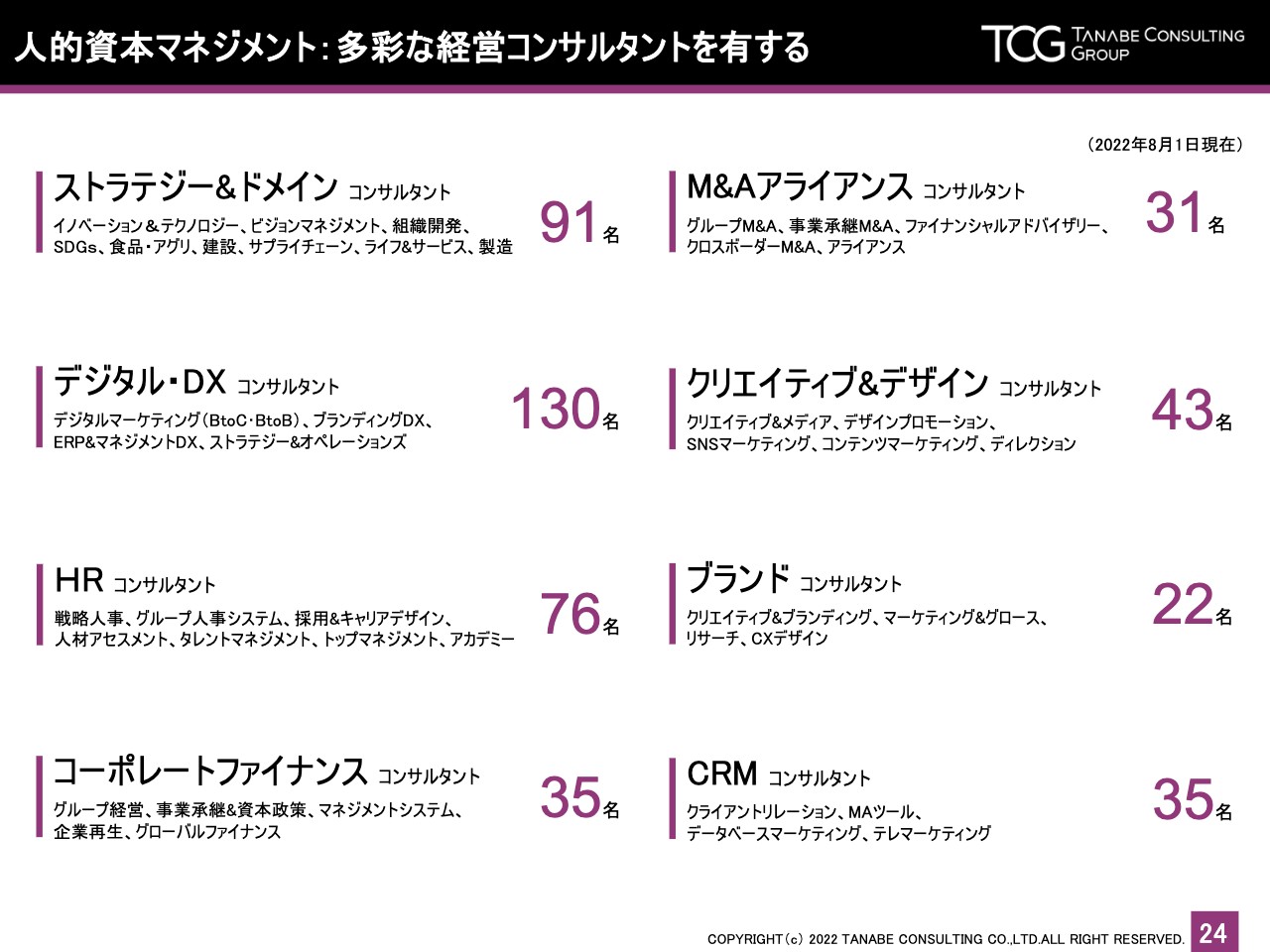

人的資本マネジメント:多彩な経営コンサルタントを有する

若松:スライドにあるように、コンサルティングの領域は非常に多彩で、ストラテジー&ドメイン、デジタル・DX、HR、コーポレートファイナンス、M&Aアライアンス、クリエイティブ&デザイン、ブランド、CRMがあります。

したがって、それぞれの領域でコンサルタントになりたい方たちが当社に来てくれる環境があります。それも戦略だけ、デジタルだけといった通常のコンサルティングファームとは一線を引いています。

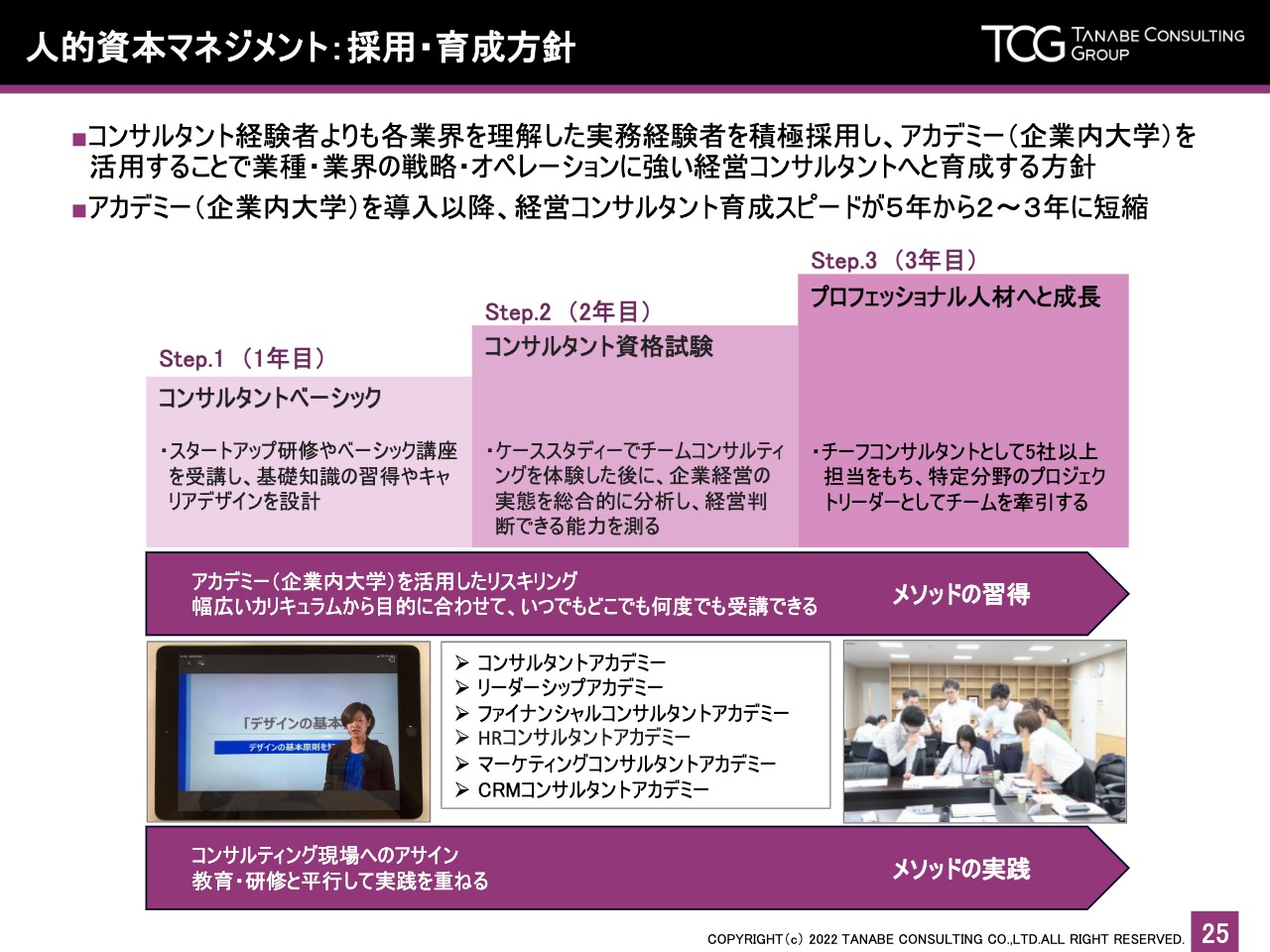

人的資本マネジメント:採用・育成方針

坂本:人材の育成も、まさに一気通貫になっていますよね。

若松:そのとおりです。私自身、社長に就任してすぐに取りかかったのが企業内大学の設立でした。コンサルタントアカデミーというのを社内で作ったのですが、これはクラウドとリアルの両方があり、プロのコンサルタントが動画で講義をし新人がコンサルティングを学んでいくという大学です。

これは当社にとって非常によかったため、クライアントにも「学校を作ろう」と提案しており、今は全国に150校できています。スライドにあるように、1年目はベーシックなことを学んでもらい、2年目で資格試験を受け、3年目でプロフェッショナル人材へと専門領域を確立していきます。

写真にあるように、動画で収録したものをクラウド上にアップロードし、ファイナンシャルコンサルタントアカデミー、HRコンサルタントアカデミー、 マーケティングコンサルタントアカデミーといった学部を設立しています。その学部で単位を取得しながら、クラウドとリアルの両方で学んでいます。

これまでは育成に約5年かかっていました。

坂本:新卒から一人前になるまでに、ですか?

若松:キャリア採用も同様です。

坂本:キャリアでもですか。

若松:そのとおりです。やはり時間がかかります。トップマネジメントアプローチができるように、戦略が理解できるように育成するのですが、今回統計を取ったところ、人材の成長が2年から3年ほどと、飛躍的にスピードアップしました。

坂本:多彩なスキルを持ったコンサルタントがいるとうかがいましたが、これは1つの領域に特化しているのか、それとも、新卒でも2種類から3種類の専門があるのか、このあたりはどうなっていますか?

若松:先ほどご紹介したように、チームコンサルティングのスタイルを取っています。

例えば、デジタル・DXコンサルタントのメンバーがHRコンサルタントのメンバーと接点を持つと、やはりその領域を学ばなければいけないという意欲も高まってくるため、そのような意味では、先ほどのアカデミーなどを活用して自分の専門以外も勉強し、専門に次の専門を加えていくかたちで成長していくということがあります。

また、例えば「事業部長レベルの戦略の話はできるが、社長レベルになると難しい」という場合、これはいわゆるゼネラルになっていくかどうかという成長のステップになっていきます。したがって、専門を横に広げる部分と上に伸ばしていく部分の両方で、それぞれのメンバーが学びながら拡大していくという育成方法になっています。

坂本:よくわかりました。チーム制は縦割りと言いますか、「専門がたくさんいるからこれでよい」というわけではなく、個々がもっと他のことにも取り組んでシナジーを出していくというイメージですね。

若松:そのとおりです。クライアントは社長になるわけですが、社長は人事だけのことを考えているわけではありませんし、DXで会社がすべてよくなるわけでもありません。私自身も社長ですので、それがよくわかります。ビジネスドクターの場合は、DXや人事、ファイナンス、ビジョンの中でクライアントには今何が必要なのかを的確に理解することができるかどうかが、非常に大事なスキルになります。

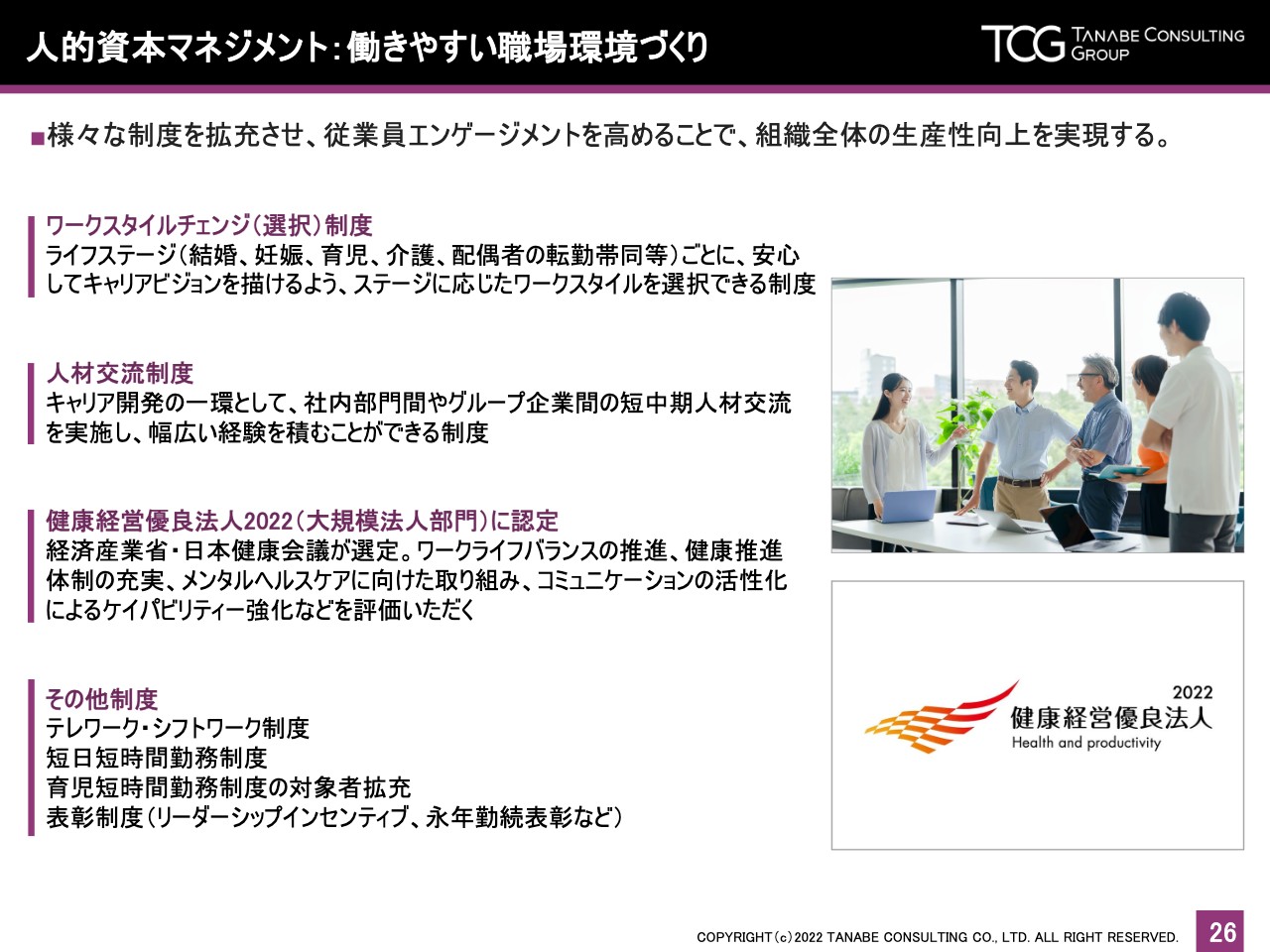

人的資本マネジメント:働きやすい職場環境づくり

若松:人的資本については、他にも働きやすい環境づくりということで、テレワーク・シフトワーク等々はもちろん、スライドにあるようにワークスタイルチェンジ制度や人材交流制度を設けています。また、健康経営優良法人2022にも認定されています。

コンサルティングファームでは、どうしても自社の働きやすい環境整備は二の次になりやすいのですが、時代の流れもありますし、我々もHRでクライアントにアドバイスしていることもあり、しっかり我々自身がモデルとなろうと考え、このように働きやすい環境づくりのための制度を導入しています。

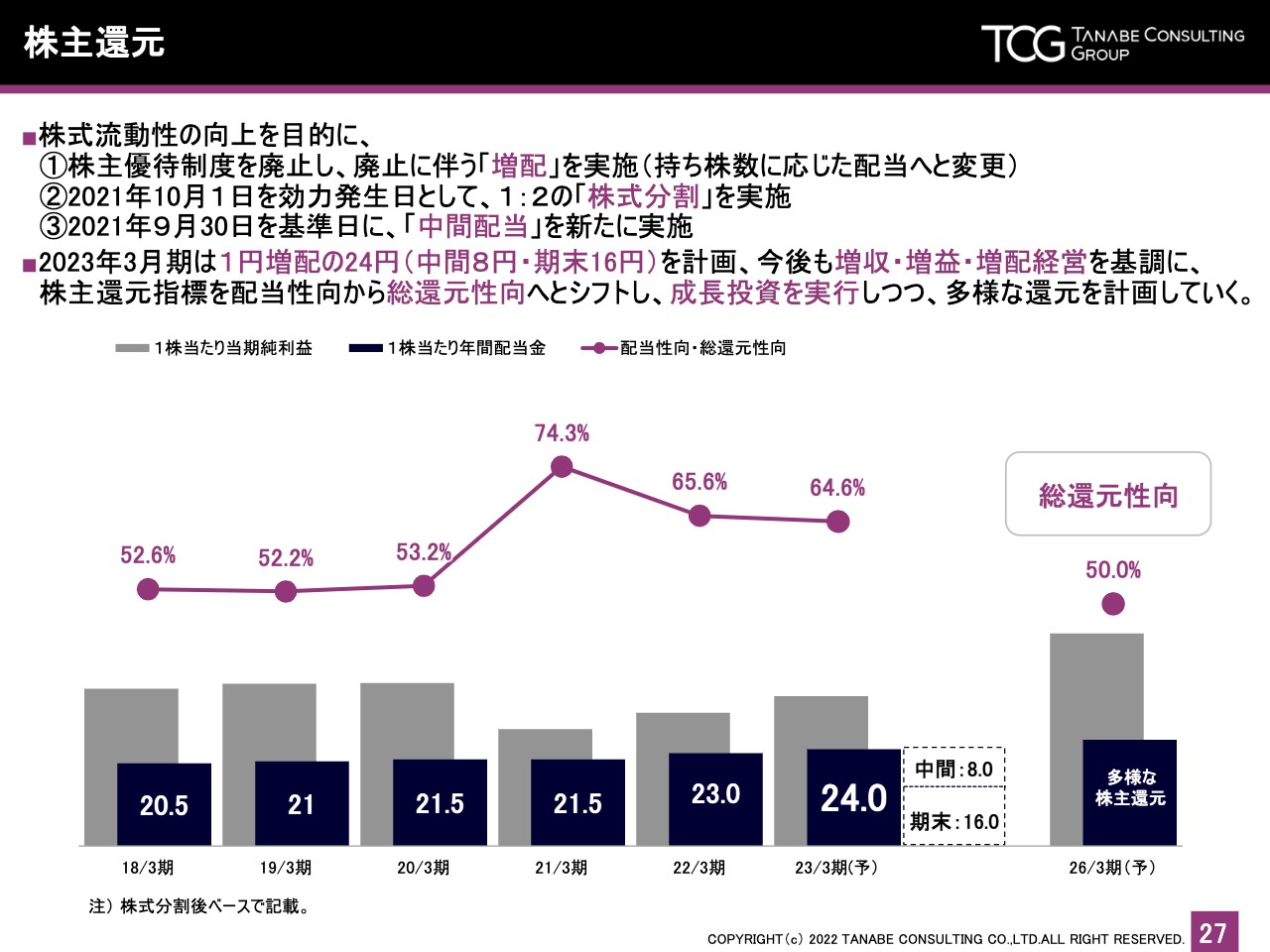

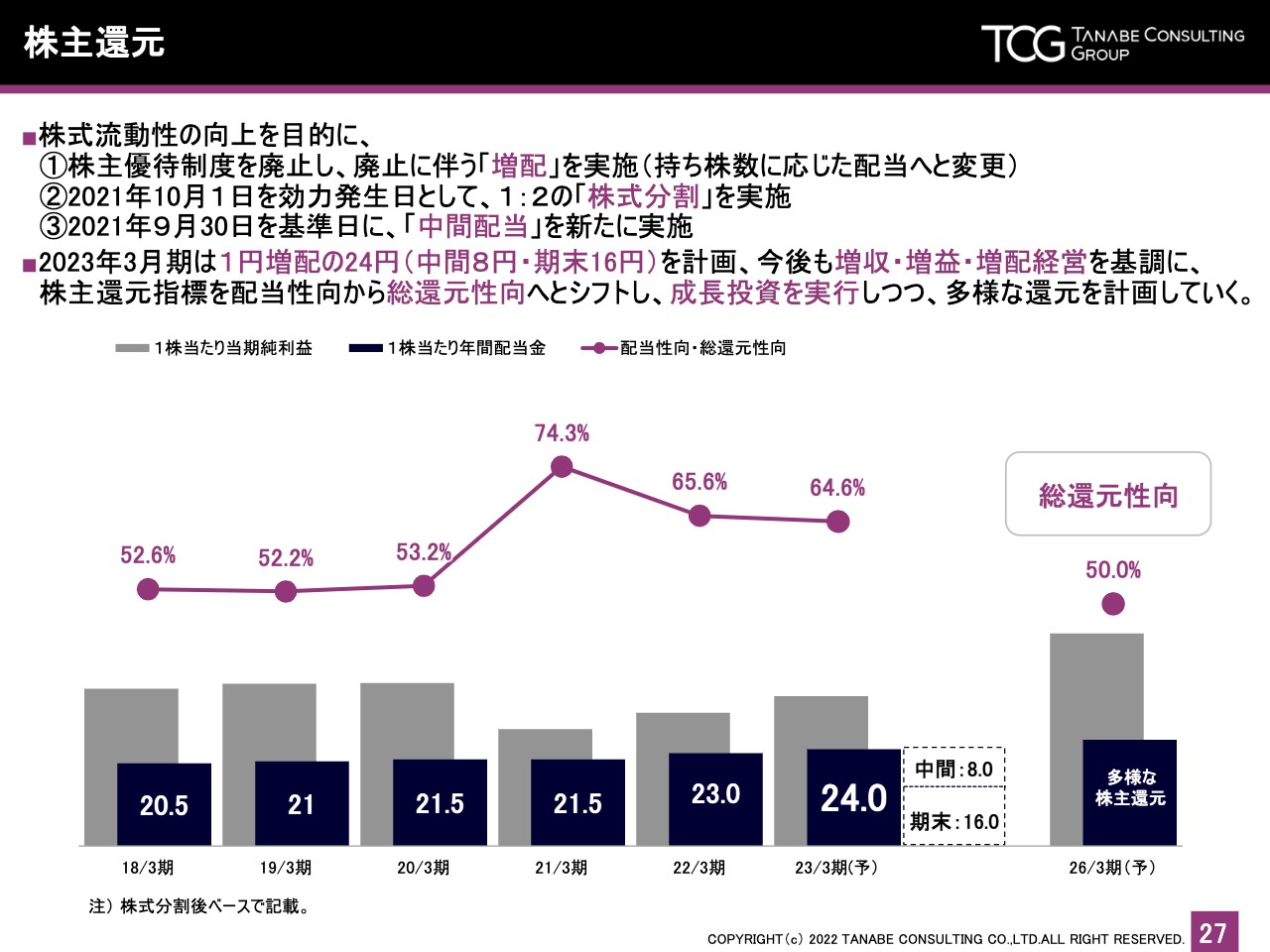

株主還元

若松:2023年3月期の株主還元は、1円増配して24円、中間8円、期末16円を計画し、増収・増益・増配経営を基調に考えています。2023年3月期の配当性向は64.6パーセントとグラフに示していますが、総還元性向50パーセントを1つの目安に、少しずつシフトしつつ、成長投資も実行し、これからも多様な還元の計画を実行していきたいと考えています。

スライドの上部に掲げているとおり、株式の流動性を高めるための3つの政策も前期に実行し、今期に至っています。

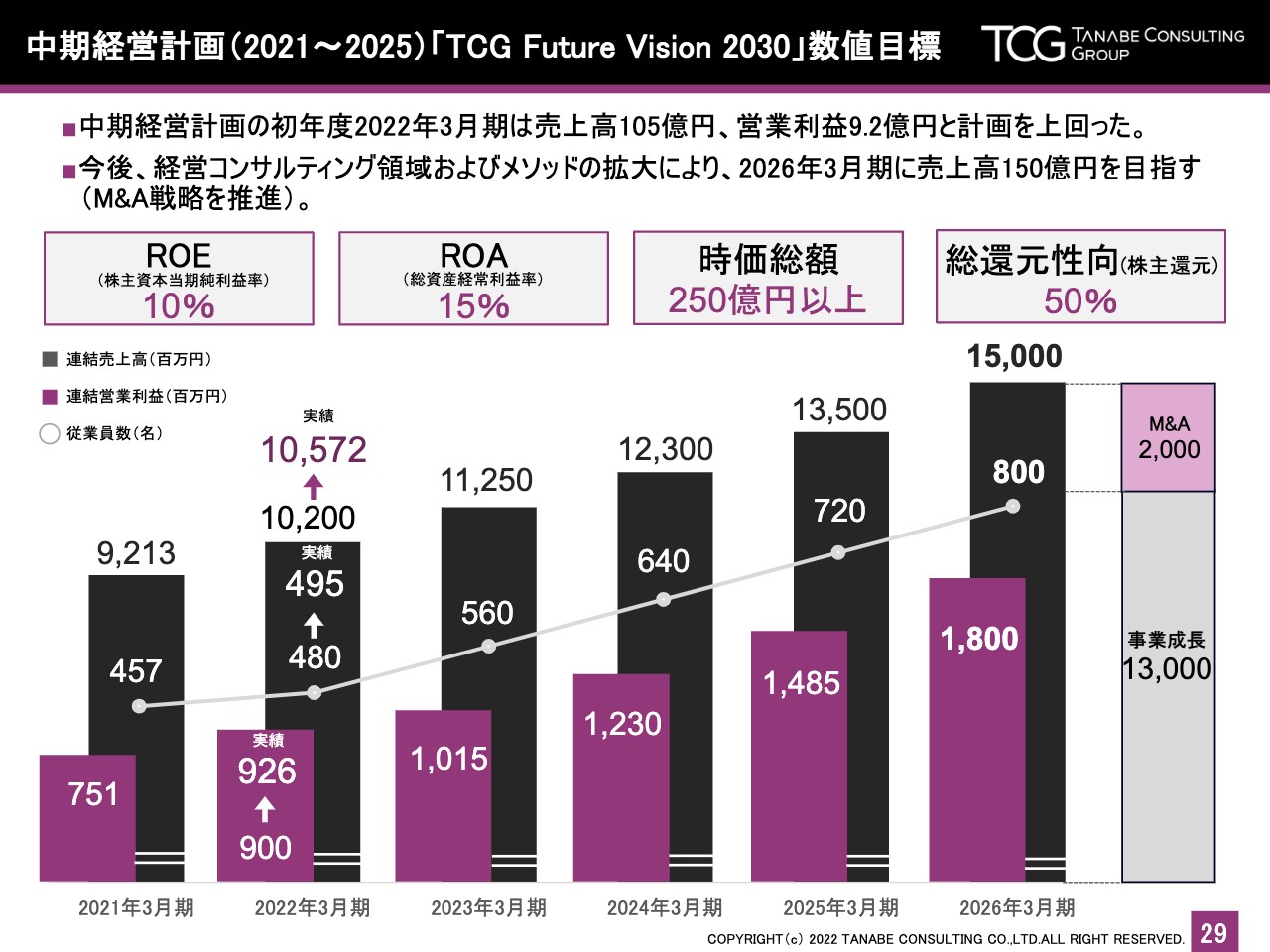

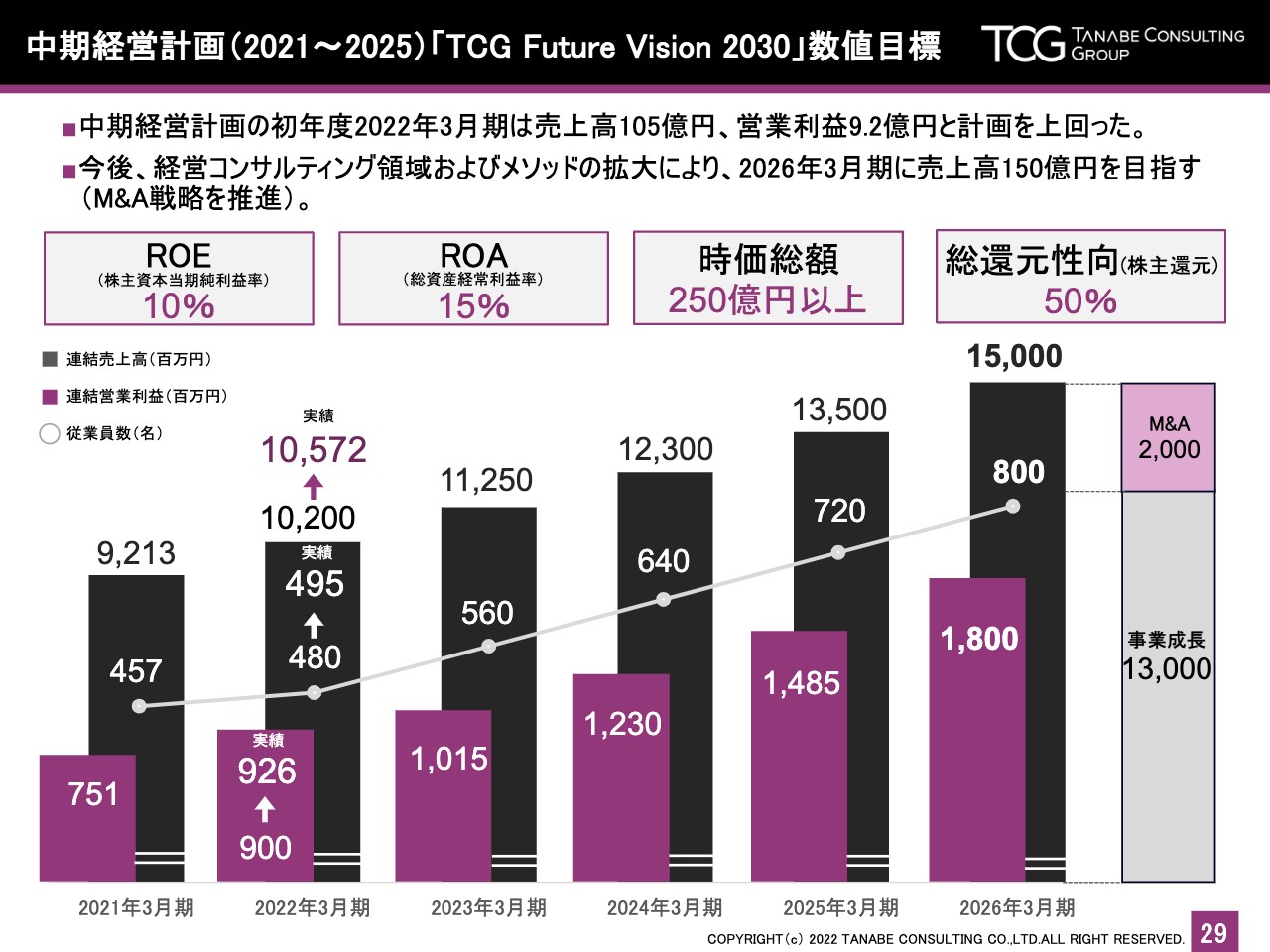

中期経営計画(2021~2025)「TCG Future Vision 2030」数値目標

若松:成長戦略についてです。今期の売上高は112億5,000万円、営業利益は10億1,500万円が公表数値になっています。前期の売上高の102億円に対して105億7,200万円、営業利益の9億円に対して9億2,600万円と、初年度は計画を上回ることができました。2年目以降も着実に計画をクリアし、しっかりと中期経営計画を達成してまいります。

最終的には、2026年3月期で売上高150億円、営業利益18億円、社員数800名、ROE10パーセント、ROA15パーセント、時価総額250億円、総還元性向50パーセントを目指しています。150億円の内訳としては、既存の事業成長で130億円、M&Aで20億円という考え方になっています。

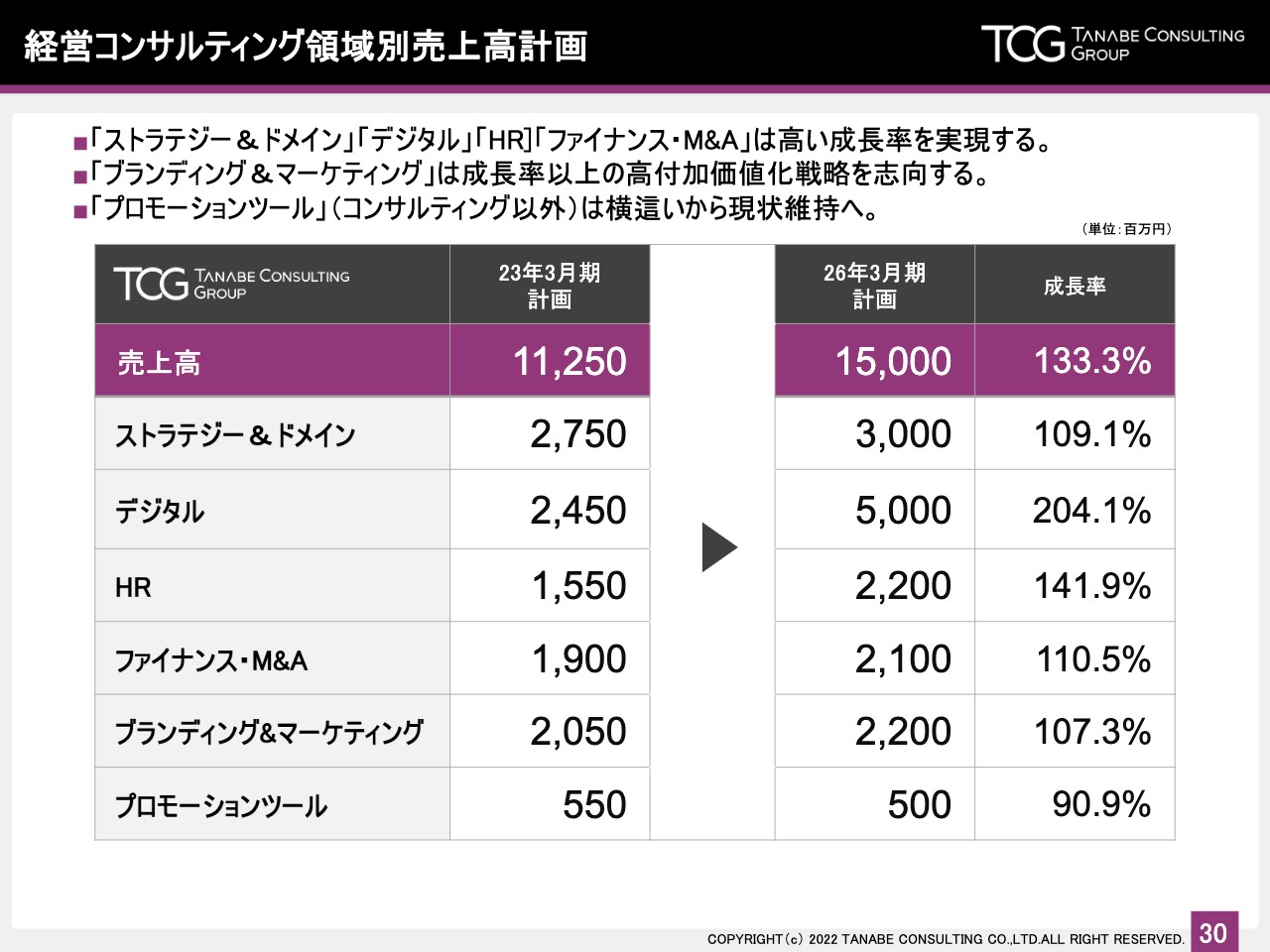

経営コンサルティング領域別売上高計画

若松:先ほどご紹介した、セグメントごとの売上高の構成についてです。2026年3月期の計画はスライドの表にあるように、ストラテジー&ドメインが30億円、デジタル・DXが50億円、HRが22億円、ファイナンス・M&Aが21億円、ブランディング&マーケティングが22億円、プロモーションツールは5億円で、成長率はその隣に書いてあるとおりです。

坂本:デジタルの売上高がさらに伸びるのですね。

若松:そのとおりです。デジタルを伸ばしていきたい、伸びていくだろうと考えています。

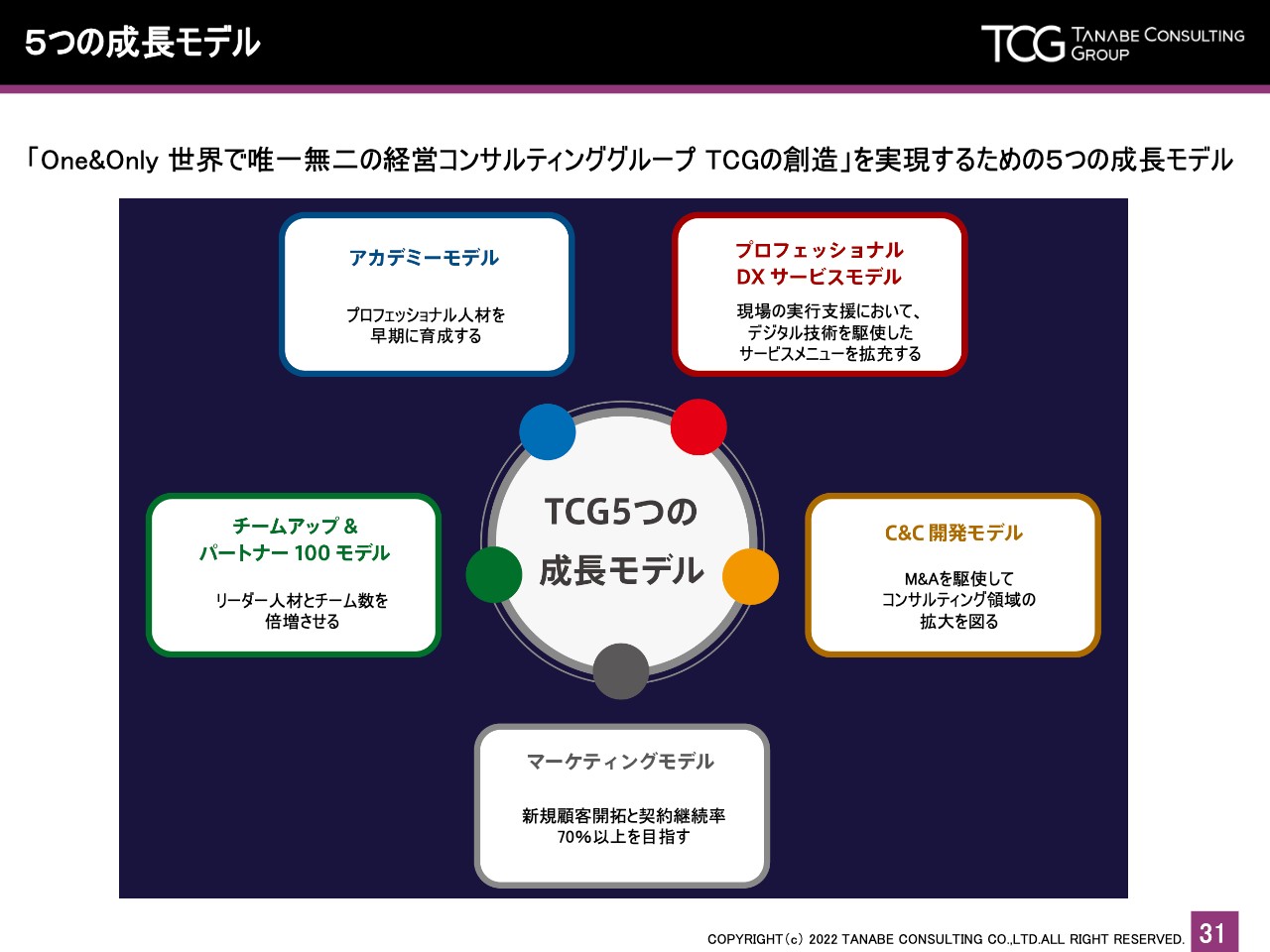

5つの成長モデル

若松:我々は中期経営計画を実現していくために、5つの成長モデルを実装させていきます。「One&Only 世界で唯一無二の経営コンサルティンググループ TCGの創造」をスローガンに掲げています。

成長モデルのうちの1つは「プロフェッショナルDXサービスモデル」で、先ほどお話ししたように、オペレーションの支援、実行段階はデジタル技術を多用したものにしていこう、というものです。「C&C開発モデル」は、コンサルティング&コングロマリットの略で、コンサルティングの多角化を進めていこう、という戦略です。「マーケティングモデル」は、独自に顧客を創造していくモデルです。

さらに、「チームアップ&パートナー100モデル」という、チーム数を増やしていくモデルや、先ほどご紹介した「アカデミーモデル」があります。これは企業内大学をより充実したものにしていこう、というものです。このような5つの成長モデルを実装することで、先ほどお伝えした売上高150億円という数字を実現していこうとしています。

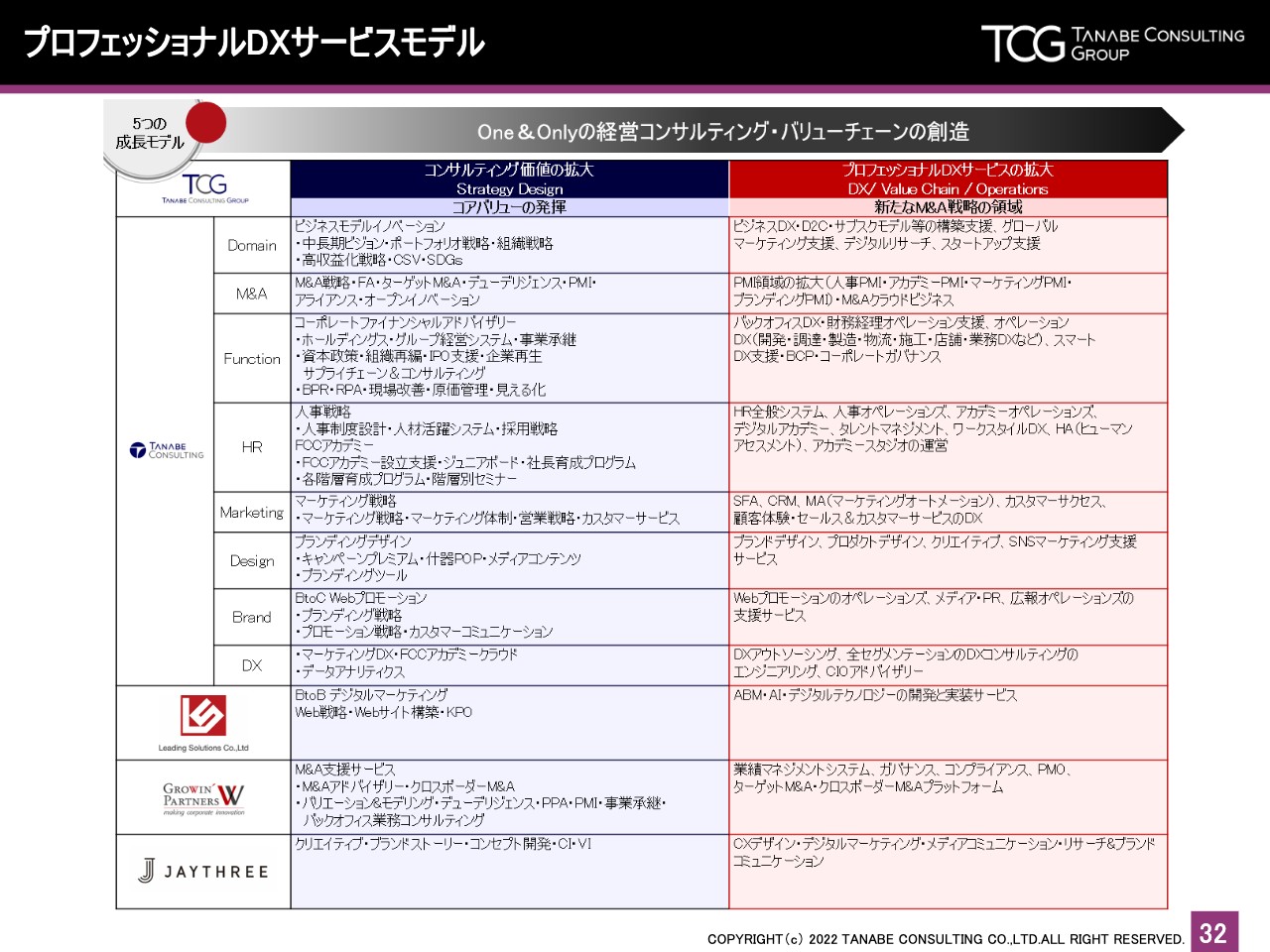

プロフェッショナルDXサービスモデル

若松:成長モデルについて具体的にご紹介します。「プロフェッショナルDXサービスモデル」は、我々が命名した新しい造語であり、キーワードです。スライドの表の縦軸が経営コンサルティング領域で、横軸がバリューチェーンです。左側のネイビーの部分は戦略マターで、これらは今までどおり取り組んでいくことです。

今後は、右側の赤い部分で示したような、オペレーション上のデジタルが出てくるだろうと考えています。そのため、我々はここを強化していきます。これが「プロフェッショナルDXサービスモデル」と呼んでいる部分です。

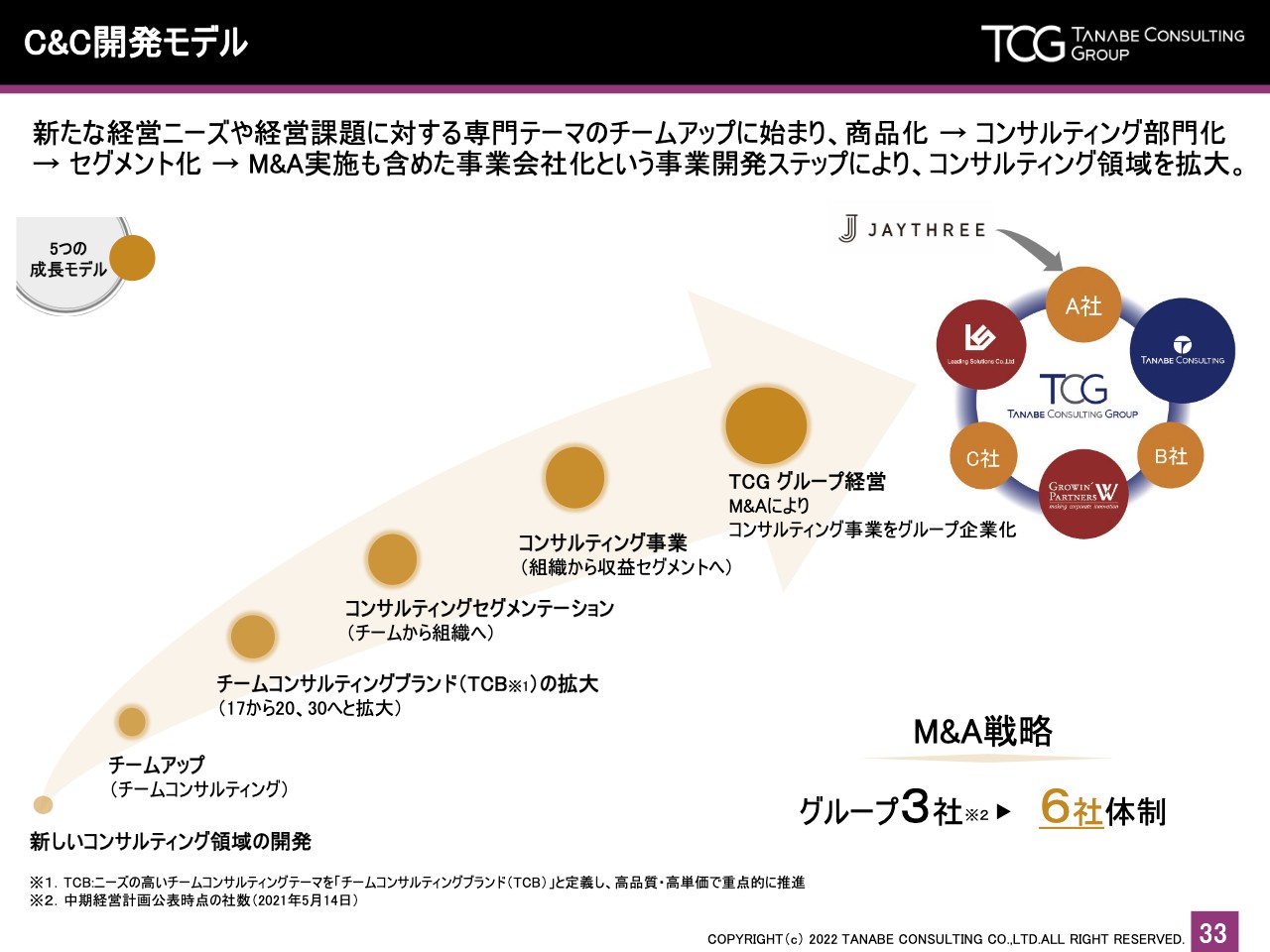

C&C開発モデル

若松:そのためには、「C&C開発モデル」が重要になります。経営コンサルティング領域の多角化を実行するにあたり、M&Aのグループ資本戦略を進めていきます。こちらのスライドでは、右下にグループ3社と記載していますが、現在はジェイスリーという会社が入りましたので、実際には4社となっています。さらに2社が新たに加わっていくということで、グループ経営をより強固なものにしていきたいと考えています。

坂本:お話しできる範囲でけっこうなのですが、図のB社とC社にどのような会社を入れたら6つの輪が完成するのでしょうか?

若松:この中で言えば、特にHRの領域です。やはりここはさらにシステム化していかなければ、日本の企業の生産性自体が上がりません。また、同じマーケティングでも、PRなどの企業の広報的領域はこれから非常に大事な戦略マターになってきますので、そのような部分を強化したいと考えています。

坂本:ベンチャーからある程度の規模の企業まで数はあると思いますが、その中からマッチングする会社を選ぶというイメージでしょうか?

若松:おっしゃるとおりです。

純粋持株会社体制への移行

若松:グループ経営をより力強く推進していくために、10月1日から我々自身も純粋持株会社体制に移行する予定です。スライドにあるように、タナベコンサルティンググループを中核に、それぞれのセグメントの領域でグループ会社も含めて増やしていこうと考えています。

企業価値の最大化やビジョンの実現を行いたい、次の経営者やリーダーをそれぞれ独立したかたちで育てていきたいという思いもありますので、ホールディングス化とグループ経営を10月から施行していきます。

坂本:それが進んでいくと「10年後の未来」というかたちになるのですね。

若松:そのとおりです。「TCG&HR」や「TCG&Digital」などの組織に「One&Only」で展開していきたいと考えています。大事なのは、バラバラではなく、1つであるということです。やはり経営や社長や企業の部分は変わらないため、そこをどのようにデザインしていくかが我々の総合性の技術だと考え、非常に大事にしています。

サステナビリティ経営の推進

若松:サステナビリティ経営の推進についてです。我々が提供しているのはソフト面のサービスであり、モノを売っているわけではないため、SDGsのコンサルティングにも力を入れています。実際にマーケティングサイトも作っており、今、中堅企業や上場企業も含めて非常にご相談が多いです。

坂本:需要はけっこうありますよね。

若松:おっしゃるとおりです。今はSDGsの専門のコンサルタントがチームになり、さまざまなクライアント企業のSDGs活動を支援しています。

坂本:関心は高いですよね。SDGsのファンドもありますので、それがしっかりとできていると時価総額も上がるかもしれませんね。

若松:今はサプライチェーンが崩れてきており、新しいサプライチェーンの中に、このSDGsの価値を連鎖していかなければいけない時代になっています。中堅企業も、しっかりと取り組んでいかなければいけない時代だと思います。

質疑応答:株主還元の優待廃止について

坂本:「株主還元のお話がありましたが、優待を廃止したのは、機関投資家からの要望や意見があったからでしょうか? 一個人としては、優待を廃止して増配することにポジティブな印象を持ちます」というご質問です。

若松:そのとおりです。我々は、定期的に株主のみなさまにアンケートを取らせていただいています。そのアンケートの結果で、近年「優待廃止」もしくは「増配」「別の優待品希望」というお声が多く、今回優待廃止に踏み切りました。その分、増配でお応えしていくというかたちを取らせていただいたということです。

質疑応答:ROE10パーセント実現のための施策について

坂本:中期経営計画ではROE10パーセントを目指すということでしたが、現状はまだ足りていません。どのような施策で10パーセントに持っていくのでしょうか? 利益を伸ばすのか、それとも回転をよくするのかなど、いろいろ方法はあると思いますが、今のビジョンがあれば教えてください。

若松:まず、ビジネスモデルの構成を、より経営コンサルティングの付加価値型のモデルへ変えていくことを確実に実行していきます。そして、その付加価値型モデルを維持しながら経営コンサルティングの領域を拡大していきます。そのために、我々は先ほどご紹介したグループ資本戦略のM&Aも含め、そのような付加価値の高い領域を拡大し続けたいと考えています。

そのため、利益率も変わってきます。ROEを高めていき、M&Aで有効活用していくことも含めて戦略に組み込み、ROE10パーセントという数字を実現したいと思っています。

坂本:確かに、DXの今の利益率を考えると、その部分を伸ばしていけばその数字に近付くかと思います。

質疑応答:DXの今後の展望について

坂本:先ほどDXのお話がありましたが、デジタルとDXは競合も多いと思います。御社は一貫して取り組んでいるというプラスの面もあると思いますが、DXの展望、未来予想図について教えてください。いろいろな会社を見ていると思いますので、それも含めて教えていただくと、投資家もイメージが湧くと思います。

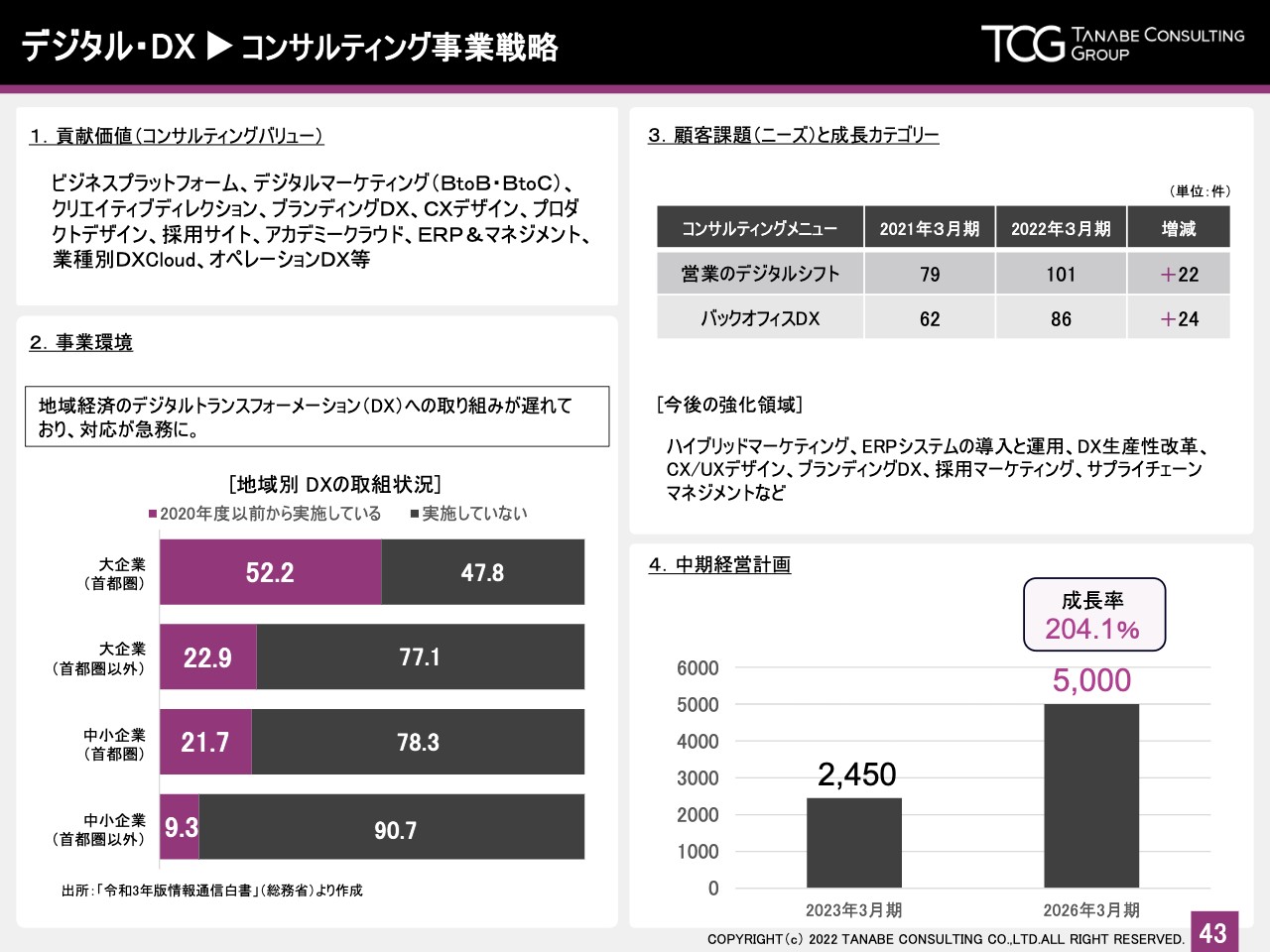

若松:実際、東京のような都市部では、大手企業はDXが進んでいますが、中堅企業になるとまだ進んでいない会社も多く、地方になるとさらに進んでいません。我々としてはまだまだマーケットがあると思っています。

先ほどご紹介したとおり、我々は全国にファームを展開しています。スライドの左下のグラフをご覧いただきたいのですが、黒い部分がまだDXを実装していない割合です。地方の大手企業、中堅企業の7割から8割ほどはまだDXを実施していません。

首都圏の大企業でも実際にDXを実施していないところが半数近くあり、首都圏以外になってくるとまたその割合が上がり、中小企業になるとさらに多いということです。そのため、このデジタル・DXの領域にはまだまだマーケットがあると考えています。

また、我々は4つのDXでグルーピングしています。1つ目は「ビジネスモデルDX」で、商品、製品、サービスをDXでどのようにビジネスにつなげるかというものです。2つ目は「マーケティングDX」といい、自社の商品の営業などをマーケティングでどのように進めていくのかというDXです。3つ目は「マネジメントDX」というもので、ERPなどの、いわゆる管理の領域です。4つ目は、「HRDX」です。

この4つのDXが大事になっており、これらをしっかりとデザインし、ビジョンを組み、トップが理解できるかたちで実装していくというアプローチを非常に大切にしています。手段が目的化していくようなことは避けたいと考えています。

坂本:予算が目的化していくこともありますよね。

若松:我々は会社のトップと対峙していますが、例えばDXと言っても、「それはビジネスモデルの話なの? それともHRの話をしているの?」「基幹系の話をしているの?」「マーケティングの話なの?」ということすら整理できないまま、社長が「DXだ!」と言って実施しているような会社もあります。

そこに対して、我々は丁寧に、かつスピードを上げていきながら、本質的な部分を役割として入れていくことで、より正しくDXを実装できる会社を増やしていきたいと考えています。それが我々の個性、在り方であると考えています。

坂本:そこが御社の強みですよね。地方にもたくさんの事業所がありますので、人口比率はほぼ網羅できますでしょうか?

若松:そうですね。

坂本:SaaS型のDXの会社は、営業手法が広告であることが多いですが、それでもリーチできないところもたくさんあるということですよね。

若松:おっしゃるとおりです。それで困っている会社がたくさんあります。

坂本:なかなかインバウンドに効きにくいですよね。

若松:そうですね。「医者は近くにいるほうがよい」ということで、そばにいて相談に乗れる会社でありたいと思っています。

質疑応答:新人の育成制度について

坂本:先ほど、これまで5年かかっていた新人の育成が2年から3年でできるようになった、というお話をいただきましたが、3年の育成期間を終えた後のアフターフォロー体制はどのようになっていますか? 3年で独り立ちした後、いきなり社長と対話できるレベルになる方もいれば、事業部長レベルの方もいると思います。そこのフォローも含めて、3年目以降どのような教育をしているかを教えてください。

若松:社内の人事制度の中でグレードを作っており、3年目以降もしっかりと、どのような能力やスキルを身に付けなければいけないのかというところをサポートしています。

先ほどご質問いただいたように、専門性を横に伸ばしていくのか、経営者や社長と対峙できるようにゼネラリストになっていくのか等、それぞれコース別にすべて制度があり、それを自由に選択し、教育を受けたりできるような体制を整えています。先ほどご紹介した人材育成の内容は早く育成できるところにのみフォーカスした制度です。

坂本:では、ゼネラリストになるかスペシャリストになるかは、コンサルタントが選ぶのでしょうか?

若松:はい、基本的には選べます。そして、自分自身の実現したい方向で勉強していくというかたちになっています。

坂本:御社のように全部見る会社では、満遍なく両方が必要ですよね。

若松:そのとおりです。そのため、コンサルタントの社歴もけっこう長いです。

坂本:普通なら、ある程度身に付けてしまったら「じゃあ、次の会社に行こう」と思う人がいるかもしれませんが、そうではなく、トータルで取り組んでいるため、ずっと学び続けなければいけないのですね。学んでいるうちに社会情勢が変わって、また学ばなければいけないということで、ずっと学び続ける楽しみも、御社のコンサルタントにはあるのですね。

若松:まさにそうです。「知らないことが多いな」「このような領域の専門もあるのか」「社長ってこんなことまで考えているのか」など企業経営の奥深さを理解することができます。単純に「このパッケージのソフトを売って終わり」とはならず、企業経営は非常に複雑である分、各々がテーマを見つけながら啓発しています。

坂本:コンサルティングが好きなコンサルタントにとっては、ずっとその環境の中にいられるのは本当におもしろいですよね。だから社歴も長いのですね。

若松:そうですね。そうあってほしいと思います。私もそれで30年間続けてきています。

坂本:長い間経営コンサルティングを学んでも、いまだに学ぶことが新しく増えているということなのですね。

若松:この場もまさにそうです。ありがとうございます。

質疑応答:今後の顧客基盤の拡大の施策について

坂本:「今後の顧客基盤の拡大の施策について教えてください」というご質問です。

若松:これに関してはいくつかあります。1つは、先ほどもご紹介しましたが、当社は全国に展開しているため、金融機関も含めて300以上のアライアンスの提携ネットワークがあります。そこからのクライアントのご紹介や、一緒にセミナーを開催したり等、連携することが多くあります。

もう1つは、グループ会社にデジタルマーケティングの会社があるため、我々自身も積極的にデジタルマーケティングを推進しています。また、1万人以上集まっていただけるようなセミナーを全国で開催しています。我々のことを知っていただけるように、これからも活動を地道に続けていきたいと思います。

新着ログ

「サービス業」のログ