エル・ティー・エス、グループ全体の売上、営業・経常利益は過去最高、プロフェッショナルサービス事業が高成長

2022年12月期第2四半期決算説明会

樺島弘明氏:こんにちは、エル・ティー・エス代表取締役社長の樺島弘明と申します。本日は、2022年12月期第2四半期の決算説明を行います。内容としては、はじめに収益認識基準変更および業績見通しの修正について、その後、事業概要、決算概要、中期経営計画の進捗、2022年12月期の見通しについてご説明します。

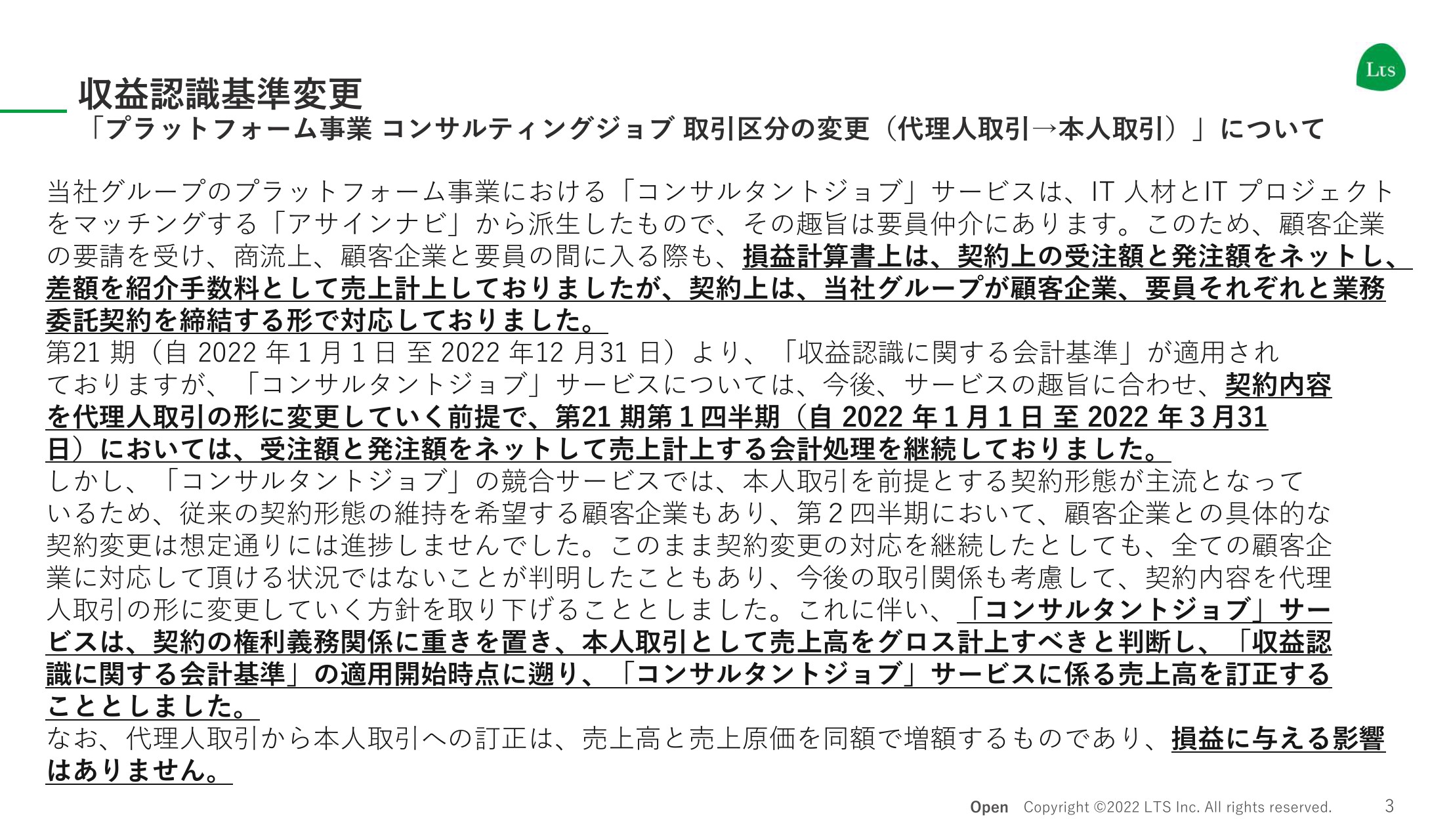

収益認識基準変更

収益認識基準の変更ですが、プラットフォーム事業のサービス「コンサルタントジョブ」の取引区分の変更を行いました。「コンサルタントジョブ」は、もともとマッチングプラットフォーム「アサインナビ」から派生したサービスです。法人会員だけではなく、フリーのコンサルタントである個人会員が増えていくことに伴って生まれたのですが、その趣旨は要員仲介にあります。

そのため、顧客企業の要請を受けて、商流上、顧客と要員の間に入る際も、損益計算書上は、契約上の受注額(顧客からいただく金額)と発注額(要員へ支払う額)をネットし、その差額を紹介手数料として売上計上していました。

しかし契約においては、当社グループが顧客側、要員側とそれぞれ業務委託契約を締結するかたちも取っていました。

今期より「収益認識に関する会計基準」が適用され、「コンサルタントジョブ」については、サービスの本来の趣旨に合わせて、契約内容を代理人取引のかたちに変更していく前提で動いてきました。そのため、第1四半期においては昨年同様、受注額と発注額をネットして、その差額を売上計上する会計処理を継続していました。

しかし、「コンサルタントジョブ」の競合サービスでは、本人取引を前提とする契約形態が主流となっているため、従来の契約形態の維持を希望するお客さまが大半でした。そのため第2四半期において、顧客企業との具体的な契約変更が十分に進捗しませんでした。

なおかつ、このままこの方針を続けたとしても、全契約を代理人取引のかたちに持っていくことはなかなか難しいことが判明しました。そのため、このタイミングではありますが、「コンサルタントジョブ」サービスの契約は、契約権利義務を今までどおりとした場合、代理人取引ではなく本人取引として売上高をグロスで計上すべきと判断し、収益認識に関する会計基準の適用開始時点に遡って、売上高を訂正することにしました。

なお、代理人取引から本人取引への訂正は、売上高と売上原価を同額で増額するものであり、損益に与える影響はありません。

2022年12月期業績見通しの修正について

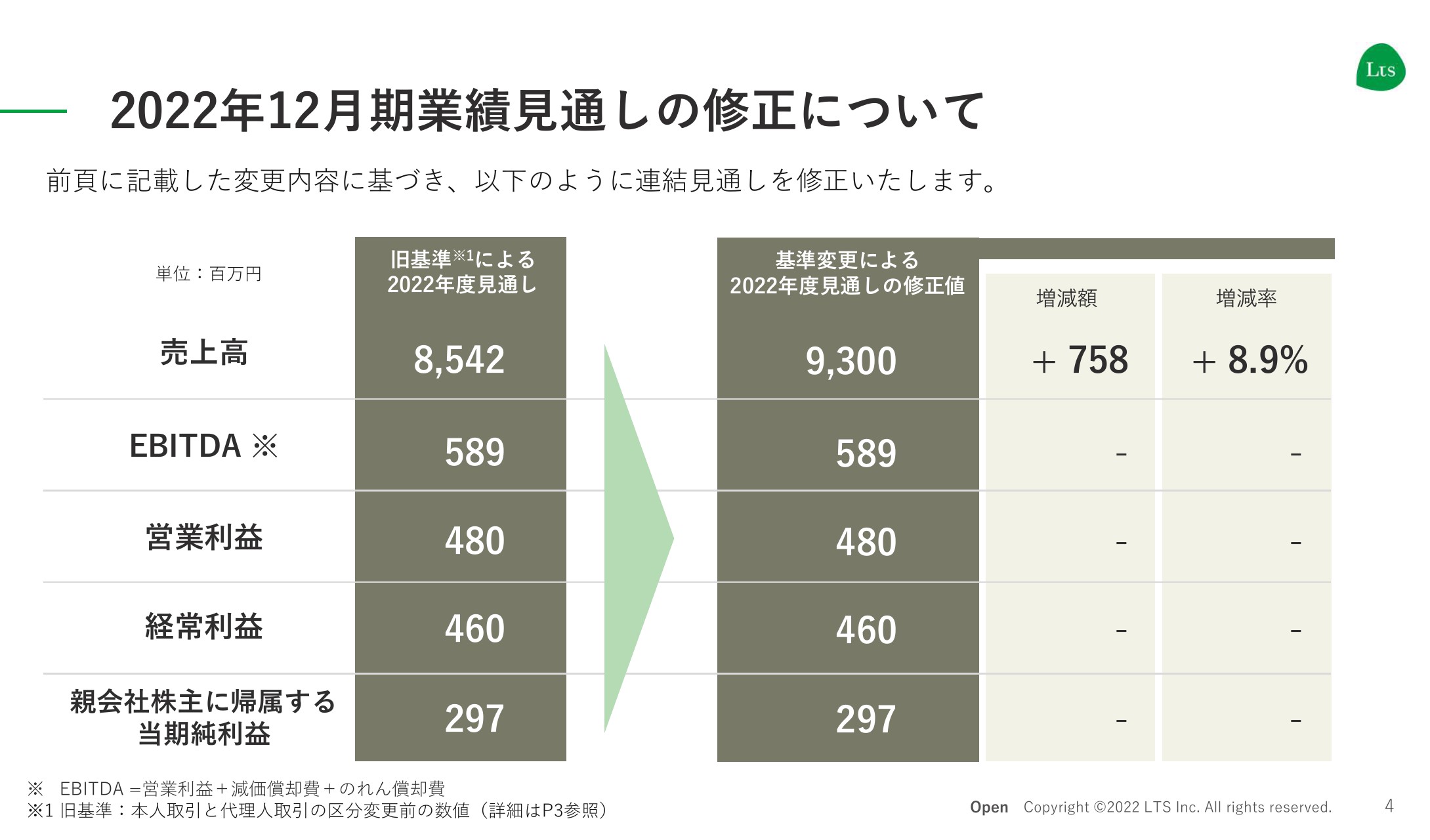

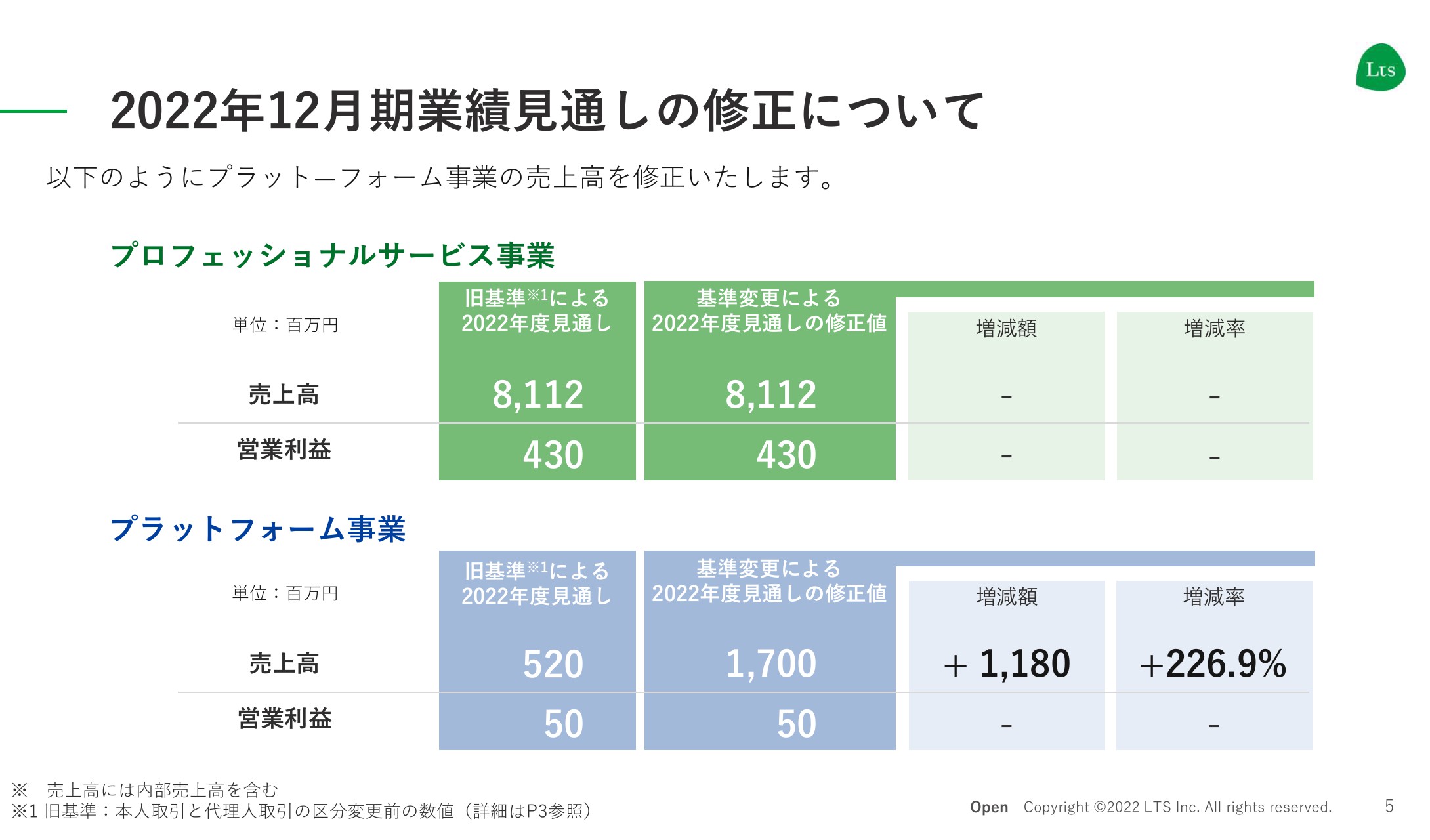

したがって、今期の業績見通しについて、売上高は85億4,200万円から93億円に増額しました。しかし、売上総利益以下の段階利益には影響はありませんので、EBITDAは5億8,900万円、営業利益は4億8,000万円、経常利益は4億6,000万円とし、見通しはそのまま維持します。

2022年12月期業績見通しの修正について

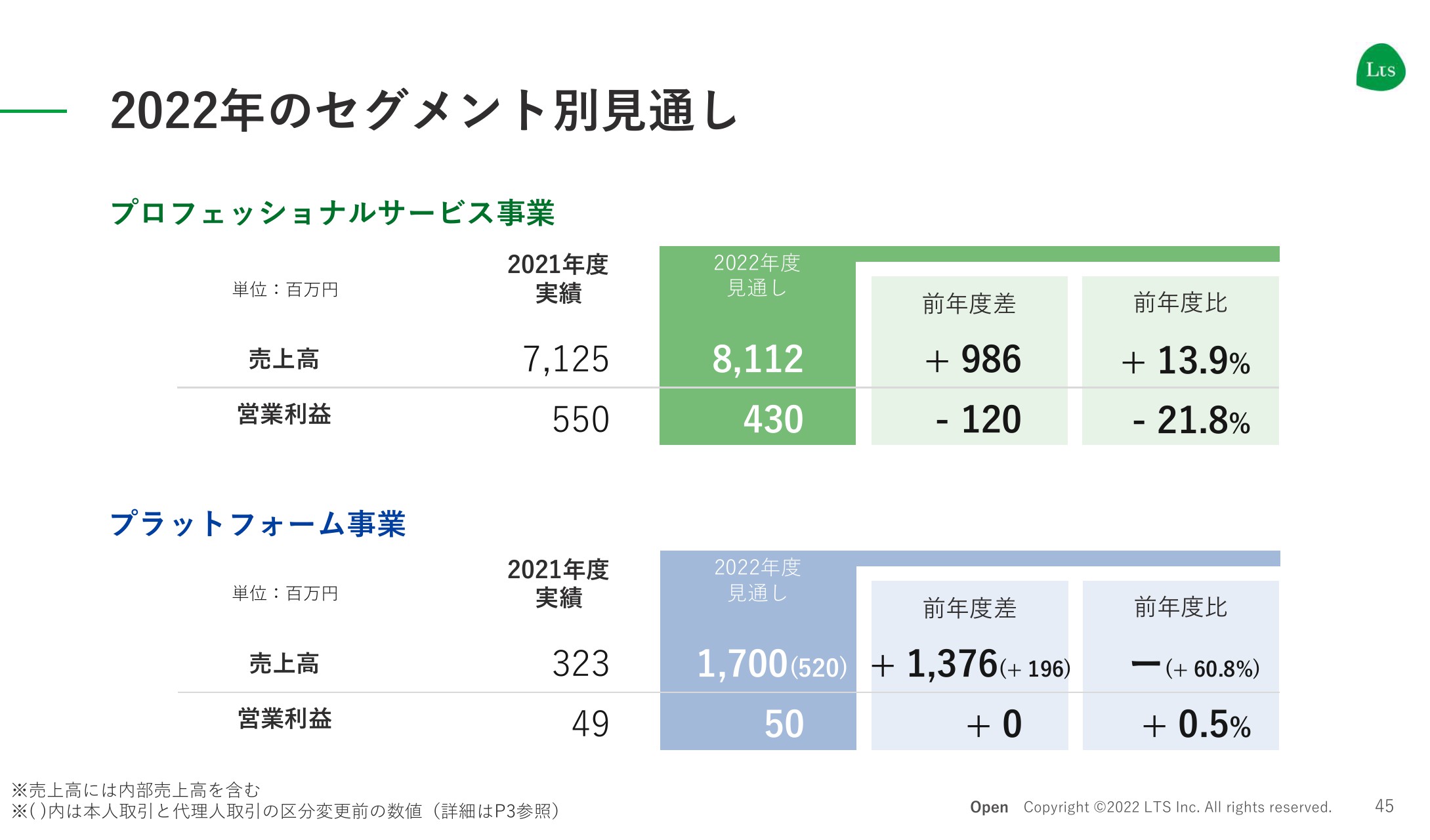

各セグメントについて、プロフェッショナルサービス事業は従来どおり、プラットフォーム事業は、「コンサルタントジョブ」サービスの収益認識基準の変更に伴って、売上高を5億2,000万円から17億円に変更しました。

決算発表日は、7月の段階で、内部的には「8月12日」と決めていましたが、関係各所やメディアなどに十分に情報が伝わっていなかったため、「8月5日に決算発表がある」、なおかつ「それが急遽12日に変更された」と伝わってしまいました。

いろいろと不安や混乱を招いてしまったことは、今後のIRの活動上、大きな学びにしたいと考えています。

事業内容

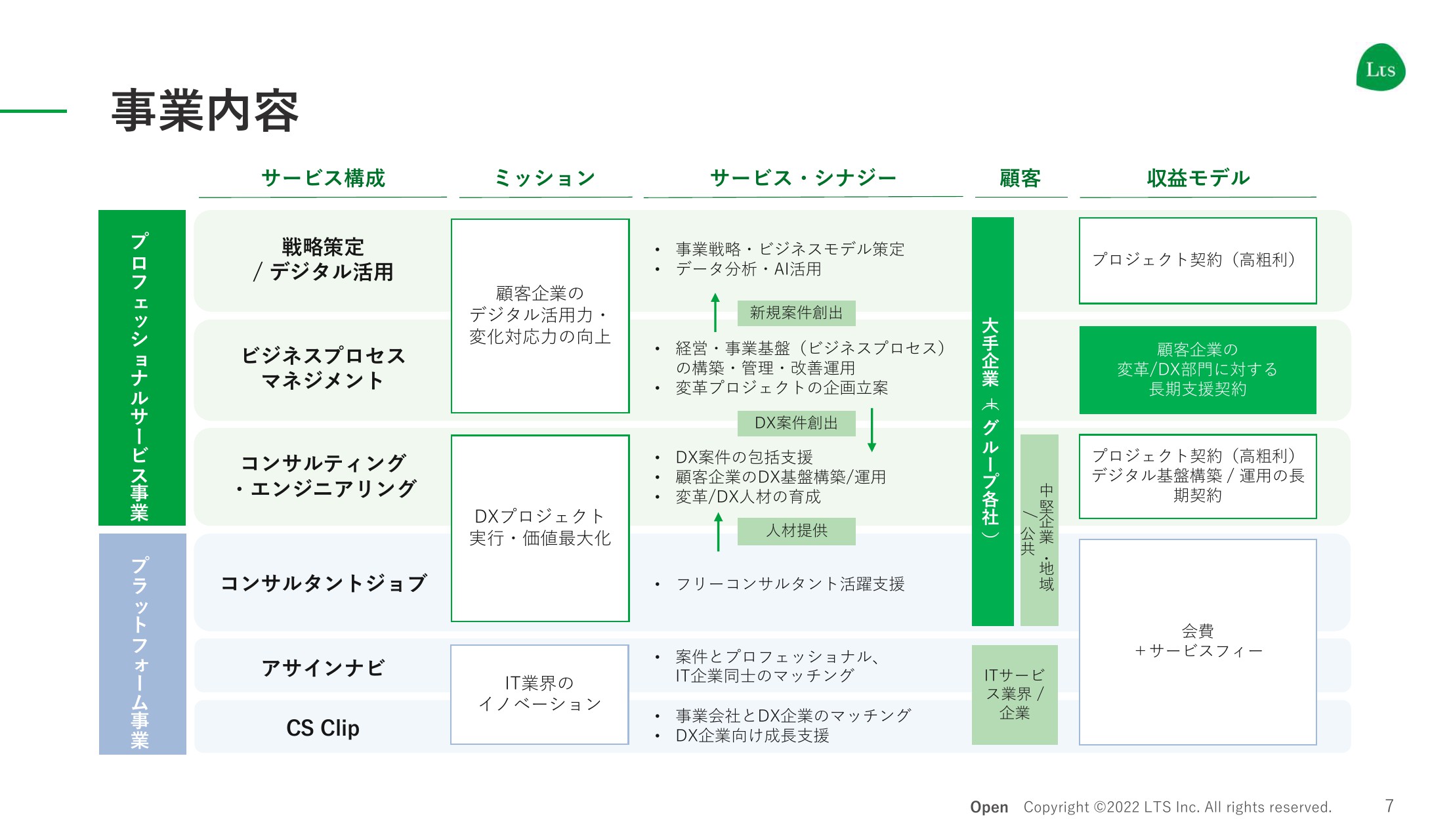

事業概要についてご説明します。エル・ティー・エスの事業は2つあります。1社1社の変革・事業成長を支援する「プロフェッショナルサービス事業」と、IT業界全体の変革を推進していく「プラットフォーム事業」を手がけています。

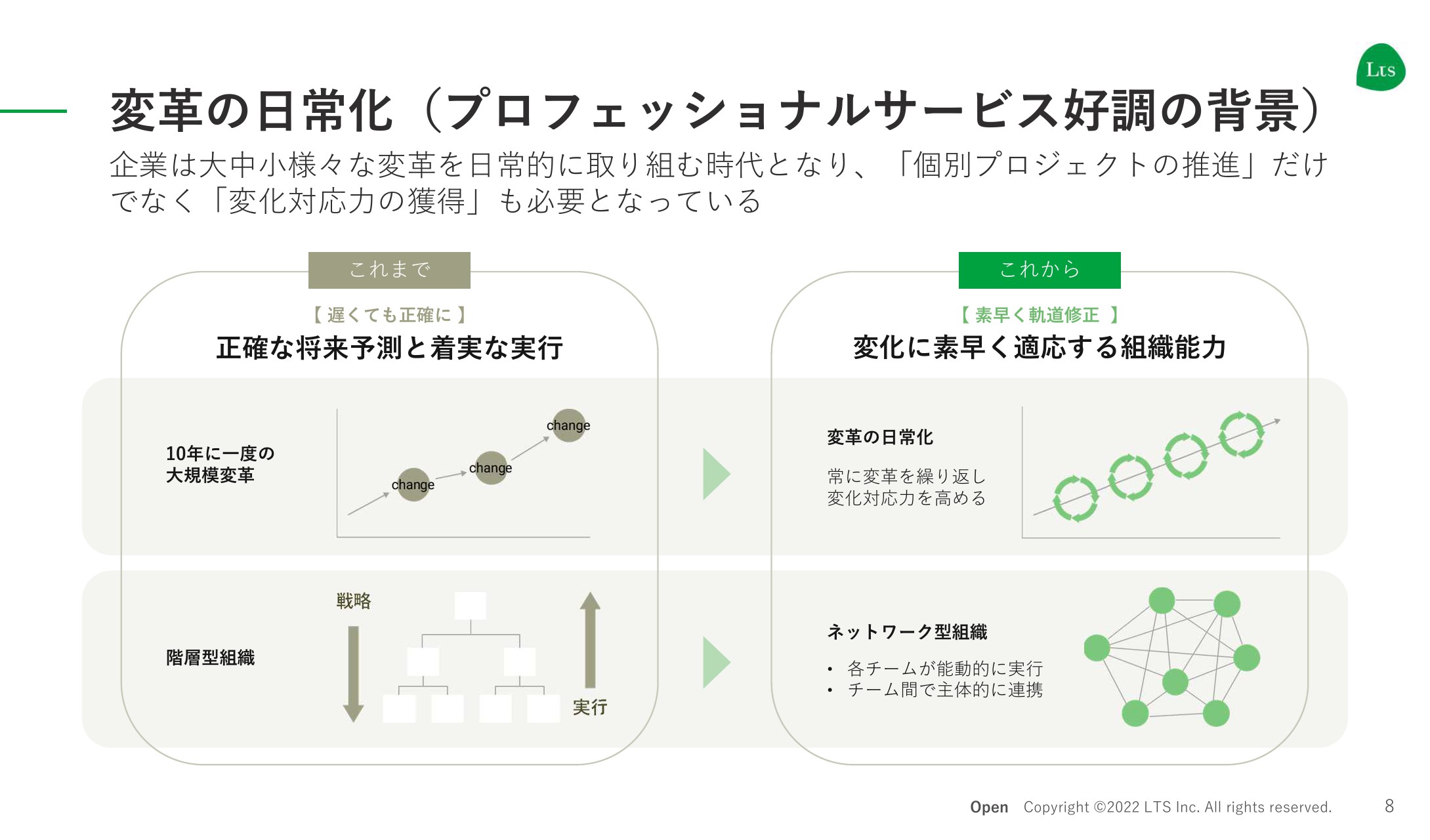

変革の日常化(プロフェッショナルサービス好調の背景)

プロフェッショナルサービス事業好調の背景としては、顧客サイドで「変革の日常化」が進んでいることが挙げられます。

従来、企業は10年に1回の大変革を成し遂げ、競争力を維持していました。しかし今は、変革の日常化で大中小さまざまなテーマで変革に取り組み、競争力を上げていく時代になりました。

1つの変革を成功させるだけではなく、変化対応力そのものを上げていくことが求められています。

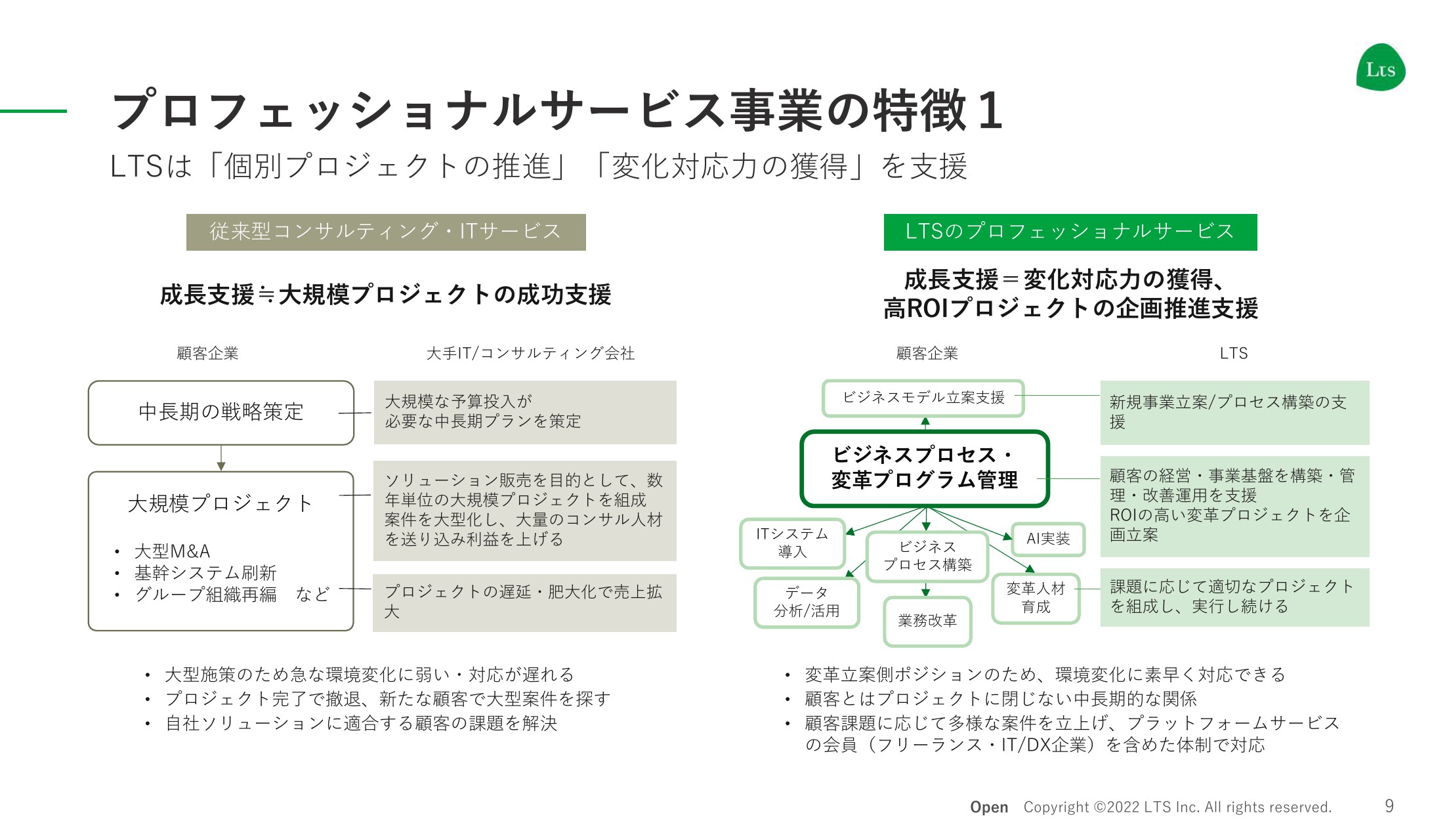

プロフェッショナルサービス事業の特徴1

エル・ティー・エスが選ばれている理由です。従来型のコンサルティング・ITサービスを行っている企業は、大変革、大規模プロジェクトの企画推進支援に引き続き重きを置いています。

しかし、エル・ティー・エスは変革サイクル全体を支援していきます。ビジネスプロセスマネジメントという技術を使って、プロジェクト後も顧客企業に残り、顧客の業務・事業を見える化し、管理します。

その中で出てきた課題を、IT、アルゴリズム、業務改革、人材育成、グループ会社再編によって、それぞれROIが出るかたちへ変革するため、それぞれを支援し、一つひとつのプロジェクトを成功させながら、事業体、企業体としての変化対応力を上げていきます。

エル・ティー・エスがお客さまから選ばれている理由には、このような背景があることをご理解いただきたいと思います。

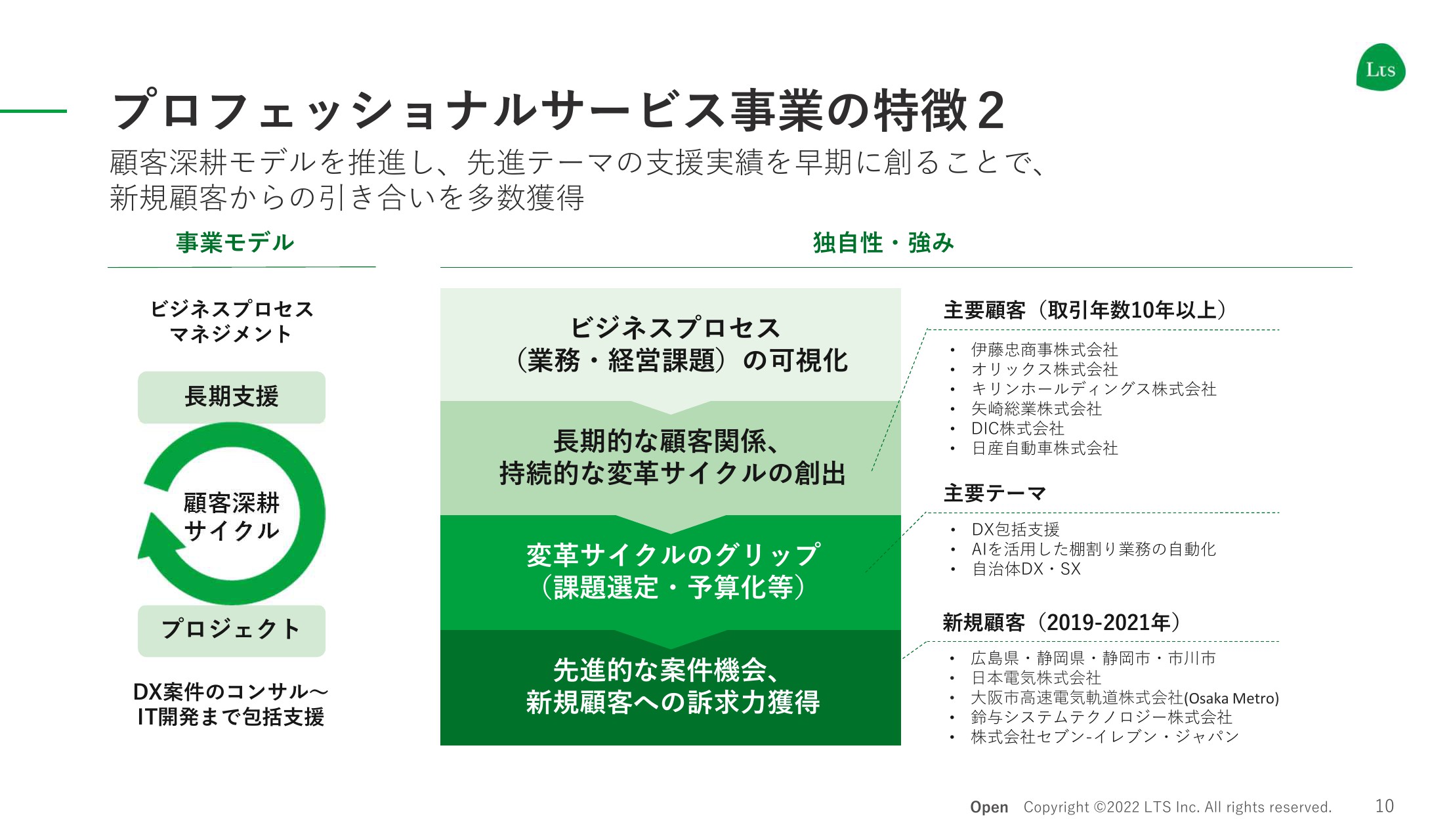

プロフェッショナルサービス事業の特徴2

変革サイクル全体を支援することは、一顧客企業と長く、深い関係性を構築することにもつながっています。最初のきっかけはプロジェクトの支援ですが、そのまま顧客企業に残り、ビジネスプロセスマネジメントにより顧客の事業や業務の課題改善を支援していきます。そこで立ち上がったプロジェクトについては、基本、コンペをすることなく入って支援しています。

このようなサイクルをしっかりと継続することで、先進企業群との強固な関係性や、いち早く先進テーマでのプロジェクトの実績を作ることができていますので、このモデルを強みに、これからも伸ばしていきたいと思っています。

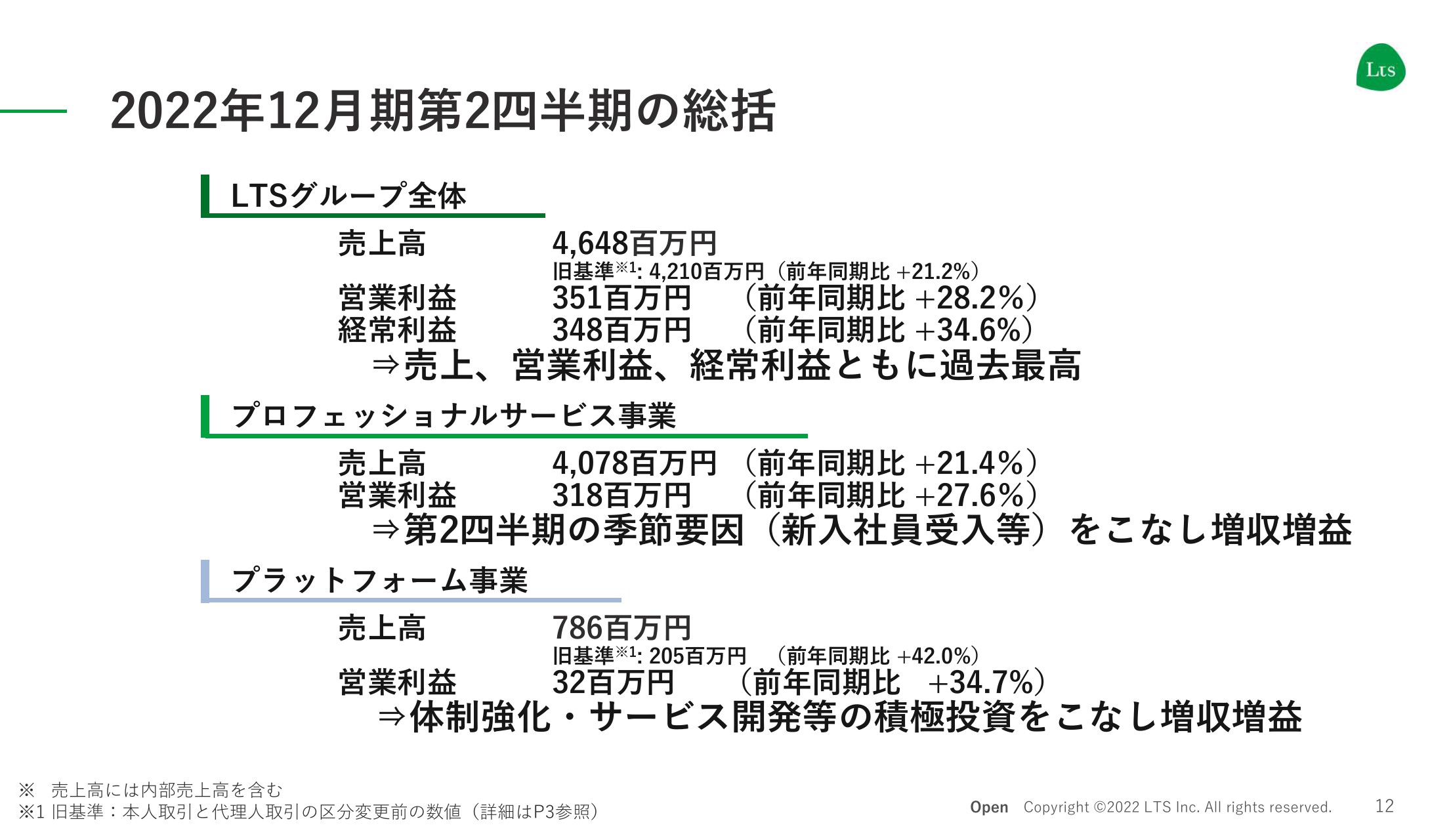

2022年12月期第2四半期の総括

2022年12月期第2四半期の総括です。エル・ティー・エスグループ全体として、売上高は46億4,800万円、旧基準で42億1,000万円、前年同期比で21.2パーセント増、営業利益は3億5,100万円、経常利益は3億4,800万円と、すべて過去最高となりました。

プロフェッショナルサービス事業の売上高は40億7,800万円、営業利益は3億1,800万円と、前年を大きく上回って成長しています。

プラットフォーム事業の売上高も旧基準では2億500万円、新基準では7億8,600万円と、大幅に伸ばしています。営業利益も投資を行いながら増益で締めくくっています。

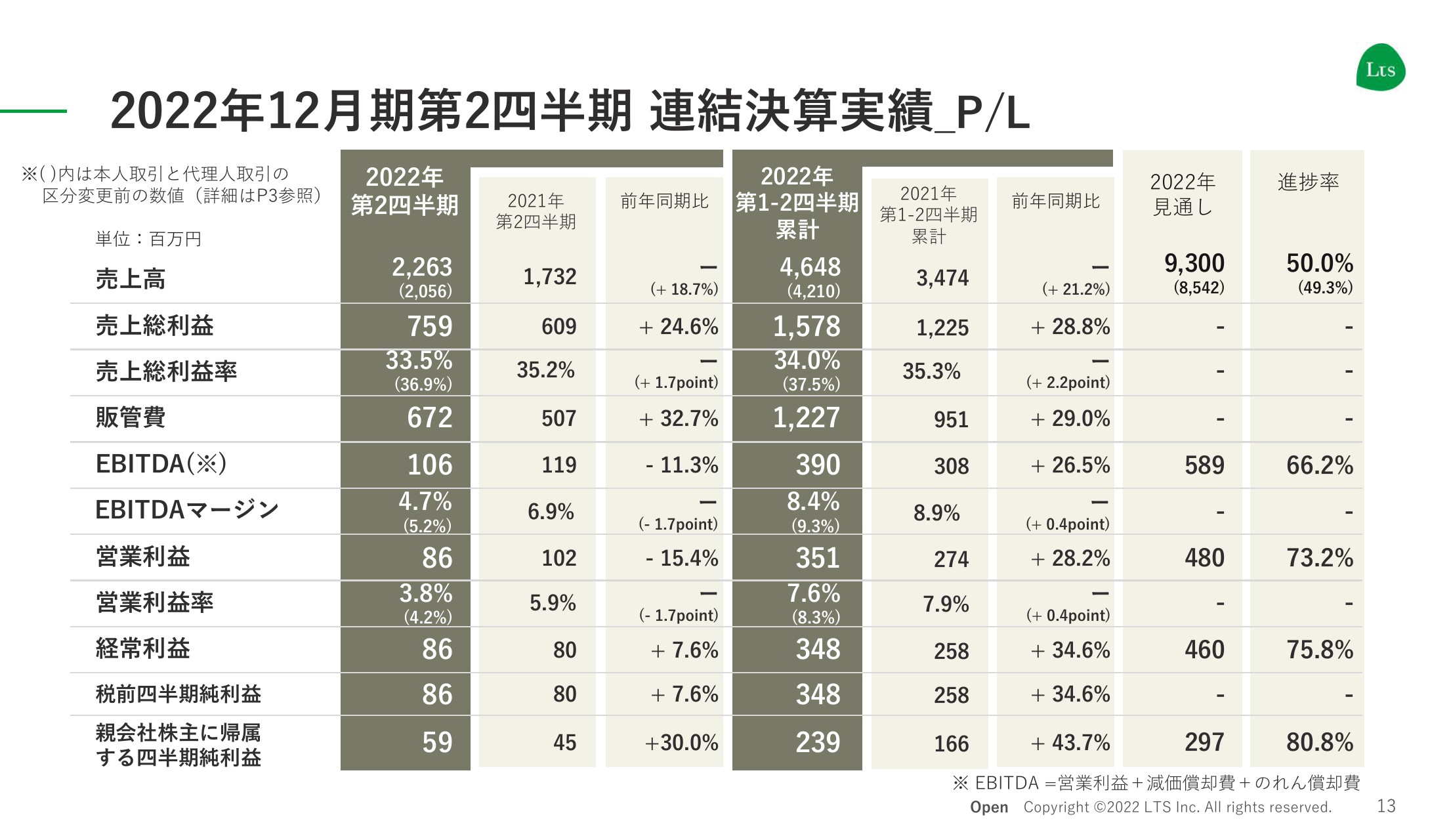

2022年12月期第2四半期 連結決算実績_P/L

連結のP/Lについてご説明します。第2四半期と上半期(第1-2四半期累計)を記載しています。第2四半期の売上高は22億6,300万円、旧基準では20億5,600万円となりました。売上総利益は7億5,900万円、売上総利益率は33.5パーセント、旧基準では36.9パーセントとなっています。売上総利益について、上半期は我々の想定どおりに推移しています。

販管費は6億7,200万円です。新卒32名の受け入れや、採用・教育・広報などにコストを使っていますので、前年同期比で増えています。EBITDAは1億600万円、営業利益は8,600万円となっています。

上半期の営業利益は3億5,100万円と、すべて計画どおりに進捗しています。

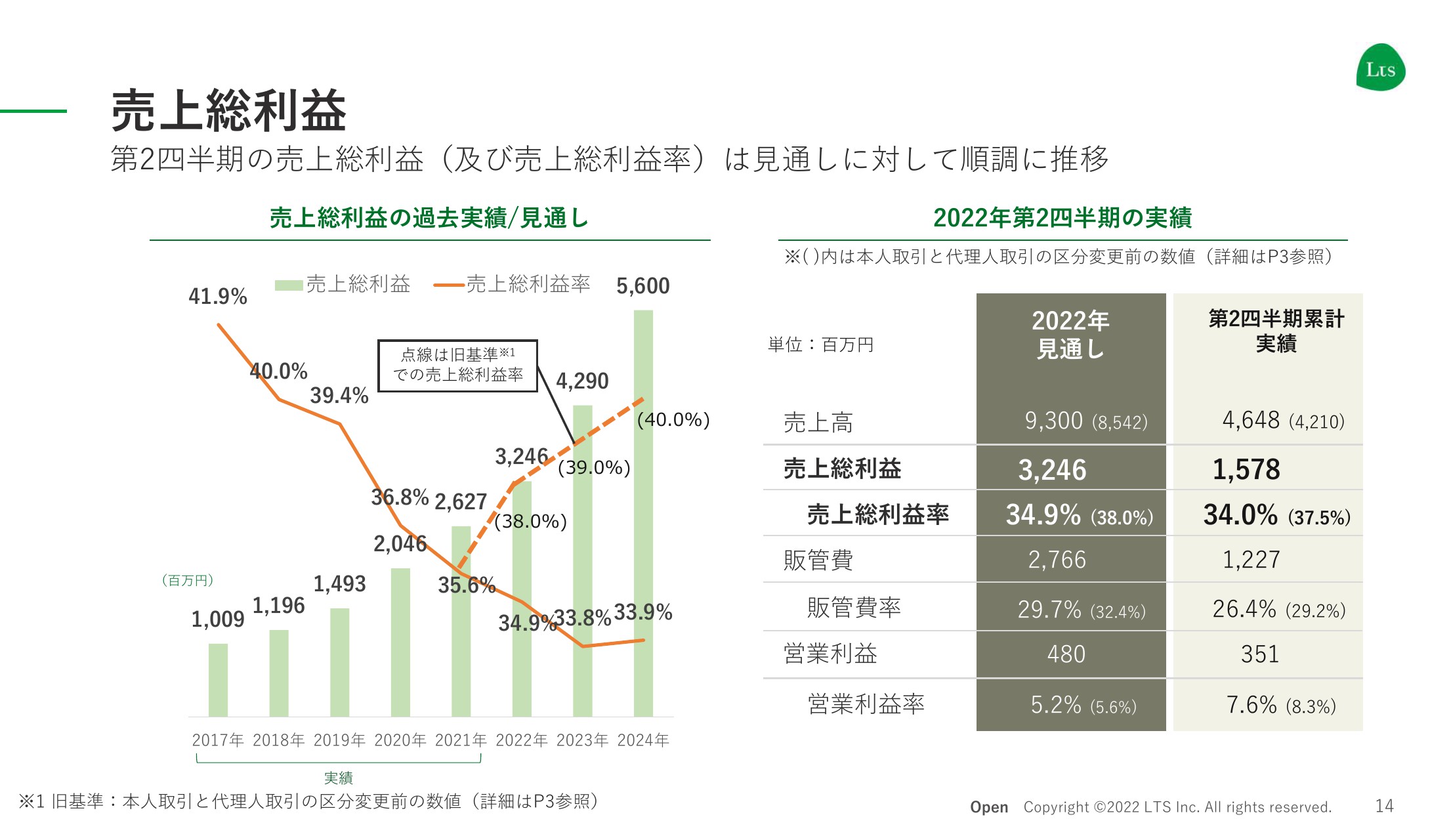

売上総利益

売上総利益率は上場時に41.9パーセントありました。上場後は、エンジニア体制の強化に伴い、35.6パーセントまで売上総利益率が下がりましたが、これを3年かけて40パーセントまで戻します。

ただし、今回の収益認識基準の変更に伴い、売上高、原価も増額したため、34パーセントから35パーセントを目安としたいと思っており、中期経営計画の営業利益目標は十分に達成できると考えています。

上半期については、売上総利益、売上総利益率ともに想定どおりに推移しています。

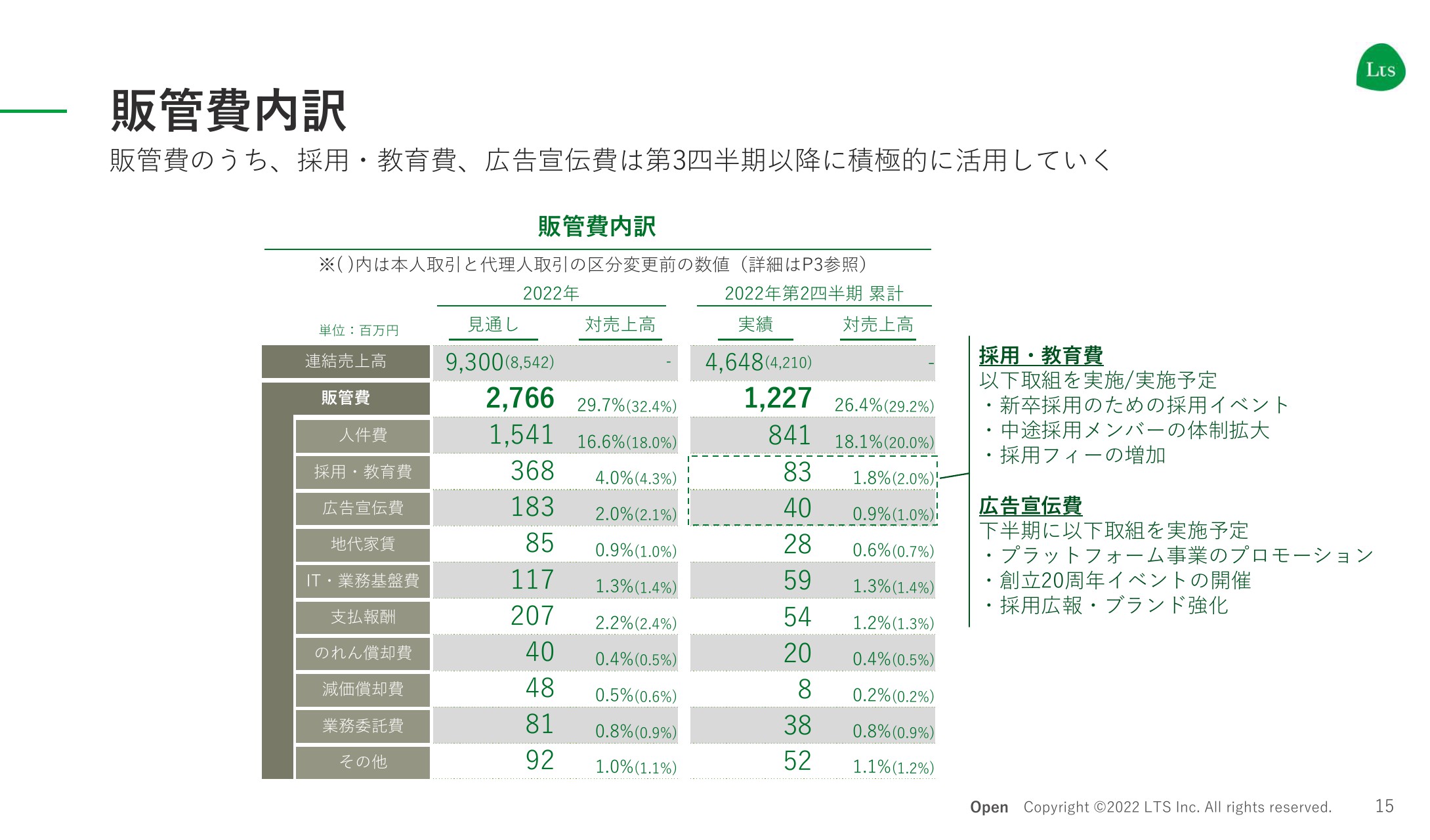

販管費内訳

販管費の内訳です。今期は特に採用・教育費・広告宣伝費、オフィス移転などにコストを使っていきます。

上半期もそれなりにコストを使いましたが、あまり進捗していないとの意見もあるかもしません。コストはもともと天井で積んでいたということをご理解いただけたらと思います。

第3四半期、第4四半期は、採用・教育費・広告宣伝費へ活用していくこと、また、7月から準備しているオフィスの移転も10月にありますので、こちらも計画どおりに推移しているとご理解ください。

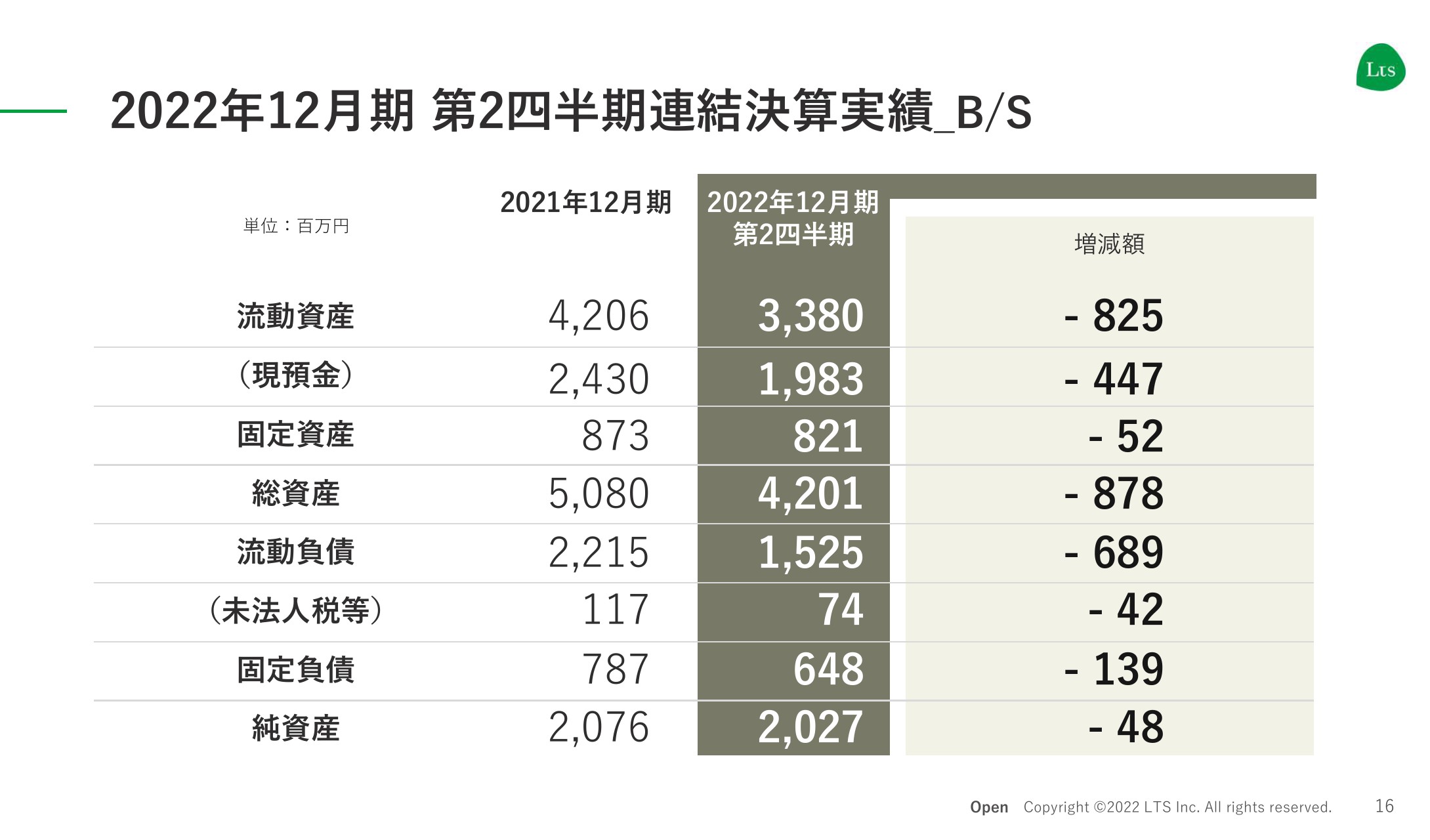

2022年12月期 第2四半期連結決算実績_B/S

連結のB/Sです。純資産は20億2,700万円、自己資本利益率は48パーセントと、健全なB/Sを保っています。

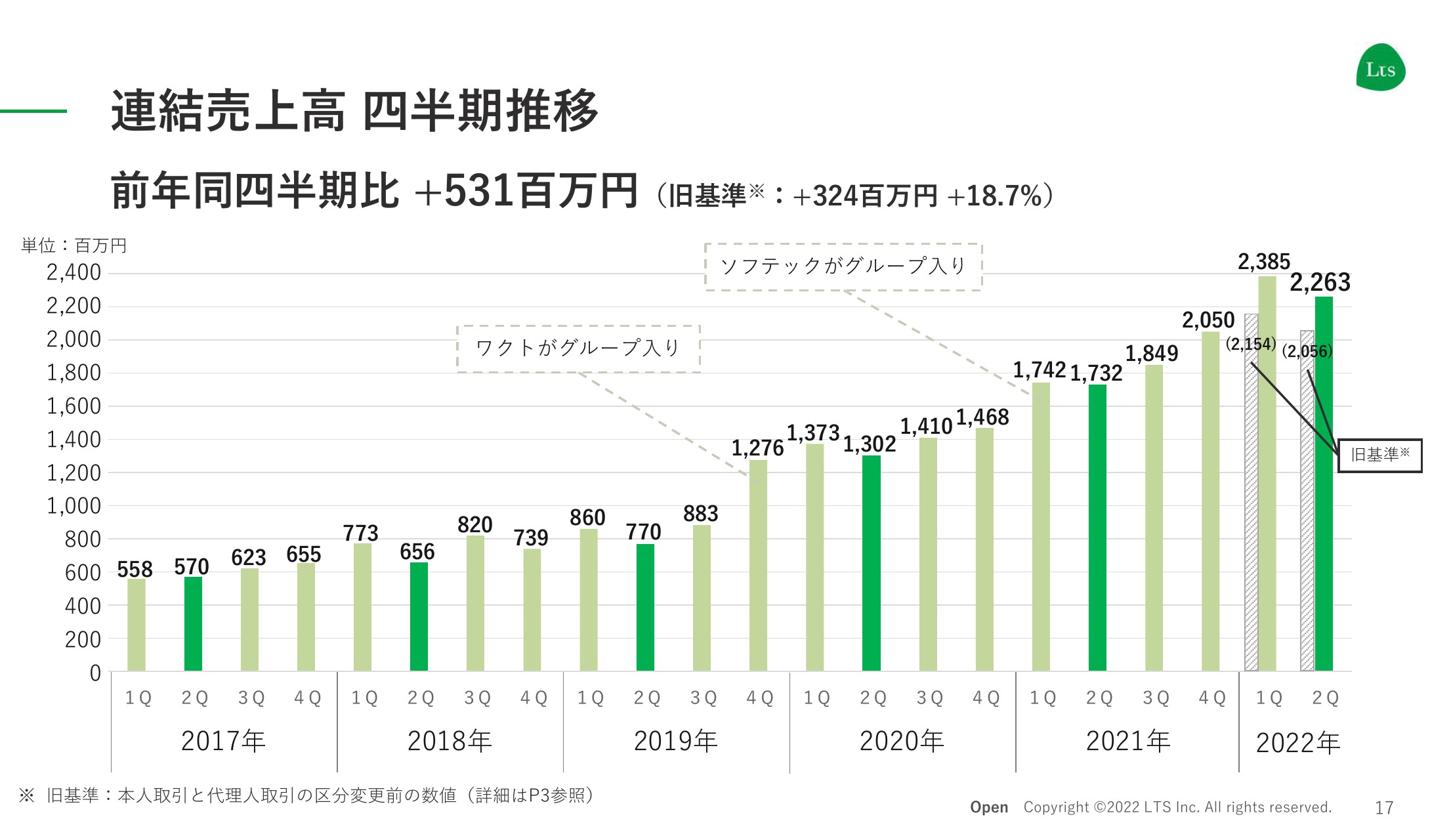

連結売上高 四半期推移

連結売上高の四半期ベースの業績です。前年同四半期比で5億3,100万円増加し、第2四半期は22億6,300万円となっています。

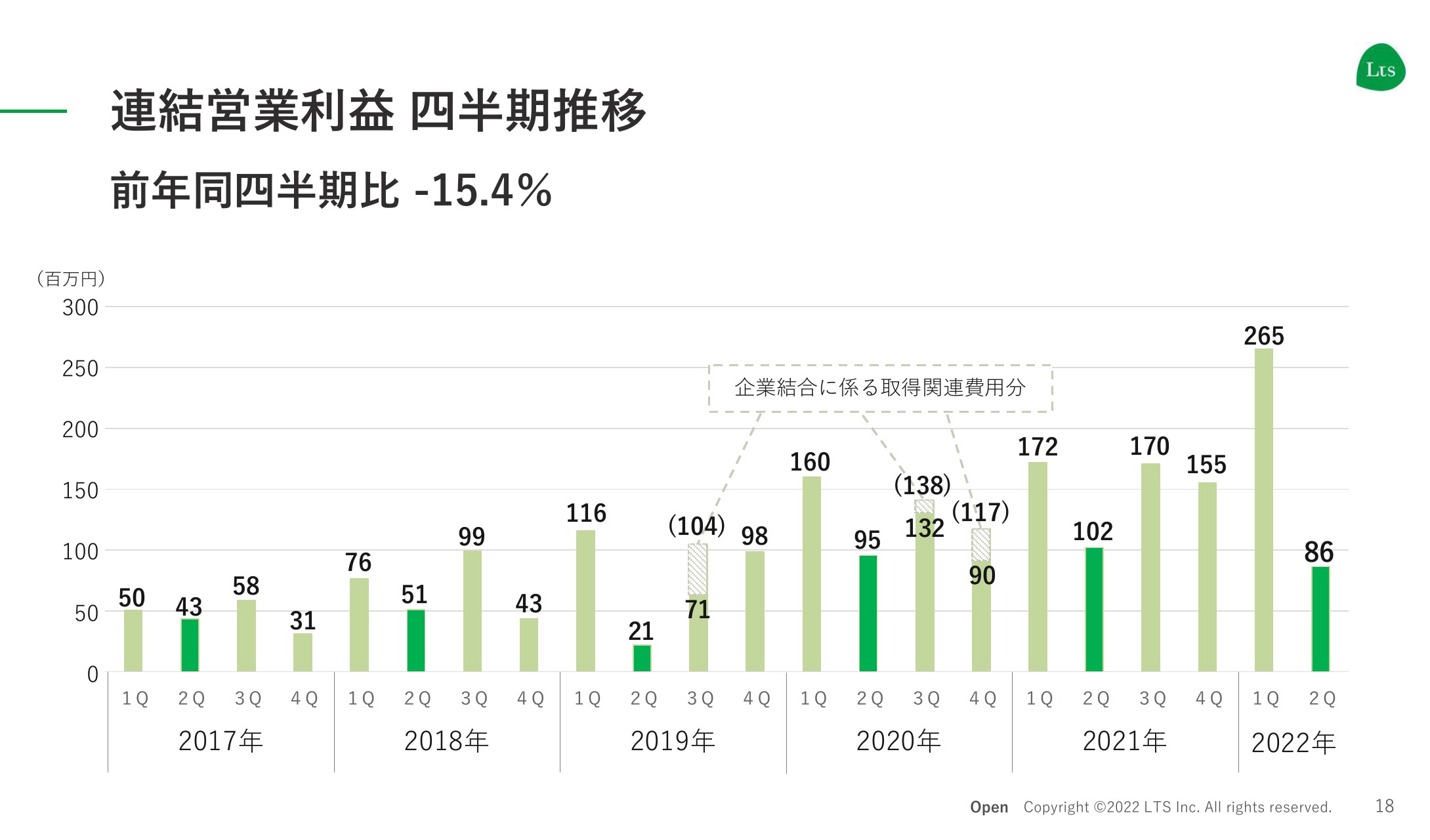

連結営業利益 四半期推移

連結営業利益は8,600万円と、前年同四半期比で15.4パーセント減少しています。売上高と売上総利益は想定どおりですが、販売管理費が増加しているためです。ただし、販売管理費の増額も想定内で、我々としては計画どおりの着地になっています。

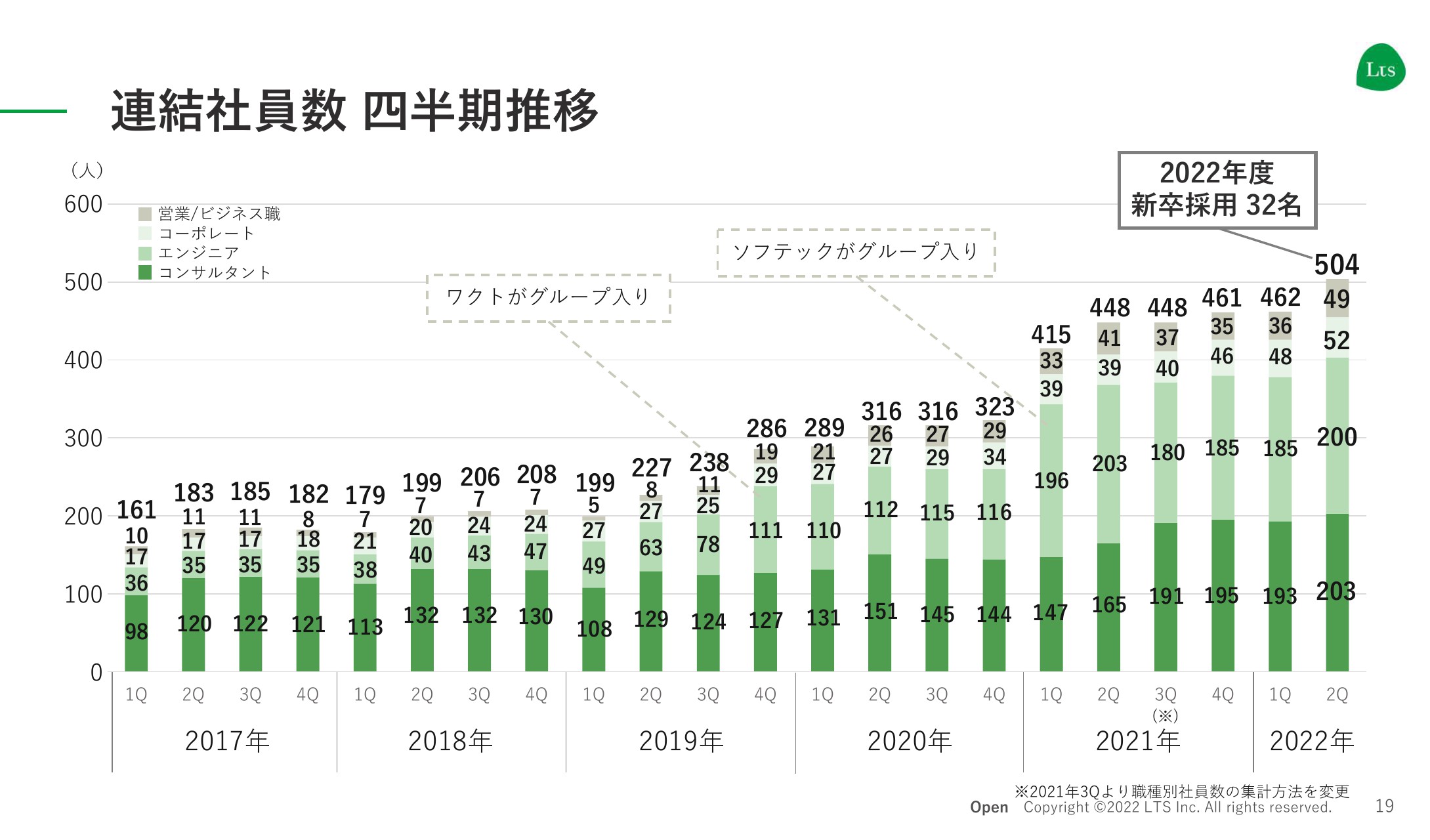

連結社員数 四半期推移

連結社員数は、この4月にグループで32名の新卒を採用し、504名となっています。

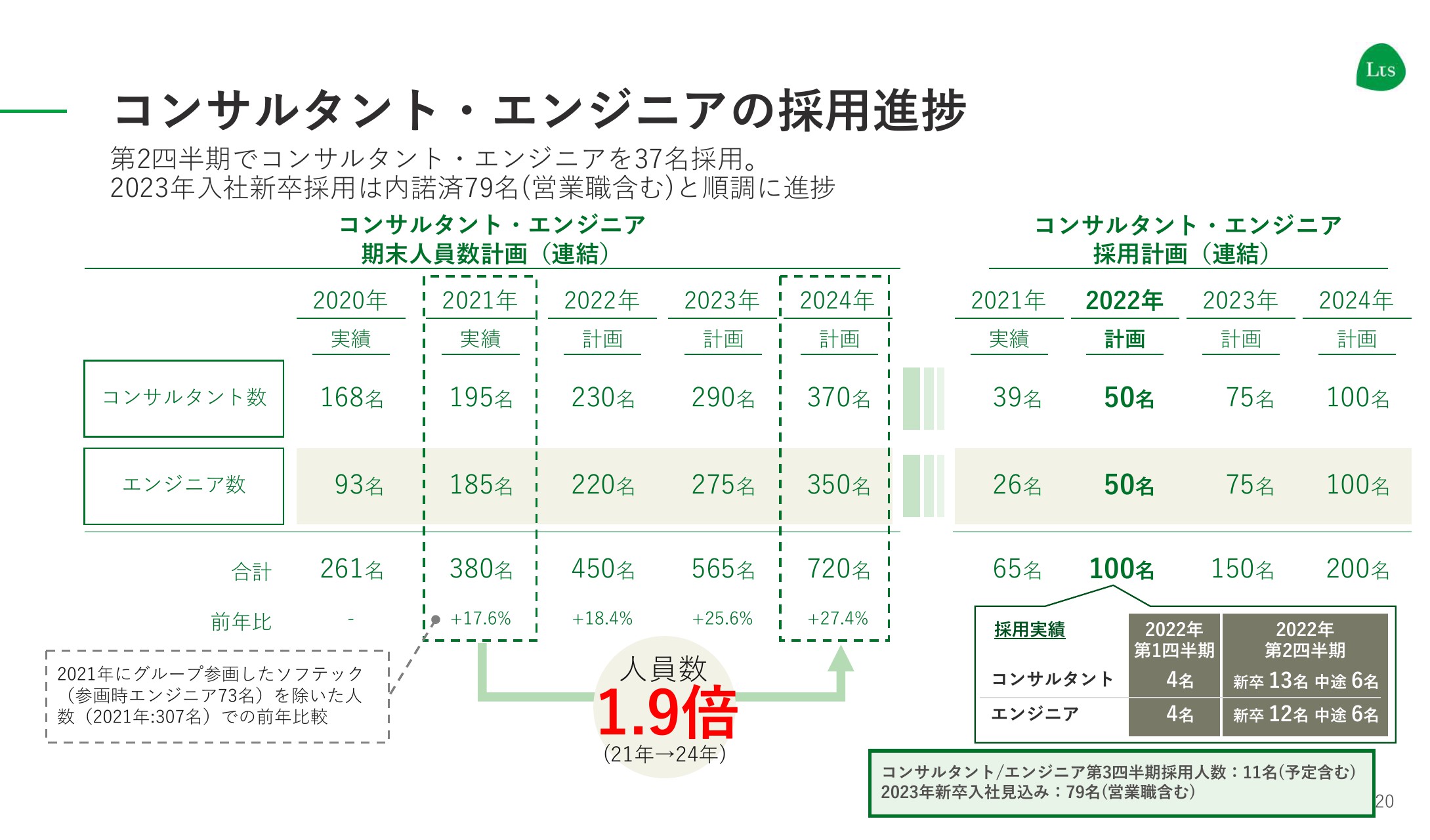

コンサルタント・エンジニアの採用進捗

コンサルタント・エンジニアの採用進捗です。2021年末の380名に対し、2024年末は1.9倍の720名に増員するために積極的な採用を進め、今年は100名、来年は150名、そして再来年には200名を採用します。

第2四半期は37名を採用し、累計で45名が入社しました。やや物足りないという認識を持たれるかと思いますが、これから努力していきます。また、来年4月の新卒採用については内定受諾が79名と、よいニュースもあり、順調に進捗しています。

新卒・中途ともに、進捗は物足りないという印象はあるかもしれないのですが、我々としては手間とコストをかけた分だけ、しっかりとよい人材が採用できている手応えを感じています。

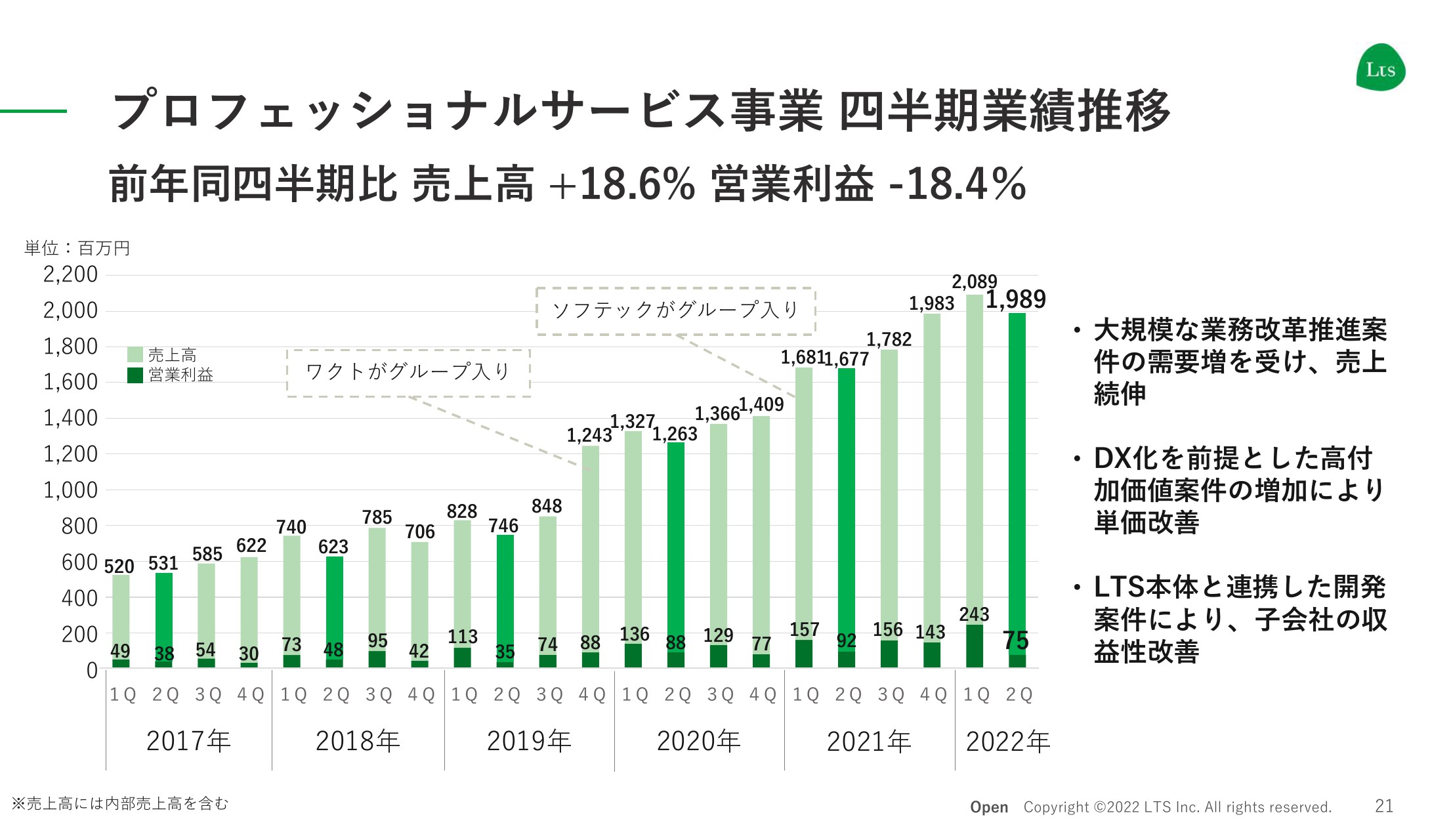

プロフェッショナルサービス事業 四半期業績推移

セグメントごとの四半期業績推移について、まずはプロフェッショナルサービス事業です。売上高は、前年同四半期比18.6パーセント増の19億8,900万円となりました。販売管理費が増えている影響で営業利益はマイナスですが、売上総利益は改善しています。

また、大規模な業務改革推進案件が増えています。高付加価値案件の増加により単価も改善し、子会社の収益性、エンジニア単価も改善傾向にあります。

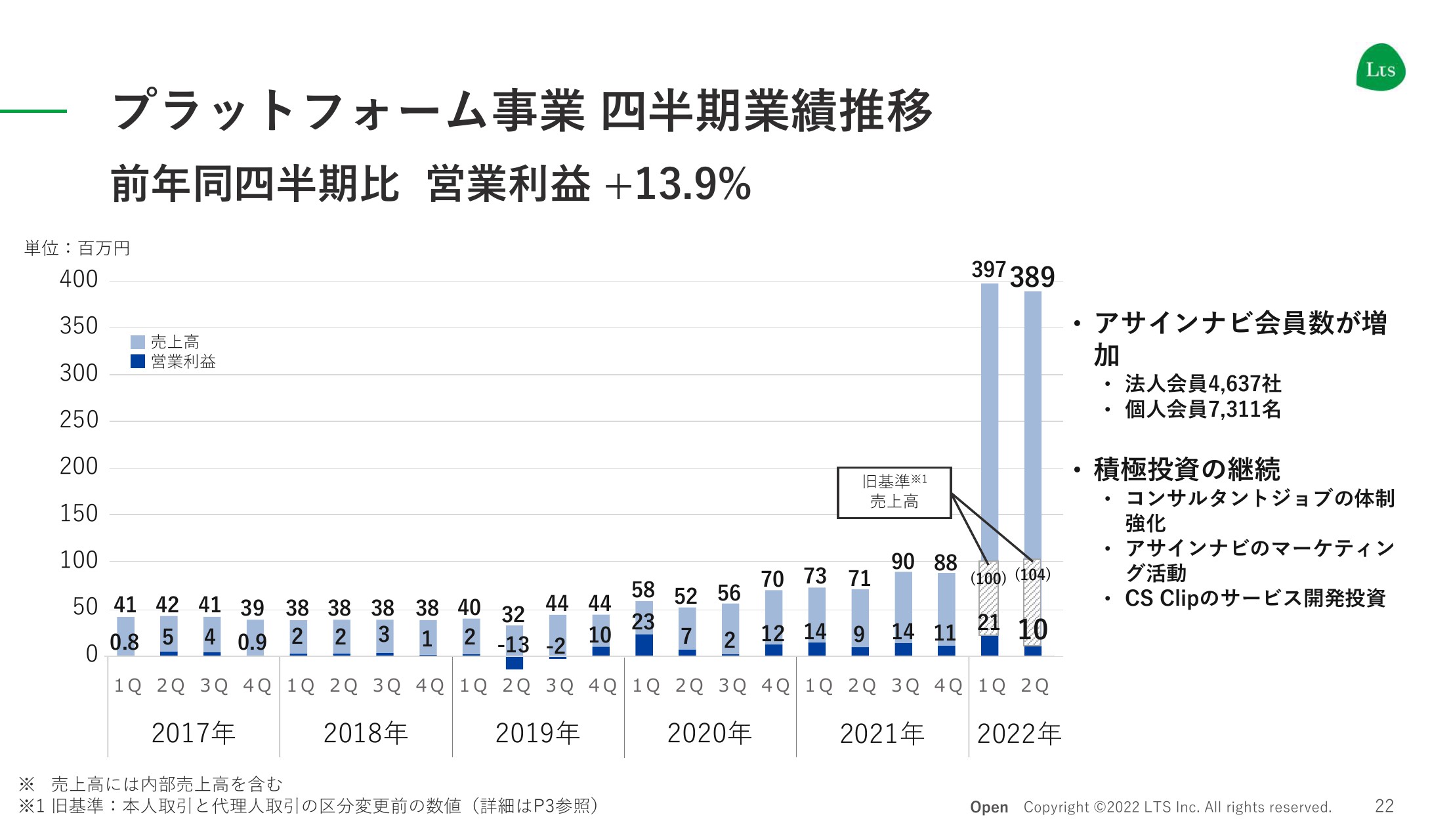

プラットフォーム事業 四半期業績推移

プラットフォーム事業です。収益認識基準の変更に伴い、第1四半期の売上高は3億9,700万円、第2四半期は3億8,900万円となっています。会員が順調に増え、各サービス体制の強化やプロモーション活動なども、計画どおりに進めています。

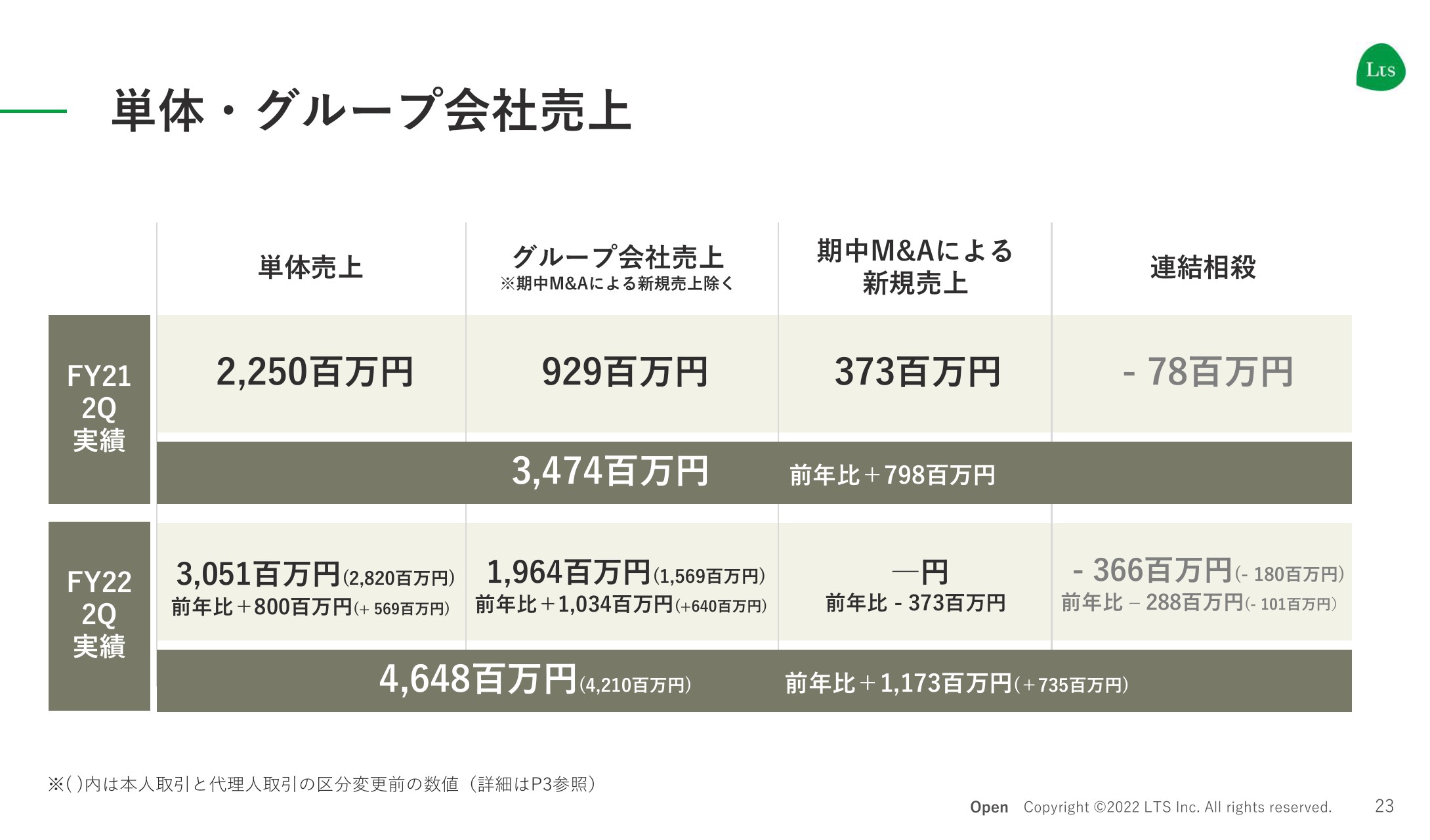

単体・グループ会社売上

単体・グループ各社の売上についてはスライドに記載のとおりで、順調に伸びています。

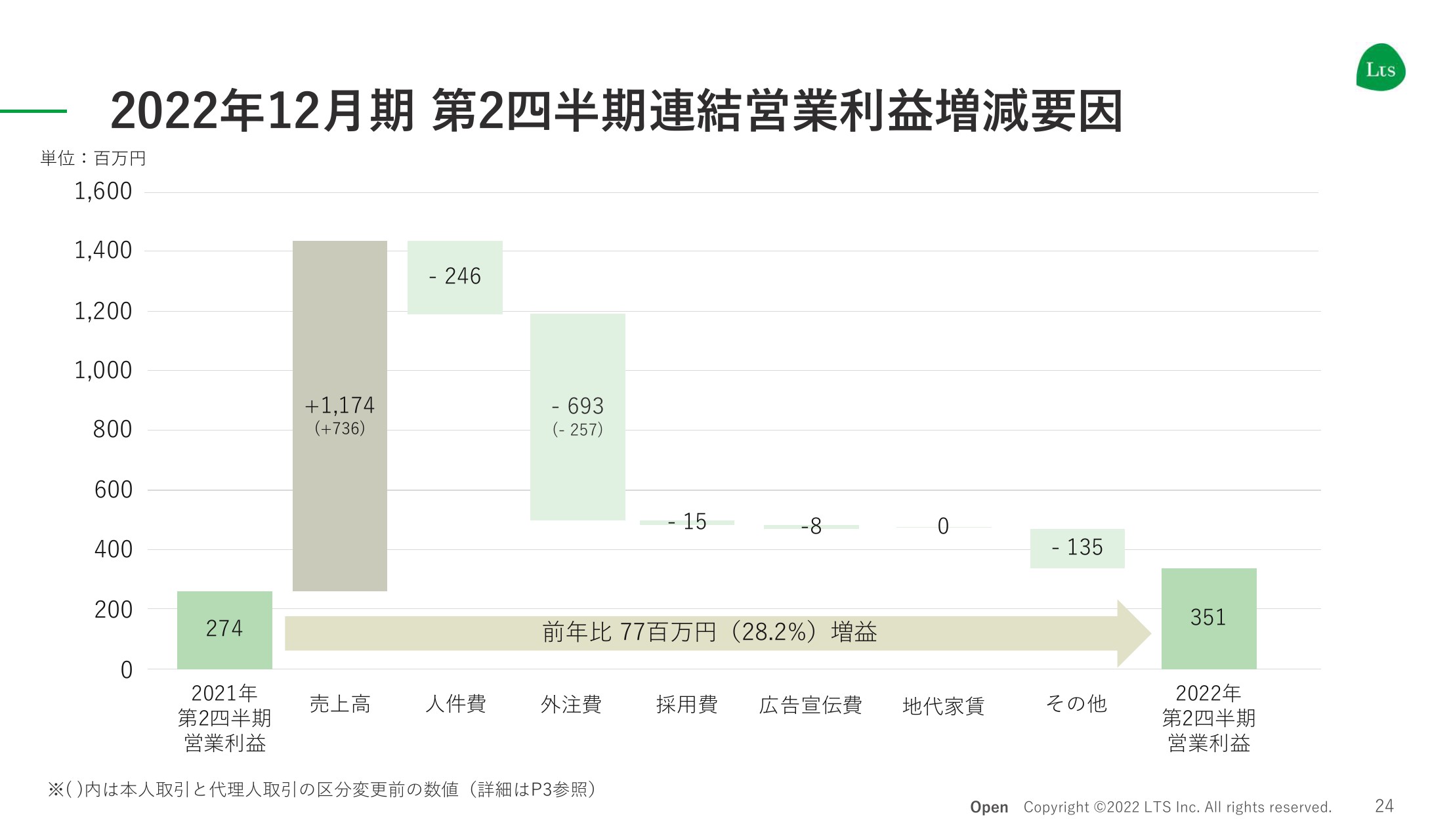

2022年12月期 第2四半期連結営業利益増減要因

第2四半期の連結営業利益の増減要因はスライドに記載のとおり、プラットフォーム事業の「コンサルタントジョブ」サービスが代理人取引から本人取引、ネットからグロスになったことに伴い、売上高と売上原価が同額で増えています。

目指す姿

中期経営計画の進捗をご説明します。目指す姿は「デジタル時代のベスト・パートナー」です。デジタル技術の進展で社会が大きく変化しており、この変化に立ち向かうすべての企業がエル・ティー・エスのクライアントになります。

お客さまはベスト・テクノロジー、ベスト・ソリューションを探しているようで、実は、ベスト・パートナーを探しています。我々はそのポジションをしっかりと固め、獲得していくことを目指しています。

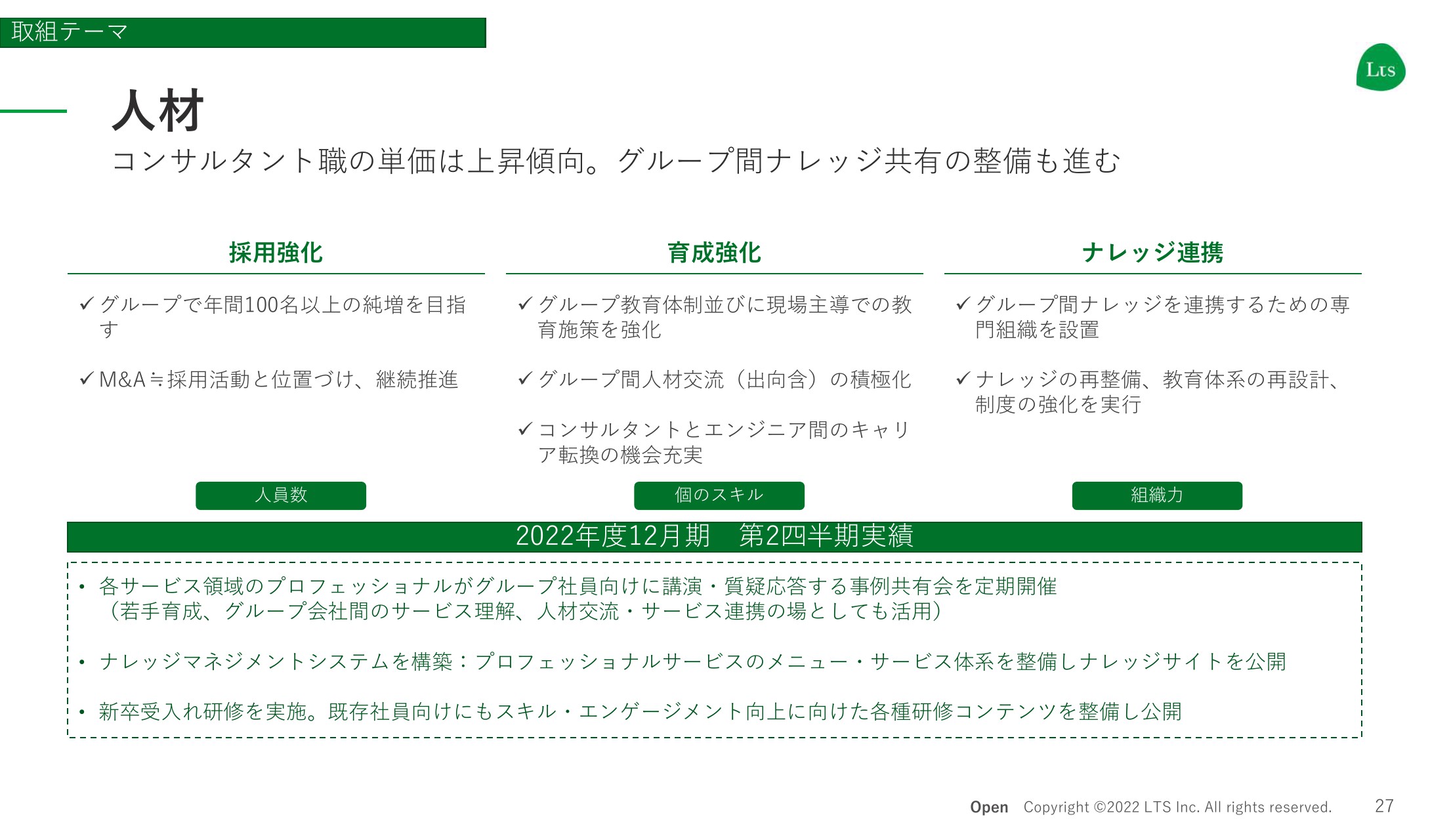

人材

中期経営計画で大事なのは人材です。単価は順調に伸びています。採用はやや物足りない印象を持つかもしれませんが、我々としては、体制を強化できる採用力が自分たちにあると手応えを感じています。

300名、500名、1,000名、3,000名と、プロフェッショナルサービスを展開する我々の組織規模拡大を事業競争力の向上に変換する上で、一番のポイントはナレッジの共有です。さまざまな現場で日々ナレッジが生まれますが、それを現場に閉ざすか、他の現場にも届けていくかにより、品質や速度、人材育成、あるいは顧客への提案、提供価値は大きく変わります。

したがって、我々としては昨年からナレッジ共有、ナレッジ連携などの基盤の整備に優先的に取り組んでおり、とてもよいかたちでこの1年半を過ごせています。

加えて、コンサルタント職の単価が上昇しています。エンジニアの単価も昨年に比べ反転して伸ばしています。しかし、今後は積極的に単価の向上を行っていこうと考えています。

従来のエル・ティー・エスは、価値と価格のバランスをもとに、お客さまに見積りを出し、合意をいただいてきました。しかし、採用や育成、人材の定着のため、加えてインフレにより給与が上がっていく気配もある中で、価値を長期にわたって出していくには、しっかりとお客さまからいただくフィーも上げていくべきであると決断しました。

これまでも単価を上げていたのですが、これからはより積極的に、お客さまへコミュニケーションを図っていこうと考えています。

具体的な成果が出るのは半年や1年先になると思いますが、より単価にこだわった顧客とのコミュニケーションをしっかり行っていきます。しかし、従来どおり、価値と価格のバランスをより最も重視したコミュニケーションを図っていくため、お客さまとの信頼関係は損なわれないと認識しています。

ブランド発信施策の実施

ブランド発信施策についても、上半期は積極的に実施しました。DIAMONDの『ハーバード・ビジネス・レビュー』などで、サービスや会社、我々の問題意識の話を積極的に発信していく活動を続けています。

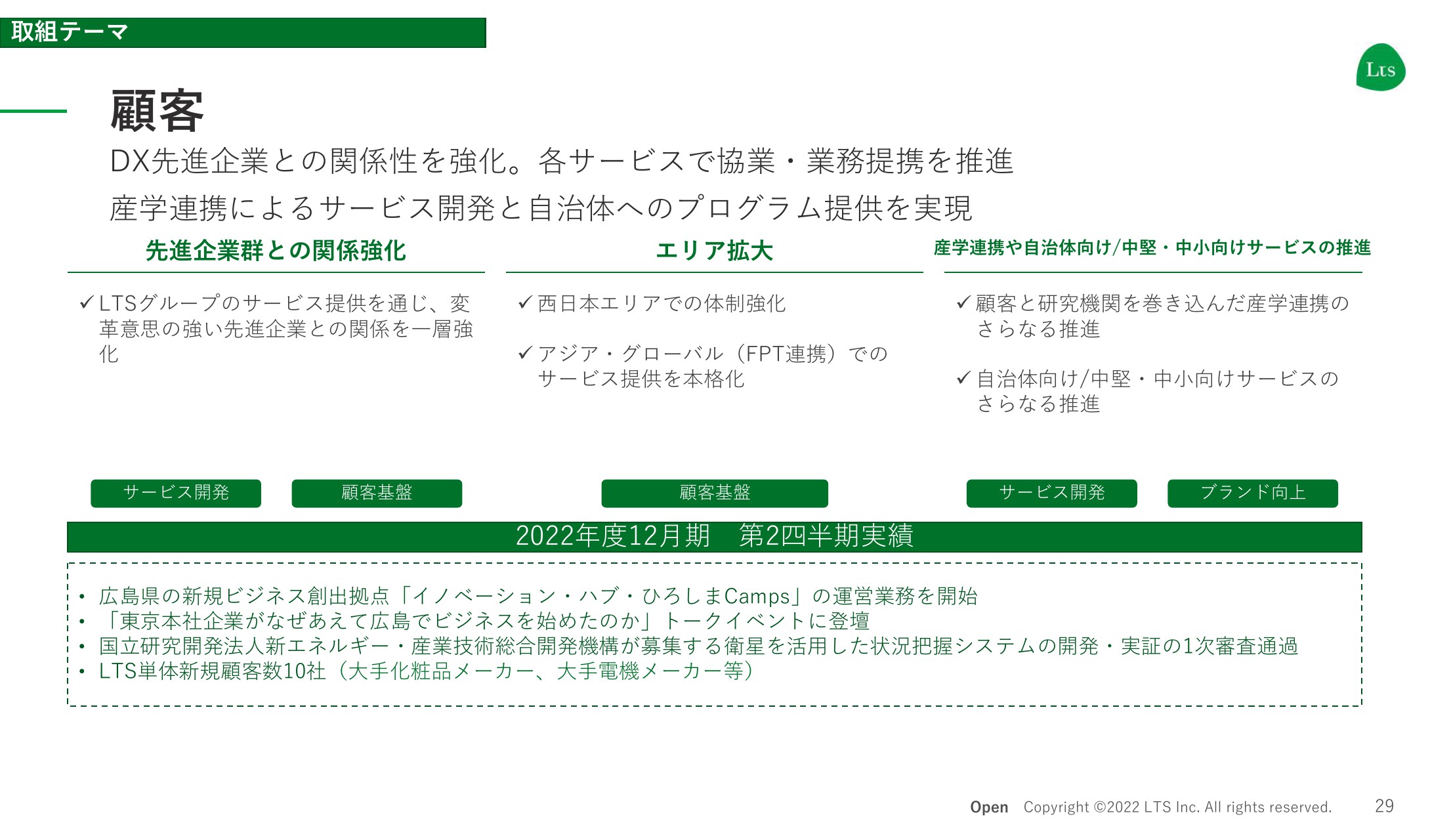

顧客

顧客については、DX先進企業群との関係性を強化し、各サービスで協業・業務提携を推進しています。産学連携では、特に広島県と「イノベーション・ハブ・ひろしまCamps」の運営業務を開始しています。

このエリアでは、複合的にさまざまな取り組みを支援しているため、広島エリアでの実績をより上げていくと同時に、このモデルを他の自治体にも展開していきます。

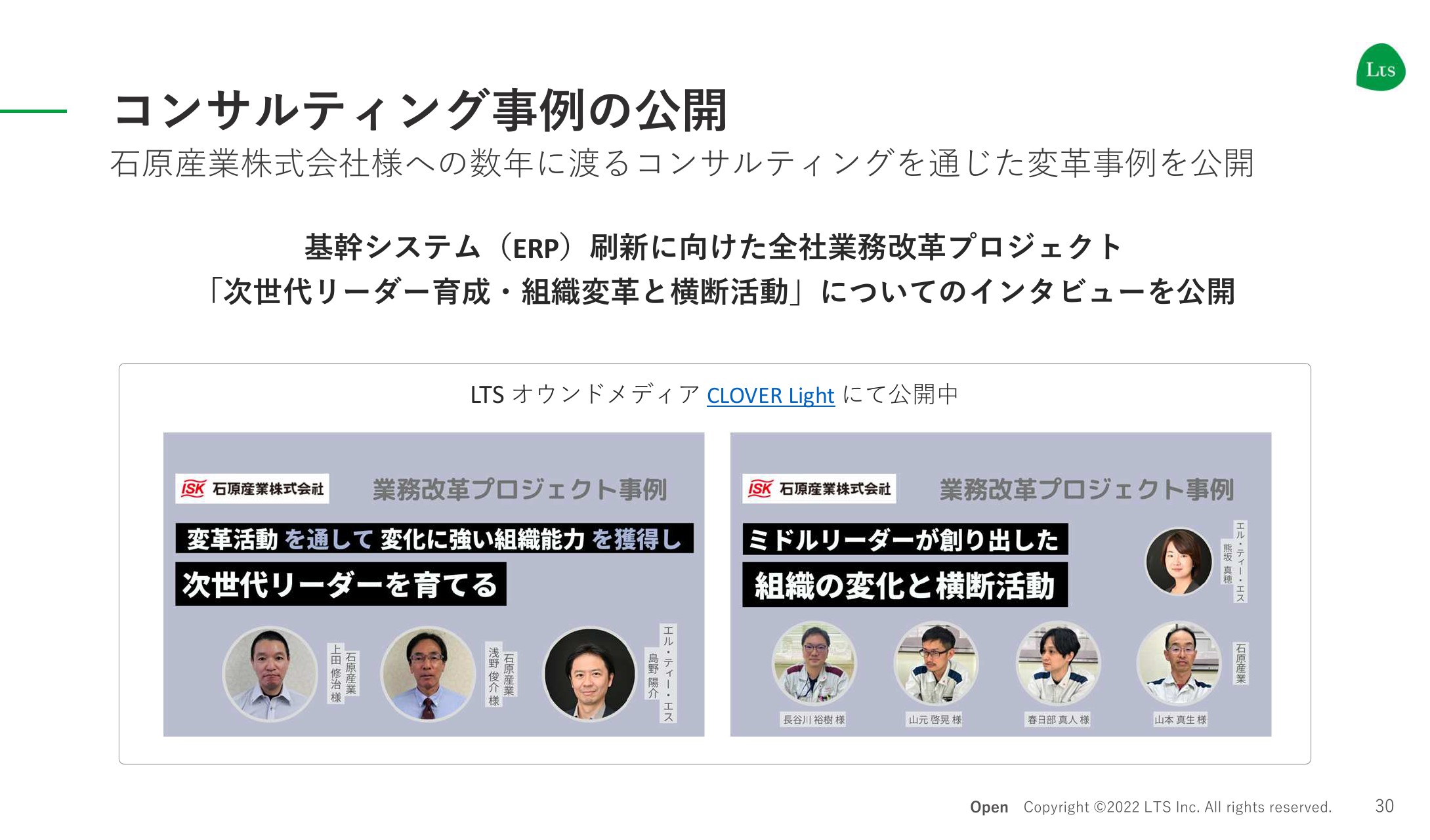

コンサルティング事例の公開

コンサルティング事例の公開です。石原産業さまでの支援実績として、お客さまにもご協力いただきインタビューを公開しました。

エル・ティー・エスのサービスは、一つひとつの変革を支援しつつも、お客さまの中で変化対応力を上げていくことがポイントになります。そのためには成果のみではなく、その成果を出すプロセスにどのようなことがあったのかということを伝えることが重要なため、今後もお客さまにご協力いただき、インタビューを積極的に開示していく予定です。

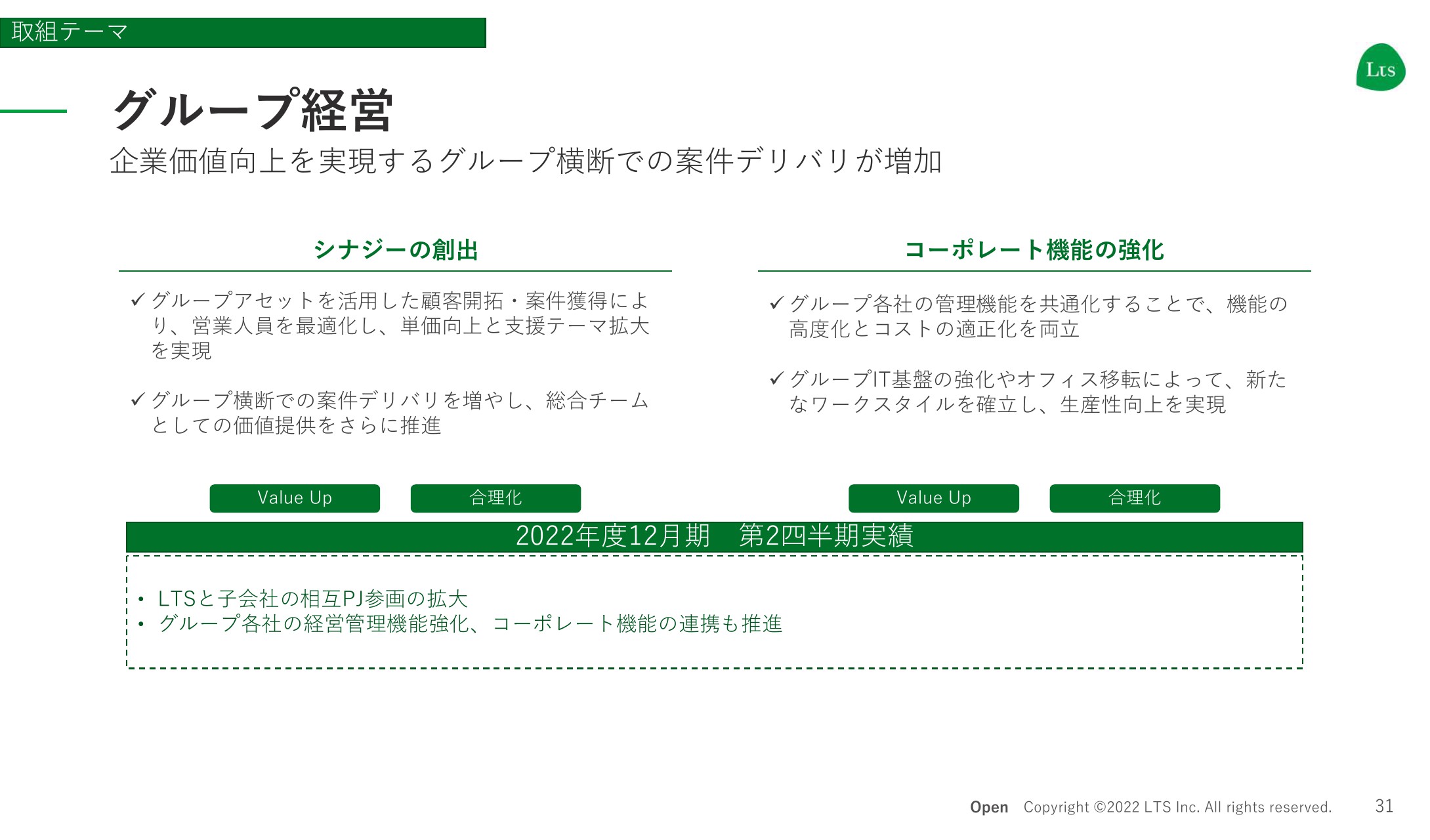

グループ経営

グループ経営です。グループ横断での案件デリバリは増えています。昨年と今年で相互のプロジェクト参画は大幅に増えました。引き続き、売上高と売上総利益を作っていくシナジーの創出、販売管理費を適切にコントロールするコーポレート機能の強化を進めます。

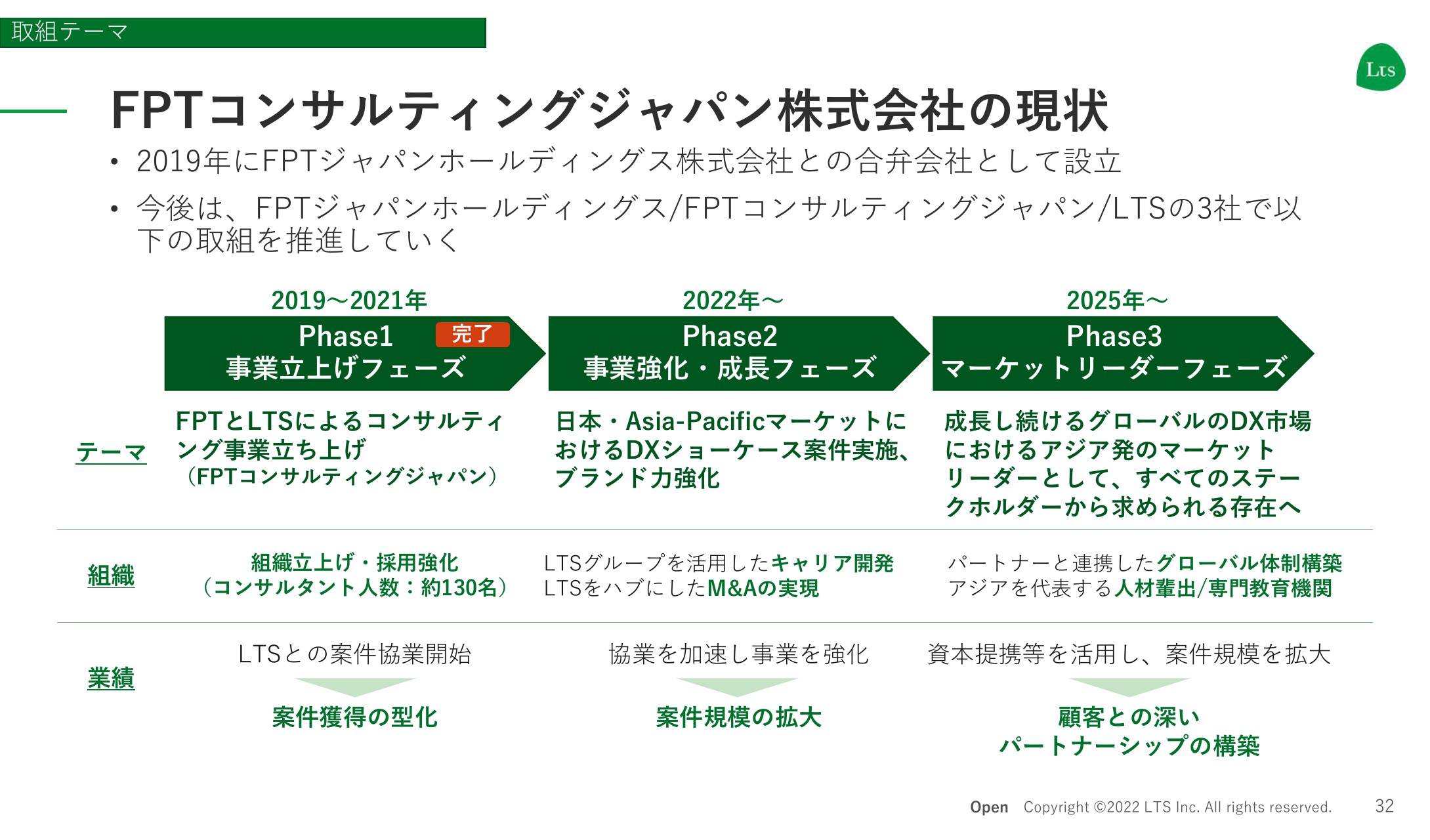

FPTコンサルティングジャパン株式会社の現状

FPTコンサルティングジャパンの現状についてご説明します。IRにおいても、「エル・ティー・エスとFPTの協業はどのようになっているのか?」というご質問を受けることがあるため、丁寧にお話しします。

FPTの本社はベトナムにあり、社員数は5万名ですが、毎年数千名単位で増えている会社です。時価総額は5,000億円、総売上高は2,000億円を超える会社です。2012年からコミュニケーションを開始し、2017年、2018年に具体的な協業を行い、2019年に合弁会社FPTコンサルティングジャパンを設立しました。

FPTは開発会社ですので、コンサルティング機能をグループに持つことで顧客との関係性を一段上に上げていくということです。エル・ティー・エスはコンサルティング中心の会社ですが、上場後は、いくつかのテーマ、サイズの案件で、エンド・トゥー・エンドのワンストップで支援し、エンジニアの体制も強化していました。両社でよい補完関係ができるということで協業関係を結び、合弁会社を設立するに至りました。

FPTコンサルティングジャパンを設立して3年が経ちますが、満点に近い立ち上げができたと思っています。プロフェッショナルの人数は130名を超えています。複数のサービスラインにより、エル・ティー・エス、そしてFPTのお客さまに対してよい実績を作っており、案件獲得のかたちも出来上がりました。

今後はFPTコンサルティングジャパンを伸ばしながら、両社でダイレクトな協業を増やし、案件規模を拡大していきます。日本のお客さまに対して、エル・ティー・エス、FPTという選択肢をより積極的に紹介していきます。

加えて、エル・ティー・エスとしては、グローバルIT企業であるFPTのアジア、その他海外の顧客基盤を活用するかたちで、海外展開します。そのための体制作りを積極的に進めるフェーズ2に入っていますが、こちらについては、通期決算発表の2023年2月頃にあらためてアップデートしたいと思います。

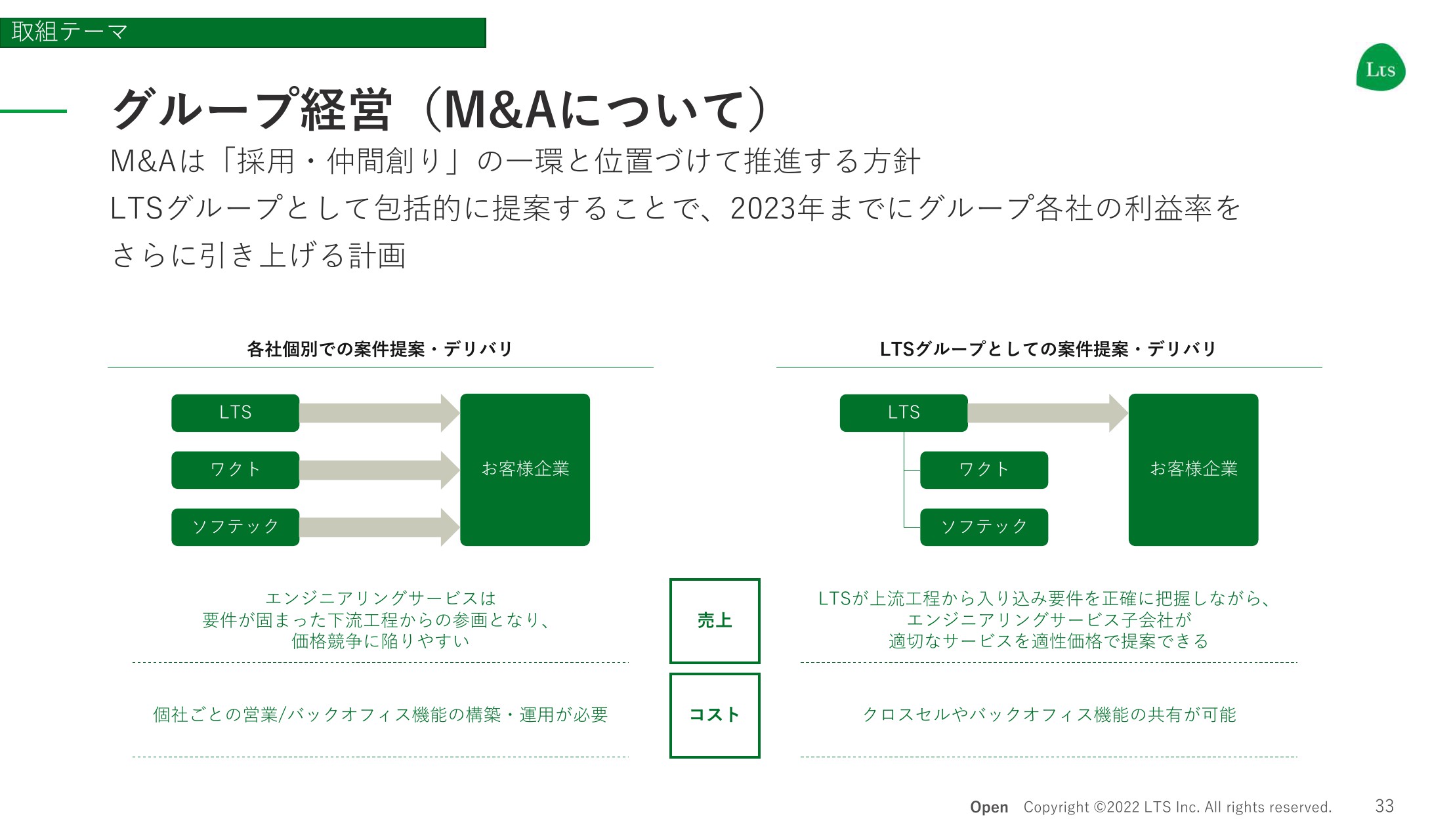

グループ経営(M&Aについて)

グループ経営です。引き続き「採用・仲間創り」の一環としてM&Aを推進する方針です。グループに入った後は営業、体制、管理面で一体的に運営し、利益率を上げてトップラインを伸ばす計画です。

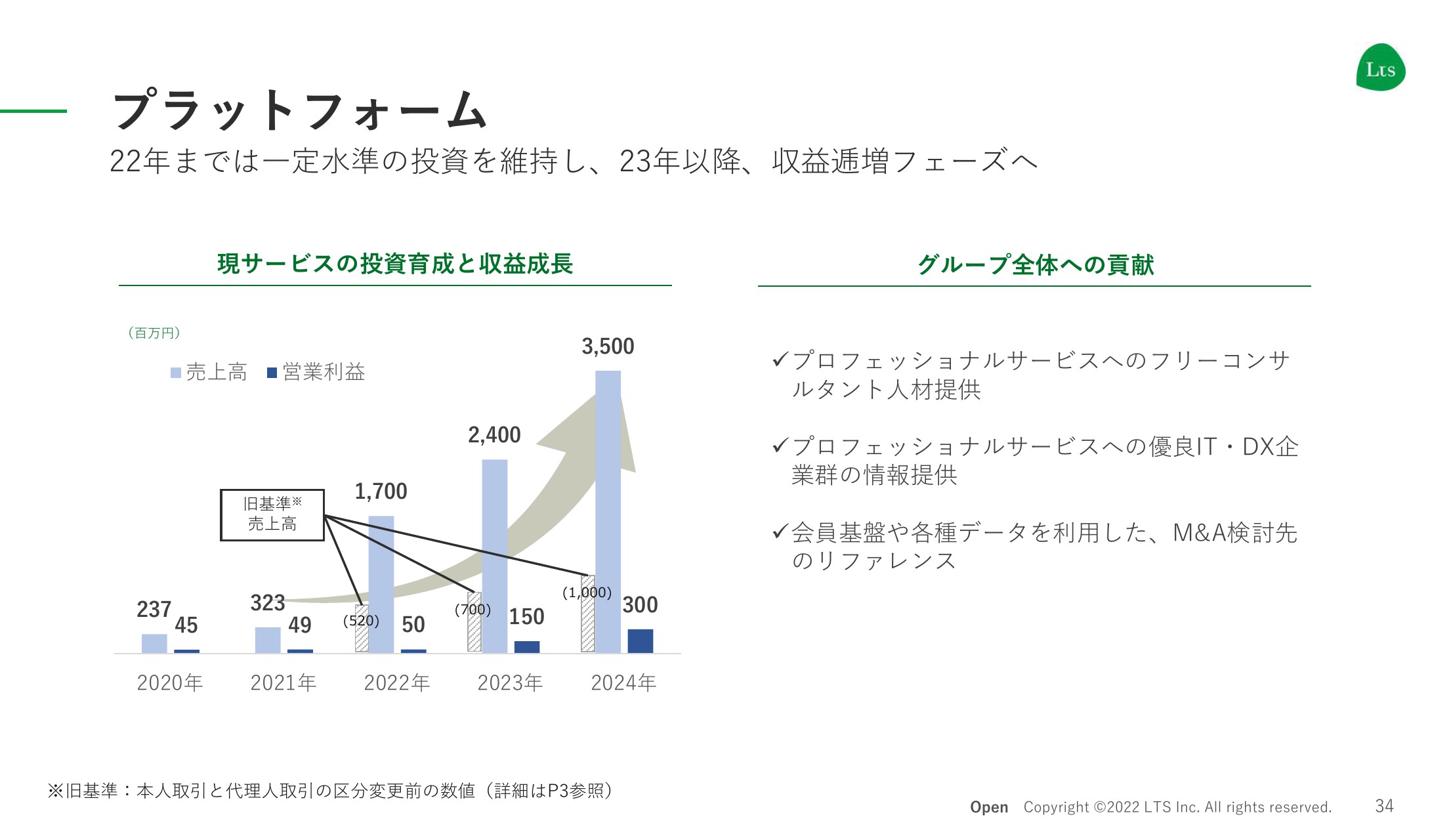

プラットフォーム

プラットフォーム事業は、収益認識基準の変更に伴い、売上目標を従来より引き上げています。2022年は5億2,000万円から17億円、2023年は7億円から24億円、2024年は10億円から35億円としています。

プラットフォーム事業は事業そのものの収益貢献が1つの要素ですが、もう1つがプロフェッショナルサービスの体制強化への支援で、具体的には採用を行っています。会員にはフリーランスのコンサルタントが多くいるため、仮にエル・ティー・エスの社員採用が苦戦する四半期があったとしても、フリーランスのコンサルタントを使うことで十分に補うことができます。

M&Aや協業についても、プラットフォーム事業に集まる情報を活かしながら、失敗のないかたちで行うことができます。そのようなプラットフォーム事業そのものの成長と、プロフェッショナルサービスへの貢献という2つの意味合いを持っていますが、これは今後も変わらず育てていきます。

中期経営計画の方針

中期経営計画の方針です。今年2月にお伝えしたとおり、堅実な成長から、より飛躍的な成長に向けてモードチェンジすることを宣言しました。

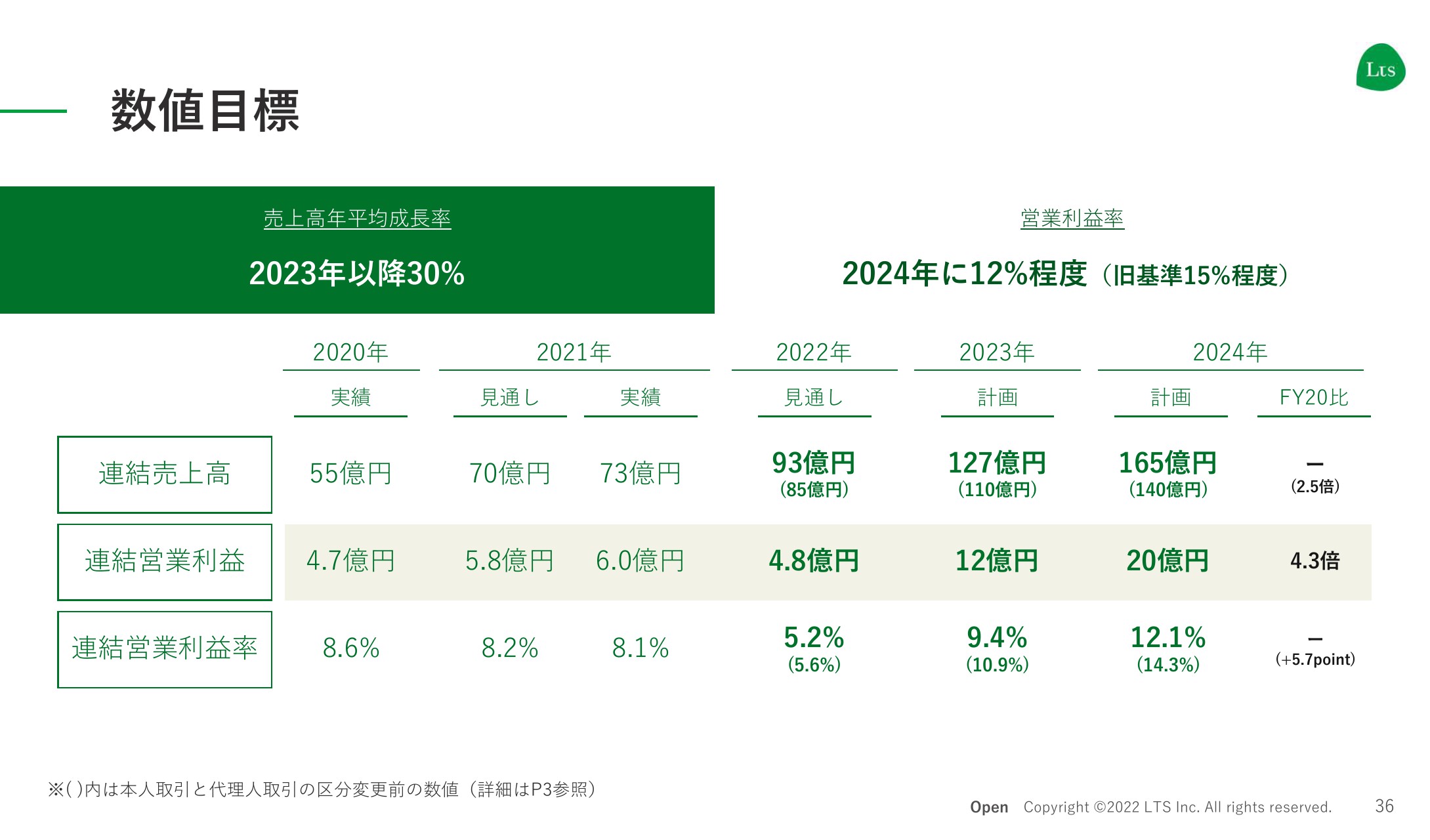

数値目標

数値目標です。収益認識基準の変更に伴い、売上高の数値は見直しましたが、営業利益はすでに公表しているとおり、2023年は12億円、2024年は20億円、その後も10億円単位で積み上げていくということで、特に変更ありません。

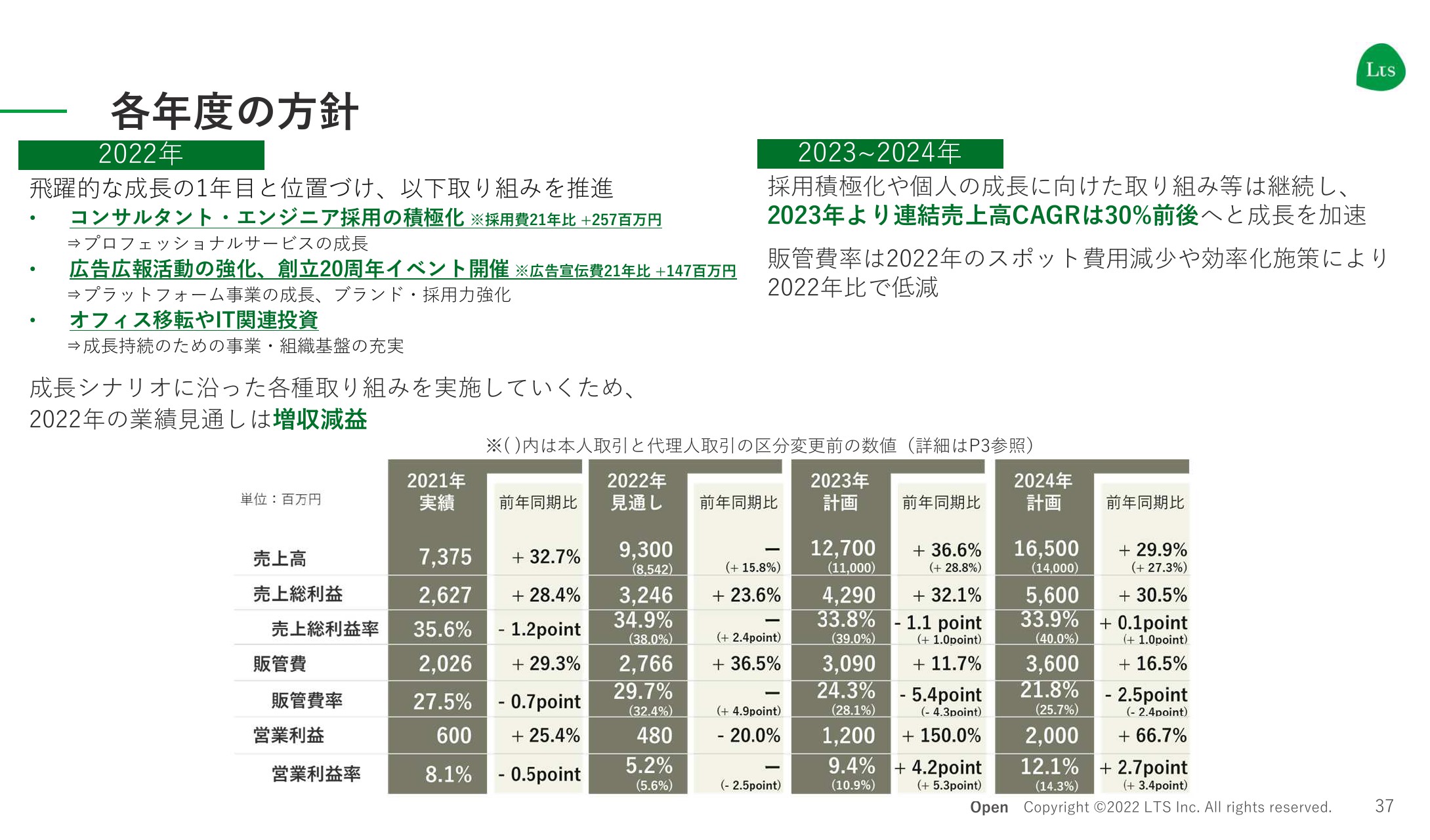

各年度の方針

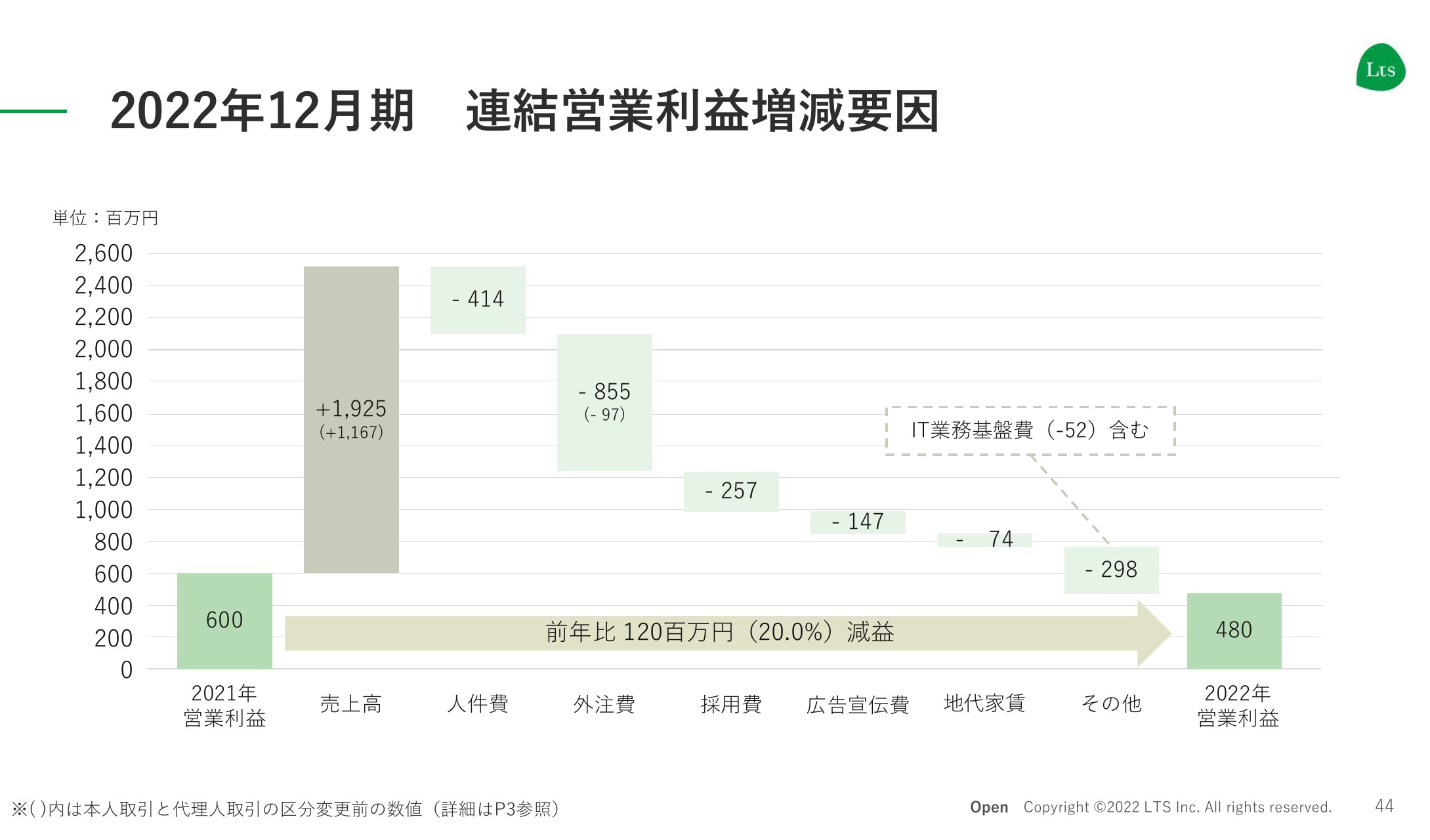

各年度の方針です。2023年、2024年、その後10億円単位で営業利益を増やしていくためにも、2022年は基盤を整える1年と位置付けました。コンサルタント・エンジニア採用の積極化では前年比で2億5,700万円、広告広報活動の強化、創立20周年イベント開催などは前年比で1億4,700万円、それぞれコスト増を見込んでいます。

また、オフィス移転やIT関連投資にもコストを計上するということで、増収でありながら減益という見通しでスタートしています。

この1年の成果を翌年に業績というかたちで反映していければと考えています。ぜひ見守り、応援していただきたいと思います。

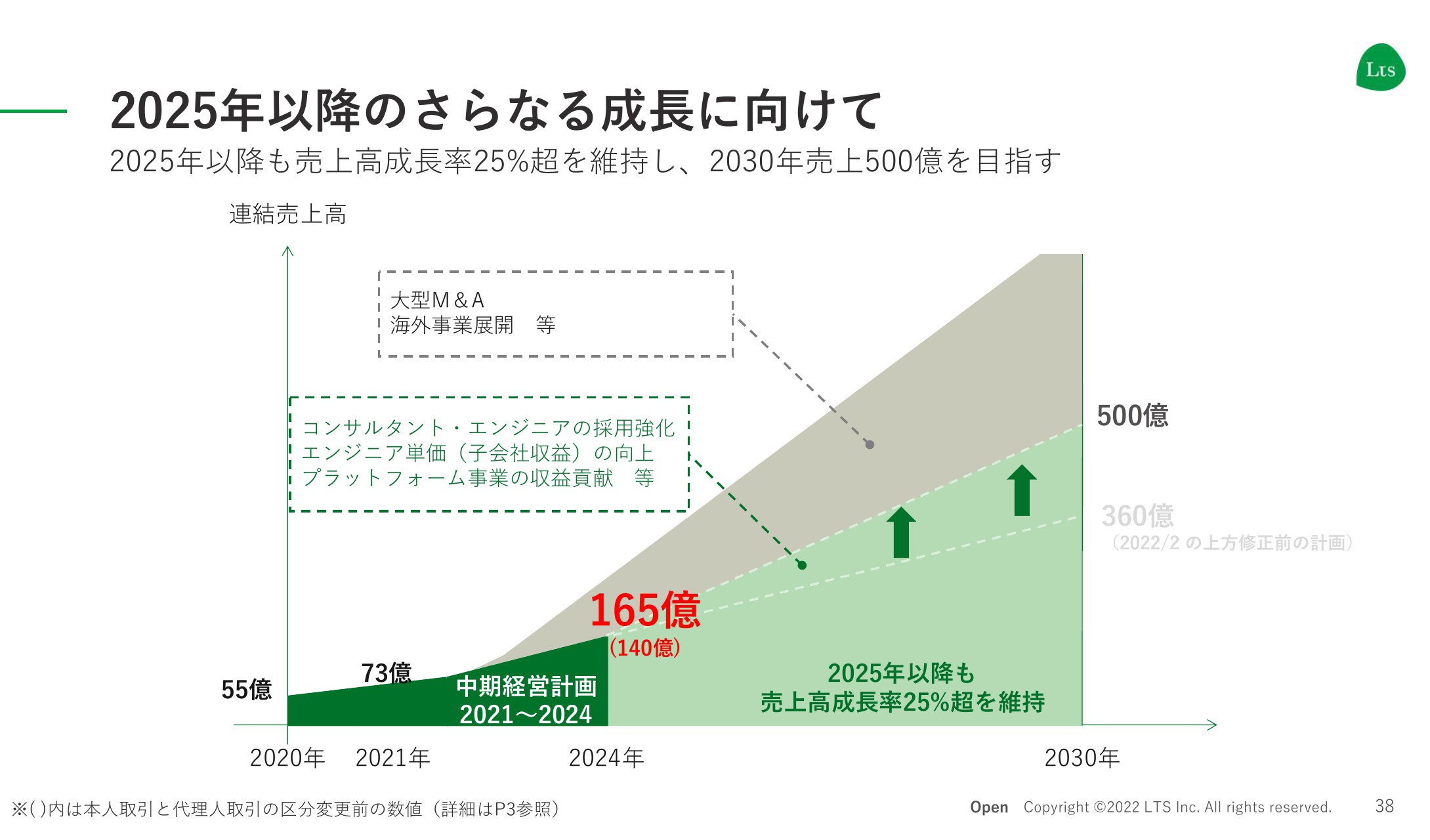

2025年以降のさらなる成⻑に向けて

2025年以降については、売上高成長率25パーセント超を維持し、早期に売上高500億円、営業利益率10パーセントから15パーセントへと改善しながら、達成していきたいと考えています。

そのためのポイントは、フロントの採用強化、単価向上、プラットフォーム事業の収益貢献です。今年はM&Aを実施できていませんが、引き続き大型の案件も含めて狙っていきます。また、FPTとの協業を軸に、海外事業展開も積極化します。

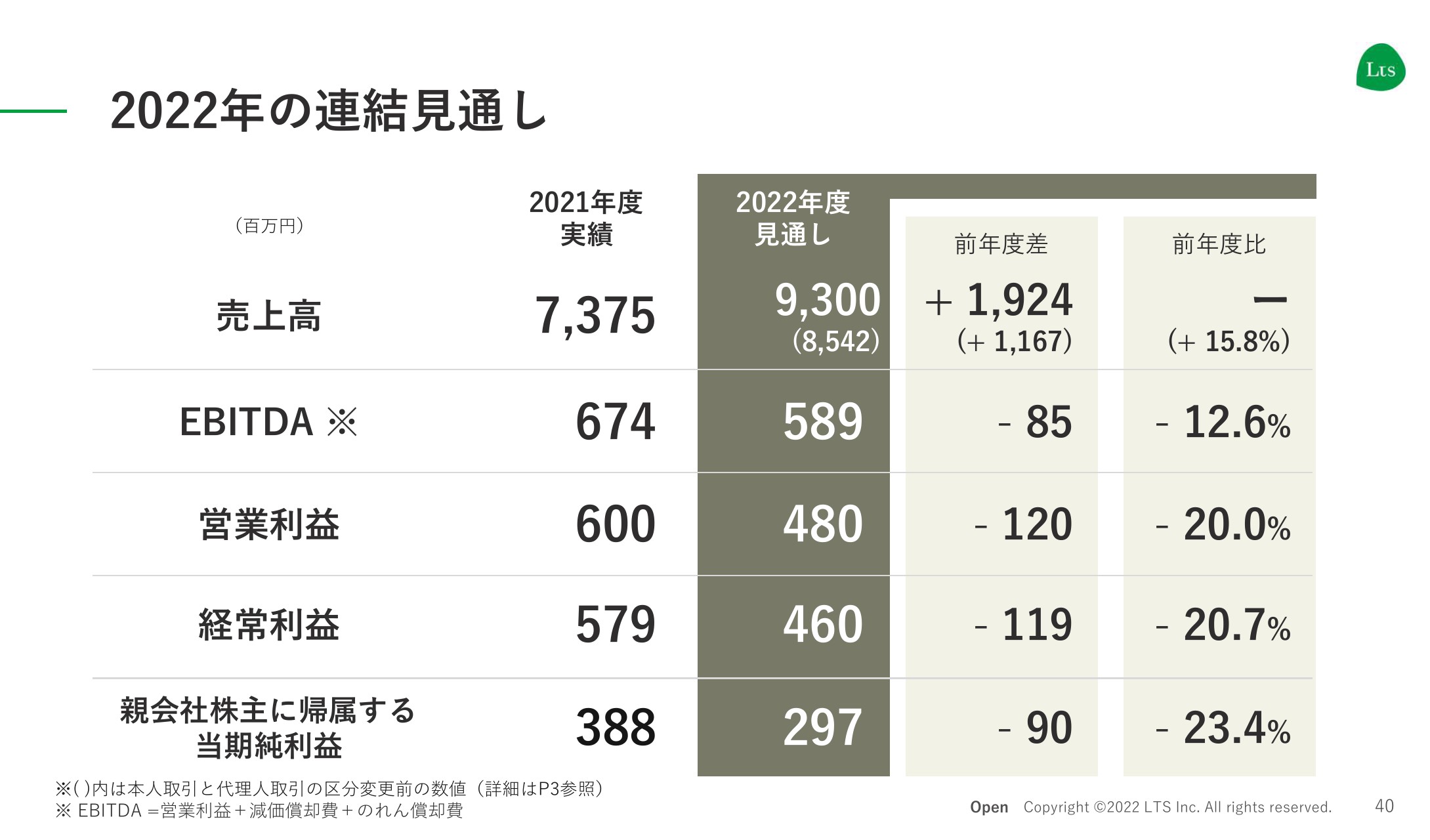

2022年の連結見通し

2022年12月期の連結見通しをご説明します。2022年12月期の売上高は93億円、EBITDAは5億8,900万円、営業利益は4億8,000万円、経常利益は4億6,000万円となっています。

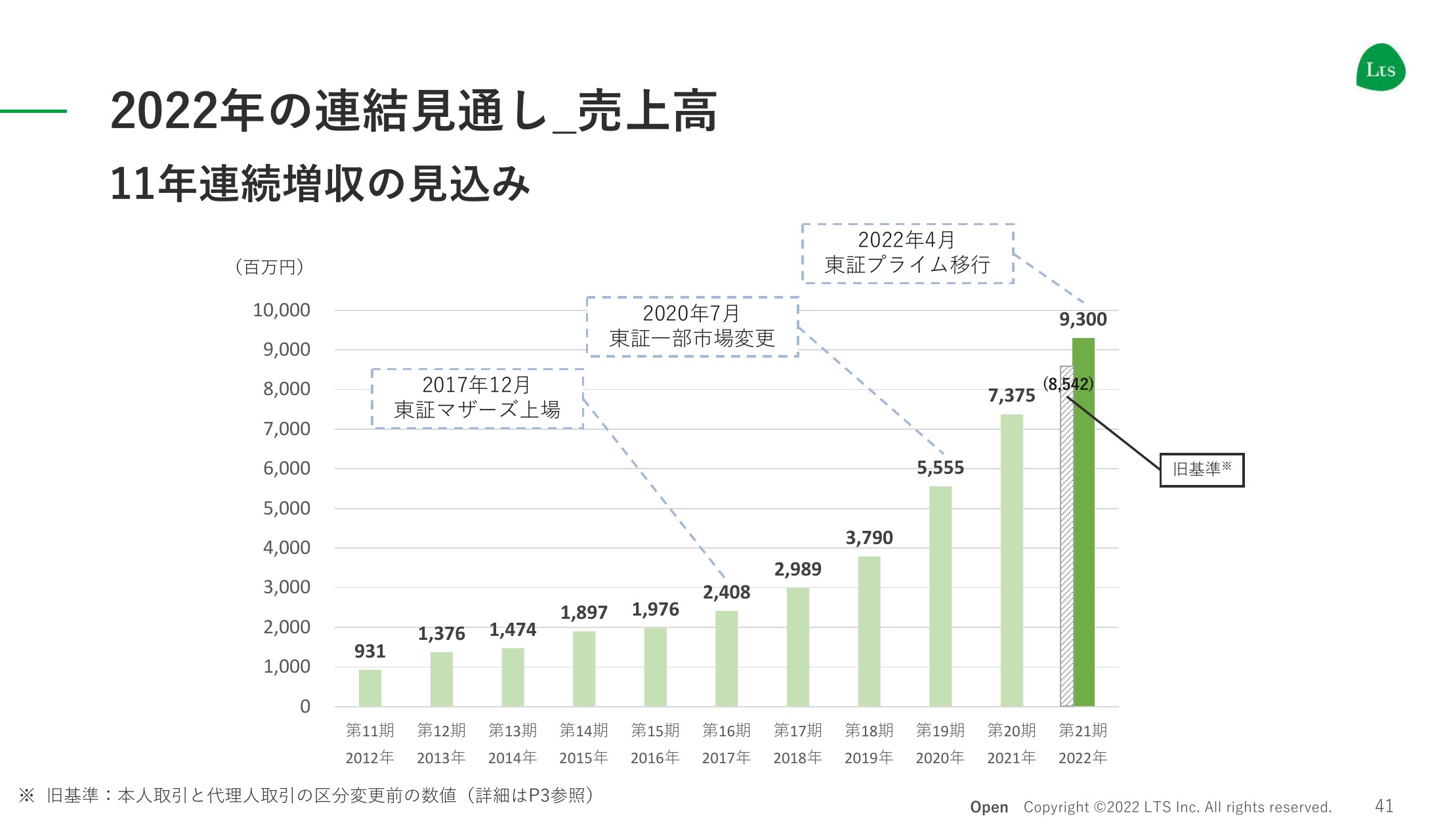

2022年の連結見通し_売上高

売上高は、11年連続増収の見通しです。

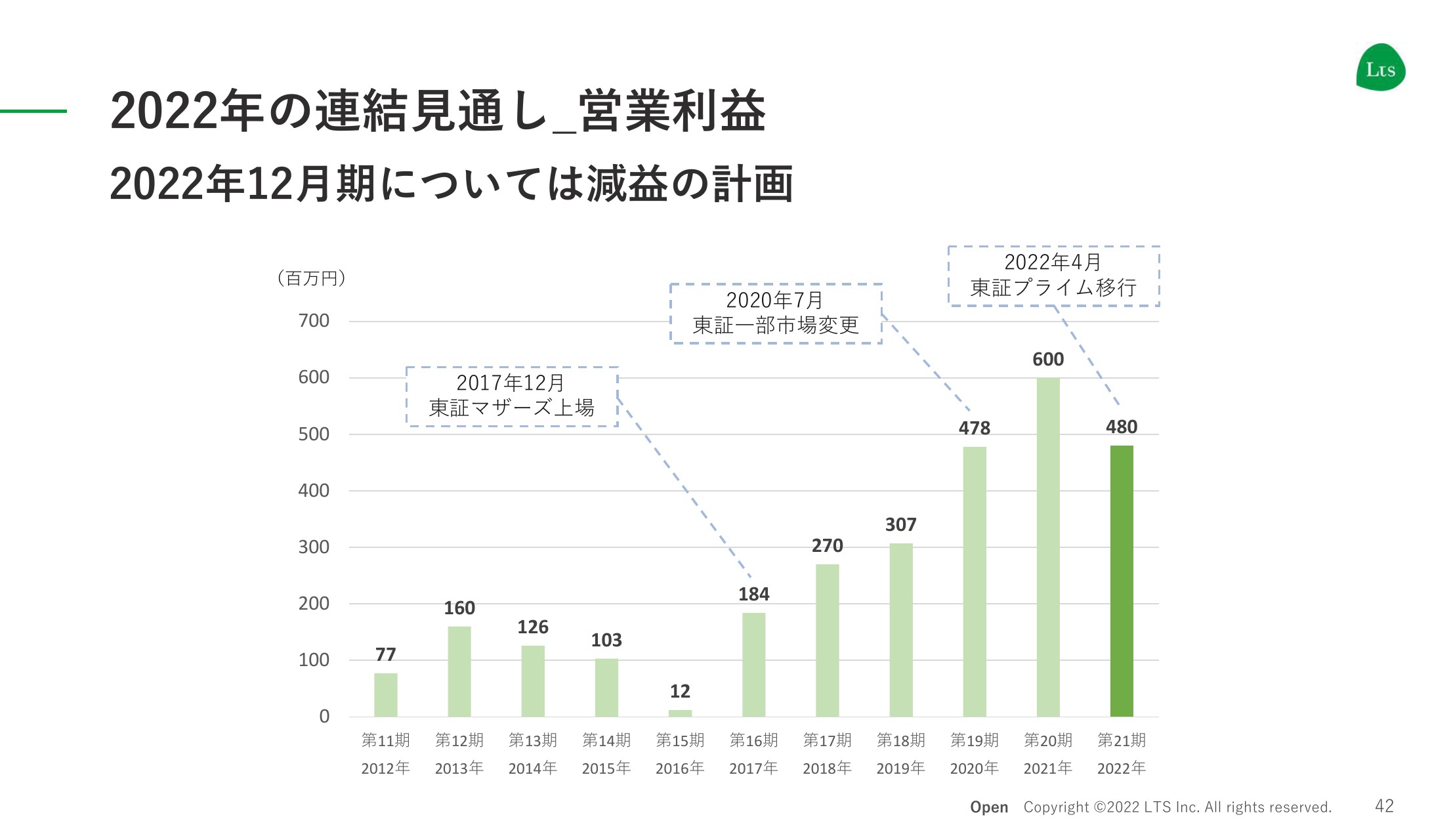

2022年の連結見通し_営業利益

営業利益は減益となりますが、2023年は10億円を超え、それ以降は10億円単位で積み上げていく計画です。

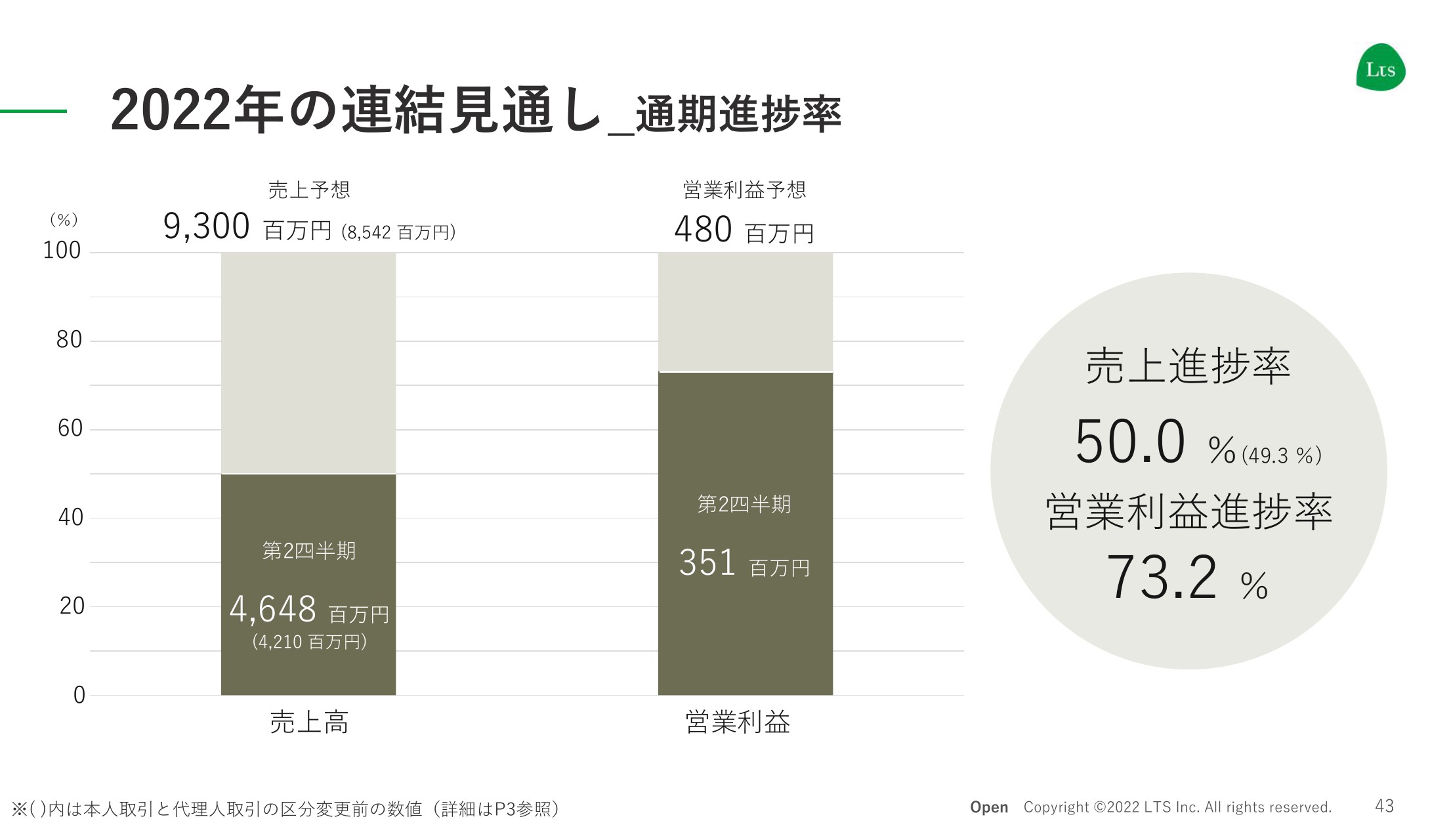

2022年の連結見通し _通期進捗率

通期進捗率です。売上進捗率は50.0パーセント、営業利益進捗率は73.2パーセントとなっています。売上高、売上総利益は想定どおり伸ばしていますが、今期については販売管理費、採用、教育、広報、オフィス関連などさまざまなコストを計上しているため、このかたちを維持しています。

2022年12月期 連結営業利益増減要因

連結営業利益の増減要因は、スライドに記載のとおりです。

2022年のセグメント別見通し

セグメント別見通しです。プロフェッショナルサービス事業の売上高は81億円、営業利益は4億3,000万円、プラットフォーム事業の売上高は17億円、営業利益は5,000万円となっています。

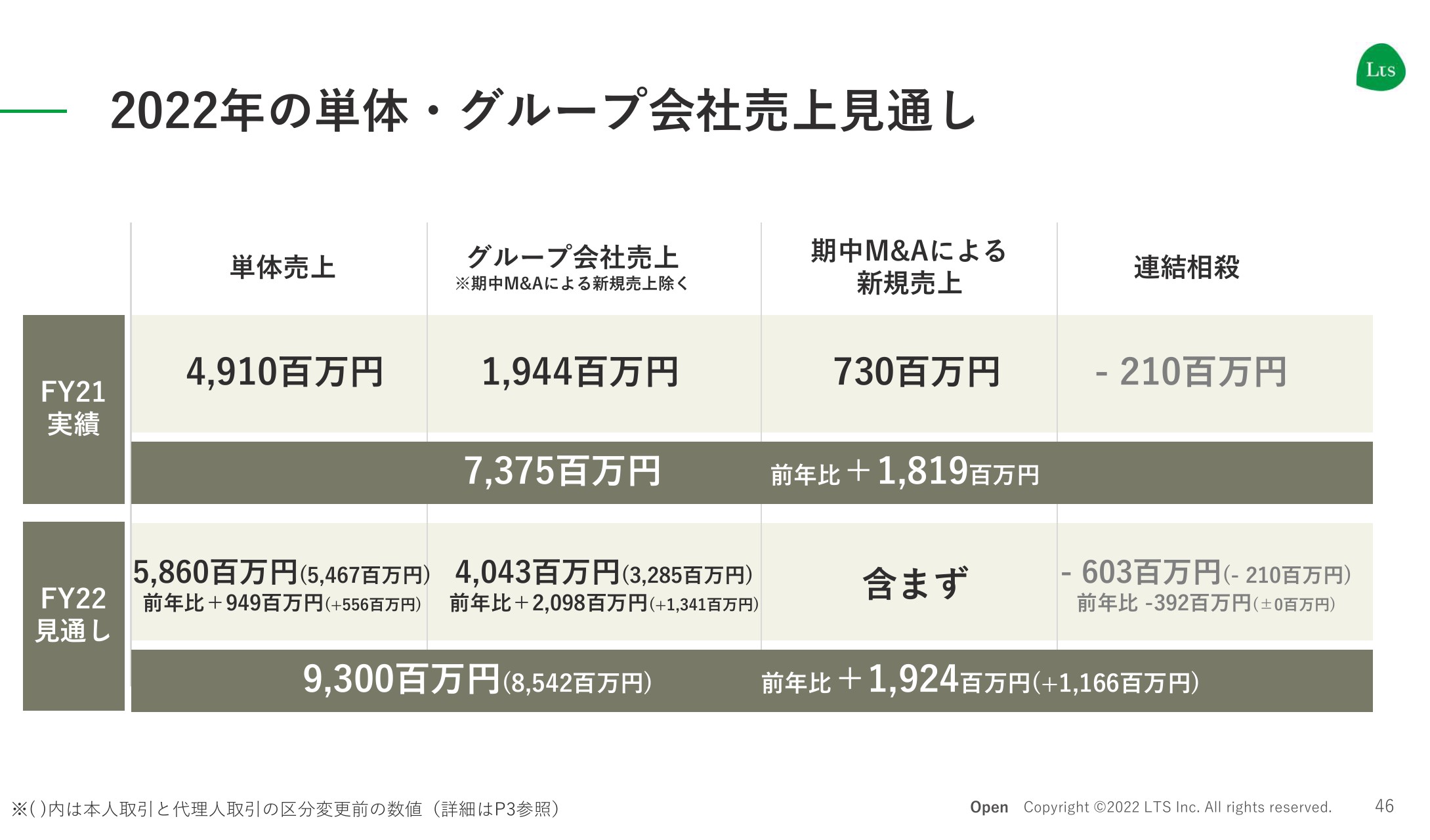

2022年の単体・グループ会社売上見通し

単体・グループ会社の売上見通しは、スライドに記載のとおりです。以上で2022年12月期第2四半期の決算説明とさせていただきます。

2017年12月に上場して4年半が経過しました。今年は創立20周年を迎えています。引き続き、成長性、収益性、そして企業姿勢の3点でご期待、ご評価いただけるよう、社員一同、仕事に邁進します。どうか応援をよろしくお願いいたします。本日はありがとうございました。

新着ログ

「サービス業」のログ