ウルトラファブリックスHD、本革のような質感の高級ポリウレタンレザーが需要増

個人投資家向けIRセミナー

髙野美香氏(以下、髙野):本日はウルトラファブリックス・ホールディングスの説明会をご視聴いただき、誠にありがとうございます。経営企画部長でIR担当の髙野と申します。

私はもともとはバイサイドのアナリストで、15年ほど経験を積んだのち事業会社に移りました。現在は事業会社としては2つ目の会社で、2020年4月に入社して、いきなりコロナ禍になり、立ち上がりはなかなか大変でした。まだ入社から2年あまりということで、勉強中の身ではありますが、本日はよろしくお願いいたします。

目次

髙野:スライドに記載の項目に従ってご説明します。私どもの会社や製品のことをご存じでない方もたくさんいらっしゃると思いますので、本日はそのあたりの説明も行います。

グループ概要

髙野:グループの概要です。事業内容としては、ポリウレタンレザーの製造販売が100パーセントという専業の会社です。前年度の売上高は約141億円、従業員数は300名程度で、国内に約200名、海外に約100名が在籍しています。

グループ会社の構造についてです。ウルトラファブリックス・ホールディングスが、東証スタンダード市場に持株会社として上場しています。そのほかに、製造と研究開発を担う第一化成、販売とマーケティング活動を担うUltrafabrics Inc.と、その子会社としてUltrafabrics Europe Ltd.があります。

拠点としては、八王子市に第一化成とウルトラファブリックス・ホールディングスの本社と研究所があります。第一化成の工場は国内に2つで、埼玉県の行田市と群馬県の邑楽町にあります。また、アメリカのニューヨークにUltrafabrics Inc.が、イギリスのロンドンにUltrafabrics Europe Ltd.があります。

グループ沿革

髙野:グループの沿革です。ウルトラファブリックス・ホールディングスの前身である第一化成は1966年に設立され、今年で56年になります。当時は日本国内に合成皮革の会社がたくさんあったそうですが、その後、中国や韓国といったアジア勢の価格攻勢にさらされ、かなり淘汰されていったと聞いています。

当時の当社の状況として、女性用ジャケット向けの生地などがかなり売れていた時期がありましたが、ファッション向けの素材は、いったんトレンドが変わってしまうと急激に売上がなくなってしまいます。その点でかなり苦労したので、次第に産業用資材に移っていきました。

一方、Ultrafabrics社は1999年に設立され、当時から第一化成の製品の取り扱いがあったことで、第一化成が15パーセントほど出資しています。

日本の製造業には「よいものさえ作れば海外でも売れる」とだけ考えて、マーケティングの視点が欠けているので、よいものを作っても、なかなか海外での販売に成功していないケースも多々見られるかと思います。私どもは、Ultrafabrics社が日本の匠の技を詰めた製品としてしっかりとブランディングを行い、高価格なハイエンド向けの製品として販売していったことで、売上を順調に伸ばしていきました。

そうしているうちに、Ultrafabrics社にとって仕入の8割から9割が第一化成からとなり、第一化成にとっても販売の8割から9割がUltrafabrics社向けになりました。そこで、さらなる成長のためには両社が垂直統合したほうがよいのではないかということになり、2017年に現在のようなかたちに経営を統合しました。

時を同じくして、今後のビジネス展開のために必要となるIATF、ISOなどの認証の取得も進めていました。

グループ経営理念

髙野:グループの経営理念は、スライドに記載のとおりです。「心地よさ」「快適さ」が今後キーワードとして何度も登場しますが、製品そのものの心地よさや快適さに加え、私どもの会社に関わるすべてのことが、いろいろな面で心地よく、快適であることを目指していこうとスローガンに掲げています。

また、品質やサービスの点でも世界ナンバーワンを目指し、サステナビリティを重視して社会に貢献することを経営理念として掲げています。

製品の特長

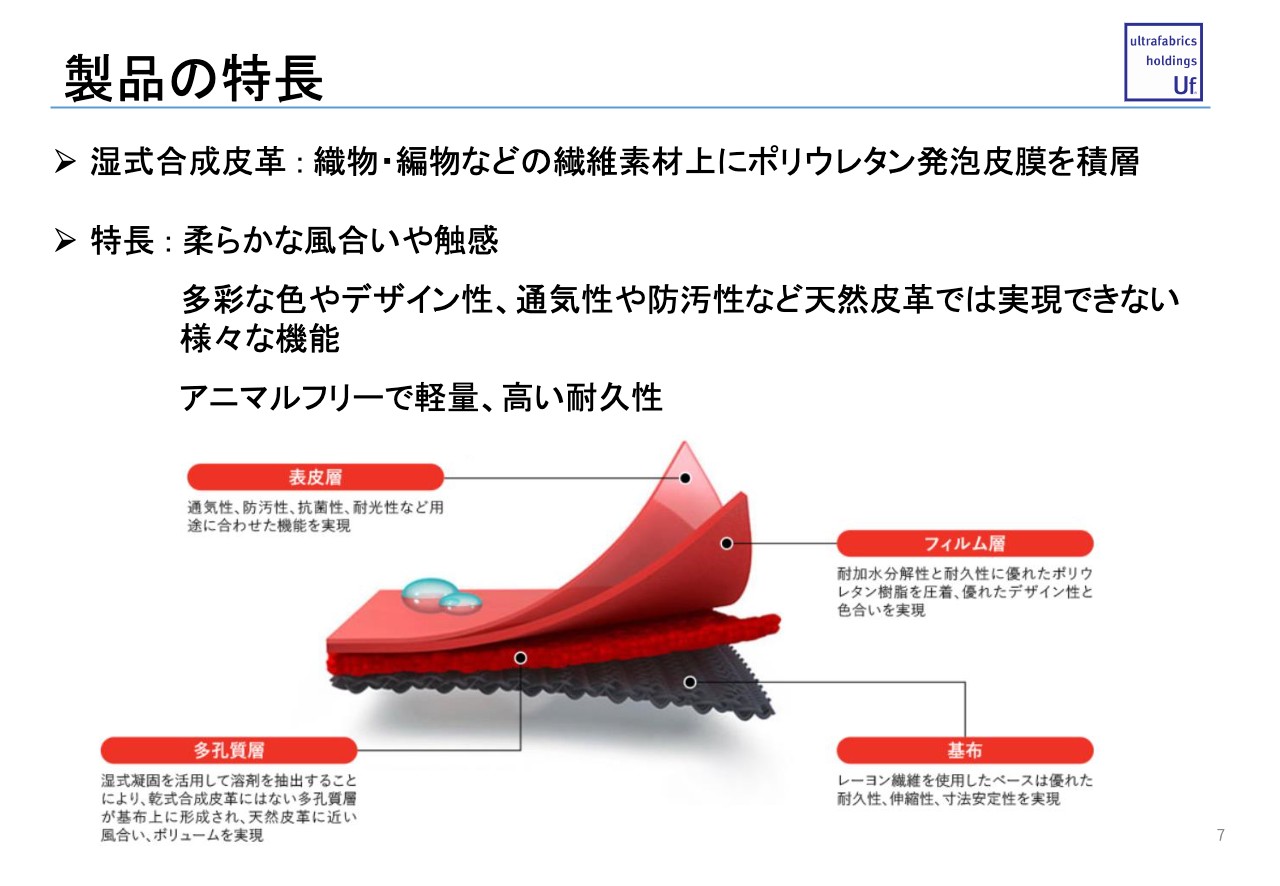

髙野:製品の特長についてです。合成皮革は、製法によって湿式合成皮革と乾式合成皮革という2種類に分けられます。私どもは湿式合成皮革の100パーセント専業ですが、合成皮革市場のかなりの部分は乾式であり、乾式と湿式を両方扱っている会社もたくさんあるため、私どものように湿式のみを扱っている会社は世界でも非常に珍しいと聞いています。

製品の構造はスライドの図のようになっています。ポリウレタンやレーヨンの繊維素材の上に、何層か樹脂を重ねていくような構造です。

湿式の特長は、柔らかくてクッション性に優れていることです。繊維素材の上に樹脂を重ねて水にくぐらせることによって、溶剤が水の中に溶け出て、その残ったところが気泡になりスポンジのようになって、それがクッション性のもとになります。乾式に比べて設備も大がかりで工程も長いため、その分価値があるということで、値段も一般的に高くなっています。

湿式合成皮革の中でも、私どもの製品は樹脂の配合やコーティングの技術による柔らかな風合いと触感が最大の特長となっており、なかなか他社には真似できないものだと自負しています。

本革との比較では、色やデザイン性、通気性や防汚性など、本革では実現できないさまざまな機能を付けられることもメリットです。また、世の中でアニマルフリーの流れが進んでいることに加え、本革やポリ塩化ビニル(PVC)に比べても軽いということで、いろいろな場面で非常に求められています。

湿式合成皮革の中でも、私どもの製品は比較的耐久性が高いため、長い間使っていただいても経年劣化しにくいことも特長になっています。

用途別・地域別売上構成比(2021年度)

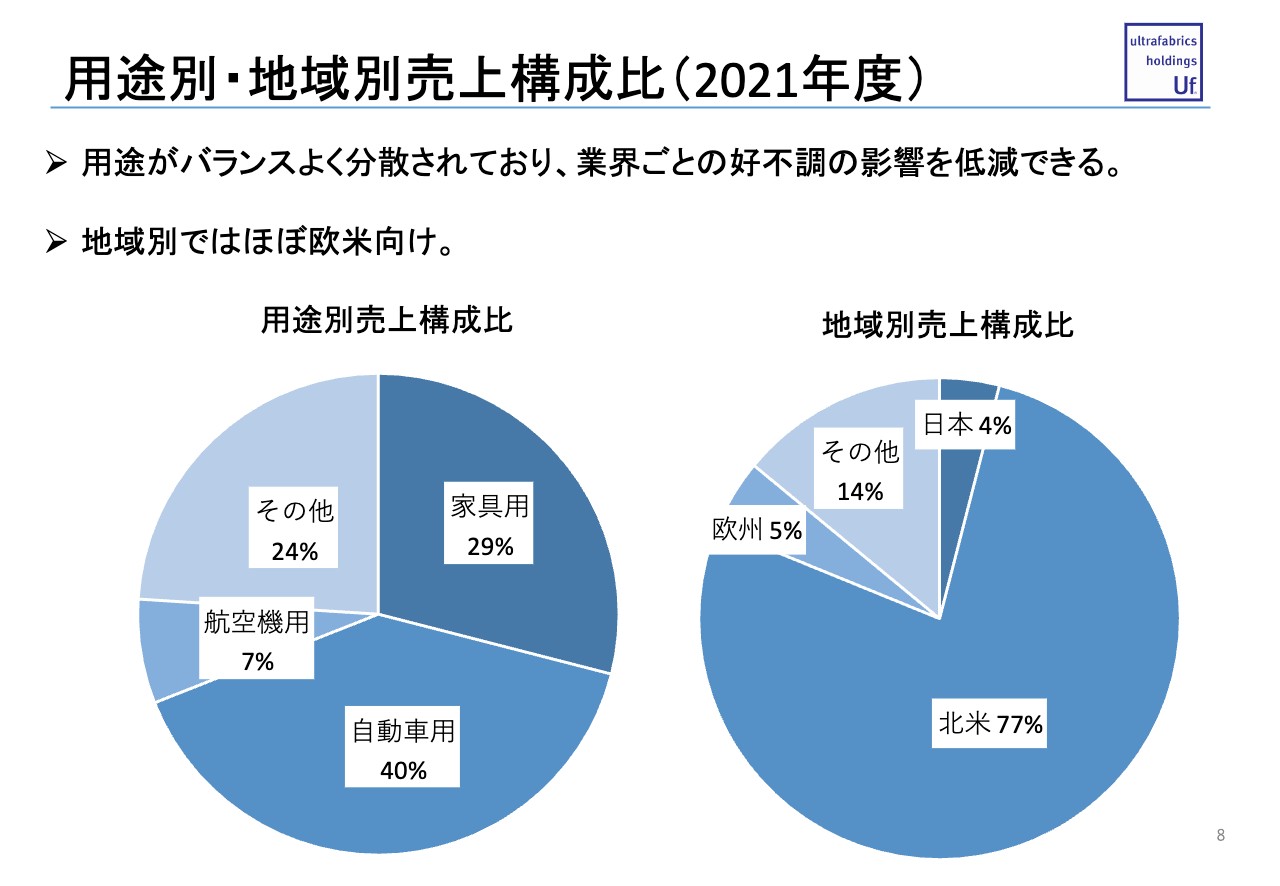

髙野:用途別、地域別の売上構成比についてご説明します。用途別では、家具が約30パーセント、最近伸びている自動車用が40パーセント、航空機用が7パーセント、残りがその他となっています。

当社はこのように、いくつかの用途向けに売上がありますが、ほかの多くの会社は自動車向け、航空機向けというように、ある1つの用途に絞っています。

私どものように用途が分散しているメリットとしては、業界ごとの好不調の影響を軽減できること、ある用途に向けて開発された機能がほかの用途でも使えることだと考えています。

地域別の売上構成比は、ほぼ北米向けになっています。これは、先ほど沿革のところでお話ししたように、販売会社が北米にあるためです。

日本向けが4パーセントありますが、そのほとんどが結局は日本から海外のお客さまに販売されています。私どもの製品を日本国内で直接触れていただく機会は非常に少ないため、このように日本の投資家のみなさまにお話しする際には、非常に残念なことだと思っています。

坂本慎太郎氏(以下、坂本):地域別の売上は北米が多いということですが、日本と欧州について、今後の戦略を教えていただけますか?

髙野:欧州はすでに10年以上取り組んでおり、今は自動車向けの製品が多いです。もともとは家具向けの製品にポテンシャルを感じて入っていった市場ではありますが、欧州は本革が強いマーケットですので、なかなか難しいところだと思っています。難燃性などのいろいろな基準が国ごとに違うところも難しい点ですが、まだまだポテンシャルはあると考えています。

日本およびアジアについて、特にアジアはマーケットとしての魅力があると思っていますが、会社としてそこまで経営資源を割くことができていないのが現状で、今後の経営課題の1つになっています。

家具用

髙野:私どもの製品がそれぞれの用途でどのように使われているのかを、画像などもお見せしながら具体的にご説明したいと思います。

家具用は、比較的高額なオフィス向けがメインとなっています。最近は、住宅用や、歯医者の診療台などに使われるヘルスケア向けへの営業も強化しています。アメリカでは「Ultrafabrics」というブランドとして一定の知名度があります。

自動車用

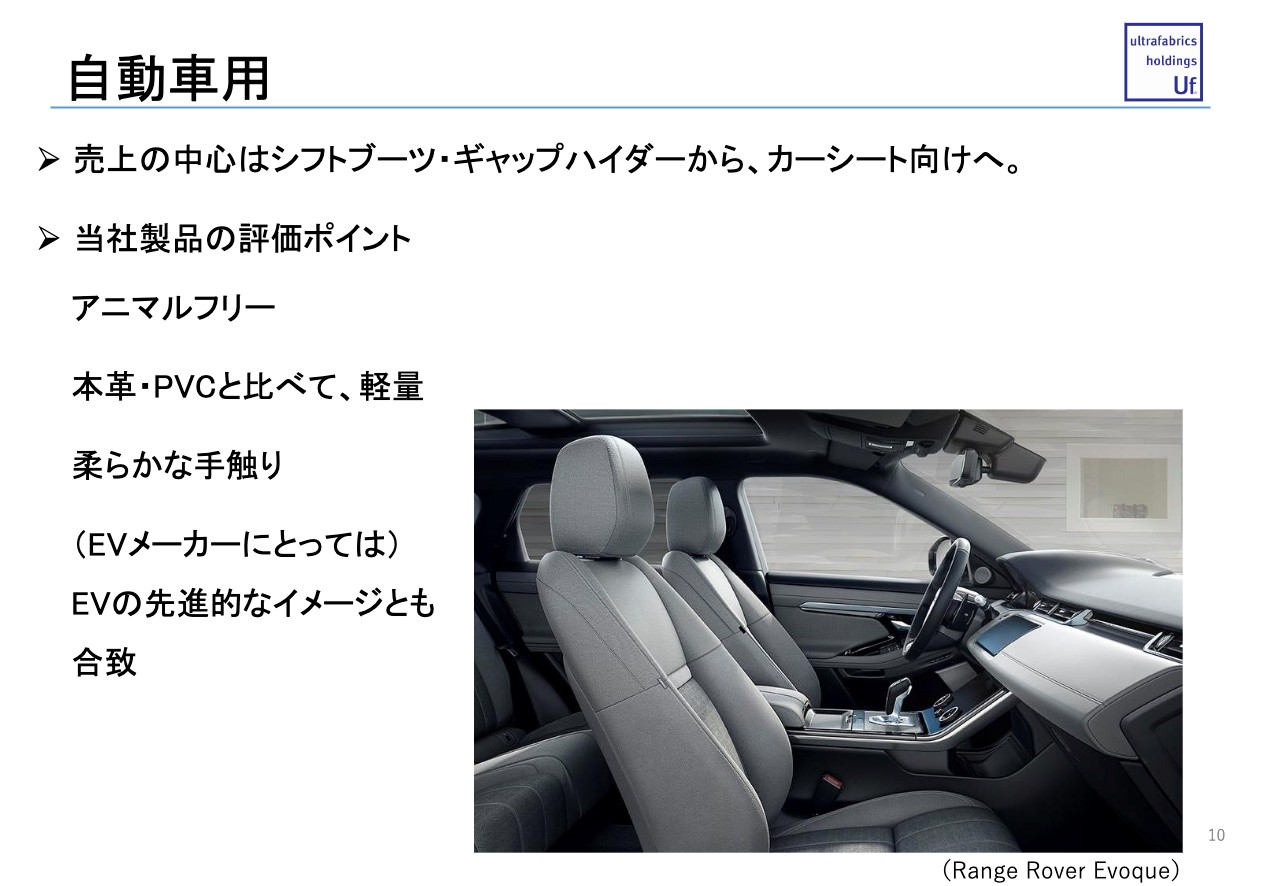

髙野:自動車用については、当初はシフトブーツやギャップハイダーといった使われ方が多かったのですが、近年はカーシートとしても採用されるようになり、ここ数年はカーシート向けの売上が会社全体の売上を牽引するかたちになっています。

当社製品の自動車用としての評価ポイントは、アニマルフリーであることと、本革やPVCに比べて軽いため、自動車の走行時のエネルギーが少なくて済む点です。さらに柔らかな手触りということで、乗り物としてというよりは、今後自動運転の進展により高まると言われている自動車の居住空間としての価値の点でも評価されています。

EVのメーカーにとっては、本革や旧来の素材ではなく、このような新しい素材ということで、EVの先進的なイメージとも合致していると思っていただいています。

航空機用

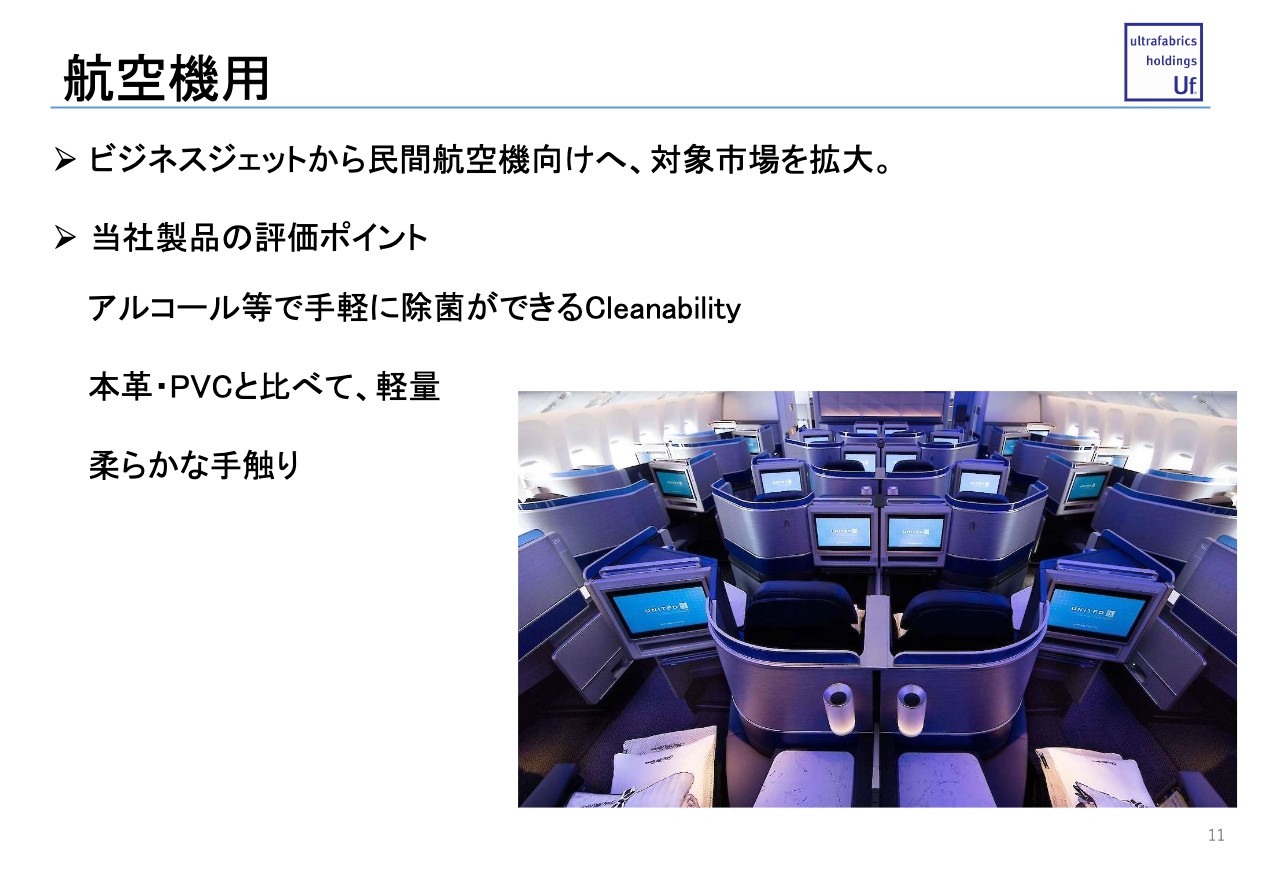

髙野:航空機用についてです。最初はビジネスジェット、つまりプライベートジェット向けから入っていったのですが、今はアメリカン航空やユナイテッド航空など民間航空機向けに対象市場を拡大しています。用途としては、ヘッドレストやアームレストや仕切りのようなものから、シート用まで広く採用されています。

航空機用での当社製品の評価ポイントとしては、コロナ禍において、お客さまが飛行機から降りられたあとに、除菌のニーズがあるかと思います。アルコールを振りかけて拭くだけで簡単な除菌ができるということで、Cleanabilityの点でも評価をいただいています。

また、本革やPVCに比べて軽量であり、難燃素材と一体化することでさらに軽量さをアピールできる製品もあるため、1グラムでも軽くする方法を考えている航空会社から非常に評価していただいています。柔らかな手触りということも、評価ポイントに挙がっています。

坂本:自動車や航空機は燃費がけっこう重要になってくるため、シートだけでなくほかのパーツも含めて、少しでも軽量化することが大切だと思います。シート部分などに御社の製品を使うとどのくらい軽量化できるのか、一例を教えていただけますか?

髙野:航空機1機分であれば、95キログラム分の軽量化ができると言われています。

坂本:積み重なるとかなり軽量化できるのですね。

髙野:そのとおりです。1キログラムでも、1グラムでも軽いものが求められているため、非常に期待されている素材です。

その他

髙野:キャンピングカーやクルーザーの内装としても使われています。コロナ禍で感染リスクを避けるために、家族単位あるいは少人数のグループでのレジャーが、好まれたようで、このようなライフスタイルの変化も私どもの製品の需要を押し上げています。

環境に対する危機意識の高まり

髙野:私どもを取り巻く環境の変化と、それがどのように当社製品の需要につながっていくのかについてお話しします。

大きな背景としては、環境に対する危機意識の高まりがあると思っています。今年の夏も猛暑、干ばつ、それによる山火事、一方で集中豪雨などが起こっており、地球全体の気候が大きく変化し、災害が増えていることをみなさまも感じていらっしゃるかと思います。

気候にまつわる災害が身近で増えてくると、環境に配慮してサステナビリティを重視した選択を行うように人々の行動が変化していきますし、実際にそうなっていることを非常に強く感じています。

自動車メーカーによるEVシフトが加速

髙野:その結果の1つとして、自動車メーカーによるEVシフトが加速しています。環境変化の高まりに加え、アメリカのテスラがビジネスとしても大成功を収めていることで、EVの専業メーカーが何社か立ち上がっており、既存の自動車メーカーでもEV100パーセントのブランドへの切り替えの表明が相次いでいます。

これを受けて、EV向けの内装材として、従来のものにはないイメージであったり、軽量かつアニマルフリーなプレミアム素材として私どもの製品の需要が増加しています。

ライフスタイルの変化

髙野:ライフスタイルの変化も影響してきます。環境意識の高まりに加え、Withコロナ生活の中でライフスタイルや価値観が変化しており、先ほどお伝えしたようにレジャーの過ごし方も変わってきています。そのようないろいろなライフスタイルの変化が、私どもの製品の需要を押し上げていると思っています。

自動車についても自動運転化が進むことで、乗り物というより居住空間としての快適性も重視されるようになるため、この点でも私どもの製品が評価されているかと思います。

①方針

髙野:中期経営計画についてご説明します。まず、売上の中身としては特定の用途に集中せず複数の成長の柱を育てたいと考えています。先ほどお伝えしたとおり、足元では自動車向け製品の売上が増えていますが、航空機や家具などを含め、複数の成長の柱を持つことを狙っています。

航空機や自動車、オフィス、住居などのさまざまな場面において、デザインや触り心地、安全性、清潔、サステナビリティなどにおけるいろいろな快適さを提供できるという共通項があります。

次に、規模拡大・収益性改善による財務的な企業価値の向上についてです。生産設備の老朽化対策として新工場を建設し、既存の工場についても生産能力の増強を進めていきます。既存の工場の生産能力はかなり上限に近づいていますが、いくつかのボトルネックを解消することにより生産のキャパシティがまだ拡張できると考えており、そのボトルネック解消に向けて努力しています。

そのように、自社設備については既存の工場および新規工場の建設を進めていますが、それだけでは需要に応えられないということで、同様の設備を持っている協力企業に一部製品の生産を委託するかたちを取り、全体として生産キャパシティの拡充を図っていきます。

①方針

髙野:サステナビリティの重視による非財務的な企業価値の向上も目指しています。2030年には、原材料の50パーセント以上をバイオ素材やリサイクル原料に置き換えることを目指してサステナブル製品の開発を進めています。製品だけではなく生産工程においても、例えば、水の使用量を2025年までに2020年比で2割削減する、あるいは生産量に対する廃棄物の比率を3パーセント以下に保つというサステナブル目標を設定して、それらを推進しています。

このような考え方を協力企業とも共有し、同じ意識を持って生産に取り組みたいと思っています。そのようなことで、「Ultrafabrics」をサステナブルなブランドとして確立したいと考えています。

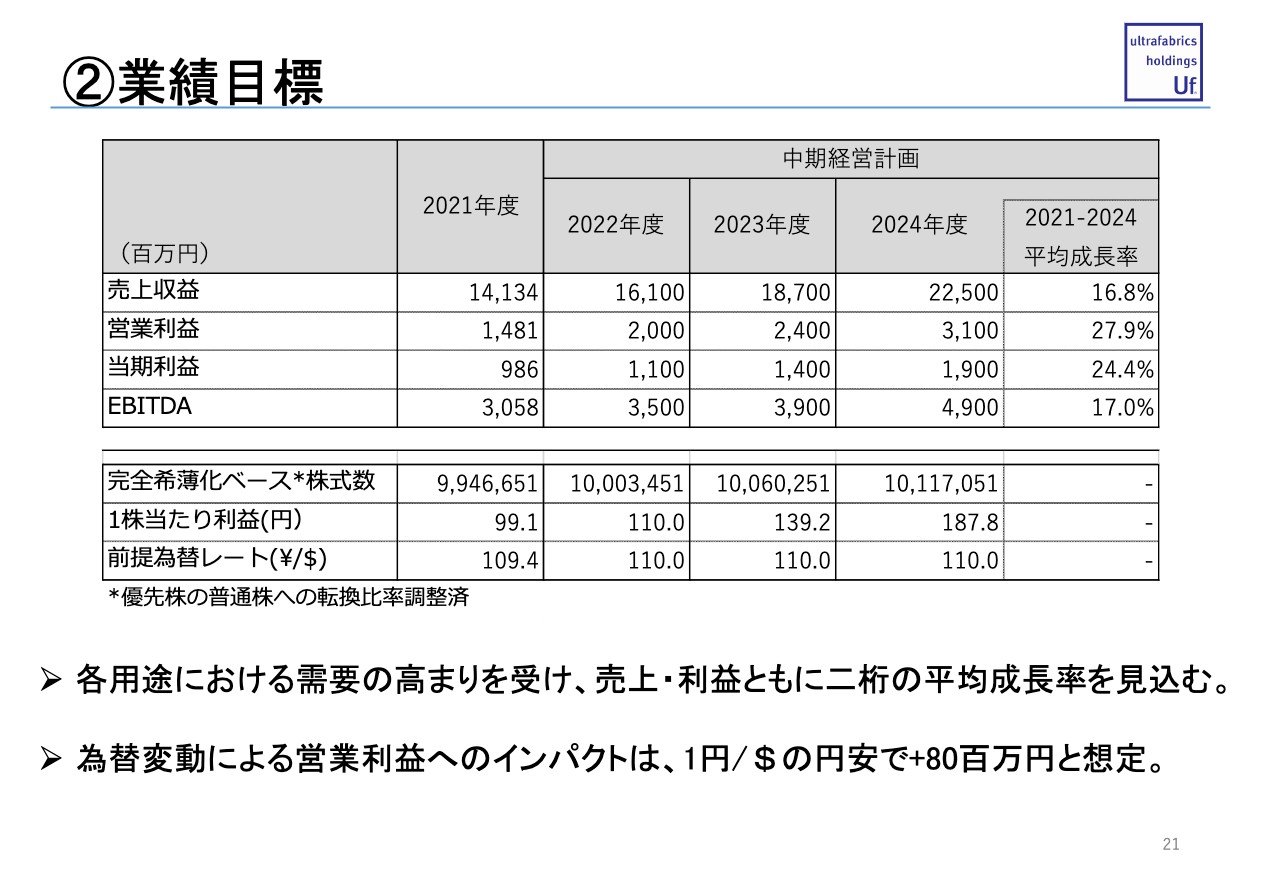

②業績目標

髙野:業績目標です。縷々お話ししてきたように、各用途における需要の高まりを受け、売上・利益ともに2桁の成長率を見込んでいます。当社は日本で生産して海外で販売するというビジネスモデルのため、為替変動による業績への影響が非常に大きいです。1円の円安で、営業利益段階で8,000万円のポジティブな影響があると想定しています。

こちらの業績目標は今年2月に発表したもので、為替前提が110円となっています。第2四半期の発表と同時に2022年度の通期予想を上方修正していますが、この中期計画は2月の段階から変更していないため、それが反映されていません。

来年2月にはあらためてこの計画自体を見直すことになりますが、通期の上方修正の要因は為替前提の変更によるものが大きいため、為替の変動がない場合は、このような成長を目標としているという目安として見ていただきたいと思います。

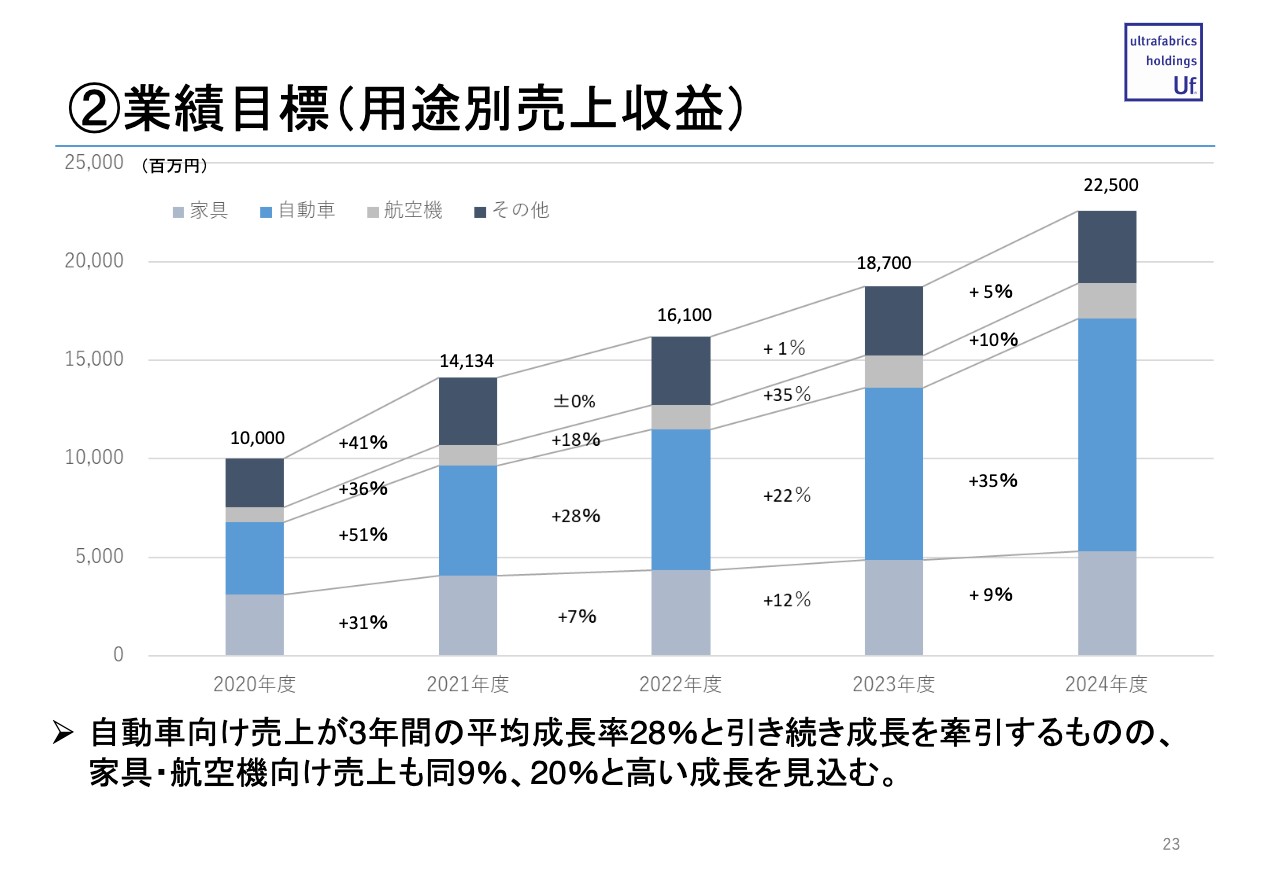

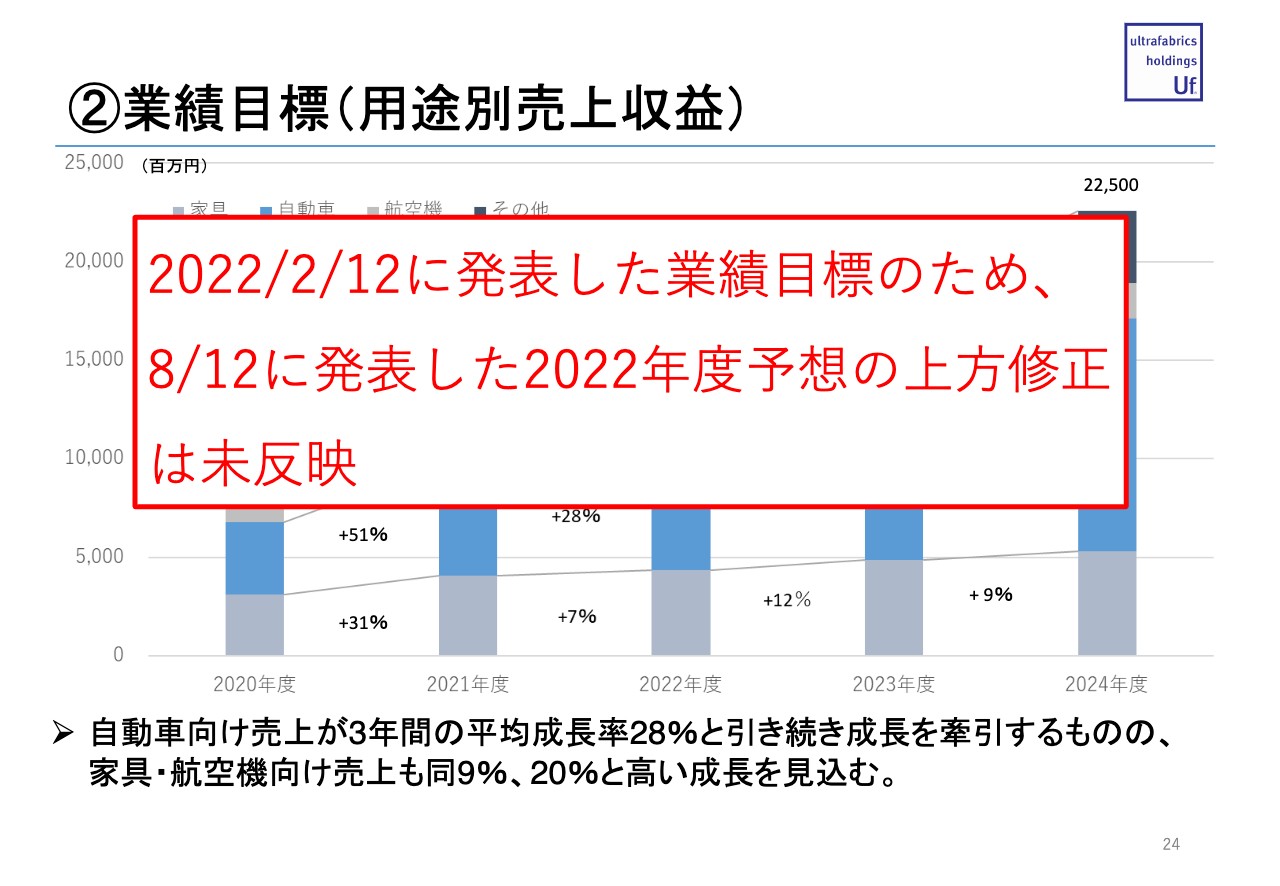

②業績目標(用途別売上収益)

髙野:用途別の売上収益です。自動車向けの売上が3年間の平均成長率で28パーセントと、引き続き強い成長で会社全体の売上を牽引すると考えていますが、家具、航空機向けの売上もそれぞれ9パーセント、20パーセントと高い成長を見込んでいます。

こちらも同じように2月に発表した業績目標で、足元の業績の上方修正は反映されていません。為替の変動がなければこのようなイメージであると、ご理解いただければと思います。

③設備投資・配当

髙野:設備投資についてご説明します。3年間の設備投資額は53億円を計画しています。内訳としては、群馬県千代田町に予定している新工場に42億円、既存の工場の更新投資とR&D関連投資がその残りとなっています。

2つの工場が3つになることで、かなり生産能力が増えると思うかもしれませんが、この新工場の目的は老朽化対策と効率化です。埼玉県の行田工場の一部のラインの設備がかなり老朽化しているため、新しい工場の建屋を作り新しい設備を入れ、行田工場の機能の一部を移管することで、生産を止めることなく老朽化したラインを刷新し、効率化も図ることができる、というのが一番の目的になっています。

新工場は2025年稼働予定です。投資額のうち13億円を、例えば水の再利用、太陽光パネルの設置といったサステナビリティ目的の投資に充当します。

配当については、高水準の投資が続くため、投資・内部留保・株主還元にバランスよく配分することを念頭に置き、配当性向は30パーセントを目処と考えています。2022年度の期初には普通株式で34円の配当を予想していますが、こちらも上方修正後はまだ変更していないとご理解ください。

坂本:新工場のお話がありましたが、現在の設備の稼働状況と、今後の生産能力の増強に向けたマイルストーン、それに向けた課題や制約があれば教えてください。

髙野:繰り返しになりますが、自社設備の生産能力は上限までそれほど余裕がありません。自社設備の生産能力を拡張するにはいくつかのボトルネックがあり、それらを解消するべく、いろいろな技術的な問題をクリアできるようトライしています。しかし、それだけでは強い需要に応えられないため、協力企業に生産を委託することを開始しています。

乗り越えなければいけない課題としては、同じような設備と言ってもまったく同じではないですし、私どもの技術のレシピを伝えたとしても、そのとおりに作ってもらうことに加えて品質も保証しなくてはいけないため、簡単にアウトソーシングできるわけではないことです。

そのため、社内でもしっかりと技術指導と品質保証ができるような体制を組んでいるところです。

坂本:需要地は北米だということで、北米に工場を作ったほうがよいのではないかと思いました。協力工場が北米にあるのでしょうか?

髙野:現在の計画に織り込んでいる協力会社はすべて国内の会社ですが、おっしゃるとおり製品を使う場所や、自動車メーカーであれば完成車を作る場所に、私どものようなサプライヤーがいたほうがよいのではないかというのはごもっともです。それゆえ、私どもとしても国内に限定するつもりはなく、海外でも生産の機会があるかどうかを模索しています。

しかし、国内で200名という小さな会社ですので、生産の現場に絞るとさらに小さな規模になります。そのような規模で海外に工場を作ったり、あるいは現地の工場の方に生産技術を指導したりするのは、言葉の壁もありますし、なかなかハードルが高いところですが、必要なこととは思っており、そのあたりのアンテナは立てています。

また、国内の企業とは長いお付き合いがあるため、もちろん対策は講じていますが、守秘義務や生産技術の漏洩という点のリスクは抑えられます。一方で海外の企業とは今までお付き合いがありませんし、また別のプロテクトの方法を考えなくてはいけないだろうとは考えています。

坂本:ありがとうございます。株主還元について、通期業績が上方修正されていますが、配当性向はおおむね30パーセントとのことでした。これは円安などがあり、さらに業績の修正があったとしても、30パーセントを維持するのでしょうか?

髙野:30パーセントを目処として掲げてはいますが、設備投資の内容をあらためて見直すほか、今期末の段階での世の中の情勢や財務体質など、いろいろなことを勘案して判断します。

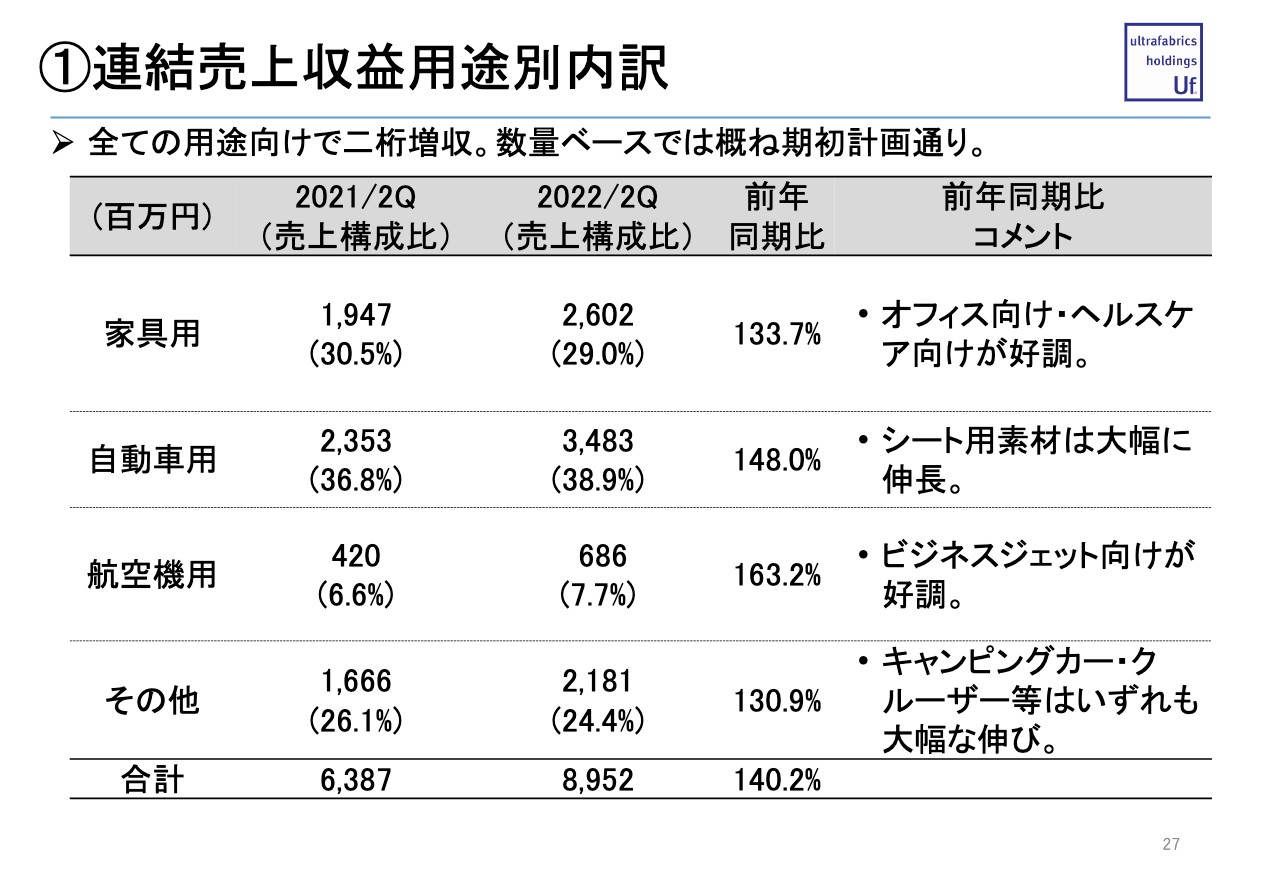

①連結売上収益用途別内訳

髙野:上半期の業績と通期の上方修正についてご説明します。売上収益は89億5,200万円ということで、前年同期比140.2パーセントとなりました。すべての用途向けで2桁の増収を達成しています。

家具用の売上収益は26億200万円で、前年同期比133.7パーセントとなりました。こちらはオフィス向けと、歯医者などで使われているヘルスケア向けが好調に推移しています。

自動車用は34億8,300万円で前年同期比148.0パーセントと、こちらはシート用素材が大幅に伸長しています。航空機用は6億8,600万円で前年同期比163.2パーセントと、こちらは民間航空機向けの出足が少しスローになっているのですが、ビジネスジェット向けが好調です。

その他のところは21億8,100万円で前年同期比130.9パーセントと、先ほどご説明したとおりキャンピングカーやクルーザーが順調に伸びています。

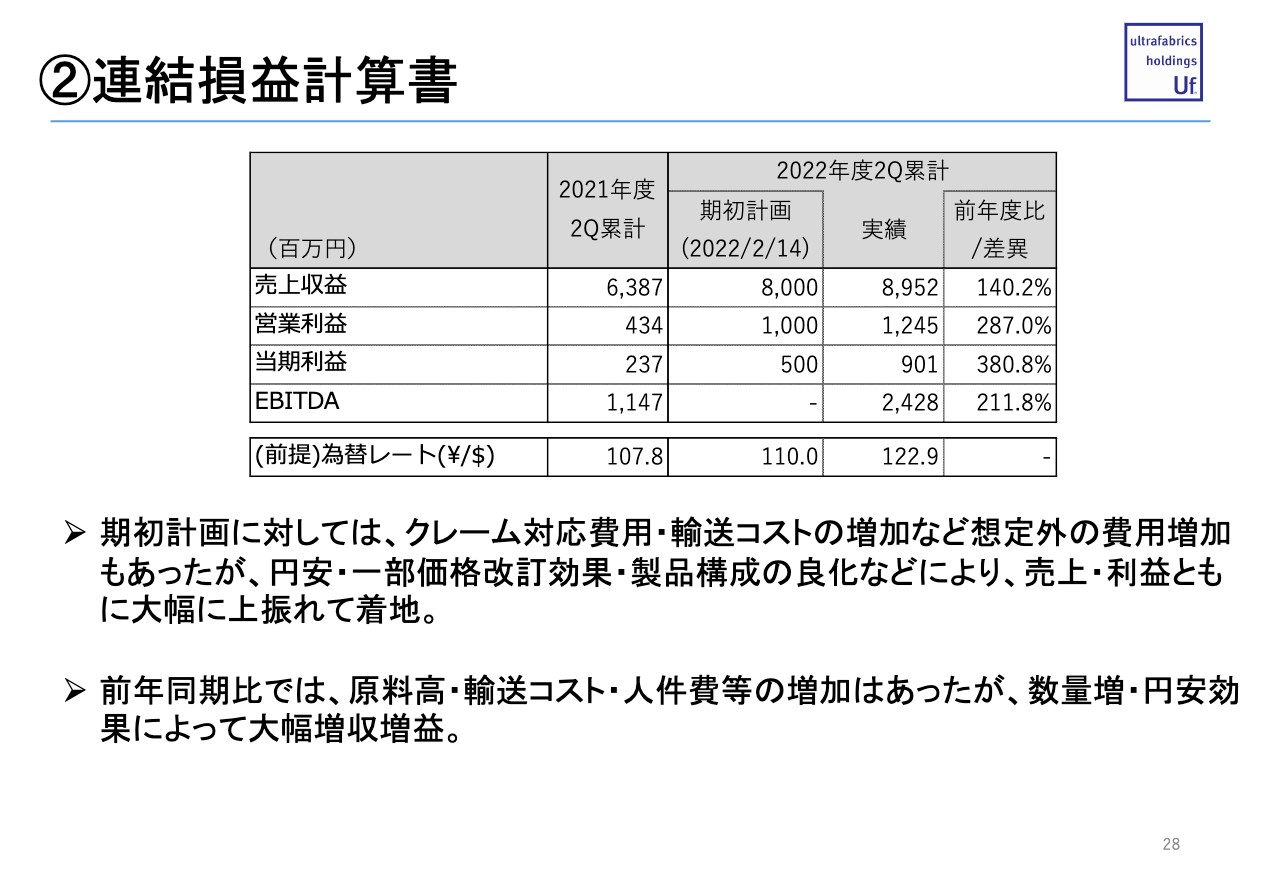

②連結損益計算書

髙野:損益計算書です。売上は期初計画の80億円に対し、89億5,200万円の着地となりましたが、数量ベースではおおよそ期初計画どおりのため、上振れ分は為替の影響によるものです。為替前提は期初計画の110円に対し、6ヶ月平均で122.9円となりました。

営業利益は期初計画の10億円に対し、12億4,500万円の着地です。こちらはクレーム対応費用や海上輸送の混乱に伴う輸送コストの増加など、想定外の費用増加もありましたが、円安・一部価格改訂効果等により、売上・利益ともに大幅に上振れて着地しました。

前年同期比では、売上収益140.2パーセント、営業利益は287パーセントと3倍弱の大幅な増収増益となっています。こちらも原材料高・輸送コスト、またアメリカの販売会社での人件費増加などがありましたが、数量増、円安効果に加えて生産効率の改善などもあり、このような着地となりました。

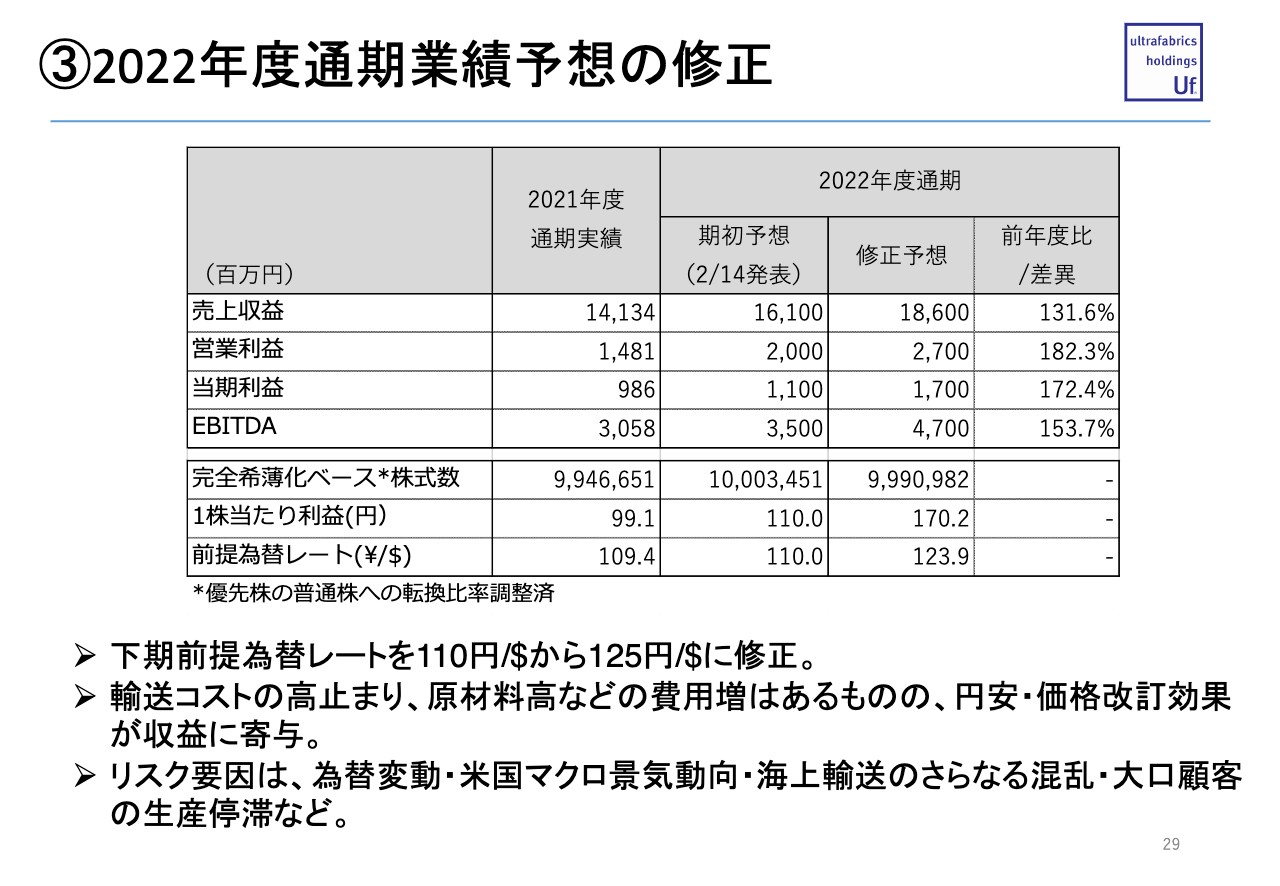

③2022年度通期業績予想の修正

髙野:通期業績予想の修正についてご説明します。下期前提為替レートを110円から125円に修正しました。その結果、売上収益は前年同期比131.6パーセントの186億円、営業利益は期初予想20億円を修正し、前年同期比182.3パーセントの27億円となっています。

こちらも依然として輸送コストが高止まりしていることや原材料高などの費用増はありますが、円安・価格改訂効果による収益への寄与を見込んでいます。

一方、リスク要因として、為替変動の影響があります。何かがあって円高ということになれば、収益に大きく影響しますし、私どもの製品は比較的高額のため、アメリカの景気動向により高額品の需要が落ち込むことになれば、その影響も受けます。

加えて、海上輸送が混乱した場合には輸送コストがさらに上がるかもしれませんし、輸送日数がかかることで、在庫をさらに持たなくてはいけない状況になるかもしれません。いろいろな要因で大口顧客の生産が停滞した場合も、売上に影響が出ると考えています。

このようなリスク要因はありますが、業績の達成に向け、努力していきます。私からのプレゼンは以上です。

質疑応答:競合他社について

坂本:「御社の競合他社は、どのようなところがあるのか教えてください」というご質問です。

髙野:いろいろな用途の製品があるため、用途ごとに競合する会社は違います。自動車用に関しては、日本の上場企業ではセーレンや共和レザーの名前が挙がります。

しかし、セーレンは乾式のメーカーですし、共和レザーは乾式と湿式、両方の取り扱いがあり、メインは乾式だと聞いています。したがって、製品のグレードが異なるため、完全に競合するわけではありません。

お客さまで湿式を選ばれる方は品質重視、乾式を選ばれる方は価格重視ということで、完全に競合するわけではありませんが、よく名前が挙がるところはその2社です。

質疑応答:製品が採用されているブランドについて

坂本:「御社の製品を日本で見ることはほぼないというお話でした。EVが挙げられていましたが、家具・自動車・飛行機を含めて具体的にどのようなブランドで採用されているのか、主要なものがあれば知りたいです」というご質問です。

なぜ、日本向けの採用が少ないのでしょうか? もちろん販社のお話もありましたが、そのあたりも含めて教えてください。

髙野:特に自動車向けですが、契約上、採用されているお客さまの名前は公表できないのでメーカーの名前は伏せますが、ショールームで見ることはできると思います。

坂本:いずれかのEV車に乗れば、使われている可能性があるということですね。

髙野:先方が私どもの名前を出しているところには、ジャガーランドローバーがあります。昨年の秋頃に発表されたレンジローバーの最高位車種で使われているため、そこで見ることができると思います。

飛行機向けでは、JALでヘッドレストなどに使われているものがあります。全部ではないため、運がよければ触れる機会はあると思います。

質疑応答:プライム市場への上場の見通しについて

坂本:「プライム市場に鞍替えするポテンシャルはあると思うのですが、見通しはありますか?」というご質問です。

髙野:プライム市場への上場に向けては、業績面と株価面がハードルになっていましたが、足元の業績動向から、2期合わせての税引前利益が25億円、時価総額250億円といったところはクリアできつつあると考えています。

それ以外のいろいろなガバナンスの点で、まだ強化しなければならない点もあります。それらの基準をクリアでき次第、上場を目指していきたいと思っています。

質疑応答:東京中小企業投資育成について

坂本:「筆頭株主の東京中小企業投資育成は、投資ポリシー上、発行体からの依頼がないと売却しない静かな投資家だと認識していますが、同様の認識をお持ちでしょうか?」というご質問です。

髙野:東京中小企業投資育成とは、よくコミュニケーションをとっています。例えば、私どもが「流動性を増したいので、市場に売却していただけないでしょうか?」とお願いすれば売却いただけると思いますし、現在もそうですが「保有しておいていただけないでしょうか?」とお伝えすれば継続保有していただけます。ご認識と実情とはそこまで変わらないかと思います。

質疑応答:ポリウレタンレザーの耐用年数について

坂本:「一般的に、ポリウレタンレザーは加水分解による劣化が避けられない素材ですが、車のシートに使用された場合は、どのくらいの耐用年数なのでしょうか?」というご質問です。

髙野:おっしゃるとおり、ポリウレタンレザーと言いますと「何年か経つと加水分解してボロボロになってしまう」という、昔のよくないイメージがあると思います。しかし、樹脂の改良などを重ねてきたこともあり、私どものポリウレタンレザーは耐用年数が長い部類に入ります。そのようなことも含め、自動車メーカーで採用される基準をクリアしています。

質疑応答:みずほ銀行の大量保有報告書について

坂本:「6月7日のみずほ銀行の大量保有報告書には、株式の取得理由として『発行会社の要請に応え、かつ発行会社との取引関係の強化を図るもの』とありますが、この要請とは何でしょうか?」というご質問です。

機関投資家ということで定型文のようなところもあると思いますが、ご回答お願いします。

髙野:みずほグループで大量保有報告書が出ましたが、銀行とその傘下の資産運用会社含めての数字ということです。

主要取引銀行3行のうち1つということで、特にこのような設備投資の需要がある時には、良好な関係が維持できるようお願いしています。また、グループの資産運用会社の方とも定期的なコミュニケーションをとっているため、その結果だと考えています。

質疑応答:輸送コストの状況と基本的な輸出手段について

坂本:「最近は御社も国内で生産し、海外に輸出していますが、輸送コストの上昇は落ち着いているのでしょうか? 北米への輸出は基本船舶で行うのか、教えてください」というご質問です。

髙野:輸送コストは、ここ1年から2年の間大きな問題となっています。その中でも一番厳しかったのは、昨年末から年始にかけてです。当時は日本に寄るコンテナ船自体の便数が減っており、価格もさることながら、空いているコンテナを見つけるのが大変でした。現在は、当時より若干緩和されていますが、大きく改善しているわけではなく、高止まりの状態になっています。

北米への輸出手段については、基本的に船舶を使っていますが、納期の関係や、お客さまのニーズがあれば航空機なども使います。

質疑応答:工場の稼働状況について

坂本:「時期によってズレるとは思いますが、現在の稼働状況について、生産能力を100とした場合のイメージを教えてください」というご質問です。

髙野:同じような製品を大量に作り続けている時と、少量多品種で少しずつ製品を変える場合は樹脂を変えるなどスイッチングの時間がかかってしまうので、生産能力の水準そのものがまったく違ってきます。一概に「稼働率」で説明するのは非常に難しいところではあります。

そのようなことも含め、自社設備での上限は近づいており、繰り返しの説明になりますが、いくつかのボトルネックに対してチャレンジしているところです。今後、全体のキャパシティはもう少し広げられると思っています。

質疑応答:他社の合成皮革と比較した強みについて

坂本:「御社の製品が本革、PVC、他の合成皮革と比べて優れている点や、なぜそれが選ばれるのかについて、さらに詳しく教えてください」というご質問です。

髙野:同じような表現になりますが、柔らかな風合いと触感のよさが、私どもの製品の最大の強みとなっています。

アニマルフリーという風潮の中、「本革の製品を使いたくない」という方も増えていると思いますが、そのような方にも「本革ではないものの、触感がよい、風合いがよい」と感じていただけるような点については、なかなか他社には真似できないと自負しています。

質疑応答:自社工場での製造について

坂本:「協力工場への委託については、自社工場で製造するよりもコストが高いと思っています。自社へ設備投資するほうがかなり低コストでできそうですが、いかがでしょうか?」というご質問です。

先ほど「人員の規模がそこまで大きくなく、なかなか難しい」というお話もありましたが、御社は借入余力もあると思いますし、ここまで業績がよく、攻める体制があれば増資もできると思います。コストと利益を追求していく上で、あえて自社工場の選択をしない理由をもう少し詳しく教えてください。

髙野:おっしゃるとおり、自社での生産に比べると、アウトソーシングのほうが若干マージンが落ちます。

しかし、老朽化の対策で実際に工場を作っていますが、工場を作って稼働させるまでに2年から3年は経ってしまいます。そのため、今ある他社の設備を稼働させていくほうが、スピード感としてはあると思います。

坂本:スピードを優先しているということですね。「M&Aでもよいのではないか?」という意見もありますが、売り物がないといけませんし、「乾式の工場を買っても仕方がない」ということになってもなかなか難しいのですね。

髙野:M&Aの場合は相手があってのことですし、おっしゃるとおり難しいですね。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答いただきましたのでご紹介します。

<質問1>

質問:合成皮革業界におけるシェアについて教えていただけますか?

回答:当社は湿式合成皮革の専業メーカーですが、合成皮革市場の大部分は乾式合成皮革が占めています。また、当社製品は本革や高級ファブリックも競合となっているため、合成皮革市場におけるシェアについてあまり意味がないと考えています。

<質問2>

質問:生産能力拡大のための企業買収などは考えていないのでしょうか?

回答:さまざまな選択肢のうちの1つとして可能性は排除していませんが、先方があってこその話でもあり、当方が希望しても難しい場合が多々あるかと思います。

<質問3>

質問:クレーム問題の内容とそれへの対応について具体的に教えてください。

回答:増加する受注に対応するために、仕入れ先を多様化したり、生産の一部をアウトソーシングしたりと新しい試みを行う中で、品質問題が発生しました。そこで、以前と同等の品質を維持するために、社内で対応チームを組成して問題解決に当たり、当該問題については同じ問題が起きないような体制を構築できました。今後も技術指導・品質維持に努めていきます。

<質問4>

質問:ホールディングスは前中野会長から吉村社長に経営の引き継ぎが上手くできているように感じていますが、両子会社ではどうなっているのでしょうか?

回答:Ultrafabrics社は、ここ数年で経営幹部を担える人材が多数入社して人材の厚みが増し、創業者世代に続く次世代の経営者が育ってきています。

新着ログ

「化学」のログ