安江工務店、リフォーム事業が堅調に推移し2期連続の増収 2Qの売上高として過去最高を達成

目次

山本賢治氏:安江工務店代表取締役社長の山本賢治でございます。ご試聴いただいているみなさまには、この動画を通じて当社へのご理解とご興味を持っていただけますと幸いに存じます。どうぞよろしくお願いいたします。それでは、本日の内容をご覧のとおり6つに分けて、順にご説明します。

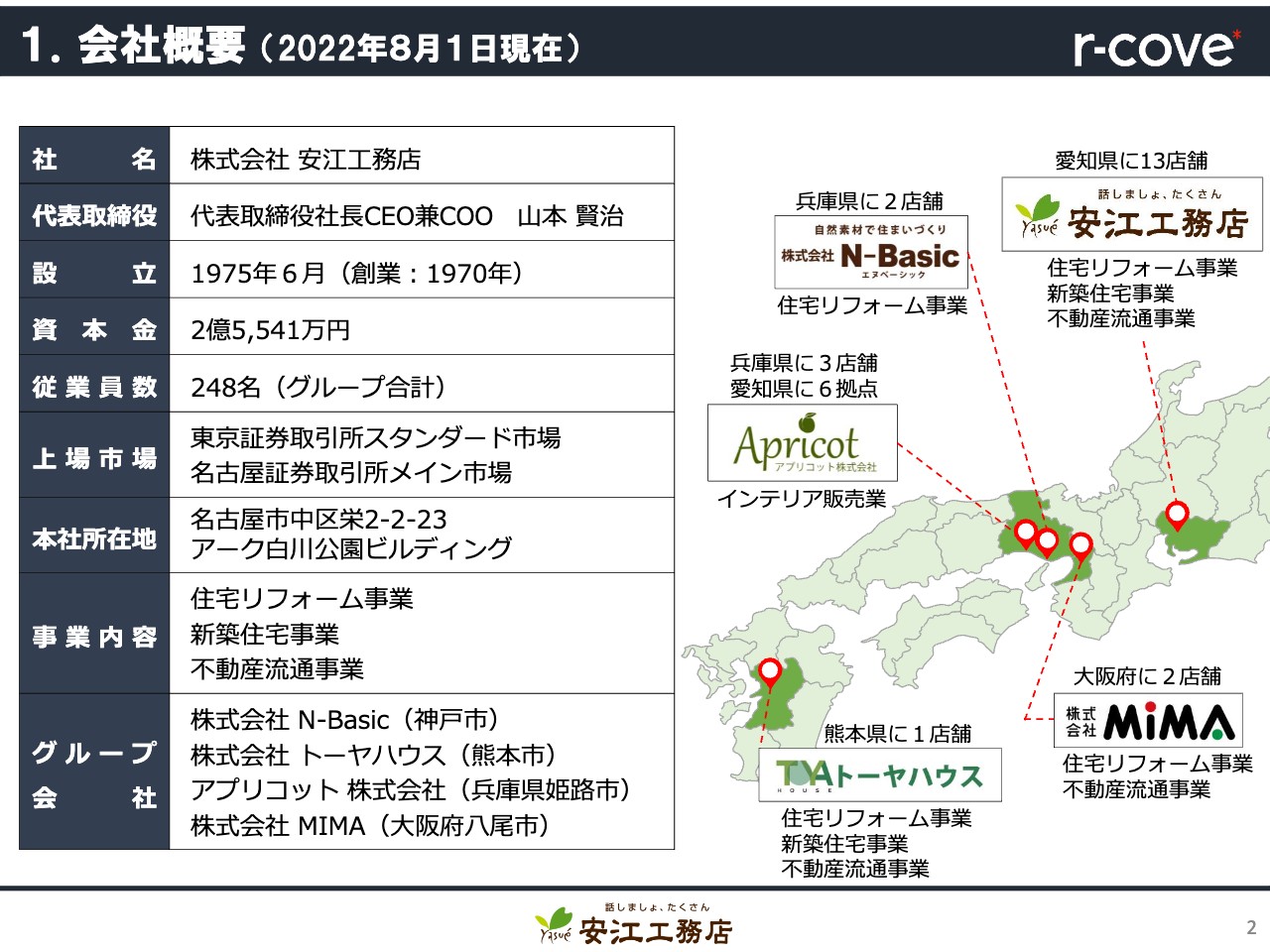

1.会社概要 (2022年8月1日現在)

はじめに、当社グループの概要を簡単にご説明します。親会社の安江工務店は1970年の創業で、今年で52年目になります。グループ人員数は248名です。2017年に上場し、現在の上場市場は東京証券取引所スタンダード市場、名古屋証券取引所メイン市場です。

親会社の安江工務店は愛知県内に13店舗を展開しており、本社は名古屋市にあります。グループ会社を簡単にご説明すると、大阪府に2店舗あるMIMA、神戸市に2店舗あるN-Basic、熊本県で事業を行うトーヤハウスに安江工務店を合わせた4つの建設会社があります。

また、周辺事業に位置し、姫路市でインテリアを取り扱うアプリコットがあります。このアプリコットの事業に関しては、グループ化後に安江工務店の店舗への拠点併設を進めており、今年度に3拠点増設し、現在6拠点となっています。このように、安江工務店が持つ多店舗化のノウハウを横展開し、それぞれのエリアで出店し、相互のシナジーを活かして展開しています。

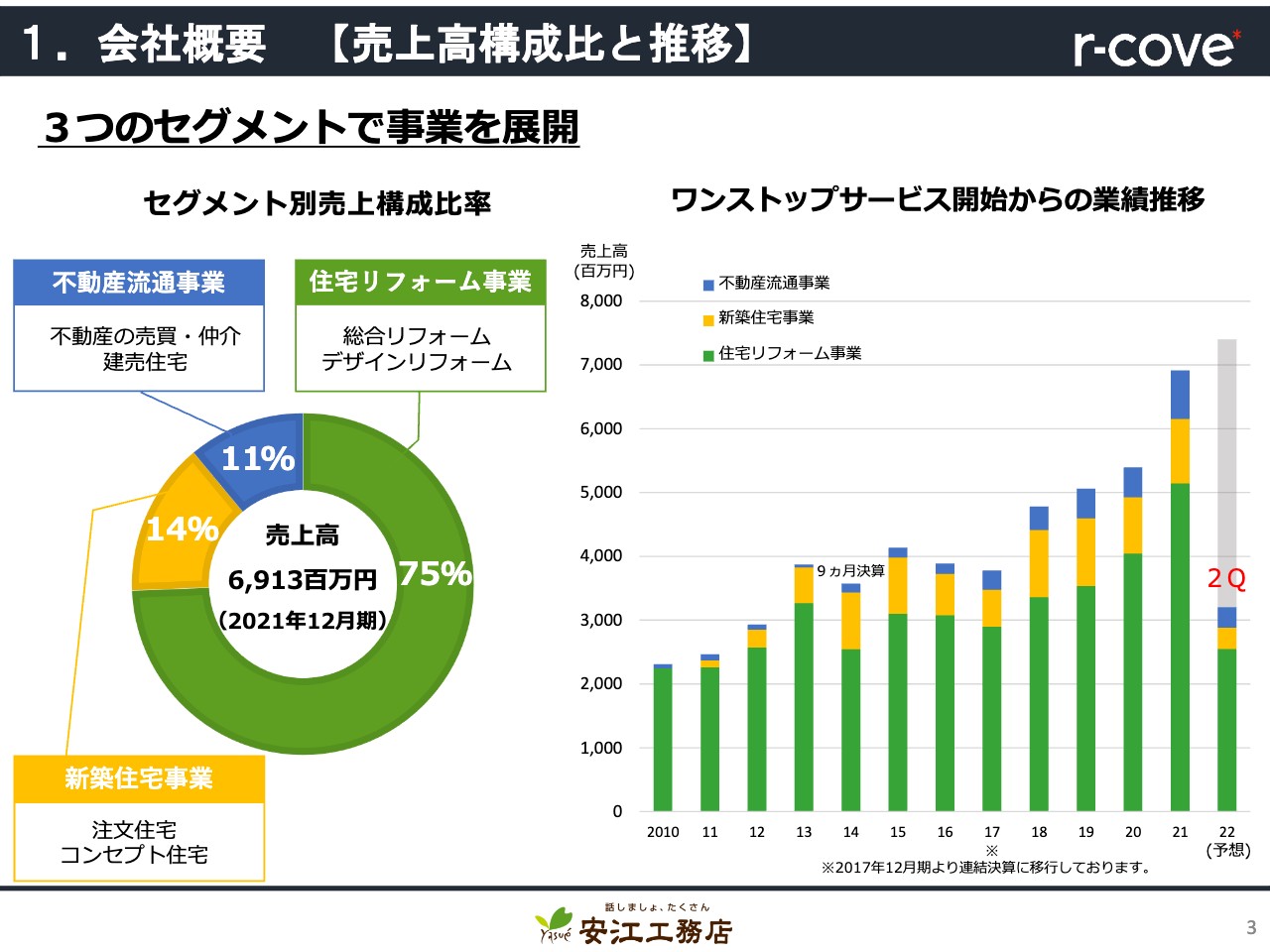

1.会社概要 【売上高構成比と推移】

売上構成比と推移です。スライド左の円グラフは、3つのセグメントの売上構成比を表しています。主力の住宅リフォーム事業が75パーセントほど、新築住宅事業が14パーセント、不動産流通事業が約11パーセントという割合で構成しています。

住宅リフォーム事業においては、一般の顧客に向けたメンテナンス工事から、間取り変更や耐震補強、増改築といった大規模工事、リノベーションまで、住宅全般に幅広く対応しています。新築住宅事業では、自然素材や高性能断熱に力を入れた注文住宅を取り扱っており、デザイン性にこだわったラインアップを取り揃えています。不動産流通事業においては、不動産物件の売買・仲介、中古住宅の買取再販、分譲住宅の販売を行っています。

右側の棒グラフは、3つの事業のワンストップサービスを開始してからの売上推移を表しています。現在は4つのグループ会社とともに、リフォーム事業を中心に業績を伸ばしています。

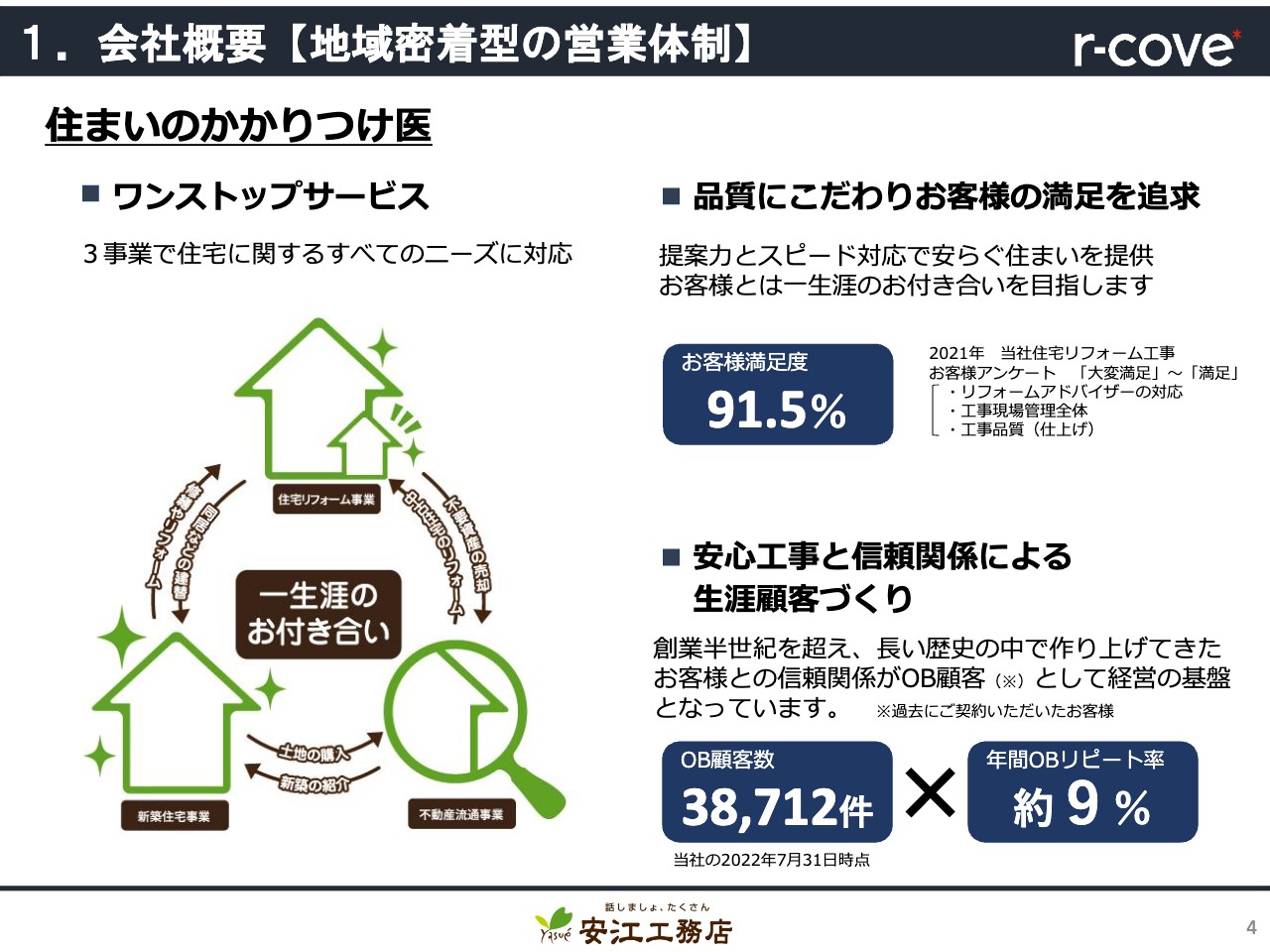

1.会社概要【地域密着型の営業体制】

続いて、地域密着型の営業体制についてご説明します。人から人へ住み継ぐ不動産流通事業、新たに建てる新築住宅事業、直し・再生するリフォーム・リノベーション事業を行っています。

当社グループのビジネスはストック型の循環ビジネスモデルとして「生涯顧客」という考え方を持っています。お客さまから一度に大きな工事を頂戴するよりも、いかに長くお付き合いいただくか、換言すれば「当社グループのファンになっていただくこと」、つまり「次に家に何かあったらまた頼むね」と言っていただける関係を作ることを目指しています。

そのために、地域密着型の営業体制として、品質とお客さま満足に徹底的にこだわり、既存客からのリピート率をKPIの1つとして重要視しています。毎年一定のリピートを安定していただけるOB顧客さまを多く持つことが重要だと考えています。地域社会のみなさまが安心して暮らせる「住まいのかかりつけ医」のような存在を目指していきます。

1.会社概要【当社の強み】

続いて、当社の強みです。リフォーム専業店の中での当社の強みは主に2つで、オリジナル自然素材とデザイン力です。

1つ目のオリジナル自然素材の中で、「無添加厚塗りしっくい」が、一昨年に外部機関の実験により、新型コロナウイルスに組成が近いとされるヒトコロナウイルスにおいて、不活化効果が実証されています。コロナ禍において引き合いが特に増えている商材です。

完全自社開発で自然素材だけを使用しているため、安心して使用でき、かつリーズナブルに提供できています。しっくいは古くからお城や蔵などに使われ、高い調湿効果、遮音性、耐火性などから人気があります。

2つ目のデザイン力では、単に古くなった設備の取替工事ではなく、そこに使い勝手やデザイン性をプラスする当社自慢の設計デザイナーが、お客さまに感動していただける付加価値の高いリフォームの提案、提供に努めています。

これらを用いて、当社は「自然素材を活かしたオンリーワンの住まいづくり」をお手伝いしています。

2.2022年12月期 第2四半期決算の概要

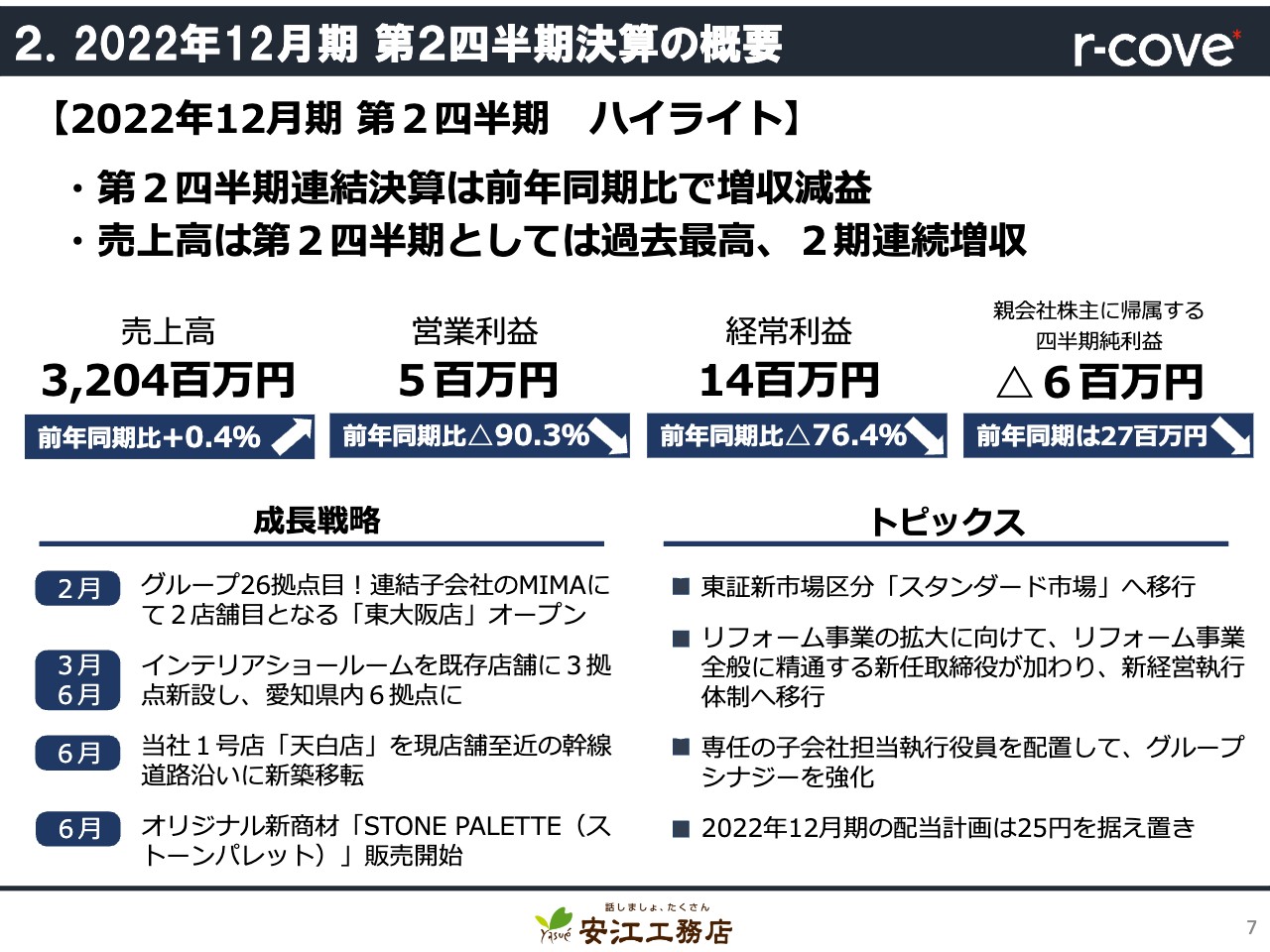

ここからは、2022年12月期第2四半期決算の概要についてご説明します。まず、2022年12月期第2四半期のハイライトです。当第2四半期は前年同期比で増収減益となり、売上高としては過去最高、2期連続の増収となっています。各利益ならびに成長戦略、トピックスについてはご覧のとおりです。

2.2022年12月期 第2四半期決算の概要

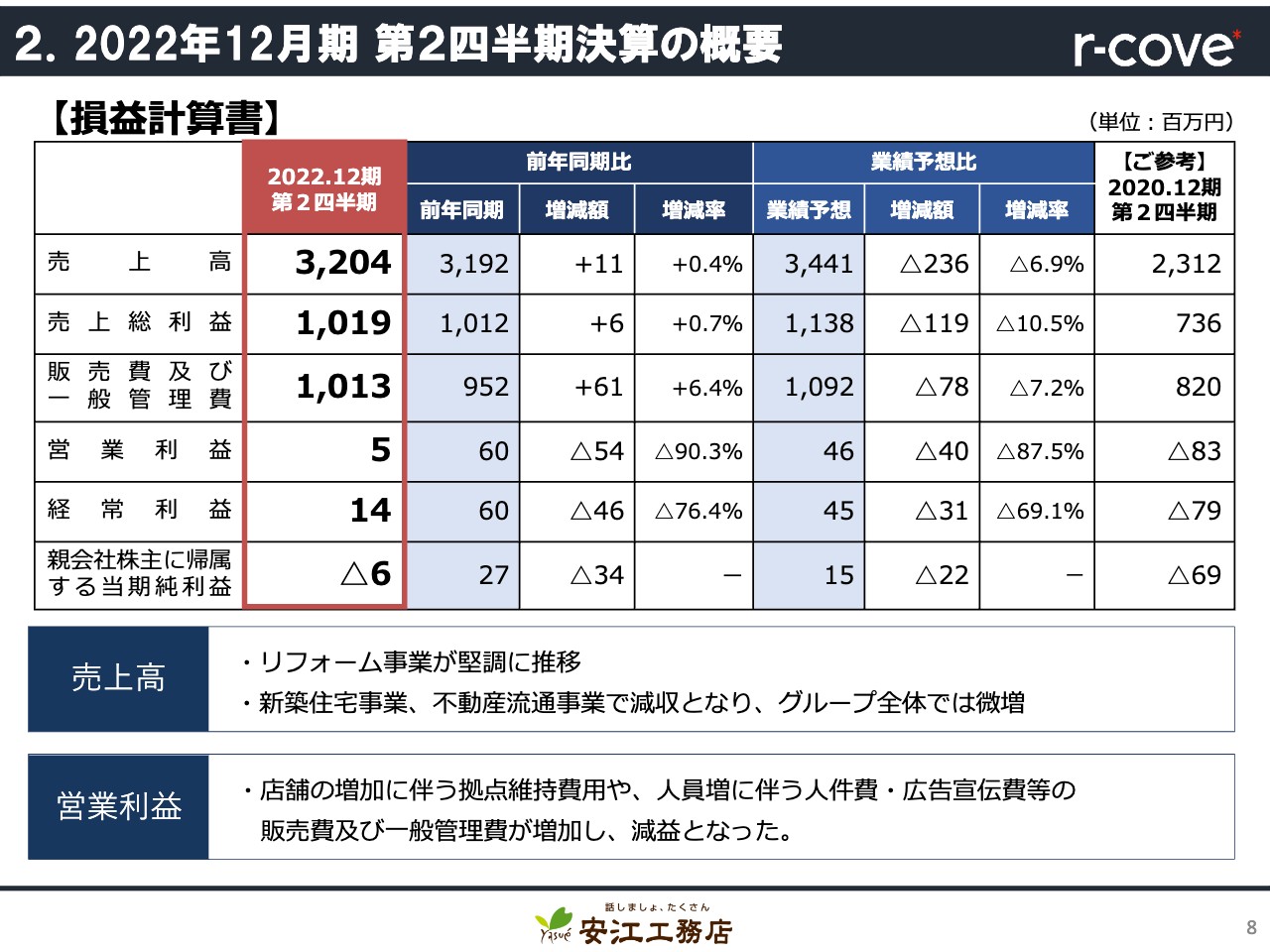

次に、損益計算書の概要です。先ほどのページでも触れたように、増収減益となっています。それぞれの項目を簡単にご説明します。連結売上高はリフォーム事業が堅調に推移した一方で、新築住宅事業、不動産流通事業は減収となり、グループ全体では微増という結果となりました。

また、営業利益については、店舗の増加に伴う拠点維持費用や、人員増に伴う人件費・広告宣伝費等の販売費及び一般管理費が増加し、減益という結果となりました。

2.2022年12月期 第2四半期決算の概要

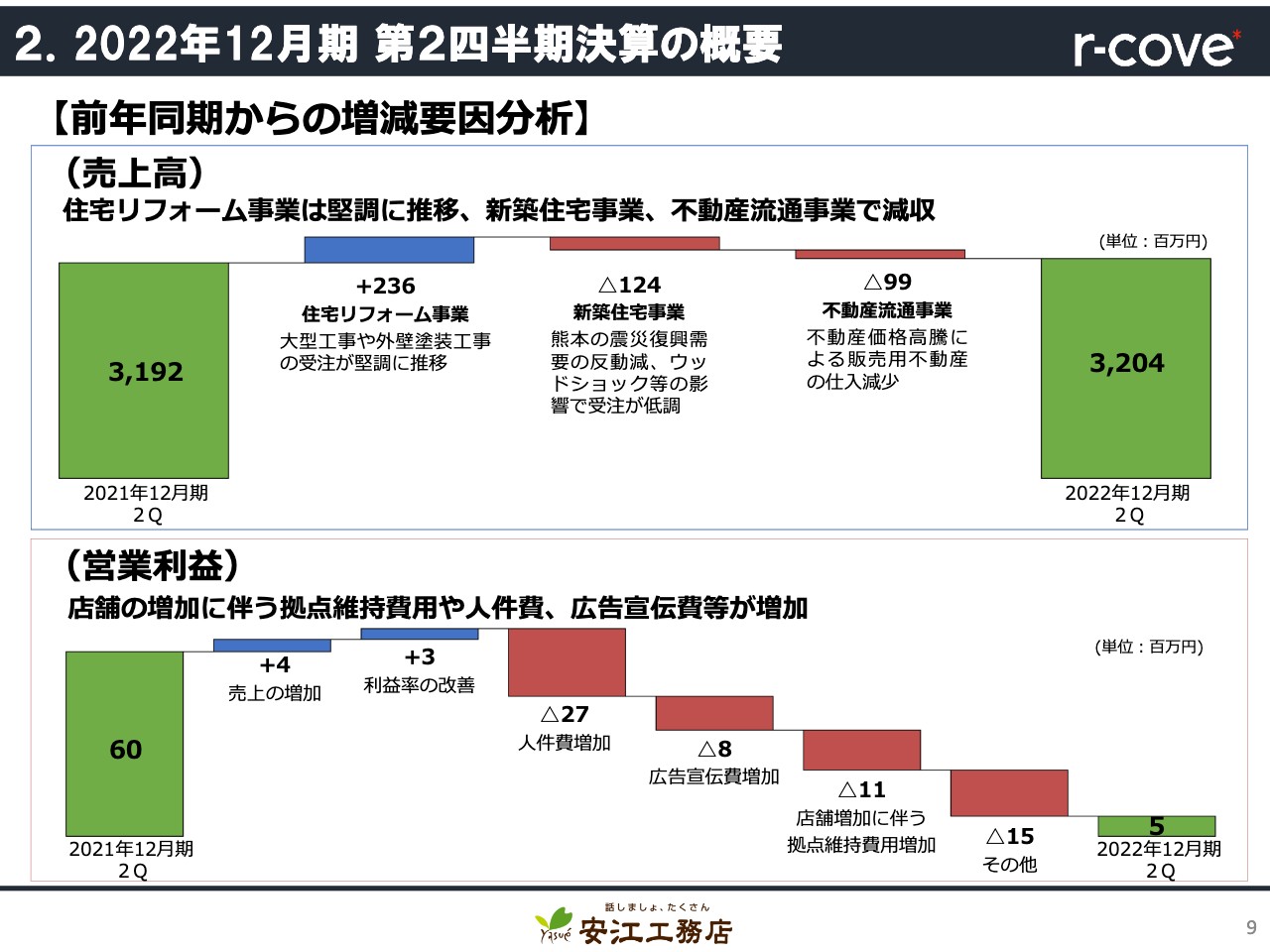

こちらは、前年同期からの増減要因分析になります。スライド上段の、売上高の増加要因については、住宅リフォーム事業において大型工事や外壁塗装工事の受注が堅調に推移しました。

また、新築住宅事業においては熊本の震災復興需要の反動減、そしてウッドショック等の影響により、受注が低調に推移しました。さらに、不動産流通事業においては不動産価格の高騰により、販売用不動産の仕入減少が影響しています。売上高は前年同期比で0.4パーセントの増加という結果となりました。

下段の営業利益の減益要因については、売上の増加、利益率の改善の一方で、店舗の増加に伴う拠点維持費用や人件費、広告宣伝費等が増加しました。この結果、前年同期比で、営業利益は90.3パーセントの減少となりました。

2.2022年12月期 第2四半期決算の概要

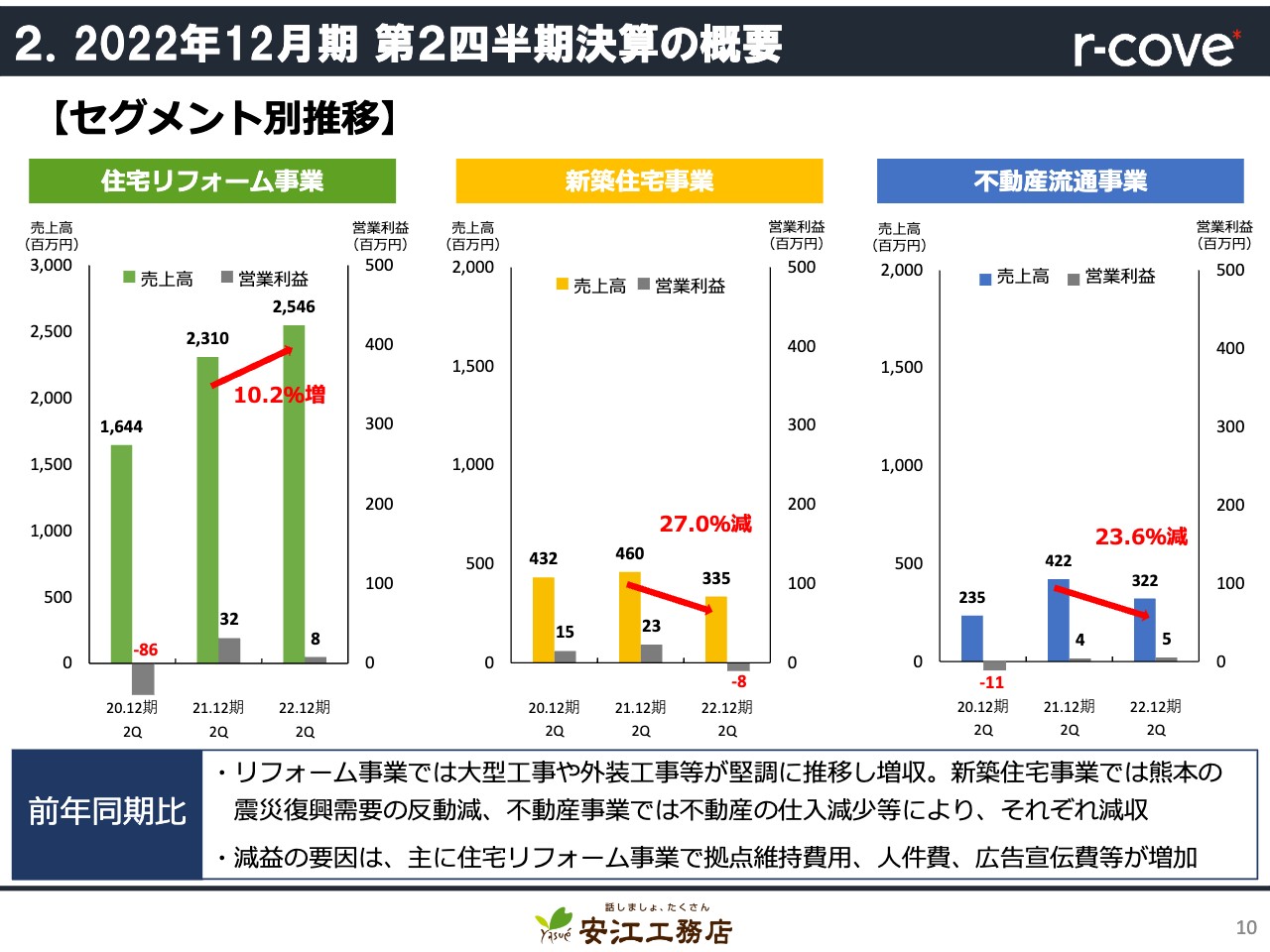

セグメント別の推移です。ご覧のとおり、住宅リフォーム事業の売上高は10.2パーセント増収、新築住宅事業は先ほどもご説明した要因により27.0パーセントの減収、不動産流通事業においても23.6パーセントの減収となっています。

2.2022年12月期 第2四半期決算の概要

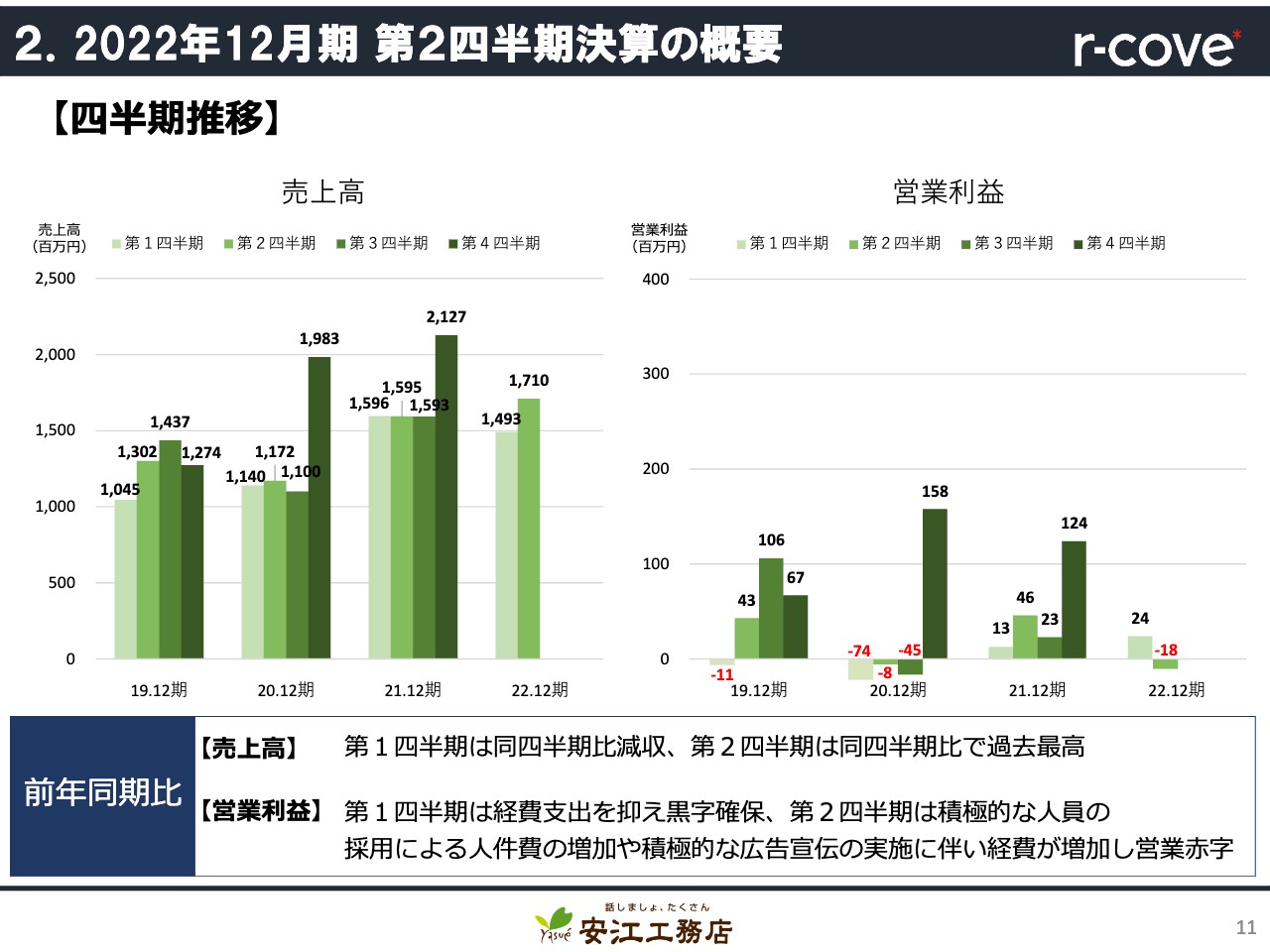

四半期推移についてご説明します。売上高については、第1四半期が同四半期比で減収となった一方で、第2四半期は同四半期比で過去最高となっています。

営業利益においては、第1四半期は経費支出を抑えて黒字を確保しましたが、第2四半期では積極的な人員の採用による人件費の増加や、積極的な広告宣伝の実施・展開に伴って経費が増加し、営業赤字となっています。

2.2022年12月期 第2四半期決算の概要

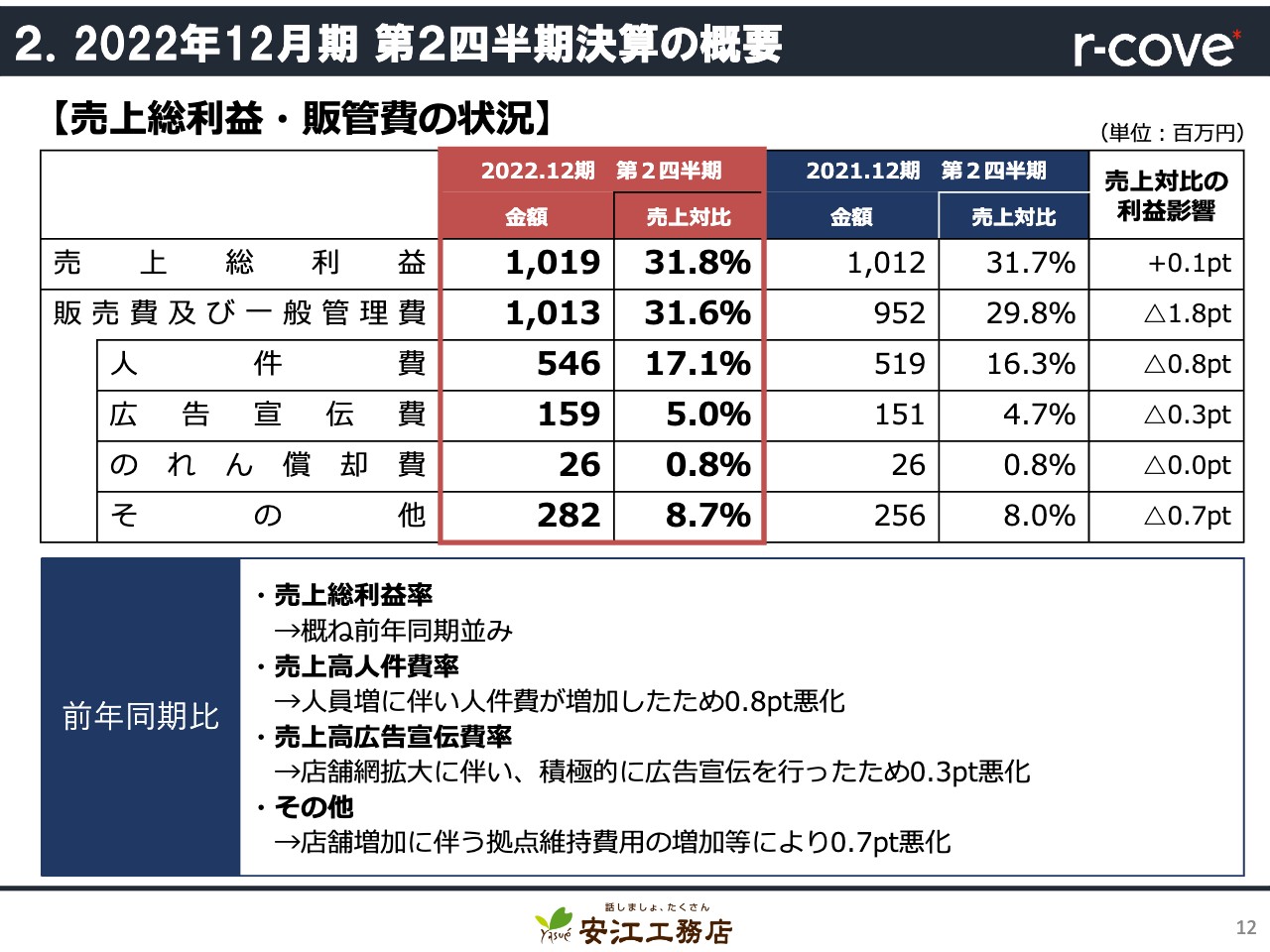

売上総利益と販管費の状況についてご説明します。売上総利益率は概ね前年同期並みで、売上高人件費率に関しては、人員増に伴い人件費が増加したため、0.8ポイントの悪化となりました。売上高広告宣伝費率については、店舗網の拡大に伴い積極的に広告宣伝を行ったため、0.3ポイントの悪化となりました。その他、店舗増加に伴う拠点維持費用の増加等によって、0.7ポイントの悪化となっています。

貸借対照表とキャッシュ・フロー計算書については、資料をご参照ください。

3.第2四半期までの主な取組み

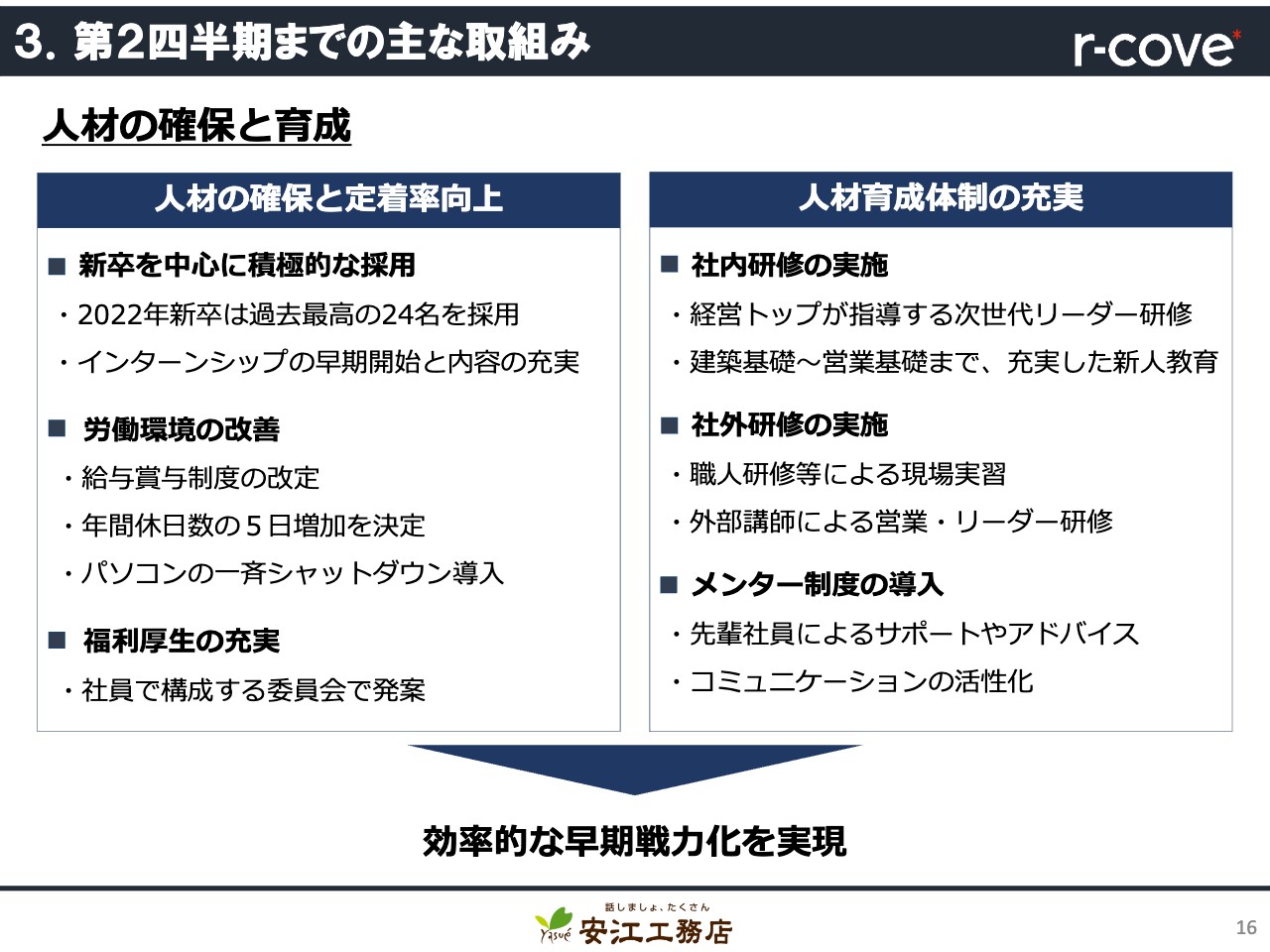

ここからは、第2四半期までの主な取り組みについてご説明します。はじめに、人材の確保と育成です。人材の確保と定着率向上に向け、新卒の採用はインターンシップの早期開始と内容の充実により、2022年新卒は過去最多の24名を採用しています。

労働環境の改善策として、より一層納得感の高い給与賞与制度に改定するとともに、年間休日数の5日増加を決定しています。また、長時間労働の抑止策として、パソコンの一斉シャットダウンを行っています。福利厚生の充実に関しては、社員で構成する委員会からの発案によって進めています。

次に、人材育成体制の充実に関してです。経営トップが指導する次世代リーダー研修や、建築基礎から営業基礎まで、充実した新人教育を実施しています。また、社外研修として、職人研修による現場実習、さらに外部講師による営業・リーダー研修を行っています。また、社内ではメンター制度を導入し、コミュニケーションの活性化に努めています。このような施策により、効率的に早期戦力化を実現しています。

3.第2四半期までの主な取組み

次に成長拡大戦略です。新商圏への拡大については、今年2月に大阪府第3位の人口を擁する東大阪市へ出店しました。これにより、大阪府東部全域を商圏とすることができました。

また、既存商圏の深耕については、当社1号店である名古屋市の天白店を新築移転しました。こちらは旗艦店で、リフォーム・新築・不動産の3つの事業が入っているため、初めて住宅を取得される方など、若いお客さまの取り込みを行っていきます。

3.第2四半期までの主な取組み

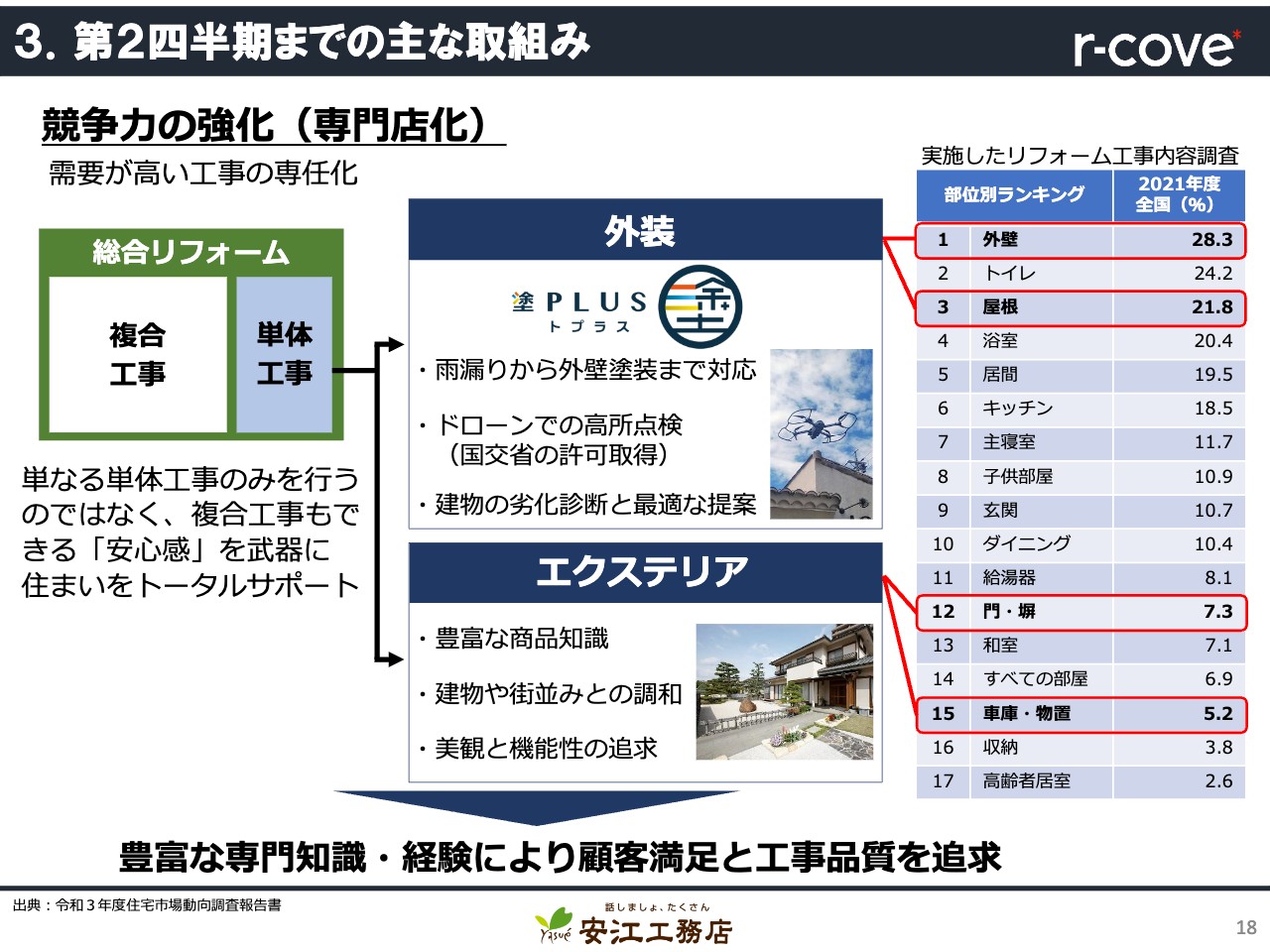

専門店化による競争力の強化についてです。当社が行う「総合リフォーム」には、部分的工事の「単体工事」と、大規模改装などの「複合工事」があります。スライド右側の表は、「実施したことのあるリフォームの部位別ランキング」ですが、この中で1位の「外壁」と3位の「屋根」は、建物を守る外装として、見た目はもちろん、雨漏りや外壁塗装など高い技術力が必要となります。

また、門や玄関まわり、車庫や物置など、エクステリアと呼ばれる住まいの顔になる部分についても、一層豊富な商品知識と専門性が際立つ部位で、周囲の建物や街並みとの景観調和など、センスが必要となります。このような専門性の高い分野を専任担当者制にすることによって、より専門知識を活かした提案やスピード対応ができています。

単体の工事のみを行う業者とは異なり、長年にわたって積み上げてきた豊富な経験やノウハウを活かし、複合工事にも対応できる安心感を武器に、他社との差別化を進めています。

3.第2四半期までの主な取組み

既存事業とのシナジーについてです。当社はスローガンとして、「住まいサポートから暮らしサポートへ」を掲げています。その一例が、2年前にグループ化したアプリコットです。

従来、リフォームとインテリアは別々の会社に依頼されることがほとんどで、デザインの統一感が損なわれるといったウイークポイントがありました。そこで、我々はこれらをトータルに提案することによって、リフォームの仕上がりとインテリアがマッチした、デザイン性の高い住まいをコーディネートできるよう進めてきました。

お客さまからは「ワンストップで頼めるようになったね」と好評をいただいています。今期は3拠点を増設済みで、現在6拠点となっています。このように、当社グループの既存店舗に、当社グループでインテリア業を展開する子会社の拠点を併設することにより、お客さまの満足と事業におけるシナジーを追求しています。

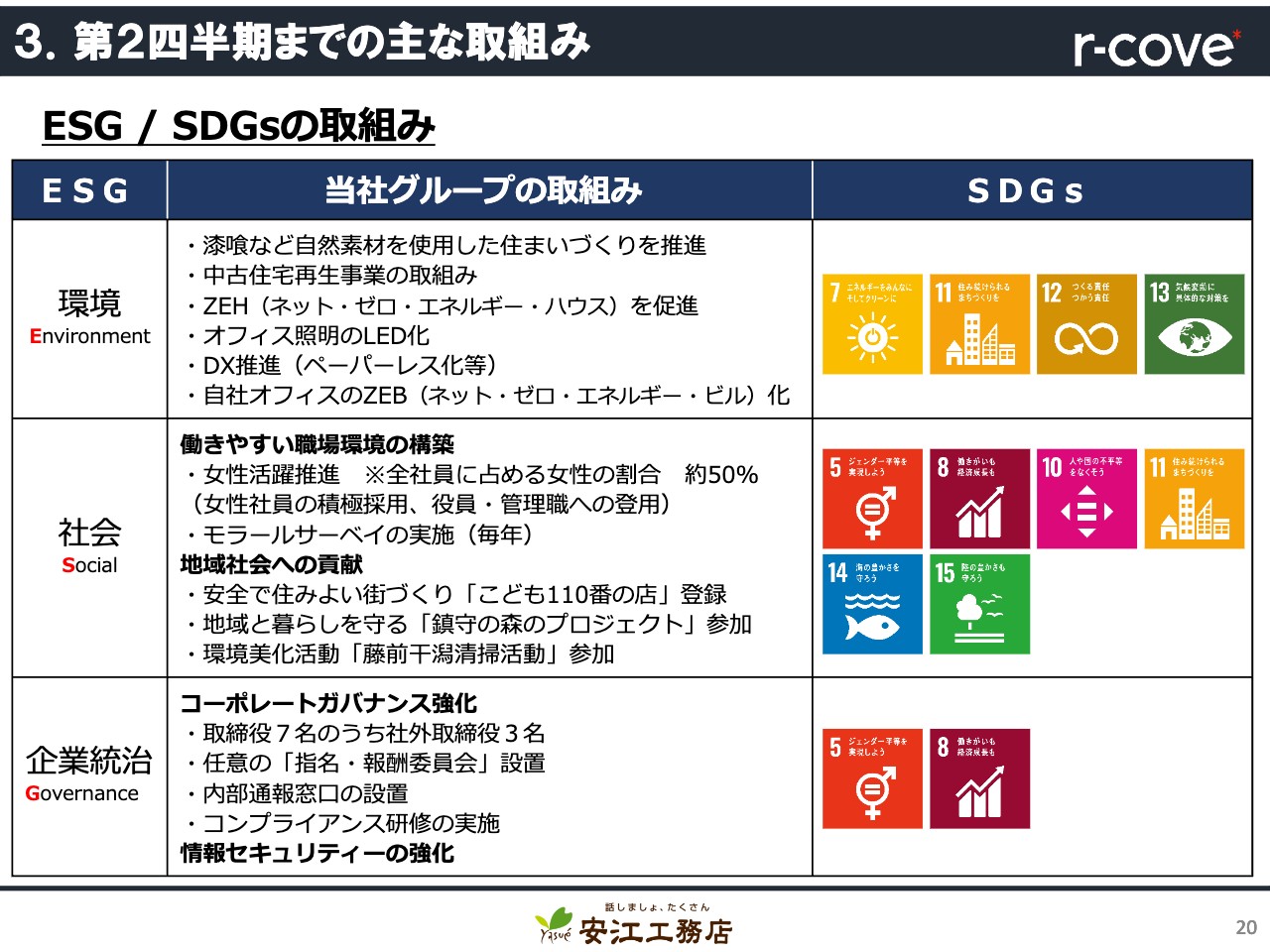

3.第2四半期までの主な取組み

「ESGとSDGsの取組み」です。当社グループはESGとSDGsに取り組んでいます。事業においては、しっくいなど自然素材を使用した住まいづくりの推進や、ネット・ゼロ・エネルギー・ハウス(ZEH)の促進を行っています。また、環境美化活動にも積極的に参加し、地域社会への貢献にも取り組んでいます。

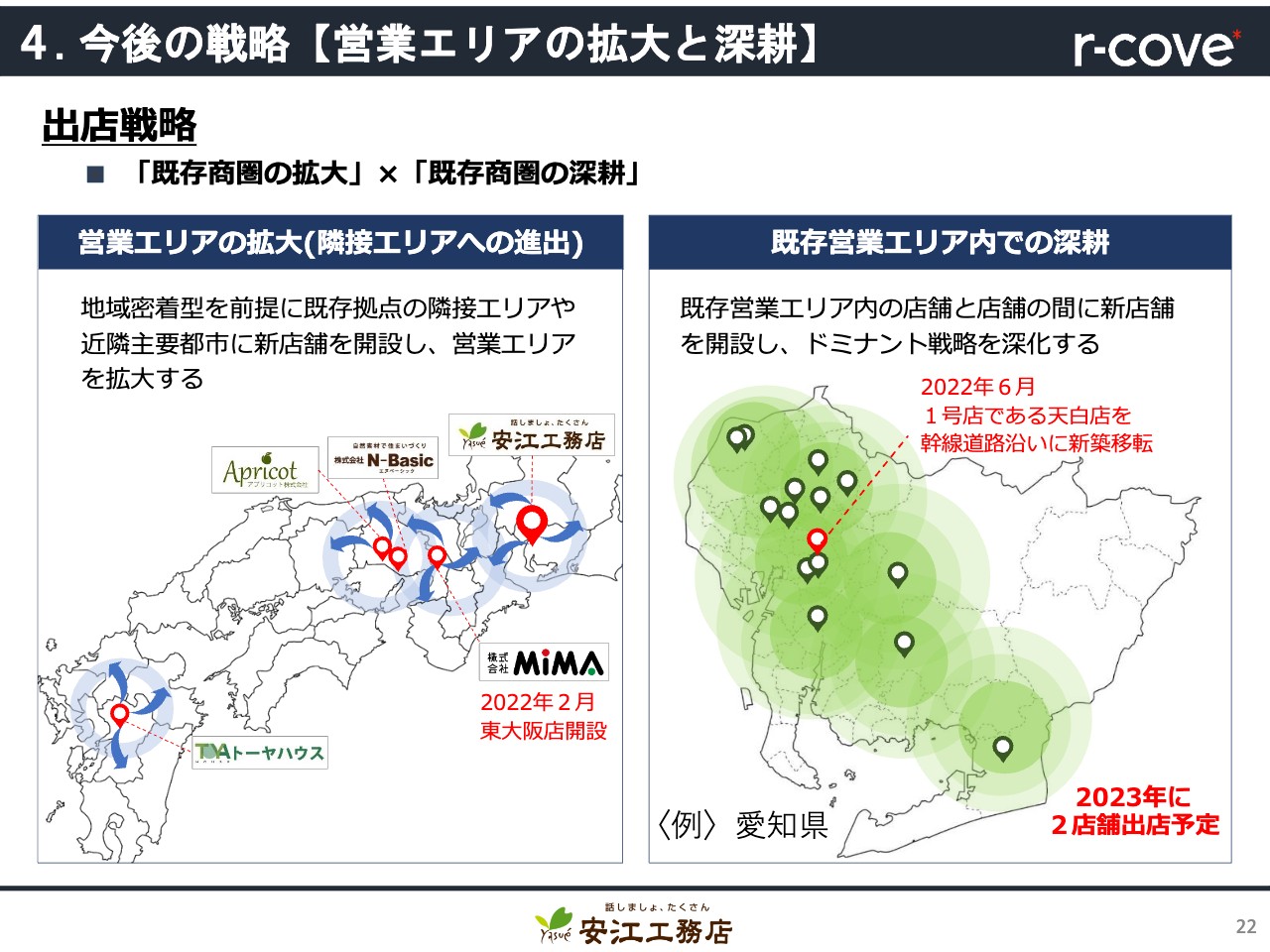

4.今後の戦略【営業エリアの拡大と深耕】

ここからは、今後の主な戦略についてご説明します。1つ目は「出店戦略」です。既存商圏の拡大と深耕の施策があります。既存商圏の拡大に関しては、地域密着型を前提に、現在の営業拠点から隣接した地域、いわゆる地続きに出店しています。新たなお客さまと出会いながら、新たなサプライチェーンを構築しています。

さらに、既存営業エリア内においては、スピード対応や移動効率を考え、店舗と店舗の間に新店舗を新たに開設する、ドミナント戦略を一層深化させています。これにより、さらにシェアを高めています。

当第2四半期においては、2月に営業エリアの拡大としてグループ会社のMIMAで1店舗、6月に既存営業エリア内の深耕策として当社で1店舗、新築移転を行っています。今後も出店により、営業エリアの拡大と市場深耕を図っていきます。

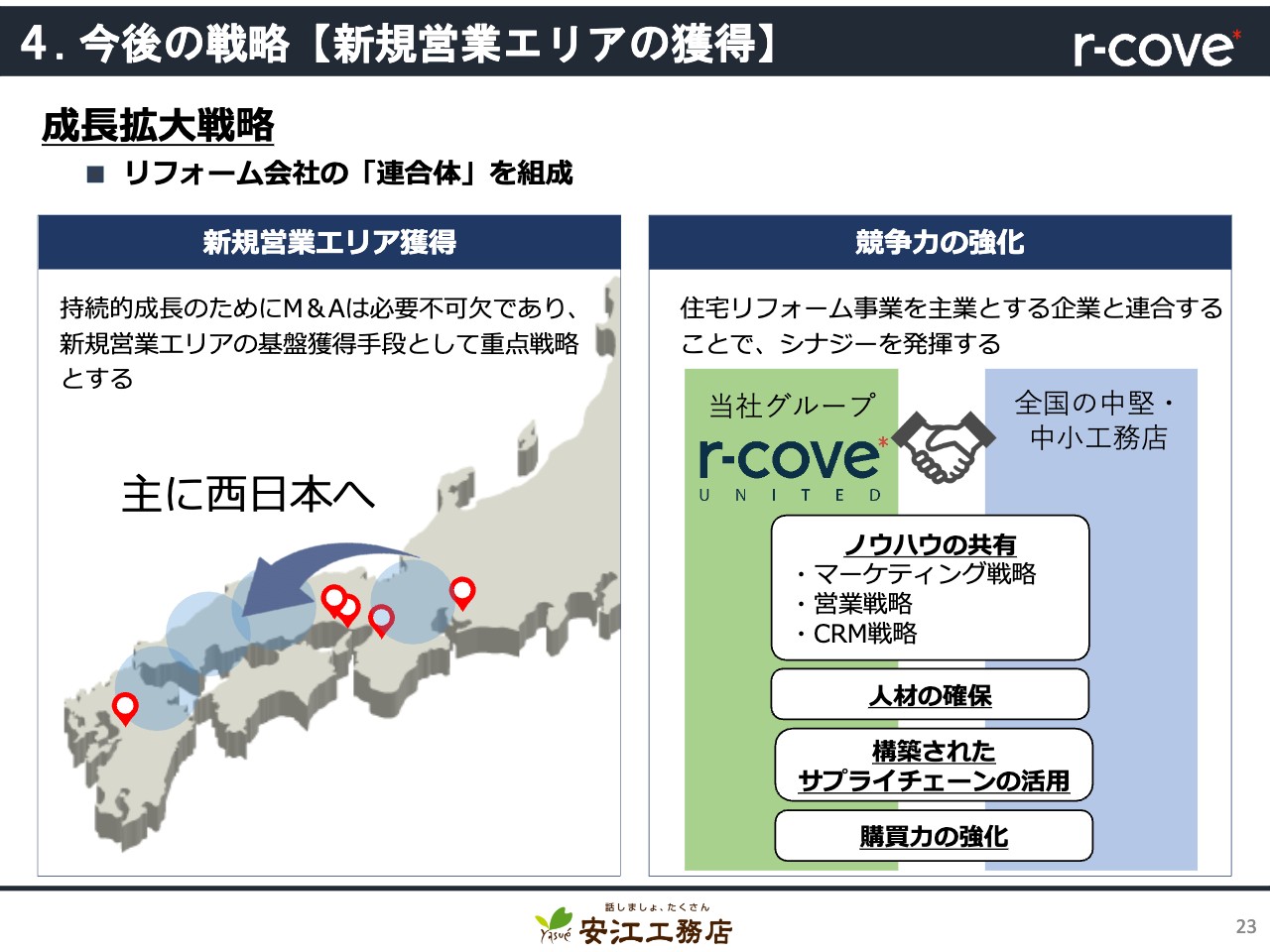

4.今後の戦略【新規営業エリアの獲得】

新規営業エリアを獲得する「成長拡大戦略」です。建築会社が既存の営業エリアから遠く離れた新規営業エリアを開拓する際に問題となるのは、職人やそこで働く社員の獲得です。これらを一気に解決する手段の1つがM&Aで、その対象先は、同業である住宅リフォーム事業を中心とした企業や地域に根差した工務店です。営業や工事のノウハウを共有したり、共同仕入れをしたりすることで購買力を強化するなど、投資対効果を考えて行っていきます。

住宅リフォーム会社の連合体を組成していくことで、シナジーを発揮し、競争力を強化していきます。

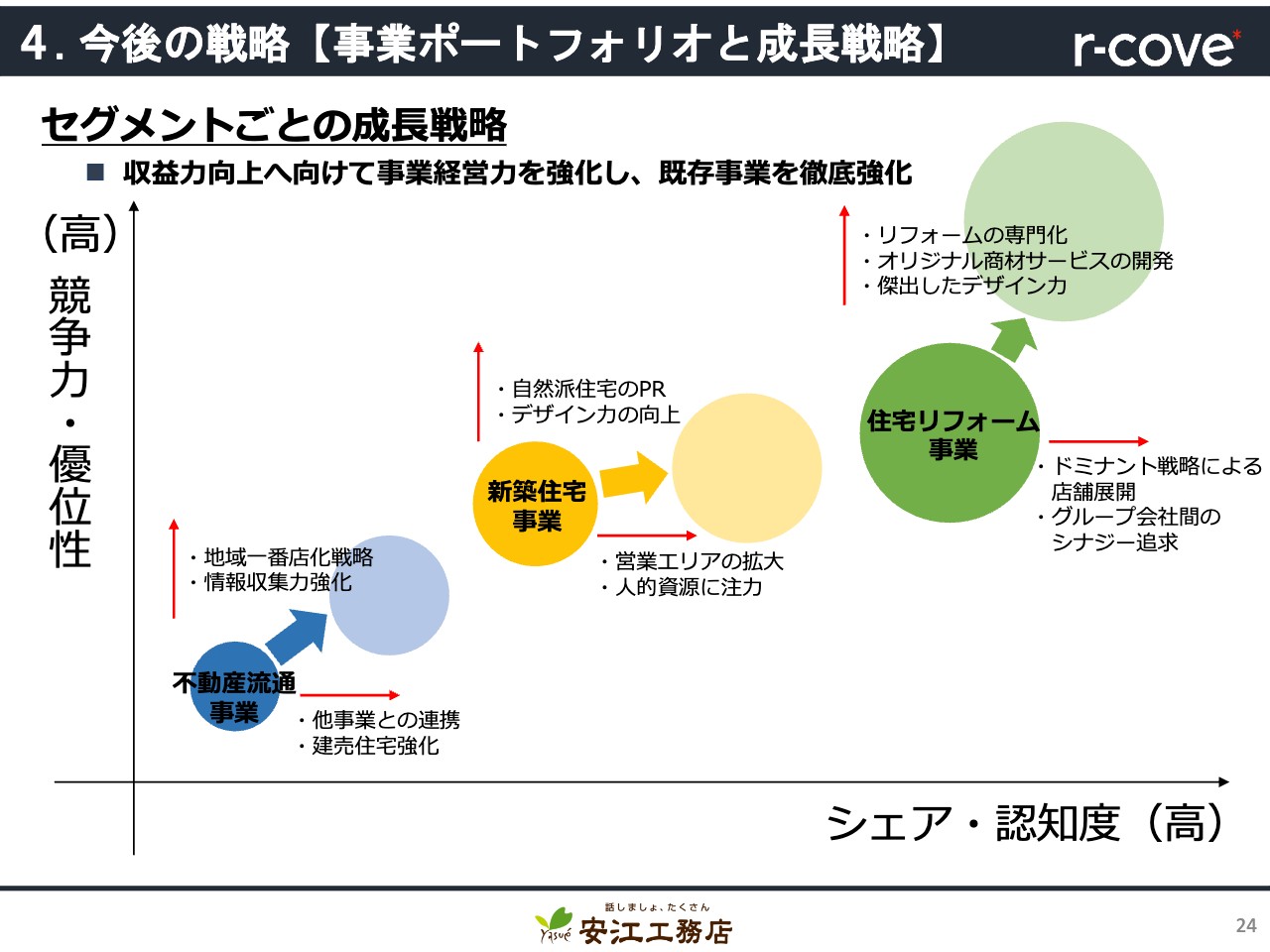

4.今後の戦略【事業ポートフォリオと成長戦略】

セグメントごとの成長戦略について、ご説明します。スライドに記載のグラフをご覧ください。縦軸は競争力・優位性、横軸はシェア・認知度を表しています。

まずはスライド右側に記載の、当社の主力事業である住宅リフォーム事業からご説明します。営業エリアにおいては、おかげさまで高い認知度を得ています。成長戦略としては、引き続きドミナント出店やグループ会社間のシナジーの追求を行っていきます。また、リフォームの工事種別を細分化することで専門性をより一層高め、傑出したデザイン力によって他社との差別化を図り、今後も大きく成長していきます。

次に、中央に記載の新築住宅事業です。こちらのシェアや認知度はまだまだ不十分だと認識しています。成長戦略として、大手ハウスメーカーの工業化住宅にはない、自然素材やデザイン性、機能性を強くアピールします。また、リフォームで築いた認知度を活かし、営業エリアを拡大していきます。

最後に、左側に記載の不動産流通事業です。シェア・競争力において、まだ伸ばす余地があると考えています。まずは先行する2つの事業との連携や建売住宅事業を強化し、認知度を向上させ、商圏において最も多くの物件情報が集まる不動産店舗を目指していきます。

4.今後の戦略【地域一番店戦略】

最後に、「地域一番店戦略」です。当社は営業展開する際に、広い範囲で営業活動を行うより、狭い範囲でもその中で一番を獲る「地域一番店戦略」を実践しています。お客さまの目に留まるよう、テレビCMやラッピングバス、最近では「YouTube」での情報発信にも力を入れ、メディアミックスで知名度向上やシェアNo.1を目指しています。

5.2022年12月期 連結業績予想の概要

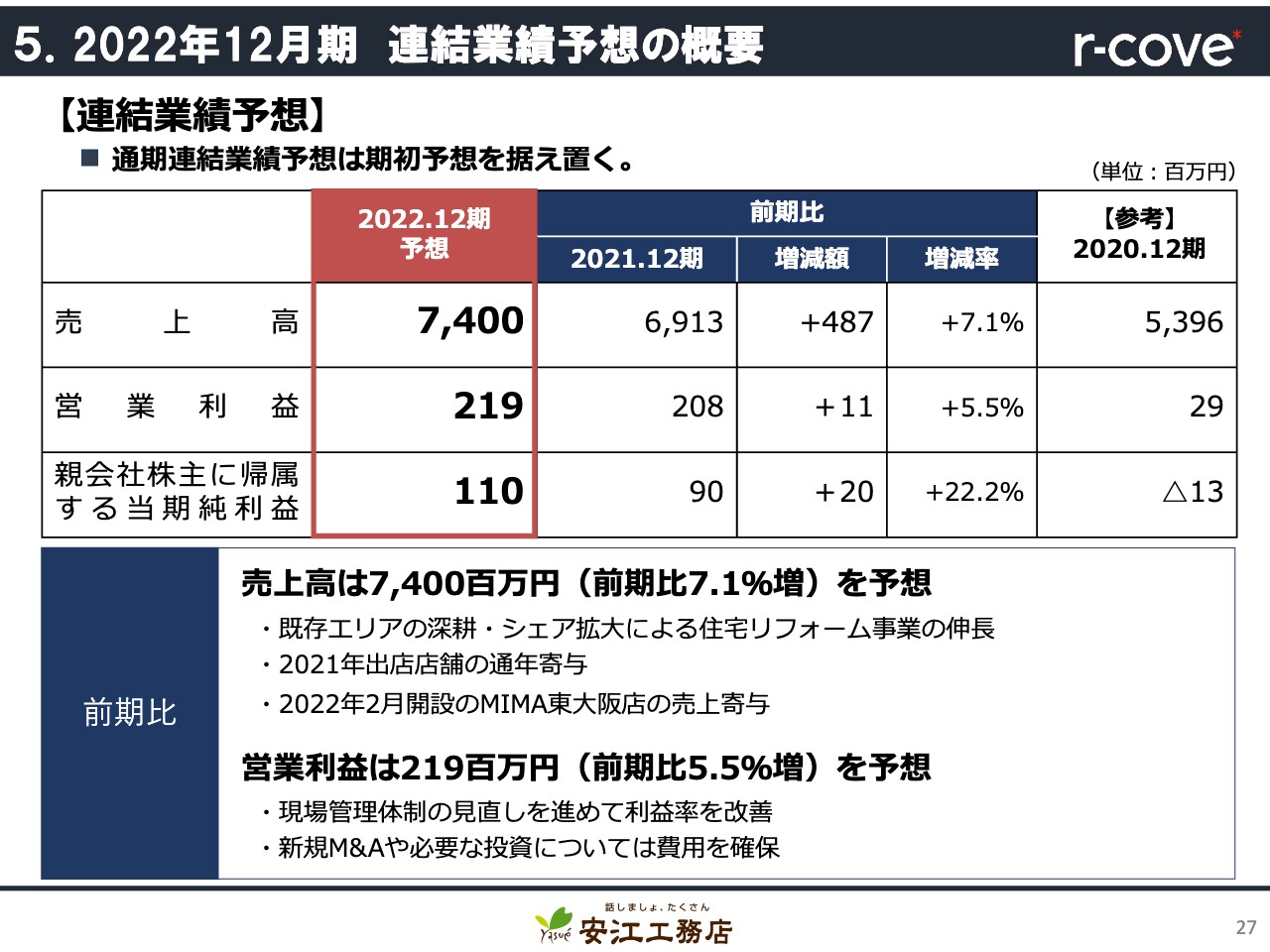

2022年12月期の連結業績予想の概要をご説明します。2022年12月期の連結業績予想については、期初予想を据え置いています。売上高は、前期比7.1パーセント増の74億円です。

営業利益は、前期比5.5パーセント増の2億1,900万円、純利益は、前期比約22パーセント増の1億1,000万円を見込んでいます。計画どおりに進むと、売上高は5期連続の増収で、営業利益、当期純利益は2期連続の増益となる見込みです。

売上の増加要因としては、既存エリアの深耕・シェア拡大による住宅リフォーム事業を伸長させること、そして2021年出店店舗の通年寄与と2022年2月に開設したMIMA東大阪店の売上の寄与を見込んでいます。

営業利益についても増益としています。しかしながら、売上の増加に対してやや保守的なのは、現場管理体制の見直しおよび利益率改善を進める一方で、新規M&Aや必要な投資について費用を確保しているという事情があるためです。

なお、当期純利益の増加幅が大きいのは、前期に計上した特別損失の発生を、今期は見込んでいないためです。

5.2022年12月期 連結業績予想の概要

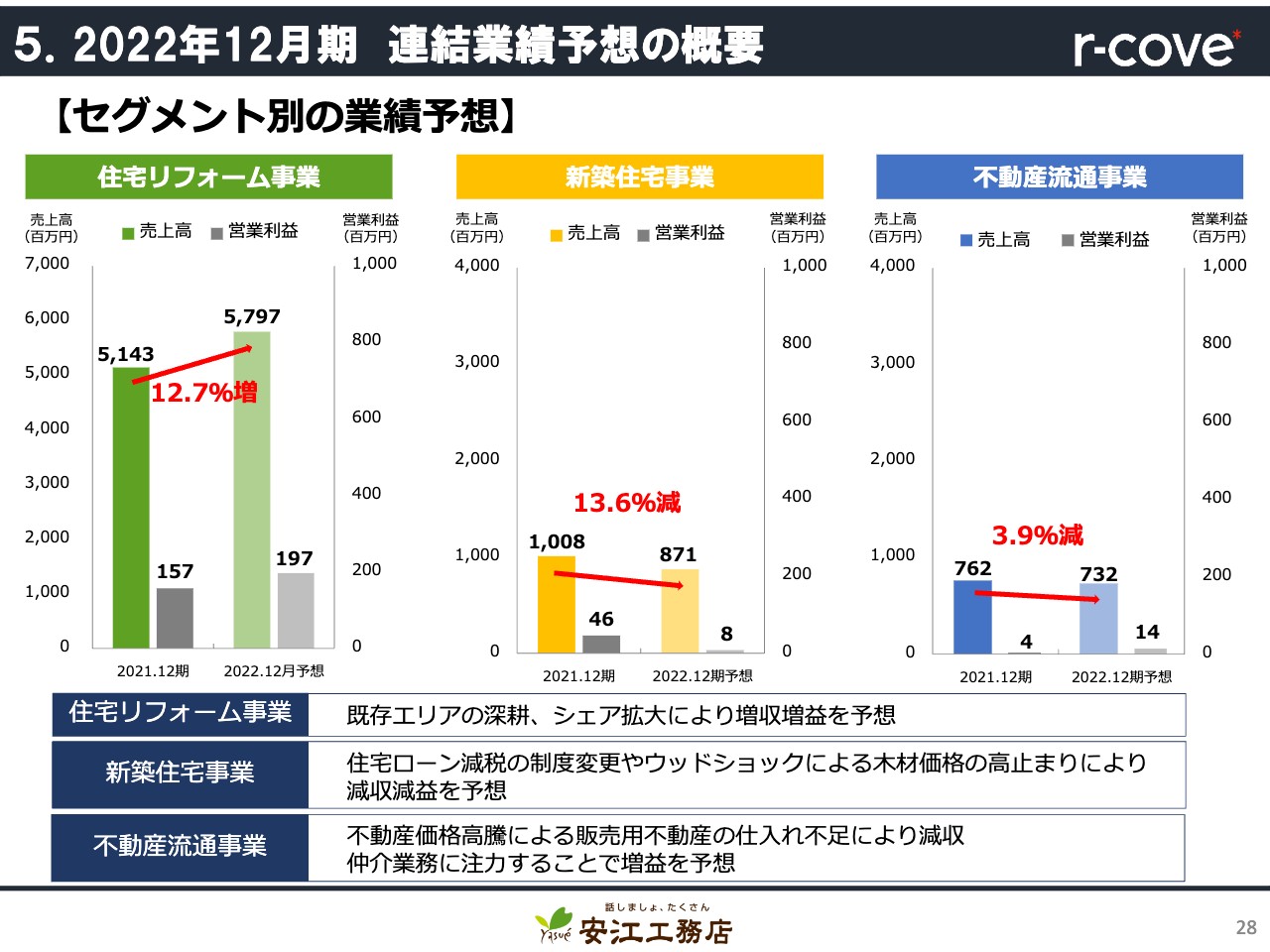

セグメント別の業績予想についてお話しします。スライド左側に記載の住宅リフォーム事業に関しては、先ほどもお伝えした既存エリアの深耕およびシェアの拡大により、増収増益を予想しています。

中央に記載の新築住宅事業については、住宅ローン減税の制度変更やウッドショックによる木材価格の高止まりにより、減収減益を予想しています。

右側の不動産流通事業に関しては、不動産価格の高騰による販売用不動産の仕入れ不足により減収を見込んでいる一方で、仲介業務に注力していくことで増益を予想しています。

6.株主還元【配当方針】

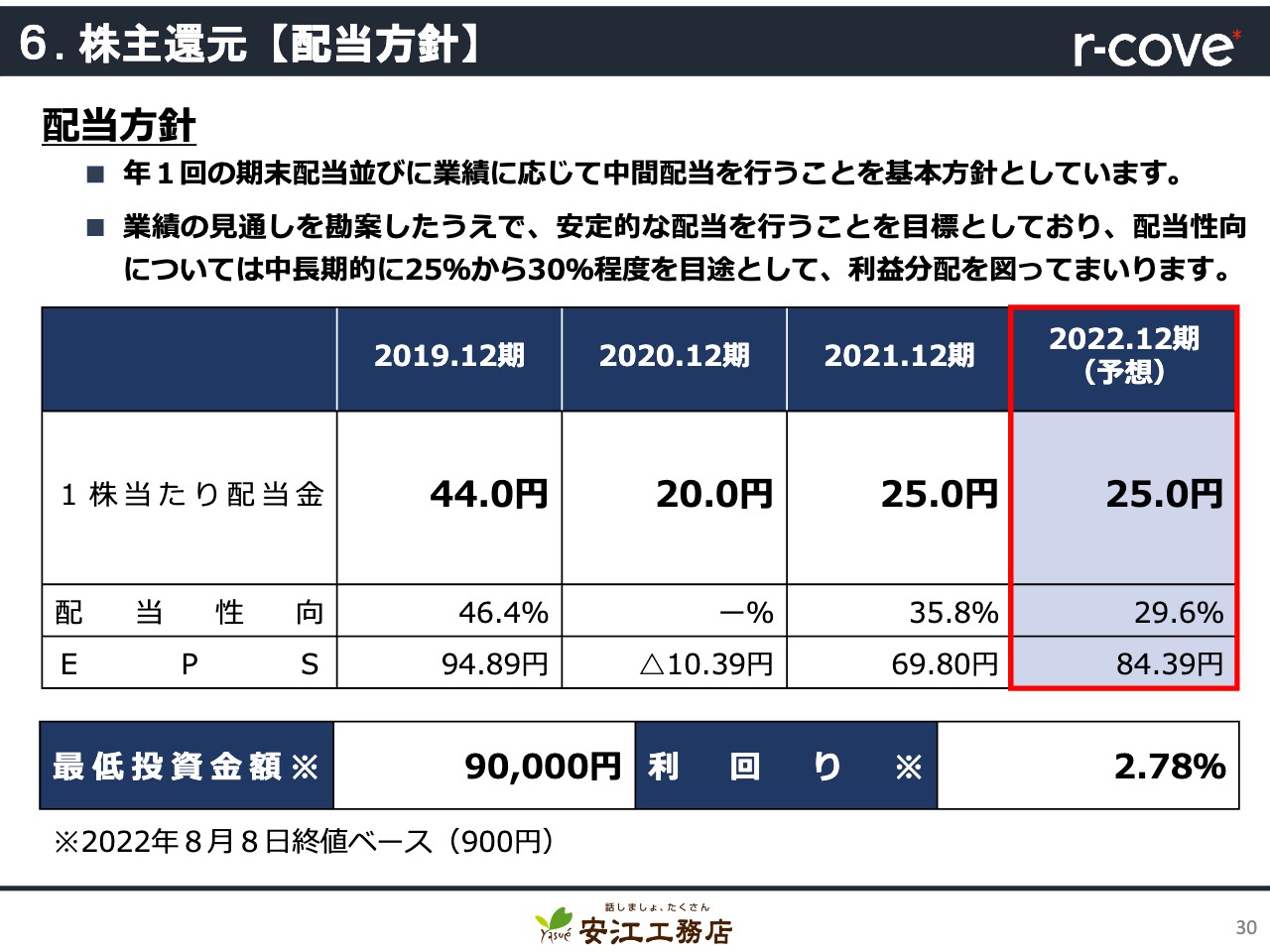

株主還元としての配当方針です。当社の配当方針は、年1回の期末配当ならびに業績に応じて中間配当を行うことを基本方針としており、業績の見通しを勘案した上で、安定的な配当を行うことを目標としています。配当性向については、中長期的に25パーセントから30パーセント程度を目処とし、利益分配を行っていきます。

2022年12月期の配当予想は、据え置きの25円としています。なお、これによる配当性向は29.6パーセントとなる見込みです。

【ご参考】株価推移

参考として、上場からの株価推移を記載していますのでご覧ください。

山本氏からのご挨拶

以上をもちまして、安江工務店の個人投資家さま向け会社説明会を終了させていただきます。今後とも、みなさま方のご支援をどうぞよろしくお願い申し上げます。最後までご視聴いただきまして、誠にありがとうございました。

新着ログ

「建設業」のログ