コラボス、通期売上高は前期比12.7%増 コロナワクチン関連コールセンターの拠点拡大や席数増加が寄与

Agenda

茂木貴雄氏(以下、茂木):代表取締役社長の茂木貴雄です。2022年3月期通期の決算についてご説明します。

本日はご覧のようなアジェンダでご説明します。

会社概要

初めての方もいらっしゃると思いますので、まずは当社のサービスをご紹介します。当社は企業などで利用されるコールセンターシステムを開発し、月額料金制のクラウド型で提供している会社です。コールセンターは重要な社会インフラの1つとしても位置付けられており、メーカーの問い合わせ窓口はもちろん、国や地方自治体の問い合わせ窓口など、あらゆる分野に存在しています。

なお、すでに開示していますが、今年7月に本社を移転します。

会社概要_ブランドステートメント

当社は昨年10月に創業20周年を迎え、コーポレートサイトをリニューアルし、「声をきき、未来をつくる。」というブランドステートメントを設定しました。このメッセージには、コールセンターがお客さまの声に耳を傾けるように、私たちもお客さまや社会の声に耳を傾け、新時代を切り開いていくという思いを込めています。

会社概要_企業理念

当社の企業理念は、「熱心な素人は玄人に勝る ー新しいことを自分で創めようー」です。新しいことをはじめる時はだれでも素人ですが、素人だとしても、「初めにやった者が勝ち」ということはビジネスの基本的視点です。誰もやっていないことをやるというチャレンジ精神は、当社のDNAとして全社員に受け継がれています。

会社概要_存在意義

新型コロナウイルスの影響で、最近では非対面でやりとりできるコールセンターがなくてはならない存在になっており、企業はコールセンターを非対面接客における、「顧客との重要なタッチポイントである」と位置付けています。

また、コールセンターには日々膨大なデジタルデータが集まります。その情報資産を十分に活用し、顧客が持つ潜在的なニーズを捉え、コールセンターと顧客の“エンゲージメント”の機会を創り出すことも、これからのコールセンターには必要になってきます。

当社は、このような「コールセンター」を軸につながる企業と顧客・消費者の接点を、最新技術を用いたクラウドサービスで、「より快適に・より便利に」を実現し、「コールセンターで人々の生活をより豊かに」することで社会に貢献してまいります。

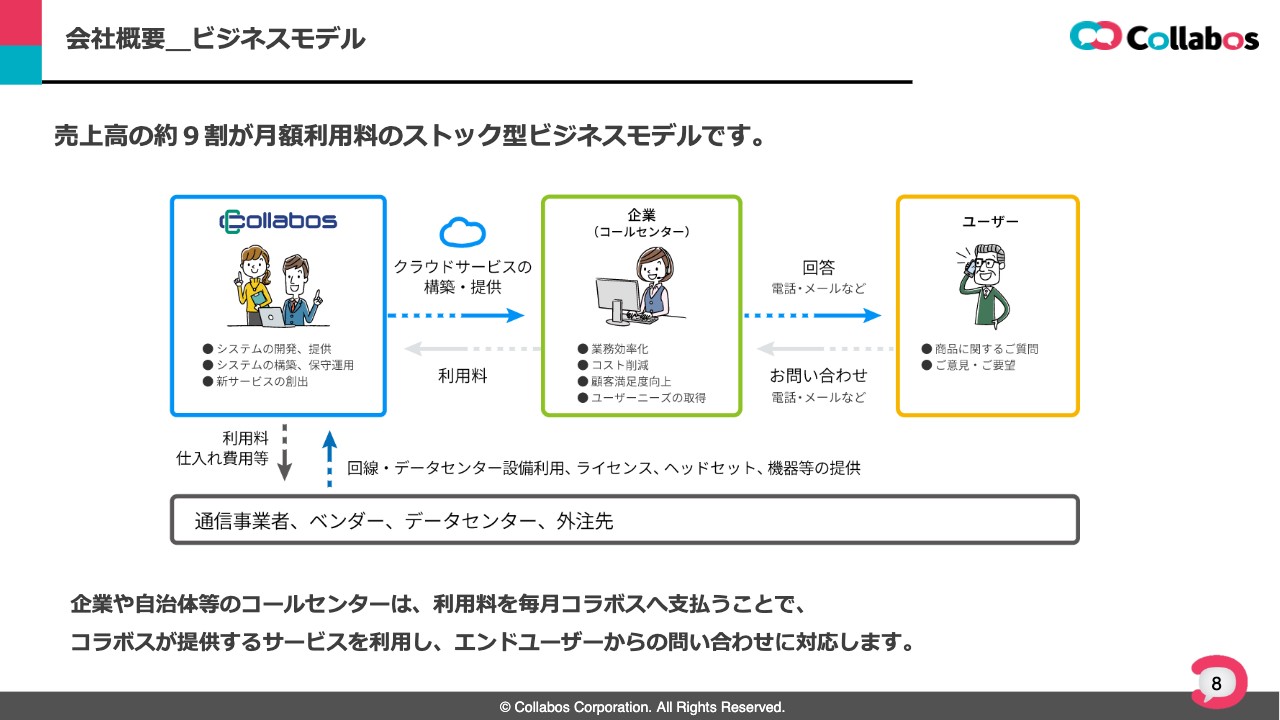

会社概要_ビジネスモデル

当社のビジネスモデルを簡単な絵にすると、スライドのようになります。左側の枠が当社、中央がコールセンター、右側がユーザーです。ユーザーからのお問い合わせを受け、コールセンターのオペレーターは当社のシステムにアクセスし、登録されている情報、例えば購買履歴などを参照しながらユーザーに適切な対応をします。

オペレーターは、当社のシステムにインターネットなどを介してアクセスするため、設備投資は一切不要です。オペレーターのID数に応じて月額でリーズナブルに利用でき、コスト削減にも非常に効果的です。また、お客さまから導入時の初期費用とともに、毎月の使用席数やID数に応じて月額料金をいただくため、売上高の約9割が月額利用料のストック型ビジネスモデルとなっています。

会社概要_サービス紹介(クラウドサービス事業)

当社のサービスについてご紹介します。1つ目は電話交換機サービスです。コールセンターの運営には必須である電話の機能で、当社では2タイプあります。まず「@nyplace」は、国内外を問わずコンタクトセンター市場でトップクラスのシェアを誇る、AVAYA社のPBX(交換機)を採用しており、ハードフォン型とソフトフォン型の2タイプを選択可能です。

一方、「COLLABOS PHONE」は当社独自開発のサービスで、パソコンとインターネット環境があれば手軽にはじめられます。スマートなコールセンターを実現できるソフトフォン型で、電話機本体は不要ながらも「@nyplace」と同等の基本機能を搭載しており、本格的なコールセンターを実現できます。

これらの2つはともに在宅勤務にも対応しています。

会社概要_サービス紹介(クラウドサービス事業)

2つ目は顧客情報管理システムです。顧客との関係性を管理する、いわゆるCRMのサービスです。当社ではお問い合わせ窓口などで利用する、インバウンドコールセンター用の「COLLABOS CRM」と、テレアポやアンケート調査などで電話をかけるアウトバウンドコールセンター用の「COLLABOS CRM OutboundEdition」、そしてCRM機能に加えてコールセンターで集めた情報をマーケティングに活用できる「GROWCE」があります。これらを先ほどの電話サービスと組み合わせてご提供しています。

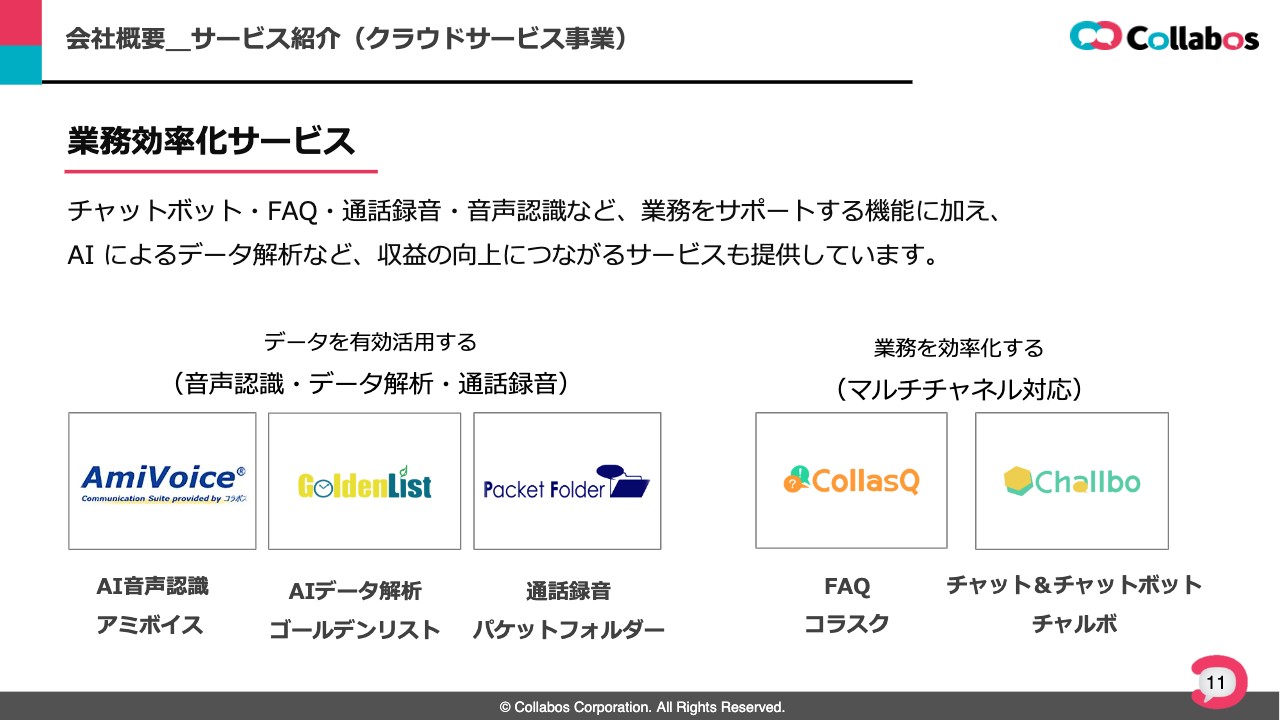

会社概要_サービス紹介(クラウドサービス事業)

そのほかにも業務を効率化するサービスがあります。例えば、AI音声認識の「AmiVoice」は、お客さまとの通話内容をリアルタイムでテキスト化し、オペレータ工数を削減できます。また、自動で回答内容を表示するなど、人手に頼らない自動化のコールセンター運営にも役立ちます。

一方、スライド右側の「CollasQ」は自己解決を促すFAQシステムです。また、「Challbo」は、FAQ情報を基に自動応答するボットや、オペレーターにてチャット応答するチャットボットサービスです。

これらのサービスは、消費者の時間や場所の制約はなく、「気軽に問い合わせをしたい」「通話料や待ち時間を減らしたい」といった要望に応えるほか、コールセンター側のオペレーターの負荷低減のための自動化促進や対応時間の削減に応えるサービスであり、コールセンター業界の人手不足や人材定着などの課題解決に貢献します。

これらは単体での提供ほか、前のスライドでご説明したサービスとの連携も可能としており、主力サービスのさらなる成長にも貢献しています。

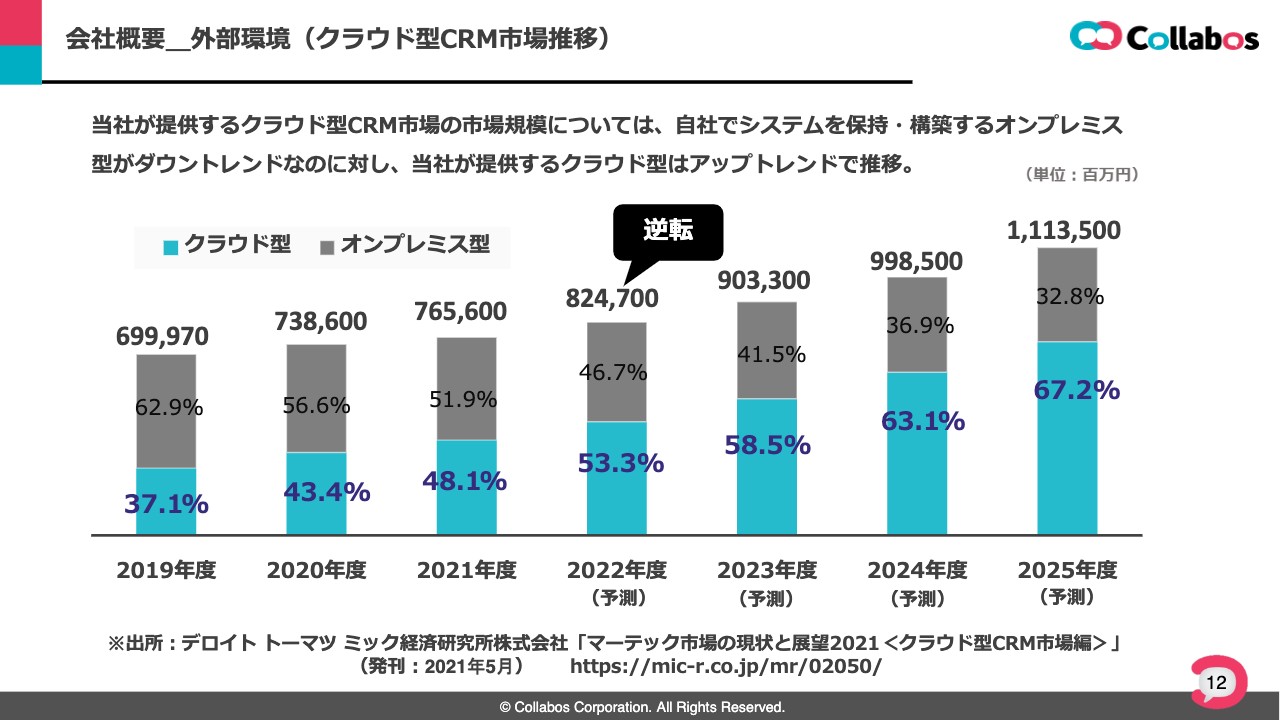

会社概要_外部環境(クラウド型CRM市場推移)

マーケット状況をご説明します。クラウド型CRM総市場の市場規模は、全体としては右肩上がりで伸びており、2025年度には1兆円を超えると予測されています。クラウド型へのウェイトは年々大きくなっているため、2022年度にはクラウド型がオンプレミス型を追い越すと予測されています。

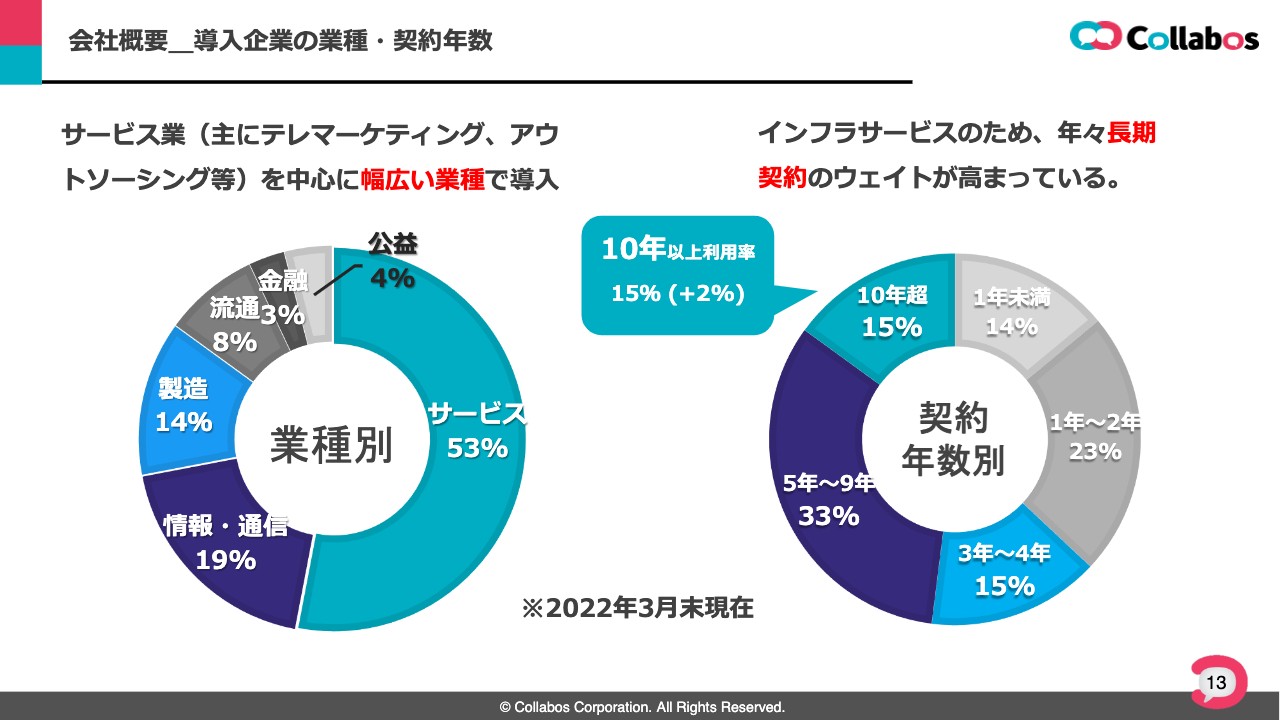

会社概要_導入企業の業種・契約年数

導入企業の特徴ですが、主にテレマーケティング、アウトソーシングなどのサービス業を中心に、メーカーや金融に至るまで幅広い業種でご利用いただいています。また、継続利用年数は、3年以上ご利用いただいている企業が63パーセント、10年以上ご利用いただいている企業が15パーセントと、この割合が年々増えており、長期契約のウェイトが高まっています。

会社概要_導入企業(一例)

導入企業の一例です。大手メーカーから自治体まで、さまざまな業種でご利用いただいており、5席から300席前後の大規模コールセンターまで、約960拠点での導入実績があり、常時1万1,000席以上が稼働しています。

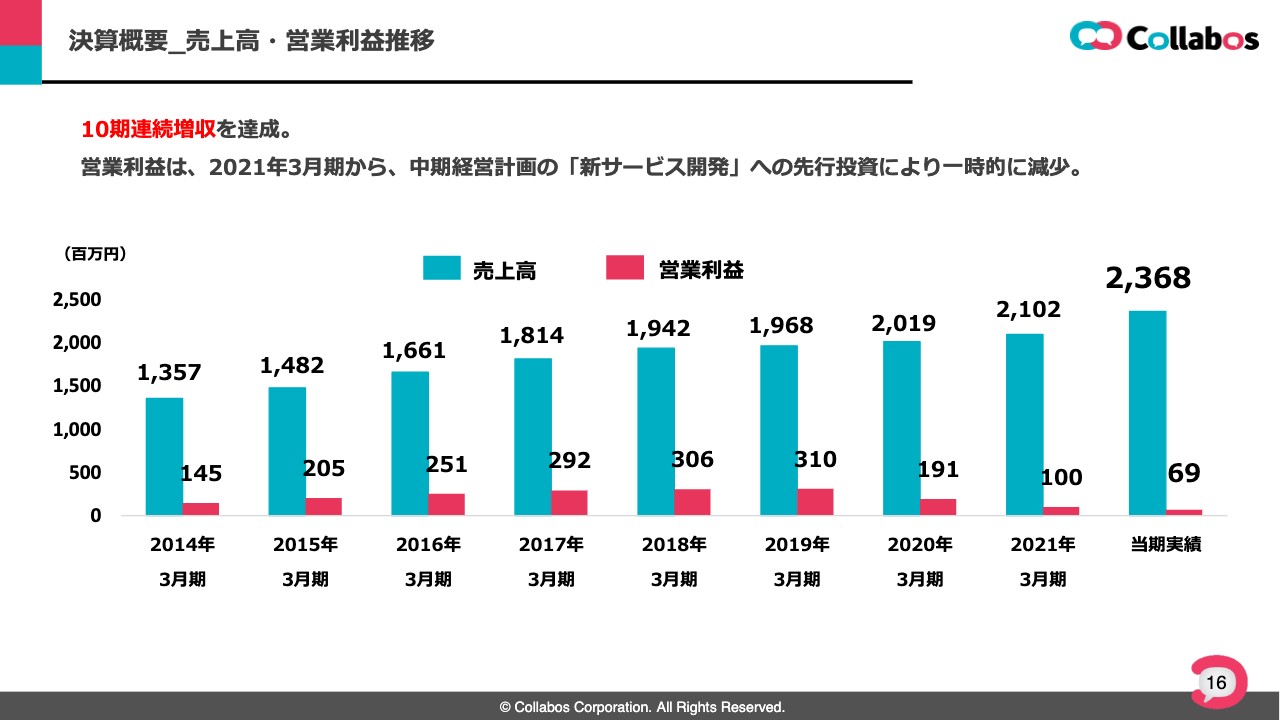

決算概要_売上高・営業利益推移

通期の決算概要をご説明します。スライドは売上高と営業利益率の推移ですが、2013年度より10期連続増収となっています。一方、ここ数年は中期経営計画の新サービス開発への投資期間であるため、営業利益は一時的に減少傾向です。

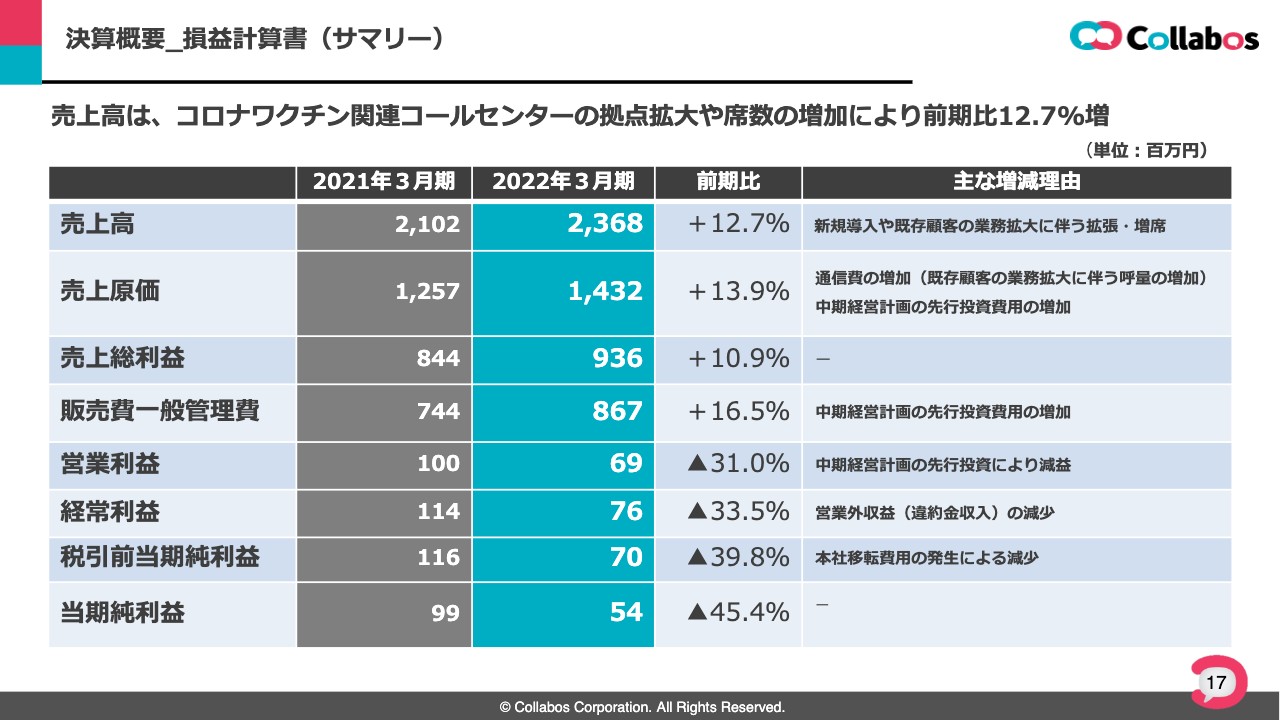

決算概要_損益計算書(サマリー)

通期の損益計算書です。 売上高は23億円で、前年同期比12.7パーセント増となりました。主に新型コロナウイルスのワクチン関連のコールセンターの拠点拡大や席数の増加がありました。

売上原価は中期経営計画に基づく先行投資の償却費用、保守費用、外注費などの増加、そして既存顧客の業務拡大に伴う呼量の増加による通信費の増加もあり、原価率がアップしています。また、同じく販管費も中期経営計画に基づく先行投資として、人件費や業務委託費などの増加がありました。

経常利益は7,600万円で、エンジニアの資格取得奨励などの助成金の増加があった一方、違約金収入の減少によって前期比減となりました。また、特別損失として本社移転に伴う重複家賃の計上が約590万円発生しています。結果として、当期純利益は5,400万円となりました。

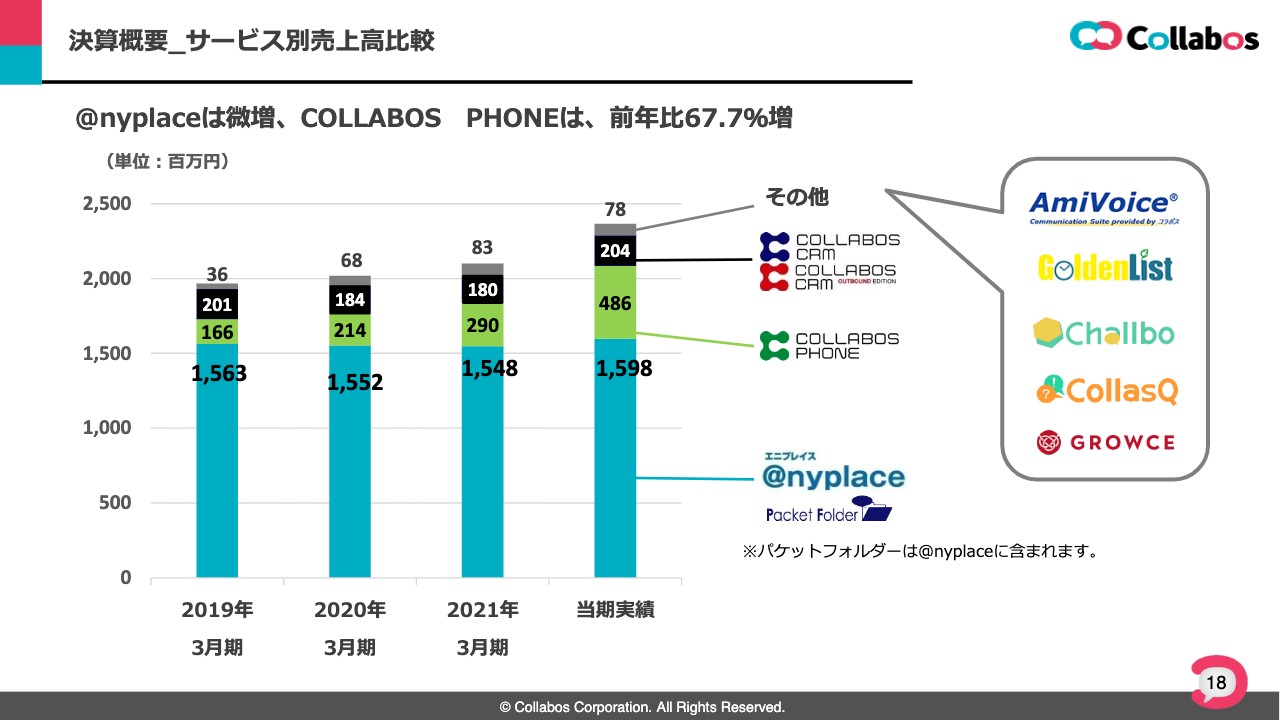

決算概要_サービス別売上高比較

各サービスの売上高の前期比較です。売上高の約7割を占める「@nyplace」は微増、一方で「COLLABOS PHONE」は前年比67.7パーセント増となりました。

決算概要_サービス別分析 電話サービス関連

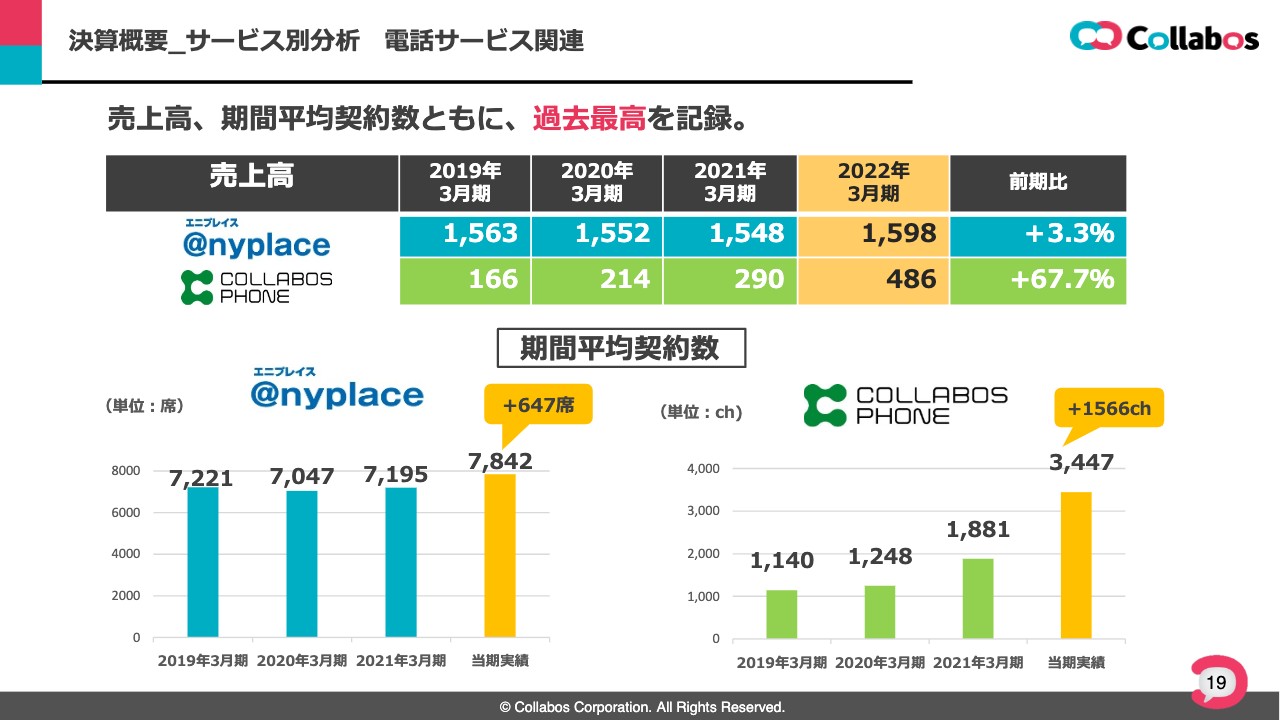

電話サービスである「@nyplace」「COLLABOS PHONE」のKPIの推移です。基本的には席数などに応じて売上が上がってくるため、スライドのように期間平均契約数の増加が売上増加につながっています。

「@nyplace」「COLLABOS PHONE」ともに、売上高と期間平均契約数は過去最高となりました。「@nyplace」は既存顧客において、主にテレマ、BPO企業の新型コロナウイルスのワクチン関連の大型公共案件、通販などの業務拡大がありました。また、新規顧客においては主にテレマ、BPO関連のオンプレミス型からクラウド型へのリプレイス案件などがありました。

結果として、売上高は昨対比3.3パーセント増、期間平均契約数は647席増えて7,842席となりました。

「COLLABOS PHONE」はコロナ禍や在宅勤務案件のほか操作性、機能、コストのバランスが需要にマッチしていることから、特に新規案件が非常に伸び、売上高は昨対比67.7パーセント増、期間平均契約数は1,566ch増えて3,447chとなりました。

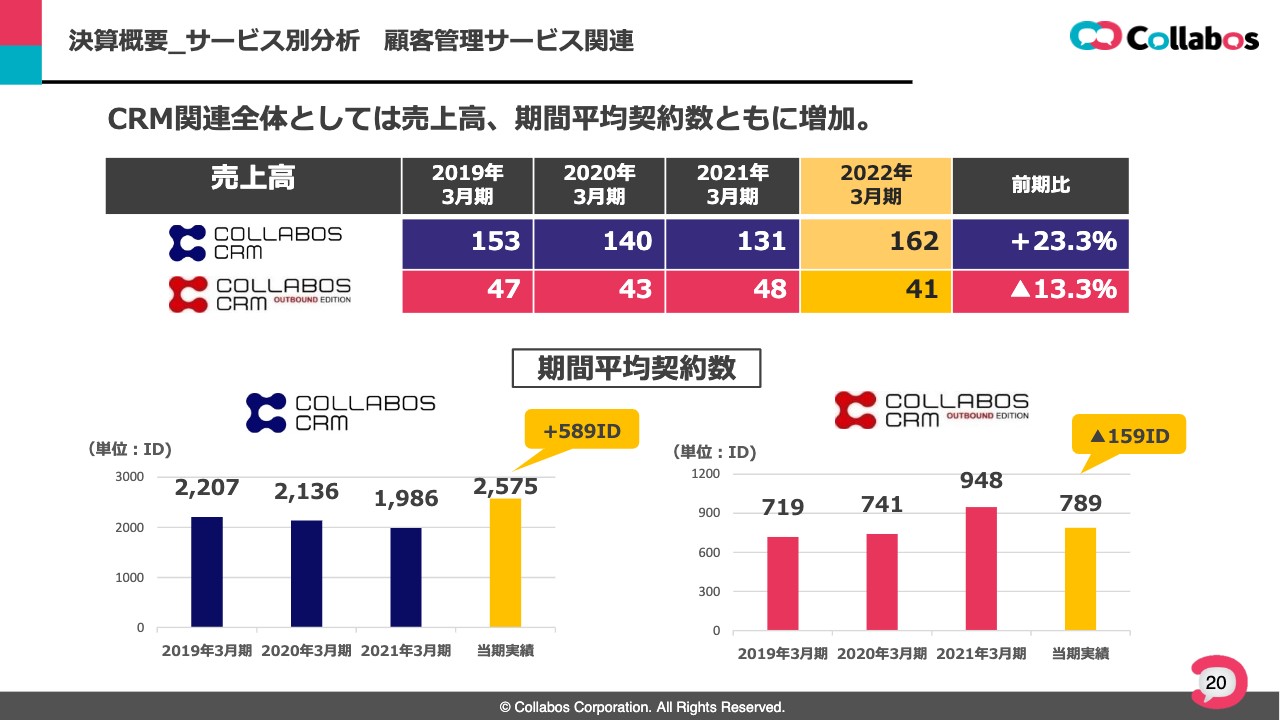

決算概要_サービス別分析 顧客管理サービス関連

CRM関連サービスの「COLLABOS CRM」「COLLABOS CRM Outbound Edition」のKPIの推移です。「COLLABOS CRM」は主に「COLLABOS PHONE」と組み合わせた、新型コロナウイルスのワクチン関連のコールセンターの獲得や業務拡大があり、売上高および期間平均契約数ともに増えています。

一方で、「COLLABOS CRM Outbound Edition」は新規案件があるものの、既存顧客ではコロナ禍の影響による飲食関連の業務縮小などのため、売上高および期間平均契約数ともに減少となりました。

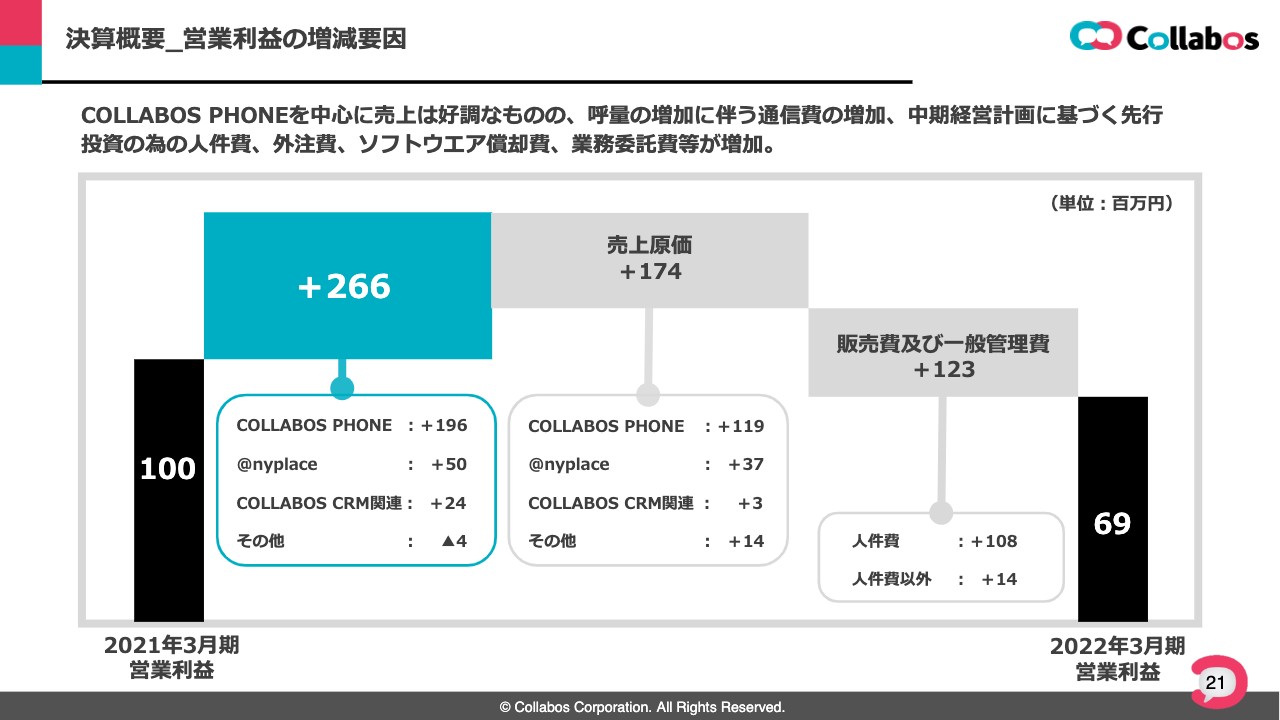

決算概要_営業利益の増減要因

スライドは営業利益を分析したもので、昨年の通期から「何が増えて、何が減ったか」がわかるグラフです。営業利益は1億円から6,900万円となり、昨年の通期から3,100万円の減少となりました。

ブルーのところが増えた要因で、売上が2億6,000万円ほど伸びています。しかし、売上原価においては、既存顧客の業務拡大による呼量の増加のため通信費が増加しました。また、中期経営計画に基づく先行投資に伴う人件費、外注費、ソフトウェア償却費が増加しています。販管費も、中期経営計画に基づく先行投資に伴い、主に人件費、次いで業務委託費などが増加しています。

その他サービスでは、売上に対して原価が膨らんでしまい赤字となっていますが、これは新サービスの「CollasQ」「Challbo」「GROWCE」などの償却費用や保守費用による先行コストが発生したためです。コロナ禍によって、企業の投資の矛先が新たなツールではなく、在宅勤務などへのインフラ整備に向かっているためと考えています。そのため、コロナ禍が落ち着いてくれば、投資控えや検討先送りの影響も和らぐものと考えています。

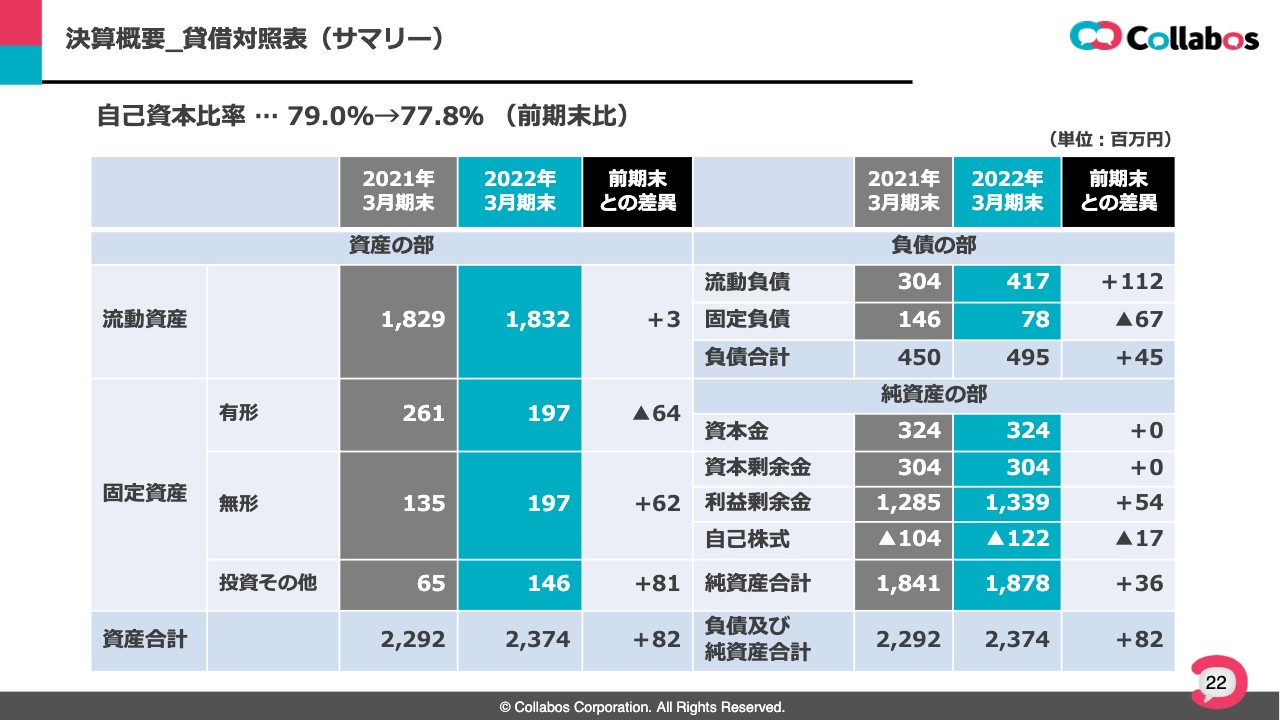

決算概要_貸借対照表(サマリー)

前期末比の貸借対照表です。資産は「@nyplace」のリース資産の減価償却などに伴う有形固定資産の減少が6,400万円ある一方、中期経営計画に基づくソフトウェア資産の無形固定資産の増加、オフィス移転に伴う敷金や繰り延べ税金資産の増加があり、8,200万円増となりました。

負債は、「@nyplace」用設備のリース債務の減少があった一方、資産除去債務の増加、賞与引当金の増加、未払法人税などの増加により4,500万円増となりました。今年2月に自己株式を4万株取得していますが、純資産は利益の積み上げによって3,600万円増となりました。

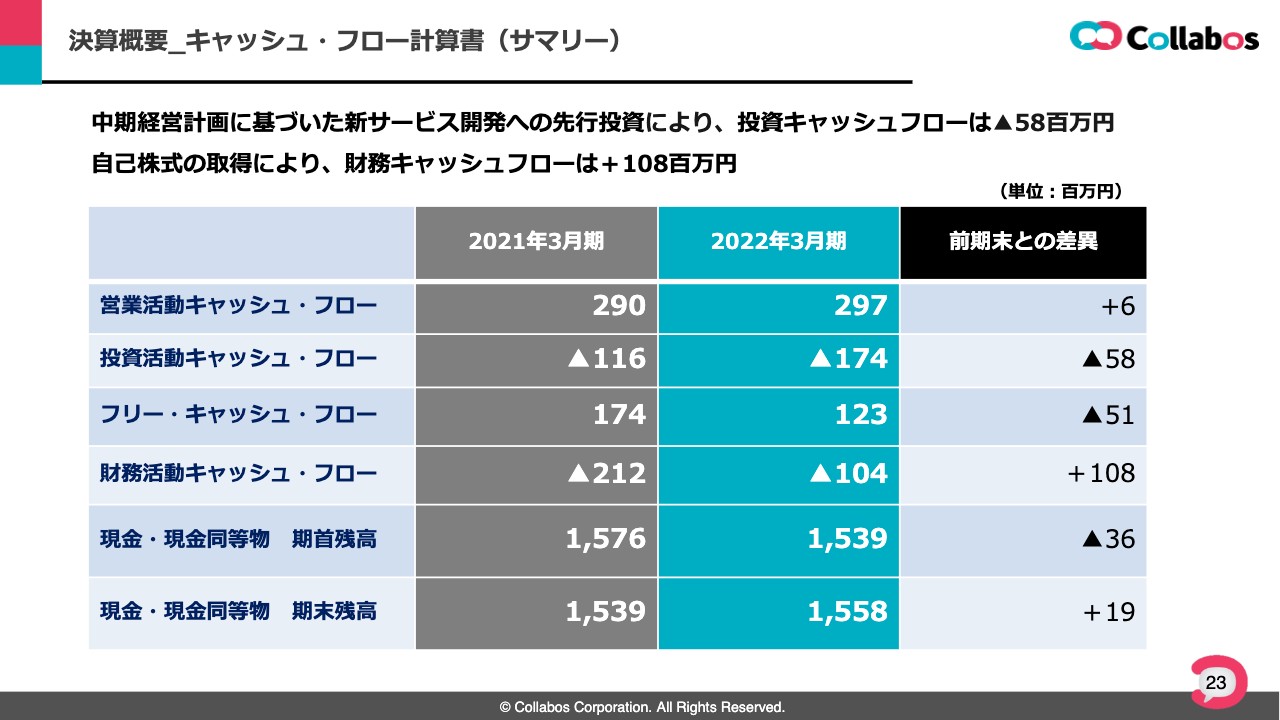

決算概要_キャッシュ・フロー計算書(サマリー)

キャッシュ・フロー計算書です。昨年度の通期と並べています。投資キャッシュ・フローの前年比支出増加要因は、中期経営計画に関する新サービスへの先行投資やオフィス移転に伴う敷金によるものです。また財務キャッシュ・フローの前年比支出圧縮要因は、自己株式の取得の減少によるものです。

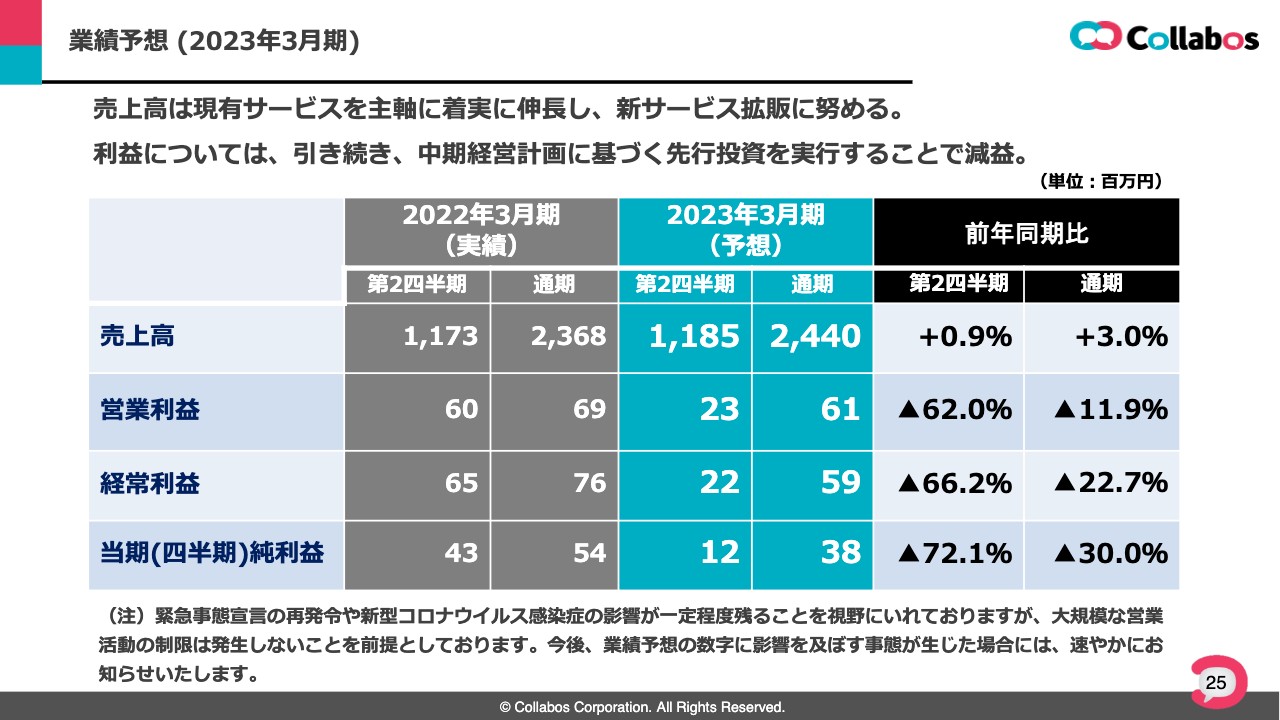

業績予想 (2023年3月期)

業績予想です。売上高は24億4,000万円とし、引き続き電話サービスを主軸に伸長させていき、新サービスについても拡販に努めていきます。

一方、営業利益は通期予想6,100万円となり、中期経営計画における戦略①「現有サービスへの新ITソリューション追加開発」や、戦略③「GROWCE」等への先行投資による減少を見込んでいます。

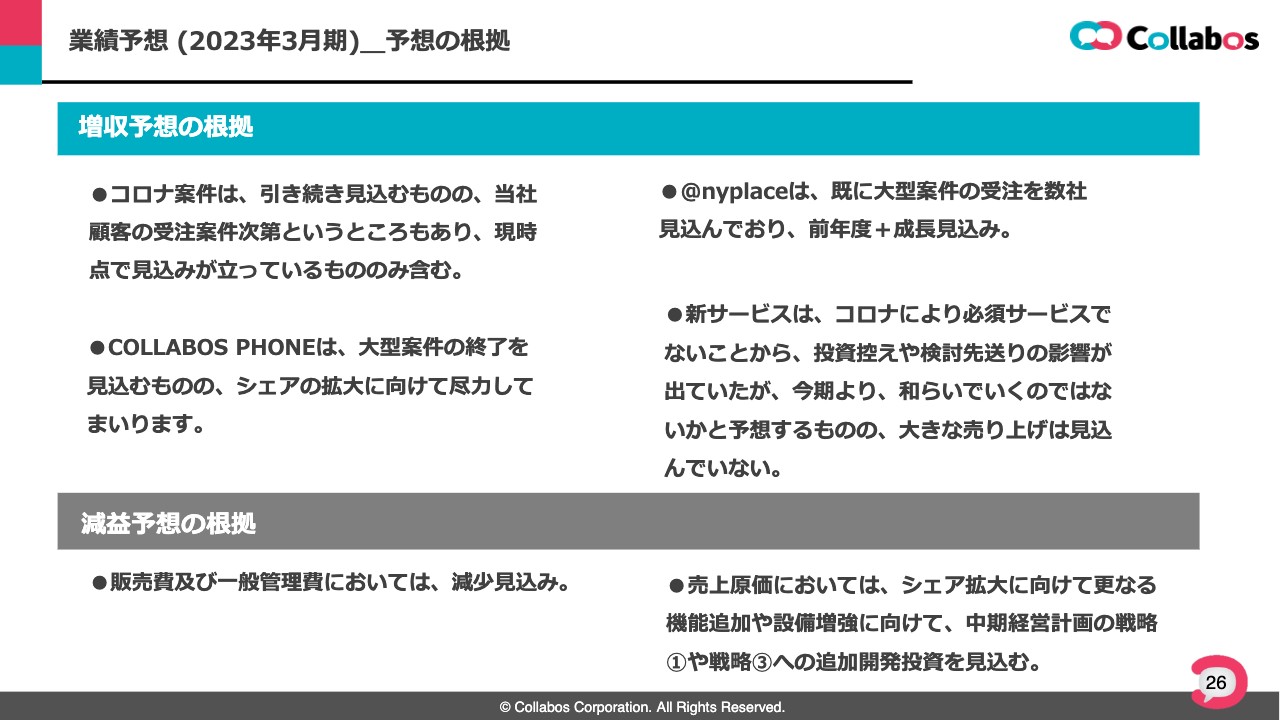

業績予想 (2023年3月期)_予想の根拠

増収予想の根拠です。コロナ禍による案件の増加は引き続き見込んでいますが、テレマーケティング企業やBPO事業者が受注する案件次第なところもあり、非常に見込みが立てづらい状況です。現時点で見込みが立っているもののみ織り込んでいるため、上振れする可能性もあります。

「COLLABOS PHONE」については、すでに大型案件の終了を見込んでいますが、市場ニーズの高いサービスであるため、シェアの拡大に向けて尽力していきます。「@nyplace」については、すでに大型案件の受注を数社見込んでおり、昨対比でプラスとなる見込みです。

新サービスである「GROWCE」や「Challbo」「CollasQ」「AmiVoice」などについては、コールセンター業務の必須サービスでないことから、投資控えや検討先送りの影響があります。新型コロナウイルスの感染者も減ってきているため、今期より少しずつ和らいでいくと予想していますが、本予想において大きな売上高は見込んでいません。

全体的な営業戦略としては、Webマーケティング施策からの流入を強化するとともに、当社仕入れ先である通信事業者や既存顧客との協業販売なども積極的に進めていきます。

一方、減益予想の根拠としては、販管費において家賃の減少や中期経営計画の戦略②による業務委託費の減少があるものの、売上原価において主に中期経営計画への投資を多く見込んでいます。

具体的には、中期経営計画の戦略①「現有サービスへの新ITソリューション追加開発」における「@nyplace」への設備増強・機能追加などへの投資、また戦略③「GROWCE」への追加開発投資を見込んでいます。すでにリリースしているサービスではありますが、シェア拡大に向けてさらなる機能追加や設備増強を予定しており、減益となっています。

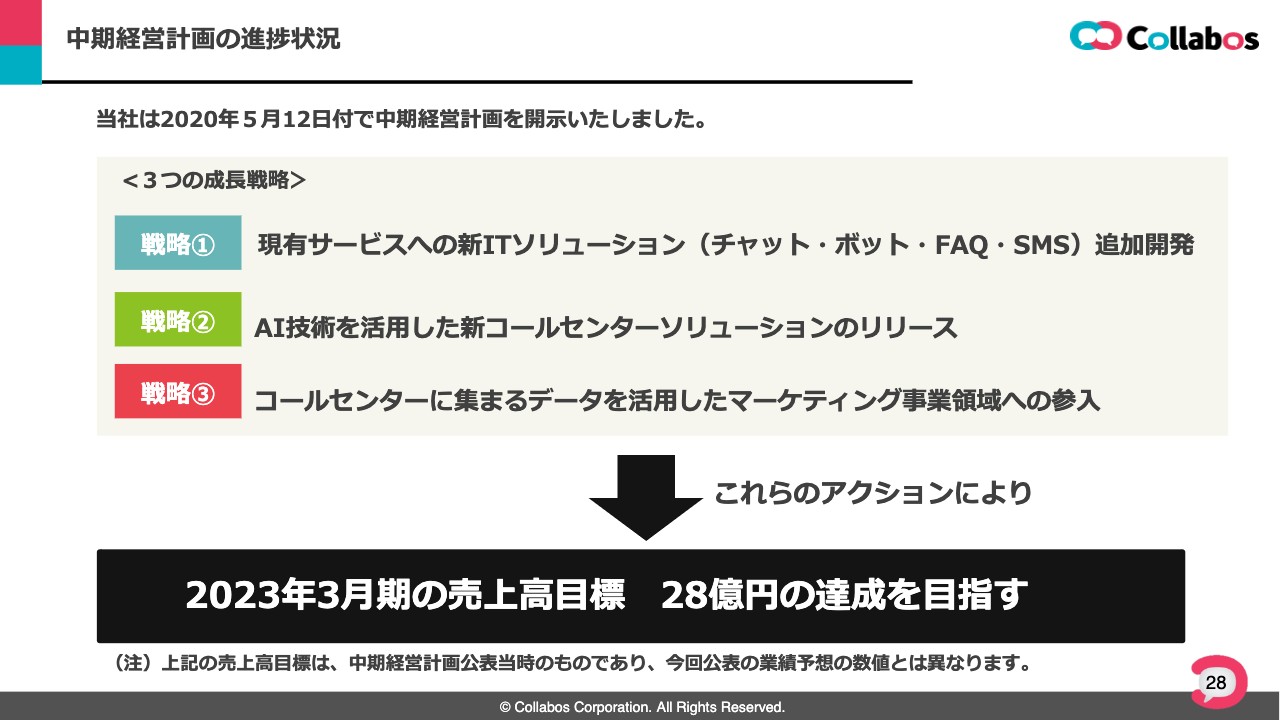

中期経営計画の進捗状況

中期経営計画の進捗状況です。当社の中期経営計画は3つの成長戦略として、「戦略①現有サービスを補完・強化する新サービスの開発」「戦略②AI技術を活用した新しいコールセンターソリューションのリリース」「戦略③マーケティング事業領域への参入」のそれぞれを実行することで、2023年3月期に28億円の売上高を達成するというものです。

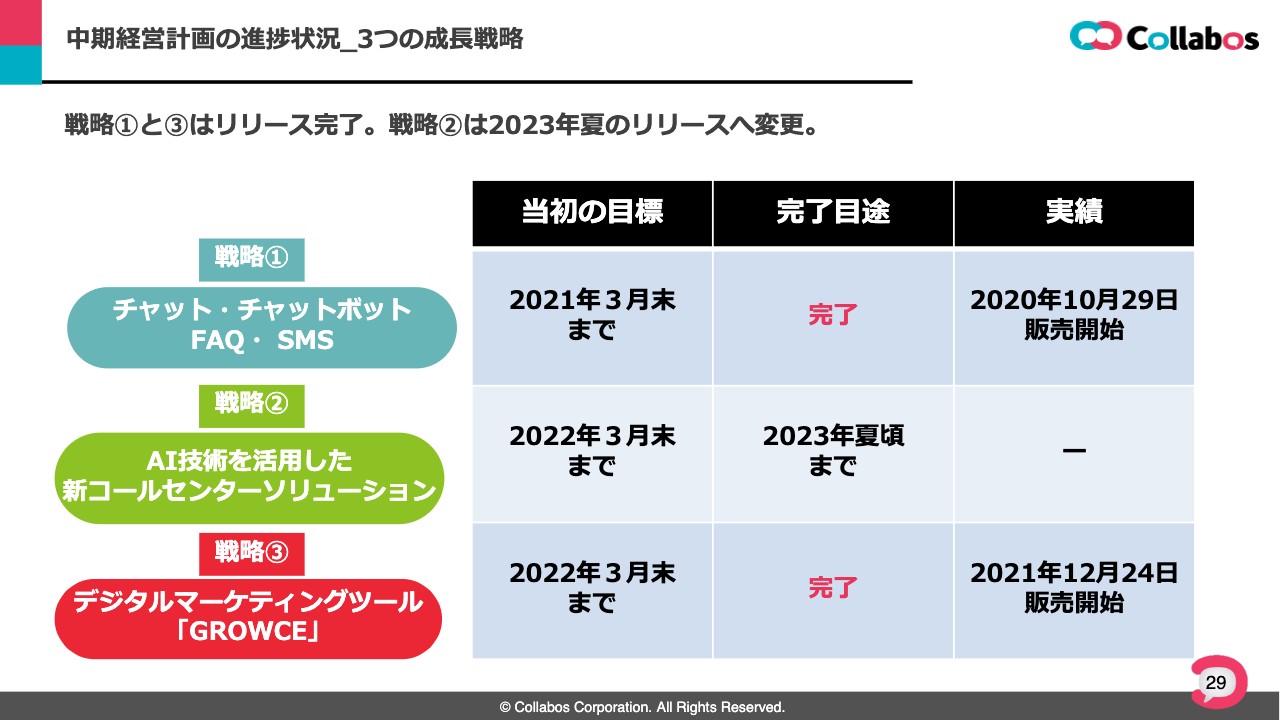

中期経営計画の進捗状況_3つの成長戦略

スライドの表がその進捗状況です。戦略①と③は当初の目標期限の前に完了させましたが、今後も機能開発などは順次行っていく予定です。

戦略②は、リリース時期が1年程度後ろ倒しとなる2023年夏頃に変更しました。理由としては、当初の開発計画に対してサービスを具体化していく中で、より市場のニーズを捉えた機能や内容の拡充に伴って開発内容を変更したためです。

また、製造後のテスト工程において品質強化のためにテスト実施レベルを引き上げたことにより、一部人的リソースの補強が必要になったことで、投資タイミングや償却時期の発生タイミングを変更したことも理由です。

当製品は、現状の当社の売上高の大半を占める「@nyplace」に次ぐ第2の柱と想定しており、当社の今後の成長に欠かせないサービスであると考えています。

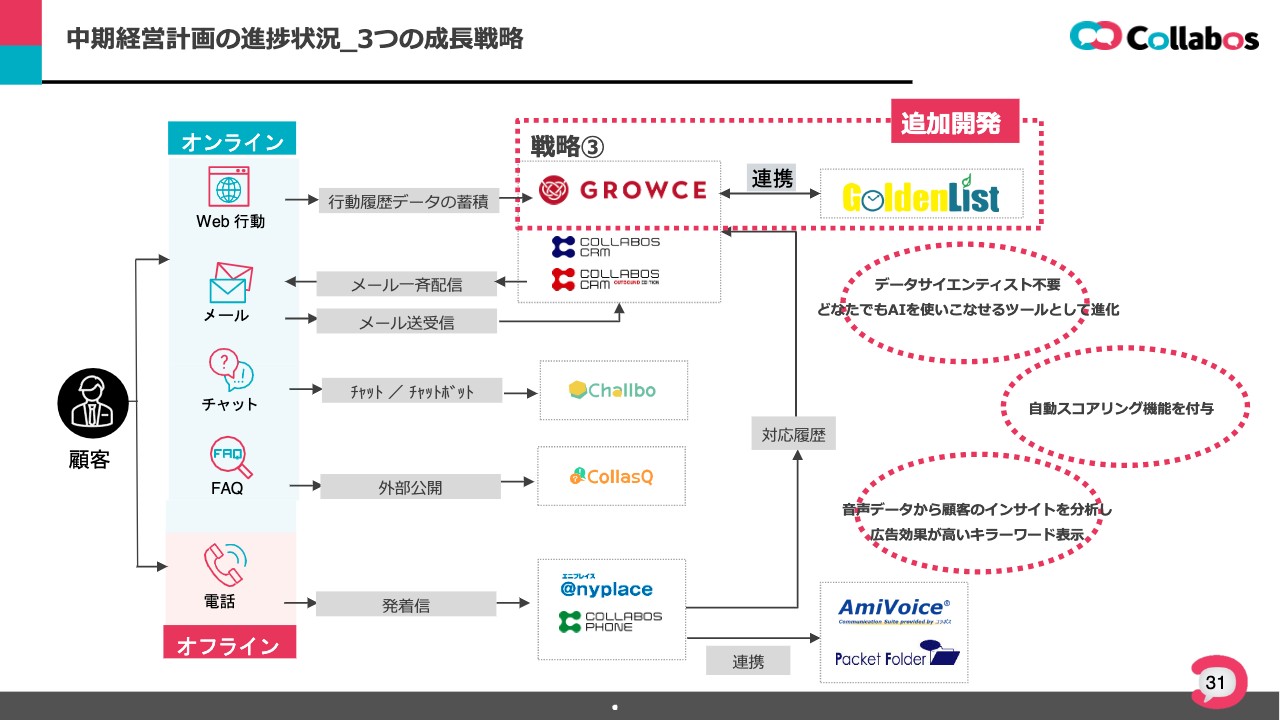

中期経営計画の進捗状況_3つの成長戦略

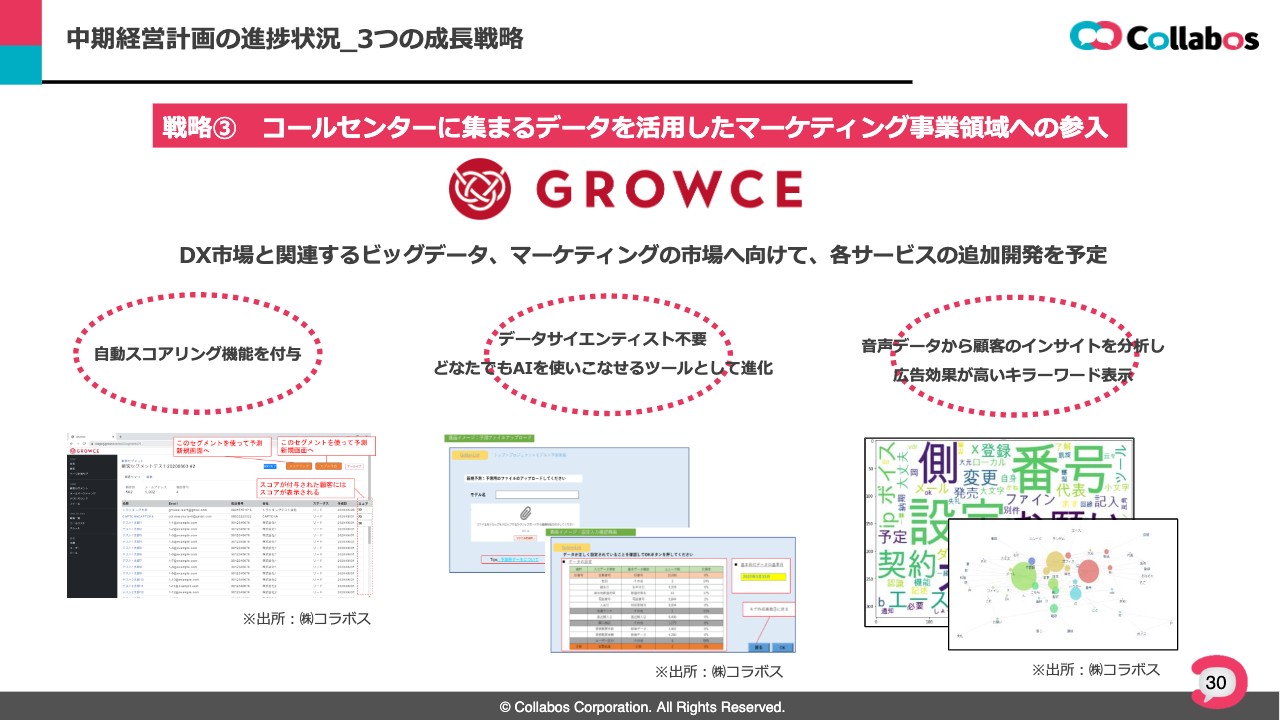

戦略③の「GROWCE」は、データマーケティングおよびデジタルトランスフォーメーションの推進をサポートするCRMであり、オンライン情報(Web上の行動履歴やメルマガ開封率等)とオフライン情報(顧客属性、お問い合わせ情報、音声データ)を統合したデータを元に、1つのシステムで一貫した顧客対応が可能です。

近年DX市場は拡大傾向が続いており、成長のポテンシャルが高く、今後10年は市場規模の拡大が予想されています。当社はこのDX市場とそれに関連するビッグデータ、マーケティングの市場に注目しており、各サービスの追加開発を予定しています。

例えば「GROWCE」と通販企業を中心に利用されているゴールデンリストの自動スコアリングを付与する連携開発や、「GOLDEN LIST」をデータサイエンティストのような専門的な知識がない方にも扱えるAIツールへと進化させる開発、さらにAI技術を活用し、音声録音データから顧客の興味関心があるキーワードを抽出してマーケティングに利用するサービスなどを企画しています。

これらの新しいサービスと既存の各サービスを連携することで、従来のコストセンターと言われるコールセンターから、プロフィット化に貢献できるような、当社にしか実現できない価値を提供できると考えています。

中期経営計画の進捗状況_3つの成長戦略

こちらは「GROWCE」を中心に各サービスとの連携を表した資料です。

中期経営計画の進捗状況_目標数値

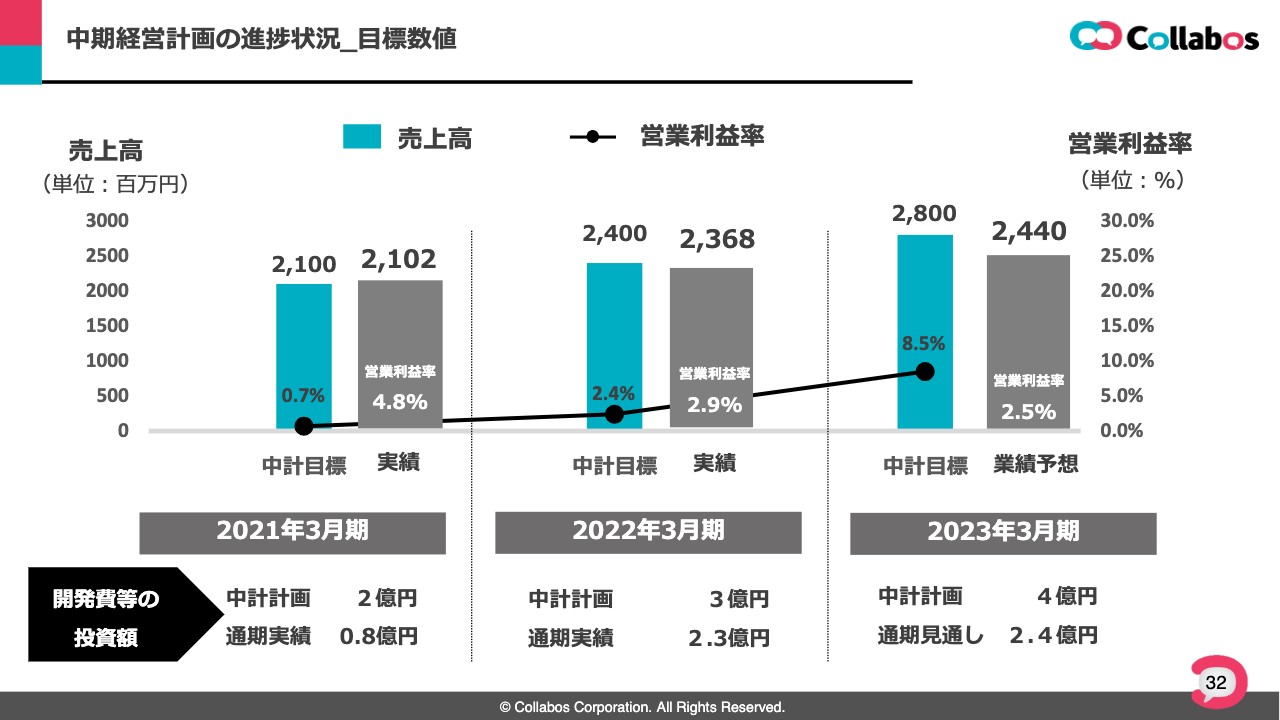

中期経営計画の数値目標の状況を説明します。今年度が中計の最終年度です。

1年目は、新型コロナウイルスの影響によるプラス面、マイナス面がある中で、売上高目標を達成しました。サービスや機能を具体化していく中で、より市場のニーズを捉えた機能を検討し、各開発工程を見直した関係で、予定より1年目の開発投資額が減少し、営業利益率は4.8パーセントと上振れとなりました。

2年目の目標売上高は24億円で、今回は23億6,800万円とわずかに目標を下回っていますが、業績予想の22.5億円は上回りました。また、2年目の開発投資額のP/L影響額は、計画値3億円に対して2.3億円となっています。これは、成長戦略②の投資が中計3年目以降に先送りになったためです。

3年目の目標売上高は28億円でしたが、業績予想は24億4,000万円となっています。理由は3点あります。1つ目は中計発表後に「@nyplace」において見込んでいなかった既存の大型案件の解約が発生したことです。

2つ目は新型コロナウイルスの影響により、当社の見込み顧客が業務効率化の新たなソリューションではなくインフラ関連への投資に向かったことから、戦略①や戦略③の売上が当初の計画どおり進んでいないことです。

3つ目は戦略②のリリースが1年ほど後ろ倒しになったことで、戦略②の売上を3年目に見込んでいないことです。

3年目の営業利益率が8.5パーセントから2.5パーセントに下がったのは、投資コストを計画より抑えられているものの、先ほどの減収に伴う減益が大きな要因となっています。

また、次年度の中期経営計画については来期に発表する予定です。

新型コロナウイルスによる外的環境の変化などはあるものの、業績予想にあわせた中期経営計画の変更は行わず、最終年度である今年度の売上高目標達成に向け、実行スピードの挽回に尽力していきます。

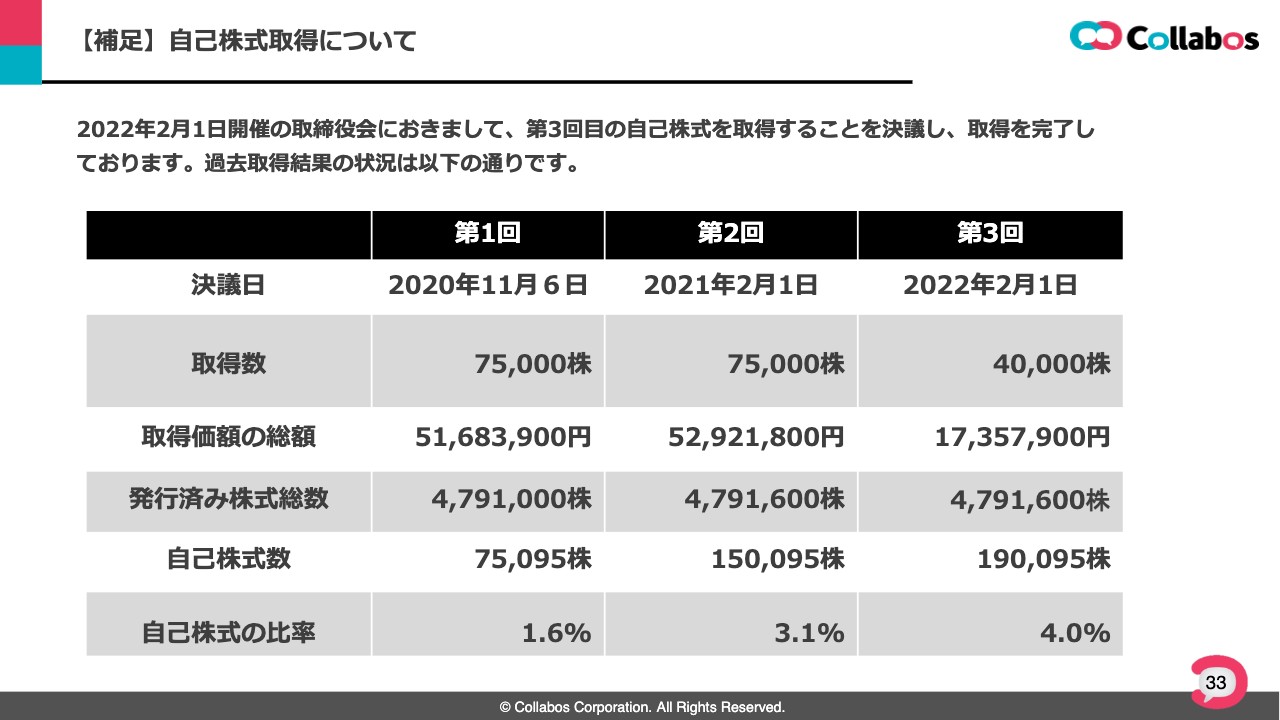

【補足】自己株式取得について

補足として、2022年2月1日開催の取締役会において、第3回目の自己株式を取得することを決議し、取得を完了しています。過去の取得の状況を表にまとめています。当社の自己株式比率は4パーセントとなりました。

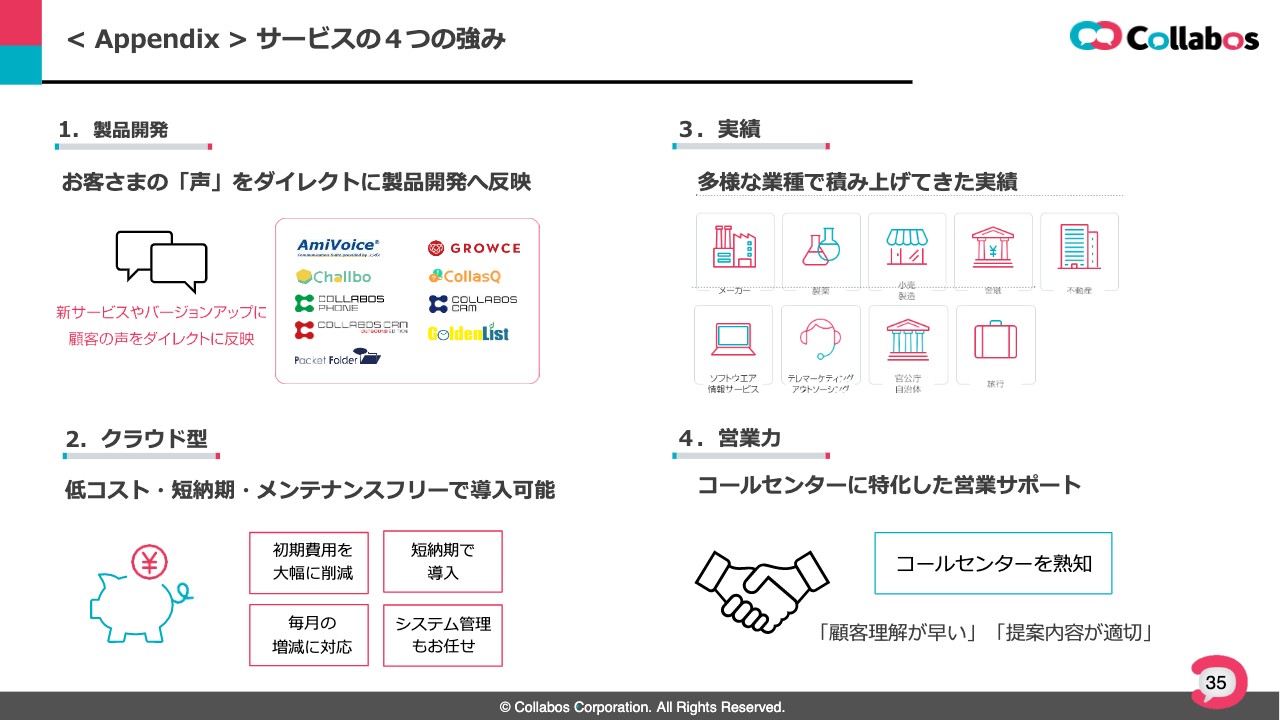

< Appendix > サービスの4つの強み

当社サービスの強みをAppendixに載せています。

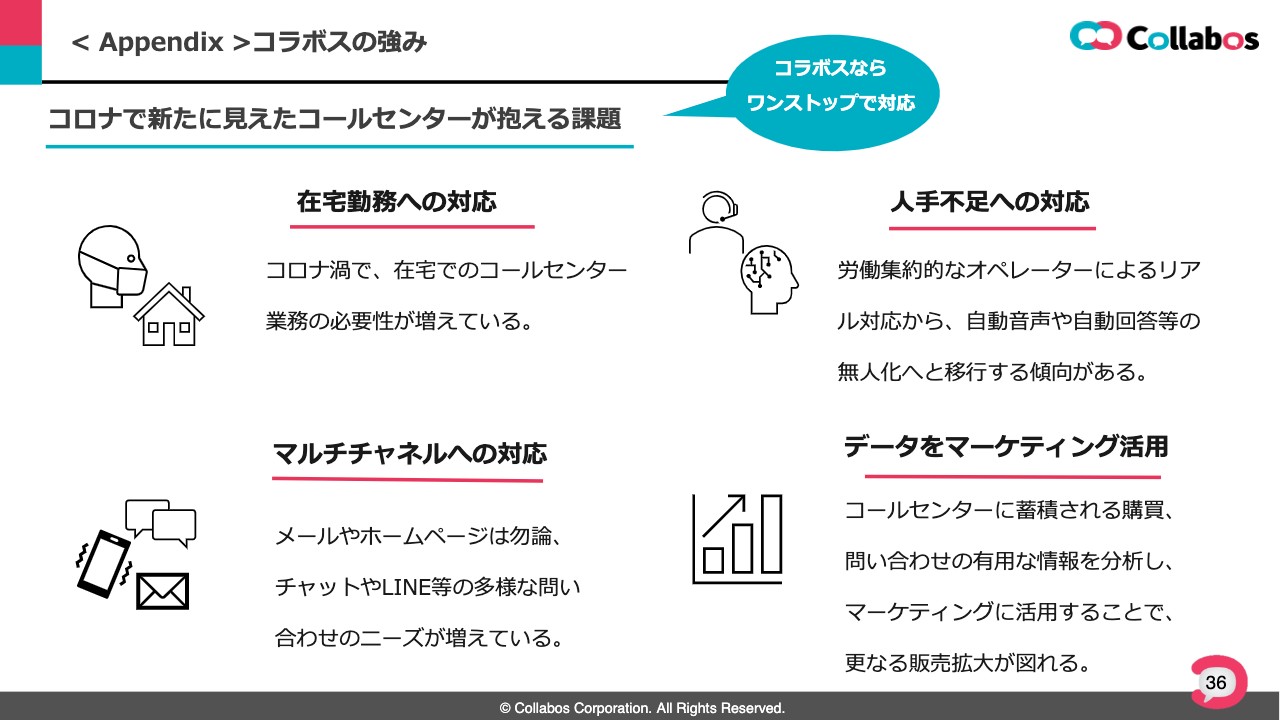

< Appendix >コラボスの強み

コラボスの強みを記載しています。

質疑応答:「GROWCE」「Challbo」「CollasQ」の販売状況について

司会者:「中期経営計画の「GROWCE」「Challbo」「CollasQ」の販売状況はいかがですか?」との質問です。

茂木:「GROWCE」はすでにアウトソーシング事業者で導入され、かつ既存のお客さまへの提案も進めており、導入の引き合いもいくつか受けています。ただ、まだリリースして間もないサービスであり、現時点では全体の売上高へのインパクトはあまりありません。今後もさらなる利便性の向上に向け、追加の機能を順次実装していく予定です。

「Challbo」「CollasQ」についてはSNSの普及に伴い、従来の電話やメールだけでなく、チャットやLINEなどの多様なチャネルでの問い合わせ対応がコールセンターでは急務となっており、お問い合わせはいただいています。

引き合いのある企業の傾向としては、「CollasQ」はメーカー、飲食などのtoCで比較的企業規模が大きい会社が多いです。「Challbo」は業種を問わず、10席から20席規模のコールセンターを持っている企業からのニーズが多いです。

しかしながら、テレマーケティング会社などは自社ですでにこれらのサービスを保持しているところもあり、かつ自社の売上の規模が小さくなるということで、お客さまの要望がなければ、あまり導入しないケースもあります。不確定要素を含むため、通期の業績予想における売上高はあまり大きくは含んでいません。

質疑応答:本社の移転理由とオフィス縮小によるコスト削減について

司会者:「本社を移転するのはなぜですか? また、オフィス縮小によるコスト削減はありますか?」との質問です。

茂木:コロナ禍を経て、テレワークをはじめとした働き方の変化が求められていると考え、時代に合ったオフィスの規模と機能を検討しました。そこで、リモートワークのさらなる推進とオフィス環境の整備による業務の効率化および生産性向上を図るため、本社を移転します。

次年度はオフィス移転に伴う新什器類の償却費用や移転に伴う一時的な重複家賃などが発生し、一時的にコストは増えることもありますが、オフィス面積は縮小しており、全体的に固定費は削減されていく予定です。

質疑応答:市場競争の見通しについて

司会者:「最近は、ほとんどのベンダーがクラウド型でシステムを簡単に作れるサービスを持っています。市場は拡大しても新規参入が増えて競合が増えれば、シェアが脅かされるのではありませんか?」との質問です。

茂木:当社が属する市場のマーケットの成長度が高いこともあり、競合、コンペなどは設立時に比べると増えている状況です。

また、「参入障壁は高いのか」というご質問もよく受けます。例えば、当社の「@nyplace」は、はじめに電話交換機などの大きなシステムを我々が購入し、サービスを開始する前に基盤となるネットワークを構築するところから始まります。ある程度の設備投資、いわゆる初期費用がかかってくるため、費用の面から見ればそれほど参入障壁が低いわけでもないと考えています。

また、今お話ししたようなシステムを持っていれば売れるかというと、簡単ではありません。我々は、お客さまに合ったコールフローや運用のサポート、キャリアや通信事業者とのスケジュール調整などの導入時のサポート、業務を開始する前後の統計レポートの分析、業務改善のサポートなどをあわせて実施しています。事業展開には、クライアントに密着した非常に細かい部分でのケアが必要であると考えています。

その中での当社の優位性は、国内で初めてクラウドでコールセンター機能を提供した会社として、これまで約20年間蓄積したナレッジや経験値がある点だと考えています。お客さまとの関係性も長く深く、紹介から案件化することも多く、先行者メリットがあるという点が、1つの大きな強みとなっています。

また、最近は新型コロナウイルスによる影響や生活様式の多様化などによって、コールセンターが抱える課題は非常に多様化してきており、自社だけでは解決できない課題を抱えていると考えています。当社では、コールセンターに必要なサービスをすべてワンストップで提供できる体制を整えており、クライアントの新サービスの導入にかかる手間や初期コストを抑えて、なるべく簡易にシステムを連動させることが可能になっています。

また、中計の成長戦略に基づいて成長投資にも非常に力を入れています。ですので、競合やコンペにはまだない新機能や新サービス、あるいはマーケティング事業という新しい分野への進出によって、シェアを拡大していきたいと考えています。

質疑応答:競合環境や市場でのシェアについて

司会者:「ライバル企業との競合状況や、御社の市場シェアについておおまかな順位がわかれば教えてください」との質問です。

茂木:競合の状況については、大別すると電話系のクラウドサービスとCRM系のクラウドサービスの2つがあります。両方のサービスを提供している会社はあまりなく、電話系とCRM系でコンペや競合の状況が違っています。電話系のコンペに関しては、大手の通信事業者の1オプションサービスから、いわゆるベンチャー系の会社までさまざまな競合が存在しています。

ただ、最近は実績がなければ使ってもらえないことも多く、電話系もCRM系も競合するメンバーがだいたい固まってきている状況だと考えています。

実際に競合している社名を挙げると、数が非常に多くなってしまいますが、当社では通信事業者系とベンチャー系でそれぞれ10社くらいを見ています。

順位については、統計の資料などにもよるほか、実績を出していないところもあり、非常に見えづらい部分はあるのですが、コラボスはトップ3くらいには入っているのではないかと考えています。

質疑応答:Cookie規制の影響について

司会者:「Cookie規制により、マーケティングツールが想定どおりに拡販できないリスクはありますか?」との質問です。

茂木:Cookie規制に関しては、我々も日々状況を調査し、サービスにどのような影響があるのかなどを確認しながら事業化を進めています。ご存じかもしれませんが、現状では今後の規制について完全に固まっていない部分もあります。そのため、我々も注視しながら、お客さまに満足してもらえるサービスになるように、かつ法的な部分ももちろんカバーできるように事業を進めている状況です。場合によっては、拡販に支障が出る可能性もあるかもしれませんが、現状では何か決まった影響があるわけではないと認識しています。

質疑応答:来期の利益・業績の回復について

司会者:「今期をボトムとして、来期は利益をV字回復できると見てよろしいでしょうか? また、その業績の牽引は「COLLABOS PHONE」であるという理解でよいでしょうか?」との質問です。

青本真人氏:来期以降にV字回復までいくかどうかは、実際に集計してみなければわかりませんが、社長からご説明したとおり、本中計の開発は約1年遅れで推移しています。ですので、来期以降も一部の開発スパン、償却スパンが見込まれています。

一方で、来期中には今進めているサービスのほとんどのリリースを予定しており、売上がついてくる見込みです。そのような意味では、利益の回復をある程度は見込めるのではないかと思っています。

利益の回復を牽引する原因は「COLLABOS PHONE」であるかというご質問については、もちろん「COLLABOS PHONE」も原因の1つではありますが、我々としては先ほどご説明した「GROWCE」をはじめとする新サービスが牽引の要因となるように計画しており、現在それを実行しています。

質疑応答:来期予想について

司会者:「今回の決算短信で、中期経営計画の3年目に予定されていた売上利益予想を大幅に下回る来期予想を出した理由は、社長の説明で理解しました。ただ、当初の予想を大きく下回る決算予想を出す時に、なぜ何も考えずにそのまま出したのでしょうか? 上場以来、コラボスの市場効果、株価は非常に低く、来期予想によってさらに大幅に下落してしまっています。上場企業であれば、そのような状況になった時には、市場に対してプラスのメッセージも同時に送ってほしいと思います。自己株買いでも配当でも優待でも、なにか他の情報でも構いません。なにもプラスの情報は加えずに、以前のIRで目指していた2023年度の売上、利益予想をはるかに下回る来期予想を出すみたいなことは本当にやめて欲しいです。孫正義になれとまでは言いませんが、上場企業ですので、市場からの評価もしっかり意識して欲しい。売上は伸びているので取締役のみなさま、従業員のみなさまががんばって働いてくれてるのはわかります。ただし、上場7年間で株価は低迷したままであることを上場企業の取締役として忘れないでいただきたいです。業績のさらなる向上はもちろんですが、それ以外にもできることがあるのならば、何らかの対策を取って欲しいと思います。また、中期経営計画を来期再び出すというお話がありましたが、来期以降も今までのような年間2億円程度の大型投資をされるつもりでしょうか? 中期経営計画という名のもとに、ほとんど利益が出ない状況を継続される予定なのでしょうか?」との質問です。

茂木:特に株価、時価総額を含めて、私ども経営陣も今の状況についてご指摘のとおりの部分もあります。もちろん、業績を上げて利益を出し、価値を上げていきたいということも、もちろん考えています。そのために、新しいサービスをと考えており、今年度が最終年度の中計では、特に新しいサービスに投資していく期間だというメッセージを出しています。1つの大きなサービスのリリース(戦略②)が1年後ろ倒しになってしまったのは、我々の責任だと痛感しています。

ただ、次の来期に出す中計では、今の中計で作ったものを売っていき、それで売上を上げて利益を出していく時期だと基本的には位置づけています。優先順位としては、まずは作ったものを売り、そこで売上と利益を出してみなさまの期待に応えることが最優先だと考えています。

株価自体は外部の環境によるところもあるかもしれませんが、概ねご指摘のとおりだと思っています。しかし、利益と売上を出せば、ある程度価値も上がっていくのではないかと考えている部分もありますので、次の中計では、そのプライオリティを1番に上げて力を割いていきたいと考えています。

新着ログ

「情報・通信業」のログ