大泉製作所、自動車電動化領域は売上高前期比+60%と高成長 今期はさらなる成長に向け体制強化を推進

2022年3月期決算説明会

佐分淑樹氏:いつもお世話になっております。大泉製作所代表取締役社長の佐分でございます。本日はお忙しい中、弊社の決算説明会にご出席いただきありがとうございます。それでは、まず2022年3月期の業績についてご説明します。

2022年3月期決算ハイライト

2022年3月期の決算ハイライトとしては、コロナ後の需要回復と弊社の注力分野が伸長したことで、全事業において増収となりました。それに伴う操業度の改善により大幅増益となりました。

売上は、自動車において半導体不足の影響などで車両減産の影響を受けましたが、その中でも電動化領域は順調に伸びて前期比60パーセント増に成長しました。また、空調用は市場拡大およびダイキン、三菱といった主要顧客内でのシェアアップにより大幅に増加しました。

収益については、売上が伸びたことで操業度の改善が進み、材料高騰などの悪影響によるコスト増を吸収した状況にあります。

前期比増収増益の業績となりましたが、期末配当は長期的かつ安定的な配当維持および今後の成長投資を見据え、前期と同額の1株当たり8円を継続予定です。

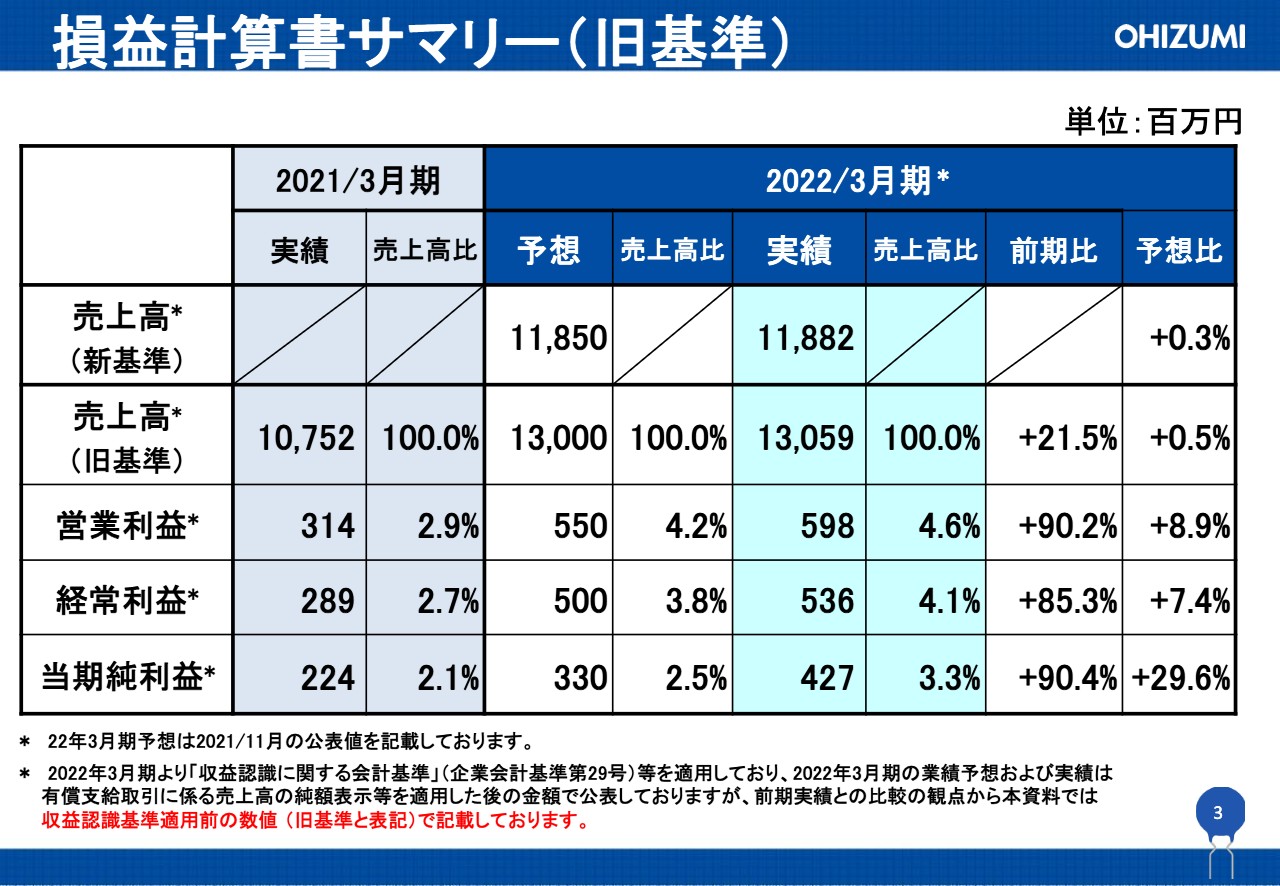

損益計算書サマリー(旧基準)

損益計算書サマリーです。スライドの1番上の欄に新会計基準の金額を記載しています。新会計基準では売上高118億8,200万円の実績ですが、前期と比較するために、以後のご説明は旧会計基準で行います。

旧会計基準では、130億5,900万円、前期比21.5パーセント増となりました。また営業利益以下の段階利益は、前期比90パーセント程度の増となりました。

なお、当期純利益が予想比より大きく増えているのは、繰延税金資産の見直しを行ったことによります。

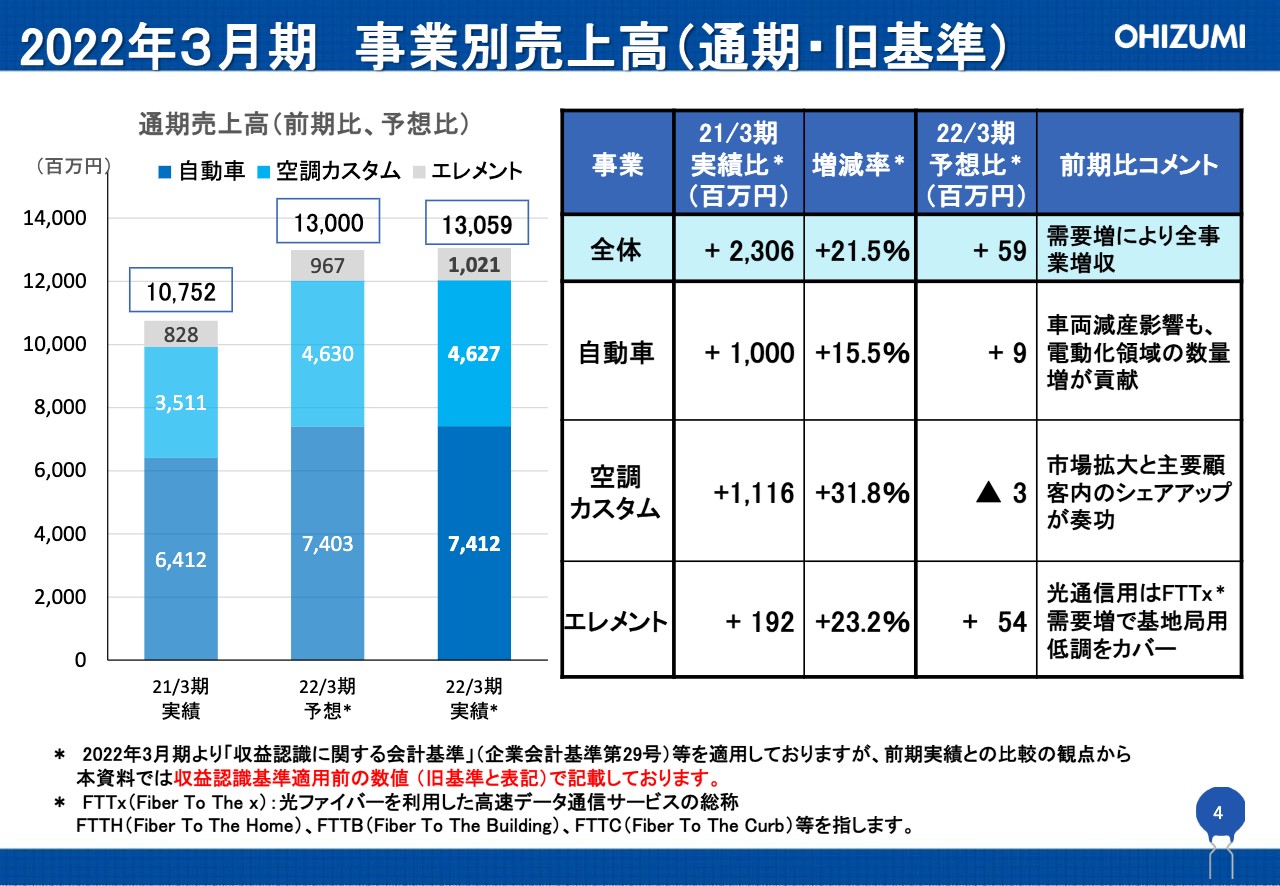

2022年3月期 事業別売上高(通期・旧基準)

全体の売上高は、130億5,900万円で前期比21.5パーセント増と、全事業で伸長しました。自動車事業は、半導体不足の影響で車両減産がありましたが、電動化の領域が増加したことで、前期比15.5パーセント増となりました。

空調カスタム事業は市場拡大ならびに主要顧客内でのシェアがアップし、前期比31.8パーセント増となりました。エレメント事業も、家庭やオフィス用の光ファイバーを利用した高速通信「FTTx」の分野が伸び、前期比23.2パーセント増となりました。

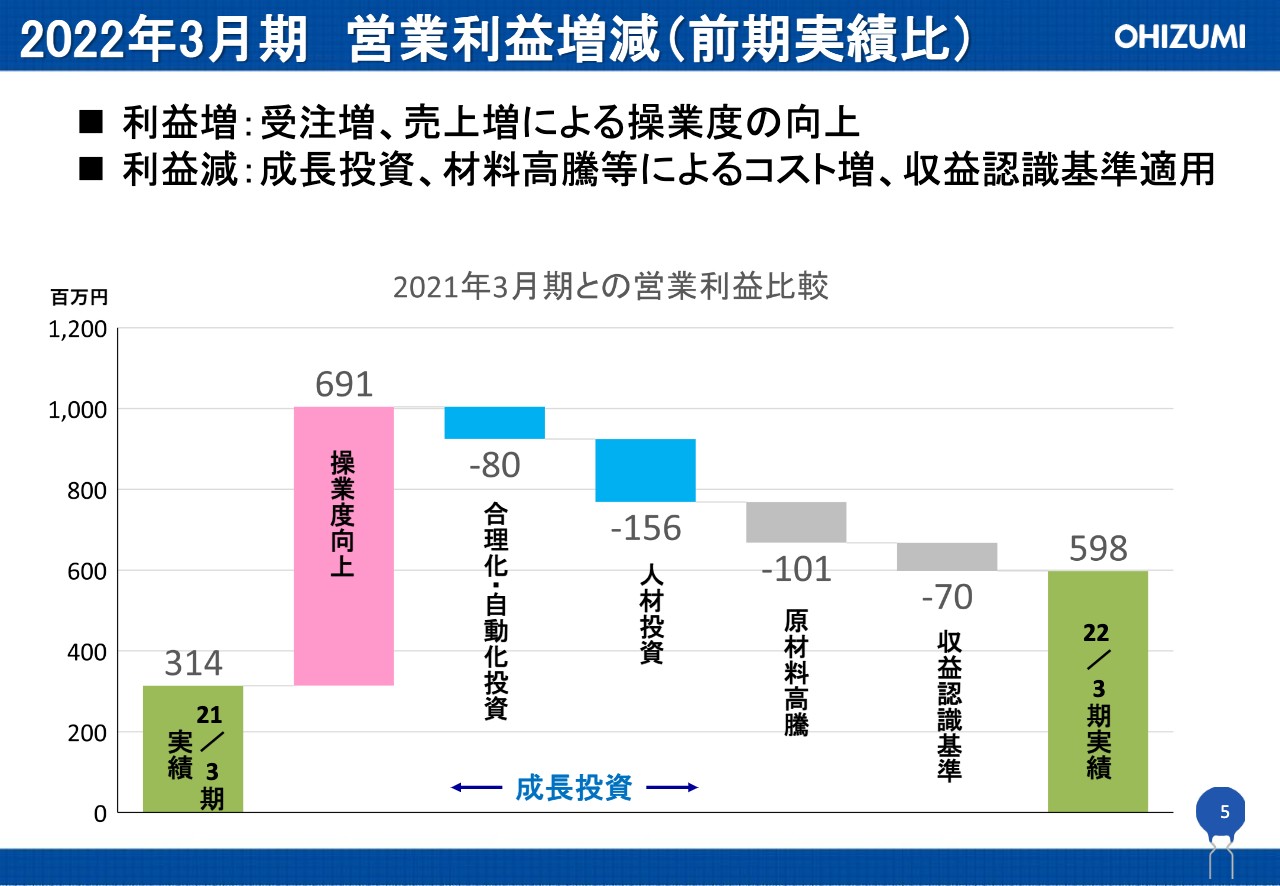

2022年3月期 営業利益増減(前期実績比)

営業利益は、2021年3月期実績の3億1,400万円から、操業度向上により6億9,100万円増加しました。マイナス要因としては、合理化・自動化投資、人材投資の成長投資によるもので、前年同期比約2億4,000万円の減少となりました。また、原材料高騰による影響が1億円程度あり、着地として5億9,800万円となっています。

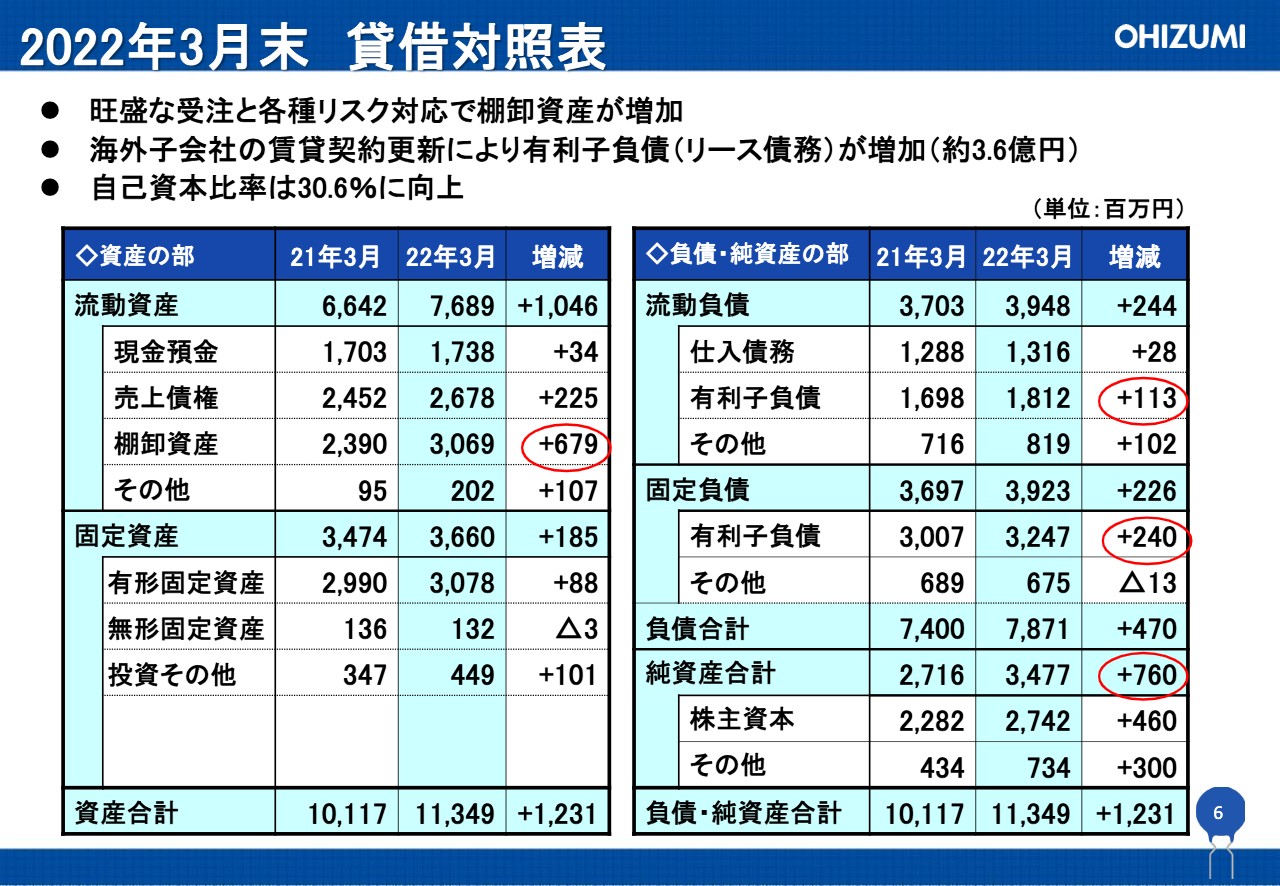

2022年3月末 貸借対照表

貸借対照表です。前期は旺盛な受注の中、受注の変動が大きく、リスク対応として棚卸資産が前期比6億7,900万円増加しています。

有利子負債は、海外子会社の賃貸契約更新により若干増えていますが、借入増というものではなく、特に問題はないと考えております。最終的な純資産としては7億6,000万円のプラスとなり、自己資本比率は前期の26パーセントに対して30.6パーセントまで向上できました。以上が、2022年3月期の業績です。

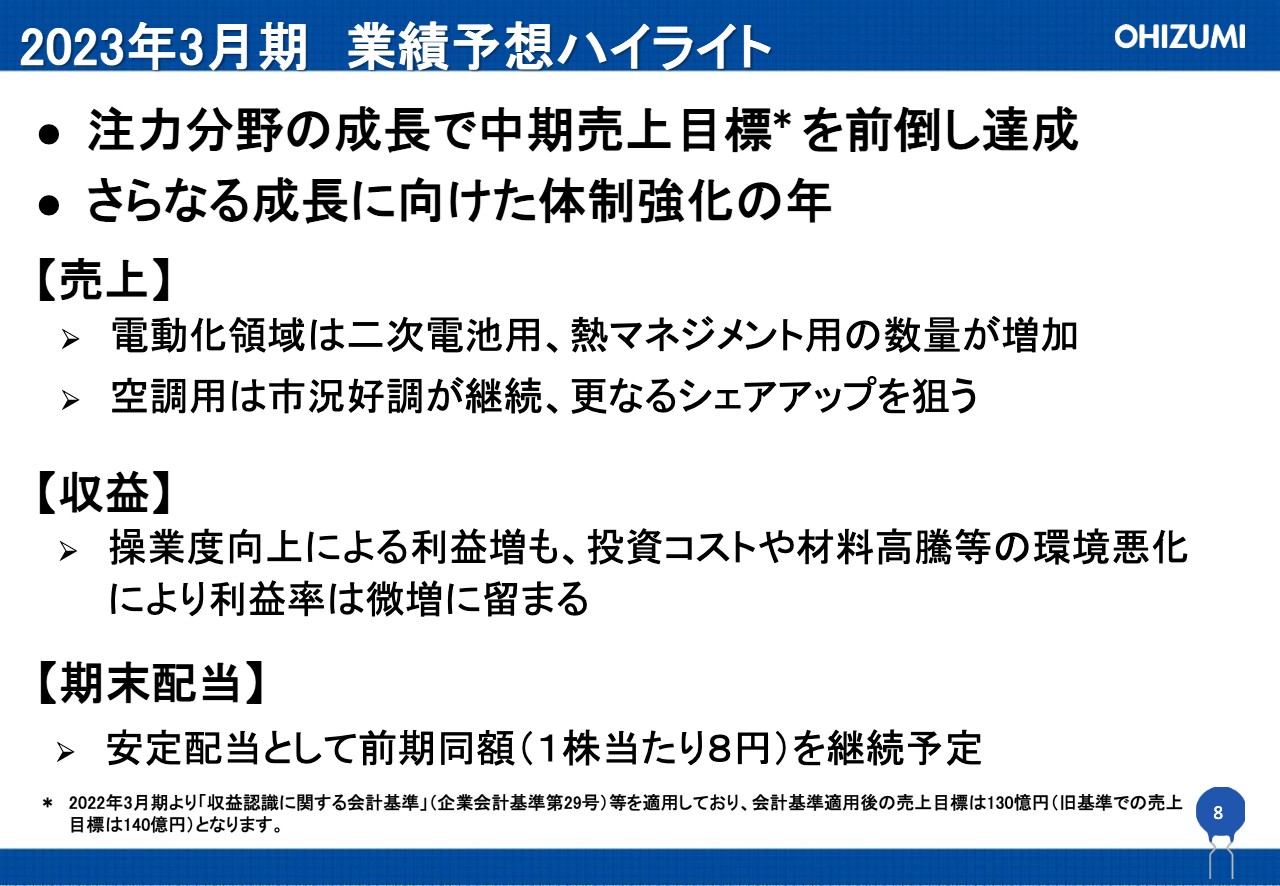

2023年3月期 業績予想ハイライト

2023年3月期の業績予想ハイライトです。引き続き注力分野での成長により、中期事業計画で立てていた2024年3月期の売上目標を、1年前倒しで達成できると予想しています。また、利益体質をしっかり作り上げていくために、さらなる成長に向けた体制強化の年と位置付けて進めてまいります。

売上については、電動化領域は二次電池、熱マネジメント用の数量が増加していくと見込んでいます。また、空調用は好況が続くことから、継続して増やしていく考えです。

収益については、操業度向上による利益増がありますが、投資コストや材料費高騰等の環境悪化もあり、利益率の増加は微増に留まる予想になっています。期末配当は、前期と同額の1株当たり8円を継続することを考えています。

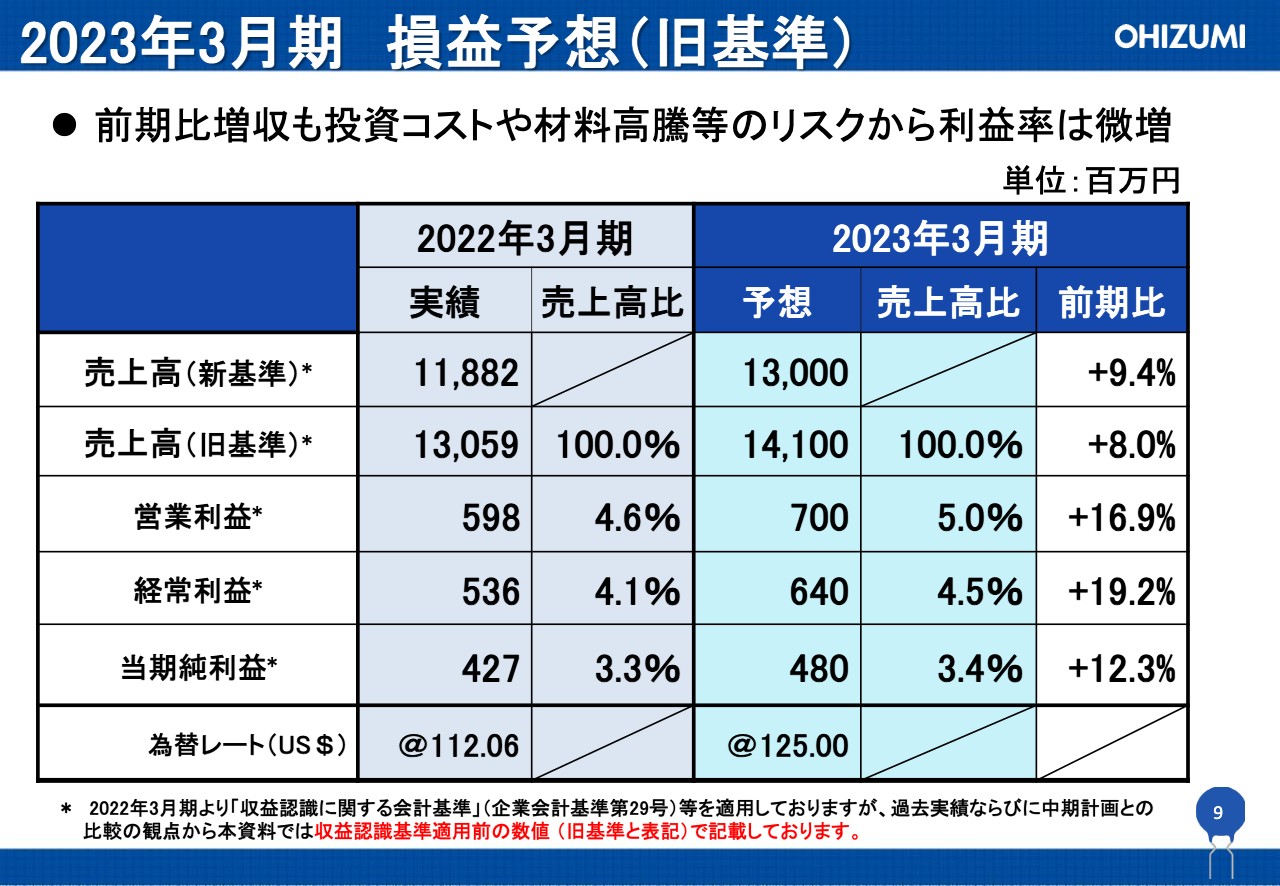

2023年3月期 損益予想(旧基準)

2023年3月期の損益予想について、旧基準でご説明します。売上高は2024年3月期中期事業計画目標の140億円を1年前倒しする141億円、前期比8.0パーセント増を予想しています。営業利益以下の利益については、前期比15パーセント前後の増加を考えています。

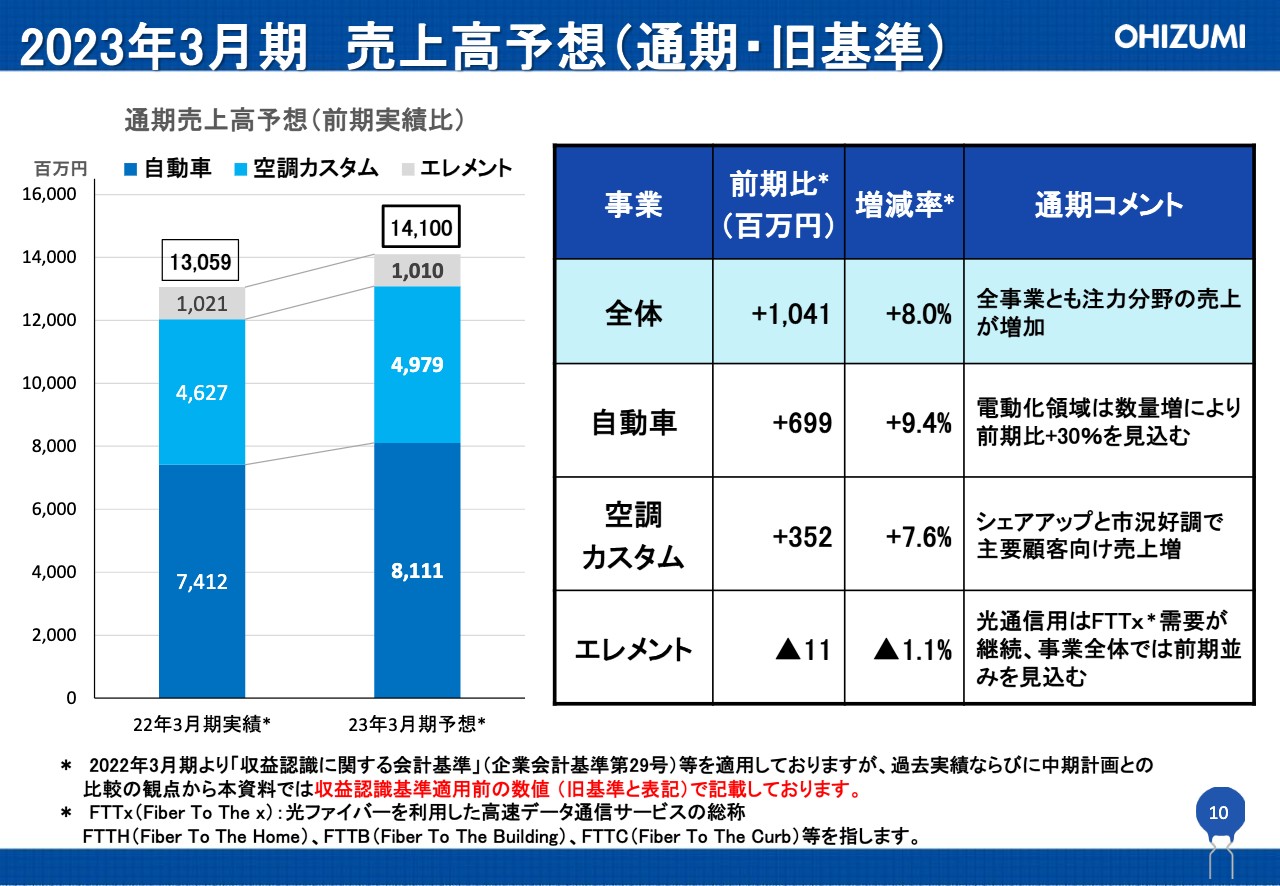

2023年3月期 売上高予想(通期・旧基準)

2023年3月期の売上高予想です。注力分野の増加により、前期比で約8パーセント増加すると考えています。自動車事業については、現在も自動車の半導体の影響で減産する話もありますが、そのような中でも電動化を伸ばすことでプラスにしていけると考え、前期比9.4パーセント増と予想しています。

空調カスタム事業についても継続してプラス7.6パーセント、エレメント事業ではFTTx需要は伸びますが、その他のエレメントの伸びが少し停滞することもあり、前期並みを見込んでいます。

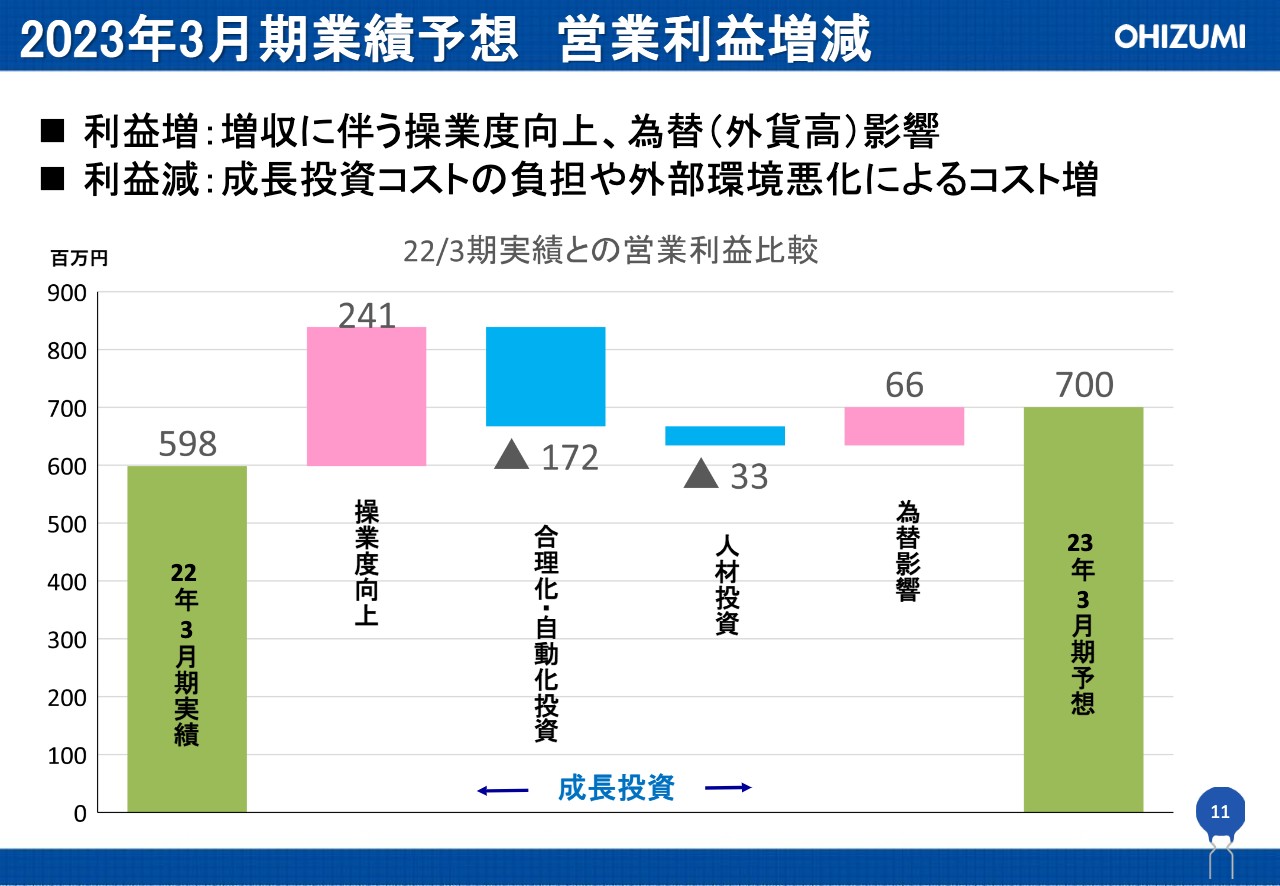

2023年3月期業績予想 営業利益増減

営業利益増減についてです。2022年3月期実績の5億9,800万円に対して、操業度向上で2億4,000万円の利益増を見込んでいます。一方、マイナス要因としては、今年も成長投資をしっかり行っていくべく、デジタル化を含めた合理化・自動化投資、および人材投資で約2億円程度発生するため、着地としては7億円を見込んでいます。

中計進捗サマリー

続いて、中期事業計画(2021年度から2023年度)の進捗についてご説明します。売上高140億円、営業利益率8パーセントを経営目標として掲げています。先ほどもお話したとおり、売上高は140億円を1年前倒しで達成する見通しとなっています。

利益に関しては、売上高前倒し達成の見通しに対して遅れている部分もありますが、企業体質の強化に向けた投資を継続して実施していくことで目標達成を目指す考えです。2022年3月期には空調用およびエレメント製品の生産能力を増強しました。

2023年3月期には、サーミスタ素体工程の自動化、ならびに組立工程の自動化を推進していきます。それに加えて、組織力強化に向けた人材採用、教育を継続して行い、全体として体質を強化していこうと考えています。

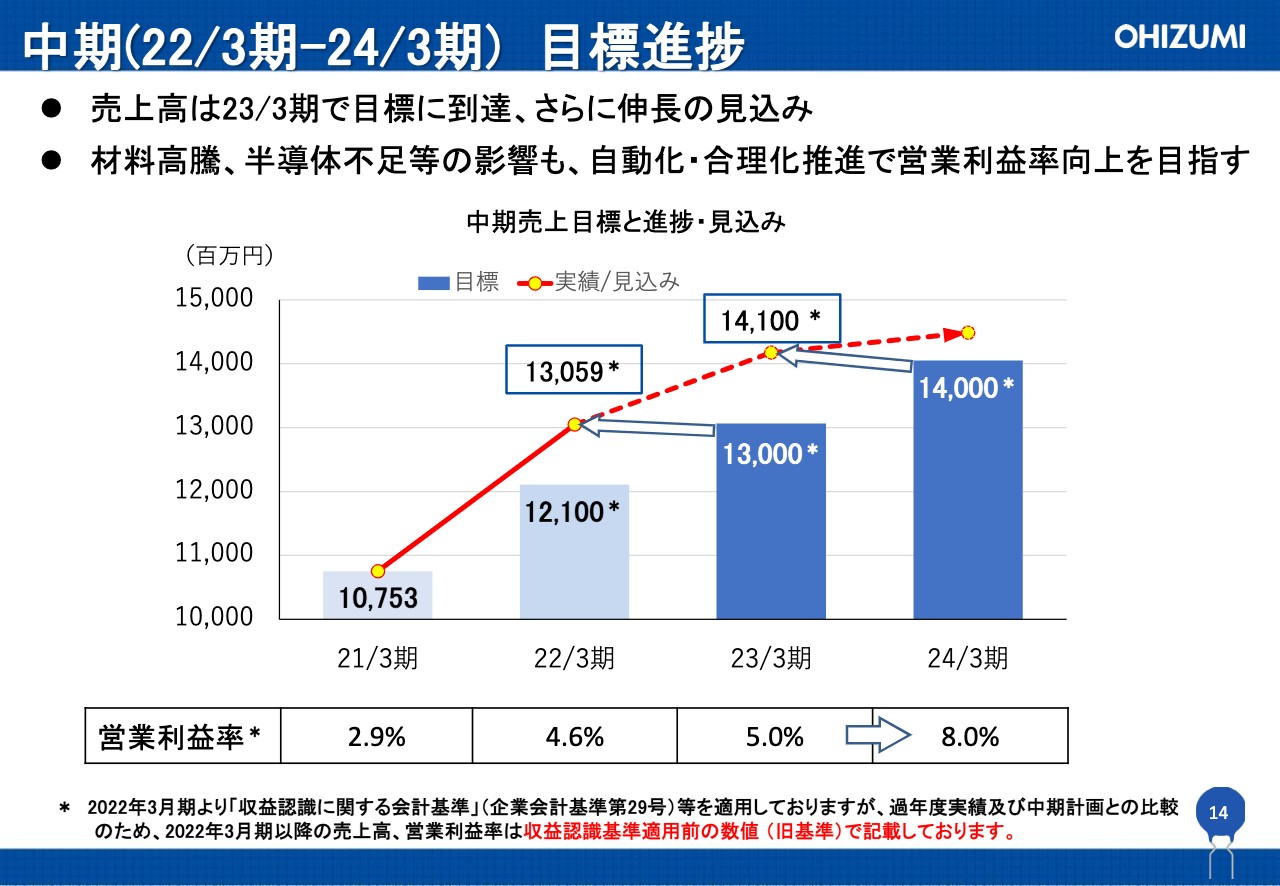

中期(22/3期-24/3期) 目標進捗

先ほどお伝えのとおり、2023年3月期の売上高は141億円を見込んでおり、中期事業計画が1年前倒しになった形です。また、営業利益率は2023年3月期の5パーセントを、2024年3月期には8パーセントにするべく、自動化・合理化推進を進め、利益向上を目指したいと考えています。

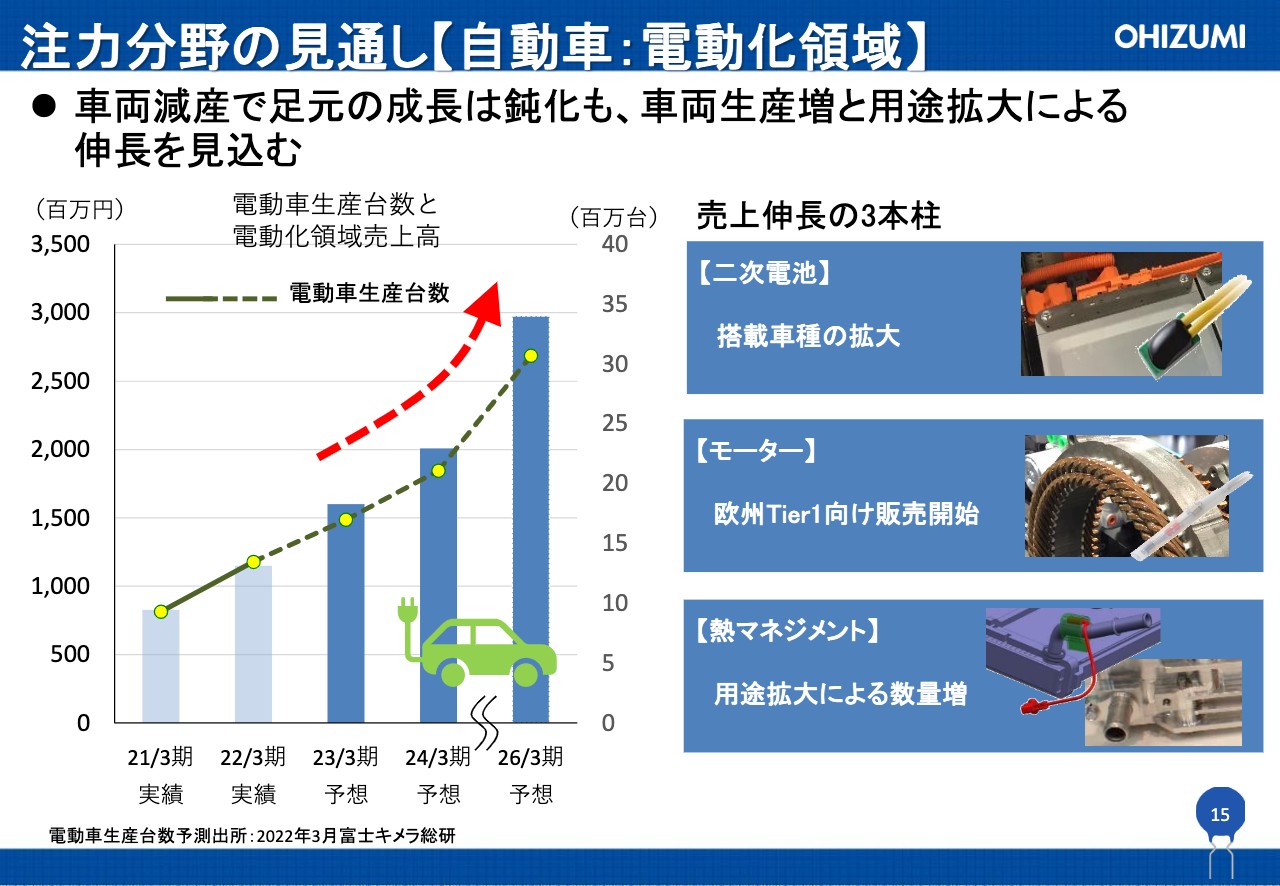

注力分野の見通し【自動車:電動化領域】

注力分野である自動車の電動化領域については、半導体不足影響による車両減産で足元は鈍化しています。しかし、スライド左のグラフにある破線のように、電動車両の生産は伸びていくと予想されており、2026年3月期には3,000万台以上になると見込まれています。

そちらに追随するかたちで弊社の売上も伸ばしていき、最終的には2026年3月期で電動化領域売上高を30億円程度まで伸長したいと考えています。

電動化領域の売上伸張の柱は次の3分野となります。「二次電池」はすでに増産されており、搭載車種の拡大をさらに図っていく考えです。また、「モーター」は、昨年、欧州Tier1メーカーに参入したのを軸に販売を拡大していきます。

そして、「熱マネジメント」は、ヒートポンプならびに自動車全体のシステムとなります。熱マネジメントシステムに我々のサーミスタを搭載していくことで、今後さらに伸ばしていく考えです。

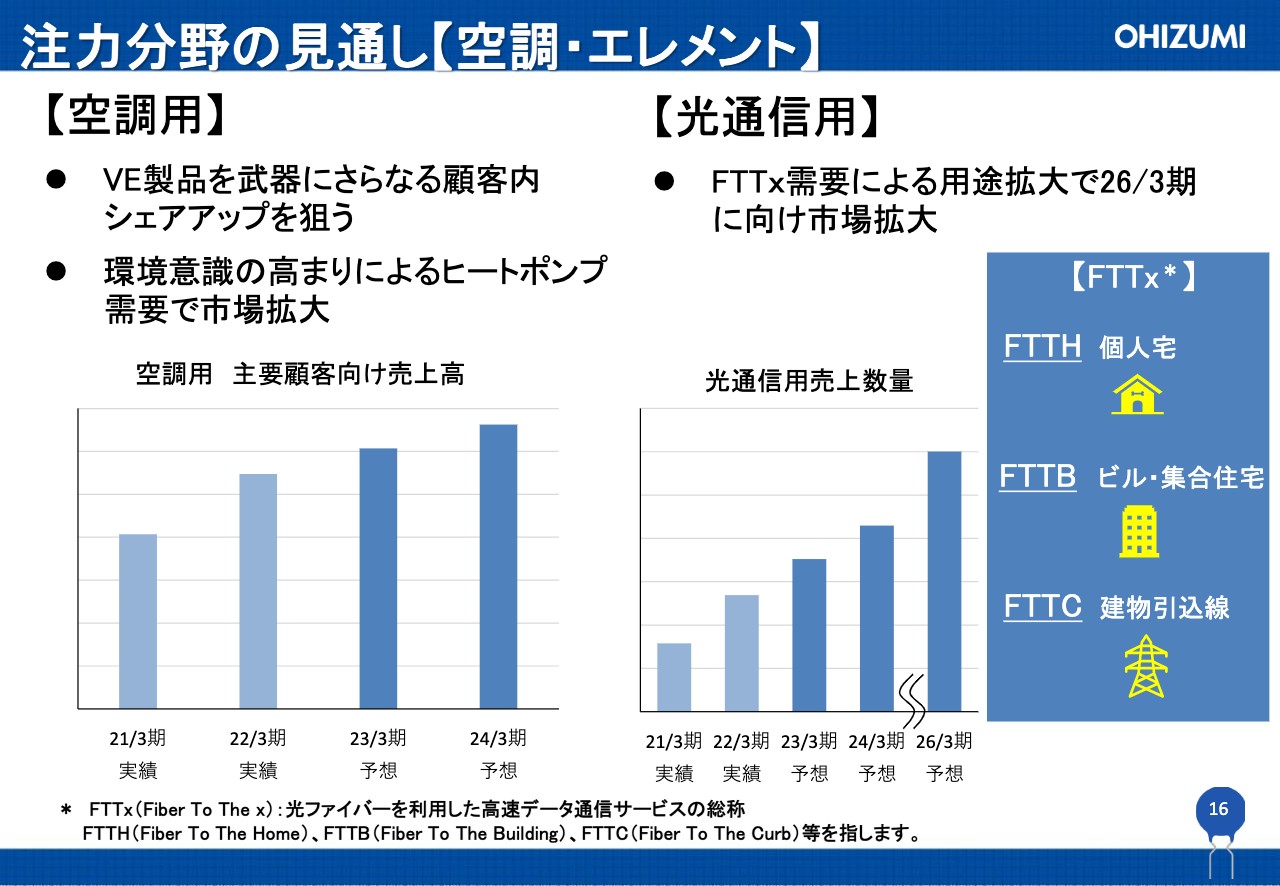

注力分野の見通し【空調・エレメント】

「空調用」の主要顧客向け売上高は前期で30パーセントほど伸ばしましたが、今後は年率10パーセント程度伸ばしていきたいと考えています。

その内容としては、VE製品を武器にさらなる顧客のシェアアップを狙い、また、特にヨーロッパにおいて、環境意識の高まりによるヒートポンプなどの市場が拡大していますので、そこに参入し伸ばしていきたいと考えます。

「光通信用」については、スライドのグラフのとおり、FTTxの需要が年率20パーセント程度伸びていくと考えています。この伸びに追随するかたちで弊社の売上も伸ばしていきたいと考えています。

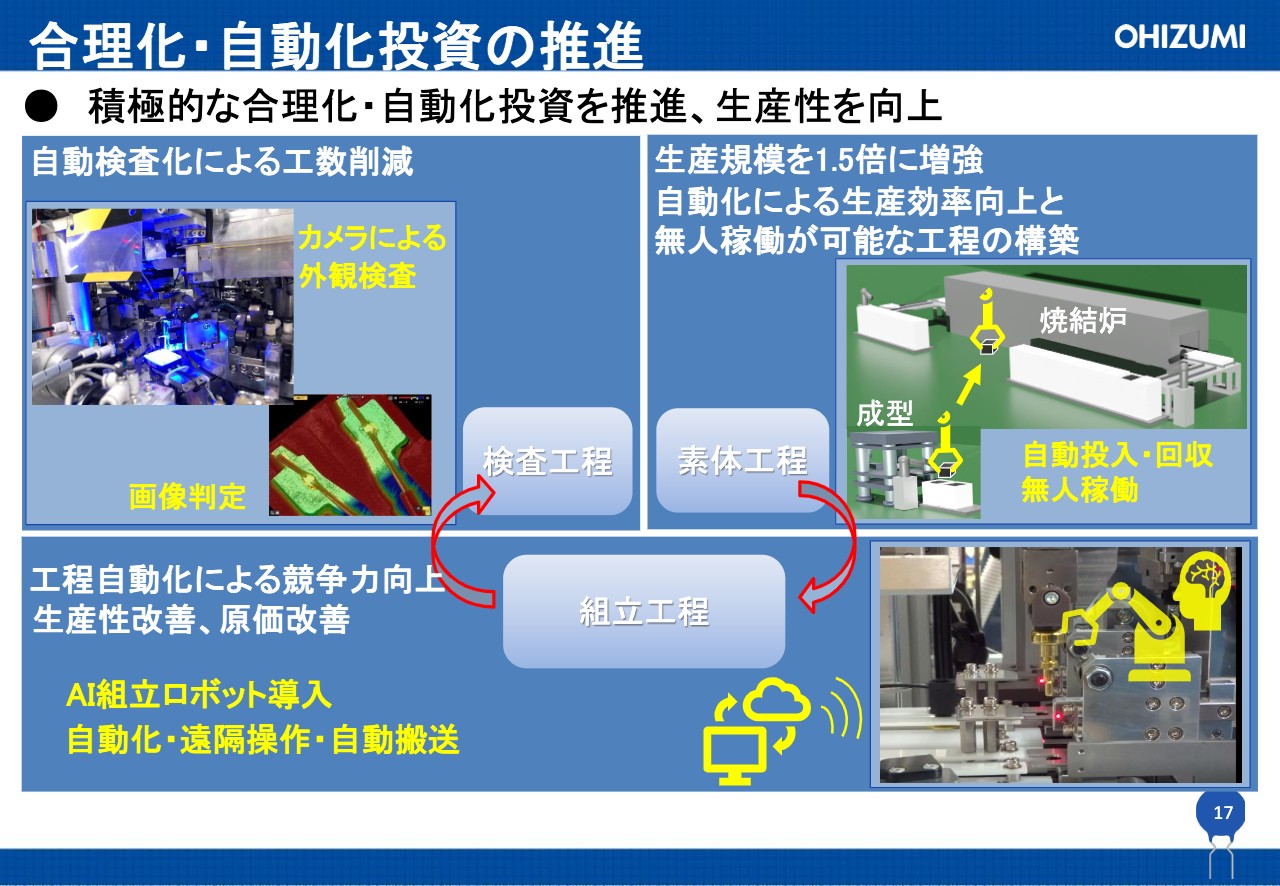

合理化・自動化投資の推進

最後に、体質の強化ということで、合理化・自動化の推進についてご説明します。弊社の製造工程は、サーミスタの素体工程、組立工程、検査工程があります。

素体工程は生産規模を1.5倍に増強するための投資を行い、自動化・無人稼働による生産性向上を図ります。スライド右上のイラストのように、成型から焼結炉といった工程を自動化していく予定です。

組立工程には組立ロボットを導入し、自動化や遠隔操作などで生産性を上げていきます。比較的工数がかかる検査工程にも、メスを入れています。カメラによる外観検査や画像判定といった自動検査を入れることにより、省人化を図ります。

このように合理化・自動化を進め、生産性向上への取り組みを進めています。

私からの説明は以上となります。本日はお忙しい中、ご出席いただきありがとうございました。

新着ログ

「電気機器」のログ