マーキュリアHD、経営指標とする5年平均当期純利益が順調に増加し、通期で11.9億円と過去最高を達成

本日のご説明内容

豊島俊弘氏(以下、豊島):株式会社マーキュリアホールディングス代表取締役の豊島です。2021年12月期決算について、まずは私からご説明申し上げます。

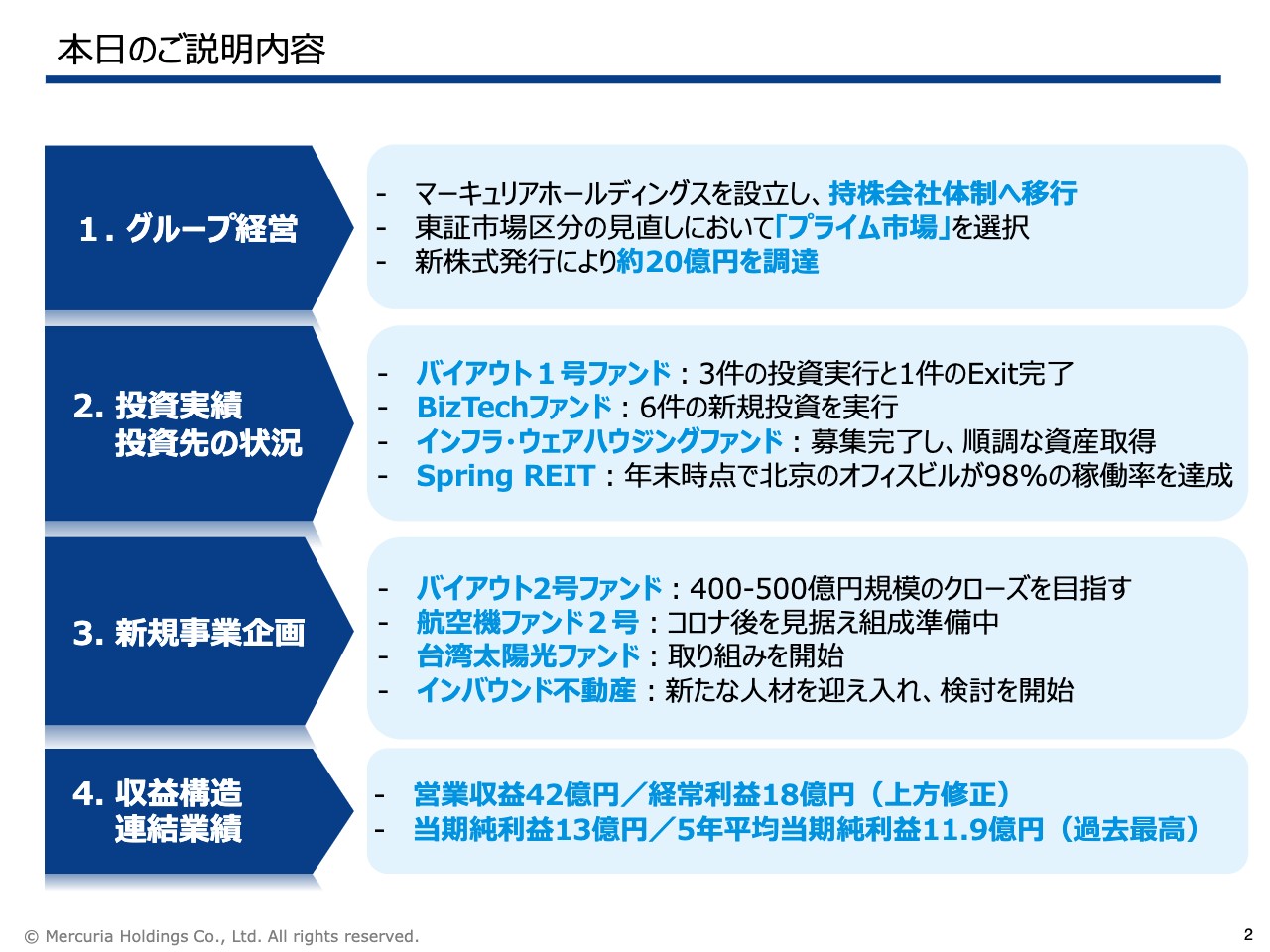

本日のご説明内容のハイライトをスライドに記載しています。2021年における私どもの一番大きなイベントは、持株会社体制へ移行したことだと思います。私どもはオルタナティブ投資分野の事業会社として、成長への強い決意を示したと考えています。東証市場区分見直しにおいても「プライム市場」を選択しました。

現代の日本において、このオルタナティブ投資分野のPEファンドマネージャーが今ほど必要なタイミングはないと考えています。また、そのような観点から成長のための資金を確保するべく約20億円の新株式の発行を年末に行いました。

2つ目に、投資実績ならびに投資先の状況です。私どもは、基本的にそれぞれの時代のマクロに合う、ニーズを捉えた投資をしてきたと自負しています。スライドに掲げている4つの代表的なファンドは、いずれも順調です。

バイアウト1号ファンドは、コロナ禍のため事業承継ニーズがより顕在化しています。投資実行、Exitともに順調です。BizTechファンドは、不動産・物流業界のテクノロジーニーズのソリューションに着目したファンドです。コロナ禍の中でTechファンドがさらにハイライトされるかたちで、6件の新規投資を実行しています。

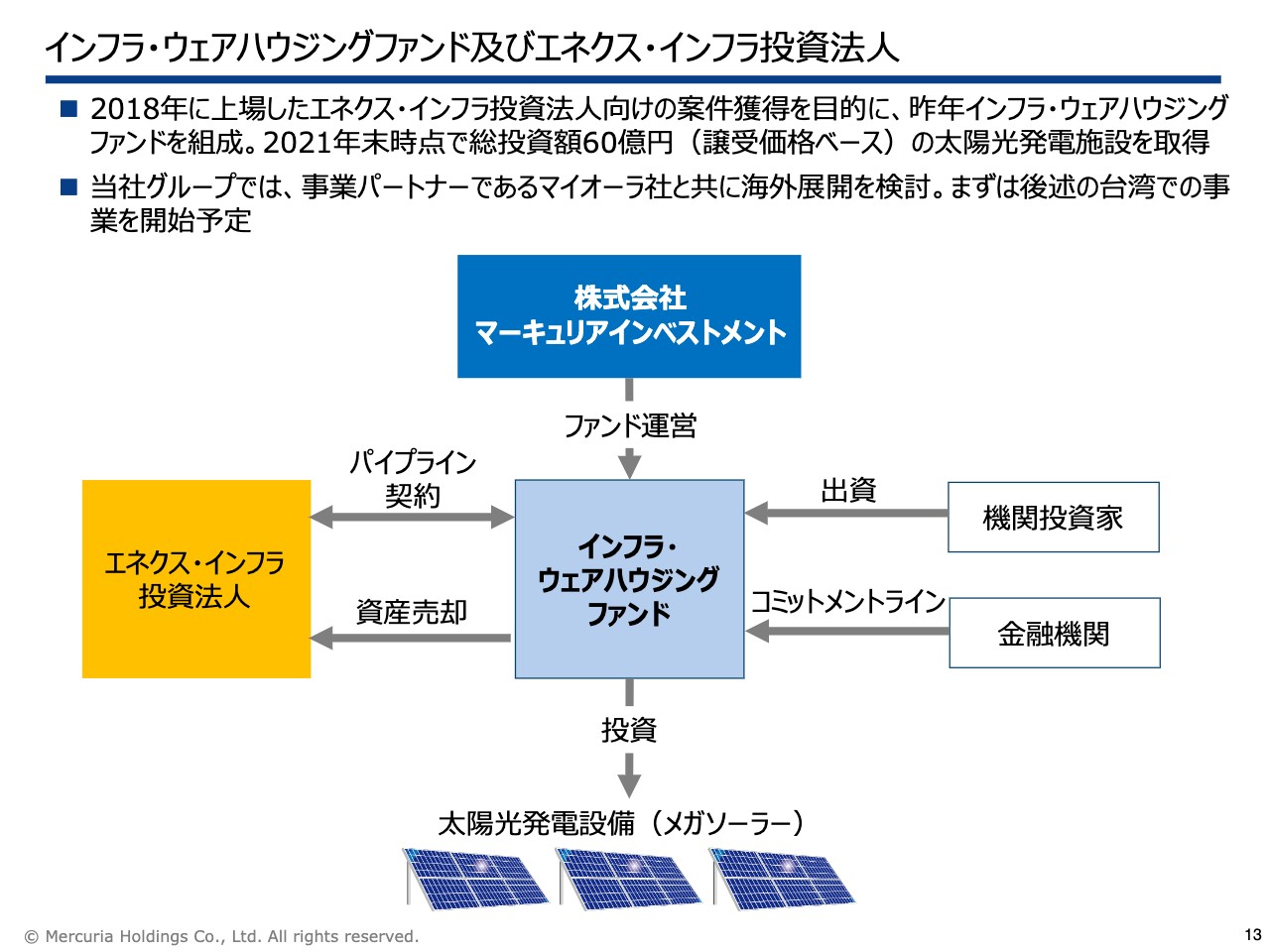

インフラ・ウェアハウジングファンドは、すでにエネクス・インフラ投資法人を上場していますが、エネクス・インフラ投資法人のさらなる成長のため、将来獲得する太陽光発電設備の先行取得を行い、主にエネクス・インフラ投資法人に太陽光発電設備の譲渡を行うためのファンドです。こちらも順調な資産取得を続けており、昨年約9ヶ月の間に約60億円の投資を行っています。

Spring REITは、香港で上場しているREITです。メインの資産は北京のクラスAオフィスビルです。中国では昨今、恒大集団や不動産危機が話題になっていますが、こちらのSpring REITについては年末に98パーセントの稼働率を達成しました。これはまさに実需です。

さまざまな価格のボラティリティ、経済のボラティリティがある中でも、今お伝えした事業承継やTechファンドのニーズ、インフラの成長、REITの稼働について、いずれも実情をしっかりと捉え、それをリターンにつなげていくということを行っているところです。

3つ目に新規事業についてです。もちろん私どもがプライム市場に移行し、さらなる成長をしていく上で、次に何をするのかはとても大切だと思っています。私どもの理念の中にも「5年後の常識」を掲げていますが、これからも必ず必要になる部分、先ほどお伝えした実需につながってくる部分をターゲットにしているつもりです。

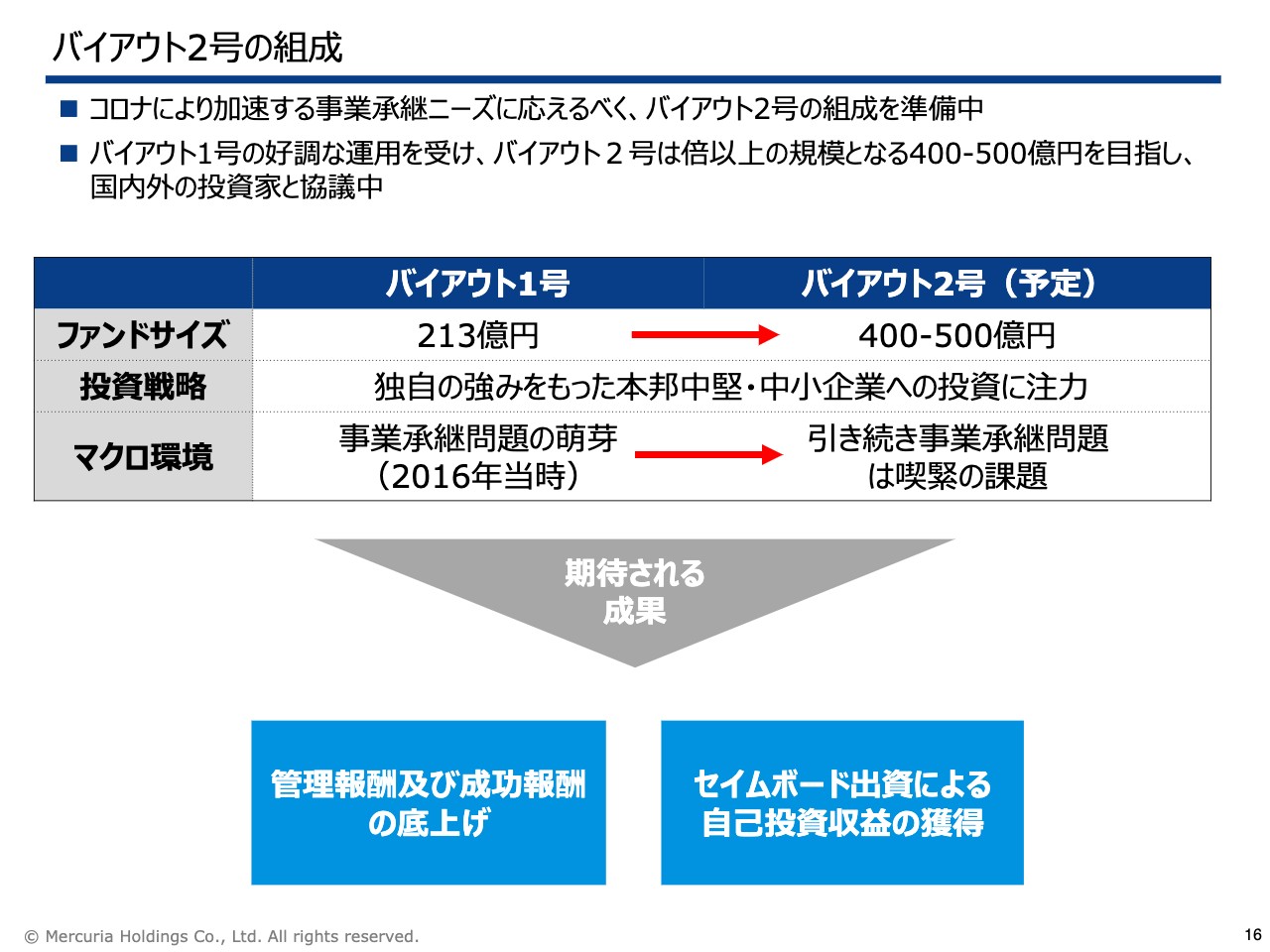

その観点で今年主に取り組んでいくのは、バイアウト1号ファンドの後継となるバイアウト2号ファンドです。こちらについては1号ファンドの約2倍の規模、400億円から500億円規模のクローズを目指しています。

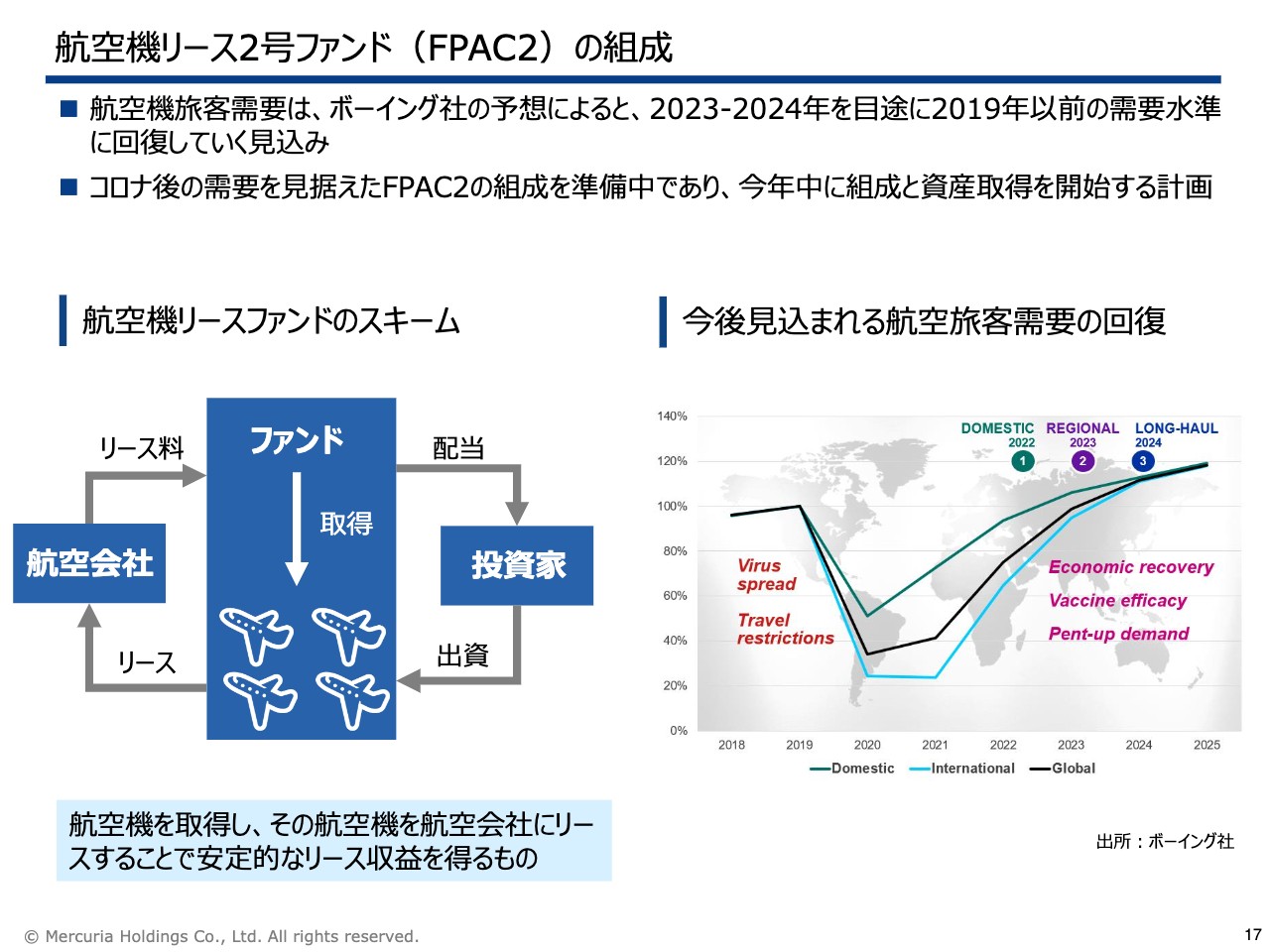

航空機の2号ファンドについては、コロナ禍の影響を多少受けた1号ファンドをきちんと安定化させた実績をベースに、コロナ禍の後を見据えた2号ファンドの組成を準備しているところです。

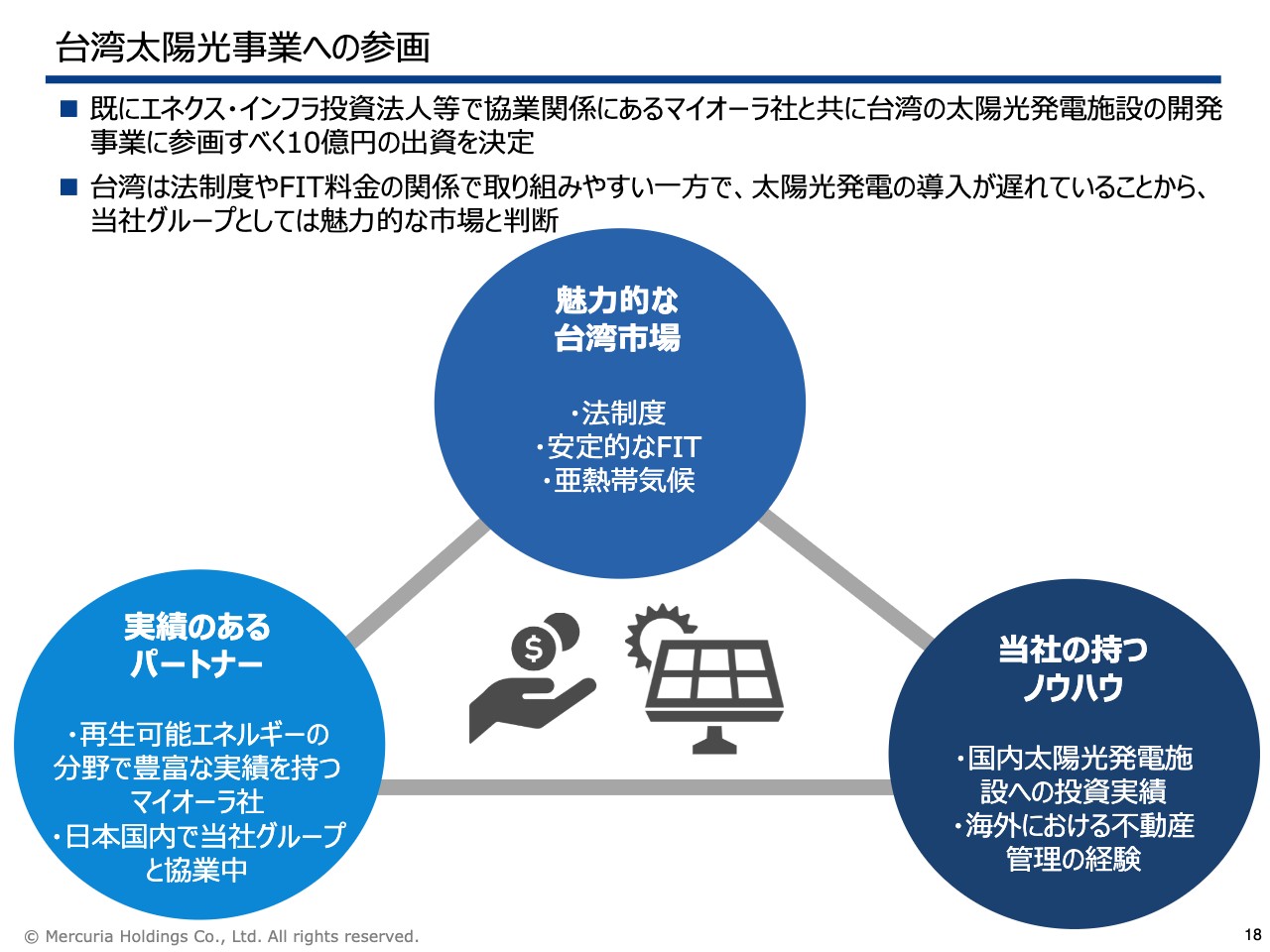

先日、プレスリリースでも発表しましたが、再生可能エネルギー分野において、日本ではエネクス・インフラ投資法人を組成し、さらにウェアハウジングファンドを組成していましたが、これらのパートナーシップ関係をさらに海外に展開し、台湾の太陽光ファンド開発の取り組みを開始します。

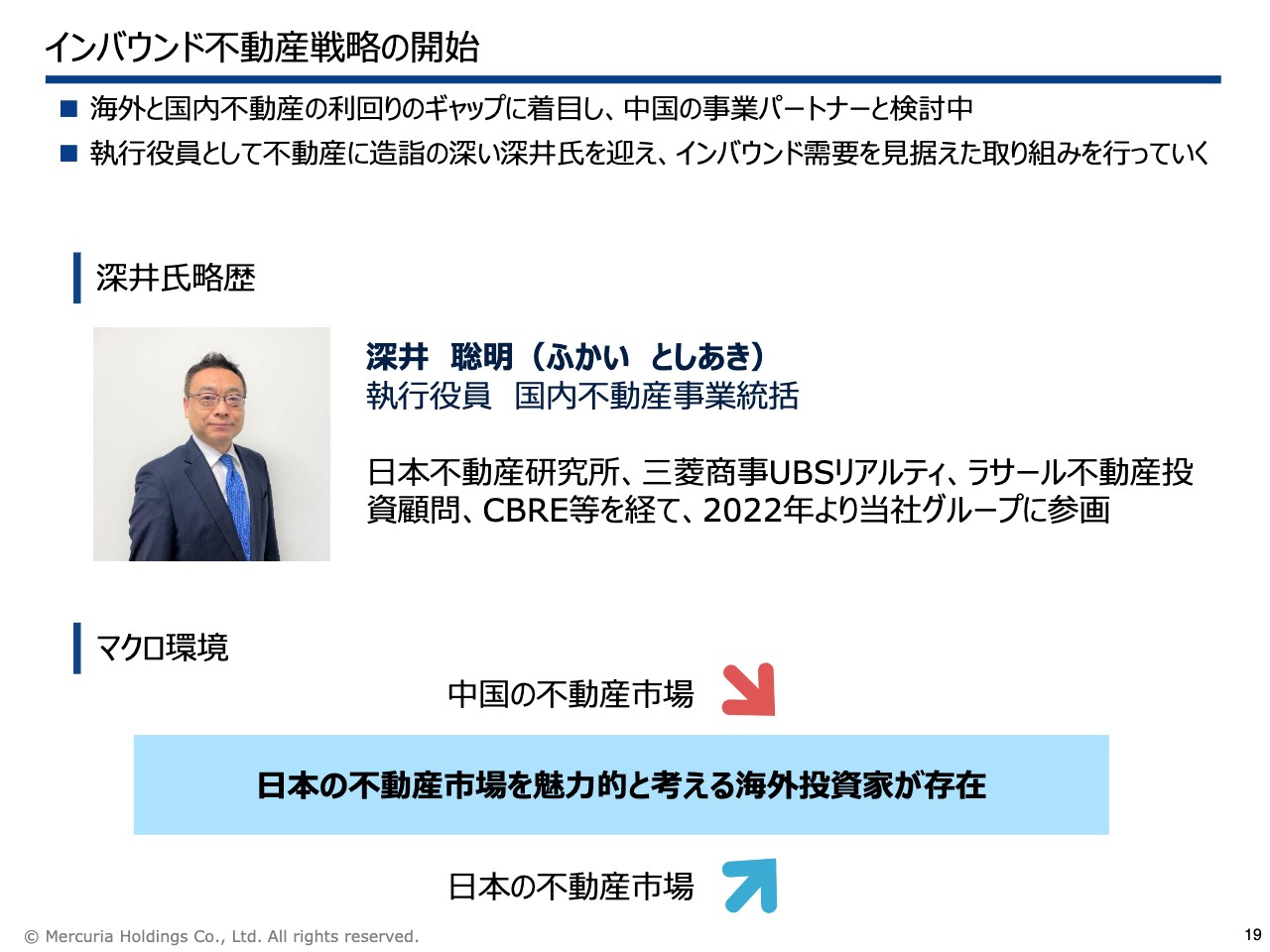

インバウンド不動産ですが、私どもはSpring REITという中国における大変優良な不動産を香港に上場してマネージしています。それに関しては、当社は中国側に非常によいパートナーを持っています。

逆に中国から日本に対する投資の需要もあります。これは単なる投資の需要ではなく、観光によるインバウンド需要で、このような面で東南アジアや中国とのつながりが、日本国内における不動産の使われ方や価値の発揮に非常に影響を与えている状況です。

特にホスピタリティ業界は、今コロナ禍により苦しんでいる理由も明確であり、ポストコロナに向けた復活の切り口も明確です。このような分野に積極的に取り組んでいきます。国内不動産についてはしばらくお休みしていましたが、そのために新たな人材を迎え入れ、再び検討を開始したいと考えています。

昨年の収益面では、営業収益42億円、経常利益18億円となりました。これは当初から上方修正しており、5年平均の当期純利益は11.9億円と過去最高となっています。

持株会社プラットフォーム(1/2)

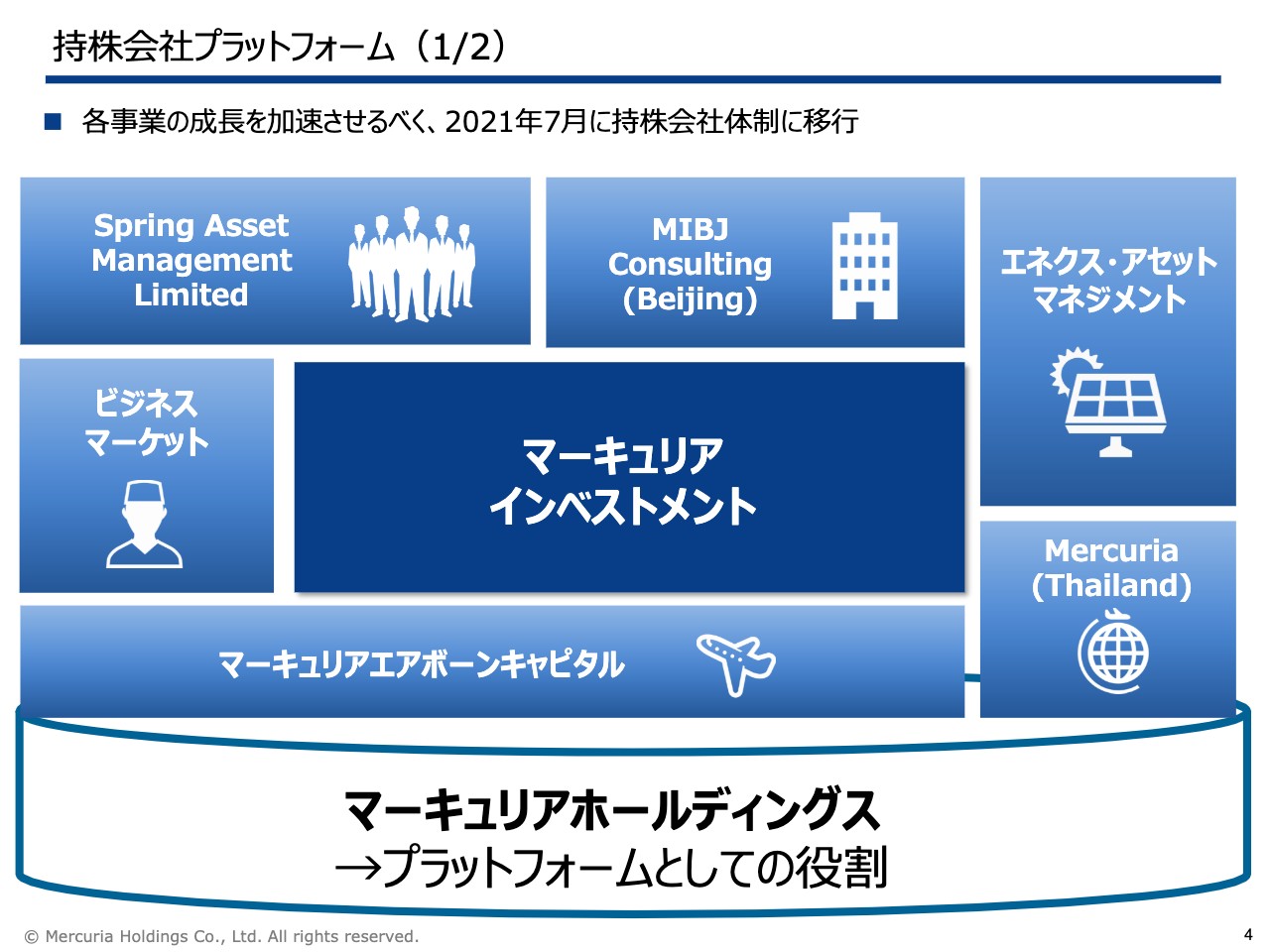

グループの体制に関するアップデートです。最初に昨年のハイライトとしてお伝えしたとおり、私どもはホールディングスを作りました。

マーキュリアは2005年に設立されてから17年経ちます。この間、マクロや時代の状況に合わせ、さまざまな戦略を展開した結果、現在はマルチストラテジーのオルタナティブファンドマネージャーとなっています。

一方、投資マーケットにおいては、それぞれの投資家の方はどのストラテジーに投資するのか、そしてそのストラテジーのメンバーはどのような人たちが対応し、どのようなトラックレコードであるのか、それらの対応関係も大変重要です。ホールディングス化を行うことにより、投資マーケットとそれからそれぞれのストラテジーの対応関係、そして経営規律を明確にすることができます。

同時に、このプラットフォームとしてのホールディングスが、年々厳しくなっていくコンプライアンスやフィデューシャリー・デューティー、ESG、さまざまなリクワイヤメント、新たなストラテジーの創出といったところに対し、プラットフォームとして貢献していくことにより、今後の経営展開の機動性を出せます。

このような目的を持ってホールディングスを作りました。一般的にホールディングスというと傘のようにすべての事業の上にかぶさっているイメージがあると思います。しかし、私どもの考えているホールディングスは、例えばWindowsコンピュータがプラットフォームとしてアプリケーションの「Excel」「Word」「PowerPoint」「Access」などを動かすのと同じように、それぞれのストラテジーがそれに関心を持つ投資家に向かい合っていくためのリソースをきちんと提供していくイメージです。

持株会社体制プラットフォーム(2/2)

それぞれのストラテジーを率いるのは、トラックレコードおよび経験を有するプロフェッショナルです。私どもの仕事はやはり人的要素、トラックレコードが大変重要です。

そのような意味では、私どもの会社のそれぞれのストラテジーを率いる人間は、業界経験も長く、投資実績を多く有していると認識しています。

最近の展開として、昨年よりタイ事業については会計上において連結されることになりました。タイ事業についても上場後に取り組みを始めたのですが、連結グループとして収益貢献する段階になってきています。

航空機については、今年2号ファンドを行っていくことを含め、アイルランドのエアボーン社とともにマーキュリアエアボーンキャピタルを設立し、現在体制を強化しています。インバウンド不動産についても、国内不動産事業の復活を新たに検討していくことを先ほどご説明したところです。

マーキュリアインベストメントグループの従業員構成

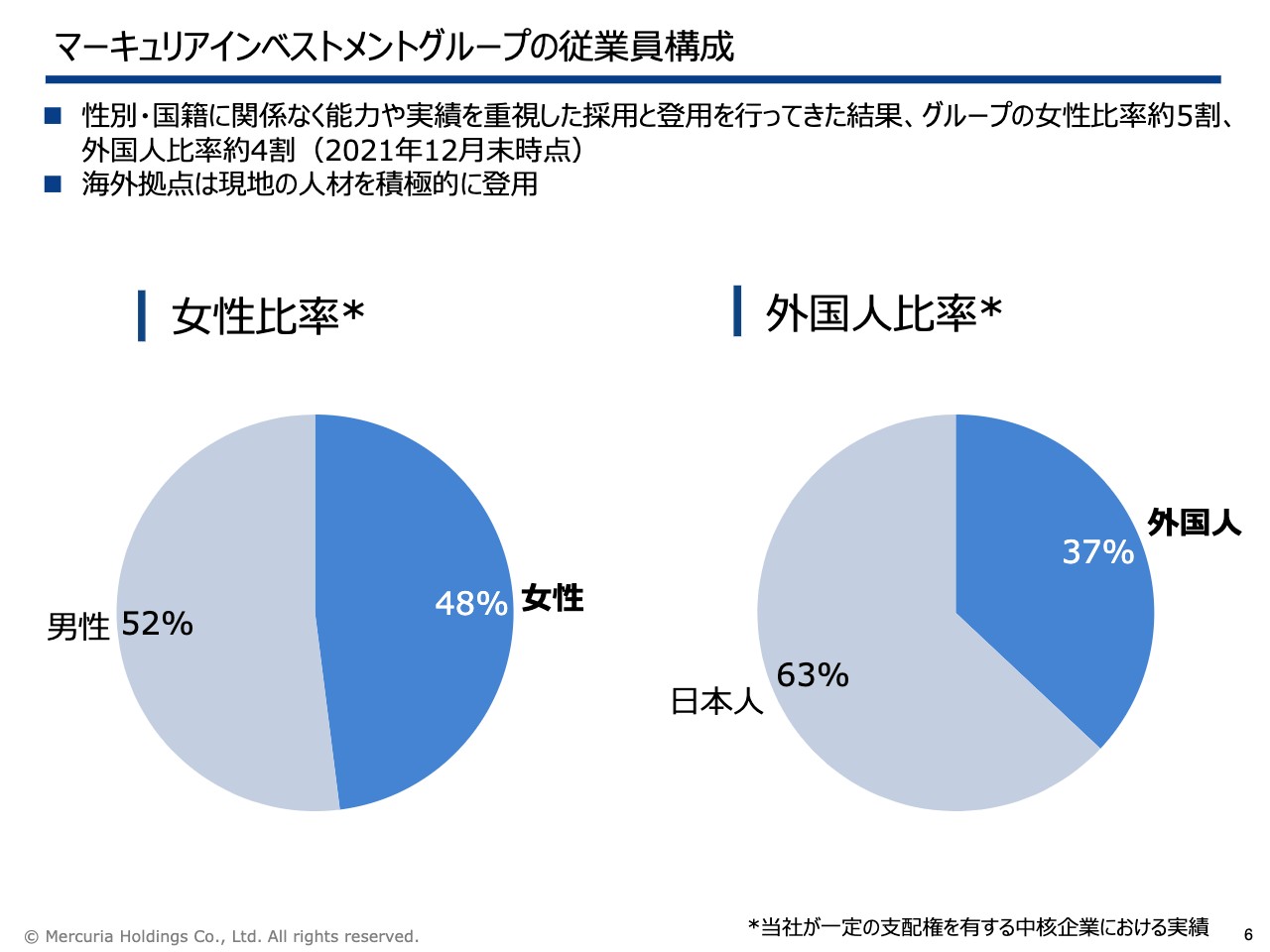

私どもの考え方として、ファンドマネジメントやソリューション提供については、能力がある人を使っていきます。また、クロスボーダーでもあるため、現地の優秀な方々にしっかりと経営の中で貢献してもらうという考え方を持っています。

その結果、現在のグループの人員構成については、性別や国籍に関係なく、実力重視・能力重視の登用を行っており、その結果、女性比率が約5割、外国人比率が約4割となっています。

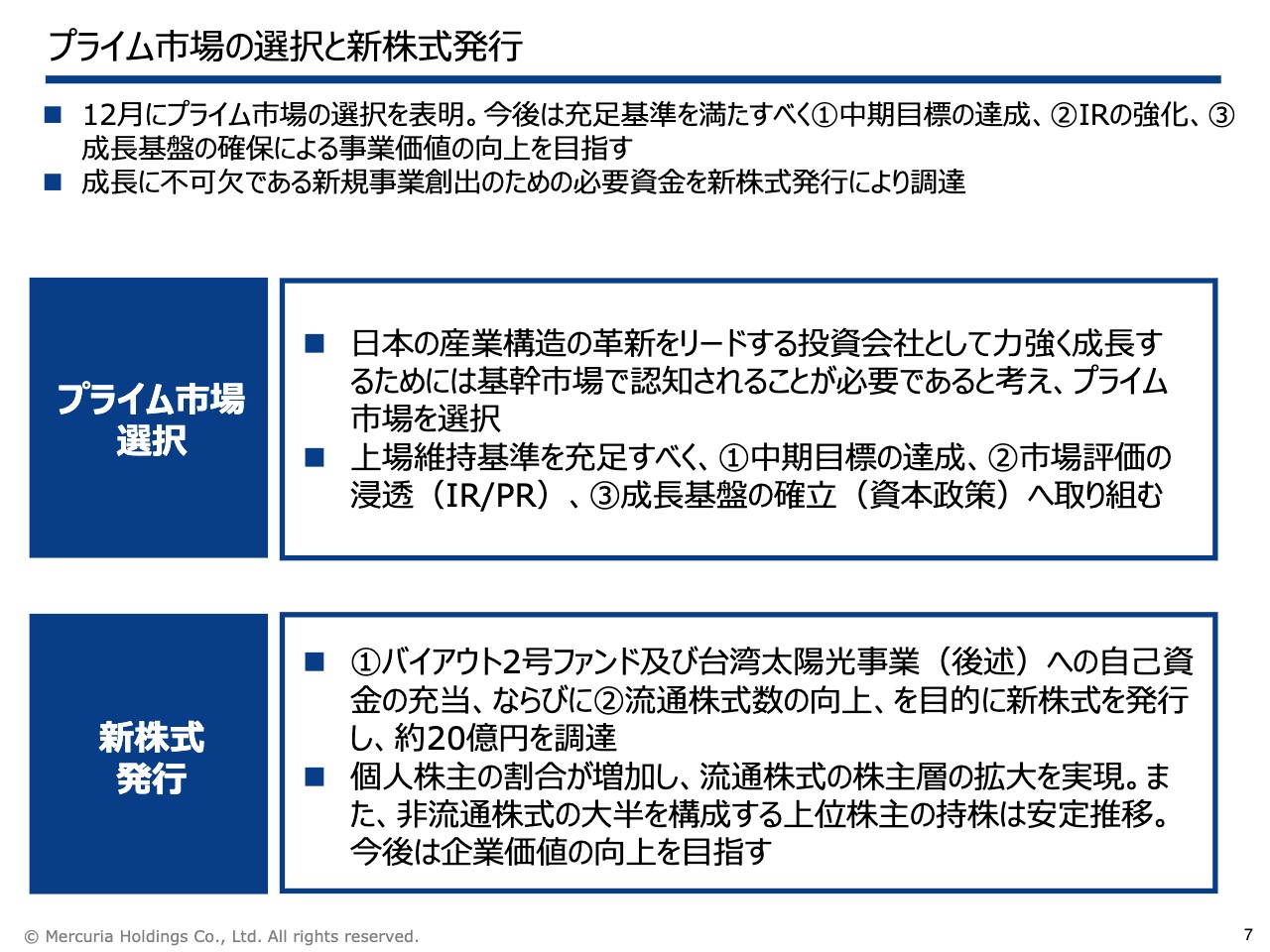

プライム市場の選択と新株式発行

プライム市場の選択についてです。私どもは「ファンドの力で、日本の今を変える」というミッションを掲げています。少しスライド資料から脱線しますが、実はこのミッションを考える時に、アメリカの資本市場についてもう一度見直してみました。

アメリカは、過去10年間、ナスダックとニューヨーク証券取引所で、それぞれ15兆ドルずつ時価総額が増えています。合わせると3,000兆円から4,000兆円のキャピタルゲインを生んでいます。

住宅については、Techやイノベーションなどがそれほどあるわけではありませんが、ケース・シラーという不動産インデックスを見ると70パーセント増えています。これらが401kやエクイティを通じて個人の生活や資産を非常に豊かにしています。

その豊かになったキャピタルゲインの部分がさらにリスクを取れるお金として、新たな成長に投入されます。もちろんネット関係の企業のような大きな産業を生み出していく好循環を作っています。

私は、プライベートエクイティやオルタナティブ投資ファンドの果たす役割について、非常に考えました。上場株が動くときは、第一種金融商品取引業者、証券会社が間に立ち、株は所有者を変えていくことができます。

不動産の場合だと、日本では宅建業者を通じて所有者を変えていくことができます。しかしながら日本国内にある多くのリソースは、実際そのように市場でトレードや仲介が必ずしも即時にできるものではありません。

ほとんどすべての中小企業は私企業です。現在、団塊の世代がリタイヤする時期に差し掛かり、産業構造の変革が激しく、グローバリゼーションの影響またはグローバルディスインテグレーションの影響が素早く起きる中で、さまざまなビジネスリソースの組み換えが資本市場だけで完結することは非常に難しいです。

資本市場でトレードできないもの、上場市場でトレードできないものについては、実はオルタナティブファンドが仲立ちをすることにより、次のステージへとつないでいくことになるため、この役割が非常に重要です。

海外のこのようなオルタナティブファンドマネージャーの大手は、私どもとは比べるまでもなく、サイズが3桁や4桁違うサイズの事業展開を行っています。私企業や上場企業、または近頃ではベンチャーも含めて、社会の中における経済ファクターの再編に大きな役割を果たすとともに、超過リターンを年金に返していく、重要なプレイヤーとなっています。

私どものビジョンは、そのような役割を担う日本のプレイヤーとして、その一角に入りたいというものです。もちろん私どもだけでは無理です。しかし、非常に大きな日本の市場の経済変革、産業構造の革新に対して役割を果たしていくためには、プライム市場において産業としてのオルタナティブファンドマネージャーの社会的認識を高めていきたいと考えています。したがって、プライム市場を選択しています。

当然、このプライム市場の上場維持基準を充足しなければなりません。そのために、中期目標の達成や市場評価の浸透、成長基盤の確立、このようなものに取り組んでいくことが必要であると考えています。

また、新株式発行についてですが、私どもは事業会社です。新しいファンドを作り、そこに新たな資金や事業を誘導していきます。このような事業を行っているわけで、必ずしも、ただ投資を行っている会社ではありません。

今年の目玉の事業になるのはバイアウト2号ファンドおよび台湾太陽光事業となります。こちらに充当するための資金として20億円を昨年末に調達しました。

また、私どもの社会的認知を高めたいという気持ちも込め、上場維持基準の中の流通株式数の向上も意識したわけですが、スライド一番下の項目の2つ目に記載のとおり、個人株主の増加に重点を置いた流通株式の株主層の拡大を意識して行っています。

なお、非流通株式の大半を構成する上位株主については、今回の私どもの考え方をサポートいただいていると思います。基本的にはこれらの株主の中に株を売った方がいるとは認識していません。安定的に推移しています。このようにサポートいただいている中で、今後は企業価値を実際に証明していくことに邁進しなければいけないと考えています。

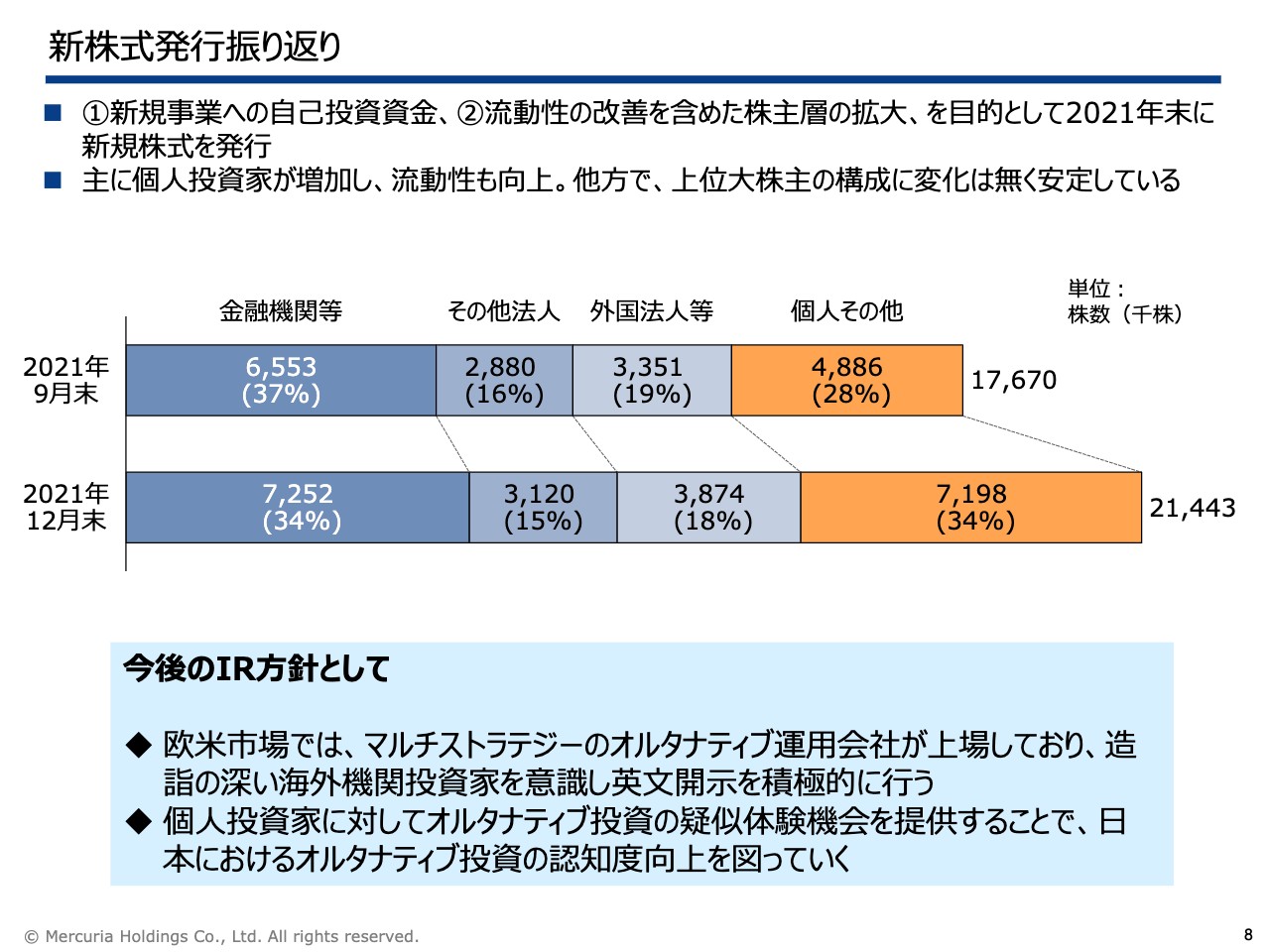

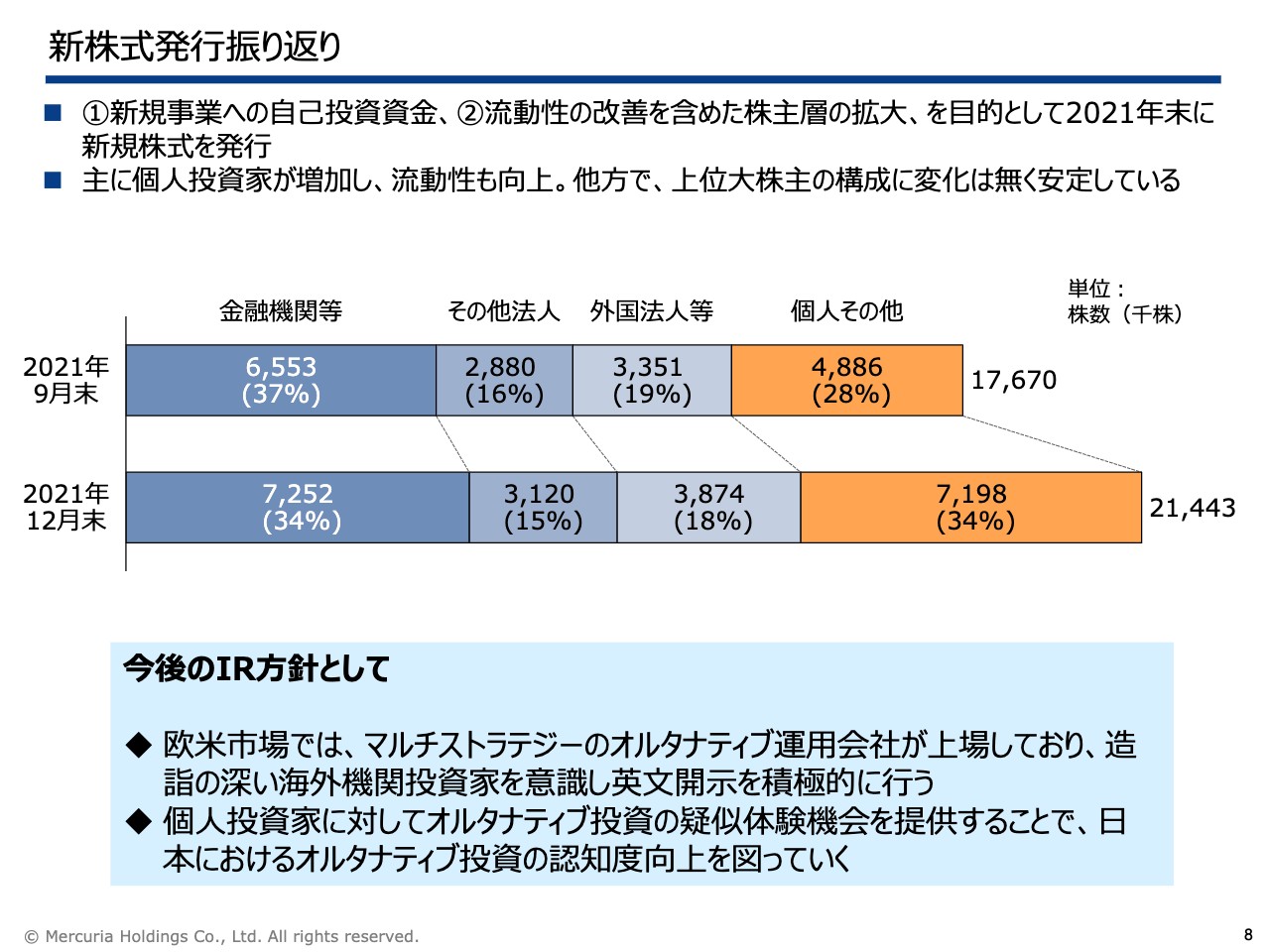

新株式発行振り返り

新株式発行の振り返りをしたいと思います。特に新株発行後、株価が非常に下がっていることについては経営者としても非常に心を痛めています。しかし、私どもの行っている事業価値はそのようなものではありませんし、主要な株主の方々にしっかりとサポートいただいていると考えています。

9月末と12月末で比較した保有株式の分布です。基本的に私どもは、主要株主の方で保有株式を増やされている方はいても、減らされている方はいないと認識しています。

今回特筆すべきは、この個人株主を今回の株の主な割当先としたことであり、約2,000人の株主数の増加となりました。年齢層では比較的若年層を中心に株主を増やすことができました。私の望みとしては、このような方々が安定的な株主として、私どもの行うオルタナティブ投資を実感していただければと思います。

個人株主は回転売買される方も多いと聞きます。そのような方々に対しても、私どものマルチストラテジーのオルタナティブファンドがどのような狙いでどのような投資を行い、どのような結果を出しているのかについて、今後しっかりとIRを行っていきたいと考えています。

また、海外投資家はオルタナティブファンドの果たす役割について、認識をすでに確立しています。今回の増資の際も、必ずしも量は多くないのですが外国人投資家の方から、かなりの問い合わせや面談の機会をいただきました。そのため、プライム市場に残ることを含め、英文開示を積極的に行わなければいけないと考えています。

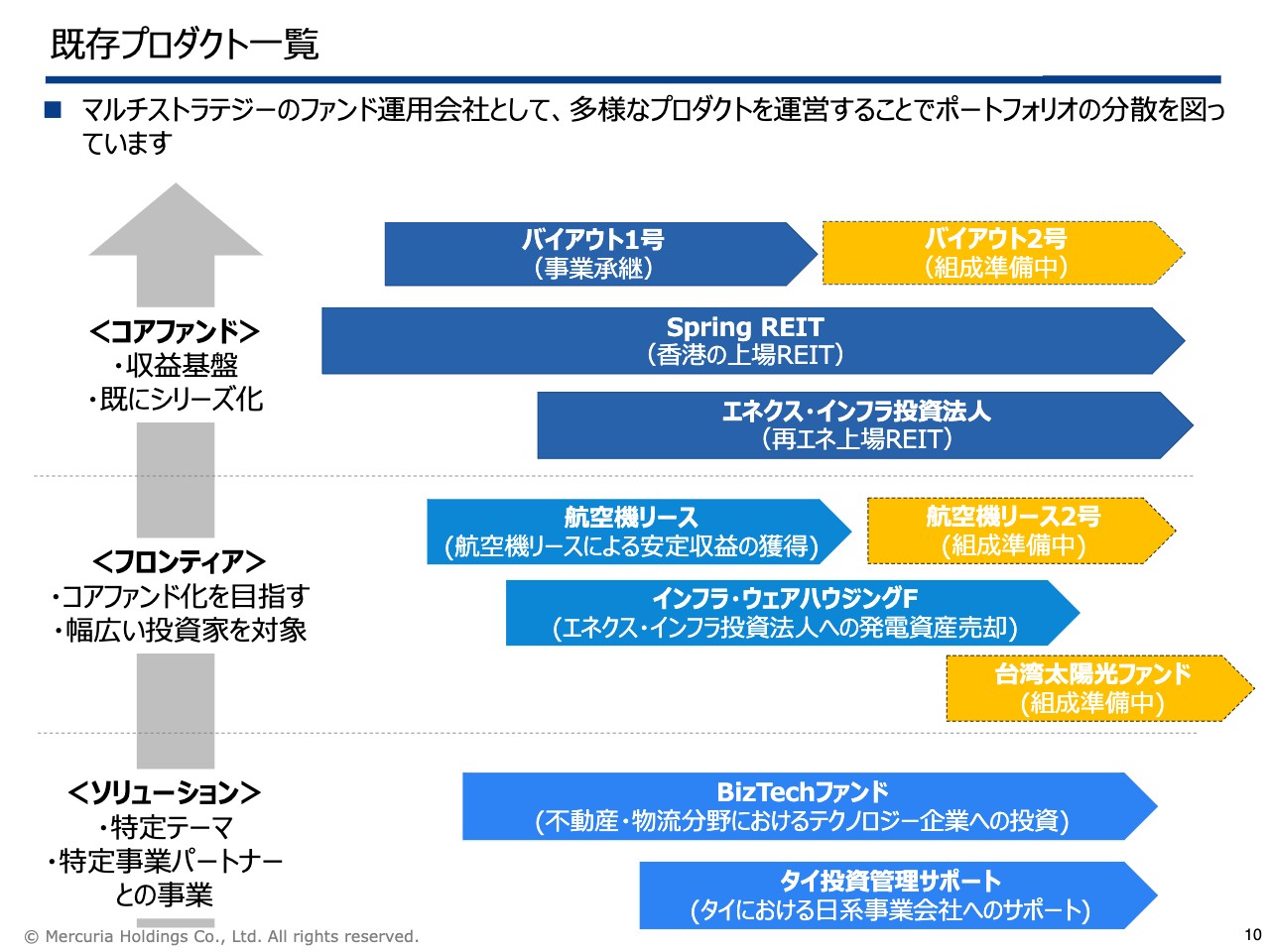

既存プロダクト一覧

続いて、現在の事業状況や投資先状況についてご説明します。一言で言えば、コロナ禍の状況ではありますが、大変順調です。私としては従業員一同、非常によくがんばってくれて、よい経営を続けていると認識しています。

既存のプロダクトの今の立ち位置を概観します。網羅的ではありませんが、主要なストラテジーについての現在の立ち位置をスライドに示しています。

私どもはクロスボーダーという切り口で、常にオルタナティブの新しい分野にチャレンジし、新しいファンドを作ってきました。これはフロンティアを開拓するという意味で、そのような新しいコンセプトのオルタナティブファンドを「フロンティアファンド」と言っています。

「フロンティアファンド」は物珍しいですが、機関投資家は非常に慎重なため、基本的にトラックレコードがあるものでなければ投資しません。ですので、我々自身もリスクを取ってフロンティアを作り、取ったリスクに対してリターンもきちんと取れていると考えています。

では、スライド下部に示した「フロンティア」がどのように育っていけば、上部の「コアファンド」となっていくかについてですが、最初は「フロンティア」として物珍しいファンドから、特に注目できるものをシリーズ化していきます。

「コアファンド」内にあるバイアウト1号ファンドを例に挙げると、こちらは中小の承継に絞って取り扱っていました。これが非常に上手くワークし、1号、2号とシリーズ化していくことによって、バイアウト1号ファンドの時には投資いただけなかった方も、バイアウト2号ファンドに入ることが可能になります。また、バイアウト1号ファンドに入っていた方も、「入ってよかった」ということで2号ファンドに続けて投資いただくことができます。

Spring REITやエネクス・インフラ投資法人も同様に、すでに上場していますので、このようにシリーズ化していくことは、終わりがないパーマネントな状況となっています。これが我々におけるコアファンド化、コア事業の中に入っていく動きの1つとなります。

また、コアになることで投資活動の広がりも出てきます。これまでの私どものファンドには、主要パートナーがアンカーとなり、私ども自身もセイムボート投資として自己資金を入れています。

コアになるとその割合が小さくなり、より多くの投資家が入り、機関投資家の種類も増えます。銀行以外に学校法人、財団法人、年金、生損保だけでなく、外国法人、ファミリーオフィス、エンダウメントと投資家層を広げていきます。

また、個人投資家にとっては私どもの株主になること自体が、オルタナティブ投資に間接的に参加していることにもなります。商品によっては個人投資家も限定的に参加できるスキームも世の中にはだんだん増えてきています。このような面からもオルタナティブ分野の啓蒙を邁進していきたいと考えています。

そして、下段に示している「ソリューション」です。最初に申し上げたとおり、私どもはこの実需、いわゆる実際のニーズに対しプライベートエクイティなどの経験で培った事業管理能力を提供しています。プライベートエクイティを含むオルタナティブマネージャーが持っているスキルセットを上手に利用していくものが、BizTechファンドやタイ投資管理サポートです。

BizTechファンドは物流や不動産分野においてTechイノベーションをもたらすスタートアップ企業に対する投資です。ここでポイントになるのは、BizTechファンドに投資している企業が上場企業の事業会社という点です。いわゆる通常のGP(General Partner)やLP(Limited Partner)といった関係ではなく、「集団的開拓パートナー」、「開拓団方式」と呼んでいるのですが、私どもが事務局になり、Tech分野においてリストアップした300社以上の会社の多くと面接し、参加している企業へTechの動向をフィードバックしているのです。

そしてBizTechですから、ビジネスソリューションにおけるテクノロジー事業を取り扱っている会社には、実際に運用している会社と意見交換することは非常に役立ちます。このようなことに非常に手応えを感じています。

「タイ投資管理サポート」は、日本の上場事業会社から受託を受けるものです。すでにプロジェクト投資6件に投資を通じて関与しています。現地で日本企業が行う投資について、現地の人材を活用しつつ日々モニタリングを行っています。

こちらは投資品質、現場にこだわるワークケアの方法が、日本企業の海外転換や新分野展開に対しソリューションとして合致したケースといえます。

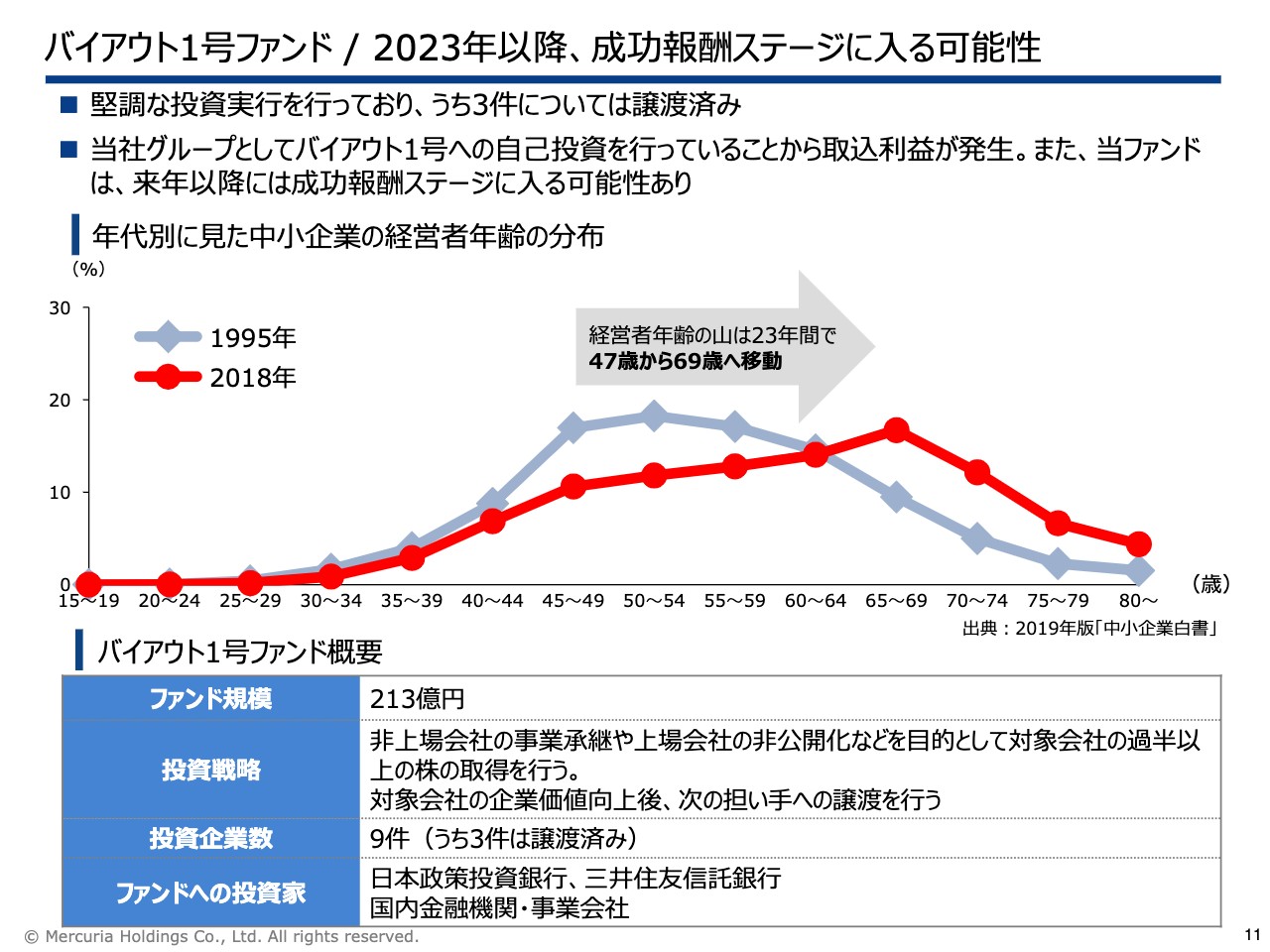

バイアウト1号ファンド / 2023年以降、成功報酬ステージに入る可能性

現在取り扱っている事業のハイライトをお話しします。1つ目はバイアウト1号ファンドです。こちらでは9件の投資を行い、そのうちの8件は相対交渉により我々が売り手に選ばれたものです。すでに3件はエグジットをおこなっており、非常に順調です。

スライドをご覧のとおり、過去23年で日本の中小企業経営者の中心年齢が47歳から69歳へ移動しており、22歳年をとったことになります。つまり、同じメンバーがそのまま経営に残っているのです。この69歳という年齢は、あと20年経つと89歳になります。経営者、株主としてこのまま残ることになっては、日本の事業は将来へつながらなくなってしまいます。

そうならないためにも、若く能力がある世代、もしくはエネルギーや活力のある世代へ、日本にあるさまざまな非公開の企業資産の経営を託していく必要があります。私たち金商業者のプライベートエクイティにおける役割として、その取引の橋渡しができると思っています。リターンやニーズといった面においても、このようなソリューションを提供していくことは重要です。こちらに関してはバイアウト2号ファンドにつながっていくのですが、後ほどあらためてご説明します。

BizTechファンド / 堅調に投資実績を積み上げる

次に、BizTechファンドについてです。不動産や物流業そのものではなく、それらにおいて、より魅力的なビジネス、サービスを可能にする技術を提供する会社へ投資を行います。

タクシーに乗られる方は「bitkey」のCMをよくご覧になるかと思います。こちらは不動産や部屋のような物理的に区切られた区画の開閉やアクセスを、セキュリティやトレーサビリティによって管理できるようになり、ビジネスの機会が大きく広がります。

例えば、アパートにおいてスマートロック対応の居室とそのようなものが付いていない居室をイメージするだけでも、機能の付加された部屋が不動産の利用価値を高めるというイメージを持っていただけると思います。

また「LUUP」は電動キックボードを扱っています。渋谷に行くと、エメラルド色の電動キックボードが多く走っていると思います。すでに道交法改正に、電動キックボードの車両区分を新たに設ける案が発表されており、この実験に全面的に協力している会社です。

この会社は、ただマイクロモビリティを作るのではなく、モビリティが街中に広がることにより不動産価値が活性化し、街中すべてが駅前化していくという観点を持っています。

「BizTechファンド」では、私どもが事業会社から資金を預かり、事務局として実証可能性を頭に入れつつ既存資産をさらに魅力的なものにしていくという観点で、会社に対する投資管理を行っています。

インフラ・ウェアハウジングファンド及びエネクス・インフラ投資法人

そして、インフラ・ウェアハウジングファンドです。これは、2018年に上場後、最初のウェアハウジングは私ども本体の資金により立ち上げました。こちらでウェアハウジングしたものなどを含め、エネクス・インフラ投資法人が上場しました。

一度上場しますと、エネクス・インフラ投資法人がさらに成長していくため、資産を追加的に取得しなければいけません。ただ上場リートに入れるには、さまざまな性能・稼働の確認や、権利関係を吟味する手間が必要です。

これをウェアハウジングしつつしっかり進めていき、なおかつ案件をソーシングし、獲得していくファンドです。先ほどお話ししたとおり昨年の春から運用を開始し、すでに9件に総額60億円を投資しています。

Spring REIT / 稼働率は98%に達し、運営は好調

Spring REITについてです。マーキュリアにおける収益の割合はだんだん下がってきたものの、重要な部分となっています。

昨今は、恒大集団に代表される中国の不動産危機が言われていますが、北京の一等地にある私どものオフィスビルは実需があります。本ページ右下にある稼働率推移のグラフをご覧ください。北京の国際貿易センターのすぐ横に中心地区があります。

2020年に、北京の国際貿易センターの近隣地区で大量のオフィスビルの供給がありました。そのため、年初に90パーセントくらいまで下がっていた稼働率が、2021年末には98パーセントまで回復しています。これはまさしく実需であり、売れ残りの住宅不動産とまったく関係ない世界です。

またSpring REITは、LTV(Loan to Value)から見ても大変価値のある資産になっています。イギリスの店舗網も100パーセント稼働していますが、これに対しLTVは30パーセントと非常に低く抑えられています。

この金融については、国際シンジケートで過去にもクレディ・スイス銀行、ドイツ銀行、ANZ、DBSといった、さまざまな金融機関のリードを行うことにより、国際社会でラウンドのシニアローンのリファイナンスを達成しています。

バイアウト2号の組成

新規事業の部分です。こちらでは、これからどのような事業を展開していくかについてご説明します。コロナ禍により事業承継のニーズがかなり加速しており、バイアウト1号ファンドが順調です。ニーズにこたえるべく、今年はおよそ倍の規模でバイアウト2号ファンドの組成実施を予定しています。今年中にある程度こちらのファンドについて目処を付けていくことが、次のステップアップに向けた重要な鍵になってくると考えています。

先ほどもお伝えしたように、新株発行において調達した資金のうち20億円はバイアウト2号ファンドの先行投資に充てることを予定しています。また、バイアウトファンドは2パーセントの管理報酬ですので、弊社グループ全体の管理報酬水準だけでなく、将来における成功報酬水準の底上げに寄与することが期待されています。

航空機リース2号ファンド(FPAC2)の組成

航空機関連についてです。ご覧のとおり、オミクロン株が発生する以前は、すでに中国・アメリカ・インドにおける国内線の需要が2019年の水準を超えていました。

今はオミクロン株による感染拡大があったため多少下がっていますが、右下にある図のとおり、ボーイング社によると、国内線は今年中に2019年の水準に追いつくということです。さらに、主にEUにおいてリージョナル(地域線)は2023年、長距離線は2024年に回復すると予想されています。

今年の年初に日本の大手リース会社が100機の飛行機を新たに予約する動きもありました。この飛行機による安定キャッシュフローは、日本の年金を含む運用対象資産として非常に有望と考えています。こちらも2号ファンドの組成をしたいと考えています。

台湾太陽光事業への参画

次に、この新株発行の資金用途としてもう1つ掲げていた台湾太陽光ですが、こちらはすでに10億円の出資を決定しています。台湾は1人あたりの電力消費量が、製造業が多いことからも日本の1.6倍となっています。さらに火力発電の依存率が非常に高く、太陽光発電の建設は喫緊の課題になっています。

私どものパートナーであるマイオーラ社は、エネクス・インフラ投資法人などをともにソーシングしてきた仲間です。現在、着工目前の100メガワット程度の案件、400メガワットの権利確保、そして中期的なものとして750メガワット程度の交渉中の案件を持っています。

先ほどお話しした権利確保において、短期的に約900億円、追いかけているものを含め1,700億円くらいの事業規模があります。今回マーキュリアとして事業参画することにより、太陽光発電の開発に関わる機会を日本の事業会社や投資機会に結びつけていく事業を行いたいという思いから取り組んでいます。

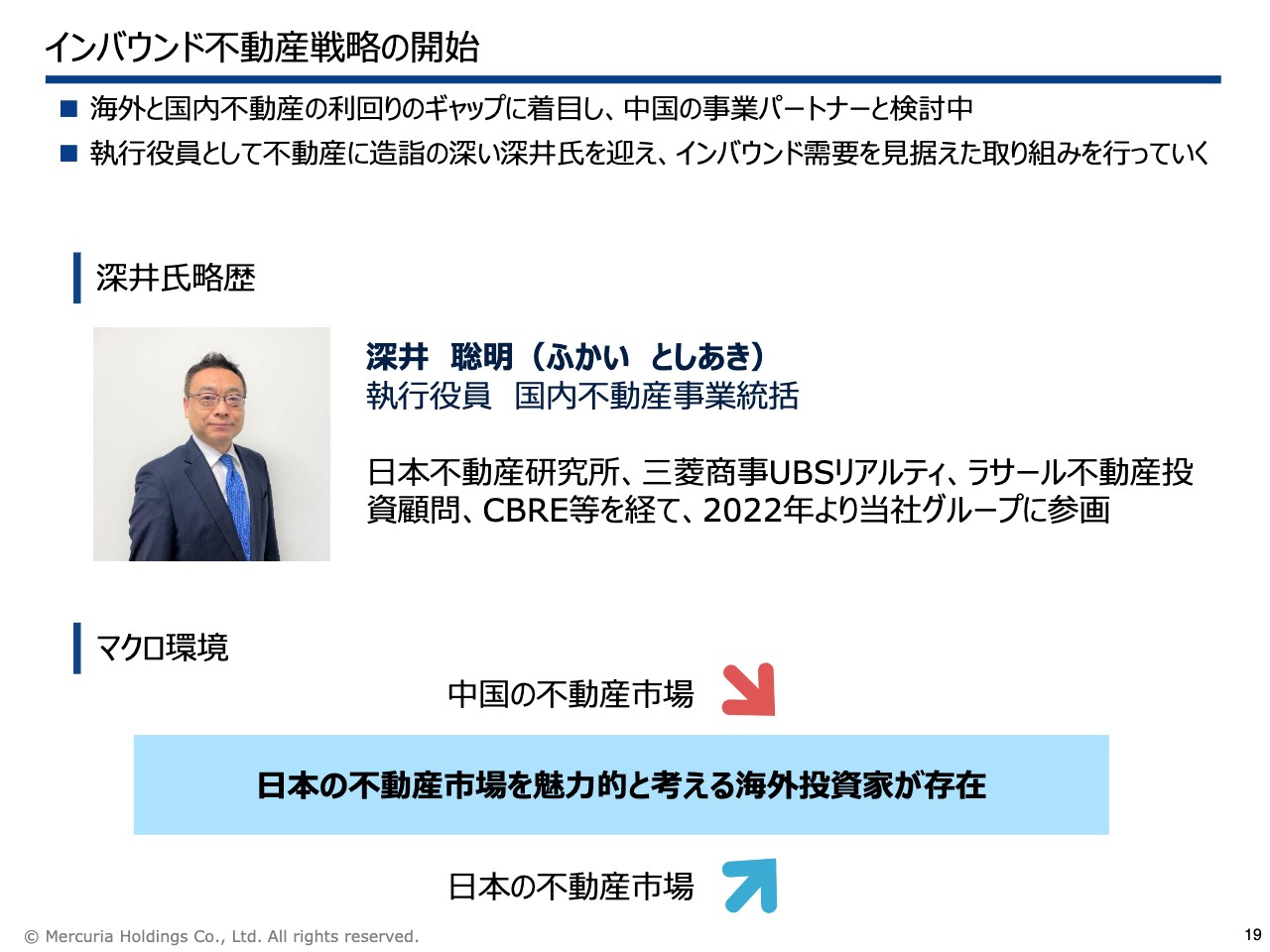

インバウンド不動産戦略の開始

そして、インバウンド不動産ですが、先ほどご説明したとおり、不動産分野に実績のある深井氏を新たにメンバーに迎え、中国・東南アジアからの実需に注目した不動産に関連する事業、またはアセットへの投資を検討したいと考えています。

コロナ禍前はインバウンド旅客者が3,200万人もいました。今でも日本政府は、2030年には6,000万人の目標を掲げています。ホスピタリティ関係が今苦しんでいる理由も明確ですので、もし実現するとなれば、私どももポストコロナの復活へ資金的にもしっかり寄り添っていきたいと考えています。

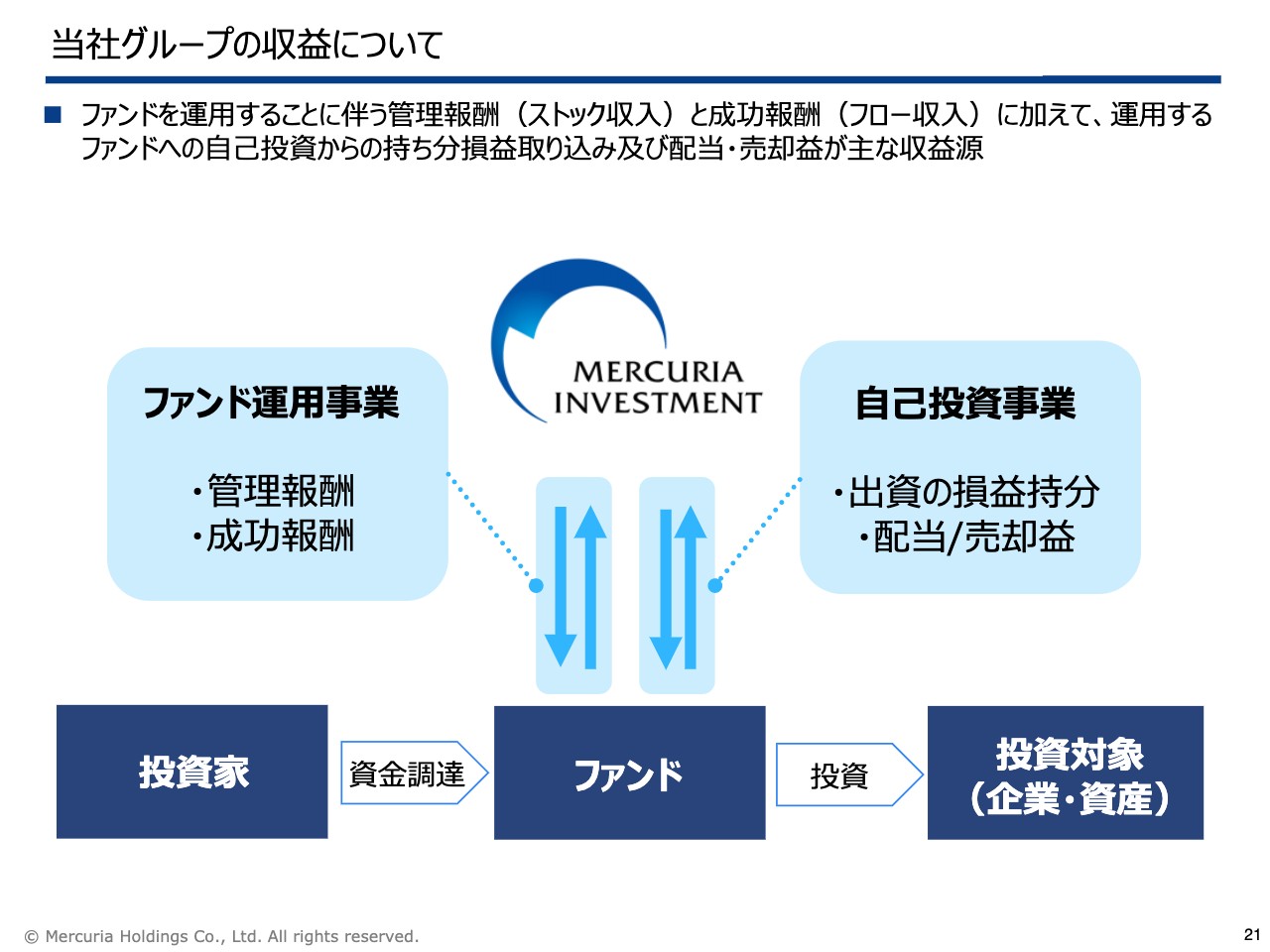

当社グループの収益について

滝川祐介氏(以下、滝川):収益構造と連結業績については、私、滝川よりご説明します。最初に収益構造についてです。

当社の事業はファンドを組成し、投資家から調達した資金運用の対価である管理報酬と、リターンという成果の対価である成功報酬を得るファンド運用事業、そして、運営するファンドに対する自己投資から配当や取り込み損益・売買損益を得る自己投資事業から構成されています。

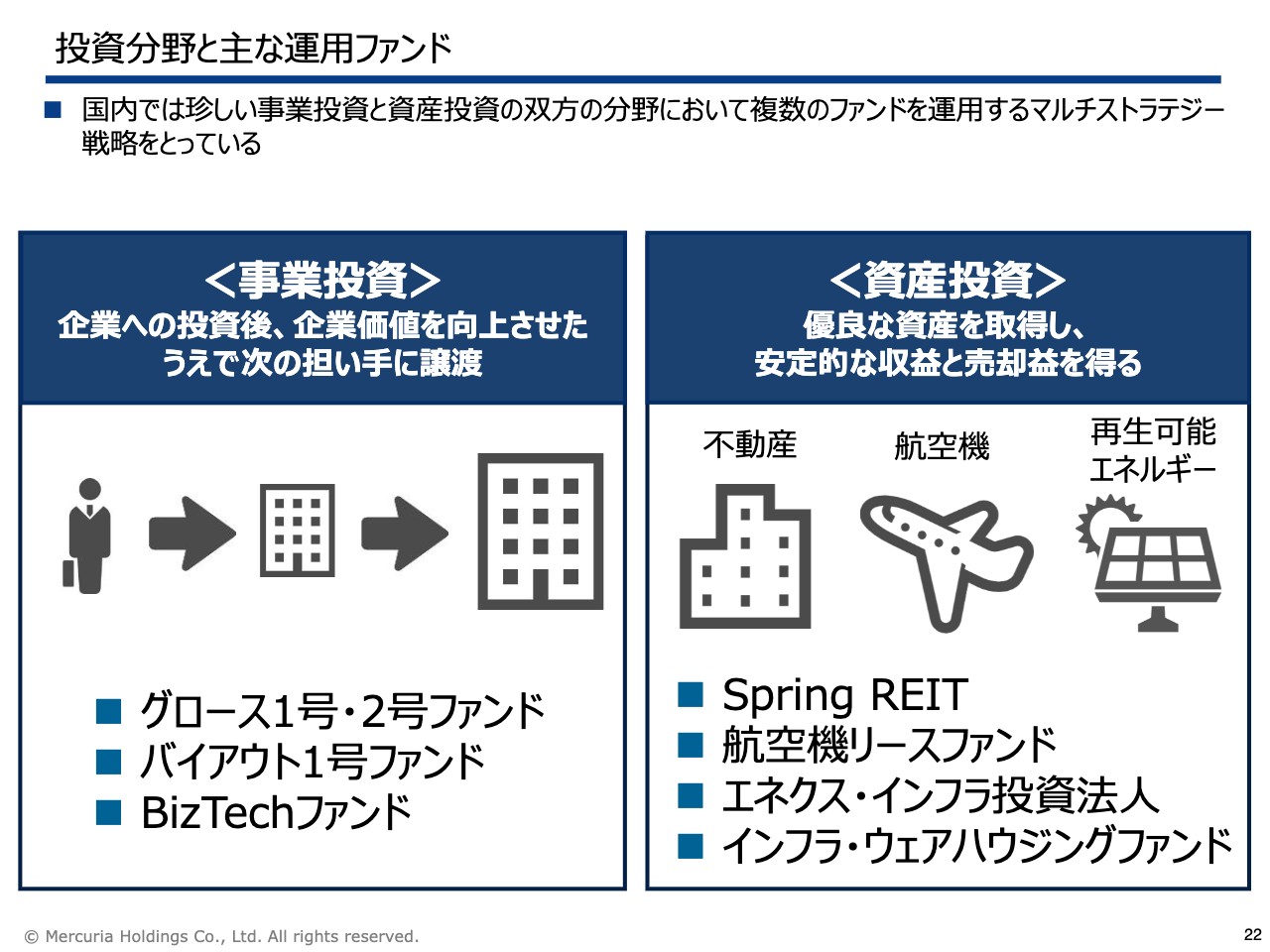

投資分野と主な運用ファンド

また、運営ファンドは投資対象によって事業投資・資産投資に分類しています。

まず事業投資は、事業に対して投資を行い、ガバナンスを通して事業価値を向上させ、次の担い手に譲渡して売却益を得ます。具体的にはスライド左に記載のとおり、グロースファンド、バイアウトファンド、BizTechファンドといったベンチャーファンドを運営しています。

一方、資産投資は資産に対し投資を行います。契約に基づいて賃料などの安定収益を得て、最終的に売却益を得ます。具体的には、不動産ファンドのSpring REITや、航空機リースファンド、インフラファンドなどを運営しています。いずれも、投資対象はオルタナティブ投資という位置づけになります。

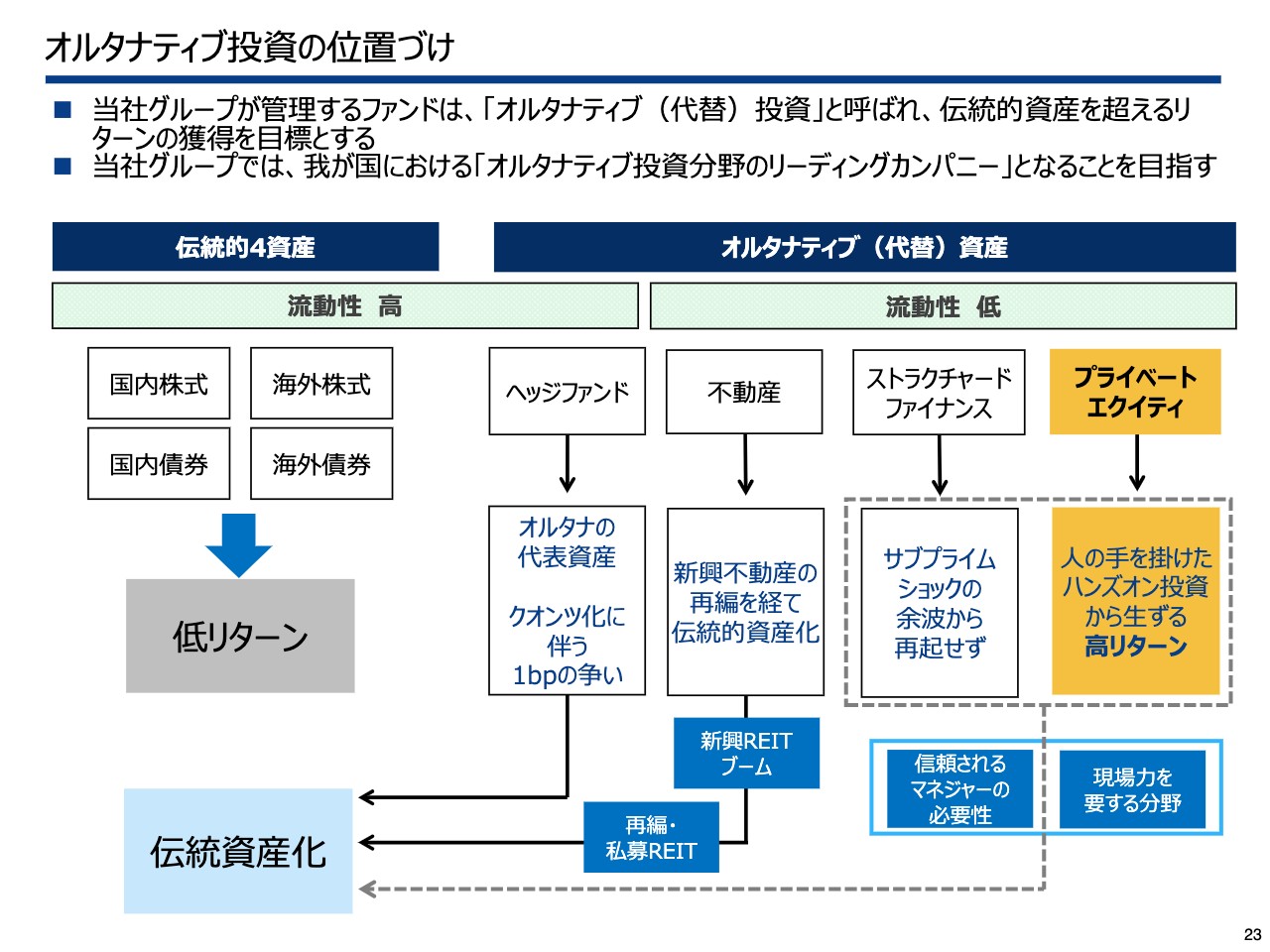

オルタナティブ投資の位置づけ

こちらの位置づけはすでにご案内したとおりですが、オルタナティブ投資は国内外の株式・債権という伝統的資産に対し長期の投資期間を必要とします。そのため、流動性は劣りますが、適切に投資対象を管理することがより高いリターンを見込める性質を持っています。

我々は、プライベートエクイティなどのオルタナティブ投資を手がけるファンド運用会社として必要とされている、投資対象の適切な管理を実現します。ファンドマネージャーとしての現場力と、信頼を得ることが重要と考えており、私たちは、オルタナティブ投資が伝統4資産に仲間入りするような取り組みを進めたいと考えています。

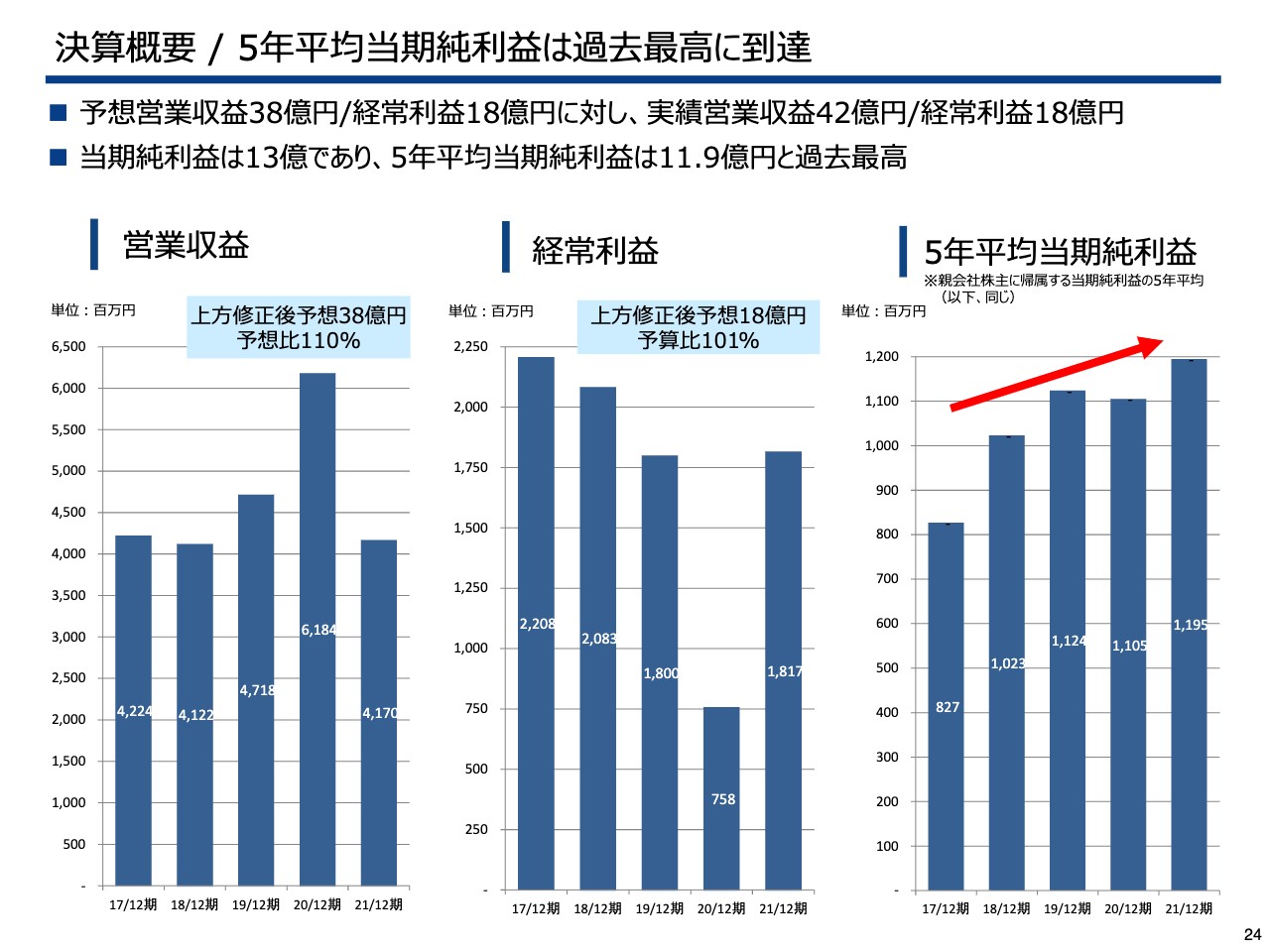

決算概要 / 5年平均当期純利益は過去最高に到達

ここからは連結業績についてお話しします。まず、決算概要です。本ページでは営業収益・経常利益・5年平均当期純利益毎の4年間の推移とそれぞれの今期の着地について示しています。

今期は実績営業収益42億円、経常利益18億円で着地しました。それぞれの営業収益・経常利益において過去からのトレンドは異なりますが、詳細は次ページ以降でご説明します。

当社が目標指標そして配当指標として掲げている5年平均当期純利益は、右肩上がりの増加により、過去最高の11.9億円になりました。

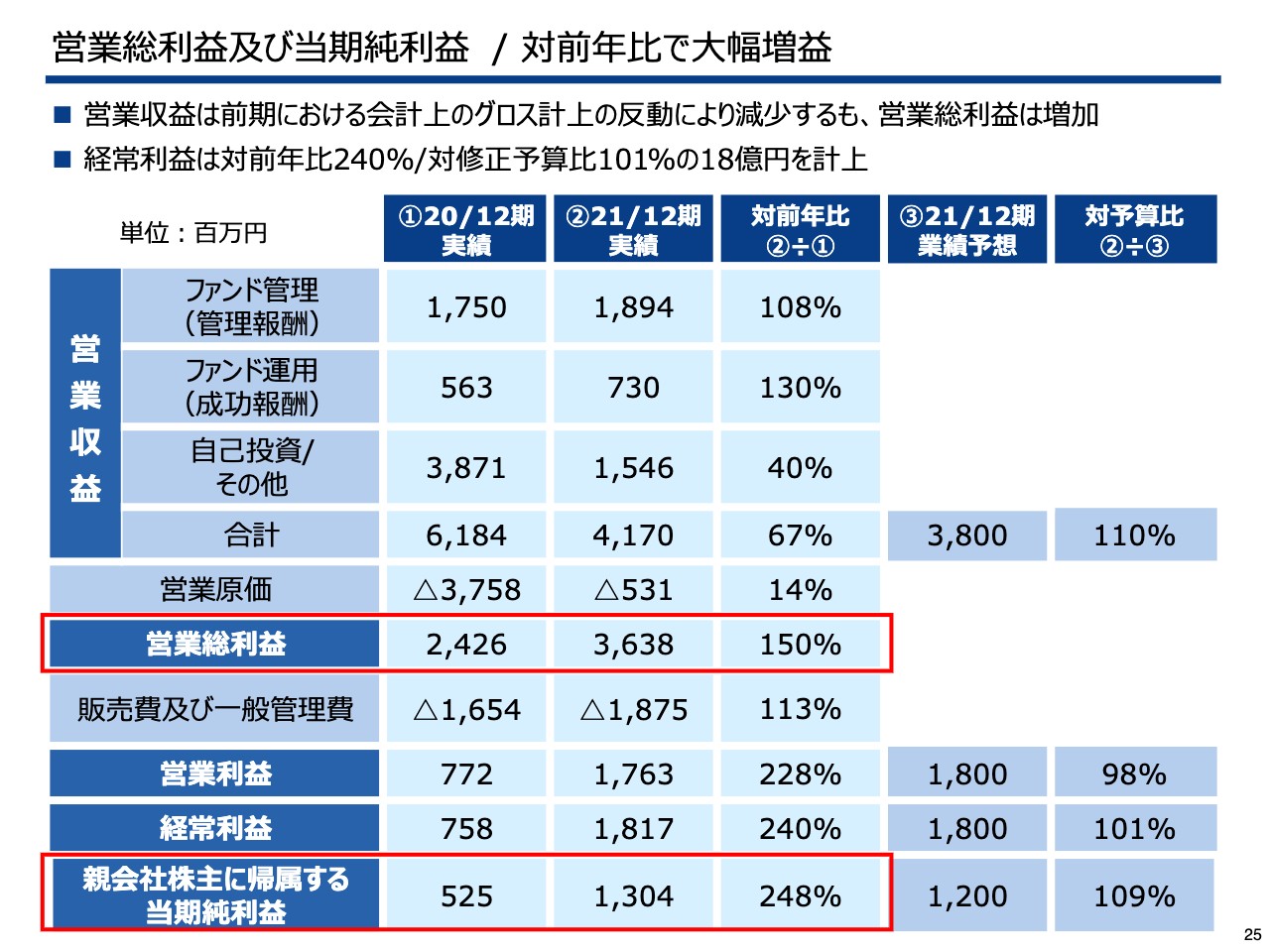

営業総利益及び当期純利益 / 対前年比で大幅増益

続いて、本ページにおいて対予算比較と対前年比較についてご説明します。

まず、本ページの一番右側に記載した対予算比較です。こちらは年初に営業収益35億円、経常利益15億円、当期純利益10億円を業績予想としていたものを、昨年11月に、営業収益38億円、経常利益18億円、当期純利益12億円と、利益指標で20パーセントの上方修正を行い、上方修正後の業績予想とほぼ同水準の着地となっています。

また、中央に記載の対前年比較は、先ほどお話ししたように、営業収益と営業総利益以下の段階利益において、トレンドが多少異なっています。

当社では、管理報酬と成功報酬を得るファンド運用事業と、ファンドへの自己投資から配当や取り込み損益、売買損益を得る自己投資事業を行っています。ファンド運用事業がネット収入であるのに対して、自己投資事業の売買取引はグロス収入であるため、セールスミックスの影響を排除した営業総利益という指標が、営業収益よりもより損益の実態を反映した指標であると考えています。

実際に前期の営業収益は、自己投資においてグロス収入の影響があったことから、営業収益は対前年で減少となっています。一方で、営業総利益と当期純利益を対前年で見ると、営業総利益が150パーセント、当期純利益が248パーセントと大きく増益になりました。

前期はコロナ禍の影響から、一定の評価損失の計上を余儀なくされましたが、今期は上場前に組成したファンドからの継続的な成功報酬を得ることができました。また、上場後に組成したバイアウト1号ファンドから、投資先のイグジットにより取り込み損益を自己投資に計上することができたため、営業総利益からの段階利益は大きく増加しました。

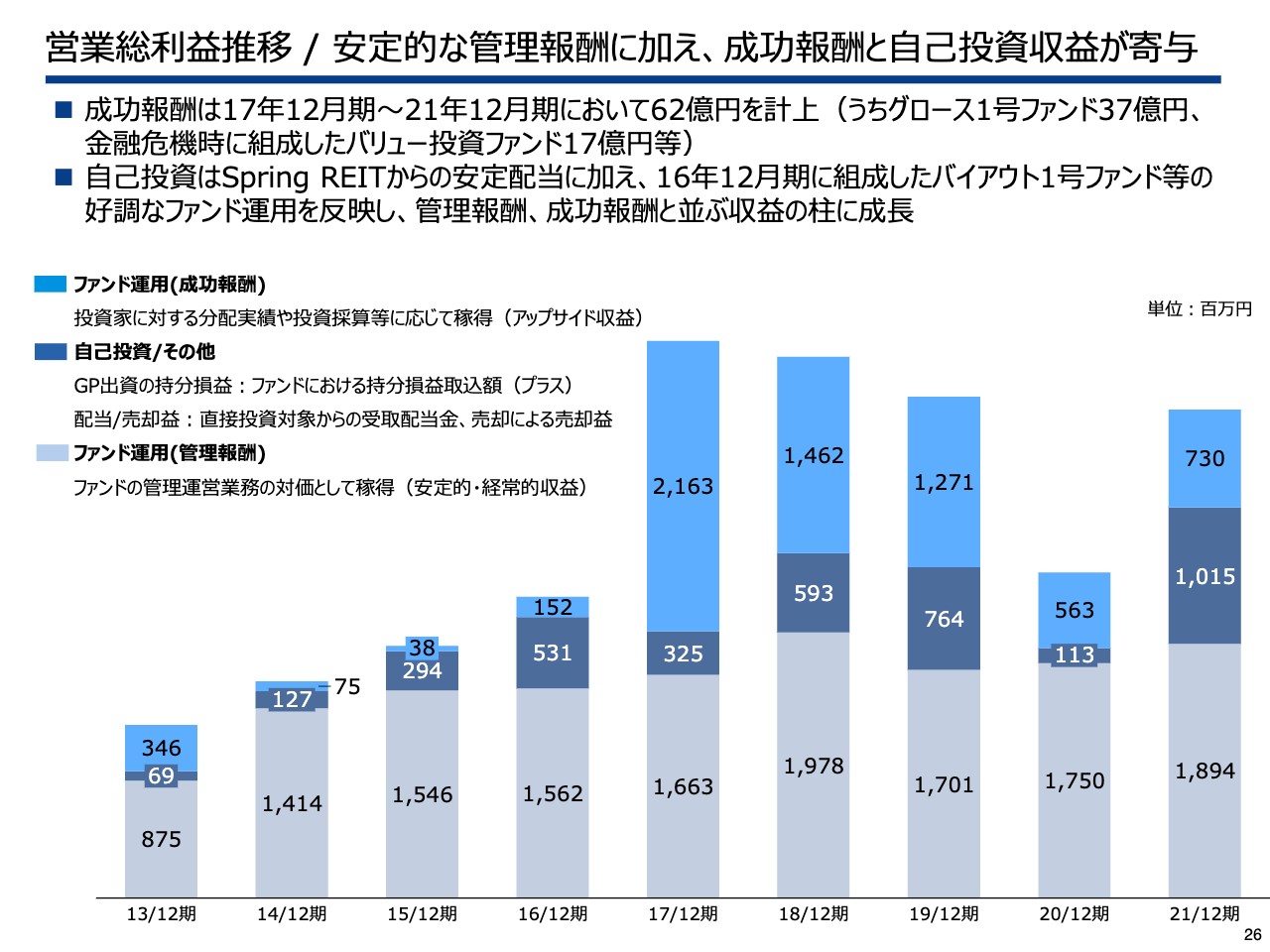

営業総利益推移 / 安定的な管理報酬に加え、成功報酬と自己投資収益が寄与

収益を構成する管理報酬・成功報酬・自己投資の長期推移についてです。スライドの棒グラフは、下から管理報酬・自己投資・成功報酬を示しています。

薄い青色で示した管理報酬は、ファンド契約に基づいて安定的に計上される収益であり、足元では17億円から19億円の水準で推移しています。今後は、すでに着手しているバイアウト2号ファンドや台湾太陽光ファンドといった新規ファンドの組成の中で、管理報酬の底上げを図っていきます。

次に、成功報酬は足元では5年間で62億円の成功報酬を計上しました。これらについては、当社設立からリーマンショック前後の上場前に組成したファンドの成功によるものになります。今後は、バイアウト1号ファンドなど上場後に組成したファンドからの成功報酬の獲得を目指してファンド運用を進めていきます。

62億円の成功報酬については、一般的にはファンドのLP投資家の利益20パーセント相当が成功報酬になるため、この5年間でLP投資家に約300億円の利益を還元してきた計算になります。

最後に、自己投資は直近5期間で28億円の収益を計上しています。当社の上場時と一部指定時に約50億円の資金を調達していましたが、こちらと内部留保を用いて、足元では約111億円を運営ファンドに対する先行投資としてセイムボート投資しています。

この自己投資も、収益面において一定の利益を計上していることは、運営ファンドが好調であることを示しています。収益としては着実に積み上がっており、管理報酬・成功報酬と並ぶ当社の収益の柱の1つとして、自己投資も成長させています。

以上、3つの収益区分をご説明しました。成功報酬については単年度で与える影響があるため、次のページ以降で詳しく確認したいと思います。

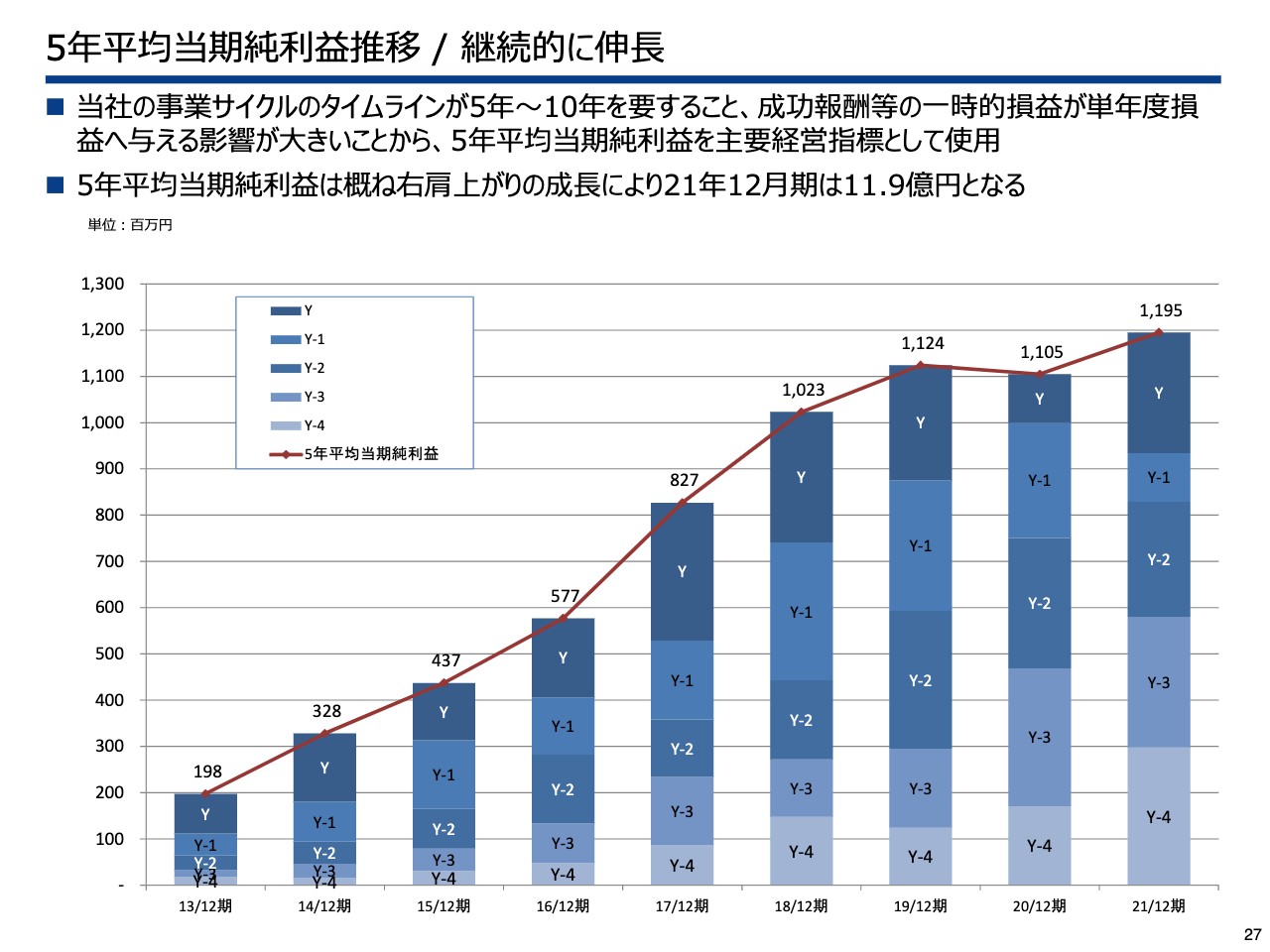

5年平均当期純利益推移 / 継続的に伸長

5年平均当期純利益の推移です。成功報酬は単年度損益に与える影響が大きい点と、当社のファンド運用が5年から10年と事業サイクルが長いことを考慮し、5年平均当期純利益を経営指標として配当指標に用いています。こちらは先ほども述べたとおり、右肩上がりで成長し、2021年12月期は11.9億円となりました。

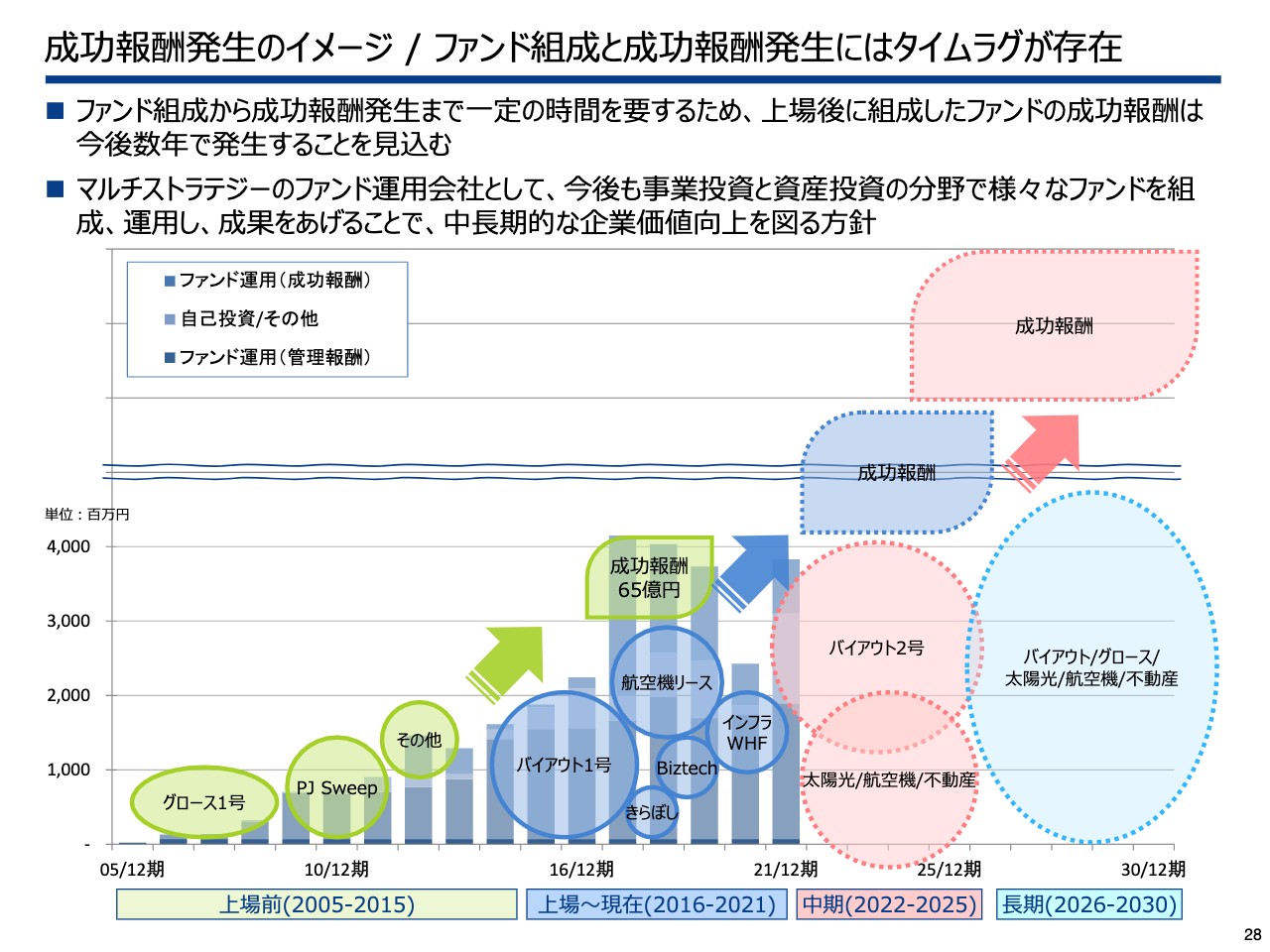

成功報酬発生のイメージ / ファンド組成と成功報酬発生にはタイムラグが存在

成功報酬発生のイメージについてご説明します。こちらも先ほど述べたとおり、直近5年間で計上した65億円の成功報酬は、上場前に組成したファンドから発生したものになります。

一方で、バイアウト、航空機リース、インフラなどは、上場後から現在にかけて組成したファンドであり、これらのファンドからは現在まで成功報酬は発生していません。今期以降、中期計画期間において成功報酬を見込むものになります。

また、公募増資の資金使途でもあるバイアウト2号ファンド、台湾太陽光ファンドといった今後組成するファンドについては、中期計画期間の後半、もしくはそれ以降に成功報酬を計上したいと思います。

豊島:こちらのスライドの色分けについてですが、我々は5年平均当期利益を出しているのと、一つひとつのファンドについて「長期的な負担がかかるイメージ感がなかなか定まりにくい」というお話があったため、今回このように色分けしています。

グラフに緑色で示した「成功報酬65億円」は上場以降に計上したものですが、これは上場前からのものが段階的に計上されてきた、これまでの成功報酬です。そして、2016年の上場後に行われた青色の部分については、実はまだ成功報酬は計上されていません。

ただ取込利益ということで先行で投資している部分について、昨年自己投資が非常に伸びましたが、こちらはバイアウト1号などからの取込利益が入ったりしたということです。そのような取込利益は、現在運用しているファンドの好調さを示しています。この調子できちんと運用を続けていけば、2023年くらいから成功報酬のステージに十分入ってくると考えています。

そして、「新株発行によって今年、バイアウト2号や太陽光、航空機、不動産いろいろやろう」と何度もお話ししました。これはただファンドを作ってブックするだけだと、JGAPの場合は取得簿価で計上されるだけですし、運営に関連するお金はマイナスだけ出ていくため、Jカーブと言って、直ちには収益には貢献しません。

ただ、これをやることが将来的に、赤色部分の大きな成功報酬につながっていきます。このようにかなり先を見ながら、今ある活動を止めることなく、事業会社として拡大していきたいと思います。このようなファンド運用を継続することは、私どもの中長期的な成長に非常に重要であるというイメージを持っていただきたくこの表を作りました。

(参考)組成ファンドと成功報酬累計額

参考として、それぞれの成功報酬はどのようなファンドから、どのようなかたちで出てきたのかを、先ほどお示しした、黄緑・青・赤の色の区分も合わせて記載しています。

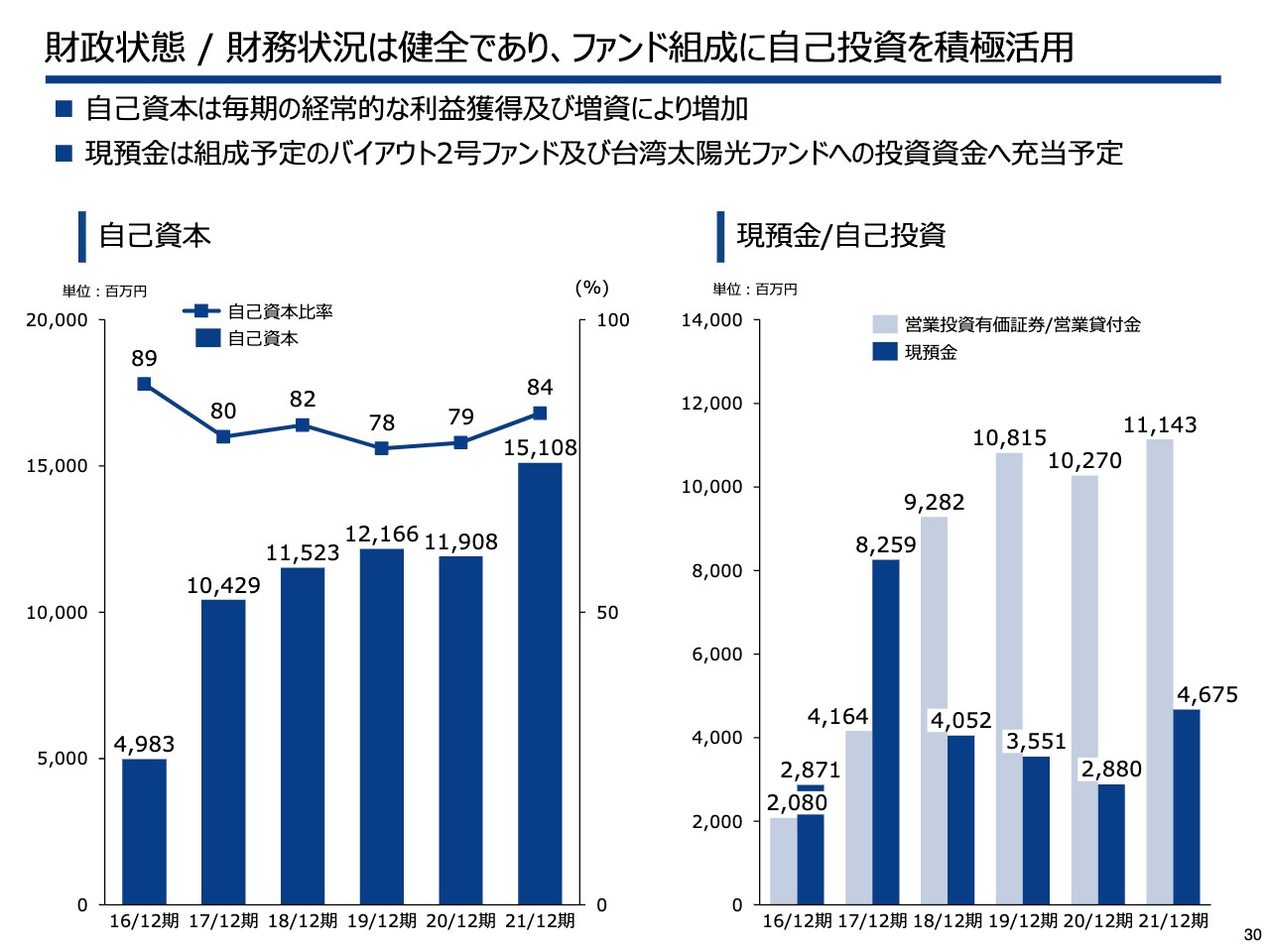

財政状態 / 財務状況は健全であり、ファンド組成に自己投資を積極活用

滝川:財政状態について、自己資本と自己資本比率の推移、現預金と自己投資の推移を示しています。自己資本は、毎期継続的に利益獲得をして着実に増加しています。直近の2021年12月末には151億円、自己資本比率は84パーセントとなっています。そのため、財務状態は基本的には底堅い動きと認識しています。

現預金と自己投資については、2016年12月末に28億円あった現預金が、東証一部指定時の公募増資で約40億円の資金調達を行い、一時82億円となりました。こちらについては、この調達資金を用いて運営するファンドに対して積極的に自己投資を行ってきました。

その結果、自己投資は2016年12月末の20億円から、2021年12月末までには111億円にまで増加しています。直近でも20億円の公募増資を行いましたが、その資金は今後新たに組成を予定しているバイアウト2号ファンドや台湾太陽光ファンドの自己投資に充当することを予定しています。

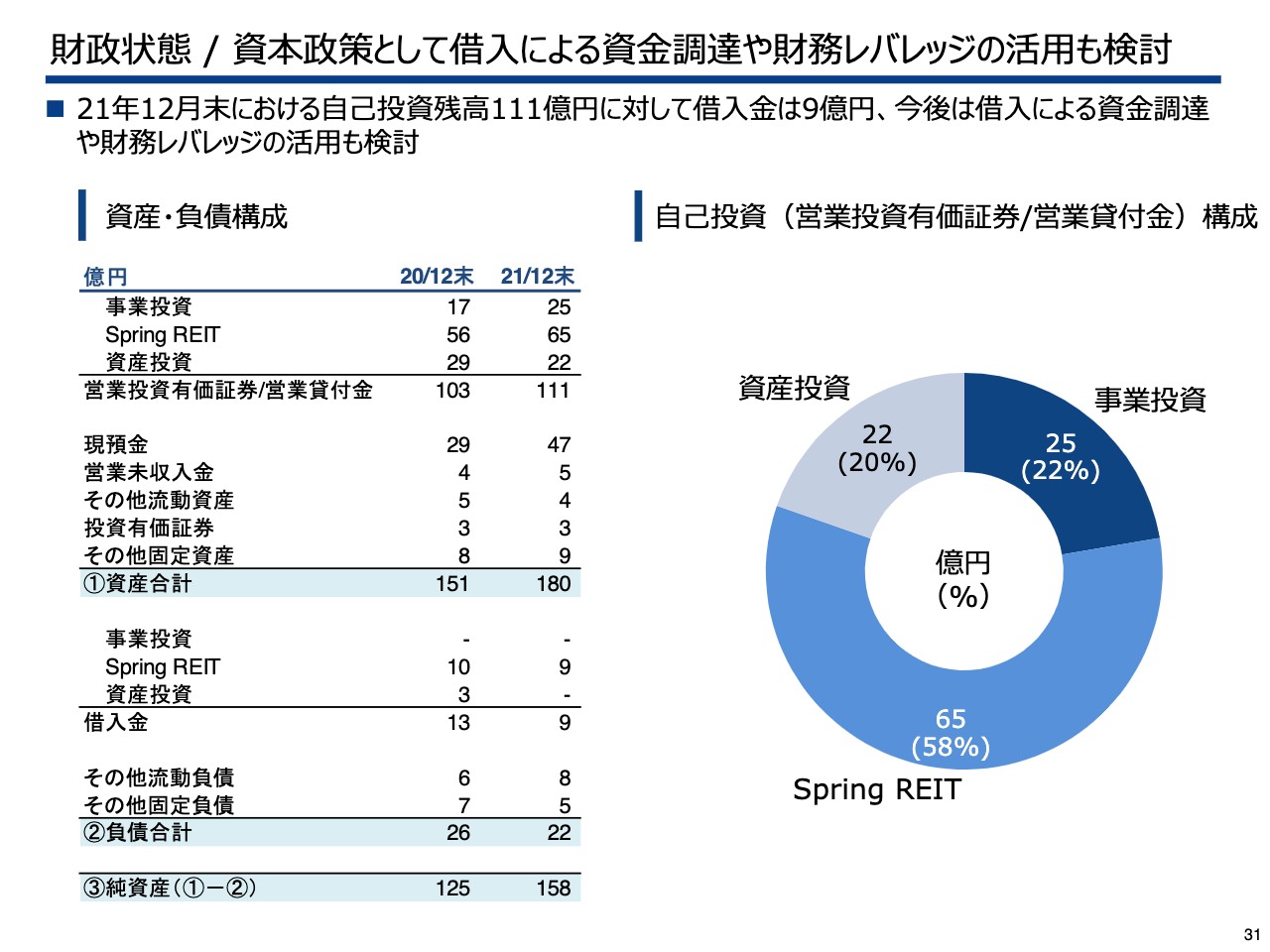

財政状態 / 資本政策として借入による資金調達や財務レバレッジの活用も検討

資産・負債の構成についてご説明します。総資産は180億円あり、資産サイドは、自己投資に相当する営業投資有価証券/営業貸付金で111億円、現預金47億円で構成されています。一方、負債は借入金9億円のみで、純資産は158億円あります。そのため、財務状況は健全です。今後の資本政策として、借入による資金調達や財務レバレッジの活用を検討することが課題であると考えています。

豊島:スライド右側の円グラフは自己投資の構成で、いちばん大きいところにSpring REITが入っています。Spring REITは上場しており、非常に大きな資産です。そのスポンサーとしての責任をある程度果たしていかなければいけません。

パシフィック・アライアンス・グループが敵対的な買収を仕掛けたという状況で、まだ彼らのほうが株を持っている状況のため、株主関係は安定していますが、そのような意味でこれを直ちに売ることは現在考えていません。一方で、Spring REIT自体はLTVが30パーセントであるため、ある程度レバレッジや財務構成の改善を経営課題として考えていかなければいけないと思っています。

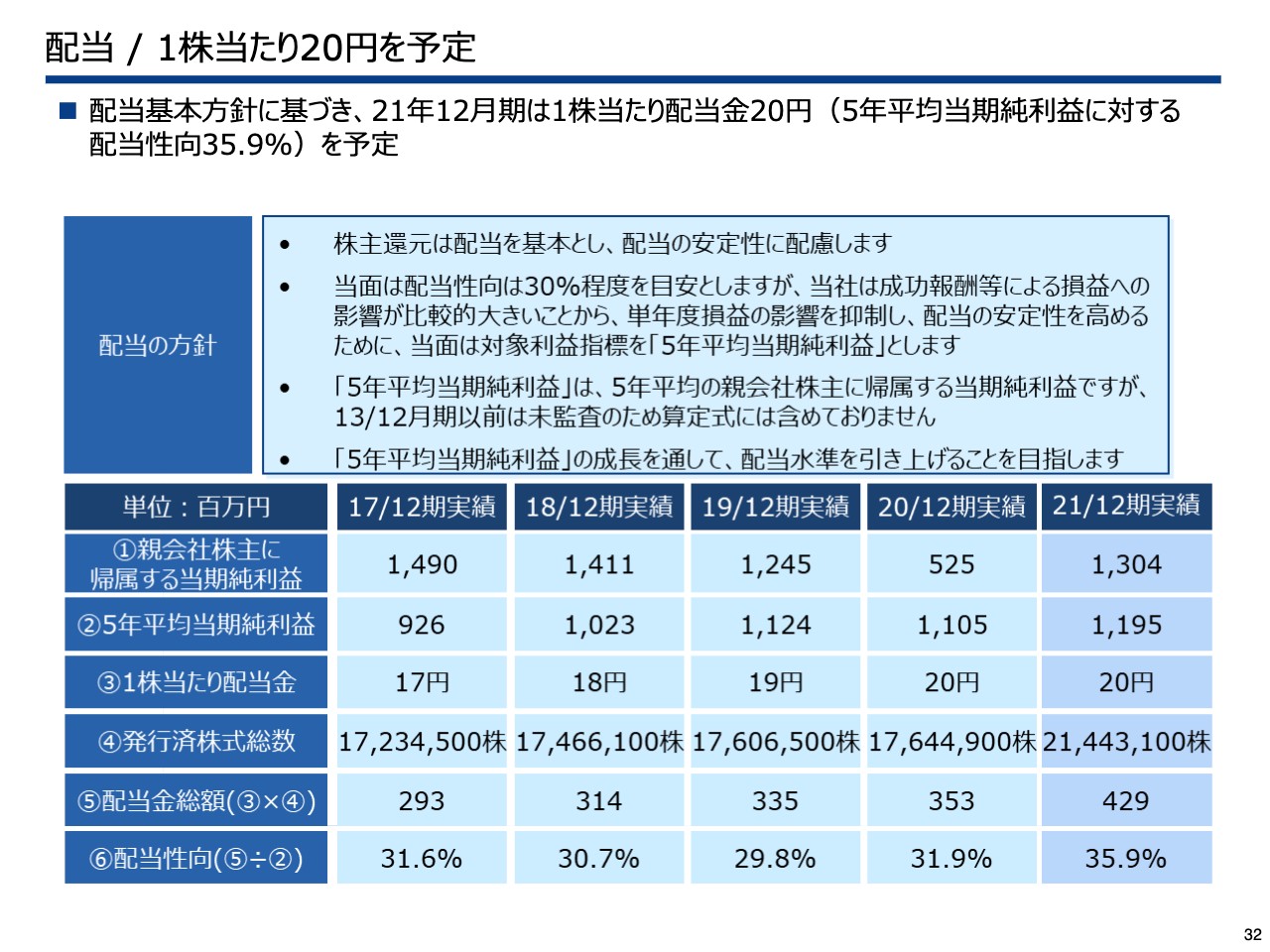

配当 / 1株当たり20円を予定

滝川:配当に関しては、基本配当方針をすでに公表しており、5年平均当期純利益に対して配当性向30パーセント程度を目処にしています。この方針に基づいて、2021年12月期は1株当たり20円の配当を予定しています。

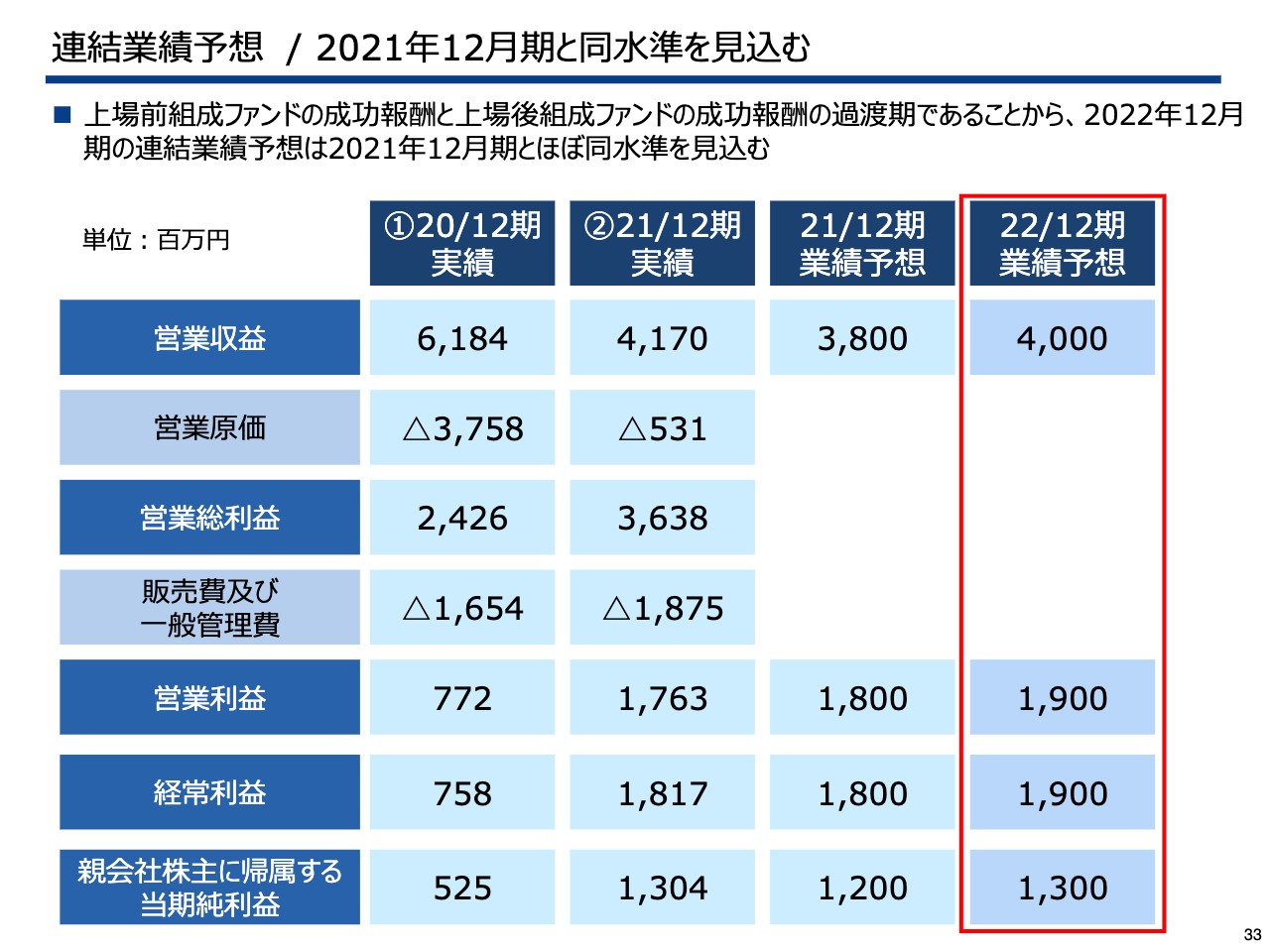

連結業績予想 / 2021年12月期と同水準を見込む

最後に、2022年12月期の連結業績予想です。こちらは先ほど、「ファンド組成と成功報酬発生には一定のタイムラグがある」と申し上げましたが、現在はちょうど上場前に組成したファンドの成功報酬と、上場後に組成したファンドの成功報酬の過渡期です。そのため、2022年12月期は大きな成功報酬は見込んでおらず、連結業績予想は2021年12月とほぼ同水準の営業収益40億円、営業利益・経常利益19億円、当期純利益13億円を見込んでいます。

以上が、私からの収益構造と連結業績のご説明になります。

質疑応答:インバウンド不動産戦略について

質問1:19ページのインバウンド不動産戦略について教えてください。物件仕入は通常の価格で買っても、国内の買い手に比べよい価格でイグジットできるため、リターンが大きくなるイメージですか? また、インバウンド投資家が集う不動産の特徴があれば教えてください。

豊島:物件の仕入は、いわゆるキャップレートのみで不動産を買ってくる訳ではなく、不動産やロケーションが非常に重要な地位を占める事業に着目して投資を行っていきたいと考えています。そのようなホスピタリティ関係事業は、インバウンドがコロナ禍により突然なくなったことで現在非常に苦しい状況にあります。

私どもとしては、そのような事業機会に対して資金を提供し、コロナ禍からの復活を一緒に達成していきたいと考えています。中国との関係については、需要の大元は中国から来る観光客が非常に多いうえに、ビジネスの進出もあります。そのようなものをしっかりつなげていくことにより、バリューアップの要素ができるのではないかと考えています。

質疑応答:バイアウト2号ファンドのローンチ時期と進捗状況について

質問2:バイアウト2号ファンドのローンチ時期と進捗状況を教えてください。

豊島:バイアウト2号ファンドですが、実際にはファンドレイズの活動を昨年より開始しています。ローンチについては、この春を目標に一同がんばっているところです。ある程度の規模感が年内に見えてくることを目標にしています。

幸いなことに、1号ファンドも非常に順調に推移しています。1号ファンドに参加いただいた方々は概ね2号ファンドにも入ってくると考えているため、春のローンチでもそれなりの規模に持っていきたいと考えています。

質疑応答:国内個人投資家に対するオルタナティブ投資について

質問3:8ページのIR方針に欧米で上場している運用業者の例が記載されていますが、貴社の戦略として、国内個人投資家に対してオルタナティブ投資を認知してもらうために、具体的にどのような方法があるのでしょうか?

豊島:やはり国内における現在の募集勧誘規制から考えると、なかなか国内個人投資家や一般にオルタナティブを売ることは、残念ながらまだ難しい状況です。もちろん、少額投資のスキームやクラウドファンディングもありますが、これらは事業サイズ的に、私どもが対象にしているものよりもかなり小さいものになります。

個人的な意見ですが、やはり機関投資家に売るような、インスティテューショナルな管理をしているものについても、個々人に対してアクセスできるようにするべきではないかと考えていますが、直ちにそれを個人に対して販売、管理するという状態にはなかなかならないと思っています。

そのような意味では、マーキュリアの株主になっていただくこと、そして当社がオルタナティブにはどのようなものを見通しており、どのようなリターンを出しているのかを、なるべくわかりやすく説明するところから始めたいと考えています。

質疑応答:Spring REITの好調について

質問4:中国の不動産市場はエバーグランデの件もあり不安定かと思います。なぜSpring REITは好調なのでしょうか?

豊島:これは私どもが管理しているため、テナントを見るとわかります。やはりロケーションが圧倒的に優れており、Spring REITがたっている中国のCBD(Central Business District)という複合施設の横にある百貨店は、イギリスの「ハロッズ」に続いて全世界で2番目に単体店舗として売上が大きい百貨店であると言われています。裏にあるリッツ・カールトンやJWマリオットも非常によいホテルです。

このような複合開発と地下鉄駅が2つ直結しているロケーションの強さが、最終的には効いていると思います。テナント構成で言いますと、実は開業した時は大半が外資系企業でしたが、中国の内需の展開を含めて、中国の地方企業が首都機能のある北京に集まってくるため、国内の有力企業も増えてきています。実需がしっかりと見えている建物であると感じています。

質疑応答:台湾太陽光について

質問5:台湾太陽光に着目した理由と、想定される事業規模について教えてください。

豊島:こちらは先ほど申し上げたように、現在、ある程度確保できている権益で400メガワット、追いかけている数字は750メガワットです。750メガワットまでいきますと、事業規模で1,700億円くらいの水準とかなりの規模になります。

ただ、台湾のFIT料金は日本のモデルをベースにしており、ハードFITという収入が確実なものです。先ほどもお話ししたように、台湾は工業生産が多いため、1人当たりの電力消費量が日本の1.6倍もあります。しかも火力発電の依存度が高く、政府の目標としても太陽光発電のニーズが非常に高くなっています。また、日本と違い政府保有の土地でできるため、事業性についてはかなり確実性の高いものと考えています。

そして、実は台湾の銀行は、日本の銀行もそうですが、制度がだんだん理解されるにつれ、非常に積極的に融資してくれます。ただし、台湾では融資比率があるため、事業費の8割しか融資できません。残りのアップサイドの部分で、ファンドリターン、事業リターンをしっかりと構築し、日本の投資家の参画を作っていきたいと考えています。

新着ログ

「証券、商品先物取引業」のログ