セルム、通期業績予想に対して売上高・利益ともに高い進捗率 上場後初となる配当による株主還元を発表

セルムの目指す世界観

加島禎二氏(以下、加島):みなさま、こんにちは。セルムの加島でございます。本日はお忙しい中、弊社の決算説明会にお越しくださいまして、誠にありがとうございます。私から、第3四半期の決算の内容についてご説明したいと思いますので、よろしくお願い申し上げます。

あらためて会社のご説明をします。私どもは「人と企業の可能性を広げ、世界を豊かにする」というビジョンに基づき、「人と組織」の側面から顧客企業の持続的企業価値の向上にアプローチしている会社です。

特に、経営を担う「リーダーの人材開発」、そして、昨今非常にご相談が多い「カルチャーの革新」をメインの強みとしています。

沿革

沿革です。1995年の12月にセルムが誕生し、私は、創業3年目にこの会社に入社しました。そこから一度、CELM Group and Partnersというホールディングスになり、その時のグループ会社の一社の位置づけだったセルムの社長を務め始めたのが2010年です。

そして、2016年にマネジメントバイアウトするかたちで事業再編、経営体制の再編を行い、今日に至っています。私の略歴はスライドに記載のとおりで、一貫してお客さまと一緒に最前線に立ち、お客さまと一緒に経営人材の育成という市場を現場で作ってきた感覚を持っています。あらためて、よろしくお願いいたします。

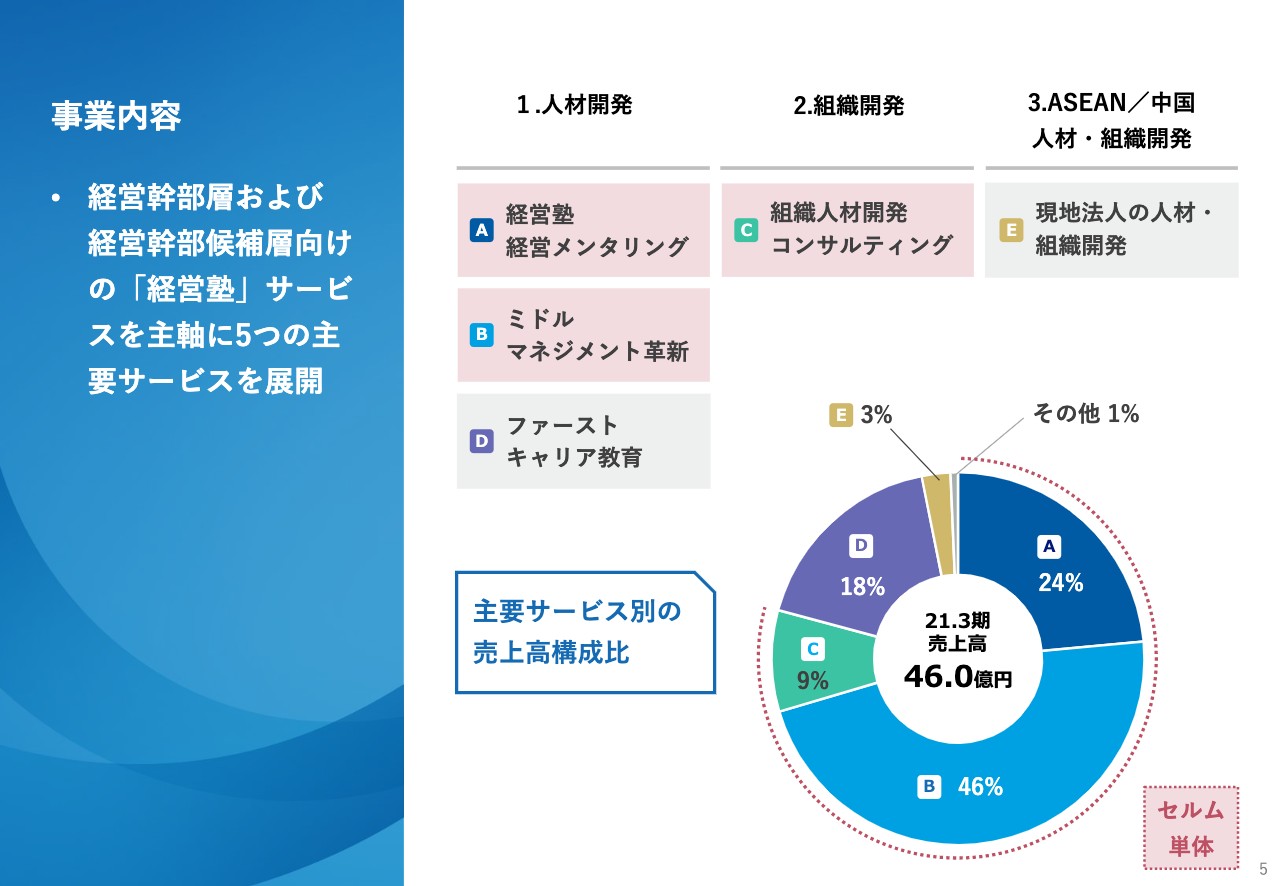

事業内容

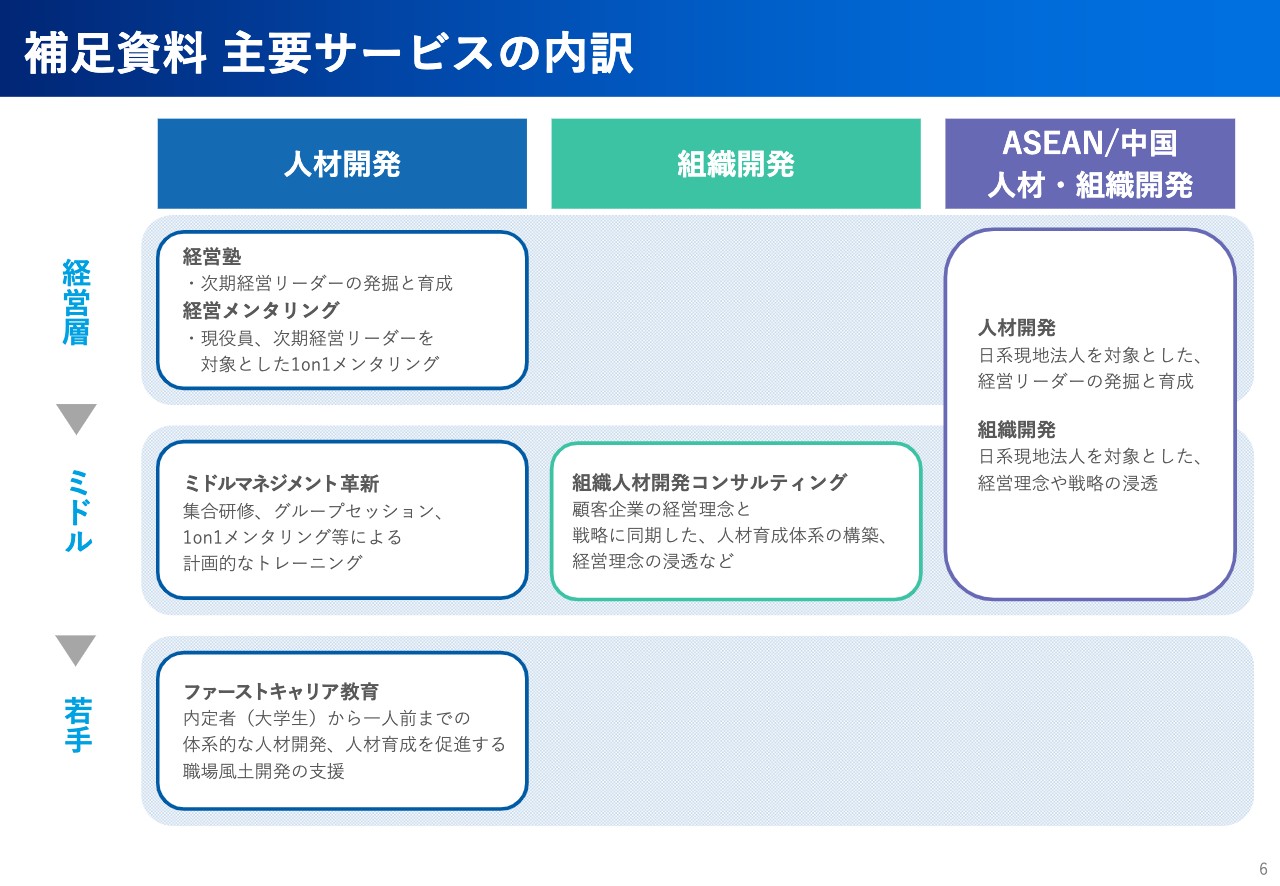

私どもの事業内容は、大きく5つです。人材開発の領域では、経営塾、経営メンタリングとして、元経営幹部ならびに次の経営幹部候補の方々向けの社長塾といわれるものを行っています。これがお客さまとの一番の信頼の基軸になっていますが、そこから、ミドル、ファーストキャリアという若手層に広がっていったのが人材開発です。

また、組織開発の領域は、先ほどカルチャーとお話ししたように、組織人材開発コンサルティングの部隊を持っています。例えば、事業リーダーの人材像としても、DXを進めていくと、その資質を持った人材をアセスメントしたり、人材のプールを作ることが必要になってきますので、そういった時代の動向に合わせた組織人材開発を行っています。

補⾜資料 主要サービスの内訳

また、ASEANならびに中国の人材・組織開発ということで、日系顧客の現地法人における経営の現地化、外国人幹部のアセスメント、育成を行っており、以上のような事業構成になっています。

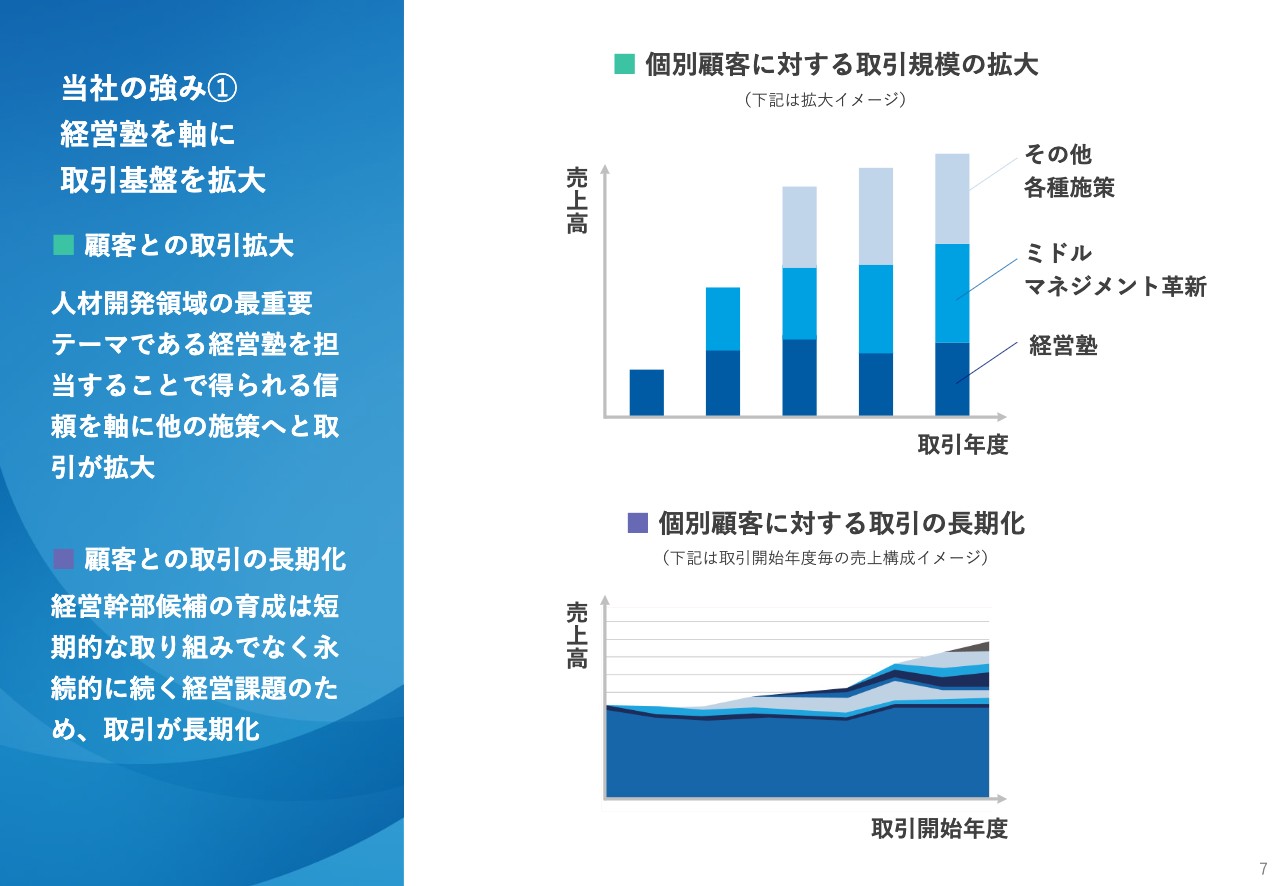

当社の強み①経営塾を軸に取引基盤を拡大

当社の強みについて、あらためてご説明します。先ほどお話したとおり、当社の強みの源泉は経営塾サービスです。今は大企業では次世代の経営幹部候補の選定や育成に対する計画のオーナーシップを社長が持ち、その説明責任を弊社が経営塾というかたちで持続的に支援できている領域です。

昨今は、日本におけるコーポレートガバナンスの進展により、社外取締役なども次世代の経営人材の育成などに大きく関わってくるため、我々もそういった社外取締役とともにこの重大プロジェクトを推進するケースも増えています。トッププレイヤー作りという企業にとって大事な投資領域を我々が預かるわけですが、これまで経営層の領域でお客さまと培ってきた信頼に基づき、ミドル領域や若手向けの領域など他の施策に派生していけることが強みです。

そして、この人材育成投資は一時的なものではなく、会社経営が続く以上ずっと行うものです。ですので、ストック型のような積み上げをベースに、顧客との取引関係が数年にも持続し、強固な売上基盤が形成されるのが私どもの強みです。

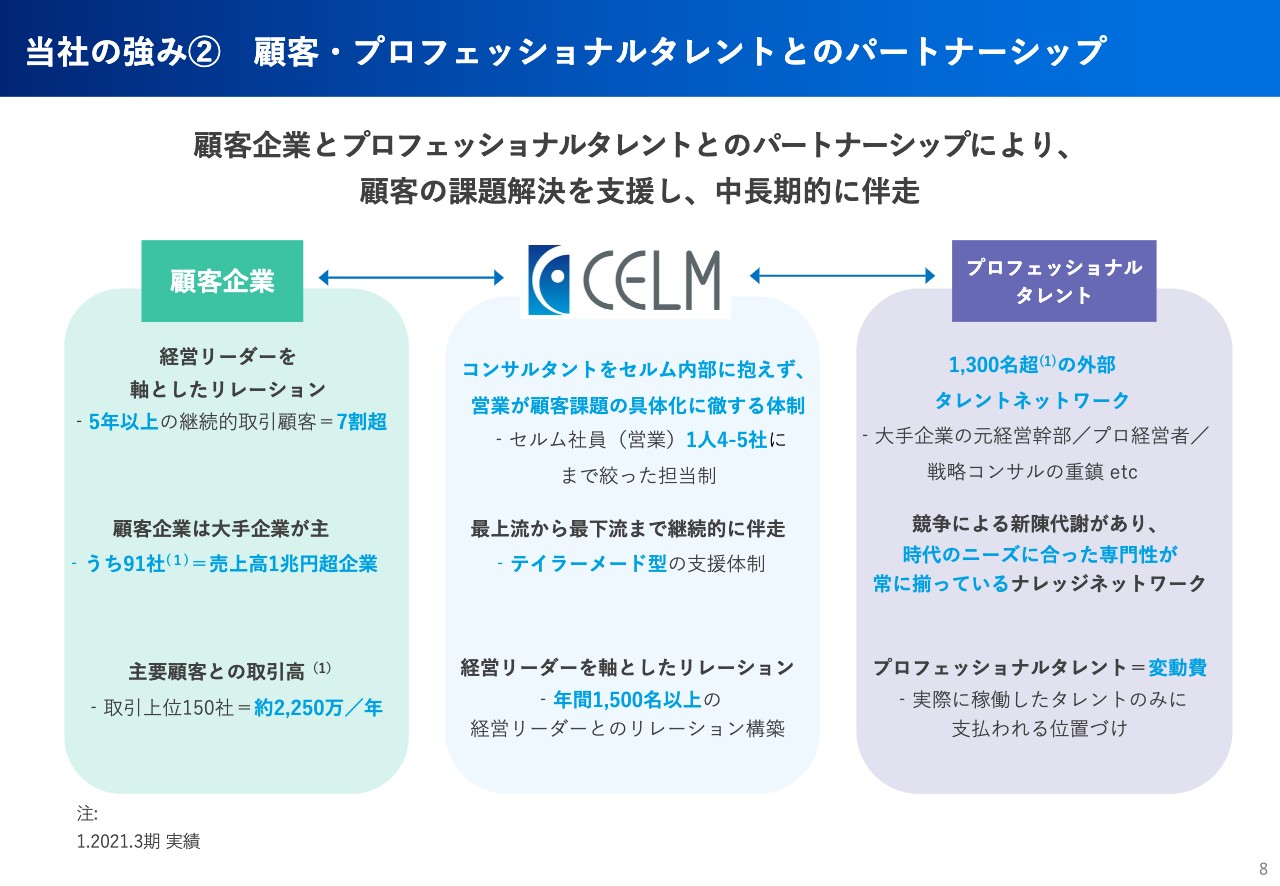

当社の強み② 顧客・プロフェッショナルタレントとのパートナーシップ

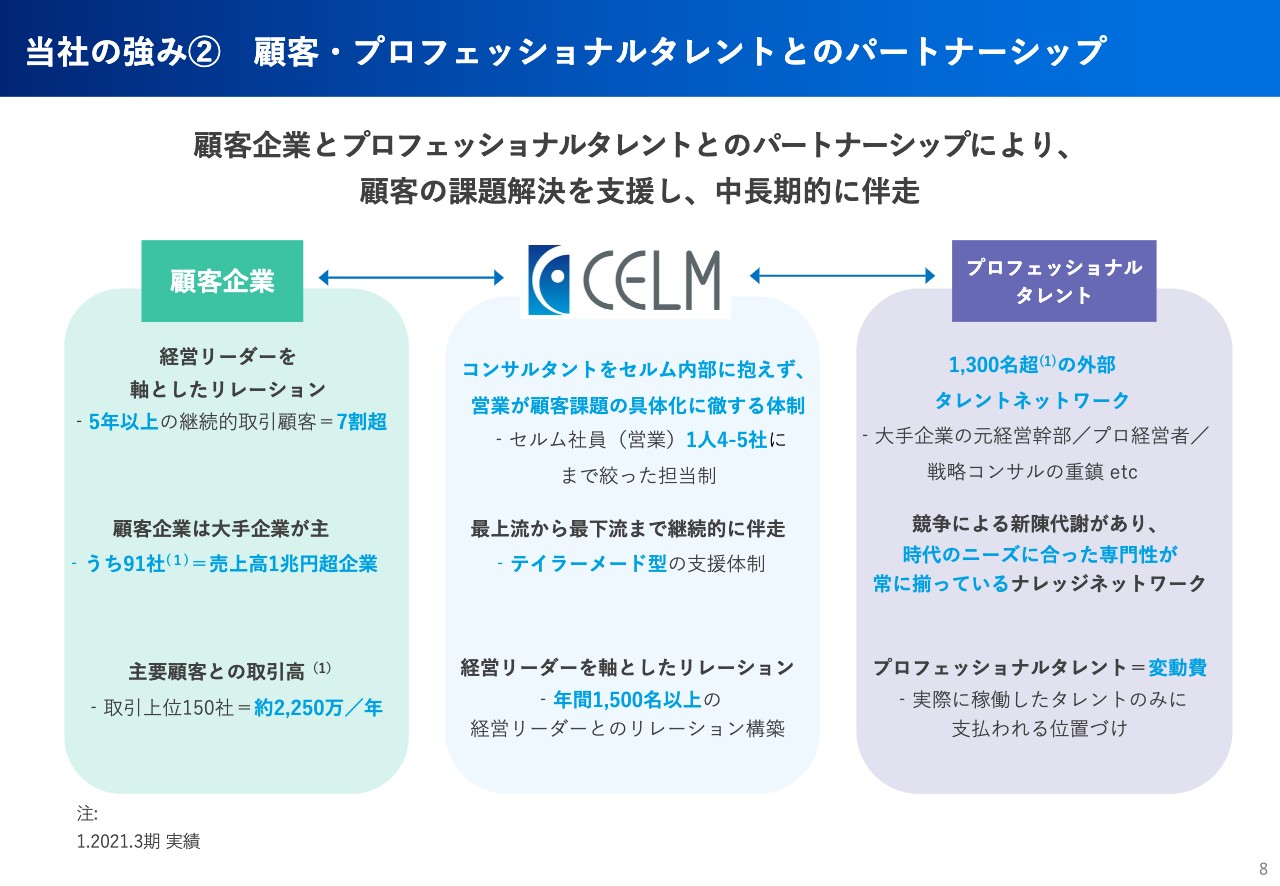

もう1つの強みとして特徴的な点をご説明します。ビジネスモデルとしてパートナーシップを非常に大事にしており、顧客の課題解決に中長期的に伴走することこそが、人的資本の開発においては一番の解決策になると信じています。

顧客企業は大企業に特化しており、経営リーダーを軸としたリレーションを持ち、主要顧客の取引高を最大化していきます。ですので、企業価値向上というビジョンにおいては、いたずらに薄いリレーションの取引社数を増やすよりも、会社の中におけるシェアや、1社あたりの売上高を徹底的に深めていく戦略を取っていることが、我々のパートナーシップのユニークなところだと思っています。

後ほどご説明しますが、スライドの右側のプロフェッショナルタレントとして、創業以来、⼤企業の元経営幹部、プロ経営者、戦略コンサルの重鎮など、1,300名を超えるネットワークを作ってきました。専門性をあえて内部に持たないことで、変化が大きくかつ幅広い顧客ニーズに確り伴走できるユニークな経営体制ができています。

時代が変わると、求められる専門性がどんどん変わっていきます。そのような時代に真に求められる専門家をどんどんネットワークに組み込んでいきながら、お客さまにプロデュースすることで、常に大企業のお客さまに「何かあったらセルムに一度相談してみたい」と思わせる強いパートナーシップが形成されます。 我々がどのような価値を提供しているかと言いますと、まず、お客さまに完全に密着するため、営業担当1人あたりで4社から5社しか持たない体制をとっています。こうすることで徹底的に顧客企業の課題を把握し続ける体制が可能となり、経営層が日々考えている動きからミドルや他の領域での課題との共通項を見出していく動きもします。お客さまからボールを投げていただき、しっかりと打ち返すことでテーラーメードに顧客の課題を解決できることが我々の強みだと思っています。

経営塾は、100社以上で年間150本ほど行っており、厚い経営層との信頼関係の構築をベースに長期間にわたる関係作りができるとご理解いただければと思います。

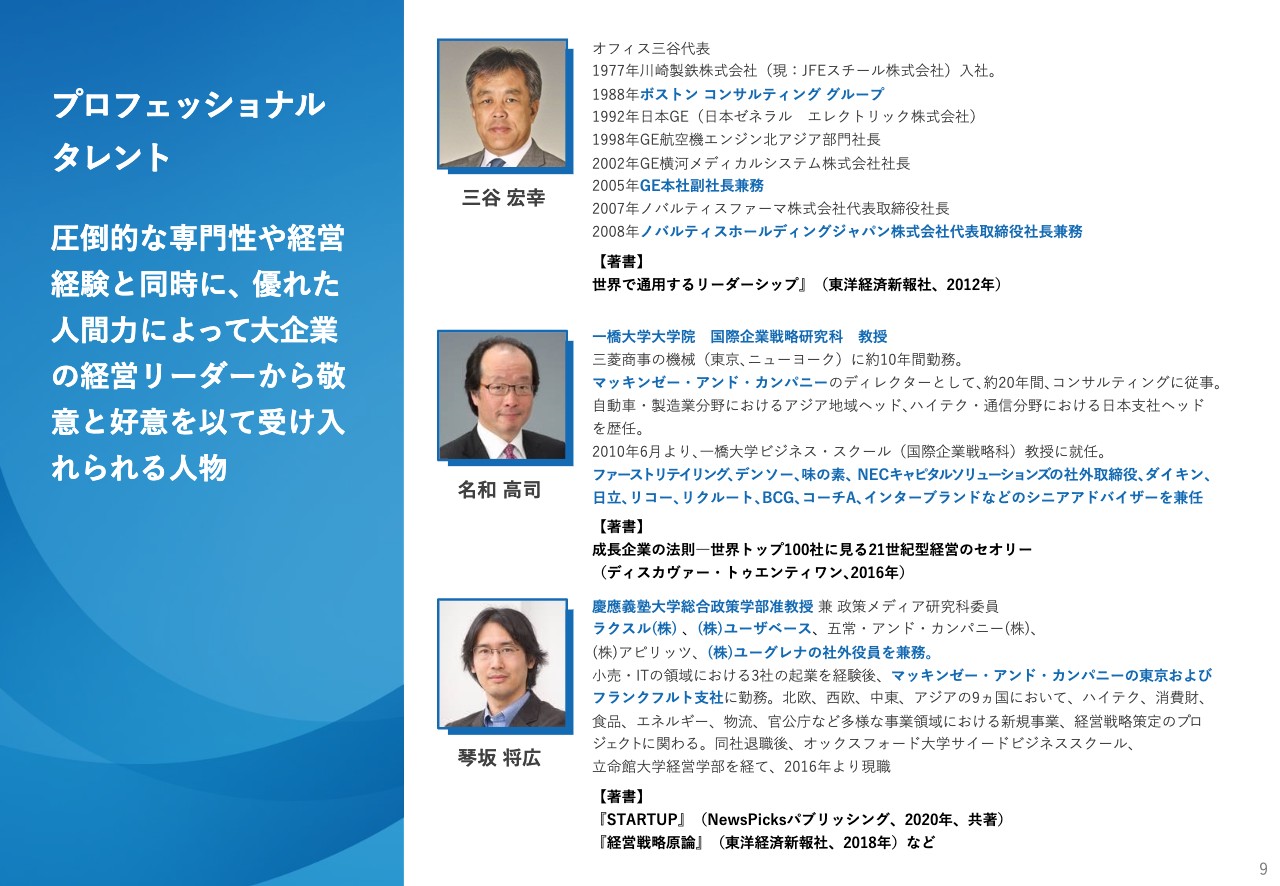

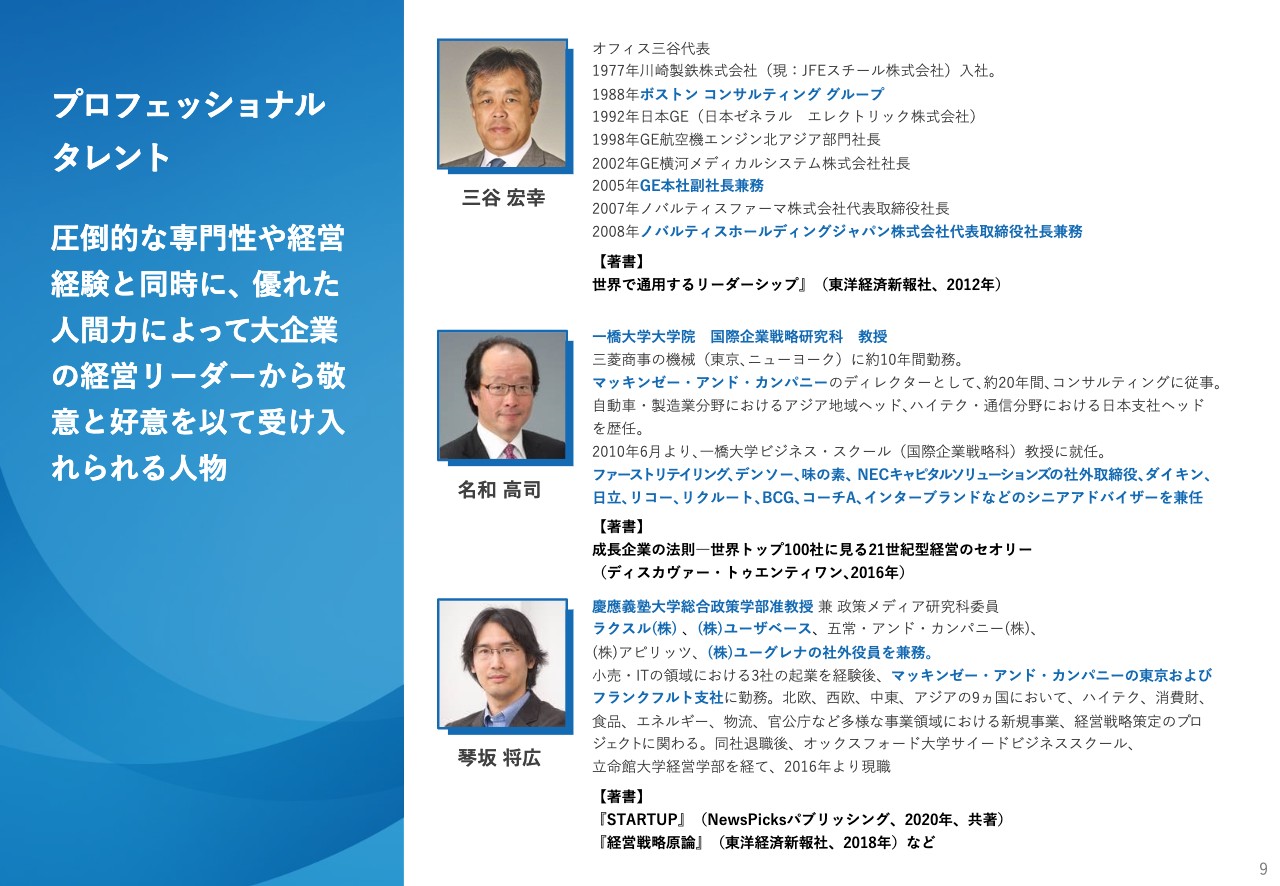

プロフェッショナルタレント

我々がネットワーキングしているプロフェッショナルタレントは、圧倒的な専門性や経営経験を持つことは当然ですが、それだけではやはり人は動かせません。人間力がある人でなければ次世代の経営幹部候補の心をつかむことができないため、そのような人たちを常にネットワークに加え、ここまで膨らんできています。

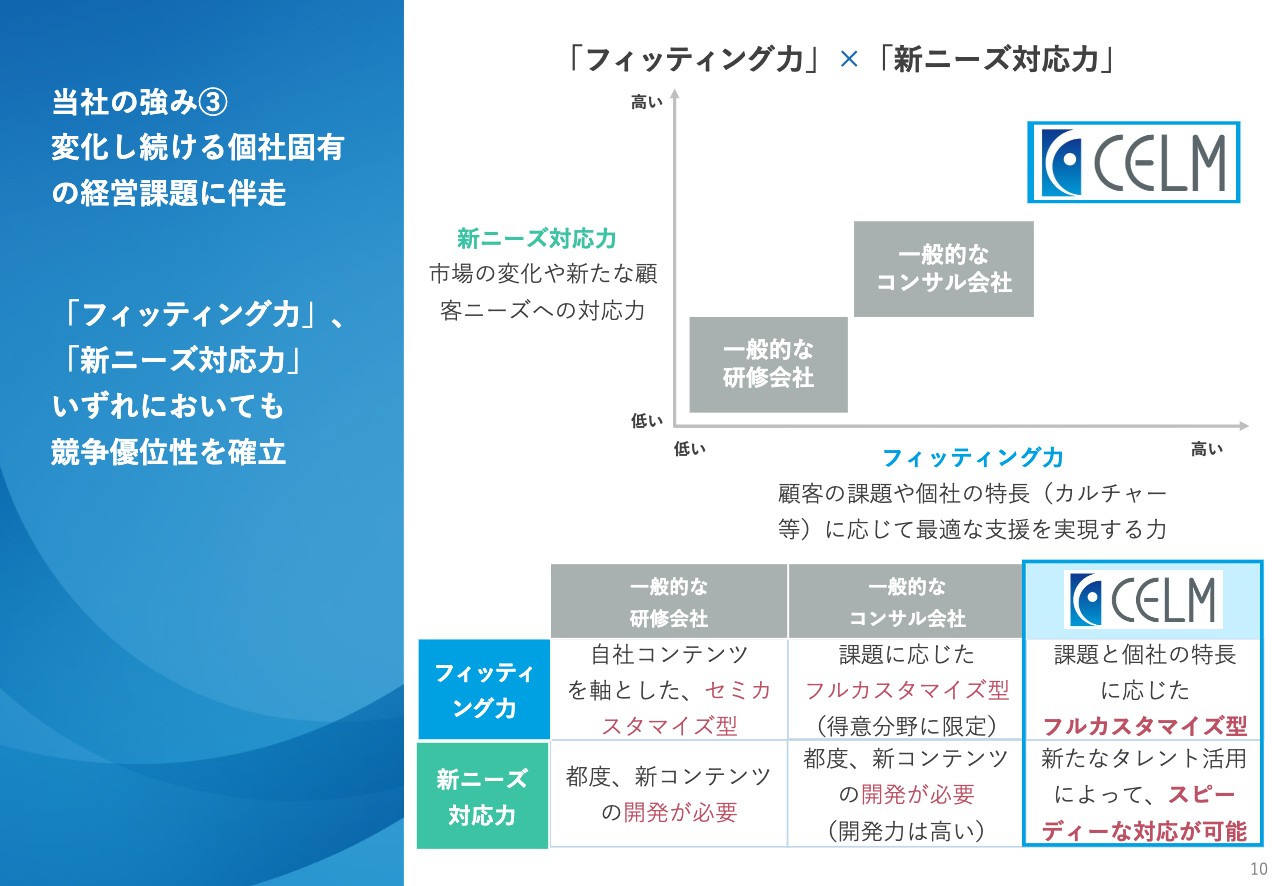

当社の強み③ 変化し続ける個社固有の経営課題に伴走

強みの3つ目です。常に状況が変化し大企業の欲するものが変化する中で、いかにスピード感の高い対応力を持つかということです。そして、企業は個社固有の最適解を求めますので、そこに対してフルカスタマイズします。カスタマイズをすることでスピードが遅くなると思われますが、両方を実現できているところが強みになり、選んでいただいていると思っています。

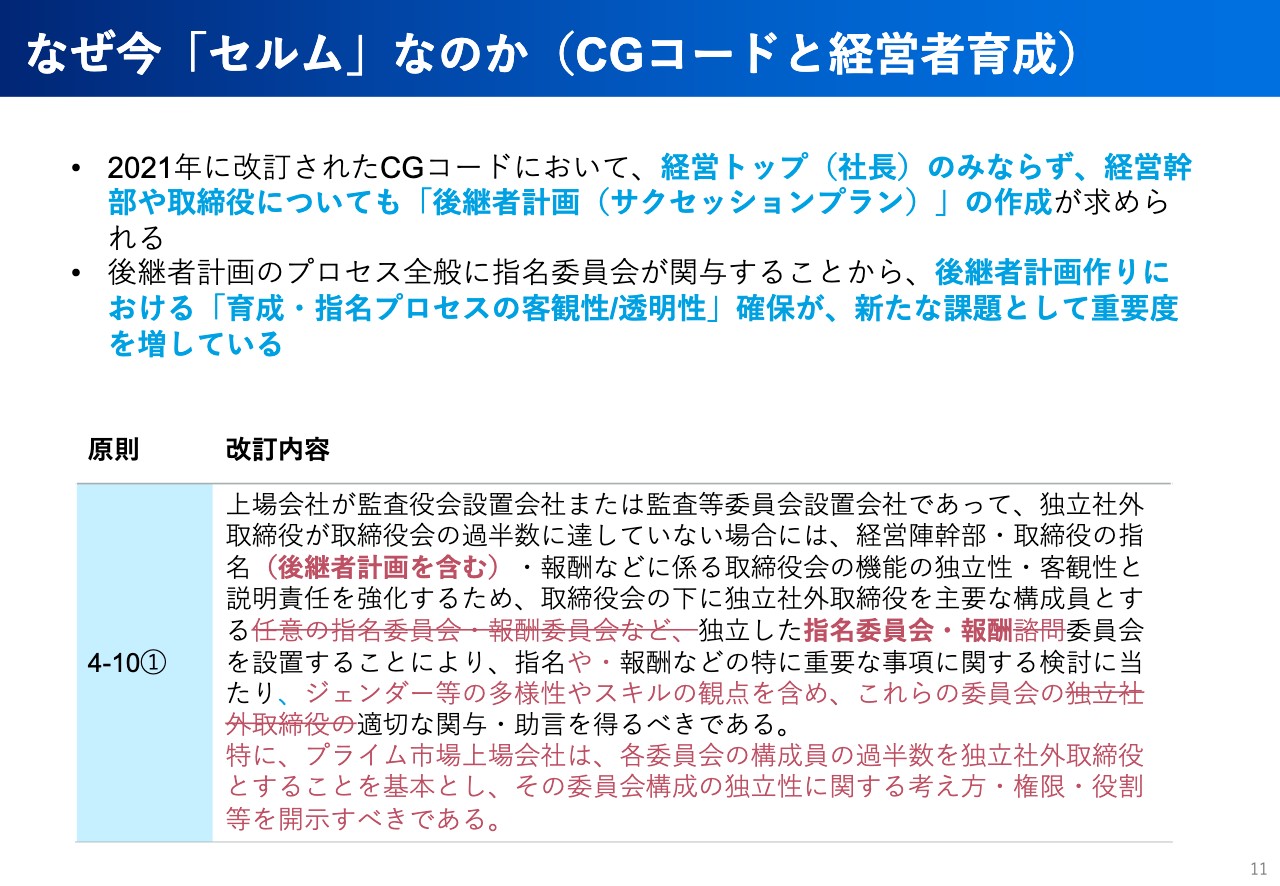

なぜ今「セルム」なのか(CGコードと経営者育成)

我々は、日本で起こっているコーポレートガバナンスの改革を非常にポジティブに捉えています。取引が非常に増えている中、2021年にはCGコードの改訂も行われ、より透明性の高いサクセッションプランの作成と開示を求められるようになっています。

直近の経営幹部候補のみならず、上場企業を見ている投資家は、経営幹部候補を育成する育成体系の本質を見るようになっています。

そのような時代背景があり、その流れを受けて自社らしい経営人材を育てたいという要望が特に大企業から多く聞こえるようになっています。

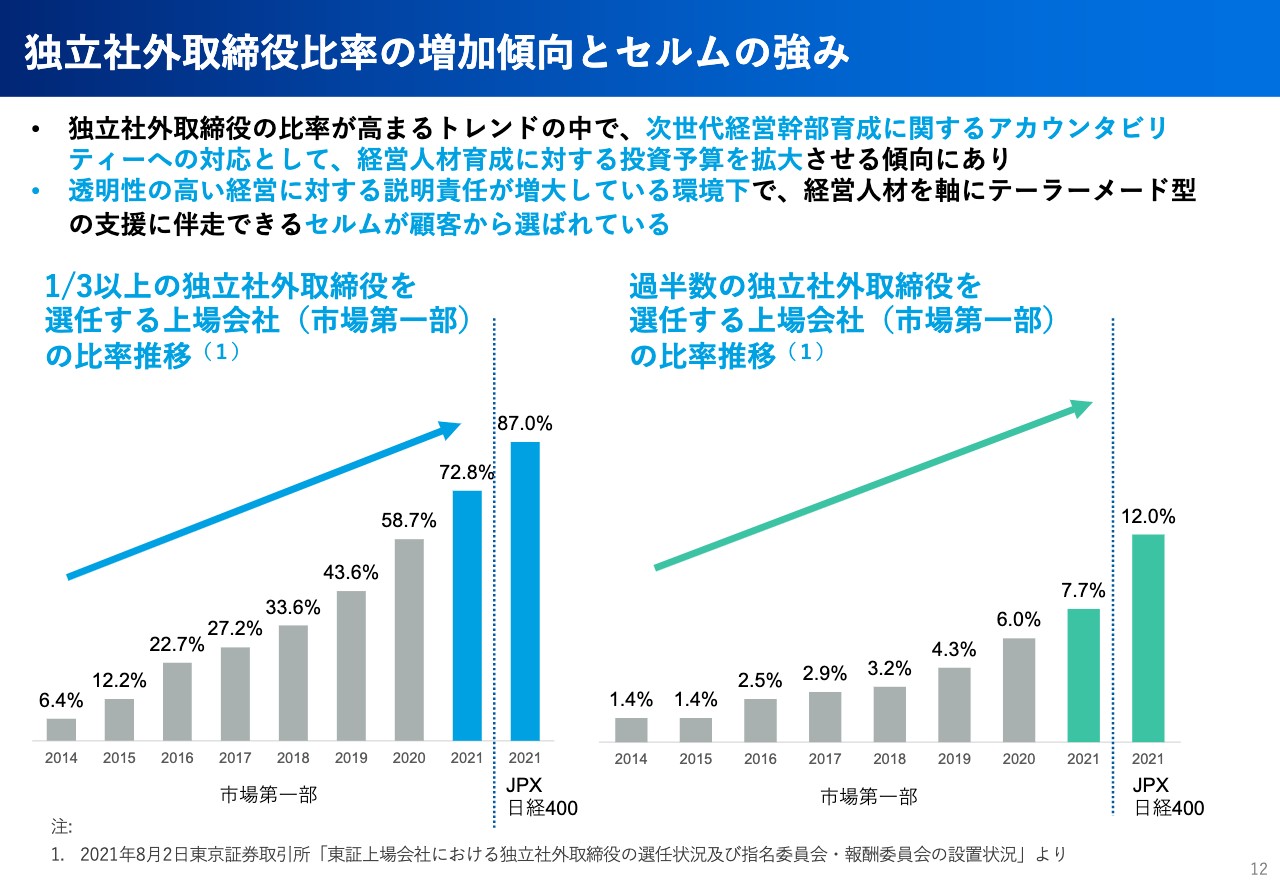

独立社外取締役比率の増加傾向とセルムの強み

社外取締役の取締役会に占める比率が3分の1ならびに過半数と増えていくトレンドの中で、ガバナンスの透明性が進めば進むほど、ガバナンスの観点から人材の育成や理念の浸透、そして、不祥事に対する防衛などについて外から健全な圧力がかかります。そこが我々の追い風になっていることは明らかだと思います。

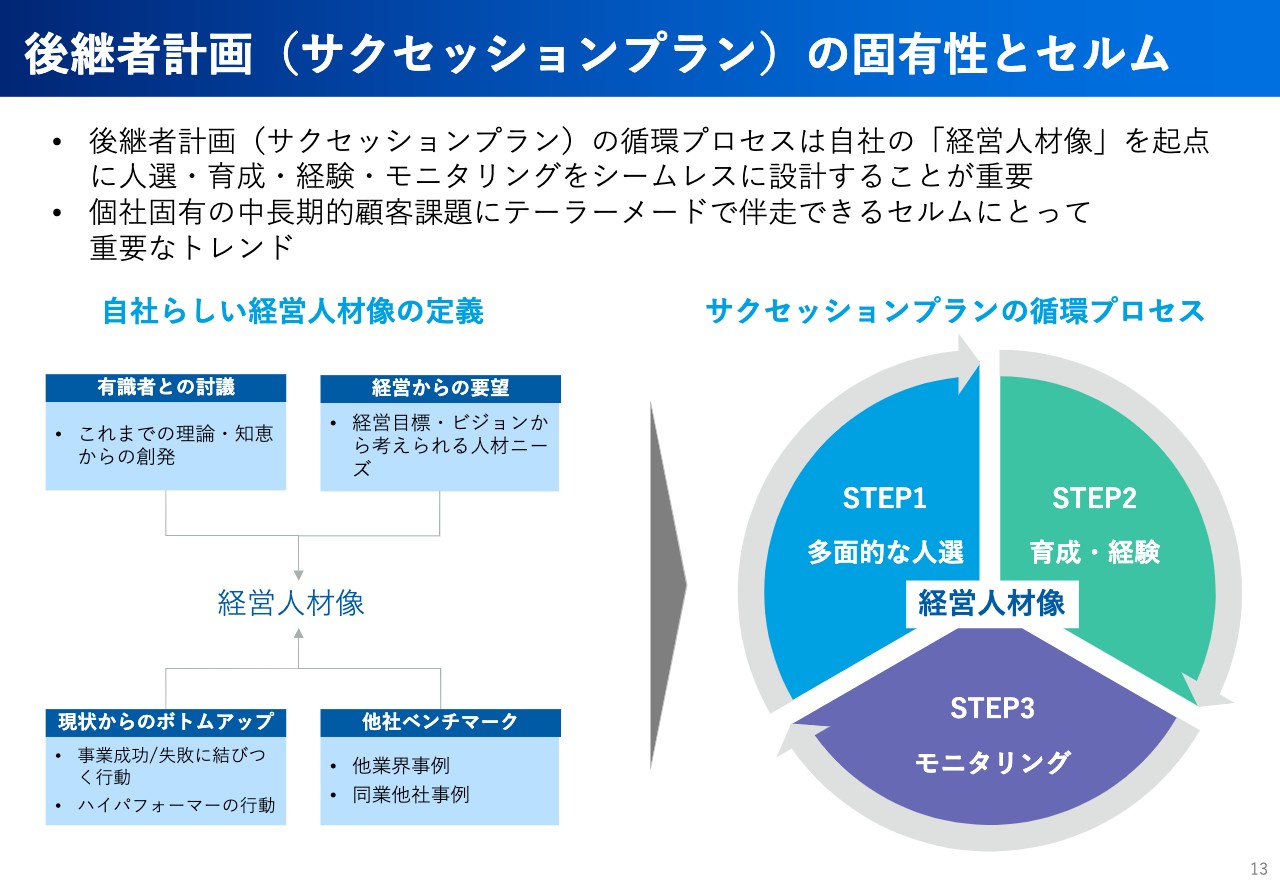

後継者計画(サクセッションプラン)の固有性とセルム

後継者計画についても、簡単にお話しします。まず、自社らしい経営人材像の定義が非常に重要になります。5年、10年先を見据えて自社固有のリーダー像、トップ像を設定することは、簡単ではない、専門性が求められる領域です。さらに、そのような候補者を資質のレベルでいかに見つけるための多面的な人選や、さまざまなタフアサインメントを課すことが重要です。

また、どのような経験をデザインするか、経験している間にどこで行き詰まるのか、そこを乗り越えるために何をしたかなどのモニタリングを行います。まさに、経営幹部の人事制度が通常の人事制度とは別にあり、選抜された候補層に対してはそれを走らせているということです。

このような複雑な制度設計は、個社固有の経営者像に照らし合わせることが求められるプロセスにおいて、テーラーメードでセルムが壁打ちできる体制があるからこそ実現できるものです。今回のコーポレートガバナンスの進化に伴うトレンドをチャンスに変えられていることに強い追い風を感じています。

企業では3階建てくらいのサクセッションプランが組まれており、アセスメント、育成のプログラム、そして、アサインメントなどを繰り返しながら、社内でサバイバルゲームにも似たプロセスが行われています。

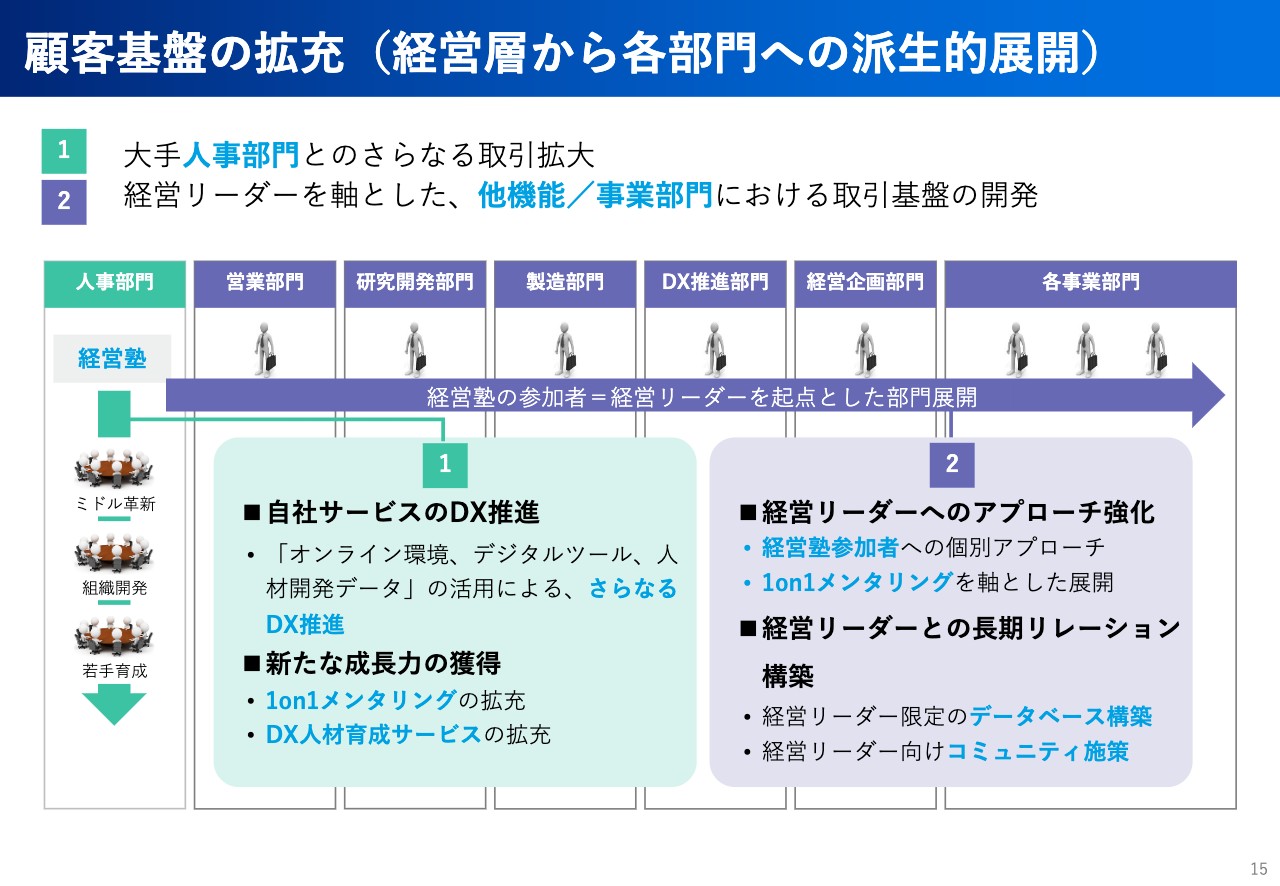

顧客基盤の拡充(経営層から各部門への派生的展開)

我々が経営塾に強みがあることを前提にした取引拡大の要素として、人事部門でのさらなる案件への派生は当然狙っていきます。また、自社サービスのDX推進も行っていきます。現在はデジタルツールをあたり前に使えるようになりましたが、まだまだ人材開発のデータを使いこなしたソリューションにまでは至っていないため、データ活用の仕組み作りをしっかりと行っていくことが求められます。

また、オンラインでのやりとりが主流になり、一対多数の集合研修より一対少人数、あるいは一対一のメンタリングが増え、結果として投資対効果が以前よりも高まったという声もいただいています。そのあたりも新たな機会にし、人事部門の案件をさらにいただける立ち位置になりたいと思っています。

経営塾の参加人材は全員が選ばれし部門のリーダー、あるいはリーダーの候補者たちで、今でも経営塾に参加したリーダーから個別にいろいろとビジネスのご相談をいただいています。それをより加速させるためにマーケティングの強化を行う予定です。

このようなかたちで、経営層から各部門への派生的展開にさらにドライブをかけていきたいと思います。

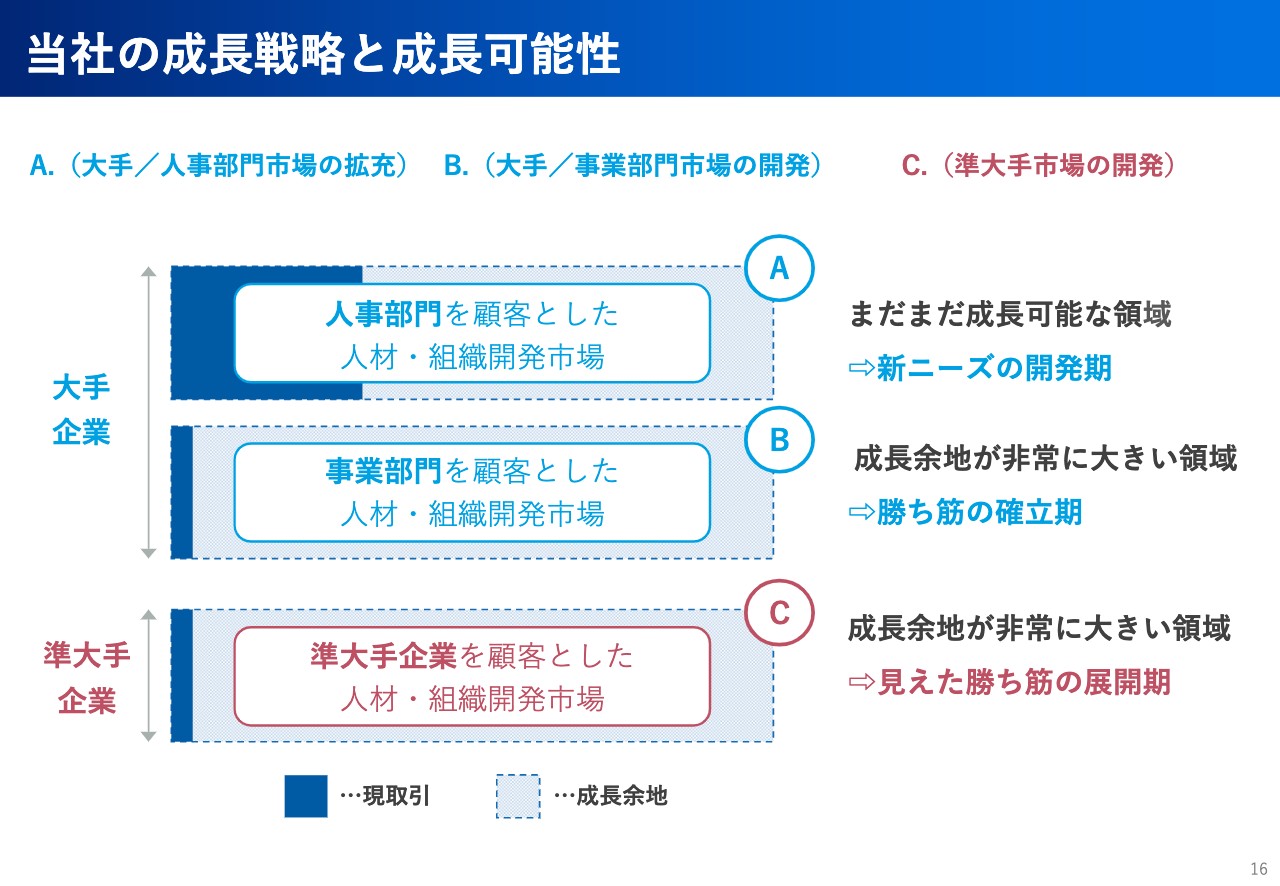

当社の成⻑戦略と成⻑可能性

スライドは、成長戦略と成長可能性についてシンプルにまとめています。まず、人事部門を顧客とした人材組織開発の市場は、まだまだ成長の余地があります。そして、当然、事業部門は、全売上高の10パーセントに満たないくらいですので、さらに大きな余地があります。

ざっくりと大手企業としていますが、売上1兆円超の企業が私どものメインの顧客です。さらに準大手ということで売上が2,000億円から5,000億円の規模感の企業が日本に数百社あります。4年ほど前からこの領域でマーケティングを始めたところ、1兆円超の企業でのノウハウ、ナレッジ、タレントをそのまま準大手企業のお客さまに対しても活かすことができ、そして、1案件の単価はまったく落ちないことがわかりました。

ですので、ここに今かなり成長の可能性を感じており、勝ち筋が完全に見えてきたと思っています。スライドにあるA、B、Cの3つの成長戦略をしっかりと進めていくことが、これからの我々の成長の鍵を握ると思っています。

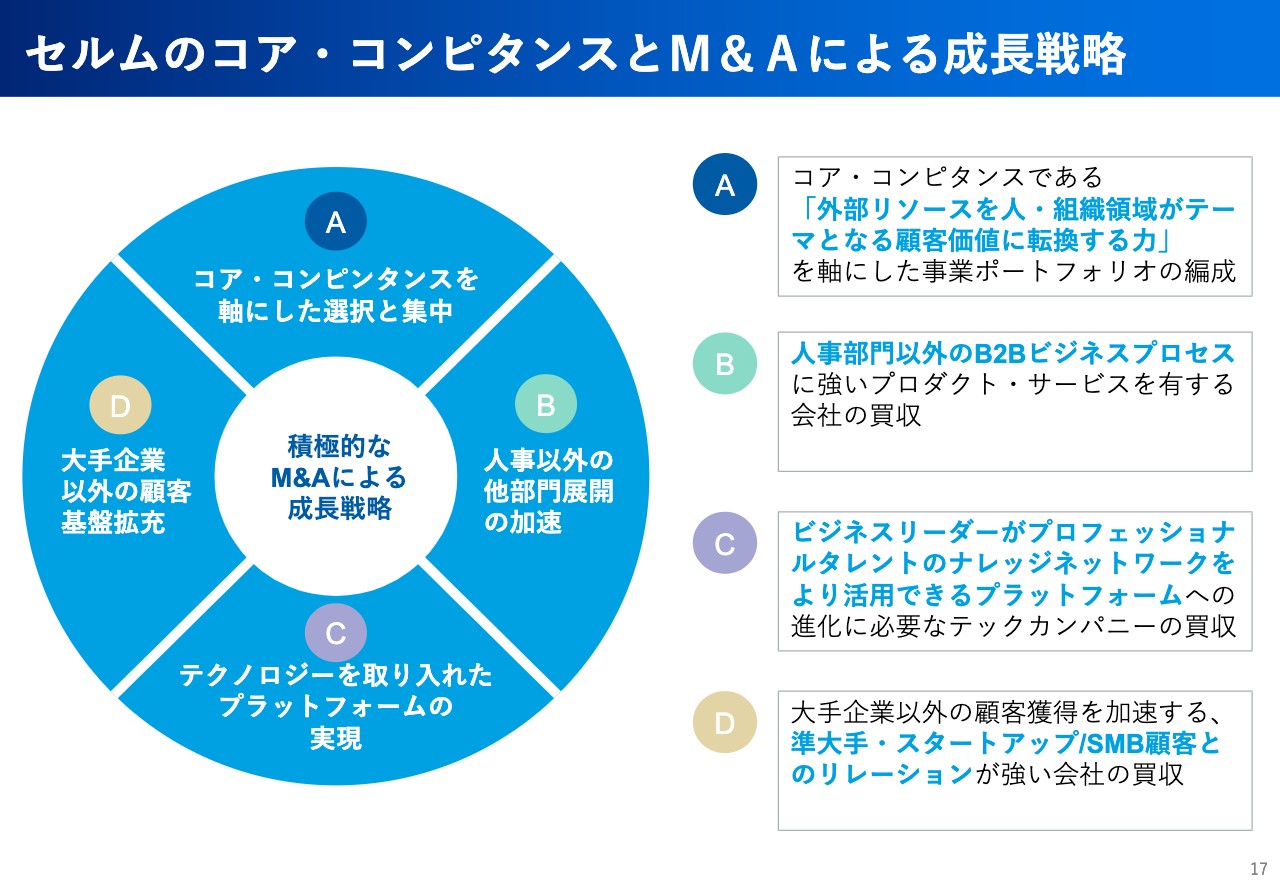

セルムのコア・コンピタンスとM&Aによる成⻑戦略

今回の業績を見ても、我々のお客さまの勢いはアフターコロナを見据え、完全に攻めのモードに入っていることが確認できました。そのような意味で、これからは我々のコア・コンピタンスを磨き上げるためのM&Aを、成長戦略に加えていきたいと思っています。

A、B、C、Dと4つの領域でM&Aを考えていますが、まずは我々のコア・コンピタンスである、外部リソースをお客さまの価値に転換するという力です。外のタレントやナレッジの力を使って中の力に変えるのが我々の力ですので、ここの強みを前提に事業ドメインを構築することがスタートになります。

また、人事に強いとお話ししましたが、人事以外の部門へのアクセスを実現するM&Aを挙げています。

テクノロジー領域についても解説します。我々はもともとプロフェッショナルのタレントをたくさん登録しているため、たくさんのナレッジが蓄積している言わばプラットフォーマーとして顧客からは見られています。つまり、ナレッジとタレントのプラットフォームを、大企業向けに作り込んできたというのが、我々のビジネスのモデルを少し引いた目で見た状況です。ここにITやデジタルの力、またテクノロジーの力を入れてより強化していきたいと考えており、M&Aはそれを実現する手段です。

また、大企業のみならず、成長企業やスタートアップの顧客基盤も拡充してより強い事業体を作っていきたいとも考えており、顧客基盤拡充のためのM&Aも考えています。

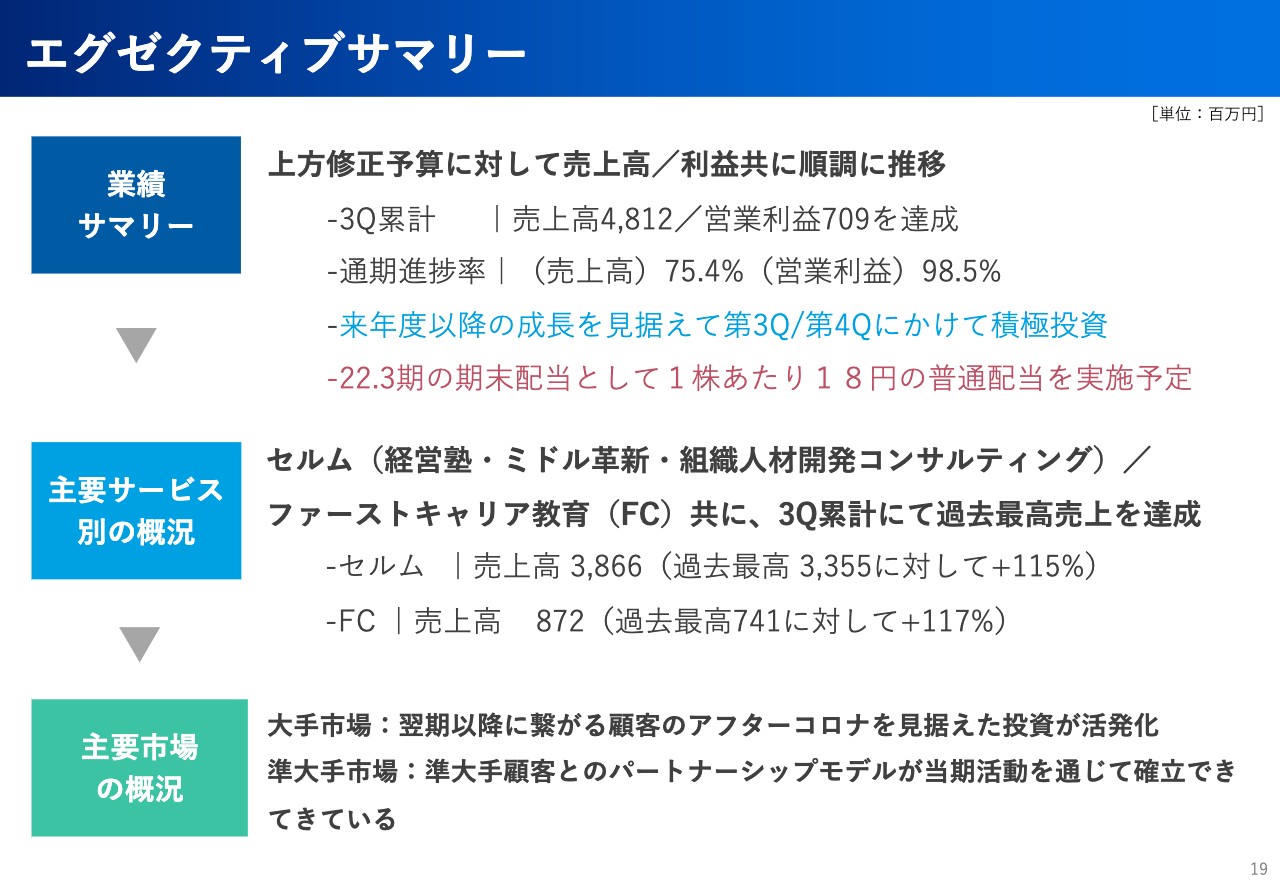

エグゼクティブサマリー

決算の内容で、まず業績サマリーをご説明します。上方修正の予算に対し、売上高、利益とも順調に推移しています。第3四半期累計ならびに通期の進捗率は順調です。また、2022年3月期の期末配当として、1株あたり18円の普通配当を実施予定です。

主要サービス別の概況もすべて順調で、第3四半期累計で過去最高の売上高を達成しています。加えて主要市場の概況も、大手、準大手ともに投資の活発化が見られます。さらに、準大手は先ほどお伝えしたとおり、我々のパートナーシップモデルがこの1年の活動を通じて確立できたと思っています。

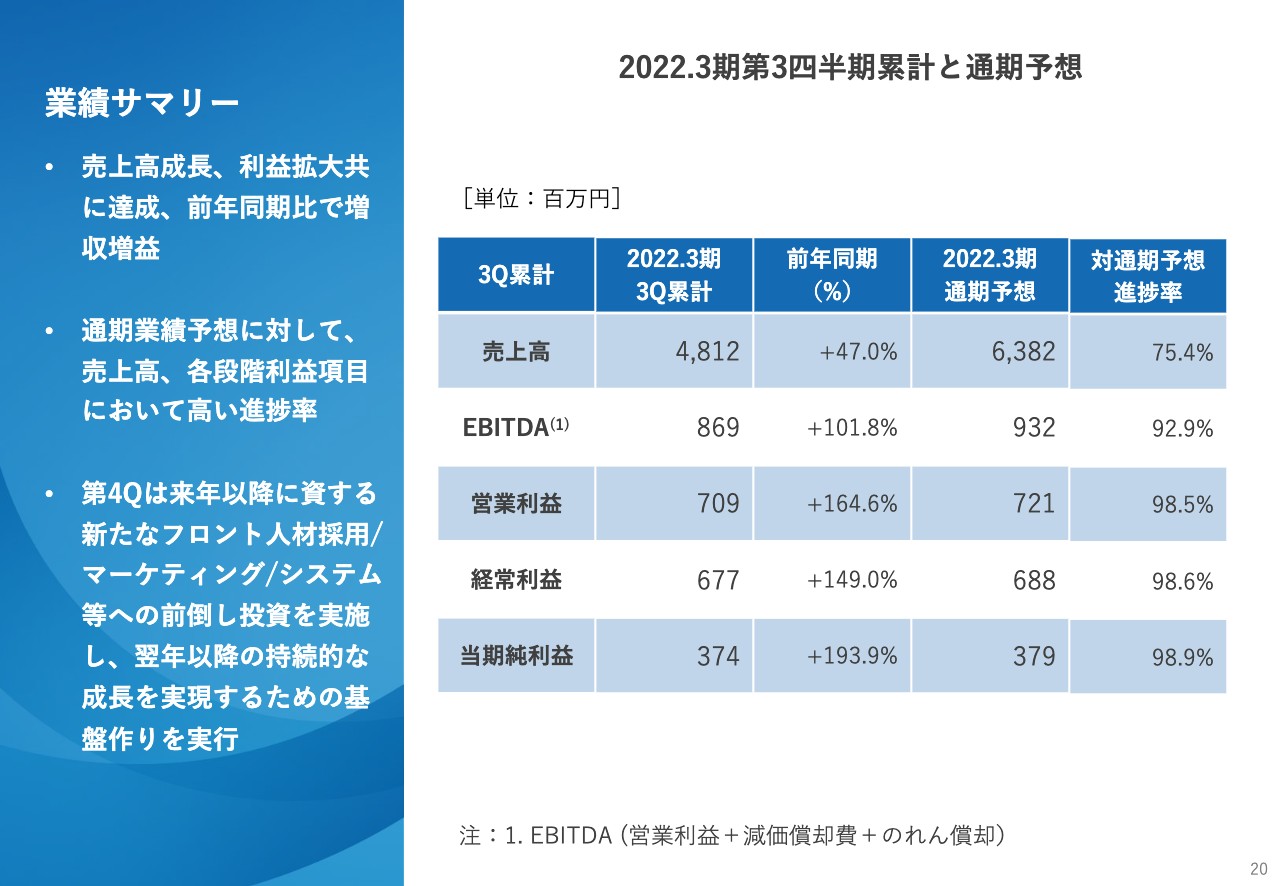

業績サマリー

業績の中身としては、売上高、利益とも増収増益となりました。また、通期業績予想に対して高い進捗率で推移しています。

第4四半期については、来年以降に資する新たなフロント人材の採用や、マーケティング、ITシステムなどへの前倒しの投資を実施したいと思っています。来年の成長基盤を作るための投資を第4四半期にかけて予定しており、それを踏まえた利益の見通しとしています。

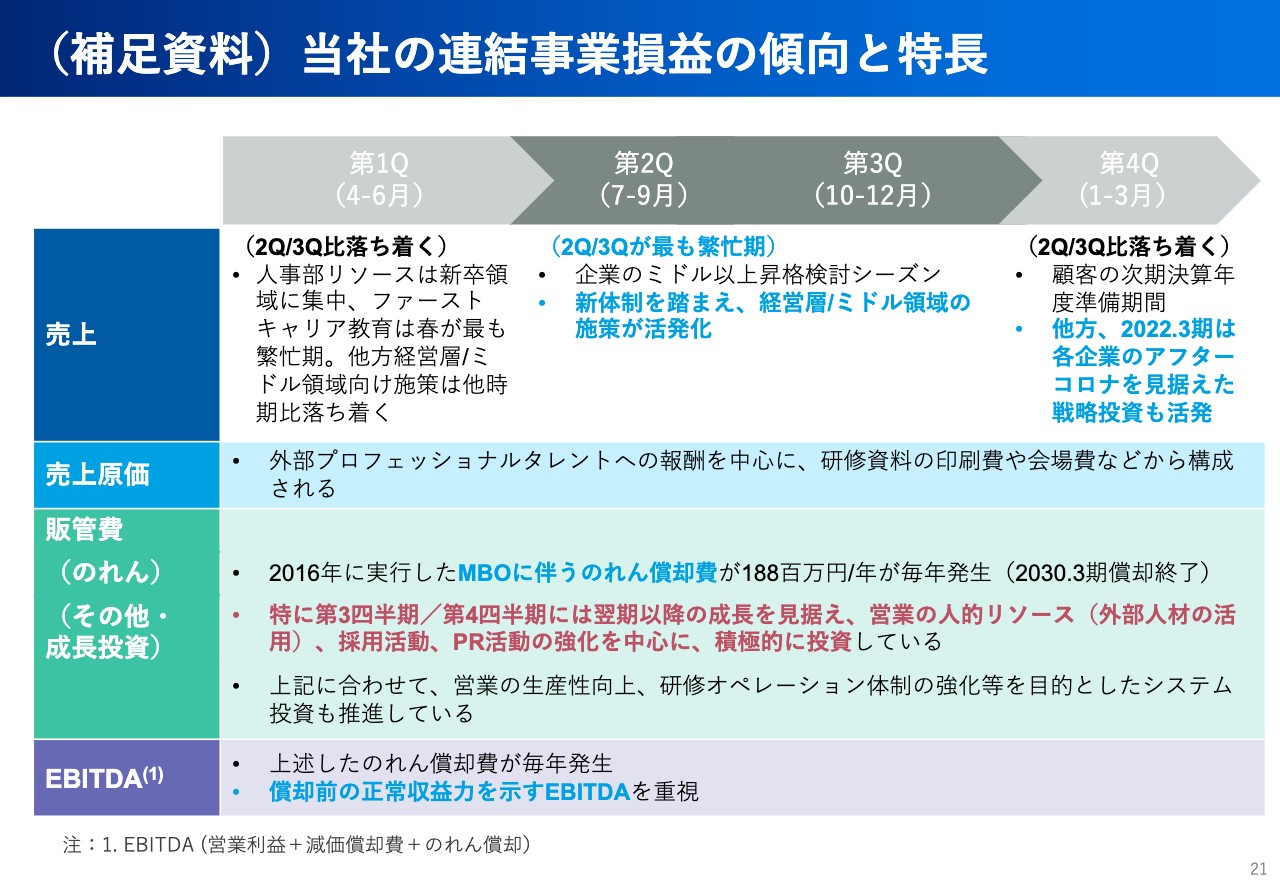

(補足資料)当社の連結事業損益の傾向と特⻑

我々の連結事業損益の傾向と特⻑について、補足資料をご覧ください。通常は我々の売上高は第1四半期と第4四半期が相対的に低く、第2四半期と第3四半期が高い傾向にあります。

春は新人の受け入れに関連して、ファーストキャリアのほうは忙しいのですが、企業では課長、部長の昇格の時期が秋になることが多いため、経営幹部やミドルを扱うセルムは第2四半期と第3四半期が活発化するという季節性があります。例年とは違う、今年度での傾向でいえば、この第4四半期は、アフターコロナを見据えたお客さまのミドル領域における投資姿勢がかなり強く、第4四半期に多く受注が見込める状況です。

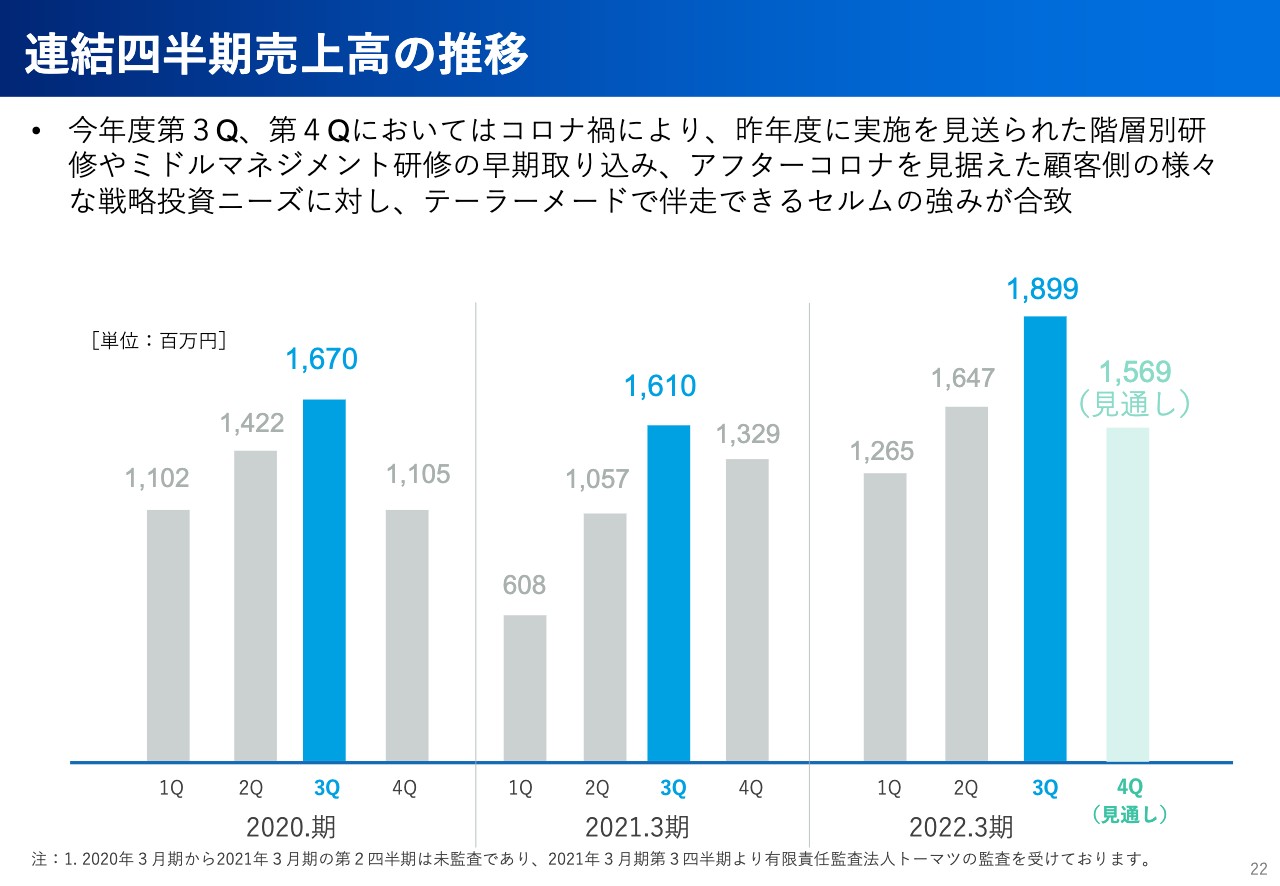

連結四半期売上高の推移

連結四半期売上高の推移についてご説明します。今年度の第3四半期、第4四半期においては、昨年度に実施を見送った会社の階層別研修や、ミドルマネジメント研修を早期に取り込むことができました。アフターコロナを見据えた顧客側のさまざまな戦略投資のニーズに、テーラーメードで対応できる我々の強みが合致し、今年度の好調な業績進捗に繋がっていると感じています。

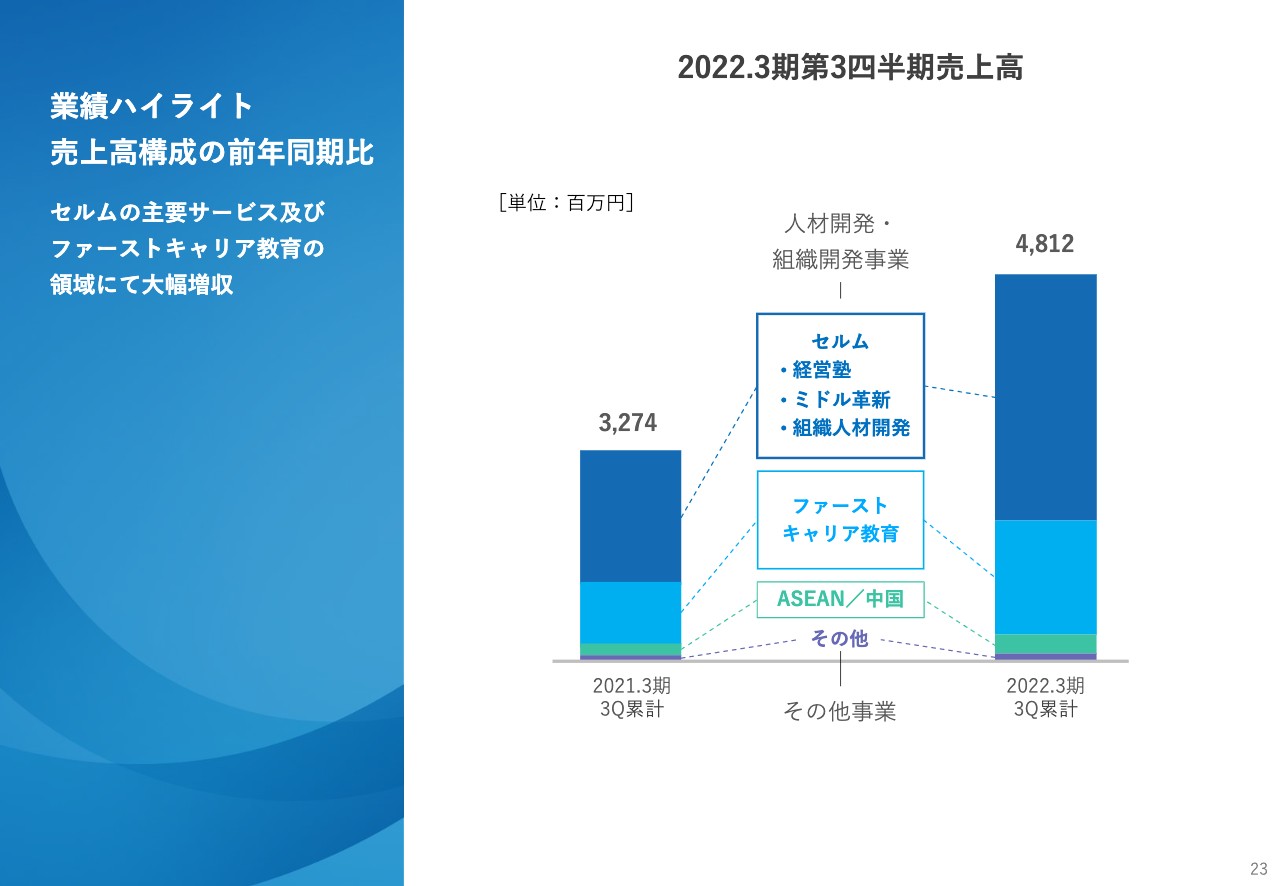

業績ハイライト 売上高構成の前年同期比

第3四半期の売上高で見て、セルムとファーストキャリアの内訳はスライドのような状況です。どの事業セグメントもしっかりと伸ばすことができていると思います。

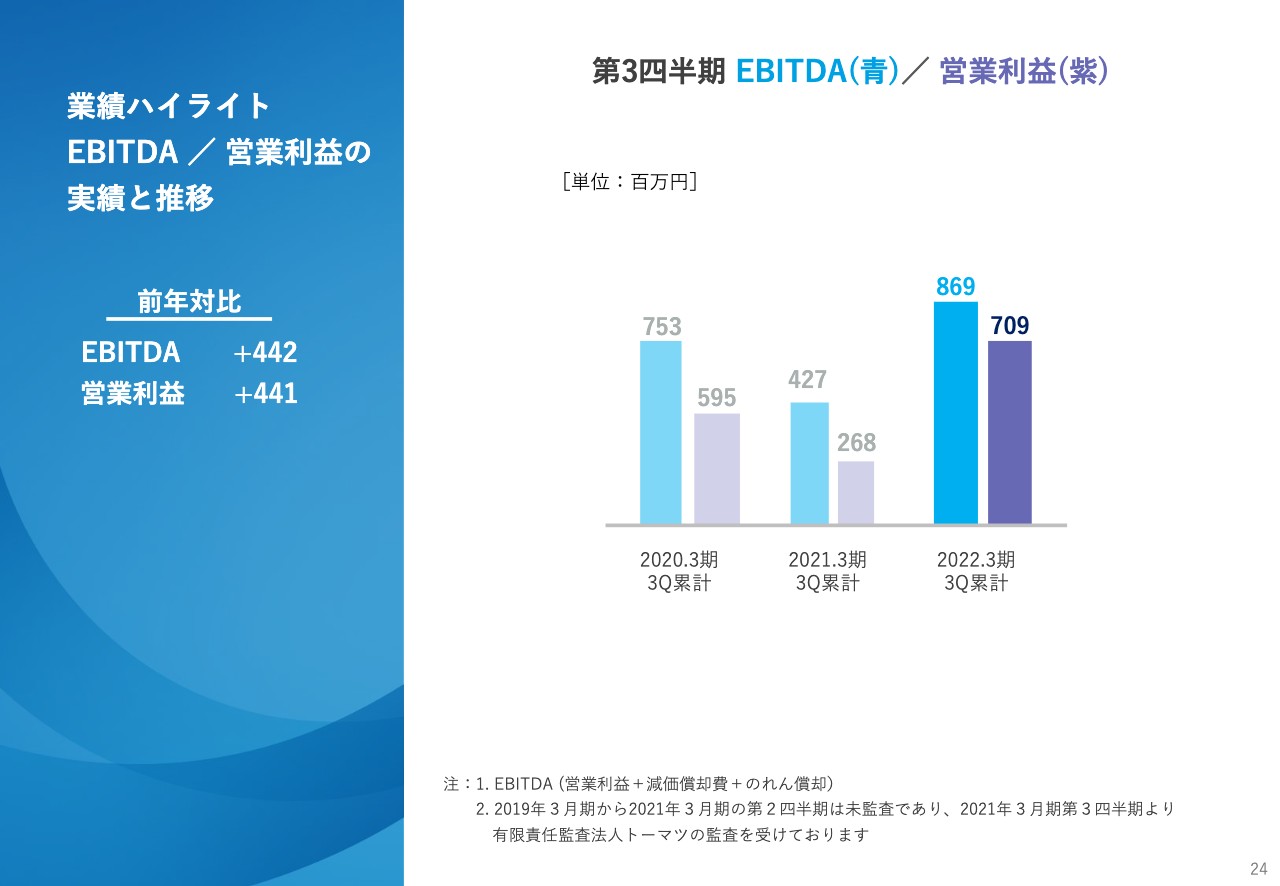

業績ハイライト EBITDA / 営業利益の実績と推移

EBITDA、営業利益ともに、順調に推移しています。

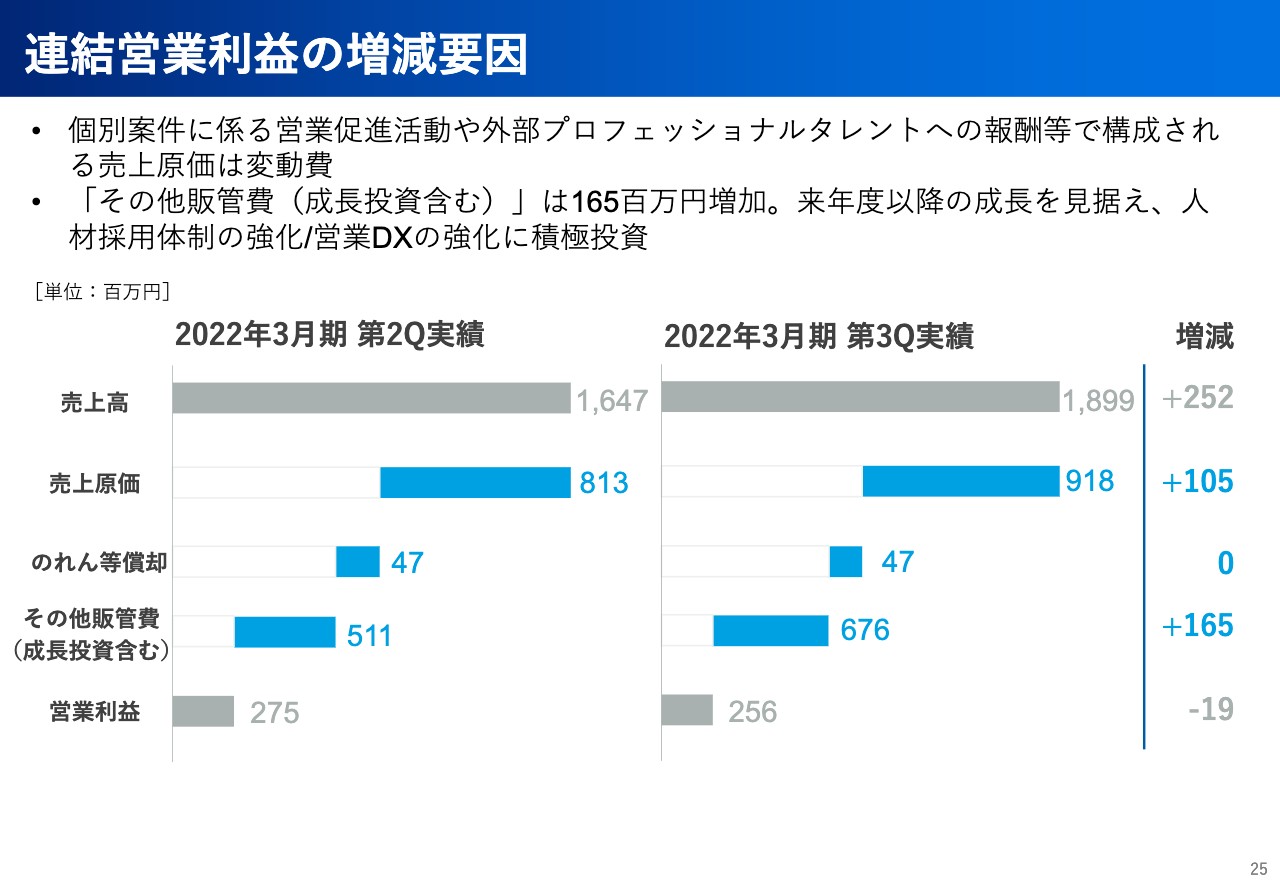

連結営業利益の増減要因

連結営業利益の増減要因についてご説明します。個別案件に係る営業の促進活動や、外部のプロフェッショナルタレントへの報酬などで構成される売上原価は、我々にとって変動費にあたります。

「その他販管費」が増加していますが、こちらは来年度以降の成長を見据えて、人材採用体制の強化を行っているためです。常に、人材採用を増やし続けていますので、採用体制の強化を行います。また、営業のデジタライゼーションの強化に積極投資していきます。

中期経営計画の見直しについて

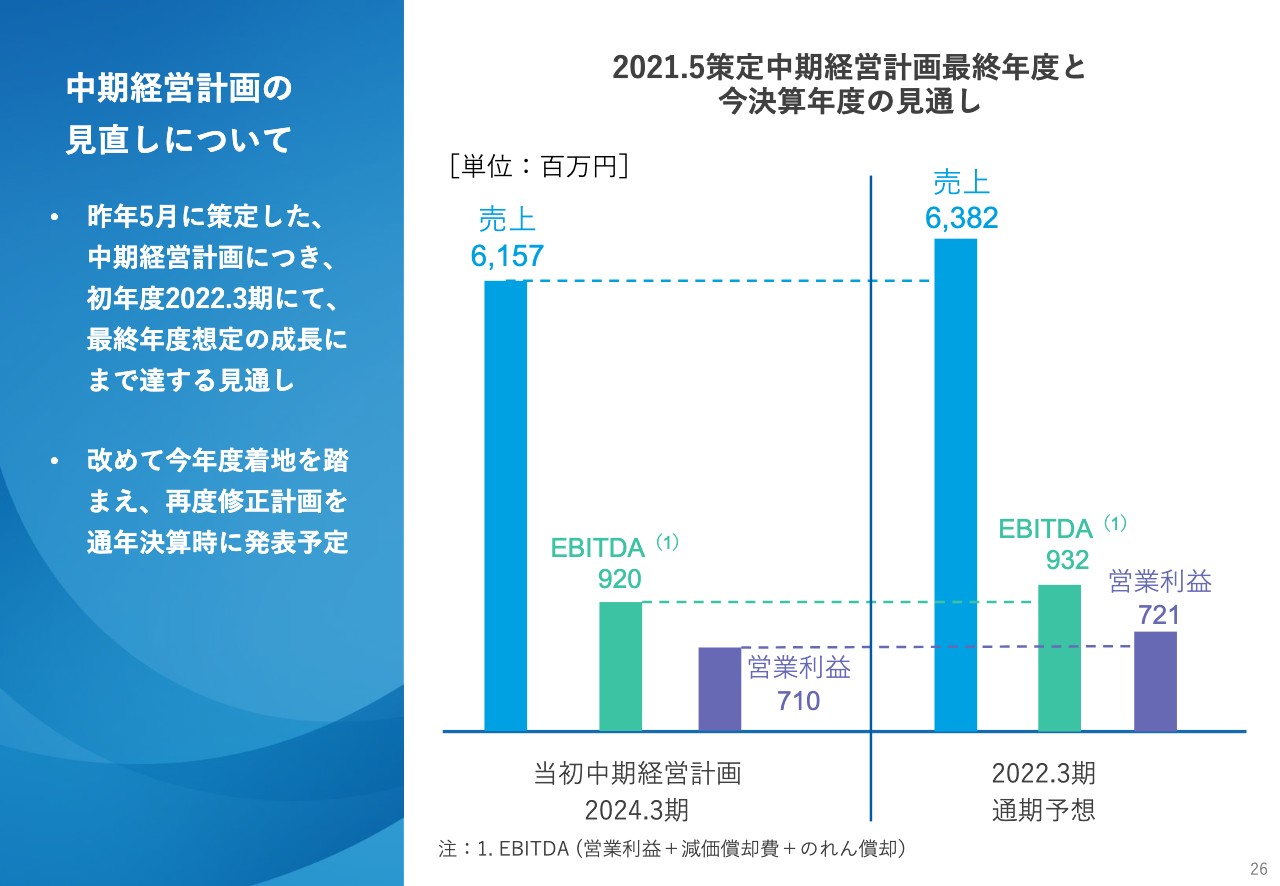

中期経営計画の見直しについてご説明します。昨年5月に策定したものについてすでに前倒し達成する見通しです。あらためて今年度の着地をふまえ、再度、通年決算時に修正計画を発表したいと思っています。

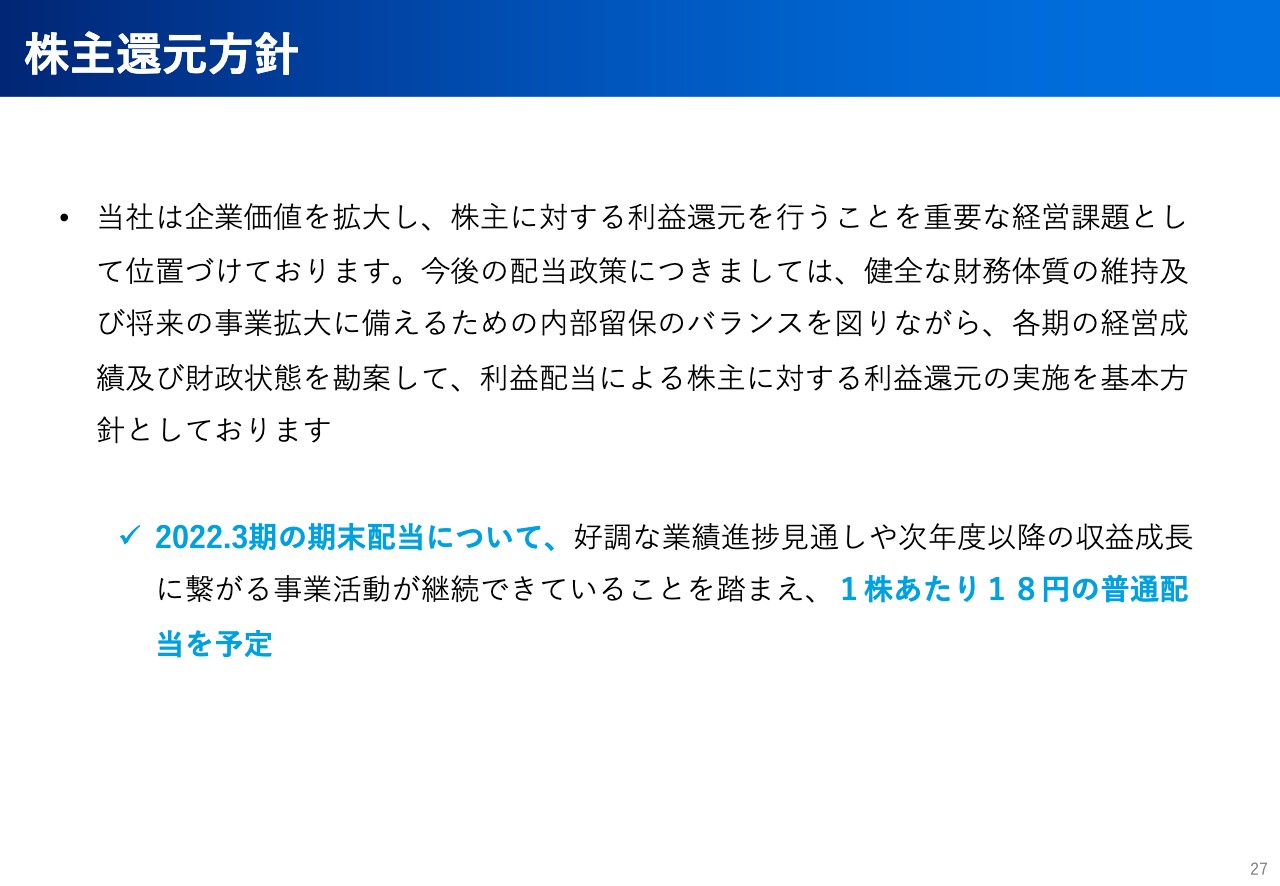

株主還元方針

株主還元方針について記載しています。2022年3月期の期末配当については、好調な業績と、次年度以降の収益成長につながる事業活動が継続できているため、1株あたり18円の普通配当を予定しています。

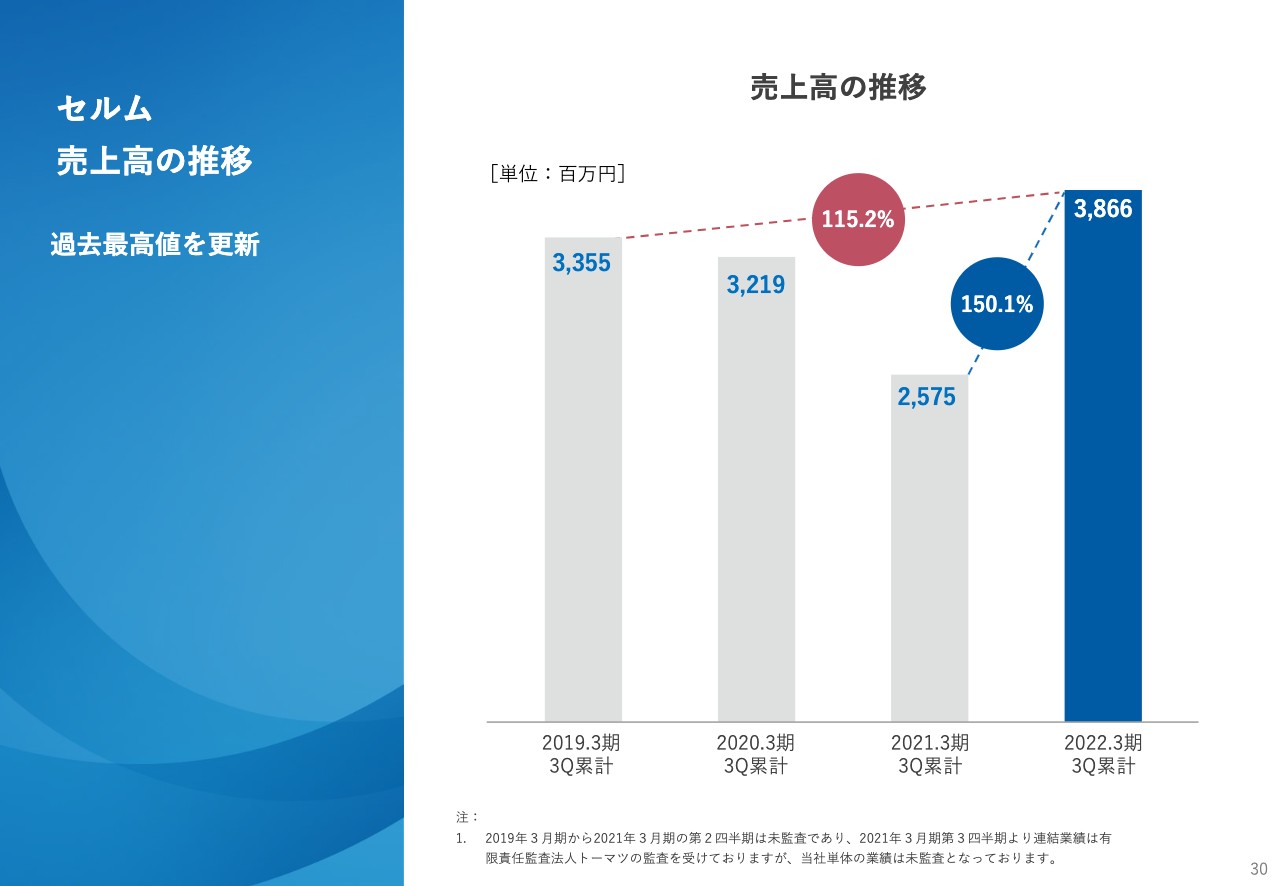

セルム売上高の推移

主要サービスにも簡単に触れます。セルムもコロナ禍から復活し、売上高は過去最高を更新しています。

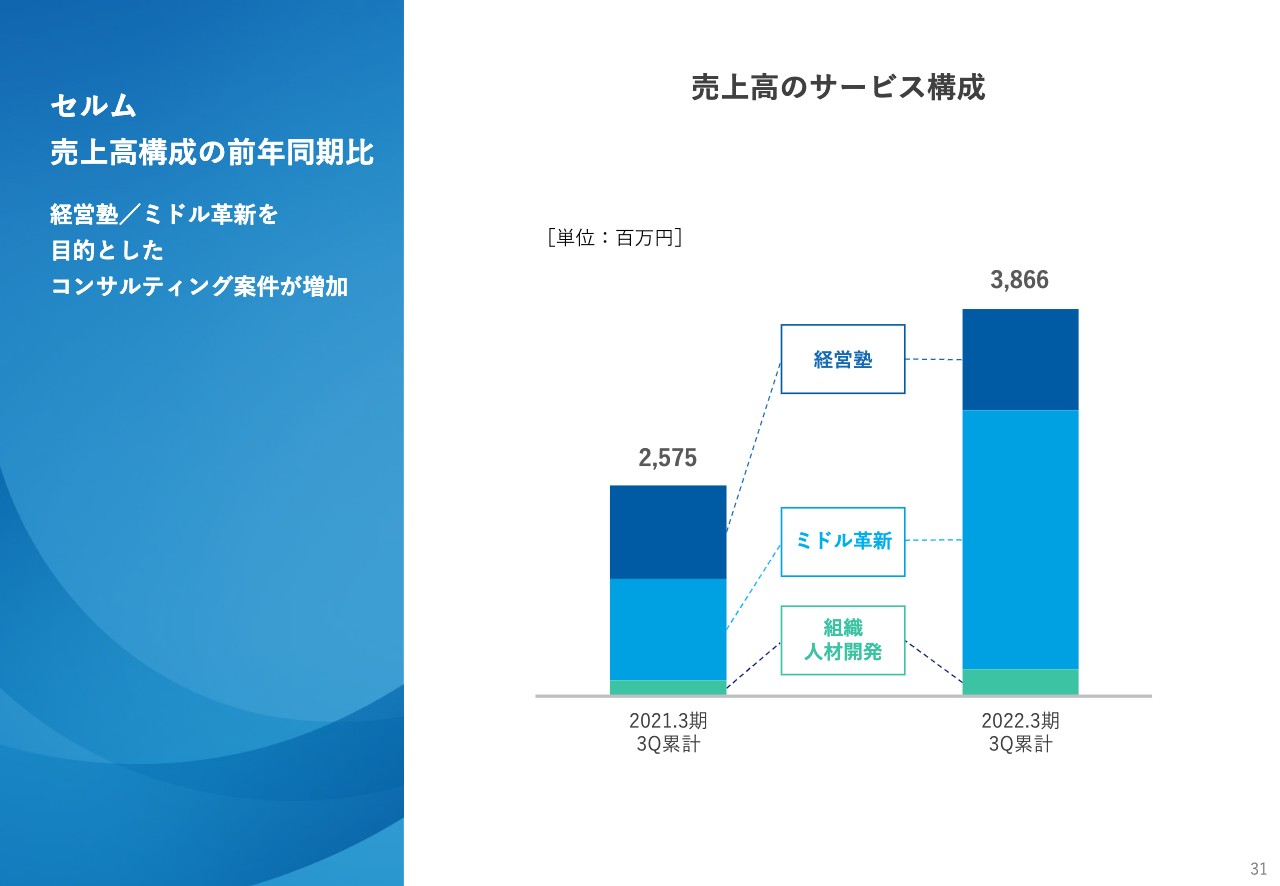

セルム売上高構成の前年同期比

経営塾ならびにミドル革新、組織人材開発の売上高は順調に推移しています。ミドル革新がかなり増えたのは、コロナ禍で抑制されていた需要を今期、効果的に取り込めている要素が強いと考えています。

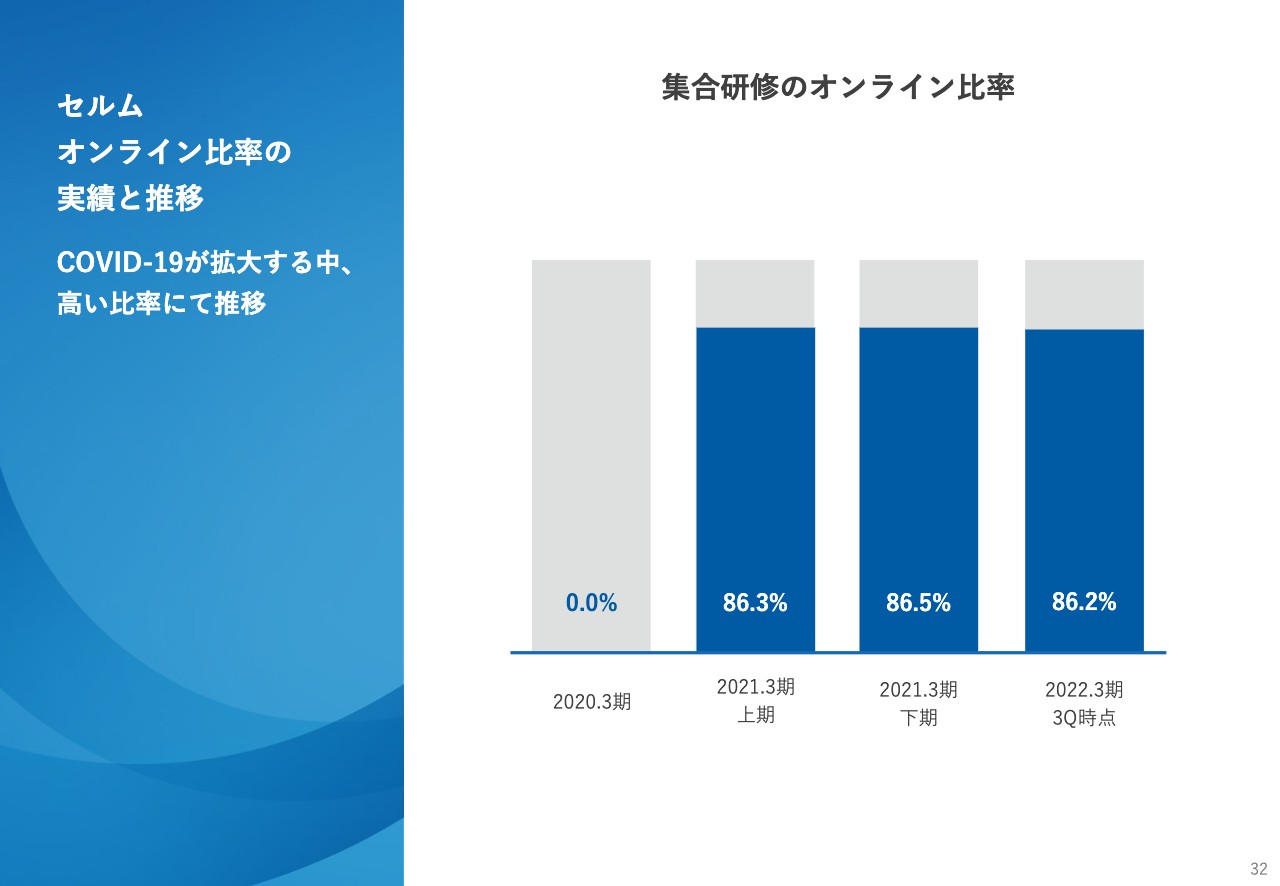

セルムオンライン比率の実績と推移

集合研修のオンライン比率は、相変わらず高止まりのままです。我々はオンラインだけがよいと思っているわけではないため、しっかりと対面型を組み合わせ、ベストミックスをお客さまに提案しながら取り組んでいきます。

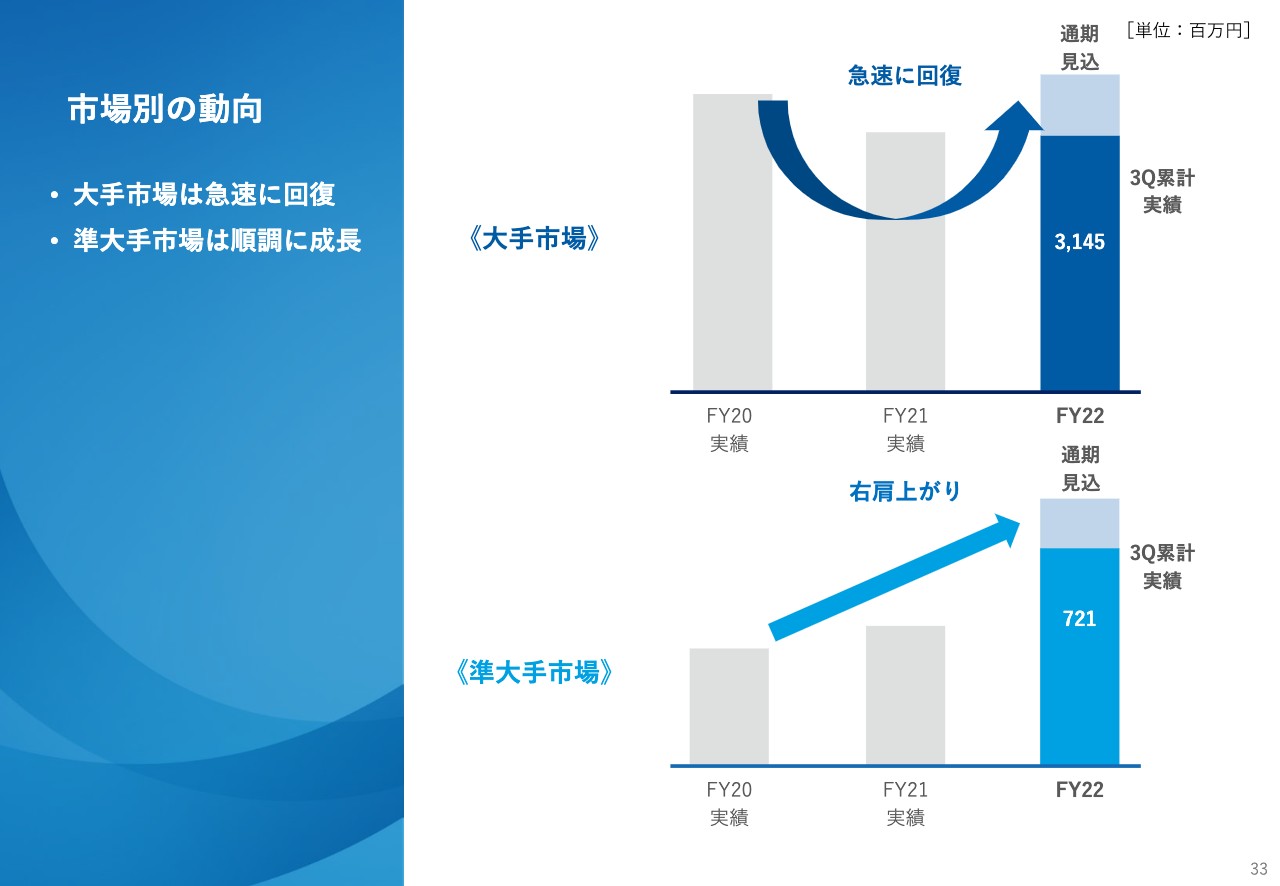

市場別の動向

市場別の動向ですが、大手は急速に回復しており、準大手も右肩上がりと言えます。

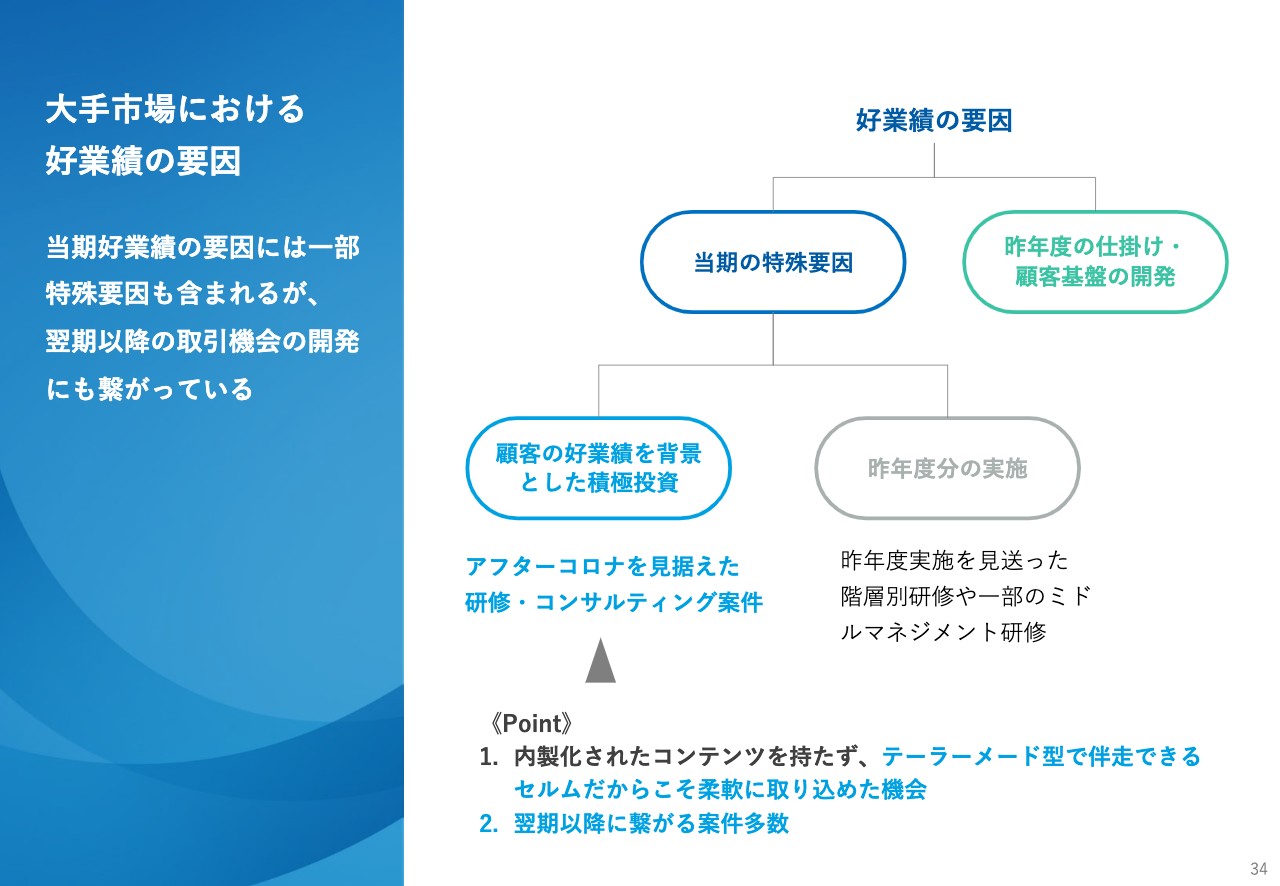

大手市場における好業績の要因

大手市場における好業績の要因を、あらためて簡単に振り返ります。当期は、コロナ禍からの反動と言えるような、特殊要因が一部あります。

ただし、それがすべて一時的なものかと言いますと、まったくそうではありません。顧客の好業績を背景とし、その積極投資ということで、アフターコロナを見据えて、研修とコンサルティング案件を受注しており、その多くは来年度にも継続する重要な取り組みが多いと考えています。

我々の研修を説明するにあたって、プログラムなどが固定化された会社であれば、このような複雑性が高いアフターコロナを見据えた顧客側の戦略プロジェクトは対応し切れないと思います。

しかし、先ほどご説明したように、我々はテーラーメードでお客さまに伴走します。何か売るものがあるのではなく、お客さまのためにプロデュースするということが強みですし、こういった状況下で顧客から選ばれる存在になれていることが特徴です。

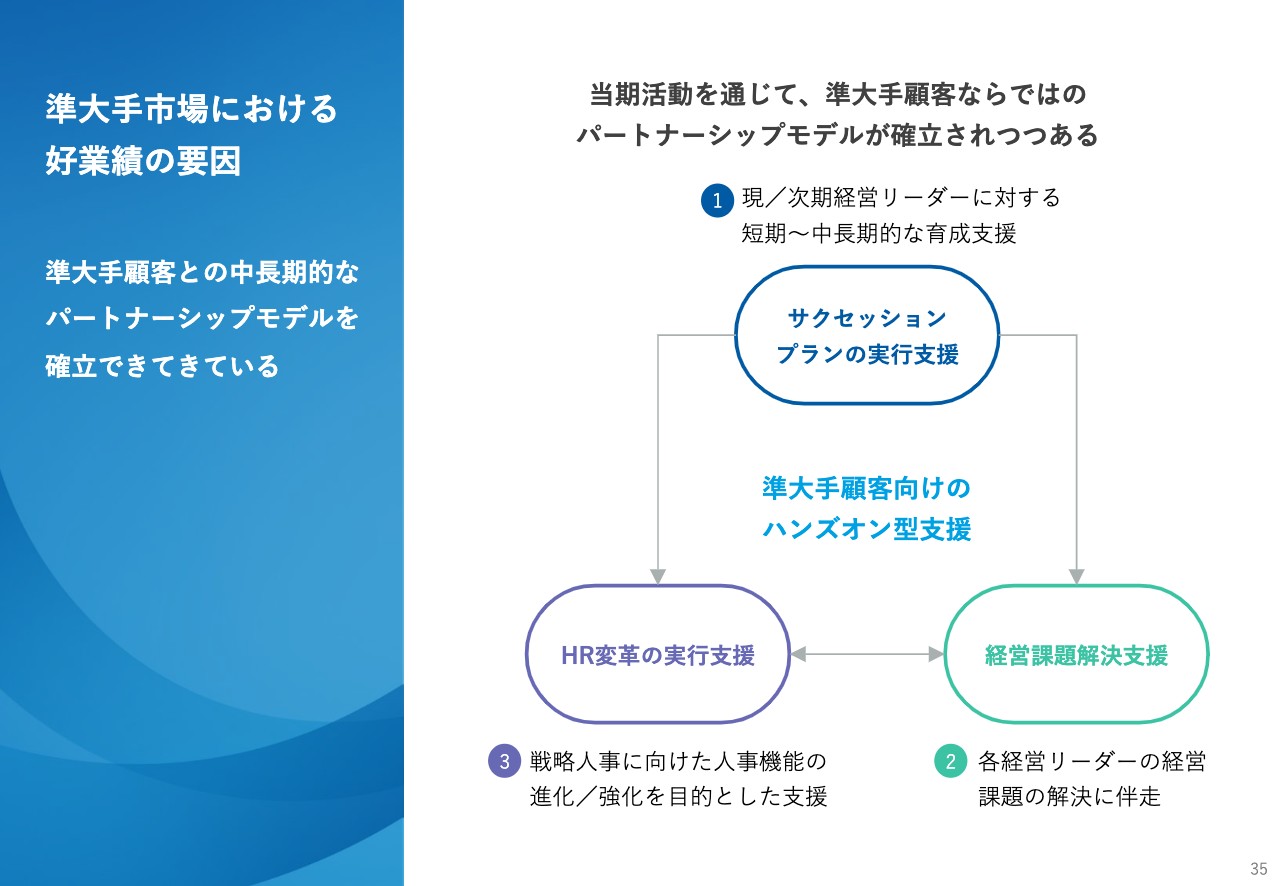

準大手市場における好業績の要因

準大手での市場についても好業績を出しています。我々のパートナーシップにおいて、準大手ならではのスタイルが確立できたことが要因としてあります。

上場企業であれば、コーポレートガバナンスの流れで、経営者の育成に注力するのは同じです。しかし1兆円超の企業と比べると、準大手は経営人材育成を自力で推進するのは難しいというケースも多くみられます。そのため「全体的にお願いしたい」というご要望で、我々がかなり入り込むかたちで案件を受けることができ、サクセッションプランの実行支援を行いました。

また、準大手では人事機能そのものも進化させる課題を感じている顧客も多数います。そのため、人事の分野から入り、HR変革の実行支援を行うようなパターンが増えています。準大手の人材開発案件を受注することで、準大手の市場で提供するハンズオン型の支援の勝ち筋が少しずつ確立でき、これが好業績の要因だと分析しています。

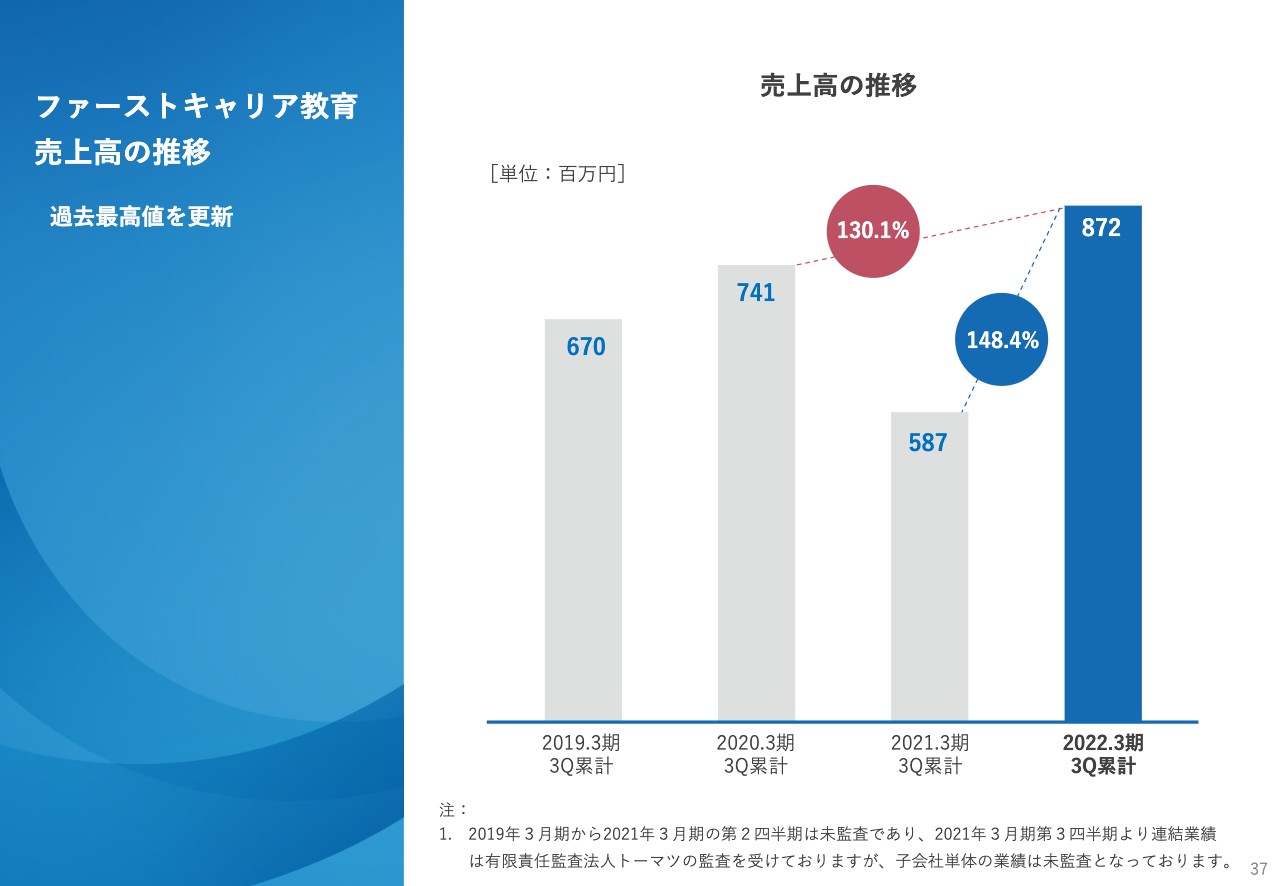

ファーストキャリア教育売上高の推移

ファーストキャリアもコロナ禍からの復活し、売上高は過去最高を達成しています。

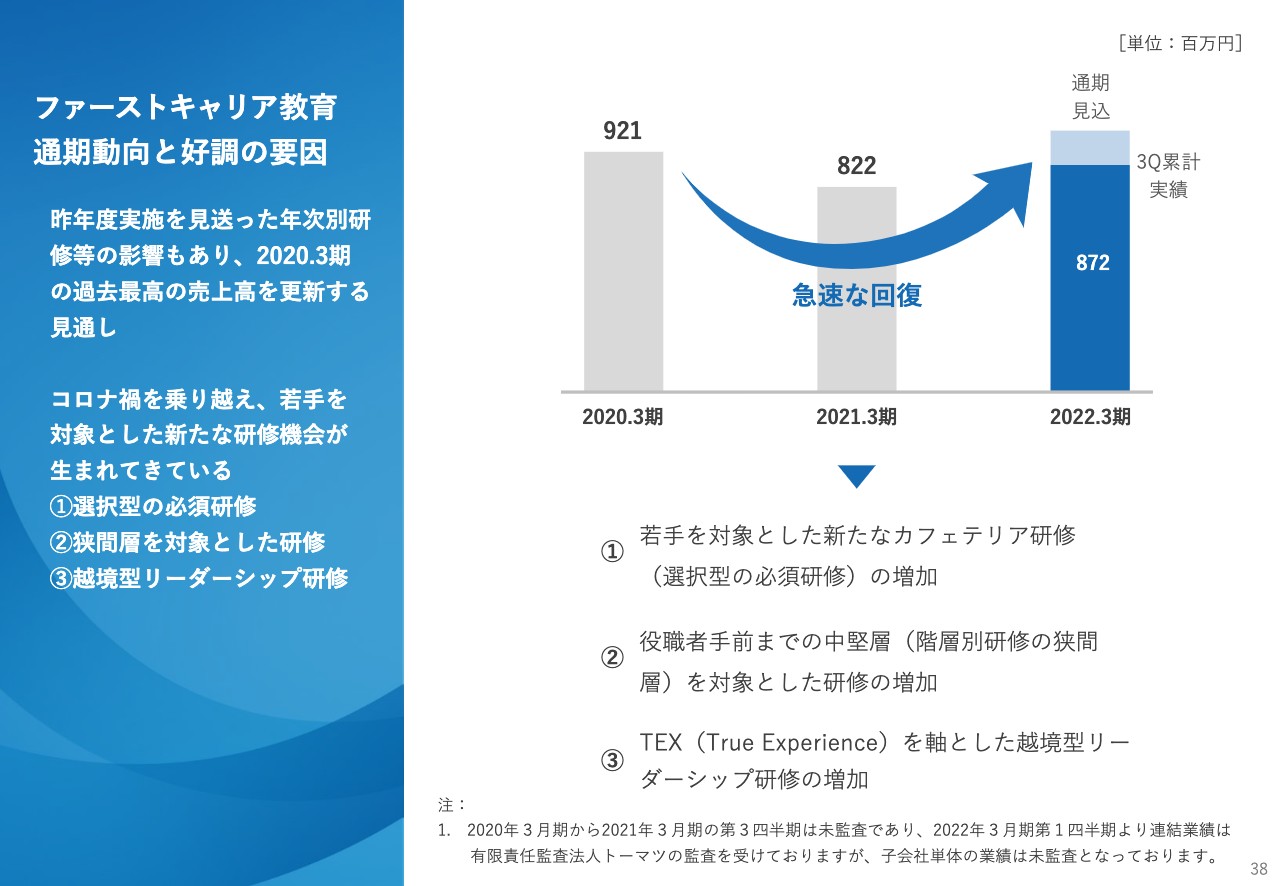

ファーストキャリア教育通期動向と好調の要因

ファーストキャリア教育通期の動向は、急回復を見せました。少し特徴的な動きとして、若手を対象とした新たなカフェテリア研修があります。今までは若手のうちは全員一律の研修を、何年次、何年次と受けさせることが常識でした。しかしみなさまもご存じのとおり、昨今は転職する人も非常に増え、市場価値を高めたいという若手が多いという現状です。

今後はジョブ型が一気に進むと思います。ジョブ型になると、若手に対しての一律の研修の役割というより、学ぶべきものをオンデマンドで必要な時に学べるようにする必要性が今後もかなり強く出てくると考えています。

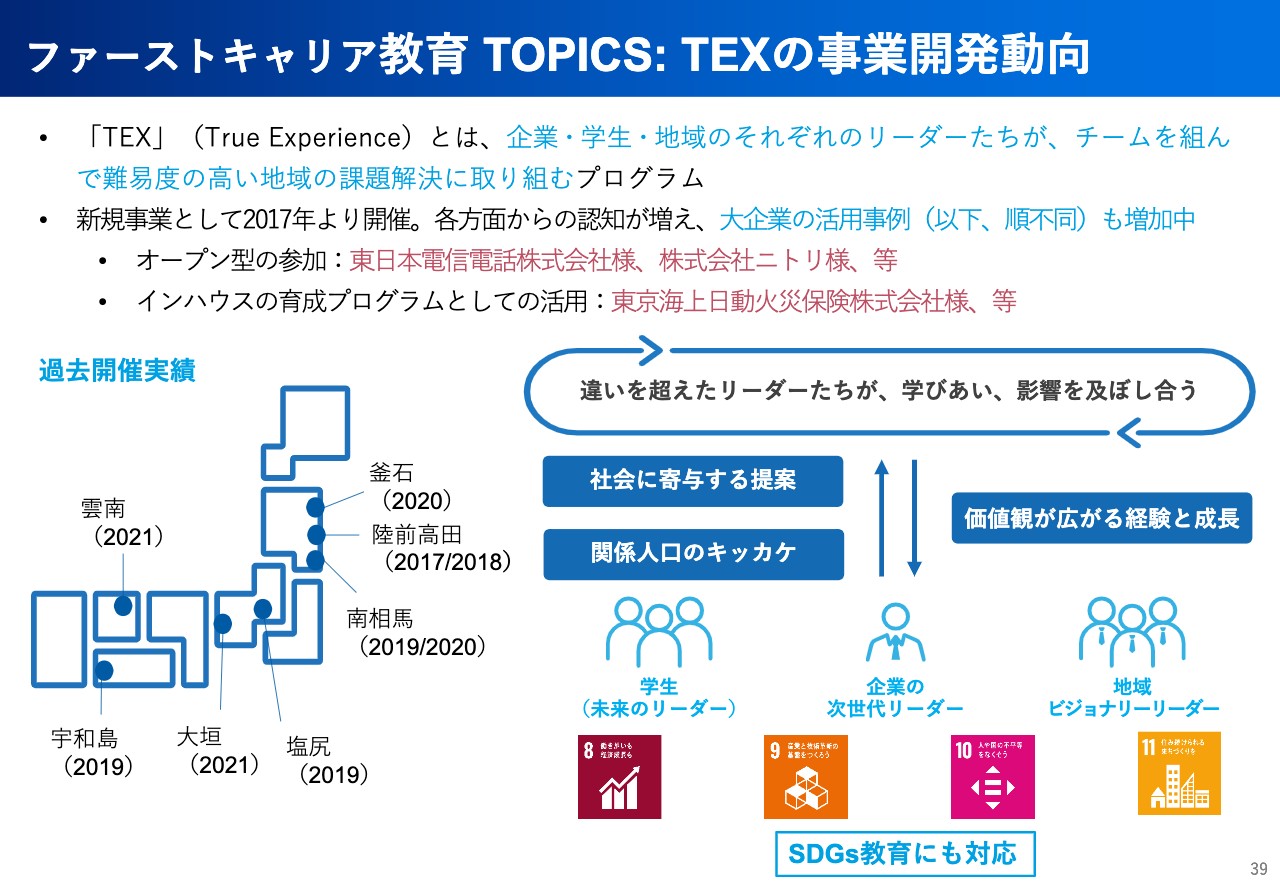

ファーストキャリア教育 TOPICS: TEXの事業開発動向

また、TEXという取り組みも行っており、お客さまから大変ご好評いただいています。こちらは若手人材と、地域の活性化を担う地域のリーダーたちをつないで一緒に合宿を行うというものです。今はオンラインで行っていますが、地域の問題解決をビジネスパーソンと学生たちが行うという、若手向けのプログラムになっています。

この地域の問題は、ビジネスの問題を解くよりも明らかに難しいところがあります。何が問題かと言いますと、自分がこの地域をどうしたいかという、意志にかかわることだからです。意志がない人にはこの問題を設定すらできないということを痛感させられます。

むしろ学生たちは一切固定観念に捕らわれず、自由に発言する場を設けているため、非常におもしろいアイデアを出します。ですので、学生にして積極的に意見を出してもらう場を設定して、その創造性に負けずと若手のビジネスパーソンも刺激を受けながら同じ方向を向いて答えがない課題を一緒に考えるというユニークな事業です。2017年に始めた事業ですが参画したいという企業がどんどん増えており、今後も積極展開していきたいと考えています。

質疑応答:主要顧客との取引高の今後とサクセッションプランについて

質問者1:2点おうかがいします。1点目は、御社のポテンシャルを考える上での定量的な示唆についてです。スライド8ページに、主要顧客との取引高の記載もありますが、長年の取り組みを踏まえると、今後1社あたりどれくらい伸びる余地があると考えていますか? イメージがあれば教えてください。

2点目は、サクセッションプランについてです。近年ニーズが深まってきていますが、御社としては準大手企業の需要をメインにビジネスを進めていると理解してよいでしょうか?

加島:主要顧客の1社あたりの平均売上高は昨年新型コロナウイルスの影響を受けた2021年3月期で約2,250万円なのですが、今年はこの水準から大きく成長した水準になる事を見込んでいます。

また、昨今のコーポレートガバナンスコードの改訂を受け、独立社外取締役の比率が3分の1以上を占める上場企業も1,000社以上に渡っており、そういったガバナンス志向の高い企業さまとの取引を推進していくことで、社数も1社あたりの単価も伸ばしていきたいと考えています。

2点目についてはご理解のとおりです。準大手企業の市場における我々のシェアや認知獲得はまだまだ始まったばかりの領域です。主要顧客の1兆円企業は日本に140社ありますが、その中の91社がすでに我々のお客さまです。大手企業の割合は大きいですが、伸びしろという点では準大手企業のほうが大きく、成長は早いと見込んでいます。

質問者1:2点目について確認です。サクセッションプランに関わる御社のビジネスは、準大手企業のほうが社内リソースも限られており、御社を活用したいというニーズが大手より強いため、その点において伸びしろが大きいと考えてよいですか?

加島:おっしゃるとおりです。経営人材育成における伸びしろは大きく、成長も早いと見ています。

質疑応答:配当と加島社長から見た日本企業の人材面の課題について

質問者2:2点お伺いします。1点目は配当についてです。今後も投資を計画・展開していくと思うのですが、キャッシュがあるのに配当をしないのは若干アンバランスだと感じます。どのような状況になれば配当を開始するのか教えてください。

2点目は、御社の事業についてです。御社は日本企業の人材面の課題を未来のマネジメントによって解決するというビジネスを展開しています。

加島社長から見て、今の日本企業の人材面の一番の課題は何だと認識していますか? 御社の事業であるマネジメントの領域にとらわれずに、何を改善すれば2030年代に向けて競争力が上がってくると感じていますか? ビジネスには直接関係ないかもしれませんが、問題意識を教えていただければと思います。

吉冨敏雄氏(以下、吉冨):1点目については私からお答えします。今回の修正で配当の開始を決定しましたのでそちらをご確認ください。これは継続的に積極投資する状況と健全な財務体質をどちらも維持できるだろうと見込んだためです。

端的に言いますと、事業の計画が予想より好調に推移しているため、コロナ禍の影響を受けても、お客さまや私どものサービスのデリバリーの仕方は今後も揺らぐことはないと判断しています。M&Aも含め事業の伸展のために積極的な投資活動を実施しつつ、その上で持続的に配当していくことが可能だと判断し、今回の発表になったとご理解いただければと思います。

質問者2:M&Aの投資は、向こう2年から3年でどれくらいの金額を想定しているのでしょうか?

吉冨:数字だけを取り上げてお伝えすると、その数字の裏にある我々の戦略性をしっかりお伝えできないと考えていますので、改めて中期経営計画を見直す、今年度通年決算の発表時にセットでお伝えさせてください。ただ、M&Aを積極的に推進できる体制に1歩前進したと考えています。

加島:2点目についてです。日本企業の人的資本に対する投資額は、欧米企業の10分の1以下と言われています。人件費はもちろん、それ以外の投資額を含めても、欧州の約10分の1、米国の約20分の1と言われています。

日本企業には「現場のOJTで人は育つものだ」という信仰があり、人員の流動性も低いことから、一度入社した人たちに対して最低限の投資しかしないという状態が長く続いてきました。そして、近年になってようやく「このままではまずい」と気付いたのか、少しずつ人材育成投資が伸びてくるようになりました。

しかし、欧米ではさらにOFF-JTが常に重視されており、その差が引き続き開いています。このようなことが国際競争力の根本にある問題だと思っており、それに対応するために現政権も人的資本の投資を強固にする方針を示しています。

もう1つの観点として、最近はメンバーシップではなくジョブ型の人事制度が唱えられています。メンバーシップ制を続けてきたことで、専門性がないままシニアを迎えて生産性が一気に落ちるバブル世代が非常に多いため、ここが日本企業のボトルネックになっています。日本企業はこのような問題が未解決のままの企業も多くいるのが現状です。そこに対して切り込んでいくのは経営トップにしかできません。そして、トップは密室ではなく公正で透明なプロセスで選ばれていることが重要です。

顧客企業の社長が変わるごとに我々のパートナーシップは試されます。新たに社長という第一線級のリーダーから引き合いをいただき、社長交代のたびに提案機会が巡ってきます。そして、それは顧客企業にとって会社がよくなるチャンスです。このようなことを大切に考え、パートナーシップ戦略を遂行しています。

質疑応答:研修の講師の確保ついて

質問者3:サクセッションプランやDXなどの新しい研修テーマ・コンテンツが増えていると思います。そのような新しいテーマを請け負うプロフェッショナルタレント・講師も既存の方でしょうか? もしくは、入れ替わりなのでしょうか? 入れ替えなのであれば、講師の採用においてどのようなところにハードルがあるのか教えてください。

加島:おっしゃるとおり、プロフェッショナルタレントについては一定程度の新陳代謝を図ります。稼働日数やランキングを見ながら、5年、10年単位で見て20パーセントくらい入れ替えていきます。

このような新陳代謝は我々の使命であり、お客さまに十分なバリューを発揮するためには、毎年いつもの講師・毎年いつもの内容では不十分です。我々はプロフェッショナルタレントのエージェント的な位置付けとしてお客さまからの期待を受けていますので、新陳代謝は大いに行うべきだと考えています。

また、DXの動きが進み始めて一定期間経ったため、お客さま側のDXリーダーを育成できるタレントが少しずつ出てきています。当社としても、DXリーダーを作るタレントの早期獲得に向けて動いています。このように新しい風が吹くたびに、一定期間を経た上で新しいタレントが市場に出てきます。そこをしっかり掴むことがポイントになると思っています。

質問者3:講師の総数は1,300名超えですが、前期の水準からはあまり大きな変動はない印象です。この水準は御社の抱えている案件数に対して最適なボリューム感であり、こちらの増減を気にするよりも、顧客数の拡大などのほうがトップラインの成長に直接影響すると理解してよいのでしょうか?

加島:おっしゃるとおりです。

質疑応答:株主還元の考え方について

質問者3:株主還元の考え方について、継続性をしっかり見据えた上での配当開始というお話でした。水準として、会社計画に対して配当性向は30パーセントほどだと思いますが、これが1つの指標になると考えてよいのでしょうか?

吉冨:繰り返しになってしまいますが、あくまでも総合的な判断から配当を開始しました。単純な株主の配当性向一つの判断軸だけで機械的に決めるというのではなく、財務の健全性や投資を含めた事業の方向性など、総合的な判断軸のもと、株主のみなさまにどう還元していくかを機動的に考えることが大事だと思っています。そのためには、まず私どもは計画された業績をしっかり達成しながら信頼を築き上げることも大事だと考えています。

実績を作り続ける中での目安として、我々の事業そのものが非常に堅実に伸びてきている点を株主のみなさまには見ていただきたいです。今後もさらに企業としての成長を継続していきたいと考えています。その結果の中から私どもが株主価値を実現することを重要な経営課題だと考えている姿勢をご評価いただければと考えています。

新着ログ

「サービス業」のログ