GLM、過去最高の売上高・最終利益更新 環境配慮を軸に、新中計最終年は経常利益50億円CAGR49.8%を計画

AGENDA①

金大仲氏:株式会社グローバル・リンク・マネジメントの代表を務めております、金大仲でございます。本⽇は、2021年12⽉期通期決算説明と、2022年中期経営計画を合わせてご説明します。よろしくお願いします。

2021年12⽉期決算説明資料のアジェンダになります。決算ハイライト、決算概況、2022年12⽉期⾒通しの順番にご説明します。また、別資料にて2022年中期経営計画のご説明を行います。

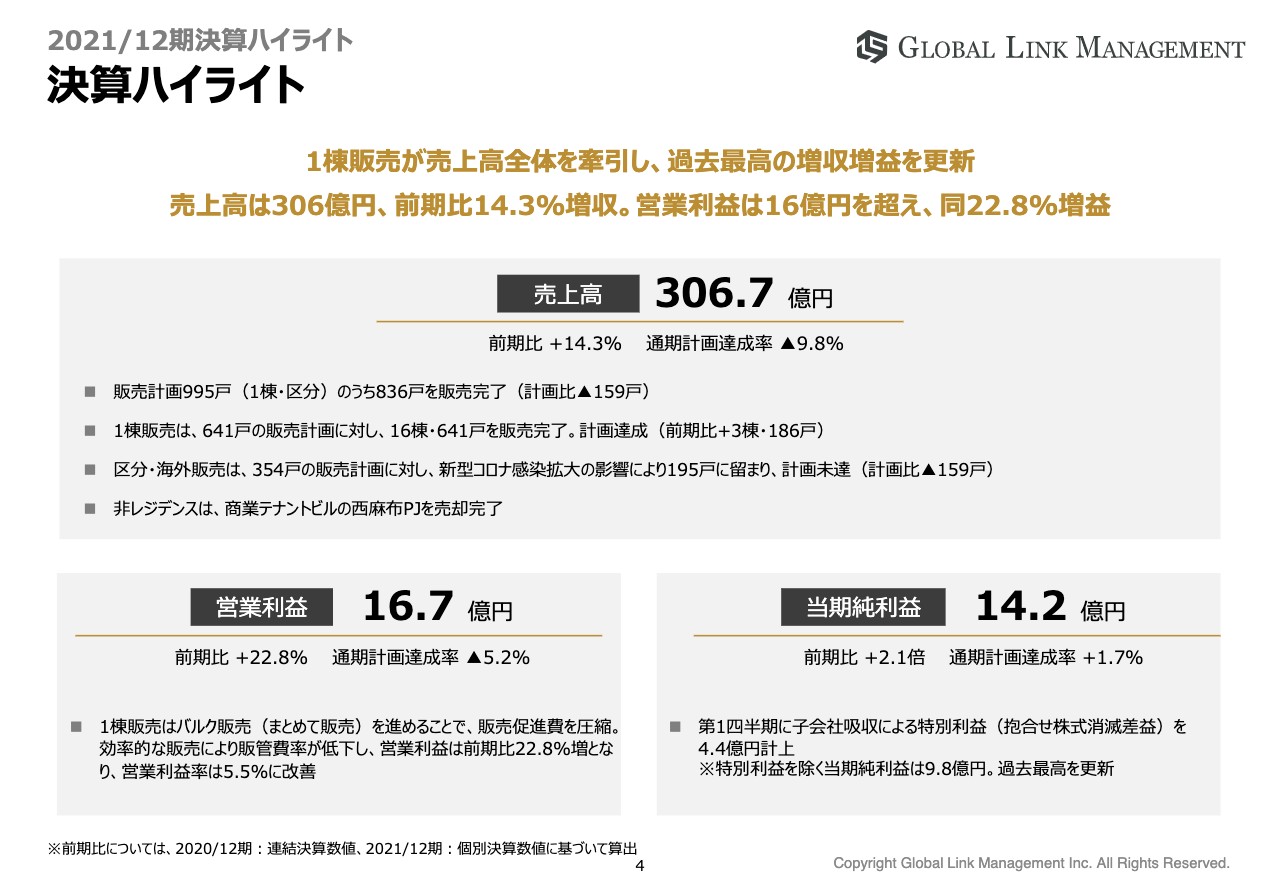

決算ハイライト

決算ハイライトになります。新築1棟販売が売上⾼全体を牽引し、過去最⾼の増収増益を更新しました。売上⾼は306億円、前期⽐14.3パーセント増収、営業利益は16.7億円、前期⽐22.8パーセント増益になっています。

売上⾼は306億円、前期⽐14.3パーセントの増収ですが、計画達成率は9.8パーセントの未達になっています。

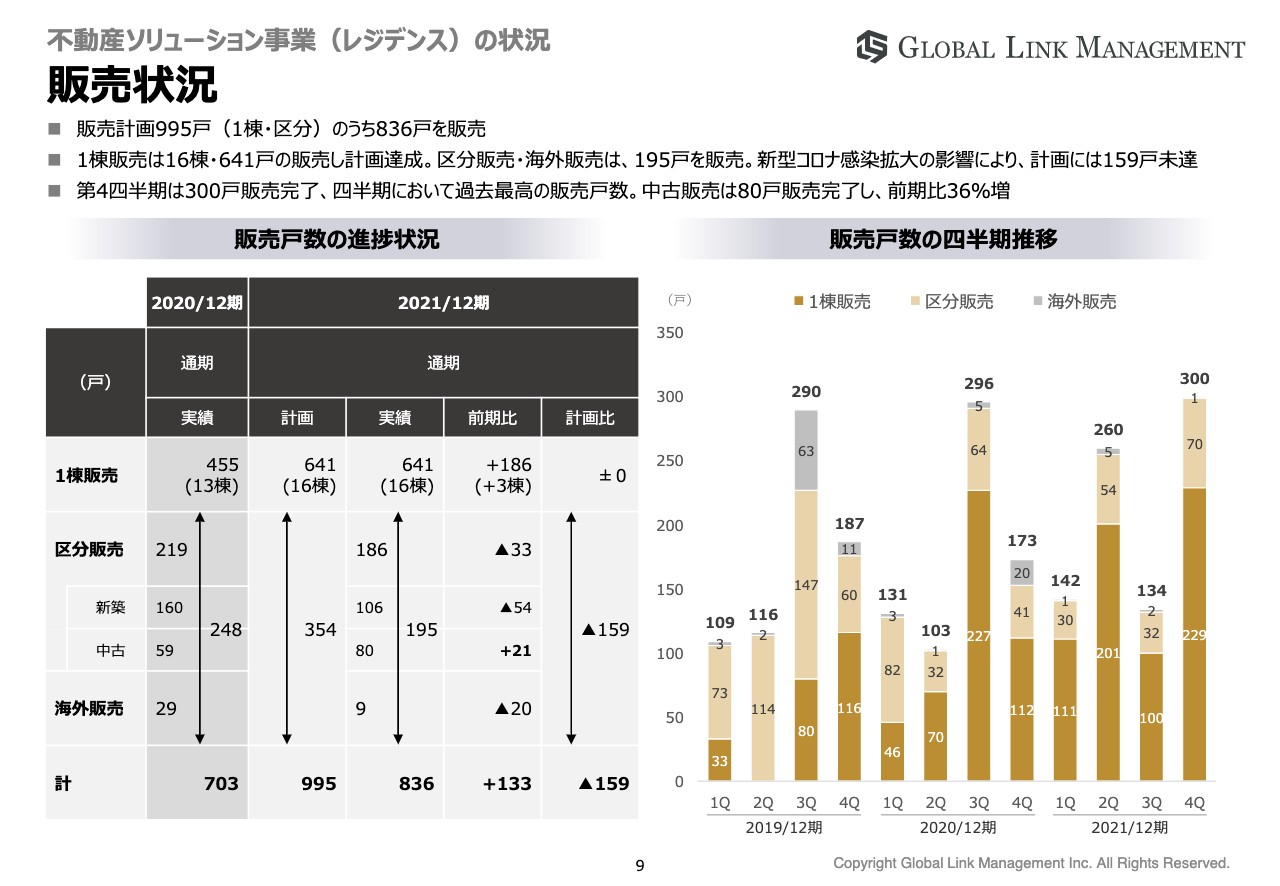

販売計画995⼾に対して836⼾販売を完了し、計画⽐159⼾の未達になりました。販売内訳としては、1棟販売は順調に進捗し、16棟(641⼾)と計画どおり着地。⼀⽅、区分販売の国内・海外は、354⼾の販売計画に対して、新型コロナウイルス感染拡⼤の影響を受けて195⼾となり、159⼾の計画下振れに終わりました。結果、この159⼾の未達分が売上の下振れ要因となっています。

また、⾮レジデンスは商業テナントビルの⻄⿇布PJの売却が完了しました。 営業利益は、1棟販売の売上構成の上昇により、効率的な販売が実現して販売促進費の抑制および販管費率が低下しました。その結果、⼤幅な増益、また営業利益率の改善に繋がりました。

当期純利益は14.2億と、前期⽐2.1倍で通期計画を達成しています。こちらは昨年の第1四半期に⼦会社吸収による特別利益を4.4億円計上しています。特別利益4.4億円を除いた場合の当期純利益は9.8億円になり、こちらも過去最⾼益になっています。

以上が、ハイライトのご説明になります。

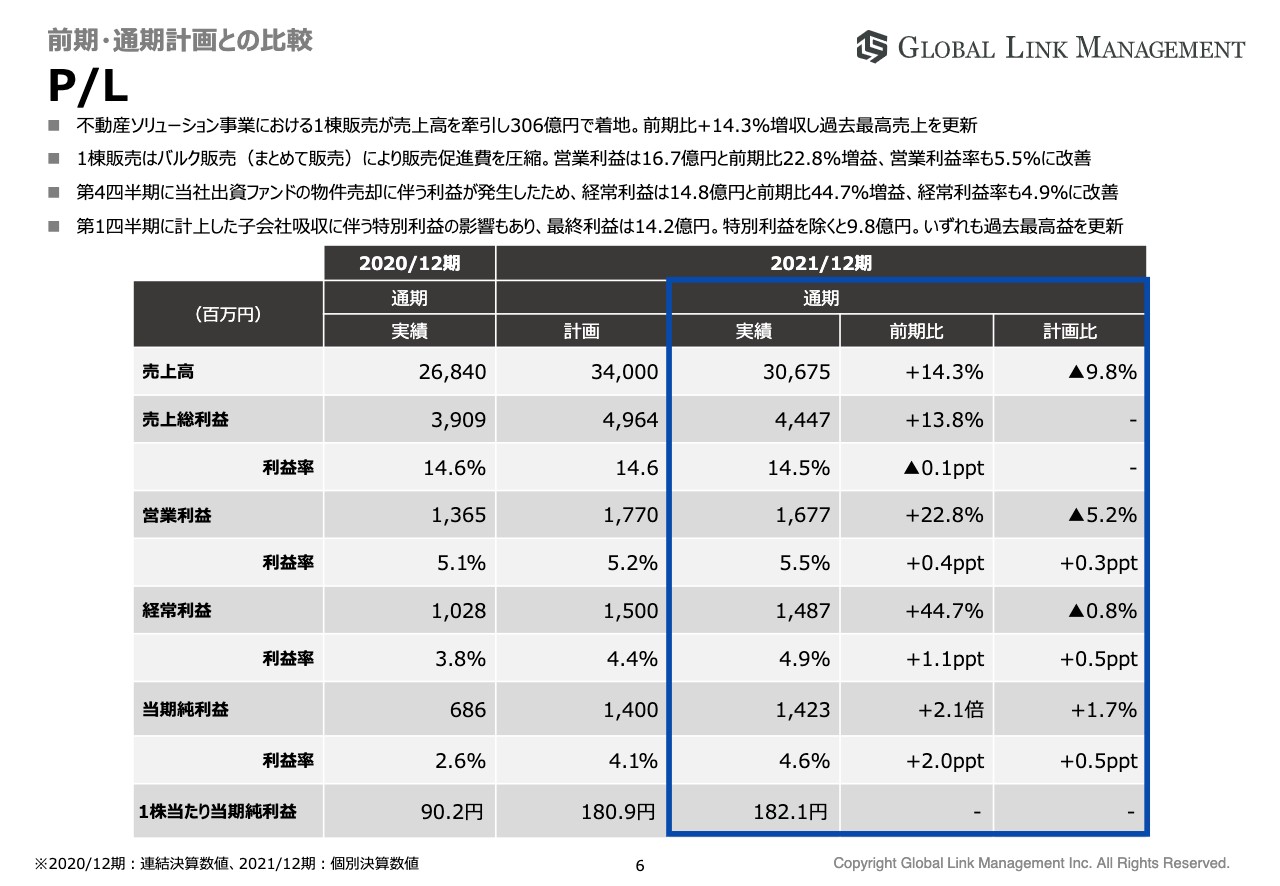

P/L

決算の状況についてご説明します。P/Lですが、売上・営業利益は先ほどハイライトでご説明したとおりです。経常利益は、前期にファンド売却利益出資分が計上されたため14.8億円と、ほぼ計画どおりの着地となりました。前期⽐44.7パーセントの増益となり、経常利益率も3.8パーセントから4.9パーセントへ改善しています。

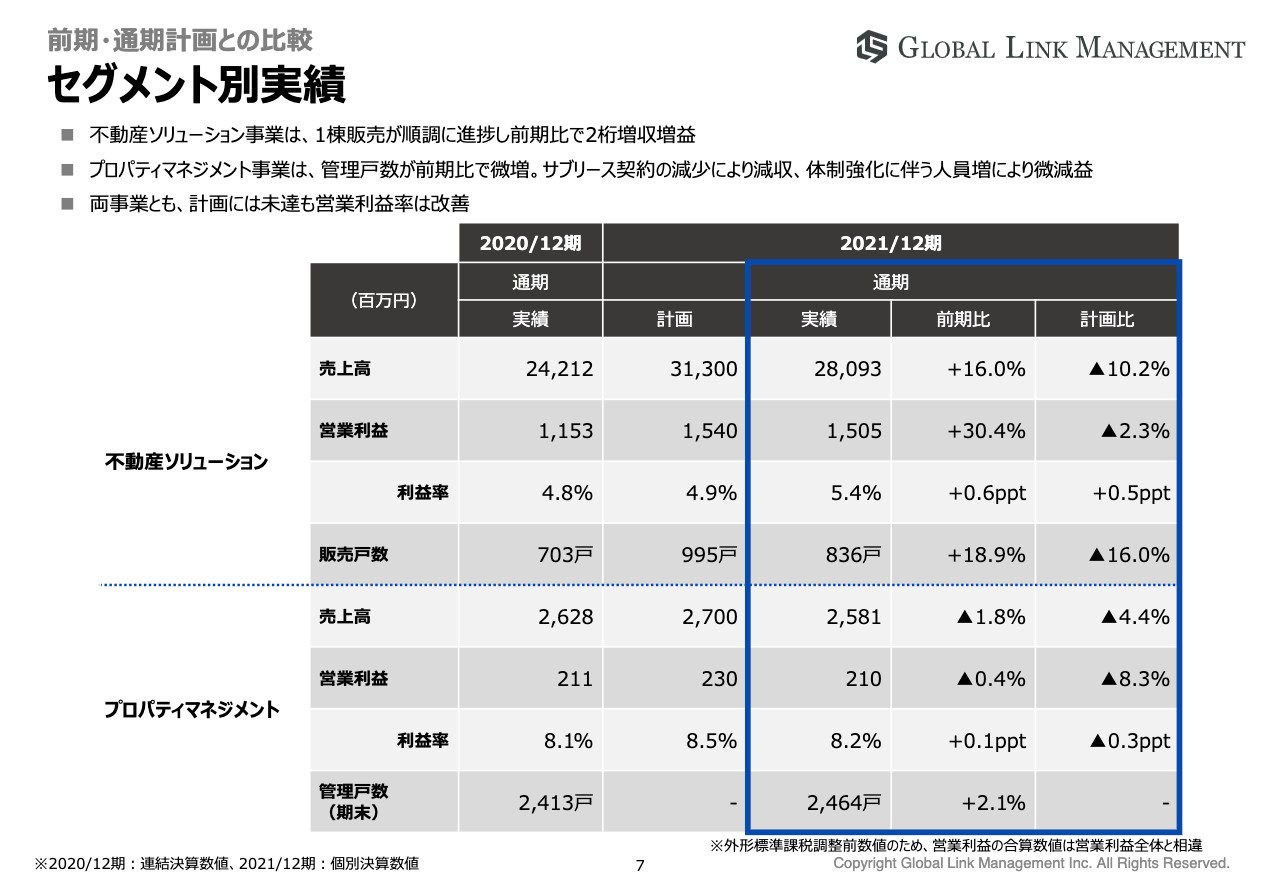

セグメント別実績

セグメント別の売上⾼・損益をご説明します。主⼒の不動産ソリューション事業では、1棟販売を中⼼とした販売⼾数増により、売上⾼は280億円、前年⽐16パーセント増となっています。

利益に関しては、1棟販売による効率的な販売、⽣産性の向上により販管費を抑制し、前年⽐30.4パーセントの⼤幅増益となりました。

プロパティマネジメント事業は、管理⼾数が前年⽐で微増していますが、サブリース契約の減少により減収となりました。また、PM体制強化に伴う⼈員補強により⼀時的に微減収となりますが、営業利益率は改善しています。

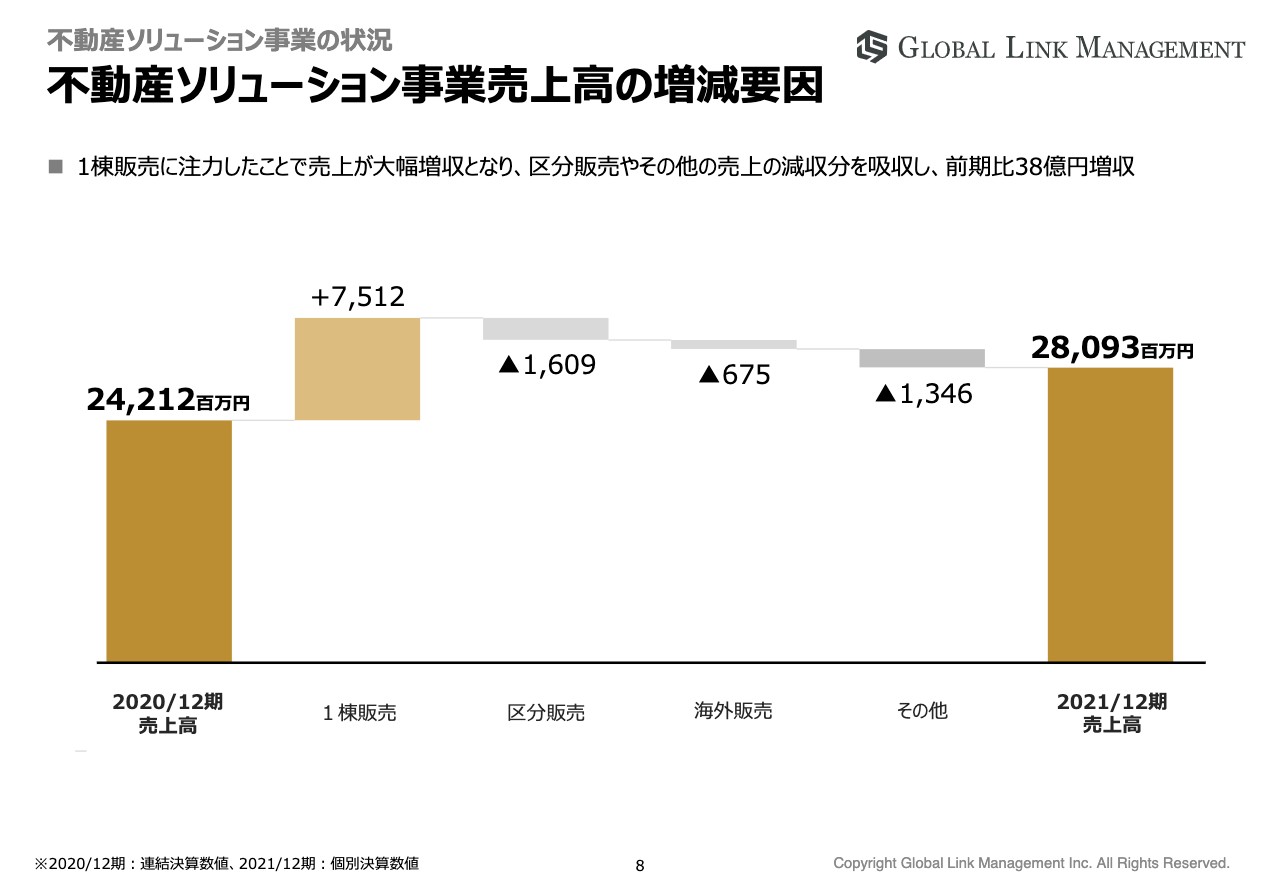

不動産ソリューション事業売上高の増減要因

不動産ソリューション事業の売上⾼の増減要因になります。不動産ソリューション事業の売上⾼は、区分販売で16億円の減収、海外販売で6億円の減収となりましたが、1棟販売の75億円の増収により、結果として38億円の増収となっています。その他については、⼟地の販売等が含まれています。

販売状況

販売の状況についてご説明します。こちらは販売⼾数べースでのご説明になりますが、第4四半期に300⼾を販売完了し、四半期においては過去最⾼の販売⼾数になりました。その結果、通期で836⼾(前期⽐19パーセント増)を販売しました。

1棟販売は順調に進捗し、販売計画641⼾に対して16棟・641⼾の販売を⾏い、計画どおり着地しました。

区分販売は、国内・海外含め販売計画354⼾に対し、195⼾と低迷しました。しかしながら、中古販売においては80⼾の販売を⾏い、前年⽐35パーセント増という結果になりました。

竣工計画・契約状況

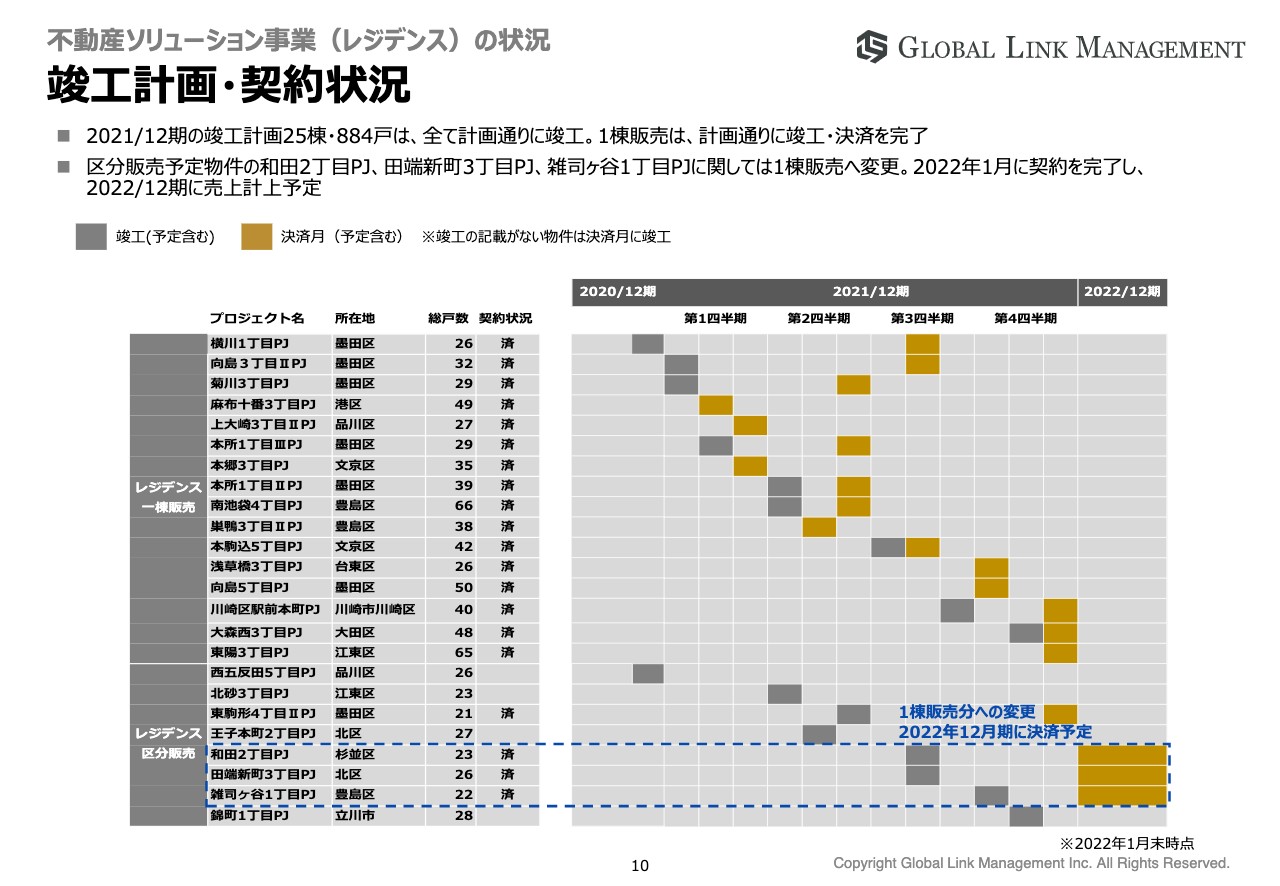

竣⼯計画・契約状況ですが、2021年12⽉期の竣⼯計画25棟884⼾はすべて計画どおりに竣⼯しました。1棟販売は計画どおりに竣⼯・契約・決済を終え、スライドの⻘い点線で囲っている区分販売予定物件の3物件は1棟販売に変更し、2022年1⽉に契約を完了して、2022年12⽉期に売上計上予定になっています。そのほかの区分販売物件は、2022年に販売継続中です。

非レジデンスの状況

⾮レジデンスの状況ですが、既存パイプライン2件のうち、⻄⿇布PJの販売を完了しました。ホテルに関しては、2022年12⽉期の販売完了を⽬指します。

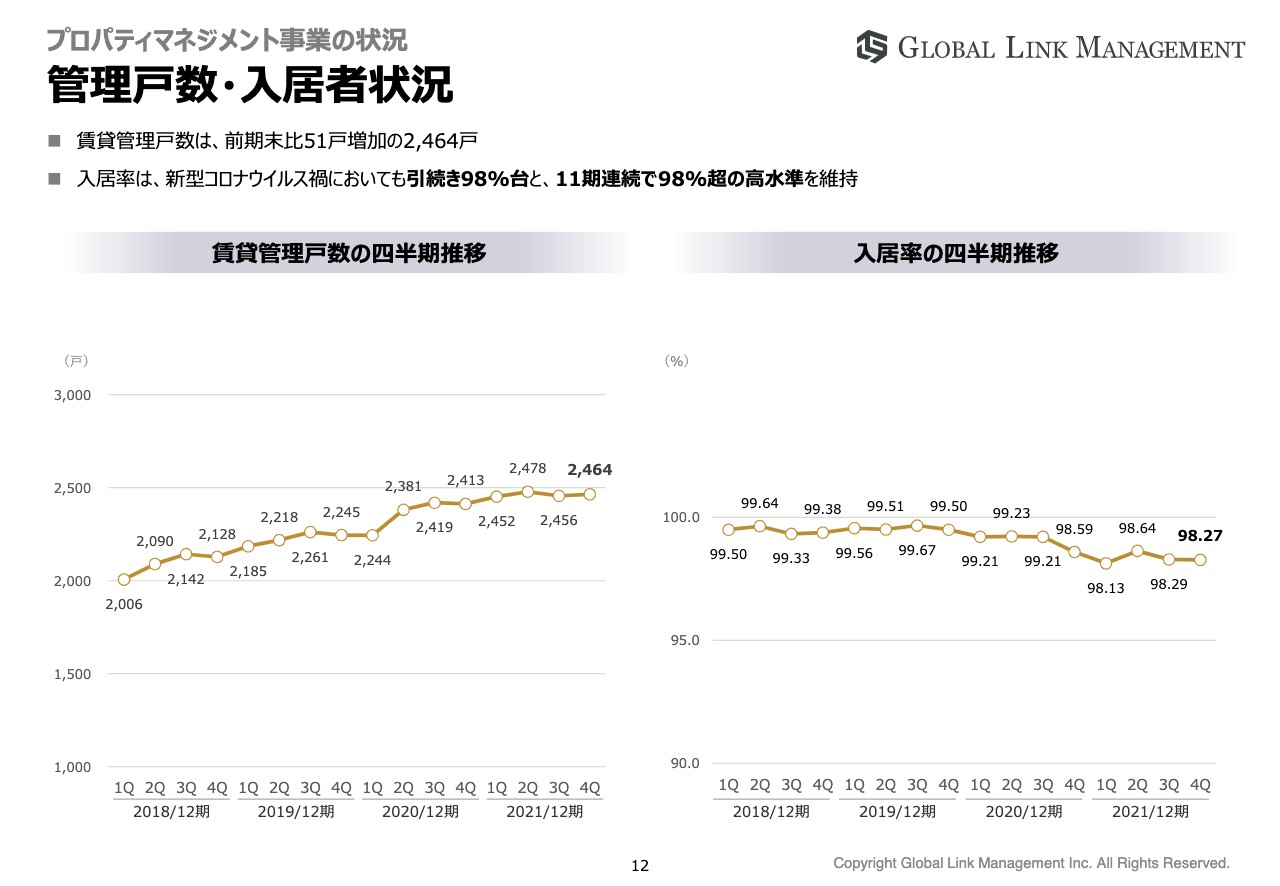

管理戸数・入居者状況

管理⼾数・⼊居率の状況をご説明します。賃貸管理⼾数は、前期末⽐51⼾増と微増しました。⼊居率は、新型コロナウイルス感染症拡⼤の影響下の中でも、都⼼の単⾝世帯の賃貸需要に⼤きな変化はなく、98パーセント超の⾼⽔準で推移しています。

営業利益増減要因

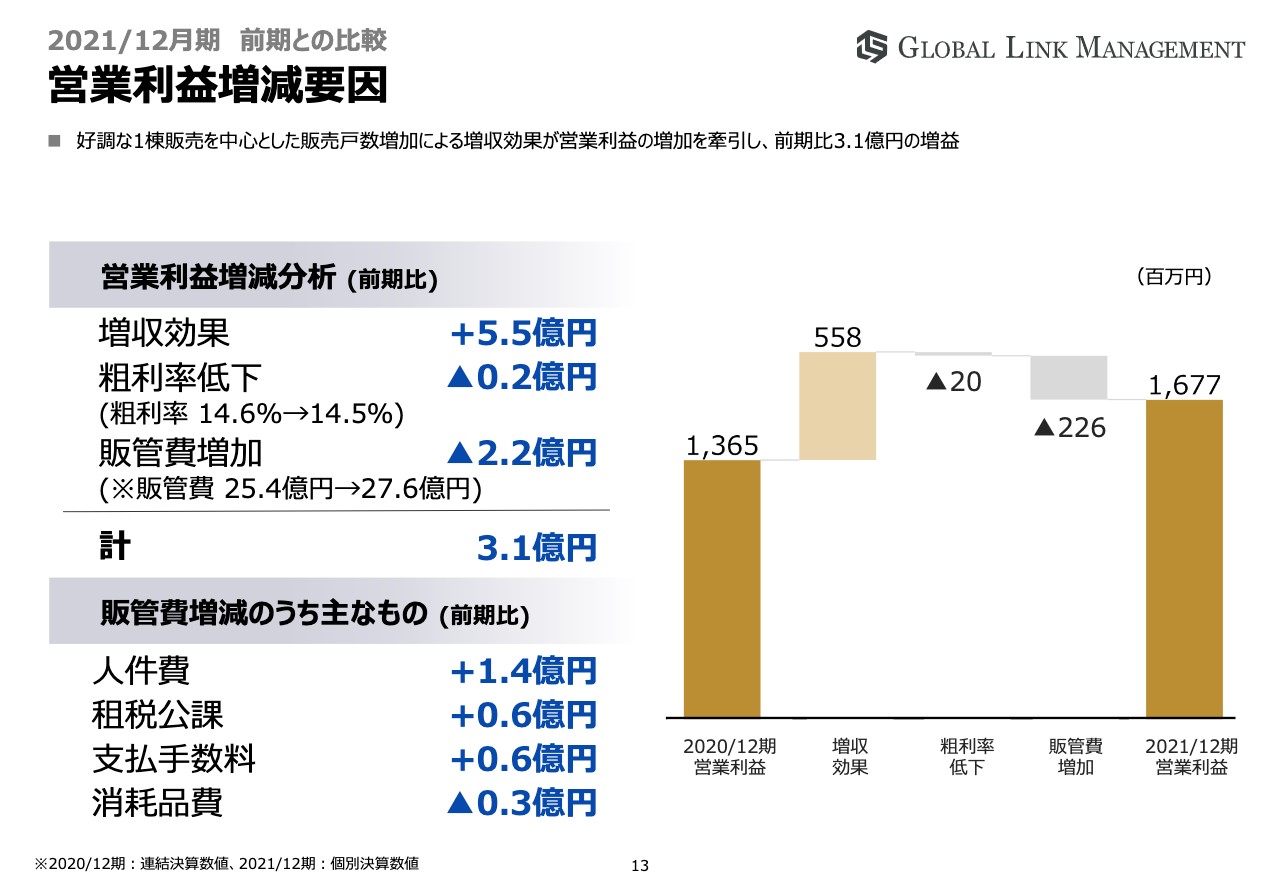

営業利益増減要因になります。1棟販売を中⼼とした販売⼾数の増加による増収効果が営業利益の増加を牽引し、増収効果が5.5億円となり、前年⽐3.1億円の増益となりました。

販管費に関しては、給与体系の変更に伴う⼈件費、不動産取得に関わる租税公課、⽀払⼿数料の増加が主です。

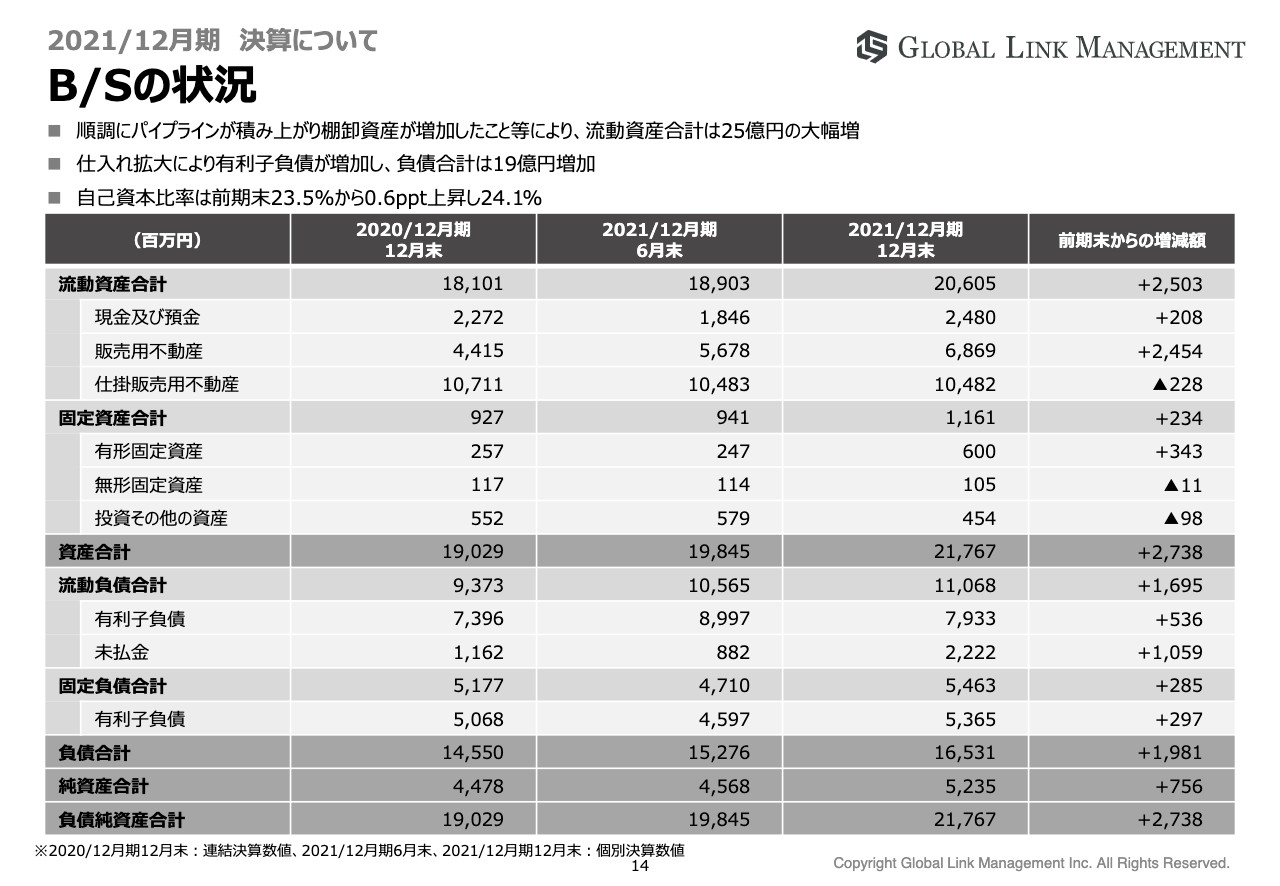

B/Sの状況

B/Sの主要項⽬についてご説明します。前期末からのパイプラインの順調な積み上がりによる棚卸資産の増加により、流動資産合計は25億円増加しています。

仕⼊拡⼤および竣⼯計画の進捗による有利⼦負債の増加により、負債合計は19億円の増加、⾃⼰資本⽐率は前期末から0.6パーセントポイント上昇し、24.1パーセントと改善しました。

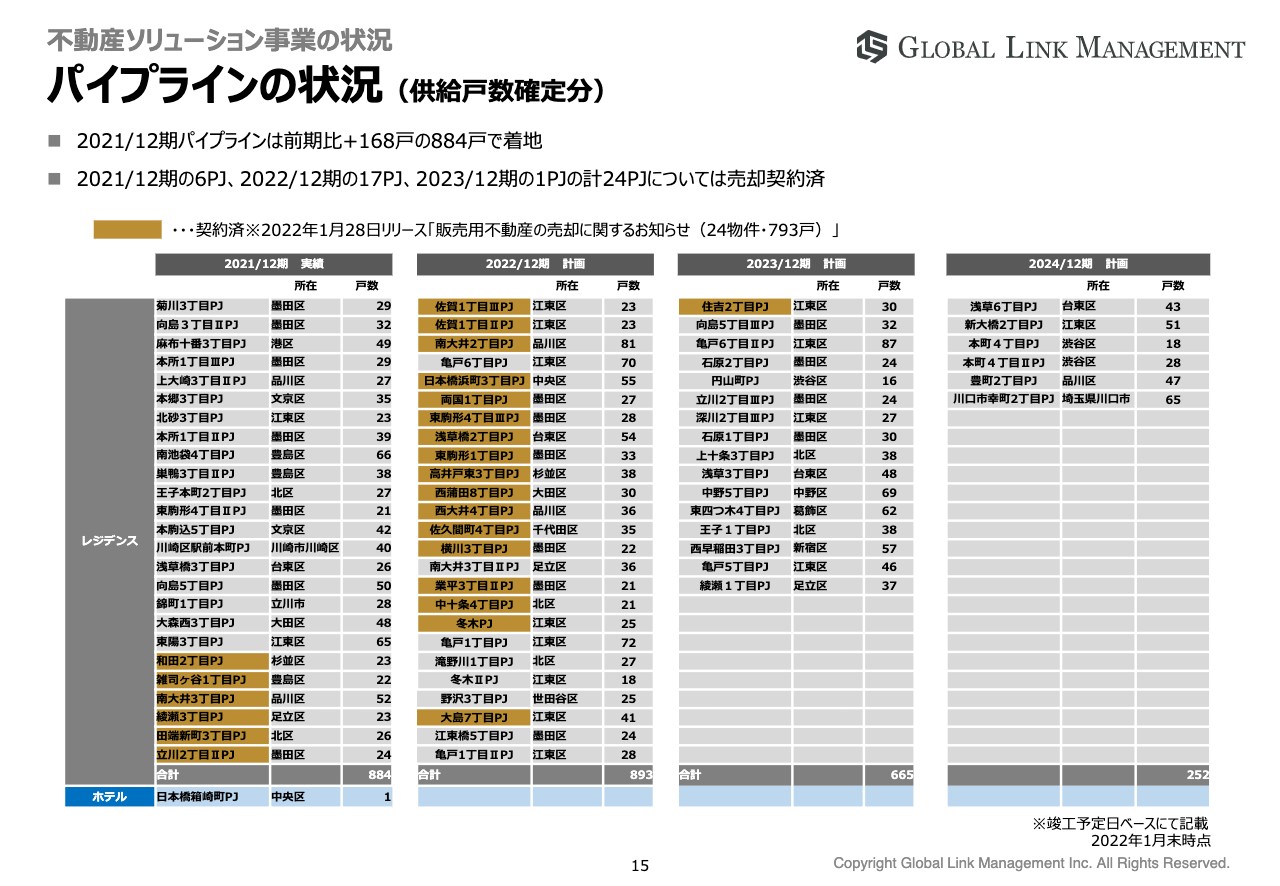

パイプラインの状況(供給戸数確定分)

当社の現在のパイプラインの状況についてご説明します。こちらは竣⼯ベースのパイプラインになります。2021年12月期のパイプラインは、前期⽐プラス168⼾の884⼾で着地しました。2022年12月期以降のパイプラインにおいても、順調に供給⼾数が積み上がっています。

⾊のついている物件PJは、1⽉28⽇に1棟バルク販売で契約済みの物件となっています。

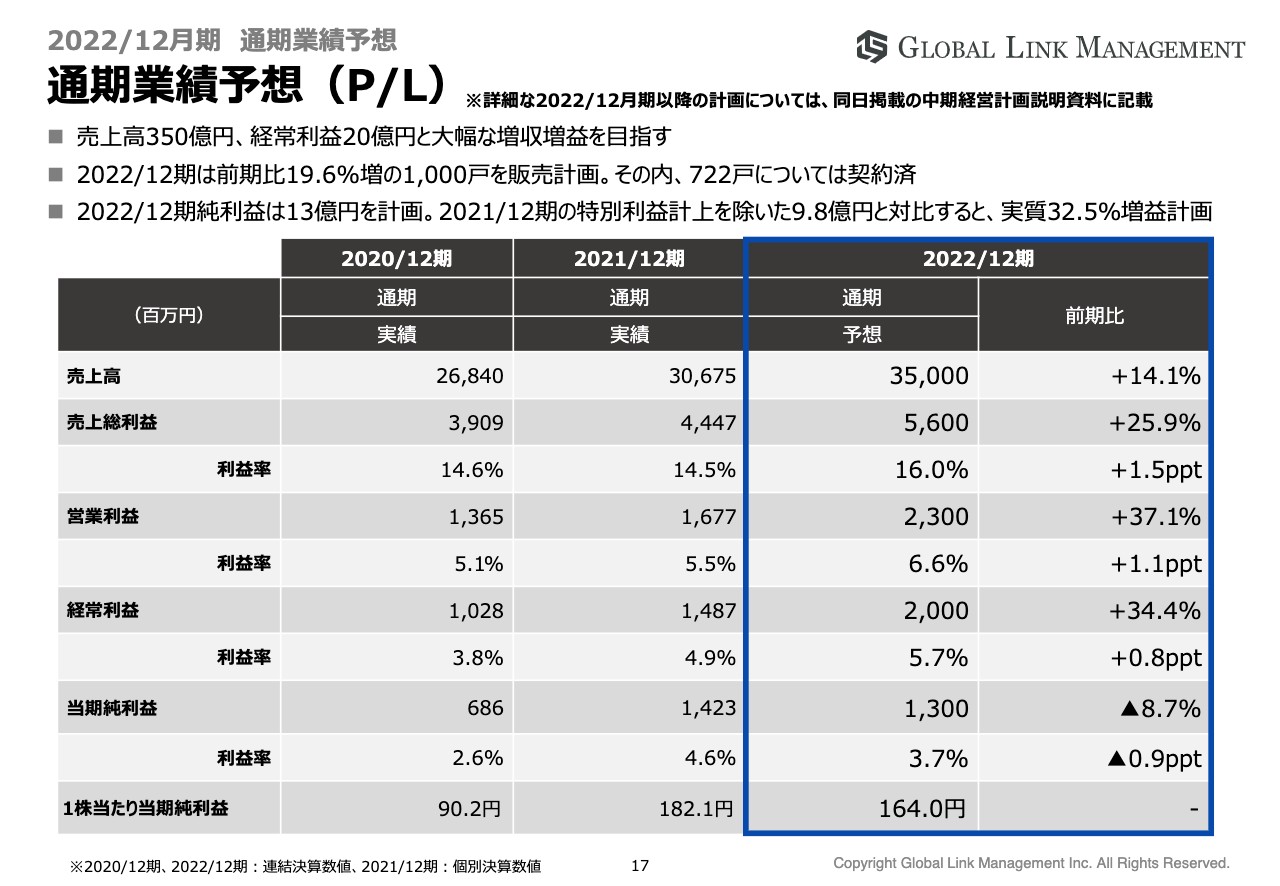

通期業績予想(P/L)

最後に、今期⾒通しについてご説明します。2022年12⽉期の通期業績予想の⾒通しとなります。売上⾼350億円、前年⽐14.1パーセント増、営業利益23億円、前年⽐37.1パーセント増と、⼤幅な増収増益を⽬指しています。

販売計画は、前年より164⼾増の1,000⼾を計画しています。そのうち722⼾については、すでに契約済みです。当期純利益は13億円としています。こちらは、2021年12月期の特別利益(4.4億円)を除くと、実質32.5パーセントの増益の計画となります。

以上が、2021年12⽉期の通期決算説明になります。

GLM VISION 2030/2022年中期経営計画

ここからは、株式会社グローバル・リンク・マネジメントの「GLM VISION 2030および2022年中期経営計画を発表させていただきます。

AGENDA②

こちらが新たに策定した中期経営計画のアジェンダとなっています。

会社概要

会社概要となります。

Mission

我々の企業理念です。「不動産を通じて豊かな社会を実現する」というミッションを掲げ、事業に取り組んでいます。

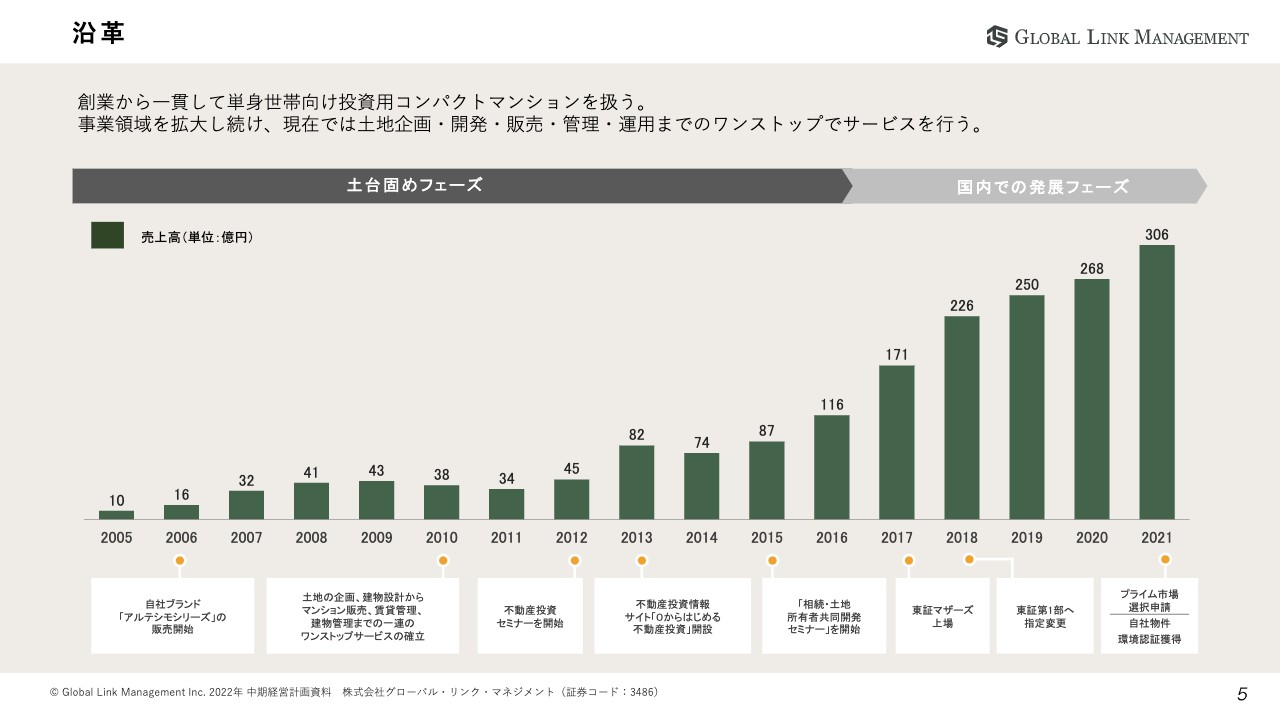

沿革

沿革になります。当社は創業から一貫して、単身世帯向けコンパクトマンションを扱っています。事業領域を拡大し続け、現在では土地の企画・開発・販売・管理・運用まで、ワンストップでサービスを行っています。

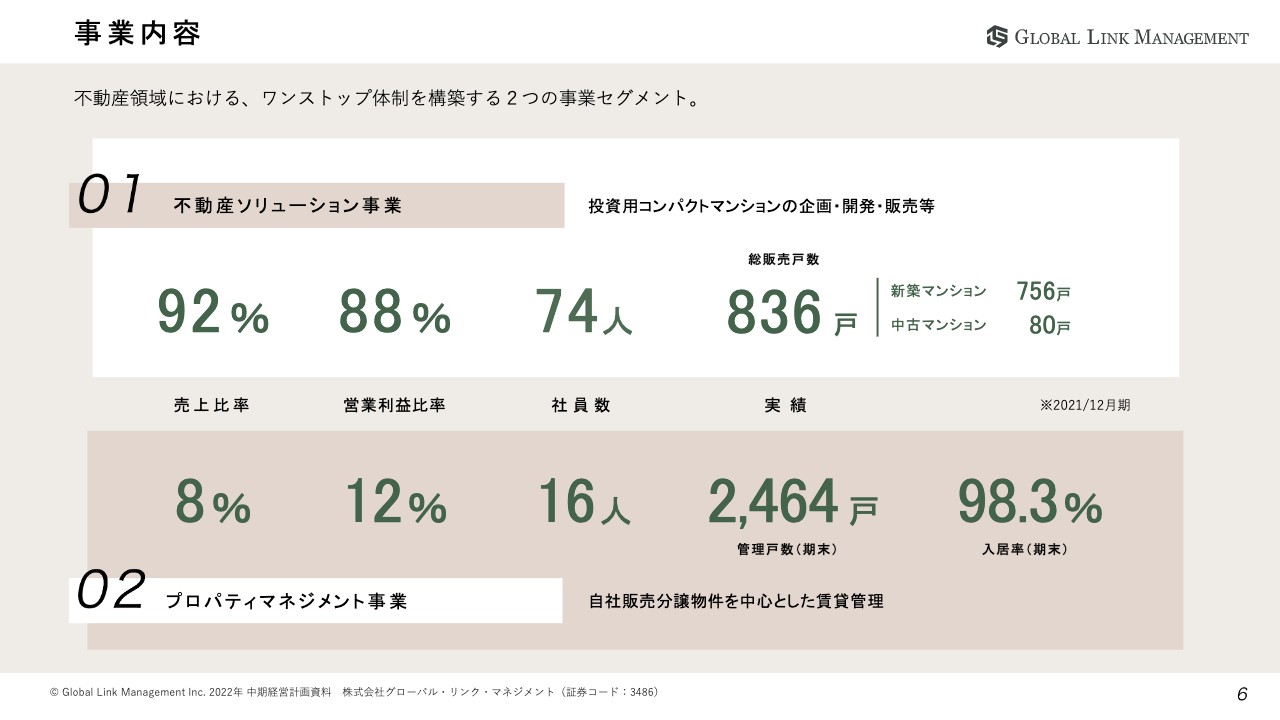

事業内容

こちらが、現在の事業の概要になります。当社の事業は大きく分けて、不動産の企画・開発・販売を行う「不動産ソリューション事業」と、賃貸管理を行う「プロパティマネジメント事業」の2つになります。

不動産ソリューション事業の特徴として、販売における1棟販売の比率が高いことが挙げられますが、詳細については、のちほど成長戦略にて詳しくお話しします。

また、プロパティマネジメント事業については、売上比率は8パーセントではありますが、安定したストック型の事業となっています。

主力ブランド - ARTESSIMO (アルテシモ)シリーズ

こちらが、当社が主に扱っている、単身世帯向けコンパクトマンションである自社ブランド「アルテシモシリーズ」です。駅から近い、都心から近い、高い地価という「3チカ」エリアで開発しています。

結果として高い入居率を実現しており、投資家のみなさまへ高い資産価値と、安定した利回りを提供しています。

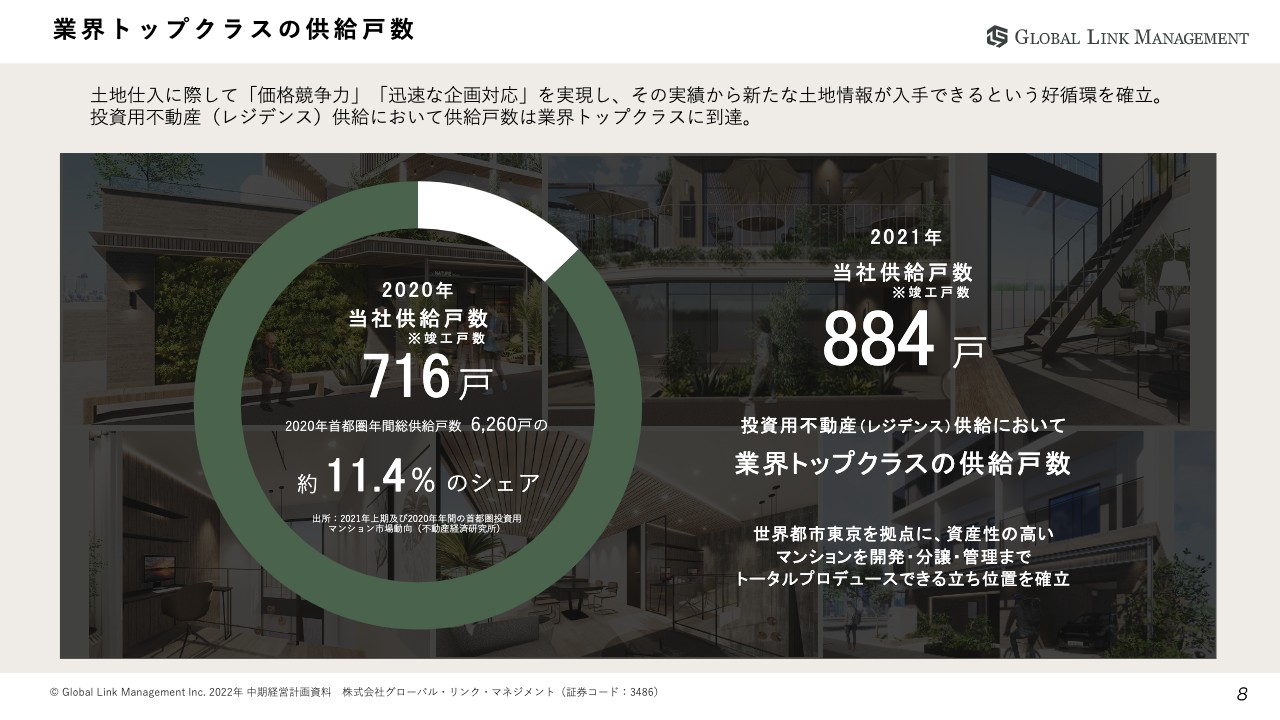

業界トップクラスの供給戸数

業界内のポジションについてですが、当社はトップクラスの供給戸数を誇っています。2020年については、首都圏年間供給戸数全体の11.4パーセントのシェアを獲得しています。

2021年についてのデータは未だ出ていないためシェアは出せていませんが、コロナ禍においても2020年度を大きく上回る884戸を供給しました。

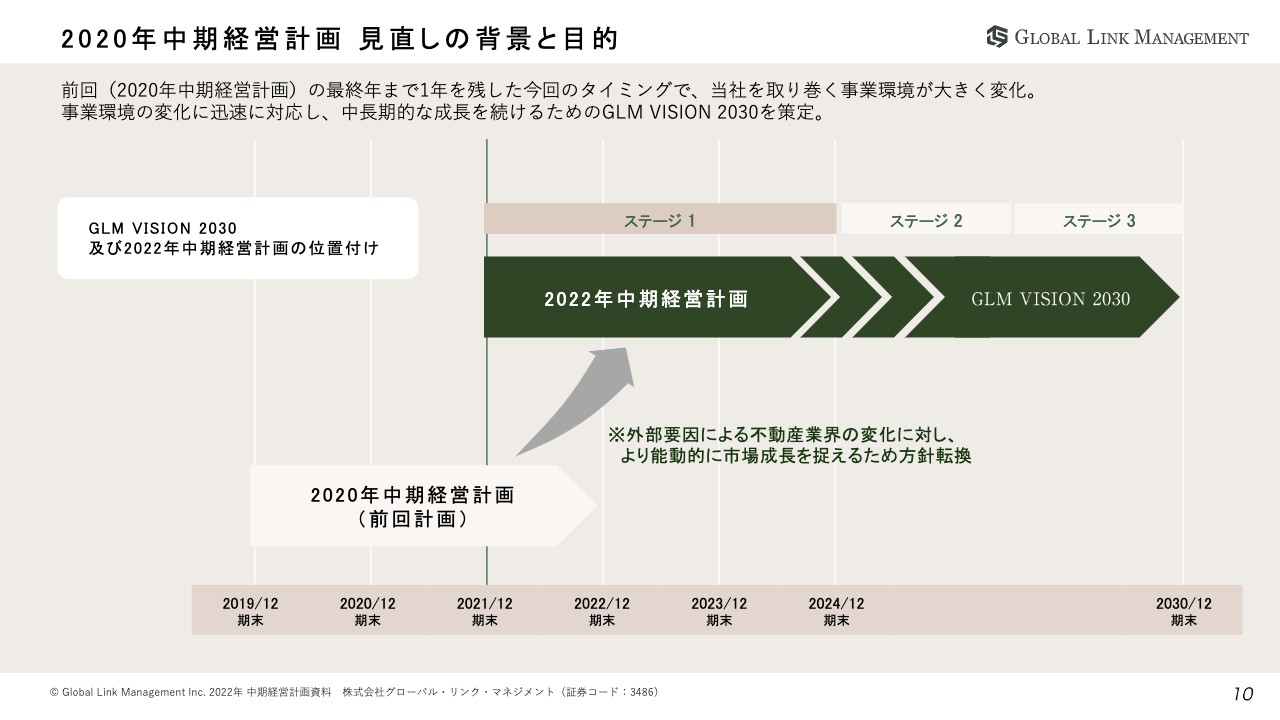

2020年中期経営計画 見直しの背景と目的

2020年中期経営計画の見直しの背景と目的についてご説明します。今回、2020年12月期に開示している前回の中期経営計画を、最終年1年を残したタイミングで見直すことにしました。

理由としては、当社を取り巻く不動産業界の事業環境が大きく変化し、その変化に迅速に対応するため、中長期的な目標「GLM VISION 2030」を策定し、そのステージ1として、2022年中期経営計画を再度作成しました。

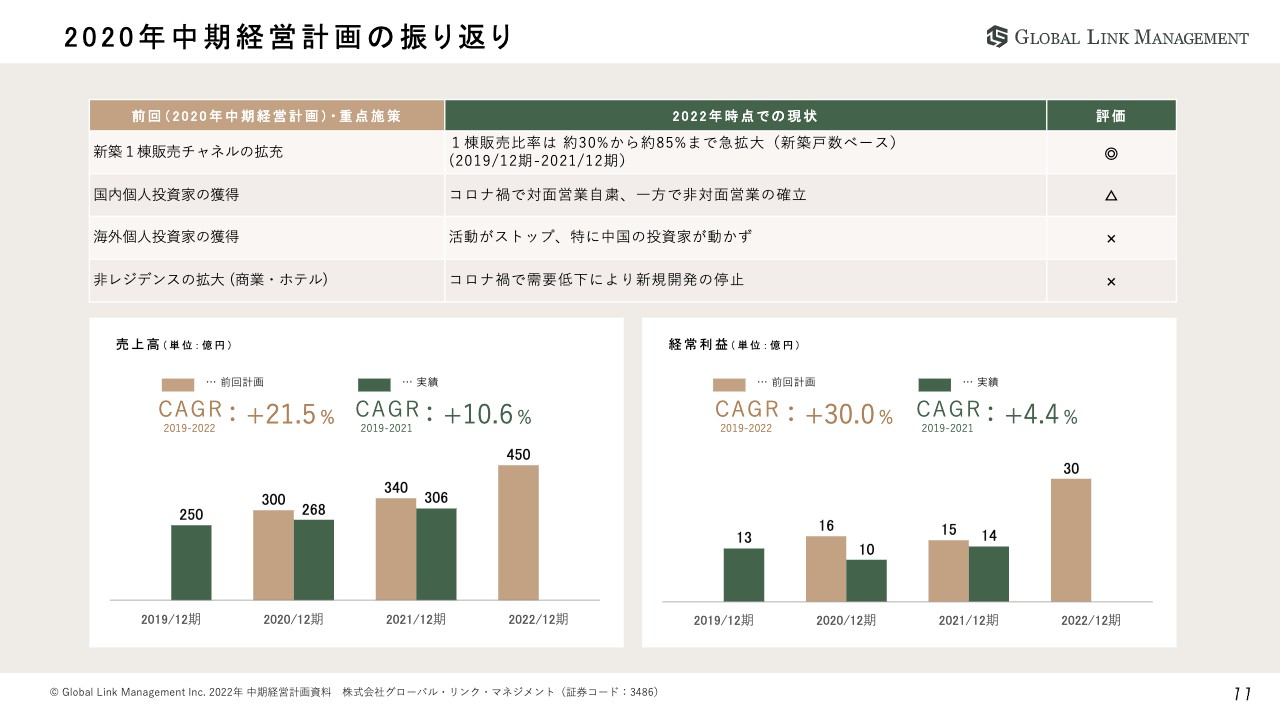

2020年中期経営計画の振り返り

まず、前中計の振り返り、整理をします。4つの重点施策がありました。「新築1棟販売チャネルの拡充」については、大きな成功と言えます。1棟販売比率は約30パーセントから85パーセントまで急拡大しています。

一方で、新型コロナウイルスの影響により、「国内個人投資家の獲得」については、金融機関の業務縮小・対面営業の自粛により、想定どおり動くことのできない状況でした。

また「海外投資家の獲得」についても、渡航制限等により完全に停止していました。

さらに「非レジデンスの拡大」として、商業・ホテルの開発を予定していましたが、こちらも新型コロナウイルスの影響により、新規開発を停止しています。

結果として、計画に対してビハインドするかたちとなり、ビハインド部分に関しては国内外の投資家への区分販売の低迷と、非レジデンスの開発停止が主な要因となっています。

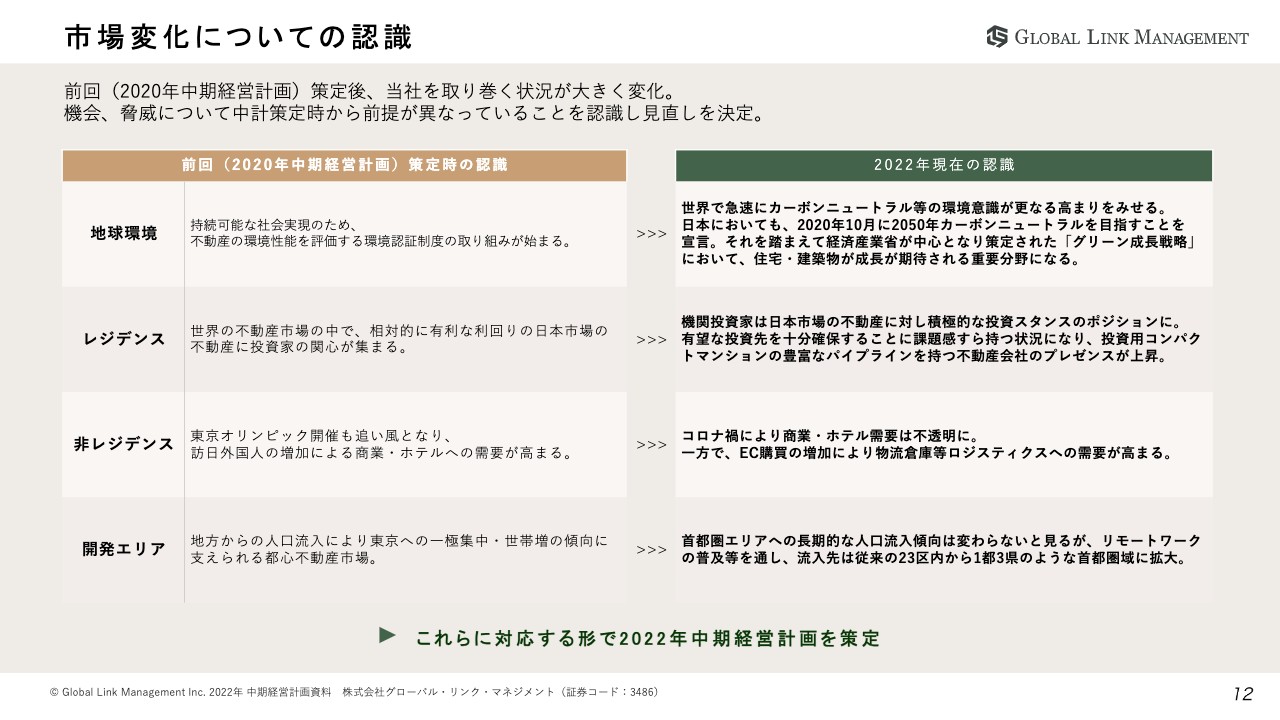

市場変化についての認識

あらためて、どのような変化が起きているのかをまとめた資料になります。まず、環境面での認識に大きな変化が起きました。もとより、不動産業界においても環境認証制度等、一定の取り組みが始まっていましたが、各国の政策など、急速にカーボンニュートラルに向けた環境意識が高まっています。

次に、レジデンス領域の認識において、金融緩和による投資マーケットの変化として、世界的な金融緩和により生じた膨大な運用資金の投資ニーズに対して、機関投資家は有望な投資先を確保することに課題感すら持つ状況となっています。

その結果、日本の不動産に対して積極的な投資スタンスのポジションとなり、大量の不動産を供給できる不動産会社のニーズが高まっていると感じています。

次に、非レジデンスの領域です。前中計では訪日外国人の増加に対して、商業やホテルの開発の拡大を計画していましたが、ご存知のとおり現在は新型コロナウイルスの影響で、これらの需要について若干の不透明さが残ります。一方で、EC等の需要増加により、倉庫等ロジスティクスの需要が高まっています。

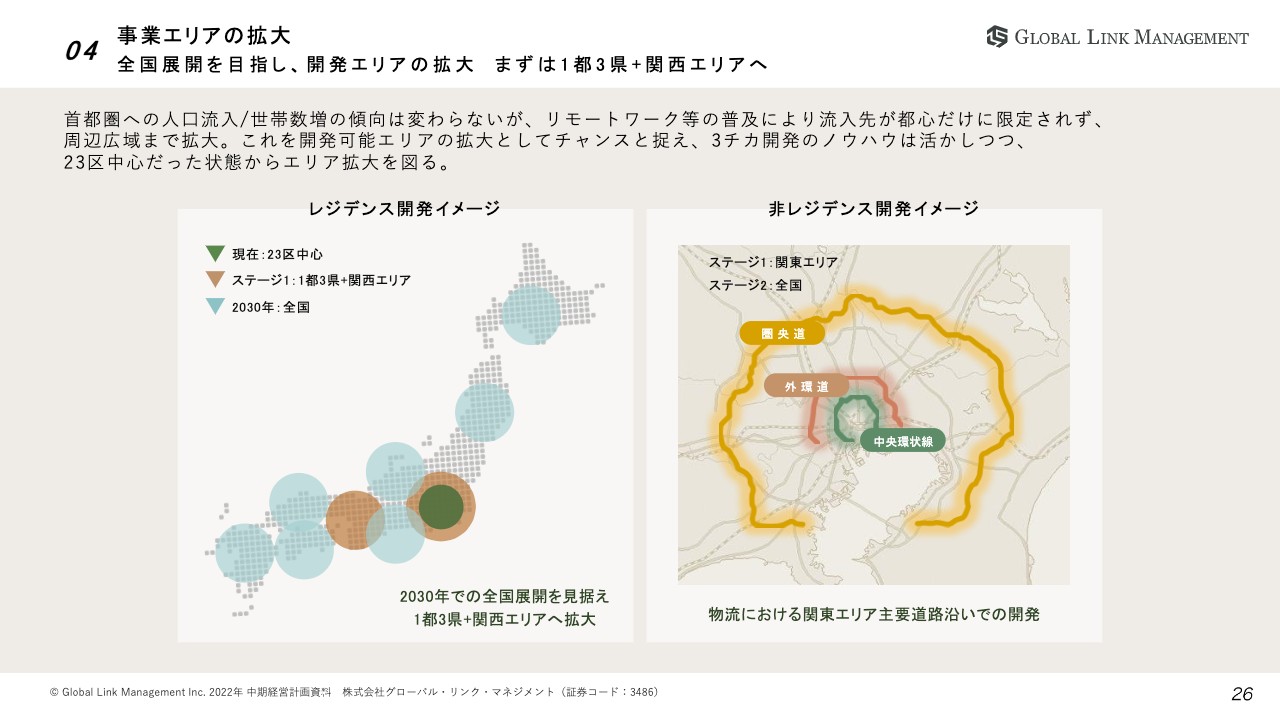

最後に開発エリアについてです。従来、「3チカ」物件として23区内を中心として開発を進めてきましたが、新型コロナウイルスの影響を受けてリモートワーク等が普及したことから、人口流入がこれまでの23区といった都心から、もう少し広くなると考えています。

これらの市場変化の認識を踏まえた上で、中期経営計画を新しく策定しました。それでは、2022年中期経営計画について、ご説明します。

2022年中期経営計画ー2024年計画

こちらが、本中計でのKGIとKPIになります。2024年12月期で、売上高500億円(CAGR17.7パーセント)、経常利益50億円(CAGR49.8パーセント)を計画しています。

KPIとして、販売戸数1,400戸、環境対応比率は自社開発物件100パーセント、当社の取り扱う全物件で50パーセントを目指していきます。

2022年中期経営計画ー成長戦略

次に、成長戦略になります。今回の中計のストーリーになります。

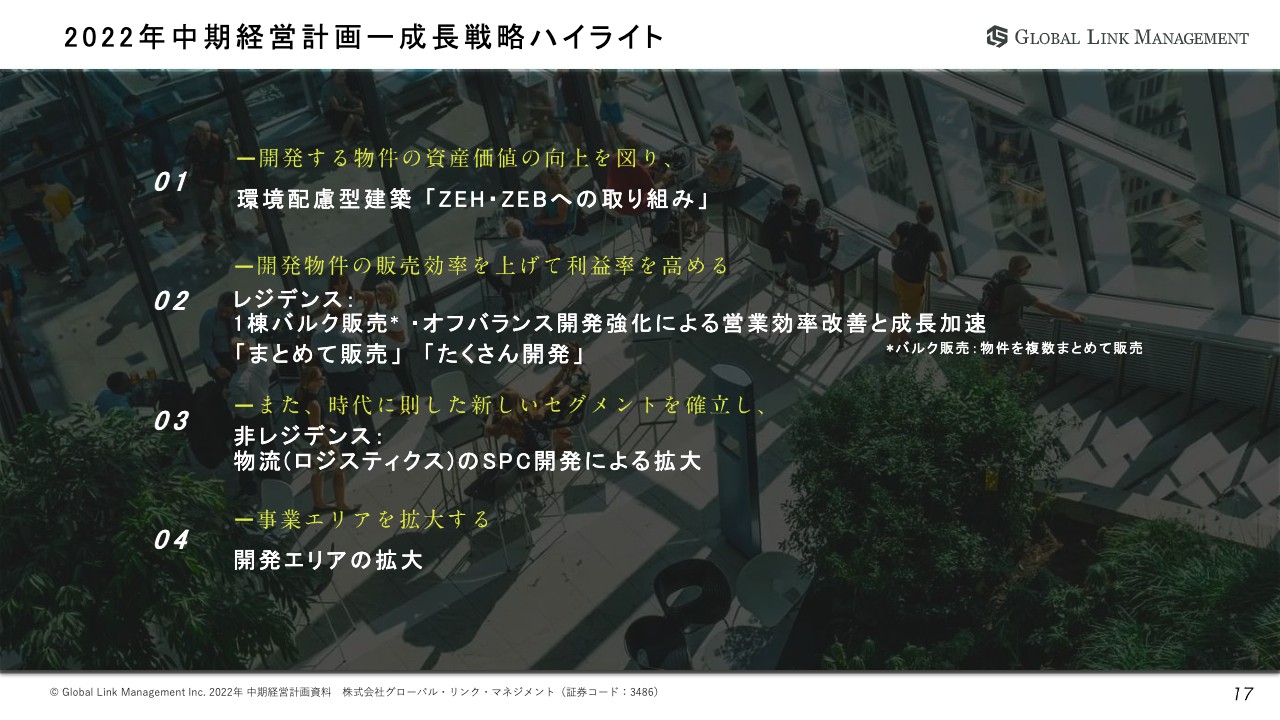

2022年中期経営計画ー成長戦略ハイライト

ストーリーに対する具体的な取り組みがこちらになります。1つずつ、ご説明します。

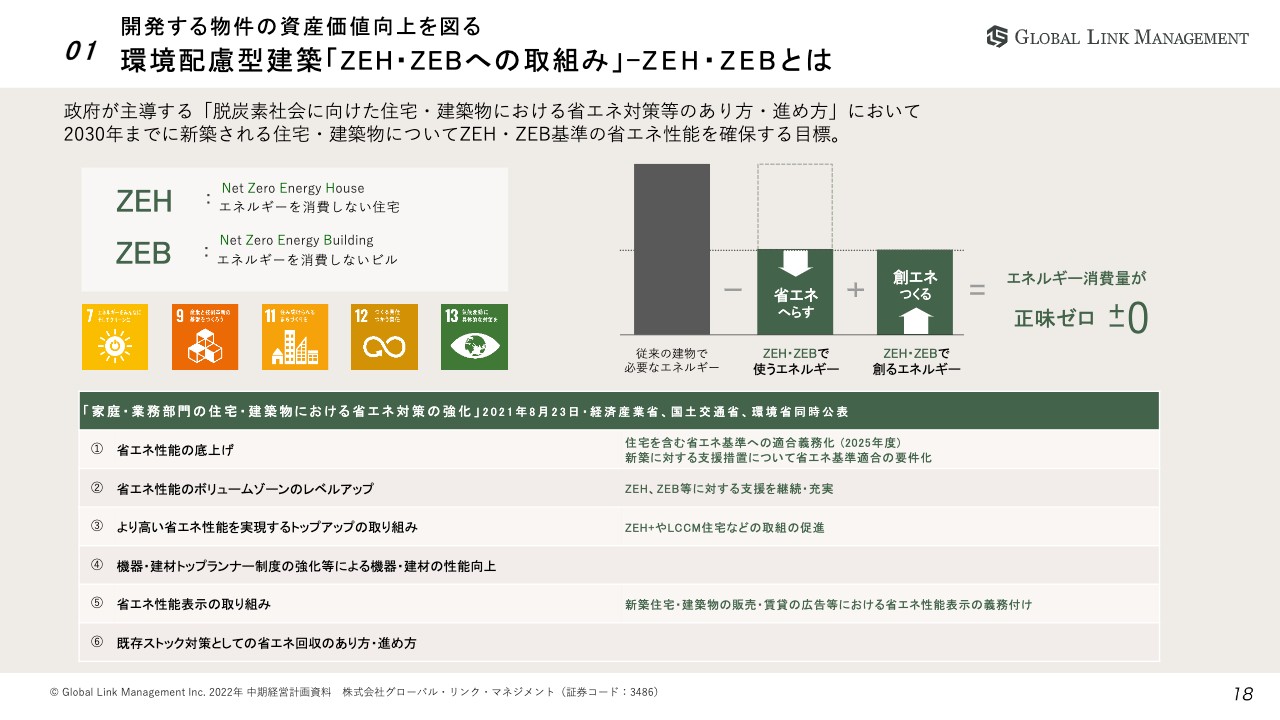

環境配慮型建築「ZEH・ZEBへの取組み」-ZEH・ ZEBとは

まず、物件の環境対応により資産価値の向上を図ってまいります。現在、不動産分野においても脱炭素に向けた取り組みが進んでいます。

不動産業界では、エネルギー消費量が正味ゼロとなるような「ZEH・ZEB」の取り組みが、脱炭素化社会へのカギとなっています。政府としても、2030年までに新築される住宅については、こちらの基準をクリアすることを目標としています。

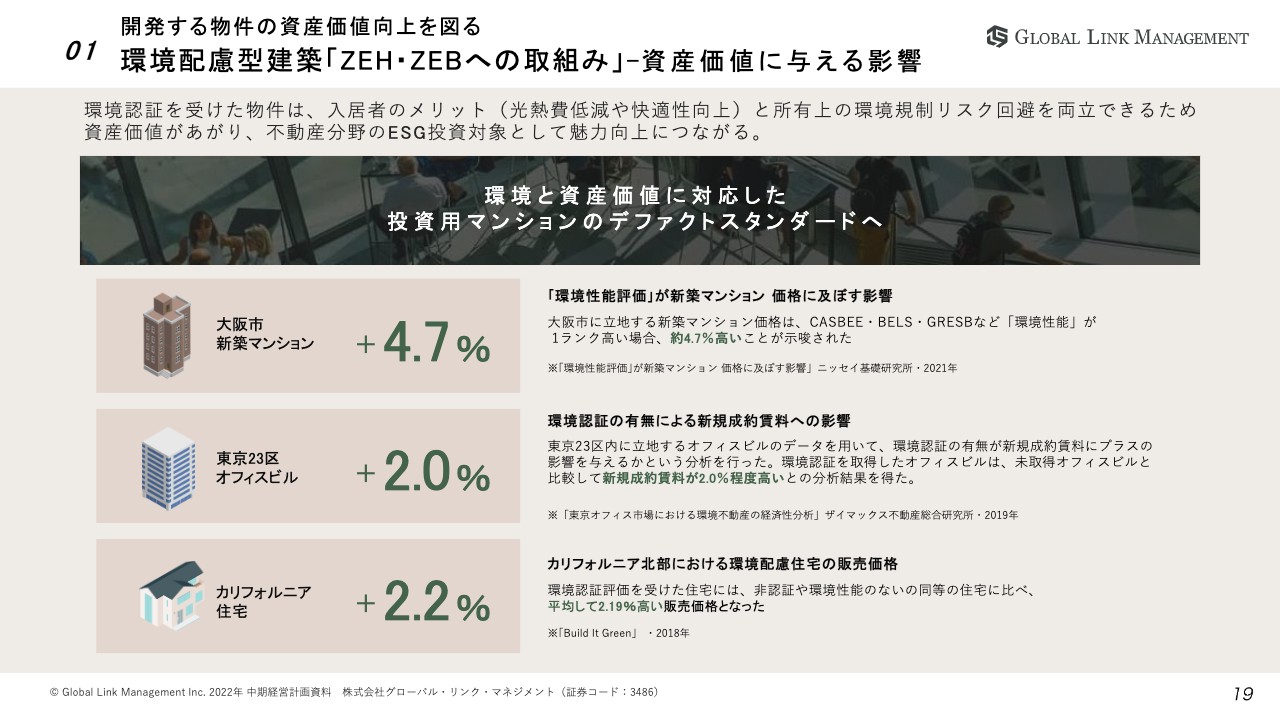

環境配慮型建築「ZEH・ZEBへの取組み」-資産価値に与える影響

「ZEH・ZEB」への取り組みが、資産価値の向上へと繋がっています。実際に、成約価格や賃料が向上するというデータが出ています。これは入居者にとっても省エネ等環境問題へ貢献できること、また所有者の環境規制のリスクの回避に繋がることなどが背景と言えます。

環境配慮型建築「ZEH・ZEBへの取組み」-環境認証取得

そこで弊社では、今後自社で開発する物件を、「ZEH・ZEB」基準、もしくはBELS4以上に対応することを標準仕様としていきます。従来の「3チカ」物件に加え、「環境認証+α」により、さらなる資産価値の向上に繋げていきます。

タイムリーですが、本日ZEHデベロッパーとしての認証をいただきました。

環境配慮型建築「ZEH・ZEBへの取組み」-当社物件新コンセプト

こちらが今後の弊社の新物件コンセプト「ARTESSIMO THE NATURE」になります。

環境配慮型不動産として認証を取り、家で生活しながらも自然が感じられるバイオフィリックデザインを導入しています。また、リモートワーク対応スペースも設け、住みやすさと働きやすさを実現した物件コンセプトになっています。

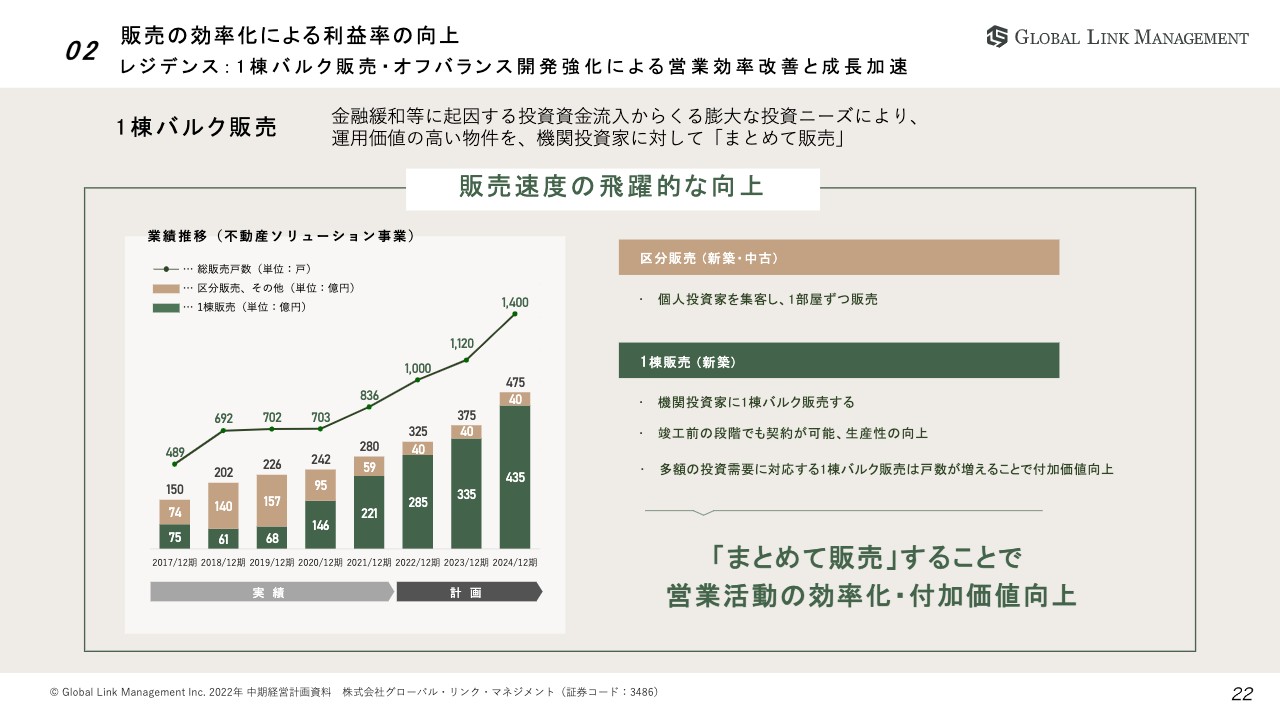

レジデンス:1棟バルク販売・オフバランス開発強化による営業効率改善と成長加速①

次に、販売の効率化による利益率改善についてご説明します。カギとなるのが1棟バルク販売とオフバランス開発の強化の2点になります。

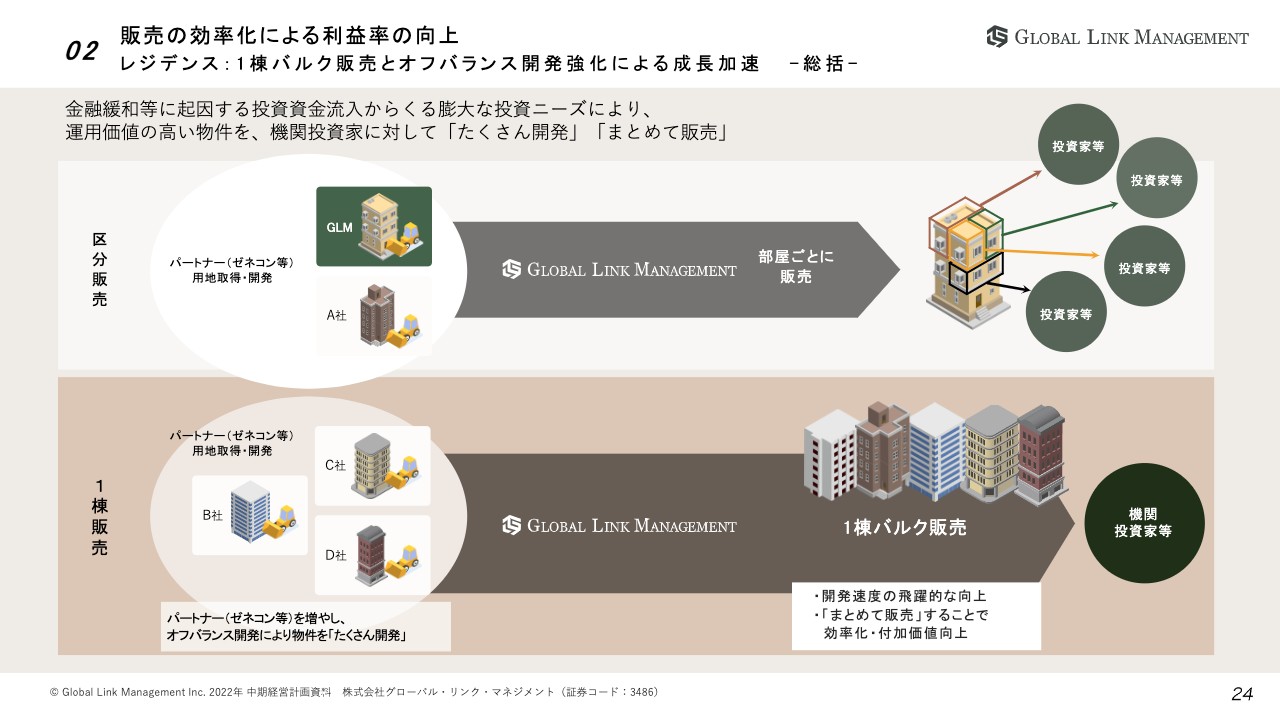

まず、1棟バルク販売についてご説明します。1棟バルク販売とは、従来の物件を1部屋ずつ売る区分販売と異なり、物件を1棟単位で複数棟「まとめて販売」することを言います。

これにはさまざまなメリットがあります。1つ目は販売の効率化になります。1部屋ずつ販売する区分販売と比較し、1棟単位で販売することによる営業の効率化はもちろんのこと、区分販売では竣工後の販売となりますが、1棟バルク販売では機関投資家が売却先となるため、竣工前の段階で契約が可能となる点も営業活動の効率化に繋がります。

また、金融緩和を契機として機関投資家は投資対象となる物件を、とにかく「たくさんいっぺんに」購入したい状態となっています。そのため、このように多くまとめて販売することで、投資家にとっての付加価値となり、価格が上昇するといった流れとなっています。

このように、区分販売から1棟バルク販売、いわゆる「まとめて販売」することにより、営業活動の効率化だけでなく、付加価値向上に繋がっています。

レジデンス:1棟バルク販売・オフバランス開発強化による営業効率改善と成長加速②

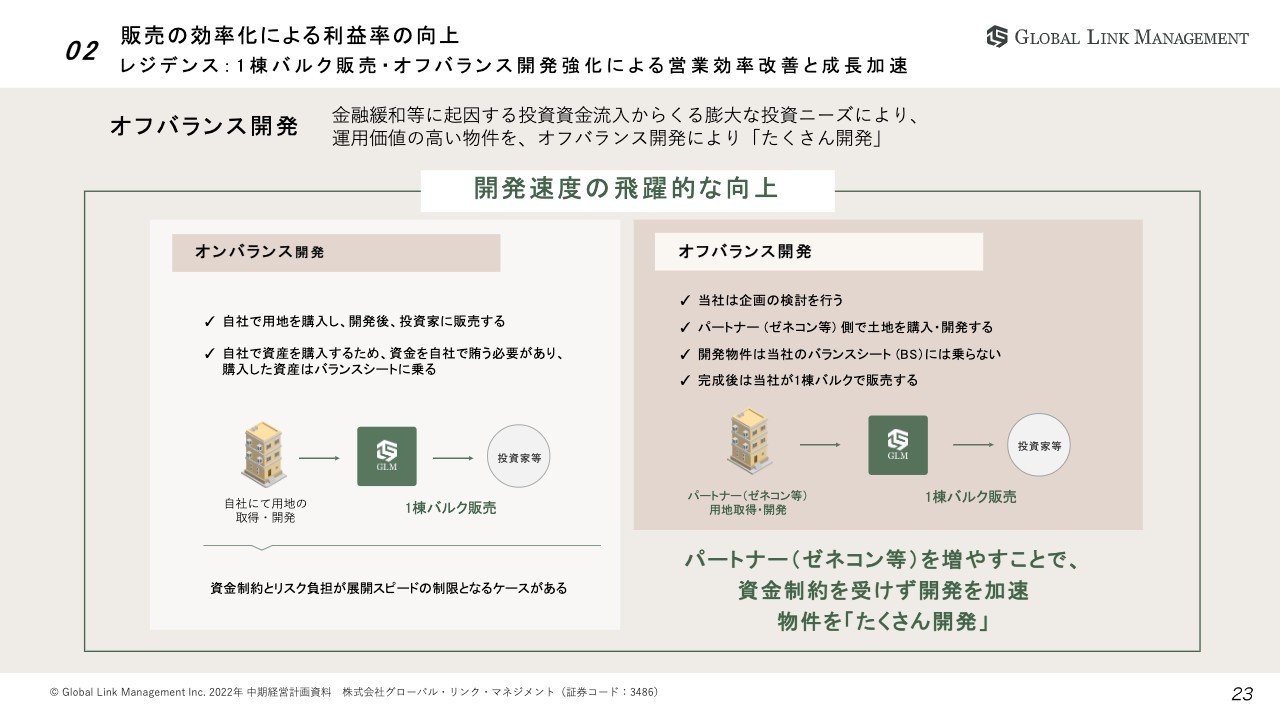

次に、オフバランス開発の強化になります。開発には、自社のバランスシート上で開発するオンバランス開発と、弊社側で企画・検討を行いますがパートナーに土地の購入や開発を行っていただくオフバランスでの開発があります。

どちらの場合も、完成後は当社の方で1棟バルク販売を行いますが、オンバランスでの開発では我々が資金制約等を受ける一方で、オフバランスでの開発は我々のバランスシートの制約を受けないものとなります。

今後、パートナーの数を増やすことで、物件の開発速度を高め供給量を増やす「たくさん開発」が可能になります。

レジデンス:1棟バルク販売とオフバランス開発強化による成長加速 −総括−

こちらが1棟バルク販売とオフバランス開発のまとめになります。オフバランス開発の強化により「たくさん開発」し、区分販売から1棟バルク販売強化により「まとめて販売」することで、成長を加速してまいります。

非レジデンス:物流(ロジスティクス)のSPC開発による拡大

3つ目が、非レジデンス領域への展開です。コロナ禍で需要の増えた物流施設の開発を展開してまいります。

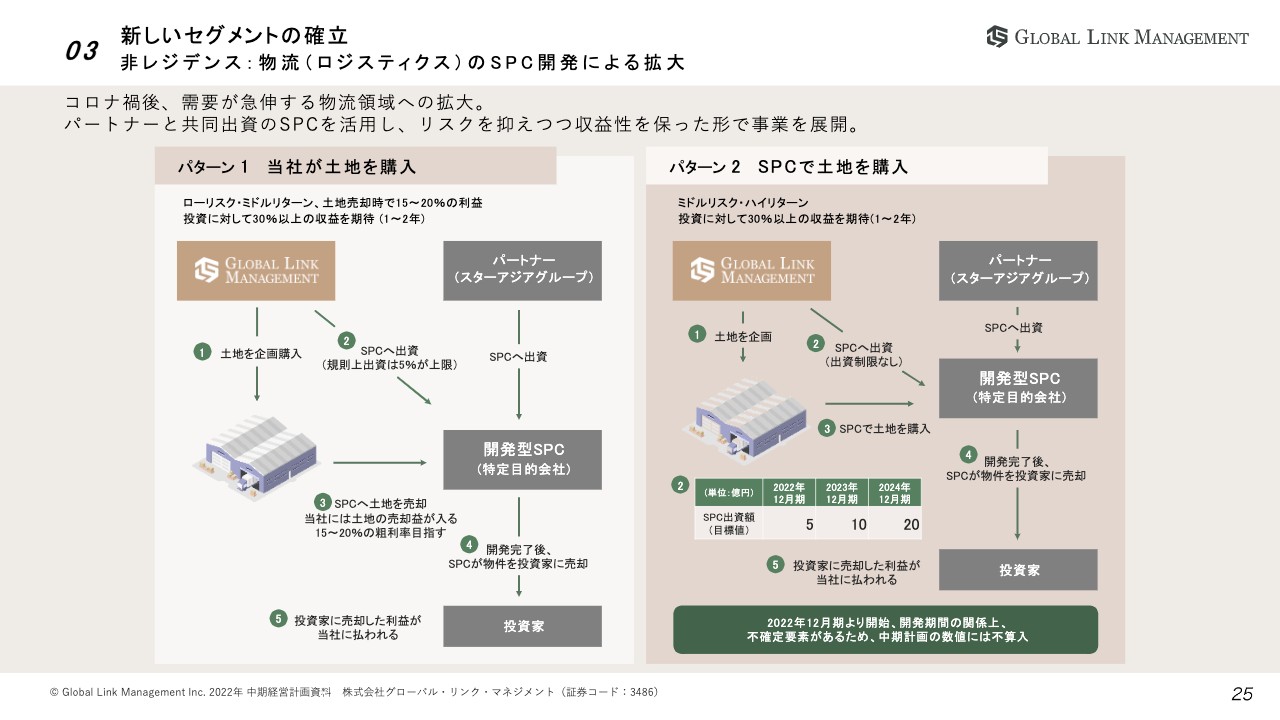

物流施設の開発に関しては、パートナー企業とのSPCによりリスクを抑えたかたちで開発を行います。SPCの開発では2つのパターンを想定しています。1つ目が、当社が土地を購入するパターン、2つ目がSPCで土地を購入するパターンになります。その違いについてご説明します。

1つ目のパターンでは、弊社が土地を購入し、共同出資のSPCに売却をするという流れになります。この場合、規制によりSPCへの出資は5パーセントまでとなります。その代わり、当社は土地の売却益を早い段階で得ることができます。この売却益は、土地価格の15パーセントから20パーセントの利益率を想定しています。

その後、SPCにて物件を開発し、完成後投資家へ売却します。売却によるSPCに入る売却益に対し、当社の出資分である5パーセント分が当社の利益となるといった流れになります。

2つ目のパターンは、SPCで土地を購入するパターンになります。当社が土地の企画を行うのですが、土地の購入はSPCで行います。こちらのパターンでは出資の規制がないため、5パーセントより多くの金額の出資が可能となります。その代わり、キャッシュポイントに関しては、SPCで土地の購入・開発をし、投資家への売却後となりますので、収益の入るタイミングは先になります。

この場合、出資額の上限がないため得られる額は大きく、パターン1と比較してミドルリスク・ハイリターンと考えています。

どちらも、投資に対して1年から2年で30パーセント以上の利益を想定しています。SPCへの出資額について、2022年は5億円、2023年は10億円、2024年は20億円を目標としています。

非レジデンスについては、開発期間の関係から2024年12月期までに業績貢献があるか不透明なため、数値計画には含めていません。実現した場合は、アップサイドとなると考えています。

全国展開を目指し、開発エリアの拡大 まずは1都3県+関西エリアへ

成長戦略の最後、4点目は事業エリアの拡大になります。さきほどもご説明したとおり、これまでの23区内中心の開発から、新型コロナウイルスによる人口流入域の拡大を踏まえて、「1都3県+関西エリア」で開発を進めていきます。また、2030年までには全国展開も見据えています。

以上が成長戦略となり、これから財務指標についてご説明します。

2022年中期経営計画ー2024年計画

こちらは再掲となりますが、本中計におけるKGIおよびKPIとなります。

2022年中期経営計画ー財務指標ハイライト

財務ハイライトはこちらの流れでご説明します。

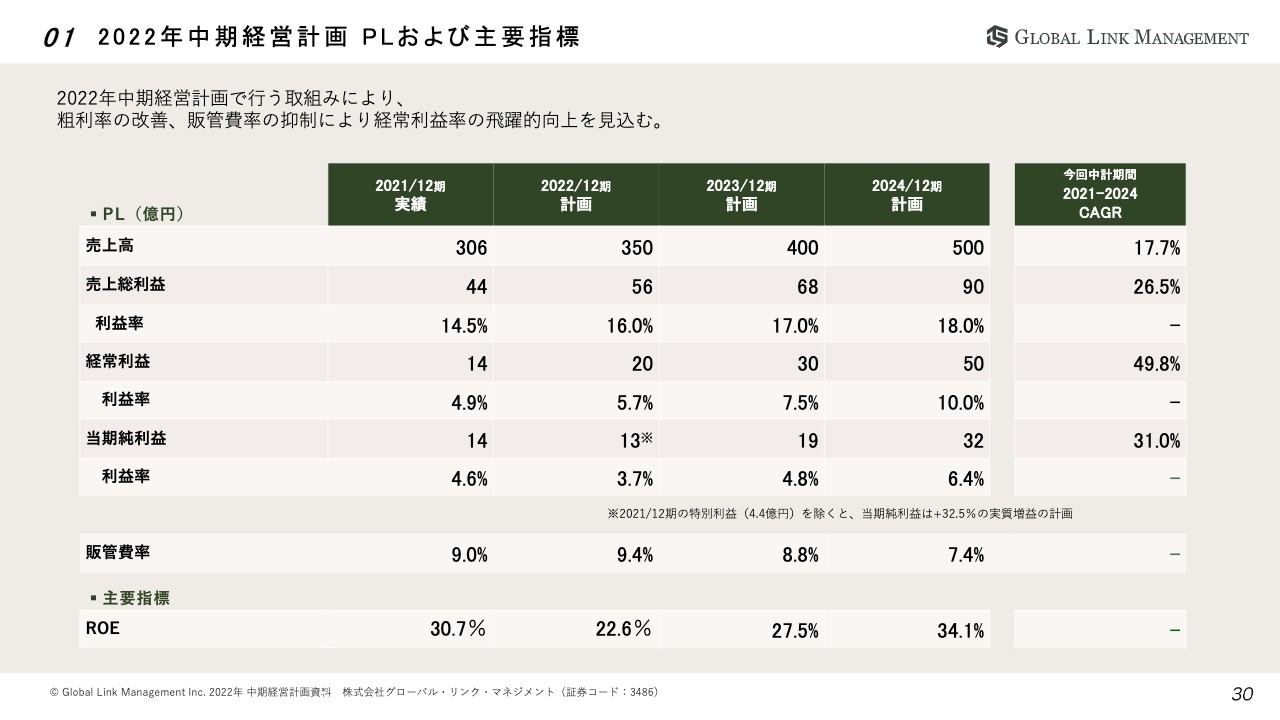

2022年中期経営計画 PLおよび主要指標

まずこちらが、今回の中期経営計画におけるP/Lおよび主要な指標となります。ポイントとしては、2021年から2024年における売上高のCAGRは17.7パーセントですが、経常利益のCAGRは49.8パーセントとなる点です。

こちらは、環境対応や1棟バルク販売等の高付加価値化による粗利率の改善と、販売の効率化による販管費の抑制による経常利益額と経常利益率が飛躍的に向上するという計画になっています。

2022年中期経営計画 事業KPI

続きまして、こちらが事業上のKPIになります。販売戸数計画は、オフバランス開発の強化と1棟バルク販売により、2024年12月期で1,400戸の販売を計画しています。

また、環境配慮比率に関しては、自社開発物件は100パーセント、オフバランス開発を含めた全取扱物件では50パーセントを目指してまいります。

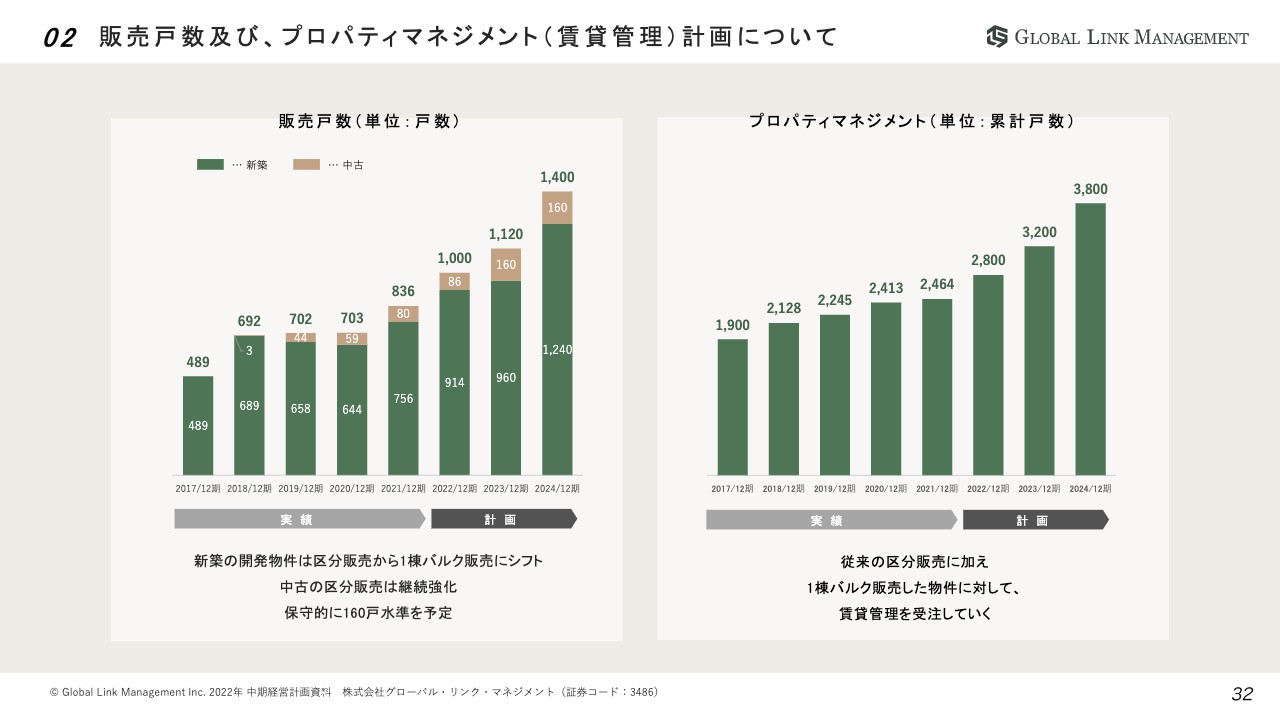

販売戸数及び、プロパティマネジメント(賃貸管理)計画 について

こちらは、販売戸数と賃貸管理戸数の計画になります。販売戸数の内訳としては、新築の開発物件は区分販売から1棟バルク販売へシフトし、756戸から1,240戸へ、中古の区分販売は継続して強化していき、80戸から160戸としています。

プロパティマネジメントにおける管理戸数に関しては、1棟バルク販売後の管理を受託することで拡大してまいります。

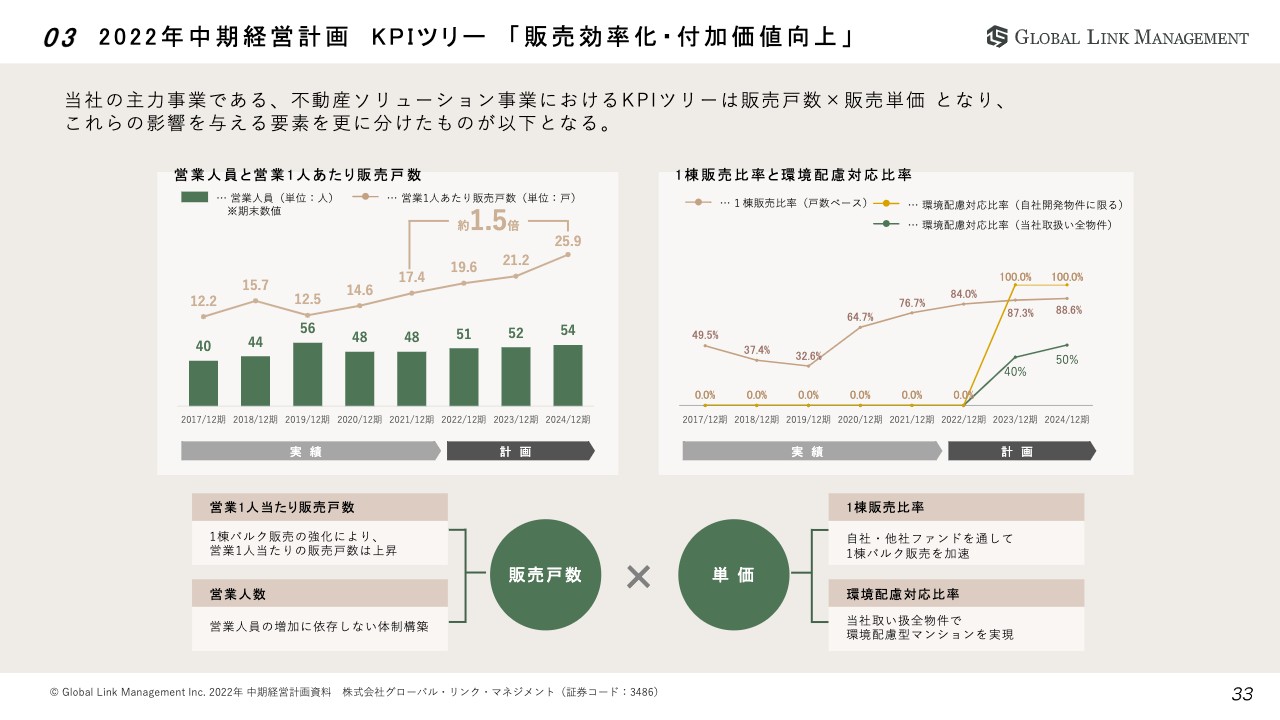

2022年中期経営計画 KPI ツリー 「販売効率化・付加価値向上」

こちらが、不動産ソリューション事業におけるKPIツリーになります。ご覧のように、この3年間では1棟バルク販売による効率化により、営業人員はさほど増えませんが、営業人員1人あたりの販売戸数が約1.5倍まで増加する見込みとなっています。

また、1棟販売比率は9割弱まで拡大し、環境比率を向上させることで単価の向上にも繋げていく想定となります。

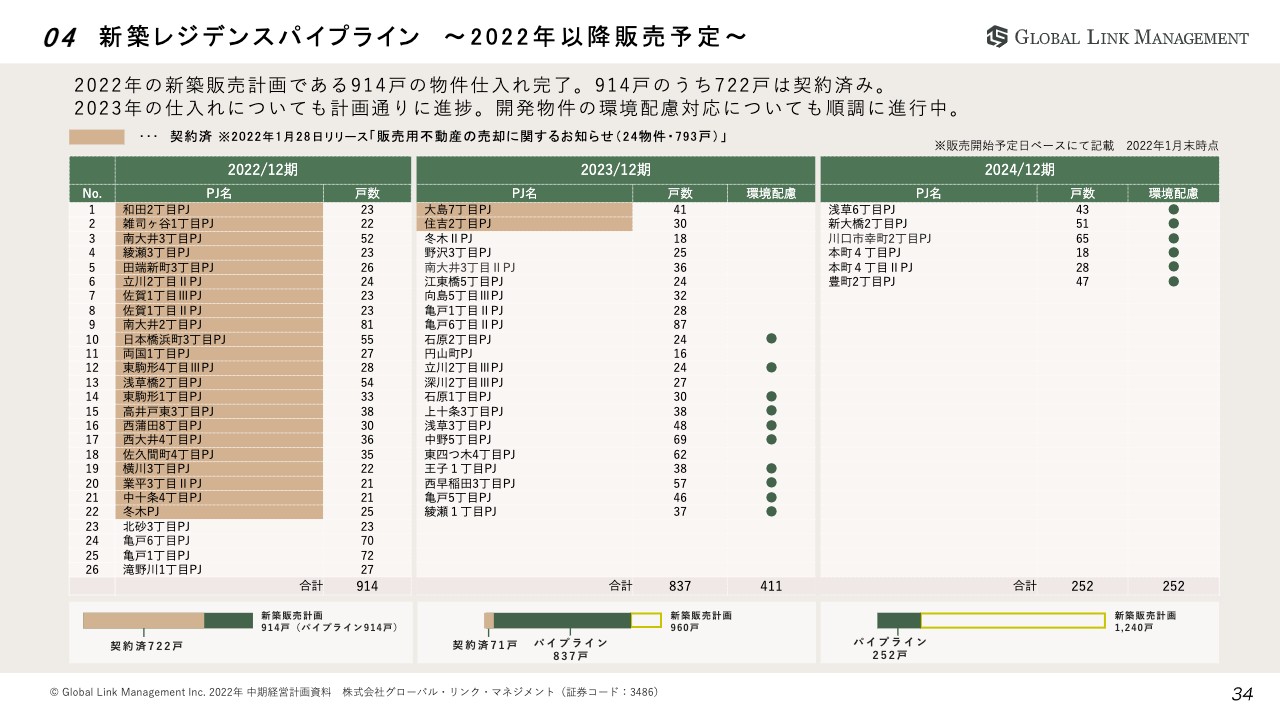

新築レジデンスパイプライン ~2022年以降販売予定~

こちらが、現時点での2022年以降販売予定の新築レジデンスパイプラインとなります。2022年12月期に関しては、914戸の販売計画としていますが、そのうち722戸がすでに契約済みとなっていますので、堅めの数値であると考えています。

また、2023年12月期、2024年12月期についても順調に積み上がっています。

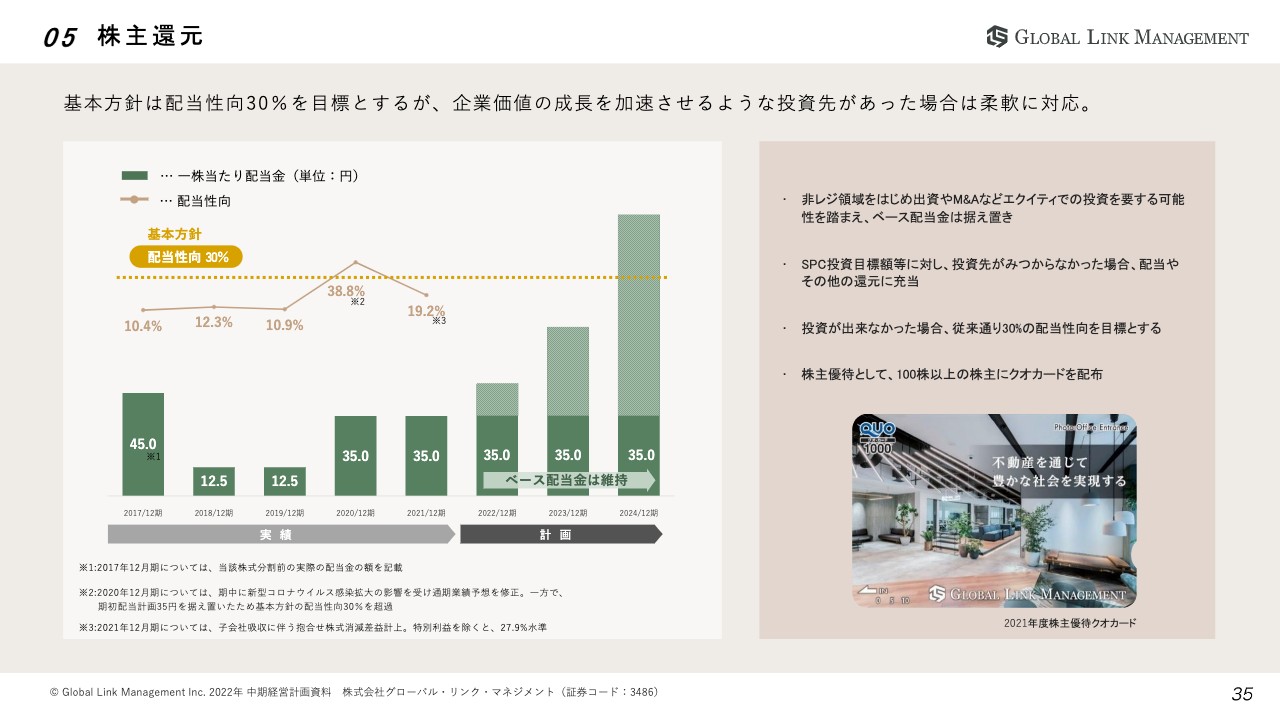

株主還元

最後に株主還元についてです。基本方針に関しては、従来どおり配当性向30パーセントを目標としています。

しかし、非レジデンス領域をはじめ、出資やM&Aなどエクイティでの投資の可能性を踏まえ、少しイレギュラーなかたちを取らせていただいています。

まず、ベースの配当額は2021年12月期と同じ35円と据え置きとさせていただいています。そこから、期中でSPC開発への出資等エクイティ投資を行わなかった場合は、配当性向30パーセントを目標として、配当やその他の還元に充当させていただきます。また、株主優待としてクオカードに関しても継続して配布させていただく予定です。

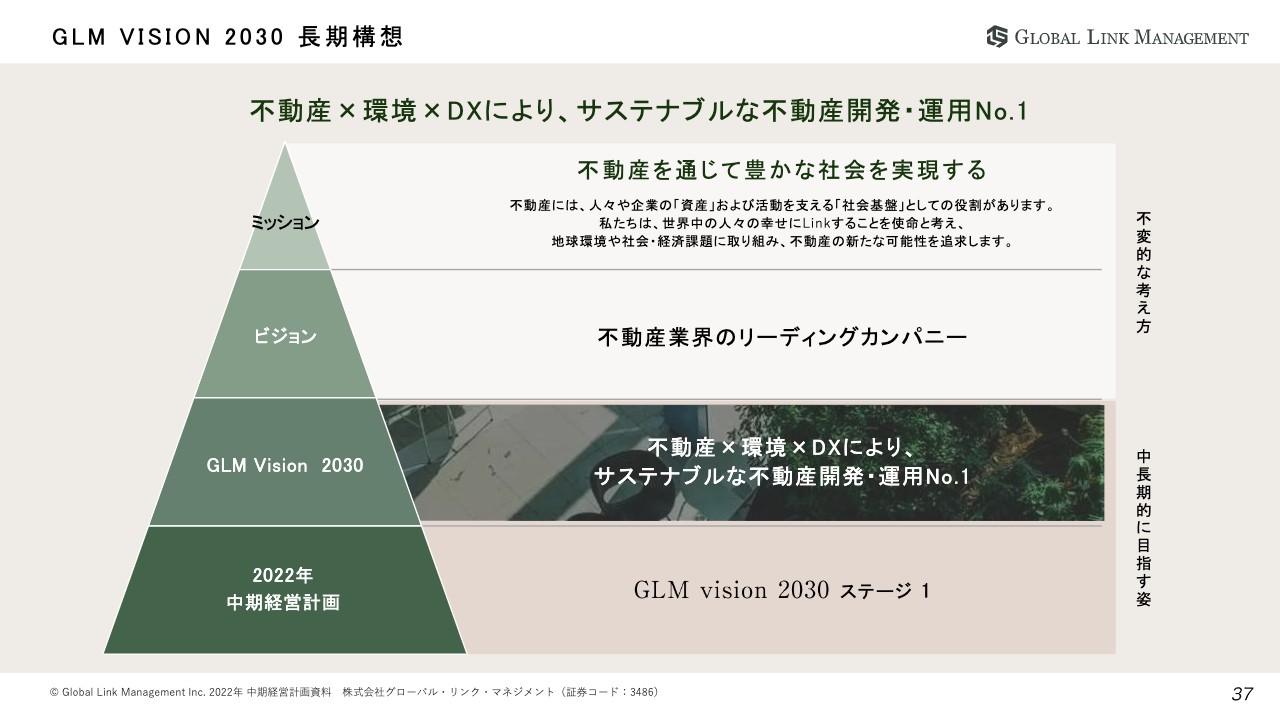

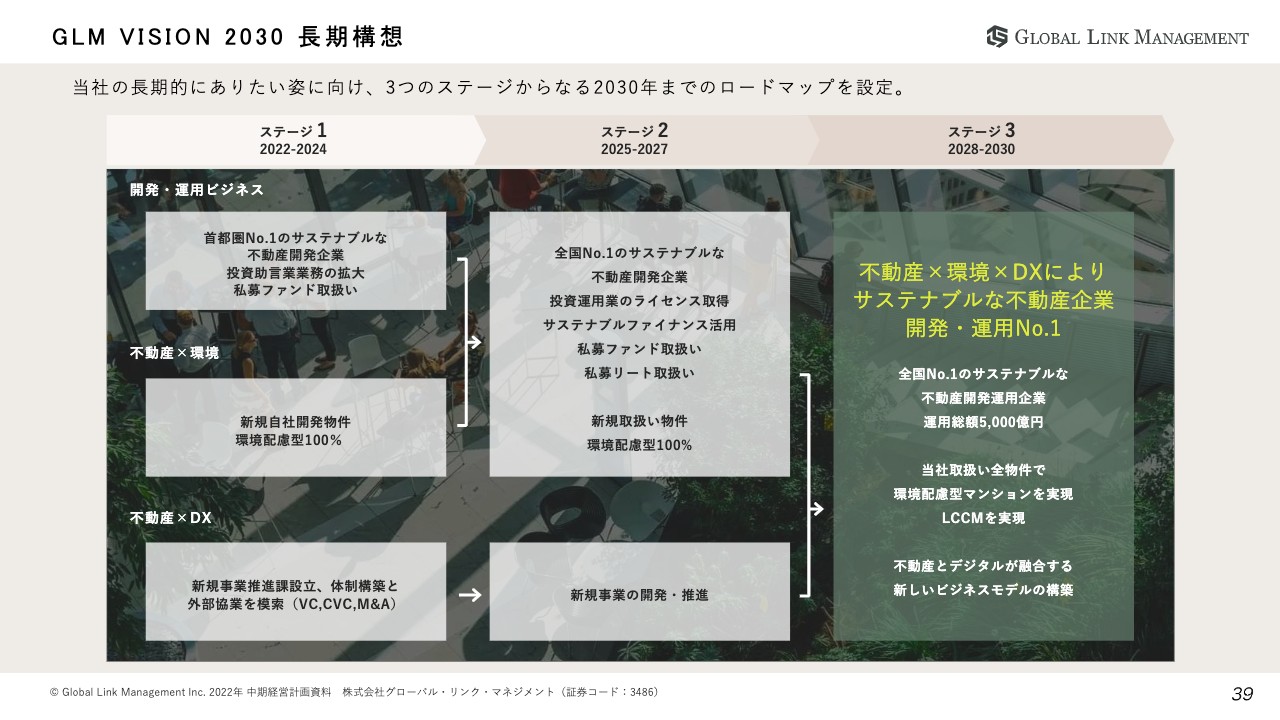

GLM VISION 2030 長期構想①

最後に、株式会社グローバル・リンク・マネジメントの2030年に向けた長期構想「GLM VISION 2030」についてご説明します。

今回、ステージ1として2022年から2024年の中期経営計画をご説明しましたが、2030年における目標は、「不動産×環境×DX」により、サステナブルな不動産開発・運用No.1を目指していきたいと考えています。

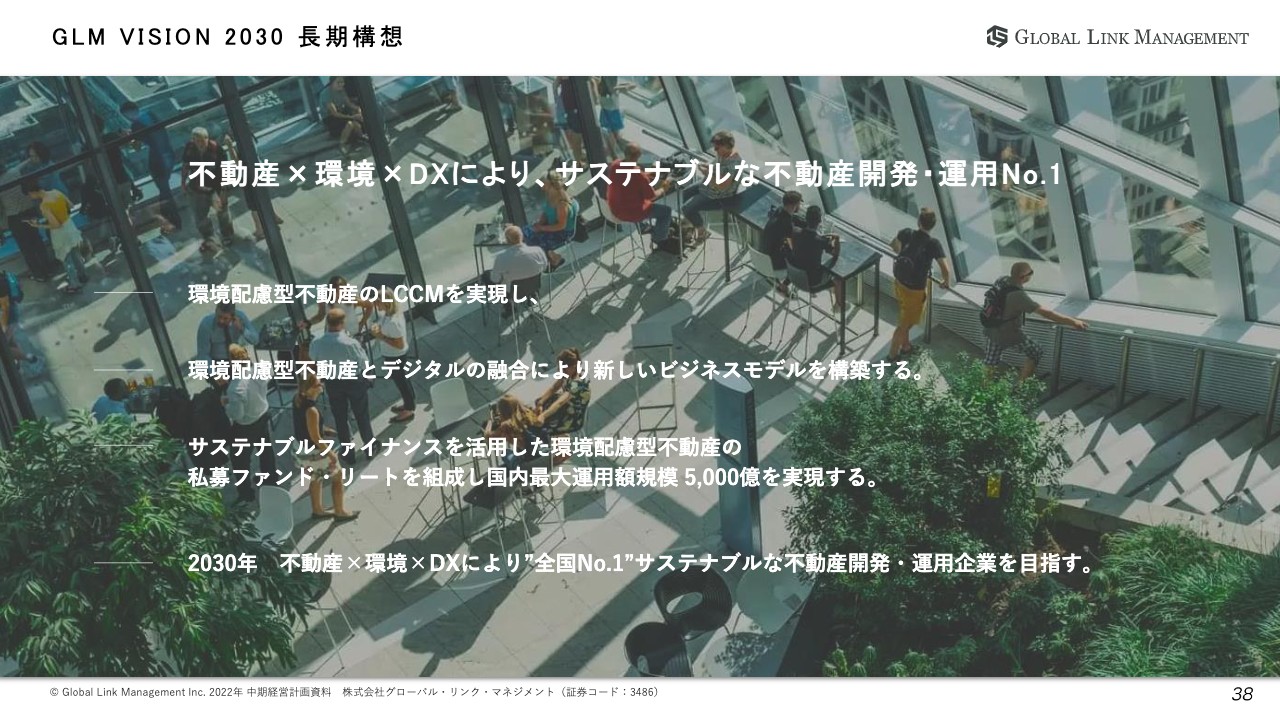

GLM VISION 2030 長期構想②

「GLM VISION 2030」 のご説明になります。環境配慮型不動産のLCCMを実現し、環境配慮型不動産とデジタルにより新しいビジネスモデルを構築します。

サステナブルファイナンスを活用した私募ファンド・リートを組成し、国内最大運用額規模5,000億円を実現し、2030年は「不動産×環境×DX」により、全国No.1のサステナブルな不動産開発・運用企業を目指してまいります。

GLM VISION 2030 長期構想③

こちらは、「GLM VISION 2030」を実現するためのロードマップになります。今回、ステージ1では3つのテーマごとに取り組みを始動させ、ステージ2では開発・運用ビジネスと「不動産×環境」が合わさることで、全国No.1のサステナブルな不動産開発企業を目指します。

最後に、ステージ3で、さきほどご説明した当社の目指す「不動産×環境×DX」により、サステナブルな不動産開発・運用No.1を目指していきます。

GLM VISION 2030 長期構想 不動産 × 環境

具体的に説明します。「不動産×環境」に関しては、LCCMの実現を目指してまいります。LCCM住宅とは、建築から運用、解体までの過程において、エネルギー収支がゼロになる、つまり環境負荷をかけない住宅のことです。こちらの実現に向けて邁進してまいります。

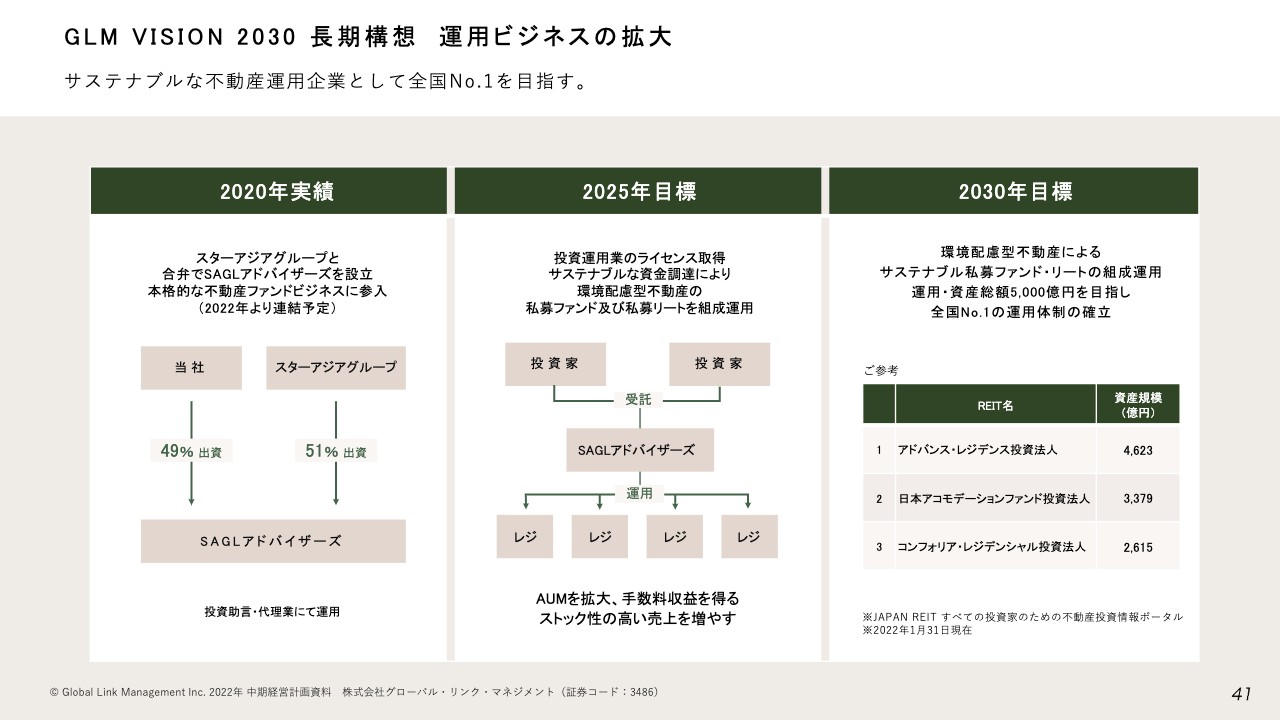

GLM VISION 2030 長期構想 運用ビジネスの拡大

次に、運用ビジネスの拡大です。現在スターアジアグループとの合弁で、SAGLアドバイザーズを設立し、ファンドビジネスに参入しています。

現在、投資助言代理業ですが、2025年までには投資運用業のライセンスを取得し、サステナブルファイナンスによる資金調達による私募ファンド・私募リートの組成を目指します。

そして、2030年に向けて私募ファンド・リートを拡大し、運用資産総額5,000億円規模と、現時点では全国No.1規模の運用体制を目指してまいります。

GLM VISION 2030 長期構想

次に、「不動産×DX」への取り組みです。さまざまな技術革新に対応し、不動産とデジタルが融合する新しいビジネスモデルの構築を目指します。

ステージ1では、これらのテーマに向けた研究調査に注力すべく、経営企画部内に新規事業推進課を設置し、新規事業の企画やパートナー探索を継続的に行い、検証を進めてまいります。

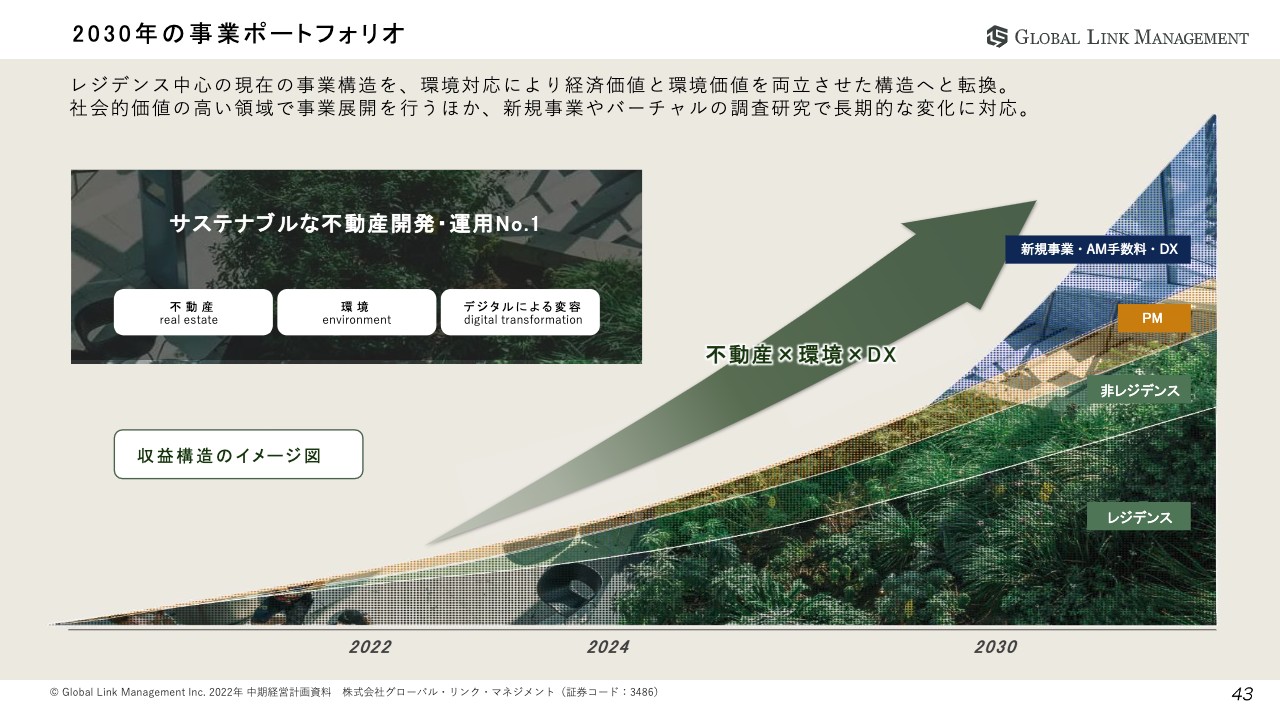

2030年の事業ポートフォリオ

最後に、こちらが2030年に向けた我々の事業ポートフォリオの考え方になります。2024年に向けて「不動産×環境」が事業の核となり、レジデンス及び非レジデンスが拡大し、2030年に向けて新規事業やDX・運用ビジネス等が合わさり、不動産開発・運用企業としてNo.1を目指してまいります。

Appendix

Appendixでは、弊社のESGへの取り組みと考え方を掲載しています。

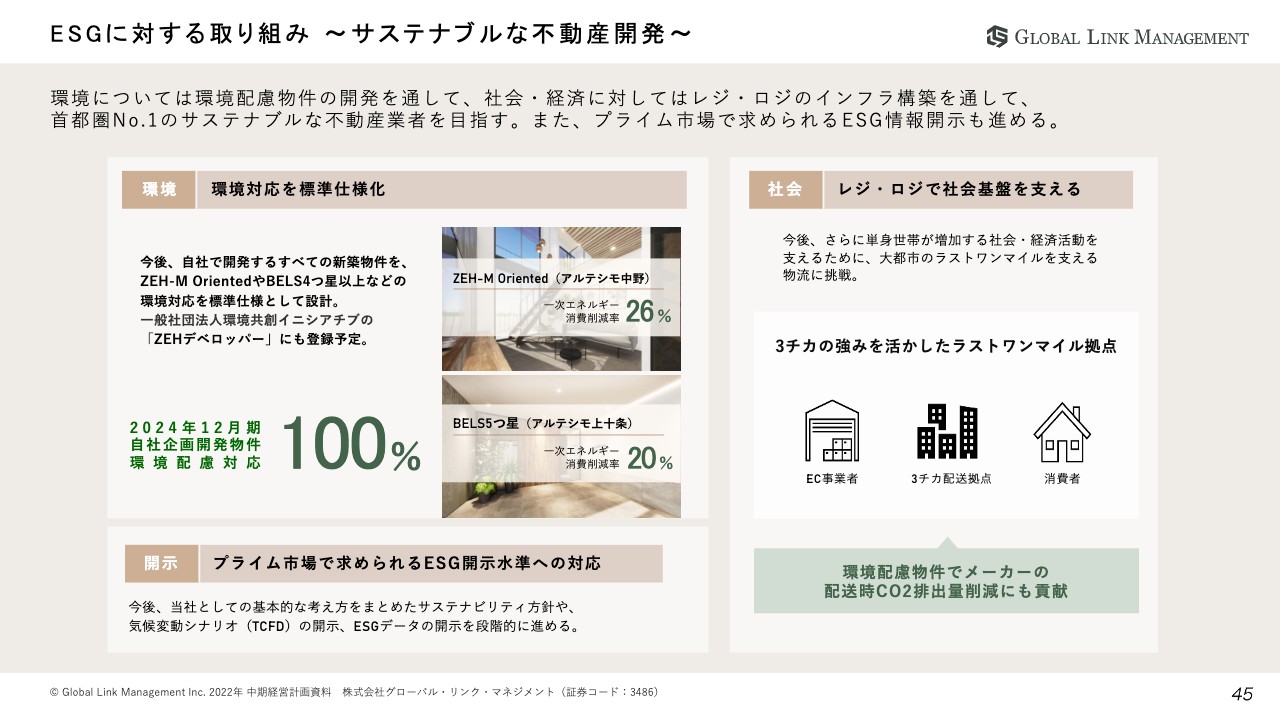

ESGに対する取り組み 〜サステナブルな不動産開発〜

まずは、ESGに対する取り組みになります。

環境に関しては、さきほども申し上げたとおり、今後当社で開発する物件に関しては環境対応化を標準仕様としてまいります。また、社会に関してはレジデンスと物流施設の開発により、社会基盤を支えることで社会貢献につながると考えています。

また、プライム市場で求められる環境指標のESG開示水準へも対応していきたいと考えています。

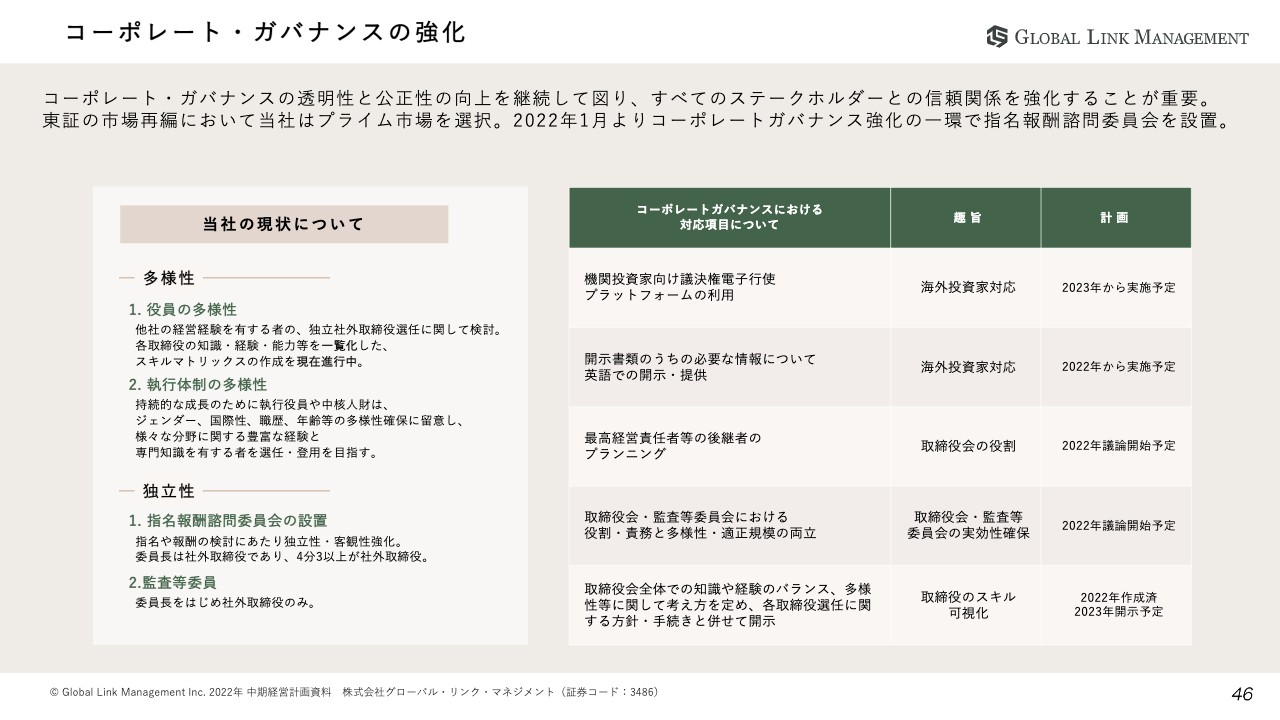

コーポレート・ガバナンスの強化

こちらは、コーポレートガバナンスに関する考え方になります。右側に当社が今後対応していく必要がある項目と、その対応計画を記載させていただいています。

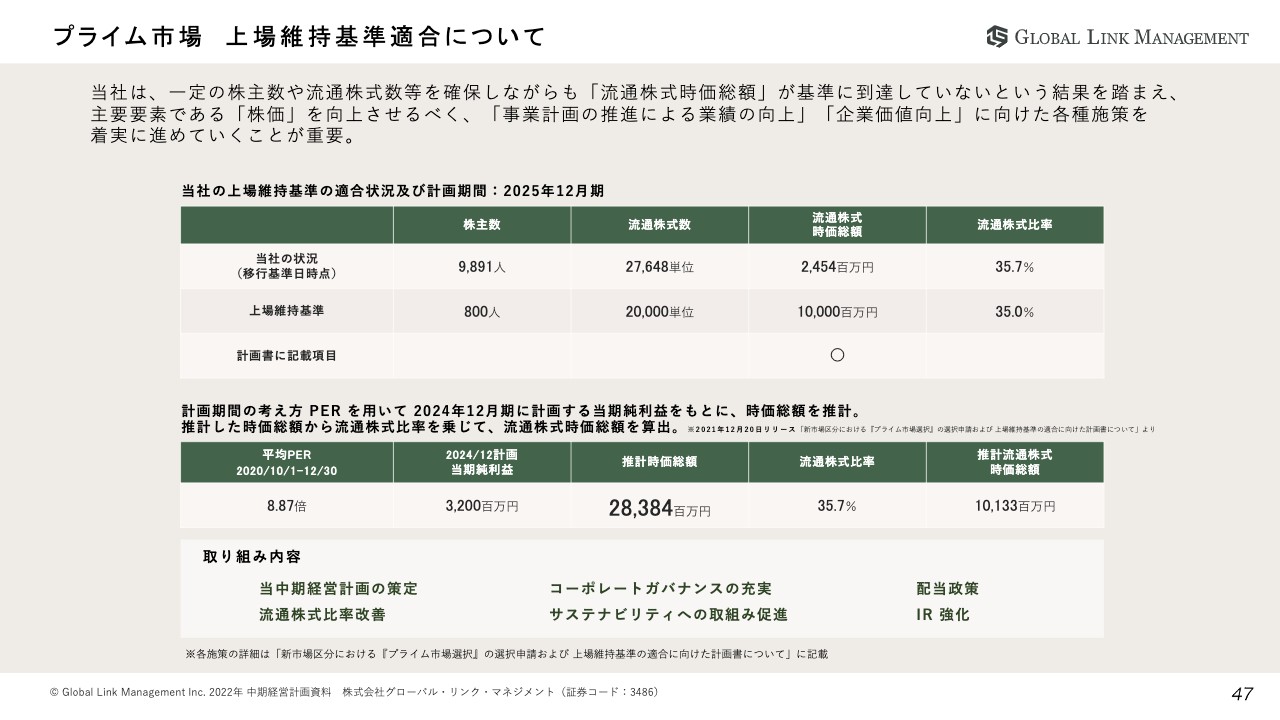

プライム市場 上場維持基準適合について

最後に、東証の市場再編についての考え方になります。弊社はプライム市場の上場維持基準に対して、流通株式時価総額が基準を満たしていない状況となっています。

業績の向上や企業価値向上に向けた各種施策を着実に進めていき、本中計の計画達成により基準をクリアしていきたいと考えています。

以上で、2022年中期経営計画の説明を終了させていただきます。ご清聴ありがとうございました。

新着ログ

「不動産業」のログ