オキサイド、3Q累計売上高は通期予想に対し74.3%と順調 半導体事業の部材調達は4Qにリカバリーする見込み

2022年2月期第3四半期決算説明会

古川保典氏(以下、古川):代表取締役社長の古川でございます。本日はお忙しい中、当社2022年2月期第3四半期決算説明会にご参加いただきまして、誠にありがとうございます。

本日は、昨日適時開示した2022年2月期第3四半期決算補足説明資料に基づいてご説明させていただき、その後にご質問をお受けしたいと思います。どうぞよろしくお願いいたします。

最初に、2022年2月期第3四半期累計期間の決算について、続いて、今期のこれまでのトピックス、事業別の売上、今期計画に対する進捗をご説明します。

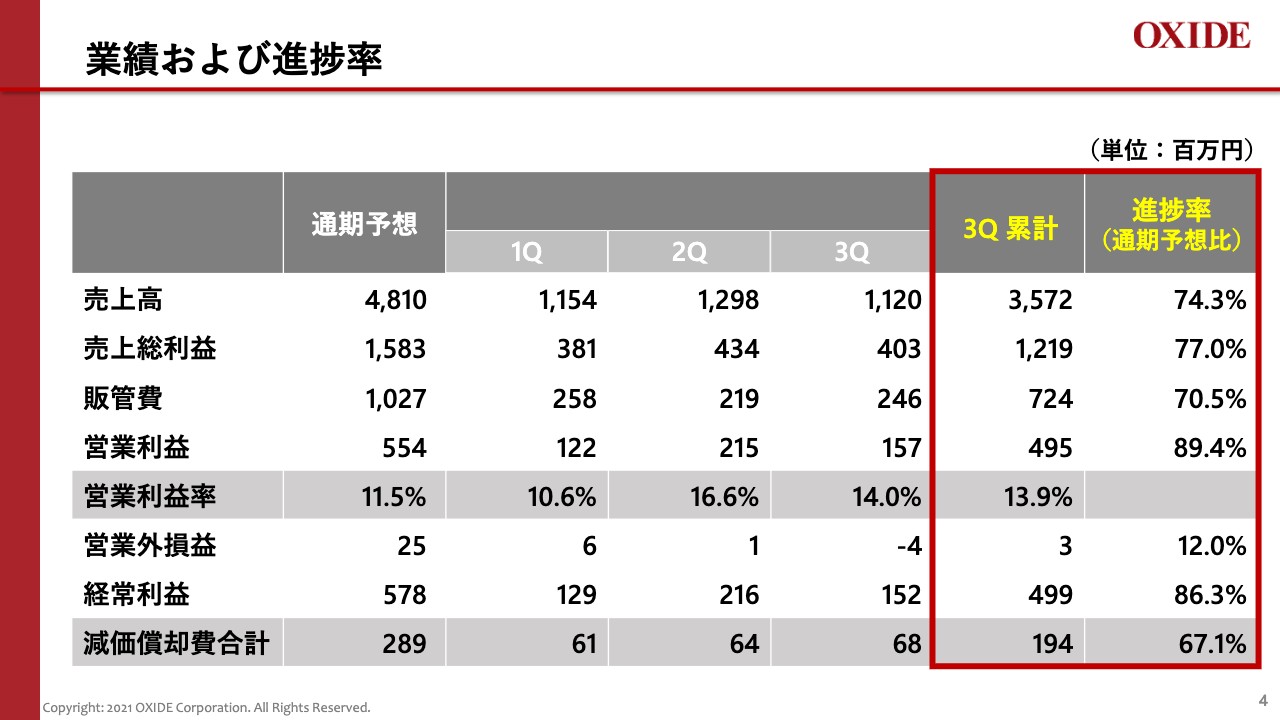

業績および進捗率

業績および進捗からご説明します。第3四半期累計期間における世界経済は、国や地域によるバラつきを伴いつつも、総じて新型コロナウイルスによる落ち込みからの回復基調が続いています。

一方で、部品・原材料不足の深刻化、資源価格の上昇、中国の電力不足や新型コロナウイルス感染拡大による生産減速などにより、世界経済の回復ペースはやや減速の兆しも見えています。

このような中、当社の第3四半期累計期間における売上は概ね順調に推移しました。第3四半期累計期間の売上高は、35億7,200万円です。これは業績予想に対して74.3パーセントの進捗となります。

営業利益は4億9,500万円で、業績予想に対して89.4パーセントの進捗です。経常利益は4億9,900万円で、業績予想に対して86.3パーセントの進捗となりました。

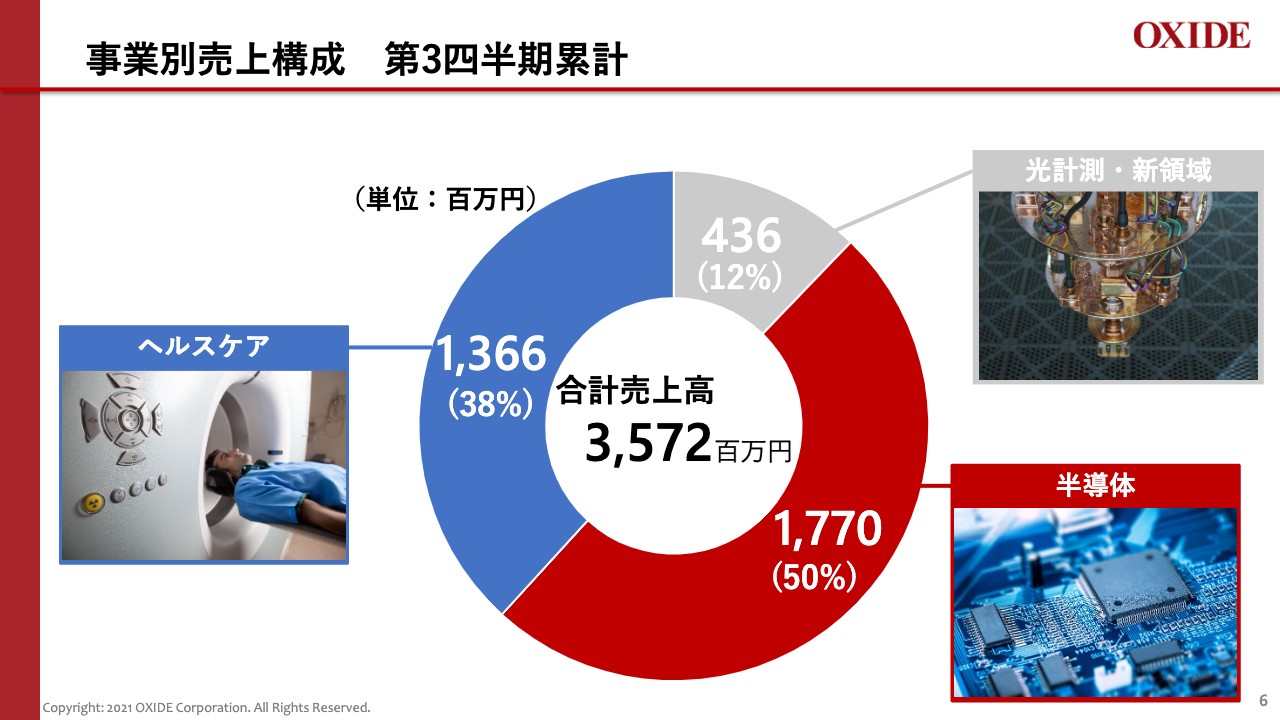

事業別売上構成 第3四半期累計

事業別売上構成についてご説明します。第3四半期累計期間の売上高における事業別の売上構成比に大きな変化はありません。半導体事業が50パーセント、ヘルスケア事業が38パーセント、光計測・新領域事業が12パーセントとなっています。

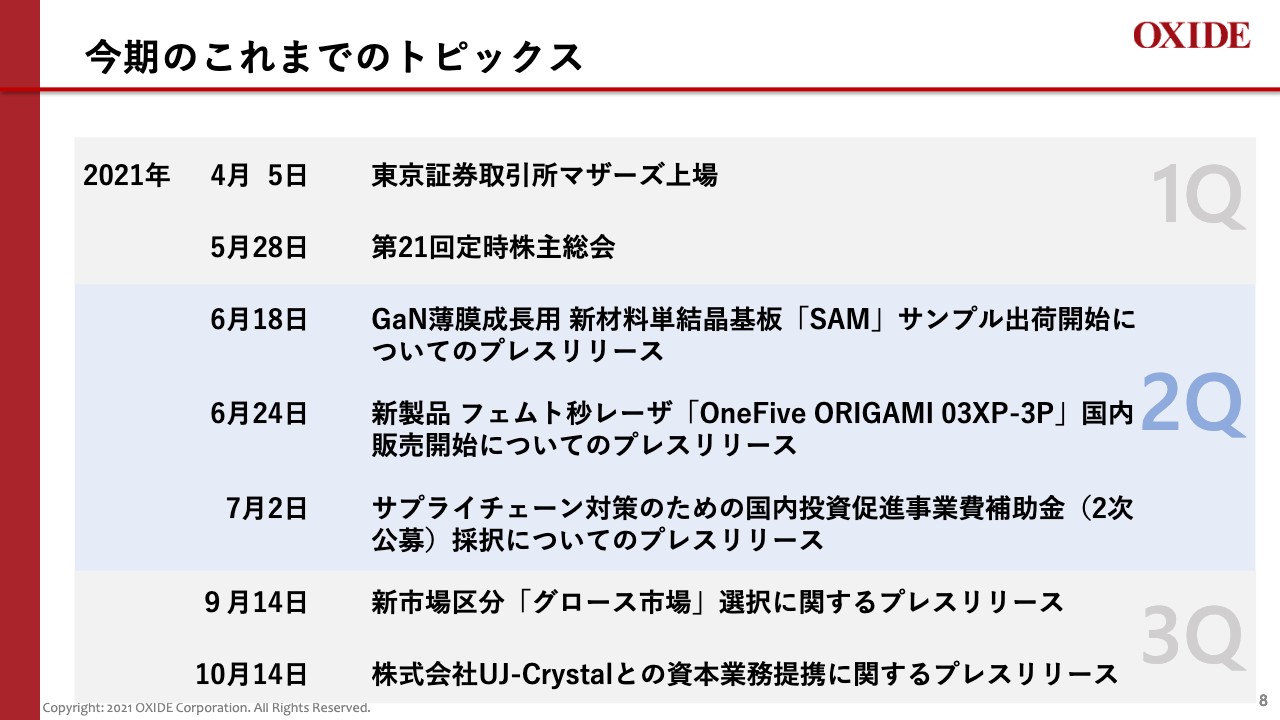

今期のこれまでのトピックス

今期のこれまでのトピックスについてまとめました。第3四半期のトピックスとしては、UJ‐Crystalとの資本業務提携に関するプレスリリースがありました。

この資本業務提携については第2四半期決算説明会でもご説明しましたが、技術的な優位性などについてよくご質問をいただいていますので、次のスライドでご説明します。

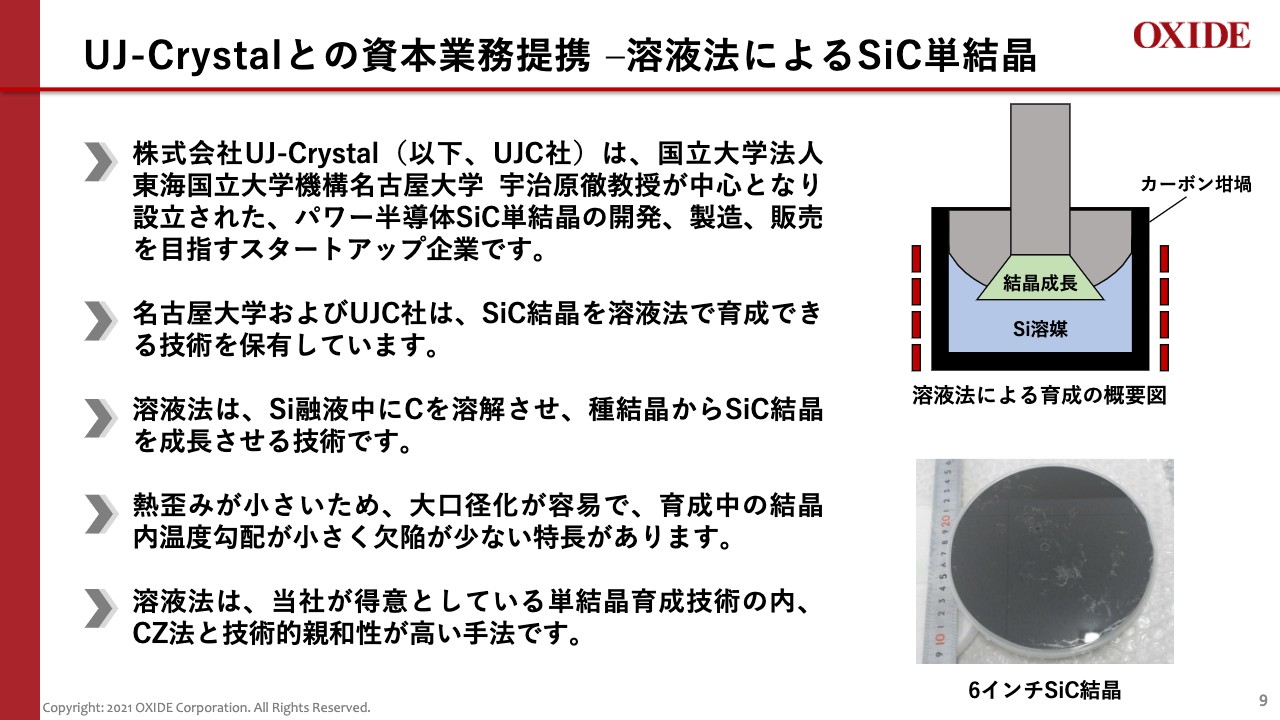

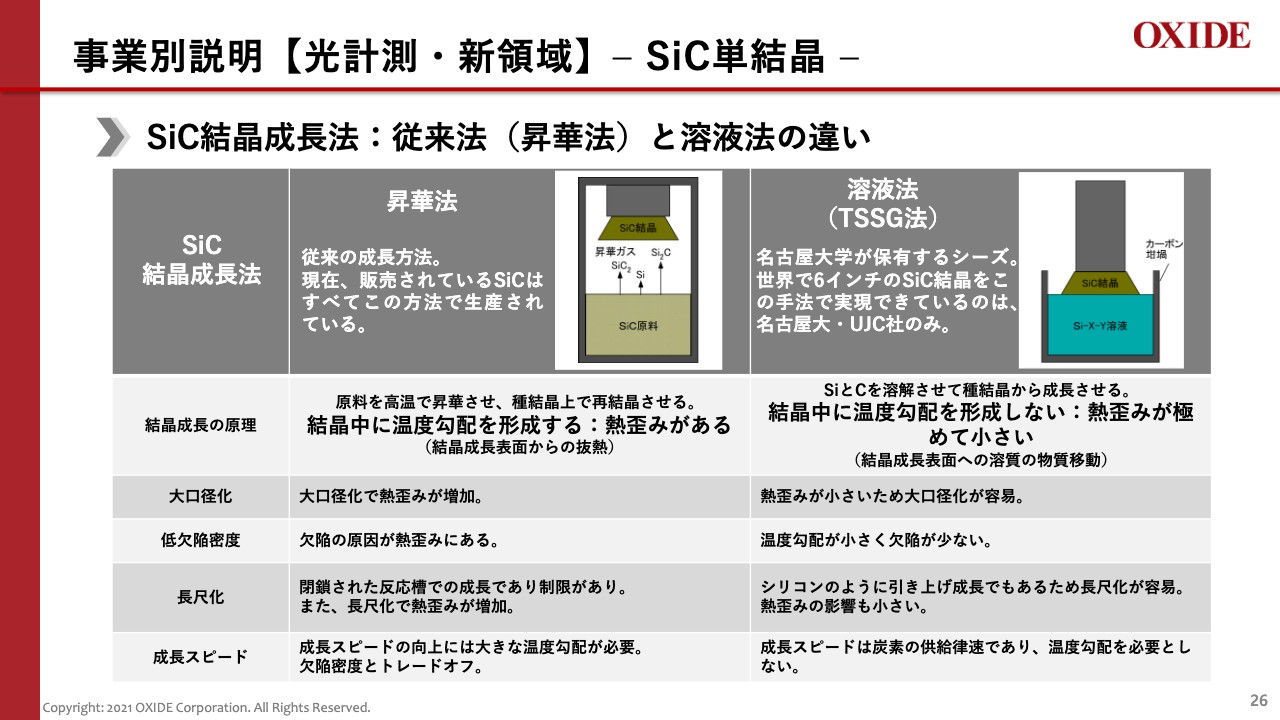

UJ-Crystalとの資本業務提携 –溶液法によるSiC単結晶

これまで何度かご説明しているため重複にはなりますが、UJ‐Crystalは名古屋大学の宇治原徹教授が中心となり設立された、パワー半導体SiC単結晶の開発、製造、販売を目指すスタートアップ企業です。

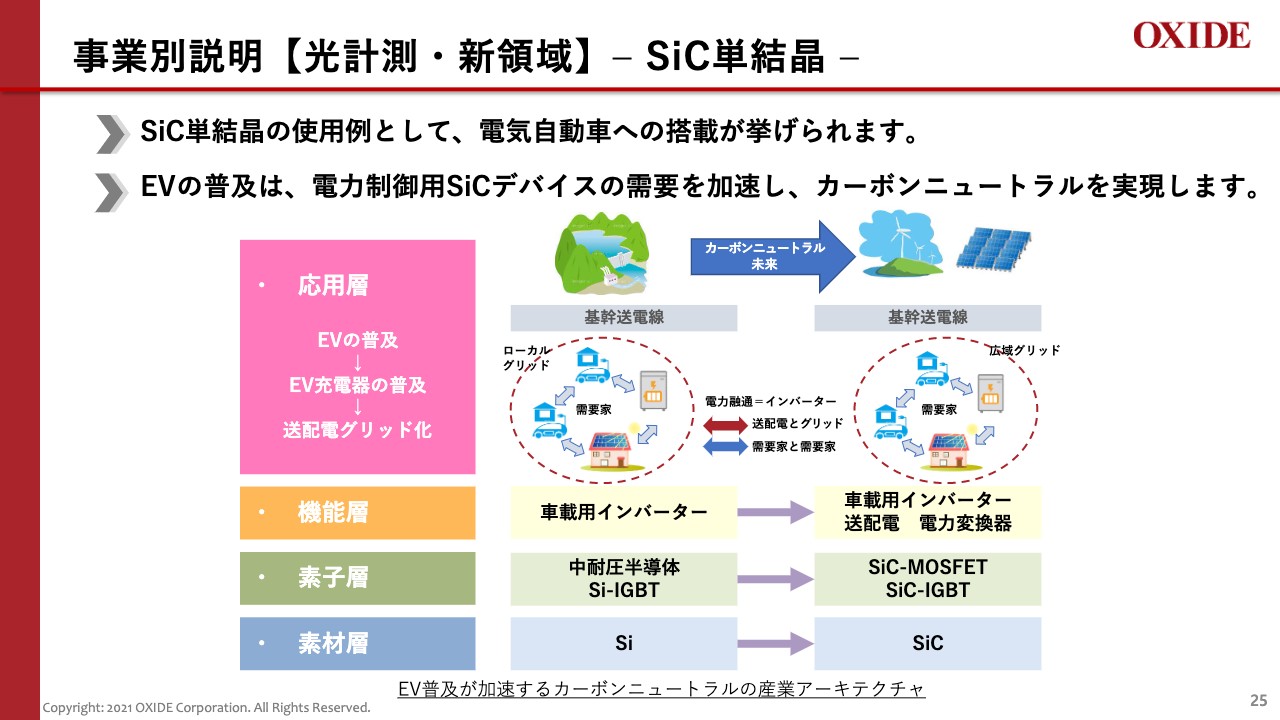

SiC単結晶の育成方法としては昇華法が一般的ですが、名古屋大学およびUJ‐Crystalは溶液法でSiC結晶を育成できる技術を有しています。溶液法は、シリコン融液中に炭素を溶解させ、種結晶からSiC結晶を成長させる技術です。

この方法を用いると、昇華法に比べて結晶中の熱歪みが小さいため、大口径化が容易となります。

また、育成中の結晶内温度勾配が小さく、欠陥が少ないという特長もあります。溶液法は当社が得意としている単結晶育成技術の中で、CZ法と技術的親和性が高い手法です。

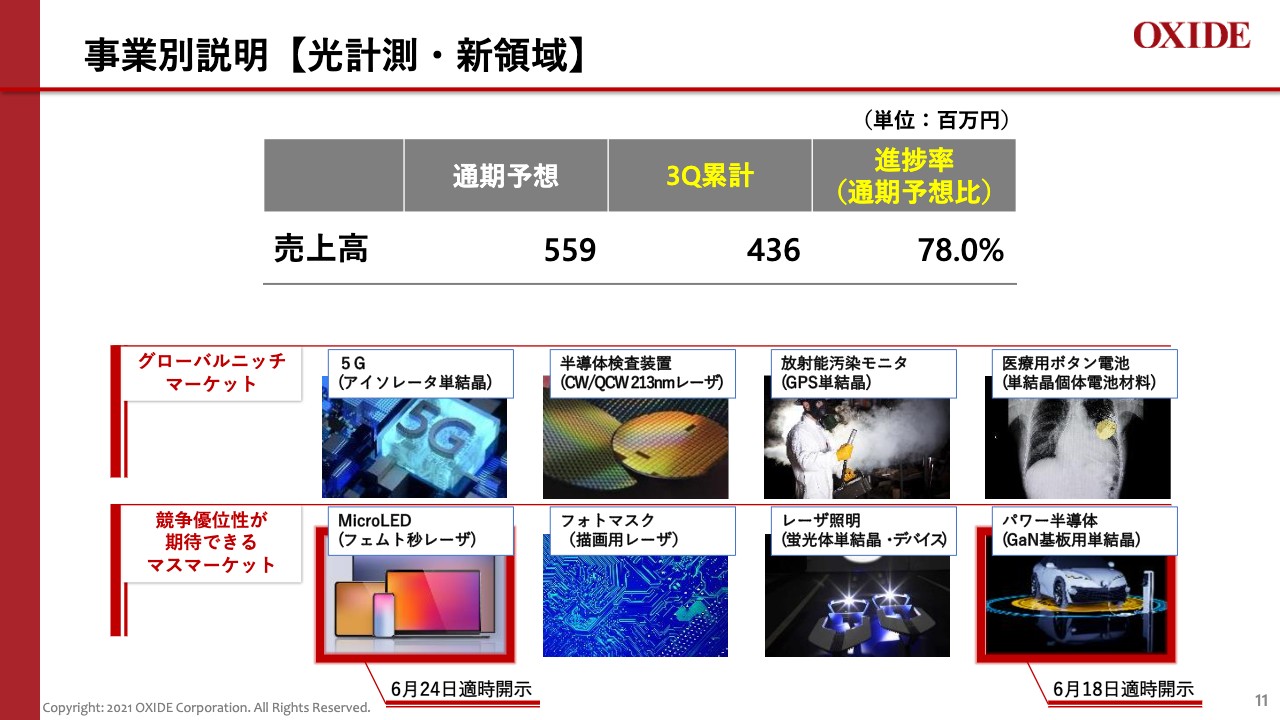

事業別説明【光計測・新領域】

11ページからは、事業別の売上高および業界動向についてご説明します。まず、光計測・新領域事業です。第3四半期累計期間における売上高は4億3,600万円となり、通期業績予想に対して78パーセントの進捗となりました。

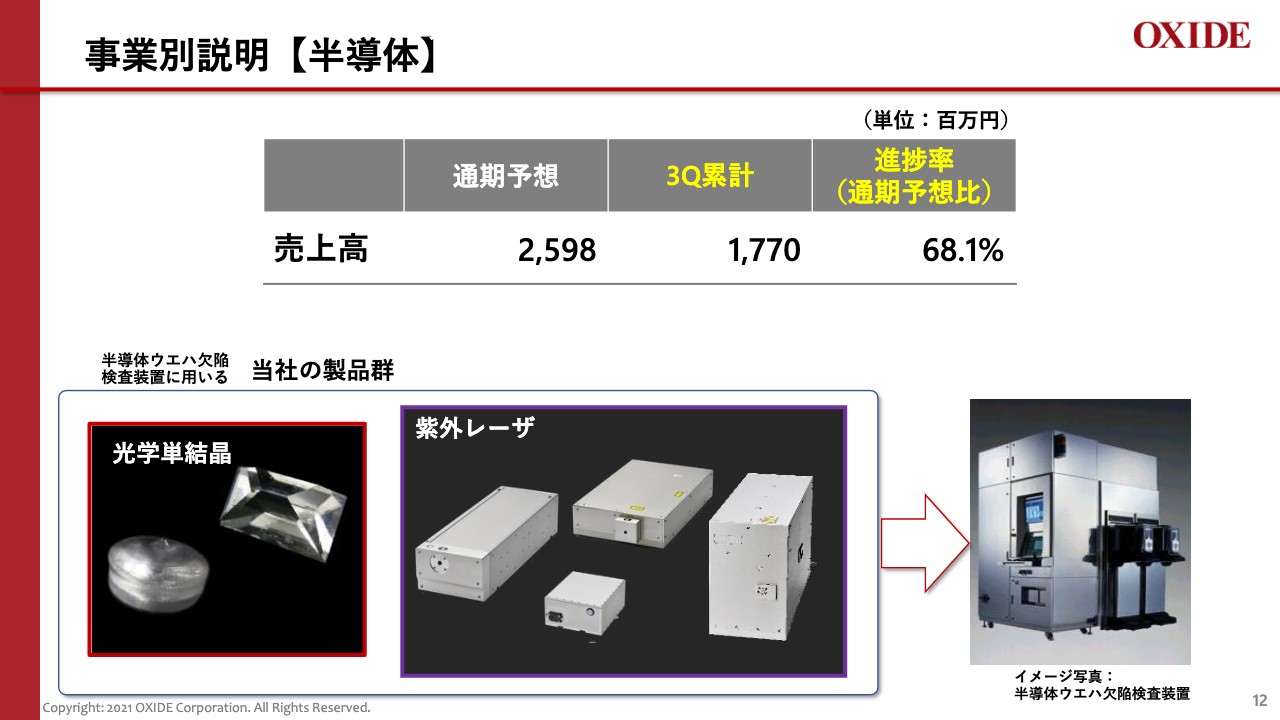

事業別説明【半導体】

半導体事業についてご説明します。半導体の業界動向については、第2四半期から大きな変化はありません。

半導体ウエハ欠陥検査装置に用いる当社の光学単結晶および紫外レーザの事業の受注状況は順調でしたが、レーザ装置の調達部品の一部で納期が延伸した影響により、売上高は見込みをやや下回りました。

第3四半期累計期間における売上高は17億7,000万円となり、通期業績予想に対して68.1パーセントの進捗となりました。

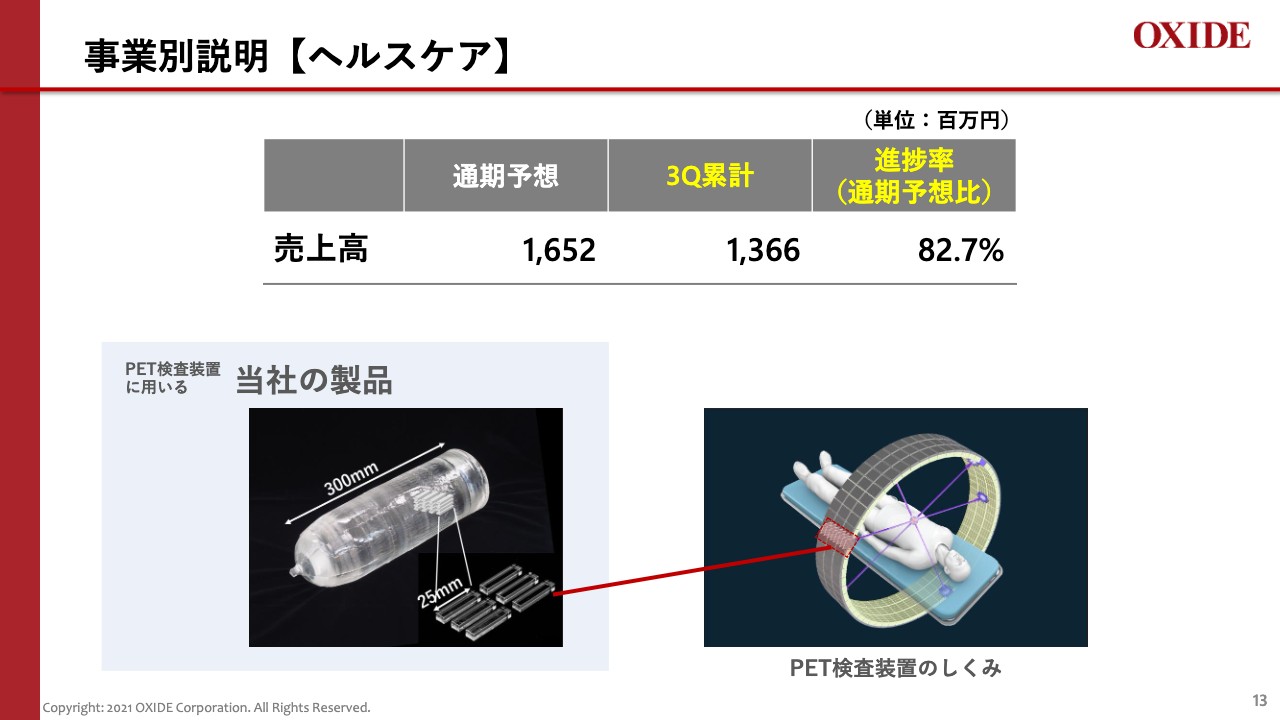

事業別説明【ヘルスケア】

ヘルスケア事業についてご説明します。ヘルスケアの業界動向についても、第2四半期から大きな変化はありません。当社のヘルスケア事業においては、PET装置向けのシンチレータ単結晶の売上が前年同期並みの水準を維持しました。

その結果、第3四半期累計期間における売上高は13億6,600万円となり、通期業績予想に対して82.7パーセントの進捗となりました。以上が、事業別説明となります。

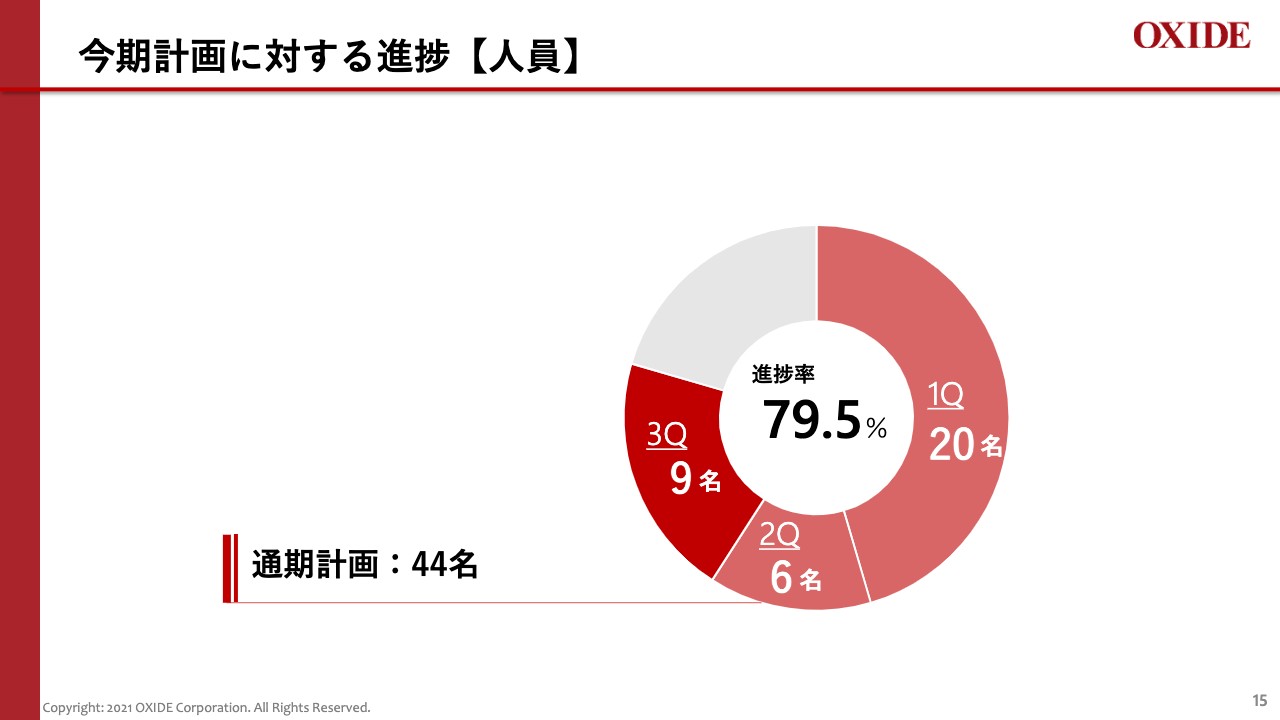

今期計画に対する進捗【人員】

ここから先は、今期計画に対する進捗についてご説明します。まず、人員計画に対する進捗についてです。第3四半期累計期間に35名が入社しました。通期計画に対する進捗率は79.5パーセントです。引き続き、採用活動に力を入れていきます。

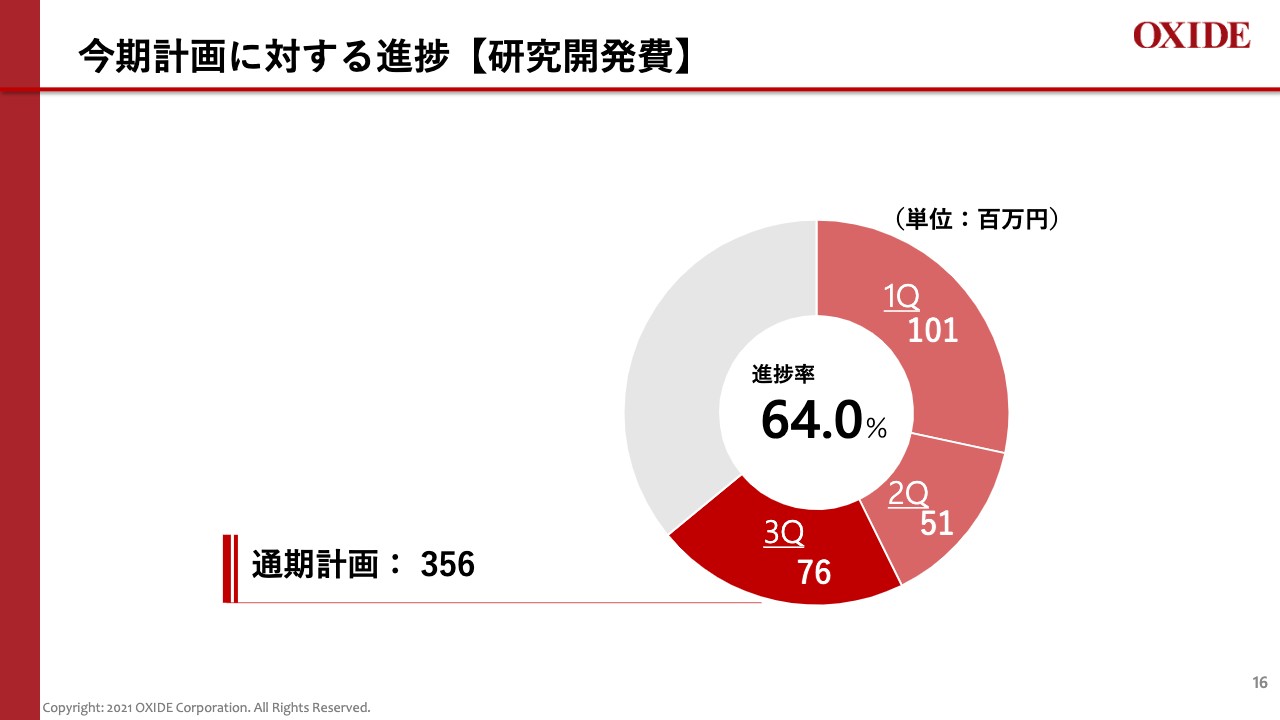

今期計画に対する進捗【研究開発費】

研究開発計画に対する進捗についてご説明します。第3四半期累計期間における研究開発費は2億2,800万円で、通期計画に対する進捗率は64パーセントです。

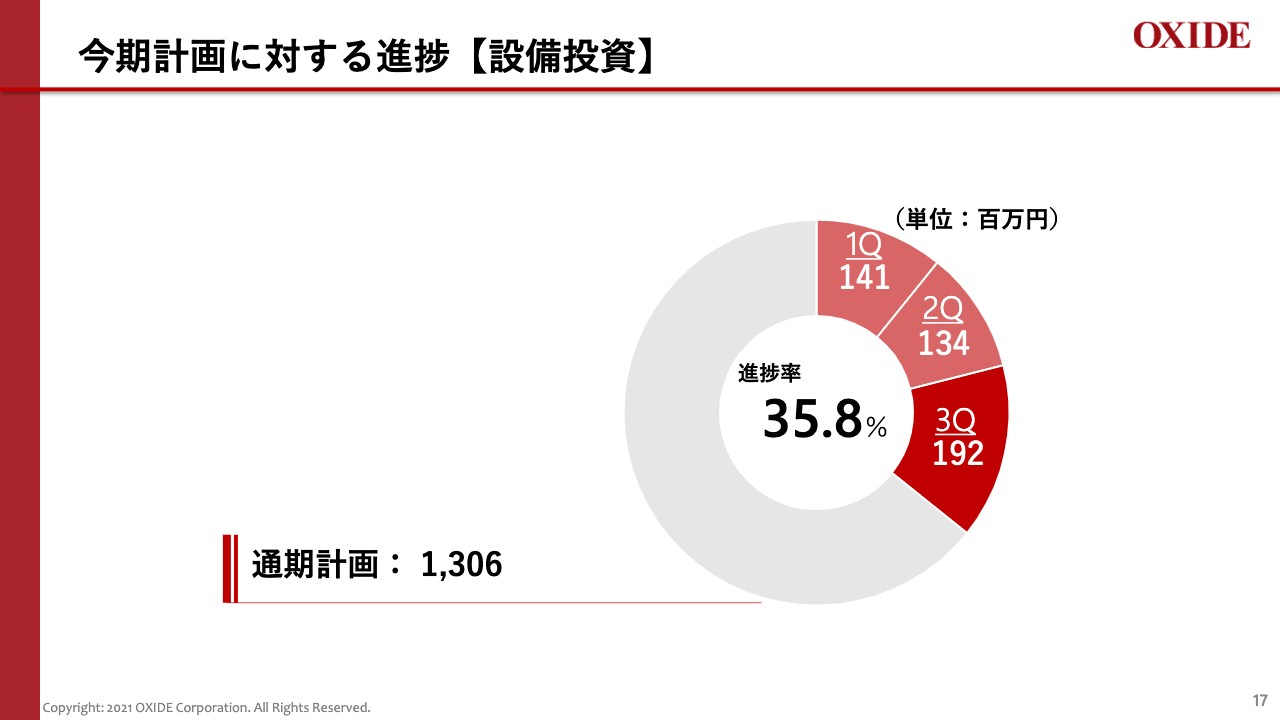

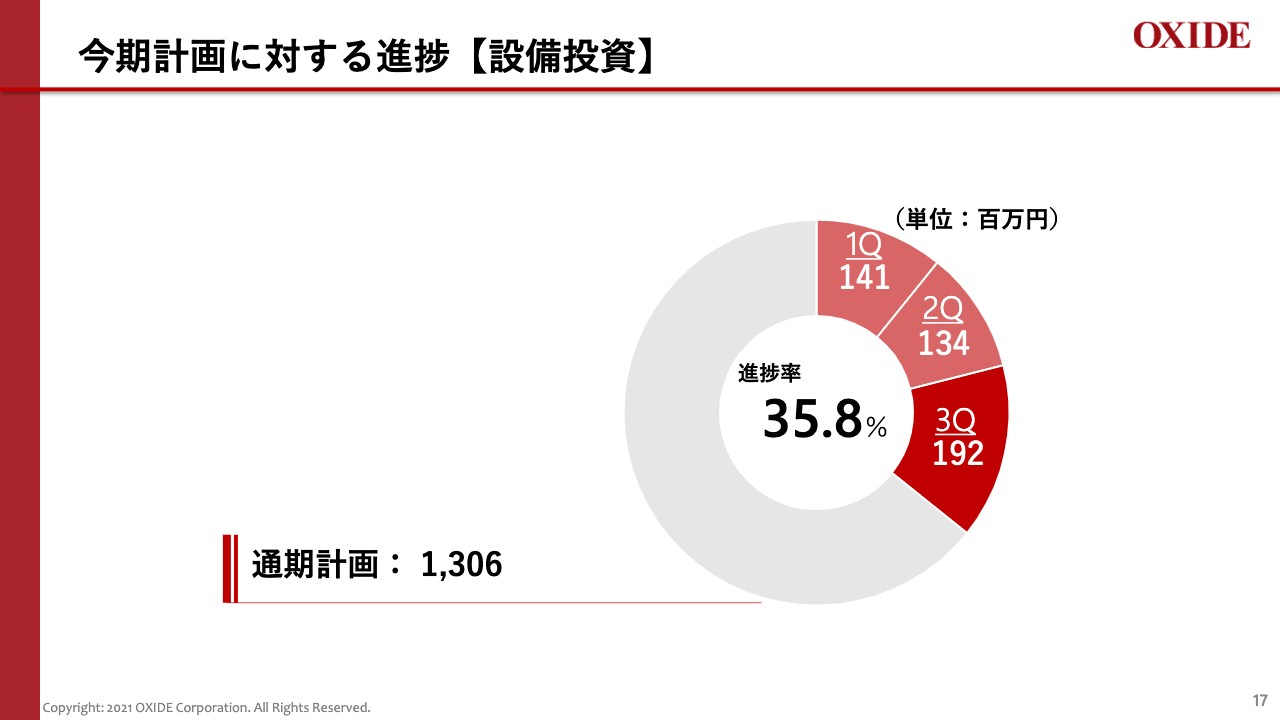

今期計画に対する進捗【設備投資】

最後に、設備投資についてご説明します。第3四半期累計期間において、4億6,800万円の設備投資を行いました。こちらは、通期計画の35.8パーセントの進捗となります。

設備投資については第2四半期にもご説明しましたが、部材調達の都合により、第4四半期に偏重しています。私からのご説明は以上となります。どうもありがとうございました。

質疑応答:半導体事業における部材調達の一部延伸の改善について

質問者1:1点目は、半導体のレーザ装置の部品の調達問題に関してです。第4四半期に向けて多少の改善があるのか、一過性のものなのかについて教えてください。

山本正幸氏(以下、山本):半導体事業における部材調達の一部延伸の状況については、「第4四半期には概ねリカバリーできる」と現場から報告を受けています。

世界で言われているような部材調達、いわゆる輸送に関することや、量・納期の問題などをクリアするためにいろいろなかたちで手を打っていますので、第4四半期にかなりの部分が解消できる見込みで動いています。

質疑応答:ヘルスケア事業の進捗の見込みと実績について

質問者1:2点目です。ヘルスケア事業は9ヶ月間、高進捗となっています。PET検査装置の部分はある程度まとまったオーダーが入ってくる可能性もありますが、計画はコンサバティブに組んでいるとのことだったと思います。ここはコンサバティブではなく、ある程度期待されていた分が入りつつあるのでしょうか?

山本:ヘルスケア事業の進捗の見込みと実績についてのご質問かと思います。ヘルスケア事業については第2四半期でもご説明したとおり、いわゆるユーザーであるPET装置の製造メーカーから、我々が提供するもの以外の部品で、一部調達の遅延ないし数量の確保にやや不安要素があるというお話がありました。

そのため、弊社の出荷についても一部をそちらに合わせ、やや慎重な数字で計画しています。第3四半期についてはそのような懸念はほぼなく、従来と同じようなスタンスで出荷できたため、進捗率が80パーセントを超えました。

第4四半期はそちらがやや懸念されていたと言いますか、そのような説明を受けていたため、「数値としては概ね計画前後か、やや上回るくらいで収束するのではないか」と現場から報告を受けています。あと1ヶ月半ほどありますので、その中の推移をしっかりと注視していきたいと考えています。

質問者1:1点だけ補足ですが、今回の第3四半期単体を見ると、マージンや粗利がややよくなっていると思います。この要因を再度教えてください。

山本:第3四半期のマージンなどについてのご質問かと思います。こちらに関しては、短信や四半期報告書でも記載していますが、ヘルスケア事業の中で、一部引当金の計上方法を修正しています。こちらが収益的にはややプラスの要素に働いています。

一方で、原価低減が進んだこともあり、棚卸しの評価については逆にマイナスになっているところもありますので、その分で第3四半期の利益率の上昇につながったところがあると思います。

質疑応答:売上と営業利益の社内計画に対する進捗状況について

質問者2:四半期によって売上が凸凹するのは理解しているのですが、ヘルスケア事業、半導体事業、光計測・新領域事業の社内計画に対して、第3四半期、9ヶ月累計で上回っているのか、下回っているのかを教えてください。営業利益に関してもお願いします。

山本:売上についての社内計画に対する事業別の進捗状況、および全社の営業利益計画に対する進捗のご質問かと思います。

まず、売上についてですが、ヘルスケア事業は社内計画を一部上回っており、光計測・新領域事業についてはほぼ計画どおりです。半導体事業は一部下回って推移しています。

全社の営業利益の進捗ですが、第3四半期までの計画に関しては、社内計画においてほぼ横ばいからやや上回ったかたちだと思っています。

質疑応答:レーザのメンテナンスの売上について

質問者2:半導体事業の中のメンテナンスの売上について、第3四半期は開示しないとうかがっていましたが、定性的に順調なのかを教えてください。

山本:半導体事業のレーザのメンテナンスの売上に関しては、計画と言いますか、見込んでいる数字とほぼイコールの進捗だと考えています。

質問者2:先ほど「半導体事業で一部下振れた」とご説明がありましたが、全面的にインストールの遅れや一部調達での問題点に起因しているのでしょうか?

山本:そのとおりです。先ほど古川からお伝えしたとおり、部材の一部調達が後ろ倒しになった影響があると思います。

質疑応答:営業利益の計画について

質問者2:「営業利益はほぼ計画どおり」というお話がありました。通期計画から9ヶ月の利益を差し引くと、残りは6,000万円弱になるかと思います。そのように考えるとかなり上回っているのではないかと思ったのですが、そうではない理由を教えてください。

第4四半期に6,000万円しか利益が出ないとすると、どのようなリスクがあるのでしょうか? 単に保守的になっているということでもよいのですが、その点についてお願いします。

山本:営業利益に関しては、四半期によってかなりアップダウンと言いますか、ブレがあります。

今回の第4四半期に関しては、研究開発費など、特に部材調達に関してシワが寄ることが見込まれていたため、通常の売上および限界利益などの確保は計画に対してそれほどブレないと思っています。

第3四半期と第4四半期を比較し、第4四半期にそのような費用の計上でシワが寄っている点については今回の計画に一部反映していますので、概ねそのとおりに進捗していると認識しています。

質疑応答:設備投資と研究開発の進捗について

質問者2:最後の質問ですが、今ご説明があった設備投資と研究開発についてです。特に設備投資では第4四半期の計画が現実的なのかということ、また、タイミングの遅れに伴い償却もだいぶ遅れて出てくるため、利益のプラス要因にならないかと思いますが、この点についても教えてください。

山本:この第4四半期の研究開発と設備投資の進捗に関してのご質問だと思います。設備投資は第3四半期までで35.8パーセントの進捗となっていますが、第4四半期はかなりまとまったかたちでの検収が行われる見込みです。

ただし、13億600万円の計画に対しては、「来期以降、いわゆる3月以降に一部検収がズレ込む可能性が出てきている」と現場から報告を受けています。

その減価償却の影響ですが、我々の装置や物は償却期間がかなり長いということと、いわゆる償却しない資産、例えば不動産や貴金属などが一部あるため、減価償却の計画に対する影響はそれほど大きくないと認識しています。

研究開発費は先ほど少しご説明しましたが、発注していた部材について年末から年始にかけてかなり集中的に検収が行われ、研究開発の現場に投入されることがわかっていますので、今回は計画に近い進捗になると認識しています。

質疑応答:半導体事業の第4四半期の売上の実現可能性について

質問者3:半導体のレーザ装置の部材調達の納期遅れについてです。第4四半期で回収できるとして、今の計画から逆算すると第4四半期で8億円以上の売上が必要になると思います。

金額的には2億円くらいの納期遅れになっていると思うのですが、実務能力として第4四半期で8億円以上を出すことはかなり大変ではないでしょうか?

山本:「半導体事業における第4四半期の売上は、計画に対して引き算すると約8億円となり、現実的な出荷能力や生産能力に問題はないのか」というご質問かと思います。

ご指摘のとおり、一部の部材が到着しなかったこともあり、第3四半期分の出荷が第4四半期にズレ込みました。いくつかの製品に関しては、仕掛かりの最終段階まできていると聞いていますので、第4四半期においてかなりの部分がリカバリーできると期待しています。

一方で、現場も含めて今一番懸念しているのは半導体事業です。主に横浜の事業所で製造していますが、ご存知のとおり新型コロナウイルスの感染が全国的に拡大しているため、なんらかのかたちで工場内の作業員が濃厚接触者になったり、場合によっては感染が発生した時にその影響を受けることを懸念しています。

質問者3:新型コロナウイルスに感染しないという前提であれば生産や出荷が可能で、計画どおりにリカバリーできるという理解でよろしいでしょうか?

山本:概ねそのように捉えています。

質疑応答:レーザの調達とSiCのウエハの成長について

質問者4:質問の1点目は、現在のレーザの調達について、2点目はおそらく名古屋大学だったかと思いますが、SiCのウエハの成長についてです。

1点目のレーザの調達関連について、カスタム品ではこのようなことはあまり起こらないはずです。汎用品であれば、部材調達が大変だとよく聞きます。これはカスタム品で調達に遅れが出たのでしょうか?

また来期以降の受注について、レーザー関係を中心に調達に問題が起きましたが、来期の上期の調達は問題ないでしょうか? 上期または下期で影響があるようでしたら教えてください。

山本:半導体事業における、部材調達の状況および特に来期の上半期の状況、影響がどうなるのかというご質問かと思います。こちらについては、今回、納期に影響が出たのは実はカスタム品です。

これはどのような経緯で発生したかと言いますと、我々のエンドユーザーから「こういうかたちで少し仕様を変更してほしい」ということを春ごろに言われていました。我々もベンダーと協議し、対応策ということで夏くらいから一部の変更を始めました。

当初は順調でしたが、一部のベンダーから製造のほうで不安があるという話があり、しかも海外だったということで、少し慎重に見るべきといろいろ協議し、おおよその解決に至っています。

現状は解消しつつあることと、来期に向けてもさまざまな手を打ち、ベンダーからの供給に関して不安がない状況にできるよう、努力しています。そのため、今期および来期の上半期には、そこまで影響は出ないと認識しています。

質問者4:その場合、想定よりも値段を上げなければいけないはずです。ユーザーは値上げに理解はありますか? 来期以降の受注残の原価と売値について御社がかぶるところがあるなど、そのようなリスクはありますか?

山本:今期そして来期に関しても、仕様変更に伴う価格改定に関しては、エンドユーザーのご理解を得ているため、心配はないと思っています。

質問者4:他の証券会社のセミナーで聞いたのですが、SiCのウエハ成長の件です。溶液法では、きちんとしたSiCのウエハはまだできないのではないか、という意見も出ていると思いますが、御社はCZ法で行っているため評価が高いと思います。将来性についてはいかがですか?

今回出資を行った理由としてすべて(p型、n型)を溶液法で行うということでしょうか? それが可能となれば本当にSiCは安くなりますが、どのようなテクノロジーの裏付けにより出資を決定したのか教えてください。

古川:ご質問の主旨は、名古屋大学発のベンチャーであるUJ-Crystalにどのような経緯で出資に至ったのか、そして、溶液法の技術に対してどのように見ているかでしょうか?

質問者4:テクノロジー的に教えてください。

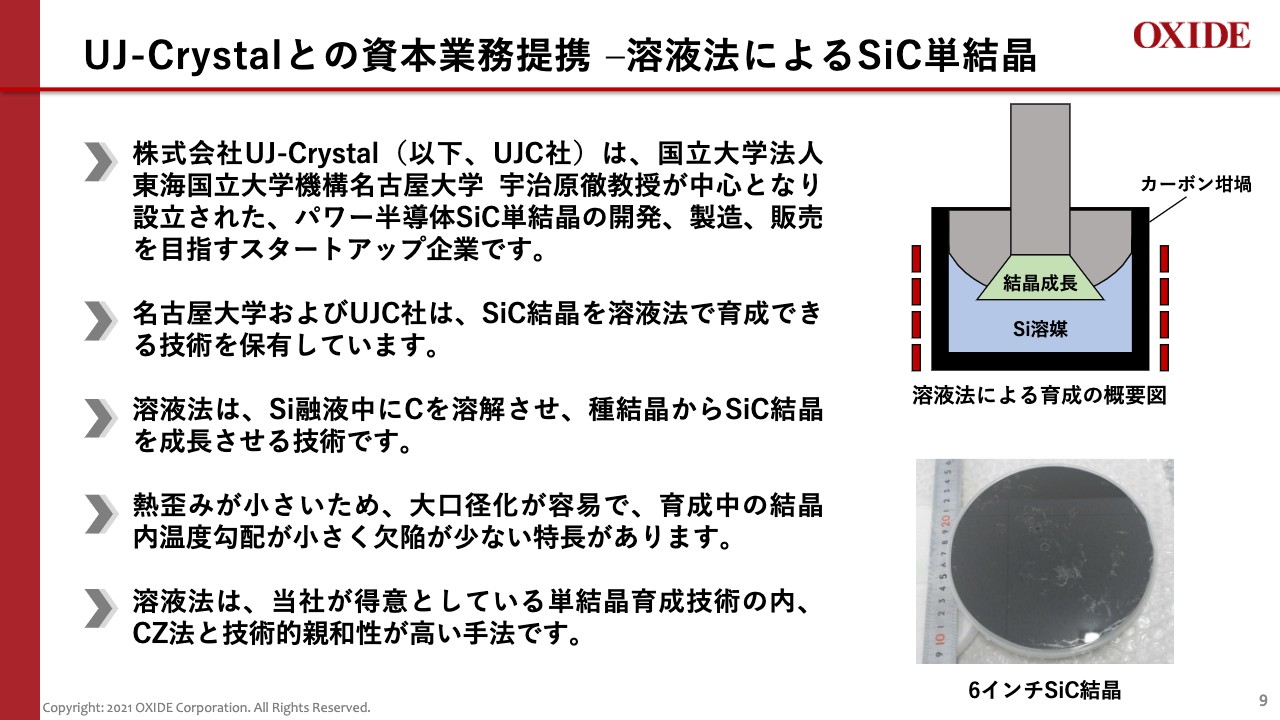

古川:溶液法は名古屋大学の宇治原徹教授を中心に、もう20年近く研究されています。ご存じのように今、SiCの結晶はほぼ100パーセントと言ってよいほど昇華法で製造されています。溶液法はまだマーケットに出ていません。

昇華法のものは、米国のII-VI、あるいはWolfspeedという会社がほぼ独占しています。しかし品質に非常にバラつきがあり、日本国内では販売しているメーカーはほとんどありません。

ただし、デバイスを作っている企業は三菱電機、あるいは富士電機、日立製作所のように、世界でも第3位、第5位、第6位のメーカーがあります。

現在、非常に問題になっているのは、日本でSiCの基板単結晶を供給できるところがないことです。そのようなメーカーが、なかなか品質のよいウエハを調達できないことが問題です。

質問者4:これはp型もn型も全部できるようになったということですか?

古川:デバイスとしては、ユーザーの実証までは行っていません。

質問者4:最初はSBDと言いますか、ディスクリート用の結晶から入っていくのですか?

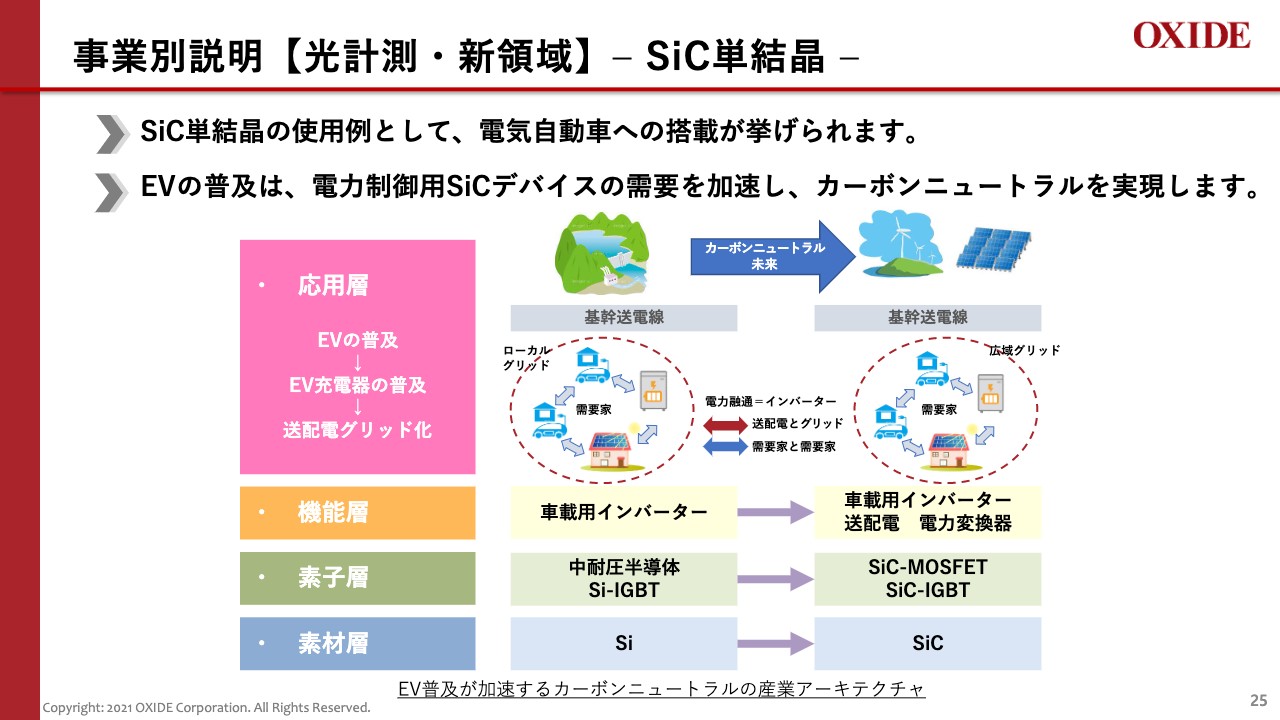

古川:そのとおりです。マーケットとしてはn型のほうが大きいです。ただし、p型のほうは結晶そのものが出ず、エピの成長が必要になります。そのためp型のほうがマーケットは小さいのですが、価格的にも非常に高く、電力の送電線などで必要とされています。

スライドに記載している、SiC-IGBTのほうがp型です。最新のSiC-MOSFETの車載用のインバーターがn型です。マーケットとしては、車載用のインバーターのn型が、今は大きいです。

両方とも可能と考えていますが、特にSiC-IGBTのほうは、欠陥が少ないという点で特徴を活かし、なおかつ、エピの必要がないというメリットが非常に大きいと思っています。

また名古屋大学によると、らせん転位に関して欠陥の密度は、データとして1平方センチメートルに11個くらいです。市販されている昇華法のものが3,000個ですので、300倍くらい欠陥の濃度が少ないということになります。

質問者4:将来的に、御社の取り組みは装置だけでなく、引き上げ事業も行いますか?

古川:我々は装置ではなく、引き上げ事業を行います。大学ですので、どれだけよい結晶を作れるかという点に注力されています。溶液法の欠陥の密度は昇華法に比べると、らせん転位やそれ以外の転位においても、300分の1あるいは100分の1などと少なくできています。

しかし、このような結晶をいかに大きく、そして、長尺で作るかということで、製造技術としての課題になります。その点は、まだ大学では検討されていないため、得意のCZ法で実用化しようと考えています。

質疑応答:成長可能性の開示について

質問者5:成長可能性に関してのご説明を、今年の5月に実施されるとのことですが、東証に求められたため事務的に行うのでしょうか? あるいは、このような事業を展開されている中で、成長シナリオ・考え方がより明確になってきたため、あらためて中期計画のようなかたちで発表したいということなのか、教えてください。

古川:ご指摘のとおり、東証からの要望があり、昨年12月に開示する準備をしていました。4月に一度出しており、年内にもう一度と考えていましたが、東証からの指導により、年に1回でよいとのことでした。今年の5月が次のタイミングにあたるため、5月に出す予定で進めています。

また、東証からの要望ということだけでなく、今後の成長について社内でもいろいろ議論した上で、株主のみなさまにもシェアすることが非常に重要だと思っています。そのため、そのような姿勢・考えで、資料の準備を行っています。

質疑応答:ベンチマークについて

質問者5:中期的な成長を考える上で、比較対象と言いますか、御社がベンチマークしたい会社があれば、教えてください。

古川:昨年の上場の前後から何度かお伝えしていますが、我々の株主にあたるレーザーテック、島津製作所、非常に事業の分野が近いところでは浜松ホトニクス、この3社をベンチマークしています。これらの企業のようになれるよう、経営を強化していきたいと考えています。

最近、昨年も適時開示したように、我々の結晶の育成技術を使って、SiCの結晶あるいはGaN、パワー半導体にも事業を展開することをお伝えしています。そのような意味では、アメリカのII-VIも対象として考えています。結晶もレーザも行っている点で、非常に業態が近いメーカーですので、そこもベンチマークとして参考にして目指したいと考えています。

質問者5:IPなどの単なるテクノロジーや無形資産ではなく、実際量産するような会社になっていこうという方向性ですか?

古川:おっしゃるとおりです。もともと筑波の研究所(NIMS)発のベンチャーで、非常に特殊でニッチな分野を行っていました。今はご存じのように癌の検査用のPETなどの量産も進めていますし、レーザでも半導体の検査の量産を行っています。そのため、新しい第3、第4のビジネスについても、量産のものを対象として研究開発に注力しています。

質疑応答:これまでSiCで溶液法が確立できなかった理由について

質問者6:初歩的な質問で恐縮ですが、先ほどのSiCについてです。なぜ今までSiCにおいて溶液法が実現できなかったか、理由を教えていただけますか?

古川:SiCは国内外において昇華法による研究がかなり進んでいきました。実用化するためには、特に大口径化が必要になりますが、アメリカあるいは中国メーカーが昇華法により結晶を大きくすることへ投資し、品質はあまりよくないもののマーケットシェアをどんどん握っていきました。

国内は新日本製鐵や昭和電工といったメーカーがあります。しかし、日本人固有の特性のためか「実用化できる大きさの結晶を作ること」より、「高品質の結晶を作ること」を進めたため、国内で立ち上がらなかった傾向があります。

実は溶液法も同様です。名古屋大学の宇治原徹教授による研究成果では、欠陥密度や品質はトップレベルですが、「いかによいものを作るか」に集中し、あまり「実用的に大きいものを作る」といった部分は進んでいません。これまで国もいろいろとサポートしていましたが、国内におけるSiC結晶の開発はうまく進んでいなかったと思われているようです。

技術的な面もお話しします。溶液法とは、先ほど図でお示ししたようにカーボン製のるつぼにシリコン溶液を入れ、外側のカーボンを溶かしつつSiCの原料になったものを種のSiC結晶に漬けるという方法になります。そのあたりの制御がなかなか難しかったため、進んでいませんでした。

私の記憶では、数年前はまだ1インチ、2インチくらいの小さな結晶でした。実験において試行錯誤が必要でしたが、2年前に名古屋大学の宇治原徹教授らがAI技術を使い、実験するのではなくいろいろなパラメーターを振ったシミュレーションを進め、6インチまで結晶の大口径化を進めました。現在は2インチから4インチ、6インチと、ここ数年の間に技術が急速に上がっている状況です。

質問者6:制御面が難しかったことが大きいのでしょうか?

古川:おっしゃるとおりです。原料からSiCそのものを育成する方法ではないため、いかにるつぼのカーボンを溶かしシリコンとSiC溶液を作るかという部分の制御、あるいは熱環境をどのようにするかというパラメーター設定が非常に難しかったのです。

一方、昇華法はSiCの原料を昇華させ、種にそのまま付着するため、SiCはそのまま作成されます。溶液法の制御が難しかったのはそのような部分にあります。

質問者6:感覚的には、液体を固体にするほうが気体を固体にするより簡単なように感じますが、やはり制御が難しかったということでしょうか?

古川:おっしゃるとおり、これまでは制御が難しいものでした。ただ、資料でお伝えしたように、熱歪みが非常に小さく大変高品質になっています。SiCのマーケットは非常に大きいため、メーカーは品質にこだわり過ぎてしまい、大口径化やコスト開発がなかなか進まなかったという経緯があったと私たちは認識しています。

質疑応答:SiCにおける他社との業務提携の可能性について

質問者6:日本のメーカーでは、例えばロームがドイツのSiCrystalを買収し開発を進めていますが、そのような会社と御社が提携し、開発することも考えられますか?

古川:先行しているメーカーは昇華法を用いています。今から我々が昇華法の開発に参入しても、勝てる見込みはあまりないと思っています。

これまでの会社経営・開発において、最初はマーケットがニッチだとしても、自社の技術の強みを活かし、本当に必要である技術を作っていくスタンスで歩んできています。SiCrystalやSiCの昇華法はすでに技術が確立し量産も進んでいますので、そこへ入っていこうとはあまり考えていません。

ただし、私が把握しているところでは、溶液法による実用化は、我々の取り組みが最初です。ですので、溶液法を用い、6インチ、8インチのSiCをある程度のレベルまで作成できるとなれば、将来、独自開発だけでなく、いろいろな結晶メーカーやデバイスメーカーと事業提携する可能性はかなり高まるのではないかと考えています。

また、SiCのマーケットは現時点において約400億円から600億円あります。しかも、2024年に約1,000億円、2026年には約1,500億円と非常に急拡大が予想されますので、シェアを10パーセント取ると仮定してもかなりの売上になります。そのため、投資が必要となる際は、マーケットにて調達するか、大手のユーザーと資本提携するかということになりますが、可能性として十分あるかと思っています。

質疑応答:SiCの溶液法の製造に関する費用とシリコンとの比較について

質問者7:SiCの溶液法の製造に関してですが、例えば、シリコンはすでに300ミリとかなり進んでおり実績があります。製造設備費用のイメージや、また、先ほどるつぼの話がありましたが、実際の製造設備はシリコンのるつぼがあり、外側にカーボンのフィルターがある構造とイメージしていますが、そのような構造でしょうか?

費用のイメージと、その先の長尺化においてもお聞きしたいです。今、シリコンでは相当長いものができますが、原理的にシリコンのような長いものができるのでしょうか? それは相当な時間がかかり現実的ではないため、どこか落着する点があるのでしょうか?

古川:SiCの長尺化と、シリコンに対する比較のご質問かと思います。ご存じのように、すでにシリコンは300ミリの大口径化のものが作られています。一方、SiCにおいてシリコンと同じく300ミリのものを作り、かつ長尺化することはかなり難しいですし、その必要もないと思っています。

シリコンとSiCは用途が異なります。今、SiCにおいて非常に期待されているのはカーボンニュートラルです。例えば、電気自動車や電力の送電線など、数キロボルトの電圧が必要な高耐圧な用途になります。しかし、シリコンはその用途で使用することはできません。

そもそも、シリコンとSiCは性能指数が全く異なります。破壊電界と性能指数がシリコンと比べて高く、高耐圧のパワーデバイスはSiCしかありません。そのため、SiCが昇華法と溶液法のいずれかにおいて実用化されるという競争になると思います。

SiCの溶液法を用い、名古屋大学にて高品質の結晶ができたとお話ししましたが、現在の結晶の厚みはおよそ5ミリです。成長速度は約0.05ミリで、1日1ミリくらいですから、1週間かけて5ミリの基板を作る技術で非常によいものができるということです。

我々が量産化する際のイメージは、成長速度がその約4倍にあたる1時間あたり0.2ミリ(0.2ミリパーアワー)、長さは35ミリくらいと考えています。ですので、シリコンに比べるとかなり小さく、厚みもあまりありません。しかし、10日間でそれくらいに成長できれば、昇華法のSiCと価格的に十分対抗できると考えています。

それを作るための装置についてですが、大学などにおいて現在研究されている育成装置は1台1億円くらいの製造装置になります。事業計画では、おそらく1億円でもペイできますが、量産の場合はその半分くらいの価格を想定しています。

質問者7:御社によるウエハ化などは考えていますか?

古川:ある程度ウエハ化は進めますが、SiCの結晶の切断、研磨を非常に得意としているメーカーと協力しつつ製品を出していく予定で進めています。

質疑応答:2022年4月の新卒採用計画と「GaN基板」「フェムト秒レーザ」の進捗状況について

質問者8:2点について質問をお願いします。1つ目は、すでに来期4月の新卒採用が決まっていると思います。来期の採用の考え方について教えていただきたいです。2つ目は、本日はあまり話題にのぼらなかった、「GaN基板用単結晶」「フェムト秒レーザ」の進捗を教えていただけますか?

山本:まず、1つ目の今年の2022年4月の新卒採用計画については、現在、総勢12名から13名の内定者を確保しています。2021年4月は約11名だったため、2名から3名弱の増加と認識しています。

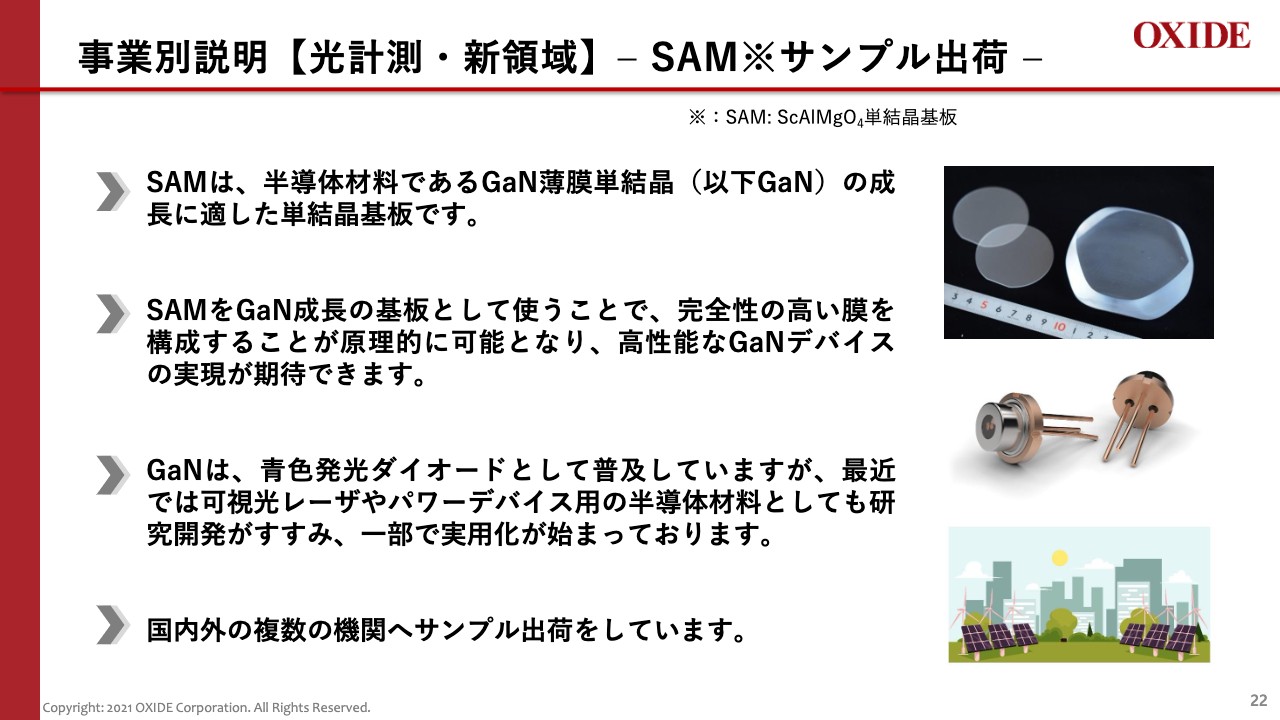

古川:2つ目のご質問は、昨年適時開示した「GaN基板用単結晶」「フェムト秒レーザ」の進捗状況についてかと思います。

スライドに記載していますが、プレスリリース以降「GaN基板用単結晶」は、複数の大学あるいは研究機関へサンプルを販売、無償提供し開発が進んでいます。

具体的にみなさまのフィードバックを見ると、GaNの自立基板は、パワー半導体、レーザーダイオード、高周波デバイスを実現する上で非常に重要ですので、そのような開発に向けて注目されています。

時期的にはまだわかりませんが、自立基板でかなり低密度の小さいものが作成できるようになっていますので、レーザーダイオード、ハイパー青色レーザーといったものに対し、かなりよい結果が出てきているようです。

さらにマーケットを広げるという意味では、高周波デバイスやパワー半導体の応用に向けて、結晶の大型化もこれから必要になってくるといった状況です。

「フェムト秒レーザ」は、昨年6月30日にデンマークのNKT Photonicsと共同し、発売を開始しました。最近国内外のメーカーで特に注目されている「マイクロLED」のような製造装置に使えないかと評価が進んでいます。

こちらについては、評価が進みアップデートがあったら適時開示していきたいと考えています。

新着ログ

「電気機器」のログ