タキロンシーアイ、営業利益は前期比30.4%増と2Q累計で過去最高 半導体需要増に伴う高機能製品出荷が好調

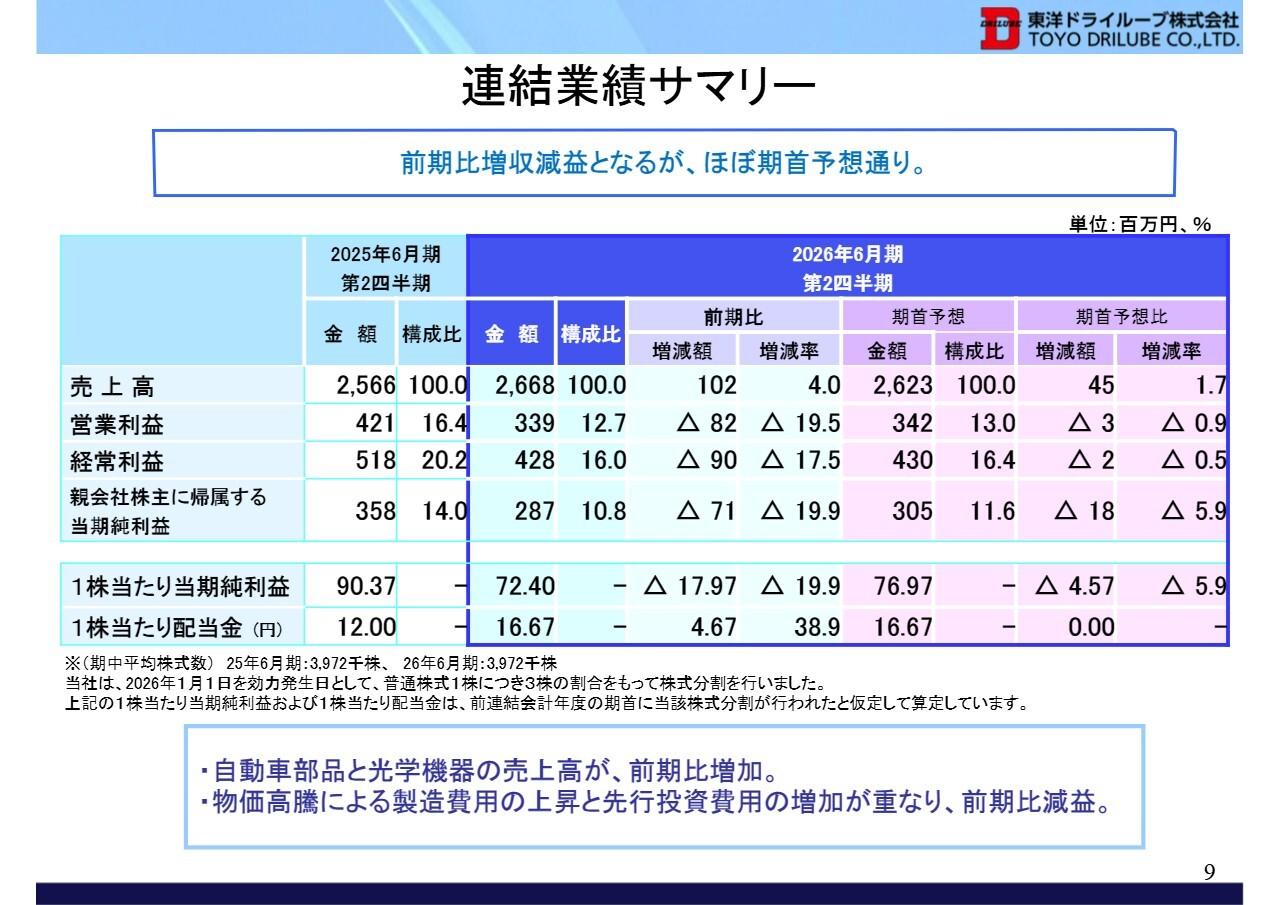

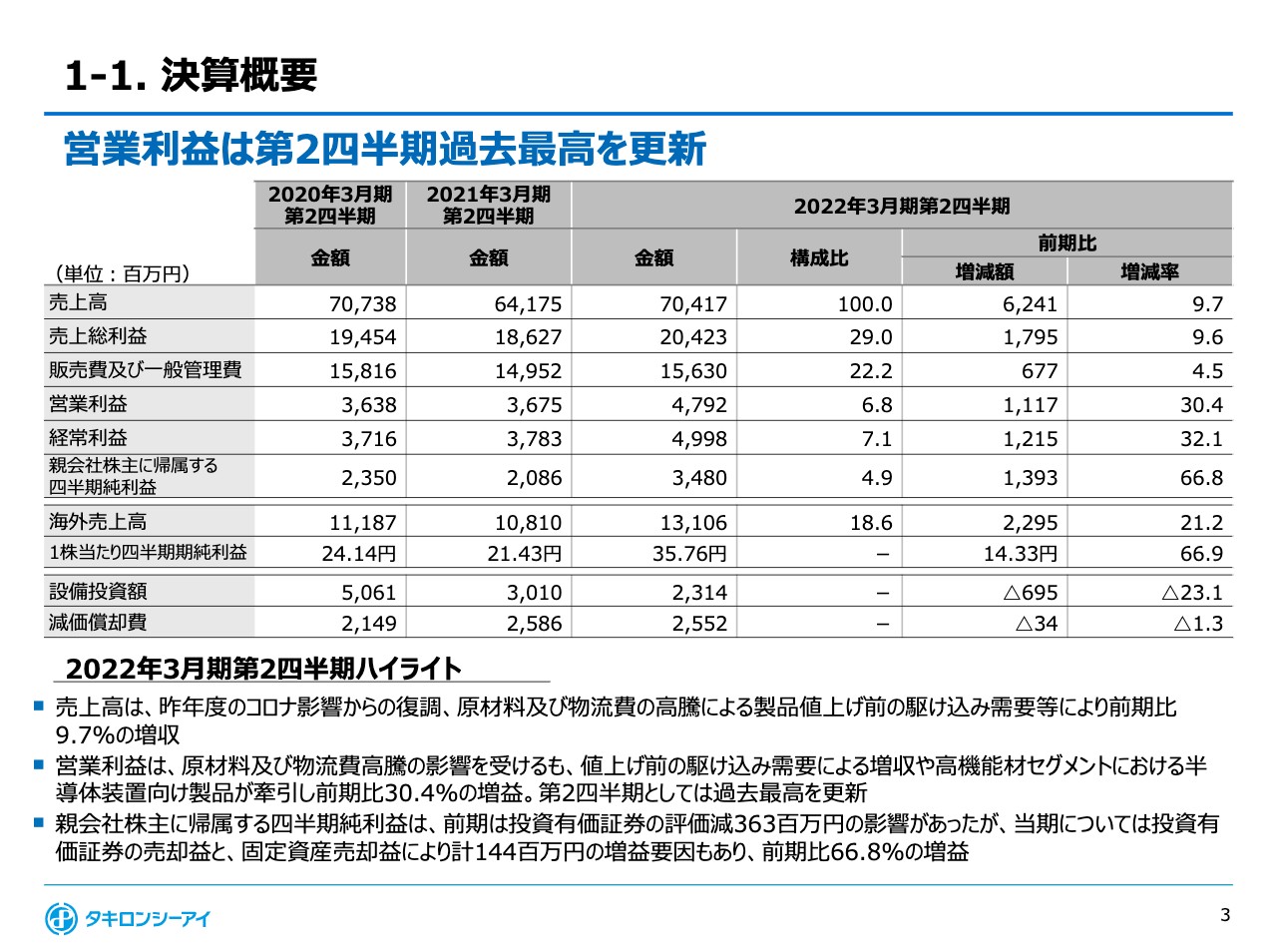

1-1. 決算概要

岩田幸弘氏:タキロンシーアイ株式会社、経営管理本部長の岩田でございます。2022年3月期第2四半期累計の実績及び2022年3月期通期業績予想についてご説明させていただきます。

まず決算概要からご説明します。当第1四半期、第2四半期においては、コロナ禍からの経済活動の再開に加えて、原材料価格上昇に伴う製品値上げ前の駆け込み需要があったことと、半導体需要の増加に伴う高機能製品の出荷が好調に推移したことから、売上高は9.7パーセントの増収となりました。営業利益は前期比30.4パーセントの増益となり、第2四半期累計としては過去最高を更新しました。

親会社株主に帰属する第2四半期累計純利益についても、特別損益が改善したこともあり、前期比66.8パーセントの増益となりました。

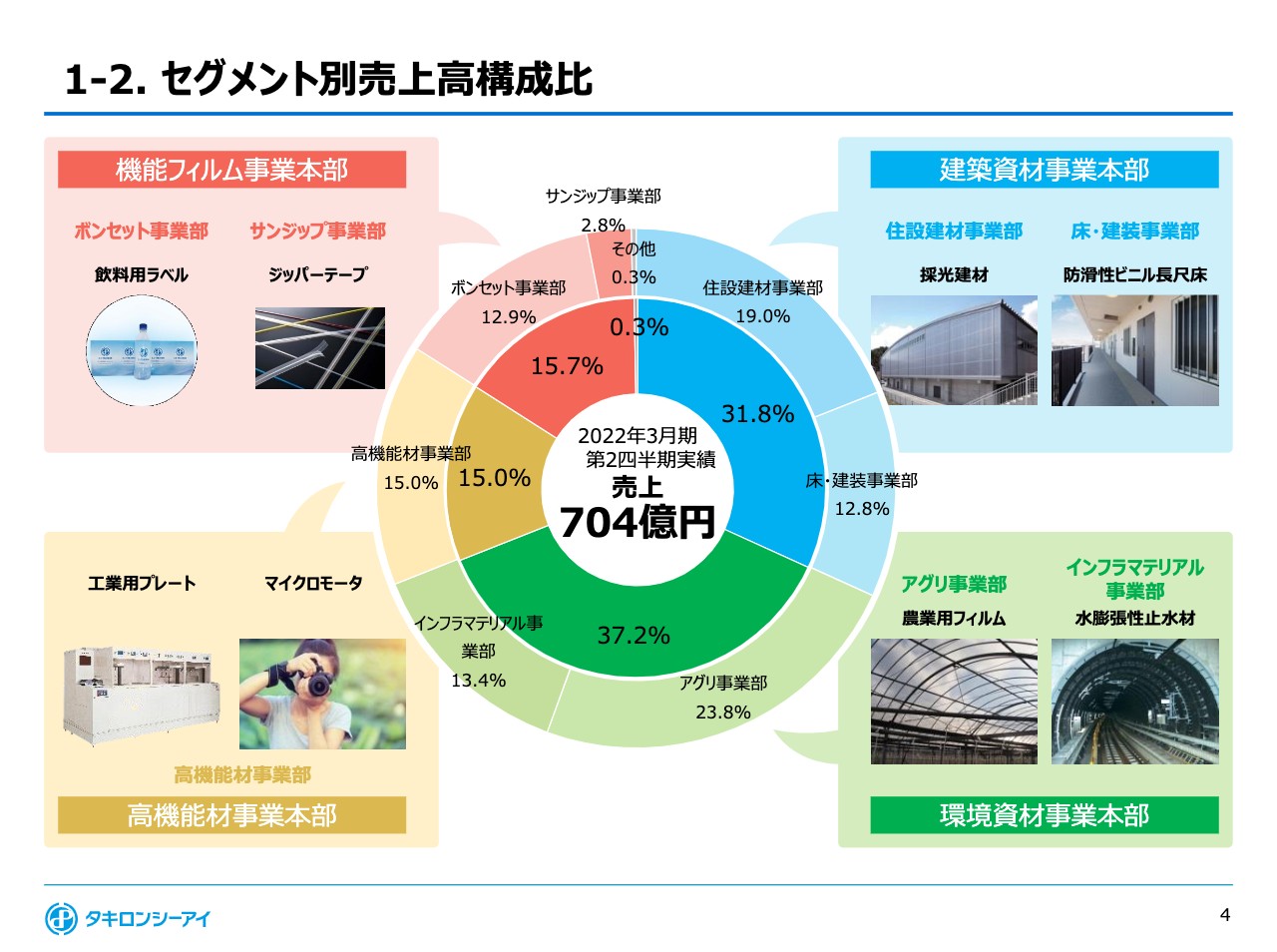

1-2. セグメント別売上高構成比

セグメント別の売上構成比については、建築資材事業本部で31.8パーセント、環境資材事業本部で37.2パーセント、高機能材事業本部で15パーセント、機能フィルム事業本部で15.7パーセントとなっています。

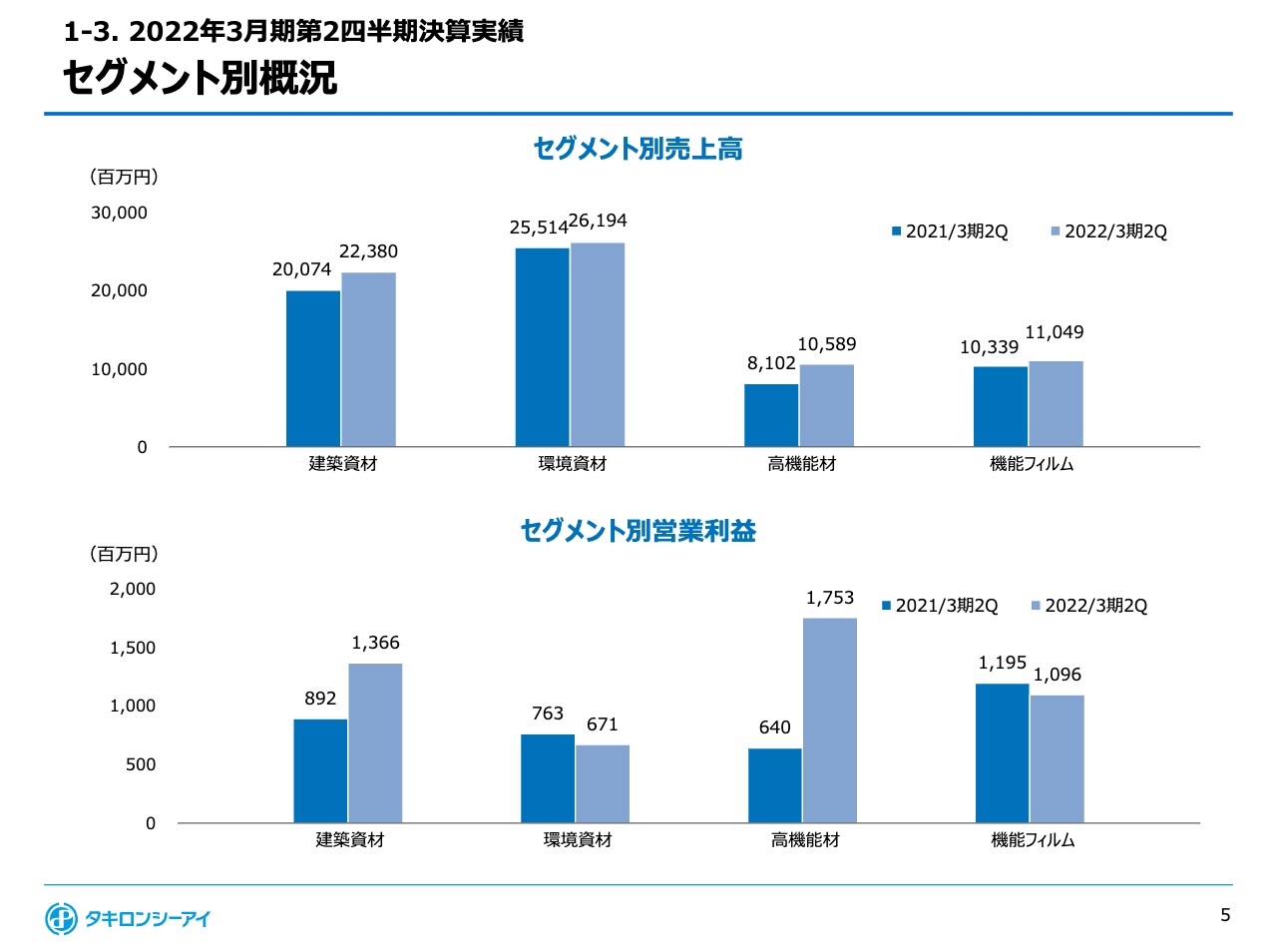

セグメント別概況

セグメント別の概況ですが、売上高はすべてのセグメントにおいて増収となっています。営業利益は、環境資材と機能フィルムが前年を下回ったものの、建築資材と高機能材が前年を上回っています。特に、半導体製造装置向けが好調であった高機能材の伸びが大きなものになっています。

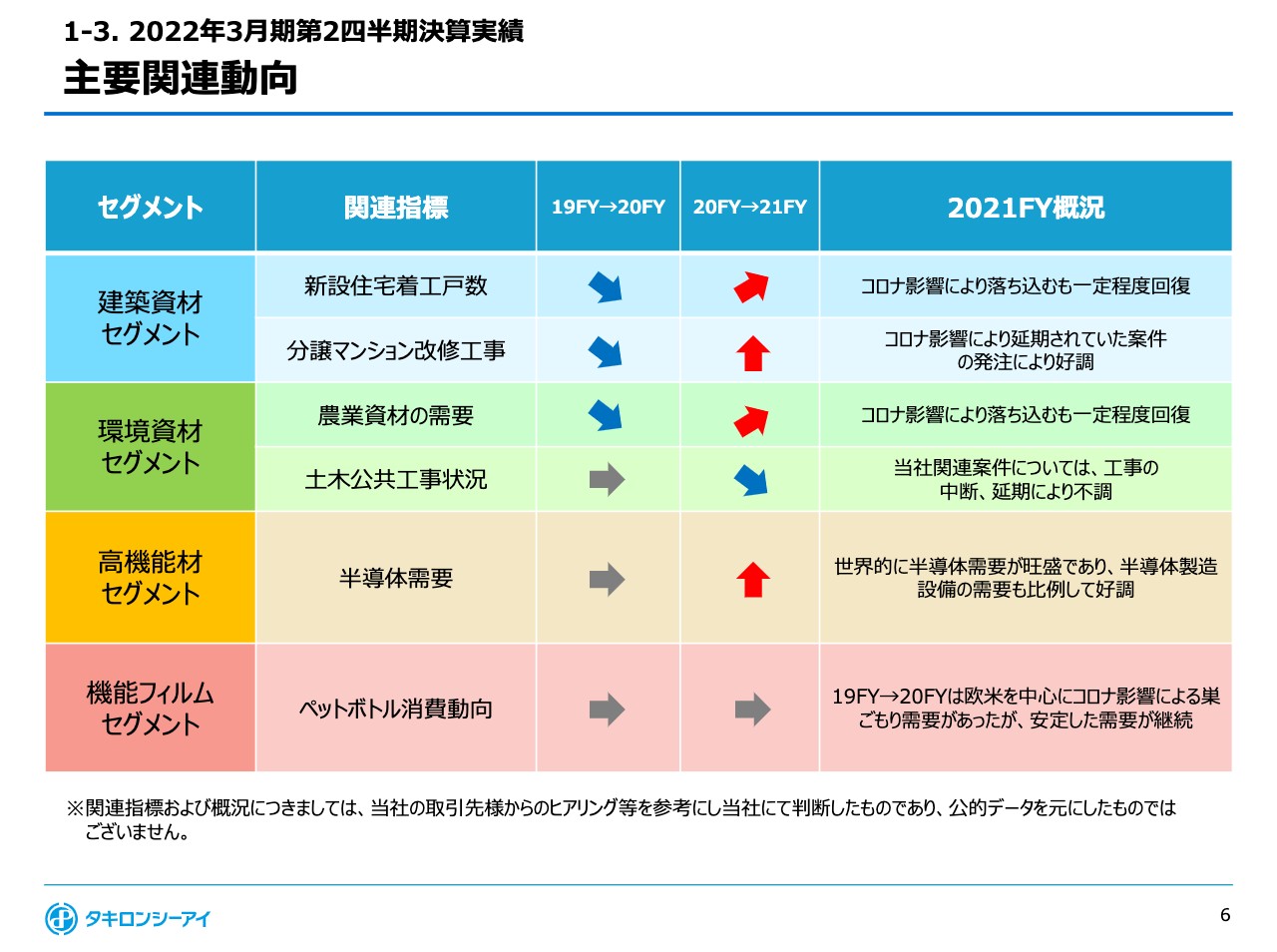

主要関連動向

当社を取り巻く外部環境の動向ですが、昨年度はコロナ禍により軒並み下落もしくは横ばいだったものが、当期においては上向き、または好調に転じているものと認識しています。残念ながら土木公共工事については、外環自動車道工事をはじめとする一部大型工事物件が延期となっており、先行きは厳しいものと認識しています。

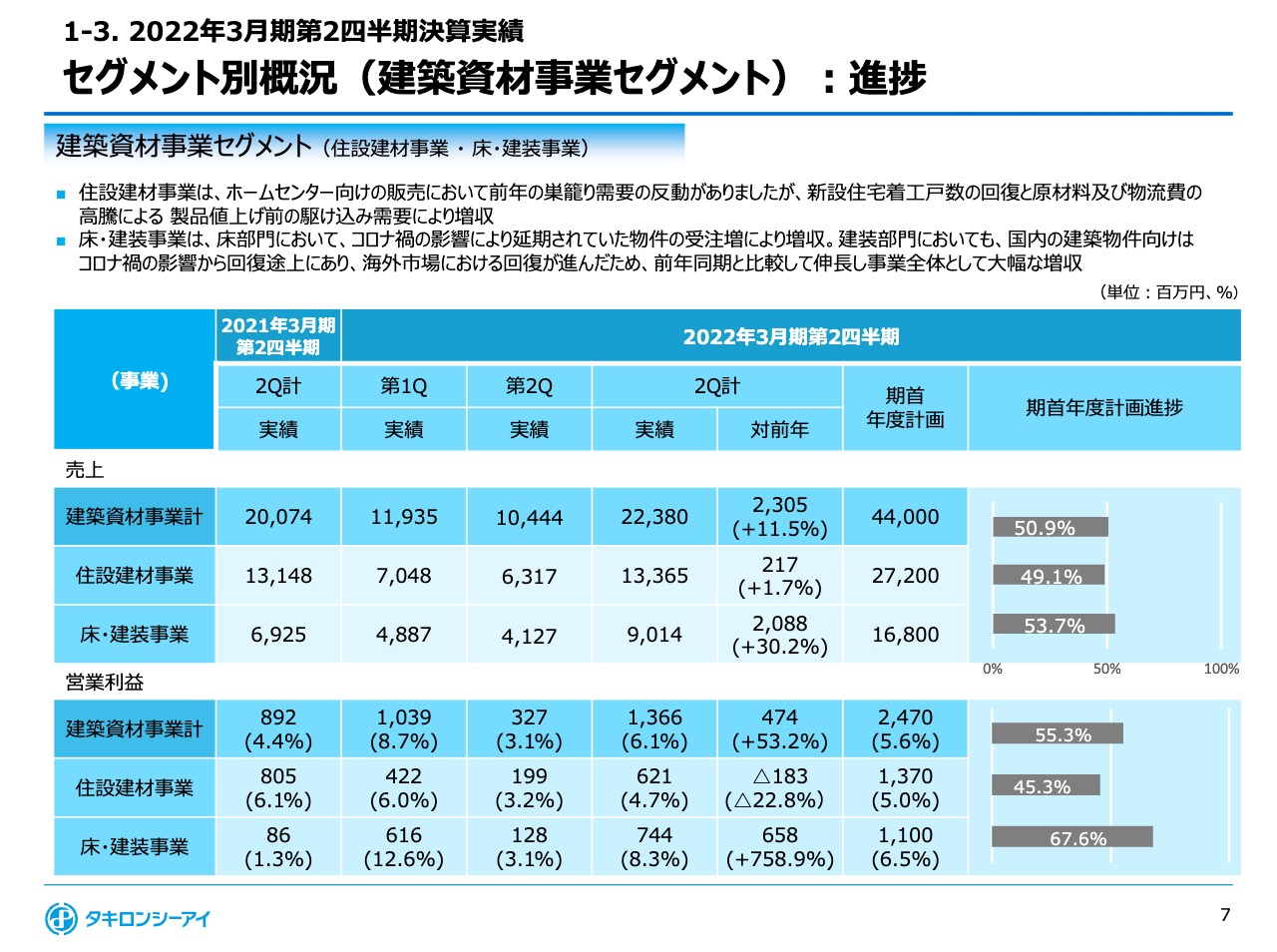

セグメント別概況(建築資材事業セグメント):進捗

各セグメントの状況について、もう少し詳しくご説明します。まず、建築資材事業本部について、住設建材事業はホームセンター向けの販売において、前年の巣籠り需要の反動がありましたが、新設住宅着工戸数の回復と原材料及び物流費の高騰による製品値上げ前の駆け込み需要により増収となっています。

床・建装事業は、床部門において、コロナ禍の影響で延期されていた物件の受注増により増収となりました。また、建装部門においても、国内の建築物件向けはコロナ禍の影響から回復途上にあることに加えて、海外市場における回復が進んでおり、前年同期と比較して伸長し、事業全体として大幅な増収となっています。

営業利益面においては、住設建材事業は原材料価格高騰の影響により減益となっていますが、床・建装事業は増収に伴う利益の増大及び生産数量増加に伴う増産益により、本部全体としては増益となっています。

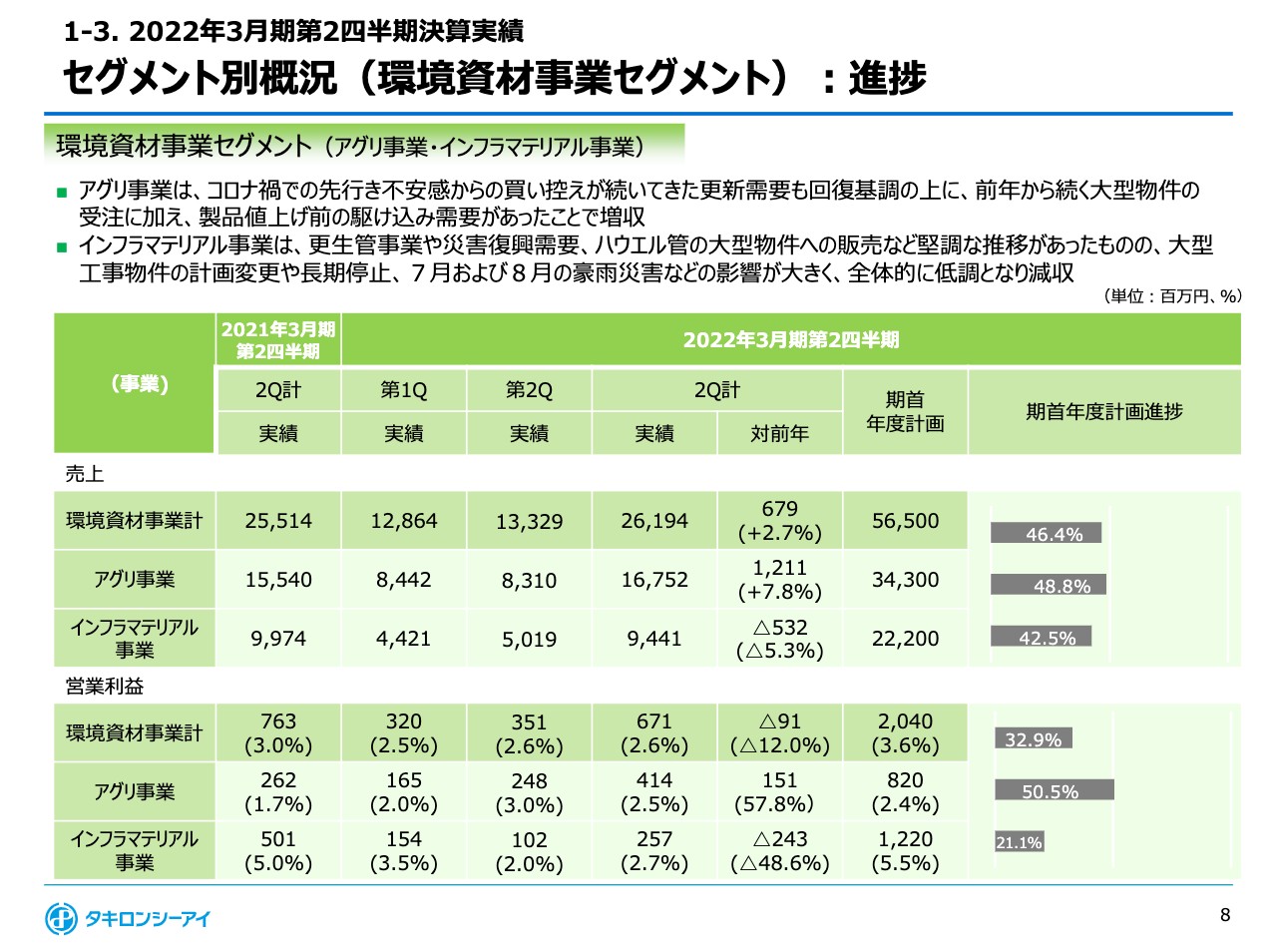

セグメント別概況(環境資材事業セグメント):進捗

環境資材事業本部について、アグリ事業はコロナ禍での先行き不安感からの買い控えが続いていましたが、ここにきてようやく更新需要が回復基調になってきたことに加えて、前年から続く大型物件の受注や製品値上げ前の駆け込み需要があったことで増収となっています。

インフラマテリアル事業は、管更生事業や災害復興需要、ハウエル管の大型物件への販売など、堅調な推移がありました。しかし、大型工事物件の計画変更や長期停止、7月及び8月の豪雨災害などの影響が大きく、減収となっています。

営業利益面においても、アグリ事業は増収に伴い増益となったものの、インフラマテリアル事業は減収インパクトが大きく減益となり、本部全体でも減益となっています。

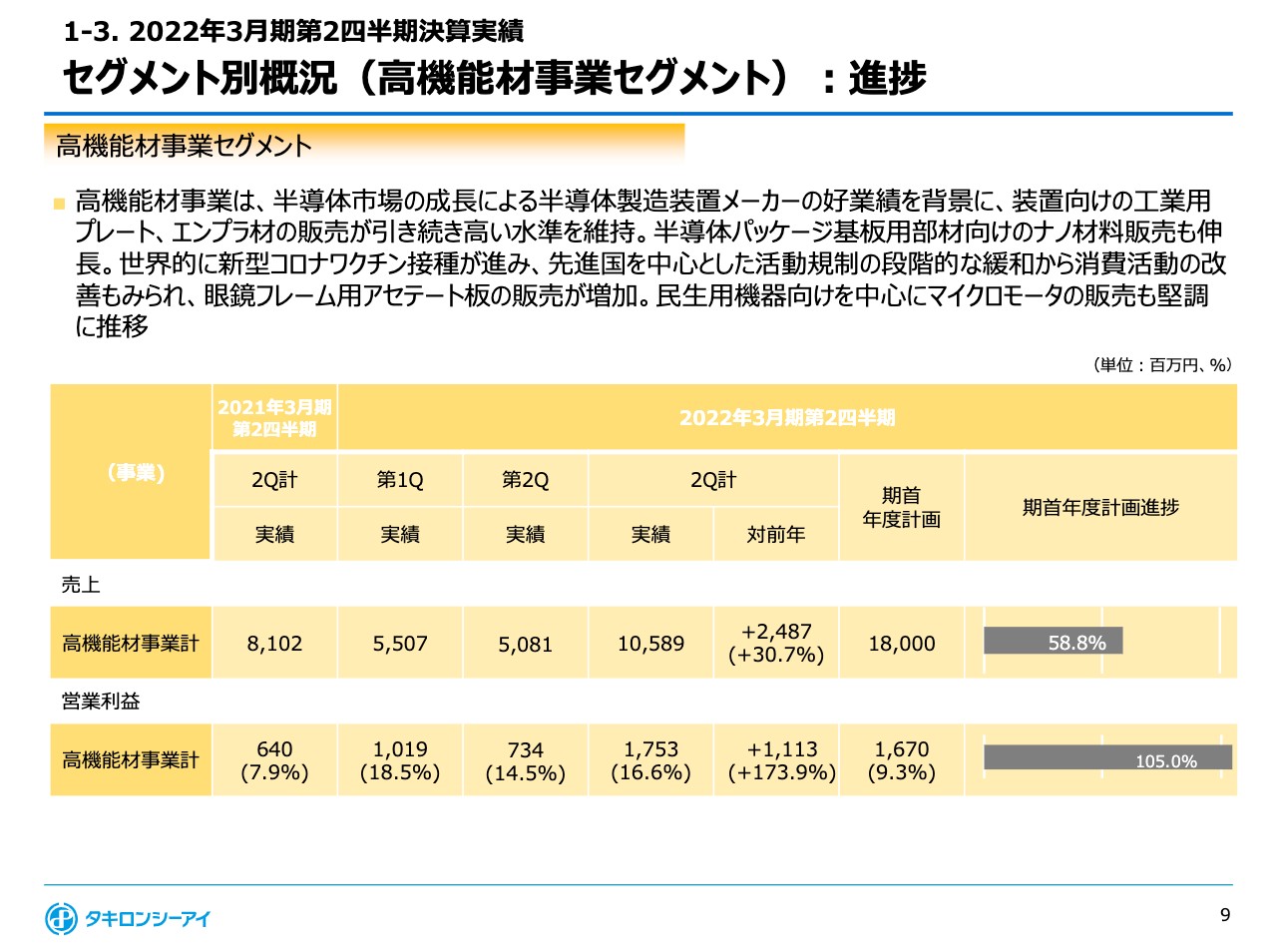

セグメント別概況(高機能材事業セグメント):進捗

高機能材事業本部は、半導体市場の成長による半導体製造装置メーカーの好業績を背景に、製造装置向けの工業用プレートやエンプラ材の販売が引き続き高い水準を維持しました。加えて、半導体パッケージ基板用部材向けのナノ材料販売も伸長しています。世界的な消費活動の改善もみられたことから、眼鏡フレーム用アセテート板や民生用機器向けを中心に、マイクロモータの販売も堅調に推移しました。

以上の結果から、営業利益においても、原材料価格の上昇分を吸収し、過去最高の営業利益を達成することができています。

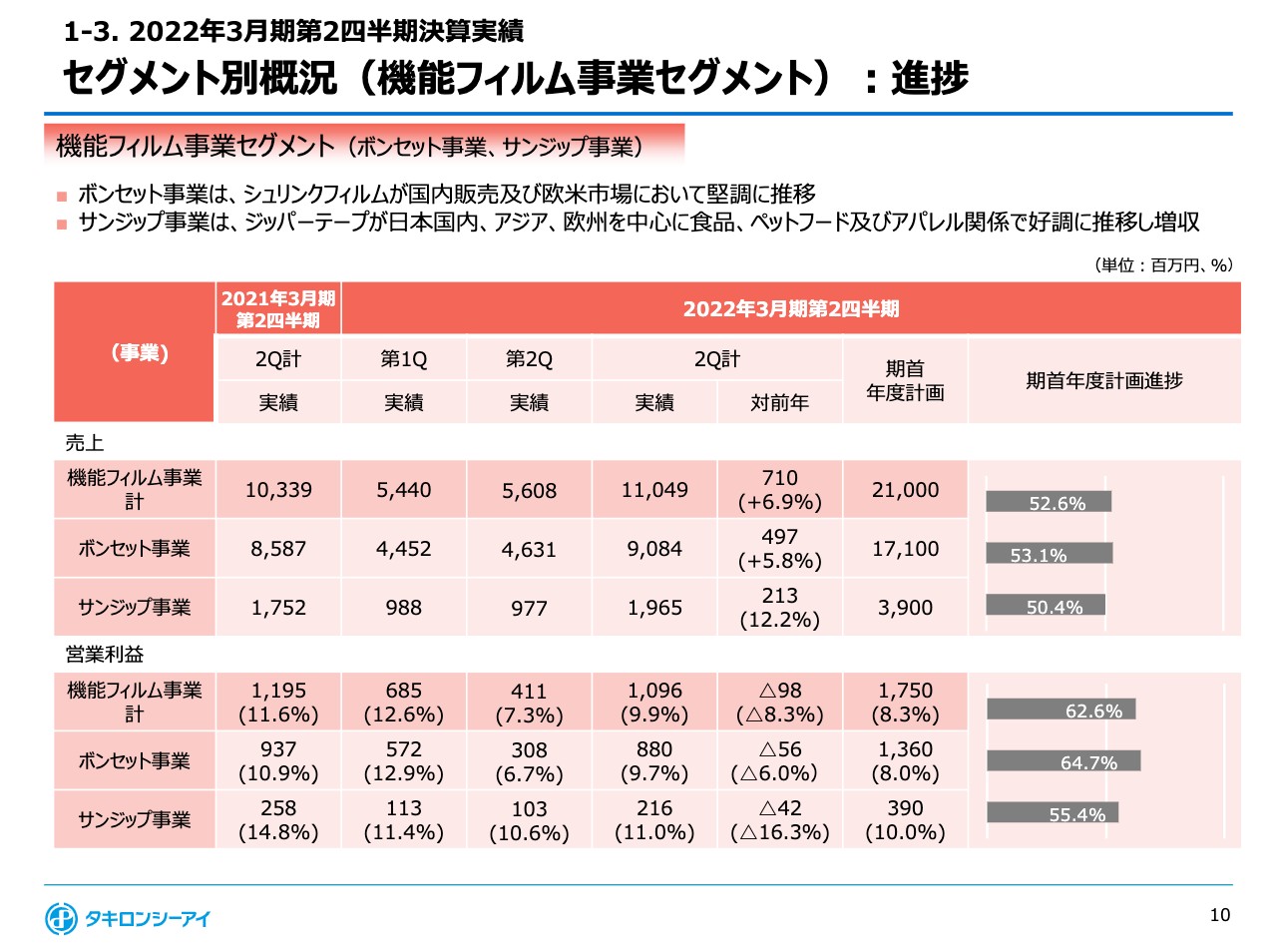

セグメント別概況(機能フィルム事業セグメント):進捗

機能フィルム事業本部は、ボンセット事業、サンジップ事業ともに国内販売及び欧米市場において堅調に推移し、増収となっています。ただし、両事業部とも販売は堅調に推移しましたが、原材料価格の高騰及びフレイト運賃の上昇も加わり、営業利益は減益となっています。

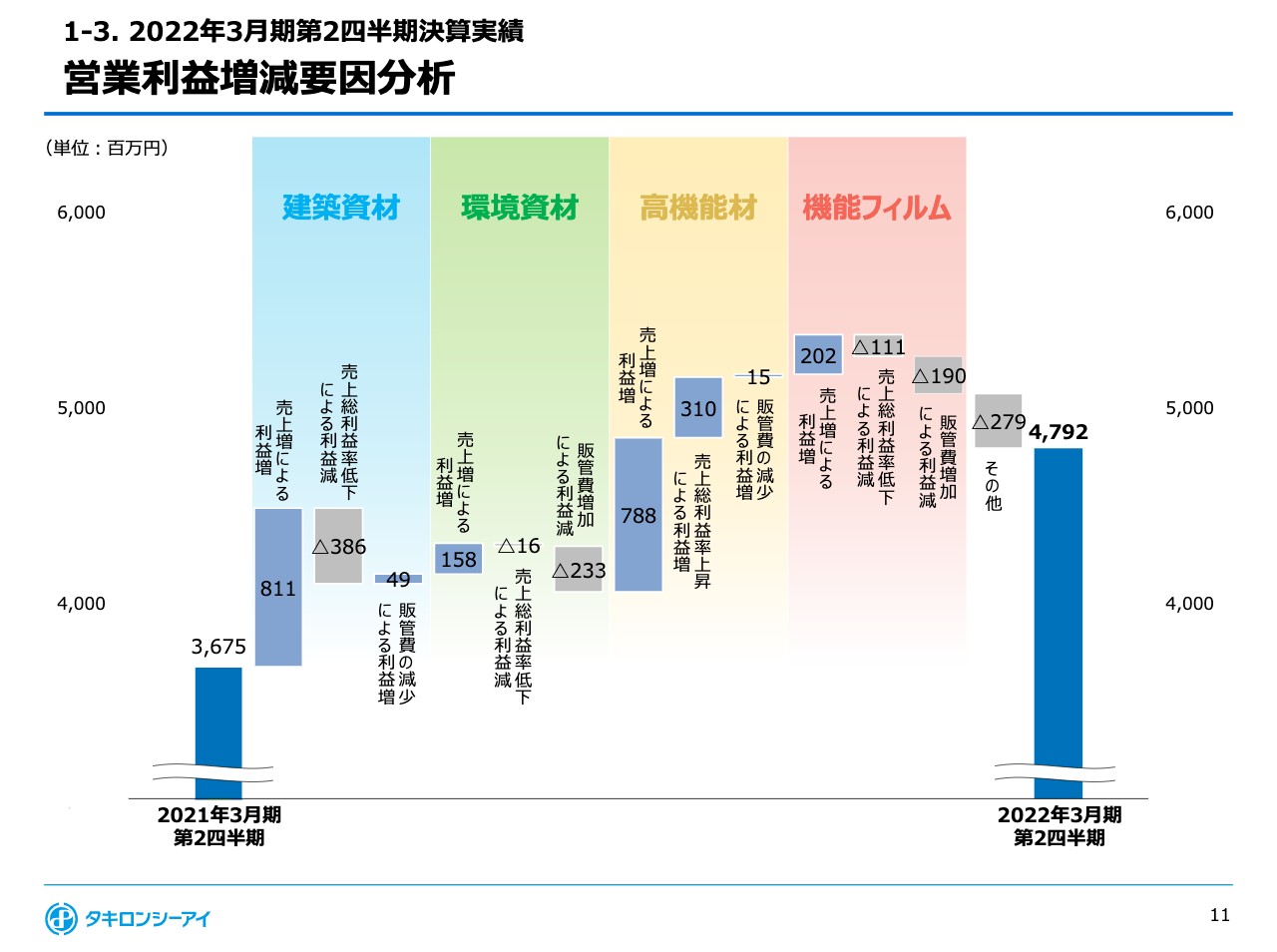

営業利益増減要因分析

全体での営業利益は、第2四半期までは原材料価格高騰に伴うマイナスインパクトを増収効果により吸収したかたちになっています。スライドは、営業利益を売上増による利益と、原材料などの高騰による粗利率の悪化部分、販管費の増減の3つの要因に分けて表した図です。

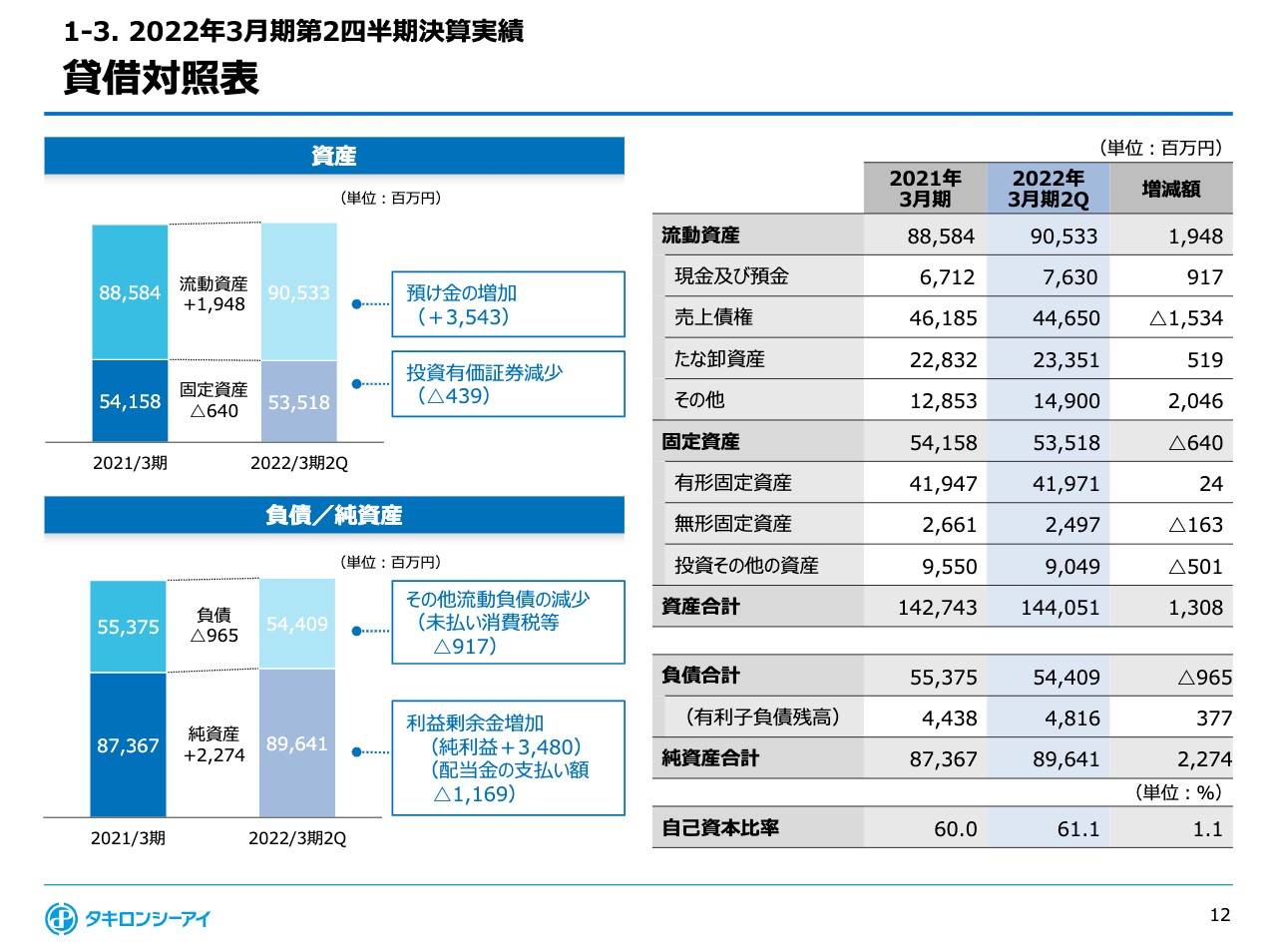

貸借対照表

貸借対照表についてご説明します。特段のトピックスはありませんが、総資産の増加以上に純資産が増加したことで、自己資本比率が61.1パーセントに上昇しています。

連結キャッシュフロー計算書

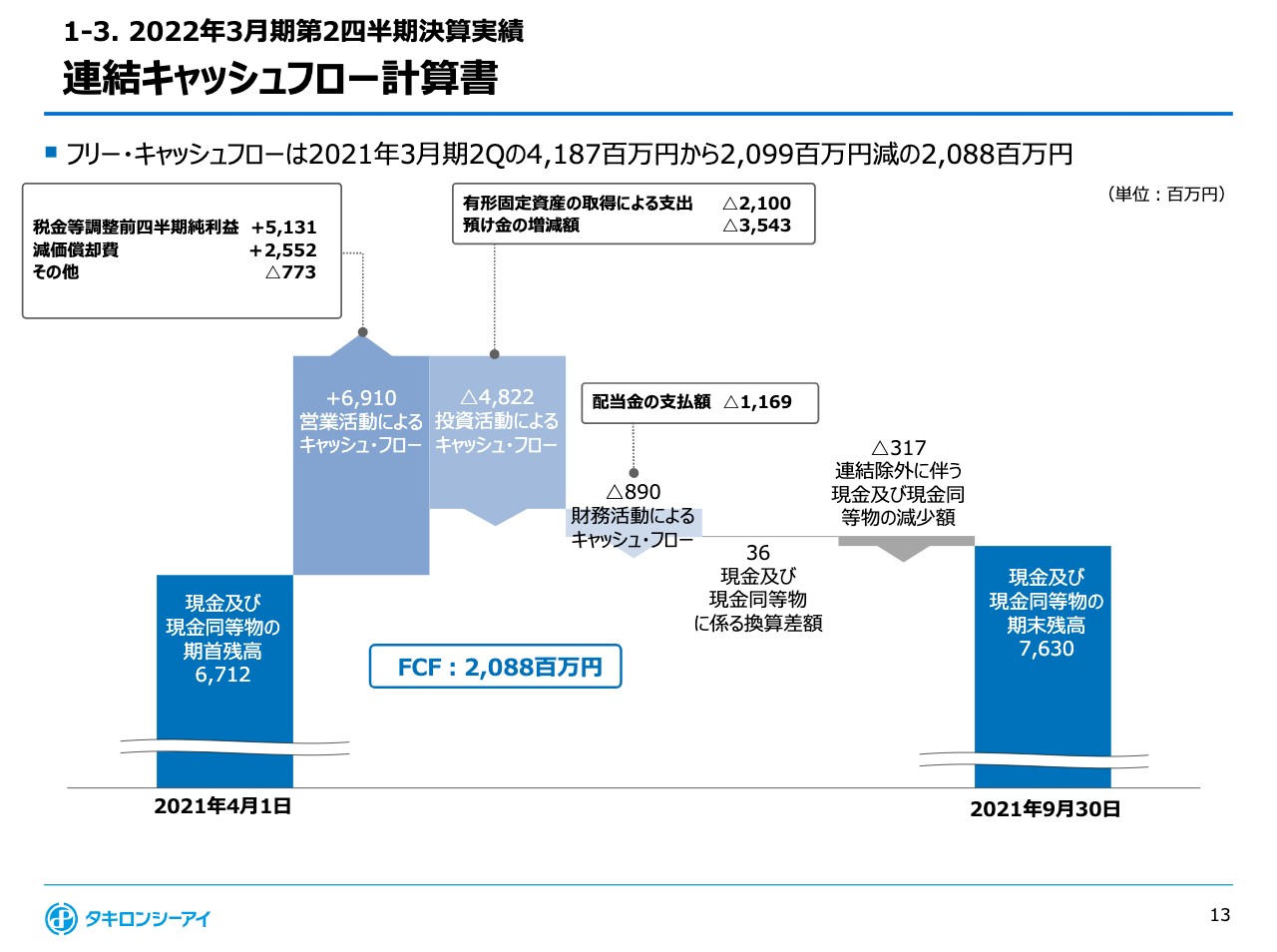

キャッシュフローの計算書です。営業キャッシュフローが69億1,000万円の資金収入、投資キャッシュフローが48億2,200万円の資金支出となり、フリー・キャッシュフローは20億8,800万円のプラスとなっています。

昨年度は松戸の売価に伴う税金納付が大きく影響し、営業キャッシュフローがマイナスで、投資キャッシュフローは預け金の取り崩しでプラスとなっていましたが、今回は通常ベースに戻ったものと認識しています。

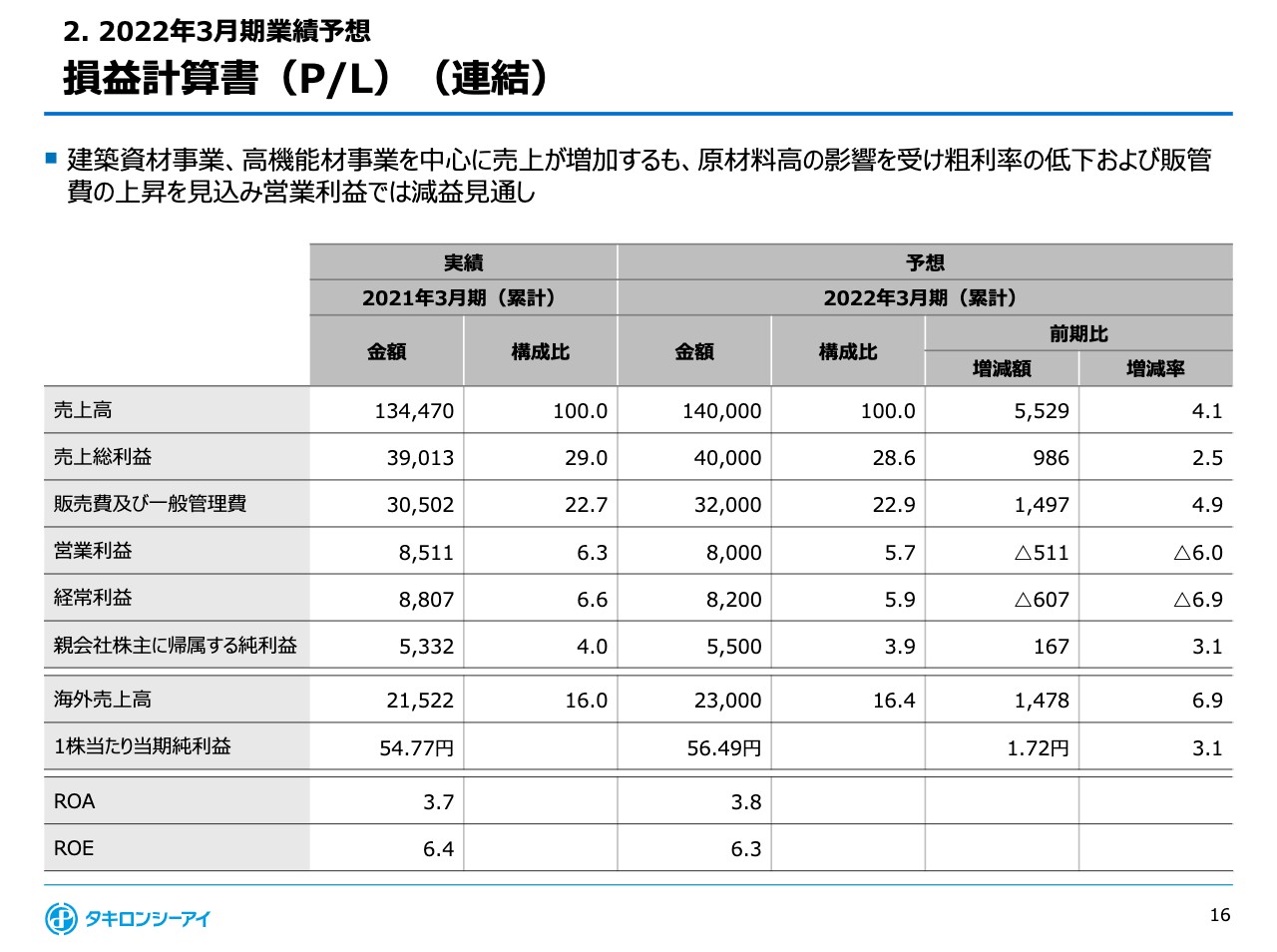

損益計算書(P/L)(連結)

2022年3月期業績予想についてご説明します。全体では、建築資材事業と高機能材事業を中心に、売上は増加すると予想しています。原材料価格の上昇により、売上総利益率の低下及び販管費の上昇を見込み、営業利益は減益の見通しとしています。

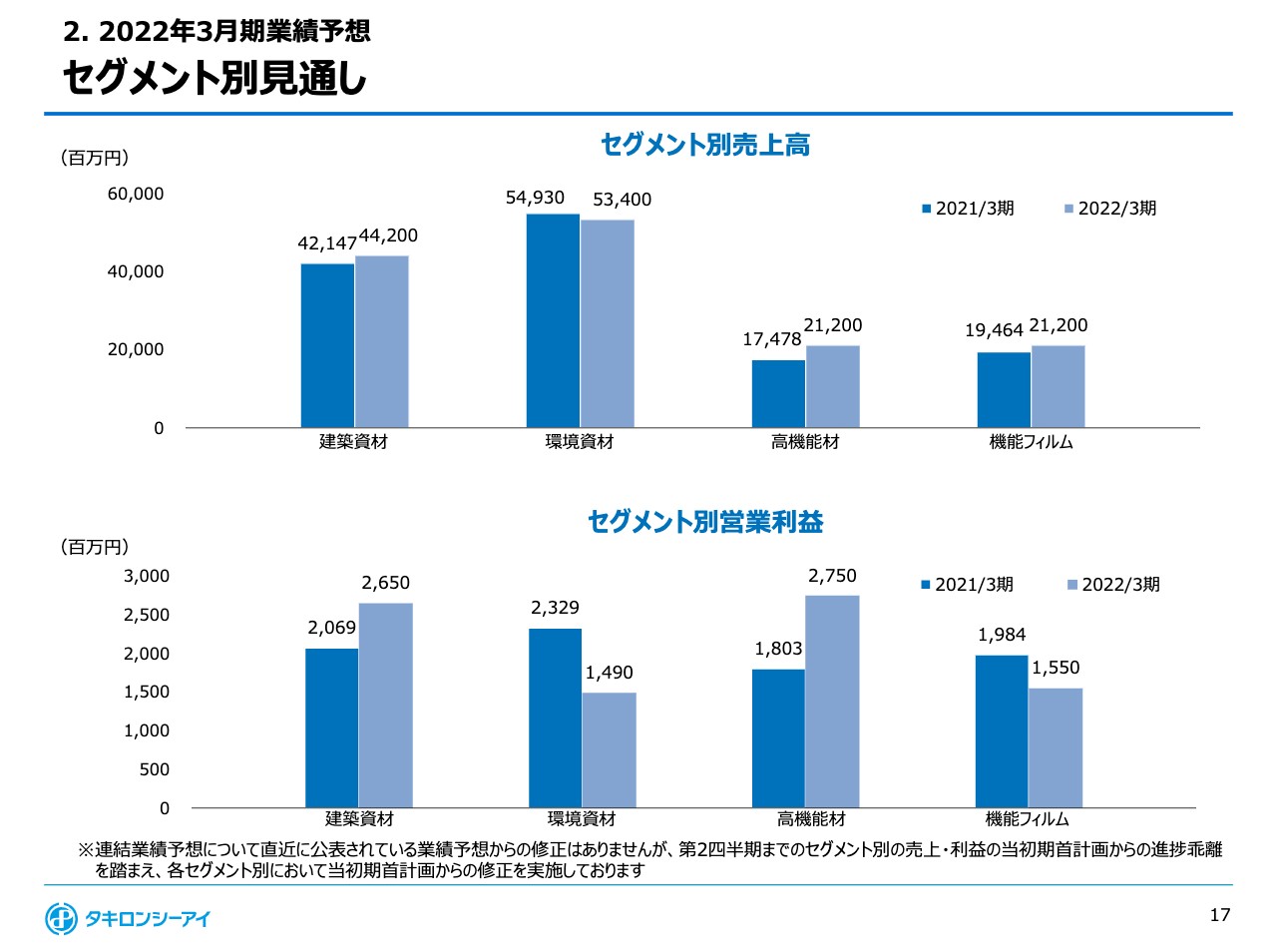

セグメント別見通し

セグメント別に見てみます。建築資材事業本部は増収増益、環境資材事業本部は減収減益、高機能材事業本部は増収増益、機能フィルム事業本部は増収減益の見通しとなっており、好不調入り乱れたまだら模様の様相でございます。

このような状況下で、連結業績予想については、直近に公表されている業績予想からの修正はありませんが、第2四半期までのセグメント別の売上・利益の期首計画からの進捗乖離を踏まえ、各セグメントにおいて期首計画からの修正を実施しているため、セグメント別の業績予想についてご説明します。

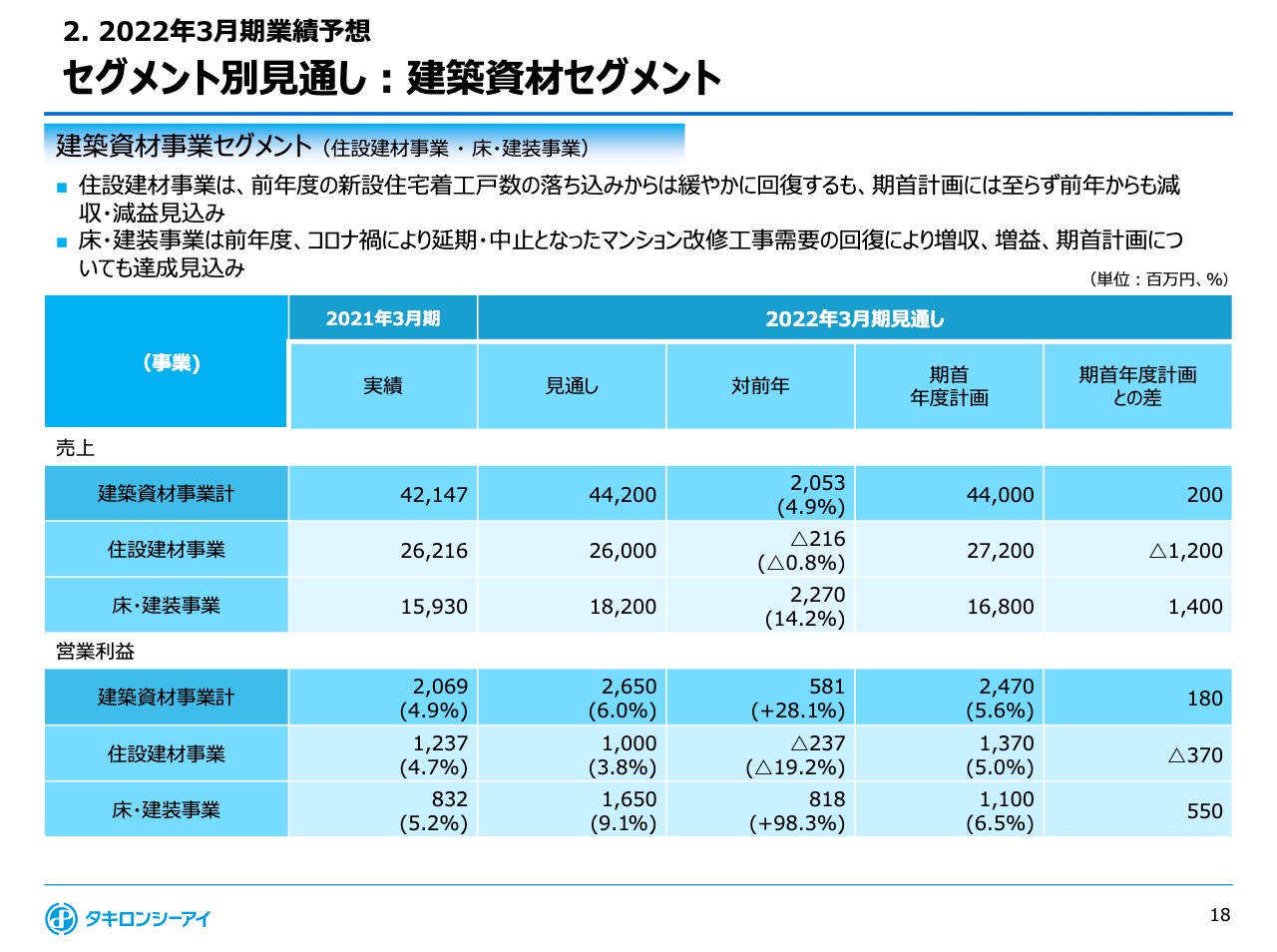

セグメント別見通し:建築資材セグメント

建築資材セグメントについては、住設建材事業は前年度の新設住宅着工戸数からの緩やかな回復が見られますが、期首計画には届かず、減収減益の見込みです。床・建装事業はマンション改修工事の回復により増収増益の見込みで、当セグメントは増収増益となり、計画も達成見込みとしています。

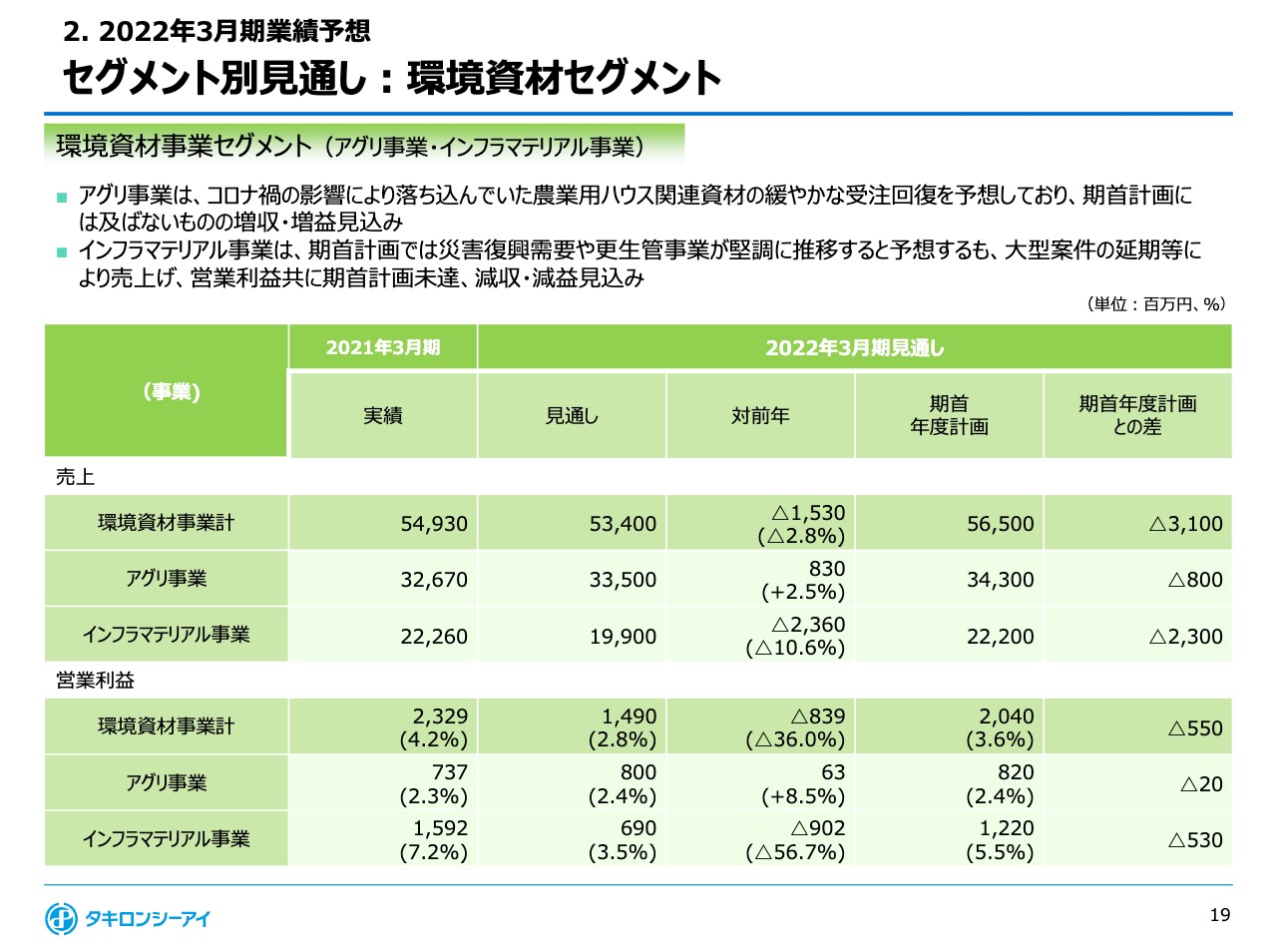

セグメント別見通し:環境資材セグメント

環境資材セグメントについてです。アグリ事業は、コロナ禍により落ち込んでいた農業用ハウス関連資材の緩やかな受注回復を予想しています。期首計画には及ばないものの、増収増益となる見込みです。

一方、インフラマテリアル事業は、大型案件の延期などにより売上・営業利益ともに減収減益となり、期首計画未達となる予想です。そのため、セグメント合計でも減収減益となり、期首計画未達となる見込みです。

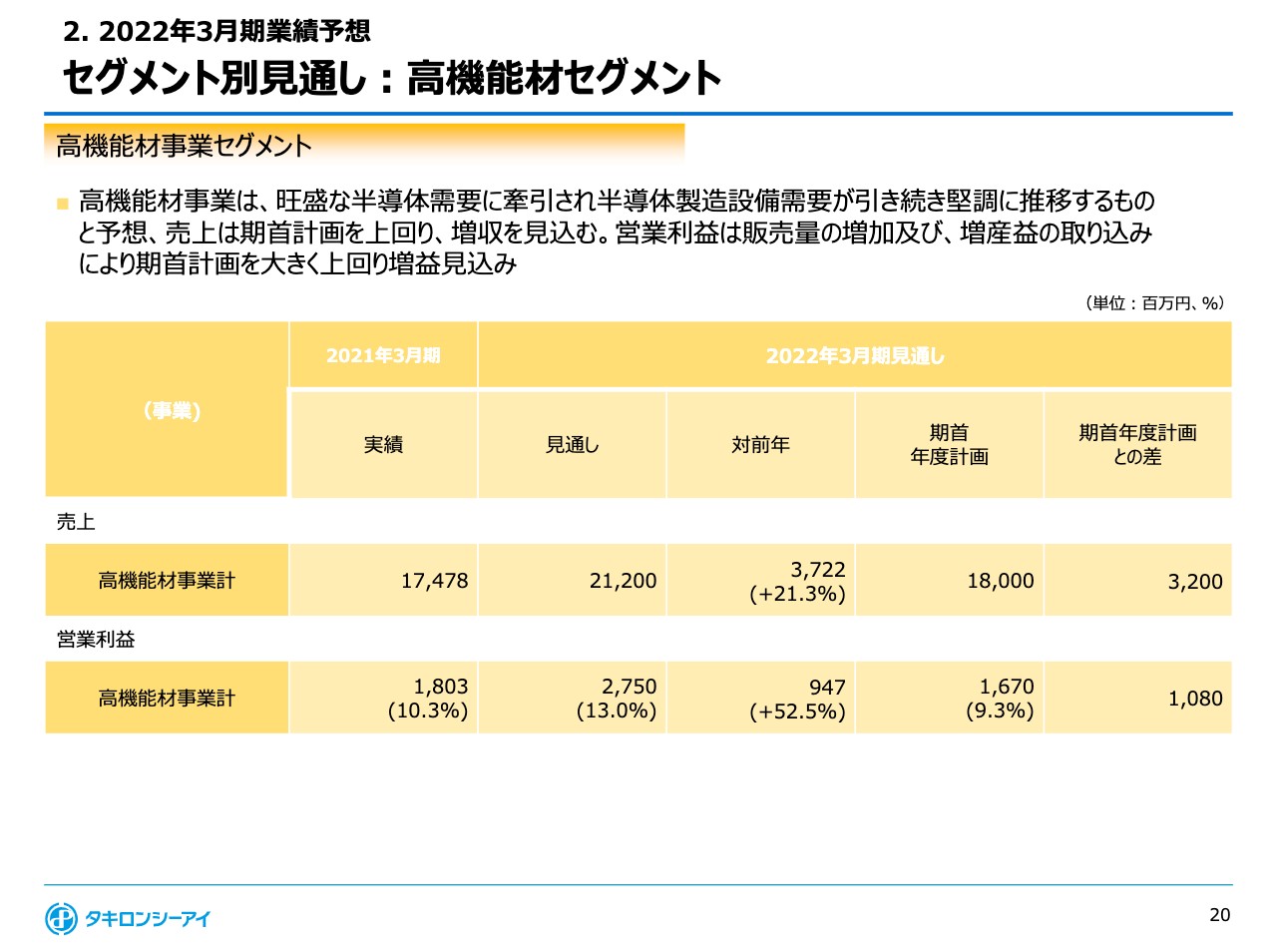

セグメント別見通し:高機能材セグメント

高機能材セグメントについてです。旺盛な半導体需要に牽引され、半導体製造設備需要は引き続き堅調に推移すると予想しています。そのため、売上は期首計画を上回っての増収となる見込みです。また、販売量の増加及び増産益により、営業利益も期首計画を大きく上回って増益となる見通しです。

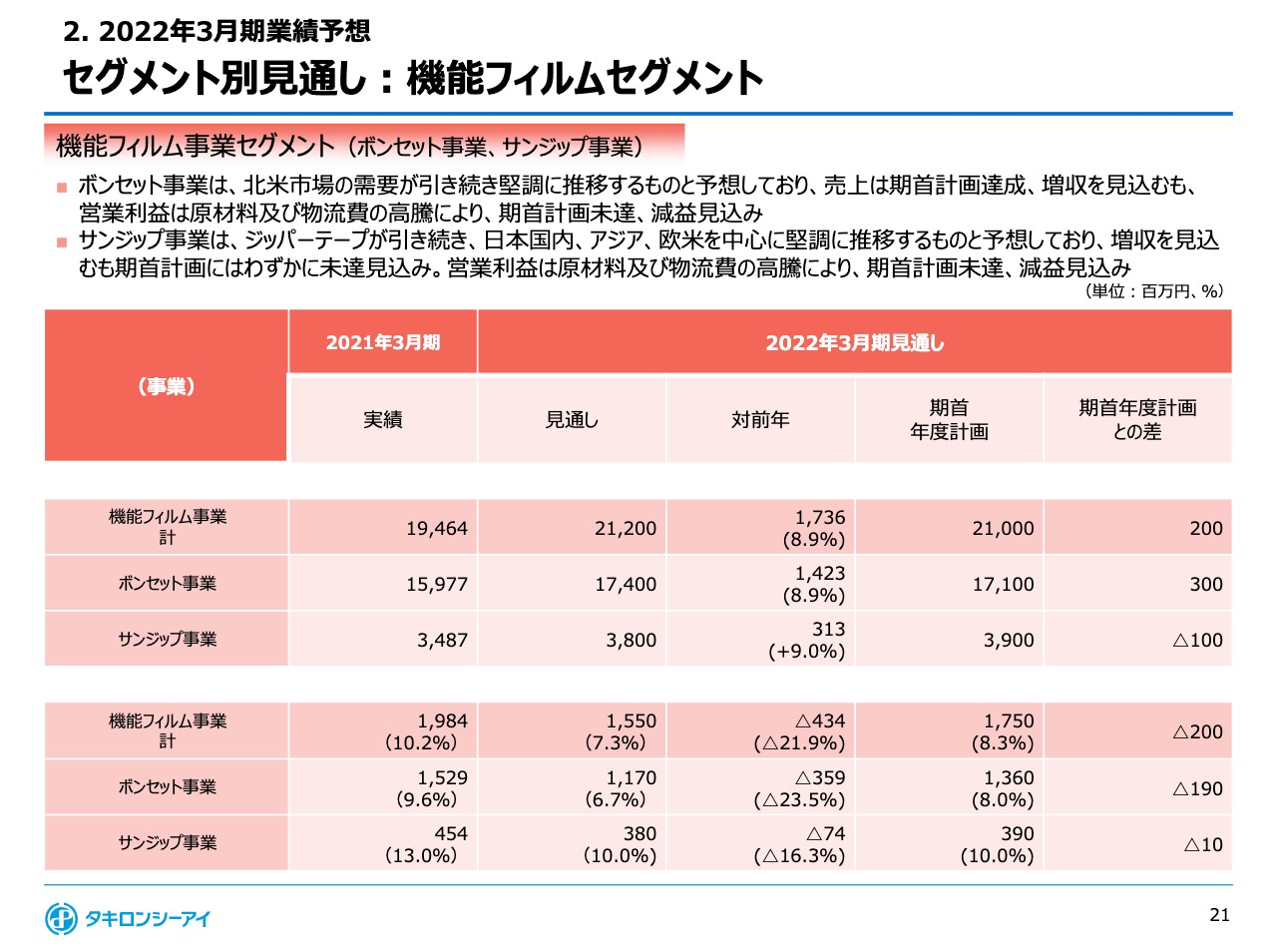

セグメント別見通し:機能フィルムセグメント

機能フィルムセグメントについてです。ボンセット事業は、北米市場の需要が引き続き堅調に推移すると予想しており、売上は期首計画を達成しての増収となる見込です。しかし、原材料・物流費の高騰により、営業利益は期首計画未達で減益となる見込みです。

サンジップ事業は、ジッパーテープが日本国内・アジア・欧米を中心に引き続き堅調に推移すると予想しています。しかし、こちらも原材料及び物流費の高騰により、期首計画未達で減益となる見通しです。

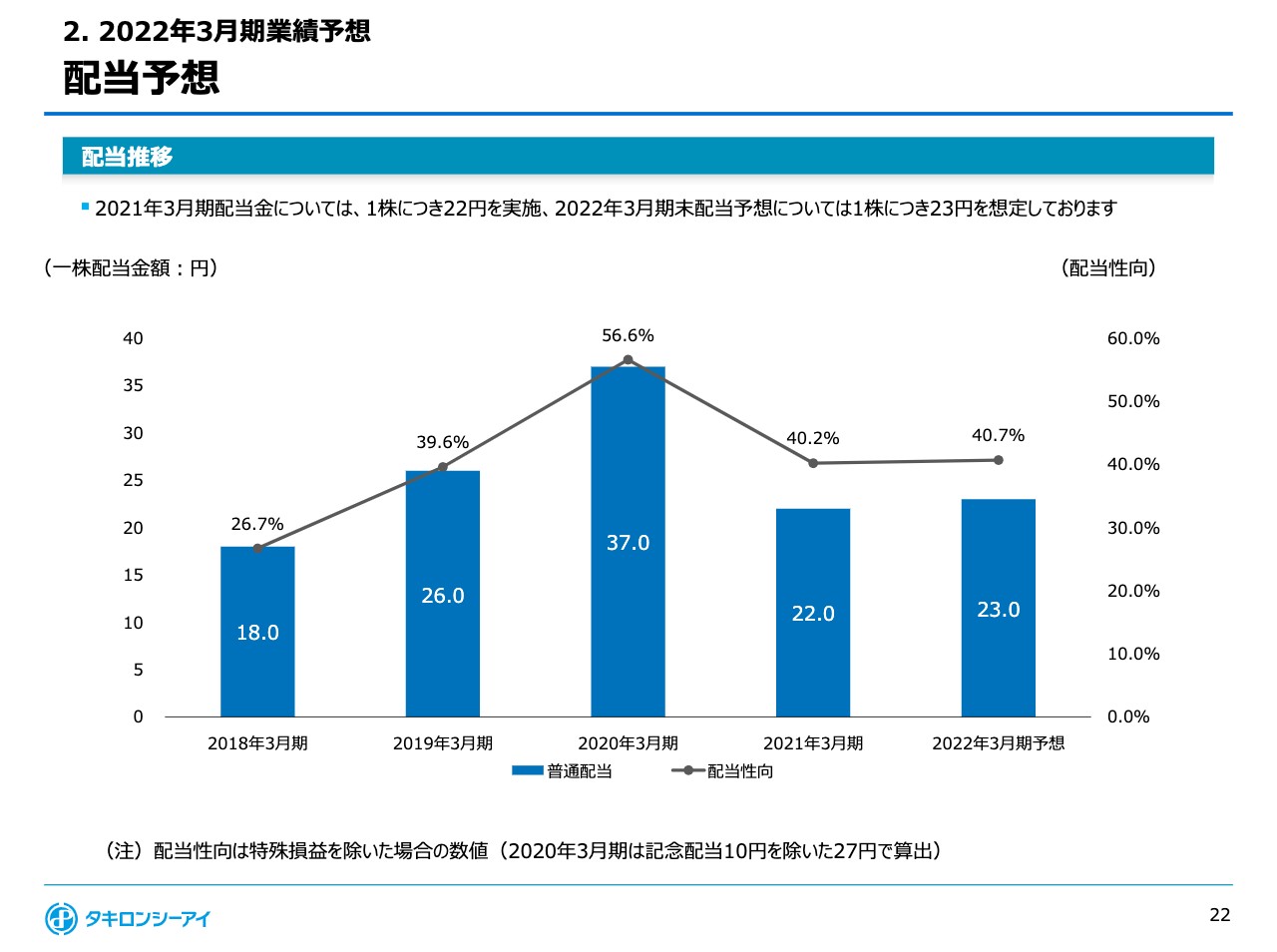

配当予想

配当性向についてです。業績見通しを変更しなかったため、配当予想についても当初から変更はありません。配当方針は、特殊損益を除いた利益の40パーセントを目途としています。

2022年3月期第2四半期累計実績及び2022年3月期通期業績予想は以上です。

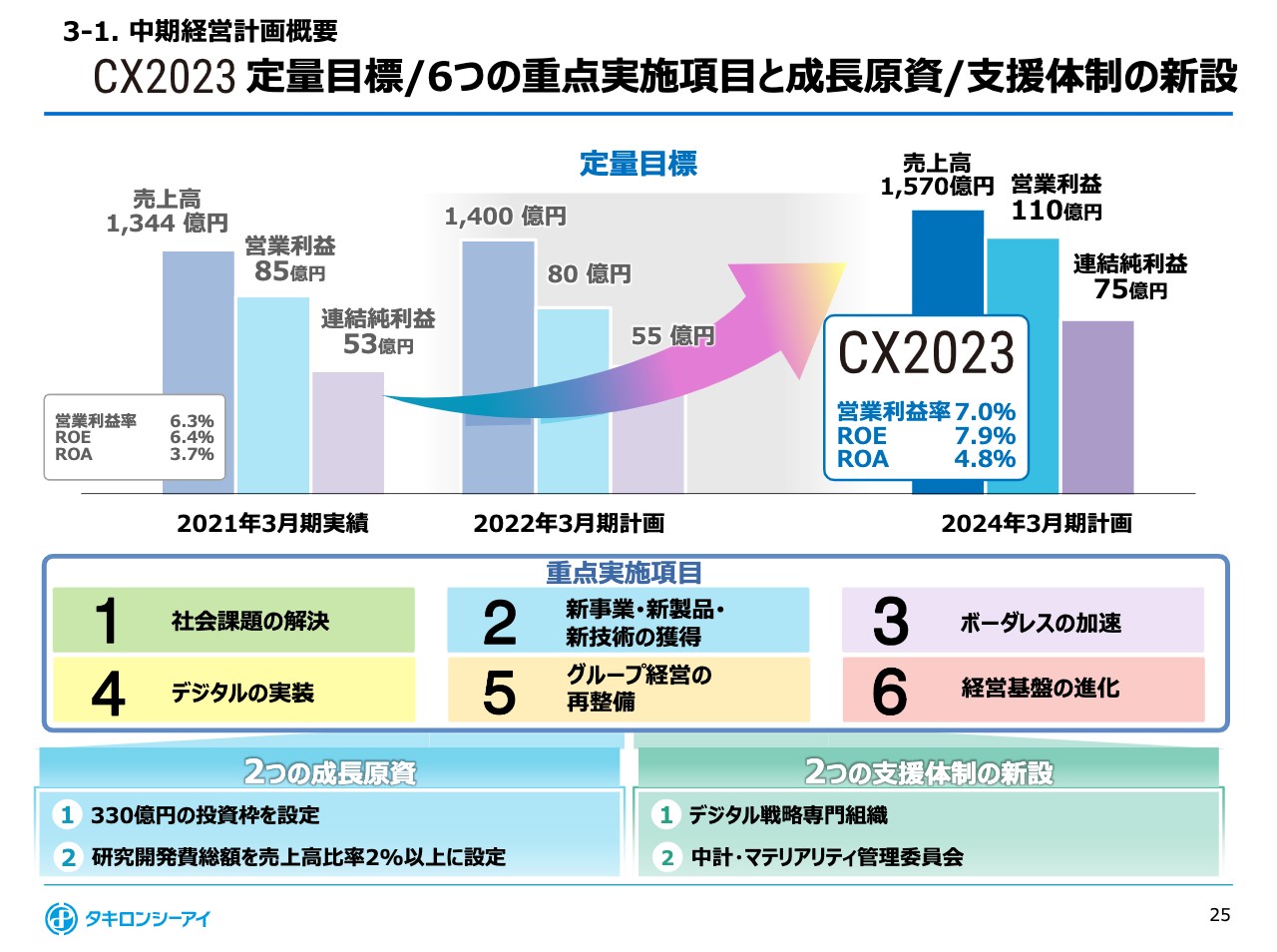

CX2023 定量目標/6つの重点実施項目と成長原資/支援体制の新設

齋藤一也氏:みなさま、こんにちは。タキロンシーアイ株式会社、代表取締役社長の齋藤でございます。私からは、本年4月にスタートした中期経営計画「CX2023」の進捗の状況ならびに上期の事業トピックスについてご説明します。

スライド25ページに「CX2023」の概要を示しました。前回の決算説明会と重複する部分もありますが、あらためてご説明します。

まず、定量面についてです。最終年度の2023年度までに、売上高1,570億円、営業利益110億円、純利益75億円を目指します。また、営業利益率7.0パーセント、ROE7.9パーセント、ROA4.8パーセントという3つの指標も掲げています。初年度である今年については、売上高1,400億円、営業利益80億円、純利益55億円を目標としています。

次に、定性面についてです。スライド中段以降に記載のとおりですが、6つの重点実施項目を掲げています。加えて、2つの成長原資を設定し、2つの支援体制を新設としました。これにより、定量目標の達成を確かなものとすべく中期経営計画をスタートさせています。

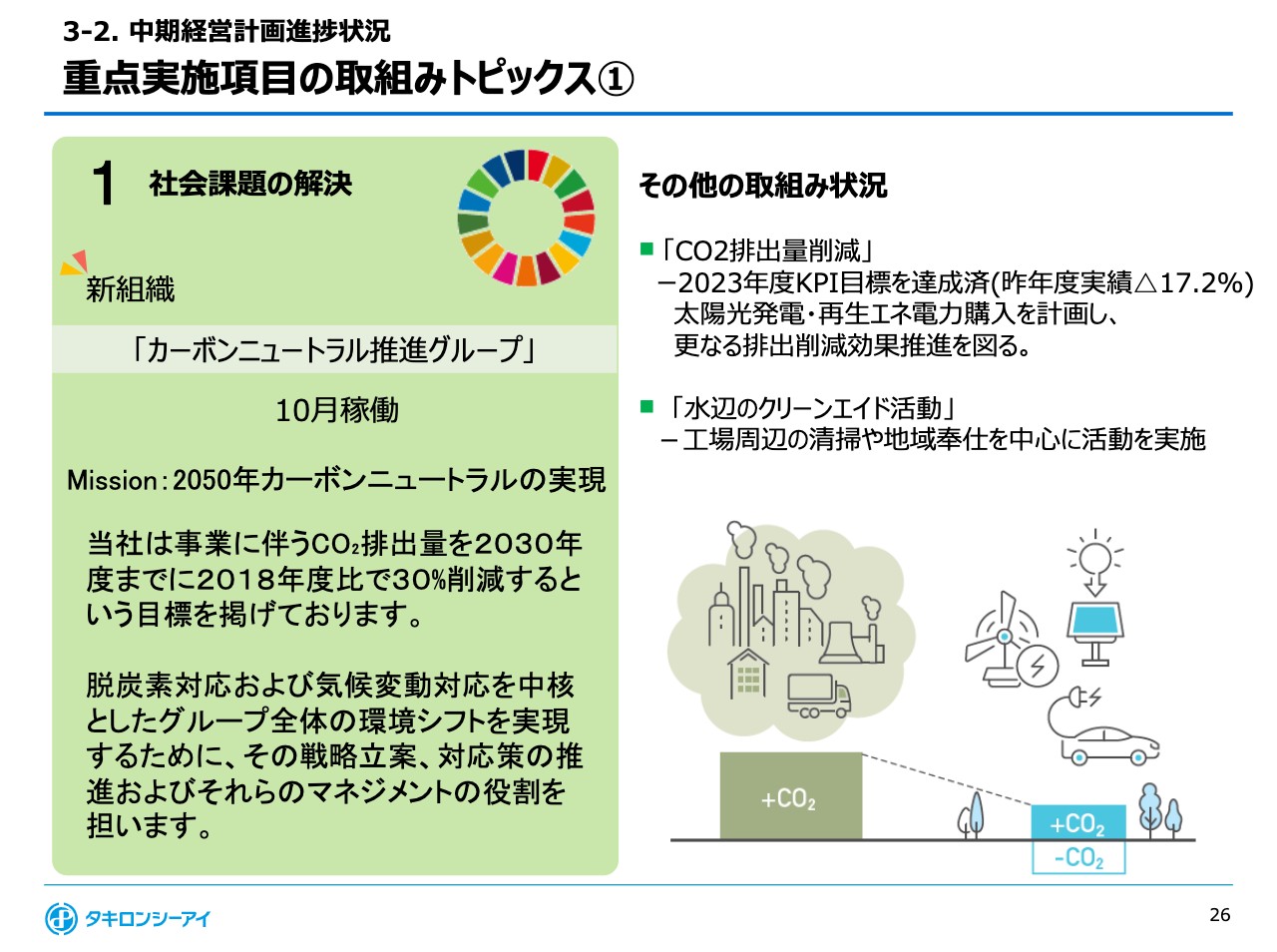

重点実施項目の取組みトピックス①

中期経営計画の進捗状況として、先ほどお伝えした重点実施項目に関するトピックスを3点ご報告します。

1点目は、社会課題の解決に関する取り組みです。本年10月、経営企画部内に「カーボンニュートラル推進グループ」を新設しました。昨今の情勢において、より積極的で早期の気候変動対応が社会の要請であると認識しています。「カーボンニュートラル推進グループ」は、全社横断型の専門組織として戦略の立案・推進を担っていきます。

スライド右側には、その他の取り組みについても記載しています。まず、当社グループでは2030年までに二酸化炭素排出量を2018年度比で30パーセント削減することを目標としています。中期経営計画では最終年度目標として13パーセントの削減を掲げていますが、実は2020年度に3年前倒しで達成しています。

新型コロナウイルスの影響による生産量の減少という要因も大きいのですが、当社における二酸化炭素排出量削減の取り組みは順調に進んでいます。そのため、今後は計画を修正し、KPIの引き上げを目指す予定です。

また、全国の工場や拠点周辺の河川あるいは海岸でプラスチックゴミなどを清掃する「水辺のクリーンエイド活動」も実施しています。2021年度の通期参加目標は300名でしたが、現在までですでに500名以上の参加実績があります。引き続き、地域ごとの社会貢献に努めていきます。

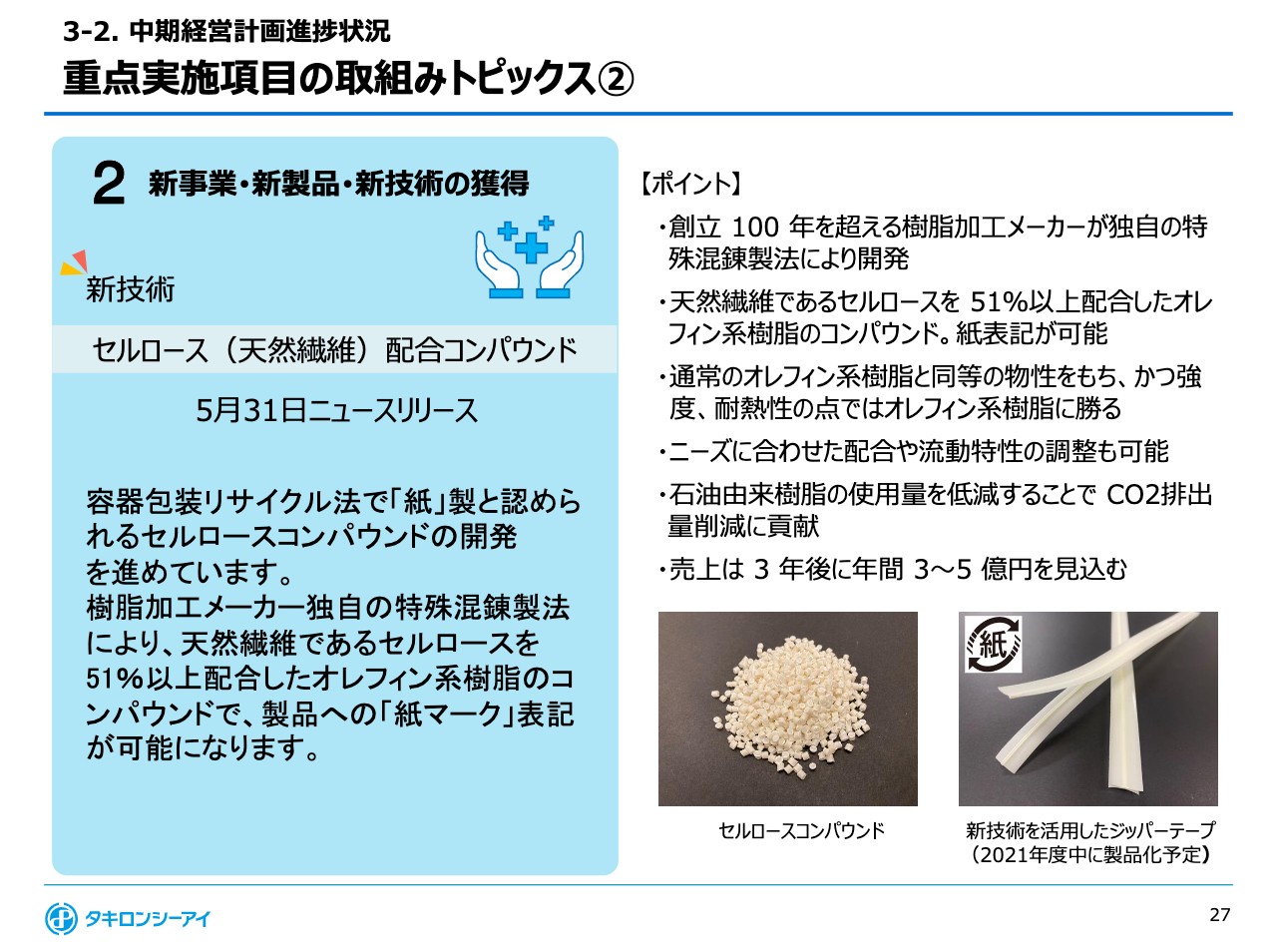

重点実施項目の取組みトピックス②

2点目は、新事業・新製品・新技術の獲得に関する取り組みです。5月31日にニュースリリースしましたが、天然繊維であるセルロースを配合したコンパウンドを開発しました。これを受け、包装材メーカー、コンバーター、商社などから多数の問い合わせをいただいています。

同コンパウンドを使った製品は、容器包装リサイクル法においては「紙」製と表記されます。それにもかかわらず、通常のオレフィン系樹脂と同等の物性を持ち、強度と耐熱性に優れ、二酸化炭素排出量削減にも効果があります。お客さまのニーズに合わせ、ジッパーテープなどの製品開発を進め、早期に事業を確立していきたいと考えています。

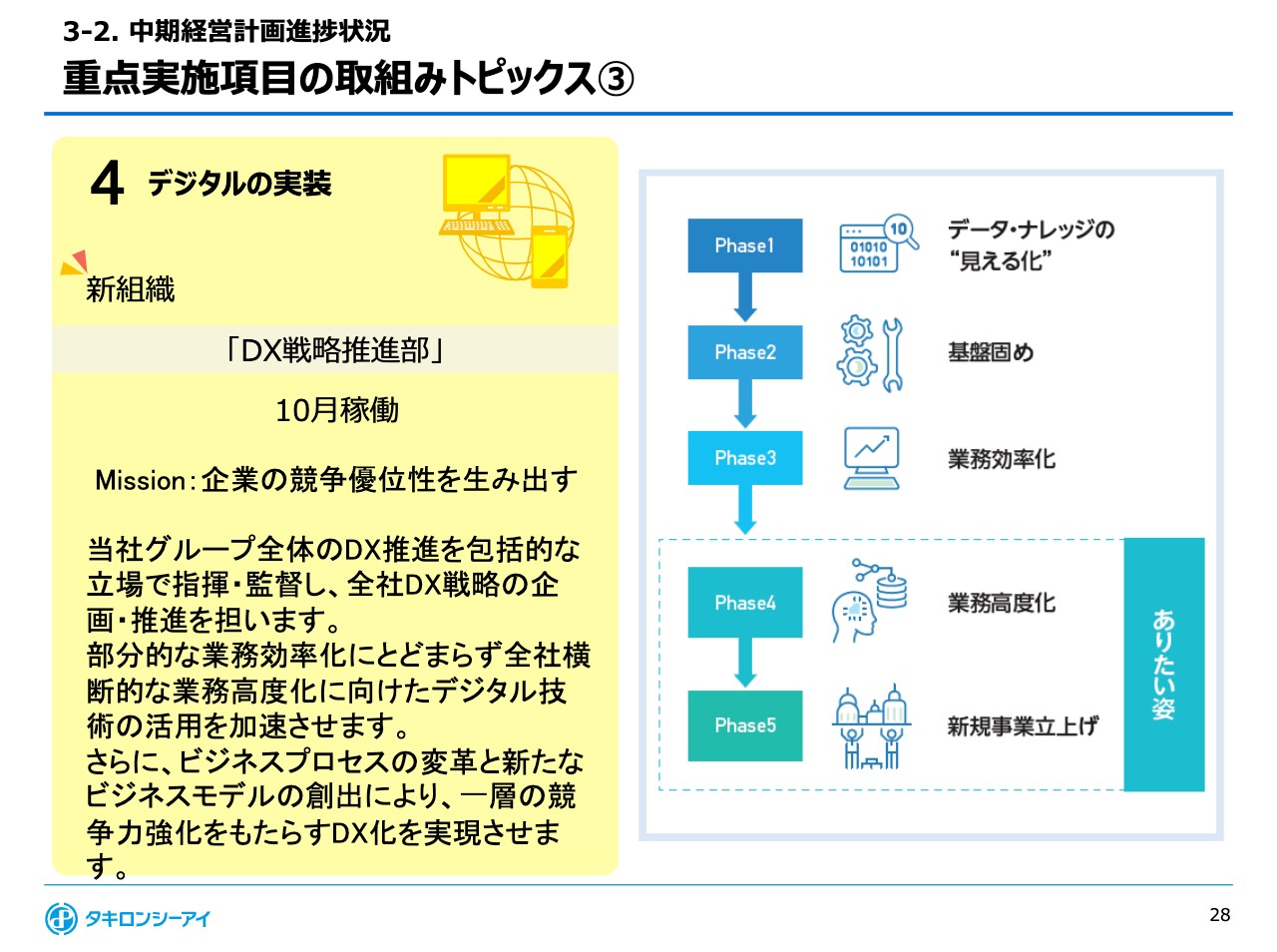

重点実施項目の取組みトピックス③

3点目は、デジタルの実装に関する取り組みです。「DX戦略推進部」を新設し、10月から稼働を開始しました。これは、グループ全体のDX推進を包括的な立場で指揮・監督し、全社横断的な業務の高度化のためにデジタル技術の導入を推進させる組織です。

事業、営業、管理などの業務改善・高度化はもちろん、生産現場の自動化やスマート工場の検討など、製造現場へのDX導入を目指した複数の取り組みをスタートさせています。データとデジタル技術を駆使し、新しい価値・サービスを創造し、ビジネスモデルの変革を目指します。

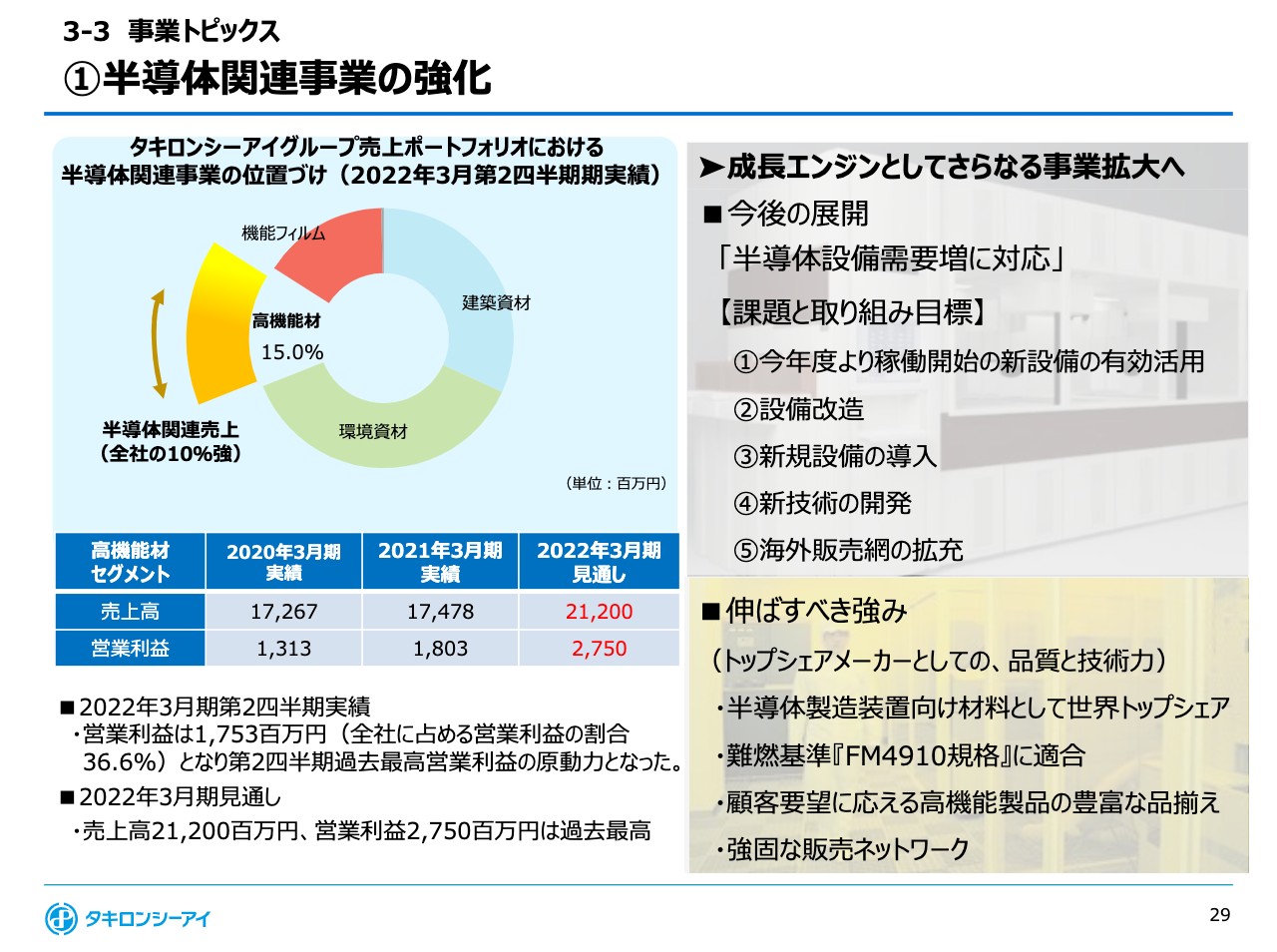

①半導体関連事業の強化

事業トピックスとして2点ご報告します。1点目は、半導体関連事業についてです。昨今、半導体は供給問題や経済安全保障の観点から注目を集めています。このように旺盛な需要に直面している半導体市場に向けて、当社では製造設備の材料を数多く販売しています。

具体的には、製造工程上におけるエッチングや平坦化あるいは洗浄といった工程の製造設備の外装材や部材、また薬液供給装置などの部材やクリーンルームのパーテーションなど、多岐にわたる用途に当社製品が活用されています。

半導体製造装置向けの材料として、樹脂系素材では世界でもトップシェアを獲得していると考えています。特に、難燃基準「FM4910規格」の適合を他社に先駆けて獲得し、制電プレートの供給など、品質と技術力が当社の強みとなっています。

当社における半導体関連事業の売上は、全グループ売上の10パーセント前後を占めています。今後、半導体市場の活況はまだ数年は続く見通しで、製造設備需要もますます伸びていくと考えられています。その中で、設備増強や既存設備の有効活用など、スライド右側の上段に記載のとおり、5点の課題に取り組み、事業拡大を目指しているところです。

その他、当社グループ会社では、切削材用途の素材を中心とするエンプラ系材料の製造販売も行っており、こちらも半導体製造設備への採用の範囲をさらに拡大すべく取り組んでいるところです。また、規模はまだ小さいのですが、別のグループ子会社では、半導体パッケージ基板製造に使用されるナノ材料についても売上の拡大を行っているところです。

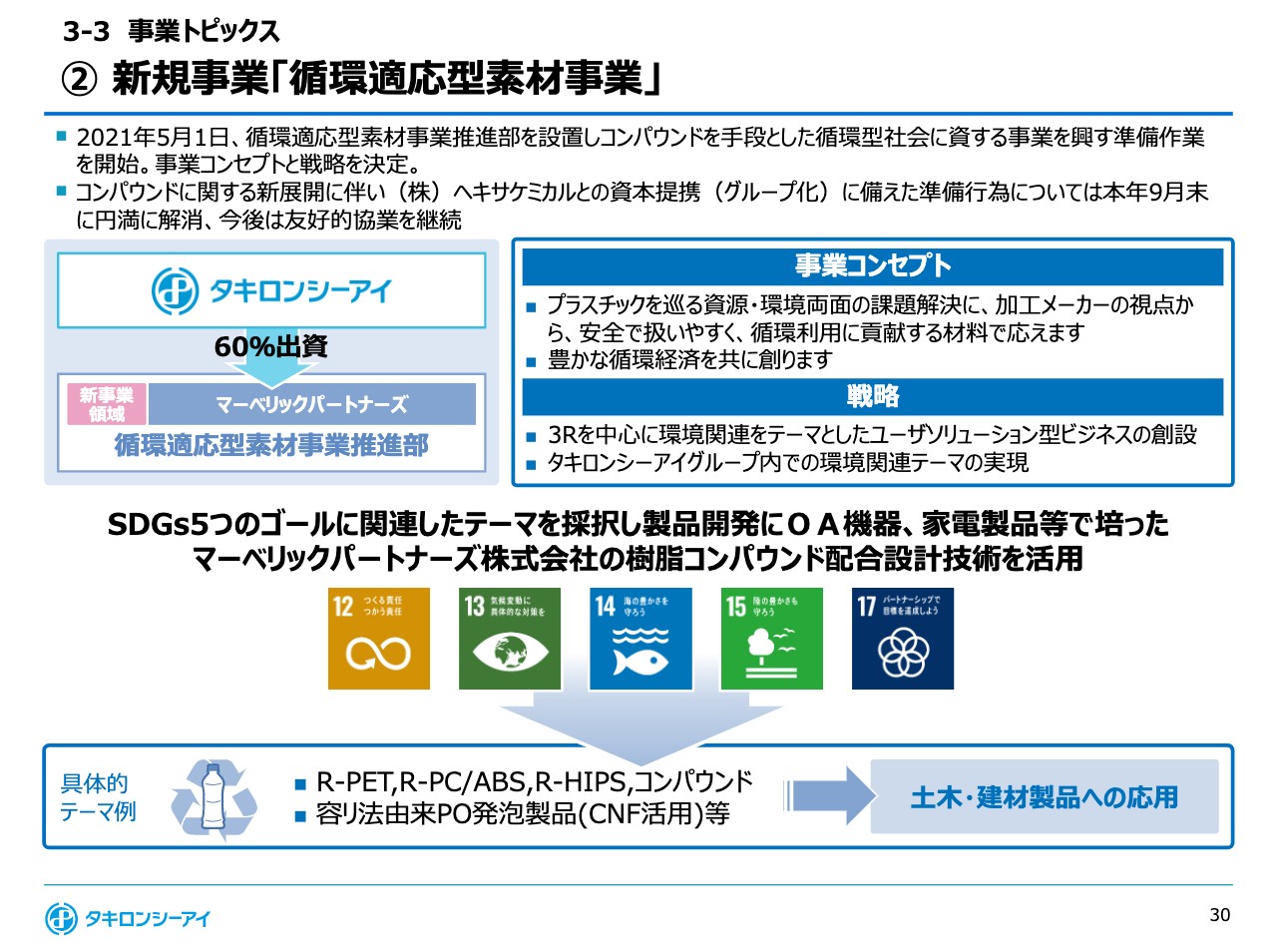

② 新規事業「循環適応型素材事業」

2つ目の事業トピックスは、今期より開始した新事業「循環適用型素材事業」です。5月1日に循環適用型素材事業推進部を設置しました。事業のコンセプトは、プラスチックを巡る資源・環境の課題解決のため、加工メーカーの視点から、循環利用に貢献する材料提供で応えることと、豊かな循環経済をともに創っていくことの2点です。

戦略としては、3R(リデュース・リユース・リサイクル)を中心に据え、環境をテーマとしたユーザソリューション型ビジネスの創設と、当社グループ内での環境テーマの実現という2点を挙げています。

戦略実現の技術背景として、当社が60パーセント出資するマーベリックパートナーズの樹脂コンパウンド配合設計技術を活用していく予定です。これまでもご報告していましたが、この新展開に伴い、検討中であったヘキサケミカルとの資本提携については、本年9月末をもって円満に解消し、今後は同社とは樹脂コンパウンドにおいて協業するパートナーとしての取引関係を継続していきます。当社は、新事業「循環適用型素材事業」により、コンパウンドを手段とした豊かな循環型社会を目指すことになります。

以上が、中期経営計画「CX2023」の進捗と事業トピックスとなります。

私からの報告は以上です。ご清聴ありがとうございました。

新着ログ

「化学」のログ