ウィルグループ、2Qも業績予想を上回って着地し通期予想を再度上方修正 中計の基本戦略も計画どおり進捗

目次

大原茂氏:株式会社ウィルグループ代表の大原でございます。本日はお忙しい中、2022年3月期第2四半期決算説明会にご参加いただき誠にありがとうございます。はじめに、私より説明を行い、その後質疑応答に移りたいと思います。それでは、始めさせていただきます。

本日の主な内容として、1つ目に、2022年3月期第2四半期の実績、2つ目に、2022年3月期通期業績予想ならびに配当予想、3つ目に、中期経営計画「WILL-being 2023」の進捗についてご説明させていただきます。

2022年3月期 2Qハイライト

2022年3月期第2四半期のハイライトは3点あります。1点目に、第2四半期も業績予想を上回って着地することができ、通期業績予想を再度上方修正しました。配当予想も増配修正しています。2点目に、中期経営計画の基本戦略である「WORK SHIFT戦略」は、計画どおり進捗していことです。3点目に、財務指標は親会社所有者帰属持分比率の中期経営計画目標20パーセントを上回って進捗していることが挙げられます。

以上3点のハイライトを総括しますと、今期に関しては順調に進捗しています。

2022年3月期 2Q業績ハイライト

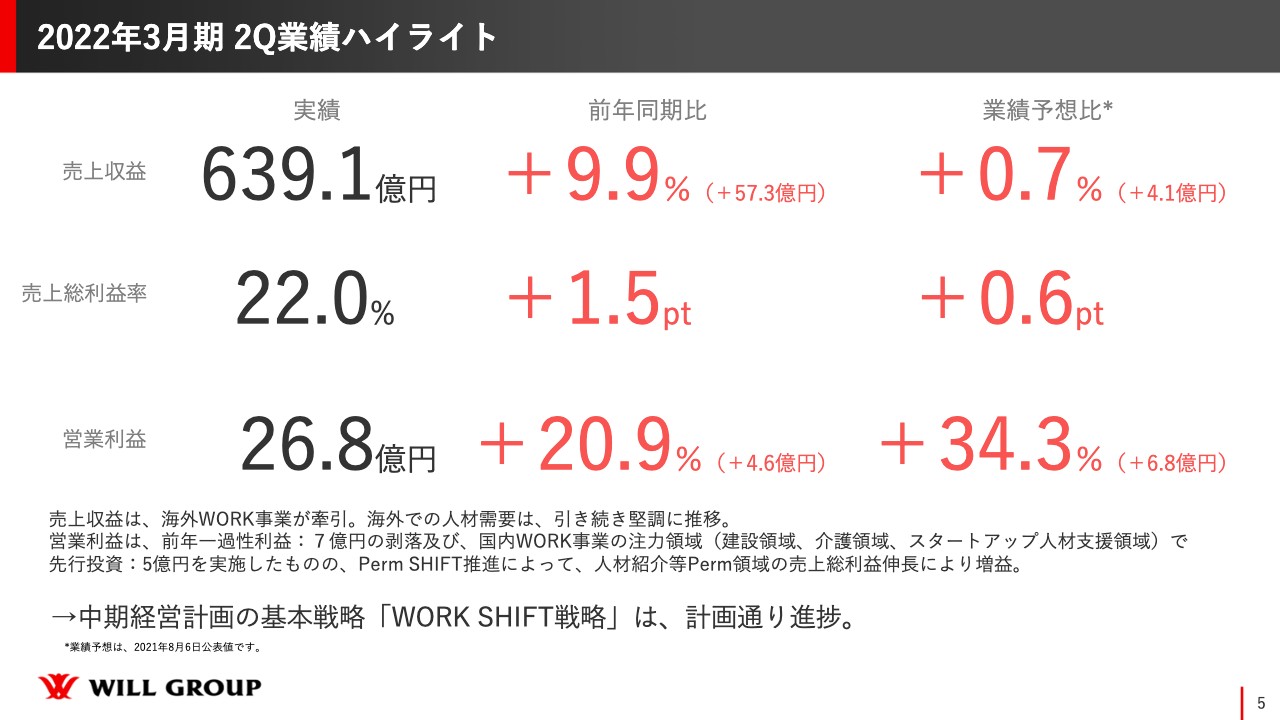

業績ハイライトについては、売上実績が639.1億円で、前年度から57.3億円プラスの9.9パーセント増、業績予想からは4.1億円プラスの0.7パーセント増となっています。

売上総利益率に関しては、実績22パーセントで前年同期比1.5ポイント増、業績予想からも0.6ポイント増になっています。

営業利益は26.8億円で、前年同期比4.6億円増の20.9パーセント増、業績予想からも6.8億円増の34.3パーセント増というかたちで大きく上回りました。

なお、営業利益に関しては、前年度は22.2億円ですが、この中には政府の補助金などの一過性の利益が7億円ほど含まれています。それに対し、今期は、0.7億円の一過性利益を含んで、26.8億円になります。そのため、一過性影響を除くと、約10億円を実力値として上積みすることができ、順調に進捗している状況です。

また、今期は、先行投資として5億円ほど投資領域に投資しているため、中期経営計画の基本戦略である「WORK SHIFT戦略」は、計画どおり進捗していると捉えていただければと思います。

連結売上収益の四半期推移

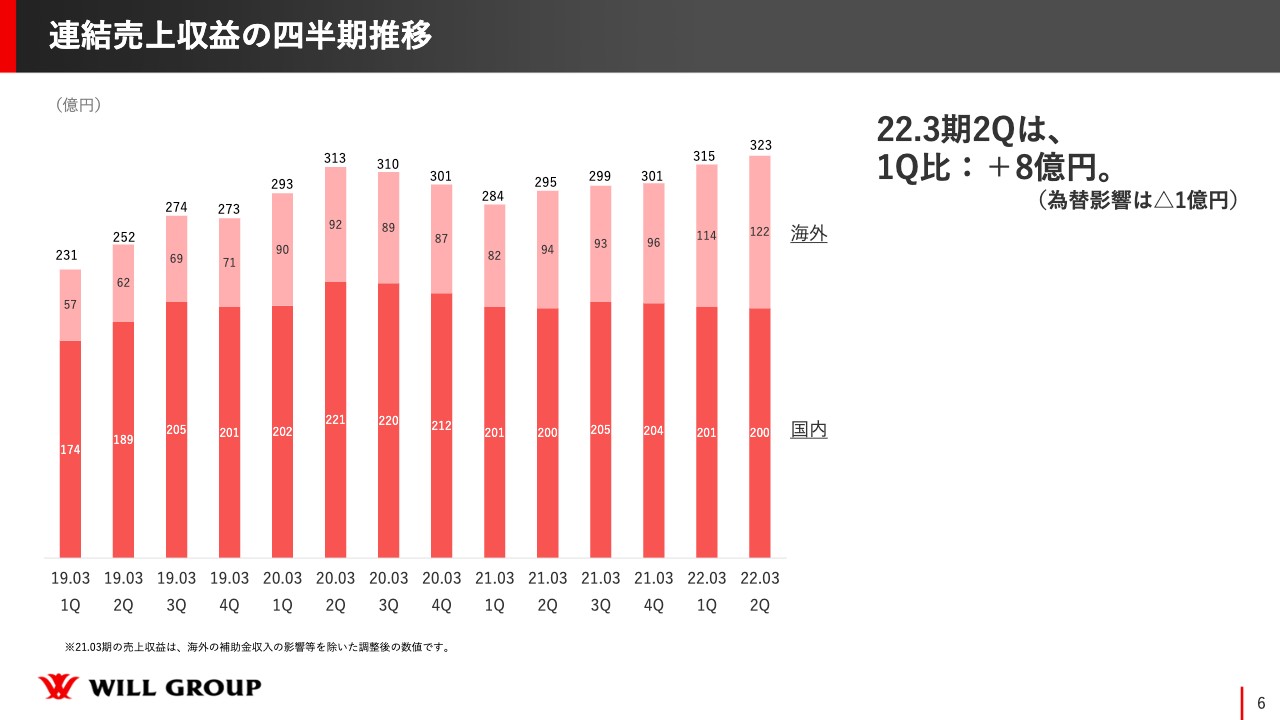

続いて、連結売上収益の四半期推移については、第2四半期は、第1四半期から約プラス8億円ほど上積みできており、そのほとんどが海外での上積みになります。国内に関してはほぼスライドとなっています。

海外に関しては、派遣と人材紹介ともに順調に伸びています。為替影響は、第1四半期に比べて第2四半期はマイナス1億円ありましたが、それを含めてもプラスに転じています。

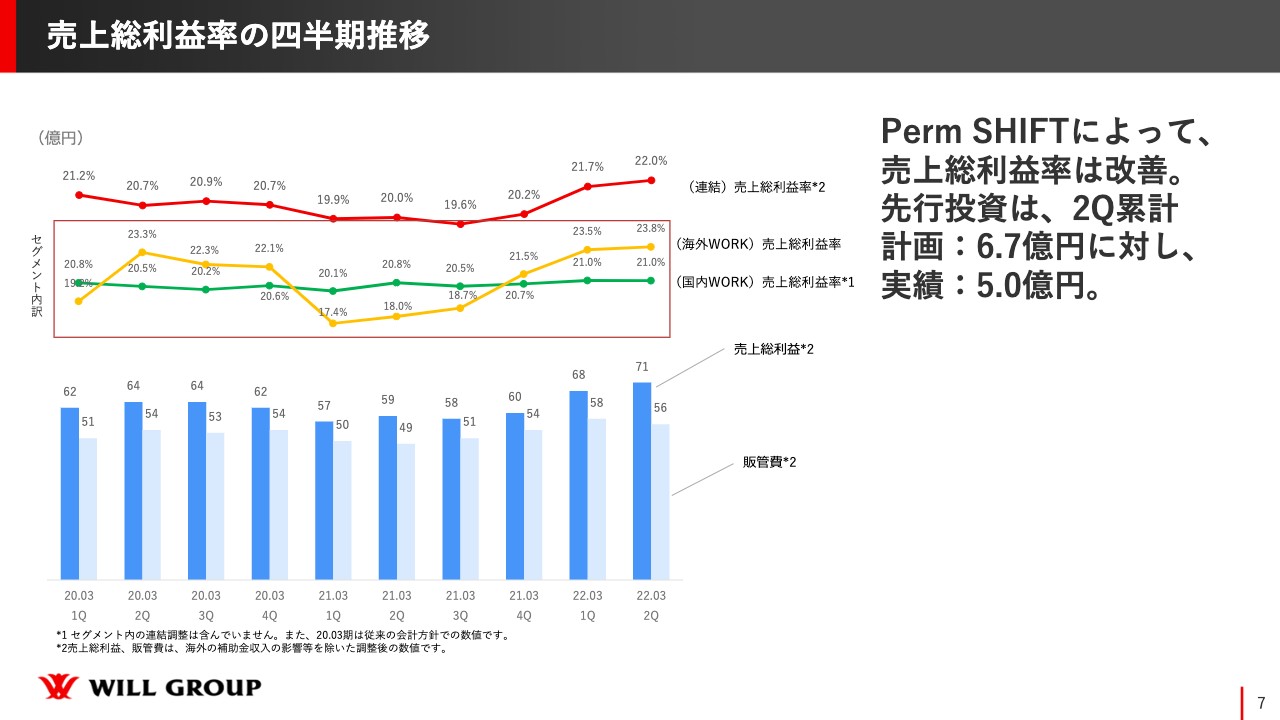

売上総利益率の四半期推移

売上総利益率の四半期推移です。スライド上部の赤い部分が連結の売上総利益率、黄色の部分が海外の売上総利益率、緑の部分が国内の売上総利益率です。

国内に関しては、スライドのように、第1四半期、第2四半期で21パーセントを超え、過去と比較しても高い水準で推移しています。

海外は、ご覧のとおり、前年度の第1四半期、第2四半期、第3四半期でグッと下がっています。新型コロナウイルスの影響を受け、人材紹介の売上が止まり、売上総利益率が大きく低下しましたが、今期の第1四半期、第2四半期では、前年度の揺り戻しが大きくあり、過去最高の売上総利益率となり、連結においては、過去最高の売上総利益率となりました。

Perm SHIFTにより、売上総利益率はしっかりと改善してきている状態です。また、先行投資に関しても、もともとは第2四半期累計で6.7億円ほどを計画していましたが、第3四半期、第4四半期に一部スライドしている部分がありますので、実績では5.0億円ほど消化しているかたちです。

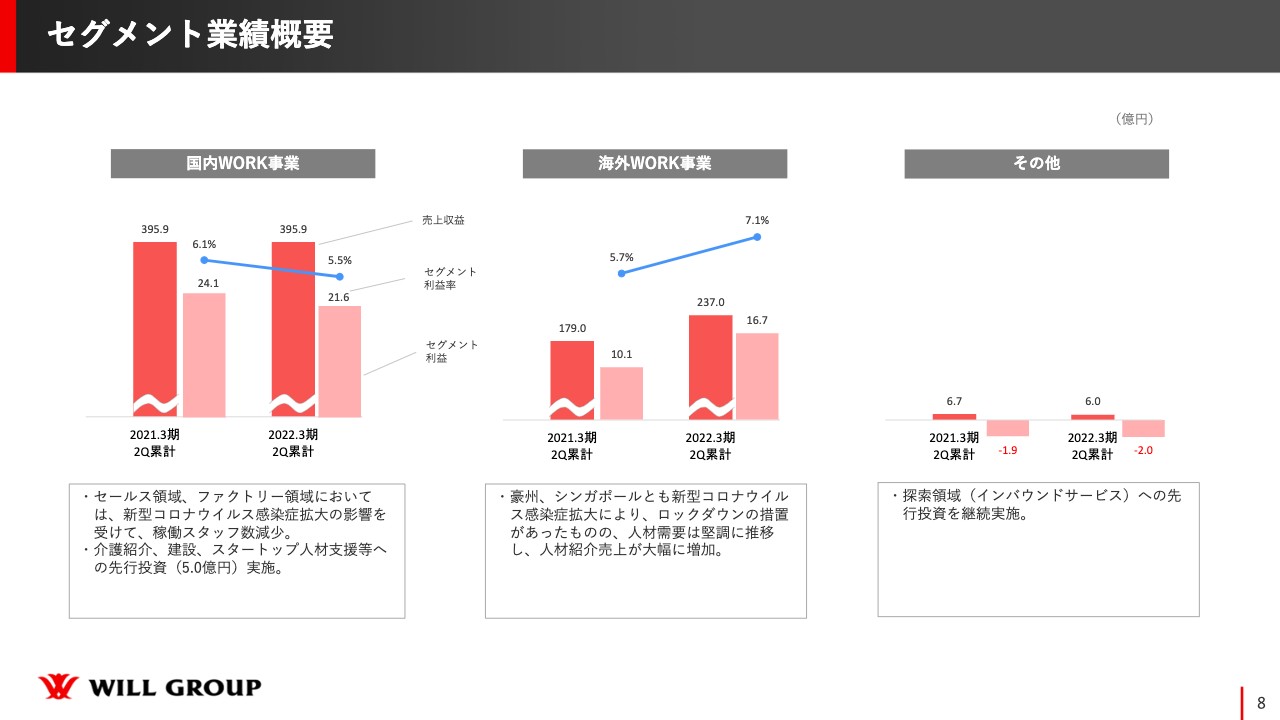

セグメント業績概要

セグメントごとの業績概要です。その他に関しては、ほとんど動きがない状態です。

国内WORK事業に関しては、第2四半期までの売上はほぼ前年度と同じですが、セグメント利益に関しては少し下がっています。この理由としては、先行投資を大きく行ったことが挙げられます。介護の紹介、建設、さらにはスタートップへの先行投資を5.0億円ほど行ったことから、セグメント利益が下がっています。この投資は今期第2四半期以降、来期以降において、大きくリターンしてくると思っており、しっかりと投資を行っている状況です。

海外WORK事業においては、メインであるオーストラリア、さらにはシンガポールの両国とも、新型コロナウイルス感染症拡大によってロックダウンなどがあったものの、前年度の揺り戻しもあり、人材紹介の売上が大きく増加したことで、業績も大きく改善している状況です。

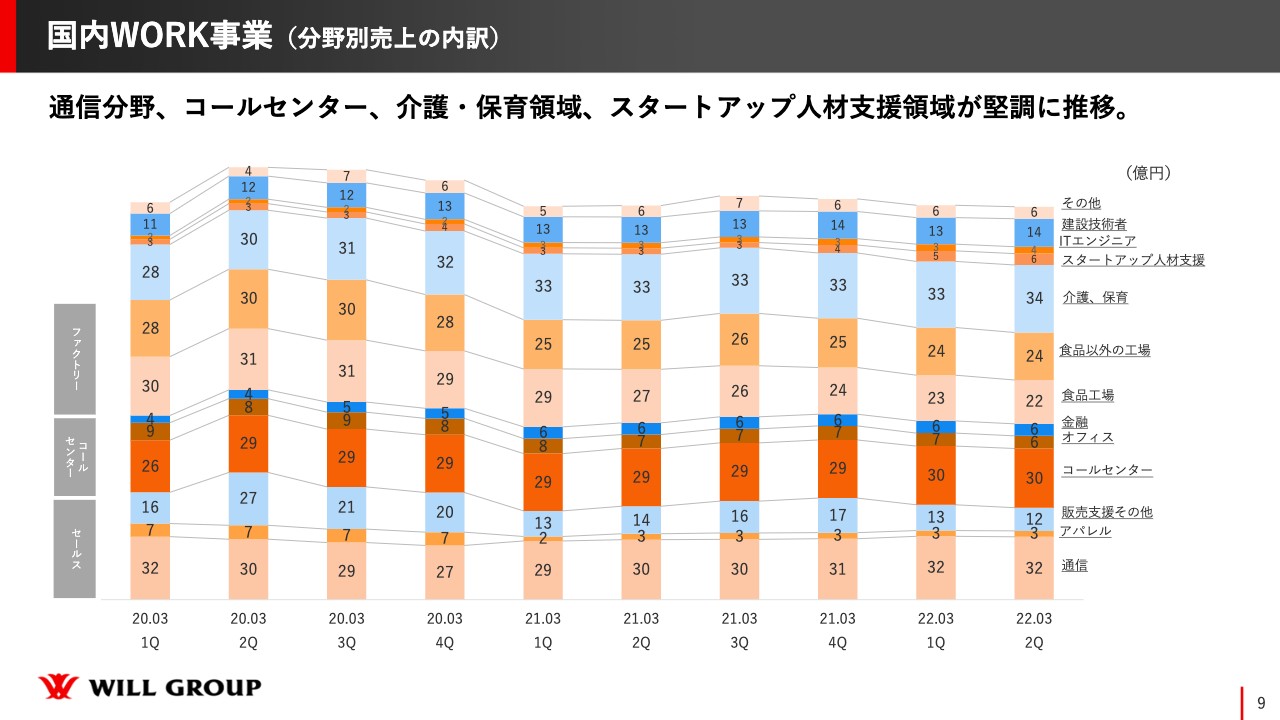

国内WORK事業(分野別売上の内訳)

国内WORK事業の分野別売上です。通信分野、コールセンター、介護・保育、そしてスタートアップ支援の領域に関しては大きな動きはありませんが、着実に右肩上がりで数字を積み上げており、堅調に推移している状態です。

一方、販売支援のイベント領域、ファクトリー分野の領域に関しては、まだまだ新型コロナウイルスの影響を受けており、ダウンしている状態です。ファクトリー領域に関しては、これを機に、売上より、しっかりと売上総利益率を優先する取り組みをしていますので、まだ売上が少し下がるかもしれませんが、利益はしっかりと改善していければと考えています。

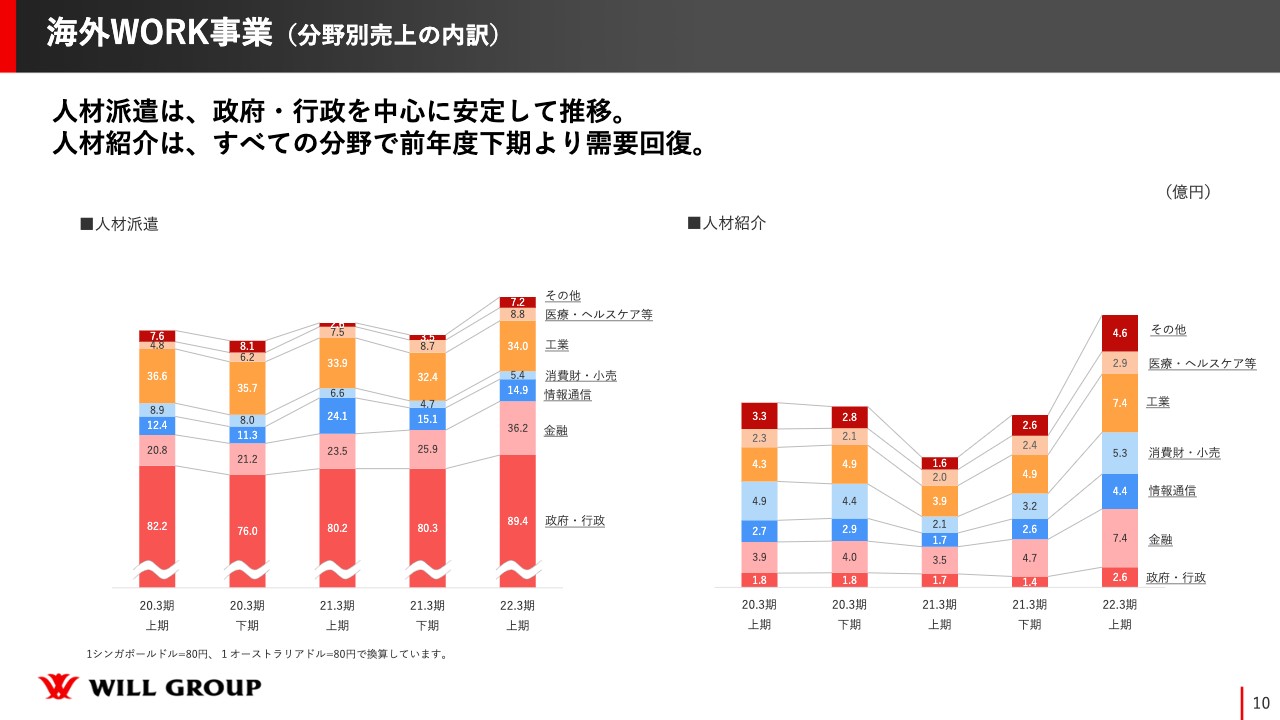

海外WORK事業(分野別売上の内訳)

海外WORK事業に関してです。人材派遣は、政府・行政を中心に安定して推移しており、前年度下期から今期上期にかけて大きく伸ばしている状態です。人材紹介領域においても、すべての分野で前年度下期より回復傾向で、金融などを中心に大きく伸ばしている状態です。

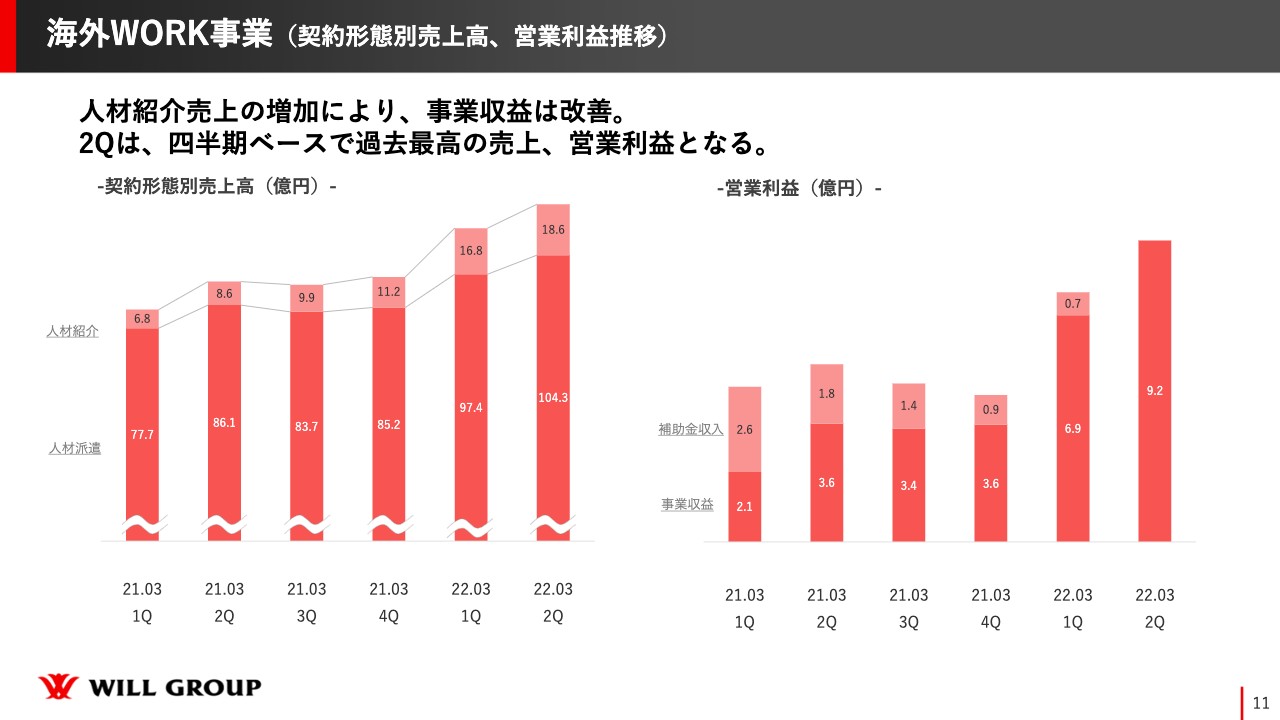

海外WORK事業(契約形態別売上高、営業利益推移)

海外WORK事業の契約形態別の売上と営業利益の推移ですが、人材紹介売上の増加によって事業収益は大きく改善しています。第2四半期は四半期ベースで過去最高の売上、営業利益となっています。

右のグラフは営業利益の推移です。前年度は、営業利益の半分もしくは3分の1くらいは、いわゆる政府補助金によるものになります。しかし、今期からはその部分がほとんどなくなっており、ほぼ実力での営業利益となっています。前年度の第2四半期から比べると3倍ほどの営業利益になっています。海外は特に人材紹介が新型コロナウイルスによって止まっていましたが、今は、コロナ前以上の需要を取り込んでいる状態です。

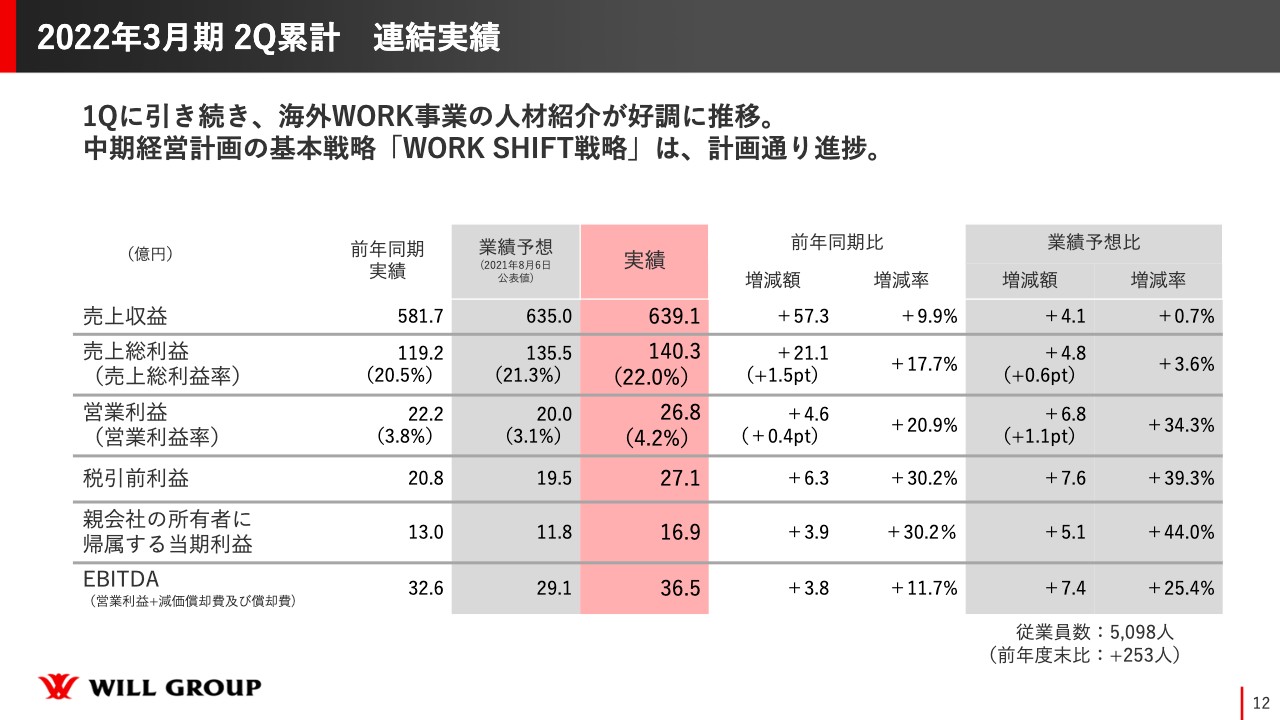

2022年3月期 2Q累計 連結実績

第2四半期累計の連結実績です。先ほどのご説明と重複しますが、売上収益639億円、売上総利益140億円、売上総利益率22パーセント、営業利益26.8億円で営業利益率はすでに4.2パーセントとなっています。

中期経営計画の基本戦略「WORK SHIFT戦略」は計画どおり順調に進捗している状態です。

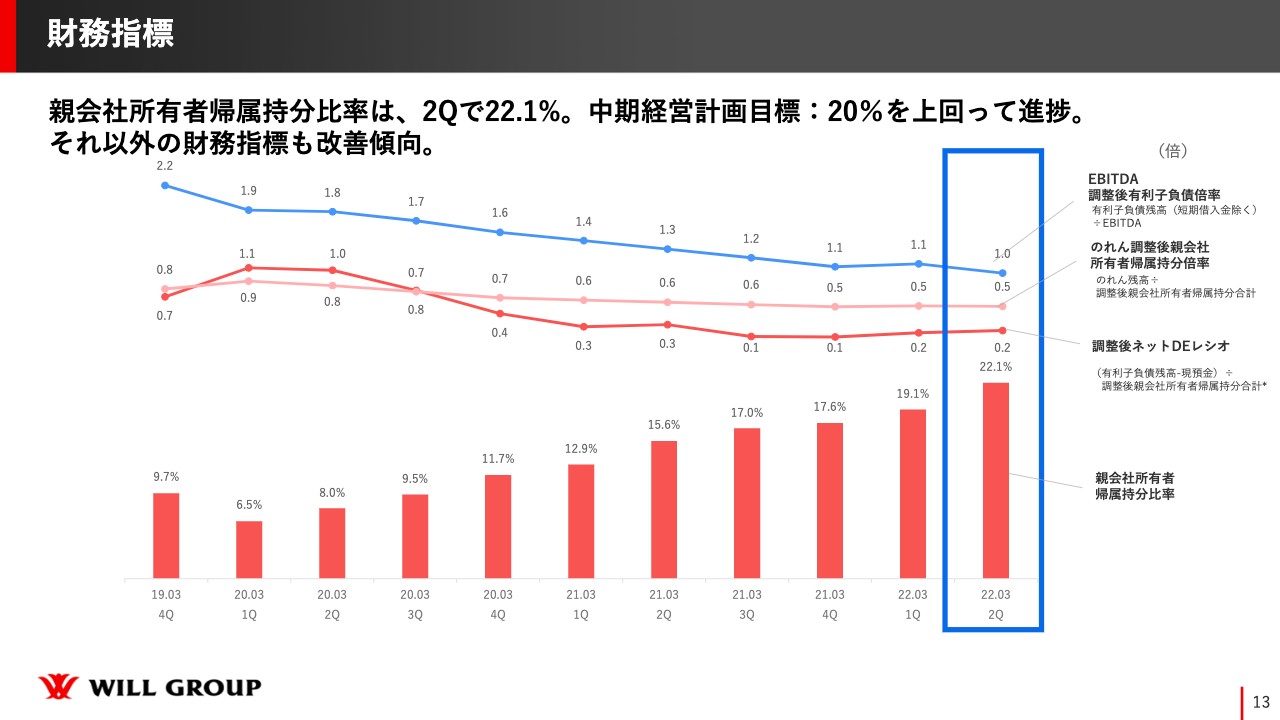

財務指標

財務指標に関しては、親会社所有者帰属持分比率は第2四半期末で22.1パーセントとなり、中計での目標の20パーセントを上回って推移しています。それ以外の財務指標もしっかりと改善傾向で推移している状態です。

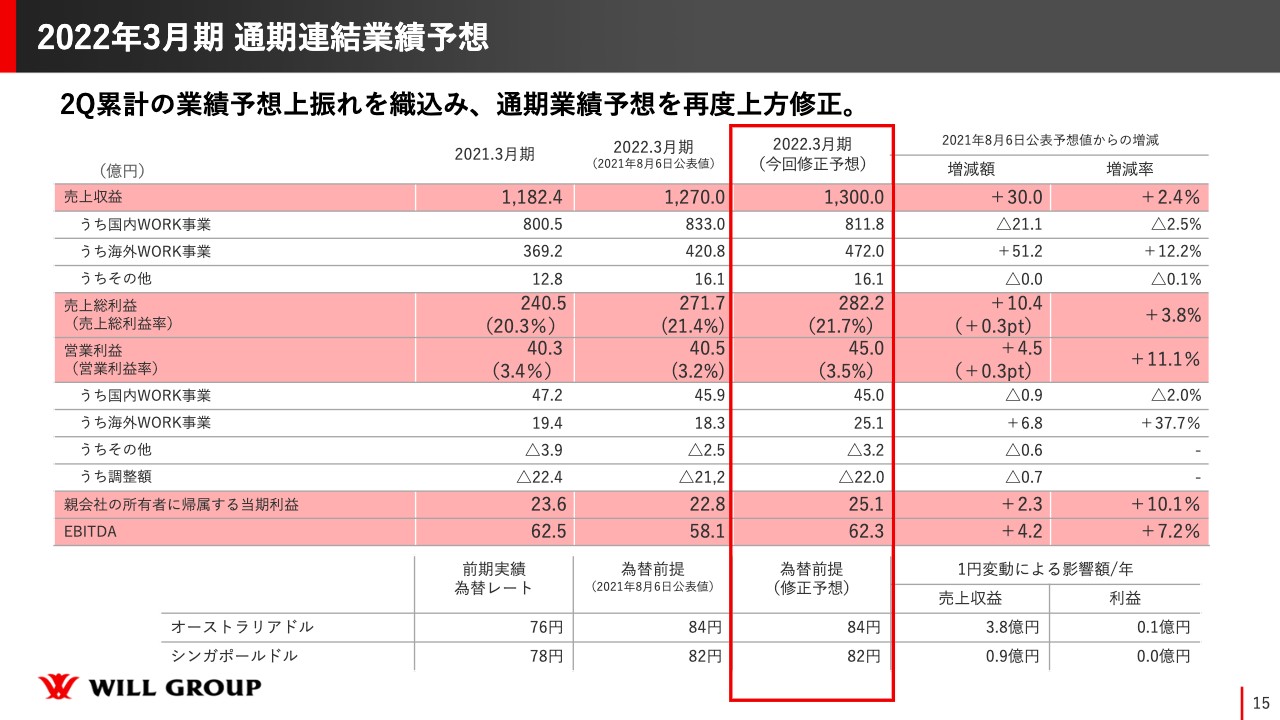

2022年3月期 通期連結業績予想

2022年3月期の業績予想と配当予想についてご説明します。まず、業績予想については、第2四半期累計の業績予想の上振れを織り込み、通期予想を再度上方修正しています。売上が1,300億円、売上総利益が282億円、営業利益が45億円、営業利益率が3.5パーセントに修正しています。

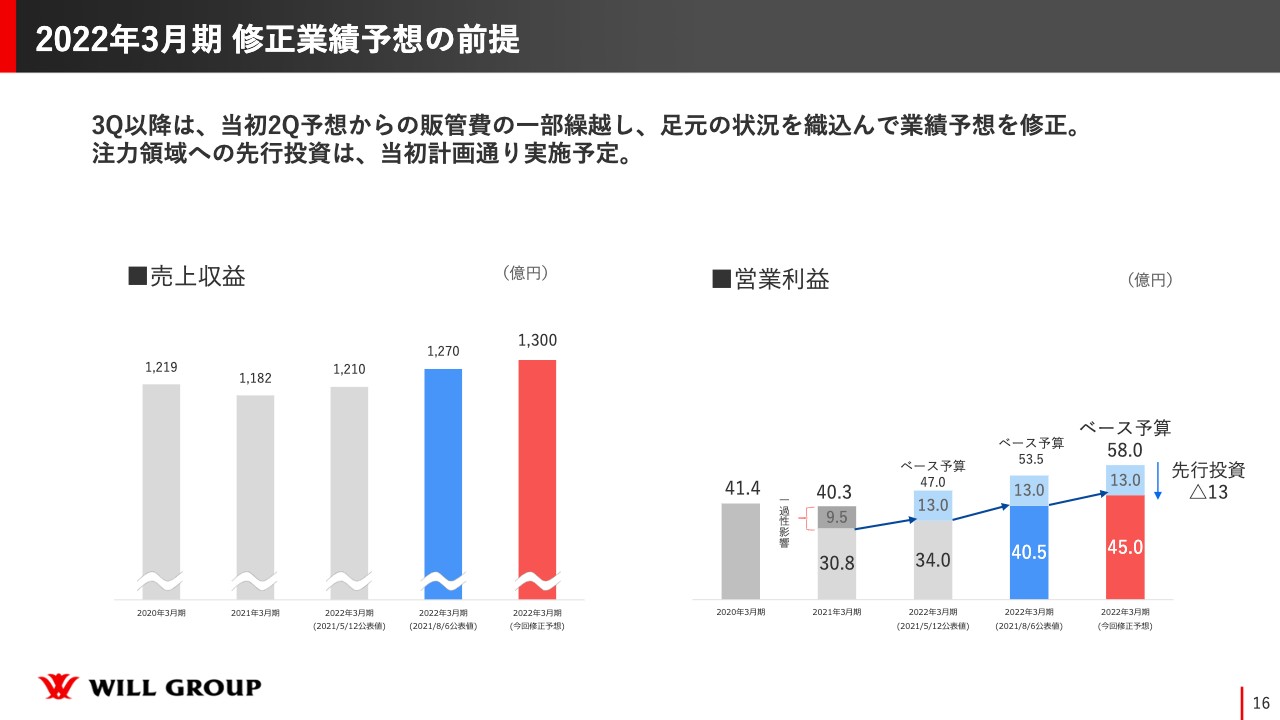

2022年3月期 修正業績予想の前提

修正予想については、第3四半期以降は当初の第2四半期の予想から販管費の一部繰越し、足元の状況を織り込んで業績予想を修正しています。

注力領域に関しては、当初計画どおり先行投資していくかたちで考えているため、売上収益1,300億円、営業利益45億円にしています。

スライド右の営業利益の推移をご覧ください。前年度は40.3億円の営業利益を出しました。ただ、このうちの9.5億円ほどが、先ほどお話しした政府補助金などの一過性の利益です。IFRS基準での決算であり、補助金収入などは営業利益に含まれるため、一過性影響がありました。つまり、実力値で言うと、30.8億円ほどしかなかったかたちです。

今期は13億円ほど投資しながら一過性の利益がなくなることで、期初では34億円の営業利益で公表しましたが、海外ならびに国内において、パームシフトが想定以上に順調に進んだことにより、ベースが上がってきており、13億円の先行投資をしながらこの通期で45億円の営業利益を出すと予想しています。実力値としてはコロナ前以上に戻っているような状態であると認識しています。

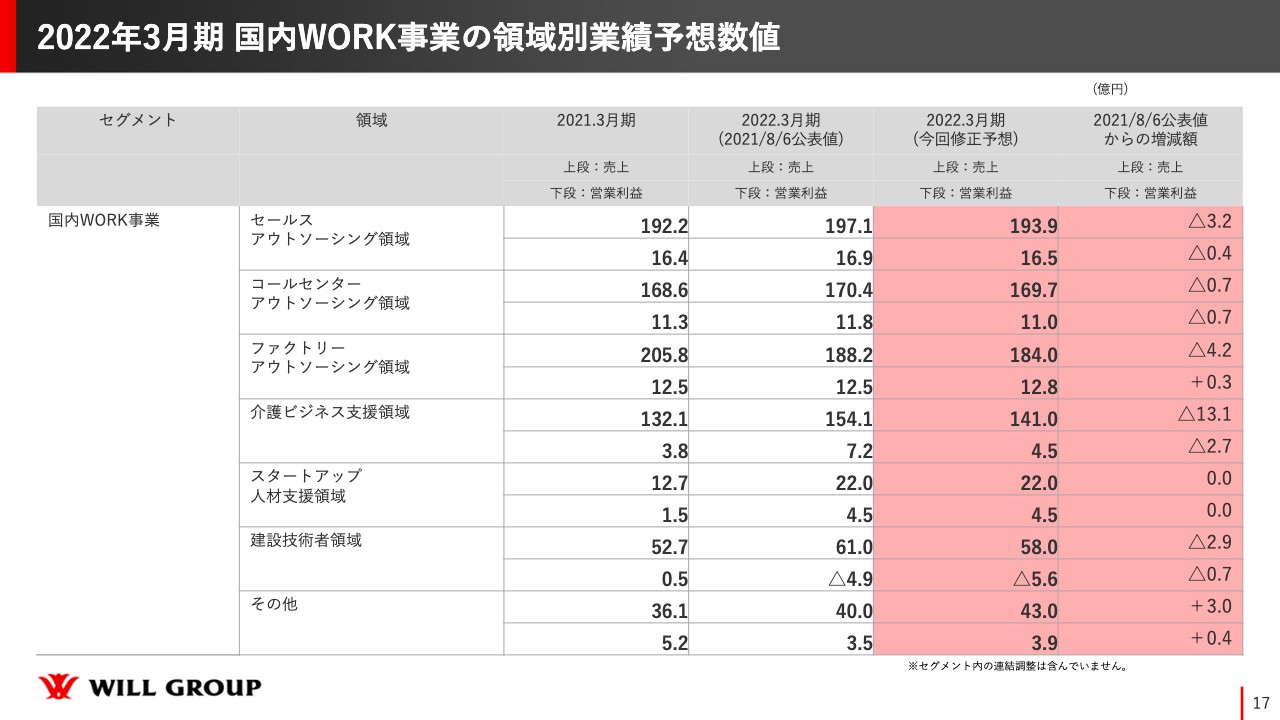

2022年3月期 国内WORK事業の領域別業績予想数値

今回、国内WORK事業の領域別業績予想数値を見直しています。こちらに関しては、セールス分野やファクトリー分野、介護領域などを見直し、当初予想よりは少しダウンしています。

といいますのも、特に第2四半期が新型コロナウイルスの影響で緊急事態宣言真っ只中であり、それにより、想定よりは少ない入社人数、少ないオーダー数というところがあり、影響を多少受けている部分がありますので、それを織り込んでいます。

ただし、緊急事態宣言が明け、10月以降の実質の動きを見ると、オーダーはしっかりとコロナ禍前に近づいていますので、非常にポジティブに捉えている状態です。

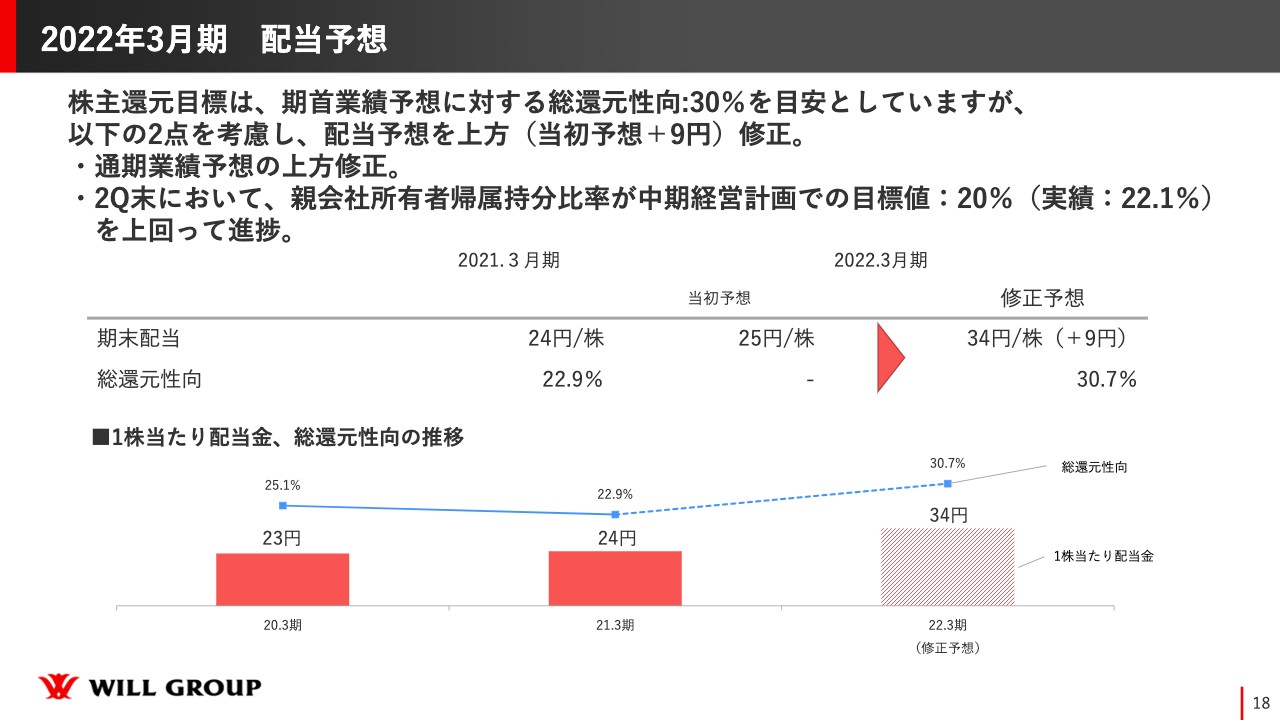

2022年3月期 配当予想

配当予想です。我々は、株主さまへの還元目標を、期首の業績予想に対する総還元性向30パーセントを目安とさせていただきましたので、8月の上方修正は、配当においてはいったん据え置きさせてもらいました。ただし、今回に関しては、2点を考慮し、配当予想を当初予想から9円増に上方修正させていただきました。

1つは通期業績予想の再度の上方修正を行ったこと、もう1つは、第2四半期末において、親会社所有者帰属持分比率は、中期経営計画での目標値20パーセントを立てていますが、中期経営計画の目標を上回る実績値22.1パーセントとなったことであります。そのため、今回の上方修正に限っては配当も増配し、34円に今回修正いたしました。

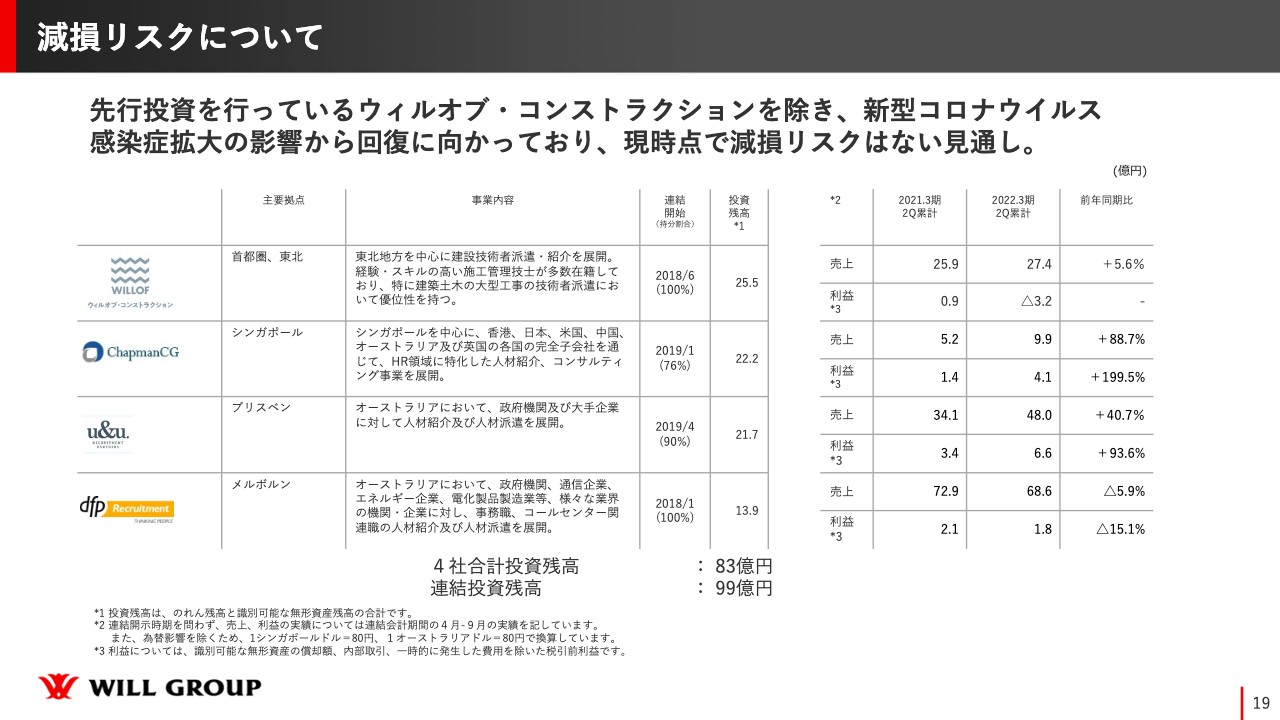

減損リスクについて

続いて、減損リスクについてです。先行投資を行っているウィルオブ・コンストラクションを除いて、新型コロナウイルス感染症拡大の影響から回復に向かっており、現時点で減損リスクはない見通しです。

ウィルオブ・コンストラクションも、我々が投資して大きく伸ばしていきたい領域と考えていますので、今期に関しても、赤字を出してもよいというスタンスで大きく投資しています。

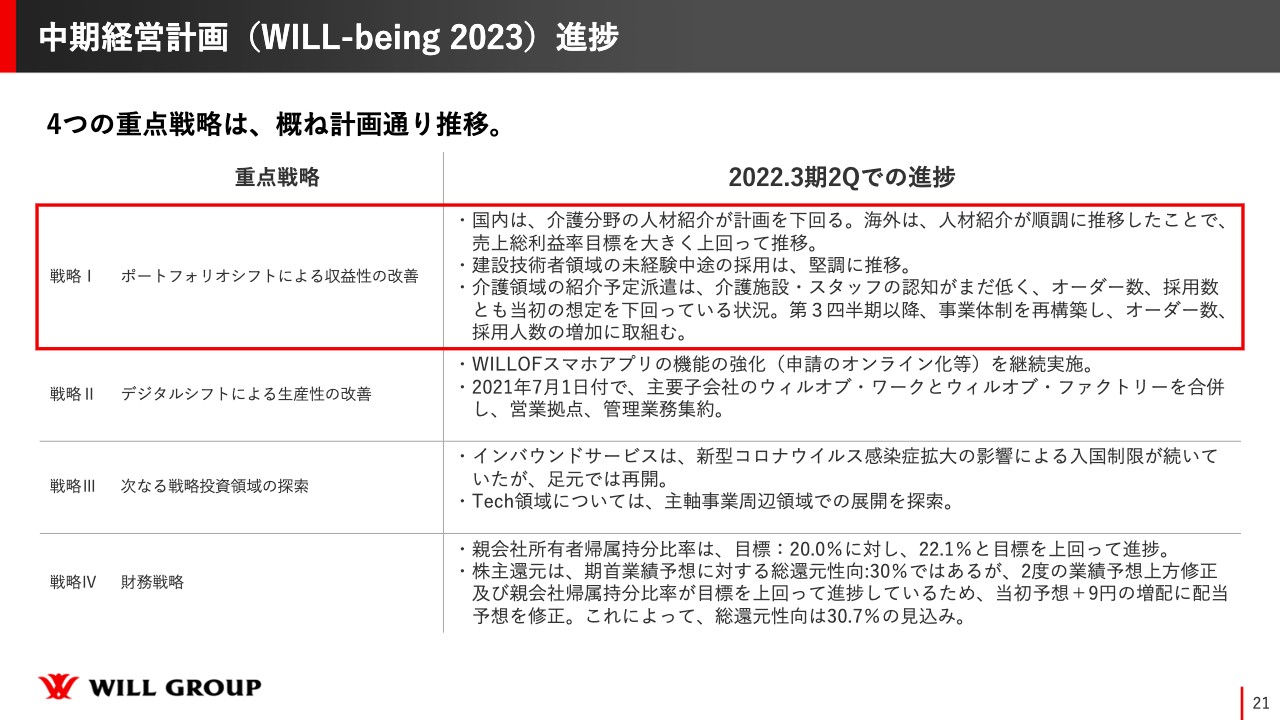

中期経営計画(WILL-being 2023)進捗

中期経営計画「WILL-being 2023」の進捗です。中計の重点戦略は4つあります。それは、ポートフォリオシフトによる収益性の改善、デジタルシフトによる生産性の改善、次なる戦略投資領域の探索、そして財務戦略です。

まず、1つ目のポートフォリオシフトによる収益性の改善です。国内の紹介事業では介護領域が苦戦しており、計画を下回っている状態です。緊急事態宣言により、介護施設からは、新規入社を少しストップしたいということで、オーダーが下回っている状態です。

海外に関しては、人材紹介が順調に推移しているところにより、売上総利益率は大きく上回り、しっかりと収益性が改善できている状態です。建設領域においても、未経験者の採用は堅調に推移しています。また、介護領域で新しくスタートした紹介予定派遣は、いったん派遣で数ヶ月働いてもらってから、紹介に引き継ぐ方法ですが、この分野においてはまだ施設やスタッフなどの紹介予定派遣の認知が少なく、なかなか戸惑われているケースが多くあり、結果、オーダー、採用数ともに想定を下回っています。まずこの部分はしっかりとマーケット認知を徹底して行うことにより、改善していければと考えています。

次に、2つ目のデジタルシフトによる生産性の改善です。我々がこの中計で目玉としていたスマホアプリの「WILLOFアプリ」は、だんだんスタッフの中に浸透してきており、今は機能をどんどん追加して強化している状態です。

スタッフとの申請などのやりとりをオンラインで行ったり、今後は、契約関係もスマホのアプリ内で完結させたり、チャットボットでよくある質問集をやりとりする機能などを強化することにより、どんどん生産性を高めていければと思っています。そのように生産性を高めることにより、最終的には、社員1人あたりの営業利益額を改善していければと考えています。

3つ目の次なる戦略投資領域の探索です。こちらの戦略投資領域に関しては、インバウンド事業とTech事業の大きく2つになります。インバウンドについては、いくつか事業をスタートしていますが、海外からの日本への入国がストップしている状態のため、進んでいません。しかし、中期経営計画の中でしっかりと黒字化して、プラスに転じて進めていきたいと考えています。

Tech領域に関しては、今はプロダクトを生み出している状態です。とくに主軸の、成長している事業の周辺や領域の中でプロダクトをしっかりと作り上げ、中期経営計画の中で事業としてスタートさせたいと考えています。

財務戦略に関しては、先ほどご説明したとおり、親会社所有者帰属持分比率が目標の20.0パーセントに対して、22.1パーセントと上回っていっている状態です。その中で、配当予想も今回の修正業績予想に対して、総還元性向30.7パーセントという見込みで修正しています。

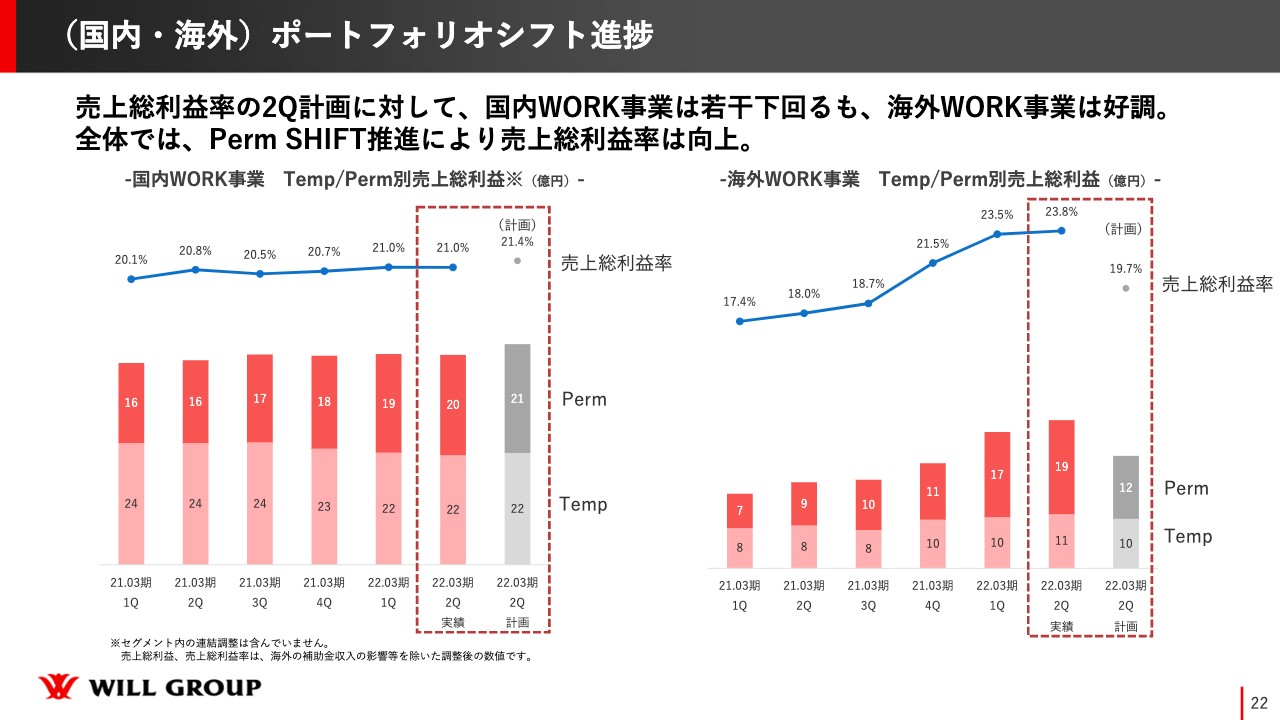

(国内・海外)ポートフォリオシフト進捗

国内、海外のポートフォリオシフト進捗です。まずは国内については、もともとこの第2四半期に売上総利益率を21.4パーセントと設定していましたが、残念ながら21.0パーセントとなっています。介護の領域での紹介がなかなか進まず、計画を下回ったことでマイナスになっていると考えます。とはいえ、21.0パーセントという数字を見ると、コロナ前に比べても最高値で推移しています。ここはしっかりと改善していきたいと思っています。

一方、海外に関しては引き続き好調で、もともとの計画の売上総利益率を第2四半期でも上回っています。海外もコロナ禍によって大きくマイナスになるかというとそうではなく、むしろコロナ禍の中でこの数字を出しています。この第1四半期、第2四半期に関しては、一部特需的なところもあり大きく上振れていますが、第3四半期、第4四半期もしっかりと安定して進めていけるのではないかと考えています。

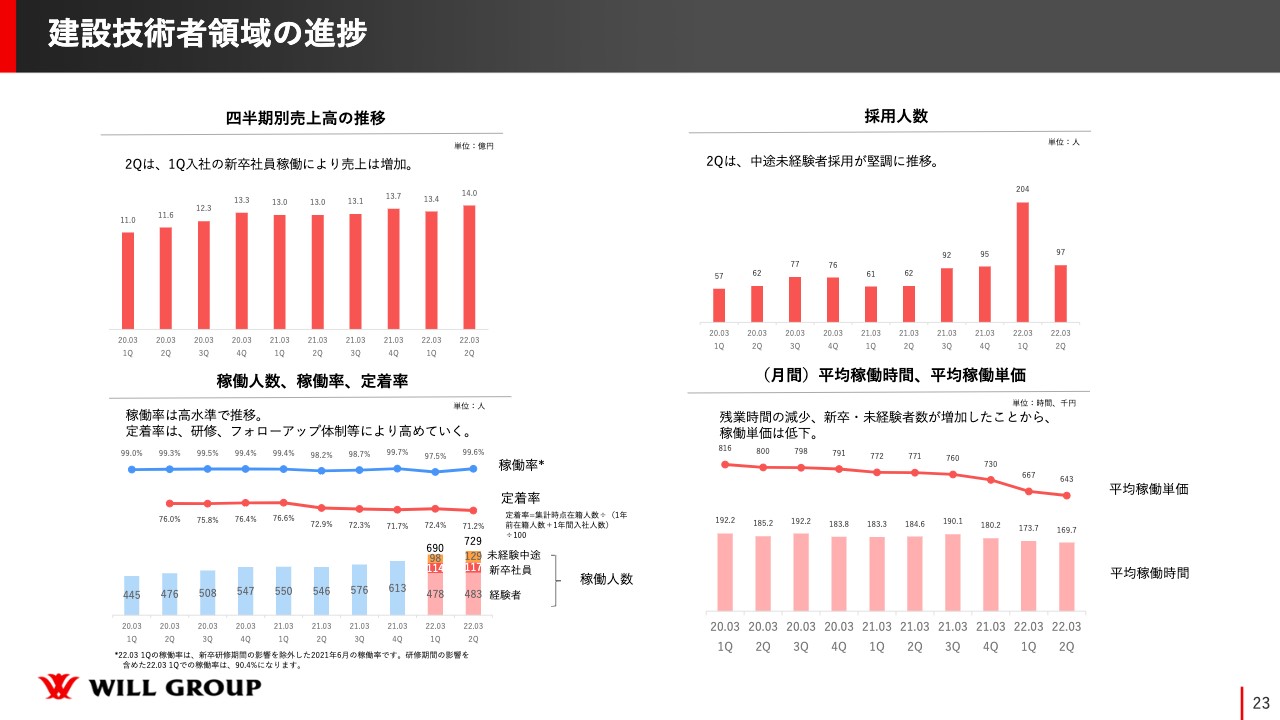

建設技術者領域の進捗

国内で注力している領域でまず建設技術者領域の進捗をご説明します。順調に数字は上積みできている状態です。

注目していただきたいのが、右上グラフの採用人数になります。前年度の同じ四半期から、採用人数が約1.5倍伸びています。第1四半期は新卒が120名ほど入っているため200名を超える数字になっています。第2四半期は、本来は100名を超えるくらいの採用人数まで伸ばしたかったのですが、97名に留まっています。

第3四半期、第4四半期は100名を超えるところまで伸ばしながら、今期は500名から600名くらいの採用につなげたいと思っています。現在、来年度の新卒採用が300名体制に向かい、よいかたちで進捗しています。来期は1年間で800名から1,000名くらいまで採用できれば、当初計画している数字近くに進んでいけるのではないかと考えています。

定着率と稼働率も安定したかたちで進んでいます。ただ、稼働単価に関しては、未経験の数が増えたため、稼働単価が下がっています。さらに、建設業界でも働き方改革が行われ、残業時間が減り、稼働時間が減ったことにより、平均稼働単価が下がっている状態です。

このあたりは第3四半期、第4四半期に新卒を含めてしっかりと価格交渉をし、稼働単価をアップできるようにがんばっていきたいと考えています。

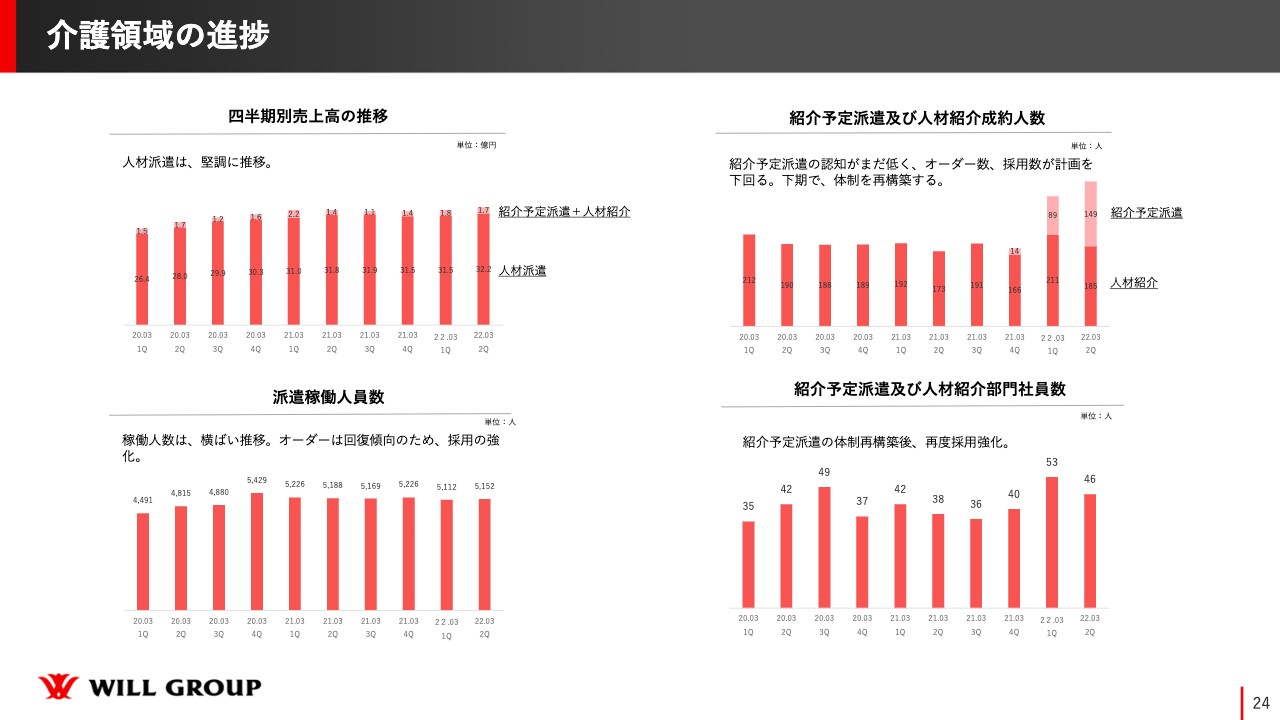

介護領域の進捗

介護の領域は、紹介予定派遣及び人材紹介成約人数を新たに設けています。グラフの濃いピンクが成約人数、薄いピンクが紹介予定派遣人数で、紹介予定派遣の時期を終えたら、人材紹介の人数のほうに加わります。

計画としては、この紹介予定派遣の人数を増やし、紹介へ転じていくことで進めていきたいと考えています。ただ、先ほどお話ししたように、介護業界の中の紹介予定派遣の認知がまだまだ進んでいないため、施設側にもスタッフ側にも、紹介予定派遣のよさをしっかりと理解してもらいながら、このサービスを広げていきたいと考えています。

以上でご説明を終了させていただきます。ご清聴ありがとうございました。

質疑応答:下期の見通しについて

「国内売上が上期では伸びていませんが、10月1日から緊急事態宣言が解除されたことにより、下期の見通しについてはどのようにお考えでしょうか?」というご質問を頂戴しています。

第1四半期、第2四半期は緊急事態宣言が発出され、感染者数が増えていた状態だったため、オーダーはコロナ禍以前の一昨年前同月と比べて、2割から3割ほどダウンしたような状態でした。これによって、入社人数がなかなか増えなかったことが、売上が伸びなかった大きな要因になります。

しかし、10月1日に緊急事態宣言が解除されて、今年の10月と、一昨年の10月のオーダーの比較をした時に、コロナ禍以前の一昨年を上回っている領域がいくつかあります。現在はオーダー自体は増えているため、このまま落ちついた状況が継続していけば、下期における見通しもポジティブなものになると思います。しっかりとオーダーを確保し、入社人数をコロナ禍以前より増やすように進めていければと考えています。

質疑応答:建設領域における人材確保について

続いて、「注力している建設領域における、人材確保の競争環境について教えてください。採用単価はいかがでしょうか?」というご質問です。

建設領域の人材については、大きく分けて経験者と未経験になると思いますが、経験者に関しては、我々は自社でオウンドメディアを持っていますが、経験者を集めることは単価も非常に高いですし、人数を集めることが困難になっています。そのため、今は、中途で未経験の人材や新卒というかたちでの採用に注力しています。

採用単価については、経験者はやはり非常に高い値段で100万円近くかかってくるケースもあります。未経験では、一度社会に出た方と新卒に分かれますが、我々はどちらかと言いますと、新卒採用を大きな武器とし、この4月では130名ほどの新卒を初めて採用させていただきました。

新卒採用に関しては、しっかりとでき、新卒社員に対するお客さまからの評価も高かったため、来年4月は約300名ほどの新卒採用を計画しています。現在内定のほうも順調に進んでいますし、我々としてはこの競争の中で、新卒人材をしっかりと我々の優位性を持って採用していければと考えています。

未経験の中途よりも新卒のほうが採用単価という意味では、一括採用できるため安くなります。単価に関しては、出来る限りシビアに見ながら、採用した方々が長く働いてくれる環境作りにもしっかり注力していきたいと思います。

質疑応答:下期以降の海外特需と下期計画について

続いて、「海外特需というお話がありましたが、ロックダウン解除による影響緩和も見込める中で、下期、来期以降の考え方について教えてください。また、下期計画が慎重に見えますが、いつもどおりのコンサバなのか、何か留意しておくべき点はありますか?」というご質問を頂戴しています。

まず、今期の海外特需については、やはり1年間ほど人材紹介での採用が止まっていた企業が多くあったため、その揺り戻しが大きくありました。海外は比較的高いレイヤーの人材紹介を行っているため、単価も高く、売上、利益ともに大きく伸びました。

下期と来期に関しては、やはり第1四半期、第2四半期は、特需だと思っています。下期は足元のオーダー数を見ても、現状では第1四半期、第2四半期ほどオーダー数が入っていないため、若干落ち着いてくるものと思います。

また、海外は、例年クリスマスとニューイヤーはお仕事を休まれるため、その時に採用活動が止まるような状態になります。そのため、季節要因としても、下期は第1四半期、第2四半期に比べて少し落ちると思っています。

来期に関しては、海外は今年度の見込みまではいかないと思いますが、人材紹介のほうは安定して力を入れて伸ばしていけると考えており、期待している状態です。

そして、「下期はいつもどおりのコンサバなのか」というご質問ですが、やはり国内の第2四半期の足元が計画どおりにいかなかった面もありますし、第1四半期で使おうとしていた予算が第3四半期以降に繰延べになっている部分があるため、45億円が妥当な数字ではないかと思っています。

もちろん、それ以上のチャンスがあればしっかり投資しながら収益を出して、来期の中計の最後にふさわしい数字を出していきたいと思っています。

新着ログ

「サービス業」のログ