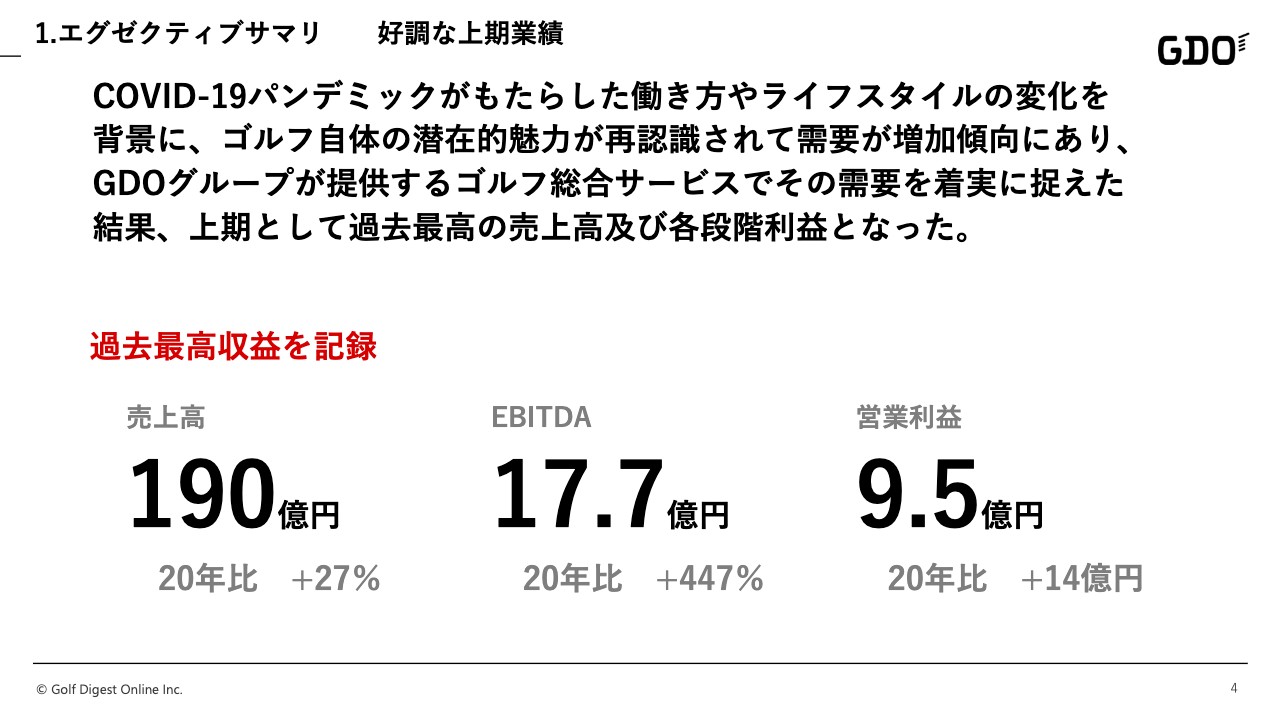

GDO、売上高は190億円と上期として過去最高業績を達成 ゴルフ総合サービスで需要を的確に捉える

1.エグゼクティブサマリ 好調な上期業績

石坂信也氏(以下、石坂):代表取締役社長の石坂と申します。本日はお時間をいただき、誠にありがとうございます。2021年上期のエグゼクティブサマリを私から申し上げた後に、業績については、取締役CFOの西野からご説明させていただければと思います。

コロナ禍が非常に長引いている状況で、さまざまな不確定要素があります。まずは総括として、そのような難しい環境下でも、事業運営をしっかりと行うことができたと感じています。

またゴルフ業界が、COVID-19を含む新しい生活様式などの追い風を受けていることは事実です。世界的にみても、ゴルフ業界の裾野の拡大による需要増がもたらされたと言っても過言ではありません。GDOが日本と米国を中心に手掛けてきた総合的なサービスプラットフォームが需要を確実に捉え、それに応えることができたことも実感しています。

さらに、ここ数年、特に力を入れている「ゴルフ×テクノロジー」、またはエンターテインメントを組み合わせる取組みにも積極的に投資してきました。その取組みがさらに新たな需要を喚起し、同時に、提供する価値がビジネスとして売上につながってきています。このような点が上期の振り返りとなります。

需要増については、一過性のものではないと考え、当面の間、ゴルフ関連需要が全体的に底上げされていくのではないかと考えています。また、市場規模自体が拡大傾向なことも事実です。そのような状況下で、上期は過去最高の売上・利益・EBITDAを達成しました。背景には、お伝えしたいくつかの要因が影響していると考えています。

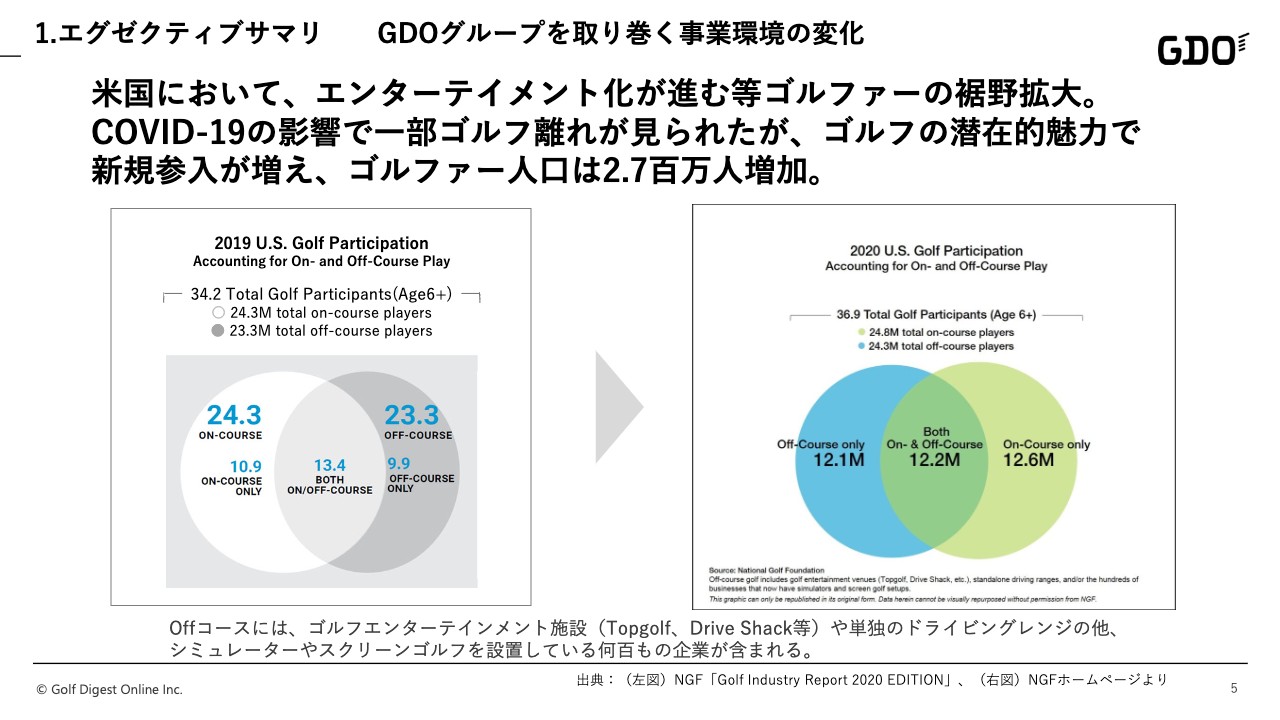

1.エグゼクティブサマリ GDOグループを取り巻く事業環境の変化①

5ページは、我々がずっと取り組んでいる一部の事業および米国での事業展開に関する背景です。スライドに記載している図はそれぞれ見栄えは違いますが、NGFというアメリカの業界団体が発表しているデータです。右側の図について、緑色の部分がいわゆるゴルフ場でプレーするオンコースの人口ですが、12.6ミリオンと去年から大きく伸びました。

それに加えて、ここ数年来、左側の水色の円が示すオフコースの参加人口も増え始めています。オフコースは、Topgolf社が手掛けている施設を中心とした参加人口で、オンコースの人口とほぼ変わらない12.1ミリオンとなっています。また、それぞれの円の重複部分は12.2ミリオンです。

この市場規模の拡大は、従来のいわゆるゴルファー人口だけではなく、代表的な存在であるTopgolf社の新しいゴルフエンターテインメントが実際に受け入れられ、新たな需要を喚起していることを示しています。そして、新たな需要の増加だけではなく、従来のゴルフ場などでプレーするゴルフ人口の増加にもつながっていることが見えます。

データを見ても、2019年よりも2020年のほうが明らかに拡大しています。我々自身も、アメリカでの市場規模拡大の中で事業展開を手掛け、オフコースの目玉であるTopgolf社と組むことで、日本においてトップトレーサー・レンジ事業に投資し、新たな需要喚起に対してリード役を担えている自負があります。こちらの事業については後ほどお伝えします。

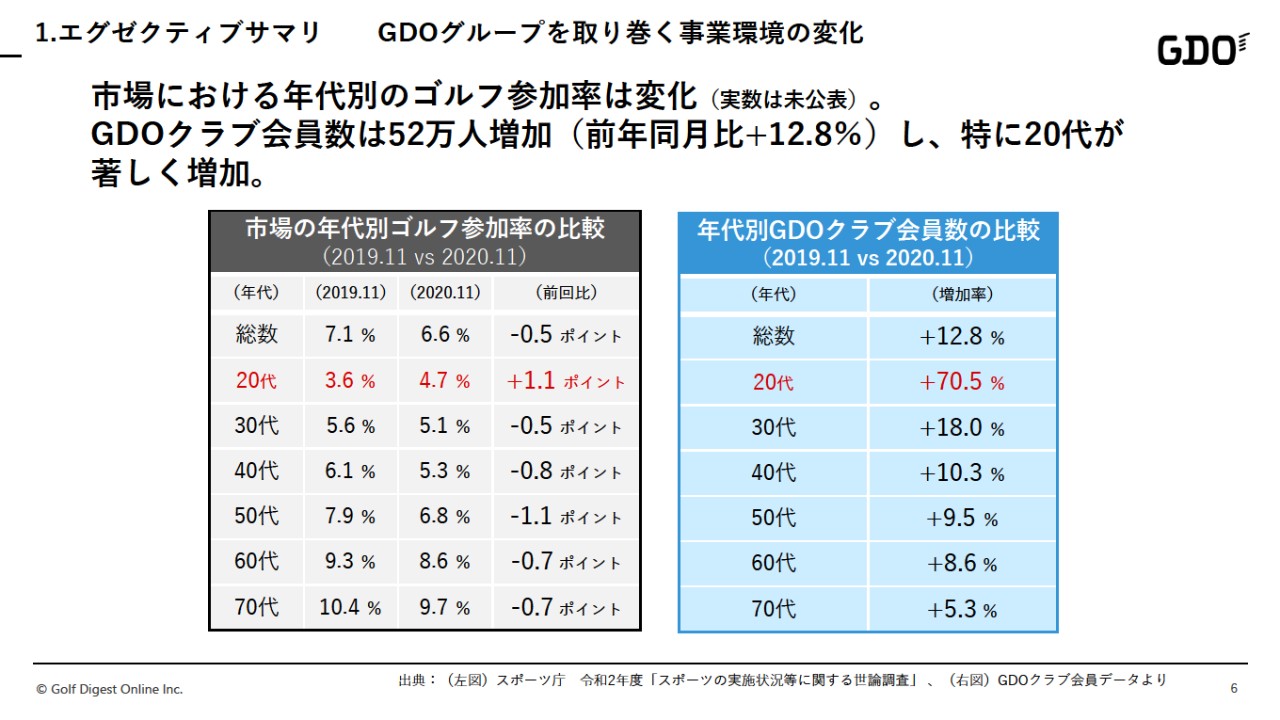

1.エグゼクティブサマリ GDOグループを取り巻く事業環境の変化②

スライドの左側は、スポーツ庁による令和2年度のゴルフ市場年代別ゴルフ参加率の比較です。2019年と2020年の比較では、市場自体が大きく拡大していますが、データ的には混乱しているところがあると思っています。

スライド右側の我々のデータに基づくと、すべての年代で、確実にGDOの会員登録数が伸びていることがわかります。同時に、今までゴルフ産業としてはなかなか取り込めなかった若年層が大幅に増加し、20代が前年同月比プラス70.5パーセント、続いて30代が前年同月比プラス18.0パーセントとなっています。会員数の増加は、総数でも前年同月比プラス12.8パーセントでした。

何よりも20代、30代を中心に会員数を伸ばせたのは、先ほどもお伝えした新しい需要と、その喚起をトップトレーサー・レンジ事業などを通じて手がけている成果の表れの1つであると感じています。

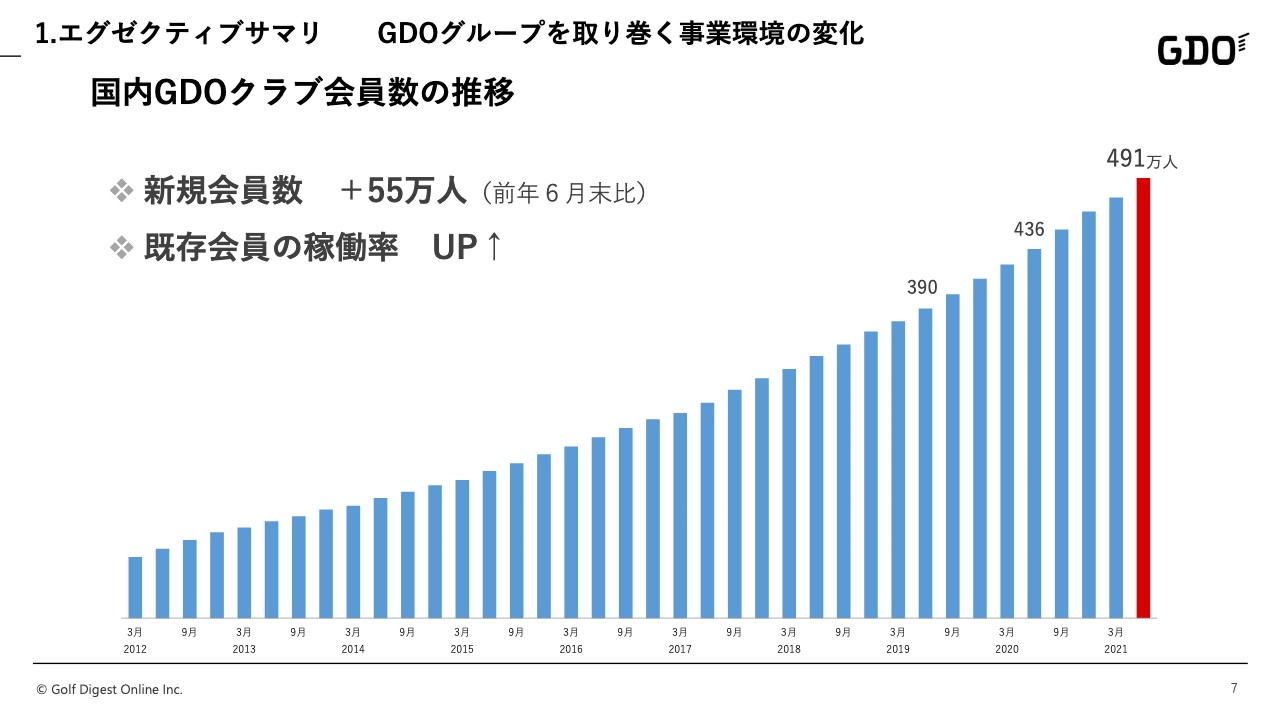

1.エグゼクティブサマリ GDOグループを取り巻く事業環境の変化③

こちらはGDOのクラブ会員数の推移と累積のデータです。2021年6月末の段階で491万人の登録会員数となっており、我々としてもこの会員規模、市場規模で順調に成長させることができたと思っています。

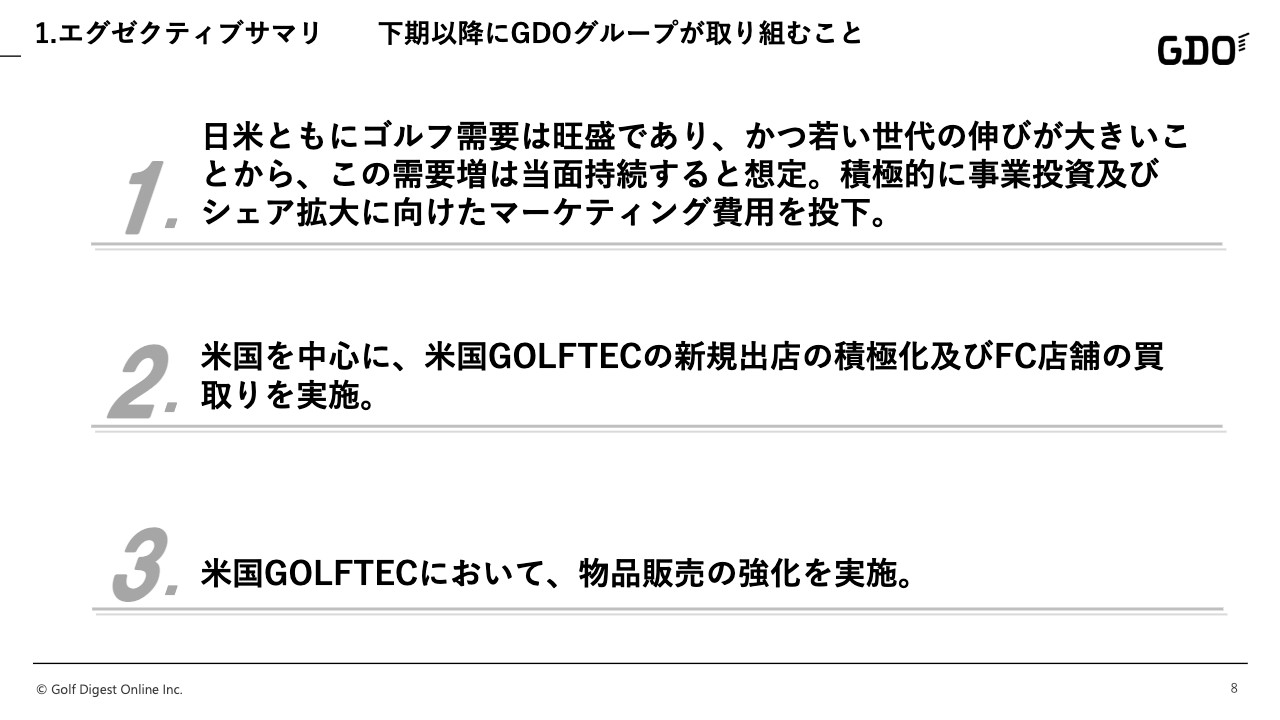

1.エグゼクティブサマリ 下期以降にGDOグループが取り組むこと①

下期に向けて、いくつかのサマリをご説明します。引き続き堅調な需要が見込まれるということで、市場規模の拡大に対しては、下期は積極的な顧客獲得の施策や、さらに投資も手がけ、同時に若年層の獲得も含めた投資を考えています。

特に新たな需要に対しては、ゴルフインプルーブメント事業、GOLFTEC事業が中心になります。日米ともにこちらに投資していくと同時に、トップトレーサー・レンジ事業への投資、それ以外にもテクノロジーを中心とした事業展開を積極的に行っていきます。

また投資を行った上で、これらの事業を収益基盤の強化策として、成果を上げていきたいと思っています。

米国に特化すると、子会社のGOLFTECの積極的な出店、フランチャイズ店舗の買い戻しにより、直営化や既存のサービスの中の新技術、さらにさまざまな新技術を活用した新サービスの実装を、今後も順次手がけていく準備に入っています。またレッスンとあわせて非常に好調な物販も、下期に強化していく予定です。

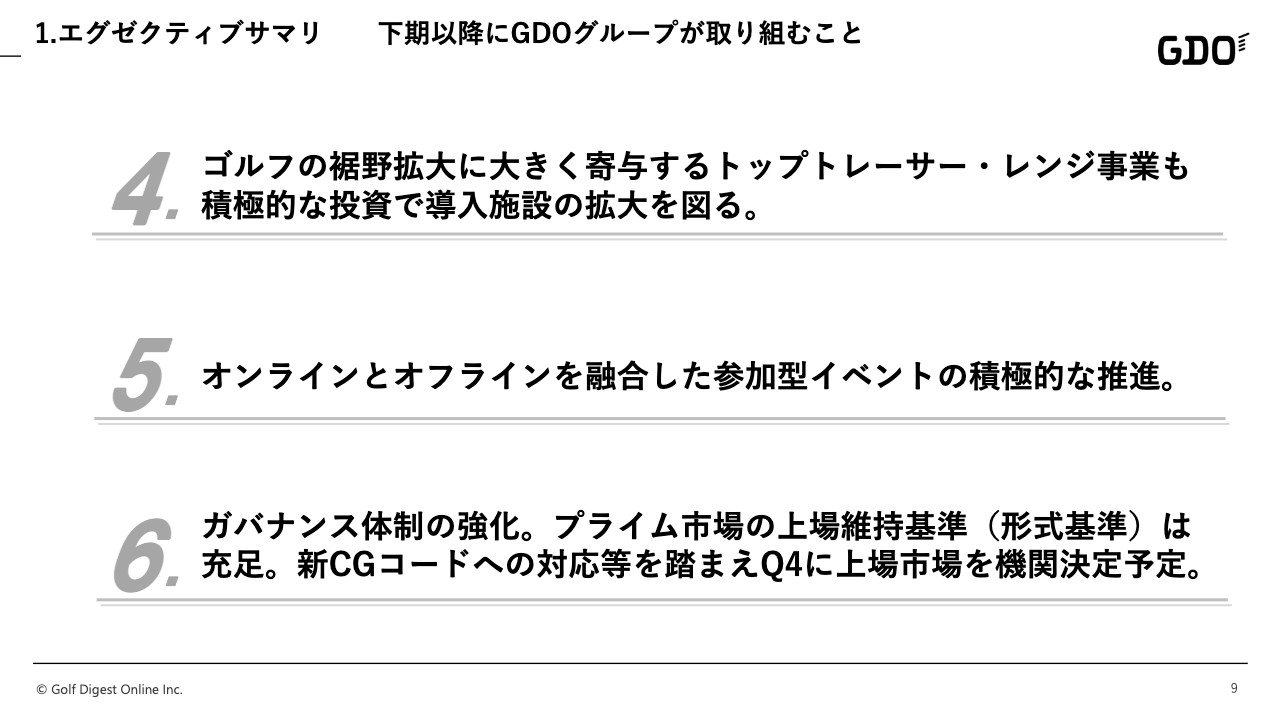

1.エグゼクティブサマリ 下期以降にGDOグループが取り組むこと②

スライドの「4.」にあるように、トップトレーサー・レンジ事業は非常に大きな手応えを感じています。若年層や新規ゴルファーに受け入れられるという、もともとの我々の期待もありましたが、実際には新規ゴルファーのみならず、既存ゴルファーにも手応えがありました。特に導入している施設においては、なくてはならないものとなってきています。

導入施設数も非常に増えており、利用率も順調に伸びています。さらなる拡大の後押しをするためにも、例えばスライドの「5.」にもあるように、オンラインとオフラインを同時に融合した参加型競技のゲーム対決なども行っていく準備をしています。これらも、すべてゴルフエンターテインメントの軸として、積極的に推進していきます。

最後になりますが、ガバナンス体制などを強化しており、特にプライム市場に向けての準備を進めています。今年は3ヶ年中期経営計画の初年度として、このようなコロナ禍の難局でありますが、足元および中長期戦略を実行しています。

会社としての成長を加速させると同時に、日本と米国を合わせた投資なども積極的に進めつつ、しっかりとこれらの投資が先々利益貢献していくことを目指しています。これらはすべて、順調に進んでいます。

今後も、市場規模拡大に向けてサービスプラットフォームを充実させ、お客さまのニーズに確実に応えて、会社としても成長して成果を挙げていく道筋を進めていきます。株主さまや市場にも、その活動や成果をしっかりと発信していきたいと思います。

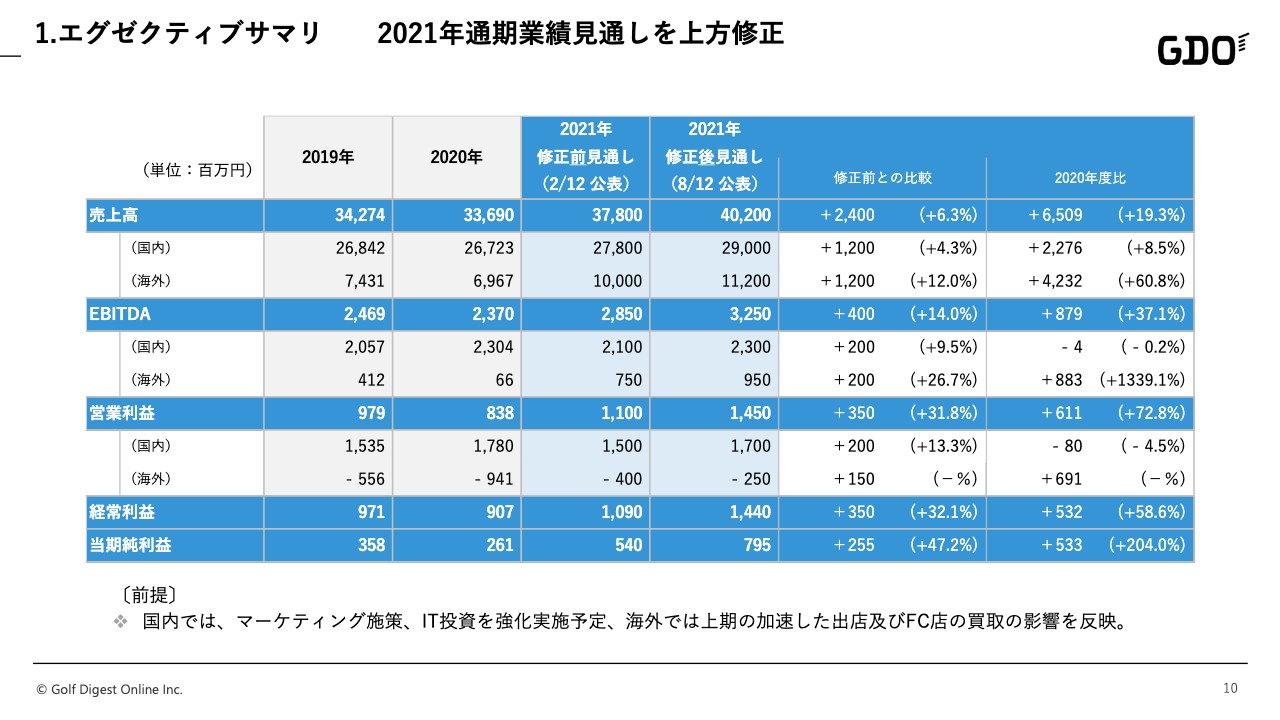

1.エグゼクティブサマリ 2021年通期業績見通しを上方修正

スライドは、先週、通期の見通しを上方修正した内容となります。

私からは以上となります。次に、CFOの西野から上期の業績の詳細についてご説明します。

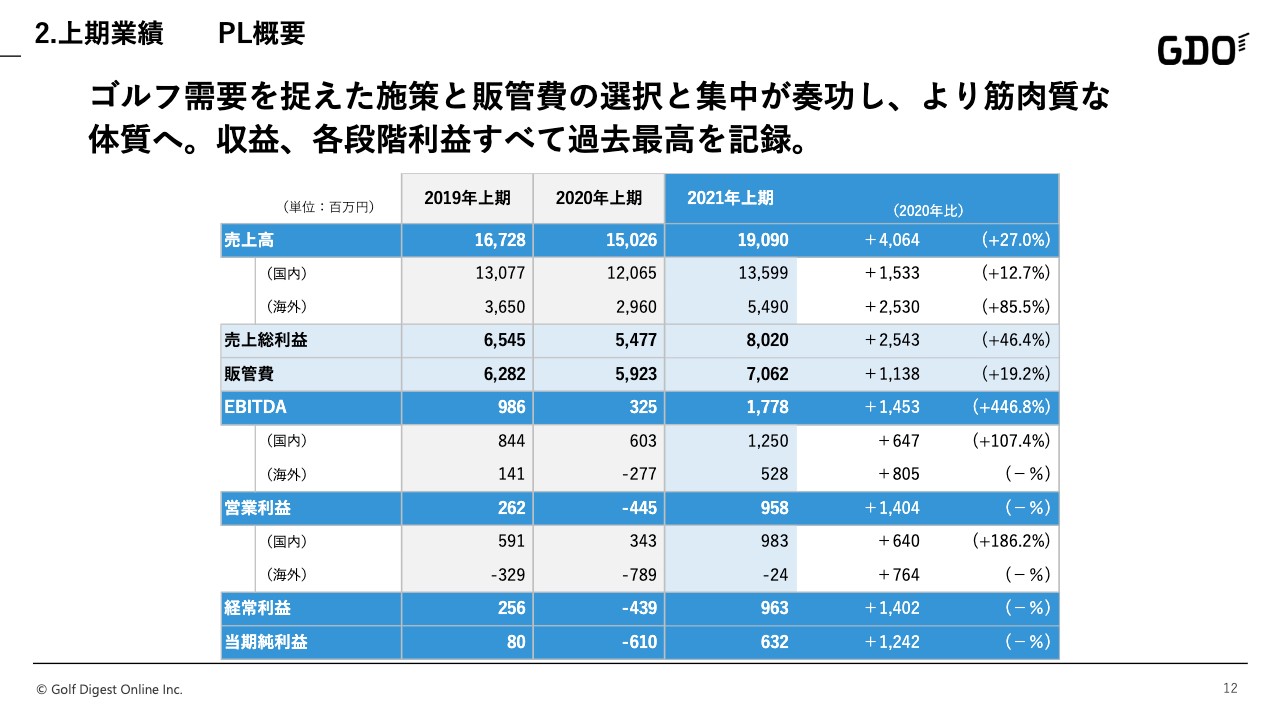

2.上期業績 PL概要

西野洋氏:あらためまして、CFOの西野でございます。私から2021年12月期上期の決算の内容についてご説明させていただきます。

全体の業績はスライドのとおりです。売上高、段階利益ともに過去最高となりました。スライドの右側には前年比を記載しています。ご存知のように、昨年は新型コロナウイルス感染拡大が始まった時で、大混乱しているタイミングとの比較になるため、あまり意味がないと思いますが、2019年の数字と比較すると成長していると思います。

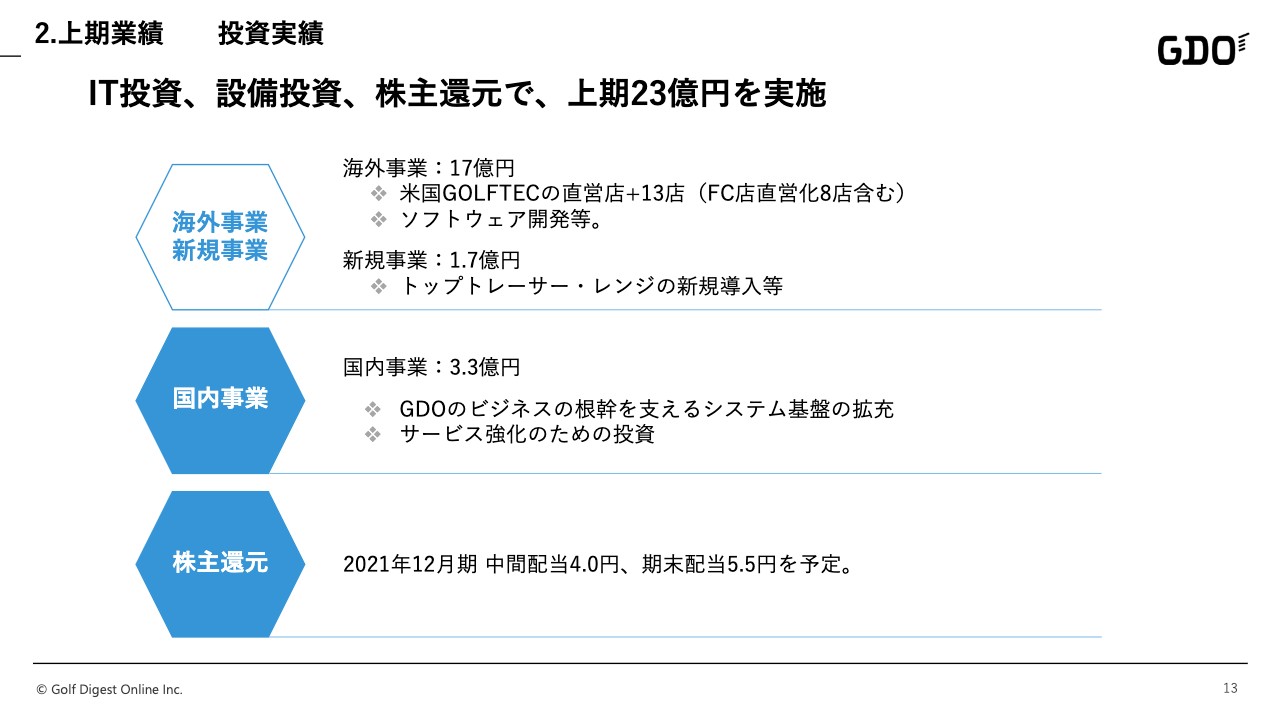

2.上期業績 投資実績

好調な業績を受けて、積極的に投資しています。スライドは、キャペックスの詳細を記載していますが、全体の投資実績は23億円となります。

また、中期経営計画の中に記載しているとおり、アメリカでの旺盛な需要を享受するべく、アメリカ側への投資を積極的に行っており、海外では約17億円の投資を行いました。

新規事業については、先ほど社長からお伝えしたとおり、トップトレーサー・レンジ事業を中心に、新規事業として1.7億円ほど投資しています。加えて、既存事業を支えるインフラを安定的に運用するために、3.3億円ほど投資しています。

昨年、非常に混乱した中で、株主のみなさまには大変ご迷惑をおかけし、配当を一時的に0円にしましたが、こちらは業績の回復に従って元の水準にまで戻します。

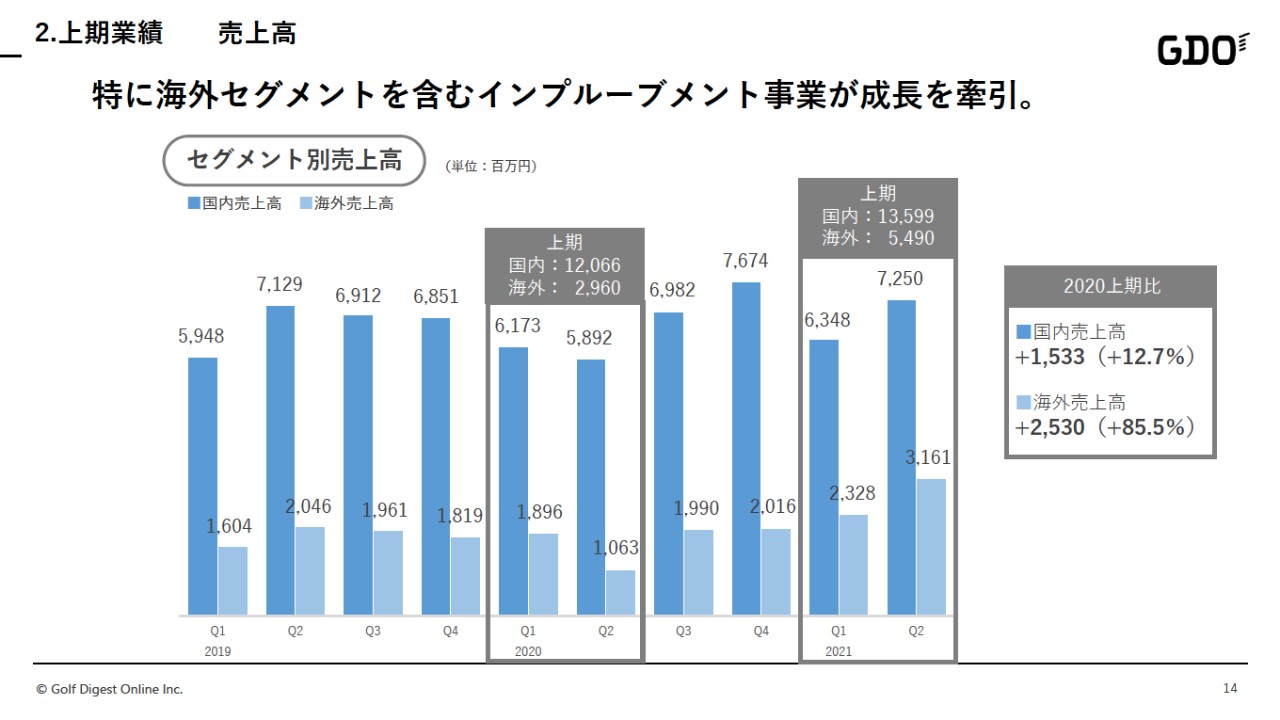

2.上期業績 売上高①

売上高からセグメント別に、数字をもう少し細かくご説明します。まずは、国内外比率について、国内は、前年の上期と比較すると、当然ながら昨年から2桁成長し、海外が大幅に伸びています。

こちらは先ほど社長からお伝えしたように、ゴルフの需要が非常に伸びている影響を受けて、当社の業績となったと思います。

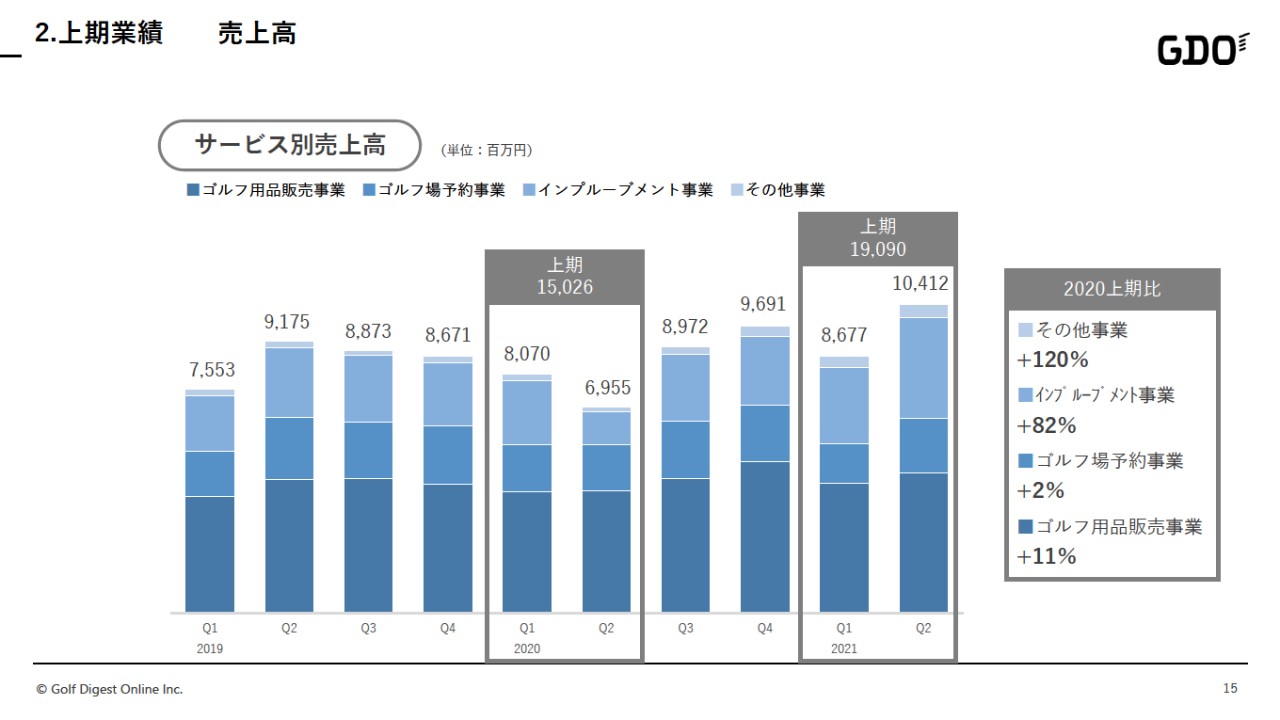

2.上期業績 売上高②

スライド15ページはサービス別の売上高についてです。海外を中心としたゴルフレッスン事業を行うインプルーブメント事業が、前年上期との比較で82パーセント伸びています。また、先ほど登場したトップトレーサー・レンジ事業を含むその他事業についても、前年比で倍増となりました。

1点補足したいのですが、ゴルフ場予約事業が前年上期との比較でプラス2パーセントと、結果として「このくらいの成長で止まっていますか?」と言えるかもしれません。後ほどご説明しますが、こちらについてはおおよそ予定どおりで推移しています。

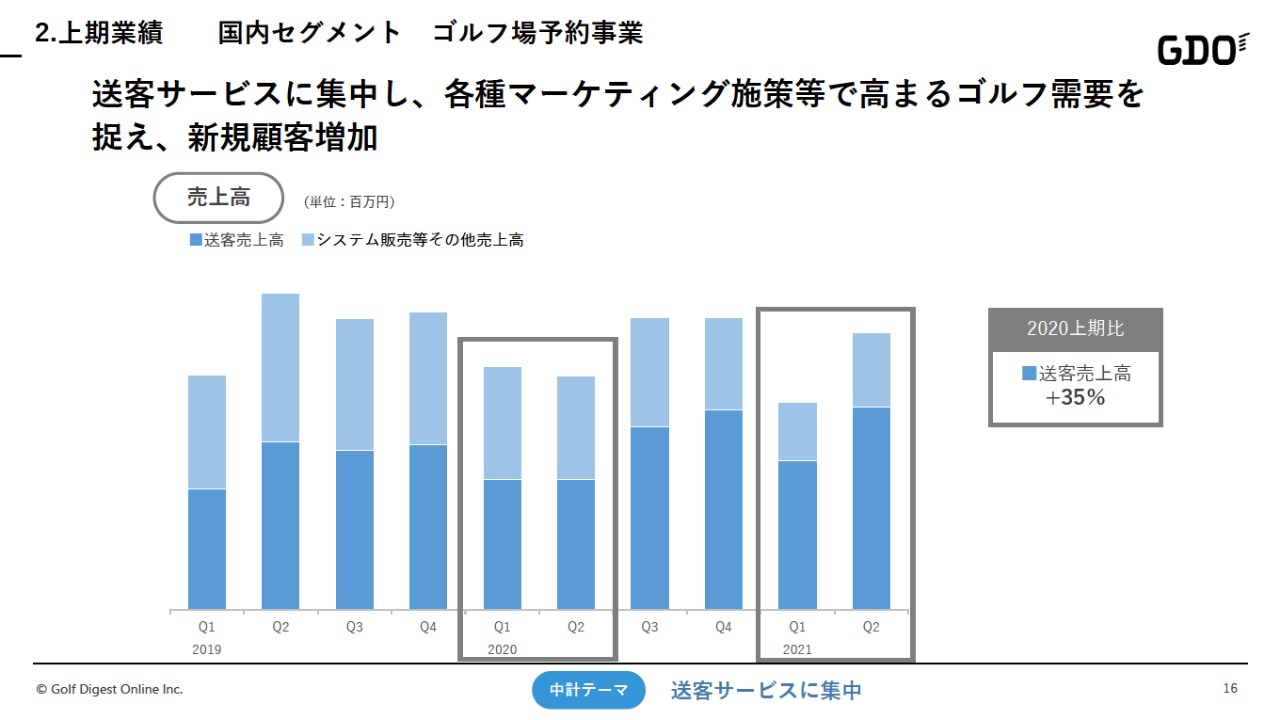

2.上期業績 国内セグメント ゴルフ場予約事業①

16ページは、先ほど2パーセント伸長したとお伝えしたゴルフ場予約事業についてです。内訳として、送客の売上と送客以外のシステム販売などの売上で考えています。

中期経営計画の中でも記載のとおり、事業の基本的な方針は「まず、送客の伸びを追いかけていく」ことです。そこの部分だけ抽出すると、前年上期との比較でプラス35パーセントとなっています。

そのため、全体としては2パーセントの伸びとなりましたが、我々が注力している分野においては、順調に伸びていると言えると思います。

2.上期業績 国内セグメント ゴルフ場予約事業②

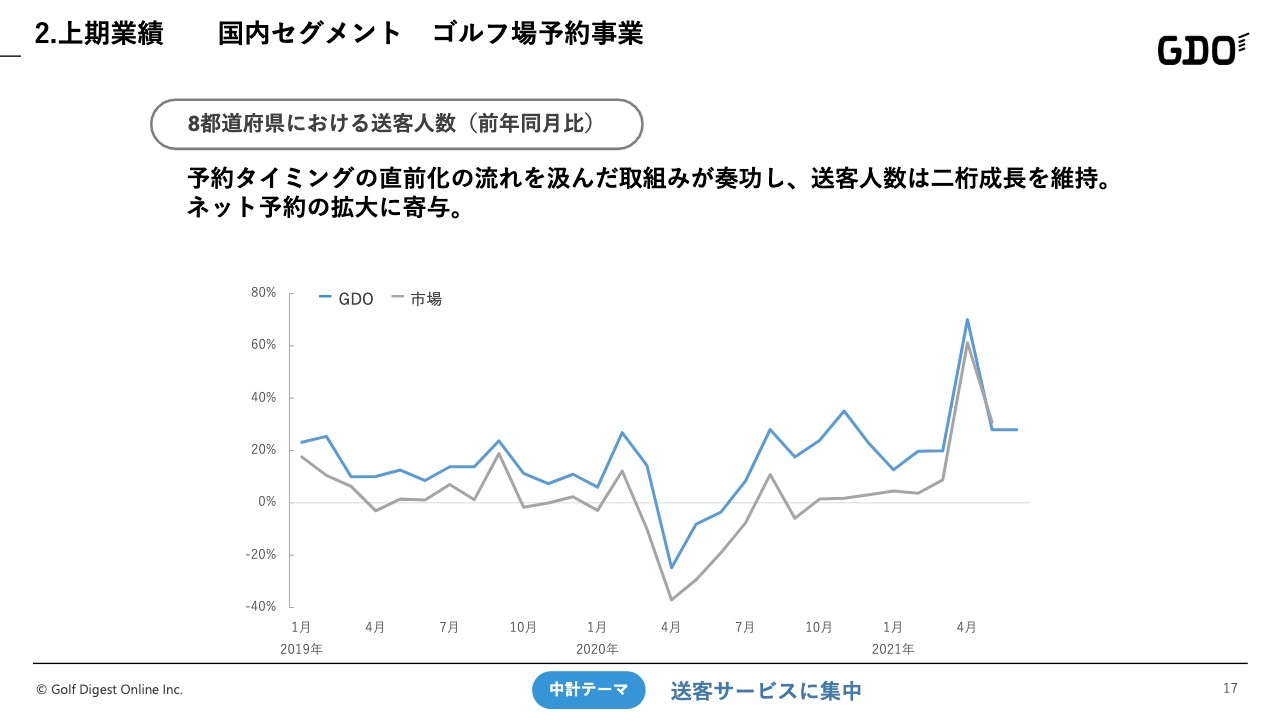

17ページでは、ゴルフ場予約事業について、マーケットと比較してどのような状態かということを示しています。なかなかマーケットを示すデータがありませんが、経済産業省のデータから北海道、宮城、東京、愛知、大阪、広島、香川、福岡の8都道府県の合計をデータとして挙げています。

「ゴルフ場銀座」の千葉県やゴルフ場が多くある埼玉県が入っていないと言われるかもしれませんが、発表されていないため、この8都道府県における送客人数と我々の実績を比較しています。スライドのグラフを見ても、マーケットの伸びをアウトパフォームし、伸びていると言えると思います。

2.上期業績 国内セグメント ゴルフ用品販売事業①

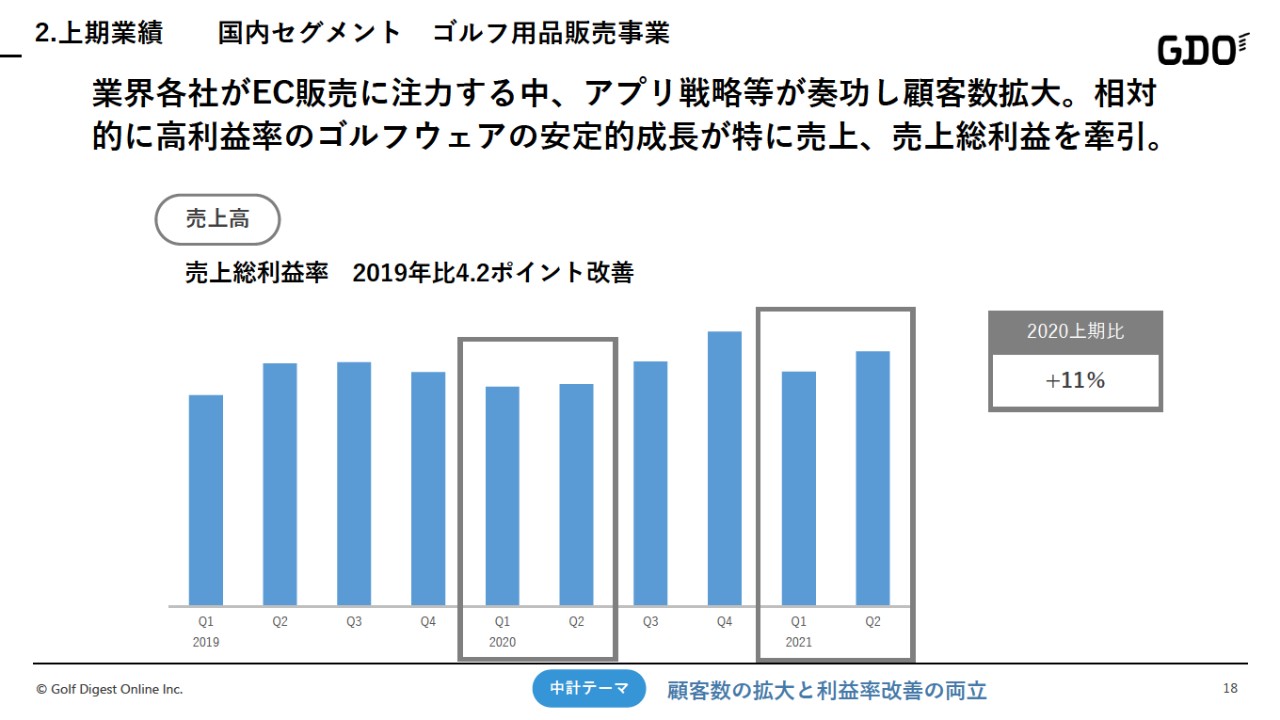

ゴルフ用品販売事業についてです。ECサイトを中心とした用品販売の数字ですが、こちらも前年上期との比較で11パーセント伸びています。伸長したことにプラスして、粗利が改善傾向にあるため、利益率の高い商品の販売をより伸ばすことができたと考えています。

2.上期業績 国内セグメント ゴルフ用品販売事業②

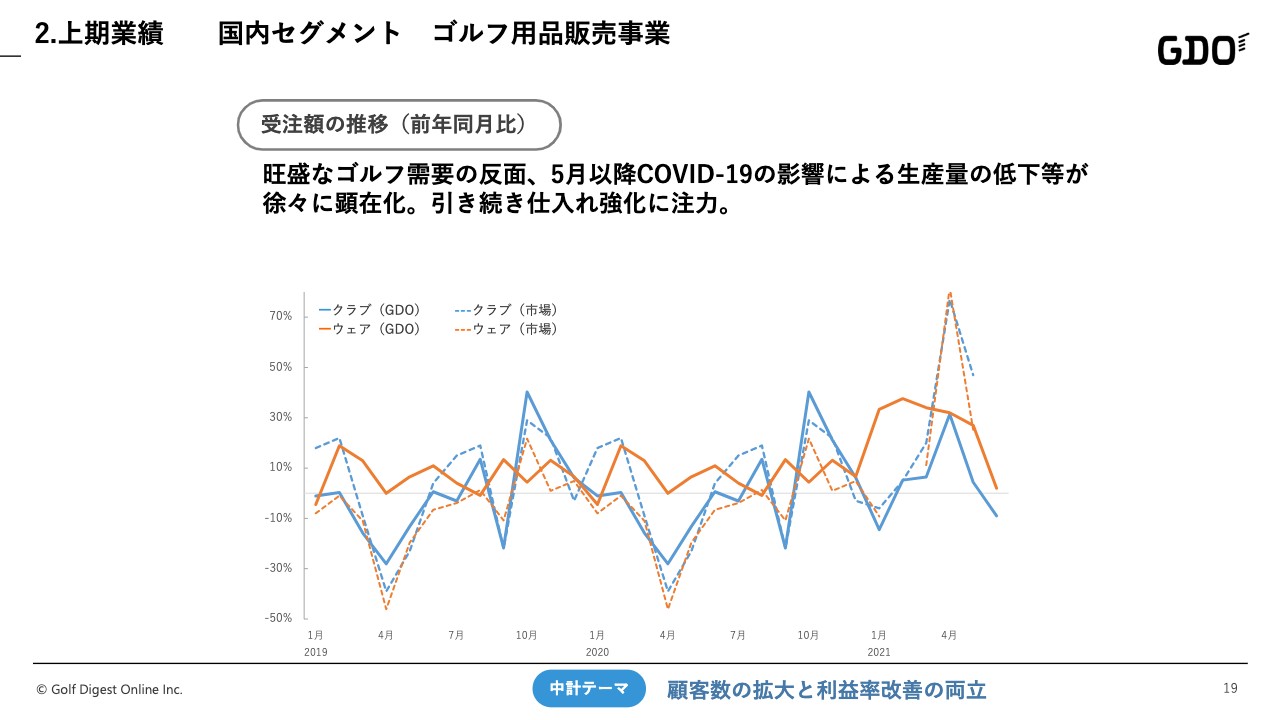

19ページは、ゴルフ用品販売事業と市場を比較したものになります。市場の伸びは点線、GDOの伸びは実線ですが、スライドのグラフを見ると、「足元が市場の伸びに対して負けているのではないか」と指摘されるかもしれません。

実は、市場の前年の4月と5月は店舗を閉鎖したタイミングだったため、リアル店舗の販売がことごとく大幅に落ち込み、記載している伸び率となっています。データ比較ではノイズとなっていると思いますが、市場の伸びを上手に享受できていると判断しています。

2.上期業績 国内セグメント トップトレーサー・レンジ事業

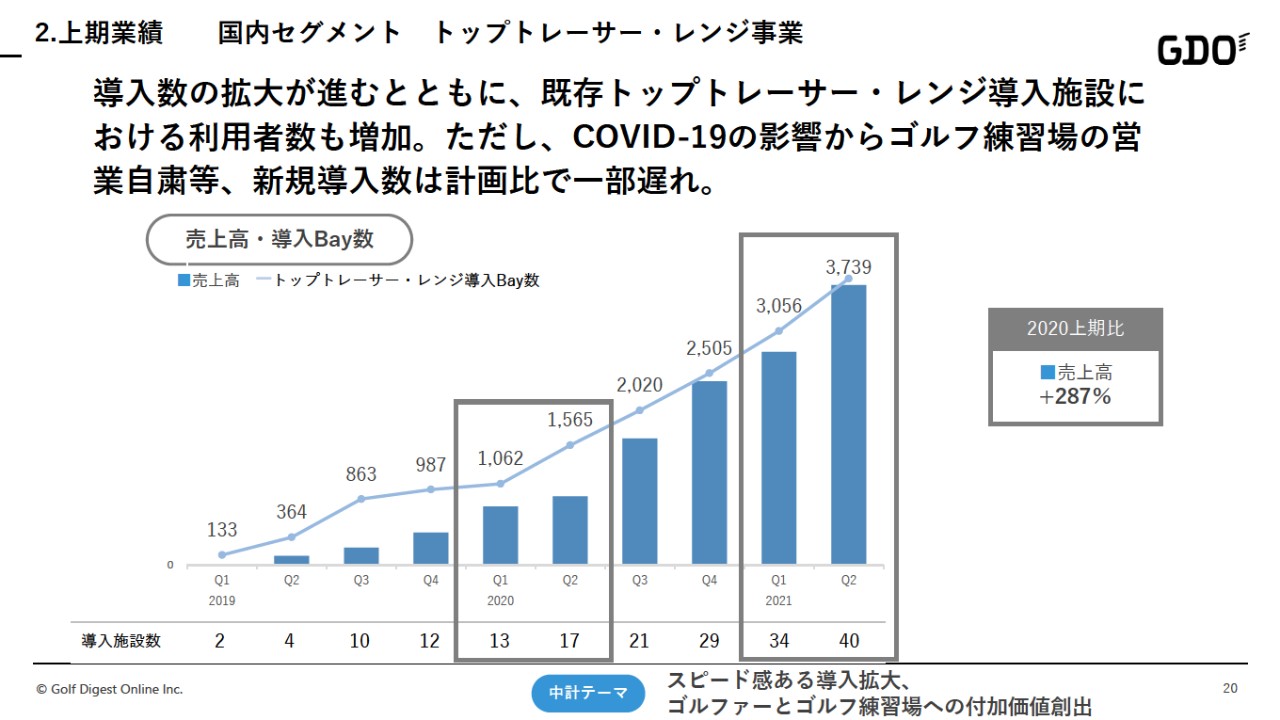

新たに取り組んでいるトップトレーサー・レンジ事業についてもう少し細かくご説明します。「売上高・導入Bay数(打席数)」は、新型コロナウイルスの影響で工事が若干遅れており、新規導入施設数、打席数が計画よりもビハインドしています。

ただ、ビハインドしているものの、新型コロナウイルスの影響を受けた後は、「売上高・導入Bay数」ともに右肩上がりと、順調に伸ばすことができていると判断しています。

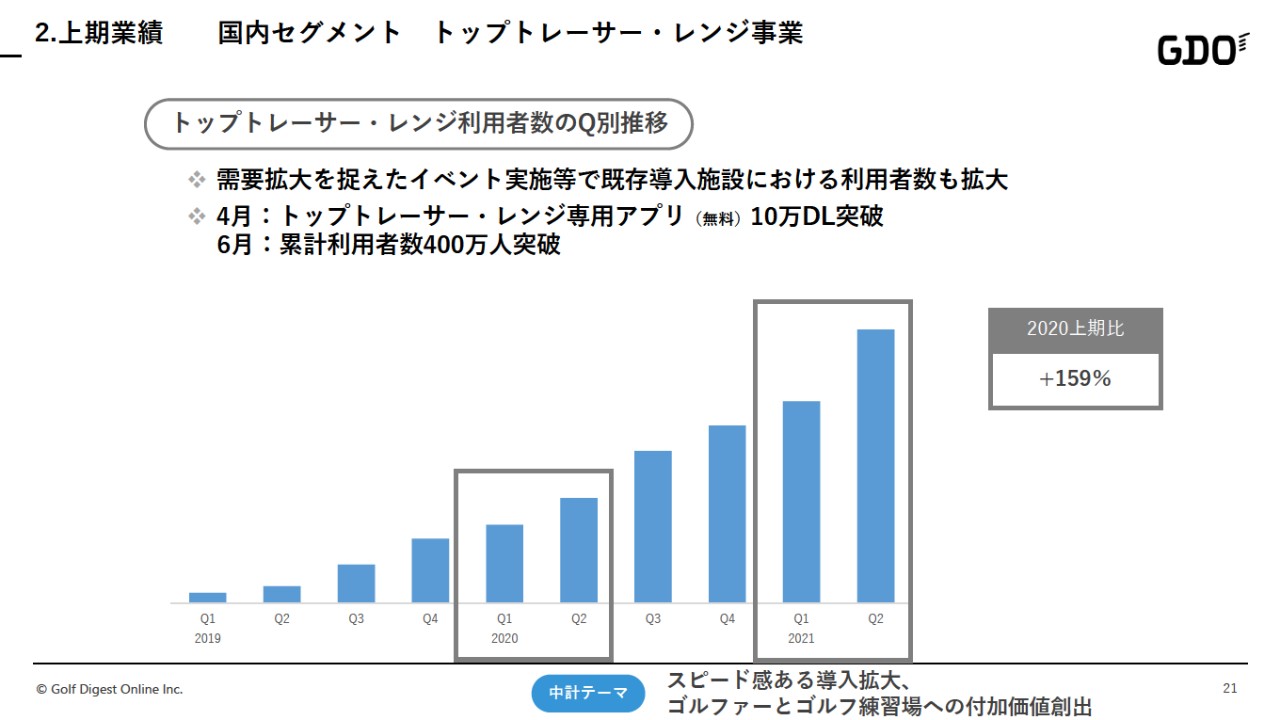

2.上期業績 国内セグメント トップレーサー・レンジ事業

「入れたものはちゃんと使われているの?」という疑問を見ていきます。利用者数は前年上期との比較で159パーセントと順調に伸びています。同時に、「トップトレーサー・レンジ」の専用アプリのダウンロード数も10万DLを突破し、累計利用者数も400万人を突破しました。徐々にゴルファーの間で、トップレーサー・レンジを使う動きが、マーケットの中に浸透してきていると思っています。

2.上期業績 海外セグメント インプルーブメント事業(米国ゴルフテック)

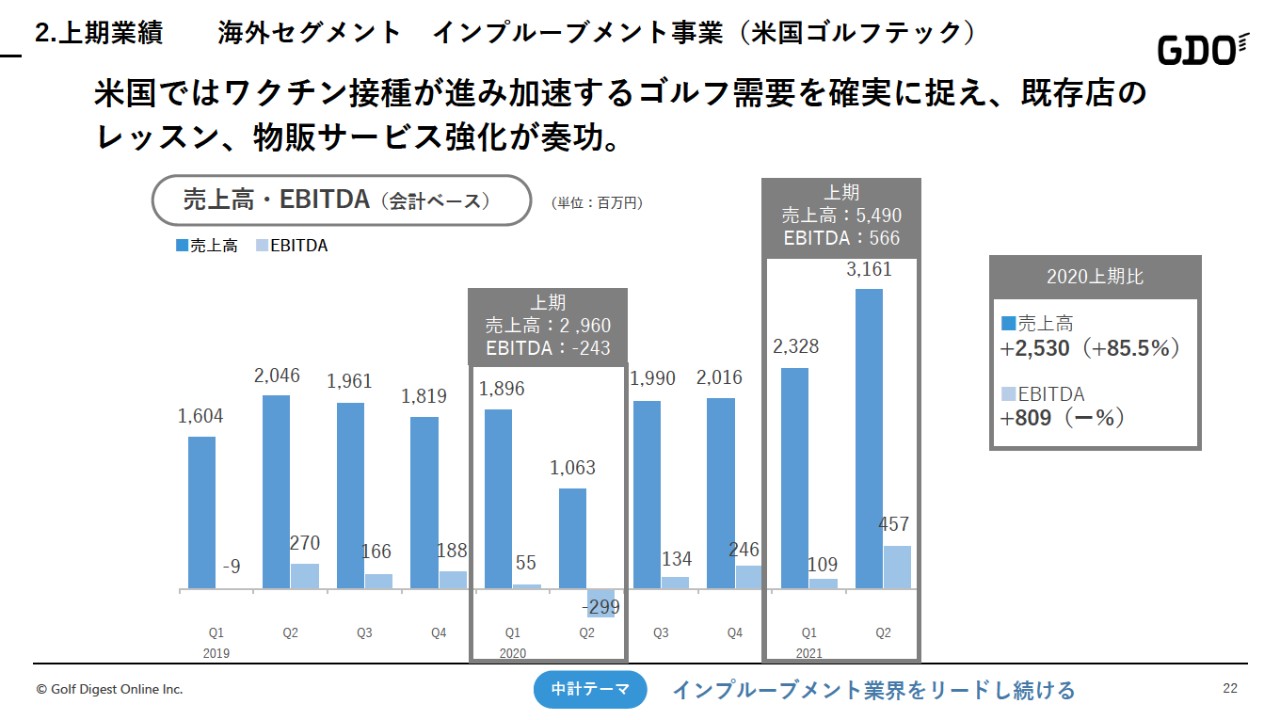

海外を中心としたインプルーブメント事業の売上の詳細です。レッスンを中心に、物販などを行っていますが、非常に高い伸びとなっています。昨年の数字との比較ではなく、2019年と比較しても、順調に拡大を続けています。次のスライドで、この拡大についてもう少し細かく見ていきます。

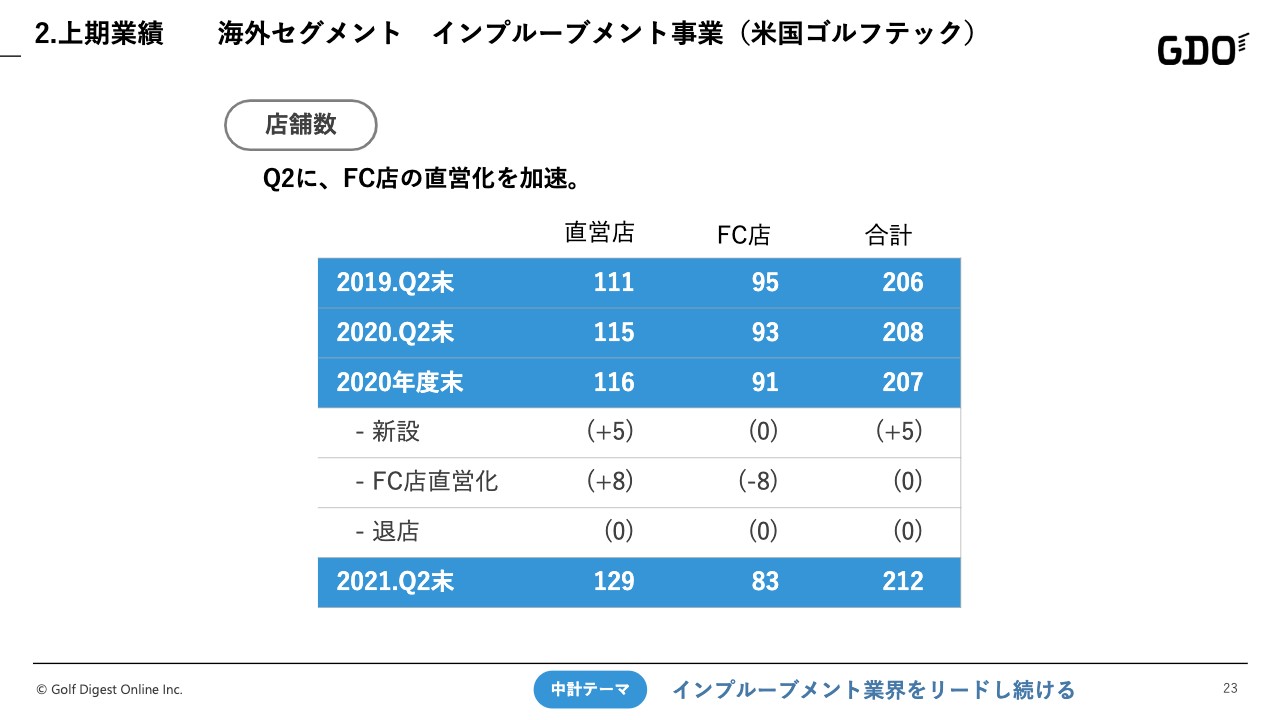

2.上期業績 海外セグメント インプルーブメント事業(米国ゴルフテック)

店舗数については、2019年に直営店が111店舗、2021年12月期第2四半期の終わりでおおよそ129店舗になりました。先ほど石坂からもフランチャイズの直営化についてお伝えしたように、それが数字として表れており、全体として212店舗まで拡大しています。

また、アメリカのマーケット分析を行っていますが、もう少し拡大する余地があると考えています。

2.上期業績 海外セグメント インプルーブメント事業(米国ゴルフテック)

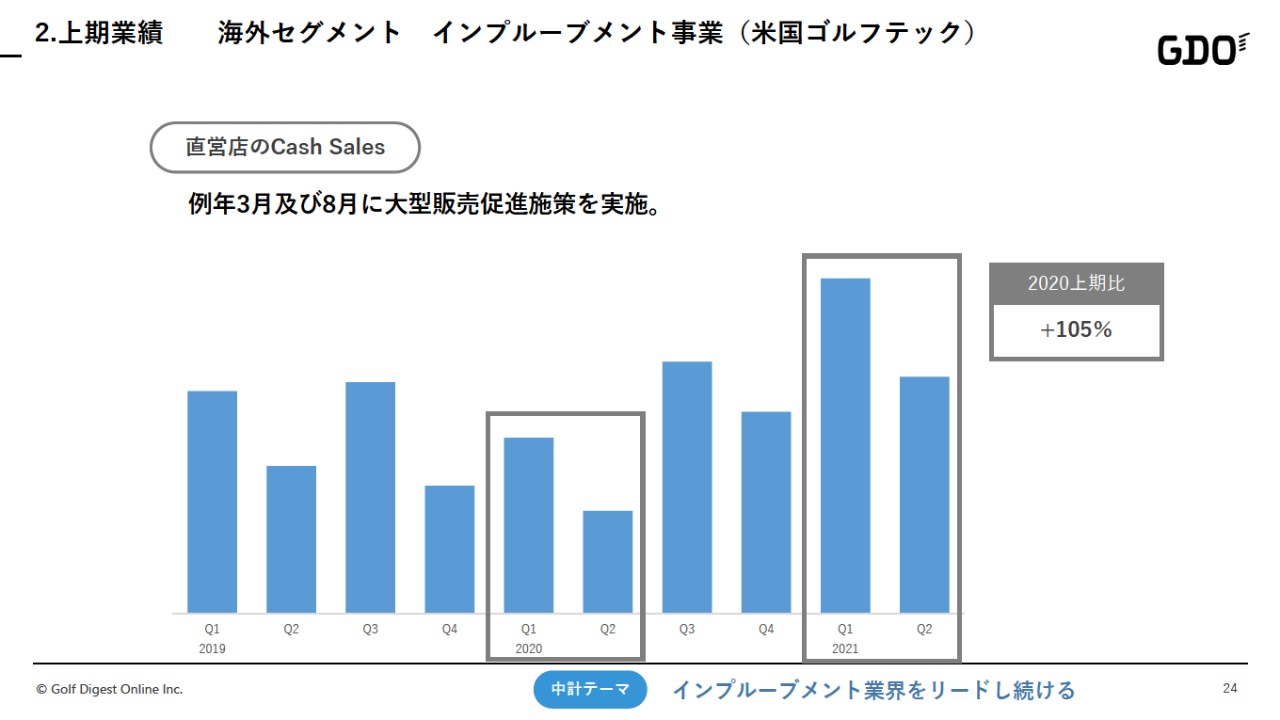

海外セグメントのインプルーブメント事業についてです。レッスン事業において、実際のレッスン数の増加と比較すると、財務諸表上の売上に遅効性があります。6ヶ月のレッスンを受けると、売上が時間とともに期間按分されて計上されるため、実態が反映されるタイミングが遅れてしまうということです。

そのため、レッスンチケットの販売実績を見るには、キャッシュセールスの数字をご覧いただくほうが、より臨場感のあるものとなっています。こちらの数字は前年上期との比較でプラス105パーセントとなっています。

先ほど、財務諸表上では、前年上期との比較でプラス85.5パーセントだとご説明しました。それに対して、キャッシュのセールスはプラス105パーセントと伸びているため、数字の面でも足元の業況の強さがご理解いただけると思います。

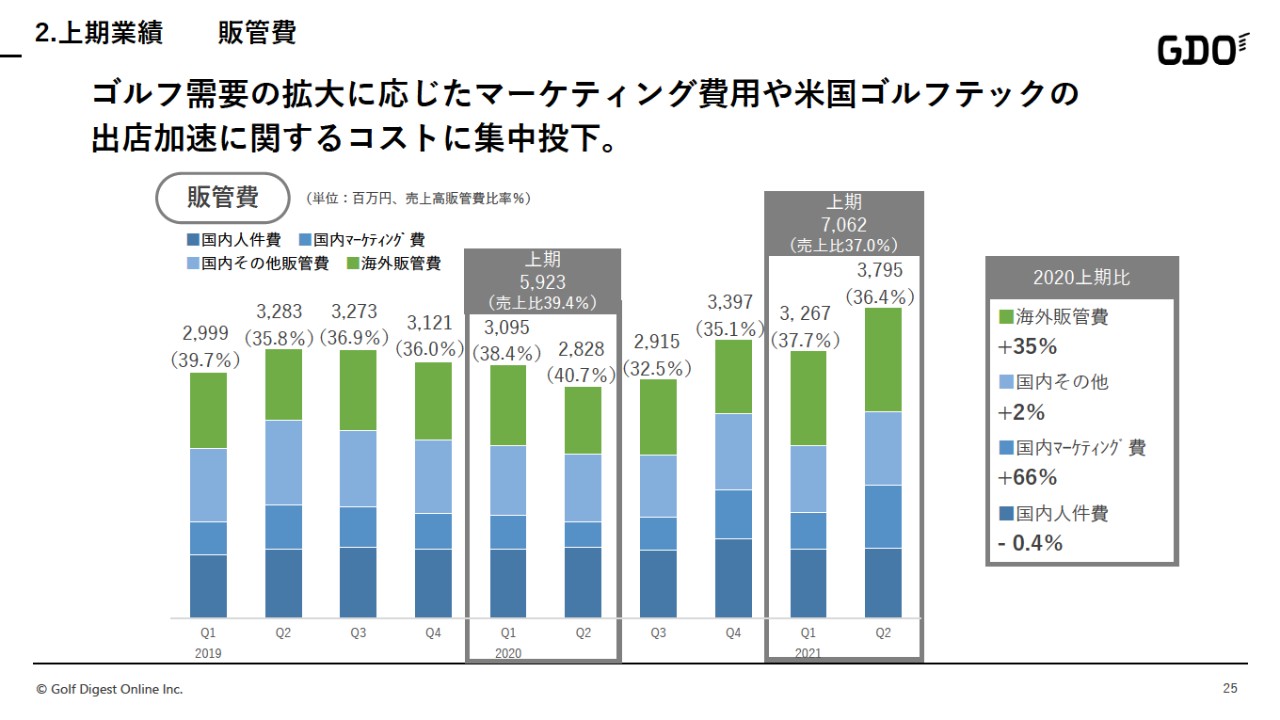

2.上期業績 販管費

コストサイドについてご説明します。好調な状況を受けて、海外での販管費は積極的に投下しています。また、国内でも需要が増加している中で、当社のマーケティングについても、かなり積極的に投下しています。

一方で、そのようなマーケティングを中心としたもの以外に関して、基本的にかなり筋肉質にコントロールしているのが数字上でも見てとれます。

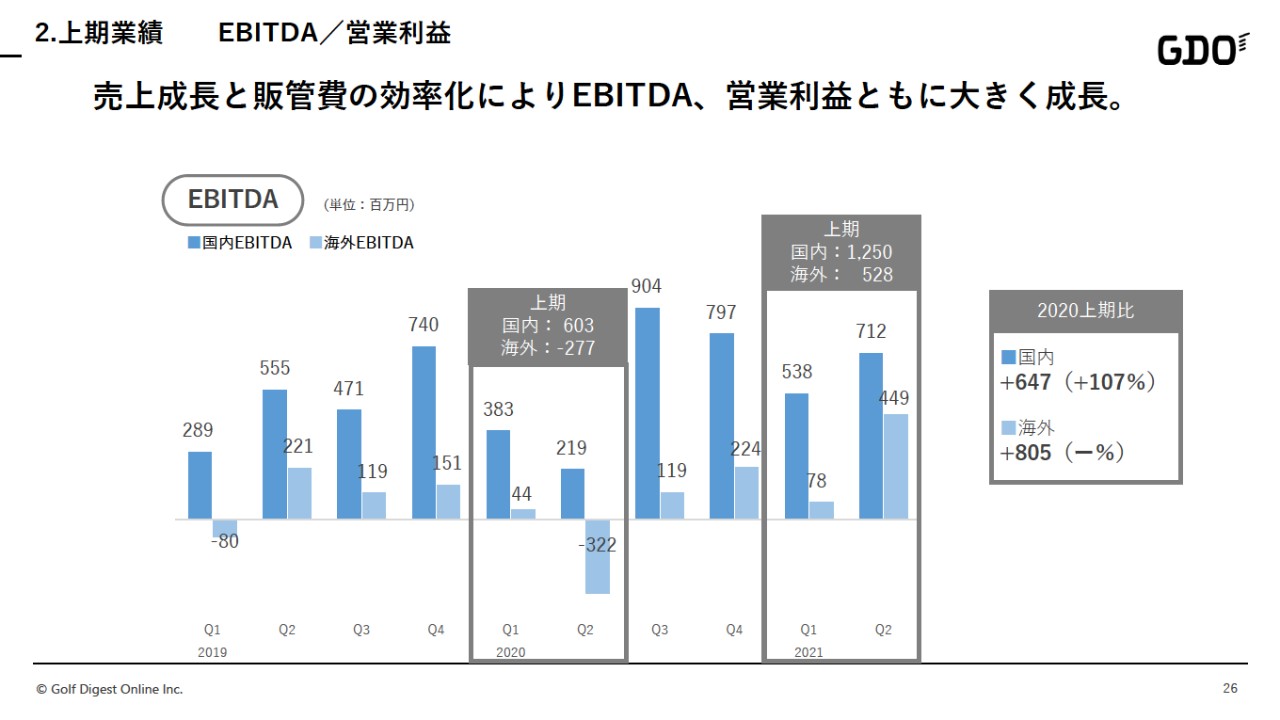

2.上期業績 EBITDA/営業利益①

結果として、EBITDAは、ご覧のとおり、非常に高い伸びを示しています。

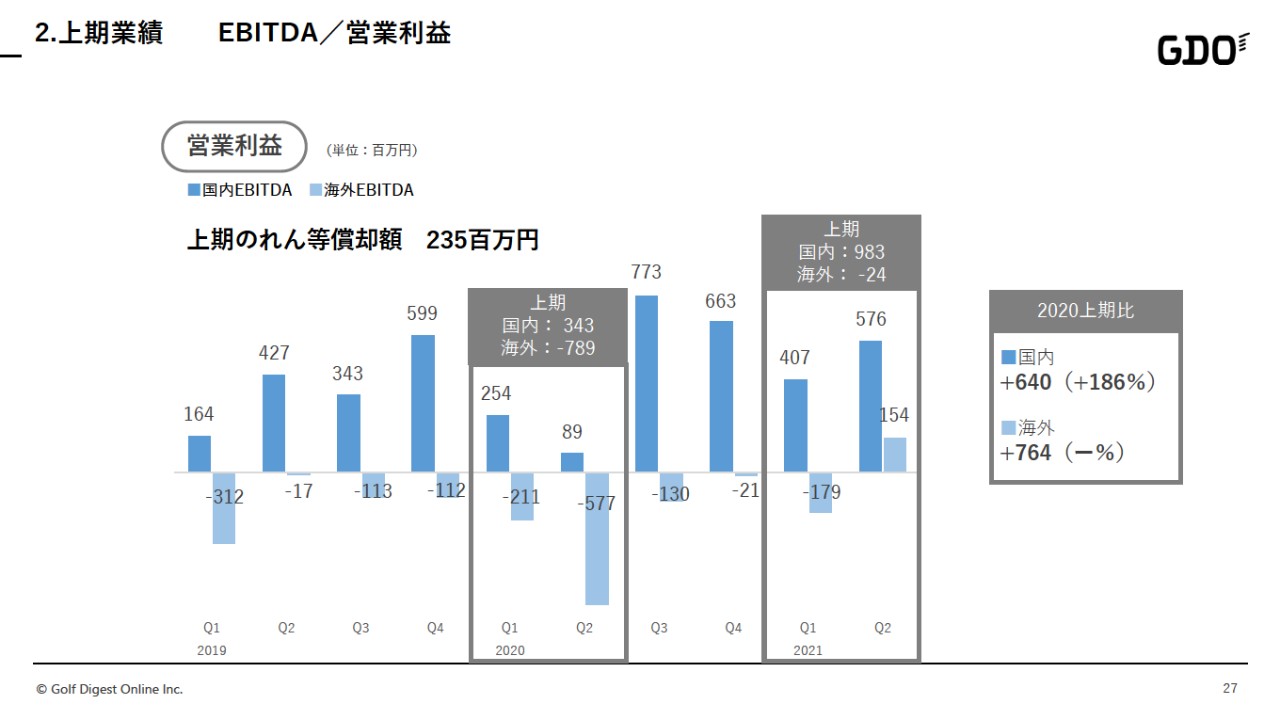

2.上期業績 EBITDA/営業利益②

営業利益についても、順調に伸びていると思います。上期はのれんの償却の負担が非常に重く2億3,500万円となっていますが、先ほどお伝えしたとおり、のれんの負担はあるものの、海外の利益水準が非常に好調に推移しています。

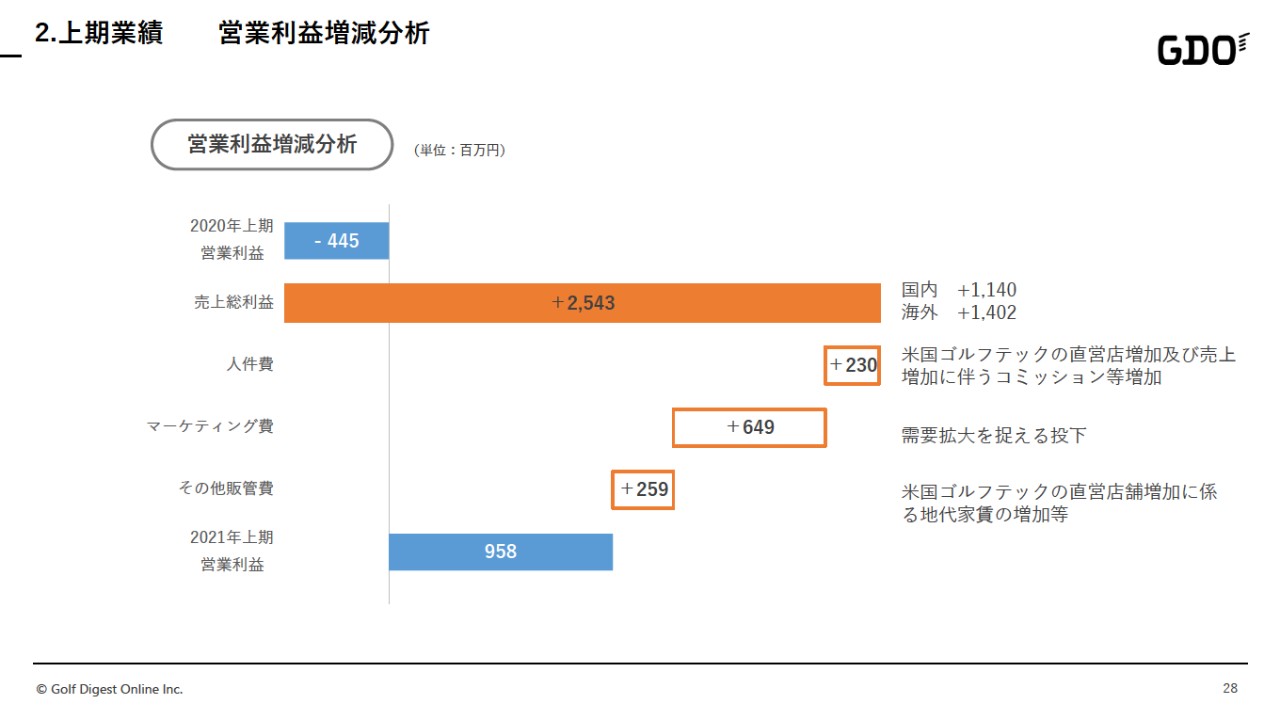

2.上期業績 営業利益増減分析

28ページは、営業利益増減の要因分析についてです。人件費や先ほどお伝えしたマーケティング費を増やし、記載のとおりの結果となっています。

また、GOLFTECは直営店を増やしていることに伴い、地代や家賃等々の増加が発生しています。これらの影響を受け、営業利益は9億5,800万円となりました。

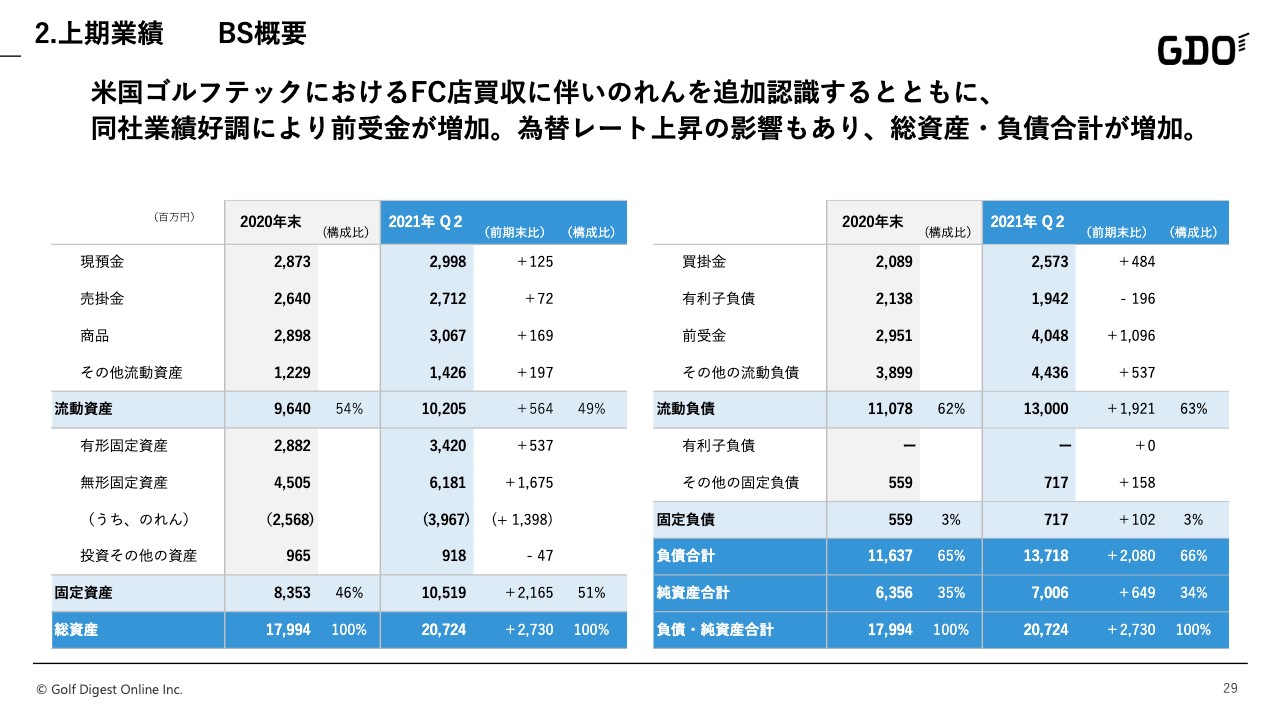

2.上期業績 BS概要

29ページは、上期業績のB/S概要についてです。ゴルフ用品の販売は順調に拡大していますが、在庫商品のコントロールは注意深く進めています。その結果、流動資産の商品は30億円超で落ち着きました。

また、のれんの償却費が増えています。これは直営化に伴うのれんの増加で、のれんに対応する利益水準はきちんと確保した上での増加となっています。

右側の表にあるとおり、先ほどお伝えしたキャッシュセールスの大幅な増加が前受金の部分に反映されています。前受金を見ると、約29億円から約40億円へと増加しているため、この点については健全な増加であると思っています。

私からの説明は以上です。この後、事業の取組みについて、COOの吉川よりご説明します。

3.上期取組み ブランドコンセプト「PLAY YOUR LIFE」設定

吉川雄大氏(以下、吉川):COOの吉川でございます。よろしくお願いいたします。私からは、上期に実施したいくつかの取組みについてご紹介したいと思います。

1つ目はブランドコンセプトについてです。コンセプトを「PLAY YOUR LIFE」と設定しています。これは現行の中期経営計画を策定するプロセスで掲げたものです。

今般の新型コロナウイルスによって、人々の生活もしくはゴルファーの行動が劇的に変化する中、「我々がゴルフを通じて社会に提供していきたい価値は本当に何なのか」を社内であらためて考えた結果、辿り着いたのが「PLAY YOUR LIFE」です。

「人生を、あそぼう。」から始まるこの表現を世界観とし、ブランドコンセプトとして掲げています。

今回、運営を手掛け始めた「茅ヶ崎ゴルフリンクス」や、以前から取り組んでいる「ゴルフ×キャンプ」や、「スピードゴルフ」「スノーゴルフ」、そして砂浜で行う「ビーチゴルフ」のように、従来のゴルフのかたちをアレンジし、新しいかたちのゴルフを提供していく一連の活動も、この「PLAY YOUR LIFE」のコンセプトに包含されていくという位置付けで考えています。

先ほど石坂からもお伝えしたとおり、新型コロナウイルスによって、若年層を中心に世間でのゴルフに対する関心が集まっています。そのような中、「PLAY YOUR LIFE」を打ち出すことがいわゆる「従来の」と言いますか、「昔ながらのゴルフじゃなくてもいいんだよ」というメッセージとして感じてもらうことで、ゴルファーの裾野が拡大し、共感を得られるブランドにしていきたいという思いを込めています。

3.上期取組み IT・テクノロジー強化/コンテンツ強化 先進技術「オプティモーション」導入

こちらは「オプティモーション」と名づけた先進技術です。ゴルフテックのソリューションとして、弊社の中期経営計画のテーマでテクノロジーを強みにしていくことを掲げており、こちらはその一環です。

ゴルフテックでは、もともとはセンサーをつけ、そこから取得したデータをもとにレッスンを行っていましたが、今般AIによるいわゆる骨格センシングをテクノロジーとして、スイングにおける体の動きをトラックし、データを取得するというソリューションを開発しました。

もともとゴムバンドにセンサーをつけ、それをベルトとして体に巻いてレッスンを行うというスタイルでしたが、この「オプティモーション」を使うことで、物理的なセンサーを体に装着する必要がなくなります。

これにより、センサーを装着する手間やスイング中の違和感等が払拭され、より快適なレッスンを受けることができます。

また技術的には、従来の物理センサーに比べると、計測できるデータのポイントが劇的に増えます。このため、より充実したデータが取得でき、それをもとにレッスンの品質を向上できると考えています。

また、この技術をさらに進化させていくことにより、物理センサーも必要なくなるため、屋外、もしくは自宅などのスタジオ以外で活用できる可能性も視野に入ってきます。

3.上期取組み IT・テクノロジー強化/コンテンツ強化 オンラインとオフラインを融合した参加型イベントを実施。

先ほど冒頭で石坂も触れましたが、オンラインとオフラインを融合した参加型のイベントについてです。

「9 SHOT CHALLENGE」は、「トップトレーサー・レンジ」を使用し、練習場で実際に参加していただくイベントです。国内に限らず、世界中の「トップトレーサー・レンジ」の施設で同時開催し、世界中のゴルファーと競うコンセプトで、「トップトレーサー・レンジ」にあるゲームを使いバーチャルでイベントに参加していただきます。

そして、ゲームのスコアをオンラインでつなぎ、グローバルで集計します。先般行ったイベントでは、全世界で10万人強が参加しました。

練習場というリアルな場所で、ゲームという「バーチャル×オンライン」という設定は、従来の施設というスケールではなく、グローバル、かつ何十万人という世界中のゴルファーと競える、オンラインならではの体験を提供できます。

こちらはもちろんトップトレーサー社との協業ですが、今後、強化していきたいと考えています。

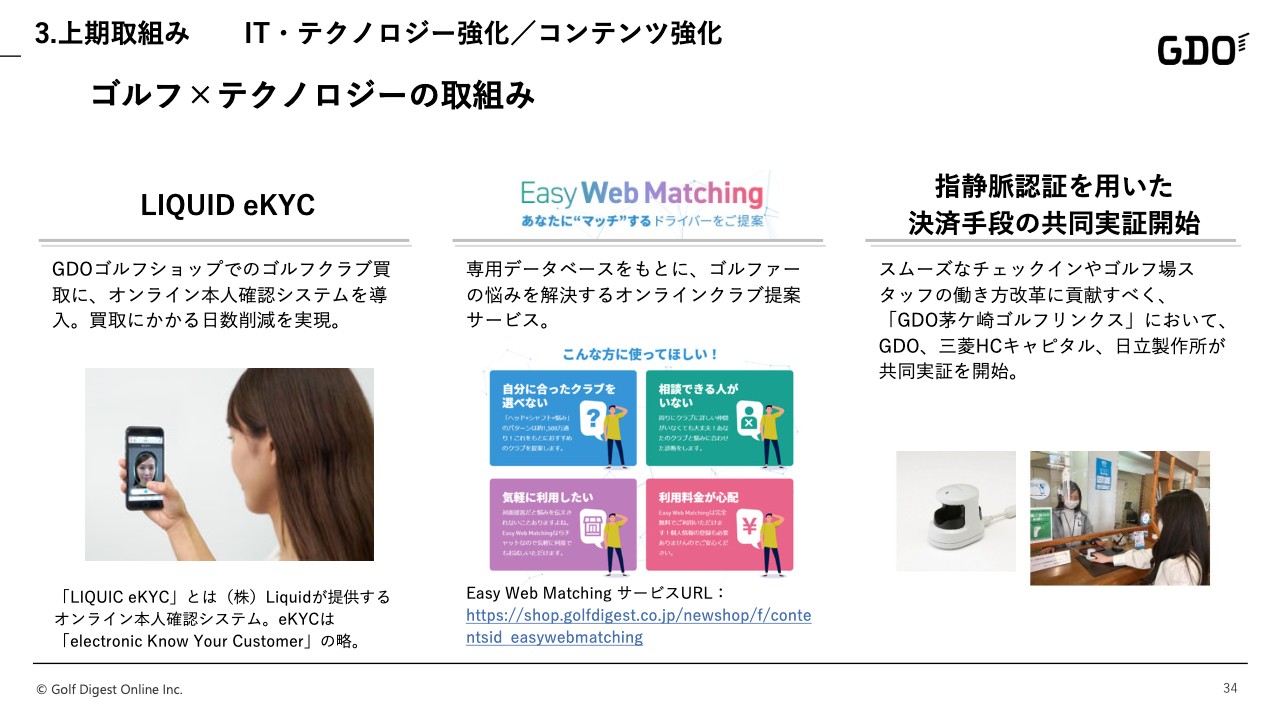

3.上期取組み IT・テクノロジー強化/コンテンツ強化 ゴルフ×テクノロジーの取組み

既存事業における「ゴルフ×テクノロジー」の事例をいくつかご紹介します。スライドの左側にある「LIQUID eKYC」は、スマホのカメラで顔を撮影することによる本人確認システムです。

こちらを中古のECサービス、特にクラブ買取時の本人認証に活用し、デジタルで簡素化します。従来の買取では、初めての場合は免許証のコピー等、本人確認の書類を同封するなどの手間がありましたが、これをなくすということで利便性を向上させる取組みになります。

スライドの中央の「Easy Web Matching」は、チャットボットを使用したクラブの提案サービスです。クラブを購入する際の「どのように自分に合うクラブを選べばよいのか?」というニーズに対して、チャットボットで回答を画面に打ち込んでいただくことで、お客さまそれぞれに合ったクラブを提案します。あくまで会員向けのサービスですが、こちらを実装しました。

Webサービスは、リアル業態との差として、劣後しがちな接遇や接客についてよく語られます。当社は、既存事業においてもリアル業態との差をいかになくしていくかを、戦略上ポイントに置いています。その取組みの一環で、「LIQUID eKYC」「Easy Web Matching」を上期にローンチしています。

スライド右側にある静脈認証を用いた決済手段は、⽇⽴製作所と共同の実証実験です。「GDO茅ヶ崎ゴルフリンクス」で、指の静脈認証を使って本人認証を行い、ゴルフ場でのチェックインや決済に活用できるか、実証実験を開始しています。

後ほどご説明しますが、「GDO茅ヶ崎ゴルフリンクス」は、既存事業の対ゴルフ場サービスにおいて、いわゆるラボ的な場所として、ゴルフ場運営における諸々のソリューション開発を手掛けたいと思っています。この静脈認証も実証実験成功の暁には、当社が取引しているゴルフ場に展開していく予定です。

3.上期取組み GDOのサスティナビリティ対応状況①

ESGに関する取組みの事例をご紹介します。働き方改革にまつわる当社の取組みは「多様性を認める働き方」の追求です。

新型コロナウイルス感染拡大の前から、当社はリモートワークに一定の取組みを行っていましたが、今回のコロナ禍を機にさらに加速させました。キーワードは「多様性」で、さまざまな属性や環境におかれている従業員に対して、尊重し、生産性は落とさない、ないしは向上させることで新しい働き方をさらに進化させます。

例えば、働く場所については、「リモートのみ」「オフィスのみ」「両方(ハイブリッド)」の3択で選択肢を提示し、社員が自ら選択して登録します。このように、社員自身が働き方を選べます。

時間の概念も、午前5時から午後10時の間から業務時間を選択肢、途中抜けてもよいというかたちで、それぞれのライフスタイルに合った仕事ができる枠組みも今般スタートしました。

3.上期取組み GDOのサスティナビリティ対応状況②

「GDO茅ヶ崎ゴルフリンクス」にまつわるESG関連は、先ほどご説明した「PLAY YOUR LIFE」です。茅ヶ崎において、我々が運営を手掛ける目的は、「PLAY YOUR LIFE」というゴルフの新しいあり方を具現化する場所として位置づけています。

それに加えて、ゴルフ場を通じて地域の活性化、その地域の方々の生活・人生を豊かにするというチャレンジの場としており、いくつかの施策・イベントを実施しています。例えば、スライド下に4つある写真のうちの左上は、ゴルフ場に隣接している茅ヶ崎市の浜須賀小学校向けのイベントです。

コロナ禍で6年生が修学旅行や運動会などの予定されていた諸々のイベントがすべて中止になり、そのまま卒業を迎えてしまう状況になった時、校長先生からご相談を受けました。そこで、ゴルフ場という芝生の広い場所を使って、とにかく思い出に残る記念イベントができないかと考え、卒業記念イベントを開催しました。

本物のゴルフをラウンドすることはできませんが、スナックゴルフやサッカーボールを使ったゴルフ、クラブハウスで工作するなど、6年生にゴルフ場での1日体験を提供し、大盛況の取組みとなりました。

また、スライドの右側にあるように、このたび正式に茅ヶ崎市と「シティプロモーションに関する連携協定」を結び、「GDO茅ヶ崎ゴルフリンクス」を発信基地として、茅ヶ崎市の魅力をいろいろなかたちでお伝えしていきます。

3.上期取組み GDOのサスティナビリティ対応状況③

最後になりますが、以前から行っているそれ以外の取組みも、スライドに記載のように展開しています。

以上をもちまして、私からのご説明と上期決算における全般のご説明を終了いたします。ありがとうございました。

質疑応答:トップトレーサー・レンジ事業の新規導入の状況について

司会者:「トップトレーサー・レンジ事業の新規導入の状況はどうでしょうか?」というご質問をいただいています。

吉川:先ほど西野からも事業の概況でご説明させていただきましたが、総論として順調です。ただし1点、新型コロナウイルスにより施工業者の稼働が若干下がるところがあります。計画に対してはビハインドではありますが、先ほどお伝えした数字に加えて、直近では累計で50を超えている受注状況です。

また来場者の利用率も右肩上がりの状況で、導入後何年か経っている古い施設であっても利用率は落ちていないため、製品に対する評価やユーザー評価という観点でも、利用率に反映されていると思います。導入の状況に関しては、直近では我々が想定している範囲を超える手応えを持っているところです。

質疑応答:アメリカのゴルファーの裾野拡大が与える影響について

司会者:「アメリカにおけるゴルファーの裾野拡大は、ゴルフレッスンだけでなく、ゴルフ業界全体に好業績を与えていますか?」というご質問です。

石坂:業界全体に非常に好影響を与えていると思います。参加人口も冒頭でお伝えしたとおりですし、上場しているゴルフ関連銘柄の2社であるアメリカのキャロウェイ社とアクシネット社は、先週、非常に好調な業績を発表しています。

また、今年の春にキャロウェイ社は例のTopgolf社と合併しましたが、Topgolf社はコロナ禍にもかかわらず非常に力強く回復しており、やはりゴルフエンターテインメントという新分野も非常に順調だと感じています。ゴルフ場、メーカー各社全般の売れ行き、来場者数も非常に好調です。

最後に、今は未上場でもさまざまなゴルフ関連の企業が好業績を背景に、これはファンドの動きになると思いますが、盛んにM&Aが行われている状況だと認識しています。いずれにせよ、アメリカを含め世界的にゴルフ自体が非常に好調であり、裾野が拡大していると理解しています。

質疑応答:緊急事態宣言の延長等が下期に与える影響について

司会者:「緊急事態宣言の延長や新型コロナウイルスの感染者増は、下期以降にどういった影響を与えると見ていますか?」という質問をいただいています。

石坂:全体の主観をお伝えします。先を読むことはどの会社も非常に難しいと思いますが、ゴルフの場合は、どうしても県をまたぐという問題があります。また実店舗については、国内は数店舗、アメリカでは大半となっており、今後、もし地域ごとに実店舗の営業を制限するような動きが出てくれば、当然影響を受けることになると思います。

このようなことは去年も顕著でしたが、一方で、コロナ禍でも、ある程度安全にできるスポーツとしてゴルフが認知されているのも事実です。そのため、マイナス影響とともに、中長期的に見れば非常にプラスの要素もあると感じています。

質疑応答:GOLFTECの利益性の改善余地について

司会者:「海外におけるGOLFTECの利益率は、すでに中期経営計画で目指すレベルに達していますが、ここから先の改善余地についてどのような目線を持っていますか?」というご質問です。

石坂:当然、まだ改善の余地があると思っています。これには3つのポイントがあります。1つ目は全体の店舗数についてで、これは新規および先ほどからお伝えしている既存のフランチャイズ店舗の買い戻しを指します。このように直営店舗自体のスケールを上げていくことで、さまざまな販管費の効率化が図れるということです。

2つ目は、これだけ需要が増えても、多くの店舗では、稼働に対してある程度の余力があります。ただ、打席数の余力があっても、コーチ採用を需要とともに手がけている状況でもあります。これは我々がオペレーション上このような考え方を採用しているためで、現在も70名から80名くらいの採用募集をアメリカ本部で行っています。

そのため、需要とともに雇用を増やし、全体の稼働を実際に上げていく面でも、利益を上げる余地がまだ残っています。

それに加えて、既存では物販ですが、今後は新たな物販の取組みや新たなサービスを手がけることも想定しています。既存の施設の増減にかかわらず新しい収益の柱を増やしていくという視点でも、全体、そして会社、子会社として利益率を上げる余地は大きく残っていると感じています。

質疑応答:今後の積極的投資について

司会者:「今後はどのような事業分野で積極的な投資を行う考えでしょうか?」というご質問です。

石坂:ある程度発表している範囲ではありますが、我々として投資を積極的に行っているのは、GOLFTECの出店と「トップトレーサー・レンジ」の新規導入です。共通項は、テクノロジーを中心としたリアルですが、どちらも事業展開できると考えています。

ゴルフにおいては、既存、あるいはこれから出てくるテクノロジーをある程度活用することで、新たなサービスや実店舗、実ファシリティーを伴わないリモートでのサービスは、間違いなく手がけていく分野になると思います。

我々はテクノロジーは当然のこと、今まで以上にリモートやどこにいても得られるサービス、場合によっては人を介さないオートメーションも含めて、これらの領域に投資し事業展開できればと考えています。

新着ログ

「小売業」のログ