DIC、全セグメントで大幅増益、通期見通し上方修正 BASF社顔料事業の取得完了により欧米での事業拡大

ハイライト

猪野薫氏:みなさま、おはようございます。お集まりいただきまして、ありがとうございます。社長執行役員の猪野薫でございます。未だ、新型コロナウイルスの収束が見えない中ではありますが、引き続きリモートでの決算説明会として、手際よくご説明、ご質疑を進めてまいりたいと思っています。

はじめに、2021年上期の振り返りと通期業績見通しについて、私から概略をご説明申し上げたいと思います。

まず、第2四半期の振り返りです。昨年の第4四半期において、需要が回復しました。特に自動車やエレクトロニクス向けの材料が、第1四半期、第2四半期についても、引き続き好調に推移しました。

インド、インドネシアなどの影響はありましたが、地域別にみても経済回復は顕著で、各セグメントにおいては増収増益を果たすことができました。

年初に高騰を見込んでいた原油価格は、60USドルを優に超え、73USドル前後で推移しました。7月度の平均が、72.4USドルだったと記憶しています。そのため、この上期での価格ギャップが約40億円発生しました。しかしながら、売上数量の増加やプロダクトミックスの改善による効果が、これを大きく凌駕しました。結果として、営業利益は前年比1.5倍強の273億円と、2017年の上期最高益を更新しました。

当期利益についても、6月末にクロージングしたドイツBASF社の顔料事業(C&E)買収に伴う一時費用を計上したものの、営業利益、経常利益の大幅改善効果により160億円と、前年比57億円の増加となりました。

次に、通期の業績見通しです。主力製品市場は化粧品を除き、引き続き好調な需要に支えられる見通しです。C&E買収効果算定前の段階で、売上が7,800億円、営業利益は520億円、営業利益率は6.7パーセントと予想しています。営業利益率は上期が7パーセントで、下期は価格ギャップを追加で見ていますが、価格是正に取り組むため、6.7パーセント程度で維持していきたいと思っています。

C&E買収に伴い売上は600億円ほどかさ上げされ、8,400億円となります。しかし、営業利益は買収時の会計処理の関係上、棚卸資産の時価評価による売上原価の増加に伴う45億円を一時費用として計上することを勘案し、最終的なネットの利益は480億円程度を着地点として予想しています。

次に、下期についての見通しですが、1つ目は需要動向はほぼコロナ禍前のレベルに戻ってきており、引き続き受注動向は総じて強めで推移すると見ています。

2つ目として、主力製品で唯一出遅れている化粧品については、徐々に需要回復の兆しが出てきているものの、みなさまご承知のとおりデルタ株の出現もあります。現時点では依然としてコロナ禍前の60パーセント程度の回復ぶりですが、この感染状況を鑑みると、多少保守的に見ざるを得ないと考えています。

3つ目に、原油価格は8月11日の新聞でも65ドルと報道されましたが、この水準が再び70ドルを超えていく場合、さらなる価格ギャップを抱える可能性があるということです。

4つ目に、C&Eの買収効果については、下期については特殊要因があることを踏まえ、ある程度限定的と見ざるを得ません。

なお、2022年度に向けてのC&Eの買収効果として、1つ目は、顔料を含め総じてしっかりとした受注の継続が見込まれています。先ほど少しお話しした化粧品需要の回復の遅れについては、来年度以降はそれなりのキャッチアップができるという見方をしています。

2つ目に、下期の特殊要因として、1つは先ほどお話しした会計上の一時費用の計上、もう1つは、6月末のクロージング後のいわゆるSAPの基幹システムの乗り換え期間中(ブラックアウトピリオド)のデリバリー等の懸念を払しょくするために、事前に上期に前倒しでまとまった売上があったと報告を受けています。

このあたりの一時的な特殊要因がなくなった暁に、来年度については、今の受注動向等を鑑みると、コロナ禍前の業績回復を想定した収益貢献を期待してよいと思っています。

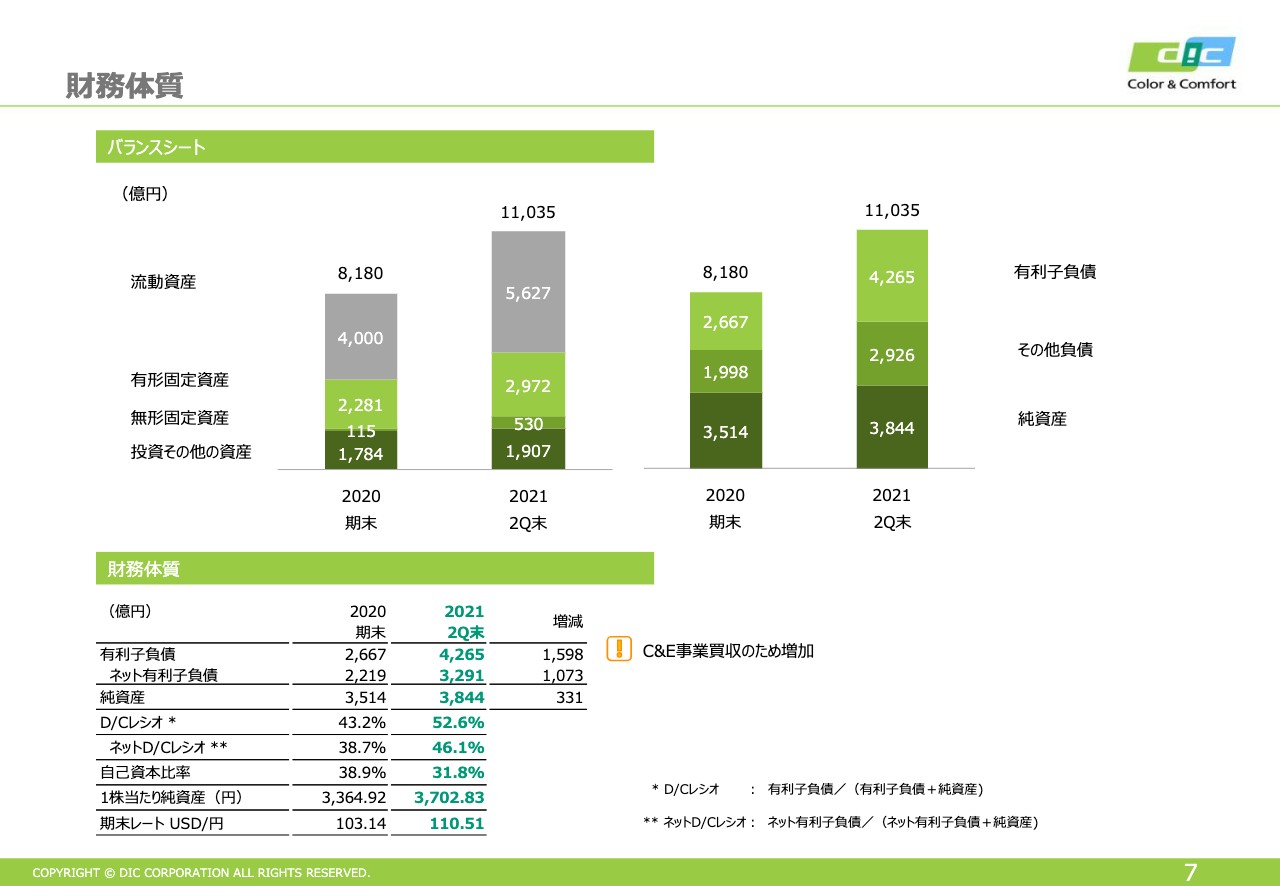

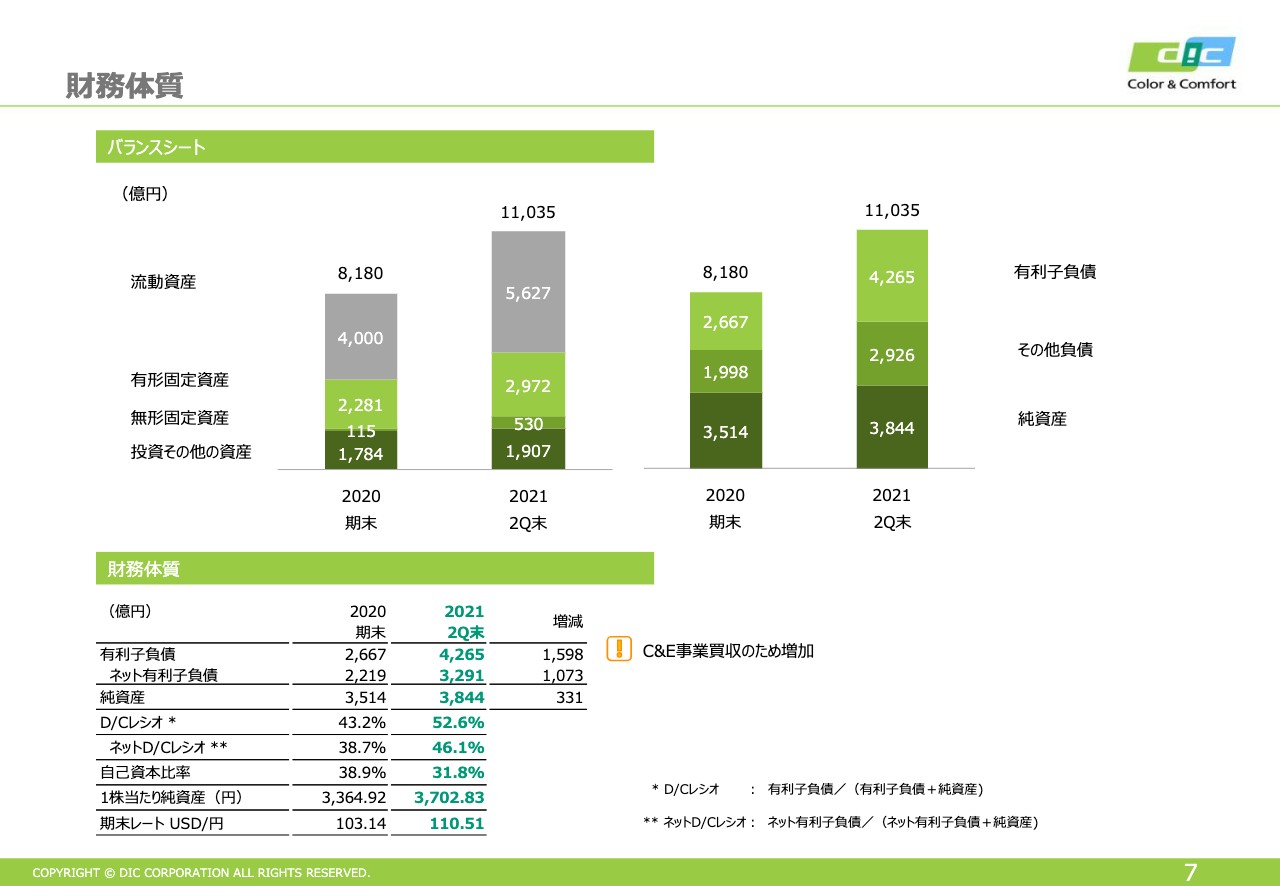

財務体質

バランスシートと配当についてお話しします。C&Eの買収資金が1,289億円キャッシュアウトしましたが、現時点での為替レートで計算する純資産額ではありますが過去最高となっています。指標であるネットD/Cレシオは、(本年度末には)劣後ローン調整後で46パーセントということで、健全性は引き続き担保されていると考えています。

また、配当については100円を継続する計画で、この場合、予想される当期利益に対する配当性向は43パーセント程度になります。

この後、各セグメントの詳細については、CFOの古田からご説明させていただきます。

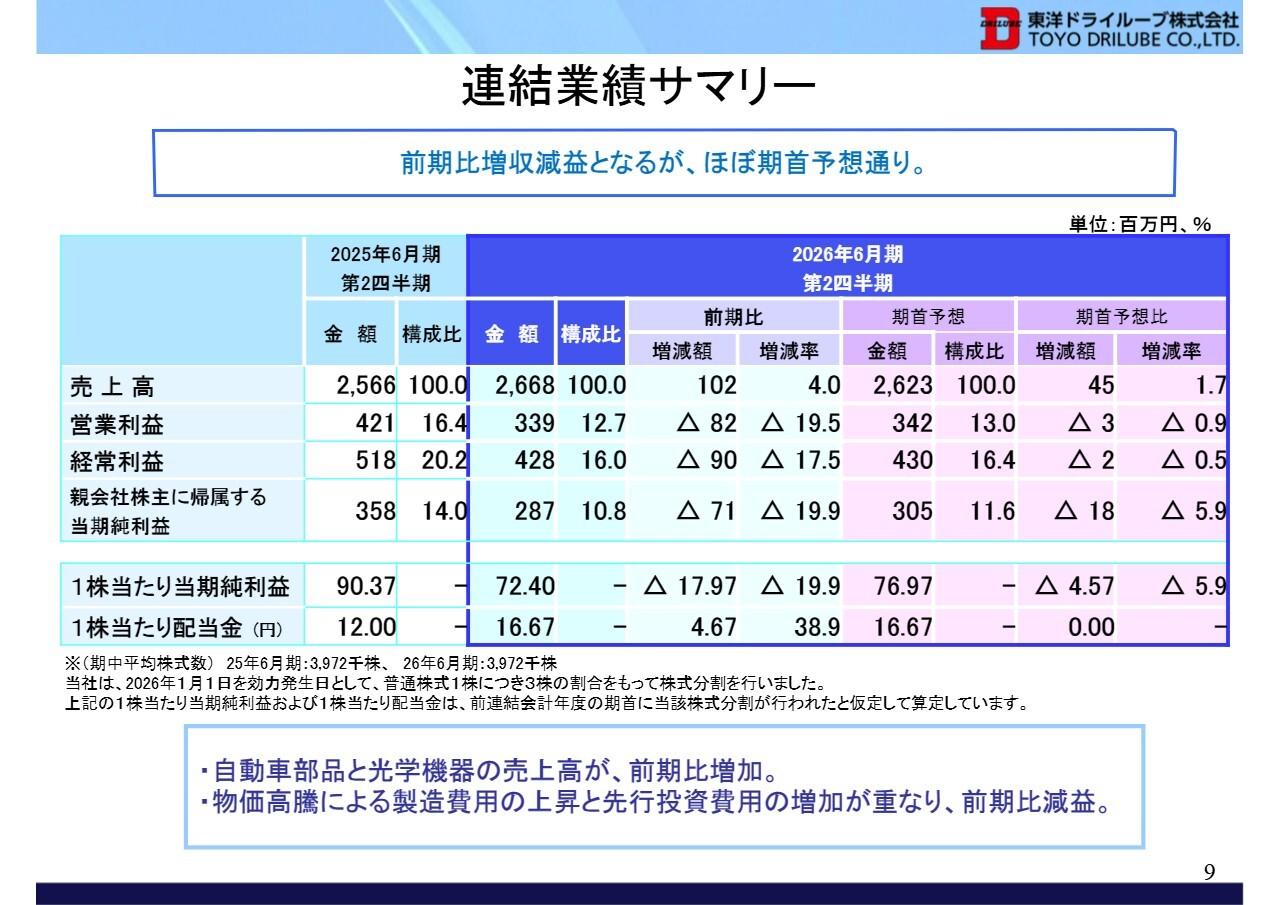

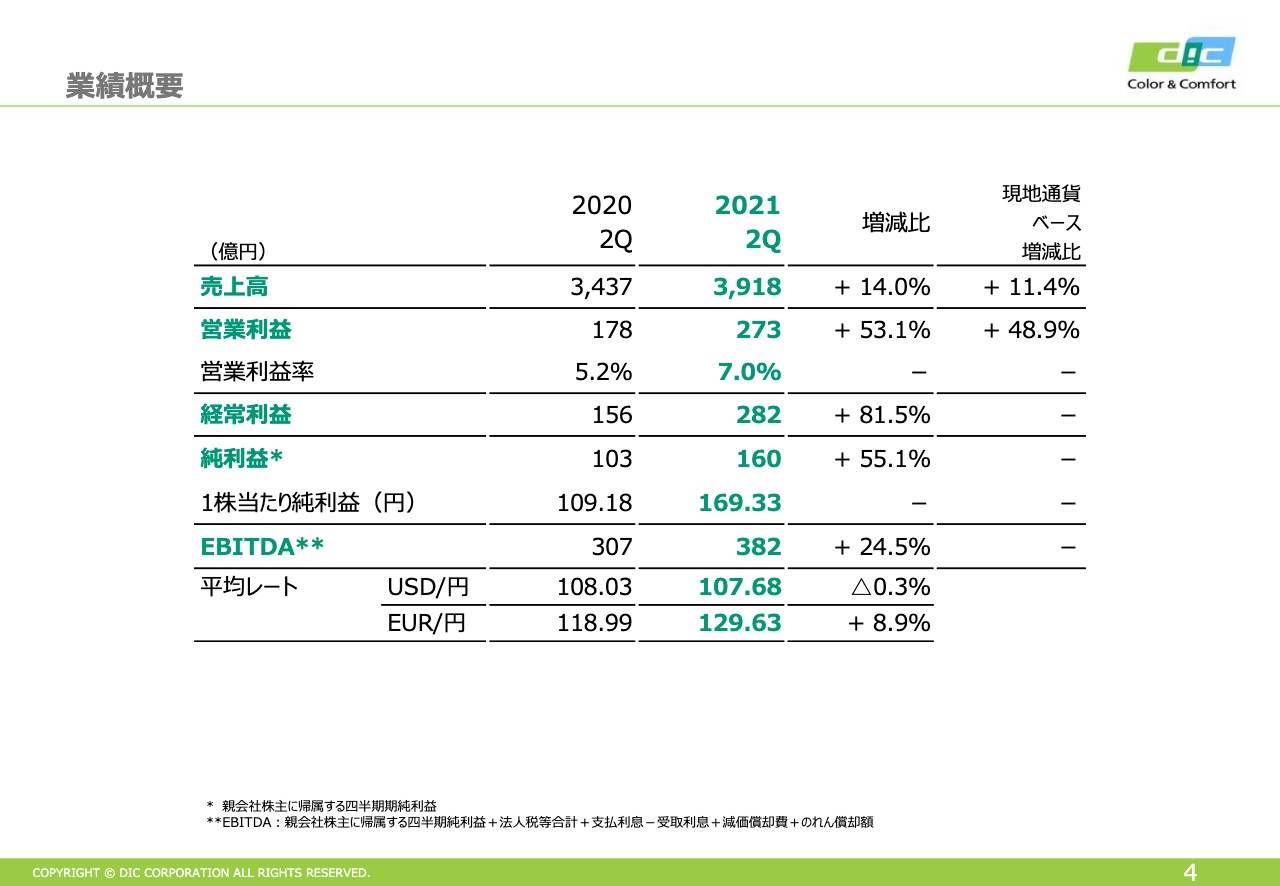

業績概要

古田修司氏(以下、古田):古田でございます。よろしくお願いいたします。概略については、社長の猪野から説明があったため、損益計算書から説明していきたいと思います。

連結損益計算書

連結損益計算書です。売上高は3,918億円で、第1四半期は1,903億円、第2四半期は2,015億円と、順調に売上を伸ばしました。特に、昨年の第2四半期がボトムであったため、第2四半期の売上の伸びが124パーセントと、かなり順調な成長を示しています。為替も、今期は比較的円安方向で、プラス影響が90億円ほどありました。

続いて、販売費および一般管理費ですが、前年比マイナス37億円と、若干増加しています。主な要因の1つは運賃です。売上の増加で運賃も増加しており、また、巷でよく言われているように、コンテナ運賃が上昇しています。そのため物流もタイトになっていることから、航空便などを使って緊急に出荷することもあり、少し増加しています。

もう1つは人件費です。人件費は、グローバルに総じて少しずつ増えています。特に昨年に中国で行われた社会保険料免除が当期はなくなり、欧米でも人件費が増加傾向にあります。また、業績に絡んで、賞与が若干増加しています。

これらを踏まえて、営業利益は273億円、営業利益率は7パーセントと、こちらもだいぶ改善しています。営業利益率は、第1四半期の7.3パーセントに対して、第2四半期は6.6パーセントで、第2四半期にかけては原料高の影響が少し出てきています。

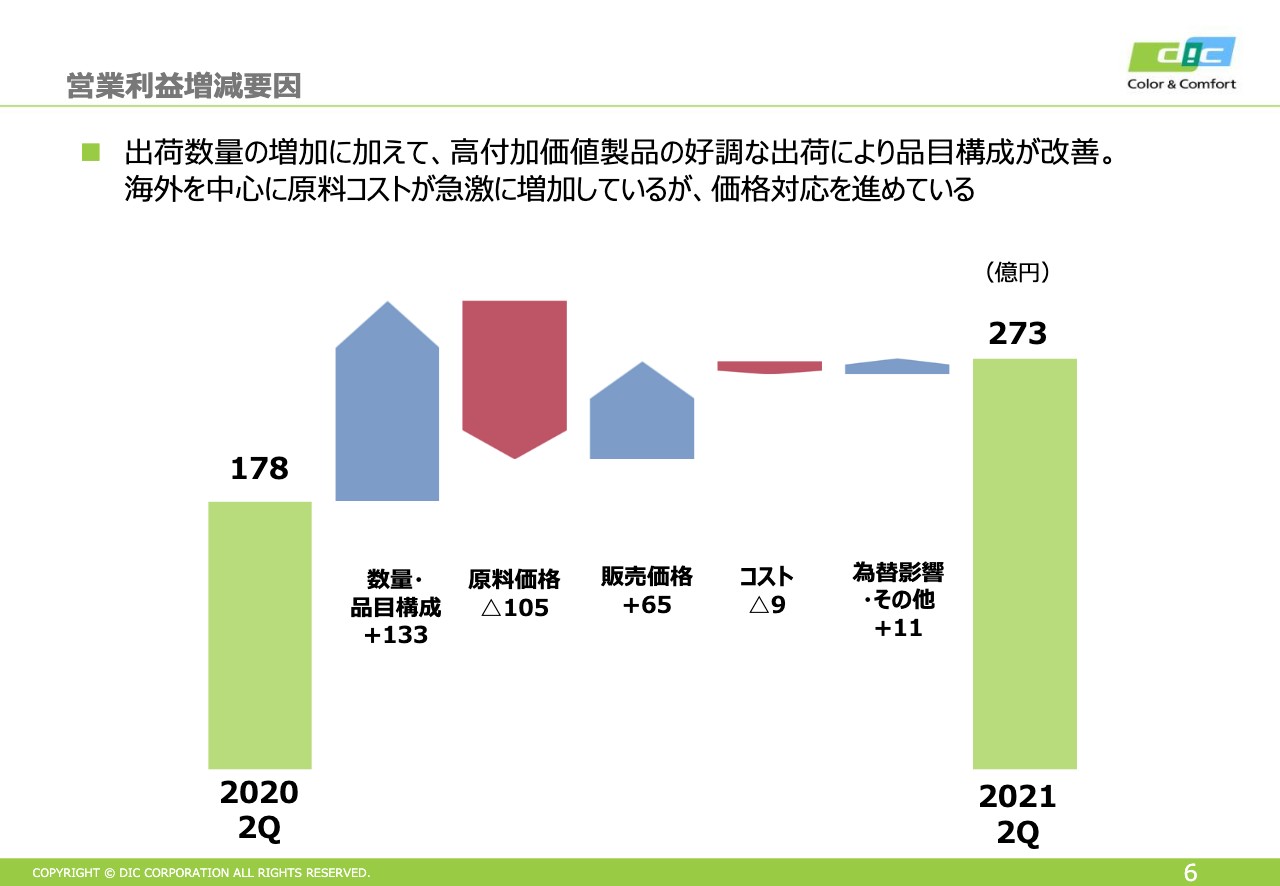

営業利益増減要因①

営業利益増減要因については、ブリッジチャートをご覧ください。社長の猪野からもご説明したように、原料価格と販売価格の差を数量増で補っているというのが、今回の構造です。

原料価格は、第1四半期に比べてかなり増加しています。これに対応して値上げを行っていますが、特に第2四半期は東南アジアや中国で、急激な燃料の値上がりがあり、なかなかそのピッチに追いついていませんでしたが、徐々に追いついていけると考えています。日本と欧米に関しては、このあたりが第3四半期にかけてもう少し上がると予想しています。

数量品目構成については、自動車関係を中心に非常に好調に推移しました。全般的に売上は好調で、原料価格の上昇をカバーしています。コストについては、先ほど説明したとおりです。

連結損益計算書に戻り、営業利益以下について、特徴的なところのみをご説明します。持分法投資損益は、前年に比べて当期はかなり改善しています。要因としては、前期において大きなマイナスを計上したルネサンスが連結対象から外れていることや、昨年減損の関係でマイナスが大きかった太陽ホールディングスが改善したことです。また、為替にも、円安に振れていることによりプラスとなっています。

その他、昨年は買収に絡み劣後ローンの組成等を行ったため、この関係で発生したものが今期はなくなっています。総じて、営業外もプラスに振れている部分が大きかったと思います。これらを含め経常利益は282億円で、前年比プラス127億円です。

特別損益項目は、買収関連費用がマイナス57億円ということで、少し増加しています。ご説明したように、6月末をもって買収が完了したため、FA費用などのいろいろな費用がここで出てきたということです。手続きがもともと予定していたよりも少し長めになったことから、延長に関わる費用や弁護士費用などが少しかさみました。

これらを含め、ボトムラインの四半期純利益は160億円、前年比57億円のプラスになっています。

為替については、スライド下の欄に記載したとおり、USドルに関しては、ほぼほぼ前年並み、ユーロは逆にかなり円安になったため、プラスの効果がありました。

7ページは、バランスシート、財務体質です。第1四半期にもご説明したとおり、今は現金を少し厚めに持っているため、有利子負債の見た目は4,265億円となっていますが、期末にかけて少し減らしていく予定です。

第2四半期にはC&E事業買収があったため、借入自体も増やしていますが、ネット有利子負債で3,291億円ということで、1,000億円ほど増加しています。事業買収のための増加と考えていただければけっこうです。

D/Cレシオに関して、グロスの部分は、現金を多く持っているため少し高めに出ていますが、ネットD/Cレシオでご覧いただくとわかるように、46.1パーセントと健全な状態です。我々が目標とする50パーセント以下というところは堅持できていると思います。

第3四半期に600億円の劣後ローンを実施するため、財務体質はさらに強化されると考えています。

自己資本比率は31.8パーセントですが、期末にかけて現預金を700億円超削減するため、最終的には37パーセントを超えるくらいの数値になっていくと考えています。

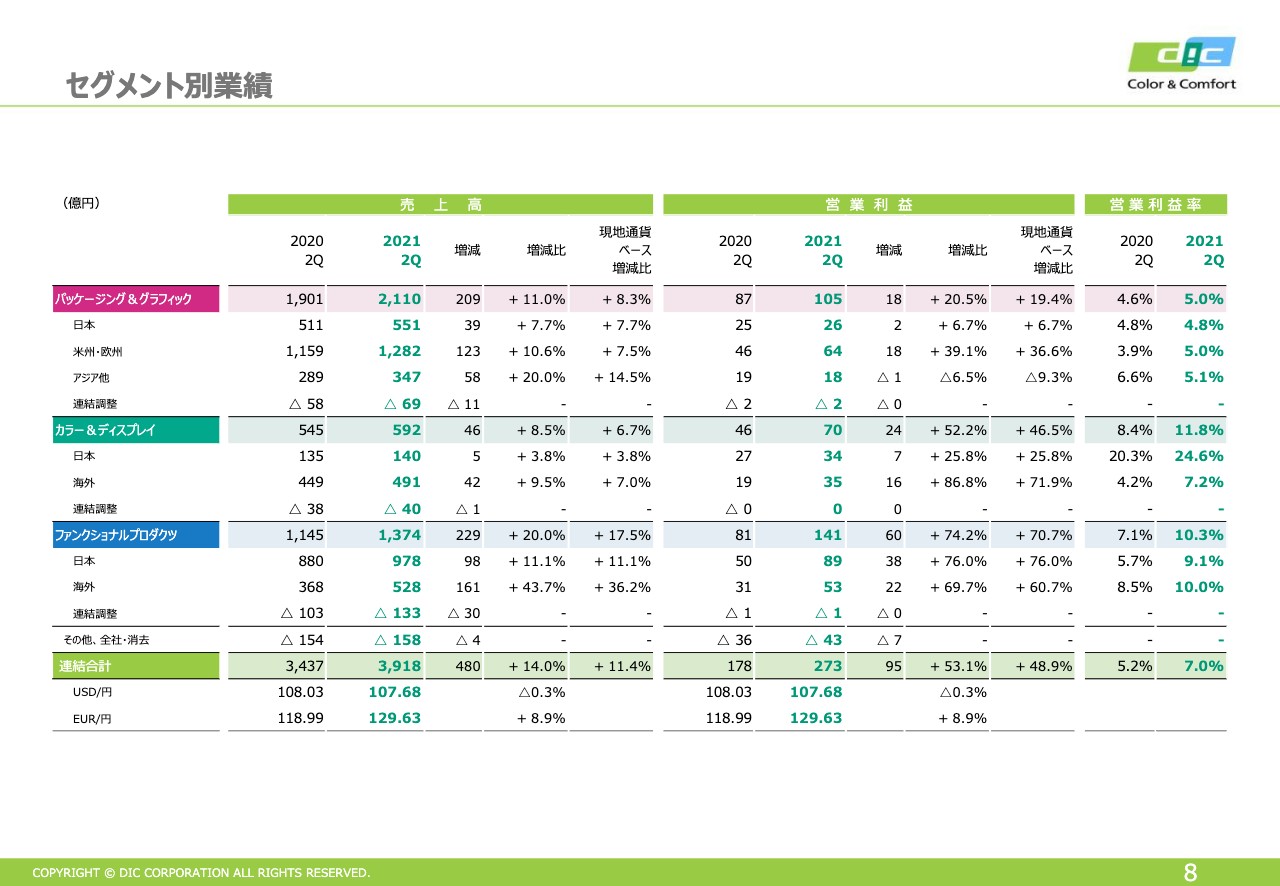

セグメント別業績

8ページはセグメント別の業績です。先ほどもお話ししたように、全般的に非常に好調でした。ほとんどの部門・地域で増収増益という結果になっています。

唯一、パッケージング&グラフィックのアジアだけが、若干の減益となっていますが、こちらの地域に関してはやはり少し原料高の影響を受けたかたちです。

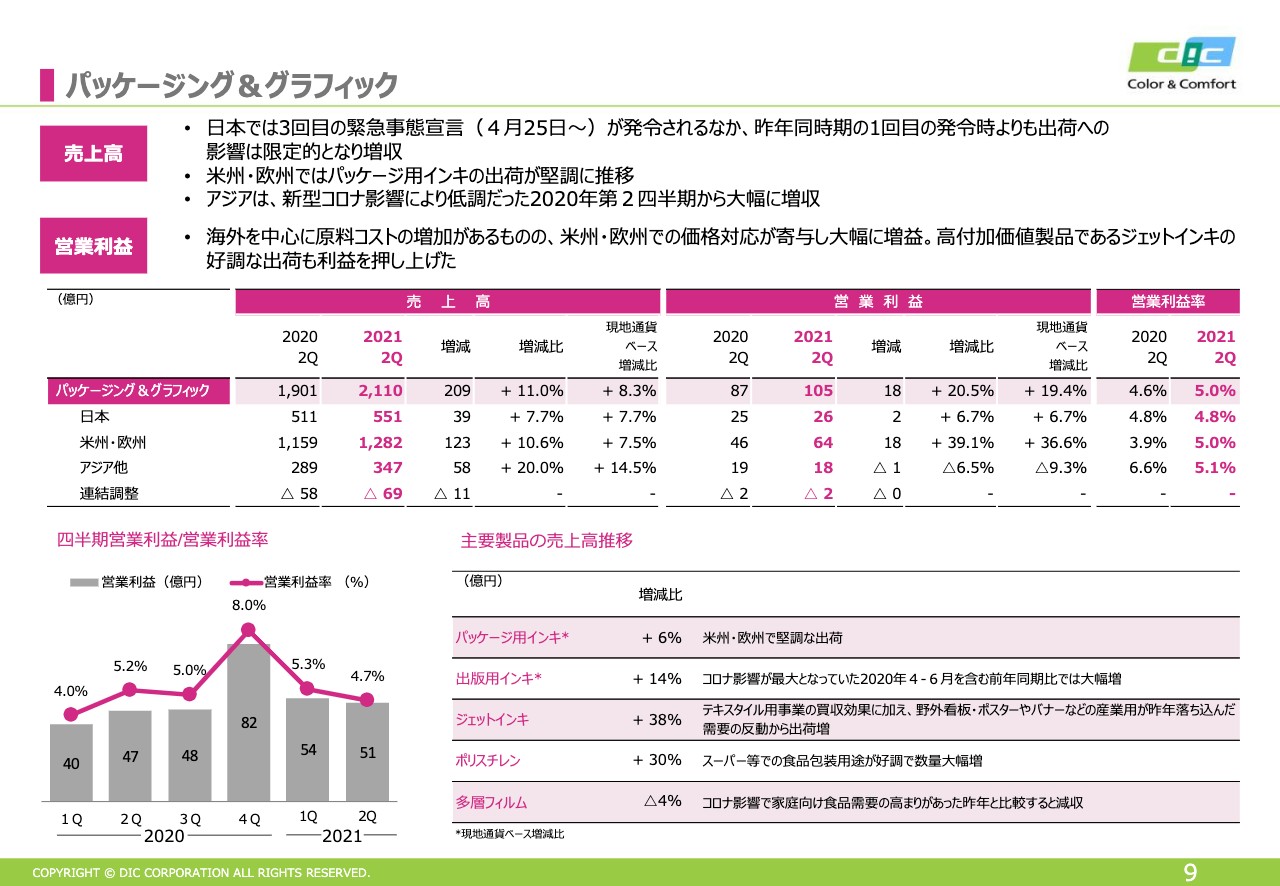

パッケージング&グラフィック

セグメント別にご説明します。9ページはパッケージング&グラフィックです。売上高ですが、日本については緊急事態宣言が発出されたものの、何回も発出されているため、みなさまもけっこう慣れている状態になってきて、大きな影響はなかったと考えています。

ただし、やはり行楽や外出ができなかったということで、ペットボトル用のシュリンクフィルムなどにはマイナス影響が出ています。

一方で、建材用のグラビアインキやジェットインキなど、経済活動の再開に伴って売上が増加してきている部分もありました。

米州・欧州は非常に堅調に推移しています。パッケージ用のインキの出荷も好調ですし、出版用のインキも非常に堅調な推移を見せています。

アジアは、昨年度の第2四半期はかなり減速したのですが、それに比べると、売上は非常に回復してきている状況です。

営業利益については、全般的に原料コストの増加が影響しています。ただし、スライドに記載のとおり、米州・欧州の増益幅はかなりあり、大きく貢献しました。また、日本においても、高付加価値品であるジェットインキの出荷も利益を押し上げている原因となっています。

中国・アジア地区は日本・欧米に先駆けて原料コストが上がってきているわけですが、このあたりの価格転嫁が少し遅れ、遅れた分を売上でカバーしている状況でした。

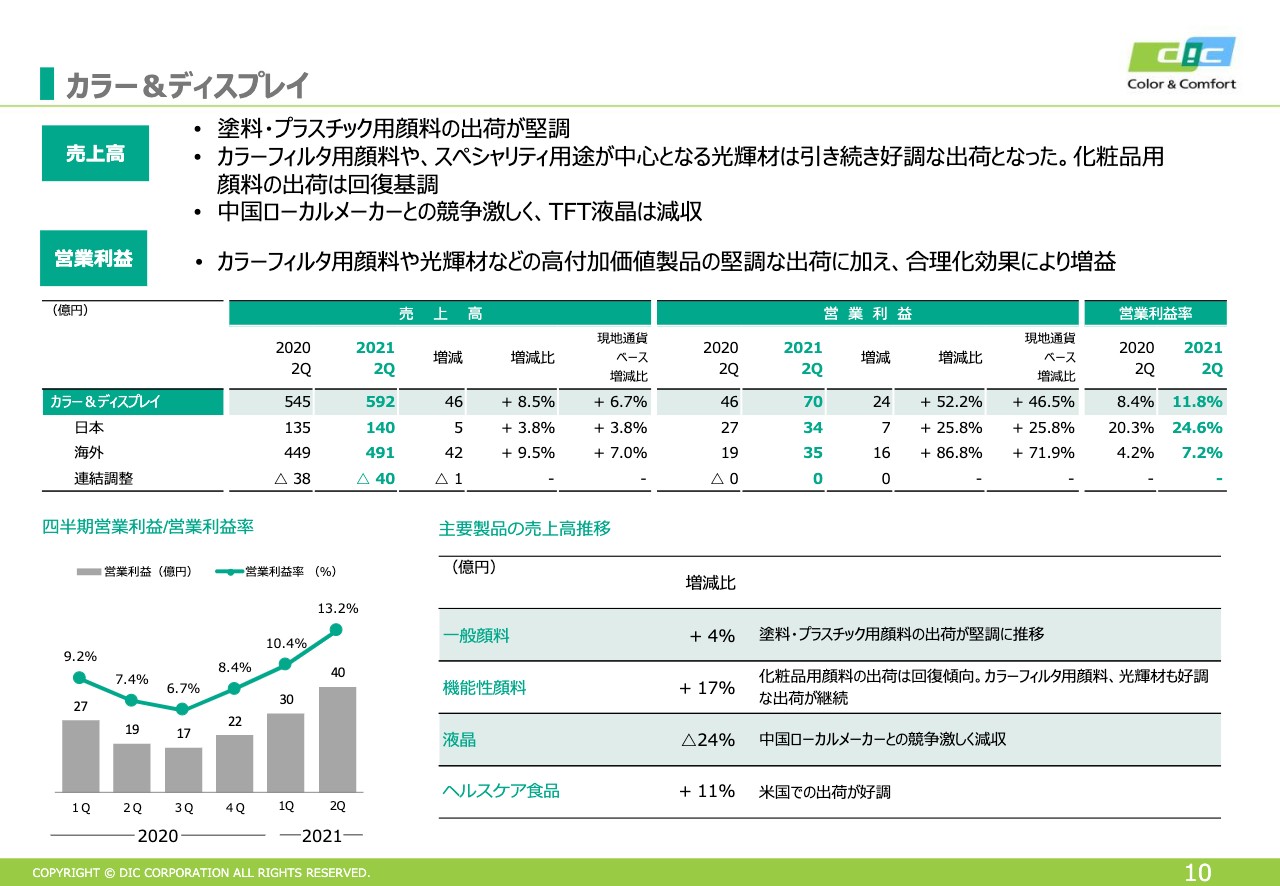

カラー&ディスプレイ

カラー&ディスプレイです。売上については、自動車、住宅用塗料、プラスチック用顔料などの出荷は非常に堅調でした。また、液晶テレビ用のカラーフィルタ用顔料も2桁成長を示していますし、スペシャリティ用途の光輝材や農業用などの出荷も非常に順調です。

化粧品用も第2四半期から回復基調に入っていますが、新型コロナウイルスの状況が少し改善してきたことも示していると思います。液晶については、やはり中国ローカルメーカーとの競争が厳しく、減収という残念な結果になっています。

営業利益については、カラーフィルタ用顔料や光輝材などの高付加価値品の出荷が非常に堅調なこと、加えて合理化等もあり、増益となりました。産業の復調に伴い、この分野の改善が表れています。

ファンクショナルプロダクツ

ファンクショナルプロダクツです。売上高については、自動車やエレクトロニクス関連を中心に出荷は好調に推移しました。

第1四半期の時点では、第2四半期の半導体不足による自動車の生産減や、アメリカの寒波の影響による原料供給に懸念があり、このあたりを若干心配していましたが、大きな問題はなく、出荷は順調に推移したと考えています。

この他にも、自動車関係のPPSやモバイル機器向けの工業用テープ、半導体製造用の中空糸膜モジュールなど、全般的に非常に好調に推移しています。

営業利益については、やはり原料の影響はかなり出てきており、第1四半期よりも第2四半期の影響が大きかったということです。特に、東南アジア地区においては、インキ関係と同じですが、原料上昇のピッチがかなり早かったということで、値上げしても、今後の原料コストの上昇まではなかなか追いついてこないという状況が見られました。

現在は原油価格も少し落ち着いてきているため、第3四半期、第4四半期あたりにキャッチアップできると考えています。

逆に、国内は第3四半期からもう一段上がっていくことが考えられるため、価格対応していきたいと考えています。

その他、エポキシ樹脂、PPS、ウレタンなどの高付加価値品の出荷が好調だったことが、増益の1つの要因となっています。

連結貸借対照表

通常はご説明しないのですが、今回はC&Eが連結に入ってきてB/Sが少し動いているため、簡単にご説明します。

総資産で2,800億円の増加ということですが、ご存じのように、ほとんどはC&Eの増加に伴うもので、約2,000億円あります。

その他、為替が円安に振れたとことで200億円超の影響がありますが、ほとんどC&Eの連結の影響だと考えていただければよいと思います。

特に、有形固定資産の増加や無形固定資産などの資産の増加のほとんどは、C&E関連です。のれんの計上は165億円ですが、買収に絡み、固定資産やそのほかの無形固定資産を計上した部分があります。後ほど、少しご説明します。

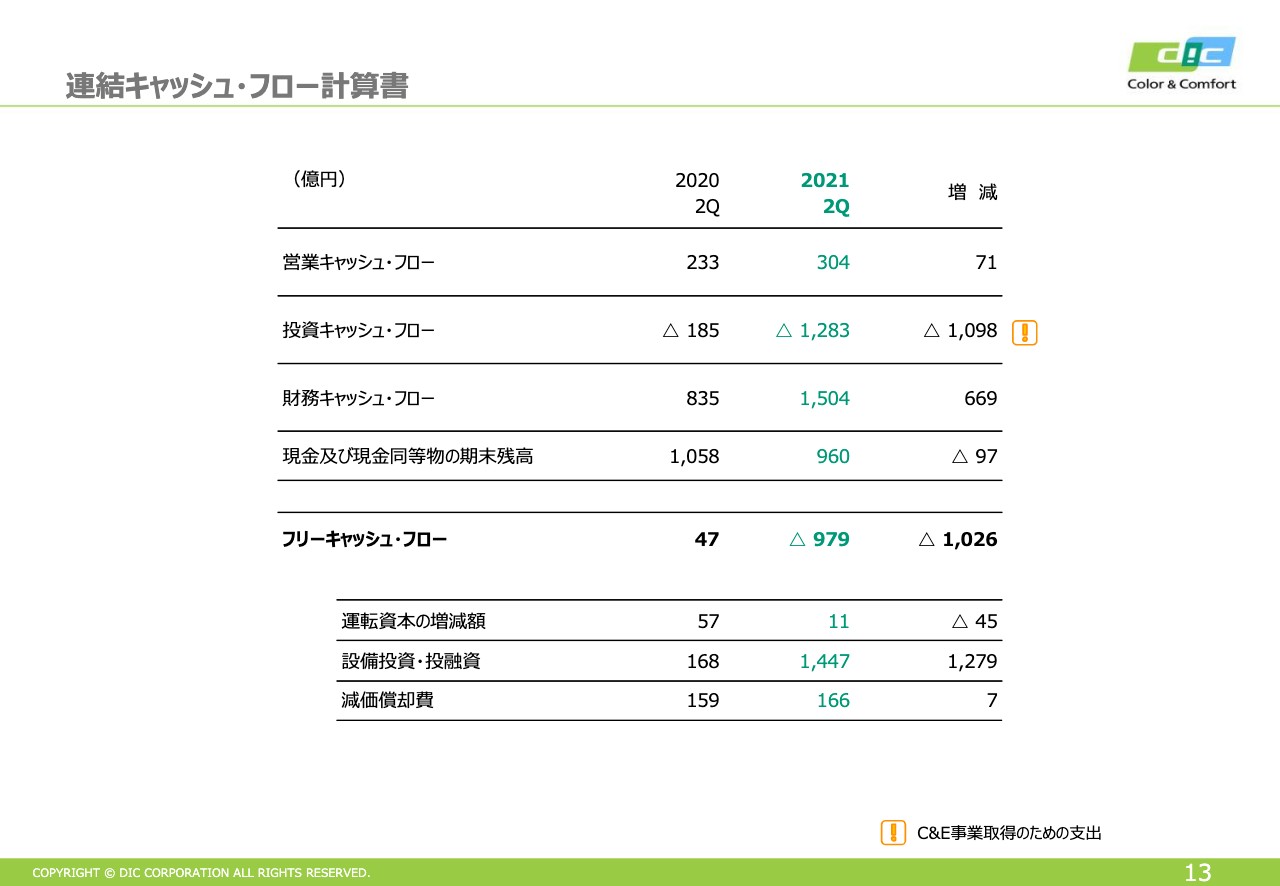

連結キャッシュ・フロー計算書

キャッシュ・フローです。スライドに記載のとおり、投資キャッシュ・フローの中に今回の買収に伴う支出が入ってきた関係で、マイナスが大きくなっています。

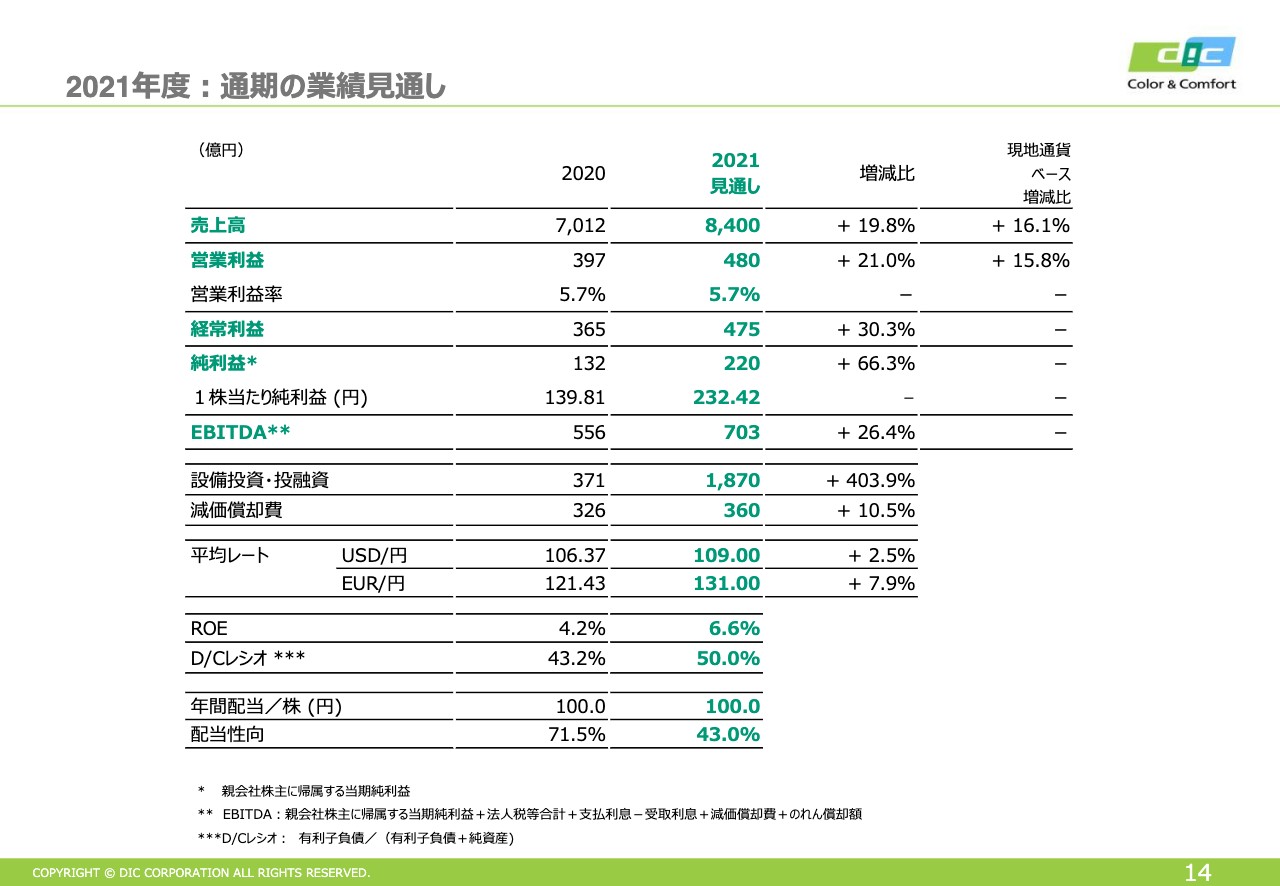

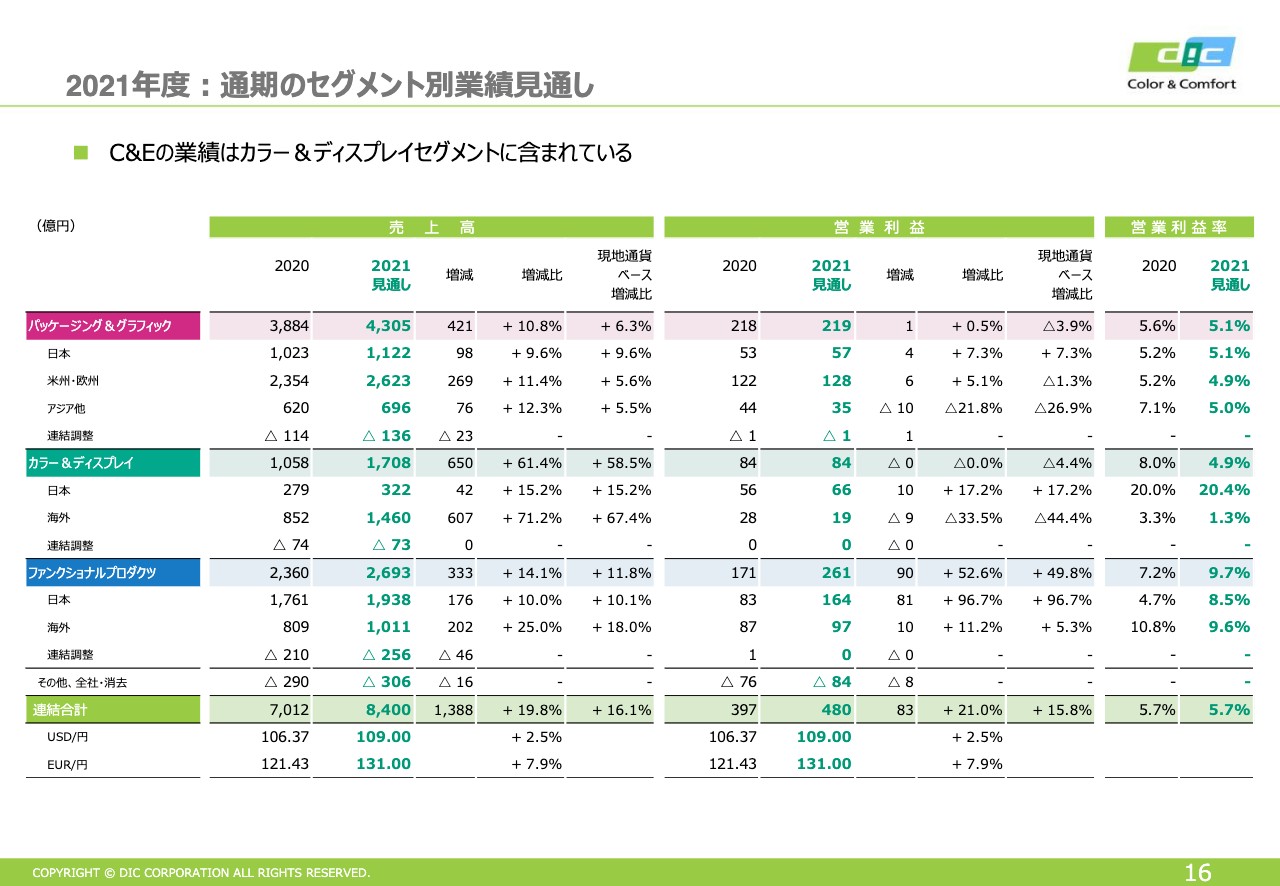

2021年度:通期の業績見通し

通期の業績見通しです。売上は8,400億円で、お伝えしたとおり、C&Eの影響による600億円が入っています。これを除くと、下期の売上はほぼ上期並みを想定しています。いくつか懸念材料はありますが、経済が現状維持すれば、出荷も現状のレベルを維持できるのではないかと考えています。

営業利益は480億円で、こちらもC&Eの影響によるマイナス40億円が入っており、通常の部分としては下期は250億円程度の利益を見込みます。原料高の影響が下期に出て、上期よりも減少することは若干考えているものの、こちらも引き続き順調です。

経常利益は475億円、純利益は220億円です。下期は、リストラ費用などを含めた、約50億円から60億円の特損を見込んでいます。

設備投融資(注:買収等を含む投資額)は1,870億円です。C&E買収に伴う支出が入っており、そのほかに、昨年に設備投資の見通しがはっきりせず投資を先送りしたものがあり、当期は増やしています。年間の配当は、100円を維持したいと考えています。

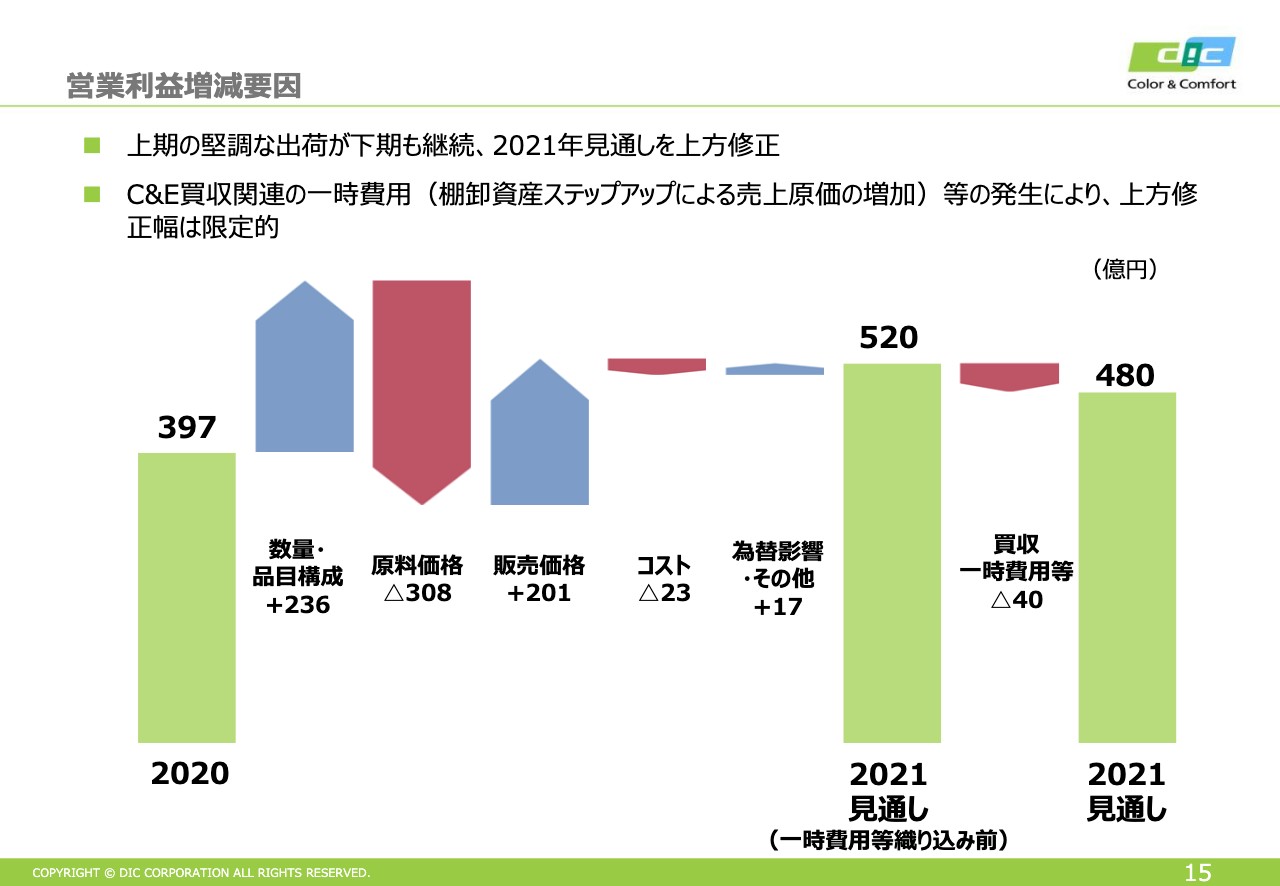

営業利益増減要因②

営業利益の増減要因について、簡単に説明します。上期と似た状況ですが、原料価格と販売価格の差が年間で約100億円強あり、上期はこの差が約40億円程度ですので、ここは少し下期に広がると想定しています。一番のピークは第3四半期だと考えており、第3四半期に価格差が少し広がり、第4四半期で取り戻していくかたちになると思います。

数量・品目構成については、売上が好調のため、引き続き増益と見ています。コストは、上期マイナスですが、下期は人件費を中心に少し増加すると考えています。スライド右側に記載のとおり、C&E買収の一時費用などにより、マイナス40億円です。

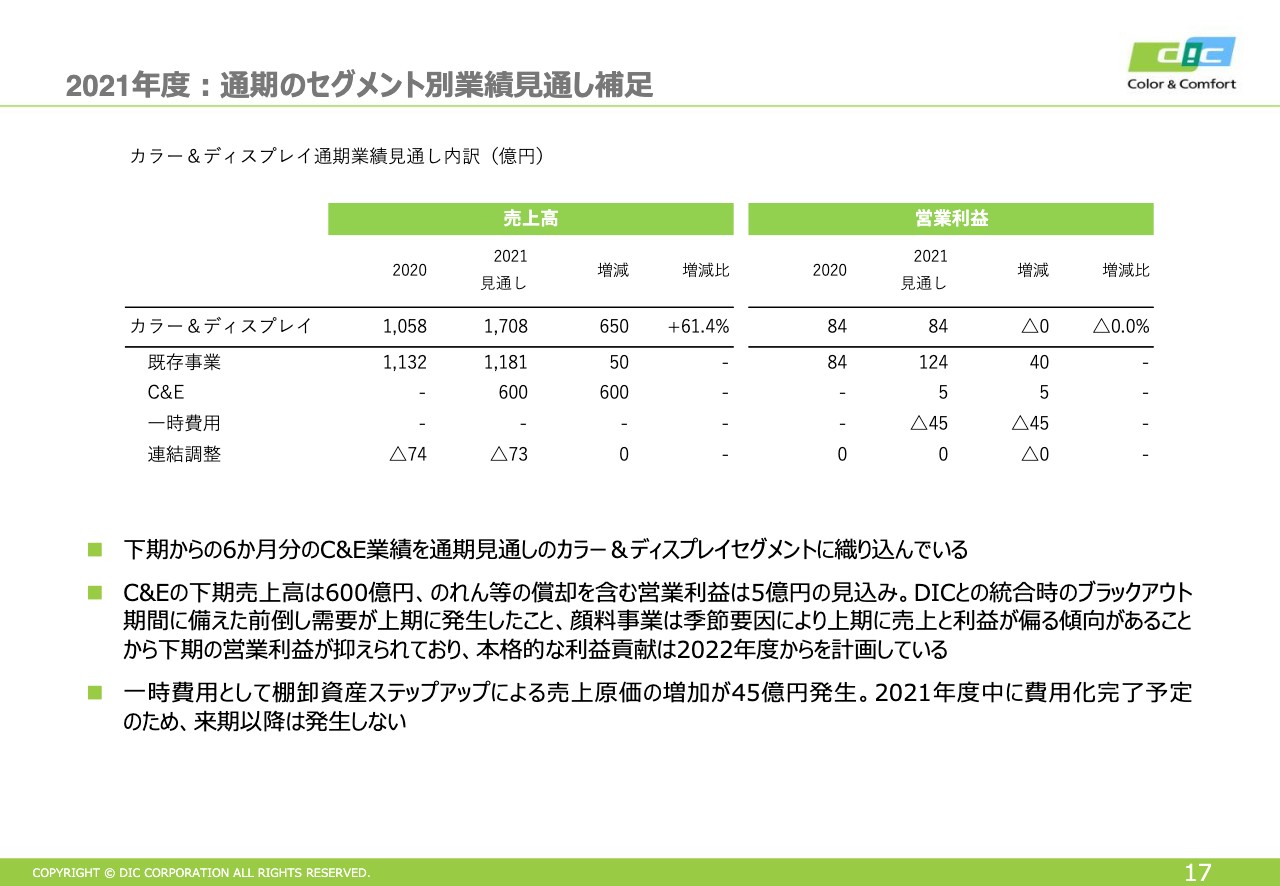

2021年度:通期のセグメント別業績見通し補足

C&Eについては、約40億円の営業利益のマイナスを見ており、売上は600億円です。この中に、のれんの償却等を含んだ営業利益が5億円で、ほぼプラスマイナスゼロというところです。買収に関連して在庫の評価アップを行ったため、この評価アップした在庫を売っている間は、なかなか利益が出てこないことになります。

45億円増加した分は、第3四半期に出てくる部分がかなり多くなるため、第3四半期の業績としては少し下押し要因になるかと思います。買収による償却増については、数字としてはまだ少し動くのですが、おそらく下期で約20億円超の償却増が発生すると考えています。これを含め、営業利益は5億円と見通しています。

先ほどもお話ししたとおり、今回この買収に伴いシステム等も全部切り替えたため、7月の10日間ほどは出荷がほとんどできていません。このような部分も6月に前倒しの出荷になったということです。

当社も似ているのですが、顔料事業は、どちらかと言いますと上期に売りが偏る傾向にあります。C&Eでは、年間で見た時に、通常の状態ではおそらく上期のほうが50億円から30億円(売上が)多い状況のため、このようなところも下期があまりよくない要因になっていると思います。

2021年度:通期のセグメント別業績見通し

16ページの通期のセグメント別業績を簡単にご説明すると、パッケージ&グラフィックは、もともと下期が繁忙期ということで売上が多くなります。ただし、原料上昇分による値上げがキーになって、これから本格化してくる欧米・日本でどこまで値上げ対応ができるかということです。上期もある程度の対応はしているのですが、もう少し上がった場合の対応ということです。

基本的には、新型コロナウイルスの影響はあまり大きく出ないのではないかと考えていますが、東南アジア等でロックダウンなども起こっており、工場が止まるようなことがあると影響が少し出てくる可能性があります。

カラー&ディスプレイは、先ほどお話ししたように、売上は上期のほうが少し多いということで、利益も上期のほうが若干多いのですが、このままいくと化粧品の回復も含め、下期も順調に推移するのではないかと見ています。

ファンクショナルプロダクツの見通しについて、自動車関連の売上は順調に推移していくと見ています。まだ一部は半導体の影響で減産することもありますが、今のところ我々はあまり影響を受けていません。一部に懸念はありますが、出荷は引き続き堅調に続くのではないかと見ています。

原料については、第3四半期くらいまでは上昇していくと考えています。値上げによって粛々と対応していこうと考えていますが、タイミングのずれ等が生じる可能性はあります。

業績については以上ですが、なにかありましたら、後でご質問をいただければと思います。

BASF社顔料事業の取得についてーC&Eの概要

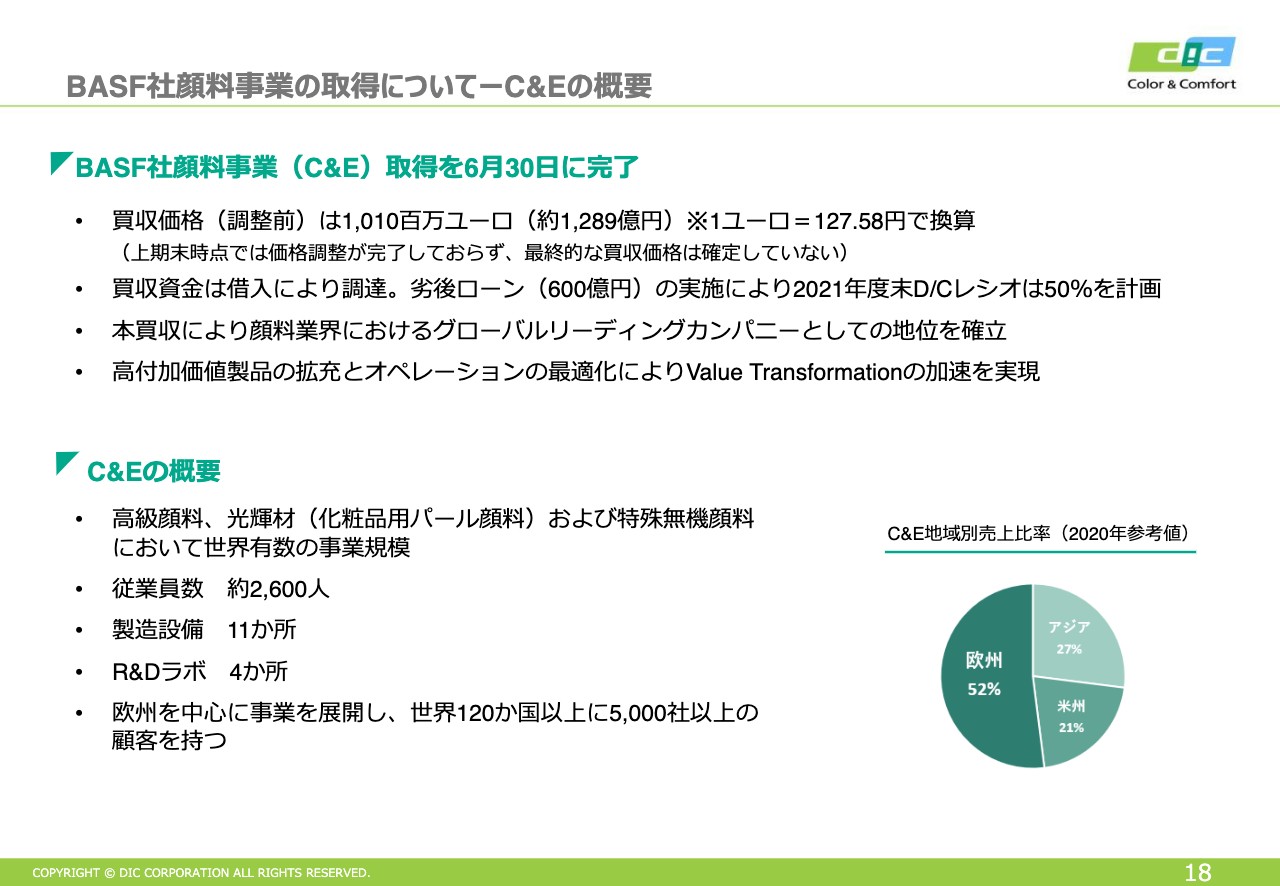

浅井健氏:みなさま、おはようございます。経営戦略部門を担当している浅井でございます。それでは6月30日に買収、クロージングが完了したBASF社顔料事業(C&E)の概要等についてご説明したいと思います。

当初計画していたクロージングから約半年ほど遅れましたが、本年6月30日に無事にクロージングを完了しました。買収価格はスライドに記載のとおり10億1,000万ユーロ、日本円で約1,289億円です。

ただし、この金額はまだ最終的には確定していないため、下期に最終買収価格の調整が若干入ると思われますが、現時点において本金額の支払いが行われています。買収資金の調達は借入で行っています。先ほど猪野、古田からもお話がありましたが、当社は本資金の調達のために劣後ローン600億円を近々予定しています。これにより、本年度末の連結ベースD/Cレシオは50パーセント以下を充分に維持できると見ています。

今回の買収により、顔料業界におけるグローバルリーディングカンパニーの地位が確立されたと認識しています。現中計においては、高付加価値製品の拡充とオペレーションの最適化により、Value Transformationの加速を実現できたと考えています。

Colors & Effects (C&E)社の概要は、スライドに記載のとおりです。従業員は2,600人、生産拠点はドイツや米国を中心に11ヶ所あります。

参考までに、スライド右下がC&Eの地域別売上高です。2020年度の参考値ですが、全体の約半分以上が欧州、残りの約半分が日本を含むアジア、米州です。当社は、ほかの地域に比べてヨーロッパが弱かったのですが、C&E買収により、日本を含むアジア、米州、欧州の3拠点が、ほぼ同じ売上規模に達することになりました。

BASF社顔料事業の取得についてー統合後の姿①

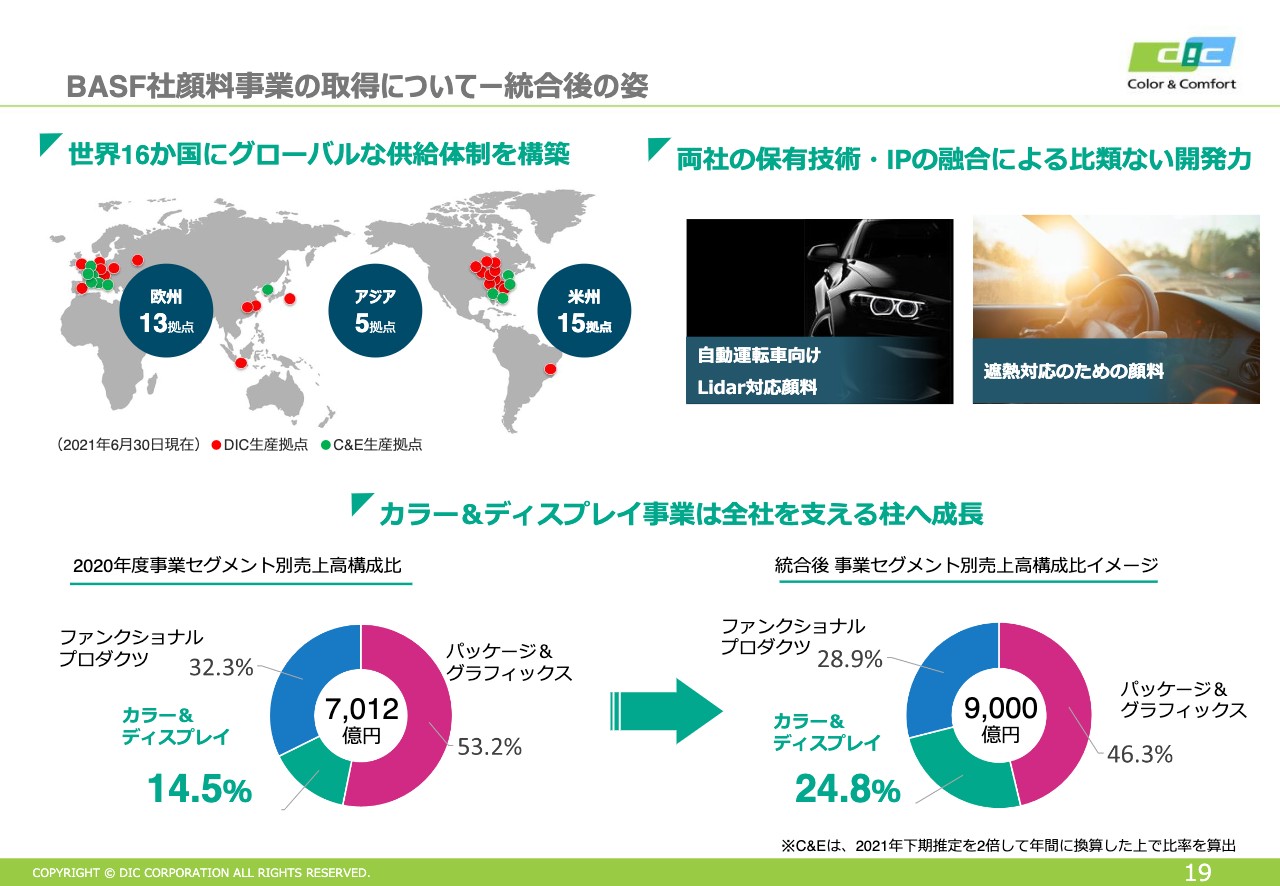

こちらは、今回の事業取得による統合後の姿です。左上がグローバルな生産拠点の数で、欧州13拠点、アジア5拠点、米州15拠点と、グローバルに生産供給体制が整ったことになります。

もともとC&Eが持っている技術と当社の技術を融合させることで、新しい製品開発を進めていきたいと考えています。今回の買収で、とりわけ今後はCASE対応した「自動運転車向けLidar対応顔料の技術」や、EV化による燃費省電力に向けた「遮熱対応のための顔料」、従来の色素、色材という観点から、より機能を高めた新しい顔料の開発が進められるということです。

そして、C&E買収により、カラー&ディスプレイ事業部門の売上比率が、従来の15パーセント弱から25パーセント程度に増加し、全社を支える柱になると認識しています。

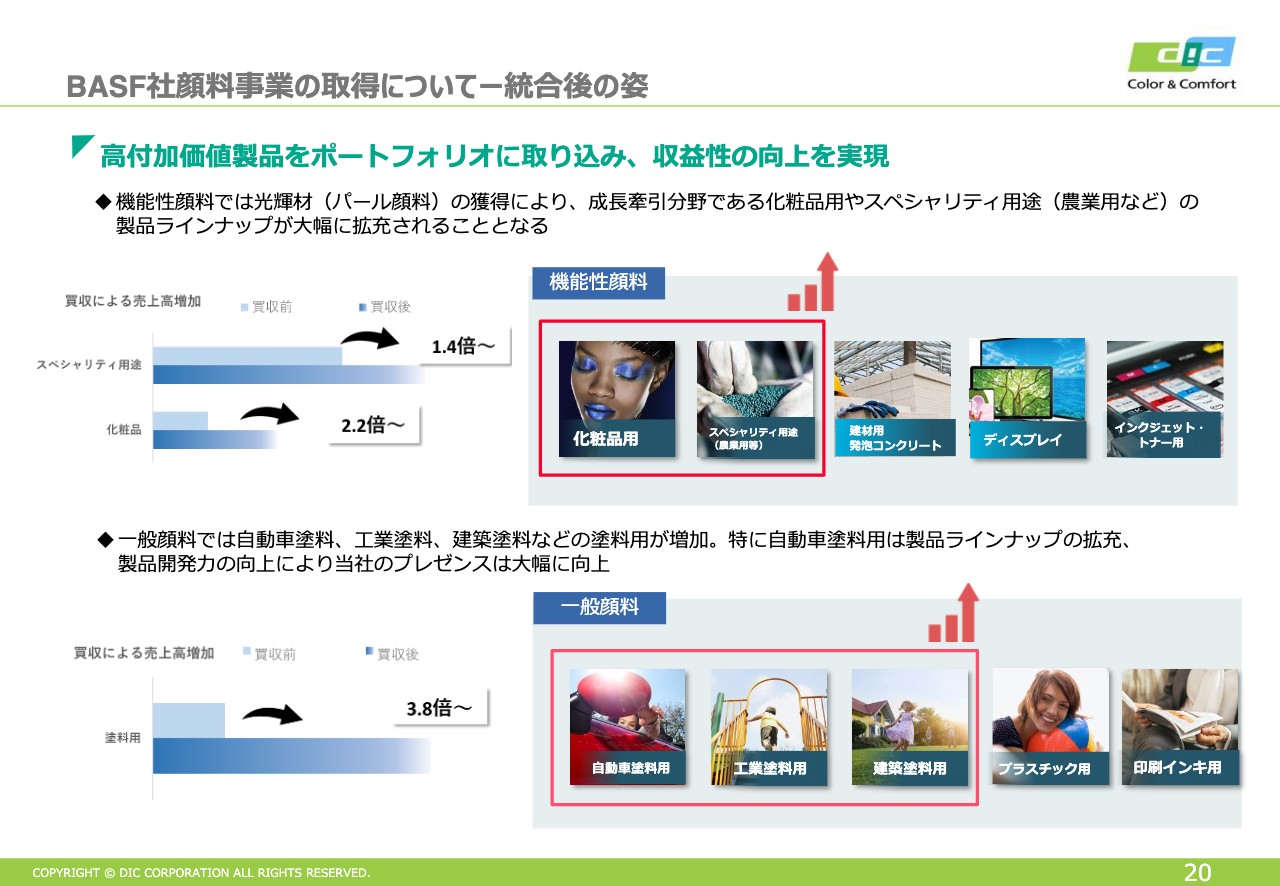

BASF社顔料事業の取得についてー統合後の姿②

C&E買収により、顔料事業の中でもとりわけ強化した分野があります。1つは、いわゆる機能性顔料で、特に化粧品用のパール顔料です。スペシャリティ用途では、従来の買収前と比べて、売上高が1.4倍以上、化粧品用では2.2倍以上になると思っています。

スライド下段は、各種塗料用、プラスチック用、印刷インキ用などの一般塗料です。当社は、今までプラスチック用、印刷インキ用のポーションが大きかったのですが、C&E買収により、塗料用顔料、特に自動車塗料用がより強化されると考えています。売上高は、塗料用全体で従来の3.8倍以上伸びると考えています。

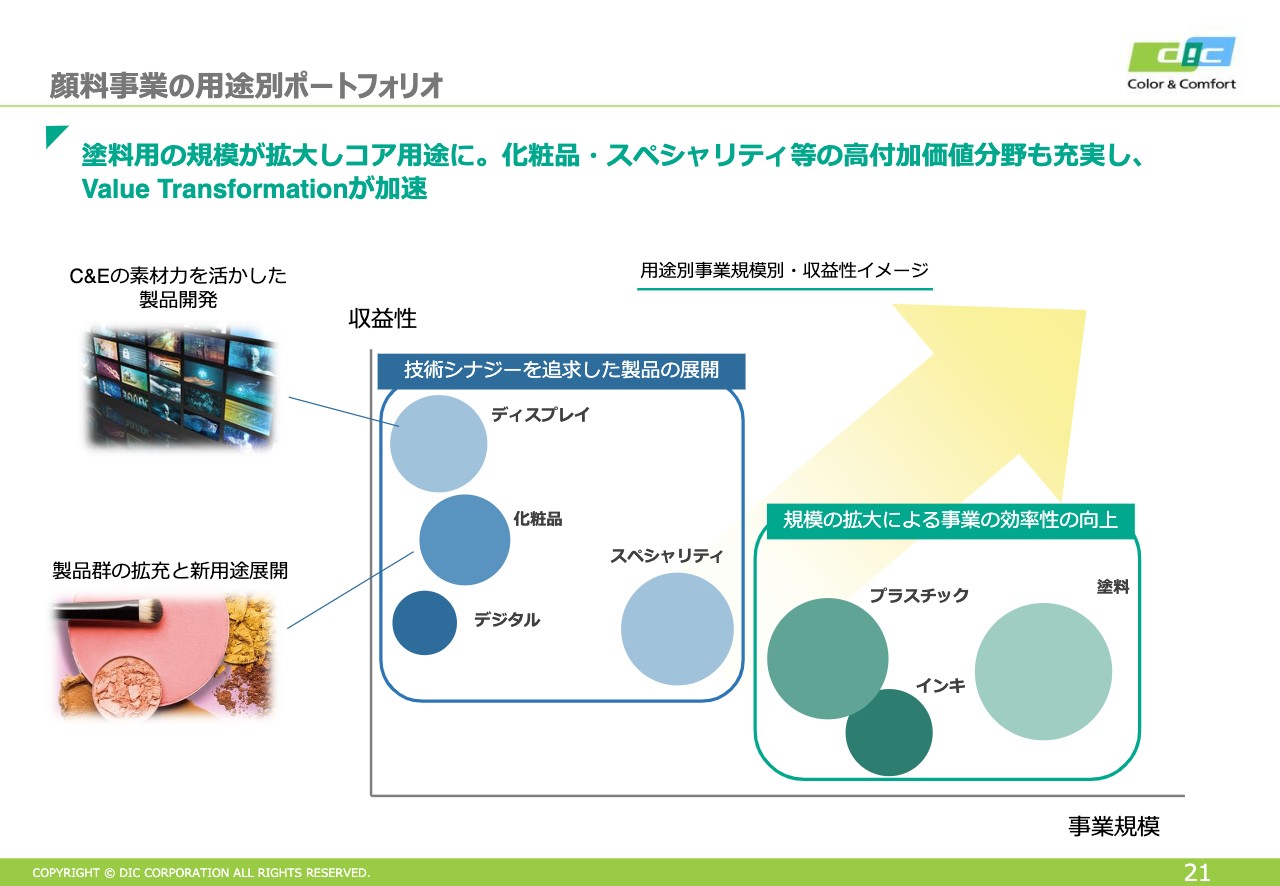

顔料事業の用途別ポートフォリオ

顔料事業の用途別ポートフォリオです。大きく分けると、ブルーのグループとグリーンのグループになります。収益性が高く、事業規模がそれほど大きくないブルーのグループには、ディスプレイ、化粧品、デジタル、スペシャリティがあります。このような分野において、C&Eの技術を活かしてより強化し、ボリュームを上げていこうと考えています。

一方、スライドにグリーンで示している事業規模で言いますと、先ほどお話しした、塗料用の中に自動車塗料が入ることで、規模の拡大により事業の効率性が向上し、収益性が上がります。両方とも黄色の矢印の方向に向かっていけるものと考えています。

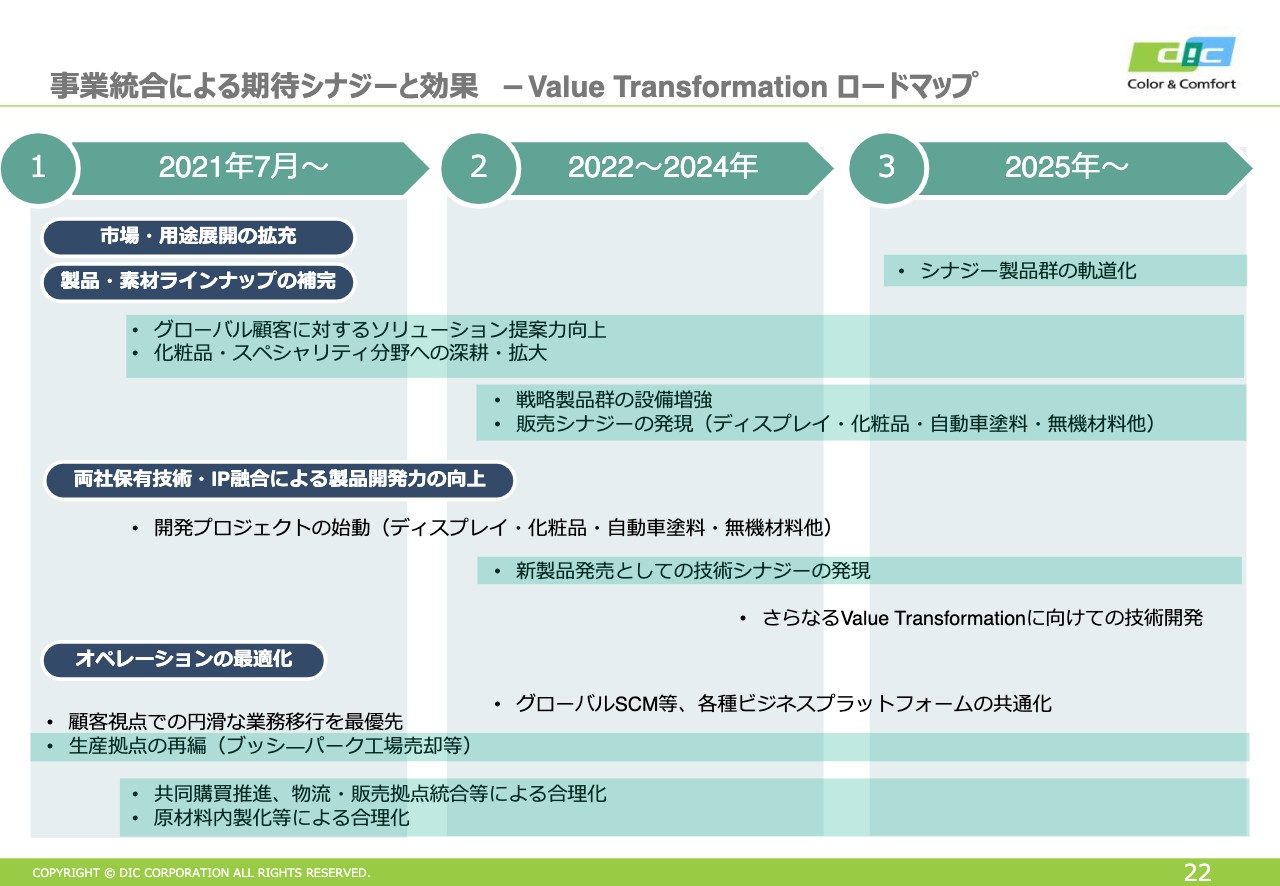

事業統合による期待シナジーと効果 -Value Transformation ロードマップ

22ページは、今後、事業統合によるシナジーにどのように期待するか、どのような効果があるかというところです。

買収直後、すなわちこの下期から発現するシナジーと、来年度以降、中期ないしは長期的に発現するシナジーに分けられると思っています。

まず、この下期から直ちに発現可能なものとしては、市場・用途展開の拡充で、製品・素材ラインナップの補完、いわゆるクロスセルです。当社が従来のC&E製品を販売し、C&Eが当社の製品を販売します。これにより、特にグローバル顧客に対する提案力が高まり、売上を上げていきます。これは直ちにスタートできる分野になっています。

2つ目は、両社保有技術・IP融合による製品開発力の向上で、新しい製品開発のプロジェクトであるディスプレイ用・化粧品・自動車用塗料・無機材料等はすでにスタートしています。

ディスプレイでは、当社が強いカラーフィルター用のグリーン・ブルー以外の色彩の開発を進めています。自動車用塗料では、先ほどお話ししたLidar対応顔料や遮熱対応顔料の開発に着手します。

最後はオペレーションの最適化です。生産拠点の再編については、事前にご案内のとおり、当社が保有していた米国ブッシーパーク工場の売却が7月で完了しました。これによって、一部生産拠点の合理化を進めています。

これ以外の合理化、生産拠点の活用としては、従来はC&Eドイツの工場でフルキャパシティになっていた顔料製品を、当社インドネシアの工場での生産補充に充てることも、直ちに着手できるということです。

さらに、共同購買関連や原材料の内製化による合理化はすぐに実現可能です。当社が生産しているアルミ顔料を、今後、C&Eが外部から調達していたアルミ顔料と置き換えます。また、DICがこれまで外部から購入していたパール顔料を、C&Eが生産するパール顔料に切り替えます。

このような原料の内製化による合理化は、直ちに行えると思っており、収支の影響については、次年度以降の次期中期計画等の中でもお話しできると思います。

2022年以降に計画しているシナジーについては、スライドに記載している項目を挙げています。以上が、今回買収したC&Eの事業の概要についてのご説明です。ありがとうございました。

質疑応答:BASF社顔料事業取得の影響について

質問者1:最初にC&Eについてお伺いしたいのですが、下期の営業利益の織り込みが5億円で、上半期については上下で上期に偏重しているということと、またブラックアウト期間による前倒し需要があったというご説明がありましたが、50億円から30億円とおっしゃられたのは売上の話でしょうか? 今のような環境では、上期の利益はどのようになるか教えてください。

また、のれん代が165億円だと思いますが、償却期間を何年で計算し、下期に20億円と見ているのか、来年度以降、フルイヤーでどういったところがあるのか、全般的にご説明をお願いします。

古田:50億円から30億円というのは売上の話です。このところの何年かの傾向を見たところ、上期と下期では、通常は上期のほうが50億円から30億円くらい多い傾向にあります。当期も似たような傾向にあると見ていただければと思います。

それに加えて、7月のブラックアウトの前倒しが6月に発生しているかたちです。売上については我々の基準がありますので、具体的な数字は差し控えます。また、今期の業績については、ほぼ2019年頃のレベルまで戻っていると考えています。来年には、おそらく2018年頃までのレベルに戻っていくのではないかと考えています。

のれん代の165億円というのは狭義ののれん代で、この他に買収に伴い計上した無形固定資産などがあります。また固定資産も、一部そのまま受け入れるのではなく、評価がアップした部分もあります。

これらをすべて含め、買収により増加する償却関係費は、年間でおおよそ40億円から50億円の間ではないかと想定しており、下期については20億円超の償却を見込んでいます。

質問者1:シナジーの定量的なところは、次年度以降にならないと見えないでしょうか?

古田:すでに下期に一部入ってきているものがあります。従来、BASF社の中に入りいろいろな事業を行っていたため、それらを自製化するというところで、管理部門の費用が削減されている部分は、この下期から発現しているものです。

質疑応答:ファンクショナルプロダクツの需要について

質問者1:2つ目はファンクショナルプロダクツについてですが、上期がかなりよかったと思います。エポキシ、PPSも同様ですが、自動車関連あるいは半導体絡みで、特にエポキシは世界的にショーテージだと言われていますが、グローバルの需給と、半導体不足による車などへの影響について教えてください。また、ここには工業用テープも含まれると思います。エポキシはBPAが相当上がっているため、その転嫁の度合いも含めてご説明をお願いします。

古田:スライドに数字をお示ししています。エポキシだけ少し増減が低いように思われますが、エポキシ樹脂は昨年度も5G関係などにより好調だったため、2019年度から見ると非常に好調に伸び続けています。

半導体不足による自動車等の影響も、今のところあまり出ていません。また原材料関係は第2四半期に原料価格が値上がったため、かなりタイト感が出ました。ただ、エポキシ樹脂のタイト感がありましたため、値上げも比較的順調に進んだと聞いています。

全般的に半導体の影響についてはPPS、工業用テープにも第2四半期にあまり大きく出ておらず、どの部分も需給的にはかなりタイト感が出ましたが、出荷は非常に好調だったと考えています。

質問者1:エポキシは世界的に足りないような状況ではなく、ウェルバランスのような認識でしょうか?

古田:特に第2四半期の原料調達に苦戦したため、やはり少しタイト感が出ていると聞いています。第3四半期に入り、それが若干緩和してきたと考えています。

質疑応答:棚卸資産ステップアップによる売上原価の増加について

質問者2:買収に関連した質問です。下期に買収の一時費用として、棚卸資産の時価評価によるコスト増の影響を45億円見込んでいると思います。これについて、どのような棚卸資産を、どのような理由で評価を見直した結果、この費用が発生することになったのか、ご解説をお願いします。

古田:基本的には、評価アップしたものは製品が中心だと考えてください。特に買収に絡み、「インベントリーステップアップ」と言いますが、このような会計処理を行うのは通常のことです。基本的には売価相当まで評価アップを行っていると考えてよろしいかと思います。

質問者2:製品全般でしょうか? それとも何か特定の一部の製品でしょうか?

古田:基本的には製品全般と考えていただいてけっこうです。全部の売価を細かく調査するのではなく、利益率を掛け合わせるなどして算出しているとお考えください。

質問者2:なぜそのような評価方法をされるのでしょうか?

古田:固定資産や無形固定資産を時価評価するという考えがありますし、ここでのれん等を計上するため、基本的には「持っている資産を時価評価する」という考えのもと、行っています。

これによって、ご説明したように、手持ちの資産が全部上がりました。顔料はグローバル商品のため、我々が他に持っている通常の製品より在庫の量が多いということもあり、この影響が比較的大きくなったと考えています。

質問者2:先ほどのご説明では、「45億円は下期と言っても主に第3四半期に集中する」ということでしたが、第3四半期、第4四半期のバランスのイメージがあれば教えてください。

古田:売上の状況次第ですが、恐らく半分以上は第3四半期に出るのではないかと思っています。詳細はまだ計算していないためわかりませんが、半分以上は必ず出てくると考えています。

質疑応答:C&Eの2019年、2020年の業績について

質問者2:買収するColors & Effects (C&E)事業について、買収発表時に2018年12月期の売上とEBITDAが7,100万ユーロという数字をご公表いただきましたが、2019年、2020年の業績の推移がよくわからないため、可能な範囲でおうかがいしたいと思います。

2019年12月期、2020年12月期は、EBITDAでどのくらいの数字を上げたのか、それは販売面・コスト面のどのような理由による変化なのかなど、2019年、2020年の業績推移を教えてください。

古田:2019年、2020年の数字については非公表となっているため、公表は差し控えたいと思います。

ただし、2018年のベースは売上が1,300億円、営業利益が90億円です。これはユーロ円130円換算ですが、ここのベースから2019年の売上は少し減少していますし、やはり2020年がボトムであったということです。

これに応じて利益水準も下がったのですが、先ほどもお伝えしたとおり、おそらく来年は2018年のベースまで売上が戻ってくると考えています。

ここに先ほどお話しした償却の増加、さらに我々のコスト削減の部分、シナジー効果がプラスされると考えていただければと思います。

質疑応答:好調なPPSコンパウンドと海外におけるEV化のプラス影響について

質問者3:ファンクショナルのところで、第2四半期は、PPSコンパウンドのプラスがかなり大きいのですが、価格と数量に分けて教えてください。

また、欧州や中国を中心にEV化が進んでいますが、そのプラス影響は出始めていますか?

古田:PPSについては、売上増減で前年比プラス39パーセントです。昨年に在庫などをかなり絞ったところも一部あったと聞いており、半導体不足などによるサプライチェーンの寸断を懸念して、少し在庫を作っているのではないかということもありますが、出荷は非常に堅調です。数量と金額は、ほぼリンクしていると考えてよいと思います。

また、基本的には、EV化による電子部品などの増加はあまりないと考えており、現時点でも特に影響は出ていません。

質問者3:以前の説明会で、「ハイブリッドカーが増えると数量が増える」というお話があったと思うのですが、プラス影響は出ていないですか?

古田:以前お話ししたとおり、ハイブリッドカーのほうが、電子と内燃の2つを持っているため、そこをプラス要素として考えています。ただし、全般的に需要が盛り上がっていると考えており、ハイブリッドの影響のみを把握するのは難しいところだと思います。全体的によかったとしか回答できません。

質問者3:現時点での見通しで結構ですので、下期は上期の2倍ほど大きくなりそうなのか、それとも半導体不足などによる減産の影響もあってそこまで大きくはならないのか、ニュアンスだけ教えてください。

古田:PPSに関しては、現状維持だと考えています。当然ながら、需要が落ちてくると売上も減りますが、今のところは大きな影響が出ていないため、基本的には上期レベルの推移が続くと考えています。

質問者3:最後ですが、PPSの生産能力は十分に足りており、ネックになることはないですか?

古田:かなり需給がタイトになっており、フル生産を続けています。品目構成などさまざまところも関係するため、一概には言えませんが、高稼働しています。

質疑応答:カラー&ディスプレイ好調の要因について

質問者4:カラー&ディスプレイのセグメントですが、第2四半期の営業利益が40億円と出ています。化粧品用顔料の出荷が第2四半期から回復傾向にあり、カラーフィルタ用のグリーンの出荷がよいということだと思いますが、液晶が不振の中で、だいぶ高いレベルに回復しています。このあたりは何か特殊要因があったのでしょうか? 四半期ごとの季節性があるにしても、来期はかなり高いレベルに行けるように感じています。

古田:カラー&ディスプレイですが、年間の数字はC&Eが入って少し見にくくなっていますが、上期が70億円、下期がC&Eを除くと55億円というレベルです。引き続き、カラーフィルター用顔料や光輝材周辺は順調に出荷しています。

海外については、下期は季節要因で売上が減るため、上期よりも若干落ちるという予想ですが、我々が考える高付加価値製品である機能性顔料は非常に好調なため、収益を引っ張っています。

全般的に建材向けや農業向けも好調ですので、堅調な推移が続くと考えています。

質問者4:機能性顔料が好調ということで、化粧品がまだ戻りの道半ばなことや、液晶の売上が悪い中でも40億円出していることについては、特殊要因はないということでしょうか?

古田:おっしゃるとおりです。液晶についても、確かに売上は非常に苦戦していますが、中国に生産をシフトするなど、かなりコスト削減を行っているため、大きな減益にはなってないということです。

新着ログ

「化学」のログ