富士通、営業利益、当期利益ともに過去最高益を達成 前年のPC特需の反動で減収も採算性の改善を着実に実行

当社のパーパス

時田隆仁氏:本日は、誠にお忙しい中、当社の2020年度決算報告にご参加いただき、誠にありがとうございます。本日は、新型コロナウイルスの感染拡大防止の観点から、オンラインでの開催とさせていただきました。ご不便をおかけしますことをお詫び申し上げます。

私からは経営方針の進捗レビューとして、昨年発表した2022年度を最終年度とする経営目標の達成に向けて、2020年度に取り組んだことや今年度に注力する分野などについて、ご説明をさせていただきます。

約1年前、昨年5月になりますが、私たち富士通は「イノベーションによって社会に信頼をもたらし、世界をより持続可能にしていくこと」をパーパスと定めました。現在、富士通すべての活動をこのパーパスの実現のための活動としております。

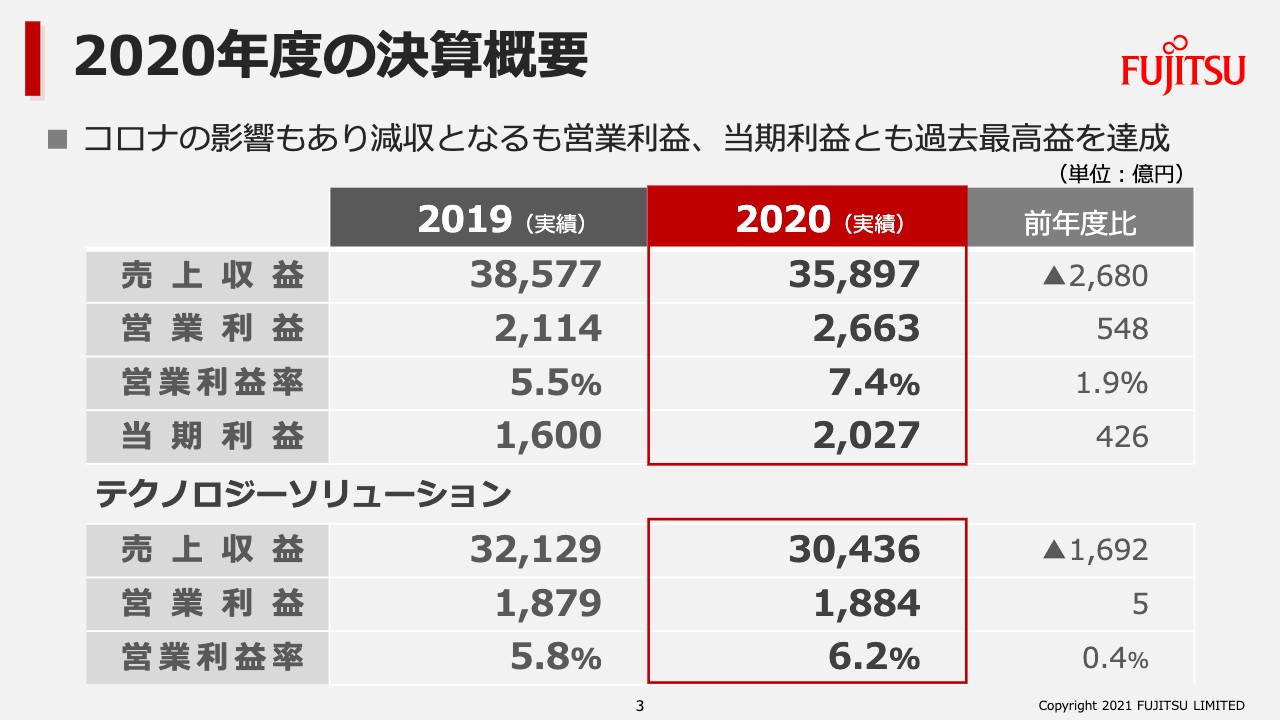

2020年度の決算概要

2020年度の実績と取り組みについて、ご説明します。2020年度の経営成績の概要をご説明します。上段は、全社での連結の数字です。連結売上は3兆5,897億円、営業利益は2,663億円でした。

下段のテクノロジーソリューションは売上が3兆436億円、営業利益が1,884億円、営業利益率が6.2パーセントでした。

新型コロナウイルスの影響により、売上は減少したものの、サービスビジネスへのシフトや効率化などを進め、全社として営業利益、当期利益ともに過去最高益となりました。決算の詳細については、こののち、CFOの磯部からご説明申し上げます。

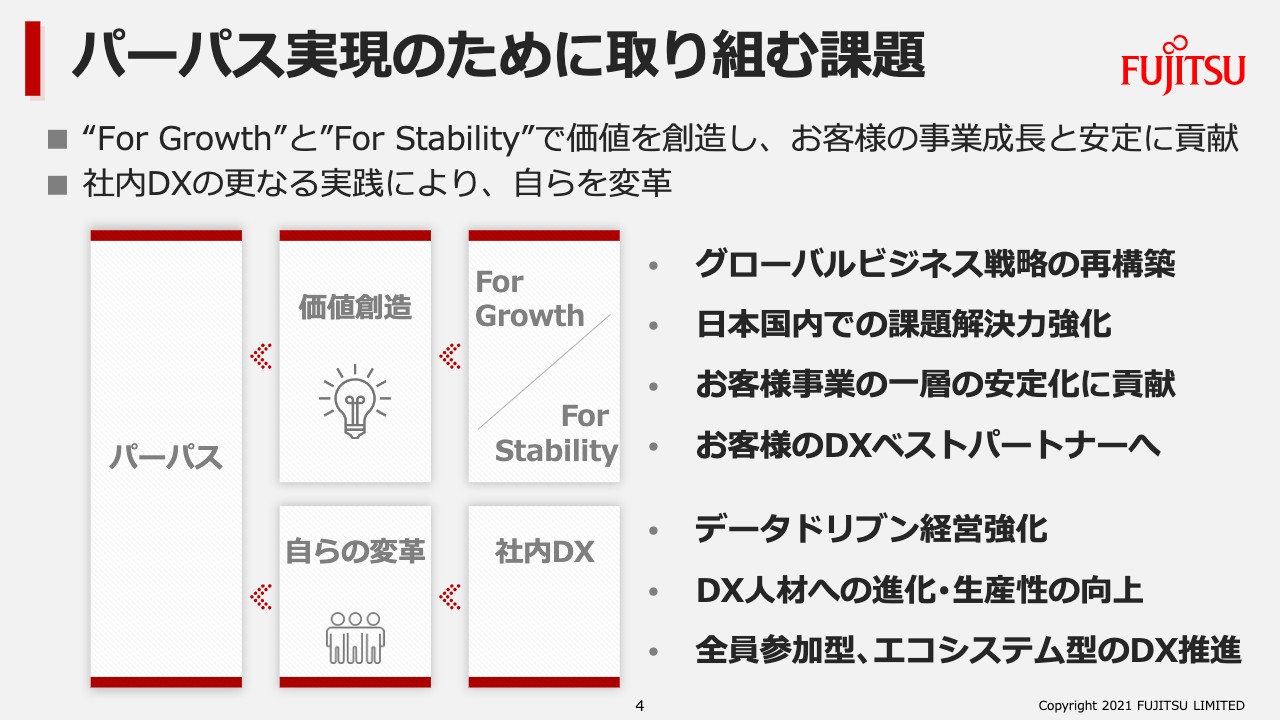

パーパス実現のために取り組む課題

当社のパーパスを実現するための活動として、お客様への価値創造と自らの変革に取り組んでおります。「For Growth」は、お客様の事業の変革や成長に貢献する領域であり、成長分野と位置付けて、規模の拡大と収益性の向上の両方を目指しております。

「For Stability」は、お客様の事業のよりいっそうの安定化に貢献する領域として、効率性を高め、利益率も高めていきます。価値創造と自らの変革によって、合わせて7つの課題に重点的に取り組んでおります。

グローバルビジネス戦略の再構築

2020年度の取り組み内容と成果、そして今後の課題について、ご説明いたします。

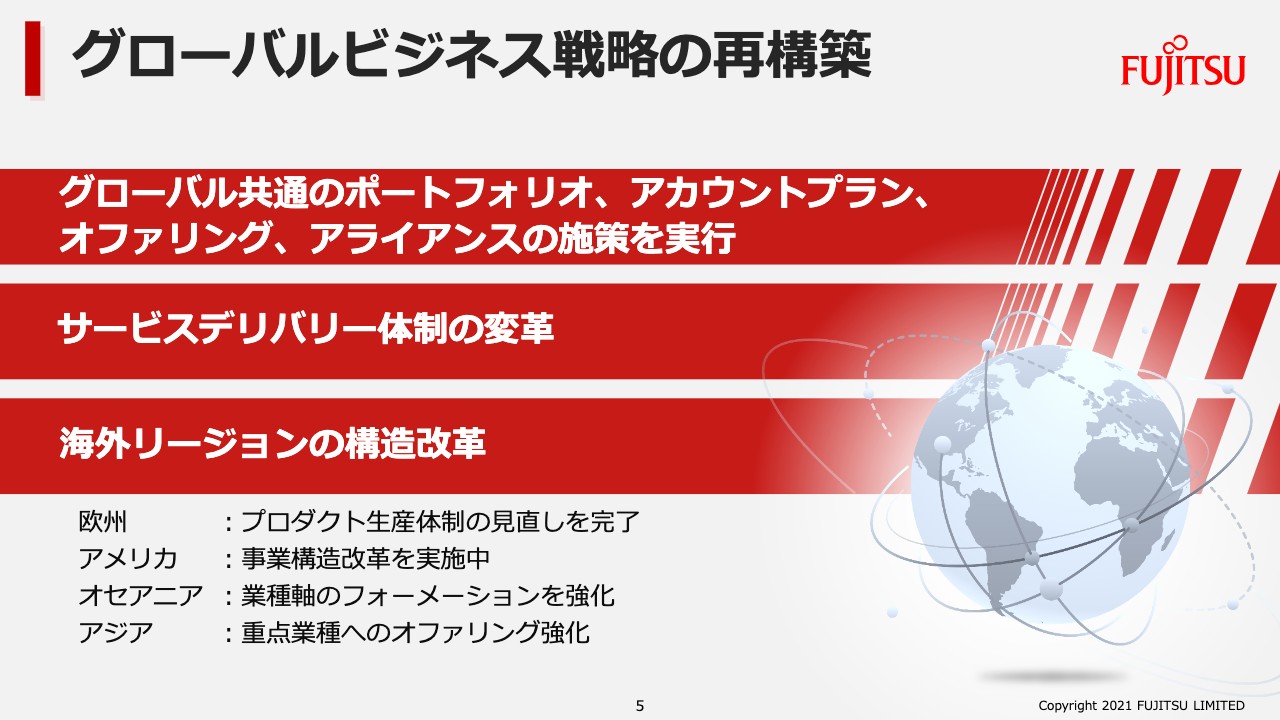

グローバルビジネス戦略の再構築については、継続して取り組んでおります。2020年度は、新型コロナウイルスの影響もあり、全リージョンにおいて効率化を進めながら、将来のビジネス規模拡大と利益率向上のための施策を進めてまいりました。

グローバル共通のポートフォリオに沿って、重点アカウントの選定やオファリングの拡充を行うとともに、リージョン間、そして各ビジネスグループとリージョン間の連携も強めております。

世界8ヶ国に展開しているグローバルデリバリーセンターについて、グローバル全体でサービスデリバリーの標準化及び最適化を促進するとともに、サービスモデルの見直しを行い、効率化によるコスト競争力の強化を図ってまいりました。

各リージョンにおいても、それぞれの構造改革を進めております。欧州においては、プロダクト生産体制の見直しを完了いたしました。引き続き、サービスビジネスへのシフト、ならびに強化に努めております。

アメリカリージョンにおいては、ビジネスや体制を含めた全体の構造改革に着手しております。オセアニアリージョンでは、規模、成長率に基づき、注力するマーケットを定めるとともに、それに適した業種軸のフォーメーションの強化を行いました。

アジアリージョンは、サービスビジネスへのシフトを進め、重点領域を定め、それぞれに適したオファリングの強化も行いました。

日本国内での課題解決力強化①

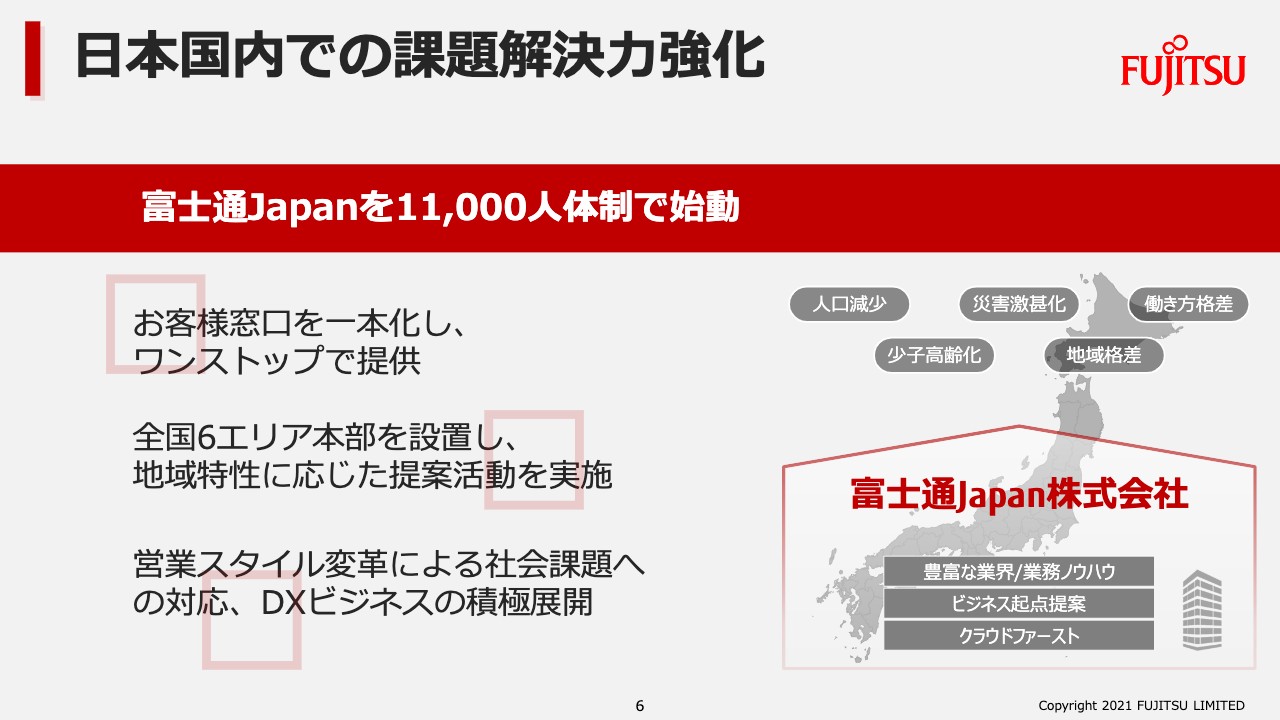

日本の社会課題解決です。日本のデジタル化に、よりいっそう貢献するための体制強化を進めました。昨年10月、富士通Japanを発足し、今年4月1日に1万1,000人体制で本格的に始動しました。

日本市場における富士通グループの窓口を一本化し、コンサルティングからサポートまでをワンストップで提供してまいります。全国を6つのエリアに分け、各エリアに責任本部を設置しました。

長年、日本のマーケットにおいて、さまざまな業種、地域のお客様のICT化を担ってきた経験ノウハウやリソースといった強みをよりいっそう生かし、エリアの特性に応じながら、社会やお客様の課題の解決に取り組んでまいります。

日本国内での課題解決力強化②

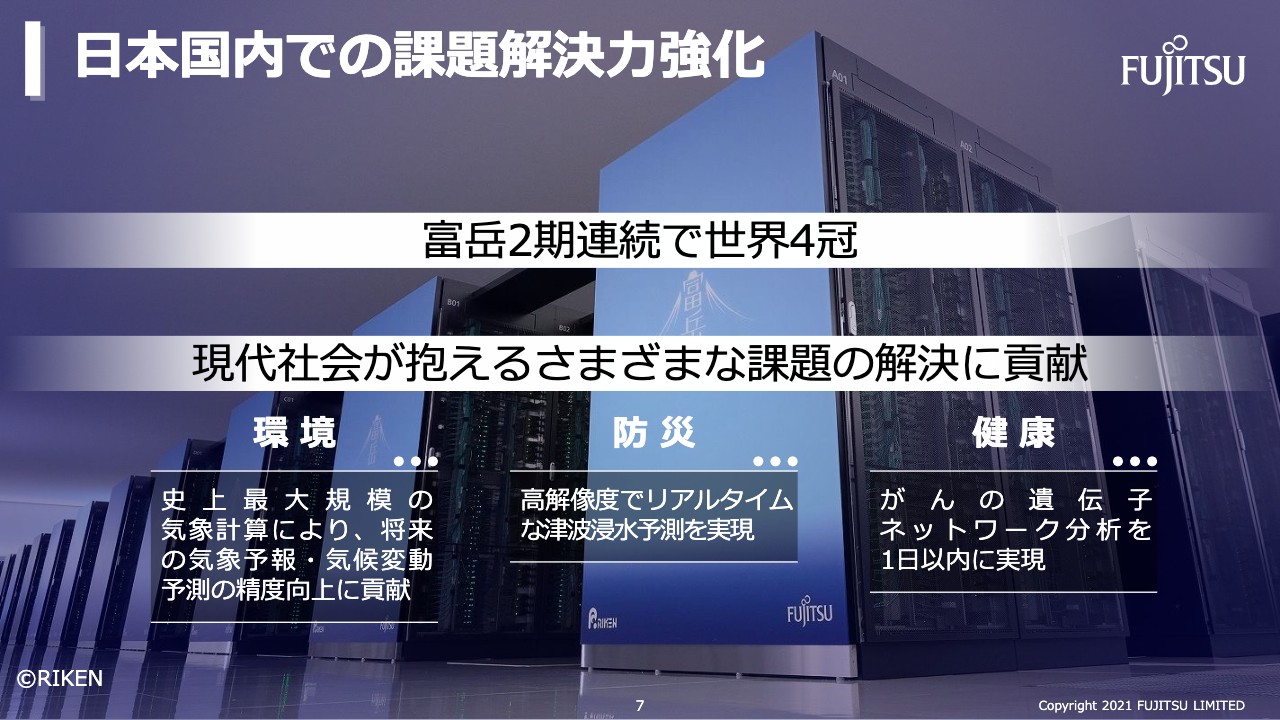

理化学研究所とともに開発したスーパーコンピュータ「富岳」は、その性能を評価する世界ランキングで2期連続の4冠を達成しました。「富岳」にも採用されたコンピューティングの技術は、気象予測などの環境、そして防災の予測精度の向上にも活用され、効果を挙げています。

「富岳」と当社のテクノロジーを組み合わせた事例をご紹介します。がんの遺伝子ネットワークの分析において、「富岳」に用いたコンピューティング技術と当社の説明可能なAI技術「Deep Tensor(ディープテンソル)」とを組み合わせ、今まで数ヶ月かかっていたがんの浸潤や転移との関連を予測する計算を1日で実現することが可能となりました。

当社のコンピューティング技術をさまざまな社会課題の解決のためのシュミレーションや研究開発、あるいはAIなどの技術と組み合わせて活用する場面をいっそう増やしていきたいと考えています。

日本国内での課題解決力強化③

4月1日付で、未来社会&テクノロジー本部を設立し、350人体制でスタートしました。この本部は、人々のウェルビーイングを実現する未来の社会を描くデザイナー、その姿を実装するアーキテクト、それを支えるスーパーコンピュータや次世代のネットワークといった最先端のテクノロジーのエンジニアなど、高度かつ異なる専門性を有した人材が一体となりイノベーションを起こす役割を担います。

富士通のあらゆる知見と技術力が求められる領域であり、スピード感をもって実行していくため、社長直下の組織としました。課題先進国である日本の社会課題解決にも取り組むために、すでにいくつかの自治体とデジタルテクノロジーを活用した新たな取り組みの実用化に向けて、準備も進めております。課題解決の知見をグローバルにも展開してまいります。

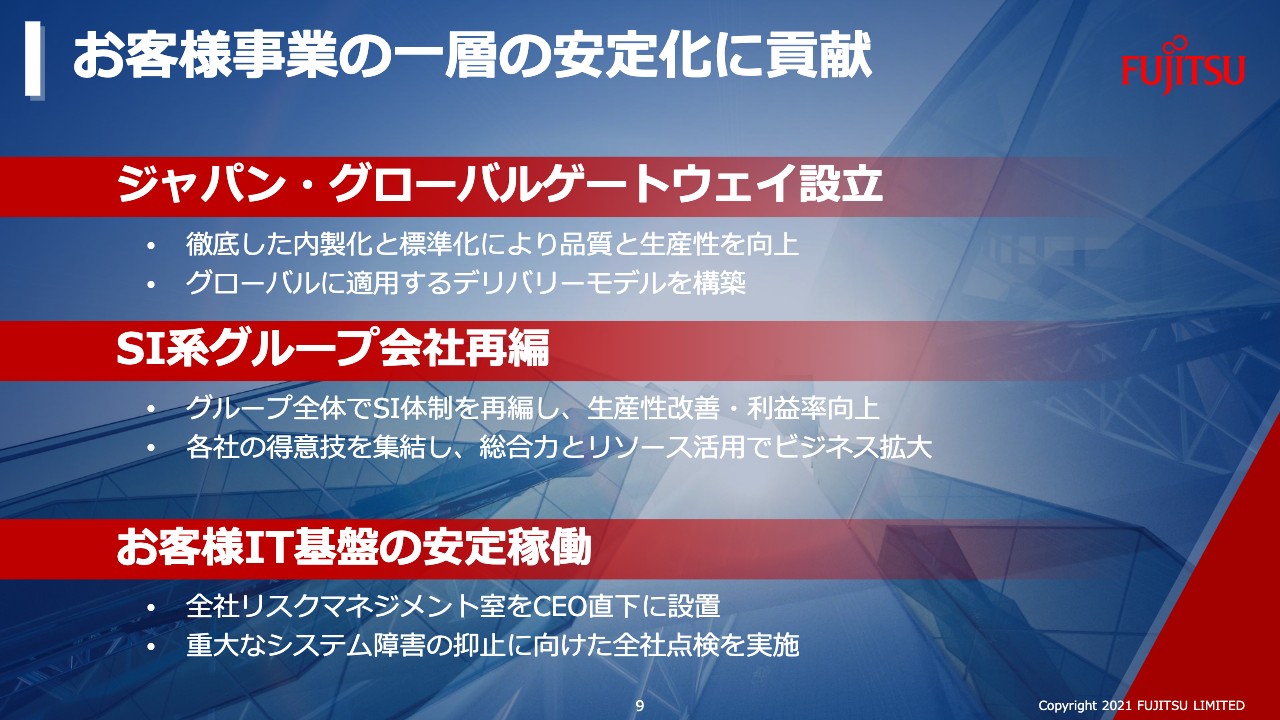

お客様事業の一層の安定化に貢献

お客様事業のいっそうの安定化にも継続して取り組んでおります。日本固有の商習慣やニーズをオフショアに適したかたちに整備し、グローバルデリバリーセンターの活用をいっそう拡大していくジャパン・グローバルゲートウェイを昨年11月に設立しました。

富士通が付加価値の高いITサービスを持続的に提供できる企業となるために、徹底した内製化を行い、デリバリースキルの向上を図るとともに標準化を行い、品質と生産性も向上させます。

4月に、国内のSIグループ会社15社を本社ならびに富士通Japanに統合しました。そのうち11社はジャパン・グローバルゲートウェイに統合しました。グループ各社に分散していた強みを集約することによって、グループの総合力を強化します。

スピード感のある再編を実行し、重複投資の抑制や費用削減なども進めます。コスト効果も大きく期待できます。その強みをジャパン・グローバルゲートウェイに集約し、かつ、世界8ヶ国のグローバルデリバリーセンターへつなげていきます。

当社の製品サービスの品質管理をいっそう強化すべく、それに関連するプロセスや制度を再点検し、抜本的な見直しも図っています。社長直下に、全社リスクマネジメント室を設置し、リスク情報全般を把握し、重大なインシデントに対し迅速に対応ができる体制も整えました。

お客様のIT基盤の安定稼働をさらに確実に実行していくため、引き続き、体制や制度の見直しと強化を行ってまいります。

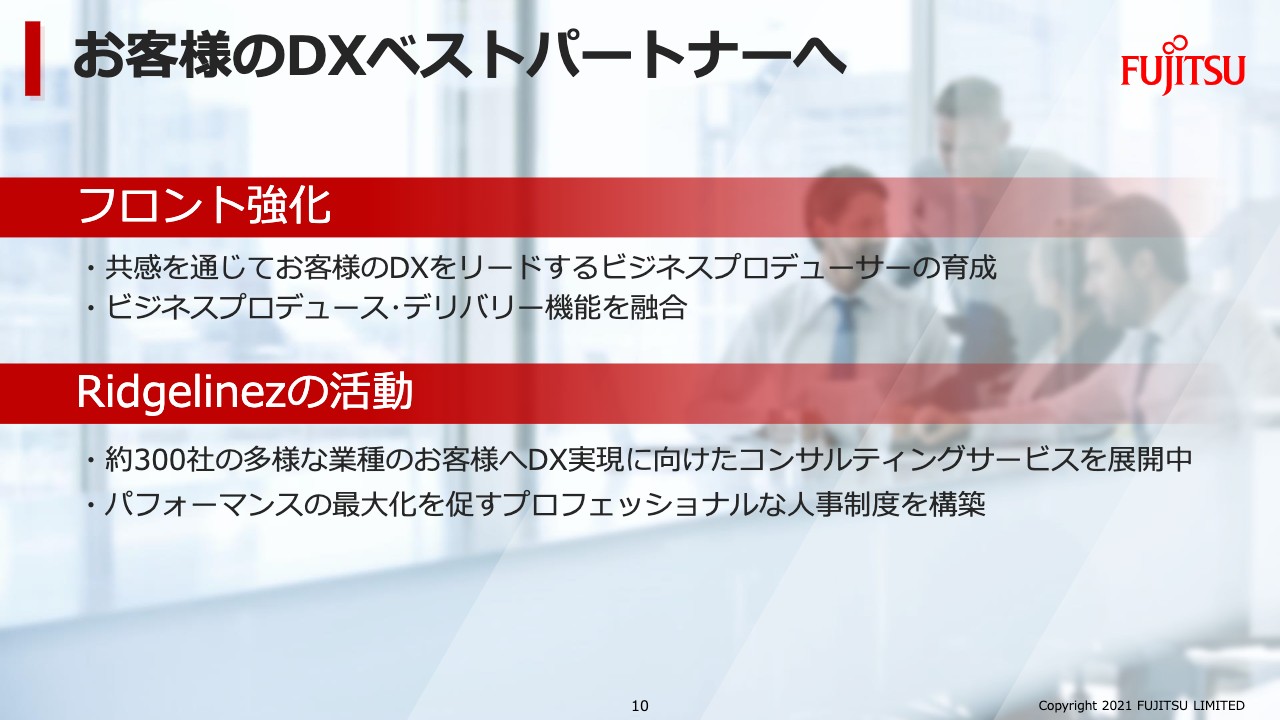

お客様のDXベストパートナーへ①

お客様のDXベストパートナーとなることも目指し、フロント機能の強化も進めました。デザイン思考でお客様の潜在ニーズを掘り起こし、お客様との共感を通じてDXをリードするビジネスプロデューサーの育成を進めており、日本国内ではすでに約3,700名が育成プログラムに着手しております。

昨年4月に始動したRidgelinezは、DXを軸に富士通と異なる独自のビジネスを推進しています。すでに約300社の多様なお客様に対し、DX実現に向けたコンサルティングサービスを提供しております。

また、社員のパフォーマンスの最大化を促すための、透明性、客観性の高いプロフェッショナルな人材向けの人事制度の構築もRidgelinezでは進めております。この成果は、富士通グループに大変良い影響をもたらすものと期待しております。

お客様のDXベストパートナーへ②

お客様とのDX共創の例もご紹介します。業種の異なる企業で、新型コロナウイルス感染症治療薬の開発を目的とし、新会社ペプチエイド社を設立しました。組み合わせ最適化問題を高速に解くアーキテクチャ「デジタルアニーラ」やHPCを活用することで、研究開発スピードの加速を図ります。

各地域で高い開発力を有する製薬企業との共同開発などを通じて、開発タイムラインの最適化や早期実用化を目指します。

当社とファナック、NTTコミュニケーションズの3社で、製造業のDXを実現するクラウドサービスを提供する新会社DUCNETを設立しました。このDUCNETは、2021年4月から、製造業のDXを支援するクラウドサービス提供、企業のものづくり力の強化に貢献しています。

また、当社は米国のレジレスソリューション「Zippin」の提供も開始しています。人々の購買体験を大きく変革していき、この協業の強化とともに、グローバルへのビジネス展開も行っていきたいと考えています。

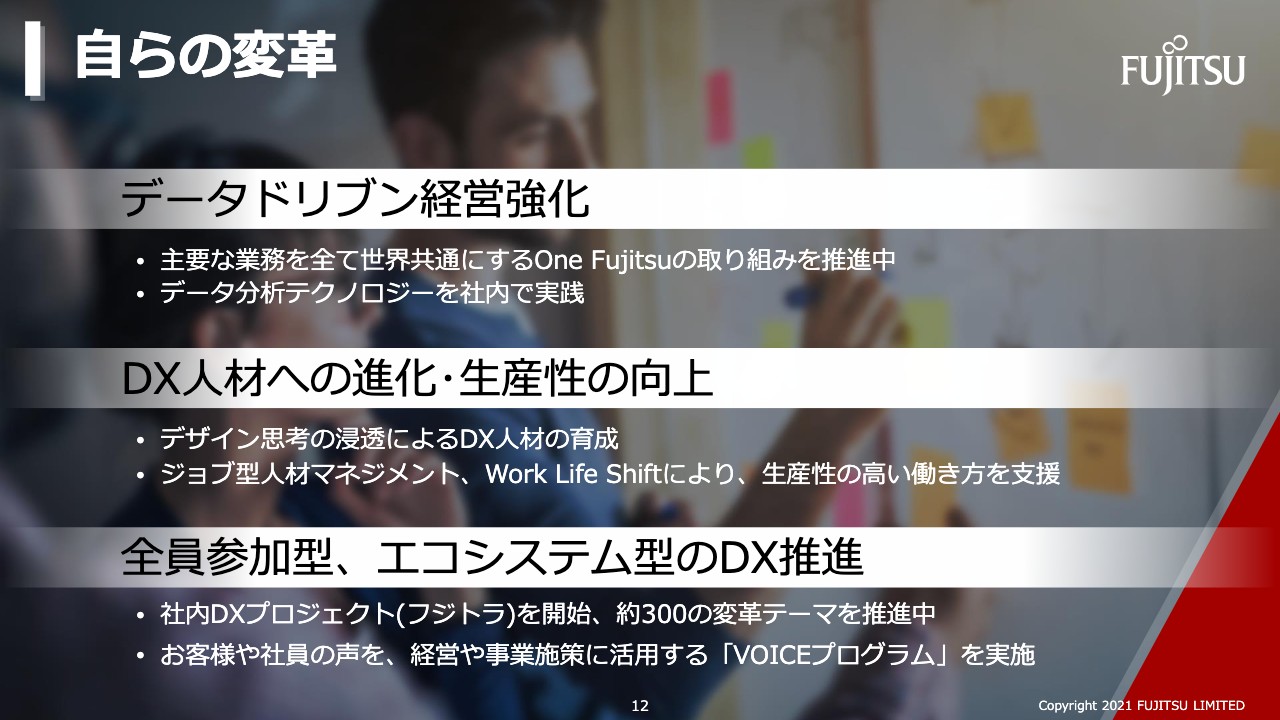

自らの変革

自らの変革として、社内DXの実践も進めています。社内に発生するあらゆるデータをリアルタイムで収集、分析し、データに基づく未来予測型の経営を行うために、「One Fujitsu」の取り組みも開始しました。当社と協業しているPalantir社のデータ分析テクノロジーをすでに社内で活用しております。

DXを実践する人材となるための、デザイン思考の浸透も図りました。ジョブ型の人材マネジメントや昨年7月に開始した「Work Life Shift」によって、社員がより能力を発揮できる生産性の高い働き方を実践しています。

「Work Life Shift」は、オンラインが中心となった新たな環境のもと、業務の改善やコミュニケーションの活性化のため、社員が自らアイディアを出し合い、実践していくといった新しい文化も生まれてきています。

昨年7月にスタートした社内DXプロジェクト、通称「フジトラ」は、各現場部門で任命したDXオフィサーが部門間のコミュニケーションの責任を担い、この活動を活性化させています。

社内のニーズに沿った変革のため、トップダウンおよびボトムアップで変革のテーマを集めて実施しており、現在すでに約300のテーマを同時に推進しています。CRMの強化として、名刺管理ソリューションの採用もこの活動から生まれました。

お客様や社員の声を、経営や事業に反映していくための「VOICEプログラム」も開始しています。社内での活用を促進するため、各部門のサーベイなどに活用できるアンケートプラットフォームとしても整備し、提供をしています。今後、お客様のVOICEを収集、分析するためのプラットフォームとして活用してまいります。

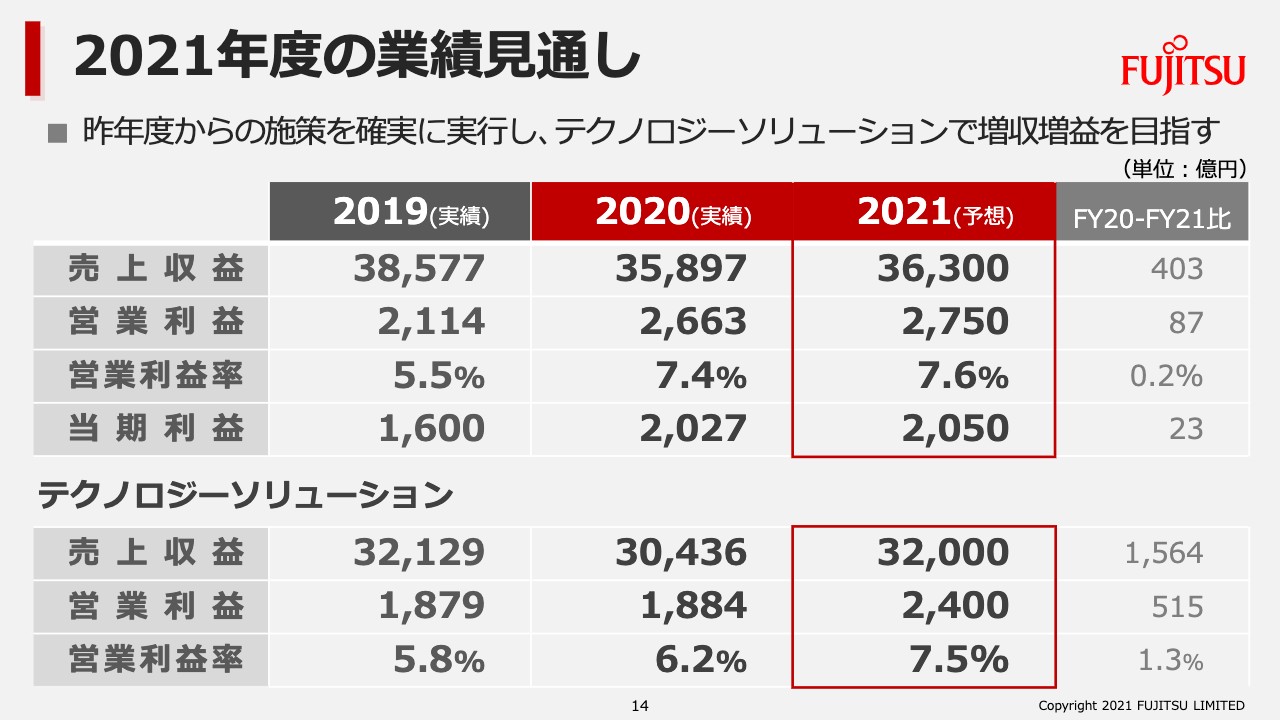

2021年度の業績見通し

2021年度の業績予想をご説明します。上段は、全社連結の数字です。売上は3兆6,300億円、営業利益は2,750億円と、増収増益を目指します。

下段のテクノロジーソリューションは、売上が3兆2,000億円、営業利益が2,400億円、営業利益率が7.5パーセントです。これまで取り組んできた施策を、引き続き確実に実行し、増収増益を目指します。

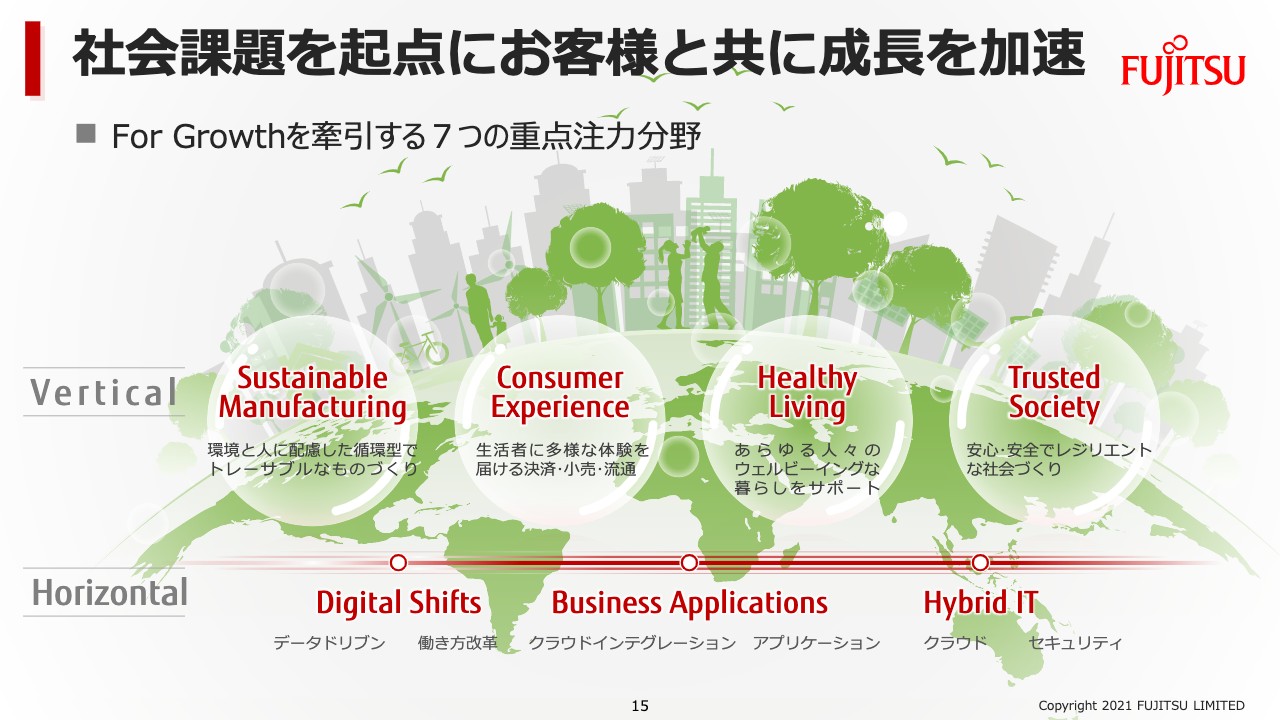

社会課題を起点にお客様と共に成長を加速

社会課題を起点に、お客様とともにその解決に取り組みながら成長していくために、今後注力していく重点分野を7つ定めました。

2030年を想定し、誰も取り残されないサステナブルな世界を実現するために取り組むべき課題や求められていることについて、社会全体を業種横断のクロスインダストリーな市場、Verticalエリアとして定義しました。社会への貢献と、お客様、市場、自社の観点を考慮し、注力すべき分野を検討してまいりました。

環境と人に配慮した循環型でトレーサブルなものづくりを行う「Sustainable Manufacturing」、決済・小売・流通を融合し、生活者に多様な購買体験を提供する「Consumer Experience」、あらゆる人々のウェルビーイングをサポートする「Healthy Living」、人々が信頼できる社会で安心して暮らせる、環境ファーストでレジリエントな社会づくりを行う「Trusted Society」、この4つの分野に注力します。

そして、加えて、お客様のDXを支えるためのHorizontalエリアも整備します。データを活用した経営や新たな働き方を支援する「Digital Shifts」、お客様の事業を支える「Business Applications」、企業や社会を支える「Hybrid IT」、この3分野に注力してまいります。これらの分野に、中長期的に経営リソースを集中します。

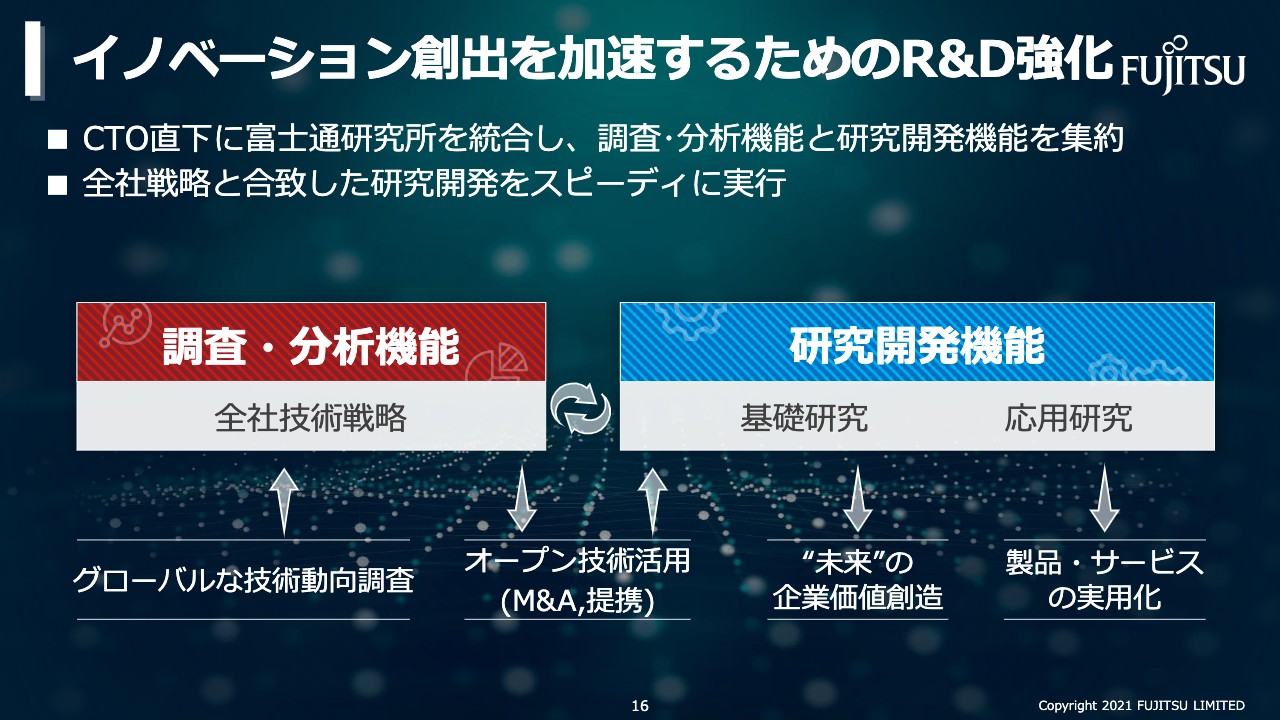

イノベーション創出を加速するためのR&D強化

DX企業、テクノロジーカンパニーとして、より全社戦略に沿った迅速な事業化につながる研究開発を行うため、4月1日付で富士通研究所を本体に統合し、これまで社外に点在していた調査・分析機能と研究開発機能を集約しました。

CTO直下に新たな研究開発組織を組成し、より全社戦略に沿った研究開発を行い、経営と研究開発の一体化を実現します。テクノロジー企業として事業を強化し、社会課題を解決する企業となることを進めてまいります。

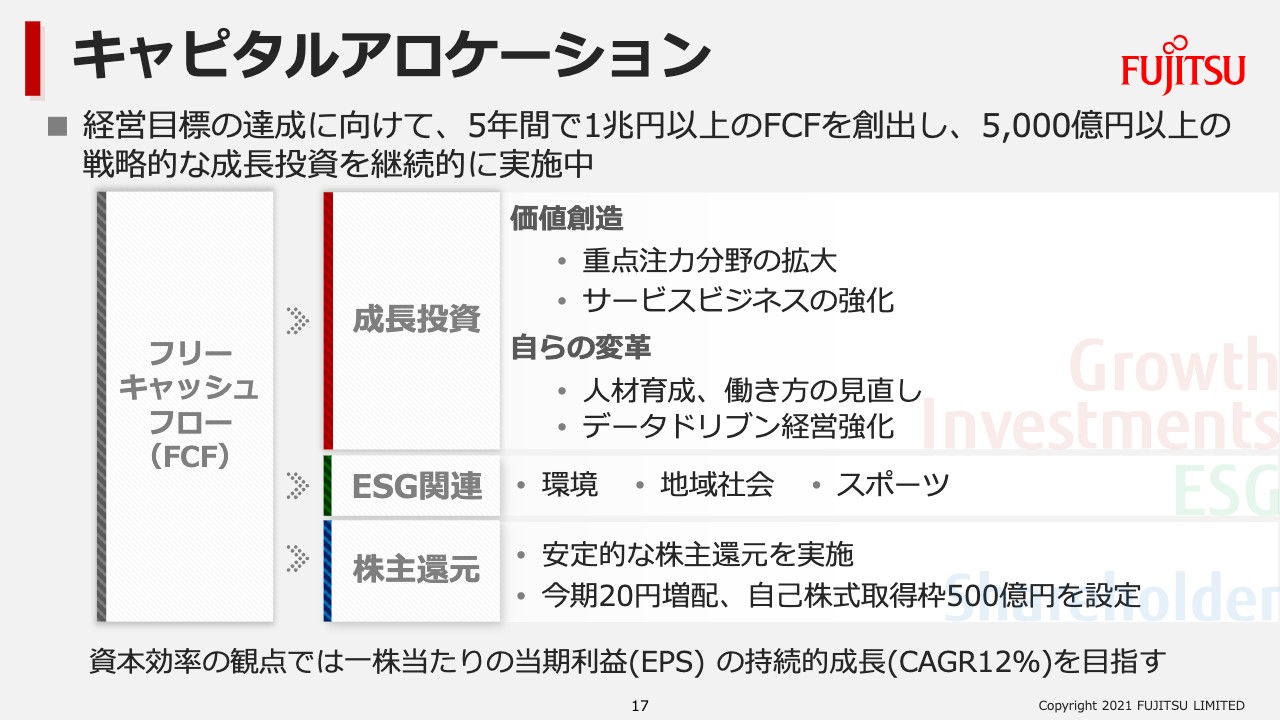

キャピタルアロケーション

経営目標の達成に向けた取り組みを確実に進めていくために、必要となる投資については積極的に行ってまいります。投資規模としては、5年間で5,000億円以上の成長投資を実施します。

価値創造として、DXビジネスや重点注力分野の拡大、サービスビジネスを強化していくとともに、パートナーとのアライアンスやベンチャーへの投資など、将来を見据えた戦略的な投資なども行ってまいります。自らの変革のため、高度人材の獲得、社内人材、システムの強化のための投資も、引き続き実行します。

環境、地域社会など、ESGへの投資も積極的に行ってまいります。安定的な株主還元も実施します。今期は20円の増配とし、自己株式取得枠500億円を設定します。資本効率の観点で、1株当たりの当期利益(EPS)の持続的な成長も目指してまいります。

環境への取り組み

2050年、カーボンニュートラルな世界の実現に向け、環境への取り組みを加速させます。2030年の目標として、2013年度比で71.4パーセントの削減の目標を定めました。このために、自社内で最新テクノロジーを適用し、徹底的な省エネを進めるとともに、再生可能エネルギーの利活用を加速させていきます。

事業活動については、リスク回避や環境負荷の最小化のため、製品・梱包のプラスチック削減に着眼した省資源設計のさらなる推進、およびサプライチェーンを通じた水使用量の削減、水リスク評価の強化も行ってまいります。

ビジネスを通じた環境課題解決については、2022年度までに当社の「FJcloud」の運用に必要な電力をすべて再生可能エネルギーにしていくことや、「デジタルアニーラ」など当社テクノロジーを活用した物流効率化によるお客様のCO2削減に貢献することを実施。今後さらに、このような活動を拡大していきたいと考えています。

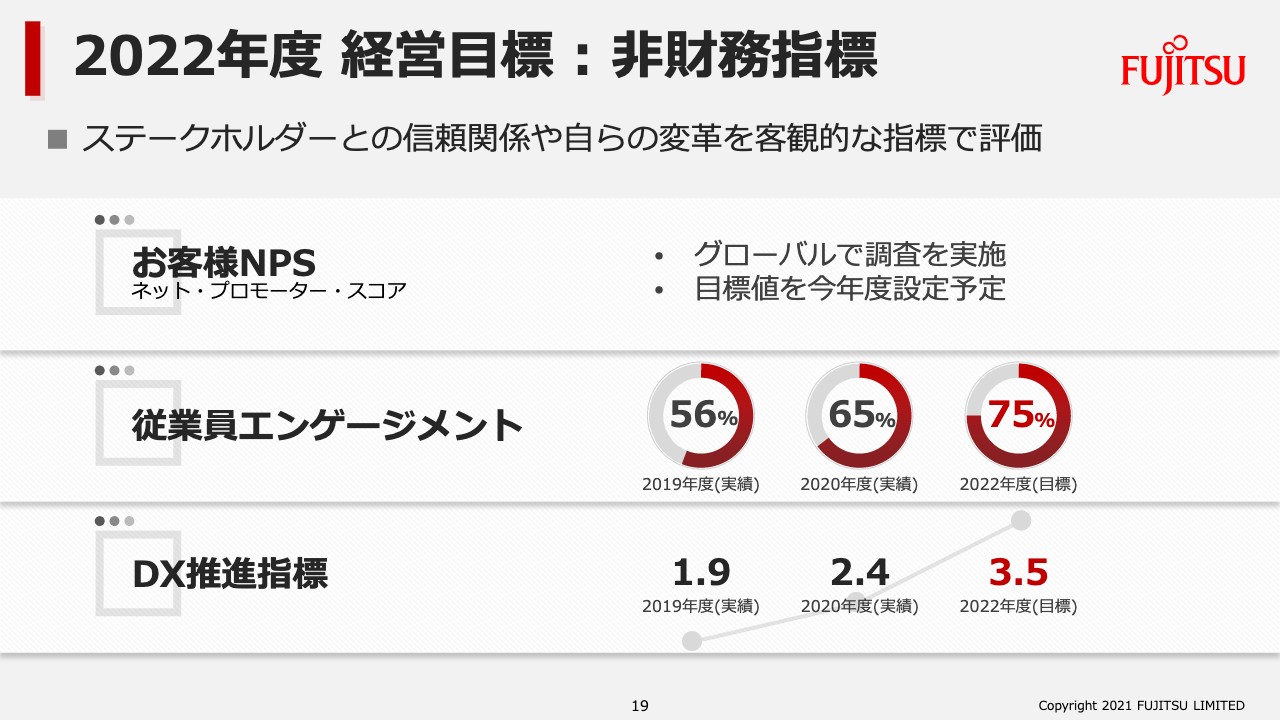

2022年度 経営目標 : 非財務指標

当社自身のサステナブルな成長のためにも、ステークホルダーとの信頼関係や自らの変革について、客観的な指標での評価も行っております。信頼関係については、お客様からの信頼を示すNPS(ネット・プロモーター・スコア)と、社員との結びつきを図る従業員エンゲージメントを指標と定め、改善に取り組んでおります。

お客様NPSでは、昨年グローバルで調査も行いました。その結果をもとに、今年度内に目標値を設定する予定です。世界中の多くのお客様からポジティブ、ならびにネガティブなご評価と期待を寄せていただきました。この場を借りて、多くのお客様にも感謝申し上げます。

従業員エンゲージメントでは、富士通で働くことに対するポジティブな回答が、2019年度の56パーセントから、2020年度は65パーセントまで上昇しました。「Work Life Shift」や新たな人事制度の導入により、働きやすい環境整備を加速することで、2022年度は75パーセントを目指します。

これらの活動においてはVOICEを活用しながら、お客様や社員の声を施策に反映してまいります。富士通自身のDX化の進捗を経済産業省のDX推進指標を用いて客観的に計測しております。社内DX化は着実に進んでいると実感しており、2022年度は3.5以上となることを目指します。

当社はDXへの取り組みを評価いただき、経済産業省と東京証券取引所が選定する「DX銘柄2020」にも選定されています。これらの取り組みがお客様や社会のリファレンスとなり、さらに富士通のパーパス実現にもつながると考えております。

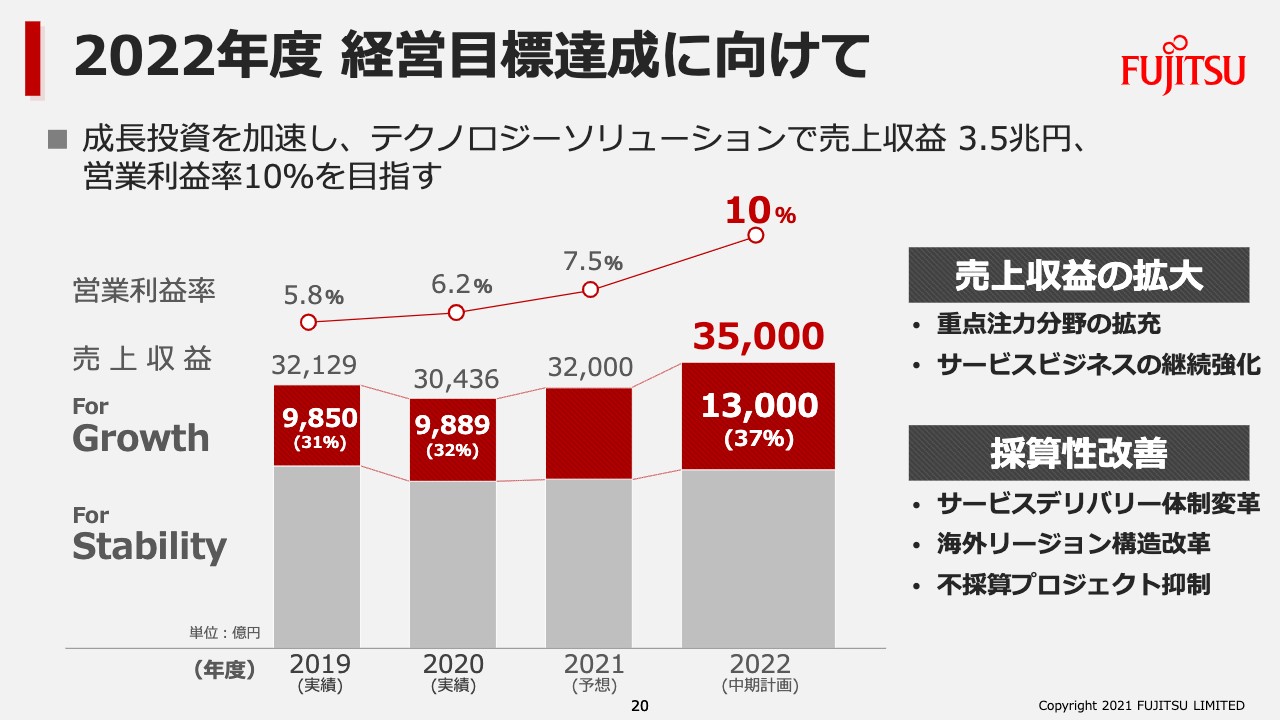

2022年度 経営目標達成に向けて

成長投資を加速しながら、本日ご説明した施策を着実に実行していくとともに、売上収益の拡大と採算性の改善につながる活動をさらに強化し、2022年度の経営目標達成を引き続き目指してまいります。ご清聴、ありがとうございました。

2020年度決算サマリー

磯部武司氏:それでは、私からは2020年度の決算概要につきまして、ご説明させていただきたいと思います。本日の内容は、2020年度の決算概要および2021年度の連結業績予想についてでございます。

最初に2020年度の決算のポイントです。売上収益は、コロナの影響、前年のPC特需の反動減もございまして減収となりましたが、採算性改善を着実に進めたことに加えまして、保有資産のリサイクルによる一時利益もあり、営業利益、当期利益ともに過去最高益を達成することができました。

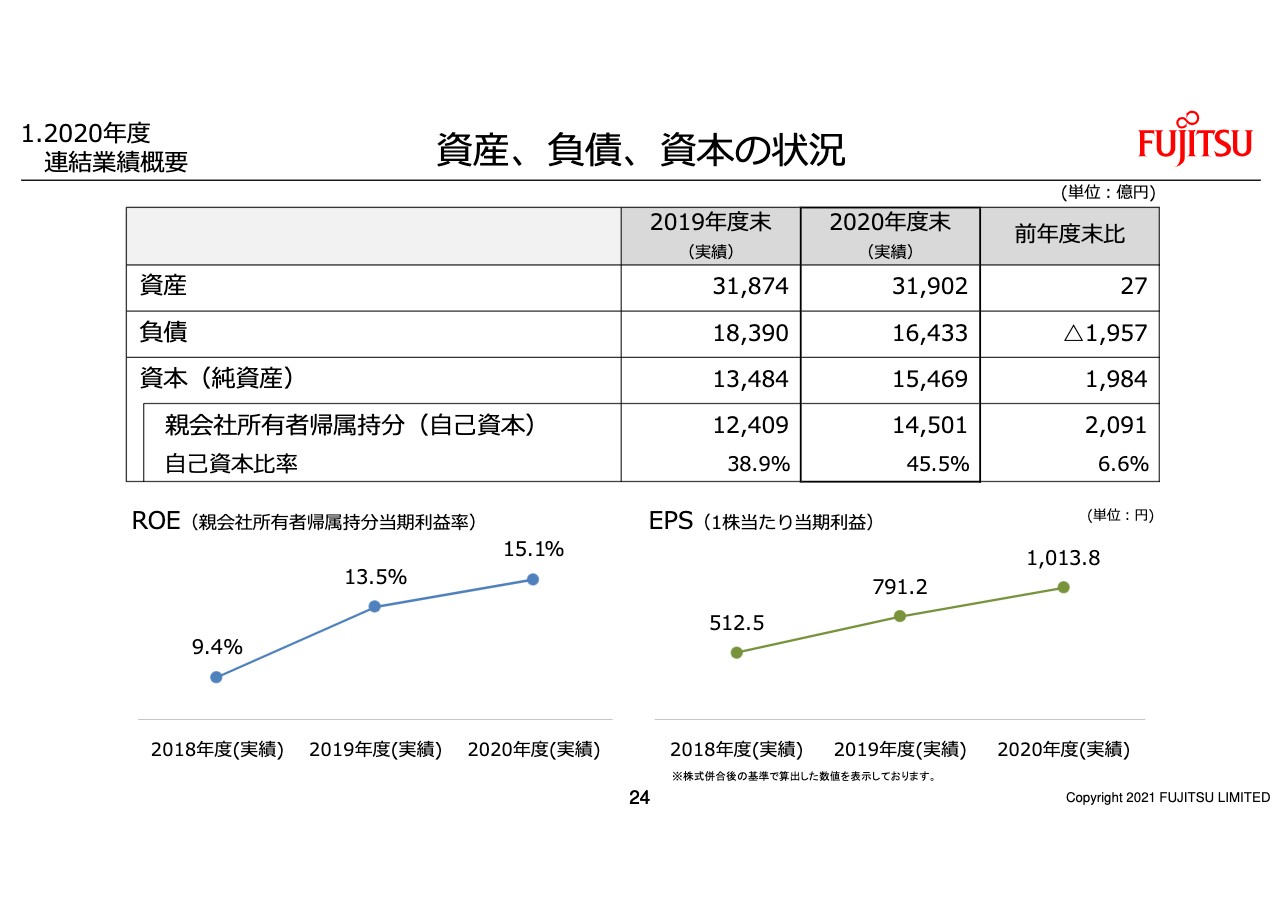

フリー・キャッシュ・フローは2,363億円と、前年に引き続き高い水準です。ROEは15.1パーセント、EPSは1,013.8円と、資本効率につきましても、前年から改善です。普通配当は5年連続で増額を実施します。自己株式の取得と合わせまして、600億円規模の総還元となります。

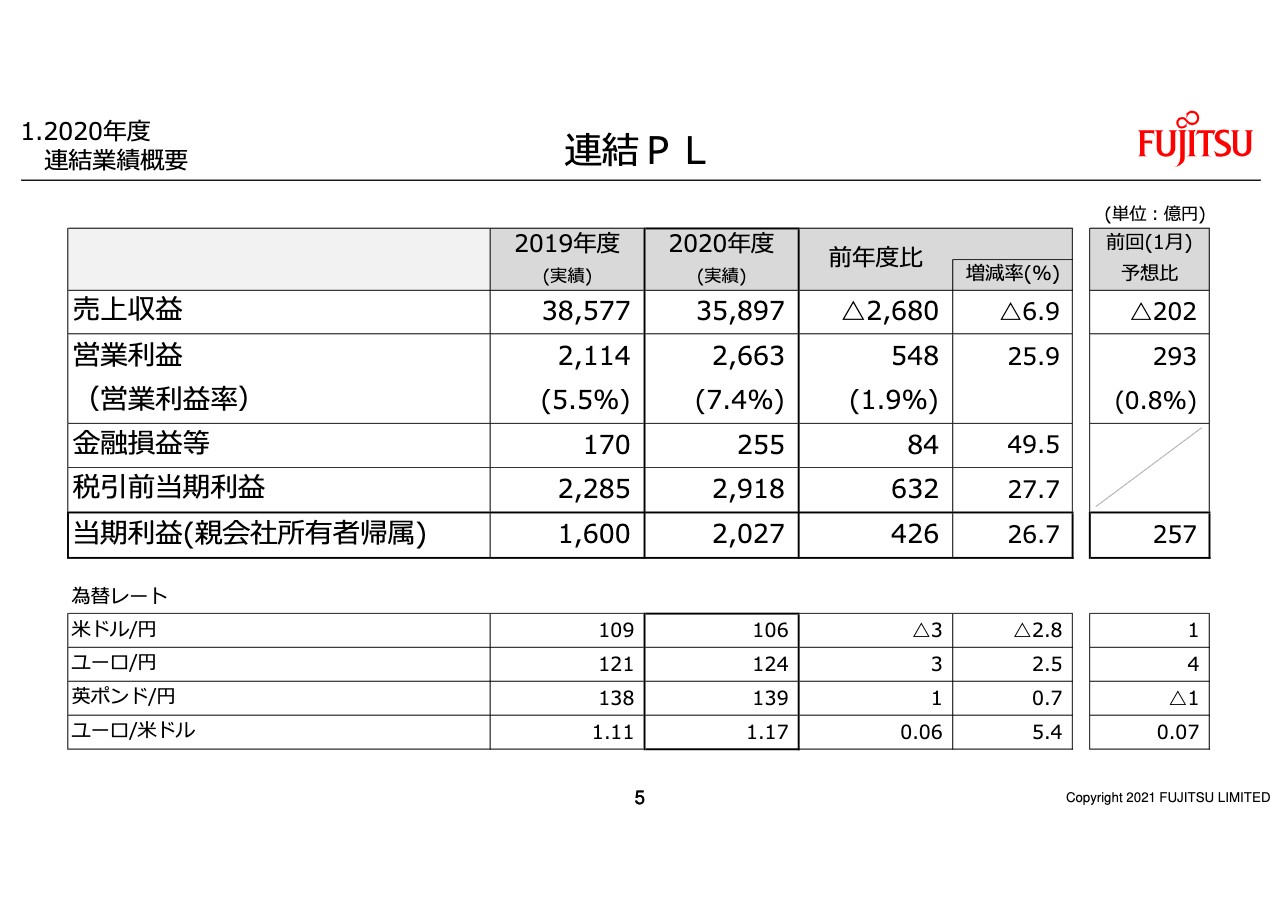

連結PL

それでは、連結損益から順を追って説明してまいります。スライドの5ページです。売上収益は3兆5,897億円です。先ほどコメントしたとおり、コロナの影響、PCの前年特需の反動減を中心に、前年から6.9パーセントの減収です。

営業利益は2,663億円、営業利益率は7.4パーセント、前年から548億円の増益、1.9パーセントの好転です。本業では、採算性の改善、費用効率化が大きく進みました。本業以外でも事業譲渡益、ビジネスモデル変革費用の負担減もあり、こちらも増益要因です。

その下の金融損益等は255億円と、前年から84億円の増益となりました。社内ベンチャーでありましたQDレーザの上場に関する利益に加えまして、為替が期末に向けて円安に推移したことによる利益計上が中心です。当期利益は2,027億円です。

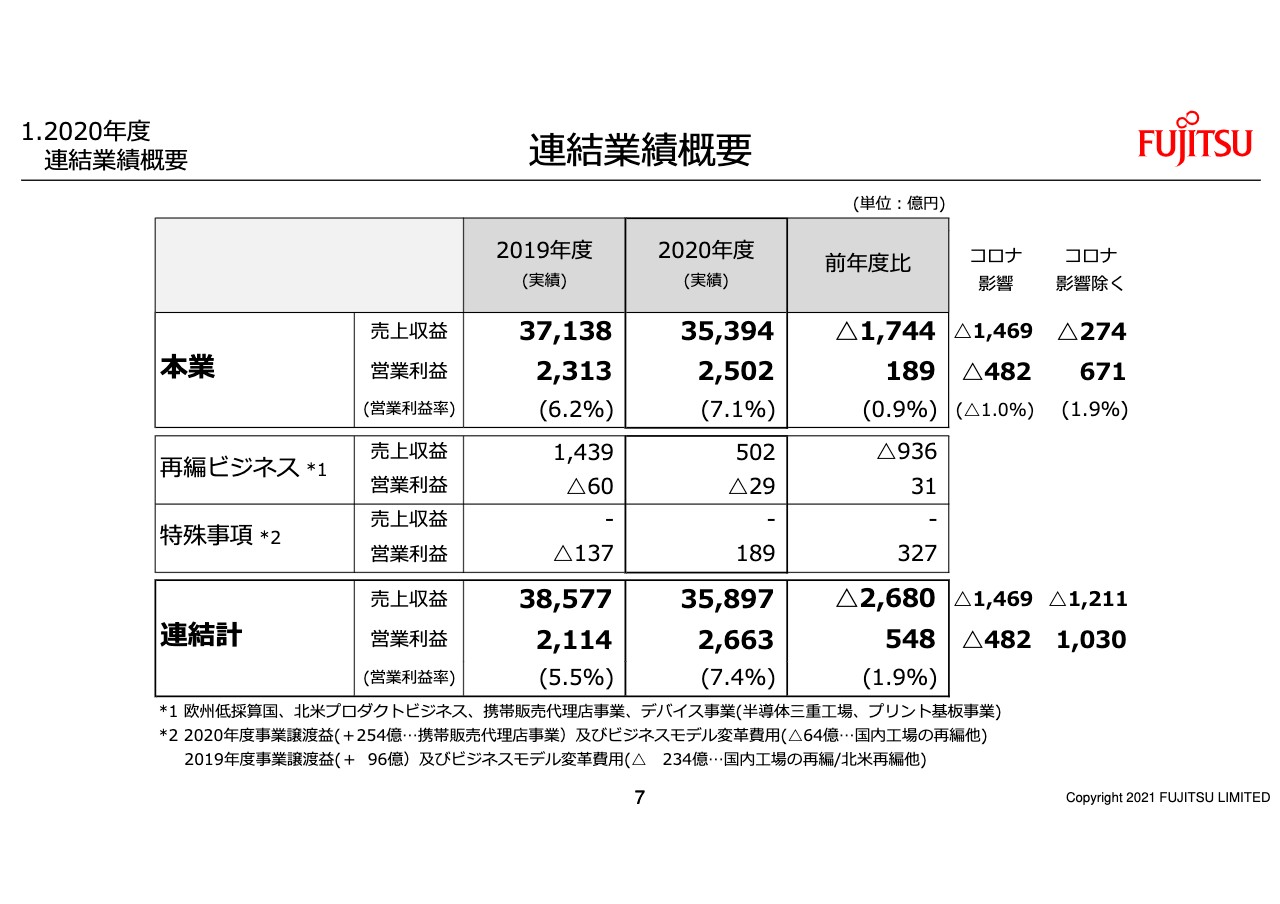

連結業績概要

7ページでは、連結業績を本業、事業再編、特殊事項の3つに区分しています。まず一番上の本業の増減です。売上収益は前年から1,744億円の減収です。コロナによる影響はマイナス1,469億円で、テクノロジーソリューションを中心に大きく影響を受けました。

この影響を除きますと、サービス、ネットワーク等は堅調に推移しましたが、パソコンの前年特需の反動減はマイナス1,200億円規模と大きく、合わせまして274億円の減収です。

営業利益では減収影響はありましたが、サービスの採算性改善に加えまして、5G基地局、電子部品が好調に推移したことでカバーし、189億円の増益です。

次に、再編ビジネスです。ビジネスモデル変革が進展したことにより、売上では936億円の減収影響がありますが、低採算事業であったこともあり、利益面では損失額が縮小し、プラスに働きました。

3番目は特殊事項です。今年度は189億円のプラスです。事業譲渡に関する利益254億円と国内工場の再編を中心とした費用をネットした額です。前年との比較では327億円の改善です。すべてを合計しまして、前年から548億円の増益となりました。

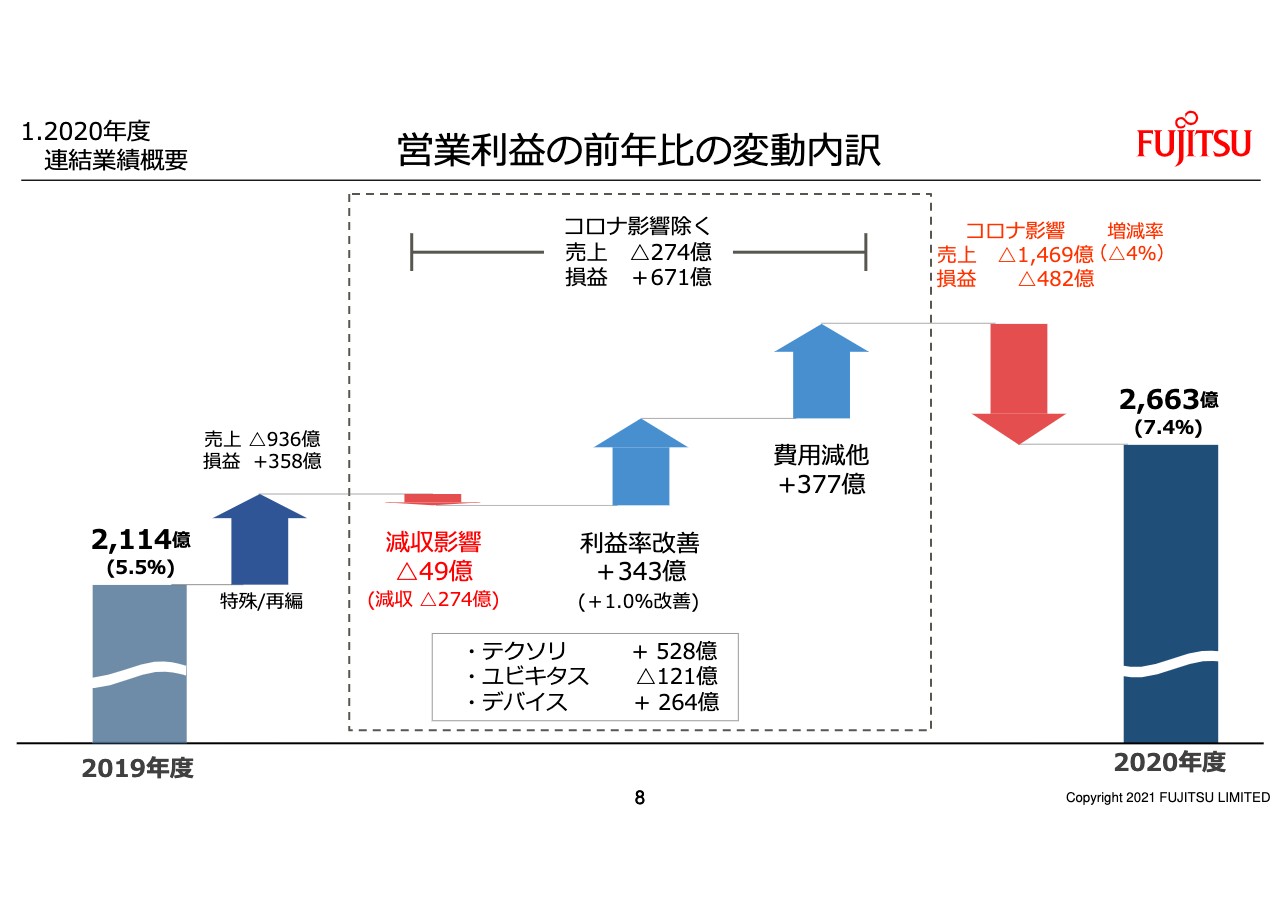

営業利益の前年⽐の変動内訳

8ページでは、営業利益の前年からの変動内容をウォーターフォールチャートで表記しています。一番左の2019年度の営業利益が2,114億円で、ここを起点に、前年からの増減をコメントします。

最初の矢印は、先ほどコメントしました特殊事項と事業再編の合計で、前年から358億円のプラスです。次の3つの矢印はコロナの影響を除いた利益の増減です。最初の下向きの矢印は物量の減少によるもので、49億円の減益です。ネットワーク、デバイスの物量増はありましたが、PCの前年特需の反動減の影響を受けました。

次の上向きの矢印は343億円の増益で、採算性の改善が進みました。次の上向きの矢印は377億円のプラスで、営業費用等の効率化です。箱の中にある3つの矢印を合計しまして671億円のプラスとなりました。セグメント別に見ますと、テクノロジーソリューションが採算性改善を中心に528億円の増益です。

次の下向きの矢印はコロナ影響です。売上でマイナス1,469億円、4パーセントほどの減収です。損益影響がマイナス482億円です。すべてを合計しまして、今期の営業利益は2,663億円です。

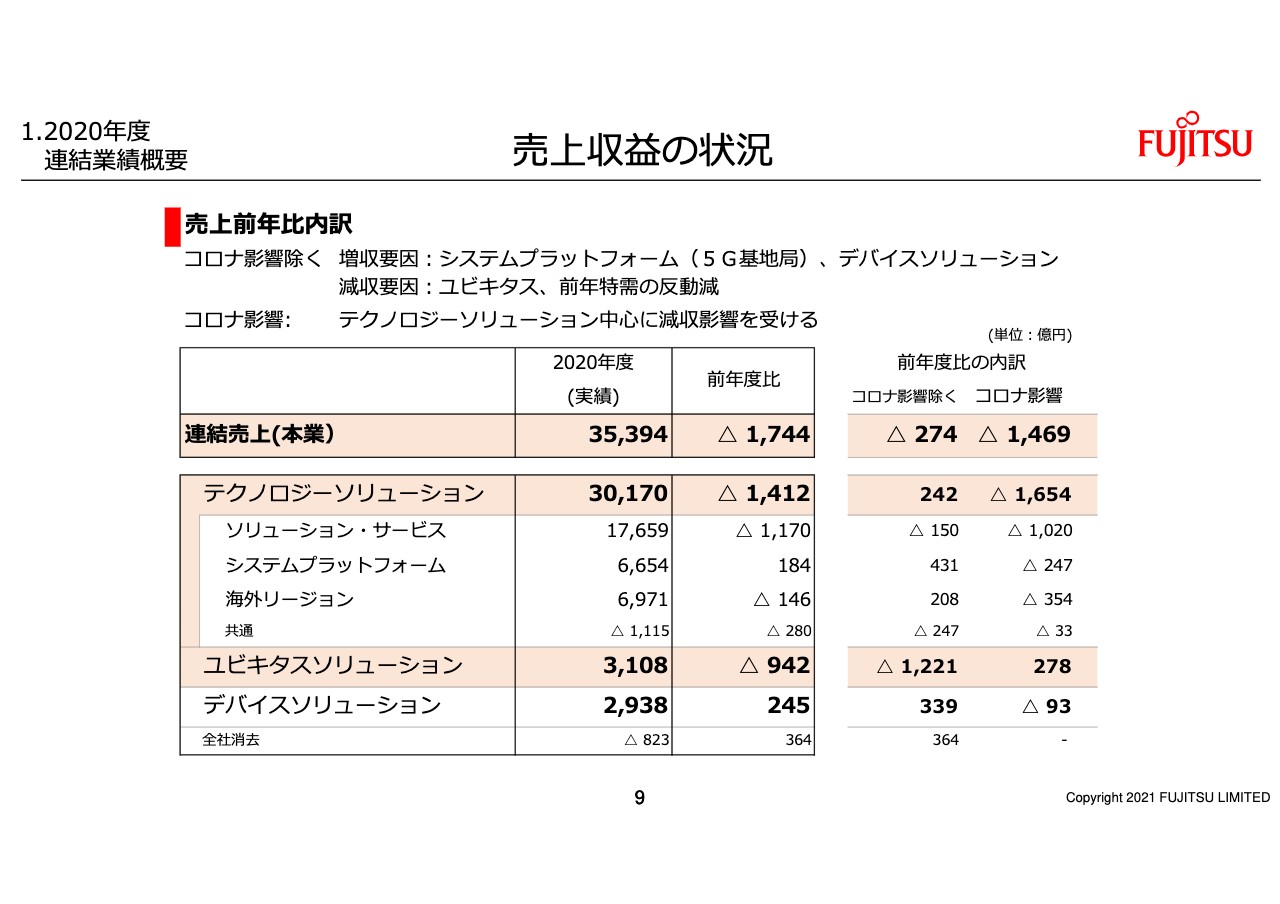

売上収益の状況

9ページから、ウォーターフォールチャートの点線の枠内にある3つの矢印について補足してまいります。このページは再編事業の影響を除いた本業の売上増減です。表の中に、今年度の実績と前年比、右側の欄外に前年度比の内訳を表示しています。

合計では、前年から1,744億円の減収でした。コロナ影響を除きますと、274億円の減収でした。コロナの影響が1,469億円でした。

テクノロジーソリューションは、コロナ影響を除いたベースで242億円の増収です。ソリューション・サービスでは、前年の需要が強かったPCのセットアップ、あるいは展開支援等のハード一体型サービスが減少しました。

システムプラットフォームは5G基地局を中心にネットワーク機器が増加しました。海外リージョンでは、欧州の公共系大型商談の獲得もあり、増収です。

ユビキタスはパソコンの前年特需の反動が大きく、1,221億円の減収です。デバイスは電子部品が好調に推移し、増収です。

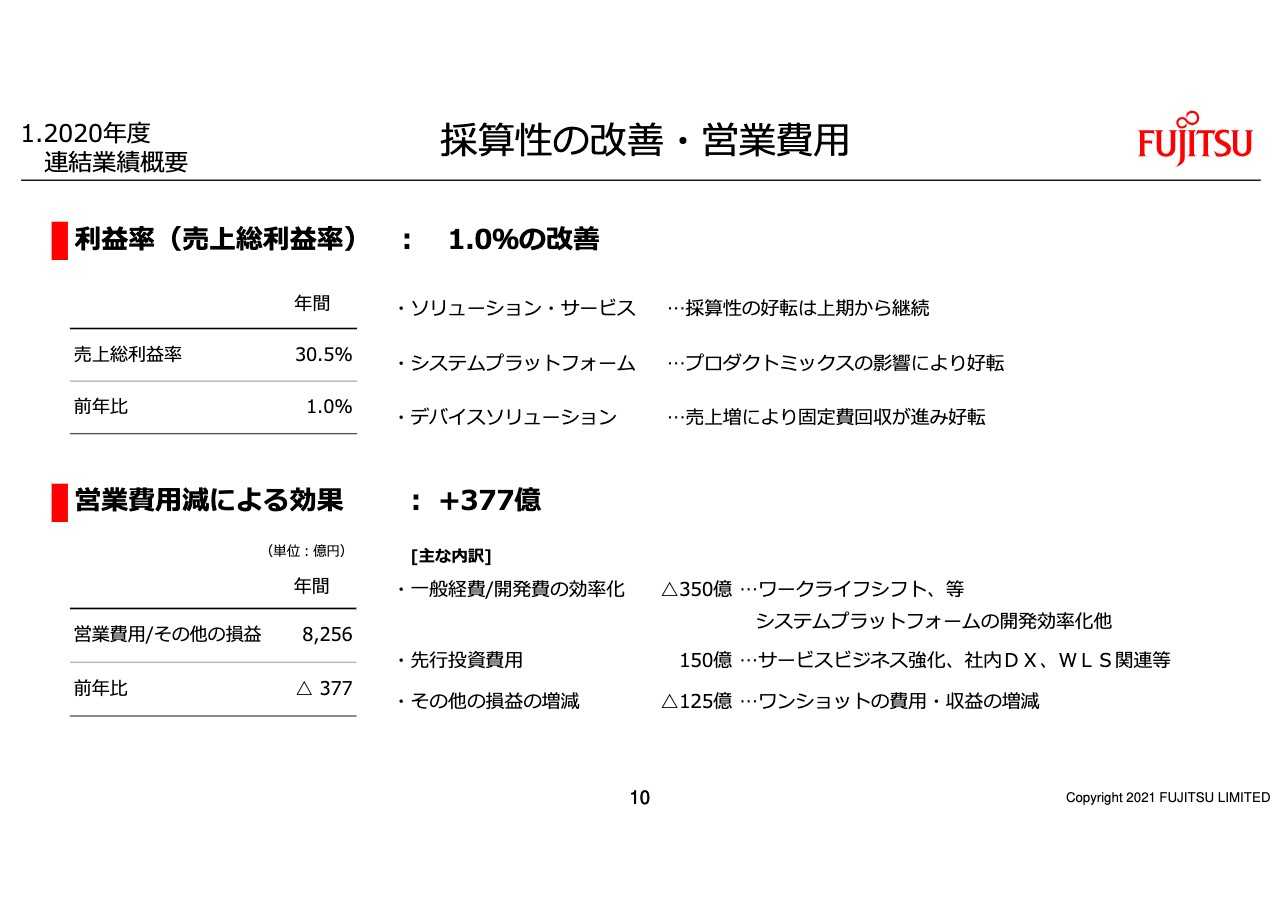

採算性の改善・営業費⽤

10ページは、まずグロスマージン率の改善です。本業では30.5パーセントで、前年から1.0パーセント改善いたしました。

ソリューション・サービスでは1パーセント以上の採算性改善が進みました。運用・保守サービスの原価低減活動に加えまして、SI、サービス商談ともに上流工程からの採算管理、品質管理の徹底を行いました。リモート開発やリモート保守の拡大も生産性向上に貢献しています。

下期には5G基地局の物量増加というプロダクトミックスによる改善効果、電子部品の所要増加による固定費回収の進展も加わり、全体でグロスマージン率の改善が進みました。

次に、営業費用の減少影響が377億円です。主な要因を3つ記載しております。まず、一般経費と開発費の効率化で350億円の費用減です。一般経費の効率化は230億円です。「Work Life Shift」につきましては、従業員のウェルビーイングの実現を目的とした施策ですが、費用の効率化にも大きく寄与しました。

開発費に関してはIAサーバでグローバルな開発体制を見直し、効率化を進めたことに加えまして、「富岳」や5G基地局の開発ピークアウトもあり、大きく減少です。

2つ目は、成長投資です。前年からは150億円の費用増です。サービスビジネス強化に向けた投資、データドリブン経営の実現に向けた社内DX投資に加えて、「Work Life Shift」を加速させるためのセキュアなネットワーク環境の構築、オフィス環境の見直しを進めました。

3つ目に、ワンショットのその他の損益も125億円の好転です。社宅などの不動産の整理を進めたことによる影響と、前年に計上しました製品障害対応に関する費用の負担減などが中心です。

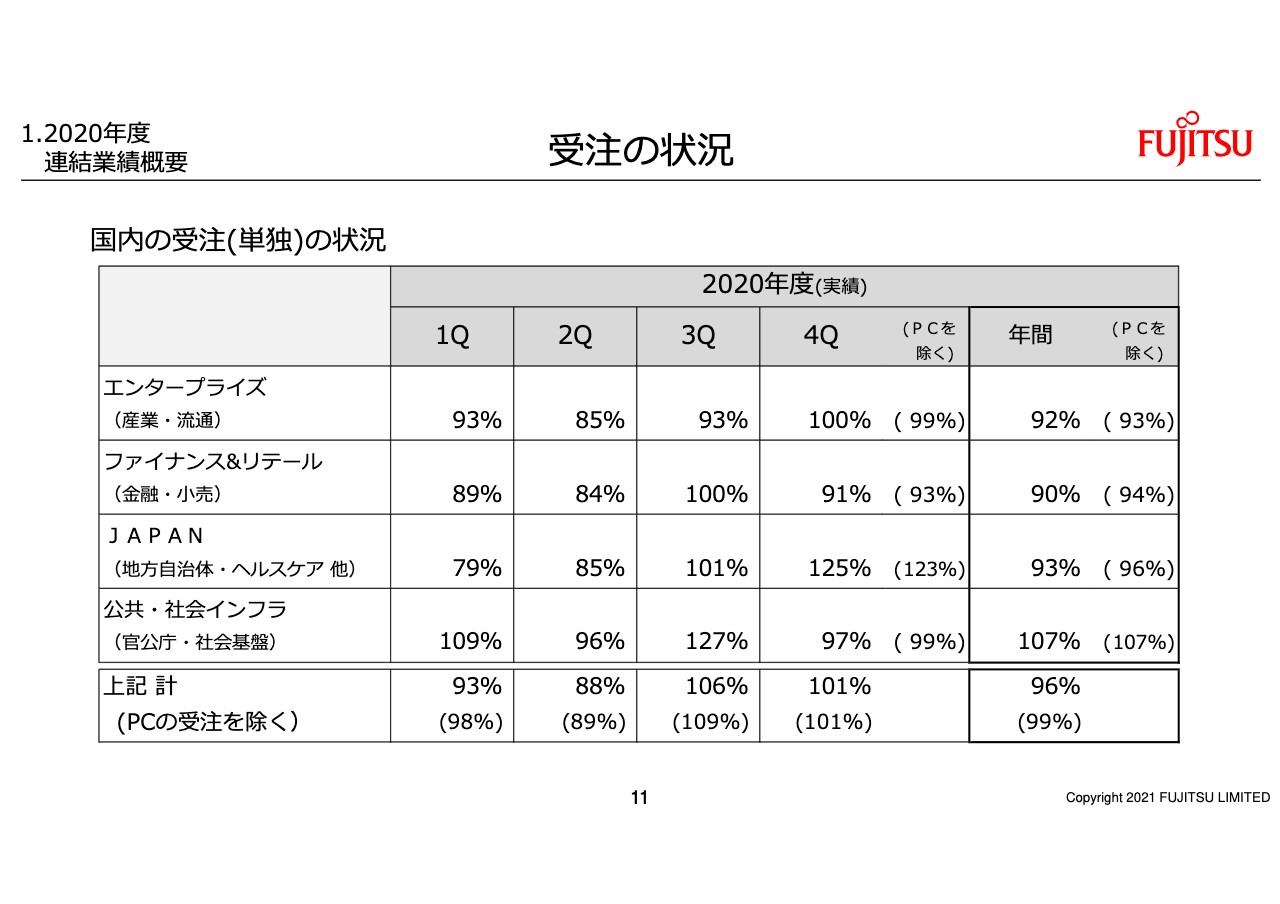

受注の状況

次に、国内の受注の状況について、コメントいたします。業種ごとに、第4四半期と年間についてコメントします。

まず、エンタープライズは、上期から延伸したプロジェクトが再開したものもございまして、この第4四半期では前年並みの水準にまで回復しました。年間の伸び率は、パソコンを除くと93パーセントです。上期を中心にコロナの影響が大きく出たことにより、前年からはマイナスです。

工場や物流の効率化、データ活用を目的とした基幹システム再構築に対するデマンドは強うございまして、今後の受注拡大を期待している領域です。

ファイナンス&リテールは、第4四半期は91パーセント、年間ではPCを除くベースで94パーセントです。ここにつきましては、コロナの影響は大きくございませんでした。前年からの変動には、大型商談のサイクルの影響が出ております。

対面営業を回避するためのオンラインコミュニケーションサービスなどの新たな領域に加えまして、金融系で既存システムのモダナイゼーションに関する商談も進んでおります。

JAPAN-BGは、この第4四半期は125パーセント伸長と大きく伸びました。上期にコロナの影響を大きく受けた領域ではありますが、延伸されていたプロジェクトが第4四半期にキャッチアップされまして、足元で大きく増加しました。

PCを除いた年間では96パーセントです。やはり上期のコロナによるマイナス影響が残りました。行政、ヘルスケアともにデジタル化の必要性が高い領域であり、しっかり対応してまいりたいと考えております。

公共・社会インフラは、第4四半期で97パーセント、年間で107パーセント伸長です。キャリア、官公庁ともに、通年で堅調に推移いたしました。第4四半期はキャリア向けが伸長しましたが、官公庁が大型商談サイクルの影響もございまして、前年を若干下回りました。

一番下が、これら主要業種を合計した伸び率です。第4四半期は101パーセント伸長、年間では96パーセント、PCを除いたベースで99パーセントです。全体では、上期を中心にコロナの影響が大きく出ましたが、下期は盛り返しました。業種ごとにはまだ、まだら模様ではありますが、年間では前年に近い水準を確保いたしました。

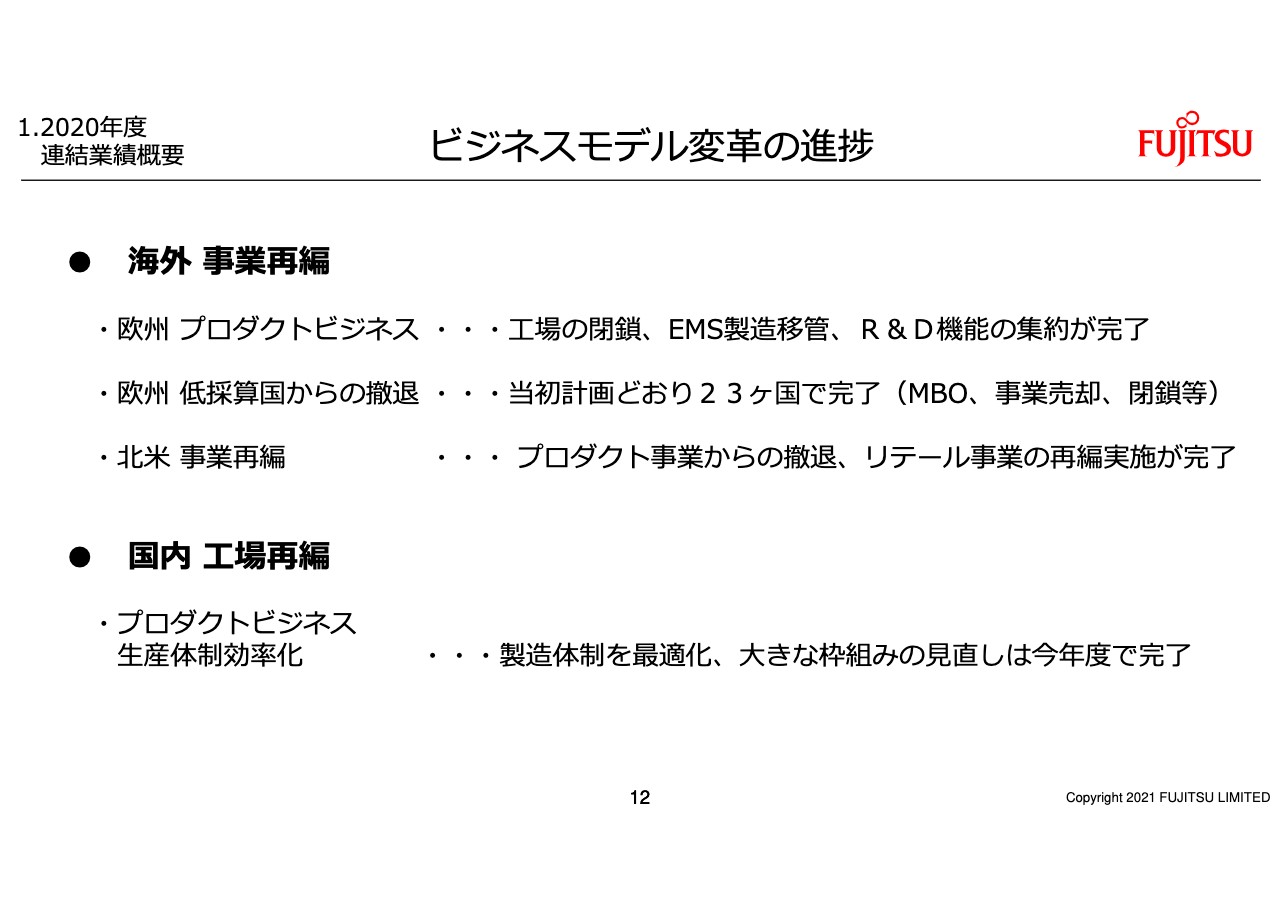

ビジネスモデル変⾰の進捗

次に、ビジネスモデル変革の進捗について説明します。今年度のビジネスモデル変革費用は64億円です。国内工場の再編が主な内容です。2018年度に欧州、2019年度に北米で大きなビジネスモデル変革費用を計上し、その後、実際の構造改革を進めて、当初の予定どおり、2020年度にほぼ完了させました。

欧州のアウグスブルク工場の閉鎖は9月に完了、EMSヘ製造移管し、日本、海外で分散しておりましたR&D機能の集約を行いました。また、欧州低採算国からの撤退につきましても、当初計画の23ヶ国からの撤退を完了させました。北米のプロダクトビジネスからの撤退も年度内に完了しております。

国内につきましては、工場の再編をもう一段進めました。製造体制の最適化を随時進めておりますが、大きな枠組みの見直しは今年度で完了です。

これらビジネスモデル変革による2020年度の損益効果は約70億円です。2021年度は、年間を通して効果が出てくるものもございまして、これに加えて50億円程度のプラスを見込んでおります。

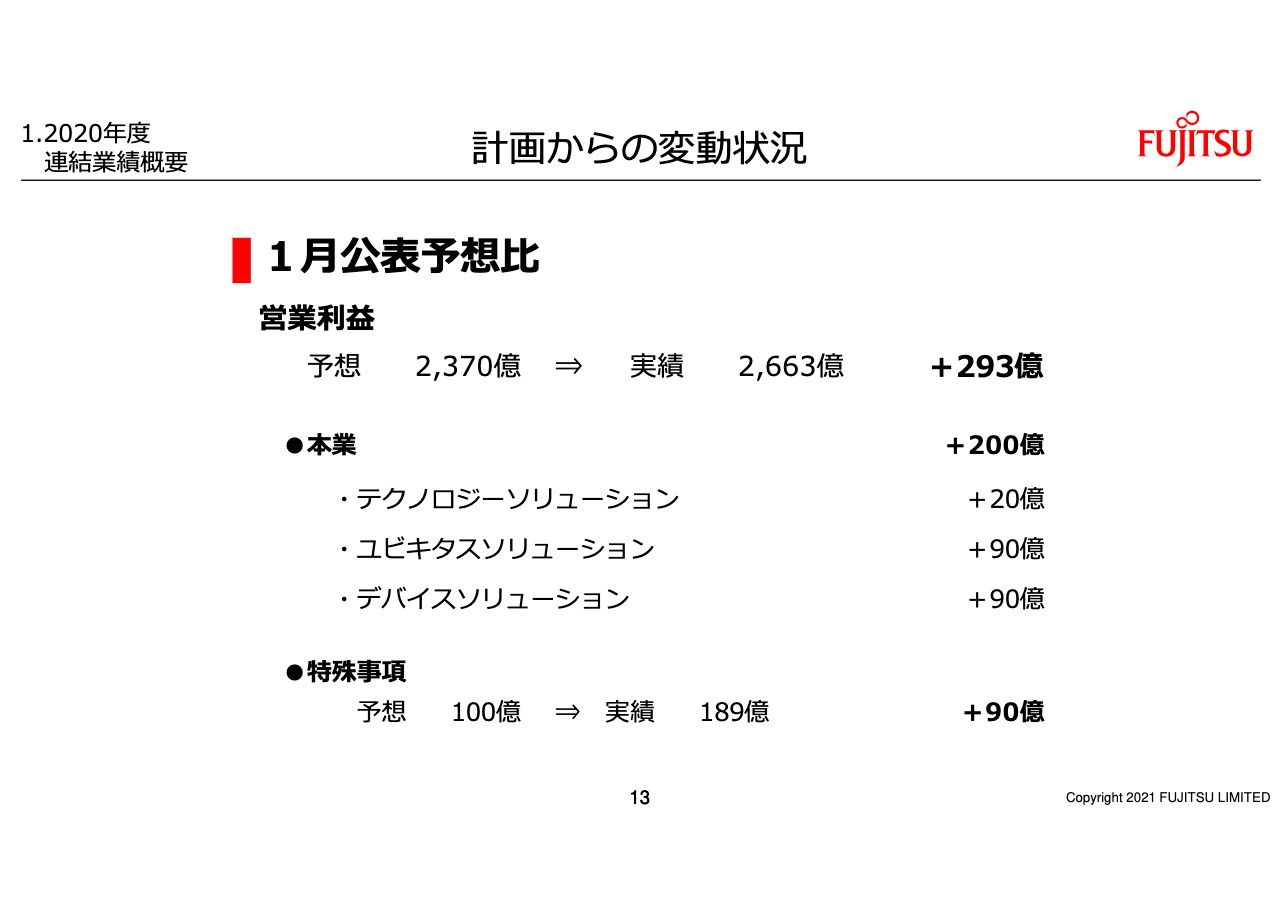

計画からの変動状況

前回公表からの利益変動について、補足いたします。営業利益は293億円の好転です。本業では200億円の好転です。

テクノロジーソリューションは20億円の好転です。不採算損失などのリスクをしっかり抑え込むことができました。ユビキタスでは90億円の好転です。販売単価が堅調に推移し、物量面でもGIGAスクールなどで積み上がった結果です。

デバイスも90億円の好転です。世界的な半導体デマンドの強さを背景に、電子部品の所要が高いレベルで推移しました。為替も想定より円安となった影響も加わり、好転です。全体的に年明けの緊急事態宣言によるマイナス影響の拡大も危惧しておりましたが、採算性改善も進み、利益への影響をしっかり抑え込むことができました。

特殊事項も90億円の好転です。係争リスクの縮小により、以前損失計上いたしました引当金の戻入の影響もございました。

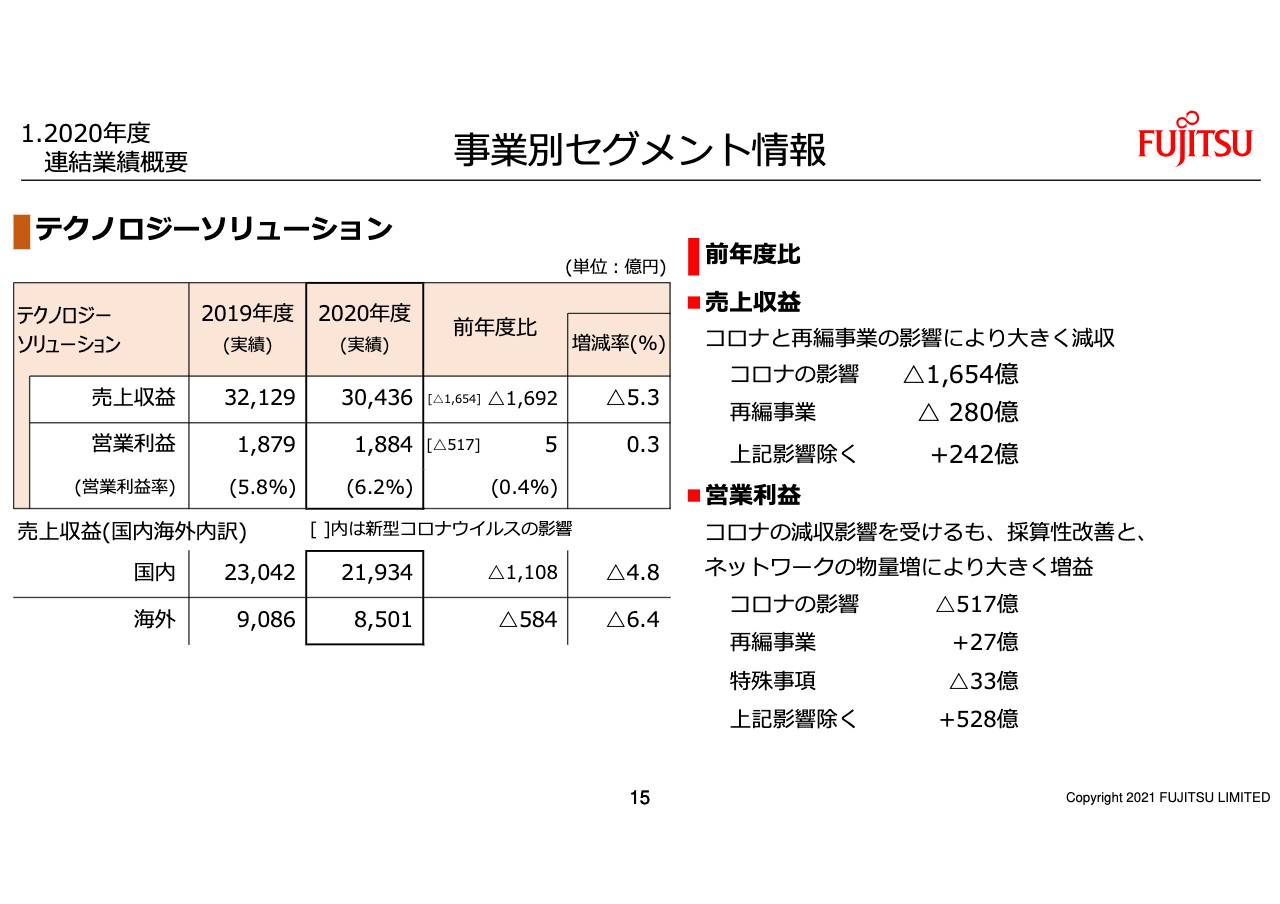

事業別セグメント情報①

15ページからはセグメントごとに前年度比を中心に説明してまいります。

まず、テクノロジーソリューションです。売上は3兆436億円で、前年から5.3パーセントの減収となりました。営業利益は1,884億円で、前年から5億円の増益です。コロナの影響を受けましたが、採算性改善を進め、前年並みの利益は確保。要因につきましては、サブセグメントごとに説明していきます。

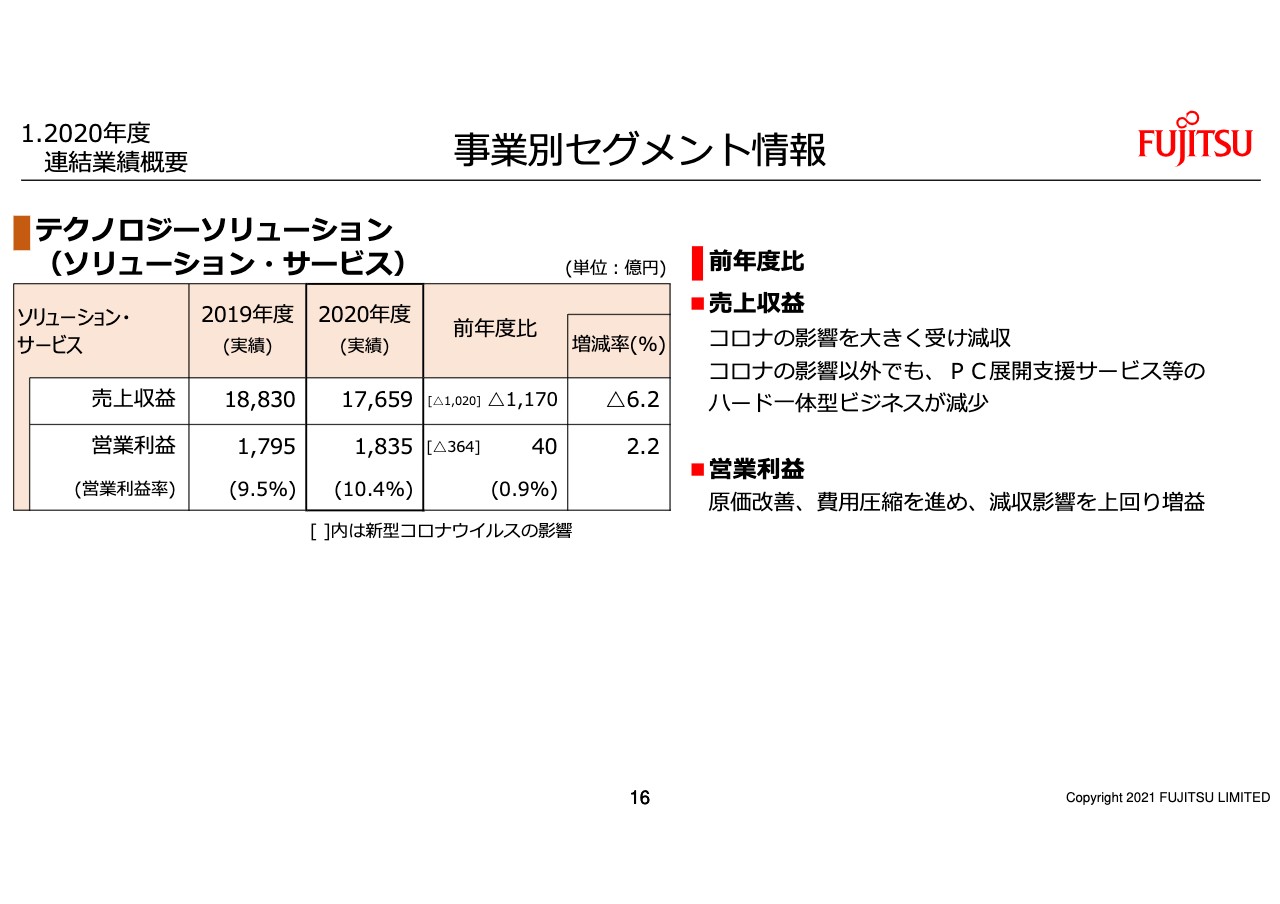

事業別セグメント情報②

16ページは、ソリューション・サービスです。売上は1兆7,659億円と、前年から6.2パーセントの減収です。繰り返しになりますが、コロナの減収影響に加え、ハード一体型ビジネスの前年反動を受け、減収です。

営業利益は1,835億円、営業利益率は10.4パーセントで、前年から40億円の増益です。SIおよび運用・保守サービスでの採算性改善に加えまして、営業費用の効率化も進め、減収影響をカバーいたしました。

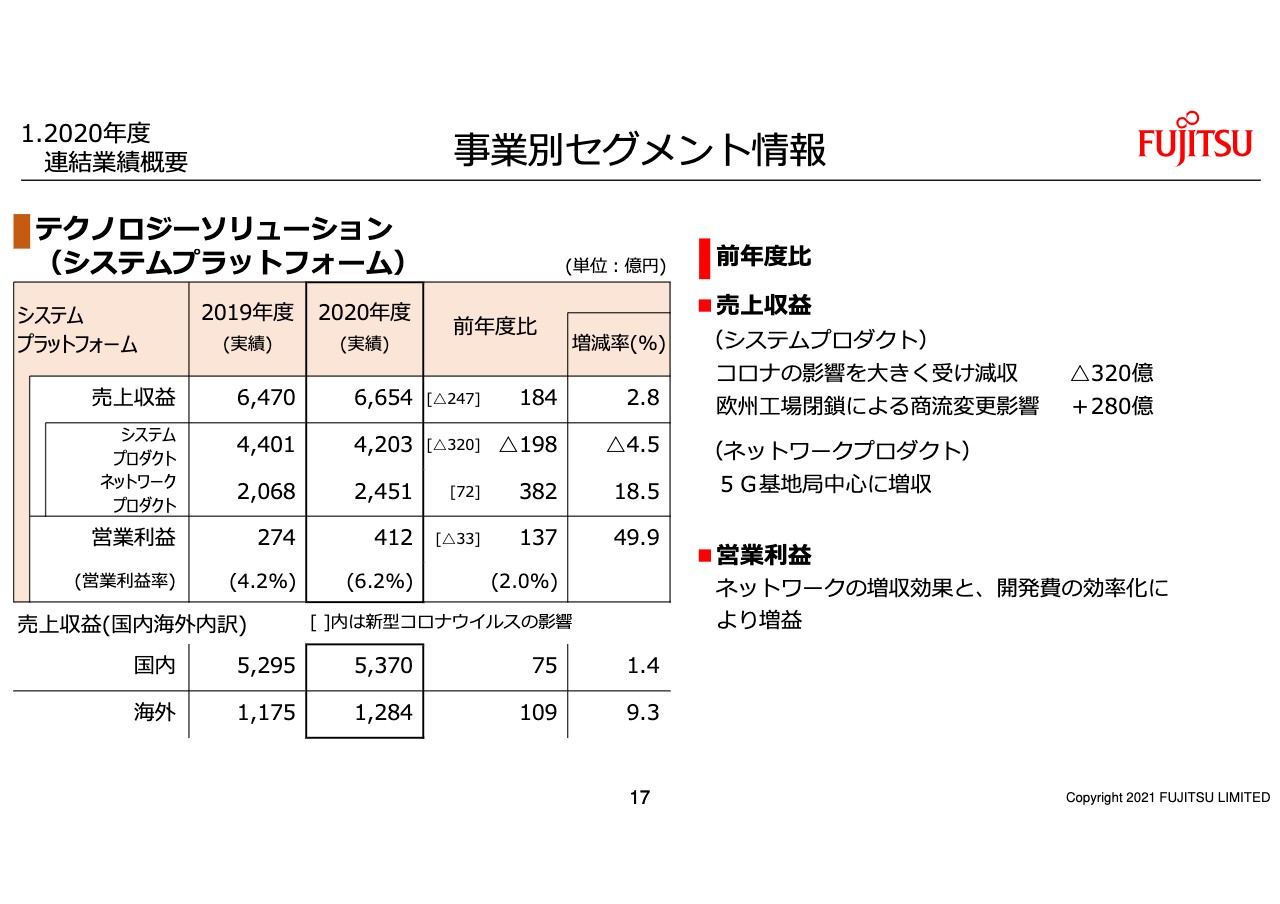

事業別セグメント情報③

17ページは、システムプラットフォームです。売上は6,654億円と、前年から2.8パーセントの増収です。システムプロダクトの売上は4.5パーセントの減収です。コロナの影響です。一方、ネットワークは5G基地局に加えまして、バックボーンの増強に向けたデマンドも強く、大きく増収です。

営業利益は412億円と、前年から137億円の増益です。ネットワークの増収効果とグローバルでのIAサーバ開発体制の効率化で、大きく増益となりました。

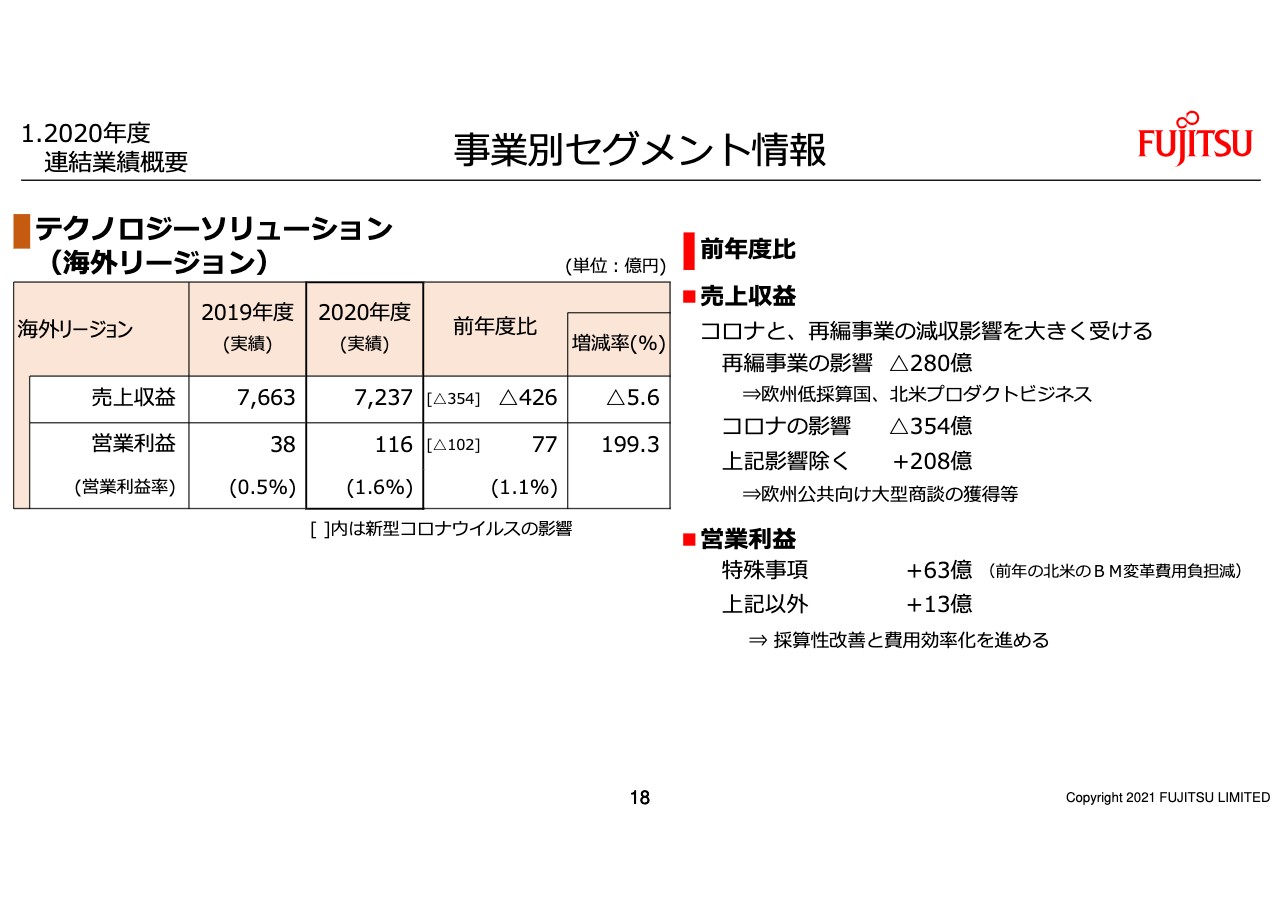

事業別セグメント情報④

18ページは海外リージョンです。売上は7,237億円と、前年から5.6パーセントの減収です。ロックダウンなどもございまして、国内以上にコロナの影響は強く受けました。一方、欧州で公共系の大型システム開発商談の獲得など、明るい兆しも出てまいりました。

営業利益は116億円で、前年から77億円の増益です。前年のビジネスモデル変革費用の負担減の影響がプラス63億円でした。それを除きまして、13億円のプラスです。減収の影響は大きゅうございましたが、採算性改善、費用効率化も進み、これをカバーし、前年から増益です。

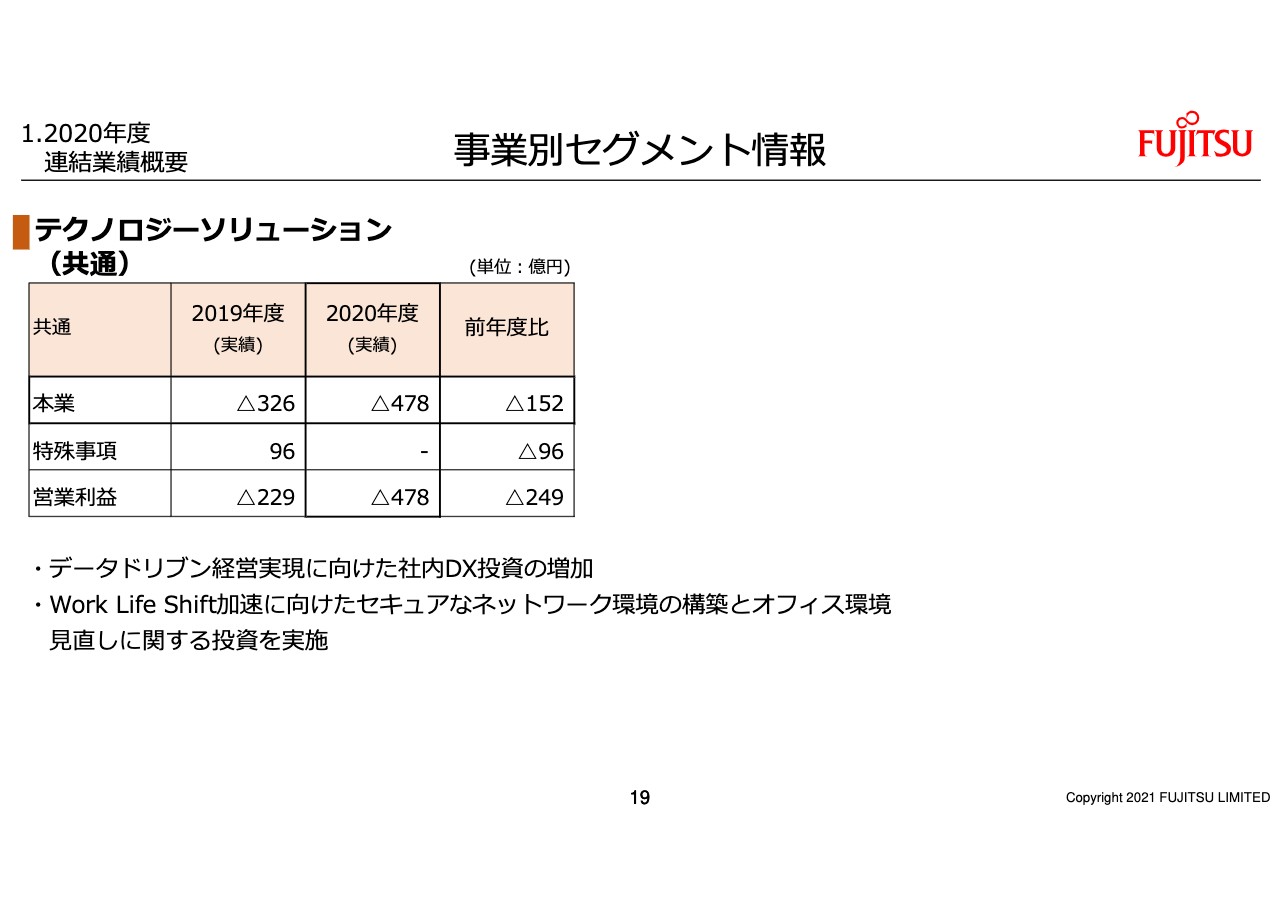

事業別セグメント情報⑤

19ページは、テクノロジーソリューションの共通です。一番上の本業のラインをご覧ください。マイナス478億円、前年から152億円の費用増となりました。社内DXあるいは「Work LIfe Shift」を加速させるための成長投資の増加が中心です。

特殊事項は、前年の一時利益の反動減により96億円の減益です。合計して、前年から249億円の減益です。

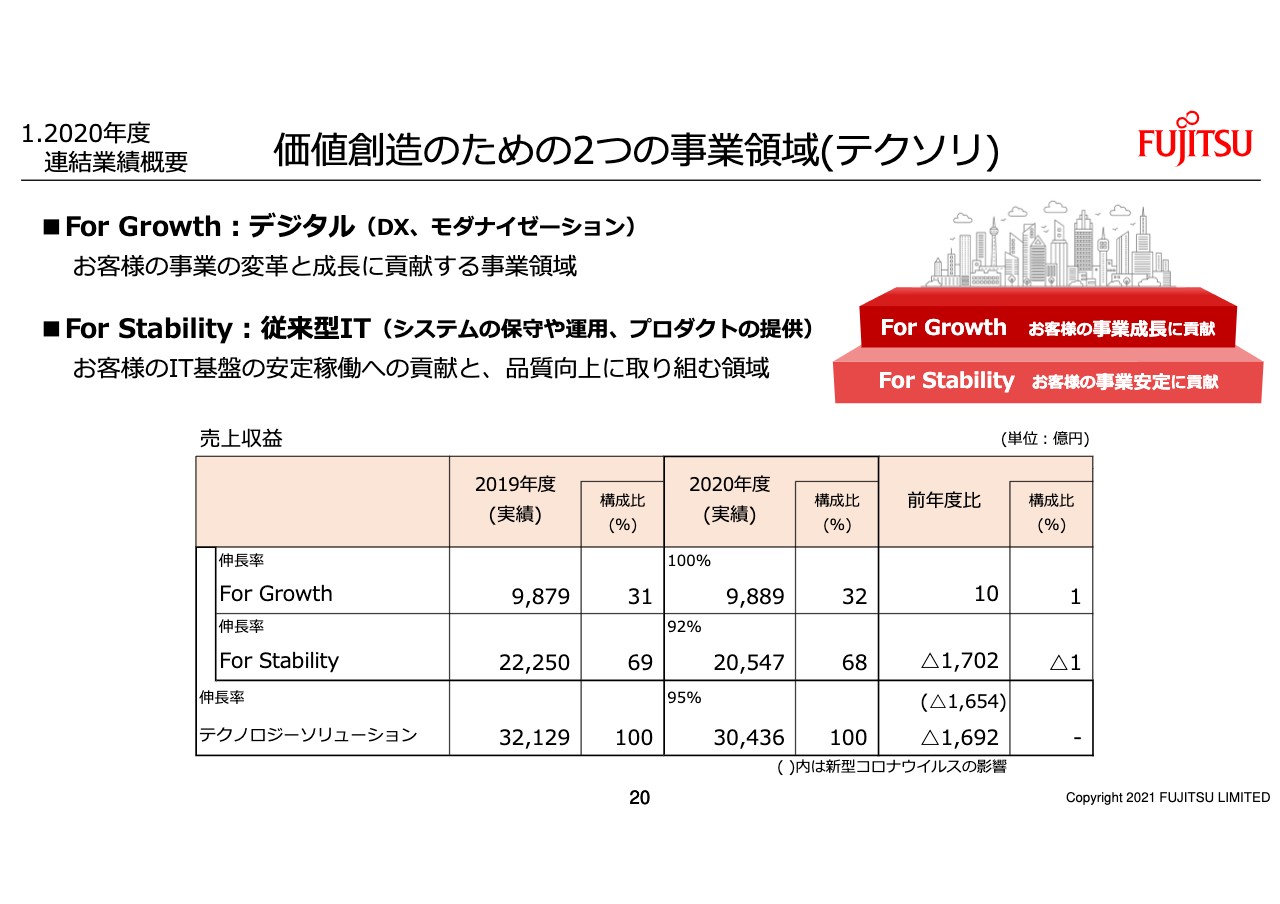

価値創造のための2つの事業領域(テクソリ)

20ページは、テクノロジーソリューションの2つの事業領域「For Growth」「For Stability」の売上状況です。テクノロジーソリューション全体の売上は3兆436億円です。そのうち、32パーセントが「For Growth」、68パーセントが「For Stability」で構成されています。

「For Growth」の売上は9,889億円で、前年並みです。一方、「For Stability」の売上は2兆547億円で、前年の92パーセントの水準となりました。

コロナによる減収影響をそれぞれの領域で多分に受けましたが、「For Growth」の領域では5G基地局に対する強いデマンドもあり、前年並みをなんとか確保いたしました。延伸したプロジェクトの再開、DXに対するデマンドをしっかり捉え、次年度以降、売上拡大を実現させてまいります。

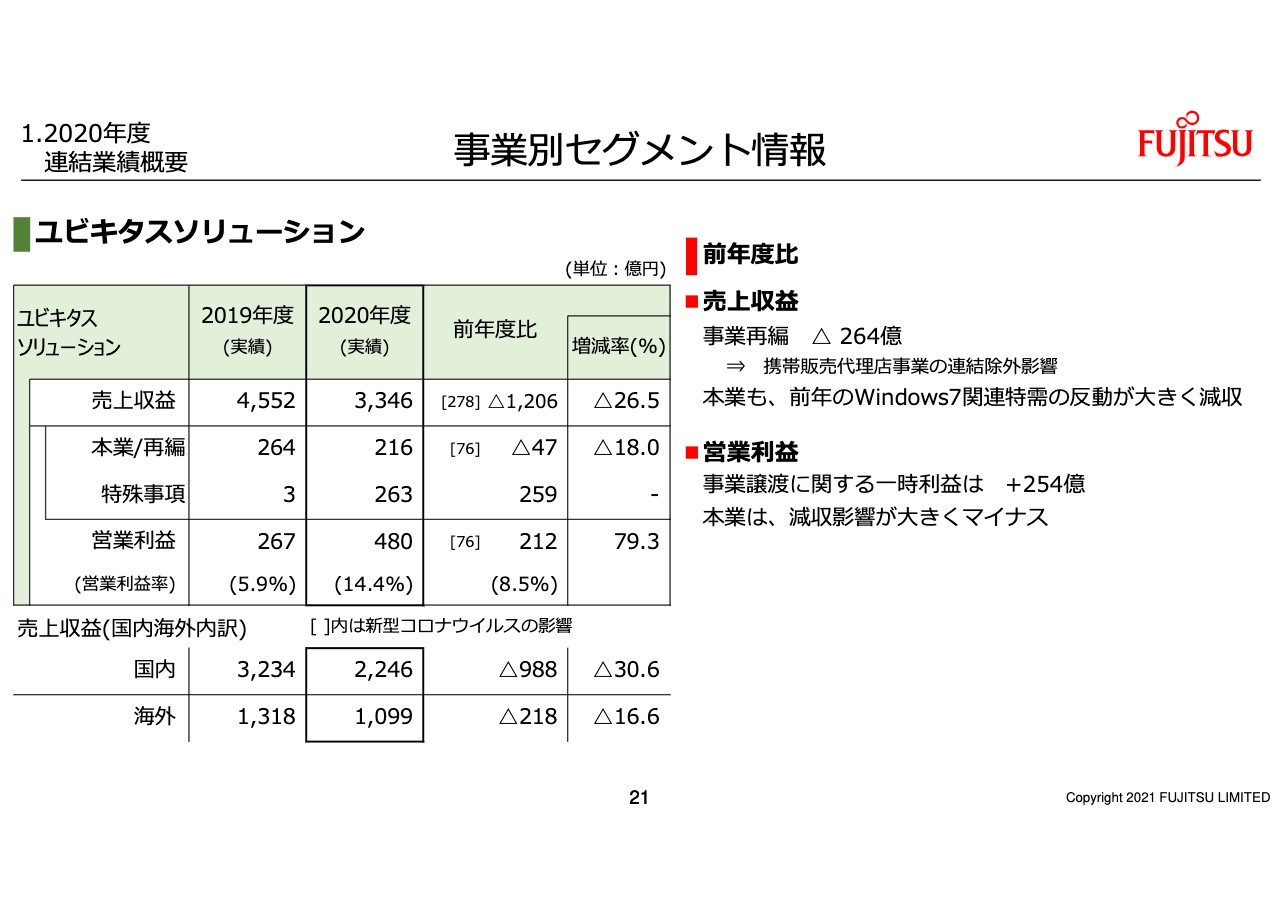

事業別セグメント情報⑥

21ページはユビキタスソリューションです。売上は3,346億円で、前年から26.5パーセントの減収です。事業再編による減収影響に加え、前年度の「Windows 7」関連特需の反動を受けました。

営業利益は480億円で、前年からは212億円の増益です。事業譲渡に関する利益影響が254億円のプラスで、それを除きますと、減収影響で前年から47億円の減益です。

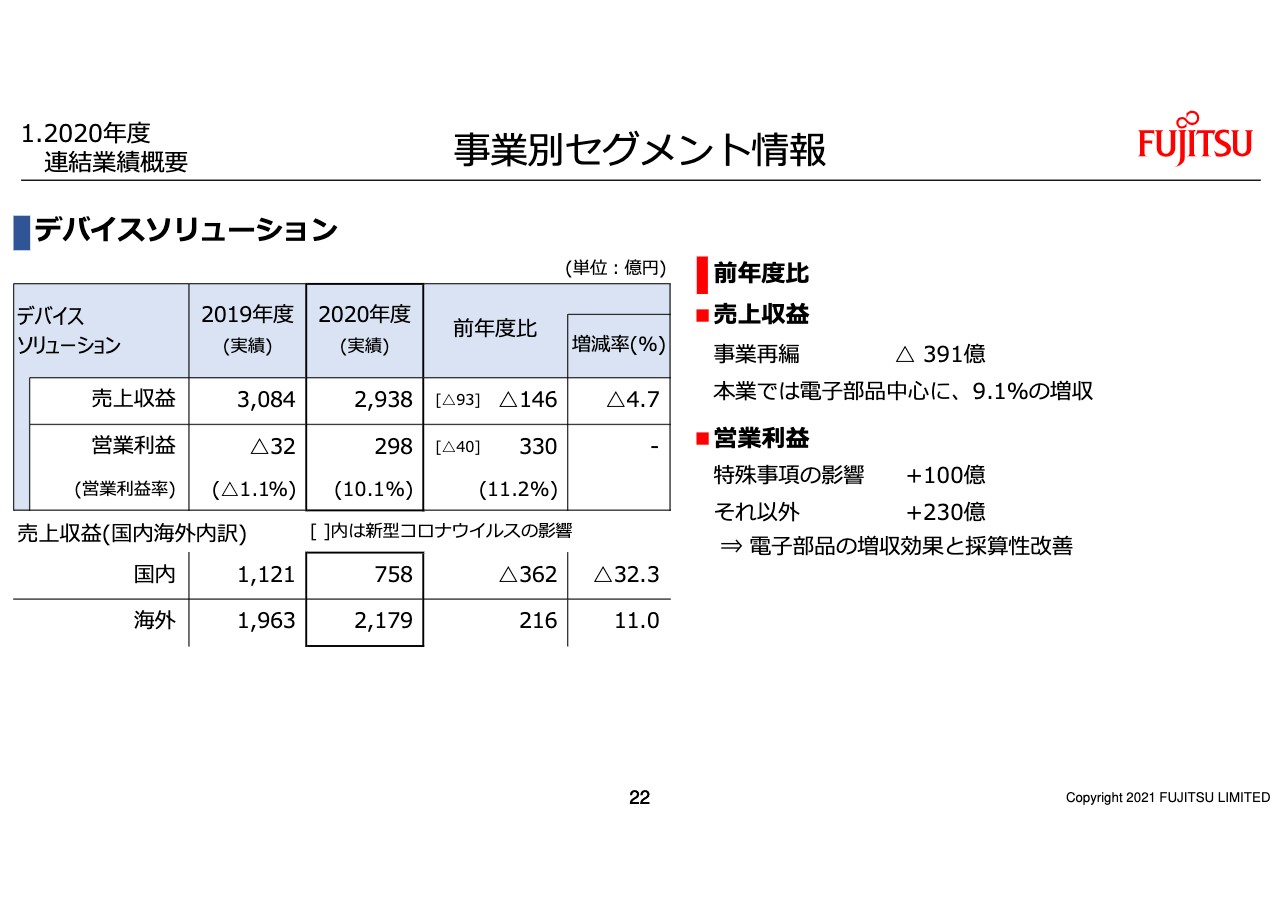

事業別セグメント情報⑦

22ページは、デバイスソリューションです。売上は2,938億円で、前年から4.7パーセントの減収です。事業再編影響がマイナス391億円で、この影響を除きますと、電子部品中心に9.1パーセントの増収です。

営業利益は298億円で、前年から330億円の増益です。昨年のビジネスモデル変革費用の負担減がプラス100億円で、それを除くと230億円の増益です。半導体需要の高まりもあり、電子部品が年間を通して好調に推移しました。

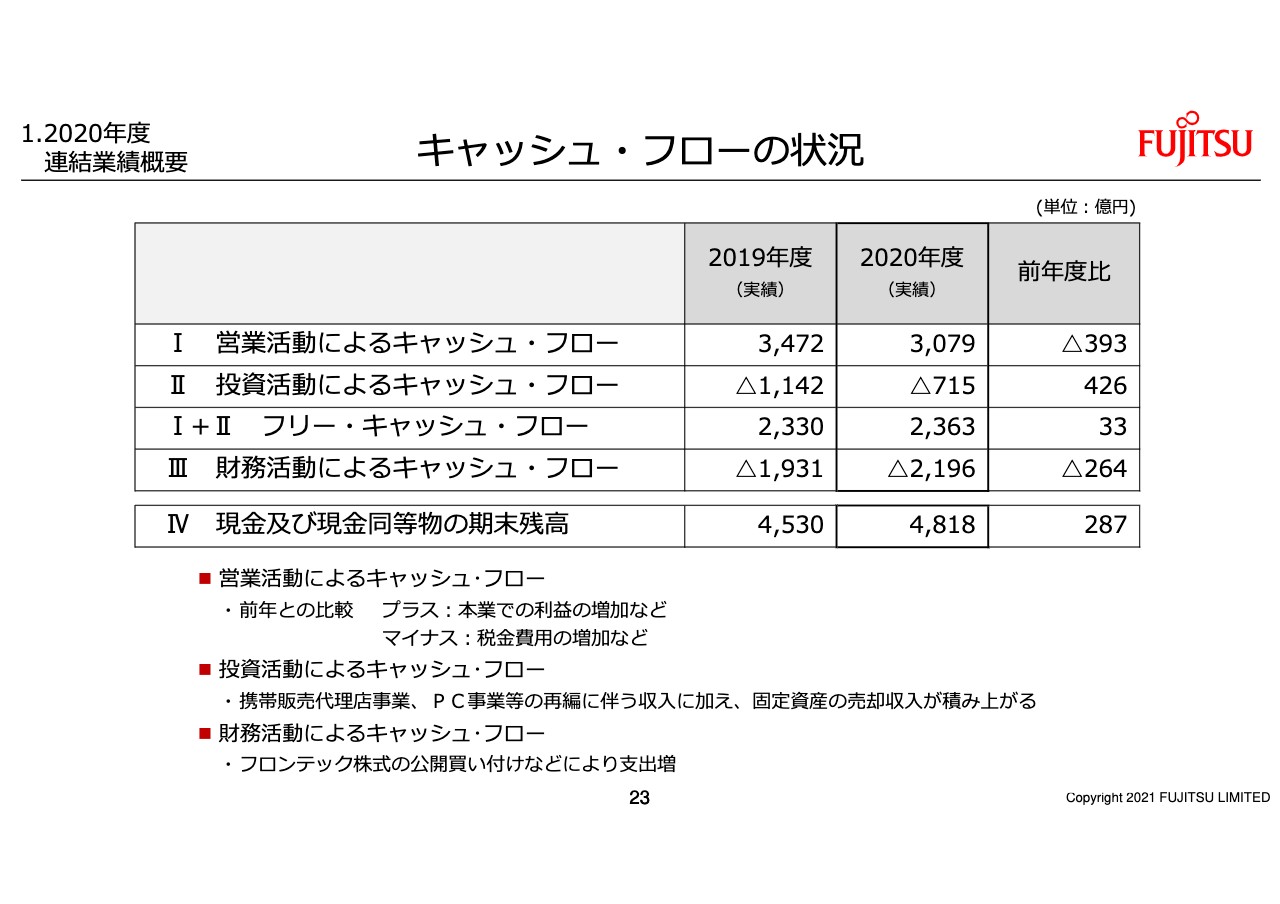

キャッシュ・フローの状況①

23ページはキャッシュ・フローの状況です。営業キャッシュ・フローは3,079億円で、利益の増加によるプラスはございますが、税金費用の増加などマイナス要因もございました。

投資キャッシュ・フローはマイナス715億円です。携帯販売代理店事業、PC事業の再編に伴う収入に加えまして、固定資産の売却収入などが積み上がりました。合計したフリー・キャッシュ・フローは2,363億円で、前年並みです。

財務キャッシュ・フローは2,196億円のマイナスです。フロンテック株式の公開買い付けもあり、支出が増加いたしました。

資産、負債、資本の状況

24ページは、資産、負債、資本の状況です。年度末の純資産は1兆5,469億円です。利益の増加により、前年度末から1,984億円の増加です。ROEは15.1パーセント、EPSは1,013.8円と、資本効率につきましても着実に好転してまいりました。

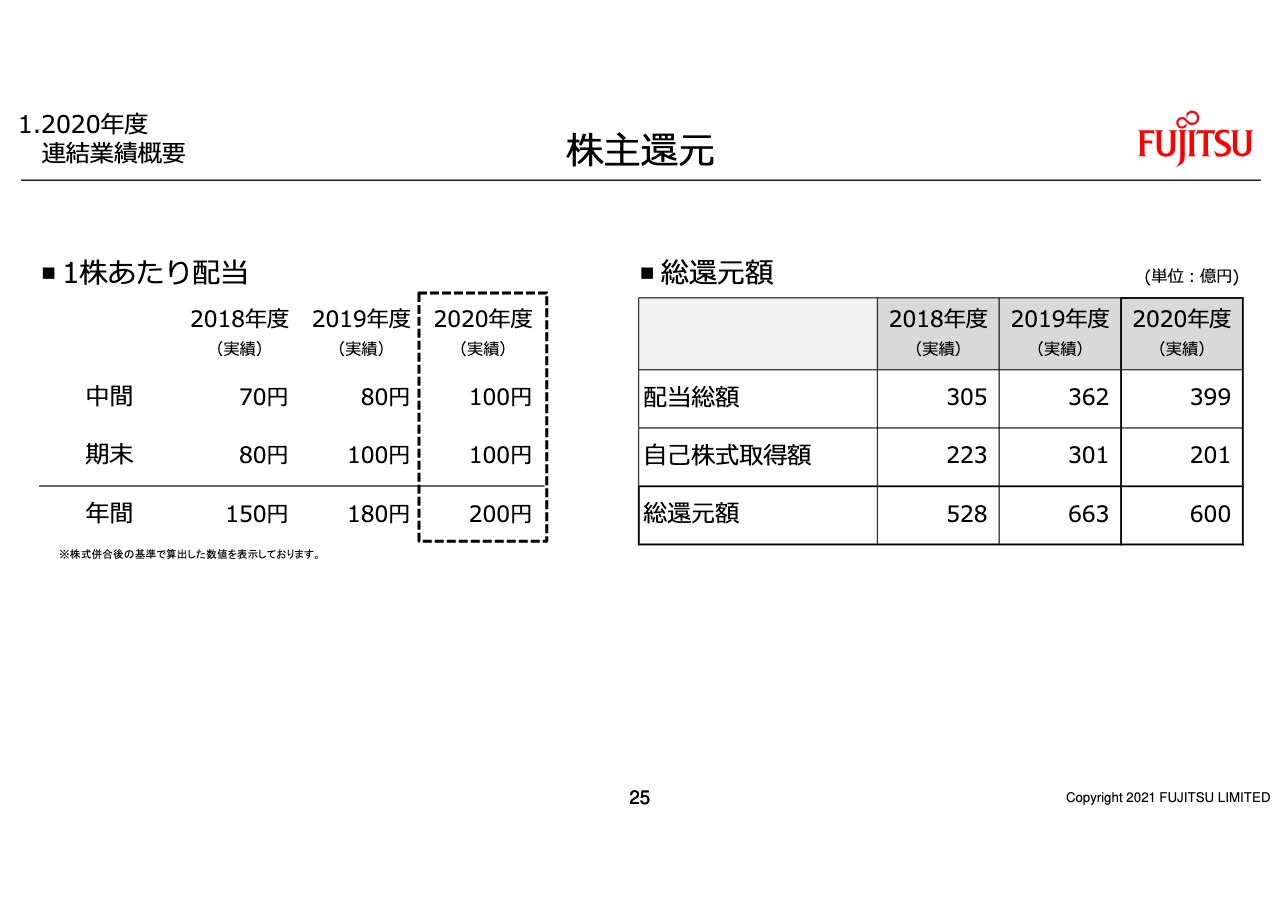

株主還元

25ページは、株主還元の状況です。1株当たりの普通配当は、中間配当と合わせまして200円で、5期連続の増配とする予定です。総還元額は、自己株式の取得と合わせまして、2020年度は600億円の規模となります。

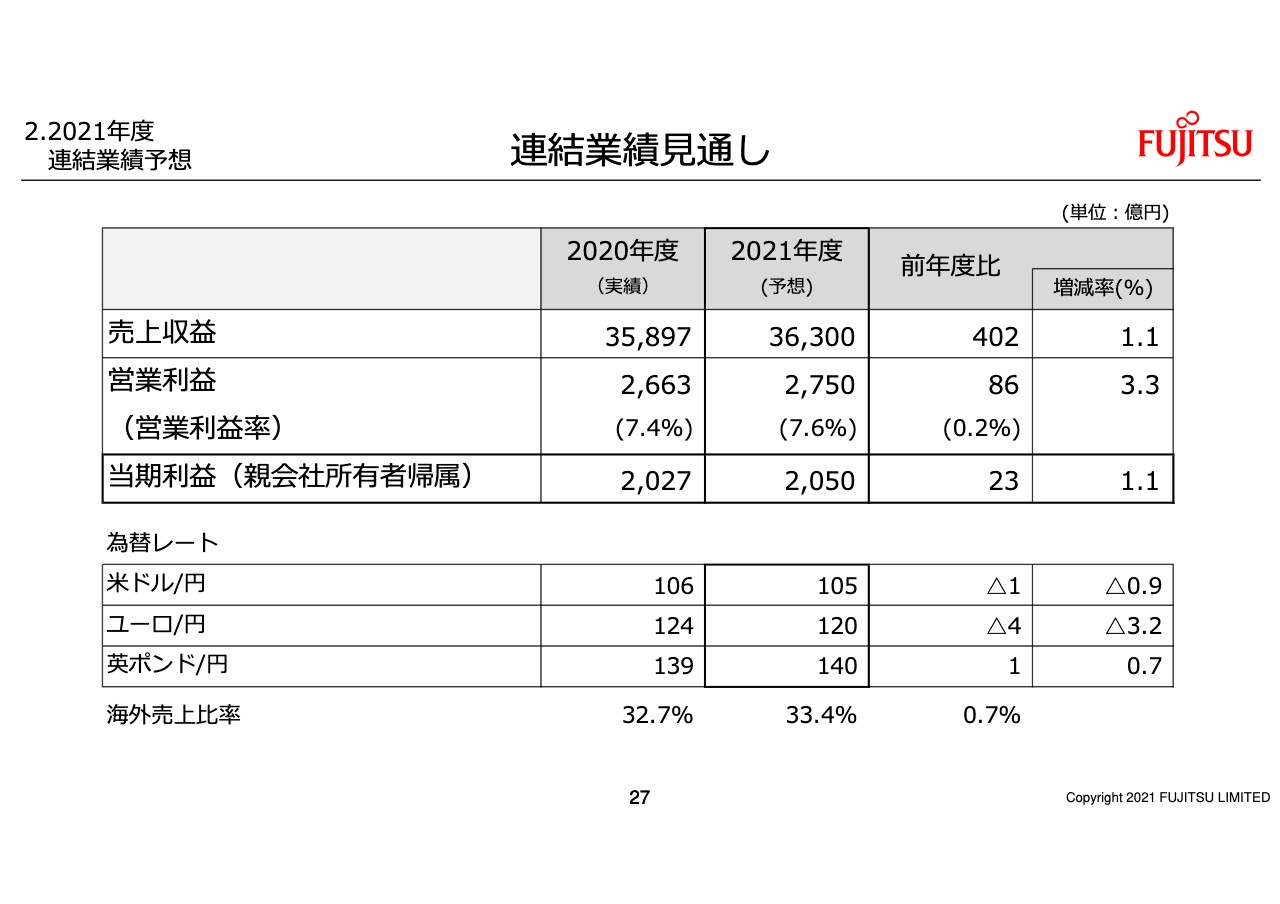

連結業績⾒通し

27ページは、2021年度の業績見通しです。表の上段の太枠部分にあるように、売上収益は3兆6,300億円で、前年から101パーセント伸長です。営業利益は2,750億円で、前年から86億円の増益です。当期利益は2,050億円で、前年から23億円の増益です。

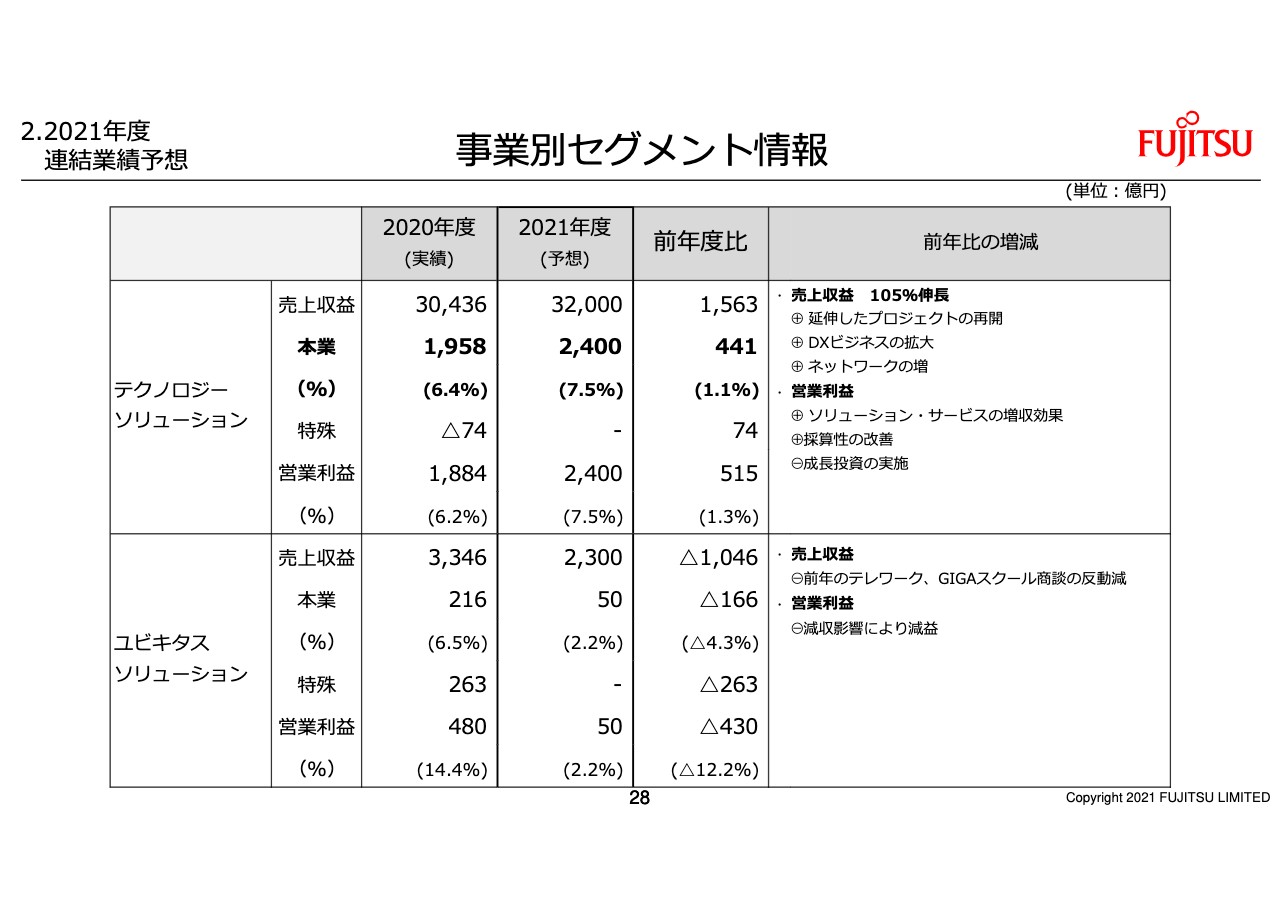

事業別セグメント情報⑧

28ページ、29ページで、セグメントごとの内訳をご説明します。まず、テクノロジーソリューションです。売上は105パーセント伸長の3兆2,000億円です。DXビジネスの拡大をしっかり進めます。営業利益は2,400億円です。増収効果に加えまして、採算性の改善を引き続き進め、前年から515億円の増益です。のちほど、内訳を補足します。

ユビキタスソリューションは、2020年のテレワーク対応、あるいはGIGAスクール商談の反動減を織り込みました。売上は2,300億円で、前年から30パーセントの減です。営業利益は50億円です。減収影響に加えまして、事業譲渡益がなくなる影響もあり、大きくここは減益です。

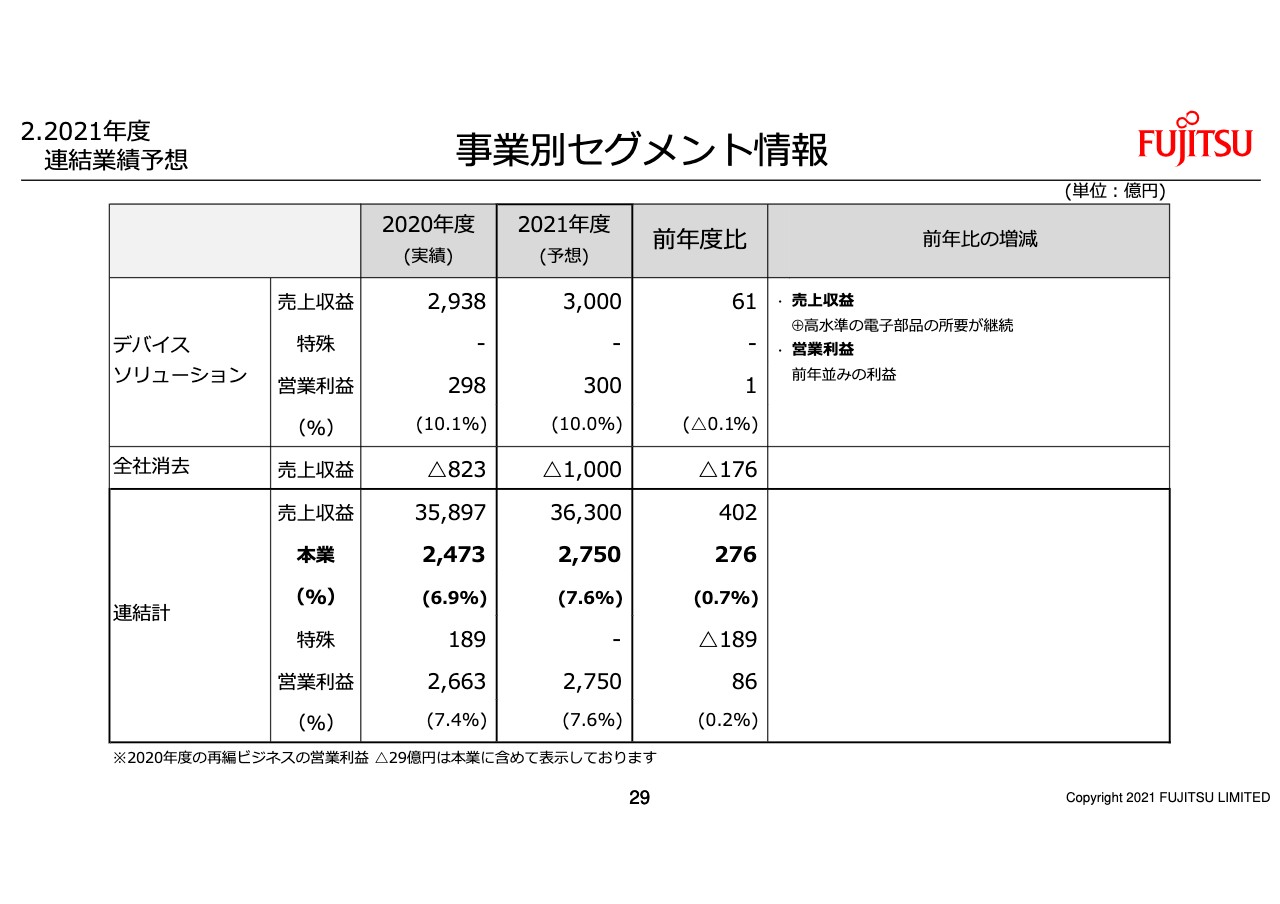

事業別セグメント情報⑨

29ページは、デバイスソリューションです。2020年に引き続き、強いデマンドが継続すると想定しており、売上、利益ともに前年並みの高い水準を見込んでいます。

このように、セグメントごとに見ますと、前年からプラスとマイナスがございますが、コア領域であるテクノロジーソリューションをしっかり成長させることにより、全体でも増益となるよう、しっかり進めてまいります。

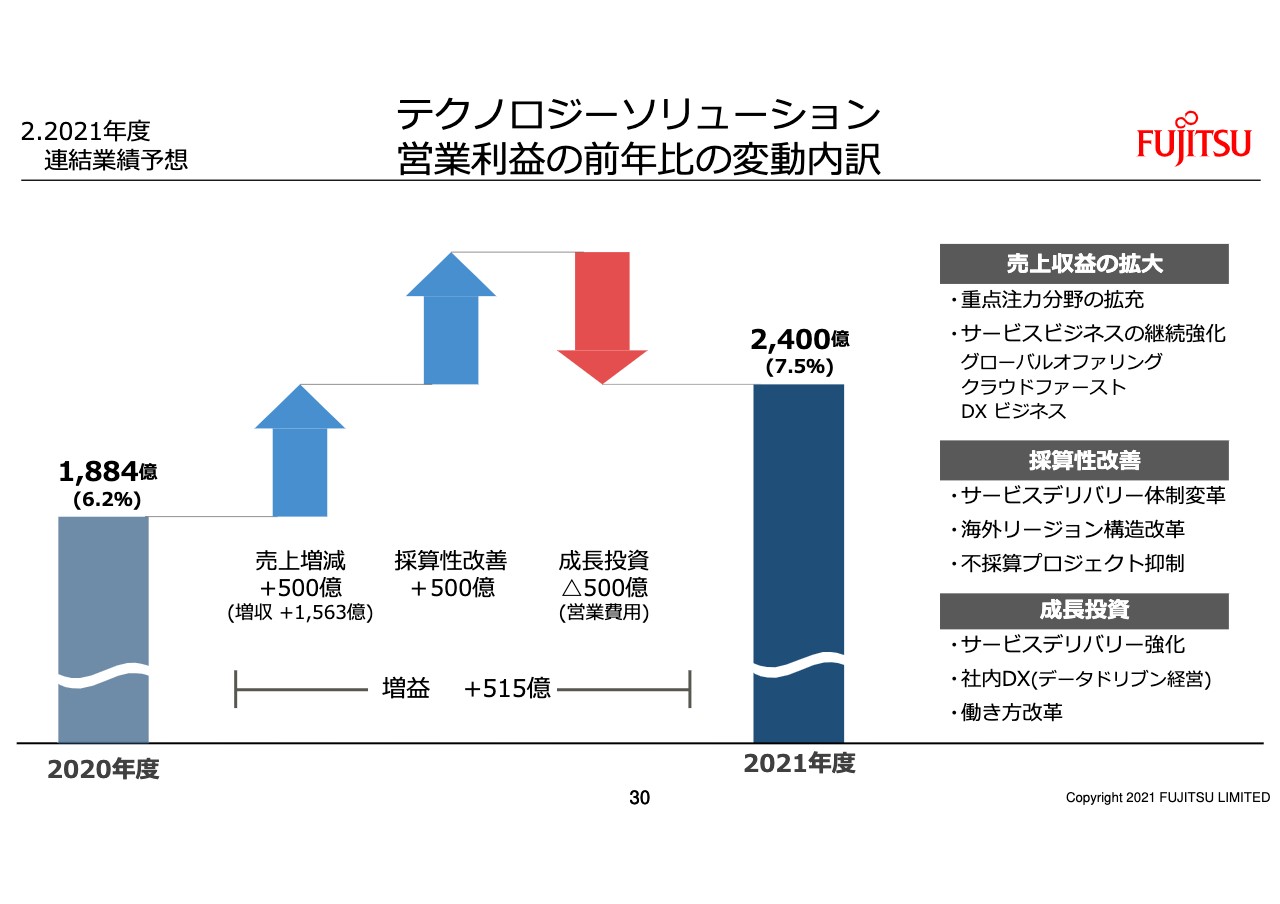

テクノロジーソリューション 営業利益の前年⽐の変動内訳

30ページで、テクノロジーソリューションの増益要因を補足します。一番左が2020年度の営業利益1,884億円で、営業利益率が6.2パーセントです。ここを起点に増減をコメントします。

最初の上向きの矢印が1,563億円の増収効果による増益が500億円です。コロナにより延伸したプロジェクトの再開に加えて、DXの成長を確実に進めます。

次の上向きの矢印は、採算性の改善等でプラス500億円です。サービスデリバリー体制の変革、海外リージョンの構造改革効果に加えて、不採算プロジェクトを縮小させることで採算性の改善を大きく進めます。

次の下向きの矢印が成長投資の拡大により、500億円の費用負担増です。2021年度は、売上拡大、採算性の改善に向け、成長投資を積極的に実施いたします。サービスデリバリーの強化、ジャパン・グローバルゲートウェイ施策や、グローバルオファリングに関する投資、データドリブン経営に向けた社内DX投資に加えて、働き方改革を加速させるための投資を中心に実行していきます。

一番右は、すべてを合計した2021年度の営業利益2,400億円です。営業利益率は7.5パーセントの計画です。すべてを合計して、増益額が515億円です。売上規模の拡大、採算性の改善に加えて、積極的な成長投資の実施により、2022年度の経営目標につなげます。

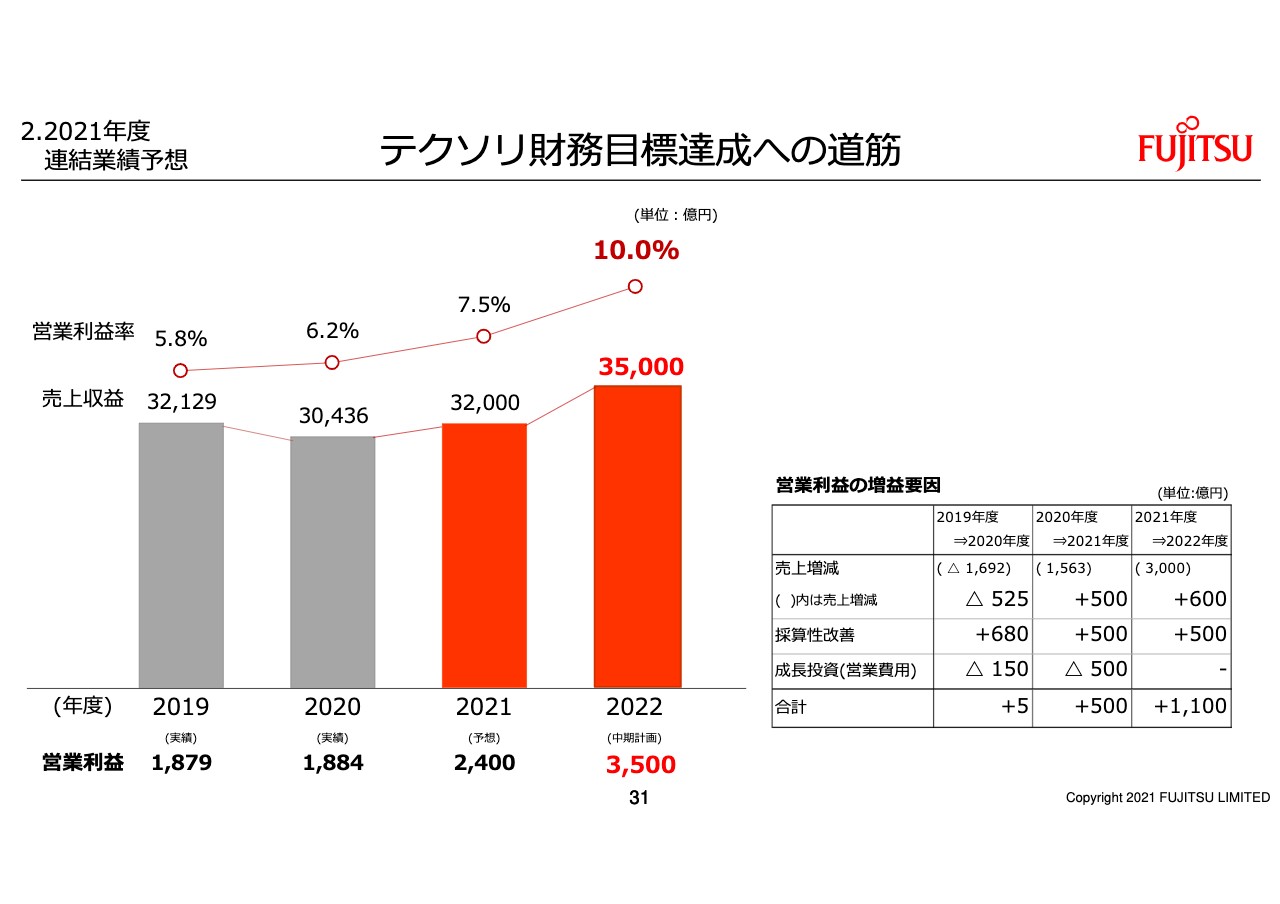

テクソリ財務目標達成への道筋

31ページは、今申し上げた2022年度の経営目標達成への道筋です。決算のパートでご説明したとおり、2020年度は採算性の改善が大きく進みましたが、コロナの減収影響が大きく、全体では若干の増益に留まりました。

2021年度は規模の拡大、採算性の改善、成長投資をバランスよく進め、500億円の増益を計画しています。2022年度は、2021年度と同額の成長投資を継続しますが、ここまでのその効果によって、1,100億円の増益を見込んでおります。

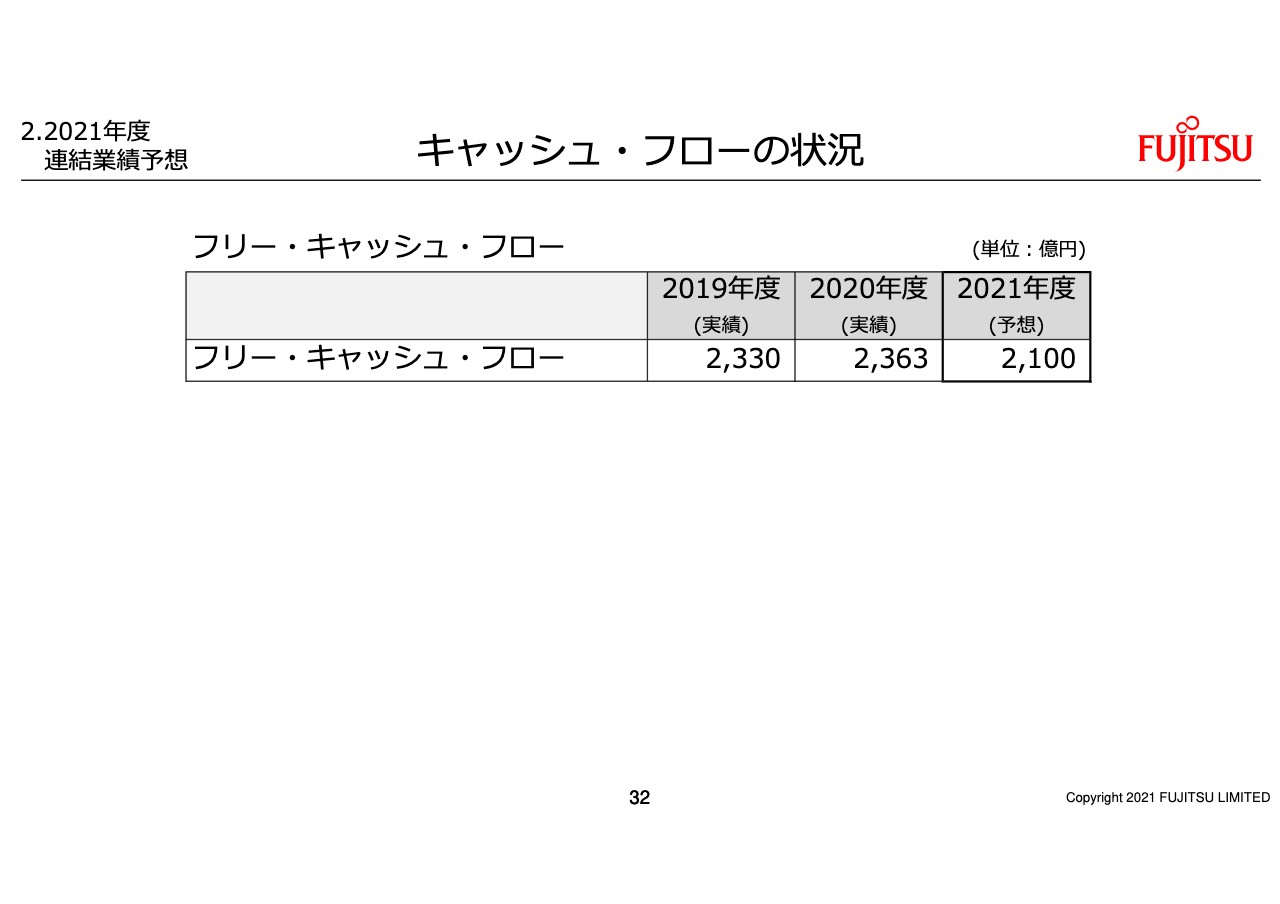

キャッシュ・フローの状況②

32ページは、キャッシュ・フローの予想です。フリー・キャッシュ・フローは2,100億円です。前年計上しましたワンショットの事業譲渡等の収入がなくなりますので、前年から減少はいたしますが、2,000億円以上のフリー・キャッシュ・フローを維持する計画です。

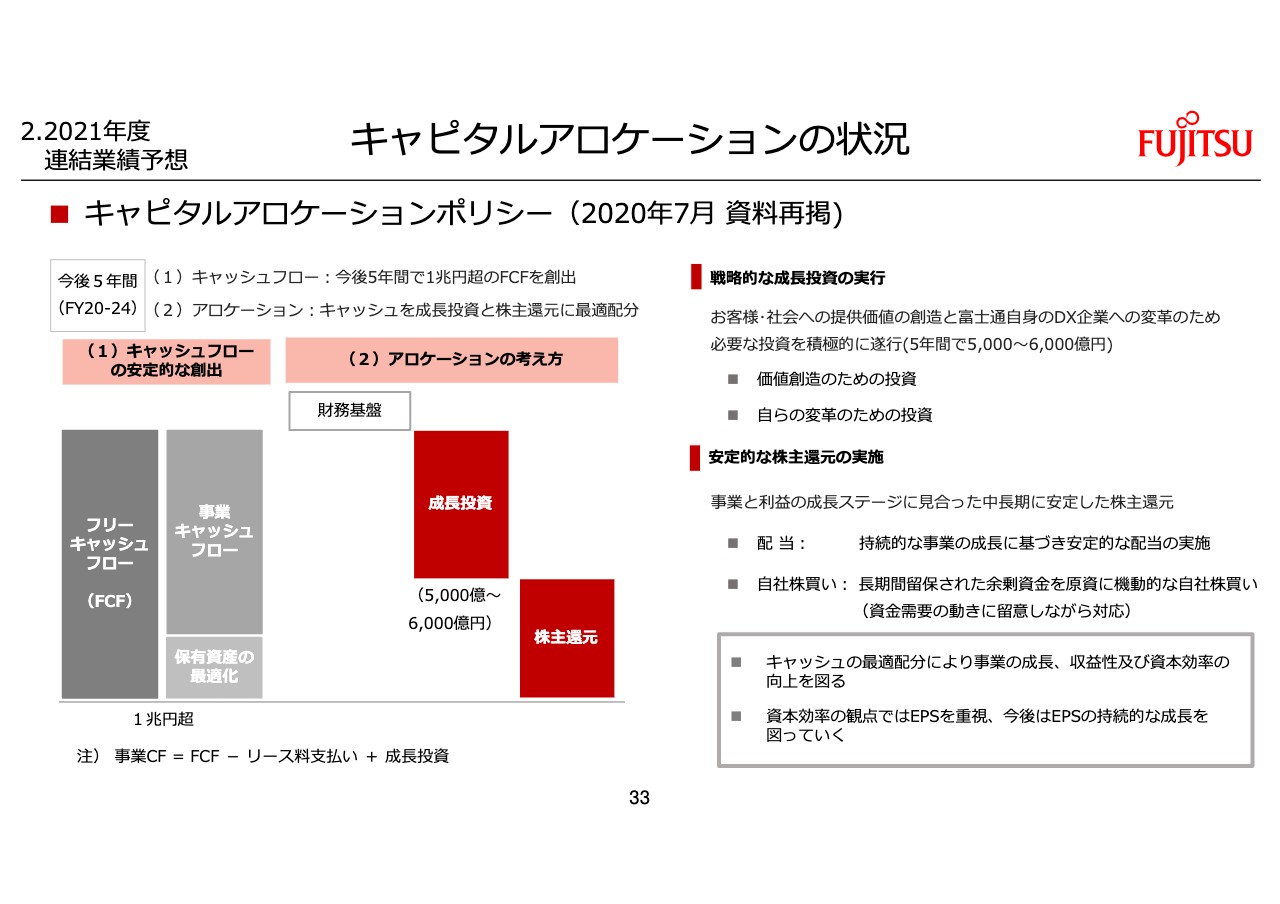

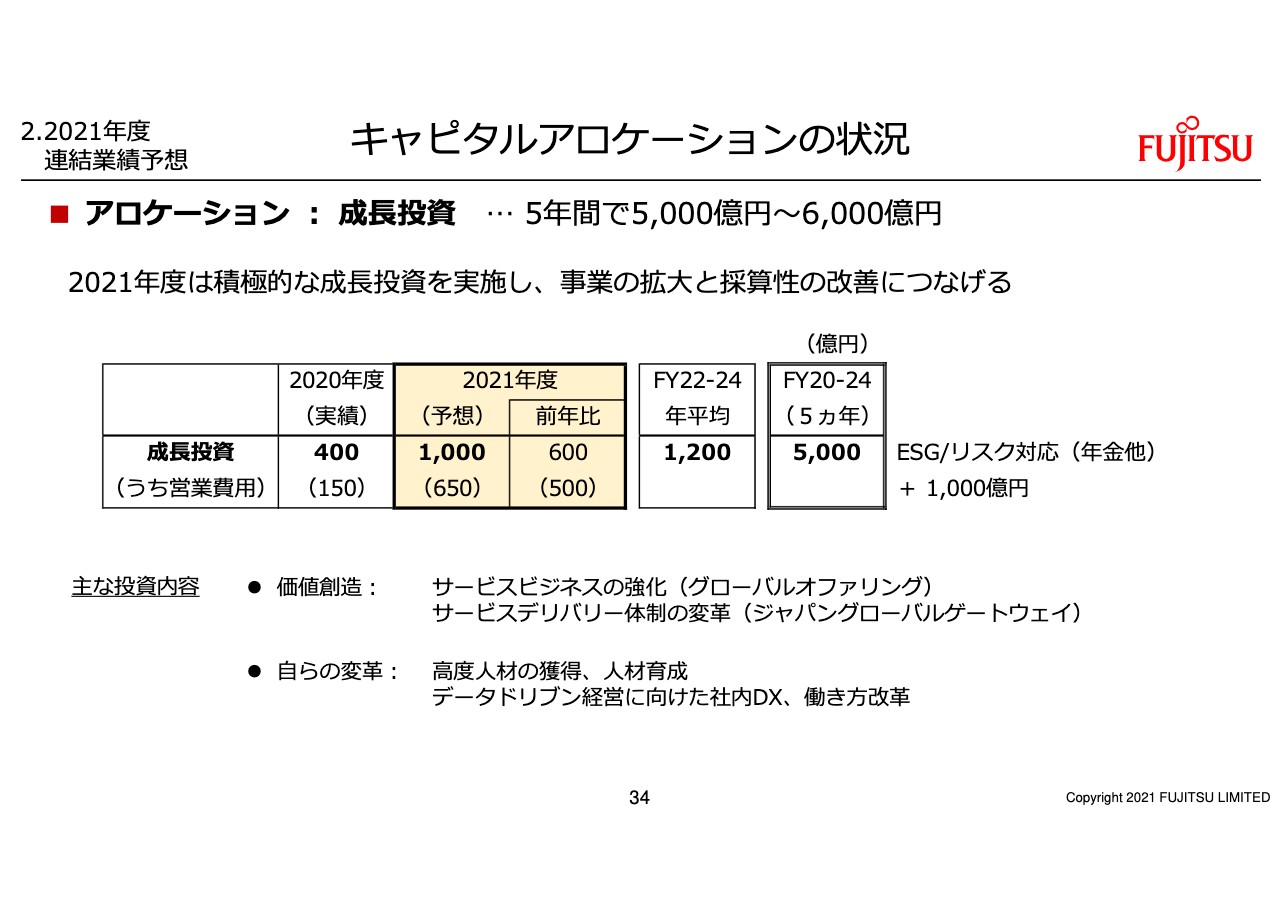

キャピタルアロケーションの状況①

キャピタルアロケーションの状況について、ご説明します。このページは、昨年発表しましたキャピタルアロケーションポリシーの再掲でございます。

2020年度から2024年度まで、5年間で1兆円を超えるフリー・キャッシュ・フローを創出し、それを成長投資と株主還元に最適に配分することで、事業の拡大、収益力の強化、資本効率の向上につなげると申し上げました。

キャピタルアロケーションの状況②

34ページでは、具体的なアロケーションについて、少し説明します。まずは戦略的な成長投資です。

2020年の成長投資は全体で400億円規模でしたが、2021年度は先ほども説明したとおり、これを大きく増額します。期間費用、投資も合わせて1,000億円規模を実行します。2022年度以降も、この水準以上の規模で継続いたします。

また、この他、ESG関連や年金制度などのリスク対応等に1,000億円規模の追加投資も想定しておりまして、5年間の総額で5,000億円から6,000億円規模の投資を行う予定です。個々の投資内容につきましては、先ほどご説明したとおりです。

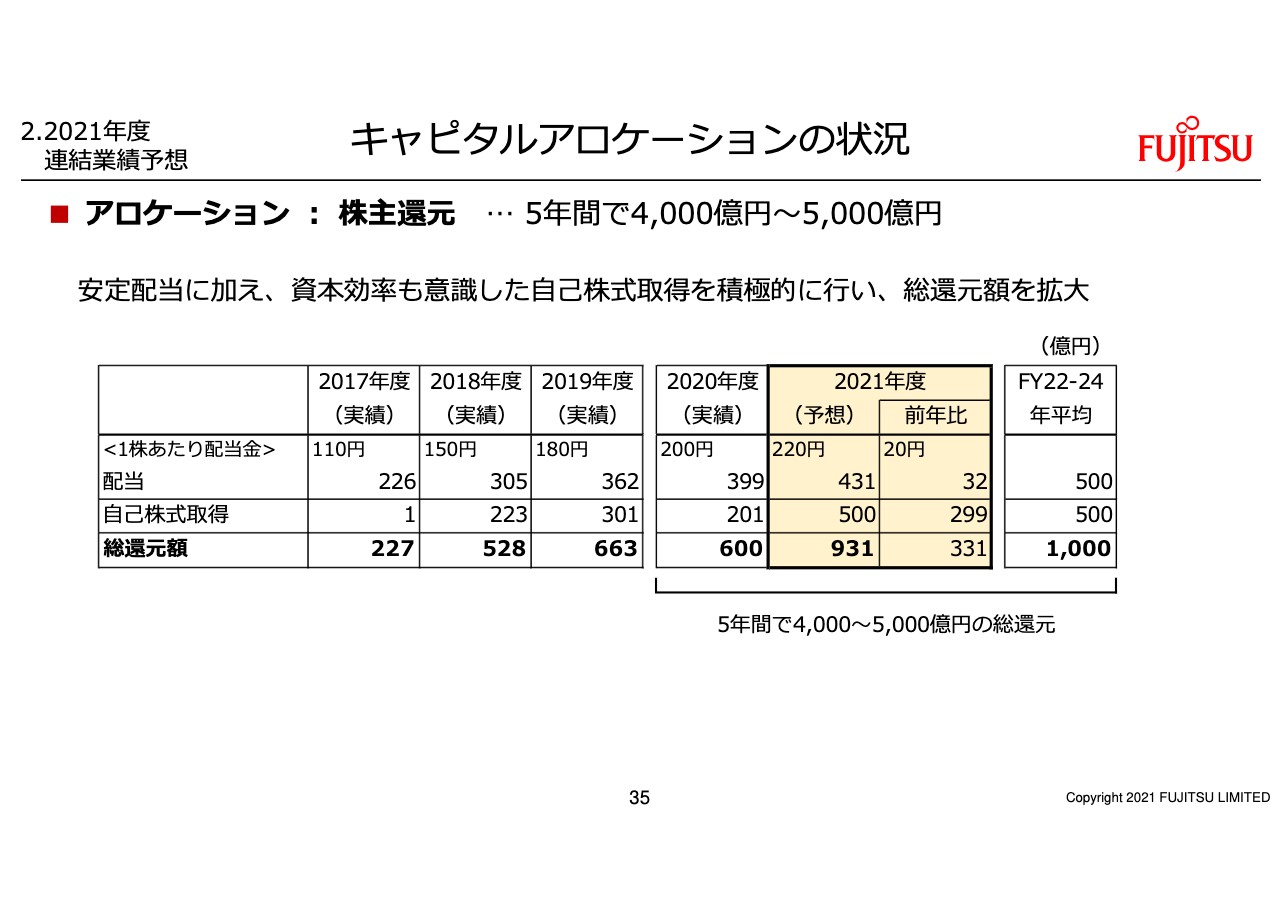

キャピタルアロケーションの状況③

35ページは、もう1つのアロケート先であります、株主還元です。これまでの安定配当に加えまして、資本効率も意識した自己株式の取得を積極的に行い、総還元額を拡大してまいります。

5年間の総額で4,000億円から5,000億円規模の総還元を行う予定です。積極的な成長投資により、事業の拡大と収益力の強化を図るとともに、株主還元の拡大にもつなげてまいります。

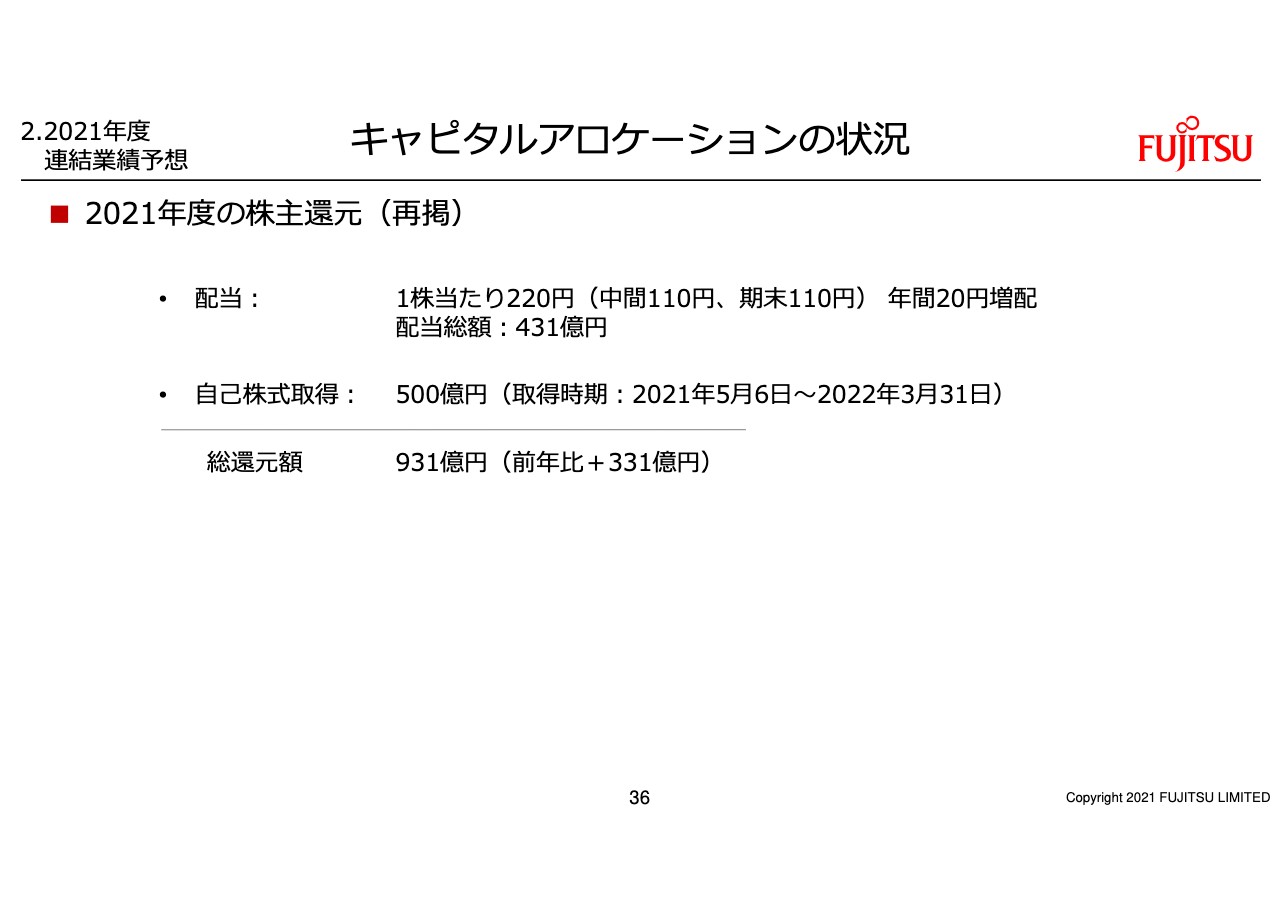

キャピタルアロケーションの状況④

36ページは、今申し上げたポリシーに基づく、2021年度の株主還元の内容です。1株当たり配当は中間、期末を合わせて220円で、前年から20円の増配とする予定です。これにより、6年連続の増配です。

また、自己株式につきましては、500億円の取得枠を2021年度分として設定いたしました。総還元は配当と自己株取得合わせまして931億円、前年から331億円の増額となります。

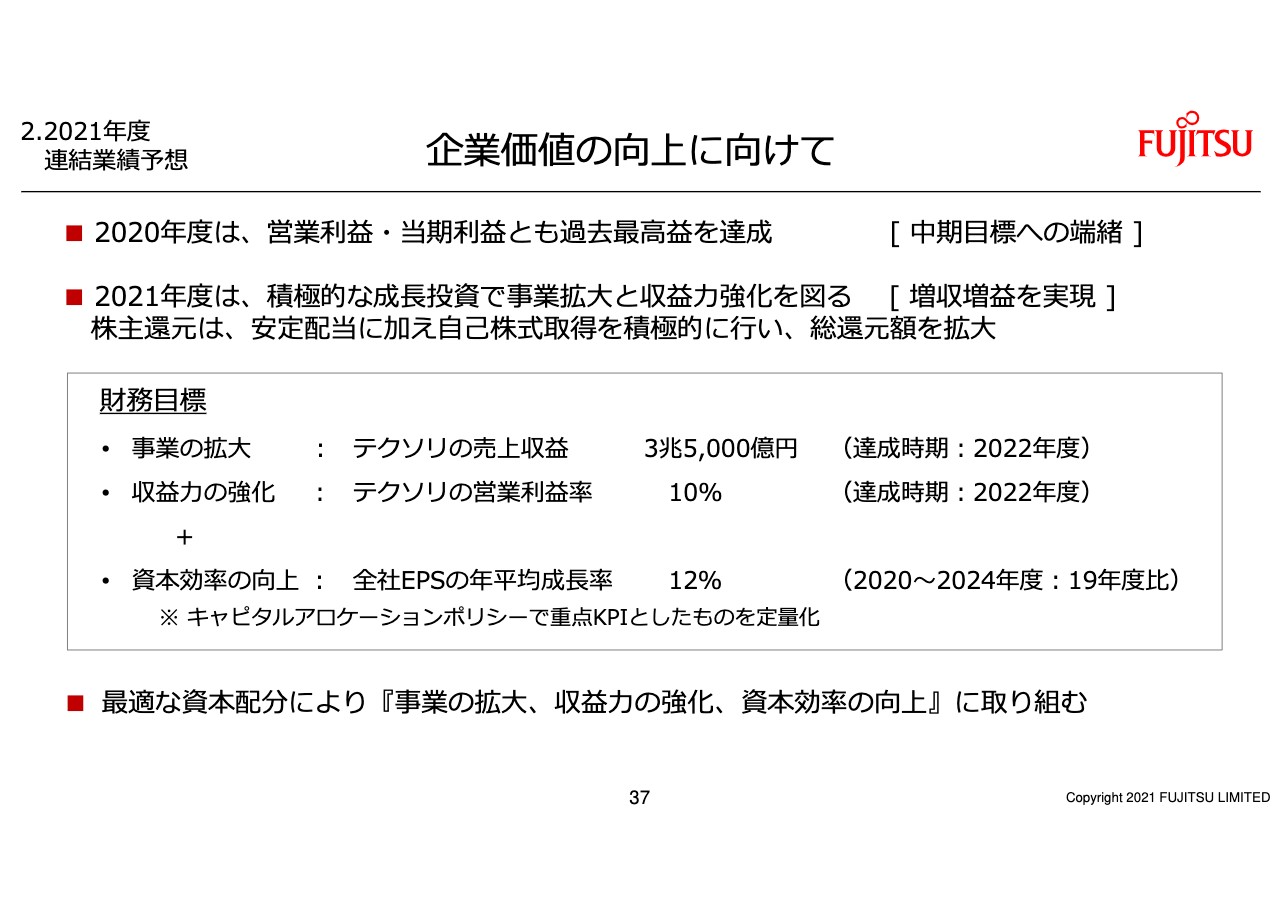

企業価値の向上に向けて

37ページは、以上のまとめでございます。2020年度は、厳しい事業環境の中でありながら、営業利益、当期利益とも過去最高益ということになりましたが、これは中期目標達成への端緒ということでございます。

2021年度は、積極的な成長投資によって事業拡大と収益力強化にアクセルを踏み、増収増益を実現し、株主還元につきましても、これを拡大してまいります。

2022年度を最終年度とした財務目標達成にはまだ高いハードルがあることを認識しておりますが、この2021年度の成長実現をバネに、しっかり達成につなげてまいります。

なお、今回、昨年キャピタルアロケーションポリシーの中で重視するKPIとして申し上げましたEPSにつきましても、その成長性目標を定量化いたしました。ポリシーの期間であります2024年度までの年平均成長率、年平均の伸長率を12パーセント以上の達成を目指してまいります。

「事業の拡大、収益力の強化、資本効率の向上」の三位一体で取り組むことで、企業価値を持続的に向上させまして、パーパスの実現につなげてまいります。私からの説明は以上です。ありがとうございました。

新着ログ

「電気機器」のログ