Sansan、連結売上高は前年比+21.1%と堅調に推移 「Bill One」契約件数は前四半期末で73.2%増と高成長が継続

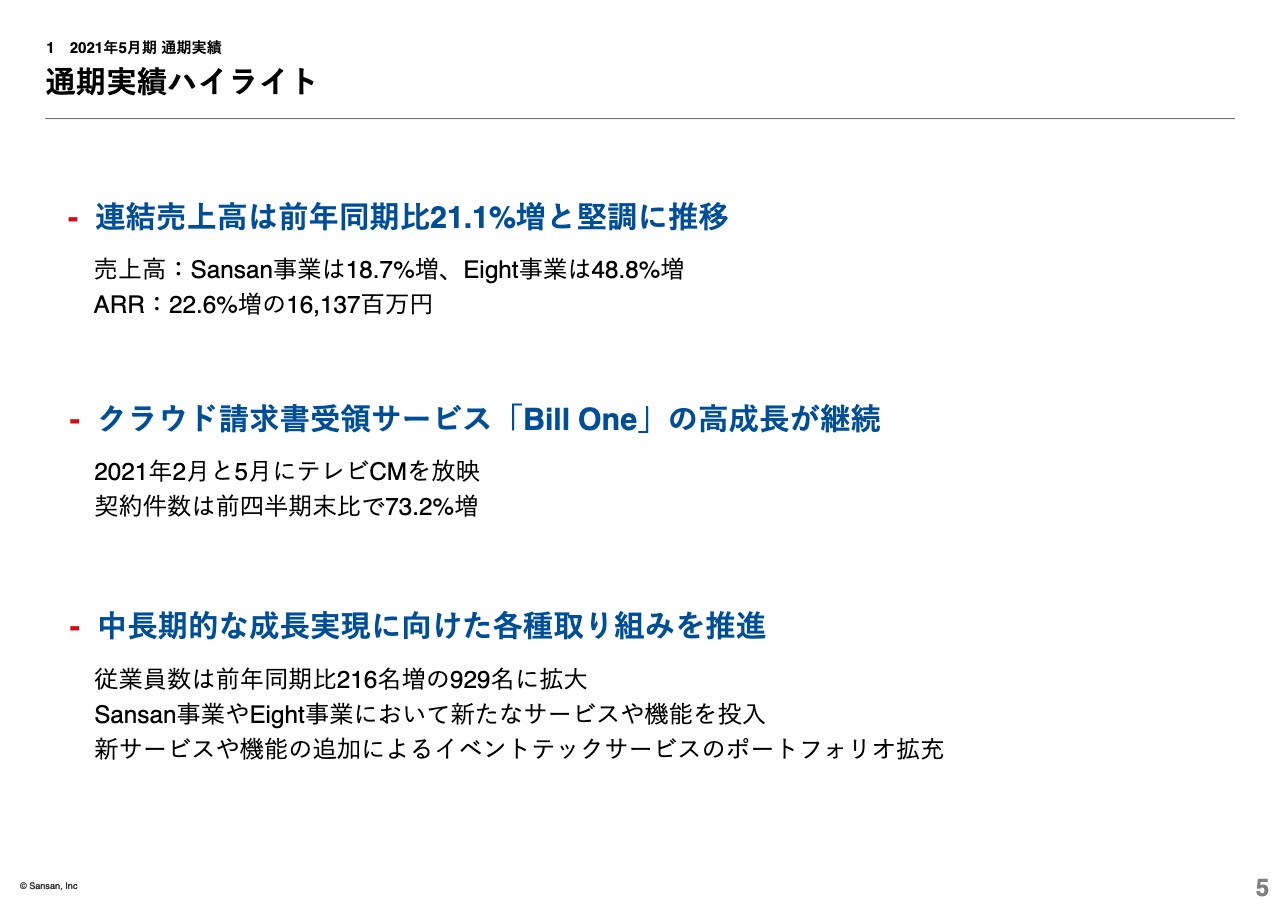

1 2021年5月期 通期実績 通期実績ハイライト

寺田親弘氏(以下、寺田):本日は当社の決算説明会にご参加いただきまして、ありがとうございます。CEOの寺田でございます。それでは、2021年5月期通期実績についてご説明いたします。まずは通期実績のハイライトについてです。

5ページをご覧ください。通期実績のハイライトは3点です。まず1点⽬ですが、連結売上⾼は前年同期⽐21.1パーセント増と堅調に推移しました。ARRは22.6パーセント増の約161億3,700万円となりました。

2点⽬は、クラウド請求書受領サービス「Bill One」についてです。契約件数は前四半期末比73.2パーセント増と⾼成⻑を継続しました。

3点⽬は、中⻑期的な成⻑に向けた取り組みについてです。⼈員採⽤については、従業員数が前年同期⽐216名増の929名と順調に進捗しました。また、Sansan事業やEight事業のほか、新たな取り組みとして推進しているイベントテックサービスにおいても新サービスや新機能を投入しました。

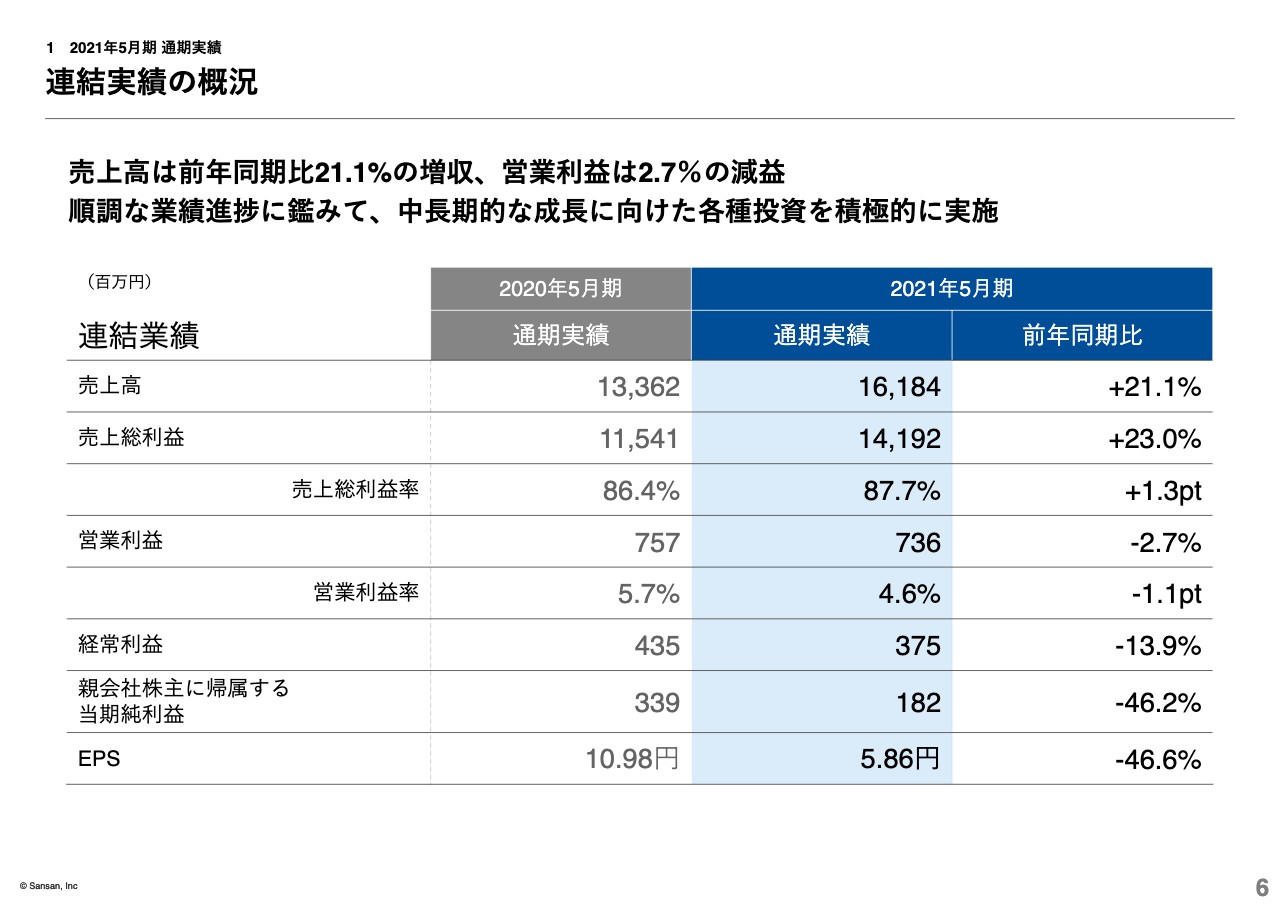

1 2021年5月期 通期実績 連結実績の概況

6ページをご覧ください。通期の連結業績については、ご覧のとおりとなりました。コロナ禍における一定の制約により多少のマイナス影響は生じたものの、売上高は総じて堅調に推移し、前年同期⽐21.1パーセント増の約161億8,400万円となりました。

第3四半期まで業績が非常に順調に進捗していたことから、第4四半期において「Bill One」のテレビCMを中⼼とした広告宣伝活動、⼈材採⽤の強化などの中⻑期的な成⻑に向けた各種投資を実⾏しました。その結果、営業利益は前年同期⽐2.7パーセント減の約7億3,600万円となりました。

経常利益および親会社株主に帰属する当期純利益は、営業外費⽤の増加などに伴って減益となりました。

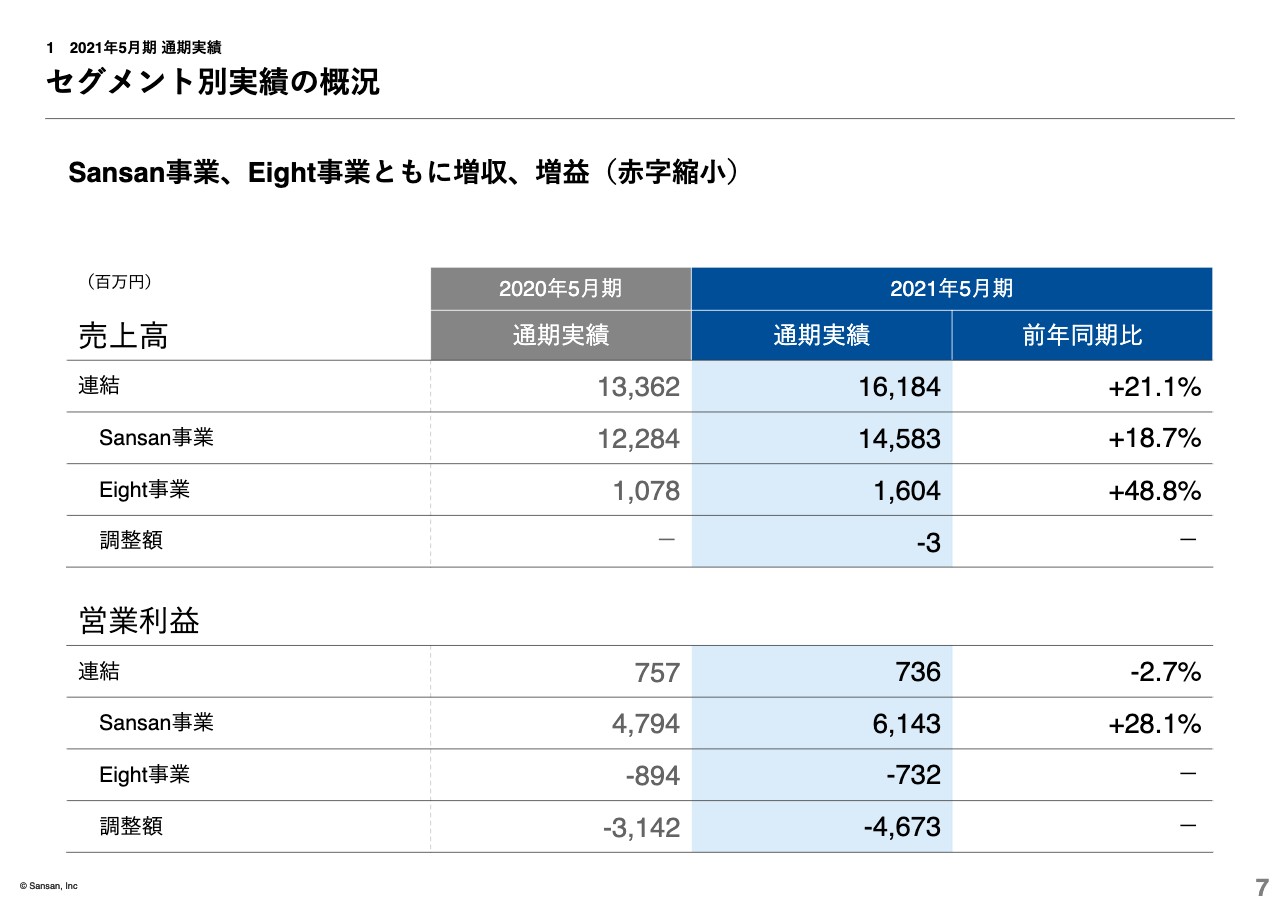

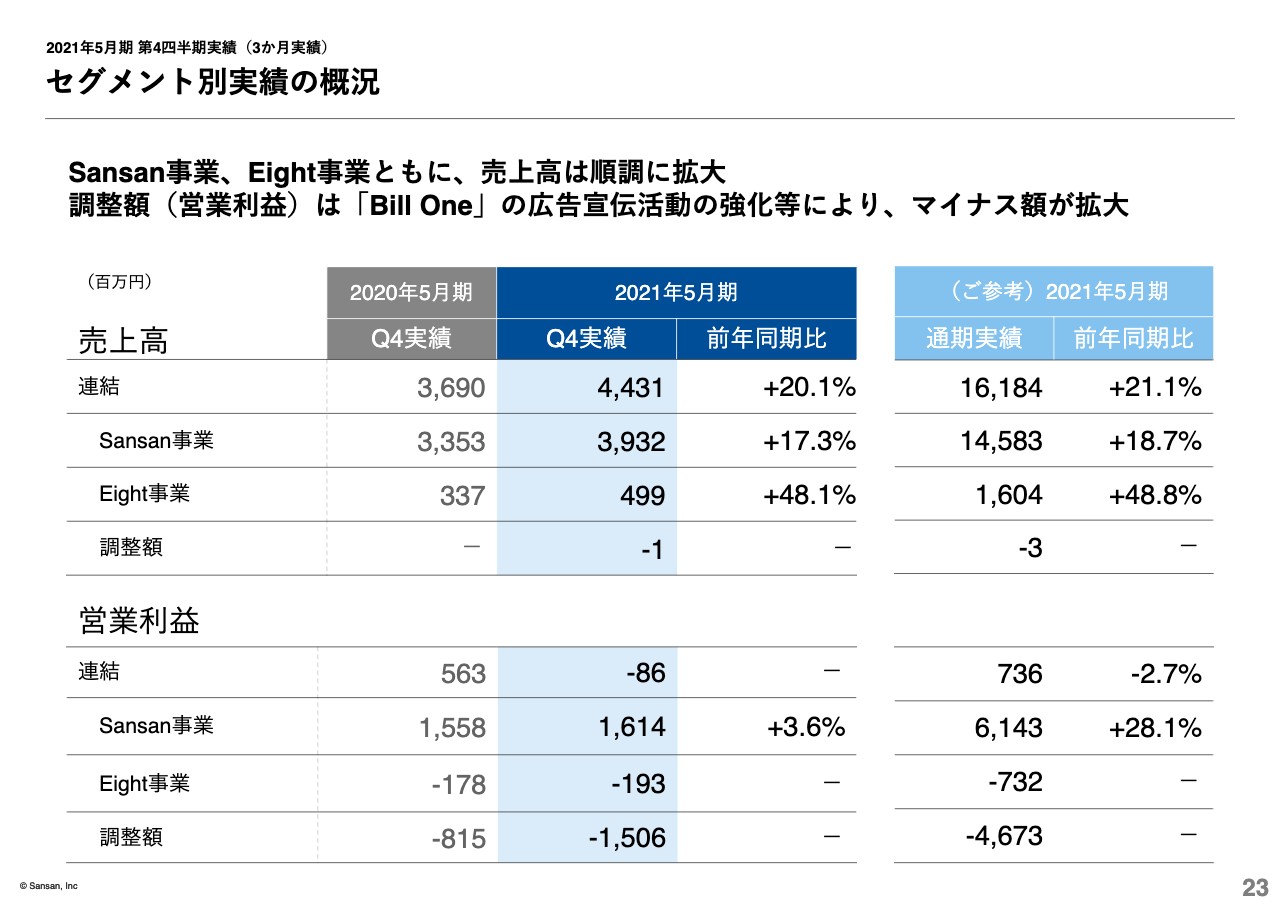

1 2021年5月期 通期実績 セグメント別実績の概況

セグメント別実績の概況は7ページのとおりです。Sansan事業、Eight事業ともに増収増益となりました。

なお、調整額のマイナスが拡⼤している主な理由ですが、以前より進めてきた採⽤強化によって、各セグメントに属さない部門の人員数が増加していることに加え、2021年2月および5月に「Bill One」でテレビCMの放映を⾏ったことによるものです。

現在「Bill One」に係る売上高および一部の原価は、社内で設定したルールに基づき各セグメントに配賦して計上していますが、当該事業に係るそれ以外の原価やすべての販管費は、各セグメントに配賦しない全社費用として計上する方法を採用しています。

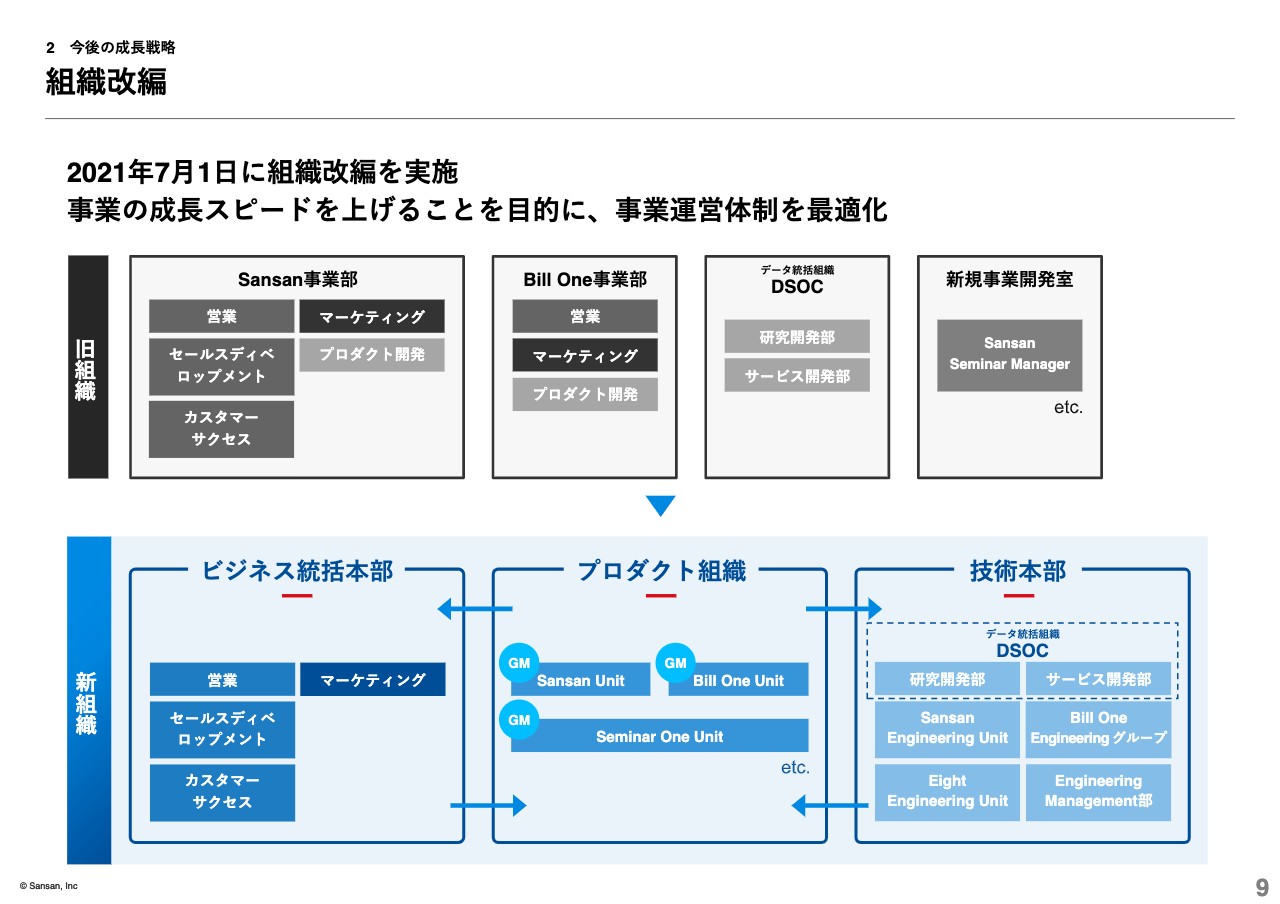

2 今後の成長戦略 組織改編

今後の成⻑戦略についてご説明します。9ページをご覧ください。7月1日に組織改編を実施しました。当社グループは、創業から名刺管理サービスを主軸に展開してきましたが、これまで培った強みを武器に、請求書、契約書、イベントテックサービスといった分野にビジネス領域を広げ、新たなサービスを増やしてきました。

サービスそのものの価値向上はもちろんですが、サービス間の連携によって生み出されるシナジーの重要性も増し、これらに取り組んできた結果として、マルチプロダクトと呼べる事業ポートフォリオが構成できたと捉えています。

このマルチプロダクトに向き合い、事業の成⻑スピードを効率的に上げていくことを⽬的に組織改編を⾏いました。

具体的にご説明します。まず、スライド中央に記載しているプロダクト組織ですが、主要プロダクトに責任者であるGMを配置しました。このGMに、事業戦略の⽴案や収益のモニタリング、事業計画のコミットメントまでの⾮常に重要な役割や責任を与えることで、各プロダクトが自立して成⻑の促進ができる体制に整備しました。

スライド右側に記載の技術本部は、社内に分散していたエンジニアリング機能を横断的に1つの本部として再構成しました。コアとも言える技術⼒のさらなる向上に向けた⼈材育成の強化や研究開発リソースの有効活用を通して、日本を代表する技術者集団を目指します。

スライド左側に記載のビジネス統括本部は、最適なリソース配分による売上高の最大化を目的に、営業部門やマーケティング部門も1つの本部配下に集約しました。これにより、成⻑性の⾼いプロダクトに対して機動的かつ柔軟なリソース配分が可能になることから、生産性向上につながるものと考えています。

なお、Eight事業における各サービスは、その性質上マルチプロダクトを扱う体制下で販売していくものではないため、開発以外のその他のリソースについては、従来どおりの体制で事業運営を⾏っていきます。

2 今後の成長戦略 主要なBtoBサービス(マルチプロダクト)

10ページをご覧ください。「出会いからイノベーションを生み出す」というミッションの下、我々が生み出してきた主要なプロダクト⼀覧であり、マルチプロダクトとして整理したものです。

昨今では新型コロナウイルスの流⾏も相まって、DXを起点とした経営変革が求められるようになりました。雇⽤・働き⽅の変化、ビッグデータの活⽤、既存システムの⽼朽化への対応など、DXが経営課題になっていることは明らかだと思います。

そこで私たちは、このマルチプロダクトに対して「働き方を変えるDX」というコンセプトを掲げています。これにはさまざまなビジネス課題を解決し、企業やビジネスパーソンの働き方を変え、DXを促進するという意味が込められています。

今後はこのマルチプロダクトが「ビジネスインフラ」として広く認識されるよう、サービスの強化や拡充に向けて取り組んでいきます。

なお、サービスの拡充にあたっては他社連携も推進していますが、先日発表したFringe81株式会社との資本業務提携においては、将来的に同社をグループ会社化することを⾒据えており、同社のピアボーナスサービス「Unipos」もこのマルチプロダクトに含まれることを想定しています。

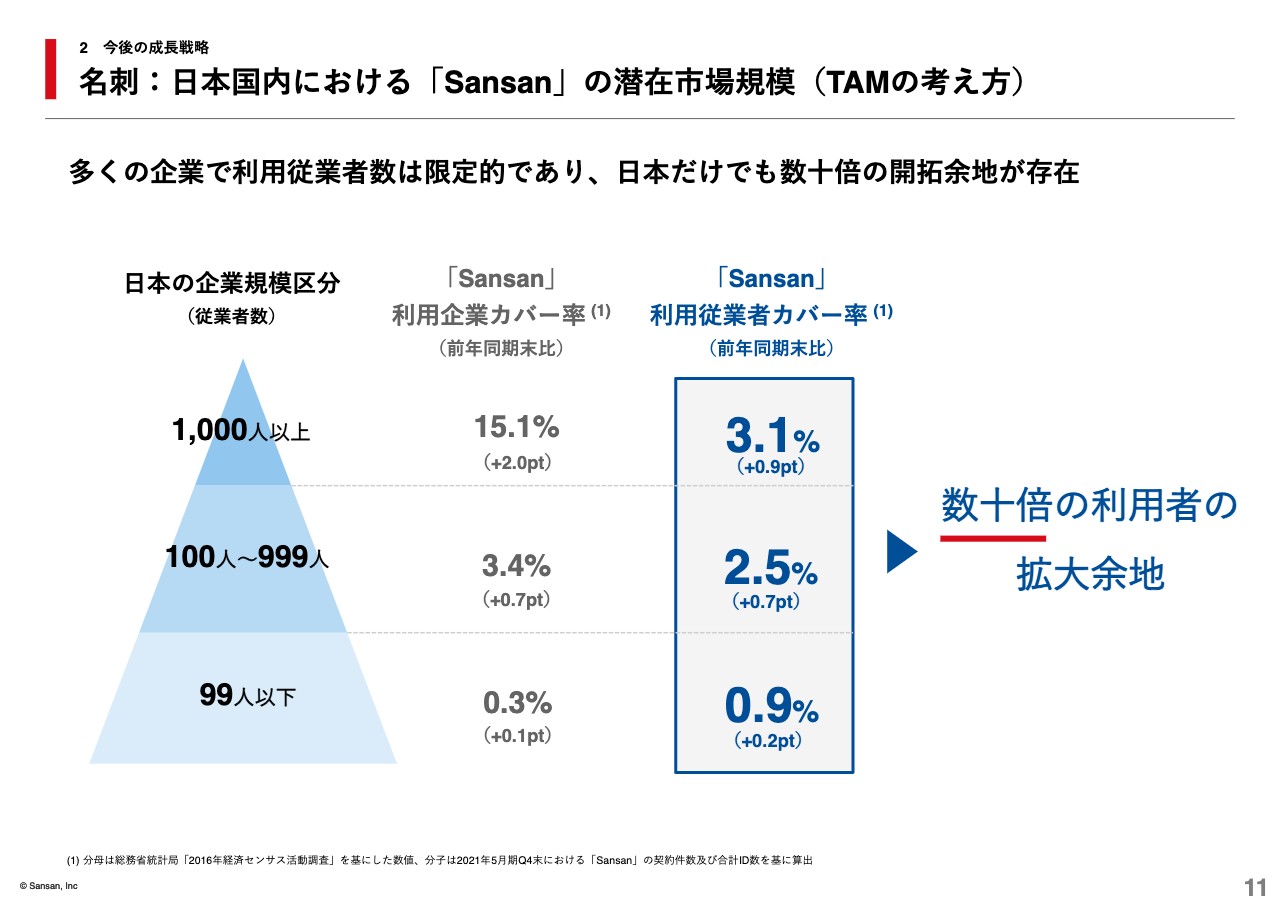

2 今後の成長戦略 名刺:日本国内における「Sansan」の潜在市場規模(TAMの考え方)

11ページからは、各サービスについて少し具体的にご説明します。スライドの図は、Sansan事業のTAMの考え方について示したものです。「Sansan」は法⼈向け名刺管理市場の83.5パーセントのシェアを獲得していますが、この市場自体にはまだまだ成⻑する余地が残されています。

2021年5月期における「Sansan」の契約件数の伸びは14.7パーセントでしたが、「Sansan」サービスを利⽤するユーザー数は、前年同期末⽐35パーセント以上伸びています。これは、4月にリリースした富士通グループの全社導入により、8万人の新規ユーザーの獲得ができたことなどが寄与しています。

しかし、それでもなお日本国内の総従業員数に占める「Sansan」利⽤ユーザーの割合は3パーセント弱であるため、少なくとも数⼗倍の開拓の余地が残されていると考えています。引き続き、⼈材採⽤による営業体制の強化を重要な戦略として位置づけ、先ほどご説明した新たな事業運営体制の下、サービスの普及拡大を図っていきます。

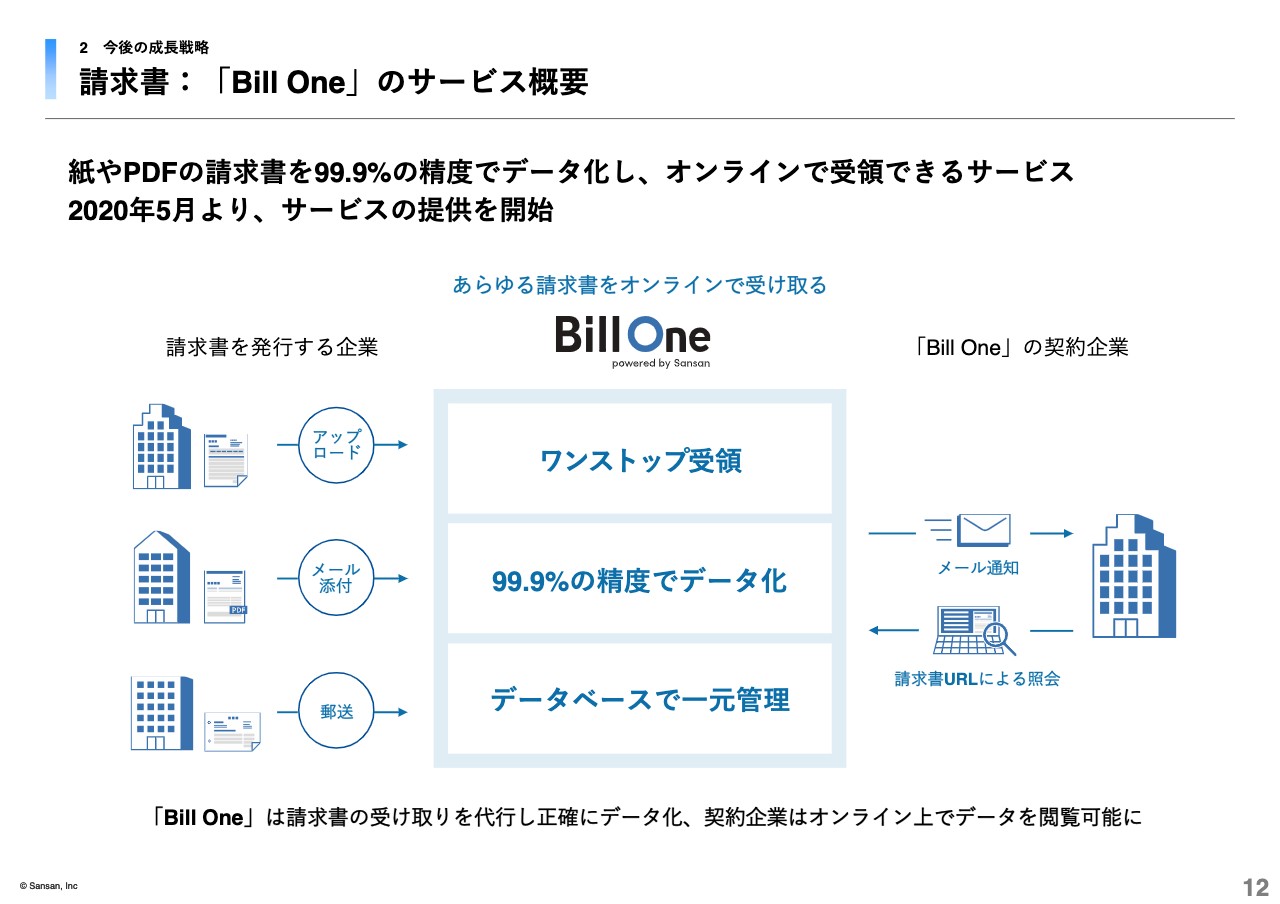

2 今後の成長戦略 請求書:「Bill One」のサービス概要

スライドの12ページをご覧ください。あらためて、クラウド請求書受領サービス「Bill One」の概要をお話しします。「Bill One」は多数の拠点や部門に、紙やPDFといったさまざまなフォーマットでバラバラに届いていた請求書すべてに対し、オンラインで受領することを可能にするサービスです。

紙の請求書は、「Bill One」のスキャン代⾏センターが代理で受領します。そして、短時間で99.9パーセントの精度でデータ化し、また、メールに添付されたPDFなどの請求書は、専用のメールアドレスで「Bill One」が受領した後に、同じくデータ化します。

「Bill One」は、請求書の受け取りに着目したサービスですので、業界内において極めてユニークなサービスになります。業種や規模を問わず、日本国内の多くの企業に使っていただけるサービスであると考えています。

現在、2023年10⽉に⾒据える「電⼦インボイス制度」の導⼊実現に向け、当社も電⼦インボイス推進協議会に参画し、会員企業・団体と活発な意⾒交換を⾏っています。デジタル化に遅れをとる一部の中小企業に対する支援の観点でも、「Bill One」は同協議会から高い期待をいただいています。

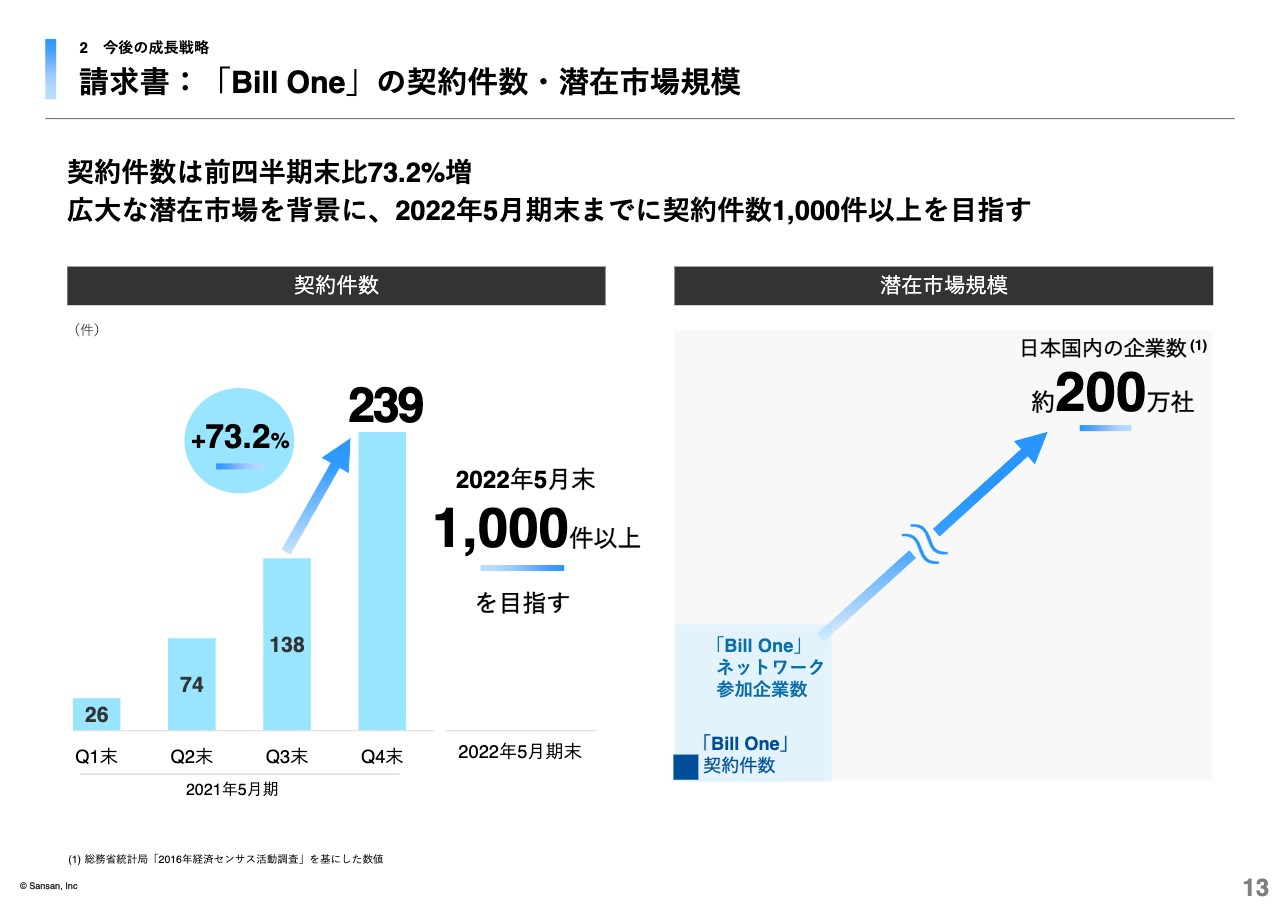

2 今後の成長戦略 請求書:「Bill One」の契約件数・潜在市場規模

スライドの13ページは、「Bill One」の契約件数の実績および潜在市場規模についてです。2021年5月末時点における「Bill One」の有料契約件数は239件です。第3四半期末と比較すると、73.2パーセント増と⾼い成⻑が継続しました。⾷品⼤⼿の三菱⾷品株式会社をはじめとした⼤⼿企業の導⼊事例も増え、幅広い業種、大規模の顧客が獲得できるようになってきました。

次に、TAMの考え方についてです。スライド右側の濃い⻘色のグラフは、当四半期末の「Bill One」の有料契約件数であり、薄い水色のグラフは請求書を送付する側、つまり「Bill One」ネットワークに参加した企業数を表しています。また、グレーの大きな四角の部分は、ターゲットとなる日本国内の企業数を表しています。

ご覧のとおり広⼤な開拓余地があり、契約件数の拡大以上に、「Bill One」へのネットワーク参加企業数が増えるモデルであるため、加速度として今後は、企業との接点の増加が⾒込まれています。なお、有料契約件数は2022年5月末までに1,000件を目指しています。

2 今後の成長戦略 請求書:「Bill One」の成長に向けた取り組み

2021年5月に「Bill One」のテレビCMを放映しました。初めてテレビCMを放映した2⽉後半以降は、Web経由でのリード獲得数が倍以上になるなど、⾮常によい反響を得ることができましたが、5月の放映後はそれ以上の効果を感じています。

また、2021年5⽉より、さらなる利⽤拡⼤を⽬的として、「スモールビジネスプラン」の提供を開始しました。「スモールビジネスプラン」は、従業員100名以下の企業を対象としたプランで、初期費用および月額費⽤ともに無料となっています。⼀定の利⽤制限はありますが、「Bill One」の基本機能はそのままに、請求書のデータ化や代理受領、スキャン代⾏を無料で提供します。

このプランを提供する背景としては、「Bill One」のネットワークに参加する企業が増えれば増えるほど、「Bill One」の認知度向上はもちろん、このネットワーク⾃体の価値も上がり、新規ユーザーの獲得にもつながると⾒込んでいます。

2 今後の成長戦略 イベント・セミナー:サービスのポートフォリオ

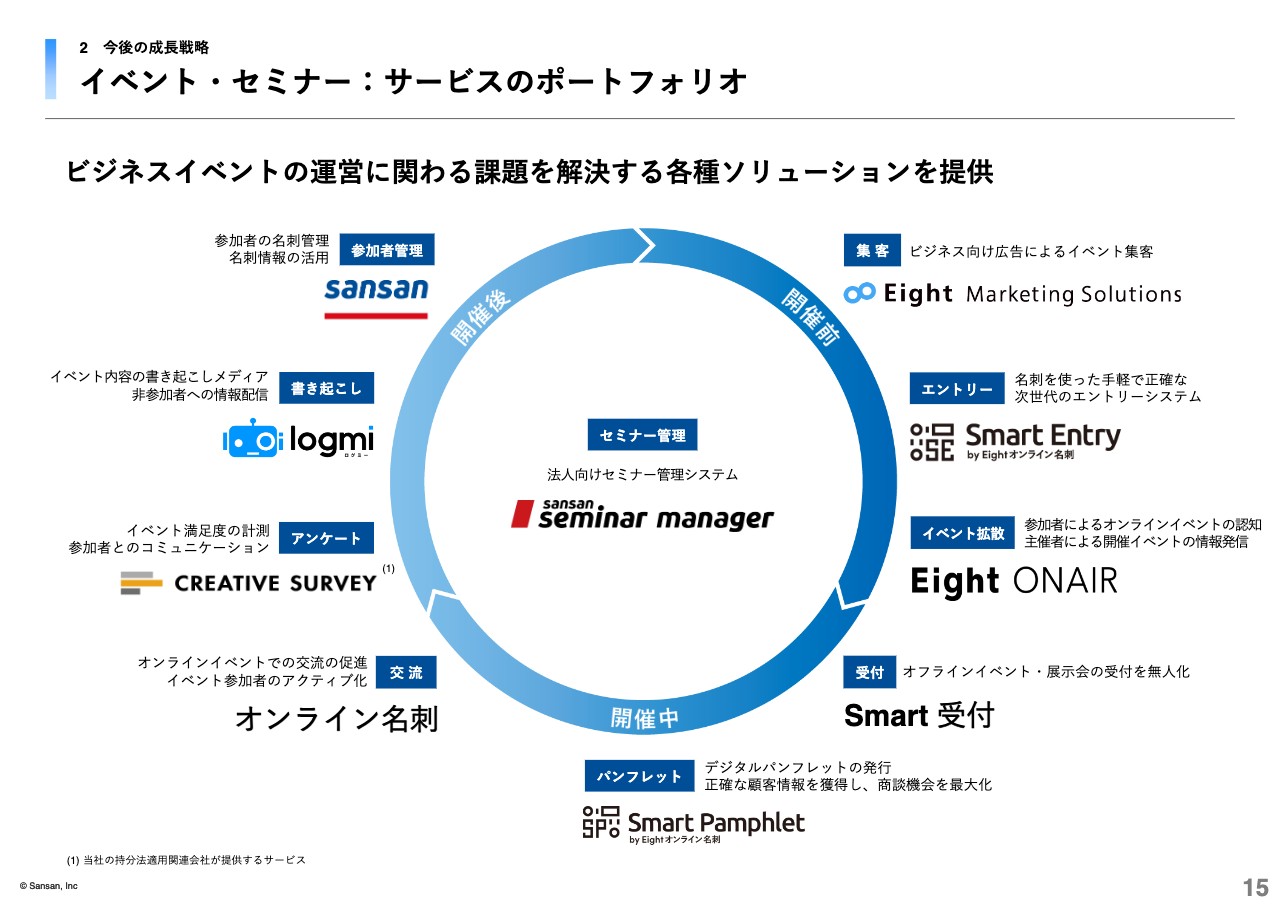

続いて、イベント・セミナーに関する取り組みについてご説明します。スライドの15ページは、イベントテックサービスのポートフォリオを表しています。日本国内では、展示会、カンファレンス、小規模なセミナーに至るまで、多くのビジネスイベントが開催されていますが、イベント運営においては、アナログで⾮効率な運営フローが散⾒され、デジタル化による効率化の余地が多く残っている領域だと考えています。

このような環境を背景に、当社グループではさまざまなサービスを組み合わせて、イベントテックサービスとして展開していますが、現在は、このポートフォリオの拡充に向けて、新しいサービス・機能の新規開発および⽴ち上げに注⼒しています。

例えば、直近では、オフラインイベントでの受付において無⼈化を可能にするサービス「Smart 受付」やパンフレットの受け渡しをオンライン上で可能にし、商談機会の最大化を実現する「Smart Pamphlet」といった、2つのサービスの提供を新たに開始しました。

2 今後の成長戦略 イベント・セミナー:新サービス

また、新たなサービスとして「Eight」のネットワークを活用した、ビジネスイベントメディアの提供を開始しています。2021年5月にリリースした、ビジネスイベントメディア「Eight ONAIR」では、イベントの主催者はリアルタイムで参加可能なイベントや、今後開催予定のイベントの情報を掲載することができます。

そのため、さまざまなイベント情報について、ユーザーは「Eight」上で⼀覧として⾒ることができるようになります。さらに、プロフィールとして⾃⾝の名刺をすでに登録しているため、ワンクリックで参加できるプラットフォームになっています。

本サービスの開始時は、我々の想定以上である400件超のイベントが掲載されました。現時点において、本サービスでのマネタイズは⾏っていませんが、まずは「Eight」ユーザーの拡大につながることを期待しています。今後もビジネスイベントを全方位でサポートできる体制の構築に取り組んでいきます。

3 2022年5月期 通期業績見通し 連結業績の見通し

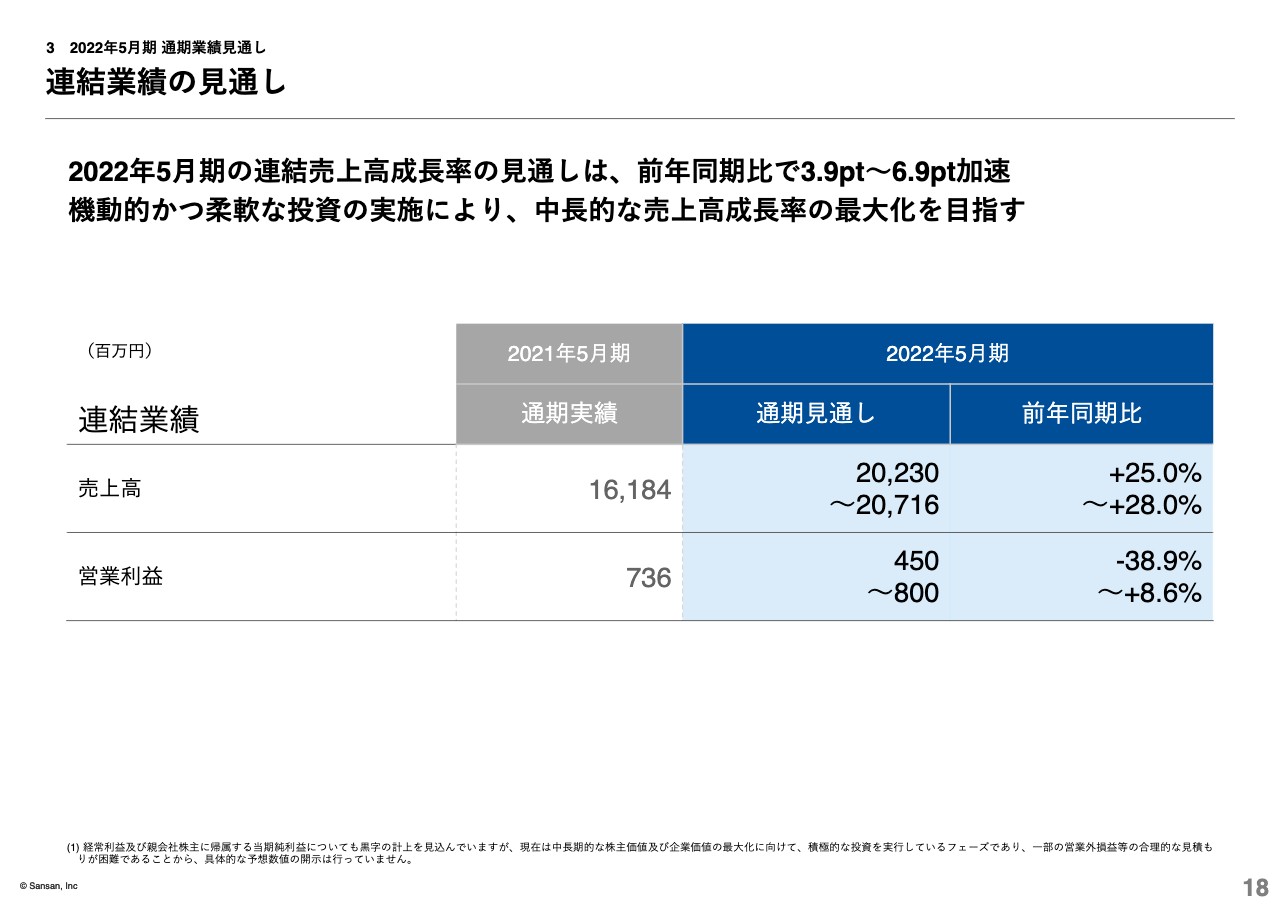

最後に、私から通期業績の⾒通しについてご説明します。今回も、コロナ禍での不透明な事業環境を勘案し、レンジでの⾒通し開⽰を採⽤しています。まず、連結売上⾼については、コロナ禍によるマイナス影響が⼀巡することで、各事業の堅調な成⻑が⾒込めることから、前年同期比で成⻑率は3.9ポイントから6.9ポイント程度、加速する⾒通しです。

コロナ禍が⻑期化したことで、本来⽬指していた30パーセントの成⻑をこのタイミングで達成することは難しくなりましたが、レンジの上限においては、それに近い28パーセントの成⻑を⾒込んでいます。具体的には、「Sansan」における契約件数の堅調な増加や、初期費⽤、従量収⼊などで構成される、その他売上⾼の回復などを⾒込んでいます。

また、「Bill One」においては、契約件数の継続的な拡⼤を⾒込んでいます。現在の連結業績の大部分を占める、Sansan事業の売上⾼は、前年同期⽐約24パーセント増から27パーセント増を⾒込んでいます。

⼀⽅、連結営業利益については、中⻑期的な売上⾼の成⻑率の最⼤化を重要視し、当期においても機動的かつ柔軟な投資を実⾏していく予定であるため、38.9パーセントの減益から、8.6パーセントの増益のレンジにて⾒通しを開⽰しています。

成⻑投資として、主には全社的な⼈材採用の強化や、「Sansan」「Bill One」におけるマーケティング、広告宣伝活動の強化などを⾏っていく予定です。

以上で、私からの説明を終了させていただきます。続きまして、橋本より、第4四半期決算の詳細についてご説明します。

2021年5月期 第4四半期実績(3か月実績) 連結実績の概況

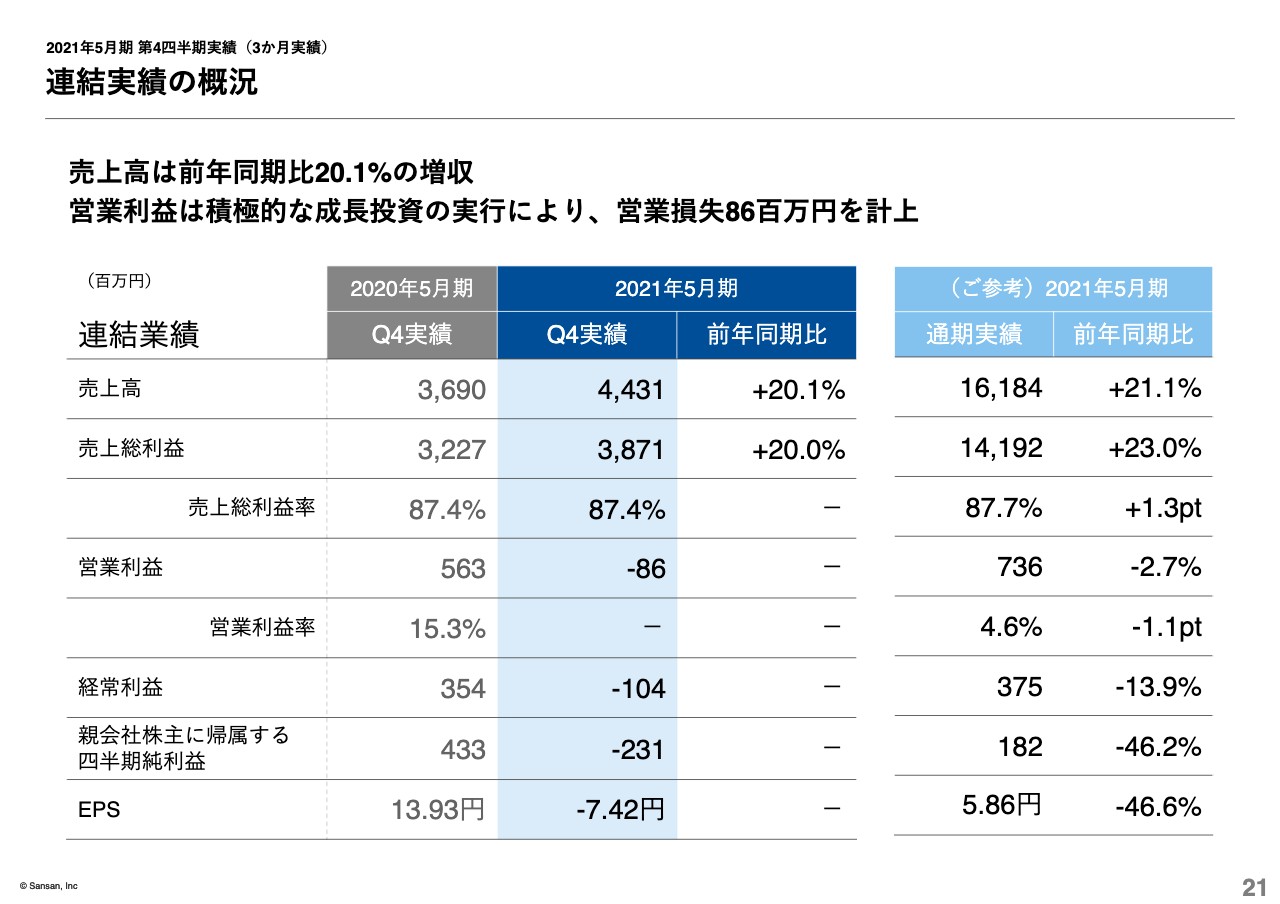

橋本宗之氏(以下、橋本):CFOの橋本でございます。第4四半期の3ヶ月実績についてご説明いたします。スライド21ページは、連結実績の概況についてです。コロナ禍が⻑期化し、多少のマイナス影響は⽣じたものの、売上⾼は総じて堅調に推移し、前年同期⽐20.1パーセント増の約44億3,100万円となりました。

伸び率はやや鈍化しましたが、前四半期と比較して増加した売上高の実額は、直近1年で最も大きくなりました。また積極的な投資を行った結果、営業損失は約8,600万円となりました。

2021年5月期 第4四半期実績(3か月実績) 連結営業利益の増減要因

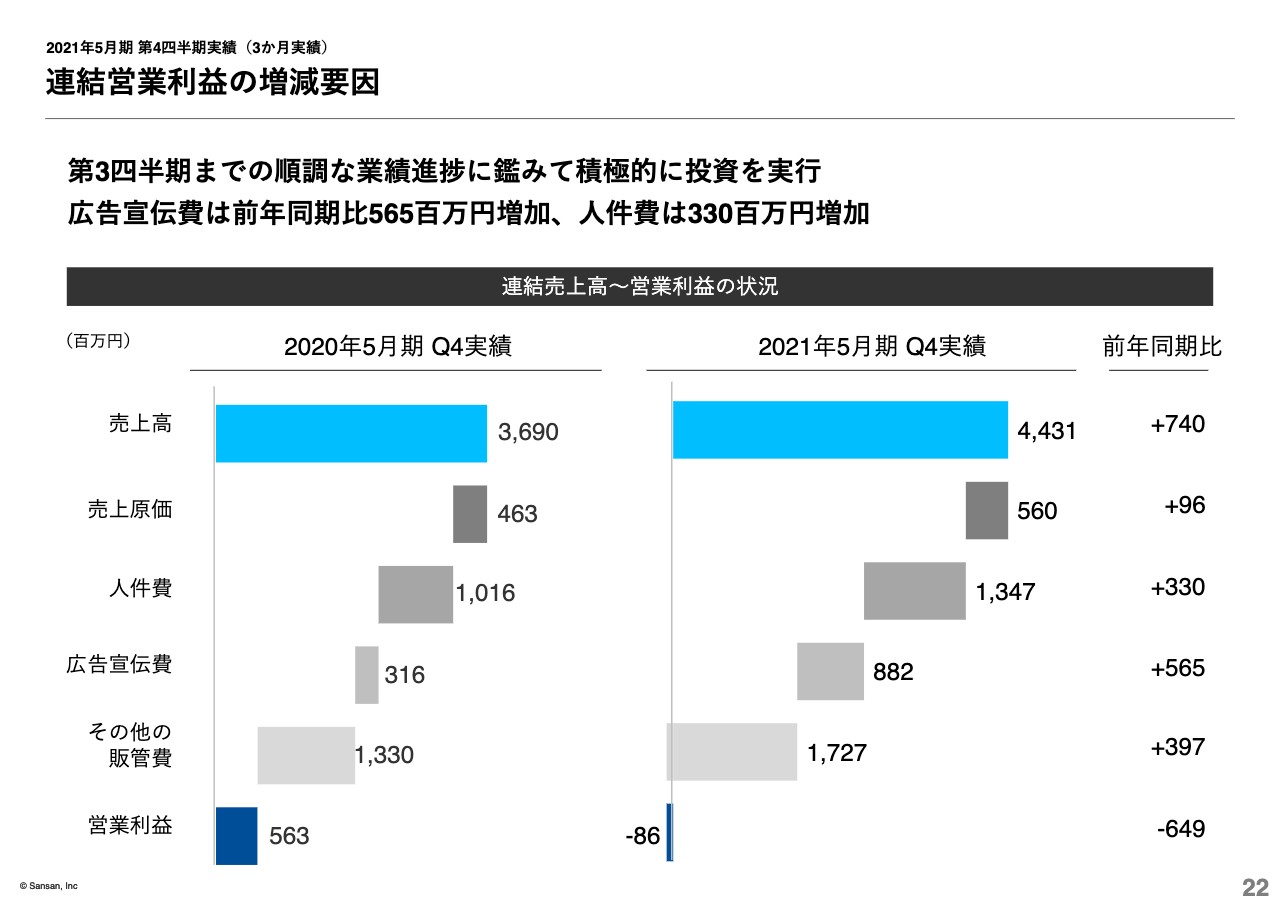

スライド22ページは、連結営業利益の増減要因についてです。第4四半期は、中⻑期的な売上⾼成⻑率の加速に向けて、機動的かつ柔軟にさまざまな成⻑投資を⾏いました。具体的には、「Bill One」におけるマーケティング活動の強化等で、広告宣伝費は前年同期比約5億6,500万円増加しました。さらに⼈員採⽤の強化により、⼈件費は前年同期⽐約3億3,000万円の増加となりました。

2021年5月期 第4四半期実績(3か月実績) セグメント別実績の概況

セグメント別実績の概況は、スライド23ページに記載のとおりです。詳細は順に説明しますが、Sansan事業、Eight事業ともに増収となりました。なお、調整額のマイナスが拡⼤している主な理由は、寺⽥からもお伝えしたとおり、⼈員増や「Bill One」への投資に伴うものです。

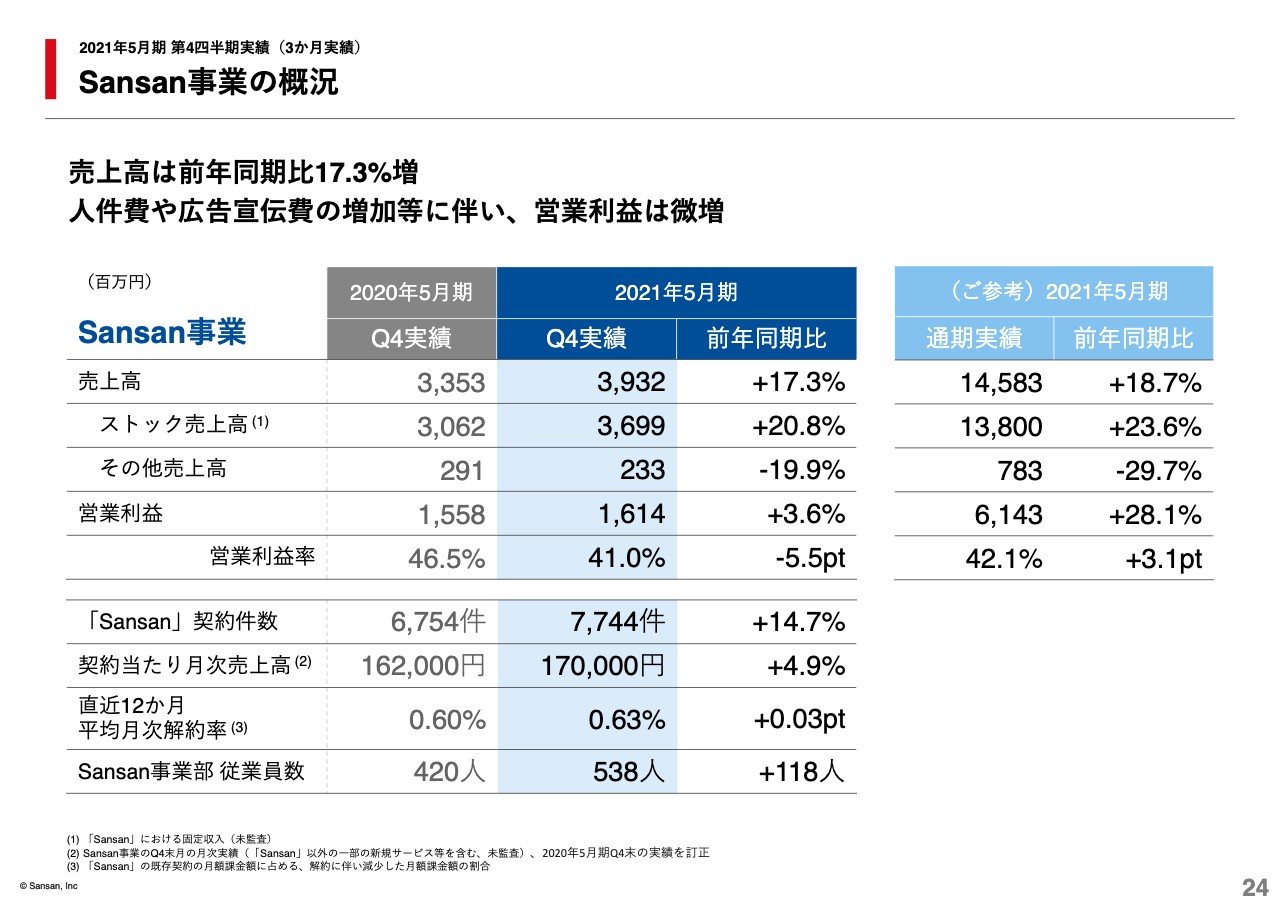

2021年5月期 第4四半期実績(3か月実績) Sansan事業の概況

スライド24ページはSansan事業の概況についてです。売上高は、前年同期⽐17.3パーセント増の約39億3,200万円となりました。コロナ禍が⻑期化している影響で、第3四半期と⽐較するとやや成⻑率が鈍化しましたが、総じて堅調な実績となりました。営業利益は、広告宣伝費や⼈件費の増加等に伴い、前年同期⽐3.6パーセント増の約16億1,400万円となりました。

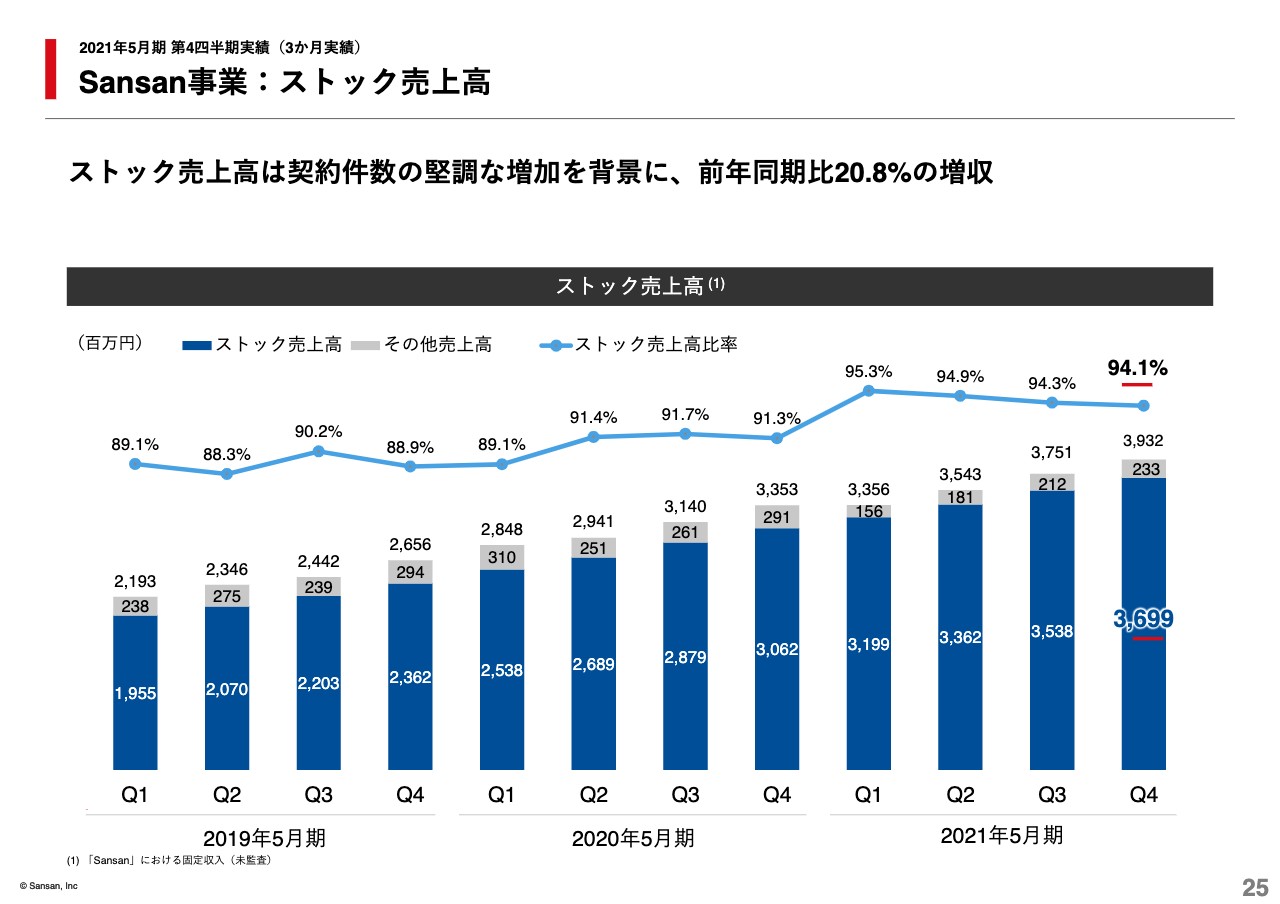

2021年5月期 第4四半期実績(3か月実績) Sansan事業:ストック売上高

スライド25ページは、Sansan事業のストック売上高についてです。「Sansan」の契約件数が前年同期からの1年間で順調に積み上がり、また解約率がコロナ禍においても低⽔準であることから、前年同期⽐20.8パーセント増となりました。これはセグメント全体の売上高よりも高い成⻑率となっています。

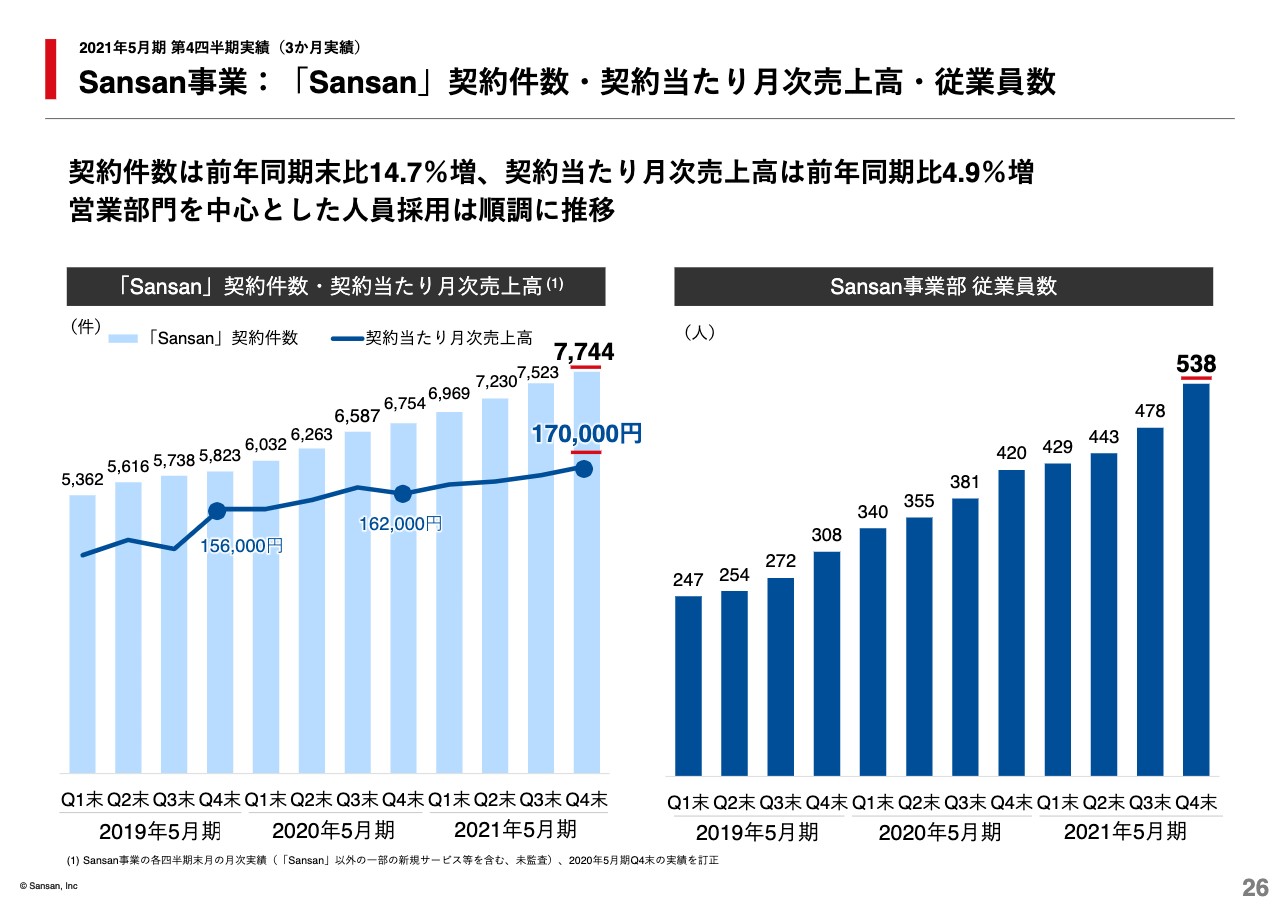

2021年5月期 第4四半期実績(3か月実績) Sansan事業:「Sansan」契約件数・契約当たり月次売上高・従業員数

第4四半期末において「Sansan」の契約件数は、前年同期末⽐14.7パーセント増の7,744件となりました。第4四半期の純増件数は221件で、第3四半期の純増件数293件と比べると低下してみえます。しかし、これは第4四半期は他の四半期と⽐べて契約更新のタイミングが集中していることや、コロナ禍が⻑期化する中で当該タイミングを迎えたことで解約件数が増加したためです。

この結果、他の四半期と比較した場合には、新規契約の獲得件数に大きな変化がなくても契約純増数が低下してみえます。なお、当第4四半期の純増件数と前年の第4四半期との純増件数を比較すると54件増加し、回復傾向が継続しています。また、契約あたり⽉次売上高は、前年同期⽐4.9パーセント増の約17万円と、前四半期比でやや加速しました。

これは、第3四半期までは当期のみがコロナ禍のマイナス影響を受け、その他の売上⾼が減収となることにより伸び率が鈍化していたためです。しかし、第4四半期の5月末からはその影響が⼀巡し、近しい条件下での⽐較ということで、成⻑率が上昇しました。今後、新型コロナウイルスによるマイナス影響が解消されるにつれ、さらに成⻑率が回復することを期待しています。

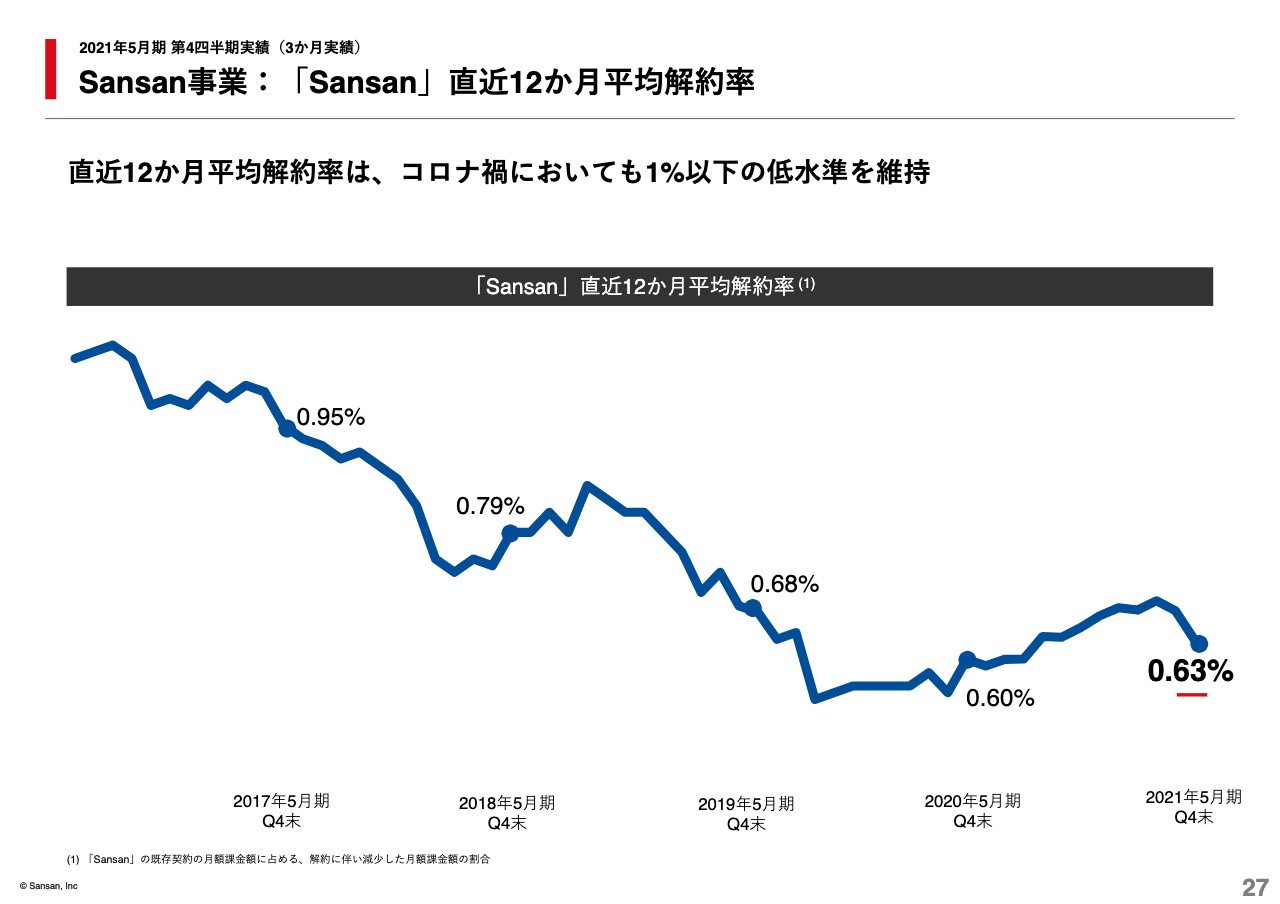

2021年5月期 第4四半期実績(3か月実績) Sansan事業:「Sansan」直近12か月平均解約率

「Sansan」の直近12ヶ月平均の⽉次解約率は、スライド27ページに記載のとおりです。コロナ禍は解約率が上がりやすい環境ですが、各種取り組みを⾏うことで、引き続き1パーセント以下の低水準を維持しています。

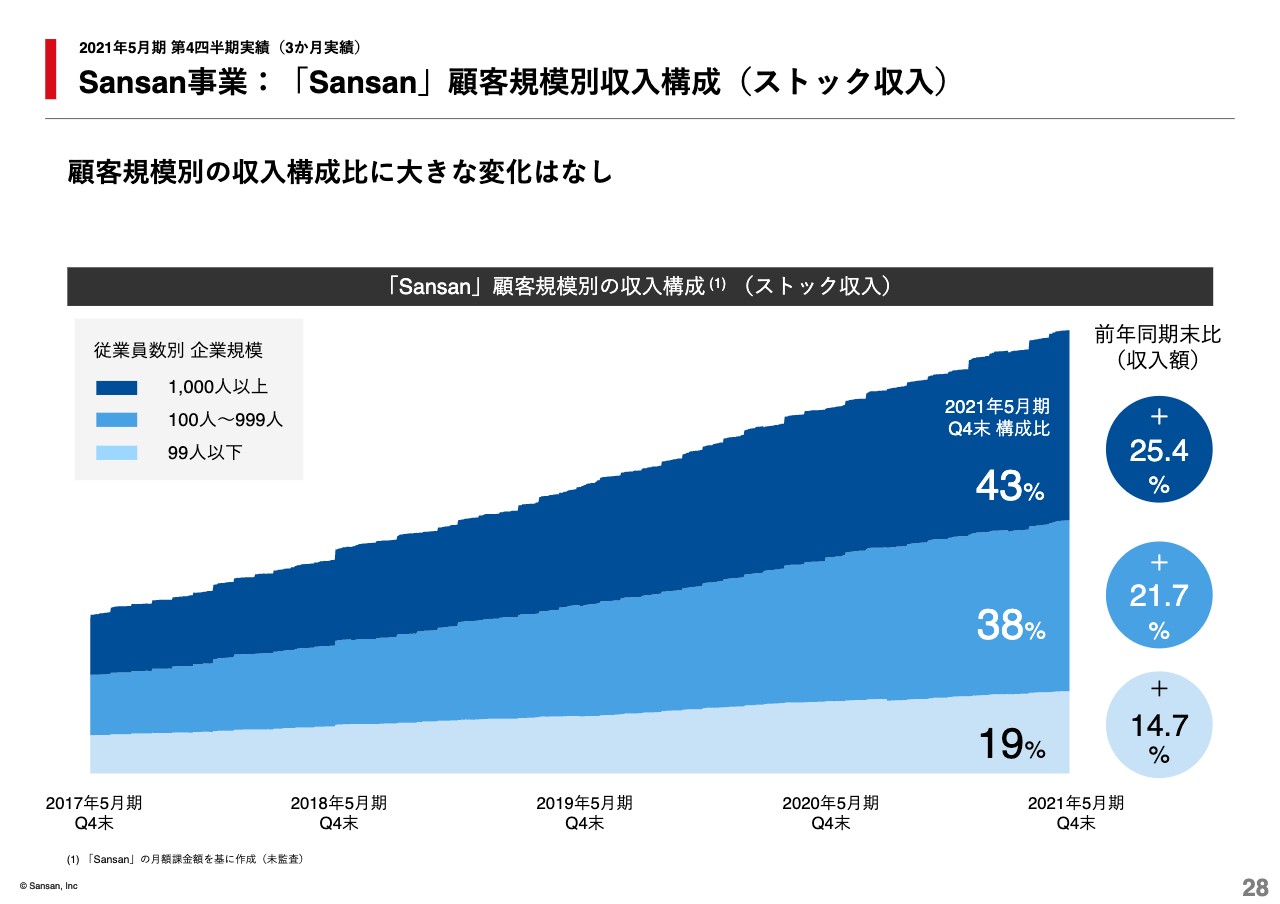

2021年5月期 第4四半期実績(3か月実績) Sansan事業:「Sansan」顧客規模別収入構成(ストック収入)

「Sansan」における顧客規模別の収入構成についてです。第3四半期と比較すると、1,000⼈以上のセグメントの構成⽐や成⻑率が、⼤⼿企業の全社導入などによりやや上昇していますが、大きなトレンドの変化はありません。

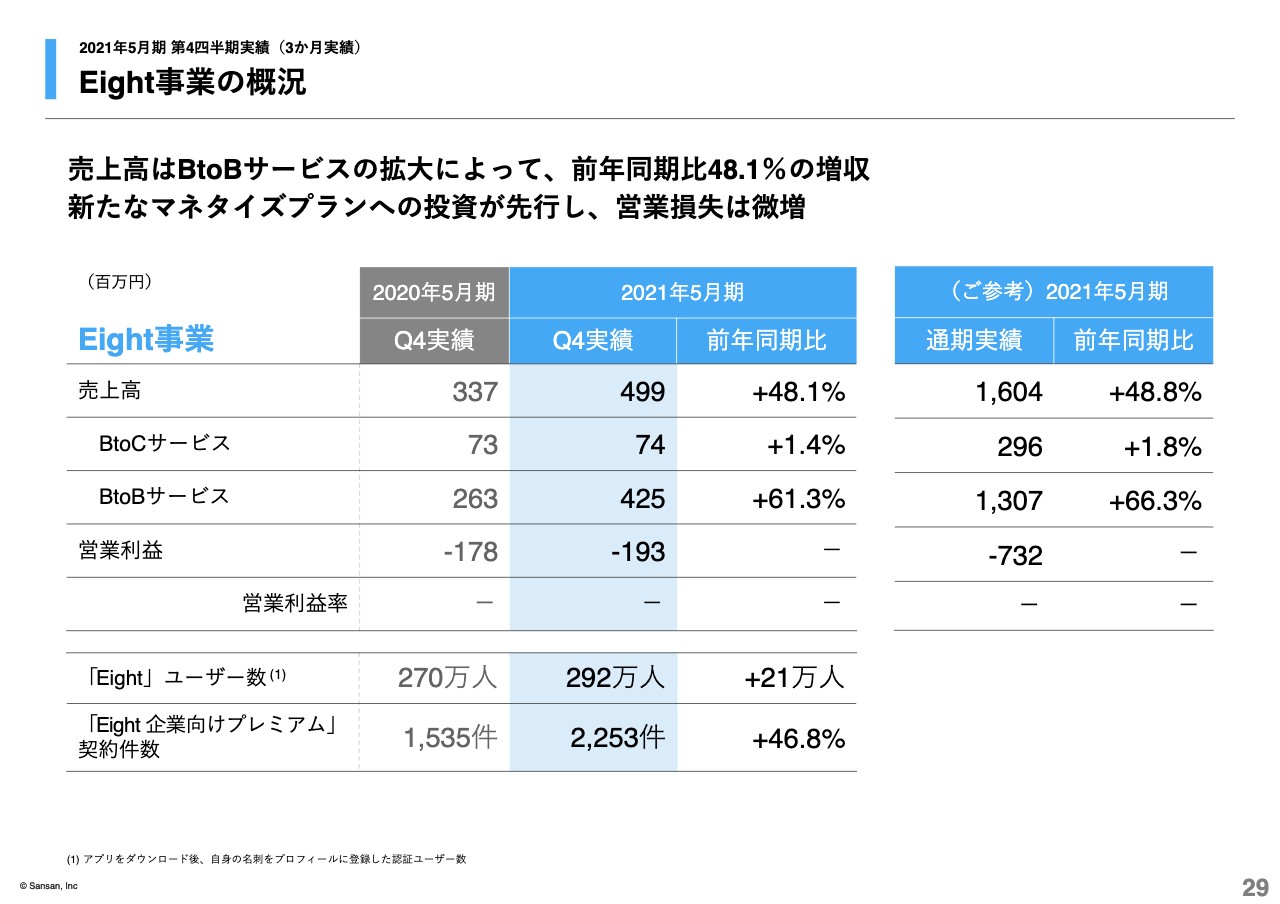

2021年5月期 第4四半期実績(3か月実績) Eight事業の概況

スライド29ページはEight事業の概況についてです。売上高は、BtoBサービスの拡⼤が成⻑を牽引し、前年同期⽐48.1パーセント増の約4億9,900万円となりました。

営業利益は、ビジネスイベント等の新たなマネタイズプランへの投資が先⾏したため、マイナス約1億9,300万円とややマイナス額が拡大しています。

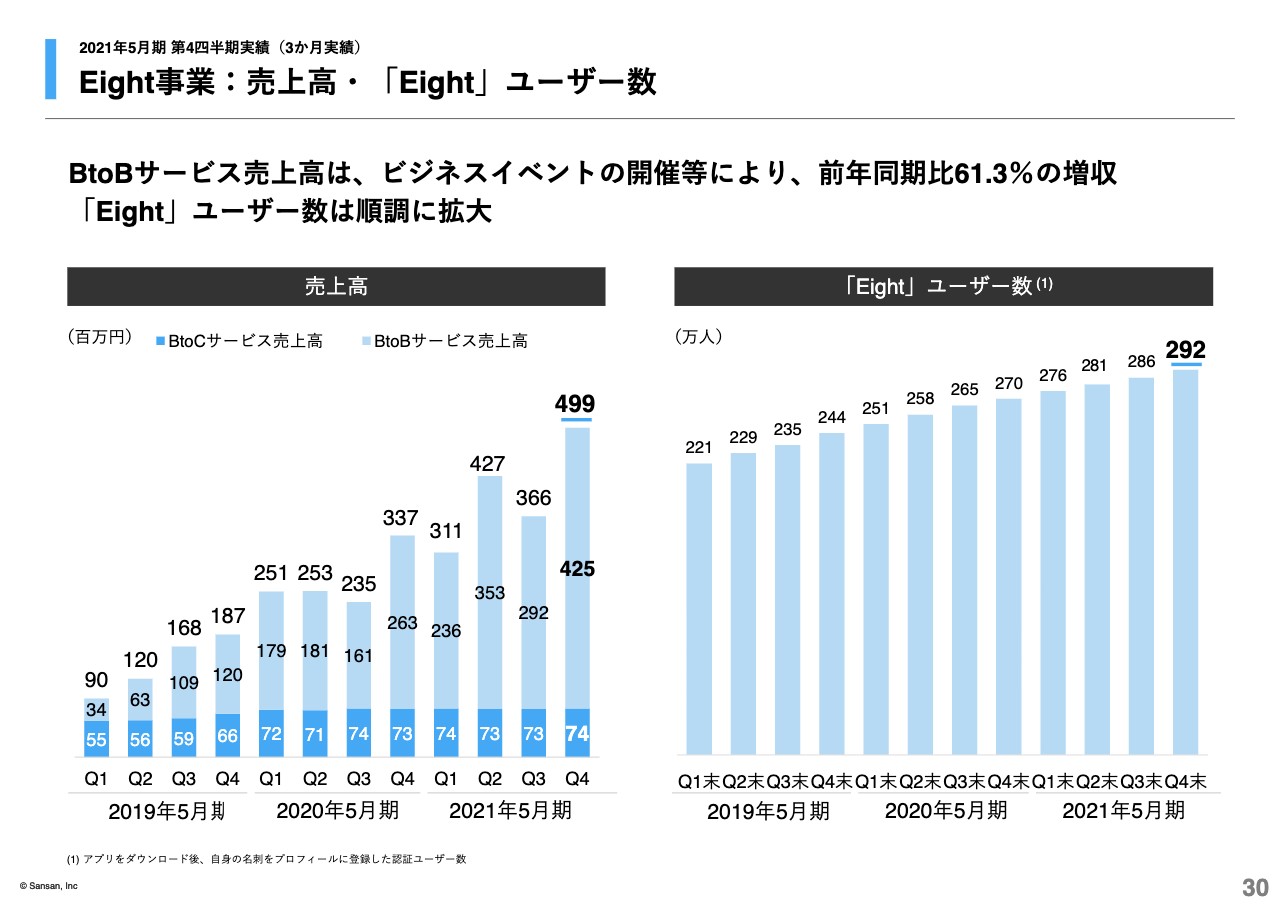

2021年5月期 第4四半期実績(3か月実績) Eight事業:売上高・「Eight」ユーザー数

スライド30ページは、Eight事業の売上高の推移および「Eight」ユーザー数についてです。BtoBサービス売上高は、ビジネスイベント「Climbers」の開催やログミー株式会社の子会社化による業績寄与等により前年同期⽐61.3パーセントの増収となりました。

第3四半期の売上高と比較すると大きく増収していますが、これは第3四半期には「Climbers」を実施していなかったためです。「Eight」のユーザー数は、前年同期末比21万人増の292万人と順調に拡大しました。

2021年5月期 第4四半期実績(3か月実績) Eight事業:ビジネスイベント「Climbers」

ビジネスイベント「Climbers」についてあらためてご説明します。本イベントは、若⼿の役員や事業主を中⼼とするビジネスパーソン向けに、各界のトップランナーによる講義や企業の展⽰会をオフライン、またはオンライン形式で⾏うビジネスイベントです。

登壇者との「オンライン名刺」の交換や、「Smart Entry by Eight オンライン名刺」を使った参加登録等が可能であり、当社のイベントテックサービスを活⽤しています。

2021年5月に実施した2回目の開催となる「Climbers 2021」では、3万人以上のエントリーを獲得するなど、当社のビジネスイベントの中では最大級の実績となりました。

以上が、私からのご説明です。ありがとうございました。

質疑応答:売上高成長率の考え方と「Bill One」の無料プランについて

質問者1:質問が2点あります。まず1点目についてです。新年度は、売上高成長率で25パーセントから28パーセントというご前提なのですが、さらにその先に向けては、もう少し売上成長率が高くなっていくという考え方でいらっしゃいますか?

また、売上が200億円を超えていくような中では、3割成長はなかなか難しいと見たほうがよいのか、このあたりについて教えてください。

「Sansan」の従量的な部分などが戻ってくると、従来掲げている30パーセントも見えてくるのでは、と外から見ている者としては感じているのですが、経営陣の考え方も教えてください。

2点目は「Bill One」について、今回、無料プランがあったかと思うのですが、だいたいどのくらいの規模の会社なら「無料」になるのでしょうか?

言い方が難しいのですが、要は、それなりの規模感であれば利用することで、結果として優良ユーザーになっていくと思いますので、売上や契約者数などが積み上がっていく算段なのか、ということです。無料で使える人たちも多くいますが、御社としてはネットワーク効果を期待していると受け止めてよいのか、こちらについて教えていただきたいです。

寺田:まず、1点目の質問ですが、前期のガイダンスとして、「今期は30パーセントの成長を目指したい」と申し上げましたが、コロナ禍の影響が今期にまで及んでいる状況です。今期の見通しとしては30パーセントであり、現時点で申し上げることは難しいということで、レンジにて開示させていただいています。

経営としては、30パーセントの成長は絶対に達成していきたいところであると捉えています。また、前期から今期にかけての成長率は、ピックアップしているものにおいて、いろいろと手応えを感じているところもあります。

「Sansan」についても、コロナ禍にかかわらず解約率が低いことを含め、我々自身もMust-haveなサービスとして受け入れられていることを確実な手応えとして持っています。この環境下においても、オンライン名刺など、いろいろな角度で顧客情報を管理するニーズの中で、一定数、新規導入も進んだ結果として、一定の伸びを示した状況です。

今後コロナ禍が明けていく中で、ここ1年で培ってきたものやオンライン名刺、名刺メーカーといった名刺という概念をさらに一段上げていき、プロダクトの進化においても、Sansan事業自体の成長加速が見込めると捉えています。「Bill One」はそれとは違う次元のアーリーフェーズということもあって成長していきます。

それらを併せた中で、我々としては規模の大小は問わずに30パーセントの成長を1つの仕切りとして捉えていますので、今期が難しい場合でも、来期以降は、その目線にしっかりと戻していけるような気持ちでコミットしていきたいと思っています。

続いて、質問の2点目についてです。「Bill One」の「スモールビジネスプラン」ですが、こちらは100名以下の企業、月あたり100枚以下の請求書枚数をターゲットとしています。

先ほどのご質問については、結論から申し上げると両方になります。ネットワーク効果を狙っているところもありますが、実際に「スモールビジネスプラン」をきっかけとして使い始めたお客さまが、普通のプランに切り替えることもありますので、両面において効いてくるだろうと捉えています。

また、我々自身が営業リソースを拡充する中で、能動的に追いかけていく領域をできるだけ規模が大きいところに寄せていきたいという思いを持っていることもあります。営業生産性の向上にもつながるという見込みにおいて、この「スモールビジネスプラン」をリリースした次第です。

質疑応答:Fringe81社の「Unipos」に対する効果および施策について

質問者2:Fringe81社の「Unipos」に対して、「Sansan」は資産やノウハウをどのように活かせると考えているのか、短期と中長期に分けてシナジー効果や施策について教えてください。

寺田:まず、我々自身、「Bill One」でもそうですが、SaaSを立ち上げてグロースしていくことにおいて、何を含むべきか、何を抑えていくべきかということに対しては、国内の中でもトップクラスの知見が蓄積していると自負しています。

今回も、すでにいろいろと議論を重ねていますが、「Unipos」というまさに今後伸びていくべきプロダクトに対して、短期的にどこのボタンを押していくことで成長の加速につながるかということを、知見連携として行えることが大きいと思っています。

また、中長期的には、プロダクトとしての連携です。「Sansan」にしても、「Unipos」にしても、社員に対してIDを振り出し、それを活用した生産性向上やDXといった働き方を変えるソリューションと思っています。

そのため、プロダクトとしての連携を掲げていくことで、営業的なシナジーがより現場感覚として起きていくことが実現できると思っています。短期的にはマーケティングを含めた知見の共有、中長期的にはプロダクトの連携ということで、一体となってグロースをかけていきたいと思っています。

質疑応答:「スモールビジネスプラン」の狙いについて

質問者3:2点質問します。1点目は「Bill One」の無料プラン「スモールビジネスプラン」の狙いを教えてください。ネットワーク効果を出すためには、現在の受け取る側だけの請求書システムだと片手落ちの部分もあると思います。

具体的には、送付する側のシステムも用意し、プラットフォーム化することでよりネットワークの効果が高まると思いますが、どのようにお考えでしょうか?

寺田:「Bill One」は、さまざまな選択肢を常に検証しながら進めているのが実態です。おっしゃるとおり、お客さまから請求書を「送る」ことに対するニーズが高まっているのも事実です。

他方で、請求書を送るシステムは、さまざまなプレイヤーが現存していますが、そのような会社との連携するのも1つの選択肢だと考えています。ネットワーク効果を最大化するために何がベストか断面図でアップデートしながら考えていきたいです。

ただ、いったんは請求書を受け取るシステムとしてスケールし、結果として送付側にも「Bill One」を通じて請求書を送る先が増える体験をしてもらうことがキーと思っています。「スモールビジネスプラン」および有料プランの拡販を通じて、ネットワークに参加する企業数が増えること目標として進めていきたいと思っています。

質疑応答:長期的な利益水準と新規事業への投資について

質問者3:2点目は、長期的な利益水準の考え方についてです。短期的にいろいろと先行投資して売上を伸ばすことはみなさまが行っていることですので、違和感はありません。

一方で、私の感想として新規事業が活性化し、将来の利益水準の予想が複雑化している印象を受けます。一部の投資家のみなさまからは「長期的に利益創出できないのではないか」との不安の声を聞いています。

長期的な利益水準に対して、貴社からのガイダンスがあれば、みなさまも安心して「Bill One」に投資しようという展望が見えてくると考えています。ぜひ、長期的な利益水準についてガイダンスをお願いします。

加えて、新規事業については調整額に費用が含まれており読みにくいのですが、現状として新規事業にどのくらいの費用を投下しているのか、将来的な売上規模はいくらなのか、また投資額としてどの程度を許容範囲とみているかを教えてください。

橋本:現時点で、「中長期的にこれくらいの利益率を目指しています」と具体的にお伝えするのは非常に難しいですけれども、その背景を説明すると、創業以来進めてきた事業は、利益率が非常に高く、相当な利益やキャッシュを創出できることがすでに実証できたと思っています。

一方で、新しい事業を立ち上げ、そこへ投資するのを差し控えることはしたくないと考えています。中長期的にみて新規事業が立ち上がり、それが投資効率としてメイクセンスする限りは、しっかりとプロセスを踏んでいきたいと思っています。

また、中長期的に新規事業がどの程度立ち上がり、資金をいくら振り向けられるかを予測するのは極めて難しいです。例えば「Bill One」は2年、3年前から着想し、ピボットして今のかたちになっていますが、2年、3年前はあまり想像していなかったこともあります。P/Lにどの程度インパクトを与えるかを想定するのは、非常に難しいと思います。

ただ、プロダクトが成長する段階的なフェーズで、いきなり「数十億円を投じましょう」と赤字になるほど底を掘ることは想定されないと考えています。

現場では当然、「これがよかったから少し増やそう」「この部分がだめだから、やめましょう」などと細かい施策を積み上げながら進めていますので、ある程度の実績、売上の伸長に伴って、投じる金額も増えていくと思っています。LTVやCACを念頭に置いて投資するため、状況を踏まえて個別に判断していくことになると考えています。

質疑応答:立ち上がりのリードタイムと営業生産性の伸びしろについて

質問者4:1点目は、営業効率に関してです。今、従業員の採用をけっこう加速していると思いますが、特に営業のトレーニングも含めて、一人前の営業担当者になれるまでどれくらいの期間が必要なのでしょうか?

また、2020年度5月期時点で従業員数の採用を一度加速しており、特に「Sansan」の営業の強化も行っていると思いますが、その営業効率はインパクトとしてすでに100パーセントプラスに出ているのか、まだ伸びしろがあるのかを教えてください。

寺田:いわゆる立ち上げのリードタイムは、我々の内部でもプロダクトごと、マーケットごとにいろいろ図りながら、戦力化係数などをおいて営業生産性を計るようにしています。

プロダクトとマーケットによってだいぶ増えており、「Sansan」でもスモールマーケットではエンタープライズより短く、「Bill One」では「Sansan」のアベレージよりもかなり短い間に立ち上がります。今回はビジネス総括本部ということで、リソースを統合化することを行っています。

そのような数値を見ながら、より機動的に、より生産性が上がるほうにリソースを振り向けていくことを実現するために行ったことですので、重要指標として見ながら、そのあたりを捕まえて生産性を上げる方向にもっていきたいと思います。

つまり、リードタイムとしてはより短いものに対して営業リソースを厚めに配置していくことになると思います。

次に、「2020年5月期との対比において、伸びしろがどれくらいあるか」についてご説明します。我々はプロダクトの立ち上げにおいて、過去に営業生産性がどのような経緯をたどったのかというノウハウがたまっています。

例えば、今は「Bill One」の営業成績が極めて高い状態です。先ほどのお話とも重なりますが、マルチプロダクトを1つのビジネス統括本部で見ることによって、より高いところに機動的に振り分けていくため、結果として営業生産性はまだまだ伸びる余地があると思います。

また、「Sansan」に関しては、このコロナ禍においていろいろな機能強化を行ってきました。先ほどもお伝えしましたが、Must-haveのプロダクトとして認知されてきた中で、名刺の管理だけではなく、例えば名刺を作成する機能も搭載しています。現在、ライセンス体系の見直しも取り組んでいるところです。

営業生産性というのは、いわゆる営業担当者のトレーニングなどもありますが、プロダクトをどのようにプライシングし、マーケットにフィットさせるかということも極めて重要なファクターです。

このあたりを工夫していくことによって、営業生産性は短期的もしくは中長期的にはまだまだ上がる余地があるという前提で見通しを立てています。

質疑応答:「Bill One」の立ち上がりのリードタイム、請求書処理のキャパシティ、 ARPUについて

質問者4:2点目ですが、「Bill One」に関してもう少し詳細を教えてください。「Sansan」と比べた時の現時点のセールスサイクルの期間、また、請求書は特に月末に集中すると思いますが、今行っている無料ユーザーのキャンペーンで一気に入ってきた時に「Bill One」のセンターが請求書を処理できるキャパシティについてお願いします。

加えて、現時点では無料のユーザーですが、課金ユーザーと比べた時のARPUの違いはだいたいどれくらいかを教えてください。

寺田:「Bill One」における営業担当者の立ち上がりのリードタイムに関しては、現時点ではアーリーフェーズのため開示するところまで至っていませんが、「Sansan」より短いのは間違いないトレンドとして捉えています。

請求書の処理に関するセンターのキャパシティですが、こちらは受注および処理数の増加に伴ってスケールしていくことを前提に設計しています。

このあたりはまさに我々が「Sansan」の初期の頃にある意味苦しんできたところですので、その知見を踏まえて需要に応じてスケールしていくことを織り込んだ設計ができていると捉えています。

ARPUに関しては、無料ユーザーは、お金をもらうプランではないため、ARPUの概念が適用できないことになっています。既存の有料ユーザーのARPUについては、無料の「スモールビジネスプラン」を導入した意図の1つでもありますが、ARPUは上昇していく傾向になり、さらに上昇させていきたいと思っています。

質問者4:無料ユーザーはボリューム自体が低いため、全体的に大きなお客さまと比べるとARPUは比較的小さいということですよね?

寺田:無料ユーザーは無料ユーザーとして、まずARPUを計算する分母、分子を入れていないということが回答になると思います。

質疑応答:HR領域への参入について

質問者5:Fringe81社の「Unipos」は広い意味でHRのサービスですが、マルチプロダクト戦略において、今後HR関連の新しいプロダクトを投入していく可能性はありますか?

可能性がある場合には、採用・採用管理・労務管理・エンゲージメントなど、既存事業とのシナジーを踏まえて、御社が手掛けるべき領域についてのヒントを教えてください。

寺田:我々のミッションやビジョン、さらには先ほどご説明した「働き方を変えるDX」というコンセプトの下、あらゆる選択肢を排除する必要はないと思っています。

他方で、今回の「Unipos」のグループ化を見据えた取り組みや、「Bill One」や他のプロダクトでも、我々としては独自のマーケットをそれぞれ作っていくという考え方で、一つひとつの新規事業に向き合っています。

「Unipos」の「ピアボーナス」という仕組みは、マーケットと呼ぶにはまだ小さいかもしれませんが、「どこどこのマーケットがどれだけあって、その一部を取っている」ということではなく、ユニークなプロダクトとして新しい価値を届けているところに強く惹かれたのもあります。

今おっしゃっているHRの領域は、一歩間違えると非常にレッドオーシャンでもあります。そこに何らかのエッジを持たずに、伸びているからという理由で入っていくことは、我々の考え方としてはあまりないと思います。その両面において、最適な選択肢を取っていきたいと考えています。

質疑応答:組織改編について

質問者6:プロダクト組織の各GMに移譲された権限には、具体的にはどのような内容がありますか? 従前との差分と、その狙いについて教えてください。

寺田:一番大きな違いは、これまではプロダクトの責任者が事実上いなかったことです。マルチ化してくる中で、それぞれのプロダクトについて横串で責任を持つ人間がいなかったため、そこを置いたのが一番大きなポイントです。

権限などの細かいお話はいろいろ整理しているところもありますが、GMがCEOである私に対してレポートしながら、全社的にリソースを動員してプロダクトを最大化していくことに尽きると思います。

このあたりの体制は我々が独自に開発したというよりは、例えば、海外のSaaSベンダーがマルチ化していく時に、どのような組織体制を作ってスケールしてきたかを非常によく勉強して、そちらを前提に設計したものです。ですので、これからも徐々にチューニングしながら最大化、最適化していきたいと思っています。

質疑応答:「スモールビジネスプラン」の目標契約件数について

質問者7:「Bill One」の「スモールビジネスプラン」によって、ターゲットとしている1,000件の契約に変化はありますか? あるいは、「スモールビジネスプラン」では、どのくらいの件数をターゲットとしているのかを教えてください。

寺田:「Bill One」の「スモールビジネスプラン」は、1,000件という目標外と捉えています。1,000件はあくまでも有料の契約社数であり、その意味においては目標の1,000件に変わりはありません。

もちろん、「スモールビジネスプラン」が伸びることで、結果として有料ユーザーも増えていくことを期待していますので、1,000件を上振れして達成していきたいと目論みながら進めているところです。

質疑応答:「Bill One」の営業体制について

質問者8:「Sansan」の営業リソースを「Bill One」にも使えるため、今後は加速的に営業体制が強化される可能性があると思います。その中で、「Sansan」の営業担当者が「Bill One」を売るためにどんなことが必要だと考えていますか?

寺田:少々手探りな面もありますが、「Sansan」の営業担当者へ一定のトレーニングを行えば、「Bill One」を売ることは十分可能だと思います。また、「Sansan」よりも短い期間で立ち上げが可能であるとも考えています。

「既存のリソースをどう配分するか」という課題もありますが、短期的には「新しく入ってくるリソースをどちらに振るか」のほうがより簡単にリソースが細分化できるため、生産性がより上がるほうに配置することを考えています。

「Sansan」と「Bill One」は、きっちりと営業担当者が分かれるというよりは、「Sansan」の営業と「Bill One」の営業とが協働してセールスする構造を含め最適化を図っています。これから先、「Sansan」と「Bill One」だけでなく、他のマルチプロダクトも含めどんどんスケールしていくために、営業が当社の強みに位置付けられるベストな体制はどのようなものかを模索していきたいと考えています。

質疑応答:Fringe81社のグループ会社化を踏まえたM&Aの状況について

質問者8:2つ目は、Fringe81社の買収の件を踏まえて、SaaS業界におけるM&Aの状況についてうかがいたいです。今件は、単純に買収するのではなく、御社のノウハウを注入し、ある意味でターンアラウンドした上で買収するスキームではないかと思いました。このような話は、今後増えてくるものではないかとも感じています。

私はよいプロダクトを作っても、売上をきちんと確保するというところで労力を要する会社が多いとみています。その際、貴社のようにSaaS業界で先行し、かつキャッシュ・フローもポジティブな企業に傘下に入れてほしいと打診するケースが、今後ますます増加すると考えています。

今回のFringe81社の件は、貴社が中長期的にみて、M&Aで飛躍的な成長をする上での非常に重要な試金石となる案件だと感じていますが、M&Aの引き合いはどのような状況でしょうか? また、Fringe81社へ社外取締役として入られる橋本さまに、どのような点がツボであり、どのようによくしていくかという点についてもお聞きしたいです。

橋本:M&Aの引き合いと言いますか、確かにお声掛けいただく件数は増えていると思います。これにはいろいろな要因があると思いますが、当社が提供する「Sansan」や「Bill One」などのサービスそのものが引き合いとなっているとみています。

特に「Sansan」は、第一にいろいろなデータが蓄積しています。さらに先ほど寺田からもお伝えしましたが、全社に対してIDを振っているため、いろいろなユーザーの方に使ってもらえる点です。また、当社の体制面も引き合いとなる要因です。大きな組織として、開発者やサービスを販売するセールスパーソンが存在しています。

これらの組み合わせにより、「Sansanと一緒に取り組めば、もっとよいことができるのではないか」とお声掛けしてくださる会社が非常に増えていると思っています。特に、IDを全社に振れることは、その上に他のプロダクトを乗せるなどいろいろな着想ができると思うため、他社と比較してもお声掛けいただく頻度が高いと感じています。

Fringe81社については、私と富岡取締役が、社外取締役として選任され、これからまさに当社を含めた協業を進めていくところです。当社が培ってきたノウハウや失敗した経験も含めて提供したいと思っています。「Unipos」も全社にIDを振り、使ってもらうプロダクトであるため、親和性は非常に高いと思っています。

質疑応答:広告宣伝費の使用における基本方針について

質問者9:今期の費用のかけ方において、特に広告宣伝費の発生の仕方として、どのようなタイミングでどういったものに使われるのか、基本的な方針をおおまかな説明で問題ありませんので、お教えいただけますか?

橋本:終わった期の広告宣伝費は、30億円弱くらいで着地したと思いますが、そこから若干上乗せをする予定です。そのため、40億円まではいかないのですが、その間で着地するだろうと思います。

増える要因としての1つは「Bill One」について、終わった期も2月、5月とテレビCMを放映していますが、こちらも引き続き行っていきたいと思います。ですので、広告宣伝費全体としては「Bill One」の広告宣伝費は増加するということになります。

「Sansan」においても、過去1年間はやはりコロナ禍の影響もあり、イベントやセミナーなどの活動はかなり限定的にしか行えなかったこともあるため、こちらはどちらかと言いますと、「増やす」というよりも「戻す」感覚で、終わった期よりも少し積み上げたいと思っています。

質問者9:上下のバランスで言いますと、やはり下期のほうが増えるようなイメージでよいのでしょうか?

橋本:現在、マスマーケティングとしてテレビCMなどの企画も行っていますが、今期については特に第1四半期に片寄るだろうと思っています。

質疑応答:「Sansan」のAPI連携および「Bill One」の拡大による影響について

質問者10:「Sansan」のAPI連携について、今後新しい領域との連携が進むことにより、さらにユーザーメリットが拡大する可能性があるのか教えてください。また、「Bill One」が拡大する、会計系サービスとの連携ニーズなどが増えてくる可能性があると思いますが、こちらはいかがでしょうか?

寺田:「Sansan」に関しては、「Sansan Plus」という枠組みにおいて、APIを通じていろいろなアプリケーションパートナーと組んだ取り組みを従前も行っており、これからも拡充していきたいと思います。

その中でいくつかのプロダクトは、ARRやMRRの増加、受注増に貢献できるようになってきています。そのため、そのあたりを伸ばしつつ、他にもお客さまにとって連携するとより価値を感じていただけるものを我々としても積極的に探しながら、取り組んでいきたいと思います。

「Bill One」に関しても、同じくユニークなサービスとして、すでにいくつかの会計ソフトウェアとの連携を発表していますが、今後もできる限りいろいろなプロダクトと連携して、ユーザーの利便性向上に貢献していきたいと思っています。

新着ログ

「情報・通信業」のログ