コスモエネルギーHD、在庫影響を除く経常利益は前年比+81億円 四品数量増販、マージン良化が好影響

2020年度決算・2021年度業績予想 ハイライト

桐山浩氏:おはようございます。本日は、お忙しい中2020年度通期決算説明会にご参加いただき、誠にありがとうございます。私からは、決算・業績予想ハイライト、第6次連結中計の進捗ならびに配当方針、再生可能エネルギー事業、サステナブル経営の推進についてご説明させていただきます。

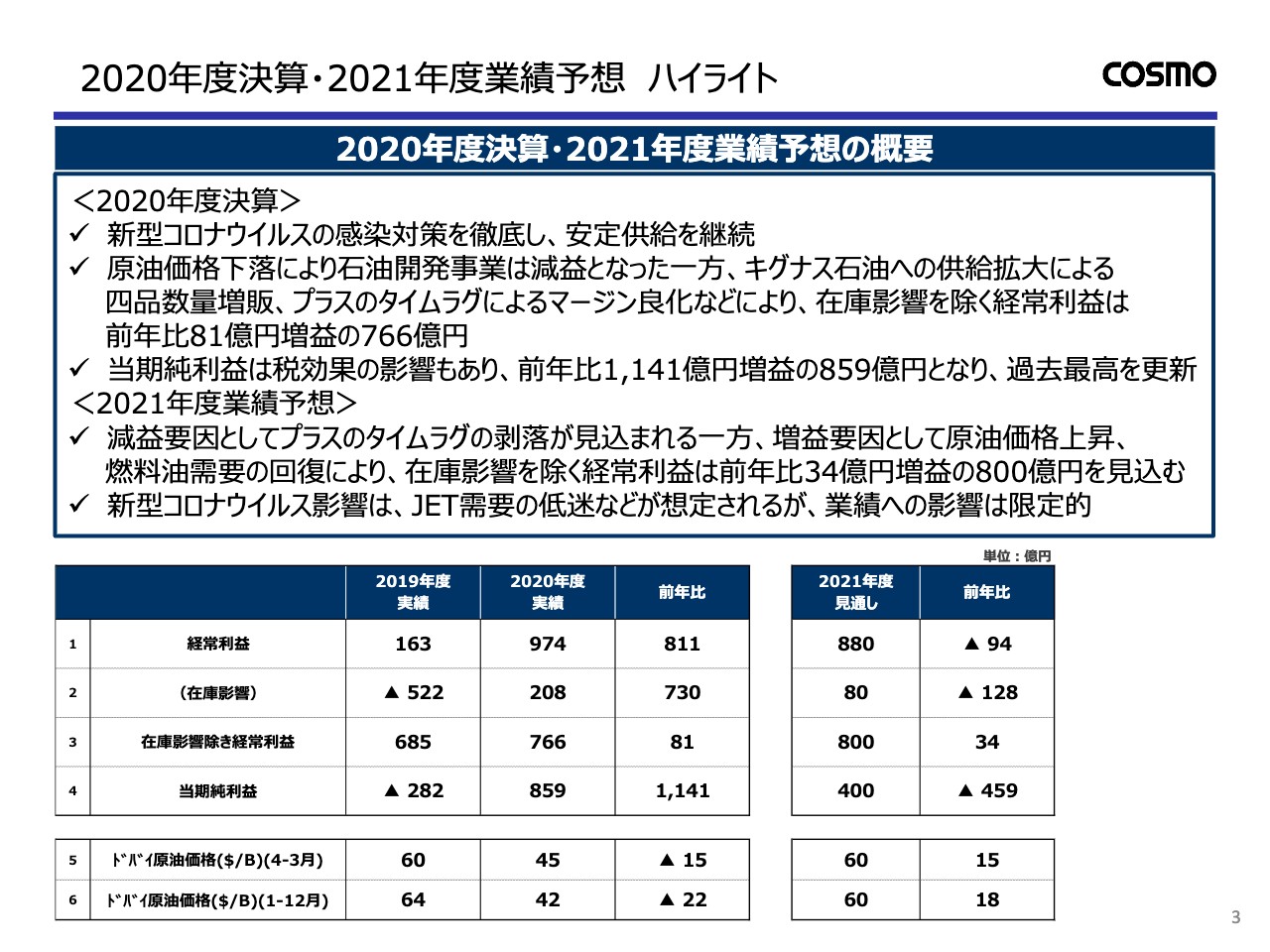

それでは3ページをご覧ください。2020年度決算ならびに21年度業績予想についてご説明いたします。まず、2020年度は、年間を通じて新型コロナウイルス感染症対策が大変重要であったと認識しております。我々、エネルギーの供給を担う事業者として、新型コロナウイルスの感染対策を徹底し、安定供給を継続することができました。

決算についてですが、原油価格下落により石油開発事業は減益となりましたが、キグナス石油への供給拡大による四品数量増販、プラスのタイムラグによるマージン良化などにより、在庫影響を除く経常利益は前年比81億円増益の766億円となりました。当期純利益は税効果の影響もあり、前年比1,141億円の増益の859億円と、過去最高を更新いたしました。

2021年度の業績予想ですが、減益要因としてプラスのタイムラグの剥落が見込まれる一方、増益要因として原油価格上昇、燃料油需要の回復により、在庫影響を除く経常利益は前年比34億円増益の800億円を見込んでおります。

2021年度の新型コロナウイルスの影響は、JET需要の低迷などが想定されますが、業績への影響は限定的であると想定しております。こちらにつきましては、後ほど専務の植松より詳しくご説明申し上げます。

中期経営計画 構造改善の進捗

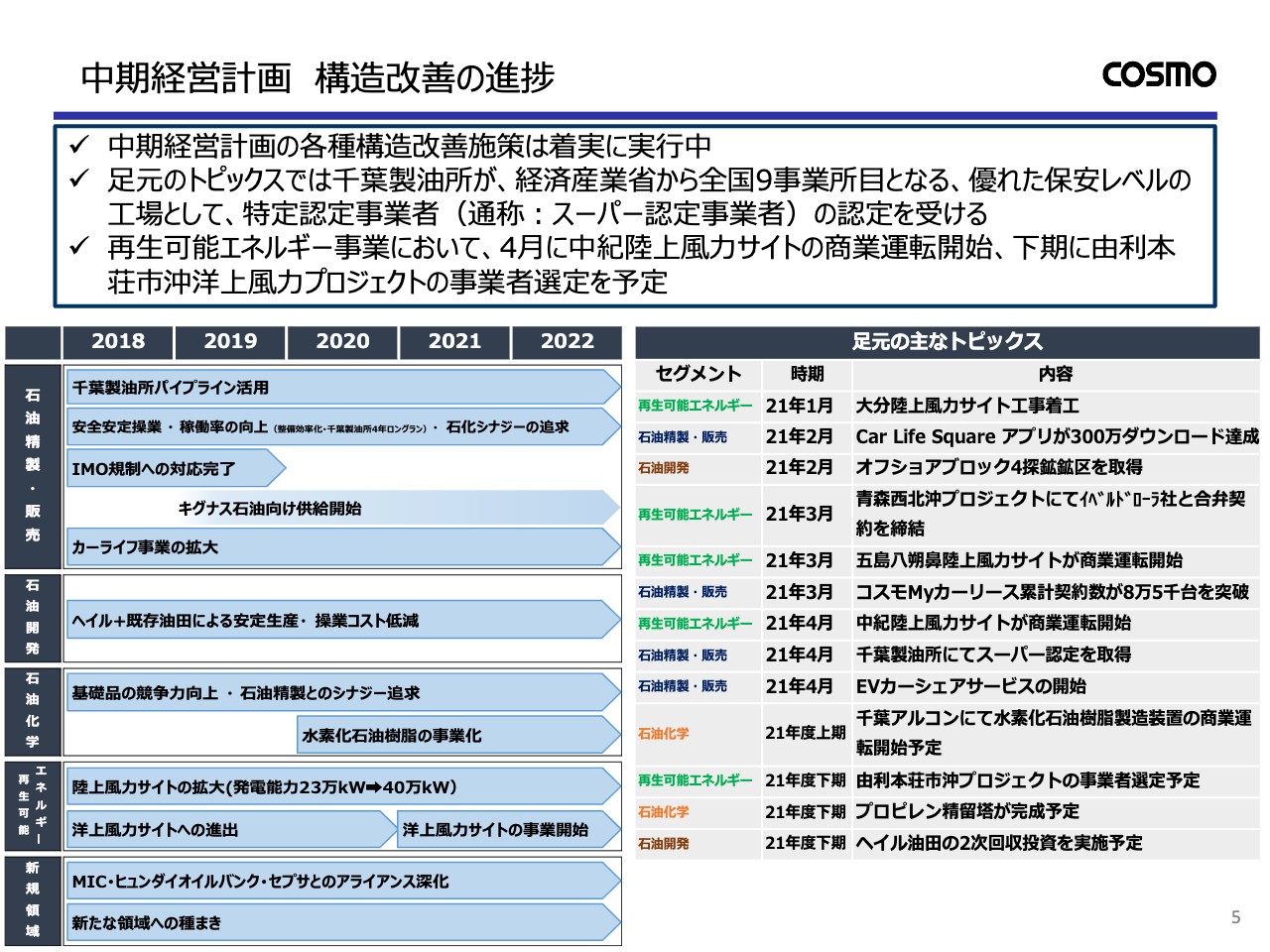

続きまして、5ページをご覧ください。中期経営計画における構造改善の進捗についてご説明いたします。中期経営計画の各種構造改善施策は、着実に実行しております。足元のトピックスでは、千葉製油所が経済産業省から全国9事業所目となる優れた保安レベルの工場として、特定認定事業者の認定を受けております。引き続き、安全・安定稼働を継続してまいります。

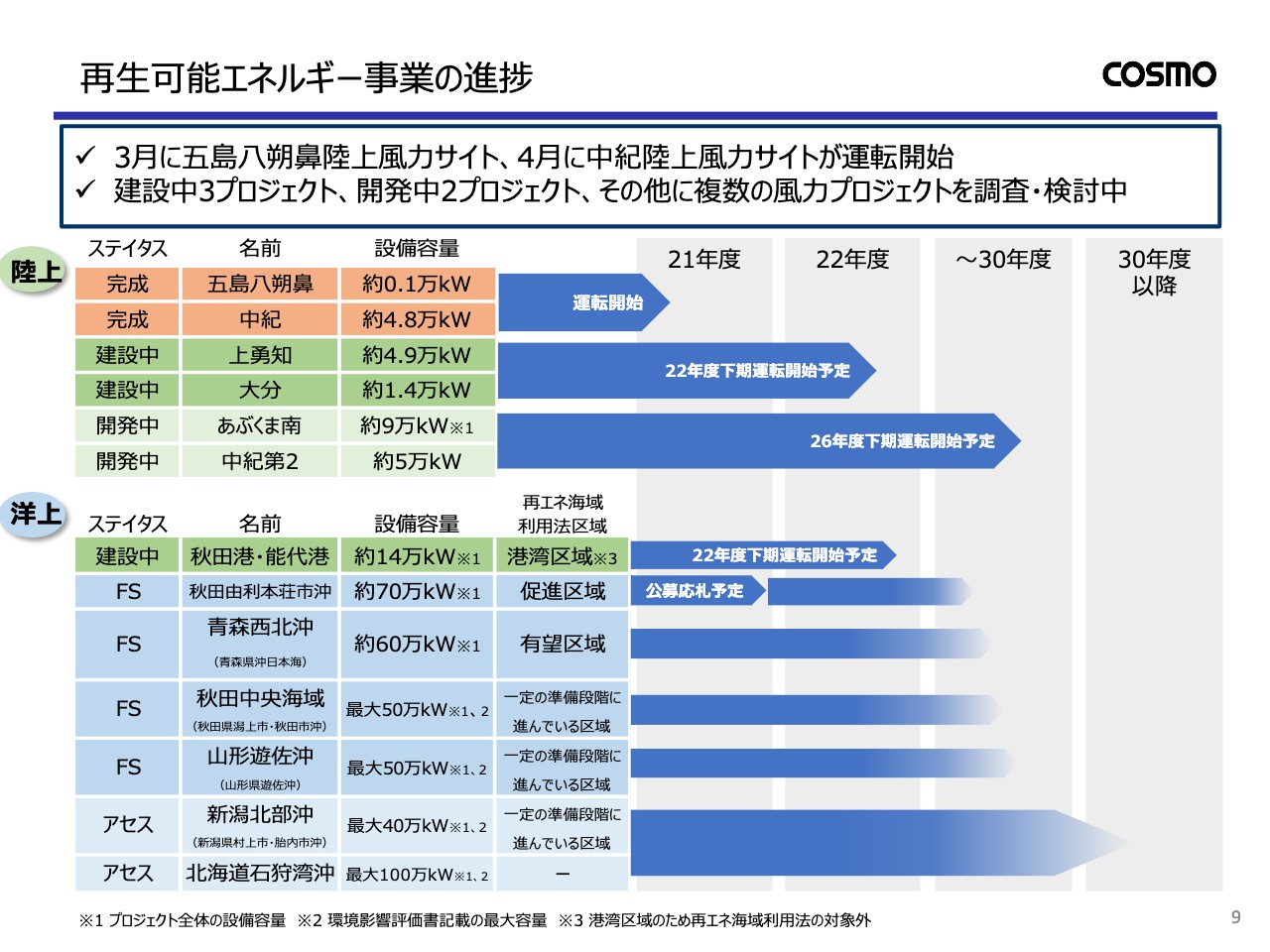

再生可能エネルギー事業においては、4月に「中紀陸上風力サイト」が運転開始となりました。また、下期には洋上風力サイトであります「由利本荘市沖プロジェクト」の事業者が選定される予定であります。

財務体質の見通しならびに配当方針

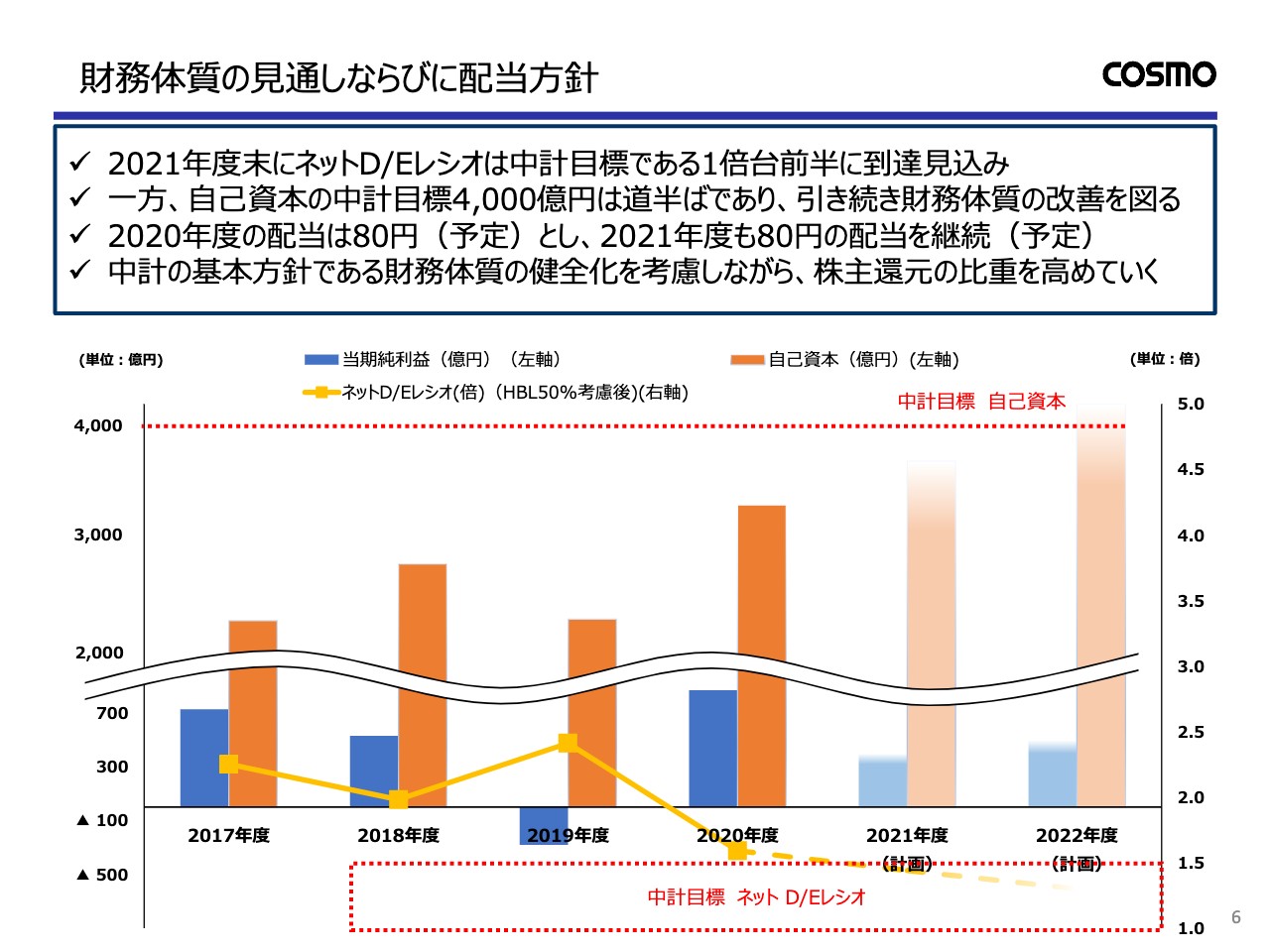

続きまして、6ページをご覧ください。財務体質の見通しならびに配当方針についてご説明いたします。下のグラフでは、棒グラフの青色は当期純利益、オレンジ色は自己資本、黄色の折れ線グラフはネットD/Eレシオの推移をお示ししております。

財務体質は着実に改善しており、2021年度末にはネットD/Eレシオは、中計目標である1倍台前半に到達する見込みとなります。一方、自己資本の中計目標4,000億円に対しては道半ばであり、引き続き財務体質の改善を図ってまいります。

配当につきましても、2020年度は80円予定とし、2021年度も80円配当を継続する予定であります。中計の基本方針であります「財務体質の健全化」を考慮しながら、株主還元の比重を高めてまいりたいと思っております。

再生可能エネルギー事業セグメントの開示について

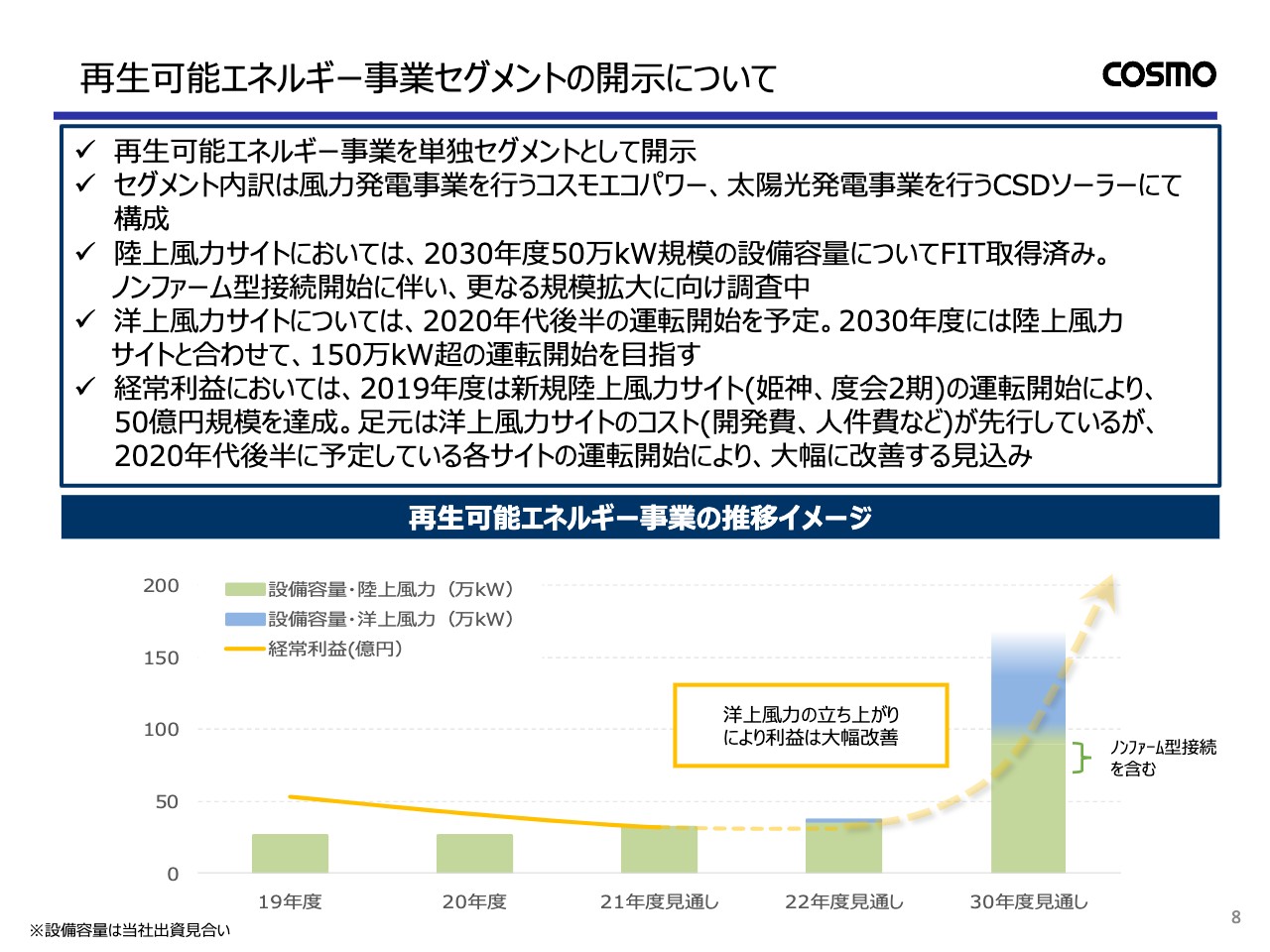

続きまして、8ページをご覧ください。再生可能エネルギー事業についてご説明いたします。今回より再生可能エネルギー事業を、石油、石油化学、石油開発に続く単独セグメントとして開示いたします。セグメントの内訳は、風力発電事業を行うコスモエコパワー、太陽光発電を行うCSDソーラーにて構成されております。

下のグラフでは、風力発電事業における設備容量の推移、ならびに経常利益の推移イメージをお示ししております。棒グラフの緑色は陸上風力における設備容量、青色は洋上風力における設備容量、黄色の線グラフは経常利益の推移をお示ししております。

なお、設備容量については、当社出資見合いとしております。

陸上風力サイトは、足元約30万キロワットの設備容量となっておりますが、すでに50万キロワット規模のFITを取得しております。今後も着実に新規サイトの運転開始を見込んでおります。加えて、ノンファーム型接続の開始に伴い、更なる規模拡大に向けて現在調査を進めております。

洋上風力サイトについては、2020年代後半の運転開始を予定しております。2030年度には、陸上風力サイトと合わせて、150万キロワット超の運転開始を目指しております。

経常利益についてですが、2019年度は、姫神や度会2期など新規陸上風力サイトの運転開始により、50億円規模を達成いたしました。足元では、洋上風力サイトの開発費や人件費などの負うコストが先行しておりますが、設備容量をはじめとした実質的な「稼ぐ力」は強化されており、洋上風力サイトが運転開始いたします2020年代後半以降、大幅に改善する見込みであります。

単独セグメントとして開示していくことで、中期経営計画「Oil & New」におけるNew事業により一層注力していきたいと考えております。

再生可能エネルギー事業の進捗

続きまして、9ページをご覧ください。再生可能エネルギー事業の進捗についてご説明いたします。2021年3月に「五島八朔鼻陸上風力サイト」、4月に「中紀陸上風力サイト」が運転開始となりました。現在、建設中3プロジェクト、開発中2プロジェクト、その他複数のプロジェクトを調査・検討しております。

コスモエネルギーグループのカーボンネットゼロ宣言

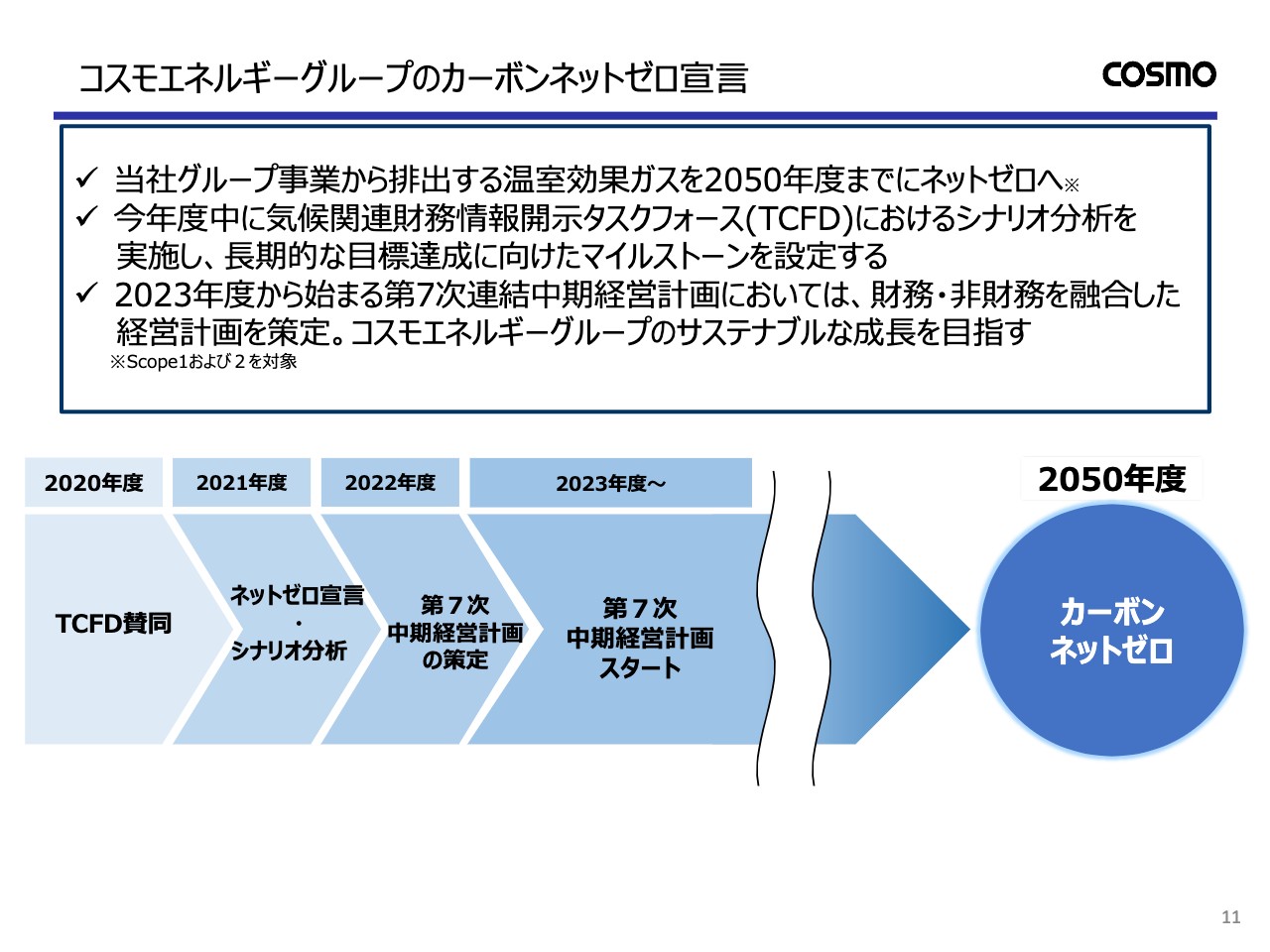

続きまして、11ページをご覧ください。コスモエネルギーグループの「カーボンネットゼロ宣言」についてご説明いたします。当社グループは、グループ事業から排出する温室効果ガスを2050年度までにネットゼロとする「カーボンネットゼロ」を宣言いたします。

今後の取組みとして、2021年度はTCFDにおけるシナリオ分析を実施し、長期的な目標達成に向けたマイルストーンを設定いたし、また、2023年度から始まる「第7次連結中期経営計画」においては、財務・非財務を融合した経営計画を策定し、コスモエネルギーグループのサステナブルな成長を目指してまいります。

私からのご説明は以上でございます。

新型コロナウイルス感染症の影響

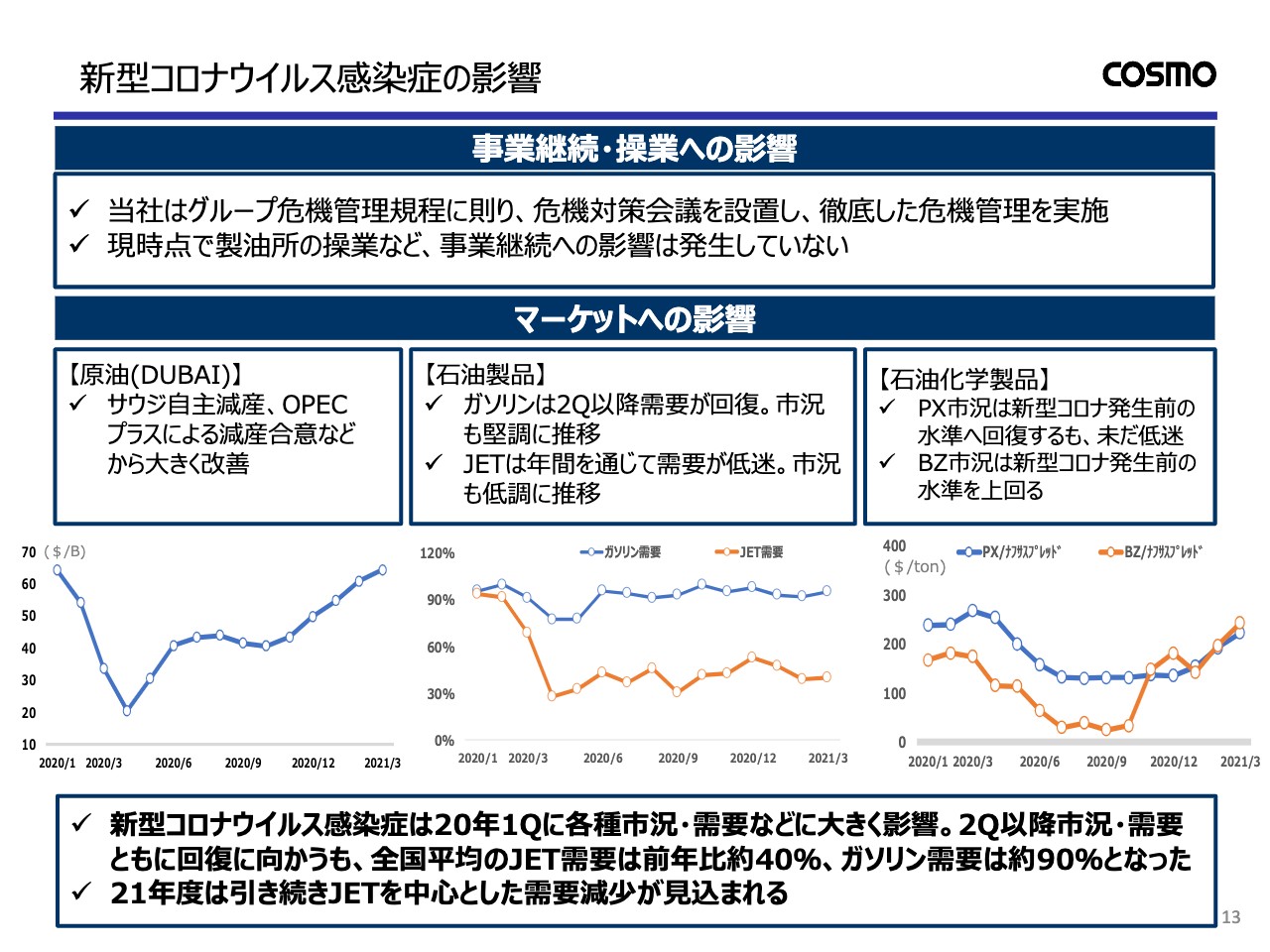

植松孝之氏:それでは、引き続きお願いいたします。13ページをご覧ください。新型コロナウイルス感染症の影響についてご説明いたします。まずは、事業継続・操業への影響です。当社では、グループ危機管理規定に則り、危機対策会議を設置し、徹底した危機管理を実施しております。現時点で、製油所の操業など、事業継続への影響は発生しておりません。

続きまして、マーケットへの影響です。DUBAI原油価格は、サウジの自主減産、OPECプラスによる減産合意などにより、大きく改善しております。

石油製品ですが、ガソリンは第2四半期以降需要が回復し、市況も堅調に推移しております。一方、JET燃料は年間を通じて需要が低迷し、市況も低調に推移しております。

石油化学製品については、パラキシレン市況は新型コロナウイルス感染症発生前の水準まで回復はしておりますが、未だ市況は低迷というかたちでございます。一方、ベンゼン市況ですが、新型コロナウイルス感染症発生前の水準を上回っております。

新型コロナウイルス感染症の影響をまとめますと、2020年度第1四半期において各種市況・製品需要など大きく影響を受けました。第2四半期以降は改善に向かいましたが、全国平均のJET需要は前年比約40パーセント、ガソリン需要は前年比約90パーセントとなりました。

2021年度においては、引き続きJET燃料を中心とした需要減少があるものと見込んでおります。

2020年度通期決算レビュー

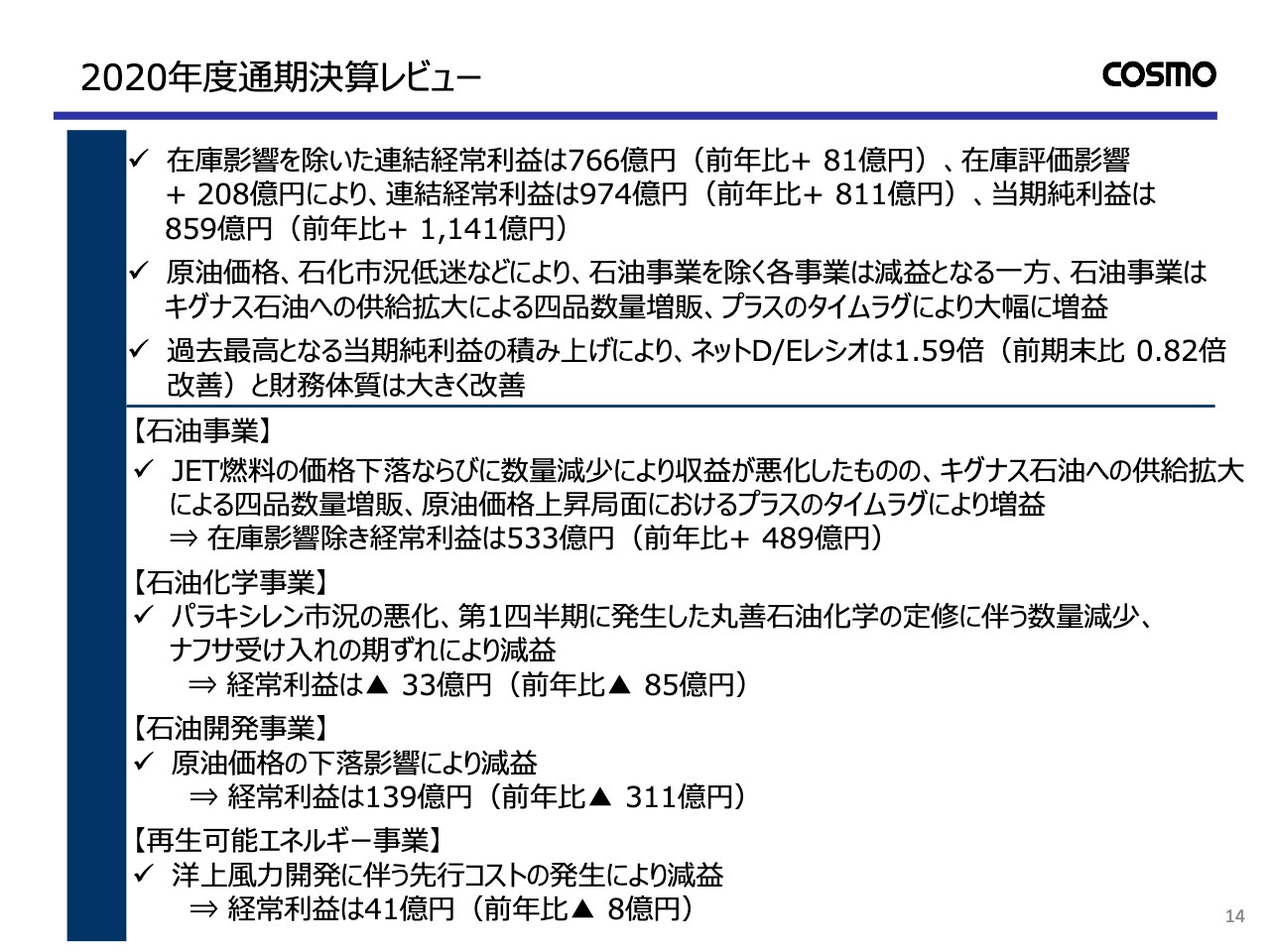

続きまして、14ページをご覧ください。2020年度通期決算レビューについてご説明いたします。2020年度の在庫影響を除く連結経常利益は766億円と、前年比81億円の増益、在庫評価の影響プラス208億円により、連結経常利益は974億円と、前年比811億円の増益、当期純利益は859億円と、前年比1,141億円の増益となりました。

原油価格・石化市況の低迷などにより、石油事業を除く各事業は減益となりましたが、石油事業はキグナス石油への本格供給による四品数量増販、プラスのタイムラグ、こういった要因により大幅に増益となりました。

過去最高となる当期純利益の積み上げにより、ネットデットエクイティレシオは1.59倍と、前期末比0.82倍の改善となり、財務体質は大きく改善をいたしました。

セグメント別に見ますと、石油事業ではJET燃料の価格下落ならびに数量減少により収益が悪化したものの、キグナス石油への供給拡大による四品数量増販、原油価格上昇局面におけるプラスのタイムラグなどにより、在庫影響を除いた経常利益は533億円と、前年比489億円の増益となりました。

石油化学事業では、パラキシレン市況の悪化、第1四半期に発生した丸善石油化学の定修に伴う数量減少、ナフサ受け入れの期ズレにより、経常利益はマイナス33億円と、前年比85億円の減益となりました。

石油開発事業では、原油価格下落の影響により、経常利益は139億円と、前年比311億円の減益となりました。

再生可能エネルギー事業は、コスモエコパワーにおける洋上風力開発に伴う先行コストの発生などにより、経常利益は41億円と、前年比8億円の減益となりました。

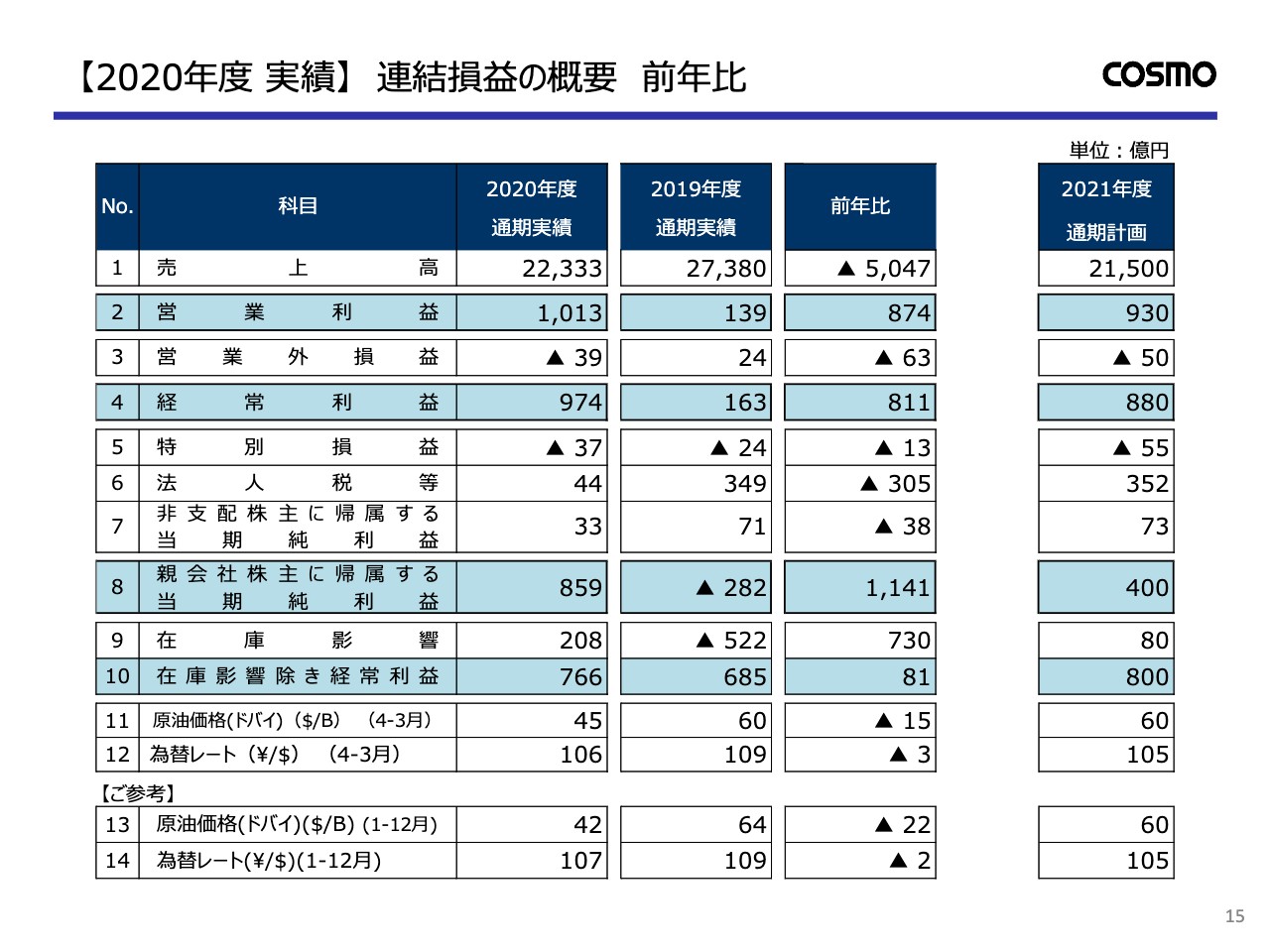

【2020年度 実績】 連結損益の概要 前年比

続きまして、15ページをご覧ください。連結損益の概要についてご説明いたします。まず2行目、営業利益は874億円増益の1,013億円、4行目、経常利益は前年比811億円増益の974億円、8行目、親会社株主に帰属する当期純利益1,141億円増益の859億円となりました。

9行目、在庫影響は前年比730億円改善の208億円となりました。10行目、在庫影響除きの経常利益は前年比81億円の増益、766億円となりました。

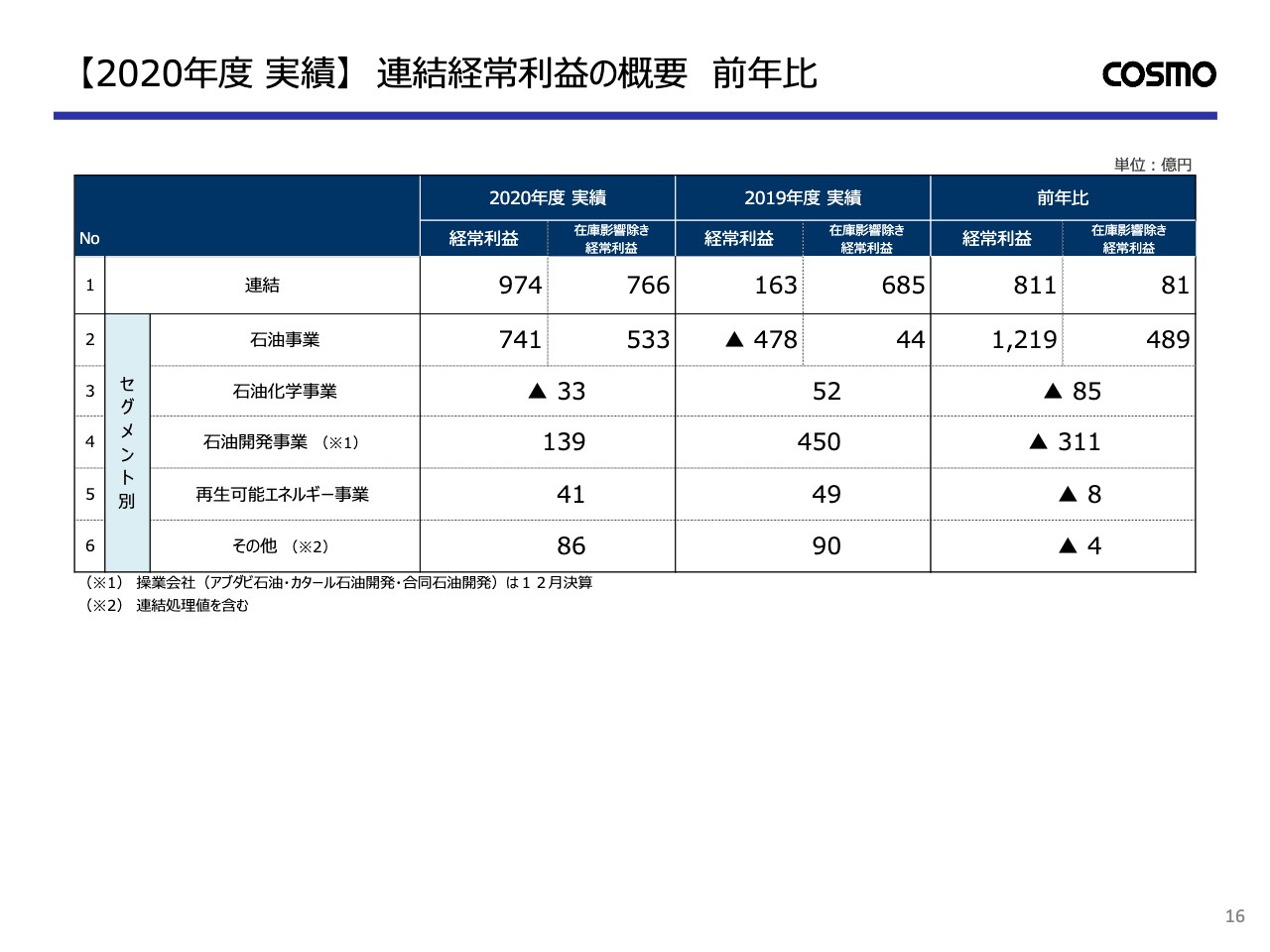

【2020年度 実績】 連結経常利益の概要 前年比

続きまして、16ページは、主に在庫影響を除いた経常利益をセグメント別に分解したページでございますので、次ページにて詳しくご説明をいたします。

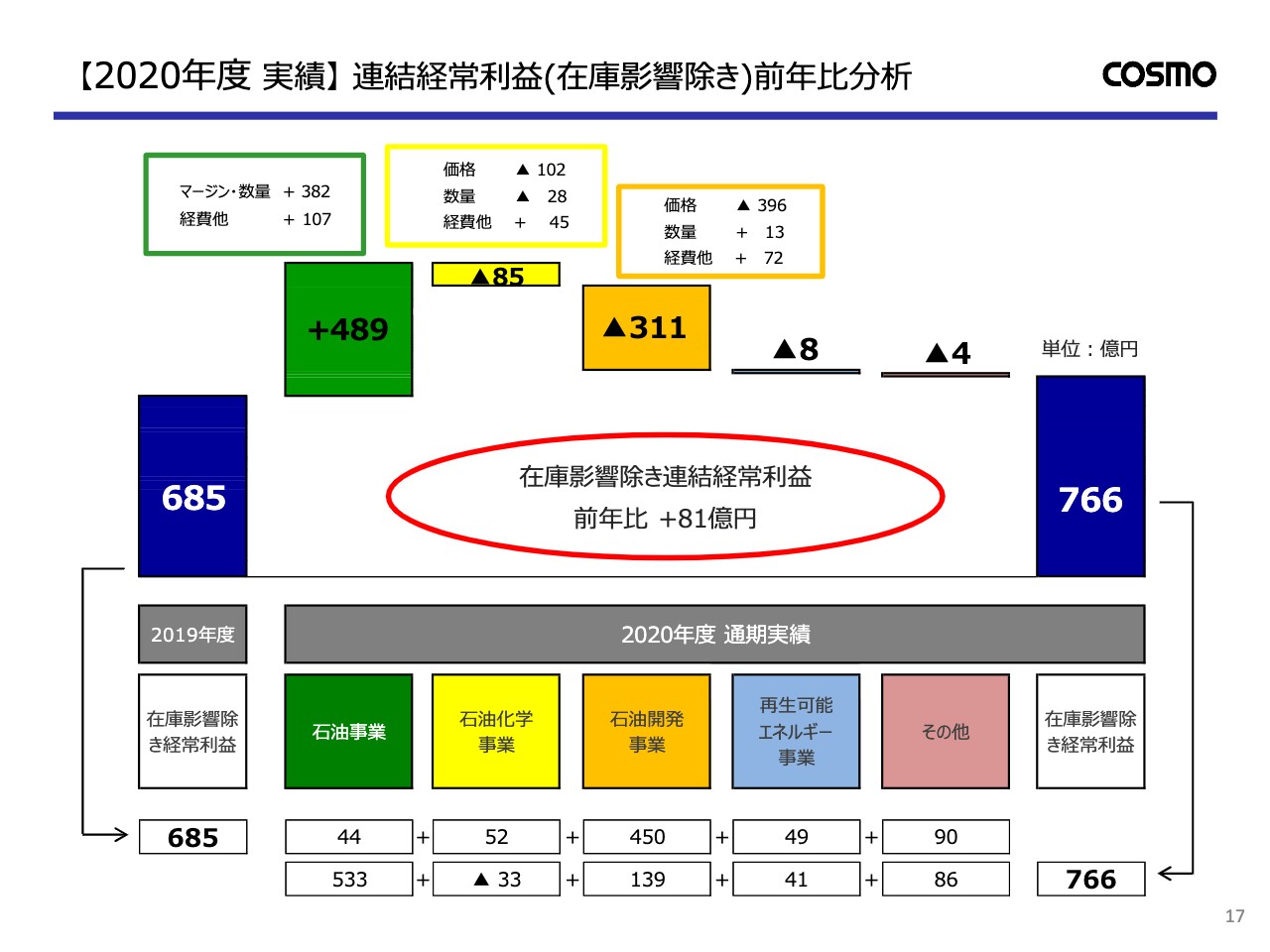

【2020年度 実績】 連結経常利益(在庫影響除き)前年比分析

17ページをお願いいたします。在庫影響を除く経常利益の前年比81億円の増益要因を、セグメント別にご説明いたします。

緑色で示しております石油事業の前年比489億円の増益要因として、緑色の枠で囲っております。吹き出し部分ですが、マージン・数量プラス382億円の内訳につきましては、マージンが四品でプラス264億円、四品外でプラス52億円となり、合計で316億円の増益となりました。

数量につきましては、四品ではキグナス石油への供給拡大による増販によりましてプラス137億円、四品外では主としてJET燃料の需要減少によりましてマイナス118億円、差し引き19億円の増益となりました。また、油購入は60億円の増益、輸出は13億円の減益となりました。

経費他は、自家燃コストの改善、コロナ影響による販促費、旅費交通費等の減少、またキャッシュレスポイントの還元終了といったような趣旨の要因によりまして、107億円の増益となりました。

次に、黄色で示しております石油化学事業の前年比85億円の減益要因ですが、価格についてはパラキシレン市況の悪化、第1四半期に発生した丸善石油化学のナフサ受け入れの期ズレの影響、こういったことで102億円の減益となっています。

数量については、第1四半期に発生した丸善石油化学の定修に伴う数量減少、こういったことによって28億円の減益、経費他で45億円の増益となりました。

オレンジで示しております石油開発事業の前年比311億円の減益要因ですが、価格については原油価格の下落により396億円の減益となりました。数量は販売の期ズレ等により13億円の増益、経費他で72億円の増益となりました。

青色で示しております再生可能エネルギー事業の前年比8億円の減益要因については、再三申し上げていますが、コスモエコパワーにおける洋上風力開発に伴う人件費ならびに開発・調査費の増加によるものでございます。

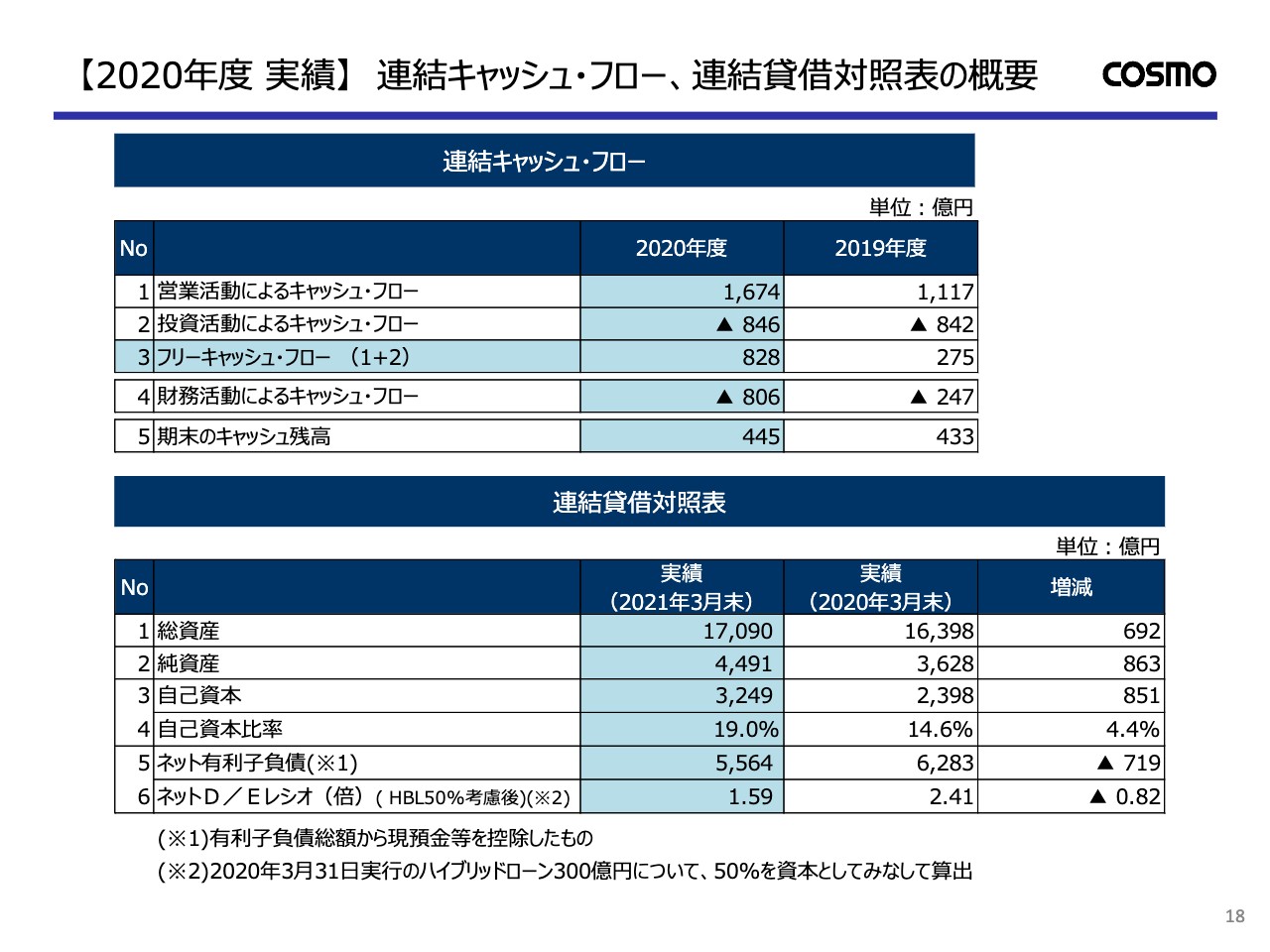

【2020年度 実績】 連結キャッシュ・フロー、連結貸借対照表の概要

続きまして、18ページをご覧ください。連結キャッシュ・フローならびに連結貸借対照表の概要についてご説明いたします。まず連結キャッシュ・フローの計算書についてご説明をいたします。

1行目の営業活動によるキャッシュ・フローは1,674億円のプラスでございます。2行目、投資活動によるキャッシュ・フローは846億円のマイナスでございます。3行目、フリーキャッシュ・フローは、したがいまして828億円のプラスとなりました。ただし、休日の影響によりまして、諸税の期ズレが発生してございますので、実質的には約500億円程度のプラスと認識をしてございます。4行目の財務活動によるキャッシュ・フローは806億円のマイナスとなりました。

続きまして、連結貸借対照表についてご説明いたします。3行目の自己資本は前期末比851億円増加の3,249億円となりました。4行目、自己資本比率は前期末比4.4ポイント改善の19.0パーセントとなりました。6行目、ネットデットエクイティレシオは0.82倍改善の1.59倍となりました。

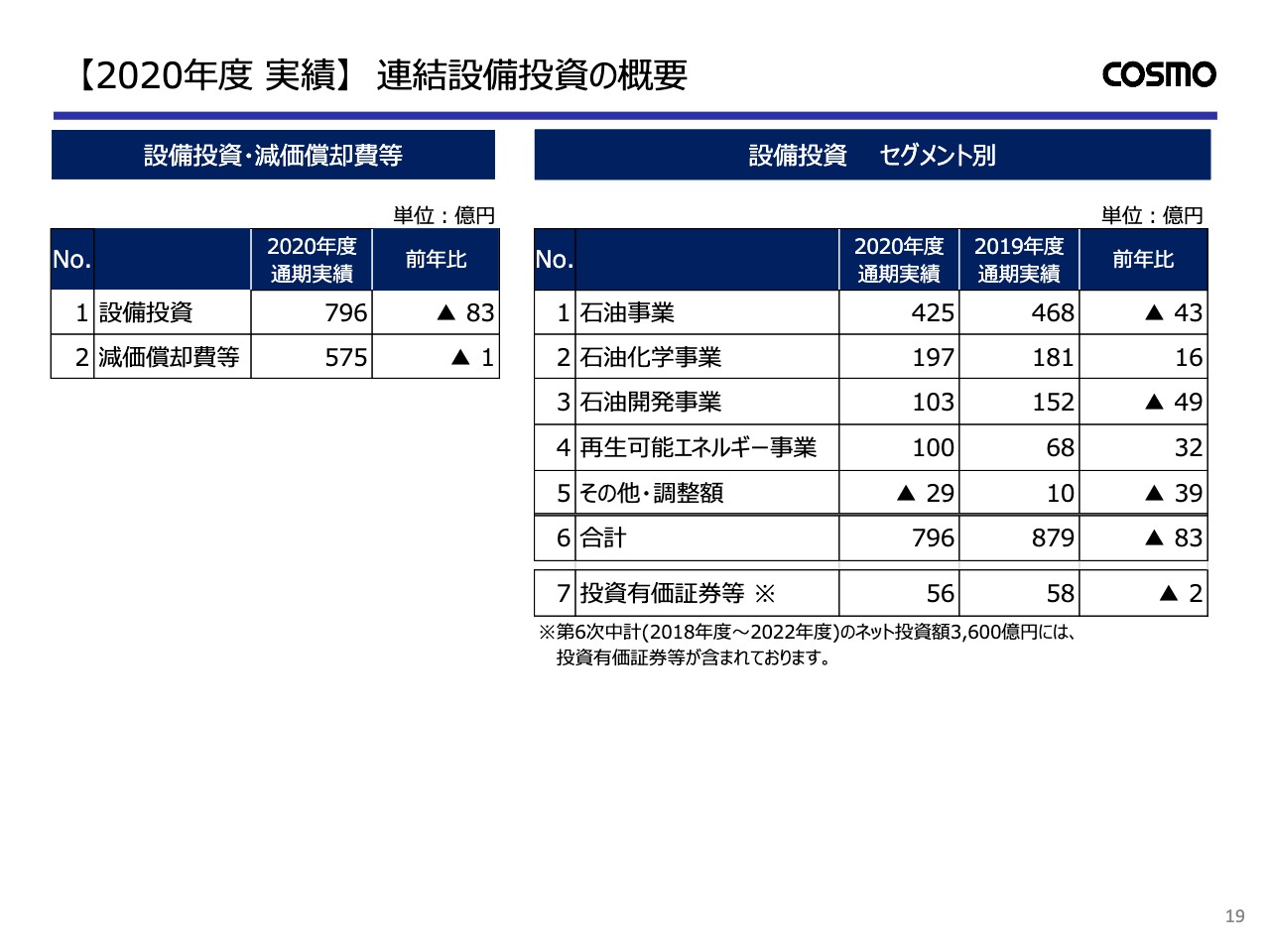

【2020年度 実績】 連結設備投資の概要

続きまして、19ページをご覧ください。連結設備投資の実績でございます。2020年度の設備投資は、主としてAEMO対応への投資が一巡したということで、前年比83億円の減少、796億円というレベルでございます。減価償却費につきましては、ほとんど前年と変更はございません。

主なESGトピックス

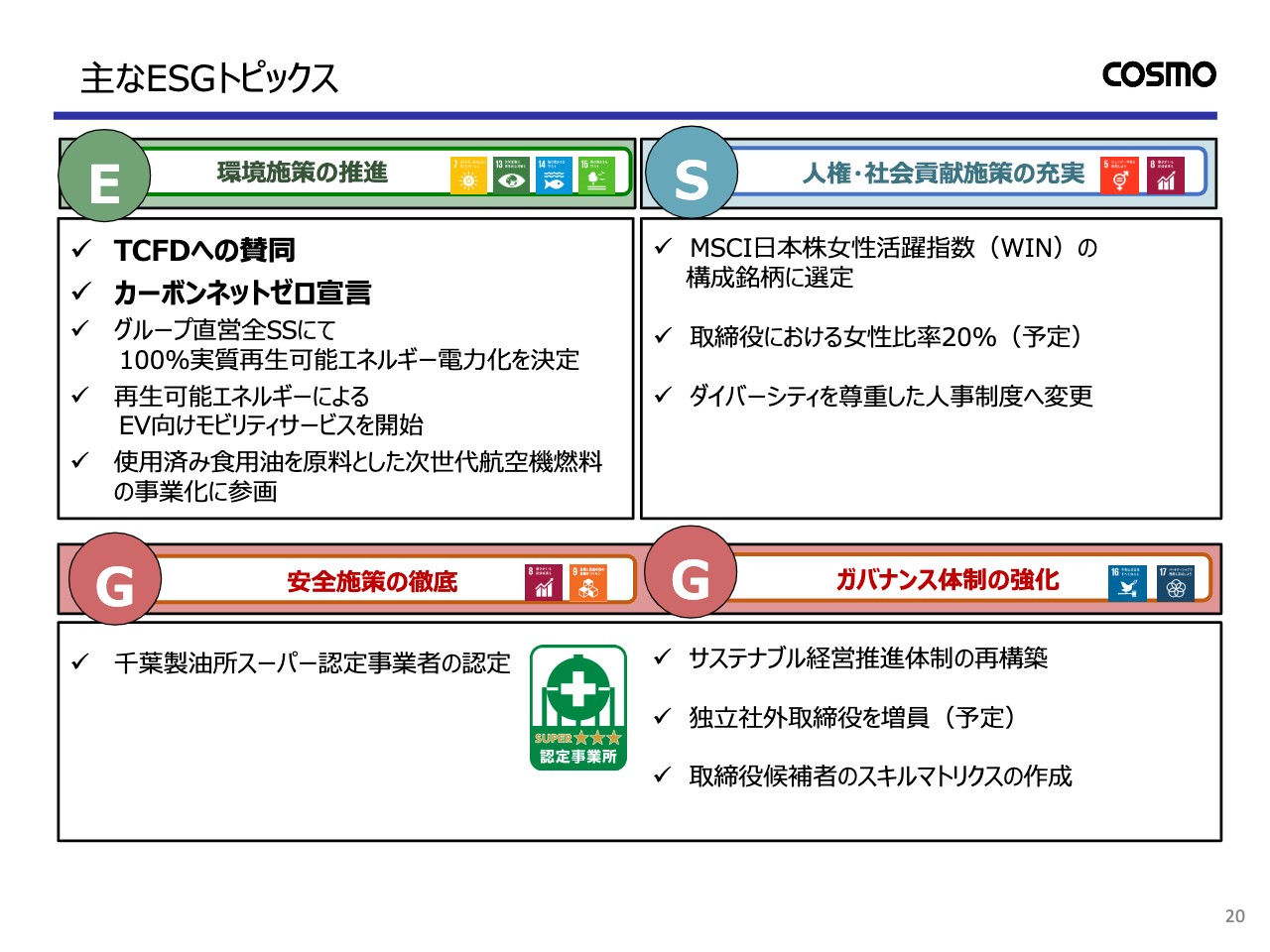

続きまして、20ページをご覧ください。足元の主なESGトピックスについてご説明をいたします。「E」となっております「環境施策の推進」につきましては、TCFD、カーボンネットゼロといったようなことは、すでに直近のところでリリースをしてございますけれども、グループ直営の全SSにおいて100パーセント実質再生可能エネルギー電力化を決定するということで、こちらも最近プレスでリリースをさせていただいてございます。

「S」でございますが、こちらは「人権・社会貢献施策の充実」につきましては、MSCIの「日本株女性活躍指数」の構成銘柄に選定をされております。「G」ですけれども、サステナブル経営推進体制の再構築を実施いたしてございます。

以上、20ページまでが2020年度決算についてのご説明となります。

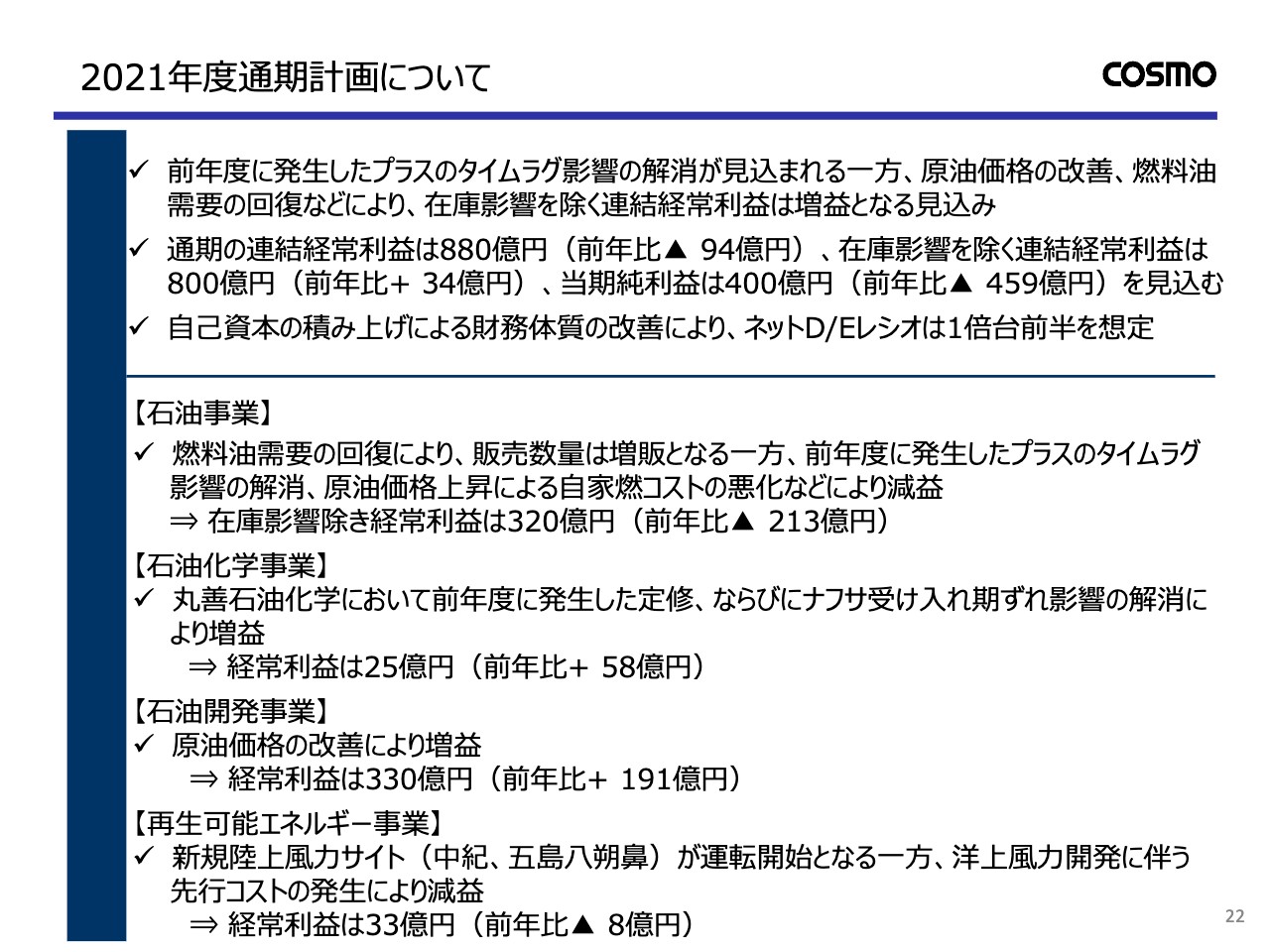

2021年度通期計画について

それでは、22ページ目から2021年度通期計画についてご説明いたします。2021年度は、前年度に発生したプラスのタイムラグ影響の解消が見込まれる一方で、原油価格の改善、燃料油需要の回復、在庫影響を除いた連結経常利益はしたがいまして増益というかたちで見込んでございます。

通期の連結経常利益は前年比94億円減益の880億円、在庫影響を除いた連結経常利益は前年比34億円増益の800億円、当期純利益は前年比459億円減益の400億円を見込んでおります。

自己資本の積み上げによる財務体質の改善により、ネットデットエクイティレシオは1倍台前半を想定してございます。

それでは、セグメント別の概要につきましては、次ページ以降でご説明をさせていただきます。

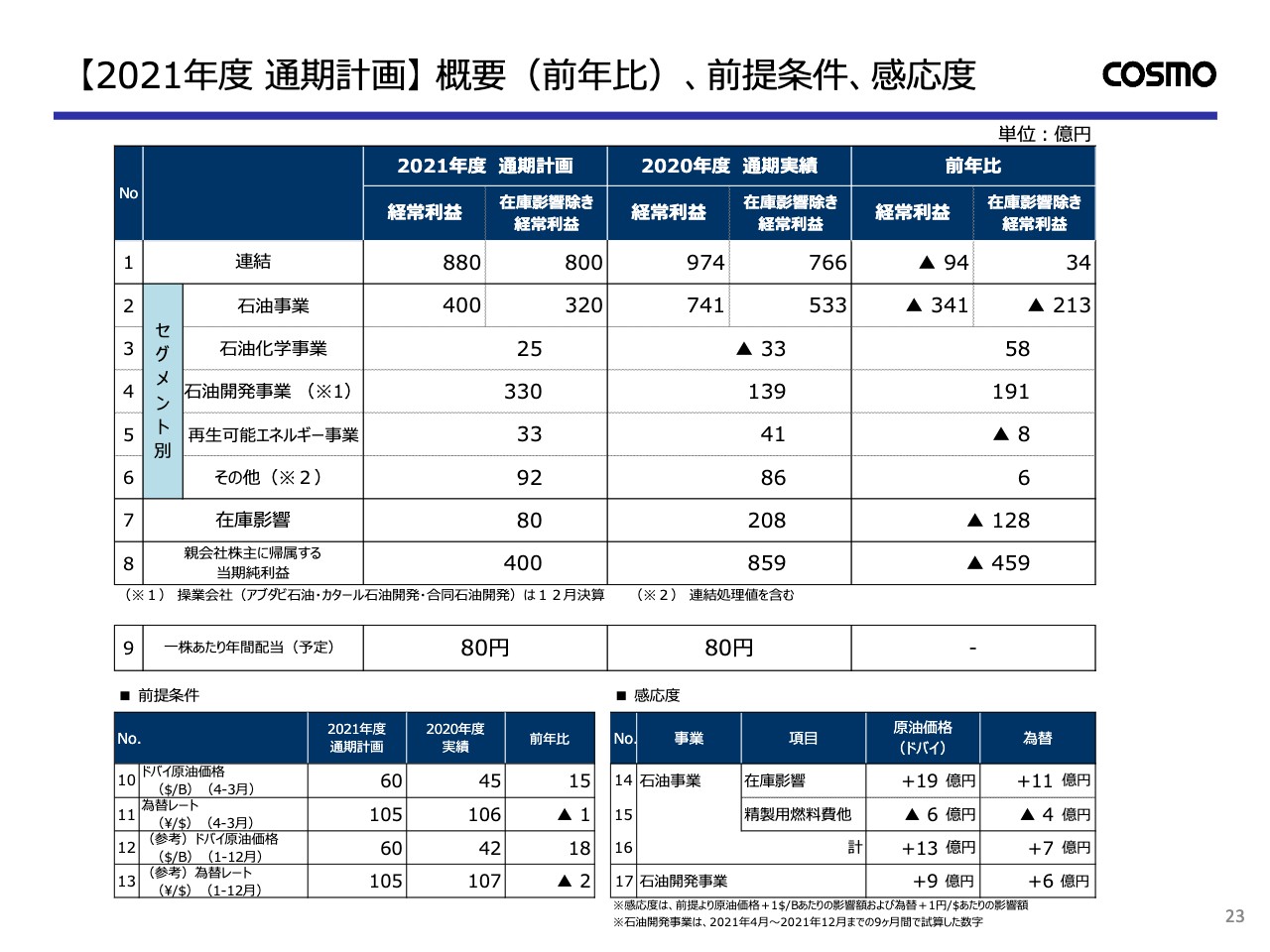

【2021年度 通期計画】 概要(前年比)、前提条件、感応度

それでは、23ページをご覧ください。こちらは2021年度の前提でございますが、ドバイ原油で60ドル、為替105円というところで想定をしてございます。

セグメント別の在庫影響を除く経常利益に付きましては、次の24ページの階段図でご説明をいたします。

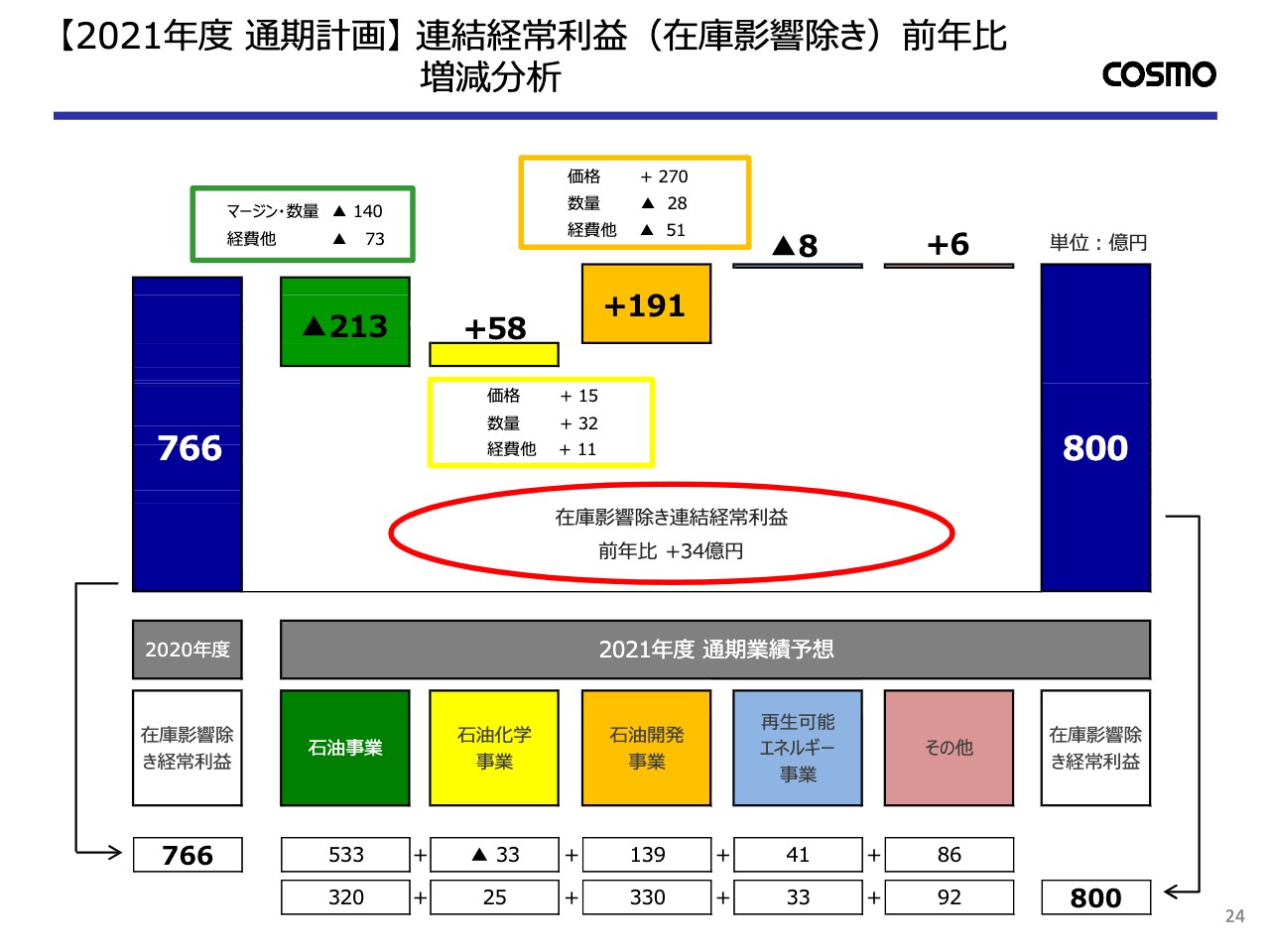

【2021年度 通期計画】 連結経常利益(在庫影響除き)前年比 増減分析

24ページをお願いいたします。セグメント別増減分析の前年比でございますが、在庫影響を除きまして34億円の増益要因をステップチャートにしてございます。

緑色で示しております石油事業の前年比213億円の減益要因として、緑色の枠で囲っておりますマージン・数量でマイナス140億円という数字がありますけれども、内訳でございますが、マージンにつきましてはプラスのタイムラグ影響の剥落で、四品でマイナス166億円、四品外ではCGを中心としたマージン悪化を想定してございましてマイナス101億円となりまして、合計で267億円の減益を見込んでございます。

数量につきましては、燃料油需要の回復を見込んでございますので、四品ではプラスの47億円、四品外ではプラス41億円となりまして、合計で88億円の増益を見込んでいるということでございます。また、油購入は、ほぼ今年度につきましてはフル稼働を予定していますために31億円の増益、輸出は8億円の増益を見込んでおります。

経費他でございますが、こちらの主たる要因は自家燃コストの悪化でございます。

次に、黄色で示しております石油化学事業の前年比58億円の増益要因でございますが、価格につきましては、丸善石油化学において前年度に発生したナフサの受け入れ期ズレ影響の解消、こちらで15億円の増益を見込んでいます。

数量ですが、こちらは丸善石油化学における前年度ならびに今年度に予定している定修規模の格差、こちらの影響で32億円の増益、経費他で11億円の増益という内容でございます。

オレンジ色で示しております石油開発事業の前年比191億円の増益要因につきましては、価格は原油価格の上昇により270億円の増益、数量は前年度に発生した、これは主として販売期ズレ影響ということで28億円の減益を見込んでいます。経費他51億円の減益という中身でございます。

青色で示しております再生可能エネルギー事業ですけれども、こちら前年比8億円+減益ということで、2020年度同様コスモエコパワーにおける新規陸上風力サイトの運転開始ということで、こちらはプラス材料ではございますが、洋上風力開発の先行コストということで減益を見込んでございます。

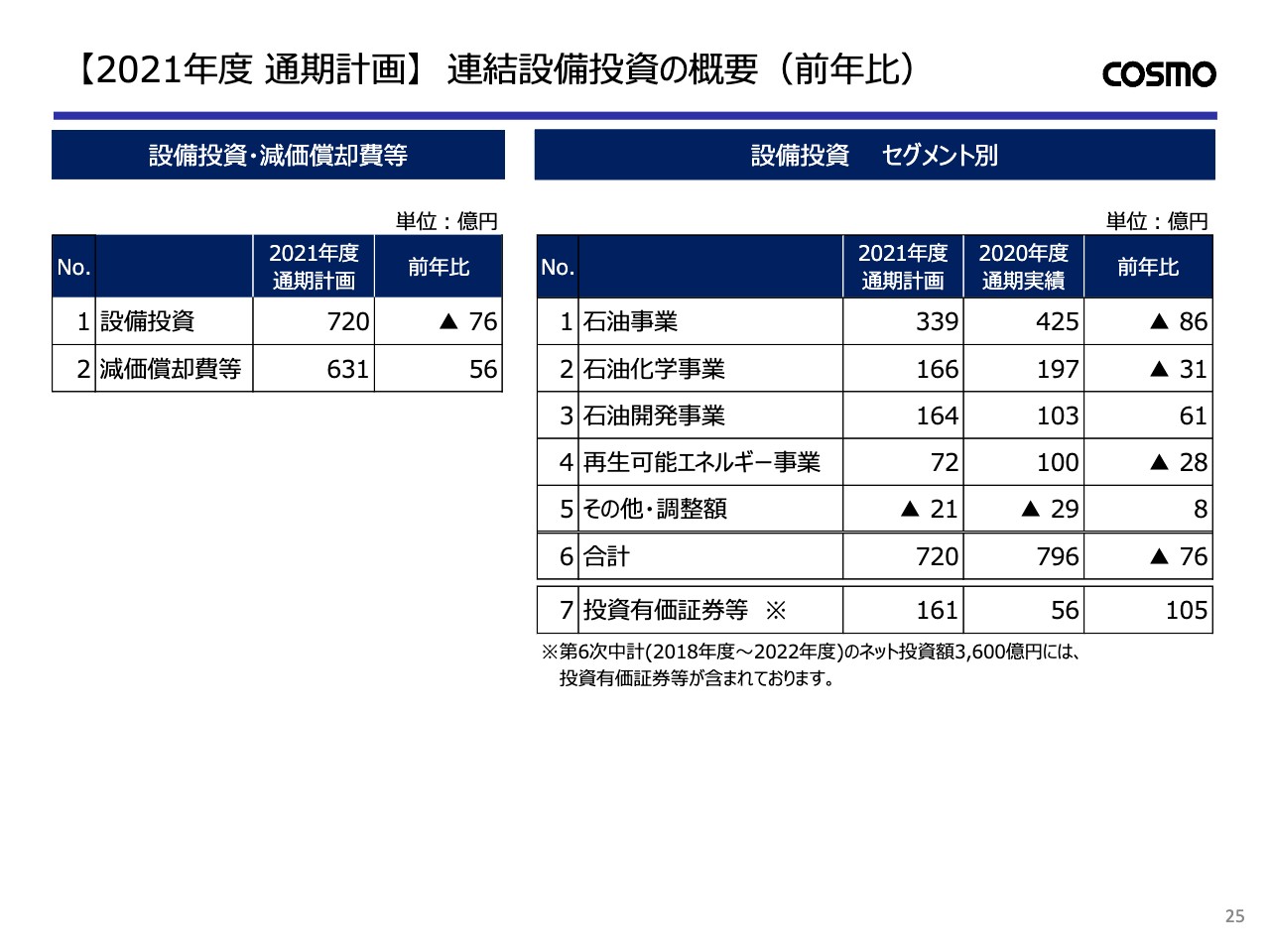

【2021年度 通期計画】 連結設備投資の概要(前年比)

続きまして、25ページをお願いいたします。連結設備投資の2021年度通期計画でございます。2021年度通期計画の設備投資は、前年からさらに減少しまして720億円を見込んでございます。

セグメント別では、主として前年度に発生した定修影響の解消による更新工事等の減少によりまして、石油事業では前年比86億円の減少、石油化学事業では31億円の減少を見込んでおります。

石油開発事業ではヘイル油田への2次回収投資を想定し、61億円の増加を見込んでおります。投資有価証券等は前年比105億円増加ということで、主として洋上風力開発に伴う投資の増加を想定しております。

減価償却費につきましては前年比56億円増加しておりますが、逆に言えば営業キャッシュ・フローの幹はかなりこれによって太くなってきたというような認識でございます。

以上、簡単でございますが、ご説明を終了いたします。

新着ログ

「石油・石炭製品」のログ