旭化成、売上高・営業利益ともに前期並みの着地 今期はマテリアルの回復を見込み増収増益の計画

2021年3月期決算説明会

工藤幸四郎氏(以下、工藤):工藤でございます。本日はよろしくお願いいたします。まずは2020年度実績、決算についてご説明いたします。

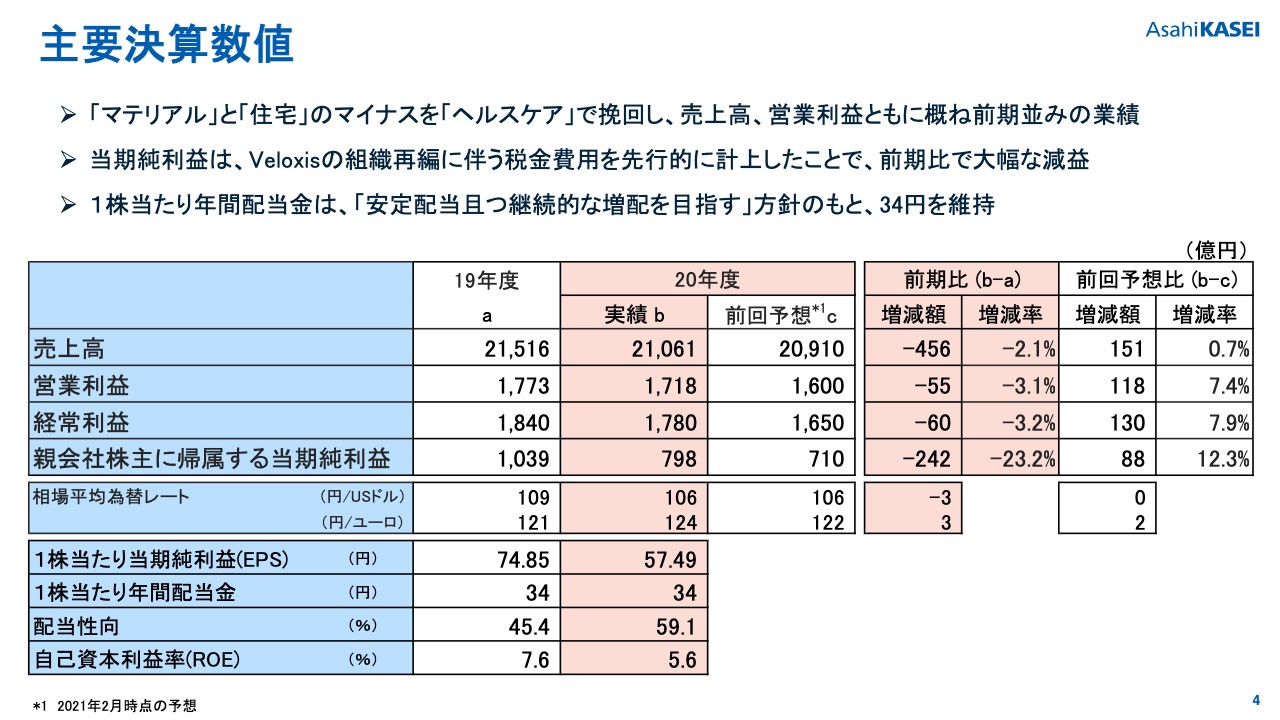

主要決算数値

ページをめくっていただき、4ページの主要決算数値をご覧ください。右下にページ数が書いてあります。まず、2020年度の実績について、売上高実績は2兆1,061億円、営業利益は1,718億円、経常利益は1,780億円、当期純利益は798億円です。「マテリアル」と「住宅」のマイナスを「ヘルスケア」で挽回して、売上高、営業利益ともにおおむね前期並みの着地となりました。

当期純利益については、Veloxisの組織再編に伴う税金費用を先行的に計上したこともあり、前期比では大幅な減益となりました。ただし、この費用が約240億円であるため、先ほどお伝えした当期純利益798億円に240億円を加えますと、ほぼ2019年度並みとなっています。

1株当たり年間配当金は、従来からの「安定配当且つ継続的な増配を目指す」方針のもと、34円を維持する予定です。

2021年2月時点の予想については、2020年度実績の右隣に記載してあり、それぞれ経常利益に対して増益となっています。

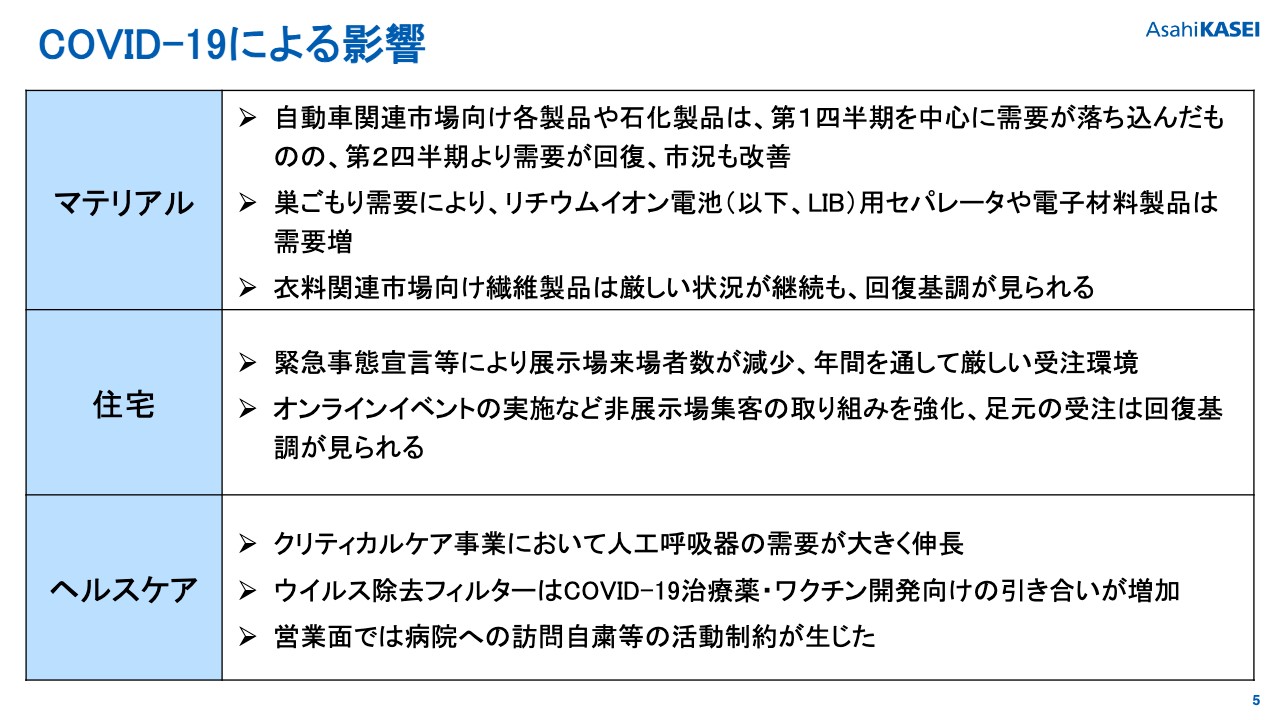

COVID-19による影響

続いて、5ページをご覧ください。COVID-19による影響ということで、サマリーをご説明します。まず、マテリアル領域についてです。自動車関連市場向け各製品や石化製品は、第1四半期を中心に需要が大きく落ち込みました。しかし、第2四半期以降、需要が回復して、市況も改善しました。また、巣ごもり需要により、リチウムイオン電池用セパレータや電子材料製品は需要増となっています。

一方、アパレル関連市場は、繊維製品は非常に厳しい状況が継続しています。回復基調は見られますが、これは海外中心であり、国内については状況はきわめて厳しいままという理解です。

住宅領域については、緊急事態宣言等により展示場来場者数が大きく減少しました。年間を通して厳しい受注環境でしたが、オンラインイベントの実施など、非展示場集客の取り組みを強化したことにより、足元の受注は回復基調が見られる状況です。

ヘルスケア領域ですが、クリティカルケア事業においては、人工呼吸器の需要が大きく伸長しました。加えて、ウイルス除去フィルターは、COVID-19治療薬・ワクチン開発向けの引き合いが増加しています。ただし、ヘルスケアについても例外ではなく、営業面においては、病院への訪問自粛等の活動制約が生じました。

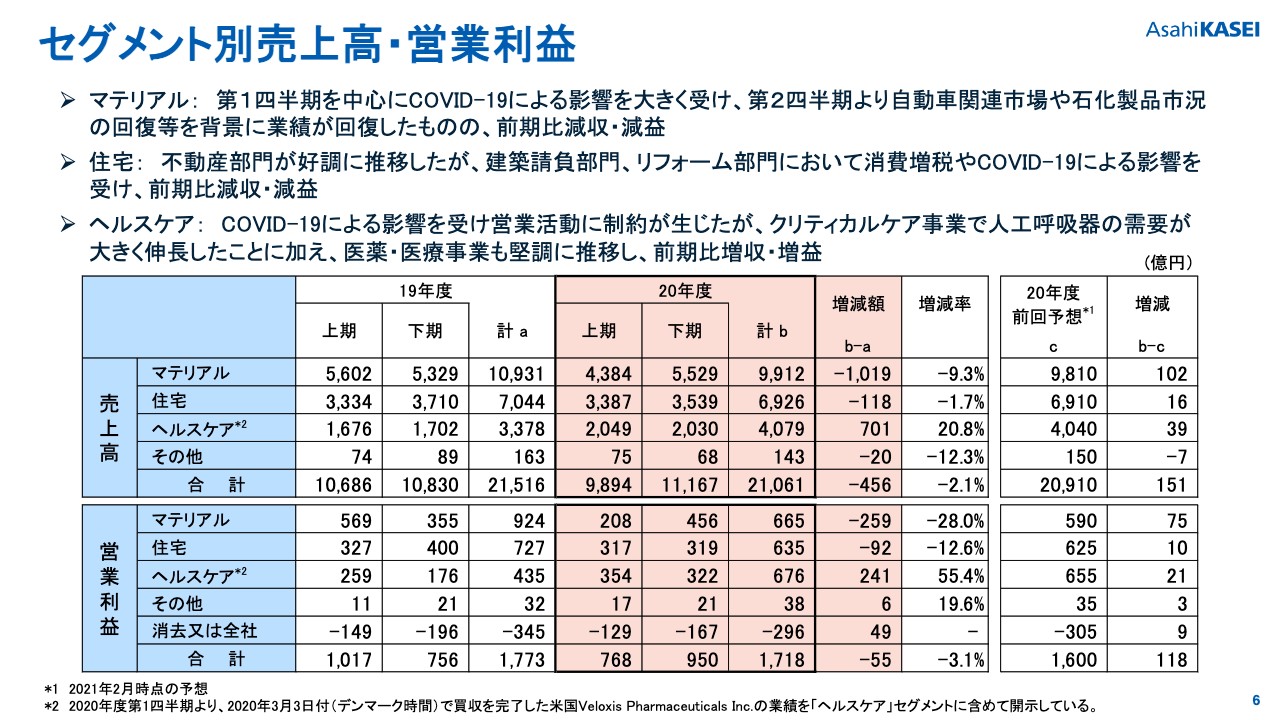

セグメント別売上高・営業利益

続いて、セグメント別の売上高・営業利益についてご説明します。先ほどご説明したとおり、マテリアル領域は第1四半期を中心にCOVID-19による影響を大きく受けましたが、第2四半期から自動車関連市場や石化製品市況は回復しています。ただし、第1四半期の落ち込みをカバーするところまでは至らず、前期比減収・減益で着地しました。

住宅領域は、近年、不動産部門が好調に推移していますが、建築請負部門、リフォーム部門において、2019年10月に消費税を増税した影響によって受注減、あるいはCOVID-19による影響を受け、前期比減収減益となりました。

ヘルスケア領域についても、COVID-19による影響を受け、営業活動に大きく制約は生じました。しかし、クリティカルケア事業で人工呼吸器の需要が大きく伸長したことに加え、医薬・医療事業も堅調に推移して、前期比増収・増益となりました。

スライド下の表で、営業利益をご覧ください。2019年度は、マテリアルが924億円、住宅が727億円、ヘルスケアが435億円となっていますが、2020年度の着地はそれぞれ600億円台で、ほぼ近いレベルとなりました。営業利益は正三角形の着地と言えるのではないかと思います。

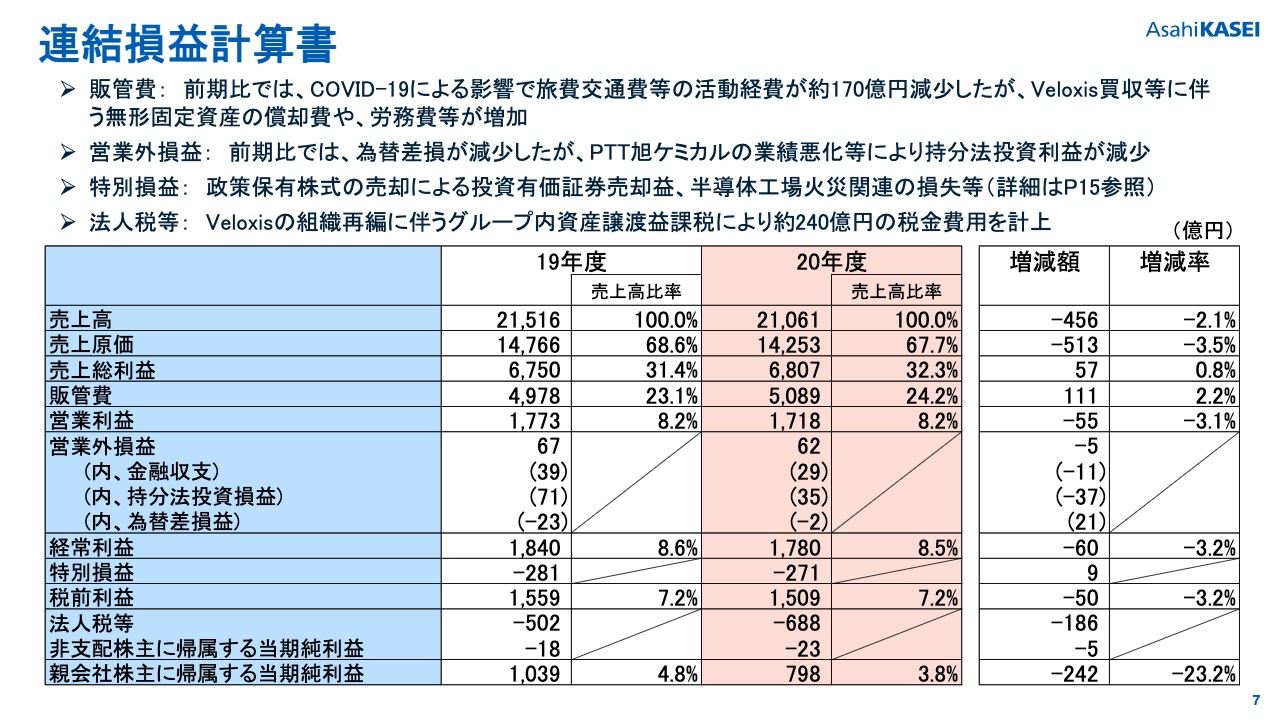

連結損益計算書

続いて、連結損益計算書についてです。売上高は2兆1,061億円で、対前年456億円のマイナスです。ただし、売上高に入っているVeloxis社等の売上を除きますとマイナス794億円で、対前年3.7パーセントの減収となっています。

販管費については、コロナ禍の影響で旅費交通費等、活動経費が大きく減少しました。前期比で約170億円の減少です。しかし、Veloxis社買収等に伴う無形固定資産の償却費の増加などを中心とした労務費等の増加があり、対前年111億円の増加となっています。

特別損益は、2019年度がマイナス281億円、2020年度がマイナス271億円で、ほぼ同額になっていますが、この点については、後ほど簡単にご説明したいと思います。

法人税等については、先ほどご説明したとおり、Veloxisの組織再編に伴うグループ内資産譲渡益課税によって、約240億円の税金費用を2020年度に計上しています。

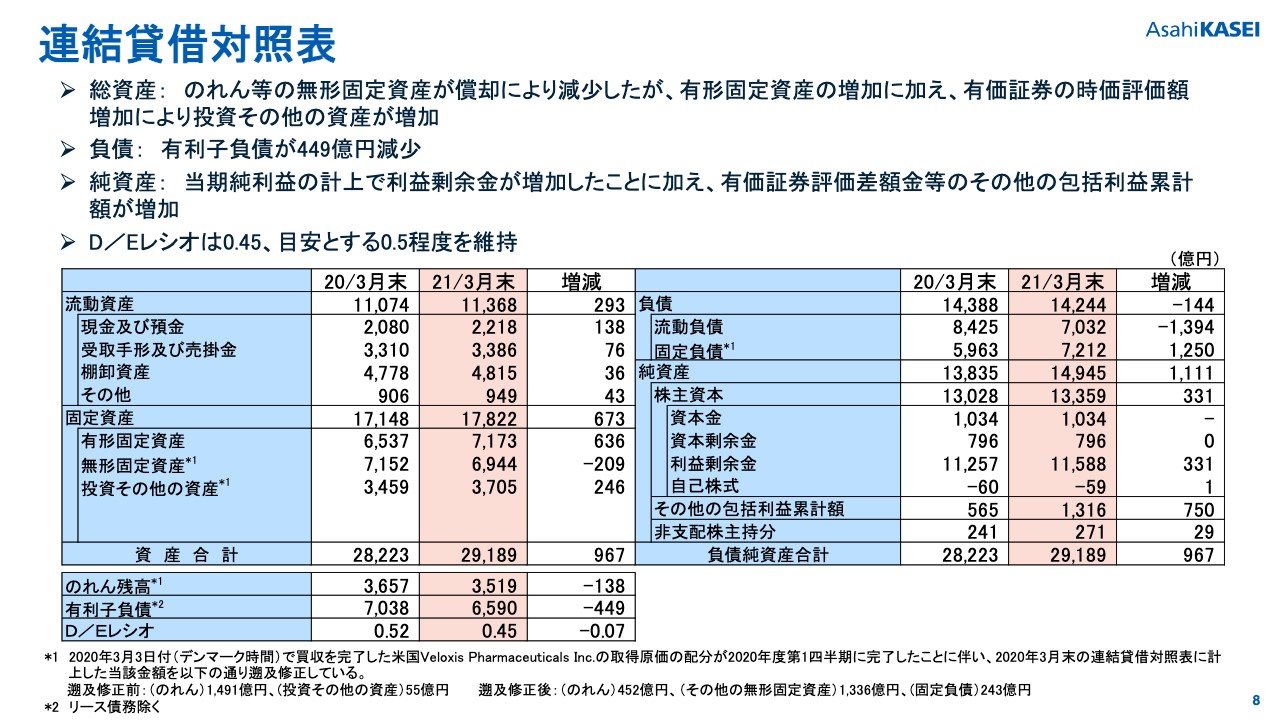

連結貸借対照表

続いて、8ページの連結貸借対照表についてです。下の表をご覧ください。資産合計は対前年967億円の増加となっています。のれん等の無形固定資産の償却が進んだことがありましたが、有形固定資産の増加に加えて、有価証券の時価評価額が増加したことで、投資その他の資産が増加しています。

負債は、有利子負債が449億円減少ということで、6,590億円の着地になっています。上期が終わった時点で、私どもで年間の予想を立てていましたが、着地は6,590億円で、有利子負債の増加を抑えました。むしろ昨年度対比は、先ほど申し上げた449億円の減少となっています。

その結果、D/Eレシオは0.45倍で、目安とする0.5倍程度を維持ということで、0.5倍を下回るレベルで着地しました。

連結キャッシュ・フロー計算書

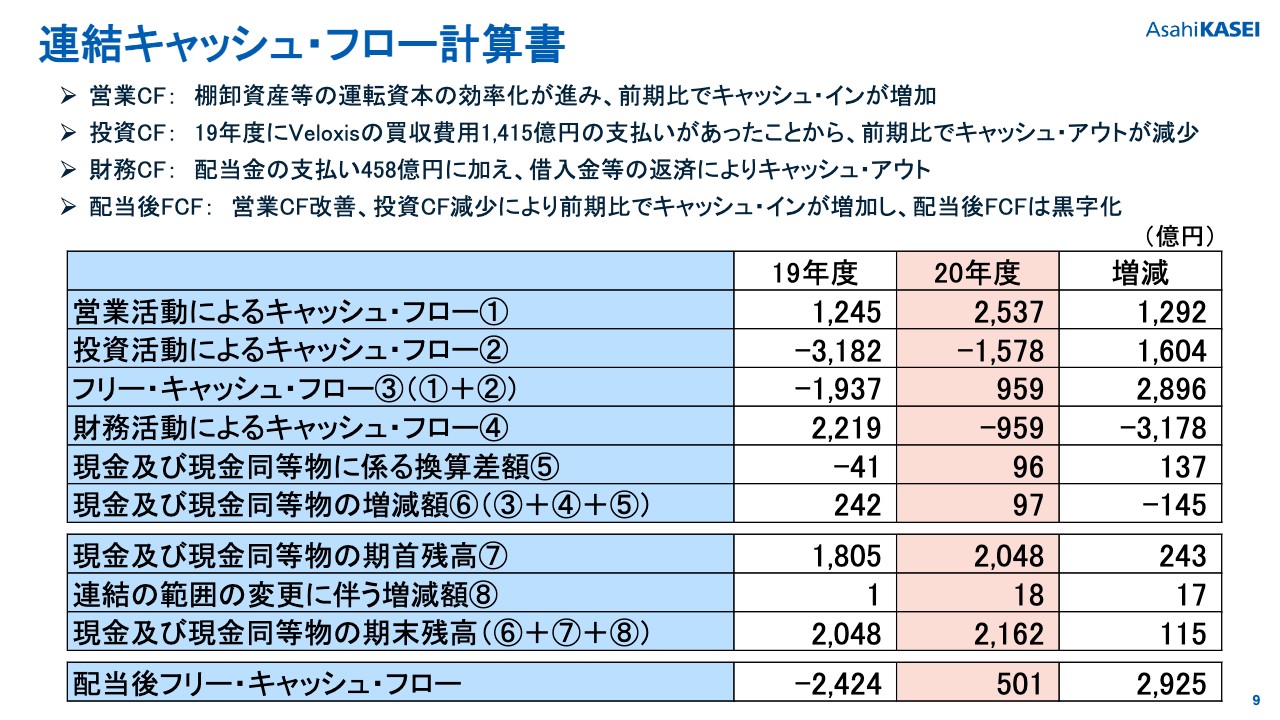

9ページは、連結キャッシュ・フロー計算書についてです。営業活動によるキャッシュ・フローについては、棚卸資産等の運転資本の効率化が進み、前期比でキャッシュ・インが増加しました。

投資活動によるキャッシュ・フローは、2019年度にVeloxisの買収費用が、1,415億円の支払いがあり、2020年度はそれがなくなるということで、キャッシュ・アウトが減少しました。

財務活動によるキャッシュ・フローは、配当金の支払い458億円に加えて、借入金等の返済によるキャッシュ・アウトがありました。その結果、配当後フリー・キャッシュ・フローは、501億円の黒字化で、前年より大きく改善しています。以上が2020年度の実績です。

2021年度業績予想

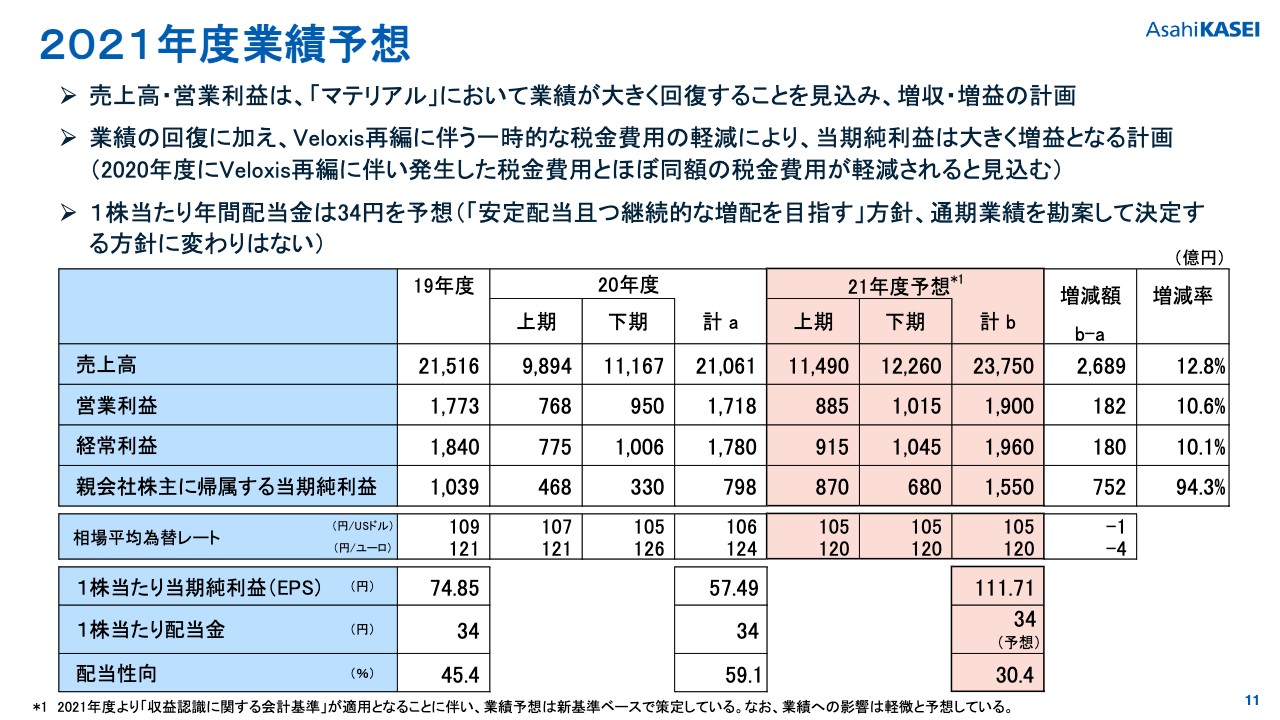

続いて、2021年度の業績予想についてご報告します。2021年度業績予想について下の表をご覧ください。2021年度予想では、売上高が2兆3,750億円、営業利益が1,900億円、経常利益が1,960億円、当期純利益が1,550億円となっています。

売上高から営業利益、経常利益までを対前年で見てみますと、12.8パーセントの増収、営業利益については10.6パーセントの増益となっています。しかし、当期純利益は752億円の増加で、大きく増益となっています。

これは先ほどお伝えした、Veloxisの再編に伴う一時的な税金費用が、2020年度に240億円ほど発生していますが、逆に2021年度に、プラスで入ってくることもありまして、この差が大きく出ています。

ビジネスそのものについてです。売上高・営業利益は、「マテリアル」において業績が大きく回復することを見込んで、増収・増益の計画です。

そのため、1株当たりの年間配当金は34円を予想しており、従来からの「安定配当且つ継続的な増配を目指す」方針で進めています。また、通期業績を勘案して決定する方針に変わりはありません。

表の一番下に記載している、配当性向ですが、2021年度予想は30.4パーセントとなっています。しかし、2019年度・2020年度・2021年度の、中計3ヶ年を平均しますと、40パーセント以上の配当性向となっています。

セグメント別売上高・営業利益予想

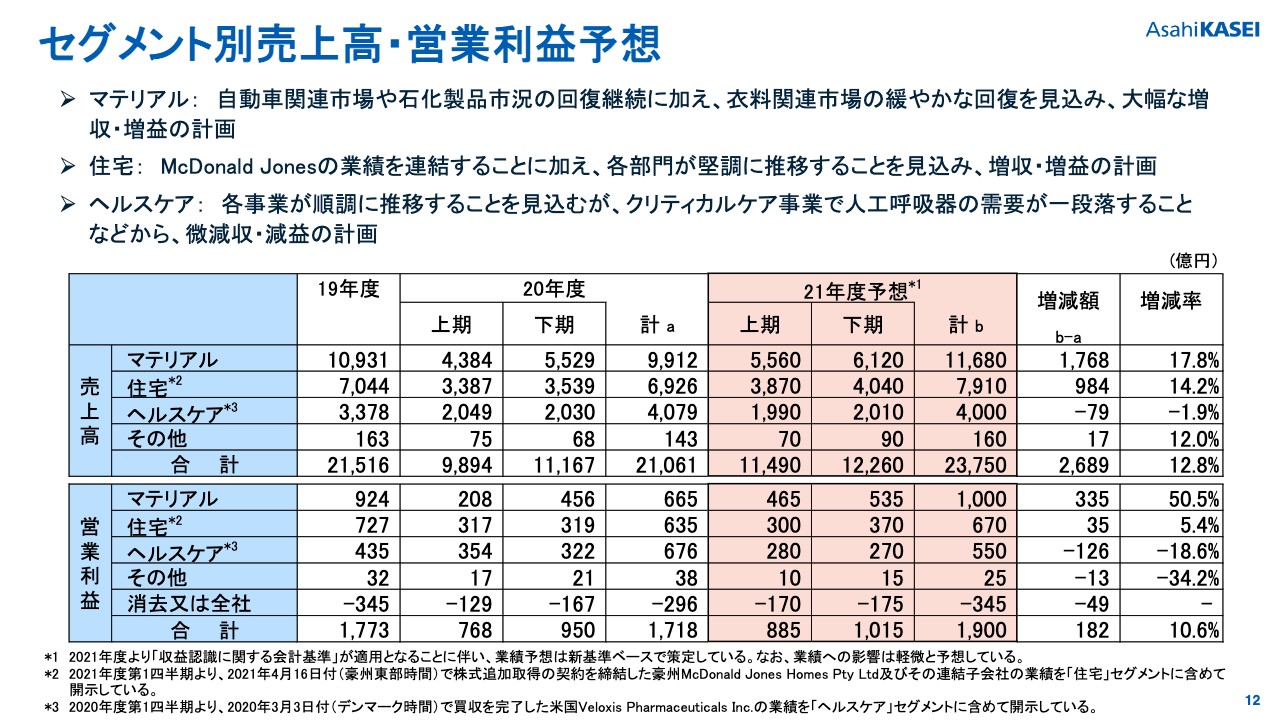

次のページは、セグメント別の売上高・営業利益予想についてです。マテリアルについては、先ほどお伝えしたように、自動車関連市場や石油製品市況の回復が継続するということで、大幅な増収・増益を計画しています。

住宅については、豪州のMcDonald Jonesの業績を連結することに加えて、各部門が堅調に推移することを見込んで、増収・増益を計画しています。

ヘルスケアについては、各事業が順調に推移することを見込んでいますが、クリティカルケア事業で人工呼吸器の需要が一段落することなどから、微減収・減益を計画しています。

以上が2021年度業績予想でありますが、参考資料の中からいくつかピックアップしてご説明したいと思います。

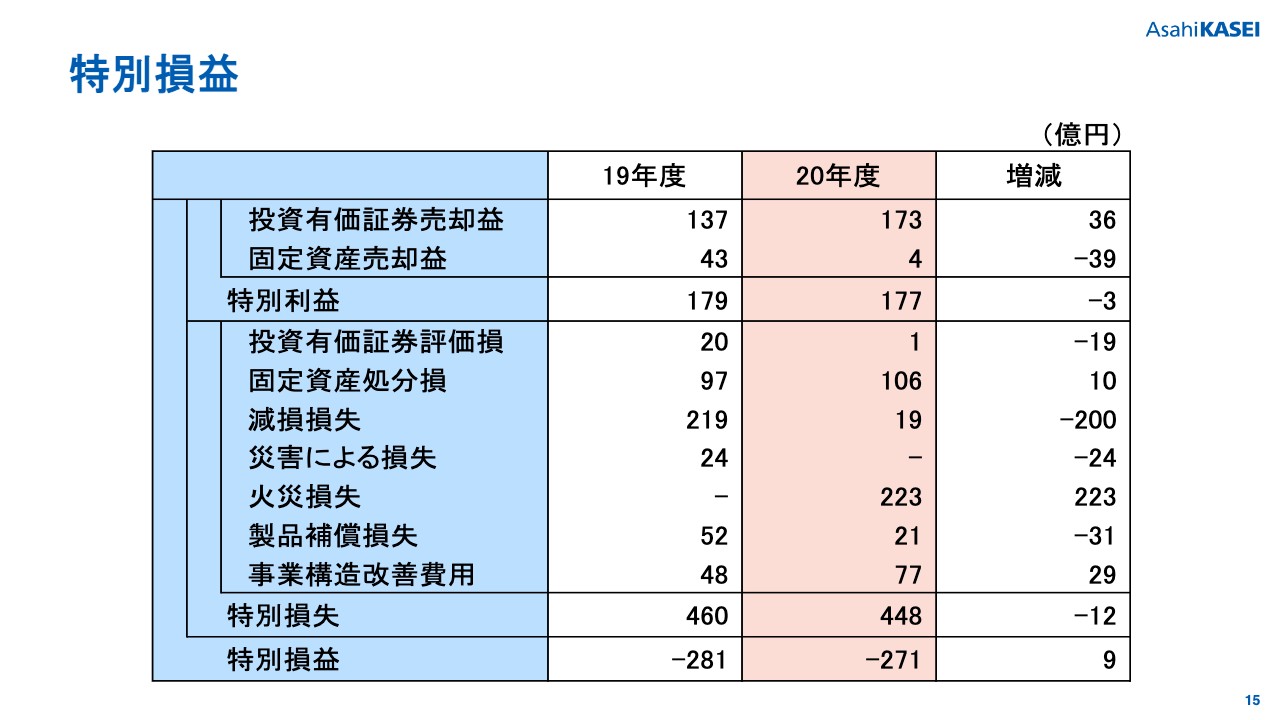

特別損益

先ほどお伝えした特別損益について、15ページをご覧ください。特別損失について、2019年度の減損損失は219億円となりました。これは、2019年度にシンガポールの合成ゴムの工場にて、約180億円の減損処理をした影響があります。2020年度については、大きな減損がないため、19億円にとどまっています。

半導体の火災関連の火災損失費用を「災害による損失」の下に記載しています。2020年度は223億円発生しています。また、その下の製品補償損失で、2020年度は21億円の記載がありますが、今回の半導体の火災損失にはまったく関係のない商品の補償損失になります。

その結果、特別損益は、2019年度がマイナス281億円、2020年度がマイナス271億円で、9億円の改善となり、ほぼ同じレベルに着地しました。

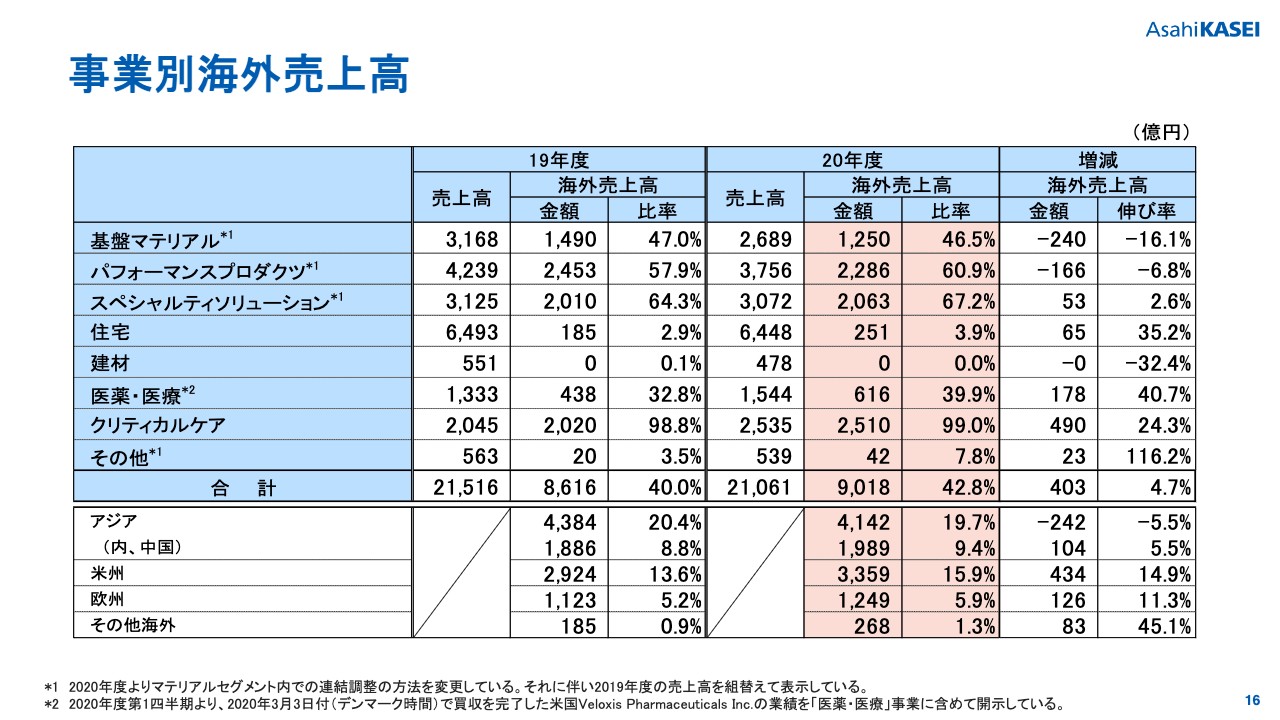

事業別海外売上高

続いて、16ページをご覧ください。事業別の海外売上高について、旭化成の住宅領域は海外に進出するという特徴があります。今のところ、ほとんどが国内での売上となっています。

そのような住宅領域を抱えながら、全体では海外の売上高の比率は、2019年度は40パーセントのところ、2020年度は42.8パーセントで、2.8ポイント増加となっています。とりわけ米州ではありますが、2019年度は13.6パーセントのところが15.9パーセントとなっています。

また、その上に「アジア(内、中国)」とありますが、中国は海外売上高の比率が8.8パーセントから9.4パーセントとなっています我々のような日本企業では、海外の売上高の地域として、中国を主とする企業が多いと思いますが、旭化成に関しては、米州でのヘルスケア等の買収、あるいはSageの買収等が進み、米州の売上高比率が非常に高いレベルにある状況です。

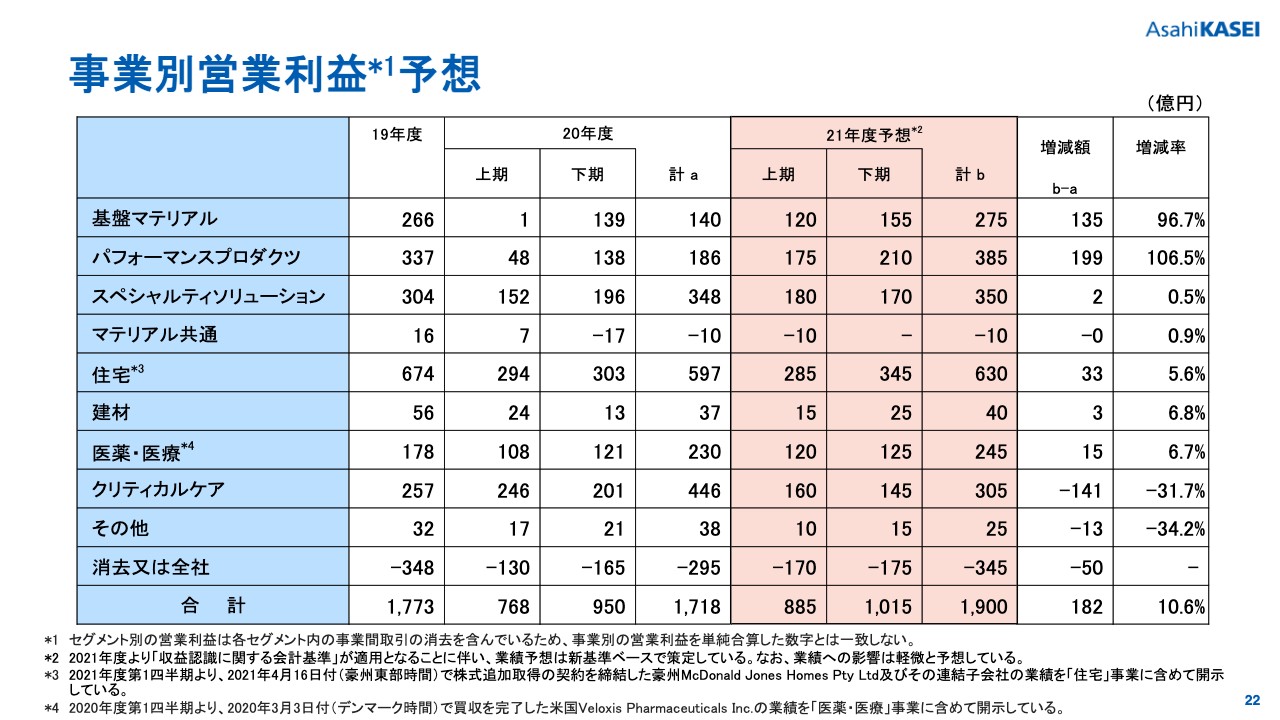

事業別営業利益 予想

最後に22ページをご覧ください。ここは、事業別の営業利益の推移を3ヶ年で記載しています。基盤マテリアルからスペシャルティソリューションまでがマテリアル領域です。そのあと、住宅領域、ヘルスケア領域と続いています。

基盤マテリアル、パフォーマンスプロダクツの営業利益は、2019年度から2020年度の第1四半期に大きく落ち込んだところを、2021年度に回復することにより、2019年度を超えるレベルまで来ています。

スペシャルティソリューションについては、2019年度から2020年度に向けて業績を伸ばしており、2021年度も好調さを維持している状況です。

住宅領域につきましては、特に住宅ではありますが、2019年度は674億円と非常に高いレベルの営業利益を出しています。その後、2020年度は597億円と大きく減収となりましたが、2021年度は回復を見込み、下期中心に回復するということで、630億円となっています。

ヘルスケア領域のクリティカルケアの営業利益が目立ちますが、その上の医薬・医療については、2019年度が178億円、2020年度が230億円、2021年度が245億円と、順調に推移していると考えています。

クリティカルケア事業につきましては、先ほどお伝えしたように、2020年度に特需があったということで、446億円と大きく営業利益を伸ばしています。2021年度も落ち着く予想とは言えども305億円で、2019年度と比べるとほぼ50億円の増益で、ここも堅調に推移している状況です。

以上、私からのご説明でございます。ありがとうございました。

新着ログ

「化学」のログ